執行版本符合截至2023年2月6日和2024年7月22日的第78號修正案,經XPO, INC及其相互修訂至2023年2月6日的第二份經修訂和重述的循環貸款信貸協議。(f/k/a XPO LOGISTICS, INC.)以及 XPO, INC. 的某些子公司此處命名為借款人、本協議簽署的其他信貸方、信貸方、本協議不時簽署的貸款人、北卡羅來納州花旗銀行全球協調員、摩根士丹利高級融資公司的代理人北卡羅來納州花旗銀行作為共同抵押代理人花旗銀行、北美美國銀行和美國農業信貸企業與投資銀行作為聯合牽頭安排人和聯席賬簿管理人北美花旗銀行、美國農業信貸企業和投資銀行、巴克萊銀行有限公司、法國巴黎銀行、美國高盛銀行、北美摩根大通銀行北卡羅來納州摩根士丹利銀行、美國銀行全國協會、北美富國銀行和新斯科舍銀行作為聯合銀團代理人

最初日期為 2015 年 10 月 30 日

目錄第 1 頁。定義、會計原則和其他解釋性事項 _________________ 2 1.1 定義 _______________________________________________________________ 2 1.2 施工規則 _______________________________________ 100 1.3 解釋性事項 __________________________ 101 1.4 其他替代貨幣 ___________________________ 101 1.5 付款或履約時機 ____________________________ 102 1.6 魁北克事務_______ 103 1.8 魁北克安全局________________________________________________________________________________ 103 1.10《利息法》(加拿大)_____________________________________ 104 1.12 反洗錢(加拿大)_____________________________ 104 1.13 旋轉交易 _________________________________ 104 1.12 反洗錢(加拿大)__________信貸金額和條款 _________________________________________________________ 105 2.2 信用證 __________________________________________________ 109 2.3 預付款 105104 2.4 收益的使用 108106 2.5 利息;適用利潤 108106 2.7 費用 110109 2.8 付款收據 111109 2.9 貸款賬户和會計 112111 2.11 賠償 112111 2.1 12 准入 114113 2.13 税收 114113 2.14 資本充足率;成本增加;非法性 117116 2.15 利率決定 120119-i-

-ii-2.16 增量循環貸款;延期 123122 2.17 銀行產品 127126 2.18 儲備金 127126 2.19 再融資工具 127126 2.19 再融資工具 127126 3.先決條件 129127 3.1 重報日期和初始貸款的條件 129127 3.2 每筆貸款的進一步條件,每份信用證義務133131 4.陳述和保證 133132 4.1 企業存在;遵守第 133132 號法律 4.2 首席執行官辦公室;抵押品地點;FEIN 134132 4.3 公司權力;授權;強制性義務;無衝突 134133 4.4 財務報表 135133 4.5 重大不利影響 135134 4.6 財產所有權;留置權 135134 4.7 勞工事務 135134 4.8 子公司和合資企業 136134 4.9 投資公司法 136135 4.10 利潤條例 136134 135 4.11 税收/其他 136135 4.12 ERISA 136135 4.13 無訴訟 138136 4.14 經紀商 138136 4.14 經紀商 138136 4.15知識產權 138136 4.16 全面披露 138137 4.17 環境問題 138137 4.18 保險 139138 4.19 存款和支出賬户 139138 4.20 無違約 139138 4.20 無違約 139138 4.21 創設和完善(以及公佈擔保權益(和抵押品))139138 4.22 償付能力 140138 4.23 經濟制裁和反洗錢 140138 140138

-ii-4.24 經濟制裁、FCPA、愛國者法案:所得款項的使用 140139 4.25 [已保留] 141139 4.26 優先債務 141139 4.27 FCPA 及相關的 141139 4.28 借款基礎證書 141140 4.29 驅動因素 141140 5.財務報表和信息 142140 5.1 財務報告和通知 142140 5.2 抵押品報告 145143 6.平權契約 147145 6.1 維持生存和開展業務 147145 6.2 支付費用和税款 147145 6.3 賬簿和記錄 147146 6.4 保險;抵押品的損害或銷燬 148146 6.5 遵守法律 148147 6.6 愛國者法案 148147 6.7 知識產權 148147 6.8 環境問題 149147 6.9 [已保留] 149147 6.10 進一步保證 149147 6.11 ERISA 事項 150148 6.11 ERISA Matters 150148 6.8 12 新子公司 150148 6.13 指定子公司和指定擔保人 151150 6.14 收盤後事項 152151 6.15 所得款項的使用152151 6.16 司機應付賬款 152151 6.17 機車車輛 153151 7.負面契約 154152 7.1 債務 154152 7.2 限制性付款限制 160158 7.3 影響子公司的限制限制 165163 7.4 出售股本和資產 167165

-iv-7.5 關聯交易 171169 7.6 某些文件的修改;業務範圍 173172 7.7 留置權 174172 7.8 合併、基本變化等 174173 7.9 OFAC 和《愛國者法案》收益的使用 176174 7.10 公司管轄權變更;財政年度變更 176174 7.11 ERISA 等 176174 7.12 金融契約 176174 7.13 危險物質 176174 7.13 危險物質 176174 8。條款 176174 8.1 終止 176174 8.2 融資安排終止後的債務繼續存在 176175 9.違約事件;權利和補救措施 177175 9.1 違約事件 177175 9.2 補救措施 ______________________________________________________________________________ 201 9.3 信貸方的豁免 ____________________________________________代理人的任命___________________________________________ 203 10.2 代理人信實等的任命 ____________________________________________ 204 10.3 MSSF、花旗銀行及其附屬公司 ________________________________ 206 10.4 貸款人信貸決定 ________________________________________________________ 206 10.7 抵押和分擔款____________________________________ 206 10.7 抵押和分攤款_______________________________________________________ 207 10.8 預付款;貸款人按比例分攤份額的可用性;非融資貸款人;信息傳播;一致行動 _____________________________________________________________________ 208 10.9 一致行動 ____________________________________________ 211 程序 __________________________________ 211 10.11 抵押事項_______________________________________

-v-10.13 向貸款人和信用證發行人分發材料 _________________ 213 10.14 代理人 _____________________________________________________________________________ 214 10.16 某些ERISA事項 __________________________________ 215 10.17 錯誤付款 193191 11.轉讓和參與;繼承人和受讓人 195193 11.1 轉讓和參與 195193 11.2 繼任者和受讓人 199197 11.3 某些禁令 200197 12.其他 200197 12.1 完整協議;協議修改 200197 12.2 修正案和豁免 200198 12.3 費用和開支 204201 12.4 無豁免 205203 12.5 補救措施 205203 12.6 可分割性 205203 12.7 條款衝突 206203 12.8 保密性 206203 12.9 適用法律 207204 12.10 通知 208205 12.11 章節標題 210208 12.12 對應方 210208 12.13 豁免審判陪審團 210208 12.14 新聞稿及相關事項 211208 12.15 復職 211208 12.16 法律顧問的建議 211209 12.17 無嚴格解釋 211209 12.17 無嚴格解釋 211209 12.18 愛國者法案通知 211209 12.19 一般貨幣等價物;貨幣變動 211209 12.20 判決貨幣 212209 12.21 電子傳輸 212210 12.22 條款的獨立性 214211

-vi-12.23 沒有第三方受益 214211 12.24 貸款人與信貸方之間的關係 214211 12.25 ABL 債權人間協議 214212 13.擔保 215212 13.1 擔保 215212 13.2 信貸方的豁免 216213 13.3 擔保權益;暫緩加速 216213 13.4 從屬代位等 216214 13.5 補救措施的選擇 216214 13.6 時限 217214 13.7 與擔保義務有關的繳款 217215 13.8 負債累計 218216 13.9 加拿大信貸方的債務 218216 13.9 債務 218216 13.9 10 協議名稱 219216 13.11 解除借款人和擔保人 219216 13.12 受影響金融機構救助的確認和同意 220217 13.13 確認關於任何支持的 QFC 221218

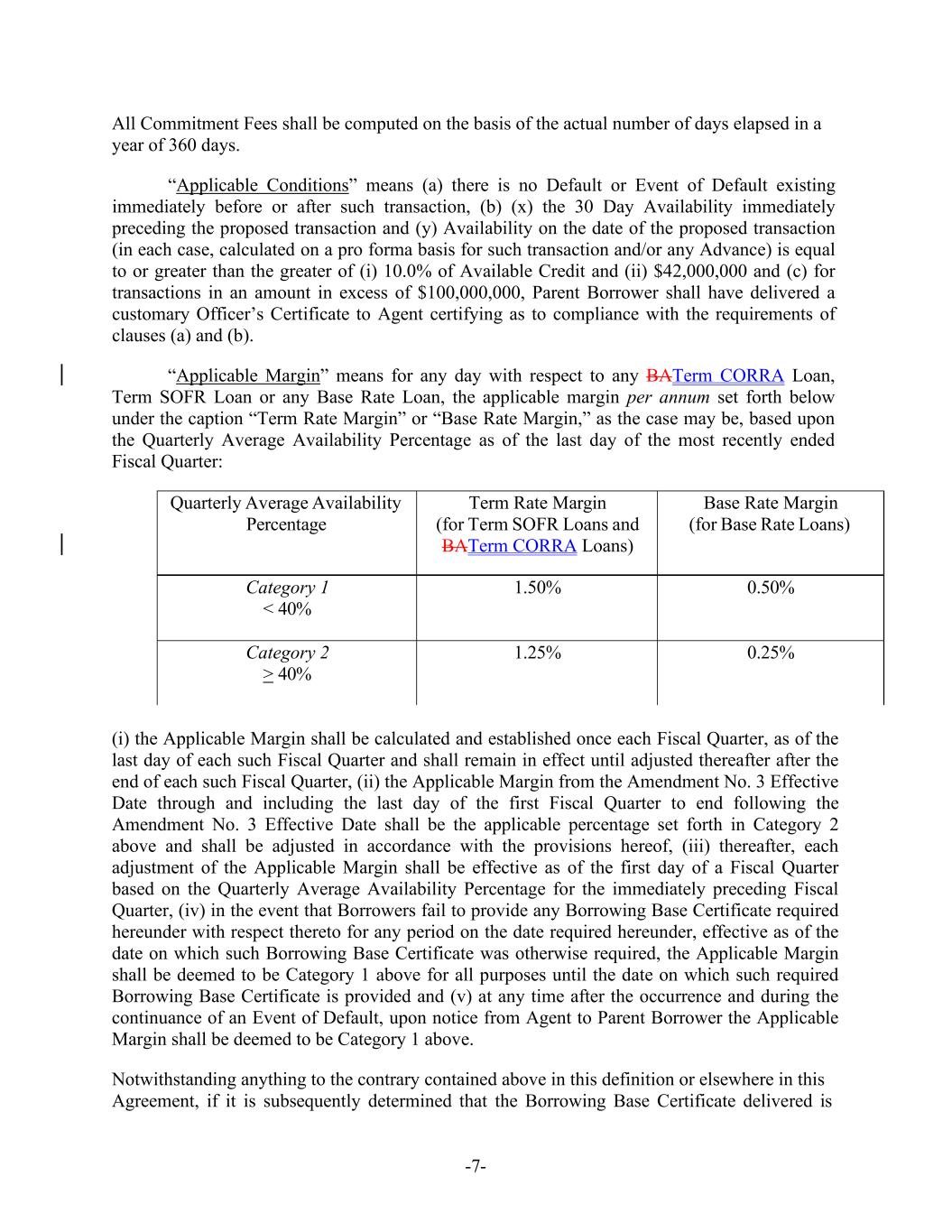

-7-季度平均可用性百分比期限利率利率(適用於定期SOFR貸款和BaterM CORRA貸款)基準利率利潤(基準利率貸款)類別140% 1.25% 0.25%所有承諾費用應根據一年中360天的實際經過天數計算。“適用條件” 是指 (a) 在此類交易之前或之後不存在違約或違約事件,(b) (x) 擬議交易前的 30 天可用性以及 (y) 擬議交易之日的可用性(在每種情況下,根據此類交易和/或任何預付款的預計計算)等於或大於 (i) 可用積分的 10.0% 和 (ii) 42,000,000 美元中的較大值以及 (c) 對於金額超過1億美元的交易,母借款人應按慣例交付向代理人頒發的官員證書,證明其符合第 (a) 和 (b) 條的要求。“適用利潤” 是指任何BaterM CORRA貸款、定期SOFR貸款或任何基準利率貸款的任何一天,根據截至最近結束的財政季度最後一天的季度平均可用百分比,在 “定期利率利潤率” 或 “基準利率” 標題下列出的適用年利潤(視情況而定):(i) 適用利潤率應在每個財政季度計算和確定一次,自每個此類財政季度的最後一天起生效,並將一直有效,直至此後在財政季度結束後進行調整每個此類財政季度,(ii) 從第3號修正案生效之日起至第三號修正案生效之後的第一財季的最後一天(包括第一財季的最後一天)的適用利潤率應為上述第 2 類規定的適用百分比,並應根據本協議的規定進行調整,(iii) 此後,根據前一個財政季度的季度平均可用性百分比,對適用利潤率的每項調整均應自財政季度的第一天起生效財政季度,(iv) 在如果借款人在本協議要求的日期的任何期限內未能提供本協議要求的任何借款基礎證書,自要求該借款基礎證書之日起生效,則在提供此類所需借款基礎證書之日之前,所有目的的適用利潤率均應被視為上述第一類;(v) 在違約事件發生後的任何時間和持續期間,經代理人通知母公司借款人的適用保證金應為被視為上述第 1 類。儘管本定義或本協議其他地方有任何相反的規定,但如果隨後確定交付的借款基礎證書是

-9-該期限以該日可用積分的百分比除以該期間的天數表示。“平均未使用循環貸款餘額” 是指截至任何確定之日,該金額等於 (a) 截至該日的承付款減去 (b) (i) 當日未償循環信貸預付款的總美元等值加上 (ii) 截至該日未償還的信用證債務(根據貸款文件條款抵押的信用證債務除外)的總和,除以在這段時間內的天數。“BA 貸款” 是指與以加元計價的貸款相關的貸款或其任何部分,參照銀行利率計息。“BA 利率” 指 (i) 年利率等於銀行承兑票面金額與適用加元貸款本金相當、期限與擬議加元貸款利息期相同或可比的平均利率,在Refinitiv Benchmark Services(英國)所謂的 “CDOR頁面”(或任何替代顯示屏)上顯示和標識的擬議加元貸款的利息期限相同或相似截至上午10點左右(多倫多時間)的有限公司(或其任何繼任者或關聯公司)該利息期的第一天(或者,如果該日不是工作日,則為前一個工作日上午10點(多倫多時間))(“CDOR篩選利率”)的第一天,或者(ii)如果此類利率在該時間和該日期未出現在CDOR頁面上,則該日期的利率將為年度折扣率(向上舍入至最接近的1/100整倍數)0%)截至代理人(或代理人可以接受的《銀行法》附表1所列銀行(加拿大))上午10點(多倫多時間)此類銀行家的承兑匯票具有該特定期限(或儘可能與該特定期限相似的期限)。如果在任何時候的BA税率低於0.00%,則應將其視為0.00%。“救助行動” 是指適用的清算機構對受影響金融機構的任何責任行使任何減記和轉換權力。“救助立法” 指 (a) 任何歐洲經濟區成員國執行歐洲議會和歐盟理事會第2014/59/EU號指令第55條、《歐盟救助立法附表》中描述的該歐洲經濟區成員國的實施法律、規則、規章或要求;(b) 與英國有關的2009年《英國銀行法》(不時修訂)第一部分) 以及英國適用的與決議相關的任何其他法律、法規或規則不健全或倒閉的銀行、投資公司或其他金融機構或其附屬機構(通過清算、管理或其他破產程序除外)。“銀行產品” 是指在提供此類服務或設施時是貸款人或代理人(或貸款人或代理人的任何關聯公司或分支機構)向信貸方提供的以下任何一種或多種服務或設施:(a) 任何國庫或其他現金管理服務,包括 (i) 存款賬户,(ii) 自動清算所 (ACH) 發起和其他資金轉移,(iii) 存管機構(包括現金)保管庫

-15-附錄5.2本身在遵守本協議條款的前提下,經母借款人和共同抵押代理人同意,可以不時進行修改。“借用基礎抵押品” 的含義見第 2.18 節。“過渡性信貸協議” 是指母借款人、北卡羅來納州花旗銀行作為代理人及其其他當事方簽訂的截至2018年12月24日的某些信貸協議。“工作日” 是指紐約州非星期六、星期日或銀行被要求或允許關閉的日子的任何一天,就BateRM CORRA貸款而言,是指任何同樣是外匯工作日的此類日子。當與向加拿大借款人提供的任何貸款或與之相關的任何付款一起使用時,“工作日” 一詞還應排除根據安大略省法律授權商業銀行關閉或實際上在安大略省關閉的任何一天。“業務計劃” 是指借款人及其子公司的合併預測:(a)資產負債表;(b)損益表;(c)現金流量表,其格式與借款人及其子公司的歷史財務報表一致,以及適當的支持細節和基本假設陳述。“加拿大可用性” 是指截至任何確定日期,(a)加拿大可用信貸超過(i)向加拿大借款人提供的循環信貸預付款的總美元等值金額加上(ii)加拿大借款人的信用證債務(根據貸款文件條款抵押的加拿大借款人信用證債務現金除外)。“加拿大可用信貸” 是指自任何確定之日起,信貸方在確定之日或之前最近報告的(a)加拿大承諾和(b)加拿大借款基礎中較低者。在任何時候,“加拿大基準利率” 是指年利率等於以下兩者中較高者:(a)代理人(或代理人可以接受的《銀行法》附表1中列出的銀行)不時公開宣佈的用於確定在加拿大發放的以加元計價的商業貸款利率的有效最優惠利率;(b)等於30天澳大利亞銀行利率總和的年利率,以較高者為準 CORRA的期限為一個月的利息期,加上每年1%。就本協議而言,在任何情況下,加拿大基本利率均不得低於零。“加拿大基準利率貸款” 是指以加元發放的貸款或部分貸款,其利息參照加拿大基準利率。“加拿大借款人” 和 “加拿大借款人” 具有本協議序言中規定的含義。

-20-國際認可的評級機構),在每種情況下,其到期日均不超過收購之日起兩年;(7)標普評級為 “A” 或以上,或穆迪(或其他國際認可評級機構的合理同等評級)評級為 “A2” 或更高的人發行的債務,在每種情況下,其到期日均不超過收購之日起兩年;(8)投資基金至少投資其95% 上文第 (1) 至 (7) 條所述類型的證券資產;以及 (9) 等值工具適用於上文第 (1) 至 (8) 條中提及的以任何外幣計價的信貸質量和期限與上述信貸質量和期限相似的外幣,並在美利堅合眾國以外任何司法管轄區的公司通常用於現金管理目的的公司,但以該司法管轄區內任何子公司開展的任何業務的合理要求為限。“現金管理系統” 的含義見第 2.6 節。“CCAA” 指《公司債權人安排法》(加拿大)。“CERCLA” 的含義在 “環境法” 的定義中規定。“CDOR繼任者修正案” 的含義見第 2.15 節。“CDOR 繼任者費率” 的含義見第 2.15 節。就任何擬議的CDOR繼任者利率而言,“CDOR繼任者利率合規變更” 是指代理人合理酌情對BA利率的定義或適用期限或本文中與確定利率和支付利息以及其他管理事項的時間和頻率有關的任何相應變更,以反映此類CDOR繼任者利率的採用,並允許代理人以基本符合市場慣例的方式對其進行管理(或者,如果 Agent 確定採用此類市場慣例的任何部分在管理上都是不可行的,或者不存在管理此類CDOR繼任利率的市場慣例(代理人在與母借款人協商後合理確定的其他管理方式)。“CFC” 是指《IRC》第957條所指的 “受控外國公司”。“控制權變更” 是指(a)除許可持有人以外的任何 “個人” 或 “羣體”(在《交易法》第13(d)和14(d)條的含義範圍內)直接或間接成為母借款人股本35%或以上的受益所有人(不考慮是否發生任何突發事件)投票選舉的母借款人股本的受益所有人(定義見交易法第13d-3條)母借款人董事會成員,(b)母借款人董事會的多數成員不構成持續借款人董事會成員董事或 (c) 任何借款人不再是母借款人的全資子公司(除非任何此類借款人對申請的貸款不承擔直接責任)

-47-“固定費用覆蓋率” 是指在任何時期內,(a)該期間的合併息税折舊攤銷前利潤減去(i)未融資資本支出加上(ii)基於實際支付的現金收入和現金所得税準備金的税收部分與(b)該期間ABL固定費用的比率。對於任何人而言,“固定費用” 是指任何人在任何時期內的總和,但不重複:(1)該人該期間的合併利息支出(不包括遞延融資成本的攤銷或註銷),以及(2)該人及其限制性子公司任何系列優先股或取消資格資本存量的所有現金股息(不包括合併中取消的項目)。“洪水保險法” 是指1994年《國家洪水保險改革法》及相關或後續立法(包括美國聯邦儲備系統理事會條例)。“下限” 是指本協議中最初就條款SOFR或BA RateTerm CORRA規定的基準利率(如果有)(截至本協議的執行、本協議的修改、修訂或續訂之時)。就任何外國養老金計劃而言,“外國福利事件” 是指(a)存在的無準備金負債超過任何適用法律允許的金額,或超過在沒有政府機構豁免的情況下允許的金額,(b)未根據任何適用法律在該繳款或付款的到期日或之前繳納所需的繳款或款項,(c)終止任何此類外國養老金計劃或任命受託人或類似官員來管理任何此類外國養老金計劃,在每種情況下,政府機構(d)任何信貸方或任何子公司根據適用法律因該外國養老金計劃的全部或部分終止或任何參與的僱主全部或部分撤回該計劃而承擔的任何超過9,000,000美元的責任,或(e)發生任何適用法律禁止且合理預計會導致任何信貸方承擔任何責任的任何交易或任何子公司,或對任何信貸的徵收因不遵守任何適用法律而被處以任何罰款、消費税或罰款的當事方或任何子公司,每種情況均超過90,000,000美元。“外國貸款人” 的含義見第 2.13 (d) 節。“外國養老金計劃” 是指根據美國法律或其任何政治分支機構以外的適用法律,必須通過信託或其他融資工具提供資金的任何養老金或福利計劃,而非完全由政府機構維護的信託或融資工具。“外國子公司” 是指非根據美利堅合眾國、其任何州或哥倫比亞特區法律組建或成立的受限子公司。為避免疑問,根據美國領土(包括波多黎各聯邦)法律註冊或組建的任何子公司均應構成本協議下的 “外國子公司”。

-53-“破產法” 是指《破產法》、BIA、WRA或CCAA中的任何一部,無論現在還是以後生效,均指任何此類法規以及任何司法管轄區的任何其他適用的破產法或其他類似法律的任何繼承人,包括但不限於任何司法管轄區允許債務人中止或妥協其債權的任何法律。“知識產權” 是指所有專利、版權和商標。“知識產權擔保協議” 是指每個信貸方簽署方代表代理人和貸款人訂立的、經不時修訂的任何及所有版權擔保協議、專利擔保協議和商標擔保協議。“交匯系統” 是指受AAR規則管轄的某些鐵路交匯系統。對於任何個人而言,“利息支出” 是指(i)該人在截至該日的相關期間根據公認會計原則確定的利息支出減去(ii)根據公認會計原則確定的該人在截至該日的相關期間的現金利息收入。“利息支付日” 指(a)對於任何基準利率貸款,該貸款未償還期間每個財政季度的最後一個工作日以及該貸款的最終到期日;(b)對於任何BateRM CORRA貸款或定期SOFR貸款,均為適用利息期的最後一天;前提是,如果任何利息期超過三個月,則應每隔三個月支付利息該利息期的最後一天;並進一步規定,除上述規定外,(x)所有利息期的最後一天承諾已終止,貸款已全額支付,(y) 承諾終止日應視為當時根據本協議應計的任何利息的利息支付日。“利息期” 指(i)對於每筆定期SOFR貸款,從借款人代表根據本協議選擇的該貸款作為定期SOFR貸款發放、轉換為或延續的工作日開始的期限,截至但不包括借款人代表在第2.5(e)節中向代理人發出不可撤銷的通知中所選的第一、三或六個月後的日期;前提是前述與利息期相關的第 (i) 款受以下條款的約束:(a) 如果利息期將在某一天結束如果不是工作日,則該利息期應在下一個工作日結束;但是,如果下一個工作日屬於新的日曆月,則該利息期應在前一個工作日結束;(b) 任何原本延續到承諾終止日期之後的利息期應在該日期結束;以及

-54-(c) 任何從一個日曆月的最後一個工作日(或在該利息期結束時該日曆月中沒有數字對應日的某一天)開始的利息期應於一個日曆月的最後一個工作日結束;(ii) 對於任何 BateRM CORRA 貸款,從外匯工作日開始的每個期限均按以下方式支付、轉換為或延續根據本協議,借款人代表作為BaterM CORRA貸款,其期限為但不包括之後一三個月的日期,由借款人代表向代理人發出不可撤銷的通知中選擇,如第 2.5 (e) 節所述;前提是與利息期有關的前述第 (ii) 款受以下約束:(a) 如果任何利息期在非外匯工作日結束,則該利息期應延長至下一個下一個外匯工作日,除非此類延長的結果是將該利息期延至另一個日曆月,在這種情況下,該利息期應在前一個外匯工作日結束;(b) 任何本應延至承諾終止日之後的利息期應在該日期結束;以及 (c) 任何從一個日曆月的最後一個外匯工作日(或在該利息期結束時該日曆月中沒有數字對應日的某一天)開始的利息期應於該日曆月的最後一個外匯工作日結束。借款人代表應選擇利息期限,這樣在任何時候存在的單獨的BateRM CORRA貸款和定期SOFR貸款總額不得超過十(10)筆單獨的BateRM CORRA貸款和定期SOFR貸款。“庫存” 是指《守則》或《PPSA》中定義的所有 “庫存”,無論其位於何處,均由任何信貸方擁有或將來收購。“投資級證券” 是指:(1)由美國政府或其任何機構或工具(現金等價物除外)發行或直接全額擔保或投保的證券,(2)評級等於或高於穆迪和標普bbB-(或等值)評級等於或高於Baa3(或等值)的證券,但不包括母借款人及其子公司之間的任何債務證券或貸款或預付款,(3)) 投資任何專門投資於第 (1) 和 (2) 條所述類型的投資的基金,該基金也可能持有大量待投資和(或)分配的現金,以及(4)在美國以外的國家通常用於高質量投資的相應工具,每種工具的到期日均不超過自收購之日起兩年。就任何人而言,“投資” 是指該人以貸款(包括擔保)、墊款或資本形式對其他人(包括關聯公司)的所有投資

-62-“愛國者法案” 的含義見第 4.24 節。“付款收款人” 的含義在第 10.17 (a) 節中賦予了它。“PBGC” 指養老金福利擔保公司。“養老金計劃” 是指ERISA第3(2)節中描述的計劃。“定期CORRA確定日” 的含義在 “CORRA術語定義” 中規定。“定期SOFR確定日” 的含義在 “術語SOFR” 的定義中指定。“允許的自由裁量權” 是指代理人或任何共同抵押代理人本着誠意行使合理的商業判斷(從有擔保資產循環貸款人的角度來看)作出的合理決定,就設立儲備金或調整或實施排除性標準而言,(x) 在第7號修正案生效日之後的此類設立、調整或實施應基於 (1) 對與賬户有關的事實或事件的分析、庫存、設備、機車車輛或其他在第7號修正案生效日之後代理人或任何共同抵押代理人首次出現或首次發現的借款基礎的組成部分,或者與代理人或該共同抵押代理人在第7號修正案生效日發生或知道的事實或事件有重大差異的部分,或 (2) 在第7號修正案生效日之後適用法律發生變化,這導致代理人變現借款基礎抵押品需要償還額外的優先權索賠和負債,(y)) 促成因素徵收任何儲備金不得重複在計算賬面價值時扣除的任何儲備金,(z) 如此設立的任何此類儲備金的金額或任何調整或實施排除性標準的影響應合理量化歸因於此類促成因素的借款基礎增量攤薄。如果任一共同抵押代理人行使其允許的自由裁量權,則另一共同抵押代理人應在三個工作日內對此類提案做出迴應,主張更為保守的允許自由裁量權的共同抵押代理人優先。“許可持有人” 是指雅各布斯私募股權有限責任公司及其各關聯公司、布拉德利·雅各布斯(“雅各布斯”)、由雅各布斯控制的任何實體、雅各布斯的妻子、雅各布斯的子女和其他直系後代以及為上述任何利益而設立的信託。“允許的增量FILO貸款” 的含義見第2.16(a)節。“允許投資” 是指:(1)對母借款人或任何受限子公司的任何投資;前提是(i)信貸方根據本條款(1)對非信貸方的受限子公司的投資總額不得超過(與信貸方對信貸方依賴的第 (3)、(21) 和 (22) 條不是(或與此類交易無關)的子公司的投資總額允許投資的定義)(x)3.2億美元和(y)的20%中的較大值

-85-“Target Day” 是指跨歐洲自動實時總結算快速轉賬(TARGET)支付系統(或者,如果此類支付系統停止運行,則代理合理確定為合適替代品的其他支付系統(如果有))開放以歐元結算的任何一天。“税務合規證書” 的含義見第 2.13 (d) 節。“税收分配” 是指第 7.2 (b) (xi) 節中描述的任何分配。“税務組” 的含義見第 7.2 節。“税收結構” 的含義見第 12.8 節。“税收” 是指當前和未來的税收(包括但不限於所得税、公司税、資本税、消費税、財產税、從價税、銷售税、使用税、工資税、增值税和特許經營税、扣除税、預扣税和關税)、費用、税費、扣除或預扣税(包括備用預扣税)以及任何人徵收的所有相關負債(包括利息、增值税和罰款)政府當局。“美國臨時借款基數調整” 的含義見第 6.13 (b) 節。“臨時行政代理人” 是指 MSSF,根據定期信貸協議,以行政代理人和抵押代理人的身份行事。“定期抵押賬户” 的含義見附件A。“定期信貸協議” 是指母借款人、作為行政代理人和抵押代理人的母借款人的某些子公司以及其他當事方之間簽訂的截至2015年10月30日的優先擔保定期貸款信貸協議,包括其中的所有證物、附件和附表,因為此類協議可能會不時修訂、重述、補充或以其他方式修改時間,包括《增量和再融資修正案》(修正案編號1. 截至2016年8月25日的信貸協議修正案)、截至2017年3月10日的再融資修正案(信貸協議第2號修正案)、截至2018年2月23日的再融資修正案(信貸協議第3號修正案)、截至2019年3月7日的信貸協議第4號修正案和截至2019年3月18日的增量修正案(信貸協議第5號修正案),再融資截至2021年3月3日的修正案(信貸協議第6號修正案)和截至2022年6月10日的第7號修正案。“定期優先抵押品” 的含義在ABL債權人間協議中規定。“定期利率利率” 是指除(a)定期SOFR貸款和以美元計價的信用證的定期SOFR,(b)以加元計價的BaTerM CORRA貸款和信用證的BA RateTerm CORRA貸款和信用證以及(c)以另類計價的信用證的定期SOFR之外不時生效和應付的年利率利率貨幣,在每種情況下都適用於

-86-循環信用預付款,根據適用利潤率的定義確定。對於定期CORRA貸款進行任何計算,“期限CORRA” 是指(x)期限相當於該利息期第一天之前兩(2)個工作日的適用利息期(此類利率由期限CORRA管理人公佈)的期限CORRA參考利率;但是,前提是從 1:00 起該利率下午(多倫多時間),在任何定期CORRA決定日,CORRA學期均未公佈適用期限的期限CORRA參考利率管理人和期限CORRA參考利率的基準替換日期尚未確定,則期限CORRA將是期限CORRA管理人在期限CORRA管理人發佈該期限的第一個工作日發佈的該期限的期限CORRA參考利率,前提是該期限的第一個工作日不超過定期CORRA決定之前的五 (5) 個工作日日,加上 (y) 期限 CORRA 調整;此外,前提是,如果期限如上所述,CORRA應始終低於0.0%,則CORRA期限應視為0.0%。“定期CORRA調整” 是指一個月的利息期內每年0.29547%(29.547個基點)的百分比,在為期三個月的利息期內每年0.32138%(32.138個基點)。“任期 CORRA 管理員” 指Candeal Benchmark 管理服務公司、多倫多證券交易所公司或任何繼任管理人。“定期CORRA貸款” 是指按定期CORRA利率計息的貸款(加拿大基準利率貸款除外)。“期限CORRA參考利率” 是指基於CORRA的前瞻性定期利率。“CORRA 繼任者修正案” 一詞的含義見第 2.15 節。“CORRA 繼任者利率” 一詞的含義見第 2.15 節。就任何擬議的CORRA繼任者利率而言,“期限CORRA繼任者利率合規變更” 是指代理人合理酌情對CORRA期限的定義或本文中與確定利率、支付利息和其他管理事項的時間和頻率有關的任何符合性變更,以反映該術語CORRA繼任者利率的採用並允許代理人以實質性方式對其進行管理符合市場慣例(或者,如果代理商認定,採用此類市場慣例的任何部分在管理上都是不可行的,或者不存在管理此類定期CORRA繼任者利率的市場慣例(代理人在與母借款人協商後合理確定的其他管理方式)。“術語SOFR” 是指,

-97-2。信貸金額和條款 2.1 信貸額度。(a) 循環信貸額度。(i) 在遵守本協議條款和條件的前提下,每家貸款人分別同意在承諾終止日之前不時向借款人提供按比例分攤的預付款(均為 “循環信貸預付款”)。任何貸款人在(A)循環信貸風險總額中的比例份額在任何時候都不得超過其當時的單獨承諾,(B)加拿大貸款在任何時候都不得超過其單獨的加拿大承諾。本協議規定的每位貸款人的義務應是多項的,而不是共同的。在承諾終止日之前,借款人可以根據本第2.1(a)節進行借款、還款和再借款;前提是,(x)任何時候的循環信貸風險總額不得超過當時的可用性,(y)任何時候的美國貸款金額都不得超過當時美國的可用性,(z)加拿大貸款在任何時候都不得超過加拿大的可用性。每筆循環信貸預付款應由借款人代表在附表2.1中規定的地址通知附表2.1中指定的代理人代表之一。對於基準利率貸款,任何此類通知必須不遲於擬議的循環信貸預付款之日中午12點(紐約時間);對於定期SOFR貸款或BateRM CORRA貸款,則必須不遲於擬議的循環信貸預付款前三(3)個工作日的中午12點(紐約時間)發出。每份此類通知(“循環信貸預付款通知”)均可通過電話口頭髮出,但必須立即以附錄2.1(a)(i)的形式進行書面確認(通過傳真、電子郵件或隔夜快遞),並應包括此類附件中要求的信息。如果任何借款人希望根據定期SOFR(以美元計價的定期SOFR貸款)和BA RateTerm CORRA(以加元計價的BaterM CORRA貸款)對循環信貸墊款支付利息,則借款人代表必須遵守第2.5(e)條。向美國借款人提供的所有循環信貸墊款(x)應以美元計價,(y)向加拿大借款人發放的所有循環信貸墊款應以美元或加元計價,但應被視為以該循環信貸預付款的美元等值金額(就加元循環信貸預付款而言)。(ii) 除第2.10節另有規定外,如果貸款人提出要求,(x) 美國借款人應共同或單獨簽署並向每位貸款人交付一份票據,以證明該貸款人的承諾;(y) 加拿大借款人應共同或單獨簽署並向每位貸款人交付一份票據,以證明該貸款人在加拿大的承諾。每張票據應為適用貸款人的承諾(或加拿大承諾)的本金,基本上採用附錄2.1(a)(ii)的形式(每張票據均為 “循環票據”,統稱為 “循環票據”)。每張循環票據(或者,如果未要求提供循環票據,則為本協議)應代表相應借款人的連帶義務,即按照第2.5節的規定,向該借款人支付所有循環貸款未付本金總額中的適用貸款人按比例分攤的金額及其利息。全部未付款

-108-應將此類信用證發行人的任何此類替代通知貸款人。在任何此類替代品生效時,借款人應支付被替換信用證發行人賬户中應計的所有未付費用。自任何此類替代品生效之日起,(i) 繼任信用證發行人應享有本協議規定的適用信用證發行人與其後簽發的信用證有關的所有權利和義務,(ii) 此處提及 “信用證發行人” 一詞應視為指該繼任者或任何先前的信用證發行人,或此類繼任信用證發行人和所有先前的信用證發行人,視其為上下文將要求。根據本協議更換信用證發行人後,被替換的信用證發行人仍將是本協議的當事方,並應繼續享有信用證發行人根據本協議對其在替換之前簽發的信用證的所有權利和義務,但不得要求其簽發額外的信用證。(j) 現有信用證。在重報日,附表2.2中列出的每張信用證,如果未兑現,均應自動生效,且無需支付信用證簽發時應付的任何費用,且無需支付根據本節2.2簽發的信用證並受本協議條款約束的信用證。2.3 預付款。(a) 自願預付款;減少承付款。借款人可以隨時不時地預付貸款,恕不另行通知,借款人代表可以在至少三(3)個工作日內隨時向代理人發出書面通知,永久減少或終止承諾(或加拿大承諾);前提是(i)任何此類預付款或減免(不規定全額償還循環貸款)的最低本金額為1,000,000美元或 1,000,000加元(視情況而定)或其全部倍數,(ii) 承諾不得減少到低於當時未償還的總循環信貸風險敞口金額的金額,除非減免承諾的同時還預付貸款(必要時還包括未償信用證的現金抵押),以確保循環信貸風險總額不超過承諾(因此有所減少),(iii) 除非加拿大未償還的貸款金額,否則加拿大承諾不得減少到低於當時未償還的加拿大貸款金額的金額減少承諾的同時還有預先償還加拿大貸款(並在必要範圍內,對加拿大信用證的信用證債務進行現金抵押),以確保加拿大貸款不超過加拿大的承諾(按原樣減少),以及(iv)在減免生效後,借款人應遵守第2.3(b)(i)條。此外,如果借款人終止承諾,則所有貸款和其他債務應立即到期並全額支付,所有信用證債務應在終止生效後根據本協議第2.2節以現金抵押或以其他方式清償。適用於特定貸款的任何自願預付款應按比例應用於每家貸款機構按比例持有的部分。根據第2.11(b)節,任何自願預付BateRM CORRA貸款或定期SOFR貸款以及減少或終止適用承諾的同時,還必須支付任何BateRM CORRA貸款或定期SOFR貸款(如適用),以及資金破損費用。在任何此類減少或終止時

-110-第五,如果沒有發生違約事件並且仍在繼續,則按照借款人代表的指示。在根據上述第二或第三條適用的範圍內,承諾和週轉額度承諾不得永久減少借款人支付的任何預付款金額。對循環信貸墊款的任何此類預付款,應首先按比例用於基準利率貸款,其次用於定期SOFR貸款和BaterM CORRA貸款。當違約事件發生且仍在繼續時,根據第 2.3 (b) (iv) 條預付的每筆貸款均應附有截至預付金額的應計和未付利息。(d) 無默示同意。本第2.3節中的任何內容均不得解釋為構成代理人或任何貸款人對本協議或其他貸款文件其他條款不允許的任何交易的同意。(e) 信用證償還。如果任何信用證發行人應支付與信用證有關的任何款項,則借款人應在付款之日紐約時間下午 2:00 之前向代理人支付相等於該款項的金額來償還此類款項,前提是母借款人應在該日期紐約時間上午10點之前收到此類付款的通知,或者如果母公司借款人尚未收到此類通知在該日期的該時間之前,然後不遲於紐約時間第二天工作日下午 2:00該母借款人收到此類通知。如果母借款人未能在到期時支付此類款項,代理人應將適用的款項、借款人當時應支付的款項以及該貸款人的按比例分攤的款項通知每位貸款人。收到此類通知後,每位貸款人應立即按比例向代理人支付借款人應付的款項,其方式與第10.8節規定的該貸款人發放的貸款相同(第10.8條應比照適用於貸款人的付款義務),代理人應立即向適用的信用證發行人支付其從貸款人那裏收到的款項。代理人根據本款收到借款人的任何款項後,代理人應立即將此類款項分配給適用的信用證發行人,或在貸款人根據本款規定向適用的信用證發行人付款的情況下,將此類款項分配給相應的貸款人和適用的信用證發行人(視其利息而定)。貸款人根據本款為償還適用的信用證發行人就信用證支付的任何款項而支付的任何款項均不構成貸款,也不得免除借款人償還此類款項的義務。2.4 收益的使用。借款人應利用貸款的收益(a)不時為借款人及其各自的子公司提供營運資金,以及(b)用於其他一般公司用途,包括本協議未禁止的投資和收購。2.5 利息;適用利潤。(a) 為了貸款人的應得利益,借款人應在每個適用的利息支付日向代理人支付拖欠的利息,每人的未付本金按以下利率支付:

-111-(i)以(x)基準利率向借款人提供的基準利率貸款,以美元發放的基準利率貸款,加上基準利率利率和(y)加拿大基準利率,以加元發放的加拿大基準利率貸款,加上基準利率利率。(ii) 按英國央行利率期CORRA計價的BateRM CORRA貸款,涉及以加元計價的BaterM CORRA貸款,外加定期利率保證金。(iii) 定期SOFR加上定期利率的SOFR貸款(b)如果任何貸款的還款在工作日以外的某一天到期和支付,則其到期日將延長至下一個工作日(利息期定義中規定的除外),對於本金的支付,其利息應在延期期間按當時適用的利率支付。(c) 所有費用的計算均按年計算,利息應由代理人按每年360天計算,每種情況下均按應付利息和費用期間發生的實際天數計算,但基準利率貸款和BateRM CORRA貸款根據優惠或基本商業貸款利率按英國央行利率發放的BaterM CORRA貸款除外,其利息應按主要或基本商業貸款利率計算以每年365(或366-,視情況而定)為實際經過天數的基準。(a)以美元發放的基準利率貸款的基準利率,以及(b)以加元發放的加拿大基準利率貸款的加拿大基準利率,是每天確定的浮動利率。代理人根據本協議對利率和費用的每項確定均應作為此類利率和費用正確性的推定證據。(d) 所有未按本協議到期未支付的逾期款項的利息,其年利率應等於本協議規定的利率或此類費用利率高出兩個百分點(2.00%),除非代理人和必要貸款人選擇徵收較小的上調幅度(“違約利率”),從不付款的初始日期起計至支付該款項,並應按要求支付。(e) 借款人代表可以選擇 (i) 要求將任何循環信貸預付款作為定期SOFR貸款、baterM CORRA貸款或基準利率貸款,(ii) 隨時將全部或任何部分未償貸款(週轉額度貸款除外)從基準利率貸款轉換為定期SOFR貸款或BateRM CORRA貸款,每種情況下均以相同貨幣計價,(iii) 將任何定期SOFR貸款轉換為BaterM CORRA貸款或基準利率貸款,或將任何BaterM CORRA貸款轉換為定期SOFR貸款或基準利率貸款,在每種情況下均以相同的貨幣計價,如果此類轉換是定期SOFR貸款或BateRM CORRA貸款,則需根據第2.11(b)節支付破產費用,或者(iv)在適用的利息期和後續利息到期後,繼續將任何貸款(週轉貸款除外)的全部或任何部分作為定期SOFR貸款或BateRM CORRA貸款(如適用)該持續貸款的期限應從利息期最後一天之後的第一天開始

-112-的貸款將繼續;但是,如果任何違約事件已經發生並仍在繼續,則在適用的利息期結束時,不得將任何循環信貸預付款轉換為定期SOFR貸款或BaterM CORRA貸款(如適用),利息期超過一(1)個月。與定期SOFR貸款或BaterM CORRA貸款(如適用)發放或延續或轉換為定期SOFR貸款或BaterM CORRA貸款的任何貸款或貸款組必須達到最低金額(i)500萬加元,超過該金額的整數倍數為1,000,000加元;(ii)對於BaterM CORRA貸款,最低金額為5,000,000加元以及超過該數額的1,000,000加元的整數倍數.任何此類選擇都必須在以下第三個工作日上午11點(紐約時間)之前作出:(1)任何擬按定期SOFR貸款計息(x)期限SOFR的利息;(y)BaTerM CORRA貸款的BA RateTerm CORRA,(2)任何定期SOFR貸款或BateRM的每個利息期結束之日 CORRA貸款將按原樣延續,或 (3) 借款人代表希望在利息期內將任何基準利率貸款轉換為定期SOFR貸款或BaterM CORRA貸款(如適用)的日期由借款人代表在此類選舉中指定。如果在利息期結束前的第三個工作日上午11點(紐約時間)之前沒有收到有關定期SOFR貸款或BateRM CORRA貸款的選擇(或者如果違約事件已經發生並仍在繼續),則該定期SOFR貸款或BateRM CORRA貸款(如適用)應轉換為定期SOFR貸款或BateRM CORRA貸款,視情況而定,其利息期結束時的利息期為一(1)個月。借款人代表必須通過書面通知、傳真或隔夜快遞向代理人發出此類選擇。對於任何轉換或延續,此類選擇必須根據附錄2.5 (e) 形式的書面通知(“轉換/延期通知”)作出。(f) 儘管本協議中有任何相反的規定,但借款人在本協議下承擔的義務應受以下限制:在本協議計算利息的任何期限內(但僅限於)相應貸款人簽訂或接收此類款項將違反適用於該貸款人的任何法律(包括但不限於《刑法(加拿大)》)限制最高利率的規定(包括但不限於《刑法》(加拿大))的規定可以合法簽訂、收取或收取的利息由該貸款人支付,在這種情況下,借款人應按適用法律允許的最高利率(“最高合法利率”)向貸款人支付利息;但是,如果此後任何時候本協議下的應付利率低於最高合法利率,則借款人應繼續按最高合法利率支付本協議下的利息,直到代理人代表貸款人獲得的總利息等於應得的總利息如果下述應付利率已收到(但用於本款)自第7號修正案生效之日起應付的利率,如本協議另有規定。此後,除非利率再次超過最高合法利率,否則應按利率和第 2.5 (a) 至 (e) 節規定的方式支付本協議下的利息,屆時本段將再次適用。在任何情況下,任何貸款人根據本協議條款獲得的利息總額均不得超過按最高合法利率計算本協議整個期限的到期利息,該貸款人合法可獲得的金額。如果最高合法利率是根據本款計算的,則該利息應按每日利率計算

-116-判決;此外,前提是僅受賠人之間的任何爭議(對代理人或共同抵押代理人或以其身份行事的牽頭安排人的任何索賠除外),不涉及任何信貸方或其關聯公司的作為或不作為,任何受保人均不會獲得任何此類費用、費用或責任的賠償;此外,加拿大借款人不得有義務就本協議下的任何美國借款人義務支付任何款項或任何其他貸款文件。在不存在實際或潛在利益衝突的情況下,借款人及其子公司不承擔所有受保人的多名法律顧問和適當的當地法律顧問的費用和開支;前提是,如果存在實際利益衝突,或者律師的書面意見認為存在潛在的利益衝突,借款人及其子公司應負責在每個適用司法管轄區為受影響的受保人增加一名律師,作為一個整體。在適用法律允許的範圍內,本協議任何一方均不對任何貸款文件的任何其他當事人、該人的繼承人、受讓人或第三方受益人或通過該方提出衍生索賠的任何其他人承擔責任或承擔責任,對於因根據任何貸款文件延期、暫停或終止信貸或任何其他交易而可能被指控的間接、懲罰性、懲戒性或間接損失在本文或其下設想的;前提是本協議中沒有任何內容判決應將任何信貸方的賠償和補償義務限制在本協議規定的範圍內。本條款(a)中提及的任何受保人均不對因意外接收者使用其通過電信、電子或其他信息傳輸系統分發的與本協議或其他貸款文件或本協議或本協議或其所設想的交易有關的任何信息或其他材料而造成的任何損害承擔責任。(b) 如果 (i) 任何定期SOFR貸款或BateRM CORRA貸款在任何適用利息期的最後一天之前全部或部分償還(無論該還款是根據本協議或任何其他貸款文件的任何條款還款還是加速償還的結果),則誘使貸款人根據本協議規定的條款提供期限SOFR或BA RateTerm CORRA(如適用)期權法律或其他方面);(ii) 任何借款人在任何定期SOFR貸款或baterM CORRA的本金或利息到期時均應拖欠還款貸款;(iii)在借款人代表根據本文發出通知要求後,任何借款人均應拒絕接受定期SOFR貸款或BaterM CORRA貸款的任何借款,或要求終止其任何借款,或要求終止定期SOFR貸款或BateRM CORRA貸款的任何借款;(iv)在借款人代表按照規定發出通知後,任何借款人均不得預先償還定期SOFR貸款或BateRM CORRA貸款隨函附上;或 (v) 根據第 2.14 (d) 或 12.2 (d) 條,必須轉讓定期SOFR貸款或baterM CORRA貸款),則借款人應共同和個別地賠償每位貸款人免受因上述任何原因造成或產生的所有實際損失、成本和合理的有據可查的自付費用(前提是,不得要求加拿大借款人為美國借款人的定期SOFR貸款支付任何此類款項)。此類賠償應包括因重新使用其獲得的資金或為終止存款而應支付的費用而產生的任何實際和有據可查的自付損失或支出(預期利潤損失除外)(如果有)。為了計算金額

-117-根據本第2.11(b)條向貸款人支付,每位貸款機構應被視為通過購買存款實際為其相關的定期SOFR貸款或BaterM CORRA貸款提供了資金,其金額等於該SOFR貸款的定期SOFR利率為(x)定期SOFR利率和(y)BA RateRM CORRA貸款的BA RateTerm CORRA貸款,金額等於該SOFR貸款的金額 RR貸款或BateRM CORRA貸款(視情況而定),其到期日與相關利息期相當;前提是每家貸款機構可以為其每筆定期SOFR貸款或baterM CORRA提供資金以其認為適當的任何方式提供貸款,前述假設只能用於計算本第 2.11 (b) 節規定的應付金額。本契約在本協議終止以及債務和本協議項下所有其他應付金額的支付後繼續有效。在這種情況下,每位貸款人應儘快向借款人代表提供其根據本第2.11(b)節對所有應付金額的書面詳細計算結果,在沒有明顯錯誤的情況下,此類計算對本協議各方具有約束力,在這種情況下,借款人代表應在收到後十(10)個工作日內以書面形式提出異議,並詳細説明此類異議的依據。(c) 本第 2.11 節完全受本協議第 13.9 節的規定約束。2.12 訪問。在正常工作時間內,每個信貸方應根據代理人合理認為適當的頻率不時發出合理通知:(a) 向代理人、共同抵押代理人(通過代理人協調)、貸款人(通過代理人協調)及其任何代表和指定人訪問其財產、設施、顧問、高級職員和僱員的權限,(b) 允許代理人、共同抵押代理人、貸款人及其任何高管、僱員和代理人檢查、審計並從任何信貸方的賬簿和記錄中摘錄,以及 (c)允許代理人、共同抵押代理人、貸款人及其代表和其他指定人員檢查、審查、評估和測試任何信貸方的賬户、設備和其他抵押品的清點和清點;前提是,在未發生違約事件且仍在持續的情況下,借款人僅對第5.2節規定的此類活動的費用負責。此外,只要任何違約事件已經發生並仍在繼續,或者在根據第 9.2 (b) 節宣佈全部或任何部分債務到期應付之後的任何時候,借款人應向代理人提供合理的協助以獲得訪問權限,應與借款人協商,在範圍和實質內容上協調準入。2.13 税收(a) 除非適用法律要求,否則根據本協議或任何其他貸款文件由任何信貸方承擔的任何義務或因其承擔的任何義務而支付的所有款項均應根據本第 2.13 節免除,且不預扣或扣除任何税款。如果法律要求任何預扣税代理人從本協議項下的任何應付金額(包括根據本第 2.13 節支付的任何款項)或根據任何其他貸款文件預扣或扣除任何税款,(i) 如果該税是補償税,則應儘可能增加適用的信貸方應付的金額,不得重複,以便在完成所有必要的預扣和扣除之後 (包括適用於根據本第 2.13 節應付的額外款項的預扣款和扣除額、代理人、共同抵押品代理人或貸款人,如

-120-(f) 每位貸款人應在提出要求後的十 (10) 天內分別向代理人和每位共同抵押代理人賠償 (i) 歸屬於該貸款人的任何補償税(但僅限於信貸方尚未向代理人或此類共同抵押代理人賠償此類補償税款且不限制任何信貸方的義務),(ii) 任何因該貸款機構未能遵守第 11.1 (c) 節中有關維護參與者登記冊和 (iii) 任何不含税款的規定而產生的税款無論相關政府機構是否正確或合法地徵收或申報了此類税款,無論此類税收是否正確、合法地徵收或申報了任何貸款文件,都應歸因於該貸款機構,這些費用應由代理人或共同抵押代理人支付或支付,以及由此產生的或與之相關的任何合理費用。如果沒有明顯的錯誤,代理人或此類共同抵押代理人向任何貸款人交付的關於此類付款或責任金額的證明應具有決定性。每位貸款人特此授權代理人隨時抵消和使用根據任何貸款文件欠該貸款人的任何款項或代理人從任何其他來源向貸款人支付的款項,抵消和使用本款(f)項下應付給代理人的任何款項。(g) 本第 2.13 節的規定在本協議終止和所有債務的償還後繼續有效。就本第 2.13.2.14 節而言,每位信用證發行人均應被視為貸款人;資本充足率;成本增加;違法性。(a) 如果任何放款人已確定任何中央銀行或其他政府機構在第7號修正案生效日之後通過的有關資本充足率、流動性、儲備金要求或類似要求的任何法律、條約、政府(或準政府)規則、規章、指導方針或命令的遵守情況,或任何貸款人對資本充足率、流動性、儲備金要求或類似要求(不論是否具有法律效力)的任何要求或指令的遵守情況(無論是否具有法律效力)或者會產生增加的效果該貸款人需要維持的資本、儲備金或其他資金金額,從而降低該貸款人因其在本協議下的義務而產生的資本回報率,則美國借款人或加拿大借款人(視情況而定)應根據該貸款人的要求(附上對代理人的此類要求的副本)不時向代理人支付足以補償該貸款人的額外款項減少。該貸款人向借款人代表和代理人提交的關於減免金額併合理詳細説明減免額計算基礎的證書,在沒有明顯錯誤的情況下,應是最終的、確鑿的,對所有目的均具有約束力。(b) 如果由於 (i) 任何法律或法規的出臺或任何變化(或其解釋的任何變化)或(ii)遵守任何中央銀行或其他政府機構(不論是否具有法律效力)的任何指導方針或要求,則在第7號修正案生效日期之後通過的任何情況下,任何貸款人同意提供或提供、提供資金或維持的成本均應增加,繼續,轉換為任何定期SOFR貸款或bateRM CORRA貸款,否則應繳税(免賠除外)向任何收款人的貸款、貸款本金、信用證、承諾或其他債務,或其存款、儲備金或其他負債或其應佔資本徵收的税款或不含税),然後是美國借款人

-121-或加拿大借款人(視情況而定)應不時地根據該貸款人的要求(附上向代理人提交此類要求的副本)向代理人支付額外款項,以補償該貸款人增加的成本。該貸款人向借款人代表和代理人提交的以合理詳細方式列明此類增加成本的金額及其計算基礎的證書,在沒有明顯錯誤的情況下,應是最終的、確鑿的,對所有目的均具有約束力。每位貸款人同意,在得知上述任何可能導致成本增加的情況後,受影響的貸款人應在不違背該貸款人的內部普遍適用政策的範圍內,儘快採取合理的商業努力,最大限度地減少其產生的成本和開支,並由借款人根據本第2.14(b)節向其支付。(c) 儘管本協議中有任何相反的規定,但如果任何法律或法規(或其解釋的任何變化)的出臺或任何變更使其成為非法,或者任何中央銀行或其他政府機構聲稱任何貸款人同意按照本協議的規定發放、發放或繼續為任何BateRM CORRA貸款或定期SOFR貸款提供資金或維持這些貸款是非法的,那麼,除非貸款人能夠發放或繼續為此類BaterM CORRA貸款或定期SOFR貸款提供資金或維持此類貸款(如適用),在該貸款人的另一個分支機構或辦事處,如果該貸款人合理地認為不會對其或其貸款或從中獲得的收入產生重大不利影響,經該貸款人通知借款人代表並提出要求,(i) 該貸款人同意發放、發放或繼續為此類BateRM CORRA貸款或此類定期SOFR貸款提供資金或維持此類定期SOFR貸款(視情況而定)的義務應終止,並且(ii) 每位美國借款人或加拿大借款人(視情況而定)應立即全額預付所有未償還的期限該借款人欠該貸款人的SOFR貸款或BateRM CORRA貸款(如適用)及其應計利息,除非該貸款機構可以維持此類定期SOFR貸款或BateRM CORRA貸款(視情況而定),直到適用法律規定的利息期結束為止,或者除非借款人代表該借款人代表在發出此類通知和要求後的五(5)個工作日內進行轉換定期SOFR貸款或BateRM CORRA貸款,視情況而定,分別分為基準利率貸款或加拿大基準利率貸款。儘管如此,如果借款人向代理人和受影響貸款人通知其尋求根據第2.14(d)條更換此類受影響貸款人,則借款人根據本第2.14(c)條預付貸款的義務將被暫停;前提是如果在第2.14(d)節規定的時間內找不到替代貸款人,則借款人應有五個工作日來預付此類受影響貸款人的BaterM CORRA貸款或定期SOFR貸款,視情況而定。如果借款人依據本條款暫停其預付BaterM CORRA貸款或定期SOFR貸款的義務,則此類適用的定期SOFR貸款或BaterM CORRA貸款(視情況而定)應在適用的利率期結束時分別轉換為基準利率貸款或加拿大基準利率貸款。(d) 在借款人代表收到任何貸款人(“受影響貸款人”)要求根據第 2.13 (a)、2.14 (a) 或 2.14 (b) 節的規定支付額外款項或增加費用的書面通知和要求或通知並要求借款人根據第 2.14 (c) 節預付貸款後的三十 (30) 天內,借款人代表可以選擇通知貸款人的代理人和受影響的人它的意圖是

-123-(g) 在借款人代表收到任何受影響貸款人要求支付額外款項或增加費用的書面通知和要求後三十 (30) 天內,該貸款人應(應借款人代表的要求)盡合理努力,指定不同的貸款辦公室為其貸款提供資金或預訂貸款,或將其在本協議下的權利和義務轉讓給另一方其辦事處、分支機構或關聯公司,前提是該貸款人的善意判斷是此類指定或轉讓 (i) 將在未來取消或減少根據第 2.13 (a)、2.13 (b)、2.14 (a) 或 2.14 (b) 節應付的款項,視情況而定,(ii) 不會使該貸款人承擔任何未報銷的費用或費用,也不會對該貸款人造成不利影響。借款人應支付任何貸款人因任何此類指定或轉讓而產生的所有合理成本和開支。2.15 利率決定。對於以加元計價的貸款和其他債務,以下第 2.15 (a) 至 (c) 節應適用:(a) 儘管本協議或任何其他貸款文件有任何相反規定,如果代理人決定(在沒有明顯錯誤的情況下作出決定應是決定性的),或者母公司借款人或必要貸款人通知代理人(如果是必要貸款人,則向母借款人提供副本)) 母借款人或必要貸款人(如適用)已確定:(i) (A)沒有向適用市場的銀行提供存款,其金額和利息期限不符合任何以加元計價的BaterM CORRA貸款的適用金額和利息期限,或者 (B) 沒有足夠合理的手段來確定所申請的以加元計價的BateRM CORRA貸款的任何要求的利息期限的BaTerM CORRA,包括但不限於,因為CDOR屏幕RateTerm CORRA在當前版本上不可用或公佈依據,在每種情況下,這種情況都不可能是暫時的,或者 (ii)CDOR Screen RateTerm CORRA的管理員或對代理人擁有管轄權的政府機構已發表公開聲明,確定在該日期之後將不再提供BA利率或CDOR篩選RateTerm CORRA,或用於確定以加元計價的貸款的利率(此類特定日期,“預定不可用日期”),或(iii)美國市場上提供信貸額度的銀團信貸額度以目前正在執行的加元計算,或包含語言的加元與本節中包含的利率類似,通常正在執行或修改(視情況而定),以納入或採用(視情況而定)新的基準利率來取代英國央行RateTerm CORRA,然後,在代理人作出決定或代理人收到此類通知(視情況而定)後,代理人和母公司借款人可以合理地立即修改本協議(“cdorTerm CORRA繼任者修正案”),將BA RateTerm CORRA替換為替代基準利率(包括對基準的任何數學或其他調整(如果有的話)),適當考慮任何不斷演變或當時存在的類似公約

-124-此類替代基準(任何此類擬議利率,“CDORTerm CORRA繼任者利率”)的以加元計價的銀團信貸額度,以及任何擬議的cdorTerm CORRA繼任者利率合規變更和任何此類修正案應在代理人向所有貸款人和母借款人發佈此類擬議修正案後的第五個工作日下午 5:00(紐約時間)生效,除非在此之前包括貸款人的貸方必要貸款人已向代理人發出書面通知,表明此類必需貸款人沒有接受這樣的修正案。(b)如果尚未確定CDORTerm CORRA繼任者利率,並且存在上述(a)(i)條規定的情況,或者已經到了預定的不可用日期(如適用),則代理人將立即通知母借款人和每位貸款人。此後,(x)貸款人發放或維持以加元計價的BateRM CORRA貸款的義務將被暫停(在受影響的BaterM CORRA貸款或利息期限內),(y)不得再使用BA RateTerm CORRA部分來確定加拿大基準利率。收到此類通知後,借款人可以撤銷任何待處理的以加元計價的BateRM CORRA貸款的預付、轉換或延續申請(在受影響的BateRM CORRA貸款或利息期限內),否則,將被視為已在當日和在加拿大基準利率貸款預付申請(受前述條款(y)約束)其中規定的金額。(c) 無論本協議中有任何其他規定,CDORTerm CORRA繼任者利率的任何定義均應規定,就本協議而言,在任何情況下,CDORTerm CORRA繼任者利率均不得低於零。對於以美元或任何替代貨幣計價的貸款和其他債務,應適用以下第2.15(d)至(j)條:(d)在遵守下文(e)-(j)條款的前提下,如果(A)代理人確定無法根據本協議的條款確定期限SOFR,或者(B)必要貸款人確定SOFR期限不能充分和公平地反映此類貸款人制造或維護此類貸款人的成本定期SOFR貸款並向代理人發出有關此類決定的書面通知,代理人將立即通知借款人和每個適用的貸款人。代理人向借款人發出通知後,應暫停貸款人發放定期SOFR貸款的任何義務以及借款人將任何貸款轉換為定期SOFR貸款或繼續作為定期SOFR貸款的任何權利(在受影響的定期SOFR貸款或受影響的利息期內),直到代理人(根據必要貸款人的指示,就第(B)款而言)撤銷此類通知。收到此類通知後,(x) 借款人可以撤銷任何待處理的關於借款、轉換為或延續定期SOFR貸款(在受影響的定期SOFR貸款或受影響的利息期內)的申請,(B) 在適用的利息期結束時,任何未償還的受影響定期SOFR貸款將被視為已轉換為基準利率貸款。在進行任何此類預付款或轉換後,借款人還應為預付或轉換的金額支付應計利息,以及第2.11節要求的任何額外金額。

-128-所有增量循環貸款的到期日應為承諾終止日期。支付給增量貸款人的任何預付費用應由借款人與此類增量貸款人確定並商定。根據本協議發放的任何增量循環貸款均應被視為本協議下的 “貸款”,並應遵守適用於現有貸款的相同條款和條件,但允許的增量FILO貸款(x)可以結構為定期貸款或循環貸款,可能有與之不同的定價條款、最終到期日(受緊隨附的條件約束)、預付或類似費用以及優先順序適用於初始循環貸款和其他增量融資的貸款循環貸款;前提是任何允許的增量FILO貸款的最終到期日不得早於初始循環融資貸款的承諾終止日(並且不得在承諾終止日期之前);此外,為避免疑問,本第2.16節中的任何內容均不要求任何現有貸款機構參與任何類別的允許增量FILO貸款,無論此類貸款的到期日是否為此類貸款的到期日允許的增量FILO貸款是初始循環融資貸款的承諾終止日期或其他方面,(y)為了確定任何適用的借款基礎下的可用性,可以對合格賬單賬户、合格未開票賬户和/或合格機車車輛(視情況而定)的預付利率,其金額按母借款人與提供此類允許的增量FILO貸款的增量貸款人商定的金額預付利率;前提是在任何情況下都不得對合格賬單賬户提供此類預付利率,符合條件的未開票賬户和合格機車車輛分別超過本協議中相應預付利率的10%、5%和5%;此外,共同抵押代理人可以不時降低合格機車車輛的允許增量FILO貸款的預付利率(為避免疑問,適用於任何允許的增量FILO貸款的借款基礎的最大30%應歸因於符合條件的設備(如果適用)和符合條件的機車車輛總計)和(z)一旦借入,不是隻要任何貸款(不包括作為允許的增量FILO貸款而產生的其他貸款)尚未償還,但根據代理人、母借款人和提供此類允許增量FILO貸款的增量貸款人的合理協議,包括不超過代理人、母借款人和此類增量貸款人商定的金額(本適用句中規定的條件),本條款(z)中規定的條件的慣例例外情況除外到允許的增量FILO貸款,“允許的 FILO 批量條件”)。在任何增量循環貸款(允許的增量FILO貸款除外)的借款之日,借款人應被視為已償還並再借了截至該日的所有未償貸款(此類再借款包括貸款類型,相關利息期限,如適用,應在給代理人的通知中規定(代理人必須根據本協議的條款收到通知))。如果認定付款發生在相關利息期的最後一天以外,則根據前一句就每筆bateRM CORRA貸款和定期SOFR貸款支付的認定款項應根據第2.14節的規定由借款人進行賠償。(b) 對於任何增量循環貸款,母公司借款人、代理人和每位適用的增量貸款人和提供此類增量循環貸款的現有貸款人

-131-預付費用(第 (i) 和 (ii) 條合計,即 “再融資金額”)。此類通知應規定 (i) 再融資承諾的金額(應為所有現有承諾),以及(ii)提供適用的再融資承諾的日期(不得少於一(1)個工作日,也不得超過通知發佈之日起六十(60)天(或代理商商定的更長或更短的期限))。母借款人可以向現有貸款人(每個貸款人都有權自行決定同意或拒絕參與)或任何其他貸款人尋求再融資承諾。(b) 任何再融資承諾發生的先決條件是:(i) 不得發生任何違約或違約事件,並且在再融資承諾發生之前或生效後立即持續下去,(ii) 再融資承諾的條款應符合本第 2.19 節和 (iii) 與任何再融資承諾的發生基本同步,再融資金額的100%應為適用於再融資承諾再融資(包括與之相關的任何貸款)再融資承諾、與之相關的應計利息、費用和保費(如果有)。(c) 如果付款發生在相關利息期的最後一天以外,則根據第2.19(b)(iii)條就每筆定期SOFR貸款和/或BaterM CORRA貸款支付的任何款項均應根據第2.14節的規定由借款人進行賠償。(d) 任何再融資承諾的條款應由母借款人和提供再融資承諾的人(均為 “再融資貸款人”)確定,並在《再融資修正案》中規定。(e) 對於任何再融資承諾,借款人、代理人和每位適用的再融資貸款人應執行本協議的修正案(可以採取本協議的修訂和重述的形式)(“再融資修正案”),以及代理人應合理指定的其他文件以證明此類再融資承諾。代理人應立即將每項再融資修正案的有效性通知每位貸款人。儘管任何貸款文件中有任何相反的規定,但未經任何其他貸款人同意,任何再融資修正案均可在代理人和母借款人合理的意見下,對本協議和其他貸款文件進行必要或適當的修訂(但僅限於一定程度),以執行本第2.19節的規定,包括為將適用的再融資承諾確立為新類別或部分承諾所必需的任何修正以及其他技術性條款必要或適當的修改代理人和母借款人對設立此類新類別或部分的合理看法,在每種情況下,其條款均符合本第2.19節。

-190-可以行使抵消超過其所欠債務按比例份額的金額抵消的權利,並可以將此類金額的參與權出售給其他貸款人和持有人。儘管如此,如果隨後從行使抵消權的貸款人處收回了抵消金額或以其他方式收到的款項的全部或任何部分,則該貸款人對參與權的購買將被撤銷,收購價格將不計利息。如果非資金貸款人或受影響貸款人收到本第 10.7 節所述的任何此類付款,則該貸款人應將此類款項移交給代理人,金額應符合第 10.8 (a) 節規定的現金抵押品要求。無論本第 10.7 節有何規定,加拿大借款人賬户中的金額均不得用於抵消美國借款人的債務。10.8 預付款;貸方按比例分攤份額的可用性;非融資貸款人;信息傳播;一致行動。(a) 預付款;付款。(i) 貸款人應根據第2.1(b)節第(iii)條退還或參與週轉額度貸款。如果Swing Line Lender拒絕提供週轉信貸款,或者如果Swing Line的可用性為零,則代理人應在收到循環信貸預付款通知後立即通過傳真、電話或其他類似方式通知貸款人,無論如何應在收到該循環信貸預付款通知之日下午1點(紐約時間)之前,通過傳真、電話或其他類似的傳輸方式通知貸款人。對於基準利率貸款,每家貸款機構應在當天通過電匯方式向代理人提供該貸款人按比例分攤的此類循環信貸預付款的金額,如果是基準利率貸款,則不遲於申請的融資日期的上午11點(紐約時間),如果是bateRM CORM,則不遲於請求的融資日期的上午11點(紐約時間),轉賬到附件b中規定的代理人賬户 RA貸款或定期SOFR貸款。在收到此類電匯後(或代理人自行決定,在收到此類電匯之前),在遵守本協議條款的前提下,代理人應向借款人代表在循環信貸預付款通知中指定的適用借款人發放所需的循環信貸預付款。每位貸款人的所有款項均不得抵消、反索或任何形式的扣除。(ii) 代理人應在每個日曆周內不少於一次,或更頻繁地在代理人選擇時(均為 “結算日期”),通過電話(隨後立即以書面形式確認)、傳真或類似的傳輸形式,告知每位貸款機構為貸款人按比例支付的每筆適用貸款的本金、利息和費用金額。前提是每位貸款機構已為其所需支付的所有款項或預付款提供了資金,並且已購買了截至該結算日本協議和其他貸款文件要求購買的所有股份,則代理人應按比例向每位貸款人支付該貸款人自上次結算日以來為其持有的貸款人支付的本金、利息和費用。代理人有權從借款人處收到的所有款項中按比例抵消資金短缺,並將代理人根據本協議為任何非融資貸款人的利益而收到的所有款項存放在無息賬户中,作為該非資金貸款機構任何無準備金償還義務的現金抵押品,直到債務到期為止

-202-任何人,除非根據《美國財政條例》第5f.103-1(c)條的規定必須進行此類披露以確定此類承諾、貸款、信用證或其他債務為註冊形式。如果沒有明顯的錯誤,參與者登記冊中的條目應是決定性的,無論有任何相反的通知,該貸款人仍應將姓名記錄在參與者登記冊中的每個人視為本協議的所有者。為避免疑問,代理人(以代理人的身份)對維護參與者登記冊不承擔任何責任。除非本段另有規定,否則任何借款人或信貸方均不對任何參與者負有任何義務或責任,並應繼續單獨直接與出售參股權的貸款人進行交易。代理人和任何貸款人(出售參股權的貸款人除外)均不對任何參與者承擔任何責任,並且可以繼續單獨與出售股份的貸款人打交道,就好像沒有進行此類出售一樣。儘管貸款文件中包含任何相反的規定,任何貸款人均不得將股份轉讓或出售給任何非合格受讓人的個人,參與也不需要借款人或代理人事先書面同意。(d) 除非本第11.1節有明確規定,否則在借款人與該貸款人之間,或代理人與該貸款人之間,任何貸款人均不得因出售、轉讓、轉讓或談判或準許參與所有或部分貸款、票據或其他債務而解除其在本協議下的任何義務。(e) 任何貸款人均可不時向受讓人和參與者(包括潛在的受讓人和參與者)提供有關該貸款人持有的信貸方的信息;前提是該貸款人應從受讓人或參與者那裏獲得與第12.8節所載保密協議基本相同的保密協議。(f) 如果截至擬議轉讓或出售之日,受讓人貸款人或參與者將受到第2.14(a)條規定的資本充足率或類似要求的約束,第2.14(b)條規定的成本增加,無法根據第2.14(c)條為定期SOFR貸款或BateRM CORRA貸款提供資金,則任何貸款人均不得將其貸款或承諾任何部分的參與權轉讓或出售給潛在的貸款人或參與者,或根據第 2.13 (a) 節預扣税款。(g) 儘管本協議中有任何相反的規定,任何貸款人(“授予貸款人”)均可向授予貸款人以書面形式向代理人和借款人提供的特殊用途融資工具(“SPC”)向借款人提供該授予貸款人本來有義務根據本協議向借款人提供的任何貸款的全部或任何部分的選擇權;前提是 (i) 此處的任何內容均不得構成任何SPC對提供任何貸款的承諾;以及(ii)如果SPC選擇不行使該期權或以其他方式未能行使提供此類貸款的全部或任何部分,授予貸款人有義務根據本協議條款提供此類貸款。SPC根據本協議發放的貸款應在相同程度上使用授予貸款人的承諾,就好像此類貸款是由該授予貸款人發放一樣。任何SPC均不對本協議規定的任何賠償或類似的付款義務承擔責任(所有責任均應由授予貸款人承擔)。任何 SPC 都可以 (i) 發出通知,但不需要

-212-代理人在適當地點的指示,或(iii)發往其他地址,應以書面形式通知其他地址(如果是借款人代表、代理人和Swing Line貸款人),則通知本協議其他各方;(B)如果是所有其他各方,則通知借款人代表和代理人。通過電子郵件(包括電子傳真,即使發送到上述第 (i) 條規定的傳真號碼)的傳輸不足以傳輸本條款 (a) 項下的任何此類通知,除非這種傳輸是郵寄到任何電子系統的可用手段。截至第7號修正案生效日期的通知地址應如下所示:(i)如果向摩根士丹利高級融資公司代理和MSSF作為共同抵押代理人,則在馬裏蘭州巴爾的摩市泰晤士街碼頭4樓的摩根士丹利高級融資公司 21231 電話號碼:(917) 260-0588 借款人電子郵件:agency.borrowers@morganstanley.com 貸款人電子郵件:msagency@morganstanley.com 查看所有電子系統帖子:borrower.documents@morganstanley.com 並附上覆印件至:戴維斯·波爾 K & Wardwell LLP 紐約列剋星敦大道 450 號,紐約 10017 收件人:Kenneth Steinberg 傳真號碼.: (212) 450-5736 電話號碼:(212) 450-4566 (ii) 如果去北卡羅來納州花旗銀行作為共同抵押代理人,位於紐約州格林威治街 388 號 4 樓 10013 收件人:Allister Chan 電話號碼:(212) 723-6257 電子郵件:Allister.Chan@citi.com,副本寄至:Davis Polk & Wardwell LLP 新列剋星敦大道 450 號紐約 10017 注意:肯尼思·斯坦伯格

-213-傳真號碼:(212) 450-5736 電話號碼:(212) 450-4566 (iii) 如果是給任何借款人,則發給康涅狄格州格林威治五號美國巷 06831 的借款人代表 06831 收件人:克里斯托弗·西格諾雷洛電話號碼:(203) 423-2091 電子郵件:Chris.Signorello@xpo.com,複印件至:Wachtell、Lipton、Rosen & Katz 51 紐約州紐約西 52 街 10019 收件人:Gregory E. Pessin 傳真:(212) 403-2359 電話號碼:(212) 403-1359 收件人:John R. Sobolewski 傳真:(212) 403-2340 電話號碼:(212) 403-1340 (iv) 如果發給任何信用證發行人:見附件 D (b) 效力。(i) 上文 (a) 款所述的所有通信以及與本協議有關的所有其他通知、要求、請求和其他通信均有效並被視為已收到 (i) 如果是親自送達,(ii) 如果通過隔夜快遞服務送達,則在交付給此類快遞服務後一個工作日,(iii) 如果通過郵件交付,則在存入郵件後五 (5) 個工作日,(iv) 如果通過傳真或電子郵件(根據上文 (a) 條郵寄到電子系統除外)於發件人收到的正確傳輸確認書,以及 (v) 如果通過郵寄方式發送到任何電子系統,則應在適當位置張貼的日期以及根據適用於該電子系統的標準程序向收件人提供此類張貼訪問權限的日期中較晚者。未能或延遲向第 12.10 節中指定的任何人(借款人代表或代理人除外)交付任何通知、要求、請求、同意、批准、聲明或其他通信的副本,均不會對此類通知、要求、請求、同意、批准、聲明或其他通信的有效性產生不利影響。有權接收此類通知的一方可以書面形式放棄根據本協議要求發出的任何通知。