1 fcx.com FCX 電話會議 2024 年第二季度業績 2024 年 7 月 23 日

2 本演示文稿包含前瞻性陳述,其中FCX討論了其潛在的未來業績、運營和項目。前瞻性陳述是除歷史事實陳述之外的所有陳述,例如與業務前景、戰略、目標或目標相關的計劃、預測或預期;全球市場狀況;礦石品位和研磨率;產量和銷售量;單位淨現金成本(信貸)和運營成本;資本支出;運營計劃(包括礦山測序);現金流;流動性;Pt Freeport(PT-Fi)新冶煉廠的投產和擴建及完工貴金屬精煉廠 (PMR) 的全面生產 (合起來是新的下游加工設施);PT-Fi的IuPK可能延長到2041年以後;出口許可證;出口税;出口量;庫存生產的發貨時間;FCX承諾交付負責任生產的銅和鉬產品,包括在特定框架下實施、驗證和維持對運營場所的驗證的計劃;執行FCX的能源和氣候戰略以及對FCX業務和利益相關者的基本假設和估計影響與此相關;實現2030年氣候目標和2050年淨零目標;運營程序和技術創新與應用的改進;勘探工作和成果;開發和生產活動、費率和成本;未來的有機增長機會;税率;銅、金和鉬價格變動的影響;遞延公司間利潤對收益的影響;礦產儲量和礦產資源估算;與正在進行的法律和環境訴訟相關的和解的最終解決方案;債務回購;以及FCX的持續實施財務政策和股東的未來回報,包括股息支付(基本或可變)和股票回購。“預期”、“可能”、“可以”、“計劃”、“相信”、“估計”、“預期”、“項目”、“目標”、“打算”、“可能”、“應該”、“可能”、“潛在”、“假設”、“指導”、“願望”、“未來”、“承諾”、“追求”、“倡議”、” “目標”、“機會”、“戰略” 和任何類似的表述旨在將這些斷言識別為前瞻性陳述。股息(基本或可變)的申報和支付以及任何股票回購的時間和金額分別由董事會(董事會)和管理層自行決定,並受多種因素的約束,包括不超過FCX的淨負債目標、資本可用性、FCX的財務業績、現金要求、全球經濟狀況、法律變化、合同限制以及董事會或管理層認為相關的其他因素(如適用)。董事會可以隨時自行修改、增加、暫停或終止股票回購計劃。FCX提醒讀者,前瞻性陳述並不能保證未來的表現,實際業績可能與前瞻性陳述中的預期、預期、預測或假設存在重大差異。可能導致FCX實際業績與前瞻性陳述中的預期存在重大差異的重要因素包括但不限於FCX生產的大宗商品(主要是銅)的供需和價格;PT-Fi通過全面擴建新的下游加工設施繼續出口和銷售銅精礦和陽極粘液的能力;出口關税的變化;實現新的下游加工設施的全面擴張;完工以及 PMR 的全面生產;生產率;時機運輸;消耗品和零部件購買的價格和可用性;供應和物流及運輸服務的限制;FCX的現金需求、財務狀況、融資或投資計劃的變化;總體市場、經濟、地緣政治、監管或行業狀況的變化;流動性和資本渠道的減少;税收法律和法規的變化;政治和社會風險,包括印度尼西亞暴力、祕魯內亂以及與當地社區關係的潛在影響和土著人民;採礦固有的運營風險,地下采礦的固有風險更高;礦山排序;礦山計劃變更或運營修改、延遲、延期或取消,包括熔鍊和提煉能力;技術、經濟或可行性研究的結果;潛在的庫存調整;長期採礦資產的潛在減值;滿足根據PT-Fi的IuPK將採礦權從2031年延長至2041年的要求;與以下內容相關的程序將Pt-Fi的IuPK延長至2041年以後;網絡安全風險;任何重大的公共衞生危機;勞資關係,包括與勞動相關的停工和成本增加;遵守適用的環境、健康和安全法律法規;天氣和氣候相關風險;環境風險,包括安全供水的供應;訴訟結果;尾礦管理;FCX在特定框架下履行其負責任生產承諾的能力,以及對此類框架的任何變更以及在FC中 “風險因素” 標題下詳細描述的其他因素 X向美國證券交易委員會提交的截至2023年12月31日止年度的10-k表年度報告。投資者請注意,FCX前瞻性陳述所依據的許多假設在前瞻性陳述發表之日後可能會發生變化,包括FCX無法控制的大宗商品價格,以及FCX可能無法控制的產量和成本或技術解決方案和創新。此外,FCX可能會更改其業務計劃,這可能會影響其業績。FCX沒有義務更新任何前瞻性陳述,這些陳述僅代表截至發佈之日,無論其假設發生任何變化、商業計劃發生變化、實際經驗或其他變化。礦產儲量和礦產資源的估計存在相當大的不確定性。此類估計在很大程度上基於我們生產的大宗商品的金屬價格和對地質數據的解釋,這不一定代表未來的業績或最終回收的數量。本演示文稿包括有關未包含在已探明和可能的礦產儲量中的礦產資源的前瞻性陳述。礦產資源包括測量、指示和推斷的礦產資源,是指地殼中或地殼上具有經濟利益的物質的集中或存在,其形式、等級或質量以及數量具有合理的經濟開採前景。在根據對開發和運營成本、品位、回收率和其他材料改變因素的全面評估確認法律和經濟可行性之前,此類礦牀不符合可開採的已探明和可能的礦產儲量。本演示文稿還包括有關礦產潛力的前瞻性陳述,其中包括勘探目標和礦產資源,但在全面的工程研究確定法律和經濟可行性之前,才符合礦產儲量的資格。需要進行大量的額外評估,無法保證可能生產的金屬數量。因此,無法保證估計的礦產資源或礦產潛力將成為已探明和可能的礦產儲量。本演示文稿還包含每磅銅和鉬的單位淨現金成本(貸項)、淨負債和調整後的息税折舊攤銷前利潤(扣除利息、税項、折舊、攤銷和增值前的收益)等衡量標準,這些指標未被美國公認會計原則(GAAP)承認。FCX對每磅銅的單位淨現金成本(積分)和淨負債與FCX合併財務報表中報告的金額的計算和對賬見FCX24第二季度新聞稿的補充附表,該新聞稿可在FCX的網站fcx.com上查閲。幻燈片27中包含了FCX合併財務報表中報告的金額與調整後的息税折舊攤銷前利潤的對賬。對於前瞻性的非公認會計準則指標,如果不進行不合理的努力,FCX就無法與最具可比性的GAAP指標進行對賬,因為估算此類GAAP指標並提供有意義的對賬極其困難,並且需要一定程度的精確度,而協調這些指標所需的信息取決於未來的事件,如上所述,其中許多事件不在FCX的控制範圍內。前瞻性非公認會計準則指標的估計與相關定義和假設一致。警示聲明

3 個亮點 • 強勁的利潤率和現金流 • 生產業績總體保持一致 • 銷售量受先前宣佈的印度尼西亞2024年6月發貨延遲的影響 • 2024年7月恢復正常發貨計劃 • 印度尼西亞冶煉廠已進入調試階段 • 創新的銅浸出計劃與 23 年第二季度相比將近兩倍 • 提高有機增長投資組合的可選性 • 淨負債:3億美元(不包括PT-Fi新下游加工設施的30億美元)* • 股東年初至今總回報5億美元,包括1億美元的股票回購7月關鍵數據 24年第二季度銅銷售額(毫米磅)931 2,039美元黃金銷售額(千盎司)361 929銅變現率(美元/磅)4.48美元4.25美元黃金變現(美元/盎司)2,299美元2,236美元單位淨現金成本(美元/磅)1.73美元1.61美元運營現金流資本支出,不包括在內冶煉廠1.6美元(3)3.9美元(2)24年上半年現金流量(億美元)(1)幻燈片27中包含FCX合併財務報表中報告的金額與調整後息税折舊攤銷前利潤的對賬表。(2)扣除24年第二季度營運資金和其他來源(用途)1億美元以及

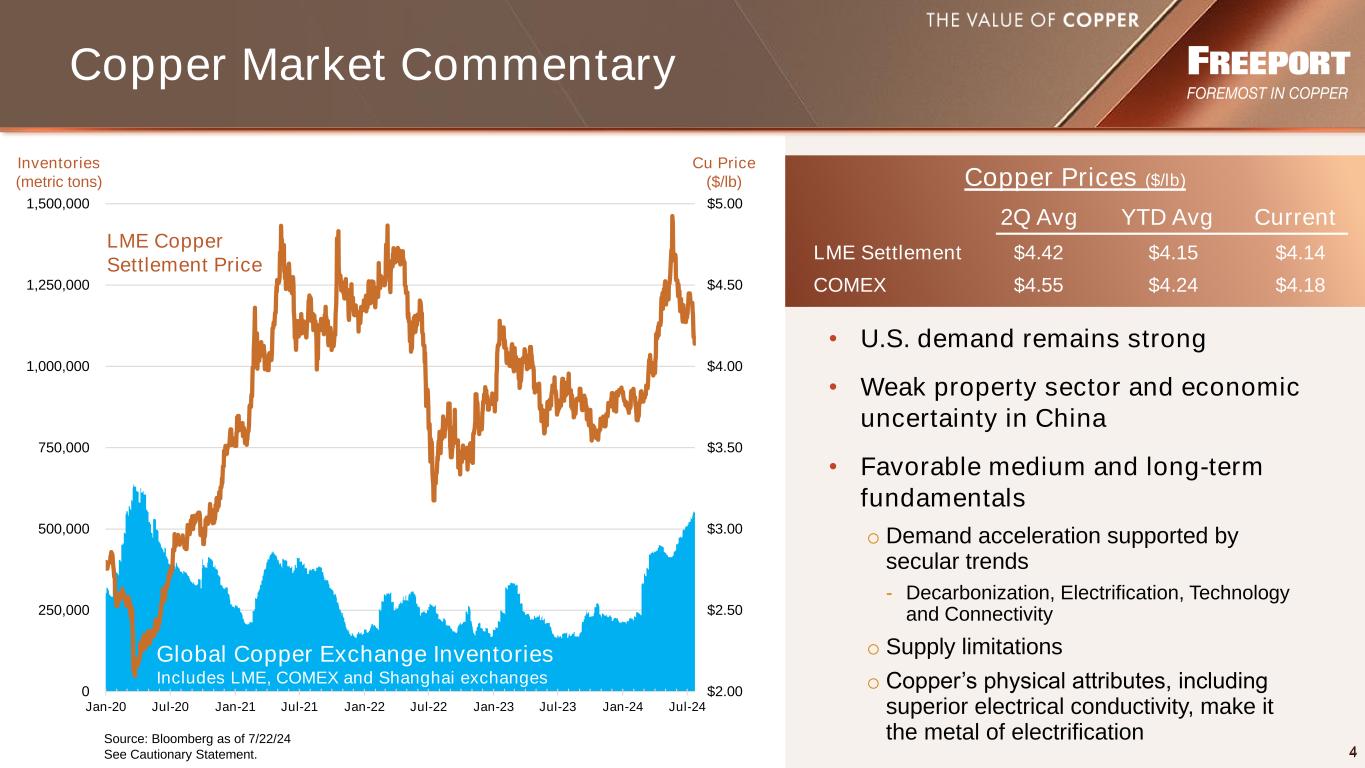

4 銅市場評論 2.00 美元 2.50 美元 3.00 美元 3.50 美元 4.50 美元 5.00 美元 0 250,000 750,000 1,000,000 1,250,000 1,500,000 1月20日-1月21日7月21日1月21日7月22日7月23日7月23日7月23日7月23日7月24日倫敦金屬交易所銅結算價格庫存(公噸)銅價(美元/磅)全球銅交易所庫存包括倫敦金屬交易所、紐約商品交易所和上海交易所來源:彭博社截至24年7月22日查看警示聲明。• 美國需求依然強勁 • 中國房地產行業疲軟和經濟不確定性 • 中長期基本面良好 o 需求加速長期趨勢——脱碳、電氣化、技術和連接供應對銅物理屬性的限制,包括卓越的導電性,使其成為電氣化的金屬銅價(美元/磅)第二季度年初至今平均水平倫敦金屬交易所當前結算價4.42美元4.15美元4.14美元COMEX 4.55美元4.24美元4.18美元

5 2024年第二季度運營更新北美南美印度尼西亞銅銷售額:292毫米磅單位淨現金成本:3.19美元/磅銅銷售額:302毫米磅單位淨現金成本:2.46美元/磅銅銷售額:337毫米磅澳大利亞銷售額:35.6萬盎司單位淨現金積分:21美分/磅 5 • 持續努力緩解較低的礦石品位 • 礦石品位低於第二季度10%•專注於資產效率、生產率和成本控制 • 創新的浸出項目,年運行速率>200 mm lbs;側重於擴大規模 • 自那時以來,Morenci已經回收了約210毫米磅(按72%計算約為150毫米磅)的銅增量Cerro Verde 成立於 22 年第 1 季度 • 工廠平均產量超過 42.5萬噸/日 • 從 24 年第一季度的挑戰中強勁復甦 • 於 2024 年 4 月與一個工會達成新的為期四年的勞資協議;預計在 24 年第三季度與第二個工會進行談判 • 第二季度單位成本包括 22 美分/磅的非經常性勞動相關費用 • 工廠平均產量為19.7萬噸/日 • 受6月出口延遲影響 • 銅和黃金產量超過銷售 • 因延長出口許可證的時間而出現運輸延誤 • 黃金等級受格拉斯伯格區塊潮濕條件排序的影響洞穴•於2024年7月恢復出口•於6月開始冶煉廠投產,預計到2024財年將有所增加。注:請參閲幻燈片2中的非公認會計準則披露。

6 美洲滲濾創新計劃低成本、高價值南美洲 16% 其他北美 34% Morenci 50% 瞄準庫存中的銅,採用精確操作技術無法通過傳統的浸出方法進行回收 * 來自歷史位置的銅超出假設的回收估計,不包含在礦產儲量或礦產資源中。請參閲幻燈片 2。巨大潛力第 1 階段驗證概念 25% 第 2 階段規模正在進行中 25% 第 3 階段創新正在進行中 50% 39 億磅含量 * ~800 mm 磅/年 14 22 29 46 47 51 55 4Q22 1Q23 2Q23 3Q23 3Q23 4Q24 2Q24 擴大機會 (mm lbs) 長期生產目標 ✓

7 New Leach Technologies 美洲巴格達擴建項目亞利桑那州格拉斯伯格區印度尼西亞埃爾阿布拉擴建項目智利孤星擴建亞利桑那州項目管道進展報告 o 2026 年極有可能增加到約 300 — 400 毫米磅/年 o 在未來 3-5 年推動創新向 800 毫米磅/年 o 2025 年目標投資決定,2029 年啟動 — 200 毫米增量磅/年 o 正在通過自主改造、尾礦基礎設施投資和住房進行去風險 o 已開始初步可行性研究預計在2025財年前完成 o 目標是從2030年代開始逐步增加300至4億磅/年 o Kucing Liar項目正在開發的大量資源-將在2030年之前開始——基本計劃中反映了每年560毫米磅銅和52萬盎司澳元 o 將採礦權延長到2041年以後將為未來的增長創造機會 o 準備環境信息系統,目標是在2025年之前提交——3年許可程序——4年施工o 2033年的潛在初創企業約為750毫米磅/年 o 潛在儲備增加:預計資本約為200億磅投資

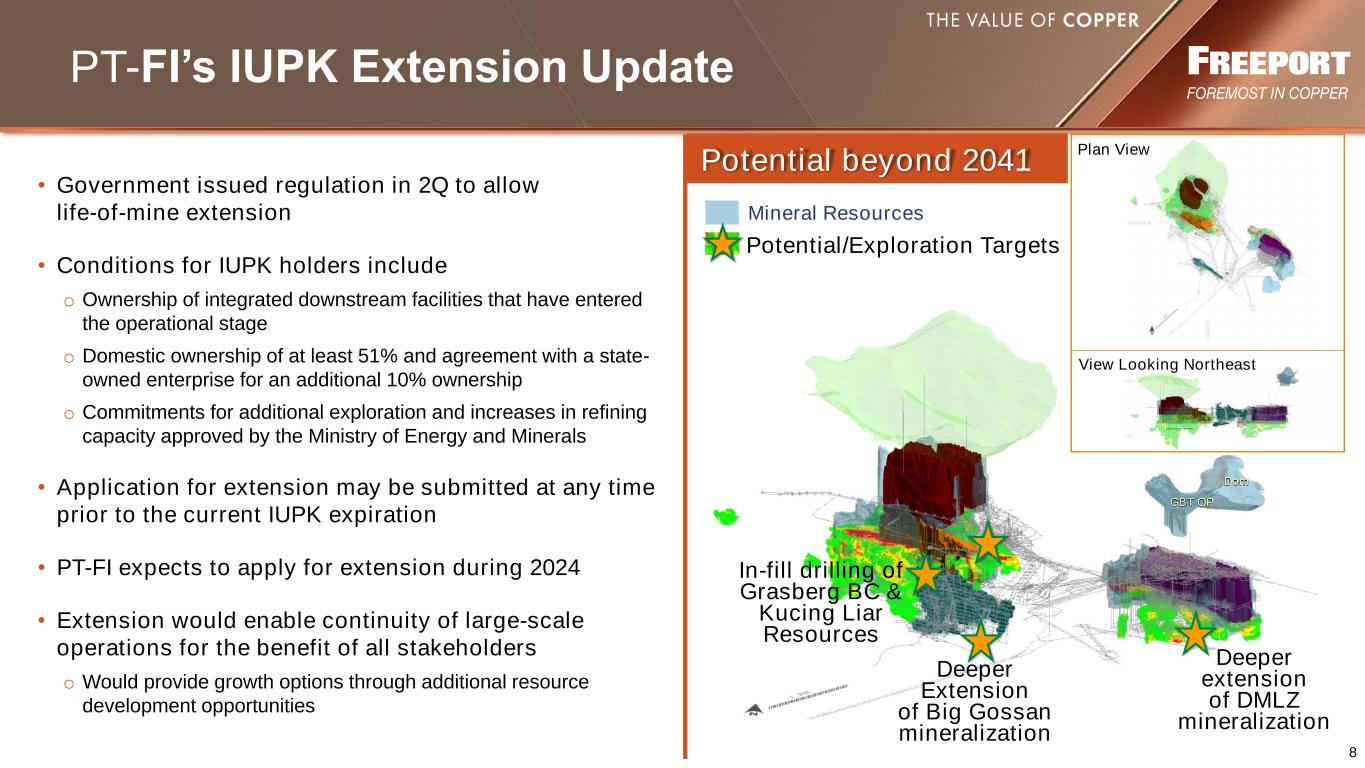

8 Pt-Fi 的 IuPK 延期更新潛力展望東北 Dom GbT OP 礦產資源深度延伸不列顛哥倫比亞省格拉斯伯格和庫欽利爾資源深度擴展 DMLZ 礦化潛力/勘探目標 • 政府在第二季度發佈法規,允許延長礦山壽命 • IuPK 持有者的條件包括 o 已進入運營階段的綜合下游設施的所有權 o 國內所有權至少 51%,並與國有企業達成協議額外10%的所有權o能源和礦產部批准了額外勘探和提高煉油能力的承諾 • 延期申請可在當前IuPK到期前的任何時候提交 • PT-Fi預計將在2024年申請延期 • 延期將使大規模運營得以延續,使所有利益相關者受益 o 將通過額外的資源開發機會提供增長選擇

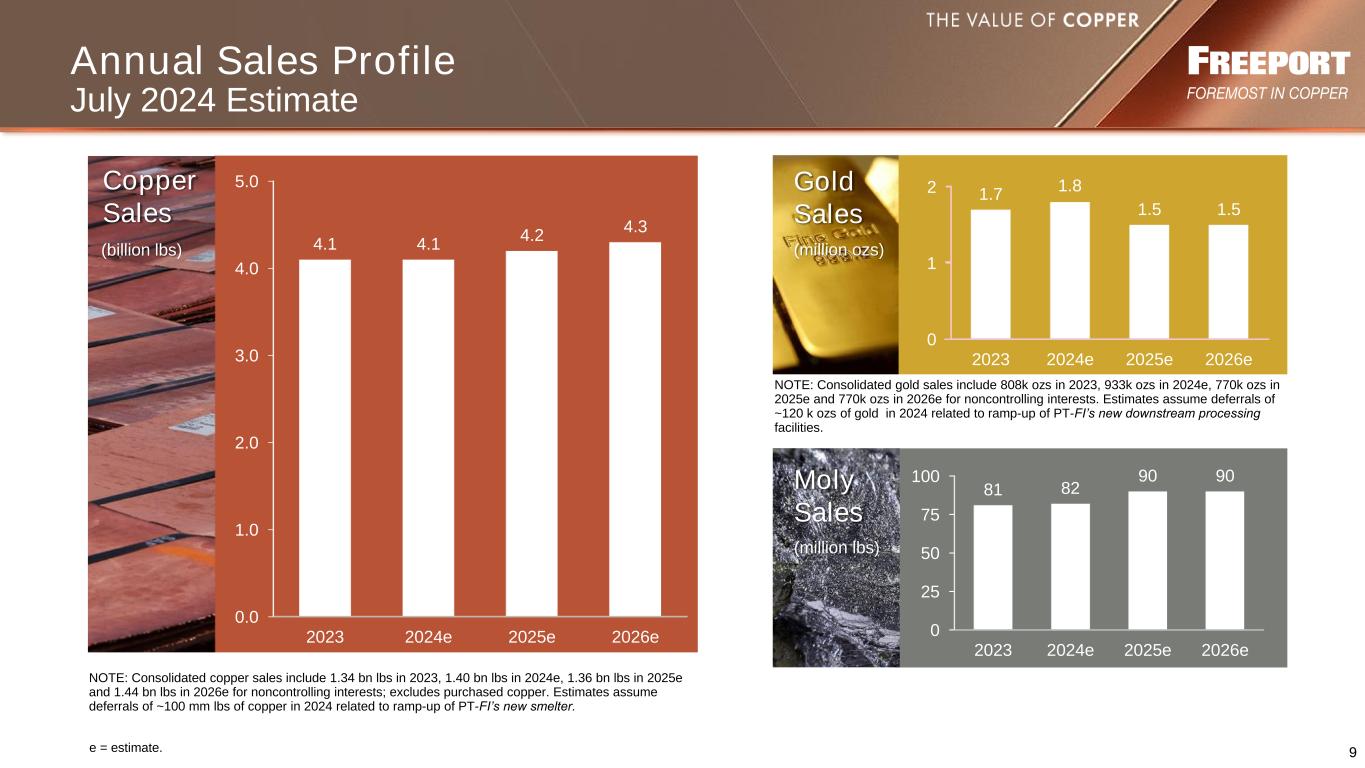

9 年度銷售概況注:合併銅銷售額包括2023年13.4億磅、2024年14億磅、2025年13.6億磅和2026年非控股權益的14.4億磅;不包括購買的銅。據估計,2024年約100毫米磅銅的延期交付與PT-Fi新冶煉廠的擴建有關。0.0 1.0 2.0 3.0 4.0 5.0 2023 2024e 2025e 2026e 4.1 4.1 4.2 4.3 0 1 2 2023 2024e 2025e 2025e 2025e 2025e 4.1 4.2 2023e 2025e 2026e 81 82 90 90 e = 估計值。注意:合併黃金銷售額包括2023年的80.8萬盎司、2024年的93.3萬盎司、2025年的77萬盎司以及2026年非控股權益的77萬盎司。據估計,2024年約1.2萬盎司黃金的延期交付與Pt-Fi新的下游加工設施的建設有關。(十億磅)銅銷售量(百萬磅)鉬銷售量黃金銷售量(百萬盎司)2024 年 7 月估計 1.8

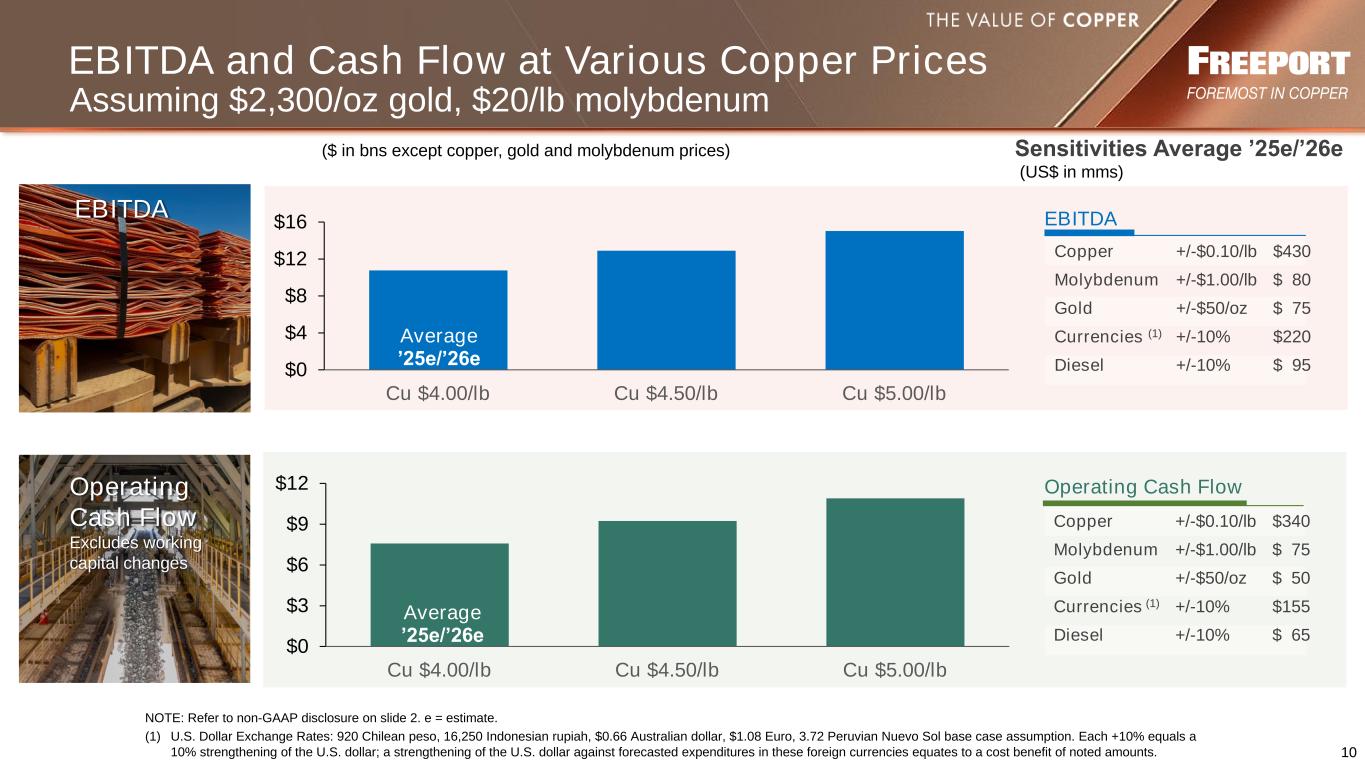

10 注:參考幻燈片2中的非公認會計準則披露 e = 估計值。(1) 美元匯率:920 智利比索、16,250 印度尼西亞盧比、0.66 澳元、1.08 歐元、3.72 祕魯新太陽基礎案例假設。每增加10%等於美元走強10%;美元兑預測的這些外幣支出的走強等於已知金額的成本效益。0美元4美元8美元12美元16加元每磅4.00加元銅4.00美元/磅銅4.00美元/磅銅4.00美元/磅平均'25e/'26e美元0美元6美元9美元12加元4.00美元/磅 Cu$4.00/lb Cu$4.00/lb Cu $5.00/lb lb 平均值 '25e/'26e(以億美元計,銅、金和鉬價格除外)運營現金流不包括營運資金變動息税折舊攤銷前利潤息税折舊攤銷前利潤和現金流按各種銅價敏感度計算平均'25e/'26e(按彩金計美元)息税折舊攤銷前利潤運營現金流銅 +/-0.10美元/磅 340 美元鉬 +/-1.00美元/磅 75 美元金 +/-50 美元/盎司 50 美元 50 種貨幣 (1) +/ -10% 155 美元柴油 +/ -10% 65 美元銅 +/-0.10% 430 鉬粉 +/-1.00美元/磅 80 美元金 +/-50美元/盎司 75 美元 (1) +/ -10% 220 美元柴油 +/ -10% 95 美元假設 220 美元柴油 +/ -10% 95 美元黃金,20 美元/磅鉬合金

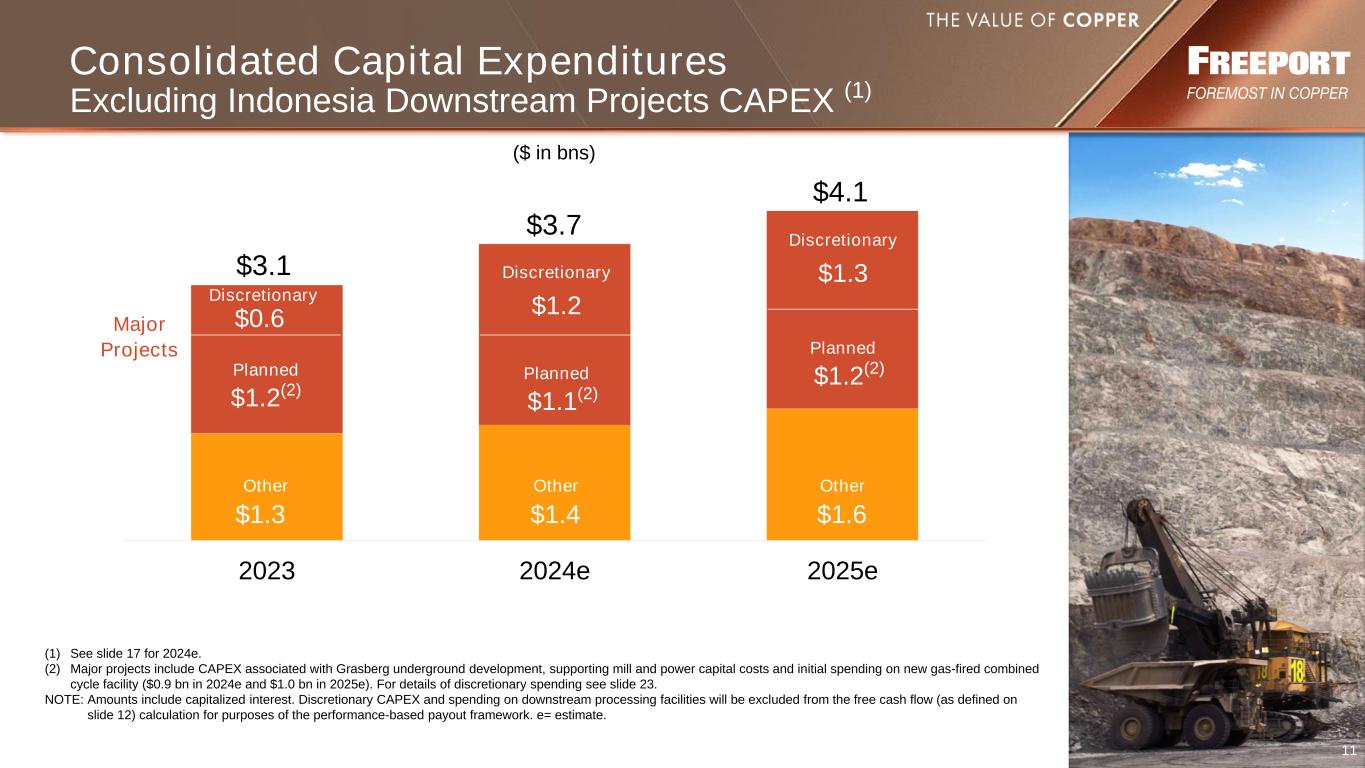

11 2023 2024e 2025e 2025e 合併資本支出主要項目(1)參見2024e幻燈片17。(2)主要項目包括與格拉斯伯格地下開發相關的資本支出、支持工廠和電力資本成本以及新燃氣聯合循環設施的初始支出(2024年為9億美元,2025年為10億美元)。有關全權支出的詳細信息,請參見幻燈片23。注:金額包括資本化利息。就基於績效的支出框架而言,全權資本支出和下游加工設施支出將不包括在自由現金流(定義見幻燈片12)中。e= 估計值。(以十億美元計)1.7(2)1.7(2)1.3 美元 3.1 美元1.6 美元1.2(2)計劃全權自由支配資金1.3美元0.6美元4.1美元其他不包括印度尼西亞下游項目資本支出(1)1.4美元(1)1.4美元(1)1.4美元(2) 計劃全權委託 1.2 美元 3.7 美元其他

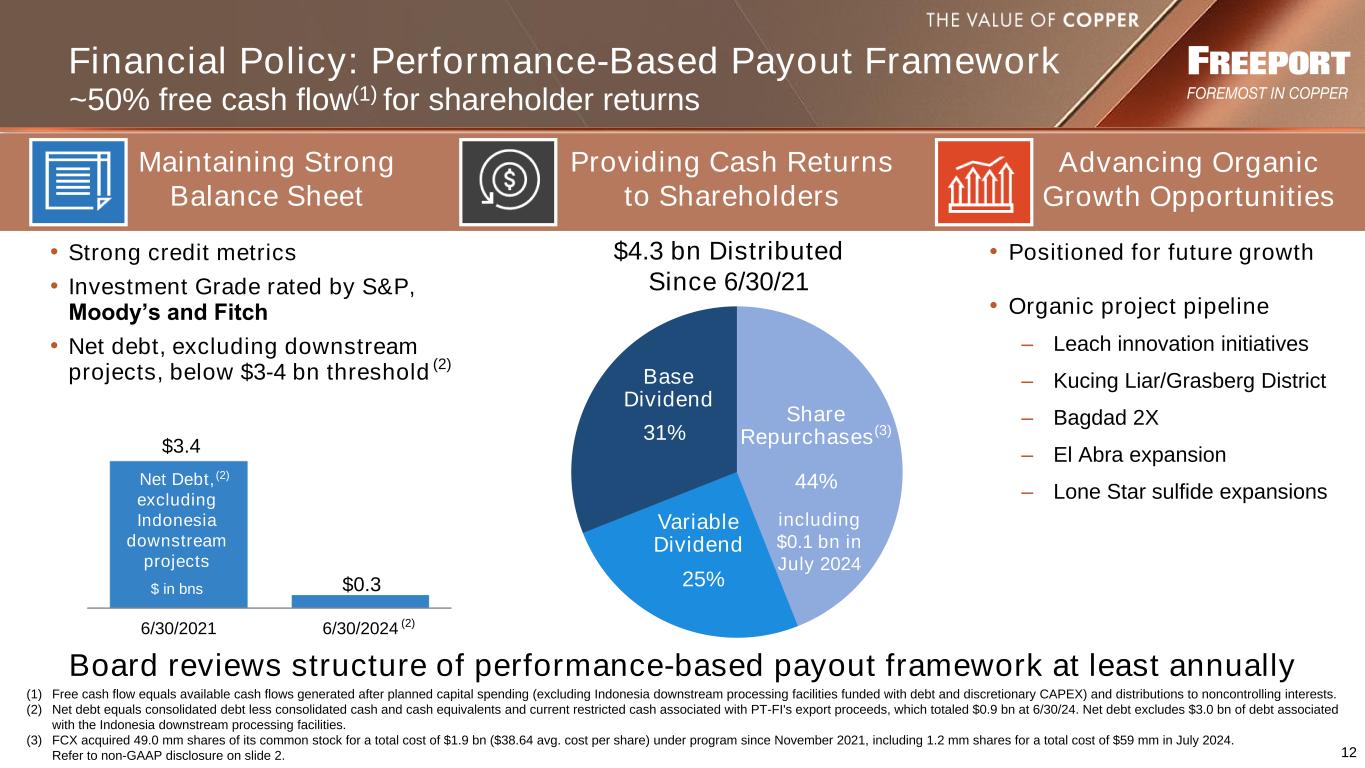

12 財務政策:基於績效的支付框架(1)自由現金流等於計劃資本支出(不包括由債務和全權資本支出資助的印度尼西亞下游加工設施)和對非控股權益的分配後產生的可用現金流。(2)淨負債等於合併債務減去合併現金和現金等價物以及與PT-Fi出口收益相關的當前限制性現金,截至24年6月30日,總額為9億美元。淨負債不包括與印度尼西亞下游加工設施相關的30億美元債務。(3) 自2021年11月以來,FCX以19億美元(平均每股成本38.64美元)的總成本收購了4,900萬股普通股,其中包括2024年7月總成本為5900萬美元的120萬股普通股。請參閲幻燈片2中的非公認會計準則披露。董事會至少每年審查基於績效的派息框架的結構保持強勁的資產負債表 2021 年 6 月 30 日 2024 年 6 月 30 日 0.3 美元 (2) 淨負債,不包括印度尼西亞下游項目 $bns 向股東提供現金回報 43 億美元自 2021 年 6 月 30 日起分配的 43 億美元股票回購 44% 股權回購 (3) 可變股息基礎股息 31% 推進有機增長機會 • 有機項目管道 — Leach 創新計劃 — Kuach CingLiar/Grasberg District — Bagdad 2X — El Abra 擴展 —孤星硫化物擴張 (2) (2) • 強勁的信貸指標 • 標普、穆迪和惠譽評級的投資等級 • 淨負債,不包括下游項目,低於30億美元門檻~股東回報率的50%自由現金流 (1)

13 執行以銅為重點的明確戰略 13 負責任的規模生產者長期儲備有機增長選擇穩健的資產負債表經驗豐富的管理團隊股東現金回報

1414 參考幻燈片

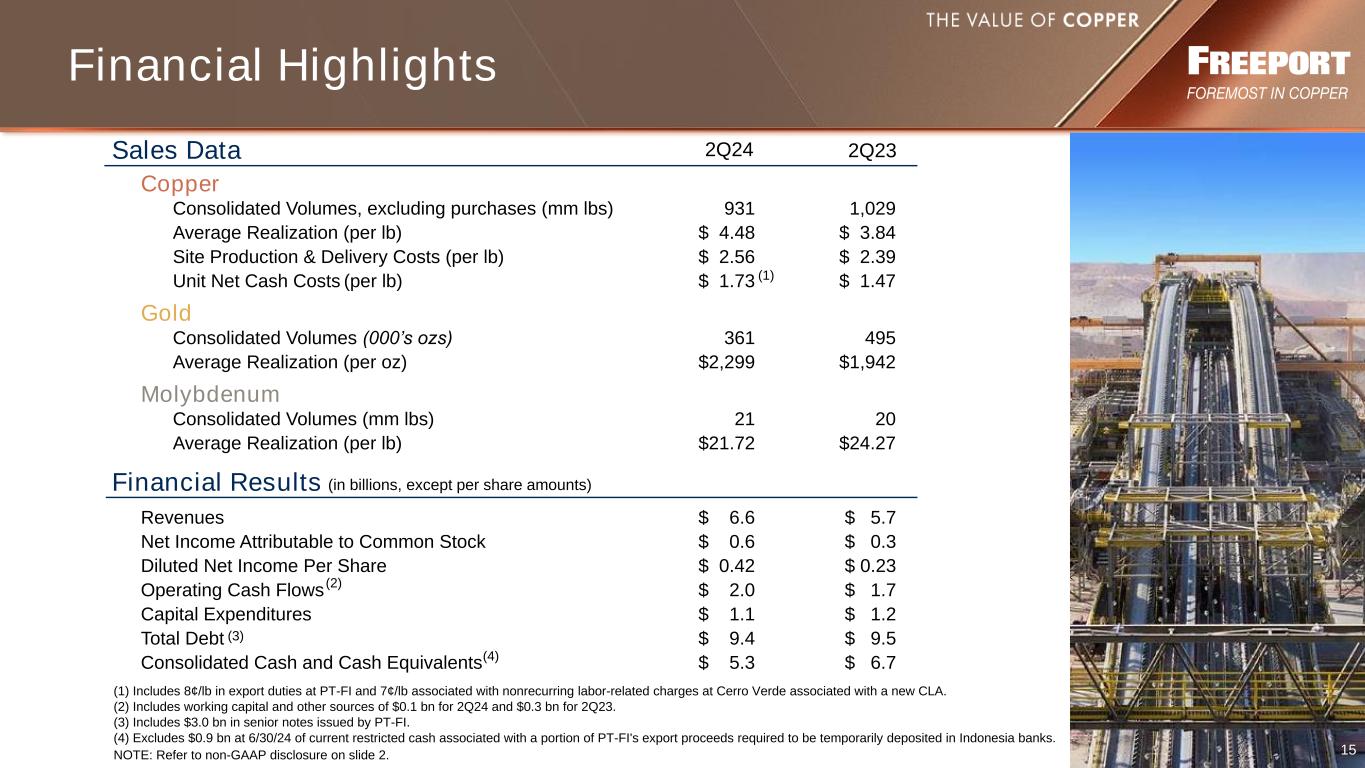

15 財務亮點銅的合併交易量,不包括購買量(毫米磅)931 1,029 平均變現量(每磅)4.48 美元 3.84 美元場地生產和交付成本(每磅)2.56 美元 2.39 美元單位淨現金成本(每磅)1.73 美元 1.47 美元黃金合併交易量(千盎司)361 495 美元平均變現量(每盎司)2,299 美元 1,942 美元鉬綜合交易量(毫米磅)21 20 平均成交量(每盎司)lb) 21.72 美元 24.27 第二季度 24.27 美元 (1) 包括 Pt-Fi 每磅 8 美分的出口關税以及與新 CLA 相關的佛得角非經常性勞動相關費用的 7 美分/磅。(2)包括24年第二季度1億美元的營運資金和其他來源以及23年第二季度的3億美元。(3)包括PT-Fi發行的30億美元優先票據。(4)不包括截至24年6月30日的9億美元當前限制性現金,這些現金與PT-Fi的部分出口收益需要暫時存入印度尼西亞銀行有關。注:請參閲幻燈片2中的非公認會計準則披露。收入 6.6 美元 5.7 歸屬於普通股的淨收益 0.6 美元 0.3 美元攤薄後每股淨收益 0.42 美元 0.23 運營現金流 2.0 美元 1.7 美元資本支出 1.1 美元 1.2 總債務 9.4 美元 9.5 美元 9.5 美元合併現金及現金等價物 5.3 美元 6.7 (2)(以十億計,每股金額除外)23年第二季度銷售數據財務業績 (3) (4) (1)

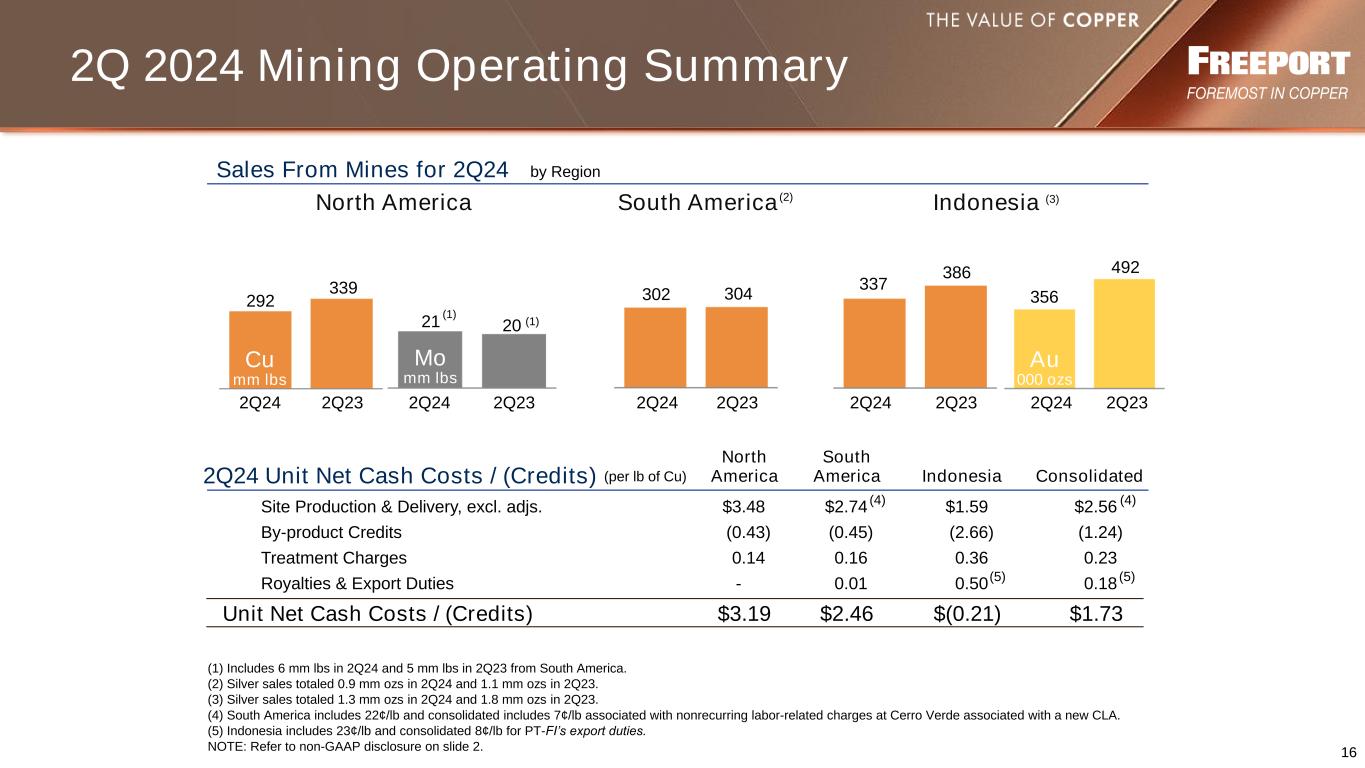

16 2024年第二季度採礦運營摘要 (1) 包括來自南美的24年第二季度6毫米磅和23年第二季度的5毫米盎司。(2) 第二季度白銀總銷售量為0.9毫米盎司,23年第二季度白銀總銷售量為1.1毫米盎司。(3) 第二季度白銀總銷售量為1.3毫米盎司,23年第二季度為1.8毫米盎司。(4) 南美包括22美分/磅,合併後包括7美分 /磅,與Cerro Verde與新的CLA相關的非經常性勞動相關費用。(5)印度尼西亞包括23美分/磅和合並的PT-Fi出口關税每磅8美分。注:請參閲幻燈片2中的非公認會計準則披露。場地製作和交付,不包括調整後 3.48 美元 2.74 美元 1.59 美元 2.56 美元副產品積分 (0.43) (0.45) (2.66) (1.24) 處理費 0.14 0.16 0.36 0.23 特許權使用費和出口關税-0.01 0.50 0.18 單位淨現金成本/(積分)3.19 美元 2.46 美元(0.21)1.73 美元北南美印尼合併(每磅銅)24 單位淨現金成本/(積分)2021 年北美 (1) Mo mm lbs 339 292 2Q24 2Q23 Cu mm lbs 印度尼西亞 (3) 386 337 492 356 南美洲 302 304 按地區 Au 000 ozs 礦山銷售額 2Q24 2Q24 2Q24 2Q24 2Q24 2Q232Q24 2Q23 (2) (5) (1) (4) (4)(5)

17 印度尼西亞新冶煉廠的投產 • 冶煉廠建設基本完成 o 銅陰極產量預計在未來幾個月內投入試運行 o 預計到2024財年全面提升 • 貴金屬精煉廠預計在2024年竣工並全面投產 • 使Pt-Fi成為全面整合的金屬生產商 • 為延長長期運營權提供基礎 • 24ee下半年剩餘建築支出為4億美元,至2025e的3億美元 17 (1)) 印度尼西亞下游加工估算值不包括資本化2024 年利息和 3 億美元的所有者成本和調試費用。e = 估計值。(1)

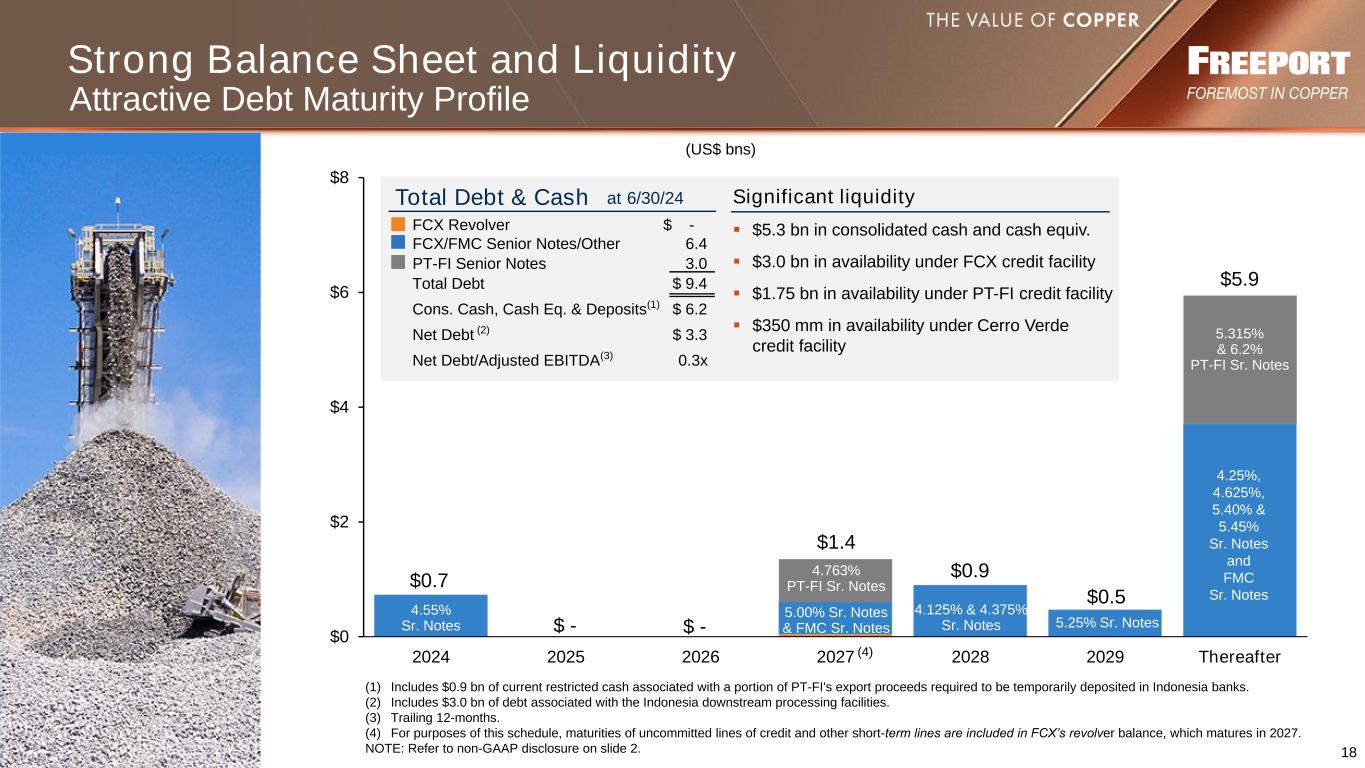

18 $0 $2 $4 $8 2024 2026 2027 2028 2029 之後強勁的資產負債表和流動性(十億美元)5.9 4.25%、4.625%、5.40%和5.45%高級票據和聯邦海事委員會高級票據0.7美元 4.55%高級票據FCX Revolver $-FX/FMC優先票據/其他6.4美元PT-Fi優先票據3.0總債務9.4美元。現金、現金等價和存款(1)6.2美元淨負債(2)3.3美元淨負債/調整後息税折舊攤銷前利潤(3)0.3倍——截至24年6月30日債務和現金總額——14美元(1)包括與印度尼西亞下游加工設施相關的部分出口收益的9億美元當前限制性現金。(2)包括與印度尼西亞下游加工設施相關的30億美元債務。(3) 過去的12個月。(4)就本附表而言,未承諾的信貸額度和其他短期額度的到期日包含在FCX的循環餘額中,該餘額將於2027年到期。注:參見幻燈片2. (4) 5.00% 利率票據和聯邦海事委員會高級票據 4.763% Pt-Fi 高級票據 5.315% 和 6.2% PT-Fi 高級票據大量流動性 ▪ 合併現金和現金等價物為53億美元 ▪ FCX信貸額度下的可用性為30億美元 ▪ PT-Fi信貸額度下的可用性為17.5億美元 ▪ Cerro Verde下的可用性為3.5億美元信貸額度 4.55% 信貸額度 4.125% 和 4.375% 優先票據 0.9 美元誘人的債務到期日概況 0.5 美元 5.25% 高級票據

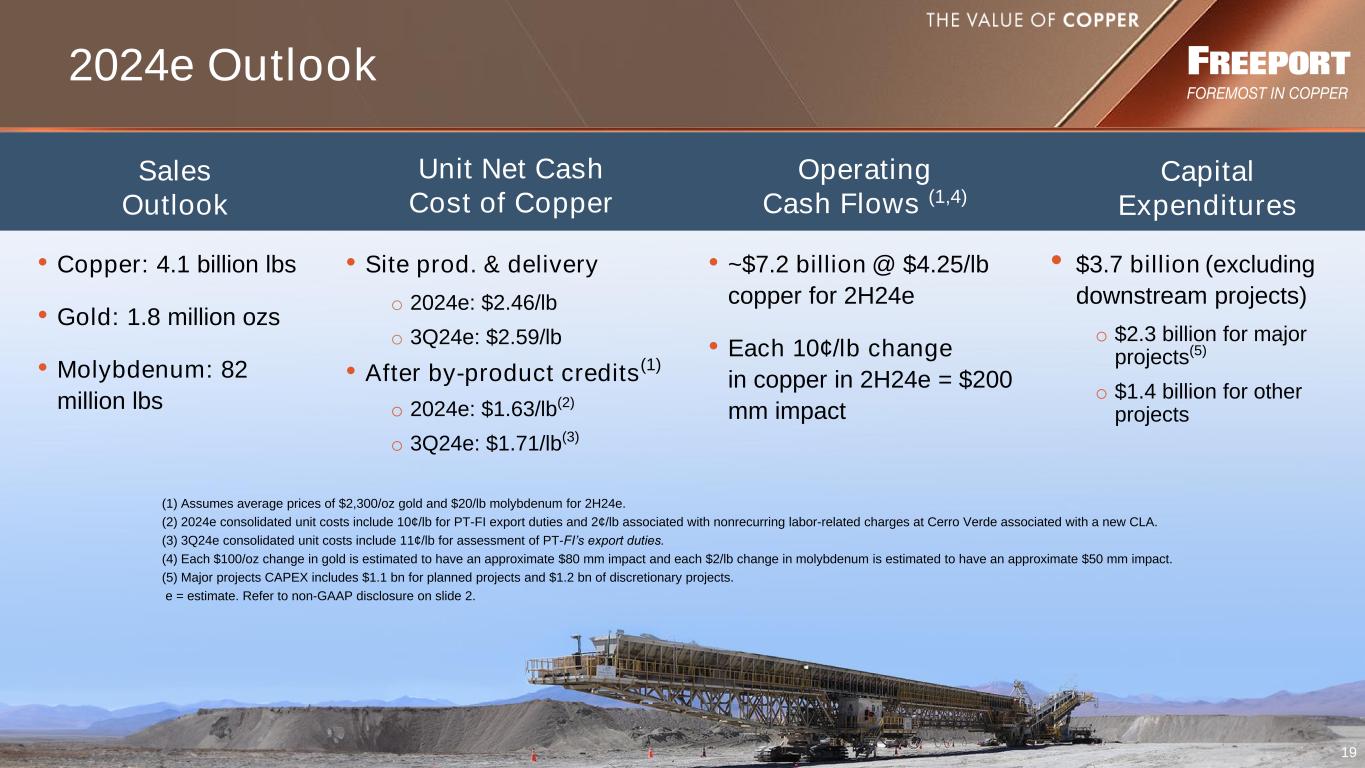

19 2024e 展望銷售展望單位銅運營現金流淨現金成本 (1,4) 資本支出 (1) 假設24e下半年黃金的平均價格為每盎司2300美元和鉬20美元/磅。(2) 2024e合併單位成本包括Pt-Fi出口關税的10美分/磅以及與Cerro Verde與新CLA相關的非經常性勞動相關費用相關的2美分/磅。(3) 3Q24e 單位成本包括評估Pt-Fi出口關税的11美分/磅。(4)據估計,每100美元/盎司的黃金變化將產生約80毫米的影響,鉬每變化2美元/磅估計將產生約5000萬美元的影響。(5)主要項目的資本支出包括11億美元的計劃項目和12億美元的全權項目。e =估計。請參閲幻燈片2中的非公認會計準則披露。• 銅:41磅 • 金:180萬盎司 • 鉬:8200萬磅 • 2H24e約72億美元 @ 4.25美元/磅銅 • 2H24e每磅銅每變化10美分=200毫米的影響 • 場地產量和到2024e的交付量:2.46美元/磅:2.59美元/磅 • 扣除副產品積分後(1) o 2024e:1.63 美元/磅 (2) o 第 3 季度:1.71 美元/磅 (3) • 37 億美元(不包括下游項目)或 23 億美元用於重大項目 (5) o 14 億美元用於其他項目

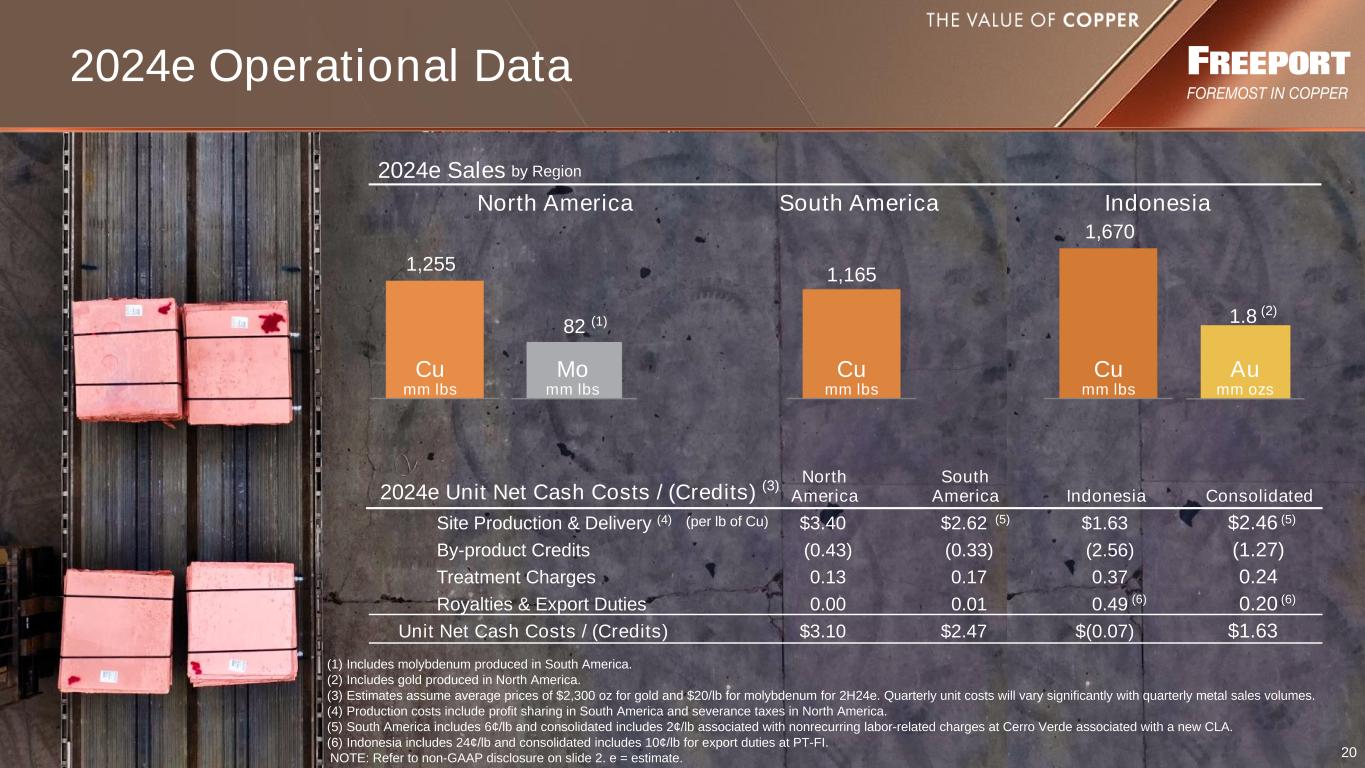

20 (1) (1) 包括在南美洲生產的鉬。(2) 包括北美生產的黃金。(3) 估計假設2H24e黃金的平均價格為2300美元/盎司,鉬的平均價格為20美元/磅。季度單位成本將隨季度金屬銷售量而有很大差異。(4)生產成本包括南美的利潤分享和北美的遣散税。(5)南美包括每磅6美分,合併後包括與Cerro Verde與新CLA相關的非經常性勞動力相關費用2美分/磅。(6)印度尼西亞包括24美分/磅,PT-Fi的出口關税。1,165 82 1,6255 1,6255 70 1.8 (2) 按地區劃分的北美印度尼西亞/南美銷售額 Mo mm lbs Cu mm lbs Au mm ozs(每磅銅)地點生產與交付 (4) 3.40 美元 2.62 美元 1.63 美元副產品積分 (0.43) (0.33) (2.56) (1.27) 處理費用 0.13 0.17 0.37 0.24 特許權使用費和出口税 0.00 0.01 0.49 0.20 單位淨現金成本/ (積分) 3.10 美元 2.47 美元 (0.07) 1.63 美元 2024e 單位淨現金成本/ (積分) (3) 北美南美印度尼西亞合併 Cu mm lbs Cu mm lbs 注:請參閲幻燈片2中的非公認會計準則披露 e = 估計值。2024e 運營數據 (6) (6) (5) (5) (5)

21 注:非控股權益的合併銅銷售額包括24年第一季度的386毫米磅、24年第二季度的314毫米磅、24年第三季度的341毫米磅和24年第四季度的362毫米磅;不包括購買的銅。0 200 400 600 800 1000 1200 1200 1200 2Q24 3Q24e 1,108 931 1,040 0 150 450 600 1Q24 2Q24e 4Q24e 1,108 931 1,040 0 150 450 600 1Q24 3Q24 q24e 4q24e 361 475 425 0 5 10 15 20 25 24 第一季度第二季度 3q24e 4q24e 20 21 20 21 注:合併黃金銷售額包括24年第一季度的28.9萬盎司、24年第二季度的18.3萬盎司、24年第三季度的24.3萬盎司和24年第四季度非控股權益的21.8萬盎司。(百萬磅)銅銷售量(百萬磅)鉬銷售量黃金銷售額(千盎司)2024e 季度銷售額 e = 估計值。568

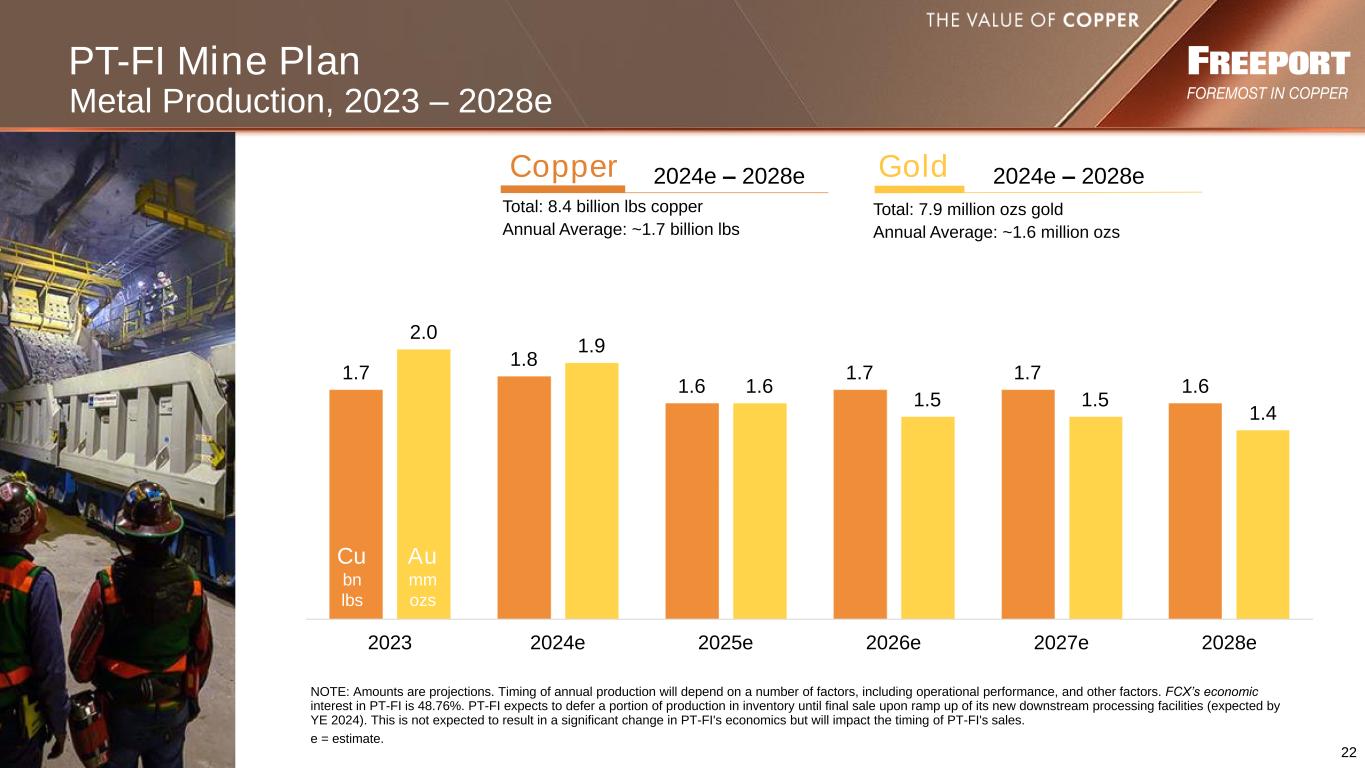

22 金屬產量,2023 — 2028e 1.7 1.7 1.7 1.7 1.6 1.6 1.6 1.5 1.4 2023 2024e 2026e 2027e 2027e 立方英磅金盎司總計:84磅銅年平均值:約 17磅 2024e — 2028e 銅總計:790萬盎司黃金年均值:~160萬盎司 2024e — 2028e Gold Pt-Fi 礦山計劃備註:金額是預測。年度生產的時間將取決於許多因素,包括運營業績和其他因素。FCX對PT-Fi的經濟利益為48.76%。PT-Fi預計將在其新的下游加工設施(預計到2024年)後將部分庫存產量推遲到最終銷售。預計這不會導致PT-Fi的經濟發生重大變化,但會影響Pt-Fi的銷售時機。e =估計。

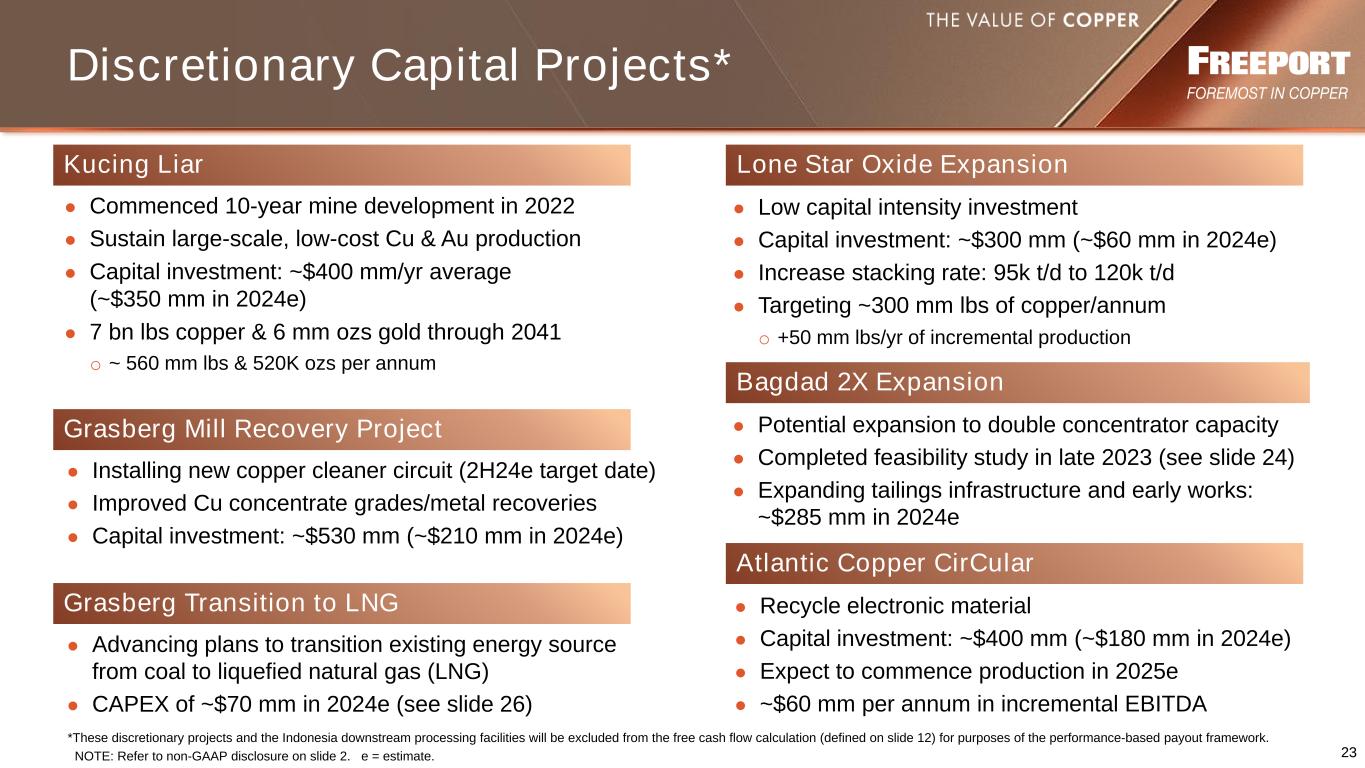

23 個全權資本項目* ● 2022年開始為期10年的礦山開發 ● 維持大規模、低成本的銅和金生產 ● 資本投資:平均每年約400美元(2024年約為3.5億美元)● 70億磅銅和6毫米盎司黃金,到2041年每年約560毫米磅和52萬盎司 Kucing Liar ● 回收電子材料 ● 資本投資:約 400 毫米(2024 年約為 180 毫米)) ● 預計將於2025年開始生產 ● 每年約6000萬美元的增量息税折舊攤銷前利潤大西洋銅業環形孤星氧化物擴張計劃 ● 低資本密集度投資 ● 資本投資:約300萬美元(~2024e 年 6,000 萬美元)● 提高堆疊率:9.5萬噸/日至 12萬噸/日 ● 目標是每年增加約 300 毫米磅銅或 +50 毫米磅/年的增量產量 Grasberg 磨機回收項目 ● 安裝新的銅清潔迴路(目標日期 2H24e)● 提高銅精礦品位/金屬回收率 ● 資本投資:約 530 毫米(2024 年約為 210 毫米)*這些出於基於績效的支付框架的目的,全權委託項目和印度尼西亞下游加工設施將被排除在自由現金流計算(見幻燈片12中)之外。注:參考幻燈片2的非公認會計準則披露 e = 估計值。● 潛在的濃縮廠產能擴張到兩倍 ● 已於 2023 年底完成的可行性研究(見幻燈片 24)● 擴建尾礦基礎設施和早期工程:2024e 約為 285 mm 巴格達 2X 擴張向液化天然氣過渡 ● 推進將現有能源從煤炭過渡到液化天然氣 (LNG) 的計劃 ● 2024e 的資本支出約為 70 萬美元(參見幻燈片 26)

24 Bagdad 2X 擴建更新 • 運營位於亞利桑那州西北部 • 儲備壽命超過 80 年 • 將現有的載人運輸卡車車隊改為 100% 自動駕駛 • 於 2023 年底完成了技術研究,將濃縮器產能增加約 9-10.5萬 t/d — 項目資本約為 35 億美元 — 經濟學表明 3.50 美元至 4.00 美元/磅的激勵銅價 — 預計將增加 200 至 250 毫米磅/年的銅產量鉬和大約 10 毫米磅/年 — 施工時間表:3-4 年 • 投資決策待定的銅市場狀況、勞動力可用性 • 推進擴建尾礦基礎設施的活動以增強項目可選性

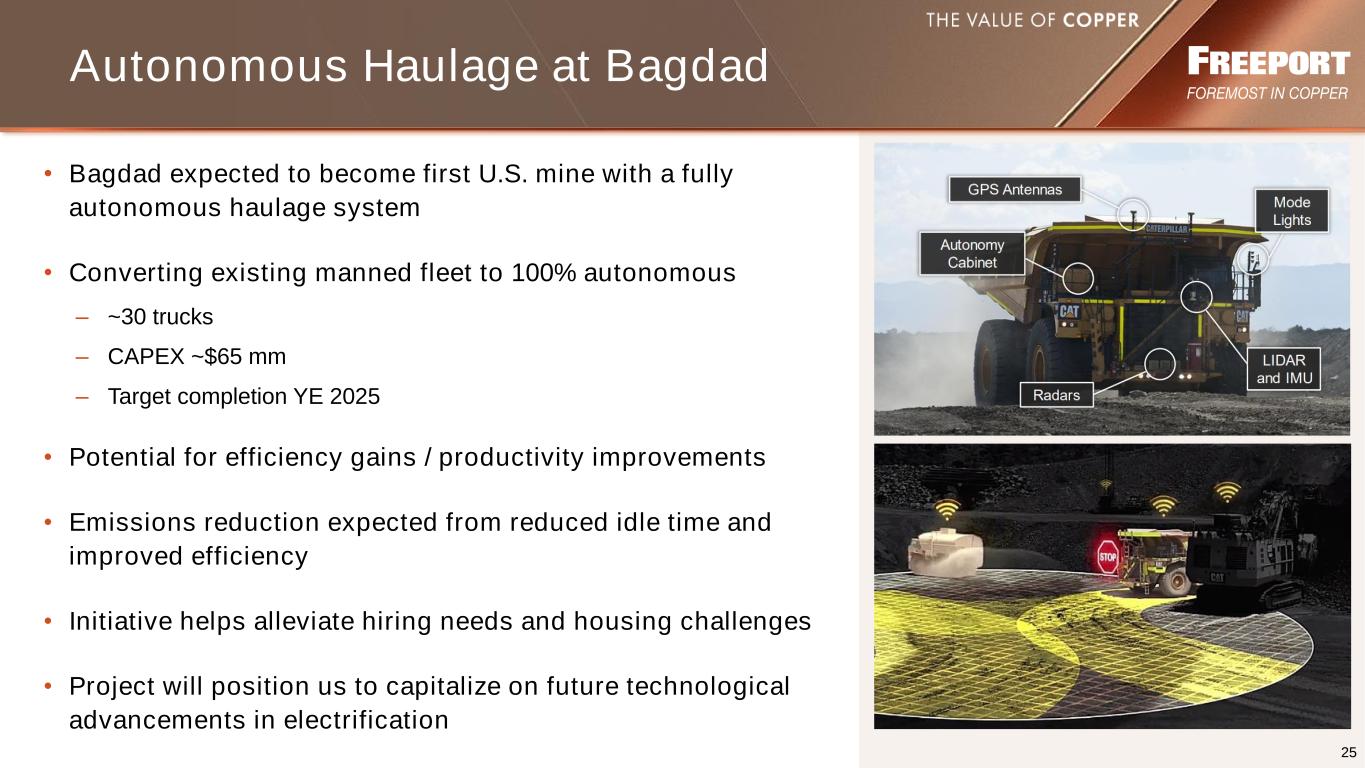

25 巴格達的自動運輸 • 巴格達有望成為美國第一座配備全自動運輸系統的礦山 • 將現有載人車隊改為 100% 自動駕駛——約 30 輛卡車——資本支出約 65 mm ——目標完成時間為 2025 年 • 提高效率/生產率的潛力 • 減少閒置時間和提高效率有望減少排放 • 該計劃有助於緩解招聘需求和住房挑戰 • 該項目將使我們能夠利用電氣化領域的未來技術進步

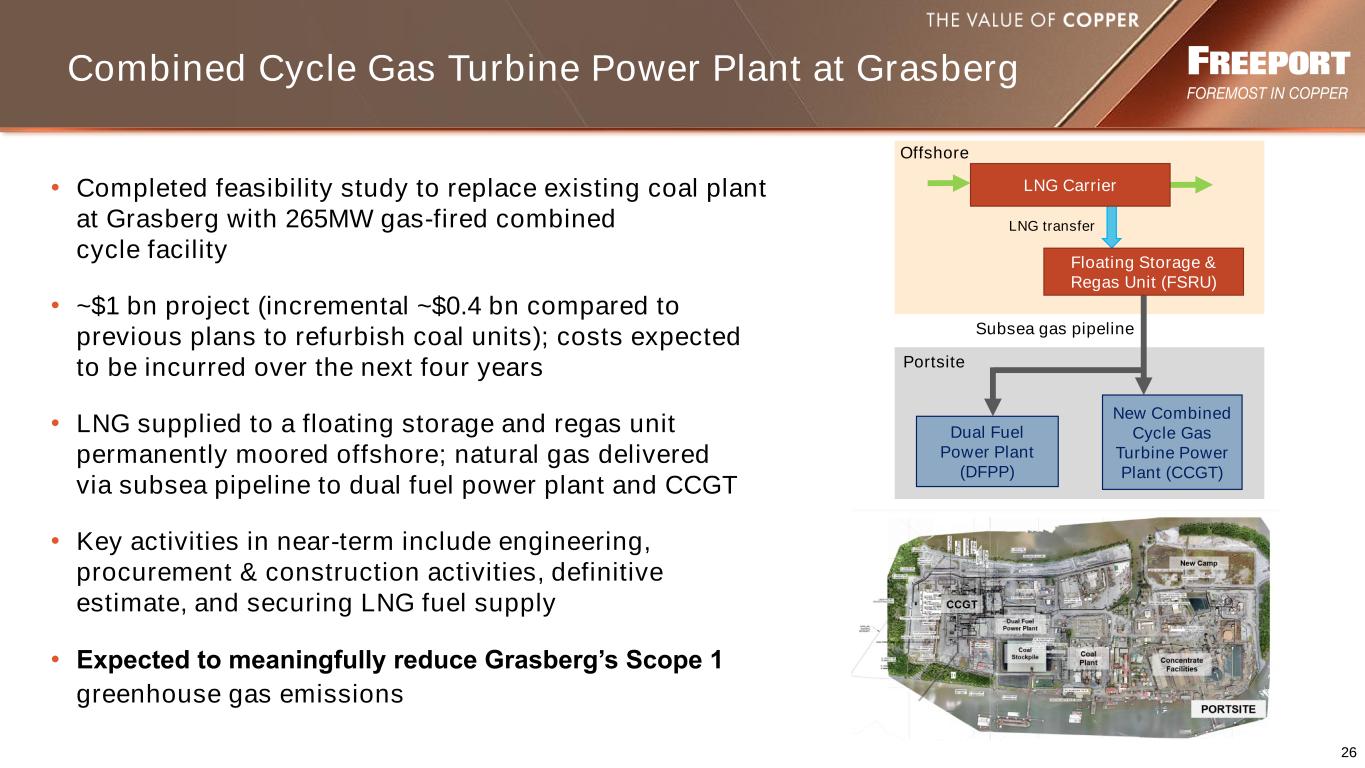

26 座格拉斯伯格的聯合循環燃氣輪機發電廠 • 完成了用265兆瓦的燃氣聯合循環設施取代格拉斯伯格現有燃煤電廠的可行性研究 • 約10億美元的項目(與之前的煤炭機組翻新計劃相比增加了約4億美元);預計未來四年將產生成本 • 向永久停泊在海上的浮動儲存和再氣裝置供應液化天然氣;天然氣通過海底管道輸送到雙燃料發電廠和CcGT • 近期的關鍵活動包括工程、採購和施工活動,最終估計,並確保液化天然氣燃料供應 • 預計將顯著減少格拉斯伯格的範圍 1 温室氣體排放新的聯合循環燃氣輪機發電廠 (CCGT) 雙燃料發電廠 (DFPP) 海底天然氣管道港口站點液化天然氣輸送海上液化天然氣運輸船浮動儲存和再氣裝置 (FSRU)

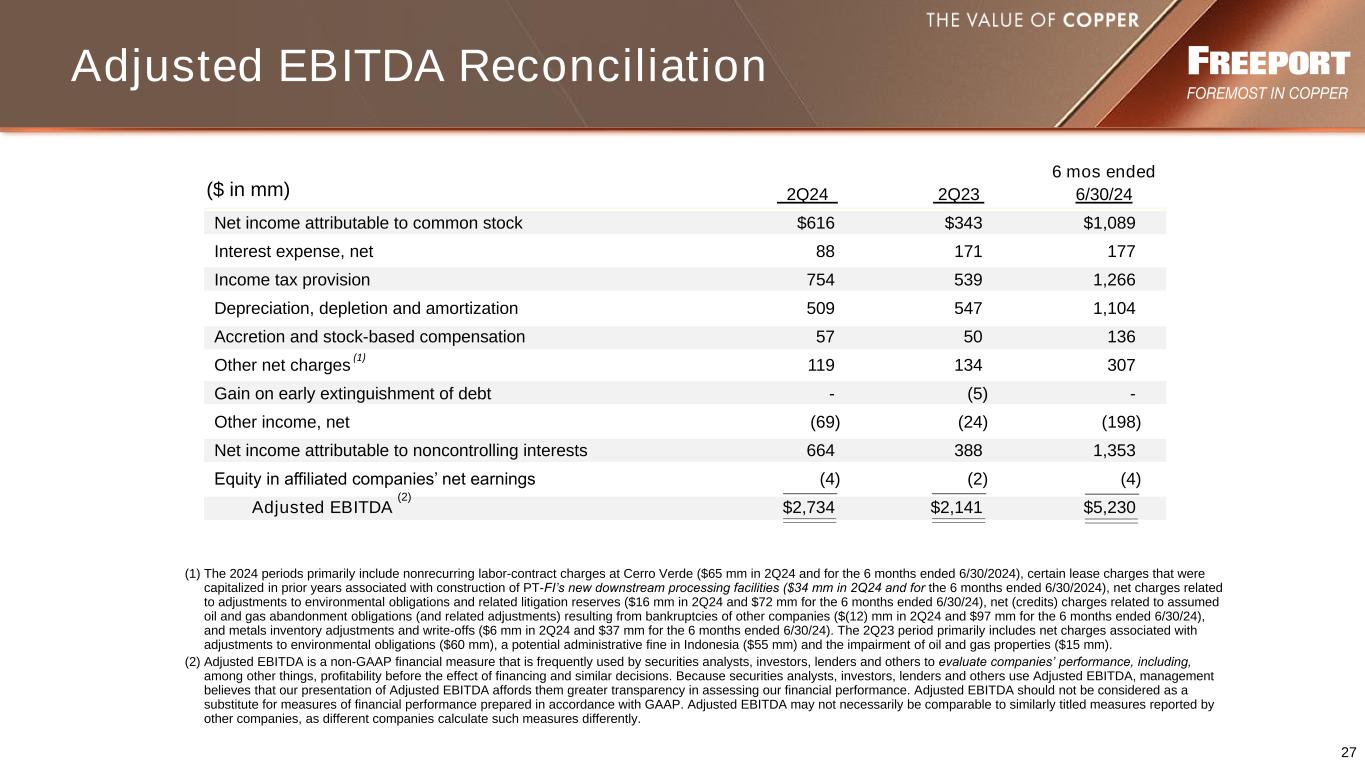

27(以百萬美元計)截至24年第二季度6個月的6個月 2季度歸屬於普通股的淨收益616美元343美元1,089美元利息支出,淨額88 171 177所得税準備金 754 539 1,266 折舊、損耗和攤銷 509 547 1,104 增值和股票補償 57 50 136 其他淨費用 (1) 119 134 307 提前清償債務的收益-(5)-其他收入,淨額 (69) (24) (198) 歸屬於非控股權益的淨收益 664 388 1,353 關聯公司淨收益中的股權 (4) (2) (4) 調整後的息税折舊攤銷前利潤 (2) 2,734 美元 2,141 美元 5,230 美元 (1) 2024 年期間主要包括Cerro Verde的非經常性勞動合同費用(24年第二季度以及截至2024年6月30日的6個月為6,500萬美元)、與PT-Fi新下游處理設施建設相關的前幾年資本化的某些租賃費用(24年第二季度以及截至2024年6月30日的6個月為3,400萬美元)、與環境義務和相關訴訟準備金調整相關的淨費用(24年第二季度為1,600萬美元和7200萬美元)mm(截至24年6月30日的6個月),與承擔的石油和天然氣放棄義務相關的淨(貸項)費用(及相關信息)調整)源於其他公司的破產(24年第二季度為1200萬美元,截至24年6月30日的6個月為9,700萬美元),以及金屬庫存調整和註銷(24年第二季度為600萬美元,截至24年6月30日的6個月為3,700萬美元)。23年第二季度主要包括與環境義務調整(6000萬美元)、印度尼西亞可能的行政罰款(5500萬美元)以及石油和天然氣資產減值(1500萬美元)相關的淨費用。(2)調整後的息税折舊攤銷前利潤是一項非公認會計準則財務指標,經常被證券分析師、投資者、貸款人和其他人用來評估公司的業績,包括融資和類似決策生效前的盈利能力。由於證券分析師、投資者、貸款人和其他人使用調整後的息税折舊攤銷前利潤,管理層認為,我們對調整後息税折舊攤銷前利潤的列報使他們在評估我們的財務業績時具有更大的透明度。調整後的息税折舊攤銷前利潤不應被視為根據公認會計原則編制的財務業績衡量標準的替代品。調整後的息税折舊攤銷前利潤不一定能與其他公司報告的類似標題的指標相提並論,因為不同的公司計算此類指標的方式不同。調整後的息税折舊攤銷前利潤

28