EX-99.2管理層的討論和分析(“MD&A”)

2023年第二季度季度報告

季度報告的這一部分提供管理層對財務狀況和經營結果的討論和分析(“MD&A”),使讀者能夠評估截至2023年6月30日以及截至2023年6月30日的三個月和六個月期間的財務狀況和經營結果與上年同期相比的重大變化。MD&A旨在幫助讀者瞭解巴里克黃金公司(“巴里克”、“我們”、“我們”、“公司”或“集團”)、我們的運營、財務業績以及我們現在和未來的商業環境。本MD&A於2023年8月7日編制,旨在補充及補充根據國際會計準則委員會(“IASB”)頒佈的國際財務報告準則(“IFRS”)編制的截至2023年6月30日止三個月及六個月期間的簡明未經審核中期綜合財務報表及其附註,包括國際會計準則第34號中期財務報告(“IAS 34”)(統稱為“財務報表”),該等財務報表載於本季度報告第85至89頁。我們鼓勵您在審核本MD&A的同時審核財務報表。本MD&A應與

截至2022年12月31日的兩個年度的年度經審計綜合財務報表、2022年年報中包含的相關年度MD&A表,以及提交給美國證券交易委員會(“美國證券交易委員會”)和加拿大各省證券監管機構的最新Form 40-F/年度信息表。有關該公司的這些文件和更多信息可在SEDAR網站www.sedar.com和EDGAR網站www.sec.gov上查閲。財務報表的某些附註在本MD&A中特別提及,這些附註在此引用作為參考。除非另有説明,本MD&A中的所有金額均以百萬美元(“美元”或“美元”)為單位。

為了準備我們的MD&A,我們考慮了信息的重要性。在下列情況下,資料被視為重要資料:(I)該等資料導致或可合理預期導致本公司股份的市價或價值發生重大變化;(Ii)一名合理的投資者極有可能認為該等資料對作出投資決定十分重要;或(Iii)該等資料會顯著改變投資者可獲得的全部資料組合。我們參考所有相關情況,包括潛在的市場敏感性來評估重要性。

縮寫

|

|

|

|

|

|

|

|

| BaP |

生物多樣性行動計劃 |

|

|

| 博萊姆 |

土地管理局 |

| BMSZ |

班巴吉主剪切帶 |

| 英國國民警衞隊 |

巴里克紐吉尼有限公司 |

|

|

| 疾控中心 |

社區發展委員會 |

| 咯咯地一聲 |

科爾特斯山地下 |

|

|

| CIL |

碳浸出 |

| 《啟動協議》 |

PNG和BNL之間的詳細Porgera項目協議 |

|

|

|

|

|

|

|

|

| DRC |

剛果民主共和國 |

| DOI |

內政部 |

| E&S Committee |

環境和社會監督委員會 |

|

|

|

|

|

|

|

|

| ESG |

環境、社會和治理 |

| ESG &提名委員會 |

環境、社會、管治及提名委員會 |

| ESIA |

環境和社會影響評估 |

|

|

|

|

| Feis |

最終環境影響報告書 |

|

|

| 温室氣體 |

温室氣體 |

| GISTM |

全球尾礦管理行業標準 |

| 修得 |

坦桑尼亞政府 |

|

|

| 國際會計準則委員會 |

國際會計準則理事會 |

| ICMM |

國際採礦和金屬理事會 |

| 國際財務報告準則 |

國際財務報告準則 |

|

|

|

|

|

|

| IRC |

美國國税局 |

| ISSB |

國際可持續發展標準委員會 |

| KCD |

卡拉格巴、司機和杜巴 |

|

|

|

|

|

|

| 庫穆爾礦業公司 |

庫穆爾礦業控股有限公司 |

|

|

|

|

|

|

|

|

| LTI |

失去的時間傷害 |

| LTIFR |

損失工時傷害頻率 |

|

|

| MRE |

礦產資源工程有限公司 |

|

|

|

|

| MVA |

兆安培 |

| 兆瓦 |

兆瓦 |

| Noa |

可供使用通知 |

| NGM |

內華達金礦 |

| NSR |

冶煉廠淨收益 |

| 經合組織 |

經濟合作與發展組織 |

|

|

| PFS |

預可行性研究 |

| PNG |

巴布亞新幾內亞 |

|

|

| 蘭德金 |

蘭德金資源有限公司 |

| RC |

反向循環 |

| RIL |

浸漬樹脂 |

| 棒材 |

決定的紀錄 |

| 圓桌會議 |

環境、社會和治理評價者圓桌會議 |

| SDG |

可持續發展目標 |

| SML |

特殊採礦租約 |

| TCFD |

氣候相關財務披露工作組 |

| TRIFR |

可記錄的總傷害頻率 |

| TSF |

尾礦庫設施 |

| TW |

真寬度 |

|

|

|

|

|

|

|

|

| WGC |

世界黃金協會 |

| WTI |

西德克薩斯中質油 |

關於前瞻性信息的警示聲明

本MD&A中包含或引用的某些信息,包括有關我們的戰略、項目、計劃或未來財務或經營業績的任何信息,均構成“前瞻性陳述”。除有關歷史事實的陳述外,所有陳述均為前瞻性陳述。“相信”、“預期”、“預期”、“設想”、“目標”、“戰略”、“目標”、“計劃”、“機遇”、“指導”、“預測”、“展望”、“目標”、“打算”、“項目”、“追求”、“進展”、“繼續”、“承諾”、“預算”、“估計”、“潛力”、“預期”、“未來”、“重點”、“期間”,“正在進行”、“跟隨”、“服從”、“預定”、“可能”、“將”、“可以”、“可能”、“將會”、“應該”以及類似的表述都是前瞻性表述。特別是,本MD&A包含前瞻性陳述,包括但不限於:Barrick的前瞻性生產指導;未來每盎司黃金和每磅銅銷售成本的估計;每盎司現金總成本和每磅現金成本的估計;現金流量預測;預計的資本、運營和勘探支出;股票回購計劃和業績股息政策,包括股息支付的標準;礦山壽命和生產率;與Goldrush項目相關的預計資本估計和預期許可時間表;我們的增長和資本項目的計劃、預期完成和效益,包括Goldrush項目和商業生產的預期時間、Fourmile、Pueblo Viejo工廠擴建和礦山壽命延長項目,包括預期改變該設施的估計資本成本和完成可行性研究的時間、Reko Diq項目、NGM和Loulo-Gounkoto的太陽能項目、Jabal Sayid Lode 1項目和Lumwana的新移動設備機隊;計劃更新Reko Diq歷史可行性研究和預定的第一次生產;Lumwana通過開發超級礦坑延長其採礦壽命的潛力;與升級和持續管理舉措相關的資本支出;我們識別新的一級資產和現有資產達到一級地位的潛力的能力;巴里克的全球勘探戰略和計劃的勘探活動;執行巴布亞新幾內亞和BNL之間的啟動協議的最終協議的執行和有效性的時間表;波格拉暫停運營的持續時間,礦山重新開放的條件和重新開始運營的時間表;我們在現有運營或附近正在進行的高信心項目;潛在的礦化和金屬或礦產回收;我們將資源轉換為儲量的能力;資產出售、合資企業和合作夥伴關係;巴里克在環境和社會治理問題方面的戰略、計劃和目標,包括氣候變化、温室氣體減排目標(包括我們的範圍3排放)、安全業績、負責任的用水、TSF管理、社區發展、生物多樣性和人權倡議;以及對未來價格假設、財務業績和其他展望或指導的預期。

前瞻性陳述必須基於若干估計和假設,包括與下述因素有關的重大估計和假設,儘管這些因素被認為是合理的

根據管理層的經驗和對當前狀況和預期發展的看法,截至本次MD&A之日,公司固有地受到重大業務、經濟和競爭不確定性和或有事項的影響。已知和未知因素可能導致實際結果與前瞻性陳述中預測的結果大相徑庭,不應過分依賴這些陳述和信息。這些因素包括但不限於:黃金、銅或某些其他大宗商品(如銀、柴油、天然氣和電力)的現貨和遠期價格的波動;與評估早期階段的項目相關的風險,需要進行額外工程和其他分析的風險;與未來勘探結果與公司預期不符的風險;儲量數量或品位減少以及資源可能無法轉化為儲量的風險;與本MD&A中描述的某些舉措仍處於早期階段並可能無法實現的風險;礦產生產業績、開採和勘探成功的變化;勘探數據可能不完整和可能需要大量額外工作以完成進一步評價的風險,包括但不限於鑽探、工程和社會經濟研究和投資;礦產勘探和開發的投機性;外國法律制度的不確定性、腐敗和其他與法治不符的因素;國家和地方政府立法、税收、管制或條例的變化和(或)法律、政策和做法行政管理的變化;擬議的智利法律修改對在智利收到的與帕斯誇拉馬項目開發有關的增值税退税狀況的潛在影響;財產被沒收或國有化以及巴里克未來開展或可能開展業務的其他國家的政治或經濟發展;與巴里克開展業務的某些司法管轄區的政治不穩定有關的風險;收到或未能遵守必要許可和批准的時間,包括為Goldrush項目發放燃料棒和/或是否允許Goldrush項目按照其可行性研究的當前設計推進,為Pueblo Viejo建造和運營El Naranjo尾礦儲存設施的環境許可證,以及允許優化長峽谷礦山壽命所需的活動;政府當局不續簽關鍵許可證,包括為Porgera更新新的SML;不遵守環境、衞生和安全法律法規;與氣候變化有關的成本增加以及有形風險和過渡風險,包括極端天氣事件、資源短缺、新出現的政策以及與温室氣體排放水平、能源效率和風險報告相關的監管增加;對財產所有權的爭奪,特別是未開發財產的所有權,或獲得水、電和其他所需基礎設施的權利的爭奪;與採礦業風險和危險有關的責任,以及維持保險以彌補此類損失的能力;由於實際或預期發生任何數量的

事件,包括關於公司處理環境問題或與社區團體交易的負面宣傳,無論是真的還是假的;與社區附近的業務有關的風險,可能認為巴里克的業務對他們有害;訴訟和法律和行政訴訟;與採礦或開發活動有關的運營或技術困難,包括巖土技術挑戰、尾礦庫和儲存設施故障,以及所需基礎設施和信息技術系統的維護或提供中斷;與資本項目建設相關的成本增加、延誤、暫停和技術挑戰;與共同控制資產的合作伙伴合作的風險;供應路線中斷可能導致建築和採礦活動延誤的風險,包括俄羅斯入侵烏克蘭導致關鍵採礦投入供應中斷;戰爭、恐怖主義、破壞和內亂造成損失的風險;與手工採礦和非法採礦有關的風險;與巴里克的基礎設施、信息技術系統和巴里克技術舉措的實施有關的風險,包括與網絡攻擊、網絡安全破壞或類似的網絡或系統中斷有關的風險;全球流動性和信貸供應對現金流的時間安排以及根據預測的未來現金流計算資產和負債價值的影響;這些風險包括:通脹的影響,包括持續的新冠肺炎疫情造成的供應鏈中斷造成的全球通脹壓力;俄羅斯入侵烏克蘭後全球能源成本的上升;阿根廷特定國家的政治和經濟因素;我們信用評級的不利變化;貨幣市場的波動;美元利率的變化;持有衍生工具產生的風險(如信用風險、市場流動性風險和按市值計價風險);與對公司管理層的要求有關的風險、管理層實施其業務戰略的能力以及某些司法管轄區加劇的政治風險;不確定巴里克的部分或全部目標投資和項目是否符合公司的資本分配目標和內部門檻比率;

這些風險包括:近期交易的預期收益已實現;公司可能面臨或尋求的商機;成功整合收購或完成資產剝離的能力;與採礦業競爭相關的風險;員工關係,包括關鍵員工的流失;與採礦投入和勞動力相關的可用性和成本增加;與疾病、流行病和流行病相關的風險,包括全球新冠肺炎疫情的影響和潛在影響;與內部控制失效相關的風險;以及與公司商譽和資產減值相關的風險。巴里克還警告説,其2023年的指導意見可能會受到新冠肺炎傳播造成的持續的商業和社會混亂的影響。

此外,還有與礦產勘探、開發和採礦業務有關的風險和危害,包括環境危害、工業事故、不尋常或意外的地層、壓力、塌方、洪水和金條、陰極銅或金或銅精礦的損失(以及保險不足或無法獲得保險以涵蓋這些風險的風險)。

其中許多不確定性和意外情況可能會影響我們的實際結果,並可能導致實際結果與我們所作或代表我們所作的任何前瞻性陳述中明示或暗示的結果大相徑庭。提醒讀者,前瞻性陳述並不是未來業績的保證。本MD&A中所作的所有前瞻性陳述均受這些警告性聲明的限制。請具體參考美國證券交易委員會和加拿大省級證券監管機構備案的最新Form 40-F/年度信息表格,以更詳細地討論前瞻性陳述中的一些因素,以及可能影響Barrick實現本MD&A中包含的前瞻性陳述中所闡述預期的能力的風險。我們不承擔任何由於新信息、未來事件或其他原因而更新或修訂任何前瞻性陳述的意圖或義務,除非適用法律另有要求。

非公認會計準則財務計量的使用

我們在MD&A中使用以下非GAAP財務衡量標準:

■“調整後淨利潤”

■“自由現金流”

■“EBITDA”

■“調整後EBITDA”

■“礦場維持性資本支出”

■“項目資本支出”

■“每盎司總現金成本”

■“每磅C1現金成本”

■“每盎司/磅的全面維持成本”

■“每盎司的全部成本”和

■“實現價格”

有關本MD&A中使用的每個非GAAP財務計量的詳細説明以及與IFRS中最直接可比的計量的詳細對賬,請參閲本MD&A第58至75頁的非GAAP財務計量部分。每項非公認會計準則財務計量都附有第76頁尾註的説明。本MD&A中列出的非GAAP財務指標旨在向投資者提供額外信息,根據IFRS沒有任何標準化的含義,因此可能無法與其他發行人相比較,不應孤立地考慮或作為根據IFRS編制的業績衡量的替代品。

索引

|

|

|

|

|

|

|

|

|

5 |

概述 |

|

|

|

|

5 |

財務和運營亮點 |

|

9 |

主要業務發展 |

|

10 |

環境、社會和治理 |

|

13 |

展望 |

|

15 |

生產和成本彙總 |

|

|

|

17 |

經營業績 |

|

|

|

|

18 |

內華達金礦 |

|

19 |

卡林 |

|

21 |

Cortez |

|

23 |

特奎斯嶺 |

|

25 |

其他礦場--內華達金礦 |

|

26 |

舊普韋布洛 |

|

28 |

盧洛貢科託 |

|

30 |

基巴利 |

|

|

|

|

|

|

|

32 |

北馬拉 |

|

34 |

布良胡盧 |

|

36 |

其他礦山--黃金 |

|

37 |

Lumwana |

|

39 |

其他礦山--銅礦 |

|

|

|

40 |

增長項目 |

|

|

|

42 |

勘查與礦產資源管理 |

|

|

|

46 |

財務業績回顧 |

|

|

|

|

46 |

收入 |

|

47 |

生產成本 |

|

49 |

資本支出 |

|

49 |

一般和行政費用 |

|

50 |

勘探、評價和項目費用 |

|

50 |

融資成本,淨額 |

|

51 |

其他重要損益表項目 |

|

52 |

所得税費用 |

|

|

|

53 |

財務狀況審查 |

|

|

|

|

53 |

資產負債表回顧 |

|

53 |

股東權益 |

|

53 |

財務狀況和流動資金 |

|

54 |

現金流入(流出)彙總表 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

56 |

承付款和或有事項 |

|

|

|

57 |

季度業績回顧 |

|

|

|

57 |

財務報告和內部控制

披露控制和程序 |

|

|

|

58 |

國際財務報告準則關鍵會計政策和會計估計 |

|

|

|

58 |

非公認會計準則財務指標 |

|

|

|

76 |

技術信息 |

|

|

|

76 |

尾註 |

|

|

|

85 |

財務報表 |

|

|

|

90 |

合併財務報表附註 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

概述

財務和運營亮點

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

截至以下三個月 |

|

截至以下日期的六個月 |

| |

6/30/23 |

3/31/23 |

更改百分比 |

|

6/30/22 |

更改百分比 |

|

6/30/23 |

6/30/22 |

更改百分比 |

財務業績(百萬美元) |

|

|

|

|

|

|

|

|

|

|

| 收入 |

2,833 |

2,643 |

7 |

% |

|

2,859 |

(1) |

% |

|

5,476 |

5,712 |

(4) |

% |

| 銷售成本 |

1,937 |

1,941 |

0 |

% |

|

1,850 |

5 |

% |

|

3,878 |

3,589 |

8 |

% |

淨收益a |

305 |

120 |

154 |

% |

|

488 |

(38) |

% |

|

425 |

926 |

(54) |

% |

調整後淨收益b |

336 |

247 |

36 |

% |

|

419 |

(20) |

% |

|

583 |

882 |

(34) |

% |

調整後的EBITDAb |

1,368 |

1,183 |

16 |

% |

|

1,527 |

(10) |

% |

|

2,551 |

3,172 |

(20) |

% |

調整後EBITDA利潤率c |

48 |

% |

45 |

% |

7 |

% |

|

53 |

% |

(9) |

% |

|

47 |

% |

56 |

% |

(16) |

% |

礦場維持性資本支出B、d |

524 |

454 |

15 |

% |

|

523 |

0 |

% |

|

978 |

943 |

4 |

% |

項目資本支出B、d |

238 |

226 |

5 |

% |

|

226 |

5 |

% |

|

464 |

412 |

13 |

% |

合併資本支出總額D、e |

769 |

688 |

12 |

% |

|

755 |

2 |

% |

|

1,457 |

1,366 |

7 |

% |

| 經營活動提供的淨現金 |

832 |

776 |

7 |

% |

|

924 |

(10) |

% |

|

1,608 |

1,928 |

(17) |

% |

經營活動利潤率提供的現金淨額f |

29 |

% |

29 |

% |

0 |

% |

|

32 |

% |

(9) |

% |

|

29 |

% |

34 |

% |

(15) |

% |

自由現金流b |

63 |

88 |

(28) |

% |

|

169 |

(63) |

% |

|

151 |

562 |

(73) |

% |

| 每股淨收益(基本收益和稀釋後收益) |

0.17 |

0.07 |

143 |

% |

|

0.27 |

(37) |

% |

|

0.24 |

0.52 |

(54) |

% |

調整後淨收益(基本)b 每股 |

0.19 |

0.14 |

36 |

% |

|

0.24 |

(21) |

% |

|

0.33 |

0.50 |

(34) |

% |

| 加權平均稀釋普通股(百萬股) |

1,755 |

1,755 |

0 |

% |

|

1,777 |

(1) |

% |

|

1,755 |

1,778 |

(1) |

% |

| 經營業績 |

|

|

|

|

|

|

|

|

|

|

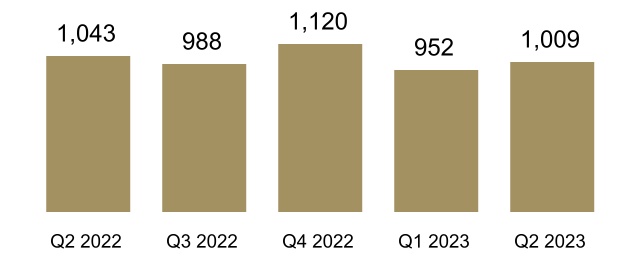

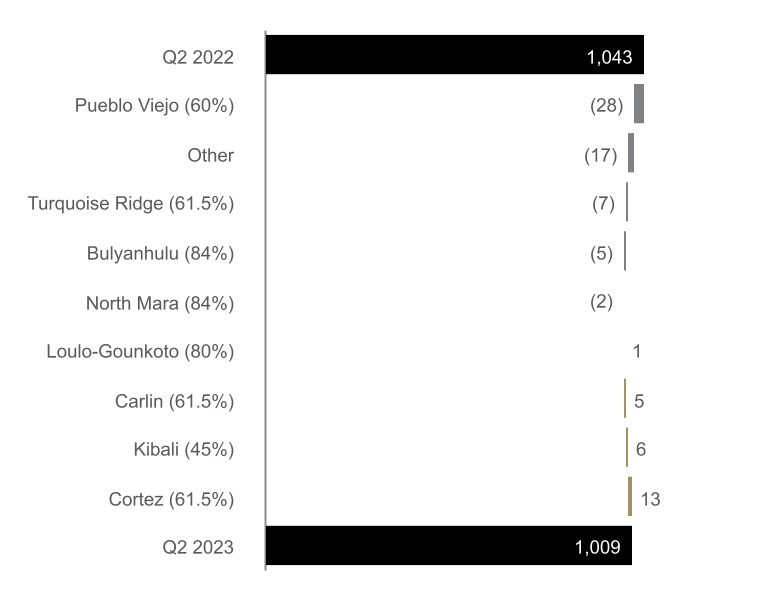

黃金產量(千盎司)g |

1,009 |

952 |

6 |

% |

|

1,043 |

(3) |

% |

|

1,961 |

2,033 |

(4) |

% |

售出黃金(千盎司)g |

1,001 |

954 |

5 |

% |

|

1,040 |

(4) |

% |

|

1,955 |

2,033 |

(4) |

% |

| 市場黃金價格(美元/盎司) |

1,976 |

1,890 |

5 |

% |

|

1,871 |

6 |

% |

|

1,932 |

1,874 |

3 |

% |

已實現黃金價格B、G(美元/盎司) |

1,972 |

1,902 |

4 |

% |

|

1,861 |

6 |

% |

|

1,938 |

1,868 |

4 |

% |

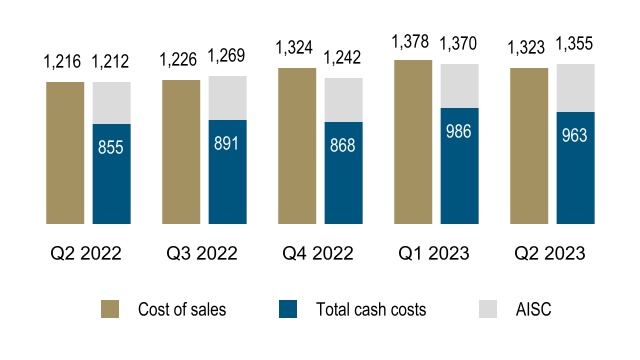

黃金銷售成本(巴里克的份額)G,h(美元/盎司) |

1,323 |

1,378 |

(4) |

% |

|

1,216 |

9 |

% |

|

1,350 |

1,203 |

12 |

% |

黃金總現金成本B、G(美元/盎司) |

963 |

986 |

(2) |

% |

|

855 |

13 |

% |

|

974 |

844 |

15 |

% |

黃金全盤維持成本B、G(美元/盎司) |

1,355 |

1,370 |

(1) |

% |

|

1,212 |

12 |

% |

|

1,362 |

1,188 |

15 |

% |

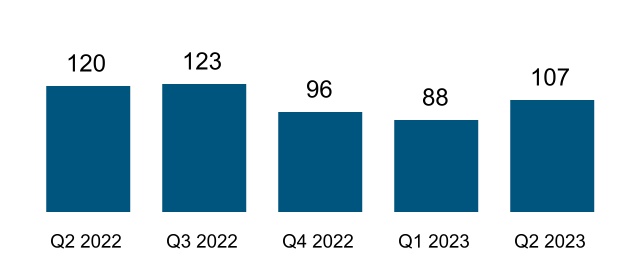

銅產量(百萬英鎊)g |

107 |

88 |

22 |

% |

|

120 |

(11) |

% |

|

195 |

221 |

(12) |

% |

售出的銅(百萬英鎊)g |

101 |

89 |

13 |

% |

|

113 |

(11) |

% |

|

190 |

226 |

(16) |

% |

| 市場銅價(美元/磅) |

3.84 |

4.05 |

(5) |

% |

|

4.32 |

(11) |

% |

|

3.95 |

4.43 |

(11) |

% |

已實現銅價B、G(美元/磅) |

3.70 |

4.20 |

(12) |

% |

|

3.72 |

(1) |

% |

|

3.93 |

4.20 |

(6) |

% |

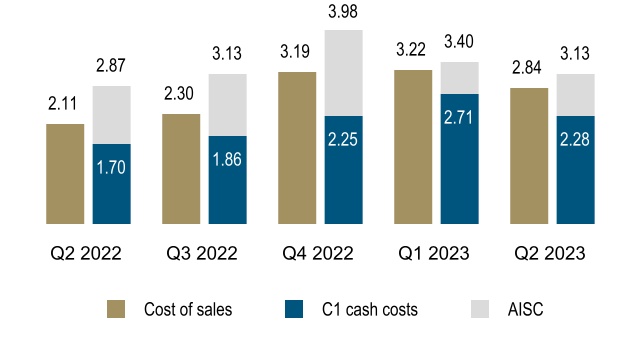

銅銷售成本(巴里克的份額)G,我(美元/磅) |

2.84 |

3.22 |

(12) |

% |

|

2.11 |

35 |

% |

|

3.02 |

2.16 |

40 |

% |

銅C1現金成本B、G(美元/磅) |

2.28 |

2.71 |

(16) |

% |

|

1.70 |

34 |

% |

|

2.48 |

1.75 |

42 |

% |

銅礦綜合維護成本B、G(美元/磅) |

3.13 |

3.40 |

(8) |

% |

|

2.87 |

9 |

% |

|

3.26 |

2.86 |

14 |

% |

|

|

|

|

|

|

|

|

|

|

|

| |

截至6/30/23 |

截至3/31/23 |

更改百分比 |

|

截至6/30/22 |

更改百分比 |

|

|

|

|

財務狀況(百萬美元) |

|

|

|

|

|

|

|

|

|

|

| 債務(經常和長期) |

4,774 |

4,777 |

0 |

% |

|

5,144 |

(7) |

% |

|

|

|

|

| 現金及現金等價物 |

4,157 |

4,377 |

(5) |

% |

|

5,780 |

(28) |

% |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 扣除現金後的淨債務 |

617 |

400 |

54 |

% |

|

(636) |

197 |

% |

|

|

|

|

a.淨收益指公司股權持有人應佔淨收益。

b.關於這些非公認會計準則財務措施的進一步信息,包括詳細的對賬,載於本MD&A第58至75頁。

c.代表調整後EBITDA除以收入。

d.在合併現金基礎上列報的數額。項目資本支出包括在我們計算的綜合成本中,但不包括在我們計算的綜合維持成本中。

e.合併資本支出總額還包括截至2023年6月30日的三個月和六個月的資本化利息分別為700萬美元和1500萬美元(2023年3月31日:800萬美元和2022年6月30日:600萬美元和1100萬美元)。

f.代表經營活動提供的淨現金除以收入。

g.在可歸因的基礎上。

h.每盎司黃金銷售成本的計算方法為:我們的黃金業務(不包括關閉或維護地點)的銷售成本除以銷售的盎司(兩者均基於Barrick的所有權份額)。

i.每磅銅銷售成本按我們銅業務的銷售成本除以銷售磅(兩者均按Barrick的所有權份額計算)計算。

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

|

|

|

|

|

|

黃金銷售成本b,總現金成本c, |

銅銷售成本b,c1現金成本c, |

和全額維持成本c (每盎司$) |

和全額維持成本c (每磅$) |

|

|

|

|

|

|

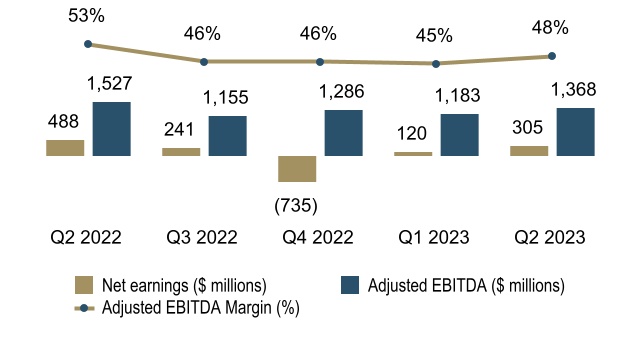

調整後EBITDA淨收益c和 |

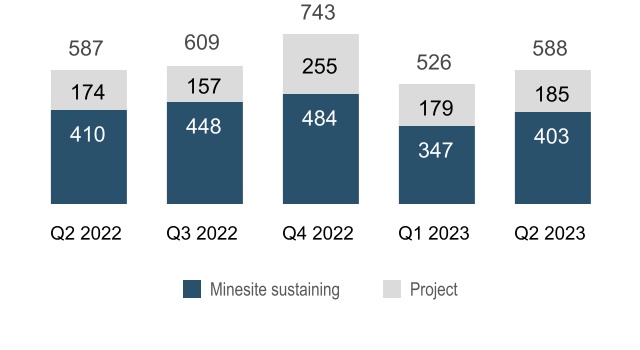

應佔資本支出e

|

調整後EBITDA利潤率d |

(百萬美元) |

|

|

|

|

|

|

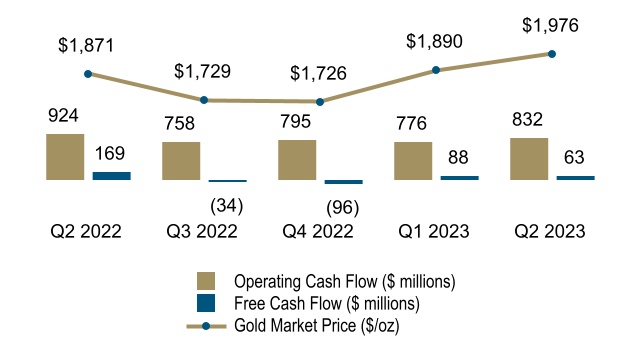

*營業現金流和自由現金流c |

分紅f (每股1分錢) |

a.在歸屬的基礎上。

b.每盎司黃金銷售成本的計算方法為:我們的黃金業務(不包括關閉或維護地點)的銷售成本除以銷售的盎司(兩者均基於Barrick的所有權份額)。每磅銅銷售成本按我們銅業務的銷售成本除以銷售磅(兩者均按Barrick的所有權份額計算)計算。

c.關於這些非公認會計準則財務措施的進一步信息,包括詳細的對賬,載於本MD&A第58至75頁。

d.代表調整後EBITDA除以收入。

e.應佔資本支出總額還包括資本化利息。礦場維持和項目資本支出是非公認會計準則的財務計量。關於非公認會計準則財務衡量的進一步信息,包括詳細的對賬,載於本MD&A第58至75頁。

f.就所述期間宣佈的每股股息,包括業績股息。

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

影響淨收益和調整後淨收益的因素1-截至2023年6月30日的三個月與2023年3月31日

截至2023年6月30日止三個月,Barrick股東應佔淨收益(“淨收益”)為$3056億美元,而上一季度為1.2億美元。增長的驅動因素之一是上一季度貨幣換算虧損3800萬美元,主要原因是該國高通脹水平導致贊比亞克瓦查貶值,以及對正在進行的與該國債務重組有關的談判的擔憂。在債務重組協議最終敲定後,這一貶值在本季度逆轉,導致貨幣換算收益1200萬美元。加上上一季度根據特維加夥伴關係規定的我們社區的投資義務,為擴大坦桑尼亞的教育基礎設施所作的3000萬美元承諾。

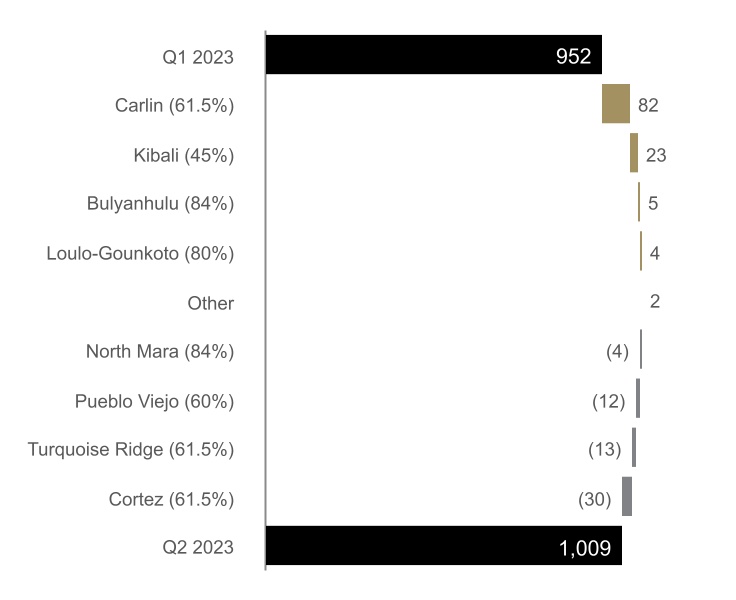

經不能代表未來營業收益的項目調整後,調整後的淨收益1截至2023年6月30日的三個月,3.36億美元比上一季度增加了8900萬美元。增加的主要原因是已實現的黃金價格較高。1,降低每盎司黃金和銅的銷售成本2,並增加了黃金和銅的銷售量。這部分被較低的已實現銅價所抵消1。已實現的金價和銅價1截至2023年6月30日的三個月,分別為每盎司1,972美元和每磅3.70美元,而上一季度分別為每盎司1,902美元和每磅4.20美元。較高的黃金銷售量主要是由於卡林在今年前四個月進行了重大的計劃維護活動後表現更強勁。這與Kibali的較高品位相結合,符合採礦計劃。這部分被Cortez的產量下降所抵銷,Cortez的產量因礦山排序而減少;綠松石嶺因計劃中的高壓滅菌器維護而減少;以及Pueblo Viejo的配合工作和工廠擴建項目的投產影響了生產。銅銷售量的增長是由於Lumwana加工的品位較高,這是由於新船隊提高了採礦率。

影響淨收益和調整後淨收益的因素1 -截至2023年6月30日的三個月與2022年6月30日

2023年第二季度的淨收益為305百萬美元,而不是美元488在上一年同期為100萬美元。減少的驅動因素中有1300萬美元的較小收益,而去年同期的收益為1.28億美元,這是由於用於貼現關閉準備金的市場實際無風險利率的較小增長。

經不能代表未來營業收益的項目調整後,調整後的淨收益12023年第二季度的收入為3.36億美元,比上年同期減少了8300萬美元。下降的驅動因素之一是黃金和銅的銷售量下降。黃金銷售量下降主要是由於Pueblo Viejo的產量下降,這是由於加工的品位較低,再加上工廠擴建項目的配套工作和投產,以及Long Canyon的第一階段採礦於2022年5月完成。這部分被Dri Cortez的較高產量所抵消Ven by十字路口露天礦的氧化物磨礦和堆浸產量較高,地下產量較高。銅銷售量較低主要是在Lumwana,因為加工品級和回收率較低,部分抵消了

更高的吞吐量。這些影響與每盎司黃金銷售成本上升2,主要是由於銷售量較低,加上承包商和維護成本上升,特別是在NGM,前一年的維護是在不同的季度完成的;以及每盎司銅銷售成本上升2,主要是由於加工品級較低以及減少了Lumwana的大寫垃圾剝離。調整後淨收益1進一步受到了a 更高已實現黃金價格1。已實現的黃金價格1截至2023年6月30日的三個月為每盎司1,972美元,而去年同期為每盎司1,861美元。

截至2023年6月30日的三個月的重大調整項目包括:

■3 300萬美元的重大税務調整,主要涉及解決波格拉税務爭端的和解協議、前幾年的調整和遞延税款餘額的重新計量;

■與雜項資產有關的減值費用淨額1500萬美元(税前和非控股權益前2200萬美元);部分抵銷

■1200萬美元(沒有税收或非控股利益影響),貨幣換算收益,主要是由於贊比亞誇查升值。

請參閲第59頁,瞭解淨利潤和調整後淨利潤之間調節項目的完整列表1本期和前幾期。

影響淨收益和調整後淨收益的因素1 -截至2023年6月30日的六個月與2022年6月30日

截至2023年6月30日的6個月的淨收益為4.25億美元,而去年同期為9.26億美元。減少的驅動因素包括本期支出900萬美元,而去年同期則因用於折現結算準備金的市場實際無風險利率的變化而增加1.25億美元。

經不能代表未來營業收益的項目調整後,調整後的淨收益1在截至2023年6月30日的6個月中,5.83億美元比去年同期減少了2.99億美元。調整後淨收益的減少主要是由於每盎司黃金和銅的銷售成本較高。2黃金和銅的銷量也有所下降。每盎司黃金銷售成本的增加2與上年同期相比,主要原因是加工品級較低以及承包商和維護費用增加,而每盎司銅銷售成本增加2 主要原因是Lumwana的加工品級較低和資本較低的廢物剝離導致運營成本較高。黃金銷售量下降主要是由於2023年第一季度GoldStrike高壓鍋改用傳統的CIL工藝以及第二季度初關閉黃金採石場選礦廠造成的;在Long Canyon AS第一階段採礦已於2022年5月完成;普韋布洛·維埃霍的採礦工作由於加工品級較低,吞吐量較低。這被部分抵消了從地下十字路口和Cortez Hills開採的氧化物礦石噸增加,再加上Cortez的堆浸產量增加。銅銷售量減少主要是由於加工品級較低及回收率較低所致,但產量增加部分抵銷了銅銷售量的下降。這些影響與已實現銅價的下降相結合。1,部分被更高的已實現黃金所抵消

1本文件全文中的數字註釋指的是第76頁開始的尾註。

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

價格1。已實現的金價和銅價1 截至2023年6月30日的6個月,分別為每盎司1,938美元和每磅3.93美元,而去年同期分別為每盎司1,868美元和每磅4.20美元。

在截至2023年6月30日的六個月中,重大調整項目包括:

■8100萬美元的重大税務調整,主要涉及解決波格拉税務爭端的和解協議、前幾年的調整和遞延税款餘額的重新計量;

■本年度其他支出(收入)調整為5500萬美元(税前和非控股權益前為6000萬美元),主要涉及根據我們根據Twiga夥伴關係承擔的社區投資義務,為擴大坦桑尼亞的教育基礎設施作出的3000萬美元承諾,以及由於較低的貼現率假設以及波格拉的護理和維護費用導致我們關閉的礦山恢復工作的變化;以及

■減值費用淨額1,500萬美元(税前和非控股權益前2,300萬美元),主要與雜項資產有關。

請參閲第59頁,瞭解淨利潤和調整後淨利潤之間調節項目的完整列表1本期和前幾期。

影響營業現金流和自由現金流的因素1 -截至2023年6月30日的三個月與2023年3月31日

在截至2023年6月30日的三個月中,我們產生了832運營現金流為100萬美元,而上一季度為7.76億美元。增加5,600萬美元,主要是由於已實現黃金價格上漲1,較低的總現金成本/每盎司/磅的C1現金成本1,以及黃金和銅銷售量增加,部分被已實現銅價的下降所抵消1。營運資金的不利變動減少,進一步影響營運現金流,這主要是由於應付帳款和存貨的變動有利,但被其他流動資產和應收帳款的不利變動部分抵銷。由於債券每半年支付一次利息的時間安排,支付的現金税款和支付的利息增加,進一步影響了這些業績。

截至2023年6月30日的三個月,我們記錄了自由現金流16300萬美元,而上一季度為8800萬美元,主要反映了資本支出的增加。2023年第二季度,現金基礎上的資本支出為#美元769100萬美元,上一季度為6.88億美元,原因是兩個礦場的持續資本支出增加1 和項目資本支出1。礦場維持性資本支出1主要在盧洛-貢科託增加,原因是在Gounko開始生產後進行資本更高的地下開發到地下采礦,在Carlin,因為增加了資本化的廢物剝離,在Lumwana,由於更換採礦車隊. 項目資本支出增加1主要是由於NGM的TS Solar項目支出增加,加上Pueblo Viejo的工廠擴建和礦山壽命延長項目。這在很大程度上被Loulo-Gounkoto的TSF延遲支出.

影響營業現金流和自由現金流的因素1 -截至2023年6月30日的三個月與2022年6月30日

在2023年第二季度,我們產生了832運營現金流為100萬美元,相比之下,924在上一年同期為100萬美元。減少9,200萬美元的主要原因是黃金和銅銷售量下降,黃金和銅總現金成本/每盎司/磅現金成本上升。1以及較低的已實現銅價1,部分被較高的已實現金價所抵消1。運營現金流也受到市場利率上升和支付的現金税減少而產生的利息增加的積極影響。

在2023年第二季度,我們產生了自由現金流16300萬美元,而去年同期為1.69億美元。減少的主要原因是如上所述的業務現金流減少以及資本支出略有增加。2023年第二季度,現金基礎上的資本支出為#美元769百萬美元,而不是美元7552022年第二季度為100萬。資本支出增加1 400萬美元是由於項目資本支出增加1,同時礦場維持資本支出1與上一年同期保持一致。項目資本支出增加1主要是因為 由於2022年第四季度開工建設,NGM的TS Solar項目支出增加,再加上對Lumwana新業主採礦船隊的持續投資。這部分被2023年第一季度完成的Gounkoto地下礦的初步開發所抵消。礦場維護資本支出1 與上年同期持平,原因是Loulo-Gounkoto的尾礦加固項目和新設備採購的支出增加,卡林的加工和地下設施相關項目的增加被Lumwana和Cortez資本化的廢物剝離減少所抵消。

影響營業現金流和自由現金流的因素1 -截至2023年6月30日的六個月與2022年6月30日

在截至2023年6月30日的6個月中,我們產生了16.08億美元的運營現金流,而去年同期為19.28億美元。減少3.2億美元主要是因為總現金成本/每盎司/磅的c1現金成本較高1,黃金和銅銷售量下降,實現銅價下降1,部分被較高的已實現金價所抵消1。這與營運資金的不利變動相結合,主要是應收賬款、應付帳款和其他流動負債,但被其他流動資產的有利變動部分抵銷。這些結果進一步受到支付的現金税減少以及由於市場利率上升而收到的利息增加的影響。

截至2023年6月30日的6個月,我們產生了自由現金流1為1.51億美元,上年同期為5.62億美元。減少4.11億美元主要是因為如上所述業務現金流減少以及資本支出增加。在截至2023年6月30日的6個月中,由於兩個項目資本支出的增加,現金基礎上的資本支出為14.57億美元,而上年同期為13.66億美元1和礦場維持資本支出1。項目資本支出增加1 是第一次這是……的結果 t他對Lumwana新業主採礦船隊的投資,以及NGM AS的TS Solar項目支出增加

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

2022年第四季度開工建設。這部分被較低的項目資本所抵消。支出1在Pueblo Viejo工廠擴建時發生的。更高的礦場維持資本支出1主要原因是Loulo-Gounkoto的尾礦加固項目和地下采購新設備的支出增加,北馬拉的資本化廢物剝離增加,以及汽車加工和地下設施的項目支出林。這部分被Lumwana和Cortez資本較低的垃圾剝離所抵消。

主要業務發展

股票回購計劃

在2023年2月14日的會議上,董事會批准了一項新的股票回購計劃,用於在未來12個月內購買巴里克高達10億美元的流通股。截至2023年6月30日,我們在2023年沒有購買該計劃下的任何股份。

可能購買的普通股的實際數量和任何此類購買的時間將由巴里克根據一系列因素確定,這些因素包括公司的財務業績、現金流的可用性以及對現金的其他用途的考慮,包括資本投資機會、股東回報和債務減少。

回購計劃並不要求公司購買任何特定數量的普通股,回購計劃可隨時暫停或終止,由公司自行決定。

Porgera特別採礦租賃

2021年4月9日,BNL與巴新獨立國和國有礦業公司Kumul Minerals簽署了具有約束力的框架協議,列出了重新開放Porgera礦的條款和條件。2022年2月3日,《框架協議》被《啟動協議》取代。啟動協議由巴新、Kumul Minerals、BNL及其附屬公司Porgera(Jersey)Limited於2021年10月15日簽署,並在原始Porgera合資企業剩餘5%的持有者MRE簽署後於2022年2月3日生效。啟動協議反映了之前根據框架協議商定的商業條款,即巴新利益相關者將獲得Porgera礦51%的股權,其餘49%將由BNL或一家關聯公司持有。BNL由巴里克和紫金礦業各佔一半股權。因此,隨着啟動協議的實施,Barrick目前在Porgera礦的47.5%權益預計將降至24.5%權益,這反映在Barrick對Porgera的儲量和資源估計中。BNL將保留該礦的運營權。啟動協議還規定,巴新股東和巴新及其關聯公司將在礦山剩餘壽命內分別按53%和47%的基準分享重新開放的Porgera礦產生的經濟利益,巴新政府將保留在10年後按公平市價收購BNL或其關聯公司49%股權的選擇權。

2022年4月21日,巴新國民議會通過立法,除其他外,為新的波格拉合資企業提供某些商定的免税和税收穩定。這項立法於2022年5月30日獲得認證。七項立法中有六項分別於2023年4月11日和14日生效,當時它們是

根據巴布亞新幾內亞法律的要求,在《國家公報》上公佈。剩下的法案等待公佈生效。

2022年9月13日,新的Porgera合資公司的股東協議由Porgera(Jersey)Limited簽署,該公司是BNL、國有的Kumul Minerals(Porgera)Limited和MRE的附屬公司。新成立的Porgera合資公司New Porgera Limited於2022年9月22日註冊成立,並於2023年10月13日成為《啟動協議》和《股東協議》的訂約方。

2023年3月31日,BNL、巴新獨立國和New Porgera Limited簽署了新的Porgera進度協議,雙方重申承諾根據啟動協議和股東協議的條款重新開放Porgera礦。《啟動協定》的規定將得到充分執行,在執行剩餘的最終協定並滿足若干條件後,將開始在波格拉全面恢復採礦作業的工作。其中包括經營協議,根據該協議,BNL將經營Porgera礦,以及New Porgera Limited與巴布亞新幾內亞獨立國之間的採礦開發合同,該合同需要到位,以便能夠根據巴布亞新幾內亞礦業法向New Porgera Limited授予新的SML。根據啟動協議的條款,BNL將繼續擁有該工地,並對該礦進行維護和維護。

2023年6月13日,根據《啟動協議》,新波格拉有限公司向礦產資源管理局提出了新的SML申請。根據PNG採礦法,該申請目前正在接受審查程序。

2023年6月20日,巴新IRC、總檢察長、巴里克和BNL達成和解協議,以解決IRC對BNL發佈的納税評估糾紛。這一税務糾紛的解決滿足了根據《啟動協議》重新開放波格拉礦的條件之一,並使雙方能夠努力爭取在2023年底之前重新開放該礦。

《啟動協定》各方正在繼續推進礦場重新開放的剩餘條件。

波格拉被排除在我們的2023年指導之外。我們希望在簽署所有最終協議後更新我們的指導方針在這方面,雙方正在進行談判,以執行具有約束力的《啟動協定》,並敲定全面恢復採礦作業的時間表。有關更多信息,請參閲財務報表附註12和附註16。

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

環境、社會和治理(“ESG”)

可持續性在我們的DNA中根深蒂固:我們的可持續發展戰略就是我們的商業計劃。

巴里克對可持續發展的願景是基於這樣一種知識,即可持續發展的各個方面是相互關聯的,必須相互聯繫和參考。我們稱這種方法為整體和綜合可持續發展管理。雖然我們整合了我們的可持續發展管理,但我們在四大支柱中討論了我們的可持續發展戰略:(1)尊重人權;(2)保護我們人民和當地社區的健康和安全;(3)分享我們運營的好處;以及(4)管理我們對環境的影響。

我們通過將自上而下的責任與自下而上的責任相結合來實施這一戰略。這意味着我們將可持續發展的日常所有權以及相關的風險和機會掌握在各個網站的手中。在每個站點必須管理其地質、運營和技術能力以實現業務目標的同時,它還必須管理和確定項目、指標和目標,以衡量進展併為業務和我們的利益相關者,包括我們的東道國和當地社區提供真正的價值。集團可持續發展主管在區域可持續發展領導的支持下,對這一場地級別的所有權提供監督和指導,以確保與整體業務的戰略優先事項保持一致。

去鄉土氣息

我們可持續發展戰略的基石是強有力的治理。我們致力於可持續發展的最高管理層機構是E&S委員會,它將我們可持續發展戰略的現場所有權與集團的領導力聯繫起來。該委員會由總裁和首席執行官擔任主席,成員包括:(1)區域首席運營官;(2)礦場總經理;(3)健康、安全、環境和關閉領導;(4)集團可持續發展主管;(5)內部法律顧問;以及(6)擔任顧問角色的獨立可持續發展顧問。E&S委員會每季度召開一次會議,審查我們在一系列關鍵績效指標上的表現,並對可持續發展管理進行獨立監督和審查。

總裁和首席執行官在董事會ESG和提名委員會的每次季度會議上審查E&S委員會的報告。審查這些報告是為了確保我們可持續發展政策的實施,並推動我們的環境、健康和安全、社區關係和發展以及人權計劃的績效。

此外,區域可持續發展領導小組和集團可持續發展執行小組之間至少每週舉行一次會議。這些會議實時審查企業面臨的與可持續性相關的風險和機遇,以及納入執行委員會每週審查會議的進展和問題。

作為巴里克合作伙伴計劃的一部分,我們業界首創的可持續發展記分卡佔高級領導者長期激勵獎勵的25%。在我們努力實現持續的強勁業績的同時,可持續發展記分卡的目標和指標每年都會更新。這個

我們於2023年4月發佈的《2022年可持續發展報告》披露了2022年可持續發展記分卡的結果,以及2023年更新的指標和目標。E&S委員會對照所有指標跟蹤我們的進展。

我們還注意到ISSB於2023年6月26日發佈了前兩項標準,並將繼續監測各國監管機構對其採用情況。

人權

我們尊重人權的承諾寫入了我們獨立的人權政策,並受到《聯合國商業和人權指導原則》、《安全和人權自願原則》和經合組織《多國企業準則》的期望。這一承諾是通過我們的人權方案在實地履行的,其基本原則包括:監測和報告、盡職調查、培訓以及紀律處分和補救措施。

我們繼續評估和管理我們所有行動中的安全和人權風險,並向我們各地點的安全部隊提供安全和人權培訓。

安全問題

我們致力於我們的人民、他們的家人和我們所在的社區的安全、健康和福祉。我們的安全願景是“每個人每天都能安全健康地回家”。

我們繼續推出更名的“零度之旅”計劃,該計劃始於誠實反思的階段,並審查和更新我們的全球安全標準,以及協調我們的致命風險和控制。

作為E&S委員會會議和ESG提名委員會會議的一部分,我們每季度報告我們的安全表現。我們的安全表現是執行委員會每週審查會議的常規議程項目。

在其他關鍵業績指標方面,2023年第二季度,我們的LTIFR3為0.26,比第一季度增長8%,我們的TRIFR3為1.01,較第一季度大幅下降39%。

社交

我們將東道國社區和國家視為我們業務中的重要合作伙伴。我們的可持續發展政策承諾我們在與東道國社區、政府當局、公眾和其他關鍵利益攸關方的關係中保持透明度。通過這些政策,我們承諾以誠信和絕對反對腐敗的方式開展業務。我們要求我們的供應商以道德和負責任的方式經營,作為開展業務的一個條件。和我們在一起。

社區與經濟發展

我們對社會和經濟發展的承諾載於我們總體的可持續發展和社會績效政策。礦業被認為對實現聯合國可持續發展目標至關重要,這不僅是因為它在提供向低碳密集型經濟過渡所需的礦物方面的作用,更重要的是因為它有能力推動社會經濟發展和建立復原力。鉻追求長期價值和分享經濟利益是我們實現可持續發展和社區發展的核心

|

|

|

|

|

|

|

|

|

巴里克2023年第二季度 |

10 |

管理層的討論與分析 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

發展。此方法封裝在三個概念中:

夥伴關係的首要地位:這意味着我們投資於具有共同責任的真正的合作伙伴關係。夥伴關係包括當地社區、供應商、政府和組織,這種方法在我們的疾控中心通過發展倡議和投資得到了體現。

分享利益: 我們儘可能僱傭和購買當地員工,因為這會將資金注入我們的當地社區和東道國,並將其保留在當地。通過這樣做,我們建設了能力、社區復原力並創造了機會。我們還通過我們的疾控中心投資於社區發展。分享利益還意味着支付我們公平份額的税收、特許權使用費和股息,並主要通過加拿大《採掘業透明度措施法》的報告機制透明地這樣做。我們的年度税收貢獻報告詳細列出了我們對東道國政府的經濟貢獻。

讓利益攸關方參與並聽取他們的意見: 我們為每個運營和整個業務制定量身定做的利益相關者參與計劃。這些計劃指導和記錄我們與各種利益相關者羣體接觸的頻率,並使我們能夠在問題升級為重大風險之前主動處理這些問題。

我們透過社區發展中心繼續推行社區發展計劃。值得注意的是,我們為巴基斯坦俾路支省的Reko Diq項目建立了第二個疾控中心。這些疾控中心為最近的社區(名為Par-e-Koh CDC)以及最近的Nok Kody鎮提供社區發展。社區發展委員會由來自社區的民選成員組成。

我們在第二季的社區發展開支為1,000萬元,今年迄今的開支為1,700萬元。

環境前置環境

我們知道我們工作的環境和我們的東道國社區密不可分,我們採用整體和綜合的方法進行可持續性管理。作為負責任的環境管理者,通過應用最高標準的環境管理、有效利用自然資源和能源、回收和減少廢物以及努力保護生物多樣性,我們可以為我們的業務節省大量成本,減少未來的負債,並幫助建立更牢固的利益相關者關係。我們如何用水、預防事故、管理尾礦、應對氣候變化和保護生物多樣性等環境問題是重點關注的領域。

我們保持了良好的管理記錄,沒有記錄任何1級42023年上半年的環境事件。

氣候變化

ESG和提名委員會負責監督巴里克在可持續發展和環境(包括氣候變化)方面的政策、計劃和業績。審計與風險委員會協助董事會監督本集團對企業風險的管理,以及監督和減輕該等風險的政策和標準的執行情況。氣候變化已納入我們的正式風險管理程序,審計與風險委員會定期審查其結果。

巴里克的氣候變化戰略有三個支柱:(1)識別、瞭解和緩解與氣候變化相關的風險;(2)測量和減少我們整個業務和價值鏈的温室氣體排放;以及(3)改進我們對氣候變化的披露。我們的氣候變化戰略的三大支柱並不僅僅側重於制定減排目標,相反,我們在我們的方法中整合和考慮了生物多樣性保護、水管理和社區適應能力的各個方面。

我們敏鋭地意識到氣候變化和極端天氣事件對東道國社區和國家,特別是發展中國家的影響,這些國家往往是最脆弱的。隨着世界經濟向可再生能源轉型,發展中國家不能掉隊是當務之急。作為一家負責任的企業,我們一直致力於在東道國社區和國家建立韌性,就像我們為我們的業務所做的那樣。我們的氣候信息披露是基於TCFD的建議。

識別、瞭解和緩解與氣候變化相關的風險

我們識別和管理風險,建立對氣候變化和極端天氣事件的適應能力,併為新的機遇做好準備。這些因素將繼續納入我們的正式風險評估程序。我們已經為我們的業務確定了幾個風險和機會,包括:極端天氣事件的物理影響;增加旨在應對氣候變化的法規;增加全球對創新和低碳技術的投資。

風險評估流程包括情景分析,將其推廣到所有站點,最初重點放在我們的第一層黃金資產上5,以評估與特定地點氣候有關的風險和機會。本次資產級實物和過渡性風險評估的主要結果和摘要Loulo-Gounkoto和Kibali的T是作為我們的CDP(前身為碳披露項目)氣候變化和水安全問卷的一部分披露的,該問卷於2023年7月提交給CDP。

此外,在第二季度完成了氣候情景分析和對卡林(實物風險)和NGM(過渡風險)的風險評估。

衡量和減少該組織對氣候變化的影響

採礦是一項能源密集型行業,我們理解能源使用和温室氣體排放之間的重要聯繫。通過測量和有效管理我們的能源使用,我們可以減少温室氣體排放,實現更高效的生產,並降低成本。

我們在每個地點都有氣候冠軍,他們的任務是確定路線圖並評估我們的温室氣體減排和難以減少的排放的碳補償的可行性。我們追求的任何碳抵消都必須具有適當的社會經濟和/或生物多樣性效益。我們已經公佈了可實現的減排路線圖,並繼續評估我們所有業務的進一步減排機會。詳細的路線圖最早發佈在我們的《2021年可持續發展報告》中,包括承諾資本項目和依賴技術進步的正在調查的項目,進展摘要包含在《2022年可持續發展報告》中。

|

|

|

|

|

|

|

|

|

巴里克2023年第二季度 |

11 |

管理層的討論與分析 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

我們繼續在我們的價值鏈上推進我們廣泛的工作,瞭解我們的SCOPE 3(間接價值鏈)排放,並實施我們的參與路線圖,使我們的主要供應商能夠根據ICMM氣候立場文件做出的承諾,設定有意義和可衡量的減排目標。

改進我們對氣候變化的信息披露

我們對氣候變化的披露,包括在我們的可持續發展報告和我們的網站上,是根據TCFD的建議制定的。巴里克繼續監測世界各地正在制定的各種監管環境披露標準,包括ISSB最近發佈的S2與氣候有關的披露。此外,我們還完成了一年一度的CDP氣候變化和水安全調查問卷。這確保了我們與投資者相關的用水量、排放量和氣候數據可以廣泛獲得。

排放物

巴里克的中期温室氣體減排目標是到2030年在2018年基線的基礎上至少減少30%,同時保持穩定的生產狀況。這一減少的基礎是2018年7,541 kt CO的基線2-e.

我們的温室氣體減排目標有科學依據,有詳細的實現途徑。我們的目標不是一成不變的,隨着我們繼續尋找和實施新的温室氣體減排機會,我們的目標將不斷更新。

最終,我們的願景是到2050年實現温室氣體淨零排放,主要通過温室氣體減排實現,並對難以減少的排放進行一些抵消。還將加強提高能源效率、整合清潔和可再生能源以及減少温室氣體排放的現場計劃。我們計劃以基於背景的特定地點減排目標來補充我們的企業減排目標。

2023年第二季度,集團範圍1和範圍2(基於地點)的温室氣體排放總量為1,525 kt CO2-e.今年到目前為止的排放量大約比2022年同期的温室氣體排放量少12%。

水

水是一種至關重要且日益稀缺的全球資源。負責任地管理和使用水是我們可持續發展戰略最關鍵的部分之一。我們對負責任用水的承諾寫入了我們的環境政策。穩定、可靠的供水對我們煤礦的有效運行至關重要。獲得水也是一項基本人權。

瞭解我們運營地區的水資源壓力使我們能夠更好地瞭解風險,並通過基於ICMM水資源核算框架的特定地點的水資源平衡來管理我們的水資源,旨在最大限度地減少我們的取水量,並在我們的運營中最大限度地實現水的重複利用和循環利用。

我們將每個煤礦的水風險納入其運營風險登記簿。然後將這些風險聚合在一起

並納入公司風險登記冊。我們確定的與水有關的風險包括:(1)在降雨量大的地區管理過剩的水;(2)在乾旱地區和容易缺水的地區保持供水;(3)與許可限制以及市政和國家用水規定有關的監管風險。

我們制定了每年80%的水回收和再利用目標。我們在2023年第二季度的水回收和再使用率約為82%,與2022年同期的表現一致。

尾礦

我們致力於使我們的TSF符合全球最佳安全實踐。我們的TSFs經過精心設計和定期檢查,特別是在降雨量和地震事件較多的地區。

我們繼續推進我們對GISTM的遵守,我們所有被歸類為非常嚴重或極端後果的網站現在都符合GISTM並在巴里克的網站上披露。我們繼續按照GISTM對低後果設施的符合性進行改進。

生物多樣性

生物多樣性支撐着我們的礦山及其周圍社區所依賴的許多生態系統服務。如果管理不當,採礦和勘探活動有可能對生物多樣性和生態系統服務產生負面影響。保護生物多樣性和防止自然損失也是應對氣候變化的關鍵和不可分割的聯繫。我們致力於主動管理我們對生物多樣性的影響,並努力保護我們運營的生態系統。只要有可能,我們的目標是實現淨中立的生物多樣性影響,特別是對生態敏感的環境。

我們將繼續努力落實我們的行動綱領。BAPS概述了我們的戰略,以實現對所有關鍵生物多樣性特徵及其相關管理計劃的淨中性影響。

2023年6月,巴里克與包括非洲公園、剛果自然保護研究所、剛果政府和Beyond Phinda Private Reserve在內的主要合作伙伴合作,成功地將16頭白犀牛重新引入剛果民主共和國東北部的Garamba國家公園,該物種最後一次出現是在2006年。引入瀕臨威脅的南部亞種,通過擴大犀牛的範圍併為該物種在安全環境中創造另一個繁殖節點,促進了非洲犀牛的長期保護。犀牛還將在調節公園生態系統的結構和功能方面發揮重要作用,創建和維護支持其他動植物並提供重要生態系統服務的放牧草坪。

|

|

|

|

|

|

|

|

|

巴里克2023年第二季度 |

12 |

管理層的討論與分析 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

2023年全年展望

我們繼續預計2023年黃金產量將在420萬至460萬盎司之間。我們預計Cortez、Pueblo Viejo和綠松石嶺的同比表現更強勁,並在剩餘的第一級黃金資產上持續交付5如下面進一步詳細説明的。值得注意的是,在綠松石嶺,第三豎井於2022年第四季度投產,再加上Sage高壓滅菌器可用性和可靠性的提高,預計2023年的產量將比前一年更高。

根據先前的指引,本公司的黃金產量預計今年將會增加,第一季度是最低的。這主要是由於Kibali的品位較低,原因是第一季度的礦山排序、焙燒爐的維護以及GoldStrike的高壓滅菌器浸出碳轉化也於第一季度完成。在第二季度,Carlin的黃金採石場焙燒爐按計劃於2023年4月進行了大修,綠松石嶺的Sage高壓鍋在本季度的後半部分進行了維護。Pueblo Viejo的工廠擴建預計將對2023年第三季度以及Cortez和Carlin露天礦的更高品位產生積極影響,因為礦山排序。因此,我們預計公司2023年下半年的黃金產量將強於上半年。

我們的2023年黃金指引繼續排除波格拉。我們期望在執行所有執行《啟動協定》的最後協定和確定全面恢復採礦作業的時間表之後,更新我們的指導意見,將波格拉包括在內。

我們2023年黃金成本指引保持不變,包括每盎司1,170美元至1,250美元的銷售成本2,總現金成本為每盎司820至880美元1所有維持成本為每盎司1,170美元至1,250美元1。這些區間是基於每盎司1650美元的金價假設。我們此前披露,對於我們的2023年黃金成本指導指標,金價每發生100美元的變化,敏感性約為每盎司5美元,根據截至2023年6月30日的六個月的已實現金價,更高的黃金價格流入更高的特許權使用費成本的影響約為15美元/盎司。

我們繼續預計2023年銅產量將在4.2億至4.7億磅之間。預計2023年下半年的產量將強於上半年,主要原因是隨着我們執行所有者-礦商戰略並啟用新的採礦船隊,Lumwana的產量穩步增長。另外,據運營商Antofagasta報道,Zaldívar的主要維護計劃在2023年第三季度進行。我們2023年的銅成本指導指標保持不變,這是基於每磅3.50美元的銅價假設。

考慮到上述風險和敏感性,《2023年公司指南》詳述如下,其中包括2023年2月15日發佈的作為本指南基礎的關鍵假設。

|

|

|

|

|

|

公司指導 (百萬美元,不包括每盎司/磅數據) |

2023

估算 |

| 黃金產量(百萬盎司) |

4.20 - 4.60 |

| 黃金成本指標 |

|

| 銷售成本-黃金(美元/盎司) |

1,170 - 1,250 |

總現金成本(美元/盎司)a |

820 - 880 |

| 折舊(美元/盎司) |

320 - 350 |

全額維持成本(美元/盎司)a |

1,170 - 1,250 |

| 銅產量(百萬英鎊) |

420 - 470 |

| 銅成本指標 |

|

| 銷售成本-銅(美元/磅) |

2.60 - 2.90 |

C1現金成本(美元/磅)a |

2.05 - 2.25 |

| 折舊(美元/磅) |

0.80 - 0.90 |

全額維持成本(美元/磅)a |

2.95 - 3.25 |

| 勘探和項目費用 |

400 - 440 |

| 勘探與評價 |

180 - 200 |

| 項目費用 |

220 - 240 |

| 一般和行政費用 |

~180 |

| 企業管理 |

~130 |

基於股份的薪酬b |

~50 |

|

|

| 其他費用 |

70 - 90 |

| 融資成本,淨額 |

280 - 320 |

| 可歸屬資本支出: |

|

可歸屬礦場的持續a |

1,450 - 1,700 |

歸屬項目a |

750 - 900 |

| 應佔資本支出總額 |

2,200 - 2,600 |

有效所得税率c |

27% - 32% |

| 關鍵假設(用於指導) |

| 金價(美元/盎司) |

1,650 |

|

| 銅價(美元/磅) |

3.50 |

|

| 油價(WTI)(美元/桶) |

90 |

|

| 澳元匯率(澳元:美元) |

0.75 |

|

| ARS匯率(美元:ARS) |

170 |

|

| 加元匯率(美元:加元) |

1.30 |

|

| 中電匯率(美元:中電) |

900 |

|

| 歐元匯率(歐元:美元) |

1.20 |

|

|

|

a.關於這些非公認會計準則財務措施的進一步信息,包括詳細的對賬,載於本MD&A第58至75頁。

b.基於截至2022年12月31日的一個月往績平均值每股17.04美元。

c.基於本表中包含的關鍵假設。

|

|

|

|

|

|

|

|

|

巴里克2023年第二季度 |

13 |

管理層的討論與分析 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

運營部指導

我們對2023年黃金和銅產量、銷售成本的預測a,總現金成本b,所有維持成本b、和C1現金成本b按運營部門劃分的範圍如下:

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 運營部 |

2023年預測歸屬產量(2000盎司) |

2023年預測銷售成本a(美元/盎司) |

2023年預測總現金成本b(美元/盎司) |

2023年預測全盤維持成本b(美元/盎司) |

| 黃金 |

|

|

|

|

| 卡林(61.5%) |

910 - 1,000 |

1,030 - 1,110 |

820 - 880 |

1,250 - 1,330 |

Cortez(61.5%)c |

580 - 650 |

1,080 - 1,160 |

680 - 740 |

930 - 1,010 |

綠松石嶺(61.5%) |

300 - 340 |

1,290 - 1,370 |

900 - 960 |

1,170 - 1,250 |

| 鳳凰城(61.5%) |

100 - 120 |

1,860 - 1,940 |

880 - 940 |

1,110 - 1,190 |

Long Canyon(61.5%) |

0 - 10 |

2,120 - 2,200 |

730 - 790 |

1,080 - 1,160 |

內華達金礦(61.5%) |

1,900 - 2,100 |

1,140 - 1,220 |

790 - 850 |

1,140 - 1,220 |

赫姆洛 |

150 - 170 |

1,400 - 1,480 |

1,210 - 1,270 |

1,590 - 1,670 |

| 北美 |

2,100 - 2,300 |

1,160 - 1,240 |

820 - 880 |

1,170 - 1,250 |

|

|

|

|

|

普韋布洛·維埃霍(60%) |

470 - 520 |

1,130 - 1,210 |

710 - 770 |

960 - 1,040 |

韋拉德羅(50%) |

160 - 180 |

1,630 - 1,710 |

1,060 - 1,120 |

1,550 - 1,630 |

波格拉(47.5%)d |

— |

— |

— |

— |

|

|

|

|

|

| 拉丁美洲和亞太地區 |

630 - 700 |

1,260 - 1,340 |

800 - 860 |

1,110 - 1,190 |

|

|

|

|

|

盧洛-貢科託(80%) |

510 - 560 |

1,100 - 1,180 |

750 - 810 |

1,070 - 1,150 |

Kibali(45%) |

320 - 360 |

1,080 - 1,160 |

710 - 770 |

880 - 960 |

| 北馬拉(84%) |

230 - 260 |

1,120 - 1,200 |

900 - 960 |

1,240 - 1,320 |

| Bulyanhulu(84%) |

160 - 190 |

1,230 - 1,310 |

880 - 940 |

1,160 - 1,240 |

| 湯加(89.7%) |

180 - 210 |

1,260 - 1,340 |

1,070 - 1,130 |

1,240 - 1,320 |

|

|

|

|

|

| 非洲和中東 |

1,450 - 1,600 |

1,130 - 1,210 |

820 - 880 |

1,080 - 1,160 |

|

|

|

|

|

可歸因於巴里克的總數E、F、G |

4,200 - 4,600 |

1,170 - 1,250 |

820 - 880 |

1,170 - 1,250 |

|

|

|

|

|

| |

2023年預測歸屬產量(百萬磅) |

2023年預測銷售成本a (美元/磅) |

2023年預測的C1現金成本b(美元/磅) |

2023年預測全盤維持成本b(美元/磅) |

| 銅 |

|

|

|

|

| Lumwana |

260 - 290 |

2.45 - 2.75 |

2.00 - 2.20 |

3.20 - 3.50 |

| 薩爾迪瓦(50%) |

100 - 110 |

3.40 - 3.70 |

2.60 - 2.80 |

2.90 - 3.20 |

| 賈巴爾·薩伊德(50%) |

65 - 75 |

1.80 - 2.10 |

1.50 - 1.70 |

1.60 - 1.90 |

總銅g |

420 - 470 |

2.60 - 2.90 |

2.05 - 2.25 |

2.95 - 3.25 |

a.每盎司黃金銷售成本的計算方法為:我們的黃金業務(不包括關閉或維護地點)的銷售成本除以銷售的盎司(兩者均基於Barrick的所有權份額)。每磅銅銷售成本按我們銅業務的銷售成本除以銷售磅(兩者均按Barrick的所有權份額計算)計算。

b.關於這些非公認會計準則財務措施的進一步信息,包括詳細的對賬,載於本MD&A第58至75頁。

c.包括戈德魯什。

d.波格拉於2020年4月25日被置於臨時護理和維護中,並仍被排除在我們的2023年指導之外。我們期望在簽署執行《啟動協定》的最後協定和確定全面恢復地雷作業的時間表之後,更新我們的指導意見,將波格拉包括在內。有關詳細信息,請參閲第9頁。

e.每盎司總現金成本和總維持成本包括分配給非運營地點的成本。

f.運營部門指導範圍反映了每個單獨運營部門的預期,可能不等於整個公司的指導範圍總和。指導範圍不包括Pierina,它在關閉時生產附帶的盎司。

g.包括企業管理費用。

|

|

|

|

|

|

|

|

|

巴里克2023年第二季度 |

14 |

管理層的討論與分析 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

生產和成本彙總-黃金

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

截至以下三個月 |

|

|

|

6/30/23 |

3/31/23 |

|

更改百分比 |

|

6/30/22 |

|

更改百分比 |

|

|

內華達金礦有限責任公司(61.5%)a |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

458 |

|

416 |

|

|

10 |

% |

|

462 |

|

|

(1) |

% |

|

|

| 銷售成本(美元/盎司) |

1,357 |

|

1,461 |

|

|

(7) |

% |

|

1,171 |

|

|

16 |

% |

|

|

總現金成本(美元/盎司)b |

1,009 |

|

1,074 |

|

|

(6) |

% |

|

856 |

|

|

18 |

% |

|

|

全額維持成本(美元/盎司)b |

1,388 |

|

1,436 |

|

|

(3) |

% |

|

1,238 |

|

|

12 |

% |

|

|

| 卡林(61.5%) |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

248 |

|

166 |

|

|

49 |

% |

|

243 |

|

|

2 |

% |

|

|

| 銷售成本(美元/盎司) |

1,240 |

|

1,449 |

|

|

(14) |

% |

|

1,042 |

|

|

19 |

% |

|

|

總現金成本(美元/盎司)b |

1,013 |

|

1,215 |

|

|

(17) |

% |

|

862 |

|

|

18 |

% |

|

|

全額維持成本(美元/盎司)b |

1,407 |

|

1,689 |

|

|

(17) |

% |

|

1,192 |

|

|

18 |

% |

|

|

Cortez(61.5%)c |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

110 |

|

140 |

|

|

(21) |

% |

|

97 |

|

|

13 |

% |

|

|

| 銷售成本(美元/盎司) |

1,346 |

|

1,324 |

|

|

2 |

% |

|

1,168 |

|

|

15 |

% |

|

|

總現金成本(美元/盎司)b |

972 |

|

913 |

|

|

6 |

% |

|

850 |

|

|

14 |

% |

|

|

全額維持成本(美元/盎司)b |

1,453 |

|

1,233 |

|

|

18 |

% |

|

1,538 |

|

|

(6) |

% |

|

|

| 綠松石嶺(61.5%) |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

68 |

|

81 |

|

|

(16) |

% |

|

75 |

|

|

(9) |

% |

|

|

| 銷售成本(美元/盎司) |

1,466 |

|

1,412 |

|

|

4 |

% |

|

1,289 |

|

|

14 |

% |

|

|

總現金成本(美元/盎司)b |

1,088 |

|

1,034 |

|

|

5 |

% |

|

928 |

|

|

17 |

% |

|

|

全額維持成本(美元/盎司)b |

1,302 |

|

1,271 |

|

|

2 |

% |

|

1,195 |

|

|

9 |

% |

|

|

| 鳳凰城(61.5%) |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

29 |

|

27 |

|

|

7 |

% |

|

26 |

|

|

12 |

% |

|

|

| 銷售成本(美元/盎司) |

2,075 |

|

2,380 |

|

|

(13) |

% |

|

2,114 |

|

|

(2) |

% |

|

|

總現金成本(美元/盎司)b |

948 |

|

1,198 |

|

|

(21) |

% |

|

895 |

|

|

6 |

% |

|

|

全額維持成本(美元/盎司)b |

1,132 |

|

1,365 |

|

|

(17) |

% |

|

1,152 |

|

|

(2) |

% |

|

|

| Long Canyon(61.5%) |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

3 |

|

2 |

|

|

50 |

% |

|

21 |

|

|

(86) |

% |

|

|

| 銷售成本(美元/盎司) |

1,640 |

|

1,621 |

|

|

1 |

% |

|

1,280 |

|

|

28 |

% |

|

|

總現金成本(美元/盎司)b |

637 |

|

579 |

|

|

10 |

% |

|

450 |

|

|

42 |

% |

|

|

全額維持成本(美元/盎司)b |

677 |

|

629 |

|

|

8 |

% |

|

459 |

|

|

47 |

% |

|

|

| 普韋布洛·維埃霍(60%) |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

77 |

|

89 |

|

|

(13) |

% |

|

105 |

|

|

(27) |

% |

|

|

| 銷售成本(美元/盎司) |

1,344 |

|

1,241 |

|

|

8 |

% |

|

1,154 |

|

|

16 |

% |

|

|

總現金成本(美元/盎司)b |

840 |

|

714 |

|

|

18 |

% |

|

724 |

|

|

16 |

% |

|

|

全額維持成本(美元/盎司)b |

1,219 |

|

1,073 |

|

|

14 |

% |

|

1,024 |

|

|

19 |

% |

|

|

| 盧洛-貢科託(80%) |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

141 |

|

137 |

|

|

3 |

% |

|

140 |

|

|

1 |

% |

|

|

| 銷售成本(美元/盎司) |

1,150 |

|

1,275 |

|

|

(10) |

% |

|

1,093 |

|

|

5 |

% |

|

|

總現金成本(美元/盎司)b |

801 |

|

855 |

|

|

(6) |

% |

|

730 |

|

|

10 |

% |

|

|

全額維持成本(美元/盎司)b |

1,245 |

|

1,190 |

|

|

5 |

% |

|

1,013 |

|

|

23 |

% |

|

|

| Kibali(45%) |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

87 |

|

64 |

|

|

36 |

% |

|

81 |

|

|

7 |

% |

|

|

| 銷售成本(美元/盎司) |

1,269 |

|

1,367 |

|

|

(7) |

% |

|

1,164 |

|

|

9 |

% |

|

|

總現金成本(美元/盎司)b |

797 |

|

987 |

|

|

(19) |

% |

|

738 |

|

|

8 |

% |

|

|

全額維持成本(美元/盎司)b |

955 |

|

1,177 |

|

|

(19) |

% |

|

946 |

|

|

1 |

% |

|

|

| 韋拉德羅(50%) |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

54 |

|

43 |

|

|

26 |

% |

|

58 |

|

|

(7) |

% |

|

|

| 銷售成本(美元/盎司) |

1,424 |

|

1,587 |

|

|

(10) |

% |

|

1,369 |

|

|

4 |

% |

|

|

總現金成本(美元/盎司)b |

999 |

|

1,035 |

|

|

(3) |

% |

|

861 |

|

|

16 |

% |

|

|

全額維持成本(美元/盎司)b |

1,599 |

|

1,761 |

|

|

(9) |

% |

|

1,461 |

|

|

9 |

% |

|

|

波格拉(47.5%)d |

|

|

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

— |

|

— |

|

|

— |

% |

|

— |

|

|

— |

% |

|

|

| 銷售成本(美元/盎司) |

— |

|

— |

|

|

— |

% |

|

— |

|

|

— |

% |

|

|

總現金成本(美元/盎司)b |

— |

|

— |

|

|

— |

% |

|

— |

|

|

— |

% |

|

|

全額維持成本(美元/盎司)b |

— |

|

— |

|

|

— |

% |

|

— |

|

|

— |

% |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

巴里克2023年第二季度 |

15 |

管理層的討論與分析 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

生產和成本總結-黃金(續)

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

截至以下三個月 |

|

6/30/23 |

3/31/23 |

|

更改百分比 |

|

6/30/22 |

|

更改百分比 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 湯加(89.7%) |

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

44 |

|

50 |

|

|

(12) |

% |

|

41 |

|

|

7 |

% |

| 銷售成本(美元/盎司) |

1,514 |

|

1,453 |

|

|

4 |

% |

|

2,025 |

|

|

(25) |

% |

總現金成本(美元/盎司)b |

1,380 |

|

1,182 |

|

|

17 |

% |

|

1,558 |

|

|

(11) |

% |

全額維持成本(美元/盎司)b |

1,465 |

|

1,284 |

|

|

14 |

% |

|

1,655 |

|

|

(11) |

% |

| 赫姆洛 |

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

35 |

|

41 |

|

|

(15) |

% |

|

36 |

|

|

(3) |

% |

| 銷售成本(美元/盎司) |

1,562 |

|

1,486 |

|

|

5 |

% |

|

1,698 |

|

|

(8) |

% |

總現金成本(美元/盎司)b |

1,356 |

|

1,291 |

|

|

5 |

% |

|

1,489 |

|

|

(9) |

% |

全額維持成本(美元/盎司)b |

1,634 |

|

1,609 |

|

|

2 |

% |

|

1,804 |

|

|

(9) |

% |

| 北馬拉(84%) |

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

64 |

|

68 |

|

|

(6) |

% |

|

66 |

|

|

(3) |

% |

| 銷售成本(美元/盎司) |

1,208 |

|

987 |

|

|

22 |

% |

|

1,060 |

|

|

14 |

% |

總現金成本(美元/盎司)b |

942 |

|

759 |

|

|

24 |

% |

|

756 |

|

|

25 |

% |

全額維持成本(美元/盎司)b |

1,355 |

|

1,137 |

|

|

19 |

% |

|

957 |

|

|

42 |

% |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Bulyanhulu(84%) |

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

49 |

|

44 |

|

|

11 |

% |

|

54 |

|

|

(9) |

% |

| 銷售成本(美元/盎司) |

1,231 |

|

1,358 |

|

|

(9) |

% |

|

1,163 |

|

|

6 |

% |

總現金成本(美元/盎司)b |

850 |

|

982 |

|

|

(13) |

% |

|

836 |

|

|

2 |

% |

全額維持成本(美元/盎司)b |

1,105 |

|

1,332 |

|

|

(17) |

% |

|

1,094 |

|

|

1 |

% |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

可歸因於巴里克的總數e |

|

|

|

|

|

|

|

|

| 黃金產量(2000盎司) |

1,009 |

|

952 |

|

|

6 |

% |

|

1,043 |

|

|

(3) |

% |

銷售成本(美元/盎司)f |

1,323 |

|

1,378 |

|

|

(4) |

% |

|

1,216 |

|

|

9 |

% |

總現金成本(美元/盎司)b |

963 |

|

986 |

|

|

(2) |

% |

|

855 |

|

|

13 |

% |

全額維持成本(美元/盎司)b |

1,355 |

|

1,370 |

|

|

(1) |

% |

|

1,212 |

|

|

12 |

% |

a.這些結果代表我們在卡林、科爾特茲、綠松石嶺、鳳凰城和長峽谷擁有61.5%的權益。

b.關於這些非公認會計準則財務措施的進一步信息,包括詳細的對賬,載於本MD&A第58至75頁。

c.包括戈德魯什。

d.由於Porgera於2020年4月25日進行了護理和維護,因此沒有提供任何運營數據或每盎司數據。

e.不包括Pierina,該公司在關閉期間生產附帶的盎司。

f.每盎司黃金銷售成本的計算方法為:我們的黃金業務(不包括關閉或維護地點)的銷售成本除以銷售的盎司(兩者均基於Barrick的所有權份額)。

|

|

|

|

|

|

|

|

|

巴里克2023年第二季度 |

16 |

管理層的討論與分析 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

生產和成本彙總-銅

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

截至以下三個月 |

|

6/30/23 |

3/31/23 |

更改百分比 |

|

6/30/22 |

更改百分比 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Lumwana |

|

|

|

|

|

|

| 銅產量(百萬磅) |

67 |

|

48 |

|

40 |

% |

|

75 |

|

(11) |

% |

| 銷售成本(美元/磅) |

2.80 |

|

3.56 |

|

(21) |

% |

|

2.01 |

|

39 |

% |

C1現金成本(美元/磅)a |

2.30 |

|

3.09 |

|

(26) |

% |

|

1.68 |

|

37 |

% |

全額維持成本(美元/磅)a |

3.29 |

|

3.98 |

|

(17) |

% |

|

3.28 |

|

0 |

% |

扎爾德íVAR(50%) |

|

|

|

|

|

|

| 銅產量(百萬磅) |

22 |

|

22 |

|

0 |

% |

|

25 |

|

(12) |

% |

| 銷售成本(美元/磅) |

3.89 |

|

3.73 |

|

4 |

% |

|

2.88 |

|

35 |

% |

C1現金成本(美元/磅)a |

3.02 |

|

2.86 |

|

6 |

% |

|

2.17 |

|

39 |

% |

全額維持成本(美元/磅)a |

3.73 |

|

3.22 |

|

16 |

% |

|

2.65 |

|

41 |

% |

| Jabal Sayid(50%) |

|

|

|

|

|

|

| 銅產量(百萬磅) |

18 |

|

18 |

|

0 |

% |

|

20 |

|

(10) |

% |

| 銷售成本(美元/磅) |

1.61 |

|

1.53 |

|

5 |

% |

|

1.45 |

|

11 |

% |

C1現金成本(美元/磅)a |

1.26 |

|

1.39 |

|

(9) |

% |

|

1.09 |

|

16 |

% |

全額維持成本(美元/磅)a |

1.42 |

|

1.61 |

|

(12) |

% |

|

1.19 |

|

19 |

% |

| 總銅 |

|

|

|

|

|

|

| 銅產量(百萬磅) |

107 |

|

88 |

|

22 |

% |

|

120 |

|

(11) |

% |

銷售成本(美元/磅)b |

2.84 |

|

3.22 |

|

(12) |

% |

|

2.11 |

|

35 |

% |

C1現金成本(美元/磅)a |

2.28 |

|

2.71 |

|

(16) |

% |

|

1.70 |

|

34 |

% |

全額維持成本(美元/磅)a |

3.13 |

|

3.40 |

|

(8) |

% |

|

2.87 |

|

9 |

% |

a.關於這些非公認會計準則財務措施的進一步信息,包括詳細的對賬,載於本MD&A第58至75頁。

b.每磅銅銷售成本按我們銅業務的銷售成本除以銷售磅(兩者均按Barrick的所有權份額計算)計算。

經營業績

2023年第一季度,我們重新評估了我們的可報告運營部門,並開始詳細報告我們對Lumwana的興趣,不再提供我們對Veladero的興趣的詳細報告。因此,我們介紹的可報告經營部門包括八個金礦(Carlin、Cortez、綠松石嶺、Pueblo Viejo、Loulo-Gounkoto、Kibali、North Mara和Bulyanhulu)和一個銅礦(Lumwana)。剩餘的運營

分部,包括我們剩餘的金礦和銅礦,已被歸入“其他礦山”類別,不會單獨報告。分部業績根據多項衡量標準進行評估,包括税前營業收入、生產水平和單位生產成本。某些成本是在綜合基礎上管理的,因此不反映在分部收入中。

|

|

|

|

|

|

|

|

|

巴里克2023年第二季度 |

17 |

管理層的討論與分析 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

內華達金礦(61.5%)a,美國內華達州

經營和財務數據摘要

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

截至以下三個月 |

|

截至以下日期的六個月 |

| |

6/30/23 |

3/31/23 |

更改百分比 |

|

6/30/22 |

更改百分比 |

|

6/30/23 |

6/30/22 |

%的變化 |

| 總開採噸數(2000) |

45,386 |

36,501 |

24 |

% |

|

45,274 |

0 |

% |

|

81,887 |

90,705 |

(10) |

% |

| *露天礦 |

8,311 |

5,682 |

46 |

% |

|

4,877 |

70 |

% |

|

13,993 |

10,983 |

27 |

% |

| 減少露天礦廢物 |

35,741 |

29,572 |

21 |

% |

|

38,972 |

(8) |

% |

|

65,313 |

76,972 |

(15) |

% |

| 地鐵:地鐵 |

1,334 |

1,247 |

7 |

% |

|

1,425 |

(6) |

% |

|

2,581 |

2,750 |

(6) |

% |

| 平均品級(克/噸) |

|

|

|

|

|

|

|

|

|

|

| 三個露天礦被開採 |

1.20 |

1.16 |

3 |

% |

|

0.93 |

29 |

% |

|

1.19 |

0.83 |

43 |

% |

| 一枚地雷被埋在地下 |

8.75 |

8.57 |

2 |

% |

|

9.17 |

(5) |

% |

|

8.67 |

8.99 |

(4) |

% |

| 已處理的數據。 |

2.17 |

2.37 |

(8) |

% |

|

2.23 |

(3) |

% |

|

2.24 |

2.10 |

7 |

% |

| 礦石加工量(2000噸) |

9,054 |

7,367 |

23 |

% |

|

8,152 |

11 |

% |

|

16,421 |

17,227 |

(5) |

% |

| 北京三氧化二鐵廠 |

2,385 |

2,725 |

(12) |

% |

|

3,027 |

(21) |

% |

|

5,110 |

5,981 |

(15) |

% |

| 烘焙機 |

1,199 |

1,005 |

19 |

% |

|

1,339 |

(10) |

% |

|

2,204 |

2,733 |

(19) |

% |

| 使用蒸壓滅菌器 |

808 |

716 |

13 |

% |

|

1,188 |

(32) |

% |

|

1,524 |

2,174 |

(30) |

% |

| *堆浸 |

4,662 |

2,921 |

60 |

% |

|

2,598 |

79 |

% |

|

7,583 |

6,339 |

20 |

% |

回收率b |

83 |

% |

82 |

% |

1 |

% |

|

77 |

% |

8 |

% |

|

83 |

% |

77 |

% |

8 |

% |

北京三氧化二鐵廠b |

77 |

% |

76 |

% |

1 |

% |

|

69 |

% |

12 |

% |

|

77 |

% |

70 |

% |

10 |

% |

| 烘焙機 |

86 |

% |

85 |

% |

1 |

% |

|

85 |

% |

1 |

% |

|

86 |

% |

85 |

% |

1 |

% |

| 使用蒸壓滅菌器 |

81 |

% |

81 |

% |

0 |

% |

|

64 |

% |

27 |

% |

|

81 |

% |

65 |

% |

25 |

% |

| 黃金產量(2000盎司) |

458 |

416 |

10 |

% |

|

462 |

(1) |

% |

|

874 |

921 |

(5) |

% |

| 北京三氧化二鐵廠 |

86 |

103 |

(17) |

% |

|

74 |

16 |

% |

|

189 |

144 |

31 |

% |

| 烘焙機 |

247 |

182 |

36 |

% |

|

239 |

3 |

% |

|

429 |

471 |

(9) |

% |

| 使用蒸壓滅菌器 |

90 |

82 |

10 |

% |

|

93 |

(3) |

% |

|

172 |

180 |

(4) |

% |

| *堆浸 |

35 |

49 |

(29) |

% |

|

56 |

(38) |

% |

|

84 |

126 |

(33) |

% |

| 售出黃金(2000盎司) |

458 |

411 |

11 |

% |

|

463 |

(1) |

% |

|

869 |

921 |

(6) |

% |

| 收入(百萬美元) |

922 |

807 |

14 |

% |

|

878 |

5 |

% |

|

1,729 |

1,766 |

(2) |

% |

| 銷售成本(百萬美元) |

624 |

606 |

3 |

% |

|

564 |

11 |

% |

|

1,230 |

1,099 |

12 |

% |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 收入(百萬美元) |

287 |

189 |

52 |

% |

|

302 |

(5) |

% |

|

476 |

665 |

(28) |

% |

息税折舊攤銷前利潤(百萬美元)c |

425 |

329 |

29 |

% |

|

435 |

(2) |

% |

|

754 |

937 |

(20) |

% |

EBITDA利潤率d |

46 |

% |

41 |

% |

12 |

% |

|

50 |

% |

(8) |

% |

|

44 |

% |

53 |

% |

(17) |

% |

| 資本支出(百萬美元) |

208 |

169 |

23 |

% |

|

187 |

11 |

% |

|

377 |

347 |

9 |

% |

**繼續使用Minesitec |

162 |

137 |

18 |

% |

|

163 |

(1) |

% |

|

299 |

293 |

2 |

% |

中國工程建設項目c |

46 |

32 |

44 |

% |

|

24 |

92 |

% |

|

78 |

54 |

44 |

% |

| 銷售成本(美元/盎司) |

1,357 |

1,461 |

(7) |

% |

|

1,171 |

16 |

% |

|

1,406 |

1,170 |

20 |

% |

總現金成本(美元/盎司)c |

1,009 |

1,074 |

(6) |

% |

|

856 |

18 |

% |

|

1,040 |

838 |

24 |

% |

全額維持成本(美元/盎司)c |

1,388 |

1,436 |

(3) |

% |

|

1,238 |

12 |

% |

|

1,411 |

1,178 |

20 |

% |

全部成本(美元/盎司)c |

1,489 |

1,514 |

(2 |

%) |

|

1,288 |

16 |

% |

|

1,501 |

1,237 |

21 |

% |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

a.巴里克是NGM的運營商,擁有61.5%的股份,紐蒙特公司擁有剩餘的38.5%。NGM作為一家子公司入賬,擁有38.5%的非控股權益。這些結果代表我們在卡林、科爾特茲、綠松石嶺、鳳凰城和長峽谷擁有61.5%的權益。

b.不包括黃金採石場(5號廠)選礦廠。

c.關於這些非公認會計準則財務措施的進一步信息,包括詳細的對賬,載於本MD&A第58至75頁。

d.代表EBITDA除以收入。

NGM包括卡林、Cortez、綠松石嶺、鳳凰城和長峽谷。巴里克是合資企業的運營商,擁有61.5%的股份,紐蒙特公司擁有剩餘的38.5%。關於每個礦場的結果,請參閲以下幾頁的詳細討論。

|

|

|

|

|

|

|

|

|

巴里克2023年第二季度 |

18 |

管理層的討論與分析 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 概述 |

經營業績 |

成長型項目和勘探 |

審查財務結果 |

其他信息和非公認會計準則對賬 |

金融 報表 |

卡林(61.5%),美國內華達州

經營和財務數據摘要

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

截至以下三個月 |

|

截至以下日期的六個月 |

| |

6/30/23 |

3/31/23 |

%的變化 |

|

6/30/22 |

%的變化 |

|

6/30/23 |

6/30/22 |

%的變化。 |

| 總開採噸數(2000) |

18,690 |

14,357 |

30 |

% |

|

19,917 |

(6) |

% |

|

33,047 |

38,551 |

(14) |

% |

| *露天礦 |

1,641 |

1,087 |

51 |

% |

|

1,507 |

9 |

% |

|

2,728 |

2,464 |

11 |

% |

| 減少露天礦廢物 |

16,290 |

12,554 |

30 |

% |

|

17,535 |

(7) |

% |

|

28,844 |

34,376 |

(16) |

% |

| 地鐵:地鐵 |

759 |

716 |

6 |

% |

|

875 |

(13) |

% |

|

1,475 |

1,711 |

(14) |

% |

| 平均品級(克/噸) |

|

|

|

|

|

|

|

|

|

|

| 三個露天礦被開採 |

2.80 |

2.47 |

13 |

% |

|

1.43 |

96 |

% |

|

2.67 |

1.25 |

114 |

% |

| 一枚地雷被埋在地下 |

7.76 |

7.73 |

0 |

% |

|

8.35 |

(7) |

% |

|

7.74 |

8.11 |

(5) |

% |

| 已處理的數據。 |

4.55 |

4.12 |

10 |

% |

|

3.41 |

33 |

% |

|

4.36 |

3.40 |

28 |

% |

| 礦石加工量(2000噸) |

2,072 |

1,637 |

27 |

% |

|

3,113 |

(33) |

% |

|

3,709 |

6,086 |

(39) |

% |

| 北京三氧化二鐵廠 |

0 |

377 |

(100) |

% |

|

620 |

(100) |

% |

|

377 |

1,213 |

(69) |

% |