投資者演示文稿2024年5月附錄 99.2

免責聲明本演示文稿包含前瞻性陳述,符合經修訂的1933年《證券法》第27A條和經修訂的1934年《證券交易法》第21E條的定義。除本演示文稿中包含的歷史事實陳述外,所有陳述,包括有關我們未來的經營業績和財務狀況、業務戰略和計劃以及未來運營管理目標的陳述,均為前瞻性陳述。這些陳述涉及已知和未知的風險、不確定性和其他重要因素,這些因素可能導致我們的實際業績、業績或成就與前瞻性陳述所表達或暗示的任何未來業績、業績或成就存在重大差異。在某些情況下,您可以通過諸如 “可能”、“應該”、“預期”、“可能”、“計劃”、“預期”、“可能”、“打算”、“目標”、“項目”、“考慮”、“相信”、“估計”、“預測”、“潛在”、“尋求”、“將” 或 “繼續” 等術語來識別前瞻性陳述,或者這些條款或其他條款的否定性類似的表情。本演示文稿中的前瞻性陳述只是預測。我們的這些前瞻性陳述主要基於我們當前對未來事件和財務趨勢的預期和預測,我們認為這些事件和財務趨勢可能會影響我們的業務、財務狀況、流動性和經營業績。儘管我們認為前瞻性陳述中反映的預期是合理的,但我們不能保證前瞻性陳述中反映的未來業績、活動水平、業績或事件和情況能夠實現或發生。這些前瞻性陳述僅代表截至本次演示之日,受我們的10-K表年度報告、10-Q表季度報告以及不時向美國證券交易委員會(“SEC”)提交的8-K表報告中所述的許多風險、不確定性和假設的影響。更多信息還將在公司向美國證券交易委員會提交的截至2024年3月31日的財季10-Q表季度報告中列出。由於前瞻性陳述本質上受風險和不確定性的影響,其中一些風險和不確定性無法預測或量化,因此您不應依賴這些前瞻性陳述作為對未來事件的預測。我們的前瞻性陳述中反映的事件和情況可能無法實現或發生,實際結果可能與前瞻性陳述中的預測存在重大差異。儘管我們可能會選擇在未來的某個時候更新這些前瞻性陳述,無論是由於任何新信息、未來事件還是其他原因,但除非適用法律要求,否則我們目前無意這樣做。可能導致實際業績不同的一些關鍵因素包括:(1)我們對財產和意外傷害保險行業,特別是汽車保險收入的依賴,以及與這些行業相關的風險敞口;(2)我們依賴與沒有長期最低財務承諾的保險提供商的關係;(3)我們在很大一部分收入中依賴少數保險提供商;(4)我們在很大一部分收入中依賴第三方媒體來源我們網站的訪客和市場;(5) 我們通過互聯網搜索引擎、展示廣告、社交媒體、基於內容的在線廣告和其他在線資源吸引消費者到我們的網站和市場上搜索保險的能力;(6) 限制我們向用户進行營銷或收集和使用用户活動所得數據的能力的任何限制;(7) 與網絡安全事件或其他網絡中斷相關的風險;(8) 與使用人工智能相關的風險;(9) 我們開發新智能的能力以及增強產品和服務以吸引和留住消費者和保險提供商,併成功地從中獲利;(10)我們行業的競爭和競爭對手創新的影響;(11)我們僱用和留住必要的合格員工以擴大業務的能力;(12)我們及時瞭解和遵守目前適用於或將適用於我們業務的新法律和法規,包括保險業、電話營銷限制和數據隱私要求的能力;(13)我們保護知識產權的能力以及維護和建立我們的品牌;(14)我們未來的財務業績,包括我們對收入、收入成本、可變營銷利潤率、運營支出、現金流以及實現和維持未來盈利能力的預期;(15)我們正確收集、處理、存儲、共享、披露和使用消費者信息和其他數據的能力;(16)我們的A類普通股的未來交易價格。該公司的演示文稿還包含有關公司行業、公司業務和公司某些產品和服務的市場的估計、預測和其他信息,包括有關這些市場估計規模的數據。本演示文稿中包含的有關我們行業的信息基於我們對該行業的總體瞭解和期望。公司的市場地位、市場份額和行業市場規模是基於使用我們的內部數據和估計、來自各種行業分析的數據、我們的內部研究和調整以及我們認為合理的假設進行的估計。基於估計、預測、預測、市場研究或類似方法的信息本質上會受到不確定性的影響,實際事件或情況可能與這些信息中反映的事件和情況存在重大差異。除非另有明確説明,否則公司從市場研究公司和其他第三方編制的報告、研究調查、研究和類似數據,從行業、一般出版物以及政府數據和類似來源獲得該行業、業務、市場和其他數據。我們尚未獨立驗證來自這些來源的數據,也無法保證其準確性或完整性。公司將調整後的息税折舊攤銷前利潤列為非公認會計準則指標,它不能替代或優於根據美國公認會計原則編制的其他財務業績指標。這些幻燈片的附錄中包含了與最直接可比的GAAP指標的對賬。

我們的願景通過使用數據、技術和知識淵博的顧問使保險更簡單、更實惠和更個性化,成為最大的在線保險單來源。

廣泛的分銷渠道採用Carriers和Local Agent Network3輕資產模式,具有強大的運營槓桿作用,在汽車保險市場的復甦中處於有利地位。主要投資亮點保險市場領導者巨大的市場機會專有技術和數據廣泛分銷有吸引力的商業模式領先的財產和意外傷害1(“P&C”)在線保險市場在轉型的早期階段為消費者和保險提供商每年超過1000億美元的財產和意外險分銷和廣告支出帶來誘人的收益online 提供多年的 tailwind2 專有平臺改善了保險提供商吸引和聯繫購買保險的消費者的方式包括汽車、房屋、租户和其他相關保險產品來源:截至2021年的標普全球市場情報也稱為第三方代理網絡

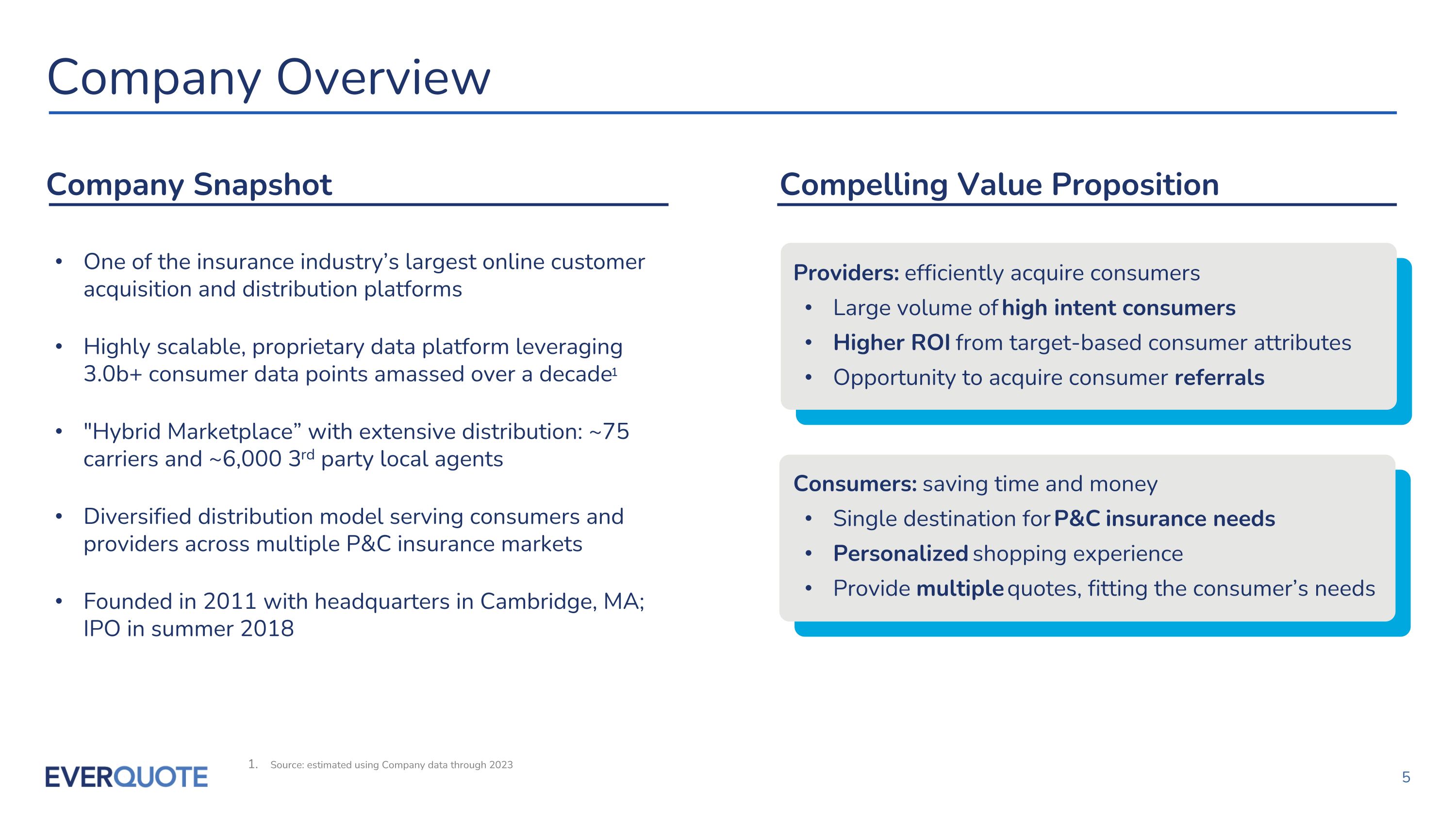

公司概述保險業最大的在線客户獲取和分銷平臺之一高度可擴展的專有數據平臺利用十年來積累的30多億個消費者數據點1 “混合市場”,分佈廣泛:約75家運營商和約6,000家第三方本地代理商為多個財產和意外保險市場的消費者和提供商提供服務的多元化分銷模式成立於2011年,總部位於馬薩諸塞州劍橋;2018年夏季首次公開募股公司快照引人注目的價值主張提供商:高效收購消費者大量高意向消費者從基於目標的消費者屬性中獲得更高的投資回報率獲得消費者推薦的機會來源:根據截至2023年的公司數據估算消費者:節省時間和金錢財產保險需求的單一目的地個性化購物體驗提供多種報價,滿足消費者的需求

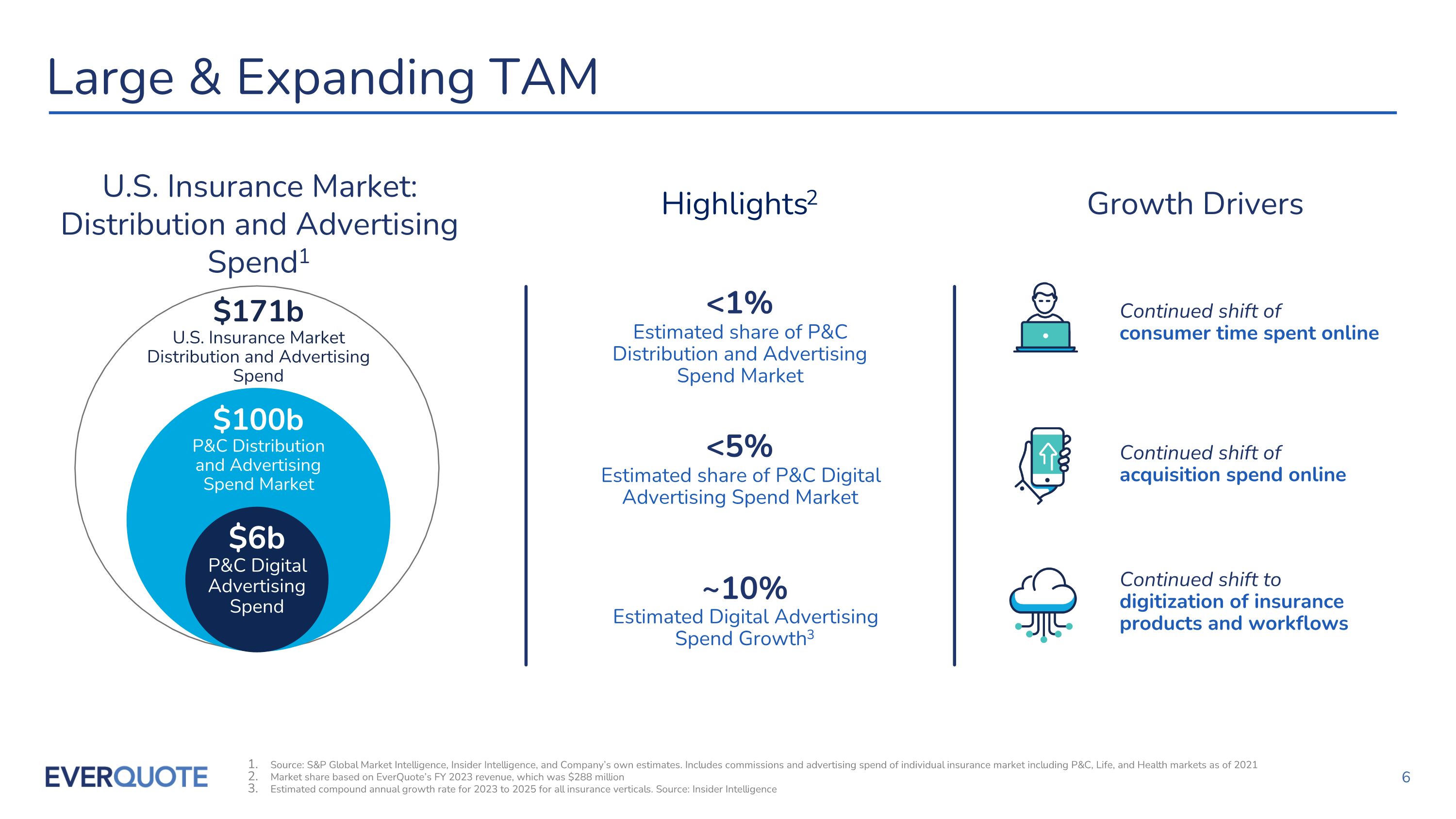

龐大且不斷擴大的TAM增長推動美國保險市場:分銷和廣告支出1~10%預計數字廣告支出增長3消費者在線花費時間的持續轉移繼續轉移在線收購支出繼續轉移保險產品和工作流程的數字化預計佔P&C數字廣告支出市場的份額

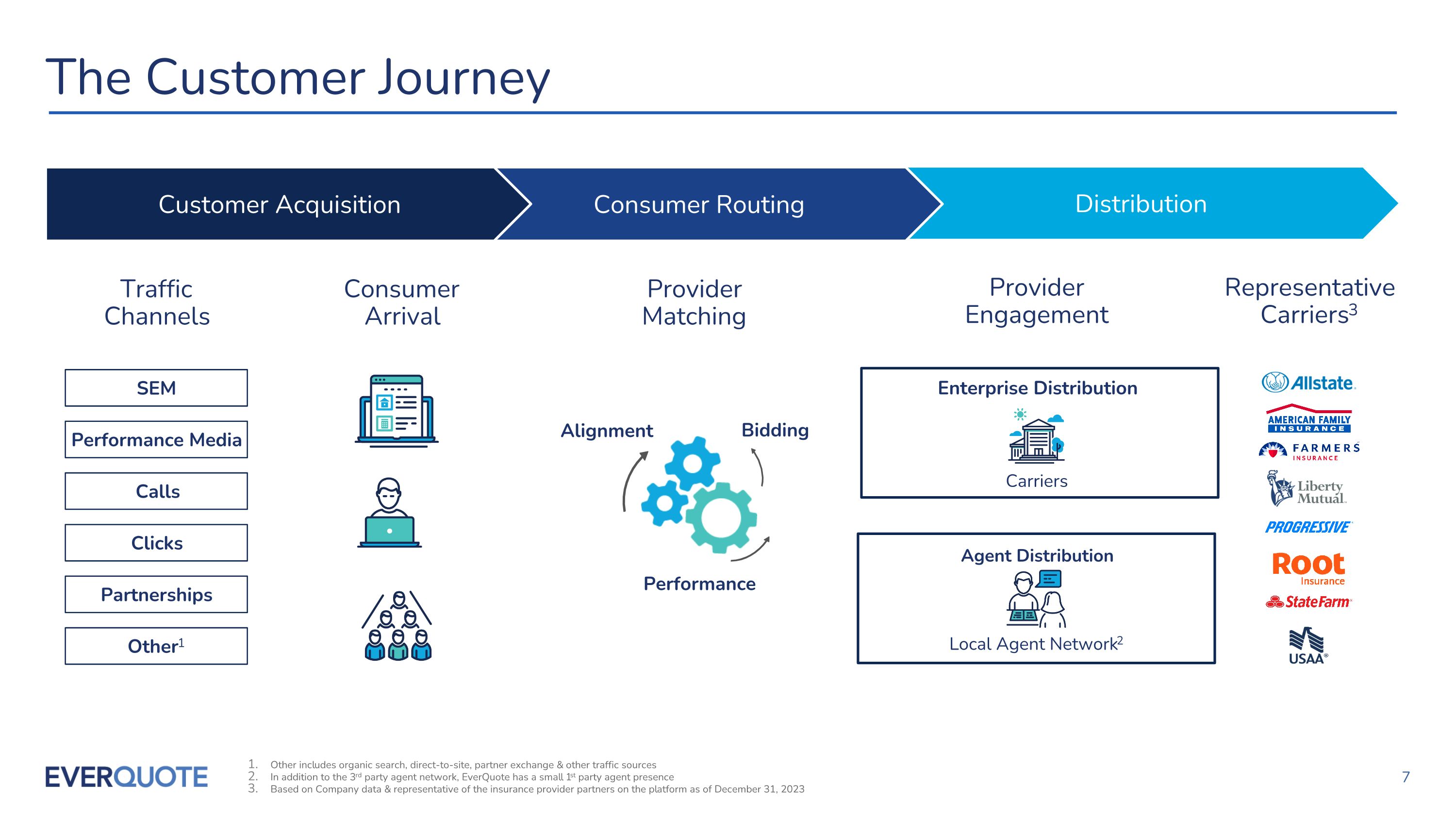

分銷客户旅程流量渠道提供商參與度消費者到貨提供商匹配合作夥伴績效媒體其他1 SEM 點擊次數致電消費者路徑客户獲取績效協調投標運營商企業分銷代理分銷本地代理網絡2 其他包括自然搜索、直接到站點、合作伙伴交換和其他流量來源除了第三方代理網絡外,EverQuote還擁有少量第一方代理商的存在。根據公司數據和平臺上保險提供商合作伙伴的代表截至 2023 年 12 月 31 日代表性承運人3

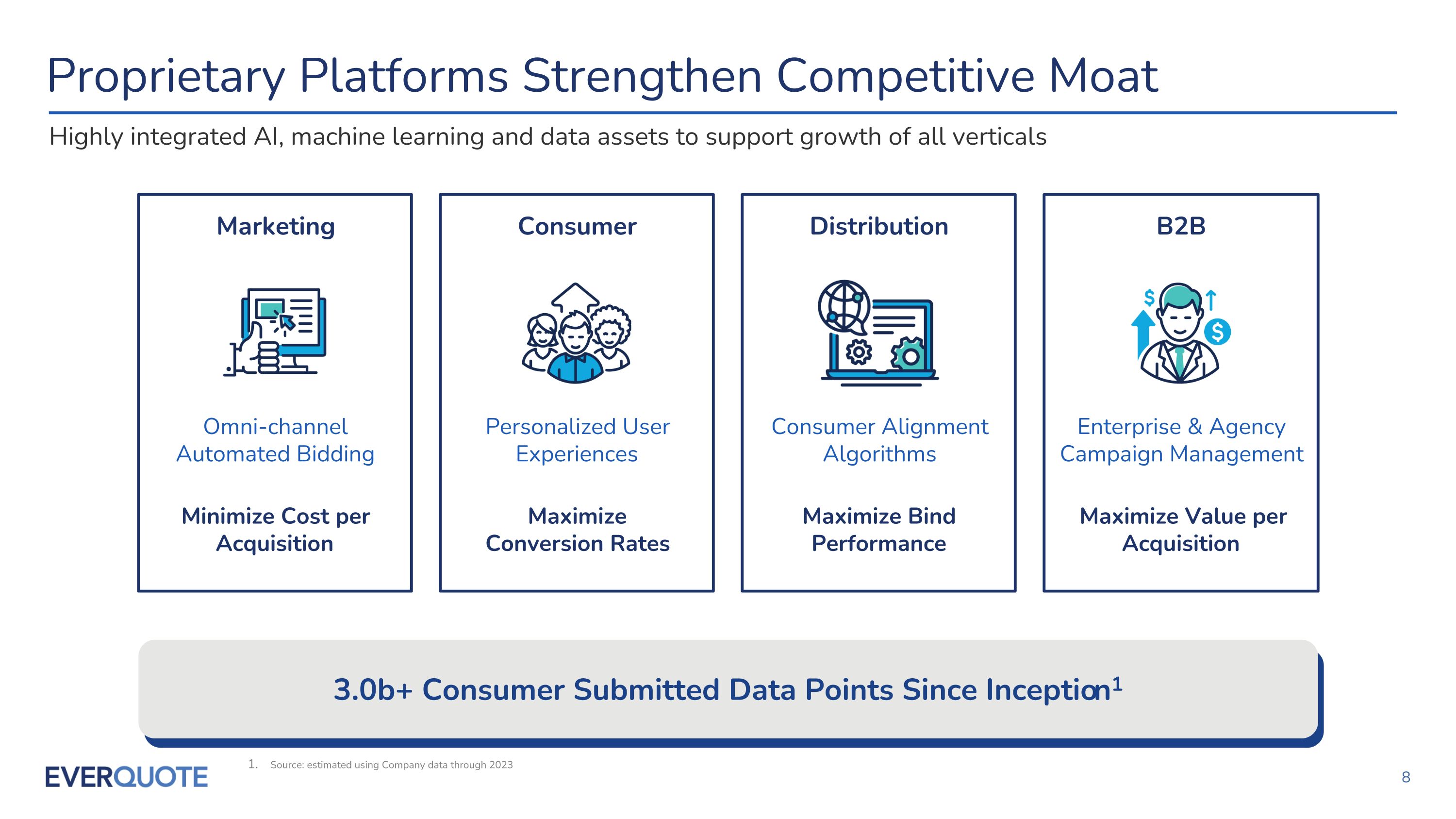

專有平臺增強競爭護城河最大限度地降低每次收購成本全渠道自動競價營銷最大限度提高轉化率消費者個性化用户體驗最大化綁定績效消費者協調算法分佈最大化每次收購的價值企業和機構活動管理 B2B 高度集成的人工智能、機器學習和數據資產以支持所有垂直行業的增長來源:根據截至2023年的公司數據估算自成立以來消費者提交的數據點超過30億個1

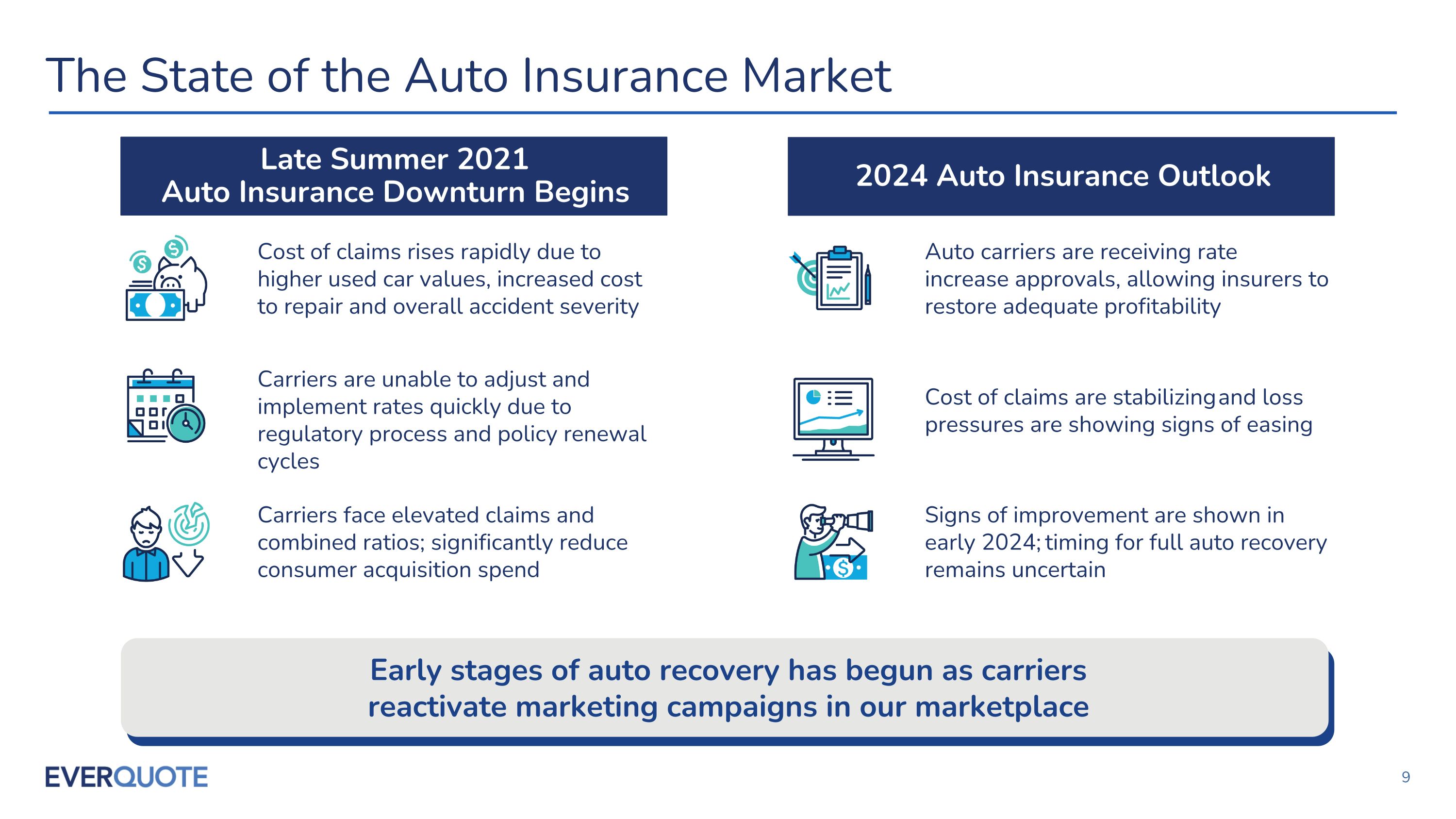

汽車保險市場狀況2021年夏末汽車保險衰退開始2024年汽車保險展望由於二手車價值上漲、維修成本增加和總體事故嚴重程度而導致索賠成本迅速上升汽車承運人正在獲得加息批准,這使保險公司能夠恢復足夠的盈利能力。由於監管程序和保單續訂週期,承運人無法快速調整和實施費率;承運人面臨更高的索賠和合並比率;大幅減少消費者獲取支出有改善的跡象顯示在2024年初;全面自動復甦的時機仍不確定索賠成本趨於穩定,損失壓力顯示出緩解的跡象,隨着運營商在我們市場上重新啟動營銷活動,汽車復甦的早期階段已經開始

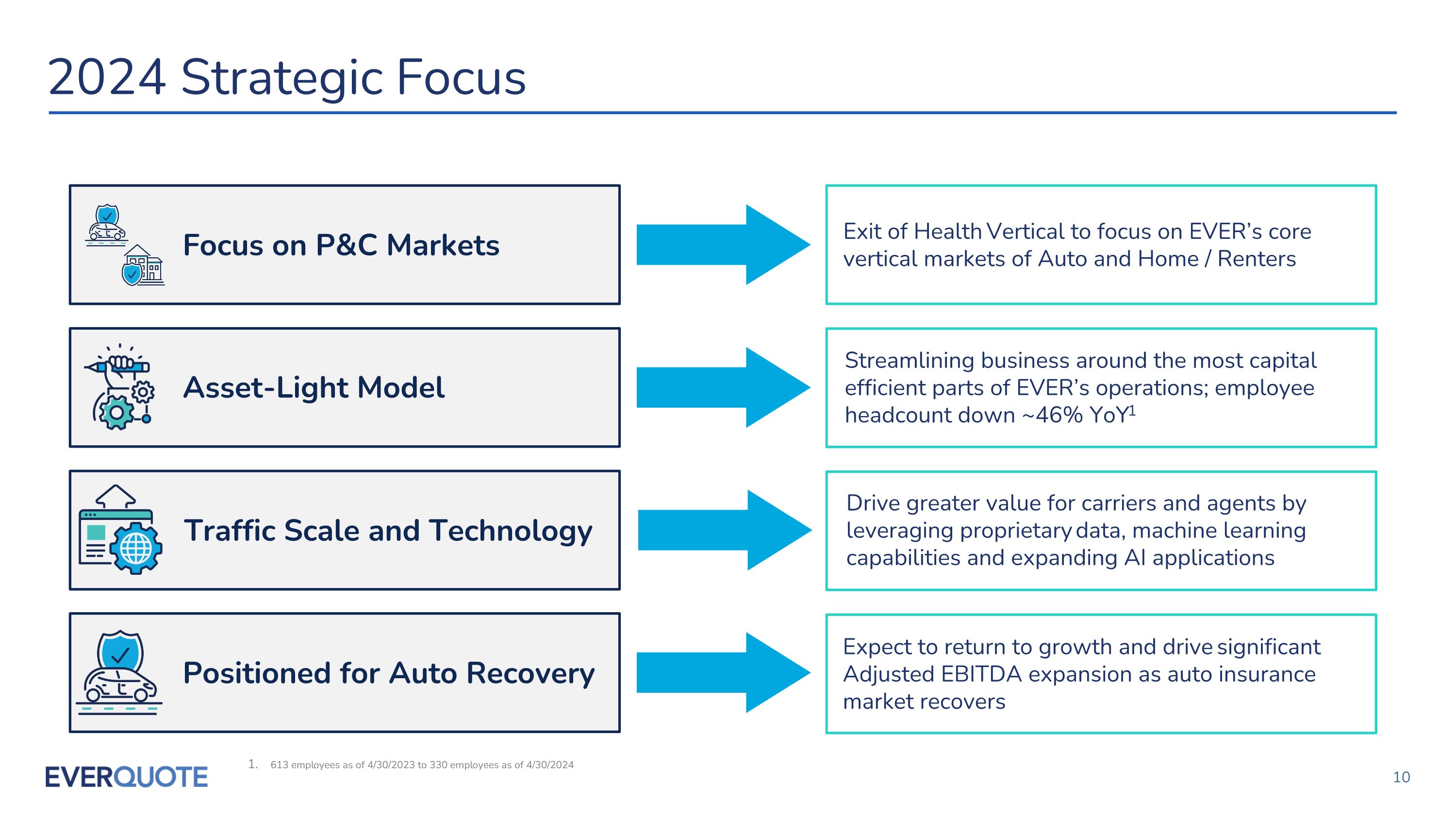

2024 年戰略重點輕資產模式圍繞EVER運營中資本效率最高的部分精簡業務;員工人數同比減少約46%1 流量規模和技術通過利用專有數據、機器學習能力和擴展面向自動復甦的人工智能應用程序為承運人和代理商創造更大的價值隨着汽車保險市場的復甦,預計將恢復增長並推動調整後息税折舊攤銷前利潤的顯著擴張健康垂直市場將重點放在EVER的汽車和家居/租户等核心垂直市場專注於 P&C截至2023年4月30日,將613名員工推向截至2024年4月30日的330名員工

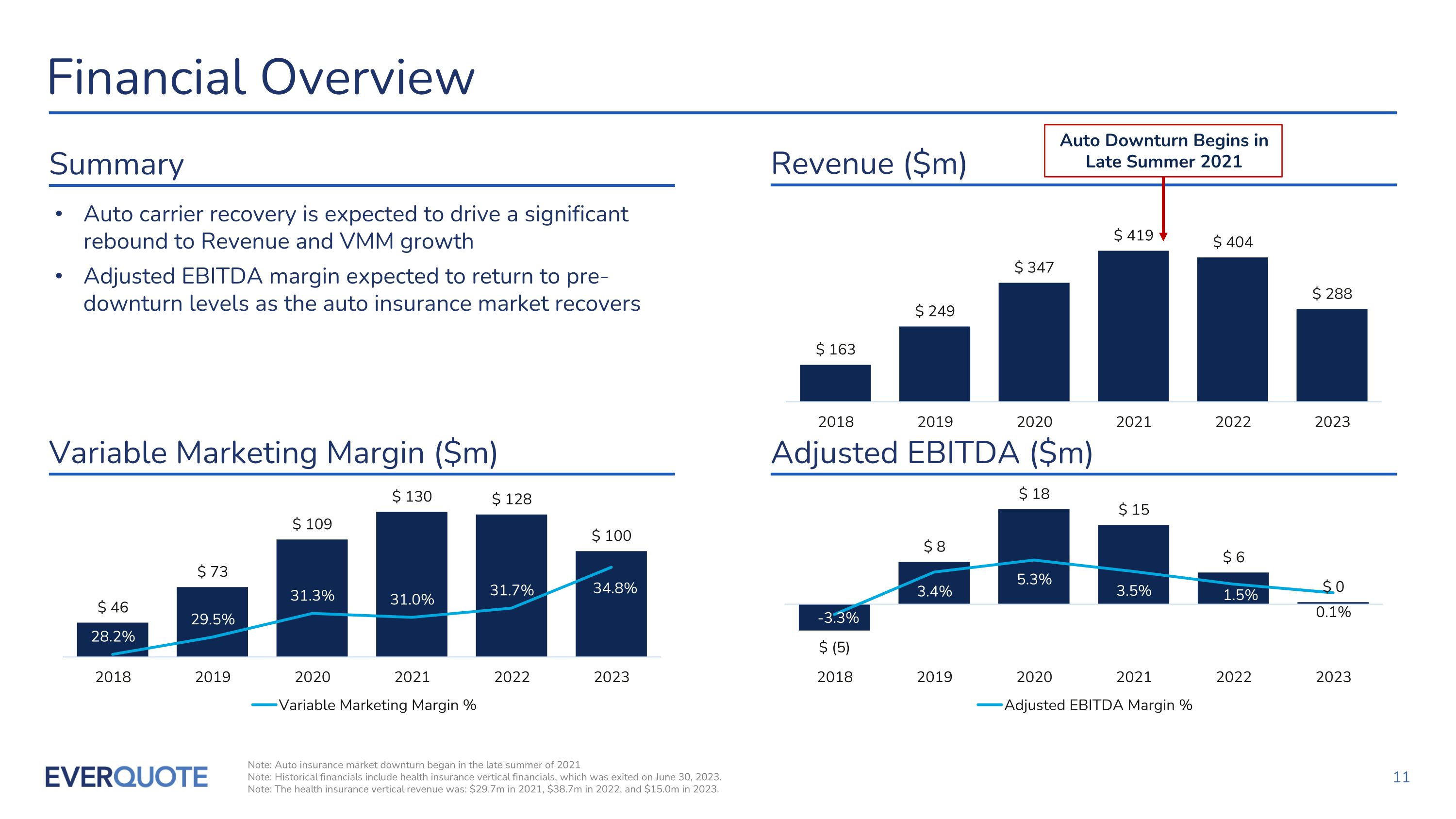

財務概覽收入(百萬美元)摘要汽車承運人的復甦預計將推動收入和VMM增長的大幅反彈,隨着汽車保險市場的復甦,調整後的息税折舊攤銷前利潤率預計將恢復到低迷前的水平注意:汽車保險市場的低迷始於2021年夏末注:歷史財務數據包括健康保險縱向財務狀況,該財務狀況已於2023年6月30日退出。注意:健康保險的垂直收入為:2021年為2970萬美元,2022年為3,870萬美元,2023年為1,500萬美元。調整後的息税折舊攤銷前利潤(百萬美元)可變營銷利潤率(百萬美元)汽車低迷於2021年夏末開始

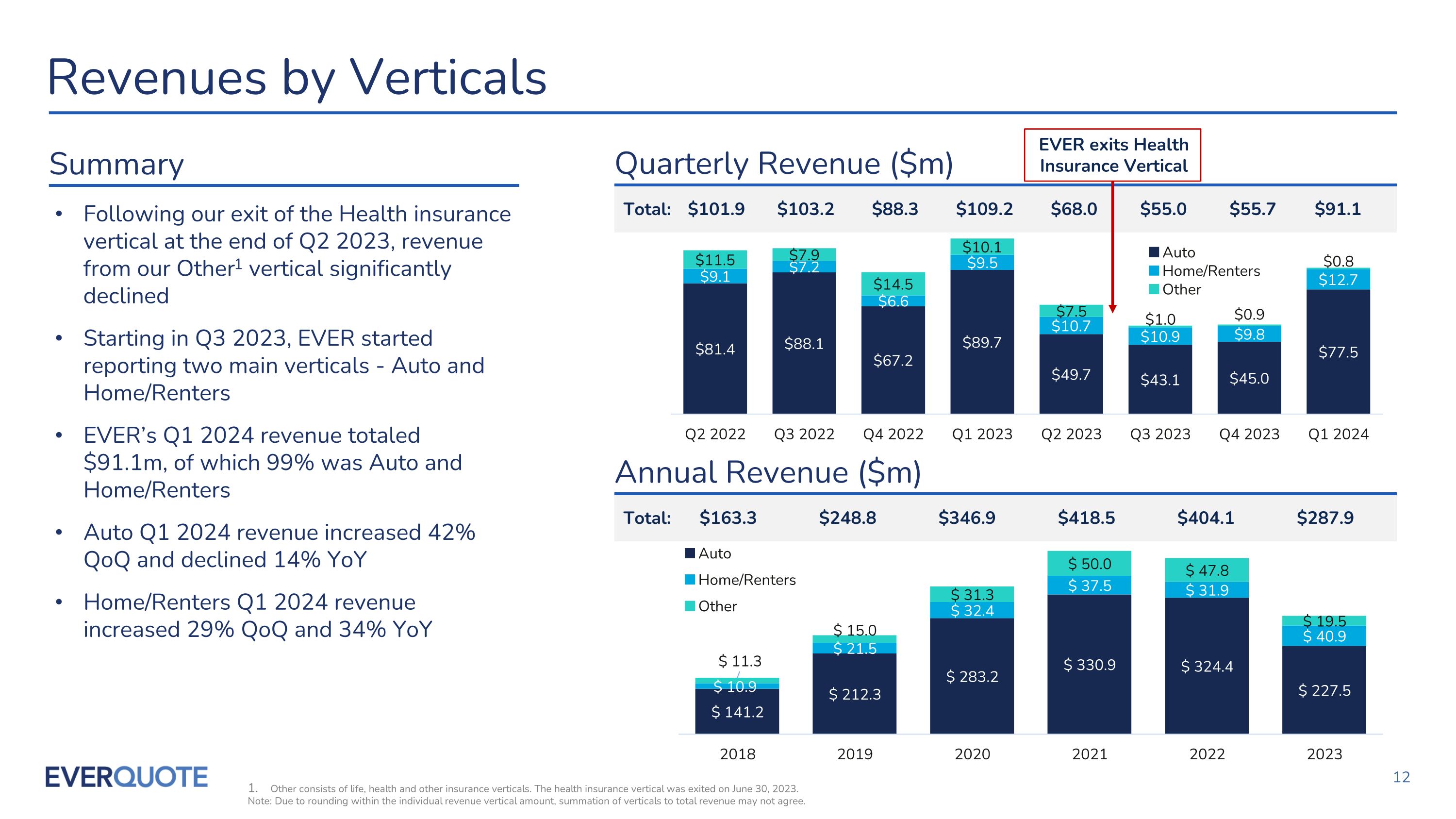

按垂直行業劃分的收入季度收入(百萬美元)摘要繼我們在2023年第二季度末退出健康保險垂直行業之後,Other1垂直行業的收入大幅下降。從2023年第三季度開始,EVER開始報告兩個主要垂直行業——汽車和房屋/租客EVER的2024年第一季度收入總額為9110萬美元,其中99%是汽車,房屋/租客汽車2024年第一季度收入同比增長42%,同比下降14% 2024年第一季度收入環比增長29%,同比增長34% 101.9美元 88.3美元 103.2美元 109.2美元 68.0 55.0美元永不退出健康保險縱向總計:其他包括人壽、健康和其他保險垂直行業。垂直健康保險已於2023年6月30日退出。注意:由於在個人收入縱向金額內四捨五入,垂直行業與總收入的總和可能不一致。55.7 美元 163.3 美元 248.8 美元 346.9 美元 418.5 美元 404.1 合計:287.9 美元年收入(百萬美元)91.1 美元

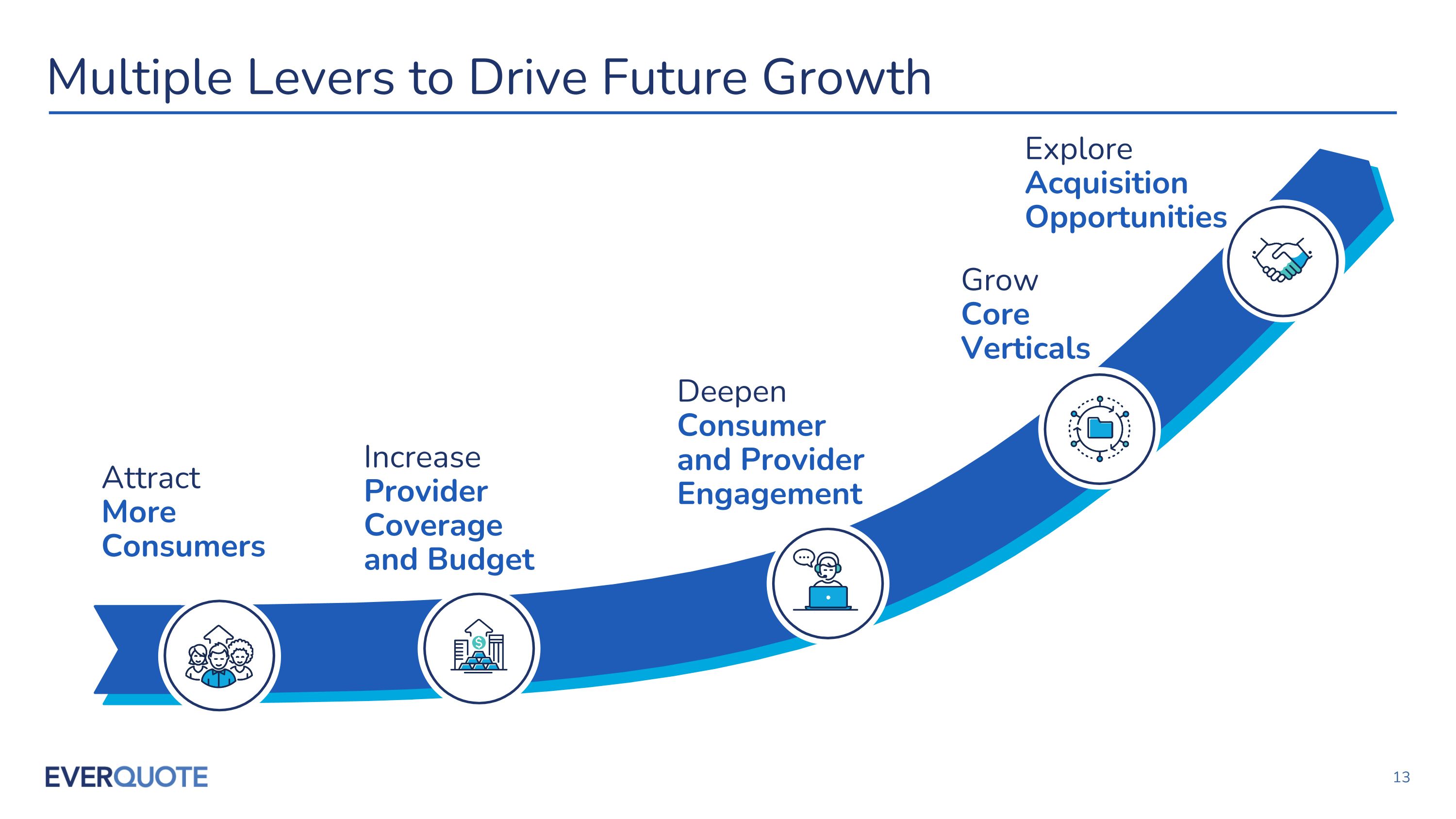

推動未來增長的多種槓桿吸引更多消費者探索收購機會增加提供商覆蓋範圍和預算深化消費者和提供商參與度增長核心垂直市場

納斯達克:永遠

附錄

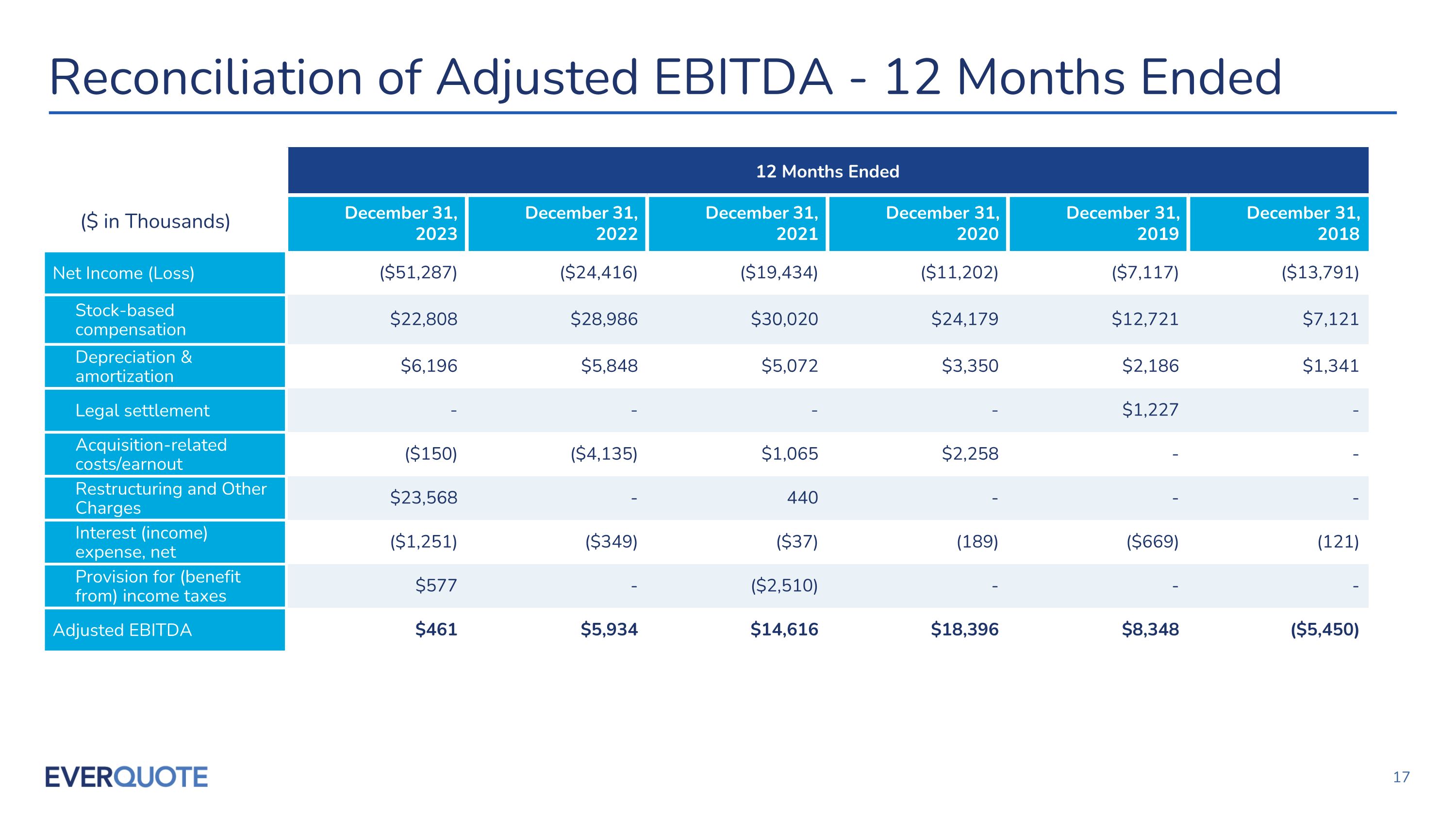

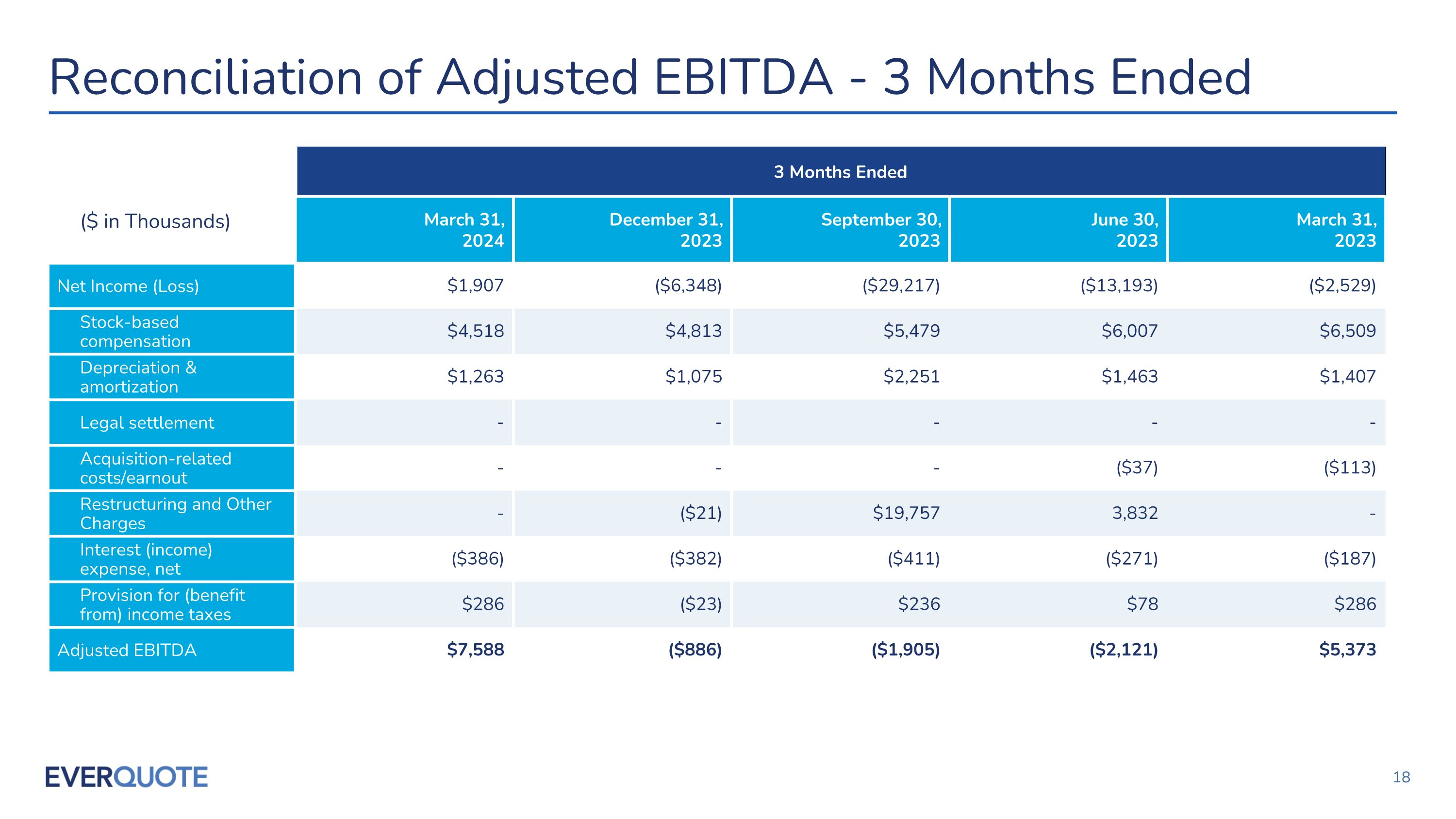

關鍵指標定義可變營銷利潤率我們將可變營銷利潤率(VMM)定義為收入,如合併運營報表和綜合收益(虧損)所示,減去廣告成本(銷售和營銷費用的一部分,如我們的運營報表和綜合收益虧損所示)。我們使用VMM來衡量個人廣告和消費者獲取來源的效率,並做出權衡決策來管理我們的廣告回報。我們不使用VMM作為盈利能力的衡量標準。調整後息税折舊攤銷前利潤我們將調整後的息税折舊攤銷前利潤定義為淨收益(虧損),調整後不包括:股票薪酬支出、折舊和攤銷費用、重組和其他費用、收購相關成本、法律和解費用、一次性遣散費、利息收入和所得税準備金(收益)。我們之所以監控和列報調整後的息税折舊攤銷前利潤,是因為它是我們管理層和董事會用來了解和評估運營業績、制定預算和制定管理業務的運營目標的關鍵衡量標準。

調整後息税折舊攤銷前利潤對賬——截至2023年12月31日的12個月2022年12月31日2021年12月31日2020年12月31日2019年12月31日2018年12月31日淨收益(虧損)(51,287美元)(24,416美元)(19,434美元)(11,202美元)(7,117美元)(13,791美元)股票薪酬22,808美元 28,986美元 20 美元 24,179 美元 12,721 美元 7,121 美元折舊和攤銷 6,196 美元 5,848 美元 5,072 美元 3,350 美元 2,186 美元 1,341 法律和解---1,227 美元-收購相關成本/收益 (150 美元) (4,135 美元) 1,065 美元 2,258 美元--重組和其他費用 23,568 美元-440 美元--利息(收入)支出,淨額(1,251美元)(349美元)(37美元)(189美元)(669美元)(121)所得税準備金 577 美元-(2,510 美元)---調整後息税折舊攤銷前利潤 461 美元 4,934 美元 14,616 美元 18,396 美元 8,348 美元(5,450 美元)(千美元)

調整後息税折舊攤銷前利潤對賬——截至2024年3月31日的3個月2023年12月31日2023年9月30日2023年6月30日2023年3月31日淨收益(虧損)1,907美元(6,348美元)(29,217美元)(13,193美元)(2,529美元)股票薪酬4,813美元5,479美元6,007美元折舊和攤銷1,263美元 1,075 2,251 1,463 1,407 美元法律和解-----收購相關成本/收益--(37美元)(113美元)重組和其他費用-(21美元)19,757 3,832美元-利息(收入)支出,淨額(386美元)(382美元)(271美元)(187美元)收入準備金(收益)税 286 美元(23 美元)236 美元 78 美元 286 美元調整後息税折舊攤銷前利潤 7,588 美元(886 美元)(1,905 美元)(2,121 美元)5,373 美元(以千美元計)