BCE 投資者關係 Thane Fotopoulos 514-870-4619 thane.fotopoulos@bell.ca 補充財務信息 2024 年第一季度附錄 99.3

BCE (1) 第一季度合併運營數據(以百萬加元計,股票金額除外)(未經審計)2024 年 2023 美元變動百分比營業收入服務 5,192 5,222 (30) (0.6%) 產品 819 832 (13) (1.6%) 總營業收入 6,011 6,054 (43) (0.7%) 運營成本 (3,446) (3,516) 70 2.0% 調整後息税折舊攤銷前利潤 (1.6%) A) 2,565 2,538 27 1.1% 調整後息税折舊攤銷前利潤率 (B) (3) 42.7% 41.9% 0.8 點遣散費、收購和其他成本 (229) (49) (180) n.m. 折舊 (946) (918) (28) (3.1%) 攤銷 (316) (283) (33) (11.7%) 財務成本利息支出 (416)(344) (72) (20.9%) 離職後福利計劃的淨回報率 16 27 (11) (40.7%) 資產減值 (13) (34) 21 61.8% 其他(支出)收入 (38) 121 (159) n.m. 所得税 (166) (270) 104 38.5% 淨收益 457 788 (331) (42.0%) 歸屬於:普通股股東的淨收益 402 725 (323) (44.6%) 優先股股東 47 46 1 2.2% 非控股權益 8 17 (9) (52.9%) 淨收益 457 788 (331) (42.0%) 每股普通股淨收益——基本和攤薄後 0.44 美元 0.79美元 (0.35) 美元 (44.3%) 普通股股息 0.9975 美元 0.9675 美元 0.0300 美元 3.1% 加權平均值已發行普通股數量——基本(百萬)912.3 912.1 加權平均已發行普通股數量——攤薄(百萬)912.3 912.3 已發行普通股數量(百萬)912.3 912.2 調整後淨收益和調整後每股收益歸屬於普通股股東的淨收益 402 725(323)(44.6%)對賬項目:遣散費、收購和其他成本 229 49 180 n.m 淨市值用於經濟地對衝股票結算的股票薪酬計劃的衍生品的虧損(收益)90 (18) 108 n.m 投資淨虧損6-6-資產減值13 34(21)(61.8%)上述對賬項目(85)(18)(67)n.m. n.m. 上述對賬項目的非控股權益(NCI)(1)-(1)-調整後淨收益(A)654 772(118)(15.3%)(15.3%)調整後每股收益(A)0.72美元(0.13)美元(15.3%)無意義 (B) 調整後的息税折舊攤銷前利潤率定義為調整後的息税折舊攤銷前利潤除以營業收入。(A) 調整後的息税折舊攤銷前利潤是各細分市場的總計指標,調整後的淨收益是非公認會計準則財務指標,調整後的每股收益是非公認會計準則比率。有關這些指標的更多信息,請參閲本報告附註中的附註2.3 “分部指標總計”、附註2.1 “非公認會計準則財務指標” 和附註2.2 “非公認會計準則比率”。BCE 補充財務信息-2024 年第一季度第 2 頁

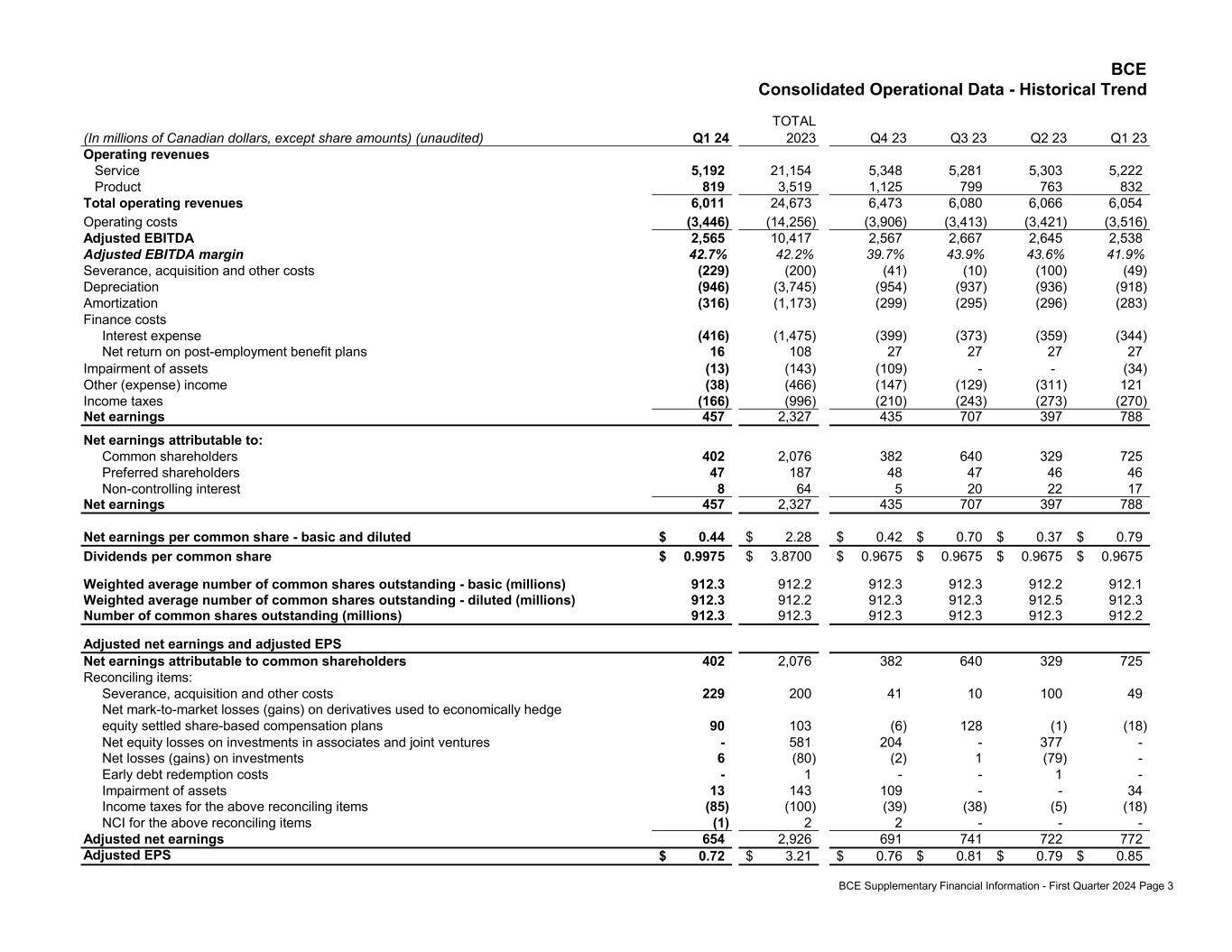

BCE 合併運營數據——歷史趨勢總計(以百萬加元計,股票金額除外)(未經審計)2023 年第一季度 24 年第四季度 23 年第二季度 23 年第一季度 23 年第一季度營業收入服務 5,192 21,154 5,348 5,281 5,303 5,222 產品 819 3,519 1,125 799 763 832 總營業收入 6,011 24,673 6,054 6,054 經營成本 (3,446) (14,256) (3,906) (3,413) (3,421) (3,516) 調整後的息税折舊攤銷前利潤 2,565 10,417 2,667 2,645 2,538 調整後的息税折舊攤銷前利潤率 42.7% 43.9% 43.6% 41.9% 41.9% 遣散費、收購和其他成本 (229) (200) (41) (10) (100) (49) 折舊 (946) (3,745) (954) (937) (936) (918) 攤銷 (316) (1,173) (299) (295) (296) (283) 財務成本利息支出 (416) (1,475) (399) (373) (359) (344) 離職後福利計劃的淨回報率 16 108 27 27 27 27 27 27 資產百分比 (13) (143) (109)--(34) 其他(支出)收入(38)(466) (147) (129) (311) 121 所得税 (166) (996) (210) (243) (273) (270) 淨收益 457 2,327 435 707 397 788 歸屬於普通股股東的淨收益 402 2,076 382 640 329 788 25 優先股股東 47 187 47 46 46 非控股股東利息 8 64 5 20 22 17 淨收益 457 2,327 435 707 397 788 每股普通股淨收益——基本和攤薄後 0.44 美元 2.28 美元 0.42 美元 0.70 美元 0.37 美元 0.79 美元每股普通股股息 0.9975 美元 0.9675 美元 0.9675 美元 0.9675 美元加權平均已發行普通股數量(百萬)912.3 912.2 2 912.3 912.3 912.2 912.1 加權平均已發行普通股數量——攤薄後(百萬)912.3 912.2 912.3 912.3 912.5 912.3 912.3 912.3 912.3 912.3 912.3 912.3 912.2 調整後淨收益和調整後每股收益淨額歸屬於普通股股東的收益 402 2,076 382 640 329 725 對賬項目:遣散費、收購和其他成本 229 200 41 10 100 49 用於經濟對衝股票結算的股票薪酬計劃的衍生品的淨市值虧損(收益)90 103 (6) 128 (1) (18) 投資的淨股本虧損-581 204-377-投資淨虧損(收益)6 (80)) (2) 1 (79)-提前償還債務成本-1--1-資產減值 13 143 109--34 上述對賬項目的所得税 (85) (100) (100) (39) (38) (5) (18) 上述對賬項目的 NCI (1) 2 2---調整後淨收益 654 2,926 691 741 722 772 調整後每股收益 0.72 美元 3.21 美元 0.76 美元 0.81 美元 0.79 美元 0.85 美元 BCE 補充財務信息——2024 年第一季度第 3 頁

BCE (1) 分段數據(以百萬加元計,除非另有説明)(未經審計)2024 年第一季度第 1 季度美元變動百分比營業收入貝爾通信與技術服務(Bell CTS)5,375 5,367 8 0.1% 貝爾媒體 725 780 (55) (7.1%) (7.1%) 分部間淘汰 (89) (93) 4 4.3% 總計 6,011 6,054 (43) (0.7%) 經營成本 Bell CTS (2,927) (2,961) 34 1.1% 貝爾媒體 (608) (648) 40 6.2% 分部間沖銷量 89 93 (4) (4.3%) 總計 (3,446) (3,516) 70 2.0% 調整後息税折舊攤銷前利潤 Bell CTS 2,448 2,406 42 1.7% 利潤率 45.5% 44.8% 0.7 點貝爾媒體117 132 (15) (11.4%) 利潤率 16.1% 16.9% (0.8) 點總計 2,565 2,538 27 1.1% 利潤率 42.7% 41.9% 0.8 點資本支出貝爾 CTS 975 1,052 77 7.3% 資本密集度 (A) (3) 18.6% 19.6% 1.5 點貝爾媒體 27 34 7 20.6% 資本密集度 3.7% 4.4% 0.7 點總計 1,002 1,086 84 7.7% 17.7% 17.9% 1.2 點 (A) 資本密集度定義為資本支出除以營業收入。BCE 補充財務信息-2024 年第一季度第 4 頁

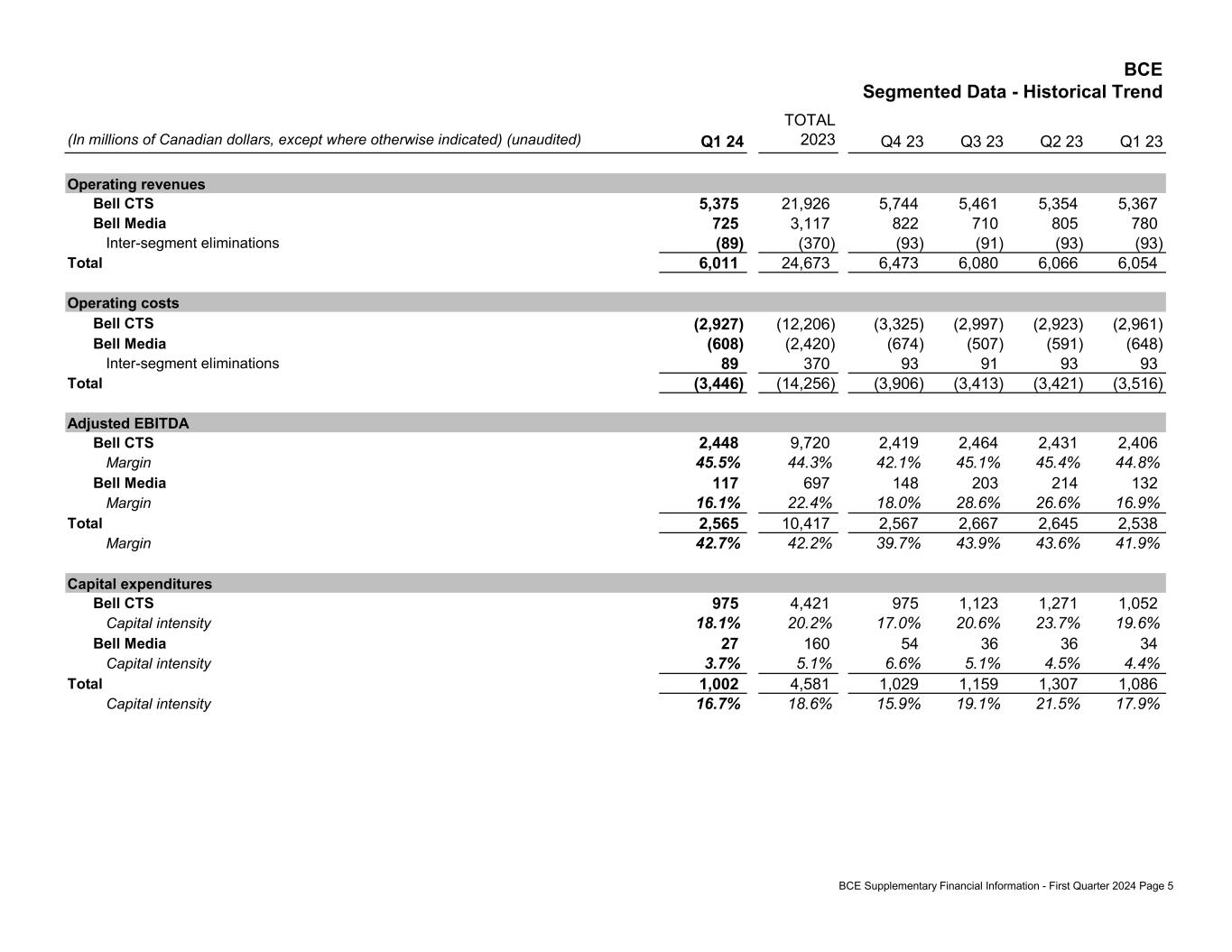

BCE 細分數據——歷史趨勢(以百萬加元計,除非另有説明)(未經審計)2023 年第 1 季度第 4 季度總計 23 年第 3 季度 23 年第 2 季度 23 年第一季度營業收入 Bell CTS 5,375 21,926 5,744 5,461 5,354 5,367 Bell Media 725 3,117 822 710 805 780 分部間淘汰 (89) (370) (93) (93) (93) (91)) (93) (93) 總計 6,011 24,673 6,473 6,080 6,054 運營成本 Bell CTS (2,927) (12,206) (3,325) (2,997) (2,923) (2,961) (2,961) (2,961) (2,961) (2,961) (2,961) (2,961) (2,961) Bell Media (608) (2,961) (2,961) (2,961) (2,961) Bell Media (608) (2,961) (2,961) (293 93 合計 (3,446) (14,256) (3,906) (3,413)(3,421) (3,516) 調整後的息税折舊攤銷前利潤貝爾CTS 2,448 9,720 2,419 2,464 2,406 利潤率 45.5% 44.1% 45.4% 44.8% 44.8% 貝爾媒體 117 697 148 203 214 132 利潤率 16.1% 22.0% 28.6% 16.9% 2,567 2,645 2,538 總利潤率 2,538 42.7% 42.2% 39.7% 43.9% 43.9% 41.9% 資本支出貝爾 CTS 975 4,421 975 1,123 1,271 1,052 資本密集度 18.1% 17.0% 20.6% 23.7% 19.6% 19.6% 19.6% 貝爾媒體 27 160 54 36 34 資本密集度 3.7% 5.1% 5.1% 4.4% 合計 1,002 4,581 1,307 1,307 1,086 1,086 資本密集度 16.7% 18.6% 15.6% 9% 19.1% 21.5% 17.9% BCE 補充財務信息-2024 年第一季度第 5 頁

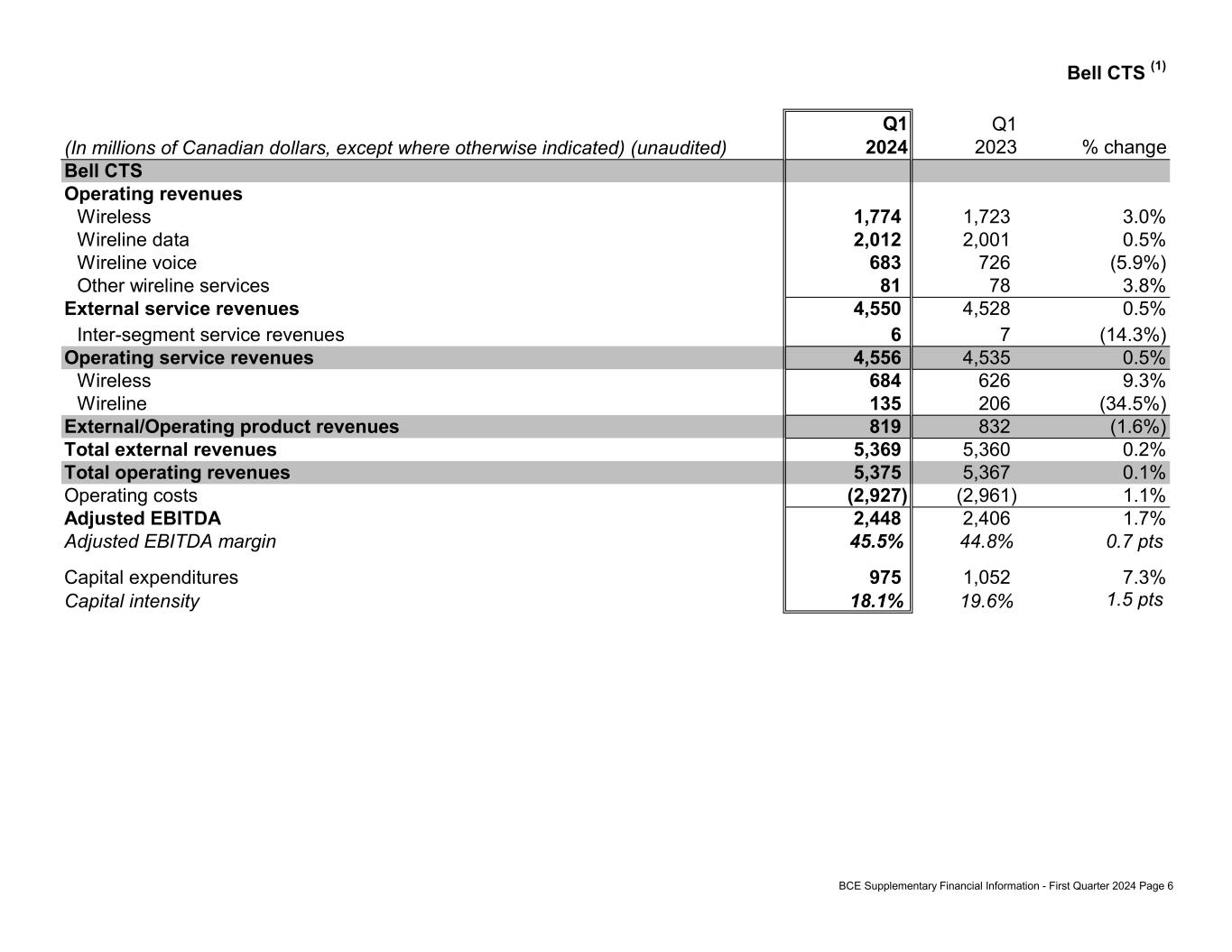

貝爾 CTS (1)(以百萬加元計,除非另有説明)(未經審計)2024 年第一季度第 1 季度變動百分比貝爾 CTS 營業收入無線 1,774 1,723 3.0% 有線數據 2,012 2,001 0.5% 有線語音 683 726 (5.9%) 其他有線服務 81 78 3.8% 外部服務收入 4,528 0.5% 分部間服務收入 6 7 (14.3%) 運營服務收入 81 78 3.8% 556 4,535 0.5% 無線 684 626 9.3% 有線 135 206 (34.5%) 外部/運營產品收入 819 832 (1.6%) 外部總收入 5,369 5,360 0.2% 總營業收入 5,375 5,360 0.2%367 0.1% 運營成本 (2,927) (2,961) 1.1% 調整後息税折舊攤銷前利潤 2,448 2,406 1.7% 調整後息税折舊攤銷前利潤率 45.5% 44.8% 0.7 點資本支出 975 1,052 7.3% 資本密集度 18.1% 19.6% 1.5 點補充財務信息——2024年第一季度第 6 頁

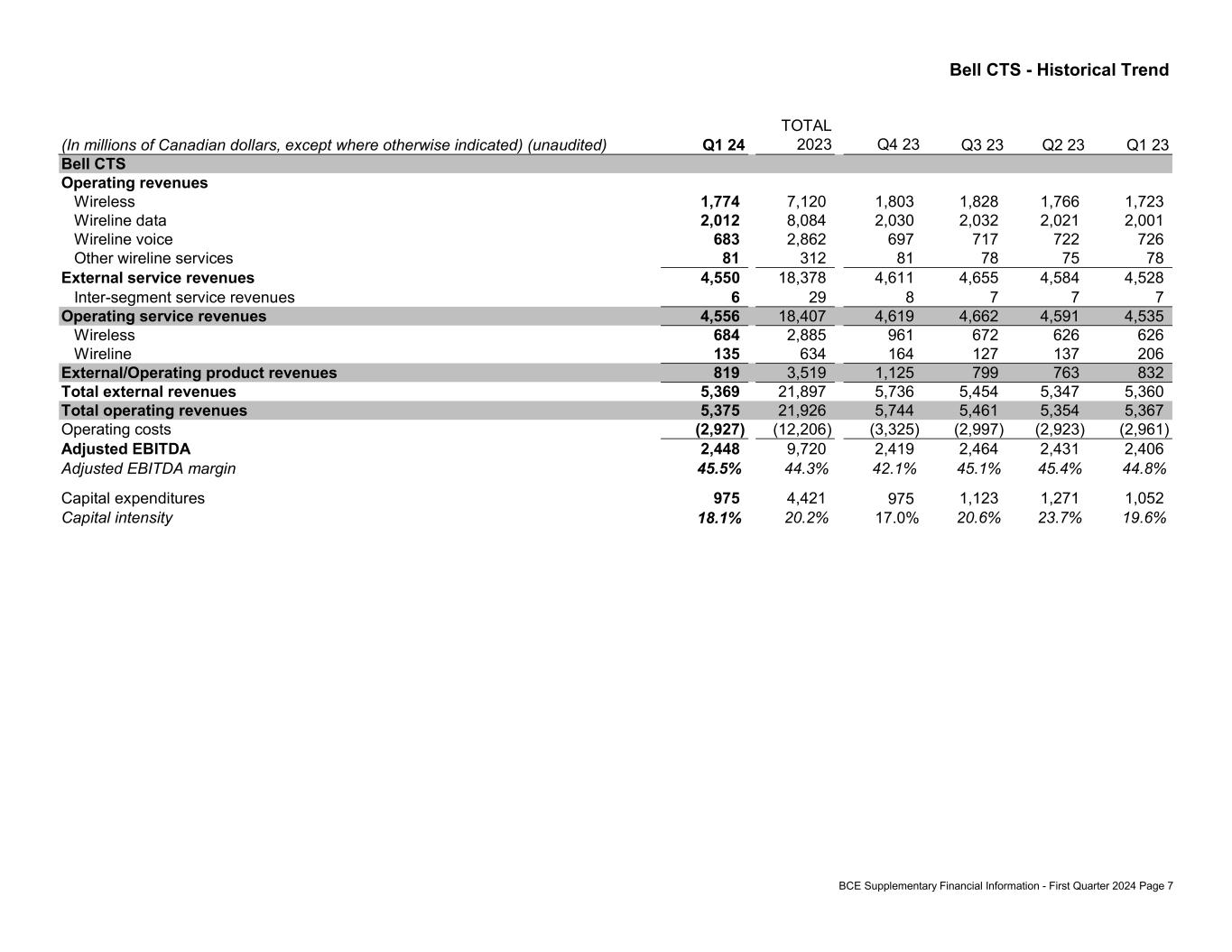

貝爾 CTS-歷史趨勢 2023 年第一季度 24 總計 23 第三季度 23 第二季度 23 年第一季度 23 貝爾 CTS 營業收入無線 1,774 7,120 1,803 1,828 1,766 1,723 有線數據 2,012 8,084 2,032 2,021 2,001 2,001 有線語音 683 2,862 697 717 722 726 其他有線服務收入 81 312 81 78 75 78 外部服務 4,550 18,378 4,611 4,655 4,584 4,528 分段間服務收入 6 29 8 7 7 7 7 運營服務收入 4,556 18,407 4,619 4,662 4,591 4,535 無線 684 2,885 961 961 626 626 626 有線電話 135 634 164 127 206 外部/運營產品收入 819 3,519 1,125 799763 832 外部總收入 5,369 21,897 5,736 5,454 5,347 5,360 總營業收入 5,375 21,926 5,461 5,354 5,367 運營成本 (2,927) (12,206) (3,325) (2,997) (2,923) (2,961) 調整後的息税折舊攤銷前利潤 2,448 9,720 2,464 2,431 2,406 調整後的息税折舊攤銷前利潤率 45.5% 44.3% 45.1% 45.4% 44.8% 資本支出 975 4,421 975 1,123 1,271 1,052 資本密集度 18.1% 20.0% 20.6% 23.7% 19.6%(以百萬加元計,除非另有説明)(未經審計)BCE 補充財務信息——2024 年第一季度第 7 頁

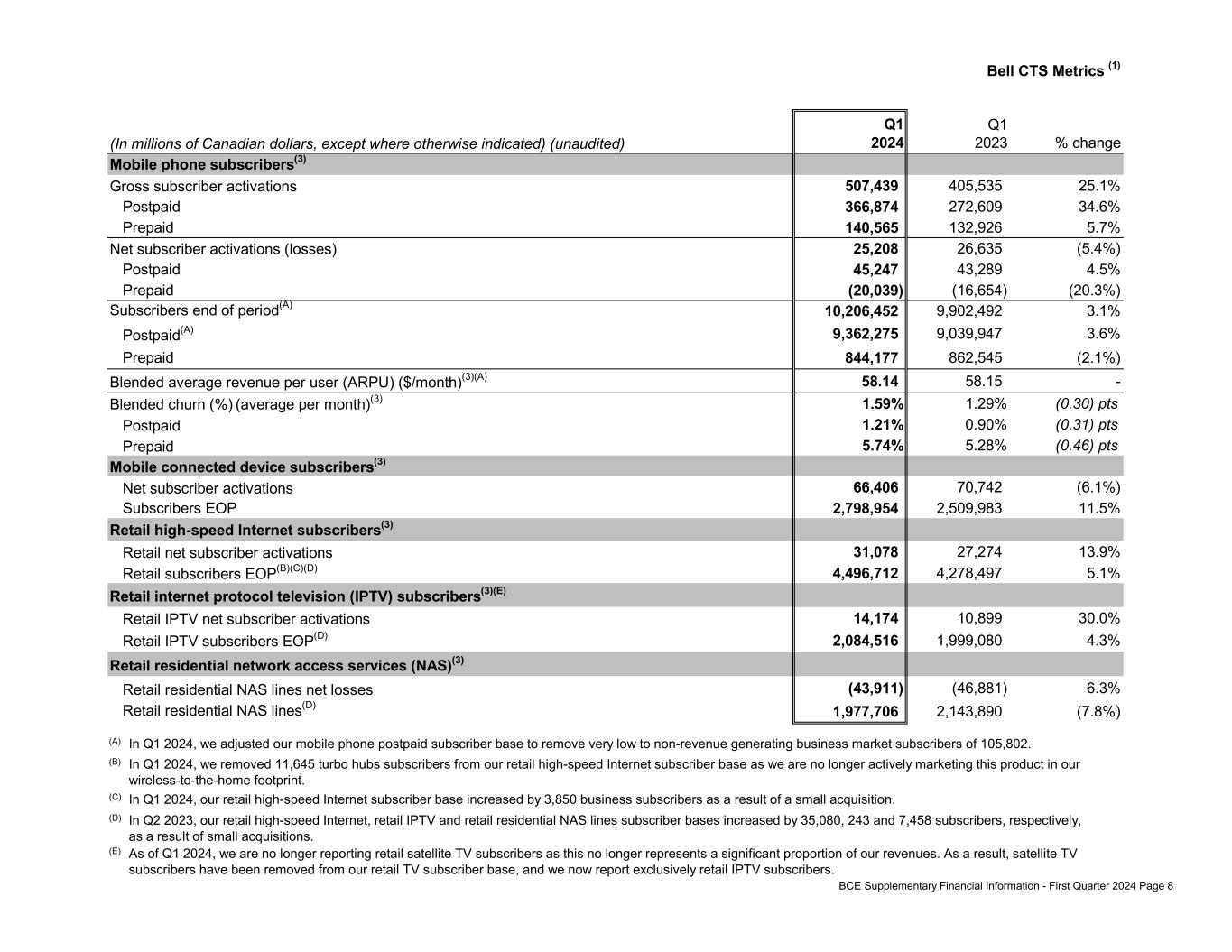

Bell CTS 指標 (1)(以百萬加元計,除非另有説明)(未經審計)2024 年第一季度第 1 季度移動電話用户總激活率 507,439 405,535 25.1% 後付費 366,874 272,609 34.6% 預付費 140,565 132,926 5.7% 淨用户激活量(虧損)25,208 26,635 (5.4%) 後付費 45,635 247 43,289 4.5% 預付費 (20,039) (16,654) (20.3%) 訂閲者期末 (A) 10,206,452 9,902,492 3.1% 後付費 (A) 9,362,275 9,039,947 3.6% 預付費 844,177 862,545 (2.1%) 混合平均每位用户收入 (ARPU) ($/月) (3) (A) 58.1458.15-混合流失率(%)(每月平均)(3)1.59% 1.29%(0.30)點後付費 1.21% 0.90%(0.31)pts 預付費 5.74% 5.28%(0.46)pts 移動連接設備用户(3)淨用户激活率 66,406 70,742(6.1%)訂閲者 EOP 2,798,954 2,509,983 11.5% 零售高速互聯網用户(3) 零售淨用户激活率 31,078 27,274 13.9% 零售用户 EOP (B) (C) (D) 4,496,712 4,278,497 5.1% 零售互聯網協議電視 (IPTV) 訂閲者 (3) (E) 零售IPTV淨用户激活率 14,174 10,899 30.0% 零售IPTV用户 EOP (D) 2,084,516 1,999,080 4.3% 零售住宅網絡接入服務 (NAS) (3) 零售住宅 NAS 線路淨虧損 (43,911) (46,881) 6.3% 零售住宅 NAS 線路 (D) 1,977,706 2,143,890 (7.8%) (A) (B) (C) (D) (E) 在 2024 年第一季度,我們將手機後付費用户羣調整為刪除了105,802名極低至無收入的商業市場訂閲者。2024 年第一季度,由於一項小規模收購,我們的零售高速互聯網用户羣增加了 3,850 名企業用户。在2023年第二季度,由於小規模收購,我們的零售高速互聯網、零售IPTV和零售住宅NAS線的用户羣分別增加了35,080人、243人和7,458人。2024 年第一季度,我們從零售高速互聯網用户羣中刪除了 11,645 個 Turbo Hub 訂閲者,因為我們不再積極在無線到户市場推廣該產品。截至2024年第一季度,我們不再報告零售衞星電視訂閲者,因為這已不再佔我們收入的很大一部分。結果,衞星電視訂閲者已從我們的零售電視用户羣中移除,我們現在只報告零售IPTV訂閲者。BCE 補充財務信息-2024 年第一季度第 8 頁

Bell CTS 指標——歷史趨勢 2023 年第 24 季度總計 2023 年第四季度 23 年第二季度 23 年第一季度 23 年手機用户總激活量 507,439 2,224,555 712,310 603,770 502,940 405,535 後付費 366,874 564,784 423,364 347,609 預付費 140,565 616,052 14052 7,526 180,406 155,194 132,926 淨訂户激活量(虧損)25,208 411,189 92,085 166,930 125,539 26,635 後付費 45,247 426,172 128,715 142,886 111,282 43,289 預付費 (20,039) (14,983) (36,630) 24,044 14,257 (16,654) 訂閲者期末 (A) 10,206,452 10,287,046 10,287,046 10,194,961 10,194,961 10,028,031 9,902,492 後付費 (A) 9,362,275 9,422,830 9,294,115 9,151,229 9,039,947 預付款 844,177 864,216 864,216 900,846 876,802 862,545 混合 ARPU(美元/月)(A) 58.14 59.08 58.71 60.28 59.16 58.15 混合 n(%)(每月平均值)1.59% 1.51% 2.03% 1.45% 1.27% 1.29% 後付費 1.21% 1.15% 1.10% 0.94% 0.90% 預付 5.74% 5.31% 5.15% 5.10% 4.68% 5.28% 移動連接設備用户淨活躍量 66,406 293,307 78,746 642 79,282 79,537 70,742 訂閲者 EOP 2,798,942 EOP 2,798,942 EOP 2,798,942 EOP 2,798,942 EOP 2,798,942 EOP 2,798,942 EOP 54 2,732,548 2,732,548 2,653,802 2,589,520 2,509,983 零售高速互聯網用户零售淨用户激活率 31,078 187,126 55,591 79,327 24,934 27,274 零售用户 EOP (B) (C) (D) 4,496,712 4,473,429 4,473,429 4,473,429 4,417,838 4,338,511 4,278,497 零售IPTV淨用户激活率 14,174 81,918 ,537 35,976 11,506 10,899 名零售IPTV用户 EOP (D) 2,084,516 2,070,342 2,070,342 2,046,805 2,010,829 1,999,080 零售住宅 NAS 零售住宅 NAS 線路淨虧損 (43,911) (176,612) (38,347) (41,776) (49,608) (49,608) (49,608) (49,608) (49,608) (49,608) (46,881) 零售住宅 NAS 線路 (D) 1,977,706 2,021,617 2,021,617 2,021,617 2,059,964 2,101,740 2,143,890 (A) (B) (C) (D) (E) 截至2024年第一季度,我們不再報告零售衞星電視用户,因為這已不再佔我們收入的很大比例。結果,衞星電視訂閲者已從我們的零售電視用户羣中移除,我們現在僅報告零售IPTV訂閲者。(除非另有説明,否則以百萬加元計)(未經審計)在2023年第二季度,由於小額收購,我們的零售高速互聯網、零售IPTV和零售住宅NAS線路的用户羣分別增加了35,080、243和7,458名用户。在2024年第一季度,我們調整了手機後付費用户羣,刪除了非常低至不產生收入的商業市場訂閲者105,802人。2024 年第一季度,由於一項小規模收購,我們的零售高速互聯網用户羣增加了 3,850 名企業用户。2024 年第一季度,我們從零售高速互聯網用户羣中刪除了 11,645 個 Turbo Hub 訂閲者,因為我們不再積極在無線到户市場推廣該產品。BCE 補充財務信息-2024 年第一季度第 9 頁

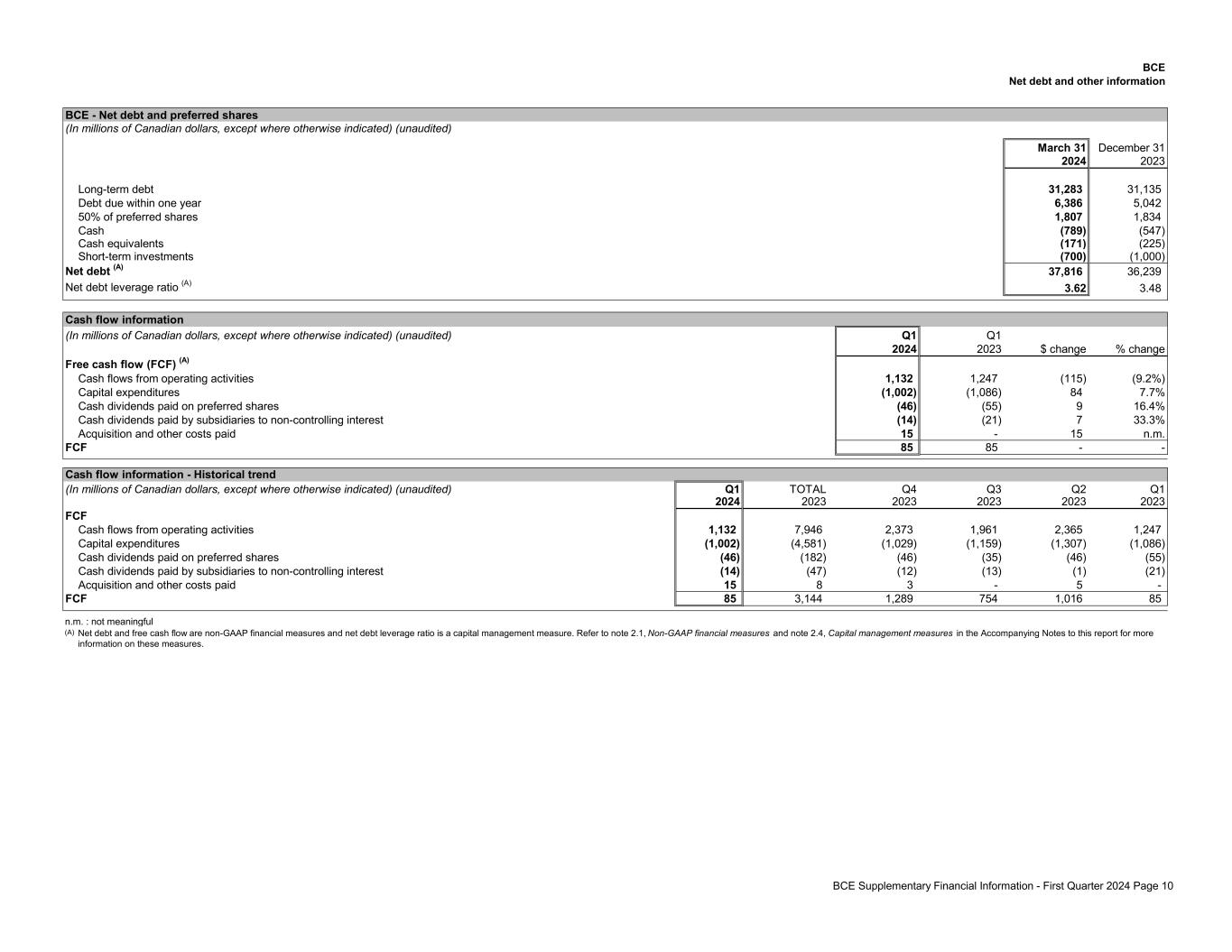

BCE 淨負債和其他信息 BCE-淨負債和優先股(除非另有説明,否則以百萬加元計)(未經審計)2023 年 3 月 31 日 31,135 長期債務 31,283 31,135 一年內到期的債務 6,386 5,042 50% 優先股 1,807 1,834 現金 (789) (547) 現金等價物 (171) (225) 短期投資 (700) (1,000) 債務 (A) 37,816 36,239 淨負債槓桿率 (A) 3.62 3.48 現金流信息(除非另有説明,否則以百萬加元計)(未經審計)2023 年第一季度美元變動百分比自由現金流 (FCF) (A) 來自經營活動的現金流 1,132 1,247 (115) (9.2%) 資本支出 (1,002) (1,086) 84 7.7% 優先股支付的現金分紅 (46) (55) 9 16.4% 子公司向非控股權益支付的現金分紅 (14) (21) 7 33.3% 收購和其他費用支付15-15年 FCF 85 85--現金流信息-歷史趨勢(以百萬加元計,除非另有説明)(未經審計)第一季度第四季度總計 2024 年第 2 季度第 1 季度 2023 2023 2023 2023 2023 2023 FCF 來自經營活動的現金流量 1,132 7,946 2,373 1,961 2,365 1,247 資本支出 (1,002) (4,581) (1,029) (1,159) (1,307) (1,086) 優先股的現金分紅 (46) (182) (46) (35) (46) (55) 子公司向非控股權益 (14) (47) (12) (13) (1) (21) 支付的收購和其他成本 15 8-5-FCF 85 3,144 1,289 754 1,016 85 n.m.:沒有意義(A)淨負債和自由現金流是非公認會計準則財務指標,淨負債槓桿率是資本管理指標。有關這些指標的更多信息,請參閲本報告附註中的附註2.1 “非公認會計準則財務指標” 和附註2.4 “資本管理指標”。BCE 補充財務信息-2024 年第一季度第 10 頁

BCE 3月31日12月31日合併財務狀況表(除非另有説明,否則以百萬加元計)(未經審計)2024 2023 年資產流動資產現金 789 547 現金等價物 171 225 短期投資 700 1,000 貿易和其他應收賬款 3,929 4,031 庫存 458 465 合同資產 435 443 合同成本 704 633 預付費用 385 230 其他流動資產 274 264 待售資產 55 60 總流動資產 55 60 900 7,898 非流動資產合同資產 272 292 合同費用 744 779 財產、廠房和設備30,357 30,352 無形資產 16,770 16,609 遞延所得税資產 121 96 對聯營企業和合資企業的投資 322 323 離職後福利資產 3,285 2,935 其他非流動資產 1,799 1,714 商譽 10,997 10,942 非流動資產總額 64,667 64,042 總資產 72,567 71,940 負債貿易應付賬款和其他負債 4,345 4,745 29 合同負債 817 811 應付利息 335 332 應付股息 938 910 流動納税負債 170 268 一年內到期的債務 6,386 5,042 待售負債 15 15 流動總額負債 13,006 12,107 非流動負債合約負債 277 277 長期債務 31,283 31,135 遞延所得税負債 4,981 4,869 離職後福利債務 1,227 1,278 其他非流動負債 1,421 1,717 非流動負債總額 39,189 39,276 總負債 52,195 51,383 股權益優先股 3,614 3,667 股普通股 20,859 859 貢獻盈餘 1,241 1,258 累計其他綜合收益(虧損)46 (42) 赤字 (5,711) (5,513) 歸屬於BCE股東的總權益20,049 20,229 非控股權益 323 328 總權益 20,372 20,557 負債和權益總額 72,567 71,940 已發行普通股數量(百萬)912.3 912.3 公元前 912.3 912.3 補充財務信息——2024 年第一季度第 11 頁

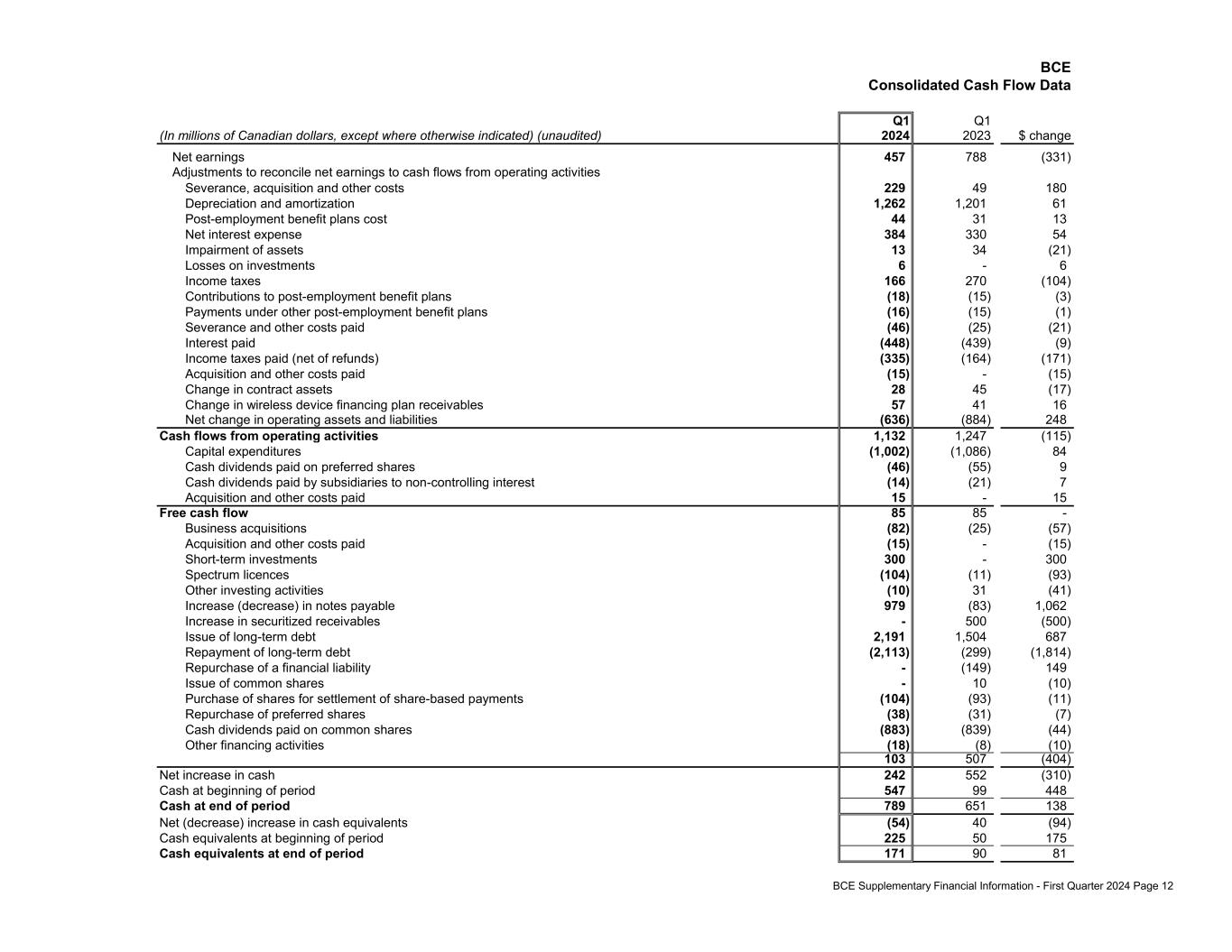

BCE 第一季度合併現金流數據(除非另有説明,否則以百萬加元計)(未經審計)2024 年美元變動淨收益 457 788 (331) 調整淨收益與經營活動現金流流流流匯合 229 49 180 折舊和攤銷 1,262 1,201 61 61 離職後福利計劃成本 44 31 13 淨利息支出 384 330 54 資產減值 13 34 (21) 虧損關於投資 6-6 所得税 166 270 (104) 離職後福利計劃的繳款 (18) (15) (3) 付款根據其他離職後福利計劃 (16) (15) (1) 支付的遣散費和其他費用 (46) (25) (21) 已付利息 (448) (439) (9) 已繳所得税(扣除退款後)(335) (164) (171) 已支付的收購和其他費用 (15)-(15) 合同資產變動 28 45 (17) 無線設備融資計劃應收賬款變動 57 41 16 運營淨變動資產與負債 (636) (884) 248 來自經營活動的現金流 1,132 1,247 (115) 資本支出 (1,002) (1,086) 84 優先股支付的現金分紅 (46) (55) 9 支付的現金分紅非控股權益的子公司 (14) (21) 7 已支付的收購和其他成本 15-15 自由現金流 85 85-企業收購 (82) (25) (57) 已支付的收購和其他費用 (15)-(15) 短期投資 300-300 頻譜許可證 (104) (11) (93) 其他投資活動 (10) 31 (41) 應付票據的增加 (減少) 979 (83) 1,062 證券化應收賬款增加 1,062-500 (500) 發行長期債務 2,191 1,504 687 償還長期債務 (2,113) (299) (1,814) 金融負債回購-(149) 149 發行普通股-10 (10) 購買股票以結算基於股份的付款 (104) (93) (11) 回購優先股 (38) (31) (7) 普通股的現金分紅 (883) (839) (44) 其他融資活動 (18) (8) (10) 103 507 (404) 現金淨增加 242 552 (310) 期初現金 547 99 448 期間 789 651 138 現金等價物的淨(減少)增加(54)40(94)期初現金等價物 225 50 175 期末現金等價物 171 90 81 BCE 補充財務信息——2024 年第一季度第 12 頁

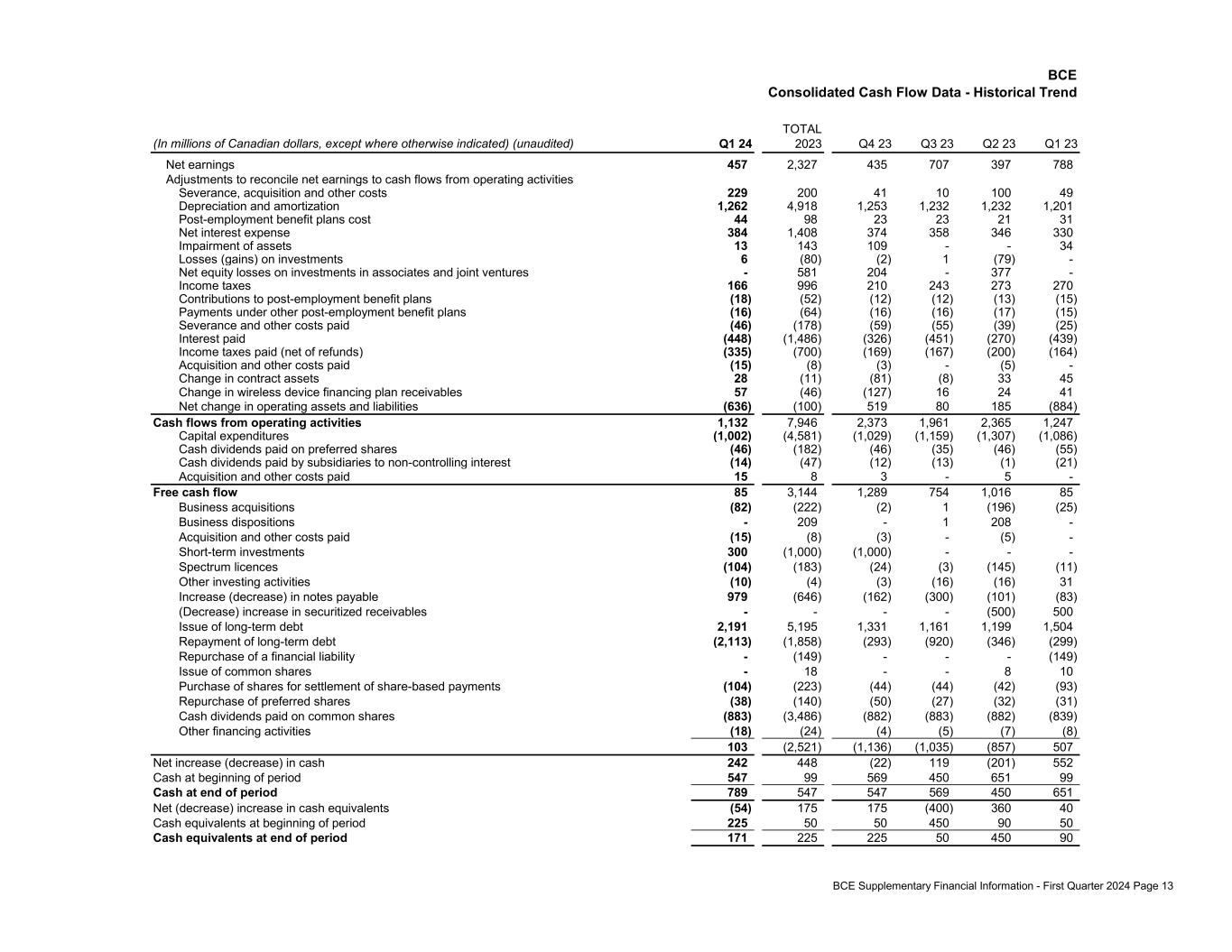

BCE 合併現金流數據——歷史趨勢(以百萬加元計,除非另有説明)(未經審計)2023 年第 1 季度第 4 季度總計 23 年第二季度 23 年第 2 季度第 23 季度第一季度淨收益 457 2,327 435 707 397 788 調整淨收益與經營活動現金流的遣散、收購和其他成本 229 200 41 10 100 49 折舊和攤銷 1,262 4,918 1,253 1,253 232 1,232 1,201 離職後福利計劃成本 44 98 23 23 21 31 淨利息支出 384 1,408 374 358 346 330 資產減值 13 143 109--34 虧損(收益)投資方面 6 (80) (2) 1 (79)-投資聯營企業和合資企業的淨股權虧損——581 204-377——所得税 166 996 210 243 273 273 270 離職後福利計劃的繳款 (18) (52) (12) (12) (13) (15) 其他離職後福利計劃下的付款 (16) (64) (16) (16) (17) (15) 遣散費和其他費用已付 (46) (178) (59) (55) (39) (25) 已付利息 (448) (1,486) (326) (451) (270) (439) 已繳所得税(扣除退款後)(335) (700) (169) (167) (167) (200) (164) (164) 已付的購置和其他費用 (15) (8) (3)-(5)-變動合同資產 28 (11) (81) (8) 33 45 無線設備融資計劃應收賬款的變化 57 (46) (127) 16 24 41 運營資產和負債淨變動 (636) (100) 519 80 185 (884) 經營活動產生的現金流 1,132 7,946 2,373 1,961 2,365 1,247 資本支出 (1,002) (4,581) (1,029) (1,159) (1,159) (1,159) (1,307) (1,086) 優先股的現金分紅 (46) (182) (46) (35) (46) (55) (55) 子公司向非控股權益支付的現金分紅 (14) (47) (12) (13) (1) (21) 支付的收購和其他成本 15 8 3-5-自由現金流 85 3,144 1,289 754 1,016 85 業務收購 (82) (222) (2) 1 (196) (25) 業務處置-209-1 208-已支付的收購和其他費用 (15) (8) (3)-(5)-(5)-短期投資 300 (1,000) (1,000)--頻譜許可證 (104) (183) (24) (3) (145) (11) 其他投資活動 (10) (4) (1) (1) (1) (1) (1) (1) 3) (16) (16) 31 應付票據的增加(減少)979 (646) (162) (300) (101) (83)(減少)證券化應收賬款的增加---(500) 500 發行長期債務 2,191 5,195 1,331 1,161 1,199 1,504 長期債務的償還 (2,113) (1,858) (293) (920) (346)(299) 回購金融負債-(149)---(149) 發行普通股-18--8 10 購買股票以結算股權支付 (104) (223) (44) (44) (42) (93) (93) 回購優先股 (38) (140) (50) (27) (32) (31) 普通股的現金分紅 (883) (3,486) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886) (886 2) (883) (882) (839) 其他融資活動 (18) (24) (4) (5) (7) (8) 103 (2,521) (1,136) (1,035) (857) 507 現金淨增加(減少)242 448 (22) 119 (201) 552 期初現金 547 99 569 450 651 99 期末現金 789 547 547 569 450 651現金等價物的淨增長(減少)(54)175 175(400)360 40 期初現金等價物 225 50 50 450 90 50 期末現金等價物 171 225 225 50 450 450 90 公元前補充財務信息——2024年第一季度第13頁

BCE補充財務信息—2024年第一季度第14頁附註(1)我們的業績分為兩個部分:貝爾通信與技術服務(Bell CTS)和貝爾媒體。在本報告中,我們、我們、我們的、BCE和公司(視具體情況而定)是指BCE Inc.或BCE Inc.、Bell Canada及其子公司、合資安排和關聯公司。根據具體情況,貝爾指加拿大貝爾公司,或加拿大貝爾及其子公司、合資安排和關聯公司的統稱。(2)非公認會計準則和其他財務指標BCE使用各種財務指標來評估其業務業績。其中某些指標是根據國際財務報告準則(IFRS或GAAP)計算的,而某些其他指標在GAAP下沒有標準化的含義。我們認為,我們的GAAP財務指標,加上調整後的非公認會計準則和其他財務指標,可以讓讀者更好地瞭解管理層如何評估BCE的業績。National Instrument 52-112《非公認會計準則和其他財務指標披露》(NI 52-112)規定了適用於以下特定財務指標的披露要求:非公認會計準則財務指標;非公認會計準則比率;分部指標總額;資本管理指標和補充財務指標。本節對NI 52-112所設想的特定財務指標進行了描述和分類,我們在本報告中使用這些指標來解釋我們的財務業績,但對於補充財務指標,如果補充財務指標的標籤描述不足,則在本報告中首次提及這些指標的解釋性不足。(2.1) 非公認會計準則財務指標非公認會計準則財務指標是一種用於描述我們歷史或預期未來財務指標的財務指標性能,財務狀況或現金流,就其構成而言,要麼不包括BCE合併主要財務報表中披露的最直接可比財務指標構成中包含的金額,要麼包括不包括在BCE合併主要財務報表中披露的最直接可比財務指標構成中的金額。我們認為,非公認會計準則財務指標反映了我們持續的經營業績,讓讀者瞭解管理層對我們業績的看法和分析。以下是我們在本報告中用來解釋業績的非公認會計準則財務指標的描述。本報告前面列出了與最直接可比的《國際財務報告準則》財務指標的合併對賬。調整後淨收益根據國際財務報告準則,調整後淨收益一詞沒有任何標準化含義。因此,它不太可能與其他發行人提出的類似指標相提並論。我們將調整後的淨收益定義為扣除遣散費、收購和其他成本之前歸屬於普通股股東的淨收益、用於經濟地對衝股票結算的基於股票的薪酬計劃的衍生品的淨市值虧損(收益)、投資的淨股權虧損(收益)

BCE補充財務信息—2024年第一季度第15頁關聯公司和合資企業,投資淨虧損(收益),提前債務贖回成本,資產減值和已終止業務,扣除税款和NCI。我們使用調整後的淨收益,我們認為某些投資者和分析師使用這一衡量標準來評估我們的業務表現,其中不包括遣散費、收購和其他成本的影響;用於經濟對衝股票結算的股票薪酬計劃的衍生品的按市值計價的淨虧損(收益);聯營公司和合資企業投資的淨股權虧損(收益);投資淨虧損(收益);提前債務贖回成本;資產減值和已終止業務淨額,税收和 NCI。我們之所以排除這些項目,是因為它們會影響我們財務業績的可比性,並可能扭曲對業務績效趨勢的分析。排除這些項目並不意味着它們是非經常性的。最直接可比的國際財務報告準則財務指標是歸屬於普通股股東的淨收益。有關歸屬於普通股股東的淨收益與調整後合併淨收益的對賬情況,請參閲本報告第2和3頁。自由現金流根據國際財務報告準則,自由現金流一詞沒有任何標準化含義。因此,它不太可能與其他發行人提出的類似指標相提並論。我們將自由現金流定義為來自經營活動的現金流,不包括來自已終止業務、收購和其他已支付成本(包括重大訴訟費用)和自願養老金資金的現金,減去資本支出、優先股股息和子公司支付給NCI的股息。我們將已終止業務、收購和其他已支付成本以及自願養老基金中的現金排除在外,因為它們會影響我們財務業績的可比性,並可能扭曲對業務業績趨勢的分析。排除這些項目並不意味着它們是非經常性的。我們認為自由現金流是衡量我們業務財務實力和業績的重要指標。自由現金流顯示有多少現金可用於支付普通股股息、償還債務和對我們公司進行再投資。我們認為,某些投資者和分析師使用自由現金流對企業及其標的資產進行估值,並評估我們業務的財務實力和業績。最直接可比的《國際財務報告準則》財務指標是經營活動產生的現金流。有關經營活動現金流與自由現金流的合併對賬情況,請參閲本報告第10、12和13頁。淨負債根據國際財務報告準則,淨負債一詞沒有任何標準化含義。因此,它不太可能與其他發行人提出的類似指標相提並論。我們將淨負債定義為一年內到期的債務加上長期債務和50%的優先股,減去現金、現金等價物和短期投資,如BCE合併財務狀況表所示。我們將50%的已發行優先股計入淨負債,因為這與某些信用評級機構的待遇一致。我們認為淨負債是衡量公司財務槓桿率的重要指標,因為它代表可用現金、現金等價物和短期投資未涵蓋的債務金額。我們認為,某些投資者和分析師使用淨負債來確定公司的財務槓桿率。淨負債是使用財務狀況表中的幾種資產和負債類別計算的。最直接可比的《國際財務報告準則》財務指標是長期債務。有關長期債務與淨負債的合併對賬情況,請參閲本報告第10頁。

BCE補充財務信息—2024年第一季度第16(2.2)頁非公認會計準則比率非公認會計準則比率是以比率、分數、百分比或類似表示形式披露的財務指標,其組成部分是非公認會計準則財務指標。調整後每股收益根據國際財務報告準則,調整後每股收益一詞沒有任何標準化含義。因此,它不太可能與其他發行人提出的類似指標相提並論。我們將調整後的每股收益定義為調整後的每股BCE普通股淨收益。調整後的淨收益是非公認會計準則財務指標。有關調整後淨收益的更多詳情,請參閲上述附註2.1——非公認會計準則財務指標。我們使用調整後的每股收益,我們認為某些投資者和分析師使用這一衡量標準來評估我們的業務業績,但不考慮遣散費、收購和其他成本的影響、用於經濟對衝股票結算的基於股票的薪酬計劃的衍生品的按市值計價的淨虧損(收益)、聯營公司和合資企業投資的淨股權虧損(收益)、投資淨虧損(收益)、早期債務贖回成本、資產減值和已終止業務淨額,税收和 NCI。我們之所以排除這些項目,是因為它們會影響我們財務業績的可比性,並可能扭曲對業務績效趨勢的分析。排除這些項目並不意味着它們是非經常性的。(2.3) 分部總計量衡量指標是指小計或總計2個或更多可申報分部的財務指標,在BCE合併主要財務報表附註中披露。調整後的息税折舊攤銷前利潤我們將調整後的息税折舊攤銷前利潤定義為營業收入減去運營成本,如BCE合併損益表所示。

BCE補充財務信息—2024年第一季度第17頁最直接可比的國際財務報告準則財務指標是淨收益。下表提供了淨收益與調整後息税折舊攤銷前利潤的合併對賬情況。2024 年第一季度總計 2023 年第四季度第三季度 2023 年第一季度淨收益 457 2,327 435 707 397 788 遣散費、收購和其他成本 229 200 41 10 100 49 折舊 946 3,745 954 937 936 918 攤銷 316 1,173 299 295 296 283 財務成本利息支出 416 1,475 399 373 359 344 離職後福利計劃的淨回報率 (16) (108) (27) (27) (27) (27) 資產減值 13 143 109--34 其他支出(收益)38 466 147 129 311 (121) 所得税 166 996 210 243 273 273 270 調整後息税折舊攤銷前利潤 2,567 2,667 2,645 2,538 (2.4) 資本管理措施資本管理措施是一種財務指標,旨在使讀者能夠評估我們的資本管理目標、政策和流程,並在BCE合併財務報表附註中披露。用於編制財務報表的財務報告框架要求披露信息,以幫助讀者評估公司的資本管理目標、政策和流程,如《國際財務報告準則》在IAS 1——財務報表的列報中所述。BCE有自己的資本和流動性管理方法,國際財務報告準則沒有規定任何特定的計算方法。淨負債槓桿率淨負債槓桿率表示淨負債除以調整後的息税折舊攤銷前利潤。計算淨負債槓桿率時使用的淨負債是非公認會計準則財務指標。有關淨負債的更多詳情,請參閲上文附註2.1,非公認會計準則財務指標。為了計算我們的淨負債槓桿比率,調整後的息税折舊攤銷前利潤為十二個月的追蹤調整後息税折舊攤銷前利潤。我們使用並認為某些投資者和分析師使用淨負債槓桿率作為財務槓桿率的衡量標準。(2.5)補充財務指標是一種未在BCE合併財務報表中報告的財務指標,旨在或打算定期報告以代表歷史或預期的未來財務業績、財務狀況或現金流。如果補充金融措施的標籤描述不夠充分,將在本報告中首次提及這些措施的地方對這些措施進行解釋。

BCE補充財務信息—2024年第一季度第18(3)頁關鍵績效指標(KPI)除了前面描述的非公認會計準則財務指標和其他財務指標外,我們還使用以下關鍵績效指標來衡量我們的戰略當務之急的成功。這些關鍵績效指標不是會計指標,可能無法與其他發行人提出的類似指標進行比較。調整後的息税折舊攤銷前利潤率定義為調整後的息税折舊攤銷前利潤除以營業收入。資本密集度定義為資本支出除以營業收入。手機混合ARPU定義為Bell CTS無線外部服務收入除以指定時期內的平均移動電話用户羣,以每月美元單位表示。移動電話流失率是現有移動電話用户取消服務的速度。這是衡量我們留住客户能力的指標。移動電話流失率的計算方法是將給定時期內的移動電話停用次數除以指定時期內基數中的平均移動電話用户數,並以每月百分比表示。移動電話用户單元由有效服務計劃中的經常性創收便攜式設備(例如智能手機和功能手機)組成,該設備可以訪問我們的無線網絡幷包括語音、短信和/或數據連接。我們報告的手機用户數量分為兩類:後付費和預付費。預付費移動電話用户在訂户的預付餘額到期後的90天內被視為活躍。移動聯網設備用户單元由有效服務計劃中的經常性創收便攜式設備(例如平板電腦、可穿戴設備、移動互聯網設備和物聯網)組成,該設備可以訪問我們的無線網絡,用於有限或沒有蜂窩語音功能。有線用户單元 (1) 由一個活躍的創收單位組成,可以訪問我們的服務,包括零售互聯網、IPTV和/或住宅NAS。當服務已在客户所在地安裝並投入運行並建立計費關係時,我們的訂户羣中就會包括訂閲者。零售互聯網和IPTV訂閲者可以獲得獨立服務,主要由住宅單元或營業地點代表。零售住宅 NAS 用户基於線路數,由唯一的電話號碼 (1) 表示。截至2024年第一季度,我們不再報告零售衞星電視訂閲者,因為這不再代表了的很大一部分我們的收入。結果,衞星電視訂閲者已從我們的零售電視用户羣中移除,我們現在僅報告零售IPTV訂閲者。