附件10.1

執行版本

信貸協議第8號修正案

本信貸協議第8號修正案,日期為2024年4月16日(本《修正案》),由租車中介控股有限公司、特拉華州有限責任公司(“控股”)、赫茲公司、特拉華州一家公司(“母借款人”)、 附屬借款人(定義見下文提及的信貸協議)、(連同母借款人、“借款人”)、 本合同的其他擔保方、本合同的循環貸款方和巴克萊銀行作為行政代理(以該身份, 管理代理)。

W I T N e S S e h:

鑑於,借款人、控股公司和行政代理是當事一方,中間別名對於日期為2021年6月30日的特定信貸協議(日期為2021年8月3日的信貸協議特定修正案1,日期為2021年11月23日的信貸協議特定修正案2,日期為2022年3月31日的信貸協議特定修正案3,日期為2022年5月13日的信貸協議特定修正案4,日期為2022年6月23日的信貸協議特定修正案5,信貸協議特定修正案6,日期為2023年5月3日的信貸協議第7號修正案,日期為2023年11月17日,並經進一步修訂、重述、修訂和重述,或在但不包括第八修正案生效日期(定義如下)之前不時修改或補充的《信貸協議》;經本修正案修訂的信貸協議,“經修訂的信貸協議”; 此處使用但未予定義的大寫術語具有經修訂的信貸協議中所述的含義);

鑑於, (I)母借款人已要求循環貸款人修訂本信貸協議附件A所載的信貸協議,以及(Ii)根據信貸協議第11.1(A)節的規定,組成所需循環貸款人的循環貸款人(如信貸協議中所界定的)已同意按本協議所載條款並在符合條件的情況下修訂信貸協議 。

因此,現在,考慮到本協議所載的前提和協議、條款和契諾,本協議各方同意如下:

第1節。 [已保留]

第2節。信貸協議的 修正案

在滿足(或放棄)以下第3節中規定的條件(自第八修正案生效日期起生效)(定義如下)後,現對信貸協議進行修改,以刪除受損文本(與以下示例相同:有問題的

文本),並添加雙下劃線文本(文本以與以下示例相同的方式表示:雙下劃線

文本),如本合同附件A所示經修訂的信貸協議的更改頁所述。

1

第3節。 條件先例

本修正案將於下列每個先決條件均已滿足或適當放棄的日期(“第八修正案生效日期”)起生效:

3.1 簽署了 協議。行政代理應已收到由Holdings、每名借款人、其他擔保人、行政代理和構成所需循環貸款人(定義見信貸協議)的循環貸款人正式簽署的本修正案。

3.2 聲明 和擔保。以下第4節中包含的每項陳述和保證均應真實無誤。

3.3. 費用 和費用。母借款人應(I)向行政代理支付(I)本協議各循環貸款人的賬户中相當於該循環貸款人在第八修正案生效日期的循環承諾額的0.25%的同意費, (Ii)Weil,Gotshal&Manges LLP作為行政代理和循環貸款人的法律顧問的合理和有據可查的費用和開支,金額為第八修正案生效日期之前開具的發票,以及(Iii)下文第5.2節要求支付的費用和開支。

第4節。 陳述和保證

母借款人代表其本人和每一貸款方,特此向行政代理和循環貸款人作出如下聲明和擔保:

4.1 將貸款文件中的陳述和擔保納入其中。任何貸款方根據信貸協議或其所屬的任何其他貸款文件(或其任何修訂、修改或補充文件)作出的每項陳述和保證,以及任何貸款方根據信貸協議或任何其他貸款文件在任何時間提供的任何證書中包含的每項陳述和保證。在第八修正案生效日期(除非任何該等陳述或保證聲明僅與較早的日期有關 )在所有重要方面均屬真實及正確(但已就重要性或重大不利影響作出限定的任何陳述或保證在所有方面均屬真實及正確)(除非任何該等陳述或保證在該較早的 日期已就重要性或重大不利影響作出限定的陳述或保證在所有方面均屬真實及正確)。

4.2. 沒有違約 。在本修正案生效之時及之後,不應發生任何違約或違約事件 且仍在繼續。

第5節。 雜項

5.1 對貸款文件的引用和影響。

(A) 作為第八修正案生效日期的 ,信貸協議中的每一處都提到“本協議,” “如下所示,” “以下是,” “此處,“或類似含義的詞語,以及其他貸款文件中的每一處提及信貸協議(包括但不限於以下詞語)在此基礎上”, “其中”, “在這裏面“和類似含義的詞語),應指並參照經本修正案修訂的信用證協議。

(B) ,除明確修訂或放棄的條款和條款外,信貸協議和所有其他貸款文件的所有條款和規定現已生效,並將繼續有效,並在此予以批准和確認。

(C) 除本修正案明確規定外,本修正案的執行、交付和效力不構成對行政代理、任何貸款人或任何簽發貸款人在信貸協議或任何貸款文件下的任何權利、權力或補救措施的放棄,或構成對信貸協議或任何貸款文件(經修訂)的任何其他條款的放棄或修訂,但此處明確規定的情況和範圍除外。

5.2 成本 和費用。借款人同意按照《信貸協議》第11.5節的規定,向行政代理償還與本修正案(以及與本修正案相關交付的其他貸款文件)相關的合理且有據可查的成本和開支。

5.3. 副本。 本修正案可在任何數量的副本中執行,每個副本應被視為正本,當所有副本合併在一起時,應構成一個協議。通過傳真傳輸或電子傳輸(例如,“pdf”或“tif”)交付本修正案簽名頁的已簽署副本應與交付手動簽署的本修正案副本一樣有效。在本修正案中或與本修正案或與本修正案相關的任何文件中或與之相關的詞語“執行”、“執行”、“簽署”、“簽字”、 以及類似的詞語,應被視為包括電子簽名、在我們批准的電子平臺上以電子方式匹配轉讓條款和合同形式,或以電子形式保存記錄,每一項應與手動簽署或使用紙質記錄系統具有相同的法律效力、有效性或可執行性,視情況而定。在 任何適用法律規定的範圍內,包括《全球和國家商務聯邦電子簽名法》、《紐約州電子簽名和記錄法》,或基於《統一電子交易法》的任何其他類似的州法律。

5.4 管轄 法律。本修正案及雙方在本修正案下的權利和義務應受紐約州法律管轄,並根據紐約州法律進行解釋和解釋,但不影響其原則或衝突法規則 ,前提是這些原則或規則不是法規強制適用的,並且將要求或允許適用另一司法管轄區的法律 。

5.5 貸款 文檔和集成。本修訂應構成一份貸款文件,與其他貸款文件一起,代表本修訂的每一方借款方和行政代理就本修訂標的的完整協議, 本修訂的任何一方或本修訂的行政代理對本修訂標的不作任何承諾、承諾、陳述或擔保,本修訂未在本修訂或其他貸款文件中明確闡述或提及。

5.6. 重申。 每個借款人和每個其他借款方特此(A)重申其在信貸協議及其所屬的其他貸款文件項下的義務, 在每種情況下均經本修正案修訂,(B)重申其根據貸款文件授予行政代理(為擔保當事人的利益)授予的抵押品的所有留置權,以及(C)確認 並同意貸款文件中包含的貸款方授予擔保權益和擔保如下:並在本修正案生效後繼續保持十足效力和效力。

5.7 標題。 本修正案中包含的章節標題僅供參考,不應構成本修正案的一部分 用於任何其他目的。

5.8 無 更新。本協議雙方承認並同意,本修正案的條款不構成更新,而是對先前存在的債務和相關協議的條款的修訂,修訂後的信貸協議證明瞭這一點。

3

5.9. 放棄陪審團審判。本合同各方在此不可撤銷且無條件地放棄在與本修正案或任何其他貸款文件及其中的任何反索賠有關的任何法律訴訟或程序中由陪審團進行審判。

[簽名 頁如下]

自上述日期起,本修正案由雙方正式授權的官員和成員執行,特此證明。

| Car Intermediate Holdings,LLC,AS Holdings | ||

| 發信人: | /S/馬克·E·約翰遜 | |

| 姓名: | 馬克·E·約翰遜 | |

| 標題: | 總裁副祕書長兼司庫 | |

| 赫茲公司作為母公司借款人 | ||

| 發信人: | /S/馬克·E·約翰遜 | |

| 姓名: | 馬克·E·約翰遜 | |

| 標題: | 高級 副總裁兼財務主管 | |

| 美元CLARIA CAR,Inc. | ||

| 美元3RIFTY汽車集團有限公司 | ||

| DTG Operations,Inc. | ||

| DTG Supply,LLC | ||

| Firefly CLARA CAR LLC | ||

| 赫茲汽車銷售有限責任公司 | ||

| 赫茲全球服務公司赫茲教育公司 | ||

| 赫茲國家運輸公司 | ||

| 赫茲系統公司 | ||

| 赫茲技術有限公司 | ||

| 赫茲運輸公司 | ||

| 斯馬特車輛租賃公司 | ||

| 租賃汽車集團有限責任公司 | ||

| 第三汽車銷售公司 | ||

| 節儉租車系統有限責任公司 | ||

| 節儉有限責任公司 | ||

| TRAC亞洲太平洋公司作為擔保人 | ||

| 發信人: | /S/馬克·E·約翰遜 | |

| 姓名: | Mark E.約翰遜 | |

| 標題: | 總裁副祕書長兼司庫 | |

[赫茲第8號修正案簽署頁]

| 赫茲 FHIV # 1,LLC | ||

| 赫茲 FHIV # 2,LLC | ||

| 赫茲 FHIV # 3,LLC | ||

| 赫茲 FHIV # 4,LLC | ||

| 赫茲 FHIV # 5,LLC | ||

| 赫茲 FHIV # 6,LLC | ||

| 赫茲 FHIV # 7,LLC | ||

| 赫茲 FHIV # 8,LLC | ||

| 赫茲 FHIV # 9,LLC | ||

| 赫茲 FH#10,LLC | ||

| 赫茲 FHIV # 11,LLC | ||

| 赫茲 FH#12,LLC | ||

| 赫茲 FH#13,LLC | ||

| 赫茲 FH#14,LLC | ||

| 赫茲 FH#15,LLC | ||

| 赫茲 FH#16,LLC | ||

| 赫茲 Mobility Holdings,Llc作為擔保人 | ||

| 發信人: | /s/馬修·C.波塔利沃 | |

| 姓名: | 馬修·C波塔利沃 | |

| 標題: | 總裁副書記和書記 | |

[赫茲第8號修正案簽署頁]

| 巴克萊銀行有限公司,擔任行政人員 代理人和旋轉按鈕 | ||

| 發信人: | /s/Charlene Saldanha | |

| 姓名: | 夏琳·薩爾達尼亞 | |

| 標題: | 美國副總統 | |

[赫茲第8號修正案簽署頁]

| 美國銀行,北美,作為一個 旋轉按鈕 | ||

| 發信人: | /s/Brian Lukehart | |

| 姓名: | 布萊恩·盧克哈特 | |

| 標題: | 經營董事 | |

[赫茲第8號修正案簽署頁]

| 蒙特利爾銀行,作為一家旋轉銀行 貸款人 | ||

| 發信人: | /s/ Thomas 哈澤諾爾 | |

| 姓名: | 託馬斯·哈森納爾 | |

| 標題: | 經營董事 | |

[ 赫茲修正案第8號的簽名頁]

| 法國巴黎銀行,作為一家旋轉銀行 | |||

| 發信人: | /s/ 詹姆斯·古道爾 | ||

| 姓名: | 詹姆斯 古道爾 | ||

| 標題: | 管理 主任 | ||

| 發信人: | /s/ Stefano Locatelli | ||

| 姓名: | 斯特凡諾·洛卡特利 | ||

| 標題: | 董事 | ||

赫茲修正案第8號的簽名頁

| 加拿大帝國商業銀行紐約分行,作為一家循環機構 | |||

| 發信人: | /發稿S/Farhad Merali | ||

| 姓名: | 法哈德·梅拉利 | ||

| 標題: | 董事總經理及授權簽字人 | ||

[ 赫茲修正案第8號的簽名頁]

| 花旗銀行,北美,作為一個旋轉按鈕 | |||

| 發信人: | Jyothi Narayanan | ||

| 姓名: | 喬蒂·納拉亞南 | ||

| 標題: | 授權簽字人 | ||

[ 赫茲修正案第8號的簽名頁]

| 公民銀行,NA作為一個旋轉按鈕 | |||

| 發信人: | 安吉拉·賴利(Angela Reilly) | ||

| 姓名: | 安吉拉·賴利 | ||

| 標題: | 高級副總裁 | ||

[ 赫茲修正案第8號的簽名頁]

| 法國農業信貸公司和投資銀行,作為一家循環機構 | |||

| 發信人: | /S/賈羅德·卡普蘭 | ||

| 姓名: | 賈羅德·卡普蘭 | ||

| 標題: | 經營董事 | ||

| 發信人: | /S/阿明·伊薩 | ||

| 姓名: | 阿明·伊薩 | ||

| 標題: | 董事 | ||

[ 赫茲修正案第8號的簽名頁]

| 德國銀行紐約分行,作為 | ||

| 旋轉按鈕和旋轉發行按鈕 | ||

| 發信人: | /s/朱明坤 | |

| 姓名: | 朱明基 | |

| 標題: | 董事 | |

| 發信人: | /s/ Allson Lugo | |

| 姓名: | 奧爾森·盧戈 | |

| 標題: | 美國副總統 |

赫茲修正案第8號的簽名頁

| 高盛銀行美國,作為一個旋轉的國家 | |||

| 發信人: | /S/普里揚庫什·戈斯瓦米 | ||

| 姓名: | 普里揚庫什·戈斯瓦米 | ||

| 標題: | 授權簽字人 | ||

[ 赫茲修正案第8號的簽名頁]

| 摩根大通大通銀行,NA,作為一個旋轉按鈕 | |||

| 發信人: | /s/ Robert P·凱拉斯 | ||

| 姓名: | 羅伯特·P·凱拉斯 | ||

| 標題: | 高管董事 | ||

[ 赫茲修正案第8號的簽名頁]

| 勞埃德銀行企業市場有限公司,作為一家旋轉機構 | |||

| 發信人: | /S/卡瑪拉·巴斯迪奧 | ||

| 姓名: | 卡馬拉·巴斯迪奧 | ||

| 標題: | 美國副總統 | ||

| 發信人: | /s/ Catherine Lim | ||

| 姓名: | Catherine Lim | ||

| 標題: | 總裁助理 | ||

[ 赫茲修正案第8號的簽名頁]

| 瑞穗銀行有限公司作為一個旋轉按鈕 | |||

| 發信人: | /s/唐娜·迪馬吉斯特里斯 | ||

| 姓名: | 唐娜·迪馬吉斯特里斯 | ||

| 標題: | 高管董事 | ||

[ 赫茲修正案第8號的簽名頁]

| 摩根斯坦利銀行,NA,作為一個旋轉按鈕 | |||

| 發信人: | /s/ Jack 庫恩斯 | ||

| 姓名: | 傑克·庫恩斯 | ||

| 標題: | 授權簽字人 | ||

[ 赫茲修正案第8號的簽名頁]

| 國民威斯敏斯特銀行有限公司,作為一家旋轉機構 | |||

| 發信人: | /s/ Rosie 吉爾 | ||

| 姓名: | 羅西·吉爾 | ||

| 標題: | 董事總經理、國際報道主管 | ||

[ 赫茲修正案第8號的簽名頁]

| Natixis,紐約分行,作為一家旋轉機構 | |||

| 發信人: | /s/卡拉 灰色 | ||

| 姓名: | 卡拉·格雷 | ||

| 標題: | 董事 | ||

| 發信人: | /s/馬蒂厄 德洛夫爾 | ||

| 姓名: | 馬蒂厄·德洛爾 | ||

| 標題: | 董事 | ||

[ 赫茲修正案第8號的簽名頁]

| 地區銀行,作為一個旋轉的機構 | |||

| 發信人: | /s/ Tyler 謝爾曼 | ||

| 姓名: | 泰勒·謝爾曼 | ||

| 標題: | 美國副總統 | ||

[ 赫茲修正案第8號的簽名頁]

| 加拿大皇家銀行,作為一家循環銀行 | |||

| 發信人: | /s/ Scott 傘 | ||

| 姓名: | 斯科特·烏姆斯 | ||

| 標題: | 授權簽字人 | ||

[ 赫茲修正案第8號的簽名頁]

| 信託銀行,作為一個旋轉的銀行 | |||

| 發信人: | /s/ Steve Curran | ||

| 姓名: | 史蒂夫·柯蘭 | ||

| 標題: | 董事 | ||

[ 赫茲修正案第8號的簽名頁]

附件A

(請參閲附件。)。

附件A - 信用協議第8號修正案

信貸協議

其中

赫茲公司,

子公司借款人 特此, 作為借款人,

幾名貸款人和

發放貸款人

本協議各方不時

和

巴克萊銀行,

作為行政代理和附屬代理

日期截至2021年6月30日

巴克雷銀行有限公司、BMO資本市場公司、

法國巴黎證券公司,博發證券公司,公民銀行,NA,CRÉdit AGRICOLE企業和投資銀行,

德意志銀行證券公司,高盛銀行美國、摩根大通銀行、北美、瑞穗銀行股份有限公司摩根·斯坦利高級基金公司,

NATIXIS、紐約分行、RBC資本市場1和信託

機構,公司,

作為聯合首席安排人和聯合簿記管理人,

和

博發證券公司,CIBC世界市場

公司,花旗銀行,NA,勞埃德銀行企業市場有限公司、NATWEST市場有限公司和地區資本市場,地區銀行部門

擔任高級聯席經理

1RBC Capital Markets是加拿大皇家銀行及其附屬機構資本市場活動的品牌名稱。

目錄表

頁面

| 部分 1. | 定義 | 8 |

| 1.1 | 定義的術語 | 8 |

| 1.2 | 其他定義條文 | 100 |

| 1.3 | 借款人代表的任命 | 104 |

| 1.4 | 確認並同意受影響金融機構的紓困 | 104 |

| 1.5 | 利率 | 105 |

| 1.6 | 無現金展期 | 105 |

| 1.7 | 籃子的計算 | 105 |

| 第二節。 | 承諾額和承付款條款 | 106 |

| 2.1 | 貸款 | 106 |

| 2.2 | 已保留 | 108 |

| 2.3 | 已保留 | 108 |

| 2.4 | 備註 | 108 |

| 2.5 | 已保留 | 109 |

| 2.6 | 借款程序 | 110 |

| 2.7 | 搖擺線承諾 | 112 |

| 2.8 | 貸款記錄 | 114 |

| 2.9 | 增量設施 | 115 |

| 2.10 | 延期修正案 | 118 |

| 2.11 | 指定再融資設施 | 122 |

| 2.12 | 經批准的債務交換 | 125 |

| 第三節。 | 信用證 | 126 |

| 3.1 | 信用證 | 126 |

| 3.2 | 信用證簽發程序 | 129 |

| 3.3 | 費用、佣金和其他費用 | 130 |

| 3.4 | 循環信用證參與者的收購 循環信用證中的循環信用證發票 | 130 |

| 3.5 | 借款人償還 | 132 |

| 3.6 | 絕對債務 | 133 |

| 3.7 | 信用證付款 | 133 |

| 3.8 | 信貸協議控制 | 134 |

| 3.9 | 額外發行貸方 | 134 |

| 3.10 | 賠款 | 134 |

| 3.11 | 定期貸款抵押品賬户 | 134 |

| 第四節。 | 適用於貸款和信件的一般條款 信用 | 136 |

| 4.1 | 利率和付款日期 | 136 |

| 4.2 | 轉換和繼續選項 | 137 |

| 4.3 | 最低限額;最大限額 | 138 |

| 4.4 | 可選的和強制的預付款 | 139 |

i

| 4.5 | 承諾費用;行政 代理費 | 153 |

| 4.6 | 利息及費用的計算 | 154 |

| 4.7 | 無法確定利率 | 155 |

| 4.8 | 按比例計算的待遇和付款 | 158 |

| 4.9 | 非法性 | 159 |

| 4.10 | 法律的要求 | 160 |

| 4.11 | 税費 | 162 |

| 4.12 | 賠款 | 167 |

| 4.13 | 與額外支付相關的某些規則 量 | 168 |

| 4.14 | 違約貸款人 | 170 |

| 第五節。 | 陳述和保證' | 173 |

| 5.1 | 財務狀況 | 173 |

| 5.2 | 無變化;溶劑 | 173 |

| 5.3 | 公司的存在;遵守法律 | 173 |

| 5.4 | 公司權力;授權;可執行義務 | 174 |

| 5.5 | 沒有法律上的障礙 | 174 |

| 5.6 | 無實質性訴訟 | 175 |

| 5.7 | 無默認設置 | 175 |

| 5.8 | 財產所有權;留置權 | 175 |

| 5.9 | 知識產權 | 175 |

| 5.10 | 沒有繁瑣的限制 | 175 |

| 5.11 | 税費 | 175 |

| 5.12 | 聯邦法規 | 176 |

| 5.13 | ERISA | 176 |

| 5.14 | 抵押品 | 177 |

| 5.15 | 《投資公司法》;其他條例 | 177 |

| 5.16 | 附屬公司 | 178 |

| 5.17 | 貸款目的 | 178 |

| 5.18 | 環境問題 | 178 |

| 5.19 | 沒有重大失實陳述 | 179 |

| 5.20 | 勞工事務 | 180 |

| 5.21 | 保險 | 180 |

| 5.22 | 反恐;海外腐敗行為 | 180 |

| 第六節。 | 先行條件 | 181 |

| 6.1 | 初始展期的條件 | 181 |

| 6.2 | 相互信貸延期的條件 | 186 |

| 第7條。 | 平權契約 | 187 |

| 7.1 | 財務報表 | 187 |

| 7.2 | 證書;其他信息 | 188 |

| 7.3 | 繳税 | 190 |

| 7.4 | 經營業務和維持生存 | 190 |

| 7.5 | 財產的維護;保險 | 191 |

| 7.6 | 財產檢查;書籍和記錄;討論 | 192 |

| 7.7 | 通告 | 192 |

II

| 7.8 | 環境法 | 194 |

| 7.9 | 收購後的不動產和固定裝置以及未來 附屬公司 | 194 |

| 7.10 | 泥潭事件 | 198 |

| 7.11 | 結賬後的行動 | 199 |

| 第8條。 | 消極契約 | 199 |

| 8.1 | 債務限額 | 199 |

| 8.2 | 留置權的限制 | 201 |

| 8.3 | 對根本變革的限制 | 206 |

| 8.4 | 對出售資產的限制 | 208 |

| 8.5 | 對受限制付款的限制 | 212 |

| 8.6 | 與關聯公司交易的限制 | 215 |

| 8.7 | [已保留]. | 216 |

| 8.8 | 限制性協議 | 216 |

| 8.9 | 金融契約 | 218 |

| 8.10 | 公司債務限制 | 222 |

| 第9條。 | 違約事件 | 225 |

| 9.1 | 違約事件。 | 225 |

| 9.2 | 借款人的治癒權。 | 230 |

| 第10條。 | 代理人和其他代表 | 230 |

| 10.1 | 委任 | 230 |

| 10.2 | 職責轉授 | 230 |

| 10.3 | 免責條款 | 231 |

| 10.4 | 代理人的依賴 | 232 |

| 10.5 | 失責通知 | 232 |

| 10.6 | 貸方的致謝和陳述 | 233 |

| 10.7 | 賠償 | 233 |

| 10.8 | 行政代理人和其他代表 以個人身份 | 234 |

| 10.9 | 抵押品事宜 | 234 |

| 10.10 | 後續代理 | 237 |

| 10.11 | 其他代表 | 237 |

| 10.12 | 預提税金 | 237 |

| 10.13 | 收益的運用 | 238 |

| 10.14 | 錯誤的付款 | 239 |

| 第11條。 | 其他 | 241 |

| 11.1 | 修訂及豁免 | 241 |

| 11.2 | 通告 | 249 |

| 11.3 | 無豁免;累積補救 | 251 |

| 11.4 | 申述及保證的存續 | 251 |

| 11.5 | 開支的支付 | 252 |

| 11.6 | 繼任者和受讓人;參與和受讓 | 253 |

| 11.7 | 調整;抵消;計算;計算 | 262 |

| 11.8 | 判斷力 | 263 |

三、

| 11.9 | 同行 | 263 |

| 11.10 | 可分割性 | 263 |

| 11.11 | 整合 | 264 |

| 11.12 | 治國理政法 | 264 |

| 11.13 | 服從司法管轄權;豁免 | 264 |

| 11.14 | 確認 | 265 |

| 11.15 | 放棄陪審團審訊 | 265 |

| 11.16 | 保密性 | 266 |

| 11.17 | 《美國愛國者法案公告》 | 267 |

| 11.18 | 增量負債;額外負債 | 267 |

| 11.19 | 發票和某些其他的電子執行 文件 | 267 |

| 11.20 | ERISA的某些事項 | 268 |

| 11.21 | 關於任何受支持的QFC的確認 | 269 |

四.

附表

| A-1 | B期貸款承諾和發票 |

| A-2 | C期貸款承諾和發票 |

| A-3 | 循環承諾和例外 |

| A-4 | 個人期限信用證承諾 |

| B | 現有信用證 |

| C | 不受限子公司 |

| 1.1(d) | 指定外幣中心 |

| 5.4 | 需要同意 |

| 5.6 | 訴訟 |

| 5.8 | 不動產 |

| 5.9 | 知識產權索賠 |

| 5.16 | 附屬公司 |

| 5.18 | 環境問題 |

| 5.21 | 保險 |

| 6.1(e) | 連戰 |

| 7.2 | SEC文件網站地址 |

展品

| A-1 | B期貸款票據格式 |

| A-2 | C期貸款票據形式 |

| A-3 | 循環票據的格式 |

| A-4 | 擺動線條註解的格式 |

| B | 信用證申請表 |

| C-1 | 美國税務合規證書形式(適用於非美國聯邦合夥企業的外國貸款人 所得税目的) |

| C-2 | 美國税務合規證書形式(適用於非美國合作伙伴關係的外國參與者 聯邦所得税目的) |

| C-3 | 美國税務合規證書形式(適用於美國合作伙伴的外國參與者 聯邦所得税目的) |

| C-4 | 美國税務合規證書形式(適用於美國聯邦合作伙伴關係的外國貸款人 所得税目的) |

| D | [已保留] |

| E | 結案證書的格式 |

| F | 轉讓和驗收的格式 |

| G | 承兑及預付款通知書格式 |

| H | 折扣幅度預付通知格式 |

| I | 折扣幅度預付報盤格式 |

| J | 擔保和抵押品協議的格式 |

| K | 按揭的形式 |

| L | 徵求折扣預付款通知的格式 |

| M | 徵求折扣預付款報價的格式 |

| N | 指明折扣預付通知書格式 |

| O | 指定折扣預付款響應表格 |

v

| P | 債權人協議的格式 |

| Q | 週轉額度參貸證書格式 |

| R-1 | 增加補助金的格式 |

| R-2 | 出借人加入協議的格式 |

| S | 附屬借款人加入的形式 |

| T | 附屬借款人終止形式 |

| U | 符合證書的格式 |

VI

赫茲公司、特拉華州一家公司(連同其繼承人和受讓人,“母公司”)、不時的附屬借款人(如下文所定義的)(連同母公司借款人,以及各自的“借款人”)、本協議的幾家銀行和其他金融機構 不時作為出借人和發行貸款人(如第1.1節進一步定義)和巴克萊銀行(“Barclays”)簽訂的信貸協議,日期為2021年6月30日。作為貸款人的管理代理和抵押代理(分別以此類身份,並如第1.1節中進一步定義的那樣,稱為“管理代理”和“抵押代理”)。此處使用的大寫術語如第1.1節中所定義。

獨奏會

鑑於,在2020年5月22日,赫茲全球控股公司(“HGH”)、母公司借款人和母公司借款人的某些國內子公司(統稱為“債務人”)根據《美國法典》第11章第11章《美國法典》第11章第101節及其後的規定提出自願申請救濟。(經修訂的《破產法》),在特拉華州地區美國破產法院(“破產法院”),根據第20-11218號(MFW) (“案件”)共同管理,並根據《破產法》第1107和1108條繼續佔有和經營其資產和管理其業務。

鑑於,母借款人 和某些其他債務人是由作為行政代理人的母借款人巴克萊銀行和貸款機構之間簽訂的日期為2020年10月30日的某一優先擔保優先債務人佔有信貸協議的一方(在本協議日期之前修訂、重述或以其他方式修改);

鑑於,赫茲國際有限公司是赫茲國際有限公司、作為行政代理的威爾明頓信託公司和貸款人之間簽訂的、日期為2021年5月19日的特定信貸協議的一方(“現有的HIL信貸協議”,以及與現有的DIP信貸協議一起,“現有的信貸協議”);

鑑於,債務人於2021年5月14日提交了赫茲公司及其債務人附屬公司的第一份經修改的第三次經修訂的聯合破產法第11章重組計劃,日期為2021年5月14日(案卷號4754)(連同其中包含的所有時間表、文件和證物,並可能不時進一步修訂、補充或修改《重組計劃》);

鑑於,2021年6月10日,破產法院作出了確認重組計劃的命令(“確認命令”);

鑑於母借款人 將獲得高級信貸安排(如本文所定義),在截止日期應包括(I)循環信貸安排 ,用於循環貸款和信用證,初始本金或面值總額為1,255,000,000美元等值 ,(Ii)定期貸款“B”安排,初始本金總額為1,300,000,000美元,以及(Iii)定期貸款“C”安排,初始本金總額為245,000,000美元,根據本文所述條款和條件,以現金抵押信用證。

7

鑑於,借款人在截止日期收到的高級信貸融資的收益將用於(I)償還現有信貸協議和債務人借款的所有其他 第三方債務(重組計劃為生存而預期的債務除外),(Ii)支付與完成重組計劃有關的費用、開支和成本,(Iv)完成重組計劃所需的資金分配,(V)為營運資金和一般公司用途提供資金,和(Vi)支持或替換現有的信用證;

因此,現在,考慮到房屋和本協議所載的相互協議,雙方同意如下:

第一節定義。

1.1 定義了 個術語。在本協議中使用的下列術語應具有以下含義:

“2023年增量定期貸款人”:具有第七修正案中規定的含義。

“2023年增量 定期貸款承諾”:具有第七修正案中規定的含義。截至第七修正案生效日期的2023年增量期限貸款承諾總額為500,000,000美元。

“2023年增量 定期貸款”:具有第七修正案中規定的含義。

“2023年增量 定期貸款到期日”:首期B期貸款到期日。

“ABR”:對於 任何一天,年利率(如有必要,向上舍入到1%的下一個百分之一)等於(A)在該日有效的最優惠利率,(B)在該日有效的聯邦基金實際利率加1%的二分之一,以及(C)(I)對於任何循環貸款,期限為SOFR,從該日(或如果該日不是營業日)開始,為期一個月的利息期,在緊接的前一個營業日)加1%;及(Ii)就任何定期貸款而言,調整後期限SOFR自該日(或如該日不是營業日,則在緊接的前一個營業日)起計一個月的利息加1%;如果第(A)款或第(B)款所述的任何費率在任何時候低於0.00%,則該費率應視為0.00%。僅供參考:“最優惠利率”是指最近一次被《華爾街日報》引用為美國“最優惠利率”的利率,或者,如果《華爾街日報》不再引用該利率,則是指聯邦儲備委員會在聯邦儲備委員會發布的H.15(519)號統計數據中公佈的最高年利率(部分利率),作為“銀行最優惠貸款”利率,或者,如果不再引用該利率,其中引用的任何類似利率(由行政代理合理確定)或聯邦儲備委員會的任何類似公佈(由行政代理合理確定)。“聯邦資金有效利率”是指,在任何一天,由紐約聯儲根據該日存款機構的聯邦資金交易計算的利率(由紐約聯儲不時在其公共網站上公佈的方式確定),並在下一個營業日由紐約聯儲公佈為聯邦基金有效利率,或者,如果該 利率沒有在營業日的任何一天公佈,行政代理從其選擇的三個具有公認地位的聯邦基金經紀人那裏收到的此類交易當天的平均報價 。“紐約聯邦儲備銀行” 指紐約聯邦儲備銀行。因最優惠利率、聯邦基金有效利率或期限SOFR的變化而引起的ABR的任何變化,應分別自最優惠利率、聯邦基金有效利率或期限SOFR的此類變化的生效日開業之日起生效。如果管理代理應已確定(該確定應是決定性的,且無明顯錯誤)由於任何原因(包括管理代理無法 或未能根據其定義的條款獲得足夠的報價)而無法確定聯邦基金有效利率或期限SOFR,則應在不考慮上文第一句(B)或(C)條款(視情況而定)的情況下確定ABR ,直到導致此類無法確定的情況 不再存在。

8

“ABR貸款”: 以ABR為基礎的適用利率的貸款。

“ABR術語SOFR確定日”具有在“術語SOFR”的定義中賦予此類術語的含義。

“ABS證券”: 如第1.1節“除外附屬公司”的定義所界定。

“加速”:第9.1(E)節中定義的 。

“可接受折扣”:第4.4(F)(Iv)節中定義的 。

“可接受的預付款 金額”:第4.4(F)(Iv)節的定義。

“承兑和提前還款通知”:父母借款人根據第4.4(F)節規定的可接受的 折扣接受請求的折扣提前還款的不可撤銷的書面通知,主要採用附件G的形式。

“驗收日期”:第4.4(F)(Iv)節中定義的 。

“帳户”: 根據UCC中的定義;以及,對於任何人,該人的所有此類賬户,無論是現在存在還是未來存在, 包括(a)該人的所有應收賬款(無論是否在向行政 代理提供的時間表上明確列出),包括該人員以 任何商品名稱銷售商品或提供服務而創建或產生的所有賬户,或通過其任何部門,(b)該人員的所有未付權利(包括撤銷、歸還、 收回和中途停止)與上述內容有關或由此產生的,(c)對上述內容代表的任何貨物的所有權利 ,包括退回或收回的貨物,(d)該人員 就任何債務人的任何此類應收賬款持有的所有準備金和貸方餘額,(e)上述任何事項的所有擔保或抵押品以及 (f)與上述任何事項相關的所有權利。

9

“後天負債”: 某人(I)在成為附屬公司時已存在的負債,或(Ii)因向該人士收購資產而承擔的負債,但因該人士成為附屬公司或該項收購而招致或因預期該人成為附屬公司或收購而招致的負債除外。已獲得的債務應被視為在從任何人手中收購相關資產之日或被收購人成為子公司之日發生。

“其他資產”: (1)取代作為資產處置標的的財產或資產的任何財產或資產;(2)母借款人或受限制子公司使用或將使用的任何財產或資產(負債和股本除外),或在關聯業務中其他有用的財產或資產(包括已如此使用的任何財產或資產的任何資本支出);(Iii)從事關連業務並因母借款人或另一受限制附屬公司收購而成為受限制附屬公司的人士的 股本;或(Iv)在該 時間是從第三方收購的受限制附屬公司的任何人士的股本。

“額外的增量貸款人”:如第2.9(B)節所述。

“額外債務”: 任何債權人間協議或任何其他債權人間協議(視情況而定)中定義的債務,或者,如果該等債權人間協議沒有生效,則指任何以抵押品留置權擔保並被第8.2節允許如此擔保的債務,並且被母借款人以書面形式指定為“額外債務”。

“附加債務”: 優先債務或次級債務(該債務可以(X)由平價通行證以貸款文件下的債務為基礎,(Y)由級別低於留置權的留置權擔保貸款文件下的債務(br}或(Z)無擔保),包括慣常的過渡性融資;但條件是:(A)此類額外債務的到期日不得早於初始定期貸款到期日(習慣過橋融資的較早到期日除外, 根據習慣條件(由母公司借款人善意確定),可自動轉換為或要求換成不提供早於初始定期貸款到期日的到期日的永久融資)。(B)該等額外債務不得以任何貸款方的任何資產上的任何留置權作抵押,而該等資產並非同時擔保貸款文件下的債務,或由母借款人的任何附屬公司擔保,而該附屬公司並非附屬擔保人,(C)如以抵押品擔保,則該等額外債務應受債權人間協議或其他債權人間協議的條款所規限,及(D)在該等額外債務在償付權上排在貸款文件下的債務之後的範圍內,規定慣例付款從屬於母借款人善意確定的貸款文件下的義務。

“額外債務文件”:就母借款人或任何受限制附屬公司的任何額外債務或展期債務簽發、籤立和交付的任何文件或文書(包括任何擔保、擔保協議或抵押) 。

10

“額外指定的再融資貸款人”:如第2.11(B)節所述。

“調整期限SOFR”是指,就任何計算而言,年利率等於(A)此類計算的期限SOFR加上(B)期限SOFR調整;但如果調整期限SOFR小於零,則就本協議而言,該利率應被視為零 。

“調整日期”: 為了確定適用的承諾費百分比或與定價網格上的“綜合 公司總槓桿率”水平相對應的適用保證金,在母借款人截至截止日期之後的第一個完整財政季度的最後一天或之後的每個日期,也就是貸款人收到以下兩項的第二個工作日:(A)根據第7.1(A)節或第7.1(B)節(視具體情況而定)要求交付的財務報表;(B)根據第7.2(A)節要求交付的有關合規證書,以及 與該財期相關的合規證書。

“行政代理人”: 如本協議序言所述,應包括根據第10.10節指定的行政代理人的任何繼任者。

“受影響的BA費率”: 如第4.7節所定義。

“受影響的歐洲貨幣匯率”:定義見第4.7節。

“受影響的金融機構”:指(A)任何歐洲經濟區金融機構或(B)任何英國金融機構。

“受影響貸款”:第4.9節中定義的 。

“受影響的術語SOFR”: 如第4.7節所定義。

“附屬公司”: 對於任何指定的人,任何其他人直接或間接地控制或控制着該指定的人,或受其直接或間接的共同控制。就本定義而言,“控制”在用於任何人時 是指直接或間接指導該人的管理和政策的權力,無論是通過具有表決權的證券的所有權、合同還是其他方式;術語“控制”和“受控”具有與上述相關的含義 。

“關聯交易”:第8.6(A)節中定義的 。

“附屬貸款人”: (i)每個計劃贊助商和(ii)由計劃贊助商建立或由根據第11.6(i)條購買或獲取定期貸款的計劃贊助商管理或控制的任何特殊目的工具;前提是,就 本定義而言,Apollo僅在以下情況下構成計劃贊助商:(x)Apollo當時是 母借款人的附屬機構,或(y)Apollo當時直接或間接持有,超過母借款人普通股權的10%。

11

“關聯債務基金”: 作為真正的多元化債務基金的關聯貸款人,主要從事或為從事、進行、購買、持有或以其他方式投資於商業貸款、債券和類似信用延伸或證券的基金或其他投資工具提供諮詢,其管理人對該基金或投資工具的投資者負有受託責任,獨立於計劃發起人或除計劃發起人之外。

“代理人”: 行政代理人、抵押品代理人、安排人和/或高級聯席管理人的統稱。

“未償還循環信貸總額”:對任何貸款人來説,在任何時候,該金額等於(A)該貸款人發放的所有當時未償還循環貸款的本金總額(包括當時未償還的任何指定外幣循環貸款的本金總額,相當於其本金總額的美元等值),(B)該貸款人的循環承諾佔當時未償還的L/C債務的百分比,以及(C)該貸款人的循環承諾佔當時未償還的週轉額度貸款的百分比 。

“協議”: 本信貸協議,經不時修改、補充、放棄或以其他方式修改。

“修正案”:第8.8(C)節定義的 。

“美國運通GBT合同”: GBT Travel Services UK Limited或其任何關聯公司(“Amex GBT”)與母借款人或其任何受限制子公司之間的任何合同、協議或安排(包括任何優先合作伙伴協議),根據該合同,美國運通GBT將母借款人和/或其任何受限制的 子公司指定為優先供應商。

“反洗錢/反洗錢法”: 如第5.22(A)節所述。

《反腐敗法》: 修訂後的美國1977年《反海外腐敗法》以及歐盟和聯合王國不時適用於母借款人或其子公司的與賄賂或腐敗有關的所有法律、規則和法規。

“預期償付期限”:如第1.1節中“特定股權出資”的定義所述。

12

“適用承諾額 費用百分比”:在截止日期至第一個調整日期期間,適用承諾費百分比 應始終等於每年0.50%。適用的承諾費百分比將在每個調整日期調整為“定價網格”定義(A)條款“定價網格”中“適用的承諾費百分比”下的適用的 年費率,該比率對應於與緊接該調整日期之前的財政季度末有關的財務報表和合規證書中確定的綜合公司總槓桿率 。如果隨後在償還適用部分的所有循環貸款和週轉額度貸款並且終止適用部分的所有循環承諾的日期之前確定,提交給管理代理的任何合規證書中規定的綜合公司總槓桿率 因任何原因而不準確,其結果是循環貸款人在任何期間收到的利息或費用都是基於適用的承諾費百分比,該百分比低於準確確定綜合公司總槓桿率時應適用的百分比,則就本協議的所有目的而言,在該合規證書所涵蓋的 期間內發生的任何一天的“適用承諾費百分比”,應追溯視為基於該期間準確確定的綜合公司總槓桿率的相關百分比,借款人因錯誤計算綜合公司總槓桿率而在相關 期間迄今支付的利息或費用的任何差額,應被視為(且應被)到期,並由借款人在行政代理通知母公司借款人後五個工作日的日期支付。在上述五個工作日期間或之前以及此後,如果遵守了上述規定, 未按正確適用的承諾費百分比支付該等利息和費用以及交付該不準確的 證書本身不應構成違約或違約事件,且不應就任何該等利息或費用按違約利率支付任何金額。

“適用折扣”:第4.4(F)(Iii)節中定義的 。

“適用保證金”: 就(A)初始循環貸款和週轉額度貸款而言,(I)就ABR貸款和加拿大最優惠利率貸款而言,從截止日期至第一個調整日期期間,年利率為2.50%;(Ii)對於歐洲貨幣貸款、定期SOFR貸款、SONIA貸款和BA等值貸款,從截止日期至第一個調整日期期間,年利率為3.50%,(B)初始定期貸款,(I)關於ABR貸款,(br}自結算日至第一個調整日的期間內的年利率為2.50%,及(Ii)就定期SOFR貸款而言,由結算日至第一個調整日期間的年利率為3.50%,及(C)2023年的遞增定期貸款,(I)就ABR貸款而言,年利率為2.75%,及(Ii)就定期SOFR貸款而言,年利率為3.75%。初始循環貸款和週轉額度貸款的適用保證金將在每個調整日期調整為適用的年利率, 在“定價網格”定義第(A)款中“適用於ABR貸款和加拿大最優惠利率貸款的適用保證金”或“適用於歐洲貨幣貸款、定期SOFR貸款的適用保證金,定價網格上的SONIA 貸款和BA等值貸款“,對應於從緊接該調整日期之前的財政季度末的財務報表和合規證書中確定的綜合公司總槓桿率 。初始定期貸款的適用保證金將於每個調整日調整為“定價網格”定義第(B)款“ABR貸款的適用保證金”或“定期SOFR貸款的適用保證金”標題下的適用利率 年利率,對應於根據緊接該調整日期之前的財務報表和合規證書確定的公司綜合總槓桿率 。

13

如果隨後確定 之前,對於循環貸款和週轉額度貸款,適用部分的所有循環貸款和週轉額度貸款已經償還並且適用部分的所有循環承諾已經終止,對於初始期限貸款和2023年增量期限貸款,對於適用部分的所有初始期限貸款和2023年增量期限貸款已經償還的日期。提交給行政代理的任何合規證書中規定的綜合公司總槓桿率出於任何原因都是不準確的,其結果是循環貸款人或定期貸款機構(視情況而定)收到的任何期間的利息或費用基於的適用保證金低於準確確定綜合公司總槓桿率時應適用的保證金,則就本協議的所有目的而言,合規證書所涵蓋期間內任何一天的“適用保證金”應追溯視為基於該期間準確確定的綜合公司總槓桿率的相關百分比,借款人因錯誤計算綜合公司總槓桿率而迄今支付的利息或費用中的任何差額應被視為(且應被視為)借款人在行政代理通知母借款人後五個業務 日到期並應支付的。在上述五個營業日 期間或之前,以及此後,如果遵守了前述規定,未按正確的適用保證金支付該等利息和費用以及交付該不準確的證書本身並不構成違約或違約事件 ,且不應就任何該等利息或費用按違約利率支付任何款項。

“阿波羅”: 如第1.1節中“計劃贊助商”的定義所定義。

“核準商業銀行”:指合併綜合資本和盈餘至少為50億美元的商業銀行。

“核準基金”:第11.6(B)節定義的 。

“安排人”: (A)每名牽頭安排人、蒙特利爾銀行資本市場公司、瑞穗銀行、摩根大通、法國農業信貸銀行和Natixis,各自以本協議項下初始定期貸款承諾和初始循環承諾的聯合牽頭安排人和聯合簿記管理人的身份 ,以及(B)每名牽頭安排人作為本協議項下2023年增量期限貸款承諾的聯合牽頭安排人和聯合簿記管理人。

14

“資產處置”: 母借款人或其任何受限子公司(包括通過合併、合併或類似交易進行的任何處置)出售、租賃、轉讓或以其他方式處置受限子公司的股本股份(董事資格股份除外)、財產或其他資產(在本定義中均稱為“處置”),但(I)對母借款人或受限子公司的處置除外。(Ii)在正常業務過程中的處置,(Iii)現金等價物、投資級證券或臨時現金投資的處置,(Iv)出售或貼現(有追索權或無追索權,並按慣例或商業合理條款,由母借款人真誠確定)應收賬款或在正常業務過程中產生的票據,或將應收賬款轉換或交換為應收票據,(V)任何 限制性付款交易,(Vi)受第8.3條管轄的處置,(Vii)任何融資 處置、(Viii)母借款人或任何受限制附屬公司繼續使用的任何“替代費”或向任何政府當局作出的其他資產處置,只要母借款人或任何受限制附屬公司可在發出合理通知後支付象徵性費用而獲得此類資產的所有權,(Ix)根據守則第1031條(或任何後續條款)進行的或擬根據守則第1031條(或任何後續條款)符合資格的任何財產交換,或將在 相關業務中租賃、租賃或以其他方式使用的任何設備交換,包括根據任何租車LKE計劃,(X)母借款人或任何受限子公司建造或收購的財產的任何融資交易,包括任何出售/回租交易或資產證券化, (Xi)因任何財產 或其他資產的止贖、沒收、徵用權或類似訴訟而產生的任何處置,或根據任何租賃、許可證、特許權或其他協議行使終止權,或(由母借款人善意確定)為完成對任何個人、企業或資產的任何收購而產生的任何處置,或根據任何合資企業或類似協議或安排的買賣安排,或與收購任何個人、業務或資產或任何投資有關的非核心資產的買賣安排,(Xii)不受限制附屬公司的股本、債務或其他證券的任何處置,(Xiii)根據與收購受限制附屬公司的人(母借款人或受限制附屬公司除外)的協議或其他義務而處置受限制附屬公司的股本,或該受限制附屬公司收購其業務和資產(與該項收購有關而新成立),(Xiv)經董事會批准的不超過外國子公司已發行股本的5%的處置,(Xv)任何處置或一系列相關處置,總對價不得超過75,000,000美元和LTM綜合EBITDA的12.5%,(Xvi)處置(A)Etma的全部或任何部分股本或業務或資產,Inc.或其任何權益繼承人或(B)Car Inc.或其任何權益繼承人;(Xvii)放棄或以其他方式處置專利、商標或其他知識產權,而在母借款人善意確定的情況下, 這些專利、商標或其他知識產權在經濟上不再適用於母借款人及其子公司作為一個整體來維持或用於開展業務,(Xviii)任何商標、版權、專利或其他知識產權的任何許可、再許可或其他授予權利,(Xix)任何不動產或其他財產的租賃或分租,(Xx)向任何特許經營商或任何特許特殊目的實體以公平市價進行的任何處置,(Xxi)根據與任何證券借貸或其他證券融資交易有關而訂立的協議而進行的任何證券處置,但在訂立該等證券借貸或其他證券融資交易的協議時,該等證券是獲準處置的,只要根據第9.1(A)或9.1(F)條所訂的違約事件不會發生,且不會因此而持續 ,任何其他處置,如在該等處置生效後按形式進行(包括從該等處置所得款項的任何申請),則綜合總公司淨槓桿率將等於或低於4.00:1.00。

“受讓人”:第11.6(B)節中定義的 。

15

“轉讓和驗收”: 基本上以附件F的形式進行的轉讓和驗收。

“澳元”: 澳大利亞聯邦的合法貨幣。

“可用循環承諾額”:對於任何貸款人,在任何時間,其數額等於(A)該貸款人在該時間的循環承諾額總額超過(B)該貸款人在該時間發放的所有循環貸款的未償還本金總額(包括該貸款人以任何指定的外幣發放的循環貸款,則為其未償還本金總額的美元等值)的超額(如有的話),(2)相當於該貸款人在所有周轉額度貸款中佔當時未償還本金總額的循環承諾額百分比的數額;但在根據第4.5(B)節計算可用循環承付款時,第(B)(2)款中的金額應為零,且(3)金額應等於該貸款人當時未償還的循環L/C債務的循環承付款百分比;對所有貸款人而言,統稱為“可用循環承付款”。

“可用期限”: 指,截至任何確定日期,就當時的基準而言,如適用,(X)如果當時的基準為定期利率,則該基準的任何期限用於或可用於確定利息期的長度,或(Y)否則, 根據該基準計算的任何利息付款期,如適用,根據截至該日期的本協議。

“BA等值貸款”: 任何以加元計息的貸款,利率根據第2節的規定參考BA利率確定。

“BA利率”: 在任何一天,(X)對於任何屬於附表I的貸款人,(X)對於任何屬於附表I的貸款人,年利率是 時間表I銀行在該日上午10:15左右(多倫多時間)在路透社屏幕CDOR頁面上識別為此類銀行簽發的適用於銀行承兑匯票的相關利息期間的利率的算術平均值,以及(Y)對於 不是時間表I貸款人的任何貸款人,(I)根據上文第(X)款釐定屬附表一銀行的銀行同業拆息及(Ii)年息十(10)個基點的總和;但如果BA費率 小於零,則就本協議而言,該費率應視為零。如果該平均利率沒有出現在上述路透社 屏幕CDOR頁面上,則任何一天的該利息期間的BA利率應基於適用於該利息期間的銀行承兑匯票的貼現率的算術平均值計算,該貼現率由行政代理在該日上午10:15左右(多倫多時間)選擇,或者如果該日不是營業日,則在緊接的前一個營業日。如果只有一家附表I貸款人在該日報價上述利率,則任何一天該利率期間的BA利率將改為以該附表I銀行所報的該利率 期利率計算。如果沒有附表I貸款人在該日報價前述利率,則任何一天該 利息期的BA利率應根據加拿大皇家銀行在該日(多倫多時間)上午10點15分或大約上午10點15分(多倫多時間)適用於該利息期的銀行承兑匯票的貼現率的算術平均值計算,如果該日不是營業日,則應在前一個營業日計算。

16

“美國銀行”: 美國銀行,N.A.

“破產法”: 如本協議的摘錄所定義。

“破產法院”: 如本協議的演説詞所定義。

“自救行動”: 適用的決議機構對受影響金融機構的任何負債行使任何減記和轉換權。

“自救立法”: (A)對於執行歐洲議會和歐洲聯盟理事會第2014/59/EU號指令第55條的任何歐洲經濟區成員國,歐盟自救立法附表所述的該歐洲經濟區成員國的實施法律、法規、規則或要求;以及(B)就英國而言,英國《2009年聯合王國銀行法》(經不時修訂)第一部分和任何其他法律,適用於英國的法規或規則,涉及對不健全或瀕臨倒閉的銀行、投資公司或其他金融機構或其附屬機構的解決(不包括通過清算、管理或其他破產程序)。

“銀行產品協議”: 任何協議,根據該協議,(I)行政代理、安排人、任何貸款人或行政代理的附屬機構、 安排人或任何貸款人(在訂立該協議時,或在截止日期已存在的任何此類協議的情況下,在截止日期)或(Ii)交付加入協議併成為被母借款人明確指定為“銀行產品協議”的證券文件的一方的任何其他人同意提供(A)金庫服務,(B)信用卡,借記卡、商務卡、購物卡、儲值卡、非卡電子應付或 其他類似服務(包括支付處理和與此相關的其他行政服務)、(C)現金管理或相關服務(包括受控支付、自動票據交換所交易、退貨、淨額結算、透支、 存管、加密箱、停止支付、電子資金轉賬、信息報告、電匯和州際存管網絡服務)和(D)其他銀行業務,母借款人或任何受限制附屬公司可能要求的金融或金庫產品或服務(信用證和貸款和墊款除外,本定義第(A)至(C)款所述服務產生的債務除外)。

“銀行產品義務”:任何人的義務是指該人根據任何銀行產品協議承擔的義務。

“巴克萊”: 本合同序言中的定義。

“BBSY”: 如本節1.1中“歐洲貨幣基礎匯率”的定義所定義。

“基準”: 最初,對於任何(I)SONIA貸款,Daily Simple SONIA,(Ii)定期SOFR貸款(X)循環貸款,期限SOFR,以及(Y)定期貸款,調整後期限SOFR,或(Iii)歐洲貨幣貸款,歐洲貨幣利率;如果根據4.7(B)節進行了基準替換,則“基準”是指適用的基準替換 該基準替換已經取代了先前的基準利率。凡提及“基準” 時,應酌情包括在其計算中使用的已公佈組成部分。

17

“基準替換”: 任何可用的基調:

(a) [保留區]; 和

(B)為第4.7(B)(Ii)節的目的,(I)對於(X)是定期SOFR貸款的循環貸款和(Y)是定期SOFR貸款的循環貸款,在每種情況下, ,和(Ii)在其他情況下,(I)替代基準利率 和(Ii)調整(可以是正值或負值或零)的總和,已由行政代理和母公司借款人選擇作為此類基準的可用基準期的替代者,同時適當考慮到當時任何發展中的或當時盛行的市場慣例,包括相關政府機構就美元計價的銀團信貸安排提出的任何適用建議;

但條件是,如果根據上文第(B)款確定的基準替換 低於下限,則就本協議和其他貸款文件而言,基準替換將被視為下限 。

“基準替換 調整”是指,對於用未經調整的基準替換來替換當時的基準, 由管理代理和借款人選擇的利差調整或用於計算或確定該利差調整的方法(可以是正值、負值或 零),並適當考慮(A)對利差調整的任何選擇或建議,或用於計算或確定該利差調整的方法,有關政府機構以適用的未經調整基準取代該基準,或(B)任何發展中的或當時盛行的市場慣例 以釐定利差調整或計算或釐定該利差調整的方法,以適用的未經調整基準取代該基準 以適用的未經調整基準取代銀團信貸安排。

“基準替換 符合更改”:對於任何基準替換、任何技術、行政或操作更改(包括對“ABR”的定義、“營業日”的定義、“美國政府證券營業日”的定義、“利息期”的定義、確定利率和支付利息的時間和頻率、借款請求或預付款的時間和頻率、轉換或繼續通知、回顧期限的適用性和長度、違約條款的適用性,以及其他技術方面的變更),行政或運營事項)行政代理人在與借款人協商後,根據其合理的酌情權,決定可能是適當的,以反映此類基準替代的採用和實施,並允許行政代理人以與市場慣例基本一致的方式進行管理(或者,如果行政代理人決定採用此類市場慣例的任何部分在行政上不可行,或者如果行政代理人確定不存在用於管理該基準替代的市場慣例,則行政代理人在與借款人協商後,以行政代理人認為合理必要的其他管理方式進行管理。 與本協議和其他貸款文件的管理有關)。

18

“基準更換日期” 指與當時的基準有關的下列事件中最早發生的事件:

(A)在 “基準過渡事件”定義第(A)款的情況下,以(I)公開聲明或其中提及的信息的發佈日期和(Ii)該基準的管理人永久或無限期停止提供該基準的所有可用的基準期(或其組成部分)的日期為準( );或

(B) 在 “基準過渡事件”定義(B)款的情況下,該基準(或用於計算該基準的已公佈組成部分)的第一個日期已由該 基準(或其組成部分)的管理人或該基準(或其組成部分)的管理人的監管主管確定並宣佈 不再代表該基準旨在衡量的基本市場和經濟現實,且將不會恢復代表性 ;但條件是,此類不具代表性將通過參考此類(B)款中引用的最新聲明或出版物來確定,即使在該日期繼續提供此類基準(或其組成部分)的任何可用基準期 。

為免生疑問,在第(A)款中,就任何基準 中所列的適用事件發生時,將視為發生了“基準更換日期”,該事件涉及該基準的所有當時可用的音高 (或在計算該基準時使用的已公佈組件)。

“基準過渡事件”:對於任何當時的基準,發生或 代表當時基準的管理人、該基準的管理人的監管監督人、聯邦儲備系統理事會、紐約聯邦儲備銀行、對該基準的管理人有管轄權的破產官員、對該基準的管理人有管轄權的解決機構或法院或 對該基準的管理人具有類似的破產或解決權限的實體發表公開聲明或發佈信息。宣佈或聲明:(A)該 管理人已停止或將於指定日期永久或無限期地提供該基準的所有可用基調, 前提是在該聲明或公佈時,沒有繼任管理人將繼續提供該基準的任何可用基調,或(B)該基準的所有可用基調現在或將不再代表該基準旨在衡量的基礎市場和經濟現實,且其代表性將不會恢復。

“受益所有權證明”:《受益所有權條例》所要求的有關受益所有權的證明。

19

“受益所有權條例”:《聯邦判例彙編》第31編,1010.230節。

“福利計劃”: 以下任何一項:(A)“僱員福利計劃”(如ERISA第一章所界定)、(B)守則第4975節所界定的“計劃” 或(C)其資產包括任何此類“僱員福利計劃”或“計劃”的任何個人(就ERISA第3(42)節或《守則》第4975節而言)。

“受益貸款人”:第11.7(A)節定義的 。

“BMO”:蒙特利爾銀行。

BNPP: 法國巴黎銀行證券公司

“理事會”: 美聯儲系統理事會。

“董事會”: 對於任何人,指該人的董事會或其他管理機構,如果該人由單一實體擁有或管理,則指該實體的董事會或其他管理機構,或在任何一種情況下,指其正式授權代表該董事會或其他管理機構行事的任何委員會。除另有規定外,“董事會”係指母公司借款人的董事會。

“借款人材料”:第7.2節中定義的 。

“借款人提供指定折扣預付款”:借款人根據第4.4(F)(Ii)節的規定,以指定折扣 按票面面值自願預付定期貸款。

“借款人徵集折扣範圍提前還款要約”:借款人根據第4.4(F)(Iii)節的規定,邀請借款人以低於票面價值的折扣按特定範圍自願預付定期貸款,並相應接受(如果有的話)。

“借款人徵集折扣預付款要約”:借款人根據第4.4(F)(Iv)節邀請借款人以低於票面價值的價格自願預付定期貸款,隨後貸款人接受(如果有的話)。

“借款人” 和“借款人”:如本協議序言所界定。

“借款”: 任何借款人從所有貸款人那裏借入某一檔的一種貸款,而所有貸款人在某一特定日期(或在該日進行一次或多次轉換)承諾相應的一檔貸款,而就歐洲貨幣貸款而言,這類貸款包括SOFR定期貸款和BA等值貸款,其利息期相同。

借款基數:(1)母借款人及其子公司營收設備賬面價值的95%,(2)母借款人及其子公司船隊應收賬面價值和增值税應收賬面價值的95%,(3)母借款人及其子公司服務工具賬面價值的95%,(4)限制船隊現金(在每種情況下,確定 截至在緊接該確定日期之前結束的母公司借款人最近一次結束的財政月結束時,確定母公司借款人的哪些內部合併財務報表,如果是與任何債務發生有關的任何確定,則按預計基礎確定,包括(X)自該財政月結束以來獲得的上述類型的任何財產或資產,以及(Y)與此相關而收購的上述類型的任何財產或資產)。

20

“借款日期”: 在根據第2.6、2.7或3.2節發出的通知中指定的任何營業日,作為母借款人要求貸款人在本合同項下發放貸款的日期,或者開立貸款人在本合同項下籤發信用證的日期。

“營業日”: 除週六、週日或其他日期外,紐約、紐約的商業銀行(或僅就不在紐約市的開證行簽發的信用證而言,指該開證行所在地)法律授權或要求 關閉的日子,但下列情況除外:[保留區],(B)當用於以任何指定外幣計價的歐洲貨幣貸款或SONIA貸款時,“營業日”是指在倫敦、英國、紐約、紐約和附表1.1(D)和(C)所列的該指定外幣的主要金融中心進行銀行間交易的任何日子,當與SOFR定期貸款一起使用時,“營業日”不包括任何不是美國政府證券營業日的日子;但條件是,對於與歐元計價貸款有關的通知和決定以及本金和利息的支付,這一天也是跨歐洲自動實時總結算快速轉賬系統(TARGET)(或者,如果該清算系統停止運行,則由行政代理確定為合適的替代系統)開放 進行歐元支付的日期。

“加元”和“C$”:加拿大的法定貨幣。

“加拿大最優惠利率”: (A)年利率等於公司基準利率,該利率由行政代理不時選定作為其在加拿大發放的以加元計價的商業貸款當時有效的“最優惠”參考利率。(Br)年利率等於(I)在該日生效的一個月BA利率加(Ii)0.75%之和;但如果加拿大最優惠税率應小於零,則就本協議而言,該税率應視為零。

“加拿大最優惠利率”:適用利率以加拿大最優惠利率為基礎的貸款。

“股本”:任何人士的任何及所有股份、購買權、認股權證或期權,或該人士的股本(不論如何指定)的其他等價物或權益,包括任何優先股,但不包括任何可轉換為該等股本的債務證券。

“資本化租賃 債務”:根據公認會計原則,為財務報告目的而要求作為資本化租賃進行分類和會計處理的債務。任何資本化租賃債務的規定到期日應為最後一次支付租金或相關租賃項下任何其他到期金額的日期 。

21

“專屬自保保險子公司”:作為保險公司受監管的母借款人的任何子公司(及其任何子公司 )。

“案例”: ,如本演奏會的定義。

“現金等價物”: (1)貨幣和(2)(A)由美利堅合眾國、加拿大或歐盟成員國或其任何機構或機構發行或完全擔保或擔保的證券,(B)定期存款,(I)任何貸款人或附屬公司或(Ii)資本和盈餘超過500,000,000美元(或截至投資之日的外幣等值)的任何商業銀行,以及控股公司的商業票據被標準普爾評級集團(麥格勞·希爾公司的一個分支機構)評級至少為A-2或同等評級的存款或銀行承兑憑證。或任何後續評級機構(“S”)或穆迪投資者服務公司或任何後續評級機構(“穆迪”)的至少P-2或同等評級機構(“穆迪”) (或如果此時既未發佈評級,則為該其他國家認可評級機構的可比評級),(C)與任何符合上文(B)(I)或(B)(Ii)條所述資格的金融機構訂立的、期限不超過七天的回購 與任何符合上文(B)(I)或(B)(Ii)條所述資格的金融機構訂立的債務回購 ;及(D)獲S或穆迪評級至少為A-2或同等評級的市場工具、商業票據或其他短期債務(或如當時兩者均未發出評級,(E)對貨幣市場基金的投資符合規則2a-7或《投資公司法》下美國證券交易委員會的任何後續規則的風險限制條件;(F)投資基金至少將其資產的95%投資於上文第(1)和(2)(A)至(E)款所述類型的現金等價物(其中 基金也可以持有合理數額的現金等待投資和/或分配),(G)類似於上述任何經董事會批准的外幣計價的投資,及(H)僅就任何專屬自保保險子公司而言,指該人士根據適用法律獲準作出的任何投資。

“中央銀行利率”: 對於以英鎊計價的任何貸款,以(A)(I)英格蘭銀行不時公佈的英格蘭銀行“銀行利率”加上(Ii)中央銀行利率調整和(B)本協議中關於Daily Simple SONIA在適用確定日期的下限的較大者為準。

“中央銀行利率 調整”:一個利率等於(I)最近五個營業日的平均SONIA(不包括在該五個營業日期間適用的最高的 和適用的最低的SONIA)減去(Ii)在該期間的最後一個營業日生效的中央銀行對英鎊的匯率。就本定義而言,中央銀行利率應在不影響其定義第(A)(Ii)款的情況下確定。

22

“中央銀行利率 貸款”:按中央銀行利率計息的貸款。

“Certares”: 如本節1.1中“計劃發起人”的定義所定義。

“法律變更”: 第4.11(A)節的定義。

“控制權變更”: 發生下列任何事件:(A)任何“個人”或“集團”(在交易法第13(D)和14(D)節中使用此類術語),除一個或多個許可持有人或母實體外,應是相關母實體總投票權的50%以上的“實益所有者”(定義見交易法第13d-3和13d-5條),或(B)控股公司停止擁有,直接或間接,為母公司借款人(或根據第8.3條允許的母公司借款人的任何繼承人)的股本的100%。儘管有上述規定,只要核準持有人有權直接或間接委任擁有控股公司董事會總投票權50.0%以上的董事,則根據第(A)款作出的控制權變更應視為不會發生。

“控制權變更要約”:(A)借款人支付定期貸款和循環貸款的要約(以及終止任何相關的定期信用證承諾和相關的循環承諾並取消,以合理滿意的條款將擔保或現金抵押給每一開證出借人 其簽發的任何信用證)和當時應付給每一出借人和行政代理的任何金額,以及(B)借款人向接受該要約的每一這樣的出借人或行政代理人全額支付(並終止任何相關的適用的承諾)(且只要循環貸款的未償還金額和所有循環L/C債務將超過剩餘的循環承諾(該超額金額,“透支的 金額”),為適用的發行貸款人的利益向行政代理撥備現金抵押品,金額為透支金額的101%(br})。

“CIBC”: CIBC World Markets Corp.

“公民”: 公民銀行,N.A.

類別: 指任何貸款或借款時,應指該貸款或構成該借款的貸款是否為循環貸款、初始循環貸款、增量循環貸款、延長循環貸款、指定再融資循環貸款、 定期貸款、初始定期貸款、增量定期貸款(包括2023年增量定期貸款)、延期貸款、指定再融資定期貸款或增量貸款,在引用 時,指此類承諾是否是循環承諾、初始循環承諾、增量循環承諾、延長循環承諾、指定再融資循環承諾、初始期限貸款承諾、初始B期貸款承諾、初始期限C貸款承諾、增量期限貸款承諾(包括2023年增量期限貸款承諾)或補充期限貸款承諾。

23

“截止日期”: 滿足或放棄第6.1節中規定的所有先決條件的日期。

“截止日期ABS 融資工具”:一個或多個新的資產擔保證券化融資工具,據此,HVF III將發行票據,其初始融資日的原始本金總額不超過70億美元,根據並遵守HVF III基礎契約的條款 。

“成交日期優先股”:指於成交日期發行的HGH優先股權益,按重組計劃所載條款及其他條款或其他條款發行,初始聲明價值為15億美元,其形式及實質均令牽頭經營商合理滿意。

第6.1(B)節定義的“成交日期再融資” 。

“税法”: 經不時修訂的1986年國內税法。

“抵押品”: 借款方現在擁有或以後獲得的、任何擔保文件聲稱在其上產生留置權的所有資產 (為免生疑問,不包括被排除的資產)和被排除的子公司擁有的任何資產。

“抵押品代理人”: 本合同序言中定義的抵押品代理人,應包括根據第10.10節指定的抵押品代理人的任何繼承人。

“抵押品恢復日期”:見第7.9(F)節的定義。

“抵押品中止”:第7.9(F)節定義的 。

“抵押品中止日期”:如第7.9(F)節所述。

“抵押品暫停期間”:指自抵押品暫停之日起至抵押品恢復之日止的一段時間。

“抵押品暫停 評級水平條件”:如第7.9(F)節所定義。

“收款金額”: 第10.13節定義。

“商業L/C”:第3.1(B)節定義的 。

“承諾”:對於任何貸款人,視情況而定,此類貸款人的初始定期貸款承諾、初始循環承諾、增量定期貸款承諾、增量循環承諾、補充循環承諾、補充定期貸款承諾、延長循環承諾和指定的再融資循環承諾。

《承諾函》: 母借款人、巴克萊和其他承諾方之間日期為2021年5月2日的修改和重述承諾函。

24

“承諾方” 應指承諾函中界定的“承諾方”。

“商品協議”: 就某人而言,指該人為當事人或受益人的任何商品期貨合約、遠期合約、期權或類似的協議或安排(包括衍生產品協議或安排)。

“共同控制的 實體”:指(A)與母公司借款人處於“共同控制”(符合ERISA第4001節的含義 )或(B)屬於一組實體(不論是否註冊成立)的實體,包括母公司借款人,(I)根據守則第414(B)或 (C)節被視為“單一僱主”,或(Ii)僅就ERISA第302或303節或守則第412或430節而言被視為“單一僱主”的實體。根據守則第414(B)、(C)、(M)或(O)條,被視為“單一僱主”。

“合規證書”:第7.2(A)節中定義的 。

“管道貸款人”: 由任何貸款人組織和管理的任何特殊目的公司,其目的是以其他方式規定由該貸款人發放貸款,並由該貸款人在提交給行政代理的書面文書中指定(副本應由行政代理應請求提供給母借款人);但任何貸款人指定管道貸款人不應免除指定貸款人在本協議項下的任何義務,包括其為貸款提供資金的義務 如果其管道貸款人因任何原因未能為任何此類貸款提供資金,且指定貸款人(而非管道貸款人)有 唯一權利和責任交付本協議要求或要求的關於其管道貸款人的所有同意和豁免,此外,任何管道貸款人不得(A)有權根據本協議的任何規定獲得任何更大的 金額。包括第4.10、4.11、4.12或11.5節,則如果指定貸款人沒有根據本協議指定 此類管道貸款人,(B)被視為有任何承諾,或(C)如果指定 會以其他方式增加任何借款人的任何貸款或部分的成本,則指定貸款人將有權就該管道貸款人的信貸擴展獲得 。

“確認訂單” 如本説明書所定義。

“合併現金 利息支出”:指任何期間的合併利息支出,不包括母借款人 及其受限子公司在該期間的任何非現金利息支出。

25

“綜合EBITDA”: 任何期間的綜合淨收入,加上(A)在計算該綜合淨收入時扣除的下列各項,且不重複:(I)根據收入、利潤或資本(包括罰款和利息,如有)計提的所有税項(不論是否支付、估計或應計) ,(Ii)綜合利息支出,根據第(Iii)(U)至(Iii)(Z)款從“綜合利息支出”的定義中排除的所有項目及任何特殊用途融資費用,以及未在合併利息支出中反映的與融資活動有關的擔保債券成本,(Iii)折舊(不包括合併車輛折舊)、攤銷(包括商譽和無形資產的攤銷以及融資成本的攤銷和註銷),(Iv)所有其他非現金費用或非現金 虧損,包括但不限於任何非現金資產報廢成本、非現金補償費用、非現金折算(收益) 損失和與認股權證歸屬有關的非現金費用,(V)與任何股權發行有關的任何費用或費用,本協議允許的投資或債務(無論是否完成或發生,包括任何股本的發行或出售,其收益擬用於母借款人或其受限制子公司的股本), (Vi)任何融資處置的虧損金額,(Vii)根據任何管理層或員工股票期權或其他股權相關計劃、計劃或安排,或任何其他福利計劃、計劃或安排,或任何股權認購或股權持有人協議而產生的任何成本或支出,(8)外幣變動對母公司借款人及其受限制子公司資產或負債的估值造成的已實現外匯損失;(9)與交易、收購(包括投資在內)有關的其他應計項目、付款和支出(包括合理化、法律、税收、結構調整和其他成本和支出);股息、限制性付款、處分、再融資或債務或股權的發行 根據本條款允許的或與本條款(Ix)所述交易的文件(包括貸款文件)有關的任何修訂、修改或豁免,(X)已支付、可償還、可賠償或可保險或合理預期由第三方支付、可償還、可賠償或投保的費用、損失或費用,(Xi) 可歸因於任何第三方的非控股權益和/或少數股權的與任何受限子公司相關的任何費用或扣除的金額,(12)與本協議允許的任何允許收購或其他投資或本協議允許的在生效日期之前完成的 本協議允許的任何允許收購或投資有關的或有或延付款的現金支出(包括盈利、或有對價、競業禁止付款、諮詢 付款和類似義務),在按照公認會計原則計算合併淨收入時,將其列為該期間的會計調整,但就該或有或遞延付款實際應付或支付的金額超過適用人員登記的負債和(十三)交易成本,外加(B)PRO 表格(I)收購(包括符合當時意向書或購買協議的收購)、(Ii)處置構成任何業務實體的部門或業務線的業務實體或財產或資產的結果 和(Iii)運營變更、運營計劃、新業務、新合同價值和收入增加(包括定價和數量)(在適用範圍內,包括來自交易或任何重組的),包括任何“運行率”成本節省、協同效應、運營費用減少和改進,增強收入和業務優化由母借款人善意確定的:(C)財務模型中先前確定的調整,以及(C)財務模型中先前確定的調整,以及(D)財務模型中先前確定的調整,以及(D)在任何此類收購、處置、其他交易、運營變更、運營 倡議、新業務、新合同或增收後24個月內已採取或預計將採取的行動導致的收入和業務優化(在每種情況下,母公司借款人善意確定的合理識別和事實支持),由(X)全國公認的四大會計師事務所或(Y)行政代理人應合理接受的任何其他會計師事務所 向行政代理人提供的盡職調查收益質量報告,加上(E)任何業務中斷的收益 已收到或合理預期將收到的保險,加上(F)根據S-X法規第11條確定的調整。

26

“綜合第一留置權債務”:在任何確定日期,等於(A)綜合公司負債總額 (就本定義而言,關於其定義第(2)款,不對截至該日期的任何 通過客户應收賬款留置權擔保的特殊目的子公司的債務(A)或因客户應收賬款的融資處置或(B)因由客户應收賬款組成的特殊目的融資而發生的任何債務進行任何扣除),然後(1)通過擔保貸款文件下的債務的抵押品的留置權擔保,或(2)由上文括號中提到的類型的債務組成(前述第(1)和(2)款中的情況除外),(X)由級別低於或從屬於留置權的留置權擔保的債務 擔保貸款文件項下的債務和(Y)以失敗或類似的信託或安排持有的財產或資產 減去(B)無限制現金減去(C)C期貸款抵押品賬户中的金額 。

“合併第一留置權槓桿率”:截至任何確定日期,(X)合併第一留置權負債在該日期(在該日期產生或清償債務後)與(Y)截至該確定日期之前的最近四個季度期間的合併EBITDA總額(可獲得母公司借款人的合併財務報表)的比率,條件是:

(1) 如自該期間開始,母借款人或任何受限制附屬公司已作出出售(包括與導致根據本條例作出計算的交易有關的任何出售),則該期間的綜合EBITDA應減去相當於該期間出售標的資產的綜合EBITDA(如為正數)的款額,或增加相等於該期間應歸屬於該等資產的綜合EBITDA(如為負數)的款額;

(2)如果 自該期間開始,母借款人或任何受限制的子公司(通過合併、合併或其他方式)進行了購買(包括與導致根據本協議進行計算的交易有關的任何購買),則該期間的綜合 應在給予形式上的效力後計算,如同該購買發生在該 期間的第一天一樣;以及

(3)如 自上述期間開始,任何人成為受限制附屬公司,或與母借款人或任何受限制附屬公司合併或合併,則自該期間開始起,如由母借款人或受限制附屬公司自該期間開始, 由母借款人或受限制附屬公司作出,則該人須已進行任何根據上文第(1)或(2)款須作出調整的出售或購買。(br} )該期間的綜合EBITDA應在給予形式上的影響後計算,如同該等出售或購買發生在該期間的第一天。

27

就本定義而言, 任何銷售、購買或其他交易,或與之相關的收入或收益數額,無論何時,其預計成本節約或協同效應(包括與任何此類銷售、購買或其他相關交易相關的預期成本節約或協同效應)應由母借款人真誠確定(在每種情況下,均受“綜合EBITDA”定義中的規定和限制的約束)。

“綜合利息 支出”:在任何期間,(I)母借款人及其受限子公司在計算綜合淨收入時扣除的利息支出總額 扣除母借款人及其受限子公司的任何利息收入, 包括任何此類利息支出,包括(A)可歸因於資本化租賃債務的利息支出,(B)債務貼現攤銷 ,(C)由母借款人或任何受限子公司擔保的任何其他人的債務利息。但僅限於此類利息實際上是由母借款人或任何受限制子公司支付的, (D)非現金利息支出,(E)任何遞延付款義務的利息部分和(F)與信用證和銀行承兑匯票融資有關的折扣和其他費用及收費,加上(Ii)由母借款人或受限制子公司以外的人就母借款人不合格股票以現金支付的優先股股息,或根據第8.5(B)(Xiii)(A)節規定的母公司借款人的指定優先股,(br}減去(Iii)在上文第(I)款所述利息支出中包括的範圍,(T)合併的車輛利息支出和(U)融資成本的攤銷或註銷,(V)不構成債務的貼現負債的增加或應計,(W)債務貼現與資本重組或購買會計相結合產生的任何費用,(X)與任何證券的註冊權安排有關的任何“額外利息”,(Y)任何過渡性費用、承諾費和其他融資費,以及(Z)與母公司借款人資產負債表上出現的任何母公司的債務有關的利息,這些債務僅因根據公認會計原則(Br)下推會計處理而出現在母借款人的資產負債表上,在每種情況下,根據第(I)至(Iii)條按照公認會計原則確定(在綜合車輛利息支出的情況下,在適用的範圍內);但總利息支出應在母公司借款人及其受限制子公司就利率協議支付或收到的任何淨付款生效後確定。

“合併淨收益”:在任何期間,母借款人及其受限制的子公司的淨收益(虧損),根據公認會計準則在優先股股息減少之前的合併 基礎上確定;但條件是,如果沒有重複, 不應包括在該綜合淨收益中:

(I) 任何人的任何 淨收益(虧損),如果該人不是母借款人或受限制附屬公司,但(A)母借款人或任何受限制附屬公司在該期間任何上述人士的淨收入中的權益,應計入該綜合淨收入內,但不得超過該人在該期間內實際分配的或(由母借款人本着善意而釐定)本可分配給母借款人或受限制附屬公司作為股息或其他分配(如屬向受限制附屬公司派息或以其他方式分配)的總金額。(B)母公司借款人或任何受限制子公司的淨虧損應計入母公司借款人或其任何受限制子公司對該人的總投資額。

28

(Ii) 僅為確定第8.5(B)(Vii)(Y)條規定的可用於限制性付款的金額, 不是子公司借款人或附屬擔保人的任何受限子公司的任何淨收益(虧損),如果該受限子公司直接或間接地通過實施該受限子公司章程或任何協議、文書的條款向母借款人支付股息或進行類似的分配而受到限制, 適用於受限制子公司或其股東的判決、法令、命令、法規或政府規章或條例 (除(X)已放棄或以其他方式解除的限制、(Y)根據貸款文件實施的限制和(Z)對任何受限制子公司在截止日生效的限制和對任何受限制子公司的其他限制 總體上並不比母借款人善意確定的在成交日生效的限制更有利於貸款人),但(A)母借款人在該期間任何上述受限制附屬公司的淨收入中的權益,應計入該綜合淨收入內,但不得超過該受限制附屬公司在該期間向母借款人或另一受限制附屬公司作出或本可向母借款人或另一受限制附屬公司作出的股息或分派(由母借款人真誠釐定)的總額。)和(B)應計入母公司借款人或其任何其他受限制子公司對該受限制子公司的總投資額,

(Iii) (X)出售、放棄或以其他方式處置母借款人或任何受限制附屬公司的任何資產(包括根據任何出售/回租交易)而變現的任何 收益或虧損,而該等收益或虧損並未在正常業務過程中出售、放棄或以其他方式處置(由母借款人真誠釐定)及(Y)出售、放棄或終止母借款人或任何受限制附屬公司的業務而變現的任何收益或虧損,以及處置所得的任何收益(虧損),放棄 或停止運營(但如果此類運營被歸類為中斷運營,因為它們受到處置此類運營的協議的約束,只有在此類運營實際被處置的情況下且在其範圍內),包括在每種情況下任何 分支機構的任何關閉,

(Iv) 任何被歸類為非常、非常或非經常性損益或費用的 項目(包括與截止日期後的任何收購、合併或合併或任何會計變更有關的費用、開支和收費)(正常過程中的應計收入除外);

(V) 會計原則變更的累積影響,

29

(Vi) 所有因提前清償債務或對衝義務或其他衍生工具而註銷的遞延融資成本和支付的保費。

(Vii) 任何與對衝協議有關的未實現收益或損失,或在與有資格的對衝交易有關的收益中確認的任何無效 ,或在不符合對衝交易資格的衍生品收益中確認的公允價值,在每個情況下,就任何對衝義務,

(Viii) 任何未實現的外幣換算或交易收益或損失,包括任何以該人的職能貨幣以外的貨幣計價的人的債務,

(Ix) (X)因授予股票、股票期權或其他基於股權的獎勵而產生的任何非現金補償費用,以及與任何養老金負債或其他準備金有關的任何非現金視為財務費用,以及(Y)可歸因於遞延補償的收益(虧損) 計劃或信託,

(X) 至 以其他方式計入綜合淨收入的範圍、任何未實現的外幣換算或交易損益,包括母公司借款人或任何受限制附屬公司欠母借款人或任何受限制附屬公司的債務或其他債務。

(Xi) 可歸因於購買或資本重組會計方法的任何 非現金費用、費用或其他影響(包括因購買或資本重組會計調整而產生的資產減值和攤銷總額、銷售成本或其他非現金費用)、遞延税額計提準備的非現金費用 以及公認會計原則下適用準則要求的公允價值會計產生的非現金收益、損失、收入和費用。

(Xii) 任何重組成本、整合成本、戰略計劃成本、業務優化支出或成本、留任、招聘、搬遷和簽約以及留任獎金和支出的金額,包括支付給遵守競業禁止協議的員工或生產者的費用、關閉和合併成本、合同終止成本、股票期權和其他股權補償 支出、遣散費、交易費和諮詢費、賠償和支出,包括但不限於:與增強的會計功能或其他交易成本和上市公司成本有關的任何一次性費用,以及

(Xiii) 至 保險承保和實際償付的範圍(或母借款人已確定存在合理證據, 該金額將由保險人償還,且該金額未被適用的保險公司在180天內以書面否認),並在該證據出現之日起365天內得到償還(在未來計算綜合淨利潤時,可扣除在該365天期間內未如此償還的任何金額)、與責任或 傷亡事件或業務中斷有關的任何費用。

30

此外,根據前述第(I)至(Xiii)條排除任何項目也應排除任何此類項目的税務影響(如果適用)。

“綜合債務總額 公司債務:在任何確定日期,等於(1)母借款人及其受限制子公司截至該日期的未償還資金債務本金總額 ,包括(不重複) 借款債務(包括購買貨幣債務和融資信用證項下未償還的提款金額,但為免生疑問,不包括未提取信用證);超過20,000,000美元的未償還資本化租賃債務的金額;債券、債權證、票據或類似票據證明的債務;不合格股票;以及(在不是附屬借款人或附屬擔保人的任何受限制附屬公司的情況下)優先股,根據公認會計原則(不包括在合併中剔除的項目,以及為免生疑問,不包括套期保值義務)在合併的基礎上確定的優先股,減去(2)此類債務的金額,包括債務(A)通過對在融資處置中處置的或以其他方式產生的全部或部分資產的留置權擔保的特殊目的子公司,或(B)與特別目的融資有關而產生的其他 ,在每種情況下,以不為收購租賃汽車而產生的融資或再融資為限;前提是該等債務不會向母借款人或任何不是特別目的附屬公司(特別目的融資業務除外)的受限制附屬公司追索,減去(3)截至該日期的未償還綜合汽車債務本金總額。

“綜合總企業槓桿率”:截至任何確定日期,(X)截至該日期的綜合企業總負債 (在該日期產生或清償債務後)與(Y)截至該確定日期之前的最近四個季度期間的綜合EBITDA總額 的比率,條件是:

(1) 如自該期間開始,母借款人或任何受限制附屬公司已作出出售(包括與導致根據本條例作出計算的交易有關的任何出售),則該期間的綜合EBITDA應減去相當於該期間出售標的資產的綜合EBITDA(如為正數)的款額,或增加相等於該期間應歸屬於該等資產的綜合EBITDA(如為負數)的款額;

(2)如果 自該期間開始,母借款人或任何受限制的子公司(通過合併、合併或其他方式)進行了購買(包括與導致根據本協議進行計算的交易有關的任何購買),則該期間的綜合 應在給予形式上的效力後計算,如同該購買發生在該 期間的第一天一樣;以及

31

(3)如 自上述期間開始,任何人成為受限制附屬公司,或與母借款人或任何受限制附屬公司合併或合併,則自該期間開始起,如由母借款人或受限制附屬公司自該期間開始, 由母借款人或受限制附屬公司作出,則該人須已進行任何根據上文第(1)或(2)款須作出調整的出售或購買。(br} )該期間的綜合EBITDA應在給予形式上的影響後計算,如同該等出售或購買發生在該期間的第一天。

就本定義而言, 任何銷售、購買或其他交易,或與之相關的收入或收益數額,無論何時,其預計成本節約或協同效應(包括與任何此類銷售、購買或其他相關交易相關的預期成本節約或協同效應)應由母借款人真誠確定(在每種情況下,均受“綜合EBITDA”定義中的規定和限制的約束)。

“綜合總公司淨槓桿率”:截至任何確定日期,(X)(I)公司綜合總負債(在該日期發生或清償債務後)減去(Ii)不受限制的 現金減去(Iii)C期貸款抵押品金額與(Y)截至確定日期前的最近四個季度期間的綜合EBITDA 總額的比率,條件是:

(1) 如自該期間開始,母借款人或任何受限制附屬公司已作出出售(包括與導致根據本條例作出計算的交易有關的任何出售),則該期間的綜合EBITDA應減去相當於該期間出售標的資產的綜合EBITDA(如為正數)的款額,或增加相等於該期間應歸屬於該等資產的綜合EBITDA(如為負數)的款額;

(2)如果 自該期間開始,母借款人或任何受限制的子公司(通過合併、合併或其他方式)進行了購買(包括與導致根據本協議進行計算的交易有關的任何購買),則該期間的綜合 應在給予形式上的效力後計算,如同該購買發生在該 期間的第一天一樣;以及

(3)如 自上述期間開始,任何人成為受限制附屬公司,或與母借款人或任何受限制附屬公司合併或合併,則自該期間開始起,如由母借款人或受限制附屬公司自該期間開始, 由母借款人或受限制附屬公司作出,則該人須已進行任何根據上文第(1)或(2)款須作出調整的出售或購買。(br} )該期間的綜合EBITDA應在給予形式上的影響後計算,如同該等出售或購買發生在該期間的第一天。

32

就本定義而言, 任何銷售、購買或其他交易,或與之相關的收入或收益數額,無論何時,其預計成本節約或協同效應(包括與任何此類銷售、購買或其他相關交易相關的預期成本節約或協同效應)應由母借款人真誠確定(在每種情況下,均受“綜合EBITDA”定義中的規定和限制的約束)。

“綜合債務總額 有擔保債務”:在任何確定日期,相當於綜合第一留置權債務的金額,不考慮其定義第(X)款。

“綜合總有擔保槓桿率”:截至任何確定日期,(X)綜合總有擔保債務 在該日期(在該日產生或清償債務後)與(Y)截至確定之日之前的最近四個季度期間的綜合EBITDA總額的比率(可獲得母公司借款人的綜合財務報表):

(1) 如自該期間開始,母借款人或任何受限制附屬公司已作出出售(包括與導致根據本條例作出計算的交易有關的任何出售),則該期間的綜合EBITDA應減去相當於該期間出售標的資產的綜合EBITDA(如為正數)的款額,或增加相等於該期間應歸屬於該等資產的綜合EBITDA(如為負數)的款額;

(2)如果 自該期間開始,母借款人或任何受限制的子公司(通過合併、合併或其他方式)進行了購買(包括與導致根據本協議進行計算的交易有關的任何購買),則該期間的綜合 應在給予形式上的效力後計算,如同該購買發生在該 期間的第一天一樣;以及

(3)如 自上述期間開始,任何人成為受限制附屬公司,或與母借款人或任何受限制附屬公司合併或合併,則自該期間開始起,如由母借款人或受限制附屬公司自該期間開始, 由母借款人或受限制附屬公司作出,則該人須已進行任何根據上文第(1)或(2)款須作出調整的出售或購買。(br} )該期間的綜合EBITDA應在給予形式上的影響後計算,如同該等出售或購買發生在該期間的第一天。

就本定義而言, 任何銷售、購買或其他交易,或與之相關的收入或收益數額,無論何時,其預計成本節約或協同效應(包括與任何此類銷售、購買或其他相關交易相關的預期成本節約或協同效應)應由母借款人真誠確定(在每種情況下,均受“綜合EBITDA”定義中的規定和限制的約束)。

33

“合併車輛折舊”:任何期間,在計算該期間的綜合淨收入時扣除 的所有租賃汽車的折舊(調整後)。

“合併車輛債務”:母公司借款人因收購、出售、租賃、融資或再融資車輛和/或相關權利(包括租賃、製造商保修、 回購計劃、保險單和任何獎勵返點計劃下的債務)和/或資產而產生的債務,由母借款人善意確定。為免生疑問,本協議項下產生的任何債務不應構成綜合車輛債務。

“合併車輛利息支出”:指合併車輛債務在該期間內的利息支出總額,由母借款人以善意方式確定。

“合併”: 根據公認會計原則將每個受限子公司的賬目與母公司借款人的賬目合併;但條件是:“合併”不包括合併任何非受限子公司的賬目,但母借款人或任何受限子公司在任何非受限子公司的權益將作為一項投資入賬。術語“合併” 具有相關含義。

“合同義務”: 對任何人而言,指該人出具的任何物質擔保的任何規定,或該人作為當事一方或對該人或其任何財產具有約束力的任何重大協議、文書或其他承諾的任何規定。

“出資負債”: 母借款人或任何受限制子公司的債務總額,本金總額不超過在結算日後向母借款人或受限制子公司的資本提供的現金捐款總額的兩倍(不包括償付金額、發行不合格股票所得收益或母公司或任何受限制子公司的出資) (無論是通過發行或出售股本或其他方式),在每種情況下均不適用。

“受控投資附屬公司”:對任何人而言,直接或間接由該人控制、控制或與其共同控制的任何其他人,由該人(或控制該人的任何人)組織,主要是為了對母借款人或其直接或間接母公司或其其他投資組合公司進行股權或債務投資。

34

“核心知識產權”:包括或包括“赫茲”、“美元”或“節儉”等任何字樣的任何美國聯邦、州或普通法商標或服務標記或其他原產地標記,在每一種情況下,無論是單獨作為複合標誌或標誌的一部分,還是與任何其他字樣、設計或標誌結合使用,連同任何美國註冊或其他美國申請,在每種情況下均由貸款方擁有。

“企業負債”: 不構成綜合車輛負債的任何負債。

“承保方”:第11.21(A)節所界定的 。

“農業信貸銀行”: 農業信貸銀行企業和投資銀行。

“信貸安排”: 一項或多項(I)高級信貸安排和(Ii)母借款人指定的任何其他貸款或安排,在每一種情況下,由一家或多家銀行或其他貸款人或機構提供循環信用貸款、定期貸款、應收賬款、車隊、庫存、房地產或其他融資(包括通過向此類機構或特殊目的實體出售應收賬款、車隊、庫存、房地產和/或其他資產), 針對此類應收賬款、車隊、庫存、房地產和/或其他資產或對這些應收款、船隊、庫存、房地產和/或其他資產設定任何留置權)、信用證或其他債務,在每一種情況下,包括依據上述任何一項或與上述任何一項相關而簽署和交付的所有協議、文書和文件,包括依據上述任何條款簽發的任何票據和信用證,以及任何擔保和抵押品協議、專利、商標或版權擔保協議、抵押或信用證申請和其他擔保、質押協議、擔保協議和抵押品文件,在每一種情況下,可不時修訂、補充、豁免或以其他方式修改,或退款、再融資、重組、替換、 續期、償還、增加、減少或延長(無論是全部或部分,無論是與原始銀行、貸款人或機構或其他銀行、貸款人或機構或其他,也無論是根據任何原始信貸安排或一個或多個其他信貸協議、契據、融資協議或其他信貸安排或其他方式提供)。在不限制前述條文的一般性的原則下,“信貸安排”一詞應包括任何協議(I)更改任何因此而產生或預期的債務的到期日,(Ii)增加附屬公司作為其項下的額外借款人或擔保人,(Iii)增加或減少因此而產生或可借入的債務金額,或(Iv)以其他方式更改其條款及條件。

“治癒金額” 如第9.2節所定義。

“貨幣協議”: 就某人而言,指該人為當事一方或受益人的任何外匯合約、貨幣互換協議或其他類似的協議或安排(包括衍生工具協議或安排)。

“應收客户”: 與租車業務向客户出租車輛有關的任何應收款項;為免生疑問, 客户應收款項不應包括因車隊租賃服務或車隊管理服務產生或以其他方式與車隊管理服務有關的應收款項。

35

“每日簡單SOFR”: 對於任何一天,SOFR由管理代理根據相關政府機構為確定銀團商業貸款的“每日簡單SOFR”而建議的該利率的約定(其中將包括定期貸款的回顧,應為 五天)制定;前提是,如果管理 代理決定任何此類約定對管理代理而言在管理上是不可行的,則管理代理可在其合理的酌處權下建立另一約定。

“每日簡單SONIA”: 對於任何一天(“SONIA利息日”),年利率等於(A)在(X)之前五個SONIA營業日(或由母借款人和政府根據當時的市場慣例確定的其他期間)的SONIA營業日的年利率, 或(Y)如果該SONIA利息日不是SONIA營業日,則為緊接該SONIA利息日之前的SONIA營業日,在每種情況下,如SONIA管理人在SONIA管理人網站上公佈的那樣,以及(Ii)0.00%和(B)SONIA調整;如果在緊接任何一天“i”之後的第二個SONIA營業日的下午5:00(倫敦時間)之前,與該日“i”有關的Daily Simple SONIA尚未在適用的SONIA管理員網站上發佈,則該日“I”的Daily Simple SONIA將是就前一個在SONIA管理員網站上發佈的Daily Simple SONIA而發佈的Daily Simple SONIA;此外, (I)每日簡單SONIA不得在超過連續三個SONIA利息日內根據本句子確定 和(Ii)每日簡單SONIA因SONIA的變化而發生的任何變化將從該變化的生效日期起生效,幷包括該變化的生效日期,而不會通知任何借款人。

“DBNY”:德意志銀行紐約分行。

“債務人”: 如本合同的獨奏曲所定義。

“違約”: 第9條中規定的任何事件,無論是否已滿足發出通知的任何要求(第9(E)條中的違約通知除外)、時間流逝或兩者,或第9條中規定的任何其他條件。

“違約通知”:第9.1(E)節中定義的 。

“違約貸款人”: 除第4.14(G)節另有規定外,任何貸款人或代理人的行為或不作為直接或間接導致其符合“貸款人違約”定義的任何 部分。

“存款賬户”: 任何存款賬户(該術語在UCC第9條中有定義)。

“寄存銀行”: 第3.11(C)節所界定的。

36

“指定外幣”:歐元、英鎊、澳元、加元或母公司借款人合理要求且行政代理、任何適用的發行貸款機構和每個循環貸款機構合理接受的任何其他可自由使用的貨幣。

“指定的外幣Libo匯率”:如第1.1節中“歐洲貨幣基礎匯率”定義的第(D)(I)條所定義。

“指定非現金 對價”:母公司借款人或其任何受限制的子公司根據母公司借款人的負責人員簽署的、闡明此類估值基礎的證書,就資產處置而收到的非現金對價的公平市場價值。

“指定優先股”:指母借款人的優先股(不合格股票除外)或任何母公司在截止日期 後發行的現金優先股(限制子公司除外),並根據母公司借款人的負責人簽署的證書被指定為指定優先股。

“指定日期”:第2.10(F)節中定義的 。

“清償”: 任何償還、回購、贖回、失敗或以其他方式獲得、清償或清償母公司借款人的任何債務或任何指定的優先股,但在確定之日不再清償。在不限制前述規定的情況下,向適用債權人的受託人、代理人或其他代表發出不可撤銷的償還、回購或贖回和存放相關資金的通知應被視為解除。

“貼現預付款 接受貸款人”:如第4.4(F)(Ii)節所述。

“折扣範圍”:第4.4(F)(Iii)節中定義的 。

“折扣幅度預付款 金額”:如第4.4(F)(Iii)節所述。

“折扣幅度提前還款通知”:借款人根據第4.4(F)節徵集折扣幅度提前還款要約的書面通知,實質上 以附件H的形式。

“折扣範圍預付款 要約”:貸款人在行政代理收到折扣範圍預付款通知後,為迴應提交報價的邀請而提交的不可撤銷的書面要約,基本上採用附件I的形式。

“折扣範圍預付款 答覆日期”:第4.4(F)(Iii)節所述。

“折扣範圍比例”:第4.4(F)(Iii)節中定義的 。

“貼現預付款 確定日期”:如第4.4(F)(Iv)節所述。

37

“折扣預付款 生效日期”:如果借款人提供指定的折扣預付款、借款人徵求折扣範圍預付款 或借款人徵求折扣預付款要約,則在每個相關定期貸款貸款人根據第4.4(F)(Ii)節、第4.4(F)(Iii)節或第4.4(F)(Iv)節(視適用情況而定)收到行政代理的通知後五個工作日內,除非母借款人和行政代理之間商定了較短的期限。

“貼現定期貸款 提前還款”:如第4.4(F)節所述。

“無利害關係董事”: 就任何關聯交易而言,母公司借款人的一名或多名董事會成員,或母公司的一名或多名董事會成員,在該關聯交易中或與該關聯交易沒有重大的直接或間接財務利益。 任何此類董事會成員不得因持有母公司借款人或任何母公司的股本或任何期權而被視為擁有此類財務利益。認股權證或其他有關股本的權利,或因該成員因董事的角色而獲得任何補償。

“不合格貸款人”: (I)母借款人在2021年5月2日或之前以書面方式向牽頭安排人或作為母借款人和牽頭安排人單獨確定的銀行、金融機構或其他個人,應在截止日期前相互同意,或向此類銀行、金融機構或其他由母借款人書面確定的關聯公司,或僅根據其名稱的相似性而明確可識別為關聯公司的其他個人,(Ii)母借款人及其受限制附屬公司的任何競爭者,而該競爭者的業務範圍與母借款人及其受限制附屬公司或該競爭者的任何受控關聯公司相同或相似,在母公司借款人不時以書面形式向行政代理指定的每一種情況下,或僅根據其名稱的相似性(在正常業務過程中購買商業貸款的真正固定收益投資者或債務基金除外)和(Iii)任何貸款人就不是第11.1(J)節規定的淨空頭貸款人作出了不正確的陳述或擔保或被視為陳述或擔保的任何貸款人;但(I)任何人被指定為“不符合資格的貸款人”,在該人(或其關聯公司)在適用的轉讓或參與時不是不符合資格的貸款人的範圍內, (X)不得追溯地適用於取消該人的資格, (X)在該人(或其關聯公司)在適用的轉讓或參與時並非不符合資格的貸款人,或(Y)在被指定和/或指定後的三個工作日之前生效, 和(Ii)“不合格貸款人”應排除母借款人通過不時向行政代理髮出書面通知而指定為不再是“不合格貸款人”的任何人。

“不合格股票”: 對於任何人而言,任何股本(管理股票除外)是指根據其條款(或根據其可轉換為或可交換或可行使的任何證券的條款)或在任何事件發生時(但不包括在根據“控制權變更”或“資產出售”或其他處置等術語描述的控制權變更或其他類似事件發生後)(I)到期或根據償債基金義務或其他方式強制贖回的任何股本。(Ii)可全部或部分兑換債務或不合格股票,或(Iii)可由持有人選擇贖回 (發生控制權變更或根據“控制權變更”、 或“資產出售”或其他處置等條款描述的其他類似事件後),在每種情況下,在初始定期貸款到期日或之前全部或部分;但發放給任何員工福利計劃的股本,或通過任何此類計劃發放給母借款人或任何子公司的任何員工的股本,不應僅僅因為可能需要回購或以其他方式收購或註銷以履行適用的法定或監管義務而構成不合格股票。

38

“受困人員” 如第1.1節中定義的術語“貸款人相關受困事件”所定義。

“美元等值”: 對於任何以美元計價的金額,其金額,以及對於以任何指定外幣計價的任何貸款的本金或任何以任何指定外幣計價的信用證的任何金額,或 在任何確定日期以美元以外的任何貨幣計價的任何其他金額,相當於該本金金額或根據即期匯率(自最近重估 日期或其他有關確定日期確定)計算的美元金額。

“美元” 和“$”:美利堅合眾國合法貨幣的美元。

“境內子公司”: 母借款人不是境外子公司的任何受限子公司。

“歐洲經濟區金融機構”: (A)在任何歐洲經濟區成員國設立的、受歐洲經濟區決議機構監管的任何信貸機構或投資公司,(B)在歐洲經濟區成員國設立的、屬於本定義第(Br)(A)款所述機構的母公司的任何實體,或(C)在歐洲經濟區成員國設立的、屬於本定義第(A)或(B)款所述機構的子公司並與其母公司合併監管的任何金融機構。

“歐洲經濟區成員國”: 歐盟的任何成員國、冰島、列支敦士登和挪威。

“EEA決議機關”: 任何負責EEA金融機構決議的任何公共行政機關或任何受託於任何EEA成員國的公共行政機關(包括任何受權人)。

“環境成本”: 任何和所有成本或支出(包括律師費和諮詢費、調查和化驗費、答辯費、訴訟費和訴訟費、罰款、罰金、損害賠償、和解款項、判決和裁決)、任何種類或性質的、已知或未知的、或有的或其他的,因任何實際或據稱違反任何環境法或違反任何環境法或根據任何環境法承擔的責任而產生或以任何方式與之相關的任何或所有成本或費用。環境成本包括上述任何和所有費用,而不考慮它們是否產生於任何過去的、待決的或受威脅的任何類型的程序或與之有關。

“環境法”: 任何和所有美國或外國聯邦、州、省、領地、地方或市政法律、規則、命令、可執行的指南、議會命令、條例、法規、條例、法令以及任何政府當局的此類要求,並具有法律的效力或法律(包括普通法)的其他要求,以規範、有關或施加有關保護人類健康(與環境有關的材料)或環境的行為的責任或標準。 或現在或以後的任何相關時間是有效的。

39

“環境許可證”: 任何環境法所要求的任何和所有許可證、許可證、登記、通知、豁免和任何其他授權。

“EPCA”:日期為2021年5月14日的特定股權購買和承諾協議,由HGH和股權承諾 締約方之間簽署(定義見此協議)。

“股權發行”: 出售股本(X),即出售母借款人的股本(不合格股除外),或(Y)收益 ,其中 用於(或打算用於)母借款人或其任何受限制子公司的股本。

“ERISA”: 不時修訂的1974年《僱員退休收入保障法》及其頒佈的條例。

“歐盟自救立法 時間表”:由貸款市場協會(或任何繼承人)發佈的歐盟自救立法時間表,不時生效 。

“EURIBO匯率”: 如本節1.1中“歐洲貨幣基礎匯率”定義的第(B)(I)款所定義。

“歐洲貨幣基礎利率”:就與歐洲貨幣貸款有關的每一利息期內的每一天而言,

(a) [保留區];

(B) 在以歐元計價的歐洲貨幣貸款的情況下,

(I) 由行政代理決定的年利率為路透社屏幕頁面上顯示的提供利率,該頁面顯示由歐洲聯盟銀行業聯合會管理的歐洲銀行同業拆借利率(該頁面目前為歐洲銀行同業拆借利率01)(“歐元同業拆借利率”),期限為 相當於該利息期間的美元,截至上午11點左右確定。(比利時布魯塞爾時間),利息期限開始前兩個工作日 ,或

(Ii)在 如果上述條款(I)中提到的利率沒有出現在該頁面或服務上,或者如果該頁面或服務停止提供,則由管理代理確定為該其他頁面或顯示存款(在該利息期的第一天交付)的 利率的其他服務所提供的利率,該利率的期限相當於該利息期 ,確定為大約上午11:00。(英國倫敦時間)利息期限開始前兩個工作日;

40

條件是,如果根據前述第(I)或(Ii)款中的任何一項報價了EURIBO利率,但所選擇的利息期間沒有這樣的報價,則EURIBO利率應等於內插利率;此外,如果根據前述第(I)或(Ii)款確定的任何此類利率低於零,則歐洲貨幣基礎利率將被視為零;

(C) 在以澳元計價的歐洲貨幣貸款的情況下,

(I) 銀行票據互換參考投標利率或由行政代理和母借款人批准的後續利率(“BBSY”) (向上舍入到最接近的百分之一這是年利率為1.00%),其期限等於或相當於路透社公佈的利息期(或行政代理不時指定並經母借款人同意的提供BBSY(投標)報價的其他商業來源)在或大約上午10:30(澳大利亞悉尼時間) 該利息期第一天前兩個悉尼營業日;或

(Ii) 如果沒有公佈的利率,則為三家澳大利亞銀行應行政代理的要求提供給行政代理的利率的算術平均值(向上舍入至1.00%的最接近的百分之一) 三家澳大利亞銀行在利息期限的第一天的兩個悉尼營業日 對於期限等於該利率期限的澳元匯票提供給行政代理的利率的算術平均值;

但條件是,如果根據前述第(I)或(Ii)款確定的任何此類匯率 低於零,則歐洲貨幣基礎匯率將被視為零;

(D) 指以澳元、加元、歐元或英鎊以外的指定外幣為面值的任何歐洲貨幣利率貸款,

(I) 由行政代理釐定為路透社屏幕頁面上的報價利率的年利率 顯示由洲際交易所Benchmark Administration Limited管理的倫敦銀行同業拆息利率(“指定外幣LIBO利率”),期限相當於該指定外幣的利息期 ,於上午約11:00釐定。(英國倫敦時間),在該利息期限開始前兩個工作日,或

(Ii)在 如果上述條款(I)中提到的利率沒有出現在該頁面或服務上,或者如果該頁面或服務停止提供,則由管理代理確定為該其他頁面或顯示指定外幣libo利率的其他服務所提供的利率(在該利息期的第一天交付) ,期限相當於該指定外幣的利息期,截至上午11:00左右確定。(倫敦,英國時間)利息期限開始前兩個工作日;

41

條件是,如果根據前述第(I)或(Ii)款所報的指定外幣libo利率,但所選擇的利息 期間沒有這樣的報價,則指定外幣libo利率應等於內插利率;此外,如果根據前述第(I)或(Ii)條確定的任何此類利率低於零,則歐洲貨幣匯率將被視為 為零。

“歐洲貨幣貸款”: 以歐洲貨幣利率為基礎適用利率的貸款。

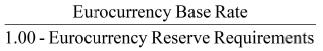

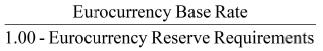

“歐洲貨幣利率”: 對於與歐洲貨幣貸款有關的每一利息期內的每一天,按照以下公式(向上舍入到最接近的百分之一1%)確定該日的年利率:

;但如果第(B)款中的歐洲貨幣匯率 應小於零,則就本協定而言,該匯率應視為零。

“歐洲貨幣儲備要求”:對於適用於歐洲貨幣貸款的任何一天,指紐約市聯邦儲備系統的一家成員銀行維持的處理歐洲貨幣資金(目前稱為“歐洲貨幣負債”)的準備金要求的總和(無重複)(以小數部分表示)(表示為 小數點),包括理事會或其他有管轄權的政府當局的任何條例規定的基本準備金、補充準備金、邊際準備金和應急準備金。

“歐元”和名稱“歐元”:1999年1月1日根據該條約在歐洲經濟和貨幣聯盟第三階段開始時採用的貨幣。

“違約事件”: 第9節規定的任何事件,只要已滿足發出通知、時間流逝或兩者兼而有之的任何要求或任何其他條件。

“超額收益”:第8.4(B)(三)節所界定的 。

“交易法”: 經不時修訂的1934年證券交易法;但就控制權變更和許可持有人的定義而言,“交易法”是指自本協議生效之日起生效的1934年證券交易法。

“除外資產”: 《擔保和抵押品協議》中的定義。

42

“排除信息”:第4.4(F)節中定義的 。

“除外財產”: 對母公司借款人或其任何附屬公司所擁有的不動產的費用或租賃權益的統稱,非附表5.8所述。

“不包括子公司”: (A)(I)在波多黎各或任何其他美國領土組織的子公司和(Ii)外國子公司,(B)任何 特殊目的實體(包括任何與有資金的信用證融資機制相關形成的實體)和證券化實體(包括截至成交日的Hertz Vehicle Finding III LLC、Hertz Vehicles LLC和Hertz General Interest LLC)以及根據HVF III基礎契約發行或持有抵押品支持的資產支持證券的相互子公司(此類子公司, “證券化子公司”和此類證券(“ABS證券”),(C)任何 非實質性子公司,(D)任何專屬自保子公司或非營利性子公司,(E)任何非限制性子公司, (F)法律禁止(X)或要求政府同意、批准、許可或 授權但尚未獲得擔保的子公司(提供沒有義務尋求在成交日期或收購成交日期之後的合同禁止的同意、批准、許可或授權)或(Y)提供(G)合資企業或任何非全資擁有的子公司,(H)導航解決方案公司,(I)赫茲汽車銷售公司,(J)母公司借款人和行政代理合理地同意為貸款文件下的義務提供擔保的負擔或成本或其他後果 應超過貸款人從中獲得的利益的任何子公司, (K)HGH(f/k/a赫茲租車公司)的任何直接或間接子公司,Inc.)(控股除外)僅為(X)成為控股的間接或直接母公司,或(Y)與母公司合併而與母公司合併 借款人與母公司合併 與另一子公司成為此類母公司實體,在每種情況下,只要該實體成為控股公司的母公司或在成立後60天內與母公司借款人合併,(L)外國子公司或外國子公司Holdco的任何直接或間接子公司,(N)任何經紀-交易商子公司,(O)母借款人與行政代理協商後合理確定的、可合理預期擔保將對控股公司或其任何子公司造成重大不利税收後果的任何其他子公司 控股公司或其任何子公司(包括執行守則第956條或任何類似法律規定的結果),(P)根據允許收購或允許投資收購而收購的任何受限子公司,以及根據本協議允許產生的債務融資的任何受限子公司及其擔保此類債務的任何受限子公司,在這種負債的範圍內, 禁止該子公司成為擔保人和(Q)母借款人和行政代理雙方商定的任何其他子公司。任何子公司在最近四個季度期間的最後一天未能滿足前述要求的,應繼續被視為本協議下的排除子公司,直至根據第7.1節就最近四個季度期間(或最後一個季度,視情況適用)提交年度或季度財務報表後60天為止。

“不含税”: 第4.11節中的定義。

43

“現有信貸協議”: 如本協議摘錄所述。

“現有的DIP信用證協議”:如本協議的演講稿中所定義。

“現有HIL信貸 協議”:如本協議的朗誦部分所定義。

“現有的 信用證”:在截止日期之前開立的、在截止日期當日未付的每份信用證(包括根據確認書被視為“未付”的每份信用證),並列於附表B。

“現有貸款”: 第2.10(A)節定義的貸款。

“現有循環 承付款”:定義見第2.10(A)節。

“現有循環 部分”:如第2.10(A)節所述。

“現有定期貸款”: 第2.10(A)節所界定的。

“現有期限部分”: 第2.10(A)節所界定的。

“現有部分”: 第2.10(A)節所界定的。

第2.9(D)節定義的“可擴展橋樑貸款/臨時債務”。

“展期貸款”: 第2.10(A)節所界定的。

“延長循環承付款”:如第2.10(A)節所述。

“延長循環貸款”:如第2.10(A)節所述。

“延長循環 部分”:如第2.10(A)節所述。

“延長期限貸款”: 第2.10(A)節所界定的。

“延期承諾”: 第2.10(A)節所界定的。

“延長期限部分”: 第2.10(A)節所界定的。

“擴展部分”: 第2.10(A)節所界定的。

“延伸貸款人”: 第2.10(B)節所界定的。

“延期修正案”:第2.10(C)節中定義的 。

“延期日期”:第2.10(D)節中定義的 。

“延期選舉”:第2.10(B)節定義的 。

44

“信貸延期”: 對於任何貸款人,發放初始定期貸款(不包括根據初始期限貸款的任何部分發放的任何補充定期貸款)、2023年遞增定期貸款、循環貸款、週轉額度貸款或增量循環貸款(不包括其項下的首次信貸延期);對於任何簽發貸款人,由該簽發貸款人簽發信用證或恢復或 增加信用證金額。

“延期請求”: 如第2.10(A)節所述。

“延期請求 截止日期”:如第2.10(B)節所述。

“延期系列”: 根據同一延期修正案(或 任何後續延期修正案)設立的所有延期貸款或延期循環承諾(如果該延期修正案明確規定,其中規定的延期貸款或延期循環承諾(如適用)旨在成為任何先前確定的延期系列的一部分),併為相同的利差和攤銷時間表提供 。

“貸款”: 下列各項中的每一項:(A)初始期限B貸款承諾及其信貸延期(“初始期限B貸款安排”),(B)2023年增量定期貸款承諾及其信貸延期(“2023年增量定期貸款安排”),(C)根據初始期限C貸款承諾及其信貸延期(“初始C期貸款貸款安排”),(D)初始循環承諾及其信貸延期(“初始循環貸款安排”),(E)同一檔次的增量定期貸款, (F)同一檔次的增量循環承諾和根據該額度作出的信貸延期,(G)同一延期系列的任何延期的循環承諾和信貸延期,(H)同一延期系列的任何延期循環承諾和信貸延期,(I)同一檔次的任何指定再融資定期貸款和(J)同一檔次的任何指定的再融資循環承諾和信貸延期,以及統稱為“便利”。

“公平市場價值”: 就任何資產或財產而言,是指由母借款人真誠確定的此類資產或財產的公平市場價值。

“FATCA”: 守則第1471至1474條(或實質上具有可比性的任何修訂或後續條文)、根據守則頒佈的任何現行或未來條例或對其的正式解釋、根據守則第1471(B)(1)條訂立的任何協定、與上述任何一項有關的任何政府間協定、任何財政或監管立法、規則或根據任何此類政府間協定通過的慣例。

第1.5節中定義的“FCA”。

“聯邦基金有效利率”:見第1.1節中“資產負債表”的定義。

45

“費用函”: 母公司借款人與一個或多個安排人和代理人就支付給該等安排人和代理人的與初始定期貸款安排和初始循環安排有關的費用而簽訂的費用函。

“財務契約 違約事件”:定義見第9.1(C)節。

第8.9(B)節所界定的“財務贍養費契約”。

“財務模型”: 指於2021年3月25日交付給首席安排人的財務模型(連同母公司借款人和首席安排人合理商定的任何更新或修改)。

“融資處置”: 母借款人或其任何附屬公司向任何特殊目的實體或任何特殊目的附屬公司或任何特殊目的附屬公司出售、轉移、轉讓或以其他方式處置財產或資產,或產生或產生任何留置權,在每一種情況下,與債務特別目的實體或向債務債務人付款的義務有關, 可通過對此類財產或資產的留置權來擔保。

“FIRREA”: 不時修訂的《1989年金融機構改革、恢復和執行法》。

“第一優先權”: 對於根據任何擔保文件在任何抵押品中設立的任何留置權,該留置權是此類抵押品所適用的最高級留置權 (受制於允許的留置權)。

“固定GAAP日期”: 2020年12月31日,但在截止日期之後的任何時間,母借款人可通過書面通知行政代理選擇將固定GAAP日期更改為該通知中指定的日期,並且在該通知發出後,自該通知中指定的日期起及之後的所有期間內,固定的GAAP日期應為該日期。

“固定公認會計準則條款”: (A)“借款基礎”、“資本化租賃債務”(但除第1.2(B)節另有規定外)、“綜合EBITDA”、“綜合第一留置權負債”、“綜合第一留置權槓桿率”、“綜合利息支出”、“綜合淨收益”、“綜合總擔保負債”、“綜合總擔保槓桿率”、“綜合企業總負債”、“綜合企業總槓桿率”、“綜合企業總槓桿率”等術語的定義。“綜合公司淨槓桿率”、“綜合車輛折舊”、“綜合車輛負債”、“綜合車輛利息支出”、“應收賬款”、“存貨”和“應收賬款”,(B)本協議中使用或與上述任何定義有關的所有定義的術語,以及基於上述任何定義的所有比率和計算,以及(C)本協議或任何其他貸款文件中的任何其他條款或規定,或在母借款人選擇時, 可由母借款人通過不時向管理代理髮出書面通知的方式指定。

“船隊應收款”: 母借款人及其子公司的應收款,包括原始設備製造商計劃應收款、原始設備製造商獎勵應收款、因船隊租賃服務產生的應收款或與船隊租賃服務有關的應收款,以及在母公司借款人的選擇下,產生於船隊管理服務或與船隊管理服務有關的應收款。

46

“洪水證書”: 應指聯邦緊急事務管理署和執行類似職能的任何後續政府機構的“標準洪水危險確定表”。

《洪水保險法》:(Br)統稱為(A)現在或以後生效的1968年《國家洪水保險法》或其任何後續法規,(B)現在或以後生效的1973年《洪水災害保護法》或其任何後續法規,(C)現在或以後生效的1994年《國家洪水保險改革法》或其任何後續法規,(E)現在或以後生效的2004年《洪水保險改革法》或其任何後續法規和(E)現在或以後生效的《Biggert-Waters洪水保險改革法》或其任何後續法規。

“洪水保險計劃”: 是指美國國會根據1968年《國家洪水保險法》、1973年《洪水災害保護法》、1994年《國家洪水保險改革法》和《2004年洪水保險改革法》(在每個案件中不時修訂)和任何後續法規制定的《國家洪水保險計劃》。

“洪泛區”: 是指1968年《國家洪水保險法》(經不時修訂)和任何後續法規中所描述的具有特殊洪災危險的地區。

“下限”: 指本協議最初規定的基準利率下限(在本協議簽署時、本協議的修改、修改或續簽或其他情況下),適用的是歐洲貨幣匯率、SOFR或Daily Simple SONIA。

“外國養老金計劃”: 受受ERISA或守則以外的適用養老金立法約束的註冊養老金計劃,由受限制的子公司發起或維持,或對其作出或有義務作出貢獻的計劃。

“外國計劃”: 每個外國養老金計劃、遞延補償或其他退休或養老金計劃、基金、方案、協議、承諾或安排 無論是口頭或書面的、資金或非資金的、贊助的、建立的、維持的或貢獻的,或 由母借款人或其任何受限制的子公司在美利堅合眾國境外承擔任何責任的 ,但由政府當局贊助的任何此類計劃、基金、方案、協議或安排除外。

“外國子公司”: 母借款人根據美國以外任何司法管轄區的法律組織和存在的任何受限制的子公司,或者是外國子公司Holdco。為免生疑問,母借款人根據波多黎各或美利堅合眾國任何其他領土的法律成立並存在的任何子公司應為外國子公司。

47

“外國子公司 控股公司”:任何直接或間接子公司,其所有資產直接或間接地直接或間接地由一個或多個外國子公司或一個或多個外國子公司控股公司的股票或股票和債務(為此,包括任何債務或其他被視為美國聯邦收入和債務的權益的工具),以及來自分配的現金或現金等價物以及對該等股票和債務的支付構成的任何直接或間接子公司。

“特許經營融資 處置”:母公司借款人或其任何附屬公司將財產或資產的任何留置權出售、轉讓、轉讓或以其他方式處置,或產生或產生任何留置權給任何特許特殊目的實體或以特許經營特殊目的實體為受益人的任何行為,與特許特殊目的債務實體發生的債務有關,或因債務向債務人付款的義務,而此類財產或資產的留置權可作為擔保。

“特許經營租賃義務”: 任何特許經營商的任何資本化租賃義務,以及與任何特許經營商使用、佔用或持有以供使用或佔用的財產有關的任何其他租賃義務 。

“特許經營特殊目的實體”:從事以下業務的任何人:(A)獲取、銷售、收集、融資或再融資應收款、賬户(如《統一商法典》所界定,在任何司法管轄區內一直有效)、其他賬户和/或其他應收款、和/或相關資產和/或(Ii)收購、銷售、租賃、融資或 再融資特許經營工具和/或相關權利(包括租賃、製造商保證和回購計劃、保險)和/或資產(包括管理、行使及處置任何該等權利及/或資產)及(B)被母借款人指定為“特許經營特殊目的實體”。

“特許經營工具債務”:截至確定日期,(A)任何特許特殊目的實體因收購、銷售、租賃、融資或再融資而直接或間接產生的債務,或由特許經營工具和/或相關權利和/或資產擔保的債務, (B)任何特許經營商或其任何關聯公司的債務,可歸因於收購、銷售、租賃、融資或由特許經營工具和/或相關權利和/或資產擔保,由母借款人本着善意確定的, 和(C)任何特許經營商的負債。

“特許經營車輛”:包括汽車、卡車、拖拉機、拖車、貨車、運動型多功能車、公共汽車、露營車、汽車、摩托車和其他機動車輛在內的任何特許經營商擁有或運營、租賃或出租的車輛。

“特許經營商”: 作為母借款人或其任何子公司(或任何其他特許經營商)的特許經營商或被許可人,或該人的任何附屬公司的任何人。

“公認會計原則”:通常 在美國公認的會計原則在固定的公認會計原則日期有效(就固定的公認會計原則術語而言) 和不時有效的(就本協議的所有其他目的而言),如財務會計準則委員會會計準則彙編所述,並受下列條件的約束:如果在任何時候,美國證券交易委員會允許或要求受交易法報告要求的美國註冊公司使用國際財務報告準則代替公認會計準則進行財務報告;母借款人可 通過書面通知行政代理選擇使用國際財務報告準則來替代公認會計準則,在任何此類通知發出後,本文中提及的公認會計準則 應解釋為:(A)自通知中指定的日期開始及之後的期間,即在通知中指定的日期生效的國際財務報告準則 (就固定的公認會計準則條款而言)和不時有效的期間(就本協議的所有其他 目的而言)和(B)對於以前的期間,指本定義第一句中所定義的公認會計原則。

48

“一般投資籃子”:如第1.1節定義的術語“允許投資”第(Xxii)款所定義。

“一般限制性付款籃”:如第8.5(B)(Xvi)節所述。

“政府當局”: 任何國家或政府、任何國家或其其他政治區,以及任何行使政府的或與政府有關的管理或行政職能的實體,包括歐洲聯盟。

“GS”:高盛(美國)銀行。

“擔保”: 任何人直接或間接擔保任何其他人的債務或其他義務的或有或有的任何義務;但“擔保”一詞不包括在正常業務過程中託收或存款的背書。作為動詞使用的“保證”一詞也有相應的含義。

“擔保和抵押品協議”:指在本合同簽署之日交付給抵押品代理人的擔保和抵押品協議,基本上採用附件J的形式,可不時對其進行修改、補充、放棄或以其他方式修改。

“擔保人”: 對控股公司和母公司借款人的每一家子公司(任何被排除的子公司除外)的統稱,是擔保和抵押品協議的時間方;單獨地,是“擔保人”。

“套期保值協議”: 統稱為利率協議、貨幣協議和商品協議。

“套期保值義務”: 任何人根據任何利率協議、貨幣協議或商品協議承擔的義務。

“HGH”:如本協議的朗誦中所定義的,以及與此相關的任何繼承人。

“控股”:Rental Car Intermediate Holdings,LLC,特拉華州的一家有限責任公司,以及任何與其有利害關係的繼承人。

“HVF III”:赫茲車輛融資III有限責任公司,特拉華州的一家有限責任公司。

“HVF III基礎契約”: 日期為2021年6月29日的HVF III和HVF III受託人之間的特定基礎契約,經不時修訂、重述、修改或補充,不包括系列補充品(如其中定義的)創建新的系列票據(如其中定義的 )。

49

“HVF III受託人”: 紐約梅隆銀行信託公司,一家全國性的銀行協會,作為HVF III基礎契約和每個系列補編(定義見HVF III基礎契約)及其任何繼承者的受託人。

“已確定的參與貸款人”:見第4.4(F)(3)節的定義。

“已確定的合格貸款人”:見第4.4(F)(Iv)節的定義。

“國際財務報告準則”:由國際會計準則委員會或其任何繼承者(或財務會計準則委員會、美國註冊會計師協會會計原則委員會、或該委員會的任何繼承者、或美國證券交易委員會,視情況而定)制定的國際財務報告準則和適用的會計要求。

“非實質性子公司”: 母公司借款人以書面形式向行政代理指定的母公司借款人的任何子公司,其(A)在最近四個季度期間的合併收入總額不到母公司借款人及其子公司合併收入總額的2.5%,以及(B)截至該期間最後一天的合併資產總額不到母公司借款人及其子公司合併資產總額的2.5%;但於指定時(X)所有非實質附屬公司的合併總收入合計不得超過母公司借款人及其附屬公司最近四個季度期間綜合收入總額的10.0%,及(Y)所有非重大附屬公司的綜合總資產總額不得超過母公司借款人及其附屬公司截至該期間最後一天的綜合資產總額的10.0%。任何被指定為非重大附屬公司的子公司,如在最近四個季度期間的最後一天未能達到前述規定,應繼續被視為本協議項下的“非重大附屬公司”,直至根據第7.1節就最近四個季度期間(或其最後一個季度,視情況而定)提交年度或季度財務報表後60天為止。

“增加附加費”: 第2.9(C)節所界定的。

“增量承諾 修正”:如第2.9(D)節所述。

“遞增承付款項”: 第2.9(A)節所界定的。

“增量融資”: 第2.9(A)節所定義的。

定義術語“最大增量設施金額”中定義的“增量固定 一籃子美元”。

“增量債務”: 借款人根據第2.9節和根據第2.9節發生的債務。

50

“信貸承諾增量函”:如第2.9(A)節所述。

“增量貸款人”: 第2.9(B)節所界定的。

“增量貸款”: 第2.9(D)節所界定的。

“遞增循環承付款”:如第2.9(A)節所述。

“增量循環貸款”:指根據增量循環承諾提取的任何貸款。

“增量定期貸款 承諾”:如第2.9(A)節所定義,為免生疑問,包括2023年增量定期貸款 承諾。

“增量定期貸款”: 就增量定期貸款承諾發放的定期貸款,包括2023年的任何增量定期貸款,以避免產生疑問。

“招致”: 發行、承擔、簽訂任何擔保、招致或以其他方式承擔責任;術語“招致”、“招致”和“招致”應具有相關含義;但條件是,在某人成為子公司(無論是通過合併、合併、收購或其他方式)時,該人已存在的任何債務或股本應被視為在該子公司成為子公司時發生。應計利息、增值增值、以額外負債形式支付利息,以及以相同類別股本額外 股份形式支付構成負債的股本股息,將被視為不產生負債。以折扣價發行的任何債務(包括通過增發債務支付利息的債務),應視為在債務最初發行時發生。

“負債”: 在任何釐定日期就任何人而言(無重複):

(I) 該人借入款項的債務本金,

(Ii)由債券、債權證、票據或其他類似文書證明的該人的債務本金( ),

(Iii) 該人就信用證、銀行承兑匯票或其他類似票據承擔的所有償還義務(此類債務的金額在任何時候均等於此類信用證、銀行承兑匯票或其他票據當時未提取和未到期的總金額,加上根據這些信用證、銀行承兑匯票或其他票據而未償還的提款總額)(但此類償還義務與貿易應付款有關,且此類債務預計將在到期後30天內清償)。

(Iv) 該人的所有 支付延期和未付的財產購買價格的義務,該購買價格在該財產交付最終服務或接受最終交付和所有權之日起一年多後到期(在每種情況下,除(X)交易 應付款和(Y)任何賺取債務外,直到該債務根據公認會計準則在該人的資產負債表上反映為負債為止,如果預計不會在到期和應付後60天內支付),

51

(V) 該人的所有資本化租賃義務,

(Vi)就該人的任何喪失資格的股份或(如該人 是母借款人的附屬公司而非附屬擔保人)該附屬公司的任何優先股而贖回、償還或以其他方式購回該人的 款額,但在每個 情況下,不包括任何應計股息(該等責任的款額在任何時間相等於該等股本的最高固定非自願贖回、償還或回購價格,或如該等股本少於(或如該股本並無該等固定價格)( )。 按照其條款計算的償還或回購價格,如同隨後贖回、償還或回購一樣,以及 如果該價格基於或以該股本的公允市值衡量,則該公允市價應由母借款人真誠地確定),

(Vii)以留置權擔保的其他人對該人的任何資產的所有債務,不論該等債務是否由該人承擔; 但該人的負債額須以(A)該資產在釐定日期的公平市價及(B)該等其他人的負債額中較小者為準;

(Viii) 該人對他人債務的所有擔保,但以該人擔保的範圍為限;以及

(Ix) 至 本定義中未包括的範圍、該人的淨套期保值義務(任何此類義務的金額在任何時候等於該人在該時間應支付的該套期保值義務的終止價值),

但負債應不包括任何人僅因GAAP下推會計而出現在母借款人資產負債表上的任何債務。

任何人在任何日期的負債金額應按上文所述或本協議另有規定確定,否則應等於根據《公認會計準則》 編制的該人的資產負債表(不包括其任何附註)上的負債金額。

“賠償責任”: 定義見第11.5節。

“受償方”: 定義見第11.5節。

“個人定期信用證承諾書”:對於任何定期開證貸款人,(A)對於在本合同日期作為定期開證貸款人的每個定期開證貸款人,在附表A-4中與該定期開證貸款人的名稱相對的、與該定期開證貸款人的“個人定期信用證承諾”相對的定期信用證承諾的百分比,或父母借款人和該定期開證貸款人可能不時書面商定的其他 百分比,以及(B)對於任何其他定期開證貸款人,100%的定期信用證承諾或根據該人成為根據本合同第3.9條訂立的定期出借人的協議中規定的較低百分比。

52

“初始協議”:第8.8(C)節定義的 。

“初始循環 承諾期”:指從結算日起至但不包括初始循環到期日的期間, 或按本規定應當終止初始循環承付款的較早日期。

“初始循環承諾”:對於任何貸款人,其向借款人提供初始循環貸款和/或向借款人發放或參與循環額度貸款的義務,和/或簽發或參與代表借款人簽發的循環信用證的義務,在任何時候未償還的總金額不得超過附表A-3“初始循環承諾”標題下與該貸款人名稱相對的金額,或者,如貸款人為受讓人,轉讓貸款人根據第11.6(B)節分配給受讓人的初始循環承諾額(在每種情況下,該金額均可按本文規定不時調整);總體而言,對於所有貸款人來説,都是“最初的循環承諾”。貸款人在截止日期的初始循環承付款總額為12.55億美元。截至第七修正案生效日期,貸款人的初始循環承諾總額為2,000,000,000美元。

“初始循環設施”:定義見第1.1節中“設施”的定義。

“初始循環貸款”:如第2.1(C)(I)節所述。

“初始循環 到期日”:指截止日期的五週年。

“內部到期日” 如第2.9(D)節所定義。

“初始期限B貸款”: 第2.1(A)(I)節定義的貸款。

“首期B貸款承諾”:指貸款人根據 第2.1(A)(I)節作出的或以其他方式為首期B貸款提供資金的承諾,在任何時候未償還的總額不得超過附表A-1中“首期B貸款承諾”標題下與該貸款人名稱相對的數額;對所有貸款人來説,統稱為“首期B貸款承諾”。截至截止日期,最初的B期貸款承諾總額為13億美元。

“初始期限B貸款 貸款”:如第1.01節中“貸款”的定義所定義。

53

“初始期限B貸款 到期日”:截止日期的七週年。

“初始期限C貸款”:第2.1(B)(I)節定義的 。

“首期C貸款承諾”:指貸款人根據 第2.1(B)(I)節作出的或以其他方式為首期C貸款提供資金的承諾,在任何時候未償還的總金額不得超過附表A-2中“首期C貸款承諾”標題下與該貸款人名稱相對的金額;對所有貸款人而言,統稱為“首期C貸款承諾”。截至截止日期,初始C期貸款承諾總額為245,000,000美元。

“初始期限C貸款 貸款”:如第1.01節中“貸款”的定義所定義。

“初始期限C貸款 到期日”:截止日期的七週年。

“首期L/C承諾期”:指自結算日起至但不包括首期C期貸款到期日為止的期間。

“初始期限貸款”: 初始期限B貸款和/或初始期限C貸款,視情況而定。

“初始期限貸款 承諾”:視情況而定的初始期限B貸款承諾和/或初始期限C貸款承諾。

“初始期限貸款 貸款”:視情況需要,初始期限B貸款工具和/或初始期限C貸款工具。

“初始期限貸款 到期日”:視情況而定的初始期限B貸款到期日和/或初始期限C貸款到期日。

“破產”: 就任何多僱主計劃而言,該計劃是《僱員權益法》第4245條所指的破產條件。

“知識產權”:第5.9節定義的 。

“債權人間協議”: 基本上以附件P的形式,經不時修訂、補充、放棄或以其他方式修改的債權人間協議 。

“債權人間協議”:第10.9(A)節的定義。

“利息覆蓋率 比率”:於任何釐定日期,(A)截至釐定日期前的最近四個季度期間的綜合EBITDA總額,母公司借款人有合併財務報表的最近四個季度期間的綜合EBITDA總額與(B)母借款人有合併財務報表的最近四個季度期間的合併現金利息支出的比率。

54

“付息日期”: (A)就任何ABR貸款或加拿大最優惠利率貸款而言,每年3月、6月、9月和12月的最後一天發生在該貸款未償還之日或之後,以及該貸款的最終到期日;(B)對於任何利息期為3個月或以下的歐洲貨幣貸款、定期SOFR貸款或BA等值貸款,為該利息期的最後一天;(C)對於任何利息期限超過3個月的歐洲貨幣貸款、定期SOFR貸款或BA等值貸款,(I)在該利息期限的第一天及(Ii)該利息期限的最後一天及(D)就任何索尼婭貸款而言,即三個月後的每一天,即該貸款借入後三個月的每個日曆 月中的每一天,以及該貸款的最終到期日。

“利息期限”: 對於任何歐洲貨幣貸款、定期SOFR貸款或BA等值貸款:

(A) 最初, 就該等歐洲貨幣貸款、定期SOFR貸款或BA等值貸款而言,自借款或轉換日期(視屬何情況而定)開始至(X)就該等歐洲貨幣貸款或定期SOFR貸款而言,其後為1個月、3個月或6個月(或,如各受影響貸款人同意,則為2周、9個月、12個月或更短的期間);及(Y)如屬此類BA等值貸款 ,則為1或3個月(或,如每一受影響的貸款人同意,則為兩週、九個月或較短的期間),在每一種情況下,由母借款人在其借款通知或轉換通知(視屬何情況而定)中選擇的第(X)及(Y)條的 ;和

(B)此後的 , 自適用於該歐洲貨幣貸款、定期SOFR貸款或BA等值貸款的前一個利息期的最後一天開始至此後結束1個月、3個月或6個月(或者,如果每個受影響的貸款人同意,則為2周、9個月、12個月或更短的期間);由母借款人在當時的當前利息期限的最後一天前不少於三個業務 天(或行政代理以其合理的酌情決定權同意的較短期限)向管理代理髮出不可撤銷的通知而選擇的;

但上述所有與利息期有關的規定 均須符合下列規定:

(I) 如果任何利息期本來會在非營業日的某一天結束,則該利息期應延長至下一個營業日,除非延期的結果是將該利息期轉入另一個日曆月,在這種情況下,該利息期應在緊接的前一個營業日結束;

(Ii) 本應超過適用到期日的任何 利息期(就第4.12節以外的所有目的而言) 應在該適用到期日結束;

55

(3)在一個日曆月的最後一個營業日(或在該利息期結束時該日曆月中沒有在數字上對應的某一天)開始的任何 利息期應在一個日曆月的最後一個營業日結束;和( )

(Iv) 母借款人應選擇利息期,以便不要求在任何歐洲貨幣貸款、定期SOFR貸款或BA等值貸款的利息期內按計劃支付此類貸款。

“利率協議”: 就任何人士而言,任何利率保障協議、未來協議、期權協議、掉期協議、上限協議、套頭協議、對衝協議或其他類似協議或安排(包括衍生工具協議或安排),有關此人是當事人或受益人。

“插值率”:

(a) [保留區];

(B) 與歐洲銀行同業拆借利率的關係,該利率是在(I)小於該貸款的利息期的最長期限(可獲得該歐元銀行同業拆借利率)和(Ii)超過該貸款的利息期的最短期限(可獲得該歐元銀行同業拆借利率)的適用歐元銀行同業拆借利率之間進行線性內插而產生的利率,每個利率大約為上午11:00(布魯塞爾,比利時時間)該貸款利息期限開始前兩個工作日;和

(C) 在 中相對於指定外幣libo利率,是指在(I)低於該貸款的利息期的最長期限(可使用該指定外幣libo利率)的 適用的指定外幣libo利率和(Ii)超出該貸款的利息期的最短時間(br})適用的指定外幣libo利率之間進行線性內插的利率。每筆貸款的利息期開始前兩個工作日,約為上午11:00(英國倫敦時間)。

“庫存”: 某人在正常業務過程中為出售、租賃或使用而持有的貨物,不包括根據公認會計原則確定的、由該人已分離的、將退還給適用的供應商以供貸記的任何貨物儲備。

“投資”: 任何其他人對任何人的任何直接或間接貸款、貸款或其他信貸擴展(在正常業務過程中向任何人的客户、經銷商、被許可人、特許經營商、供應商、顧問、董事、高級管理人員或僱員除外)或 向該 人出資(通過向他人轉移現金或其他財產,或支付財產或服務的任何款項或使用),或購買或收購股本、債務或其他類似工具。僅就“非受限附屬公司”的定義和第8.5節而言,(I)“投資” 應包括在母借款人的任何子公司被指定為非受限附屬公司時,該附屬公司的資產淨值的公平市價部分(與母借款人在該附屬公司的股權成比例),但條件是,當該附屬公司被重新指定為受限制附屬公司時,母公司借款人應被視為繼續在非限制性附屬公司擁有永久性的 “投資”,金額(如為正數)等於(X)母公司借款人在重新指定時對該附屬公司的“投資”減去(Y)在重新指定時該附屬公司的資產淨值中的部分(與母公司的借款人在該附屬公司的股權權益成比例);及(Ii)轉讓給非限制性附屬公司或從該附屬公司轉讓的任何財產應按其轉讓時的公平市價 估值。擔保不應被視為投資。在任何時候未償還的任何投資的金額應為該投資的原始成本,減去(由母借款人選擇)任何股息、分配、利息支付、資本返還、償還或就該投資收到的其他金額或價值。但如果在任何時候未支付的限制性付款的金額減去任何此類金額或價值的任何部分,否則該部分金額或價值將 計入綜合淨收入計算,則在計算根據第8.5(B)(Vii)(Y)節可能支付的限制性付款金額時,該部分金額或價值不得包括在內。

56

“投資公司法”:1940年的投資公司法,經不時修訂。

“投資級評級”: 穆迪和S的BBB-評級等於或高於Baa3(對於短期債務,則為P-3)(或同等評級)(或同等評級),或由國際或美國公認的任何其他評級機構進行的任何同等評級。

“投資級證券”: (I)由美利堅合眾國政府或任何機構或其工具(現金等價物除外)發行或直接和全面擔保或擔保的證券;(Ii)具有投資級評級的債務證券或債務工具,但不包括構成母借款人及其子公司之間的貸款或墊款的任何債務證券或工具; (Iii)專門投資於上文第(I)和(Ii)款所述類型投資的任何基金的投資。和(4)美利堅合眾國以外的國家通常用於高質量投資的相應工具。

第11.1(J)節中定義的“ISDA CDS定義”

“互聯網服務供應商”:《國際備用慣例》(1998年),國際商會出版物第590號。

“簽發發票”: 對於任何定期信用證,每個定期簽發發票,對於任何循環信用證,每個循環 簽發發票。

“摩根大通”: 摩根大通銀行,不適用

“判決轉換 日期”:如第11.8(a)節所定義。

57

“判斷貨幣”: 定義見第11.8(a)節。

“初級擔保比率 發生測試”,如本第1.1節“最大增量信貸金額”的定義所定義。

“spughthead” ,定義見本第1.1節“計劃贊助商”的定義。

“最後到期日”: 在任何確定日期,適用於截至 確定日期的任何貸款或承諾的最後到期日。

“L/信用證費用”: 根據第3.3條和第4.5條(A)項就信用證支付的費用和佣金。

“L匯票義務”: 循環L匯票義務和/或L匯票義務,視上下文而定。

“L/信用證請求”: 以本合同所附附件B或適用的開證行可能不時指定的形式提出的信用證請求,要求該開證行開具信用證。

“LCA選舉”: 第1.2(I)節所界定的。

“LCA測試日期”:第1.2(I)節中定義的 。

“牽頭安排人”: (A)巴克萊銀行、德意志銀行證券公司、法國巴黎銀行、加拿大皇家銀行和公民銀行(根據承諾書和承諾書中的定義)各自作為初始定期貸款承諾和本協議下的初始循環承諾的牽頭安排人,以及(B)巴克萊銀行、高盛、蒙特利爾銀行資本市場公司、法國國家銀行、美國銀行證券公司、公民銀行、法國農業信貸銀行、德意志銀行證券公司、摩根大通、瑞穗、摩根士丹利高級融資公司、Natixis、加拿大皇家銀行和Truist。每一家都以2023年增量定期貸款承諾的牽頭安排人的身份。

“貸方違約”: (A)任何貸方(包括以貸方身份提供資金的任何代理)拒絕為本合同規定由其提供資金的任何部分貸款或參與循環信用證提供資金,且拒絕或未能在拒絕或失敗發生後兩個工作日內得到糾正;(B)任何貸方(包括以貸方身份提供貸款的任何代理)未能向行政代理、Swing Line Lending、貸款人或任何其他貸款人應在到期之日起一個工作日內向貸款人或任何其他貸款人支付任何其他款項,除非發生善意糾紛,(C)貸款人(包括以貸款人身份行事的任何代理人)已通知母借款人或行政代理人其不打算履行本協議項下的資金義務,(D)貸款人(包括以貸款人身份提出請求的任何代理人)在母借款人或行政代理人提出請求後10個工作日內未履行義務, 確認其將履行本協議項下的融資義務(前提是該貸款人根據本條款違約應在收到母借款人和行政代理的確認後不再是貸款人違約)或 (E)代理人或貸款人已書面承認其無力償債,或者該代理人或貸款人受到與貸款人相關的困境事件的影響。

58

“出借人加入協議”:第2.9(C)節定義的 。

“出借人提示”: 特定定期貸款出借人提示或該特定循環出借人提示(視情況而定)。

“貸款人相關困境 事件”:對於任何代理人或貸款人或直接或間接控制該代理人或貸款人的任何人(視情況而定),根據任何債務人救濟法,或為該困難者或其資產的任何主要部分指定託管人、管理人、接管人或類似的官員,或該困難者或直接或間接控制該困難者的任何人受到強制清算,或該受困人士為債權人的利益作出一般轉讓,或被任何對該受困人士或其資產具有監管權力的政府當局判定或裁定為無力償債或破產,或該受困人士已或有直接或間接的母公司已成為紓困行動的標的 ;但與貸款人相關的困境事件不應僅僅因為政府當局或其機構對任何代理人或貸款人或直接或間接控制該代理人或貸款人的任何個人的任何股權的所有權或收購而被視為已發生。

“貸款人”: 幾家銀行和其他金融機構不時與本協議當事方以及任何此類銀行或金融機構的任何附屬機構一起,通過通知行政代理和母借款人選擇向借款人提供任何貸款或信用證,但為投票或同意下列各項的所有目的:(A)任何貸款文件的任何修訂、補充或修改;(B)對任何貸款文件的任何要求或任何違約或違約事件及其後果的任何豁免,或(C)貸款人根據本合同第11.1節可投票或同意的任何其他事項,作出此類選擇的銀行或金融機構應被視為“貸款人”,而不是該附屬機構,該銀行或金融機構無權投票或同意。

“信用證”: 視情況需要,每份定期信用證和/或每份循環信用證。

“留置權”:任何 抵押、質押、質押、保證金安排、產權負擔、留置權(法定或其他)、抵押或其他擔保權益或任何種類或性質的任何優惠、優先權或其他擔保協議(包括任何有條件出售或其他所有權保留協議和任何資本化租賃義務,其經濟效果與上述任何條款基本相同)。

“有限抵押品 解除條件”:如第7.9(F)節所述。

“有限條件交易”:(X)母借款人及其受限制子公司的任何資產、業務或個人或本協議允許的任何其他投資的任何收購,包括以合併、合併、合併或其他業務合併或其他方式進行的任何收購,包括通過合併、合併、合併或其他業務合併或收購股本或以其他方式收購的任何資產、業務或個人或本協議允許的任何其他投資,其完成條件不以是否有第三方融資為條件,或(Y)任何贖回、回購、失敗、清償和清償或償還債務, 不合格股票或優先股要求在贖回、回購、償還或償還債務之前發出不可撤銷的通知。失敗、滿意 和解除或提前付款。

59

“流動性”: 在任何時候,(1)母借款人及其受限制的子公司在任何時候的無限制現金,(2)存入C期貸款抵押品的金額超過截至該時間的L/C期債務之和 和(3)當時可用的循環承付款的總和。

“流動資金契約”:第8.9(A)節所界定的 。

“勞埃德”: 勞埃德銀行企業市場公司。

“貸款”:根據需要,每筆 初始定期貸款、增量定期貸款、延期定期貸款、指定再融資定期貸款、初始循環貸款、增量循環貸款、延期循環貸款、特定再融資循環貸款或週轉額度貸款,統稱為“貸款”。

“貸款文件”: 本協議、任何票據、L信用證請求、任何債權人間協議(籤立時及之後)、任何其他債權人間協議(籤立時及之後)、擔保和抵押品協議及任何其他擔保文件(就擔保和抵押品協議及任何其他擔保文件而言,在抵押品暫停期間除外),每一份均經不時修訂、 補充、放棄或以其他方式修改。

“貸款方”: 控股公司、借款方和作為貸款單據當事人的母公司借款方的每個子公司;單獨稱為“貸款方”。為免生疑問,任何被排除在外的子公司均不得為貸款方。

“LTM合併EBITDA”: 截至任何確定日期,最近四個季度的合併EBITDA總額(按截止日期前結束的任何 財政季度(或其部分)確定,以使交易生效,就好像它們 發生在這四個季度的開始時一樣),前提是:

(1) 如自該期間開始,母借款人或任何受限制附屬公司已作出出售(包括與導致根據本條例作出計算的交易有關的任何出售),則該期間的綜合EBITDA應減去相當於該期間出售標的資產的綜合EBITDA(如為正數)的款額,或增加相等於該期間應歸屬於該等資產的綜合EBITDA(如為負數)的款額;

(2)如果 自該期間開始,母借款人或任何受限制的子公司(通過合併、合併或其他方式)進行了購買(包括與導致根據本協議進行計算的交易有關的任何購買),則該期間的綜合 應在給予形式上的效力後計算,如同該購買發生在該 期間的第一天一樣;以及

60

(3)如 自上述期間開始,任何人成為受限制附屬公司,或與母借款人或任何受限制附屬公司合併或合併,則自該期間開始起,如由母借款人或受限制附屬公司自該期間開始, 由母借款人或受限制附屬公司作出,則該人須已進行任何根據上文第(1)或(2)款須作出調整的出售或購買。(br} )該期間的綜合EBITDA應在給予形式上的影響後計算,如同該等出售或購買發生在該期間的第一天。

就本定義而言, 任何銷售、購買或其他交易,或與之相關的收入或收益數額,無論何時,其預計成本節約或協同效應(包括與任何此類銷售、購買或其他相關交易相關的預期成本節約或協同效應)應由母借款人真誠確定(在每種情況下,均受“綜合EBITDA”定義中的規定和限制的約束)。

“管理墊款”: (1)向任何母公司、母公司借款人或任何受限制子公司的董事、高級管理人員、僱員或顧問提供的貸款或墊款;(X)在正常業務過程中發生的差旅、娛樂或與搬遷有關的費用; (Y)與關閉或合併任何設施有關的與搬遷有關的費用;或(Z)在正常業務過程中以及(在本條款(Z)的情況下)在任何時候不超過LTM綜合息税前利潤總額65,000,000美元和10.0%的較大者,(Br)(2)管理投資者因向該等管理投資者發行管理股票而獲得的本票,(3)管理擔保,或(4)管理投資者與購買管理股票相關的借款的其他擔保。

“管理擔保”: 在任何時候未償還本金總額最高達65,000,000美元和10.0%之間的擔保 管理投資者購買管理股票或(Y)代表任何母公司、母公司借款人、員工或顧問或向其任何母公司、母公司借款人或任何受限制的子公司的董事、高管、員工或顧問提供的貸款或墊款(1)在正常業務過程中發生的差旅、娛樂和搬家相關費用的綜合EBITDA。或(2)在正常業務過程中,以及(在本條第(2)款的情況下)不超過LTM綜合EBITDA在任何時候的未償還總額中較大的$65,000,000和10.0%。

“管理投資者”: 任何母公司、母借款人或其各自子公司的高級管理人員、董事、僱員和其他管理層成員, 或其任何成員的家庭成員或親屬(但僅就“獲準持有人”的定義而言,此類親屬應僅包括在為其他管理投資者進行財產規劃或從其他管理投資者繼承(由母借款人真誠確定)方面是或成為管理投資者的人),或為上述任何人或其任何繼承人的利益而設立的信託、合夥企業或有限責任公司。遺囑執行人、繼承人和法定代表人,他們在任何日期實益擁有或有權直接或間接獲得母公司借款人或任何母公司的股本。

61

“管理股票”: 任何管理投資者持有的母公司借款人或任何母公司的股本(包括任何期權、認股權證或其他權利)。

“強制循環借款”:見第2.7(B)節的定義。

“市值”: 在宣佈相關股息或支付任何其他限制性 付款之日,等於(I)母借款人或任何母公司 實體已發行和已發行股本的總數(包括在該日期轉換或交換另一母公司已發行股本時保留供發行的該母實體股本的所有股份)乘以(Ii)該股本在紐約證券交易所(或,如果該股本的主要上市地點在另一家交易所,則在緊接該日期之前的連續30個交易日內)。

“重大不利影響”: 在2021年5月2日之前公開披露的任何情況或情況(不包括在2021年5月2日之前公開披露的任何事項) (I)與案件有關和/或導致案件的事件和條件及其影響,或(Ii)在HGH和/或母公司借款人的10-K表格年度報告中,和/或在HGH和/或母公司借款人此後公開提交的任何季度或定期報告中) 會對(A)業務、運營、母公司借款人及其子公司作為一個整體的財產或條件(財務或其他方面),(B)本協議和其他貸款文件的貸款方(作為一個整體)的有效性或可執行性,(C)母借款人及其受限制的子公司作為一個整體履行貸款安排下的付款義務的能力,或(D)行政代理、抵押品代理和貸款文件下的實質性權利或補救措施(作為一個整體)。

“重大受限子公司”:除母借款人指定的一個或多個受限子公司外, 個別或整體不構成重大子公司的任何受限子公司。

“重大附屬公司”: 根據S-X規則第1-02條,母借款人的子公司單獨或共同構成(如同該等子公司構成單一附屬公司)的“重要附屬公司”。

“重大車輛租賃義務”:指任何特殊目的子公司向母借款人或其任何子公司(任何特殊目的子公司除外)出租賬面淨值合計超過150,000,000美元的租賃汽車的任何租賃,與 任何特殊目的融資有關。

62

“與環境有關的材料”:任何危險或有毒物質或材料或廢物,包括汽油、石油(包括原油或其任何部分)、石油產品或副產品、石棉、多氯聯苯和尿素-甲醛絕緣材料,在任何適用的環境法中界定、列出或管制為此類物質或廢物,或可能根據任何適用的環境法承擔責任。

“到期日”:對於任何延期付款, 初始期限B期貸款到期日、初始期限C期貸款到期日、初始循環到期日, 適用延期修正案中規定的“到期日”,對於2023年遞增定期貸款承諾,2023年遞增定期貸款到期日,對於適用的 遞增承諾修正案中規定的“到期日”,以及對於任何指定的再融資階段,視情況需要,為適用的 規定的再融資修正案中規定的“到期日”。

“最大增量融資金額”:(1)在確定日期(X)$635,000,000和(Y)100%的LTM綜合EBITDA 的較大者(減去根據第8.10(B)((I))節(本款第(1)款,“增量固定美元籃子”)依賴增量固定美元籃子產生的任何金額)之和,加 (2)(W)初始定期貸款安排的所有自願預付款、初始循環安排的承諾減少額和任何指定的再融資債務或外匯票據或其他債務,在每種情況下,均以平價通行證以融資為基礎,(X)任何增量融資(或因依賴最大增量融資金額而產生的其他債務),由評級抵押品的留置權擔保平價通行證由於抵押品保證了初始定期貸款安排和初始循環安排,所有自願預付款,贖回或回購因 向增量固定美元貨幣籃子或自願預付款貨幣籃子贖回或回購的任何增量貸款(減去根據第8.10(B)(I)節依賴增量固定美元貨幣籃子而產生的任何金額,除非資金來自長期再融資債務的收益) 和(Y)在任何增量貸款(或因依賴最大增量貸款而產生的其他債務)的情況下,以擔保初始定期貸款安排和初始循環貸款的抵押品上的留置權級別較低的抵押品的留置權擔保的任何增量貸款(或因依賴最大增量貸款而產生的其他債務)、所有自願預付款、贖回或回購根據 增量固定美元籃子或自願預付款籃子產生的任何增量貸款(減去根據第8.10(B)(I)節依賴增量固定美元籃子而發生的任何金額,除非資金來自 長期再融資債務的收益)(本款第(2)款,“自願預付款籃子”)加(3)無限數額,只要僅就本條第(3)款而言,在不引起(X)債務的情況下,該數額在該時間可以發生。 由抵押品的留置權擔保的債務情況。平價通行證由於抵押品保證了初始期限的貸款安排和初始循環安排,形式上綜合第一留置權槓桿率超過(I)3.00:1.00或(Ii)如果與獲準收購或準許投資有關而發生,則在緊接該交易之前的綜合第一留置權槓桿率 (本條款(X),“同等擔保比率匯兑測試”)和(Y)在債務的情況下,由抵押品的留置權擔保,該抵押品的級別低於擔保初始定期貸款和初始循環貸款的抵押品的留置權 形式上綜合擔保總槓桿率超過(I)4.25:1.00或(Ii)如果與許可收購或許可投資有關而發生,則在緊接該交易之前的綜合擔保總槓桿率 (本條款(Y),“初級擔保比率發生測試”),在每種情況下,在與此相關完成的任何收購生效後和所有其他適當的情況下形式上調整(包括實施相關債務的提前償還),並假設(I)當時產生的任何增量循環承諾或補充循環承諾(如適用)的全額承諾金額應被視為未償還及(Ii)當時發生的任何該等增量承諾的現金收益 在計算綜合第一留置權槓桿率或綜合擔保總槓桿率(如適用)時不得從債務中扣除。

63

“最惠國待遇調整” 定義見第2.9節。

“最惠國待遇例外” 定義見第2.9節。

“最低交易投標條件”:如第2.12(B)節所述。

“最小延期條件”:如第2.10(G)節所述。

“泥潭事件”: 如果此時有任何抵押物業,任何承諾或貸款的任何增加、延長到期日或續期, 包括增量承諾修正案或修正案,但為免生疑問,不包括(A)任何借款的延續或轉換 或(B)任何貸款的發放。

“瑞穗”: 瑞穗銀行。

“修改貸方”: 第11.1(H)節定義。

“穆迪”: 如第1.1節中“現金等價物”的定義所定義。

“抵押財產”: 指貸款方在截止日期時所擁有的房地產,如附表5.8所述,或在截止日期後獲得的、根據第7.9節的要求作為抵押品抵押的房地產,包括現在或以後位於其上並由任何該等貸款方擁有的所有建築物、裝修、構築物和固定裝置,在每種情況下,均為 ,除非和直到該等不動產的抵押根據本協議及其條款的條款和規定解除。

“抵押”: 任何貸款方以附件K的形式簽署並交付給行政代理的每一項抵押和信託契約(如果有),可不時對其進行修改、補充、放棄或以其他方式修改。

“最近四個季度 期間”:母公司借款人的四個會計季度期間,截止於最近完成的財政年度或季度的最後日期,母公司借款人的財務報表已經(或已被要求)在本協議項下交付;條件是:在母公司借款人選擇時,為了通過參考最近四個季度期間確定本協議項下任何交易的允許性,母公司借款人可以在截至該會計年度末的任何四個會計季度期間,提交母公司借款人在該四個會計季度期間的最後一個季度的未經審計的內部財務報表。

64

“MS”:摩根士丹利銀行

“多僱主計劃”: ERISA第4001(A)(3)節所界定的多僱主計劃。

“Natixis”: Natixis,紐約分公司。

“NatWest”: NatWest Markets PLC。

“導航解決方案”: 導航解決方案有限責任公司,特拉華州一家有限責任公司。

“可用現金淨額”: 從資產處置或追回事件中收到的現金付款(包括根據應收票據或分期付款或其他方式以延期支付方式收到的本金的任何現金付款,但只有在收到時才收到,但不包括收購人以債務或其他義務的形式收到的與資產處置或追回事件有關的財產或資產的任何其他對價,或以任何其他非現金形式收到的),在每個情況下,均扣除(I)所有 法律、所有權和記錄税費,佣金和發生的其他費用和開支,以及根據公認會計原則作為負債需要支付或應累算的所有聯邦、州、省、外國和地方税,在每一種情況下,作為此類資產處置或追回事件的結果或與之相關(包括因根據第8.4節進行與其應用相關的任何資金轉移而產生的結果),(Ii)對由受該資產處置或涉及該追回事件的任何資產擔保的任何債務 所支付的所有款項和要求支付的所有分期付款。根據對此類資產的任何留置權的條款,或根據其條款,或在任何資產處置的情況下,為了獲得對此類資產處置的必要同意,或根據適用法律,從此類資產處置或回收事件的收益中償還,包括根據任何循環信貸安排為增加借款可獲得性而需要支付的任何 付款,(Iii)因此類資產處置或回收事件而需要向子公司或合資企業的少數股東支付的所有分配和其他付款,或在資產處置或追回事件中擁有實益權益的任何其他人(母借款人或受限制子公司除外),(br}與資產處置中處置的資產或涉及追回事件有關的任何負債或義務,以及在資產處置或追回事件後由母借款人或任何受限制子公司保留、賠償或承保的任何負債或義務,包括養老金和其他僱傭後福利 負債、與環境事項有關的負債,以及與與 該資產處置或追回事件有關的任何賠償義務有關的負債,(V)在資產處置的情況下,任何人聲稱母公司借款人或任何受限制子公司所欠的任何購買價格或類似 調整(X)的金額,直至該索賠已結清或以其他方式最終解決,或(Y)由母公司借款人或任何受限制的子公司支付或應付,在這兩種情況下均為此類資產處置和(Vi)在任何追回事件的情況下,構成或代表母公司借款人或其任何子公司以前支付或將支付的任何金額的報銷或補償的任何金額。

65

“淨收益”: 就母借款人或任何附屬公司發行或出售母借款人或任何子公司的任何證券、或任何出資或任何債務而言,該等發行、出售、出資或產生債務的現金收益,扣除律師費、會計費、承銷商或配售代理費、折扣或佣金及經紀費用、與該等發行、出售、出資或產生的實際發生的諮詢費及其他費用,以及因該等發行、出售、出資或產生而支付或應付的税款或應付税款後的淨額。

“淨空頭貸款人”:第11.1(J)款所界定的 。

“紐約聯儲”: 如本第1.1節“DAB”定義所定義。

“非預算分配”: 如第11.1(g)節中所定義。

“非默認收件箱”: 除默認收件箱之外的任何收件箱。

“不排除税”: 定義見第4.11節。

“非擴展收件箱”: 如第2.10(e)節中所定義。

“非修改收件箱”: 如第11.1(h)節中所定義。

“注”:如第2.4(A)節所述。

“債務貨幣”:第11.8(A)節定義的 。

“債務”: 就任何債務而言,任何本金、保費(如有)、利息(包括任何與母借款人或任何受限制附屬公司有關的破產或重組呈請提交時或之後應計的利息,不論是否允許在該等訴訟中提出後提交利息的申索)、費用、收費、開支、償還債務、對該債務(或與該債務有關的債務)的擔保、任何性質的其他貨幣債務,以及根據該等債務或與該債務有關的所有其他應付金額。

“債務人”: 購買商品或服務的任何買方或其他有義務就購買此類商品或服務向母借款人或其任何子公司(非貸款方的子公司除外)付款的其他人。

“OFAC”:第5.22(A)節中定義的 。

“要約金額”:第4.4(F)(Ii)節所界定的 。

“優惠折扣”:第4.4(F)(Ii)節中定義的 。

“OID”:如第2.9(D)節中定義的 。

66

“其他債權人間協議”:在形式和實質上令母借款人和抵押品代理人合理滿意的債權人間協議。

“其他父實體”: 如第1.1節中“父實體”的定義所定義。

“其他代表”: (A)首席協調人,(B)其他協調人,(C)聯合簿記管理人和(D)高級聯席管理人。

“未清償金額”: 就任何日期的貸款而言,是指在該日期發生的任何借款及其預付款或償還後的本金金額。

“未清循環承付款”:截至任何確定日期,指該時間的循環承付款總額。

“透支金額” 如本節1.1中“控制變更”的定義所定義。

“母公司”: 任何控股公司或任何母公司。

“母借款人”: 本合同序言中定義的借款人,以及其利息的任何繼承人。

“母實體”: 任何HGH、任何其他母實體,以及在截止日期後成為HGH或任何其他母實體的直接或間接子公司的任何其他人 ,其控股是由Holdings指定為“母實體”的直接或間接子公司。 本文所用的“其他母實體”是指在截止日期後當時相關的母實體成為直接或間接子公司的個人(應理解,在不限制“控制權變更”的定義適用於新的相關母實體的情況下,該等現有相關母公司因此成為該等附屬公司並不構成(br}控制權的變更)。

“母公司費用”: (I)任何母公司因維持其存在,或與其根據任何政府、監管或自律機構或證券交易所、本協議或與母公司借款人或任何受限制子公司的債務有關的任何其他協議或文書而承擔的報告義務,或與遵守 任何政府、監管或自律機構或證券交易所的適用規則有關的費用(包括所有專業費用和開支),包括就證券法、交易法或其下頒佈的相應規則和條例提交的任何報告。(Ii)任何母公司 因獲取、開發、維護、所有權、起訴、保護和捍衞其知識產權及相關權利(包括商標、服務標誌、商號、商業外觀、域名、社交媒體識別符和賬户、專利、版權和類似權利,包括註冊、續展以及註冊或續展申請)而產生的費用。發明、工藝、設計、配方、商業祕密、專有技術、機密信息、計算機軟件、數據、數據庫和文件,以及任何其他知識產權;任何母公司根據其章程或章程或根據與任何此等人士或為上述任何人士的利益而訂立的書面協議而欠董事、高級職員、僱員或其他人士的賠償義務,或與董事及高級職員保險有關的義務(包括保費), (Iv)任何母公司在正常業務過程中產生的其他行政及營運開支,和(V)任何母公司因發行股本或債務而產生的費用和支出,(W)未完成的發行,或(X)發行的淨收益擬由母公司借款人或受限制子公司收取或出資或借出,或(Y)按比例分攤的此類費用,與擬如此收取、出資或借出的淨收益的金額成比例,或(Z)在完成 該等發售前的其他臨時基準,只要任何母公司須安排在完成發售後立即從該等發售所得款項中向母借款人或相關的受限制附屬公司償還該等開支。

67

“同等債務”: 抵押品排名上的留置權擔保的債務平價通行證留置權擔保貸款文件下的義務。

第1.1節中“最大增量融資金額”的定義中所定義的“對等擔保比率 發生測試”。

“參與者”:第11.6(C)節中定義的 。

“參與者名冊”:第11.6(C)節中定義的 。

“參與貸款人”:第4.4(F)(Iii)節所界定的 。

“愛國者法案”:第11.17節定義的 。

“付款”:第10.14(A)節中定義的 。

“付款通知”:第10.14(B)節中定義的 。

“PBGC”:根據ERISA第四章小標題A設立的養卹金福利擔保公司(或其任何繼承者)。

“允許收購”: 如本節1.1中定義的“允許投資”一詞第(I)款所定義。

“許可證券”: (A)母借款人或任何母實體的普通股證券或(B)母借款人或任何母實體的其他股本 借款人或任何母實體的其他股本(X)不構成不合格股本,(Y)不要求在最後到期日之前以 現金就此類股本進行預定付款。

“允許的債務交換”: 第2.12(A)節的定義。

“允許債務交換 票據”:定義見第2.12(A)節。

“允許債務交換 要約”:如第2.12(A)節所述。

68

“核準持有人”: (A)任何管理投資者;(B)計劃發起人;(C)上述(A)或(B)款所列任何人士為其成員的任何“集團”(按《證券交易法》第13(D)及14(D)條使用的術語為 )(但須(在不影響該“集團”或任何其他“集團”的存在的情況下) 其中一名或多名人士直接或間接共同實益擁有該“集團”所持有的有關母公司的有表決權股份的總投票權的50%以上。及(D)任何以承銷商身份行事的人士,涉及公開或非公開發售股本 控股或其任何附屬公司或任何母公司。此外,任何“個人”(在交易所法案第13(D)和14(D)節中使用該術語),其“實益擁有人”身份(如交易所 法案規則13d-3和13d-5所定義)構成或導致控制權變更,母公司借款人將全額支付所有貸款,終止循環承諾或完成控制權變更要約,並與其關聯方一起構成 許可持有人。

“許可投資”: 母借款人或任何受限制的子公司對下列任何一項或由下列任何一項組成的投資:

(I) 受限制附屬公司、母公司借款人或作出該項投資後將成為母公司借款人的受限制附屬公司的人(以及該人所持有的任何投資,而該人持有的任何投資並非由該人在預期如此成為受限制附屬公司的情況下取得)(根據本條第(I)款,該等投資屬“準許收購”);

(Ii) 另一人,如該另一人因該項投資而與母公司或受限制附屬公司合併或合併,或將其全部或實質上所有資產轉讓或轉讓予母借款人或受限制附屬公司,或被清算為母公司借款人或受限制附屬公司(在每一種情況下,該另一人持有的任何投資並非該人在考慮該項合併、合併或轉讓時取得的);

(3) 臨時現金投資、投資級證券或現金等價物;

(4)欠母借款人或任何受限制子公司的 應收款 ,如果是在正常業務過程中產生或獲得的;

(V) 因出售或以其他方式處置財產或資產而獲得或保留的任何證券或其他投資,包括根據第8.4節進行的資產處置;

(Vi)為清償在正常業務過程中產生的債務而收到的 證券或其他投資,或由於母借款人或任何受限制的附屬公司提出的其他索賠,或由於喪失抵押品贖回權、完善或強制執行任何留置權,或為履行判決,包括與任何破產程序或另一人的其他重組有關的判決而收到的;

69

(Vii)存在的或依據截止日期存在的具有法律約束力的書面承諾進行的 投資;

(8) 套期保值協議和相關的套期保值義務;

(Ix)關於在正常業務過程中提供給第三方的租賃或公用事業的 質押 或押金(X),或(Y)第8.2節中描述的或與第8.2節允許的留置權相關的其他 ;

(X) (1)對任何特殊目的子公司或由任何特殊目的子公司進行的投資,或與任何特殊目的實體進行的、對任何特殊目的實體、對任何特殊目的實體或以任何特殊目的實體為受益人的融資處置有關的投資, 包括對此類融資處置安排允許或要求的賬户中持有的資金的投資或任何相關債務,或(2)由母借款人或任何母公司發行的任何本票,但如果該 母公司從相關特殊目的實體獲得現金以換取此類票據,任何母公司 向母公司借款人提供等額現金;

(Xi)以母借款人或任何受限子公司租賃並運營的資產為擔保的 債券,只要母借款人或任何受限子公司可以通過象徵性地支付 費用、取消此類債券並終止交易,隨時獲得此類資產的所有權;

(Xii) 以母公司借款人的股本(不合格股份除外)或任何母公司的股本作為對價的任何投資 ;

(十三) 管理 預付款;

(Xiv) 投資 由車輛租賃特許權組成、產生或與車輛租賃特許權有關,包括“車輛租賃特許權”定義 中所指的任何投資,以及因母借款人或任何受限制附屬公司參與任何車輛租賃特許權或與任何特許經營商共同簽訂的任何相關協議而產生的對特許經營商的任何投資,或租賃或將公共設施或其他財產的任何部分轉租給任何特許經營商,或擔保任何特許經營商在任何車輛租賃特許權或任何相關協議方面的任何義務;

(Xv)在構成第8.6(B)節允許並根據第8.6(B)節的規定進行的投資的範圍內的任何 交易(第8.6(B)節第(I)、(V)和(Vi)款所述的 交易除外),包括根據第8.6(B)(Ii)節所述的任何交易進行的任何投資(無論其任何一方在任何時候是否母借款人的附屬公司);

(Xvi) 對相關業務的投資,總額不超過2.25億美元和35.0%的綜合息税前利潤;

70

(Xvii) (1)對特許經營特殊目的實體的投資 直接或間接為特許經營車輛和/或相關權利和/或資產的收購融資或再融資,(2)母借款人善意確定的對特許經營車輛和/或相關權利和/或資產的收購、銷售、租賃、融資或再融資 對特許經營商的投資,(3)對特許經營商的投資 ,(4)特許經營商和特許特殊目的實體的股本投資(包括根據 出資),(五)因擔保特許經營車輛債務或特許經營租賃義務而產生的對特許經營商的投資;

(Xviii) 任何專屬自保保險子公司就向母借款人或其任何附屬公司提供保險而進行的任何投資, 在該專屬自保保險子公司的正常業務過程中,或由於適用的法律、規則、法規或命令,或任何對該專屬自保保險子公司或其業務具有管轄權的監管機構要求或批准的投資。

(Xix)將根據與任何證券借貸或其他證券融資交易有關的協議進行的任何投資 至 第8.4節的規定所允許的範圍內;

(Xx)作為伊斯蘭融資安排的一部分進行的 投資 ,如果這種安排是債務安排的,則根據本協議將被允許 ,但如果這種安排的結構是債務,則構成債務的金額應由母借款人善意地確定,應由母借款人視為債務(在適用的範圍內,包括在計算其下任何未償債務方面的債務);

(Xxi) 投資 善意的税務(或類似)規劃活動;只要抵押品代理人在抵押品中的擔保權益不因此而受到實質性損害,這在每種情況下都是由母借款人善意確定的;

(xxii)投資 總額不超過317,500,000美元和TLR合併EBITDA 50.0%中的較高者,加上從一般限制付款籃子中重新分配(且未以其他方式使用)的任何金額 (本條款(xxii),“一般投資籃子”);

(Xiiii) 對不受限制的子公司的投資,總額不得超過1.6億美元和25.0%的LTM綜合EBITDA;以及

(Xiv) 在合資企業中的投資總額不超過160,000,000美元和25.0%的LTM綜合息税前利潤。

如果根據第8.5(B)(Vii)節對不是受限制附屬公司的任何人士進行任何投資,而該人其後(A)成為受限制附屬公司,或(B)被合併或合併為母借款人或受限制附屬公司,或將其全部或實質所有資產 轉讓或轉讓予母借款人或受限制附屬公司,或被清算為母公司借款人或受限制附屬公司,則該等投資此後應分別被視為分別根據上文第(I)或(Ii)條而非第8.5(B)(Vii)條作出。

71

“允許留置權”: 根據貸款文件允許的任何留置權,包括根據第8.2節允許存在的留置權或根據第8.2節的任何條款描述的留置權。

“允許付款”:第8.5(B)節定義的 。

“定期術語SOFR 確定日”具有在“術語SOFR”的定義中賦予此類術語的含義。

“個人”: 個人、合夥企業、公司、有限責任公司、商業信託、股份公司、信託、非法人團體、合資企業、政府主管部門或其他任何性質的實體。

“計劃”:在 某一特定時間,任何僱員福利計劃,其母借款人或共同控制的實體是僱員福利計劃第3條第(5)款所界定的“僱主”。

“重組計劃”: 如本説明書所述。

“計劃發起人”: 統稱為:(I)由Knighthead Capital Management LLC或其受控投資關聯公司(“Knighthead”)管理或建議的某些基金和賬户,以及由Certares Opportunities LLC或其受控投資關聯公司(“Certares”)和CK Amarillo LP管理或建議的某些基金和賬户,CK Amarillo LP是由Certares 和Knighthead(“Amarillo LP”,以及Knighthead和Certares共同組成的“普通股計劃發起人”)、 和(Ii)各自以及任何基金、合夥企業和任何基金、合夥企業共同投資工具和/或類似的工具或賬户,在每一種情況下,均由Apollo Global Management,Inc.及其各自的任何附屬公司及其任何相應的繼承人管理、建議或控制,但不包括任何投資組合運營公司(本條款第(Ii)款,統稱為“Apollo”)。

“優先股”: 適用於任何公司或公司的股本,任何類別(無論如何指定)的股本,其條款在支付股息、或在任何自願或非自願清算或該公司解散時的資產分配方面優先於該公司或公司的任何其他類別的股本股份。

“優先股受限支付”:如第8.5(A)節所述。

“預付款日期”:第4.4(B)(Ii)節中定義的 。

72

“定價網格”:

(A)關於初始循環貸款、週轉額度貸款和承諾費:

| 合併的公司總槓桿率 | ABR貸款和加拿大最優惠利率貸款的適用保證金 | 適用於歐洲貨幣貸款、定期SOFR貸款、SONIA貸款和BA等值貸款的保證金 | 適用承諾費百分比 |

| 大於3.50:1.00 | 2.50% | 3.50% | 0.500% |

| 等於或小於3.50:1.00且大於2.50:1.00 | 2.25% | 3.25% | 0.375% |

| 等於或小於2.50:1.00 | 2.00% | 3.00% | 0.250% |

(B) 與 關於初始期限貸款:

| 合併的公司總槓桿率 | ABR貸款的適用保證金 |

定期SOFR貸款的適用保證金

|

| 大於3.50:1.00 | 2.50% | 3.50% |

| 等於或小於3.50:1.00 | 2.25% | 3.25% |

“最優惠利率”: 如第1.1節中“資產負債率”的定義所定義。

“私密信息”:第7.2節中定義的 。

“PTE”:由美國勞工部頒發的 禁止交易類別豁免,因為此類豁免可能會不時修改。

73

“上市公司成本”: 與遵守2002年薩班斯-奧克斯利法案和相關頒佈的規則和條例的要求有關的、預期或準備遵守的任何成本、費用和開支,以及與遵守證券法和交易法(適用於公眾持有股權或債務證券的公司)、全國證券交易所的上市股權或債務證券公司的規則、董事或經理的薪酬、費用和費用償還、與投資者關係有關的費用、費用和費用。股東大會和向股東和債券持有人提交的報告、董事和高級管理人員的保險和其他行政費用、法律和其他專業費用以及上市費用 。

“公共設施”: (I)任何機場;海運港口;鐵路、地鐵、巴士或其他中轉站、車站或終點站;體育場;會議中心;或軍營、堡壘、哨所或基地;或(Ii)由任何國家或政府或其政治分區、或其中任何機構、當局或其他機構擁有或運營的任何其他設施,或行使政府或任何國家組織(包括聯合國、歐洲聯盟和北大西洋公約組織)的管理、行政或其他職能或與之有關的其他實體。

“公共設施經營者”: 授予或有權授予車輛租賃特許權的人。

“公共貸款人”: 如第7.2節所定義。

“公共端信息”:第7.2節中定義的 。

“購買”: 對任何人的任何投資,由此成為受限制子公司的任何投資,或對任何公司、任何業務或構成企業運營單位的任何 資產組的任何其他收購,包括與導致根據本協議進行計算的交易或將任何非受限制子公司指定為受限制子公司有關的任何此類投資或收購。

“購置款債務”: 為財產(不動產或動產)或資產的取得、租賃、建造或改善提供融資或再融資而產生的任何債務,無論是通過直接收購此類財產或資產或通過收購擁有此類財產或資產的任何 個人的股本或其他方式獲得的;但就“公司綜合負債總額”的定義而言,“購貨貨幣債務”一詞不應包括為直接購買存貨或車輛(並非通過收購擁有財產或資產的任何人的股本,或通過購買包括存貨或車輛在內的財產或資產)而產生的債務。

“合格首次公開募股”: 截止日期後的任何交易或一系列交易,導致母借款人或任何母實體根據根據《證券法》 提交的有效登記聲明 發行、出售或上市母借款人或任何母實體的普通股權益(無論是單獨的、與承銷或二次公開發行或其他有關的),包括通過合併;與已經完成(或將完成)發行控股公司或任何母公司普通股的特殊目的收購公司或其他個人合併或以其他方式合併,且此類股權在美國的國家認可證券交易所或 場外交易市場或加拿大、英國或歐盟任何國家的任何類似交易所或其他公認證券交易所上市。

74

“合格貸款人”:第4.4(F)(Ii)節所界定的 。

“RBC”:RBC 資本市場

“應收款”: 根據與另一人的安排收取款項的權利,根據該安排,該另一人有義務付款,這是根據公認會計準則確定的。

“收件人”:第10.14(A)節中定義的 。

“追回事件”: 任何財產或意外事故保險索賠的任何和解或支付,或與構成抵押品的任何貸款方的任何資產有關的任何報廢程序,導致貸款方的可用現金淨額超過25,000,000美元, 但此類和解或支付不構成對借款人或任何其他貸款方以前就此類意外事故或報廢所支付的金額的補償或補償。

“再融資”: 再融資、退款、更換、續訂、償還、修改、重述、延期、替換、補充、重新發行、轉售或延期(包括根據 任何失敗或解除機制);本協議中用於任何目的的術語“再融資”、“再融資”和“再融資” 應具有相關含義。

“再融資協議”:第8.8(C)節定義的 。

“再融資債務”: 為對截止日期存在的債務(或與債務有關的未使用承諾)進行再融資而產生的債務,或為遵守本協議而發生(或確定)的債務(包括母借款人為任何受限制子公司的債務進行再融資的債務,以及任何受限制子公司為另一家受限制子公司的債務進行再融資的債務) 包括對債務進行再融資的債務,以及根據對任何債務或未使用承諾進行再融資的承諾而產生的債務;條件是(1)再融資債務具有(X)發生此類再融資債務時的最終規定的 到期日,該到期日等於或大於正在進行再融資的債務的最終到期日(或如果較短,則為初始期限貸款到期日),以及(Y)在每種情況下,根據內部期限籃子,加權平均到期日不早於正在進行再融資的債務的剩餘加權平均到期日(或,如果較早,則為此類債務的初始期限B貸款或初始期限C貸款),(2)此類再融資 債務的本金總額(或如果以原始發行折扣發行,則為總髮行價)等於或小於以下之和:(X)再融資債務當時未償還的本金總額, 加上(Y)與正在再融資的債務有關的任何未使用承諾的金額,或在融資安排下的未使用承諾 ,只要在緊接該再融資之前遵守本協議可以提取正在再融資的未使用承諾 加上(Z)費用、承銷折扣、與此類再融資債務相關的保費和其他成本 和支出(包括應計和未付利息)以及(3)再融資債務不應包括母公司借款人的債務或為不受限制的子公司的債務進行再融資的受限子公司的債務。

75

“退還週轉線貸款”:如第2.7(B)節所述。

“退還資本 股票”:定義見第8.5(B)(I)節。

“地區”: 地區資本市場,地區銀行的一個部門。

“註冊”:第11.6(B)節中定義的 。

“受監管銀行”:(Br)認可商業銀行,即(I)其存款由聯邦存款保險公司承保的美國存款機構;(Ii)根據1913年《美國聯邦儲備法》第25A條成立的公司;(Iii)根據《聯邦法規》第211條經董事會批准並在其監督下經營的外國銀行的分行、代理機構或商業貸款公司;(Iv)由第(Br)(Iii)條所指的美國分行管理和控制的外國銀行的非美國分行;或(V)受任何司法管轄區的銀行監管機構監管的任何其他美國或非美國存款機構或其任何分行、機構或類似辦事處。

《S-X條例》: 美國證券交易委員會發布的《S-X條例》自截止日期起施行。

“T規則”: 董事會不時生效的T規則。

“規則U”: 董事會不時生效的規則U。

“規例X”: 董事會不時生效的規例X。

“償付金額”: 在本合同項下開立的信用證項下可由借款人償付的任何金額。

“相關業務”: 母借款人或其任何子公司在本協議之日從事的業務,或與其互補、附帶或附屬的相關業務,或其延伸、發展或擴展的業務。

“關聯方”:第11.5節中定義的 。

76