日期為2024年1月29日的信貸協議的執行版本1修正案第8號修正案(本修正案)(經日期為2020年2月10日的第1號修正案修訂,經日期為2020年9月11日的第2號修正案進一步修訂,經日期為2020年11月18日的第3號修正案進一步修訂,經日期為2021年1月27日的第4號修正案進一步修訂,並經日期為2021年12月21日的LIBOR過渡修正案進一步修訂,經日期為2022年1月18日的第5號修正案進一步修訂,並經日期為2023年5月31日的第6號修正案進一步修訂,以及經日期為2023年7月25日的第7號修正案進一步修訂的“信貸協議”;經本修正案修訂的信貸協議(“經修訂的信貸協議”),由鄧白氏公司、特拉華州的一家公司(“借款人”)、星際第三期有限責任公司、特拉華州的一家有限責任公司(“控股”)、本協議的其他擔保方、作為行政代理和抵押品代理的美國銀行(“美國銀行”)以及不時與其有關的每一方貸款人(統稱為“貸款人”和個別的“貸款人”)簽署;本合同中使用的、未作其他定義的大寫術語應具有信貸協議中賦予該等術語的含義。鑑於借款人希望按照本協議規定的條款修改《信貸協議》;鑑於,(A)美國銀行已同意按照借款人(日期為2024年1月24日)就新再融資循環信貸承諾、新再融資定期貸款及新增量定期貸款(定義見下文)及(B)美國銀行、高盛銀行美國分行、摩根大通銀行、加拿大皇家銀行、富國銀行證券有限責任公司、巴克萊銀行、花旗全球市場有限公司,N.A.、Truist Securities Inc.、Citizens Bank,N.A.、HSBC Securities(USA)Inc.和TD Securities(USA)LLC將擔任該等新的再融資循環信貸承諾、新的再融資定期貸款和新的增量定期貸款的聯合牽頭安排人和聯合簿記管理人(以該等身份、以該等角色和頭銜行事,即“牽頭安排人”);循環信貸承諾,而信貸協議第2.19節規定,借款人可根據再融資修正案獲得再融資循環信貸承諾,其收益應用於全額償還截至修訂第8號生效日期(緊接本修訂生效前)的信貸協議下未償還的循環信貸貸款(“現有循環信貸貸款”);鑑於在發生此類再融資債務的同時,借款人打算終止截至第8號修正案生效日期(緊接在本修正案生效前)根據信貸協議未償還的所有循環信貸承諾(“現有循環信貸承諾”;以及持有現有循環信貸貸款(或未使用的現有循環信貸承諾)的循環信貸貸款人,“現有循環信貸貸款人”);鑑於,作為“新的再融資循環信貸貸款人”(統稱為“新的再融資循環信貸貸款人”)交付本修正案簽名頁的每一人已同意根據本修正案的條款,以循環信貸承諾的形式提供部分此類再融資債務,金額與其在本修正案附表I-A中的名稱相對(此類循環信貸承諾,統稱為“新的再融資循環信貸承諾”);鑑於,信貸協議第2.19(D)節規定,為履行該等再融資債務,借款人及每一新的再融資循環信貸貸款人應簽署並向行政代理提交一份必要或適當的

2行政代理和借款人的合理意見,在信貸協議中增加任何新的再融資循環信貸承諾;並鑑於,(A)行政代理、循環額度貸款人(定義見經修訂信貸協議)及各L/C發行人(定義見經修訂信貸協議)已同意本修訂的條款及新再融資循環信貸貸款人作出的新再融資循環信貸承諾,但以經修訂信貸協議所規定者為限,及(B)作為“現有循環信貸貸款人”向本協議遞交簽名頁的每名人士,共同構成就現有循環信貸承諾所需的類別貸款人,已同意本協議第1(A)(I)節所述的棄權。再融資定期貸款:(A)信貸協議第2.19節規定,借款人可根據一項再融資修正案獲得再融資定期貸款,所得款項將用於全額償還信貸協議截至修正案第2.22號尚未償還的2022年增量B-2期貸款。8生效日期(緊接本修正案生效前)(“現有期限B-2貸款”;以及持有此類現有期限B-2貸款的2022年增量期限B-2貸款機構,“現有期限B-2貸款機構”);以及(B)第11.01(C)條規定,有關貸款當事人和所需貸款機構可為某些目的修改信貸協議和其他貸款文件;鑑於:(A)美國銀行已同意提供再融資定期貸款(該等再融資定期貸款與根據下文(B)款提供的再融資定期貸款統稱為“新再融資定期貸款”),本金總額等於於第8號修正案生效之時生效的現有B-2期貸款的未償還本金金額(定義如下)減去展期總額(定義如下)(以該身份,(B)每家展期貸款機構(定義見下文)已同意將其所有未償還的現有B-2期貸款轉換為同等本金的再融資定期貸款,在第(A)和(B)條的每一種情況下,根據本文和經修訂的信貸協議的條款和條件,自第8號修正案生效之日起生效;鑑於(I)新再融資定期貸款人(定義見下文)已同意提供新的再融資定期貸款(或如屬展期貸款人,則將其現有的B-2期貸款轉換為新的再融資定期貸款)及(Ii)借款人已要求修訂信貸協議,而各新再融資期限貸款人已同意修訂信貸協議,據此,信貸協議的若干其他條文將按本文所載修訂。新的增量定期貸款鑑於借款人打算(A)根據信貸協議第2.16節設立本金總額為2,651,694,250美元的增量定期貸款(“新增量定期貸款”),以及(B)直接或間接使用該等新增量定期貸款的收益來償還截至第8號修正案生效日(緊接在本修正案生效之前)根據信貸協議未償還的初始定期貸款,連同任何未付的應計利息及其溢價(償還該等金額,即“初始期限貸款再融資”),用於經修訂的信貸協議未禁止的其他一般企業用途,並支付與上述有關的費用和開支;鑑於,信貸協議第11.01(D)條規定,行政代理可在未經任何貸款人同意的情況下,按行政代理與借款人合理地決定對信貸協議進行必要或適當的修訂,以在信貸協議中增加任何新的增量定期貸款類別;而每一位已向本修訂遞交簽名頁的人(統稱為“新增量定期貸款人”)已同意提供部分

3根據本修正案的條款,該等新的增量定期貸款以定期貸款承諾的形式提供,金額與其在本修正案附表I-B中的名稱相對(該等定期貸款承諾統稱為“新的增量定期承諾”);鑑於行政代理已同意本修正案的條款和新增量定期貸款人提供新的增量定期承諾,但根據經修訂的信貸協議,該同意是必需的。因此,現在,考慮到本協議所載的前提,並出於其他良好和有價值的代價(在此確認已收到和充分支付),本協議各方擬在此具有法律約束力,同意如下:第1節新的再融資循環信貸承諾(A)在第8號修正案生效日期及之後,(I)信貸協議下所有現有的循環信貸承諾應全部永久終止,構成現有循環信貸承諾所需的類別貸款人的現有循環信貸貸款人,茲同意根據信貸協議第11.01(A)節第二個但書第(6)款豁免交付信貸協議第2.07(A)節所規定的終止通知,(Ii)(X)各新再融資循環信貸貸款人各自同意向借款人提供其新的再融資循環信貸承諾,但須遵守經修訂的信貸協議所載的條款及條件,及(Y)信貸協議的附表2.01應以本協議的附表I-A取代,(Iii)於修訂第8號生效日期已存在的每份信用證,應視為根據經修訂信貸協議第2.04節所載新再融資循環信貸貸款人的協議,根據經修訂再融資循環信貸承諾項下的經修訂信貸協議發出,(Iv)迴旋額度貸款人在此同意提供迴旋額度承諾,金額最高可達迴旋額度的昇華,及(V)(X)各L/信用證發行人(定義見經修訂信貸協議)同意簽發信用證,金額達其L/信用證承諾(如經修訂信貸協議所界定),及(Y)信貸協議附表2.04應以本信貸協議附表二取代。(B)自修訂第8號生效日期起,就經修訂信貸協議的所有目的而言,每名新再融資循環信貸貸款人應被視為經修訂信貸協議下的“初始循環信貸貸款人”、“循環信貸貸款人”及“貸款人”,而新再融資循環信貸承諾應被視為構成經修訂信貸協議下的“初始循環信貸承諾”、“循環信貸承諾”及“承諾”。第二節新的再融資定期貸款。(A)自第8號修正案生效日期起(包括生效日期),每名新再融資定期貸款人將成為經修訂信貸協議的一方,成為“貸款人”、“2022年遞增定期B-2期貸款人”及“定期貸款人”,並須承諾按照以下條款提供新的再融資定期貸款:(I)如屬再融資前定期貸款人,本金總額等於於修訂第8號生效日期生效的現有B-2期貸款的未償還本金金額減去所有其他新再融資定期貸款人的展期總額及(Ii)就每名展期貸款人而言,本金總額相等於該貸款人的展期金額(每項該等承諾均為“新再融資定期貸款承諾”),並享有經修訂信貸協議及其他貸款文件項下“貸款人”、“2022年增額B-2期貸款人”及“定期貸款人”的所有權利及義務。在第8號修正案生效之日起,每個現有的B-2貸款機構(以其身份,但不以任何其他身份)將不再是信貸協議的貸款方(並且,為免生疑問,不應成為關於以下方面的修訂信貸協議的一方

4 2022年B-2貸款(除非其隨後成為其中一方(i)根據與任何貸款人根據修訂信貸協議的條款訂立的轉讓和承擔,(ii)關於任何展期貸款,根據本修訂的“無現金卷”或(iii)根據修訂後的信貸協議的條款和規定通過其他方式),所有應計及未付費用及信貸協議項下就各現有B-2期貸款賬户應付的其他款項應於該日到期應付。(b)在第8號修訂生效日期,(i)每個新再融資期限的債務人(單獨而非共同)應(或在任何展期貸款的情況下,被視為)根據本第2(b)條和信貸協議第2.19條,通過交付(或在任何展期貸款的情況下,被視為交付)給管理代理人立即可用的資金,金額等於其新再融資定期貸款承諾;(ii)借款人應通過以下方式全額預付現有B-2期貸款:(A)向行政代理人交付相當於超出部分(如有)的資金,(1)現有定期貸款預付款總額(定義如下)所有現有B-2期貸款人(除非任何現有條款B-2中另有約定)超過(2)新合同淨資金額的總和(定義如下)加(不重複任何新的淨融資額)展期金額(該等超出部分,稱為“借款人付款”);以及(B)指示行政代理人使用根據本協議第2(b)(i)條向行政代理人提供的資金,扣除借款人和行政代理人同意的費用和開支,而不是由借款人支付或代表借款人支付(“新的借款人淨融資額”),連同借款人的付款(如有)和全額預付現有B-2期貸款的展期金額;及(iii)行政代理人應將借款人的付款用於向每個B-2期前貸款人支付與該現有B-2期前貸款人的現有定期貸款預付款金額相等的金額(除非該現有B-2期前貸款人另有約定)。 本第2(b)條所述交易應被視為發生在根據本協議第4條修訂的信貸協議生效之前。 本協議規定的新再融資定期貸款承諾應在第8號修正案生效日期根據第2(b)條借入新再融資定期貸款後立即終止。 就本修正案而言,“現有定期貸款預付金額”是指,對於每個現有定期B-2貸款,(i)在第8號修訂生效日期,欠該現有B-2期貸款的現有B-2期貸款本金總額加上(ii)所有應計和未付利息以及根據信貸協議在現有期限B-2到期應付的其他款項。2.自第8號修正案生效之日起的貸款。(c)任何現有條款B-2可選擇100%的“無現金卷”(或由牽頭製造商確定並由牽頭製造商在第8號修正案生效日期前單獨通知現有條款B- 2的較低金額),2通過簽署本修訂的適當簽名頁並將該簽名頁交付給牽頭銀行,將相同本金額的貸款轉換為新的再融資定期貸款(即選擇現有B-2期貸款人,“展期貸款人”,以及再融資前置期貸款人,“新再融資期貸款人”)。 雙方理解並同意,(i)在各展期貸款人視為作出新的再融資定期貸款並向該展期貸款人支付與該展期金額(定義見下文)有關的現有定期B-2貸款的所有應計和未付費用及其他金額的同時,該選定金額(或該

5展期貸款人持有的現有B-2期限貸款(“展期金額”)在第8號修正案生效日期前由牽頭安排人確定並由牽頭安排人單獨通知該展期貸款人的較小金額(“展期金額”)應被視為終止、償還且不再未償還,該展期貸款人此後應持有本金總額等於該展期貸款人展期金額的新的再融資定期貸款。(Ii)任何展期貸款人不得從持有現有B-2期貸款的其他現有B-2期貸款人所得款項中收取任何預付款,但以該展期貸款人的展期金額為限;及(Iii)展期貸款人持有的任何現有B-2期貸款如未獲分配予該展期貸款人,則展期金額須於修訂第8號生效日期連同該現有B-2期貸款人就該金額應計及未償還的所有款項悉數償還。(D)自本修訂生效起,根據第2(B)條於修訂第8號生效日期發放的每筆新再融資定期貸款,就經修訂信貸協議而言,將構成“2022年遞增B-2期貸款”,而經修訂信貸協議適用於2022年遞增定期B-2貸款的所有條款均適用於該等新再融資定期貸款。第三節遞增定期貸款。(A)在第8號修正案生效之日,各遞增定期貸款人特此同意向借款人提供其部分新遞增定期貸款的資金,金額最高可達其新的遞增定期承諾,但僅以滿足本條款第6節規定的條件為前提。(B)新的增量定期貸款應在第8號修正案生效之日作為一筆借款發放。新借入、預付或償還的增量定期貸款不得轉借。(C)除非借款人事先終止,否則每個增量定期貸款人的新增量定期貸款承諾應在第8號修正案生效日新增量定期貸款發放時終止。(D)除經修訂的信貸協議所載者外,新的增量定期貸款的條款及撥備應與本修訂生效後適用於2022年增量B-2期貸款的條款及撥備相同。新的增量定期貸款應構成對2022年增量定期B-2貸款的增加,並應與2022年增量定期B-2貸款組成一個類別。新增量定期貸款將用於償還任何當時未償還的初始定期貸款(連同未支付的應計利息和溢價),最高可達該等新增量定期貸款的本金總額。(E)自修訂第8號生效日期起,就經修訂信貸協議的所有目的而言,每名遞增定期貸款人應被視為經修訂信貸協議下的“定期貸款人”、“2022年遞增期限B-2貸款人”及“貸款人”,而新的遞增期限承諾應被視為構成經修訂信貸協議下的“定期承諾”及“承諾”。如本文所用,新增量定期貸款和新再融資定期貸款統稱為“新定期貸款”或“2022年增量定期B-2增額貸款”;新增量定期貸款和新再融資定期貸款統稱為“新定期貸款”或“2022年增量期限B-2增額貸款”。第四節信用證協議修正案。本信貸協議自第8號修正案生效之日起生效(定義如下),特此修改,刪除的文本(刪除文本的方式與以下示例相同:刪除文本),並增加帶雙下劃線的文本

6(以與以下示例相同的方式標明:雙劃線文本),如本合同附件A所附信用證協議各頁所述。第5節陳述和保證。控股公司和借款人代表每一貸款方聲明並保證,截至第8號修正案生效日期(定義如下),本修正案已由該借款方正式授權、簽署和交付,並構成該借款方根據其條款可對其強制執行的法律、有效和具有約束力的義務,但此種可執行性可能受到債務人救濟法和衡平法一般原則的限制。第六節效力。本修正案應在滿足下列條件之日(該日,即“第8號修正案生效日”)生效:(A)同意。行政代理應已收到(I)控股公司、借款人及其他貸款方、(Ii)各新增定期貸款人、再融資前定期貸款人及各展期貸款人及(Iii)各新再融資轉出貸款人、構成修訂生效前所需循環信貸承諾類別貸款人的現有循環信貸貸款人、循環額度貸款人(定義見經修訂信貸協議)及各L/C發行人(定義見經修訂信貸協議)及各L/C發行人(定義見經修訂信貸協議)的簽署簽署頁;(B)貸款通知。行政代理應在不遲於下午12:00收到借款人的書面貸款通知。第8號修正案生效日期前一個工作日;(C)支付應計費用。借款人應已將現有循環信貸承諾的所有未償還的現有循環信貸貸款、所有應計利息、所有承諾費、所有L/信用證費用以及與現有循環信貸承諾有關的所有其他費用和金額(應付給L/信用證發行人的任何費用和其他款項除外,應於修訂信貸協議下的適用到期日到期支付)全額支付給行政代理,所有現有的循環信貸承諾應全部終止;(D)費用。借款人應已向牽頭安排人和行政代理支付於第8號修訂生效日期應支付的所有費用和開支,包括根據信貸協議第11.04節規定必須支付或報銷的所有合理和有文件記錄的自付費用,且發票已在修訂第8號生效日期前至少一個工作日出示;(E)法律意見。首席安排人和行政代理應已收到貸款當事人的律師Weil,Gotshal&Manges LLP的慣常法律意見;(F)官員證書。牽頭安排人和行政代理應已收到(I)由各控股公司和借款人的一名負責人簽署的、日期為第8號修正案生效日期的證書,證明(A)(X)所附的是該借款方的章程或公司註冊證書或其他類似的組織文件的真實和完整的副本,並經該借款方的組織機構的有關當局認證,以及該借款方的章程、操作或類似的管理文件的真實和完整的副本(如果適用);或(Y)該等文件或協議自第7號修訂生效日期交付後未曾修訂(附於該證明書的其他文件或協議經核證為截至該日期對該等文件或協議所作的唯一修訂)及(B)(X)該等文件或協議是授權籤立、交付及履行本修訂及其所屬的其他貸款文件(如有的話)的決議或書面同意的真實及完整副本,而該等決議或書面同意並未經修改,被撤銷或修改,並完全有效

(Y)執行本修正案的每一貸款方的高級職員、董事、經理或其他授權簽字人的在任和真實性,以及(Ii)關於每一貸款方在最近日期的良好信譽(如果相關)的證書,來自該貸款方組織所在司法管轄區的相關當局;(G)成交證書。牽頭安排人和行政代理應已收到一份日期為第8號修正案生效日期的證書,並由借款人的一名負責官員在本修正案生效日期後簽署,證明在第8號修正案生效日期,(I)信貸協議第5條或任何其他貸款文件中所載各借款方的陳述和擔保在所有重要方面均屬真實和正確,但如該等陳述和擔保特別提及較早日期,則該等陳述和擔保應在該較早日期在所有重大方面均屬真實和正確(但在每種情況下,任何關於“重要性”或“重大不利影響”的陳述和保證應在各方面真實和正確(如有此限制)和(Ii)不存在違約,或不會因本修正案和新期限貸款的發生而導致違約;(H)KYC。首席安排人和行政代理應至少在第8號修正案生效日期前五(5)個工作日收到首席安排人(代表任何貸款人)或行政代理以書面形式合理要求的關於貸款方的所有文件和其他信息,這些文件或其他信息是監管機構根據適用的“瞭解您的客户”和反洗錢規則和法規所要求的,包括但不限於美國愛國者法案和31 C.F.R.§1010.230所要求的實益所有權證書;以及(I)初始定期貸款再融資。借款人應已(或應基本上與第8號修正案生效日期同時)完成初始定期貸款再融資;(J)借款人的付款。行政代理人應已收到借款人的付款。第7節對應方本修正案可以任何數量的副本簽署,也可以由本合同的不同各方在不同的副本上執行,每個副本在如此簽署和交付時應被視為正本,但當所有副本合併在一起時,應構成單一文書。通過傳真或任何其他電子傳輸方式交付本修正案簽字頁的簽署副本應與交付本修正案的原始簽署副本一樣有效。此外,本修正案可以是電子記錄的形式,可以使用電子簽名(包括但不限於傳真和.pdf)來執行,應被視為原件,並應與紙質記錄具有相同的法律效力、有效性和可執行性。本修正案可以在必要或方便的情況下以儘可能多的副本執行,包括紙質和電子副本,但所有此類副本都是同一修正案。為免生疑問,本款規定的授權可包括但不限於本合同各方使用或接受已轉換為電子形式(如掃描成PDF格式)的手動簽署的紙質通信,或轉換為另一種格式的電子簽署通信,以供傳輸、交付和/或保留。“電子記錄”和“電子簽名”應分別具有USC第15條第7006條賦予它們的含義,並可不時修改。第8節標題本修正案的標題僅供參考,不得限制或以其他方式影響本修正案的含義。第9條.修訂的效力除本文明確規定外,(I)本修正案不得以默示或其他方式限制、損害、放棄或以其他方式影響貸款人或行政代理在信貸協議或任何其他貸款文件項下的權利和補救,(Ii)不得更改、修改、修訂或以任何方式影響任何條款、條件、

8信貸協議或任何其他貸款文件所載的債務、契諾或協議。除本文明確規定外,信貸協議或任何其他貸款文件中包含的每一條款、條件、義務、契諾和協議在各方面均予以批准和重新確認,並應繼續完全有效。在不限制前述規定的情況下,各控股公司和借款方代表(I)每一貸款方承認並同意(A)其作為借款方的每份貸款文件在此得到確認和批准,並應根據其各自的條款(就現修訂的信貸協議而言)保持完全效力和效力;(B)抵押品文件確實如此,所有抵押品確實如此,並且在每種情況下都應繼續為其所有債務的償付提供擔保(包括,為免生疑問,根據抵押品文件所載的條款及條件),並於此確認並在必要時批准其根據其為當事一方的抵押品文件所授予的擔保權益,及(Ii)每名擔保人在此確認及批准其作為擔保人就其所有義務(包括(為免生疑問,於修訂第8號生效日期作出的新定期貸款項下的義務)所承擔的持續無條件責任)所承擔的持續無條件責任。本修正案受紐約州法律管轄,並按照紐約州法律解釋。本修訂應構成一份貸款文件,第11.15、11.16(B)和11.17條的規定應視為經必要的必要修改後納入本修訂,自修訂第8號生效日期起,任何貸款文件中對信貸協議的所有提及,以及信貸協議中對“本協議”、“本協議”、“本協議”或提及信貸協議的類似詞語的所有提及,除非另有明確規定,否則應指經本修訂修訂的信貸協議。第10節。沒有創新。本協議所載任何內容均不得解釋為取代或更新信貸協議或保證該等債務的文書項下的未清償債務,該等債務應保持十足效力及作用,除非本協議作出任何修改或由與本協議同時籤立的文書作出任何修改,且除非按本協議的規定予以償還。本修正案或任何其他文件中所隱含的任何內容不得解除或解除任何抵押品文件或其任何其他擔保的留置權或優先權,或以其他方式被解釋為解除或以其他方式解除任何貸款文件下的任何貸款方作為借款人、擔保人或質押人在任何貸款文件下作為借款人、擔保人或質押人的任何義務和責任,但在每種情況下,除非在任何情況下進行任何程度的修改,且除非按本文規定償還,否則不得解除或解除任何抵押品文件或其任何其他擔保的留置權或優先權。第11條。通告。借款人簽署和交付本修正案,並根據本修正案第6節滿足本修正案生效的所有先決條件,應被視為滿足任何要求,並構成根據信用協議必須交付給行政代理的任何通知(交付信用延期請求除外)。新期限貸款的資金來源應為單一利息期,該利息期應與緊接第8號修正案生效日期之前生效的現有2022年增量B-2期貸款的利息期相同,新期限貸款人特此同意該利息期。第12條。無默示責任。修訂後的信貸協議第11.19節的規定在此作必要的修改後併入本修訂,並被視為適用於本修訂,如同在本修訂中全文所述一樣。[簽名頁面如下]

茲證明,本修正案由雙方授權人員自上述日期起正式簽署,特此聲明。The Dun&BradStreet Corporation,借款人:姓名:Anthony PietrontonJr.標題:副總裁明星中間三世,有限責任公司,AS控股公司:姓名:安東尼·皮特隆通,Jr.標題:副總裁/S/小安東尼·皮特隆通/S/小安東尼·皮特隆通第8號修正案(DNB 2024)的簽名頁

擔保人:Dun&BradStreet Emerging Business Corp.,Dun&BradStreet International,Ltd.,Dun&BradStreet,Inc.,Hoover‘s,Inc.,Latest Engines,Inc.,Dun&BradStreet NETPROSPEX,Inc.職位:副總裁D&B管理服務有限公司,擔保人:姓名:艾倫·圖奇職位:公司祕書兼財務主管/S/小安東尼·皮特隆內/S/艾倫·圖奇第8號修正案的簽名頁(DNB2024)

美國銀行,N.A.,作為行政代理和增量定期貸款人:名稱:標題:第8號修正案簽名頁(DNB2024)/S/喬恩·普菲弗·喬恩·董事

新的再融資循環信貸貸款人簽名頁[向管理代理提交文件]

新的再融資定期貸款人簽署頁面簽署本修正案的副本作為再融資的主要定期貸款人,美國銀行同意在修正案第8號生效日期發放新的再融資定期貸款,在每種情況下均按照本修正案和經修訂的信貸協議中所載的條款和條件進行。再融資前期限貸款人承認並同意,在本修正案的條款和條件(包括本修正案附件A)沒有(X)對新的再融資期限貸款人(作為一個整體)產生重大不利影響的情況下,(Y)在該已簽署的對手方提交之後作出的,此類提交是不可撤銷的。機構名稱:美國銀行,N.A.,作為再融資的主要定期貸款人:名稱:標題:第8號修正案簽名頁(DNB2024)/S/喬恩·普菲弗·董事

新的再融資定期貸款人簽名頁[向管理代理提交文件]

附件A見附件。

執行版本附件A,經日期為2020年2月10日的第1號修正案修正,經日期為2020年9月11日的第2號修正案修正,經日期為2020年11月18日的第3號修正案修正,經日期為2021年1月27日的第4號修正案修正,經日期為2022年1月18日的第5號修正案修正,經日期為2023年5月31日的第6號修正案修正,經日期為2023年7月25日的第7號修正案修正,並經截至2024年1月29日的第8號修正案修正。在作為借款人的鄧白氏公司中,作為借款人的STAR Intermediate III,LLC作為本協議不時的出借方,作為行政代理的美國銀行,N.A.作為行政代理、擺動額度貸款人和L/C發行人_N.A.作為行政代理,負責解釋與以英鎊、日元和歐元計價的某些貸款和/或其他信貸延伸有關的條款。如果本協議的規定與LIBOR過渡修正案的規定有任何衝突,應以LIBOR過渡修正案的規定為準。公佈的CUSIP編號:26483NAL4 CUSIP(定期貸款):26483Nat7 CUSIP(循環貸款):26483NAQ326483NAU4 CUSIP(定期貸款B-2貸款):26483NAS926483NAV2

2美林,皮爾斯,芬納和史密斯公司,花旗銀行,N.A.,加拿大皇家銀行資本市場2,瑞士信貸貸款融資有限責任公司,三菱UFG銀行,有限公司,瑞穗銀行,有限公司,Natixis,紐約分行,滙豐證券(美國)公司,傑富瑞金融有限責任公司,麥格理資本(美國)公司。作為高級管理代理,加拿大皇家銀行資本市場是加拿大皇家銀行及其附屬公司資本市場業務的商標。

目錄頁第1條定義和會計術語2第1.01節。2第1.02節。67第1.03節。68第1.04節。68第1.05節。68第1.06節。68第1.07節。68第1.08節。68第1.09節。69第1.10節。70第1.11節。70第1.12節。71第1.13節。定義術語其他解釋條款會計術語四捨五入參考協議和法律時間付款或履行的時間某些計算和測試匯率;貨幣一般無現金展期附加替代貨幣有限條件交易信用證金額73第2條承諾和信用擴展73第2.01節。73第2.02節。73第2.03節。75第2.04節。75第2.05節。83第2.06節。85第2.07節。92第2.08節。93第2.09節。94第2.10條。94第2.11條。94第2.12條。95第2.13節。95第2.14節。96第2.15節。97第2.16條。99第2.17條。102第2.18條。104第2.19條。初始借款、借款、轉借和續貸[已保留]信用證週轉額度貸款提前付款終止或減少承諾償還貸款利息費用計算利息和手續費債務的證據付款一般允許分攤匯兑增加承諾違約貸款人延長到期日再融資修正案107第3條税收、增加的費用和違法性108第3.01節。108第3.02節。112第3.03節。112第3.04節。115第3.05節。116第3.06節。116第3.07節。117第3.08節。117第3.09節。119第3.10節。税收違法無法確定税率增加的成本資本金要求貸款準備金資金損失適用於所有賠償要求在某些情況下更換貸款人

第4條授信延期的先決條件121第4.01節。初始信用延期條件............................................................................121第4.02節。所有信用延期...............................................................................的條件124第5條陳述和保證124第5.01節。存在、資格及權力;遵守法律.....................125第5.02節。授權;無衝突....................................................................................125第5.03節。政府授權;其他異議................................................................125第5.04節。結合效應.................................................................................................................125第5.05節。財務報表;無實質性不利影響.........................................................125第5.06節。訴訟和環境事務............................................................................126第5.07節。財產所有權;留置權.........................................................................................126第5.08節。反腐敗法律和制裁..............................................................................126第5.09節。Tax...............................................................................................................................127第5.10節。ERISA合規性.........................................................................................................127第5.11節。子公司;股權..........................................................................................128第5.12節。保證金法規;投資公司法..............................................................128第5.13節。Display.......................................................................................................................128第5.14節。償付能力.........................................................................................................................128第5.15節。完美,等等。................................................................................................................128第5.16節。勞資糾紛................................................................................................................128第6條平權公約129第6.01節。財務報表.......................................................................................................129第6.02條。證書;其他信息.......................................................................................130第6.03節。通知............................................................................................................................131第6.04節。[已保留].......................................................................................................................131第6.05節。保留存在等.......................................................................................131第6.06條。物業保養..............................................................................................132第6.07節。保險...............................................................................................的維護132第6.08節。遵紀守法...................................................................................................132第6.09節。圖書和唱片.........................................................................................................132第6.10節。檢查權............................................................................................................132第6.11節。使用收益..............................................................................................................132第6.12節。繳税............................................................................................................133第6.13節。保證擔保義務及提供保證的契諾.....................133第6.14節。進一步保證.........................................................................................................134第6.15節。指定附屬公司............................................................................................134第6.16條。財政年度.............................................................................................沒有變化135第6.17條。業務線............................................................................................................135第6.18條。收視率............................................................................................................................135第6.19條。與關聯公司............................................................................................的交易135第6.20節。《結案後公約》..................................................................................................138第7條消極公約139第7.01節。留置權...............................................................................................................................139第7.02節。投資.....................................................................................................................142第7.03條。Indebtedness....................................................................................................................146第7.04節。從根本上改變.....................................................................................................150第7.05節。處置....................................................................................................................151第7.06節。受限支付........................................................................................................153第7.07條。控股契約........................................................................................................157

第7.08節。債項的預付款項等.... 158第7.09節。附屬分派..... 159第7.10節。財務契約... 159第8條違約事件和補救措施失責事件... 160第8.02節。違約事件的補救措施..... 163第8.03節。基金的運用.... 163第8.04節。借款人的補救權利..... 164第9條行政代理人和其他代理人165第9.01節.行政代理人的委任及授權....... 165第9.02節。職責的轉授... 165第9.03節。免責條文.... 166第9.04節。行政代理人的依賴....... 167第9.05節。信貸決定;代理人披露信息... 167第9.06節。代理人的彌償.... 167第9.07節。以個人身分行事的代理人... 168第9.08節。繼承代理人... 168第9.09節。行政代理人可以提交索賠證明;信用投標... 169第9.10節。抵押品及擔保事宜.... 171第9.11節。其他代理人;經紀人及經理人.... 173第9.12節。有抵押現金管理協議和有抵押對衝協議...第10條 [已保留]173條第11條雜項173第11.01條。修訂等...........................................................................................................173第11.02條。通知和其他通信;傳真副本..................................................176第11.03條。無豁免;累積補救.................................................................................178第11.04條。律師費,費用...............................................................................................178第11.05節。借款人的賠償....................................................................................179第11.06條。預留付款........................................................................................................181第11.07條。分配............................................................................................................................181第11.08條。繼任者.......................................................................................................................186第11.09條。機密性................................................................................................................186第11.10條。Set-off.............................................................................................................................187第11.11條。利率限制..................................................................................................187第11.12條。對等品....................................................................................................................188第11.13條。集成.......................................................................................................................188第11.14條。陳述和保證的存續...................................................................188第11.15條。可分割性.....................................................................................................................188第11.16條。治國理政...............................................................................................................188第11.17條。放棄由陪審團.....................................................................................進行審訊的權利189第11.18條。結合效應.................................................................................................................189第11.19條。無隱含關税...........................................................................................................189第11.20條。美國愛國者法案公告..................................................................................................189第11.21條。承認和同意受影響的金融機構的自救......190第11.22條。ERISA表示法..................................................................................................190第11.23條。無諮詢或受託責任.......................................................................191第11.24條。以電子方式籤立轉易契及某些其他文件......191第11.25條。借款人作為貸款方代表..................................................................一百九十二

第11.26條。判斷貨幣.........................................................................................................192第11.27條。關於任何受支持的QFC.....................................................的確認附表1.01A子擔保人1.01B非限制性子公司2.01承諾2.04 L/C承諾2.05週轉線承諾4.01(A)(Ix)抵押品文件5.06訴訟5.11子公司6.19與關聯公司的交易6.20關閉後事項7.01現有留置權7.02現有投資7.03現有負債11.02行政代理辦公室;通知的某些地址展示了A-1轉讓和假設A-2關聯貸款人轉讓和假設B合規證書C-1第一留置權/第一留置權債權人間協議C-2第一留置權/第二留置權債權人間協議D-1貸款通知D-2週轉額度貸款通知E-1循環信用票據E-2定期票據E-3遣返橋票據F擔保協議G擔保協議I-1折扣預付款選項通知I-2貸款人蔘與通知I-3折扣自願預付款通知J-1美國納税合規性證書J-2美國納税合規性證書J-3\f25 U.S.Tax Compliance-3\f6 J-4\f6美國税務符合證書-4\f25 K-4\f6[已保留]L償付能力證書M公司間票據N信用證報告

信貸協議本信貸協議日期為2019年2月8日,由特拉華州一家公司Star Merger Sub,Inc.(“合併子公司”,在收購(定義見下文)之前,“借款人”)簽訂,在收購生效後(定義見下文),將與Dun&BradStreet Corporation,特拉華州一家公司(“Target”,在收購生效後,“借款人”)、Star Intermediate III,LLC,一家特拉華州有限責任公司(“控股”),各貸款人不時(統稱為“控股”)合併並併入鄧白氏公司(Dun&BradStreet Corporation,以下定義)。出借人“及個別人士(”出借人“)、其他L信用證發行人及美國銀行(北卡羅來納州)作為行政代理、擺動額度貸款人及L/信用證發行人。鑑於根據收購協議的條款,合併附屬公司將與目標合併及併入目標,因此控股公司將收購目標的所有已發行及已發行股本(“收購”);鑑於,在完成收購的同時,除(X)當時未到期和應支付的或有債務以外的所有借款債務按其條款在現有融資(定義如下)終止後仍然存在,以及(Y)根據截至2018年6月19日的特定定期貸款信貸協議,目標方、不時的貸款人、作為行政代理人的摩根大通銀行以及經修訂、重述、修訂和重述的其他各方之間支持的任何信用證,經不時修訂、重述、修訂及重述、補充或以其他方式修改(“現有循環安排”)、(Ii)於2018年6月19日日期為目標、貸款人不時與作為行政代理人的摩根大通銀行訂立的若干5年期信貸協議(“現有循環安排”)、(Iii)2020年到期的4.000釐優先票據。(4)經不時修訂、重述、修訂及重述、補充或以其他方式修改的2022年到期的4.375%優先票據(“2022年票據”及連同2020年的“現有票據”);現有信貸安排、現有循環安排及現有票據(統稱為“現有票據”)在每種情況下,除第7.03節所允許的債務外,將被償還、贖回、變現、解除、再融資、替換或終止(視情況而定),或就現有票據而言,將發出與之有關的不可撤銷通知,並將根據其適用契約中的清償機制存入足夠的現金以實現該等償還、贖回、失敗、解除、再融資、替換或終止,以及在每一種情況下現有票據:與此相關的任何擔保或擔保將被解除(“再融資”);鑑於為再融資和收購的部分代價提供資金,借款人已(A)請求貸款人在成交日以(I)本金總額相當於25.30,000,000美元的初始定期貸款,(Ii)總額為400,000,000美元的初始循環信貸安排(定義見《信貸協議》第2號修正案)和(3)遣返橋樑貸款,總額200,000,000美元的形式發放信貸,在本協議所列條款及條件的規限下,及(B)擬發行及出售(I)於截止日期或之前發行及出售的高級無抵押票據,總收益最高達750,000,000美元;及(Ii)於截止日期或之前發行及出售的高級無抵押票據,總收益最高達700,000,000美元;鑑於貸款人願意按本合同規定的條件和條件向借款人提供此類信貸。因此,考慮到本協議中所載的相互契約和協議,本協議雙方約定並同意如下:

第1條定義和會計術語第1.01節.定義術語。 本協議中使用的下列術語應具有以下含義:“1934年法案”是指1934年證券交易法。“2020年增量定期貸款人”指提供2020年增量定期貸款及其承諾的定期貸款人。“2020年增量定期貸款”是指第3號修正案規定的定期貸款。“二零二零年票據”具有本報告引言中賦予該詞的涵義。“2022年增量B-2定期貸款人”是指提供2022年增量B-2定期貸款及其承諾的定期貸款人,為免生疑問,包括任何2022年增量B-2定期升級貸款。“2022年增量定期B-2貸款”是指第5號修正案規定的定期貸款。或根據第8號修正案發放的2022年增量定期B-2大型貸款。截至第8號修訂生效日期,2022年增量定期B-2貸款的未償還本金總額為3,103,644,250美元。“2022年增量B-2定期大型貸款人”是指提供2022年增量B-2定期大型貸款及其承諾的定期貸款人。“2022年增量定期B-2大型貸款”是指第8號修正案規定的定期貸款。2022年增量B-2大額定期貸款應被視為與2022年增量B-2定期貸款相同類別及相同批次的定期貸款的一部分。“2022年增量B-2貸款到期日”是指2029年1月18日。“2022票據”具有本文件引言中賦予該術語的含義。“可接受折扣”具有第2.06(d)(iii)條中規定的含義。“可接受的債權人間協議”指習慣債權人間協議、排序居次協議、抵押信託協議或其他債權人間安排(如適用,可包括支付瀑布),其形式和內容均合理地令行政代理人和借款人滿意,如果(a)以第一留置權/第一留置權債權人間協議的形式,或第一留置權/第二留置權債權人間協議,或(b)該協議(或第(a)款中規定的任何此類協議的任何變更)已發佈到平臺,並且(i)已被所需貸款人接受和/或(ii)在發佈後5個營業日內未被所需貸款人以書面形式提出異議。“驗收日期”具有第2.06(d)(ii)條規定的含義。“會計變更”具有第1.08(d)條規定的含義。“收購EBITDA”是指,就任何收購實體或業務或任何轉換限制性子公司而言,在任何時期,該被收購實體或業務或轉換後的受限制子公司在該期間的合併EBITDA金額(在綜合EBITDA的定義中,借款人和受限制子公司被視為被收購實體或業務及其子公司或被轉換公司。受限制子公司及其2

附屬公司)(如適用),均按綜合基準就有關被收購實體或業務或經轉換受限制附屬公司(如適用)釐定。“被收購實體或業務”具有術語“綜合EBITDA”定義中規定的含義。“收購”具有本協議引言中規定的含義。“收購協議”是指目標公司、Star母公司、L. P.和合並子公司之間於2018年8月8日簽訂的某些協議和合並計劃(連同所有附件、附件、附表和其他披露函,共同修改、修訂、補充、同意或放棄)。“附加協議”具有第9.10(d)條規定的含義。“額外擔保人”具有第6.13(b)(i)條規定的含義。“附加貸款”指附加循環信貸貸款和附加定期貸款。“額外再融資貸款”具有第2.19(a)條規定的含義。“額外循環信貸承諾”指根據第2.16、2.18或2.19節增加的任何循環信貸承諾。“額外循環信貸”指根據第2.16、2.18或2.19節增加的由額外循環信貸承諾組成的任何信貸。“額外循環信貸”指根據額外循環信貸額度發放的任何循環貸款。“附加期限承諾”指根據第2.16、2.18或2.19條增加的任何期限承諾。“額外定期貸款”指(a)在根據第2.16、2.18或2.19條增加的適用類別的額外定期貸款的適用融資日期當日或之前,該類別的額外定期承諾的總金額,以及(b)此後,根據第2.16節的規定,該類別的所有適用類別的額外定期貸款人在該時間未償還的額外定期貸款的本金總額,2.18或2.19。“附加定期貸款”指根據附加定期貸款發放的任何定期貸款。 “行政代理人”指美國銀行在任何貸款文件項下作為行政代理人和抵押代理人的資格,或此類資格的任何繼任者。“行政代理人辦公室”指行政代理人的地址和(如適用)附件11.02中規定的賬户,或行政代理人可能不時通知借款人和貸款人的其他地址或賬户。 行政代理人辦公室應始終設在美國。“行政調查表”指行政代理人提供的表格形式的行政調查表。3

“受影響的金融機構”指(A)任何歐洲經濟區金融機構或(B)任何英國金融機構。對於任何人來説,“附屬公司”是指直接或間接通過一個或多箇中間人控制或受指定人員控制或受其共同控制的另一人。“控制”是指直接或間接地擁有通過行使投票權、合同或其他方式,直接或間接地指導或導致某人的管理層或政策的方向的權力。“控制”和“被控制”具有相互關聯的含義。就本協議和其他貸款文件而言,Jefferies LLC及其附屬公司應被視為Jefferies Finance LLC及其附屬公司的附屬公司。“關聯債務基金”是指保薦人關聯貸款人,主要從事或為從事、作出、購買、持有或以其他方式投資於商業貸款、債券和類似信用延伸的基金或其他投資工具提供諮詢,並獨立於相關保薦人的私募股權業務行使自由裁量權。“關聯貸款人轉讓和假設”具有第11.07(K)(5)節規定的含義。“與代理人有關的人”是指行政代理人及其附屬機構,以及此等人的高級職員、董事、僱員、代理人和實際代理人。“總承諾額”指所有貸款人的承諾額。“循環信貸承諾總額”是指循環信貸貸款人在任何時候的循環信貸承諾總額。“協議”指本信用證協議。“協議貨幣”具有第11.26節規定的含義。“全額利率”是指,就任何債務而言,由行政代理與借款人協商,以符合普遍接受的財務慣例的方式計算出的適用於該債務的有效收益率,同時考慮到(A)利差(該利差和利差將參照歐洲貨幣利率或SOFR術語(視情況而定)確定)、(B)利率下限(但須符合以下規定的但書),(C)在適用的確定日期之前對相關利差和利率下限的任何修訂,以及(D)借款人就初始定期貸款或任何適用的增量定期貸款類別(包括2022年增量定期B-2貸款)向貸款人支付的原始發行折扣和預付或類似費用(基於假設的四年到期日),但不包括(I)一般未向所有相關貸款人支付或與所有相關貸款人分享的與此類債務的承諾或辛迪加有關的任何安排、承諾、結構、代理或承銷費,(Ii)任何勾選,未使用的額度或類似費用,或(3)借款人一般不直接向所有相關貸款人支付的任何其他費用,按比例在這種債務的主要銀團中支付;然而,只要(A)適用的歐洲貨幣利率或期限SOFR(具有三個月的利息期)或基本利率(不影響其定義中規定的任何下限)小於適用於在確定All-in-Rate之日就其計算All-in-Rate的定期貸款的任何下限,則為計算All-in-Rate的目的,由此產生的差額將被視為添加到適用於相關債務的利差;(B)如果歐洲貨幣利率或期限SOFR,如適用(為期三個月)或基本利率(不影響其定義所指定的任何下限)在釐定全息利率當日大於任何適用下限,則在計算全息利率時,下限將不會計算在內;及(C)在計算全息利率時,將不計入利差的任何下調。4.

“替代貨幣”指(X)在循環信用貸款的情況下,加元、英鎊、歐元和日元,以及(Y)在信用證的情況下,加元、英鎊、歐元和日元,以及在每種情況下,根據第1.11節批准的其他貨幣(加元、英鎊、歐元和日元除外)。“第1號修正案”是指自第1號修正案生效之日起對本協議進行的第1號修正案。“第一修正案生效日期”是指2020年2月10日,第一修正案生效之日。“第2號修正案”是指自第2號修正案生效之日起對本協議進行的第2號修正案。“第二號修正案生效日期”是指2020年9月11日,第二號修正案生效之日。“第3號修正案”是指自第3號修正案生效之日起對本協議進行的第3號修正案。“第三號修正案生效日期”是指2020年11月18日,第三號修正案生效之日。“第3號修正案資金日期”的含義與第3號修正案的含義相同。“第4號修正案”是指自第4號修正案生效之日起對本協議進行的第4號修正案。“第四號修正案生效日期”是指第四號修正案生效之日,即2021年1月27日。“第5號修正案”是指自第5號修正案生效之日起對本協議進行的第5號修正案。“第五號修正案生效日期”是指第五號修正案生效之日,即2022年1月18日。“第6號修正案”是指自第6號修正案生效之日起對本協議進行的第6號修正案。第六號修正案生效日期是指第六號修正案生效之日,即2023年5月31日。“第7號修正案”是指自第7號修正案生效之日起對本協議進行的第7號修正案。《第7號修正案》係指2023年7月25日,即第7號修正案生效之日。“第8號修正案”是指自第8號修正案生效之日起對本協議進行的第8號修正案。“第8號修正案生效日期”是指2024年1月29日,即第5號修正案生效之日

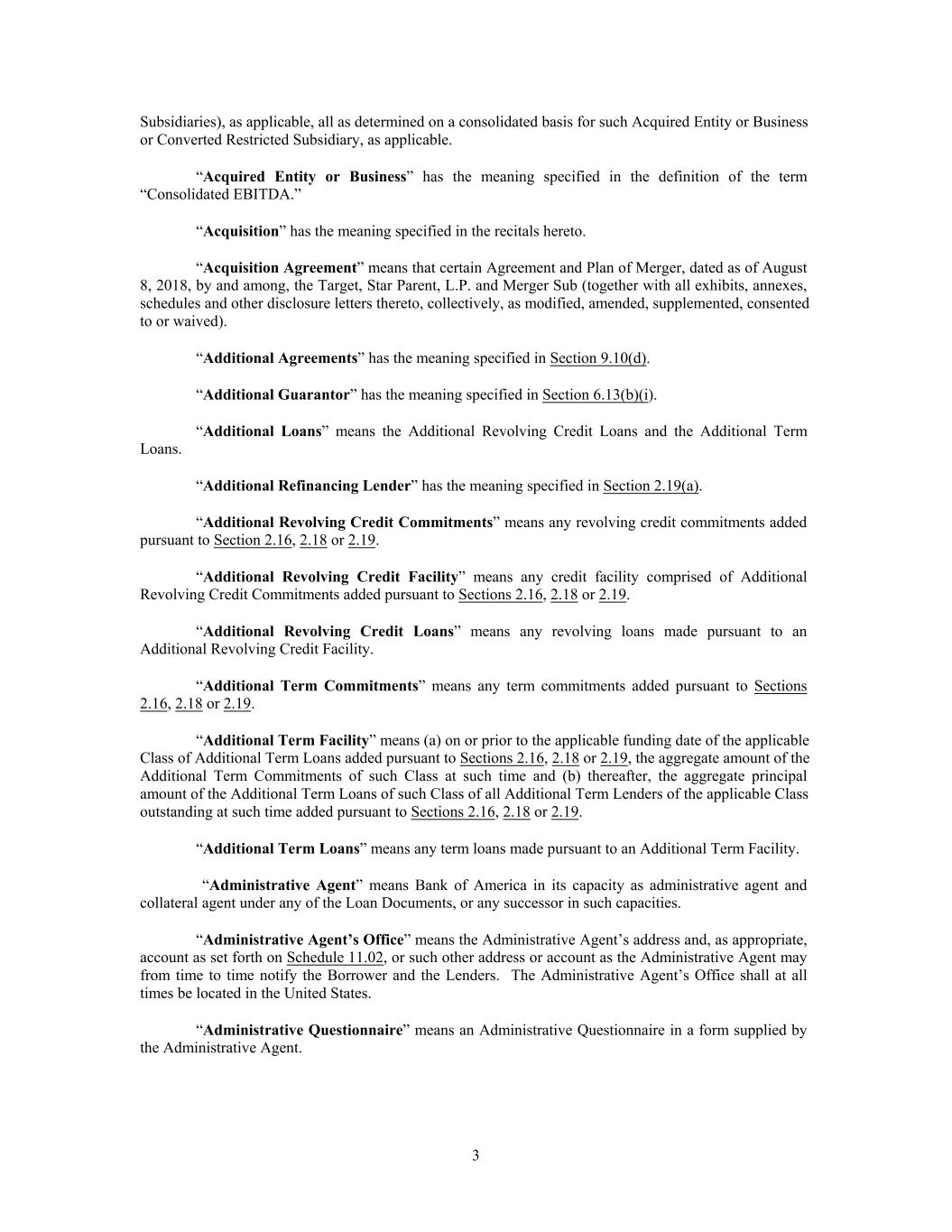

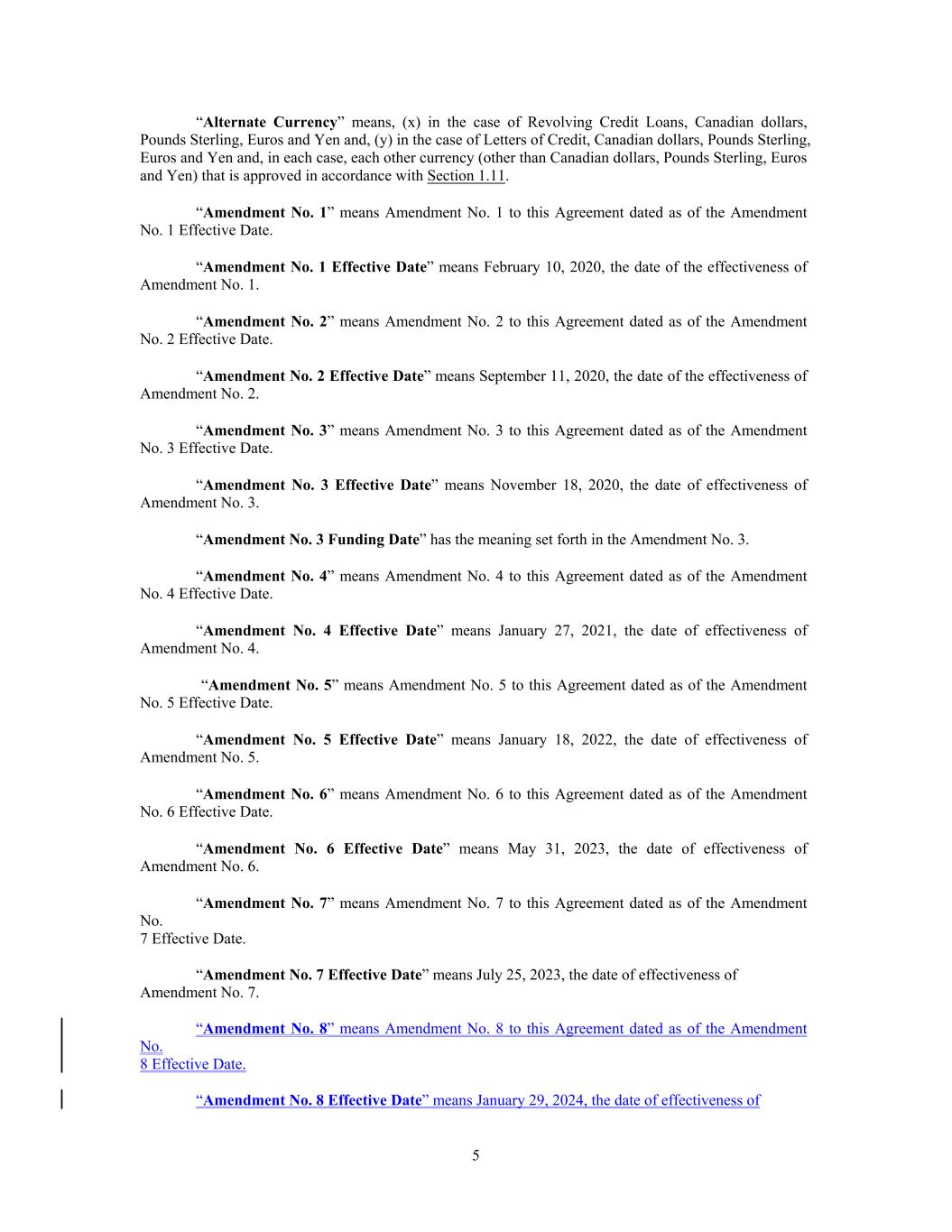

第8號修正案。“反腐敗法”具有第5.08(B)節規定的含義。“適用的資產出售收益”具有第2.06(B)(I)(A)(2)節規定的含義。“適用折扣”具有第2.06(D)(Iii)節規定的含義。“適用的ECF收益”具有第2.06(B)(Iii)節規定的含義。“適用保證金”是指每年等於以下百分比的百分比:(A)在第8號修正案生效日期之前,就(I)任何初始循環信貸貸款而言,(Ii)就任何初始循環信貸承諾額而言,(Ii)就任何初始循環信貸承諾額而言,(Iii)就任何初始循環信貸承諾額而言,(Iii)L/C費用就任何初始循環信貸承諾額而言,(A)至第6.01節規定須在第2號修正案生效日期後交付的第一份財務報表實際交付之日止(包括該日在內),就第2級定價水平及(B)其後,根據行政代理根據第6.02(A)條收到的最近一份合規證書中所列的高級擔保槓桿率每年的百分比:第8號修正案生效日期之前的初始循環信貸額度定價水平高級擔保槓桿率期限SOFR/歐洲貨幣利率/L/C費用基本利率承諾費1≤3.20:1.00 2.75%1.75%0.250%2>3.20:1.00和≤3.70:1.00 3.00%2.00%0.375%3>3.70:1.00 3.25%2.25%0.50%(B)修訂第8號生效日期或之後,關於(I)任何初始循環信貸貸款、(Ii)任何初始循環信貸承諾的承諾費和(Iii)任何初始循環信貸承諾的L/C費用,(A)直至幷包括第6.01節規定的在第8號修正案生效日期後實際交付第一份財務報表之日為止,第2級定價的年率如下所述,以及(B)此後:根據行政代理根據第6.02(A)條收到的最近一份合規證書中所載的高級擔保槓桿率,每年的百分比如下:在第8號修正案生效日期或之後的初始循環信貸融資定價水平高級擔保槓桿率期限SOFR/歐洲貨幣利率/L/C費用基本利率承諾費1≤3.00:1.00 2.25%1.25%0.250%2>3.00:1.00和≤3.50:1.00 2.50%1.50%0。375%3>3.50:1.00 2.75%1.75%0.50%(BC),(I)修訂第1號生效日期前的任何初始定期貸款,(Ii)在修訂第1號生效日期當日及之後但在修訂第4號生效日期之前,就任何屬歐洲貨幣利率的初始期限貸款而言,為4.00%,就任何屬基本利率貸款的初始期限貸款而言,為3.00%;。(Iii)在修訂第4號生效日期當日及之後,就任何第6號修訂生效日期而言,為3.25%。

歐洲貨幣利率貸款和基礎利率貸款的2.25%;(Iv)在第6號修正案生效之日及之後,作為SOFR貸款的任何初始期限貸款3.25%;以及(V)在第7號修正案生效日及之後,作為SOFR貸款的任何初始期限貸款3.00%,以及作為基本利率貸款的任何初始期限貸款2.00%;但在自符合評級條件之日起至緊接不再符合評級條件日期前一日止的任何期間內,本條第(Bc)(V)款所列有關初始定期貸款的每年百分率,在每一情況下均須減少0.25%。(Cd)就任何2022年遞增期限B-2貸款而言,(I)在第8號修正案生效日期之前,任何2022年遞增期限B-2貸款為SOFR貸款的3.25%,對於任何2022年遞增期限B-2貸款為基準利率貸款的2.25%,以及(Ii)在修正案第8號生效日期或之後,任何2022年遞增期限B-2貸款為SOFR貸款的2.75%,以及任何2022年遞增期限B-2貸款為基準利率貸款的1.75%;但在自評級條件得到滿足之日起至緊接評級條件不再得到滿足之日前一日止的任何期間內,本條(CD)中規定的2022年B-2期增量貸款的每年百分比,在每一種情況下均應減少0.25%。就前述條款(C)和(D)而言,“評級條件”是指,在確定之日,借款人已從S獲得並維持至少B+BB-(穩定)和至少B1Ba3(穩定)的企業家族/企業信用評級。如果S或穆迪的評級體系發生變化,或如果任何此類評級機構停止對企業發行人進行評級,借款人和行政代理應本着善意進行協商,以修改這一定義,以反映該評級體系的變化或無法從該評級機構獲得評級。(De)就任何遣返橋貸款而言,遣返橋貸款為歐洲貨幣利率貸款的3.50%,而遣返橋貸款為基本利率貸款的2.50%。因高級擔保槓桿率變化而導致的適用保證金的任何增加或減少,應於根據第6.01節提交適用財務報表之日後的第一天生效;但在所需貸款人的選擇下,定價水平3應自合規證書被要求交付但未交付之日後的第一個營業日起適用,並應繼續適用於該合規證書交付之日(包括該合規證書交付之日在內)(此後應適用按照該定義確定的定價水平)。“適當貸款人”是指,在任何時候,(A)對於任何類別的貸款,(B)對於昇華信用證,(I)L/C發行人,以及(Ii)如果已根據第2.04節簽發了任何信用證,循環信用貸款人,(C)對於迴旋額度貸款,(I)迴旋額度貸款,和(Ii)如果根據第2.05節有任何未償還的迴旋額度貸款,循環信用貸款人,(D)對於任何類別的循環信用貸款,該類別的貸款人及(E)就任何類別的定期貸款而言,該類別的貸款人。“核準外國銀行”具有“現金等價物”定義第(K)款規定的含義。“核準基金”是指由(A)貸款人、(B)貸款人的關聯公司或(C)管理或管理貸款人的實體或其關聯公司管理或管理的任何基金。“經紀公司”係指(I)美林,皮爾斯,芬納和史密斯公司(或其指定的任何關聯公司或美國銀行全資擁有的任何其他註冊經紀-交易商,美國銀行或其任何子公司的全部或幾乎所有投資7

銀行、商業貸款服務或相關業務可能在本協議日期後轉讓)、花旗銀行、加拿大皇家銀行資本市場公司、瑞士信貸貸款融資有限責任公司、三菱UFG銀行、瑞穗銀行、Natixis銀行紐約分行、滙豐證券(美國)有限公司、傑富瑞金融公司、麥格理資本(美國)公司和富國銀行全國協會,各自以貸款的聯合牽頭安排人和聯合簿記管理人的身份進行安排和聯合簿記管理人,(Ii)美國銀行證券公司,高盛銀行美國銀行,摩根大通銀行,N.A.,加拿大皇家銀行資本市場公司,巴克萊銀行,花旗銀行,全國協會NA.,Truist Bank,Wells Fargo Bank,National Association,Citizens Bank,N.A.,HSBC Securities(USA)Inc.,Mizuho Bank,Ltd.和TD Securities(USA),LLC,各自以與修正案2相關的聯席牽頭安排人和聯席簿記管理人的身份。“資產出售百分比”是指,截至任何確定日期,100%。“轉讓和假設”是指(A)基本上以附件A的形式進行的轉讓和假設,(B)在根據第2.15節進行的與允許交易所有關的任何定期貸款轉讓的情況下,指行政代理根據第2.15(A)(Viii)節要求的轉讓形式(如果有),或在每種情況下,由行政代理批准的任何其他形式(包括由DebtDomain或其他電子平臺生成的電子文件)。“聯營公司”指(I)任何從事類似業務的人士(聯營公司一詞並非指聯營公司),而借款人或其受限制附屬公司是該公司所有未清償有表決權股權的20%至50%的合法及實益擁有人,以及(Ii)借款人或任何受限制附屬公司訂立的任何合資企業。“律師費”是指幷包括任何律師事務所或其他外部律師的所有合理且有文件記錄的自付費用、費用和支出。“應佔負債”指在任何日期,任何人士的任何資本化租賃的資本化金額,該金額將出現在根據公認會計準則於該日期編制的該人士的資產負債表上。“自動續期信用證”具有第2.04(B)(Iii)節規定的含義。“可用金額”是指在任何時候(“可用金額基準時間”)等於:(A)數額為:(1)$250,000,000;另加(Ii)受限制公司的綜合淨收入的50%,由借款人的財政季度的第一天起計(以一個會計期為準),而在該期間內,截止日期為借款人依據第6.01(A)或(B)條(視何者適用而定)已交付財務報表的最近一個財政季度完結之日(幷包括該最後一個財政季度結束之日)(本條第(Ii)款所指的款額在此稱為“增長額”;但增長額不得少於零);加上(3)對借款人普通資本的出資總額的100%(以喪失資格的股權的形式除外)(包括具有類似效果的合併或合併,與此相關的任何非現金出資的金額根據其公平市場價值(由借款人合理確定)或借款人(或其任何直接或間接母公司)發行合格股權的淨收益向借款人作出貢獻,在每種情況下,在沒有根據本協議適用且不構成保證金金額的範圍內,8

(Iv)借款人或任何受限制附屬公司在截止日期後發行的任何債務或不符合資格的股權(向借款人或受限制附屬公司發行的債務或該等不符合資格的股權除外)的本金總額,已轉換或交換為借款人的合資格股權或借款人的任何直接或間接母公司的任何股權;加上(V)為根據下文(B)款或第7.02節的任何其他規定確定此類投資的金額,在不重複反映為資本返還或被視為此類投資減少的金額的情況下,借款人或任何受限制子公司在截止日期後因向某人(借款人或任何受限制子公司以外的人)出售或以其他方式處置根據第7.02(T)條進行的任何投資而收到的淨收益(金額不得超過此類投資的原始金額);加上(Vi)為根據下文(B)款或第7.02節的任何其他規定確定此類投資的金額,借款人或任何受限制子公司在截止日期後收到的與回報、利潤、分配和類似金額、償還貸款和解除根據第7.02(T)節作出的任何投資的擔保有關的收益(金額不得超過此類投資的原始金額),在不重複反映為資本返還或被視為此類投資減值的情況下;另加(Vii)為根據下文(B)款或第7.02節的任何其他規定確定此類投資的金額,在不重複反映為資本返還或被視為此類投資減少的金額的情況下,相當於(A)如果任何非受限子公司已根據第6.15節被重新指定為受限子公司,或已與借款人或任何受限子公司合併、合併或合併,或被清算為借款人或任何受限子公司的情況下的金額。借款人或任何受限附屬公司根據第7.02(T)節對該附屬公司的投資金額(金額不得超過該項投資的原始金額)和(B)非受限附屬公司在結算日後從非受限附屬公司的任何股息或其他分配中轉讓、轉讓或以其他方式分配給借款人或任何受限附屬公司的財產或資產的公平市場價值(由借款人合理確定);加上(8)任何遞減收益和特定資產出售收益的金額;減去(B)(I)根據第7.02(T)節當時未償還的任何投資的總金額(扣除與該等投資有關的任何資本回報或該等投資金額的視為減少,包括但不限於將任何不受限制的附屬公司重新指定為受限制附屬公司,或出售、轉讓、租賃或以其他方式處置任何該等投資,在每種情況下,任何由此產生的投資均根據第7.02節的另一段允許);(Ii)依據第7.03(Cc)節在該時間之前發生的任何債務的初始本金金額(扣除(X)貸款人在該時間之前由該債務的持有人免除的該債務的本金額(但該項寬免不包括在第(A)(Iv)條內)及(Y)在該時間之前因依賴第7.03(Cc)條而產生的債務本金的款額);。(Iii)在該時間之前依據第7.06(G)條作出的任何受限制付款;。以及(Iv)根據第7.08(C)節在該時間之前支付的任何有限制的預付款(就本條款(B)而言,不考慮在該可用金額參考時間的可用金額的預期用途)。9.

“自救行動”是指適用的決議機構對受影響的金融機構的任何負債行使任何減記和轉換權力。“自救立法”是指:(A)就執行歐洲議會和歐盟理事會指令2014/59/EU第55條的任何歐洲經濟區成員國而言,歐盟自救立法附表中不時描述的針對該歐洲經濟區成員國的實施法律、法規、規則或要求;(B)就英國而言,指英國《2009年聯合王國銀行法》(經不時修訂)和適用於聯合王國的任何其他與解決不健全或破產銀行有關的法律、法規或規則。投資公司或其他金融機構或其關聯公司(通過清算、管理或其他破產程序以外)。“美國銀行”指的是美國銀行、北卡羅來納州銀行及其繼任者。“銀行管理義務”是指(1)因金庫、存管、現金彙集安排、電子資金轉賬、金庫服務和現金管理服務,包括控制支付服務、透支設施、外匯設施、存款和其他賬户和商户服務,或其他現金管理安排或任何自動結算所安排而產生的任何透支和相關負債的義務;(2)與淨額結算或抵銷安排、信用卡、借記卡或購物卡計劃、儲值卡和類似安排有關的其他義務;(3)與上述有關、附屬或補充的任何其他服務(包括因金庫、存管、現金池安排和現金管理服務、公司信用卡和購物卡及相關程序或任何自動結算所資金轉賬)。“破產事件”對於任何人來説,是指該人成為破產或破產程序的標的,或已為債權人或類似的負責重組或清算其業務的受讓人指定了接管人、保管人、受託人、管理人、託管人、受讓人,或經行政代理人善意確定,已採取任何行動以促進或表明其同意或默許任何此類程序或任命,但破產事件不應僅因任何所有權權益或任何所有權權益的取得而導致,此外,這種所有權權益不會導致或為該人提供豁免,使其免於美國境內法院的管轄或對其資產執行判決或扣押令,或允許該人(或該政府當局或工具)拒絕、拒絕、否認或否認該人所訂立的任何合同或協議。“基本利率”指任何一天的年利率波動等於(A)聯邦基金利率加1%的1/2,(B)美國銀行不時公開宣佈為其“最優惠利率”的該日的有效利率和(C)在該日有效的一個月期限的SOFR加1.00%中的最高值。“最優惠利率”是美國銀行根據各種因素設定的利率,包括美國銀行的成本和預期收益、一般經濟狀況和其他因素,並用作一些貸款定價的參考點,這些貸款的定價可能是該宣佈的利率,也可能是高於或低於該利率。美國銀行宣佈的最優惠利率的任何變化,應於公告中規定的開業之日生效。如果根據本條款第3.03節將基本利率用作替代利率,則基本利率應為以上(A)和(B)中的較大者,並且應在不參考上述(C)條款的情況下確定。“基準利率貸款”是指以基準利率計息的貸款。所有基本利率貸款應以美元計價。“巴塞爾協議三”是指“巴塞爾協議三:更具彈性的銀行和銀行體系的全球監管框架”、“巴塞爾協議三:流動性風險計量、標準和監測的國際框架”和10所載關於資本充足、壓力測試和流動性標準的協議。

巴塞爾委員會於2010年12月發佈的“操作反週期資本緩衝的國家當局指南”,每一份都經過了修訂,以及巴塞爾委員會發布的與“巴塞爾協議三”有關的任何進一步的指南或標準。“巴塞爾委員會”是指巴塞爾銀行監管委員會。“善意借貸聯屬公司”,就任何競爭對手而言,指(I)在正常業務過程中從事商業貸款及類似信貸擴展的任何債務基金、投資工具、受管制的銀行實體或不受管制的借貸實體(在每一種情況下,除在2018年9月14日或之前已單獨向安排人確認的人士外),及(Ii)由任何控制、控制或與該等競爭對手或其聯屬公司共同控制的人士管理、贊助或提供意見的人士。但僅限於參與投資於該競爭對手或其關聯公司的任何人員(視情況而定)(X)代表該債務基金、投資工具、受監管的銀行實體或不受監管的貸款實體作出(或有權作出或參與作出)投資決定,或(Y)不能獲得與借款人或構成其任何業務一部分的任何實體(包括其任何附屬公司)有關的任何信息(公開可得的信息除外)。“借款人”具有本協議導言段中規定的含義。“借款人材料”具有第6.02(D)節規定的含義。“借款”是指由相同類型和類別的同時貸款組成的借款,就歐洲貨幣利率貸款和定期SOFR貸款而言,具有相同的利息期。“營業日”是指除週六、週日或其他日以外的任何日子,商業銀行根據該州的法律被授權關閉,或實際上關閉在該州,涉及以美元計價的貸款義務,以及:(I)如果該日與以美元計價的定期SOFR貸款、信用證或週轉額度貸款的任何利率設置有關,則與任何此類SOFR定期貸款有關的任何美元資金、支出、結算和付款,信用證或週轉額度貸款或根據本協議就任何此類SOFR貸款進行的任何其他美元交易,是指任何此類日,也是美國政府證券營業日;(Ii)如該日與以歐元計價的歐洲貨幣利率貸款、信用證或週轉額度貸款的任何利率設定有關,則就任何該等歐洲貨幣利率貸款、信用證或週轉額度貸款而以歐元支付、支付、結算及付款,或根據本協定就任何該等歐洲貨幣利率貸款以歐元進行的任何其他交易,指目標日;(Iii)如果該日與以美元或歐元以外的貨幣計價的歐洲貨幣利率貸款、信用證或週轉額度貸款的利率設定有關,則指倫敦或其他適用於該貨幣的離岸銀行同業市場的銀行之間進行有關貨幣存款交易的任何該等日期;及(Iv)如該日與以美元或歐元以外貨幣計價的歐洲貨幣利率貸款、信用證或迴旋額度貸款有關的任何資金、支出、結算及付款,或根據本協定須就任何該等歐洲貨幣利率貸款、信用證或迴旋額度貸款(11除外)進行的美元或歐元以外貨幣的任何其他交易

任何利率設置),是指銀行在該貨幣所在國的主要金融中心開業辦理外匯業務的任何一天。“資本支出”指購買或以其他方式收購根據公認會計原則編制的借款人及其子公司的綜合資產負債表上被歸類為固定資產或資本資產的任何支出,包括資本化軟件開發成本。“資本化租賃”是指已經或應該按照公認會計準則在承租人的資產負債表上記錄為資本化租賃的所有租賃;但借款人及其受限制附屬公司的所有債務,如根據2015年1月1日生效的公認會計原則(不論該經營租賃是否於該日生效)確定為經營租賃(不論該經營租賃是否於該日生效),則就本協議而言,應繼續作為經營租賃(而非資本化租賃)入賬,而不論2015年1月1日之後GAAP的任何變化(或預期於2015年1月1日起未來期間的GAAP執行的任何變化),否則需要將該等債務重新定性為資本化租賃。“資本化軟件支出”是指在任何期間,個人及其受限制子公司在該期間與授權或購買的軟件或內部開發的軟件和軟件增強有關的所有支出(無論是以現金支付還是作為負債應計)的總和,根據公認會計準則,這些支出在個人及其受限制子公司的綜合資產負債表中反映為或必須反映為資本化成本。“現金抵押品”具有第2.04(G)節規定的含義。“現金抵押品賬户”是指以行政代理人的名義在行政代理人名下、在行政代理人的獨家管轄和控制下、以行政代理人滿意的其他方式設立的存款賬户。“現金抵押”具有第2.04(G)節規定的含義。“現金等價物”指借款人或任何受限制的附屬公司所擁有的下列任何類型的投資:(A)由受限制公司維持的經營性存款賬户;(B)由美國政府或任何機構或其工具發行或無條件擔保、到期日不超過12個月或行政代理批准的其他期限的證券;(C)由美國任何州或該州的任何行政區發行的證券或其任何公共工具,其到期日自取得之日起計不超過12個月,或獲行政代理人批准的其他期限,而在取得證券時,具有S或穆迪至少“A-2”或“P-2”評級(或至少“A3”或“A-”的長期評級),或就市政債券而言,穆迪(或同等評級機構)對市政債券的評級至少為MIG2或VMIG2;(D)由作為商業銀行的任何貸款人或擁有任何貸款人的任何銀行控股公司發行的商業票據;。(E)在其設立日期後不超過12個月或行政代理人批准的其他期限後到期的商業票據,以及在收購時具有S或穆迪至少A-1或P-1評級的商業票據,以及12年後不超過90天到期的商業票據。

(F)本地及歐洲貨幣的定期存款、存款證或銀行承兑匯票,在取得之日後不超過一年到期,或由行政代理人批准的其他期限,由任何貸款人或任何其他資本及盈餘合計不少於100,000,000美元(或如屬外國銀行,則為其等值的美元)或由聯邦存款保險公司全數承保的貸款人或其他銀行發行;(G)與符合上文(F)款所述資格的任何銀行或具有公認國家地位的證券交易商訂立的、期限不超過30天的回購協議,並以上述(B)、(C)和(F)款所述期限不超過30天的標的證券作為擔保;。(H)根據1940年《投資公司法》登記並僅投資於上述(B)至(G)款所述證券到期日的一種或多種類型的投資公司的股票;。(I)貨幣市場基金的投資(以及符合納入貨幣市場基金資格的資產支持證券及公司證券);。(J)獲S或穆迪評級為BBB-及以上的固定期限證券;但任何人投資於被S或BAA1、BAA2或BA3-評級的固定期限證券的總額,不得超過該人投資固定期限證券的總額的10%;。及(K)僅就任何非美國附屬公司而言,即(I)任何商業銀行的存款證、銀行承兑匯票或定期存款,而該商業銀行是根據外國資產管制處、聯合國安全理事會、歐洲聯盟、英國財政部或其他有關制裁當局所執行或執行的制裁以外的國家的法律而組織及存在的,(Ii)(A)(A)在核準外國銀行開立的活期存款户口的等價物,或(B)非投機性的其他臨時投資(到期日少於12個月或行政代理批准的其他期間),以保全本金為主要目標,並在每宗個案中均按照該等非美國附屬公司現金管理的正常投資慣例進行。“現金管理債務”是指借款人或任何現金管理銀行提供的任何限制性子公司的所有銀行管理債務。“現金管理銀行”是指(A)以下人士:(A)貸款人、安排人、貸款人、安排人或代理人的代理人或附屬公司;(I)就截止日期存在的現金管理協議而言,或(Ii)在訂立現金管理協議時,以該等現金管理協議一方的身份(不論此人其後是否不再是貸款人、安排人或代理人或上述機構的附屬公司)或(B)不時以書面指定予行政代理人的任何其他人士;但該人如尚未受其規定的約束,則承認並同意受第9條、第11.06節、第11.09節、第11.17節、第11.21節、第11.22節的規定以及其他適用於貸款人的規定的約束。“意外事故”是指導致借款人或受限制附屬公司收到與任何設備、固定資產或其他財產有關的任何保險賠償或賠償的任何事件。

不動產(包括其任何改進),用於更換或修理此類設備、固定資產或不動產。“cfc”係指(A)借款人的任何直接或間接子公司,該子公司不是根據美國、其任何州或哥倫比亞特區的法律組織的,並且是守則第957條所指的“受控制的外國公司”,以及(B)本定義(A)款所述的一人或多人的任何子公司。“法律變更”係指在本協定日期後發生下列任何情況:(A)任何法律的通過或生效,(B)任何政府當局對任何法律或其行政、解釋、實施或適用的任何改變,或(C)任何政府當局提出或發佈任何請求、規則、準則或指令(不論是否具有法律效力);但即使本協議有任何相反規定,(X)《多德-弗蘭克華爾街改革和消費者保護法》及其下的所有要求、規則、指導方針或指令,以及(Y)國際清算銀行、巴塞爾銀行監管委員會(或任何後續機構或類似機構)或美國或外國監管機構根據《巴塞爾協議III》頒佈的所有請求、規則、指導方針或指令,在任何情況下均應被視為“法律變更”,不論其頒佈、通過、實施或發佈的日期。“控制權變更”是指以下最早發生的情況:(A)(I)在符合資格的首次公開募股之前的任何時間,核準持有人不再直接或間接、實益地合計擁有至少佔借款人已發行和未發行的股權所代表的普通投票權總和的多數的股權,或(Ii)在符合資格的首次公開募股完成後的任何時間,任何“個人”或“團體”(在1934年法案第13(D)(3)條或第14(D)(2)條所指的範圍內)收購,但不包括任何僱員福利計劃和/或作為該計劃的受託人、代理人或其他受託人或管理人的任何人),在上述每一種情況下,除許可持有人外,直接或間接成為股權的“實益擁有人”(如該法第13(D)-3和13(D)-5條所定義),其股權佔借款人所有未償還有表決權股票的總投票權的35%以上,和(Y)由許可持有人直接或間接擁有的借款人所有未償還有表決權股票的總投票權的百分比;或(B)控股公司(或任何繼承人控股公司)將停止直接或間接擁有和控制借款人100%的有表決權股權;除非,在上述(A)(I)或(A)(Ii)條款的情況下,獲準持有人當時有權利或能力通過投票權、合同或其他方式選舉或指定借款人至少過半數的董事會成員;“費用”指任何種類的費用、開支、成本、應計或儲備。當用於(A)任何貸款或信用延期時,是指此類貸款或構成此類信用延期的貸款是否為初始定期貸款、2022年遞增期限B-2貸款、根據第2.16、2.18和/或2.19節確定為單獨“類”的任何系列的額外定期貸款、遣返橋貸款、初始循環信用貸款或根據第2.16、2.18和/或2.19節確定為單獨“類”的任何系列的額外循環信用貸款,或根據第2.16、2.18和/或2.19節確定為單獨“類”的任何系列的額外循環信用貸款,指的是這種承諾是否為初始期限承諾、根據第2.16、2.18和/或2.19節確定為單獨“類別”的任何系列的額外期限承諾、初始循環信貸承諾、根據第2.16、2.18和/或2.19節確定為單獨“類別”的任何系列的額外循環信貸承諾或提供週轉額度貸款的承諾,(C)任何貸款人,指的是該貸款人是否有貸款或承諾為14

(D)任何循環欠款,指該等循環欠款是否可歸因於特定類別的循環信貸承諾。“截止日期”是指按照第11.01節的規定,滿足或放棄第4.01節中的所有先決條件的第一個日期,即2019年2月8日。“截止日期貸款方”是指附表1.01a A部分所列的控股公司、借款人和各附屬擔保人。“成交日期重大不利影響”具有於2018年8月8日生效的收購協議中“公司重大不利影響”一詞所賦予的含義。“截止日期預測”具有第5.05(D)節規定的含義。“芝加哥商品交易所”指芝加哥商品交易所集團基準管理有限公司。“税法”係指修訂後的1986年美國國税法。“抵押品”是指抵押品文件中所指的所有“抵押品”,以及根據本協議或抵押品文件的條款或根據本協議或抵押品文件的條款須受留置權約束的所有其他財產和資產;但“抵押品”不應包括任何除外的資產。“抵押品文件”統稱為:(I)擔保協議、(Ii)每份知識產權擔保協議、(Iii)根據第6.13節交付給行政代理的上述任何補充文件和(Iv)為擔保當事人的利益創建或聲稱創建行政代理留置權的每一份其他協議、文書或文件。“承諾”係指初始期限承諾、初始循環信貸承諾、遣返橋承諾、額外期限承諾或額外循環信貸承諾,視情況而定。“承諾費”具有第2.10(B)節規定的含義。“商品交易法”係指商品交易法(“美國法典”第7編第1節及其後)。“補償期”具有第2.13(B)(Ii)節規定的含義。“競爭者”是指借款人或其任何子公司的競爭者。“合規證書”是指實質上採用附件B形式的證書。“關聯所得税”是指對淨收入(無論其面額如何)徵收或計量的其他關聯税,或者是特許經營税或分支機構利潤税。“綜合折舊和攤銷費用”是指任何人在任何時期的折舊和攤銷費用和資本化費用的總額,包括(1)無形資產和非現金組織成本、(2)遞延融資和債務發行費用、成本和費用、(3)資本化支出(包括資本化軟件支出)、客户獲取成本和獎勵付款、媒體開發成本、轉換成本和合同獲取成本、因低於面值發行債務而產生的原始發行折扣攤銷以及有利或不利租賃資產或負債的攤銷。(Iv)與該人的任何合資格證券化融資或應收賬款安排有關的資本化費用15

及(V)資產負債表上的任何資產減記或資產價值減記。“綜合EBITDA”是指,就任何人而言,在截至該日期的適用期間的任何日期,在綜合基礎上,(A)綜合淨收入加上(B)在確定該期間的綜合淨收入時已扣除(第(Viii)、(Xi)和(Xxi)條除外)且未加回的數額的總和,以(I)(X)按收入、利潤、收入或資本計提的準備金,包括聯邦、外國、州、省、領地、地方、單位、消費税、財產、特許經營權、增值税及類似税和國外預扣税(包括取代或擬取代此類税的任何未來税或其他徵税,以及與此類税有關或因税務審查而產生的任何罰金和利息)以及該人在該期間支付或累積的類似税(包括匯回的資金),(Y)就上述規定向母實體作出的任何分配,包括按照第7.06(J)(I)條就該期間向該人的任何母實體實際支付的分配額,猶如該等金額是該人在該期間直接繳納的税款一樣;(Z)在計算綜合淨收入時,與根據“綜合淨收入”的定義所作任何調整有關的税項支出淨額,但以扣除和(不加回)為限;加上(2)利息支出總額(包括(U)因以低於面值的價格發行債務和其他非現金利息或資本化利息而產生的原始發行折扣或溢價攤銷,(5)非現金租金支出(包括資本化租賃的利息部分),(W)任何掉期合同或其他衍生工具項下的淨虧損或任何債務,(X)銀行、信用證和其他融資費,(Y)與融資活動有關的擔保債券成本,在計算該等綜合淨收入及(Z)該人士或該人士的受限制附屬公司的任何系列優先股及/或不合格股權的所有現金股息或其他分派(不包括在合併中剔除的項目)、(Iii)該人士在該期間的綜合折舊及攤銷開支、(Iv)與該等交易有關或與任何實際或建議或預期的投資、收購、處置或資本重組或債務產生(包括其再融資)或任何投資(包括任何準許的收購)、收購、處置、資本重組、或任何投資(包括任何準許收購)有關的任何費用或與該等交易有關的任何費用。或股票發行(包括與增強會計功能有關的任何費用或與成為上市公司相關的其他交易成本)(在每種情況下,無論是否完成或允許,包括在成交日前完成的任何此類交易),包括(A)該等費用、支出或收費(包括評級機構費用、諮詢費及其他相關費用及/或信用證或類似費用)與提供或產生貸款及任何其他信貸安排,或提供或產生任何其他債務證券(包括高級無擔保票據及高級擔保票據)及任何證券化費用,以及(B)對本協議、高級無擔保票據、高級擔保票據、任何證券化安排及/或準許應收賬款融資及任何其他信貸安排或任何其他債務證券的任何修訂或其他修改,不論是否完成;(5)(X)在計算綜合淨收入時在該期間扣除(但未加回)的任何重組費用、應計費用、準備金(以及對現有準備金的調整)或費用、整合成本、庫存優化方案或其他業務優化費用或成本(包括與實施成本節約舉措和税務重組直接相關的費用),包括在截止日期後與收購或資產剝離有關的任何成本、任何遣散費、留任、簽約獎金、搬遷、招聘和其他與員工有關的成本。與戰略舉措和削減或修改養卹金和退休後就業福利計劃有關的費用(包括養卹金負債的任何結算)、與進入新市場有關的費用(包括未使用的倉庫空間費用)和推出新產品的費用(包括人工費用和報廢費用)、系統開發和建立費用、業務和報告系統,16

技術倡議、合同終止成本、未來租賃承諾以及與設施的開業和關閉和/或合併有關的成本(包括遣散費、租金終止、搬遷和法律費用)以及與上述任何一項有關的退出業務和諮詢費,以及(Y)與收購相關的訴訟和和解相關的費用、成本和開支;(6)非現金費用、減記、開支、虧損或減少該期間綜合淨收入的項目,包括(W)出售資產的任何非現金損失及任何撇賬、撇賬、遞延收入或任何減值費用;(X)任何減值費用、融資成本(包括債務貼現、債務發行成本及佣金及其他與債務有關的費用,包括貸款、高級無擔保票據及高級擔保票據)的攤銷(或撇銷);(Y)收購法會計調整及任何非現金減值的影響;與交易或任何投資(包括任何允許的收購)有關的資產和負債的重估的撇賬或註銷,和/或(Z)因精算假設、估值或研究的變化而對任何計劃的調整而在該期間實現的任何非現金損失(但如果任何此類非現金費用、減記或項目代表未來期間的現金支出的應計或準備金,則在支付時,該未來期間的現金支付應從綜合EBITDA中減去),或借款人歸類為特殊項目的其他項目減去增加綜合淨收入的其他非現金項目(不包括代表未來任何期間現金收款的任何此類非現金收入項目),(7)[保留區](8)在確定綜合EBITDA時,在不重複任何此類金額的情況下,不論是否通過備考調整或其他方式,(A)預計“運行率”成本節餘(包括因裁員、設施、福利和保險節餘而節省的工資、福利和其他直接節餘的成本節餘)、運營費用節減和其他協同效應(在每種情況下,均為實際實現的淨額),這些金額與可合理確定(借款人善意確定)並由借款人真誠地預計已採取行動(X)的交易有關,(Y)已經採取或預期將在截止日期後24個月內(或在截止日期之前採取或實施)採取實質性步驟或預期將採取的實質性步驟;或(B)形式上的調整,包括形式上的“運行率”成本節約(包括因裁員和設施、福利和保險節省而節省的工資、福利和其他直接成本,以及預期因消除公共目標的上市公司成本而節省的任何成本)、業務費用削減以及與處置有關的其他協同作用(在每種情況下,淨額均為實際實現的金額),收購、投資、經營改善、重組、成本節約舉措和某些其他類似舉措和具體交易,或與重組舉措、成本節約舉措和其他舉措有關,這些重組舉措、成本節約舉措和其他舉措是(借款人善意確定的)可以合理確定並由借款人真誠地預計將產生的行動的結果,而這些行動要麼已經採取,要麼已經採取實質性步驟,或者預期將在該等收購、處置或其他具體交易完成之日後18個月內採取,或在該等重組舉措、成本節約舉措或其他舉措(包括在該日期之前全部或部分採取的任何行動)啟動後18個月內採取。但根據第(Viii)(B)款進行的調整總額不得超過適用期間綜合EBITDA的30.0%(在實施根據第(Viii)款進行的任何形式上的調整後計算);有一項理解並同意,該上限不適用於(I)下文第(Xxi)(Y)條所指的收益報告中披露的項目,或(Ii)按照S-X、(Ix)條作出的任何其他調整。[保留區](X)(X)(X)因任何管理層股權計劃、利潤權益或股票期權計劃或其他管理層或僱員福利計劃或協議、退休金計劃、任何遣散費協議、任何股票認購或股東協議而招致或依據該計劃而招致的任何費用,及(Y)任何與管理層根據本條(Y)持有的股權的展期、加速或支付有關的費用,但以該等費用(視乎適用而定)為限。

(Xi)任何期間的實際收到的現金(或導致現金支出減少的任何淨額安排),不代表合併EBITDA或合併淨收入的現金,但與此類收入相關的非現金收益在根據(D)(I)條款計算綜合EBITDA時被扣除,且未加回。(十二)根據會計準則編撰專題810-10-45,(十三)因外幣變動的影響而造成的未實現或已實現匯兑損失,可歸因於非控股權益的綜合淨收入中的任何費用,(十四)[保留區]、(Xv)[保留區](十六)由第三方在任何非全資附屬公司的少數股權所應佔的附屬收入構成的任何少數股權支出的金額,(Xvii)非現金少數股權減少額,就任何合營實體而言,相當於上文第(Ii)和(Iii)款所述與借款人和受限制附屬公司在該合營實體的綜合淨收入中所佔比例(如該合營實體是受限制附屬公司一樣釐定)的款額,但在計算綜合淨收入時已扣除(並未加回)。(Xviii)[保留區]、(XIX)[保留區],(Xx)與向借款人或其任何附屬公司或任何母公司的權益持有人作出的股票增值或類似權利、股票期權、限制性股票、影子股本、利潤權益或其他權益或權利持有人的付款有關的任何成本或開支的款額,或因向該等人士或其任何附屬公司或任何母實體的權益持有人作出任何分配而支付的任何費用或開支的款額,而支付該等費用或開支是為了補償該等持有人,猶如他們在進行該等分配時是權益持有人,並有權參與該等分配,加(Xxi)調整和加回反映在(X)在2018年8月8日之前提供給安排人的財務模式(該模式不時更新,稱為“保薦人模式”),(Y)在2018年8月8日之前提供給安排人的收益報告的質量(經不時更新),以及(Z)由(A)國家認可的會計師事務所或(B)行政代理合理接受的任何其他會計師事務所就允許的收購或投資的目標而不時向行政代理提供的任何盡職調查質量的收益報告;減去(C)在釐定綜合淨收入時已計入非現金收益的金額,但不包括任何非現金收益,但如該等非現金收益是沖銷一項潛在現金項目的應計項目或準備金而導致綜合EBITDA於任何前期減少(與應用會計準則編纂主題840-租賃有關的非現金收益除外),則該金額均根據GAAP(如適用)釐定。18

除文意另有所指外,本協議中每次提及的“綜合EBITDA”應視為指借款人及其受限制附屬公司的綜合EBITDA。在釐定任何期間的綜合EBITDA時,(A)借款人或任何受限制附屬公司在該期間所取得的任何人、財產、業務或資產的已取得EBITDA(但並非如此取得的任何有關人士、財產、業務或資產的已取得EBITDA),以借款人或該受限制附屬公司其後沒有在該期間出售、移轉或以其他方式處置的範圍計算在內(每一名該等人士、財產、業務或資產,而其後並未如此處置,即“被收購實體或業務”)。以及(B)在不重複綜合EBITDA定義第(B)(Viii)條的情況下,根據該被收購實體或企業或轉換後的受限子公司在該期間的實際收購EBITDA(包括其發生在該收購之前的部分)以及(B)在該期間內被轉換為受限子公司的任何非限制性子公司的收購EBITDA(每一“轉換後的受限子公司”),關於每個被收購實體或業務的調整,相當於在由負責人員簽署並交付給貸款人和行政代理的證書中指定的期間(包括其在收購之前發生的部分)就該被收購實體或業務進行的形式上的調整金額。就釐定任何期間的綜合EBITDA而言,任何人士、物業、業務或資產(非受限制附屬公司除外)於該期間出售、轉讓或以其他方式處置的已處置EBITDA(各有關人士、物業、業務或資產,“已出售實體或業務”)及於該期間轉換為非受限制附屬公司的任何受限制附屬公司(各“經轉換非受限附屬公司”)的已處置EBITDA,應不包括該期間內該等已出售實體或業務或經轉換非受限制附屬公司的實際處置EBITDA(包括其於有關出售、轉讓或處置之前發生的部分)。儘管有上述規定,但對於截止日期後發生的任何交易,綜合EBITDA應為139,300,000美元,截至2018年6月30日的財政季度為157,510,000美元,截至2018年9月30日的財政季度為184,980,000美元,截至2018年12月31日的財政季度為298,000,000美元,每種情況下均可按形式進行調整。“綜合利息費用”是指:(X)借款人及其受限制附屬公司的所有未償債務(包括所有佣金),(X)借款人及其受限制附屬公司的現金利息收入減去借款人及其受限制附屬公司的現金利息收入後的應付現金利息支出(包括可歸因於資本租賃)的金額。與信用證和銀行承兑匯票融資有關的折扣和其他現金手續費以及利息套期保值協議項下的現金淨成本(減去現金支付淨額),以及(Y)僅關於為測試第7.03節規定的不合格股權的產生而計算的利息覆蓋率、對任何一系列不合格股權支付的現金股息或其他分配(不包括在合併中剔除的項目),但在每種情況下,為免生疑問,(A)任何非現金利息支出和任何資本化的利息,無論是已支付的還是應計的,(B)因以低於面值的價格發行債務而產生的原始發行貼現攤銷;(C)遞延融資成本、債務發行成本、佣金、手續費和開支的攤銷;(D)因採用資本重組會計或購買會計而對債務進行貼現而產生的任何支出;(E)與税款有關的罰款或利息以及因購置法會計或壓低會計的影響而產生的任何其他非現金利息;(F)在該期間內貼現負債(債務除外)的增加或應計利息;(G)可歸因於根據ASC 815交換合同或其他衍生工具的債務按市值計價的非現金利息支出,(H)與利率對衝協議的破裂有關的任何一次性現金成本,(I)與支付任何債務的全額保費或其他破壞成本有關的任何付款,(J)所有非經常性利息支出,包括因未能及時履行註冊權義務而造成的違約金,所有這些都是按照公認會計準則綜合計算的,以及(K)橋樑、安排、結構、承諾、代理、同意或其他融資費用。19個

就本定義而言,資本化租賃債務的利息應視為按該人士根據公認會計準則合理釐定的利率計提,該利率為該資本化租賃債務所隱含的利率。“綜合淨收入”是指,在截至該日的適用期間內的任何日期,就任何個人及其附屬公司而言,按綜合基礎計算的淨收入,不包括(I)任何人的任何淨收益(虧損)(如果該人不是受限制的附屬公司)(包括根據權益會計方法記錄在該人身上的投資的任何淨收益(虧損))。但借款人在該期間內任何該等人士的淨收入中的權益,將計入該綜合淨收入內,但不得超過實際派發的現金或現金等價物的總額(或在轉換為現金或現金等價物的範圍內),或該人本可在該期間內作為股息或其他分配或投資回報而分派予借款人或受限制附屬公司的權益;(Ii)僅為釐定任何受限制附屬公司(任何擔保人除外)的可用額,如該附屬公司因其章程的條款或任何協議、文書、判決、判令、命令的施行而直接或間接地受該受限制附屬公司向借款人或擔保人支付股息或作出分配的限制所規限,適用於該受限制附屬公司或其股東的法規或政府規章或條例(但不包括(A)已放棄或以其他方式解除的限制(或該人士合理地相信可放棄或解除該限制,並正採取商業上合理的努力以尋求放棄或解除該限制)及(B)根據貸款文件、高級無擔保票據文件、高級擔保票據文件或其他包含實質上類似限制的債務而作出的限制),但借款人在任何該等受限制附屬公司於該期間的淨收益中的權益將計入該綜合淨收益,上限為實際分配的現金或現金等價物的總額(或在轉換的範圍內,或有能力轉換為現金或現金等價物),或本可由該受限制附屬公司在上述期間作為股息或其他分配分派給借款人或另一受限制附屬公司(如向另一受限制附屬公司派發股息,則須受上文第(Ii)款所載限制的規限);(3)在借款人或其受限制附屬公司的業務運作中不再使用或有用的設施,被放棄、關閉、處置或停止經營的設施的任何淨收益(或損失)(X);。(Y)處置、放棄或終止被處置、放棄、關閉或終止的業務;及。(Z)可歸因於資產處置、放棄、出售或其他處置任何資產(包括根據任何售賣及回租交易)或指定非受限制附屬公司在正常業務過程中的任何淨收益(或損失);。(4)任何(X)非常、特殊、非常或非經常性虧損、費用或開支、交易費用、上市公司成本、重組及重複營運成本、重組費用或儲備(不論是否在合併財務報表中列為重組費用)、任何項目或新生產線、部門或新業務、整合及設施或基地的開業成本、設施合併及關閉成本、遣散費及開支、一次性費用(包括補償費用)、搬遷成本、啟動或初期成本。根據借款人或子公司或母公司與借款人、子公司或母公司的僱員訂立的控制協議變更條款支付的款項、與設施開業前、開業和改裝費用有關的費用、與設施或財產中斷或關閉有關的損失或費用、簽約、保留和完工獎金、招聘費用、與任何戰略或成本節約舉措有關的費用、過渡費用、合同終止、訴訟和仲裁費、費用和收費、與一次性利率變化有關的費用、收購、投資和處置(包括差旅和自付費用)、人力資源費用(包括搬遷獎金)、訴訟和仲裁費用、收費、費用和開支(包括和解)、管理過渡費用、廣告費用、工作量暫時減少造成的損失和與維持未充分利用人員有關的費用)和非經常性產品和20

知識產權開發、其他業務優化費用或準備金(包括與業務優化方案和新系統設計有關的成本和費用,以及與改進IT和會計功能有關的費用或準備金)、留存費用(包括與獎勵計劃、系統建立費用和實施費用有關的費用或費用)和可歸因於實施戰略或成本節約舉措的運營費用,以及削減或修改養老金和退休後僱員福利計劃(包括任何養老金負債和因估計、估值和判斷變化而產生的費用的結算),以及專業、法律、會計、與上述任何一項相關的諮詢費和其他服務費,以及(Y)與收購相關的訴訟及其和解相關的費用;(V)在選擇借款人時,(X)就任何季度期間而言,法律、法規或會計原則的改變以及因採用或修改會計政策而產生的累積影響,(Y)會計原則改變及因在該期間採用或修改會計政策而引起的改變的累積影響(包括借款人選擇採用國際財務報告準則或其他會計改變所產生的任何影響)及(Z)任何成本、收費、損失、與實施或跟蹤上述第(X)款和第(Y)款規定的變更或修改有關的費用或開支;(Vi)(A)任何基於股權或非現金的補償或類似的費用、成本或支出或收入的減少,包括因授予股票、股票增值或類似權利、股票期權、限制性股票、影子股權、利潤權益或其他權益、或其他權利或基於股權或股權的激勵計劃(“股權激勵”)而產生的任何此類費用、成本、費用或減少。與借款人或任何母公司或子公司的員工、董事、高級管理人員、經理、承包商、顧問、顧問或商業夥伴(或其各自的受控投資關聯公司或其各自的關聯公司、遺產繼承人、配偶、前配偶、其他直系親屬、繼承人、遺囑執行人、管理人、繼承人、受遺贈人或分配者)的股權獎勵或其他長期獎勵補償計劃(包括借款人或任何母公司或子公司的遞延補償安排下的任何正投資收入)、展期、加速或支付股權有關的任何收入(虧損),向借款人及其子公司的僱員提供的任何現金獎勵,以取代被沒收的獎勵;(B)在該期間內因估計、精算假設、估值、研究或判斷的變化而對任何僱員福利計劃進行調整而實現的任何非現金損失,或因適用《會計準則彙編》第718號--《薪酬--股票補償》而產生的非現金補償支出;(C)代表未確認的先前服務費用攤銷的任何養卹金或離職後福利費用淨額、精算損失、以前各期間產生的此類數額的攤銷,首次適用第87、106和112號財務會計準則説明之日存在的未確認債務(以及損失或成本)攤銷,以及任何其他類似性質的項目;(Vii)因清償、轉換或註銷債務、掉期合約或其他衍生工具而產生的任何收入(虧損)(包括遞延融資成本、已支付的保費或已發生的開支);。(Viii)與掉期合約有關的任何未實現或已實現的收益或虧損,或在與對衝交易有關的收益中確認的任何無效,或在不符合對衝交易資格的衍生工具收益中確認的其中變動的公允價值;。(Ix)在該期間內招致的任何費用、虧損、成本、開支或收費(包括任何交易、保留紅利或類似的付款)或該期間的任何攤銷,與(A)債務的取得、資本重組、投資、處置、發行或償還有關(包括與高級無抵押票據、高級有抵押票據、其他證券及任何信貸安排(包括該等安排)的發售、發行及評級有關的費用、開支或收費)、發行股權、再融資交易或修訂或修改任何債務工具(包括對優先無抵押票據、優先有抵押票據、其他證券及任何信貸安排(包括信貸安排),在每種情況下,包括在成交當日、成交日前或成交後完成的任何此類交易,以及任何上述21

已進行但未完成的交易,以及在此期間因任何此類交易而產生的任何費用或非經常性合併成本,無論是否成功(為免生疑問,(X)根據會計準則編纂主題805-企業合併支出所有交易相關費用的影響,以及因應用會計準則編纂主題460-擔保或任何相關聲明而進行的任何調整的影響,以及(Y)評級機構費用、諮詢費和其他相關費用和/或信用證或類似費用)以及(B)遵守管理任何債務的文件的要求或做出允許的選擇;(X)在貨幣換算期間產生的任何未實現或已實現的損益或交易損益,包括與債務的貨幣重新計量有關的損益(包括因貨幣風險互換合同而產生的任何淨虧損或收益)、借款人或任何受限制附屬公司欠借款人或任何受限制附屬公司的公司間餘額、其他資產負債表項目、掉期合同或其他債務,以及與換算以外幣計價的資產和負債有關的任何其他已實現或未實現的匯兑損益;(Xi)根據公認會計原則確定的因外幣、債務或衍生工具按市值計價變動而產生的任何未實現或已實現收入(虧損)或非現金支出;(十二)根據《公認會計原則》和相關公告在該人的合併財務報表和相關公告中進行調整的影響(包括這種調整的影響),包括採用購置法會計、資本重組會計或採購會計(視具體情況而定)、財產和設備、軟件、貸款、租賃、商譽、無形資產、正在進行的研究和開發、遞延收入(包括與之相關的遞延成本和遞延租金)及其債務項目所產生的存貨(包括存貨估值政策方法變化的任何影響,包括差異資本化的變化)的影響,關於交易或任何已完成的收購(通過合併、合併、合併或其他方式)、合資投資或其他投資或其任何金額的攤銷、註銷或減記;(Xiii)任何減值費用、撇賬或撇賬,包括與無形資產、長期資產、商譽、債務或權益證券投資(包括上述在破產、無力償債或類似程序中的任何損失)有關的減值費用、撇賬或撇賬,以及使用權益法或因法律或法規的改變以及根據公認會計原則產生的無形資產攤銷而記錄的投資;(Xiv)(X)應計項目和準備金(包括或有負債)(包括對現有收益的估計支出的任何調整)與交易有關,或在根據公認會計準則的收購或處置完成後12個月內因此類收購或處置而需要設立或調整的應計項目和準備金(包括或有負債),或因採用或修改會計政策而產生的變化;及(Y)收益、競業禁止和或有對價債務(包括以獎金或其他形式計入的部分)及其調整和購置價調整;[保留區];(Xvi)[保留區](十二)與需要類似會計處理的掉期合同或嵌入衍生工具(包括客户合同中的嵌入衍生工具)所產生的任何已實現或未實現損益有關的任何收入(損失),以及會計準則編纂專題815--衍生工具和套期保值及其相關聲明或根據會計準則編纂專題825--金融工具或22的其他金融工具的按市值計價的變動的適用

(xviii)與歷史税務風險調整相關的任何非現金費用、應計費用或準備金,以及與交易導致的税收減免或淨經營虧損相關的任何遞延税項費用,或與此類項目相關的任何估值準備金的釋放;(xix)董事會成員人數;(或同等費用)費用、管理費、監督費、諮詢費、再融資費、交易費、諮詢費和其他費用(包括離職和解僱費)和賠償金,在此期間支付或應計的成本和費用,(或代表)投資者或董事會任何成員(或其等同物)借款人、其任何子公司、任何母公司、任何許可持有人或許可持有人的任何關聯公司,及(y)因向該人士或其母公司的股權持有人作出任何分派而向借款人或任何母公司的期權持有人作出的付款,該等付款是為補償該等期權持有人,猶如該等期權持有人在作出分派時為股權持有人並有權分享該等分派,包括任何購回股權的任何現金代價;(xx)與合格證券化融資和/或許可證券化融資有關的證券化資產、可轉讓資產和相關資產的出售的任何損失或折扣的金額;及(xxi)(x)就研究及開發向第三方支付的款項,包括於簽署、成功、完成及其他里程碑及其他進度付款時支付的款項,在費用化的範圍內,以及(y)在一段時間內,與計算退貨、回扣和其他退款(包括政府計劃回扣)準備金的方法的任何變化有關的應計項目和準備金調整的影響。此外,在尚未排除的情況下,(或包括在內,如適用)從該人士及其受限制子公司的合併淨收入中扣除,儘管前述有任何相反規定,合併淨收入應增加以下金額:(i)與任何投資或任何銷售、轉讓、轉讓或以其他方式處置本協議允許的資產,或只要借款人已確定存在合理證據表明該金額將實際上得到償還,且僅限於該金額(A)在180天內未被適用付款人書面拒絕,且(B)在該證據日期後365天內實際上得到償還(扣除在365天內未償付的任何數額),(ii)在保險範圍內(包括營業中斷保險)並實際報銷,或者,只要借款人已確定有合理證據表明該金額實際上將由保險人償還,且僅限於該金額為(A)在180天內未被相關承運人以書面形式拒絕,並且(B)在此類證據之日起365天內實際上得到了補償(扣除在該365天內未報銷的任何金額),與責任或傷亡事件或業務中斷有關的費用和/或,關於業務中斷保險,代表該等收益擬替代的適用期間的收益的金額,以及(iii)根據第7.06(j)(i)節,在該期間內實際向該人士的任何母公司實體作出的分配金額就税款而言,就好像該金額已由該人士在該等期間直接作為税款支付,並且僅為計算超額現金流之目的,在該人成為該人的限制性子公司或與該人或該人的任何限制性子公司合併或合併之日之前,或在該其他人的資產被該人士或該人士的任何受限制子公司收購,在每種情況下,應排除在計算綜合淨收入。23

“綜合擔保債務”對任何人來説,是指在任何確定日期,以任何抵押品上的留置權為擔保的、在償還權上不排在擔保債務之後的、在該日期未償還的綜合債務的本金總額。“綜合高級擔保債務”對任何人來説,是指在任何確定日期由擔保抵押品的留置權擔保的綜合債務本金總額,該抵押品的留置權與擔保債務的留置權相當或高於擔保債務的留置權,並且在償付權上不排在擔保債務之後。“綜合總資產”是指在任何日期按照公認會計準則在適用個人的綜合資產負債表上與“總資產”(或任何類似的標題)相對列示的所有金額。“綜合總債務”對任何人來説,在任何確定日期,是指借入資金的所有第三方債務或票據、債券、債權證或類似工具、資本化租賃和購買貨幣債務所證明的所有第三方債務的本金總額;但“綜合總債務”的計算方法為:(I)扣除不受限制的現金金額,(Ii)不包括該人的任何債務、負債或債務,但在該等債務、負債或債務到期時或之前,該人已不可撤銷地以信託形式存入適當人士或託管所需資金(或債務證據),以支付、贖回或清償該等債務、負債或債務,以及其後該等資金及該等債務的證據,如此存放的負債或債務或其他擔保不計入不受限制的現金金額的計算,以及(3)基於任何債務的初始陳述本金,該債務以低於其初始陳述本金的價格發行,但不計入任何此類折扣;但綜合總債務不應包括(X)信用證(或其他信用證、銀行承兑匯票和銀行擔保),(Y)簽訂的掉期合同項下的債務和(Z)任何合格證券化融資和/或允許的應收賬款融資的債務。“合同對價”應具有“超額現金流量”定義中賦予該術語的含義。“合同義務”對任何人來説,是指該人出具的任何擔保的任何規定,或該人作為當事一方的任何協議、文書或其他承諾的任何規定,或該人或其任何財產受其約束的任何協議、文書或其他承諾的任何規定。“控制”具有“附屬公司”的定義中所規定的含義。“轉換後的受限制附屬公司”具有“綜合EBITDA”定義中規定的含義。“轉換後的非限制性附屬公司”具有“綜合EBITDA”定義中規定的含義。“信貸協議再融資債務”係指(1)允許優先再融資債務,(2)允許次級優先再融資債務,(3)允許無擔保再融資債務,或(4)根據再融資修正案發行、發生或以其他方式獲得(包括通過延長或更新現有債務)的債務,以換取或全部或部分延長、續期、替換或再融資任何類別的現有定期貸款,或任何當時存在的再融資債務(僅為本定義的目的,稱為“再融資債務”);但(A)該等債務的本金額不得超過該再融資債務的本金款額,加上其應累算的利息、費用及保費(如有的話),以及與該項再融資有關的合理費用及開支;。(B)該等再融資債務須按美元償還、作廢或清償,而與此有關的所有應計利息、費用及保費(如有的話),須基本上與該等再融資的發生同時支付。

根據第2.06(a)節規定的債務,(c)此類債務的加權平均到期壽命等於或大於再融資債務的加權平均到期壽命,且此類債務的到期日不得早於適用於再融資債務的最晚到期日,(d)此類債務不受強制贖回、回購、預付或償債基金債務(規定提前全額償還貸款和所有其他義務的慣常資產出售或控制權變更條款除外),在任何情況下,在產生該債務時的最後期限到期日之前,(e)該債務在任何時候均不由任何子公司(作為擔保人的子公司除外)擔保,(f)任何該等修改、再融資、退還、續期或延長的債務的條款及條件應符合第2.19條所要求的再融資債務的要求。“信用證延期”指以下各項:(a)借款和(b)信用證延期。“固化量”具有第8.04節中規定的含義。“補救權”具有第8.04條規定的含義。“每日簡單SOFR”就任何適用的確定日期而言,是指紐約聯邦儲備銀行網站(或任何後續來源)上發佈的該日期的SOFR。為免生疑問,(a)於第8號修訂生效日期前,僅就2022年增量B-2定期貸款而言,及(b)於第8號修訂生效日期或之後,就2022年增量B-2定期貸款及任何初始循環信貸貸款而言,每日簡單SOFR將不受任何信貸息差調整影響。“債務發行”指任何人及其子公司為借入資金髮行任何債務。“債務人救濟法”是指美國《破產法》,以及美國或其他適用司法管轄區不時生效並普遍影響債權人權利的所有其他清算、監管、破產、為債權人利益的一般轉讓、延期償付、重新安排、接管、破產、重組或類似債務人救濟法。“被拒絕的收益”具有第2.06(b)(ix)節中規定的含義。“違約”是指構成違約事件的任何事件或條件,或在發出任何通知、時間流逝或兩者同時發生的情況下構成違約事件的任何事件或條件(但在發出任何通知、時間流逝或兩者同時發生的情況下僅因第8.01(e)條而構成違約事件的任何事件或條件除外)。“違約率”指等於(a)基本利率加上(b)適用於基本利率貸款的適用保證金(如有)加上(c)每年2.0%的利率;但就歐洲貨幣利率貸款或定期SOFR貸款而言,違約率應為等於利率的利率,(包括任何適用保證金),在適用法律允許的最大範圍內,在每種情況下,另加2.0%的年利率。“違約信用證”是指(a)在要求提供資金或支付之日起兩個營業日內未能(i)為其承諾的任何部分提供資金,(ii)為其參與信用證義務或週轉額度義務的任何部分提供資金,或(iii)向行政代理人、任何信用證開證人支付款項的任何信用證開證人,任何Swing Line公司或任何其他公司根據本協議要求支付的任何其他金額,除非在上述第(i)款的情況下,該借款人以書面形式通知行政代理人和借款人,該未履行義務是由於該借款人未履行義務造成的。美國政府的善意決定,(具體指明幷包括特定違約,如果有的話)尚未得到滿足,(b)已書面通知借款人或行政代理人、任何信用證開證人、任何搖擺線擔保人或任何其他擔保人,或已發表公開聲明,表示不打算25

或預期履行本協議項下的任何融資義務(除非該書面或公開聲明表明該立場是基於該貸款人真誠地確定不能滿足根據本協議為貸款提供資金的先例(明確指出幷包括特定違約(如有))或其承諾提供信貸的其他協議項下的條件),(C)在行政代理人、任何L/信用證發行人、任何擺動額度貸款人或任何其他本着善意行事的貸款人或借款人提出請求後三個工作日內未能履行,提供該貸款人的授權人員的書面證明,證明其將履行其義務(並且在財務上有能力履行該義務),為預期的貸款和參與本協議項下當時未償還的L/信用證債務和週轉額度債務提供資金,條件是該貸款人應根據本條款(C)停止作為違約貸款人,向該行政代理人L/信用證發行人,(D)已成為(I)破產事件或(Ii)紓困行動的標的。行政代理人根據上述(A)至(D)條中的任何一項或多項作出的關於貸款人是違約貸款人的任何決定,以及這種狀態的生效日期,在沒有明顯錯誤的情況下,應是決定性的和具有約束力的,且該貸款人應被視為違約貸款人(受第2.17(B)節的規定),自行政代理人在書面通知中確定該決定之日起即被視為違約貸款人,該書面通知應由行政代理人在確定後立即送達借款人、L/信用證發行人、迴旋貸款機構和其他貸款人。“特拉華有限責任公司”是指根據特拉華州法律組織或成立的任何有限責任公司。“特拉華州有限責任公司”是指在完成特拉華州有限責任公司分部後成立的任何特拉華州有限責任公司。“特拉華州有限責任公司法”係指根據特拉華州有限責任公司法第18-217條,將任何特拉華州有限責任公司劃分為兩個或多個特拉華州有限責任公司的法定部門。“折扣範圍”具有第2.06(D)(Ii)節規定的含義。“折扣預付款選項通知”具有第2.06(D)(Ii)節規定的含義。“貼現自願預付”具有第2.06(D)(I)節規定的含義。“貼現自願提前付款通知”具有第2.06(D)(V)節規定的含義。“已處置EBITDA”指就任何期間的任何已出售實體或業務或任何經轉換的無限制附屬公司而言,該等已出售實體或業務或有關經轉換的無限制附屬公司的綜合EBITDA期間的金額,全部按有關已出售實體或業務或有關經轉換的無限制附屬公司的綜合基準釐定。“處置”或“處置”是指任何人對任何財產的出售、轉讓、許可、租賃或其他處置(包括任何出售和回租交易以及任何股權的出售,但不包括該人對其自身股權的任何發行),包括對任何票據或應收賬款或與其相關的任何權利和索賠的任何出售、轉讓、轉讓或其他處置,包括根據特拉華州有限責任公司分部向特拉華分公司出售、轉讓、轉讓或其他處置。“不合格股權”是指根據其條款(或根據其可轉換或可交換的任何擔保或其他股權的條款),或在任何事件或條件發生時(A)到期或可強制贖回,依據償債基金義務或其他方式,(B)可由其持有人選擇全部或部分贖回,(C)規定按計劃以現金支付股息,或(D)可轉換為或變為或26

於任何情況下,於最後到期日後91天之前,可交換為債務或任何其他將構成不合格股權的股權。“不合格機構”是指(I)在2018年9月14日之前已向行政代理書面指明的人員(或此等人士的相關資金),(Ii)借款人及其受限制附屬公司不時以書面形式向行政代理指明的競爭對手,以及(Iii)第(I)或(Ii)款所述人士的任何附屬公司(在第(Ii)款的情況下,為誠信借貸附屬公司的附屬公司除外),這些附屬公司是(A)不時以書面方式向行政代理指明的,或(B)根據其名稱可輕易識別為附屬公司;不言而喻,任何後來對被取消資格的機構的指定,不應追溯適用於取消先前已獲得轉讓或參與權益的任何人的資格,而該轉讓或參與權益與該設施的轉讓或參與權益有關的交易日期已經發生。“持不同意見的貸款人”具有第11.01(F)節規定的含義。“多德-弗蘭克法案”的含義與“法律變更”一詞的定義相同。“美元”和“美元”指的是美國的合法貨幣。“美元等值”是指,在任何時候,(A)就以美元計價的任何金額而言,該金額和(B)對於以美元以外的任何貨幣計價的任何金額,由行政代理在與借款人協商後,在當時以美元購買美元的即期匯率(根據最近的重估日期或其他相關確定日期確定)的基礎上合理地確定的美元等值金額。“DQ列表”具有第11.07(M)節規定的含義。“歐洲經濟區金融機構”係指(A)在任何歐洲經濟區成員國設立的、受歐洲經濟區決議機構監管的任何機構;(B)在歐洲經濟區成員國設立的、作為本定義(A)款(A)項所述機構的母公司的任何實體;或(C)在歐洲經濟區成員國設立的、屬於本定義(A)或(B)款所述機構的子公司並與其母公司合併監管的任何機構。“歐洲經濟區成員國”是指歐盟、冰島、列支敦士登和挪威的任何成員國。“歐洲經濟區決議機構”是指任何歐洲經濟區成員國的任何公共行政當局或任何受託負責歐洲經濟區金融機構決議的任何人(包括任何受權人)。“有效收益率”是指就任何類別的任何貸款而言,此類貸款的實際收益率,其數額等於(A)適用保證金,(B)在實施任何利率下限或類似手段且不實施任何定價下調後的利率(不包括適用保證金)和(C)所有預付或類似費用和OID(在(X)此類貸款的剩餘規定壽命和(Y)發生日期後四年中較短的時間內攤銷),但不包括修改費、安排費、結構費,承諾費、包銷費或應付給任何牽頭安排人(或其聯營公司)的與該等債務的承諾或辛迪加有關的其他費用、支付給同意貸款人的同意費、未提取承諾的計時費用以及在該等債務的主要辛迪加中一般沒有支付或應付給所有貸款人的任何其他費用。“合資格受讓人”是指(A)定期貸款或遣返橋貸款的任何轉讓,(1)貸款人,(2)貸款人的附屬公司,(3)核準基金和(4)任何人(其他27

一個或多個自然人、控股公司、投資工具或信託,或由自然人擁有和經營,或為自然人的主要利益而擁有和經營),經(A)行政代理和(B)除非特定違約事件持續,借款人(每次此類批准不得被無理扣留或推遲)和(B)在循環信貸承諾的任何轉讓的情況下,經(A)行政代理、(B)L/C發行人批准的任何人,(C)循環信貸貸款人;及。(D)除非(X)該項轉讓是給予屬循環信貸貸款人或循環信貸貸款人的聯屬公司的人(一個或多於一個自然人、控股公司、投資工具或信託,或由循環信貸貸款人擁有和經營或為其主要利益而擁有和經營的信託除外),或(Y)指明的失責事件仍在持續,否則借款人(每次批准不得無理扣留或延遲);。但“合格受讓人”不應包括任何被取消資格的機構或(除第11.07(K)或(L)節所述外)控股公司或控股公司的任何關聯公司或子公司。“環境法”是指任何和所有適用的聯邦、州、地方和外國法規、法律、法規、條例、規則、判決、命令、法令、許可、特許權、授予、特許經營權、許可證、協議或政府限制,涉及污染、保護環境、人類健康和安全(與接觸危險物質有關)或向環境中排放任何物質,包括與危險物質或廢物、空氣排放和向廢物或公共系統排放有關的物質。“環境責任”是指任何受限制公司因下列原因或有責任(包括損害賠償、環境補救費用、罰款或賠償的責任):(A)任何環境法;(B)任何危險物質的產生、使用、搬運、運輸、儲存、處理或處置;(C)暴露於任何危險物質;(D)向環境中釋放或威脅釋放任何危險物質;或(E)借款方根據任何合同、協議或其他雙方同意的安排,就上述任何事項承擔或施加責任。“股權出資”是指投資者的現金(在下文第(4)款所述管理層的情況下,則為非現金),至少相當於下列各項之和的35.0%:(1)在成交日前借入的初始定期貸款的總收益,(2)從發行的優先無擔保票據收到的總收益,(3)從發行的優先擔保票據收到的總收益,以及(4)此類現金出資的金額、滾轉或投資的管理層股權的公允市值和發起人獲得的股權的公允市場價值。在每種情況下,都是在截止日期。“股權”指對任何人而言,該人的所有股份、權益、權利、參與或其他等價物(或其他所有權或利潤權益或單位),以及從該人購買、收購或交換(包括通過可轉換證券)任何前述內容的所有認股權證、期權或其他權利。“股權發行”指任何人士及其附屬公司向任何其他人士發行(A)其股權換取現金、(B)根據行使購股權或認股權證而行使的任何股權、(C)根據任何債務證券轉換為股權而持有的任何股權或(D)有關其股權以換取現金的任何期權或認股權證;據理解及同意,處置不應被視為股權發行。“僱員退休收入保障法”指1974年的“僱員退休收入保障法”。“ERISA聯營公司”係指與借款人在守則第414(B)或(C)節(及守則第414(M)及(O)節有關守則第412節的規定下)所指的共同控制下的任何貿易或業務(不論是否合併)。28

“ERISA事件”指(a)與養老金計劃有關的應報告事件;(b)借款人或任何ERISA關聯公司在其作為主要僱主的計劃年度內,從符合ERISA第4063條的養老金計劃中退出(如ERISA第4001(a)(2)節所定義)或根據ERISA第4062(e)節被視為撤回的業務停止;(c)借款人或任何ERISA關聯公司從多僱主計劃中全部或部分撤回,或通知多僱主計劃“破產”(在ERISA第4245節的含義範圍內)或處於“瀕危”或“危急”狀態(在《法典》第432節或《ERISA》第304節的含義範圍內);(d)提交意圖終止通知,將計劃修訂視為ERISA第4041條或第4041 A條之下的終止,(e)在任何情況下,本公司或本公司的任何附屬公司、聯營公司或合營公司的任何成員或合夥人有權以任何方式終止本公司或本公司的任何附屬公司或合營公司的任何部分;(f)確定任何退休金計劃處於或預期處於“風險”狀態(在《法典》第430節或《ERISA》第303節的含義範圍內);或(g)根據ERISA第四章施加任何責任,但根據ERISA第4007條尚未到期的PBGC保費或已到期但尚未拖欠的保費除外,借款人或任何ERISA關聯公司。“託管”指與非借款人或其受限子公司的第三方的託管、信託、抵押品或類似賬户或安排。“歐盟自救立法附表”指由貸款市場協會(或任何繼任人)發佈的歐盟自救立法附表,不時生效。“歐元”或“€”是指由《歐洲聯盟條約》構成的歐洲聯盟的單一貨幣,並在歐洲貨幣聯盟立法中提及。“歐洲貨幣匯率”是指,就任何信貸擴展而言:(i) [保留區](ii)以加拿大元計價,年利率等於加拿大交易商報價利率(“CDOR”),或行政代理人批准的類似或後續利率,如適用的彭博屏幕頁面所示(或行政代理人可能不時指定的提供此類報價的其他商業來源)在10:上午10時。(安大略省多倫多時間),期限相當於該計息期;(iii)就以英鎊、歐元及日圓計值的信貸擴展而言,相等於倫敦銀行同業拆息(“LIBOR”)的年率,或在適用的彭博屏幕頁面上公佈的、經行政代理批准的可比或後續利率(或由行政代理人不時指定的提供此類報價的其他商業來源)(在此情況下,“倫敦銀行同業拆息率”)於上午11時或前後(倫敦時間),以有關貨幣計值,年期相等於該計息期;(iv)對於以任何其他替代貨幣計價的信用擴展,根據第1.11(a)條,行政代理和貸款人批准該替代貨幣時,指定的該替代貨幣的年利率;但如果歐洲貨幣匯率小於零,則就本協定而言,該匯率應視為零。“歐洲貨幣利率貸款”指以歐洲貨幣利率為基礎的利率計息的貸款。29

“違約事件”具有第8.01條規定的含義。“超額現金流”是指借款人在任何財政年度內,下列各項的超額部分(如有):(a)(i)該財政年度的綜合淨收入的總和,不得重複,(ii)所有非現金收費的款額(包括折舊和攤銷),但不包括任何非-現金支出,如果它代表任何未來財政年度的潛在現金支出的應計費用或儲備,或在上一個財政年度支付的預付現金收益的攤銷,在每種情況下,對於該財政年度,(iii)該財政年度營運資金的減少,及(iv)借款人及其受限制附屬公司在該財政年度內處置財產的非現金損失淨額總額(除在正常業務過程中銷售存貨外),以在計算該綜合淨收入時扣除的數額為限;減去(b)以下各項的總和,不得重複:(i)計算該等合併淨收入時包括的所有非現金貸項和根據其定義計算該等合併淨收入時包括的現金費用,且不得從中扣除;(ii)資本支出;允許的收購(包括任何盈利或其他付款)及其他投資(根據第7.02(a)、(d)、(f)節進行的投資除外)(關於第7.06)、(l)、(w)、(y)和(dd)或(ff)節允許的受限付款),在每種情況下,以現金支付,而非以(x)長期債務的收益融資(不包括任何循環債務(包括任何循環信貸承諾))或(y)第(b)(vi)條所述的資產處置和意外事件的收益(iii)在計算第2.06(b)(iii)節規定的預付款時,不重複扣除金額,借款人及其受限制子公司在該財政年度內的所有本金支付和債務購買總額(包括(A)根據第2.08(b)節規定的債務的預定本金支付(或任何再融資修訂中有關定期貸款的任何同等規定),(B)有關資本化租賃付款的主要部分,(C)根據本協議第2.06(b)(i)條規定,從財產處置收益中獲得的定期貸款的任何強制性預付款的金額,但不包括(1)定期貸款的所有其他預付款,(2)任何循環信貸安排的所有還款(除非根據本協議的承諾有同等的永久性減少,而該減少並非與再融資或替代有關,並且為免生疑問,在計算第2.06(b)(iii)節規定的預付款時,應允許扣除),以及(3)在每種情況下,任何此類付款和購買,只要是用長期債務(循環債務除外)的收益融資,30

(iv)該財政年度營運資金的增加,(v)借款人及其受限制子公司在該財政年度處置財產的非現金收益淨額總額(除在正常經營過程中出售存貨外),在計算該等合併淨收入時包括的範圍內,(vi)根據第7.05(k)(ii)條處置所有資產的收益,7.05(r)、7.05(s)、7.05(t)和7.05(u),以及所有傷亡事件的收益,在每種情況下,在該財政年度收到並計入該綜合淨收入的範圍內,(vii)受限制公司從保險索賠收到的收益(包括但不限於傷亡事件、業務中斷或產品召回),以補償先前的業務費用,並計入該等綜合淨收入,(viii)為清償非流動負債而支付的現金(除(A)本協議項下的債務付款或(B)任何其他債務的定期本金付款),(ix)與第7.02節“股票發行或債務發行”項下允許的任何投資有關的現金費用和支出(無論是否完成),(x)根據與任何許可收購或本協議允許的任何其他投資有關的任何協議中的賠償條款收到的現金賠償付款,(Xi)與根據GAAP遞延的實施有關的費用,(xii)就掉期合約所需的任何前期現金付款,惟不得以長期債項的所得款項撥付(循環負債除外),且在計算該綜合淨收入時未扣除,(xiii)根據第7.06節,在該財政年度內以現金支付的受限制付款的金額(第7.06(b)和(i)條除外),除非此類限制性付款是用長期-借款人或其受限制子公司的定期債務(循環債務除外);(xiv)任何溢價的總額,使-借款人及其受限制子公司在該財政年度內實際支付的與任何債務預付款有關的全部或罰款,除非該等款項是以償還款項的收益或借款人或其受限制子公司的長期債務的發生或發行來融資(循環債務除外);(xv)借款人及其受限制附屬公司於該財政年度內實際作出的現金開支總額(包括支付融資費用的支出),但該等支出在該財政年度內未被支出,且未使用固化金額的收益或長期債券的發生或發行進行融資,借款人或其受限制子公司的定期債務(循環債務除外);(xvi)已付或應付的現金税款和税款分配額或預留的税款準備金(不得重複),包括允許分配的税款31

根據第7.06(j)(i)節,在該會計年度,如果它們超過確定該會計年度綜合淨收入時扣除的税款;(xvii)借款人選擇不重複從前期超額現金流中扣除的金額,總代價根據具約束力的合約,借款人或受限制附屬公司須以現金支付的(包括盈利)(“合同對價”)在該財政年度之前或期間簽訂的與資本支出或根據第7.02節進行的任何投資有關的合同(根據第7.02(a)、(d)、(f)段進行的投資除外)(關於第7.06條允許的受限付款)、(l)、(w)、(y),和(dd))或(ff))在該財政年度結束後借款人連續四個財政季度期間完成或完成(在每種情況下,以治癒金額或長期債務(循環債務除外)融資的情況除外);如果在隨後的連續四個財政季度期間,實際用於為此類資本支出或投資提供資金的現金總額低於合同對價,在連續四個財政季度的下一個期間結束時,應將該短缺金額加入超額現金流量的計算中。“超額現金流百分比”指,在任何確定日期,(a)如果高級擔保槓桿比率大於3.70:1.00,50%,(b)如果高級擔保槓桿比率小於或等於3.70:1.00且大於3.20:1.00,25%,以及(c)如果高級擔保槓桿比率小於或等於3.20:1.00,0%;有一項諒解和商定,就本定義而言,當其適用於確定根據第2.06(b)節規定需用於預付定期貸款的超額現金流金額時,iii)對於任何財政年度,高級擔保槓桿比率應在預定的提前還款日期(在年底之後和超額現金流支付日期之前進行的任何現金支付或減少以及在該日期用作提前還款的超額現金流金額生效之後)以備考為基礎確定。“超額現金流期間”指借款人的每個會計年度(從截至2020年12月31日的會計年度開始)。“超額現金流閾值”是指35,000,000美元。“除外資產”指(i)任何(x)收費擁有的不動產和(y)所有租賃權益(雙方理解並同意,不需要採取任何行動來設定或完善與此類租賃有關的擔保權益,包括獲得房東棄權書、禁反言書或抵押品使用權書);(ii)個別申索款額少於20,000,000元的商業侵權申索;(iii)汽車及其他須受業權證明書及信用證權利規限的資產(在不構成支持義務的範圍內),在每種情況下,除非通過提交UCC-1融資申明書可以實現完善; ㈣適用法律禁止的質押和擔保權益,在實施《統一商法典》中適用的禁止轉讓條款後,與任何政府當局達成的規則或條例或協議;(v)在實施《統一商法典》中適用的禁止轉讓條款後,在除全資子公司以外的任何人的組織文件、股東協議或合資實體文件條款不允許的範圍內的股權,但收益除外;(vi)任何租約、許可證或其他協議或合約,或受買價保證權益或類似安排規限的任何財產,只要授予該財產的保證權益會違反該租約或使該租約無效,許可證或協議或合同或購買資金安排或創建終止權,有利於任何其他方(除控股公司、借款人或其任何子公司外)在實施《統一商法典》或其他類似適用法律的適用禁止轉讓條款後,除收益外;(vii)任何政府許可(但不包括其收益)或州或地方特許經營權、特許狀和授權以及任何其他財產或資產,授予或完善擔保權益需要政府同意,但以此類許可證、特許經營權,在實施《統一商法典》中適用的禁止轉讓條款後,除明確視為轉讓的收益外,特許或授權、財產或資產均被禁止或限制。

根據此種適用法律有效;(8)在提交《使用説明書》或《對指稱使用的修正》之前的“意向使用”商標申請,以及僅在授予其擔保權益將損害此類意向使用商標申請根據適用的聯邦法律的有效性或可執行性的範圍內;(Ix)由不受限制的附屬公司、不具關鍵性的附屬公司、經紀交易商附屬公司、專屬自保保險附屬公司、非牟利附屬公司或特殊目的實體發行的股權或其資產,(X)保證金股票(U規例所指的)、(Xi)現金及現金等價物、存款、商品及證券賬户及貸方在任何銀行或其他金融機構維持的所有其他活期、存款、定期、儲蓄、現金管理、存摺及類似賬户,以及存放或須存放於上述任何一項內的所有款項、證券、票據及其他投資(包括記入該等賬户的證券權利及相關資產),在每一種情況下,構成其他“抵押品”收益的現金和現金等價物除外(以及包含此類收益的任何存款、商品或證券賬户),除非可以通過提交UCC-1融資報表來實現完美;(Xii)擔保權益的授予或完善,該擔保權益將導致借款人或其直接或間接所有者或子公司在與管理代理人協商後合理確定的實質性和不利的税收後果;(Xiii)借款人的任何直接或間接非美國子公司的股權或其他有表決權的權益;超過該人已發行和未償還的有表決權的股票或其他有表決權的權益(包括美國聯邦所得税中被視為有表決權的工具)的65%以上,(Xiv)為獨立第三方的利益而以第三方託管的任何單獨資金(包括以第三方託管的資金)和(Xv)行政代理和借款人應合理確定獲得或完善其中的擔保權益的成本、負擔、困難或後果超過由此提供的擔保給貸款人帶來的好處的其他資產。“不包括子公司”係指(A)被(I)適用法律、規則或條例禁止或限制的任何子公司,或(Ii)在本條第(Ii)款的情況下,在截止日期或截止日期之後收購時存在的任何合同義務禁止或限制的任何子公司,在每種情況下,不擔保設施或要求政府(包括監管部門)或同意、批准、許可或授權提供擔保的子公司,除非已獲得此類同意。(B)為其提供擔保將對借款人或其任何直接或間接所有者或附屬公司(由借款人與行政代理協商後合理地確定)造成重大不利税收後果的任何子公司;(C)任何非全資子公司或任何合資實體;(D)任何非限制性子公司;(E)任何非實質性子公司;(F)借款人的非美國子公司的任何直接或間接美國子公司;(G)借款人的任何直接或間接非美國子公司、任何氟氯化碳或任何FSHCO,(H)經紀-交易商子公司、非營利子公司、專屬自保保險子公司和特殊目的實體(如有的話),用於準許證券化設施或其他要求不合並的設施,(I)僅在構成《商品交易法》第1(A)(47)節所指的“掉期”的任何有擔保對衝義務的情況下,借款人的不是《商品交易法》所界定的“合資格合同參與者”的任何子公司,(J)根據根據第7.03節允許進行的收購或投資而收購的任何受限制附屬公司(且不是在考慮該收購事項時產生的)及其任何為該等債務提供擔保的受限制附屬公司,在每種情況下,且只要該等債務禁止任何該等受限制附屬公司成為擔保人,(K)借款人的任何其他非美國附屬公司及(L)在借款人及行政代理人合理地同意提供擔保的成本或負擔超過由此帶來的利益的情況下,為該等附屬公司提供擔保的任何其他受限制附屬公司。“被排除的互換義務”是指對於任何擔保人(A)的任何互換義務,如果該擔保人的全部或部分擔保,或該擔保人為保證該互換義務(或其任何擔保)的全部或部分擔保,或該擔保人為擔保該互換義務(或其任何擔保),根據《商品交易法》或任何規則、條例,或商品期貨交易委員會的命令(或其中的任何適用或官方解釋),因為該擔保人在擔保(或該擔保人授予的擔保權益,視情況而定)對該33項擔保生效或將會對該33生效時,因任何原因未能構成《商品交易法》及該法令下的條例所界定的“合資格合約參與者”

互換義務或(B)有關借款方與互換對手方之間適用於此類互換義務的任何協議中規定的被指定為該擔保人的“除外互換義務”的任何其他互換義務。如果掉期義務是根據管理一次以上掉期的主協議產生的,則這種排除僅適用於可歸因於此類擔保或擔保權益不合法的掉期的部分。“不含税”是指對任何收款方或就任何收款方徵收的下列任何税種,或要求從向收款方的付款中扣繳或扣除的税目:(A)對淨收入(不論面值多少)、特許經營税和分行利潤税徵收或計量的税項,在每一種情況下,(I)由於該收款方是根據法律組織的,或其主要辦事處或(在任何貸款人的情況下)其適用的貸款辦事處位於徵收此類税項(或其任何政治分區)的管轄區,或(Ii)屬於其他關聯税,(B)就貸款人而言,根據(I)貸款人取得該貸款或承諾中的該權益(不是根據借款人根據第3.09節提出的轉讓請求)或(Ii)該貸款人變更其貸款辦事處之日有效的法律,對應付給該貸款人或為該貸款人的賬户徵收的預扣税款,但在每種情況下,根據第3.01節的規定,在貸款人取得貸款或承諾的適用權益之前,或緊接貸款人更換貸款辦事處之前,應向貸款人的轉讓人或貸款人支付與該等税款有關的金額;(C)因收款人未能或無法遵守第3.01(E)和(D)條而徵收的税款。“排除的非限制性子公司”具有第6.15節規定的含義。“現有信貸”一詞的含義與本文摘錄中賦予該術語的含義相同。“現有設施”的含義與本演奏會中賦予該術語的含義相同。“現有的循環設施”的含義與本協議摘錄中賦予該術語的含義相同。“延期遣返過橋貸款”具有第2.18(A)(3)節規定的含義。“延長循環信貸承諾”具有第2.18(A)(Ii)節規定的含義。“擴大循環信用貸款”具有第2.18(A)(Ii)節規定的含義。“延長期限貸款”具有第2.18(A)(Iii)節規定的含義。“擴展”具有第2.18(A)節規定的含義。“延期修正案”係指(A)借款人、(B)同意延期的每一貸款人和(C)在與循環信貸承諾有關的範圍內,L/C發行人和擺動額度貸款人根據第2.18條簽署的本協議的修正案,並交付給行政代理。“延期要約”具有第2.18(A)節規定的含義。“貸款”是指每個術語貸款或每個循環信貸貸款,視上下文需要而定。“FATCA”係指截至本協議之日的守則第1471至1474條(或任何實質上具有可比性但遵守起來並無實質上更繁瑣的修訂或後續版本)、任何現行或未來的條例或其官方解釋、根據守則第1471(B)(1)條訂立的任何協議以及任何財政或監管立法、規則或慣例34

根據政府當局之間的任何政府間協定、條約或公約通過,並執行上述任何規定。“FCPA”具有第5.08(B)節規定的含義。“聯邦基金利率”是指任何一天的年利率,等於紐約聯邦儲備銀行在該日的下一個營業日公佈的與聯邦儲備系統成員進行隔夜聯邦基金交易的加權平均利率;但(A)如該日不是營業日,則該日的聯邦基金利率須為緊接其上一個營業日在下一個營業日公佈的該等交易的利率;及(B)如在下一個營業日並無公佈該利率,則該日的聯邦基金利率須為行政代理人所釐定的在該日向美國銀行收取的平均利率(如有需要,向上舍入至百分之一的1/100的整數倍);但如果相關篩選率應小於零,則就本協定而言,該篩選率應視為零。“費用函”是指某些修訂和重訂的費用函,日期為2018年9月14日,由合併子公司和Arrangers之間發出。“財務契約”係指第7.10節中規定的契約。“第一留置權/第一留置權債權人間協議”是指借款人、控股公司(附屬擔保人,北卡羅來納州美國銀行,作為信貸協議受擔保各方的抵押品代理)和額外抵押品代理(定義於其中)和威爾明頓信託公司(作為票據託管人,定義)之間於2019年2月8日簽署的第一份留置權/第一留置權債權人間協議,主要採用附件C-1的形式,其任何更改均根據可接受的債權人間協議的定義實施,或由行政代理和所需貸款人以其他方式合理同意。“第一留置權/第二留置權債權人間協議”是指第一留置權/第二留置權債權人間協議,基本上以附件C-2的形式,並根據可接受的債權人間協議的定義或行政代理和所需貸款人以其他方式合理商定的方式對其進行任何變更。“固定金額”具有第1.08(C)節規定的含義。“固定增量金額”是指(I)借款人最近一次結束測試期的綜合EBITDA的7.40,000,000美元和100%減去(Ii)所有增量貸款的本金總額和/或依賴本定義下的金額而產生或發行的增量等值債務的總額。為免生疑問,自第4號修正案生效之日起,固定增量金額已完全可用且未使用。“外國資產出售”具有第2.06(B)(Viii)節規定的含義。“外國貸款人”是指(A)如果借款人是美國人,則就該借款人而言,該借款人不是美國人;(B)如果該借款人不是美國人,則就該借款人而言,該借款人是居住在或根據借款人所在司法管轄區以外的司法管轄區法律組織的收款人(出於税務目的)。就本定義而言,美利堅合眾國及其各州和哥倫比亞特區應被視為構成單一司法管轄區。“外國計劃”是指不受美國法律約束並由任何貸款方或任何ERISA附屬公司維護或出資的每個員工養老金福利計劃(在ERISA第3(3)節的含義內,無論是否受ERISA約束),但不包括由政府當局發起、維護或管理的任何計劃。35歲

“外國追回事件”具有第2.06(B)(Viii)節規定的含義。“聯邦儲備委員會”是指美國聯邦儲備系統的理事會。“提前風險敞口”是指在任何時候出現違約貸款人:(A)對於任何L/C發行人,該違約貸款人在L/C未償還債務(L/C債務除外)中所佔的比例份額,關於該違約貸款人的參與義務已被重新分配給其他貸款人或根據本協議條款質押的現金;以及(B)對於該擺動額度貸款而言,該違約貸款人在該違約額度貸款(擺動額度貸款除外)中的比例份額已根據本條款被抵押給其他貸款人或現金。“FSHCO”指(A)借款人根據美國、其任何州或哥倫比亞特區的法律成立的任何直接或間接子公司,其幾乎所有資產包括(I)一個或多個(X)CFCs和/或(Y)本定義所述人員的股權(包括在美國聯邦所得税中被視為股權的工具)和/或債務,以及(Ii)現金或現金等價物。“基金”是指在其正常活動過程中從事(或將從事)商業貸款和類似信貸擴展的任何人(自然人除外)。“公認會計原則”係指美國註冊會計師協會會計原則委員會的意見和聲明以及財務會計準則委員會的聲明和聲明中所載的美利堅合眾國公認的會計原則,或其他經會計專業相當部分人士批准並不時生效的其他實體的聲明中所載的原則;但應解釋本協議中使用的所有會計或財務性質的術語,並對本協議中提及的金額和比率進行以下所有計算:(A)不影響根據會計準則彙編主題825-金融工具或其任何繼承者或類似會計原則(包括根據會計準則彙編)作出的任何選擇,將借款人或任何子公司的任何債務按其中定義的“公允價值”估值;(B)根據GAAP關於資本化租賃的任何負債金額應根據資本化租賃的定義確定。在截止日期之後的任何時間,借款人可以選擇應用國際財務報告準則會計原則來代替國際會計準則,在任何此類選擇後,本協議中提及的公認會計準則應解釋為指國際財務報告準則(除非本協議另有規定);但任何此類選擇只能進行一次,且不可撤銷;此外,本協議中要求在包括借款人選擇應用國際財務報告準則之前結束的財政季度期間應用國際會計準則的任何計算或確定應保持先前根據公認會計準則計算或確定的情況。借款人應將根據本定義作出的任何此類選擇通知行政代理。為免生疑問,僅作出本定義中所指的選擇(不採取任何其他行動)將不被視為產生債務。“政府當局”是指任何國家或政府、任何國家或其其他政治區、任何機構、權力機構、機構、監管機構、法院、行政法庭、中央銀行或其他行使政府的或與政府有關的行政、立法、司法、税務、監管或行政權力或職能的實體(包括任何超國家機構,如歐盟或歐洲中央銀行),以及負責制定財務會計或監管資本規則或標準的任何團體或機構(包括但不限於財務會計準則委員會、國際清算銀行或巴塞爾委員會,或上述任何機構的任何繼承者或類似機構)。“授予貸款人”具有第11.07(I)節規定的含義。36

“增長量”具有“可用量”定義的第(a)(ii)條中規定的含義。“擔保”指,對於任何人而言,無重複,(a)該人擔保或具有擔保任何債務或其他可由另一人支付或履行的義務的經濟效果的任何義務,或有義務或其他義務(“主要義務人”)以任何方式,無論是直接還是間接,包括該人的任何義務,無論是直接還是間接,(i)購買或支付(ii)購買或租賃財產、證券或服務,以向該等債務或其他貨幣義務的債權人保證該等債務或其他貨幣義務的支付或履行,(iii)維持主要債務人的營運資本、股本或任何其他財務報表狀況或流動資金或收入或現金流量水平,以使主要債務人能夠支付該等債務或其他金錢債務,或(iv)為了以任何其他方式保證該債務或其他金錢義務的債權人支付或履行該債務或其他金錢義務而訂立的合同或保護該債權人不受損失(全部或部分),或(b)對該人的任何資產的任何留置權,以擔保任何其他人的任何債務或其他貨幣義務,無論該債務或其他貨幣義務是否由該人承擔(或該債務持有人獲得任何該留置權的任何權利,或有或無);但“保函”一詞不包括在正常業務過程中為託收或存款背書,或在交割日生效的或與本協議允許的任何資產收購或處置或其他交易有關的慣例和合理的賠償義務(不包括與債務有關的義務)。任何擔保的金額應被視為等於相關主要義務的規定或可確定的金額,或該擔保所涉及的部分,或者,如果未規定或可確定,則為擔保人善意確定的最大合理預期責任。“擔保”一詞作為動詞具有相應的含義。“擔保義務”具有擔保協議中規定的含義。“擔保人”具有擔保協議中規定的含義。 借款人應被視為本擔保協議項下的擔保人,僅就其在擔保協議項下的擔保義務而言。“擔保”具有擔保協議中規定的含義。“擔保協議”指貸款方和行政代理人之間於截止日期簽訂的某些擔保協議,基本上採用附件G的形式。“擔保補充”具有擔保協議中規定的含義。“危險材料”是指所有爆炸性或放射性物質或廢物,以及所有危險或有毒物質、廢物或其他污染物,包括石油或石油餾分、石棉或含石棉材料、多氯聯苯、氡氣、傳染性或醫療廢物,以及根據任何環境法規定為危險、有毒、污染物或污染物或類似含義或效果的詞語。“對衝協議”指借款人或任何受限制子公司與任何對衝銀行之間簽訂的第6條或第7條允許的任何掉期合同。“對衝銀行”是指(a)在(i)交割日,就交割日存在的對衝協議而言,或(ii)在其簽訂對衝協議時,作為發行人、發行人、代理人或發行人、發行人的關聯公司或代理人的任何人,在每種情況下,作為該對衝協議的一方,(無論該人隨後是否不再是前述的代理人、分銷商或代理人或關聯公司),(b)以書面形式向行政機關指定的任何其他人37

(C)在轉讓對衝協議時本身是對衝銀行的人的任何受讓人,其作為該對衝協議的一方當事人;但在(B)和(C)條款的情況下,該人(如果尚未受其條款約束)承認並同意受第9條、第11.06條、第11.09條、第11.17條、第11.21條、第11.22條以及其他一般適用於貸款人的條款的約束;雙方同意,為免生疑問,第11.07節的轉讓條款和本文中包含的違約貸款人條款不適用於上一句中以對衝銀行身份描述的人,也不影響其作為任何有擔保套期保值義務的擔保方的地位或權利。“榮譽日期”具有第2.04(C)(I)節規定的含義。“非實質性附屬公司”是指借款人的任何受限附屬公司,(A)總資產低於借款人及其受限附屬公司綜合總資產的5.0%,(B)在最近結束的測試期內,根據第6.01(A)或(B)節(視適用情況而定)交付財務報表的借款人及其受限附屬公司對借款人及其受限附屬公司的綜合收入貢獻低於5.0%;但所有非重大附屬公司的綜合總資產(按其釐定)及總收益(按其釐定)不得超過借款人及其受限制附屬公司綜合總資產的10.0%或借款人及其受限制附屬公司於相關測試期的綜合收入的10.0%(視屬何情況而定)。“增量上限”是指(A)固定增量,加上(B)[保留區],加(C)[保留區],加上(D)(I)根據第2.06(A)節對任何貸款(但因依賴下文(E)款而產生的任何額外貸款除外)的任何可選預付款的金額和/或任何循環信貸承諾(因依賴下文(E)款而產生的增量循環信貸承諾除外)的任何永久減少的金額,及(Ii)因轉讓任何此類轉讓而導致的任何定期貸款(因依賴下文(E)款而產生的任何增量定期貸款除外)的未償還金額以現金支付的金額向借款人和/或其任何受限子公司提供定期貸款(和/或借款人購買此類定期貸款)(包括借款人根據第2.06(D)節進行的債務回購,金額相當於實際支付的貼現金額),擔保協議第2.07節和/或其他條款,和/或銀行條款的適用導致此類貸款的減少),只要在任何此類可選預付款的情況下,相關的預付款或轉讓和/或購買的資金不是由任何長期債務(循環債務除外)的收益提供資金,在每種情況下,只要沒有因依賴這些金額而產生任何遞增便利或遞增等值債務(但在實施本但書但書所設想的任何重新分配之後),加上(E)無限制的金額,在本條款(E)的情況下,在相關的增量融資或增量等值債務生效後,(I)如果該增量融資或增量等值債務是以擔保以第一留置權為基礎的債務的抵押品上的留置權擔保的,則高級擔保槓桿率不超過4.00:1.00(或者,如果此類增量融資或增量等值債務是與本協議不禁止的任何收購或投資相關的,則以4.00:1.00和緊接交易前的高級擔保槓桿率之間的較大者為準)。(Ii)如該遞增貸款或遞增等值債務以抵押物上的留置權作擔保,而該抵押品是以第一留置權作為擔保債務的擔保的,則高級擔保槓桿比率不超過5.20:1.00(或,就該遞增貸款或遞增等值債務而言,為38

與本協議不禁止的任何收購或投資有關而發生的(以5.20:1.00和緊接該交易之前的有擔保槓桿率中的較大者為準)或(Iii)如果該遞增融資或遞增等值債務是無擔保的,(A)總槓桿率不超過5.70:1.00(或者,如果該遞增融資或遞增等值債務是與本協議不禁止的任何收購或投資相關的,(B)最近結束的測試期的利息覆蓋率不低於2.00:1.00(或,在與本協議不禁止的任何收購或投資有關的情況下,利息覆蓋率不低於2.00:1.00和緊接該交易之前的利息覆蓋率),在本(E)款所述的每種情況下,均按形式計算,包括收益的運用(不包括“淨額結算”,此時,適用的增支貸款或增支等值債務的現金收益,以及在任何增支循環信貸承付款的情況下,假設該增支循環信貸承付款全部支取。但條件是:(X)可根據借款人自行選擇的本定義(A)至(E)款中的一項或多項產生遞增便利和遞增等值債務;(Y)如果根據本定義(E)款和本定義任何其他條款打算在單一交易或一系列基本上同時進行的相關交易中招致遞增融資或遞增等值債務,(A)根據本定義第(E)款將產生的此類遞增設施或遞增等值債務的部分應首先在不影響根據本定義所有其他條款將發生的任何遞增設施或遞增等值債務的情況下計算,但應使所有此類遞增設施或遞增等值債務和相關交易的收益的使用完全形式上生效;以及(B)此後,應計算根據本定義的此類其他適用條款將發生的此類遞增設施或遞增等值債務的部分。和(Z)根據本定義(A)至(D)款發生的遞增設施或遞增等值債務的任何部分,可根據借款人不時選擇重新分類為根據本定義(E)款發生的遞增設施或遞增等值債務,條件是該部分遞增設施或遞增等值債務此時可根據本定義(E)款按形式發生;但在根據本定義第(A)至(D)款首次發生此類增量融資或增量等值債務之後,根據第6.01節交付任何財務報表時,如果根據任何此類財務報表,此類增量融資或增量等值債務本來可以根據本定義第(E)款發生,則此類增量融資或增量等值債務應自動重新分類為根據上文第(E)款適用的規定發生的債務。此種遞增便利或遞增等值債務一旦按照前款重新歸類,則不得進一步重新歸類為最初產生該項目所依據的原籃子下發生的債務。“遞增生效日期”具有第2.16(E)節規定的含義。“遞增等值債務”是指借款人或任何受限制附屬公司以優先擔保或無擔保票據或貸款或次級擔保或無擔保票據或貸款和/或承諾的形式,就任何前述發行、產生或實施的債務而產生的債務,以代替增量融資下的貸款;但:(A)該等貸款或票據的未償還總額須符合在該等貸款或票據產生時經測試的遞增上限(在釐定日期或之前有效,包括實施任何重新分類)的規定而招致,。(B)在緊接該等貸款或票據生效之前或之後並不存在違約事件;但如該等等值債務的增量收益擬應用於39。

為有限條件交易融資,(I)在借款人的選擇下,(B)確定是否符合本條款的日期(B)應為LCT測試日期,(Ii)在該日期不存在特定的違約事件,(C)適用於此類票據或貸款的加權平均到期壽命不短於當時存在的初始期限貸款或2022年增量期限B-2貸款的加權平均期限(不影響其任何預付款);(D)該等票據或貸款的最終到期日不早於該票據或貸款的發行或產生(視何者適用而定)當日的最遲定期貸款到期日;(E)除(C)及(D)條另有規定外,該等票據或貸款可另有由借款人及提供該等增量等值債務的貸款人所釐定的攤銷時間表;。(F)(I)如屬以美元計值的定期貸款形式的債務,而該等債務是由抵押品按同等比例與最初的定期貸款作抵押,以及就最終到期日在最初的定期貸款到期日後24個月內的證券(慣常過橋貸款除外)而言,適用於該債務的全息利率每年不會比初始定期貸款的全息利率高出0.50%,除非對初始定期貸款的適用保證金(和/或以下但書規定的基本利率下限或期限SOFR下限,視情況而定)調整為等於適用於此類債務的全息利率,即每年減去0.50%,但除非借款人自行決定另有約定,否則:由於對任何此類債務適用或施加基本利率下限或期限下限(視情況而定)而導致的任何初始定期貸款的全息利率增加,應僅通過增加(或實施,適用時)適用於此類初始期限貸款的任何基本利率下限或期限下限,以及(Ii)在以美元計價的定期貸款形式的任何此類債務的情況下,以2022年遞增期限B-2貸款作為支付權利的抵押品和最終到期日不到2022年遞增期限B-2貸款到期日後24個月的擔保(不包括習慣過橋貸款),適用於2022年遞增期限B-2貸款的全息利率每年不會比2022年遞增期限B-2貸款的全息利率高出0.50%,除非關於2022年遞增期限B-2貸款的適用保證金(和/或以下但書中規定的基本利率下限或期限下限)被調整為等於適用於此類債務的年利率減去0.50%,前提是,除非借款人自行決定,任何2022年B-2期增量貸款因對任何此類債務適用或施加基礎利率下限或SOFR下限而增加的任何全額利率,應僅通過增加(或酌情實施)適用於此類2022年B-2增量期限貸款的任何基本利率下限或SOFR下限來實現,(G)如果此類增量等值債務是由貸款方產生並有擔保的,則此類增量等值債務不得(X)以任何非抵押品的資產作為擔保(但根據慣例託管安排向託管提供資金的任何增量等值債務,此類增量等值債務可由託管的適用資金和相關資產(及其收益)擔保,直至解除此類資金的託管(且不得在此類資金解除託管之前由任何其他資產擔保),以及(Y)遵守可接受的債權人間協議(只有在第(X)款所述解除託管後立即生效(或簽訂)),(H)如果此類增量等值債務由借款方產生並得到擔保,則不得由非貸款方的任何人擔保,和(I)如果此類增量等值債務是由非貸款方產生的,則此類增量等值債務的未償還本金總額不得超過40%

2,000,000美元及借款人最近一次測試期末綜合EBITDA的35.0%;但本定義第(C)及(D)款的規定不適用於(X)任何慣常過橋貸款,只要換取或以其他方式取代該等過橋貸款的任何貸款、票據、證券或其他債務滿足(或將在產生或展期時滿足)該等條款的要求,及(Y)未償還本金總額不超過350,000,000美元的遞增等值債務。“增量融資”具有第2.16(A)節規定的含義。“遞增合併”具有第2.16(D)節規定的含義。“遞增循環信貸承諾”具有第2.16(C)節規定的含義。“遞增定期貸款類別”具有第2.16(B)節規定的含義。“遞增定期貸款”具有第2.16(B)節規定的含義。“基於現值的金額”具有第1.08(C)節規定的含義。“負債”是指在某一特定時間,對任何人而言,以下所有事項,不論是否按公認會計原則列為負債或負債:(A)(1)該人對借入款項的所有債務,以及(2)該人的所有債務,以債券、債權證、票據、貸款協議或其他類似的文書或協議證明,但以該人的資產負債表(不包括其腳註)上的負債為限;(B)由該人或為該人的賬户簽發或開立的所有信用證(包括備用信用證和商業信用證)、銀行承兑匯票、銀行擔保、擔保保證金、履約保證金和類似票據的最高可用金額;。(C)該人在互換合同下的債務淨額(該等債務淨額被視為截至該日的總互換終止價值);。(D)該人須支付財產或服務的延遲購買價格的所有義務,(但不包括(I)在通常業務運作中(包括以公司間為基礎)須支付的應計開支及貿易帳目;。(Ii)任何賺取債務,直至該等債務(A)按照公認會計原則出現在該人的資產負債表的負債部分(不包括有關附註)及(B)在到期及須予支付後7天內仍未支付為止;。(Iii)出現在該人的資產負債表的負債部分的任何賺取債務,。在以下範圍內:(A)由行政代理人合理接受的有償付能力的人對該人的付款予以賠償,或(B)用於該付款的金額是代管的,(Iv)與客户預付款和正常業務過程中的保證金有關的負債);(E)由該人擁有或購買的財產的留置權所保證的債務(不包括其預付利息)(包括根據有條件出售或其他所有權保留協議及按揭、工業收入債券、工業發展債券及類似融資而產生的債務),不論該等債務是否已由該人承擔或追索權有限;。(F)所有可歸因於的債務;。

(G)該人對不合格股權的所有義務;。(H)該人在任何允許追索權應收款融資項下的債務或類似的融資義務;及。(I)該人就前述任何其他人的義務所作的所有擔保;。但(I)就(E)條而言,任何人的債項款額須當作相等於(A)該等債項的未償還總額及(B)該人真誠釐定的該等債項所負擔的財產的公平市值,兩者中較小者,(Ii)借款人及其受限制附屬公司的債務不包括在正常業務過程中產生的公司間債務,只要該等公司間債務(A)的期限不超過364天(包括任何展期或延長期限),及(B)任何貸款方欠並非受限制附屬公司的貸款一方無抵押,從屬於債務,並由公司間票據證明,及。(Iii)任何人的債務須,除計算利息覆蓋率的目的外,任何有限條件交易的任何測試日期或與後續交易相關的任何測試日期的利息支出不包括以託管方式持有的收益,不包括在交易完成之前發生的債務,其收益僅在交易收益是並將繼續以託管形式持有且不以其他方式提供給該人的範圍內使用。就本協議的所有目的而言,任何人的債務應(A)包括該人是普通合夥人或合資企業的任何合夥企業或合營實體(本身為公司、公司或有限責任公司的合營實體除外)的債務,除非該人對此類債務的責任明確有限,且僅在此類債務將計入綜合總債務的範圍內,(B)不包括(I)遞延或預付收入,(Ii)為履行賣方的擔保或其他未履行義務而對資產購買價格的一部分進行的購買價格扣留;但在成交時,任何此類付款的數額是不能確定的,並且,在這種付款此後成為固定和確定的範圍內,該金額是及時支付的;(3)根據第7.04條允許的資產的合併、合併、合併或轉讓或與之相關的、或與第7.04條所允許的資產的合併、合併、合併或轉讓有關的、或與之相關的、可歸因於行使評估權和解決與之有關的任何債權或訴訟的任何義務;(4)在成交日前或在正常業務過程中發生的任何許可證、許可證或其他批准(或就該等債務作出的擔保)項下的義務;(V)為免生疑問,任何與工人補償申索、提前退休或解僱義務、退休金債務或供款或類似申索、債務或繳費、社會保障或工資税有關的債務,及(Vi)任何母實體僅因根據公認會計原則下的遞減會計而出現在借款人資產負債表上的債務,(C)不包括在正常業務過程中產生的或有債務,但有關負債的擔保或其他假設除外,(D)不包括非資本化租賃下的義務或與之有關的義務;及(E)不包括在合格證券化融資和/或允許的無追索權保理下或與之有關的義務。“賠償責任”具有第11.05節規定的含義。“保證税”係指(A)對借款人在任何貸款單據下的任何義務或因借款人根據任何貸款單據承擔的任何義務而支付的任何款項徵收的税,但不包括的税,以及(B)在本定義(A)款中未作其他描述的範圍內的其他税。“受賠者”具有第11.05節中規定的含義。“信息”具有第11.09節規定的含義。42

“初始轉盤到期日”指2025年9月11日,或(I)2029年2月15日;但如在當時預定的初始轉帳到期日之前發生的任何參考債務的任何彈性到期日,該適用參考債務的未償還本金金額超過$450,000,000,則初始轉儲到期日應改為該彈性到期日,或(Ii)就任何根據第2.18節延長初始轉帳到期日的初始循環信貸貸款人而言,即初始轉帳到期日如此延長的日期,或在每種情況下,如該日不是營業日,則為前一個營業日。“初始循環信貸借款”是指由同一類型的同時初始循環信貸貸款組成的借款,在歐洲貨幣利率貸款或定期SOFR貸款的情況下,每個初始循環信貸貸款人根據第2.01(B)節規定具有相同的利息期。“初始循環信貸承諾”是指,對於每個初始循環信貸貸款人,其有義務(A)根據第2.01(B)節向借款人提供初始循環信貸貸款,(B)購買參與L/C債務,以及(C)購買參與週轉額度貸款,在任何時間未償還的本金或面值總額不得超過附表2.01中“初始循環信貸承諾”(I)項下與該貸款人名稱相對的金額,或(Ii)根據該轉讓和假設,該貸款人成為本合同一方。因此,可根據本協議不時調整金額。於第28號修訂生效日期,所有初始循環信貸貸款人的初始循環信貸承諾總額為8.50,000,000美元。“初始循環信貸安排”是指在任何時候初始循環信貸承諾的總額。“初始循環信貸貸款人”是指在任何時候具有初始循環信貸承諾的任何貸款人。“初始循環信用貸款”是指初始循環信用貸款人根據其初始循環信用承諾發放的貸款。“初始循環終止日期”具有第2.10(B)節規定的含義。“初始期限借款”是指根據第2.01(A)條、第2.16條、第2.18條或第2.19節的規定,由該類別的每個初始期限貸款人同時發放的初始期限貸款。“初始期限承諾”對於每個初始期限貸款人,其根據第2.01(A)節向借款人提供初始期限貸款的義務本金總額不得超過附表2.01“初始期限承諾”項下與該初始期限貸款人名稱相對的金額,或該初始期限貸款人根據其成為本協議一方所依據的轉讓和假設中列出的美元金額,視情況而定,該金額可根據本協議不時調整。初始期限貸款人於截止日期的初始期限承諾總額為25.30,000,000美元,因為此類承諾可根據(A)根據轉讓和假設由該初始期限貸款人轉讓或向該等初始期限貸款人轉讓、(B)遞增合併、(C)再融資修正案或(D)延期修正案而不時減少或增加。“初始期限貸款”是指:(A)在此類初始期限貸款的適用籌資日期或之前,初始期限承諾的總額,以及(B)此後的初始期限貸款的本金總額。“初始期限貸款機構”是指任何有初始期限貸款承諾或未償還初始期限貸款的貸款人,包括任何2020年遞增期限貸款機構,以避免產生疑問。43

“初始期限貸款到期日”是指2026年2月8日,或對於根據第2.18節延長了初始期限貸款到期日的任何初始期限貸款人而言,指延長初始期限貸款到期日的日期,或者,如果該日不是營業日,則指前一個營業日。“初始期限貸款”是指初始期限貸款人根據其初始期限承諾發放的定期貸款或根據修正案第3號發放的2020年增量定期貸款。截至第8號修正案生效日期,未償還的初始期限貸款本金總額為0美元。“知識產權擔保協議”統稱為“知識產權擔保協議”,基本上採用擔保協議所附的形式,以及根據第6.13節或擔保協議簽署和交付的彼此知識產權擔保協議。“公司間本票”是指實質上不屬於證據M形式的本票。“利息覆蓋率”是指,在借款人截至該日止的四個財政季度的任何財政季度結束時,(A)借款人及其受限制子公司在該期間的綜合EBITDA與(B)借款人在該期間的綜合利息費用的比率;雙方同意,借款人及其受限制附屬公司的任何綜合利息費用的釐定,須以四個財政季度為期間(與計算利息覆蓋率有關),而自結算日至最近一個財政季度(按簡單算術方法按年計算)以來,尚不足四個完整的財政季度,則須就該期間釐定綜合利息費用。“付息日期”是指:(A)對於任何歐洲貨幣利率貸款和任何定期SOFR貸款,適用於該貸款的每個利息期的最後一天和適用於該貸款的到期日;但如果歐洲貨幣利率貸款或定期SOFR貸款的任何利息期超過三個月,則在該利息期開始後每三個月落在該利息期的日期也應為付息日期;(B)就任何基本利率貸款而言,指每年3月、6月、9月及12月的最後一個營業日及適用於該等貸款的到期日;及。(C)在為創造可替代類別定期貸款所必需的範圍內,有關類別的增量定期貸款的產生日期。“利息期”是指(A)就每筆歐洲貨幣利率貸款而言,自該歐洲貨幣利率貸款被支付、轉換為或繼續作為歐洲貨幣利率貸款之日起至此後1個月、3個月或6個月之日止,或如果參與貸款的各貸款人同意,則為12個月或借款人在其貸款通知中所選擇的其他期限;(B)就每筆定期SOFR貸款而言,自該定期SOFR貸款被支付、轉換為或繼續作為定期SOFR貸款之日起至截止之日止,借款人在借款通知中選擇的三個月或六個月後;但:(I)本應在非營業日結束的任何利息期間應延長至下一個營業日,除非該營業日適逢另一個日曆月,在這種情況下,該利息期間應在緊接的前一個營業日結束;(Ii)在一個日曆月的最後一個營業日(或在該利息期間結束時該日曆月在數字上沒有相應日期的一天)開始的任何利息期間應在該日曆月的最後一個營業日結束時結束;44

(iii)任何計息期不得超過適用於該貸款的到期日;及(iv)在創建可替代的定期貸款類別所需的範圍內,任何計息期可於相關增量定期貸款類別發生之日終止。儘管有上述規定,借款人可為定期貸款選擇一個初始計息期,該計息期在截止日期後不超過3個月的日期結束,即根據本“計息期”定義的第(a)款,截止日期後第一個財政季度的第一個營業日。“投資”,對於任何人而言,指該人的任何直接或間接收購或投資,無論是通過(a)購買或以其他方式收購另一人的股權或債務或其他證券,(b)向另一人提供貸款、預付款或出資,擔保或承擔另一人的債務,或購買或以其他方式收購另一人的任何其他債務或股權參與或權益,包括任何合夥企業或合資企業實體在該其他人士中的權益,以及投資者因該人士而產生本第1.01條所述“債務”定義的第(h)款所述類型債務的任何安排(對於借款人及其受限制子公司,不包括:(i)因其現金管理、税收、(二)公司間貸款,墊款,或債務期限不超過364天(包括任何展期或延長期限),並在正常業務過程中或按照以往慣例進行)或(c)購買或其他收購(在一項交易或一系列交易中)另一個人的全部或實質上全部財產和資產或業務,或構成該人的業務單位、業務範圍或部門的資產。為符合契約規定,任何投資的金額應為實際投資的金額,不對該投資價值的後續增加或減少進行調整,但在每種情況下,應扣除與此相關的任何回報,包括股息、利息、分派、本金回報、銷售利潤、還款、收入和類似金額。“投資者”指(a)每個發起人,(b)由初始發起人安排和/或指定並在截止日期前向行政代理機構確認的直接或間接擁有借款人合格股權的某些其他投資者,但不包括上述任何投資組合公司,(c)管理投資者和(d)優先投資者。“知識產權”具有第5.07條規定的含義。“首次公開招股實體”具有“合資格首次公開招股”一詞定義中所指定的涵義。“IRS”是指美國國税局。“開證人文件”指信用證開證人與借款人(或任何子公司)簽訂的或以信用證開證人為受益人的任何信用證、信用證申請以及任何其他文件、協議和文書。“判定貨幣”具有第11.26條規定的含義。“次級債務”指在償付權上明確從屬於債務的任何債務。“合資實體”指借款人的任何合資企業或任何非子公司的受限子公司。“最後到期日”指最後期限到期日和最後循環終止日中較晚的日期。45

“最新期限到期日”指在任何日期出現的最遲到期日:(A)初始期限貸款到期日,(B)任何未償還的延期定期貸款的最晚到期日,(C)任何未償還的增量定期貸款的最晚到期日,(D)2022年B-2期增量貸款的最遲到期日,以及(E)任何未償還再融資定期貸款的最晚到期日。“最遲循環終止日期”是指在任何日期,下列日期中最遲出現的日期:(A)最初的轉賬到期日,(B)任何未償還延期循環信貸承諾的最遲終止日期,(C)任何增量循環信貸承諾的最遲終止日期,及(D)任何未償還再融資循環信貸承諾的最遲終止日期。“法律”統稱為所有適用的國際、外國、聯邦、州和地方法規、條約、規則、準則、條例、條例、法典和行政或司法判例或當局,包括由負責執行、解釋或管理的任何政府當局對其進行解釋或管理,以及任何政府當局的所有適用行政命令、指示職責、請求、許可證、授權和許可以及與其達成的協議,不論是否具有法律效力。“L/信用證墊款”是指對於每個初始循環信貸貸款人,該貸款人按照其按比例分攤的比例參與L/信用證借款的資金。所有L信用證預付款均應以美元計價。“L/信用證借款”是指從任何信用證項下提取的、在作為初始循環信用借款或再融資之日仍未償還的信用展期。所有L信用證借款應以美元計價。“L/信用證承諾”對於任何L/信用證發行人來説,是指其根據第2.04節修改、增加或延長以前由其簽發的信用證的承諾,以及修改、增加或延長先前由其簽發的關於該L/信用證發行人就其簽發的信用證所承擔的L/信用證義務的未償債務總額,且在任何時間未清償的金額不得超過(A)在本合同第28號修正案生效日期對於任何L/信用證發行人而言,在附表2.04“L/信用證承諾”項下與該發行人姓名相對的金額;及(B)如任何循環信貸貸款人其後成為本協議項下的L/信用證發行人,則該循環信貸貸款人成為本協議項下的L/信用證發行人的金額應在書面協議中列明,在每種情況下,承諾均可根據本協議的條款或經該L/信用證發行人、借款人及行政代理人的書面協議而不時更改。所有L/信用證發行人的L/信用證承諾總額在任何時候都應小於或等於信用證昇華。“L信用證展期”是指信用證的簽發、有效期的延長、金額的續展或增加。“L/C費”具有第2.04(I)節規定的含義。“L/信用證發行人”是指(I)美國銀行、摩根大通銀行和高盛美國銀行各自和/或(Ii)與借款人和行政代理書面同意就任何循環信貸安排擔任L/信用證發行人的任何其他循環信貸機構(或其關聯公司),在第(I)和(Ii)款中,分別以其作為本信用證的發行人的身份,或作為本信用證的任何後續發行人。各L開證行可自行決定安排該L開證行的關聯公司出具一份或多份信用證,在此情況下,術語“L/信用證出票人”應包括該關聯公司出具的信用證。“L信用證債務”是指在確定之日,所有未付款信用證的未支取金額加上包括所有L信用證借款在內的所有未償還金額的總和。為了計算任何信用證項下可提取的金額,該信用證的金額應按照第1.13節的規定確定。就46歲的所有目的而言

在本協議中,如果信用證在任何確定日期按照其條款已經到期,但由於互聯網服務提供商規則3.14的實施,仍可根據信用證提取任何金額,則該信用證應被視為“未清償”的剩餘可提取金額。“長期選舉”具有第1.12(A)節規定的含義。“長期合同條款”是指第1.12節中規定的條款、限制和例外。“LCT試驗日期”具有第1.12(A)節規定的含義。“出借人”具有本協議導言段中規定的含義,並根據上下文需要,包括每一位L信用證發行人和每一位擺動額度出借人。“貸款辦公室”對任何貸款人來説,是指該貸款人管理問卷中所描述的貸款人的一個或多個辦公室,或貸款人可能不時通知借款人和行政代理的其他一個或多個辦公室,該辦公室可包括該貸款人的任何附屬機構或該貸款人的任何國內或國外分支機構或該附屬機構。除文意另有所指外,凡提及貸款人時,應包括其適用的貸款辦公室。“貸方參與通知”具有第2.06(D)(Iii)節規定的含義。“信用證”指在本合同項下開立的任何信用證。信用證可以是商業信用證,也可以是備用信用證。“信用證申請”是指開立或修改信用證的申請和協議,其格式為有關L信用證發行人不時使用的格式。“信用證到期日”是指在最初的信用證到期日之前五天的那一天(如果這一天不是營業日,則指前一個營業日)。“信用證報告”是指基本上以附件N的形式或行政代理批准的任何其他形式的證明。“昇華信用證”是指在任何時候,等於(A)50,000,000美元和(B)初始循環信貸安排中較小者的金額。信用證昇華是初始循環信貸安排的一部分,而不是補充。“LIBOR Screen Rate”是指管理代理指定用於確定LIBOR的適用屏幕頁面上的LIBOR報價(或提供管理代理不時指定的報價的其他商業來源)。“倫敦銀行同業拆借利率”具有第3.03節規定的含義。“倫敦銀行間同業拆借利率後續利率變動”具有第3.03節規定的含義。“留置權”指任何按揭、質押、質押、抵押轉讓、保證金安排、產權負擔、留置權(法定或其他)、抵押、優先權或其他擔保權益或任何種類或性質的優惠安排(包括任何有條件出售或其他所有權保留協議、任何地役權、通行權或房地產所有權的其他產權負擔,以及任何資本化租賃,其經濟效果與上述任何一項基本相同,但經營租賃除外)。“有限條件收購”是指借款人中的一個或多個及其47人以合併、合併或合併的方式進行的任何許可收購或類似投資

任何資產、企業或個人的受限子公司,其完成不以是否獲得或獲得第三方融資為條件。“有限條件交易”指(I)有限條件收購、(Ii)已達成最終協議的任何處置和/或(Iii)要求在贖回、回購、失敗、清償和清償債務之前發出不可撤銷通知的任何贖回、回購、失敗、清償和清償或償還債務。“貸款”是指貸款人根據第二條以定期貸款、循環信用貸款、遣返橋貸款或週轉額度貸款的形式向借款人提供的信貸。“貸款文件”統稱為(A)本協議、(B)擔保協議、(C)抵押品文件、(D)票據、(E)每次遞增合併、(F)每項再融資修正案和(G)每項延期修正案。“貸款通知”是指關於(A)借款、(B)貸款從一種類型轉換為另一種類型或(C)根據第2.02節繼續提供歐洲貨幣利率貸款或定期SOFR貸款的通知,如果是書面形式,則基本上應採用附件D-1的形式或行政代理批准的其他形式(包括行政代理批准的電子平臺或電子傳輸系統上的任何格式),並由借款人的負責官員適當填寫和簽署。“貸款義務”是指根據任何貸款文件或與任何貸款或信用證(包括以假設方式獲得的貸款或信用證)有關而對任何貸款方產生的所有墊款、債務、義務、契諾和責任,無論是直接的或間接的、絕對的或或有的、到期的或即將到期的、目前存在的或以後產生的,幷包括任何貸款方在根據任何債務人救濟法提起的任何訴訟啟動後應計的利息和費用,將該人列為該訴訟中的債務人,無論該利息和費用是否允許在該訴訟中索賠。在不限制上述一般性的情況下,貸款當事人在貸款文件下的義務包括(A)支付本金、利息、信用證佣金、手續費、費用、費用、律師費、賠償金和任何貸款方根據任何貸款文件應支付的其他金額的義務,以及(B)任何貸款方有義務償還任何貸款人可自行決定代表該貸款方支付或墊付的任何前述款項。“貸款方”是指控股公司、借款人和附屬擔保人。“管理投資者”是指借款人和任何母公司的高級管理人員、董事和管理層成員。“市值”指的金額等於(1)首次公開發售實體於適用的限制付款宣佈日期的普通股權益已發行及已發行股份總數乘以(2)在緊接有關限制付款宣佈日期前連續30個交易日內該等普通股權益在主要證券交易所買賣的該等普通股權益每股收市價的算術平均值。“重大不利影響”是指(A)結算日、結算日和(B)結算日之後會對借款人及其受限制子公司的業務、經營結果或財務狀況產生重大不利影響的情況或狀況,(Ii)貸款方作為一個整體履行貸款文件規定的付款義務的能力,或(Iii)行政代理(代表其自身和貸款人)根據貸款文件規定的權利和補救措施。48

“實質性公司”指借款人和所有其他受限制的子公司(非實質性子公司的其他受限制的子公司除外(不執行其但書))。“到期日”是指(A)就初始期限貸款而言,是指初始期限貸款到期日;(B)就初始循環信貸承諾和初始循環信貸貸款而言,是指初始轉軌到期日;(C)對於任何增量定期貸款、增量循環信貸承諾和增量循環信貸貸款而言,是指適用的增量合併中規定的最終到期日;(D)對於任何2022年增量期限B-2貸款,是指2022年增量期限B-2貸款到期日;(E)對於任何延長的定期貸款或延長的循環信貸承諾,(F)就任何再融資定期貸款或再融資循環信貸承諾而言,指適用的再融資修正案所指明的最終到期日;及(G)就遣返橋貸款而言,指遣返橋貸款的到期日。“最高費率”具有第11.11節中規定的含義。“最高投標條件”具有第2.15(B)節規定的含義。“合併子公司”具有本協議序言中規定的含義。“最小延期條件”具有第2.18(B)節規定的含義。“最低投標條件”具有第2.15(B)節規定的含義。“穆迪”指穆迪投資者服務公司及其任何繼承者。“多僱主計劃”是指ERISA第4001(A)(3)節所涵蓋的任何僱員福利計劃,借款人或ERISA的任何附屬公司向該計劃繳費或有義務向該計劃繳費,或在前五個計劃年度內已經或有義務向該計劃繳費。“現金收益淨額”指:(A)就任何受限制公司或任何意外事故處置任何資產而言,(I)因該等資產處置或意外事故而收到的現金及現金等價物的總和(包括根據應收票據或其他方式以遞延付款方式收到的任何現金或現金等價物),但僅在收到時及就任何意外事故而言,就該意外事故而實際收取或支付予該受限制公司或為該受限制公司賬户支付的任何保險收益或譴責賠償)超過(Ii)下列款項的總和:(A)由受該等處置或意外事故規限的資產所擔保並就該等處置或意外事故而償還的任何債務的本金(貸款文件下的債務及以保證貸款文件下的任何債務的留置權為抵押的留置權所擔保的債務除外),(B)自付開支(包括律師費、投資銀行費、勘測費、業權保險費),(C)該受限制公司或其任何直接或間接所有人已支付或合理估計應支付的税款(包括但不限於根據第7.06(J)節獲準就税款分配的任何款項,以及可歸因於該等處置或意外事故的任何款項(包括,就任何非美國附屬公司或其附屬公司因處置或意外事故而收到或被視為收到的任何收益而言,(I)(C)(D)(F)任何(F)因該項處置而須支付予受限制附屬公司少數股東權益持有人的款項(D)因該項處置而須支付予受限制附屬公司少數股東的款項;(E)與解除與該項交易有關的任何相關掉期義務的任何費用及(F)任何49

就(1)根據公認會計原則確定的一項或多項資產的銷售價格和(2)與該等資產有關並在出售或以其他方式處置後由該受限制公司保留的任何負債的調整準備金,包括養老金和其他離職後福利負債以及與環境問題有關的負債或與此類交易有關的任何賠償義務,並應理解,本定義(A)(I)款所述金額應包括:(I)在處置該受限制公司在任何此類處置中收到的任何非現金對價時收到的任何現金或現金等價物;(Ii)在前一句(E)款所述的任何準備金被逆轉(未償付相應數額的任何適用的現金負債)後,或如該等負債未以現金清償,而該儲備金在上述處置或意外事故發生後365天內仍未撥回,則該儲備金的款額;但在單一交易或一系列相關交易中變現的任何收益不得構成現金收益淨額,除非該等收益超過借款人最近結束測試期的綜合EBITDA的75,000,000美元和10.0%(此後,根據本條(A)項,只有超過該金額的收益才構成現金收益淨額);及(B)(I)就任何受限制公司產生或發行任何債務而言,(X)與該等產生或發行有關而收到的現金總額,超過(Y)該受限制公司(或如屬税務,則為其任何直接或間接擁有人)因該等產生或發行而招致的税項、投資銀行手續費、承銷折扣、佣金、成本及其他自付費用及開支及其他慣常開支,與解除與該等發生或發行有關的任何相關掉期義務有關的任何成本,以及,在任何非美國子公司或其子公司負債的情況下,扣除在此類資金匯回美國時以現金支付的預扣税,以及(Ii)對於任何允許的股票發行,此類允許股票發行的現金金額將貢獻給借款人的資本。“非ECP擔保人”是指除合格ECP擔保人外的每一位擔保人。“非美國子公司”指借款人不是美國子公司的任何直接或間接受限制的子公司。“不延期通知日期”具有第2.04(B)(Iii)節規定的含義。“票據”係指術語票據、遣返橋票據或循環信用證,視上下文而定。“債務”指所有(X)貸款債務、(Y)有擔保對衝債務和(Z)現金管理債務;但“債務”應不包括任何除外的互換債務。“OFAC”指美國財政部外國資產控制辦公室。“已提供貸款”具有第2.06(D)(Iii)節規定的含義。“組織文件”係指:(A)就任何公司、章程或公司章程或章程而言;(B)就任何有限責任公司而言,指成立證書或章程或組織及經營協議;以及(C)對於任何合夥企業、合資企業實體、信託或其他形式的商業實體,該合夥企業、合資企業實體或其他適用的組建或組織協議和與其組建或組織相關的任何協議、文書、備案或通知,以及(如適用)該實體的任何證書或成立章程或組織(或在每個情況下,如果適用或相關,關於任何非美國司法管轄區的同等或類似的構成文件)。“其他適用債務”具有第2.06(B)(I)(A)(2)節規定的含義。50

“其他連接税”對任何接受者來説,是指由於該接受者與徵收該税的司法管轄區之間目前或以前的聯繫而徵收的税款(不包括因該接受者在任何貸款文件下籤立、交付、成為當事人、履行其義務、根據任何貸款文件接受付款、根據任何貸款文件接受或完善擔保權益、根據或強制執行任何其他交易、或出售或轉讓任何貸款、信用證或貸款文件的權益而產生的聯繫)。“其他税項”是指所有現有或未來的印花、法院或單據、無形、記錄、存檔或類似税項,這些税項是根據任何貸款單據的籤立、交付、履行、強制執行或登記、根據任何貸款文件收取或完善擔保權益或以其他方式進行的任何付款所產生的,但對轉讓(根據第3.09節作出的轉讓除外)或出售參與本協議項下任何貸款人的全部或部分權利和/或義務而徵收的任何此類税項除外。“未清償金額”是指(A)就任何日期的定期貸款、遣返橋貸款、循環信用貸款和週轉額度貸款而言,指該日發生的定期貸款、遣返橋貸款、循環信用貸款(包括對信用證或L/C借款項下未清償提款的任何再融資)和週轉額度貸款(視屬何情況而定)和週轉額度貸款(視屬何情況而定)在該日期發生的任何借款和預付款或償還後的本金;及(B)就任何日期的L/信用證債務而言,指在實施在該日期發生的L/C信用證延期及截至該日的任何其他變更後在該日期的未償還金額,包括由於任何信用證項下的未兑付提款的任何償還(包括根據信用證或L/C信用證延期項下的未償還提款作為循環信用借款進行的任何再融資)或根據自該日起生效的信用證項下可供提取的最高金額的任何減少。“隔夜利率”指,在任何一天內,(A)就以美元計價的任何數額而言,指(1)聯邦基金利率和(2)由行政代理、L/信用證發行人或迴旋額度貸款人(視情況而定)根據銀行業同業薪酬規則確定的隔夜利率,以及(B)就以替代貨幣計價的任何數額而言,以適用的替代貨幣隔夜存款的年利率,其數額大致等於確定該利率的數額。將由美國銀行的分行或附屬公司在適用的離岸銀行間市場向該銀行間市場的主要銀行提供此類貨幣的當日報價。“母實體”是指直接或間接擁有借款人有表決權股權的任何人。“參與者”具有第11.07(F)節規定的含義。“參賽者名冊”具有第11.07(G)節規定的含義。“PBGC”是指養老金福利擔保公司。“退休金計劃”係指任何“僱員退休金福利計劃”(如ERISA第3(2)節所界定),但受ERISA第四章規限、由借款人或任何ERISA附屬公司發起或維持的、或借款人或任何ERISA附屬公司繳費或有義務繳費或負有任何責任的多僱主計劃除外。“完善證書”是指作為擔保協議附件B所附的證書,提供與每一貸款方的統一商法典備案有關的信息。“完美要求”是指對抵押品進行適當的公證、登記、備案、背書、蓋章和/或通知,或採取(X)本協議或貸款條款所規定的任何法律意見所規定的其他步驟。

(Y)適用的貸款文件或(Z)根據適用法律的要求(包括向每一借款方的組織國務祕書辦公室提交適當的融資聲明,向美國專利商標局和美國版權局提交適當的轉讓或通知,適當記錄或存檔任何其他需要在任何其他司法管轄區採取的記錄、備案、註冊、通知或其他行動);在每一種情況下,為了擔保當事人的利益以行政代理為受益人,並向行政代理交付根據適用的貸款文件要求交付的任何股票證書或本票。“允許收購”具有第7.02(J)節規定的含義。“許可股權發行”是指任何母公司出售或發行任何合格股權。“允許交換”具有第2.15(A)節規定的含義。“允許交換要約”具有第2.15(A)節規定的含義。“許可交易所證券”具有第2.15(A)節規定的含義。“允許的優先再融資債務”是指借款人以一系列或多系列優先擔保票據或貸款的形式發生的任何有擔保債務;條件是:(I)該債務以全部或部分抵押品作為擔保(但不考慮補救措施的控制),並且不以借款人或任何受限制附屬公司的任何財產或資產作為抵押品以外的擔保,(Ii)該債務滿足“信貸協議再融資債務”定義的要求,以及(Iii)該債務的持有人(或其高級代表)和行政代理人應是可接受的債權人間協議的一方。“許可持有人”是指(A)投資者和(B)與一個或多個投資者組成一個“集團”(按該法第14(D)條的含義)的任何人,只要在第(B)條的情況下,相關投資者擁有該集團所擁有的相關有表決權股票的50%以上(或以其他方式控制該集團)。“準用應收款融資”是指準用無追索權保理或準用追索權應收款融資。“允許追索權應收款融資”是指借款人或其任何受限制的子公司在當時的市場條件下(合理地52)獲得的一個或多個應收款購買便利。

由借款人決定)所有該等應收賬款的本金總額不得超過借款人在任何未清償時間的(X)$115,000,000及(Y)15.0%的最近一次測試期內綜合EBITDA的較大者。“準許再融資”,就任何人而言,指該人的任何債務的任何修改、再融資、再融資、續期或延期;但(A)其本金(或增值,如適用)不超過如此修改、再融資、退還、續期或展期的債務的本金(或增值,如適用),但不超過與該等修改、再融資、退款、續期或展期相關的未付應計利息和溢價加上已支付的其他合理金額,以及合理發生的費用和開支,以及相等於根據該等修改、再融資、退款、續期或展期而未動用的任何現有承諾額或根據第7.03節所準許的任何現有承諾額。(B)除根據第7.03(F)節允許的債務和/或第7.03(F)節所述類型的債務因依賴第7.03(F)節的另一條款而承擔或發生的允許再融資外,該等修改、再融資、再融資、續期或延期的最終到期日等於或晚於的最終到期日,且其加權平均到期日等於或大於被修改、再融資、再融資、續期或延期的債務的加權平均到期日,(C)在該債務被如此修改、再融資、再融資、續期或延期的範圍內,退還、續期或延期是以抵押品上的留置權為抵押的,則擔保該債務的修改、再融資、退款、續期或延期的留置權不得優先於擔保債務被修改、再融資、退款、續期或延期的抵押物的留置權,除非該留置權根據本協議另有許可,且已訂立可接受的債權人間協議,且不得以任何額外抵押品作擔保,除非該等額外抵押品實質上同時擔保債務或本協議所允許的其他抵押品;(D)只要該等債務被如此修改、再融資、退款、續期或延期是由擔保所擔保的,則該等債務經修改、再融資、退款、續期或延期,除非實質上同時就本協議項下的貸款和承諾提供該等額外擔保,否則續期或延期不得有任何額外擔保;及(E)如該等債務被修改、再融資、退款、續期或延期是根據第7.03(C)條所允許的債務,(I)只要該等債務被如此修改、再融資、退款、續期或延期在償還權上從屬於貸款義務,則該等修改、再融資、再融資、續期或延期的償還權,至少在對貸款人有利的條款上,與管理如此修改、再融資、再融資、續期或延期的債務的文件所載的條款相同。(Ii)任何該等經修改、再融資、退款、續期或延期的債務的條款及條件(如適用,包括抵押品,但不包括附屬、利率、贖回及贖回溢價),作為整體而言,對貸款方或貸款人的有利程度,並不遜於正被修改、再融資、退款、續期或延期的債務的條款及條件(但適用於當時最後到期日之後的期間或在本協議下為貸款人的利益而增加的條款除外);但在該債務發生前至少五(5)個營業日向行政代理遞交的責任人員證書,連同對該債務的實質性條款和條件的合理詳細描述或與之有關的文件草稿,説明借款人已真誠地確定該等條款和條件滿足上述要求,即為該等條款和條件滿足上述要求的確鑿證據,除非被要求的貸款人在該五個工作日內通知借款人他們不同意該決定(包括對他們不同意的依據的合理描述)以及(Iii)該等修改、再融資、再融資、續期或延期是指作為債務債務人的人被如此修改、再融資、退還、續期或延期所引起的。“允許回租”是指借款人或其任何受限制附屬公司在截止日期後完成的任何回售;但(X)不是在(I)貸款方和另一貸款方或(Ii)非貸款方的受限制附屬公司和另一不是貸款方的受限制附屬公司之間的任何此類出售回租,在每種情況下都必須以借款人或該受限制附屬公司在完成時真誠確定的公允價值完成。