根據2024年3月25日提交給美國證券交易委員會的文件。

註冊號碼333-270434

美國

證券交易委員會

華盛頓特區20549

第10號修正案

表格F-1

註冊聲明

下

1933年證券法

TUNGRAY科技公司

(註冊人的確切名稱見其章程)

不適用

(註冊人姓名英譯)

| 開曼羣島 | 2829 | 不適用 | ||

| (述明或其他司法管轄權 | (主要標準工業 | (税務局僱主 | ||

| 公司或組織) | 分類代碼編號) | 識別碼) |

曼黛村31號02-01號

創新廣場4號塔樓

新加坡729933

電話:+656369820

(註冊人主要執行機構的地址,包括郵政編碼和電話號碼,包括區號)

Puglisi& Associates

850圖書館 大道,204號套房

特拉華州紐瓦克 19711

電話:+1(302)738-6680

(服務代理商的名稱、地址,包括郵政編碼,以及電話號碼,包括區號)

|

米切爾·L·蘭伯特,Esq. 王金華,Esq. 羅賓遜與科爾律師事務所 克萊斯勒東區大樓 第三大道666號,20樓 紐約州紐約市,郵編:10017 電話:(212)451-2942 |

劉芳,Esq. VCL Law LLP 1945年舊絞刑架路260號套房 弗吉尼亞州維也納,郵編:22182 電話:(703)919—7285 |

建議向公眾銷售的大概開始日期:

在本註冊聲明生效日期後,在切實可行的範圍內儘快註冊。

如果根據1933年《證券法》第415條的規定,本表格中登記的任何證券將以延遲或連續方式發售,請勾選下面的框。X

如果根據證券法下的規則462(B),本表格是為了註冊發行的其他證券而提交的,請選中以下框,並列出同一發行的較早有效註冊聲明的證券法註冊聲明編號 。?

如果此表格是根據證券法下的規則462(C)提交的生效後修訂,請選中以下框並 列出同一產品的較早生效註冊聲明的證券法註冊聲明編號。?

如果此表格是根據證券法下的規則462(D)提交的生效後修訂,請選中以下框並 列出同一產品的較早生效註冊聲明的證券法註冊聲明編號。?

打勾表示註冊人是否為1933年證券法第405條所界定的新興成長型公司。

新興 成長型公司x

如果 是一家根據美國公認會計原則編制財務報表的新興成長型公司,請用複選標記表示 註冊人是否選擇不使用延長的過渡期來遵守根據《證券法》第7(a)(2)(B)條規定的任何新的或修訂的財務會計準則†。¨

術語"新的 或修訂的財務會計準則"是指財務會計準則委員會在2012年4月5日之後對其 會計準則編纂發佈的任何更新。

註冊人 特此修改本註冊聲明,以推遲其生效日期,直至註冊人 提交進一步的修訂,其中明確指出本註冊聲明將根據經修訂的1933年證券法第8(a)條生效。或直至《登記聲明》在證券交易委員會根據第8(a)條規定決定的日期生效。

本初步招股説明書中的信息 並不完整,可能會更改。在向美國證券交易委員會提交的登記聲明 生效之前,我們可能不會出售這些證券。本初步招股説明書不是出售這些證券的出售要約 ,我們不會在任何不允許出售或出售的司法管轄區徵求購買這些證券的要約。

| 初步招股説明書 | 完成日期為2024年3月25日 |

TUNGRAY科技公司

1,250,000股A類普通股

這是首次公開 產品(“發售”)以堅定承諾為基礎,發行1,250,000股A類普通股,每股面值0.0001美元 (每股為“A類普通股”,統稱為“A類普通股”),( "公司"或"Tungray"),一家開曼羣島獲豁免有限責任公司,其子公司在新加坡共和國("新加坡")和中國大陸成立 。我們預計首次公開發行價格將在 每股A類普通股4.00美元至6.00美元的範圍內。

在本次發行之前, 我們的A類普通股沒有公開市場。我們計劃將我們的A類普通股批准在納斯達克資本市場上市,代碼為"TRSG"。本次發行取決於納斯達克 最終批准我們在納斯達克資本市場上市。如果納斯達克拒絕我們的上市,我們將不會繼續完成本次發行。 我們不保證或保證我們的A類普通股將獲得批准在納斯達克資本市場上市或發行將結束 。

根據適用的美國聯邦證券法,我們是一家"新興 成長型公司",並有資格遵守降低的上市公司報告 要求。有關 更多信息,請參見第29頁的“招股説明書摘要—成為新興成長型公司的含義”。

We are not an operating company based in Singapore or the People’s Republic of China (the “PRC”), but a Cayman Islands holding company with operations conducted by our subsidiaries based in Singapore and mainland China. In the six months ended June 30, 2023 and the year ended December 31, 2022, approximately 65% of our revenue was generated in Singapore and approximately 35% was generated in mainland China. This structure involves unique risks to investors, including the risk of losing your entire investment and the risk that you may never hold an equity interest in our operating subsidiaries in Singapore and/or mainland China that conduct our business operations. Specifically, the investors are purchasing equity interests in a Cayman Island holding company with operations conducted by our subsidiaries, and not equity interests of our subsidiaries based in Singapore and mainland China. The Class A Ordinary Shares offered in this offering are shares of our Cayman Islands holding company instead of the shares of our subsidiaries. Investors will not and may never directly hold equity interests in our subsidiaries, including the equity interests in our principal subsidiaries based in Singapore and mainland China. See “Risk Factors – Risks Related to Our Class A Ordinary Shares and this Offering” beginning on page 63 of this prospectus to read about factors you should consider before buying our Class A Ordinary Shares.

| 2 |

Although we are not a company based in or with the majority of our operations in the PRC, because approximately 35% of our revenue for the six months ended June 30, 2023 and for the fiscal year ended December 31, 2022 was generated in mainland China through our wholly-owned subsidiaries, the PRC government may exercise significant oversight and discretion over the conduct of our business, and may intervene in, influence, or exert control over our operations at any time. Recent statements by the PRC government have indicated an intent to exert more oversight and control over offerings that are conducted overseas and/or foreign investments in China-based issuers. We do not believe that we are directly subject to these regulatory actions or statements, however, it is highly uncertain what existing or new laws or regulations or detailed implementation rules and interpretations will be modified or promulgated, if any, or the potential impact such modified or new laws and regulations will have on our daily business operations or our ability to accept foreign investments and be listed on a U.S. exchange. Any future action or control by the PRC government over offerings conducted overseas and/or foreign investment in China-based issuers could significantly limit or completely hinder our ability to offer or continue to offer securities to investors and could cause the value of such securities to significantly decline or be worthless. See “Risk Factor - Risks Related to Doing Business in China —由於 我們大約35%的業務在中國,我們的業務受到中國複雜且迅速發展的法律法規的約束, 這些法律法規在實質方面與美國法律不同,可能會發生變化並繼續發展。 中國法律制度以及中國法律法規的解釋和執行方面的不確定性可能對我們造成重大 不利影響,中國政府可能會對我們的業務進行重大監督,並可能隨時幹預、 影響或控制我們的運營,這可能導致我們的運營和/或我們的A類普通股價值 發生重大變化."在本招股説明書第53頁。

Without relying on any opinions of counsel, we do not believe that we are required to obtain the approval from or complete the filing with the China Securities Regulatory Commission (the “CSRC”) for this offering pursuant to the Trial Administrative Measures of the Overseas Securities Offering and Listing by Domestic Companies (the “Trial Measures”) promulgated on February 17, 2023, based on the facts that (1) we do not meet the explicit conditions set out in the Trial Measures to determine whether an overseas offering shall be deemed as an indirect overseas offering and listing by a domestic company; and (2) the majority of our operations are not in the mainland China. However, as the Trial Measures were newly published, there are substantial uncertainties that the CSRC may take a view that is contrary to our understanding of the Trial Measures because the Trial Measures adopts the principle of “substance over form” regarding the determination of “indirect overseas offering and listing by a domestic company”, over which the CSRC may have substantial discretions. To reduce such uncertainties under the Trial Measures for this offering and our listing on Nasdaq Capital Market, we voluntarily submitted our filling application documents to the CSRC on July 26, 2023, and the CSRC published the notification on our completion of the required filing procedures on November 14, 2023 for this offering. However, if the filing procedures with the CSRC under the Trial Measures are required for any future offerings or any other capital raising activities, we cannot assure you that we will be able to complete such filings in a timely manner, or even at all, and our future offerings will be contingent upon the completion of the filing procedures. Any failure by us to comply with such filing requirements under the Trial Measures may result in an order to rectify, warnings and fines against us and could materially hinder our ability to offer or to continue to offer our securities in any future offerings or any other capital raising activities. Please see “Risk Factor - Risks Related to Doing Business in China —根據中國法律,我們當前或未來的離岸發行可能需要獲得 中國證監會的批准和備案,我們未來的發行將取決於完成此類備案程序後 。如果我們未能遵守此類備案要求,我們向 投資者提供證券的能力將受到嚴重限制或完全阻礙,所提供的證券價值將大幅下降, 變得毫無價值。" 本招股章程第54頁,及 “風險因素—與在中國開展業務有關的風險 — 根據中國法律,離岸發行可能需要獲得CAC或其他中國政府機關的批准和備案 ,如果需要,我們無法預測我們是否能夠獲得此類批准或完成此類備案,或在多長時間內能夠獲得此類批准或完成此類備案。” 載於本招股説明書第55頁。

On February 17, 2023, the CSRC promulgated the Trial Measures and five supporting guidelines, which became effective on March 31, 2023. According to the Trial Measures, among other requirements, any domestic companies that seek to offer or list securities overseas, including those indirect overseas offering and listing which meet certain conditions, should fulfil the filing procedures with the CSRC within three business days after the submission of the overseas offering and listing application. On the same day, the CSRC also held a press conference for the release of the Trial Measures and issued the Notice on Administration for the Filing of Overseas Offering and Listing by Domestic Companies, which clarifies that on or prior to the effective date of the Trial Measures, domestic companies that have already submitted valid applications for overseas offering and listing but have not obtained approval from overseas regulatory authorities or stock exchanges may reasonably arrange the timing for submitting their filing applications with the CSRC, and must complete the filing before the completion of their overseas offering and listing. Furthermore, on February 24, 2023, the CSRC revised the Provisions on Strengthening the Management of Confidentiality and Archives Related to the Overseas Issuance of Securities and Overseas Listing by Domestic Companies which were issued in 2009, or the Archives Rules. The revised Archives Rules came into effect together with the Trial Measures on March 31, 2023. As is consistent with the Trial Measures, the revised Archives Rules expanded their application to cover indirect overseas offering and listing, stipulating that a domestic company which plans to publicly disclose any documents and materials containing state secrets or working secrets of government agencies, shall first obtain approval from competent authorities according to law, and file with the secrecy administrative department at the same level. As of the date of this prospectus, we have not received any formal inquiry, notice, warning, sanction, or any regulatory objection from the CSRC with respect to this offering. To reduce such uncertainties under the Trial Measures for this offering and our listing on Nasdaq Capital Market, we voluntarily submitted our filling application documents 於2023年7月26日向中國證監會提交,以及 中國證監會於2023年11月14日發佈了我們完成本次發行所需備案程序的通知。但是,如果未來的任何發行或任何其他融資活動需要根據試行辦法向中國證監會提交備案程序,我們不能向您保證我們能夠及時甚至全部完成此類備案,我們未來的發行將取決於 備案程序的完成。如果我們未能遵守《試行辦法》中的此類備案要求,我們可能會被責令改正、警告和罰款,並可能嚴重阻礙我們提供或繼續提供我們的證券的能力。 參見《風險因素-與在中國做生意有關的風險-根據中國法律,我們目前或未來的離岸發行可能需要獲得中國證監會的批准並向中國證監會備案,我們未來的發行將取決於 完成此類備案程序。如果我們不遵守這樣的備案要求,我們向投資者提供證券的能力將受到顯著限制或完全受阻,所提供的證券價值將大幅下降,變得一文不值。於本招股説明書第54頁及“風險因素-與在中國經商有關的風險- 根據中國法律,離岸發行可能需要獲得民航局或其他中國政府部門的批准並向其備案,如果需要,我們無法預測我們能否或在多長時間內能夠獲得此類批准或完成此類備案。” 於本招股説明書第55頁.

| 3 |

Our Class A Ordinary Shares may be prohibited to trade on a national exchange or “over-the-counter” markets under the Holding Foreign Companies Accountable Act (the “HFCA Act”) if the Public Company Accounting Oversight Board (the “PCAOB”) is unable to inspect our auditors for three consecutive years beginning in 2021. Furthermore, on June 22, 2021, the U.S. Senate passed the Accelerating Holding Foreign Companies Accountable Act (the “AHFCAA”), which, if signed into law, would amend the HFCA Act and require the SEC to prohibit an issuer’s securities from trading on any U.S. stock exchanges if its auditor is not subject to PCAOB inspections for two consecutive years instead of three consecutive years. Pursuant to the HFCA Act, the PCAOB issued a Determination Report on December 16, 2021 (the “Determination Report”) which found that the PCAOB is unable to inspect or investigate completely registered public accounting firms headquartered in: (1) mainland China, and (2) Hong Kong. On August 26, 2022, a Statement of Protocol was signed by the PCAOB, the CSRC and the Ministry of Finance of the PRC governing inspections and investigations of audit firms based in mainland China and Hong Kong (the “Statement of Protocol”). Pursuant to the Statement of Protocol, the PCAOB conducted inspections on select registered public accounting firms subject to the Determination Report in Hong Kong between September and November 2022. On December 15, 2022, the PCAOB board announced that it has completed the inspections, determined that it had complete access to inspect or investigate completely registered public accounting firms headquartered in mainland China and Hong Kong, and voted to vacate the Determination Report. On December 29, 2022, the Consolidated Appropriations Act, 2023 (the “CAA”) was signed into law by President Biden. The CAA contained, among other things, an identical provision to the AHFCAA, which reduces the number of consecutive non-inspection years required for triggering the prohibitions under the HFCA Act from three years to two. Both our former and current registered public accounting firms, Friedman LLP and Marcum Asia CPAs LLP, are headquartered in Manhattan, New York. Friedman LLP had been subject to PCAOB inspections on a regular basis prior to September 1, 2022 when Friedman LLP combined with Marcum LLP. Marcum Asia CPAs LLP is currently subject to the PCAOB inspections on a regular basis. Neither Friedman LLP nor Marcum Asia CPAs LLP is headquartered in mainland China or Hong Kong and was not identified in the Determination Report as a firm subject to the PCAOB’s determination. Notwithstanding the foregoing, in the future, if there is any regulatory change or step taken by PRC regulators that does not permit Friedman LLP or Marcum Asia CPAs LLP to provide audit workpapers to the PCAOB for inspection or investigation, or the PCAOB re-evaluates its determination as a result of any obstruction with the implementation of the Statement of Protocol in the future, you may be deprived of the benefits of such inspection which could result in limitation or restriction to our access to the U.S. capital markets and trading of our securities on a national exchange or “over-the-counter” markets may be prohibited under the HFCA Act. See “Risk Factors - Risks Related to Doing Business in China - SEC和PCAOB最近發表的聯合聲明、 納斯達克提交的擬議規則修改,以及美國參議院通過的一項法案都要求在評估新興市場公司審計師(特別是 未接受PCAOB檢查的非美國審計師)的資格時, 對新興市場公司適用額外和更嚴格的標準。這些發展可能會增加我們的產品的不確定性."請參閲本 招股説明書第57頁至第59頁以瞭解更多信息。

Tungray及其子公司均未制定現金管理政策,該政策規定了 實體之間現金轉移的目的、金額和程序。每個實體都需要遵守有關與其他實體進行資金轉移、股息和 分配的適用法律或法規。作為一家控股公司,我們可能依賴於我們的子公司支付的資金轉移、股息和其他股權分配來滿足我們的現金和融資需求。如果我們的任何子公司在未來代表其自身產生債務 ,則管理此類債務的工具可能會限制其支付股息的能力,並且我們的現金和融資需求 可能無法完全滿足。

| 4 |

2022年11月,本公司的子公司Tungray Singapore和Tung Resource分別宣佈派發2,500,000新加坡元(約180萬美元)和3,500,000新加坡元(約260萬美元)的股息。除上述本公司兩家子公司支付的股息 外,截至本招股章程日期,通格雷及其子公司之間並無現金流,包括股息、轉讓及 分派。未來,通格雷可能會通過出資或股東貸款(視情況而定)將海外融資活動(包括本次發行)的現金收益轉移至其子公司。

Other than the aforementioned dividend payments by two subsidiaries of the Company in November 2022, as of the date of this prospectus, none of our subsidiaries have made any dividends or distributions to Tungray, and no dividends or distributions have been made to any investors by Tungray or any of its subsidiaries. We intend to keep any future earnings to re-invest in and finance the expansion of the business of our PRC Subsidiaries, and we do not anticipate that any cash dividends will be paid in the foreseeable future to the U.S. investors immediately following the consummation of this offering. Under Cayman Islands law, a Cayman Islands company may pay a dividend on its shares out of profits of the company or its share premium amount or a combination of both, provided that in no circumstances may a dividend be paid if this would result in the company being unable to pay its debts as they fall due in the ordinary course of business immediately following the date on which the distribution or dividend is paid. Under Singapore law, Section 403 of the Companies Act 1967 prohibits the payment of dividends otherwise than out of profits, and dividends shall be paid in accordance with the company’s constitution and generally acceptable accounting principles in Singapore. In order for us to pay dividends to our shareholders, we will rely on the distribution of profits of Singapore and the PRC Subsidiaries to our BVI subsidiaries, and then to Tungray. PRC regulations currently permit the payment of dividends only out of accumulated profits, as determined in accordance with accounting standards and PRC regulations. Although none of our PRC Subsidiaries have made any dividends or distributions to us as of the date of this prospectus, our PRC Subsidiaries may be subject to the applicable foreign currency control in the event that our PRC Subsidiaries were to remit foreign currency payments out of mainland China in the future. To the extent any funds or assets in the business are in the mainland China or a PRC subsidiary, the funds or assets may not be available to fund operations or for other use outside of the PRC, due to the controls imposed by PRC governments which may limit our ability to transfer funds, pay dividends or make distribution to Tungray. See “Prospectus Summary - Dividend Distributions or Assets Transfer among the Holding Company and Its Subsidiaries” on page 20 of this prospectus, and “Risk Factor - Risks Related to Our Corporate Structure - 通格雷及其子公司之間的資金或資產轉移受到限制." 從本招股説明書第49頁至第50頁。

有關簡明 合併附表和合並財務報表的摘要,請參見本招股説明書第35頁的“合併財務 和經營數據摘要—合併資產負債表數據摘要”(這是綜合資產負債表第F—2頁的摘要 );"—綜合損益表摘要"(即綜合損益表及全面收益表第F—3頁摘要);及"風險因素—與在中國營商有關的風險— 中國對離岸控股公司向中國實體提供貸款和直接投資的法規 可能會延遲或阻止我們使用本次發行所得款項 向我們的中國子公司提供貸款或額外出資,這可能會對我們的流動性和 我們為業務提供資金和擴展的能力造成重大不利影響."及"風險因素—與在中國營商有關的風險 — 政府對貨幣兑換的控制可能會限制我們有效利用收入的能力 並影響您的投資價值“載於本招股説明書第59頁。

| 5 |

我們是一家開曼羣島公司 ,大部分業務在新加坡進行,大部分資產都位於新加坡。此外, 我們的所有董事和管理人員(除了三名獨立董事提名人凱文·瓦西里、大衞·平·李和韋斯頓·特威格)都是美國以外的國家的國民 或居民。這些人的大部分資產位於美國境外。因此,您可能難以在美國境內向這些人送達訴訟程序。 您也可能難以執行在美國法院獲得的美國法院判決,包括基於美國聯邦證券法民事責任條款 針對我們和/或我們的高級管理人員和董事的判決。請參閲"風險因素—與我們的業務和行業相關的風險 — 您可能會遇到一些困難,例如在實施法律程序、執行外國判決 或在新加坡和中國對我們或我們的管理層提起訴訟."在本招股説明書第48頁。

本招股説明書並不構成也不會向開曼羣島公眾發行證券。

| 每股 | 總計 | |||||||

| 首次公開募股價格(1) | 美元 | 5.00 | 美元 | 6,250,000 | ||||

| 承銷折扣和佣金(6.5%) (2) | 美元 | 0.325 | 美元 | 406,250 | ||||

| 扣除費用前的收益,付給我們(3) | 美元 | 4.675 | 美元 | 5,843,750 | ||||

| (1) | 首次公開募股 每股價格假設為每股5.00美元,即本招股章程封面所載價格範圍的中點。 上表假設承銷商不行使超額配售權。 |

| (2) | 承銷折扣 相等於發行價6.5%的股份將提供予承銷商。有關我們與 承銷商,請參閲本招股章程第168頁開始的“承銷”。 |

| (3) | 與本次發行相關的估計費用總額見標題為"承銷 - 本招股説明書第169頁的折扣、佣金及費用。 |

我們 已授予承銷商一項選擇權,可在本招股説明書生效日期後45天內行使,以按照相同條款購買本次發行中所提供的最多 A類普通股的額外百分之十五(15%),以彌補超額配售(如果有的話)。

我們已同意授予 承銷商認股權證,以本次發行中所發行A類普通股的公開發行價的120%的價格購買A類普通股,數量相當於本次發行中所出售的A類普通股總數的百分之五(5%)。本招股説明書是其中一部分的登記聲明涵蓋行使時可發行的A類普通股 。有關其他資料,請參閲本招股章程第168頁開始的“包銷”。

緊接本次發行完成 之前,我們的已發行及流通股本由10,440,000股A類普通股和4,560,000股B類普通股組成,每股面值為0.0001美元(每股為“B類普通股”,統稱為“B類普通股”)。 A類普通股和B類普通股的持有人將擁有相同的權利,但投票權和轉換權除外。A類普通股持有人 在本公司股東大會上表決的所有事項上,應享有每股一票的表決權, 而B類普通股持有人在本公司股東大會上表決的所有事項上,應享有每股20票的表決權 。我們的A類普通股和B類普通股的持有人作為一個類別共同投票 提交我們股東投票的所有事項,除非法律另有規定。每股B類普通股可根據B類普通股持有人的選擇隨時轉換為一股A類普通股。在任何情況下,A類普通股都不能轉換為 B類普通股。

我們的董事長 兼首席執行官姚萬軍先生通過其控制的三個 實體實益擁有3,660,000股A類普通股和4,560,000股B類普通股,將能夠在緊接本次發行完成後行使我們已發行和流通 股本總投票權的約92.20%,假設承銷商不行使購買 額外A類普通股的選擇權。本次發行完成後,由於姚先生將持有我們50%以上的董事選舉投票權 ,我們將成為納斯達克股票市場上市規則定義的“受控公司”。詳情見本招股章程第138頁 “主要股東”。

| 6 |

美國 證券交易委員會或任何其他監管機構均未批准或不批准這些證券,或傳遞 本招股説明書的準確性或充分性。任何相反的陳述都是刑事犯罪。

承銷商 預計將於以下日期或前後以美元支付給買方交付A類普通股 [__________], 2024.

美國老虎證券公司

招股説明書日期[], 2024

| 7 |

目錄

| 招股説明書摘要 | 11 |

| 供品 | 33 |

| 彙總合併的財務和運營數據 | 35 |

| 風險因素 | 36 |

| 關於前瞻性陳述的特別説明 | 72 |

| 收益的使用 | 73 |

| 股利政策 | 75 |

| 匯率信息 | 76 |

| 大寫 | 77 |

| 稀釋 | 78 |

| 管理層對財務狀況和經營成果的討論與分析 | 80 |

| 公司歷史和 公司結構 | 99 |

| 生意場 | 100 |

| 工業 | 114 |

| 政府規章 | 118 |

| 管理 | 130 |

| 高管薪酬 | 136 |

| 主要股東 | 138 |

| 關聯方交易 | 140 |

| 股本説明 | 144 |

| 有資格在未來出售的股份 | 154 |

| 課税 | 155 |

| 法律程序文件的送達與民事責任的可執行性 | 166 |

| 承銷 | 168 |

| 與此次發售相關的費用 | 173 |

| 法律事務 | 174 |

| 專家 | 174 |

| 在那裏您可以找到更多信息 | 174 |

| 合併財務報表索引 | F-1 |

您應僅依賴 本招股説明書或任何相關的自由撰寫招股説明書中包含的信息。我們沒有授權任何人向您提供與本招股説明書或任何相關的自由撰寫招股説明書所載內容不同的信息。我們僅在允許要約和出售的司法管轄區提供 出售和尋求購買A類普通股的要約。本招股説明書中包含的 信息僅在本招股説明書發佈之日起為最新版本,而不論本招股説明書的交付時間 或A類普通股的任何銷售時間。

我們尚未採取 任何行動允許在美國境外公開發行A類普通股,或允許擁有 或分發本招股説明書或任何在美國境外提交的自由撰寫招股説明書。擁有本招股説明書或任何已提交的自由書面招股説明書的美國境外人員 必須瞭解並遵守與A類普通股的發行和本招股説明書或任何已提交的自由書面招股説明書 有關的任何限制。

本招股説明書包括 我們從行業出版物和第三方進行的研究、調查和研究中獲得的統計數據和其他行業和市場數據。行業出版物和第三方研究、調查和研究通常表明其信息 是從據信可靠的來源獲得的,儘管它們不保證此類信息的準確性或完整性。 雖然我們認為這些行業出版物和第三方研究、調查和研究是可靠的,但請注意不要 過分重視這些信息。

直到[__________], 2024年(本招股説明書日期後第25天),所有買賣A類普通股的交易商,無論 是否參與本次發行,都可能被要求交付招股説明書。除此之外,交易商 在擔任承銷商時以及就其未售出的配售或認購提供招股説明書的義務。

| 8 |

常用定義術語

| ● | "AHFCAA"指 加速控股外國公司會計法; | |||

| ● | 就 本招股説明書而言,"中國"或"PRC"指中華人民共和國; | |||

| ● | "中國大陸"是指中華人民共和國的大陸。 在本招股説明書中,任何中華人民共和國法律、法規、法規、公告、通告和法院的司法解釋或 類似的是指目前生效的、已公佈徵求意見的(如果具體説明的話)或正在頒佈但尚未進入 於本招股章程日期起生效(如有特別説明)並在中國大陸公開發售; | |||

| ● | 根據上下文, "我們"、"我們"、"我們的公司"、"我們的"、"公司"和"Tungray" 指通格雷科技公司(一家開曼羣島公司)及其子公司通格雷智能、通格雷電子、通格雷 電機、通格科技、通格資源、通格新加坡、通升發展、青島通格智能、通日電氣、 通格雷實業及通盛智能,除非上下文另有指明; | |||

| ● | "Tungray Intelligence" 指通格雷智能科技有限公司,一家英屬維爾京羣島公司; | |||

| ● | "Tungray Motion" 指通格雷運動有限公司,一家英屬維爾京羣島公司; | |||

| ● | "Tungray Electronics" 指通格雷電子有限公司,一家英屬維爾京羣島公司; | |||

| ● | "Tungray Technology"指Tungray TECHNOLOGY PTE。公司簡介新加坡公司;

|

|||

| ● | "通資源" 指新加坡公司TUNG REASE PTE LTD; | |||

| ● | "Tungray Singapore" 請參閲Tungray Singapore PTE。公司簡介新加坡公司; | |||

| ● | "同盛發展" 參照同盛智能科技發展(深圳)有限公司,有限公司,一家中國公司; | |||

| ● | "青島通格雷 智能化"是指青島通格雷智能科技有限公司,有限公司,一家中國公司; | |||

| ● | "同日電氣" 參見青島同日電機有限公司,有限公司,一家中國公司; | |||

| ● | "Tungray Industrial" 參見通格雷工業自動化(深圳)有限公司,有限公司,一家中國公司; | |||

| ● | “通盛智能” 參考通盛智能裝備(深圳)有限公司,有限公司,一家中國公司; | |||

| ● | "盛瑞企業" 指深圳市盛瑞企業管理中心(有限合夥),一家中國公司 | |||

| ● | "新加坡子公司" 指Tungray Technology、Tung Resource和Tungray Singapore; | |||

| ● | "中華人民共和國 子公司"指同盛發展、青島通格雷智能、同日電氣、通格雷實業和同盛 智慧; | |||

| ● | “CAC” 指中國的網信辦; | |||

| ● | “中國證監會”是指中國證券監督管理委員會; | |||

| ● | 《HFCA 法案》指的是《追究外國公司責任法案》; | |||

● |

"併購 《規則》是指《中國外國投資者併購境內企業管理條例》; |

| 9 |

|

●

|

"商務部"指的是該部 中國商業;

| |

|

●

|

"MOHRSS"指的是人類 中國資源與社會保障;

| |

|

●

|

"PCAOB"是指公眾 公司會計監督委員會;

| |

| ● | “人民幣”或“中國元”是指中國的法定貨幣; |

| ● | “外匯局”是指國家外匯管理局駐中國; |

| ● | 《國家外匯管理局關於改革外商投資企業資本金結匯管理的通知》。 |

| ● | 《外匯局37號通函》是指《關於境內居民境外投融資和特殊目的載體往返投資外匯管理有關問題的通知》; |

| ● | “國家工商行政管理總局”是指中國的國家工商行政管理總局,現為國家市場監管總局; | |

| ● |

“國家税務總局”是指中華人民共和國國家税務總局;

| |

|

● |

“SAMR”是指原中國國家工商行政管理總局,已併入國家市場監管總局; | |

|

● |

“全國人大常委會”是指中國的全國人民代表大會常務委員會;

| |

| ● | “美國公認會計原則”是指美國公認的會計原則; |

| ● | “美元”、“美元”、“美元”或“美元”是指美國的法定貨幣; |

| ● | “增值税”是指增值税; |

| ● | “外商獨資企業”是指外商獨資企業; |

| ● | “網站”或“網站”是指我們的網站www.tungray.tech; |

| ● | 凡提及“人民幣”、“人民幣”、“人民幣”,均指中國的法定貨幣 ; |

| ● | 凡提及“S元”、“S元”,均指新加坡共和國的合法貨幣新加坡元。 |

| ● | 所有提到的“美元”、“美元”和“美元”都是指美國的法定貨幣, 這是通格雷的報告貨幣。 |

通格雷的報告 貨幣是美元。然而,我們幾乎所有的綜合收入、成本、費用和資產都是以S美元和人民幣計價的。 本招股説明書包含某些外幣金額到美元的折算,以方便讀者。S美元的所有折算 按截至2023年6月30日的6個月1美元=S 1.3523美元和截至2023年6月30日6個月的1美元=S 1.3361美元的匯率計算,這是美聯儲 理事會於2023年6月30日發佈的H.10統計數據中規定的匯率。所有人民幣折算均按截至2023年6月30日止6個月1美元=人民幣7.2513元及截至2023年6月30日止6個月1美元=人民幣6.9283元的匯率計算。S美元的所有折算按截至2022年6月30日的6個月的匯率1美元=S 1.3903計算,截至2023年6月30日的6個月的匯率為1美元=S 1.3651美元,代表美國聯邦儲備委員會2022年6月30日發佈的H.10統計數據中的匯率 。所有人民幣折算均按截至2022年6月30日止六個月的1美元=人民幣6.6981元及截至2023年6月30日止六個月的匯率 美元=人民幣6.4791元計算,代表H.10所載匯率。S 美元的所有折算按截至2022年12月31日的年度1美元=S 1.3404美元和截至2022年12月31日的匯率1美元=S美元1.3787計算,代表美國聯邦儲備委員會於2022年12月31日發佈的H.10統計數據中規定的匯率。截至2022年12月31日的年度,人民幣的所有折算匯率為1美元=6.8972元人民幣,截至2022年12月31日的年度匯率為1美元=6.7290元人民幣,這是美國聯邦儲備委員會於2022年12月31日發佈的H.10統計數據中規定的匯率。截至2021年12月31日,S美元的所有折算匯率為1美元=S 1.3520美元,截至2021年12月31日的年度匯率為1美元=S美元1.3438,代表美聯儲於2021年12月31日發佈的H.10統計數據中規定的匯率 。所有人民幣折算按以下匯率計算:截至2021年12月31日的年度,1美元=人民幣6.3726元;截至2021年12月31日的年度,1美元=人民幣6.4508元,相當於美國聯邦儲備委員會於2021年12月31日發佈的H.10統計數據中規定的匯率。對於S美元或人民幣可以或可以按該匯率或任何其他匯率兑換、變現或結算為美元,並無作出任何陳述。我們有四個經營主體的本位幣是人民幣,有兩個經營主體的本位幣是S元。因此,我們面臨外匯風險,因為我們的經營結果可能會受到美元、S美元和人民幣匯率波動的影響,我們沒有進行任何對衝交易,以努力降低我們的外匯風險敞口。見“風險因素-與我們的商業和工業有關的風險-匯率波動可能會對我們的經營業績和A類普通股的價格產生實質性的不利影響“在本招股説明書的第 47頁。

| 10 |

招股説明書摘要

以下 摘要的全部內容受到本招股説明書其他地方的更詳細信息和財務報表的限制,並應與之一併閲讀。除此摘要外,我們敦促您在決定是否購買 我們的A類普通股之前,仔細閲讀整個招股説明書,特別是 "風險因素"一節中討論的投資我們A類普通股的風險。

業務概述

我們是一家按訂單工程 ("ETO")公司,為半導體、打印機、電子和家用電器行業的原始設備製造商("OEM")提供定製的工業製造解決方案。作為ETO公司,我們為能夠設計和 滿足客户獨特規格的解決方案而感到自豪。

我們在這一領域的能力是十多年來在完成各種ETO項目方面積累的經驗的結果。我們主要通過定製 工業製造解決方案、直接驅動和直線直流("DC")電機以及感應焊接設備製造來產生收入。 截至2023年6月30日止六個月,我們76%、11%和13%的收入分別來自這三個業務線。 截至2022年12月31日止年度,我們78%、9%和13%的收入分別來自這三個業務線。

新加坡是主要的開發 和製造地點,而我們在中國也有製造基地,即青島和深圳。截至2023年6月30日止六個月,我們64. 9%和35. 1%的收入,以及截至2022年6月30日止六個月,59. 1%和40. 9%的收入分別來自新加坡和中國。 截至2022年12月31日止年度,64. 8%及35. 2%的收入以及截至2021年12月31日止年度,61. 1%及38. 9%的收入分別來自新加坡及中國。

我們的客户包括新加坡的打印機、 電子產品和中國的家用電器製造業行業領先的OEM。

1.定製 工業製造解決方案

我們 通過我們在新加坡的兩個子公司Tung Resource和Tungray Singapore 以及在中國的一個子公司Tungray Industrial,提供定製的工業製造解決方案。

我們的 上述兩個新加坡子公司與通格雷工業攜手合作,為客户提供定製的解決方案。 我們提供全面的ETO服務,以設計、構建和組裝工業製造解決方案,用於各種質量控制、產品製造和產品測試流程。我們利用我們在電機控制、 傳感器技術、計算機視覺和整體產品設計方面大約20年的經驗,生產出能夠滿足客户給定規格的解決方案。 我們的新加坡子公司是我們核心活動的主要地點,例如解決方案原型的研究、開發和裝配,而通格雷工業則為必要的組件生產提供製造支持,或交付某些大批量 解決方案製造採購。我們的新加坡子公司是我們非中國市場(例如新加坡和東南亞市場)的主要客户服務聯繫點,而我們的深圳子公司則是 中國市場的客户服務聯繫點。

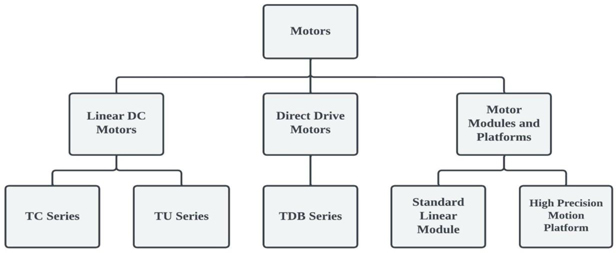

2. 直接驅動和直線直流電機

青島 通格雷智能設計和製造工業級直驅和直線直流電機。我們還具有ETO功能 ,可提供定製的運動平臺解決方案,以滿足客户的需求。

我們的 直驅電機不需要任何齒輪來操縱速度和扭矩,因為它們可以直接操縱兩個參數 範圍很廣。例如,這些電機用於太陽能電池板裝配線,用於在不同的製造工藝之間轉動和運輸半成品 產品。

我們的 運動平臺提供兩個自由度,可在X軸和Y軸上獨立移動,從而無需使用任何 皮帶或齒輪。這些高精度平臺需要兩個線性直流電機,主要用於塗膠和激光 切割機,在這些設備中需要在X和Y方向上進行精確運動。

通過 我們的內部研發和製造團隊,我們在直驅和直線直流電機方面積累了廣泛的知識。我們 目前有幾項專利技術用於電機的製造。我們目前為客户提供 以下產品線—Tungray Drive B("TDB")系列、Tungray Core("TC")系列、Tungray "U"型("TU")系列、Tungray線性系列("TLS")標準線性模塊。我們還為客户提供 高精度運動平臺形式的ETO解決方案。最後,我們還為 的電機配備了兼容的控制模塊,以最大限度地提高其性能。

| 11 |

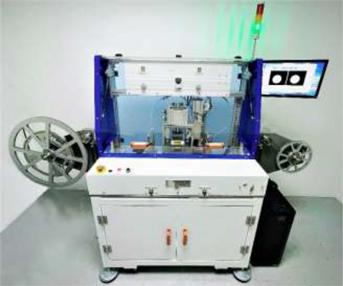

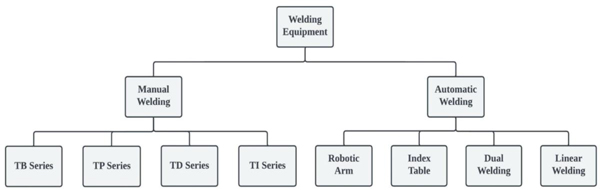

3.焊接設備

同日電氣是我們位於中國青島的子公司 ,專門從事設計和製造獨立的高頻感應焊接設備。

同日電氣生產手動 和自動感應焊接設備,主要用於冰箱、空調和熱泵乾衣機的生產。對於我們的操作員參與的產品線,我們的TB、TP、TD和TI系列感應焊接機組設計有完整的外殼 ,可提高生產安全性。它們還具有可編程邏輯控制器("PLC")和人機界面("HMI") ,以便於使用。

我們的自動感應焊接機組配備了獲得專利的 機器視覺技術(2019SR0205465和2019SR0208252),可在向執行機構發送焊接 命令以進行焊尖移動和後續感應焊接之前識別和跟蹤金屬管端部。我們的感應焊接裝置被 中國許多家用電器OEM應用於空調、冰箱和熱泵乾衣機領域。

競爭優勢

我們的大多數客户 都是各自行業中市場領先的OEM廠商,重視產品質量、可靠性和成本效益。多年來, 我們已成為一家聲譽卓著的公司,在產品質量和卓越的服務方面表現出色。我們相信,以下 優勢有助於我們的成功,也是使我們在ETO定製 工業製造解決方案、感應焊接、直接驅動和直線直流電機領域與同行區別開來的差異化因素。

1. ETO定製工業製造 解決方案

| · | 已建立的工程能力— 我們每年完成的數百個項目積累的工程能力使我們能夠為客户提供量身定製的解決方案,滿足他們的獨特需求。 |

| · | 高成本效益— 我們已建立的內部成本控制系統在成本管理方面起着至關重要的作用。我們通過以有吸引力的價格為客户提供標準現成市場上無法提供的解決方案,從而節省成本。 |

| · | 在組件使用和解決方案設計方面的專業知識— 我們的工程師對各種傳感器、電機、原材料(包括其尺寸和性能參數)具有廣泛的知識。他們依靠這些專業知識來選擇最佳的組件和材料來滿足設計功能。 |

| 12 |

| · | 交貨期短— 我們的許多客户都是市場領先的原始設備製造商,對交貨期非常敏感。我們通過靈活的工作流程來補充我們的工程能力,縮短了整體解決方案的交付時間。 |

2.直驅和直線直流電機

| · | 品質保證— 我們完全控制電機的質量,因為每臺電機都是內部設計、製造和測試的。 |

| · | 專利技術— 我們在電機的製造中實施了許多專利技術。 |

| · | 全面 產品線— 我們的客户將我們的產品用於需要高產量和高質量的製造活動中 例如3C製造業和光伏運輸業。為確保滿足客户的要求,我們為客户提供 廣泛的電機、模塊,而傳統電機制造商可能只提供獨立銷售 電動機. |

| · | 服務承諾— 憑藉我們深厚的產品知識,我們幫助客户挑選最適合其需求的電機。我們通過為客户提供完整的電機工作解決方案,縮短了項目交付時間。我們還提供全國性的快速響應服務,以確保快速故障排除和解決任何產品相關問題。 |

| · | 強大的客户關係— 基於優質的產品和卓越的服務,我們與許多客户建立了牢固的關係。 |

3.感應焊接設備

| · | 綜合產品線— 我們為客户提供全面的產品線,涵蓋手動和全自動感應焊接範圍,幷包括各種獨立的單焊接單元。我們還開發了一系列新的全自動焊接站,使用我們的專利技術,提高了焊接效率。 |

| · | 專利技術— 我們已經為產品中使用的眾多焊接技術申請了專利。 |

| · | 強大的客户關係— 多年來,我們與客户建立了牢固的關係,這有助於我們與客户的決策層保持直接聯繫。 |

增長戰略

我們的目標是通過利用新加坡總部的地理和技術優勢來增加 我們的市場份額和產品種類。 為了實現這一增長,我們計劃:

| · | 擴大我們在東盟國家的銷售 |

我們相信,該地區對智能製造解決方案的需求 將保持強勁,因為公司利用該地區相對較低的勞動力成本 和龐大的客户羣。我們打算通過在越南和泰國等新興經濟體戰略性地設立專門的 業務部門來擴大我們在東盟國家的銷售。我們相信,這些專門的業務部門可以更好地滿足 這些國家的獨特製造活動(泰國的汽車製造和越南的通用電子製造)。同時,我們希望新加坡總部繼續為這些業務部門在各自國家提供強大的技術和製造支持 。

| 13 |

| · | 持續投資研發和技術創新 |

我們打算繼續 投資於研發和技術創新,以增強我們提供ETO解決方案的能力。在顛覆性的 技術時代,我們希望行業能夠迅速適應,以保持相關性。我們以為客户提供能夠滿足其要求的ETO解決方案而自豪, 我們相信,我們在研發和技術創新方面的持續投資將使我們 跟上技術變化。通過為客户提供最新、可行的ETO解決方案,我們還希望確保 的長期增長。

| · | 發展和招聘員工 |

我們相信員工 是我們最大的資產。我們打算通過人力資源投資支持我們的增長戰略,特別是通過人才招聘 和員工發展。人才招聘可以幫助我們補充員工在定製、 產品設計和生產方法方面積累的現有經驗,而員工發展則可以加深員工在 ETO解決方案、電機和焊接設備設計領域的知識。

| · | 增加現有客户的銷售量 |

我們相信我們在新加坡和中國強大的 客户基礎可以得到進一步加強,從而增加我們的銷售額。我們可以提供額外的增值 解決方案,幫助他們實現智能製造的各種目標。除了我們目前的售後服務,我們希望 此類解決方案能更好地滿足工業4.0時代對製造效率的要求。

| · | 尋求戰略收購 |

為了補充我們的 技術和增長,我們可能會尋求與符合我們整體增長戰略的公司進行戰略性收購。我們相信 此類收購可以幫助我們擴大產品或解決方案的使用。此外,此類收購還可以為 進入我們總體增長戰略中概述的目標市場提供更大的機會。

市場營銷和銷售

我們通過由我們自己的員工組成的直銷團隊來營銷和銷售我們的產品。

截至本招股説明書發佈之日, 我們擁有一個由14人組成的直銷和營銷團隊。我們的銷售團隊為我們提供與客户的直接聯繫,並能夠 以快速高效的方式滿足客户的需求。他們還與我們的供應商協調,以確保及時交付任何所需的組件。

我們銷售團隊的薪酬方案 通常包括固定基本工資。青島通灰智能的銷售人員還根據他們實現的收入或收款獲得佣金 。我們為我們的銷售團隊提供定期培訓和內部開發的系統,以幫助他們迅速成為熟練且高效的銷售人員。

研究與開發(R&D)

我們投資於研發工作,以推進我們的技術,目標是擴展新產品並改進我們現有的產品。截至2023年6月30日和2022年6月30日的六個月,我們的研發費用 分別約為40萬美元和40萬美元。截至2022年12月31日和2021年12月31日的年度,我們的研發支出總額分別約為80萬美元和70萬美元。研發費用 主要包括適用人員費用、設計費用、樣品製造費用和材料費用。截至本次招股説明書發佈之日,我們研發部共有員工34人。未來,隨着我們繼續開發新產品,並改進現有產品和技術,我們預計研發費用將會增加。

| 14 |

通過不斷升級 並改進針對客户要求量身定做的產品和技術,我們進一步增強了客户的忠誠度。

截至招股説明書發佈之日,我們擁有50項註冊專利,均在中華人民共和國管轄範圍內註冊。

競爭

ETO定製的工業製造解決方案、直接驅動和直線直流電機以及感應焊接設備等行業競爭激烈,變化迅速,並受到行業參與者新產品推出和其他市場活動的顯著 影響。我們在全球範圍內與製造商和其他解決方案提供商競爭。其中一些競爭對手是資本雄厚的大型公司,擁有比我們大得多的市場份額和資源。因此,他們能夠比我們在產品開發、市場營銷、銷售和其他 產品計劃上投入更多。

1.定製工業測試和工具解決方案

在ETO工業製造解決方案市場,我們相信西格瑪設計工程有限公司是我們的主要競爭對手。該公司提供類似的ETO解決方案,並在類似行業與我們競爭。除了北美市場,他們在地區和中國市場也有業務,員工規模約為400人。我們相信,該競爭對手在提供定製解決方案方面也具有同樣強大的 能力。然而,我們相信我們的優勢在於交付期和成本控制,這是ETO解決方案提供商的兩個重要特徵。我們依靠我們的組件知識和設計經驗來幫助我們減少交貨期 並最終完成項目設計。節省時間所節省的成本也通過合理的價格 標籤與我們的客户分享。

2.直驅和直線直流電機

直接驅動和直線直流電機的市場由許多不同能力的獨立公司 來描述。我們相信青島智合精密科技有限公司和橫河機器人(深圳)有限公司是我們的競爭對手,因為它們的業務規模相似,提供的產品也相似。此外,我們的產品 應用行業與我們競爭對手的產品主要重疊在3C和激光焊接行業。然而,我們相信 我們的競爭對手專注於更窄的產品範圍,我們的競爭優勢在於我們提供的多樣化產品和我們的ETO能力。談到ETO,高精度運動平臺解決方案,我們相信我們在這一領域的經驗有助於我們從競爭對手中脱穎而出。

3.感應焊接設備

在手工感應焊接設備市場,我們相信廈門墨客感應有限公司是我們的主要競爭對手。該公司是瑞典INCOIL Induktion AB的中國子公司。他們的一些手動感應焊接設備直接從瑞典進口,具有與我們相似的性能參數。在價格方面,他們的產品與我們不相上下,是一個強大的競爭對手。 但我們相信,我們的競爭優勢在於我們反應迅速的售後服務。我們擁有一支服務工程師團隊,能夠在24小時內響應客户的請求。這確保了他們的需求能夠得到迅速的滿足和解決。

新昌科創自動化設備有限公司是我們在自動感應焊接設備市場上的主要競爭對手。該公司最初專注於自動火焰焊接設備的研發,但最近也開始提供自動感應焊接設備。我們認為其競爭優勢的原因之一是單位成本較低。然而,自那以後,我們通過使用機械臂、機器視覺算法等提供具有更高自動化水平的感應焊接設備,從而向價值鏈上游移動。我們相信,這有助於我們在產品中脱穎而出。此外,我們還通過為我們的客户提供更先進的技術設備來提高我們的競爭力 這些設備在工業4.0時代是至關重要的,它概念化了由於互聯和智能自動化而導致的技術、行業和社會模式以及流程的快速變化。

| 15 |

行業

1.智能製造和ETO解決方案

從2022年到2029年,智能製造市場預計將以約13%的複合年增長率(CAGR)增長,全球市場價值將達到約6580億美元。根據Fortune Business Insights 2022年的一份報告,這種快速增長背後的主要驅動因素之一是越來越多地採用Industry 4.0,在這種情況下,工廠通過物聯網(IoT)實現了高度互聯。這些智能工廠通常利用雲計算和物聯網設備(如嵌入式微控制器、安全PLC)進行通信。他們還利用大數據和人工智能(“AI”)的力量來實現更快的生產和更高水平的資源優化的目標,從而提高效率 並降低成本。

除了工業4.0, 新冠肺炎大流行期間,對許多工業製造流程自動化的關注以及政府的投資為智能製造市場的增長提供了其他動力手段。根據上文提到的《財富》《2022年商業洞察》的同一份報告,亞太地區將在智能製造領域佔據最大的市場份額, 因為該地區希望通過快速工業化來提高製造業產出。新冠肺炎疫情期間的供應鏈衝擊也使製造商更有可能採用智能製造解決方案,以便對未來可能發生的此類中斷更具彈性和敏捷性。

ETO 工業製造解決方案市場與智能製造市場密切相關,因為幾乎每種類型的自動化、大批量 製造活動都得到一套定製的(通常是ETO)解決方案的支持。鑑於我們的傳統優勢和 多年來在提供ETO製造解決方案方面積累的經驗,我們有信心在工業4.0時代以及未來幾年的智能製造中保持相關性。

2.直驅和直線電機

電 直接驅動和直線電機在許多行業中都使用。根據Fact. MR的數據,到2022年,預計全球直線電機需求的複合年增長率將達到約6%。預計中國將成為一個強勁的增長因素,其國內製造業產值 很高,高端製造業的工業基礎設施現代化。我們大約70%的直驅電機和直線電機用於與3C(計算機、通信和消費類 電子)產品製造相關的生產線。

3.感應焊接設備

在全球範圍內,預計焊接 設備市場將在2022年至2026年期間以約7.17%的複合年增長率增長。根據ReportLinker 2022年的一份報告,預計51%的增長將來自亞太地區(“APAC”)。採用 自動化(例如使用機器人)來提高焊接效率是這一增長背後的驅動因素之一。

雖然 感應焊接在中國使用的焊接設備中並不佔主要份額,但在空調、冰箱和熱泵乾衣機等許多家用電器的生產中,感應焊接是必不可少的。根據2020年Research and Markets的數據,中國 這類設備的市場在全球範圍內以最快的速度增長,預計到 2026年將超過1300億美元。

在空調 和冰箱中,壓縮機首先壓縮工質,通常是氟利昂,然後通過一系列銅管 膨脹。正是通過這種膨脹,熱量從管子周圍吸收,以產生冷卻效果。在 熱泵乾衣機中,過程類似,唯一的區別是使用壓縮機產生的熱量進行 加熱,以及使用膨脹產生的冷卻效果進行水分提取。因此,壓縮機和銅管系統的質量焊接在此類家用電器中是不可或缺的,因為兩個部件必須完美地連接,以防止氟利昂泄漏 並提供所需的加熱和冷卻功能。

| 16 |

公司歷史和公司結構

Tungray是一家於2022年6月1日根據開曼羣島法律註冊成立的獲豁免 有限責任公司,主要通過 其新加坡子公司和中國子公司開展業務。

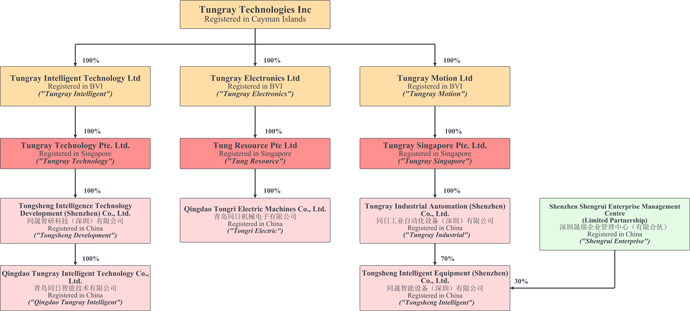

下圖顯示截至本招股章程日期 我們的公司法律架構*。

* 該圖僅包括我們全資或控股的合併 子公司。

| 17 |

新加坡和中華人民共和國 當局批准我們開展業務並向外國投資者發行我們的A類普通股

我們在 新加坡的業務受新加坡法律法規的約束。我們的新加坡法律顧問Shook Lin & Bok LLP告知我們 ,截至本招股説明書日期,基於他們對新加坡現行法律、法規和規則的理解,我們 和我們的新加坡子公司已從新加坡政府當局獲得所有必要的許可和批准, 這些許可和批准對我們目前在新加坡開展的業務運營至關重要。我們或我們的新加坡子公司 目前在新加坡開展的業務活動均未收到任何拒絕許可的通知。此外,我們的新加坡法律顧問 告知我們,截至本招股説明書刊發日期,基於他們對新加坡現行法律、法規 和規則的理解,我們和我們的新加坡子公司目前無需獲得任何新加坡當局的許可 向外國投資者發行我們的A類普通股,或在納斯達克上市和交易我們的A類普通股 與本次發行有關。

Our operations in China are governed by PRC laws and regulations. On August 8, 2006, six PRC regulatory agencies, including the Ministry of Commerce of China (the “MOFCOM”), jointly issued the Regulations on Mergers and Acquisitions of Domestic Enterprises by Foreign Investors, or the M&A Rules, which became effective on September 8, 2006 and amended on June 22, 2009. The M&A Rules contains provisions that require that an offshore special purpose vehicle (“SPV”) formed for listing purposes and controlled directly or indirectly by Chinese companies or individuals shall obtain the approval of the CSRC prior to the listing and trading of such SPV’s securities on an overseas stock exchange. As advised by our PRC legal counsel, Han Kun Law Offices, based on their understanding of the current PRC law, rules and regulations, as of the date of this prospectus, the CSRC’s approval under the M&A Rules is not required for the listing and trading of our Class A Ordinary Shares on Nasdaq in the context of this offering as the CSRC currently has not issued any definitive rule or interpretation concerning whether offerings such as this offering contemplated by us are subject to the M&A Rules.

However, our PRC legal counsel, Han Kun Law Offices, has further advised us that there remains uncertainty as to how the M&A Rules will be interpreted or implemented by the relevant PRC authorities, and there can be no assurance that the relevant PRC government agencies, including the CSRC, would reach the same conclusion as our PRC legal counsel. We are subject to the risks of uncertainty of any future actions of the PRC government in this regard including the risk that we inadvertently conclude that the permissions or approvals discussed here are not required, that applicable laws, regulations or interpretations change such that we are required to obtain approvals in the future, or that the PRC government could disallow our holding company structure, which would likely result in a material change in our operations, including our ability to continue our existing holding company structure, carry on our current business, accept foreign investments, and offer or continue to offer securities to our investors. These adverse actions could cause the value of our Class A Ordinary Shares to significantly decline or become worthless. We may also be subject to penalties and sanctions imposed by the PRC regulatory agencies, including the CSRC, if we fail to comply with such rules and regulations, which would likely adversely affect the ability of our securities to be listed on a U.S. exchange, and would likely cause the value of our securities to significantly decline or become worthless. Recently, the PRC government initiated a series of regulatory actions and statements to regulate business operations in certain areas in mainland China with little advance notice, including cracking down on illegal activities in the securities market, enhancing supervision over China-based companies listed overseas using variable interest entity structure, adopting new measures to extend the scope of cybersecurity reviews, and expanding the efforts in anti-monopoly enforcement. Please see “Risk Factor - Risks Related to Doing Business in China - 根據中國法律,我們當前或未來的離岸發行可能需要獲得中國證監會的批准和備案 ,我們未來的發行將取決於完成該等備案程序。 如果我們未能遵守此類備案要求,我們向投資者提供證券的能力將受到嚴重限制或完全 受到阻礙,所提供的證券價值將大幅下降並變得毫無價值。” 在本招股章程第54頁, 和"風險因素—與在中國營商有關的風險 —根據中國法律,離岸發行可能需要得到CAC或其他中國 政府機構的批准和備案,如果需要,我們無法預測 我們是否能夠獲得此類批准或完成此類備案,或在多長時間內才能獲得此類批准或完成此類備案。"載於本招股章程第55頁。

| 18 |

As of the date of this prospectus, we have not received any inquiry, notice, warning, sanctions or regulatory objection to this offering from the CSRC, the CAC or other PRC governmental authorities. Notwithstanding the foregoing, on February 17, 2023, the CSRC promulgated the Trial Measures and five supporting guidelines, which became effective on March 31, 2023. According to the Trial Measures, among other requirements, any domestic companies that seek to offer or list securities overseas, including those indirect overseas offering and listing which meet certain conditions, should fulfil the filing procedures with the CSRC within three business days after the submission of the overseas offering and listing application. On the same day, the CSRC also held a press conference for the release of the Trial Measures and issued the Notice on Administration for the Filing of Overseas Offering and Listing by Domestic Companies, which clarifies that on or prior to the effective date of the Trial Measures, domestic companies that have already submitted valid applications for overseas offering and listing but have not obtained approval from overseas regulatory authorities or stock exchanges may reasonably arrange the timing for submitting their filing applications with the CSRC, and must complete the filing before the completion of their overseas offering and listing. Without relying on any opinions of counsel, we do not believe that we are required to obtain the approval from or complete the filing with the CSRC for this offering, based on the facts that (1) we do not meet the explicit conditions set out in the Trial Measures to determine whether an overseas offering shall be deemed as an indirect overseas offering and listing by a domestic company; and (2) the majority of our operations are not in the mainland China. However, as the Trial Measures were newly published, there are substantial uncertainties as to the implementation and interpretation and the CSRC may take a view that is contrary to our understanding of the Trial Measures because the Trial Measures adopts the principle of “substance over form” regarding the determination of “indirect overseas offering and listing by a domestic company”, over which the CSRC may have substantial discretions. To reduce such uncertainties under the Trial Measures for this offering and our listing on Nasdaq Capital Market, we voluntarily submitted our filling application documents to the CSRC on July 26, 2023, and the CSRC published the notification on our completion of the required filing procedures on November 14, 2023 for this offering. However, if the filing procedures with the CSRC under the Trial Measures are required for any future offerings or any other capital raising activities, we cannot assure you that we will be able to complete such filings in a timely manner, or even at all, and our future offerings will be contingent upon the completion of filing procedures. Any failure by us to comply with such filing requirements under the Trial Measures may result in an order to rectify, warnings and fines against us and could materially hinder our ability to offer or to continue to offer our securities in any future offerings or any other capital raising activities.

請參閲"風險因素—與在中國開展業務有關的風險 —根據中國法律,我們當前 或未來的離岸發行可能需要獲得中國證監會的批准和備案,我們未來的發行將取決於 完成該等備案程序。如果我們未能遵守此類備案要求,我們向投資者提供證券的能力 將受到嚴重限制或完全阻礙,所提供的證券價值將大幅下降並 變得毫無價值。” 在本招股章程第54頁 和"風險因素——與在中國營商有關的風險 — 根據 中國法律,離岸發行可能需要得到CAC或其他中國政府機構的批准和備案,如果需要,我們無法預測我們是否能夠獲得此類批准或完成此類備案,或在多長時間內能夠獲得此類批准或完成此類備案。" 在本招股説明書第55頁。

| 19 |

控股公司及其子公司間股利分配 或資產轉讓

Tungray是一家控股公司 ,沒有自己的重大業務,也沒有產生任何收入。我們目前主要通過 我們的新加坡子公司和中國子公司開展我們的所有業務。新加坡法律法規允許我們通過債務或股權出資向新加坡子公司提供資金,條件是 已滿足任何適用的政府註冊和批准要求。根據中國法律及法規,我們僅允許透過貸款或出資向中國附屬公司提供資金。 在滿足適用的政府註冊和批准要求的前提下,我們可能會向中國子公司提供公司間貸款或額外 出資,以資助其資本支出或營運資金。我們無法向您保證,如果有的話,我們將 能夠及時獲得這些政府註冊或批准。請參閲"風險因素—與在中國開展業務有關的風險 — 中國對離岸控股公司向中國實體提供貸款和直接投資的監管可能會 延遲或阻止我們使用本次發行所得款項向我們的中國子公司提供貸款或額外出資, 這可能會對我們的流動性以及我們為業務提供資金和擴展的能力造成重大不利影響."在本招股説明書第56頁和第57頁。

Tungray或 其子公司都沒有規定如何轉移資金的現金管理政策,並且每個實體都需要遵守有關資金轉移、股息和與其他實體分配的適用法律或法規。

2022年11月,公司的 子公司Tungray Singapore和Tung Resource分別宣佈派發2,500,000新加坡元(約180萬美元)和 3,500,000新加坡元(約260萬美元)的股息。除上述本公司兩家子公司的股息支付外, 截至本招股説明書日期,通格雷及其子公司之間沒有現金流(包括所有股息、轉讓和分派);美國投資者、其他投資者和本公司任何 實體之間也沒有進行股息或分派。有關簡明合併附表及合併財務報表的摘要,請參閲本招股説明書第35頁 的“合併財務及經營數據概要—合併資產負債表概要數據”(即綜合資產負債表F—4頁摘要 );"—綜合收益表摘要"(即綜合收益表和全面收益表 第F—5頁的摘要);以及"風險因素 — 與我們的公司結構相關的風險 - 通格雷及其附屬公司之間的資金或資產轉移受到限制。" 從本招股説明書第49頁至第50頁。

海外 融資活動籌集的現金所得款項(包括本次發行的現金所得款項)可由通格雷轉移至英屬維爾京羣島子公司,然後 轉移至各自的新加坡子公司,然後再轉移至各自的中國子公司,分別作為出資 和/或股東貸款(視情況而定)。

我們打算保留 任何未來收益,用於再投資和資助我們的業務擴張,我們預計不會在可預見的將來支付任何現金股息 。

根據開曼羣島 法律,開曼羣島公司可從公司利潤或其股份溢價金額或兩者的組合 中支付其股份股息,但在任何情況下,如果這將導致公司無法償還其債務 ,因為債務在緊接分派或股息支付日期後的正常業務過程中到期。 如果我們決定在未來支付我們的任何A類普通股股息,作為控股公司,除非我們從未來發行中獲得收益 ,否則我們將依賴於從我們的英屬維爾京羣島子公司獲得資金,這將取決於從其各自的新加坡子公司獲得 股息,這將取決於根據中國法律法規從其各自的中國子公司收到付款。

| 20 |

Tungray的能力 分配股息是基於其可分配收益。每個新加坡子公司分配股息的能力 取決於其是否有任何可供分配的利潤。如果我們決定在未來支付我們的任何A類普通股 ,作為控股公司,我們將依賴於從我們在新加坡 和中國大陸的主要子公司收到資金。中國子公司的分派股息將根據中國法律和法規 向新加坡子公司分派,然後新加坡子公司將按其持有的股份比例分別將股息轉讓給通格雷,隨後 向所有股東轉讓,無論股東是美國投資者 還是其他國家或地區的投資者。

中國政府對人民幣兑換外幣和將貨幣匯出內地實施管制 這可能限制我們的中國子公司將現金從我們的中國子公司轉移到我們其他非中國實體的能力。如果現金是在我們的中國子公司產生的,並且可能需要用於資助中國在中國大陸以外的業務,則由於中國政府的 限制,此類資金可能無法獲得。此外,倘若本公司業務中的資產(現金除外)位於中國內地 中國並由中國子公司持有,則由於中國政府幹預或對吾等及其附屬公司轉讓資產的能力施加限制及限制,該等資產可能無法為中國境外的業務提供資金或作其他用途。此外,中國附屬公司每年須預留至少10%的税後溢利(如有)作為法定儲備金,直至儲備金達到其註冊資本的50%為止。內地的這類實體中的每一家,中國也可以 從其税後利潤中撥出一部分作為可選準備金,但如果有的話,預留的金額由其股東董事會決定 。儲備金可以用於彌補過去幾年的虧損,提高公司的生產率和擴大業務,但公司的資本公積不得用於彌補公司的虧損。 此外,《中華人民共和國企業所得税法》及其實施細則規定,內地中國公司支付給非中國居民企業的股息,適用10%的預提税,除非根據中華人民共和國中央政府與非中國居民企業税收居住的其他國家或地區政府簽訂的條約或安排予以減免。

因此,如果我們的中國子公司未來將外幣款項匯出內地中國,我們可能會在完成從我們在內地的利潤中獲取和匯出外幣支付股息所需的行政程序方面遇到 困難 如果有的話。此外,如果我們的任何子公司未來自行產生債務,管理債務的工具可能會限制其支付股息或其他付款的能力。

我們在新加坡和中國大陸的子公司中國通常計劃產生和保留經營活動產生的現金,並將其再投資於我們的業務。於本招股説明書日期,除本公司的兩間附屬公司通格雷新加坡 及東潤資源於2022年11月分別支付2,500,000新加坡元(約1,800,000美元)及3,500,000新加坡元(約2,600,000美元)的股息外,於本招股説明書日期,本公司的新加坡及中國附屬公司概無向其各自的母公司支付任何股息。根據我們對英屬維爾京羣島法律和法規的理解, 截至本招股説明書之日,在英屬維爾京羣島內、進出英屬維爾京羣島的資本轉移沒有任何限制。見《風險因素 -在中國經商的相關風險-中國對境外控股公司對中國實體的貸款和直接投資的監管可能會推遲或阻止我們使用此次發行所得資金向我們的中國子公司提供貸款或額外出資,這可能會對我們的流動性以及我們為業務提供資金和擴大業務的能力產生重大不利影響。.“ 在本招股説明書第56頁和第57頁。

新冠肺炎帶來的影響

2020年3月11日, 世界衞生組織宣佈新冠肺炎大流行。疫情已蔓延到幾乎每個國家(包括新加坡和中國),導致政府實施了重大措施,包括封鎖、關閉、隔離、旅行禁令,旨在控制病毒的傳播。公司也在採取預防措施,例如要求員工 遠程工作,實施旅行限制,以及暫時關閉企業。

| 21 |

新冠肺炎疫情對我們的業務、財務狀況和運營結果的負面影響 包括但不限於以下 :

| ● | 暫時封閉或暫停營業。為應對新冠肺炎疫情,新加坡和中國地方政府對各地的大型聚會活動施加限制或不時對此類活動的參與者提出額外要求,導致本公司在新加坡和中國的業務分別於2020年4月至2020年6月和2020年2月至2020年3月短暫暫停。 |

| ● | 限制我們 員工的工作和出差能力。由於中國和新加坡實施了旨在控制新冠肺炎傳播的重大政府措施,包括不時關閉、關閉、隔離和旅行禁令,我們的員工的工作和旅行能力受到了不利影響,因此本公司在2022年12月底之前和2020年4月至2020年6月期間在中國和新加坡管理 日常運營和服務的能力受到損害。 |

| ● | 對面對面業務活動的限制 。受2020年4月至2020年6月新加坡的自我檢疫要求和旅行限制,以及2022年12月下旬之前中國全國範圍內的限制,公司的營銷人員無法親自進行 促銷活動和與客户進行面對面的溝通,這極大地影響了潛在客户的開發和介紹。 |

| ● | 產品發貨限制 。2020年4月至2020年6月期間受新加坡交通管制和物流限制的影響, 截至2022年12月底,中國全國範圍內的限制措施,我們在 的相應限制期間遇到了一些困難 由於當地封鎖導致供應鏈中斷而獲得原材料,並運輸我們的成品 因為後勤中斷。 |

| ● | 減少 客户的消費。疫情對全球經濟(包括新加坡和中國)造成負面影響, 嚴重幹擾了客户的正常工作和業務,從而對客户的支出產生了負面影響, 他們對業務的投資,導致他們更傾向於削減開支,進而影響我們的收入, 運營成果。儘管迄今為止,我們的客户還沒有終止與我們的合同,但我們無法向您保證,如果有客户 未來將因疫情終止與我們的合同。 |

我們已針對COVID—19疫情實施了 以下措施和應對措施:

| ● | 第一次返崗人員到公司時,我們實行必要的隔離和觀察,限制員工之間的接觸; |

| ● | 我們確保我們有可用的大流行預防材料(如口罩、手套、洗手液和清潔產品)和用於檢疫的監測點; |

| ● | 我們根據政府的指導方針和規定採取了必要的控制措施; |

| ● | 我們已對生產車間進行更全面的自動化改造,以減少人力工作量和提高生產效率;以及 |

| ● | 我們鼓勵我們的員工接種新冠肺炎疫苗,如果他們的身體狀況適合這樣做的話。 |

| 22 |

新冠肺炎疫情 已對全球經濟和金融市場造成不利影響(而其他傳染病的顯著爆發可能導致另一場廣泛的健康危機,可能對全球經濟和金融市場產生不利影響),本公司的業務可能會受到新冠肺炎疫情和任何此類疫情的重大不利影響。此外,如果對新冠肺炎的持續擔憂繼續限制旅行,或導致公司 人員、供應商和客户無法在沒有新冠肺炎相關限制的情況下實現其業務目標,我們的業務可能會受到不利影響。 儘管新加坡和中國已經取消了旅行限制和檢疫要求,但 新冠肺炎未來對我們業務的影響程度將取決於未來的發展,這些發展正在演變,無法預測。 例如,包括可能出現的有關新冠肺炎嚴重程度的新信息,以及相關 政府當局為遏制新冠肺炎或應對其影響而採取的行動。如果新冠肺炎或其他全球關注的問題造成的中斷持續較長時間,我們實現業務目標的能力可能會受到實質性不利影響 。此外,我們籌集股權和債務融資的能力可能會受到新冠肺炎和其他事件的不利影響,包括由於市場波動性增加、市場流動性下降以及無法以我們可以接受的條款或根本無法獲得第三方融資。在截至2022年12月31日和2021年12月31日的年度內,新冠肺炎的普及並未對本公司的業務造成不利影響。然而,在截至2023年6月30日的6個月裏,隨着新冠肺炎疫情的結束,人們的 工作模式從疫情期間的在家工作轉變為在辦公室工作,從而減少了對打印機等辦公設備的需求,這對我們的業務產生了影響。

重大風險因素摘要

投資我們的 A類普通股存在重大風險。在投資我們的A類普通股之前,您應該仔細考慮本招股説明書中的所有信息。下面是我們面臨的主要風險的摘要,按 相關標題進行組織。這些風險在題為“風險因素”的一節中有更全面的討論。

與我們的業務和行業相關的風險

從本招股説明書第36頁開始,與我們的業務和行業相關的風險和不確定性包括但不限於:

| · | 新加坡和中國市場的任何不利的重大變化(無論是本地化的,還是由全球經濟或其他條件引起的),例如發生經濟衰退,都可能對我們的業務、運營結果和財務狀況產生重大不利影響。有關此風險因素的詳細討論,請參閲本招股説明書的第36頁。 |

| · | 我們的一些子公司的運營歷史有限,並受到發展階段公司遇到的風險的影響。有關此風險因素的更詳細討論,請參閲本招股説明書的第 38頁。 |

| · | 如果我們的產品不對技術變化做出反應,我們的產品可能會過時,我們可能會 失去客户並減少收入。有關這一風險因素的更詳細討論,請參閲本招股説明書第40頁。 |

| · | 我們許多產品的製造是一個非常嚴格和複雜的過程,如果我們在製造產品時直接或間接遇到問題,業務和財務業績可能會受到影響。有關這一風險因素的更詳細討論,請參閲本招股説明書第40頁。 |

| · | 我們依賴我們的製造設施來生產我們高度工程化的產品和我們供應商的工廠,這使我們面臨與中斷相關的風險,以及可能使我們處於競爭劣勢的 技術和製造技術變化。有關此風險因素的更詳細討論,請參閲本招股説明書第41頁。 |

| 23 |

| · | 如果我們失去了任何一位關鍵高管和其他關鍵員工的服務,或者無法留住、招聘和聘用有經驗的員工,我們有效地管理和執行我們的運營以及實現我們的戰略目標的能力可能會受到損害。有關此風險因素的更詳細討論,請參閲本招股説明書第42頁。 |

| · | 如果我們未能保護我們的知識產權 ,可能會損害我們的業務和競爭地位。有關此風險因素的更詳細討論,請參閲本招股説明書的第 43頁。 |

| · | 如果我們無法留住現有客户或吸引新客户,或無法從客户那裏吸引足夠的支出,我們的業務、運營結果和財務狀況可能會受到實質性的不利影響。有關此風險因素的更詳細討論,請參閲本招股説明書的第45頁和第46頁。 |

| · | 匯率波動可能對我們的經營業績和A類普通股價格產生重大不利影響。有關此風險因素的更詳細討論,請參閲本招股説明書的第 47頁。 |

與我們的公司結構相關的風險

從本招股説明書第47頁開始,與我們公司結構相關的風險和不確定性包括但不限於:

| · | 您 在保護您的利益方面可能面臨困難,並且您通過美國法院保護您權利的能力可能受到限制,因為 我們是根據開曼羣島法律註冊成立的。有關此風險因素的更詳細討論見本招股章程第47及48頁。 |

| · | 您可能會遇到 法律程序送達、執行外國判決或在新加坡和中國對我們或我們在招股説明書中所列 的管理層提起訴訟的困難。有關此風險因素的詳細討論見本招股章程第48頁。 |

| · | Tungray及其子公司之間的資金或資產轉移 受到限制。請參閲本招股説明書第49頁至第50頁有關此風險因素的詳細討論。 |

在新加坡做生意的風險

我們的大部分業務 都在新加坡,因此我們面臨着與在新加坡開展業務有關的風險和不確定性,包括但不限於 以下各項:

| · | 我們受新加坡法律的約束,這些法律在某些實質性方面與美國法律不同。有關此風險因素的詳細討論見本招股説明書第51頁。 |

| · | 新加坡市場的任何不利重大變化(無論是局部的 還是由經濟或其他條件導致),例如經濟衰退、大流行或傳染病(如COVID—19)的廣泛爆發,都可能對我們的業務、經營業績和財務狀況造成重大不利影響。 有關此風險因素的更詳細討論見本招股説明書第51頁和第52頁。 |

在中國做生意的相關風險

我們的大部分業務都在中國,因此我們面臨着與在中國開展業務有關的風險和不確定性,包括但 不限於以下各項:

| · | 由於我們大約35%的業務在中國,我們的業務 受制於中國複雜且快速發展的法律法規,這些法規在實質方面與 美國的法律不同,可能會發生變化並繼續發展。有關中國法律制度以及中國法律法規的解釋 和執行的不確定性可能對我們造成重大不利影響,中國政府可能對我們的業務進行重大 監督,並可能隨時幹預、影響或控制我們的運營,可能 導致我們的經營和/或我們的A類普通股價值發生重大變化。有關此 風險因素的更詳細討論見本招股説明書第53頁。 |

| 24 |

| · | 根據中國法律, 我們當前或未來的離岸發行可能需要獲得中國證監會的批准和備案,我們未來的發行將取決於 備案程序的完成。如果我們未能遵守此類備案要求,我們向投資者提供證券的能力將受到嚴重限制或完全阻礙,所提供的證券價值將大幅下降並變得毫無價值。請參見本招股説明書第54頁關於此風險因素的更詳細 討論。 |

| · | CAC或其他中國政府的批准和備案 根據中國法律,可能需要與境外發行有關的監管機構,如果需要,我們無法預測是否為 我們將在多長時間內獲得該等批准或完成該等備案。有關此風險因素的更詳細討論見第 頁 55本書 |

| · | SEC和PCAOB最近的聯合聲明、納斯達克提交的擬議規則修改 以及美國參議院通過的一項法案都要求在評估新興市場公司的審計師(特別是沒有接受PCAOB檢查的非美國審計師)的資格時,對它們適用額外的、更嚴格的標準。 這些發展可能會增加我們的產品的不確定性。請參閲本 招股説明書第57頁至第59頁中有關此風險因素的更詳細討論。 |

| · | 有關中國居民設立離岸特殊目的公司的中國法規可能會使我們的中國居民實益擁有人或我們的中國子公司承擔責任或罰款,限制我們的 向我們的中國子公司注入資本的能力,限制我們的中國子公司增加註冊資本或 向我們分配利潤的能力,或可能以其他方式對我們造成不利影響。有關此風險因素的更詳細討論見本 招股説明書第60頁。 |

與我們的A類普通股 和本次發行有關的風險

自本招股説明書第69頁開始,與本次發行和 A類普通股有關的風險和不確定性包括但不限於以下各項:

| · | 在本次發行之前,我們的A類普通股 沒有公開市場,您可能無法以或高於您支付的價格轉售我們的A類普通股,或根本無法轉售。請參見本招股説明書第63頁關於此風險因素的更詳細討論。 |

| · | A類普通股之市價可能波動。請參見 本招股説明書第64頁和第65頁中有關此風險因素的更詳細討論。 |

| · | 我們可能會經歷與我們的實際 或預期經營業績、財務狀況或前景無關的極端股價波動,使潛在投資者難以評估我們A類普通股迅速 變化的價值。有關此風險因素的詳細討論見本招股説明書第65頁。 |

| · | 我們是一家"外國私人發行人",我們的披露義務 不同於美國國內報告公司。因此,我們可能不會向您提供與美國國內報告公司相同的信息 ,或者我們可能在不同的時間提供信息,這可能會使您更難評估我們的業績和前景。 有關此風險因素的更詳細討論見本招股説明書第66頁。 |

| 25 |

| · | 我們的 雙重投票結構將限制您影響公司事務的能力,並可能 阻止其他人追求我們類別持有人的任何控制權變更交易 普通股可視為有益。參見 有關此風險因素的更詳細討論見本招股章程第71頁。 |

| · | 我們的 雙重投票結構可能使我們的A類普通股不符合納入的資格 在某些股票市場指數中,從而對交易價格和流動性產生不利影響 我們的A類普通股。有關此風險因素的更詳細討論見第 頁 71本書 |

外商投資的合規性

所有在中國成立和經營的有限責任公司 均受《中華人民共和國公司法》或《中華人民共和國公司法》的管轄,該法於2018年10月26日由全國人大修訂並頒佈,並於同日生效。外商投資企業(以下簡稱"外商投資企業")還必須遵守《中華人民共和國公司法》,但相關外商投資法中規定的除外。根據我們截至本招股説明書日期的公司架構,通利實業、通日電氣和通盛發展各自 的100%股權分別由我們的新加坡 子公司通利新加坡、通利資源和通利科技全部和直接持有。雖然同盛智能和 青島通格雷智能不由外國投資者直接持有,但通格雷新加坡和通格雷科技間接持有其全部或部分股權。因此,通格雷實業、通生智能、通日電氣、通生 發展和青島通格雷智能均應被視為外商投資企業,並遵守《中華人民共和國 公司法》和其他適用的外商投資法律。

中國監管的最新發展

我們是一家在開曼羣島註冊成立的控股公司,約35%的業務由中國大陸的子公司進行。我們知道,最近, 中國政府啟動了一系列監管行動和聲明,以規範中國大陸某些地區的業務運作, 幾乎沒有事先通知,包括打擊證券市場的非法活動,加強對使用可變利益實體結構在海外上市的中國 公司的監管,採取新措施擴大網絡安全審查的範圍, 和擴大反壟斷執法力度。

此外,2021年12月28日,中國網絡空間管理局(以下簡稱"CAC")通過了 網絡安全審查辦法(2021),該辦法自2022年2月15日起施行。根據《網絡安全審查辦法(2021年)》, 持有一百萬用户個人信息的網絡平臺經營者在境外上市前應接受網絡安全審查 。我們無法向您保證,我們不會被視為上文所述的“在線平臺運營商” ,即使我們不運營任何在線平臺。我們不認為我們直接受到這些監管措施 或聲明的約束,因為我們的業務不依賴於收集用户數據或涉及網絡安全。截至 本招股説明書日期,我們亦未參與相關 政府監管機構發起的任何網絡安全或數據安全調查,我們亦未收到任何有關此方面的查詢、通知、警告或制裁。

| 26 |

Furthermore, on February 17, 2023, the CSRC promulgated the Trial Measures and five supporting guidelines, which became effective on March 31, 2023. According to the Trial Measures, among other requirements, any domestic companies that seek to offer or list securities overseas, including those indirect overseas offering and listing which meet certain conditions, should fulfil the filing procedures with the CSRC within three business days after the submission of the overseas offering and listing application. On the same day, the CSRC also held a press conference for the release of the Trial Measures and clarified that on or prior to the effective date of the Trial Measures, domestic companies that have already submitted valid applications for overseas offering and listing but have not obtained approval from overseas regulatory authorities or stock exchanges must complete the filing with the CSRC before the completion of their overseas offering and listing. As of the date of this prospectus, we have not received any formal inquiry, notice, warning, sanction, or any regulatory objection from the CSRC with respect to this offering. To reduce the uncertainties under the Trial Measures for this offering and our listing on Nasdaq Capital Market, we voluntarily submitted our filling application documents 於2023年7月26日向中國證監會提交,及 中國證監會於2023年11月14日發佈了關於完成本次發行所需備案程序的通知。但是, 如果未來的任何發行 或任何其他集資活動需要根據《試行辦法》向中國證監會提交備案程序,我們無法向您保證我們將能夠及時完成此類備案, 甚至根本無法完成,我們未來的發行將取決於備案程序的完成 。我們未能遵守試驗措施下的此類備案要求,可能導致我們被責令改正、警告 和罰款,並可能嚴重阻礙我們在 未來任何發行或任何其他集資活動中發行或繼續發行證券的能力。

請參閲"風險因素— 與在中國營商有關的風險— 根據中國法律,我們 當前或未來的離岸發行可能需要獲得中國證監會的批准和備案,我們未來的發行將取決於 完成該等備案程序。如果我們未能遵守此類備案要求,我們向投資者提供證券的能力 將受到嚴重限制或完全阻礙,所提供的證券價值將大幅下降並 變得毫無價值。第54頁,“風險因素—與在中國營商有關的風險 —根據中國法律,離岸發行可能需要得到CAC或其他中國政府機構的批准和 備案,如果需要, 我們無法預測我們是否能夠獲得此類批准或完成此類備案,或者在多長時間內。"和"—— 與在中國營商有關的風險— 由於我們大約35%的業務在中國,我們的業務 受制於中國複雜且快速發展的法律法規,這些法規在實質方面不同於美國的法律 ,並且可能會發生變化並繼續發展。有關中國法律制度以及中國法律法規的解釋和 執行的不確定性可能對我們造成重大不利影響,中國政府可能會對我們的業務進行重大監督 ,並可能隨時幹預、影響或控制我們的運營,這可能導致 我們的運營和/或我們的A類普通股價值發生重大變化。“載於本招股説明書第53頁。

| 27 |

《外國控股公司會計法》的影響

On March 24, 2021, the SEC adopted interim final rules relating to the implementation of certain disclosure and documentation requirements of the HFCA Act. An identified issuer will be required to comply with these rules if the SEC identifies it as having a “non-inspection” year under a process to be subsequently established by the SEC. In June 2021, the Senate passed the AHFCAA, which, if signed into law, would reduce the time period for the delisting of foreign companies under the HFCA Act to two consecutive years instead of three years. If our auditor cannot be inspected by the PCAOB for two consecutive years, the trading of our securities on any U.S. national securities exchanges, as well as any over-the-counter trading in the U.S., will be prohibited. On September 22, 2021, the PCAOB adopted a final rule implementing the HFCA Act, which provides a framework for the PCAOB to use when determining, as contemplated under the HFCA Act, whether the PCAOB is unable to inspect or investigate completely registered public accounting firms located in a foreign jurisdiction because of a position taken by one or more authorities in that jurisdiction. On December 2, 2021, the SEC issued amendments to finalize rules implementing the submission and disclosure requirements in the HFCA Act. The rules apply to registrants that the SEC identifies as having filed an annual report with an audit report issued by a registered public accounting firm that is located in a foreign jurisdiction and that PCAOB is unable to inspect or investigate completely because of a position taken by an authority in foreign jurisdictions. On December 16, 2021, the PCAOB issued a report (the “Determination Report”) on its determinations that it is unable to inspect or investigate completely PCAOB-registered public accounting firms headquartered in mainland China and in Hong Kong, because of positions taken by PRC authorities in those jurisdictions.

2022年8月26日,PCAOB、中國證監會和中華人民共和國財政部簽署了 協議聲明,以規範對位於中國大陸和香港的審計事務所的檢查和調查。根據 議定書聲明,PCAOB於2022年9月至11月期間對香港 的選定註冊會計師事務所進行了檢查。2022年12月15日,PCAOB董事會宣佈已完成檢查, 確定其完全有權檢查或調查總部位於 中國大陸和香港的完全註冊的會計師事務所,並投票決定撤銷該決定報告。

| 28 |

我們的前審計師Friedman LLP是我們公司的獨立註冊會計師事務所,發佈了截至2021年12月31日的年度審計報告, 本招股説明書中的其他部分包括在內,總部設在紐約曼哈頓。在2022年9月1日Friedman LLP與Marcum LLP合併之前,Friedman LLP一直接受PCAOB的定期檢查。

我們目前的審計師Marcum Asia CPAS LLP是一家在美國上市的公司的審計師,也是一家在PCAOB註冊的公司, 受美國法律的約束,PCAOB根據這些法律進行定期檢查,以評估其是否符合適用的專業標準。Marcum Asia CPAS LLP總部位於紐約曼哈頓,並接受PCAOB的定期檢查。

在PCAOB於2021年12月16日發佈的報告中,我們的前任和現任審計師都沒有被確認為受PCAOB決定的公司。儘管有上述規定,未來,如果中國監管機構發生任何監管變更或中國監管機構採取的任何步驟,不允許弗裏德曼律師事務所或馬庫姆亞洲會計師事務所向PCAOB提供位於內地中國或香港的審計工作底稿以供檢查或調查,或者PCAOB因未來阻礙《禮賓聲明》的實施而重新評估其決定, 您可能會被剝奪此類檢查的好處,這可能會限制或限制我們進入美國資本市場。 根據HFCA 法案,可能會禁止我們的證券在國家交易所或“場外”市場進行交易。此外,根據HFCA法案,如果我們的審計師連續三年沒有接受PCAOB的檢查,我們的證券可能會被禁止在納斯達克或其他美國證券交易所交易,如果美國參議院於2021年6月22日通過的AHFCAA簽署成為法律,這可能會減少到連續兩年,這最終可能導致我們的A類普通股被交易所 摘牌。2022年12月29日,《民航法》由總裁·拜登簽署成為法律。除其他事項外,《食典法》還載有與《農業和食品安全法》相同的規定,將觸發《HFCA法》規定的禁令所需的連續不檢查年數從三年減少到兩年。此外,我們不能向您保證,納斯達克或監管機構在考慮了我們的審計師的審計程序和質量控制程序的有效性、人員和培訓的充分性,或與我們的財務報表審計相關的資源、地理範圍或經驗的充分性後,是否會對我們應用額外的 和更嚴格的標準。見《風險因素--與中國做生意有關的風險--美國證券交易委員會和PCAOB最近的聯合聲明,納斯達克提交的規則修改提案,以及美國參議院通過的一項法案都呼籲在評估新興市場公司的審計師資格時, 對其實施額外的、更嚴格的標準,特別是沒有接受PCAOB檢查的非美國審計師。這些發展可能會給我們的產品帶來不確定性。“本招股説明書第57至59頁。

成為一家新興成長型公司的意義

作為一家上一財年收入不到12.35億美元的公司,根據2012年的JumpStart Our Business Startups 法案或JOBS法案,我們有資格成為“新興成長型公司”。與一般適用於上市公司的要求相比,新興成長型公司可以利用特定的減少報告和其他要求。這些規定包括但不限於:

| ● |

在我們提交給美國證券交易委員會的文件中,只能提交兩年的經審計的財務報表,以及兩年的相關管理層對財務狀況和經營結果的討論和分析 ;

| |

| ● |

未被要求遵守《薩班斯-奧克斯利法案》第404節的審計師認證要求;

| |

| ● |

減少定期報告、委託書和登記説明書中有關高管薪酬的披露義務;以及

| |

| ● | 免除對高管薪酬進行不具約束力的諮詢投票的要求,以及股東批准之前未批准的任何金降落傘支付的要求。 |

《就業法案》還規定,新興成長型公司無需遵守任何新的或修訂的財務會計準則,直到私營公司以其他方式被要求遵守該等新的或修訂的財務會計準則。我們已選擇 使用《就業法案》下的延長過渡期。因此,我們的財務報表可能無法與符合此類新的或修訂的會計準則的上市公司的財務報表 相比較。

我們將一直是一家新興成長型公司,直至(A)財政年度的最後一天,在此期間,我們的年度總收入至少為12.35億美元;(B)本次發行完成五週年後的財政年度的最後一天;(C)在之前三年期間,我們發行了超過10億美元的不可轉換債務的日期;或(D)根據修訂後的1934年《證券交易法》或《交易法》,如果非關聯公司持有的A類普通股在我們最近完成的第二財季的最後一個工作日的市值超過7億美元,則在本財年結束時,我們將被視為“大型加速申請者”的日期。一旦我們不再是一家新興成長型公司,我們將無權享受上文討論的《就業法案》中規定的豁免。

| 29 |

成為一家受控制公司的含義

緊接本次發行完成之前,我們的已發行和已發行股本將包括A類普通股和B類普通股。除投票權和轉換權外,A類普通股和B類普通股的持有者將擁有相同的權利。A類普通股持有人在我公司股東大會上表決的所有事項上享有每股一票的投票權,B類普通股持有人在我公司股東大會上表決的所有事項上享有每股20票的投票權。我們A類普通股和B類普通股的持有者 在提交股東表決的所有事項上作為一個類別一起投票,除非 法律另有要求。根據B類普通股持有人的選擇權,每股B類普通股將可隨時轉換為一股A類普通股。A類普通股在任何情況下都不能轉換為B類普通股。

本公司主席兼行政總裁姚萬軍先生透過其控制的三個實體 實益擁有3,660,000股A類普通股及4,560,000股B類普通股,並將可於本次發行完成後立即行使本公司已發行及已發行股本總投票權約92.20% ,假設承銷商不行使購買額外A類普通股的選擇權。因此,本次發行完成後,我們將成為 納斯達克上市規則所定義的“控股公司”,因為姚先生將持有超過50%的董事選舉投票權。

只要我們 仍是“受控公司”,我們就可以選擇不遵守某些公司治理要求,包括:

| · | 免除我們董事會的多數成員必須是獨立董事的規定; |

| · | 豁免我們首席執行官的薪酬必須完全由獨立董事決定或推薦的規則;以及 |

| · | 豁免董事 被提名者必須完全由獨立董事選擇或推薦的規定。 |

雖然我們目前 不打算在完成本次發行後至少一年內依賴“受控公司”豁免,但 我們將來可以選擇依賴此豁免。如果我們將來依賴這些豁免,您將無法獲得與受這些公司治理要求約束的公司股東相同的 保護。

此外, 由於雙重股權結構和所有權的集中,B類普通股持有人將對有關合並和合並、董事選舉和其他重大公司行動的決策有相當大的影響力 。有關 與我們的雙級結構相關的風險的詳細描述,請參閲"風險因素—與我們的A類普通股和本次發行相關的風險— 我們的雙重投票結構將限制您影響公司事務的能力 ,並可能會阻止其他人尋求我們A類普通股持有人可能認為有益的控制權變更交易" ,以及"風險因素—與我們的A類普通股和本次發行有關的風險 — 我們的雙重投票結構可能使我們的A類普通股不符合納入某些股票市場指數的資格,從而 對我們A類普通股的交易價格和流動性造成不利影響."在本招股説明書第71頁

作為外國私人發行人的影響

我們在開曼羣島註冊成立 ,超過50%的已發行和未發行有投票權證券並非由 美國居民直接或間接持有。因此,我們是一家“外國私人發行人”,如《證券法》第405條和《交易法》第3b—4(c)條所定義。因此,我們不受與美國國內發行人相同的要求的約束。 根據《交易法》,我們將承擔報告義務,在某種程度上,與 美國國內報告公司相比,我們的報告義務更為寬鬆,頻率更低。例如:

| 30 |

| ● | 我們不需要像國內上市公司那樣頻繁地提供交易法報告或定期報告和當前報告; | |

| ● | 對於中期報告,我們被允許只遵守我們本國的要求,這些要求沒有適用於國內上市公司的規則那麼嚴格; | |

| ● | 我們不需要在某些問題上提供相同水平的披露,例如高管薪酬; | |

| ● | 我們獲豁免遵守旨在防止發行人選擇性披露重要資料的FD規例的條文; | |

| ● | 我們不需要遵守《交易法》中規範就根據《交易法》登記的證券徵求委託書、同意或授權的條款;以及 | |

| ● | 我們不需要遵守《交易法》第16條的規定,該條款要求內部人士提交其股份所有權和交易活動的公開報告,並規定內幕人士對從任何短期交易中實現的利潤承擔內幕責任。 |

企業信息

我們的首席執行官辦公室位於#02—01,31 Mandai Estate,Innovation Place Tower 4,Singapore 729933。我們在此地址的電話號碼是+65 6636 9820。我們在開曼羣島的註冊辦事處目前位於Harneys Fiduciary(Cayman) Limited的辦事處,地址為4th Floor,Harbour Place,103 South Church Street,P.O. Box 10240,Grand Cayman KY1—1002,Cayman Islands.我們在美國的 流程服務代理是Puglisi & Associates,地址:850 Library Avenue,Suite 204,Newark, 特拉華州19711。

投資者應 通過我們主要行政辦公室的地址和電話聯繫我們。我們的網站是www.tungray.tech. 我們網站上包含的信息不屬於本招股説明書的一部分。

關於招股書演示文稿的説明

本招股説明書包含 將某些人民幣金額換算成美元金額以及將某些新加坡元金額換算成美元金額,僅為方便讀者。相關匯率如下:

| 六個月來 已結束 6月30日, 2023 |

六個月來 已結束 6月30日, 2022 |

這一年的 已結束 12月31日, 2022 |

這一年的 已結束 12月31日, 2021 |

|||||||||||||

| 期末人民幣:美元匯率 | 7.2513 | 6.6981 | 6.8972 | 6.3726 | ||||||||||||

| 期間平均人民幣:美元匯率 | 6.9283 | 6.4791 | 6.7290 | 6.4508 | ||||||||||||

| S期末美元:美元匯率 | 1.3523 | 1.3903 | 1.3404 | 1.3520 | ||||||||||||

| 期間平均S元:美元匯率 | 1.3361 | 1.3651 | 1.3787 | 1.3438 | ||||||||||||

本招股説明書中包含的數字將進行四捨五入調整。因此,在各種表格中顯示為總計的數字可能不是其前面的數字的算術聚合。

為澄清起見,本招股説明書遵循先名後姓的英文命名慣例,無論個人的姓名是中文還是英文。例如,我們董事長的名字將顯示為“姚萬軍”,儘管在 中文中,他的名字顯示為“姚萬軍”。

| 31 |

我們依賴於各種公開來源提供的關於新加坡和中國增長預期的統計數據。本招股説明書中包含的部分市場數據和統計信息基於管理層的估計和計算,而這些估計和計算是基於我們對上述來源的回顧和解釋、我們的內部研究以及我們對新加坡和中國精密工程、製造和消費家電行業的瞭解。雖然我們相信這些信息是可靠的,但 我們沒有獨立核實任何第三方信息,我們的內部數據也沒有經過任何獨立來源的核實。

| 32 |

供品

以下假設 承銷商不會在發行中行使購買額外A類普通股的選擇權,除非另有説明 。

| 發行人 | 通格雷科技 公司 | |

| 我們發行的A類普通股 | 1,250,000股A類普通股(或如果承銷商全面行使其超額配售選擇權,則為1,437,500股A類普通股),面值為每股0.0001美元,基於確定承諾 。 | |

| 超額配售選擇權 | 我們 已授予承銷商一項選擇權,可在本招股説明書公佈之日起45天內行使,以首次公開發售價格購買最多187,500股額外A類普通股,相當於發售的A類普通股的15%,減去承銷折扣和佣金。 | |

| 緊接本次發行前已發行和未償還的普通股 | 一萬零四十四萬股A類普通股 股和四百五十六萬股B類普通股。 | |

| 本次發行後立即發行和發行的普通股 | 11,690,000股A類普通股(或11,877,500股A類普通股,如承銷商行使超額配售選擇權,可悉數購買額外的A類普通股)和4,560,000股B類普通股。 | |

| 發行價 | 我們預計,首次公開募股價格將在每股A類普通股4.00美元至6.00美元之間。 | |

| 投票權 | 我們 採取了雙層股權結構。我們A類普通股的持有人和我們B類普通股的持有人將 擁有相同的權利,但投票權和轉換權除外。對於需要股東表決的事項,A類普通股持有人 在本公司股東大會表決的所有事項上享有每股一票的投票權,B類普通股持有人在本公司股東大會上表決的所有事項上享有每股20票的投票權。我們A類普通股和B類普通股的持有者在提交我們股東表決的所有事項上作為一個類別一起投票,除非法律另有要求。根據B類普通股持有人的選擇,每股B類普通股將可在任何時間轉換為一股A類普通股。然而,A類普通股在任何時候、任何情況下都不能轉換為B類普通股。

當 (I)B類普通股的持有人將B類普通股的所有權出售、轉讓、轉讓或處置給不是我們的控股股東或最終由我們的控股股東控制的任何個人或實體時,或(Ii)任何B類普通股的最終實益所有權改變給既不是我們的控股股東也不是我們的控股股東的實體時,該等B類普通股將自動及即時 轉換為同等數目的A類普通股,轉讓人或受讓人無須採取任何行動。有關 更多信息,請參閲本招股説明書第144頁開始的“股本説明”。 | |

| 收益的使用 | 我們 估計,在扣除承銷折扣後,我們將從此次發行中獲得約320萬美元的淨收益(如果承銷商行使超額配售選擇權全額購買額外的A類普通股,則淨收益約為410萬美元)。佣金及 估計應支付的發售費用,並假設首次公開招股價格為每股A類普通股5.00美元,為本招股説明書封面所示首次公開招股價格估計區間的中點。 |

| 33 |

| 我們計劃將從此次發行中獲得的淨收益用於(I) 研發(“R&D”);(Ii)戰略收購和投資;(Iii)銷售、營銷和招聘人員;以及(Iv)一般企業用途和營運資金。有關更多信息,請參閲本招股説明書第73頁的“收益的使用”。 | ||

| 鎖定 |

我們、我們的董事和高級管理人員以及在緊接本次發行完成前按完全稀釋基礎持有5%或以上A類普通股的持有人已與承銷商 達成協議,除某些例外情況外,在本次發行完成後180天內,未經代表事先書面同意,不得出售、轉讓或以其他方式處置任何A類普通股或類似證券。 有關詳細信息,請參閲本招股説明書第168頁開始的“承銷”和本招股説明書第154頁開始的“有資格未來出售的股份”。

| |

| 風險因素 | 投資於我們的A類普通股涉及高風險,而我們的A類普通股的購買者可能會損失部分或全部投資。請參閲“風險因素”,以瞭解您在決定投資於我們的A類普通股前應審慎考慮的因素,自第36頁開始。 | |

| 上市 | 我們計劃將A類普通股以“TRSG”的代碼在納斯達克資本市場上市。A類普通股將不會在任何其他證券交易所上市或在任何自動報價系統買賣。 | |

| 支付和結算 | A類普通股預計於2011年1月1日交付, [__________], 2024. | |

| 傳輸代理 | TransShare Corporation. |

| 34 |

彙總摘要 財務和運營數據

下表 總結了我們的期間及截至所示日期的合併財務數據。截至2023年及2022年6月30日止六個月的 收益摘要綜合報表以及截至2023年6月30日的綜合資產負債表數據摘要, 取自本招股章程其他部分所載的未經審核簡明綜合財務報表。 截至2021年及2022年12月30日止年度的合併收益表摘要以及截至2021年及2022年12月31日的合併資產負債表摘要 源自我們的經審計合併財務報表,該等財務報表是根據美利堅合眾國公認會計原則或美國公認會計準則編制的,幷包含在本招股説明書的其他地方。閣下應閲讀本“綜合財務數據及營運數據概要”一節,連同本招股説明書其他地方的 綜合財務報表及相關附註以及“管理層對財務狀況 及營運業績的討論及分析”。我們的歷史業績不一定代表 未來期間的預期業績。

下表呈列截至二零二三年及二零二二年六月三十日止六個月以及截至二零二二年及二零二一年十二月三十一日止年度的綜合收益表概要。

| 在該期間內 已結束 6月30日, |

在該期間內 已結束 6月30日, |

多年來 告一段落 十二月三十一日, |

||||||||||||||

| 2023 | 2022 | 2022 | 2021 | |||||||||||||

| (未經審計) | (未經審計) | |||||||||||||||

| 收入 | $ | 5,356,424 | $ | 8,482,968 | $ | 16,334,400 | $ | 17,468,116 | ||||||||

| 收入成本 | 2,480,629 | 3,539,290 | 7,137,660 | 8,399,947 | ||||||||||||

| 毛利 | 2,875,795 | 4,943,678 | 9,196,740 | 9,068,169 | ||||||||||||

| 運營費用: | ||||||||||||||||

| 銷售和營銷費用 | 216,168 | 258,318 | 614,049 | 390,653 | ||||||||||||

| 一般和行政費用 | 2,106,952 | 2,433,466 | 4,540,771 | 3,318,365 | ||||||||||||

| 研發費用 | 430,809 | 367,639 | 829,211 | 669,358 | ||||||||||||

| 總運營費用 | 2,753,929 | 3,059,423 | 5,984,031 | 4,378,376 | ||||||||||||

| 其他收入,淨額 | 160,951 | 37,713 | 186,720 | 125,372 | ||||||||||||

| 所得税前收入 | 282,817 | 1,921,968 | 3,399,429 | 4,815,165 | ||||||||||||

| 所得税撥備 | (88,638) | (359,692) | (517,282 | ) | (706,720 | ) | ||||||||||

| 淨收入 | $ | 194,179 | $ | 1,562,276 | $ | 2,882,147 | $ | 4,108,445 | ||||||||

下表 列出我們截至2023年6月30日、2022年12月31日及2021年12月31日的綜合資產負債表數據摘要。

| 自.起 6月30日, 2023 |

自.起 12月31日, 2022 |

自.起 12月31日, 2021 |

||||||||||

| (未經審計) | ||||||||||||

| 流動資產 | $ | 18,066,538 | $ | 17,859,585 | $ | 18,642,098 | ||||||

| 其他資產 | 8,082,690 | 7,960,900 | 7,146,090 | |||||||||

| 總資產 | 26,149,228 | 25,820,485 | 25,788,188 | |||||||||

| 總負債 | 10,987,410 | 10,547,127 | 13,197,905 | |||||||||

| 股東權益總額 | $ | 15,161,818 | $ | 15,273,358 | $ | 12,590,283 | ||||||

| 35 |

風險因素

投資我們的A類普通股 涉及高度風險。在決定是否投資我們的A類普通股之前, 閣下應仔細考慮以下所述的風險,以及本招股説明書中載列的所有其他信息, 包括標題為“管理層對財務狀況和經營業績的討論和分析”一節 以及我們的綜合財務報表和相關附註。如果這些風險實際發生,我們的業務、財務狀況、 經營業績或現金流可能受到重大不利影響,這可能導致我們 A類普通股的交易價格下跌,導致您的全部或部分投資損失。下面描述的風險並不是我們面臨的唯一風險 。我們目前未知或我們目前認為不重要的其他風險也可能影響我們的業務。 您只應考慮投資於我們的A類普通股,如果您能夠承擔全部投資的損失風險。

與我們的商業和工業有關的風險

新加坡和中國市場的任何不利重大變化(無論是本地的還是全球經濟或其他條件導致的),例如 經濟衰退的發生,都可能對我們的業務、經營業績和財務狀況造成重大不利影響。

截至2023年6月30日止六個月,我們約65%及35%的收入分別來自新加坡及中國大陸的業務。於二零二二財年,我們約65%及35%的收入分別來自新加坡及中國大陸的業務。於二零二一財政年度,我們約61%及39%的收入分別來自新加坡及中國大陸的業務。任何影響新加坡和中國市場的不利情況,例如經濟衰退、 疫情爆發或自然災害或其他不利事件,都可能對我們的業務、財務狀況、 經營業績和前景造成不利影響。我們經營的行業出現任何下滑,導致 合同的延遲、延遲或取消以及應收款的收回延遲,都可能對我們的業務和盈利能力造成不利影響。

不確定的全球 經濟狀況已經並可能繼續對我們的業務產生不利影響,表現為需求減弱 、產品價格/組合的不利變化或利潤率下降導致淨銷售額下降。

在經濟衰退 或經濟衰退期間,銷售競爭可能加劇,降低銷售價格的壓力也會增加,因為我們的客户 可能會減少對我們產品的需求。如果我們損失了大量銷售量或大幅降低銷售價格,那麼 可能會對我們的合併財務狀況或經營業績、盈利能力和現金流產生負面影響。

信貸可用性下降 也可能對我們的一些客户和供應商獲得運營資金和資本支出的能力產生不利影響。這可能會對我們獲得必要供應的能力以及向受影響客户銷售產品的能力產生負面影響。這還可能導致未收應收賬款的收繳減少或延遲。

COVID—19疫情可能對我們的業務、經營業績、財務狀況和現金流造成不利影響並繼續構成風險, 其他流行病或傳染病爆發也可能產生類似影響。

2020年3月,世界衞生組織將COVID—19歸類為大流行病。疫情的蔓延對包括美國在內的全球 經濟造成了嚴重破壞,新加坡和中國。由於COVID—19疫情,我們面臨風險及不明朗因素。任何新的COVID—19變種和亞變種的影響可能比原來的Omicron變種傳播得更快,以及政府採取的任何應對行動,都可能會減緩我們的銷售。此外,地方政府 為避免感染而實施的關閉政策,包括最近中國許多省市的封鎖, 可能會影響我們的運營結果。我們將繼續評估與COVID—19相關的全球風險和業務活動放緩,包括對員工、客户、供應商和財務業績的潛在影響。截至2022年及2021年12月31日止,COVID—19的蔓延對本公司 業務並無任何重大影響。然而,截至2023年6月30日止六個月,隨着新型冠狀病毒疫情結束,人們的工作模式已由疫情期間在家辦公改為辦公室辦公,從而減少了對打印機等辦公設備的需求,對我們的業務造成了影響。COVID—19大流行或其他流行病或傳染病爆發可能會在多個方面對我們未來的經營業績、財務狀況及流動性造成不利影響。特別是, COVID—19的持續傳播和遏制該病毒的努力可能:

| 36 |

| · | 削弱公司 管理日常運營和產品交付的能力; |

| · | 影響客户對我們企業產品和服務的需求 ; |

| · | 導致 公司或其客户的運營中斷或關閉; |

| · | 影響全球流動性和資本的可用性 ; |

| · | 由於公司的緊急措施、客户延遲付款和壞賬,導致公司成本增加 ; |

| · | 造成供應鏈的延遲和中斷 導致我們業務的商業運營中斷; |

| · | 導致我們員工的工作和旅行能力受到限制。 |

| · | 影響合格人員的可得性; |

| · | 增加網絡安全風險,因為遠程工作環境可能不那麼安全,更容易受到黑客攻擊,包括試圖利用新冠肺炎大流行的網絡釣魚和社交工程嘗試 ;以及 |

| · | 引發其他不可預測的事件。 |

對我們業務的影響的嚴重程度將取決於一系列因素,包括但不限於大流行的持續時間和嚴重程度(包括變種的出現以及疫苗接種對感染和住院率的影響)、對我們的客户和供應商的影響的程度和嚴重程度、對我們業務產品和服務的製造和需求的中斷、聯邦、州或地方關於應對新冠肺炎傳播的安全措施的法規的影響,以及全球商業和經濟環境對流動性和資金可用性的影響。所有這些都是不確定和無法預測的。由於這一事件的演變和不確定性質,我們目前無法預測新冠肺炎疫情對我們的業務、業績和財務狀況造成的負面影響的全面程度,這將取決於許多目前未知的因素。我們將與員工、客户和供應商保持 密切溝通,並採取行動緩解這一動態和不斷變化的形勢的影響,但不能保證我們能夠做到這一點。

我們在一個競爭激烈的行業運營。 如果我們不能成功競爭,我們的市場份額可能會被我們的競爭對手搶走。

原始設備製造商(“OEM”)的定製化工業製造解決方案及相關產品在新加坡和大陸的國內市場 都競爭激烈。我們當前或潛在的競爭對手包括新加坡(如Sigma Design&Engineering Pte Ltd)和中國(如廈門墨客感應有限公司和新昌科創自動化設備有限公司)的主要按訂單工程(ETO) 工業製造商。以及世界上的其他地方。我們的一些競爭對手可能比我們擁有更大的品牌認知度、更多的客户或供應商、更長的運營歷史和營銷資源。 客户可能會以各種方式權衡他們的經驗和資源,從而增加我們競爭對手各自的 市場份額。

您不應期望 我們能夠成功地與現有或潛在的競爭對手競爭,這種競爭壓力可能會對我們的業務、財務狀況和運營結果產生實質性的不利影響。如果與現有或新的競爭對手競爭失敗,可能會導致我們失去市場份額、客户和其他業務合作伙伴。

| 37 |

發達市場精密工程、製造和家用電器行業的週期性和成熟性 可能會對我們的業績產生不利影響。

精密工程、製造和消費家電行業通常具有周期性。對我們產品的總體需求在很大程度上取決於製造業和其他工業部門的資本支出水平,而精密工程、製造業和家用電器行業歷來在工業活動放緩期間經歷過收縮。如果經濟、商業和行業狀況惡化,這些行業的資本支出可能會大幅減少,這可能會減少對我們產品的需求,並對我們的收入和運營業績產生不利影響。

我們的某些客户的新資本投資和維護支出水平大幅或持續下降可能會減少對我們產品和服務的需求,並損害我們的運營和財務業績。

對我們產品和服務的需求 在很大程度上取決於我們某些客户的新資本投資水平和計劃維護支出 。我們客户的新資本支出水平取決於許多因素,包括總體經濟狀況、信貸可獲得性、經濟狀況和各自行業內的投資活動,以及對未來市場行為的預期。此外,大宗商品價格的波動可能會對這些新活動的水平產生負面影響,並可能導致資本支出決定的推遲或現有訂單的延遲或取消。對我們產品和服務的需求減少 已導致過去,未來可能會 導致現有訂單的延遲或取消,或導致產能過剩,這對我們 吸收固定制造成本不利。需求的任何減少都可能對我們的業務、財務狀況和運營結果產生實質性的不利影響。

我們的一些子公司的運營歷史有限,並受到發展階段公司遇到的風險的影響。

除了Tung Resources、 Tungray Singapore、Tungray Industrial和Tongri Electric(已運營約10—20年)外,我們的其他子公司 的運營歷史有限。因此,這些經營歷史有限的子公司的業務策略和模式 不斷受到市場和經營業績的考驗,我們努力相應地調整資源配置。 因此,我們的業務可能會在營業業績方面受到收入金額和佔業務分部總額的百分比 的重大波動。

我們是,並預期 在可預見的將來,將受到發展階段業務固有的所有風險和不確定性的影響。因此, 我們必須建立經營業務所必需的許多職能,包括擴大我們的管理和行政結構, 評估和實施我們的營銷計劃,實施財務系統和控制以及人員招聘。因此, 您應考慮到運營歷史有限的公司經常遇到的成本、不確定性、延誤和困難, 您應考慮我們的前景。這些風險和挑戰除其他外包括:

| · | 我們可能需要額外的資本來發展 和擴大我們的業務,而這些資本在我們需要時可能無法提供; |

| · | 我們的營銷和增長策略可能 不會成功, |

| · | 我們的業務可能會受到經營業績的重大 波動;以及 |

| · | 我們可能無法吸引,留住和激勵合格的專業人員。 |

我們未來的增長 將在很大程度上取決於我們應對本招股説明書中所述的這些和其他風險的能力。如果我們不能成功 解決這些風險,我們的業務將受到嚴重損害。

| 38 |

原材料和產品供應鏈 的任何中斷都可能對我們生產和交付產品的能力產生不利影響。

至於我們生產的產品 ,我們必須管理原材料供應鏈和產品交付。新加坡和中國境內的任何供應鏈分裂 和地方保護主義都可能使供應鏈中斷風險進一步複雜化。當地行政機構 和為保護當地利益而建立的有形基礎設施對原材料運輸以及 產品交付構成了運輸挑戰。此外,利潤率和產量可能受到 供應鏈固有的限制的負面影響,包括競爭、政府、法律、自然災害以及其他可能影響供應和 價格的事件。任何此類事件都可能對我們的供應鏈、製造能力和分銷系統造成嚴重中斷,從而對我們生產和交付產品的能力產生不利影響。

我們的業務可能面臨與客户羣集中相關的風險 。

Our top two customers, HP Inc. (“HP”) and Goertek Inc (“Goertek”), accounted for 63.6% and 6.6% of revenues for the six months ended June 30, 2023, respectively, and the amount due from these customers included in accounts receivable represented 13.9% and 17.3% of total accounts receivable as of June 30, 2023, respectively. HP and Goertek accounted for 53.0% and 9.3% of revenues for the six months ended June 30, 2022, respectively, and the amount due from these customers included in accounts receivable represented 14.8% and 13.5% of total accounts receivable as of June 30, 2022, respectively. Our top two customers, HP and Goertek, accounted for 60.7% and 8.8% of revenues for the year ended December 31, 2022, respectively, and the amount due from these customers included in accounts receivable represented 27% and 23% of total accounts receivable for such year, respectively. HP and Goertek accounted for 60.0% and 5.6% of revenues for the year ended December 31, 2021, respectively, and the amount due from these customers included in accounts receivable represented 20.9% and 10.8% of total accounts receivable for such year, respectively. Consistent with the industry practice, we have not entered into written agreements with our major customers. We have been providing services and products to such major customers based on purchase orders received from them from time to time, which mainly specify the product for purchase, quantity, unit price, and delivery date.

當 總收入的很大一部分集中在有限數量的客户身上時,就存在固有風險。這些較大客户的購買模式的變化或減少 可能會使我們的業務和運營結果面臨更大的波動。客户的組合和類型以及 對任何單一客户的銷售額可能因季度和年而異,並對我們 的財務狀況、經營業績和現金流產生重大影響。如果客户不下訂單,或大幅減少、延遲或取消訂單,我們可能無法更換業務,這可能會對我們的經營業績和財務狀況造成重大不利影響。主要客户可能要求我們本地化製造和供應能力,而不是從成本較低的國家採購, 或尋求定價、付款、知識產權相關或其他對我們不利的商業條款,這可能會對我們的業務產生負面影響 。我們的客户基礎的集中也增加了我們與客户財務狀況相關的風險, 客户財務狀況惡化或客户未能履行其義務可能對我們的經營業績和現金流量造成重大 不利影響。

| 39 |

如果我們的產品不響應 技術的變化,我們的產品可能會過時,我們可能會遇到客户流失和收入下降的情況。

我們的產品 銷售給多個行業的客户,這些行業經歷了快速的技術變革、新產品的推出和不斷髮展的行業標準 。如果不及時推出新產品和增強功能,我們的產品和服務可能會隨着時間的推移在技術上變得過時,我們可能會失去大量客户。我們的產品開發工作可能會受到 多個因素的影響,包括我們預測客户需求、分配研發資金、創新和開發新產品、 使產品與眾不同並將新技術商業化、確保產品的知識產權保護以及以具有成本效益的方式製造 產品的能力。如果我們不能滿足客户的要求和期望,我們就會受到傷害。由於技術或其他原因,我們 無法成功開發和推出新的創新產品,這可能導致 客户流失和收入下降。

我們的許多產品 的製造是一個非常嚴格和複雜的過程,如果我們在製造產品時直接或間接遇到問題,業務 和財務結果可能會受到影響。

我們許多產品的製造是一個嚴格而複雜的過程。製造過程中可能會由於各種原因而出現問題,包括 設備故障、未遵循特定協議和程序、原材料問題、自然災害和環境因素,如果在產品投放市場之前未被發現,可能會導致產品責任風險。 由於開發和維護製造設施所需的時間,我們可能無法及時更換此類有問題的產品 。這些製造問題中的任何一個都可能導致巨大的成本和責任。

由於對我們提出的產品責任和保修索賠,我們可能會遭受重大損失和 成本。

我們不時會受到各種與我們的業務相關的索賠或訴訟的影響,包括因使用我們的產品而產生的損害賠償要求、與知識產權相關的索賠以及涉及僱傭事務和商業糾紛的索賠。我們目前不投保,併為潛在的產品責任索賠保留準備金。即使我們將來可能會購買產品責任保險,但如果確實發生此類索賠,並且任何不在保險範圍內的責任都可能對我們的業務產生重大不利影響,我們的保險覆蓋範圍可能會不足。任何產品責任索賠還可以包括施加懲罰性賠償,根據相關法律,賠償可能不在任何保險範圍內。即使我們 將來購買產品責任保險,我們的產品責任保險保單可能會有限制,如果超過這些限制, 可能會導致材料成本,這可能會對我們未來的盈利能力產生不利影響。此外,保修索賠通常不在產品責任保險範圍內。此外,任何產品責任或保修問題都可能對我們作為高質量、安全產品製造商的聲譽造成不利影響 ,轉移管理層的注意力,並可能對我們的業務產生重大不利影響 。

| 40 |

我們沒有從客户那裏獲得長期購買承諾,而且我們的營業額可能會出現波動。

我們與我們的 客户之間的業務一直是基於時不時收到的實際採購訂單進行的,我們預計這種情況將繼續下去。我們的客户沒有任何義務以任何方式繼續向我們下相同或更高級別的訂單。 此外,我們的客户可能會因與我們無關的原因而更改、推遲或終止產品和服務的訂單,包括對我們客户的產品缺乏市場接受度。

我們無法向您保證 我們的客户將繼續向我們下與前幾期相同數量或相同利潤率的採購訂單 或根本不會。我們可能無法找到替代客户來取代採購訂單或銷售。因此,我們的業務、財務狀況和經營結果可能會在不同時期有所不同,未來可能會出現重大波動。

如果我們未能準確估計與客户簽訂的合同項下的總體風險或成本,或此類合同項下完成相關項目所需的時間,當我們履行此類合同時,我們可能會遇到成本超支、進度延誤、盈利能力下降甚至虧損的情況。

我們總合並收入的很大一部分來自要求我們以固定價格完成項目的合同,因此 使我們面臨成本超支的風險。成本超支,無論是由於效率、估算或其他原因,都可能導致較低的利潤或虧損。執行固定價格合同所固有的其他變化和風險,如技術問題導致的延遲,以及無法獲得必要的許可和批准,可能會導致我們的實際風險敞口和成本與我們最初的估計不同 。

此外,我們可能 無法按照合同規定的時間表交付產品或完成項目。我們的項目以及產品的製造和銷售可能會因多種原因而延遲,包括與市場狀況、相關司法管轄區的政策、法律法規、資金的可用性、運輸、與業務合作伙伴和分包商的糾紛、技術和原材料供應商、員工、地方政府、自然災害、電力和其他能源供應以及技術或人力資源的可用性有關的因素。

我們無法保證 在當前和未來的產品交付和項目完成過程中不會出現成本超支或延誤。如果 發生此類成本超支或延誤,我們的成本可能超過預算,並且我們在相關合同上的利潤可能受到 不利影響。

我們依賴我們的製造設施 來生產我們高度工程化的產品和供應商的工廠,這使我們面臨與中斷 以及不斷變化的技術和製造工藝相關的風險,這些風險可能會使我們處於競爭劣勢。

If our manufacturing facilities become unavailable either temporarily or permanently due weather, earthquakes or other natural disasters related to global climate change, or geopolitical developments or logistical complications arising from acts of war, cyber-attacks, public health crises or labor disruptions, we may be unable to shift production to other facilities or to make up for lost production. In addition, natural disasters or other unanticipated catastrophic events, including storms, fires, explosions, earthquakes, terrorist attacks and wars, as well as changes in governmental planning for the land where our factories or our suppliers’ factories are located could significantly impair our ability to manufacture our products and operate our business. Any new facility would need to comply with the necessary regulatory requirements including fire control and environmental inspections and regulations, satisfy our specialized manufacturing requirements and require specialized equipment. As of the date of this prospectus, we cannot assure you that all the factories were in strict compliance with such fire control and environmental inspections and regulations or other regulatory requirements based on our knowledge. If such facilities fail to rectify and pass the fire control and environmental inspections or comply with relevant fire control and environmental requirements relating to production activities in a timely manner, they may be subject to fines, cohesive rectification, suspension and closure, which may materially and adversely affect the production of our factories and in turn may impact our business. Even though we carry business interruption insurance policies, any business interruption losses could exceed the coverage available or be excluded from our insurance policies. Any disruption of our ability to operate our business could result in a material decrease in our revenues or significant additional costs to replace, repair or insure our assets, which could have a material adverse impact on our financial condition and results of operations.

此外,我們相信 我們的客户會根據價格競爭力、產品質量、可靠性和 交貨及時性、技術專長和開發能力、新產品創新、產品設計能力、製造 專業知識、運營靈活性、客户服務和整體管理嚴格評估其供應商。我們的成功取決於我們能否繼續 滿足客户對這些標準不斷變化的期望。我們可能無法安裝、維護和認證 生產產品所需的設備或升級或過渡我們的製造設施而不影響生產率或 需要在我們的設施採取其他運營效率措施。我們預計,我們將繼續致力於產品研發、先進的製造技術和服務,以保持競爭力,這將帶來巨大的成本;然而,我們可能無法 應對技術進步,實施新的和更具成本效益的製造技術,或推出新的或改進的 產品,無論是在現有市場還是新市場,以維持我們企業的競爭地位或按需要發展我們的企業 。

| 41 |

我們有大量的固定成本, 因此,我們的營業收入對淨銷售額的變化很敏感。

我們的費用 很大一部分是固定成本(包括人員),不會隨淨銷售額波動。因此,如果我們不採取行動減少人員或採取 其他成本削減措施,我們的淨銷售額的百分比下降 可能會對我們的營業收入產生更大的百分比影響。我們的淨銷售額的任何下降都會對我們的盈利能力造成不利影響。

如果我們失去了 任何關鍵執行官和其他關鍵員工的服務,或者無法留住、招聘和僱用有經驗的員工,我們 有效管理和執行業務以及實現戰略目標的能力可能會受到損害。

Our future success depends on the continued service of our key executive officers and other key employees. We benefit from the leadership of a strong management team with rich professional work experience, and extensive knowledge of the precision engineering, manufacturing and consumer appliances industries. We also rely on a number of key personnel for the development and operation of our business. In addition, we will need to continue attracting and retaining skilled and experienced staff for our businesses to maintain our competitiveness. If one or more of our key personnel are unable or unwilling to continue in their present positions, we may not be able to replace them easily or at all and may incur additional expenses to recruit and train new personnel, our business could be materially and adversely affected. In addition, if any of our executive officers or key employees joins a competitor or forms a competing company, we may lose know-how, trade secrets and customers. Substantially all of our employees, including each of our executive officers and key employees, have entered into employment agreements with confidentiality clauses and customary non-compete provisions with us. Although non-compete provisions are generally enforceable under PRC laws, PRC legal practice regarding the enforceability of such provisions is not as well-developed as in countries such as the United States. Thus, if we need to enforce our rights under the non-compete provisions, we cannot assure you that a PRC court would enforce such provisions. Under Singapore laws, restrictive covenants (including non-compete provisions) are generally unenforceable unless it can be proven that the party seeking to enforce the restrictive covenant has a legitimate proprietary interest to protect and that such restrictive covenants are reasonable in the interests of the parties and the public. The Singapore courts have held that the maintenance of a stable and trained workforce is a legitimate proprietary interest and further that restrictive covenants are more likely to be considered reasonable when the employee is in a senior position and there is evidence that he had prolonged contact with the customers of the business or is integral to the business. However, there is no bright-line test, and each case turns on its own facts and circumstances. In determining whether a restrictive covenant is enforceable, the Singapore courts will have regard to whether the following are reasonable to protect the legitimate interests of the employer: (i) the scope of activities under the restrictive covenant, (ii) the geographical area of the restrictive covenant, and (iii) the period of the limitation. If we lose the services of any of our key executive officers, senior management, or are unable to retain, recruit and hire experienced staff, our ability to effectively manage and execute our operations and meet our strategic objectives could be harmed.

勞動力成本的增加、潛在的 勞動爭議和停工,或者無法僱用熟練的分銷、銷售和其他人員,都可能對我們的業務造成不利影響 。

勞動力成本增加 、我們或我們供應商或運輸服務提供商的設施發生停工或中斷,或其他 勞動力中斷,可能會減少我們的銷售額並增加我們的開支。此外,雖然我們的員工沒有 由工會代表,但我們的勞動力可能會受到工會組織努力的影響,這可能導致我們產生額外的勞動力成本,並增加我們目前面臨的相關風險。

競爭性僱主支付的工資和工資大幅增加 可能導致我們的勞動力減少、工資 和我們必須支付的工資增加或兩者兼而有之。如果我們無法僱用倉庫、分銷、銷售和其他人員,我們執行業務計劃的能力和運營結果將受到影響。

| 42 |

我們的專利權在 中國是有限的。

截至本協議日期, 我們的大部分產品在新加坡和中國大陸銷售。然而,我們所有的專利權均由中華人民共和國國家知識產權局授予。我們的專利在新加坡或中國以外的任何其他國家不受保護。如果我們不能 在我們現在或將來銷售產品的國家成功地保護我們的知識產權,我們可能無法 執行我們的業務計劃,這可能會對我們的財務業績產生重大不利影響。

如果我們未能保護我們的知識產權 ,可能會損害我們的業務和競爭地位。

我們依靠 專利法、商標法和域名法以及保密協議和其他方法來保護我們的知識產權 。我們的新加坡子公司已在新加坡知識產權局註冊了兩個商標。此類商標的 註冊商標號分別為40202251826G和40202304415V。我們的中國子公司擁有50項專利和 6項計算機軟件著作權,已在國家知識產權局和國家版權局註冊 。這一知識產權使我們的產品在行業中贏得了市場份額。

尋求 專利保護的過程可能是漫長而昂貴的,我們現有和未來的專利可能不足以為我們提供有意義的 保護或商業優勢。我們的專利和專利申請也可能受到質疑、無效或規避。

此外,監管未經授權使用專有技術是困難和昂貴的,我們可能需要訴諸訴訟來強制執行或捍衞向我們頒發的專利 ,或者確定我們或其他人的專有權利的可執行性、範圍和有效性。此類訴訟和任何此類訴訟中的不利裁決(如果有)可能會導致鉅額成本以及資源和管理層注意力的轉移, 可能會損害我們的業務和競爭地位。不能保證我們會在這樣的訴訟中獲勝。此外,我們的 商業祕密可能被泄露,或以其他方式泄露給我們的競爭對手,或被我們的競爭對手獨立發現。任何未能保護 或執行我們的知識產權的行為都可能對我們的業務、財務狀況和 運營結果產生重大不利影響。

我們的管理團隊成員未來可能會參與政府調查和民事訴訟,涉及他們現在、過去或將來可能與之有關聯的公司的業務。

我們管理團隊的成員未來可能會參與與他們現在、過去或將來可能關聯的公司的商業事務有關的政府調查和民事訴訟。任何此類調查或訴訟都可能轉移我們管理層 團隊的注意力和資源,而不是管理我們的業務和運營,可能會損害我們的聲譽。

我們可能會捲入可能對我們造成實質性不利影響的訴訟 。

我們 不時可能涉及與我們日常業務過程中附帶的事項有關的各種法律訴訟,包括 訴訟和索賠,以及政府和其他監管機構的調查和訴訟。此類事項可能會耗費時間, 轉移管理層的注意力和資源,導致我們承擔大量費用或責任,或要求我們改變 我們的業務慣例。由於訴訟的潛在風險、費用和不確定性,我們可能會不時解決 爭議,即使我們認為我們有值得信賴的索賠或抗辯。由於訴訟本身是不可預測的,我們 無法向您保證任何這些行動的結果不會對我們的業務產生重大不利影響。

我們的 A類普通股的價格可能會波動,過去,經歷過股票市價波動的公司 曾受到證券訴訟,包括集體訴訟。我們將來可能會成為這類訴訟的目標 。如果我們捲入集體訴訟,可能會分散我們管理層的大量注意力 和其他資源,從我們的業務和運營中轉移,這可能會損害我們的運營成果,並要求我們承擔大量 費用來為訴訟辯護。任何此類集體訴訟,無論是否成功,都可能損害我們的聲譽,並限制我們 未來籌集資金的能力。此外,如果成功向我們提出索賠,我們可能需要支付重大 損失,這可能會對我們的財務狀況和經營成果產生重大不利影響。

| 43 |

我們在我們經營業務的國家/地區遵守反腐敗、 反賄賂、反洗錢、經濟制裁、出口管制和類似法律。不遵守此類法律可能會使我們承擔刑事或民事責任,並損害我們的業務、收入、財務狀況和運營結果。

我們在經營業務的國家遵守反腐敗、反賄賂、反洗錢、經濟制裁、出口管制和類似法律。 我們無法向您保證,我們的員工和代理人不會採取違反我們的政策和適用法律的行動,我們 可能對此負有最終責任。隨着我們擴大國際業務,我們在這些法律、規則和法規下的風險可能會增加。此外,這些法律、規則和法規的適用性或執行方面的任何變更都可能對我們的業務運營和財務業績產生不利影響。

發現、調查 和解決實際或指控的違規行為可能需要大量轉移高級管理層的時間、資源和注意力。 此外,不遵守反腐敗、反賄賂、反洗錢或經濟制裁法律、規則和條例 可能會使我們遭受舉報人投訴、調查、制裁、和解、起訴、其他執法行動、剝奪利潤 、鉅額罰款、損害賠償、其他民事和刑事處罰或禁令、暫停和/或禁止與某些人簽訂合同 ,出口特權的喪失、聲譽的損害、負面的媒體報道和其他附帶後果。 如果發出任何傳票或調查,或實施政府或其他制裁,或如果我們在任何 可能的民事或刑事訴訟中未能勝訴,我們的業務、收入、財務狀況和運營成果將受到嚴重損害 。此外,對任何行動作出反應都可能導致管理層的注意力和 資源的重大轉移,並導致大量的辯護費用和其他專業費用。執法行動和制裁可能會進一步損害我們的業務、 財務狀況和運營結果。

我們可能會受到 利益相關者和市場對環境、社會和公司治理("ESG")事項的關注的負面影響。

過去幾年, 人們越來越關注企業ESG實踐和披露,對這一領域的期望正在迅速變化 。用於評估ESG實踐的標準可能會繼續演變,這可能會導致更高的期望,並且 可能導致我們採取代價高昂的舉措來滿足新的標準。對可持續發展的日益關注也可能在未來導致對我們某些產品的需求減少和/或利潤減少。如果我們無法有效應對,投資者 可能會認為我們的ESG政策和/或行動不充分。如果我們被視為未能實現ESG舉措 或準確披露我們在此類事項上的進展,我們的聲譽、業務、財務狀況和經營業績可能會受到不利影響 。

我們的業務可能會受到環境法律和法規(包括與氣候變化相關的 )下的合規義務和責任的重大和 不利影響。

我們要遵守 日益嚴格的環境法律法規,包括與空氣排放、廢水排放以及 化學和危險廢物管理和處置有關的法規。許多政府或政府機構已經或正在考慮 引入監管變化以應對氣候變化,包括監管温室氣體排放。其中一些法律 要求土地或企業的所有者或經營者對其自身和以前所有者或經營者釋放的危險或有毒物質或廢物負責 。其他環境法律和法規要求獲得並遵守環境許可證。迄今為止,遵守環境、健康和安全要求的費用並不重大。然而,我們的運營性質 以及我們在某些現有或以前的設施以及 收購的設施中的長期工業活動歷史,可能會導致重大負債。

截至 本招股説明書日期,我們不能向您保證我們嚴格遵守新加坡和中國的環境法律和法規。 如果新加坡及中國有關環境保護的法律及/或法規及/或政府政策發生任何變化 ,以及實施更嚴格的要求,我們可能需要產生額外成本及開支以遵守該等要求,且 我們的業務及經營業績可能受到不利影響。未能遵守現有和未來的環境 法律和法規可能會使我們遭受金錢損失和罰款、生產計劃中斷、運營中斷, 這反過來又可能對我們的業務運營造成重大不利影響。

| 44 |

此外,未來的事件(包括與氣候變化或温室氣體監管有關的事件)可能進一步要求我們承擔 與能源效率活動、某些活動的費用或限制、運營的修改或縮減、污染控制設備的安裝或污染場地的調查和清理有關的費用。未來採用的任何法規也可能 對我們與位於不受此類限制的地區的公司競爭的能力產生負面影響,並且我們可能無法 收回遵守新的或更嚴格的法律法規的成本,這可能對我們的經營業績、 現金流或財務狀況造成不利影響。

我們 面臨與我們的租賃物業相關的風險。

我們的部分 地點(包括我們的部分工廠)位於租賃場地內。我們目前的一些租約是不可取消的, 的租期通常為一至兩年,並可選擇在指定期限內續約。我們相信,我們在未來簽訂的租賃 很可能是長期的,不可取消,並有類似的續租選擇。但是,無法保證 我們將能夠以優惠的條款或根本不可能續簽當前或未來的租約,如果我們無法就 相關租約的續簽進行談判,我們可能被迫搬遷我們的生產基地,並且及時更換或搬遷我們的工廠和設備 可能很困難且成本高昂,這可能對我們的業務經營能力和經營業績造成不利影響。 如果我們或我們的供應商遇到任何意外中斷,或者如果我們無法續訂當前的租約,我們的生產 將受到嚴重幹擾,進而可能對我們的業務、財務狀況和經營業績造成重大不利影響。

相關出租人尚未向我們提供部分租賃物業的所有權證書 或其他類似證明。因此,我們無法向您保證 該等出租人有權將相關不動產出租給我們。如果出租人無權將不動產出租給我們 ,且此類不動產的所有人拒絕批准我們與各自出租人之間的租賃協議,我們可能無法 根據各自租賃協議對所有人強制執行我們租賃此類不動產的權利。截至本 招股説明書日期,我們不知道任何第三方就我們租賃物業的使用提出任何索賠或質疑。如果我們的 租賃協議被作為此類租賃房地產的實際所有人的第三方聲稱無效,我們可能被要求 搬出該物業,在這種情況下,我們只能根據相關租賃協議向出租人提出索賠,要求 賠償其違反相關租賃協議的行為。我們無法向您保證, 在商業上合理的條款下,可以隨時提供合適的替代地點,或者根本沒有,如果我們無法及時調動我們的官員,我們的業務 可能會中斷。

此外,根據我們租賃物業所在地的適用法律和 法規的要求,我們可能需要向政府機構註冊租賃協議 ,如果未能註冊,我們可能會受到罰款。

我們可能無法成功推出 新產品或吸引新客户,這可能會對我們的增長和收入產生不利影響。

從歷史上看,我們 通過增加對現有客户的銷售和服務、推出新產品和服務、追求新客户和升級設備來實現有機增長,以擴大我們向客户提供的產品和其他服務的範圍。由於我們無法控制的原因,我們可能無法 推出新產品或服務,或者,一旦推出,我們的現有客户可能無法購買這些新產品或服務。我們也可能無法向新的 客户推銷我們的現有產品和新產品。這些因素中的任何一個都可能對我們的增長和收入產生不利影響。

我們不能向您保證我們的內部增長戰略會成功,這可能會對我們的增長、財務狀況、運營結果和現金流造成負面影響。

我們的戰略之一是通過增加新產品的開發和提高現有產品的質量來實現內部增長。然而,這種擴張存在許多障礙,包括但不限於來自類似企業的日益激烈的競爭,我們改善產品和產品組合以實現我們研發努力的好處的能力,國際貿易和關税壁壘, 意想不到的成本,與海外營銷努力相關的成本,以及保持有吸引力的匯率。因此,我們無法向您保證,我們將能夠成功克服這些障礙,並在任何其他 市場建立我們的服務。如果我們不能成功實施這一內部增長戰略,可能會對我們的增長、未來的財務狀況、運營結果或現金流產生負面影響。

如果我們無法留住現有客户或吸引新客户,或無法從客户那裏吸引足夠的支出,我們的業務、運營結果和財務狀況可能會受到實質性的不利影響。

為了增加我們的收入和保持我們的增長,我們必須留住現有客户並吸引新客户,並鼓勵他們使用我們的服務。 與行業中常見的情況一樣,我們沒有與客户就我們的每個業務線簽訂長期協議。 我們很大一部分收入來自逐個項目的協議。這些協議的收入在本質上不是經常性的,這使我們面臨收入方面的不確定性和潛在波動性的風險。 我們的成功在很大程度上取決於我們繼續以經濟高效的方式提供高質量產品的能力。為此,我們必須繼續擴展我們的線下服務產品,並跟上用户偏好和市場趨勢。客户 可能會停止使用我們的產品,或者,如果我們沒有有效地交付產品,或者他們不認為與替代供應商相比,他們的支出會產生具有競爭力的回報或效果,這將對我們的業務產生不利影響,則客户 可能只願意以較低的價格購買我們的產品。我們留住現有客户並吸引新客户的能力 還取決於以下因素,其中一些因素是我們無法控制的:

| 45 |

| · | 我們的品牌認知度和市場佔有率; |

| · | 我們為客户提供的定價和付款條件的競爭力,這反過來可能會受到我們的資金和財務資源的制約; |

| · | 市場對新產品的接受度 以及我們可能推出的功能; |

| · | 市場參與者之間的合併、收購或其他整合 ;以及 |

| · | 國內和全球經濟狀況對股權投資行業發展的總體影響。 |

如果由於上述任何因素,我們無法 留住現有客户並吸引新客户,我們的業務將受到不利的 影響。此外,如果我們的現有客户減少或停止使用我們的產品,我們可能無法獲得為我們的產品花費類似甚至更多的新客户,我們維持和/或增長收入的能力可能會受到實質性和不利的影響 。

如果不能保持我們的增長,可能會使我們的管理、運營和其他資源緊張,這可能會對我們的業務和前景產生實質性的不利影響。

我們的增長戰略 包括打造品牌、提高現有產品的市場滲透率以及開發新產品。推行這些 戰略已經並將繼續導致對管理資源的大量需求。除其他事項外,我們的增長尤其需要:

| · | 持續提升研發能力; | |

| · | 加強信息技術系統建設; | |