根據2024年2月5日提交給美國證券交易委員會的文件

註冊號:333

美國

證券交易委員會

華盛頓特區20549

表格

註冊聲明

下

1933年證券法

(註冊人的確切姓名載於其章程)

| 7510 | 99-0431609 | |||

| (公司或組織的州或其他司法管轄區) | (主要標準工業 分類代碼號) | (税務局僱主 識別碼) |

安加內亞科技公園,1樓147號

印度班加羅爾的科迪哈里

560008

+91 99454-8382

(註冊人主要執行辦公室的地址,包括郵政編碼和電話號碼, 包括區號)

公司信託公司

企業信託中心

橘子街1209號

特拉華州威爾明頓,郵編:19801

(服務代理的名稱、地址,包括郵政編碼和電話號碼,包括區號)

將副本複製到:

道格拉斯·埃倫諾夫,Esq.

馬修·伯恩斯坦,Esq.

Ellenoff Grossman&Schole LLP

美洲大道1345號,11號這是地板

紐約,紐約10105

電話:(212)-370-1300

傳真:(212)-370-7889

建議向公眾出售的大約開始日期 :在本註冊聲明生效後不時生效。

如果根據1933年《證券法》第415條的規定,在本表格上登記的任何證券將以延遲或連續方式發售,請勾選 以下方框。☒

如果根據證券法下的規則462(B),本表格是為了註冊發行的其他證券而提交的,請選中以下框並列出同一發行的較早生效註冊聲明的證券 法案註冊聲明編號。☐

如果此表格是根據證券法下的規則462(C)提交的生效後的 修正案,請選中以下複選框並列出同一產品的較早生效註冊表的證券法註冊表 編號。☐

如果此表格是根據證券法下的規則462(D)提交的生效後的修訂,請選中以下複選框並列出同一產品的較早生效的註冊聲明的證券法註冊聲明 編號。☐

用複選標記表示註冊人是大型加速申請者、加速申請者、非加速申請者、較小的報告公司還是新興的 成長型公司。見《交易法》第12b-2條中“大型加速申報公司”、“加速申報公司”、“較小申報公司”和“新興成長型公司”的定義。

| 大型加速文件服務器 | ☐ | 加速文件管理器 | ☐ | ||

| ☒ | 規模較小的報告公司 | ||||

| 新興成長型公司 |

如果是一家新興成長型公司,

用複選標記表示註冊人是否已選擇不使用延長的過渡期來遵守根據證券法第7(A)(2)(B)節提供的任何新的或修訂的財務會計準則。

註冊人特此修改本註冊聲明,修改日期為必要的一個或多個日期,以推遲其生效日期,直至註冊人提交另一項修訂,明確規定本註冊聲明此後將根據1933年證券法第8(A)條 生效,或直至註冊聲明將於證券交易委員會根據上述第8(A)條決定的日期生效。

此招股説明書中的信息不完整,可能會更改。在提交給證券交易委員會的註冊聲明生效之前,我們不能出售這些證券。本招股説明書不是出售這些證券的要約,也不是在任何不允許此類要約或出售的州 徵求購買這些證券的要約。

待完成,日期為2024年2月5日

初步招股説明書

Zoomcar Holdings, Inc.

18,603,584股普通股

本招股説明書涉及 本招股説明書中確定的出售證券持有人(該等出售證券持有人及其獲準受讓人,“出售持有人”)不時要約及出售合共18,603,584股中車控股有限公司普通股,每股面值0.0001美元的普通股,該公司是特拉華州的一家公司(“公司”,“我們”,“我們”及“我們”),包括:(I)發行最多1,200,000股普通股 ,以代替付款。遞延承銷佣金總額為12,100,000美元,或每股10.08美元的有效價格,根據該確定費用修改協議(“費用修改協議”),日期為2023年12月28日,由Cantor Fitzgerald &Co.(“康託爾)和J.V.B.Financial Group,LLC(J.V.B.”), 關於業務合併的結束(定義見此),(Ii)根據McDermott Will&Emery LLP(“MWE”)與本公司之間於2023年12月28日達成的、以每股3.00美元的價格發行的最多1,666,666股普通股(“MWE費用協議”),與支付業務合併交易費用有關。(Iii)由Zoomcar,Inc.、本公司和Ellenoff Grossman&Schole LLP(“EGS”)就支付業務合併交易費用 由Zoomcar,Inc.、本公司和Ellenoff Grossman&Schole LLP(“EGS”) 按合同約束髮行最多466,666股普通股,根據日期為2023年12月27日的特定費用修改協議(“EGS費用協議”),以每股3.00美元的價格發行。(Iv)根據本公司附屬公司與Box Capital Inc.(“OTBC”)之間於2023年9月28日訂立的某項營銷服務協議(“OTB協議”),按每股3.00美元的價格發行最多20,000股普通股,與企業合併的完成有關;(V)向阿南達 小企業信託基金(“阿南達信託“),保薦人的關聯公司(如本文所定義),總收購價為10,000,000美元,約合每股9.33美元,關於企業合併的結束,(Vi)至多1,666,666 發行給 的普通股股份阿南達信託,每股3.00美元關於業務的結束 合併,以及(Vii)最多12,512,080股普通股,可發行至ACM Zoomcar Convert LLC (“ACM”)或其註冊受讓人在轉換ACM持有的本票(“票據”)時, 該票據可按(X)每股10.00美元的轉換價進行轉換,受其中所述的調整和 ACM酌情決定的每股0.25美元的底價(“轉換價”)的限制,以及(Y)攤銷 轉換價,金額不超過適用轉換日期前20個交易日內普通股每日最高交易日價值的25%,或在獲得本公司事先書面同意後獲得更大金額。 攤銷轉換價“就本附註而言,指(I)換股價及(Ii)在緊接適用付款日期或其他釐定日期前20個交易日的最低VWAP折讓7.5%的較低 ,但須受附註條款的規限。

本招股説明書為您 提供了此類證券的一般描述以及出售持有人可能提供或出售證券的一般方式。出售持有人可能要約或出售的任何證券的更多具體條款可在招股説明書副刊中提供,其中包括所要約證券的具體金額和價格以及要約條款。招股説明書副刊 還可以添加、更新或更改本招股説明書中包含的信息。

在註冊説明書(招股説明書是其一部分)中登記供出售持有人轉售的證券約佔本公司已發行股份總數的29.59%(假設按底價全部轉換票據並根據EGS 費用協議發行股份),因此將構成註冊説明書生效後可供立即轉售的公眾流通股的相當大百分比,且只要註冊説明書仍可用,受禁售期(定義見下文)(視何者適用而定)屆滿 所限。由於銷售持有人大量出售我們的普通股,或者市場認為持有大量股票的人打算出售他們的股票,我們普通股的市場價格可能會下降。我們普通股的大量股票隨時可能在公開市場上出售。 出售持有者出售我們普通股,或認為可能發生此類出售,也可能導致我們普通股的市場價格大幅下跌,即使我們的業務表現良好。請參閲“風險因素”。

我們註冊了本招股説明書所涵蓋的證券,並不意味着出售持有人將提供或出售任何證券。銷售持有人可能會以多種不同的方式和不同的價格提供和出售本招股説明書涵蓋的證券。我們在標題為“”的部分中提供了有關 出售持有人如何出售股票的詳細信息配送計劃“此外,在此登記的某些證券受到轉讓限制,可能會阻止出售持有人在本招股説明書生效後發售或出售此類證券。請參閲“證券描述: 瞭解更多信息。

在投資我們的證券之前,您應仔細閲讀本招股説明書 以及任何招股説明書補充或修訂。我們的普通股在納斯達克全球市場交易,代碼為“ZCAR”,我們的某些認股權證在納斯達克資本市場交易,代碼為“ZCARW”。據納斯達克報道,2024年1月26日,我們普通股的收盤價為每股3.1美元,我們的公共認股權證的收盤價為0.0975美元。我們的每份公開認股權證可按一股普通股行使,行使價為每股11.50美元。

根據聯邦證券法,我們是一家新興成長型公司 ,也是一家較小的報告公司,因此,我們受到某些降低的上市公司報告 要求的約束。請參閲“招股説明書摘要-作為一家新興成長型公司和一家較小的報告公司的影響“ 在本招股説明書第2頁。

投資我們的普通股和認股權證涉及高度風險。見標題為“”的部分風險因素“從第 6頁開始。

美國證券交易委員會(“美國證券交易委員會”)或任何其他州證券委員會均未批准或不批准這些證券,也未就本招股説明書的充分性或準確性作出任何決定。任何相反的陳述都是刑事犯罪。

本招股説明書的日期為2024年3月1日。

目錄

| 頁面 | |

| 關於這份招股説明書 | II |

| 常用術語 | 三、 |

| 市場和行業數據 | v |

| 有關前瞻性陳述的警示説明 | VI |

| 招股説明書摘要 | 1 |

| 供品 | 4 |

| 市場價格、股票代碼和股利信息 | 5 |

| 風險因素 | 6 |

| 收益的使用 | 43 |

| 未經審計的備考簡明合併財務信息 | 44 |

| 管理層對財務狀況和經營成果的討論與分析 | 55 |

| 生意場 | 77 |

| 管理 | 108 |

| 高管薪酬 | 116 |

| 董事薪酬 | 126 |

| 某些關係和關聯方交易 | 129 |

| 證券的實益所有權 | 138 |

| 賣家持有者 | 139 |

| 證券説明 | 140 |

| 證券法對證券轉售的限制 | 149 |

| 材料美國聯邦 所得税後果S | 151 |

| 配送計劃 | 155 |

| 法律事務 | 159 |

| 專家 | 159 |

| 在那裏您可以找到更多信息 | 159 |

| 財務報表索引 | F-1 |

i

關於這份招股説明書

本招股説明書是採用S-1表格的註冊説明書的一部分,根據該説明書,出售持有人可不時通過標題為“配送計劃“出售持有人提供和出售的任何證券的更多具體條款可在招股説明書附錄中提供,其中包括描述所發售普通股的具體金額和價格以及發售條款。我們不會從此類出售持有人出售本招股説明書中所述證券的銷售中獲得任何 收益。

招股説明書附錄還可以 添加、更新或更改本招股説明書中包含的信息。本招股説明書中包含的任何陳述將被視為為本招股説明書的目的而修改或取代 ,只要該招股説明書附錄中包含的陳述修改或取代了該陳述。任何如此修改的陳述將被視為僅經如此修改的本招股説明書的一部分,而任何被如此取代的陳述將被視為不構成本招股説明書的一部分。您應僅依賴本招股説明書、 任何適用的招股説明書附錄或任何相關免費撰寫的招股説明書中包含的信息。請參閲“在那裏您可以找到更多信息.”

除本招股説明書、任何隨附的招股説明書附錄 或我們準備的任何免費撰寫的招股説明書中包含的信息外,我們沒有授權任何人 提供任何信息或作出任何陳述。我們不對他人向您提供的任何其他信息的可靠性承擔任何責任,也不能保證這些信息的可靠性。本招股説明書是一項僅出售在此發售的普通股股票的要約, 僅在合法的情況下和在司法管轄區內出售。經銷商、銷售人員或其他人員無權提供 本招股説明書、任何適用的招股説明書附錄或任何相關的免費撰寫招股説明書中未包含的任何信息或陳述任何內容。本招股説明書不是出售我們證券的要約,也不是在任何不允許要約或出售的司法管轄區徵求購買我們證券的要約。 您應假定本招股説明書或任何招股説明書附錄中的信息僅在這些文件正面的日期之前是準確的,而與本招股説明書或任何適用的招股説明書附錄的交付時間無關。自那以後,我們的業務、財務狀況、運營結果和前景可能發生了變化。

本招股説明書包含本文所述部分文件中包含的某些條款的摘要,但參考實際文件以獲取完整的 信息。所有的摘要都被實際文件完整地限定了。本招股説明書 所指的某些文件的副本已存檔、將存檔或將通過引用合併為註冊説明書的證物,您可以獲得這些文件的副本,如下所述:在那裏您可以找到更多信息.”

於2023年12月28日(“完成日期”),吾等完成由Innovative International Acquisition Corp.、開曼羣島豁免公司(“IOAC”)、Innovative International Merge Sub Inc.、特拉華州一家公司及IOAC的全資附屬公司(“合併子公司”)、Zoomcar,Inc.、特拉華州一家公司(“Zoomcar,Inc.”)、 及Greg Moran,僅以Zoomcar股東代表(“賣方代表”)的身份 (統稱為“業務組合”)。完成業務合併(“結束”) 涉及(I)結束前,IOAC繼續進入特拉華州以成為特拉華州的一家公司(“本地化”) 及(Ii)合併Sub與Zoomcar,Inc.合併,Zoomcar,Inc.繼續作為尚存的公司(“合併”),以及合併協議中預期的其他交易。作為合併的結果,公司擁有Zoomcar,Inc.已發行普通股的100%。隨着業務合併的結束,公司更名為“Innovative International Acquisition Corp.”。致“Zoomcar Holdings,Inc.”

除非上下文另有説明,否則所提及的“公司”、“我們”、“我們”和“我們”指的是位於特拉華州的Zoomcar Holdings,Inc.及其在業務合併結束後的合併子公司, 提及的“Zoomcar”是指在業務合併結束前的Zoomcar,Inc.和位於特拉華州的Zoomcar Holdings,Inc.及其在業務合併結束後的合併子公司 。

II

常用術語

除非 本招股説明書或上下文另有規定,否則引用:

在本文檔中:

“ACM”指 ACM Zoomcar Convert LLC。

“董事會”指本公司的董事會。本文中提及的公司將在合理適用的範圍內包括其子公司。

“業務合併” 指IOAC和Zoomcar根據合併協議的條款進行的業務合併,以及合併協議預期的其他交易。

“章程” 指在本招股説明書日期生效的經修訂及重新修訂的公司章程。

“章程”是指在本招股説明書發佈之日有效的、經修訂和重訂的公司註冊證書。

“A類普通股”是指IOAC在企業合併結束前發行的A類普通股,每股票面價值0.0001美元。

“B類普通股”是指IOAC在企業合併結束前發行的B類普通股,每股票面價值0.0001美元。

“結束” 是指企業合併的結束。

“截止日期” 指2023年12月28日。

“普通股”指本公司的普通股,每股面值0.0001美元。

“公司” 指收盤後在特拉華州的Zoomcar Holdings,Inc.

“税法”係指修訂後的《1986年國內税法》。

“方正股份” 是指保薦人在首次公開募股前以定向增發方式首次購買的B類普通股,以及在收盤時轉換髮行的普通股。

“DGCL”指修訂後的特拉華州公司法。

“生效時間” 是指根據合併協議合併的生效時間。

“激勵計劃” 指Zoomcar Holdings,Inc.2023年股權激勵計劃。

“證券交易法”指經修訂的1934年證券交易法。

“公認會計原則”是指 美國公認的會計原則。

“內幕信函” 指IOAC、其高級管理人員和董事以及發起人之間於2021年10月26日簽署的信函協議。

“IOAC”指收盤前的公司。

“IPO”是指IOAC旗下單位於2021年10月29日完成的首次公開募股,發行價為每單位10.00美元。

“合併” 指根據合併協議的條款,合併Sub與Zoomcar並併入Zoomcar,Zoomcar繼續作為尚存的公司和公司的全資子公司 。

“合併協議” 指IOAC、Zoomcar、Merge Sub和賣方代表之間的合併和重組協議和計劃,日期為2022年10月13日,經《成交後修正案》修訂,經 修訂。

“納斯達克” 指納斯達克股票市場有限責任公司。

三、

“票據” 指本公司和Zoomcar,Inc.向ACM發行的本金為8,434,605美元、日期為2023年12月28日的無擔保可轉換本票,與業務合併相關的某些交易費用有關。

“普通股”指A類普通股和B類普通股。

“成交後修正案” 指日期為2023年12月29日的合併協議修正案。

“私募股份”是指IOAC在IPO結束後同時以私募方式向保薦人、Cantor和CCM發行的A類普通股 。

“公開認股權證”或“認股權證”是指一(1)個完整的可贖回認股權證,作為每個單位的一部分,使其持有人 有權在企業合併後以每股11.50美元的收購價購買一(1)股普通股。

“修訂和重新簽署的登記權協議”是指公司、保薦人、IOAC的某些股東和Zoomcar的某些股東之間於2023年12月28日 簽署的修訂和重新簽署的登記權協議。

“美國證券交易委員會”指 美國證券交易委員會。

“證券法”指經修訂的1933年證券法。

“證券購買協議”是指本公司、Zoomcar,Inc.和ACM之間於2023年12月28日簽署的證券購買協議。

“出售持有人” 是指本招股説明書中確定的出售證券持有人及其許可受讓人。

“贊助商” 指創新國際贊助商I LLC,一家特拉華州的有限責任公司。

“信託帳户” 是指IOAC在IPO時設立的信託帳户,其中包含在IPO中出售單位的淨收益,包括IOAC承銷商出售的超額配售證券的淨收益,以及在IPO結束後出售私募股票的淨收益。

“單位” 指在首次公開招股中發行的單位,包括一(1)股A類普通股和一份認股權證的二分之一(1/2)。

“認股權證代理人”指Equiniti Trust Company,LLC(f/k/a American Stock Transfer&Trust Company,LLC)。

“認股權證協議” 指IOAC與認股權證代理人之間於2021年10月26日簽訂的某些認股權證協議。

“Zoomcar普通股” 統稱為企業合併前Zoomcar,Inc.的普通股,每股票面價值0.0001美元。

“Zoomcar,Inc.” 指的是特拉華州的Zoomcar,Inc.。本文中提到的Zoomcar將在合理適用的範圍內包括其子公司。

“Zoomcar India” 指Zoomcar India Private Limited,一家印度有限責任公司,Zoomcar的子公司。

“Zoomcar股東” 指在交易結束前持有Zoomcar的證券持有人,包括Zoomcar India的流通股持有人。

四.

市場和行業數據

本招股説明書包括從公司內部報告、獨立第三方出版物 和其他行業數據獲得或派生的行業狀況和行業數據和預測。有些數據還基於善意估計,這些估計來自公司內部分析或對公司內部報告的審查,以及上文提到的獨立來源。儘管我們認為我們 對行業狀況和行業數據的這些估計所依據的信息總體上是可靠的,但不能保證該信息的準確性和完整性 ,我們沒有獨立核實來自第三方來源的任何數據,也沒有確定其中所依賴的潛在的 經濟假設。我們的內部報告沒有得到任何獨立消息來源的核實。有關行業 立場的陳述基於當前可用的市場數據。雖然我們不知道關於本文所列行業數據的任何錯誤陳述 ,但這些估計涉及風險和不確定因素,並可能會根據各種因素而發生變化,包括標題下討論的那些 風險因素“在這份招股説明書中。

v

有關前瞻性陳述的警示説明

本招股説明書中包含的某些陳述可能構成1995年美國私人證券訴訟改革法中“安全港”條款所指的“前瞻性陳述”。這包括但不限於關於我們的期望、希望、信念、意圖、計劃、前景、財務結果或戰略以及我們業務的產品和市場、未來財務狀況、預期未來業績和市場機會的陳述。這些 陳述構成預測、預測和前瞻性陳述,並不是業績的保證。這樣的陳述可以通過它們與歷史或當前事實沒有嚴格聯繫這一事實來識別。在本招股説明書中使用前瞻性的 陳述時,可通過使用以下詞語來標識前瞻性陳述:“估計”、“繼續”、“可能”、“預測”、“應該”、“將會”、“計劃”、“項目”、“預測”、“打算”、“將會”、“預期”、“預期”、“相信,“ ”“尋求”、“目標”、“旨在”或預測或指示未來事件或趨勢的其他類似表達,或不是歷史事實的陳述。此外,任何提及未來事件或情況的預測、預測或其他描述,包括任何基本假設的陳述,均為前瞻性陳述。

我們提醒 招股説明書的讀者,這些前瞻性陳述會受到風險和不確定因素的影響,其中大部分風險和不確定因素很難預測,也有許多是我們無法控制的,這可能會導致實際結果與預期結果大相徑庭。以下因素和其他因素可能導致實際結果和事件的時間與本招股説明書中的前瞻性陳述中表達的預期結果或其他預期大不相同 :

| ● | 我們執行預期業務計劃和戰略的能力; |

| ● | 由於業務合併的完成而導致業務合併擾亂我們的計劃和運營的風險。 |

| ● | 認識到業務組合的預期收益的能力,這可能會受到競爭的影響,其中包括公司實現盈利增長和管理增長的能力, 維護其聲譽,增加我們平臺上的房東、客人和註冊車輛的數量,維護與房東和客人的關係,並留住我們的管理層和關鍵員工; |

| ● | 新冠肺炎疫情對我們業務的影響; |

| ● | 我們目前業務模式下有限的運營歷史 和淨虧損歷史; |

| ● | 我們獲得額外資本的能力; |

| ● | 我們對關鍵技術提供商和支付處理商的依賴 為我們的客户付款提供便利; |

| ● | 對法律或法規的不利解釋或適用法律或法規的更改 ; |

| ● | 我們可能受到其他經濟、商業、監管和/或競爭因素的不利影響; |

| ● | 我們對未來預訂量、收入和資本需求的估計; |

| ● | 我們參與競爭的市場的演變; |

| ● | 與我們已經進入或以後可能進入的當前和未來新興市場運營相關的政治不穩定; |

VI

| ● | 與我們獲得並維持不充分保險的能力相關的風險,以涵蓋現在或未來與業務運營相關的風險; |

| ● | 我們有能力實施其戰略舉措並繼續 創新我們的平臺技術和功能; |

| ● | 我們有能力遵守有關個人數據保護和隱私法的法律要求; |

| ● | 網絡安全風險、數據丟失和其他對我們網絡安全的破壞,以及未經授權的第三方泄露個人信息或侵犯我們的知識產權; |

| ● | 與我們所依賴的基礎設施的性能或可靠性相關的風險,包括但不限於互聯網和移動電話服務; |

| ● | 與我們的平臺或我們推動的點對點汽車共享有關的監管或其他訴訟或訴訟的風險; |

| ● | 同時在多個外國司法管轄區運營增加了合規風險,包括監管和會計合規問題;以及 |

| ● | 本招股説明書中描述的其他風險和不確定性,包括標題為“風險因素.” |

如果這些風險中的任何一項成為現實,或者我們的任何假設被證明是不正確的,實際結果可能與這些前瞻性陳述中暗示的結果大不相同。 可能存在我們目前不知道或我們目前認為不重要的其他風險,這些風險也可能導致實際結果與前瞻性陳述中包含的結果大不相同。此外,前瞻性陳述反映了我們對未來事件的預期、計劃或預測,以及截至招股説明書發佈之日的看法。我們預計後續事件和事態發展可能會導致我們的評估發生變化。但是,雖然我們可能會選擇在未來某個時候更新這些前瞻性聲明,但我們明確表示不承擔任何義務。這些前瞻性陳述不應被視為代表我們在本招股説明書日期之後的任何日期的評估。因此,不應過度依賴前瞻性陳述。 實際結果、業績或成就可能且很可能與任何預測和前瞻性陳述以及這些前瞻性陳述所依據的假設存在實質性差異,甚至有可能產生不利影響。不能保證 本文中包含的數據在任何程度上反映了未來的表現。告誡您不要過度依賴前瞻性陳述作為對未來業績的預測,因為預計的財務信息和其他信息是基於估計和假設的 ,這些估計和假設本身就會受到各種重大風險、不確定性和其他因素的影響,其中許多因素是我們無法控制的。前瞻性的 聲明不能保證業績。所有可歸因於我們或代表我們行事的人的前瞻性陳述均明確 完全符合前述警示聲明的規定。

第七章

招股説明書摘要

本摘要重點介紹了本招股説明書中其他部分包含的信息。此摘要不包含您在投資我們的普通股或認股權證之前應考慮的所有信息。在作出投資決定之前,您應仔細閲讀整個招股説明書,包括在題為“風險因素”、“管理層對財務狀況和經營結果的討論和分析”、 “未經審計的備考簡明綜合財務信息”、“業務”和本招股説明書其他部分包括的合併財務報表 和相關説明中討論的事項。

公司概述

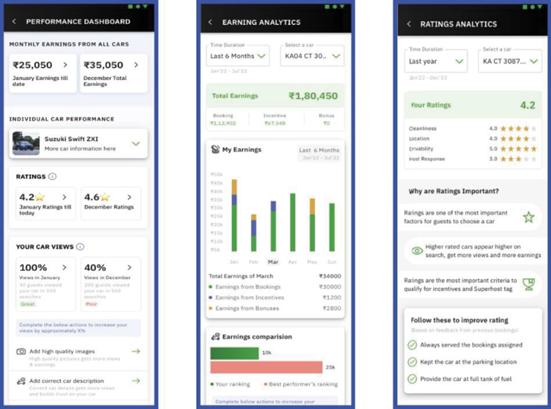

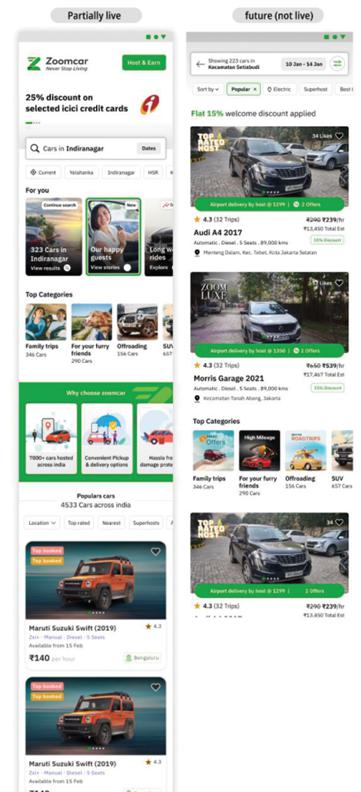

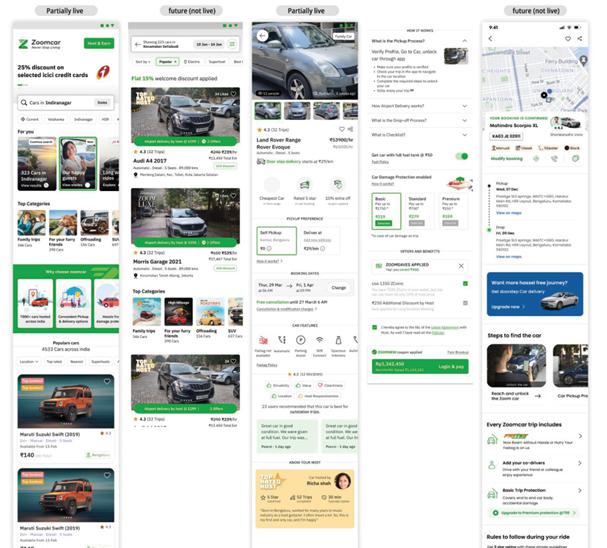

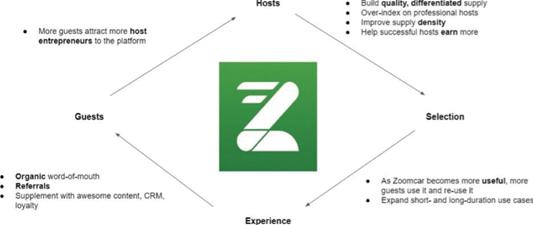

Zoomcar總部位於印度班加羅爾,是一家領先的專注於新興市場的在線汽車共享市場,基於我們平臺上的當前車輛數量和活躍用户數量。我們的平臺使主人和客人能夠連接並共享主人的汽車,客人可以在相互方便的位置使用這輛車。

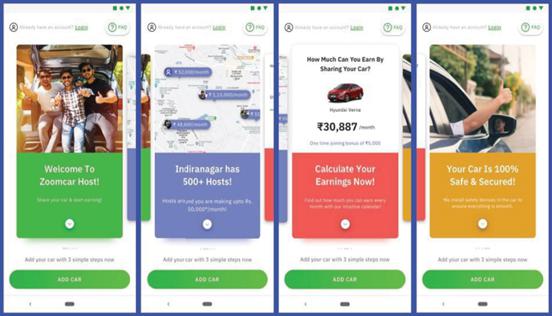

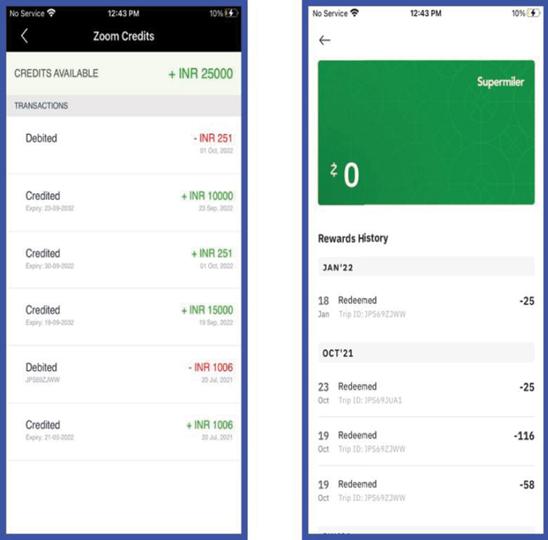

我們不斷增長的在線平臺成立於2012年,在新興市場促進了移動性,在新興市場,便捷、經濟實惠的交通選擇有限。我們平臺上的客人 瀏覽並從一系列可用的汽車型號、製造商、尺寸和價位中進行選擇,以預訂房東在我們平臺上列出的車輛 。反過來,房東可以通過與需要汽車來滿足休閒、工作或其他中短期交通需求的個人共享他們的汽車,將未得到充分利用的車輛轉化為創收機會。

我們認為,我們的商業模式 特別適合新興市場,因為這些地區的城市居民面臨着交通挑戰。在Zoomcar服務的市場中,與平均個人收入水平相比,擁有汽車的成本可能高得令人望而卻步,這些市場中擁有汽車的人不到10%。同時,這些人通常無法獲得足夠方便或負擔得起的替代交通方式 。這些市場還擁有不斷壯大的中產階級、快速城市化的大都市地區,以及大量年輕、精通科技的市民。總體而言,這些主要的人口趨勢都有助於管理層在2025年前實現900億美元的總目標市場(“TAM”),這一點在題為“業務 -市場機會.”

我們已經在三個國家的50多個城市開展了業務,我們計劃繼續發展我們的平臺產品,以方便、現代和經濟高效的方式滿足客人的移動性需求,在我們運營的社區內提供交通解決方案和創業機會 。我們的商業模式自成立以來一直在發展,因為我們的平臺最初提供短期租賃車輛 直接由Zoomcar擁有或租賃。2018至2020年間,我們開始將技術和產品開發工作的重點 轉移到與我們當前以點對點汽車共享數字平臺為重點的“輕資產”業務模式相關的功能上。我們在2021年下半年完成了商業模式的轉變。在2021年10月之前,我們只在印度運營,但後來擴展到埃及(2021年10月)和印度尼西亞(2022年3月)。隨着時間的推移,我們擴展了我們平臺的功能, 並且隨着消費者偏好的變化,我們繼續發展我們的產品。

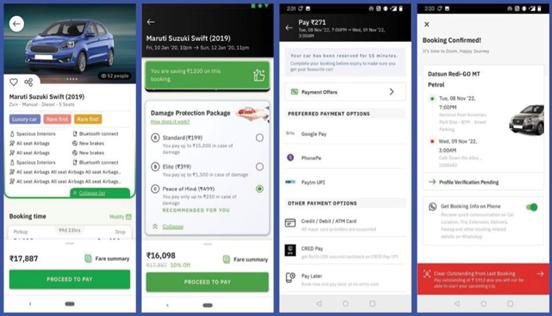

我們的平臺

Zoomcar的市場 是100%輕資產的;通過該平臺提供的所有車輛都是由第三方“房東”提供的,這些房東能夠通過共享他們的車輛來賺取 錢,供在該平臺上預訂租賃的“客人”使用。自Zoomcar成立以來,其平臺上已完成約700萬次預訂。這種基於平臺的點對點商業模式,通過這種模式在Zoomcar和車主之間分配收入,與酒店、房地產和其他行業採用的顛覆性商業模式大體相似,以促進具有成本效益、高效和用户友好的方式聯繫人員和資源來解決問題。

1

行業和消費者偏好:

我們的平臺是圍繞消費者偏好而設計的,旨在為新興市場國家的城市社區提供智能交通解決方案。移動性 目前在我們所服務的市場中選擇有限,目前可用的交通選擇通常過時、昂貴,而且在許多情況下缺乏靈活性,不能滿足短期需求。我們的業務模式和平臺產品繼續 隨着不斷變化的消費者預期和新興市場人口向按需提供的個性化、數字化商品和服務的明顯轉變而發展。我們相信,我們在目前開展業務的三個國家的大多數主要城市的定位,加上我們的可擴展技術和平臺功能,使Zoomcar處於有利地位,能夠繼續從規模和規模上幾乎沒有相似之處的可尋址市場吸引客户。在更遠的地方,“業務根據聯合國、惠譽和其他來源公佈的公開人口和經濟數據,加上Zoomcar管理層通過專業經驗做出的估計,我們估計,到2025年,我們的平臺將擁有約200億美元的可服務可尋址市場(SAM) ,假設潛在客户的滲透率低於25%,預計將屬於某些人口 參數範圍內的潛在客户,TAM為900億美元,假設潛在客户羣(包括我們確定為核心目標市場的25個國家/地區的房東和客人)更廣泛地採用該市場。

企業信息

Zoomcar Holdings,Inc.是特拉華州的一家公司。我們的主要執行辦公室位於Zoomcar的主要執行辦公室,位於印度班加羅爾科迪哈里560008科迪哈里1樓147號技術公園,我們的電話號碼是+91 99454-8382。我們的主要網站 地址是Www.zoomcar.com。本招股説明書中包含或可通過本網站訪問的信息不是本招股説明書的一部分,也不包含在本招股説明書中。

成為一家新興成長型公司和一家規模較小的報告公司的意義

我們符合2012年JumpStart Our Business Startups Act所定義的“新興成長型公司”(“EGC”)的資格。在IPO完成五週年後的本財年的最後一天,我們可能一直是EGC ,但如果在此之前的任何6月30日,非關聯公司持有的我們普通股的市值超過7億美元,或者如果我們在任何財年的毛收入 達到或超過12.35億美元,我們將從適用年度的12月31日起停止成為EGC。如果我們在三年內發行超過10億美元的不可轉換債券,我們也將停止 成為EGC。只要我們仍然是EGC,我們就被允許並打算依賴於適用於 非EGC的其他上市公司的某些披露要求的豁免。因此,此處包含的信息可能與您從您持有股票的其他上市公司收到的信息不同。

我們也是根據《交易法》頒佈的第12b-2條規定的“較小的報告公司”。如果(1)我們的非關聯公司持有的股票市值低於2.5億美元,或(2)在最近結束的財年中,我們的年收入低於1億美元,並且由非關聯公司持有的股票的市值低於7億美元,我們可能會繼續成為較小的報告公司。 如果我們在不再是新興成長型公司時是一家較小的報告公司,我們可能會繼續依賴對較小報告公司的某些披露要求的豁免 。只要我們仍然是一家較小的報告公司,我們就被允許並打算依賴適用於其他非較小報告公司的上市公司的某些披露和其他要求的豁免。

2

風險因素摘要

我們的業務受到許多風險和不確定因素的影響,包括標題為“風險因素緊接着 這份招股説明書摘要,這代表了我們在成功實施我們的戰略和我們的業務增長方面面臨的挑戰。特別是,以下考慮因素可能會抵消我們的競爭優勢或對我們的業務戰略產生負面影響,這可能會導致我們普通股或認股權證的股票價格下跌,並導致您的全部或部分投資損失 :

| ● | 我們最近過渡到目前的點對點汽車共享業務模式,因此很難預測我們未來的運營業績,也很難將我們的業績 與歷史業績進行比較; |

| ● | 我們有運營虧損和負現金流的歷史 我們預計我們將需要籌集更多資金來為運營融資; |

| ● | 我們的運營和財務預測受到各種已知和未知的意外事件和非我們控制因素的影響,可能會被證明不準確,我們可能無法實現與管理層預期一致的結果。 |

| ● | 各種因素,其中一些是我們無法控制的, 可能對我們的業務運營、我們的競爭地位和我們普通股的市場價格產生不利影響; |

| ● | P2P汽車共享的在線平臺市場相對較新、競爭激烈且發展迅速; |

| ● | 我們將需要額外的資金來支持我們業務的增長,而這些資金可能無法以我們可以接受的條款提供,或者根本無法提供; |

| ● | 雖然我們已經採取了重大步驟來建立和改善我們的品牌和聲譽,但如果不能維護或提升我們的品牌和聲譽,我們的業務將受到影響; |

| ● | 網絡安全漏洞或侵犯我們的知識產權 可能對我們的業務產生負面影響; |

| ● | 我們的業務有賴於吸引和留住有能力的管理、技術開發和運營人員; |

| ● | 如果我們不能加強、維護和遵守我們的內部控制和程序,我們可能會面臨風險; |

| ● | 我們正在補救內部控制中已發現的重大弱點 ,如果我們未能補救這些弱點或未能根據《薩班斯-奧克斯利法案》第404條保持有效的內部控制,我們可能無法準確或及時地報告我們的財務狀況或經營結果, 或遵守適用於上市公司的會計和報告要求; |

| ● | Zoomcar運營和計劃未來運營的地理區域一直並可能繼續受到政治和經濟不穩定的影響,Zoomcar運營所在司法管轄區的某些法律法規目前正在演變; |

| ● | 我們可能會為東道主或客人的活動承擔責任; |

| ● | 我們的管理團隊管理上市公司的經驗有限。 |

| ● | 作為一家上市公司,我們將招致顯著增加的費用和行政負擔; |

| ● | 如果我們不遵守納斯達克的上市要求, 我們可能會面臨退市,這將導致我們的證券公開市場有限; |

| ● | 我們是證券法所指的“新興成長型公司” ,如果我們利用新興成長型公司可獲得的某些披露要求豁免, 這可能會降低我們的證券對投資者的吸引力; |

| ● | 我們全部流通股的一部分被限制立即轉售,但可能在不久的將來出售給市場; |

| ● | 不確定的全球宏觀經濟和政治狀況可能會對我們的經營業績和財務狀況產生重大不利影響;以及 |

| ● | 自然災害,包括但不限於異常天氣條件、疫情爆發、恐怖主義行為和政治事件,都可能打亂我們的業務日程。 |

3

供品

我們正在登記要約 ,並由(I)最多1,200,000股普通股的出售持有人不時出售,這些普通股已發行以代替支付 遞延承銷佣金總額為12,100,000美元,或每股10.08美元的有效價格,根據費用修改協議,與企業合併的結束有關,(Ii)根據與支付企業合併交易費用有關的MWE費用協議,以每股3.00美元的價格發行的最多1,666,666股普通股,(Iii)根據EGS費用協議,公司根據支付企業合併交易費用的合同約束以每股3.00美元的價格發行的最多466,666股普通股,(Iv)根據與企業合併結束有關的OTB協議,以每股3.00美元的價格發行的最多20,000股普通股,。(V)最多發行1,071,506股普通股 。Ananda Trust,總收購價為10,000,000美元,約合每股9.33美元,關於企業合併的結束,(Vi)至多1,666,666 已發行至的普通股股份 阿南達信託,每股3.00美元與業務合併的完成有關,以及(Vii)最多12,512,080股普通股可發行至於票據轉換時,ACM 或其註冊受讓人可按(X)ACM 酌情決定權以任何金額計算的換股價及(Y)攤銷換股價,最高不超過適用換股日期前20個交易日普通股每日最高交易日價值的25%,或在獲得本公司 事先書面同意後的更高金額。

以下信息 是截至2024年1月29日的數據,不適用於在該日期後發行我們的普通股、認股權證或期權以購買我們普通股的 股票,或在該日期之後的任何認股權證或期權的行使。

|

發行人 |

Zoomcar控股公司 | |

|

截至本公告日期的已發行普通股股份 |

62,874,774 | |

|

出售持股人發行的普通股 |

18,603,584 | |

|

收益的使用 |

我們將不會從出售普通股中獲得任何由出售持股人提供的收益。 | |

| 鎖定 |

除某些慣常的例外情況外,根據費用修改協議(“修改後的 費用份額”)有關轉讓的若干限制如下:i)就每名持有人的首三分之一經修訂收費股份而言,為成交後六(6)個月;(Ii)就有關持有人的第二三分之一經修訂收費股份而言,為成交後九(Br)(9)個月;及(Iii)就所有其餘經修訂收費股份而言,為成交後十二(12)個月。儘管有上述規定,在本公司完成清算、重組(無論庭內或庭外重組)、合併、反向合併、股本交換要約、要約收購或權利要約、重組、資本重組或其他類似交易導致本公司所有股東有權將其 股份交換為現金、證券或其他財產時,適用的禁售期將終止。

除若干慣常例外情況外,根據MWE費用協議向MWE發行的1,666,666股普通股(“MWE股份”)須受以下轉讓限制 :(I)就MWE股份的首三分之一股份而言,於交易結束後六(6)個月;(Ii)就MWE股份的第二三分之一股份而言,於交易結束後九(9)個月;及(Iii)就所有剩餘的MWE股份而言,於交易結束後十二(12)個月。儘管有上述規定,適用的禁售期將於本公司完成清算、重組(不論庭內或庭外重組)、合併、反向合併、股本交換要約、要約收購或權利要約、重組、資本重組或導致本公司所有股東有權將其 股份交換為現金、證券或其他財產的其他類似交易後終止。

根據OTB協議向OTBC 發行的20,000股普通股(“OTBC股份”)的禁售期自成交日期起計六個月。

向阿南達信託發行的2,738,172股普通股(“阿南達信託股份”,連同修改後的費用股、MWE股和OTBC股、“禁售股”和該等禁售期,即“禁售期”), 受禁售期的限制,禁售期截止於(I)結束日起12個月或(Ii)企業合併後, 公司完成清算、合併、換股、重組或其他類似交易,導致公司所有股東有權交換其現金、證券或其他財產的股份。

請參閲“證券法對轉售證券鎖定協議的限制 “以供進一步討論.” | |

| 納斯達克自動收報機符號 | 普通股:“Zcar”認股權證:“ZCARW” |

4

市場價格、股票代碼和股利信息

市場價格和自動收款機符號

我們的普通股在納斯達克全球市場交易,代碼為ZCAR,我們的權證在納斯達克資本市場交易,代碼為ZCARW。

據納斯達克報道,我們的普通股和權證在2024年1月26日的收盤價分別為3.1美元和0.0975美元。

持有者

截至2024年1月29日,共有347名普通股持有人和1名認股權證持有人。*更多的持有者是“街頭名人”或受益的持有者,其記錄在冊的股份由銀行、經紀商和其他金融機構持有。

股利政策

到目前為止,我們的普通股還沒有支付任何現金股息 。本公司董事會目前的意圖是保留所有收益(如有)用於我們的業務運營 ,因此,本公司董事會預計在可預見的未來不會宣佈任何股息。未來現金股息的支付將取決於我們的收入和收益(如果有的話)、資本要求和總體財務狀況。支付任何現金股息 由本公司董事會酌情決定。此外,我們宣佈分紅的能力可能會受到我們或我們的子公司不時簽訂的融資或其他協議條款的限制。

5

風險因素

投資我們的普通股和認股權證涉及高度風險。在做出投資決策之前,您應仔細考慮以下風險。 我們的業務、前景、財務狀況或經營業績可能會受到上述任何風險以及我們目前未知或我們目前認為無關緊要的其他風險的損害。由於上述任何風險,我們普通股和權證的交易價格可能會下跌,因此,您可能會損失全部或部分投資。

在進行業務運營的過程中,我們面臨着各種風險。我們下面描述的任何風險因素已經影響或可能對我們的業務、財務狀況和運營結果產生重大不利影響。如果發生其中一個或多個風險和不確定性,我們證券的市場價格可能會大幅或永久下跌。“風險因素”中的某些陳述是前瞻性陳述。請參閲“關於前瞻性陳述的告誡”。

與我們的業務和運營相關的風險

我們目前的業務模式有限 運營歷史和財務業績使得我們未來的業績、前景和可能遇到的風險很難預測。

雖然Zoomcar於2013年開始運營,但我們最近已從以前的業務模式過渡到我們當前的業務模式,包括我們的輕資產 P2P汽車共享在線平臺。作為這一過渡的結果,我們財務報表的某些組成部分經歷了 變化,我們的運營歷史可能不能指示我們未來的增長或財務業績。我們當前業務模式的有限歷史使我們很難預測未來的運營和其他結果,如果不是不可能的話,也不能保證我們 將能夠在未來增加我們的收入。我們的經營結果受到許多因素的影響,其中一些因素是我們無法控制的,我們可能會因為客户需求減少、競爭加劇、汽車共享行業整體增長放緩、我們 平臺上的車輛供應不足,或者政府政策或總體經濟狀況的變化等情況而對我們的進一步發展產生不利影響。我們將繼續開發和改進我們平臺上的特性、功能、 技術和其他產品,以增加我們平臺上的訪客和主機基礎以及預訂量。但是, 我們業務計劃的執行受到不確定性的影響,預訂量可能不會以我們預期的速度增長。如果我們的增長率下降, 投資者對我們業務和前景的看法可能會受到不利影響,我們普通股的市場價格可能會下降。

潛在投資者還應考慮像我們這樣歷史有限的公司在不斷髮展的個人移動性解決方案市場中將面臨的風險和不確定性。 特別是,我們不能保證我們會:

| ● | 成功執行我們的商業計劃; |

| ● | 促進足夠的預訂在短期內實現盈利(如果有的話); |

| ● | 在我們目前的市場和未來潛在的額外市場中吸引越來越多的東道主和客人; |

| ● | 通過持續改進車輛密度、平臺功能和戰略營銷努力,提高在我們當前市場的滲透率; |

| ● | 使我們能夠成功地執行我們的業務計劃; |

| ● | 提升我們的品牌認知度和知名度; |

| ● | 通過增加我們的市場滲透率來獲得新的主人和客人 以更深的市場覆蓋率和更廣泛的地理覆蓋範圍; |

| ● | 開發新的平臺功能和特性,以增強我們留住客人和東道主的能力; |

| ● | 開發、改進或創新我們的專有技術,以實現可持續的競爭優勢; |

| ● | 吸引、留住和管理足夠的管理人員和技術人員;或 |

| ● | 有效應對競爭壓力。 |

6

我們有運營虧損和 負現金流的歷史,我們預計我們將需要籌集額外資金來為運營融資。

我們有運營虧損的歷史,預計在可預見的未來,隨着我們繼續發展目前的業務模式 並增強我們的平臺產品,我們將繼續遭受運營虧損,我們將需要額外的資金來支持我們的業務增長。我們的運營消耗了大量現金,自2013年開始運營以來,我們出現了運營虧損。雖然在我們的業務從自有或租賃給Zoomcar的車輛的短期租賃過渡到P2P汽車共享的在線平臺後,我們的現金消耗 減少了 ,但我們在技術和平臺創新方面消耗了大量現金, 我們的現金消耗隨着時間的推移而變化。我們的現金需求將取決於眾多因素,包括我們的收入、我們的P2P汽車共享平臺的升級和創新 、客户和市場對我們平臺的接受和使用,以及我們降低和控制成本的能力 。我們預計將投入大量資本資源,包括為運營提供資金,繼續改進、升級或創新我們的平臺,並擴大我們的國際影響力。如果我們無法獲得這樣的額外融資,將對我們的業務產生重大的不利影響,我們可能不得不以與我們的發展不符的方式限制業務。

我們的運營和財務預測 受各種已知和未知的意外情況以及我們無法控制的因素的影響,可能不準確,我們可能無法實現與管理層預期一致的 結果。

我們的季度和年度運營 過去業績起伏不定,未來也可能出現波動。在任何特定時期,我們的運營和財務結果可能會受到許多因素的影響,其中許多因素是不可預測的或不在我們的控制範圍之內。此外,我們目前的點對點汽車共享業務模式的有限運營 歷史使我們很難預測未來的結果,並使我們 受到許多不確定性的影響,包括我們規劃和預測未來增長的能力。因此,您不應依賴我們過去的季度和年度運營業績作為未來業績的指標。我們已經並將繼續遇到成長中的公司在快速發展的市場中經常遇到的風險和不確定因素,例如本文所述的風險和不確定因素。

P2P汽車共享在線平臺市場相對較新且發展迅速。如果我們不能成功適應我們市場的發展,或者如果P2P汽車共享在線平臺沒有得到普遍接受,可能會對我們的業務、財務狀況和運營業績產生不利影響 。

在線P2P汽車共享平臺市場相對較新且未經驗證,有關該市場或行業的數據和研究可能有限 且不可靠。目前尚不確定P2P汽車共享市場是否會繼續發展,或者我們的平臺是否會實現並保持足夠的需求和市場接受度,足以產生有意義的收入、淨收入和現金流。我們的成功 將在很大程度上取決於房東和客人是否願意使用我們的平臺來尋找汽車共享機會。 一些房東可能不願或不願讓他們的車輛在我們的平臺上使用,這可能包括但不限於,如果他們的車輛在我們的平臺上上市,其車輛價值可能會下降, 平臺使用的經濟效益不確定,是否有能力追回與丟失或損壞財產相關的損失,遵守我們平臺的使用條款, 數據隱私和安全問題,或其他原因。

此外,我們的成功還 需要客人利用我們的平臺預訂車輛。除其他因素外,客人是否願意使用我們的平臺可能取決於客人對我們平臺和房東列出的預訂車輛的易用性、完整性、質量、可用性、安全性、成本效益、便利性和可靠性的信心。 在我們運營的市場中,客户偏好的任何變化都可能對我們的業務產生實質性的不利影響。此外,客人可能不願或不願意使用要求客人提供個人身份信息、支付信息和駕照詳細信息的平臺,或者在預訂期間監控他們的駕駛行為 。此外,客人可能不願預訂包含Zoomcar可訪問的啟用GPS的跟蹤或監控設備的車輛,或者根本不願使用我們的平臺,因為這類設備的使用被感知到了。

7

如果我們不保留現有的東道主,或者不吸引 並保持新的東道主,或者如果東道主無法提供足夠的高質量車輛供應,我們的業務、財務狀況和 運營結果可能會受到負面影響。

我們在特定地域市場的成功取決於我們是否有能力通過吸引房東和客人到我們的平臺來在該市場建立和擴大我們平臺的規模。 我們依賴於房東在我們的平臺上註冊高質量的車輛,維護他們的車輛的安全性和清潔度,並確保他們在我們平臺上的車輛描述和可用性是準確和最新的。這些做法超出了我們的直接控制範圍,東道主共享的車輛數量以及由此產生的客户在我們平臺上的預訂選項可能會下降 ,原因包括但不限於公共衞生和安全問題,包括流行病/流行病;經濟、社會和政治因素;國家關於汽車共享的法律法規或缺乏此類法律法規;獲得、保險、融資和維修車輛在我們平臺上市的挑戰 ,其中一些可能會因我們業務所在新興市場的基礎設施挑戰而加劇 。如果房東在我們的平臺上註冊並向客人提供更少的高質量車輛, 我們的預訂量和收入可能會下降,我們的運營結果可能會受到實質性的不利影響。此外,如果擁有可用車輛的房東選擇不通過我們的平臺提供他們的車輛,因為出現了競爭激烈的拼車平臺,房東覺得 比我們的平臺更具吸引力,則房東可能不願繼續註冊車輛或通過 平臺提供車輛預訂。例如,東道主可能出於各種原因停止或縮短車輛登記或車輛可供預訂的時間段,例如競爭對手平臺有更多的客户進行預訂、宿主可能無法從Zoomcar賠償車輛損壞的風險、或猶豫安裝我們要求主機在平臺註冊時安裝在車輛上的啟用物聯網GPS的跟蹤設備 由於任何其他原因,我們可能缺乏足夠的車輛供應來吸引客户使用我們的平臺。 如果東道主沒有共享足夠數量的車輛,或者,如果他們在我們平臺上註冊的車輛對客人的吸引力不如競爭對手提供的車輛,我們的收入可能會下降,我們的業務、財務狀況和運營結果可能會受到實質性的不利影響。

如果我們無法產生足夠的車輛需求,或者如果通過我們的平臺預訂的車輛對承辦方的吸引力不夠大,則承辦方可以選擇完全不在我們的平臺上共享其車輛 。雖然我們繼續投資於支持主機的工具和資源,但我們平臺的定價功能和其他功能可能不像我們的競爭對手開發的那樣對主機具有吸引力,因此主機可能無法在我們的平臺上共享他們的車輛。如果東道主認為在我們平臺上掛牌車輛可能不足以 抵消在平臺上註冊的車輛的任何租賃、融資、停車、登記、維護和維修成本,我們可能會失去或無法吸引東道主,並可能無法提供足夠數量的車輛供 我們的客人使用。

如果我們不能留住現有客户,或者 吸引和保持新客户,我們的業務、財務狀況和運營結果可能會受到負面影響。

我們的業務模式取決於我們留住和吸引客人在我們平臺上預訂的能力。賓客偏好有許多趨勢和方面 對我們和整個汽車共享行業都有影響。其中包括對車輛類型的偏好、在線預訂的便利性,以及與其他可能的交通解決方案相比,與汽車共享和平臺預訂相關的資金節省。 在我們運營的市場中,客户偏好的任何變化都可能對我們的業務產生實質性的不利影響 。例如,如果在我們平臺註冊的車輛不受歡迎或質量不夠高,或者在方便客人的地點無法使用 ,客人可能會失去使用我們平臺的興趣。此外,如果客人發現我們的平臺對用户不友好,或者缺少客人期望從拼車或其他在線平臺獲得的功能,則客人可能會減少或停止使用我們的平臺。因此,我們的競爭力取決於我們預測和快速適應客户趨勢的能力,利用有利可圖的機會進行平臺開發、創新和升級,而不會疏遠我們現有的客户基礎,也不會將過多的資源集中在無利可圖或短暫的趨勢上。如果我們不能對需求或客人偏好的變化做出及時和適當的響應,我們的業務可能會受到不利影響。

8

此外,如果我們無法 在我們運營的市場上與其他汽車共享平臺和其他移動解決方案競爭,我們的預訂量將會減少, 我們的財務業績將受到不利影響。希望通過我們的平臺預訂車輛的客人必須支付預訂費,除其他費用外,還包括“預訂費”,減去任何適用的折扣和積分,以及預訂時應支付的“附加值”或旅行保護費;預訂後,客人還可能產生其他費用,如取消行程費用、汽油費、滯留費和其他費用。其中許多費用是通過我們的平臺功能產生的,其中一些費用 是由客人在預訂時從提供給他們的一系列選項中選擇的。如果我們的預訂和旅行相關費用沒有競爭力,或者我們的平臺功能不具吸引力或過時,或者與我們的平臺相關的負面評論或出版物發佈 ,客人可能會停止或減少他們對我們平臺的使用,我們的業務、運營結果、聲譽和財務狀況可能會受到不利影響 。

如果我們無法推出主人或客人認為有價值的新的或升級的 平臺功能,我們可能無法留住和吸引這些用户使用我們的平臺,我們的運營 結果將受到不利影響。

為了繼續留住和吸引主機和客人使用我們的平臺,我們需要繼續推出新的或升級的特性、功能和技術,為主機和客人增加 價值,使我們有別於競爭對手。開發和交付這些新的或升級的特性、功能和技術是昂貴的,而這些特性、功能和技術的成功取決於幾個因素,包括這些特性、功能和技術的及時完成、推出和市場接受度。此外,任何此類新的或升級的特性、 功能和技術可能無法按預期工作,或可能無法為主人和客人提供預期的價值。如果我們無法繼續 開發新的或升級的特性、功能和技術,或者如果東道主和客人沒有從這些新的或升級的 特性、功能和技術中感受到價值,則主人和客人可能會選擇不使用我們的平臺,這將對我們的運營 業績產生不利影響。

我們已進行大量投資 來開發新的或升級的特性、功能和技術,我們打算繼續投入大量資源開發新技術、工具、功能、服務和其他平臺產品。如果我們無法吸引/留住和支付繼續我們的平臺功能開發工作所需的合格技術人員,我們可能無法實現我們的開發的預期好處。

不能保證 新開發項目是否會存在或保持在我們預期的水平,也不能保證這些新開發項目是否會獲得足夠的吸引力或市場接受度,從而產生足夠的收入來抵消與這些新投資相關的任何新支出或負債。 我們在平臺上開發新特性、功能和技術的努力可能會分散管理層對當前 運營的注意力,並會將資本和其他資源從我們更成熟的功能和技術中分流出來。即使我們成功地 開發了新的特性、功能或技術,或者以其他方式更新或升級了我們的平臺,監管機構也可能會因我們的創新而使我們受到新的規則或限制,這些創新可能會增加我們的費用或阻止我們成功地將我們的平臺的新特性、功能、技術、更新或升級商業化 。如果由於技術、法律、財務或其他原因,我們無法以經濟高效和及時的方式適應不斷變化的市場條件或平臺用户的偏好 ,我們的業務、財務狀況和運營結果可能會受到實質性的不利影響。

我們將需要額外的資金來支持我們業務的增長,這些資金可能無法以我們可以接受的條款提供,或者根本無法提供。

為了繼續有效地 競爭,我們將需要額外的資金來支持我們的業務增長。自2013年開始運營以來,我們的運營消耗了大量現金, 並且出現了運營虧損。雖然我們的業務從自有或租賃給Zoomcar的車輛的短期租賃過渡到P2P汽車共享的在線平臺後,我們的現金消耗有所減少,但我們在實現這種過渡的技術和平臺創新方面消耗了大量現金,我們的現金消耗 隨着時間的推移而變化。

9

此外,由於業務合併的完成,我們預計我們在準備上市公司和作為上市公司運營時需要採取的行動和努力方面的費用將大幅增加。此外,我們預計我們與持續活動相關的費用將大幅增加,包括物聯網、機器學習、 和人工智能方面的技術能力不斷增強,特別是我們未來可能決定將我們的業務擴展到我們目前運營的三個國家和地區以外的司法管轄區。我們目前沒有足夠的現金資源來完全執行我們的 業務計劃,我們預計將繼續籌集額外資本。此外,情況可能導致我們消耗資本的速度比我們目前預期的更快,如果我們的現金資源不足以滿足我們的現金需求,我們可能會尋求發行 額外的股本或債務證券,或獲得新的或擴大的信貸安排,或尋找和確保額外的資本來源。 我們未來獲得外部融資的能力受到各種不確定因素的影響,包括我們未來的財務狀況、 經營業績、現金流、股價表現、國際資本和借貸市場的流動性以及我們目前開展業務的不同司法管轄區的政府法規 。此外,負債將使我們承擔更多的償債義務,並可能導致運營和融資契約限制我們的運營。無法保證 是否能及時、以我們可以接受的金額或條款獲得融資,或者根本不能。任何未能以對我們有利的條款籌集所需資金,或根本不能籌集所需資金,都可能嚴重限制我們的流動性,並對我們的業務、財務狀況和運營結果產生重大不利影響。 此外,任何股權或股權掛鈎證券的發行都可能導致我們現有股東的股權被嚴重稀釋。如果我們需要獲得額外的資金,這種額外的籌資努力可能會分散我們管理層的日常職責和活動,這可能會影響我們執行業務計劃的能力。如果我們沒有在需要時或以足夠的金額和可接受的條款籌集額外的 資本,我們可能需要:

| ● | 顯著推遲、縮減或中斷某些業務 計劃,例如我們的國際擴張; |

| ● | 顯著推遲物聯網、高級計算機視覺、機器學習和相關人工智能技術的關鍵投資;或 |

| ● | 大大推遲了我們的消費者品牌建設計劃, 從而推遲了我們更廣泛的擴張。 |

我們未來的資金需求,包括短期和長期,取決於許多因素,包括但不限於:

| ● | 我們能夠在我們目前運營的 市場內成功擴展我們的業務,包括通過增加主機車輛的數量和質量,以及吸引和留住更多的 客户使用我們的平臺來滿足更廣泛的移動性需求; |

| ● | 我們有能力成功地將我們的業務擴展和擴展到更多的新興市場,因為我們有機會擴大我們的業務; |

| ● | 物聯網、計算機視覺、機器學習和人工智能等核心重點領域的技術發展速度; |

| ● | 建立、維護、擴大和捍衞我們的知識產權組合範圍的成本,包括我們在準備、提交、起訴、辯護和執行任何知識產權時可能需要支付的任何款項的金額和時間; |

| ● | 技術和市場競爭發展的影響; 和 |

| ● | 市場接受我們的平臺及其為促進點對點汽車共享而提供的功能。 |

如果缺乏可用資金 阻止我們繼續執行業務計劃,我們盈利的能力將受到影響,我們的業務也將受到損害 。

10

未來出售我們的證券可能會影響普通股的市場價格,並導致重大稀釋,包括觸發我們的可轉換債券的最惠國特徵 。

我們希望通過股權發行、債務融資或其他第三方融資、營銷和分銷安排以及其他合作、戰略聯盟和許可安排來滿足我們的現金需求。我們將需要大量資金來資助我們的業務。Zoomcar 2023私人融資的投資者(“融資投資者”)獲得了關於其可轉換票據(“可轉換票據”)的最惠國交換權利條款(“最惠國交換權利條款”),該等條款可能在交易結束後繼續存在。在我們通過出售股權或可轉換債務證券籌集額外資本的情況下,您的所有權 權益將被稀釋,最惠國票據持有人權利可能被觸發,新發行證券的條款可能包括清算 或其他對您的權利產生不利影響的優惠。

在某些情況下,如果我們以低於可轉換票據的轉換價格的每股價格或轉換價格出售證券, 轉換價格可能會降低。未來對可轉換票據轉換價格的任何調整(或為使融資投資者完整而額外發行 )可能會對我們普通股的交易價格產生負面影響。此外,由於最惠國待遇債券持有人的權利,從新的投資者那裏籌集額外的資本可能很困難。在公開市場上出售大量普通股,或認為可能發生此類出售,可能會對普通股的市場價格產生重大不利影響 ,並可能使您更難在您認為合適的時間和價格出售您的證券。

我們的某些債務融資安排 目前處於違約狀態,我們推遲了對貸款人的某些其他付款,這可能會限制我們當前和未來的業務 和運營。

自2023年11月以來,我們 違反了我們與Leaseplan India Private Limited (“Leaseplan”)的租約中預定的每月分期付款義務。截至本文日期,Leaseplan已通知我們,我們已拖欠2023年9月的付款,但我們尚未收到Leaseplan對此違約的豁免。如果我們無法繼續從Leaseplan獲得這筆貸款的承付款,並且如果逾期金額在違約之日起60天后仍未支付,則在隨後的30天內,將額外徵收每月1.5%的單利。如果違約持續超過 延長期限,則將被視為違約,可能導致(A)全部未償債務到期並 支付,(B)Leaseplan收回由Leaseplan融資的所有車輛,以及(C)撤回在先前重組期間給予的120萬美元的有條件豁免,並將立即到期並按每月1.5%的利息支付。這樣的結果可能會對我們的業務、運營或財務狀況產生實質性的不利影響。此外,我們正與其他貸款人就2023年11月、2023年12月和2024年1月的預定貸款付款進行不同階段的延期。然而,我們沒有收到其他貸款人的任何正式違約通知,但這些貸款人沒有正式延長或提供此類逾期付款的豁免。Zoomcar董事會和Zoomcar管理層正在評估改善流動性和解決Zoomcar長期資本結構的選項,然而, 不能保證任何此類選項或計劃將以有利的條款提供,或者根本不能保證。

新冠肺炎全球衞生大流行(“新冠肺炎”) 和為緩解新冠肺炎而採取的行動的影響已經並將繼續對我們的業務、財務狀況和運營結果產生負面影響。

為了應對新冠肺炎疫情,世界各地,包括我們東南亞市場的許多國家的政府已經並將繼續實施各種措施來減少新冠肺炎的傳播,包括隔離、就地避難令、旅行限制和禁令、以及指示居民實行社會距離、強制關閉非必要企業以及對企業施加額外限制,這些都導致了經濟低迷和市場波動增加。這些政府命令也擾亂了像我們這樣依賴旅行和機動性的企業的正常運營。鑑於新冠肺炎不斷變化的性質及其在世界各地帶來的不確定性,我們認為無法準確預測新冠肺炎S對我們未來的業務運營、流動性、財務狀況或財務業績的累積和最終影響。新冠肺炎的S對我們業務和財務業績的影響程度將在很大程度上取決於未來的發展,包括新冠肺炎在全球以及我們目前和未來可能運營的市場內傳播的程度和持續時間,新冠肺炎疫苗的效力以及這些疫苗開發和分發的速度,新冠肺炎新的和可能更具傳染性的變體的出現,當地、全國和國際旅行限制的普遍程度,對資本和金融市場的影響,外匯兑換,影響我們業務的政府或監管命令,以及影響是否會導致我們平臺用户的行為發生永久性變化 。如果新冠肺炎繼續對我們的業務、財務狀況和運營結果造成負面影響 ,它還可能放大這些“風險因素”中描述的許多其他風險,或導致 目前無法預見的其他不良影響。

作為對新冠肺炎的迴應,我們 實施了並可能在未來繼續實施降成本措施。例如,在2020年,我們宣佈合同 員工和某些其他員工休假6至8個月。此外,我們還將高級員工的延期工資定為 類似時期。由於我們已修改運營以適應完全遠程的工作環境,因此此類安排 可能會對我們的業務計劃和運營產生實質性的負面影響,同時可能導致開展業務所需的關鍵人員和其他員工的工作效率和可用性降低 ,或者因新冠肺炎要求對我們的日常業務運營進行更改以及相關政府行動而導致運營失敗 。此外,提供對我們業務至關重要的服務的第三方 供應商也可能感受到類似的影響。廣泛的遠程工作安排可能還會導致我們的客户支持中心在提供幫助時出現潛在的 延遲或響應速度變慢,這可能會對我們的業務運營產生負面影響 。遠程工作安排還可能導致隱私、網絡安全和欺詐風險,以及我們對適用法律 和法規要求的瞭解,以及監管機構關於新冠肺炎的最新指導,以及我們當前或未來運營所在司法管轄區的法律或法規變化 或挑戰。

11

自2020年以來,東南亞各地區出現了多波 新冠肺炎感染。作為迴應,某些政府實施了防疫措施和 協議,很難預測這些本地疫情以及相關的補救措施和封鎖政策可能會如何影響我們的業務運營或我們實現業務計劃的能力。

由於新冠肺炎大流行的嚴重性、規模、 和持續時間、由此產生的公共衞生應對措施及其經濟後果仍然不確定和難以預測 ,大流行對我們的業務、財務狀況和經營業績的影響,以及它對我們成功執行業務戰略和計劃的能力的影響,也仍然是不確定和難以預測的。隨着我們運營的國家重新開放,經濟和我們業務的復甦因地理位置的不同而波動和變化。此外,新冠肺炎大流行對賓客和東道主以及我們的員工、業務、財務狀況和經營業績的最終影響 取決於許多我們無法控制的因素,包括但不限於:政府、企業和個人針對大流行已經並將繼續採取的行動(包括對旅行和運輸的限制以及修改後的工作場所活動);大流行及其採取的行動對當地或地區經濟、旅行和經濟活動的影響 ;疫苗分發的速度和效率;政府資助計劃的可用性;有關新冠肺炎的不斷演變的法律法規,包括與披露和通知相關的法律法規 ;關鍵市場的總體經濟不確定性和金融市場波動;全球經濟狀況和經濟增長水平的波動;疫情的持續時間;新冠肺炎病毒突變或新變種的範圍;以及新冠肺炎大流行消退後的恢復速度。

我們的成功取決於我們能否保持良好的客户評價和評級,如果我們的聲譽受損,我們的業務、財務狀況和經營業績可能會受到不利影響 。

我們有一個定製的評分和評論系統,連接到我們的搜索和排名庫算法,以便為客人提供更全面、更相關的整體搜索 體驗。通過將房東評級和評論合併到整體排序算法中,我們的平臺能夠突出顯示更有可能收到預訂的特定 房東。房主和客人的可靠和值得信賴的評級和評論對我們的業務至關重要 ,這將在很大程度上影響我們的房東和客人是否利用該平臺預訂汽車的決定 。

持續監控評級和審查制度,以執行質量標準並在社區成員之間建立信任。我們有打擊欺詐或濫用我們的評級和審查系統的程序,但不能保證這些程序是有效的或將是有效的,或完全有效。此外,主持人和嘉賓可能會在第三方平臺或網站上留下評論或評分,這是我們無法控制的, 平臺評論和評分或其他關於平臺的聲明,或者業務或品牌可能會對我們的業務運營產生不利影響。 如果任何主持人和嘉賓留下負面評分和評論,不僅可能導致現有主持人和嘉賓數量的減少, 還可能會對新主持人和嘉賓的獲取產生負面影響,這可能會對我們的業務、財務狀況和 運營結果產生不利影響。不可靠的評級和審查也可能使我們更難執行質量標準,這可能會 損害我們的聲譽並降低我們社區的信任。

此外,我們吸引和留住房東和客人的能力在一定程度上取決於我們提供高質量客户支持服務的能力。房東和客人 在旅行期間和旅行結束後,依靠我們的客户支持中心來解決與我們的平臺相關的任何問題。隨着我們繼續 發展業務和改進平臺,我們將面臨大規模提供高質量支持服務的挑戰。此外,隨着我們的國際業務和我們平臺上的國際用户數量的持續增長,我們的客户支持組織將面臨更多挑戰,包括以其他語言和地點提供支持的相關挑戰。 任何未能保持高質量支持或市場認為我們沒有保持高質量支持的情況都可能損害我們的聲譽 ,並對我們擴展平臺和業務的能力、我們的財務狀況和運營結果產生不利影響。

12

Zoomcar的一名前顧問已對Zoomcar提起訴訟,聲稱他有權獲得與Zoomcar之前的交易和業務合併有關的賠償 。

自2020年5月1日起,Zoomcar 與顧問(“前顧問”)簽署了一份聘書,根據該聘書,前顧問 同意提供各種業務發展服務,包括安排和談判潛在的合併或類似的重組 ,Zoomcar打算在簽署聘書後不久對其進行評估或達成協議。在聘書的 期限內未發生此類交易,Zoomcar於2022年1月終止了聘書(“聘書終止”)。 聘書終止後,Zoomcar從事其他交易並與IOAC簽訂了合併協議。 2023年8月4日,前顧問向美國紐約南區地區法院提起了對Zoomcar的申訴 。投訴包括因前顧問的聘書而引起的違約和預期違約索賠,該前顧問聲稱,這封信使他有權獲得與Zoomcar之前參與的交易有關的賠償 ,並在業務合併完成後獲得進一步賠償。起訴書尋求聲明性救濟,確認前顧問根據終止聘書所聲稱的繼續獲得付款的權利,以及律師費、費用和利息 以及懲罰性賠償。Zoomcar駁斥了這些指控,正在探索自己的法律選擇,並打算積極為自己辯護; 此案仍懸而未決。如果合規中陳述的聲明性救濟的索賠和請求未被迅速和完全駁回 或未能成功解決(包括通過具有約束力和可強制執行的和解或最終司法裁決,但在適用的範圍內沒有上訴能力),前顧問的行為、索賠和損害賠償請求可能會對Zoomcar造成重大的 負面後果。此外,不能保證Zoomcar針對與訴狀中描述的事項相關的前顧問的法律訴訟而採取的任何努力或行動都會成功;此外,Zoomcar的任何此類 努力或行動可能耗時、成本高昂,分散Zoomcar管理層的注意力,並對Zoomcar的業務產生聲譽和其他負面影響。

Zoomcar India的一名前員工提起了非法解僱訴訟,並聲稱某些Zoomcar期權已被授予。

2023年2月,Zoomcar India的一名前僱員在孟加盧市Mayo Hall的城市民事和會議法官面前對Zoomcar India、Zoomcar和IOAC提起訴訟,挑戰他的解僱,要求賠償損失,並聲稱已授予100,000份購買Zoomcar股票的期權。2023年3月3日,班加盧市梅奧霍爾的城市民事和庭審法官 發佈了一項臨時禁令,限制Zoomcar和IOAC各自在訴訟懸而未決期間“轉讓或交易”這名前僱員聲稱的100,000股Zoomcar股票。Zoomcar認為這種説法是沒有根據的 ,並試圖取消臨時訂單。此外,Zoomcar India在前僱員的訴訟中提出申請,要求將IOAC從訴訟的各方中刪除,原因包括:(I)IOAC既不是訴訟的必要當事人,也不是訴訟的適當當事人;(Ii)該前僱員沒有向IOAC尋求救濟;以及(Iii)沒有針對IOAC的訴訟理由。目前正在就刪除問題聽取 事項。不能保證Zoomcar India和Zoomcar會成功 將此事騰出或將IOAC從雙方刪除,此類努力可能會耗時、成本高昂,並可能對Zoomcar產生聲譽和其他負面影響。

如果預編程物聯網設備 分發給我們的主機以粘貼到註冊汽車上,哪些物聯網設備啟用Zoomcar的GPS跟蹤和數據收集,以及客人對預訂車輛的無鑰匙、數字訪問 ,則我們的業務、財務狀況和運營結果可能會受到不利影響 。

作為我們車輛登記 流程的一部分,所有主機都配有定製的啟用軟件的物聯網設備,這些設備必須安裝在我們的 平臺上登記的所有車輛上,服務地點由Zoomcar預先批准。這些設備是Zoomcar從幾家供應商那裏獲得的,然後在分發給主機之前進行編程 這些設備具有多種功能,包括使客人能夠通過數字化的無鑰匙訪問訪問主機車輛,以及 使用Zoomcar的移動應用程序開始和結束預訂,物聯網設備還有助於Zoomcar對旅途中的車輛進行GPS監控, 它提供對Zoomcar非常重要的數據收集功能,還使我們能夠在通過我們的平臺預訂行程期間根據需要為客人安排路邊協助服務 。

13

我們無法控制分發給主機的物聯網設備的 質量或功能,此類設備可能無法按預期運行或在預訂過程中或客人嘗試訪問預訂的車輛時停止服務 。未能提供無縫鑰匙功能 可能會拒絕或延誤客人對車輛的快速訪問,從而降低客人使用我們平臺的興趣。如果GPS跟蹤和數據收集功能無法正常工作,客人可能會訪問我們的路邊連接幫助服務,這反過來可能會導致客人的客户體驗不佳,特別是在發生預訂緊急情況的情況下。反過來,如果發生車輛事故或其他可能導致寄宿車輛損壞的事故或其他情況,主辦方可以依靠Zoomcar的客户支持功能來幫助客户聯繫緊急服務。如果Zoomcar無法幫助在預訂過程中遇到問題的客人連接到路邊協助,則可能會導致寄宿車輛損壞或行程取消導致房東和客人的投訴和負面評價,以及房東向Zoomcar索賠的事件增加,從而對我們的聲譽、品牌、業務、前景和經營結果造成不利後果 。

我們與分發給我們主機的物聯網設備的第三方供應商沒有簽訂長期合同,這些供應商可以隨時減少或終止向我們銷售物聯網設備。此類供應的任何不利變化或此類產品或服務的成本可能會對我們的運營產生不利影響。

我們與第三方供應商合作,這些供應商定期向我們提供產品和服務,包括但不限於物聯網設備和軟件集成。我們沒有 與我們規劃的物聯網設備的當前供應商簽訂長期採購協議,並要求我們的主機在他們註冊到我們平臺的車輛上 貼上,我們的供應商可以減少或停止提供適合我們需求的物聯網設備 。雖然我們目前預計,如果物聯網設備出現短缺,確定替代供應商時不會遇到實質性的挑戰,但我們依賴第三方提供此類設備,如果我們的現有供應商不再願意或不能以Zoomcar可接受的條款和成本提供物聯網設備,則可能會出現意外短缺或無法確定新的 供應商。物聯網設備供應安排中的任何此類短缺、減少或終止都可能對我們的收入、利潤和財務狀況產生重大不利影響。此外,如果適合我們需求的物聯網設備的市場價格上漲,我們可能需要以相對較高的價格購買設備,這可能會對我們的業務、財務狀況和運營結果產生實質性的不利影響。

我們對供應商和其他業務合作伙伴的運營控制有限,他們運營的任何重大中斷都可能對我們的運營產生不利影響 。例如,供應商生產設施的運營發生重大中斷可能會導致向我們發運物聯網設備的 延遲或終止,這反過來可能會降低或延遲我們對此類設備進行預編程並將其分發給主機的能力。如果承辦方無法獲得啟用GPS的物聯網設備並將其安裝到其車輛上,他們可能會終止車輛登記流程 ,並且其車輛將無法在我們的平臺上預訂。如果我們不能解決供應商運營中斷的影響,我們的業務運營和財務業績可能會受到實質性的不利影響。

隨着我們的業務繼續擴大和增長,我們預計需要更多的物聯網設備,我們對此的需求可能會超出我們現有供應商的能力。如果我們的供應商停止向我們供應足夠數量的物聯網設備,或者如果我們出於任何其他原因需要替代供應來源 ,我們可能無法立即獲得這些設備。如果無法立即獲得替代供應商,我們 將不得不確定替代供應商並對其進行資格鑑定,而主機希望添加到我們 平臺上的車輛上安裝此類設備的工作可能會推遲。我們可能無法在合理的時間內或以商業上可接受的條款(如果有的話)找到足夠的替代供應商或其他供應商。無法獲得足夠的物聯網設備(我們可以針對平臺使用進行編程) 可能會推遲在車輛上安裝此類設備,否則這些設備將註冊或更迅速地註冊到我們的平臺, 損害我們與主機的關係,或者迫使我們縮減或停止運營,這可能會對我們的業務、財務狀況和運營結果產生不利影響。

14

維護和提升我們的品牌和聲譽對我們的業務前景至關重要。雖然我們已經採取了重大步驟來建立和改善我們的品牌和聲譽,但如果不能維護或提升我們的品牌和聲譽,我們的業務將受到影響。

隨着我們的平臺繼續擴大規模,並變得越來越互聯,從而增加了媒體對我們品牌的報道和公眾知名度,我們的品牌和聲譽未來的損害 可能會對我們的平臺產品產生放大的影響。我們的品牌和聲譽也可能受到我們無法控制的事件的損害,包括對我們的業務或平臺的看法,這些都是主觀的。例如,如果東道主 在平臺列表中歪曲其車輛的功能或安全,或者以其他方式提供降低的車輛質量,則客人 可能對預訂沒有積極的體驗,並且可能不會返回平臺以滿足未來的交通需求。反過來,如果客人不小心對待寄宿車輛,在預訂行程中魯莽駕駛或其他違法行為,或違反平臺條款和 條件,或使用寄宿車輛實施犯罪或非法行為,他們的行為可能會導致寄宿車輛從我們的平臺上撤回,或向Zoomcar索賠。從涉及Zoomcar的意想不到的訴訟到客人取消旅行的事件 可能會影響個別房東和客人或更多人或團體對我們業務的看法 通過我們的平臺預訂汽車的預期收益或風險。由於我們的評級和審核系統鼓勵 並促進房東和客人在預訂和我們平臺上的體驗的公開分享,平臺用户有一個 論壇來表達他們對主機車輛、預訂和我們業務的任何其他方面的個人主觀體驗, 這可能並不總是有利的。儘管我們監控我們的平臺審查和評級系統的使用情況,但我們無法控制客户的行為,而且不時地,旨在鼓勵生產性信息共享的平臺功能可能會導致 誤導性、誤導性、虛假的信息傳播,並可能損害我們的聲譽。除其他事實和情況外,上述任何一項都可能導致媒體對Zoomcar和我們的聲譽進行不利的報道,從而可能損害我們的業務 。

我們品牌的認可度將在一定程度上取決於維持良好聲譽、最大限度地減少安全事故、繼續改善文化和工作場所做法、改進現有功能、特性和技術、開發我們 平臺的新功能、特性和技術、保持高質量的客户服務和道德行為,以及繼續我們的營銷和公關努力。 我們的品牌推廣、聲譽建設和媒體戰略涉及並將繼續涉及鉅額成本,但可能不會成功。我們預計,其他競爭對手和潛在競爭對手將擴大和擴大他們的業務,這將使維護和提升我們的聲譽和品牌變得越來越困難和昂貴。如果我們未能在當前或未來的競爭環境中成功維護我們的品牌,或者如果未來發生對公眾對我們公司的認知產生負面影響的事件,我們的品牌和聲譽將進一步受損,我們的業務可能會受到影響。

不利或不斷變化的經濟狀況的影響,包括由此對消費者支出或流動模式的影響,可能會對我們的業務、財務狀況、 和運營結果產生不利影響。

我們的業務取決於 車輛預訂的總體需求。我們運營轄區或全球經濟的任何重大疲軟, 包括當前宏觀經濟低迷、更有限的信貸可獲得性、經濟不確定性、通貨膨脹、影響銀行系統或金融市場的金融動盪 、失業率上升、國內或國際旅行限制和減少、汽油價格或可獲得性波動,以及其他不利的經濟或市場狀況,都可能對我們的業務和經營業績產生不利影響。全球經濟和政治事件或不確定性可能會導致我們當前或潛在的一些東道主和 客人減少使用我們的平臺。此外,旅遊已經不成比例地受到新冠肺炎的影響,並可能進一步受到宏觀經濟低迷的不成比例的影響。為了應對這種低迷,即使在新冠肺炎的經濟影響消退後,房東和客人也可能不會以我們 預期的價格使用或消費我們的平臺,從而進一步減少車輛預訂需求。這些不利條件,包括新冠肺炎導致的宏觀經濟低迷,在過去和未來都會導致消費者支出減少,新技術採用速度放緩,競爭加劇。我們無法預測任何經濟放緩的時間、強度或持續時間,包括當前的宏觀經濟低迷,或隨後的任何一般復甦。此外,通貨膨脹的增加可能會 導致客人減少旅行或選擇其他或更低成本的交通方式,而不是使用我們的平臺。如果整體經濟狀況大幅偏離目前水平,並因新冠肺炎或其他原因而繼續惡化,我們的業務、財務狀況和經營業績可能會受到不利影響。

15

勞動力、能源和其他成本的增加 可能會對我們的運營業績產生不利影響。

通貨膨脹、 勞動力和員工福利成本增加、技術升級和更新成本增加以及其他通脹壓力等因素可能會增加我們的運營成本。影響此類成本的許多因素都是我們無法控制的,因為這些增加的成本可能會導致我們通過增加房東和客人向我們支付的某些費用來將成本轉嫁給他們,這可能會導致預訂量下降, 將損害我們的業務和經營業績。

自我們成立以來,我們的員工和運營已經大幅增長,我們預計他們將繼續這樣做。如果我們無法有效地管理這種增長, 我們的財務業績和未來前景將受到不利影響。

自成立以來,我們的業務規模顯著增長,員工數量也大幅增加。這種擴張增加了我們業務的複雜性,並給我們的管理、人員、運營、系統、技術性能、財務資源以及內部財務控制和報告功能帶來了巨大的壓力。我們可能無法有效地管理增長,這可能會損害我們的聲譽,限制我們的增長,增加我們的成本,並對我們的運營結果產生負面影響。此外,隨着我們業務的擴展,我們的員工人數隨着時間的推移而顯著增加,我們越來越依賴物聯網設備的第三方供應商和其他提供商,這帶來了額外的複雜性,包括日益複雜和不斷擴大的報告結構。我們的業務正變得越來越複雜,這種複雜性和我們的快速增長已經並將繼續要求我們的管理層投入大量資源和關注。

隨着業務的發展,我們預計未來將繼續增加員工人數並招聘更多專業人員。我們將需要繼續招聘、培訓、整合和管理更多合格的網站開發人員、軟件工程師、客户服務人員、政府關係、法律和合規人員以及銷售和營銷人員,並改進和維護我們的技術以正確管理我們的增長。如果我們的新員工沒有像預期的那樣表現,或者比預期的時間更長,如果我們在招聘、培訓、整合和管理這些新員工方面不成功,或者如果我們不能成功留住現有員工,我們的業務可能會受到損害。

此外,為了適應我們的預期增長,我們必須改進和維護我們的平臺、技術、系統和網絡基礎設施。未能有效升級我們的技術或網絡基礎設施以支持我們平臺上預期增加的流量,可能會導致意外的系統中斷、響應時間變慢或主機和來賓的體驗不佳。為了管理我們業務和人員的預期增長並支持財務報告要求,我們需要改進我們的交易處理和報告、運營和財務 系統以及報告、程序和控制。如果我們使用不同的系統獲取新的業務,或者如果我們繼續依賴手動財務報告實踐,這些改進將特別具有挑戰性。我們目前和計劃的人員、系統、程序和控制可能不足以支持我們未來的運營。如果我們無法有效地擴展業務、改進財務報告流程並聘用更多合格人員,可能會對我們的業務、客户和投資者的滿意度、法規和法律的合規性造成不利影響,並導致我們的支出相對於我們的收入不成比例地增長,我們的財務業績和未來前景也將受到不利影響。

16

我們的網絡或系統或我們的第三方服務提供商的網絡或系統的漏洞和其他類型的安全事件 可能會對我們的業務、我們的品牌和聲譽產生負面影響, 我們留住現有房東和客人以及吸引新房東和客人的能力可能會導致我們承擔重大責任,並對我們的業務、運營結果、財務狀況和未來前景產生不利影響。

In the regular course of our business, we collect, use, store, transmit, and process data and information about Hosts, Guests, employees, and others, some of which may be sensitive, personal, or confidential and make us an attractive target and potentially vulnerable to cyberattacks, computer viruses, electronic break-ins or similar disruptions. Any actual or perceived unauthorized access to or use of such data and information, or breach of our security measures or those of our third-party service providers, could adversely affect our business, operations, and future prospects. While we have taken steps to mitigate our cyberattack risks and protect the confidential information that we have access to, including but not limited to installation and periodical updates of antivirus software and backup of information on our computer systems, our security measures could be breached. Because techniques used to sabotage or obtain unauthorized access to systems change frequently and generally are not recognized until they are launched against a target, we may be unable to anticipate these techniques or to implement adequate preventative measures. Any cybersecurity incident, accidental or willful security breaches or other unauthorized access to our systems could cause confidential information to be stolen and used for criminal purposes. Cybersecurity incidents, security breaches or unauthorized access to confidential information could also expose us to liability related to the loss of the information, time-consuming and expensive litigation and negative publicity. If security measures are breached because of third-party action, employee error, malfeasance or otherwise, or if design flaws in our technology infrastructure are exposed and exploited, our relationships with our Hosts and Guests could be severely damaged, we could incur significant liability, and our business and operations could be adversely affected. Additionally, if we fail to protect confidential information, we may be susceptible to potential claims such as breach of contract, negligence or other claims. Such claims will require significant time and resources to defend and there can be no assurances that favorable final outcomes will be obtained.

An increasing number of organizations, including large online and offline merchants and businesses, other large Internet companies, financial institutions, and government institutions have disclosed breaches of their information security systems and other information security incidents, some of which have involved sophisticated and highly targeted attacks. In addition, users on our platform could have vulnerabilities on their own mobile devices that are entirely unrelated to our systems and platform, but which could mistakenly be attributed to us and our system and platform. Further, breaches experienced by other companies may also be leveraged against us. For example, credential stuffing and ransomware attacks are becoming increasingly common, and sophisticated actors can mask their attacks, making them increasingly difficult to identify and prevent. Certain efforts may be state-sponsored or supported by significant financial and technological resources, making them even more difficult to detect. If a third party or employee circumvents any of our security measures or those of our third-party service providers, they may access, misappropriate, delete, alter, publish, or modify this information, which could cause interruptions in our business and operations, fraud or loss to third parties, regulatory enforcement actions, litigation, indemnity obligations, competitive harm, and other possible liabilities, as well as negative publicity. Widespread negative publicity may also result from real, threatened, or perceived security compromises (or lack of adequate security measures) of our industry, competitors, Hosts, and Guests. Concerns regarding privacy and data security could cause some Hosts and Guests to stop using our services, and for employees to be less satisfied with their employment with us and potentially leave the company or institute claims against us. This discontinuance in use and the potential failure to acquire new Hosts and Guests, and similar personnel issues, could substantially harm our business, results of operations, financial condition, and future prospects.

我們的信息技術系統、內部計算機系統、基於雲的計算服務以及我們當前和任何未來第三方服務提供商的系統都容易受到中斷和入侵。 網絡攻擊和其他基於互聯網的惡意活動,如內部威脅、計算機惡意軟件、黑客攻擊和網絡釣魚嘗試繼續增加 。任何網絡安全事件或我們系統的重大中斷或速度減慢都可能導致我們的服務中斷或延遲, 這可能會損害我們的品牌,並對我們的運營業績產生不利影響。如果我們沒有實施足夠的網絡安全保護,我們可能會因任何安全漏洞而受到索賠,特別是如果這會導致與我們的房東或客人相關的信息泄露。 如果技術的變化導致我們的系統過時,或者如果我們的系統不足以促進我們的增長,我們可能會失去 房東或客人,我們的業務和運營結果可能會受到不利影響。我們不時會遇到安全事件或攻擊未遂,最近一次是在2018年,在某些情況下,個人信息被泄露。 當我們瞭解到此類事件和/或未遂攻擊時,我們會進行調查(儘管我們的調查可能無法確定攻擊方法),並可能會在必要時通知受影響的人。除了使用惡意代碼(如病毒、蠕蟲和勒索軟件)來入侵我們的系統和平臺的傳統計算機“黑客” 之外,我們還容易受到社會工程、網絡勒索和人員盜竊或濫用的影響和監視。

17

我們還可能成為拒絕服務攻擊、服務器故障、軟件或硬件故障、數據或其他計算機資產丟失、廣告軟件或其他類似問題的對象 。威脅行為者、民族國家和民族國家支持的行為者參與網絡攻擊,包括地緣政治原因、持續的機會主義金錢原因以及與軍事衝突和行動有關的攻擊。在戰爭和其他重大沖突期間,我們和我們的第三方服務提供商可能容易受到這些攻擊,包括可能嚴重擾亂我們的系統、平臺和運營的網絡攻擊。雖然我們有保護客户信息和防止數據丟失、服務中斷和其他安全漏洞的安全措施,但我們不能保證我們的安全措施或我們的第三方服務提供商的 安全措施足以防止對個人信息、機密 信息或專有信息的未經授權的訪問或其他危害,或對我們的系統的中斷或損壞。用於破壞或獲得對我們存儲數據或通過其傳輸數據的平臺、系統、網絡和/或物理設施的未經授權訪問的技術經常發生變化 ,我們可能無法預見此類技術或實施足夠的預防措施或阻止此類技術可能導致的安全漏洞。因此,我們的保障措施和預防措施可能不足以防止當前或未來的網絡攻擊 和安全事件,包括可能在很長一段時間內未被檢測到的安全漏洞,這可能會大大增加該漏洞造成重大和不利影響的可能性 。

我們必須遵守 法律、規則、行業標準和法規,這些法律、規則、行業標準和法規要求我們維護我們運營所在司法管轄區的個人信息安全 。我們還可能有合同和其他法律義務,向相關利益攸關方通報違反安全規定的情況。未能預防或緩解網絡攻擊可能導致並在過去導致未經授權訪問此類數據,包括個人信息 。我們運營的司法管轄區已頒佈法律,要求公司在涉及某些類型數據的安全漏洞時通知個人、監管機構和其他人。此外,我們與某些合作伙伴達成的協議可能要求我們在發生安全漏洞時通知他們。此類披露成本高昂,可能會導致負面宣傳,可能會導致東道主和 客人對我們安全措施的有效性失去信心並不使用我們的服務,並且可能需要我們花費大量的 資本和其他資源來應對和/或緩解實際或預期的安全漏洞所造成的問題。此外,應對網絡安全事件或緩解任何已識別的安全漏洞的成本可能會很高,包括補救此類事件的影響、支付贖金、從備份中恢復數據以及執行數據分析以確定哪些數據可能受到攻擊的成本。此外,我們遏制或補救安全漏洞或任何系統漏洞的努力可能不會成功,我們遏制或補救任何漏洞或漏洞的努力和任何相關失敗都可能導致中斷、 延遲、失去客户信任、損害我們的聲譽以及增加我們的保險費。

我們目前不承保安全事件或違規行為的保險 ,包括罰款、判決、和解、罰款、費用、律師費以及因事件或違規行為而產生的其他影響 。雖然我們未來可能會獲得網絡責任保險,但我們不能向您保證此類保險 覆蓋範圍是否足以覆蓋實際發生的責任,或者我們是否會繼續以經濟合理的條款 獲得保險,或者根本不能。對我們提出的一項或多項超出可用保險範圍的大額索賠的成功索賠,或導致保險單更改(包括保費增加或強制實施大額免賠額或共同保險要求)的結果 可能會對我們的業務產生不利影響。隨着我們繼續擴展、擴大我們的主機和來賓基礎,以及處理、存儲和傳輸越來越多的機密、專有和敏感數據,我們的風險可能會增加。

我們面臨競爭,可能會將市場份額 拱手讓給競爭對手,這可能對我們的業務、財務狀況和經營業績產生不利影響。

我們面臨並預計將繼續面臨來自拼車公司、汽車租賃公司和出租車公司的競爭。汽車共享市場競爭尤其激烈 ,其特點是技術日新月異,客户需求和偏好不斷變化,新服務和產品的推出也很頻繁。我們預計,在我們運營或計劃運營的市場中,來自現有競爭對手和新進入者的競爭將會加劇,這些競爭對手可能是老牌的,享有更大的資源或其他戰略優勢。如果Zoomcar 無法及時預見或成功應對這些競爭挑戰,Zoomcar的競爭地位可能會 減弱或無法改善,Zoomcar可能會經歷收入下降或增長停滯,這可能會對Zoomcar的業務、財務狀況和經營業績產生不利影響。

18

我們現有的和潛在的某些競爭對手可能比我們擁有更多的財務、技術、營銷、研發技能和其他資源,更高的知名度 ,更長的運營歷史或更大的全球用户基礎。此類競爭對手可能會投入更多資源 用於產品的開發、推廣和銷售,並且他們可能會在某些市場上提供比我們更低的價格,這可能會對我們的業務、財務狀況和經營業績產生不利影響。這些因素和其他因素可能會讓我們的競爭對手從其現有用户羣中獲得更大的收入和利潤,以更低的成本吸引和留住房東和客人,或者更快地對新的新興技術和趨勢做出反應 。現有和潛在的競爭對手也可能在他們之間或與第三方之間建立合作或戰略關係,或進行整合,這可能會進一步增強他們相對於我們的資源和產品。

我們相信,我們有效競爭的能力 取決於我們控制之內和之外的許多因素,包括但不限於:

| ● | 接受汽車共享,並利用我們的平臺解決我們運營的新興市場的交通需求; |

| ● | 我們有能力吸引和留住客人和東道主使用我們的平臺。 |

| ● | 我們平臺的受歡迎程度和感知的實用性、易用性、性能和可靠性; |

| ● | 我們的品牌實力和認知度; |

| ● | 我們的定價模型和我們產品的價格; |

| ● | 我們在持續的新冠肺炎疫情和相關旅行限制期間管理業務和運營的能力; |

| ● | 我們有能力繼續開發平臺功能,以吸引不斷變化的客户偏好; |

| ● | 我們能夠繼續利用和增強我們的數據收集和分析能力 ; |

| ● | 我們有能力與戰略合作伙伴和第三方供應商或供應商建立和維護關係; |

| ● | 立法、監管當局或訴訟要求的變更,包括和解、判決、禁令和同意法令,以及我們可能選擇在面臨潛在訴訟、立法或監管審查時做出的變更 ; |

| ● | 我們吸引、留住和激勵優秀員工的能力; 和 |

| ● | 我們有能力在需要時籌集額外資本。 |

如果我們無法 成功競爭,我們的業務、財務狀況和經營業績可能會受到不利影響。

我們依賴移動操作系統和應用程序市場使其平臺可供主機和客户使用,如果不能在此類應用程序市場中有效地運營或獲得有利的 位置,可能會對Zoomcar的業務、財務狀況和運營業績造成不利影響。

我們在一定程度上依賴於移動操作系統,如Android和iOS,以及它們各自的應用程序市場,以使我們的應用程序可供主機和來賓使用。此類系統和應用程序市場中的任何 更改降低了我們應用程序的功能或受歡迎程度,都可能對我們的平臺在移動設備上的使用產生不利影響,並可能對我們在應用程序市場的用户評級和評論產生不利影響。如果此類移動操作系統或應用程序市場限制或禁止我們將我們的應用程序提供給主機和來賓,或者如果此類系統或市場進行了更改,從而降低了我們應用程序的功能,減緩了我們應用程序在其他應用程序市場上的推出速度,增加了使用我們應用程序的成本, 強加了我們不滿意的使用條款,要求用户選擇啟用營銷或廣告功能,或者以對我們不利的方式修改了他們的 搜索或評級算法,則我們的來賓增長可能會受到負面影響。上述任何風險 都可能對我們的業務、財務狀況和運營結果產生不利影響。

19

我們的業務有賴於吸引和留住 有能力的管理、技術開發和運營人員。

我們的成功在很大程度上取決於我們吸引和留住高素質管理、技術開發和運營人員的能力。在我們行業中,對合格員工的競爭非常激烈。不能保證我們的管理團隊成員將繼續為Zoomcar工作,也不能保證我們將能夠繼續吸引或留住專注於技術開發或我們業務和運營的其他重要方面的員工。我們的員工,包括我們的管理團隊成員,可以在很少或沒有事先通知的情況下離開公司 ,並可以自由地為競爭對手工作。即使是幾名合格員工的流失,或者無法吸引、留住和激勵執行我們的業務計劃所需的更多高技能員工,所有這些都可能在新冠肺炎疫情期間變得更加困難, 可能會損害我們的經營業績,並削弱我們的增長能力。如果我們失去管理或技術團隊的關鍵成員,我們將需要及時用合格的人員替換他們,否則我們的業務、運營結果和財務狀況可能會受到不利影響 。此外,我們的某些高管和董事可能會將他們的時間分配給其他 業務,從而導致潛在的利益衝突,可能對我們的業務運營產生負面影響。

我們也不為我們的任何員工提供“關鍵人”人壽保險。我們的一名或多名高級管理團隊成員或其他關鍵員工的離職可能會對我們的業務造成破壞,直到我們能夠招聘到合格的繼任者。

為了吸引和留住關鍵人員,我們採取了各種措施,包括針對主要高管和其他員工的股權激勵計劃。這些措施可能不足以吸引和留住我們有效運營和發展業務所需的人員。如果我們未來不能發現、聘用、培訓和留住合格的管理或技術人員,可能會對我們的業務、財務狀況、運營結果和前景產生實質性的不利影響。

我們面臨着與支付相關的風險。

我們接受各種支付方式,包括信用卡或借記卡,或數字支付替代方案,如UPI(在印度)或其他國家/地區的數字錢包平臺。由於我們的支付政策可能會根據不斷變化的法律要求和市場 在我們運營的不同司法管轄區的移動支付系統和其他支付系統的可用性而不時發生變化,因此我們會不時向房東和 客人提供新的支付選擇,但要遵守其他法規、合規要求和欺詐風險。對於某些支付方式,包括信用卡和借記卡,我們支付交換費和其他費用,這些費用可能會隨着時間的推移而增加,從而增加我們的運營成本並降低盈利能力。

我們依賴第三方支付處理商來處理付款、退款和報銷。根據我們與這些第三方的商業協議,他們有權在任何時候自行決定終止與我們的關係。如果其中一方終止了與我們的關係,包括 因新冠肺炎對其業務和運營的影響或競爭原因而終止的關係,或者拒絕以合理的商業條款續簽與我們的協議,我們可能會在尋找和集成替代支付 服務提供商以處理房東和客人的付款時產生重大延遲和費用,並且任何此類替代支付服務提供商的質量和可靠性可能是不可比的 。此外,這些第三方提供的軟件和服務可能達不到我們的預期,可能包含錯誤或漏洞,並可能受到影響或發生中斷。此外,支付處理軟件非常複雜,涉及我們和我們接洽的第三方實施的自動化流程。因此,支付處理軟件可能會被誤解 並且可能容易出錯。這些風險可能會導致我們失去接受和核算在線支付或其他支付交易的能力,向房東及時付款,或導致向房東支付過多或過少,其中任何一種都可能在較長一段時間內擾亂我們的業務,降低我們的平臺對用户的便利性和吸引力,使用户信息暴露在未經授權的披露 和濫用中,並對我們吸引和留住房東和客人的能力造成不利影響,或對我們的業務、財務狀況、準確預測能力和運營結果產生實質性不利影響。

20

如果我們無法將按存儲容量使用計費或退款費率維持在信用卡或借記卡發行商或支付處理商認為可以接受的水平,這些實體可能會 提高按存儲容量使用計費交易或許多或所有交易類別的費用;它們還可能增加拒絕交易的費率或終止與我們的關係。費用的任何增加都可能對我們的經營業績產生不利影響,特別是如果我們選擇不提高我們平臺上的交易價格來抵消增加的費用。終止我們在任何主要信用卡或借記卡上或通過某些在線支付服務提供商或支付處理商處理支付的能力可能會嚴重 損害我們運營業務的能力。

我們還可能遵守或可能自願遵守與洗錢、貨幣傳輸、國際轉賬、隱私和信息安全以及電子資金轉賬有關的許多其他法律和法規。如果我們被發現違反了此類適用的法律或法規,我們可能會受到民事和刑事處罰,或被迫停止我們的支付處理服務,或以其他方式改變我們的業務做法。

我們的信息技術系統的任何重大中斷或故障,或我們未能成功有效地實施新技術,都可能對我們的業務和運營結果或財務報告內部控制的有效性產生不利影響。

我們依靠我們和第三方擁有的各種信息技術系統來管理我們的運營。在過去幾年中,我們一直並將繼續對我們的系統進行修改和升級,包括對舊系統進行更改,用具有新功能的後續系統替換舊系統,以及購買具有新功能的新系統。這些活動使我們面臨與更換和升級這些系統相關的固有成本和風險 ,包括我們完成旅行預訂、維護賬簿和記錄的能力受損、我們內部控制結構的潛在中斷、鉅額資本支出、額外的管理和運營費用、保留足夠熟練的人員來實施和操作新系統、對管理時間的要求,以及在過渡到新的或升級的系統或將新的或升級的系統集成到我們的 當前系統時延遲或困難的其他 風險和成本。我們的系統實施可能不會帶來超過實施成本的生產率提高, 或者根本不會。此外,實施新的或升級的技術系統的困難可能會導致我們的業務運營中斷 ,如果沒有預料到並適當緩解,可能會對我們的業務和運營產生不利影響。

我們業務的成功運營 取決於互聯網、移動和其他不受我們控制的基礎設施的性能和可靠性。

我們的業務依賴於不受我們控制的互聯網、移動和其他基礎設施的高效、不間斷和可靠的運行。我們可能會 在互聯網連接有限的司法管轄區運營,尤其是在我們向國際擴張的時候。互聯網接入和對移動設備的訪問通常由具有巨大市場影響力的公司提供,這可能會導致企業採取行動,降低、 中斷或增加用户訪問我們平臺的能力。未能有效升級我們的技術或互聯網基礎設施以支持更多主機和來賓對我們平臺的預期利用率增加,可能會導致意外的系統中斷、響應時間變慢或主機和來賓的體驗不佳。此外,我們和我們平臺的用户在任何特定地理區域所依賴的互聯網基礎設施可能無法支持對其施加的需求。互聯網或移動設備或計算機可訪問性中的任何此類故障 ,即使是很短的一段時間,都可能幹擾我們平臺的速度和可用性 。此外,我們無法控制國家電信運營商提供服務的成本。如果移動互聯網接入費或對互聯網用户的其他費用增加,消費者流量可能會減少,這可能會導致我們的收入 大幅減少。如果我們的平臺在用户嘗試訪問時不可用,或者如果我們的平臺沒有像用户預期的那樣快速加載 ,則房東和客人未來可能不會經常或根本不會返回我們的平臺,而可能會更頻繁地使用我們競爭對手的 產品、服務或產品。雖然我們已嘗試通過宂餘措施和災難恢復計劃為意外情況做好準備,但這種準備可能還不夠充分,而且我們不投保業務中斷保險。儘管我們 可能採取任何預防措施,但在我們運營的司法管轄區發生自然災害(如地震、洪水或火災)或其他意想不到的問題,包括停電、電信延遲或故障、我們的系統被入侵或計算機病毒,可能會 導致我們的平臺、我們的應用程序和網站延遲或中斷,以及我們和我們的主機和客户的數據丟失和業務中斷。任何此類事件都可能損害我們的聲譽,嚴重擾亂我們的運營,並使我們承擔責任,這可能會對我們的業務、財務狀況和運營結果產生重大不利影響。

21

我們的業務運營可能會導致我們不投保的損失 。

我們目前的商業模式 由一個點對點的汽車共享平臺組成,該平臺促進了房東和客人之間的車輛共享。在這種情況下,我們是車輛預訂的服務商,但對房東擁有的汽車以及房東和客人在我們的 平臺上和預訂期間的行為不承擔任何法律責任。我們的平臺條款和條件適用於我們目前運營的所有司法管轄區,我們通知 房東和客人,通過該平臺預訂、共享和使用汽車的風險自負;在印度發生的每一次預訂之前,房東和客人之間簽訂的租賃協議也不承擔我們對房東和客人財產 以及與預訂相關的其他損失的責任。我們還在我們的平臺條款和條件中包括對我們的總體責任的限制,等於每次旅行的預訂價值和150.00美元中較大者。然而,我們不能確定此類免責聲明和限制在多大程度上會在每個司法管轄區或每種情況下得到法律強制執行。我們定期收到 東道主(有時還有客人)的通信,聲稱我們對車輛損壞、財產損失和其他損失負有責任,並要求賠償。作為預訂的一部分,我們所有的客人都會支付一筆“增值”旅行保護費,我們會根據自己的判斷,將這筆費用用於賠償因預訂期間發生的事故或其他事件而造成的車輛損壞或維修費用。然而,我們從旅客行程保護費中獲得的金額不足以抵消所要求的金額,以支付所有損害索賠的費用,我們也不會試圖抵消所有此類要求,以支付車輛損害。因此,我們經常面臨在沒有第三方保險的情況下可能不得不承擔的剩餘索賠風險。有關此行保護費和相關事宜的更多信息,請查看本招股説明書標題下的信息:Business - 其他事項 .”

此外,我們目前不投保任何與死亡、人身傷害、寄宿車輛損壞、客人或寄宿車輛盜竊或其他損失或第三方財產損失相關的第三方損害索賠。儘管承運方可能在不同程度上為自己的車輛投保,並且法律要求 這樣做,但我們不會對承保方保險範圍進行獨立驗證,也不會在承保方車輛承保範圍內使我們完全或部分免受與損害賠償相關的所有類型的損害索賠或第三方賠償索賠。因此,我們可能會因上述任何情況或基於預訂過程中發生的其他事件或情況或與我們的平臺或業務相關的其他方式而提出重大責任索賠。我們不維持資產負債表準備金,以支付針對我們提出的任何此類索賠的辯護、爭議、裁決、滿足或和解費用,如果這些索賠成為事實並決心對我們承擔責任,我們可能無法在任何此類訴訟中勝訴。雖然我們打算在未來擴大我們的保險範圍,但不能保證我們將來能夠獲得更多保險 ,即使我們能夠獲得更多保險,我們也可能無法提供足夠的保險範圍來滿足 潛在的索賠要求。隨着我們業務的持續增長,此類索賠的事件也可能增加,除非我們為此類事項購買保險 ,否則我們可能會選擇或被要求吸收此類未投保索賠的更大部分,以避免受到可能針對我們解決的法律程序的影響,這可能會導致業務損失,並對我們的業務、財務狀況和運營結果產生不利影響 。如果發生未投保的損失,可能會對我們的業務、經營結果和財務狀況產生不利影響。 此外,如果我們受到責任索賠,我們可能會受到負面宣傳併產生額外費用,這可能會損害我們的業務、財務狀況和經營業績。

22

我們正在補救已發現的內部控制中的重大弱點,如果我們未能補救這些弱點,或如果我們在未來遇到更多重大弱點,或未能根據薩班斯-奧克斯利法案第404條保持有效的內部控制,我們 可能無法準確或及時報告我們的財務狀況或經營結果,或無法遵守適用於上市公司的會計和報告 要求,這可能會對投資者對公司的信心和我們 股票的市場價格產生不利影響。

Zoomcar已發現Zoomcar在財務報告的內部控制方面存在某些重大缺陷。這些重大弱點主要與以下與編制合併財務報表相關的問題有關:(A)缺乏足夠的資源和適當的 技術會計水平和美國證券交易委員會報告經驗,(B)缺乏與美國公認會計原則和美國證券交易委員會報告要求相適應的足夠的財務報告政策和程序,(C)缺乏對財務報表結束流程的控制證據, (D)與編制合併財務報表相關的信息系統的IT一般控制缺乏設計和操作有效性。Zoomcar正在設計和採用計劃和程序,以彌補這些弱點,該公司已開始實施這些計劃和程序,預計將在短期內繼續發展和完善。

我們必須遵守 實施薩班斯-奧克斯利法案第302和404節的《美國證券交易委員會》規則,這些規則要求管理層在我們的季度和年度報告中認證財務和其他信息,並提供關於財務報告控制有效性的年度管理報告 。儘管我們被要求按季度披露其內部控制程序的變更,但我們不會被要求 根據第404條對其財務報告的內部控制進行首次年度評估,直到我們被要求向美國證券交易委員會提交第一份年度報告後的第二年 。

為了符合上市公司的要求,我們已經採取了各種行動,還需要採取其他行動,例如實施大量的內部控制程序,以及聘請更多的會計或內部審計人員或顧問。測試和維護內部控制可以將Zoomcar管理層的注意力從對Zoomcar業務運營至關重要的其他事務上轉移開。此外,在評估Zoomcar對財務報告的內部控制時,我們可能會發現我們可能無法及時補救的重大弱點 ,以滿足要求我們遵守第 404節要求的適用截止日期。如果發生下列情況之一,投資者可能會對我們財務報告的準確性和完整性失去信心,我們普通股的市場價格可能會受到負面影響:(I)我們發現其對財務報告的內部控制存在任何重大弱點;(Ii)我們無法及時遵守第404條的要求;(Iii)我們聲稱我們對財務報告的內部控制 無效;或(Iv)一旦我們不再是一家新興成長型公司,我們的獨立註冊會計師事務所無法就我們對財務報告的內部控制的有效性發表意見。我們還可能 成為美國證券交易委員會、其證券上市所在的證券交易所或其他監管機構的調查對象,這 可能需要額外的財務和管理資源。此外,如果我們不能彌補任何重大弱點,我們的財務報表可能會不準確,我們可能面臨進入資本市場的限制。

如果我們不充分保護我們的知識產權和數據,我們的業務、運營結果和財務狀況可能會受到重大不利影響。

我們依靠商標、版權、域名、商號和商業保密法、國際條約、我們的服務條款、其他合同條款、用户政策、披露限制以及與我們的員工和顧問簽訂的保密協議來保護我們的知識產權不受侵犯和挪用。我們目前在印度有20個註冊商標,4個正在申請的商標申請,4個正在申請的專利申請和7個域名。

不能保證我們的待定或未來的商標、專利和版權申請將獲得批准。此外,並非在我們運營或打算運營業務的每個國家/地區都提供有效的知識產權保護,對我們運營非常重要的軟件的某些平臺功能和其他 定製不受註冊知識產權的保護。可以 不保證其他公司不會提供與我們的技術、功能、特性或概念大體相似並與我們的業務競爭的技術、功能、特性或概念,或者未經授權複製或以其他方式獲取、披露和/或使用我們的品牌、平臺功能、設計元素、我們的搜索和排名算法以及機器學習和人工智能增強的工具和功能或其他我們認為是專有的信息 。我們可能無法阻止第三方試圖註冊、獲取或以其他方式獲取與我們的商標、版權和其他專有權類似、侵犯或削弱我們的商標、版權和其他專有權的商標、版權或域名。 第三方可能通過網站抓取、機器人或其他方式獲取或盜用我們的某些數據,以啟動仿冒網站, 聚合我們的數據供其內部使用,或通過各自的網站展示或提供我們的數據,和/或啟動業務 將這些數據貨幣化。雖然我們經常使用技術和法律措施來嘗試轉移、停止或緩解此類操作,但隨着用於完成這些操作的技術繼續快速發展,我們可能並不總是能夠檢測或停止潛在的活動 。

23

如果對我們專有權利和數據的保護不足以防止第三方未經授權使用或挪用,我們品牌和其他無形資產的價值可能會降低,我們的競爭對手可能會更有效地模仿我們的技術、產品或功能或運營方法 。即使我們確實發現了違規或挪用行為並決定強制執行我們的權利,我們也可能不會提起強制執行我們的權利所必需的訴訟,因為這可能既耗時又昂貴,並轉移了我們管理層的注意力。 此外,有管轄權的法院可能會裁定我們的某些知識產權不可執行。如果 我們未能以經濟高效且有意義的方式保護我們的知識產權和數據,我們的競爭地位可能會受到損害;我們的東道主、客人、其他消費者以及企業和社區合作伙伴可能會使我們平臺的內容貶值;我們的品牌、聲譽、業務、運營結果和財務狀況可能會受到實質性的不利影響。

我們一直、將來也可能受到指控,稱我們或其他人侵犯了某些第三方知識產權,即使在沒有法律依據的情況下,這些指控的辯護成本也可能是高昂的 ,並可能對我們的業務、運營結果和財務狀況產生重大不利影響。

互聯網和科技行業的特點是大量創造和保護知識產權,並經常因侵犯、挪用或其他侵犯此類知識產權的指控而提起訴訟。其他人可能持有知識產權 ,包括已註冊或待處理的專利、商標和版權,以及前述內容的應用,他們 聲稱這些權利涵蓋了我們的平臺、技術、內容、品牌或業務方法的重要方面。此外,互聯網 和技術行業的公司經常成為執業和非執業實體尋求通過授予許可證從與 相關的版税中獲利的目標。

我們在過去收到了指控未經授權使用第三方商標的通信 ,未來可能會收到來自第三方的通信,包括執業實體和非執業實體,聲稱我們侵犯、濫用或以其他方式挪用了他們的知識產權 。此外,我們已經並可能在未來參與索賠、訴訟、監管程序和其他訴訟,涉及涉嫌侵犯、濫用或挪用第三方知識產權或與我們的知識產權和權利有關的訴訟。針對我們的知識產權索賠,無論勝訴與否,提起訴訟或達成和解都可能既耗時又昂貴,並可能分散我們管理層的注意力和其他資源。

涉及知識產權的索賠可能使我們承擔重大損害賠償責任,並可能導致我們不得不停止使用被發現侵犯另一方權利的某些技術、內容、品牌或商業方法。我們可能被要求或可能選擇為其他人持有的知識產權權利尋求許可 ,這些權利可能無法以商業合理的條款獲得,或者根本不能獲得。即使有許可證可用,我們也可能需要支付鉅額版税,這將增加我們的運營費用。我們還可能被要求 開發替代的非侵權技術、內容、品牌或業務方法,這可能需要大量的工作和費用,從而降低我們的競爭力。這些結果中的任何一個都可能對我們的業務、運營結果和財務狀況產生實質性的不利影響。

我們可能會引入新的平臺產品或對現有平臺產品進行更改,或進行其他業務更改,包括在我們目前未參與競爭的領域,這可能會增加我們在競爭對手、其他 執業實體和非執業實體提出的專利、版權、商標和其他知識產權索賠中的風險。未能維護、保護或執行我們的知識產權 可能會對我們的業務、財務狀況和運營結果產生重大不利影響。

24

烏克蘭戰爭可能會對我們的業務和運營結果產生實質性和不利的影響。

烏克蘭最近爆發的戰爭已經影響了全球經濟市場,包括石油和天然氣價格的大幅上漲,這場衝突不確定的解決方案可能會對全球經濟造成長期和/或嚴重的損害。俄羅斯最近對烏克蘭的軍事幹預已經導致,並可能繼續導致美國、歐盟和其他國家對俄羅斯實施額外的制裁。俄羅斯的軍事入侵和隨之而來的制裁可能會對全球能源和金融市場造成不利影響,從而可能影響全球市場,甚至可能影響我們的業務。

隨着我們於2013年開始經營業務,並已將業務擴展到三個國家的50多個城市,預計將進一步擴大國際業務, 我們的業績受到全球經濟狀況以及地緣政治問題和其他具有國際影響力的條件的影響。 宏觀經濟疲軟和不確定性使我們更難管理我們的業務並準確預測財務業績。 由於最近俄羅斯軍隊進入烏克蘭各省,美國、歐盟、英國和其他司法管轄區已對某些俄羅斯和烏克蘭個人和實體實施了制裁,包括某些俄羅斯銀行、能源公司和國防公司,並限制向俄羅斯和烏克蘭某些地區(包括自稱的頓涅茨克人民共和國、盧甘斯克人民共和國和克里米亞)出口各種物品。此外,2022年2月22日,美國外國資產管制辦公室發佈了旨在限制俄羅斯通過主權債務籌集資金的能力的制裁。這些地緣政治問題導致全球緊張局勢加劇,並給全球商業帶來不確定性。任何或所有這些因素都可能對我們的平臺需求、我們的業務、財務狀況和 運營結果產生負面影響。此外,新的要求或限制可能會生效,這可能會增加對我們業務的審查 或導致我們的一項或多項業務活動被視為違反了制裁。如果美國、歐盟、聯合國或其他司法管轄區的當局認定我們的任何活動違反了他們實施的制裁或為我們的制裁指定提供了依據,我們的業務和聲譽可能會受到不利的 影響。

然而,截至 本招股章程日期,我們在俄羅斯或烏克蘭並無任何業務、營運或資產,亦無與任何俄羅斯或烏克蘭實體(作為供應商或東道主或訪客)有任何直接或間接業務 或合約。此外,我們不知道 我們的客户或客人是否在俄羅斯或烏克蘭有任何業務、運營或資產,或與任何俄羅斯或烏克蘭實體有任何直接或間接業務或合同。因此,我們預計俄羅斯入侵烏克蘭不會對我們的業務運營產生任何重大影響,包括但不限於我們的平臺和消費者需求。此外,我們認為網絡安全 風險對我們的業務並不重要,自俄羅斯入侵烏克蘭以來,國家行為者 或其他人對公司進行潛在網絡攻擊的風險沒有增加或加劇。

軍事行動、制裁和由此造成的市場混亂的程度和持續時間無法預測,但可能是巨大的。由俄羅斯軍事行動或由此產生的制裁造成的任何此類中斷 可能會放大本節所述其他風險的影響。我們無法預測烏克蘭局勢的進展或結果,因為衝突和政府的反應正在迅速發展,超出了他們的控制。影響該地區的長期動盪、軍事活動加劇或更廣泛的制裁可能會對全球經濟產生重大不利影響,而這些影響反過來可能會對我們的業務、財務狀況、經營業績和前景產生重大不利影響。

與國際、監管和法律事務相關的風險。

我們的業務受其運營所在司法管轄區的某些法律和法規的約束 ,其中許多目前正在演變,而不利解釋或不遵守此類法律和法規的風險可能會損害Zoomcar的業務、財務狀況和運營結果。

我們的平臺目前在三個國家的50個城市運營。我們在經營業務的各個司法管轄區受到不同、有時甚至相互衝突的法律和法規的約束,這些法律和法規正在發展,可能會不時發生變化,這可能會導致適用於我們業務的當地、地區或國家法律或法規之間的解釋不一致或不明確。遵守實施不同標準和要求的不同司法管轄區的法律法規 對我們這樣的企業來説是沉重的負擔,增加了成本,增加了我們業務的潛在責任,並使實現業務效率和規模經濟變得困難。

25

相對於印度,印度是我們的總部所在地,也是我們目前預訂量最大的市場,我們基於對當前法律和監管要求的解讀,作為一家輕資產的點對點拼車業務運營。我們業務的運營由監管框架提供信息,該框架包括但不限於1988年《印度機動車輛法》(“MVA”),該法案向 我們如何運營以及我們促進業務的方式提供信息。但是,不能保證我們對包括MVA在內的相關印度法律和法規的解釋是完整的或正確的,也不能保證印度的運輸當局會以與我們相同的方式解釋MVA或其他適用的法規。如果MVA或其他適用法律法規被以對我們不利的方式解釋,我們可能會成為調查對象,並可能面臨罰款、關税、判決或其他 負面後果,這可能會對我們的業務和運營結果產生重大不利影響。此外,隨着我們的業務繼續增長和發展,法律和法規將進行修訂,以應對我們業務的發展,從而在新興市場產生新的不可預測的法律和監管義務。我們可能很難遵守將為應對行業和業務變化而制定的新法律和法規,並且我們不能保證能夠遵守這些新法律和法規 。如果我們當前或未來的業務模式被確定為不符合國家、地區和地方法律法規 ,我們可能會被要求對我們的業務模式進行代價高昂的調整,這可能會導致負面後果,其中許多 可能不在我們的控制範圍內,無法預測。

在印度尼西亞,相關交通部門強制要求網約車業務的車主必須向“現有的合作社”登記或建立“新合作社”。這些合作社的職能類似於出租車工會/協會 ,通常迎合叫車出租車服務提供商的關切。地方當局可能會採取保守的觀點,強制要求我們或我們的東道主進行這樣的註冊要求,這可能會導致東道主的不滿,並對我們平臺上的車輛供應產生不利影響。如果不遵守此類登記,Zoomcar和東道主都可能受到負面司法/行政 行動的影響,包括但不限於罰款、處罰、暫停車輛登記、吊銷我們的營業執照、限制我們的業務活動或完全撤銷我們的業務活動,這可能會對我們的業務、財務狀況和經營結果產生不利影響。

除了直接適用於P2P汽車共享業務的法律法規 外,我們還必須遵守管理我們業務實踐的其他方面的法律法規,包括與使用互聯網、電子商務和電子設備有關的法律法規,以及與税收、在線支付、汽車相關責任、消費者隱私和數據保護、定價、內容、廣告、 歧視、消費者保護、知識產權保護、分銷、消息傳遞、移動通信、環境事務、勞工和僱傭事務、索賠管理、電子合同、通信、互聯網接入、證券和公開披露、腐敗和反賄賂以及不公平的商業行為。此外,氣候變化和對可持續性的更大重視可能會導致監管部門努力應對交通和機動性的碳影響,這可能會對我們的業務產生負面影響 。

此外,我們開展業務運營的司法管轄區 未來可能會頒佈有關排放和其他與點對點汽車共享運營、點對點汽車共享行業以及我們業務運營相關的其他環境問題的新法律法規。 此類法律的解釋和執行可能涉及重大不確定性。影響我們現有業務和擬議未來業務的新法律法規也可能以我們無法確定的方式追溯應用。

我們無法預測對現有或新法律或法規的解釋可能對我們的業務產生的影響。任何上述或類似事件或 事態發展都可能嚴重擾亂我們的業務運營,並限制我們在這些司法管轄區開展大部分業務 ,這可能會對我們的業務、財務狀況或經營業績產生不利影響。

26

任何未能或被認為未能遵守現有或新的法律和法規,包括這些風險因素中描述的法律和法規,或任何政府當局的命令,包括對其解釋的更改或擴展,都可能使我們在一個或多個司法管轄區面臨鉅額罰款、處罰、刑事和民事訴訟、沒收重要資產或執法行動。此故障或感覺到的故障還可能導致對我們施加額外的合規性和許可要求,以及對我們的業務進行更嚴格的監管審查。此外,我們可能被迫限制或更改我們的運營或業務實踐,對我們的平臺進行更新或升級, 或推遲新特性、功能和技術的計劃發佈或改進。上述任何一項都可能對我們的品牌、聲譽、業務、財務狀況和經營結果產生重大不利影響。

Zoomcar運營的地理區域和未來運營計劃一直並可能繼續受到政治和經濟不穩定的影響。

我們過去一直在印度開展所有業務,最近才將我們的平臺擴展到埃及和印度尼西亞。我們的增長戰略是以我們的平臺向新興市場快速擴張為前提的。我們開展業務或計劃開展業務的幾個國家/地區 我們的業務過去和未來可能會受到政治不穩定、內亂、敵對行動、恐怖活動和經濟動盪的影響。任何此類事件都可能導致主機和來賓對我們平臺的需求下降,其中包括: 出於安全考慮、消費者信心下降、經濟狀況普遍惡化、匯率波動、政治和監管環境的不利變化或其他原因。我們市場的任何此類事態發展和任何其他形式的政治或經濟不穩定 都可能損害我們的業務、財務狀況和經營業績。

我們面臨着與在快速發展的新興市場運營相關的風險。

為了繼續發展我們的業務, 我們計劃在未來加強我們在現有新興市場的運營和存在,並向其他新興市場擴張。 其中可能包括但不限於東南亞、中東/北非和拉丁美洲市場。我們在印度以外的司法管轄區開展業務的經驗有限,並計劃繼續努力擴展到其他司法管轄區。在多個司法管轄區和市場開展業務運營困難、耗時且成本高昂,我們可能進行的任何國際擴張努力都可能不會成功 。此外,開展國際業務使我們面臨與在新興市場運營相關的風險,包括但不限於以下風險:

| ● | 距離、語言和文化差異造成的運營和合規挑戰,包括但不限於將我們的服務本地化所需的額外成本和資源,將我們的移動應用程序、網站和平臺翻譯成外語,使我們的運營適應當地文化和做法,以及此類文化和做法的任何變化; |

| ● | 意外和更具限制性的法律法規,經不時修訂,包括有關互聯網活動、個人對個人汽車共享平臺、汽車租賃或租賃、保險要求、車輛許可和使用、就業、税務、許可和許可、身份驗證和篩選、電子郵件和短信、收集和使用個人信息、隱私和數據保護、支付處理、貨幣監管、汽車保險分數或用於信託和安全審查目的的其他第三方數據來源的法律和法規,以及其他對我們的在線商業實踐非常重要的活動; |

| ● | 與我們平臺的技術兼容性以及對我們品牌和平臺的社會接受度的不同程度,以及與比我們更瞭解當地市場或與這些市場的潛在房東和客人有預先存在關係的公司的競爭; |

| ● | 關於我們對房東和客人行為的責任的法律不確定性,包括因獨特的當地法律或缺乏明確的適用法律先例而產生的不確定性; |

| ● | 依賴第三方供應商提供基本業務產品/服務,包括但不限於不同司法管轄區的物聯網設備和軟件集成。 |

| ● | 管理和配置國際業務的困難,包括與我們的外籍員工加入工會和工會理事會有關的不確定性和困難,以及與外籍員工簽訂集體談判協議相關的複雜性,這些協議需要Zoomcar進行較少的監督和培訓; |

27

| ● | 貨幣匯率的波動; |

| ● | 信用風險和支付欺詐水平較高; |

| ● | 潛在的不利税收後果,包括外國增值税制度的複雜性和對將收入匯回國內的限制; |

| ● | 財務會計和報告負擔增加,以及與實施和維持適當的內部控制有關的複雜性和困難; |

| ● | 在實施和維護財務系統和流程方面遇到困難,這些財務系統和流程需要跨多個產品和管轄區實現合規; |

| ● | 公共衞生問題或緊急情況,如新冠肺炎大流行和其他高度傳染性的疾病或病毒,這些疾病或病毒不時在我們開展業務的世界各地爆發; |

| ● | 在現金交易比信用卡或借記卡更受青睞的市場中管理業務; |

| ● | 國外的政治、社會和經濟不穩定; |

| ● | 恐怖襲擊,包括數據泄露和安全問題; |

| ● | 基礎設施、公用事業和其他服務的細分; |

| ● | 暴露於可能普遍存在不正當商業行為的商業文化中; |

| ● | 遵守各項反賄賂法律;以及 |

| ● | 一些國家減少或改變了對知識產權的保護。 |

雖然我們認為我們目標市場目前的監管環境總體上是有利的,但隨着時間的推移,這種情況可能會發生變化。如果我們目標市場的監管環境 變得更加不利於汽車共享業務,這可能會對我們在這些市場的運營產生負面影響,並可能對我們在這些市場實現可持續盈利的能力產生不利影響。

印度政府的政治變化 可能會推遲或影響印度經濟的進一步自由化,並對印度的經濟狀況產生實質性的不利影響。

我們的業務可能會受到印度政府採取的經濟政策的重大影響。自1991年以來,歷屆政府一直奉行經濟自由化和金融部門改革的政策。印度政府曾在不同時期宣佈,其總體意圖是繼續印度目前的經濟和金融自由化和放松管制政策。然而,過去曾發生過反對此類政策的抗議活動,這可能會減緩自由化和放松管制的步伐。經濟自由化的速度可能會改變,影響外國投資、貨幣匯率和其他影響印度投資的具體法律和政策也可能改變。 儘管我們預計任何新政府都會繼續開放印度的經濟和金融部門並放松管制政策,但 不能保證這些政策會繼續下去。

印度政府傳統上一直在對經濟的許多方面施加影響,並將繼續發揮影響。我們的業務可能會受到利率、政策變化、税收、社會和內亂以及印度國內或影響到的其他政治、經濟或其他事態發展的影響。

政府經濟自由化和放松管制政策的改變可能會擾亂印度的總體商業和經濟狀況,尤其是我們的業務和運營,因為我們幾乎所有的業務和運營都位於印度。這可能會對我們的業務、前景、財務狀況和運營結果產生實質性的不利影響。

28

我們可能會為房東或客人的活動承擔責任,這可能會損害我們的聲譽,增加我們的運營成本,並對我們的業務、財務狀況和經營業績產生不利影響。

我們可能會被發現對我們平臺上的主人和客人的活動承擔責任。例如,我們過去已收到並預計將繼續 收到東道主關於其車輛損壞或丟失、被盜或扣留的投訴和損害補償請求, 以及客人關於車輛質量或適用性、其他安全和安保問題、與東道主拒絕行程和要求退還旅費有關的實際或感覺上的歧視 ,以及如果未進行補償或認為未完成補償,將對我們採取實際或威脅的法律行動。此外,我們的一些房東可能會在我們的平臺上列出或已經列出車輛,違反其租賃或融資協議或個人汽車保險單,或違反適用的轉租法律限制 。除了在主機上車和 登記過程中檢查車輛登記證書外,我們不會檢查車輛是否符合安全標準,也不會努力確定它們是否合法地 登記在公共道路上駕駛,並且可能某些車輛登記證書是偽造的,或者我們的一些 主機可能在我們的平臺上列出或已經列出了不符合車輛基本安全或法律要求的車輛。我們的信任以及 安全檢查和資格認證程序可能無法識別所有質量和安全問題,包括安全召回。 而且我們的系統不能識別初始註冊後可能發生的法律、質量和安全問題。因此,我們 可能並一直受到當地或州監管機構和法院的責任,這些責任涉及東道主和 訪客在我們平臺上的活動或相關的法律、安全和安保問題。

如果我們被發現承擔與房東或客人的行為有關的責任或索賠,或因未能支付他們所欠的費用、罰款或税款, 我們可能會受到負面宣傳或其他聲譽損害,即使我們沒有被發現受到此類責任的影響,這 可能會導致我們產生額外的費用,這可能會損害我們的業務、運營結果和財務狀況。

主人、客人或第三方的行為是犯罪、暴力、不適當、危險或欺詐的,可能會破壞我們市場的信任和安全或對信任和安全的看法,以及我們吸引和留住主人和客人的能力,這可能會對我們的聲譽、業務、 運營結果和財務狀況產生實質性的不利影響。

我們無法控制或 預測我們的東道主、客人和其他第三方的行為,例如在我們平臺上預訂的車輛的額外乘客或司機 ,並且我們不能保證我們的主人、客人和此類第三方的安全。我們可能會不時 受到法律訴訟,包括人身傷害訴訟、索賠、仲裁、行政訴訟、政府調查或在正常業務過程中的執法行動。東道主、客人和其他第三方的行為可能導致死亡、 傷害、其他人身傷害、攻擊、欺詐、侵犯隱私、財產損壞、非法侵入、盜竊,包括我們無法追回車輛的情況、歧視、騷擾和誹謗,以及其他負面影響,這可能會給我們、主人或客人帶來潛在的法律或其他 重大責任。例如,房東可能因客人或客人允許的其他第三方在車輛內的違法行為而招致責任,如交通違規或其他違法行為,而客人可能因房東的違法行為而招致或已經承擔責任,如車輛或登記違規。此外,由於客人所駕駛的車輛被車主報告為被盜, 客人被警方攔下或拘留的情況很少見。根據情況,房東或客人也可能試圖要求Zoomcar 承擔因使用我們平臺上提供的車輛而產生的非法行為的責任。此類負債可能會對我們的聲譽、業務、運營結果和財務狀況產生重大負面影響。

此外,我們不承諾,未來也不會承諾獨立核實東道主車輛的安全性、適宜性、質量和是否符合我們的政策或標準 。我們已經制定了政策和標準來回應與列表相關的某些問題,但某些預訂可能會給個人用户帶來更高的安全風險,因為根本問題從未報告給我們。我們至少在一定程度上依賴房東和客人來調查和執行我們的許多政策和標準,並向 我們報告任何有關房源的問題,我們不能保證他們會迅速或準確地做到這一點。

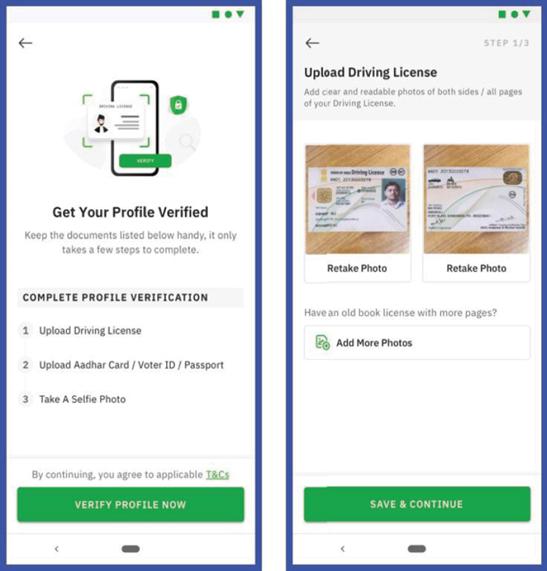

29

此外,我們不能最終 核實所有客人的身份,也不會核實或篩選可能在旅行期間使用通過我們的平臺預訂的車輛的第三方。雖然我們對房東進行有限的篩選,但我們的信任和安全流程主要集中在客人身上,以降低車輛被盜和機動車事故的風險。我們的身份驗證流程依賴於 用户在入職和預訂時提供的信息,以及我們驗證該信息的能力,我們不要求用户在成功完成初始驗證流程後重新驗證其身份 或要求客人提供有關其駕駛記錄或執照狀態的任何更新的文檔或通知。我們可能不會識別旅客出於犯罪或其他非法目的以他人身份預訂車輛的身份欺詐情況。此外,我們不會對通過我們平臺預訂的車輛中的客人及其受邀者進行犯罪背景調查或任何其他篩選程序。考慮到這種模稜兩可或潛在的變化,我們現在或將來可能不遵守這些法律。此外,在我們的市場中使用犯罪背景調查或信用檢查可能會使我們面臨歧視的指控。因此,我們可能會受到負面宣傳的影響 併產生額外費用,這可能會損害我們的業務、運營結果和財務狀況。

我們對匯率波動的風險敞口 以及將當地貨幣結果換算成美元可能會對我們的運營結果產生負面影響。

我們的所有業務都是以外幣交易和/或以外幣計價的,貨幣匯率的波動可能會對我們的運營業績、財務狀況和現金流產生重大影響。貨幣波動加劇,特別是印度盧比,也可能對我們以外幣計價的成本、資產和負債產生積極影響或消極影響。此外,盧比相對其他外幣的任何貶值都可能增加我們的運營費用,對我們的運營業績產生不利影響。這些因素 中的任何一個都可能對我們未來的財務狀況和經營結果產生不利影響。

管理印度汽車租賃和汽車認購的有效税率可能會發生變化。

印度的税收環境繼續 在常規基礎上發展,與其他更成熟的市場相比,税收環境仍然相對不穩定。自2017年開始徵收商品和服務税以來,與商品和服務税(GST)相關的間接税税率已多次發生變化。這些間接税率的任何進一步提高都可能導致公司運營現金流的減少,這可能會損害我們未來的盈利能力。

印度政府可能會減少對駭維金屬加工的基礎設施投資,從而大幅降低駕車出行的吸引力。

印度政府目前正在 大力投資,以擴大該國欠發達的州際公路和高速公路網絡。與 更成熟的市場相比,印度28個邦和8個聯邦直轄區的民用基礎設施投資不足。新的 公路和高速公路的發展使得個人汽車運輸變得更加可取,因為新的公路基礎設施可以潛在地 減少旅行時間和總體交通擁堵。這些新的高速公路和高速公路也有可能減少高速公路上的低速車輛 入侵,這可能會提高整體道路安全。如果印度政府出於宏觀經濟考慮 放緩這一投資,我們的業務可能會對整體客户需求產生負面影響,這可能會降低我們未來的 盈利能力。

我們可能面臨比預期更大的 税務負債。

The tax laws applicable to our business activities are subject to uncertainty and can be varied in the jurisdictions where we operate. Like many other multinational companies, we are subject to tax in diverse jurisdictions and have structured our operations to reduce our effective tax rate. The taxing authorities of the jurisdictions in which we operate have in the past, and may in the future, examine or challenge our methodologies for valuing developed technology, which could increase our worldwide effective tax rate and harm our financial position and operating results. Furthermore, our future income taxes could be adversely affected by earnings being lower than anticipated in jurisdictions that have lower statutory tax rates and higher than anticipated in jurisdictions that have higher statutory tax rates, changes in the valuation of our deferred tax assets and liabilities, or changes in tax laws, regulations, or accounting principles. We are subject to regular review and audit by the tax authorities in the jurisdictions where we operate, and currently face numerous income and other tax claims pending appeals before higher authorities in India. Any adverse outcome of such appeals could have an adverse effect on our financial position and operating results. In addition, the determination of our worldwide provision for income taxes and other tax liabilities requires significant judgment by our management, and we have engaged in many transactions for which the ultimate tax determination remains uncertain. The ultimate tax outcome may differ from the amounts recorded in our financial statements and may materially affect our financial results in the period or periods for which such determination is made. Our tax positions or tax returns are subject to change, and therefore we cannot accurately predict whether we may incur material additional tax liabilities in the future, which could impact our financial position.

30

我們的業務受到與提供支付和金融服務相關的廣泛政府 監管和監督。

我們運營所在的司法管轄區和我們可能進入的司法管轄區可能有管理支付和金融服務活動的法律。除其他事項外,這些法律還管理匯款、預付接入工具、電子資金轉賬、反洗錢、反恐融資、 銀行業務、系統完整性風險評估以及支付流程的網絡安全。我們的業務運營,包括我們向客户和客人的付款,可能並不總是遵守這些金融法律和法規。某些司法管轄區的監管機構可能會確定 我們業務的某些方面受這些法律的約束,並可能要求我們獲得許可證,以便繼續在此類 司法管轄區運營。我們已經評估並將繼續嚴格評估我們在 我們運營所在的司法管轄區尋求適用許可和批准的選項,以優化我們的支付解決方案並支持我們業務的未來增長。與資金 傳輸和在線支付相關的法律正在不斷髮展,此類法律的變化可能會影響我們在 平臺上以與我們歷史上相同的形式和條款提供支付處理的能力,或者根本無法提供支付處理。

過去或未來不遵守 這些法律或法規可能導致重大刑事和民事訴訟、處罰、沒收重大資產或 其他強制措施。與罰款和執法行動相關的成本,以及聲譽損害、合規要求的變化, 或對我們擴展產品範圍的能力的限制,可能會損害我們的業務。

此外,我們的支付系統 可能容易受到非法和不當使用的影響,包括洗錢、恐怖主義融資、欺詐性交易以及向受制裁方付款 。我們已經投入並將繼續投入大量資源,以遵守適用的反洗錢 和制裁法律,並進行適當的風險評估和實施適當的控制措施。如果我們的支付系統被用於不正當或非法目的,或者我們的企業風險管理或控制措施 未得到充分評估、更新或適當實施,政府當局可能會尋求對我們採取 法律行動,並且任何此類行動都可能對我們的業務造成財務或聲譽損害 。

我們報告的財務結果可能會受到會計原則變化的不利影響 。

我們業務的會計核算很複雜,尤其是在收入確認領域,可能會根據我們業務模式的演變、相關會計原則的解釋、現有或新法規的執行以及美國證券交易委員會或其他機構政策、規則、法規和會計法規的解釋而發生變化。對我們業務模式和會計方法的更改可能會導致 我們的財務報表發生變化,包括任何期間的收入和費用的變化,或者某些類別的收入和費用移至不同的期間,可能會導致截然不同的財務結果,並可能要求我們改變處理、分析和報告財務信息的方式以及我們的財務報告控制。

31

我們受隱私法律和法規的約束, 遵守這些法律和法規可能會帶來巨大的合規負擔。

全球隱私問題的監管框架目前正在變化,並可能在可預見的未來保持不變。最近,在互聯網上運營的公司收集、使用、存儲、傳輸和保護個人信息的做法受到了越來越多的 公眾關注。歐盟的隱私和數據安全法規,即2018年5月生效的一般數據保護法規(GDPR), 要求公司執行並保持遵守有關處理個人數據的法規,包括其使用、保護和數據存儲人員更正或刪除有關自身的此類數據的能力。亞洲、歐洲和拉丁美洲的其他 國家已經通過或正在考慮類似的隱私法規,這導致了額外的合規負擔和如何解釋其中一些法律的不確定性。

我們通過在我們的平臺上處理汽車共享交易來接收、收集和存儲大量的個人身份數據。這些數據越來越多地受到世界各地許多司法管轄區的立法和法規的制約。

例如,修訂後的《2000年印度信息技術法》將使我們承擔民事責任,賠償因我們在實施和維護有關我們的計算機系統、網絡、數據庫和軟件中擁有的敏感個人數據或信息的合理安全做法和程序時的任何疏忽而產生的不當損失或收益。印度還實施了隱私法,包括2011年的《信息技術(合理的安全做法和程序以及敏感的個人數據或信息)規則》,對收集、使用和披露個人信息施加限制。數字個人數據保護法案於2022年11月18日提出,該法案可能會對當前有關合法使用個人數據、跨境數據傳輸以及收集和/或處理個人數據的組織可能援引的其他合規方面的監管環境產生影響。這項法案目前正在公開徵求公眾意見,如果這項或類似的立法獲得通過,它可能會以我們目前無法預測的方式影響我們。

在埃及,根據2020年第151號決議頒佈的題為《個人數據保護法》(以下簡稱《埃及數據保護法》)的法律於2020年7月13日生效。這項新法律仍處於初級階段,正在等待行政法規的發佈,以履行實體的數據隱私義務,並即將按照法律的設想建立數據隱私管理局。如果在不久的將來建立這些行政法規和數據保護中心(如埃及數據保護法中所設想的),可能會 增加我們的合規負擔。

印度尼西亞還見證了《個人數據保護法》的批准,於2022年9月頒佈了關於個人數據保護法的2022年第27號法律(“印度尼西亞個人數據保護法”) ,要求處理個人數據的實體(無論是公共的還是私人的)在某些情況下確保其系統中的數據在印度尼西亞共和國境內和境外得到保護。印尼PDP法還通過對個人甚至公司實體(包括但不限於其管理層、控制人、推動者、受益者)實施行政和刑事制裁,對監管機構(尚未建立)對個人數據的不當處理進行制裁。 它還對跨境轉移數據的實體進行了額外的檢查和措施。

我們可能因違反此類法律法規而招致的任何責任以及相關的合規成本和其他負擔都可能對我們的業務和盈利能力產生不利影響。 如果擴大法律或法規以要求改變我們的業務做法,或者如果管轄 司法管轄區以對我們的業務、運營結果或財務狀況產生負面影響的方式解釋或實施其法律或法規,我們可能會受到不利影響。

不遵守勞動法律法規 可能會導致我們產生額外成本,這可能會影響我們的業務、財務狀況和運營結果。

我們的業務運營 受多個司法管轄區的各種勞動法律、法規和政府政策管轄。在每個司法管轄區,遵守勞動法的要求 可能會不時發生變化。我們可能無法及時或根本不符合所有這些要求,或者我們可能需要 產生大量成本才能遵守,這可能會對我們的業務運營和財務狀況產生不利影響。

32

例如,在埃及,僱主 被要求從其僱員的工資中扣除相關税款,並將其匯給税務機關。我們的埃及子公司 目前正在將這些已扣除的税款匯給當地税務機關。任何延遲匯款都可能使我們受到税務機關的處罰、通知和行政處分。我們的埃及子公司也被要求向當地政府登記社會保險,目前正在登記過程中。如有任何延誤或未能註冊,我們將受到相關地方當局的處罰、 通知和行政處分。

在印度,在2019年至2021年期間發佈了關於公積金、員工國家保險和僱主為某些員工繳納專業税的規定 。任何延誤或未能做出此類貢獻都可能導致印度相關地方當局的處罰、利息、通知或其他行政行為。截至2023年2月1日,Zoomcar India因未能按照相關地方當局的指示及時匯款並支付相關利息,已產生不到40,000美元的罰款(基於2023年2月1日的匯率)。除非全額支付,否則這筆尚未支付的罰款和利息將繼續計入 ,這可能會對我們的業務、財務狀況和運營業績產生不利影響。

我們可能負責與向某些Zoomcar India股東發行股票作為合併對價相關的預扣税款,這一義務可能 很大。

我們已經確定,並正在繼續評估,IOAC發行證券作為對持有Zoomcar India 權益的某些Zoomcar股東的對價,可能會導致預扣税義務,除非以其他方式得到滿足,否則可能導致對公司的重大負債 沒有反映在本招股説明書中的形式財務報表中。相關的 預扣税金額目前正在由我們和適用的Zoomcar股東代表(S)進行評估。合併協議規定,在交易結束時存入Zoomcar India託管賬户的股票應在滿足其中規定的相關條件(包括履行預扣税款義務)後支付給適用的Zoomcar India持有者。然而,不能保證 受影響的股東會及時支付預扣税(如果有的話),或者他們不會對向該等股東發出股東合併對價所需支付的預扣税金額提出異議,在這種情況下,我們可能要為部分或全部此類預扣税義務承擔責任,這些義務可能是重大的,如果得不到滿足,可能會對中聯重科的聲譽、財務狀況和經營業績產生 重大不利影響。

不確定的全球宏觀經濟和政治狀況可能會對我們的經營業績和財務狀況產生實質性的不利影響。

我們的運營結果可能會受到美國和國際經濟和政治狀況的實質性影響,包括通貨膨脹、通貨緊縮、利率、資本可獲得性、戰爭、恐怖主義、老化的基礎設施、流行病、能源和大宗商品價格、貿易法、選舉週期以及政府管理經濟狀況的舉措的效果。現有或潛在的企業和消費者成員可能會 推遲或減少在通過我們平臺銷售的產品和服務上的支出,因為他們的業務和/或預算受到經濟狀況的影響 。現有和潛在的企業和消費者會員無法向我們支付通過我們的 平臺銷售的產品和服務,可能會對我們的收益和現金流產生不利影響。

33

自然災害,包括但不限於異常天氣條件、疫情爆發、恐怖主義行為和政治事件,可能會打亂我們的業務日程。

發生一個或多個自然災害,包括但不限於龍捲風、颶風、火災、洪水和地震、異常天氣條件、流行病、地方性疫情、恐怖襲擊或破壞性政治事件在我們設施所在的某些地區或我們的第三方承包商和供應商的設施所在地區,可能會對我們的業務造成不利影響。包括龍捲風、颶風、洪水和地震在內的自然災害 可能會損壞我們的設施或我們供應商的設施,這可能會對我們的業務、財務狀況和運營結果產生實質性的不利影響。恐怖襲擊、實際或威脅的戰爭行為或 當前敵對行動的升級,或影響我們產品組件的國內外供應商的任何其他軍事或貿易中斷,可能會影響我們的運營,其中包括導致供應鏈中斷和商品價格上漲, 這可能對我們的原材料或運輸成本產生不利影響。這些事件還可能導致或導致美國或其他國家的經濟衰退延長。此外,我們目前實施的災難恢復和業務連續性計劃有限 ,不太可能在發生嚴重災難或類似事件時證明是足夠的。由於我們的災難恢復和業務連續性計劃的性質有限,我們可能會產生大量費用,更廣泛地説,這些事件中的任何一項都可能導致消費者 成員信心和支出下降,這可能會對我們的運營產生不利影響。

我們未來可能會進行收購, 此類收購可能會擾亂我們的運營,並可能對我們的運營業績產生不利影響。

為了擴大業務,我們已經進行了收購,並預計將繼續進行收購,作為我們增長戰略的一部分。我們未來增長戰略的成功將 取決於我們識別、談判、完成和整合收購的能力,以及在必要時獲得令人滿意的債務或股權融資為這些收購提供資金的能力。收購本身就有風險,我們完成的任何收購都可能不會成功。我們未來可能進行的任何收購都涉及許多風險,包括但不限於:

| ● | 整合和管理我們收購的公司的運營、人員、系統、技術和產品的困難 ; |

| ● | 將管理層的注意力從正常的日常業務上轉移開; |

| ● | 我們無法維持關鍵的商業關係和我們收購的企業的聲譽; |

| ● | 進入我們之前經驗有限或沒有經驗,而競爭對手擁有更強市場地位的市場的不確定性; |

| ● | 我們無法從收購中增加收入; |

| ● | 與收購業務以及持續支持和開發收購產品有關的成本增加; |

| ● | 我們對我們收購的企業的責任; |

| ● | 與被收購企業相關的潛在商譽和無形資產減值費用及攤銷; |

| ● | 與收購相關的不利税收後果; |

| ● | 根據美國公認會計原則(“GAAP”)要求我們對收購進行會計核算的方式發生變化,包括我們從收購中承擔的安排; |

| ● | 消費者和企業成員、金融市場或投資者對我們收購的潛在負面看法; |

| ● | 未能根據競爭法和反壟斷法及時獲得政府當局所需的批准 ,這可能會延誤或阻止我們完成交易,或以其他方式限制我們實現收購的預期財務或戰略目標的能力; |

| ● | 我們無法將內部標準、控制程序和政策應用於並維護被收購的企業 ; |

| ● | 被收購公司關鍵員工的潛在流失; |

| ● | 收購產品中的潛在安全漏洞,使我們面臨額外的安全風險或 延遲我們將產品集成到我們的服務產品中的能力; |

34

| ● | 難以提高或保持所獲得技術的安全標準與我們的 其他服務一致,以及相關成本; |

| ● | 被收購公司的控制、程序和政策無效或不充分; |

| ● | 對已獲得的知識產權保護不足;以及 |

| ● | 可能不能及時或根本不能實現預期的效益。 |

收購涉及許多複雜性, 包括但不限於與被收購企業過去活動相關的風險,整合人員和人力資源計劃的困難,整合我們控制下的技術系統和其他基礎設施的困難,意外的費用和負債,以及對我們內部控制和遵守2002年薩班斯-奧克斯利法案(“Sarbanes-Oxley Act”)監管要求的影響。不能保證我們的收購將增加我們的盈利能力或現金流,我們的努力可能會導致 不可預見的複雜性和額外的現金外流,包括財務損失。因此,預期協同效應的實現或收購帶來的收益可能會推遲或大幅減少。

此外,完全或部分以現金進行的收購或資產購買可能會減少我們的現金儲備,或要求我們根據信貸協議或其他方式產生債務 。我們可能尋求通過出售股權或債務證券來獲得額外的現金,為任何收購提供資金。我們可能無法 獲得必要的股權或債務資金,以便按照我們可以接受的條款為未來的收購提供資金。如果我們通過發行股權、可轉換債券或其他與股權掛鈎的證券來為收購融資,我們現有的股東將經歷所有權稀釋。債務的產生可能會使我們受到財務或其他契約的約束,或對我們業務的其他限制。任何與收購相關的上述風險的發生都可能對我們的業務、運營結果、財務狀況或現金流產生重大不利影響,尤其是在較大規模收購或基本上同時進行的收購的情況下。

我們進行的任何收購、合作或合資 都可能擾亂我們的運營,並對我們的業務、財務狀況和運營結果產生重大不利影響 。

我們可能會不時評估業務的潛在戰略收購,包括與第三方的合作伙伴關係或合資企業。我們可能無法成功 確定收購、合作伙伴和合資企業候選人。此外,我們可能無法繼續保持此類業務的運營成功 ,或無法成功地為我們收購的或與我們組建合作或合資企業的任何業務融資或整合。 我們可能會對收購的資產進行潛在的註銷和/或因收購而記錄的任何商譽減值。此外, 任何收購的整合都可能從我們的核心業務中分流管理層的時間和資源,並擾亂我們的運營 或可能導致與我們的業務發生衝突。任何收購、合作或合資企業都可能不會成功,可能會減少我們的現金儲備,可能會對我們的收益和財務業績產生負面影響,在一定程度上,如果用債務收益融資,可能會增加我們的負債 。我們不能確保我們進行的任何收購、合作或合資企業不會對我們的業務、財務狀況和運營結果產生重大不利影響。

如果我們不能有效地與其他公司競爭來吸引和留住我們的高管以及其他關鍵管理和技術人員,我們可能無法成功地發展我們的業務 。

我們相信,我們未來的成功取決於我們吸引和留住高素質人才的能力。我們的員工是自願的,不受僱傭合同的約束。 由於各種因素,包括但不限於死亡、喪失工作能力、服兵役、個人問題、退休、辭職或競爭僱主,我們隨時可能失去我們任何高級管理人員的服務。我們執行當前計劃的能力 可能會受到此類損失的不利影響。我們可能無法吸引和留住繼續成功運營我們業務所需的合格技術、銷售、營銷和管理人員。擁有我們業務所需專業知識的人員稀缺,對具有適當技能的人員的競爭非常激烈。

此外,新員工通常需要經過大量培訓才能達到所需的工作效率水平。此外,人員流失可能源於與收購、退休和殘疾相關的變化等。我們可能無法留住現有的關鍵技術、銷售、營銷和管理員工,也無法成功吸引、培養或留住其他高素質的技術、銷售、營銷和管理人員,特別是在未來我們可能需要填補關鍵職位的時候。如果我們無法繼續 培養和留住現有高管或其他關鍵員工,或者無法成功吸引新的高素質員工, 我們的財務狀況、現金流和運營結果可能會受到實質性的不利影響。

35

與我們作為新上市公司的運營相關的風險

作為上市公司的要求 可能會使我們的資源緊張,分散管理層的注意力,並影響我們吸引和留住合格獨立董事會成員的能力 。

作為一家上市公司,我們 必須遵守《交易所法案》的報告和公司治理要求、納斯達克的上市要求以及其他適用的證券規則和法規,包括《薩班斯-奧克斯利法案》和《2010年多德-弗蘭克華爾街改革和消費者保護法案》(以下簡稱《多德-弗蘭克法案》)。遵守這些規則和法規將增加我們的法律和財務合規成本 ,使某些活動更加困難、耗時或成本更高,並增加對我們系統和資源的需求,尤其是在我們不再是《就業法案》所定義的“新興成長型公司”之後。除其他事項外,《交易法》要求我們提交關於我們的業務和經營結果的年度、季度和當前報告,並保持有效的披露 財務報告控制程序和內部控制。為了改進我們的信息披露控制和程序以及財務報告的內部控制以達到這一標準,可能需要大量的資源和管理監督。因此,管理層的注意力可能會從其他業務上轉移,這可能會損害我們的業務、財務狀況、 運營結果和前景。雖然我們已經聘請了更多人員來幫助遵守這些要求,但我們可能需要 在未來進一步擴大我們的法律和財務部門,這將增加我們的成本和支出。

此外,與公司治理和公開披露相關的不斷變化的法律、法規和標準 正在給上市公司帶來不確定性,增加了法律和財務合規成本,並使一些活動更加耗時。這些法律、條例和標準在許多情況下由於缺乏特殊性而受到不同的解釋,因此,隨着監管機構和理事機構提供新的指導意見,它們在實踐中的適用可能會隨着時間的推移而演變。這可能導致關於合規問題的持續不確定性,以及持續修訂披露和治理做法所需的更高成本。我們打算投入資源以符合不斷變化的法律、法規和標準,這項投資可能會導致一般和行政費用增加,並將管理層的時間和注意力從創收活動轉移到合規活動上。如果我們遵守新法律、法規和標準的努力與監管機構的預期活動不同,監管機構可能會對我們提起法律訴訟,我們的業務和前景可能會受到損害。由於在上市公司要求的備案文件和本招股説明書中披露信息,我們的業務和財務狀況將變得更加明顯,這可能導致受到威脅的 或實際的訴訟,包括競爭對手和其他第三方。如果此類索賠成功,我們的業務、財務狀況、運營結果和前景可能會受到實質性損害,即使索賠不會導致訴訟或以有利於我們的方式解決,這些索賠以及解決這些索賠所需的時間和資源可能會轉移我們管理層的資源,並對我們的業務、財務狀況、運營結果和前景造成實質性損害。

我們在吸引和留住合格的外部獨立董事會成員方面可能會遇到越來越多的困難。

上市公司的董事和管理層越來越 關注他們個人面臨的訴訟和股東索賠的程度,以及 可能因他們在上市公司的地位而對他們提出的政府和債權人索賠。外部董事越來越 關注董事和高級管理人員責任保險的可獲得性,以及時支付為股東索賠辯護所產生的費用。董事和高級管理人員的責任保險費用昂貴,而且很難獲得。SEC 和納斯達克還對上市公司董事實施了更高的獨立性標準和某些特殊要求。因此, 吸引和留住合格的外部董事在我們的董事會任職可能會變得越來越困難。

股票交易波動可能會影響我們 招聘和留住員工的能力。

股價波動或缺乏升值 也可能影響我們吸引和留住關鍵員工的能力。如果員工擁有的 股票或其既得權益的基礎股票相對於股票的原始購買價格或期權的行使價格沒有顯著升值,或者相反,如果他們持有的期權的行使價格顯著 高於我們普通股的市場價格,員工可能更有可能離開我們。如果我們無法留住員工,或者如果我們需要增加薪酬支出 來留住員工,我們的業務、經營業績和財務狀況可能會受到不利影響。

36

我們的管理團隊成員以前管理上市公司的經驗有限 或根本沒有。

我們 高級管理團隊的大多數成員都沒有管理上市公司、與上市公司投資者互動以及遵守 與上市公司相關的日益複雜的法律的經驗。我們的管理團隊可能無法成功或有效地管理我們向上市公司的 過渡,這將使我們受到聯邦 證券法規定的重大監管監督和報告義務,以及證券分析師、投資者和監管機構的持續審查。這些新的義務和組成部分將 需要我們的高級管理層給予極大的關注,並可能分散他們對我們業務日常管理的注意力, 這可能會損害我們的業務、運營業績和財務狀況。

我們是一家新興成長型公司, 很難或不可能與非新興成長型公司進行比較。

We are an Emerging Growth Company (“EGC”) as defined in Section 2(a) of the Securities Act, as modified by the Jumpstart Our Business Startups Act of 2012 (the “JOBS Act”), and we have taken and expect to continue to take advantage of certain exemptions from various reporting requirements that are applicable to other public companies that are not EGCs including, but not limited to, not being required to comply with the auditor attestation requirements of Section 404 of the Sarbanes-Oxley Act, reduced disclosure obligations regarding executive compensation in our periodic reports, registrations statements and proxy statements, and exemptions from the requirements of holding a nonbinding advisory vote on executive compensation and stockholder approval of any golden parachute payments not previously approved. Further, Section 102(b)(1) of the JOBS Act exempts EGCs from being required to comply with new or revised financial accounting standards until private companies (that is, those that have not had a Securities Act registration statement declared effective or do not have a class of securities registered under the Exchange Act) are required to comply with the new or revised financial accounting standards. This exemption may make comparison of our financial statements with other public companies that are neither EGCs nor EGCs that have opted out of using the extended transition period difficult or impossible because of the potential differences in accounting standards used.

如果我們不能加強、 維護和遵守我們的內部控制和程序,我們可能會面臨風險。

作為一家在納斯達克上市的上市公司,我們對增強財務報告和內部控制有着重要的要求。設計和實施 有效的內部控制的過程是一項持續的工作,需要我們預測業務會計、 審計和監管要求的變化並做出反應,並花費大量資源來維持足以 滿足我們作為上市公司的報告義務的內部控制系統,而且,我們仍處於生成內部 控制和跨業務系統集成的成熟系統的早期階段。如果我們無法建立或維持適當的內部財務報告控制 和程序,可能會導致我們無法及時履行報告義務,導致我們的 財務報表出現重大錯誤陳述,並損害我們的經營業績。

影響我們內部控制的事項可能導致我們無法準確或及時地報告我們的財務信息,從而使我們 面臨不利的監管後果,包括美國證券交易委員會的制裁或違反納斯達克規則。由於投資者對我們失去信心和我們財務報表的可靠性,金融市場也可能出現負面反應 。如果我們或我們的獨立註冊會計師事務所繼續報告我們在財務報告的內部控制方面存在重大缺陷,對我們財務報表可靠性的信心也可能受到影響。這可能會對我們造成實質性的不利影響,並導致我們普通股的市場價格下跌。

37

作為一家上市公司,我們已經產生並預計將繼續產生與上市公司成本相關的更多費用。

作為一家上市公司,我們已經並預計將繼續 面臨保險、法律、審計、會計、行政和其他成本和費用的大幅增長 我們目前作為私營公司沒有發生過這些成本和支出。薩班斯-奧克斯利法案,包括該法案第404節的要求,以及後來由美國證券交易委員會、多德-弗蘭克法案和頒佈的規則和條例實施的規則和條例,上市公司會計監督委員會(“PCAOB”)、美國證券交易委員會和納斯達克規定上市公司額外的報告和其他義務。遵守上市公司要求已經並將繼續增加我們的成本,並使某些活動更加耗時。其中許多要求要求我們執行以前未完成的活動 。例如,我們最近成立了新的董事會委員會,並採用了新的內部控制和披露控制以及 程序。此外,已經並將繼續產生與美國證券交易委員會報告要求相關的額外費用。此外, 如果在遵守這些要求方面發現任何問題(例如,如果我們的獨立註冊會計師事務所發現財務報告的內部控制存在重大缺陷或重大缺陷),我們可能會產生額外的成本來補救 這些問題,而這些問題的存在可能會對我們的聲譽或投資者對其的看法產生不利影響。作為一家上市公司 已經並可能在未來使我們更難或更昂貴地獲得某些類型的保險,包括董事和高級管理人員責任保險 。我們最終可能被迫接受降低的保單限額和承保範圍,同時增加自我保留風險,或者在未來獲得相同或類似的承保範圍時產生更高的成本。此外,如果我們無法履行作為上市公司的義務 ,我們可能會面臨普通股退市、罰款、制裁和其他監管行動,並可能 提起民事訴訟。

適用於上市公司的各種規則和法規施加的額外報告和其他義務已經並預計將繼續增加法律和財務合規成本以及相關法律、審計、會計和行政活動的成本。這些增加的 成本將要求我們轉移大量資金,這些資金本來可以用於擴大業務和實現戰略 目標。股東和第三方的倡導努力還可能促使治理和報告要求發生更多變化, 這可能會進一步增加成本。

如果我們在未來產生債務,這種債務可能會對我們的財務狀況、我們籌集額外資本為我們的運營提供資金的能力、我們的業務運營能力、我們對經濟或行業變化的反應能力以及我們償還債務的能力產生不利影響,並且 可能會將我們的現金流從運營中分流出來,用於償還債務。

未來,我們可能會有大量的債務和槓桿。我們的負債水平增加了我們可能無法產生足夠的現金來支付債務本金、利息或其他到期金額的可能性。我們的槓桿和償債義務可能會對我們的業務產生不利影響,包括:

| ● | 損害我們產生足夠支付利息或本金的現金的能力,包括定期本金支付 ; |

| ● | 增加我們在一般不利經濟和行業條件下的脆弱性; |

| ● | 要求我們將一部分運營現金流用於償還債務,從而減少了可用於其他目的的現金流,包括資本支出、向股東分紅或尋求未來的商業機會。 |

| ● | 要求我們出售債務或股權證券,或出售我們的一些核心資產,可能是以不利的條款 ,以履行付款義務; |

| ● | 限制我們在規劃或應對我們的業務和我們競爭的行業的變化方面的靈活性;以及 |

| ● | 與槓桿率較低的競爭對手和 可能更好地獲得資本資源的競爭對手相比,我們可能處於競爭劣勢。 |

上述任何因素 都可能對我們的財務狀況和經營結果產生負面影響。

38

Zoomcar沒有上市公司的運營歷史,其歷史財務信息不一定代表我們作為上市公司所取得的業績,也可能不是其未來業績的可靠指標。

本招股説明書中包含的中聯重科在業務合併前作為一傢俬人公司運營的歷史財務信息不一定 反映我們作為一家上市公司在本文所述期間或未來將實現的運營結果和財務狀況。這主要是由以下因素造成的:

| ● | 在企業合併之前,我們是作為一傢俬人公司運營的。我們的歷史財務信息 反映了作為私人公司的公司費用分配情況。這些分配可能不會反映我們未來作為上市公司將為類似服務 產生的成本。 |

| ● | 我們的歷史財務信息並不反映我們在成為上市公司後預計將在未來經歷的變化,包括我們業務的融資、保險、現金管理、運營、成本結構和人員需求方面的變化。作為一家上市實體,我們可能無法以對我們有利的條款購買產品、服務和技術,如保險和醫療福利以及計算機軟件許可證,也無法進入資本市場,這與我們在合併前作為私人公司獲得的條款一樣有利,我們的運營結果可能會受到不利影響。 |

我們還面臨着與上市公司相關的額外成本和對管理層時間的要求,包括與公司治理、投資者和公共關係以及公共報告相關的成本和要求。股東激進主義、當前的政治和社會環境以及 當前高度的政府幹預和監管改革可能會導致大量新的法規和披露義務, 這可能會導致額外的合規成本,並可能影響Zoomcar以我們 目前無法預期的方式運營其業務的方式。有關我們過去財務業績的更多信息,請參閲“未經審計的形式濃縮的綜合財務信息,” “管理層對財務狀況和經營成果的討論與分析以及我們的歷史綜合財務報表及其附註包括在本招股説明書的其他部分。

本公司可能會受到證券訴訟的影響,訴訟費用高昂,可能會轉移管理層的注意力。

在業務合併後,普通股的每股價格一直並可能繼續波動,在過去,經歷過股票市場價格波動的公司一直受到證券訴訟的影響,包括集體訴訟。此類訴訟 可能導致鉅額成本和轉移管理層的注意力和資源,這可能對我們的業務、財務狀況和運營結果產生實質性的不利影響 。訴訟中的任何不利裁決也可能使公司 承擔重大責任。

與我們普通股所有權相關的風險

未來我們普通股的銷售可能會導致我們普通股的市場價格下跌。

我們無法預測我們普通股股票的市場銷售或可供出售的普通股股票對我們普通股的市場價格的影響(如果有的話) 。在公開市場上出售我們普通股的大量股票, 或認為這些出售將會發生,可能會導致我們普通股的市場價格下降或受到抑制。

如果我們需要籌集與資本支出、營運資金要求或收購相關的資本,我們可以發行我們的證券 。與資本支出、營運資金要求或收購相關而發行的普通股數量可能構成我們當時已發行普通股的主要 部分。我們在市場上發現的任何股票供應過剩都可能對我們的股價產生負面影響 ,任何與投資或收購相關的額外證券發行都可能導致對您的額外 稀釋。

39

我們證券的活躍市場可能無法發展,這將對我們證券的流動性和價格產生不利影響。

由於特定於我們的因素以及一般市場或經濟狀況,我們證券的價格可能會有很大差異。此外,我們證券的活躍交易市場可能永遠不會發展,如果發展起來,也可能無法持續。您可能無法出售您的證券,除非 市場能夠建立和持續。

我們在融資、收購、投資、激勵計劃或其他方面增發股本 將稀釋所有其他股東的權益。

我們預計未來將發行額外的 股本,這將導致對所有其他股東的稀釋。我們預計將根據激勵計劃向員工、董事和顧問授予股權獎勵。我們未來還可能通過股權融資籌集資金。作為我們業務戰略的一部分,我們可以收購或投資互補的公司、產品或技術,併發行股權證券來支付任何此類收購或投資。任何此類額外股本的發行都可能導致股東的所有權權益顯著稀釋,以及我們普通股的每股價值下降。

不能保證我們將繼續 能夠遵守納斯達克的持續上市標準。

我們是否繼續有資格繼續在納斯達克上上市我們的普通股和公共認股權證取決於許多因素,包括我們的普通股和公共認股權證的價格以及持有我們的普通股和公共認股權證的人數。如果納斯達克因未能達到其上市標準而將我們的證券從其交易所退市,而我們無法在另一家全國性證券交易所 上市,則我們的普通股可以在場外交易市場報價。如果發生這種情況,我們和我們的股東可能面臨重大的不利後果,包括:

| ● | 我們證券的市場報價有限; |

| ● | 我們證券的流動性減少; |

| ● | 確定普通股為“細價股”,這將要求交易普通股的經紀商遵守更嚴格的規則,這可能會導致普通股在二級市場的交易活動減少。 |

| ● | 有限的新聞和分析師報道;以及 |

| ● | 我們未來發行更多證券或獲得更多融資的能力下降。 |

如果證券或行業分析師不 發佈或停止發佈有關我們、我們的業務或我們的市場的研究或報告,或者如果他們對我們的證券做出不利的建議,我們的證券的價格和交易量可能會下降。

我們證券的交易市場將受到行業或證券分析師可能發佈的關於我們、我們的業務、市場、 收入來源和競爭對手的研究和報告的影響。證券和行業分析師目前沒有,也可能永遠不會發表對我們的研究。如果沒有證券或行業分析師開始對我們進行報道,我們的股價和交易量可能會受到負面影響。如果任何可能跟蹤我們的分析師 對我們的普通股股票做出不利的建議,或對競爭對手提供相對更有利的建議 ,我們的普通股價格可能會下跌。如果任何可能報道我們的分析師停止對我們的報道或未能定期發佈有關我們的報告,我們可能會失去在金融市場的可見度,進而可能導致 我們的股價或交易量下降。

我們不打算在可預見的未來 支付現金股息。

我們目前打算保留我們未來的收益(如果有),為我們業務的進一步發展和擴張提供資金,在可預見的未來不打算支付現金股息 。未來是否派發股息將由本公司董事會酌情決定,並將取決於本公司的財務狀況、經營業績、資本要求、未來協議及融資工具、業務前景及本公司董事會認為相關的其他 因素。

40

由於目前沒有計劃在可預見的將來為我們的普通股支付 現金股息,除非您以高於您購買價格的價格出售您的普通股,否則您可能不會獲得任何投資回報。

我們打算保留未來的 收益(如果有的話),用於未來的運營、擴張和債務償還,目前沒有計劃在 可預見的未來支付任何現金股息。我們普通股股份的任何未來股息的宣佈、金額和支付將由董事會全權決定 。董事會可考慮一般及經濟狀況、我們的財務狀況及經營業績、我們的 可用現金及當前及預期現金需求、資本要求、合約、法律、税務及監管限制、我們向股東或我們的附屬公司向我們支付股息的影響 以及董事會可能認為相關的其他因素。 因此,除非您以高於 購買價格的價格出售您的普通股,否則您可能無法從普通股投資中獲得任何回報。

我們的股東將來可能會經歷稀釋 。

現有股東擁有的 普通股的股份比例可能會在未來因收購、資本市場 交易或其他原因而發行的股票而被稀釋,包括但不限於我們可能授予董事、管理人員和員工的股權獎勵,或 認股權證的行使。此類發行可能會對我們的每股收益產生攤薄影響,從而對普通股的市場 價格產生不利影響。

我們的認股權證可能會對我們普通股的市場價格產生不利影響 。

關於業務 合併,我們從IOAC獲得認股權證,以購買11,500,000股我們的普通股,每股可行使以每股11.50美元購買一股 普通股。此類認股權證在行使時將增加 普通股的已發行和流通股數量,並可能降低普通股的價值。

我們的普通股 的大量股份將可供出售持有人公開轉售,並且在鎖定期的限制下, 可在本招股説明書構成其一部分的登記聲明生效後在未來向市場出售。出售持有人 出售我們的普通股,或認為可能發生此類出售,可能會導致我們的普通股 的市場價格下降,甚至可能大幅下降,即使我們的業務表現良好。

截至本招股説明書發佈之日, 我們有62,874,774股流通在外的普通股,我們正在登記最多18,603,584股的轉售股份(包括 最多12,978,746股可在票據轉換或根據合同義務發行的股份),約佔已發行股份總數的 29.59%(包括最多12,978,746股在轉換票據或根據 合同義務時可發行的股份)。因此,在登記聲明(本招股説明書 構成其一部分)中由售股持有人登記轉售的證券將構成我們的公眾持股量的相當大的比例,並將在登記聲明生效後立即可供轉售,只要該登記聲明仍然可用,則受禁售期 屆滿(如適用)的限制。由於我們的售股持有人 大量出售我們的普通股,或認為可能發生此類出售,我們普通股的市場價格可能會下降。 公開市場上的大量普通股銷售隨時可能發生。根據本招股説明書出售我們的普通股股份或認為出售 可能發生,可能導致我們證券的市場價格大幅下跌。

我們或我們的股東在公開市場上的未來銷售或對未來 銷售的看法可能會導致普通股的市場價格下跌。

在公開市場上出售我們的普通 股,或認為可能發生此類出售,可能會損害普通 股的現行市場價格。這些銷售,或這些銷售可能發生的可能性,也可能使美國在未來以其認為合適的時間和價格出售股權證券變得更加困難。

截至本招股説明書 日期,我們共有62,874,774股普通股(i)未使根據 激勵計劃可能發行的任何獎勵生效,以及(iii)假設未行使認股權證未行使。公眾股東目前持有的所有股份以及在業務合併中向前Zoomcar股東發行的所有 股份均可自由交易,無需根據《證券法》進行登記,也不受我們的“關聯公司”(定義見《證券法》第144條(“第144條”))以外的人員(包括我們的董事、執行官和其他關聯公司)的限制。

41

在簽署合併協議和交付合並協議的同時,Zoomcar,Inc.的某些股東(在合併協議簽署時合計擁有Zoomcar,Inc.約35.0%的已發行優先股和普通股(按轉換為普通股的基準計算))與IOAC簽訂了鎖定協議。根據禁售期協議,該等Zoomcar股東同意 由其持有的若干普通股股份受以下所述的限制,自以下所述的適用禁售期終止為止。鎖定協議的每一方Zoomcar股東同意,在未經Zoomcar董事會事先書面同意的情況下,除某些例外情況外,不會在適用的禁售期內:(I)出借、出售、要約出售、合同或同意出售、抵押、質押、授予購買或以其他方式轉讓、處置或同意轉讓的任何期權、權利或認股權證,或直接或間接處置,或建立或增加看跌同等頭寸,或清算或減少交易所法案所指的看漲同等頭寸 ,以及據此頒佈的美國證券交易委員會規則和條例,包括緊接交易結束後由其持有的任何普通股,或因合併而向其發行或可發行的任何普通股(包括作為任何融資協議的一部分獲得的、或通過轉換或行使作為任何融資協議的一部分發行的任何證券而發行的普通股)、因行使期權而可發行的任何普通股,以購買緊接交易結束後持有的普通股 ,或者可轉換為、可行使或可交換的任何證券(統稱為,禁售股);(Ii)訂立任何掉期或其他安排,將任何禁售股的所有權的任何經濟後果全部或部分轉移至另一人, ,不論任何該等交易將以現金或其他方式以交付該等證券的方式解決;或(Iii)公開宣佈任何意向以達成上述條款所指明的任何交易 。根據鎖定協議,IOAC和Zoomcar的某些股東同意上述轉讓限制 自交易結束之日起至(A)交易結束後6個月和(B)合併後,(X)在交易結束後至少150天開始的任何30個交易日內任何20個交易日內普通股的最後銷售價格等於或超過每股12.00美元 ;或(Y)本公司完成清算、合併、股本交換、重組或其他類似交易的日期,而該等交易導致本公司所有股東均有權將其股份換成現金、證券或其他財產。

此外,根據獎勵計劃預留供未來發行的A類公司普通股,一旦這些股票發行,將有資格在公開市場出售,受任何適用的歸屬要求、鎖定協議和法律施加的其他限制的限制。 根據激勵計劃,共預留了9,431,116股普通股供未來發行。我們擬根據證券法以表格S-8的格式提交登記 聲明,登記普通股或可轉換為或可交換為根據激勵計劃發行的普通股的 股。因此,在註冊聲明生效後,根據該註冊聲明註冊的股票將可在公開市場上出售。

未來,我們還可能 發行與投資或收購相關的證券。與投資或收購相關的普通股發行金額可以構成當時已發行普通股的重要部分。任何與投資或收購相關的額外 證券發行可能會導致我們的股東進一步稀釋。

42

收益的使用

出售股東根據本招股説明書提供的所有普通股將由出售股東代為出售。我們 不會收到這些銷售的任何收益。

43

未經審計的備考濃縮合並財務信息

除文意另有所指外,本“未經審計備考簡明合併財務資料”中提及的“Zoomcar”是指Zoomcar,Inc.及其合併子公司,而提及“New Zoomcar”是指業務合併後的Zoomcar Holdings, Inc.。

以下未經審核的備考簡明合併財務信息顯示IOAC和Zoomcar的財務信息組合,以實施業務合併及相關交易。以下未經審核的備考簡明綜合財務信息是根據S-X法規第11條編制的,該條款經最終規則第33-10786號《關於收購和處置業務的財務披露修正案》修訂。

IOAC的歷史財務信息來自截至2022年12月31日的已審計財務報表以及截至2023年3月31日和2023年9月30日的未經審計財務報表。中聯重科的歷史財務信息來源於中聯重科截至2023年3月31日的已審計財務報表和截至2023年9月30日的未經審計財務報表。本信息應與IOAC的財務報表和Zoomcar的財務報表及相關附註一起閲讀,這些部分的標題為管理層對IOAC財務狀況和經營成果的探討與分析、“和”管理層對Zoomcar財務 狀況和經營成果的討論和分析“和其他財務信息包括在本文其他地方。

根據GAAP,業務合併作為反向資本重組入賬。根據這一會計方法,IOAC將被視為“被收購”公司 用於財務報告目的。因此,業務合併將被視為相當於Zoomcar為IOAC的淨資產發行股票,並伴隨資本重組。IOAC的淨資產將按歷史成本列報,不記錄商譽或其他無形資產。IOAC的本土化不會對資產和負債的賬面金額產生會計影響或發生變化。

根據 對以下有關New Zoomcar的事實和情況的評估,確定Zoomcar為會計收購方:

| ● | 在業務合併之前,Zoomcar的股東 在合併後的公司中擁有最大的投票權; |

| ● | Zoomcar在交易結束前 任命了新Zoomcar董事會的大多數成員(業務合併後生效,新Zoomcar董事會由七(7)名董事組成,包括兩(2)名在交易完成前由IOAC指定的董事和五(5)名在交易完成前由Zoomcar指定的董事;四(4)新Zoomcar董事緊隨收盤後已被確定為獨立 w符合證券交易委員會和納斯達克股票市場有限責任公司的獨立董事標準; |

| ● | 公司合併後,速車高管成為新速車的初始高管; |

| ● | 就實質性運營 和員工基礎而言,Zoomcar是較大的實體; |

| ● | Zoomcar將包括合併後 實體的持續運營;以及 |

| ● | 合併後的實體將繼續以Zoomcar的名稱命名。 |

截至 2023年9月30日的未經審計備考簡明合併資產負債表假設業務合併發生在2023年9月30日。截至2023年3月31日止年度及截至2023年9月30日止六個月的未經審核備考簡明合併 經營報表使 業務合併具有備考效力,猶如其已於2022年4月1日發生。IOAC和Zoomcar在 業務合併之前沒有任何歷史關係。因此,無需進行備考調整以消除公司之間的活動。

44

這些未經審計的備考簡明合併財務 報表僅供參考。它們並不旨在表明如果業務 合併在假設日期或所列期間實際完成,或可能在未來實現的結果。預估調整 基於當前可用的信息,預估調整 所依據的假設和估計在隨附附註中進行了説明。實際結果可能與隨附的未經審計的備考簡明合併財務信息中的假設存在重大差異。

| I. | 企業合併 |

2022年10月13日,IOAC與Zoomcar、Merger Sub和Greg Moran(賣方代表)簽訂了合併協議。

根據合併協議的條款, (i)在完成之前,IOAC完成了本土化,以及(ii)在業務合併完成時, 在本土化之後,合併發生,Zoomcar繼續作為IOAC的存續實體和全資子公司,每個 Zoomcar股東在收盤時獲得IOAC普通股股份(如下文進一步描述)。在簽署 合併協議的同時,發起人的關聯公司Ananda Trust完成了Ananda Trust簽約投資(定義見本文其他部分), 以換取Ananda Trust票據。在交割時,Ananda Trust票據項下的Zoomcar還款義務與Ananda Trust簽署認購協議項下的 Ananda Trust付款義務相抵消,Ananda Trust根據Ananda Trust簽署認購協議的條款收到新發行的 股New Zoomcar普通股。

此外,根據合併協議的條款,在2023年3月至8月期間,Zoomcar完成了合併協議下符合“私人融資交易”條件的交易。(統稱為“Zoomcar 2023私人融資交易”),涉及Zoomcar 發行由Zoomcar可轉換票據組成的證券(本金總額約為2130萬美元)和Zoomcar認股權證。 根據Zoomcar 2023私人融資交易的條款,Zoomcar可轉換票據已自動轉換 (以折扣價)在完成業務合併之前轉換為Zoomcar普通股;在Zoomcar 2023年私人融資交易中發行的Zoomcar認股權證(包括Zoomcar可向配售代理髮行的Zoomcar認股權證,用於 Zoomcar 2023年私人融資交易),可行使Zoomcar普通股股份,由IOAC在收盤時承擔, 根據《合併協議》的條款對其條款進行以下調整。

作為合併的對價,Zoomcar 證券持有人(包括Zoomcar India股票的持有者,如下所述)總共收到多股新Zoomcar普通股,總價值相當於(A)350,000,000美元,加上(B)(I)所有已授予Zoomcar期權和(Ii)所有Zoomcar認股權證在緊接合並生效時間(“生效時間”)之前的總行使價格,以及(C)Zoomcar 2023私人融資交易的總金額(但 未給予折扣,如果有的話,私人融資轉換率相對於阿南達信託投資(Ananda Trust Investment)的每股抵銷比率,減去(D)Zoomcar在成交時的淨債務金額(“合併對價”), 每股Zoomcar股東持有的Zoomcar普通股的收益(在生效時間之前將所有 Zoomcar優先股轉換為Zoomcar普通股後),新Zoomcar普通股的股數等於(I)就Zoomcar普通股和Zoomcar India股票的股份而言,(I)合併對價的商除以按轉換為普通股基準的Zoomcar當時已發行的流通股數量(包括Zoomcar India股票),除以(Ii)$10.00(“轉換比率”)(支付給Zoomcar普通股和Zoomcar India股票所有持有人的合併對價金額的總和 (統稱為“Zoomcar股東”),(br}但不包括與Zoomcar期權及Zoomcar認股權證有關的應付合並代價,“股東合併代價”)。截至收盤時,每項尚未行使及未行使的Zoomcar購股權均由New Zoomcar承擔,並自動轉換為獲得以與Zoomcar購股權大致相同的條款及條件收購New Zoomcar股份的權利,而其持有人並無採取任何進一步行動,但須根據合併協議作出調整。每一份已發行及未行使的Zoomcar認股權證自動由New Zoomcar承擔並轉換為認股權證,其數目等於(X)須受該認股權證約束的Zoomcar普通股股份數目乘以(Y)換股比率( “假設認股權證”)的該數目的新Zoomcar普通股。

45

作為收購Zoomcar證券的額外代價,交易完成時,IOAC根據收益託管協議將收益股票存入將在交易完成前設立的託管賬户,該賬户將從託管中釋放並分配給Zoomcar股東,連同任何股息、分派 或根據收益託管協議交付指令時從中賺取的其他收入(“收益託管 分配指示”)。交易完成前的合併協議反映了某些基於交易價格的條款和條件 ,在交易完成後的五年內,這些條款和條件將被要求根據這些“溢價條款”得到滿足。在交易完成後的第二天,合併協議的修正案通過並生效,修改了收益條款 ,同時,收益託管分配指令被交付給收益託管代理,收益股份 可以分配給Zoomcar股東,如本文其他部分進一步描述的那樣。