附錄 99.2

vroom 2023 年第四季度和全年收益 2024 年 3 月

免責聲明前瞻性陳述本演示文稿包含1995年《私人證券訴訟改革法》所指的前瞻性陳述。本演示文稿中包含的所有與歷史事實無關的陳述均應被視為前瞻性陳述,包括但不限於有關我們的價值最大化計劃的執行及其預期收益和成本節省(如果有)、與價值最大化計劃相關的任何預期成本和費用以及此類成本、費用、價值最大化計劃的實施或完成的預期時間表、我們對聯合汽車信貸公司的期望的陳述,以及CarStory;包括與聯合汽車信貸公司的業績趨勢、我們成功結束和停止電子商務業務、有效清算二手車庫存和實施有效削減措施的能力;以及我們剩餘業務的未來運營業績和財務狀況的相關信息。這些陳述基於管理層當前的假設,既不是承諾也不是保證,但涉及已知和未知的風險、不確定性和其他重要因素,這些因素可能導致我們的實際業績、業績或成就與前瞻性陳述所表達或暗示的任何未來業績、業績或成就存在重大差異。有關可能導致實際業績與本演示文稿中的前瞻性陳述存在重大差異的因素,請參閲截至2023年12月31日止年度的10-K表年度報告中 “風險因素” 標題下確定的風險和不確定性,該報告可在我們的投資者關係網站ir.vroom.com和美國證券交易委員會網站www.sec.gov上查閲。所有前瞻性陳述僅反映我們截至本演示之日的信念和假設。我們沒有義務更新前瞻性陳述以反映未來的事件或情況。行業和市場信息如果本演示文稿包含有關公司經營的行業和市場的信息,包括一般觀察、預期、市場地位、市場機會和市場規模,則此類信息基於管理層對我們運營市場的知識和經驗,包括來自獨立行業分析師和出版物的公開信息,以及公司自己的估計。我們的估計基於第三方來源以及內部研究,公司認為這些信息是合理的,但本質上是不確定和不精確的。因此,提醒您不要過分依賴此類市場和行業信息。財務列報和非公認會計準則財務指標的使用本演示文稿中包含的某些貨幣金額、百分比和其他數字經過四捨五入調整。由於四捨五入,本演示文稿中出現的某些其他金額的總和可能不一致。本演示文稿包含某些補充財務指標,這些指標不是根據美國公認會計原則(“GAAP”)計算的。這些非公認會計準則指標是對根據公認會計原則編制的財務業績指標的補充,不能替代或優於這些指標。這些非公認會計準則財務指標作為分析工具存在侷限性,因為它們不能反映根據美國公認會計原則確定的與我們的經營業績相關的所有金額。由於這些限制,應將這些非公認會計準則財務指標與根據美國公認會計原則提出的其他運營和財務績效指標一起考慮。我們已將所有非公認會計準則財務指標與本報告附錄中最直接可比的美國公認會計準則財務指標進行了對賬。

vroom 2023年全年和第四季度業績在截至2023年12月31日的財年中,Vroom運營了一個端到端的電子商務平臺來買賣二手車,利用汽車電子商務、車輛運營和數據科學與實驗相結合,將零售汽車買賣流程的所有階段都上線。本財報重點介紹了Vroom第四季度和2023年全年的業績,包括其電子商務二手車業務。2024年1月22日,Vroom宣佈其董事會批准了價值最大化計劃,根據該計劃,公司已停止其電子商務業務,並正在結束其二手車經銷業務,以保持流動性,使公司能夠通過其剩餘業務實現利益相關者價值最大化。Vroom 擁有聯合汽車信貸公司 (UACC)是一家領先的汽車金融公司,通過UACC品牌的第三方經銷商向其客户提供汽車融資,以及汽車零售人工智能分析和數字服務的領導者CarStory業務。UACC和CarStory業務將繼續為第三方客户提供服務,Vroom將尋求發展和提高UACC和CarStory業務未來的盈利能力。3 v

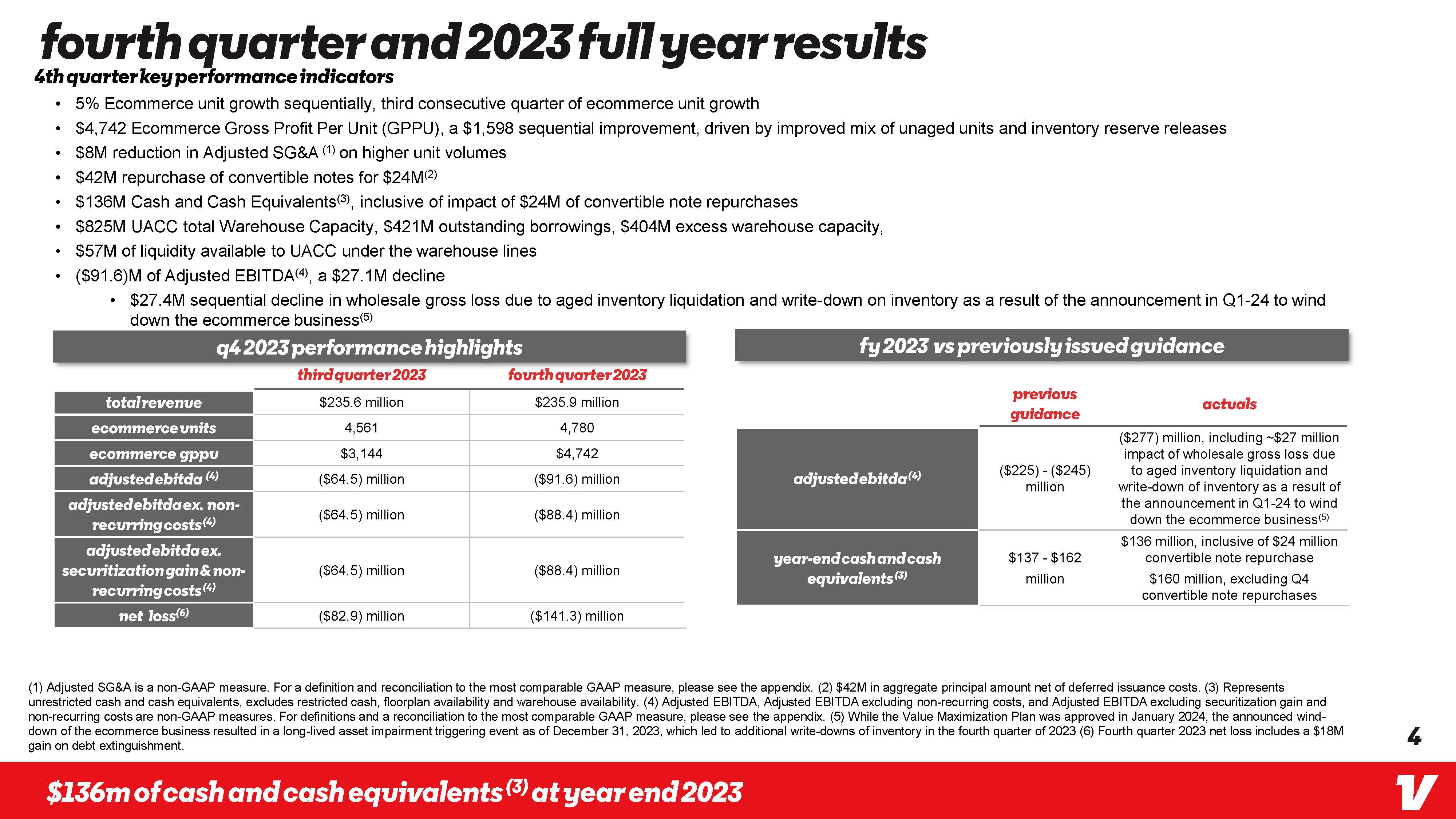

第四季度和2023年全年業績第四季度主要業績指標·電子商務部門連續增長5%,電子商務部門連續第三個季度增長4,742美元電子商務單位毛利(GPPU),連續增長1598美元,這要歸因於未到期單位和庫存儲備組合的改善,調整後的銷售和收購(1)減少了800萬美元,以2400萬美元(2)1.36億美元現金回購可轉換票據現金等價物 (3),包括2400萬美元可轉換票據回購的影響,8.25億美元 UACC總倉庫容量,美元4.21億美元的未償借款,4.04億美元的過剩倉庫容量,UACC在調整後的息税折舊攤銷前利潤(4)中可用的5700萬美元流動性(9160萬美元),由於過期庫存清算和庫存減記,批發總虧損連續下降2740萬美元,原因是在 Q1-24 中宣佈關閉電子商務業務(5)電子商務總收入單位電子商務 gppu adjust tedebitda (4) 2023年第四季度業績亮點 2023年第三季度2.356億美元 2023年第四季度4561美元 2023財年第四季度2.359億美元 4,780美元,與之前發佈的相比指導調整後的息税折舊攤銷前利潤 (4) 3,144 美元 4,742 美元(6,450 萬美元)萬美元調整後扣除非經常性費用(4)(6,450)萬美元(8,840 萬美元)調整後息税折舊攤銷前利潤(8,840 萬美元),不包括證券化收益和非經常性成本(4)(6,450)萬美元(8,840 萬美元)年終現金和現金等價物(3)淨虧損(6)(6)(6)(6)(6)(6)(6)(6)萬加元實際損失為8,290萬美元(1.413億美元)先前的指引(2.25億美元)-(2.45億美元)1.37億美元至1.62億美元(合2.77億美元),其中包括因過期庫存清算和第一季度該公告導致的庫存減記造成的約2700萬美元批發總虧損的影響24 將結束電子商務業務 (5) 1.36億美元,包括2400萬美元的可轉換票據回購1.6億美元,不包括第四季度可轉換票據回購 (1) 調整後的銷售和收購是非公認會計準則的衡量標準。有關最具可比性的GAAP指標的定義和對賬,請參閲附錄。(2)扣除遞延發行成本後的本金總額為4200萬美元。(3)代表非限制性現金和現金等價物,不包括限制性現金、平面圖可用性和倉庫可用性。(4)調整後的息税折舊攤銷前利潤(不包括非經常性成本)和調整後的息税折舊攤銷前利潤(不包括證券化收益和非經常性成本)是非公認會計準則指標。有關定義和與最具可比性的GAAP指標的對賬,請參閲附錄。(5)雖然價值最大化計劃於2024年1月獲得批准,但宣佈的電子商務業務倒閉導致了截至2023年12月31日的長期資產減值觸發事件,這導致2023年第四季度進一步減記庫存(6)2023年第四季度淨虧損包括1800萬美元的債務清償收益。13600萬美元 2023 年年底的現金及現金等價物 (3) m 4 V

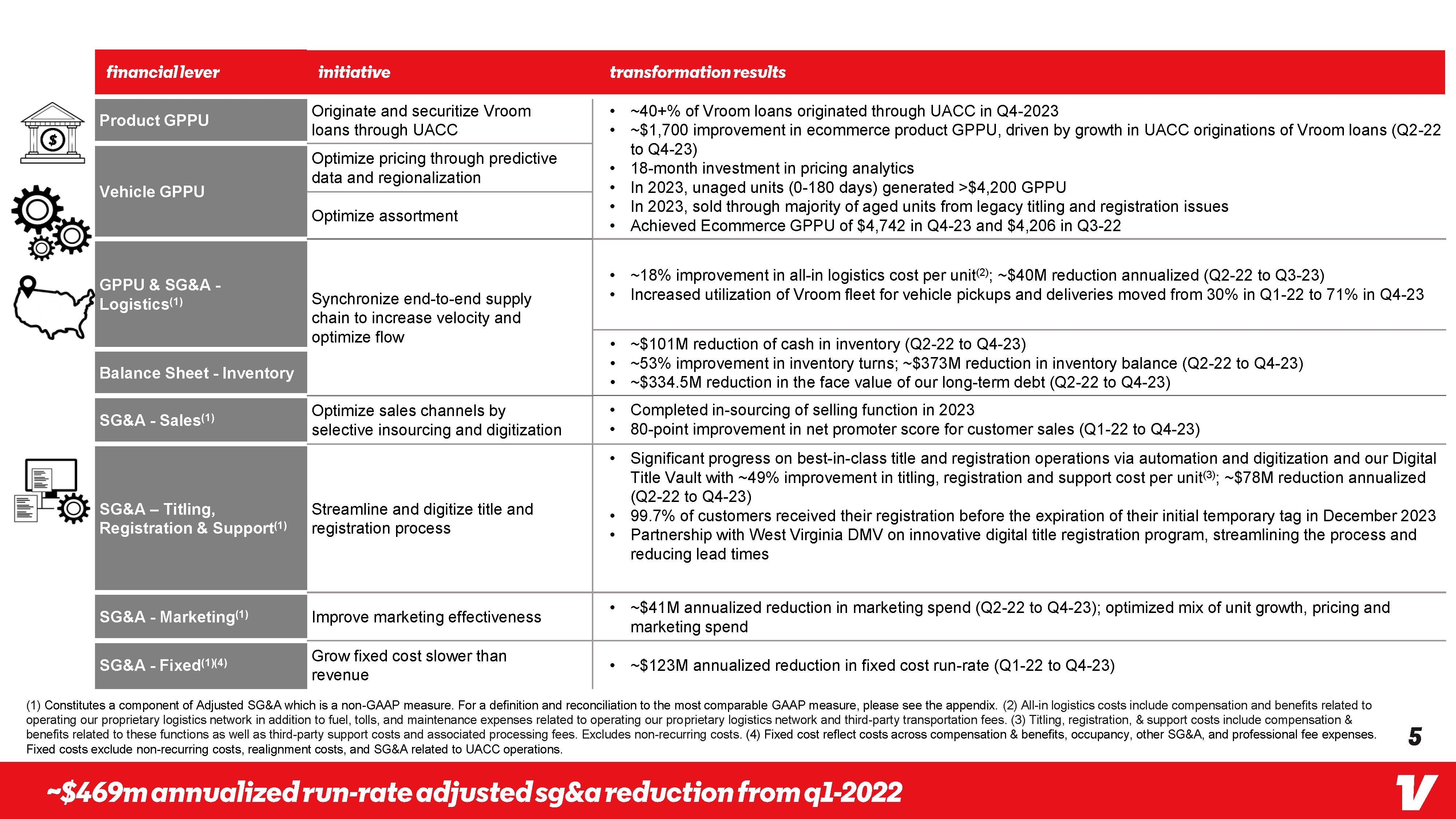

金融槓桿計劃產品 GPPU 通過 UACC Vehicle GPPU 發起和證券化 Vroom 貸款 GPPU 通過預測數據和區域化優化定價優化產品組合轉型結果 Q4-2023 中通過 UACC 發放的 Vroom 貸款中約 40% 以上的電子商務產品 GPPU 改善約 1,700 美元,這得益於 UACC 發放的 Vroom 貸款(Q2-22 至 Q4-23)18個月定價分析投資的增長·2023 年,未到期單位(0-180 天)) 在 2023 年產生了超過 4,200 美元的 GPPU,通過傳統所有權和註冊的大多數陳舊單位售出發行 GPPU 和 SG&A-物流 (1) 資產負債表-庫存 SG&A-銷售 (1) SG&A-所有權,同步端到端供應鏈以提高速度和優化流程通過選擇性內包和數字化優化銷售渠道註冊和支持 (1) 簡化和數字化所有權和註冊流程·· · SG&A-營銷 (1) SG&A-固定 (1) (4) 提高營銷效率固定成本增長速度慢於收入實現的電子商務 G&A Q4-23 的 PPU 為 4,742 美元,Q3-22 為 4,206 美元,單位的總物流成本提高了約 18% (2);減少了約 4,000 萬美元按年計算(Q2-22 到 Q3-23)Vroom 車隊的取車和交付利用率從 Q1-22 的 30% 提高到 Q4-23 的 71% 庫存現金減少約 1.01 億美元(Q2-22 至 Q4-23)約 53%;庫存餘額減少約 3.73 億美元(Q2-22 至 Q4-23)我們的長期債務面值減少約 3.345億美元(至 Q2-22 Q4-23)2023 年銷售職能內包 80 點 ⚫ 客户銷售淨推薦分數的提高(從上到下)通過以下方式在同類最佳標題和註冊業務方面取得重大進展 Q1-22 Q4-23自動化和數字化以及我們的數字產權庫使每單位的產權、註冊和支持成本提高了約49%(3);按年計算減少了約7800萬美元(Q2-22 至 Q4-23)99.7%的客户在2023年12月初始臨時標籤到期前獲得了註冊,與西弗吉尼亞州DMV合作開發了創新的數字產權註冊計劃,簡化了流程並縮短了交付週期營銷支出每年減少約4100萬美元(Q2-22 至 Q4-23);單位增長、定價和營銷支出的組合,按年計算約為1.23億美元降低固定成本運行率(Q1-22 至 Q4-23)(1)構成調整後銷售和收購的一部分,後者是一項非公認會計準則衡量標準。有關最具可比性的GAAP指標的定義和對賬,請參閲附錄。(2) 所有物流成本包括與運營我們的專有物流網絡相關的薪酬和福利,以及與運營我們的專有物流網絡相關的燃料、通行費和維護費用以及第三方運輸費用。(3) 所有權、註冊和支持成本包括與這些職能相關的薪酬和福利以及第三方支持成本和相關手續費。不包括非經常性成本。(4) 固定成本反映了薪酬和福利、佔用率、其他銷售和收購以及專業費用支出等方面的成本。固定成本不包括與UACC運營相關的非經常性成本、調整成本和SG&A。從2022年第一季度起,調整後的年化運行費率調整後的銷售和收購減少了約4.69億美元 5 V

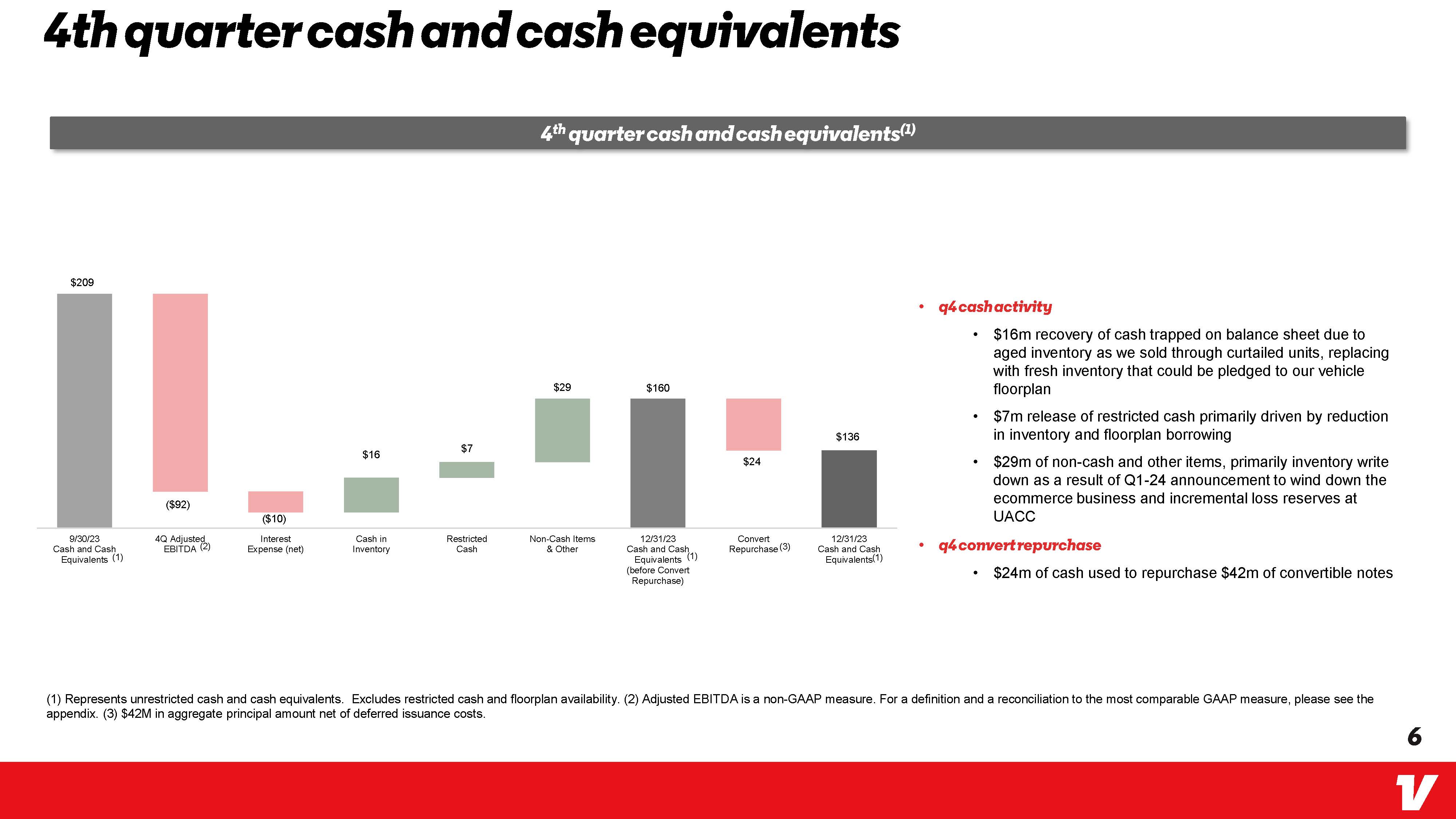

第四季度現金及現金等價物第四季度現金及現金等價物 (1) 209 美元 9/30/23 現金及現金等價物 (1) (92 美元) 第四季度調整後息税折舊攤銷前利潤 (2) (10) 16 美元 7 美元29 美元利息支出 (淨額) 庫存現金限制性現金非現金項目及其他 24 美元 136 美元 12/31/23 現金和現金等價物 (1)(轉換回購前)轉換回購 (3) 12/31/23 現金及現金等價物 (1) · q4cash 活動 $1600萬美元通過削減單位出售時,收回因庫存過期而滯留在資產負債表上的現金,取而代之的是本可以抵押的新庫存我們的車輛總體規劃700萬美元限制性現金的發放主要是由庫存減少和平面計劃借入2900萬美元的非現金和其他物品所致,主要是因為 Q1-24 宣佈關閉電子商務業務而減記的庫存減記以及UACC第四季度轉換回購用於回購4200萬美元可轉換票據的2400萬美元現金(1)代表非限制性現金和現金等價物。不包括受限制的現金和平面圖的可用性。(2) 調整後的息税折舊攤銷前利潤是非公認會計準則衡量標準。有關最具可比性的公認會計原則指標的定義和對賬表,請參閲附錄。(3) 扣除遞延發行成本後的本金總額為4200萬美元。6 V

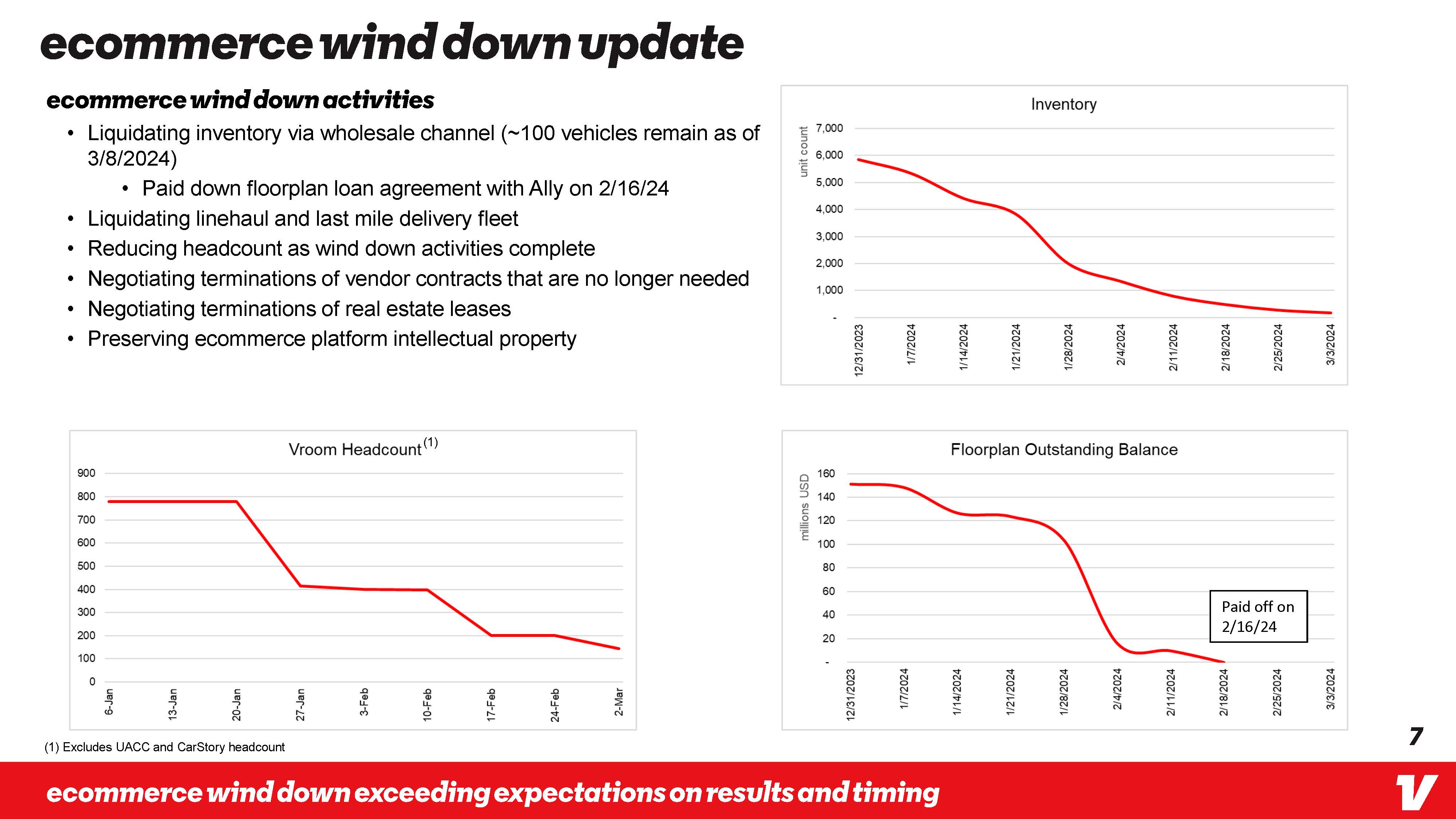

900 800 700 600 500 400 300 100 0 0 6 年 1 月 13 日至 1 月 27 日 3 月 10 日至 2 月 17 日 (1) 不包括 UACC 和 CarStory 員工人數電子商務清盤人數在業績和時機上超出預期 2 月 24 日至 3 月 2 日·清算線路和最後一英里配送車隊隨着清算活動結束而減少員工人數更新電子商務清盤活動通過批發渠道清算庫存(截至 2024 年 8 月 3 日仍有約 100 輛車下限)在 24 年 2 月 16 日與 Ally 計劃貸款協議談判終止未簽訂的供應商合同需要更長時間談判終止房地產租賃保留電子商務平臺知識產權 Vroom 員工人數 (1) 2023 年 12 月 31 日百萬美元 140 120 100 80 60 8 ¥8 1/7/2024 1/14/2024 1/21/2024 1/28/2024 2/11/2024 2/11/2024 2/18/2024 12/31/2024 單位數量 5,000 3,000 1,000 1/7/2024 1/14/2024 160 平面圖未清餘額 2/25/2024 已於 24 年 3 月 16 日付清 3/2024 7 V 1/21/2024 1/28/2024 2/4/2024 2/11/2024 7,000 6,000 2/18/2024 2/25/2024 2/25/2024 3/3/2024 3/3/2024 庫存

電子商務清盤更新價值最大化計劃 2024 年 1 月 22 日,我們宣佈董事會批准了一項價值最大化計劃,根據該計劃,我們停止了電子商務業務,正在結束二手車經銷業務,以保持流動性並通過剩餘業務實現利益相關者價值最大化電子商務清盤。我們暫停了通過 vroom.com 進行的交易,同時完成了之前與我們簽約購買或出售我們大量出售汽車的客户的交易我們所有的二手車庫存均通過批發渠道還清了與Ally的總體規劃融資額度。我們將繼續採取其他行動來保持剩餘電子商務資產的價值,減少未兑現的承諾並保持流動性,並一直在執行與業務減少相應的削減措施。儘管我們預計電子商務清算將在2024年第一季度末基本完成,但我們預計到2024年底將產生額外的清盤成本作為價值的結果最大化計劃,我們估計我們將產生約3150萬美元的現金支出,其中包括1,650萬美元的員工遣散費和福利費用。截至2024年2月29日,Vroom的現金和現金等價物(1)約為9400萬美元,UACC在倉庫下有約5800萬美元的流動資金可供UACC使用。我們預計將有約3500萬至6500萬美元的現金和現金等價物(1)2024 年年底;UACC 的流動性將由計劃的 Q2-2024 證券化決定。由於收購 UACC Vroom 沒有從 UACC 向 Vroom 分配任何現金持續運營我們專注於發展和提高剩餘業務的盈利能力,UACC和CarStory UACC是一家間接貸款機構,通過UACC品牌的第三方經銷商向消費者提供汽車融資,主要專注於非主要市場 CarStory是一個人工智能驅動的汽車零售額外資產分析和數字服務平臺 Vroom利用行業領先的市場數據開發並擁有完整的電子商務汽車零售客户旅程的技術和知識產權,Al-強大的洞察力和久經考驗的技術團隊 Vroom 線路運輸和最後一英里機隊 (1) 代表不受限制的現金和現金等價物,不包括受限制的現金和倉庫可用性。8 預計電子商務將在2024年第一季度末基本完成 V

vroom概述我們的電子商務業務結束後,vroom的業務由uacc和carstory組成。uacc是一家間接貸款機構,通過uacc品牌的第三方經銷商向消費者提供汽車融資,主要專注於非主要市場。carstory是汽車零售人工智能分析和數字服務的領導者。此外,vroom繼續擁有為vroom零售汽車電子商務平臺提供支持的技術、知識產權和數字資產. 聯合汽車信貸業務融資和貸款服務 carstory商業行業領先的數據、Al 和技術 Vroom 於 2021 年收購了 vroom 資產 UNITED AUTO CREDIT 汽車電子商務平臺 V 於 2022 年被 Vroom 收購非優先貸款專業知識·成功的資本市場經驗·9,500 多家獨立經銷商網絡·總服務投資組合超過 10 億美元·2022年發放貸款7.32億美元經銷商外部融資和管理門户消費者支付集成和自動支付功能與最大的經銷商管理平臺信貸應用程序整合兩者的自動定價計劃獨立經銷商和特許經銷商第三代專有定價引擎由大數據模型提供支持,擁有機器學習的全國銷售團隊擁有牢固的經銷商關係 12/31 年的有形賬面價值約 1.43 億美元電子商務二手車平臺 18 多年的汽車歷史·預測性價格和損益模型廣泛的專利組合,包括 29 項已頒發或允許的專利和 7 項待批准的專利消費者和 B2B 庫存收購·消費者購物解決方案網站轉換專業知識·自助結賬·數據科學和分析·用於車輛定價、相似性和圖像處理的Al和ML模型主要金融機構客户、經銷商和零售汽車服務提供商面向經銷商的車輛購置和定價產品套件具有全功能市場和增強現實購物體驗的消費類移動應用程序CarStory。消費者交易中心交易狀態、待處理行動項目、交付和註冊跟蹤採用集成工具實現無縫車道體驗的交付和物流解決方案正在申請專利的所有權、註冊和文件平臺用於自動簽訂合同的專有文件處理管道信用卡、ACH、借記卡的支付集成內部銷售支持平臺,用於指導和電匯支付銷售和支持代理商的融資條款和批准概率 9 V

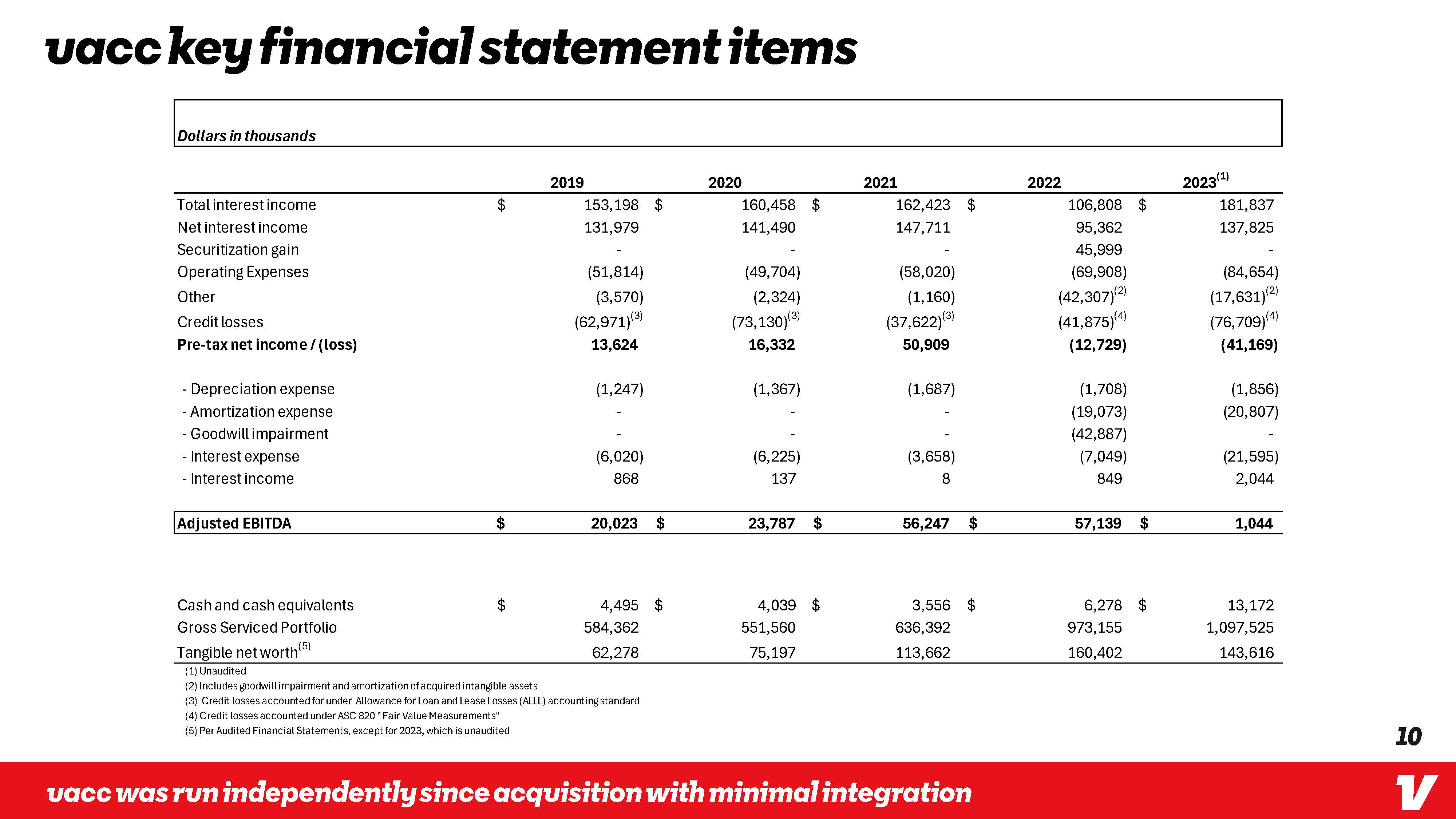

uacc 主要財務報表項目千美元 2019 2020 2021 2023 2023 (1) 總利息收入淨利息收入證券化收益運營費用其他 EA 153,198 美元 160,458 162,423 106,808 181,837 131,979 141,490 147,711 95,362 137,825 45,999 (51,814) (49,704) (58,020) (69,020) (69,020) (69,020) (69,020) (69,020) (69,020) 908) (84,654) (3,570) (2,324) (1,160) (42,307) (2) (17,631) (2) (2) (62,971) (3) (73,130) (3) (37,622) (3) (41,875) (4) (76,709) (4) 税前淨收入/ (虧損)) 13,624 16,332 50,909 (12,729) (41,169)-折舊費用 (1,247) (1,367) (1,687) (1,687) (1,708) (1,856)-攤銷費用 (19,073) (20,807)-商譽減值 (42,887)-利息支出 (6,020) (6,225) (3,658) (7,049) (21,595)-利息收入調整後息税折舊攤銷前利潤 868 137 8 849 20,023 23,787 美元 56,247 美元 57,139 美元 1,044 1,049 美元 584,365 美元 2 62,278 4,039 美元 3,556 美元 6,278 美元 551,560 636,392 973,155 75,197 113,662 160,402 13,172 1,097,525 143,616 現金及現金等價物服務投資組合有形淨資產 (5) (1) 未經審計 (2) 包括商譽減值和收購無形資產攤銷 (3) 貸款備抵項下的信貸損失和租賃損失 (ALLL) 會計準則 (4) 根據ASC 820 “公允價值衡量標準” (5) 每份經審計的財務報表記賬的信貸損失,2023 年除外,未經審計 uacc 自收購以來一直獨立運行,整合程度最低 10 V

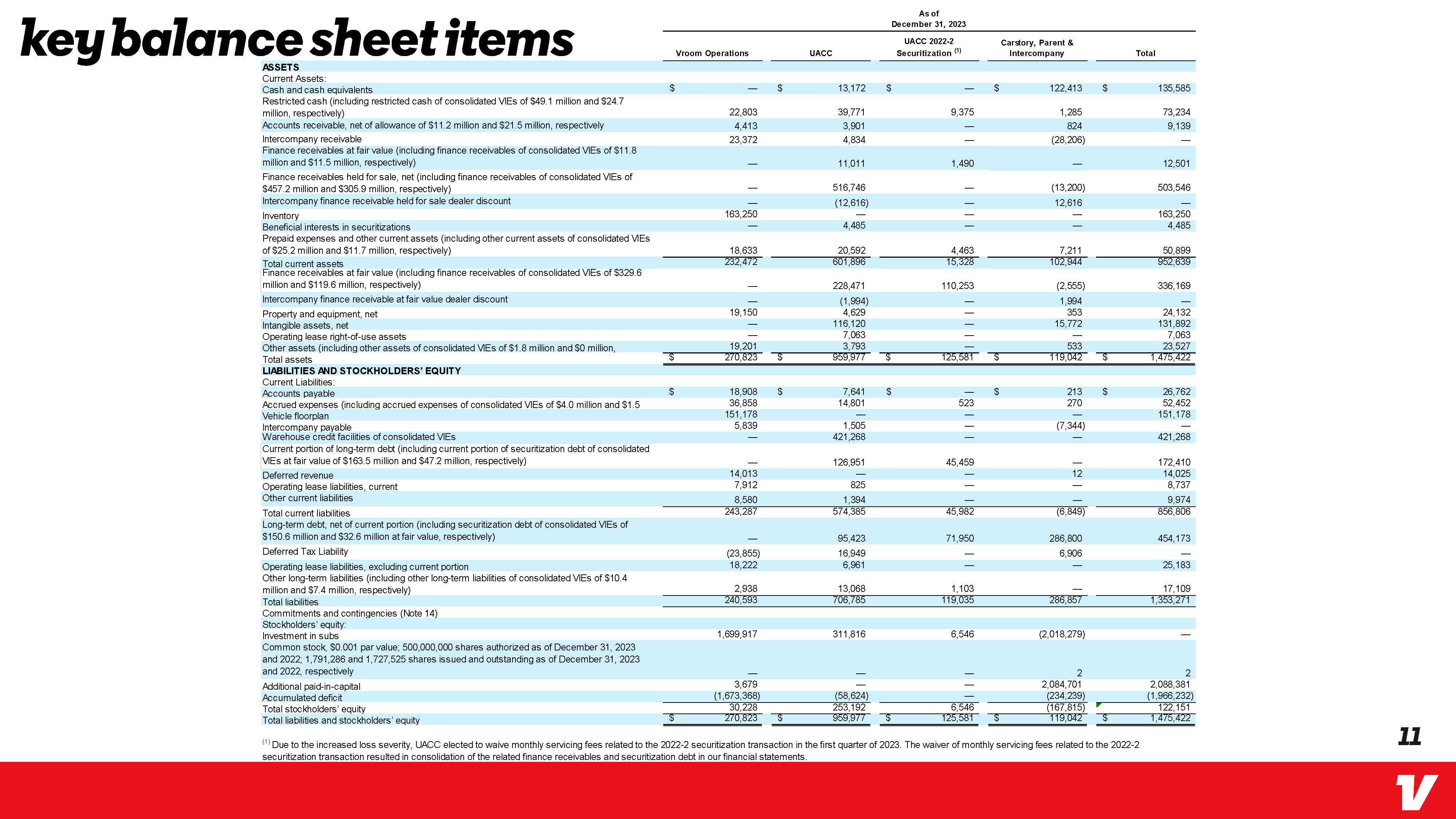

主要資產負債表項目資產流動資產:現金及現金等價物 Vroom Operations UACC 截至2023年12月31日 UACC 2022-2 證券化 (1) Carstory、母公司和公司間總計 13,172 美元 122,413 美元 135,585 美元限制性現金(包括合併後的VIES的限制性現金,分別為4,910萬美元和2470萬美元)應收賬款,扣除1,120萬美元和2,120萬美元備抵後的應收賬款分別為150萬美元公司間應收賬款 22,803 4,413 39,771 9,375 3,901 1,285 824 73,234 9,139 23,372 4,834 4,834 (28,206) 公允價值的融資應收賬款(包括合併VIES的融資應收賬款分別為1180萬美元和1150萬美元)11,011 1,490 12,501 待售融資應收賬款,淨額(包括合併VIES的融資應收賬款分別為4.572億美元和3.059億美元)516,746(13,200)503,546 待售的公司間融資應收賬款經銷商折扣 (12,616) 12,616 存貨 163,250 250 證券化實益權益 4,485 4,485 預付費用和其他流動資產(包括合併後的VIES中分別為2,520萬美元和1170萬美元的其他流動資產)分別) 18,633 20,592 4,463 7,211 50,899 流動資產總額 232,472 601,896 15,328 102,944 952,639 公允價值的融資應收賬款(包括分別為3.296億美元和1.196億美元的合併VIES的應收賬款)228,471 110,253 (2,555) 336,169 按公允價值交易商折扣計算的公司間應收融資 (1,994) 1,994 財產和設備,淨額 19,150 4,629 353 24,132 無形資產,淨額 116,120 15,772 131,892 經營租賃使用權資產 7,063 7,063 其他資產(包括合併 VIES 中價值 1.8 美元的其他資產)百萬美元和0萬美元,總資產 19,201 3,793 533 23,527 美元 270,823 美元 959,977 美元 125,581 美元 119,042 美元 1,475,422 美元負債和股東權益流動負債:應付賬款18,908美元應計費用(包括400萬美元合併VIE的應計費用和1.5美元的車輛平面圖 36,858 7,641 14,801)523 美元 213 270 26,762 美元 52,452 151,178 151,178 151,178 公司間應付款 5,839 1,505 (7,344) 合併後的VIES的倉庫信貸額度 421,268 421,268 421,268 長期債務的流動部分(包括證券化債務的流動部分)合併的MES公允價值分別為1.635億美元和4,720萬美元)126,951 45,459 172,410 遞延收入 14,013 12 14,025 營業租賃負債,當前 7,912 825 8,737 其他流動負債 8,580 1,394 9,974 流動負債總額 243,287 574,385 45,982 (6,849) 856,806 長期債務,扣除流動部分(包括按公允價值分別為1.506億美元和3,260萬美元的合併VIES的證券化債務)95,423 71,950 286,800 454,173 遞延所得税負債 (23,855) 16,949 6,906 運營租賃負債,不包括流動部分 18,222 6,961 25,183 其他長期負債(包括合併VIES中分別為1,040萬美元和740萬美元的其他長期負債)2,938 13,068 總負債 240,593 706,785 1,103 119,035 17,109 286,857 1,353,271 承付款和意外開支(注14)股東權益:投資訂閲1,699,917 311,817 311,87 16 6,546(2,018,279)股普通股,面值0.001美元;截至2023年12月31日和2022年12月31日已授權5億股;截至2023年12月31日和2022年12月31日已發行和流通的1,791,286股和1,727,525股股票,額外實收資本累計赤字股東權益總額和股東權益總額分別為3,679美元(1,673,368美元)30,228 270,823美元(1)由於損失嚴重程度增加,UACC選擇在2023年第一季度免除與2022-2年證券化交易相關的月度服務費。與2022-2年證券化交易相關的月度服務費的豁免導致我們財務報表中的相關融資應收賬款和證券化債務合併。1,475,422 (58,624) 253,192 95977 美元 6,546 125,581 美元 2 2 2,084,701 (234,239) 2,088,381 (1,966,232) (167,815) 122,1515) 122,15,581 美元 2 2 2,084,701 (234,239) 2,088,381 (1,966,232) (167,815) 122,155 51 119,042 美元 11 V

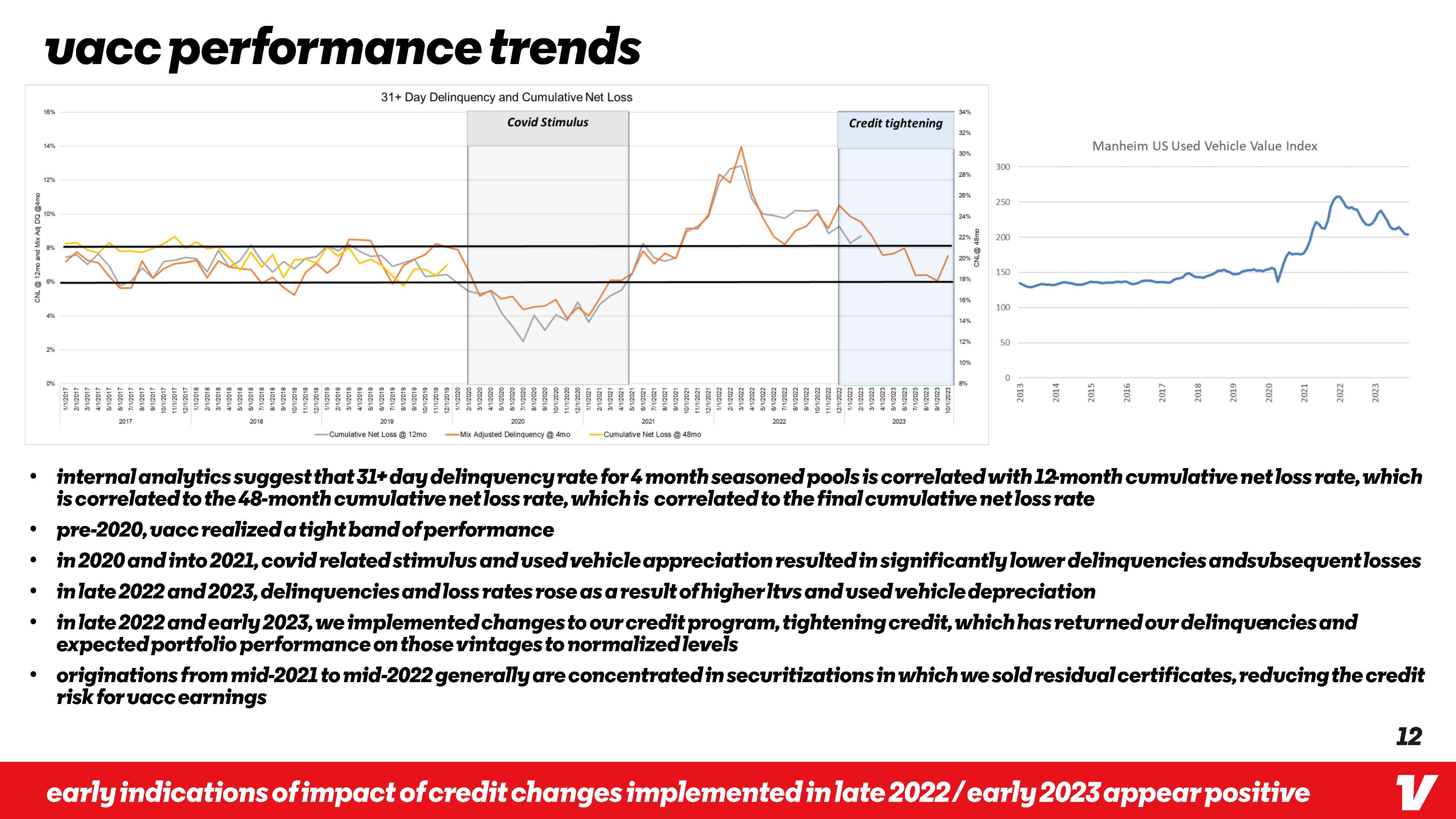

uacc 業績趨勢 0% 2% 2% 1/1/2017 2/1/2017 3/1/2017 10% CNL @ 12mo 和 Mix Adj DQ @4mo 4% %9 5/1/2017 6/1/2017 7/1/2017 3/1/2017 2017 8% 9/1/2017 10/1/2017 11/1/2017 12% 2018 14% 31% 31天以上拖欠和累計淨虧損刺激措施 32% 12/1/2017 1/2018 2/1/2018 4/1/2018 4/1/2018 4/1/2017 12% 2018 5/1/2018 6/1/2018 7/1/2018 8/1/2018 9/1/2018 10/1/2018 11/1/2018 12/1/2018 1/1/2019 2/1/2019 3/1/2019 4/1/2019 5/1/2019 6/1/2019 6/1/2019 6/1/2019 8/1/2019 9/1/2019 10/1/2019 11/1/2019 12/1/2020 2/1/2020 4/1/2020 5/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2020 6/1/2022019 2020 年累計淨虧損 @ 12 個月-混合調整後拖欠額 @ 4 個月 7/1/2020 8/1/2020 9/1/2020 11/1/2020 12/1/2020 1/1/2021 2/1/2021 2/1/2021 3/1/2021 4/1/2021 5/1/2021 6/1/2021 7/1/2021 8/1/2021 9/1/2021 10/1/2021 12/1/2021 2/1/2022 4/1/2022 5/1/2021 6/1/2021 5/1/2021 6/1/2021 6/1/2021 5/1/2021 6/1/2021 5/1/2021 6/1/2021 6/1/2021 6/1/2021 5/1/2021 6/1/2021 6/1/2021 5/1/2021 6/1/2021 6/1/2021 5/1/2021 6/1/2021 6/1/2021 5/1/2021 6/1/2021 6/2022 7/1/2022 8/1/2022 9/1/2022 10/1/2022 11/1/2022 12/1/2023 1/1/2023 2/1/2023 W/1/2023 4/1/2023 2022/4/9 2023 6/1/2023 6/1/2023 7/1/2023 7/1/2023 8/1/2023 9/1/2023 10/1/2023 10/1/2023 10% 12% 300 28% 26% 250 24% 22% 200 20% 150 18% 16% 100 14% 0 8% 50 50 美國曼海姆二手車價值指數內部分析表明,4個月經驗資金池的31天以上的拖欠率與12個月的累計淨虧損率相關,這與48個月的累計淨虧損率相關,後者與2020年之前的最終累計淨虧損率相關,uacc在2020年和2021年實現了緊張的表現區間,與冠狀病毒相關的刺激措施和二手車升值使拖欠額和隨後的虧損在2022年底和2023年顯著減少, 拖欠率和損失率因上升而上升二手車和二手車折舊在2022年底和2023年初,我們對信貸計劃進行了調整,收緊了信貸,這使我們的拖欠款項和這些年份的預期投資組合表現恢復到正常水平。2021年中期至2022年年中期的起源通常集中在我們出售剩餘證書的證券化上,降低了uacc財報2013-2014 2015 2016年的信用風險2022年底/2023年初實施的信貸變更影響的早期跡象顯示為正V 2017 12 2018 2019 2020 2021

vroom 附錄

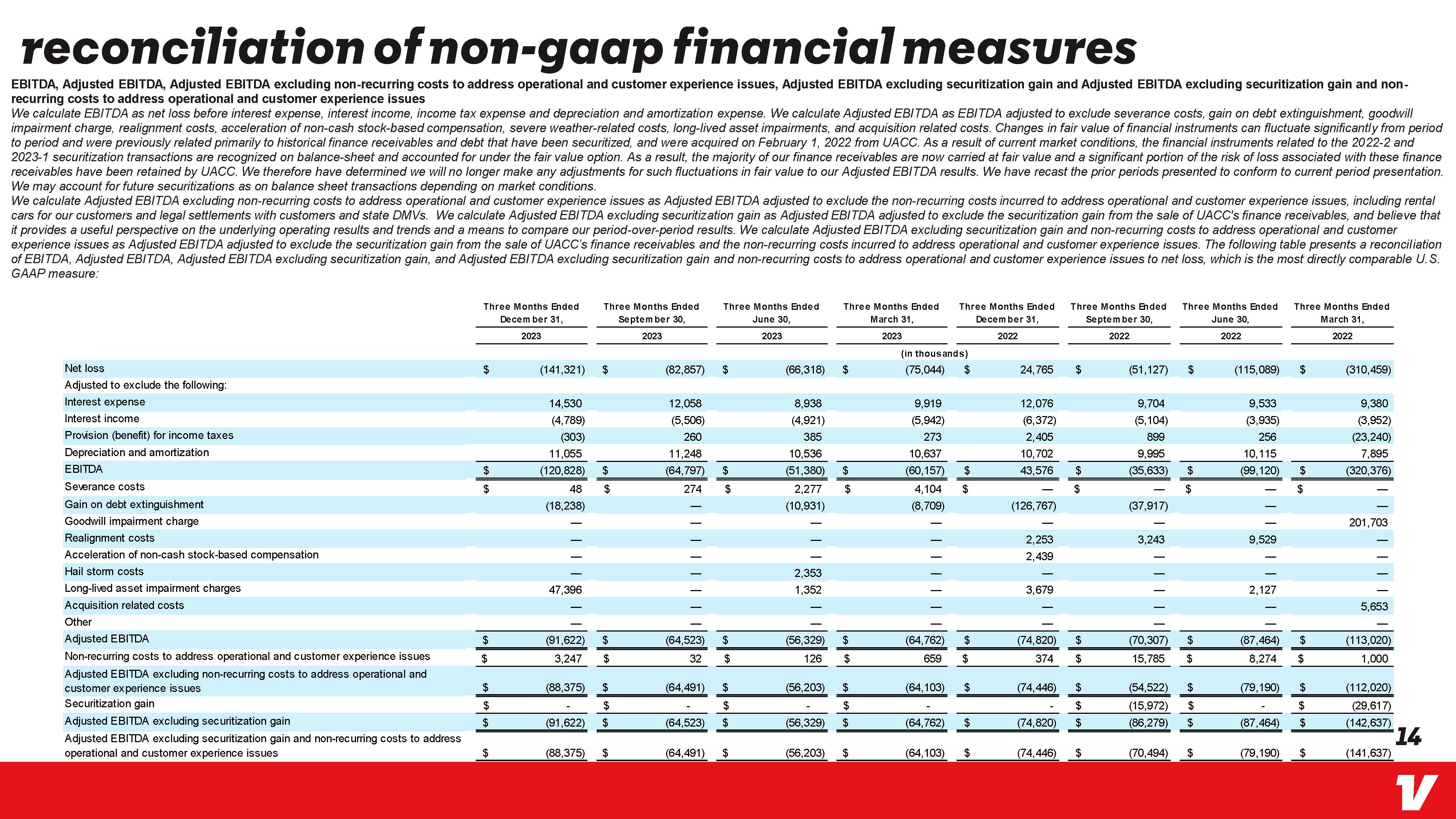

非公認會計準則財務指標息税折舊攤銷前利潤、調整後息税折舊攤銷前利潤、調整後的息税折舊攤銷前利潤(不包括用於解決運營和客户體驗問題的非經常性成本)、調整後的息税折舊攤銷前利潤不包括證券化收益和非經常性成本的對賬我們將息税折舊攤銷前利潤計算為扣除利息支出、利息收入、所得税支出以及折舊和攤銷費用前的淨虧損。我們將調整後的息税折舊攤銷前利潤計算為調整後的息税折舊攤銷前利潤,其中不包括遣散費、債務清償收益、商譽減值費用、調整成本、加速非現金股票薪酬、惡劣天氣相關成本、長期資產減值和收購相關成本。金融工具公允價值的變化可能在不同時期之間波動很大,以前主要與已證券化並於2022年2月1日從UACC收購的歷史融資應收賬款和債務有關。由於當前的市場狀況,與2022-2年和2023-1年證券化交易相關的金融工具在資產負債表上確認,並按公允價值期權進行核算。因此,我們的大多數應收賬款現在都按公允價值記賬,與這些融資應收賬款相關的損失風險中有很大一部分由UACC保留。因此,我們已決定,我們將不再針對調整後息税折舊攤銷前利潤業績公允價值的這種波動進行任何調整。我們重訂了前期列報的內容,以符合本期的列報方式。根據市場狀況,我們可能會將未來的證券化記入資產負債表交易中。我們計算調整後的息税折舊攤銷前利潤,其中不包括解決運營和客户體驗問題的非經常性成本,調整後的息税折舊攤銷前利潤調整後不包括為解決運營和客户體驗問題而產生的非經常性成本,包括為客户租車以及與客户和州DMV的法律和解。我們計算調整後的息税折舊攤銷前利潤,不包括證券化收益,調整後的息税折舊攤銷前利潤,不包括出售UACC融資應收賬款的證券化收益,並認為它為基本經營業績和趨勢提供了一個有用的視角,也是比較我們同期業績的手段。我們計算調整後的息税折舊攤銷前利潤,其中不包括證券化收益和解決運營和客户體驗問題的非經常性成本,調整後的息税折舊攤銷前利潤調整後不包括出售UACC應收賬款的證券化收益以及為解決運營和客户體驗問題而產生的非經常性成本。下表顯示了息税折舊攤銷前利潤、調整後息税折舊攤銷前利潤、不包括證券化收益和非經常性成本的調整後息税折舊攤銷前利潤與淨虧損的對賬,淨虧損是最直接可比的美國公認會計原則指標:截至12月31日的三個月、9月30日、6月30日,截至3月31日的三個月,截至12月31日的三個月,截至12月31日的三個月,截至12月31日的三個月,截至12月31日的三個月,三個月截至 9 月 30 日,截至2023 2023 2023 2023 2023 2022 三個月的三個月2022年6月30日2022年3月31日淨虧損經調整後不包括以下內容:利息支出利息收入所得税準備金(收益)折舊和攤銷息折舊攤銷前利潤遣散成本債務清償收益商譽減值費用調整成本加速非現金股票薪酬冰雹暴成本長期資產減值費用美元(141,321)美元(82,857)美元(66,318)美元(千美元)(75,044)) 24,765 美元 (51,127) $ (115,089) $ (310,459) 14,530 12,058 8,938 9,919 12,076 9,704 9,533 9,380 (4,789) (5,506) (4,921) (5,942) (6,372)) (5,104) (3,935) (3,952) (303) 260 385 273 2,405 899 256 (23,240) 11,055 11,248 10,536 10,637 10,702 9,995 9,995 10,115 7,895 美元 (120,728) 美元 (64,797) $ (51,380) $ (60,157) 43,576 美元 (35,676) 美元 (35,676) 美元 (35,676) $ (99,120) $ (320,376) $48$ 274$ 2,277 美元 4,104 美元 $ $ (18,238) (10,931) (8,709) (126,767) (37,917) — 201,703 2,253 3,243 9,529 2,439 47,396 2,353 1,352 3,679 2,127 收購相關成本 5,703 653 其他調整後息税折舊攤銷前利潤 $ 解決運營和客户體驗問題的非經常性成本 $ (91,622) $3,247$ (64,523) $ (56,329) $ (64,762) $ (64,762) $32 美元 126 美元 659 美元調整後息税折舊攤銷前利潤不包括解決運營和客户體驗問題的非經常性成本美元 (88,375) 美元 (64,491) 美元 (56,203) 美元 (64,820) 美元 (74,820) 美元 374 美元 (74,446) 美元 (70,307) 美元 (70,307) 美元證券化收益美元美元調整後息税折舊攤銷前利潤 (91,622) 美元 (64,622) 美元 (64,622) 美元 (64,622) 美元 $ (56,329) $ (64,762) $ (74,820) $ (54,522) $ (15,972) $ (86,279) $ (87,464) 8,274 美元 (79,190) (113,020) 1,000 美元 (112,020) 美元 (29,617) $ (29,617) 不包括證券化收益和非經常性成本的調整後息税折舊攤銷前利潤解決運營和客户體驗問題 $ (88,375) $ (64,491) $ (56,203) $(64,103) $ (74,446) $ (70,494) $ (87,464) $ (79,190) $ (142,637) 14 (141,637) V

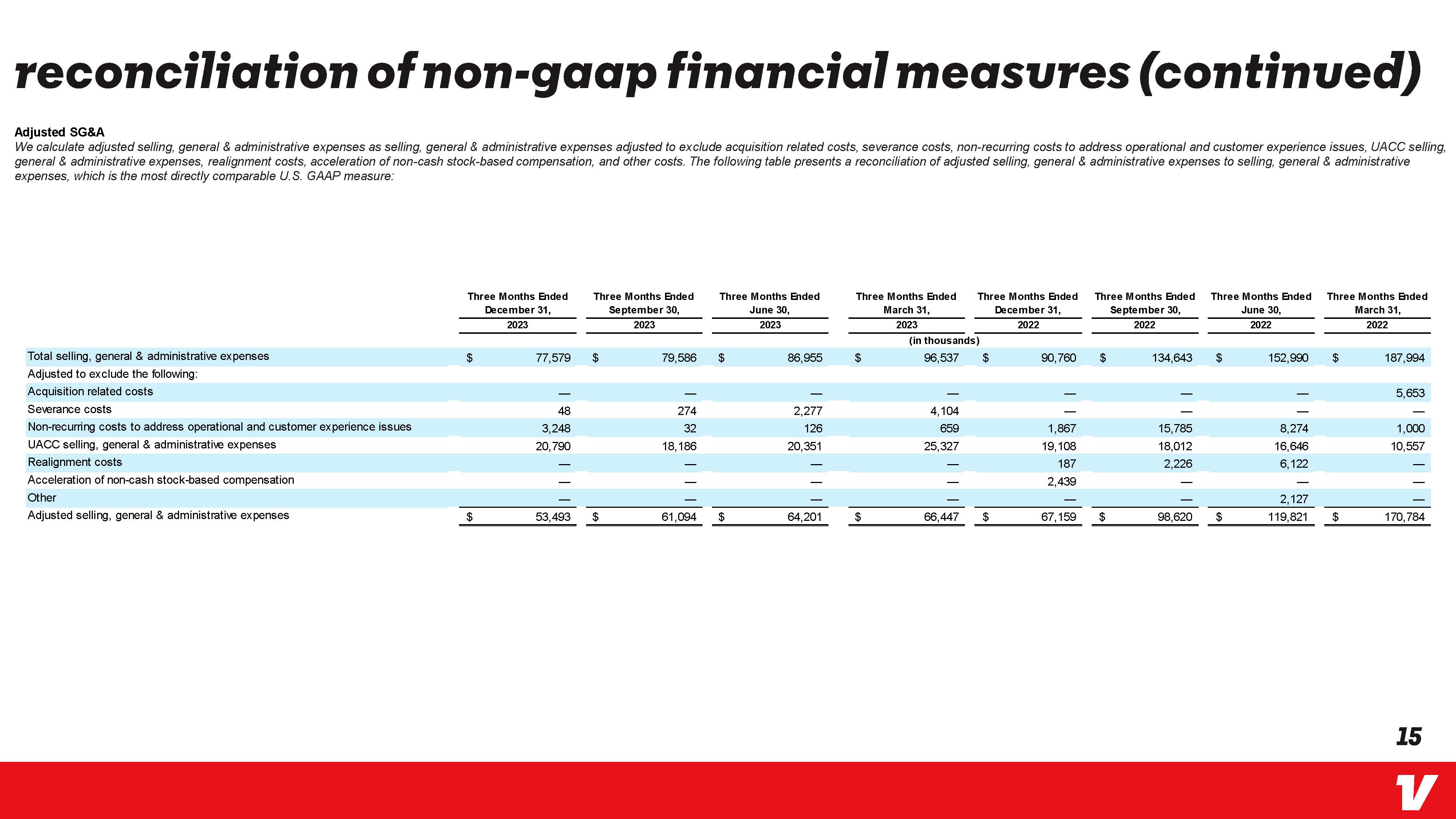

非公認會計準則財務指標的對賬(續)調整後的銷售費用、一般和管理費用我們將調整後的銷售、一般和管理費用計算為調整後的銷售、一般和管理費用,不包括收購相關成本、遣散費、解決運營和客户體驗問題的非經常性成本、UACC銷售、一般和管理費用、調整成本、加速非現金股票薪酬以及其他成本。下表顯示了調整後的銷售、一般和管理費用與銷售、一般和管理費用的對賬情況,這是美國公認會計原則中最直接可比的衡量標準:銷售、一般和管理費用總額經調整後不包括以下內容:收購相關成本遣散費用解決運營和客户體驗問題的非經常性成本 UACC 銷售、一般和管理費用調整成本加速非現金股票薪酬其他調整後的銷售、一般和管理費用費用截至12月31日的三個月,截至9月30日的三個月,截至6月30日的三個月,截至3月31日的三個月,截至12月31日的三個月,截至2023年9月30日、6月30日、3月31日的三個月 2023 2023 2023 2022 2022 2022年 2022年 2022美元 79,586 美元 86,955 美元(以千計)96,537 美元 90,760 134,990 187,90 187,90 994 5,653 48 274 2,277 4,104 3,248 20,790 32 126 18,186 20,351 659 25,327 1,867 15,785 8,274 1,000 19,108 18,012 16,646 10,557 187 187 2,439 2,226 6,122 2,127 美元 53,493 美元 61,094 美元 64,201 美元 66,447 美元 67,447 美元 67,159 美元 98,620 美元 119,821 美元 170,784 美元 15 V

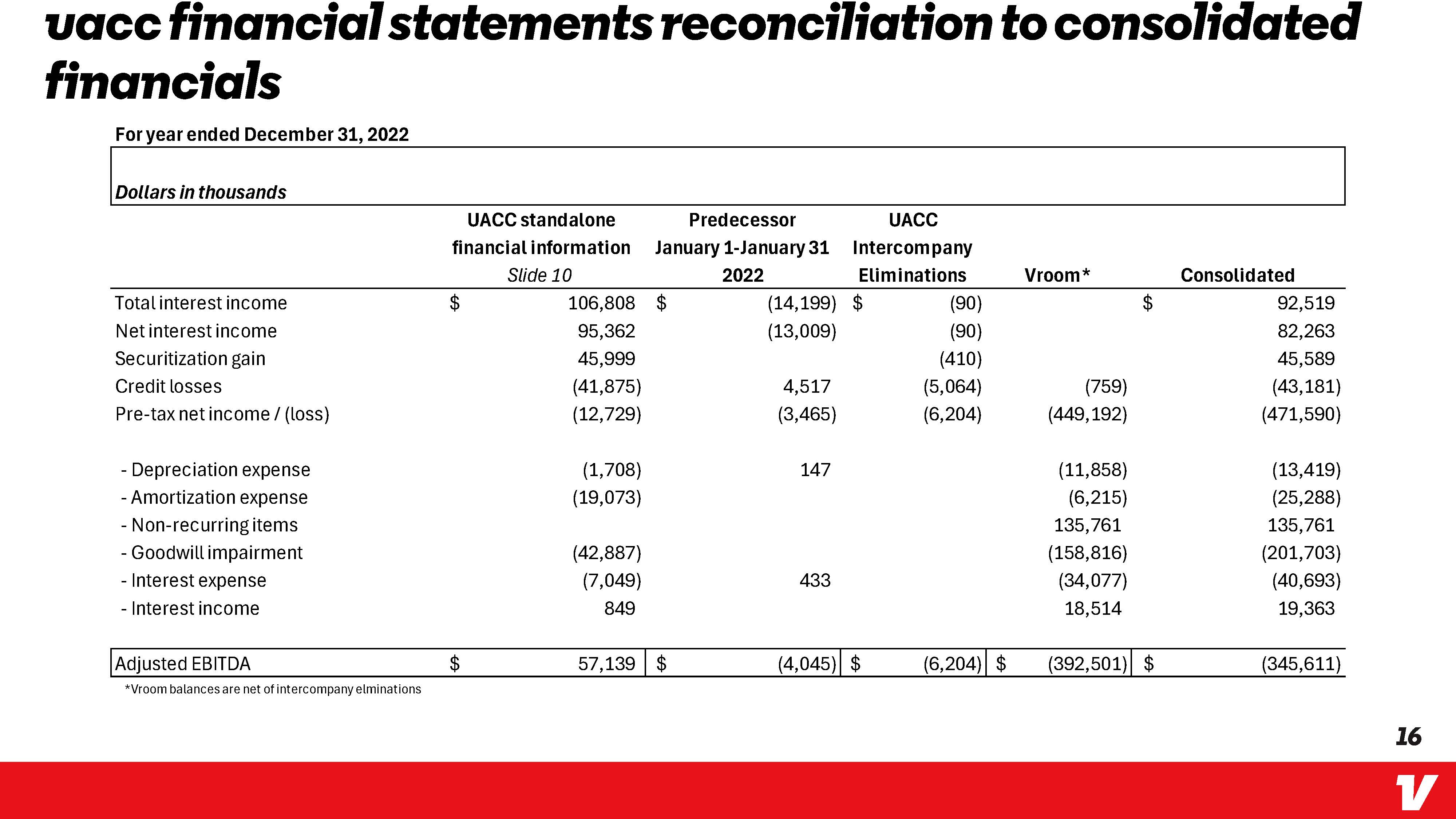

uacc 財務報表與合併財務狀況的對賬截至2022年12月31日的年度千美元 UACC 獨立前身 UACC 財務信息 1 月 1 日至 1 月 31 日公司間幻燈片 10 清除 Vroom* 合併總利息收入證券化收益信貸損失 EA 106,808 美元 (14,199) 美元 (90) 92,519 95,362 (13,009) (90) 82,263 45,999 (410)) 45,589 (41,875) 4,517 (5,064) (759) (43,181) 税前淨收入/ (虧損) (12,729) (3,465) (6,204) (449,192) (471,590)-折舊費用 (1,708) 147 (11,858)(13,419)-攤銷費用 (19,073) (6,215) (25,288)-非經常性項目 135,761 135,761-商譽減值-利息支出-利息收入調整後息税折舊攤銷前利潤 *Vroom 餘額扣除公司間解職 (42,887) (158,816) (201,703) (7,049) 433 (34,077) (4077) (4077) ,693) 849 18,514 19,363 EA 57,139 美元 (4,045) $ (6,204) $ (392,501) $ (392,501) $ (345,611) 16 V

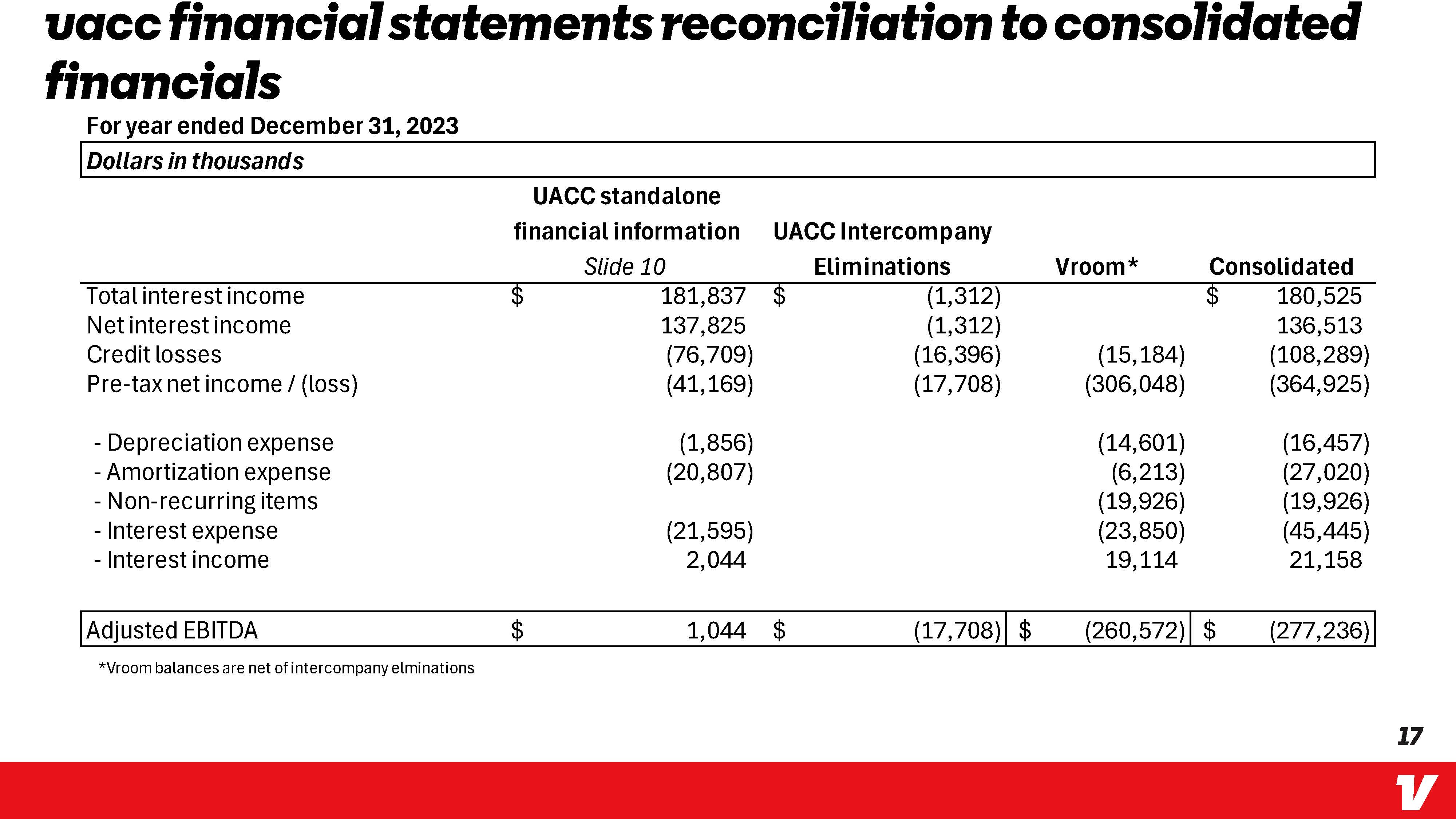

Uacc 財務報表與合併財務狀況的對賬截至2023年12月31日的年度千美元 UACC 獨立財務信息 UACC 公司間幻燈片 10 清除 Vroom* 合併總利息收入淨利息收入貸方損失税前淨收入/(虧損)-折舊費用-攤銷費用-非經常性項目-利息收入 EA 181,837 美元 (1,312) 美元 180,525 137,825 (1,312) 美元 137,825 (1,312) 6,513 (76,709) (16,396) (15,184) (108,289) (41,169) (17,708) (306,048) (364,925) (1,856) (14,601) (16,457) (20,807)) (6,213) (27,020) (19,926) (19,926) (21,595) (23,850) (45,445) 2,044 19,114 21,158 調整後的息税折舊攤銷前利潤 1,044 美元 (17,708) 美元 (260,572) 美元 (277,236) *Vroom 餘額扣除公司間解除額 17 V

謝謝 18 V