商業管理協議或CMA合同根據該合同,將船舶的商業管理外包給第三方服務提供商。

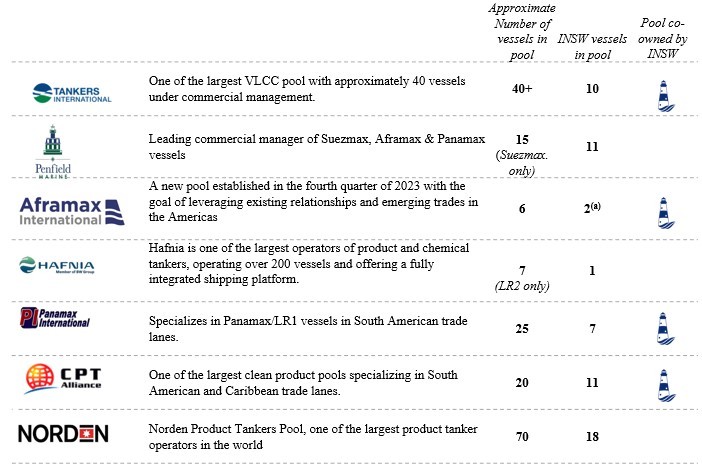

商船池--商船池是一組大小和質量相似的不同船東的船隻,由一名管理人或管理人管理。水池可以提高調度和其他運營效率,如多條腿包機和包租合同,以及其他運營效率。

合併淨債務與賬面資本之比-綜合債務,扣除未攤銷折扣和遞延融資成本,以及合併現金和現金等價物、短期投資和非流動限制性現金除以總股本的總和。

合併淨債務對資產價值--綜合債務,扣除未攤銷折扣和遞延融資成本,以及合併現金和現金等價物、短期投資和非流動限制性現金的總和,除以公司擁有的船隊的公允價值。

租船合同或COA-規定在特定時間段內在指定地點之間運輸特定數量的貨物,但不指定特定船隻或航程時間表的協議,因此允許靈活安排時間表,因為不需要指定船隻。COAS可以有固定費率,也可以有市場相關費率。一個例子是,以每次裝船時的現行現貨匯率計算,兩批船貨每月7萬噸,為期兩年。

原油-未經提煉或改變的自然狀態的石油。

載重噸或載重噸-用於表示一艘船的載貨能力的測量單位,但包括燃料、潤滑油、飲用水和倉庫等消耗品的重量。

滯期費--根據具體的租船條款計算,因裝卸不被認為是船東責任的貨物而在其航次租船中支付給船東的額外收入。

S鑽石-馬紹爾羣島共和國的S鑽石船務公司,合併後成為馬紹爾羣島國家石油公司的全資子公司。

幹船塢-停用期,在此期間進行有計劃的維修和維護,包括所有水下維護,如外部船體噴漆。在對接過程中,船級社進行了某些強制性檢查,並頒發了相關證書。通常情況下,隨着船齡的增加,幹船塢的成本和頻率也會增加。

排放控制區--按照1997年《防污公約》附件六的規定,為最大限度地減少船舶空中排放而建立更嚴格控制措施的海域。

專屬經濟區--一個國家為勘探、開採、養護和管理自然資源而對其擁有主權的海岸線領海以外200海里的區域。

廢氣淨化系統(“洗滌器”)-旨在將含硫空氣排放減少到法規限制範圍內的船上設備。

浮式存儲卸貨裝置或FSO-一種改裝或新建的駁船或油輪,停泊在某個位置以接收原油或其他產品,用於儲存和轉移。FSO沒有配備石油加工設施。

FSO合資企業-本公司全資子公司與Euronav N.V.的兩家合資企業,各自擁有一家FSO,公司子公司於2022年6月將其全部權益出售給Euronav N.V.的子公司。

輕便型-載重量約為25,000至42,000噸的較小成品油運輸船,通常在中程或較短航線上運行。

國際能源署,簡稱IEA,是1974年在經濟合作與發展組織框架內成立的一個政府間組織。除其他外,國際能源署還提供與能源有關的研究、統計、分析和建議。

國際海事組織或海事組織-聯合國的一個機構,負責管理國際上制定的海上安全和污染條約,包括MARPOL。