2023 年 2 月 21 日 2023 年第四季度業績電話會議

2 關於前瞻性信息的警示性陳述本演示文稿包含聯邦證券法所指的某些前瞻性陳述,這些陳述受風險和不確定性影響。諸如 “可能”、“可能”、“期望”、“預期”、“將”、“目標”、“項目”、“打算”、“計劃”、“相信”、“尋求”、“估計”、“預測”、“應該” 等詞語以及這些詞語的變體,以及反映我們當前對未來事件和運營、經濟和財務業績的看法的類似表達識別此類前瞻性陳述。任何在一年或一段時間之後提及 “E” 的內容都表示該年或該時間段的信息是估計值。任何提及預期平均已發行股票的內容均不包括任何股票發行。可能導致實際業績與埃克塞隆公司、聯邦愛迪生公司、PECO能源公司、巴爾的摩天然氣和電力公司、Pepco Holdings LLC、波託馬克電力公司、德爾瑪瓦電力和照明公司以及大西洋城電氣公司(註冊人)的前瞻性陳述存在重大差異的因素包括此處討論的因素,以及註冊人2022年10-K表年度報告(1)中討論的項目 (a) 第一部分,第1A項。風險因素,(b)第二部分,第7項。管理層對財務狀況和經營業績的討論和分析,以及(c)第二部分,第8項。財務報表和補充數據:附註18,承付款和意外開支;(2)註冊人在(a)第二部分第1A項中提交的2023年第三季度10-Q表季度報告(於2023年11月2日提交)。風險因素,(b)第一部分,項目2。管理層對財務狀況和經營業績的討論和分析,以及(c)第一部分,第1項。財務報表:附註12,承諾和意外開支;以及(3)註冊人在向美國證券交易委員會提交的文件中討論的其他因素。提醒投資者不要過分依賴這些前瞻性陳述,無論是書面還是口頭陳述,這些陳述僅適用於本演示之日。任何註冊人都沒有義務公開發布其前瞻性陳述的任何修訂以反映本演示之日之後的事件或情況。

3 非公認會計準則財務指標Exelon根據美國普遍接受的會計原則(GAAP)報告其財務業績。歷史結果對先前報告的金額進行了修改,僅反映了Exelon的持續業務。Exelon以某些非公認會計準則財務指標補充了根據公認會計原則確定的財務信息報告,包括:• 調整後的營業收益不包括附錄中描述的管理層認為與業務持續運營沒有直接關係的某些項目。• 調整後的運營和維護(O&M)費用不包括公用事業業務的監管運營和維護成本以及某些例外項目。• 營業淨收益率是使用營業淨收入除以平均值計算的該期間的淨值。營業收入反映了公用事業業務的所有業務領域(天然氣配送、輸電和配電)。• 調整後的運營現金主要包括經普通股股息調整後的經營活動現金流和手頭現金的變化。由於某些預測的非公認會計準則指標具有前瞻性,因此目前可能無法提供將預測的調整後(非公認會計準則)指標與最直接可比的GAAP指標進行對賬的信息,因為管理層無法預測未來時期的所有這些項目。這些信息旨在增強投資者對同期財務業績的總體理解,並通過排除管理層認為與業務持續運營沒有直接關係的項目來表明Exelon的基準經營業績。此外,這些信息是管理層用作評估績效、分配資源、設定激勵性薪酬目標以及規劃和預測未來時期的主要指標之一。這些非公認會計準則財務指標不是公認會計準則定義的列報方式,可能無法與其他公司的列報表進行比較。除了根據公認會計原則計算和列報的財務指標外,Exelon還提供了這些非公認會計準則財務指標作為補充信息。不應將這些非公認會計準則指標視為比所提交材料中提供的最具可比性的公認會計原則指標的替代品或替代方案更有用。非公認會計準則財務指標由 “非公認會計準則” 一詞或星號 (*) 標識。本演示文稿的附錄和附件中提供了這些非公認會計準則指標與最具可比性的GAAP指標的對賬情況。

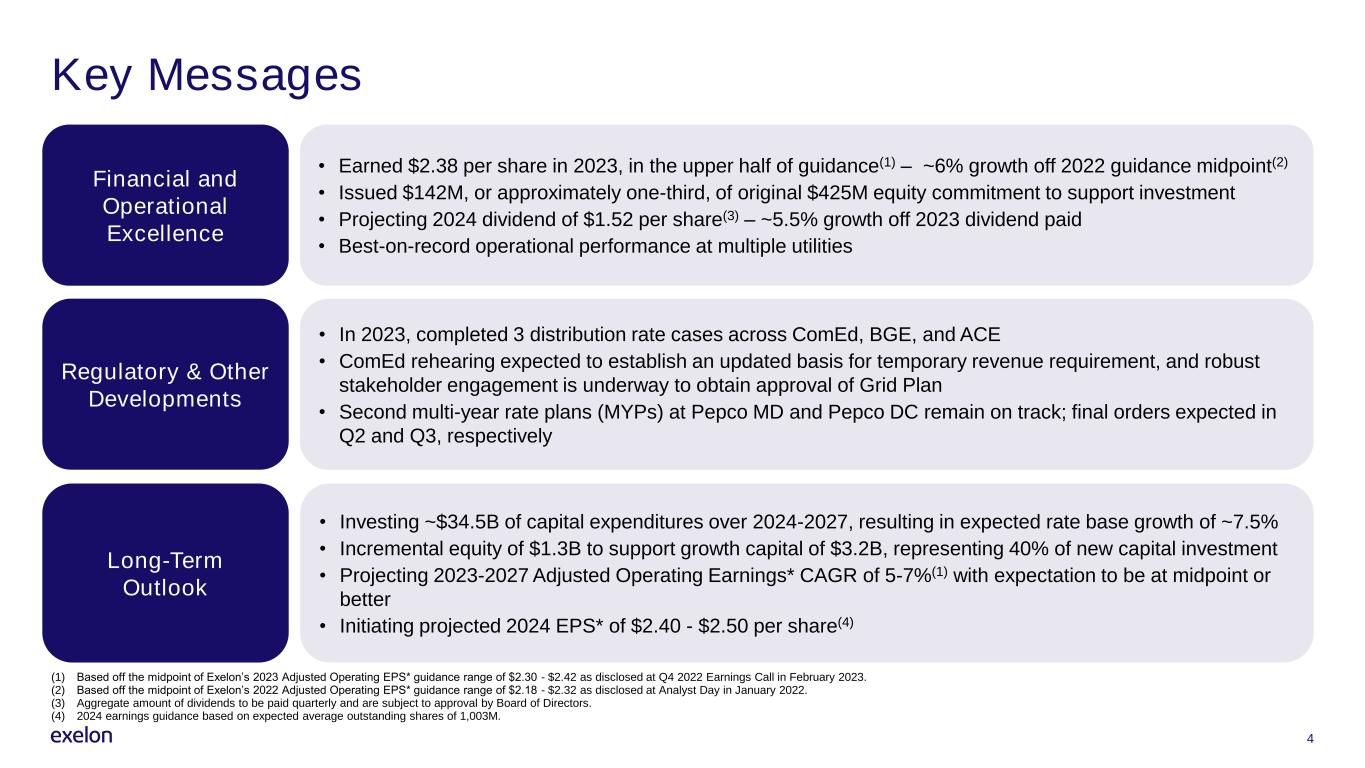

4 個關鍵信息財務和運營卓越監管及其他發展長期展望 • 2023年每股盈利2.38美元,位於預期值的上半部分(1)——較2022年指導中點增長約6%(2)• 發行了最初4.25億美元股權承諾的1.42億美元,約佔三分之一,以支持投資 • 預計2024年股息為每股1.52美元(3)——比2023年支付的股息增長約5.5% • 多家公用事業公司創紀錄的運營業績(1) 根據Exelon的2023年調整後運營每股收益*指導區間的中點為2.30美元至2.42美元在2023年2月的2022年第四季度財報電話會議上披露。(2) 基於2022年1月分析師日披露的Exelon2022年調整後運營每股收益*指導區間的中點為2.18美元至2.32美元。(3) 將按季度支付的股息總額有待董事會批准。(4) 2024 年收益指引基於預期平均流通股數為10.03億美元。• 2023年,Com各完成了3起分配利率案例 ED、BGE和ACE • ComEd重審預計將為臨時收入需求奠定更新的基礎,而且非常強勁利益相關者正在參與以獲得電網計劃的批准 • Pepco MD 和 Pepco DC 的第二個多年期利率計劃(MYP)仍在按計劃進行;最終訂單預計分別在第二季度和第三季度完成 • 2024-2027年投資約345億美元的資本支出,預計利率基準增長約7.5% • 13億美元的增量權益,以支持32億美元的增長資本,佔2022年新資本投資的40% • 預計2022年 3-2027年調整後的營業收益*複合年增長率為5-7%(1),預計將達到中點或更高•預計2024年每股收益*為2.40美元-每股 2.50 美元 (4)

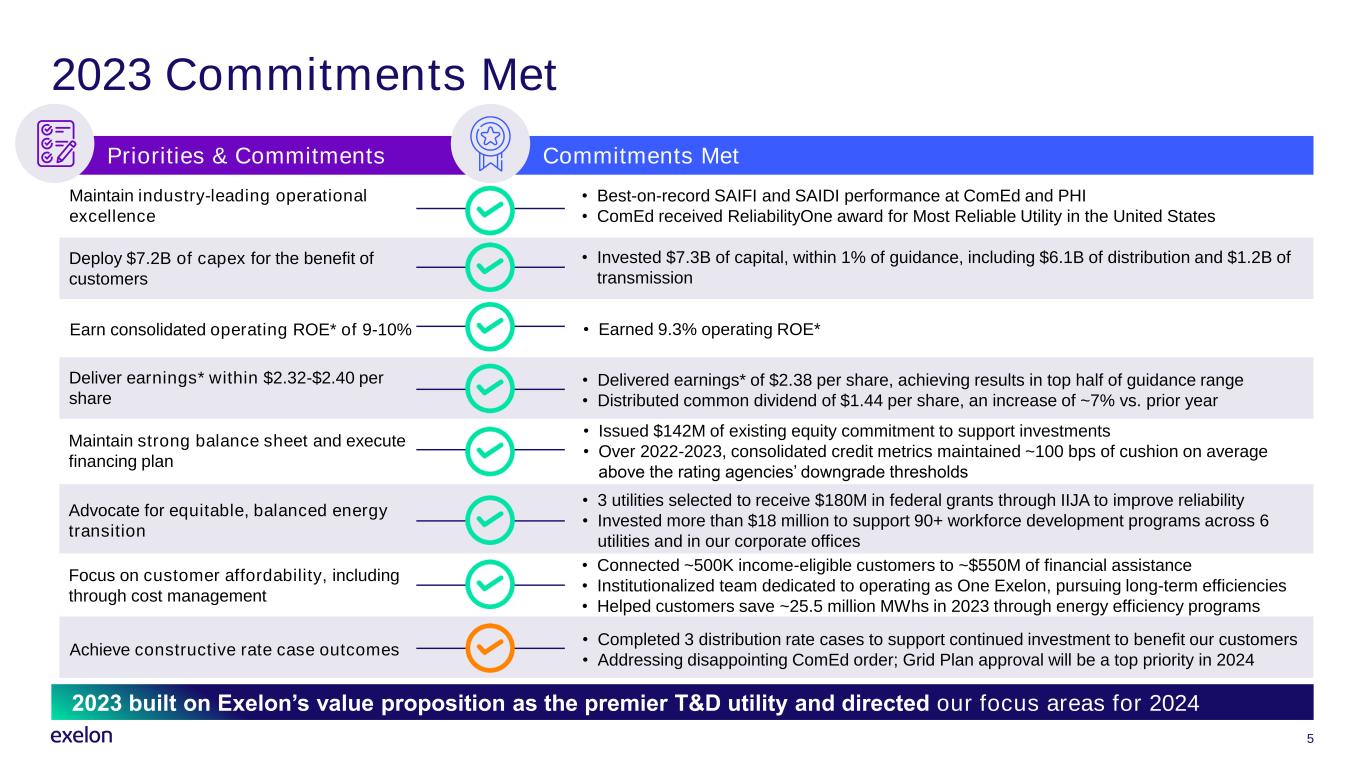

2023 年 5 項承諾已兑現優先事項和承諾重點關注客户的負擔能力,包括通過成本管理 • 實現了 9.3% 的運營投資回報率* • 投資了73億美元的資本,在預期的1%以內,包括61億美元的配電和12億美元的輸電 • SAIFI和SAIDI在ComEd和PHI的業績創歷史新高 • ComEd獲得美國最可靠公用事業獎ReliabilyOne獎 • 收益*為2.38美元每股,在指導區間的上半部分取得業績 • 分配的普通股股息為每股1.44美元,有所增加與去年相比增長了約7% • 3家公用事業公司被選中通過IIJA獲得1.8億美元的聯邦補助金以提高可靠性 • 投資超過1800萬美元,支持6家公用事業公司和公司辦公室的90多項勞動力發展計劃 • 為約50萬符合收入條件的客户提供了約5.5億美元的財政援助 • 機構化團隊致力於以One Exelon的身份運營,追求長期效率 • 通過能源效率計劃幫助客户在2023年節省了約2550萬兆瓦時 • 發行了1.42億美元的現有股權承諾以支持投資• 在2022-2023年期間,合併信貸指標平均維持約100個基點的緩衝期,高於評級機構的降級門檻賺取9-10%的合併運營投資回報率*部署72億美元的資本支出以造福客户保持行業領先的卓越運營交付每股收益*保持強勁的資產負債表並執行融資計劃倡導公平、平衡的能源轉型實現建設性的利率案例成果 • 完成了3個分配利率案例,以支持持續投資讓我們的客户受益 •解決令人失望的ComEd訂單;電網計劃的批准將是2024至2023年的重中之重,其基礎是Exelon作為主要輸電公用事業公司的價值主張,並指導了我們2024年的重點領域

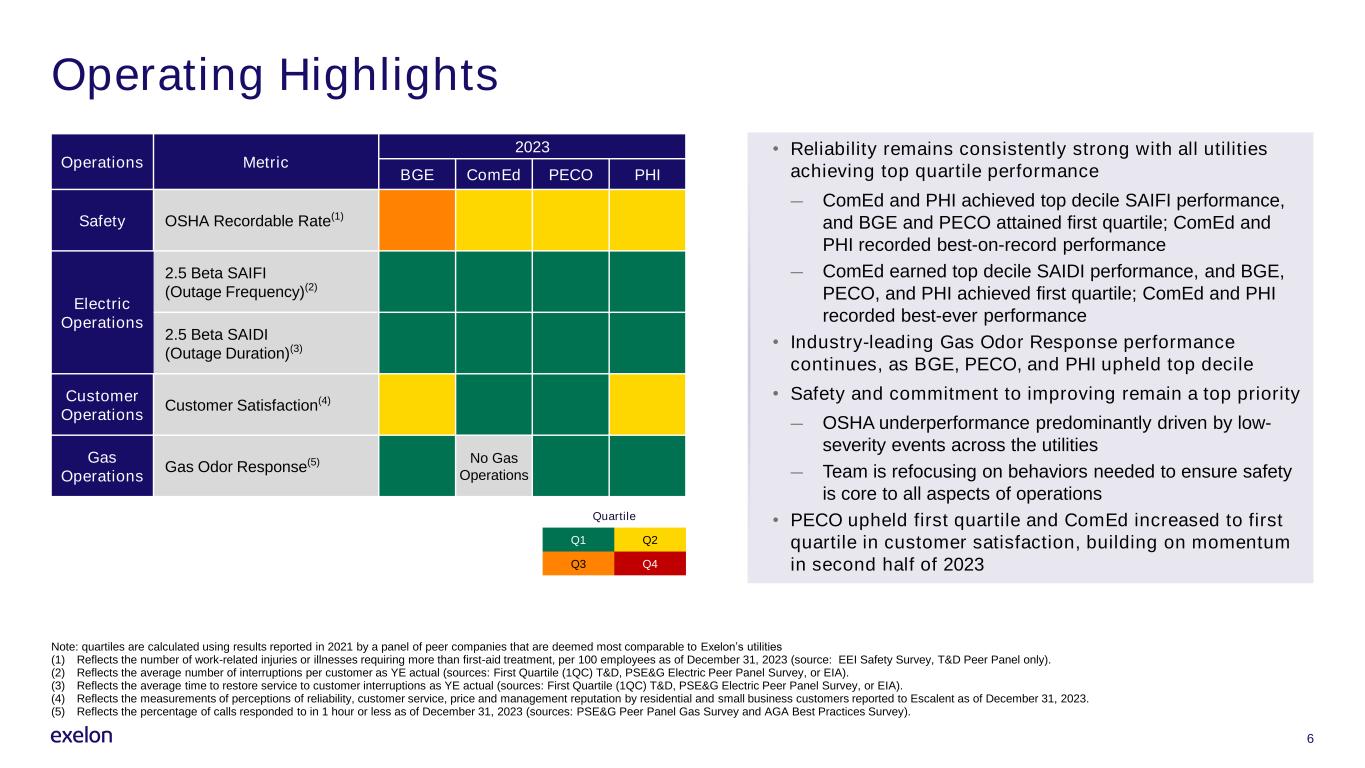

6 個運營亮點第四季度第二季度第三季度運營指標 2023 年 BGE ComED PECO PHI 安全職業安全與健康管理局可記錄率 (1) 電力運營 2.5 Beta SAIFI(停電頻率)(2) 2.5 Beta SAIDI(停電時間)(3) 客户運營客户滿意度 (4) 天然氣運營氣體氣味響應 (5) 無天然氣運營 • 可靠性一直保持強勁,所有公用事業均實現了前四分位業績 ― ComED 和 PHI SAIFI 表現位居前十分之一,BGE 和 PECO 達到了第一個四分位數;ComEd 和 PHI 創下了創紀錄的最佳表現——ComEd 名列前茅十分之一的SAIDI業績,BGE、PECO和PHI實現了第一個四分位數;ComEd和PHI創下了有史以來最好的表現 • BGE、PECO和PHI保持了前十位的業績 • 安全和改善承諾仍然是重中之重——職業安全與健康管理局表現不佳主要是由公用事業公司的低嚴重程度事件所致 — 團隊正在重新關注確保安全是運營各個方面的核心所需要的行為 • PHI 在此基礎上,ECO保持了第一四分位數,ComEd在客户滿意度方面提高到了第一四分位數2023年下半年的勢頭注:四分位數是根據被認為與Exelon的公用事業最具可比性的同行公司在2021年報告的結果計算得出的(1)反映了截至2023年12月31日每100名員工中需要超過急救治療的工傷或疾病的數量(來源:EEI安全調查,僅限T&D同行小組)。(2)反映了每位客户的平均中斷次數(YE 實際來源): 第一四分位數 (1QC) T&D、PSE&G Electric 同行小組調查(簡稱 EIA)。(3)反映平均恢復時間按實際年計算的客户服務中斷情況(來源:First Quartile (1QC) T&D、PSE&G Electric Peer Panel Survey或EIA)。(4)反映了截至2023年12月31日住宅和小型企業客户對可靠性、客户服務、價格和管理聲譽的看法的衡量標準。(5)反映了截至2023年12月31日在1小時或更短時間內回覆的電話百分比(來源:來源:: PSE&G 同行小組天然氣調查和 AGA 最佳實踐調查)。

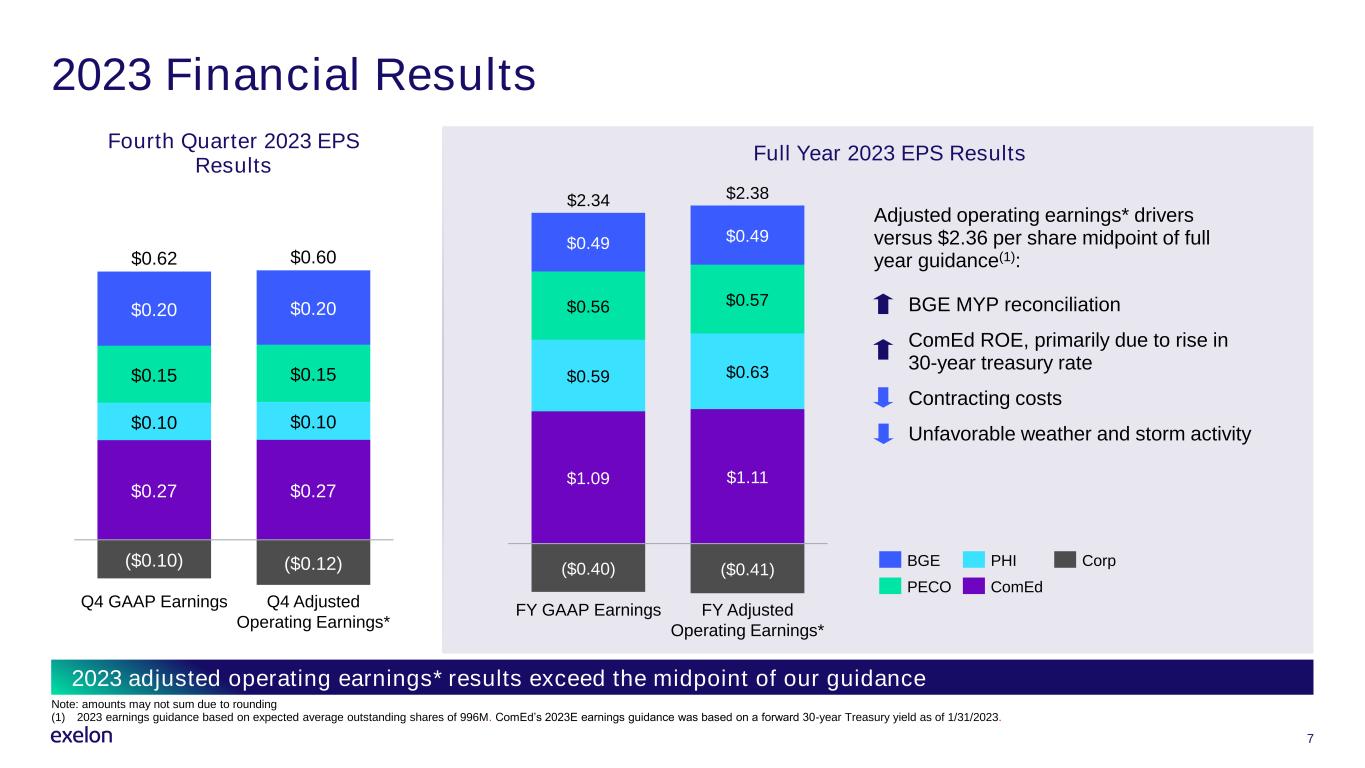

7 2023年財務業績2023年第四季度每股收益0.27美元 0.27美元0.10美元0.10美元0.15美元0.15美元20美元(0.10美元)(0.12美元)第四季度GAAP收益*0.62美元注意:根據9.96億股的預期平均已發行股份,四捨五入(1)2023年收益指引,金額可能不相和。ComEd的2023E收益指引基於截至2023年1月31日的30年期美國國債遠期收益率。調整後的營業收益*驅動因素對比全年預期中點為2.36美元(1):BGE MYP對賬ComED ROE,主要是由於30年期國債利率的上升合同成本不利的天氣和風暴活動2023年全年每股收益1.09美元1.11美元0.59美元0.57美元0.49美元(0.40美元)(0.41美元)財年收益0.63美元*2.34 BGE PECO PHI PHI ComEd Corp 2023 年調整後的營業收益*業績超過了我們指導的中點

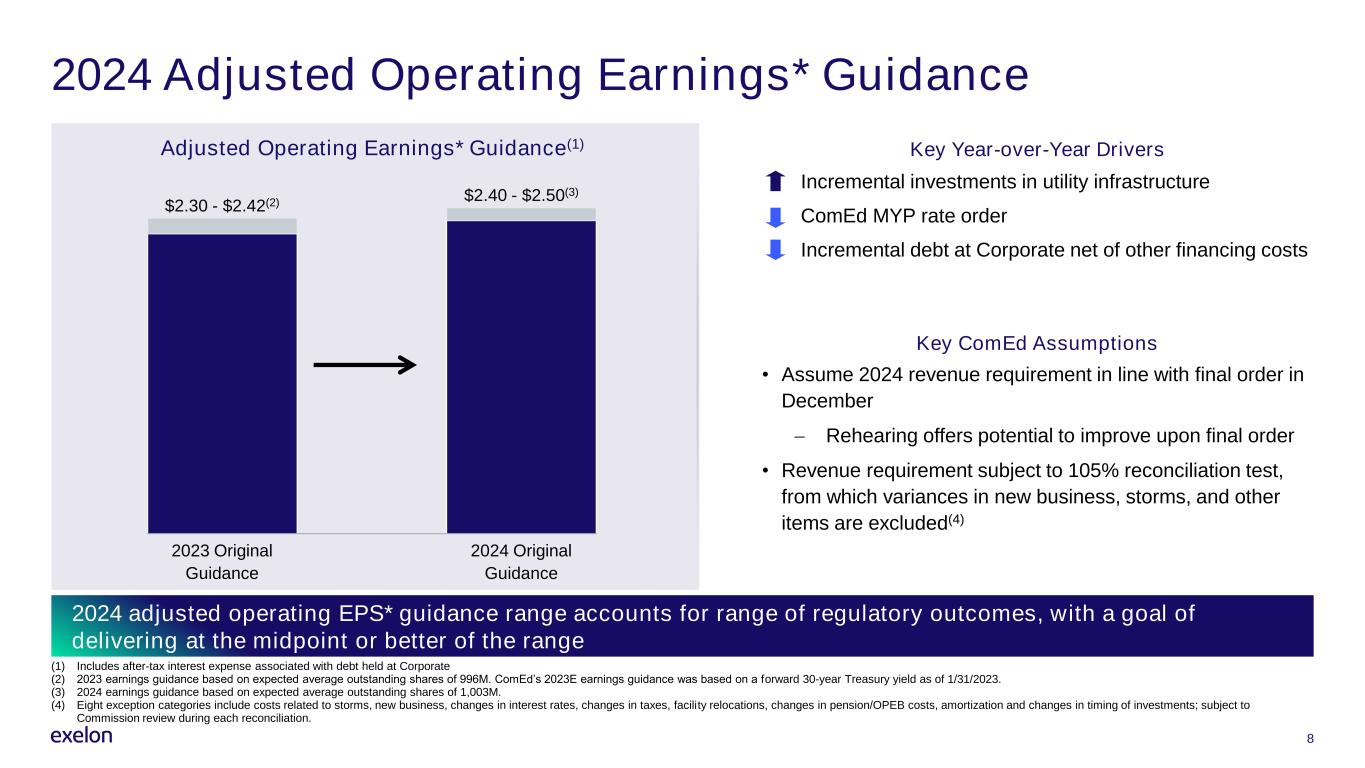

ComEd 關鍵假設 8 2024 年調整後營業收益*指導主要同比驅動因素調整後的營業收益*指導 (1) 公用事業基礎設施增量投資 ComEd MYP 利率順序扣除其他融資成本後的企業增量債務 2023 年初始指南 2.30-2.42 美元 (2) 2.40 美元-2.50 美元 (3) (1) 包括基於預期平均流通股的2023年收益指引的與公司持有的債務相關的税後利息支出 (2) 2023年盈利指引為 9.96 億。ComEd的2023年E收益指引基於截至2023年1月31日的30年期美國國債收益率。(3)2024年收益指引基於預期的平均已發行股數為10.03億股。(4)八個例外類別包括與風暴、新業務、利率變化、税收變化、設施搬遷、養老金/OPEB成本變化、攤銷和投資時間變動相關的成本;視委員會在2024年每次對賬期間的審查而定。調整後的運營每股收益*指導區間涵蓋了監管結果的範圍,目標是交貨處於區間中點或更高水平 • 假設 2024 年的收入要求與 12 月的最終訂單一致 − 重審提供在最終訂單基礎上改善的潛力 • 收入要求需經過 105% 的對賬測試,其中不包括新業務、風暴和其他項目的差異 (4)

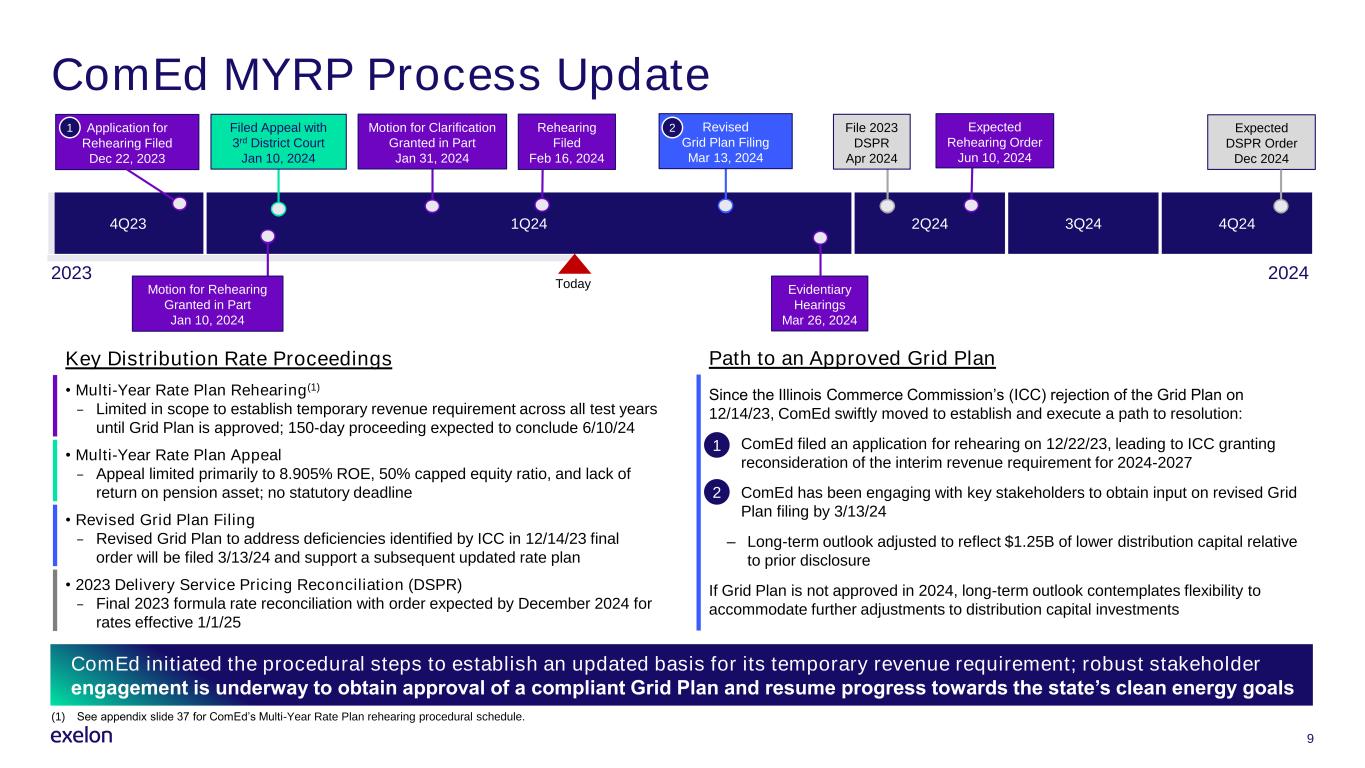

9 ComEd MYRP 流程更新 ComEd 啟動了程序性步驟,為其臨時收入要求奠定了更新的基礎;利益相關者正在積極參與,以獲得合規電網計劃的批准並恢復實現該州清潔能源目標的進展 (1) 參見附錄幻燈片37,瞭解ComEd的多年利率計劃重審程序時間表。4Q23 1Q24 2Q24 3Q24 4Q24 今天 20242023 年12月22日提交複審申請,修訂版 2024 年 3 月 13 日提交的電網計劃向第三地方法院提起上訴 2024 年 1 月 10 日 1 2 預計 12 月 DSPR 命令2024 年關鍵分配費率程序 • 多年利率計劃重審 (1) — 範圍有限,僅限於在電網計劃獲得批准之前確定所有測試年度的臨時收入要求;150 天訴訟預計將於 24 年 6 月 10 日結束 • 多年利率計劃上訴 — 上訴主要限於 8.905% 的投資回報率、50% 的權益比率上限以及養老金資產回報率不足;沒有法定截止日期 • 修訂後的網格計劃申報——修訂後的網格計劃以解決ICC在23年12月14日最終確定的缺陷訂單將於 24 年 3 月 13 日提交,支持後續更新的費率計劃• 2023 年配送服務定價對賬 (DSPR) — 2023 年最終公式費率對賬計劃預計在 2024 年 12 月之前下達訂單,費率於 25 年 1 月 1 日生效。電網計劃獲得批准的途徑自伊利諾伊州商務委員會 (ICC) 於 23 年 12 月 14 日拒絕電網計劃以來,ComEd 迅速着手製定和執行解決途徑:• ComEd 於 23 年 12 月 22 日提交了重審申請,導致國際商會批准對 2024 年臨時收入要求的重審 2027 • ComEd 一直在與主要利益相關者接觸,以徵求對修訂後的電網的意見在 24 年 3 月 13 日之前提交計劃——對長期前景進行了調整,以反映與先前披露相比分配資本減少了 12.5 億美元如果電網計劃在 2024 年未獲批准,長期展望將考慮靈活地適應分銷資本投資的進一步調整 1 2 2024 年 1 月 31 日批准複審動議 2024 年 1 月 10 日批准複審動議 2024 年 2 月 16 日預計複審令 2024 年 3 月 26 日證據 2024 年 3 月 26 日檔案 R 2024 年 4 月

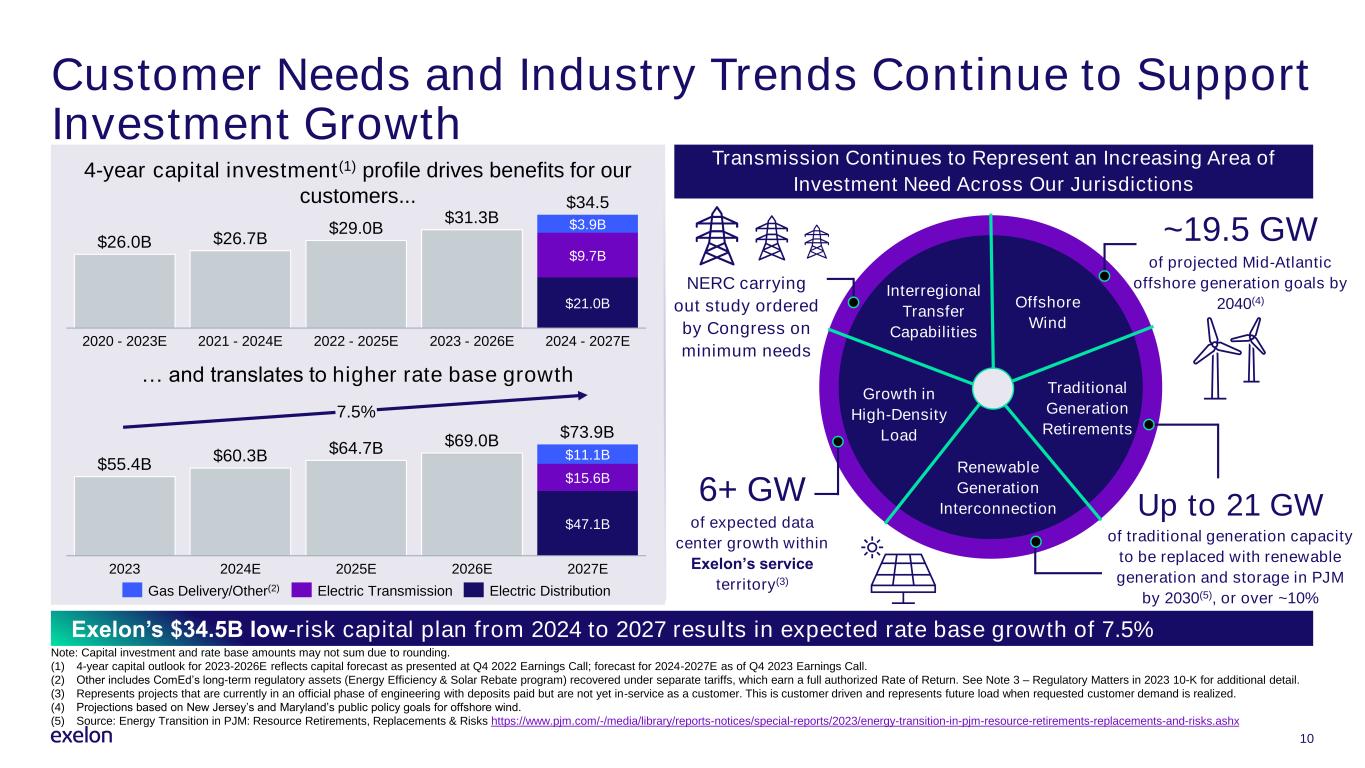

10 個客户需求和行業趨勢繼續支持投資增長 260 億美元 267億美元 290 億美元 310 億美元 210 億美元 39 億美元 2020-2023E 2021-2024E 2022-2025E 2023-2026E 2024-2027E 34.5 美元... 轉化為更高的基準增長 4 年期資本投資 (1) 概況為我們的客户帶來收益...注意:由於四捨五入,資本投資和基準利率金額可能不相和。(1)2023-2026E的4年資本展望反映了2022年第四季度財報電話會議上公佈的資本預測;截至2023年第四季度財報電話會議對2024-2027E的預測。(2)其他包括ComEd在單獨資費下回收的長期監管資產(能源效率和太陽能回扣計劃),這些資產可獲得全額授權回報率。有關更多詳細信息,請參閲註釋 3 — 2023 年監管事項 10-K。(3) 代表目前處於正式工程階段、已支付押金但尚未作為客户投入使用的項目。這是以客户為導向的,代表客户需求實現時的未來負荷。(4)基於新澤西州和馬裏蘭州海上風電公共政策目標的預測。(5)來源:PJM的能源轉型:資源報廢、替代和風險 https://www.pjm.com/-/media/library/reports-notices/special-reports/2023/energy-transition-in-pjm-resource-retirements-replacements-and-risks.ashx Exelon從2024年到2027年的345億美元低風險資本計劃預計基準利率增長7.5%,554億美元,603億美元,64億美元,64億美元,649億美元 71B $156B $111B 20232024E 2025E 2026E 2026E 2027E 739億美元 7.5% 天然氣輸送/其他 (2) 輸電輸電繼續代表着我們轄區內日益增長的投資需求區域間傳輸能力增長高密度負荷可再生發電互連傳統發電退役海上風電到2040年預計將達到約19.5吉瓦的中大西洋海上發電目標 (4) NERC正在進行國會下令就預期的最低需求6GW以上的研究 Exelon 服務區域內的數據中心增長 (3) 高達 21 GW到2030年,PJM的傳統發電能力將被可再生發電和儲能所取代(5),或超過約10%

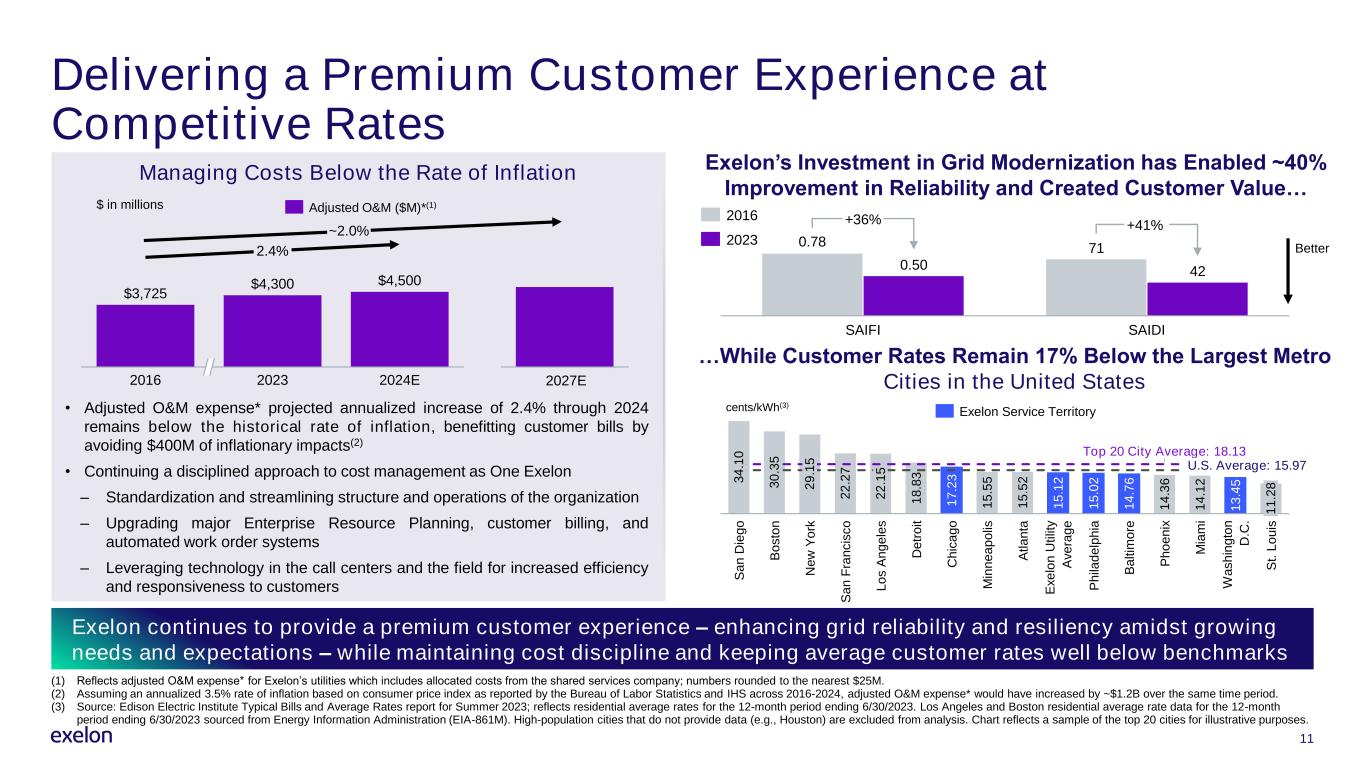

11 管理成本低於通貨膨脹率百萬美元Exelon對電網現代化的投資使可靠性提高了約40%,創造了約40%的客户價值...(1)反映了Exelon公用事業調整後的運維支出*,其中包括共享服務公司的分配成本;數字四捨五入至最接近的2500萬美元。(2)根據勞工統計局和IHS在2016-2024年期間公佈的消費者價格指數,假設年化通貨膨脹率為3.5%,調整後的運維費用*將在同期增加約12億美元。(3)來源:愛迪生電氣研究所2023年夏季典型賬單和平均利率報告;反映了截至2023年6月30日的12個月期間的住宅平均利率。截至2023年6月30日的12個月期間,洛杉磯和波士頓的住宅平均利率數據來自能源信息管理局(EIA-861M)。不提供數據的人口密集城市(例如休斯頓)不包括在分析範圍內。圖表顯示了排名前20位城市的樣本,僅供參考。3,725美元 4,300 美元 2016 2023 2024E 2.4% 1 8 .8 3 1 7 .2 3 1 5 5 1 5 .5 2 1 5 5 1 1 5 .5 2 1 1 1 5 .0 2 1 1 5 5 .0 1 1 1 1 3 3 B o s to s n 2 9 .1 5 N e w w y y o rk 2 2 2 .2 7 S a n f ra n c is c o 2 2 2 .1 5 L o s a n g e le s d e le s de tro ch ica g o M 在 n e a p o liss a tl a n ta e x e lon U ti lit y a a e lo o ra a a n e lo o ra a a a e lt o lit a a a e lo o lit a a n e lo o lit a a e lo o lit a a n e lo o lit a a n e lo o lit a a e lo o lit a a a e lo o lit a a a e lo o ra a e lt: 18.13 P h o e n ix 美國平均值:15.97 M ia m i W a s h 在 g 到 n D .C. 1 1 1 .2 8 S t. L o u 是Exelon 服務區域美分/千瓦時 (3) 調整後的運維(百萬美元)* (1) 以具有競爭力的價格提供優質的客户體驗 Exelon 繼續提供優質的客户體驗——在不斷增長的需求和期望中增強電網可靠性和彈性——同時保持成本紀律並保持平均客户率遠低於基準 2027 ~ 2.0% 0.78 SAIFI SAIDI 0.50 71 42 +36% +41% 2016 2023... 而客户費率仍保持在 171% 比美國最大的大都市城市低8% •調整後的運維費用*預計年化增長2.4%2024 年仍低於歷史通貨膨脹率,通過避免4億美元的通貨膨脹影響,使客户賬單受益 (2) • 以 One Exelon 的身份繼續採用嚴格的成本管理方法 − 標準化和簡化組織的結構和運營 − 升級主要的企業資源規劃、客户計費和自動化工單系統 − 利用呼叫中心和該領域的技術提高效率和對客户的響應能力 2027E Better

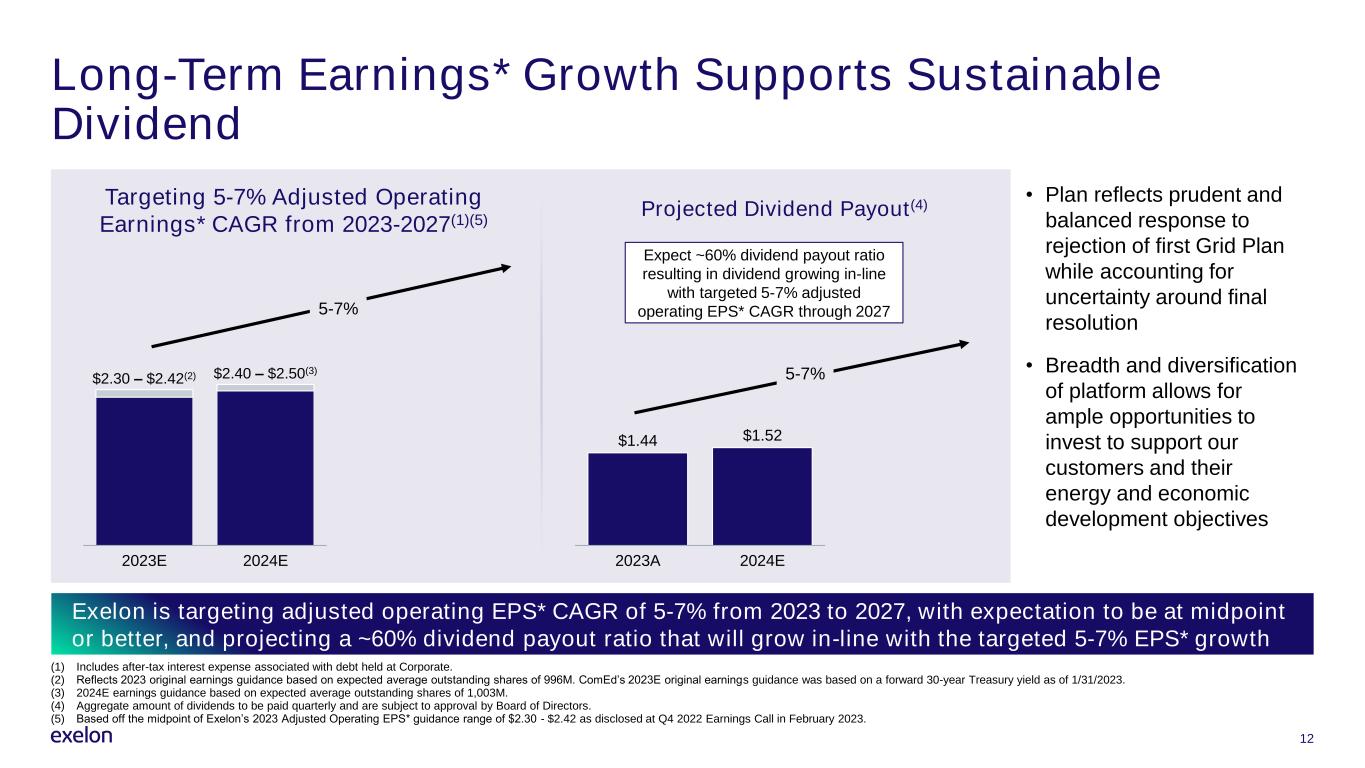

長期收益*增長支持可持續股息12,目標是2023-2027年的調整後營業收益為5-7%*複合年增長率(1)(5)(1)(1)包括與公司持有債務相關的税後利息支出。(2)反映了基於9.96億股預期平均已發行股票的2023年最初收益指導。ComEd最初的2023E收益指引基於截至2023年1月31日的30年期美國國債收益率。(3)2024E收益指引基於預期的平均已發行股數為10.03億美元。(4)將按季度支付的股息總額有待董事會批准。(5)基於Exelon截至第四季度披露的2023年調整後運營每股收益*指導區間的中點,為2.30美元至2.42美元 4 2023年2月舉行的2022年財報電話會議。Exelon的目標是從2023年到2027年調整後的運營每股收益*複合年增長率為5-7%,預計將達到中點或更高,並預計約60%的股息支付率將與2023E 5-7%的目標每股收益*增長同步增長 2023E 2.30美元至2.42美元(2)2.40美元至2.50美元(3)• 該計劃反映了對第一個電網計劃被拒絕的謹慎而平衡的迴應,同時考慮了最終解決方案的不確定性 • 平臺的廣度和多樣化為我們提供了充足的投資機會,以支持我們的客户及其能源和經濟發展目標預計股息支付率約為60%,股息將與2027年的目標調整後運營每股收益率保持同比增長 5-7% 的預期股息支出 (4) 5-7% 1.44美元 1.52 美元 2023A 2024A 2024E 5-7%

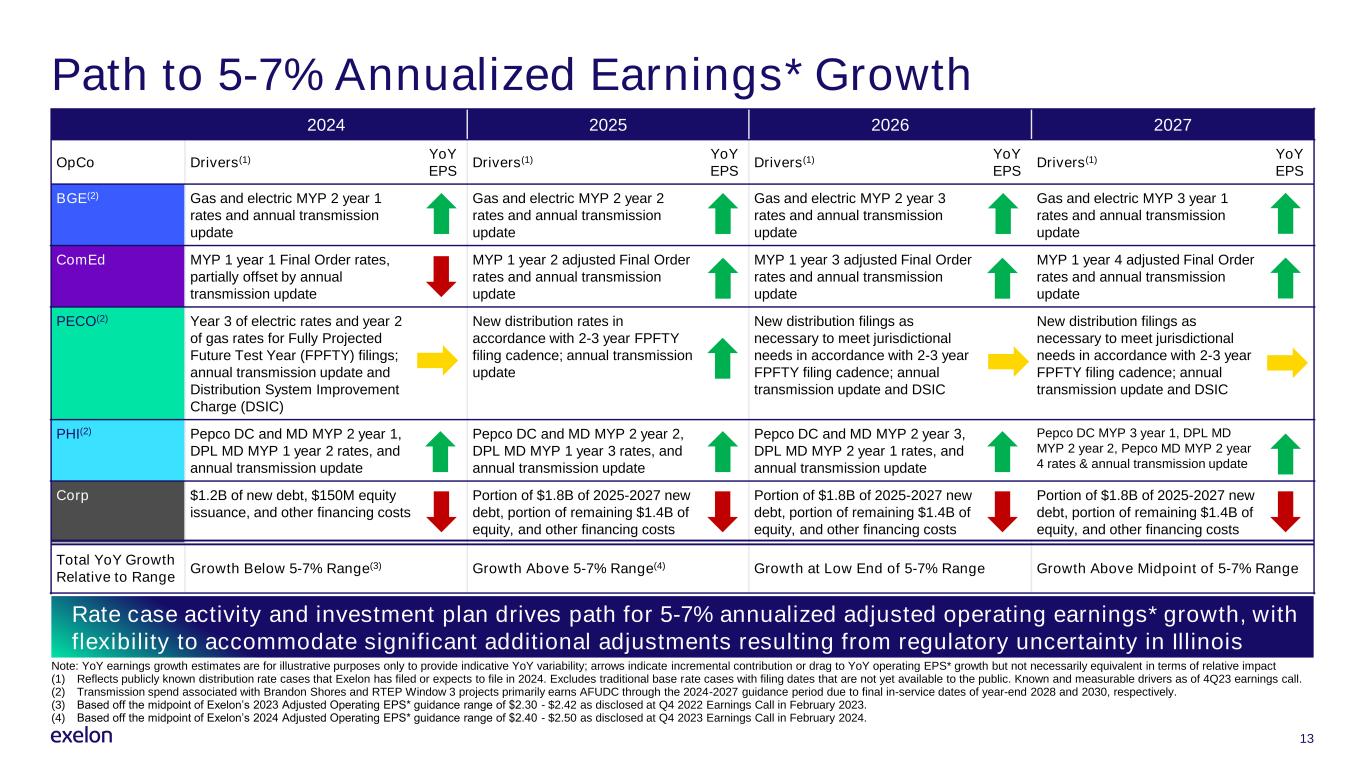

通往5-7%的年化收益之路*增長2024 2026 2027 OPCo驅動因素(1)同比每股收益驅動因素(1)同比每股收益驅動因素(1)同比每股收益驅動因素(1)同比每股收益BGE(2)天然氣和電力 MYP 2 年第 1 年費率和年度傳輸更新天然氣和電力 MYP 2 年第 3 年利率和年度傳輸更新燃氣和電力 MYP 2 年第 3 年利率和年度傳輸更新燃氣和電力 MYP 3 年利率以及年度傳輸更新 ComED MYP 第 1 年最終訂單費率,部分抵消了年度傳輸更新 MYP 1 年 2 調整後的最終訂單費率和年度傳輸率更新 MYP 1 年第 3 年調整後的最終訂單費率和年度輸電更新 MYP 1 年 4 調整後的最終訂單費率和年度傳輸更新 PECO (2) 未來測試年 (FPFTY) 申報的第 3 年電費率和第 2 年的汽油費率;年度輸電更新和配電系統改進費 (DSIC) 根據 2-3 年 FPFTY 申報週期計算的新配電費率;年度輸電更新根據司法管轄區要求提交新的配電申請需求符合 2-3 年的 FPFTY 申報週期;每年傳輸更新和 DSIC 根據2-3年的 FPFTY 申報週期,根據司法管轄區需求提供新的配電申報;年度傳輸更新和 DSIC PHI (2) Pepco DC 和 MD MYP 2 年 1、DPL MD 第 2 年費率和年度傳輸更新 Pepco DC 和 MD MYP 2 年 2、DPL MYP 1 年第 3 年費率以及年度傳輸更新 Pepco DC 和 MD MYP 2 第 3 年,DPL MD MYP 2 年第 1 年費率,以及年度傳輸更新 Pepco DC MYP 3 年第 1 年,DPL MD MYP 2 年 2,Pepco MD MYP 2 年第 4 年費率和年度傳輸更新公司 12 億美元新債務、1.5億美元股票發行和其他融資成本2025-2027年新債18億美元的一部分、剩餘14億美元股權的一部分和其他融資成本2025-2027年新債18億美元的一部分、剩餘的14億美元股權部分和其他融資成本2025-2027年新債18億美元的一部分、剩餘14億美元股權的一部分以及其他融資成本同比增長總額至區間增長低於5-7%區間(3)增長超過5-7%區間(4)低端增長5-7%區間增長超過5-7%區間中點注意:同比收益增長預期為僅用於説明目的,提供指示性的同比變動性;箭頭表示增量貢獻或拖累同比營業每股收益*增長,但相對影響不一定相同(1)反映了Exelon已提交或預計將在2024年提起的已知分配率案例。不包括提交日期尚未向公眾公佈的傳統基準利率案件。截至23年第四季度財報電話會議上的已知和可衡量的驅動因素。(2)與布蘭登海岸和RTEP窗口3項目相關的輸電支出主要在2024-2027年指導期內獲得AFUDC的收入。(3)基於2023年2月2022年第四季度財報電話會議上披露的Exelon2023年調整後運營每股收益*指導區間的中點為2.30美元至2.42美元。(4) 根據Exelon在2023年第四季度財報電話會議上披露的2024年調整後運營每股收益*指導區間的中點為2.40美元至2.50美元2024 年 2 月。利率案例活動和投資計劃推動了5%至7%的年化調整後營業收益*的增長,可以靈活地適應伊利諾伊州13年監管不確定性導致的重大額外調整

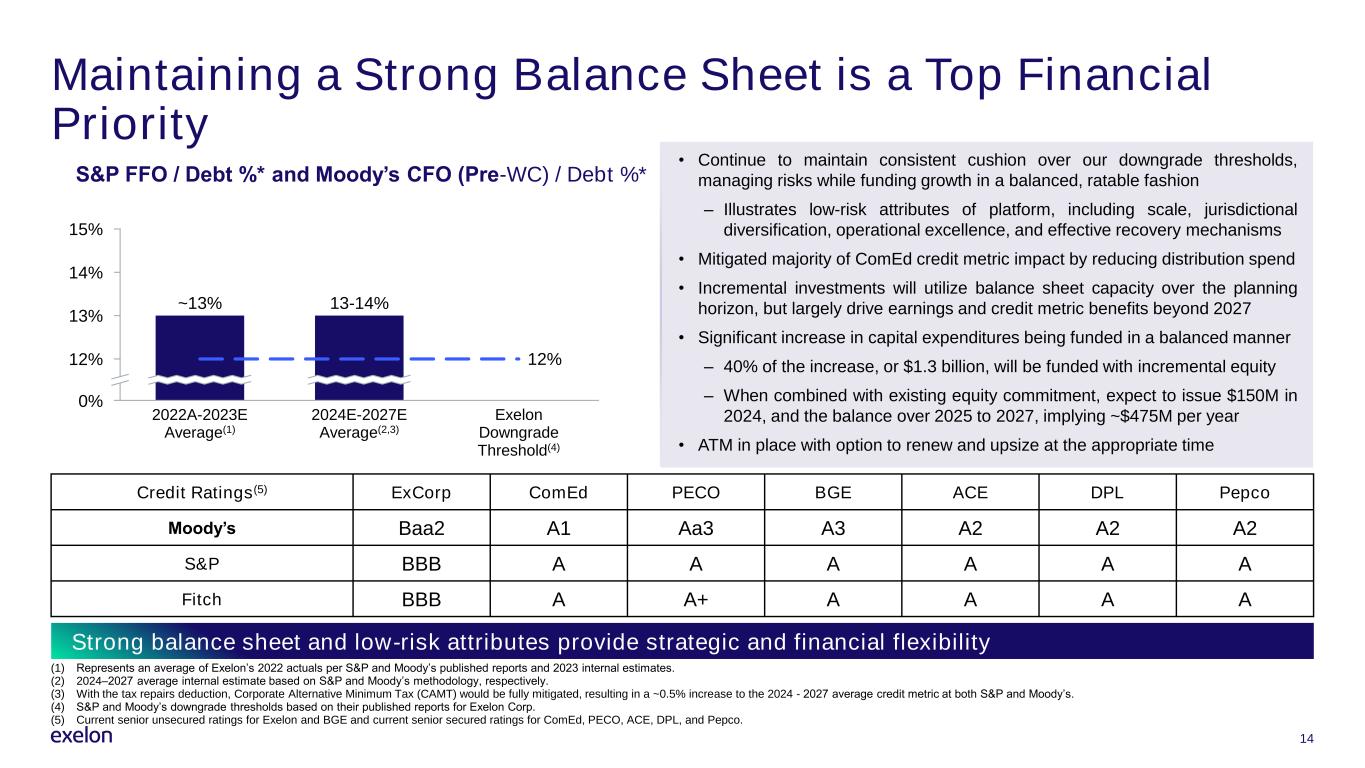

14 保持強勁的資產負債表是首要財務優先事項標普FFO/債務%*和穆迪首席財務官(WC前)/債務%*信用評級(5)exCorp comed PECO BGE ACE DPL Pepco 穆迪 BAA2 A1 Aa3 A2 A2 A2 A2 A2 A2 A2 A2 A2 A2 A2 A2 A2 A2 S&P BBB A A A A A A A A A Fitch BBB A A+ A A A 0% 13% 15% 15% 15% 2022A-20232023A-A2 A2 A2 A2 A2 S&P BBB A A A A A A A A A A 0% 13% 15% 15% 15% 15% E 平均值 (1) 2024E-2027E 平均值 (2,3) 12% Exelon 降級門檻 (4) ~ 13% 13% 13% 13-14% 強勁的資產負債表和低風險屬性提供了戰略和財務靈活性 (1) 根據標準普爾和穆迪發佈的報告以及2023年內部估計,代表埃克塞隆2022年實際資產的平均值。(2)) 分別根據標準普爾和穆迪的方法得出2024—2027年的平均內部估計。(3)通過税收修復扣除,企業替代性最低税(CAMT)將得到全面緩解,使標準普爾和穆迪的2024-2027年的平均信貸指標均增長約0.5%。(4)標準普爾和穆迪根據其發佈的Exelon Corp.(5)當前高級無抵押評級報告下調門檻 Exelon 和 BGE 以及目前對 ComEd、PECO、ACE、DPL 和 Pepco 的高級擔保評級。• 繼續為我們的降級保持穩定的緩衝門檻,在以均衡、可評級的方式為增長提供資金的同時管理風險 — 説明平臺的低風險屬性,包括規模、司法管轄區多元化、卓越運營和有效的恢復機制 • 通過減少分配支出緩解了ComEd信貸指標的大部分影響 • 增量投資將在規劃期內利用資產負債表容量,但在很大程度上推動2027年以後的收益和信貸指標收益 • 資本支出大幅增加——40%增持(13億美元)將由增量權益提供資金——與現有股權承諾相結合,預計將在2024年發行1.5億美元,餘額將在2025年至2027年間發行,這意味着每年約4.75億美元 • 自動櫃員機已經到位,可以選擇在適當的時候續訂和擴大規模

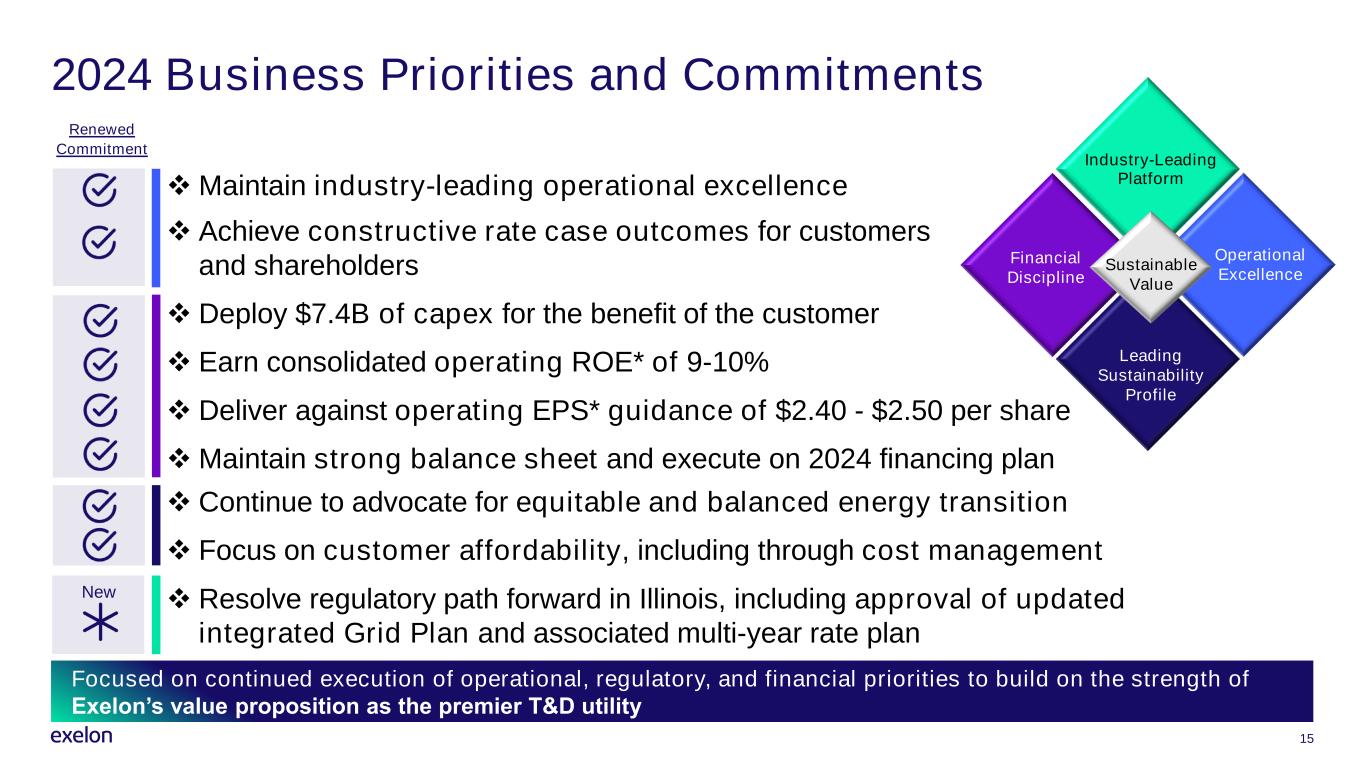

15 2024 年業務優先事項和承諾側重於繼續執行運營、監管和財務優先事項,以鞏固 Exelon 作為主要研發公用事業公司的價值主張 ❖ 保持行業領先的卓越運營 ❖ 為客户和股東實現建設性的利率案例成果 ❖ 為客户利益部署74億美元的資本支出 ❖ 賺取 9-10% 的合併運營投資回報率* ❖ 兑現每股2.40美元至2.50美元的預期收益 ❖ 保持強勁平衡制定並執行 2024 年融資計劃行業領先的平臺領先的可持續發展概況卓越運營財務紀律可持續價值 ❖ 繼續倡導公平和平衡的能源轉型 ❖ 關注客户的負擔能力,包括通過成本管理 ❖ 確定伊利諾伊州的監管前進道路,包括批准更新的綜合電網計劃和相關的多年費率計劃續訂承諾新

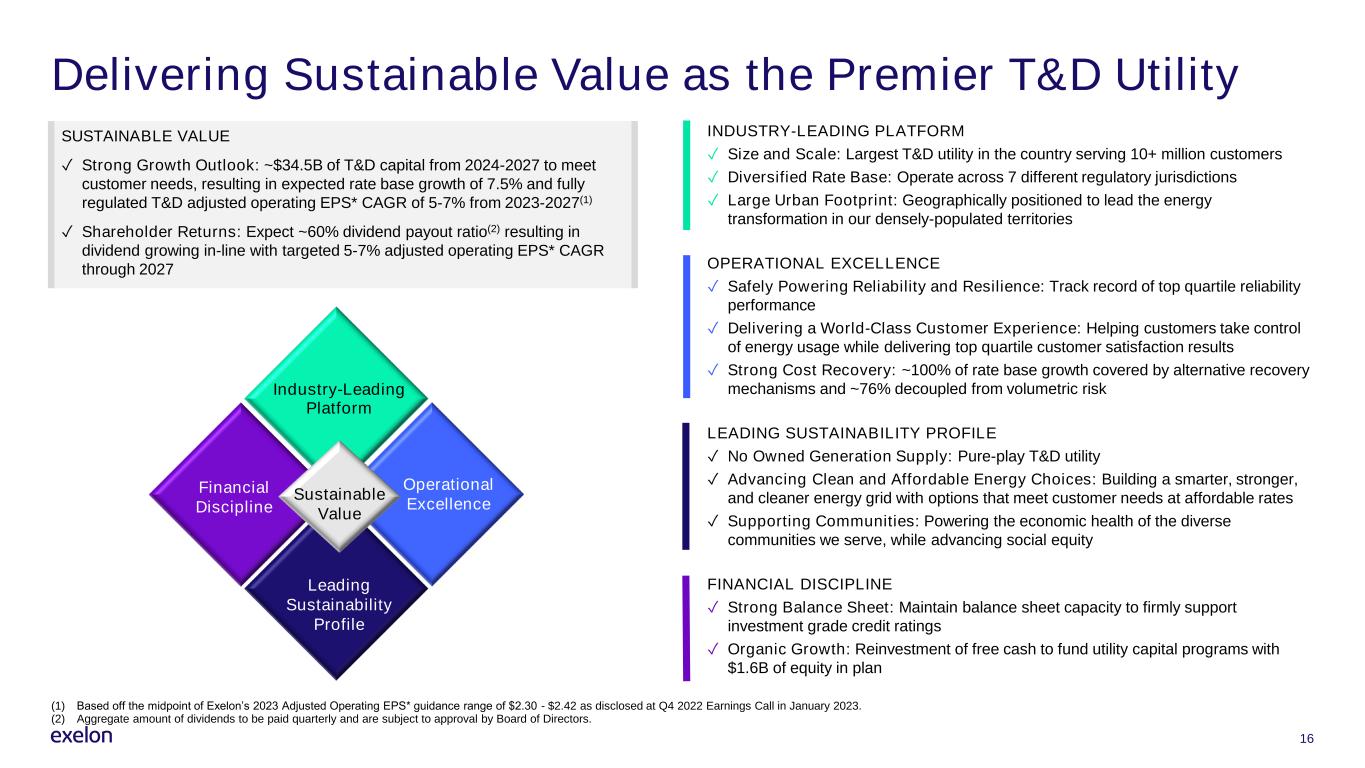

16 作為首屈一指的輸配電公用事業可持續價值創造可持續價值 ✓ 強勁的增長前景:2024-2027年將有約345億美元的T&D資本用於滿足客户需求,預計基準利率將增長7.5%,受全面監管的T&D調整後的運營每股收益* 2023-2027年複合年增長率為5-7%(1)✓ 股東回報:預計股息支付率約為60%(2),股息增長與調整後的目標5-7%一致運營每股收益*到2027年的複合年增長率行業領先平臺 ✓ 規模和規模:該國最大的研發公用事業公司,為超過1000萬客户提供服務 ✓多元化的費率基礎:在7個不同的監管司法管轄區開展業務 ✓ 大型城市佔地面積:地理位置優越,可引領人口稠密地區的能源轉型 ✓ 安全推動可靠性和彈性:保持最高四分位數的可靠性業績 ✓ 提供世界一流的客户體驗:幫助客户控制能源使用,同時提供最高四分位數的客户滿意度結果 ✓ 強勁的成本回收:約 100% 的利率基礎增長由替代回收機制覆蓋,以及約 76% 已脱離容量風險領先的可持續發展概況 ✓ 無自有發電供應:純粹的輸配電公用事業 ✓ 推進清潔和負擔得起的能源選擇:通過以可承受的價格滿足客户需求的選項,建設更智能、更強大、更清潔的能源網 ✓ 支持社區:推動我們所服務的多元化社區的經濟健康,同時推進社會股權財務紀律 ✓ 強勁的資產負債表:保持資產負債表能力,堅定支持投資級信用評級 ✓ 有機增長免費投資現金為公用事業資本計劃提供16億美元股權的資金(1)基於2023年1月2023年第四季度財報電話會議上披露的Exelon2023年調整後運營每股收益*指導區間2.30美元至2.42美元的中點。(2)每季度支付的股息總金額有待董事會批准。行業領先的平臺領先的可持續發展概況卓越運營財務紀律可持續價值

17 項其他披露

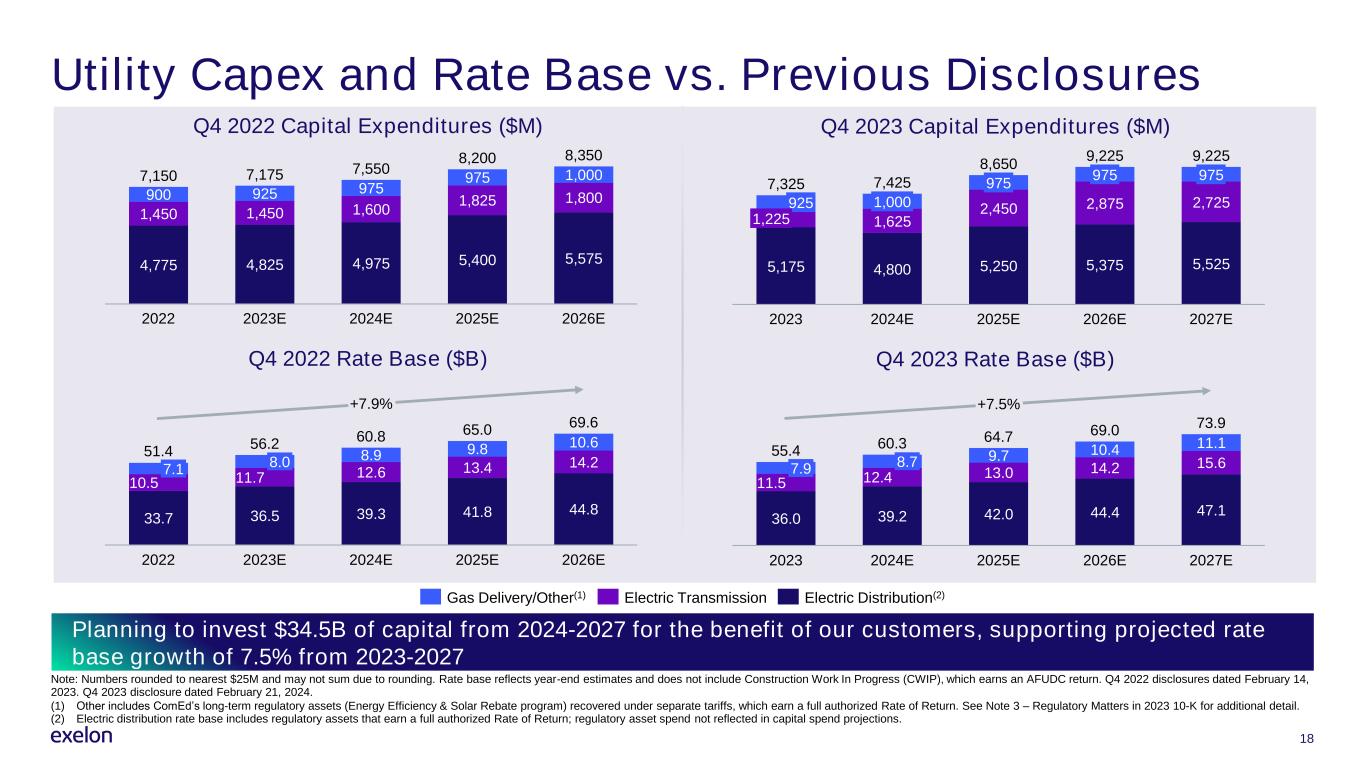

18 公用事業資本支出和基準利率對比 2023 年第四季度資本支出(百萬美元)2023 年第四季度基準利率(B 美元)5,175 5,250 5,525 1,625 2,450 2,875 2,875 2,725925 1,225 2,225 2,225 39.2 42.0 2023 1,000 4800 2024E 975 39.2 42.0 4.4 47.1 11.5 12.4 13.0 14.2 15.6 9.7 10.4 11.1 7.9 2023 8.7 2024E 2025E 2026E 2027E 55.4 64.7 69.0 73.9 +7.5% 天然氣輸送/其他 (1) 輸電配電 (2) 注意:數字四捨五入至最接近的2500萬美元,由於四捨五入可能無法求和。基準費率反映了年終估計,不包括在建工程(CWIP),後者可獲得AFUDC的回報。2023 年 2 月 14 日發佈的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)其他包括根據單獨費率收回的ComEd的長期監管資產(能源效率和太陽能回扣計劃),這些資產可獲得全額授權回報率。有關更多詳細信息,請參閲附註3 — 2023年的監管事項 10-K。(2)電力配送費率基礎包括獲得完全授權回報率的監管資產;資本支出預測中未反映的監管資產支出。計劃從2024-2027年投資345億美元的資本以造福我們的客户,支持2023-2027年第四季度資本支出(百萬美元)2022年第四季度預計的基準利率增長(百萬美元)4,775 4,825 4,825 4,975 5,400 5,575 1,450 1,450 1,450 1,600 1,825 1,800900 975 975 1,000 2023E 2024E 2025E 2025E 4,975 5,400 1,450 1,450 1,600 1,825 1,800900 925 975 975 1,000 2023E 2025E 2025E 6E 7,150 7,175 7,550 8,200 8,350 33.7 36.5 39.3 41.8 44.8 10.5 11.7 12.6 13.4 14.2 8.9 10.6 7.1 2023E 2023E 2024E 2025E 2025E 2026E 51.4 56.2 60.8 65.0 69.6 +7.9%

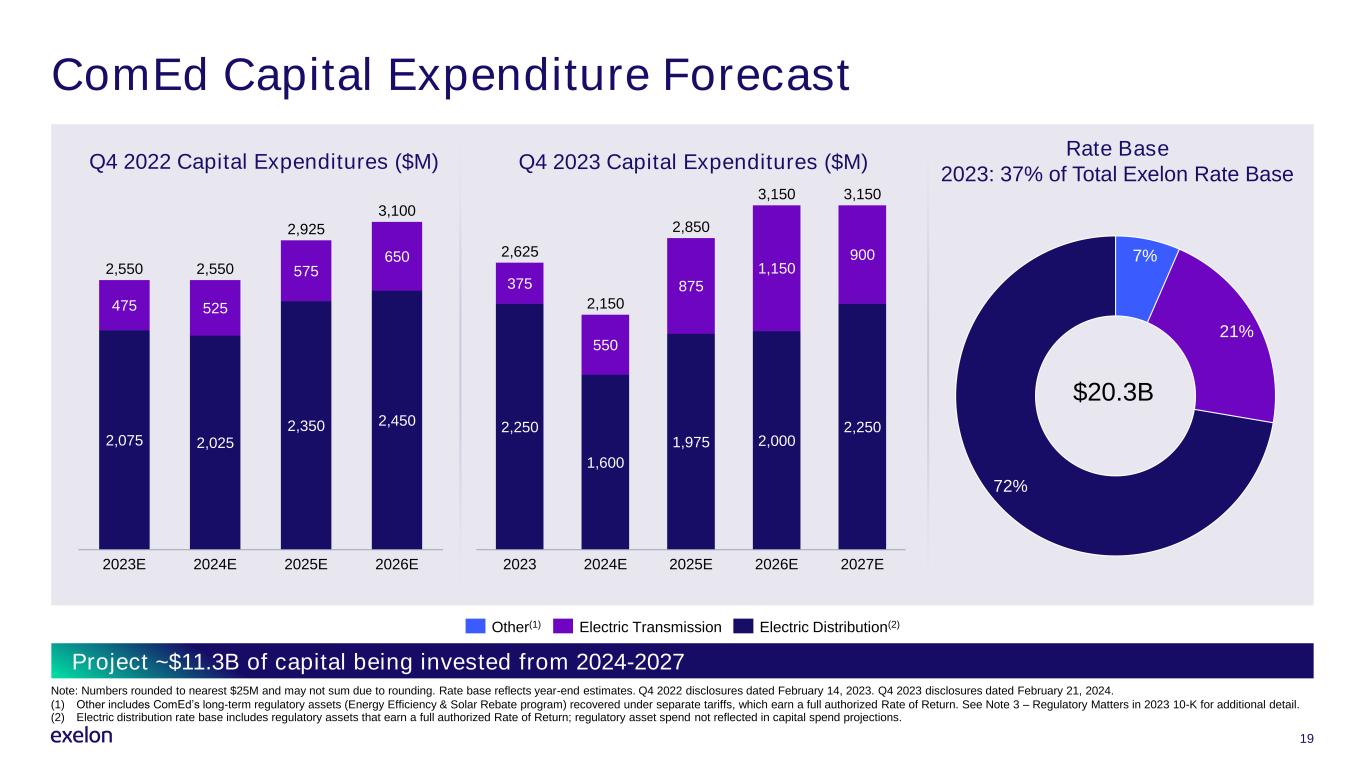

ComEd 資本支出預測 2023 年第四季度資本支出(百萬美元)項目在 2024-2027 年投資的資本約為 113 億美元 2,250 1,600 1,975 2,250 375 550 1,150 900 2024E 2025E 2026E 2026E 2026E 2,150 2,150 3,150 3,150 2,075 2,350 2,450 475 525 575 2023E 2023E 2025E 2026E 2,150 2,150 3,150 2,350 2,450 475 525 575 2023E 575 575 650 2023E 4E 2025E 2026E 2,550 2,550 2,925 3,100 注意:數字四捨五入至最接近的2500萬美元,由於四捨五入,總和可能不一致。基準利率反映了年底的估計。2023 年 2 月 14 日發佈的 2022 年第四季度披露。2023年4月21日的2023年第四季度披露。(1)其他包括根據單獨費率收回的ComEd的長期監管資產(能源效率和太陽能回扣計劃),這些資產可獲得全額授權回報率。有關更多詳細信息,請參閲附註3 — 2023年的監管事項 10-K。(2)電力配送費率基礎包括獲得完全授權回報率的監管資產;資本支出預測中未反映的監管資產支出。2023年基準費率:佔Exelon基準費率總額的37% 7% 21% 72%其他(1)輸電配電(2)2022年第四季度203億美元資本支出(百萬美元)19

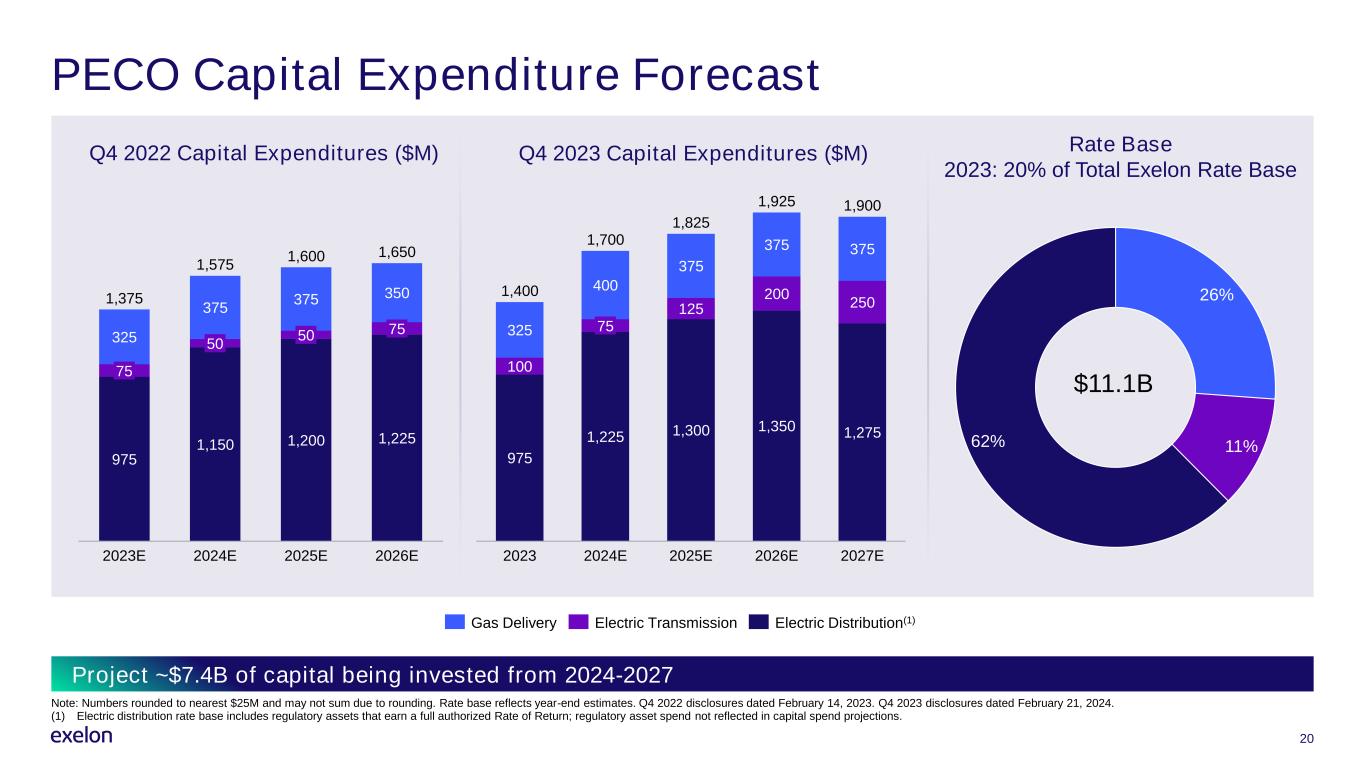

項目 2024-2027 年投資約74億美元的資本 20 PECO 資本支出預測 975 1,225 1,300 1,350 1,275 100 125 200 250 375 375 2023 75 75 2024E 2025E 2026E 2027E 1,400 1,700 1,700 1,825 1,900 975 1,150 1,225 325 375 350 75 2023E 50 2023E 50 2025E 2025E 1,700 1,925 1,900 1,150 1,225 325 375 350 75 2023E 50 2023E 50 2025E 75 2026E 1,375 1,575 1,600 1,650 注意:數字四捨五入到最接近的2500萬美元,由於四捨五入,總和可能不一致。基準利率反映了年底的估計。2023 年 2 月 14 日發佈的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配電利率基礎包括獲得全額授權回報率的監管資產;資本支出預測中未反映的監管資產支出。2023 年基準費率:Exelon 費率基礎總額的 20% 26% 11% 62% 天然氣輸送電力輸送配電 (1) 2023 年第四季度資本支出 111 億美元(百萬美元)2022 年第四季度資本支出(百萬美元)

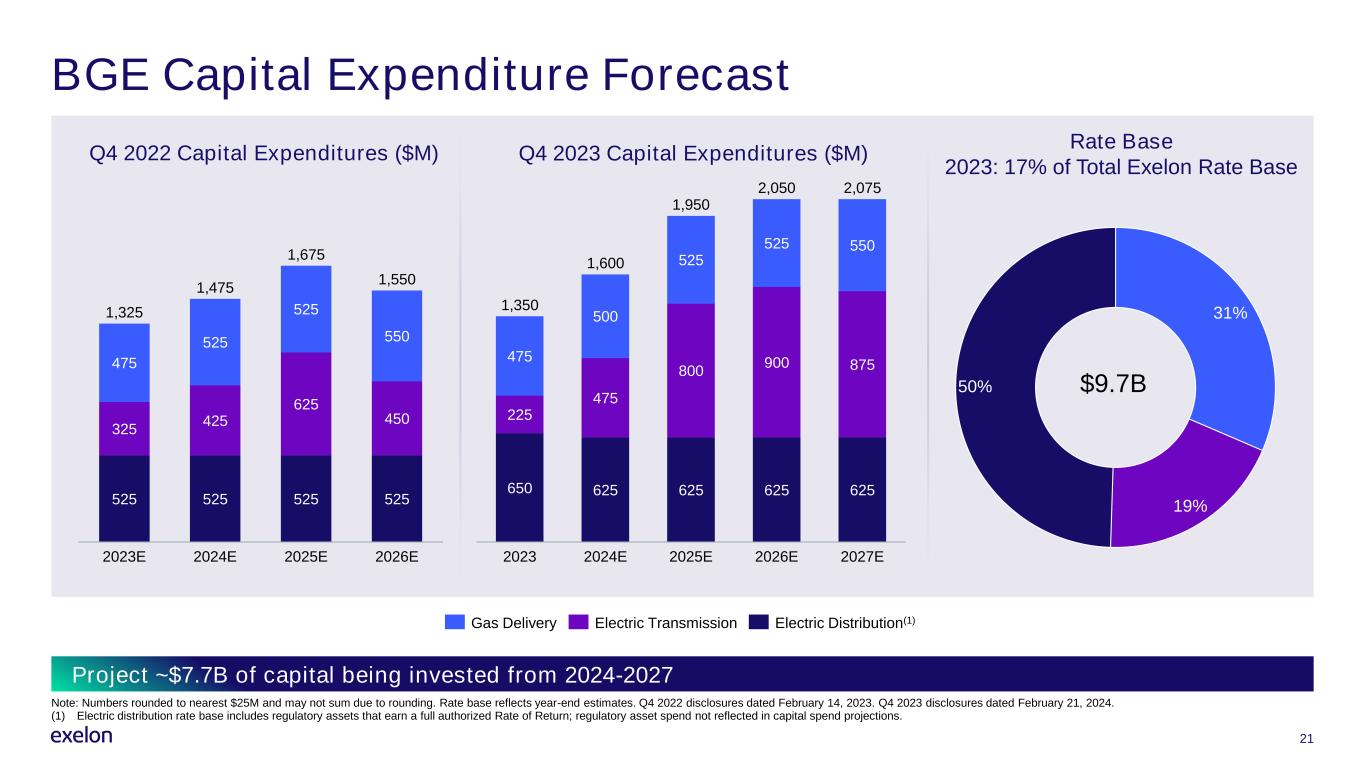

項目 2024-2027 年將投資約 77 億美元的資本 21 BGE 資本支出預測 650 625 625 625 625 625 225 800 900 875 475 500 525 550 2023 2024E 2025E 2026E 2026E 2027E 1,350 1,600 1,950 2,050 2,075 525 525 525 325 425 425 425 425 425 425 425 525 425 425 425 525 425 425 425 525 425 425 425 525 425 425 425 525 425 425 525 425 425 525 425 425 525 425 425 525 425 425 525 425 525 425 425 525 525 425 425 525 42024E 2025E 2026E 1,325 1,475 1,675 1,550 注意:數字四捨五入到最接近的 2,500 萬美元,由於四捨五入,可能無法求和。基準利率反映了年底的估計。2023 年 2 月 14 日發佈的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配電利率基礎包括獲得全額授權回報率的監管資產;資本支出預測中未反映的監管資產支出。2023 年基準費率:佔Exelon 基準費率總額的 17% 31% 19% 50% 天然氣輸送電力輸送配電 (1) 2023 年第四季度資本支出 97 億美元資本支出 (百萬美元) 2022 年第四季度資本支出 (百萬美元)

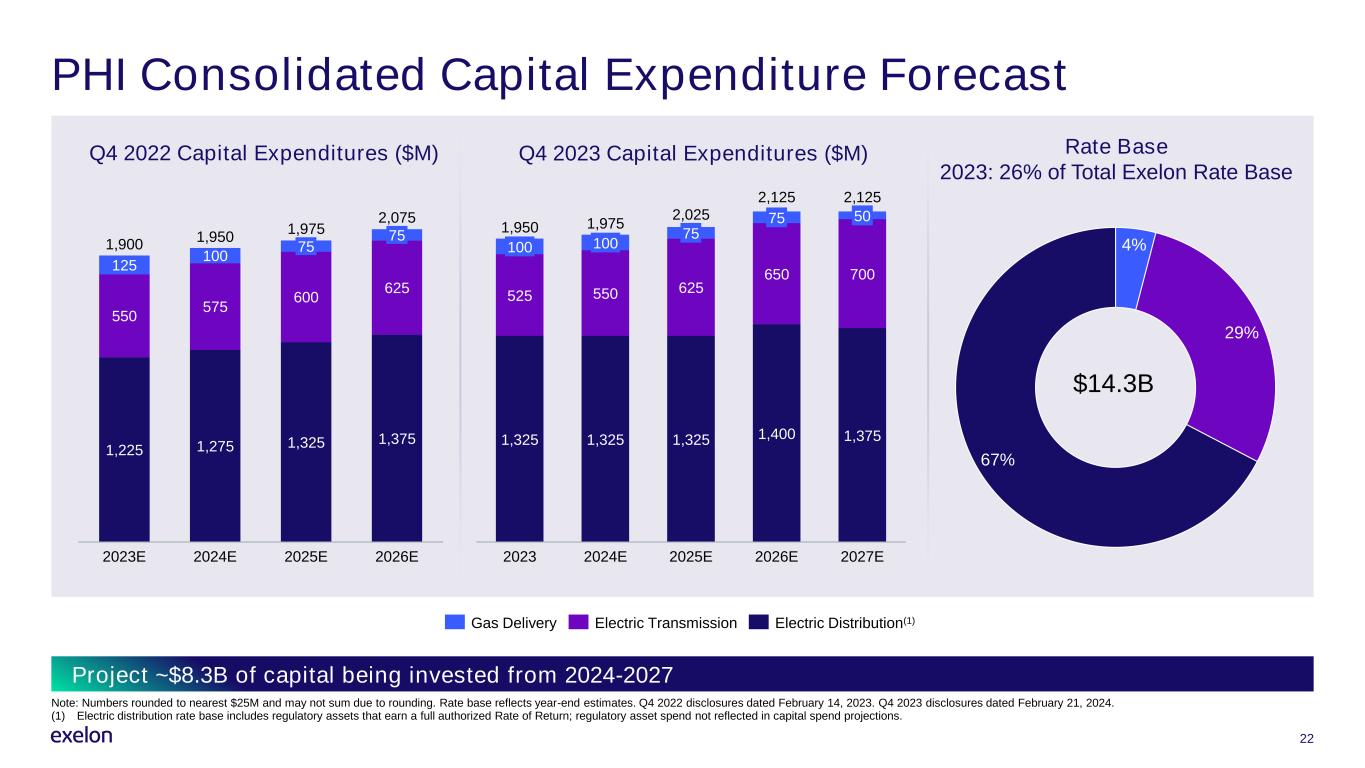

22 PHI 合併資本支出預測 1,325 1,325 1,400 1,375 525 550 625 650 700 2024E 2024E 2026E 2027E 100 75 75 1,950 1,950 1,950 2,025 2,125 2,125 1,275 1,275 1,275 1,275 1,375 550 625 600 625 100 2024E 75 2025E 75 1,900 2024E 75 2025E 1,950 1,900 2024E 75 1,950 1,900 1,975 2,075 項目從 2024-2027 年投資了約 83 億美元的資本 2023 年基準利率:佔Exelon 基準費率總額的 26% 4% 29% 67% 天然氣輸送輸電配電 (1) 2023 年第四季度資本支出 (百萬美元) 2023 年第四季度資本支出 (百萬美元) 注意:數字四捨五入至最接近的 2,500 萬美元,可能是由於四捨五入,所以不是總和。基準利率反映了年底的估計。2023 年 2 月 14 日發佈的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配電利率基礎包括獲得全額授權回報率的監管資產;資本支出預測中未反映的監管資產支出。

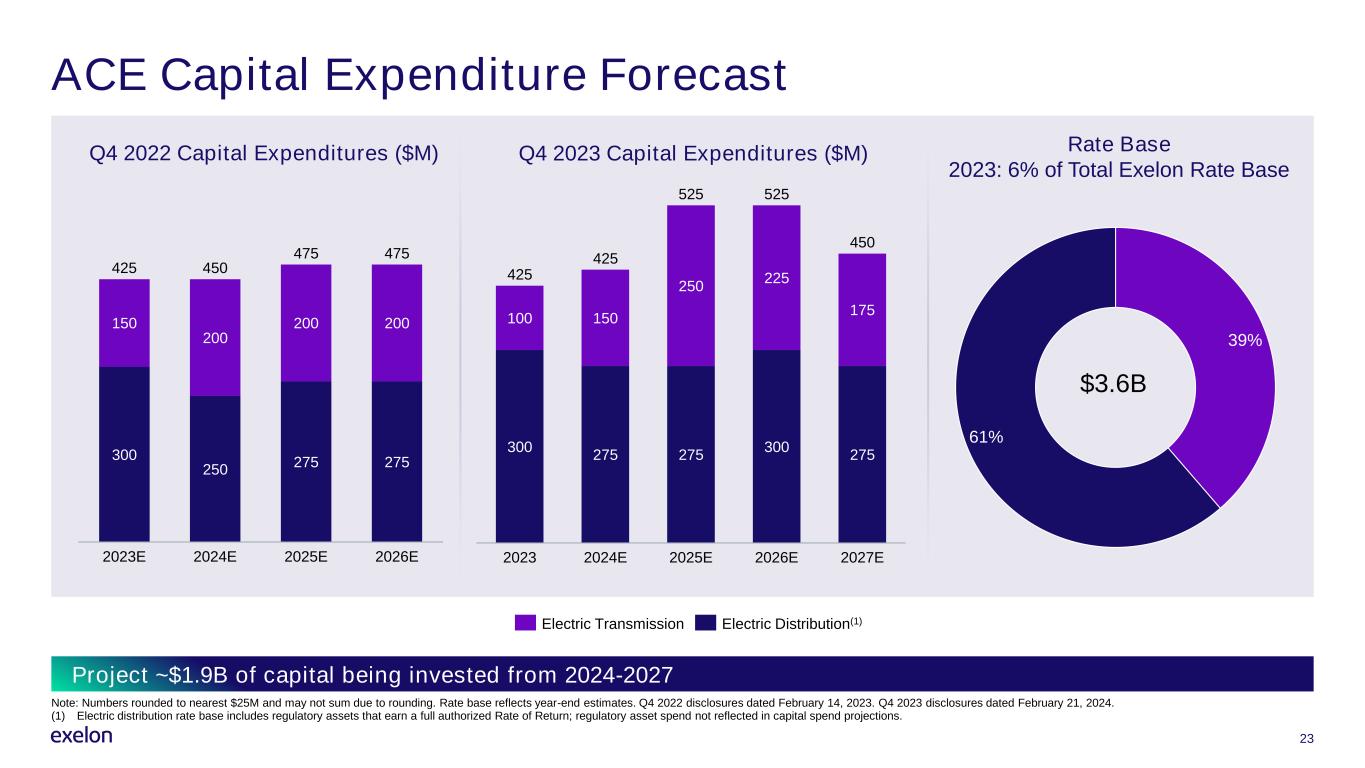

項目 2024-2027 年將投入約 19 億美元的資本 23 ACE 資本支出預測 300 275 275 100 150 250 225 175 2023 2024E 2025E 2027E 2027E 425 525 525 525 450 250 250 250 275 150 200 200 200 200 2023E 2024E 2025E 2026E 425 450 475 475 輸電配電 (1) 費率基準 2023:佔總Exelon 費率的 6% 基準 39% 61% 2023年第四季度36億美元資本支出(百萬美元)2022年第四季度資本支出(百萬美元)注:數字四捨五入至最接近的2500萬美元,由於四捨五入可能不相和。基準利率反映了年底的估計。2023 年 2 月 14 日發佈的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配電利率基礎包括獲得全額授權回報率的監管資產;資本支出預測中未反映的監管資產支出。

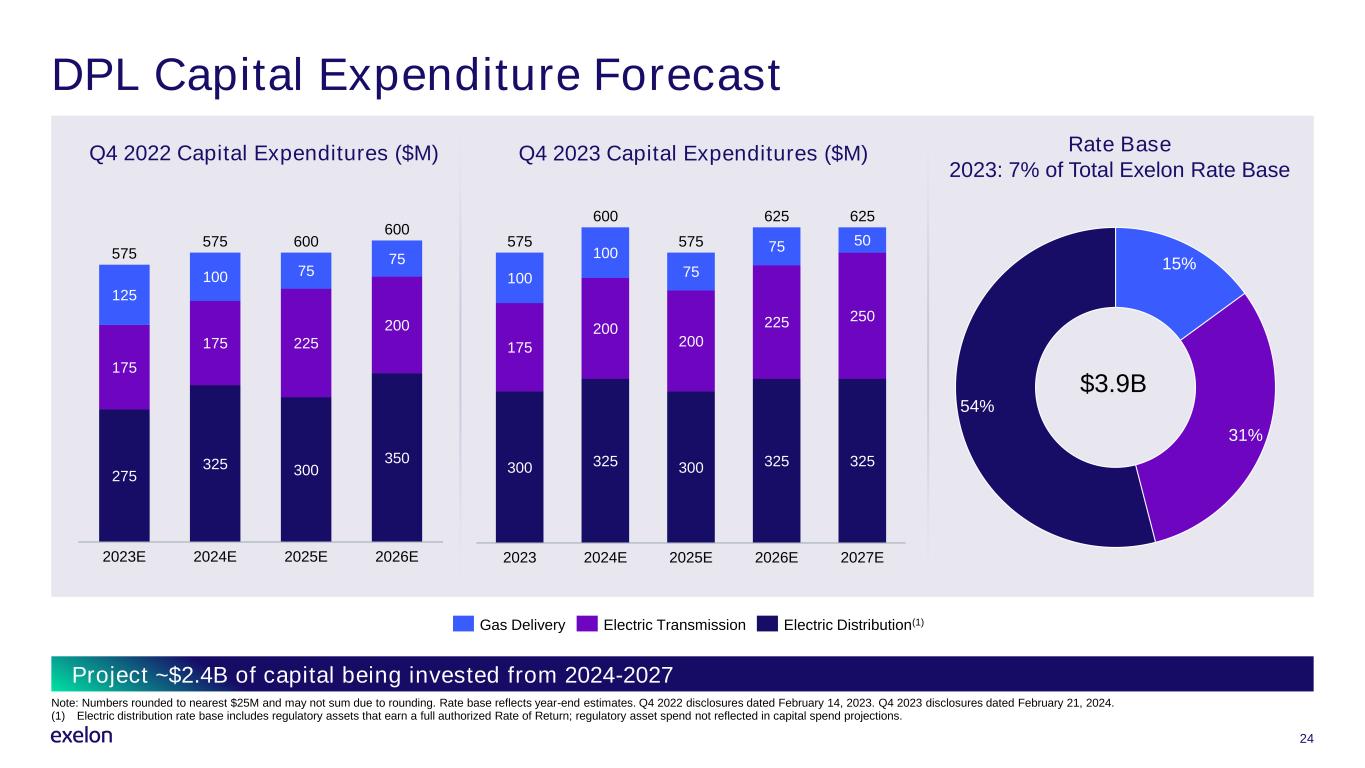

項目 2024-2027 年投資約24億美元 24 DPL 資本支出預測 300 325 300 325 325 200 225 250 225 250 100 100 75 50 2023 2024E 2026E 2027E 2027E 575 600 575 600 575 625 625 75 300 350 175 225 200 125 75 2023E 2026E 575 600 600 天然氣輸送電氣輸送電力配送(1)2023年基準費率:佔Exelon基準費率總額的7% 15% 31% 54% 2023年第四季度資本支出(百萬美元)2022年第四季度資本支出(百萬美元)注意:數字四捨五入至最接近的2500萬美元,由於四捨五入可能不相和。基準利率反映了年底的估計。2023 年 2 月 14 日發佈的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配電利率基礎包括獲得全額授權回報率的監管資產;資本支出預測中未反映的監管資產支出。

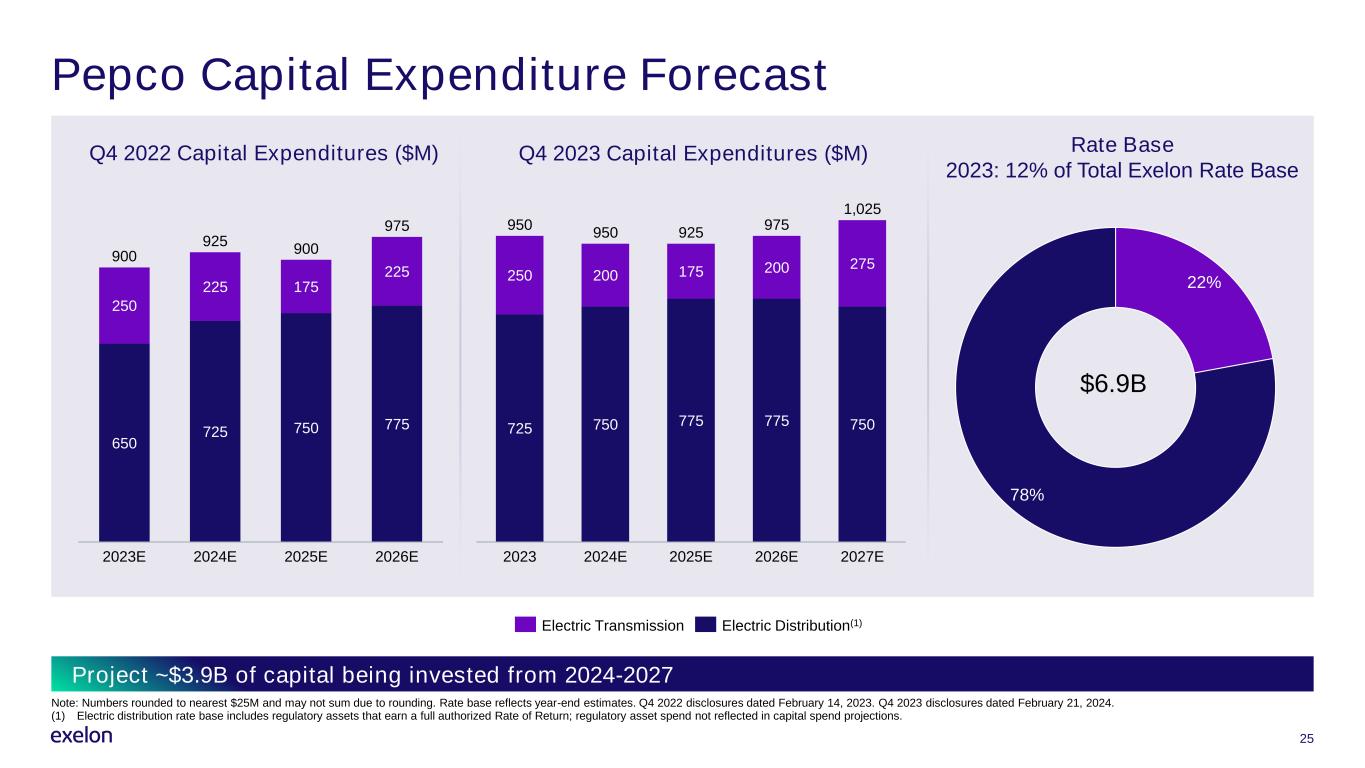

25 Pepco 資本支出預測 725 750 775 750 250 175 200 275 2024E 2025E 2026E 2027E 950 950 925 975 1,025 650 750 750 250 225 225 175 225 2023E 2024E 2025E 2025E 900 925 975 輸電配電 (1) 從 2024-2027 年開始投資約 39 億美元的資本:佔總額的 12% Exelon 基準利率 22% 78% 2023年第四季度69億美元資本支出(百萬美元)2022年第四季度資本支出(百萬美元)注意:數字四捨五入至最接近的2500萬美元,由於四捨五入可能不相和。基準利率反映了年底的估計。2023 年 2 月 14 日發佈的 2022 年第四季度披露。2024年2月21日的2023年第四季度披露。(1)配電利率基礎包括獲得全額授權回報率的監管資產;資本支出預測中未反映的監管資產支出。

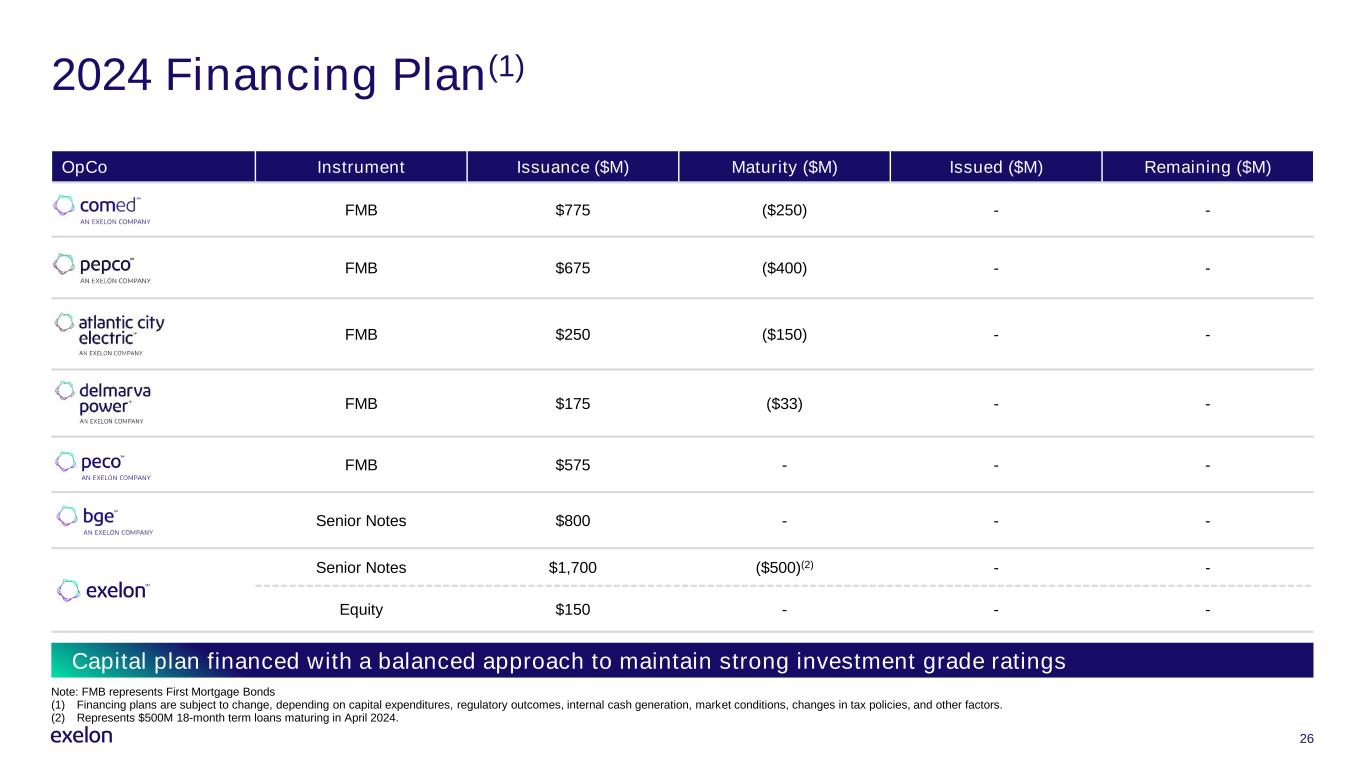

2024年融資計劃 (1) 資本計劃採用平衡方式進行融資,以保持強勁的投資等級評級 OPCo儀器發行(百萬美元)已發行到期(百萬美元)剩餘(百萬美元)775元人民幣(250美元)--675元人民幣(400美元)--250美元(150美元)--FMB 175美元(33美元)--FMB 575美元--優先票據800美元---優先票據1,700美元(500美元)(2)--股權150美元--注意:FMB代表首次抵押貸款債券(1)融資計劃可能會發生變化,具體取決於資本支出、監管結果、內部現金產生、市場狀況、税收政策的變化以及其他因素。(2) 代表將於2024年4月到期的5億美元18個月定期貸款。26

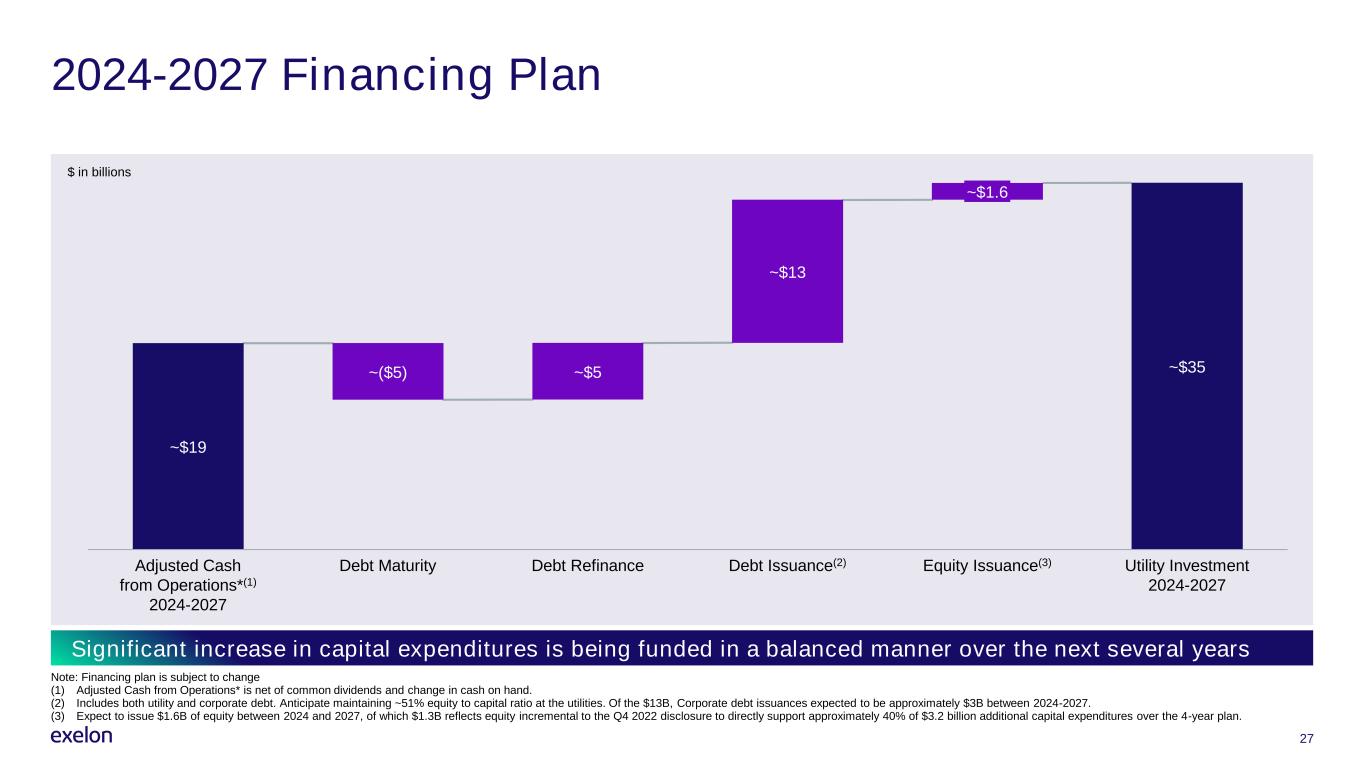

27 2024-2027融資計劃~19美元~35美元(5美元)~5美元~13美元調整後的運營現金*(1)2024-2027年債務到期債務再融資債務發行(2)約1.6美元的股票發行(3)2024-2027年的公用事業投資10億美元注意:融資計劃可能會發生變化(1)調整後的運營現金*扣除普通股股息和手頭現金變動。(2)包括兩項公用事業和公司債務。預計公用事業公司的股本比率將保持約51%。在130億美元中,公司債券的發行量預計在2024-2027年間約為30億美元。(3)預計將在2024年至2027年之間發行16億美元的股權,其中13億美元反映了2022年第四季度披露的股權增量,將直接支持4年計劃中32億美元額外資本支出中的約40%。未來幾年,資本支出的大幅增長將以平衡的方式提供資金

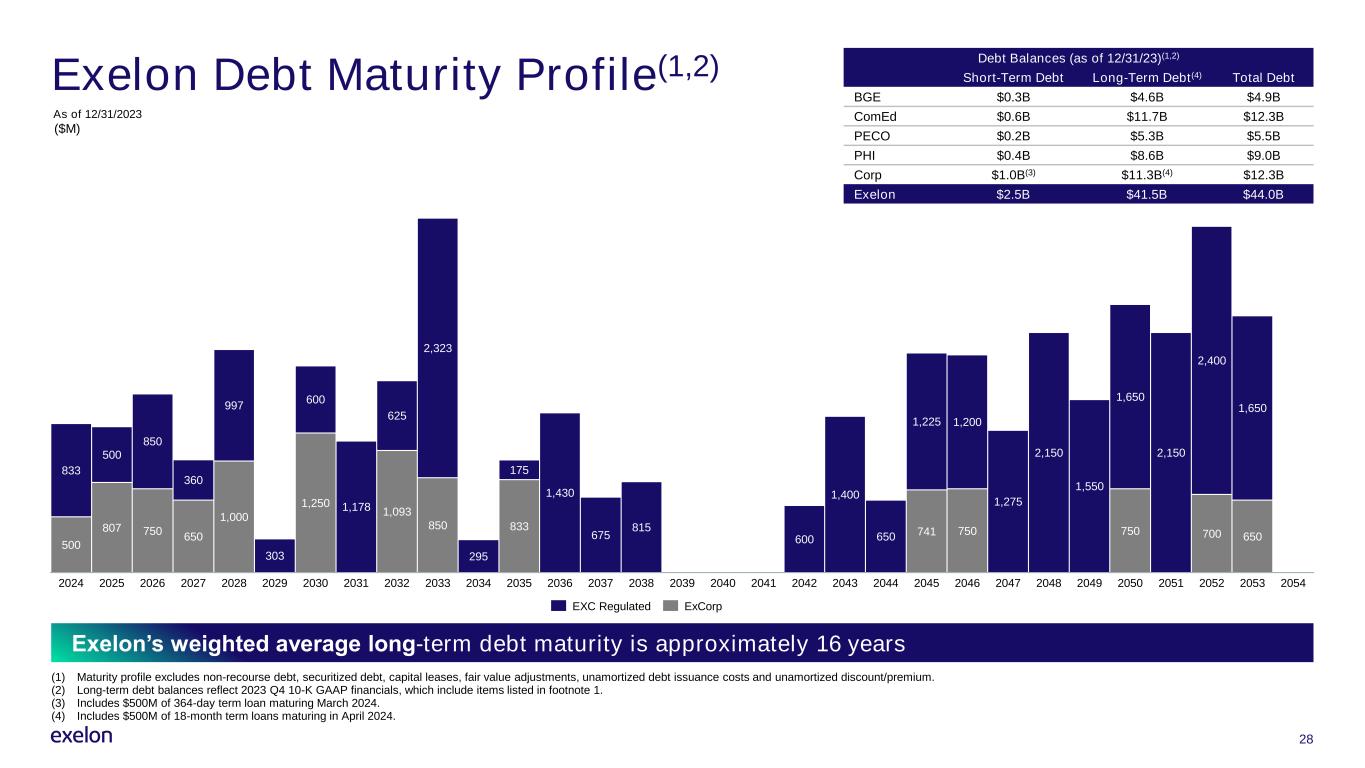

Exelon 債務到期日概況 (1,2) 債務餘額(截至 23 年 12 月 31 日)(1,2) 短期債務長期債務 (4) 債務總額 BGE $3B $46B $49 B COMED $117B $123B PECO $2B $53B $5B PHI $86B $90 B Corp 10.3B $113 B (3) $113B PECO $53B $5B PHI $4B $90 B Corp 10.3B (3) $113B 4) 123億美元 Exelon 25億美元 415億美元 415億美元 415億美元 500 807 750 650 1,000 303 1,250 1,178 1,093 850 295 833 1,430 675 815 600 1,400 650 650 750 1,275 2,150 2,150 750 750 650 850 360 650 650 2,323 175 1,225 1,650 2025 2027 2027 2028 2029 2030 2031 2032 2033 2034 2035 2036 2037 2038 2038 2039 2040 2041 2041 2042 2042 2043 20442045 2046 2047 2048 2049 2050 2051 2052 2053 2054 (1) 到期概況不包括無追索權債務、證券化債務、資本租賃、公允價值調整、未攤銷債務發行成本和未攤銷的折扣/溢價。(2) 長期債務餘額反映了2023年第四季度10-K GAAP財務狀況,其中包括腳註1中列出的項目。(3) 包括5億美元的364天期限 2024年3月到期的貸款。(4)包括將於2024年4月到期的5億美元18個月定期貸款。截至2023年12月31日,Exelon的加權平均長期債務到期日約為16年(百萬美元)EXC受監管的ExCorp 28

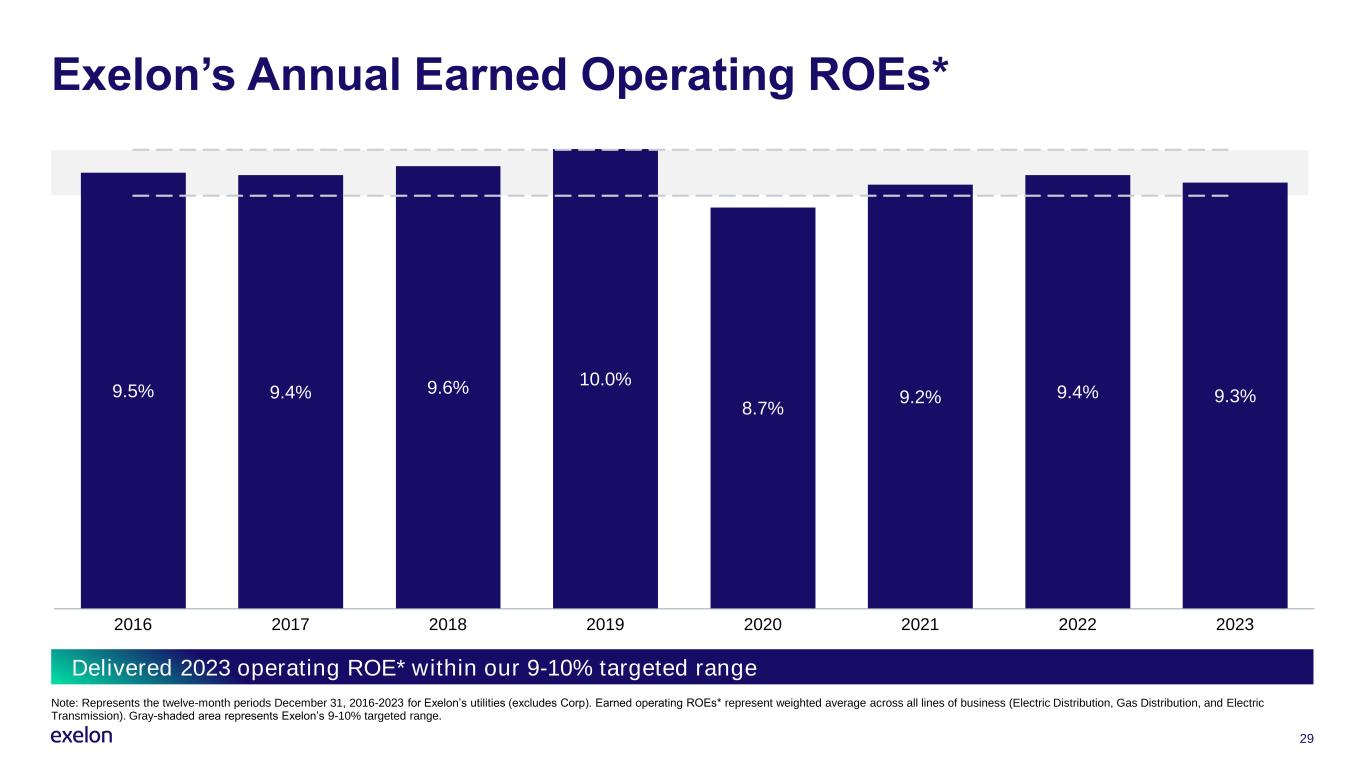

29 Exelon的年收入營業收益率* 9.5% 9.4% 9.6% 10.0% 8.7% 9.4% 9.3% 9.3% 2016 2017 2018 2019 2021 2022 2023 2023 年注:代表埃克森公用事業公司(不包括公司)在2016-2023年12月31日的十二個月期間。賺取的運營投資回報率*代表所有業務領域(配電、天然氣配送和電力輸送)的加權平均值。灰色陰影區域代表 Exelon 9-10% 的目標射程。在 9-10% 的目標區間內實現了 2023 年的運營投資回報率*

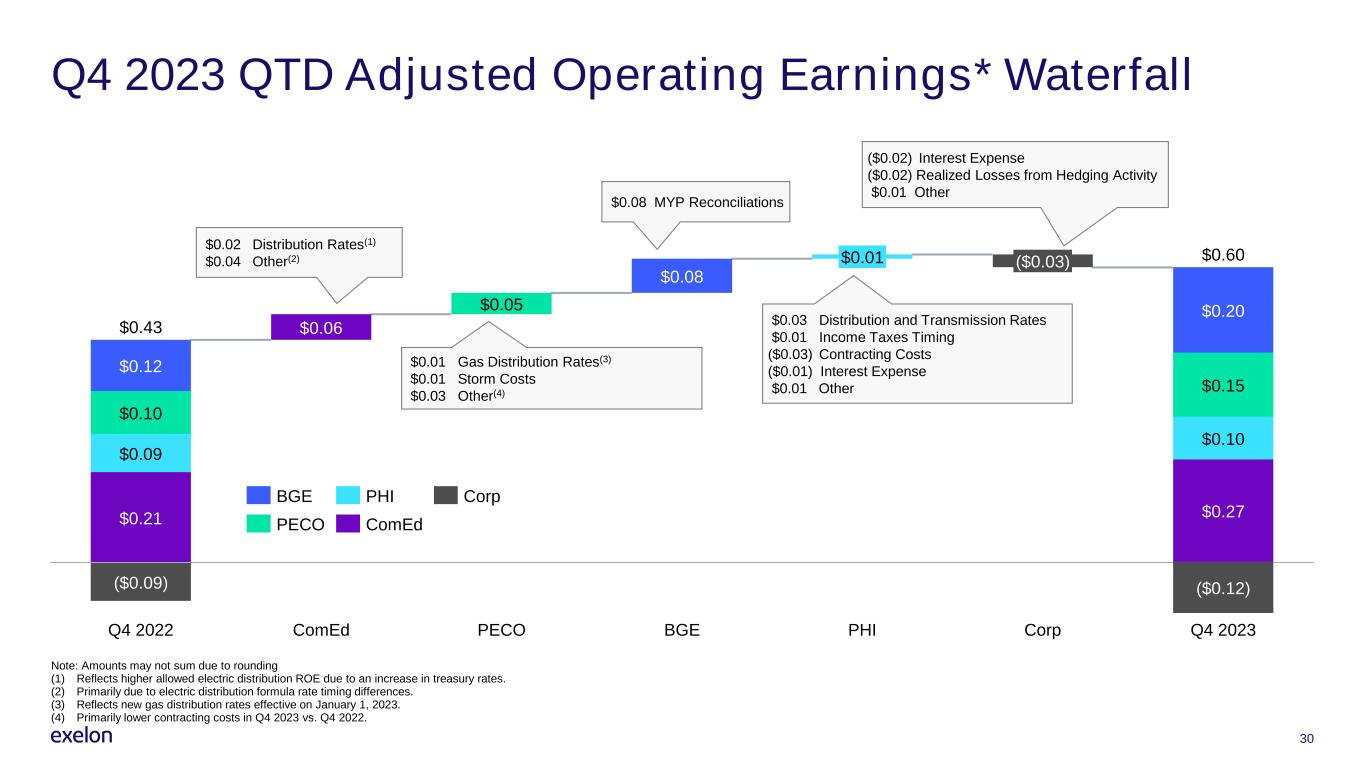

2023 年第四季度季度調整後營業收益* 瀑布注:由於四捨五入,金額之和可能不一致 (1) 反映了國庫利率提高導致的更高的允許配電投資回報率。(2) 主要是由於配電公式費率的時機差異。(3) 反映了2023年1月1日生效的新天然氣配送費率。(4) 主要是2023年第四季度與2022年第四季度相比的合同成本降低。0.21 0.09 0.06 0.08 0.08 美元 0.08 美元 0.12 美元 0.15 美元 (0.09 美元) 0.20 美元 2022 年第四季度 ComED PECO BGE 0.01 PHI (0.03 美元) Corp 2023 年第四季度 0.43 美元 0.60 美元 (0.12 美元) 0.27 美元 0.02 美元分銷率 (1) 美元0.04 其他 (2) 0.01 美元天然氣配送費率 (3) 0.01 美元風暴成本 0.03 美元其他 (4) 0.08 美元 MYP 對賬 0.03 美元配送和輸電費率 0.01 美元所得税時間 (0.03 美元) 合同成本 (0.01 美元) 利息支出 0.01 美元其他 30 美元 BGE PECO PHI Corp (0.02 美元) 利息支出 (0.02 美元) 套期保值活動的已實現虧損 0.01 美元其他

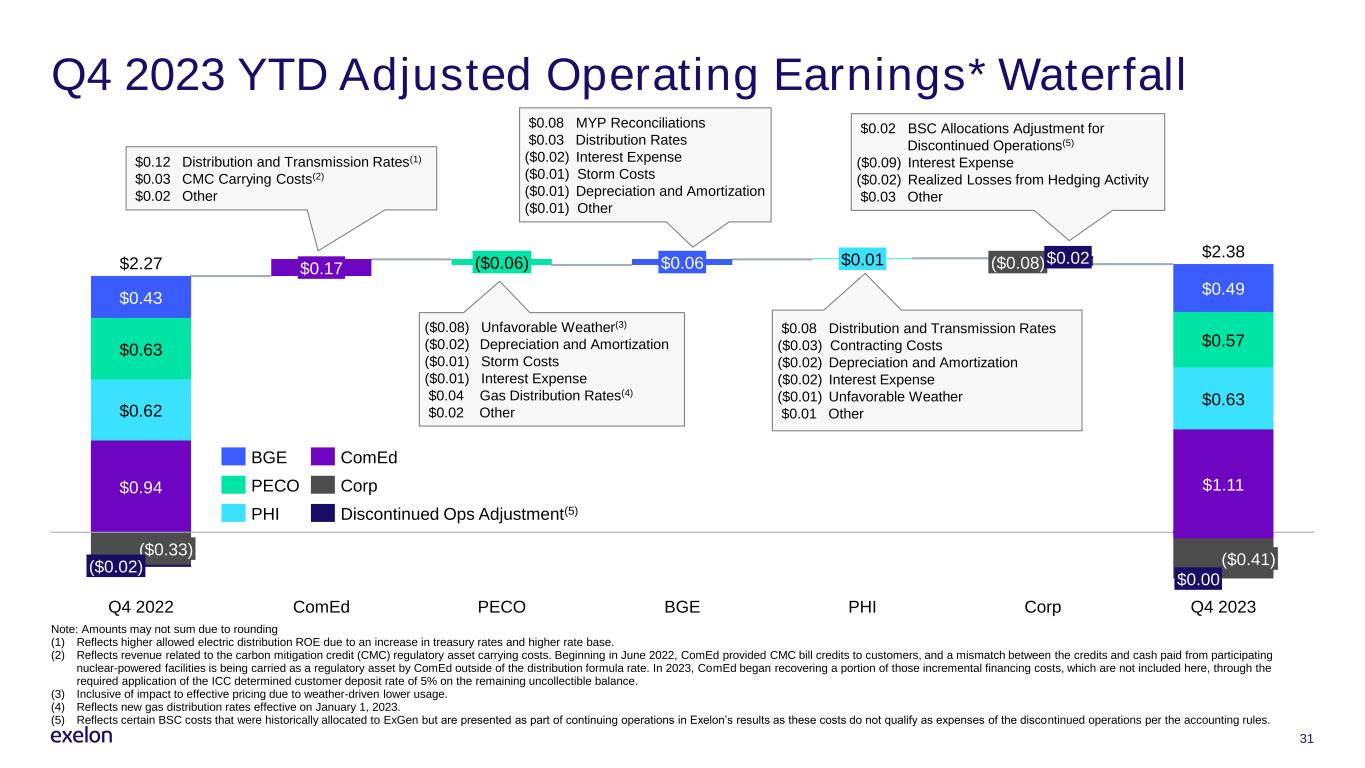

2023 年第四季度年初至今調整後的營業收益* 瀑布注:由於四捨五入,金額可能不相和 (1) 反映了由於國庫利率提高和基準利率提高而允許的配電投資回報率提高。(2) 反映了與碳減緩信貸 (CMC) 監管資產賬面成本相關的收入。從2022年6月開始,ComEd向客户提供CMC賬單抵免,ComEd在分配公式利率之外將信貸與參與核動力設施支付的現金之間的不匹配作為監管資產進行轉移。2023年,ComEd開始通過要求對剩餘的無法收回的餘額適用國際商會確定的5%的客户存款利率,收回部分增量融資成本(此處未包括在內)。(3)包括天氣導致的使用量減少對有效定價的影響。(4)反映了2023年1月1日生效的新天然氣配送費率。(5)反映了過去分配給ExGen但作為一部分列報的某些BSC成本繼續經營Exelon的業績,因為這些成本不符合支出的條件根據會計規則,已停止的業務。0.94 美元 0.62 美元 0.63 美元 0.63 美元 0.57 美元 0.43 美元(0.33 美元)(0.02 美元)2022年第四季度 0.17 美元 ComED(0.06 美元)PECO 0.06 美元 BGE 0.01 PHI(0.08 美元)0.02 美元 2023 年第四季度 2.27 美元 2.38 美元配電和傳輸費率 (1) 0.03 美元 CMC 持有成本 (2) 0.02 美元其他 (08) 不利天氣 (3) (0.02 美元) 折舊和攤銷 (0.01 美元) 風暴成本 (0.01 美元) 利息支出 0.04 美元天然氣配送費率 (4) 0.02 美元其他 0.08 美元 MYP 對賬 0.03 美元分配利率 (0.02 美元) 利息支出 (0.01 美元) 風暴成本 (0.01 美元)折舊和攤銷(0.01美元)其他0.08美元的配電和輸電費率(0.03美元)合同成本(0.02美元)折舊和攤銷(0.02美元)利息支出(0.01美元)不利天氣 0.01 美元其他 31 0.02 美元 BSC 已停止運營的分配調整(5)(0.09 美元)利息支出(0.02 美元)套期保值活動的已實現虧損 0.03 美元其他 BGE PECO PHI Corp 已停止運營調整(5)

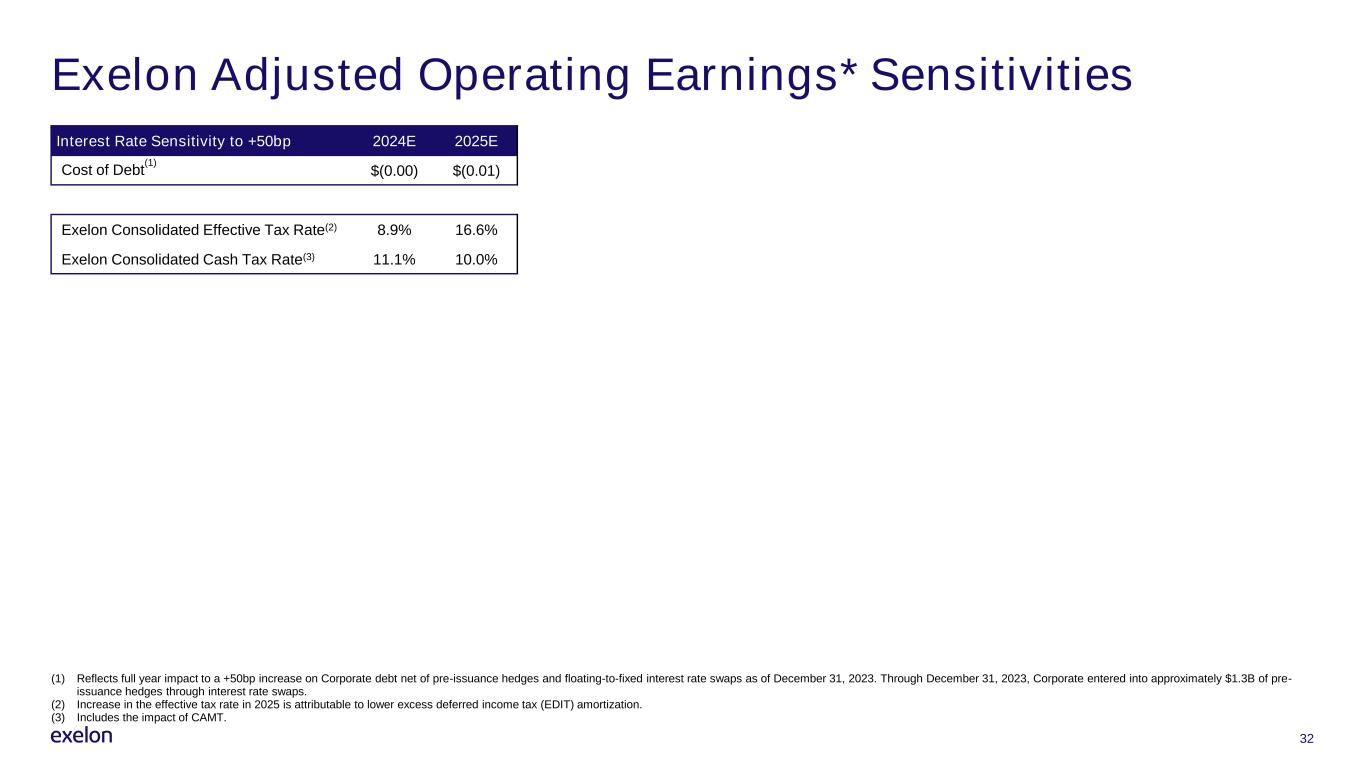

32 Exelon 調整後的營業收益*敏感度利率對+50bp 2024E 2025E 債務成本 (1) $ (0.00) $ (0.00) $ (0.01) Exelon 合併有效税率 (2) 8.9% 16.6% 埃克森綜合現金税率 (3) 11.1% 10.0% (1) 反映了扣除發行前套期保值和浮動至固定利率後公司債務增長50個基點的全年影響截至 2023 年 12 月 31 日的互換。截至2023年12月31日,公司通過利率互換進行了約13億美元的發行前套期保值。(2)2025年有效税率的提高歸因於超額遞延所得税(EDIT)攤銷的降低。(3)包括CAMT的影響。

33 Rate 案例詳情

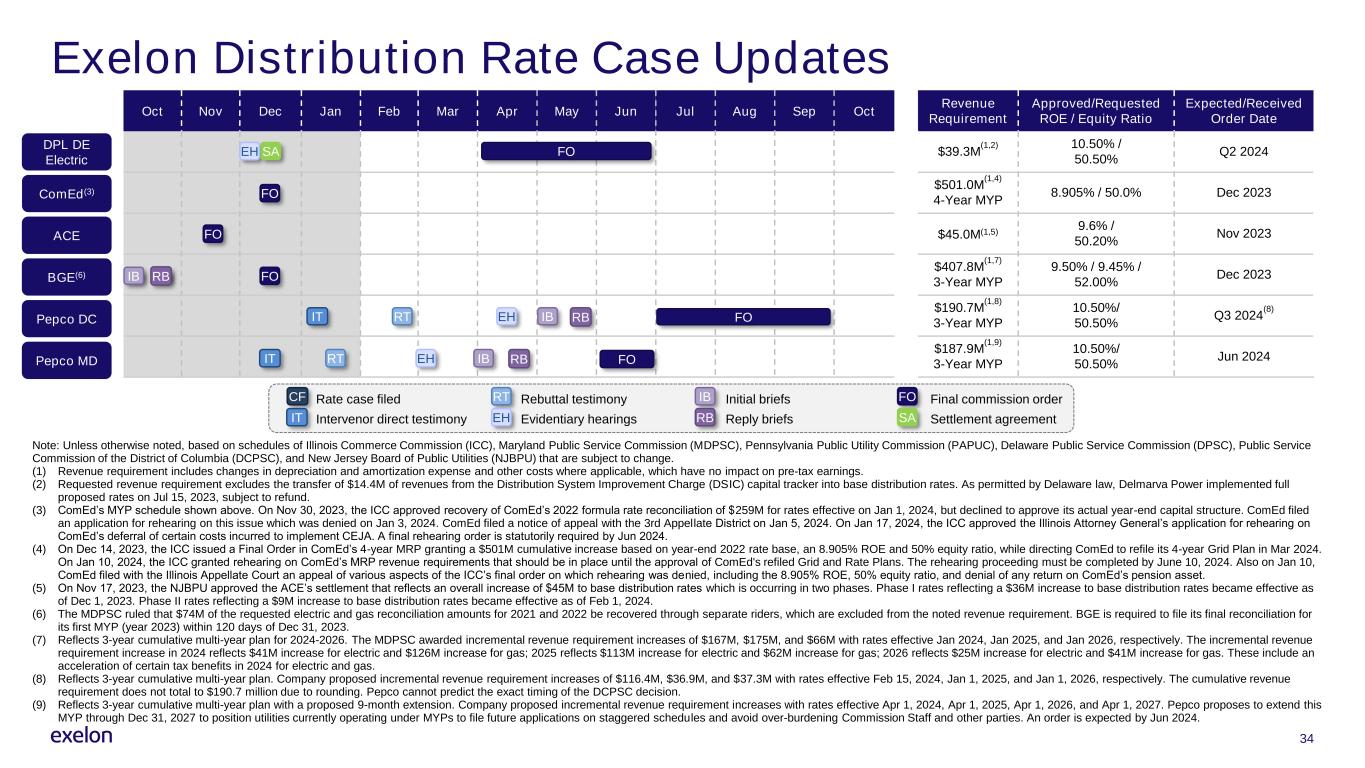

34 Exelon 分配率案例更新 10 月 12 月 1 月 2 月 3 月 4 月 4 月 6 月 7 月 8 月 9 月 10 月收入要求批准/要求的投資回報率/權益比率預期/收到的訂單日期 3,930 萬美元 (1,2) 10.50%/50.50% 2024 年第二季度 5.01 億美元 (1,4) 4 年 MYP 8.905%/50.0% 2023 年 12 月 45.0% (1,5) 9.6%/50.20% 2023 年 11 月 4.078 億美元 (1,5) 9.6%/50.20% 1,7) 3 年期 MYP 9.50%/9.45%/52.00% 2023 年 12 月 1.907 億美元 (1,8) 3 年 MYP 10.50%/50.50% 2024 年第三季度 (8) 1.879 億美元 (1,9) 3 年 MYP 10.50%/50.50% 2024 年 6 月利率案件提交反駁證詞初步摘要最終委員會命令幹預者直接證詞證據聽證會答覆簡報和解協議 CF IT RT EH IB RB FO SA DPL DE Electric ComEd (3) ACE 注:除非另有説明,否則根據伊利諾伊州商務委員會 (ICC)、馬裏蘭州公共服務委員會 (MDPSC)、賓夕法尼亞州公用事業委員會 (PAPUC)、特拉華州公共服務委員會 (DPSC)、哥倫比亞特區公共服務委員會 (DCPS) 和新澤西州公用事業委員會的時間表 (NJBPU) 可能會發生變化。(1) 收入要求包括折舊和攤銷費用以及其他成本的變動如果適用,這對税前收益沒有影響。(2) 所要求的收入要求不包括將1440萬美元的收入從分銷系統改善費(DSIC)資本追蹤系統轉入基本分配費率。在特拉華州法律允許的情況下,德爾瑪瓦電力公司於2023年7月15日實施了完整的擬議費率,但須退款。(3) ComEd的MYP時間表如上所示。2023年11月30日,ICC批准收回ComEd2022年公式利率對賬2.59億美元,適用於2024年1月1日生效的利率,但拒絕批准其實際年終資本結構。ComEd就此問題提交了複審申請,但於2024年1月3日被拒絕。ComEd於2024年1月5日向第三上訴區提交了上訴通知書。2024年1月17日,國際刑事法院批准了伊利諾伊州總檢察長關於ComEd延期支付實施CEJA所產生的某些費用的複審申請。法定要求在2024年6月之前下達最終的複審令。(4)2023年12月14日,國際刑事法院發佈了ComEd的4年期MRP的最終命令,根據2022年底的基準利率、8.905%的投資回報率和50%的股權比率,累計增加5.01億美元,同時指示ComEd在2024年3月重新提交其四年期電網計劃。2024年1月10日,ICC批准了對ComEd的MRP收入要求的重審,該要求應在ComEd重新提交的電網和費率計劃獲得批准之前一直有效。重審程序必須在2024年6月10日之前完成。同樣在1月10日,ComEd就國際刑事法院最終命令的各個方面向伊利諾伊州上訴法院提起上訴,該命令的重審被駁回,包括8.905%的投資回報率,50%的股權比率以及拒絕向ComEd的養老金資產提供任何回報。(5)2023年11月17日,NJBPU批准了ACE的和解協議,該和解協議反映了基礎分配利率的總體上漲4500萬美元,分兩個階段進行。反映基本分配費率增加3,600萬美元的第一階段費率自2023年12月1日起生效。反映基本分配費率提高900萬美元的第二階段費率自2024年2月1日起生效。(6)MDPSC裁定,2021年和2022年所需的電力和天然氣對賬金額中的7400萬美元將通過單獨的附加費收回,這不包括在上述收入要求中。BGE必須在自2023年12月31日起的120天內提交其第一個MYP(2023年)的最終對賬單。(7)反映了2024-2026年的3年累計多年期計劃。MDPSC批准了1.67億美元、1.75億美元和6600萬美元的增量收入要求上調,費率分別於2024年1月、2025年1月和2026年1月生效。2024年的增量收入需求增長反映了電力收入增長了4100萬美元,天然氣增長了1.26億美元;2025年反映了電力增長了1.13億美元,天然氣增長了6200萬美元;2026年反映了電力增長了2500萬美元,天然氣增長了4100萬美元。其中包括在2024年加快提供電力和天然氣的某些税收優惠。(8)反映了3年累計多年計劃。公司提議將增量收入要求增加1.164億美元、3,690萬美元和3,730萬美元,税率分別於2024年2月15日、2025年1月1日和2026年1月1日生效。由於四捨五入,累計收入要求總額未達到1.907億美元。Pepco無法預測DCPSC決定的確切時間。(9)反映了3年累計多年期計劃,並提議延期9個月。公司提議提高增量收入要求,税率自2024年4月1日、2025年4月1日、2026年4月1日和2027年4月1日起生效。Pepco提議將該MYP延長至2027年12月31日,以使目前在myPS下運營的公用事業公司能夠按錯開的時間表提交未來的申請,避免給委員會工作人員和其他各方帶來過重的負擔。預計在 2024 年 6 月之前下達訂單。BGE (6) IB RB FO FO FO Pepco DC EH Pepco MD FO IT RT EH IB RB FO IT RT EH IB RB FO IT RT EH IB RB FO O IT RT

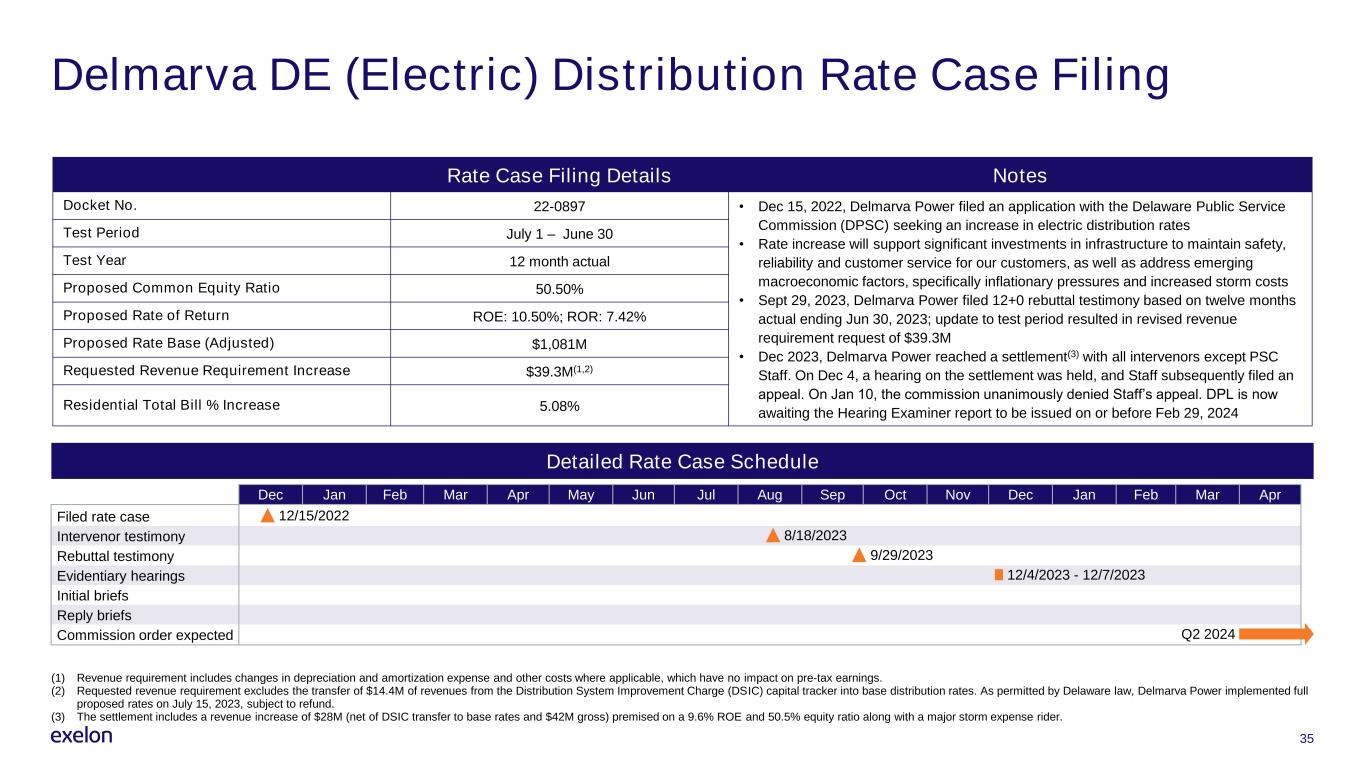

35 Delmarva DE(電氣)分配費率案例備案(1)收入要求包括折舊和攤銷費用以及其他適用的成本的變化,這些變動對税前收益沒有影響。(2)要求的收入要求不包括將1440萬美元的收入從配電系統改善費(DSIC)資本追蹤系統轉移到基本分配費率。根據特拉華州法律的允許,Delmarva Power於2023年7月15日實施了完整的擬議利率,但須退款。(3)該和解協議包括2,800萬美元的收入增長(扣除DSIC轉入基準利率和4200萬美元的總收入),前提是淨資產收益率為9.6%,權益比率為50.5%,以及一項重大風暴費用附加條款。費率案件備案詳情備註編號22-0897 • 2022年12月15日,德爾瑪瓦電力向特拉華州公共服務委員會(DPSC)提交申請,要求提高配電費率 • 提高費率將支持對基礎設施的重大投資,以維護客户的安全性、可靠性和客户服務,並應對新興的宏觀經濟因素,特別是通貨膨脹壓力和風暴成本上漲 • 2023年9月29日,德爾瑪瓦電力公司提交了12+0的複議基於截至6月30日的實際十二個月的反駁證詞2023 年;測試期的更新導致收入要求要求修訂為3,930萬美元 • 2023年12月,德爾瑪瓦電力與除PSC工作人員以外的所有幹預者達成和解(3)。12月4日,就和解舉行了聽證會,工作人員隨後提起上訴。1月10日,委員會一致駁回了工作人員的上訴。DPL目前正在等待聽證審查員報告,該報告將於2024年2月29日測試期7月1日至6月30日測試年度12個月實際擬議普通股比率 50.50% 擬議回報率 ROE:10.50%;ROR:7.42% 擬議基準利率(調整後)10.81億美元申請收入要求增加3,930萬美元(1,2)住宅總賬單百分比增長5.08%詳細利率案例時間表1月12月3月2月4月5月7月九月十月十一月十二月一月二月三月 2022年4月12日/15日反駁證詞立案率案件證據聽證會初步摘要幹預者的證詞答覆摘要第二季度2024委員會預計下達命令 2023 年 9 月 29 日 12/4/2023-12/7/2023 8/18/2023

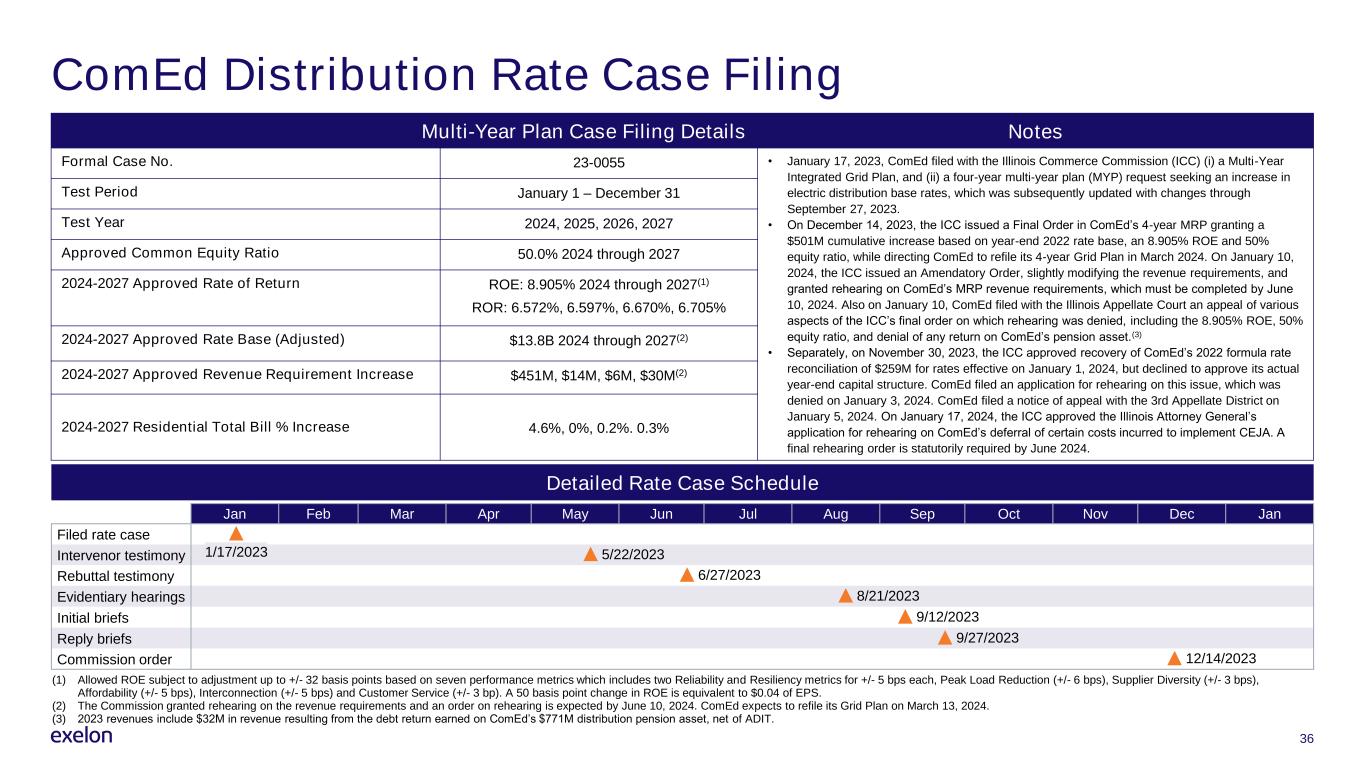

36 ComED 分銷率案例備案 (1) 根據七個績效指標,允許投資回報率最多調整至+/-32 個基點,其中包括兩個可靠性和靈活性指標,分別為 +/-5 個基點、峯值負載減少量(+/-6 個基點)、供應商多元化(+/-3 個基點)、可負擔性(+/-5 個基點)、互聯(+/-5 個基點)和客户服務(+/-5 個基點)和客户服務(+/-5 個基點)/-3 bp)。投資回報率變動50個基點相當於每股收益的0.04美元。(2)委員會批准了對收入要求的重審,預計將在2024年6月10日發佈重審令。ComEd預計將於2024年3月13日重新提交其電網計劃。(3)2023年的收入包括扣除ADIT後的ComEd7.71億美元分配養老金資產的債務回報所產生的3200萬美元收入。一月二月三月四月五月六月七月九月十月十一月十二月九月十二月九日回覆簡報 2023 年 12 月 14 日 8/21/2023 委員會命令反駁證詞幹預者證詞 2023 年 5 月 22 日證據聽證會初步摘要 2023 年 6 月 27 日 2023 年 9 月 27 日多年計劃案件歸檔細節説明正式案例編號 23-0055 • 2023 年 1 月 17 日,ComED 向伊利諾伊州商務委員會 (ICC) 提交了多年綜合電網計劃 (i),以及(ii)一項旨在提高配電基本費率的四年期多年計劃(MYP)請求,該請求隨後更新為變更至2023年9月27日。• 2023年12月14日,ICC發佈了ComEd的4年期MRP的最終命令,根據2022年底的基準利率、8.905%的投資回報率和50%的權益比率,累計增長5.01億美元,同時指示ComEd在2024年3月重新提交其四年期電網計劃。2024年1月10日,國際刑事法院發佈了一項修正令,略微修改了收入要求,並批准了對ComEd的MRP收入要求的重審,該要求必須在2024年6月10日之前完成。同樣在1月10日,ComEd就國際刑事法院最終命令的各個方面向伊利諾伊州上訴法院提起上訴,該命令的重審被駁回,包括8.905%的投資回報率、50%的股權比率以及拒絕對ComEd的養老金資產的任何回報。(3)• 另外,國際刑事法院於2023年11月30日批准收回2024年1月1日生效的ComEd2022年公式利率對賬2.59億美元,但拒絕了批准其實際年終資本結構。ComEd就此問題提出了複審申請,但於2024年1月3日被拒絕。ComEd於2024年1月5日向第三上訴區提交了上訴通知書。2024年1月17日,國際刑事法院批准了伊利諾伊州總檢察長關於ComEd延期支付實施CEJA所產生的某些費用的複審申請。法定要求在2024年6月之前下達最終的複審令。測試期 2024 年 1 月 1 日至 12 月 31 日測試年度 2024 年、2025 年、2026 年 2027 年批准的普通股比率 50.0% 2024-2027 年批准的收益率 ROE:8.905% 2024 年至 2027 年 (1) ROR:6.572%、6.597%、6.670%、6.70% 2024-2027 批准的基準利率(調整後)2024 年至 2027 年 138 億美元(2)2024-2027 年批准的收入要求增加 4.51億美元、1400萬美元、600萬美元、3000萬美元(2)2024-2027年住宅賬單總額百分比增長4.6%、0%、0.2%。0.3%詳細利率案例時間表

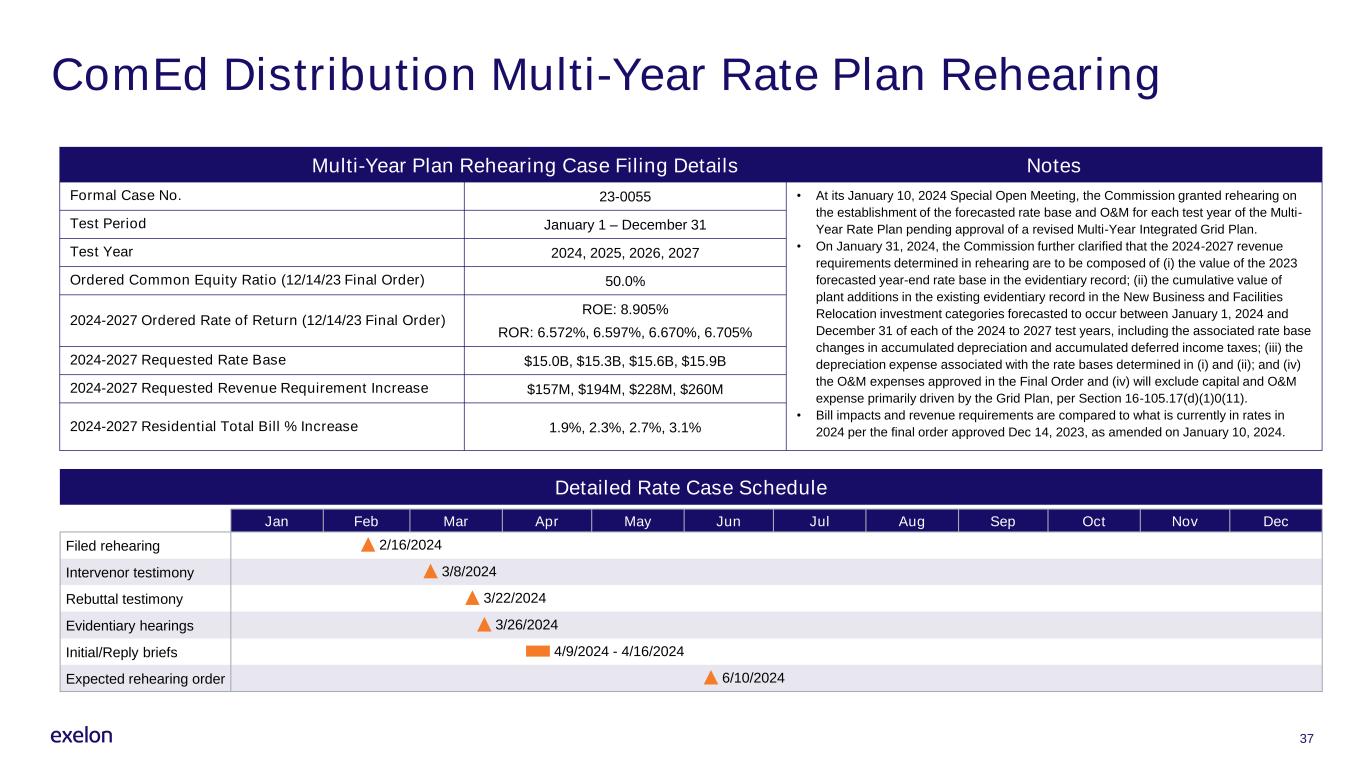

1 月 2 月 3 月 4 月 5 月 6 月 7 月 8 月 10 月 11 月 2 日至 2024 年 12 月 16 日提交的重審會 3/8/2024幹預者證詞 3/26/2024證據聽證會 4/9/2024-4/16/2024初次/答覆簡報 6/10/2024預期重審令反駁證詞 2024 年 3 月 22 日 ComED 分配多年利率計劃重審案件備案詳情備註正式案件編號 23-0055 • 在 2024 年 1 月 10 日特別公開會議上,委員會批准了關於多年費率計劃每個測試年度的預測費率基準和運維的重新聽證會,等待該計劃的批准修訂後的多年綜合電網計劃。• 2024年1月31日,委員會進一步澄清,在重審中確定的2024-2027年收入要求將包括:(i)證據記錄中2023年預測的年終基準利率的價值;(ii)預計在2024年1月1日至12月31日期間新業務和設施搬遷投資類別現有證據記錄中增建工廠的累計價值 2024 年至 2027 年考試年度,包括相關的基準費率變化累計折舊和累計遞延所得税;(iii)與(i)和(ii)中確定的税率基礎相關的折舊費用;以及(iv)最終訂單中批准的運維費用,以及(iv)將不包括主要由電網計劃驅動的資本和運維費用,根據第16-105.17(d)(1)0(11)條。• 賬單影響和收入要求與2024年當前的費率進行了比較最終訂單於 2023 年 12 月 14 日獲得批准,並於 2024 年 1 月 10 日修訂。測試期 2024 年 1 月 1 日至 12 月 31 日測試年度 2024、2025、2026、2027 年訂購普通股權比率(23 年 12 月 14 日最終訂單)50.0% 2024-2027 年訂購回報率(12 月 14 日最終訂單)ROE:8.905% ROR:6.572%、6.597%、6.670%、6.70% 2024-2027 年申請利率基準利率 15.0億美元、156億美元、159億美元 2024-2027 年申請的收入要求增加 1.57 億美元、1.94 億美元、2.28 億美元、2.6 億美元 2024-2027 年住宅總賬單百分比增長 1.9%、2.3%、2.7%、3.1% 詳細利率案例附表 37

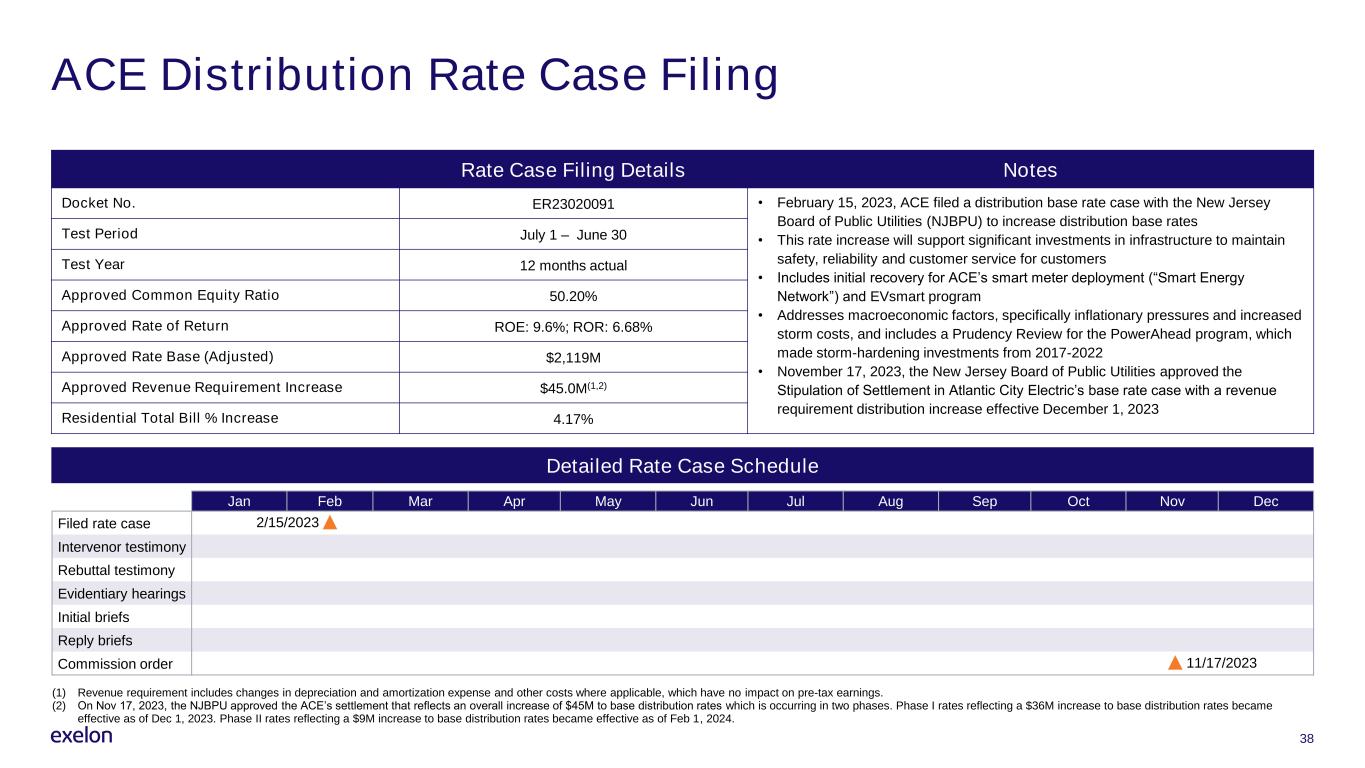

38 ACE分配率案例備案(1)收入要求包括折舊和攤銷費用以及其他成本的變化(如果適用),這些變動對税前收益沒有影響。(2)2023年11月17日,NJBPU批准了ACE的和解協議,該和解協議反映了基礎分配費率總體增長4500萬美元,分兩個階段進行。反映基本分配費率增加3,600萬美元的第一階段費率自2023年12月1日起生效。反映基本分配費率增加900萬美元的第二階段費率自2024年2月1日起生效。詳細利率案件時間表一月二月三月四月五月六月七月八月九月十月十二月二日/15日提起的利率案件幹預者證詞反駁證詞證據聽證會初步摘要答覆摘要委員會2023年11月17日命令利率案件備案詳情備註備案號ER23020091 • 2023年2月15日,ACE向新澤西州公用事業委員會(NJBPU)提起分配基準利率訴訟,以提高分配基準利率 • 此次提高利率將支持對基礎設施的大量投資,以維護客户的安全性、可靠性和客户服務 • 包括初步恢復 ACE 的智能電錶部署(“智能能源網絡”)和 EVSmart 計劃 • 解決宏觀經濟因素,特別是通貨膨脹壓力和風暴成本增加,包括審慎審查對於 PowerAhead 計劃,該公司在2017-2022年期間進行了艱難的投資 • 2023年11月17日,新澤西州公用事業委員會批准了大西洋城電氣基準利率案的和解條款,收入要求分配自2023年12月1日起上調測試期7月1日至6月30日測試年度的12個月實際批准普通股比率 50.20% 批准收益率:9.6%;ROR:6.68% 批准的基準利率(調整後)21.19億美元的收入要求增加 4500萬美元(1,2)住宅賬單總額增長百分比 4.17%

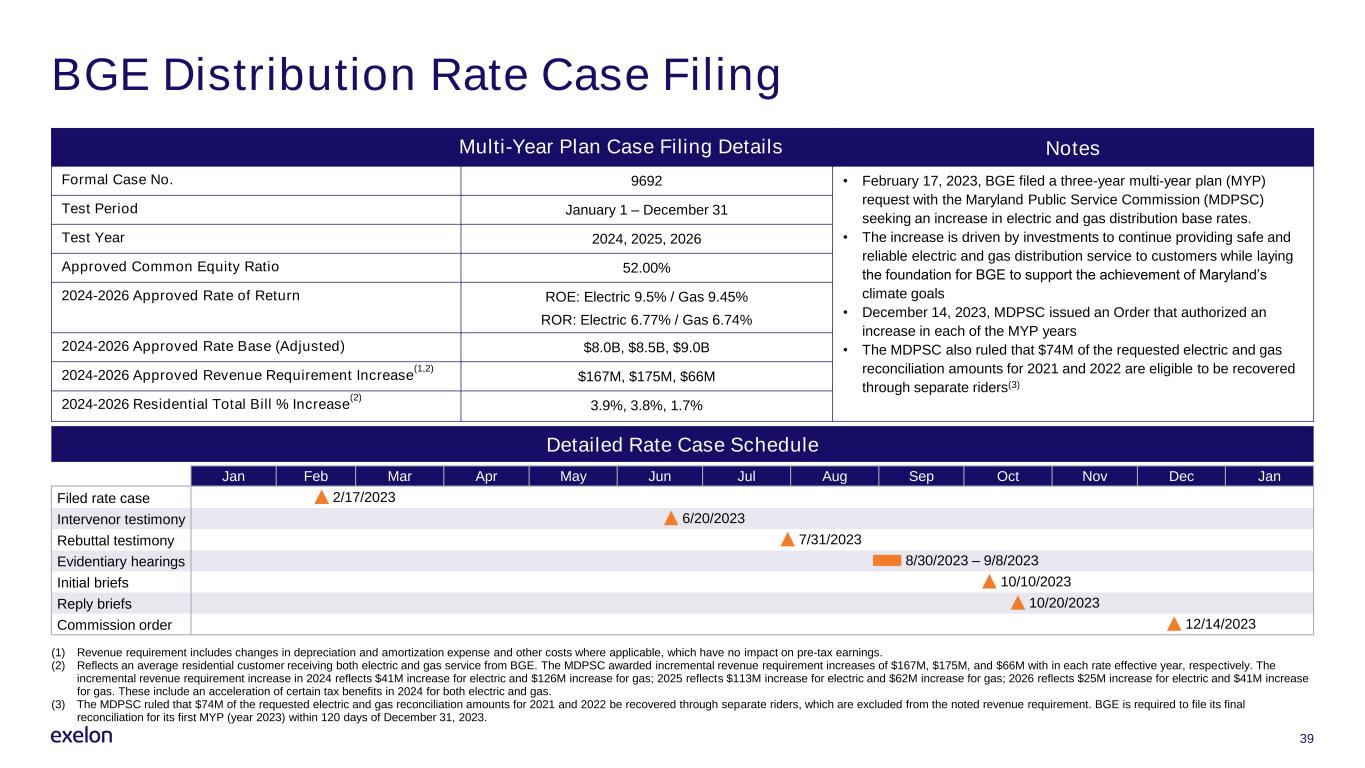

39 BGE 分配率案件提交 1 月 2 月 3 月 4 月 5 月 6 月 7 月 8 月 10 月 11 月 12 月 6 日至 2023 年 12 月 6 日 2023 年 2 月 17 日反駁證詞答覆摘要 2023 年 12 月 14 日 7/31/2023 年 10/20/2023 年 8 月 30 日 — 9 月 8 日委員會命令多年計劃備案詳情備註正式案件編號 9692 • 2023 年 2 月 17 日,BGE 提交了三年期計劃 (MY30/2023) P) 要求馬裏蘭州公共服務委員會(MDPSC)提高電力和天然氣配送基準費率。• 上調幅度是在投資的推動下,繼續向客户提供安全可靠的電力和天然氣配送服務,同時為BGE支持實現馬裏蘭州的氣候目標奠定基礎 • 2023年12月14日,MDPSC發佈了一項命令,授權在MYP的每一年增加一次 • MDPSC還裁定,要求的2021年和2022年電力和天然氣對賬金額中的7400萬美元有資格通過單獨的附加條款(3)1月1日至12月的測試期收回 31 測試年度 2024、2025、2026 年批准的普通股比率 52.00% 2024-2026 年批准的回報率 ROE:電力 9.5% /天然氣 9.45% ROR:電力 6.77% /天然氣 6.74% 2024-2026 年批准的基準利率(調整後)80億美元、85億美元、90億美元 2024-2026 年批准收入要求增加 (1,2) 1.67億美元、1.75億美元、6600萬美元 2024-2026 年住宅賬單總額增長百分比 (2) 3.9%、3.8%、詳細 1.7% 税率案例附表(1)收入要求包括折舊和攤銷費用以及其他適用的成本的變化,這些變動對税前收益沒有影響。(2)反映了普通住宅客户從BGE獲得電力和天然氣服務。MDPSC授予的增量收入要求分別增加1.67億美元、1.75億美元和6600萬美元,生效年度的每個税率分別為6,600萬美元。2024年的增量收入需求增長反映了電力收入增長了4100萬美元,天然氣增長了1.26億美元;2025年反映了電力增長了1.13億美元,天然氣增長了6200萬美元;2026年反映了電力增長了2500萬美元,天然氣增長了4100萬美元。其中包括在2024年加快提供電力和天然氣的某些税收優惠。(3)MDPSC裁定,通過單獨的附加條件收回2021年和2022年所需的電力和天然氣對賬金額中的7400萬美元,這不包括在上述收入要求中。BGE必須在自2023年12月31日起的120天內提交其首個MYP(2023年)的最終對賬單。

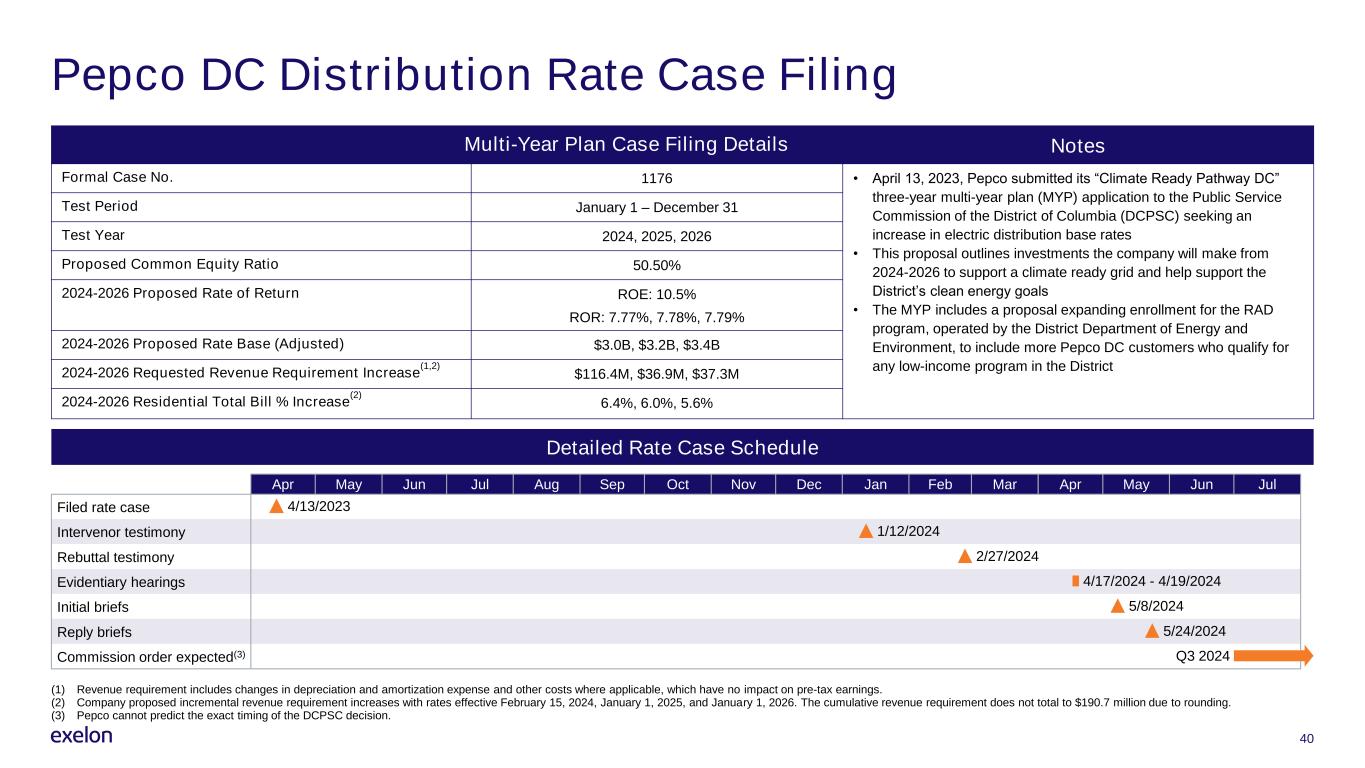

40 Pepco DC 分配利率案件提交 4 月 5 月 6 月 7 月 8 月 10 月 11 月 12 月 3 月 4 月 5 月 6 日 2023 年 7 月 4 日至 2024 年 4 月 17 日至 4 月 19 日 2/27/2024 證據聽證會 5/8/2024 初步摘要 2024 年 5 月 24 日 1/12/2024 答覆摘要 2024 年第三季度委員會預計下令 (3) 提交利率案件反駁證詞多年計劃案件備案詳情註釋正式案件編號 1176 • 2023 年 4 月 13 日 Pepco向哥倫比亞特區公共服務委員會(DCPSC)提交了 “氣候就緒途徑DC” 三年期計劃(MYP)申請,尋求提高配電基準費率 • 該提案概述了該公司在2024-2026年期間將進行的投資,以支持氣候就緒型電網並幫助支持該地區的清潔能源目標 • MYP包括一項提案,擴大了由地區能源和環境部運營的RAD計劃的註冊人數,以包括更多在2024、2025和2026測試年1月1日至12月31日地區測試期間有資格參加任何低收入計劃的Pepco DC客户 0.50% 2024-2026 年擬議回報率 ROE:10.5%淨利率:7.77%、7.78%、7.79% 2024-2026年擬議基準利率(調整後)30億美元、32億美元、34億美元 2024-2026年要求增加收入(1,2)1.164億美元、3690萬美元、3,730萬美元 2024-2026年住宅賬單總額增長百分比(2)6.4%、6.0%、5.6%詳細利率案例表(1)收入要求包括變動折舊和攤銷費用以及其他成本(如適用),對税前收益沒有影響。(2)公司提議提高增量收入要求,税率自2024年2月15日、2025年1月1日和2026年1月1日起生效。由於四捨五入,累計收入要求總額未達到1.907億美元。(3)Pepco無法預測DCPSC決定的確切時間。

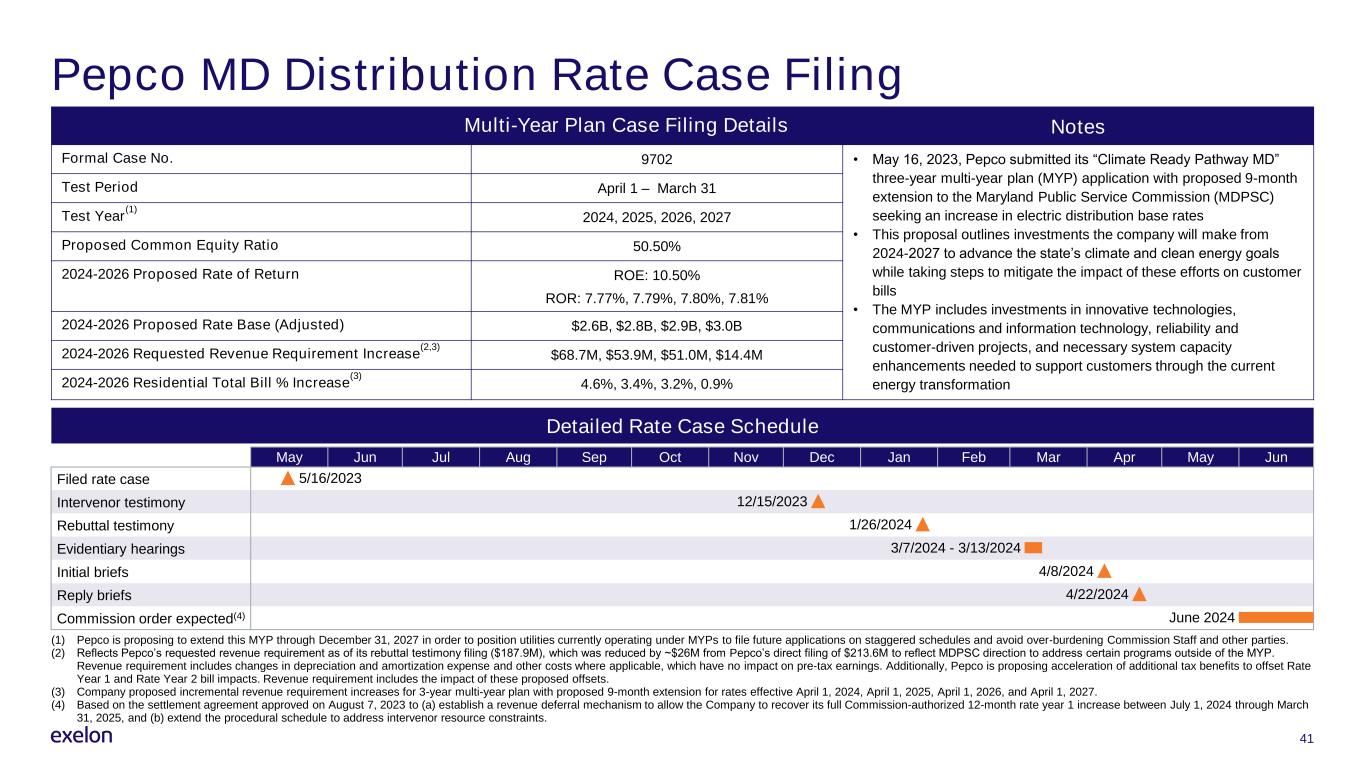

41 Pepco MD 分配率案件提交 5 月 6 月 7 月 8 月 9 月 10 月 12 月 1 月 2 月 3 月 5 月 6 日委員會預計下令 (4) 介入者證詞 2023 年 5 月 16 日初步簡報反駁證詞答覆摘要 2024 年 6 月 4/8/2024 證據聽證會 4/22/2024 年 3 月 13日-2024 年 3 月 13 日多年計劃案件備案詳情説明 2023 年 5 月 16 日 Pepco 提交其 “Climate Ready Pathway MD” 的三年期多年計劃(MYP)申請,並提議將馬裏蘭州公共服務委員會(MDPSC)延期9個月尋求提高配電基準費率 • 該提案概述了公司在2024-2027年期間將進行的投資,以推進該州的氣候和清潔能源目標,同時採取措施減輕這些努力對客户賬單的影響 • MYP包括對創新技術、通信和信息技術、可靠性和客户驅動項目的投資,以及在當前的能源轉型測試期(2024年4月1日至3月31日)測試年(1)期間為客户提供支持所需的系統容量增強,2025、2026、2027 年擬議普通股比率 50.50% 2024-2026 年擬議回報率 ROE:10.50% ROR:7.77%、7.79%、7.80%、7.81% 2024-2026 年擬議基準利率(調整後)26億美元、28億美元、29億美元、30億美元 2024-2026年要求增加收入需求(2,3)6,870萬美元、5,390萬美元、5,10萬美元 144M 2024-2026年住宅賬單總額增長百分比 (3) 4.6%、3.4%、3.2%、0.9% 詳細利率案例表 (1) Pepco提議將該MYP延長至2027年12月31日,以便使目前在myPS下運營的公用事業公司能夠按錯時提交未來的申請,以及避免給委員會工作人員和其他各方帶來過重的負擔。(2)反映了Pepco在提交反駁證詞時要求的收入要求(1.879億美元),該要求比Pepco直接提交的2.136億美元減少了約2600萬美元,以反映MDPSC在MYP之外處理某些計劃的指示。收入要求包括折舊和攤銷費用以及其他成本的變化(如果適用),這些變動對税前收益沒有影響。此外,Pepco提議加快額外的税收優惠,以抵消税率第一年和税率第二年法案的影響。收入要求包括這些擬議抵消措施的影響。(3) 公司提議增加3年多年期計劃的增量收入要求,並提議將利率延長9個月,自2024年4月1日、2025年4月1日、2026年4月1日和2027年4月1日起生效。(4) 根據2023年8月7日批准的和解協議,以 (a) 建立收入延期機制,使公司能夠收回委員會批准的12個月的全部利率在 2024 年 7 月 1 日至 2025 年 3 月 31 日之間延長第 1 年,以及 (b) 將程序時間表延長至解決幹預者資源限制問題。

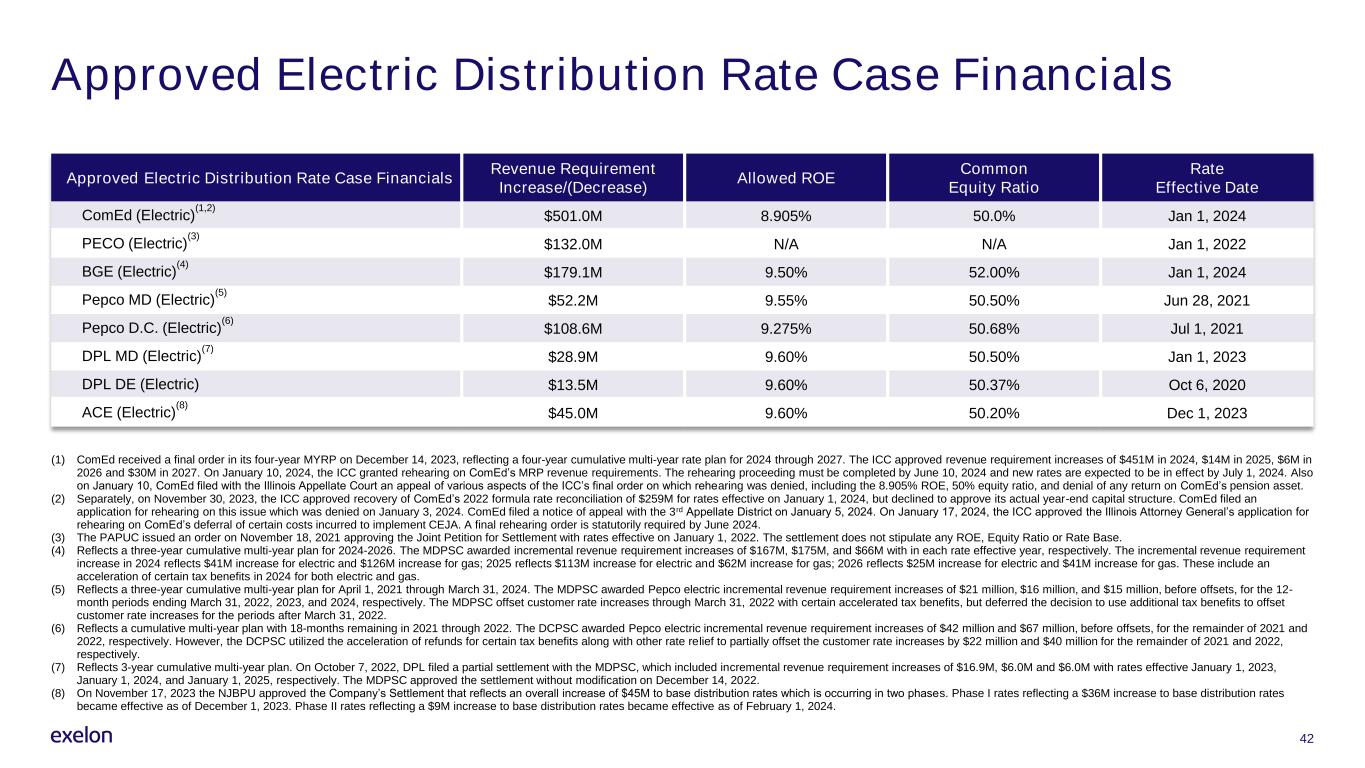

42 個批准的配電費率案例財務部門批准的配電費率案例財務收入要求增加/(減少)允許的收益率普通股權比率生效日期 comED(電氣)(1,2)5.01億美元 8.905% 50.0% 2024 年 1 月 1 日 PECO(電氣)(3) 1.320 億美元 N/A N/A 2022 年 1 月 1 日 BGE(電氣)(4) 1.791 億美元 9.50% 52.00% 2024 年 1 月 1 日 PECO(電氣)(3) 1.372 億美元不適用 BGE(電氣)(4) 1.791 億美元 9.50% 52.00% Pepco MD(電氣)(5)5,220萬美元 9.55% 50.50% 2021 年 6 月 28 日 Pepco D.C.(電氣)(6)1.086億美元 9.275% 50.68% 2021 年 7 月 1 日 DPL MD(電氣)(7) 2890 萬美元 9.60% 50.60% 2023 年 1 月 1 日 50.50% DPL DE(電氣)1,350 萬美元 9.60% 50.37% 10 月 6 日2020年ACE(電氣)(8)4,500萬美元 9.60% 50.20% 2023年12月1日(1)ComEd於2023年12月14日收到了其四年期MYRP的最終訂單,反映了2024年至2027年的四年累計多年期利率計劃。ICC批准了收入要求在2024年增加4.51億美元,在2025年增加1400萬美元,在2026年增加600萬美元,在2027年增加3000萬美元。2024年1月10日,國際刑事法院批准了對ComEd的MRP收入要求的重審。重審程序必須在2024年6月10日之前完成,新税率預計將於2024年7月1日生效。同樣在1月10日,ComEd就國際刑事法院最終命令的各個方面向伊利諾伊州上訴法院提起上訴,該命令的重審被駁回,包括8.905%的投資回報率、50%的股權比率以及拒絕向ComEd的養老金資產的任何回報。(2)另外,國際刑事法院於2023年11月30日批准收回ComEd2022年2.59億美元的公式利率對賬表,該利率自2024年1月1日起生效,但拒絕批准其實際年終資本結構。ComEd就此問題提交了複審申請,但於2024年1月3日被拒絕。ComEd於2024年1月5日向第三上訴區提交了上訴通知書。2024年1月17日,國際刑事法院批准了伊利諾伊州總檢察長關於ComEd延期支付實施CEJA所產生的某些費用的複審申請。法定要求在2024年6月之前下達最終的複審令。(3)菲律賓人民大會於2021年11月18日發佈命令,批准了聯合和解申請,其利率自2022年1月1日起生效。該和解協議沒有規定任何投資回報率、權益比率或基準利率。(4)反映了2024-2026年的三年累計多年期計劃。MDPSC授予的增量收入要求分別增加1.67億美元、1.75億美元和6600萬美元,生效年度的每個税率分別為6,600萬美元。2024年的增量收入需求增長反映了電力收入增長了4100萬美元,天然氣增長了1.26億美元;2025年反映了電力增長了1.13億美元,天然氣增長了6200萬美元;2026年反映了電力增長了2500萬美元,天然氣增長了4100萬美元。其中包括在2024年加快提供電力和天然氣的某些税收優惠。(5)反映了2021年4月1日至2024年3月31日的三年累計多年期計劃。MDPSC授予Pepco Electric在截至2022年3月31日、2023年和2024年3月31日的12個月期間在抵消前分別增加2,100萬美元、1,600萬美元和1,500萬美元的增量收入要求。MDPSC通過某些加速税收優惠抵消了2022年3月31日之前的客户税率上漲,但推遲了2022年3月31日之後使用額外税收優惠來抵消客户税率上漲的決定。(6)反映了累積的多年期計劃,2021年至2022年還剩18個月。DCPSC授予Pepco Electric在2021年剩餘時間和2022年剩餘時間內在抵消前分別增加4200萬美元和6700萬美元的增量收入要求。但是,DCPSC利用加速某些税收優惠的退款以及其他税率減免,在2021年剩餘時間和2022年剩餘時間內分別部分抵消了2200萬美元和4000萬澳元的客户税率增長。(7)反映了3年累計多年計劃。2022年10月7日,DPL向MDPSC提交了部分和解協議,其中包括增加1,690萬美元、600萬美元和600萬美元的增量收入要求,費率分別於2023年1月1日、2024年1月1日和2025年1月1日生效。MDPSC於2022年12月14日批准了該和解協議,未經修改。(8)2023年11月17日,NJBPU批准了公司的和解協議,該和解協議反映了基本分配費率總體上漲4500萬美元,該協議分兩個階段進行。反映基本分配費率增加3,600萬美元的第一階段費率自2023年12月1日起生效。反映基本分配費率增加900萬美元的第二階段費率自2024年2月1日起生效。

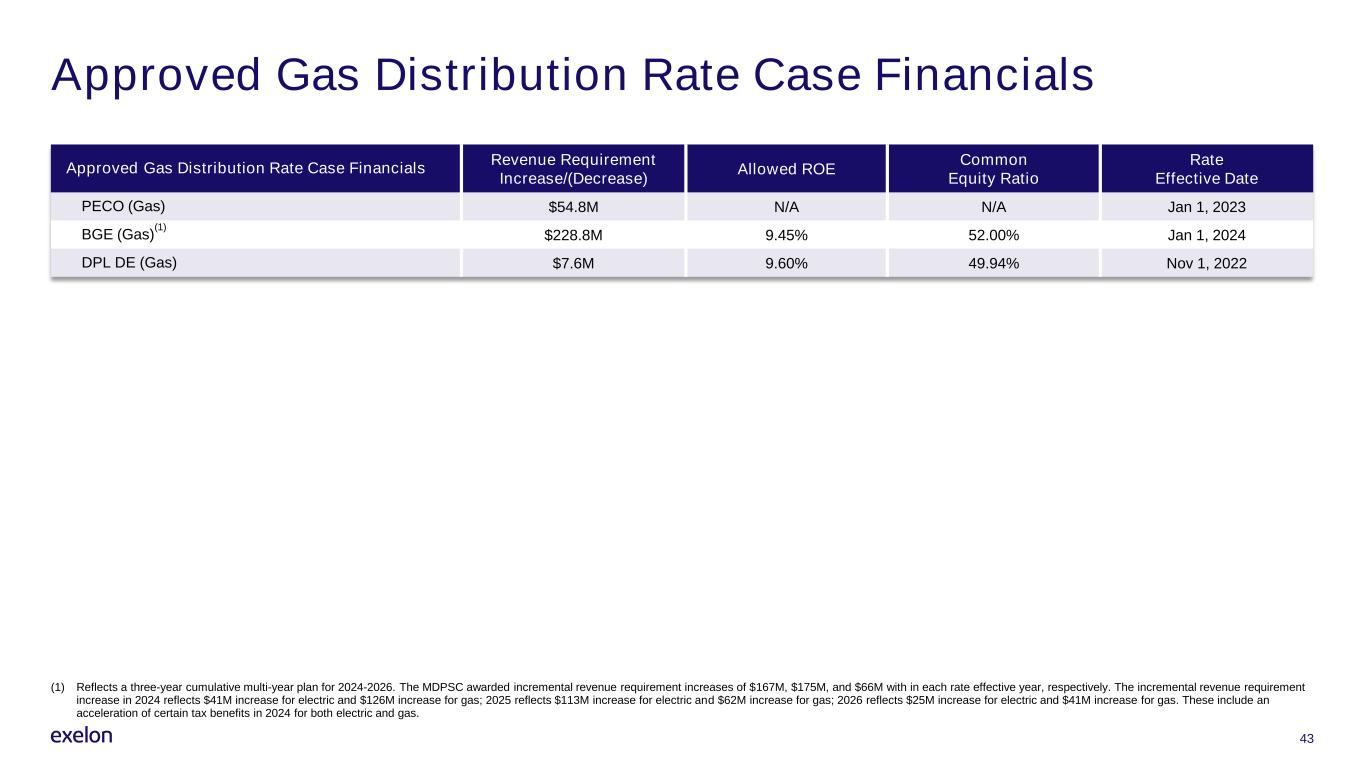

43 批准的天然氣分銷率案例財務批准的天然氣分銷費率案例財務收入要求增加/(減少)允許的ROE普通股權比率生效日期 PECO(天然氣)5,480萬美元不適用 2023年1月1日 BGE(天然氣)(1)2.288億美元 9.45% 52.00% 2024年1月1日 DPL DE(天然氣)760萬美元 9.60% 49.94% 2022年11月1日(1)反映了三年期累計計劃適用於 2024-2026 年。MDPSC授予的增量收入要求分別增加1.67億美元、1.75億美元和6600萬美元,生效年度的每個税率分別為6,600萬美元。2024年的增量收入需求增長反映了電力收入增長了4100萬美元,天然氣增長了1.26億美元;2025年反映了電力增長了1.13億美元,天然氣增長了6200萬美元;2026年反映了電力增長了2500萬美元,天然氣增長了4100萬美元。其中包括在2024年加快對電力和天然氣的某些税收優惠。

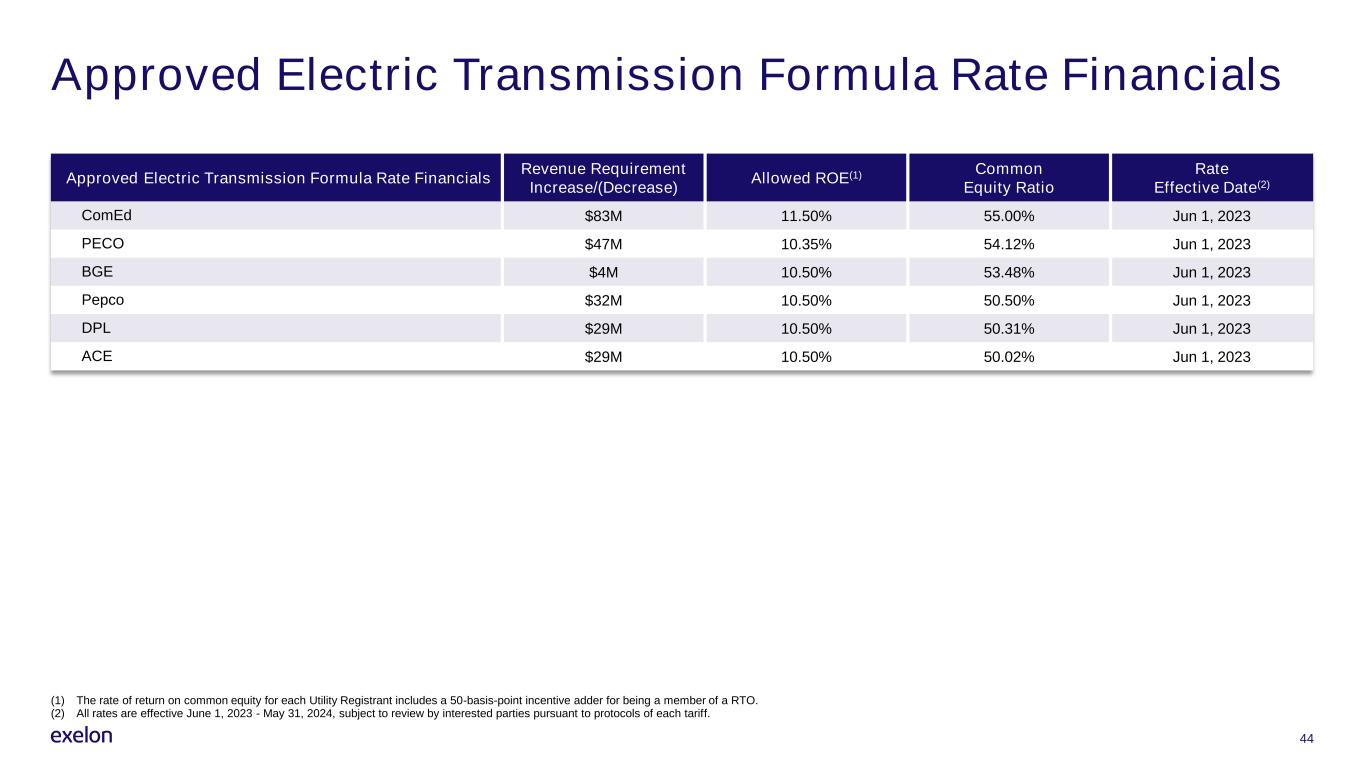

44 經批准的輸電公式利率財務部門批准的電力傳輸公式利率財務收入要求增加/(減少)允許的投資回報率(1)普通股權比率生效日期(2)來了 8300 萬美元 11.50% 55.00% 2023 年 6 月 1 日 PECO 4700萬美元 10.35% 54.12% BGE 400 萬美元 2023 年 6 月 1 日 53.48% Pepco 3200 萬美元 50.50% 2023 年 6 月 1 日 50.50% DPL 2900萬 10.50% 50.31% 2023 年 6 月 1 日 ACE 2,900 萬美元 10.50% 50.02% 2023 年 6 月 1 日 (1) 每位公用事業註冊人的普通股收益率包括成為 RTO 成員的 50 個基點激勵加成。(2)所有費率均在 2023 年 6 月 1 日至 2024 年 5 月 31 日生效,但將由有關各方根據每項費率的協議進行審查。

45 非公認會計準則指標的對賬

46 預計的GAAP與運營調整的關係 • 目前在2024年預計的GAAP收益和調整後(非GAAP)營業收益之間沒有調整。

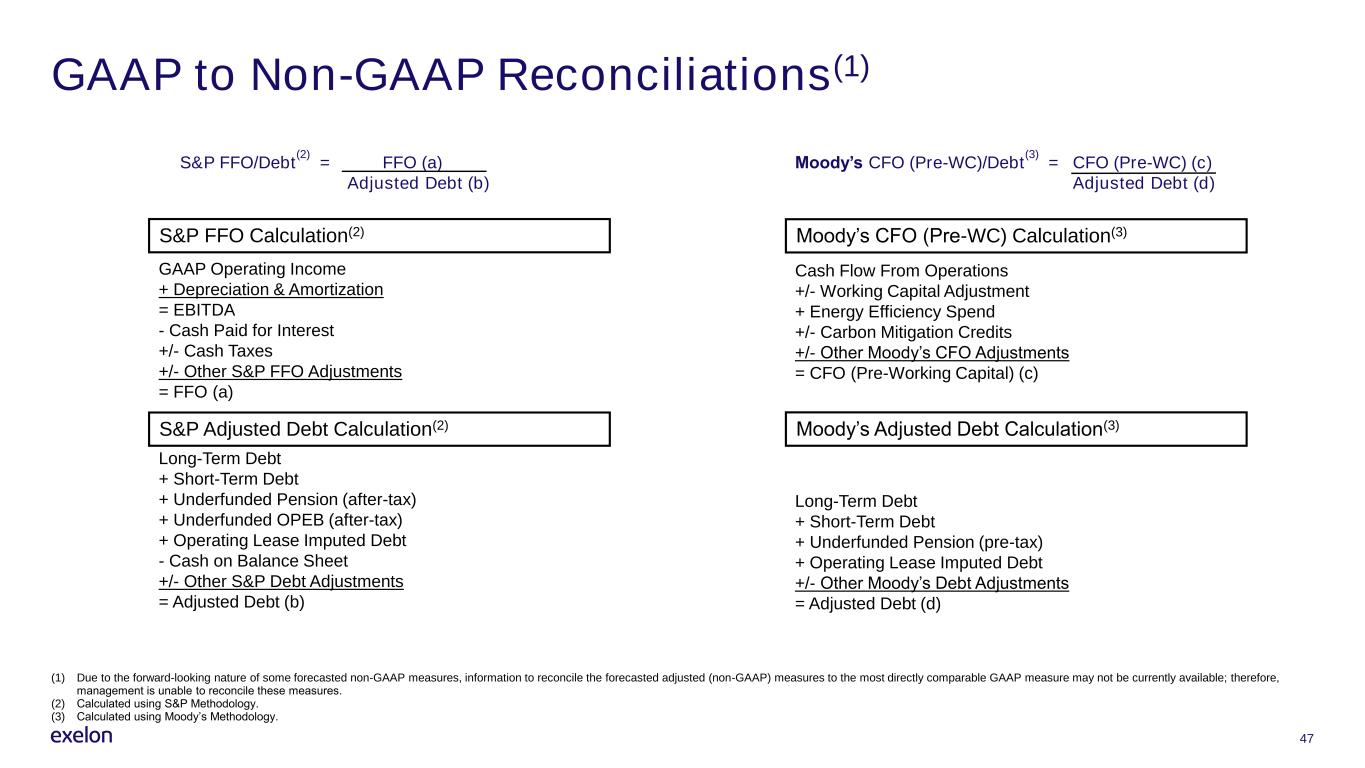

47 GAAP 與非 GAAP 的對賬 (1) GAAP 營業收入 + 折舊和攤銷 = 息税折舊攤銷前利潤-支付的利息現金 +/-現金税 +/-其他標準普爾 FFO 調整 = FFO (a) 長期債務 + 短期債務 + 資金不足的養老金(税後)+ 資金不足 OPEB(税後)+ 經營租賃估算債務-資產負債表上的現金 +/-其他標準普爾債務調整 = 調整後債務 (b) 標普FFO計算 (2) 標普調整後債務計算 (2) 穆迪首席財務官(WC 前)/債務(3)= 首席財務官(WC 前)(c)調整後債務(d)穆迪首席財務官(WC 前)計算(3)運營現金流 +/-營運資本調整 + 能源效率支出 +/-碳減排信貸 +/-其他穆迪首席財務官調整 = 首席財務官(預營運資金)(c) 長期債務 + 短期債務 + 資金不足的養老金(税前)+ 經營租賃估算債務 +/-其他穆迪債務調整 = 調整後債務 (d) S&P FFO/債務 (2) = FFO (a) 調整後債務 (b) 穆迪調整後債務計算 (3) (1) 由於某些預測的非公認會計準則指標具有前瞻性,因此將預測的調整後(非公認會計準則)指標與最直接可比的GAAP進行對賬的信息衡量標準目前可能不可用;因此,管理層無法協調這些衡量標準。(2) 使用標準普爾方法計算。(3) 使用穆迪方法計算。

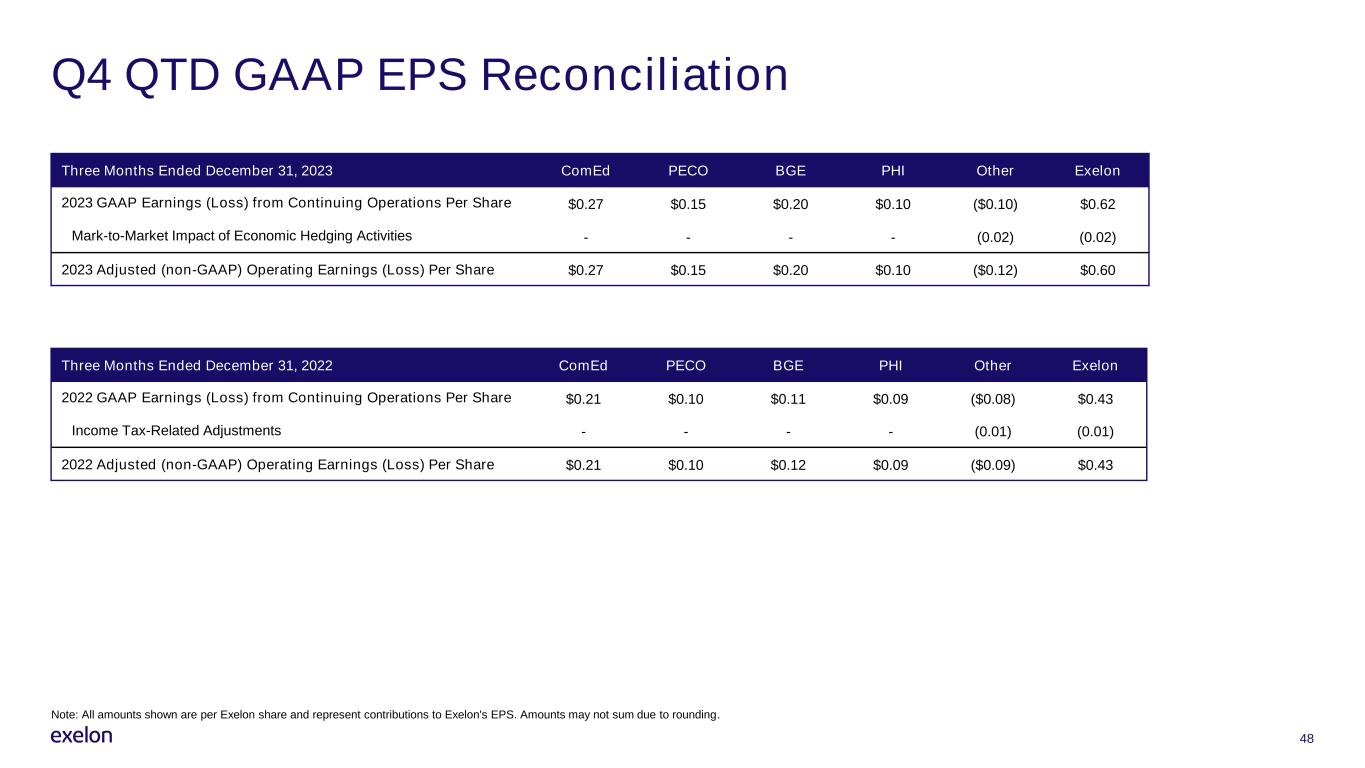

48 第四季度第四季度通用會計準則每股收益對賬截至2023年12月31日的三個月 comED PECO BGE PHI 其他 Exelon 2023 GAAP 每股持續經營收益(虧損)0.27 0.15 0.20 0.10 美元(0.10 美元)0.62 美元經濟套期保值活動的按市值計價影響--(0.02) (0.02) 2023 年調整後(非公認會計準則)每股收益(虧損)0.27 0.15 0.10 美元(0.12美元)0.60美元注意:顯示的所有金額均為每股Exelon股票,代表對Exelon每股收益的貢獻。由於四捨五入,金額的總和可能不一致。截至2022年12月31日的三個月 ComED PECO BGE PHI 其他 Exelon 2022 年 GAAP 持續經營每股收益(虧損)0.21 0.10 0.11 0.09 美元(0.08 美元)0.43 美元所得税相關調整---(0.01) (0.01) 2022年調整後(非公認會計準則)每股收益(虧損)0.21 0.10 0.12 美元 0.09 美元(0.09 美元)0.43 美元

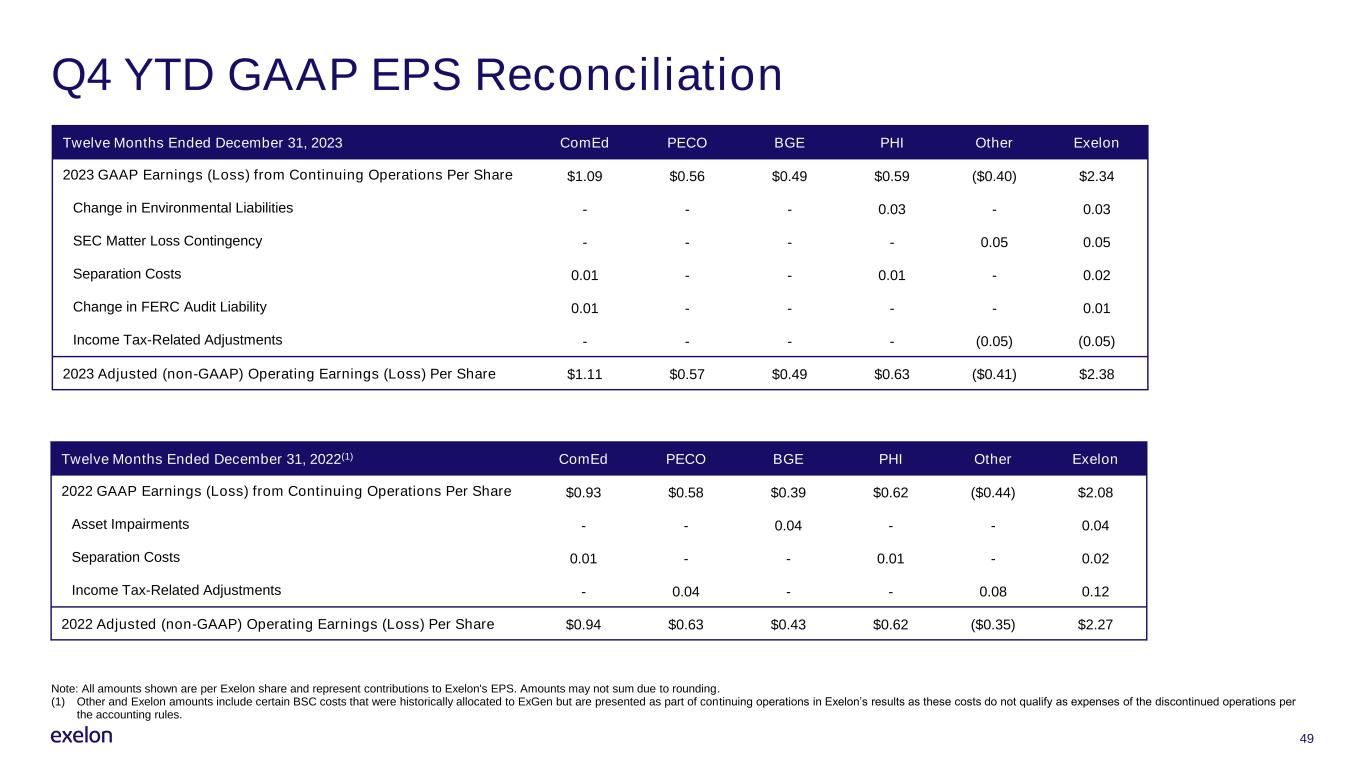

49 年第四季度年初至今 GAAP 每股收益對賬截至2023年12月31日的十二個月 comED PECO BGE PHI 其他 Exelon 2023 GAAP 每股持續經營收益(虧損)1.09 美元 0.56 美元 0.49 美元(0.40 美元)2.34 環境負債變動---0.03-0.03 SEC 事項損失應急資金----0.05 0.05 離職成本 0.01-0.02 FERC審計負債變動 0.01-0.01-0.02---0.01 所得税相關調整----(0.05) (0.05) 2023 年調整後(非公認會計準則)每股營業收益(虧損)1.11 0.57 美元 0.57 美元 0.49 美元 0.63 美元(0.41 美元)2.38 美元注意:顯示的所有金額按每股Exelon計算,代表對Exelon每股收益的貢獻。由於四捨五入,金額可能不相和。(1) 其他金額和Exelon金額包括某些BSC成本,這些成本歷來分配給ExGen,但在Exelon的業績中作為持續經營的一部分列報,因為根據會計規則,這些成本不符合已終止業務的支出資格。截至2022年12月31日的十二個月 (1) ComED PECO BGE PHI 其他 Exelon 2022 年 GAAP 持續經營每股收益(虧損)0.93 美元 0.58 美元 0.39 美元(0.44 美元)2.08 美元資產減值--0.04--0.04 離職成本 0.01-0.02 與所得税相關的調整-0.04--0.08 0.12 2022年調整後(非公認會計準則)每股營業收益(虧損)0.94 美元 0.63 美元 0.43 美元 0.62 美元(0.35 美元)2.27 美元

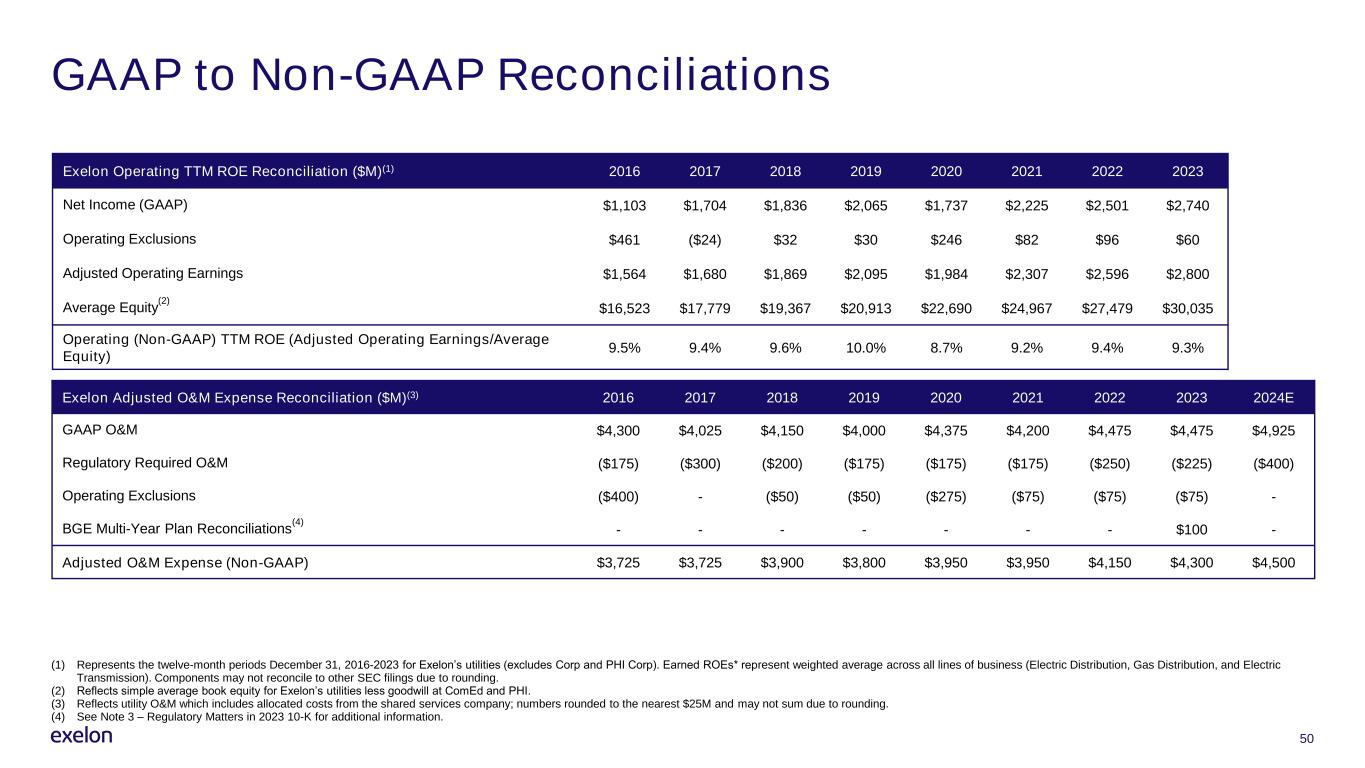

50份公認會計準則與非公認會計準則的對賬(1)代表Exelon公用事業公司(不包括公司和PHI Corp)在2016-2023年12月31日的十二個月期間。賺取的 ROEs* 代表所有業務領域(配電、天然氣配送和電力輸送)的加權平均值。由於四捨五入,組成部分可能與美國證券交易委員會的其他文件不一致。(2)反映了Exelon公用事業公司的簡單平均賬面淨值減去ComEd和PHI的商譽。(3)反映了公用事業運維,其中包括共享服務公司的分配成本;數字四捨五入到最接近的2500萬美元,由於四捨五入可能不相和。(4)有關更多信息,請參閲註釋3——2023年監管事項10-K。Exelon Operating TTM ROE 對賬(百萬美元)(1)2016 2017 2018 2019 2020 2021 2023 年淨收益(GAAP)1,103 美元 1,704 1,836 2,065 美元 1,737 2,225 2,501 2,740 美元營業排除項 461 美元 3,740 美元 32 美元 30 美元 82 美元 60 美元調整後營業收益 1,564 美元 1,869 美元 2,095 美元 2,095 美元 2,096 美元 2,096 美元 2,984 美元 2,096 美元 2,096 美元 2,984 美元 2,096 美元 2,984 美元 2,096 美元 2,096 美元 2,984 2,800 美元平均股權 (2) 16,523 美元 17,779 美元 19,367 美元 20,913 美元 22,690 美元 24,967 美元 27,479 美元 30,035 美元營運(非公認會計準則)TTM ROE(調整後營業收益/平均權益)9.5% 9.6% 9.0% 9.2% 9.3% Exelon 調整後運維費用對賬(百萬美元)(3) 2016 2017 20182019 2020 2021 2023 2024E GAAP O&M 4,300 美元 4,150 美元 4,150 美元 4,375 美元 4,200 美元 4,475 美元 4,475 美元 4,925 美元監管要求運維 (175 美元) (200 美元) (175 美元) (175 美元) (250 美元) (400 美元) (400 美元)-(50 美元) (50 美元)(275美元)(75美元)(75美元)(75美元)-BGE多年計劃對賬(4)-------100美元-調整後的運維費用(非公認會計準則)3,725美元 3,725美元 3,900美元 3,800美元 3,950美元 4,150美元 4,150美元 4,300美元 4,500美元

謝謝請將所有問題轉交給 Exelon 投資者關係團隊:InvestorRelations@ExelonCorp.com 312-394-2345