已於2022年1月28日提交給美國證券交易委員會。

註冊號碼333-253959

美國

證券交易委員會

華盛頓特區20549

修正案第9號

至

表格F-1

註冊聲明

下

1933年證券法

奧斯汀科技集團有限公司。

(註冊人的確切名稱見其 章程)

不適用

(註冊人姓名英文譯本)

| 開曼羣島 | 3679 | 不適用 | ||

| (註冊成立或組織的州或其他司法管轄區) | (主要標準工業 分類代碼號) |

(税務局僱主 識別碼) |

2號樓,101/201

科創路1號

南京市棲霞區

江蘇,中國210046

電話:+86(25)58595234

(註冊人主要執行辦公室的地址,包括郵政編碼和電話號碼,包括區號)

普格利西律師事務所

圖書館大道850號204號套房

德州紐瓦克,郵編19711

電話:(302)738-6680

(提供服務的代理商的名稱、地址,包括郵政編碼和電話號碼,包括區號)

所有通信的副本,包括 通信

已發送至代理進行維修,應發送至 :

| David,塞倫古特,Esq. | 路易斯·陶布曼,Esq. |

| 王偉,Esq. | 亨特 |

| Ellenoff Grossman&Schole LLP | 華爾街48號,1100套房 |

| 美洲大道1345號,11號這是地板 | 紐約州紐約市,郵編:10005 |

| 紐約,郵編:10105 | 電話:212-530-2206 |

| 電話: (212)370-1300 | |

| 傳真: (212)370-7889 |

建議開始向公眾出售的大約日期: 在本註冊聲明生效後,在切實可行的範圍內儘快開始。

如果根據1933年《證券法》第415條的規定,本表格中登記的任何證券將以延遲或連續方式提供,請勾選下面的框。☐

如果根據證券法下的規則462(B)提交此表格是為了註冊發行的額外證券 ,請選中以下框,並列出同一發行的較早有效註冊聲明的證券法註冊聲明編號 。☐

如果此表格是根據證券法下的規則 462(C)提交的生效後修訂,請選中以下框並列出同一產品的較早生效的 註冊聲明的證券法註冊聲明編號。☐

如果此表格是根據證券法下的規則 462(D)提交的生效後修訂,請選中以下框並列出同一產品的較早生效的 註冊聲明的證券法註冊聲明編號。☐

用複選標記表示註冊人是否為《1933年證券法》第405條所界定的新興成長型公司。

新興成長型公司

如果一家新興成長型公司根據美國公認會計原則 編制其財務報表,則勾選標記表明註冊人是否已選擇不使用延長的過渡期來遵守†根據證券法第7(A)(2)(B)節提供的任何新的或修訂的財務會計準則。☐

†術語“新的或修訂的財務會計準則” 是指財務會計準則委員會在2012年4月5日之後發佈的對其會計準則編纂的任何更新。

註冊費的計算

| 擬登記證券類別的名稱 | 須支付的款額 已註冊 | 建議 供奉 單價 共享 | 建議 最大 集料 供奉 價格(1) | 註冊額 費用 | ||||||||||||

| 普通股,面值0.0001美元(2) | 3,881,250 | $ | 4.00 | $ | 15,525,000 | $ | 1,694 | |||||||||

| 總計 | 3,881,250 | $ | 15,525,000 | $ | 1,694 | (3) | ||||||||||

| (1) | 僅為根據經修訂的1933年證券法(“證券法”)第457(O)條計算註冊費的目的而估算。 |

| (2) | 根據證券法第416條的規定,在此登記的證券 包括因股份分拆、股份資本化或類似交易而可能在本條例日期後發行的不確定數量的額外普通股 。 |

| (3) | 以前付過的。 |

註冊人特此在可能需要的日期修改本註冊聲明,以推遲其生效日期,直至註冊人提交進一步的修正案,明確規定本註冊聲明此後將根據修訂後的1933年證券法第8(A)節生效,或直至註冊聲明於委員會根據上述第8(A)節採取行動後可能確定的日期生效。

此初步招股説明書中的信息不完整,可能會更改。在提交給證券交易委員會的註冊聲明生效之前,我們不能出售這些證券。本初步招股説明書不是出售這些證券的要約,我們也不在任何不允許要約或出售的司法管轄區徵求購買這些證券的要約。

| 初步招股説明書 | 主題 完成,日期為2022年1月28日 |

3,375,000股普通股

奧斯汀科技集團有限公司。

這是開曼羣島豁免公司奧斯汀科技集團有限公司普通股的首次公開發行。我們發行3375,000股普通股,每股票面價值0.0001美元。我們預計這些股票的首次公開募股價格為每股4.00美元。在此次發行之前,我們的普通股一直沒有公開市場。我們已申請將我們的普通股在納斯達克資本市場(或納斯達克)上市,代碼為“OST”。我們不能保證我們的普通股會成功在納斯達克上市;但是,除非我們 在納斯達克上市,否則我們不會完成此次發行。

我們既是根據美國聯邦證券法定義的“新興成長型公司” 也是“外國私人發行人”,因此可能會選擇遵守本次和未來備案文件中某些已降低的上市公司報告要求。請參閲“招股説明書摘要-成為一家新興成長型公司的影響“和”招股説明書摘要-作為外國私人發行人的影響.”

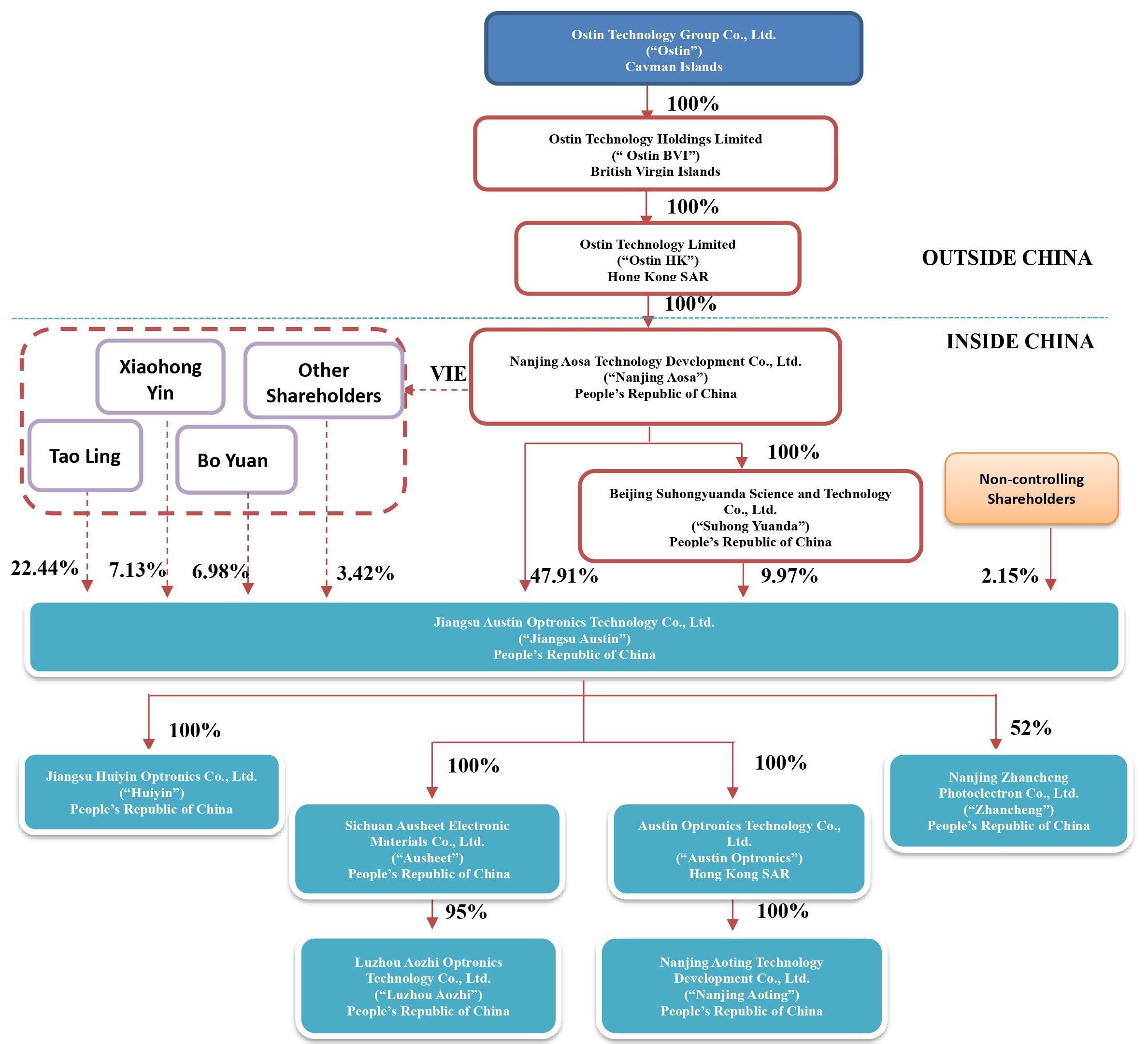

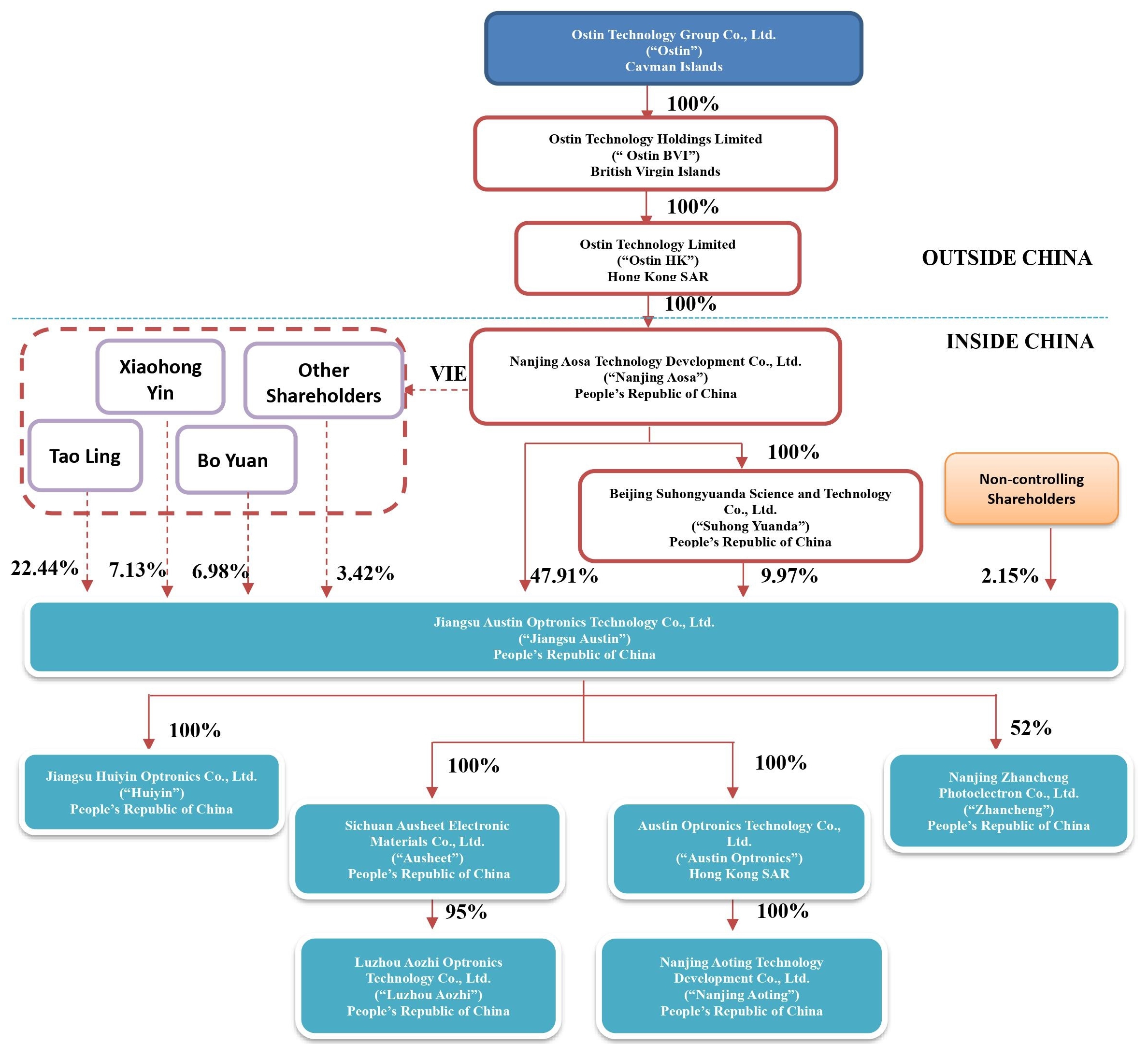

投資我們的普通股涉及很大程度的風險。我們是一家在開曼羣島註冊成立的控股公司。我們在本招股説明書中提供的普通股是我們開曼羣島控股公司的股份。作為一家本身並無實質業務的控股公司,我們基本上 所有業務均透過我們在中國人民Republic of China成立的經營實體進行,主要是我們的控股附屬公司江蘇奧斯汀光電科技有限公司(“江蘇奧斯汀”)及其附屬公司。江蘇奧斯汀 還通過一系列合同安排部分控制,因此也被稱為我們的可變利益 實體,或VIE。因此,我們的投資者持有江蘇奧斯汀57.88%的股份的直接股權,而不持有也可能永遠不會持有江蘇奧斯汀39.97%的股份(通過VIE安排控制)。VIE安排提供了對此類公司的外國投資的合同敞口,而不是複製投資。江蘇奧斯汀運營的行業對外國投資沒有限制或限制。我們使用VIE 架構控制江蘇奧斯汀的少數股權,因為該等少數股權由江蘇奧斯汀的 董事、監事及高級管理人員集體擁有,而根據中國法律,該等權益的轉讓受時間及數量限制。我們已經評估了FASB ASC 810中的指導,並根據此類合同安排確定我們是VIE的主要受益人。因此,根據美國公認會計原則,VIE的結果在我們的財務報表中合併 。然而,我們執行VIE安排的能力存在不確定性,VIE安排 尚未在法庭上進行測試。中國監管機構可能不允許我們的結構,這可能會導致我們的業務發生實質性變化,我們的普通股可能會貶值或變得一文不值。有關我們的公司結構和VIE安排以及相關風險的説明,請參閲“公司結構-VIE安排“在第51頁和 ”風險因素-與我們的公司結構相關的風險“在第34頁。

此外,由於我們在中國開展幾乎所有業務,因此我們面臨與在中國開展幾乎所有業務相關的法律和運營風險,包括與中國政府的法律、政治和經濟政策、中國與美國的關係或中國或美國法規有關的風險,這些風險可能導致我們的業務發生重大變化,和/或 導致我們的普通股價值大幅縮水或變得一文不值,並影響我們向投資者提供或繼續提供證券的能力。最近,中國政府在事先沒有事先通知的情況下,就中國的經營行為發起了一系列監管行動,並發表了多項公開聲明,包括打擊證券市場違法行為 ,加強對中國境外上市公司的監管,採取新措施擴大網絡安全審查範圍,加大反壟斷執法力度。我們不認為我們直接受到這些監管行為或聲明的影響,因為我們沒有實施任何壟斷行為,我們的業務不涉及收集用户數據,不涉及網絡安全,也不涉及任何其他類型的受限行業。截至本招股説明書日期,中國並無相關法律或法規明確要求吾等境外上市計劃須徵得中國證券監督管理委員會(“證監會”)或任何其他 中國政府機關批准,本公司、本公司任何附屬公司或吾等VIE亦未收到中國證監會或任何其他中國政府機關就吾等境外上市計劃作出的任何查詢、通知、警告或制裁。然而,由於這些聲明和中國政府的監管行動是新發布的,官方指導和相關實施規則尚未發佈 ,因此高度不確定這種修改或新的法律法規將對我們的日常業務運營、接受外國投資和在美國交易所上市的能力產生什麼潛在影響。全國人民代表大會常務委員會(“SCNPC”)或其他中國監管機構未來可能頒佈法律、法規或實施細則,要求我們的公司、我們的VIE或其子公司在 赴美上市前獲得中國當局的監管批准。請參閲風險因素從第13頁開始,討論這些法律和操作風險,以及在決定購買我們的普通股之前應考慮的其他信息。

此外,由於美國證券交易委員會和上市公司會計監督委員會(“PCAOB”)最近實施了更嚴格的標準,如果我們的審計師無法得到全面檢查,我們的證券可能會被禁止交易。2021年12月16日,PCAOB發佈裁定,PCAOB無法 徹底檢查或調查PCAOB註冊的會計師事務所,總部設在中國內地和香港的中國會計師事務所,原因是 中國當局在該等司法管轄區擔任的職位,以及PCAOB在其裁定報告中列入了總部位於中國或香港的 會計師事務所名單。這份名單不包括我們的審計師TPS Thayer,LLC。雖然我們的審計師 位於美國並在PCAOB註冊,並接受PCAOB的檢查,但如果後來確定PCAOB 由於外國司法機構的職位而無法檢查或全面調查我們的審計師,則 這種檢查缺失可能會導致我們的證券從證券交易所退市。見“風險因素-與中國經商有關的風險 -如果PCAOB無法檢查我們的審計師,我們的普通股可能會根據《控股外國公司問責法》被摘牌。我們的普通股退市或面臨退市威脅,可能會對您的投資價值產生重大影響。此外,2021年6月22日,美國參議院通過了《加速持有外國公司問責法》,該法案如果獲得通過,將修改《高頻CA法案》,並要求美國證券交易委員會禁止發行人的證券在任何美國證券交易所進行交易,前提是發行人的審計師連續兩年而不是三年沒有接受美國上市公司會計準則委員會的檢查。

作為一家控股公司,我們可能依賴我們的中國子公司支付的股息和其他股權分配來滿足我們的現金和融資需求。如果我們的任何中國子公司 未來為其自身產生債務,管理該等債務的工具可能會限制其向我們支付股息的能力。然而, 截至本招股説明書之日,我們的任何子公司或我們的VIE均未向我們的控股公司或任何美國投資者作出任何股息或其他分配。未來,從海外融資活動中籌集的現金收益,包括本次發行,可能會由我們通過出資或股東貸款(視情況而定)轉移至我們的中國子公司。

| 每股 | 總計 | |||||||

| 公開發行價 | $ | 4.00 | $ | 13,500,000 | ||||

| 承銷費和佣金 (1)(2) | $ | 0.28 | $ | 945,000 | ||||

| 扣除費用前的收益給我們 | $ | 3.72 | $ | 12,555,000 | ||||

| (1) | 代表承保折扣和佣金等於每股7.0%(或每股0.28美元)。 |

| (2) | 不包括 相當於本次發行總收益1.0%的非實報實銷費用津貼,應支付給承銷商 ,或償還承銷商的某些費用。有關承銷商將收到的其他賠償條款的説明,請參閲“承銷.” |

我們已授予承銷商代表45天的選擇權,可額外購買最多506,250股普通股,僅用於超額配售(如果有的話)。

美國證券交易委員會(“美國證券交易委員會”)或任何其他監管機構均未批准或不批准這些證券,也未確定本招股説明書 是否真實或完整。任何相反的陳述都是刑事犯罪。

承銷商希望在支付普通股費用後將其交付給購買者[●], 2022.

|

|

本招股説明書的日期為[●], 2022.

目錄

| 頁面 | ||

| 關於這份招股説明書 | II | |

| 招股説明書摘要 | 1 | |

| 風險因素 | 13 | |

| 有關前瞻性陳述的警告説明 | 44 | |

| 收益的使用 | 45 | |

| 股利政策 | 46 | |

| 大寫 | 47 | |

| 稀釋 | 48 | |

| 民事責任的可執行性 | 49 | |

| 公司歷史和結構 | 50 | |

| 選定的合併財務數據 | 55 | |

| 管理層討論和財務狀況及經營結果分析 | 56 | |

| 我們的業務 | 69 | |

| 監管 | 83 | |

| 管理 | 94 | |

| 主要股東 | 99 | |

| 關聯方交易 | 100 | |

| 股本説明 | 101 | |

| 未來有資格出售的股票 | 111 | |

| 課税 | 112 | |

| 承銷 | 118 | |

| 本次發售的費用 | 127 | |

| 法律事務 | 127 | |

| 專家 | 127 | |

| 在那裏您可以找到其他 信息 | 127 | |

| 合併財務報表索引 | F-2 |

您應僅依賴本招股説明書中包含的信息。我們沒有,承銷商也沒有授權任何人向您提供不同的信息。如果任何人 向您提供不同或不一致的信息,您不應依賴這些信息。我們和承銷商均未 在任何不允許要約或銷售的司法管轄區內提出出售證券的出售要約。閣下不應假設本招股章程所載資料 於本招股章程封面所載日期以外的任何日期均為準確。

對於 美利堅合眾國(“美國”或“U.S.”)以外的投資者:我們和承銷商均未採取任何行動, 允許在美國以外的任何司法管轄區發行或擁有或分發本招股説明書, 需要為此採取行動。在美國境外擁有本招股説明書的人士必須瞭解並 遵守與在美國境外發售本公司股份及分發本招股説明書有關的任何限制。

i

關於 本招股説明書

除非另有説明,否則在本招股説明書中,以下術語的含義如下:

| “AIO” | 一體機 | |

| “AMOLED” | 有源矩陣有機發光二極管,是一種有機發光二極管顯示技術 | |

| “中國”或 “中華人民共和國” | 中國中華人民共和國,不包括臺灣和香港特別行政區、澳門特別行政區 | |

| “代碼” | 經修訂的1986年《國內收入法》 | |

| 《交易法》 | 1934年修訂的《證券交易法》 | |

| “江蘇奧斯汀” | 我們控股的子公司 ,也是我們通過一系列合同安排部分控股的,是在中國註冊成立的股份有限公司 | |

| “LED” | 發光二極管,一種發光顯示技術 | |

| “納斯達克” | 納斯達克股市有限責任公司 | |

| “南京奧組委” 或“WOEF” | 南京奧薩科技發展有限公司,我們的全資子公司,是在中國成立的有限責任公司 | |

| “OLED” | 有機發光二極管,一種發光顯示技術 | |

| “普通股” | 我們的普通股,面值 每股0.0001美元 | |

| 《奧斯汀》 | 奧斯汀科技集團有限公司,開曼羣島豁免公司 | |

| “我們的公司”, “公司”,“我們”或“我們” | 奧斯汀科技集團有限公司和/或其合併子公司,除非上下文另有説明 | |

| “PCAOB” | 上市公司會計監督委員會 | |

| “偏振器” | 偏振膜,用於LCD/OLED/AMOLED顯示器的複合光學薄膜 | |

| “人民幣”或“人民幣” | 中國的法定貨幣 | |

| “PDP” | 等離子顯示面板,一種使用含有等離子體的小單元的平板顯示器 | |

| “PFIC” | 被動對外投資公司 | |

| “美國證券交易委員會” | 美國證券交易委員會 | |

| 《上海稻田》 | 上海稻田貿易有限公司是稻田株式會社的全資子公司。 | |

| 《證券法》 | 修訂後的《1933年證券法》 | |

| “TFT-LCD” | 薄膜晶體管液晶顯示,一種顯示技術 | |

| “美元”、“美元”、“美元”和“美元” | 美國法定貨幣 | |

| “VIE” | 根據美國公認會計原則(定義見下文 ),吾等被視為江蘇奧斯汀的主要受益人,其財務報表因一系列協議而計入我們的綜合財務報表。 |

我們的報告和功能貨幣是 人民幣。僅為方便讀者,本招股説明書包含部分人民幣金額按特定匯率折算成美元。除本招股説明書另有説明外,所有人民幣兑換成美元的匯率為人民幣6.4434元至1.00美元,這是美聯儲於2021年12月31日公佈的匯率。本招股説明書中所指的人民幣金額可能已經或可能以這樣的匯率兑換成美元,並未做出任何陳述。

我們的財政年度將於9月30日結束。 對特定“財政年度”的引用是指我們截至該日曆年度9月30日的財政年度。我們經審計的合併財務報表是根據美國公認會計原則(“美國公認會計原則”)編制的。

除非另有説明或上下文另有要求,否則本招股説明書中的所有信息均假定承銷商不行使其超額配售選擇權。

本招股説明書中的行業、市場和競爭地位數據來自我們自己的內部估計、調查和研究,以及公開信息、行業和一般出版物以及由第三方進行的研究、調查和研究,包括但不限於CINNO Research。本招股説明書中使用的獨立行業出版物均不是為我們準備的。行業出版物、研究、調查、研究和預測一般都表明,它們所包含的信息是從被認為可靠的來源獲得的,但不能保證此類信息的準確性和完整性。從這些來源獲得的預測和其他前瞻性信息 受與本招股説明書中其他前瞻性陳述相同的限制和不確定因素的約束和不確定性,以及由於各種因素造成的風險,包括“風險因素”中描述的那些因素。這些因素和其他因素可能導致 結果與這些預測和其他前瞻性信息中表達的結果大相徑庭。

我們擁有招股説明書中使用的對我們的業務非常重要的商標的專有權利,其中許多商標是根據適用的知識產權法註冊的。僅為方便起見,本招股説明書中提及的商標、服務標記和商品名稱沒有®、™和其他 類似符號,但此類引用並不以任何方式表明,我們不會根據適用的法律在最大程度上主張我們的權利或適用許可人對這些商標、服務標記和商品名稱的權利。

本招股説明書包含其他公司的其他商標、服務標誌和商品名稱。據我們所知,本招股説明書中出現的所有商標、服務標誌和商品名稱均為其各自所有者的財產。我們不打算使用或展示其他公司的商標、服務標記或商品名稱以暗示與任何其他人的關係,或暗示任何其他人對我們的支持或贊助。

II

招股説明書 摘要

請投資者注意,您購買的是開曼羣島控股公司的股票,而該公司本身沒有經營,僅持有總部位於中國的運營公司57.88%的股份,同時保持對此類實體39.97%的股份的合同控制。

本摘要重點介紹了本招股説明書中其他部分 包含的某些信息。您應仔細閲讀整個招股説明書,包括我們的財務報表和相關説明,以及“風險因素”項下描述的風險。根據許多因素,我們的實際結果和未來事件可能會有很大差異。 讀者不應過度依賴本文檔中的前瞻性陳述,這些陳述僅説明截至本招股説明書封面上的日期 。

概述

我們是一家在開曼羣島註冊成立的控股公司。作為一家控股公司,我們本身並無重大業務,我們透過我們於中國成立的經營實體(主要為江蘇奧斯汀光電科技有限公司,有限公司(“江蘇奧斯汀”)、我們的控股子公司及其子公司。江蘇奧斯汀也通過一系列合同安排部分控制,因此 也被稱為我們的VIE。

我們是中國的顯示模塊和偏光片供應商 。我們設計、開發和製造各種尺寸的TFT-LCD模塊,並根據客户的規格 定製尺寸。我們的顯示模塊主要用於消費電子產品、户外LCD顯示屏和汽車顯示屏。我們還 生產用於TFT-LCD顯示模塊的偏振片,並正在開發用於OLED顯示面板的偏振片。

我們於2010年由一羣具有行業專業知識的人士 組建,主要通過江蘇奧斯汀及其子公司運營我們的業務。我們目前在中國經營 四個生產設施,總面積為54,665平方米-其中兩個位於江蘇省,用於生產顯示模塊,一個位於四川省成都市,用於生產TFT-LCD偏光片,另一個位於四川省瀘州市,用於生產主要用於教育領域設備的顯示模塊。

我們尋求建立基於 我們緊密合作的客户關係和專注於高端顯示產品和新顯示材料開發的市場地位。我們的 客户包括中國和全球許多領先的計算機、汽車電子和LCD顯示器製造商。我們 還成功地將我們的偏光片介紹給中國的許多公司,自 我們於2019年開始生產和銷售偏光片以來,我們的收入大幅增長。

我們對技術和創新的奉獻精神幫助我們 贏得了中國江蘇省高新技術企業稱號,使我們在中國的主要運營實體江蘇奧斯汀獲得了15%的優惠税率和許多其他榮譽,包括但不限於江蘇省 信用企業和重點光電產品實驗室,這是對我們的信用和研發能力的認可。

在截至 2021年和2020年9月30日的財政年度,我們的收入分別為167,744,801美元和140,073,917美元,淨收入分別為3,295,507美元和2,831,286美元。

我們的優勢

我們相信,以下優勢有助於 我們的增長,並使我們有別於競爭對手:

| ● | 優化的生產能力; | |

| ● | 強大的研發能力; | |

| ● | 加強市場地位; | |

| ● | 長期的客户關係;以及 | |

| ● | 經驗豐富的管理團隊。 |

我們的戰略

我們打算使用以下關鍵戰略來發展我們的業務:

| ● | 擴展與 的協作 我們的終端品牌客户; | |

| ● | 加大新 產品;以及 | |

| ● | 升級我們的生產線。 |

我們的公司歷史和結構

本公司為開曼羣島豁免公司,架構為控股公司,並透過江蘇奧斯汀及其附屬公司在中國進行業務。我們最初是通過成立於2010年12月的江蘇奧斯汀開始我們的業務的。

1

隨着我們業務的增長,為了促進國際資本對我們的投資,我們於2019年第四季度啟動了如下所述的重組,涉及新的離岸和在岸實體 ,並於2020年上半年完成。

2019年9月26日,奧斯汀科技集團有限公司根據開曼羣島法律註冊為豁免公司。此外,奧斯汀科技控股有限公司和奧斯汀科技有限公司分別於2019年10月和2019年10月作為中間控股公司在英屬維爾京羣島和香港成立。

於2020年3月,南京澳盛科技發展有限公司(“南京澳盛科技發展有限公司”)於中國成立為有限責任公司,並於2020年6月成為奧斯汀科技有限公司的全資附屬公司。北京蘇宏源達科技有限公司(“蘇宏源達”)於2019年9月在中國成立為有限責任公司,並於2020年5月成為南京奧斯汀的全資子公司,持有江蘇奧斯汀9.97%的股份。

於2020年6月,南京AOSA與江蘇奧斯汀的股東(即江蘇奧斯汀的董事、監事或高級管理人員)及其他股東(不包括蘇宏遠達及統稱為“VIE股東”) 訂立一系列合約安排(“VIE安排”)(“VIE安排”),以合共持有江蘇奧斯汀87.88%的股份,連同本公司對江蘇奧斯汀9.97%的直接所有權,使吾等可透過南京AOSA取得對江蘇奧斯汀的控制權。作為VIE安排的結果,在我們的VIE成為我們的控股子公司(如下所述)之前,出於會計目的,我們被視為VIE的主要受益人,在截至2021年和2020年9月30日的財政年度,我們根據美國公認會計原則將VIE及其子公司視為我們的合併關聯實體。我們根據美國公認會計原則將VIE及其子公司的財務業績合併到我們的財務報表中。

在截至2021年9月30日和2020年9月30日的財政年度,我們的VIE及其子公司貢獻了我們綜合收入的100%,佔我們綜合總資產和負債的100%,我們和我們的VIE和我們的財務狀況、現金流和運營結果之間沒有進行任何對賬。我們VIE及其子公司的以下財務信息包括在合併財務報表中:

| 截至9月30日, | ||||||||

| 2021 | 2020 | |||||||

| 總資產 | 75,966,481 | $ | 62,929,137 | |||||

| 總負債 | 60,764,626 | 51,666,227 | ||||||

| 財政年度結束 9月30日, | ||||||||

| 2021 | 2020 | |||||||

| 收入 | 167,744,801 | $ | 140,073,917 | |||||

| 淨利潤 | 3,295,507 | $ | 2,831,286 | |||||

| 財政年度結束 9月30日, | ||||||||

| 2021 | 2020 | |||||||

| 經營活動提供(用於)的現金淨額 | $ | (17,664,259 | ) | $ | 7,724,681 | |||

| 用於投資活動的現金淨額 | (5,197,913 | ) | (5,176,956 | ) | ||||

| 融資活動提供的現金淨額 | 18,564,120 | 210,464 | ||||||

| 外幣折算的影響 | (379,135 | ) | 133,202 | |||||

| 現金及現金等價物淨增(減) | $ | (4,677,187 | ) | $ | 2,891,392 | |||

VIE安排

根據中國公司法,股份有限公司的董事、監事和高級管理人員在其任期內不得轉讓超過25%的公司股份,並且在其服務終止後的六個月內不得轉讓其任何公司股份。由於江蘇奧斯汀為股份有限公司,其董事、監事及高級管理人員合共持有江蘇奧斯汀約39.97%的股份,其轉讓股份須受上述限制。此外,江蘇奧斯汀在NEEQ上市,其股東在自願從全國股票交易所和報價有限公司(NEEQ)退市之前,其股票轉讓受到一定的限制。NEEQ是一種中國的場外交易系統,用於交易並非在深圳或上海證券交易所上市的股份有限公司的股票。作為我們首次公開招股重組的一部分,我們的外商獨資企業南京AOSA與江蘇奧斯汀的股東(即江蘇奧斯汀的董事、監事或高級管理成員)訂立了VIE安排。VIE安排與南京AOSA合共直接擁有江蘇奧斯汀57.88%的已發行及已發行股份的組合 使我們能夠(I)對江蘇奧斯汀行使有效控制,(Ii)獲得江蘇奧斯汀的幾乎所有經濟利益 及(Iii)在中國法律法規允許的範圍內有獨家選擇權購買江蘇奧斯汀的幾乎全部或部分股份及/或資產。

2

於2021年4月,南京AOSA及江蘇奧斯汀通過行使獨家選擇權,與江蘇奧斯汀非董事、監事或高級管理人員的少數股東(“非管理VIE股東”)解除部分VIE安排,江蘇奧斯汀的股份不再受江蘇奧斯汀自願退市的限制 ,透過行使獨家選擇權,從江蘇奧斯汀的非管理VIE股東及若干身為江蘇奧斯汀董事、監事或高級管理人員的VIE股東手中購入合共17,869,615股江蘇奧斯汀股份。因此,本公司透過南京AOSA直接持有江蘇奧斯汀合共57.88%的股份,其餘39.97%則透過VIE安排控制。江蘇奧斯汀剩餘的2.15%股份目前由兩名個人股東持有,其中包括持有股份1.53%的江蘇奧斯汀首席執行官兼董事會主席陶玲。

2021年8月,江蘇奧斯汀部分董事、監事和高級管理團隊成員同時也是江蘇奧斯汀合計持有其39.97%流通股的股東,辭去了與江蘇奧斯汀的所有職務,並簽訂了股權轉讓協議,據此,他們同意在向政府有關部門登記辭職六個月後轉讓江蘇奧斯汀總計39.97%的股份,這將導致南京奧斯汀,我們的WFOE,股份轉讓完成後,持有江蘇奧斯汀合計97.85%的股份。我們預期於2022年2月底前解除現有的VIE安排,因為江蘇奧斯汀將不會有受VIE安排影響的股份。

我們所在的行業不是禁止或限制外國投資的行業。因此,我們不需要從中國當局獲得任何許可來經營,除非在中國的國內公司需要從事與我們類似的業務。這些許可證和許可包括《營業執照》、《對外貿易經營者備案登記表》和《人民海關Republic of China關於報關單位登記的證明》。根據我們的中國法律顧問金杜律師事務所的建議,根據任何現有的中國法律、法規或規則,我們、我們的任何子公司或我們的VIE目前都不需要獲得中國當局的監管批准, 才能在美國上市,包括中國證監會、中國網信辦或需要批准VIE運營的任何其他相關中國監管機構。然而,VIE安排的可執行性尚未在法庭上進行測試,中國政府可能會採取行動,對中國的發行人在海外和/或外國對此類公司進行的發行施加更多監督和控制,或者可能不允許VIE安排, 這可能會顯著限制或完全阻礙我們向中國以外的投資者提供或繼續提供證券的能力 ,並導致我們的證券價值大幅下降或變得一文不值。請參閲“風險因素-與在中國做生意有關的風險-根據併購規則和/或中國有關監管機構未來頒佈的任何其他規定,任何必須事先獲得批准的要求都可能推遲此次發行,如果需要,如果無法獲得任何此類批准,可能會對我們的業務、經營業績和聲譽以及我們普通股的交易價格產生實質性的不利影響, 還可能給此次發行帶來不確定性,並影響我們向境外投資者發售或繼續發售證券的能力 中國.”

我們不認為我們需要從任何中國政府機構獲得任何 許可才能向外國投資者提供證券。我們一直密切關注中國在海外上市所需的任何必要的中國證監會或其他中國政府部門批准的監管情況 ,包括此次發行。截至本招股説明書日期,吾等尚未收到中國證監會或其他中國政府部門對本次發行的任何查詢、通知、警告、制裁或監管 反對。然而,在制定、解釋和實施與海外證券發行和其他資本市場活動有關的監管要求方面,仍然存在重大不確定性。如果未來確定本次發行需要獲得中國證監會、中國網信辦或任何其他監管機構的批准,我們可能面臨中國證監會、中國網信辦或其他中國監管機構的制裁。這些監管機構可能會對我們在中國的業務處以罰款和處罰,限制我們在中國境外支付股息的能力,限制我們在中國的業務,推遲或限制將此次發行所得資金匯回 中國,或採取其他可能對我們的業務、財務狀況、經營結果和 前景以及我們證券的交易價格產生重大不利影響的行動。中國證監會、中國網信辦或其他中國監管機構也可能採取行動,要求我們或使我們明智地在結算和交付我們的普通股之前停止此次發行。因此,如果您在結算和交割之前或之前從事市場交易或其他活動,您將承擔結算和交割可能無法發生的風險。此外,如果中國證監會、中國網信辦或其他中國監管機構後來頒佈新規則,要求我們必須獲得他們的批准才能進行此次發行,如果建立了獲得此類豁免的程序,我們可能無法獲得此類批准要求的豁免。有關此類審批要求的任何不確定性和/或負面宣傳都可能對我們證券的交易價格產生重大不利影響。請參閲“風險 因素-與在中國做生意相關的風險-中國政府對我們開展商業活動的方式施加重大影響 。中國政府也可能在任何時候幹預或影響我們的業務和此次發行,這可能會導致我們的業務發生實質性變化,我們的普通股可能會貶值或變得一文不值。

以下是建立VIE安排的協議的主要條款的摘要。然而,投資者需要注意的是,此類VIE安排的可執行性尚未在法庭上得到檢驗。

獨家期權協議

根據南京AOSA與VIE股東之間的獨家期權協議,該等股東不可撤銷地授予南京AOSA或南京AOSA指定的任何第三方購買VIE全部或部分股份及/或協助南京AOSA或其指定人士以人民幣1元或適用中國法律允許的最低價格購買VIE全部或部分資產及業務的獨家選擇權。該等股東 進一步承諾(其中包括),未經南京AOSA事先書面同意,他們不會允許VIE的任何擔保權益的產權負擔,也不會轉讓、抵押或以其他方式處置其於VIE的合法或實益權益。本協議將一直有效,直至南京AOSA酌情終止或VIE股東所擁有的VIE的所有股份轉讓給南京AOSA和/或其指定人為止。

3

股份質押協議

根據南京AOSA與VIE股東之間的股份質押協議,該等股東同意將其持有的VIE全部股份質押予南京AOSA,以擔保該等股東履行其於獨家購股權協議、授權書及股份質押協議項下的責任。 倘若股東違反彼等協議項下的合約義務,南京AOSA作為質權人將有權出售所質押股份的全部或部分。VIE股東亦同意,未經南京AOSA事先書面同意,不得轉讓質押股份、設立或準許質押股份存在任何擔保權益或其他產權負擔、 或以任何其他方式處置質押股份(履行獨家購股權協議除外)。截至本招股説明書發佈之日,VIE股東 已向江蘇省市場監管局完成了VIE股票質押登記。

授權書

根據每個VIE股東簽署的授權書,這些股東不可撤銷地授權南京AOSA或其指定人作為其授權代表 行使其作為VIE股東的所有權利,包括但不限於召集和出席股東會議,作為股東簽署和交付任何和所有書面決議和會議紀要,自行或委託代表就股東大會上討論的任何事項進行表決,出售、轉讓、質押或處置任何或所有股份,提名、任命或罷免董事,監事和高級管理人員以及公司章程和相關法律法規賦予股東的其他權利。只要VIE股東仍是VIE的股東,授權書將繼續有效。未經南京AOSA事先書面同意,VIE股東無權終止授權書或撤銷授權書。

配偶同意

每個VIE個人股東的配偶都簽署了配偶同意書。根據配偶同意書,配偶無條件且不可撤銷地放棄根據適用法律可能授予她的該等股份的任何權利或權利,並承諾不對該等股份的權利作出任何主張 。配偶同意並承諾,他或她將採取一切必要措施確保VIE安排的適當履行,並將受VIE安排的約束,如果她或他因任何原因獲得VIE的任何股權。

VIE安排存在各種風險。 例如,VIE安排在為我們提供對江蘇奧斯汀的控制權方面,可能不如直接所有權安排有效。由於我們僅直接持有江蘇奧斯汀約57.88%的股份,因此我們預計將依賴VIE股東履行各自在合同項下對江蘇奧斯汀行使控制權的義務。VIE股東的行為可能不符合我們公司的最佳利益,也可能不履行這些合同規定的義務。此類風險將存在於我們通過VIE安排經營業務的整個期間 。如果與這些合同有關的任何爭議仍未解決,我們將 必須通過中國法律和仲裁、訴訟或其他法律程序來執行我們在這些合同下的權利 這可能是一個漫長的過程和非常昂貴的費用。

4

有關VIE安排的更多詳細信息,包括與VIE結構相關的風險,請參見“公司歷史和結構-VIE安排“和 ”風險因素-與我們的公司結構相關的風險.”

下表彙總了截至本招股説明書日期的公司結構 :

5

股息和其他分配

我們是一家控股公司,沒有自己的實質性業務,也不產生任何收入。我們目前幾乎所有的業務都是通過我們的控股子公司江蘇奧斯汀(也稱為我們的VIE)及其子公司進行的。根據中國法律和法規,我們只能通過貸款或出資向我們的外商獨資企業和我們的VIE提供資金,並且只有在我們滿足適用的政府註冊和批准要求的情況下才能提供資金。請參閲“風險 因素-與在中國做生意有關的風險-中國對境外控股公司對中國實體的貸款和直接投資的監管,以及政府對貨幣兑換的控制可能會推遲我們使用此次發行所得資金向我們的中國子公司發放貸款 或額外出資,這可能對我們的流動性以及我們為業務提供資金和擴大業務的能力產生重大不利影響 .”

在我們目前的公司結構下,我們依賴我們中國子公司的股息支付為我們可能有的任何現金和融資需求提供資金,包括向我們的股東支付股息和其他現金分配或償還我們可能產生的任何債務所需的資金。我們在中國的子公司和VIE產生並保留經營活動產生的現金,並將其再投資於我們的業務。如果我們的任何中國子公司未來以自己的名義產生債務,管理該等債務的工具可能會限制它們向我們支付股息的能力。截至本招股説明書日期,我們的中國子公司與我們的VIE之間沒有現金流,我們的開曼羣島控股公司與我們的子公司之間也沒有現金流。

我們的中國子公司只能從其留存收益中支付股息。然而,我們的每一家中國子公司在彌補上一年的累計虧損(如果有的話)後,每年必須留出至少10%的税後利潤 ,用於支付某些法定準備金,直到此類資金總額達到其註冊資本的50%。我們中國子公司各自淨資產的這一部分不得作為股息分配給其股東。請參閲“關於股利分配的規定“。 然而,截至本招股説明書之日,我們的任何子公司或我們的VIE均未向我們的控股公司或任何美國投資者作出任何股息或其他分配。另請參閲“風險因素-與在中國做生意有關的風險-我們在很大程度上依賴我們的子公司支付的股息和其他股權分配來為離岸現金和融資需求提供資金,而我們中國子公司向我們支付股息的能力 任何限制都可能限制我們獲得這些實體運營產生的現金的能力 .”

截至本招股説明書的日期,我們的 子公司從未向我們或其各自的控股公司發放過任何股息或進行過任何其他分配,我們或我們的任何子公司也沒有向美國投資者支付過股息或進行過其他分配。我們打算保留我們所有的可用資金 和此次發行後的任何未來收益,以及包括此次發行在內的海外融資活動的現金收益,為我們業務的發展和增長提供資金。因此,我們預計在可預見的未來不會派發任何現金股息。

此外,中國政府對人民幣兑換外幣實施管制,在某些情況下,還對中國匯出貨幣實施管制。如果外匯管理制度阻止我們獲得足夠的外幣來滿足我們的外幣需求,我們 可能無法向我們的股東支付外幣股息。請參閲“風險因素-與在中國做生意有關的風險-貨幣兑換限制可能會限制我們有效利用收入的能力。

支付給非居民企業投資者的股息 適用10%的中華人民共和國預扣税。該等投資者轉讓普通股而變現的任何收益亦須按現行税率10%繳納中國税項,如股息被視為源自中國境內的收入,則該等收益將於來源處扣繳。另請參閲“風險因素--與在中國做生意有關的風險--向我們的外國投資者支付的股息和我們的外國投資者出售我們普通股的收益可能需要繳納中國税。”

6

影響我公司的風險摘要

我們的業務受到多種風險和不確定性的影響,在“風險因素”和本招股説明書的其他部分進行了更全面的描述。我們建議您閲讀《風險因素》和本招股説明書全文。我們的主要風險可以概括如下:

在中國做生意的相關風險

我們還面臨與在中國開展業務有關的風險和不確定性,包括但不限於:

| ● | 中國政府政治和經濟政策的變化或中國與美國關係的變化可能會對我們的業務、財務狀況和經營業績產生重大不利影響 並可能導致我們無法維持增長和擴張戰略。 |

| ● | 有關中國法律、規則和法規的解釋和執行存在不確定性。 |

| ● | 中國政府對我們開展商業活動的方式有很大的影響。中國政府也可能在任何時候幹預或影響我們的業務和此次發行,這可能導致我們的業務發生重大變化,我們的普通股可能會貶值或變得一文不值。 | |

| ● | 2021年12月24日,中國證監會發布了《國務院關於境內企業境外發行上市管理規定(徵求意見稿)》 (《管理規定草案》)和《境內企業境外發行證券及上市備案管理辦法(徵求意見稿)》(《備案辦法草案》,與《管理規定草案》統稱為《境外上市規則草案》)。《境外上市規則(徵求意見稿)》規定了境外直接上市和間接上市的備案監管安排,明確了境外間接上市的認定標準。其中,境內企業擬在境外市場間接發行上市的,備案義務為在中國境內註冊成立的主要經營主體,備案義務應在提交境外上市申請後三個工作日內完成。首次公開發行上市所需的備案材料包括但不限於:相關行業監管主管部門(如適用)出具的監管意見書、備案、批覆等文件;相關監管機構(如適用)出具的安全評估意見。有關境外上市的規則草案如果獲得通過,我們未來可能會受到額外的合規要求 。如果我們未能完全遵守新的監管要求,可能會嚴重限制或完全阻礙我們 發售或繼續發售普通股的能力,對我們的業務運營造成重大幹擾,並嚴重損害我們的聲譽,這將對我們的財務狀況和經營業績產生重大不利影響,並導致我們的 普通股大幅貶值或變得一文不值。請參閲“風險因素-中國證監會發布了中國公司赴境外市場首次公開募股的規則草案,徵求公眾意見。雖然此類規則尚未生效,但中國政府可能會對海外和外國投資中國發行人的發行施加更多監督和控制,這可能會顯著限制或完全阻礙我們向投資者發售或繼續發售我們的普通股的能力,並可能導致我們的普通股價值大幅下跌或 變得一文不值。”

| |

| ● | 您可能會在履行法律程序、執行外國判決 或根據外國法律在中國對招股説明書中提到的我們或我們的管理層提起訴訟時遇到困難。 |

| ● | 我們的業務以及我們普通股在納斯達克上市的能力可能會受到中國最近通過和擬議的法規以及美國通過的法律法規和美國和中國未來可能通過的任何法律或法規的影響。 | |

| ● | 中國對境外控股公司對中國實體的貸款和直接投資的監管,以及政府對貨幣兑換的控制,可能會推遲我們利用此次發行所得向我們的中國子公司提供貸款或額外的 出資,這可能會對我們的流動性以及我們為 和擴大業務提供資金的能力產生實質性的不利影響 | |

| ● | 我們可能依賴我們的中國子公司支付的股息和其他股權分配來為我們可能有的任何現金和融資需求提供資金,而對我們中國子公司向我們付款的能力的任何限制都可能對我們開展業務的能力產生重大和不利的影響。 | |

| ● | 如果PCAOB無法檢查我們的審計師,我們的普通股可能會根據《持有外國公司問責法》被摘牌。我們的普通股退市或面臨退市威脅,可能會對您的投資價值產生重大影響。此外,2021年6月22日,美國參議院通過了《加速持有外國公司問責法》,該法案如果獲得通過,將修改高頻CA法案,並要求美國證券交易委員會禁止發行人的證券在任何美國證券交易所交易,前提是發行人的審計師連續兩年而不是三年沒有接受美國上市公司會計準則委員會的檢查 。 |

7

與我們的商業和工業有關的風險:

與我們的業務和行業相關的風險和不確定性包括但不限於:

| ● | 我們依賴於不與之簽訂長期合同的幾個大客户 ,失去這些客户中的任何一個都可能導致我們的收入大幅下降。 | |

| ● | 我們的行業是週期性的,產能不斷增加。因此,因供需失衡而引起的價格波動可能會損害我們的經營成果。 |

| ● | 我們的產品銷售價格可能會下降,而不受行業週期性波動的影響。 | |

| ● | 我們的債務可能會限制我們的運營,現金流和 資本資源可能不足以支付我們的鉅額債務 和未來的債務。 | |

| ● | 我們依賴一家主要的設備供應商生產偏振片,而這方面的損失可能會損害我們的業務。 | |

| ● | 我們依賴原材料和關鍵部件的供應,此類供應或原材料成本的任何不利變化都可能對我們的運營產生不利影響。 |

| ● | 我們可能無法為我們在成都的新制造設施獲得證書 中國,這可能會對我們的運營產生實質性的不利影響。 |

| ● | 我們沒有遵守與建築相關的環境法規 ,這可能會使我們受到罰款和其他處罰。 |

| ● | 我們 在競爭激烈的環境中運營,如果我們不能成功競爭,我們可能無法維持目前的市場地位。 | |

| ● | 其他 平板顯示技術或替代顯示技術可能會使我們的產品 失去競爭力或過時。 |

| ● | 我們的財務報表包含一個解釋段落,將不確定性作為我們籌集資本的能力,因此令人對我們作為持續經營企業的能力產生了極大的懷疑。 |

| ● | 對我們、我們的員工、整個顯示面板行業或我們的業務合作伙伴的任何負面宣傳都可能對我們的業務和運營結果產生重大和不利的影響。 |

8

與我們的公司結構相關的風險

與我們的公司結構相關的風險和不確定性包括但不限於:

| ● | 如果中國政府發現為我們在中國的部分業務建立運營架構的VIE安排 不符合中國的法規,或者如果這些法規 或現有法規的解釋在未來發生變化,我們可能會受到嚴厲的處罰或被迫放棄我們在這些業務中的權益。 | |

| ● | 我們依靠對VIE的直接所有權和與某些VIE股東的合同安排來運營我們的業務。VIE安排在提供運營控制方面可能不如直接所有權有效,這可能會對我們的業務產生實質性的不利影響。 | |

| ● | VIE股東未能履行其在VIE安排下的義務,可能會對我們的業務產生重大不利影響。 | |

| ● | VIE股東可能與我們存在實際或潛在的利益衝突,這可能會對我們的業務和財務狀況產生實質性的不利影響。 |

與本次發行和我們普通股所有權相關的風險

除上述風險和不確定性外,我們還面臨與普通股和此次發行相關的風險,包括但不限於以下風險:

| ● | 我們的普通股或我們的普通股可能不會形成活躍的交易市場,我們普通股的交易價格可能會大幅波動。 |

| ● | 納斯達克 可能會對我們的首次公開募股和繼續上市適用其他更嚴格的標準,因為我們計劃進行一次小型公開募股,內部人士將持有我們上市的大部分證券 。 |

| ● | 我們普通股的交易價格可能會波動,這可能會給投資者造成重大損失 。 |

| ● | 由於首次公開募股價格大幅高於預計每股有形賬面淨值,您將立即經歷 大幅稀釋。 |

中國近期的監管動態

近日,中國政府在幾乎沒有事先通知的情況下,就中國的經營行為發起了一系列監管行動,並發表了多項公開聲明, 包括打擊證券市場違法行為、加強對中國境外上市公司的監管、採取新措施擴大網絡安全審查範圍、加大反壟斷執法力度。

9

其中,由全國人大常委會頒佈並於2008年生效的《關於外資併購境內企業的規定》(《併購規則》)和《人民Republic of China反壟斷法》(《反壟斷法》)設立了額外的程序和要求,可能會使外國投資者的併購活動更加耗時和複雜。此類規定 要求,如果觸發了《國務院關於經營者集中申報標準的規定》規定的某些門檻,外國投資者取得中國境內企業或在中國有大量業務的外國公司的控制權的任何控制權變更交易,必須事先通知國家市場監管總局(SAMR)。此外,反壟斷法要求,涉及國家安全的交易,也應當按照國家有關規定進行國家安全審查。此外,2021年1月生效的《中華人民共和國外商投資安全審查辦法》要求,外國投資者對從事軍事相關或其他對國家安全至關重要的行業的中國公司的收購,必須在完成任何此類收購之前進行 安全審查。

2021年7月6日,中國政府有關部門 公佈了《關於依法嚴厲打擊非法證券活動的意見》。這些意見強調,要加強對中國公司境外上市違法違規行為的管理和監管,並提出要採取有效措施,如推進相關監管制度建設,應對中國境外上市公司面臨的風險和事件。根據《意見》,要求中國監管機構加快制定證券境外發行上市相關規則,更新現有數據安全、跨境數據流動和機密信息管理方面的法律法規。預計將在《網絡安全法》和《數據安全法》的保護傘下或之外 通過許多法規、指導方針和其他措施。截至本招股説明書發佈之日, 尚未發佈官方指導意見或相關實施細則,在此階段對這些意見的解讀仍不清楚。請參閲“風險因素-與在中國經營有關的風險-根據併購規則和/或中國相關監管機構未來頒佈的任何其他法規,任何需要事先獲得批准的要求都可能推遲此次發行 ,如果需要的話,如果無法獲得任何此類批准,可能會對我們的業務、經營業績和聲譽以及我們普通股的交易價格產生重大不利影響,還可能給此次發行帶來不確定性,並影響我們向中國以外的投資者發售或繼續發售證券的能力.”

此外,2021年7月10日,中國網信辦發佈了《網絡安全審查辦法(徵求意見稿)》或《公開徵求意見稿》, 提出授權有關政府部門對影響或可能影響國家安全的一系列活動進行網絡安全審查,包括擁有100萬以上用户個人數據的公司在境外上市。2021年12月28日,《網絡安全審查辦法(2021年版)》頒佈,並將於2022年2月15日起施行,其中迭代規定,任何控制100萬以上用户個人信息的網絡平臺經營者 尋求在外國證券交易所上市的,也應接受網絡安全審查。《網絡安全審查辦法》(2021年版)進一步闡述了在評估相關活動的國家安全風險時需要考慮的因素,包括(I)核心數據、重要數據或大量個人信息被竊取、泄露、破壞、 並被非法使用或出境的風險;(Ii)關鍵信息基礎設施、核心數據、重要數據或大量個人信息在境外上市後受到外國政府影響、控制或惡意使用的風險。中國的網信辦表示,根據擬議的規則,持有超過100萬用户數據的公司在其他國家尋求上市時,現在必須申請 網絡安全批准,因為這些數據和個人信息可能會“受到外國政府的影響、控制和惡意利用”。網絡安全審查還將調查海外IPO帶來的潛在國家安全風險。

2021年12月24日,中國證監會發布了《國務院關於境內企業境外發行上市管理規定(徵求意見稿)》(徵求意見稿)和《境內企業境外發行上市備案辦法(徵求意見稿)》(《備案辦法草案》,與《境外上市管理規定草案》統稱為《境外上市規則草案》),徵求意見期至2022年1月23日。《境外上市規則(徵求意見稿)》規定了境外直接上市和間接上市的備案監管安排,明確了境外間接上市的認定標準。其中,境內企業 擬在境外市場間接發行上市的,備案義務為在中國境內註冊成立的主要經營主體 ,備案義務應在提交境外上市申請後三個工作日內完成。首次公開發行上市所需的備案材料包括但不限於:監管意見書、相關行業主管監管機構出具的備案、批覆等文件(如適用)、相關監管機構出具的安全評估意見(如適用)。

海外上市規則草案 如果通過,我們未來可能會受到額外的合規要求,我們不能向您保證,我們將能夠及時或根本不通過有關海外上市規則草案的備案程序。如果我們未能完全 遵守新的監管要求,可能會嚴重限制或完全阻礙我們發售或繼續發售普通股的能力,對我們的業務運營造成重大幹擾,並嚴重損害我們的聲譽,這將對我們的財務狀況和經營業績產生重大和不利的 影響,並導致我們的普通股大幅貶值或變得一文不值。

截至本招股説明書日期,中國並無相關 法律或法規明確要求我們的海外上市計劃須尋求中國證監會或任何其他中國政府當局的批准,我們的公司、我們的任何子公司或我們的VIE也沒有收到中國證監會或任何其他中國政府當局關於我們計劃在海外上市的 任何查詢、通知、警告或制裁。然而,由於這些聲明和中國政府的監管行動是新發布的,官方指導意見和相關實施細則尚未發佈, 這些修訂或新的法律法規將對我們的日常業務運營、接受外國投資和在美國交易所上市的能力產生什麼潛在影響是非常不確定的。SCNPC或其他中國監管機構未來可能頒佈 法律、法規或實施細則,要求我們的公司、我們的VIE或其子公司在美國上市前獲得中國監管部門的批准。有關這些法律和操作風險的討論,請參閲第13頁開始的“風險因素”,以及在決定購買我們的普通股之前應考慮的其他信息。

10

作為一家新興成長型公司的影響

我們上一財年的收入不到10.7億美元。因此,我們有資格成為2012年JumpStart Our Business Startups 法案(“JOBS法案”)中定義的“新興成長型公司”,並可能利用降低的公開報告要求。這些規定包括,但不限於:

| ● | 在我們提交給美國證券交易委員會的文件中, 僅允許提交兩年經審計的財務報表,以及僅兩年 相關管理層對財務狀況和經營成果的討論和分析; | |

| ● | 在評估我們對財務報告的內部控制時,不要求 遵守審計師的認證要求; | |

| ● | 減少了在定期報告、委託書和登記聲明中披露高管薪酬的義務 | |

| ● | 免除 對高管薪酬進行不具約束力的諮詢投票的要求,以及 股東批准之前未批准的任何黃金降落傘付款的要求。 |

我們 可以利用這些規定,直到我們的財政年度的最後一天,即根據本次發售首次 出售我們的普通股的日期的五週年之後。但是,如果某些事件在這五年期限結束前發生,包括 如果我們成為一家大型加速申報公司,如果我們的年總收入超過10.7億美元,或者如果我們在任何三年期限內發行了超過10億美元的不可轉換債券,我們將在這五年期限結束前不再是一家新興成長型公司 。

《就業法案》第107條規定,新興成長型公司可以利用經修訂的1933年《證券法》(《證券法》)第7(A)(2)(B)節規定的延長過渡期,以遵守新的或修訂的會計準則。我們已選擇 利用這一延長的過渡期,並承認根據《就業法案》第107條,此類選舉是不可撤銷的。

作為外國私人發行商的影響

在 本次發行完成後,我們將根據修訂後的1934年《證券交易法》(以下簡稱《交易法》), 作為一傢俱有“外國私人發行人”地位的非美國公司進行報告。即使我們不再具有新興成長型公司的資格,但只要我們符合《交易所法案》規定的外國私人發行人資格,我們將不受《交易所法案》及其規則中適用於美國國內上市公司的某些條款的約束,包括:

| ● | 《交易法》中要求美國國內上市公司發佈根據美國公認會計準則編制的財務報表的規則; |

| ● | 《交易法》中規範對根據《交易法》登記的任何證券的委託、同意或授權進行徵求的 節; |

| ● | 《交易法》中要求內部人提交其股份所有權和交易活動的公開報告,並要求從短期內進行的交易中獲利的內部人承擔責任的 條款;以及 |

| ● | 交易法下的 規則要求在發生指定的重大事件時,向美國證券交易委員會提交 表格10-Q的季度報告,其中包含未經審計的財務和其他指定信息,以及 表格8-K的當前報告。 |

我們將在每個會計年度結束後 個月內(或美國證券交易委員會要求的其他報告)向美國證券交易委員會提交包含 經獨立註冊會計師事務所審計的財務報表的Form 20-F年度報告。

我們 可以利用這些豁免,直到我們不再是外國私人發行人。如果超過50%的已發行有表決權的證券由美國居民持有,並且符合以下三種情況之一,則我們將不再是外國私人 發行人:(i)我們的大多數執行官或董事是美國公民或居民,(ii)我們超過50%的資產位於美國或(iii)我們的業務主要在美國進行管理。

外國私人發行人和新興成長型公司也不受某些更廣泛的SEC高管薪酬披露規則 的約束。因此,如果我們不再符合新興成長型公司的資格,但仍然是外國私人發行人,我們將繼續豁免 此類規則,並將繼續被允許遵循我們本國的做法披露此類事項。

企業信息

我們的 主要執行辦公室位於中國江蘇省南京市棲霞區科創路1號101/201號2號樓, 電話號碼為+86 25-58595234。我們的網站是www.austinelec.com。本網站所載或可透過本網站獲得的資料 並不構成本招股章程的一部分,亦不視為以提述方式納入本招股章程。我們在開曼羣島的註冊辦事處 位於Maples Corporate Services Limited的辦事處,PO Box 309,Ugland House,Grand Cayman,KY 1 -1104,Cayman Islands。我們在美國的 法律程序服務代理是Puglisi & Associates,地址:850 Library Avenue,Suite 204,Newark,DE 19711。

11

產品

| 正在發行的證券: | 3,375,000股普通股,以堅定承諾 基礎

| |

| 首次發行價: | 我們估計普通股的首次公開發行價格將為每股普通股4美元。 | |

| 發行前已發行的普通股數量: | 10,125,000股普通股。 | |

| 發行後已發行的普通股數量: |

13,500,000股普通股,假設不行使承銷商的超額配售權,以及14,006,250股普通股,假設承銷商的超額配售權全部行使。

| |

| 收益的使用: | 我們打算將本次發行的淨收益用於(i) 擴大我們生產OLED偏光片的生產設施,(ii)潛在收購或投資業務 在新型顯示材料領域,(三)新材料的研發和製造工藝的改進; 及(iv)營運資金及其他一般公司用途。有關收益用途的詳情,請參閲“使用 所得“在第45頁。

| |

| 禁售協議 | 我們所有的董事、高管和某些股東 已與承銷商達成協議,除某些例外情況外,不得直接或間接出售、轉讓或處置, 我們的任何普通股或證券,可轉換為或可行使或可交換為我們的普通股,期限為 自公司在納斯達克資本市場上市交易首日起六個月。見”共享 有資格在未來出售” 和“承保” 以獲取更多信息。 | |

| 建議的納斯達克符號: | 我們已申請將我們的普通股在 納斯達克股票代碼為“OST”。

| |

| 轉讓代理和登記員 | VStock Transfer,LLC | |

| 風險因素: | 投資於我們的普通股涉及重大風險。作為投資者,你 應該能承受你投資的全部損失你應仔細考慮“風險因素 “第13頁開始的部分。 |

12

風險因素

投資 我們的普通股具有高度投機性,並涉及相當大的風險。在投資本公司之前,您應仔細考慮以下風險, 以及本招股説明書中包含的其他信息。以下討論的風險可能 對我們的業務、前景、財務狀況、經營業績、現金流、支付股息的能力 以及我們普通股的交易價格產生重大不利影響。我們目前未知或我們目前認為 不重要的其他風險和不確定性也可能對我們的業務、前景、財務狀況、經營業績、現金流 和支付股息的能力產生重大不利影響,您可能會損失全部或部分投資。

風險 與在中國做生意有關

中國政府的政治和經濟政策 或中美關係的變化可能會對我們的業務、財務狀況和經營業績 產生重大不利影響,並可能導致我們無法維持增長和擴張戰略。

我們的絕大部分業務 均在中國進行,我們的大部分收入均來自中國。因此,我們的財務狀況和經營業績 在很大程度上受到中國經濟、政治和法律發展或 中國與美國或其他政府之間的政府關係變化的影響。美國和中國在貿易政策、條約、政府法規和關税方面的未來關係存在很大的不確定性。

中國經濟在許多方面與大多數發達國家的經濟不同,包括政府參與的程度、發展水平、增長速度、外匯管制和資源配置。儘管中國政府已實施了強調利用市場力量進行經濟改革、減少生產性資產的國有所有權以及 建立完善的企業公司治理的措施,但中國的相當大一部分生產性資產仍由政府擁有。此外,中國政府通過實施產業政策,繼續在行業發展監管方面發揮重要作用。中國政府還通過分配資源、控制外幣債務的支付、制定貨幣政策、監管金融服務和機構,以及向特定行業或公司提供優惠待遇,對中國的經濟增長進行重大控制。

雖然中國經濟在過去四十年中取得了顯著的 增長,但無論是在地理上還是在經濟的各個部門之間,增長都是不平衡的。中國政府 已實施多項措施以鼓勵經濟增長及引導資源配置。其中部分措施可能有利於 整體中國經濟,但也可能對我們產生負面影響。我們的財務狀況和經營業績可能會受到政府對資本投資的控制或適用於我們的税收法規變化的重大 不利影響。此外, 中國政府過去已實施若干措施,包括加息,以控制經濟增長步伐。 這些措施可能導致經濟活動減少。

2021年7月,中國政府就中國公司在中國境外融資(包括通過VIE安排)提供了 新指引。鑑於這些發展, 美國證券交易委員會對尋求在美國證券交易委員會註冊證券的中國公司實施了更嚴格的披露要求。由於我們的基本 所有業務都位於中國,因此任何未來對中國公司的資本籌集或其他活動施加限制的中國、美國或其他法規可能會對我們的業務和經營業績產生不利影響。如果從國內或國際投資的角度來看,中國的商業環境 惡化,或者如果中國與美國 或其他政府之間的關係惡化,中國政府可能會幹預我們的運營,我們在中國和美國的業務, 以及我們普通股的市場價格也可能受到不利影響。

中國法律、法規及規例的解釋及執行存在不確定性。

我們幾乎所有的業務都在中國進行,並受中國法律、規則和法規的管轄。我們的中國子公司和VIE受適用於在中國的外商投資的法律、規則和法規的約束。中華人民共和國法律制度是以成文法規為基礎的民法制度。與普通法制度不同,以前的法院判決可供參考,但其先例價值有限。

1979年,中華人民共和國政府開始頒佈一套全面規範經濟事務的法律、法規和規章體系。 40年來立法的總體效果顯著加強了對各種形式的外商投資中國的保護。然而,中國還沒有形成一個完全完整的法律體系,最近頒佈的法律、規章制度 可能不足以涵蓋中國經濟活動的方方面面,或者可能受到中國監管機構的重大解釋。特別是,由於這些法律、規則和法規是相對較新的,並且由於公佈的決定數量有限且此類決定不具約束力,而且法律、規則和法規通常賦予相關監管機構在如何執行它們方面的重大自由裁量權,因此這些法律、規則和法規的解釋和執行涉及 不確定性,可能不一致和不可預測。此外,中國的法律制度在一定程度上基於政府政策和內部規則,其中一些沒有及時公佈或根本沒有公佈,可能具有追溯力。因此,我們 可能在違規發生後才會意識到我們違反了這些政策和規則。

13

中國的任何行政訴訟和法院訴訟都可能曠日持久,導致大量 費用以及資源和管理層注意力的轉移。由於中華人民共和國行政和法院當局在解釋和執行法定和合同條款方面擁有很大的自由裁量權 ,因此可能更難評估行政和法院訴訟的結果 以及我們享有的法律保護水平,而不是在更發達的法律體系中。這些不確定性 可能會阻礙我們執行已簽訂的合同的能力,並可能對我們的業務、財務狀況和運營結果產生不利影響。

近日,中共中央辦公廳、國務院辦公廳聯合印發了《關於依法嚴厲打擊非法證券活動的意見》,並於2021年7月6日向社會公佈。意見強調,要加強對非法證券活動的管理,要加強對中資公司境外上市的監管。將採取推進相關監管制度建設 等有效措施,應對中國概念境外上市公司的風險和事件,以及網絡安全和數據隱私保護要求等類似事項。該等意見仍不清楚有關中國政府當局將如何解釋、修訂及執行該法律,但該意見及任何將予頒佈的相關實施規則可能會令 我們在未來須遵守有關規定。

2021年7月10日,中國領導的網信辦發佈了《網絡安全審查辦法》修訂徵求意見稿,其中要求,除“關鍵信息基礎設施運營者”外,任何控制不少於100萬用户個人信息的“數據處理者”尋求在外國證券交易所上市也應接受網絡安全審查,並進一步闡述了評估相關活動的國家安全風險時應考慮的因素。

2021年11月14日,中國領導的網信辦發佈了《網絡數據安全條例(徵求意見稿)》,公開徵求意見截止日期為2021年12月13日。《網絡數據安全條例》草案規定,數據處理者是指自主決定數據處理目的和方式的個人或組織。處理百萬以上用户個人數據的數據處理商 擬在境外上市的,應當申請網絡安全審查。此外,處理重要數據或在境外上市的數據處理商應自行或委託數據安全服務機構進行年度數據安全評估,並應於每年1月31日前將上一年度的數據安全評估報告報送當地網絡空間事務管理部門。2021年12月28日,《網絡安全審查辦法(2021年版)》頒佈,並將於2022年2月15日起施行,其中迭代規定,任何控制超過100萬用户個人信息的在線平臺經營者尋求在外國證券交易所上市的,也應接受網絡安全審查。我們不相信 我們屬於上述“關鍵信息基礎設施運營商”或“數據處理器”之列,但最近通過了《網絡安全審查辦法(2021年版)》,《網絡互聯網數據保護條例(徵求意見稿)》(徵求意見稿)正在制定過程中,意見仍不清楚中國政府有關部門將如何解讀、修改和實施 。

2021年12月24日,中國證監會發布了《國務院關於境內企業境外發行上市管理規定(徵求意見稿)》和《境內企業境外發行證券及上市備案管理辦法(徵求意見稿)》,徵求意見稿截止於2022年1月23日,如果通過,我們未來可能會受到額外的合規 要求。請參閲“中國證監會日前發佈了中國公司赴境外首次公開募股規則草案,徵求意見稿。雖然這些規定尚未生效,但中國政府可能會對中國的海外發行和外國投資施加更多監督和控制,這可能會顯著 限制或完全阻礙我們向投資者發售或繼續發售我們的普通股的能力,並可能導致我們的普通股價值大幅下跌或變得一文不值。.”

因此,目前仍不確定中國政府當局將如何監管海外上市,以及我們是否需要獲得任何具體的監管批准。此外,如果中國證監會或其他監管機構後來頒佈新的規則或解釋,要求我們本次發行和任何後續發行都必須獲得他們的批准,我們可能無法獲得此類批准,這可能會顯著限制或完全阻礙我們向投資者提供或繼續提供證券的能力。

此外,中國政府 當局可能會加強對像我們這樣的中國發行人在海外和/或外國投資進行的發行的監督和控制。中國政府當局採取的此類行動可能會在任何時候幹預或影響我們的運營,這是我們無法控制的。因此,任何此類行動都可能對我們的運營產生不利影響,並極大地限制或阻礙我們向您提供證券或繼續向您提供證券的能力,並降低此類證券的價值。

14

法律執行方面的不確定性,以及中國的規則和法規可能在幾乎沒有事先通知的情況下迅速變化的事實,以及中國政府可能隨時幹預或影響我們的業務,或可能對在海外進行的發行和/或對中國發行人進行的外國投資施加更多控制的風險,可能會導致我們的業務、財務業績和/或我們普通股的價值發生實質性變化,或削弱我們的融資能力。

中國政府對我們開展業務活動的方式有很大的影響。中國政府也可能在任何時候幹預或影響我們的業務和此次發行 ,這可能導致我們的業務發生重大變化,我們的普通股 可能會貶值或變得一文不值。

我們目前不需要獲得中國當局的批准才能在美國交易所上市,也不需要執行VIE安排,但是,如果我們的VIE或控股公司未來需要獲得批准而被中國當局拒絕在美國交易所上市,我們將無法 繼續在美國交易所上市,繼續向投資者提供證券,或對投資者的利益造成重大影響 並導致我們的普通股價格大幅貶值。

中國政府已經並將繼續通過監管和國有制對中國經濟的幾乎每一個部門進行實質性控制。我們在中國的經營能力可能會因其法律法規的變化而受到損害,包括與税收、環境法規、土地使用權、財產和其他事項有關的法律法規。這些司法管轄區的中央或地方政府可能會實施新的、更嚴格的法規或對現有法規的解釋,這將需要我們方面支付額外的費用和努力,以確保我們遵守此類法規或解釋。因此,政府未來的行動,包括決定不繼續支持最近的經濟改革和迴歸更集中的計劃經濟或在執行經濟政策時的地區或地方差異,可能會對中國或其特定地區的經濟狀況產生重大影響,並可能要求我們 剝離我們在中國業務中的任何權益。

例如,中國網絡安全監管機構 於2021年7月2日宣佈已對滴滴(紐約證券交易所代碼:DIDI)展開調查,並在兩天後下令將該公司的應用程序從智能手機應用商店下架。同樣,在我們運營的地區,我們的業務部門可能會受到各種政府和監管幹預 。我們可能會受到各種政治和監管實體的監管,包括各種地方和市政機構以及政府分支機構。我們可能會增加遵守現有和新通過的法律法規所需的成本,或對任何不遵守的行為進行處罰。

此外,我們還不確定我們何時以及是否需要獲得中國政府的許可才能在美國交易所上市或未來達成VIE安排, 即使獲得了此類許可,也不確定是否會被拒絕或撤銷。雖然我們目前不需要獲得任何中國聯邦或地方政府的許可 才能獲得此類許可,也沒有收到任何在美國交易所上市和/或達成VIE安排的拒絕,但我們的運營可能會直接或間接地受到與我們的業務或行業相關的現有或未來法律和法規的不利影響。中國政府最近表明意向的聲明,以及中國政府 可能採取行動,對中國發行人在海外和/或外國投資進行的發行施加更多監督和控制,這可能會顯著限制或完全阻礙我們向投資者提供或繼續提供證券的能力,並導致 我們證券的價值大幅下降或變得一文不值。

15

中國證監會日前發佈了中國公司赴境外首次公開募股的徵求意見稿 。雖然這些規定尚未生效,但 中國政府可能會對境外和外國投資中國發行人的發行施加更多監督和控制,這可能會顯著限制或完全阻礙我們向投資者發售或繼續發售我們的普通股的能力 ,並可能導致我們的普通股價值大幅縮水或變得一文不值。

2021年12月24日,中國證監會發布了《境外上市規則草案》,徵求意見稿截止日期為2022年1月23日。境外上市規則草案 規定了境外直接上市和間接上市的備案監管安排,明確了境外間接上市的認定標準。

境外上市規則草案 規定,中資公司或發行人應當在發行人申請首次公開發行股票並在境外市場上市後三個工作日內履行備案手續。首次公開發行和上市所需的備案材料應至少包括以下內容:備案報告及相關承諾;相關行業主管監管機構出具的監管意見、備案、批准及其他文件(如適用);相關監管機構出具的安全評估意見(如適用);中國法律意見;以及招股説明書。

此外,有下列情形之一的,禁止境外發行上市:(一)國家法律、法規和有關規定明確禁止擬發行上市的 ;(二)經國務院有關主管部門依法審查認定,可能對國家安全構成威脅或者危害的;(三)發行人的股權、重大資產、核心技術等存在重大所有權糾紛的;(四)境內企業及其控股股東、實際控制人近三年來有貪污、受賄、貪污、挪用財產或者其他擾亂社會主義市場經濟秩序的刑事犯罪行為,或者因涉嫌刑事犯罪正在接受司法調查,或者因涉嫌重大違法正在接受調查的;(五)董事、監事、高級管理人員在近三年內因嚴重違法行為受到行政處罰,或者正因涉嫌刑事犯罪正在接受司法調查,或者因涉嫌重大違法正在接受調查的; (六)國務院規定的其他情形。《管理規定草案》明確了未履行備案義務或欺詐備案行為等違法行為的法律責任,並處以100萬元以上1000萬元以下的罰款,對情節嚴重的,並處停業整頓、吊銷相關《營業執照》或者《經營許可證》。

海外上市規則草案 如果通過,我們未來可能會受到額外的合規要求,我們不能向您保證,我們將能夠及時或根本不通過有關海外上市規則草案的備案程序。如果我們未能完全 遵守新的監管要求,可能會嚴重限制或完全阻礙我們發售或繼續發售普通股的能力,對我們的業務運營造成重大幹擾,並嚴重損害我們的聲譽,這將對我們的財務狀況和經營業績產生重大和不利的 影響,並導致我們的普通股大幅貶值或變得一文不值。

您 在履行法律程序、執行外國判決或在中國根據外國法律對我們或招股説明書中提到的我們的管理層提起訴訟時可能會遇到困難。

我們是根據開曼羣島法律註冊成立的獲豁免公司 ,我們幾乎所有業務都在中國進行,我們幾乎所有資產都位於中國。此外,我們的所有高級管理人員在很大程度上都居住在中國的內部,並且是中國公民。因此,我們的股東可能很難向我們或中國內部的人員送達法律程序文件。 此外,中國與開曼羣島和許多其他國家和地區沒有相互承認和執行法院判決的條約。因此,在中國看來,承認和執行上述任何非中國司法管轄區法院關於不受有約束力的仲裁條款約束的任何事項的判決可能是困難或不可能的。

16

股東 在美國常見的索賠,包括證券法集體訴訟和欺詐索賠,在中國案中,從法律上或實際情況來看,一般都很難追究。例如,在中國,在獲取有關外國實體的股東調查或訴訟或其他方面所需的信息方面,存在重大的法律和其他障礙。雖然中國的地方可以與其他國家或地區的證券監管機構建立監管合作機制,實施跨境監督管理,但在缺乏相互務實的合作機制的情況下,這種與統一國家證券監管機構的監管合作並不高效。根據2020年3月起施行的《中華人民共和國證券法》第一百七十七條規定,境外證券監管機構不得在中國境內直接進行調查或取證活動。因此,未經中國證券監管機構主管部門和有關部門同意,任何組織和個人不得向境外當事人提供與證券業務活動有關的文件和資料。另見“-與我們的普通股和此次發行相關的風險-您在保護您的利益方面可能面臨困難 ,您通過美國法院保護您的權利的能力可能有限,因為我們是根據開曼羣島法律註冊的 作為一家開曼羣島公司投資我們的相關風險。

任何根據併購規則和/或中國相關監管機構未來頒佈的任何其他法規要求獲得事先批准的要求可能會推遲此次發行 ,如果需要的話,如果未能獲得任何此類批准,可能會對我們的業務、經營業績和聲譽以及我們普通股的交易價格產生重大不利影響,並可能給此次發行帶來不確定性,並影響我們向中國以外的投資者提供或繼續提供證券的能力。

2006年8月8日,商務部、國資委、國家税務總局、國家工商行政管理總局、中國證監會和國家外匯管理局等六家中國監管機構聯合通過了《併購重組規則》,自2006年9月8日起施行,並於2009年6月22日修訂。併購規則包括旨在要求境外特殊目的載體在境外上市的中國公司必須獲得中國證監會批准的條款,以及該特別目的載體的證券在海外證券交易所上市和交易。2006年9月21日,中國證監會在其官方網站上公佈了 特殊目的機構境外上市審批辦法。然而,併購規則對離岸特殊目的載體的範圍和適用性仍然存在很大的不確定性。

雖然併購規則的適用仍不清楚,但根據我們中國法律顧問金杜律師事務所的建議,我們認為,本次發行不需要中國證監會的批准,因為(I)中國證監會目前尚未就招股説明書下的發行是否符合併購規則發佈任何明確的規則或解釋;及(Ii)吾等以直接投資而非與中國境內公司合併或收購的方式成立我們的中國子公司南京澳盛。 然而,併購規則將如何詮釋和實施仍存在不確定性,我們中國律師的意見受任何與併購規則相關的任何新的法律、規則和法規或任何形式的詳細實施和解釋的影響。我們不能向您保證,包括中國證監會在內的相關中國政府機構將得出與我們的中國法律顧問相同的結論。如果中國證監會或其他中國監管機構隨後認定我們需要獲得中國證監會對本次發行的批准,或者如果中國證監會或任何其他中國政府機構在我們上市前頒佈任何解釋或實施規則,要求我們獲得中國證監會或其他中國監管機構的批准,我們可能面臨中國證監會或 其他中國監管機構的不利行動或制裁。在任何此類情況下,這些監管機構可能會對我們在中國的業務處以罰款和處罰, 限制我們在中國的經營特權,推遲或限制將本次發行所得資金匯回中國,或採取可能對我們的業務、財務狀況、經營業績、聲譽和前景以及我們完成此次發行的能力產生重大不利影響的其他 行動。中國證監會或其他中國監管機構也可能採取行動,要求我們或使我們明智地在本招股説明書提供的普通股交收和交付之前停止本次發行。因此, 如果您在預期結算和交割之前從事市場交易或其他活動,則您這樣做的風險是 此類結算和交割可能不會發生。請參閲“監管-與海外上市和併購有關的監管規定”.

17

此外,商務部於2011年9月起施行的《安全審查規則》規定,外國投資者進行的引起“國防和安全”擔憂的併購,以及外國投資者可能通過併購獲得對國內企業“國家安全”的實際控制權的併購,都要接受商務部的嚴格審查,這些規則禁止任何試圖繞過安全審查的活動,包括通過委託代理或合同控制安排安排交易。 此外,根據安全審查,外國投資將導致獲得某些關鍵行業的實際控制權,如關鍵農產品、能源和資源、裝備製造、基礎設施、交通運輸、文化產品和服務、信息技術、互聯網產品和服務、金融服務和技術行業, 必須事先獲得指定政府部門的批准。

我們所在的行業不是禁止或限制外國投資的行業。因此,我們不需要從中國當局獲得任何許可來經營,除非在中國的國內公司需要從事與我們類似的業務。這些許可證和許可包括《營業執照》、《對外貿易經營者備案登記表》和《人民海關Republic of China關於報關單位登記的證明》。根據我們的中國法律顧問金杜律師事務所的建議,根據任何現有的中國法律、法規或規則,我們、我們的任何子公司或我們的VIE目前都不需要獲得中國當局的監管批准, 才能在美國上市,包括中國證監會、中國網信辦或需要批准VIE運營的任何其他相關中國監管機構。然而,VIE安排的可執行性尚未在法庭上進行測試,中國政府可能會採取行動,對中國的發行人在海外和/或外國對此類公司進行的發行施加更多監督和控制,或者可能不允許VIE安排, 這可能會顯著限制或完全阻礙我們向中國以外的投資者提供或繼續提供證券的能力 ,並導致我們的證券價值大幅下降或變得一文不值。

未來,我們可能會通過收購互補業務來發展我們的業務。如果需要,遵守上述條例和其他相關規則的要求來完成此類交易可能會很耗時,任何必要的審批過程,包括獲得商務部或地方同行的批准 ,都可能延誤或抑制我們完成此類交易的能力。目前尚不清楚我們的業務 是否會被視為一個引起“國防和安全”或“國家安全”擔憂的行業。 但是,商務部或其他政府機構可能會在未來發布解釋,確定我們的業務屬於安全審查的行業 ,在這種情況下,我們未來在中國的收購,包括通過與目標實體簽訂合同 控制安排的方式進行的收購,可能會受到嚴格審查或禁止。我們通過未來收購擴大業務或保持或擴大市場份額的能力將因此受到實質性和不利的影響。此外,根據併購規則,中國單位或個人計劃通過其合法設立或控制的海外公司合併或收購其相關中國實體的,需經商務部審批。中國監管機構可能會頒佈新的規則或解釋,要求我們已完成或正在進行的合併和收購必須獲得商務部或其他中國政府部門的批准。不能保證, 如果我們計劃進行收購,我們可以獲得商務部或任何其他相關中國政府部門對我們的合併和收購的批准,如果我們未能獲得這些批准,我們可能會被要求暫停收購併受到懲罰。有關此類審批要求的任何不確定性都可能對我們的業務、運營結果和公司結構產生重大不利影響。

此外,2021年7月6日,中國政府有關部門公佈了《關於依法嚴厲打擊證券違法行為的意見》。 該意見強調要加強對中國境外上市公司非法證券活動的管理和監管,並提出要採取有效措施,如推進相關監管制度建設,以應對中國境外上市公司面臨的風險和事件。根據《意見》,要求中國監管機構 加快制定證券境外發行上市相關規則,更新現有數據安全、跨境數據流動、機密信息管理等方面的法律法規。預計將在《網絡安全法》和《數據安全法》的框架內或之外採取大量法規、指導方針和其他 措施。截至本招股説明書發佈日期 ,尚未發佈官方指導意見或相關實施細則,現階段對這些意見的解讀仍不清楚。

18

2021年7月10日,中國網信辦發佈《網絡安全審查辦法(修訂意見稿)》向社會公開徵求意見,建議授權政府有關部門對影響或可能影響國家安全的一系列活動進行網絡安全審查,包括擁有百萬以上用户個人數據的公司在境外上市。

2021年11月14日,中國的網信辦發佈了《網絡數據安全條例(徵求意見稿)》,對網絡數據安全合規要求 進行了更詳細的闡述。

2021年12月28日,《網絡安全審查辦法》(2021年版)頒佈,並將於2022年2月15日起施行,其中規定,任何控制100萬以上用户個人信息的網絡平臺 經營者尋求在外國證券交易所上市的,也應 接受網絡安全審查。我們不相信我們屬於上述的“關鍵信息基礎設施運營商”、“數據處理商”、“網絡平臺運營商”或“數據處理商”,但最近通過了《網絡安全審查辦法》,《網絡互聯網數據保護條例(徵求意見稿)》正在制定過程中,《意見》將如何解釋、修改和實施仍不清楚。2021年12月24日,中國證監會發布了《國務院關於境內企業境外發行上市管理規定(徵求意見稿)》和《境內企業境外發行證券及上市備案管理辦法(徵求意見稿)》,徵求意見期限均為2022年1月23日屆滿,如果通過,今後可能會對我們提出額外的合規要求。請參閲“-中國證監會發布了中國公司赴境外首次公開募股規則草案,徵求公眾意見。雖然這些規定尚未生效,但中國政府可能會對 在海外進行的發行以及外國投資中國的發行人施加更多監督和控制,這可能會顯著限制或完全阻礙我們向投資者發售或繼續發售我們的普通股的能力,並可能導致我們的普通股價值大幅下跌 或變得一文不值。因此,目前仍不確定中國政府當局將如何監管海外上市 ,以及我們是否需要獲得任何具體的監管批准或滿足任何備案要求。此外,如果中國證監會或其他監管機構後來頒佈新的規則或解釋,要求我們為本次發行和任何後續發行獲得他們的事先批准或事後備案,我們可能無法獲得此類批准或備案,這可能會顯著 限制或完全阻礙我們向投資者發售或繼續發售證券的能力。

截至本招股説明書的日期,我們並不認為我們需要獲得任何中國政府當局的許可才能向外國投資者提供證券。我們一直 一直密切關注中國在海外上市所需獲得中國證監會或其他中國政府機構的必要批准的監管動態 ,包括此次發行和向外國投資者發行證券。截至本招股説明書日期, 我們尚未收到中國證監會或其他中國政府部門對本次發行的任何查詢、通知、警告、制裁或監管反對。然而,在制定、解釋和實施與海外證券發行和其他資本市場活動有關的監管要求方面仍存在重大不確定性。如果未來確定本次發行需要獲得中國證監會、中國網信辦或任何其他監管機構的批准,我們可能面臨中國證監會、中國網信辦或其他中國監管機構的處罰 。這些監管機構可能會對我們在中國的業務處以罰款和 處罰,限制我們在中國以外的支付股息的能力,限制我們在中國的業務,推遲或限制將此次發行所得資金匯回中國,或採取其他可能對我們的業務、財務狀況、運營和前景以及我們證券的交易價格產生重大不利影響的行動。中國證監會、中國網信辦或其他中國監管機構也可能採取行動,要求或建議我們在結算和交付我們的普通股之前停止本次發行。因此,如果您在預期結算和交割之前從事市場交易或其他活動,您這樣做的風險是結算和交割可能無法發生。此外, 如果中國證監會、中國網信辦或其他中國監管機構後來頒佈新規則,要求我們的此次發行必須獲得他們的批准,如果我們建立了獲得此類豁免的程序 ,我們可能無法獲得此類批准要求的豁免。有關此類審批要求的任何不確定性和/或負面宣傳都可能對我們證券的交易價格產生重大不利影響。

19

中國 有關收購的法規規定了大量的監管審批和審查要求,這可能會使我們更難通過收購實現增長。

Under the PRC Anti-Monopoly Law, companies undertaking acquisitions relating to businesses in China must notify the State Administration for Market Regulation, or the SAMR, in advance of any transaction where the parties’ revenues in the China market exceed certain thresholds and the buyer would obtain control of, or decisive influence over, the target, while under the M&A Rules, the approval of MOFCOM must be obtained in circumstances where overseas companies established or controlled by PRC enterprises or residents acquire domestic companies affiliated with such PRC enterprises or residents. Applicable PRC laws, rules and regulations also require certain merger and acquisition transactions to be subject to security review. Due to the level of our revenues, our proposed acquisition of control of, or decisive influence over, any company with revenues within China of more than RMB400 million in the year prior to any proposed acquisition would be subject to SAMR merger control review. As a result, many of the transactions we may undertake could be subject to SAMR merger review. Complying with the requirements of the relevant regulations to complete such transactions could be time-consuming, and any required approval processes, including approval from SAMR, may delay or inhibit our ability to complete such transactions, which could affect our ability to expand our business or maintain our market share. If the practice of SAMR and MOFCOM remains unchanged, our ability to carry out our investment and acquisition strategy may be materially and adversely affected and there may be significant uncertainty as to whether we will be able to complete large acquisitions in the future in a timely manner or at all.

有關中國居民投資離岸公司的中國 法規可能會使我們的中國居民實益擁有人或 我們的中國子公司承擔責任或受到處罰,限制我們向中國子公司注資的能力或限制我們的中國子公司增加註冊資本或分配利潤的能力。

SAFE promulgated the Circular on Relevant Issues Concerning Foreign Exchange Control on Domestic Residents’ Offshore Investment and Financing and Roundtrip Investment through Special Purpose Vehicles, or the SAFE Circular 37, on July 4, 2014, which replaced the former circular commonly known as “SAFE Circular 75” promulgated by SAFE on October 21, 2005. SAFE Circular 37 requires PRC residents to register with local branches of SAFE in connection with their direct establishment or indirect control of an offshore entity, for the purpose of overseas investment and financing, with such PRC residents’ legally owned assets or equity interests in domestic enterprises or offshore assets or interests, referred to in SAFE Circular 37 as a “special purpose vehicle”. SAFE Circular 37 further requires amendment to the registration in the event of any significant changes with respect to the special purpose vehicle, such as increase or decrease of capital contributed by PRC individuals, share transfer or exchange, merger, division or other material event. In the event that a PRC shareholder holding interests in a special purpose vehicle fails to fulfill the required SAFE registration, the PRC subsidiaries of that special purpose vehicle may be prohibited from making profit distributions to the offshore parent and from carrying out subsequent cross-border foreign exchange activities, and the special purpose vehicle may be restricted in its ability to contribute additional capital into its PRC subsidiary. Moreover, failure to comply with the various SAFE registration requirements described above could result in liability under PRC law for evasion of foreign exchange controls.

We have notified substantial beneficial owners of ordinary shares who we know are PRC residents of their filing obligation, and are aware that all substantial beneficial owners have completed the necessary registration with the local SAFE branch or qualified banks as required by SAFE Circular 37. However, we may not at all times be aware of the identities of all of our beneficial owners who are PRC residents. We do not have control over our beneficial owners and cannot assure you that all of our PRC-resident beneficial owners will comply with SAFE Circular 37 and subsequent implementation rules. The failure of our beneficial owners who are PRC residents to register or amend their SAFE registrations in a timely manner pursuant to SAFE Circular 37 and subsequent implementation rules, or the failure of future beneficial owners of our company who are PRC residents to comply with the registration procedures set forth in SAFE Circular 37 and subsequent implementation rules, may subject such beneficial owners or our PRC subsidiaries to fines and legal sanctions. Furthermore, since SAFE Circular 37 was recently promulgated and it is unclear how this regulation, and any future regulation concerning offshore or cross-border transactions, will be interpreted, amended and implemented by the relevant PRC government authorities, we cannot predict how these regulations will affect our business operations or future strategy. Failure to register or comply with relevant requirements may also limit our ability to contribute additional capital to our PRC subsidiaries and limit our PRC subsidiaries’ ability to distribute dividends to our company. These risks may have a material adverse effect on our business, financial condition and results of operations.

任何 未能遵守中國有關員工股票激勵計劃登記要求的法規的行為,中國 計劃參與者或我們可能會受到罰款和其他法律或行政制裁。

2012年2月,外匯局發佈了《關於境內個人參與境外上市公司股票激勵計劃有關問題的通知》,取代了2007年3月發佈的原規定。根據這些規則,中國公民和在中國連續居住不少於一年的非中國公民參加境外上市公司的任何 股票激勵計劃,除少數例外情況外,必須通過 境內合格代理人(可以是該境外上市公司的中國子公司)向外滙局登記,並完成某些其他程序。 此外,還必須聘請境外受託機構處理與行使或出售股票期權 以及買賣股份和權益有關的事項。如果我們採用股權激勵計劃,我們的高管和其他員工 為中國公民或在中國連續居住不少於一年,並根據股權激勵計劃獲得期權或其他獎勵,將在本公司完成此次發行後成為海外上市公司時遵守本規定 。未能完成安全登記可能會對他們處以罰款和法律制裁,還可能限制我們向我們的中國子公司提供額外資本的能力,並限制我們的中國子公司向我們分配股息的能力 。我們還面臨監管不確定性,這可能會限制我們根據中國法律為我們的董事、高管和員工採用額外激勵計劃的能力。

20

中國 監管境外控股公司對中國實體的貸款和直接投資,以及政府對貨幣兑換的控制 可能會延誤我們利用此次發行所得資金向我們的中國子公司提供貸款或額外出資,這 可能會對我們的流動資金以及我們為業務提供資金和擴大業務的能力產生重大不利影響。

我們是一家離岸控股公司,通過我們的中國子公司在中國開展業務。我們可以向中國子公司提供貸款,但須經政府部門批准並有額度限制,或者我們也可以向我們在中國的子公司追加出資。

我們在中國的外商獨資企業根據中國法律被視為外商投資企業,向其提供的任何貸款均受中國法規和外匯貸款登記的約束。例如,我們借給我們在中國的外商獨資企業為其活動提供資金的貸款不能超過法定限額, 必須向當地外匯局登記。此外,外商投資企業應當在其經營範圍內按照真實自用的原則使用資本。外商投資企業的資金不得用於下列用途:(一)直接或間接用於超出企業經營範圍的款項或者有關法律法規禁止的款項;(二)直接或間接用於投資銀行本金擔保產品以外的證券投資;(三)向非關聯企業發放貸款,但營業執照明確允許的除外;(四)支付購買非自用房地產(外商投資房地產企業除外)的相關費用。

外匯局發佈《國家外匯管理局關於改革外商投資企業資本金結算管理有關問題的通知》,即《國家外匯管理局關於改進外商投資企業外幣資本金支付結算管理有關操作問題的通知》、《國家外匯管理局關於加強外匯業務管理有關問題的通知》、《關於進一步明確和規範部分資本項目外匯業務管理有關問題的通知》,自2015年6月起施行。雖然外匯局第十九號通知允許外商投資企業外幣註冊資本折算成人民幣資本用於中國內部的股權投資,但也重申了外商投資企業外幣資本折算人民幣不得直接或間接用於其業務範圍外的原則。因此,在實際操作中,外匯局是否會允許將這筆資金用於對中國的股權投資還是個未知數。外管局於2016年6月9日發佈了《國家外匯管理局關於改革和規範資本項目外匯結算管理政策的通知》,重申了《外管局第19號通知》中的部分規定,但將禁止利用外商投資公司外幣註冊資本轉換成的人民幣資本發放人民幣委託貸款改為禁止利用此類資本向非關聯企業發放貸款。違反國家外匯管理局第19號通知和第16號通知的行為可能會受到行政處罰。外管局通函 19和外管局通函16可能會大大限制我們將所持任何外幣,包括本次發行的淨收益轉移到我們的外商獨資企業的能力,這可能會對我們的流動性以及我們為我們在中國的業務提供資金和擴大業務的能力造成不利影響。

2019年10月23日,外匯局發佈了《關於進一步促進跨境貿易投資便利化的通知》,即第28號通知,並於當日起施行。28號通知在符合一定條件的情況下,允許經營範圍不包括投資的外商投資企業和非投資性外商投資企業使用資本金對中國進行股權投資。 由於28號通知發佈時間較晚,其在實踐中的解讀和執行仍存在較大不確定性。

鑑於 中國法規對境外控股公司向中國實體的貸款和對中國實體的直接投資施加的各種要求,以及中國政府 可能在未來酌情限制使用外幣進行經常賬户交易的事實,我們無法向您保證 我們將能夠完成必要的政府登記或及時獲得必要的政府批准,如果 我們能夠完成對中國子公司的未來貸款或我們未來對我們在中國的WFOE的出資。因此,我們是否有能力在需要時為我們的中國子公司提供及時的財務支持存在不確定性。如果我們未能完成此類註冊或未能獲得此類批准,我們使用此次發行預期收益的能力以及資本化 或以其他方式為我們的中國業務提供資金的能力可能會受到負面影響,這可能會對我們的流動資金以及我們為我們的業務提供資金和擴張的能力造成重大不利影響。

21

我們在很大程度上依賴於我們子公司支付的股息和其他分派 為離岸現金和融資需求提供資金,而我們中國子公司匯款向我們支付股息的能力受到任何限制,可能會限制我們獲得這些實體運營產生的現金的能力。

我們 是一家控股公司,我們在很大程度上依賴子公司支付的股息和其他股權分配來滿足我們的 離岸現金和融資需求,包括向股東支付股息和其他現金分配所需的資金, 為公司間貸款提供資金,償還我們在中國之外可能產生的任何債務,以及支付我們的費用。適用於我們中國子公司的法律、規則和法規 只允許從其根據適用的會計準則和法規確定的留存收益(如有)中支付股息。

根據中國法律、法規和條例,我們在中國註冊的每一家子公司在彌補前幾年的累計虧損(如有)後,必須每年至少撥備其税後利潤的10%,作為一定的法定準備金,直至該基金的總額達到其註冊資本的 50%。由於這些法律、規則和規定,我們在中國註冊的子公司在將各自淨資產的一部分作為股息轉移給股東的能力方面受到限制。截至2021年9月30日和2020年9月30日,這些受限資產總額分別為909,183美元和663,775美元。

我們在中國的子公司向我們支付股息的能力受到限制 可能會限制我們獲取這些實體業務產生的現金的能力,包括進行對我們的業務有利的投資或收購、向我們的股東支付股息 或以其他方式資助和開展我們的業務。

根據《中國企業所得税法》,我們 可能被視為中國居民企業,因此我們的全球收入可能需要繳納中國所得税。

根據於2008年1月1日生效並於2018年12月29日最後一次修訂的《中國企業所得税法及其實施細則》 ,根據中國以外司法管轄區法律設立且“實際管理機構”位於中國的企業在税務方面可被視為中國税務居民企業,並可按其全球收入的25%税率繳納中國企業所得税 。“事實上的管理主體”是指對企業的生產經營、人員、會計賬簿和資產實行實質性、全局性管理和控制的管理主體。國家税務總局於2009年4月22日發佈了《關於根據實際管理機構或第82號通函確定中控離岸註冊企業為中國税務居民企業的通知》。第82號通知為確定中國控股離岸註冊企業的“事實上的管理機構”是否設在中國提供了一些具體標準。儘管第82號通函只適用於由中國企業控制的離岸企業,而不適用於由個人或外國企業控制的離岸企業,但第82號通函中規定的確定標準可能反映了國家税務總局關於如何應用“事實上的管理機構”測試來確定離岸企業的税務居民地位的一般立場,無論這些企業是否由中國企業控制。如果我們被視為中國居民企業,我們將按我們全球收入的25%税率繳納中國企業所得税,我們的盈利能力和現金流可能會因我們的 全球收入根據企業所得税法徵税而大幅下降。我們相信,就中國税務而言,我們在中國以外的任何實體均不是中國居民企業。然而,企業的税務居民身份取決於中國税務機關的決定 ,有關“事實上的管理機構”一詞的解釋仍然存在不確定性。

支付給我們外國投資者的股息和外國投資者出售我們普通股的收益可能需要繳納中國税。

根據國務院頒佈的《企業所得税法》及其實施條例,非居民企業、在中國境內沒有設立機構或營業地點,或在中國境內設有該等設立機構或營業地點但股息與該等設立或營業地點並無有效關聯的投資者,如該等股息來自中國境內,則適用10%的中華人民共和國預提税金。該等投資者轉讓普通股而取得的任何收益,亦須按現行税率10%繳納中國税項,而就股息而言,若該等收益被視為源自中國境內的收入,則按來源扣繳 。如果我們被視為中國居民企業,我們普通股支付的股息和轉讓我們普通股實現的任何收益可能被視為來自中國境內的收入,因此可能需要繳納中國税項。請參閲“條例--與税務有關的條例。“此外,如果我們被視為中國居民企業,向非中國居民個人投資者支付的股息和該等投資者轉讓普通股所獲得的任何收益可能按現行税率20%繳納中國税。根據適用的税務條約,任何中華人民共和國的納税義務均可減少。然而,尚不清楚如果我們被視為中國居民企業,我們普通股的持有者是否能夠 要求享受中國與其他國家或地區簽訂的所得税條約或協議的好處。如果向我們的非中國投資者支付的股息或此類投資者轉讓我們普通股的收益 需要繳納中國税,您對我們普通股的投資價值可能會大幅下降。

22

我們和我們的股東面臨非中國控股公司間接轉讓中國居民企業股權的不確定性。

2015年2月3日,國家税務總局發佈了《關於非居民企業間接轉讓資產徵收企業所得税若干問題的公告》,即《國家税務總局第7號通知》,將其税收管轄權擴大到涉及境外中間控股公司轉讓應税資產的交易。此外,SAT第7號通知為集團內部重組和通過公開證券市場買賣股權引入了避風港。 SAT第7號通知也給應税資產的外國轉讓方和受讓方(或其他有義務支付轉讓費用的人) 帶來了挑戰。2017年10月17日,國家税務總局發佈了《關於非居民企業所得税源頭扣繳有關問題的公告》,即《國家税務總局第37號通知》,自2017年12月1日起施行。國家税務總局第37號通知進一步明確了代扣代繳非居民企業所得税的做法和程序。

非居民企業處置境外控股公司股權間接轉讓應納税資產的,屬於間接轉讓的,非居民企業作為轉讓方或者受讓方,或者直接擁有應納税資產的境內機構,可以向有關税務機關申報。根據“實質重於形式”的原則,如果境外控股公司缺乏合理的商業目的,並且是為減免、避税或遞延中國税款而設立的,則中國税務機關可不予理會該境外控股公司的存在。因此,該等間接轉讓所得收益可能 須繳納中國企業所得税,而受讓人或其他有責任支付轉讓款項的人士則有責任預扣適用税項,目前適用的税率為轉讓中國居民企業股權的10%。如果受讓方未代扣代繳税款,且受讓方未繳納税款,則轉讓方和受讓方均可能受到中國税法的處罰。

我們 面臨涉及中國應税資產的某些過去和未來交易的報告和其他影響的不確定性 ,例如離岸重組、出售我們離岸子公司的股份和投資。根據SAT通告7和/或SAT通告37,如果本公司是此類交易的轉讓方,則本公司可能需要履行義務或納税,如果本公司 是此類交易的受讓方,則可能需要承擔扣繳義務。對於非中國居民企業的投資者轉讓我公司不符合公開證券市場避風港資格的股份,我們的中國子公司可能會被要求根據SAT通告7和/或SAT通告37協助備案。因此,我們可能需要花費寶貴的資源 來遵守SAT通告7和/或SAT通告37,或要求我們向其購買應税資產的相關轉讓人遵守這些通告,或者確定本公司不應根據這些通告徵税,這可能會對我們的財務狀況和運營結果產生重大不利影響 。

對貨幣兑換的限制 可能會限制我們有效利用收入的能力。

我們所有的收入都是以人民幣計價的。 人民幣目前可以在“經常項目”下兑換,包括股息、貿易和與服務相關的外匯交易,但不能在“資本項目”下兑換,“資本項目”包括外國直接投資和貸款,包括我們可能從在岸子公司獲得的貸款。目前,我們的外商獨資企業可以按照一定的程序 要求,無需外匯局批准,購買外幣用於結算包括向我們支付股息在內的“活期賬户交易”。然而,中國有關政府當局可能會限制或取消我們在未來購買外匯進行經常賬户交易的能力。由於我們預計我們未來收入的很大一部分將以人民幣計價, 任何現有和未來的貨幣兑換限制都可能限制我們利用以人民幣產生的收入為我們在中國境外的業務活動提供資金或以外幣向我們的股東支付股息的能力。資本項目下的外匯交易仍然受到限制,需要外管局和其他相關中國政府部門的批准或登記。這可能會影響我們通過為子公司進行債務或股權融資來獲得外匯的能力。

匯率波動可能會給我們造成外幣匯兑損失,並可能減少我們外幣股票的價值和應付股息的美元金額 。

人民幣和港元兑美元和其他貨幣的價值可能會波動,並受到政治和經濟形勢變化以及中華人民共和國政府採取的外匯政策等因素的影響。2015年8月,人民銀行中國銀行改變了人民幣兑美元中間價的計算方式,要求提交參考匯率的做市商考慮前一天收盤即期匯率、外匯供求以及主要貨幣匯率的變化。2017年,人民幣兑美元升值約6.3%;2018年,人民幣兑美元貶值約5.7%。從2018年底到2020年12月底,人民幣兑美元升值了約5.10%。很難預測市場力量或中國或美國政府的政策,包括美聯儲的任何加息,可能會如何影響未來人民幣對美元的匯率。 中國政府仍然面臨巨大的國際壓力,要求其採取更靈活的貨幣政策,包括來自美國政府的壓力, 美國政府威脅要將中國列為“匯率操縱國”,這可能導致人民幣兑美元匯率出現更大波動。然而,中國政府未來仍可酌情限制經常賬户交易使用外幣。因此,很難預測未來市場力量或政府政策會如何影響人民幣與美元或其他貨幣之間的匯率。此外,中國人民銀行定期幹預外匯市場,以限制人民幣匯率波動,實現政策目標。如果人民幣兑美元匯率出現意外波動,我們的經營業績和財務狀況,以及我們以外幣計算的股票價值和應付股息可能會受到不利影響。我們可能無法向股東支付外幣股息。人民幣對美元升值會造成匯兑損失,人民幣對美元貶值會帶來匯兑收益。

23

如果 未能按照中國法規的要求為各種員工福利計劃提供足夠的繳費並扣繳員工工資的個人所得税,我們可能會受到 處罰。

在中國經營的公司 必須參加政府規定的各種員工福利繳費計劃,包括一定的社會保險、住房公積金和其他福利支付義務,並向計劃繳納相當於員工工資的一定 百分比的資金,包括獎金和津貼,最高限額由我們經營地點的當地政府 不時規定。由於不同地區的經濟發展水平不同,中國地方政府對員工福利繳費計劃的要求沒有得到始終如一的落實。在中國經營的公司還被要求按每位員工支付時的實際工資代扣代繳個人所得税。我們可能會因支付的員工福利不足和預扣的個人所得税而受到滯納金和罰款 ,我們的財務狀況和經營業績可能會受到不利影響。

如果PCAOB無法檢查我們的審計師,我們的普通股可能會根據《控股外國公司問責法》被摘牌。我們的普通股退市,或其 退市的威脅,可能會對您的投資價值產生重大不利影響。此外,2021年6月22日,美國參議院通過了《加快外國公司問責法案》,該法案如獲通過,將修改《外國公司責任法案》,並要求美國證券交易委員會禁止發行人的證券在任何美國證券交易所交易,前提是發行人的審計師連續兩年而不是三年沒有接受美國上市公司會計準則委員會的檢查。

《控股外國公司問責法》或《HFCA法》於2020年12月18日頒佈。《反海外腐敗法》規定,如果美國證券交易委員會認定一家公司提交了由註冊會計師事務所出具的審計報告,而該審計報告自2021年起連續三年未接受美國上市公司會計準則委員會的檢查,則美國證券交易委員會應禁止此類普通股在美國的全國性證券交易所或場外交易市場進行交易。

2021年3月24日,美國證券交易委員會通過了與實施《高頻交易法案》的某些披露和文件要求有關的暫行最終規則。如果美國證券交易委員會根據美國證券交易委員會隨後建立的程序將公司識別為有一個“未檢驗”年,則該公司將被要求遵守這些規則。 美國證券交易委員會正在評估如何實施《反海外腐敗法》的其他要求,包括上述上市和交易禁止要求 。此外,2021年6月22日,美國參議院通過了《加速讓外國公司承擔責任法案》,該法案如果獲得通過,將修改高頻交易法案,並要求美國證券交易委員會禁止發行人的證券在任何美國證券交易所交易,如果其審計師連續兩年而不是三年沒有接受美國上市公司會計準則委員會的檢查。2021年9月22日,PCAOB通過了實施HFCAA的最終規則,該規則為PCAOB提供了一個框架,供其在根據HFCAA的設想確定PCAOB是否因為外國司法管轄區內一個或多個當局的立場而無法檢查或調查位於該司法管轄區的完全註冊的會計師事務所 。2021年12月2日,美國證券交易委員會發布修正案,最終敲定了實施《HFCA法案》中提交和披露要求的 規則。這些規則適用於註冊人,美國證券交易委員會確認 已提交年度報告,並提交了位於外國司法管轄區的註冊會計師事務所出具的審計報告,並且PCAOB因外國司法管轄區當局的立場而無法完全檢查或調查。2021年12月16日,PCAOB發佈了一份認定報告,發現PCAOB無法全面檢查或調查總部位於:(I)中國和(Ii)香港的註冊會計師事務所。我們的審計師總部不在中國或香港 ,在本報告中未被指明為受PCAOB決定的公司。

此外,多家股權研究機構 最近在審查了中國公司的公司治理做法、關聯方交易、銷售做法和財務報表後,發佈了關於這些公司的報告,這些報告導致美國國家交易所進行專項調查並暫停上市。對我們的任何類似審查,無論其缺乏可取之處,都可能導致我們普通股的市場價格下跌, 轉移管理層資源和精力,導致我們為自己針對謠言辯護的費用,並提高我們 為董事和官員保險支付的保費。

我們的審計師是出具本招股説明書中其他地方包含的審計報告的獨立註冊公共會計師事務所,作為在美國上市公司的審計師和在PCAOB註冊的公司,我們的審計師受美國法律的約束,根據這些法律,PCAOB將進行 定期檢查,以評估其是否符合適用的專業標準。我們的審計師在PCAOB的註冊於2020年9月生效,目前正在接受PCAOB的檢查。PCAOB目前有權檢查我們審計師的工作報告。然而,最近的事態發展將為我們的服務增加不確定性,我們不能向您保證,納斯達克 或監管機構在考慮我們審計師的 審計程序和質量控制程序的有效性、人員和培訓的有效性、或資源的充足、地理範圍或與我們財務報表審計相關的 經驗後,是否會對我們應用其他更嚴格的標準。

24

如果我們的審計師不接受PCAOB的檢查,美國證券交易委員會可能會提出其他規則或指導意見 ,這些規則或指導可能會影響我們。例如,2020年8月6日,總裁的金融市場工作組向當時的美國總裁發佈了關於保護美國投資者免受中國公司重大風險的報告 。本報告建議美國證券交易委員會實施五項建議,以解決 司法管轄區沒有為PCAOB提供足夠渠道來履行其法定任務的公司。這些建議中的一些概念 隨着《HFCA法》的頒佈得以實施。然而,其中一些建議比HFCA法案更嚴格。例如,如果一家公司的審計師不接受PCAOB檢查,該報告建議, 公司退市前的過渡期應於2022年1月1日結束。

美國證券交易委員會已經宣佈,美國證券交易委員會的工作人員正在為《高頻交易法案》的實施規則和工務組報告中的建議準備一份合併提案。 尚不清楚美國證券交易委員會何時完成規則制定,這些規則將於何時生效,以及工務組建議中的哪些內容(如果有)將被採納 。除了HFCA法案的要求之外,這一可能的規定的影響是不確定的。雖然我們 瞭解到中國證監會、美國證券交易委員會和上市公司會計準則委員會已經就檢查中國的上市公司註冊會計師事務所進行了對話,但不能保證我們能夠遵守美國監管機構提出的要求。這種不確定性 可能導致我們普通股的市場價格受到重大不利影響,我們的證券可能會被摘牌,並被禁止 在國家證券交易所交易,而不是像HFCA法案所要求的那樣。如果我們的證券到那時 無法在另一家證券交易所上市,這樣的退市將大大削弱您出售或購買我們普通股的能力 當您希望這樣做時,與潛在退市相關的風險和不確定性將對我們普通股的價格產生負面 影響。

此外,美國和中國的新法律法規或 法律法規的變化可能會影響我們普通股在納斯達克上市的能力,這可能會對我們普通股的市場和市場價格造成實質性影響。

與我們的工商業相關的風險

我們 依賴於我們沒有與之簽訂長期合同的幾個大客户,失去這些客户中的任何一個都可能導致我們的收入顯著 下降。

我們有兩個重要客户,在截至2021年9月30日的財年中,這兩個客户佔我們總收入的10%以上。在截至2021年9月30日的財年中,這兩家重要客户分別佔我們總收入的38.2%和14.7%。在截至2020年9月30日的財年中,我們有一個重要客户佔我們總收入的10%以上。重要客户佔我們截至2020年9月30日的財年總收入的24.55% 。

我們不與我們的客户簽訂長期協議,而是根據採購訂單進行生產,因此不能確定對我們的客户(包括我們的主要客户)的銷售將繼續下去。失去我們的任何主要客户,或對任何此類客户的銷售額大幅下降,都將對我們的盈利能力產生不利影響。

在 近年來,我們的主要客户因產品組合的變化而發生變化。我們預計,我們淨收入的很大一部分將繼續依賴相對較少的客户,隨着我們定期調整產品結構,我們在最大客户中的銷售分佈可能會繼續波動。我們與客户保持密切和令人滿意的關係的能力對於我們業務的持續成功和盈利至關重要。我們吸引潛在客户的能力也是我們業務成功的關鍵。如果我們的任何重要客户因任何原因減少、推遲或取消訂單, 或我們主要客户的財務狀況惡化,我們的業務可能會受到嚴重損害。同樣,無法生產足夠數量的產品來滿足這些客户的需求可能會導致我們失去客户,這可能會對我們業務的盈利能力產生不利影響。此外,如果我們在向大客户收取應收賬款時遇到困難,我們的經營業績可能會受到實質性的不利影響。

我們的 行業是週期性的,產能不斷增加。因此,因供需失衡而引起的價格波動可能會損害我們的經營成果。

顯示面板行業總體上具有周期性市場狀況的特點。有時,該行業會受到供過於求和需求放緩之間的失衡,在某些時期,會導致銷售價格下降。此外,顯示面板行業預期的產能擴張可能會導致產能過剩。顯示面板行業的產能擴張 可能是由於計劃中的新制造設施的升級,而這種擴張導致的產能的任何大幅增加都可能 進一步壓低我們產品的銷售價格,這將影響我們的運營結果。我們不能向您保證,由於產能過剩或其他影響行業的因素導致的任何持續的 或進一步的銷售價格下降或未來的低迷將不會 嚴重,也不能保證任何此類持續、下降或下滑不會嚴重損害我們的業務、財務狀況和經營業績 。

我們保持或增加收入的能力將主要取決於我們保持市場份額、增加現有產品的單位銷售額以及推出和銷售新產品的能力,以抵消現有產品銷售價格預期的波動和長期下降 。我們不能向您保證,我們將能夠保持或擴大市場份額,增加單位銷售額,並在必要的程度上推出和銷售新產品,以彌補市場供過於求。

25

我們 可能會經歷我們產品的銷售價格下降,而不考慮行業的週期性波動。

我們產品的銷售價格總體上已經下降,並且預計將隨着時間的推移繼續下降,而不考慮由於技術進步和成本降低等因素而導致的行業範圍內的週期性波動。儘管當新產品和技術首次引入市場時,我們可能能夠利用它們通常與更高的銷售價格相關聯的 優勢,但隨着時間的推移,價格會隨着時間的推移而下降,在某些情況下,由於市場競爭,價格會非常迅速地下降。如果我們無法有效地預測 並應對產品帶來的價格侵蝕,或者如果我們產品的銷售價格下降速度快於我們能夠降低製造成本的速度,我們的利潤率將受到不利影響,我們的運營業績和財務狀況可能會受到實質性的不利影響。

我們的債務可能會限制我們的運營,現金流和資本資源可能不足以支付我們鉅額債務和未來債務所需的款項。

我們有大量的債務。截至2021年9月30日,我們的未償債務約為6,080萬美元。我們的鉅額債務可能會對您產生重要後果。例如,它可以:

| ● | 減少我們現金流的可用性,為未來的營運資本、資本支出、收購和其他一般企業用途提供資金; |

| ● | 增加我們在一般不利經濟和行業條件下的脆弱性; |

| ● | 限制我們進行戰略性收購或尋求商機; |

| ● | 限制我們借入更多資金的能力, 以及我們債務方面的財務和其他限制性條款。 | |

| ● | 與可能按比例減少債務的競爭對手相比, 我們處於競爭劣勢。 |

此外,我們是否有能力按計劃付款或對我們的債務進行再融資取決於我們成功的財務和經營業績、 現金流和資本資源,而這些又取決於當前的經濟狀況以及某些財務、商業和其他 因素,其中許多因素是我們無法控制的。如果我們的現金流和資本資源不足以為債務提供資金, 我們可能被迫減少或推遲資本支出、出售重要資產或業務、獲得額外資本、重組債務或宣佈破產。

我們 依賴一家主要的設備供應商來製造偏振片,而這方面的損失可能會損害我們的業務。

根據與上海稻田簽訂的生產偏振片的現有協議,我們已經並預計將使用來自上海稻田商貿有限公司(“上海稻田”)的絕大多數設備,該公司是稻田株式會社的全資子公司,隸屬於住友化學株式會社。 根據我們與上海稻田的協議,上海稻田免費向我們提供製造偏振片的主要設備,期限為五年,將於2022年9月到期。自動續簽一年,除非任何一方以書面形式提前三個月通知終止。如果我們在提前終止或與上海稻田的協議到期時無法使用或購買此類設備,或者如果我們無法獲得更換此類設備的設備,我們的業務將受到損害。

不時地,對新設備的需求增加可能會導致交付期超出設備供應商的正常要求,包括上海稻田。設備不可用、設備交付延遲或設備交付不符合我們的規格可能會削弱我們滿足客户訂單的能力。此外,如果我們的設備供應商由於任何原因無法及時提供組裝、測試和/或維護服務,我們的業務可能會受到不利影響。此外,供應商和供應商的可用性或設備和服務的及時供應也可能受到自然災害等因素的影響。 我們可能不得不使用與我們沒有建立關係的組裝、測試和/或維護服務提供商,這可能會使我們面臨潛在的不利定價、不滿意的質量或產能分配不足。由於這些風險,我們的增長可能會延遲,我們的業務可能會受到實質性的不利影響。請參閲“我們的業務--設備和供應商.”

26

我們 依賴原材料和關鍵零部件的供應,此類供應或原材料成本的任何不利變化都可能 對我們的運營產生不利影響。

在截至2021年9月30日的財年中,兩家供應商分別佔我們原材料採購總量的34.1%和17.8%。在截至2020年9月30日的財年中,兩家供應商分別佔我們原材料採購總量的44.84%和30.89%。現貨和遠期匯率的任何重大變化都可能對我們的原材料成本和我們的運營產生重大不利影響。此外, 我們不與供應商簽訂長期合同。如果我們的任何主要供應商停止向我們供應關鍵原材料,並且 我們出於任何其他原因需要關鍵部件的替代來源,這些部件可能無法立即提供給我們。 如果無法立即獲得替代供應商,我們將不得不尋找和鑑定替代供應商, 這些部件的生產可能會延遲。我們可能無法在合理的時間內或以商業上可接受的條款(如果有的話)找到合適的替代供應商。受影響產品的發貨在過去曾因此類問題而受到限制或延遲, 未來可能會發生類似問題。如果無法獲得我們生產產品所需的主要貨源,我們可能會 要求我們推遲產品發貨、損害客户關係或迫使我們縮減或停止運營。

我們 正在為我們在成都的製造工廠獲得證書,中國。如果我們無法獲得其中任何一項,我們的業務可能會受到實質性的不利影響。

我們已經完成了我們在成都的新制造設施的初步建設,中國,並開始在這些設施上生產。截至本招股説明書發佈之日,我們仍在為這類設施獲得某些建築物所有權證書的過程中。雖然我們認為這些 證書需要政府機構的程序性批准,而不是實質性的批准,但不能保證我們將獲得所有這些證書。未能獲得上述任何證書可能導致我們不得不遷出該廠房,我們在該廠房內的生產活動可能中斷或暫停。如果我們被迫搬遷,我們可能根本無法找到替代設施,也無法以合理的成本找到替代設施,我們的製造活動可能會中斷。我們可能會因業務中斷而蒙受損失 我們的運營和財務業績可能會受到實質性的不利影響。

我們 不遵守與建築相關的環境法規,這可能會使我們受到罰款和其他處罰。

根據《中華人民共和國環境影響評價法》和《建設項目環境保護管理條例》的規定,建設或擴建建築物或生產設施必須經過不同政府部門的各種許可和批准。我們目前正在對我們在南京江北新區的生產設施進行環境影響評估程序,我們預計在2022年下半年完成評估。我們正在採取必要的補救措施,以獲得必要的批准和許可,並 遵循必要的要求。但是,我們可能無法及時或根本無法獲得此類批准和許可或遵循必要的要求 。如果中國有關政府部門因任何原因認定我們不遵守環境法律法規,我們可能會被要求支付罰款或被勒令暫停在建工程。 如果中國法律、法規和/或政府政策發生任何變化,公司被施加更嚴格的 要求,我們可能不得不產生額外的成本和費用來遵守這些要求,我們的業務和經營結果可能會受到不利影響。

我們的運營業績每季波動,這使得我們很難預測未來的業績。

由於許多因素,我們過去的運營結果變化很大,未來可能會因季度而大幅波動,其中許多因素是我們無法控制的。我們的業務和運營可能受到以下 因素的不利影響:

| ● | 每月快速變化,包括出貨量和產品結構變化; | |

| ● | 該行業的週期性,包括銷售價格的波動,以及供過於求和需求放緩之間的失衡; |

27

| ● | 我們和我們的競爭對手擴大產能的速度; | |

| ● | 及時、經濟地獲得原材料和部件、設備、電力、水和其他所需的公用設施。 | |

| ● | 技術變革; | |

| ● | 失去一個關鍵客户或推遲、重新安排或取消來自客户的大訂單 ; | |

| ● | 改變最終用户的消費模式; | |

| ● | 更改我們的管理團隊 ; | |

| ● | 以令人滿意的條件獲得資金; | |

| ● | 我們的 客户調整他們的庫存; | |

| ● | 總體政治、經濟、金融和法律條件的變化 ; | |

| ● | 自然災害,如颱風和地震,工業事故,如火災和停電,以及恐怖主義或政治或軍事衝突造成的地緣政治不穩定;以及 | |

| ● | 新型冠狀病毒(新冠肺炎)大流行的預期或潛在影響,以及政府、消費者和公司對我們的業務、財務狀況和經營業績的相關 應對措施。 |

由於上述因素以及本節中討論的其他風險,其中許多風險超出了我們的控制範圍,因此您不應依賴季度與季度的比較來預測我們未來的業績。

上述任何因素的不利變化都可能嚴重損害我們的業務、財務狀況和經營業績。此外,我們的經營業績在未來的一些時期可能會低於公開市場分析師和投資者的預期,這可能會導致我們的普通股價格下跌。

如果 我們無法實現高產能利用率,我們的運營結果將受到不利影響。

高產能 利用率使我們能夠將固定成本分攤到更多生產的產品上。產能利用率的提高或降低 費率會對我們的毛利率產生重大影響。因此,我們維持或提高毛利率的能力將繼續 部分取決於實現高產能利用率。反過來,我們實現高產能利用率的能力將取決於我們先進生產設施的提升進度和我們在產品線中高效配置產能的能力,以及對我們產品的需求和我們以具有競爭力的價格提供滿足客户要求的產品的能力 。

由於我們產品組合的變化,我們過去的運營業績不時受到產能利用率較低的不利影響。我們無法 向您保證未來我們將能夠實現高產能利用率。如果我們不能有效地提高我們的先進技術生產設施,或者對我們產品的需求達不到我們的預期,我們的產能利用率將會下降,我們的毛利率將受到影響,我們的經營業績將受到實質性的不利影響。

我們 可能會遇到庫存損失。

技術行業頻繁推出新產品可能會導致我們產品的銷售價格下降,並導致我們現有庫存的過時。這可能會導致庫存的聲明價值減少,我們以成本或可變現淨值中的較低者進行估值。

我們 根據客户和我們自己的預測管理庫存。雖然我們會定期根據市場情況進行調整,但我們通常會在確定訂單後幾周內將貨物送到客户手中。雖然我們與主要客户保持暢通的溝通渠道 以避免確定訂單意外減少或下訂單的後續更改,並嘗試將庫存水平降至最低,但我們客户的此類行動可能會對我們的庫存管理和運營結果產生實質性的不利影響。

28

我們的 客户通常不會提前很久下訂單,這使得我們很難預測未來的收入並及時高效地分配 產能。

我們的 客户通常在預期發貨日期前幾個月提供滾動預測,並在預計發貨日期前幾周 才下確定的採購訂單。不能保證確定訂單不會意外減少或客户下的訂單不會有後續變化 。此外,由於顯示面板行業的週期性,我們的客户購買訂單在不同時期有很大差異。因此,我們通常不會有任何重大的積壓操作。由於缺乏大量積壓訂單,我們很難預測未來一段時間的收入。此外,我們根據客户的預測產生費用並調整原材料和零部件的庫存 水平,可能無法及時分配產能以彌補銷售缺口。我們預計,在未來,我們在任何季度的銷售額將繼續在很大程度上依賴於該季度收到的採購訂單。無法調整生產成本、無法獲得必要的原材料和組件或無法快速分配產能以滿足對我們產品的需求,可能會影響我們最大化運營結果的能力,這可能會對您在我們普通股的投資價值造成負面影響。

如果我們不能成功擴展或改進我們的製造設施以滿足市場需求,我們未來的競爭力和增長前景可能會受到不利影響 。

作為我們業務增長戰略的一部分,我們一直在為我們的製造設施承擔並可能在未來承擔大量的資本支出 。

我們生產設施的成功擴張和商業生產的開始取決於許多因素, 包括設備和機械的及時交付以及新技術人員的僱用和培訓。雖然我們相信我們 擁有內部能力和專業知識來擴大我們的製造設施並開始商業化生產,但不能保證 我們一定會成功。我們無法向您保證,我們將能夠在必要時從第三方獲得技術、 知識產權或專有技術,以可接受的 條款擴展或改進我們的生產設施。此外,由於對設備和機器的需求增加而導致的設備和機器交付延遲 或不符合我們規格的設備和機器的交付可能會延遲這些製造設施的建立、擴建或改進 。此外,我們的製造設施的擴張也可能受到政府規劃活動的幹擾。如果我們的製造 設施在安裝、擴展和/或製造流程中遇到不可預見的中斷,我們可能無法實現潛在收益,並可能在抓住增長機會時遇到中斷。

如果我們計劃的增長或發展所需的 資本資源不可用,我們可能無法成功實施我們的業務 戰略。

從歷史上看, 我們一直能夠通過經營活動和融資活動(包括 長期和短期借款)產生的現金流為資本支出提供資金。我們擴大生產設施和建立先進技術製造設施的能力將繼續在很大程度上取決於我們從運營中獲得充足現金流以及外部資金的能力。 我們預計將進行與業務發展相關的資本支出,包括與新 產能、技術升級和產能價值提升相關的投資。這些資本支出將在這些支出產生的任何 額外銷售額之前進行。如果我們沒有資本 資源來完成計劃的增長,或者如果我們的實際支出由於任何原因超過計劃支出,我們的經營業績可能會受到不利影響,這些原因包括 以下方面的變化:

| ● | 我們的 發展計劃和戰略; | |

| ● | 製造業 工藝和產品技術; | |

| ● | 市場狀況; | |

| ● | 價格 設備; | |

| ● | 成本 建築和安裝; | |

| ● | 市場 顯示面板行業公司融資活動的條件; | |

| ● | 利息 匯率和外匯匯率;以及 | |

| ● | 社交, 中國和其他地方的經濟、金融、政治和其他條件。 |

29

如果 在適當的時候不能以令人滿意的條件獲得足夠的資金,我們可能不得不削減我們的計劃增長,這可能導致 客户流失,對我們成功實施業務戰略的能力產生不利影響,並限制我們的業務增長。

我們 在競爭激烈的環境中運營,如果我們無法成功競爭,我們可能無法維持目前的市場地位。

我們產品的 市場競爭激烈。我們的價格和利潤率面臨壓力,主要是由於來自中國大陸、臺灣和日本競爭對手的額外和 不斷增長的行業產能。 以更高的成本效率進行大規模生產的能力是我們行業的競爭優勢。我們的一些競爭對手已經通過合併和收購擴大了規模。 與我們相比,我們的一些競爭對手擁有更多的資金渠道以及更多的生產、研發、知識產權、 營銷和其他資源。我們的一些競爭對手已經宣佈了他們的開發計劃,並且已經在新容量方面投入了大量 資源。我們的競爭對手可能會利用 這種能力推出新產品,從而抓住我們面前的市場機遇。此外,我們的一些較大的競爭對手擁有比我們更廣泛的知識產權組合,他們 可能會在談判技術交叉許可協議時利用這些知識產權組合。因此,這些公司可能能夠 在更長的時間內比我們更積極地競爭。

顯示面板行業的主要競爭要素包括:

| ● | 價格; | |

| ● | 產品 性能特點和質量; | |

| ● | 客户 服務,包括產品設計支持; | |

| ● | 能力 降低生產成本; | |

| ● | 能力 提供足夠數量的產品以滿足客户的需求; | |

| ● | 研究 包括開發新技術的能力; | |

| ● | 上市時間; 和 | |

| ● | 訪問 資金和融資能力。 |

我們 在顯示器面板行業的競爭能力還取決於我們無法控制的因素,包括行業和一般 政治和經濟條件以及貨幣波動。

我們 可能會遇到困難,擴展到新的業務或行業,這可能會對我們的經營業績和財務狀況 產生不利影響。

我們 在拓展新業務或行業時可能會遇到困難並面臨風險。我們無法向您保證 我們向新業務的擴張一定會成功,因為我們在這些行業的經驗可能有限。我們無法向您保證 我們將能夠產生足夠的利潤,以證明擴展到新業務或行業的成本是合理的。我們投資或打算開發的任何新業務 都可能需要我們額外的資本投資、研究和開發工作以及 管理層的關注。倘該等新業務未能按計劃進行,我們的經營業績及財務 狀況可能會受到不利影響。

我們 可能會進行合併、收購或投資以使我們的業務多樣化或擴大,這可能會對我們的業務構成風險並稀釋我們現有股東的所有權,我們可能無法實現這些合併、收購或投資的預期利益。

作為我們增長和產品多樣化 戰略的一部分,我們可能會評估收購或投資其他業務或現有業務、知識產權或技術 的機會,並擴大我們可以解決的市場範圍或增強我們的技術能力。具體而言,我們計劃將本次發行的部分收益 用於顯示材料領域的潛在收購或投資。見”收益的使用.” 我們未來可能進行的合併、投資或收購會帶來許多可能對我們的業務、運營和財務業績產生重大不利影響的風險,其中包括:

| ● | 問題 將收購的業務、技術或產品整合到我們現有的業務中 和產品; | |

| ● | 分流 管理層的時間和注意力從我們的核心業務; |

30

| ● | 衝突 與合資夥伴; | |

| ● | 不利 影響我們與客户的現有業務關係; | |

| ● | 需要 超過我們計劃投資水平的財務資源; | |

| ● | 故障 實現預期的協同作用; | |

| ● | 困難 與被收購公司的供應商和客户保持業務關係; | |

| ● | 風險 與進入我們缺乏經驗的市場有關; | |

| ● | 潛力 被收購公司的關鍵員工流失;以及 | |

| ● | 潛力 購置資產的註銷。 |

我們 未能成功應對這些風險可能會對我們的財務狀況和經營業績產生重大不利影響。 任何此類收購或投資都可能需要大量的資本投資,這將減少可用於營運資本或資本支出的 現金量。此外,如果我們使用我們的股本證券支付收購,您的普通股的 價值可能會被稀釋。如果我們借入資金為收購融資,則此類債務工具可能包含限制性 契約,這些契約可能會限制我們分配股息等。

我們的 成功取決於我們的管理團隊和其他關鍵人員,任何人的流失都可能會擾亂我們的業務運營。

我們 未來的成功將在很大程度上取決於我們高級管理層成員的持續服務,特別是 標題為“管理“。”失去一名或多名關鍵人員的服務可能會 阻礙我們業務計劃的實施,並導致盈利能力下降。我們不為任何人員或員工投保關鍵人物人壽保險。我們未來的成功還將取決於持續吸引、留住和激勵高素質的技術銷售和營銷客户支持的能力。由於中國經濟的快速增長,人才競爭非常激烈。我們不能向您保證我們將能夠留住我們的關鍵人員,或者我們將能夠在未來吸引、吸收或留住 合格的人員。

我們 可能無法充分保護和維護我們的知識產權。

我們的成功將取決於我們繼續開發和營銷我們產品的能力。我們已經在中國獲得了33項與我們產品相關的專利,並有17項專利申請正在申請中。不能保證此類專利不會受到挑戰、無效、 侵權或規避,也不能保證此類知識產權將為我們提供競爭優勢。此外,訴訟可能是強制執行我們的知識產權或確定他人專有權利的有效性和範圍所必需的。此類潛在訴訟的 結果可能對我們不利,任何訴訟勝訴都可能無法充分保護我們的 權利。這樣的訴訟可能代價高昂,並轉移管理層對我們業務的注意力。在任何此類訴訟中做出不利裁決將損害我們的知識產權,並可能損害我們的業務、前景和聲譽。中國案判決的執行是不確定的,即使我們在這樣的訴訟中勝訴,也可能不會給我們提供有效的補救措施。

我們引入新技術和產品可能會增加 第三方聲稱我們的產品侵犯了他們的專有權的可能性。

我們行業的特點是快速的技術變革,這要求我們迅速實施與產品相關的新工藝和新組件。對於最近開發的工藝和組件,通常存在一定程度的不確定性,不確定誰可以合法地要求這些工藝和組件的所有權 。此類不確定性增加了指控此類組件或工藝侵犯第三方權利的索賠的風險。 儘管我們採取並將繼續採取措施確保我們的新產品不侵犯第三方權利 ,但如果我們的產品或製造過程被發現侵犯了第三方權利,我們可能會承擔重大責任,並被要求更改我們的製造流程或被禁止製造某些產品,這可能會對我們的運營和財務狀況產生重大不利影響。

我們可能被要求對侵犯第三方專利或其他專有權利的指控進行辯護。儘管我們 行業的專利和其他知識產權糾紛通常通過許可或類似安排來解決,但此類辯護可能需要我們支付鉅額費用 ,並轉移我們的技術和管理人員的大量資源,並可能導致我們失去開發或製造 某些產品的權利,或者需要我們支付金錢損害賠償或版税來從第三方許可專有權。此外,我們 無法確定是否可以接受的條款向我們提供必要的許可證(如果有的話)。因此,司法或行政訴訟中的不利裁決或未能獲得必要的許可證可能會阻止我們製造和銷售某些產品 。任何此類訴訟,無論勝訴或敗訴,都可能導致我們的鉅額成本和我們的 資源轉移,這兩種情況都可能對我們的業務產生不利影響。

31

其他 平板顯示技術或替代顯示技術可能會使我們的產品 失去競爭力或過時。

我們 目前主要使用TFT Open Cell和TFT-LCD技術製造產品,這是目前最常用的平板顯示技術之一。我們可能面臨來自使用替代平板技術的平板顯示器製造商的競爭, 例如OLED。OLED技術目前正處於我們和其他顯示面板製造商的開發和生產的不同階段。OLED技術未來可能會比TFT-LCD技術在某些消費產品中獲得更廣泛的市場接受度,例如電視、手機、平板電腦和可穿戴設備。如果不進一步改進我們的OLED技術或任何其他替代顯示技術,可能會使我們的產品失去競爭力或過時,進而可能導致我們的銷售額和收入下降。此外, 如果開發目前商用或處於研發階段的各種替代平板技術以獲得更高的性價比並開始批量生產,這些技術可能會對TFT-LCD技術構成巨大挑戰。 即使我們尋求通過研究和開發平板技術來保持競爭力,我們可能會投資於某些無法實現的技術的研究和開發。

如果我們不能成功地引進、開發或獲取先進技術,我們的盈利能力可能會受到影響。

顯示面板行業的技術和行業標準發展迅速,導致產品生命週期的高級階段價格急劇下降。為了保持競爭力,我們必須開發或獲取先進的製造工藝技術,並建立先進的製造工廠,以降低生產成本並及時發佈新產品。我們通過利用更先進的製造工藝技術來提高生產效率來製造產品的能力將對我們的持續競爭力至關重要。 我們未來可能會根據市場需求和我們的整體業務戰略,為先進技術製造設施和新的 產能承擔大量資本支出。但是,我們不能向您保證我們將成功完成我們計劃的增長或為我們的先進技術製造廠開發其他未來技術,或者我們將 能夠在沒有重大延誤或預期成本的情況下完成它們。如果我們做不到這一點,我們的運營結果和財務狀況可能會受到實質性的不利影響。我們也不能向您保證,我們開發新技術和製造更先進技術產品的努力不會出現重大延誤。如果我們不能及時開發或在產品技術或製造工藝技術方面取得進步,我們的競爭力可能會下降。

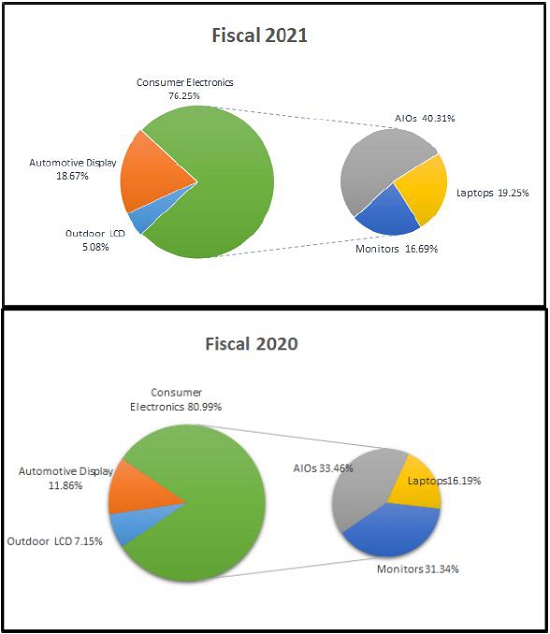

來自顯示模塊銷售的收入佔我們收入的很大一部分 ,任何無法使我們的收入基礎進一步多樣化或此類銷售減少的情況都可能對我們的業務產生重大和不利的影響 。

我們很大一部分收入來自顯示模塊的銷售。在截至2021年9月30日和2020年9月30日的財年中,此類銷售收入分別約佔我們總收入的58%和72%。儘管我們預計隨着我們增加偏振片的生產和銷售以及開發新產品,顯示模塊銷售中的這種收入集中度將隨着時間的推移而下降,但我們的努力可能不會成功 ,我們收入的很大一部分可能繼續嚴重依賴顯示模塊的銷售。這些產品收入的減少、材料和製造成本的增加、消費者偏好的變化或與這些產品有關的材料質量問題在不久的將來可能會對我們的業務和經營業績產生重大不利影響。

新冠肺炎疫情已經並可能繼續對全球經濟產生負面影響,擾亂正常的商業活動, 這可能會對我們的運營業績產生不利影響。

新冠肺炎的全球傳播和控制努力減緩了全球經濟活動,擾亂了世界大部分地區的正常商業活動,降低了效率。這場大流行導致世界各地的當局實施了許多史無前例的措施,如旅行限制、隔離、就地避難所命令以及工廠和辦公室關閉。這些措施 已經並可能繼續影響我們的員工和運營以及我們客户和供應商的員工和運營。

具體地説,在中國政府強制封鎖期間,我們的供應鏈受到了一些幹擾,供應商增加了原材料的交貨期和採購價格。雖然我們所有的主要供應商目前都已全面投入運營,但未來他們運營中的任何中斷都將影響我們製造產品並將產品交付給客户的能力。

此外,大流行導致商業航空公司和貨運航班的減少,港口和其他航運基礎設施的中斷,導致向我們的設施交付材料和組件以及將我們的產品轉移到我們的主要供應商的運輸時間增加 ,還可能影響我們及時向客户發貨的能力。

由於這些供應鏈中斷,我們增加了客户訂單提前期。這可能會限制我們在短交貨期內完成訂單的能力 ,並意味着我們可能無法及時滿足對我們產品的所有需求,這可能會對我們與客户的關係造成不利的 影響。

為響應政府指令和建議的安全措施,我們已在所有設施實施了人身安全措施。 然而,這些措施可能不足以降低被新冠肺炎感染的風險。如果我們的大量員工、 執行關鍵職能的員工和第三方,包括我們的首席執行官和董事會成員生病,我們的業務 可能會受到進一步的不利影響。

32

從長遠來看,新冠肺炎疫情可能會對許多國家的經濟和金融市場造成不利影響,並可能導致全球經濟下滑和衰退。這可能會對我們的一些產品和我們客户的需求產生不利影響,例如用於汽車顯示器的顯示模塊,這反過來可能會對我們的運營結果產生負面影響。

我們繼續看到我們的消費電子產品的需求不斷增長,我們的顯示模塊銷售收入大幅增長,這可歸因於對消費電子產品的需求飆升,因為很大一部分人由於新冠肺炎疫情而被迫呆在家裏 並升級他們的電子設備。然而,環境仍然不確定,新冠肺炎和我們的快速增長 的積極影響可能無法長期持續。大流行最終影響我們的業務和運營結果的程度 將取決於我們無法控制的未來事態發展,包括大流行的嚴重性、控制或治療病毒的行動的程度、恢復正常經濟和運營條件的速度和程度,以及大流行導致的全球經濟衰退的嚴重程度和持續時間。

我們的財務報表包含一段説明性的 段落,關於不確定性是我們籌集資金的能力,因此令人對我們作為持續經營企業的能力產生很大懷疑。

我們截至2021年9月30日的財政年度的經審計財務報表包含一段説明,説明我們是否有能力繼續經營下去 基於我們在運營中使用的淨流動負債和負現金流,以及截至2021年9月30日的年度營運資本水平。這些事件和情況,以及其他事項,表明存在不確定性,可能會對我們作為持續經營企業的持續經營能力產生重大懷疑。我們截至2021年9月30日的財政年度經審計的綜合財務報表不包括任何可能因這種不確定性的結果而導致的調整。這種持續經營的意見可能會在很大程度上限制我們通過發行股票或債務證券或其他方式籌集額外資金的能力。未來的財務報表 可能包括關於我們作為持續經營企業繼續經營的能力的説明性段落。在我們產生可觀的經常性收入之前,我們預計將通過債務或股權融資來滿足未來的現金需求。我們不能確定是否會以可接受的條款向我們提供額外的資金(如果有的話)。如果沒有資金,我們可能會被要求推遲、縮小或取消我們的發展計劃。這可能會讓人對我們作為一家持續經營的企業繼續下去的能力產生很大的懷疑。

如果 未能按照中國法規的要求為某些員工福利計劃提供足夠的供款,我們可能會受到處罰。

根據中國法律,我們 必須參加各種政府支持的員工福利計劃,包括社會保障保險、住房公積金和其他以福利為導向的付款,並向這些計劃繳納相當於我們員工工資的一定百分比的金額, 包括獎金和津貼,最高金額由當地政府不時在我們經營業務的地點 指定。我們沒有向住房公積金支付足夠的僱員福利。我們可能會被要求 支付欠款。如果我們因薪酬過低的員工福利而受到滯納金或罰款,我們的財務狀況和經營業績可能會受到不利影響。

在中國執行某些與勞工有關的法規可能會對我們的業務和我們的經營業績產生不利影響。

2014年3月1日起施行的《勞務派遣暫行規定》(簡稱《勞務派遣規定》)規定,外包員工只能在臨時、輔助和可替代的崗位上工作。用人單位僱用的外包員工人數不得超過其總勞動力的10%,用人單位有兩年的過渡期來滿足這一要求。根據現行《勞動合同法》的規定,勞務派遣企業或者用人單位違反《勞動合同法》關於勞務派遣的要求的,可以由勞動行政主管部門處以罰款,給外包勞動者造成損失的,由該勞務派遣企業和用人單位承擔連帶責任。

我們 為我們的運營僱傭了相當數量的外包工人。截至2021年9月30日和2020年9月30日,我們的外包員工分別為44人和39人,分別佔員工總數的14.3%和17.5%。此外,一些外包員工在 某些關鍵角色中工作。由於我們沒有遵守勞務派遣規定, 我們可能會被有關勞動行政部門責令在規定的期限內糾正我們的違規行為。 如果我們沒有在規定的期限內整改, 我們可能會對每個不符合規定的委外人員處以最高1萬元的罰款。

33

與我們的公司結構相關的風險

如果中國政府發現為我們在中國的部分業務建立架構的VIE安排不符合中國的法規,或者如果這些法規或現有法規的解釋在未來發生變化,我們可能會受到嚴厲的懲罰或被迫放棄我們在這些業務中的權益,這可能會 大幅降低我們普通股的價值或導致我們的普通股變得一文不值。

根據《中華人民共和國公司法》,股份有限公司的董事、監事和高級管理人員在任職期間不得轉讓超過其所持公司股份的25%,且在其任職終止後的六個月內不得轉讓其所持有的任何公司股份。由於江蘇奧斯汀為股份有限公司,其董事、監事及高級管理人員合共持有江蘇奧斯汀約39.97%的股份,其轉讓股份須受上述限制。此外,江蘇奧斯汀在NEEQ上市,其股東在自願從NEEQ退市前,其股份轉讓須受若干限制 。作為我們首次公開招股重組的一部分,我們的外商獨資企業南京AOSA與江蘇奧斯汀的股東訂立了VIE安排,這些股東是江蘇奧斯汀的董事、監事或高級管理成員。VIE安排及南京AOSA合共直接擁有江蘇奧斯汀已發行 及流通股57.88%的股份,使吾等可(I)對江蘇Austin行使有效控制,(Ii)收取江蘇Austin的實質 所有經濟利益,及(Iii)於中國法律法規許可的範圍內,擁有獨家選擇權購買江蘇Austin受VIE安排約束的其餘 股份及資產的實質全部或部分。

如果中國政府發現VIE安排 不符合其關於董事、監事和高級管理人員所持股份有限公司股份轉讓的規則,或者如果中國政府以其他方式發現我們或我們的VIE違反了中國法律或法規,中國主管監管機構將在處理此類違規或失敗時擁有廣泛的自由裁量權,包括但不限於:

| ● | 吊銷該單位的營業執照和/或經營許可證; | |

| ● | 通過我們的中國子公司和我們的VIE之間的任何交易,停止或對我們的運營施加限制或苛刻的條件 ; |

34

| ● | 處以 罰款,沒收我們中國子公司或我們VIE的收入,或施加我們或我們VIE可能無法遵守的其他要求 ; | |

| ● | 要求我們 重組我們的所有權結構或業務,包括終止VIE安排和取消我們VIE的股權質押注冊,這反過來將影響我們整合VIE、從VIE獲得經濟利益或對VIE實施有效控制的能力;或 | |

| ● | 限制或禁止我們使用此次發行所得為我們在中國的業務和運營提供資金 。 |

這些行動中的任何一項都可能對我們的業務運營造成重大幹擾,並嚴重損害我們的聲譽,進而對我們的業務、財務狀況和運營結果產生重大不利影響。上述任何事件都會導致我們無法指導我們VIE的活動,從而對其經濟表現產生重大影響,這可能會對我們的業務、財務狀況和運營結果產生重大不利影響 我們普通股的市場價格可能會下跌或變得一文不值。

我們依靠對VIE的直接所有權和與某些VIE股東的合同安排來運營我們的業務。VIE安排在提供運營控制方面可能不如直接所有權那麼有效,這可能會對我們的業務產生實質性的不利影響。

我們主要依靠我們的直接所有權和VIE安排來經營我們在中國的業務。在為我們提供對江蘇奧斯汀的控制權方面,VIE安排可能不如直接所有權有效。例如,VIE股東可能會違反VIE安排,其中包括採取有損我們利益的行動。江蘇奧斯汀及其子公司貢獻的收入構成了我們在截至2021年9月30日和2020財年的財年的全部收入。

如果我們對江蘇奧斯汀擁有更高的直接所有權,我們將能夠作為股東行使更多控制權,以實現我們VIE董事會的變化,進而 可以在任何適用的受託責任的約束下,在管理層和運營層面實施變化。然而,由於我們僅直接持有江蘇奧斯汀約57.88%的股份,我們預計將依賴VIE股東履行其根據合同承擔的義務,對江蘇奧斯汀行使額外控制權。VIE股東的行為可能不符合我們公司的最佳利益,也可能不履行這些合同規定的義務。此類風險將存在於我們通過VIE安排經營業務的整個 期間。如果與這些合同有關的任何爭議仍未解決,我們將不得不通過中國法律和仲裁、訴訟或其他法律程序來執行我們在這些合同下的權利,因此將受到中國法律制度的不確定性的影響。見“-VIE股東如果未能履行VIE安排下的義務,可能會對我們的業務產生重大不利影響“因此,我們的VIE安排在控制我們的業務運營方面可能不如直接所有權有效。

VIE股東未能履行VIE安排下的義務 可能會對我們的業務產生重大不利影響。

如果VIE股東未能履行各自在VIE安排下的義務,我們執行VIE安排的能力可能受到限制,該安排使我們對我們在中國的業務運營擁有額外的 控制權,並可能不得不產生鉅額成本和花費額外資源來執行此類 安排。我們還可能不得不依賴中國法律下的法律救濟,包括尋求特定履行或禁令救濟, 並要求損害賠償,我們不能保證這些法律根據中國法律是有效的。例如,如果VIE股東在我們根據這些VIE安排行使購買選擇權後拒絕將其持有的江蘇奧斯汀股份轉讓給我們的中國子公司或其指定人, 或者如果他們以其他方式惡意行事或未能履行其合同義務,我們可能不得不採取法律行動 迫使他們履行其合同義務。此外,如發生任何涉及江蘇奧斯汀該等股東股份的 權益的糾紛或政府訴訟,吾等根據VIE安排行使股東權利或取消股份質押的能力可能會受損。如果這些糾紛或訴訟損害我們對江蘇奧斯汀的控制權,我們可能無法對我們在中國的業務運營保持有效控制,這可能會對我們的業務、運營和財務狀況造成重大不利影響 。

35

VIE安排下的所有協議均受中國法律管轄,並規定在中國通過仲裁解決爭議。 因此,這些合同將根據中國法律解釋,任何爭議將根據中國法律程序解決。

VIE安排下的所有協議均受中國法律管轄,並規定在中國通過仲裁解決爭議。 因此,這些合同將根據中國法律解釋,任何爭議將根據中國法律程序解決。中國的法律制度不如美國等其他司法管轄區發達。因此,中國法律制度的不確定性可能會限制我們執行這些VIE安排的能力。同時,關於如何根據中國法律解釋或執行VIE背景下的合同安排,很少有先例,也幾乎沒有正式指導。 如果有必要採取法律行動,此類仲裁的最終結果仍存在重大不確定性。此外,根據中國法律,仲裁員的裁決是最終裁決,當事人不能在法院對仲裁結果提出上訴,如果敗訴方未能在規定的期限內執行仲裁裁決,勝訴方只能通過仲裁裁決認可程序在中國法院執行仲裁裁決,這將需要額外的費用和延誤。如果我們 無法執行這些VIE安排,或者如果我們在執行這些VIE安排的過程中遇到重大延誤或其他障礙,我們可能無法對江蘇奧斯汀實施有效控制,我們開展業務的能力可能會受到負面影響 。見“-在中國經商的相關風險-中國法律、規則和法規的解釋和執行存在不確定性.”

VIE股東可能與我們存在實際或潛在的利益衝突,這可能會對我們的業務和財務狀況產生實質性的不利影響。

VIE股東可能與我們存在實際或潛在的利益衝突。這些股東可能會違反或拒絕續訂我們與他們之間的現有VIE安排,這可能會對我們對江蘇奧斯汀施加額外控制權的能力產生重大不利影響。我們不能向您保證,當發生利益衝突時,這些股東中的任何一個或所有將以我們公司的最佳利益行事,或者此類衝突將以對我們有利的方式得到解決。如果我們不能解決我們與這些股東之間的任何利益衝突或糾紛,我們將不得不依靠法律程序,這可能會導致我們的業務中斷,並使我們面臨巨大的不確定性 任何此類法律程序的結果。

我們可能會失去使用或以其他方式受益於江蘇奧斯汀持有的許可證、許可證和資產的能力。

我們的VIE及其子公司持有對我們的業務運營至關重要的所有資產、許可證和許可證,包括但不限於許可證、許可證、域名和我們的大部分知識產權。VIE安排包含條款,明確規定我們的VIE股東有義務確保江蘇奧斯汀的有效存在,並限制江蘇奧斯汀的重大資產處置。然而,如果江蘇奧斯汀宣佈破產,其全部或部分資產受制於第三方債權人的留置權或權利,或在未經我們同意的情況下被以其他方式處置或擔保,我們可能無法開展部分或全部業務,或以其他方式受益於江蘇奧斯汀持有的資產,這可能對我們的業務、財務狀況和 運營結果產生重大不利影響。此外,根據VIE安排,未經我們事先同意,江蘇奧斯汀不得以任何方式出售、轉讓、抵押或處置其在業務中的重大資產或合法或實益權益。如果江蘇奧斯汀進行自願或非自願清算程序,其股東或無關的第三方債權人可能會要求獲得江蘇奧斯汀的部分或全部資產的權利 ,從而阻礙我們的業務運營能力,並限制我們的增長。

我們執行外企和VIE股東之間的股份質押協議的能力可能會受到基於中國法律和法規的限制。

根據本公司WFOE與VIE股東之間的股份質押協議,該等股東將其於江蘇奧斯汀的股份質押予本公司,以確保江蘇奧斯汀履行獨家購股權協議及授權書項下的責任。截至本招股説明書日期,江蘇奧斯汀股份的質押已完成,股份質押協議項下的股份質押已在江蘇省市場監管局全面登記。根據《中華人民共和國民法典》,出質人到期不償還債務時,質權人可以選擇與出質人訂立協議取得質押股權,或者從質押股權拍賣或出售所得款項中尋求支付。《中華人民共和國民法典》進一步規定,登記對中國股份有限公司的股份產生擔保 權益是必要的,這意味着在股份質押正式登記之前,即使相關的股份質押協議具有約束力,該質押也是不可強制執行的。

36

此外,在江蘇省市場監管局的《股份質押協議股權質押登記表》中,僅允許將質押股份數量 計入各自質押人對江蘇奧斯汀的出資額,而不能計入股權質押。與VIE股東訂立的股份質押協議規定,質押股份構成有關VIE安排下該等股東的任何及所有債務、義務及負債的持續抵押,因此質押範圍不應受江蘇奧斯汀註冊資本金額的限制。然而,不能保證 中國法院不會認為股份質押登記表上列出的金額代表已登記和完善的抵押品的全部金額。如果是這樣的話,在股份質押協議中應擔保的債務超過股份質押登記表上所列金額的,可被中國法院判定為無擔保債務,在債權人中處於最後優先權,通常根本不必償還。

與本次發行和我們普通股所有權相關的風險

我們的普通股或我們的普通股可能不會形成活躍的交易市場,我們普通股的交易價格可能會 大幅波動。

我們已申請在納斯達克上市我們的普通股。在本次發行完成之前,我們的普通股一直沒有公開市場,我們不能向您保證我們的普通股將發展成一個流動性強的公開市場。如果本次發行完成後我們的普通股沒有形成活躍的公開市場 ,我們普通股的市場價格和流動性可能會受到重大和不利的影響。 我們普通股的首次公開募股價格是我們與承銷商根據幾個 因素協商確定的,我們不能保證本次發行後我們普通股的交易價格不會跌破 首次公開募股價格。因此,我們證券的投資者可能會經歷其普通股價值的大幅縮水。

納斯達克 可能會對我們的首次和繼續上市應用更多、更嚴格的標準,因為我們計劃進行一次小型公開募股 ,內部人士將持有我們上市證券的很大一部分。

Nasdaq Listing Rule 5101 provides Nasdaq with broad discretionary authority over the initial and continued listing of securities in Nasdaq and Nasdaq may use such discretion to deny initial listing, apply additional or more stringent criteria for the initial or continued listing of particular securities, or suspend or delist particular securities based on any event, condition, or circumstance that exists or occurs that makes initial or continued listing of the securities on Nasdaq inadvisable or unwarranted in the opinion of Nasdaq, even though the securities meet all enumerated criteria for initial or continued listing on Nasdaq. In addition, Nasdaq has used its discretion to deny initial or continued listing or to apply additional and more stringent criteria in the instances, including but not limited to: (i) where the company engaged an auditor that has not been subject to an inspection by PCAOB, an auditor that PCAOB cannot inspect, or an auditor that has not demonstrated sufficient resources, geographic reach, or experience to adequately perform the company’s audit; (ii) where the company planned a small public offering, which would result in insiders holding a large portion of the company’s listed securities. Nasdaq was concerned that the offering size was insufficient to establish the company’s initial valuation, and there would not be sufficient liquidity to support a public market for the company; and (iii) where the company did not demonstrate sufficient nexus to the U.S. capital market, including having no U.S. shareholders, operations, or members of the board of directors or management. Our initial public offering will be relatively small and the insiders of our Company will hold a large portion of the company’s listed securities following the consummation of the offering. Nasdaq might apply the additional and more stringent criteria for our initial and continued listing, which might cause delay or even denial of our listing application.

37

我們普通股的交易價格可能會波動,這可能會給投資者造成重大損失 。

我們普通股的交易價格可能會波動,並可能因我們無法控制的因素而大幅波動。這可能是因為 其他業務主要位於中國的公司在美國上市的市場表現和市場價格波動等廣泛的市場和行業因素。許多中國公司已經或正在將其證券在美國股市上市。其中一些公司的證券經歷了顯著的波動,包括與其首次公開募股相關的價格下跌。這些中國公司的證券在發行後的交易表現可能會影響投資者對在美國上市的中國公司的總體態度,從而可能影響我們普通股的交易表現,而無論我們的實際經營業績如何。

除了市場和行業因素外,我們普通股的價格和交易量可能會因我們自身運營的特定因素而高度波動,包括以下因素:

| ● | 影響我們或我們行業的監管事態發展; | |

| ● | 運營季度業績的實際或預期波動,以及預期業績的變化或修訂 ; | |

| ● | 證券研究分析師對財務估計的變動; | |

| ● | 保健和保健產品市場的狀況; | |

| ● | 我們或我們的競爭對手宣佈新產品和服務、收購、戰略關係、合資企業、融資或資本承諾; | |

| ● | 高級管理層的增聘或離職; | |

| ● | 人民幣對美元匯率的波動; | |

| ● | 解除對我們流通股的鎖定或其他轉讓限制;以及 | |

| ● | 對中國上市公司的負面宣傳。 | |

| ● | 銷售 或預期的額外普通股潛在銷售。 |

這些因素中的任何一個都可能導致我們普通股的交易量和價格發生重大而突然的變化。

在過去,上市公司的股東經常在證券市場價格不穩定的時期 之後對這些公司提起證券集體訴訟。如果我們捲入集體訴訟,可能會將大量 管理層的注意力和其他資源從我們的業務和運營中轉移出來,並要求我們產生鉅額費用 來為訴訟辯護,這可能會損害我們的運營結果。任何此類集體訴訟,無論勝訴與否,都可能損害我們的聲譽,並限制我們未來籌集資金的能力。此外,如果針對我們的索賠成功,我們可能會被要求支付重大損害賠償金,這可能會對我們的財務狀況和運營結果產生重大不利影響。

如果證券或行業分析師不發表關於我們業務的研究或報告,或者如果他們對我們的普通股提出相反的建議 ,我們普通股的市場價格和交易量可能會下降。

我們普通股的交易市場將受到行業或證券分析師發佈的有關我們業務的研究或報告的影響。如果一位或多位跟蹤我們的分析師下調了我們的普通股評級,我們普通股的市場價格可能會下降。 如果這些分析師中的一位或多位不再跟蹤我們或未能定期發佈有關我們的報告,我們可能會失去在金融市場的可見度 ,這反過來可能會導致我們普通股的市場價格或交易量下降。

我們大量普通股的出售或可供出售可能對其市場價格產生不利影響。

在本次發行完成後在公開市場上出售大量我們的普通股 ,或認為這些出售可能會發生,可能會對我們普通股的市場價格產生不利影響,並可能嚴重削弱我們未來通過股權發行籌集資金的能力。 本次發行中出售的普通股將可以自由交易,不受證券法的限制或根據證券法進一步登記, 我們現有股東持有的股票未來也可以在公開市場出售,受證券法規則 144和適用的鎖定協議的限制。完成首次公開發售後,假設承銷商全面行使超額配售選擇權,緊接本次發行後將有13,500,000股普通股或14,006,250股普通股。 關於此次發行,我們和我們在 部分中點名的每一位董事和高級管理人員“管理,“且某些股東已同意在未經承銷商事先書面同意的情況下,自本招股説明書的日期起計六個月內不出售任何普通股,但某些例外情況除外。但是,承銷商可以根據金融行業監管機構(FINRA)的適用規定,隨時解除這些證券的限制。我們無法預測我們的主要股東 或任何其他股東所持證券的市場銷售或這些證券未來可供出售對我們普通股的市場價格會產生什麼影響。 見承銷“和”有資格未來出售的股票有關此次發行後出售我們的證券的 限制的更詳細説明。

38

由於我們預計本次發行後不會在可預見的未來派發股息,您必須依靠我們普通股的價格升值來獲得您的投資回報。

我們 目前打算保留本次發行後的所有可用資金和任何未來收益,為我們業務的發展和增長提供資金。 因此,我們預計在可預見的未來不會派發任何現金股息。因此,您不應依賴對我們普通股的投資作為未來任何股息收入的來源。

我們的董事會擁有是否派發股息的完全決定權。即使我們的董事會決定宣佈並支付股息,未來分紅的時間、金額和形式(如果有)將取決於我們未來的經營業績和現金流、我們的資本要求和盈餘、我們從子公司收到的分派金額(如果有)、我們的財務狀況、合同限制和董事會認為相關的其他因素。因此,您對我們普通股的投資回報 很可能完全取決於我們普通股未來的任何價格增值。我們不能保證我們的普通股在此次發行後會升值,甚至不能保證您購買我們普通股時的價格不變。 您在我們普通股上的投資可能無法實現回報,甚至可能會失去您的全部投資。

由於首次公開募股價格大幅高於預計每股有形賬面淨值,您將立即經歷 和大幅稀釋。

如果您在本次發行中購買普通股, 您將為每股股票支付比現有股東為其普通股支付的相應金額更高的價格。因此, 您將立即經歷每股2.12美元的大幅稀釋,即本次發行生效後,我們截至2021年9月30日的每股有形賬面淨值為1.88美元,與假設的首次公開募股價格 每股4.00美元之間的差額。請參閲“稀釋有關您在我們普通股中的投資價值將如何在本次發行完成後稀釋的更完整的説明。

您 必須依賴我們管理層對本次發行所得淨收益的使用判斷,此類使用可能不會產生收入 或提高我們的股價。

我們 計劃將此次發行的淨收益主要用於擴大我們的製造設施、尋求業務發展機會 以及營運資金和其他一般公司用途。請參閲“收益的使用。然而,我們的管理層將在運用我們收到的淨收益方面擁有相當大的自由裁量權。作為投資決策的一部分,您將沒有機會評估收益是否得到了適當的使用。淨收益可能用於不會改善我們實現或保持盈利能力或提高我們股價的努力的公司目的。此次發行的淨收益可投資於不產生收入或失去價值的投資 。

如果 我們被歸類為被動外國投資公司,擁有我們普通股的美國納税人可能會產生不利的美國聯邦所得税後果。

對於任何 納税年度,如果符合以下條件之一,則像我們這樣的 非美國公司將被歸類為被動外國投資公司,稱為PFIC

| ● | 至少本年度總收入的75%為被動收入;或 |

| ● | 在課税年度內,我們的資產(在每個季度末確定)中,產生被動收入的資產或為產生被動收入而持有的資產的平均百分比至少為50%。 |

39

被動收入通常包括股息、利息、租金、特許權使用費(租金或因積極開展貿易或企業而產生的特許權使用費除外)和處置被動資產的收益。

如果 我們被確定為包括在持有我們普通股的美國納税人的持有期內的任何納税年度(或其部分)的PFIC,則該美國納税人可能會承擔更多的美國聯邦所得税負擔,並可能受到額外的 報告要求的約束。

根據我們在此 產品中籌集的現金金額,以及為產生被動收入而持有的任何其他資產,在本納税年度 或任何後續年度,我們可能有超過50%的資產是產生被動收入的資產。我們將在任何特定納税年度結束後 做出此決定。儘管這方面的法律不明確,但出於美國聯邦所得税的目的,我們將我們的合併附屬實體視為由我們擁有,因為我們將其經營結果合併到我們的合併財務 報表中。就PFIC分析而言,一般而言,非美國公司被視為按比例擁有其按價值計算擁有至少25%股權的任何實體的總收入和資產份額。

有關PFIC規則對我們的應用以及如果我們決心 成為PFIC對美國納税人的影響的更詳細討論,請參見“税收-重要的美國聯邦所得税考慮因素-被動外國投資 公司.”

我們打算採用的經修訂和重述的組織章程大綱和章程細則包含反收購條款,可能會對我們普通股持有人的權利產生重大不利影響。

我們公司章程中的一些條款可能會阻止、推遲或阻止股東認為有利的公司或管理層控制權變更,包括授權我們的董事會在董事會決定的時間、條款和條件下發行股票,而不需要我們的股東進一步投票或採取任何行動。根據開曼羣島法律,我們的 董事只有在他們真誠地認為符合我們公司的最佳利益和正當目的的情況下,才可以行使我們的公司章程賦予他們的權利和權力。

我們的首席執行官對我們的公司有很大的影響力。他的利益可能與我們其他股東的利益不一致,他 可能阻止或導致控制權變更或其他交易。

截至本招股説明書日期,本公司董事會主席兼首席執行官陶玲實益擁有本公司已發行普通股的39.99%。本次發售完成後,凌先生將實益擁有約4,048,612股普通股,或約29.99%的已發行普通股。

因此,凌志強先生在決定提交股東審批的任何公司交易或其他事項的結果方面可能具有重大影響力 ,包括合併、合併、董事委任及其他重大公司行動。凌志強還將有權阻止或導致控制權的變更。未經凌先生同意,我們可能會被阻止進行可能對我們或我們的少數股東有利的交易。此外,凌先生可能違反其受託責任,將業務機會從我們轉移到自己或他人身上。凌先生的利益可能與我們其他股東的利益不同。 我們普通股的所有權集中可能導致我們普通股的價值大幅下降。有關凌志強先生及其附屬實體的更多信息,請參見“主要股東.”

40

您 在保護您的利益方面可能會遇到困難,您通過美國法院保護您的權利的能力可能會受到限制,因為我們是根據開曼羣島法律註冊成立的。

我們 是一家根據開曼羣島法律註冊成立的豁免公司,承擔有限責任。我們的公司事務受我們的組織章程大綱和章程、開曼羣島公司法(經修訂)和開曼羣島普通法 管轄。根據開曼羣島法律,股東對董事提起訴訟的權利、小股東的訴訟以及董事對我們的受託責任在很大程度上受開曼羣島普通法的管轄。開曼羣島的普通法部分源於開曼羣島相對有限的司法判例以及英格蘭的普通法,英格蘭法院的裁決對開曼羣島的法院具有説服力,但不具約束力。我們股東的權利和我們董事在開曼羣島法律下的受託責任並不像美國某些司法管轄區的法規或司法先例那樣明確。特別是,開曼羣島的證券法體系不如美國發達。與開曼羣島相比,美國的一些州,如特拉華州,擁有更完善的公司法機構和司法解釋。此外,開曼羣島公司可能沒有資格在美國聯邦法院提起股東派生訴訟。

根據開曼羣島法律,像我們這樣的開曼羣島豁免公司的股東沒有查看公司記錄或獲取這些公司成員登記冊副本的一般權利。根據我們的公司章程,我們的董事有權決定我們的公司記錄是否可以由我們的股東查閲,以及在什麼條件下,但沒有義務向我們的股東提供 。這可能會使您更難獲得所需的信息,以確定 股東動議所需的任何事實,或向其他股東徵集與代理權競賽相關的委託書。

開曼羣島是我們的母國,開曼羣島的某些公司治理實踐與在美國等其他司法管轄區註冊的公司 的要求有很大差異。目前,我們不打算在任何公司治理問題上依賴本國的實踐。然而,如果我們未來選擇遵循我們本國的做法,我們的股東獲得的保護可能會少於適用於美國國內發行人的規則和法規。

由於上述原因,與作為在美國註冊成立的公司的公眾股東相比,公眾股東在面對我們的管理層、董事會成員或控股股東採取的行動 時可能更難保護自己的利益。有關開曼羣島《公司法》條款與適用於在美國註冊成立的公司及其股東的法律之間重大差異的討論,請參見“股份説明 資本-開曼羣島公司法與美國公司法之比較.”

您 可能無法在非股東召集的年度股東大會或特別股東大會之前提交提案。

開曼羣島法律僅賦予股東要求召開股東大會的有限權利,而不賦予股東向股東大會提出任何提案的權利。然而,這些權利可以在公司的公司章程中規定。 我們的公司章程允許我們的股東持有總計不低於我們已發行有表決權股本的10%的股份,要求我們的股東召開股東大會,在這種情況下,我們的董事有義務召開股東大會。召開股東大會需要提前 至少5整天通知。股東大會所需的法定人數為大多數已發行及已發行股本的持有人,即親自或由受委代表出席的個人,或如公司或其他非自然人由其正式授權的代表或受委代表出席。就這些目的而言,“晴天”是指不包括 (A)發出或視為發出通知之日和(B)發出通知之日或生效之日。

開曼羣島新頒佈的經濟實體法規可能會對本公司產生影響。

開曼羣島和其他幾個非歐盟司法管轄區最近提出了立法,旨在解決歐洲聯盟理事會對從事某些活動的離岸結構提出的關切,這些活動在沒有實際經濟活動的情況下吸引利潤。自2019年1月1日起,2018年國際税務合作(經濟實體)法(“物質法”)在開曼羣島生效,對從事某些“相關活動”的開曼羣島範圍內實體 提出了某些經濟實體要求,對於在2019年1月1日之前註冊成立的獲豁免公司, 將適用於2019年7月1日起的財政年度。然而,預計公司本身可能會 保持在立法範圍之外,或者受到更有限的實質性要求的約束。雖然目前預期《物質法》對本公司或其營運的實質影響不大,但由於該法例為新法例,並有待進一步澄清及解釋,因此目前無法確定該等法例修訂對本公司的確切影響 。

41

我們的股東獲得的某些不利於我們的判決可能無法強制執行。

我們 是一家開曼羣島豁免公司,我們幾乎所有的資產都位於美國以外。我們目前幾乎所有的業務都在中國進行。此外,我們目前的董事和官員大多是美國以外國家的國民和居民。這些人的幾乎所有資產都位於美國以外。因此,如果您認為您的權利受到美國聯邦證券法或其他方面的侵犯,您可能很難或不可能在美國對我們或這些個人提起訴訟。即使您成功地提起此類訴訟,開曼羣島和中國的法律也可能使您無法執行鍼對我們的資產或我們董事和高級管理人員的資產的判決。有關開曼羣島和中華人民共和國相關法律的更多信息,請參見“論民事責任的可執行性.”

我們 是證券法意義上的新興成長型公司,可能會利用某些降低的報告要求。

根據JOBS法案的定義,我們 是“新興成長型公司”,我們可以利用適用於其他非新興成長型公司的上市公司的要求的某些豁免,包括最重要的是,只要我們是新興成長型公司,就不需要遵守第404節的審計師認證要求。

就業法案還規定,新興成長型公司不需要遵守任何新的或修訂的財務會計準則 ,直到私營公司以其他方式被要求遵守這種新的或修訂的會計準則的日期。換句話説,“新興成長型公司”可以推遲採用某些會計準則,直到這些準則適用於私營公司。我們選擇利用延長的過渡期。由於這次選舉,我們未來的財務報表可能無法與其他符合上市公司生效日期的上市公司進行比較,因為這些新的 或修訂後的會計準則。

我們 是《交易法》規則所指的外國私人發行人,因此,我們不受適用於美國國內上市公司的某些條款的約束。

由於 根據修訂後的1934年《美國證券交易法》(以下簡稱《交易法》),我們是一家外國私人發行人,因此我們豁免 適用於美國國內發行人的美國證券規則和法規的某些條款,包括:

| ● | 《交易法》規定的要求向美國證券交易委員會提交10-Q表格季度報告或8-K表格當前報告的規則; |

| ● | 《交易法》中關於根據《交易法》登記的證券的委託書、同意書或授權的徵集的條款 ; |

| ● | 《交易法》第 節要求內部人士提交關於其股權和交易活動的公開報告,以及對在短時間內從交易中獲利的內部人士的責任。 |

| ● | 《FD條例》規定的重大非公開信息發行人選擇性披露規則。 |

我們 將被要求在每個財政年度結束後四個月內提交Form 20-F年度報告。此外,我們打算根據納斯達克資本市場的規則和規定,每半年發佈一次業績新聞稿。 與財務業績和重大事件相關的新聞稿也將以6-K表的形式提供給美國證券交易委員會。然而,與美國國內發行人要求向美國證券交易委員會備案或提供的信息相比,我們被要求向美國證券交易委員會備案或提供的信息將不那麼廣泛和不那麼及時。因此,如果您投資於美國國內發行商,您可能無法獲得與您 相同的保護或信息。

42

我們 將因普通股上市而大幅增加成本並投入大量管理時間。

作為一家公開報告公司,我們 將產生額外的法律、會計和其他費用,特別是在我們不再具備作為新興成長型公司的資格之後。例如,我們將被要求遵守 美國證券交易委員會和納斯達克規則的規則和法規的附加要求,包括適用的公司治理做法。我們預計,遵守這些要求將增加我們的法律和財務合規成本,並將使某些活動更加耗時和成本高昂。此外,我們 預計我們的管理層和其他人員將需要將注意力從運營和其他業務事務上轉移,以便將大量時間 投入到這些上市公司要求上。我們無法預測或估計因成為上市公司而可能產生的額外成本的數量或此類成本的時間。

此外,與公司治理和公開披露相關的不斷變化的法律、法規和標準給上市公司帶來了不確定性,增加了法律和財務合規成本,並使一些活動更加耗時。這些法律、條例和標準在許多情況下由於缺乏針對性而受到不同的解釋,因此,隨着監管機構和理事機構提供新的準則,它們在實踐中的應用可能會隨着時間的推移而演變。這可能導致關於合規事項的持續不確定性,以及持續修訂披露和治理做法所需的更高成本。我們打算 投入資源以遵守不斷變化的法律、法規和標準,這一投資可能會導致一般和行政費用的增加,並將管理層的時間和注意力從創收活動轉移到合規活動上。如果我們遵守新法律、法規和標準的努力 因其應用和實踐方面的含糊不清而與監管機構的預期活動不同,監管機構也可能對我們提起法律訴訟,我們的業務可能會受到不利影響。

如果 本次發行中有限數量的參與者購買了相當大比例的股票,則有效公開發行的股份可能比預期的小,我們普通股的價格可能會波動,這可能會使我們面臨證券訴訟,並使您更難出售您的股票。

作為一家進行相對較小規模公開募股的公司,我們面臨着少數投資者將購買較高比例的募股的風險。雖然承銷商必須將本次發行中的股票出售給至少300名輪迴股東 (輪迴股東指購買至少100股的股東),以確保我們滿足納斯達克初始上市 標準,但我們並未以其他方式對承銷商施加任何義務,限制他們可以向個人投資者配售的最高股份數量 。如果承銷商在銷售股票的過程中確定對我們股票的需求集中在有限數量的投資者中,並且這些投資者決定在發行後持有股票而不是在市場上交易,其他股東可能會發現我們股票的交易和價格受到我們股票供應有限的影響(正面或負面) 。如果發生這種情況,投資者可能會發現我們的股價比他們原本預期的更不穩定。股價出現如此波動的公司 可能更有可能成為證券訴訟的對象。此外,如果我們公開發行的股票的很大一部分由幾個投資者持有,規模較小的投資者可能會發現更難出售他們的股票。

43

有關前瞻性陳述的警示性説明

本招股説明書包含反映我們當前對未來事件的預期和看法的前瞻性陳述 。前瞻性陳述主要載於題為“招股説明書摘要,” “風險因素,” “管理層對財務狀況和經營成果的討論與分析 ,” “我們的業務“和”監管“已知的和未知的風險、不確定性和其他因素,包括“風險因素,“可能會導致我們的實際結果、業績或成就與前瞻性陳述中明示或暗示的結果、業績或成就大不相同。

您可以通過“可能”、“將會”、“預期”、“預期”、“目標”、“估計”、“打算”、“計劃”、“相信”、“ ”很可能、“”潛在“”、“繼續”或其他類似的表達方式來識別其中一些前瞻性陳述。我們的這些前瞻性陳述主要基於我們目前對未來事件的預期和預測,我們認為這些事件可能會影響我們的財務狀況、運營結果、業務戰略和財務需求。這些前瞻性陳述包括與以下內容有關的陳述:

| ● | 新型冠狀病毒(新冠肺炎)大流行的預期或潛在影響,以及政府、消費者和公司對我們的業務、財務狀況和經營業績的相關反應; | |

| ● | 我們行業的週期性; | |

| ● | 我們對及時推出新產品的依賴; | |

| ● | 我們對產品需求增長的依賴; | |

| ● | 我們有效管理庫存的能力; | |

| ● | 我們有效競爭的能力; | |

| ● | 我們的淨收入的很大一部分依賴於少數客户; | |

| ● | 我們 能夠成功管理我們的產能擴展和分配,以應對不斷變化的行業和市場狀況 ; | |

| ● | 實施我們的擴張計劃以及我們為計劃中的增長獲得資本資源的能力; | |

| ● | 我們 有能力獲得充足的原材料和關鍵部件,並從供應商那裏以適當的數量和質量獲得設備和服務 ; | |

| ● | 我們對關鍵人員的依賴; | |

| ● | 我們 有能力擴展到新的業務、行業或國際市場,並進行合併、收購、投資或撤資; | |

| ● | 技術和競爭產品的變化 ; | |

| ● | 一般經濟和政治條件,包括與顯示面板行業有關的條件; | |

| ● | 自然災害、恐怖活動等事件可能造成的商業活動中斷 | |

| ● | 外幣匯率波動;以及 | |

| ● | 中的其他 因素風險因素“在本招股説明書中。 |

這些前瞻性聲明會受到各種重大風險和不確定性的影響,包括那些我們無法控制的風險和不確定性。 儘管我們相信這些前瞻性聲明中表達的預期是合理的,但我們的預期可能會在以後被發現是不正確的。本招股説明書中所作的前瞻性陳述僅涉及截至本招股説明書中所作陳述的日期 的事件或信息。除法律另有要求外,我們沒有義務在作出前瞻性陳述之日起 之後公開更新或修改任何前瞻性陳述,無論是由於新信息、未來事件或其他原因,也不是為了反映意外事件的發生。您應仔細閲讀本招股説明書和我們在此參考的文件,並瞭解我們未來的實際結果可能與我們的預期大不相同,甚至比我們預期的要差。我們通過這些警告性聲明對我們所有的前瞻性聲明進行限定。除法律要求外,我們不承擔任何更新前瞻性陳述的義務。

本招股説明書包含我們從各種中國政府和私人出版物獲得的某些數據和信息,包括 來自CINNO Research的行業數據和信息。這些出版物中的統計數據還包括基於若干假設的預測。

此外,顯示面板行業新的和快速變化的性質導致與我們行業的增長前景或未來狀況有關的任何預測或估計都存在重大不確定性 。此外,如果市場數據背後的任何一個或多個假設後來被發現是不正確的,實際結果可能與基於這些假設的預測不同。 您不應過度依賴這些前瞻性陳述。

44

使用收益的

我們估計,在扣除估計的承銷折扣和佣金以及我們應支付的估計發售費用後,並基於每股普通股4.00美元的假設初始發行價(不包括行使承銷商的任何超額配售選擇權),我們預計將從此次發行中獲得約11,209,814美元的淨收益 。假設首次公開招股價格增加(減少)1.00美元,在扣除估計的承銷折扣和佣金以及估計的我們應支付的總髮售費用,並假設我們在本招股説明書封面 頁所述的普通股數量不變後,我們從此次發行中獲得的淨收益將增加(減少)約3,105,000美元。

我們 計劃按如下方式使用此次發行的淨收益:

| ● | 本次發售的淨收益約為25%,用於在我們的成都工廠建設更多設施和購買生產OLED偏振器的設備; | |

| ● | 本次發行的淨收益約為25%,用於收購或投資從事新的先進顯示材料開發和生產的企業 ,儘管截至本招股説明書日期,我們尚未確定,或參與任何有關任何潛在目標的實質性討論。 | |

| ● | 約20%的淨收益用於研究和開發新材料,包括AMOLED/OLED偏振器和LCP(液晶聚合物)和改進製造工藝;以及 | |

| ● | 本次發行所得款項淨額約為30%,用作營運資金、營運開支及其他一般公司用途。 |

根據我們目前的計劃和業務狀況,上述 代表我們目前打算使用和分配本次發行的淨收益 。然而,我們的管理層將擁有極大的靈活性和自由裁量權來運用此次發行的淨收益。 如果發生不可預見的事件或業務狀況發生變化,我們可能會以不同於本招股説明書中所述的方式使用此次發行的收益。

在使用本次發行所得資金時, 根據中國法律法規,我們只能通過貸款或出資向我們的外商獨資企業和我們的VIE提供資金,並且只有在我們滿足適用的政府註冊和批准要求的情況下才能這樣做。資本出資的相關申報和登記程序通常需要大約八週時間才能完成。貸款的備案和註冊流程通常需要大約四周或更長時間才能完成。雖然我們目前認為完成有關未來向我們的外商獨資企業或VIE的出資和貸款的備案和登記程序沒有實質性障礙,但我們不能向您保證我們將能夠及時完成這些備案和登記,或者根本不能。我們不能向您保證,我們將能夠及時滿足這些要求(如果有的話)。請參閲“風險因素-與在中國做生意有關的風險 中國-中國對境外控股公司對中國實體的貸款和直接投資的監管,以及政府對貨幣兑換的控制可能會推遲我們使用此次發行所得向我們的中國子公司發放貸款或額外出資的時間,這可能會對我們的流動性以及我們為業務提供資金和擴大業務的能力產生實質性的不利影響.”

在使用淨收益之前,我們打算將淨收益以短期、計息、金融工具或活期存款的形式持有。

45

分紅政策

我們的董事會擁有宣佈或支付股息的自由裁量權。根據開曼羣島法律,所有股息均受某些限制,即我公司只能從利潤或股票溢價中支付股息,並且我們始終有能力 在正常業務過程中償還到期債務。即使我們的董事會決定支付股息,股息的形式、頻率和金額也將取決於我們未來的運營和收益、資本要求和盈餘、一般財務狀況、 合同限制和董事會可能認為相關的其他因素。

我們 從未宣佈或支付過我們股票的現金股息。我們目前沒有任何支付現金股息的計劃。相反,我們目前 打算保留我們所有的可用資金和未來的任何收益來運營和發展我們的業務。

現金 我們普通股的股息(如果有的話)將以美元支付。

46

大寫

下表列出了我們截至2021年9月30日的現金和現金等價物以及我們的資本如下:

| ● | 以實際為基礎;以及 |

| ● | 經調整以反映本次發售的3,375,000股普通股(未行使超額配售選擇權),在扣除承銷折扣和佣金及本公司應支付的估計發售費用後,按每股4.00美元的假設首次公開發售價格計算。 | |

| ● | 經調整以反映本次發售的3,881,250股普通股(在全面行使超額配售選擇權的情況下),在扣除承銷折扣 和佣金及估計應支付的發售費用後,按每股4.00美元的假設首次公開發售價格計算。 |