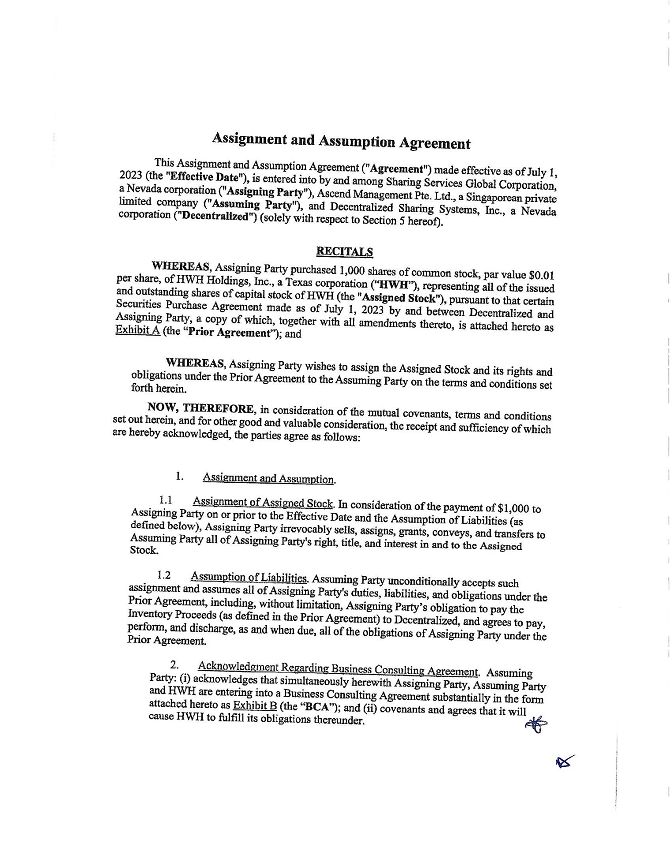

附錄 10.1

證券 購買協議

這份 證券購買協議(這個 “協議”) 於 2023 年 7 月 1 日起製作(” 生效日期”)由內華達州的一家公司去中心化共享系統公司及其之間,( “賣家”)、 和內華達州的一家公司 Sharing Services Global Corporation(買家”).

演奏會

鑑於 賣方和買方根據經修訂的 1933 年《證券法》第 4 (a) (2) 條 第 4 (a) (2) 條規定的證券註冊豁免來執行和交付本協議( 《證券法》) 以及 D 條例第 506 (b) 條 (“條例D”)根據《證券法》頒佈;

鑑於 賣方擁有德克薩斯州 公司 HWHH Holdings, Inc.(“HWHH”)的所有已發行和流通普通股(“股份”);

鑑於 賣方希望向買方出售股票,而買方希望從賣方購買股票,但須遵守此處規定的條款和條件;

鑑於 賣方希望出售 1,000 股普通股,面值每股 0.01 美元,代表 HWHH 的所有已發行和流通普通股 股(”HWHH 股票”) 向買家支付對價 i) 10.00 美元立即以現金支付 (”現金收益”) 和 ii) 從出售 HWHH 庫存產生的總收益(定義見下文)中支付的最高金額為 1,210,224.31 美元(5,646,906.63 馬幣 — 馬來西亞林吉特) 庫存收益”)、 如附錄 A 所描述和詳細定價 (”附錄 A”),自 生效之日起按季度支付;並根據本協議中規定的條款和條件支付。

鑑於 買方希望根據本協議中規定的條款和條件從賣方購買HWHH股票,以換取現金收益和庫存收益(統稱為 “購買 價格”)。

現在, 因此,考慮到本協議中包含的共同契約,以及為了獲得其他有價值的回報, 特此確認這些契約的收到和充分性,賣方和買方特此達成以下協議:

1. 出售和購買股票。

1.1 根據本協議中規定的條款和條件,自生效之日起(”關閉”) 賣方將出售、轉讓、轉讓和轉讓給買方,免除所有留置權、質押、抵押權、變更、限制或 任何種類、性質或描述的已知索賠,買方將通過支付現金收益購買並接受賣方的 HWHH 股票。為此,買方將接受賣方的HWHH股份,不含所有留置權、質押、抵押權、 變更、限制或任何種類、性質或描述的已知索賠。除非第 1.7 節另有説明,否則買方接受公司的全部股份,以及所有 負債和資產。

1.2 儘管本協議中有任何相反的規定,但買方沒有義務支付自生效之日起三 (3) 年後產生的任何庫存收益 。

1.3 故意省略。

1.4 為了計算庫存收益,“總收益” 是指買方從出售 HWHH 庫存中獲得的任何金額,扣除附錄 A 中詳述的相關商品成本

1.5 故意省略。

1.6 買方應在 生效之日起三 (3) 年內向賣方提供對任何與HWHH相關的賬簿和記錄的訪問權和權利,以便在驗證與庫存收益相關的計算時實現完全的透明度和問責制。

2. 陳述和保證。

2.1 賣方的陳述和保證。截至本文發佈之日,賣方向買方陳述並保證如下:

(a) 必要的權力和權限。賣方擁有執行和交付本協議以及本協議任何一方簽訂或交付的與本協議所設想的交易相關的其他 協議和文書 以及由此(”交易文件”)並執行其規定。執行和交付本協議和其他交易文件所需的賣方 方面的所有行動均已採取。在執行和 交付後,本協議和其他交易文件將成為賣方的有效且具有約束力的義務,可根據 的相應條款強制執行,除非 (a) 受適用破產、破產、重組、暫停執行或其他影響債權人權利行使的普遍適用法律的限制,以及 (b) 受限制 公平補救措施可用性的一般公平原則的限制。

(b) 無違規行為。交易文件的執行和交付,以及賣方完成由此計劃進行的交易,不會導致違反適用於本公司的任何法律、規則、法規、命令、判決或法令(國外或國內,包括聯邦 和州證券法律和法規),也不會違反除上述任何不包含任何材料的物資或資產受其約束或 受到影響的任何法律、規則、法規、命令、判決或法令(外國或國內,包括聯邦 和州證券法律和法規)不利影響。

(c) 好標題。HWHH 股票免費擁有,不存在任何留置權、抵押權、負面索賠、出售、轉讓或 投票限制(適用證券法規定的限制除外)、優先購買權、期權或其他購買權,在 完成此類 HWHH 股票的出售後,買方將免費獲得此類HWHH股票的良好所有權 任何留置權、抵押權、負面索賠、銷售、轉讓或投票限制(適用證券法律規定的限制除外)、優先權、期權或其他購買權。

2.2 買方的陳述和保證。截至本文發佈之日,買方向賣方陳述並保證如下:

(a) 投資代表。

| (i) | 買家 瞭解到,HWHH股票尚未根據經修訂的1933年《證券法》(“證券 法”)或任何其他適用的證券法進行註冊。買方還了解到,HWHH股票的發行是根據 《證券法》第4(2)條和/或D條例豁免的《證券法》註冊要求進行的。 賣方承認,買方將依賴下述賣方的陳述、擔保和認證, 來確定賣方是否適合作為HWHH股票的投資者,以及確認 第4(2)條和/或D條例不受證券法註冊要求的限制。 |

| (ii) | 買家 已收到其認為決定是否收購HWHH股票所必需或適當的所有信息。買家瞭解 投資HWHH股票所涉及的風險。買方進一步表示, 有機會通過其授權代表就 HWHH 股票發行的條款和條件以及 HWHH 的業務、財產、前景和財務狀況提問並獲得賣方的答覆,並獲得必要的額外信息(在 買方擁有此類信息或無需不合理的努力或費用即可獲得信息的範圍內)提供給賣方或賣方可以訪問的任何信息。賣方進一步表示自己是《證券法》第501(a)條所指的 “合格投資者” 。 |

| (iii) | 買方 為自己的賬户收購HWHH股票,僅用於業務和戰略發展,而不是為了轉售 或 “分配” HWHH股票的任何部分(在《證券法》的含義範圍內)。 |

| (iv) | 買家 理解,除非符合《證券法》和任何其他適用的證券法的註冊要求 或根據其豁免,並且在每種情況下都遵守 本協議中規定的條件,否則不得發行、出售或以其他方式轉讓HWHH股票。買方承認並知道,除非滿足某些條件,並且直到賣方根據第144條在適用的 持有期內持有HWHH股票,否則不得根據《證券法》通過的 條例144出售 HWHH股票。 |

| (v) | 買家 承認並同意,每份代表HWHH股票的證書或代替證書的賬面記錄均應以 的形式基本上標有 的圖例: |

“本證書所代表的 證券尚未根據經修訂的1933年《證券法》(“該法”)、 或任何州的證券法進行註冊。除非根據 此類法案和適用的州證券法規定的有效註冊聲明,或者根據該法和 此類法律註冊要求的適用豁免,否則不得轉讓證券。”

(b) 不依賴。除了本協議中明確規定的陳述和保證外,買方沒有依賴也沒有依賴與賣家 有關的任何陳述、擔保或其他保證。

(c) 組織和良好信譽。買方根據其註冊或組織所在司法管轄區 的法律,組織正當、有效存在且信譽良好(視情況而定)。

(d) 必要的權力和權限。買方擁有執行和交付本協議和其他 交易文件並執行其條款的所有必要權力和權限。買方已採取執行和交付 本協議和其他交易文件所需的所有行動。本協議和其他交易 文件一經執行和交付,即成為買方的有效且具有約束力的義務,可根據其各自的條款強制執行,除非 (a) 受適用破產、破產、重組、暫停執行或其他影響債權人 權利行使的普遍適用法律的限制,以及 (b) 受限制公平補救措施可用性的一般公平原則的限制。

(e) 不依賴。除了本協議中明確規定的陳述和保證外,買方沒有依賴也沒有依賴任何有關 HWHH 的陳述、保證或其他保證。

2.3 陳述和保證的有效性。陳述和保證應在收盤時有效期為12個月 ,並應在法律或衡平法上對雙方以及各方的繼承人和受讓人完全執行。

3。 正在關閉。

3.1 賣方義務的條件。除非賣方豁免,否則賣方在本協議下的義務(包括但不限於 轉讓HWHH股票的義務)應以滿足以下條件為前提:(i) 買方應讓 在收盤時或之前在所有重大方面履行或滿足本協議項下的所有條件;(ii) 所有協議買方在此處的陳述和保證應屬實 並且在作出時在各方面均正確無誤在此之後的所有方面均保持真實和正確, 並且在收盤時和截止時所有重大方面均應是真實和正確的,就像 收盤之時、截止和提及 收盤時所作的一樣;(iii) 買方應已獲得或作出完成考慮交易所需的所有同意、授權和批准以及所有聲明、 申報和登記本協議規定,包括 公司註冊文件和買方章程要求的所有項目;(iv) 買方應已查看本協議以及此處設想的交易 (”交易”).

3.2 買方義務的條件。除非買方放棄 ,否則買方在本協議下的義務(包括但不限於 向賣方支付現金收益和庫存收益的義務)應以滿足以下條件為前提:(i) 賣方應在所有方面履行所有協議,並在收盤時或之前,在 項下履行或滿足的所有條件;(ii) 所有在以下情況下,賣方在此處的陳述和保證 在所有重大方面均應是真實和正確的訂立的,在此之後的所有重要方面 均應保持真實和正確,並且在收盤時和截至收盤時所有重大方面均應真實正確;(iii) 賣方應按照本協議的規定簽署並向買方交付將 HWHH 股票轉讓給買方所需的所有文件;以及 (iv)) 賣方應已獲得或作出所有同意、授權 和批准,以及所有聲明、申報和完成本協議所設想的交易所需的註冊。

3.3 關閉文檔。在閉幕式上

(a) 賣方應以買方合理滿意的方式向買方交付一份正式簽署的本協議副本,以及 以及任何其他交易文件(ii)證明HWHH股票的證書,以及允許以買方名義註冊此類證書的股票權力 ,或向買方轉讓HWHH股票的賬面記賬記賬的證據。

(b) 買方應向賣方交付形式和實質上合理令賣方滿意 (i) 一份正式簽署的本協議副本,以及 以及任何其他交易文件 (ii) 買方董事會通過並經買方祕書 認證的決議副本,授權執行、交付和履行本協議規定的買方義務。

4. 其他。

4.1 地址和通知。本協議要求或允許提供的任何及所有通知或其他通信或交付均應為書面形式,並應在 (a) 傳輸之日當天被視為已發出並生效,前提是此類通知或通信 是在交易日紐約時間下午 5:00 之前通過電子郵件發送的;(b) 發送日期 之後的下一個交易日,如果此類通知或通信是在非交易日或紐約時間下午 下午 5:00 之前通過電子郵件傳輸,在任何交易日送達交易日,(c) 如果由美國國家認可的 隔夜快遞服務發送,並指定次日送達,則為郵寄之日後的交易日,或 (d) 在需要 發出此類通知的一方實際收到時。此類通知和通信的地址和電子郵件地址應如下:

| 如果 給買家: | 共享 服務全球公司 地址: 5200 Tennyson Parkway 普萊諾 TX 75024 | |

| 如果 給賣家: | 去中心化 共享系統有限公司 地址: 275 Wiregrass Pkwy Henrietta, 紐約 14586 | |

| 使用 副本到: | Sichenzia Ross Ference LL 美洲大道 1185 號,31stFloor New York,紐約 10036 注意: Darrin M. Ocasio Facsimile 編號:(212) 930-9725 Sichenzia 電子郵件:DMOcasio@SRF.LAW |

任何 此類人員均可通過根據本第 4.1 節向本協議其他各方發出通知,指定其他地址或個人 供該人接收本協議下的通知。

4.2 標題和字幕。標題和字幕。本協議中的所有文章和章節標題或標題僅為方便起見。 它們不應被視為本協議的一部分,也不得以任何方式定義、限制、擴展或描述本協議任何條款的範圍或意圖 。

4.3 可分配性。本協議不可由下列簽署人轉讓或轉讓。

4.4 代詞和複數。無論何時上下文需要,此處使用的任何代詞都應包括相應的陽性、陰性 或中性形式。名詞、代詞和動詞的單數形式應包括複數,反之亦然。

4.5 進一步的行動。雙方應簽署和交付所有文件,提供所有信息,並採取或禁止採取所有必要或適當的行動 以實現本協議的目的。各當事方應自行承擔與此相關的費用 。

4.6 適用法律。本協議應根據德克薩斯州法律進行解釋並受其管轄,不考慮其法律衝突規則。

4.7 約束力。本協議對協議各方及其各自的繼承人、管理人、 繼承人、法定代理人、個人代表、許可的受讓人和允許的受讓人具有約束力,並確保其受益。如果下述簽署人多於 ,則下述簽署人的義務為連帶義務,此處包含的協議、陳述、保證和確認 應被視為由該人及其繼承人、遺囑執行人、管理人 和繼承人訂立並對之具有約束力。

4.8 整合。本協議構成雙方之間與本協議標的物有關的完整協議,取代 ,並取代之前和同期與之相關的所有書面或口頭協議和諒解,包括但不限於 的先前協議。本協議中未表述的任何契約、陳述或條件均不得影響或被視為 解釋、更改或限制本協議的明確條款。

4.9 修正案。不得口頭修改、修改、免除或補充本協議及其中的任何條款或條款,但只能通過協議雙方簽署的書面同意 。

4.10 債權人。本協議的任何條款均不得有利於任何一方的債權人,也不得由任何一方的債權人強制執行。

4.11 豁免。任何一方未能堅持嚴格履行本協議 的任何契約、協議、條款或條件,或行使違反協議後可用的任何權利或補救措施,均不構成對任何此類違約行為或此類或任何其他 契約、協議、條款或條件的放棄。

4.12 權利和補救措施。本協議各方的權利和補救措施應相互排斥, 執行本協議的一項或多項條款不應妨礙任何其他條款的執行。

4.13 個對應物。本協議可以在一個或多個對應方中執行,每個對應方都將被視為 本協議的原始副本,所有這些協議合併在一起將被視為構成同一個協議。如果任何 簽名是通過傳真傳輸或通過電子郵件傳送 “.pdf” 格式的數據文件傳送的,則該簽名將 對執行(或代表其簽署)產生有效和具有約束力的義務,其效力和 效力與該傳真或 “.pdf” 簽名頁是其原件一樣。

以下頁面上的簽名

在 見證下,雙方促使本協議由各自的代表正式執行,直到上面寫明的當天和年份 。

| 由 賣家提供: | ||

| 去中心化 共享系統有限公司 | ||

| 作者: | ||

| 姓名: | ||

| 標題: | ||

| 來自 買家: | ||

| 共享 服務全球公司 | ||

| 作者: | ||

| 姓名: | ||

| 標題: | ||

附錄 A

附錄 B