2023 年第三季度投資者最新情況 2023 年 11 月 14 日

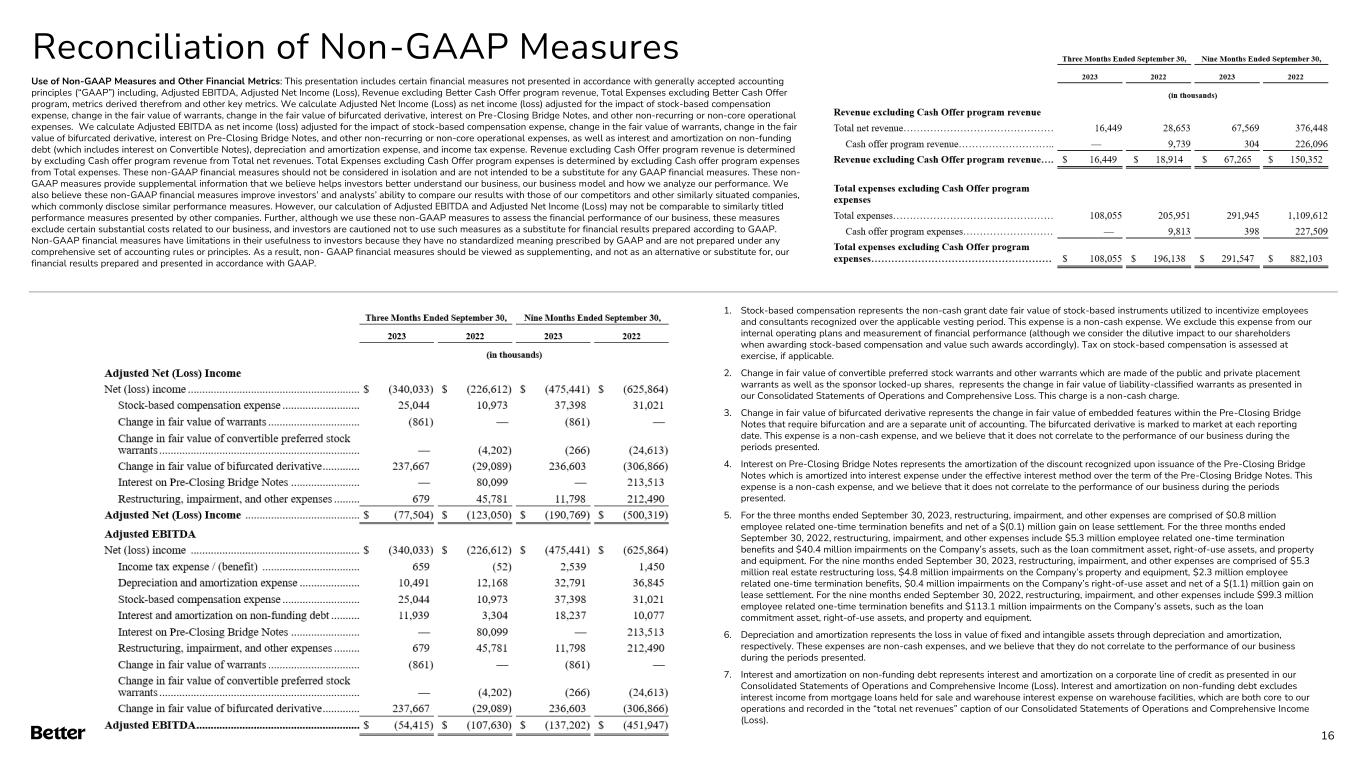

免責聲明本文件和任何相關的口頭陳述不構成認購、購買或以其他方式收購Better Home & Finance Holding Company(“Better” 或 “公司”)任何證券或其他工具的要約或邀請,本文件或其陳述內容均不構成任何要約、合同或承諾的基礎。本文件和任何相關口頭陳述在某些司法管轄區的分發可能受到法律限制,持有本文件或任何相關口頭陳述的人應告知並遵守任何此類限制。任何不遵守這些限制的行為都可能構成違反任何此類其他司法管轄區法律的前瞻性陳述本演示文稿包含聯邦證券法所指的某些前瞻性陳述。前瞻性陳述是基於當前預期和假設的有關未來事件的預測、預測和其他陳述,因此存在風險和不確定性。許多因素可能導致未來的實際事件與本通訊中的前瞻性陳述存在重大差異。這些因素可以在公司於2023年10月12日向美國證券交易委員會提交的S-1表格的註冊聲明中找到,以及公司最新的10-Q表季度報告和8-K表的最新報告,這些報告可在美國證券交易委員會的網站www.sec.gov上免費獲得。新的風險和不確定性不時出現,Better無法預測這些事件或它們可能如何影響我們。提醒您不要過分依賴任何前瞻性陳述,這些陳述僅代表截至發表之日的前瞻性陳述,除非法律要求,否則Better沒有義務更新或修改前瞻性陳述,無論是由於新信息、預期變化、未來事件還是其他原因。非公認會計準則指標和其他財務指標的使用本演示文稿包括某些未按照公認會計原則(“GAAP”)列報的財務指標,包括調整後息税折舊攤銷前利潤、調整後淨收益(虧損)、不包括更好現金優惠計劃收入的收入、不包括更好現金優惠計劃的總支出、由此得出的指標以及其他關鍵指標。我們將調整後的淨收益(虧損)計算為經股票薪酬支出、認股權證公允價值變動、分叉衍生品公允價值變動、收盤前過渡票據利息以及其他非經常性或非核心運營支出的影響進行調整後的淨收益(虧損)。我們將調整後的息税折舊攤銷前利潤計算為經股票薪酬支出、認股權證公允價值變動、分叉衍生品公允價值變動、收盤前過渡票據利息和其他非經常性或非核心運營支出以及非融資債務(包括可轉換票據利息)的利息和攤銷、折舊和攤銷費用以及所得税支出的影響調整後的淨收益(虧損)。不包括現金優惠計劃收入的收入是通過從總淨收入中扣除現金優惠計劃收入來確定的。不包括現金優惠計劃費用的總支出是通過從總支出中排除現金優惠計劃費用來確定的。不應孤立地考慮這些非公認會計準則財務指標,也不能替代任何公認會計準則財務指標。這些非公認會計準則指標提供了補充信息,我們認為這些信息有助於投資者更好地瞭解我們的業務、業務模式以及我們如何分析業績。我們還認為,這些非公認會計準則財務指標提高了投資者和分析師將我們的業績與競爭對手和其他處境相似的公司的業績進行比較的能力,後者通常會披露類似的業績指標。但是,我們對調整後息税折舊攤銷前利潤和調整後淨收益(虧損)的計算可能無法與其他公司提出的同名業績指標相提並論。此外,儘管我們使用這些非公認會計準則指標來評估業務的財務業績,但這些指標不包括與我們的業務相關的某些鉅額成本,並提醒投資者不要使用此類指標來替代根據公認會計原則編制的財務業績。非公認會計準則財務指標對投資者的用處有限,因為它們沒有公認會計原則規定的標準化含義,也不是根據任何全面的會計規則或原則制定的。因此,應將非公認會計準則財務指標視為我們根據公認會計原則編制和列報的財務業績的補充,而不是替代或替代品。有關本演示文稿中使用的非公認會計準則指標與最接近的可比公認會計準則指標的對賬情況,請參閲本演示文稿的 “非公認會計準則指標的對賬” 部分。關鍵指標在本演示文稿中,我們提到了以下關鍵指標:融資貸款額是根據融資貸款的本金而融資的貸款的總美元金額。購買量是指在給定時期內根據融資貸款的本金與已融資貸款量而融資的購置貸款總額的比率(以百分比表示)。D2C 交易量是在給定時期內融資貸款總額的比率(以百分比表示),該比率基於融資貸款的本金,這些貸款是通過使用除B2B合作伙伴關係之外的所有營銷渠道與客户直接互動與融資貸款額產生的。貸款總額代表在給定時期內融資的貸款總數,包括購房貸款、再融資貸款和HELOC貸款,而HELOC貸款是HELOC貸款佔貸款總額的比率(以百分比表示)。D2C 一日抵押貸款是通過我們的 “一日抵押貸款” 計劃產生的貸款總額的比率(以百分比表示),這些貸款是通過使用除B2B合作伙伴關係之外的所有營銷渠道與客户直接互動而產生的。銷售收益利潤率是指我們的運營和綜合收益(虧損)報表中列報的給定時期內的抵押貸款平臺淨收入除以資金貸款量。數據的使用此處包含的數據來自我們認為可靠的各種內部和外部來源。不對其中所含假設的合理性、任何預測或建模或其中包含的任何其他信息的準確性或完整性作出任何陳述。因此,對於此處包含的信息或與本演示文稿有關的任何責任(包括與直接、間接或間接的損失或損害)有關的任何責任,均明確免責。此處包含的任何有關過去業績或模型的數據並不代表未來的業績,除非法律要求,否則公司不承擔任何更新或修改本演示文稿中信息的義務,無論是由於新信息、未來事件還是其他原因。2

內容提要龐大而有吸引力的市場機會 • 縱觀週期,美國住房融資市場每年為3萬億美元 • 現有流程是手工的、成本高昂且緩慢的 • 數字化顛覆正在加速技術和商業模式競爭優勢表現出增長和紀律資本充足,為未來做好準備 • 端到端專有發放技術可提供更快、更便宜的客户體驗、更低的製造成本和行業領先的產品 • 多種分銷渠道 — D2C 和 B2B 合作伙伴(“抵押貸款-a-service”)• 降低了資產負債表和信用風險,我們的貸款總額中有96%有資格由GSE購買 • 融資貸款量從2019-2021年增長了10倍,達到1000多億美元貸款,此後又縮減了貸款量 • 縮小了規模,以應對市場狀況,總支出同比減少74%,在截至2023年9月30日的九個月中與2021年相比減少了10億美元以上的年化總支出 • 在支出下降的情況下表現出成本降低的效果 2023 年第三季度收入同比超過 • 截至 2023 年第三季度,現金為 5.84 億美元,以及短期投資2 • 在差異化技術和現有優勢的支持下,明確的產品路線圖和明確的增長計劃 1.在截至2023年9月30日的九個月中,總支出為2.91億美元(按年計算為3.88億美元)。在截至2022年9月30日的九個月中,總支出為11.1億美元(按年計算為14.8億美元)。表示比較九個月期間的年化總支出同比減少10.92億美元。年化值是通過將九個月的金額乘以三分之四得出全年運行率值計算得出的。2.包括現金和現金等價物、限制性現金和短期投資 3

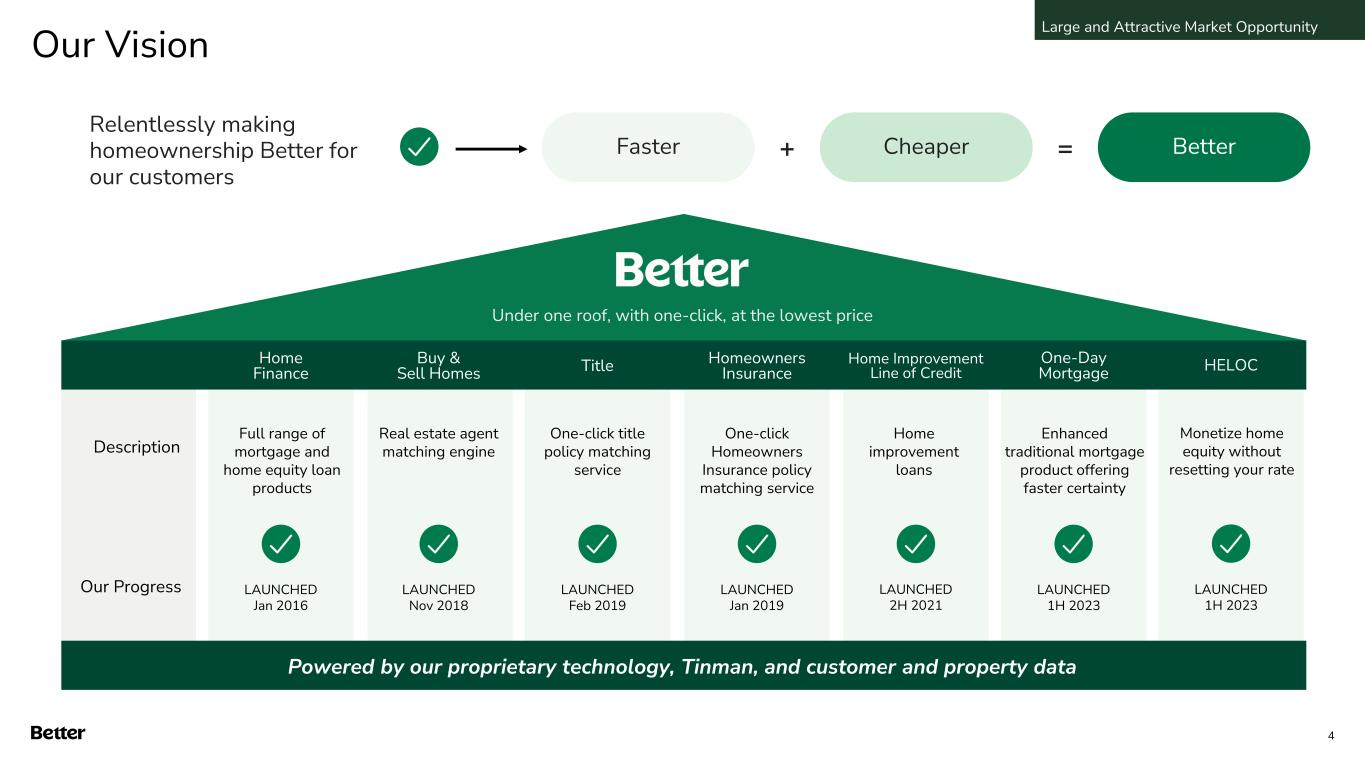

我們的願景堅持不懈地為客户提供更好的房屋所有權更快更便宜+更好= 描述房屋融資全系列抵押貸款和房屋淨值貸款產品已推出 2016 年 1 月家居裝修信貸額度家居裝修貸款推出 2021 年下半年一日抵押貸款增強型傳統抵押貸款產品提供更快的確定性 2023 年 1 月推出買入和賣出房屋經紀人匹配引擎 2018 年 11 月推出標題一鍵產權保單匹配服務已推出 2019 年 2 月房主保險一鍵房主保險單匹配服務2019 年 1 月發佈我們的進展我們的進展一鍵下以最低的價格提供支持由我們的專有技術、Tinman 以及客户和房地產數據提供支持 HELOC 無需重置利率即可實現房屋淨值貨幣化 2023 年上半年推出龐大而有吸引力的市場機會 4

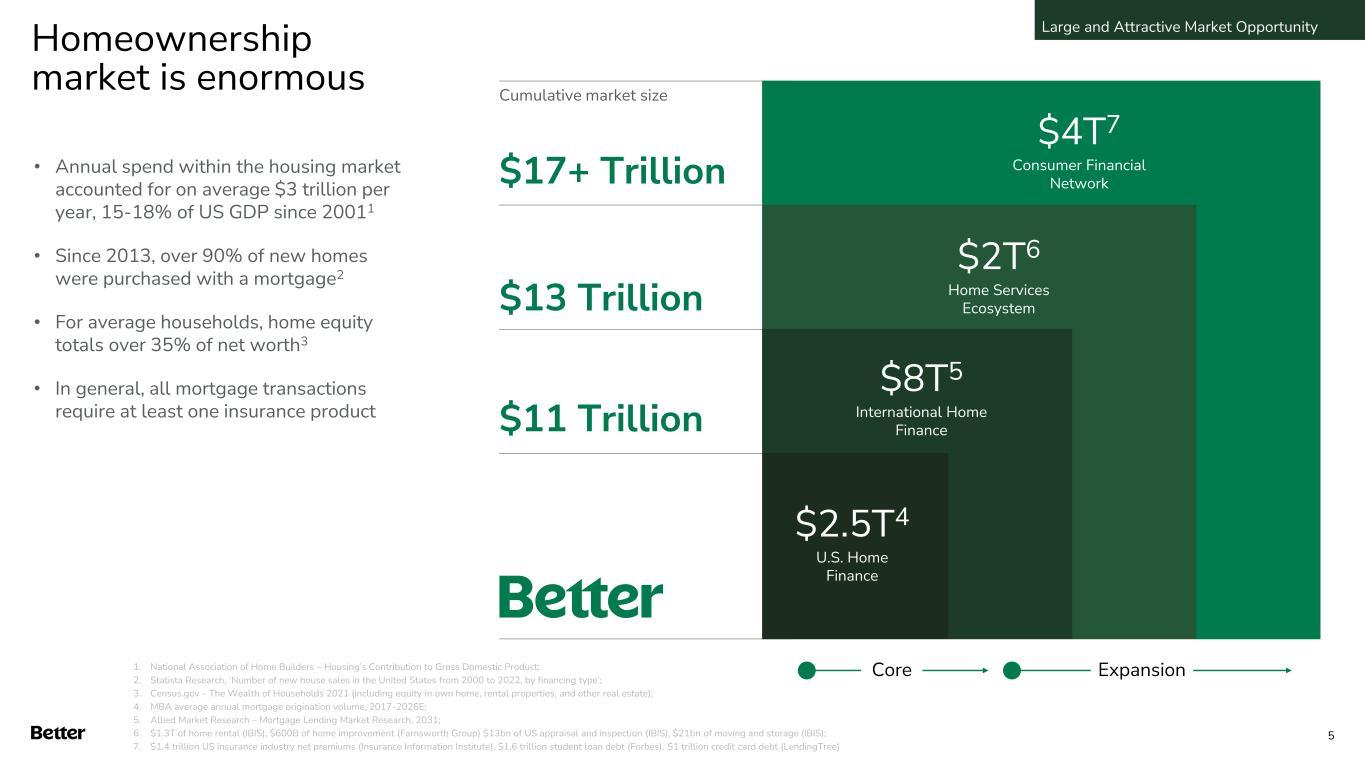

房屋所有權市場巨大 11 萬億美元 13 萬億美元 17 萬億美元 ~4T2 金融網絡 ~2T 保險(產權和房屋)~33 萬億美元美國住房市場 ~11tn1 美國抵押貸款核心擴張 $7 消費者金融網絡 2.5T4 美元美國房屋融資 8萬億美元國際房屋融資 2萬億美元家庭服務生態系統累計市場規模 1.全國房屋建築商協會——住房對國內生產總值的貢獻;2.Statista Research,“按融資類型分列的2000年至2022年美國新屋銷售數量”;3.Census.gov —《2021年家庭財富》(包括自有房屋、出租物業和其他房地產的權益);4.工商管理碩士平均年度抵押貸款發放量,2017-2026E;5.聯合市場研究——抵押貸款市場研究,2031年;6. 1.3萬億美元的房屋租賃(IBIS)、6000億美元的家居裝修(法恩斯沃思集團)130億美元的美國評估和檢查(IBIS)、210億美元的搬家和倉儲(IBIS);7. 1.4萬億美元的美國保險業淨保費(保險信息研究所)、1.6萬億美元的學生貸款債務(福布斯)、1萬億美元的信用卡債務(LendingTree)) • 房地產市場的年支出平均每年佔3萬億美元,佔自2011年以來美國國內生產總值的15-18% • 自2013年以來,超過90%的新房是通過以下方式購買的抵押貸款2 • 對於普通家庭而言,房屋淨值總額超過淨資產的35%3 • 一般而言,所有抵押貸款交易都需要至少一種保險產品龐大而有吸引力的市場機會 5

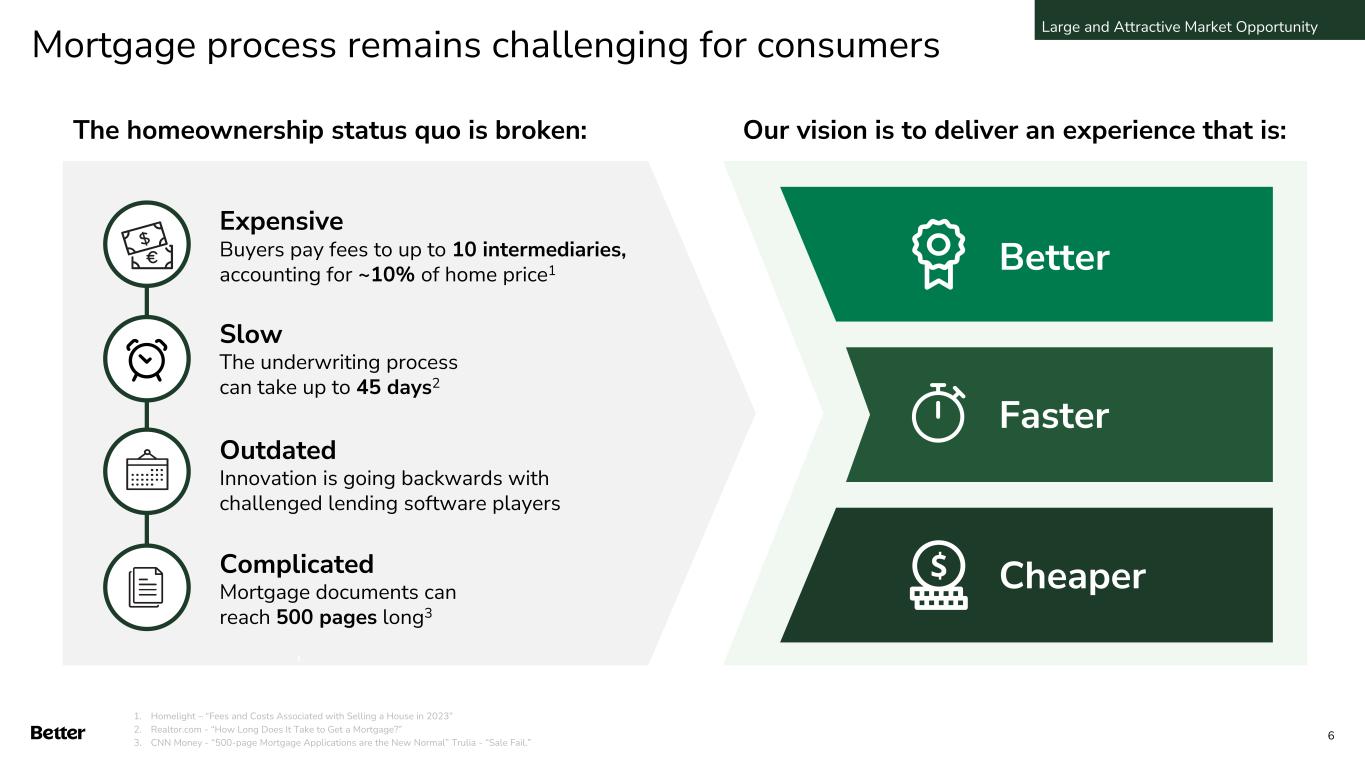

對於消費者而言,抵押貸款流程仍然具有挑戰性 1.Homelight — “2023 年與出售房屋相關的費用和成本” 2.Realtor.com-“獲得抵押貸款需要多長時間?”3。CNN Money-“500頁的抵押貸款申請是新常態” Trulia-“銷售失敗”。龐大而有吸引力的市場機會房屋所有權現狀被打破:我們的願景是提供一種體驗:昂貴的買家向最多 10 箇中介機構支付費用,約佔房價的 10% 1 緩慢承保過程可能需要長達 45 天2 過時的創新正在倒退,貸款軟件玩家面臨挑戰複雜的抵押貸款文件長達 500 頁3 更好更快更便宜 6

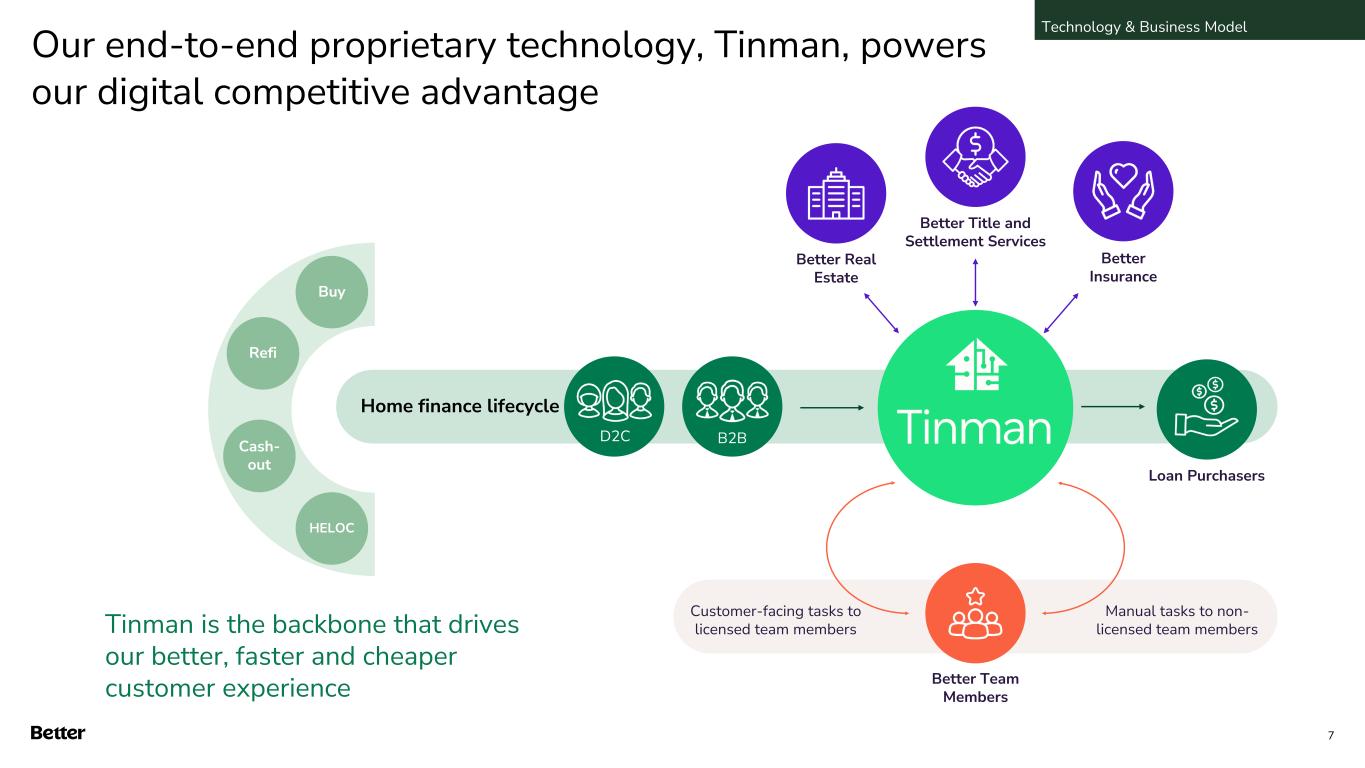

我們的端到端專有技術Tinman增強了我們的數字競爭優勢房屋融資生命週期更好的房地產更好的產權和結算服務更好的保險手冊任務向非持牌團隊成員提供面向客户的任務 D2C B2B 更好的團隊成員貸款購買者購買 Refi Cash-out HELOC Tinman 是推動我們更好、更快、更便宜的客户體驗的支柱技術和商業模式 7

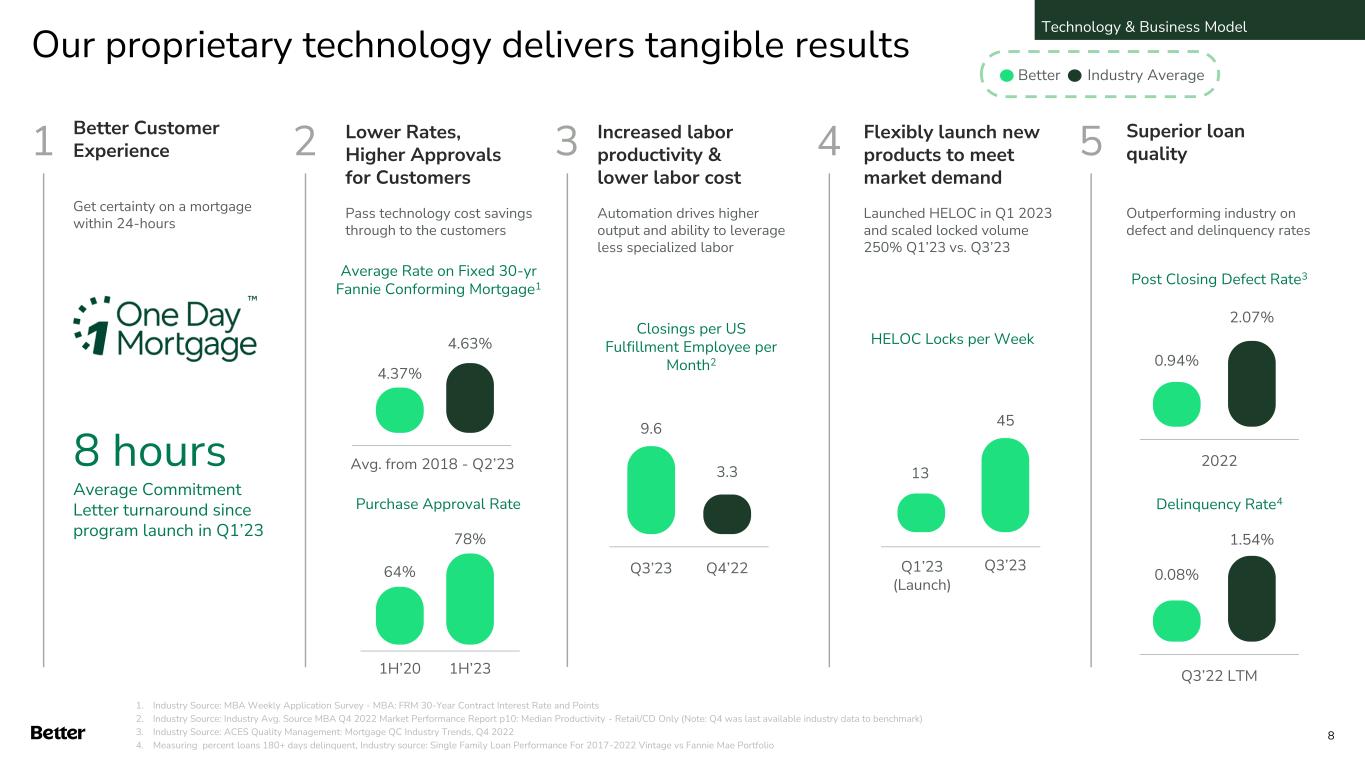

我們的專有技術帶來切實成效更好的客户體驗在 24 小時內獲得抵押貸款的確定性降低利率,提高客户批准將技術成本轉化為客户提高勞動生產率和降低勞動力成本自動化可提高產出和利用較少專業化勞動力的能力靈活推出新產品以滿足市場需求靈活推出新產品以滿足市場需求在 2023 年第 1 季度推出 HELOC,鎖定量與 23 年第 3 季度相比較 250% 1 卓越的貸款質量在缺陷和拖欠率方面表現優於行業 2022 0.94% 2.07%收盤後缺陷率3 1H'20 1H'23 購買批准率 64% 78% 自 23 年第一季度計劃啟動以來承諾書平均週轉時間為 8 小時從 2018 年至第 2 季度 4.37% 4.63% 每位美國配送員工每位配送員工每月平倉次數 2 HELOC Lock 2013 年第一季度(啟動)13 Q3'23 45 1。行業來源:工商管理碩士每週申請調查——工商管理碩士:FRM 30年期合同利率和積分 2。行業來源:行業平均值資料來源 MBA 2022 年第四季度市場表現報告第 10 頁:生產率中位數——僅限零售/CD(注意:第四季度是最新發布的基準行業數據)3。行業來源:ACES 質量管理:抵押貸款質量控制行業趨勢,2022 年第四季度 4.衡量拖欠180天以上的貸款百分比,行業來源:2017-2022年度單户貸款表現Vintage vs Fannie Mae 投資組合更好行業平均水平技術和商業模式 Q3'23 9.6 3.3 Q4'22 LTM 0.08% 1.54% 拖欠率4 2 3 4 5 8

Tinman 支持 Better 和我們的合作伙伴 D2C 端到端擁有完整的客户體驗 ✓ 直接獲取客户 ✓ 低成本價值主張 ✓ 更好的品牌、高質量的客户體驗抵押貸款即服務 Zero-Cac、聯合品牌或白標解決方案 ✓ 與 D2C 相同的數字優先體驗 ✓ 強大的品牌親和力 ✓ 100% 由更好的技術提供支持 ✓ 通過組合現有解決方案和定製功能提供定製體驗降低成本、改善體驗、提高質量技術和商業模式 9

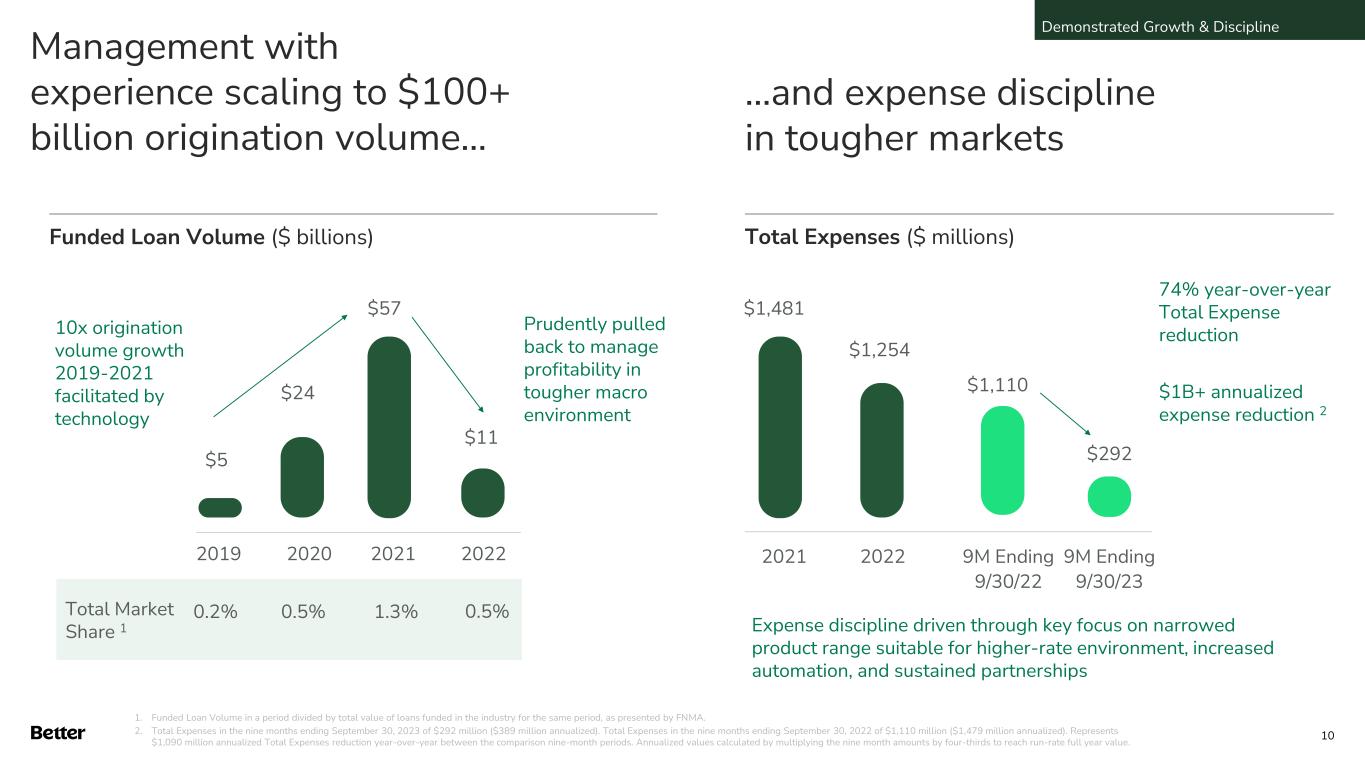

2021 1,481 2022 年總支出 1,254 美元(百萬美元)9 萬美元截止到 23 年 9 月 30 日 90 萬美元 9000 美元截止到 22 年 9 月 30 日 1,110 美元 74% 總支出同比減少 10 億美元以上 2 支出紀律主要側重於適用於更高速率環境的產品範圍的縮小、自動化程度的提高和持續的合作伙伴關係... 以及更艱難市場的支出紀律管理層擁有擴展至 1000 億美元以上發放量的經驗... 總計市場份額 1 0.2% 0.5% 1.3% 0.5% 融資貸款額(十億美元)2019 年 5 美元 2020 年 24 美元 2021 年 57 美元 2022 年 11 美元 10 倍在科技的推動下,2019-2021年發放量增長謹慎回調,以便在更艱難的宏觀環境中管理盈利能力 1.如FNMA所示,一段時期內的融資貸款量除以同期該行業融資的貸款總額。2.在截至2023年9月30日的九個月中,總支出為2.92億美元(按年計算為3.89億美元)。在截至2022年9月30日的九個月中,總支出為11.1億美元(按年計算為14.79億美元)。表示比較九個月期間的年化總支出同比減少10.9億美元。年化值是通過將九個月的金額乘以三分之四以得出全年運行率值計算得出的。表現出來的成長和紀律 10

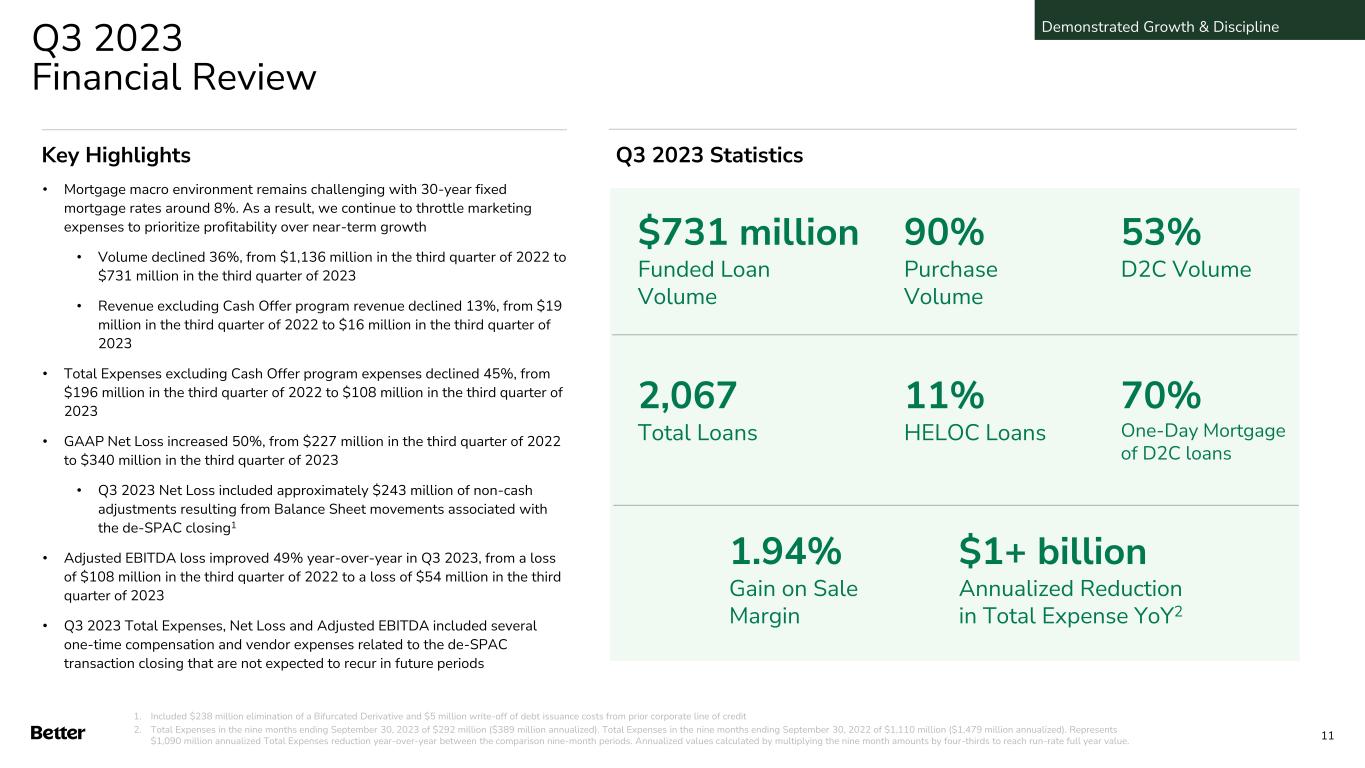

2023年第三季度財務回顧 • 抵押貸款宏觀環境仍然充滿挑戰,30年期固定抵押貸款利率約為8%。因此,我們繼續限制營銷支出,將盈利能力置於短期增長之上 • 銷量下降了36%,從2022年第三季度的11.36億美元降至2023年第三季度的7.31億美元 • 不包括現金優惠計劃收入的收入下降了13%,從2022年第三季度的1900萬美元降至2023年第三季度的1,600萬美元 • 不包括現金優惠計劃支出的總支出下降了45%,從第三季度的1.96億美元 2022年至2023年第三季度的1.08億美元 • GAAP淨虧損增長了50%,來自2022年第三季度的2.27億美元至2023年第三季度的3.4億美元 • 2023年第三季度淨虧損包括與de-SPAC收盤相關的資產負債表變動產生的約2.43億美元非現金調整1 • 2023年第三季度的調整後息税折舊攤銷前利潤虧損同比增長49%,從2022年第三季度的虧損1.08億美元增至2023年第三季度的5400萬美元 • 第三季度 2023 年總支出、淨虧損和調整後息税折舊攤銷前利潤包括與 de-SPAC 交易相關的幾項一次性薪酬和供應商支出預計未來不會再次出現的結算貸款額7.31億美元融資貸款量主要亮點2023年第三季度統計數據 90% 購買量 53% D2C 交易量 70% D2C 貸款一日抵押貸款 2,067 筆貸款總額 11% HELOC 貸款 1.94% 銷售收益利潤率 10 億美元年化總支出同比減少 1.包括取消分叉衍生品2.38億美元以及從先前的公司信貸額度中註銷500萬美元的債務發行成本2。在截至2023年9月30日的九個月中,總支出為2.92億美元(按年計算為3.89億美元)。在截至2022年9月30日的九個月中,總支出為11.1億美元(按年計算為14.79億美元)。表示比較九個月期間的年化總支出同比減少10.9億美元。年化值是通過將九個月的金額乘以三分之四以得出全年運行率值計算得出的。表現出來的成長和紀律 11

1。包括截至2023年9月30日的5.27億美元現金及現金等價物、2,800萬美元的限制性現金、3000萬美元的短期投資2。相比之下,截至2022年6月30日,1.1億美元的現金及現金等價物、2500萬美元的限制性現金、3,300萬美元的短期投資3。2023 年 9 月 30 日,倉庫容量信貸可供融資 2023 年第 3 季度資產負債表為未來提供充足資金 • 完成了長達 2.5 年的 SPAC 流程,在籌集了約 5.65 億美元的資本後,Better 現已公開上市 • 包括期限 5 年、年利息為 1% 的5.28億美元可轉換票據(公司期權為現金或 PIK)• 目前沒有計劃,也無需在短期內籌集額外資金 • 我們與倉庫融資交易對手保持着牢固的關係進行管理即使是小批量抵押營運資金環境主要亮點統計數據截至2023年9月30日,現金和短期投資為5.84億美元現金和短期投資1 與第二季度相比增加了248%三倉庫設施總倉庫容量4.24億美元3資本充足,為未來做好了準備 12

關注目標機會購買轉換 • 通過改進產品和服務,提高每月約18,500份抵押貸款申請的吸引力 • 加強與房地產經紀人的關係以改善購買分配 • 與再融資貸款相比,購房貸款需要更多的客户服務和配送勞動力——使用技術縮小這一差距收購渠道多元化持續投資自動化固定成本降低以提高盈利能力 • 謹慎投資品牌營銷 • 入職更多 B2B 合作伙伴(發展抵押貸款即服務業務)• 持續降低每筆貸款的勞動力成本 • 持續減少客户花費的時間 • 繼續重新評估供應商成本和重要性 • 繼續有針對性地削減企業管理費用 • 通過謹慎管理流動性來維持資本充足的定位。資本充足,為未來做好準備 13

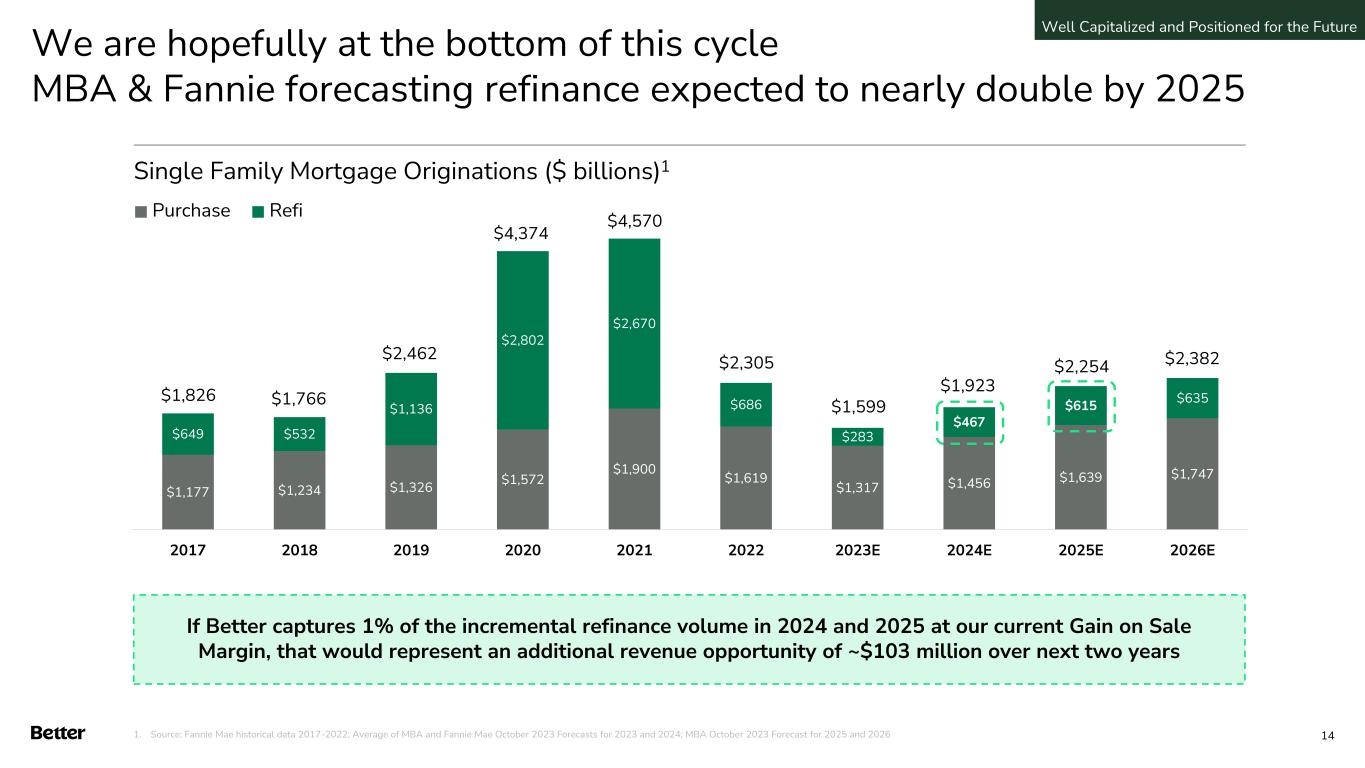

我們有望處於本週期的底部工商管理碩士和房利美預測,到2025年,再融資預計將幾乎翻一番。如果Better以目前的銷售收益率獲得2024年和2025年增量再融資額的1%,那將意味着未來兩年將增加約1.03億美元的收入機會 1,177美元 1,326美元 1,572 1,900美元 1,456美元 1,749 美元 632 美元 1,136 2,802 美元 2,670 美元 283 美元 467 美元 635 美元 2017 年 2018 2019 2021 2022 2023 年 2023 年 2024E 2026E 收購 Refi 1,826 美元 1,766 美元 2462 美元 4,374 美元 2,570 美元 2,305 美元 1,599 美元 1,923 美元254 美元 2,382 美元單户抵押貸款發放(十億美元)1 資本充足,為未來做好準備 1.資料來源:房利美2017-2022年曆史數據;工商管理碩士和房利美2023年10月對2023年和2024年的平均預測;工商管理碩士2023年10月對2025年和2026年的預測 14

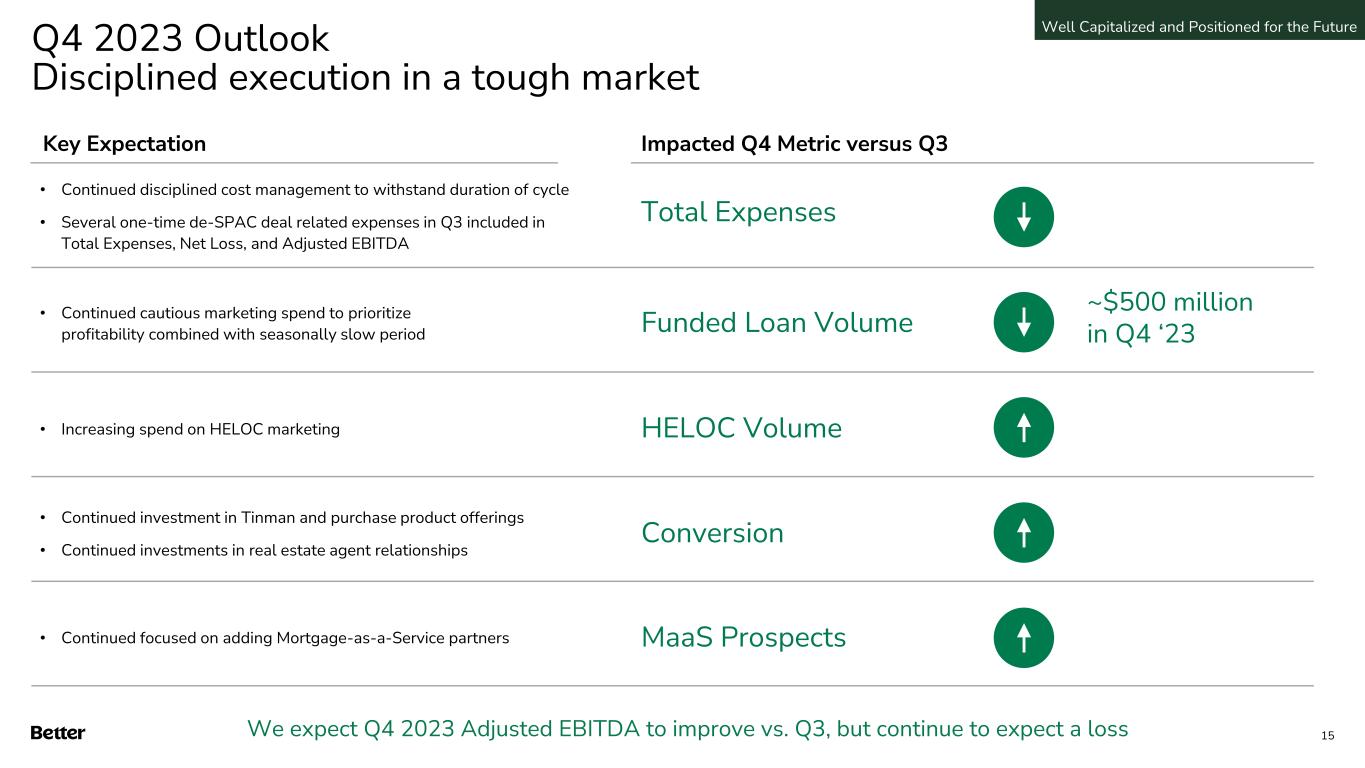

2023 年第 4 季度展望在艱難的市場中嚴格執行• 繼續嚴格的成本管理以抵禦週期延長 • 包括總支出、淨虧損和調整後息税折舊攤銷前利潤的幾項一次性支出影響了第四季度指標與第三季度總支出的對比 • 繼續謹慎的營銷支出以優先考慮盈利能力以及季節性低迷時期的資金貸款量 • 繼續投資天曼和購買產品 • 繼續投資房地產經紀人關係 • 轉換續專注於增加抵押貸款即服務合作伙伴 MaaS Prospects • 增加 HELOC 營銷支出 HELOC 交易量我們預計 2023 年第四季度調整後息税折舊攤銷前利潤將比第三季度有所改善,但仍預計在 23 年第四季度虧損約 5 億美元資本充足,為未來做好準備 15

非公認會計準則指標的協調16 1.股票薪酬代表在適用歸屬期內用於激勵員工和顧問的股票類工具的非現金授予日公允價值。這筆費用是非現金支出。我們將這筆支出排除在內部運營計劃和財務業績衡量標準之外(儘管我們在發放股票薪酬時會考慮對股東的攤薄影響,並據此估值此類獎勵)。如果適用,股票薪酬税將在行使時進行評估。2.可轉換優先股認股權證和由公募認股權證和私募認股權證以及保薦人鎖倉股權證發行的其他認股權證的公允價值變動,代表我們的合併運營和綜合虧損報表中列報的負債分類認股權證公允價值的變化。這筆費用是非現金費用。3.分叉衍生品公允價值的變化代表收盤前過渡票據中嵌入式特徵的公允價值的變化,這些特徵需要分叉並且是單獨的會計單位。分叉衍生品在每個報告日上市。這筆費用是非現金支出,我們認為它與我們在報告期內的業務表現無關。4.收盤前過渡票據的利息代表在收盤前過渡票據發行時確認的折扣的攤銷,該折扣將在收盤前過渡票據的期限內按實際利息法攤銷為利息支出。這筆費用是非現金支出,我們認為它與我們在報告期內的業務表現無關。5.在截至2023年9月30日的三個月中,重組、減值和其他費用包括80萬美元與員工相關的一次性解僱補助金,並扣除租賃結算收益(10萬美元)。在截至2022年9月30日的三個月中,重組、減值和其他費用包括530萬美元與員工相關的一次性解僱補助金和4,040萬美元的公司資產減值,例如貸款承諾資產、使用權資產以及財產和設備。在截至2023年9月30日的九個月中,重組、減值和其他支出包括530萬美元的房地產重組虧損、480萬美元的公司財產和設備減值、230萬美元與員工相關的一次性解僱補助金、40萬美元的公司使用權資產減值以及減去租賃結算收益(110萬美元)。在截至2022年9月30日的九個月中,重組、減值和其他支出包括9,930萬美元與員工相關的一次性解僱補助金和1.131億美元的公司資產減值,例如貸款承諾資產、使用權資產以及財產和設備。6.折舊和攤銷分別代表固定和無形資產因折舊和攤銷而造成的價值損失。這些費用是非現金支出,我們認為它們與我們在報告期內的業務表現無關。7.如我們的合併運營和綜合收益(虧損)報表所示,非融資債務的利息和攤銷代表公司信貸額度的利息和攤銷。非融資債務的利息和攤銷不包括待售抵押貸款的利息收入和倉庫設施的倉庫利息支出,這兩者都是我們業務的核心,記錄在我們的合併運營和綜合收益(虧損)報表的 “總淨收入” 標題中。非公認會計準則指標和其他財務指標的使用:本演示文稿包括某些未按照公認會計原則(“GAAP”)列報的財務指標,包括調整後的息税折舊攤銷前利潤、調整後淨收益(虧損)、不包括更好現金優惠計劃收入的收入、不包括更好現金優惠計劃的總支出、由此得出的指標和其他關鍵指標。我們將調整後的淨收益(虧損)計算為經股票薪酬支出、認股權證公允價值變動、分叉衍生品公允價值變動、收盤前過渡票據利息以及其他非經常性或非核心運營支出的影響進行調整後的淨收益(虧損)。我們將調整後的息税折舊攤銷前利潤計算為經股票薪酬支出、認股權證公允價值變動、分叉衍生品公允價值變動、收盤前過渡票據利息和其他非經常性或非核心運營支出以及非融資債務(包括可轉換票據利息)的利息和攤銷、折舊和攤銷費用以及所得税支出的影響調整後的淨收益(虧損)。不包括現金優惠計劃收入的收入是通過從總淨收入中扣除現金優惠計劃收入來確定的。不包括現金優惠計劃費用的總支出是通過從總支出中排除現金優惠計劃費用來確定的。不應孤立地考慮這些非公認會計準則財務指標,也不能替代任何公認會計準則財務指標。這些非公認會計準則指標提供了補充信息,我們認為這些信息有助於投資者更好地瞭解我們的業務、業務模式以及我們如何分析業績。我們還認為,這些非公認會計準則財務指標提高了投資者和分析師將我們的業績與競爭對手和其他處境相似的公司的業績進行比較的能力,後者通常會披露類似的業績指標。但是,我們對調整後息税折舊攤銷前利潤和調整後淨收益(虧損)的計算可能無法與其他公司提出的同名業績指標相提並論。此外,儘管我們使用這些非公認會計準則指標來評估業務的財務業績,但這些指標不包括與我們的業務相關的某些鉅額成本,並提醒投資者不要使用此類指標來替代根據公認會計原則編制的財務業績。非公認會計準則財務指標對投資者的用處有限,因為它們沒有公認會計原則規定的標準化含義,也不是根據任何全面的會計規則或原則制定的。因此,應將非公認會計準則財務指標視為我們根據公認會計原則編制和列報的財務業績的補充,而不是替代或替代品。

謝謝