1 新聞稿2023年第三季度Corteva公佈了2023年第三季度和年初至今的業績,確認了全年淨銷售額和收益指引 • 年初至今第三季度淨銷售額反映了全球農業基本面總體樂觀 • 年初至今第三季度業績反映了定價上漲、產品組合和生產率•財年指引3反映了重新調整後的巴西第四季度種子和作物保護展望,印第安納州印第安納波利斯,2023年11月8日——Corteva, Inc.(紐約證券交易所:CTEVA))(“Corteva” 或 “公司”)今天公佈了截至2023年9月30日的第三季度和九個月的財務業績。2023年第三季度業績概述 Cont 的淨銷售虧損運營(税後)每股收益GAAP25.9億美元(3.15)億美元(0.45)美元對比2022年第三季度(7)% +2%-Organic1 銷售運營收益 EBITDA1 運營收益 1非公認會計準則24.1億美元(0.23)對比2022年第三季度(13)%(81)%(92)% 2023 年年初至今業績概述來自連續的淨銷售收入。運營(税後)每股收益 GAAP 135.2 億美元 11.7 億美元 1.63 美元對比 2022 年年初至今 (1)% (7)% (5)% Organic1 銷售額運營 EBITDA1 運營收益 134.8 億美元 29.9 億美元 2.54 億美元 2023 年年初至今 (1)% +5% +2% 銷售額較上年同期下降 1%,北美2 和 EMEA2 的增長被下降所抵消在拉丁美洲和亞太地區。• 種子淨銷售額增長7%,有機1銷售額增長9%。全球價格上漲了14%,這得益於公司的價值定價戰略的持續執行以及投入成本上漲的回升。銷量下降是由俄羅斯退出、EMEA2 玉米種植面積減少以及拉丁美洲玉米產量減少所推動的,但北美玉米種植面積的增加部分抵消了2。• 作物保護淨銷售額下降了10%,有機1銷售額下降了12%。銷量下降主要集中在拉丁美洲和北美2,是由戰略產品退出、庫存減少和農民延遲購買推動的。價格上漲反映了價值定價和應對以 EMEA2 和北美為首的成本通脹的強勁執行力2。• 本期持續經營業務的GAAP收入和每股收益(EPS)分別為11.7億美元和1.63美元,低於上年,這得益於成交量減少、與傳統退休計劃相關的不利貨幣和非現金支出,部分被定價、生產率、較低的重組費用和較低的有效税率所抵消。EBITDA1 的運營額為29.9億美元,在價格執行和生產率方面比上年增長5%,但部分被銷量減少以及成本和貨幣不利因素所抵消。運營每股收益為2.54美元,較上年增長2%。• 管理層確認了2023年全年淨銷售額和收益預期3。預計淨銷售額將在170億美元至173億美元之間,而運營 EBITDA1 預計將在32.5億美元至34.5億美元之間。預計運營每股收益將在2.50美元至2.70美元之間。1.有機銷售、運營每股收益和營業息税折舊攤銷前利潤均為非公認會計準則指標。更多討論見第 A-5 頁。2.北美被定義為美國和加拿大。EMEA 被定義為歐洲、中東和非洲。3.從前瞻性角度來看,公司沒有提供最具可比性的GAAP指標。有關進一步的討論,請參閲第 5 頁。

2023年第三季度新聞稿2 查克·馬格羅首席執行官2023年第三季度摘要截至2023年9月30日的第三季度,淨銷售額與去年同期相比下降了7%。Organic1的銷售額下降了13%。受戰略產品退出和作物保護領域持續不利因素的推動,銷量與去年同期相比下降了15%。種子銷量下降是由拉丁美洲季節性需求的時機以及與去年相比,北美本季的運營結束時間較早所致。價格與上年同期相比上漲了2%,這反映了公司繼續執行以價格換價值戰略,同時管理日益增加的競爭壓力。2023年第三季度,扣除所得税後的持續經營業務的GAAP收入虧損3.15億美元,而2022年第三季度的虧損為3.22億美元。EBITDA1 第三季度的運營收入為1,800萬美元,與去年同期相比下降了81%。該公司宣佈了一項計劃,以進一步優化其由製造設施和外部合作伙伴組成的作物保護網絡。該計劃包括退出公司位於加利福尼亞州匹茲堡的生產活動,以及停止在其他地點的部分生產線的運營。因此,該公司預計,到2024年,税前重組和資產相關費用總額將達到4.1億至4.6億美元,估計現金支付額為9,000萬至1.2億美元。公司預計到2025年將通過這些行動節省約1億美元的運費。第三季度百分比(除非另有説明,否則以百萬美元計)2023 Change Organic1 變更淨銷售額 2,590 美元 2777 美元 (7)% (13)% 北美 572 美元 739 美元 (23)% 歐洲、中東和非洲 469 美元 454 3% (1)% 拉丁美洲 1224 美元 1,281 美元 (4))% (18)% 亞太地區 325 美元 303 7% 2023 年 10%%(除非另有説明,否則以百萬美元計)年初至今變動有機變動淨銷售額 13,519 美元 13,630 美元 (1)% (1)% (1)% 北美 7,093 美元 6,822 4% 4% 歐洲、中東和非洲 2,996 美元 2,894 美元 4% 拉丁美洲 2,384 美元 2,764 美元 (14)% (24)% 亞太地區 1,046 美元 1,150 美元 (9)% (3)%

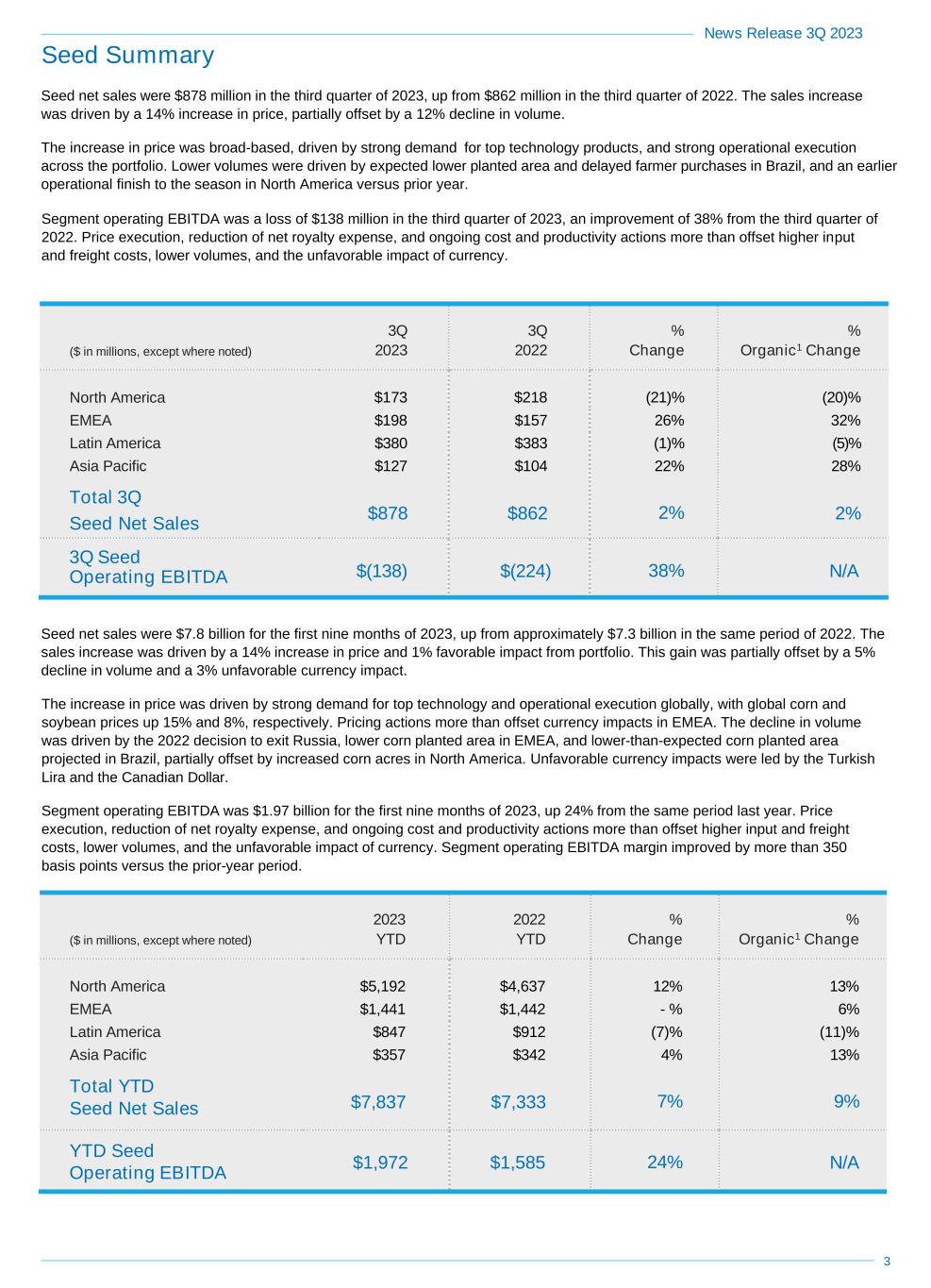

新聞稿2023年第三季度種子摘要種子淨銷售額為2023年第三季度的8.78億美元,高於2022年第三季度的8.62億美元。銷售增長是由價格上漲14%推動的,但部分被12%的銷量下降所抵消。價格上漲的基礎廣泛,這得益於對頂級技術產品的強勁需求以及整個投資組合的強勁運營執行。銷量下降是由預期的巴西種植面積減少和農民延遲購買以及北美本季節的運營結束時間與去年相比有所提早推動的。2023年第三季度,分部運營息税折舊攤銷前利潤虧損1.38億美元,比2022年第三季度增長38%。價格執行、淨特許權使用費的減少以及持續的成本和生產率行動足以抵消投入和運費成本的增加、銷量的減少以及貨幣的不利影響。第三季度第三季度%(百萬美元,除非另有説明)2023 Change Organic1 Change North Arganic1 Change 173 (21)% (20)% EMEA 198 美元 26% 32% 拉丁美洲 380 美元 383 (1)% (5))% 亞太地區 127 美元 104 22% 28% 第三季度種子淨銷售總額878美元 862 2% 3季度種子運營息税折舊攤銷前利潤美元 (138) 美元 (224) 38% N/A 種子淨銷售額為 2023 年前九個月的 78 億美元,高於2022年同期約為73億美元。銷售增長是由價格上漲14%和產品組合的1%有利影響推動的。這一增長被5%的交易量下降和3%的不利匯率影響部分抵消。價格上漲是由全球對頂級技術和運營執行的強勁需求推動的,全球玉米和大豆價格分別上漲了15%和8%。定價行動足以抵消歐洲、中東和非洲地區的貨幣影響。銷量下降是由2022年決定退出俄羅斯、歐洲、中東和非洲地區玉米種植面積減少以及巴西預計的玉米種植面積低於預期所推動的,但北美玉米種植面積的增加部分抵消了這一點。不利的貨幣影響是由土耳其里拉和加元帶動的。2023年前九個月,該細分市場的運營息税折舊攤銷前利潤為19.7億美元,比去年同期增長24%。價格執行、淨特許權使用費的減少以及持續的成本和生產率舉措足以抵消投入和運費成本的增加、銷量的減少以及貨幣的不利影響。細分市場運營息税折舊攤銷前利潤率與去年同期相比增長了350多個基點。2023年%(除非另有説明,否則以百萬美元計)年初至今變化組織1變化北美5,192美元 4,637 12% 13%歐洲、中東和非洲 1,442 美元-% 6% 拉丁美洲 847 美元 912 美元 (7)% (11)% 亞太地區 357 342 美元 4% 年初至今種子淨銷售總額 7,837 美元 7,837 美元 7% 9% 年初至今種子運營息税折舊攤銷前利潤 1,972 美元 1,585 24% N/A

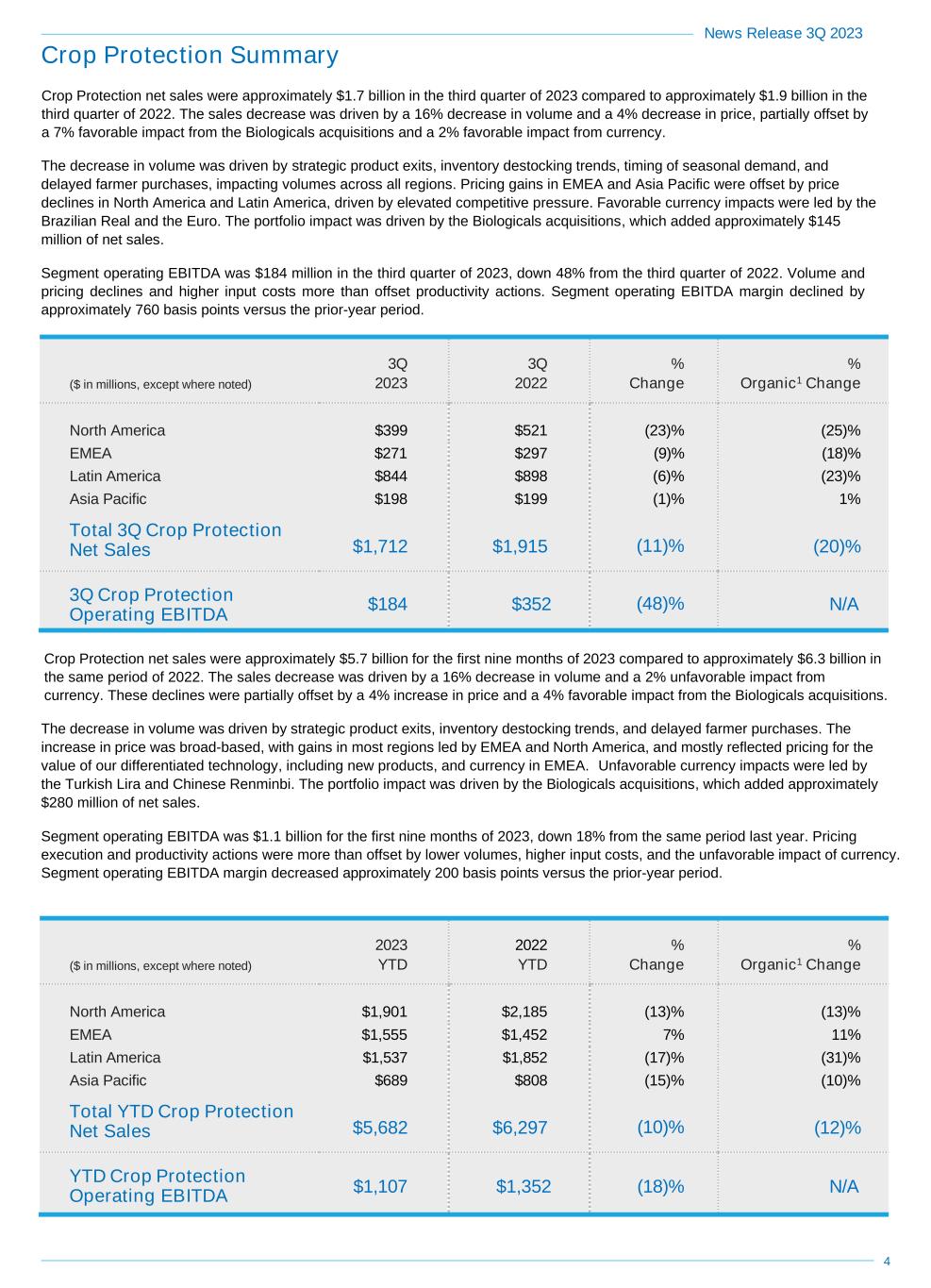

新聞稿2023年第三季度 4 作物保護摘要作物保護在2023年第三季度的淨銷售額約為17億美元,而2022年第三季度約為19億美元。銷售額下降是由銷量下降16%和價格下降4%推動的,但部分被Biologicals收購的7%的利好影響和2%的貨幣利好影響所抵消。銷量下降是由戰略產品退出、庫存去庫存趨勢、季節性需求的時機以及農民延遲購買推動的,這些影響了所有地區的銷量。在競爭壓力增加的推動下,北美和拉丁美洲的價格下跌抵消了歐洲、中東和非洲和亞太地區的定價上漲。巴西雷亞爾和歐元帶動了有利的貨幣影響。對投資組合的影響是由Biologicals的收購推動的,這增加了約1.45億美元的淨銷售額。2023年第三季度,該細分市場的運營息税折舊攤銷前利潤為1.84億美元,較2022年第三季度下降48%。銷量和價格的下降以及投入成本的上漲足以抵消生產率的提高。細分市場運營息税折舊攤銷前利潤率與去年同期相比下降了約760個基點。第三季度%(除非另有説明,否則以百萬美元計)2023 Change Organic1 Change Organic1 變更北美 399 美元 521 (23)% (25)% EMEA 271 美元 297 (9)% (18)% 拉丁美洲 844 美元 898 (6)% (23)% 亞太地區 199 美元 (1)% 1% 第三季度作物保護總淨銷售額 1,712 美元 1,915 美元 (11)% (20)% 第三季度作物保護運營息税折舊攤銷前利潤 184 美元 352 (48)% N/A 作物保護在 2023 年前九個月的淨銷售額約為 57 億美元,而同期約為 63 億美元2022 年同期。銷售額下降是由銷量下降16%和貨幣對2%的不利影響推動的。這些下跌被價格上漲4%和Biologicals收購的4%的有利影響部分抵消。銷量下降是由戰略產品退出、庫存去庫存趨勢和農民延遲購買推動的。價格的上漲基礎廣泛,大多數地區的漲幅以歐洲、中東和非洲和北美為首,這主要反映了我們差異化技術(包括新產品)的價值以及歐洲、中東和非洲地區的貨幣定價。不利的貨幣影響是由土耳其里拉和中國人民幣帶動的。對投資組合的影響是由Biologicals的收購推動的,這增加了約2.8億美元的淨銷售額。2023年前九個月,該細分市場的運營息税折舊攤銷前利潤為11億美元,比去年同期下降18%。交易量的減少、投入成本的增加和貨幣的不利影響足以抵消定價執行和生產率舉措。細分市場運營息税折舊攤銷前利潤率與去年同期相比下降了約200個基點。2023年%(除非另有説明,否則以百萬美元計)年初至今變更北美1,901 2,185(13)%(13)%歐洲、中東和非洲 1,555 美元 1,452 美元 7% 11% 拉丁美洲 1,537 美元 1,852 美元 (17)% (31)% 亞太地區 689 美元 808 美元 (15)% (10)% 年初至今作物保護總銷售額淨銷售額 5,682 美元 6,297 美元 (10)% (12)% 年初至今作物保護運營息税折舊攤銷前利潤 1,107 美元 1,352 美元 (18)% N/A

新聞稿 2023 年第 3 季度 5 年指南 2023 年全球農業前景總體上保持樂觀,對穀物和油籽的需求旺盛。大宗商品價格高於歷史平均水平,農場資產負債表和收入水平總體保持健康,這鼓勵種植者優先考慮技術以實現回報最大化。受玉米種植面積低於預期、農作物化學品持續不利因素、農民延遲購買種植和作物保護應用以及仿製藥水平上升的影響,該公司對巴西業務的前景進行了修訂,導致2023年全年淨銷售額和收益預期將於2023年10月更新。Corteva預計,淨銷售額在170億美元至173億美元之間,中期與去年同期相比下降2%。EBITDA1 的運營規模預計將在32.5億美元至34.5億美元之間,中點增長4%。預計運營每股收益將在2.50美元至2.70美元之間,中點下跌3%。公司無法將其前瞻性非公認會計準則財務指標與其最具可比性的美國公認會計準則財務指標相調和,因為如果不作出不合理的努力,公司就無法合理確定地預測其控制範圍之外的項目,例如重要項目。第三季度電話會議公司將於明天,即美國東部時間2023年11月9日上午9點,與投資者舉行2023年第三季度財報電話會議的網絡直播,討論其業績和前景。電話會議附帶的幻燈片已發佈在公司的投資者活動和演示頁面上。網絡直播的重播也將在投資者活動和演示頁面上播出。關於 Corteva Corteva, Inc.(紐約證券交易所代碼:CTVA)是一家全球性的純農業公司,它結合了行業領先的創新、高觸感的客户參與度和運營執行,為世界上最緊迫的農業挑戰提供有利可圖的解決方案。Corteva通過其獨特的分銷策略以及種子、作物保護、數字產品和服務的平衡和全球多樣化組合,創造了有利的市場偏好。該公司擁有一些農業領域最受認可的品牌,並且有能力推動增長,因此致力於最大限度地提高農民的生產力,同時與整個食品系統的利益相關者合作,兑現承諾,豐富生產者和消費者的生活,確保子孫後代的進步。更多信息可以在www.corteva.com上找到。關於前瞻性陳述的警示聲明本報告包含經修訂的1934年《證券交易法》第21E條和經修訂的1933年《證券法》第27A條所指的某些估計和前瞻性陳述,這些估計和前瞻性陳述旨在受1995年《私人證券訴訟改革法》中關於前瞻性陳述的安全港條款的保護,並可以通過使用 “計劃”、“期望”、“將” 等詞語來識別 “預期”、“相信”、“打算”、“項目”、“估計”“展望” 或其他含義相似的詞。所有涉及未來預期或預測的陳述,包括有關Corteva財務業績或前景的陳述;增長戰略;產品開發;監管批准;市場地位;資本配置策略;流動性;環境、社會和治理(“ESG”)目標和舉措;收購、重組行動或成本節約計劃的預期收益;以及訴訟和環境事務等突發事件結果的陳述,均為前瞻性陳述。前瞻性陳述和其他估計基於對未來事件的某些假設和預期,這些假設和預期可能不準確或無法實現。前瞻性陳述和其他估計也涉及風險和不確定性,其中許多風險和不確定性是Corteva無法控制的。儘管下文列出的因素清單被認為具有代表性,但不應將此類清單視為對所有潛在風險和不確定性的完整陳述。非上市因素可能為實現前瞻性陳述帶來額外的重大障礙。與前瞻性陳述中預期的結果相比,業績存在重大差異的後果可能包括業務中斷、運營問題、財務損失、對第三方的法律責任和類似風險,其中任何風險都可能對Corteva的業務、經營業績和財務狀況產生重大不利影響。可能導致Corteva的實際業績與任何此類前瞻性陳述中預測的業績存在重大差異的一些重要因素包括:(i)未能成功開發和商業化Corteva的某些產品線;(ii)未能獲得或維持對Corteva某些產品的必要監管批准;(iv)公眾對Corteva生物技術和其他農產品的理解和接受程度的影響;(iv)政府農業和相關政策變化的影響和國際組織;(v) 遵守不斷變化的監管要求的成本以及實際或涉嫌違反環境法律或許可證要求的影響;(vi) 氣候變化和不可預測的季節和天氣因素的影響;(vii) 未能遵守競爭和反壟斷法;(viii) 競爭對Corteva行業的影響;(ix) 競爭對手建立Corteva產品分銷中介平臺;(x) Corteva的影響 Va在某些原始數據方面對第三方的依賴材料或許可證和商業化;(十一)Corteva投入成本波動的影響;(xii)與地緣政治和軍事衝突有關的風險;(xiii)工業間諜活動和其他中斷對Corteva供應鏈、信息技術或網絡系統的影響;(xv)與環境訴訟相關的風險,以及與Corteva分離相關的EIDP遺留負債的賠償義務;(xv)與以下方面相關的風險 Corteva的全球業務;(xvi)未能有效管理收購、資產剝離、聯盟重組、成本節約計劃和其他投資組合行動;(xvii)未能通過資本市場籌集資金或按Corteva可以接受的條件進行短期借款;(xviii)Corteva的客户未能向Corteva償還債務,包括客户融資計劃;(xx)養老金和其他離職後福利計劃融資義務增加;(xx)資本市場對ESG問題的情緒;(xxi)與風險相關的風險流行病或流行病;(xxii) Corteva 的知識產權或知識產權防禦他人主張的索賠;(xxiii)假冒產品的影響;(xxiv)Corteva對知識產權交叉許可協議的依賴;以及(xxv)與陶氏杜邦分離有關的其他風險。此外,可能還有其他風險和不確定性,Corteva目前無法識別這些風險和不確定性,或者Corteva目前預計不會對其業務產生重大影響。如果在任何前瞻性陳述或其他估計中表達了對未來業績或事件的預期或信念,則此類期望或信念是基於Corteva管理層當前的計劃和預期,以善意表達,被認為有合理的依據,但無法保證該期望或信念會實現、實現或實現。除非適用法律要求,否則Corteva不承擔更新或修改任何前瞻性陳述的任何義務。有關可能導致結果和事件與此類前瞻性陳述存在重大差異的一些重大風險和不確定性的詳細討論載於Corteva10-K表年度報告的 “風險因素” 部分,該部分經隨後的10-Q表季度報告和8-K表的最新報告進行了修改。

2023年第三季度新聞稿6條例G(非公認會計準則財務指標)本財報包含不符合美國公認會計準則的信息,被視為非公認會計準則指標。這些指標可能包括有機銷售、有機增長(包括按細分市場和地區劃分)、營業息税折舊攤銷前利潤、營業息税折舊攤銷前利潤率、每股營業收益(虧損)和基本所得税税率。管理層在內部使用這些衡量標準進行規劃和預測,包括分配資源和評估激勵薪酬。管理層認為,這些非公認會計準則指標最能反映公司在報告所述期間的持續業績,併為投資者提供了更相關和更有意義的信息,因為它們提供了有關公司持續經營業績的見解,並對同比業績進行了更有用的比較。這些非公認會計準則指標補充了公司的美國公認會計原則披露,不應被視為美國公認會計原則績效衡量標準的替代方案。此外,此類非公認會計準則指標可能與其他公司提供或使用的類似指標不一致。這些非公認會計準則指標與美國公認會計原則的對賬見財務報表附表A-5頁開頭的精選財務信息和非公認會計準則指標。Corteva無法將其前瞻性非公認會計準則財務指標與其最具可比性的美國公認會計準則財務指標相調和,因為如果不作出不合理的努力,它就無法合理確定地預測公司無法控制的項目,例如重要項目。有關所列期間內報告的重要項目,請參閲財務報表附表的A-10頁。從2020年1月1日起,公司將加速預付特許權使用費攤銷費用列為一項重要項目。加速預付特許權使用費攤銷代表與確認向孟山都支付的預付款相關的非現金費用,這些款項涉及孟山都公司在美國和加拿大獲得孟山都Genuity® Roundup Ready 2 Yield® 和Roundup Ready 2 Xtend® 除草劑耐受性特性的非排他性許可。在Enlist E3TM的擴張期,Corteva已開始大幅減少具有Roundup Ready 2 Yield® 和Roundup Ready 2 Xtend® 除草劑耐受性狀的產品數量,預計此後該特徵平臺的使用量將降至最低。2023年,該公司承諾重組活動,以優化生產和外部合作伙伴的作物保護網絡,這些活動預計將於2024年基本完成。該公司預計,2023年這些活動的税前重組淨費用將達到約2.65億美元至2.85億美元。該公司還預計,與2022年相比,2023年與養老金和OPEB成本相關的非運營費用將增加,這主要是由於貼現率上升以及養老金計劃資產減少導致資產回報率下降。有機銷售被定義為價格和數量,不包括貨幣和投資組合以及其他影響,包括重要項目。運營息税折舊攤銷前利潤定義為不符合套期保值會計條件的某些外幣衍生工具的扣除利息、折舊、攤銷、非營業收益(成本)、外匯收益(虧損)和按市值計價活動產生的未實現淨損益(虧損),不包括重要項目的影響。營業外福利(成本)包括營業外養老金和其他離職後福利(OPEB)抵免(成本)、税收補償調整以及與傳統業務和場所相關的環境修復和法律成本。税收補償調整與適用税務事項協議條款導致Corteva與陶氏和/或杜邦之間賠償餘額的變化有關,這些變化被公司記錄為税前收入或支出。營業息税折舊攤銷前利潤率定義為運營息税折舊攤銷前利潤佔淨銷售額的百分比。每股營業收益(虧損)被定義為 “持續經營的每股普通股收益(虧損)——攤薄”,不包括重要項目的税後影響、非營業收益(成本)的税後影響、與陶氏杜邦分離時存在的無形資產相關的攤銷費用的税後影響,以及某些外幣衍生工具的按市值計價活動產生的未實現淨損益的税後影響沒有資格進行套期保值。儘管這些非公認會計準則指標不包括公司無形資產的攤銷,但管理層認為,投資者必須瞭解此類無形資產有助於創收。與過去的收購相關的無形資產的攤銷將在未來一段時間內重複進行,直到此類無形資產完全攤銷為止。未來的任何收購都可能導致其他無形資產的攤銷。某些不符合對衝會計資格的外幣衍生工具的按市值計價活動產生的未實現淨收益或虧損代表某些未指定外幣衍生品合約公允價值變動產生的非現金淨收益(虧損)。結算後,即合同執行後的同一日曆年內,不合格外幣衍生品合約的公允價值變動所產生的已實現收益(虧損)將在相關的非公認會計準則財務指標中報告,從而使季度業績能夠反映外幣衍生品合約的經濟影響,而不會對公允價值波動產生未實現利潤。基本所得税税率被定義為有效税率,其中不包括外匯收益(虧損)、營業外收益(成本)、無形資產攤銷(截至分離時存在)、某些未被指定為套期保值的外幣合約的按市值計價收益(虧損)以及重要項目的影響。® TM Corteva Agriscience 及其關聯公司。2023 年 8 月 11 日媒體聯繫人 Bethany Shively +1 2022-02 997-9438 bethany.shively@corteva.com 投資者聯繫人 Kim Booth +1 302-485-3704 kimberly.a.booth@corteva.com