派克·漢尼芬公司 2024 財年第一季度財報表 2023 年 11 月 2 日附錄 99.2

前瞻性陳述和非公認會計準則財務指標本報告中以及其他書面和口頭報告中包含的前瞻性陳述是根據發佈時的已知事件和情況作出的,因此,將來會面臨不可預見的不確定性和風險。這些陳述通常但並非總是如此,可以通過使用前瞻性術語來識別,例如 “預期”、“相信”、“可能”、“可能”、“預期”、“目標”、“很可能”、“將” 或這些術語和類似表述的否定詞,包括有關未來業績、收益預測、事件或發展的所有陳述。派克及其任何關聯公司或董事、高級管理人員或顧問均未就任何前瞻性陳述中表達或暗示的事件的實際發生提供任何陳述、保證或保證。帕克提醒讀者不要過分依賴這些陳述。公司的未來業績和收益預測,包括其各個細分市場,可能與過去的業績或當前的預期存在重大差異。可能影響未來業績的其他因素包括:與主要客户、供應商或分銷商的業務關係變化以及來自主要客户、供應商或分銷商的採購,包括髮貨延遲或取消;合同條款爭議或財務狀況重大變化、新開發計劃合同成本和收入估計值的變化以及產品組合的變化;確定可接受的戰略收購目標的能力;收購時機、成功完成或整合等方面的不確定性交易,包括整合Meggitt PLC;成功剝離計劃剝離的業務並實現此類剝離的預期收益的能力;開展業務調整活動的決心及其預期成本,如果進行,則完成此類活動並通過此類活動實現預期成本節約的能力;成功實施業務和運營計劃的能力,包括股票回購和其他資本計劃的時機、價格和執行;如果產品定價中相關成本無法收回,我們獲得原材料、零部件產品和/或商品的可用性、成本增加或其他限制;管理與保險和員工退休和醫療福利有關的成本的能力;法律和監管的發展與變化;與環境法律法規相關的合規成本;潛在的供應鏈和勞動力中斷,包括勞動力短缺造成的中斷;與國際衝突和反恐努力相關的威脅,以及網絡安全風險;圍繞未決法律訴訟的最終解決辦法的不確定性,包括任何上訴的結果;本地和全球政治和競爭市場狀況,包括全球對美國貿易政策的反應以及由此對銷售和定價的影響;全球經濟因素,包括製造業活動、航空旅行趨勢、貨幣匯率、進入新市場的困難以及通貨膨脹、通貨緊縮、利率(包括與之相關的波動)等總體經濟狀況潛在的信用評級下降)和信貸可用性;無法獲得或滿足所需的政府和監管部門批准的條件;消費者習慣和偏好的變化;政府行動,包括美國和外國司法管轄區税法及其任何司法或監管解釋變化的影響;以及洪水、地震、颶風、工業事故和流行病等大規模災害。讀者應根據派克截至2023年6月30日的財年10-K表年度報告以及向美國證券交易委員會提交的其他定期文件中討論的風險因素考慮這些前瞻性陳述。本演示文稿引用了非公認會計準則財務信息,包括派克和按細分市場劃分的有機銷售額、調整後的每股收益、派克和各分部的調整後分部營業利潤率、調整後的息税折舊攤銷前利潤、調整後的息税折舊攤銷前利潤率、淨負債佔調整後息税折舊攤銷前利潤率和自由現金流。息税折舊攤銷前利潤定義為扣除利息、税項、折舊和攤銷前的收益。對於派克而言,調整後的息税折舊攤銷前利潤定義為業務調整前的息税折舊攤銷前利潤、實現的整合成本、收購相關費用和其他一次性項目。自由現金流定義為運營產生的現金流減去資本支出。儘管有機銷售、調整後的每股收益、派克和各分部調整後的分部營業利潤率、調整後的淨收益、息税折舊攤銷前利潤、息税折舊攤銷前利潤、息税折舊攤銷前利潤率、調整後的息税折舊攤銷前利潤率和自由現金流不是根據公認會計原則計算的業績衡量標準,但我們認為它們有助於投資者評估該期間的公司業績。這些非公認會計準則財務指標與可比的GAAP財務指標的詳細對賬已包含在本演示文稿的附錄中。請訪問 www.phstock.com 瞭解更多信息 2

3 2014財年第一季度亮點報告銷售額增長15% +2.3% Organic1 24.9%調整後的細分市場利潤率1 +220bps 26% 調整後每股收益增長1 11.4% 自由現金流利潤率1在強勁的投資組合和執行創紀錄的銷售額、調整後的分部營業利潤率和調整後的每股收益的推動下,所有細分市場調整後的細分市場利潤率均超過24%1 Parker和Meggitt的組合為航空航天帶來了良好的開端今年,提高了 24 財年指導方針 FY24 Q1:本季度可記錄的事件數量減少了 16%1。調整後的數字包括某些非公認會計準則財務指標。有關更多詳細信息和對賬信息,請參見附錄。注:據報道,24財年第一季度:分部營業利潤率為21.3%,每股收益為4.99美元。

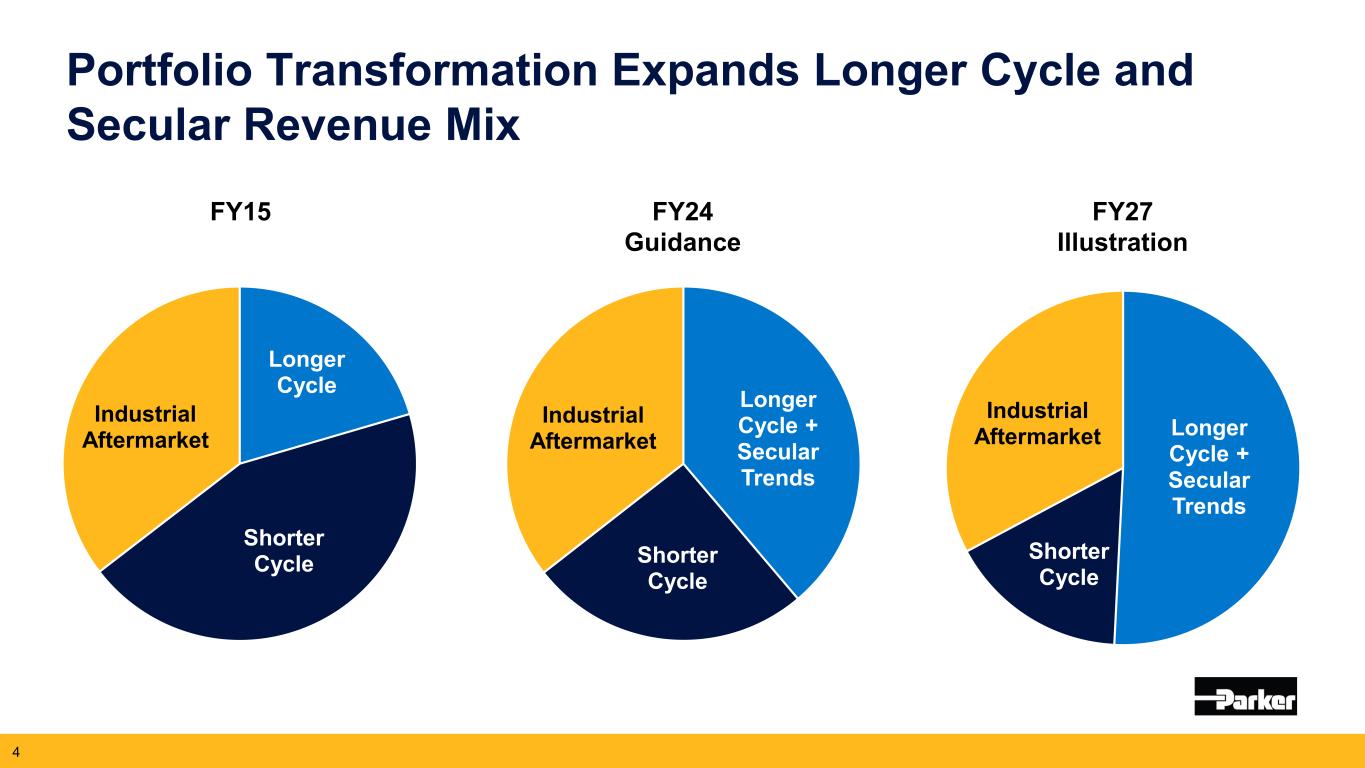

更長週期更短的週期工業售後市場更長的週期 + 長期趨勢更短的週期工業售後市場 2015 財年 24 財年指導更長的週期 + 長期趨勢 FY27 説明更長的週期 + 長期趨勢更短的週期工業售後市場 4 投資組合轉型擴展了更長的週期和長期的收入組合

77% 81% 121% 123% 2016 財年 2016 財年 2023 財年第 1 季度航空航天系統的轉型推動了大量積壓 5 1。NTM 銷售額的積壓百分比等於該時段結束的積壓量除以接下來的 12 個月銷售額的比率。24 財年第一季度插圖基於截至 23 年 9 月 30 日的待辦事項除以 24 財年銷售指導中點。待辦事項佔未來 12 個月銷售額的彈性百分比1 強勁的航空航天需求長期可見度 27% 31% 55% 54% 2016 財年 23 財年第一季度派克 15% 18% 32% 31% 2016 財年 23 財年第 24 財年第一季度多元化工業佔未來 12 個月銷售額的百分比1 佔未來 12 個月銷售額的百分比1

未來銷售增長驅動力 27財年目標週期內有機增長4-6%我們的業務系統宏觀資本支出投資創新收購長期增長戰略增長驅動因素應對過去十年投資供應鏈開發巨型項目新產品藍圖 Simplint by DesignTM 產品活力 CLARCOR LORD Exotic Meggitt Aerospace 數字電氣化清潔技術結果增長和財務表現機械自動化、擴張和長期趨勢更快的增長和支持長期趨勢更長的週期增長2/3的投資組合使清潔技術成為可能 6

強有力的組合

8

31% 14% 34% 21% 9 有利的航空航天長期趨勢推動未來增長 19 20 21 22 23E 24E 25E 26E 19 20 21 22 22 23E 24E19 20 21 22 23E 24E 26E 商用飛機交付1 空中交通可用座位公里數 (ASK) 2 國防部預算 ($B) 3 45% 售後軍用設備國防預算增長商用原廠窄體生產率提高商用售後市場商業空中交通恢復軍用售後市場市場國防部維修站合作伙伴關係和改造/升級 ~ 12% CY23-26 複合年增長率 ~ 10% CY23-26 複合年增長率 ~ 6% Gov't FY21-24 複合年增長率 1.商用飛機交付量是派克基於第三方數據的內部預測。2.ASK 是派克的內部預測。3.國防部預算來自美國政府預算。FY 23 S al es Mix M ac ro Gro ro w the D river s

2024財年第一季度亮點摘要

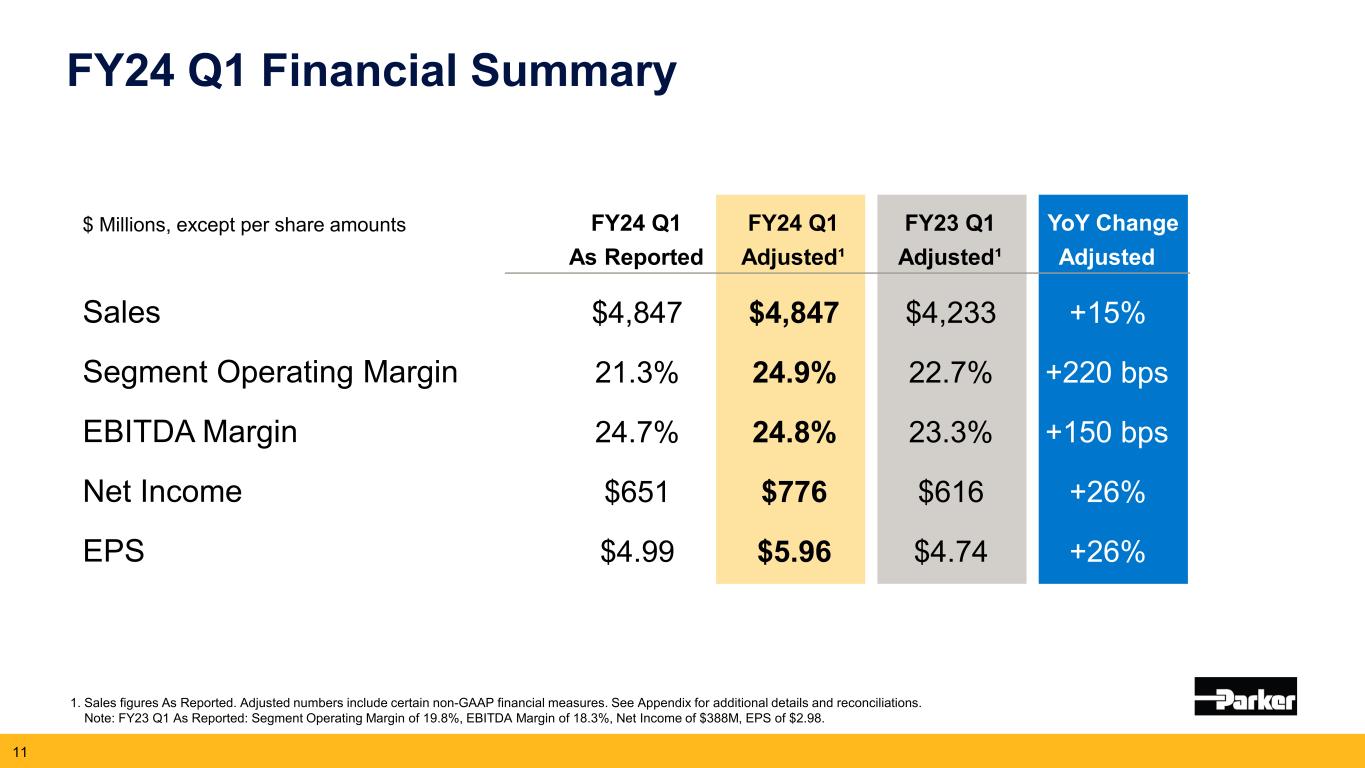

24 財年第一季度財務摘要 1.報告的銷售數字。調整後的數字包括某些非公認會計準則財務指標。有關更多詳細信息和對賬信息,請參見附錄。注:據報道,23財年第一季度第一季度營業利潤率為19.8%,息税折舊攤銷前利潤率為18.3%,淨收入為3.88億美元,每股收益為2.98美元。除24財年第一季度每股金額外,2014財年第一季度第一季度同比變化經報告調整後¹ 調整後銷售額為4847美元 4,233美元 +15% 細分市場營業利潤率 21.3% 22.7% +220個基點 BITDA 利潤率 24.7% 24.8% 23.3% +150 個基點淨收入 651 美元 776 美元 616 美元 +26% 每股收益 4.99 美元 5.96 美元 4.74 美元 +26%

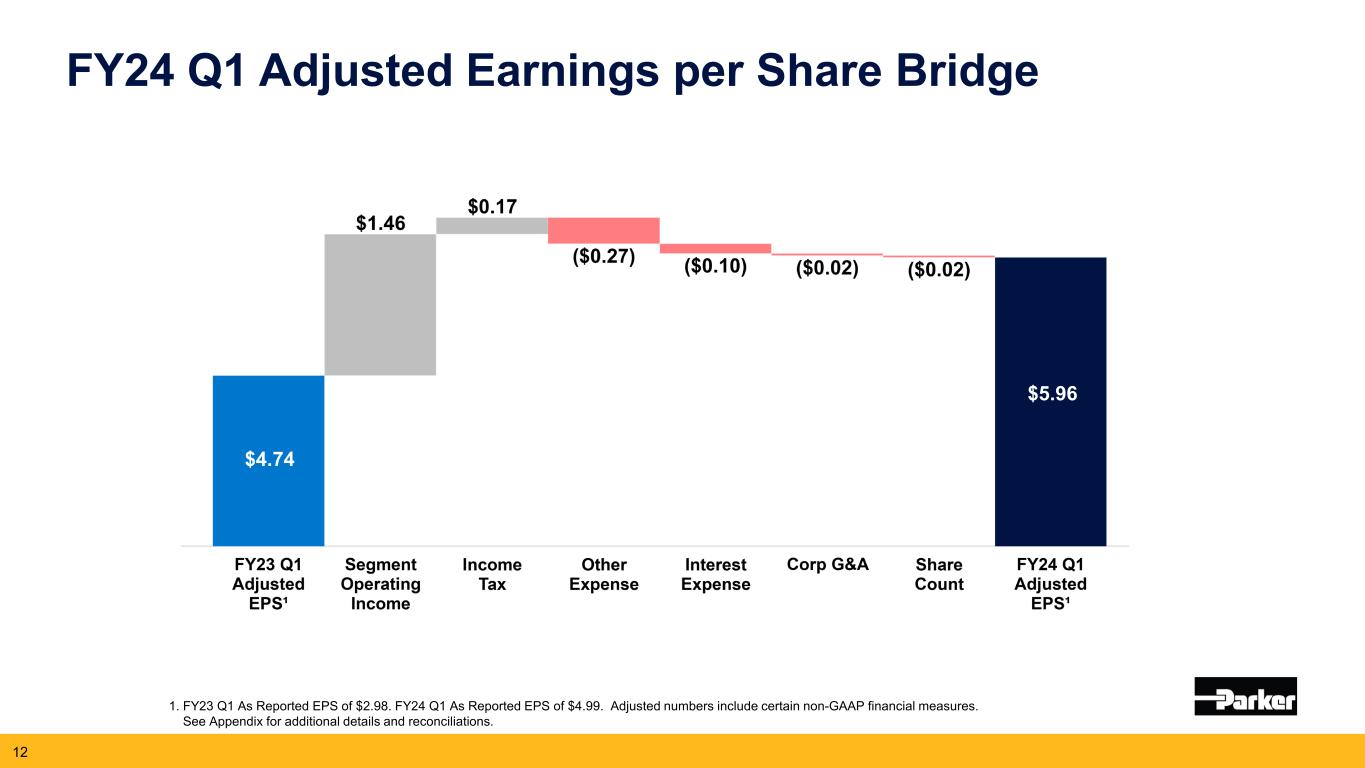

24財年第一季度調整後的每股收益橋樑 1.據報道,23 財年第一季度每股收益為 2.98 美元。據報道,24 財年第一季度每股收益為 4.99 美元。調整後的數字包括某些非公認會計準則財務指標。更多詳情和對賬情況見附錄。12 美元 5.16 美元 6.13 美元 4.74 美元 5.96 美元 4.74 美元 5.96 美元 5.96 美元

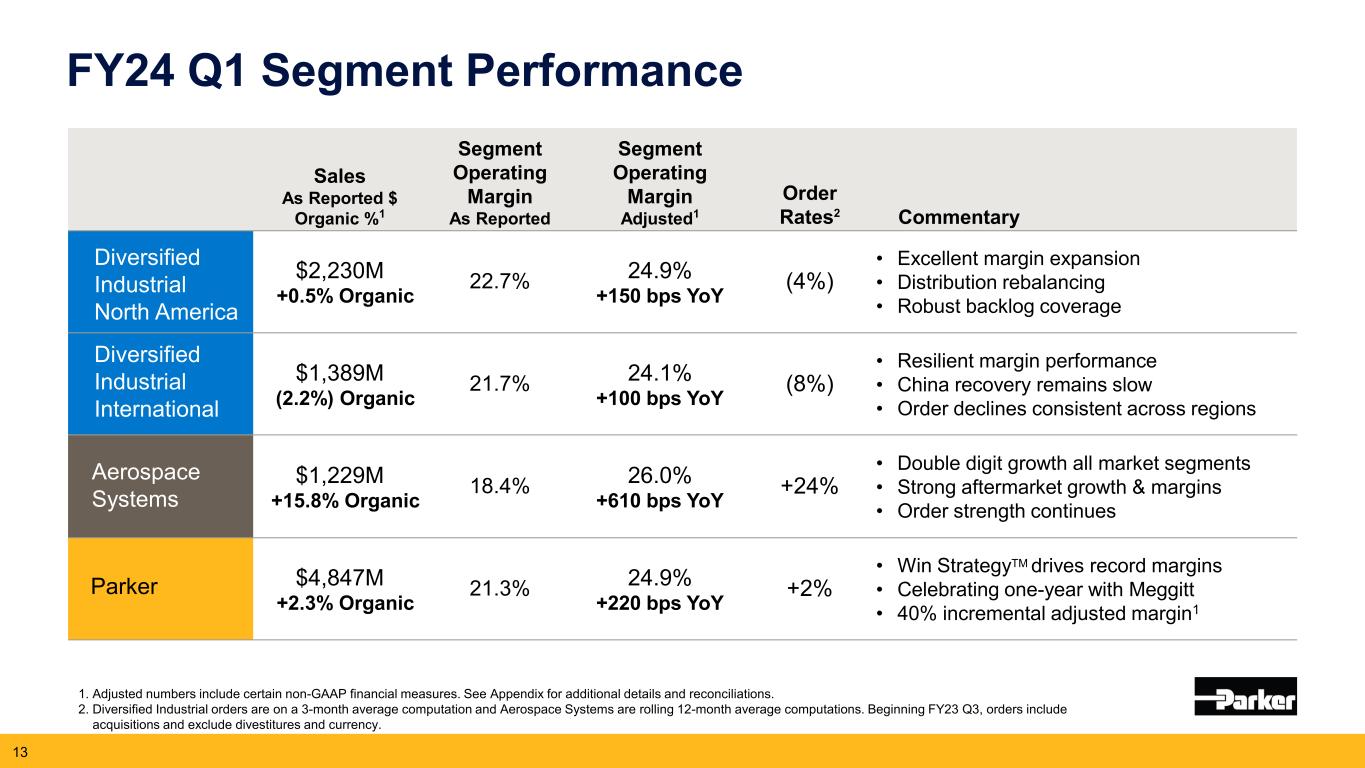

24 財年第一季度細分市場業績報告為 $ 有機收入 %1 分部營業利潤率調整後1 訂單利率2 評論 22.3 億美元 +0.5% 有機 22.7% 24.9% +150 個基點同比 (4%) • 利潤率增長良好 • 分銷再平衡 • 強勁的積壓覆蓋率 13.89 億美元 (2.2%) 有機 21.7% +100 個基點 (8%) • 利潤率表現良好 • 中國復甦仍然緩慢 • 訂單持續下降地區12.29億美元 +15.8% 有機 18.4% 26.0% +610 個基點同比 +24% • 所有細分市場均實現兩位數增長 • 售後市場強勁增長和利潤率•訂單持續保持48.47億美元 +2.3% 有機利潤率 21.3% 24.9% +220 個基點同比增長 2% • Win StrategyTM 創造了創紀錄的利潤率 • 與梅吉特共慶一週年 • 調整後利潤率增加 40% 1 1.調整後的數字包括某些非公認會計準則財務指標。有關更多詳細信息和對賬信息,請參見附錄。2.多元化工業訂單採用3個月的平均計算,而航空航天系統則以12個月的平均值進行滾動計算。從23財年第三季度開始,訂單包括收購,不包括資產剝離和貨幣。多元化工業國際多元化產業北美派克航空航天系統 13

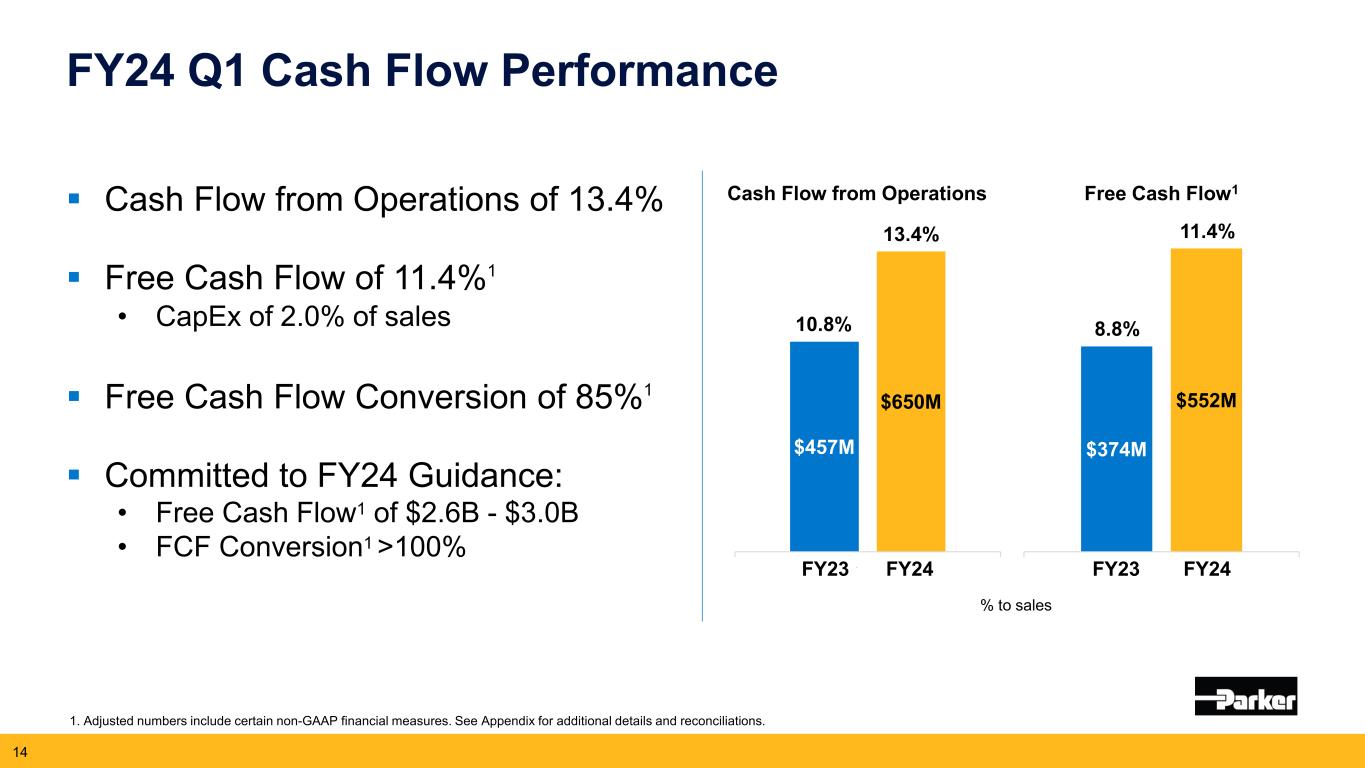

24 財年第一季度現金流績效運營產生的現金流為 13.4% 自由現金流為 11.4% 1 • 資本支出佔銷售額的 2.0% 自由現金流轉換為 85% 1 承諾執行 24 財年指導方針:• 26億美元至30億美元的自由現金流1 • FCF 轉換率大於 100% 1。調整後的數字包括某些非公認會計準則財務指標。更多詳情和對賬情況見附錄。14 自由現金流1 3.74億美元 5.52億美元 d 2023 財年 8.8% 11.4% 運營現金流 4.57 億美元 6.5 億美元調整後每股收益 10.8% 13.4% 2023 財年佔銷售額的百分比

3.6 倍 2.5 倍調整後的每股收益債務和槓桿比附表 1 提前減少。調整後的數字包括某些非公認會計準則財務指標。更多詳情和對賬情況見附錄。15 自梅吉特收購完成以來:• 約18億美元債務減免 • 1.2倍槓桿率降低1.2倍第一季度債務減少約3.7億美元預計2024財年將償還約20億美元債務目標為2.0倍淨負債/調整息税折舊攤銷前利潤總額負債/調整 EBITDA1 3.8x 2.6倍調整 EPSQ1 財年第一季度第一財年第一財年第一季度 24

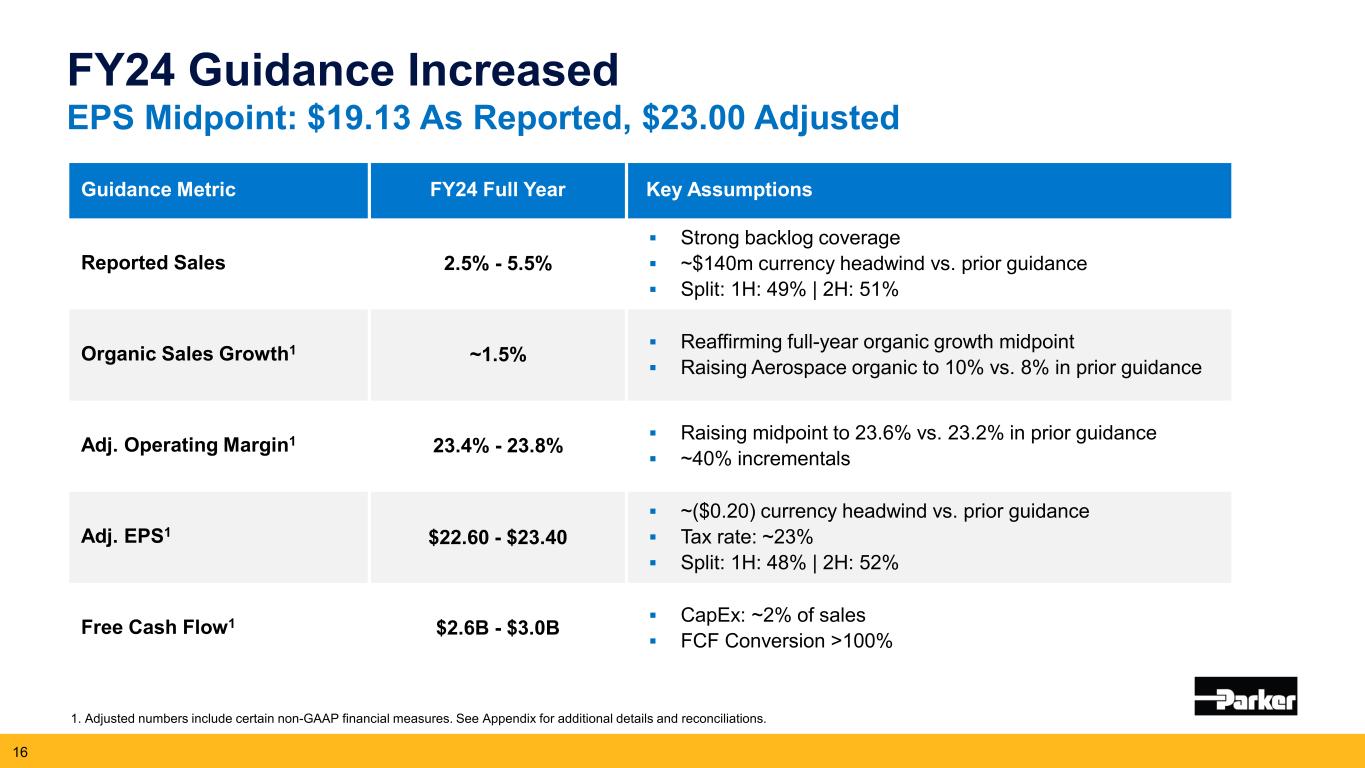

24財年指引提高了每股收益中點:據報道為19.13美元,調整後為23.00美元 1。調整後的數字包括某些非公認會計準則財務指標。更多詳情和對賬情況見附錄。16 項指導指標 2014 財年全年主要假設報告銷售額 2.5%-5.5% 強勁的積壓覆蓋面~1.4 億美元貨幣逆風與之前的預期相比拆分:1H:49% | 2H:51% 有機銷售增長1 ~ 1.5% 重申全年有機增長中點將航空航天有機增長提高至10%,而之前的指導調整運營利潤率1 23.4%-23.8% 將中點提高至 23.6% 前期指引為23.2%〜增量40%調整後EPS1美元至23.40美元〜(0.20美元)貨幣逆風與先前指導税率:〜23% 拆分:1H:48% | 2H:52% 自由現金流1 26億美元-30億美元資本支出:約佔銷售額的 2% FCF 轉換率 > 100%

李·班克斯的變革領導力以及對派克成功的無數重大貢獻 ▪ 自2023年12月31日起退任副董事長兼總裁 ▪ 1991 年加入派克;自 2006 年起擔任高級管理人員,2015 年起擔任董事 ▪ 在他任職期間,銷售額以 7% 的複合年增長率增長至近 20B1 美元 ▪ 每股收益從 2015 財年的0.36美元增長至經調整後的21.55美元 ▪ 自 2015 年以來股東總回報率為 292%,而標準普爾500指數工業板塊為 80% 17 1。從91財年到24財年的複合年增長率指引。注意:截至2015年2月1日至2023年9月30日,來自Capital IQ的股東總回報率數據

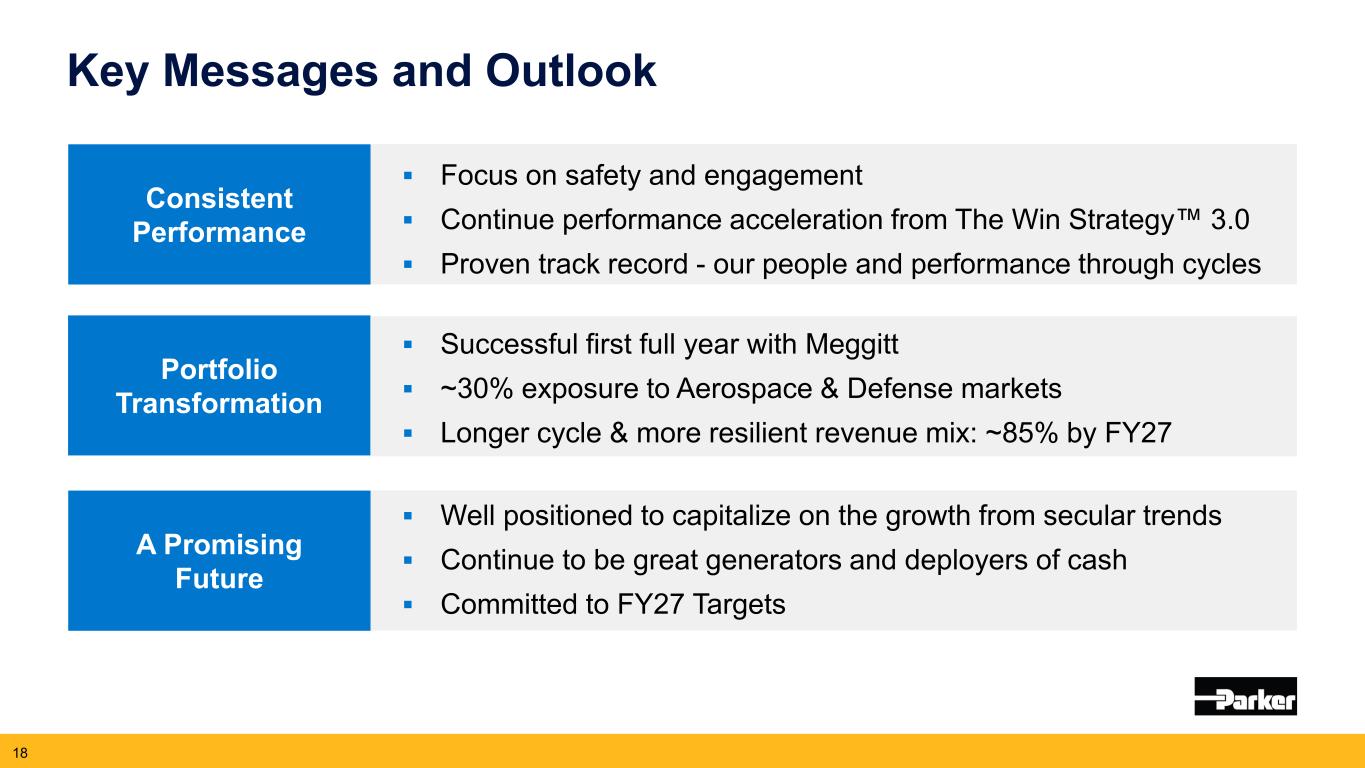

關鍵信息與展望 Meggitt 成功進入航空航天和國防市場的第一個全年投資率約為 30% 更長的週期和更具彈性的收入結構:約 2027 財年前將至 85% 關注安全和參與度繼續從 The Win Strategy™ 3.0 中加速業績——我們的員工和各週期業績持續表現有能力利用長期趨勢的增長繼續成為優秀的現金創造者和部署者致力於實現 27 財年目標 18 投資組合轉型

24 財年第二季度財報 2024 年 2 月 1 日發佈 2024 財年第三季度財報 2024 年 5 月 2 日財年第四季度財報發佈 2024 年 8 月 8 日即將舉行的活動日曆

附錄 2014 財年指引詳情有機增長調整後金額對賬——合併調整後金額對賬——分部營業收入息税折舊攤銷前利潤與調整後息税折舊攤銷前利潤調節總負債和淨負債與調整後息税折舊攤銷前利潤對賬自由現金流轉換補充銷售信息——全球技術平臺預測分部營業利潤率對賬預測每股收益對賬 20

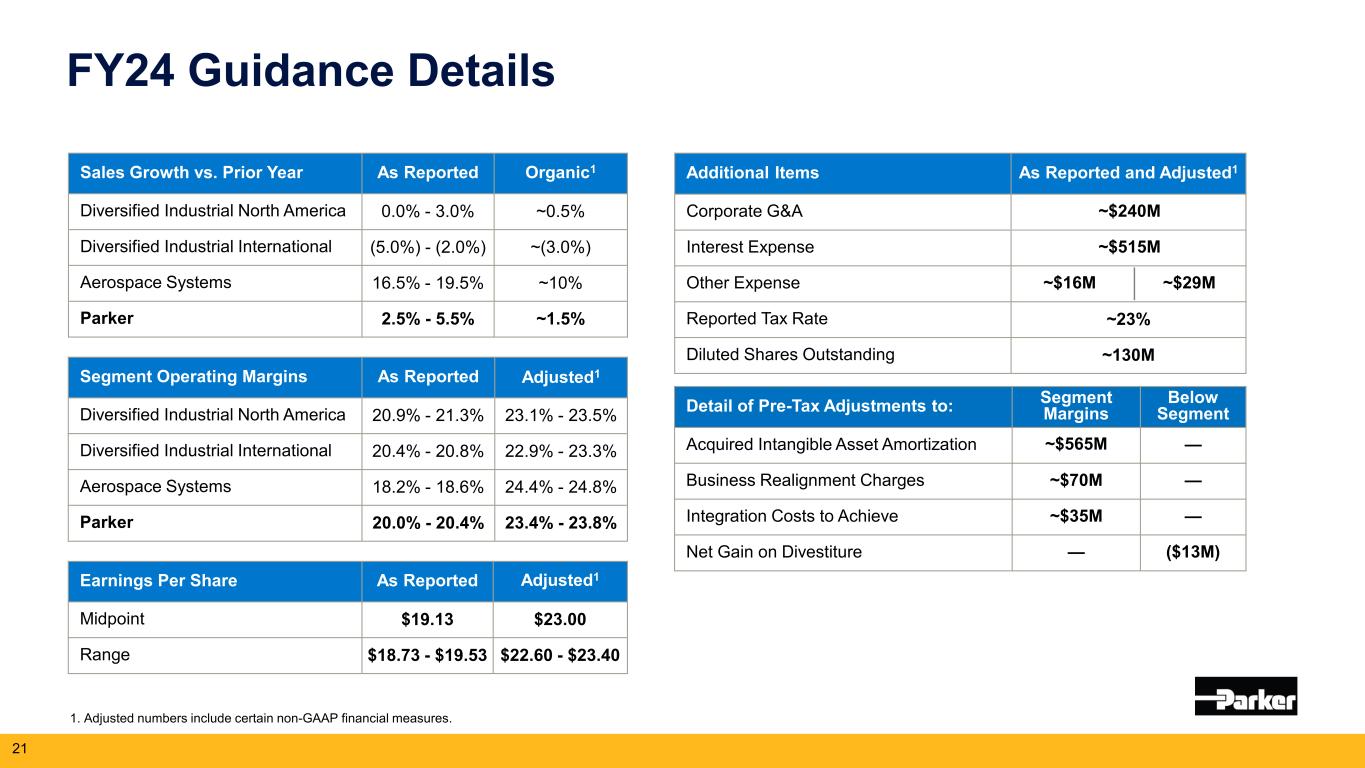

據報道,24財年指引詳述銷售額與上年相比增長Organic1多元化工業北美0.0%-3.0%〜0.5%多元化工業國際(5.0%)-(2.0%)〜(3.0%)航空航天系統 16.5%-19.5%〜10%派克2.5%-5.5%調整後1多元化工業北美20.9%-20.8%-22.9%-23.5%多元化工業國際 20.4%-20.8%-22.9%-23.5% 3% 航空航天系統 18.2%-18.6% 24.4%-24.8% 派克 20.0%-20.4% 23.4%-23.8% 經報告調整後的每股收益為 23.8% 1 中點 19.13 美元 23 美元。00 區間為 18.73 美元至 19.53 美元 22.60 美元至 23.40 美元 1.調整後的數字包括某些非公認會計準則財務指標。税前調整詳情:分部利潤率低於分部收購的無形資產攤銷約5.65億美元—業務調整費用約7000萬美元—實現約3500萬美元的整合成本—剝離淨收益—(1300萬美元)已報告和調整的21項其他項目1公司併購約2.4億美元利息支出約5.15億美元其他支出約1600萬美元~2900萬美元報告税率〜攤薄後已發行股票約23% 130M

有機增長對賬 22(千美元)(未經審計)按報告調整後的季度至今淨銷售額 2023 年 9 月 30 日收購 2023 年 9 月 30 日 2022 年 9 月 30 日多元化產業:北美 2,229,906 美元(10,944)美元 543美元(77,384)美元 2,142,121 美元 2,131,760 美元國際歐洲 784,198 (38,100) 735 12,163 698,826 亞太地區 524,954 12,057-(3,986) 533,025 581,623 拉丁美洲 79,470 1,180-80,650 74,564 國際 1,388,622 (24,863)-(37,921) 1,325,838 1,355,013 多元化工業共計 3,618,528 (35,807)) 543 (115,305) 3,467,959 3,486,773 航空航天系統 1,228,960 (3,496) 24,404 (385,702) 864,166 746,002 總計 Parker Hannifin 4,847,488美元 (39,303) 24,947美元 (501,007) 4,332,725美元 Currency Divifin 證券收購有機多元化產業:北美 4.6% 0.5% (0.0)% 3.6% 0.5% 國際歐洲 12.2% 5.4% 0.0% 4.9% 1.9% 亞太地區 (9.7)% (2.0)% 0.0% 0.7% (8.4)% 拉丁美洲 6.6% (1.6)% 0.0% 8.2% 國際化 2.5% 1.9% 0.0% 2.8% (2.2)% 多元化工業總量 3.8% 1.0% (2.2)% 0.0)% 3.3% (0.5)%航空航天系統 64.7% 0.5% (3.3)% 51.7% 15.8% Total Parker Hannifin 14.5% 1.0% (0.6)% 11.8% 2.3% 貨幣資產剝離

(以千美元計,每股數據除外)(未經審計)(未經審計)2024 財年季度至今收購的企業 Meggitt 報告調整後的無形資產調整成本將在 2023 年 9 月 30 日實現剝離 2023 年 9 月 30 日實現剝離 2023 年 9 月 30 日銷售淨銷售額的百分比 4,847,488 美元 100.0%-$-$ 銷售額 3,097,349 63.9% 27,199 6,984 1,274---3,061,892 63.2% 銷售、一般和管理費用 873,691 18.0% 128,321 6,132---734,130 15.1% 利息支出 134,468 2.8%------134,468 2。8% 其他(收入)支出,淨額(78,455)(1.6)%---(13,260)--(65,195)(1.3)% 所得税前收入 820,435 16.9%(155,520)(13,092)(6,406)13,260--982,193 20.3% 所得税 169,363 3.5% 37,169 1,129 531 (5,681)--205,511 4.2% 淨收入 651,072 13.4% (118,351) (9,963) (4,875) 7,579---776,682 16.0% 減去:非控股權益 245 0.0%-----245 0.0% 淨收益——普通股股東 650,827美元 13.4% (118,33 51) 美元 (9,963) 美元 (4,875) 美元 7,579 美元-$-$ 776,437 美元 16.0% 攤薄後每股收益 4.99 美元 (0.91) 美元 (0.08) 美元 (0.04) 美元。06$-$-$-$ 5.96$ 調整後金額對賬合併損益表 23(以千美元計,每股數據除外)(未經審計)2023 財年季度至今收購業務梅吉特收購攤銷收益虧損已報告的相關交易飛機車輪和庫存制動器的無形資產調整成本 2022 年 9 月 30 日調整後的銷售攤銷費用百分比實現費用遠期合約剝離 2022 年 9 月 30 日佔銷售額的百分比淨銷售額 4,232,775$ 100.0%-$-$-$-$-$-$ 4,232,775$ 100.0% 成本銷售額 2,795,456 66.0% 18,632 2,499 627--18,358 2,755,340 65.1% 銷售、一般和管理人員。費用 835,804 19.7% 68,382 1,362 11,364 108,568--646,128 15.3% 利息支出 117,794 2.8%--------117794 2.8% 其他(收入)支出淨額(19,624)(0.5)%---51,690 389,992 (372,930)-(88,376) (2.1)% 所得税前收入 503,345 11.9% (87,014) (3,861) (11,991) (160,258) (389,992) 372,930 (18,358) 801,889 18.9% 所得税 115,308 2.7% 20,622 915 2,842 37,982 94,713 (90,570) 4,351 186,163 4.4% 淨收入 388,037 9.2% (66,392) (2,946) (9,149) (122,276) (295,279) 282,360 (14,007) 615,726 14.5% 減去:非控股權益 183 0.0%--------183 0.0% 淨收益——普通股股東 387,854 美元 9.2% (66,392) 美元 (2,946) 美元 (9,149) 美元 (122,276) 美元 (295,279) 美元 282,360 美元 (14,007) 美元 615,543 美元 14.5% 攤薄後每股收益 2.98美元 (0.52) 美元 (0.52) 美元 (0.52) 美元 (0.52) 02) $ (0.07) $ (0.94) $ (2.27) 美元 2.17 美元 (0.11) 美元 4.74 美元

調整後金額對賬分部營業收入 1.分部營業收入佔銷售額的百分比是根據分部銷售額計算的。2.調整後的金額佔銷售額的百分比根據報告的銷售額計算。24(以千美元計)(未經審計)2024 財年季度至今收購的業務 Meggitt As 2023 年 9 月 30 日調整後的無形資產調整成本與淨收益的比例 2023 年 9 月 30 日實現剝離 2023 年 9 月 30 日實現剝離 Sales2 多元化產業:北美1 506,053美元 22.7% 44,683 美元 2,584 美元 945$ -945$ $-$-$ 554,265 美元 24.9% 國際 1 300,701 21.7% 23,268 10,055 194---334,218 24.1% 道達爾多元化工業1 806,754 22.3% 67,951 12,639 1,139---888,483 24.6% 航空航天系統1 226,260 18.4% 87,569 453 5,267--319,549 26.0% 細分市場總營業收入 1,033,014 21.3% (155,520) (13,092) (6,406)---1,208,032 24.9% 公司管理 55,656 1.1%---55,656 1.1% 收入扣除利息和其他前 977,358 20.2% (155,520) (13,092) (6,406)--1,152,376 23.8% 利息支出 134,468 2.8%----134,468 2.8% 其他(收入)支出 22,455 0.5%--(13,260)--35,715 0.7% 所得税前收入 820,435美元 16.9% (155,520) $ (13,092) $ (6,406) 美元 13,260$-$-$ 982,193美元 20.3% (美元)以千計)(未經審計)2023 財年季度至今收購業務梅吉特收購的攤銷收益虧損已報告的無形資產調整成本與相關交易相關的飛機車輪和制動庫存調整成本經調整2022年9月30日銷售攤銷費用百分比實現費用遠期合同剝離上升至FV 2022年9月30日銷售額百分比2 多元化產業:北美1 452,986美元 21.2% 46,274美元 133美元 $-$-$-$-$ 499,440 美元 23.4% 國際 1 293,940 21.7% 16,805 1,879 139----312,763 23.1% 多元化總計Industrial1 746,926 21.4% 63,079 2,012 186---812,203 23.3% 航空航天系統1 92,151 12.4% 23,935 1,849 11,805---18,358 148,098 19.9% 分部總營業收入 839,077 19.8% (87,014) (3,861) (11,991)--(18,358) 960,301 22.7% 公司管理 51,660 1.2%----51,660 1.2% 息前收益 787,417 18.6% (87,014) (3,861) (11,991)--(18,358) 908,641 21.5% 利息支出 117,794 2.8%---------117794 2.78% 其他(收入)支出 166,278 3.9%--160,258 389,992 (372,930)-(11,042) -0.3% 之前的收入所得税 503,345 美元 11.9% (87,014) 美元 (3,861) 美元 (11,991) 美元 (160,258) 美元 (389,992) 美元 372,930 美元 (18,358) 美元 801,889 美元 18.9%

息税折舊攤銷前利潤與調整後息税折舊攤銷前利潤25美元(以千美元計)截至2023年9月30日止三個月佔銷售額百分比2022年銷售額百分比淨銷售額4,847,488美元 100.0% 4,232,775 100.0% 淨收入 651,072 美元 13.4% 388,037 9.2% 所得税 169,363 3.5% 115,867 2.7% 折舊 84,867 1.8% 66,967 67 1.6% 攤銷 155,520 3.2% 87,014 2.1% 利息支出 134,468 2.8% 117,794 2.8% 息税折舊攤銷前利潤 1,195,290 24.7% 775,120 18.3% 調整:業務調整收費 13,092 0.3% 0.3% 與收購相關的費用 3,092 0.3%支出——0.0% 160,258 3.8% 交易相關遠期合約虧損——0.0% 389,992 9.2% FV 庫存攤銷——0.0% 18,358 0.4% 剝離收益(13,260)-0.3%(372,930)-8.8% 息税折舊攤銷前利潤率為1,201,528美元 24.8% 986,650 美元 23.3% 息税折舊攤銷前利潤率 24.7% 18.3% 息税折舊攤銷前利潤率——調整後的24.8% 23.3%

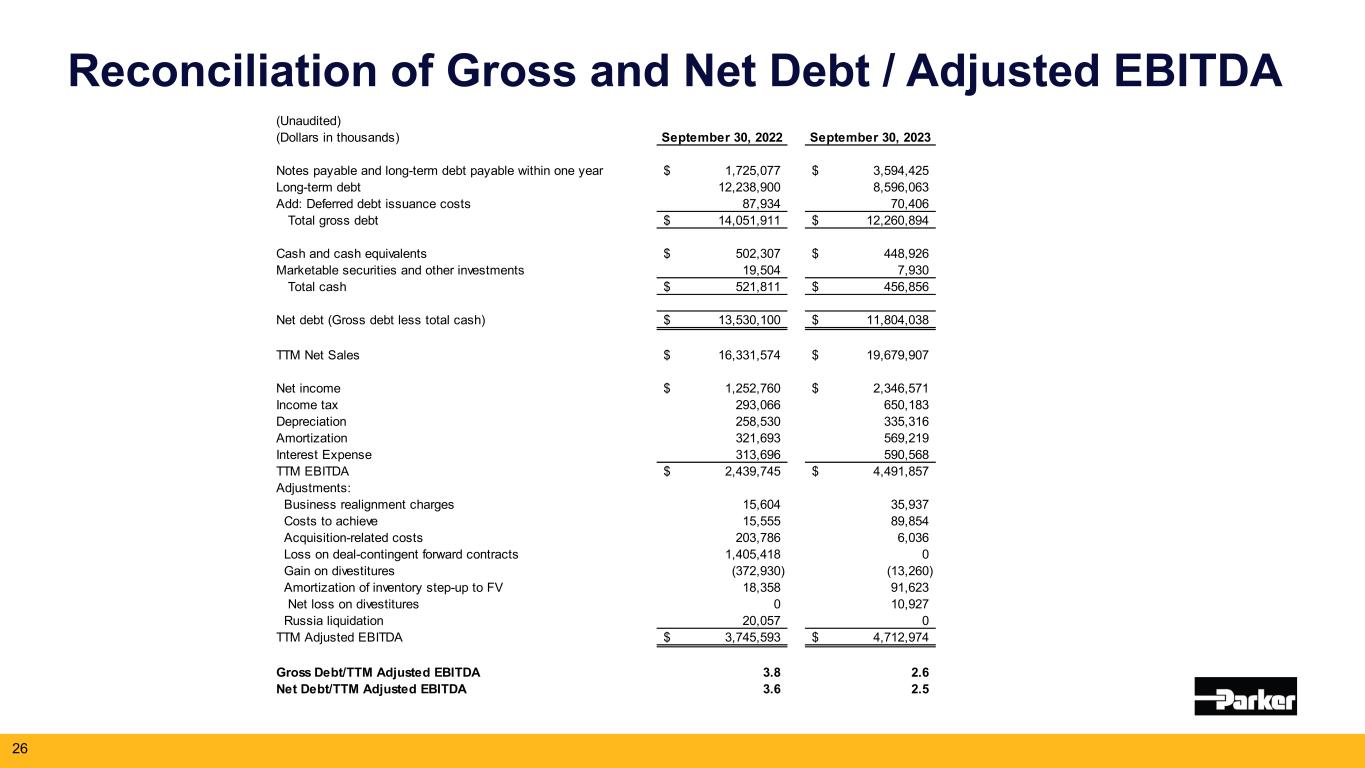

債務總額和淨負債對賬/調整後息税折舊攤銷前利潤26(未經審計)(以千美元計)2022年9月30日應付票據和一年內應付長期債務 1,725,077美元 3,594,425美元長期債務 12,238,900 896,063 添加:遞延債務發行成本 87,934 70,406 總負債 14,051,911美元 12,260,894美元現金及現金等價物 502,307美元 448,926美元有價證券和其他投資 19,504 7,930 現金總額 521,811美元 456,856美元淨負債(總負債減去現金總額)13,530,100美元 11,804,038美元 TTM 淨銷售額 16,331,574美元 19,679,907美元收入 1,252,760 美元 2,346,571 美元所得税 293,066 650,183 折舊 258,530 335,316 攤銷 321,693 569,219 利息支出 313,696 590,568 TTM 息税折舊攤銷前利潤 2,49,745 美元 4,491,857 美元調整:業務調整費用 15,604 35,937 實現15,555 89,857 54 收購相關成本 203,786 6,036 以交易為條件的遠期合約虧損 1,405,418 0 剝離收益(372,930)(13,260)庫存攤銷上調至 FV 18,358 91,623 剝離淨虧損 0 10,927 俄羅斯清算 20,057 0 TTM 調整後息税折舊攤銷前利潤 3,745,974 美元總債務/TTM 調整後息税折舊攤銷前利潤 3.8 2.6 淨債務/TTM 調整後息税折舊攤銷前利潤 3.6 2.5

(未經審計)(千美元)2023 年淨收入 651,072 美元 388,037 美元運營現金流 649,959 美元 457,358 美元資本支出(97,746)(83,555)自由現金流 552,213 美元 373,803 美元自由現金流轉換(自由現金流/淨收益)85% 96% 截至9月30日的三個月,自由現金流轉換對賬 27

補充銷售信息全球技術平臺 28(未經審計)(以千美元計)2023 年淨銷售額多元化工業:運動系統 942,314 美元 906,014 美元流量和過程控制 1,181,461 1,204,464 過濾和工程材料 1,494,753 1,376,295 航空航天系統 1,228,960 746,002 美元截至9月30日的三個月

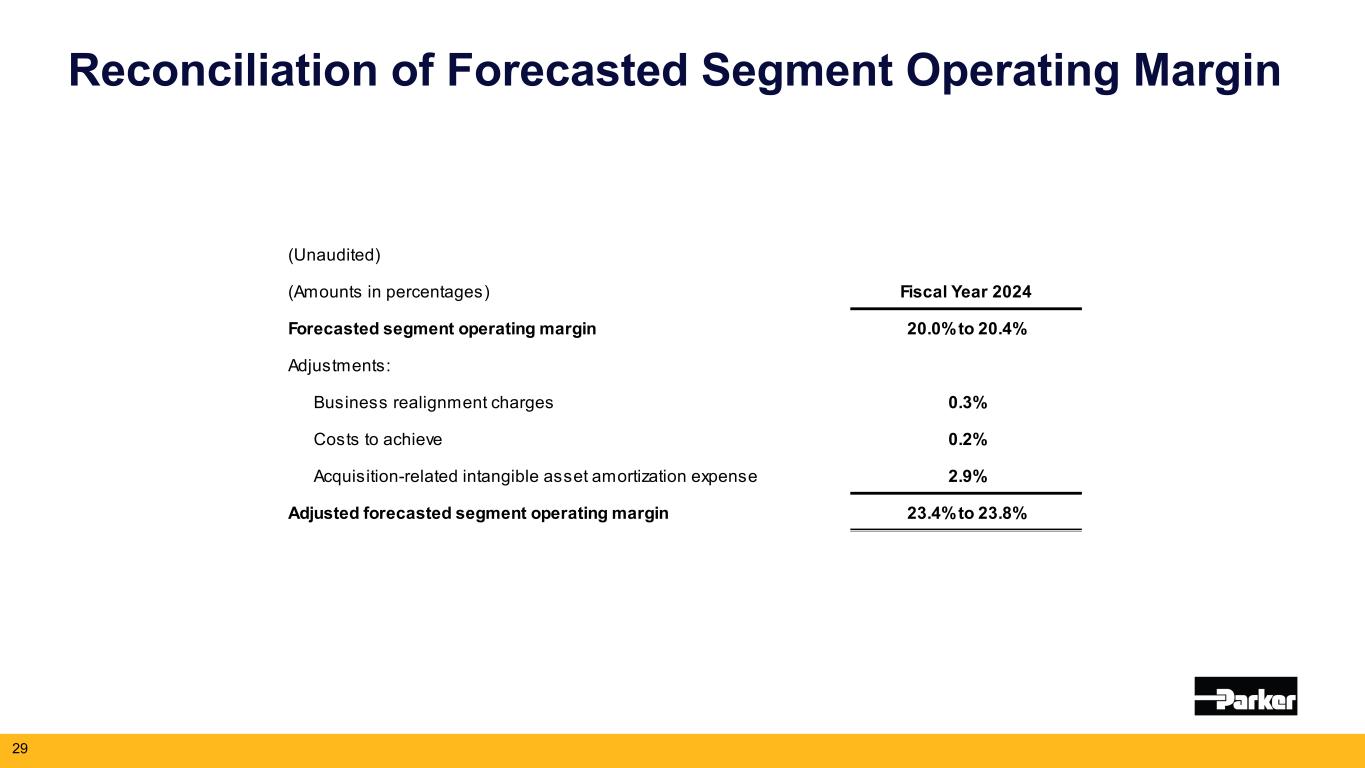

預測分部營業利潤率29的對賬(未經審計)(金額百分比)2024財年預測分部營業利潤率20.0%至20.4%調整:業務調整費用0.3%實現收購相關無形資產攤銷費用2.9%調整後預測分部營業利潤率23.4%至23.8%

每股收益的對賬 1.該行項目反映了表前幾行項目中反映的所有非税調整的總體税收影響。我們通過將持續經營業務的總體有效税率應用於税前金額來估算每個調整項目的税收影響,除非該項目的性質和/或記錄該項目的税收管轄區要求適用特定的税率或税收待遇,在這種情況下,該項目的税收影響是通過應用此類特定税率或税收待遇來估算的。30(未經審計)(金額,以美元計)2024財年攤薄後每股收益的預測 18.73 美元至 19.53 美元調整:業務調整費用 0.53實現0.27與收購相關的無形資產攤銷費用 4.36 剝離淨收益 (0.10) 調整的税收影響1 (1.19) 調整後的攤薄後每股收益22.60美元至23.40美元