2023年1月31日萬寶盛華第四季度業績表99.2

前瞻性陳述本陳述包含的陳述,包括有關經濟不確定性、財務前景、勞動力需求、俄羅斯/烏克蘭戰爭和其他地緣政治不確定性帶來的供應鏈中斷、公司的戰略舉措和技術投資、對我們品牌未來增長的定位以及公司為實現其ESG戰略所做的努力的陳述。這些陳述具有前瞻性,因此會受到與公司預期的未來結果有關的風險和不確定性的影響。由於許多因素,公司的實際結果可能與前瞻性陳述中描述或預期的大不相同。這些因素包括在公司提交給美國證券交易委員會的報告中發現的那些因素,包括公司截至2021年12月31日的年度報告10-K表格中“風險因素”項下的信息,以及公司截至2022年3月31日的季度報告10-Q表格中的信息,這些信息通過引用併入本文。公司不承擔更新或修改任何前瞻性陳述的義務。我們參考了某些非公認會計準則的財務指標,我們認為這些指標為投資者提供了有用的信息。我們在網站manPowergroup.com的投資者關係部分根據GAAP對這些措施進行了適當的調整。

綜合財務亮點不包括360萬美元(税後270萬美元)重組成本的淨影響,270萬美元(税後200萬美元)美國Experis收購的最終整合成本,以及其他特殊項目,包括出售匈牙利業務虧損200萬美元(税後200萬美元),其中80萬美元計入營業利潤,120萬美元計入利息和其他費用的營業利潤以下。2022年第四季度計入利息和其他費用低於營業利潤的非現金商譽減值費用5000萬美元(税後淨額4900萬美元)和非現金養老金結算費用320萬美元(税後淨額270萬美元)的影響;而2021年第四季度不包括1260萬美元的整合和交易成本的淨影響(970萬美元的税後淨額)。EBITA是一項非公認會計準則財務指標,在此定義為無形資產攤銷前的營業利潤。公佈的營業利潤為1.01億美元,營業利潤率為2.1%。在調整後的基礎上,營業利潤為1.58億美元,調整後的營業利潤率為3.3%。據報告,調整後的第四季度財務亮點-11%-1%CC-11%-1%CC收入$48B 100 bps毛利率18.2%-38%-27%CC-12%0%CC EBITA$1.1億(調整後為1.67億美元)-100 bps 0 bps EBITA利潤率2.3%(調整後為3.5%)-53%-44%CC-5%8%CC EPS$0.95(調整後為2.08美元)(2)(2)(1)

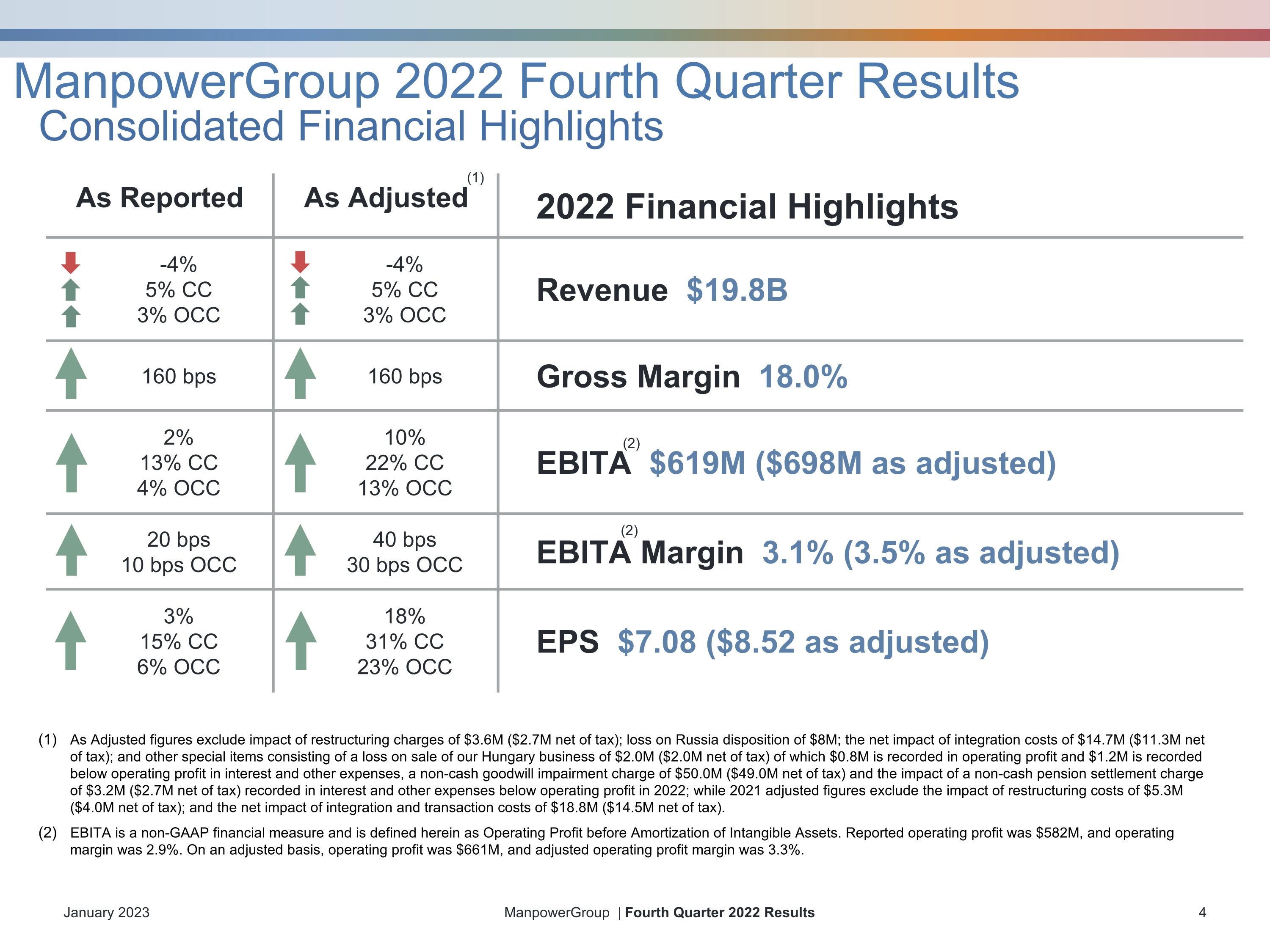

據報告,調整後的2022年財務亮點-4%5%CC 3%OCC-4%5%CC 3%OCC收入$19.8B 160 bps 160個百分點毛利率18.0%2%13%CC 4%OCC 10%22%CC 13%OCC EBITA$6.19億(調整後為6.98億美元)20 bps 10 bps OCC 40 bps 30 bps OCC EBITA利潤率3.1%(調整後為3.5%)3%15%CC 6%OCC 18%31%CC 23%OCC每股收益7.08美元(調整後為8.52美元)不包括360萬美元重組費用的影響(扣除税後270萬美元);俄羅斯處置虧損800萬美元;整合成本1470萬美元(税後淨額1130萬美元)的淨影響;以及其他特殊項目,包括出售我們匈牙利業務的虧損200萬美元(税後淨額200萬美元),其中80萬美元計入營業利潤,120萬美元計入利息和其他費用中的營業利潤之下,5000萬美元(税後淨額4900萬美元)的非現金商譽減值費用,以及2022年記錄在營業利潤之下的320萬美元(税後淨額270萬美元)的非現金養老金結算費用的影響;而2021年調整後的數字不包括重組成本530萬美元(税後淨額400萬美元)的影響,以及整合和交易成本1880萬美元(税後淨額1450萬美元)的淨影響。EBITA是一項非公認會計準則財務指標,在此定義為無形資產攤銷前的營業利潤。報告的營業利潤為5.82億美元,營業利潤率為2.9%。在調整後的基礎上,營業利潤為6.61億美元,調整後的營業利潤率為3.3%。(2)(2)(1)

EPS橋-第四季度與指引中間價(1)幻燈片3中包括的商譽減值金額和其他項目。

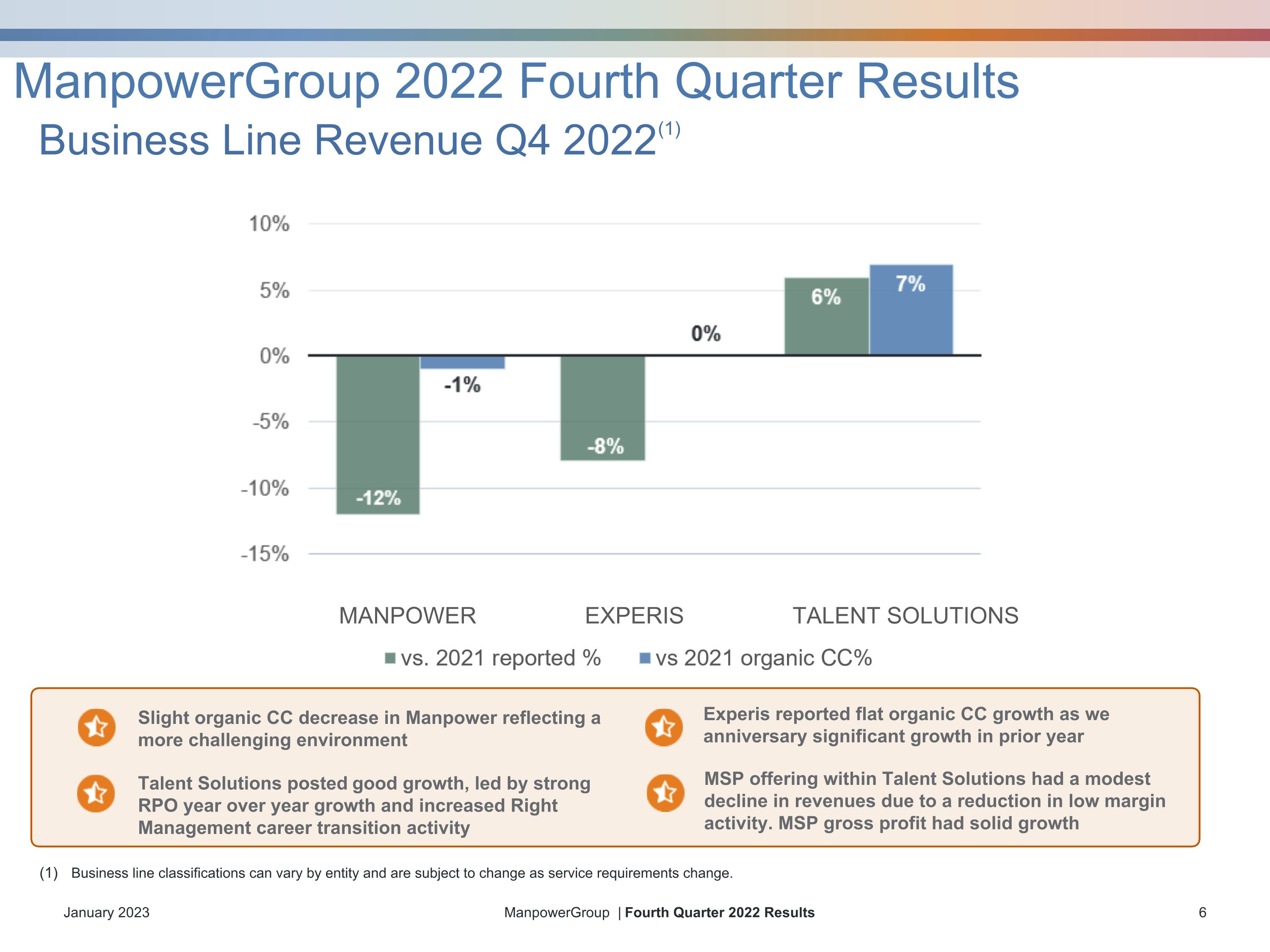

Experis報告有機CC增長持平,因為我們慶祝前一年Talent Solutions內MSP產品的顯着增長由於低利潤率活動的減少,收入略有下降。MSP毛利潤穩步增長2022年第4季度業務線收入(1)業務線分類可能因實體而異,並會隨着服務要求的變化而變化。人力成本略有有機下降,反映了更具挑戰性的環境人才解決方案實現了良好增長,主要原因是RPO同比強勁增長,以及正確的管理層職業過渡活動增加人力經驗人才解決方案

合併毛利變動

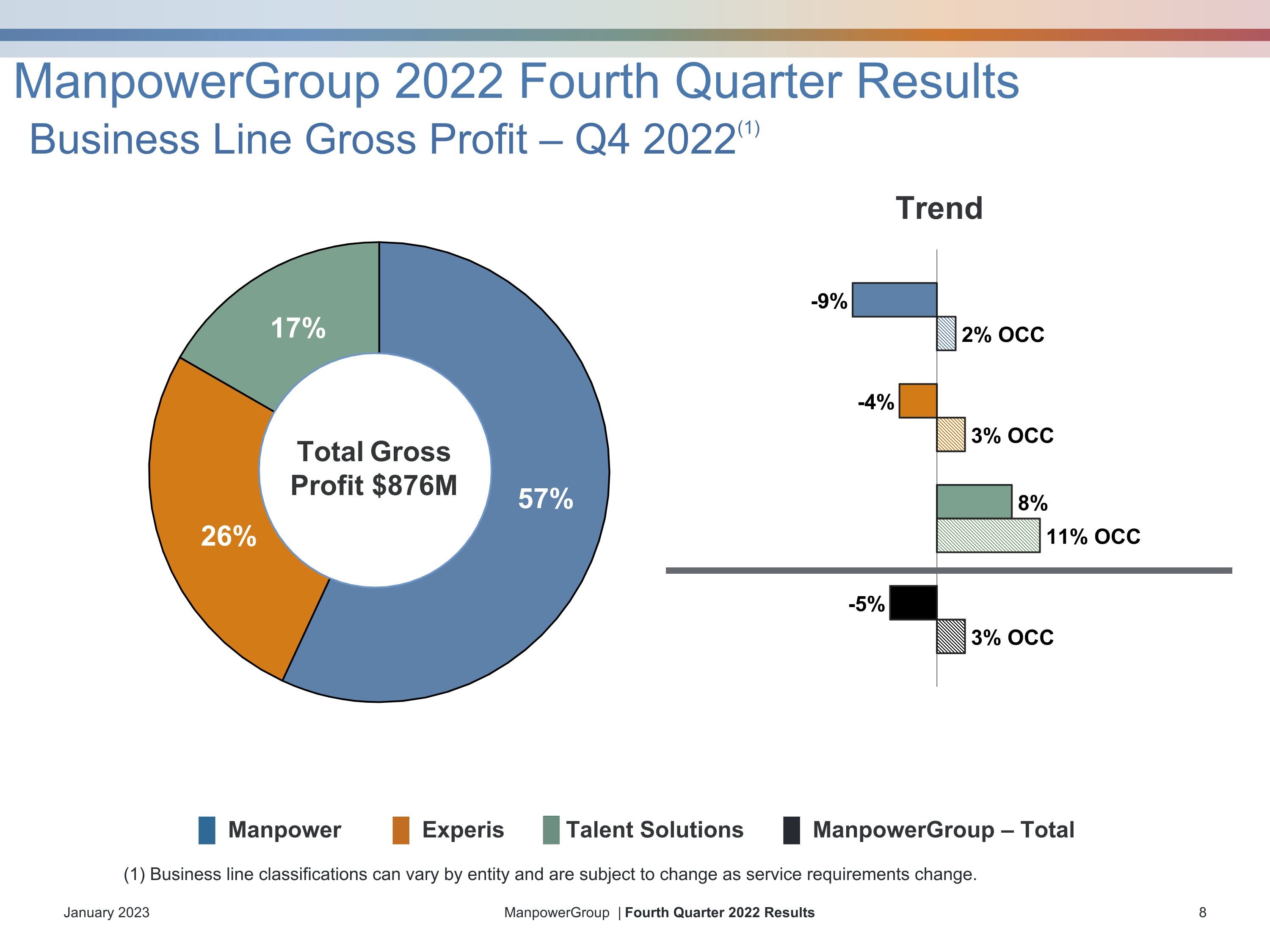

趨勢業務線毛利-2022年第4季度(1)(1)業務線分類可能因實體而異,並會隨着服務要求的變化而變化。█人力資源█Experis█人才解決方案█人力資源集團-總毛利8.76億美元

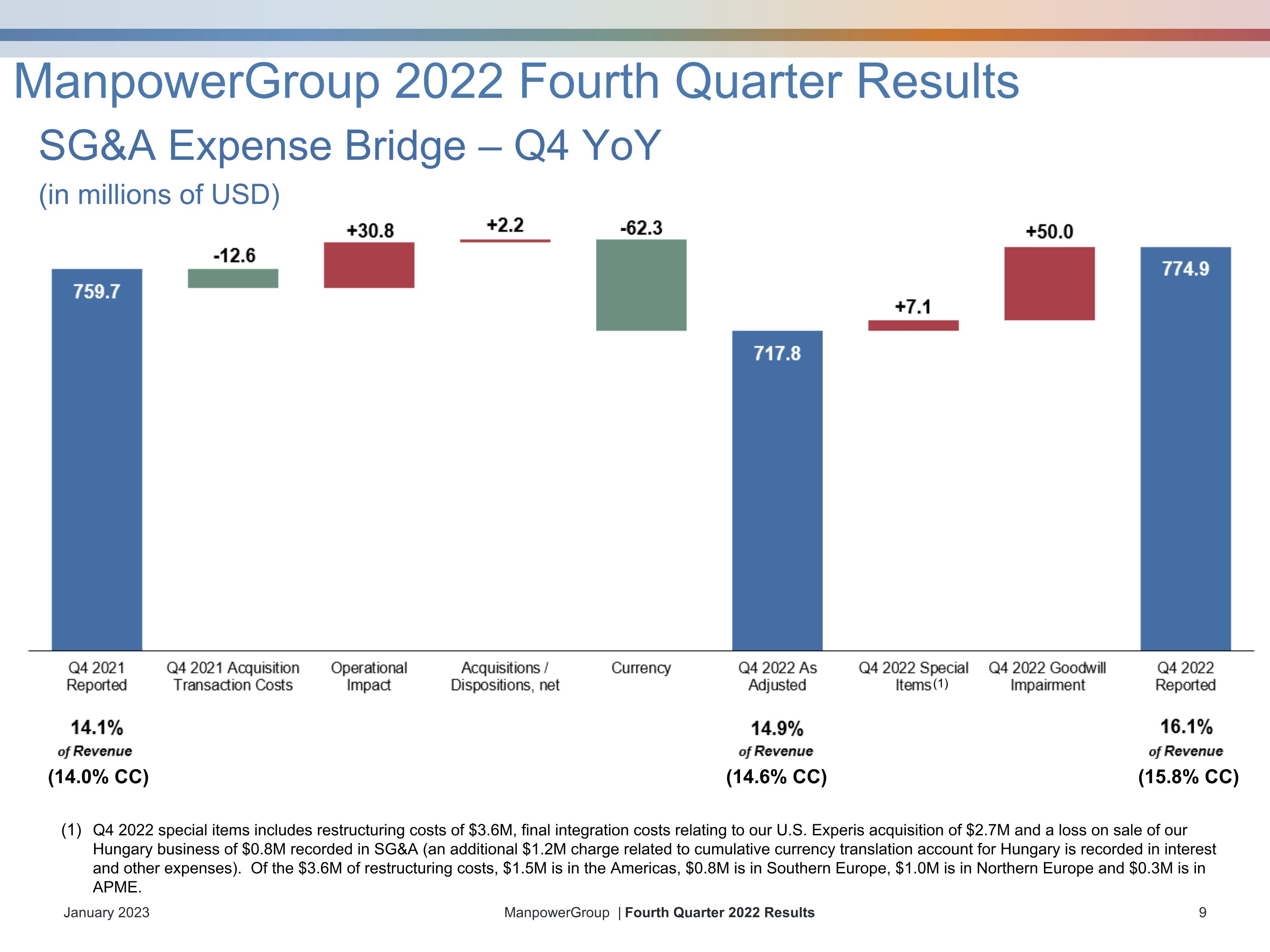

SG&A費用橋-第四季度同比(以百萬美元為單位)2022年第四季度特別項目包括360萬美元的重組成本,與我們收購美國Experis相關的270萬美元的最終整合成本,以及在SG&A中記錄的出售匈牙利業務的虧損80萬美元(與匈牙利累計貨幣換算賬户相關的額外120萬美元費用記錄在利息和其他費用中)。在360萬美元的重組成本中,150萬美元在美洲,80萬美元在南歐,100萬美元在北歐,30萬美元在亞太地區。(1)(14.6%CC)(15.8%CC)(14.0%CC)

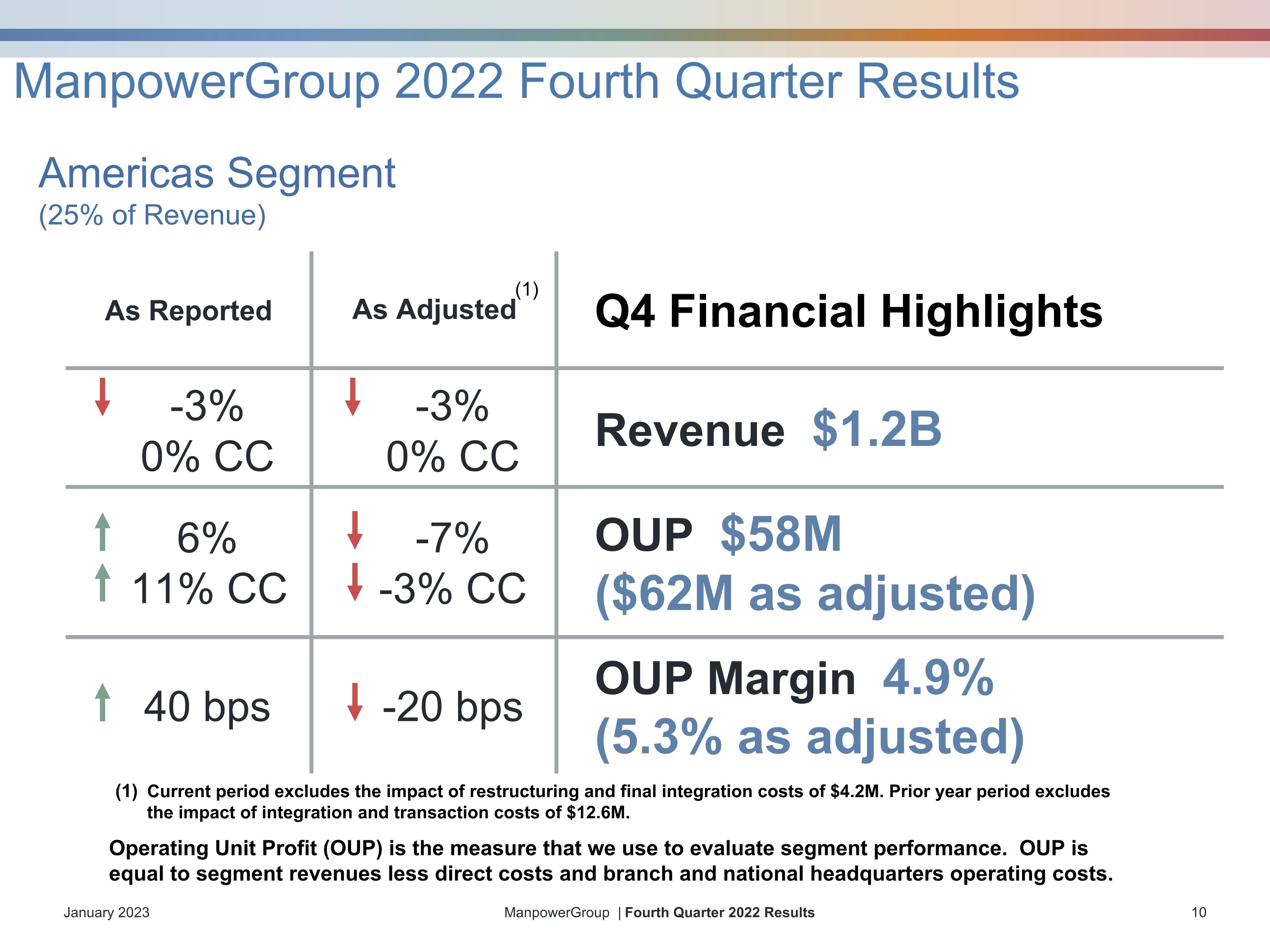

運營單位利潤(OUP)是我們用來評估部門業績的指標。OUP等於部門收入減去直接成本以及分支機構和全國總部的運營成本。美洲部門(佔收入的25%)報告為調整後的第四季度財務亮點-3%0%CC-3%0%CC收入$1.2B 6%11%CC-7%-3%CC OUP$5800萬美元(調整後為6200萬美元)40個基點-20個基點OUP利潤率4.9%(調整後為5.3%)本季度不包括重組和最終整合成本420萬美元的影響。上一年期間不包括整合和交易成本1260萬美元的影響。(1)

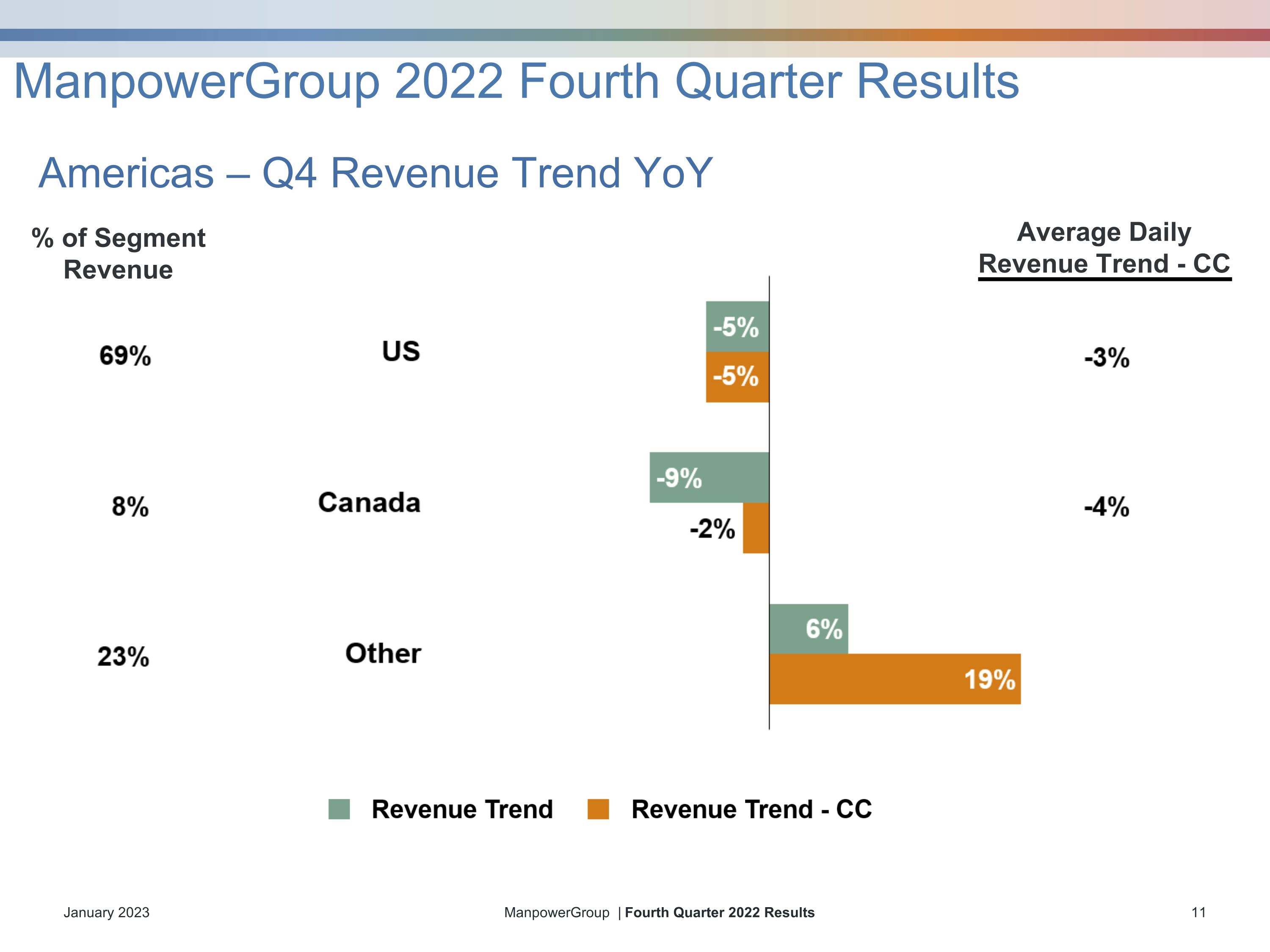

部門收入佔美洲的百分比-第四季度收入趨勢同比日均收入趨勢-CC

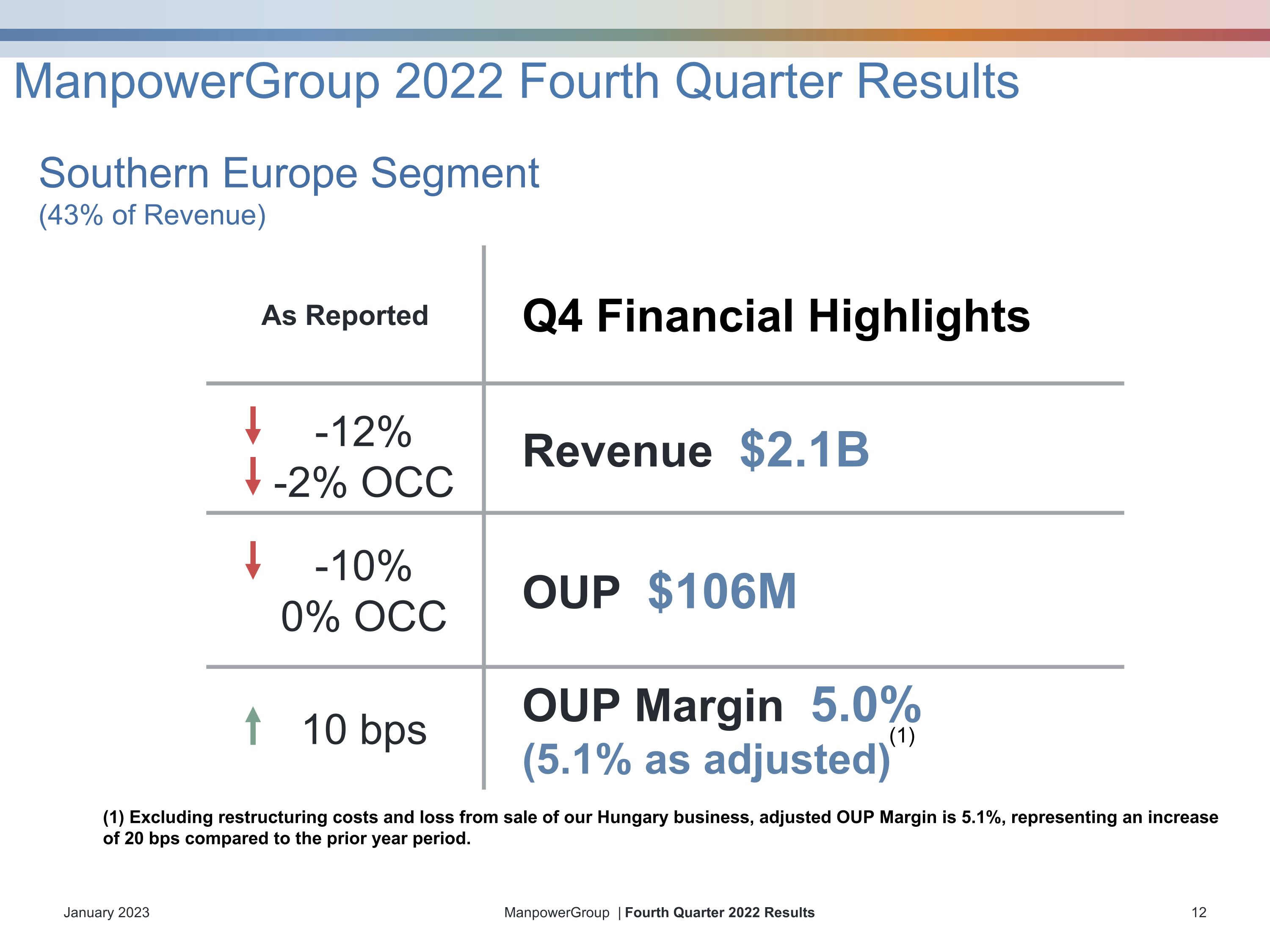

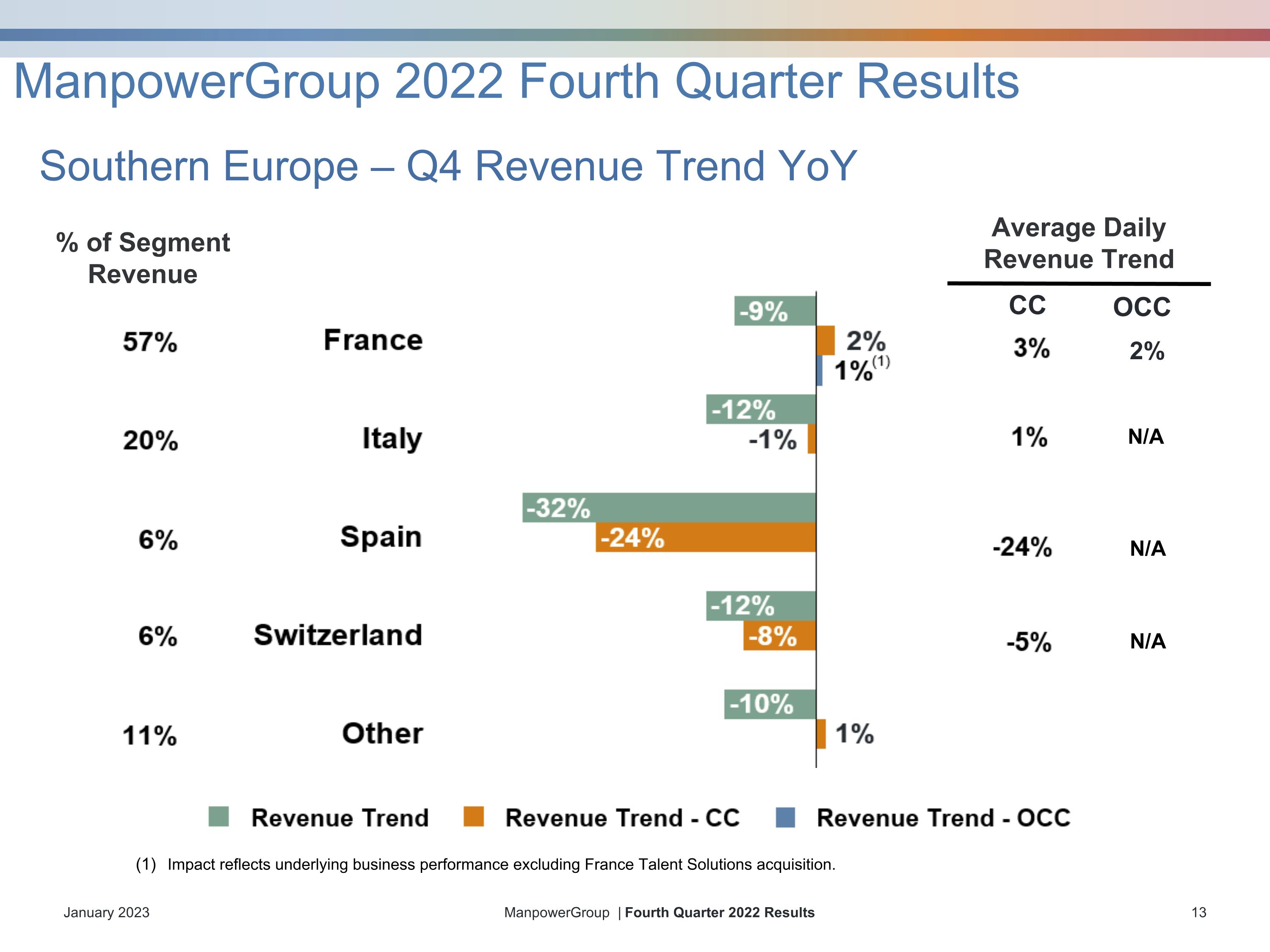

如報告的第四季度財務亮點-12%-2%OCC收入$21B-10%0%OCC OUP$1.06M 10個基點OUP利潤率5.0%(調整後為5.1%)南歐部分(佔收入的43%)(1)(1)不包括重組成本和出售匈牙利業務的虧損,調整後的OUP利潤率為5.1%,與去年同期相比增加了20個基點。

南歐-第四季度收入趨勢同比部門收入平均日收入趨勢OCC 2%N/A影響反映不包括法國人才解決方案收購的基本業務表現。

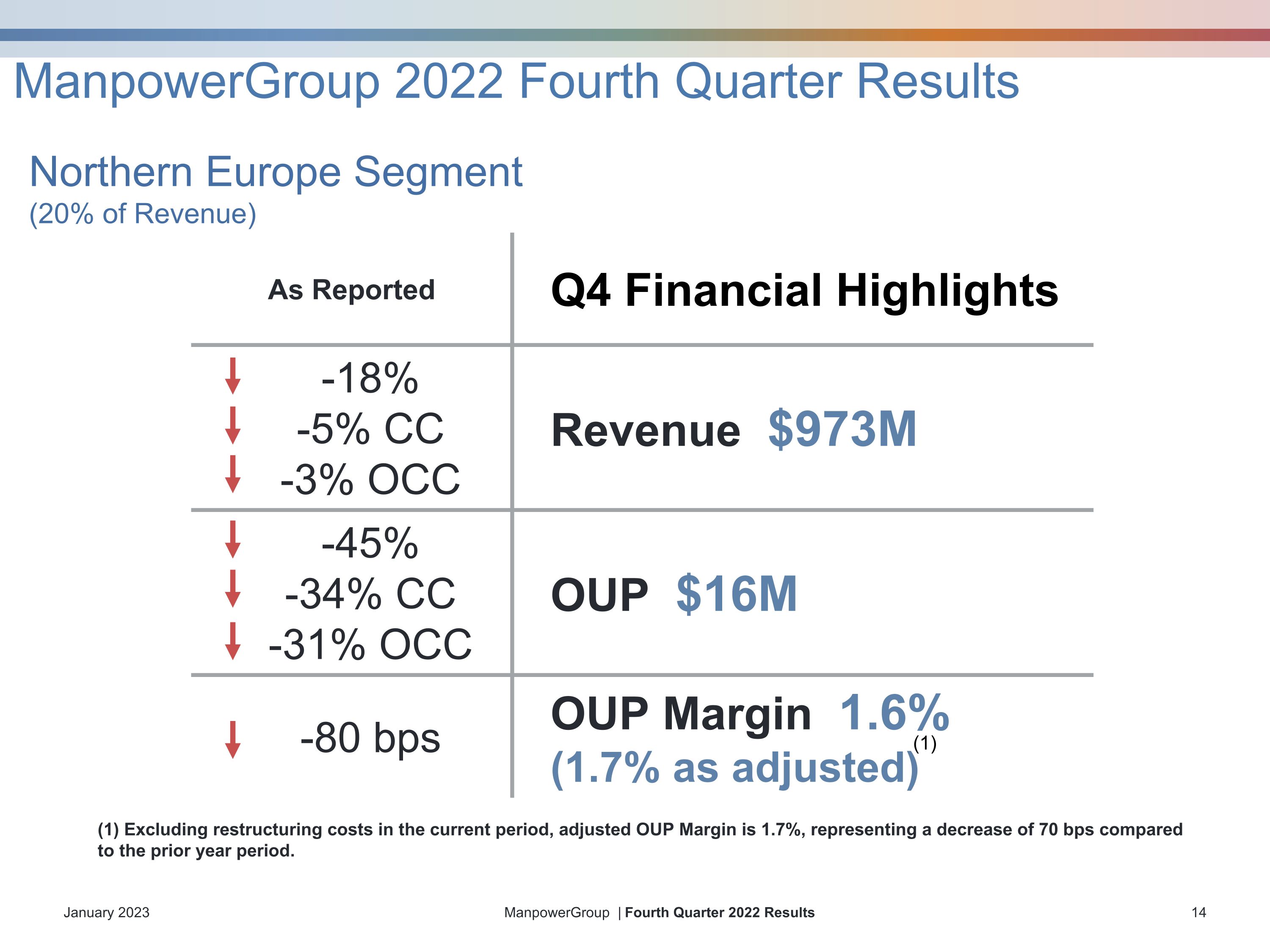

如報告的第四季度財務亮點-18%-5%CC-3%OCC收入$9.73M-45%-34%CC-31%OCC OUP$16M-80個基點OUP利潤率1.6%(調整後為1.7%)北歐部門(佔收入的20%)(1)(1)不包括本季度的重組成本,調整後的OUP利潤率為1.7%,與去年同期相比下降了70個基點。

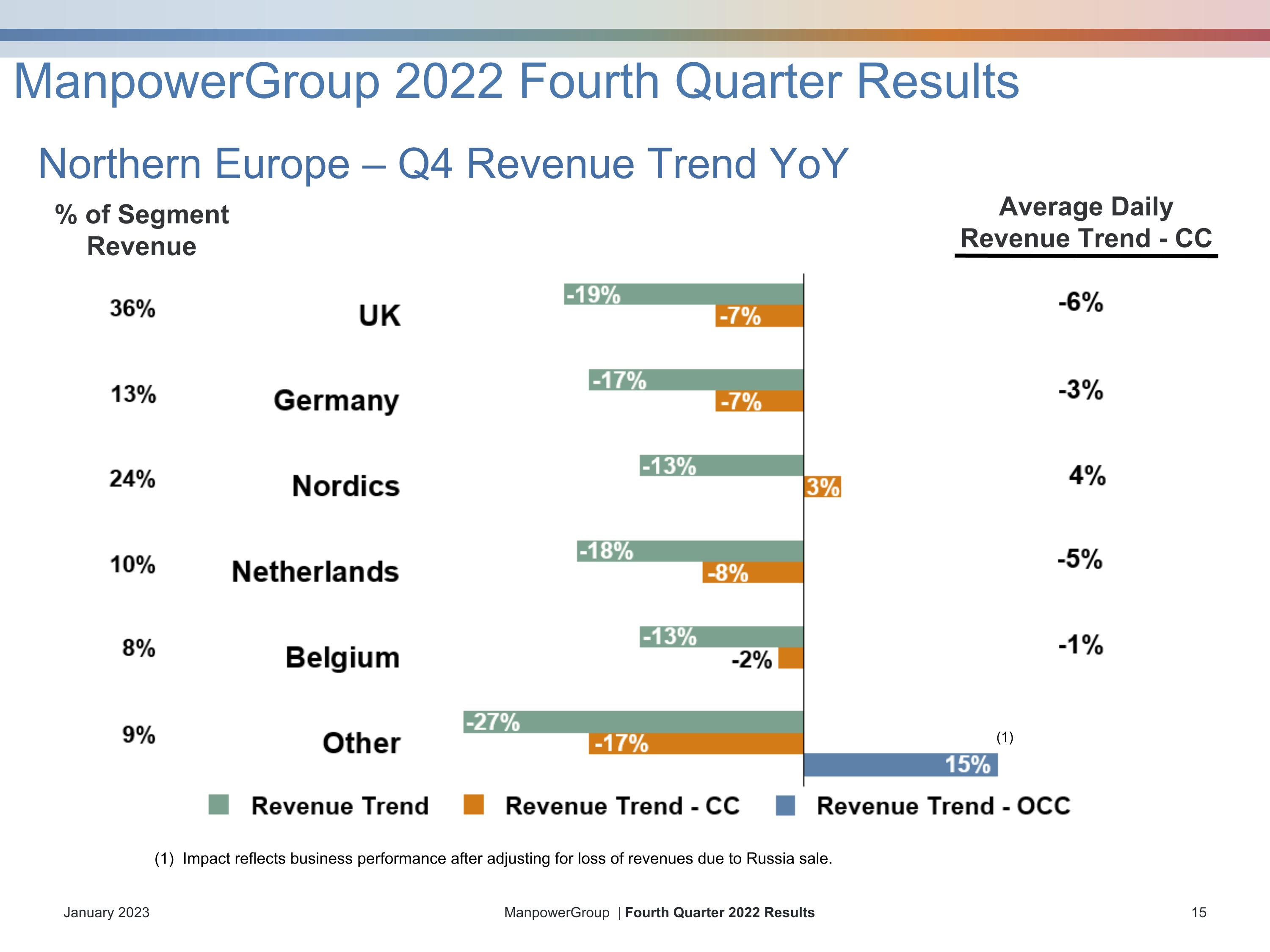

北歐-第四季度收入趨勢同比部門收入平均每日收入趨勢-CC(1)(1)影響反映了經俄羅斯銷售造成的收入損失調整後的業務表現。

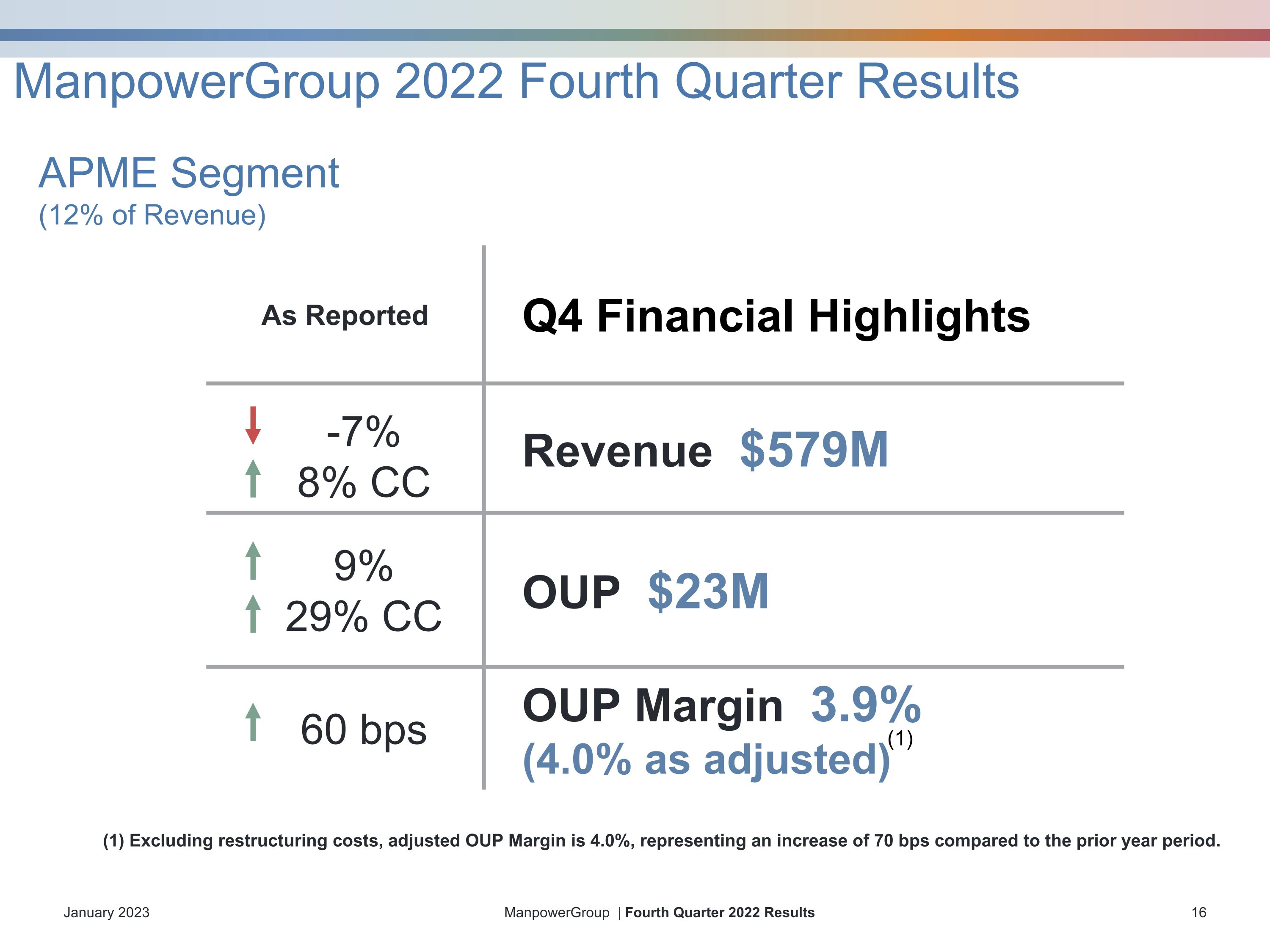

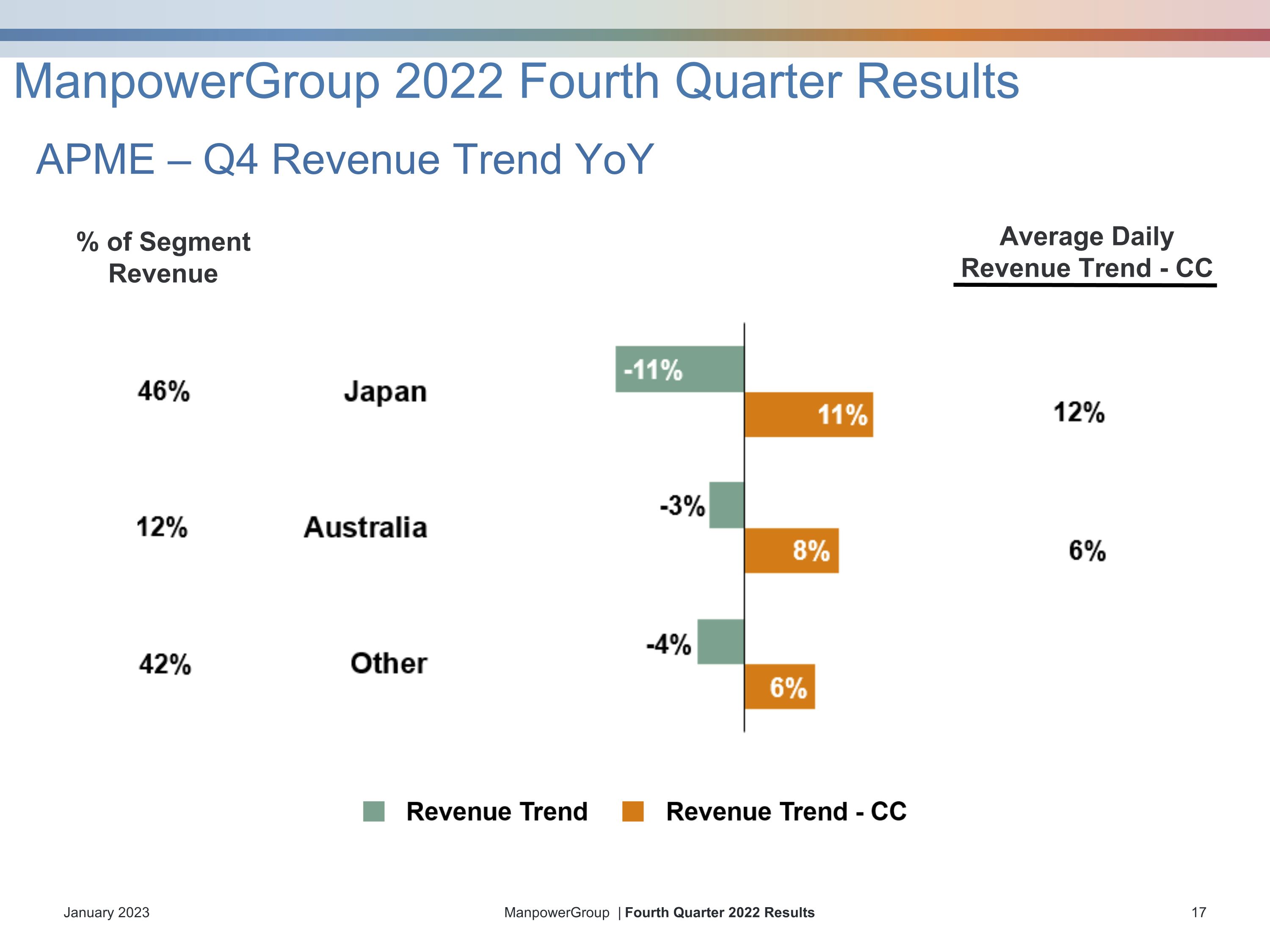

據報告,第四季度財務亮點-7%8%CC收入$5.79億美元29%CC OUP$2300萬60個基點OUP利潤率3.9%(調整後為4.0%)APME部門(佔收入的12%)(1)(1)不包括重組成本,調整後的OUP利潤率為4.0%,與去年同期相比增加了70個基點。

APME-第四季度收入趨勢佔部門收入的同比百分比平均日收入趨勢-CC(1)

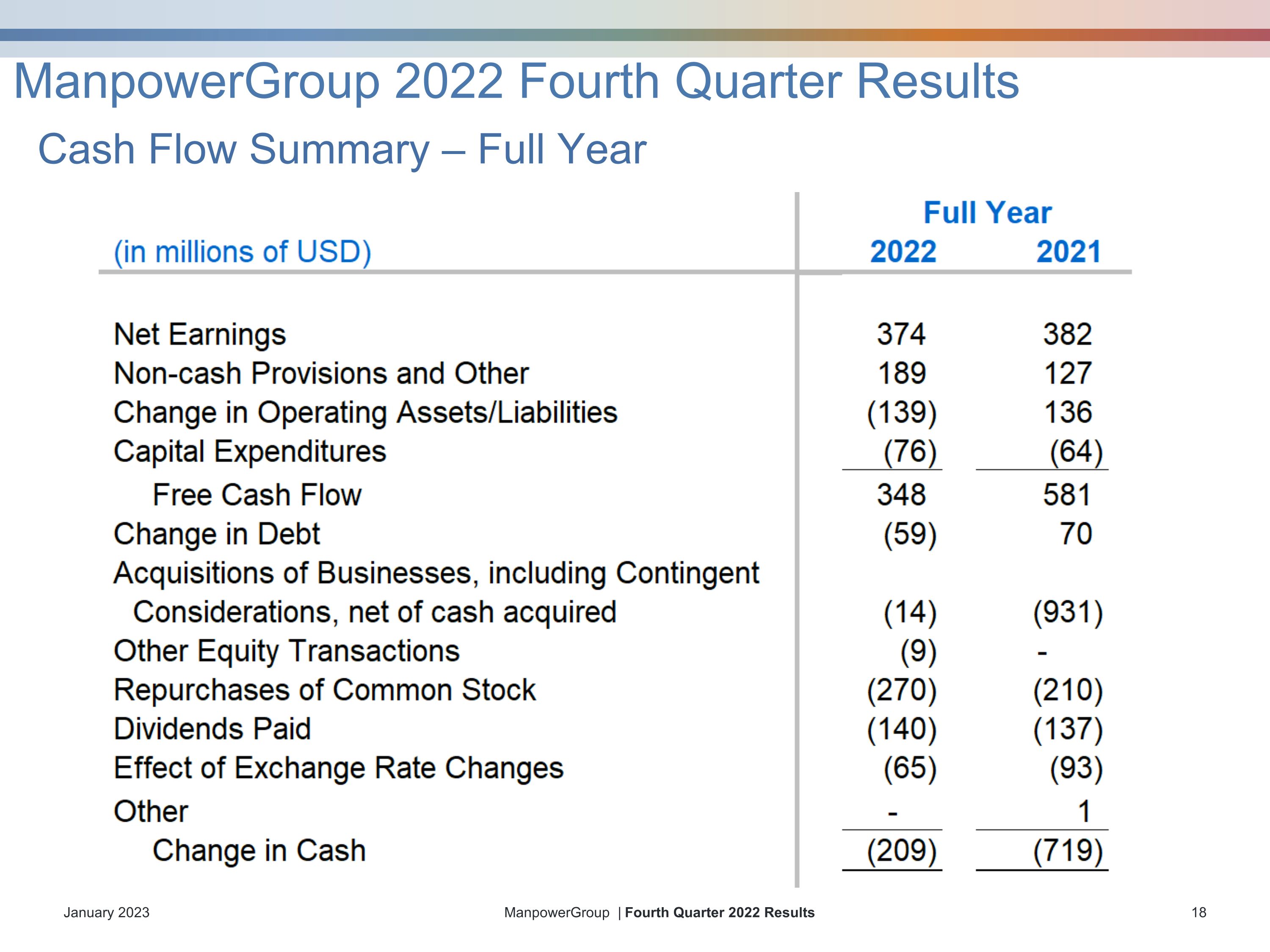

現金流彙總-全年

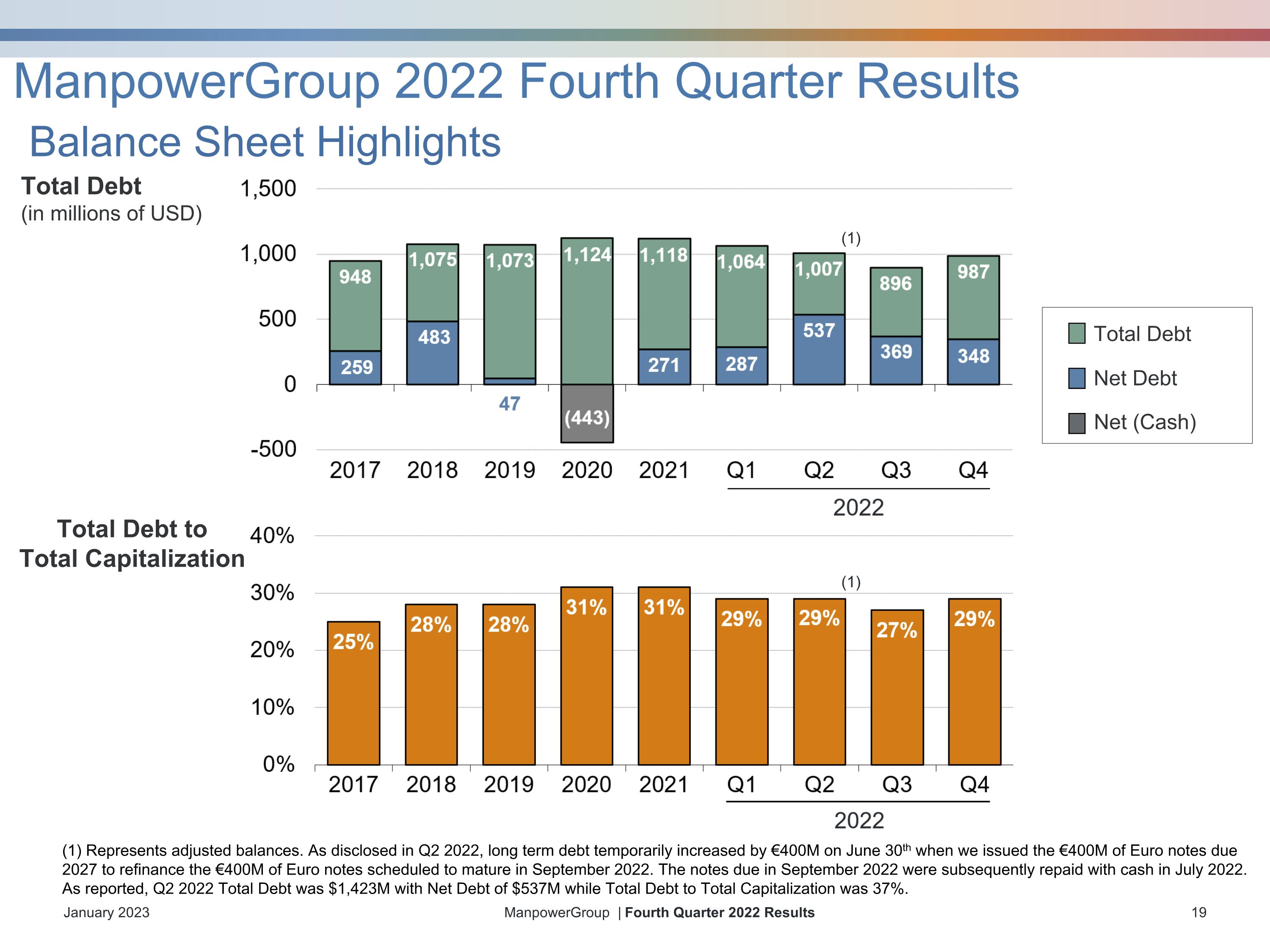

資產負債表突出顯示總債務(百萬美元)總債務與總資本之比總債務淨債務淨額(現金)(1)表示調整後的餘額。正如2022年第二季度披露的那樣,6月30日,當我們發行2027年到期的4億歐元歐元紙幣,為定於2022年9月到期的4億歐元歐元紙幣再融資時,長期債務暫時增加了4億歐元。2022年9月到期的票據隨後於2022年7月用現金償還。據報道,2022年第二季度總債務為14.23億美元,淨債務為5.37億美元,總債務與總資本之比為37%。(1)(1)

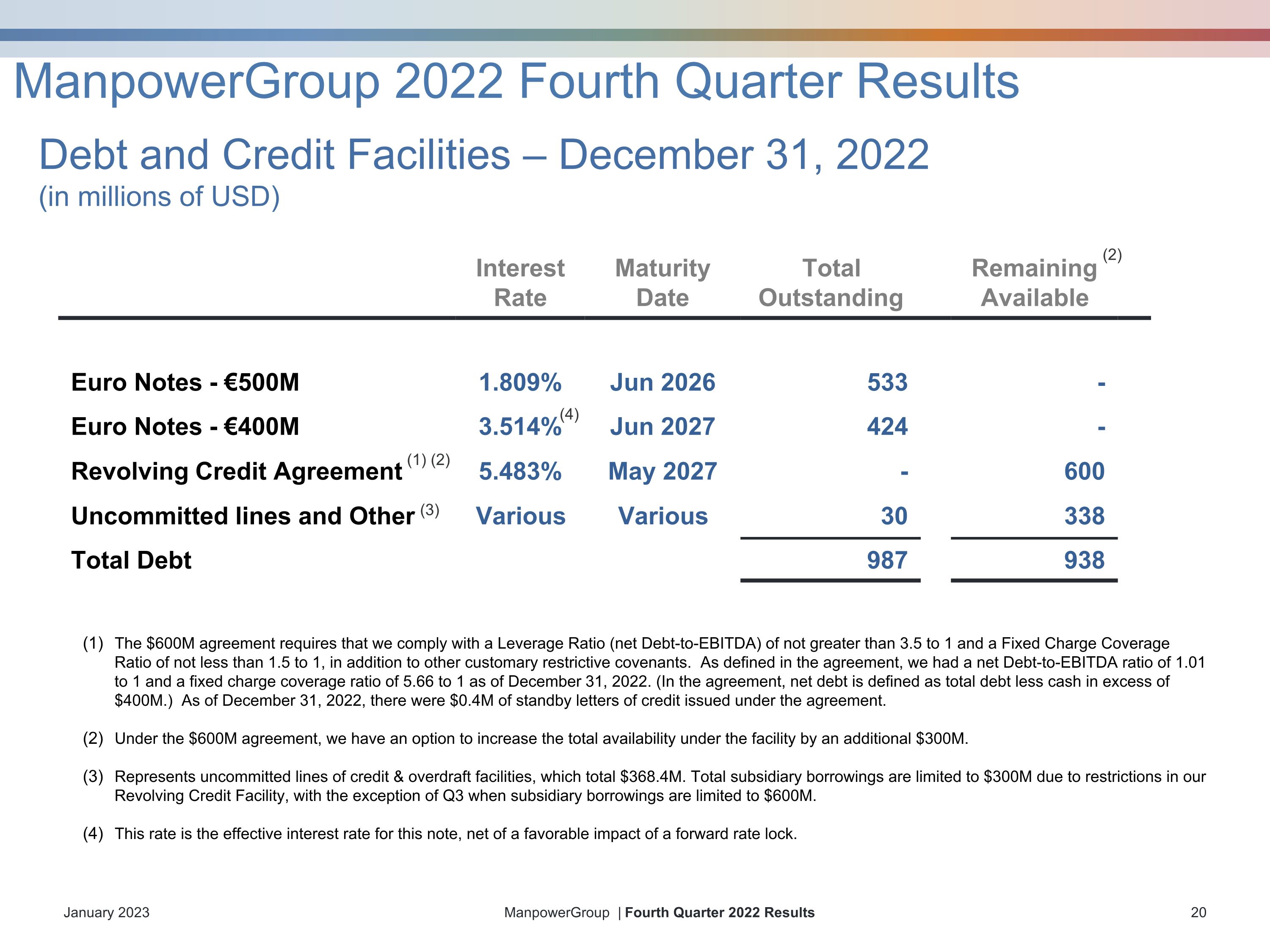

利率到期日未償還餘額歐元票據-歐元5億歐元1.809%2026年6月533-歐元票據-歐元4億歐元3.514%2027年6月424年6月-循環信貸協議5.483 2027年5月-600未承諾額度和其他各種30338總債務987938債務和信貸安排-2022年12月31日(以百萬美元為單位)(3)(1)(2)6億美元協議要求我們遵守槓桿率(淨債務與息税前利潤之比)不大於3.5比1,固定費用覆蓋率不低於1.5比1,除了其他習慣性的限制性公約之外。根據協議的定義,截至2022年12月31日,我們的淨債務與EBITDA之比為1.01:1,固定費用覆蓋率為5.66比1。(在協議中,淨債務的定義是總債務減去超過4億美元的現金。)截至2022年12月31日,根據該協議簽發的備用信用證為40萬美元。根據這項6億美元的協議,我們有權將該設施下的總可用容量額外增加3億美元。代表未承諾的信貸額度和透支安排,總計3.684億美元。由於我們的循環信貸安排的限制,子公司借款總額被限制在3億美元以內,但第三季度除外,因為子公司借款被限制在6億美元。這一利率是這張票據的實際利率,扣除遠期利率鎖定的有利影響。(4)(2)

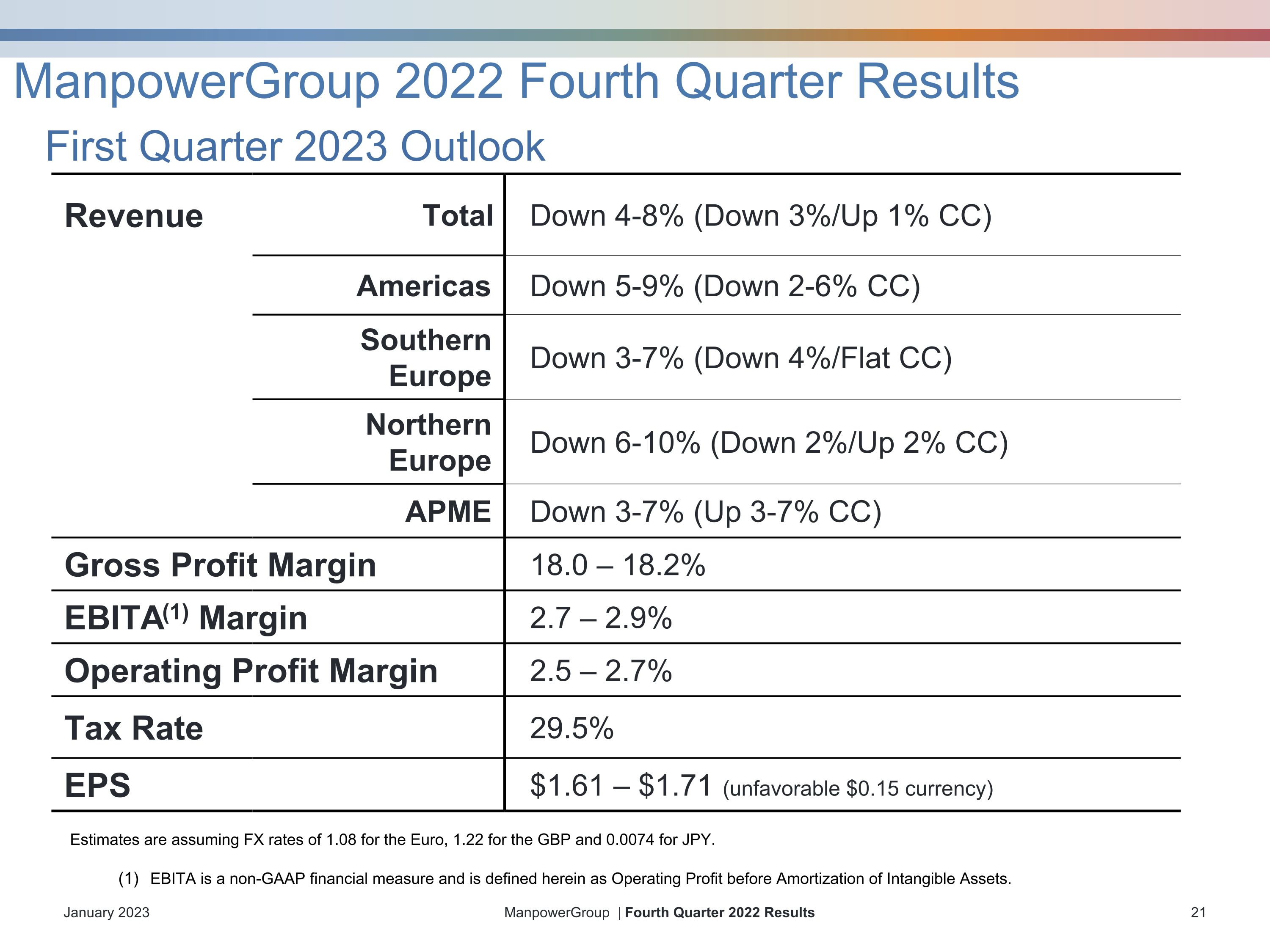

2023年第一季度展望EBITA是一項非GAAP財務指標,在此定義為無形資產攤銷前的營業利潤。預估假設歐元匯率為1.08%,英鎊為1.22%,日元為0.0074。總收入下降4-8%(下降3%/上升1%CC)美洲下降5-9%(下降2-6%CC)南歐下降3-7%(下降4%/持平CC)北歐下降6-10%(下降2%/上升2%CC)APME下降3-7%(上升3-7%CC)毛利率18.0-18.2%EBITA(1)利潤率2.7-2.9%營業利潤率2.5-2.7%税率29.5%每股收益1.61-1.71美元(不利0.15美元)

直接排放量(範圍1和範圍2)減少39%--朝着到2030年減少60%的目標取得重大進展。第11年向碳披露項目(CDP)報告,改進後的A-得分高於行業平均水平。到目前為止,通過Manpower MyPath改變了近20萬人的生活。宣佈的目標是到2025年在全球領導層實現50%的性別多樣性。連續第13年被《道德倫理》評為全球最具道德規範的公司之一--十多年來業內唯一一家公司。獲得24個國家和全球的白金、黃金和銀牌EcoVadis排名。星球ESG:我們致力於改變世界計劃我們的人力團隊致力於改變世界ESG報告,根據地球、人民和繁榮以及治理原則等主題,繪製了我們的進展情況,併為未來設定了大膽的新目標。亮點:治理的以人為本與繁榮原則

儘管環境在第四季度變得疲軟,導致按不變貨幣計算的收入下降了1%,但所有品牌的毛利潤按不變貨幣計算都出現了增長。毛利率為18.2%,同比增長100個基點,反映出業務組合的改善和長期招聘增長的持續。我們的多元化進展反映在我們的品牌構成上-Experis和Talent Solutions在2022年佔我們毛利潤的43%,高於2019年的35%。我們的數字化和創新進展反映在我們的技術路線圖、Manpower MyPath和Experis Academy的行業領先進步中。密鑰外賣

附錄

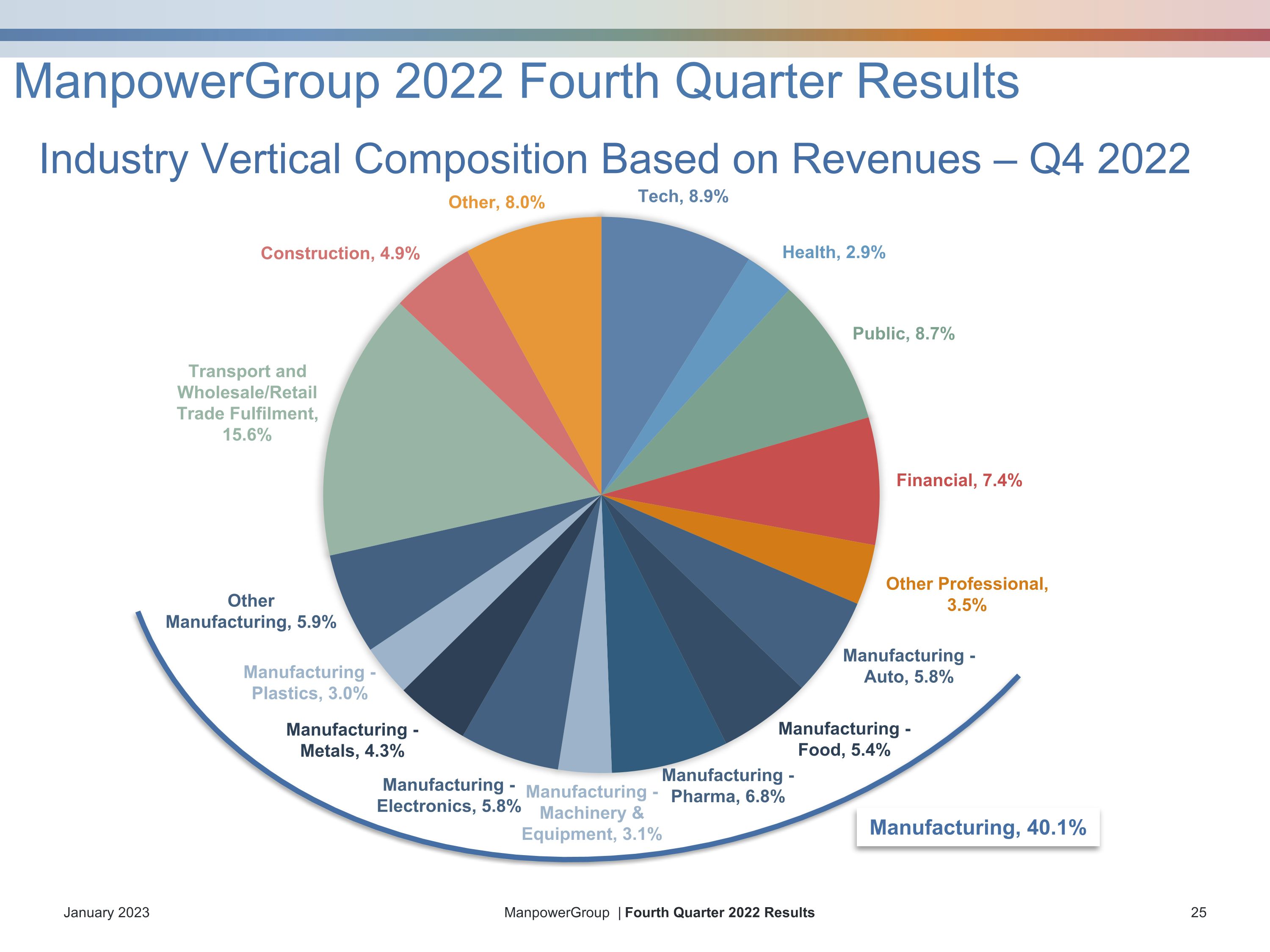

基於收入的行業垂直構成-2022年第4季度製造業,40.1%