展品99.2

2 Sabra 3Q 2022補充信息2022年9月30日03公司信息04概述05投資組合三重淨額相同商店三重淨額投資組合前10名關係高級住房管理綜合投資組合高級住房管理未合併投資組合貸款和其他投資NOI集中度地理集中度-合併投資組合三重淨租賃到期15投資活動摘要16資本化概述負債債務到期日信用指標和評級20財務信息合併財務報表-收入表(虧損)合併財務報表-資產負債表合併財務報表-現金流量表FFO,標準化FFO,資產淨值和歸一化資產負債表構成26附錄免責聲明報告定義對某些非公認會計準則財務指標的討論和調整:內容https://ir.sabrahealth.com/investors/financials/quarterly-results

3薩伯拉3Q 2022年9月30日高級管理層裏克·馬特羅斯首席執行官邁克爾·科斯塔·內沃-哈科恩,首席財務官、首席投資官、財務總監兼執行副董事長總裁和執行副董事總裁董事會首席執行官裏克·馬特羅斯·邁克爾·福斯特傑弗裏·馬利霍恩首席執行官總裁領導獨立董事公司兼董事長克利夫頓·波特二世董事凱蒂·庫薩克·安·科諾董事聯繫信息董事公司轉讓代理18500馮·卡曼大道美國股票轉讓套房暨信託公司,CA 92612 6201第15大道88393.8248布魯克林,紐約11219

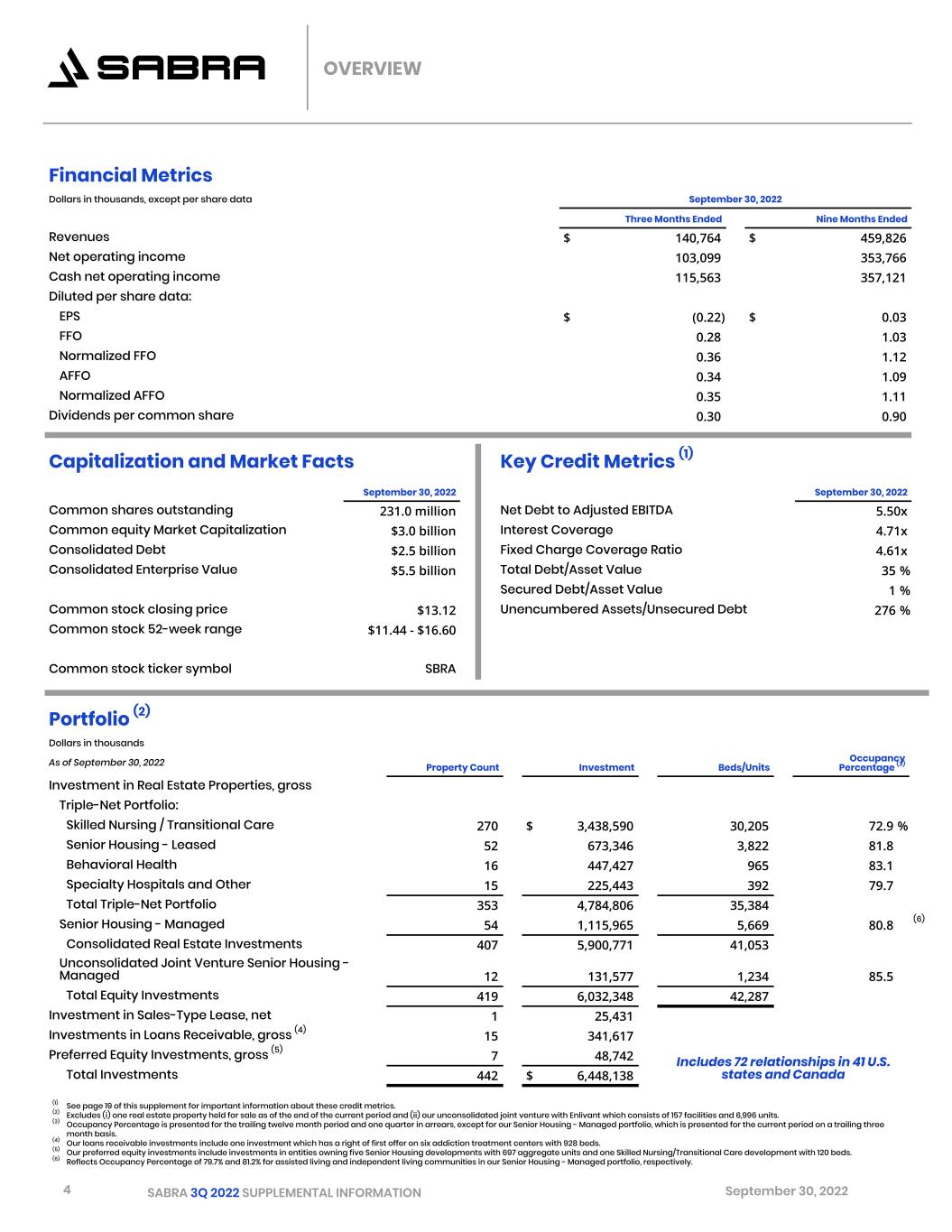

4 Sabra 3Q 2022補充信息2022年9月30日除每股數據外,財務指標以千美元計截至9月30日的3個月截至9個月的收入淨營業收入103,099 353,766每股現金淨營業收入115,563 357,121稀釋後每股數據:每股收益$(0.22)$0.03 FFO 0.28 1.03標準化FFO 0.36 1.12 AFFO 0.34 1.09標準化AFFO 0.35 1.11每股普通股股息0.30 0.902022年9月30日未償還普通股淨債務2.31億調整後EBITDA 5.50x普通股市值30億利息覆蓋率4.71x綜合債務25億固定費用覆蓋率4.61x綜合企業價值55億總債務/資產值35%擔保債務/資產值1%普通股收盤價13.12未擔保資產/無擔保債務276%普通股52周範圍11.44-16.60普通股股票代碼SBRA投資組合(2)截至2022年9月30日的千美元財產清點投資牀位/單位入住率(3)房地產投資3,438,590 30,205 72.9%高級住房租賃52 673,346 3,822 81.8行為健康16 447,427 965 83.1專科醫院和其他15 225,443 392 79.7總三淨資產組合353 4,784,806 35,384高級住房管理的54 1,115,965 5,669 80.8(6)綜合房地產投資405,900,771 41,053未合併的合資高級住房-管理的12 131,577 1,234 85.5總股本投資419 655032,348 42,287銷售型租賃投資,淨額1 25,431應收貸款投資,毛額(4)15 341,617優先股投資,毛額(5)7 48, 742包括美國41個州的72個關係和加拿大總投資442美元6,448,138(1)有關這些信用指標的重要信息,請參閲本補編第19頁。(2)不包括(I)截至本期末一處待售房地產及(Ii)我們與Enlivant未合併的合資企業,該合資企業由157個設施及6,996個單位組成。(3)入住率為過去12個月期間和1個季度欠款的百分比,但我們的高級房屋管理投資組合除外,它是在過去3個月的基礎上按本期列報的。(4)我們的應收貸款投資包括一項投資,該投資擁有6個戒毒所928個牀位的優先購買權。(5)我們的優先股權投資包括對擁有五個老年人住房開發項目(總計697個單位)和一個擁有120張牀位的熟練護理/過渡護理開發項目的實體的投資。(6)反映我們的高級房屋管理組合中輔助生活社區和獨立生活社區的入住率分別為79.7%和81.2%。概述

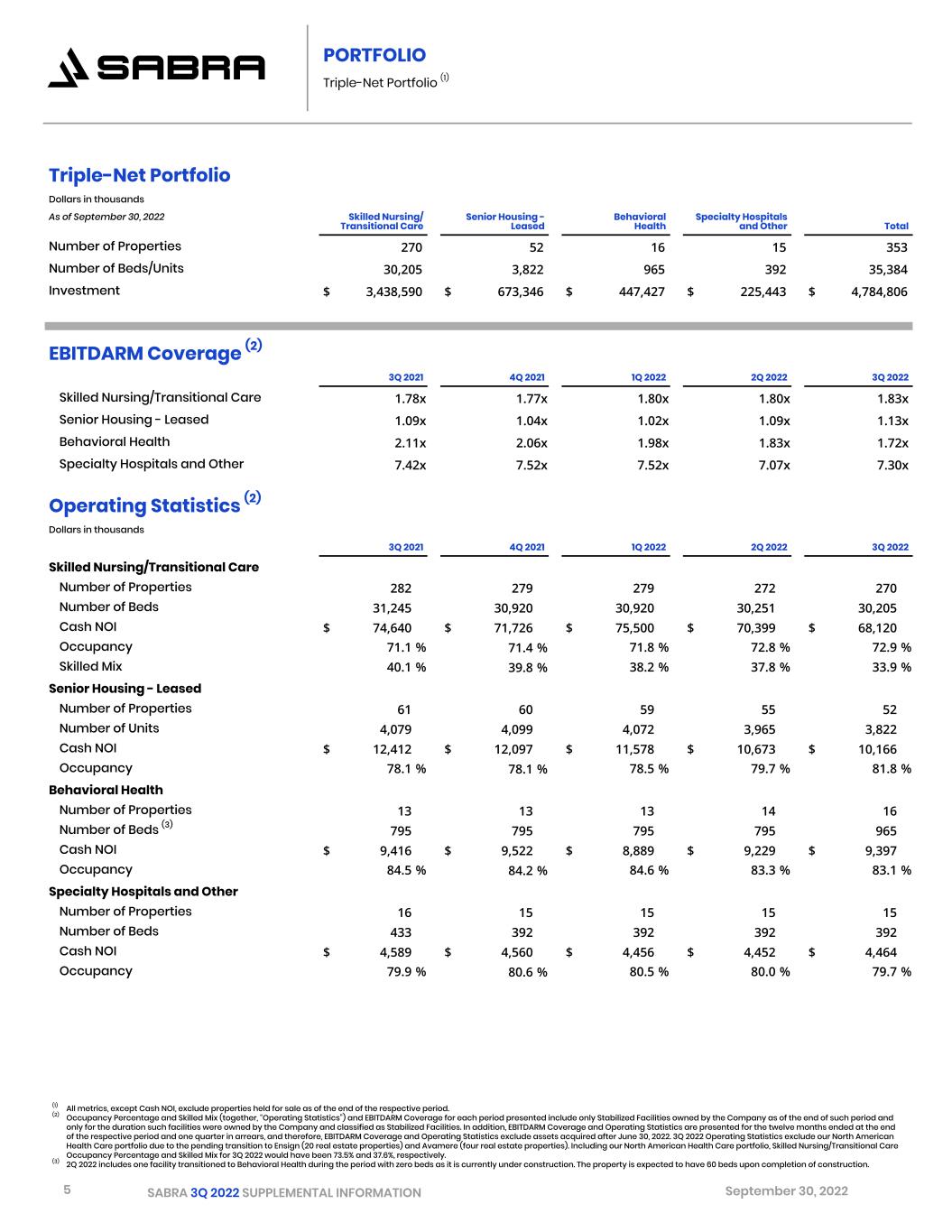

5 Sabra 3Q 2022補充信息2022年9月30日運營統計(2)千美元3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022熟練護理/過渡護理物業數量282 279 279 272 270牀位數目31,245 30,920 30,920 30,251 30,205現金NOI$74,640$71,726$75,500$70,399$68,120入住率71.1%71.4%71.8%72.8%72.9%技能組合40.1%39.8%38.2%37.8%33.9%高級房屋出租物業數目61 60 59 5552單位數目4,079 4,099 4,072 3,9653,822現金NOI$12,412$12,097$11,578$10,673$10166入住率78.1%78.1%78.5%79.7%81.8%行為健康13 13 14 16牀位數目(3)795 795 795 965現金NOI$9,416$9,522$8,889$9,229$9,397入住率84.5%84.2%84.6%83.3%83.1%專科醫院及其他物業數目16 15 15 15牀位數目433 392 392 392現金NOI$4,589$4,560$4,456$4452$4,464入住率79.9%80.6%80.5%80.0%79.7%投資組合三網投資組合(1)截至2022年9月30日的三網投資組合美元(千美元)熟練護理/過渡護理老年住房租賃的行為健康專科醫院和其他物業總數270 52 16 15 353牀位/單位數量30,205 3,822 965 392 35,384投資$3,438,590$673,346$447,427$225,443$4,784,806(1)不包括截至相應期間結束時持有的待售財產。(2)每個期間的使用率和技能組合(統稱為“營運統計”)和EBITDARM覆蓋範圍僅包括在該期間結束時由本公司擁有的穩定設施,並且僅在該等設施由本公司擁有並被歸類為穩定設施的期間內。此外, EBITDARM覆蓋率和經營統計數字顯示的是截至各自期間結束時的12個月和一個季度的欠款,因此,EBITDARM覆蓋率和經營統計數字不包括2022年6月30日之後獲得的資產。2022年第三季度運營統計數據不包括我們的北美醫療保健產品組合,因為即將過渡到Ensign(20個房地產)和Avamere(4個房地產)。包括我們的北美醫療服務組合在內,2022年第三季度熟練護理/過渡期護理的佔有率和技能組合將分別為73.5%和37.6%。(3)2022年第二季度包括一個在此期間過渡到行為健康的設施,目前正在建設中,沒有牀位。預計建成後,該物業將擁有60張牀位。EBITDARM覆蓋範圍(2)3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022熟練護理/過渡護理1.78x 1.77x 1.80x 1.80x 1.83x老年人住房租賃1.09x 1.04x 1.02x 1.09x 1.13x行為健康2.11x 2.06x 1.98x 1.83x 1.72x專科醫院和其他7.42x 7.52x 7.52x 7.07x 7.30x

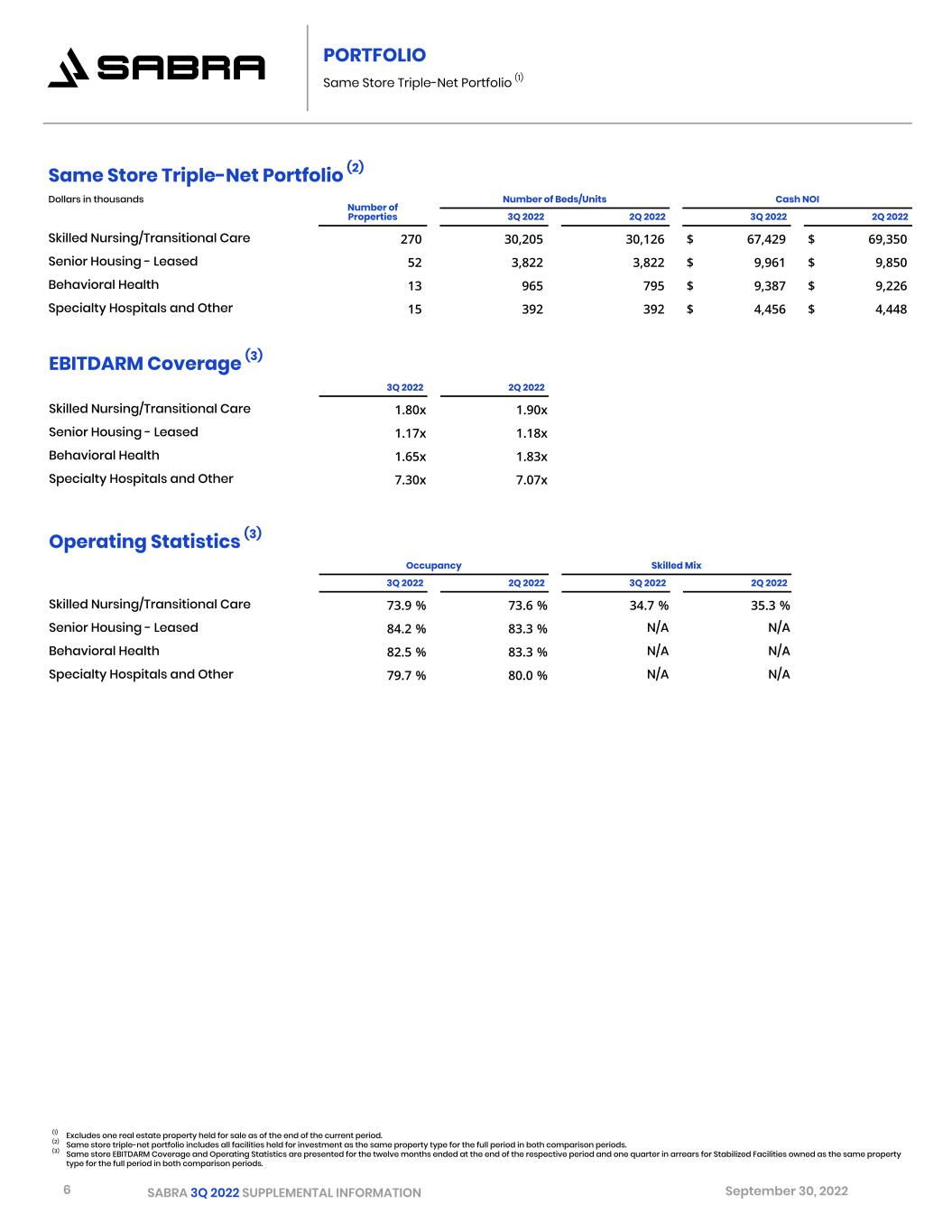

6 Sabra 3Q 2022補充信息2022年9月30日投資組合同一商店三網投資組合(1)(1)不包括截至本期末持有的一處待售房地產。(2)同店三網投資組合包括在兩個比較期間的整個期間內作為同一物業類型持有以供投資的所有設施。(3)同一門店EBITDARM覆蓋範圍和運營統計數據顯示了截至各自期間結束的12個月,以及在兩個比較期間的整個期間作為相同財產類型擁有的穩定設施的四分之一的欠款。同一商店三重淨資產組合(2)以千為單位的牀位數現金NOI 3Q 2022 2Q 2022 3Q 2022 2Q 2022熟練護理/過渡護理270 30,205 30,126$67,429$69,350老年住房租賃52 3,822 3,822$9,961$9,850行為健康13 965 795$9,387$9,226專科醫院和其他15 392 392$4,456$4,448 EBITDARM保險(3)3Q 2022 2Q 2022 1.80x 1.90x高級住房租賃1.17x 1.18x行為健康1.65x 1.83x專科醫院和其他7.30x 707x經營統計(3)入住率技能組合3Q 2022 2Q 2022 2Q 2022熟練護理/過渡護理73.9%73.6%34.7%35.3%老年人住房-租賃84.2%83.3%N/A行為健康82.5%83.3%N/A專科醫院和其他79.7%80.0%N/A N/A

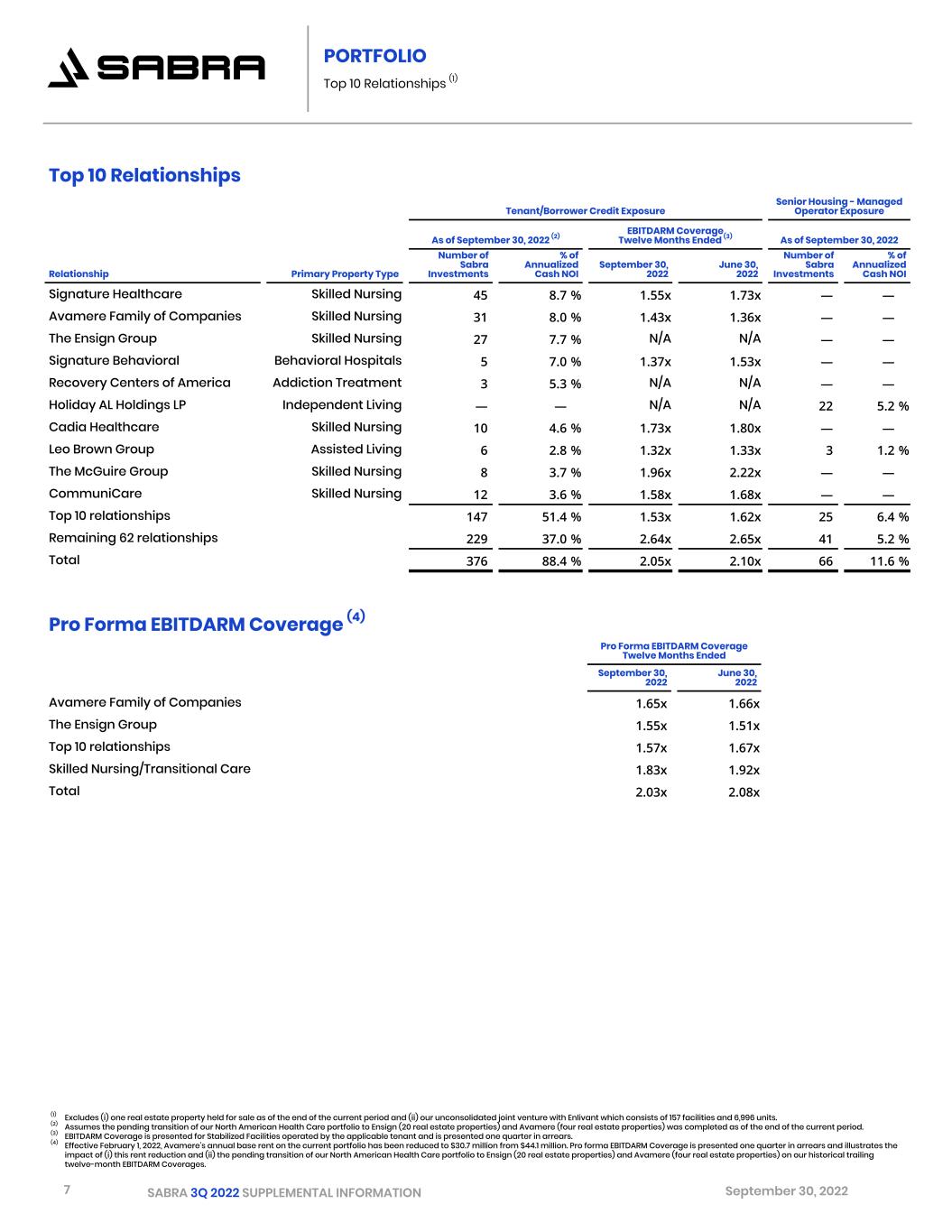

7 Sabra 3Q 2022補充信息2022年9月30日投資組合前10大關係(1)前10大關係租户/借款人信用敞口高級住房管理運營商截至2022年9月30日的EBITDARM覆蓋範圍12個月(3)截至2022年9月30日的關係Sabra Investments的主要物業類型數量佔年化現金NOI的百分比2022年6月30日,2022 Sabra投資%年化現金NOI簽名醫療技術護理45 8.7%1.55x 1.73x--Avamere家族公司技能護理31 8.0%1.43x 1.36x--少尉集團技能護理27 7.7%N/A N/A--簽名行為行為醫院5 7.0%1.37x 1.53x--美國康復中心成癮治療3 5.3%N/A N/A獨立生活--N/A N/A 22 5.2%CADIA醫療技術護理10 4.6%1.73x 1.80x--利奧·布朗小組輔助生活6 2.8%1.32x 1.33x 3 1.2%McGuire小組技術護理8 3.7%1.96x 2.22x--溝通技能護理12 3.6%1.58x 1.68x--前10位關係147 51.4%1.53x 1.62x 25 6.4%剩餘62段關係229 37.0%2.64x 2.65x 41 5.2%總計376 88.4%2.05x 2.10x 66 11.6%(1)不包括(I)截至本期結束時持有待售的一處房地產及(Ii)我們與Enlivant的未合併合資企業,該合資企業由157個設施和6個設施組成,996個單位。(2)假設截至本期末,我們的北美醫療保健投資組合向Ensign(20處房地產)和Avamere(4處房地產)即將完成的過渡已完成。(3)EBITDARM承保範圍為適用租户經營的穩定設施,並顯示四分之一的欠款。(4)自2022年2月1日起生效, Avamere目前投資組合的年度基本租金已從4,410萬美元降至3,070萬美元。預計EBITDARM保險是一個季度的欠款,説明瞭(I)這次租金下調和(Ii)我們的北美醫療投資組合即將過渡到Ensign(20個房地產)和Avamere(4個房地產)對我們歷史上12個月的EBITDARM保險的影響。預計EBITDARM覆蓋範圍(4)預計EBITDARM覆蓋範圍截至2022年9月30日的12個月Avamere系列公司1.65x 1.66x艦隊1.55x 1.51x前10大關係1.57x 1.67x熟練護理/過渡期護理1.83x 1.92x總計2.03x 2.08x

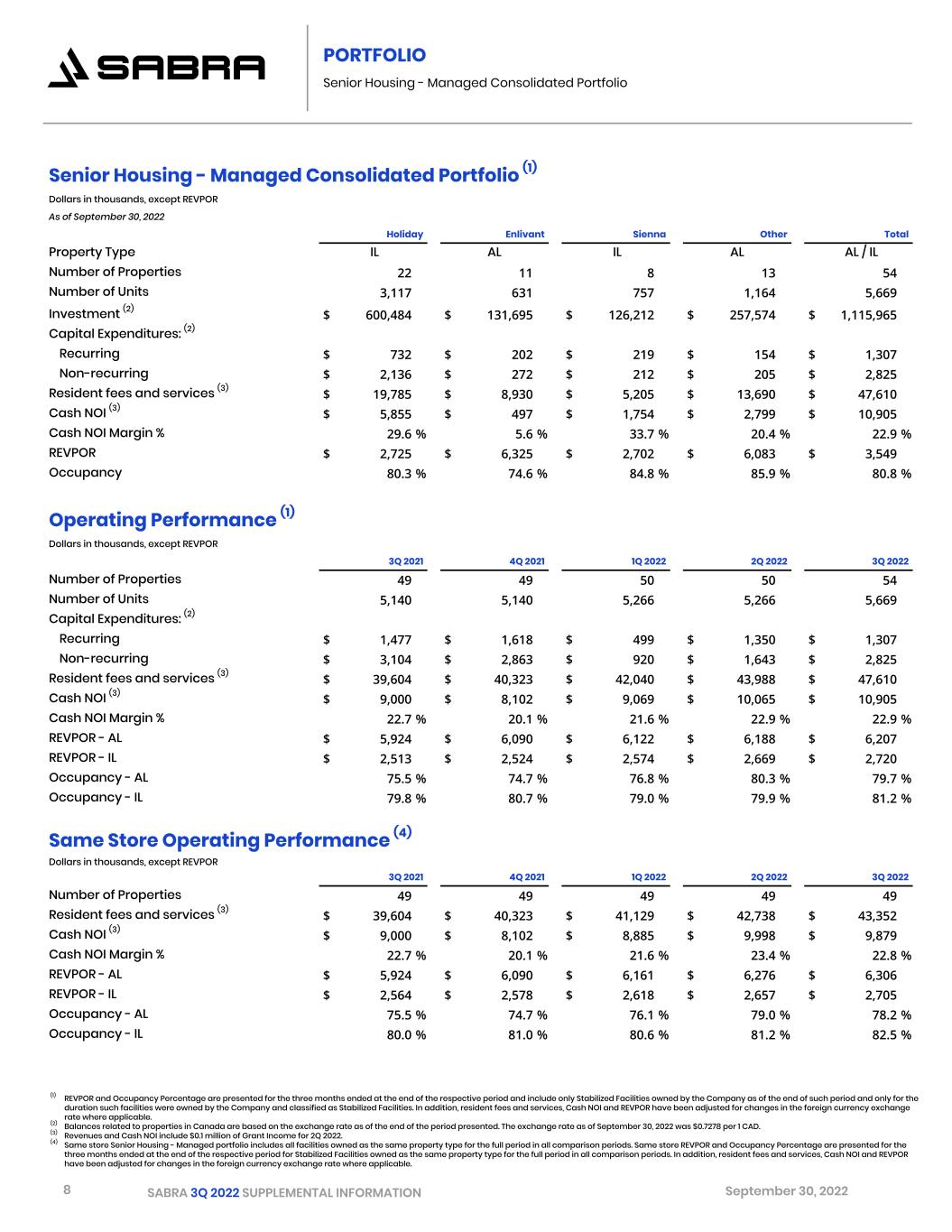

8 Sabra 3Q2022補充信息2022年9月30日高級住房管理綜合投資組合(1)REVPOR和入住率是指截至相應期間結束時的三個月,僅包括截至該期間結束時公司擁有的穩定設施,並且僅在該設施由公司擁有並被歸類為穩定設施的期間內。此外,居住費和服務費、現金NOI和REVPOR已根據外幣匯率的變化進行了適當的調整。(2)與加拿大境內財產有關的餘額是根據所述期間結束時的匯率計算的。截至2022年9月30日的匯率為每1加元0.7278美元。(3)收入和現金NOI包括2022年第二季度的10萬美元贈款收入。(4)同一商店高級住房管理的投資組合包括在所有比較期間的整個期間作為相同物業類型擁有的所有設施。同一店鋪的REVPOR和佔有率為截至各自期間結束時的三個月,對於在所有比較期間的整個期間作為相同物業類型擁有的穩定設施而言。此外,居住費和服務費、現金NOI和REVPOR已根據外幣匯率的變化進行了適當的調整。高級房屋管理綜合投資組合(1)除REVPOR外,以千元計截至2022年9月30日假日活躍的Sienna其他物業類型IL AL IL AL AL/IL物業數目3,117 631 757 1,164 5,669投資(2)$600,484$131,695$126,212$257,574$1,115,965資本開支:(2)經常性$732$202$219$154$1,307非經常性$2,136$272$212$205$2,825居民費用及服務(3)19,785元8,930元5,205元13,690元47,610元現金NOI(3)5元, 855$497$1,754$2,799$10,905現金NOI利潤率%29.6%5.6%33.7%20.4%22.9%REVPOR$2,725$6,325$2,702$6,083$3,549入住率80.3%74.6%84.8%85.9%80.8%經營業績(1)單位(千元),除REVPOR 3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022物業數目49 49 50 50 54單位數目5,140 5,140 5,資本開支:(2)經常開支1,477元1,618元499元1,350元1,307元非經常性元2,863元920元1,643元2,825元(3)39,604元40,323元42,040元43,988元47,610元現金收入(3)9,000元8元,102元9,069元10,065元905現金NOI利潤率%22.7%20.1%21.6%22.9%22.9%REVPOR-AL$5,924$6,090$6,122$6,188$6,207 REVPOR-IL$2,513$2,524$2,574$2,669$2,720入住率-AL 75.5%74.7%76.8%80.3%79.7%入住率-IL 79.8%80.7%79.0%79.9%81.2%同店經營業績(以千元為單位),除REVPOR 3Q 2021 4Q 2021 1Q 2022 2Q 2022 3Q 2022物業數量49 49 49居民費用和服務(3)$39,604$40,323$41,129$42,738$43,352現金NOI(3)$9,000$8,102$8,885$9,998$9,879現金NOI利潤率%22.7%20.1%21.6%23.4%22.8%REVPOR-AL$5,924$6,090$6,161$6,276$6,306 REVPOR-IL$2,564$2,578$2,618$2,657$2,705入住率-AL 75.5%74.7%76.1%79.0%78.2%入住率-IL 80.0%81.0%80.6%81.2%82.5%

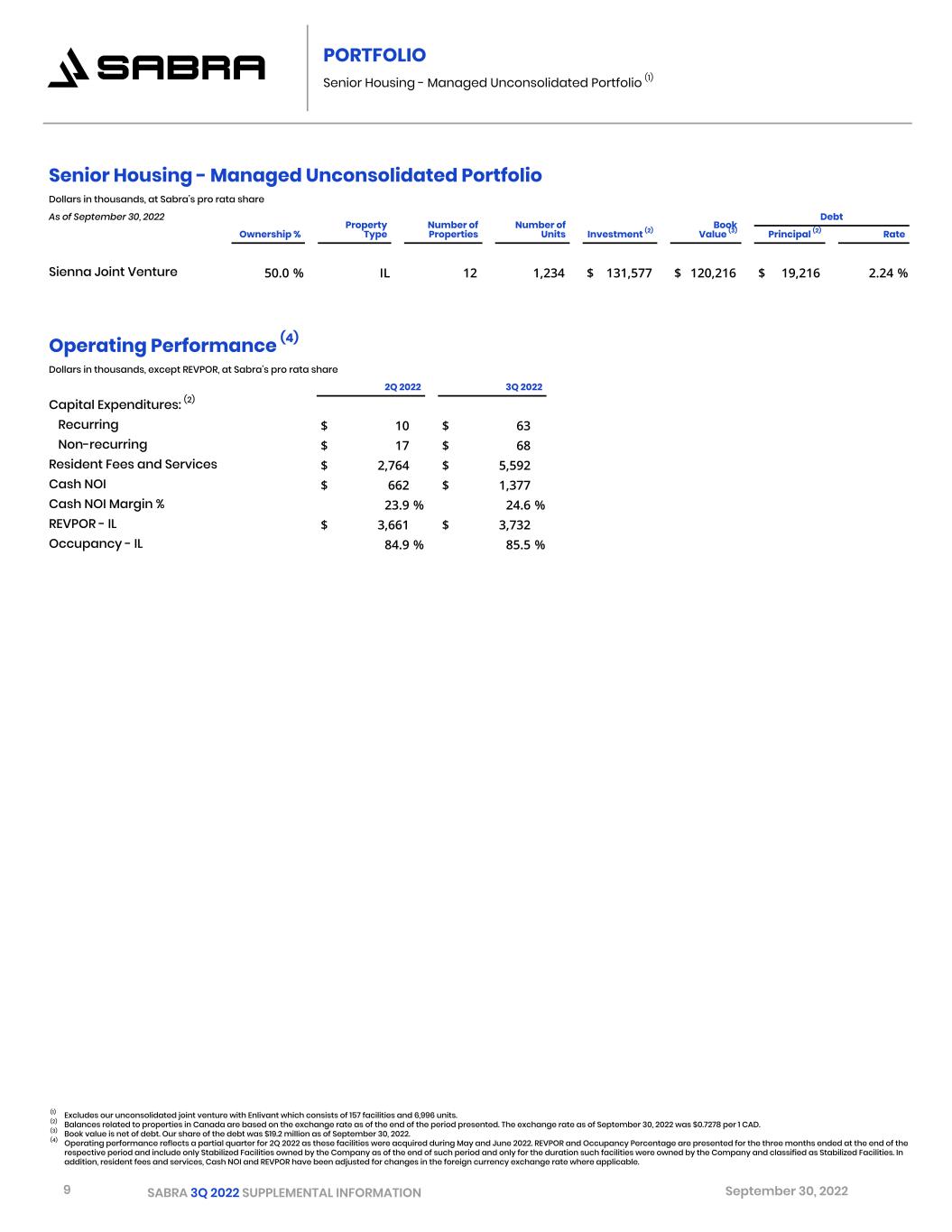

9 Sabra 3Q 2022補充信息2022年9月30日高級住房管理的未合併投資組合(1)(1)不包括我們與Enlivant的未合併合資企業,該合資企業由157個設施和6,996個單位組成。(2)與加拿大境內財產有關的餘額是根據所述期間結束時的匯率計算的。截至2022年9月30日的匯率為每1加元0.7278美元。(3)賬面價值是扣除債務後的淨值。截至2022年9月30日,我們的債務份額為1920萬美元。(4)經營業績反映了2022年第二季度的部分業績,因為這些設施是在2022年5月和6月期間收購的。REVPOR及入住率乃列報截至有關期間結束時止三個月的REVPOR及入住率,僅包括於該期間結束時由本公司擁有的穩定設施,且僅在該等設施由本公司擁有並被分類為穩定設施的期間內。此外,居住費和服務費、現金NOI和REVPOR已根據外幣匯率的變化進行了適當的調整。高級住房管理的未合併投資組合美元(以千為單位),按Sabra的比例股份截至2022年9月30日所有權%物業類型物業單位投資數量(2)賬面價值(3)債務本金(2)利率西耶納合資企業50.0%IL 12 1,234$131,577$120,216$19,216 2.24經營業績(4)以千美元為單位,REVPOR除外,按Sabra按比例分攤2022年第二季度第三季度資本支出:(2)經常性$10$63非經常性$17$68常駐費用和服務$2,764$5,592現金NOI$662$1,377現金NOI利潤率%23.9%24.6%REVPOR-IL$3,661$3,732入住率-IL 84.9%85.5%

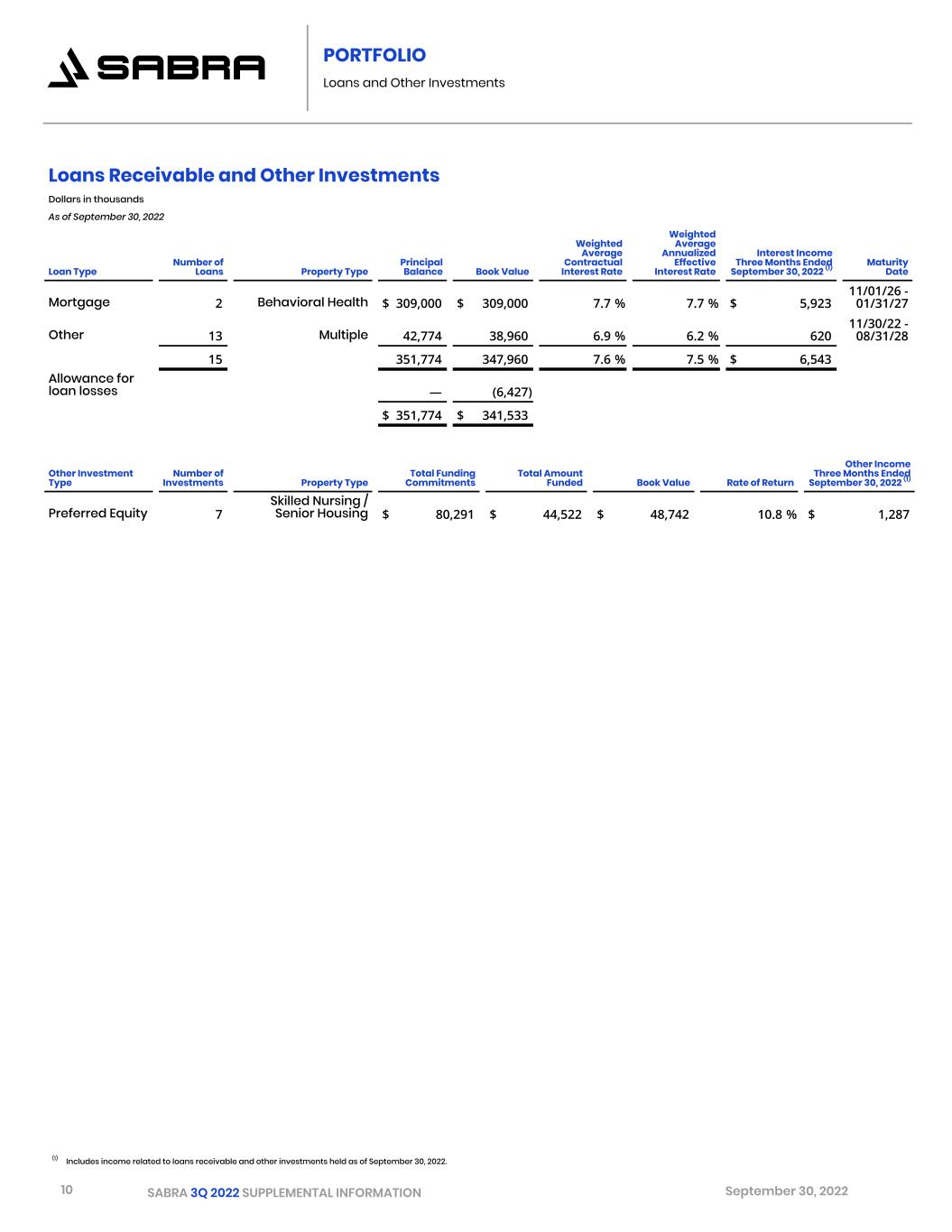

10 Sabra 3Q 2022補充信息2022年9月30日組合貸款和其他投資應收貸款和其他投資美元截至2022年9月30日貸款類型貸款數量物業類型本金賬面價值加權平均合同利率加權平均年化實際利率收入截至2022年9月30日的三個月,2022(1)到期日按揭2行為健康$309,000$309,000 7.7%7.7%$5,923 11/01/26-01/31/27其他13倍數42,774 38,960 6.9%6.2%620 11/30/22-08-08/31/28 15 351,774 347,960 7.6%7.5%$6,543貸款損失撥備-(6,427)$351,774$341,533其他投資類型投資類型總資金承擔總額基金賬面價值回報率2022(1)優先股7熟練護理/老年住房$80,291$44,522$48,742 10.8%$1,287(1)包括與截至2022年9月30日持有的應收貸款和其他投資有關的收入。

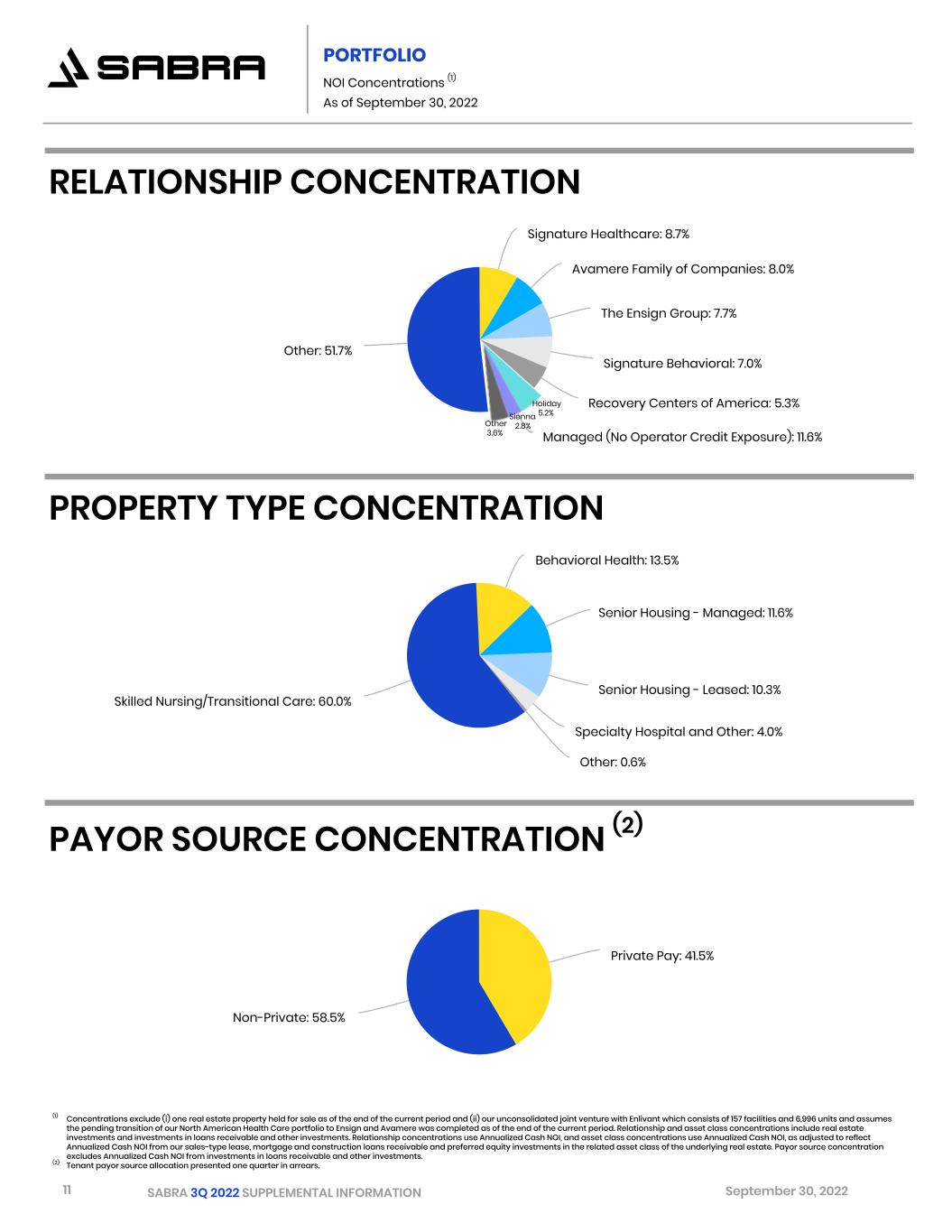

11 Sabra 3Q 2022年9月30日補充信息Avamere系列公司:8.0%The Ensign Group:7.7%簽名行為:7.0%美國恢復中心:5.3%託管(無運營商信用風險敞口):11.6%其他:51.7%簽名醫療保健:8.7%關係集中度物業類型集中度付款人來源集中度(2)截至9月30日的投資組合NOI濃度(1)2022(1)集中度不包括(I)截至本期末待售的一處房地產及(Ii)我們與Enlivant的未合併合資企業,該合資企業由157個設施和6,996個單位組成,並假設我們的北美醫療保健投資組合向Ensign和Avamere的過渡在本期間結束時已完成。關係和資產類別集中包括房地產投資、應收貸款投資和其他投資。關係集中度使用年化現金NOI,資產類別集中度使用年化現金NOI,調整後的年化現金NOI反映了我們的銷售型租賃、應收抵押貸款和建築貸款以及相關房地產資產類別中的優先股投資所產生的年化現金NOI。付款人來源集中將年化現金NOI排除在應收貸款和其他投資的投資之外。(2)租户付款人來源分配出現1/4的拖欠。假日5.2%西耶納2.8%其他3.6%老年人住房管理:11.6%老年人住房租賃:10.3%專科醫院和其他:4.0%其他:0.6%熟練護理/過渡期護理:60.0%行為健康:13.5%私人薪酬:41.5%非私人:58.5%

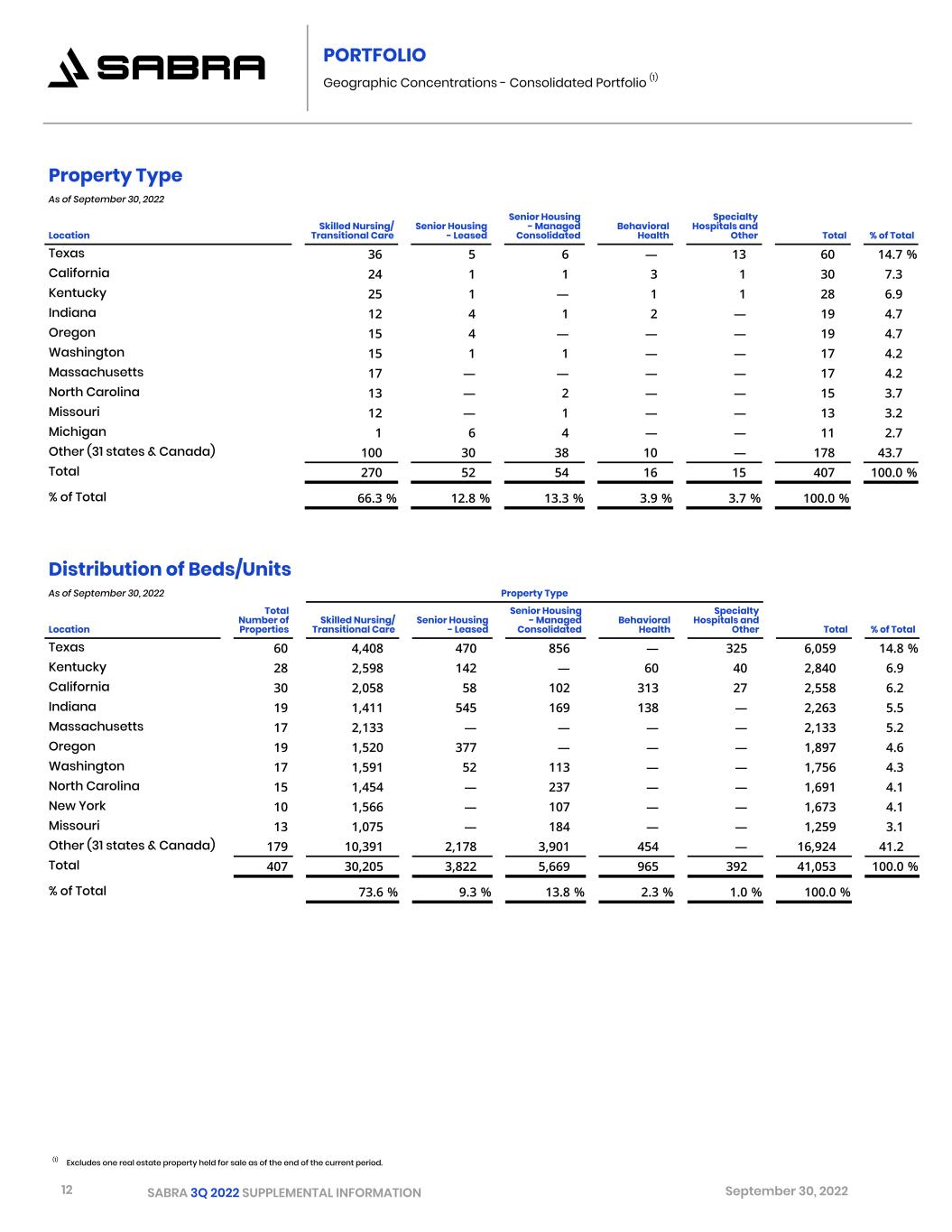

12 SABRA 3Q 2022 SUPPLEMENTAL INFORMATION September 30, 2022 PORTFOLIO Geographic Concentrations - Consolidated Portfolio (1) Property Type As of September 30, 2022 Location Skilled Nursing/ Transitional Care Senior Housing - Leased Senior Housing - Managed Consolidated Behavioral Health Specialty Hospitals and Other Total % of Total Texas 36 5 6 — 13 60 14.7 % California 24 1 1 3 1 30 7.3 Kentucky 25 1 — 1 1 28 6.9 Indiana 12 4 1 2 — 19 4.7 Oregon 15 4 — — — 19 4.7 Washington 15 1 1 — — 17 4.2 Massachusetts 17 — — — — 17 4.2 North Carolina 13 — 2 — — 15 3.7 Missouri 12 — 1 — — 13 3.2 Michigan 1 6 4 — — 11 2.7 Other (31 states & Canada) 100 30 38 10 — 178 43.7 Total 270 52 54 16 15 407 100.0 % % of Total 66.3 % 12.8 % 13.3 % 3.9 % 3.7 % 100.0 % Distribution of Beds/Units As of September 30, 2022 Property Type Location Total Number of Properties Skilled Nursing/ Transitional Care Senior Housing - Leased Senior Housing - Managed Consolidated Behavioral Health Specialty Hospitals and Other Total % of Total Texas 60 4,408 470 856 — 325 6,059 14.8 % Kentucky 28 2,598 142 — 60 40 2,840 6.9 California 30 2,058 58 102 313 27 2,558 6.2 Indiana 19 1,411 545 169 138 — 2,263 5.5 Massachusetts 17 2,133 — — — — 2,133 5.2 Oregon 19 1,520 377 — — — 1,897 4.6 Washington 17 1,591 52 113 — — 1,756 4.3 North Carolina 15 1,454 — 237 — — 1,691 4.1 New York 10 1,566 — 107 — — 1,673 4.1 Missouri 13 1,075 — 184 — — 1,259 3.1 Other (31 states & Canada) 179 10,391 2,178 3,901 454 — 16,924 41.2 Total 407 30,205 3,822 5,669 965 392 41,053 100.0 % % of Total 73.6 % 9.3 % 13.8 % 2.3 % 1.0 % 100.0 % (1) Excludes one real estate property held for sale as of the end of the current period.

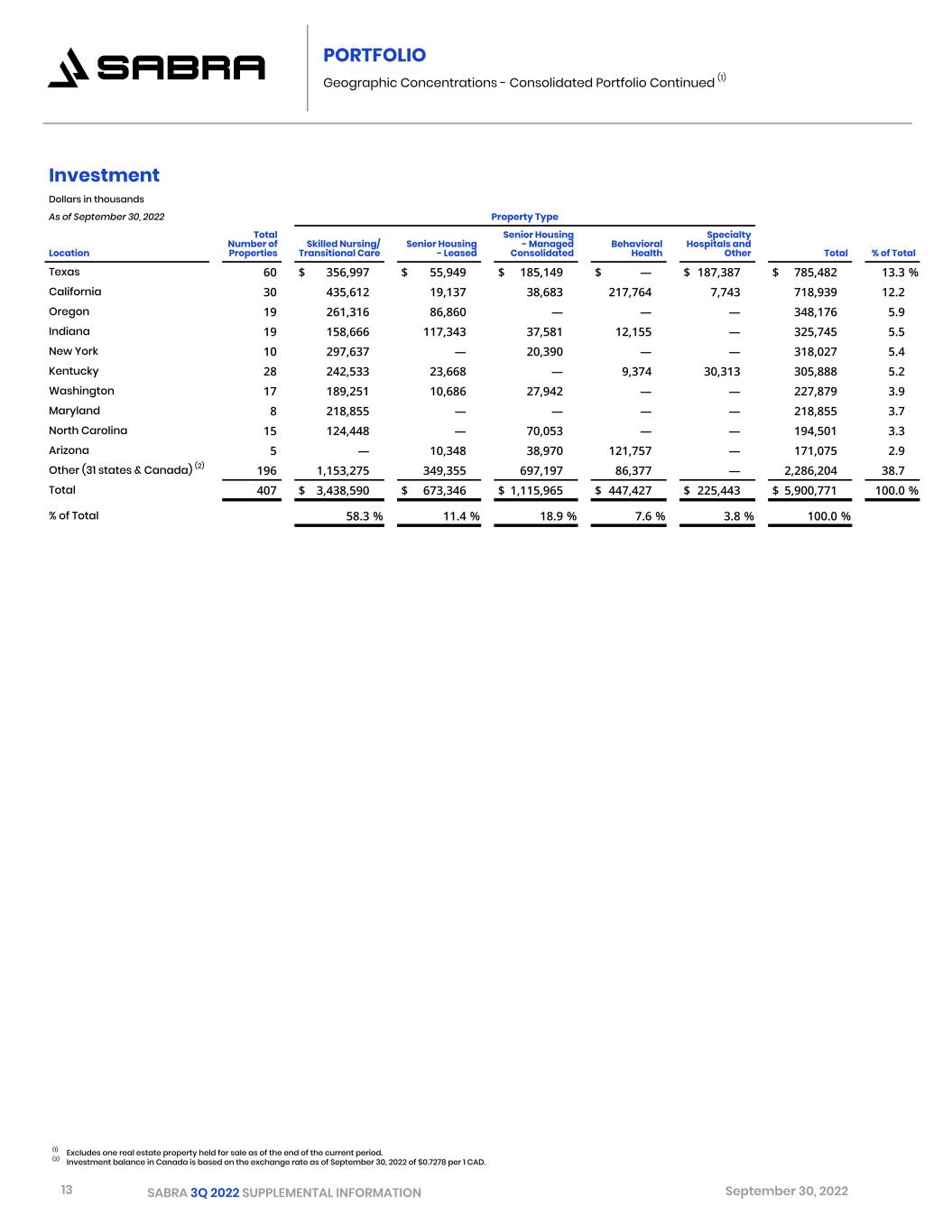

13 SABRA 3Q 2022 SUPPLEMENTAL INFORMATION September 30, 2022 PORTFOLIO Geographic Concentrations - Consolidated Portfolio Continued (1) Investment Dollars in thousands As of September 30, 2022 Property Type Location Total Number of Properties Skilled Nursing/ Transitional Care Senior Housing - Leased Senior Housing - Managed Consolidated Behavioral Health Specialty Hospitals and Other Total % of Total Texas 60 $ 356,997 $ 55,949 $ 185,149 $ — $ 187,387 $ 785,482 13.3 % California 30 435,612 19,137 38,683 217,764 7,743 718,939 12.2 Oregon 19 261,316 86,860 — — — 348,176 5.9 Indiana 19 158,666 117,343 37,581 12,155 — 325,745 5.5 New York 10 297,637 — 20,390 — — 318,027 5.4 Kentucky 28 242,533 23,668 — 9,374 30,313 305,888 5.2 Washington 17 189,251 10,686 27,942 — — 227,879 3.9 Maryland 8 218,855 — — — — 218,855 3.7 North Carolina 15 124,448 — 70,053 — — 194,501 3.3 Arizona 5 — 10,348 38,970 121,757 — 171,075 2.9 Other (31 states & Canada) (2) 196 1,153,275 349,355 697,197 86,377 — 2,286,204 38.7 Total 407 $ 3,438,590 $ 673,346 $ 1,115,965 $ 447,427 $ 225,443 $ 5,900,771 100.0 % % of Total 58.3 % 11.4 % 18.9 % 7.6 % 3.8 % 100.0 % (1) Excludes one real estate property held for sale as of the end of the current period. (2) Investment balance in Canada is based on the exchange rate as of September 30, 2022 of $0.7278 per 1 CAD.

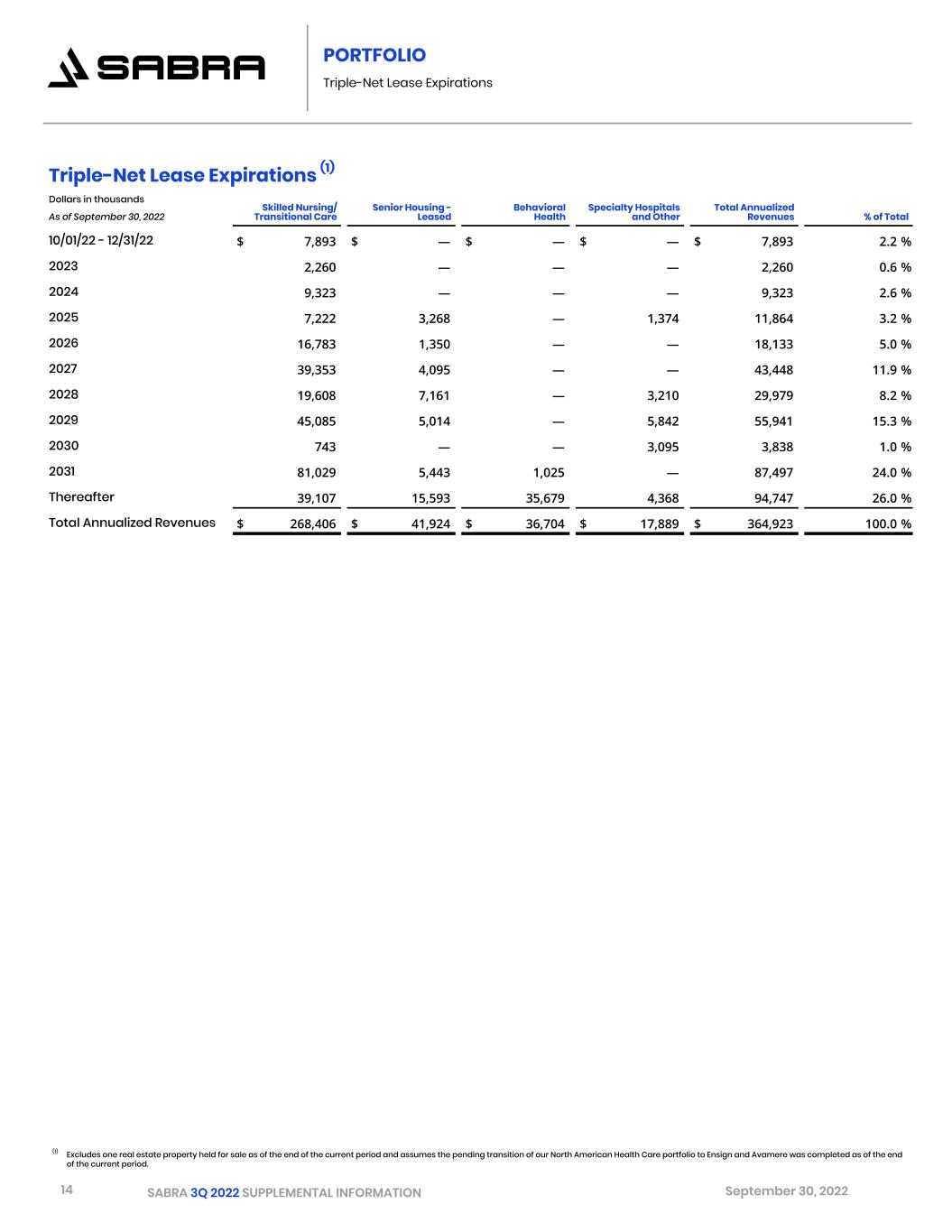

14 Sabra 3Q 2022年9月30日補充信息投資組合三重淨租賃到期三重淨租賃到期(1)以千美元為單位的熟練護理/過渡護理老年人住房租賃行為健康專科醫院和其他年化總收入截至9月30日,2022%10/01/22-12/31/22$7,893 2.2%2023 2,260-2,260 0.6%2024 9,323-9,323 2.6%2025 7,222 3,268-1,374 11,864 3.2%2026 16,783 1,350--18,133 5.0%2027 39,353 4,095--43,448 11.9%2028 19,608 7,161-3,210 29,979 8.2%2029,085,014-5,842 55,941 15.3%2030年743--3,095 3,838 1.0%2031 81,029 5,443 1,025-87,497 24.0%其後39,107 15,593 35,679 4,368 94,747 26.0%年化總收入$268,406$41,924$36,704$17,889$364,923 100.0%(1)不包括截至本期末待售的一處房地產,並假設截至本期末我們北美醫療保健投資組合向Ensign和Avamere的過渡已完成。

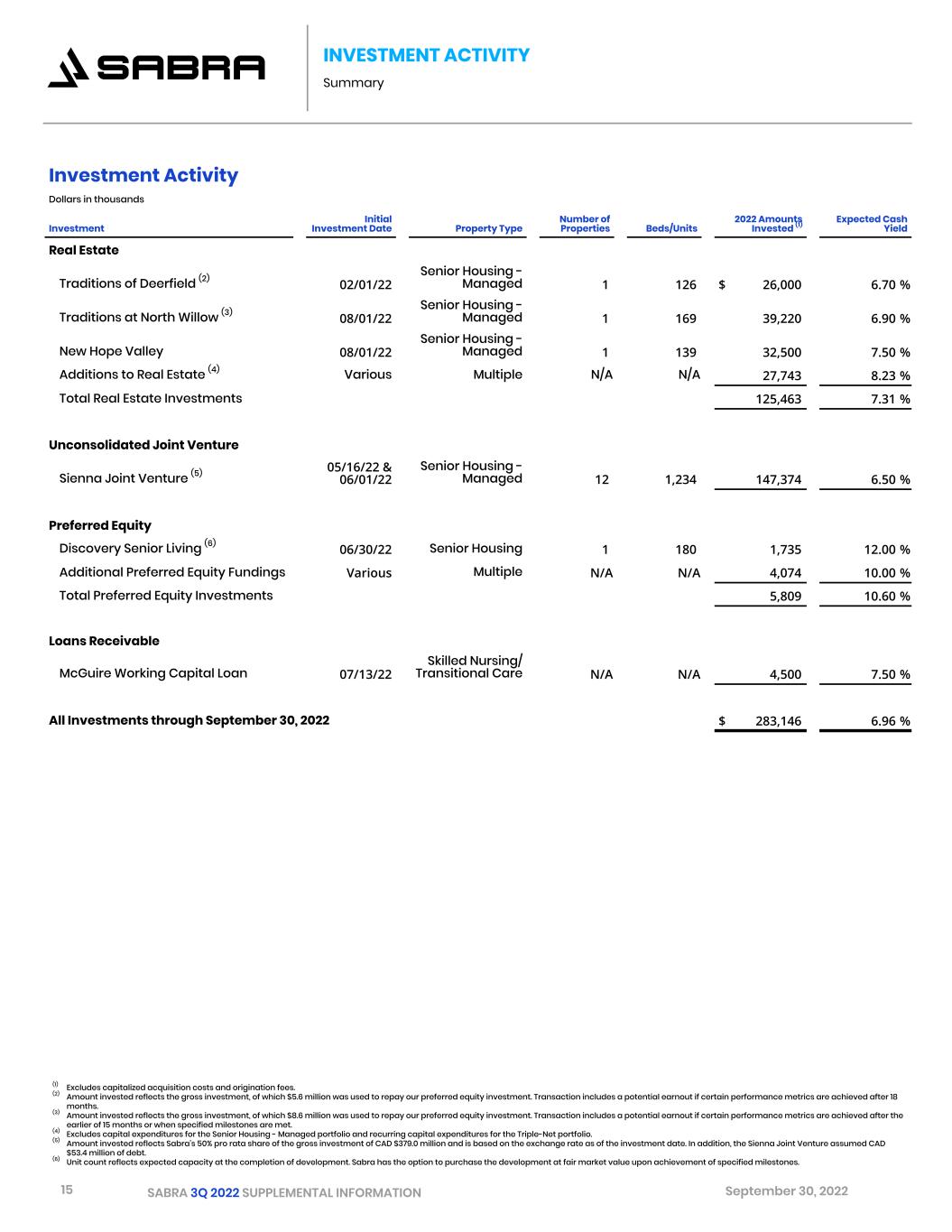

15 Sabra 3Q2022補充信息2022年9月30日投資活動摘要投資活動美元以千美元投資初始投資日期物業類型物業數量牀位/單位2022投資額(1)預期現金收益Deerfield的房地產傳統(2)02/01/22老年人住房-管理1 126$26,000 6.70%北柳樹的傳統(3)08/01/22老年人住房-管理1 169 39,220 6.90%新希望谷08/01/22老年人住房-管理1 139 32500 7.50%新增房地產(4)各類不適用不適用27,743 8.23%房地產總投資125,463 7.31%未合併的合資企業西耶納合資企業(5)05/16/22和06/01/22高級住房管理12 1,234 147,374 6.50%優先股探索高級生活(6)06/30/22高級住房1 180 1,735 12.00%其他優先股基金不適用4,074 10.00%優先股投資總額5,809 10.60%應收貸款McGuire週轉資金貸款07/13/22技術護理/過渡期護理N/A N/A 4,500 7.50%截至2022年9月30日的所有投資$283,146 6.96%(1)不包括資本化收購成本和發起費用。(2)投資額反映總投資,其中560萬美元用於償還我們的優先股投資。如果在18個月後達到某些業績指標,交易包括潛在的溢價。(三)投資額反映總投資額, 其中860萬美元用於償還我們的優先股權投資。如果在較早的15個月後或達到指定的里程碑後達到某些業績指標,交易包括潛在的溢價。(4)不包括高級住房管理投資組合的資本支出和三重淨值投資組合的經常性資本支出。(5)投資額反映Sabra在3.79億加元總投資中的50%比例,並基於截至投資日期的匯率。此外,西耶納合資企業還承擔了5340萬加元的債務。(6)單位數反映開發完成時的預期能力。Sabra有權在達到指定的里程碑後按公平市價購買該開發項目。

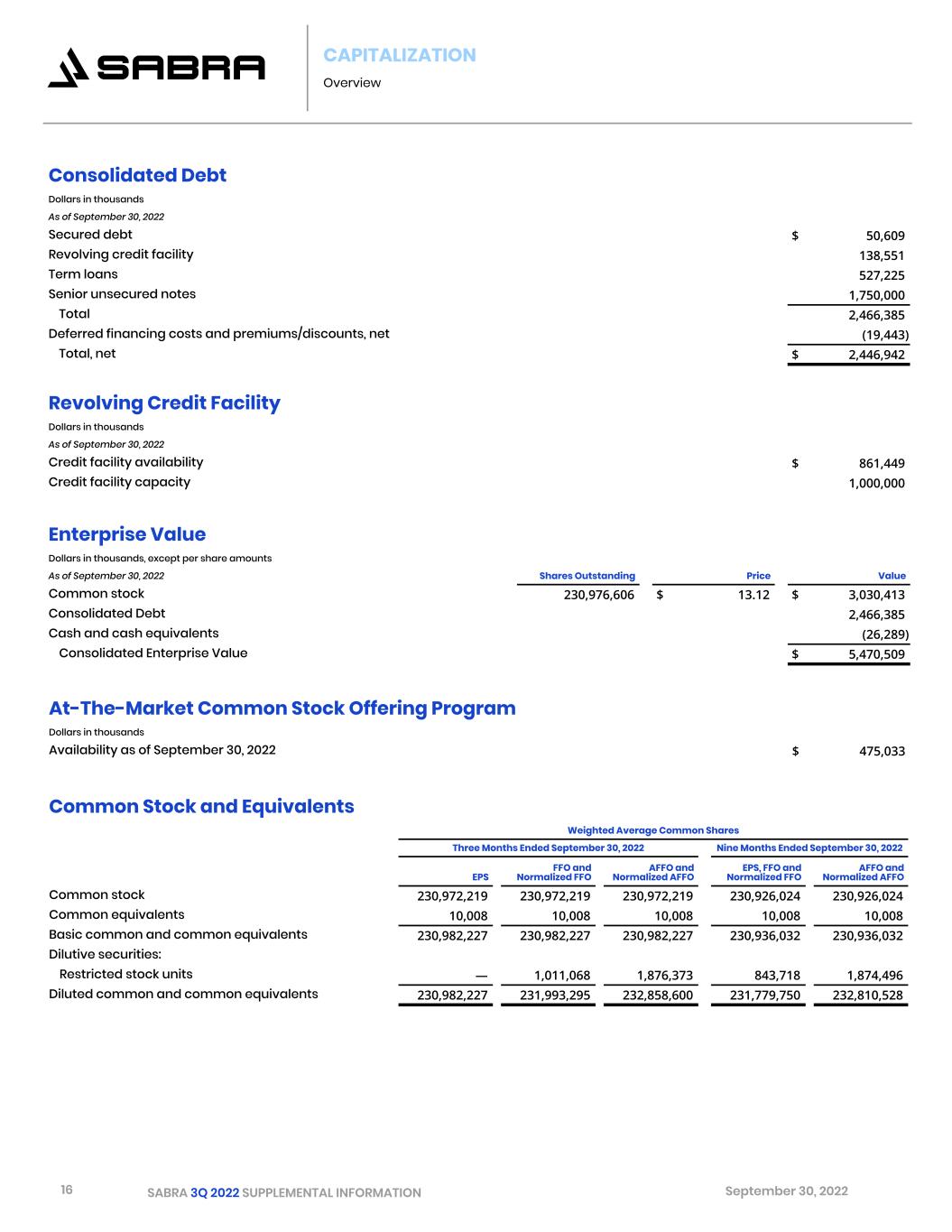

16 Sabra 3Q 2022補充信息2022年9月30日資本化概述截至2022年9月30日合併債務美元(以千為單位)截至2022年9月30日有擔保債務$50,609循環信貸安排138,551定期貸款527,225優先無擔保票據1,750,000遞延融資成本和溢價/折扣總計2,466,385淨額(19,443)截至2022年9月30日淨額2,446,942美元循環信貸安排美元(以千為單位)信貸安排可用信用額度$861,449信貸能力1,000,000企業價值以千美元計,截至9月30日每股金額除外,2022年股票未償還價格價值普通股230,976,606$13.12$3,030,413合併債務2,466,385現金和現金等價物(26,289)綜合企業價值$5,470,509普通股和等價物加權平均普通股截至2022年9月30日的9個月每股收益FFO和標準化FFO AFFO和標準化AFFO每股收益,FFO和標準化FFO AFFO和標準化AFFO普通股230,972,219 230,972,219 230,972,219 230,926,024 230,926,024 230,926,024普通股等價物10,008 10,008 10,008 10,008 10,008基本普通股和普通股等價物230,982,227 230,982,227 230,982,033 230,936,032 230,936,032稀釋性證券:限制性股票單位-1,011,068 1,876,373 843,718 1,874,496稀釋普通股和普通股等價物239,982,239,858,600 231,779,750 232,828,528

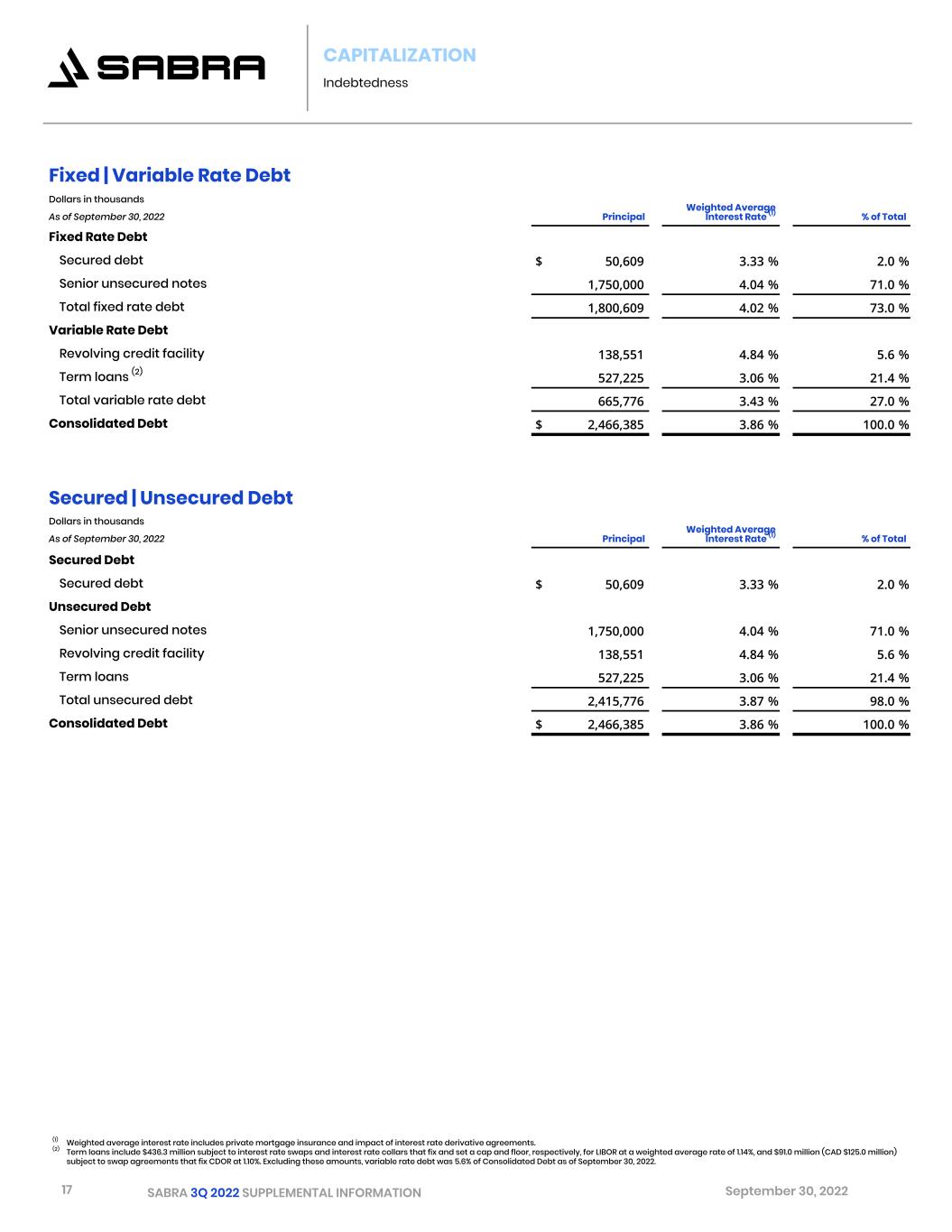

17 Sabra 3Q 2022補充信息2022年9月30日資本化負債固定|浮動利率美元(以千為單位)加權平均利率(1)截至9月30日,本金%固定利率債務擔保債務總額$50,609 3.33%2.0%高級無擔保票據1,750,000 4.04%71.0%固定利率債務總額1,800,609 4.02%73.0%可變利率債務循環信貸安排138,551 4.84%5.6%定期貸款(2)527,225 3.06%21.4%綜合債務665,776 3.43%27.0%合併債務$2,466,385 3.86%100.0有擔保|無擔保債務美元(以千為單位)加權平均利率(1)截至9月30日,2022年本金佔總有擔保債務本金50,609 3.33%2.0%無抵押債務高級無抵押票據1,750,000 4.04%71.0%循環信貸安排138,551 4.84%5.6%定期貸款527,225 3.06%21.4%總無抵押債務2,415,776 3.87%98.0%綜合債務2,466,385 3.86%100.0%(1)加權平均利率包括私人按揭保險及利率衍生協議的影響。(2)定期貸款包括4.363億美元和9,100萬美元(1.25億加元),其中利率互換和利率環分別將倫敦銀行同業拆借利率的加權平均利率設定為1.14%,利率區間分別設定上限和下限,互換協議將CDOR固定在1.10%。不包括這些金額,截至2022年9月30日,可變利率債務佔合併債務的5.6%。

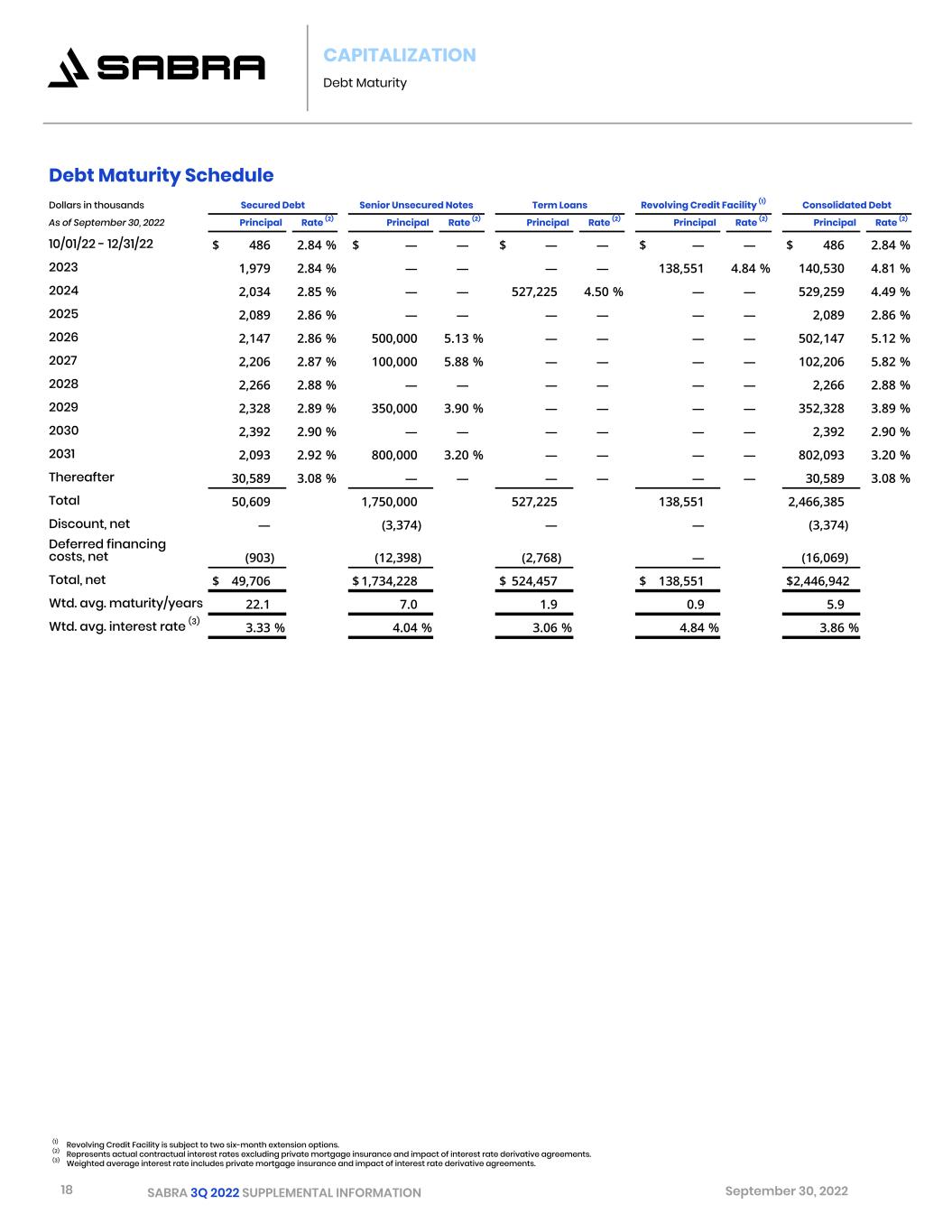

18 SABRA 3Q 2022 SUPPLEMENTAL INFORMATION September 30, 2022 CAPITALIZATION Debt Maturity Debt Maturity Schedule Dollars in thousands Secured Debt Senior Unsecured Notes Term Loans Revolving Credit Facility (1) Consolidated Debt As of September 30, 2022 Principal Rate (2) Principal Rate (2) Principal Rate (2) Principal Rate (2) Principal Rate (2) 10/01/22 - 12/31/22 $ 486 2.84 % $ — — $ — — $ — — $ 486 2.84 % 2023 1,979 2.84 % — — — — 138,551 4.84 % 140,530 4.81 % 2024 2,034 2.85 % — — 527,225 4.50 % — — 529,259 4.49 % 2025 2,089 2.86 % — — — — — — 2,089 2.86 % 2026 2,147 2.86 % 500,000 5.13 % — — — — 502,147 5.12 % 2027 2,206 2.87 % 100,000 5.88 % — — — — 102,206 5.82 % 2028 2,266 2.88 % — — — — — — 2,266 2.88 % 2029 2,328 2.89 % 350,000 3.90 % — — — — 352,328 3.89 % 2030 2,392 2.90 % — — — — — — 2,392 2.90 % 2031 2,093 2.92 % 800,000 3.20 % — — — — 802,093 3.20 % Thereafter 30,589 3.08 % — — — — — — 30,589 3.08 % Total 50,609 1,750,000 527,225 138,551 2,466,385 Discount, net — (3,374) — — (3,374) Deferred financing costs, net (903) (12,398) (2,768) — (16,069) Total, net $ 49,706 $ 1,734,228 $ 524,457 $ 138,551 $ 2,446,942 Wtd. avg. maturity/years 22.1 7.0 1.9 0.9 5.9 Wtd. avg. interest rate (3) 3.33 % 4.04 % 3.06 % 4.84 % 3.86 % (1) Revolving Credit Facility is subject to two six-month extension options. (2) Represents actual contractual interest rates excluding private mortgage insurance and impact of interest rate derivative agreements. (3) Weighted average interest rate includes private mortgage insurance and impact of interest rate derivative agreements.

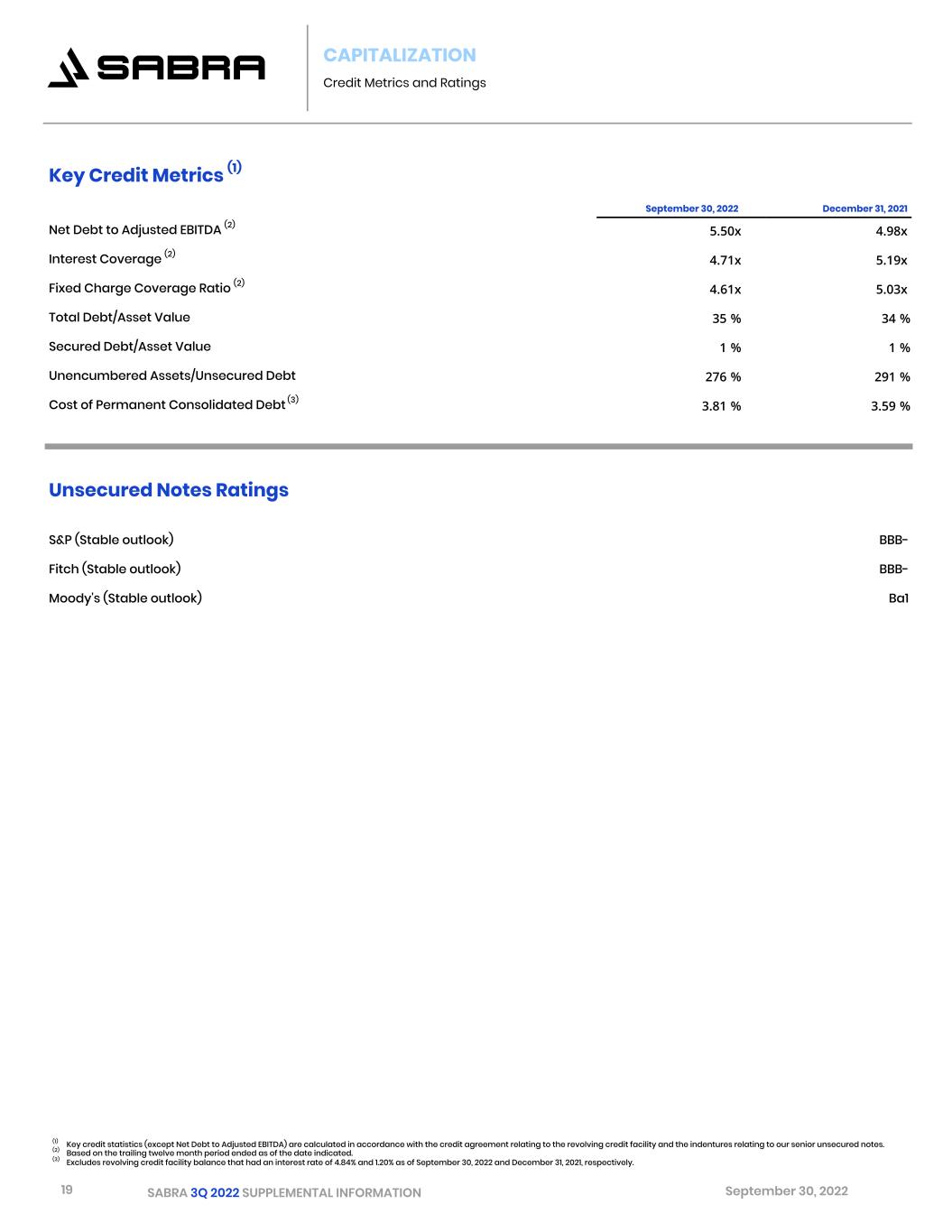

19 Sabra 3Q 2022年9月30日補充信息關鍵信用指標(1)2022年9月30日12月31日2021年淨債務與調整後EBITDA之比(2)5.50x 4.98x利息覆蓋率(2)4.71x 5.19x固定費用覆蓋率(2)4.61x 5.03x總債務/資產價值35%34%有擔保債務/資產價值1%1%無擔保資產/無擔保債務276%291%永久合併債務成本(3)3.81%3.59%無擔保票據評級標準普爾(穩定前景)BBB-惠譽(穩定前景)BBB-穆迪(穩定前景)BA1資本化信用指標和評級(1)主要信貸統計數據(淨債務與調整後EBITDA之比除外)是根據與循環信貸安排有關的信貸協議及與優先無抵押票據有關的契約計算的。(2)以截至註明日期止的往績十二個月期間計算。(3)不包括截至2022年9月30日和2021年12月31日利率分別為4.84%和1.20%的循環信貸安排餘額。

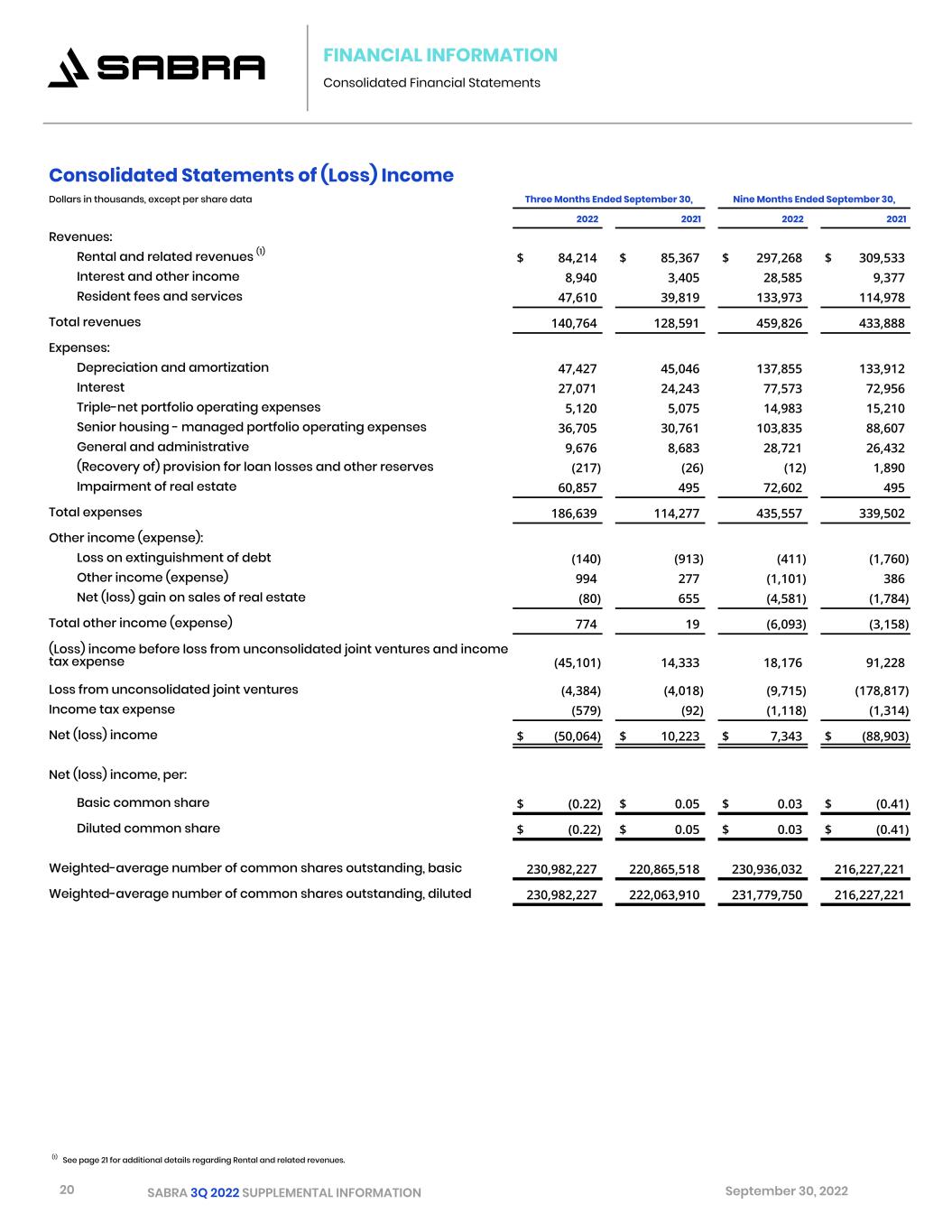

20 Sabra 3Q 2022補充信息2022年9月30日合併財務信息合併(虧損)收入報表(以千為單位)截至2022年9月30日的三個月,截至2021年9月30日的九個月的數據。收入:租金和相關收入(1)$84,214$85,367$297,268$309,533利息和其他收入8,940 3,405 28,585 9,377駐地費用和服務47,610 39,819 133,973 114,978總收入140,764 128,591 459,826 433,888支出:折舊和攤銷47,427 45,046 137,855 133,912利息27,071 24,243 77,57372,956三重淨額組合運營支出5,120 5,075 14,983 15,210高級住房管理組合運營支出36,705 30,761 103,835 88,607一般和行政9,676 8,683 28,721 26,432(收回)貸款損失準備金和其他準備金(217)(26)(12)1,890房地產減值60,857 495,602 495總支出186,639 114,277 435,557 339,502其他收入(支出):債務清償損失(140)(913)(411)(1,760)其他收入(支出)994 277(1,101)386房地產銷售淨(虧損)收益(80)655(4,581)(1,784)其他收入(支出)774 19(6,093)(3,158)(虧損)未合併合資企業的虧損前收入和所得税支出(45,101)14未合併合資企業的虧損(4,384)(4,018)(9,715)(178,817)所得税支出(579)(92)(1,118)(1,314)淨(虧損)收入$(50,064)$10,223$7,343(88,903)淨(虧損)收入,基本普通股$(0.22)$0.05$0.03$(0.41)稀釋普通股$(0.22)$0.05$0.03$(0.41)加權-已發行普通股平均數,基本230,982,227 220,865,518 230,936,032 216,227,221加權-已發行普通股平均數, 稀釋230,982,227 222,063,910 231,779,750 216,227,221(1)有關租金和相關收入的詳細信息,請參閲第21頁。

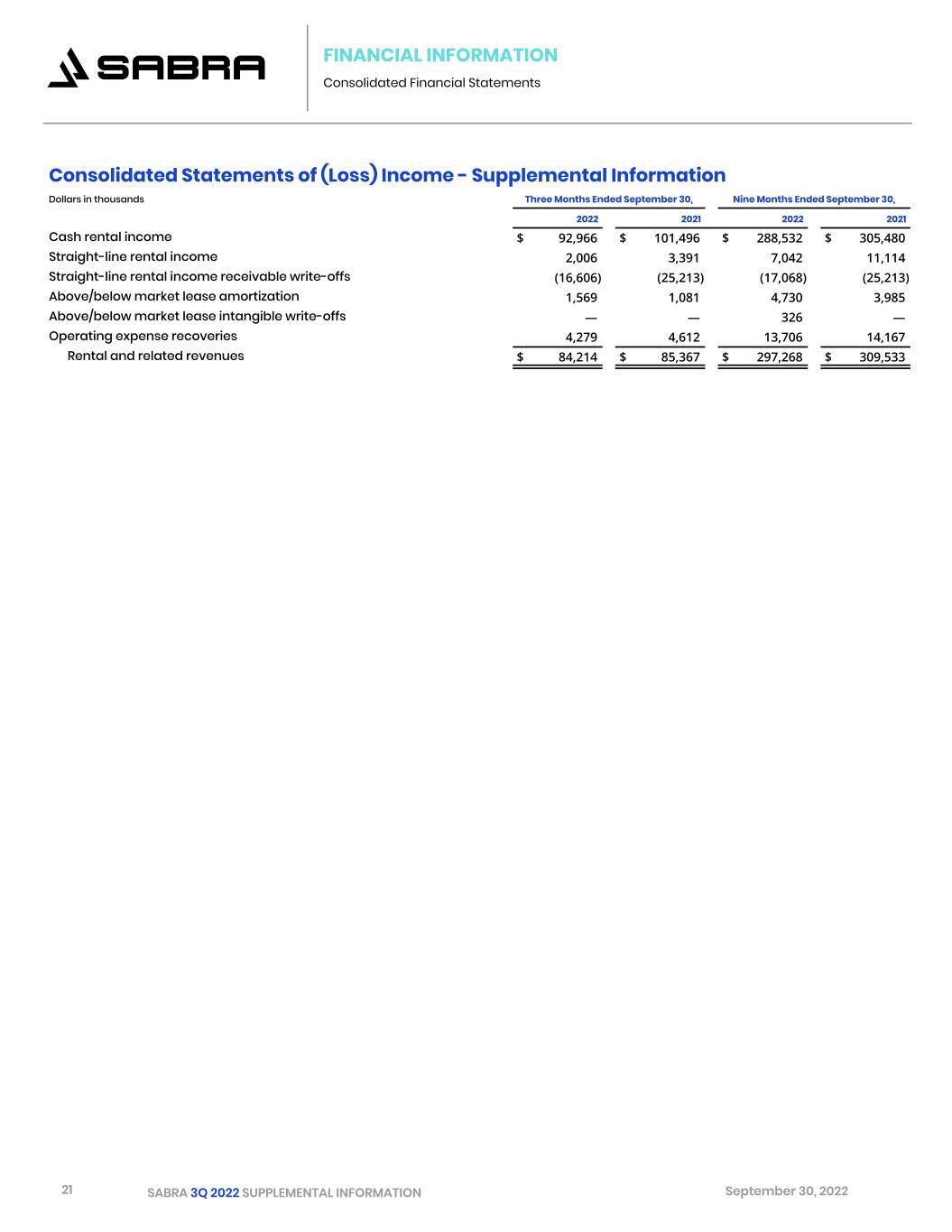

21 Sabra 3Q 2022補充信息2022年9月30日合併財務報表合併(虧損)收入-補充信息美元報表(單位:千)截至9月30日的3個月,截至9月30日的9個月,2022年2021年2022年2021年現金租金收入$92,966$101,496$288,532$305,480直線租金收入2,006 3,391 7,042 11,114應收直線租金收入註銷(16,606)(25,213)(17,068)(25,213)(25,213)(25,213)(25,213)(25,213)(25,213)(25,213)(25,213)(25,213)(25,213)(25,068)(25,213)高於/低於市場租賃攤銷1,569 1,081 4,730 3,985高於/低於市場租賃無形資產-326--營業費用回收4,279,612 13,706 14,167租賃及相關收入84,214$85,367$297,268$309,533$309,533

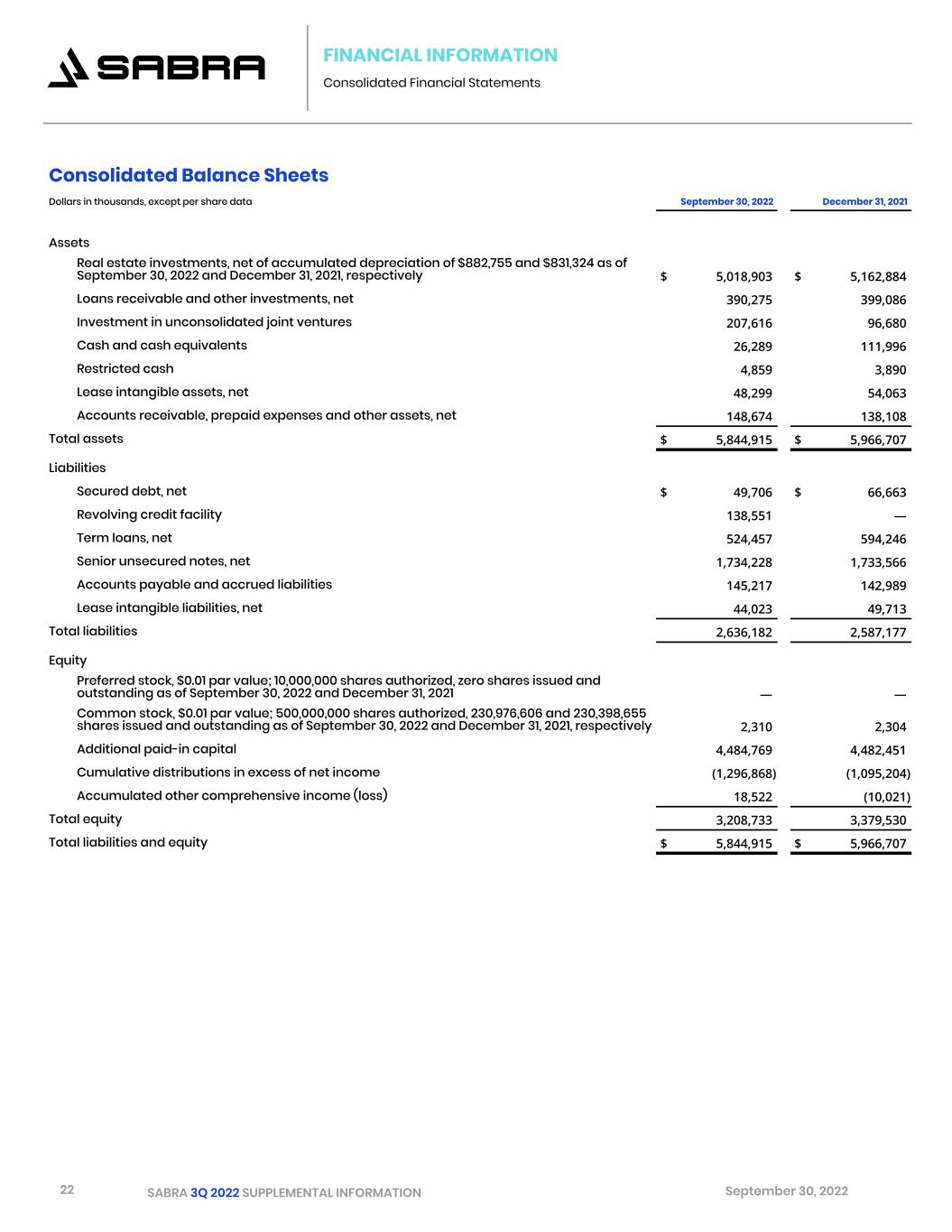

22 Sabra 3Q 2022補充信息2022年9月30日綜合財務報表綜合資產負債表以千美元計,每股數據除外2021年9月30日2021年12月31日(未經審計)資產房地產投資,截至2022年9月30日和2021年12月31日的累計折舊淨額分別為882,755美元和831,324美元,分別為5,018,903美元,5,162,884美元應收貸款和其他投資,淨額390,275 399,086美元未合併合資企業的投資淨額207,616,96,680現金和現金等價物26,289 111,996限制性現金4,859 3,890租賃無形資產,48,299應收賬款,預付費用和其他資產,淨資產5,844,915美元,966,707美元循環信貸安排淨額49 706美元66 663美元--定期貸款138 551美元,高級無擔保票據淨額524 457 594 246美元,應付賬款和應計負債淨額1 734 228 1 733 566美元145 217 142 989租賃無形負債淨額44 023 49 713總負債2 636 182 2 587 177股權優先股,面值0.01美元;截至2022年9月30日和2021年12月31日的10,000,000股已發行和已發行股票--普通股,面值0.01美元;500,000,000股已發行和已發行股票,分別為230,976,606股和230,398,655股,截至2022年9月30日和2021年12月31日,分別為2,310,304額外實收資本4,484,769 4,482,451超過淨收益(1,296,868)(1,095,204)累計其他綜合收益(虧損)18,522(10,021)總股本3,208,733 3,379,530總股本3,208,733 3,379,530美元總股本3,208,915$5,966,707

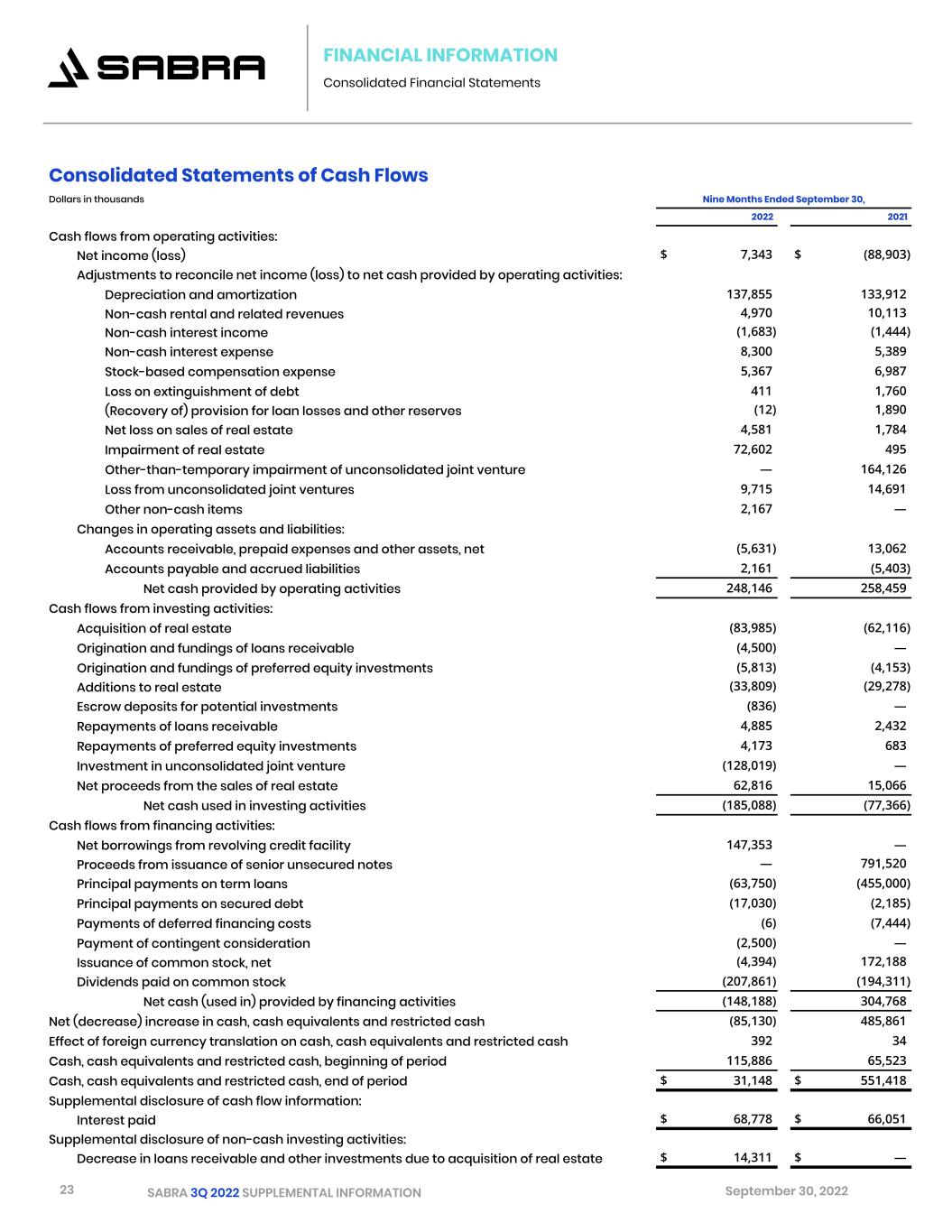

23 Sabra 3Q 2022補充信息2022年9月30日財務信息合併財務報表合併現金流量表美元(以千美元計)截至2022年9月30日9個月的經營活動現金流量:淨收益(虧損)$7,343$(88,903)調整以對淨收益(虧損)與經營活動提供的現金淨額進行調整:折舊和攤銷137,855 133,912非現金租金和相關收入4,970 10,113非現金利息收入(1,683)(1,444)非現金利息支出8,300 5,389基於股票的補償支出5,367,667987債務清償損失411 1,760(收回)貸款損失準備和其他準備金(12)1,890房地產銷售淨虧損4,581 1,784房地產減值72,602 495未合併合資企業的非臨時性減值-164,126未合併合資企業的損失9,715 14,691其他非現金項目2,167-經營資產和負債的變化:應收賬款,預付費用和其他資產,淨額(5,631)13,062應付款和應計負債2,161(5)403)經營活動提供的現金淨額248,146 258,459投資活動的現金流量:購置房地產(83,985)(62,116)發起和提供應收貸款(4,500)--發起和提供優先股投資(5,813)(4,153)增加房地產(33,809)(29,278)潛在投資的託管保證金(836)--償還應收貸款4,885 2,432償還優先股投資4,173 683投資於未合併的合資企業(128,-出售房地產所得淨收益62,816 15,066用於投資活動的現金淨額(185,088)(77,366)融資活動的現金流量:循環信貸安排的淨借款147, 353--發行優先無擔保票據的收益--791,520定期貸款本金付款(63,750)(455,000)有擔保債務本金付款(17,030)(2,185)遞延融資成本付款(6)(7,444)支付或有對價(2,500)--普通股發行,普通股支付股息淨額(207,861)(194,311)融資活動提供的(用於)現金淨額(148,現金、現金等價物和限制性現金淨(減少)增加(85,130)485,861外幣換算對現金、現金等價物和受限現金的影響392 34現金、現金等價物和受限現金,期初115,886 65,523現金,現金等價物和受限現金,期末$31,148$551,418補充披露現金流量信息:支付利息$68,778$66,051補充披露非現金投資活動:因收購房地產而導致的應收貸款和其他投資減少$14,311美元--

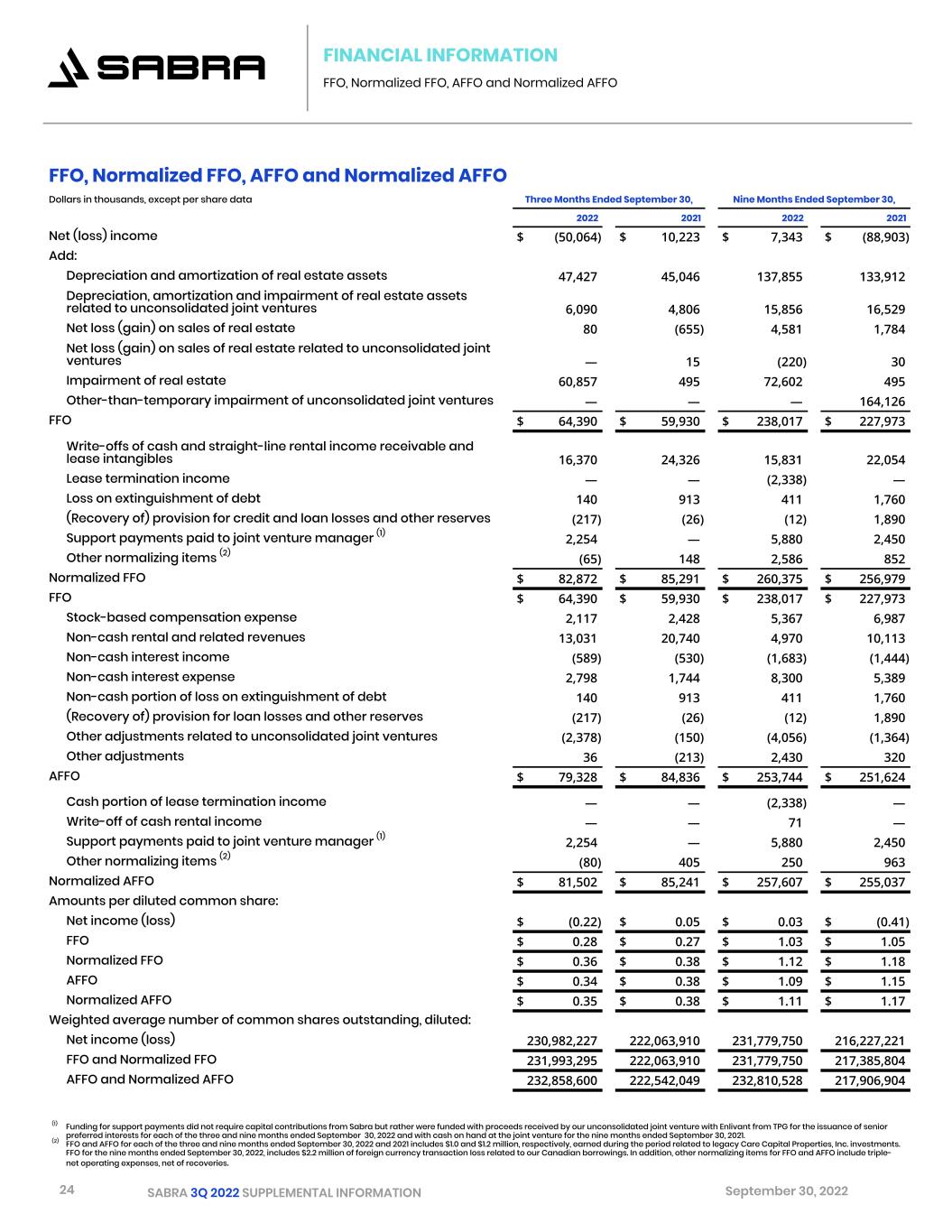

24 Sabra 3Q 2022補充信息2022年9月30日財務信息FFO、Normalized FFO、AFFO和Normalized AFFO(1)支持付款的資金不需要Sabra的出資,而是來自我們與Enlivant的未合併合資企業從TPG收到的收益,用於發行截至2022年9月30日的三個月和九個月的優先權益,以及合資企業截至2021年9月30日的九個月的現金。(2)截至2022年和2021年9月30日的三個月和九個月的FFO和AFFO分別包括與傳統關愛資本財產公司投資有關的期間賺取的100萬美元和120萬美元。截至2022年9月30日的9個月的FFO包括與我們加拿大借款相關的220萬美元外幣交易損失。此外,FFO和AFFO的其他正常化項目包括扣除回收後的三重淨運營費用。淨(虧損)收入$(50,064)$10,223$7,343$(88,903)新增:房地產資產的折舊和攤銷47,427 45,046 137,855,912與未合併的合資企業有關的房地產資產的折舊、攤銷和減值與未合併合資企業有關的房地產銷售淨虧損(收益)--15(220)30房地產減值60,857 495 72,602 495未合併合資企業的非臨時性減值--164,126 FFO$64,390$59,930$238,017$227,973註銷現金和應收直線租金收入及租賃無形資產16,370 24,326 15,831 22, 054租賃終止收入--(2,338)-債務清償損失140 913 411 1,760(收回)信貸和貸款損失準備金及其他準備金(217)(26)(12)1,890支付給合資企業經理的支助付款(1)2,254-5,880 2,450其他正常化項目(2)(65)148 2,586 852正常化FFO$82,872$85,291$260,375$256,979 FFO$64,390$59,930$238,017$227,973基於股票的薪酬支出2,117 2,428 5,367 6,987非現金租金和相關收入13,031 20,740 4,970 10,113非現金利息收入(589)(530)(1,683)(1,444)非現金利息支出2,7981,744 8,300 5,389償還債務損失的非現金部分140 913 4111,760(收回)貸款損失準備金和其他準備金(217)(26)(12)1,與未合併合資企業有關的其他調整(2,378)(150)(4,056)(1,364)其他調整36(213)2,430 320 AFFO$79,328$84,836$253,744$251,624租賃終止收入的現金部分--(2,338)--現金租金收入的註銷--71--支付給合資企業經理的贍養費(1)2,254-5,880 2450其他正常化項目(2)(80)405 250 963正常化AFFO$81,502$85,241$257,607$255,稀釋後普通股每股淨收益(虧損)$(0.22)$0.05$0.03$(0.41)FFO$0.28$0.27$1.03$1.05標準化FFO$0.36$0.38$1.12$1.18 AFFO$0.34$0.38$1.09$1.15標準化AFFO$0.35$0.38$1.11$1.17加權平均已發行普通股數量,攤薄後:淨收益(虧損)230,982,227,063,910 231779、750 216、227、221 FFO和歸一化FFO 231、993、295 222、063、910 231、779、750 217、385、804 AFFO和歸一化AFFO 232、858、600 222、542、049 232、810、528 217、906、904

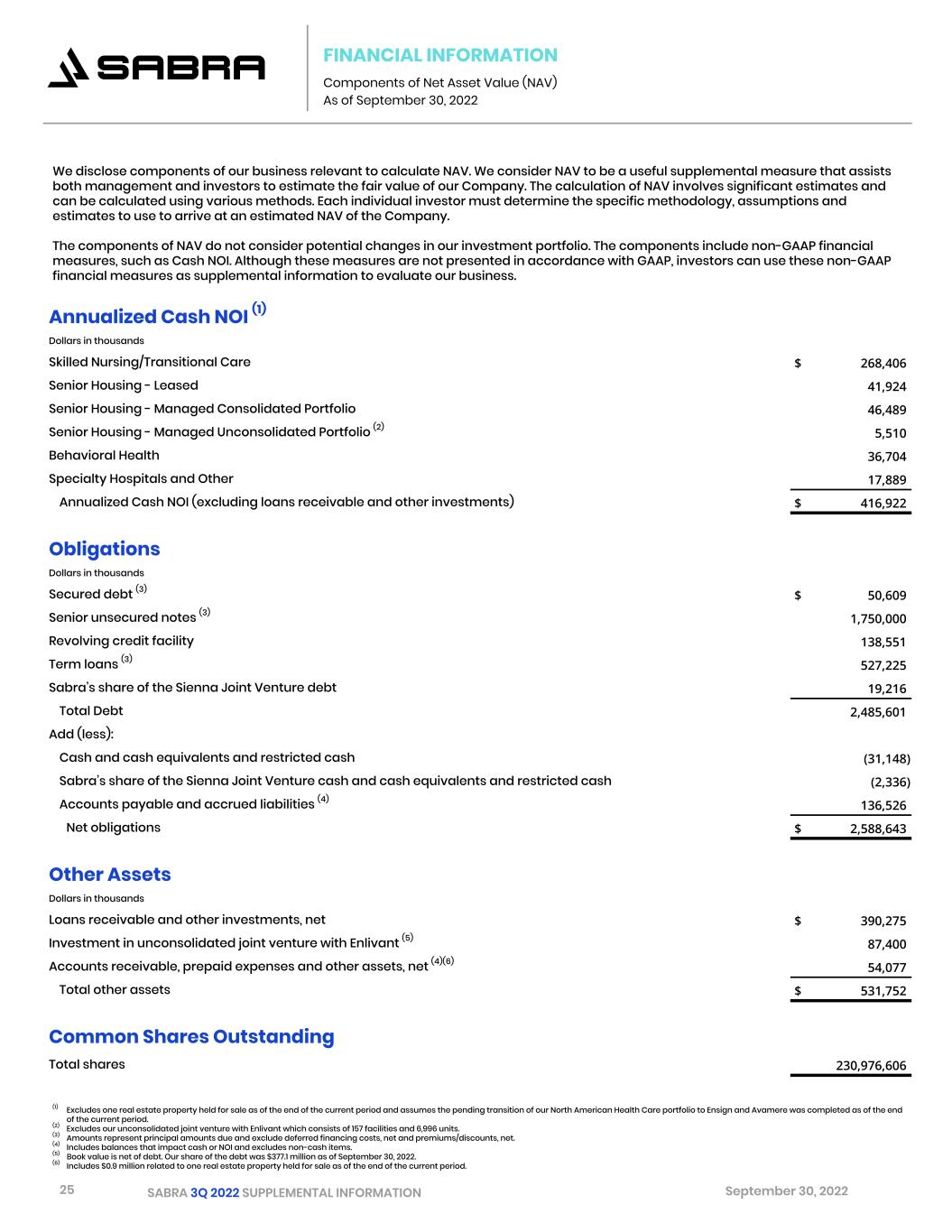

25 Sabra 3Q 2022年9月30日補充信息截至2022年9月30日的淨資產(NAV)財務信息組成部分(1)不包括截至本期末持有的一處待售房地產,並假設截至本期末我們的北美醫療保健投資組合向Ensign和Avamere的過渡已完成。(2)不包括我們與Enlivant未合併的合資企業,該合資企業由157個設施和6996個單位組成。(3)數額為應付本金,不包括遞延融資成本淨額和保費/折扣淨額。(4)包括影響現金或NOI的餘額,不包括非現金項目。(5)賬面價值是扣除債務後的淨值。截至2022年9月30日,我們的債務份額為3.771億美元。(6)包括與截至本期結束時持有待售的一處房地產有關的90萬美元。年化現金NOI(1)千美元熟練護理/過渡期護理$268,406高級住房租賃41,924高級住房管理綜合投資組合46,489高級住房管理綜合投資組合(2)5,510行為健康36,704專科醫院和其他17,889年化現金NOI(不包括應收貸款和其他投資)416,922美元債務(千美元擔保債務)$50,609高級無擔保票據(3)1,750,000循環信貸安排138,551定期貸款(3)527,225 Sabra在西耶納合資企業債務中的份額485,601增加(減少):現金和現金等價物和限制性現金(31,148)Sabra在西耶納合資企業現金和現金等價物和限制性現金中的份額(2,336)應付賬款和應計負債(4)136,526淨負債$2,588,643其他資產美元(千美元)應收貸款和其他投資淨額390美元, 275與Enlivant的未合併合資企業的投資(5)87,400應收賬款、預付費用和其他資產,淨額(4)(6)54,077其他資產總額$531,752普通股未償還股份總數230,976,606我們披露了與計算資產淨值相關的業務組成部分。我們認為資產淨值是一項有用的補充措施,可協助管理層和投資者估計本公司的公允價值。資產淨值的計算涉及大量估計,可以使用各種方法進行計算。每個個人投資者必須確定具體的方法、假設和估計,以得出公司的估計資產淨值。資產淨值的組成部分不考慮我們投資組合中的潛在變化。這些組成部分包括非GAAP財務指標,如現金NOI。雖然這些衡量標準不是根據公認會計原則提出的,但投資者可以使用這些非公認會計原則財務衡量標準作為補充信息來評估我們的業務。

26 Sabra 3Q 2022補充信息2022年9月30日附錄免責聲明本附錄包含1995年私人證券訴訟改革法中定義的“前瞻性”信息。任何與歷史或當前事實或事項無關的陳述均為前瞻性陳述。前瞻性陳述的例子包括關於我們預期的未來財務狀況、經營結果、現金流、流動性、業務戰略、增長機會、潛在投資以及未來經營的計劃和目標的所有陳述。您可以通過使用“預期”、“相信”、“計劃”、“估計”、“預期”、“打算”、“應該”、“可能”等前瞻性詞彙來識別某些前瞻性表述,儘管並不是所有前瞻性表述都包含這些可辨識性詞彙。由於各種因素,我們的實際結果可能與前瞻性陳述中預測或預期的結果有很大差異,這些因素包括但不限於以下因素:流行病、流行病或其他傳染性疾病,包括新冠肺炎的持續影響,旨在防止其傳播的措施,以及對我們的租户、運營商和高級住房管理社區的相關影響;與我們的高級住房管理社區有關的運營風險;我們行業的競爭條件;關鍵管理人員的損失;影響我們財產的未投保或保險不足的損失,以及環境合規成本和責任的可能性;與資產會計有關的潛在減值費用和調整;由於會計準則更新(“ASU”)2016-02年度租賃導致我們報告的租金和相關收入的潛在變異性, 經華碩後續修訂;與我們在未合併的合資企業中的投資相關的風險;災難性的天氣和其他自然或人為災難;氣候變化對我們物業的影響以及未能實施可持續和節能措施;由於勞動力市場挑戰和通脹等宏觀經濟因素,我們租户和運營商的運營成本增加;醫療監管和執法力度加大;我們的租户對政府和其他第三方支付或計劃報銷的依賴;我們的租户宣佈破產或破產的影響;我們找到替代租户的能力以及購買新物業的不可預見成本的影響;訴訟和不斷上漲的保險成本對租户業務的影響;要求監管機構批准醫療保健財產轉讓的影響;與我們擁有的房地產相關的環境合規成本和責任;我們的租户或運營商未能遵守適用的隱私和數據安全法律,或我們或我們的租户或運營商的信息技術遭到實質性破壞;我們專注於醫療保健房地產行業,特別是在熟練的護理/過渡護理設施和老年住房社區,這使得我們的盈利能力更容易受到特定行業低迷的影響,而不是投資於多個行業;我們的大量債務和我們償還債務的能力;我們債務協議中的契約可能會限制我們支付股息、進行投資的能力, 產生額外的債務並以有利的條件對債務進行再融資;市場利率上升;信用評級的不利變化;我們在預期水平進行股息分配的能力;我們通過股權和債務融資籌集資本的能力;外幣匯率的變化以及與我們在美國境外擁有財產相關的其他風險;房地產投資的相對缺乏流動性的性質;我們根據聯邦税法維持我們作為房地產投資信託基金(REIT)地位的能力;遵守REIT要求以及與我們作為REIT身份相關的某些税收監管事項;影響REIT的税收法律和法規的變化;我們的管理文件和馬裏蘭州法律中的所有權限制和收購抗辯,可能會限制控制權的變更或業務合併的機會;以及我們的章程中的獨家論壇條款。有關可能影響我們業務的風險和不確定性的其他信息,請參閲我們提交給美國證券交易委員會(“美國證券交易委員會”)的文件,包括截至2021年12月31日的10-K表格年度報告第I部分第1A項。我們不打算,也沒有義務更新任何前瞻性信息,以反映本補充材料發表之日之後的事件或情況,或反映意外事件的發生,除非法律要求這樣做。關於非公認會計準則財務計量本補編包括以下被美國證券交易委員會定義為非公認會計準則財務計量的財務計量:營業淨收益、現金淨額、營業資金、標準化淨營業收入、調整後淨營業利潤、標準化淨營業收入、稀釋後普通股淨收益。, 稀釋後普通股的正常化AFFO和調整後的EBITDA(定義如下)。這些衡量標準可能與其他公司使用的非GAAP財務衡量標準不同,這些衡量標準的公佈並不是孤立地考慮,也不是為了替代根據美國公認會計原則準備和公佈的財務信息。對這些非公認會計準則財務指標的解釋包括在本附錄的“報告定義”一節中,我們認為這些非公認會計準則財務指標與公認會計準則財務指標最具可比性的對賬包含在我們網站的投資者部分,網址為https://ir.sabrahealth.com/investors/Financial als/季度業績。租户、運營商和借款人信息本附錄包括從我們以及我們的運營商和借款人那裏租賃物業的租户的信息,其中大部分不受美國證券交易委員會報告要求的約束。本附錄中提供的與我們的租户、運營商和借款人有關的信息是由這些租户、運營商和借款人提供的,或源自這些租户、運營商和借款人提供的信息。我們還沒有獨立核實這一消息。我們沒有理由相信這些信息在任何實質性方面都是不準確的。我們提供此數據僅供參考。薩布拉信息本補充信息包中的信息應與公司提交給美國證券交易委員會的Form 10-K年度報告、Form 10-Q季度報告、Form 8-K當前報告和其他信息一起閲讀。非公認會計準則計量的報告定義和調整是本文提供的信息的組成部分。在Sabra的網站上,您可以免費訪問Sabra的Form 10-K年度報告和Form 10-Q季度報告, 目前的8-K表格報告,以及根據1934年《證券交易法》第13(A)或15(D)條提交或提交的報告的修正案,該等材料在向美國證券交易委員會提交或向其提交這些材料後,應在合理可行的範圍內儘快提交。Sabra網站上包含的信息未通過引用併入本補充信息包,也不應被視為本補充信息包的一部分。所有提交給美國證券交易委員會的材料也可以通過其網站www.sec.gov訪問。欲瞭解更多信息,請聯繫投資者關係部,電話:(888)393-8248,電子郵件:InvestorRelationship@sprar Health.com。

27 Sabra 3Q2022年9月30日附錄報告定義調整後的EBITDA*調整後的EBITDA按利息、税項、折舊和攤銷前收益(“EBITDA”)計算,不包括與合併相關的成本、公司長期股權獎勵計劃下的基於股票的薪酬支出和貸款損失準備金的影響。調整後的EBITDA是衡量經營業績的一項重要的非GAAP補充指標。年化現金淨營業收入(“年化現金NOI”)*公司認為,GAAP定義的淨收入是最合適的收益衡量標準。該公司認為年化現金NOI是一項重要的補充措施,因為它允許投資者、分析師及其管理層評估其投資的經營業績。該公司將年化現金NOI定義為年化收入減去運營費用和非現金收入和支出。年化現金NOI不包括包括在淨收入中的所有其他財務報表金額。年化收入租賃和利息項下的年度合同租金收入,以及公司的應收貸款和其他投資產生的其他收入,基於截至本報告所述期間末的投資額和適用條款。年化收入不包括租户回收或額外租金,並經調整以(I)反映截至各自期間結束時有關租賃不再按應計制入賬的十二個月的實際付款,(Ii)根據本公司2017年與Genesis的諒解備忘錄,將Sabra的剩餘租金從先前的資產出售中扣除,及(Iii)反映自2月1日起Avamere的年度基本租金減至3,070萬美元, 2022年行為健康包括為有精神健康狀況、化學依賴或物質成癮的患者提供住院和門診護理的行為醫院,以及為化學依賴和物質成癮提供治療服務的治療中心,其中可能包括住院護理、門診護理、醫療戒毒、治療和諮詢。現金淨營業收入(“現金淨額”)*公司認為,根據公認會計原則定義的淨收入是最合適的收益衡量標準。該公司認為現金NOI是一項重要的補充措施,因為它允許投資者、分析師及其管理層評估其投資的經營業績。該公司將現金NOI定義為總收入減去運營費用和非現金收入和支出。現金NOI不包括包括在淨收入中的所有其他財務報表金額。現金NOI保證金現金NOI保證金的計算方法是現金NOI除以居民費用和服務。合併債務公司在合併財務報表中報告的循環信貸安排、定期貸款、優先無擔保票據和擔保債務的本金餘額。合併債務,淨額為公司循環信貸安排賬面金額、定期貸款、優先無擔保票據和擔保債務, 如本公司合併財務報表所述。合併企業價值公司認為,合併企業價值是一項重要的衡量標準,因為它是衡量一家公司價值的標準。本公司將合併企業價值計算為市值加合併債務。市值的計算方法是:(1)普通股股數乘以公司普通股在呈報期間最後一天的收盤價;(2)優先股股數乘以公司優先股在呈報期間最後一天的收盤價。綜合企業價值包括公司的市場股本和綜合債務,減去現金和現金等價物。EBITDARM特定設施的利息、税項、折舊、攤銷、租金和管理費前收益(“EBITDARM”)應計入物業運營商/租户(而不是本公司),在所述期間。該公司使用EBITDARM來確定EBITDARM的覆蓋範圍。EBITDARM作為一種分析工具有其侷限性。EBITDARM不反映設施資本支出或合同承諾的歷史現金支出或未來現金需求。此外,EBITDARM不代表物業的淨收入或業務現金流量,不應被視為這些指標的替代指標。公司利用EBITDARM通過取消管理費來評估物業的核心運營,管理費可能因運營商/租户和運營結構而異, 作為對本公司經營者/租户和相關擔保人產生足夠流動資金以履行對本公司的相關義務的能力的補充措施。EBITDARM覆蓋率是本報告所述期間EBITDARM與自有設施(不包括高級住房管理社區)現金租金的比率。EBITDARM覆蓋率是對物業為運營商/租户(不是公司)產生現金流以履行運營商/租户的相關現金租金和對公司的其他義務的能力的補充衡量。然而,除其他因素外,其有用性受到限制EBITDARM有用性的相同因素的限制。EBITDARM覆蓋範圍只包括穩定的設施,不包括沒有數據或沒有意義的設施。

28 Sabra 3Q2022年9月30日附錄報告運營資金的定義(“FFO”)和調整後的運營資金(“AFFO”)*公司認為GAAP定義的淨收入是最合適的收益衡量標準。該公司還認為,根據全美房地產投資信託協會(“NAREIT”)的定義定義的運營資金,或FFO,以及調整後的運營資金,或AFFO(及相關每股金額)是衡量公司經營業績的重要非GAAP補充指標。由於用於房地產資產的歷史成本會計慣例要求直線折舊(土地除外),這種會計列報意味着房地產資產的價值隨着時間的推移而可預測地遞減。然而,由於房地產價值在歷史上一直隨着市場和其他條件的上升或下降而上升或下降,因此,使用歷史成本核算折舊的房地產投資信託基金的經營業績報告可能信息較少。因此,NAREIT創建了FFO,作為房地產投資信託基金經營業績的補充衡量標準,根據GAAP的定義,該指標將歷史成本折舊和攤銷等項目從淨收入中剔除。FFO定義為淨收益,按照公認會計原則計算,不包括房地產處置的損益和公司與其未合併的合資企業有關的房地產處置的損益,加上與非控股權益有關的淨額,加上公司與其未合併的合資企業有關的折舊和攤銷份額, 以及合併及未合併實體的房地產減值費用,而減值直接歸因於該實體所持有的應計折舊房地產價值的減少。AFFO被定義為不包括併購成本、基於股票的薪酬支出、非現金租金及相關收入、非現金利息收入、非現金利息支出、債務清償損失的非現金部分、貸款損失準備金和其他準備金、非現金租賃終止收入和遞延所得税,以及其他非現金收入和支出項目(包括衍生工具的無效損益,與非控制權益相關的非現金收入和支出金額)以及本公司在與其未合併合資企業相關的非現金調整中的份額。本公司相信,使用FFO和AFFO(以及相關的每股金額),再加上所要求的GAAP陳述,將提高投資者對本公司經營業績的瞭解,並使房地產投資信託基金之間的經營業績比較更有意義。本公司認為FFO及AFFO是檢討營運及財務表現比較的有用指標,因為剔除上述適用項目後,FFO及AFFO可協助投資者比較本公司不同期間的經營表現或與其他公司比較。而FFO和AFFO是衡量房地產投資信託基金經營業績的相關指標,也是被廣泛使用的指標, 它們不代表GAAP定義的運營現金流或淨收入,在評估公司的流動性或經營業績時不應被視為這些指標的替代指標。FFO和AFFO也不考慮與公司房地產資產相關的資本支出相關的成本,也不聲稱它們表明可用於滿足公司未來現金需求的現金。此外,公司對FFO和AFFO的計算可能無法與其他房地產投資信託報告的FFO和AFFO相比,這些信託沒有根據當前的NAREIT定義定義FFO,或者解釋了當前的NAREIT定義或定義了與公司不同的AFFO。贈款收入贈款收入包括州或聯邦政府專門支付給我們的老年人住房管理投資組合中與疫情有關的社區的資金,這些資金是增加的,否則將收到為居民提供護理的金額。投資是指房地產資產在扣除累計折舊和攤銷後的賬面價值,不包括無形資產和負債淨額。市值塞伯拉已發行普通股總數乘以某一特定時期每股普通股的收盤價。淨債務*公司綜合財務報表中報告的公司循環信貸安排、定期貸款、優先無擔保票據和擔保債務的本金餘額,扣除綜合財務報表中報告的現金和現金等價物。淨債務與調整後EBITDA之比*淨債務與調整後EBITDA之比為淨債務除以年化調整後EBITDA,後者為調整後EBITDA, 經年化調整後,使在各自期間內完成的收購和處置生效,如同該等收購和處置在本報告所述期間開始時已完成。淨營業收入(“NOI”)*公司認為,GAAP定義的淨收入是最合適的收益衡量標準。該公司認為NOI是一項重要的補充措施,因為它允許投資者、分析師及其管理層評估其投資的經營業績。該公司將NOI定義為總收入減去運營費用。NOI不包括包括在淨收入中的所有其他財務報表金額。

29 Sabra 3Q 2022年9月30日附錄報告定義歸一化FFO和歸一化AFFO*歸一化FFO和歸一化AFFO分別代表FFO和AFFO,根據公司認為不能反映其持續經營業績的某些收入和支出項目進行調整。本公司認為,標準化FFO和標準化AFFO是評估不包括這些收入和費用項目的公司經營業績的有用指標,以幫助投資者比較公司不同時期的經營業績或與其他公司相比。標準化FFO和標準化AFFO不代表GAAP定義的運營現金流或淨收入,不應被視為評估公司流動性或經營業績的替代指標。正常化FFO和正常化AFFO也不考慮與公司房地產資產相關的資本支出相關的成本,也不聲稱它們表明可用於滿足公司未來現金需求的現金。進一步, 本公司對歸一化FFO和歸一化AFFO的計算可能無法與其他房地產投資信託報告的歸一化FFO和歸一化AFFO相比,這些房地產投資信託沒有根據當前的NAREIT定義定義FFO,或解釋當前NAREIT定義或定義FFO和AFFO或歸一化FFO和歸一化AFFO與本公司不同。佔有率百分比表示設施在所示期間的平均運營佔有率。百分比的計算方法是將實際人口普查除以同期可用牀位/單位提供的期間。入住率只包括穩定的設施,不包括沒有數據或沒有意義的設施。REVPOR REVPOR是指在所示時期內,高級住房管理社區每個佔用單位每月產生的平均收入。其計算方法為不包括補助金收入的居民費用和服務收入除以每月平均佔用單位天數。REVPOR僅包括穩定的設施。老年人住房社區包括獨立生活社區、輔助生活社區、持續護理退休社區和記憶護理社區。高級住房管理高級住房社區由第三方物業管理公司根據物業管理協議運營。技能組合技能組合的定義是,熟練護理/過渡期護理機構的聯邦醫療保險和非醫療補助管理型護理患者總收入除以所示期間技術護理/過渡期護理機構的總收入。技能組合只包括穩定的設施,不包括沒有數據或沒有意義的設施。熟練護理/過渡期護理技術護理/過渡期護理設施包括熟練護理、過渡期護理, 多執照指定和精神衞生設施。專科醫院和其他醫院包括急性護理、長期急性護理和康復醫院,提供住宿服務的設施,可能包括日常生活活動方面的援助,以及不屬於熟練護理/過渡護理、老年住房或行為健康的其他設施。穩定設施在收購時,公司將每個設施歸類為穩定或不穩定。此外,公司可在收購後將設施歸類為非穩定設施。可能導致設施被歸類為非穩定設施的情況包括新建成的開發項目、正在進行重大翻新或增建的設施、重新定位或過渡到新運營商的設施,以及租户商業模式的重大轉變。這類設施通常在保持一致使用率的較早時間(熟練護理/過渡護理設施85%,老年住房社區90%)或分類日期後24個月被重新歸類為穩定設施。穩定設施不包括(I)待售設施、(Ii)戰略出售候選設施、(Iii)過渡至新運營商的設施、(Iv)由本公司租賃過渡至由本公司營運的設施及(V)於本報告所述期間前三個月收購的租賃設施。*有關本補編中使用的非公認會計準則財務措施的有用性和侷限性的對賬、定義和重要討論可在https://ir.sabrahealth.com/investors/financials/quarterly-results.上找到