gte-20220930000127344112/312022Q3錯誤00012734412022-01-012022-09-3000012734412022-10-31Xbrli:共享00012734412022-07-012022-09-30ISO 4217:美元00012734412021-07-012021-09-3000012734412021-01-012021-09-30ISO 4217:美元Xbrli:共享00012734412022-09-3000012734412021-12-3100012734412020-12-3100012734412021-09-300001273441美國-美國公認會計準則:普通股成員2022-06-300001273441美國-美國公認會計準則:普通股成員2021-06-300001273441美國-美國公認會計準則:普通股成員2021-12-310001273441美國-美國公認會計準則:普通股成員2020-12-310001273441美國-美國公認會計準則:普通股成員2022-07-012022-09-300001273441美國-美國公認會計準則:普通股成員2021-07-012021-09-300001273441美國-美國公認會計準則:普通股成員2022-01-012022-09-300001273441美國-美國公認會計準則:普通股成員2021-01-012021-09-300001273441美國-美國公認會計準則:普通股成員2022-09-300001273441美國-美國公認會計準則:普通股成員2021-09-300001273441US-GAAP:AdditionalPaidInCapitalMembers2022-06-300001273441US-GAAP:AdditionalPaidInCapitalMembers2021-06-300001273441US-GAAP:AdditionalPaidInCapitalMembers2021-12-310001273441US-GAAP:AdditionalPaidInCapitalMembers2020-12-310001273441US-GAAP:AdditionalPaidInCapitalMembers2022-07-012022-09-300001273441US-GAAP:AdditionalPaidInCapitalMembers2021-07-012021-09-300001273441US-GAAP:AdditionalPaidInCapitalMembers2022-01-012022-09-300001273441US-GAAP:AdditionalPaidInCapitalMembers2021-01-012021-09-300001273441US-GAAP:AdditionalPaidInCapitalMembers2022-09-300001273441US-GAAP:AdditionalPaidInCapitalMembers2021-09-300001273441美國-公認會計準則:財政部股票成員2022-06-300001273441美國-公認會計準則:財政部股票成員2021-06-300001273441美國-公認會計準則:財政部股票成員2021-12-310001273441美國-公認會計準則:財政部股票成員2020-12-310001273441美國-公認會計準則:財政部股票成員2022-07-012022-09-300001273441美國-公認會計準則:財政部股票成員2022-09-300001273441美國-公認會計準則:財政部股票成員2021-09-300001273441美國-公認會計準則:保留預付款成員2022-06-300001273441美國-公認會計準則:保留預付款成員2021-06-300001273441美國-公認會計準則:保留預付款成員2021-12-310001273441美國-公認會計準則:保留預付款成員2020-12-310001273441美國-公認會計準則:保留預付款成員2022-07-012022-09-300001273441美國-公認會計準則:保留預付款成員2021-07-012021-09-300001273441美國-公認會計準則:保留預付款成員2022-01-012022-09-300001273441美國-公認會計準則:保留預付款成員2021-01-012021-09-300001273441美國-公認會計準則:保留預付款成員2022-09-300001273441美國-公認會計準則:保留預付款成員2021-09-300001273441國家/地區:CO2022-01-012022-09-30Xbrli:純0001273441GTE:ProvedOilandGasPropertiesMember2022-09-300001273441GTE:ProvedOilandGasPropertiesMember2021-12-310001273441GTE:未經證實的石油和天然氣屬性成員2022-09-300001273441GTE:未經證實的石油和天然氣屬性成員2021-12-310001273441美國-GAAP:石油和天然氣財產成員2022-09-300001273441美國-GAAP:石油和天然氣財產成員2021-12-310001273441Us-gaap:PropertyPlantAndEquipmentOtherTypesMember2022-09-300001273441Us-gaap:PropertyPlantAndEquipmentOtherTypesMember2021-12-310001273441SRT:克魯德石油和NGLPerBarrelMembers2022-01-012022-09-30ISO 4217:美元Utr:bbl0001273441SRT:克魯德石油和NGLPerBarrelMembers2021-01-012021-09-300001273441美國公認會計準則:RevolvingCreditFacilityMembers2022-09-300001273441美國公認會計準則:RevolvingCreditFacilityMembers2021-12-310001273441Gte:SixPointTwoFivePercentSeniorNotesdue2025Member美國-GAAP:老年人注意事項成員2022-09-300001273441Gte:SixPointTwoFivePercentSeniorNotesdue2025Member美國-GAAP:老年人注意事項成員2021-12-310001273441美國-GAAP:老年人注意事項成員Gte:SevenPointSevenFivePercentSeniorNotesdue2027Member2022-09-300001273441美國-GAAP:老年人注意事項成員Gte:SevenPointSevenFivePercentSeniorNotesdue2027Member2021-12-310001273441美國-GAAP:老年人注意事項成員2022-09-300001273441美國-GAAP:老年人注意事項成員2021-12-310001273441美國公認會計準則:RevolvingCreditFacilityMembersUS-GAAP:LineOfCreditMember2022-09-300001273441美國公認會計準則:RevolvingCreditFacilityMembersGTE:就緒性可用成員US-GAAP:LineOfCreditMember2022-09-300001273441GTE:其他選項成員美國公認會計準則:RevolvingCreditFacilityMembersUS-GAAP:LineOfCreditMember2022-09-300001273441美國公認會計準則:RevolvingCreditFacilityMembersGte:RiskFreeRateByFederalReserveBankOfNewYorkMemberUS-GAAP:LineOfCreditMember2022-01-012022-09-300001273441美國公認會計準則:RevolvingCreditFacilityMembersGte:RiskFreeRateByFederalReserveBankOfNewYorkMemberUS-GAAP:LineOfCreditMember2022-09-300001273441美國公認會計準則:RevolvingCreditFacilityMembersSRT:最小成員數US-GAAP:LineOfCreditMember2022-01-012022-09-300001273441美國公認會計準則:RevolvingCreditFacilityMembersUS-GAAP:場景計劃成員US-GAAP:LineOfCreditMember2022-09-300001273441Gte:SixPointTwoFivePercentSeniorNotesdue2025Member美國-GAAP:老年人注意事項成員2022-07-012022-09-300001273441GTE:A2022計劃成員SRT:最大成員數2022-09-300001273441SRT:最大成員數2022-08-220001273441GTE:A2022計劃成員2022-07-012022-09-300001273441GTE:A2022計劃成員2022-01-012022-09-300001273441GTE:PerformanceShareUnitsMember2021-12-310001273441GTE:延期共享單位成員2021-12-310001273441GTE:PerformanceShareUnitsMember2022-01-012022-09-300001273441GTE:延期共享單位成員2022-01-012022-09-300001273441GTE:PerformanceShareUnitsMember2022-09-300001273441GTE:延期共享單位成員2022-09-300001273441GTE:PerformanceShareUnitsMemberGTE:12月31日1月31日2022-01-012022-09-300001273441GTE:PerformanceShareUnitsMemberGTE:12月31日12020月2021-01-012021-09-300001273441美國-公認會計準則:員工股票期權成員2022-07-012022-09-300001273441美國-公認會計準則:員工股票期權成員2022-01-012022-09-300001273441美國-公認會計準則:員工股票期權成員2021-01-012021-09-300001273441美國-公認會計準則:員工股票期權成員2021-07-012021-09-300001273441美國-GAAP:與客户簽訂合同的收入美國公認會計準則:產品集中度風險成員2022-01-012022-09-300001273441美國-GAAP:與客户簽訂合同的收入美國公認會計準則:產品集中度風險成員2022-07-012022-09-300001273441美國-GAAP:與客户簽訂合同的收入美國公認會計準則:產品集中度風險成員2021-07-012021-09-300001273441美國-GAAP:與客户簽訂合同的收入美國公認會計準則:產品集中度風險成員2021-01-012021-09-300001273441美國-GAAP:與客户簽訂合同的收入國家/地區:COGTE:客户1成員美國公認會計準則:產品集中度風險成員2021-07-012021-09-300001273441美國-GAAP:與客户簽訂合同的收入國家/地區:CO美國公認會計準則:產品集中度風險成員GTE:客户2成員2021-07-012021-09-300001273441美國-GAAP:與客户簽訂合同的收入國家/地區:COGTE:客户1成員美國公認會計準則:產品集中度風險成員2022-01-012022-09-300001273441美國-GAAP:與客户簽訂合同的收入國家/地區:CO美國公認會計準則:產品集中度風險成員GTE:客户2成員2022-01-012022-09-300001273441美國-GAAP:與客户簽訂合同的收入國家/地區:COGTE:客户1成員美國公認會計準則:產品集中度風險成員2021-01-012021-09-300001273441美國-GAAP:與客户簽訂合同的收入國家/地區:CO美國公認會計準則:產品集中度風險成員GTE:客户2成員2021-01-012021-09-300001273441國家/地區:CO2021-01-012021-09-300001273441GTE:PetroTalcorp.Member2021-09-300001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值輸入級別1成員2022-09-300001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值輸入級別1成員2021-12-310001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員GTE:延期共享單位成員美國-公認會計準則:公允價值輸入級別1成員2022-09-300001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員GTE:延期共享單位成員美國-公認會計準則:公允價值輸入級別1成員2021-12-310001273441美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:非指定成員Gte:SixPointTwoFivePercentSeniorNotesdue2025Member美國-GAAP:老年人注意事項成員美國-公認會計準則:公允價值輸入級別1成員2022-09-300001273441美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:非指定成員Gte:SixPointTwoFivePercentSeniorNotesdue2025Member美國-GAAP:老年人注意事項成員美國-公認會計準則:公允價值輸入級別1成員2021-12-310001273441美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:非指定成員美國-GAAP:老年人注意事項成員Gte:SevenPointSevenFivePercentSeniorNotesdue2027Member美國-公認會計準則:公允價值輸入級別1成員2022-09-300001273441美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:非指定成員美國-GAAP:老年人注意事項成員Gte:SevenPointSevenFivePercentSeniorNotesdue2027Member美國-公認會計準則:公允價值輸入級別1成員2021-12-310001273441美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值輸入級別2成員US-GAAP:DesignatedAsHedgingInstrumentMember2022-09-300001273441美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值輸入級別2成員US-GAAP:DesignatedAsHedgingInstrumentMember2021-12-310001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值輸入級別2成員2022-09-300001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值輸入級別2成員2021-12-310001273441美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值輸入級別2成員2022-09-300001273441美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值輸入級別2成員2021-12-310001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值輸入級別2成員GTE:PerformanceShareUnitsMember2022-09-300001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值輸入級別2成員GTE:PerformanceShareUnitsMember2021-12-310001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值投入級別3成員2022-09-300001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員美國-公認會計準則:公允價值投入級別3成員2021-12-310001273441Gte:SixPointTwoFivePercentSeniorNotesdue2025Member美國-GAAP:老年人注意事項成員Us-gaap:CarryingReportedAmountFairValueDisclosureMember2022-09-300001273441美國-GAAP:老年人注意事項成員Gte:SevenPointSevenFivePercentSeniorNotesdue2027MemberUs-gaap:CarryingReportedAmountFairValueDisclosureMember2022-09-300001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員Gte:SixPointTwoFivePercentSeniorNotesdue2025Member美國-GAAP:老年人注意事項成員2022-09-300001273441美國-公認會計準則:非指定成員美國-GAAP:公允價值衡量遞歸成員美國-GAAP:老年人注意事項成員Gte:SevenPointSevenFivePercentSeniorNotesdue2027Member2022-09-30

美國證券交易委員會

華盛頓特區,20549

表格10-Q

(標記一)

| | | | | | | | |

| ☒ | | 根據1934年《證券交易法》第13或15(D)條規定的季度報告 |

截至本季度末2022年9月30日

或

| | | | | | | | |

| ☐ | | 根據1934年《證券交易法》第13或15(D)條提交的過渡報告 |

由_至_的過渡期

佣金文件編號001-34018

Gran Tiera Energy Inc.

(註冊人的確切姓名載於其章程)

| | | | | | | | | | | | | | | | | |

| 特拉華州 | | 98-0479924 |

| (註冊成立或組織的國家或其他司法管轄區) | | (國際税務局僱主身分證號碼) |

| 正街東南500號 |

| 卡爾加里, | 艾伯塔省 | 加拿大 | T2G 1A6 | |

| (主要執行機構地址,包括郵政編碼) |

(403) 265-3221

(註冊人的電話號碼,包括區號)

根據該法第12(B)條登記的證券:

| | | | | | | | |

| 每個班級的標題 | 交易代碼 | 註冊的每個交易所的名稱 |

| 普通股,每股票面價值0.001美元 | GTE | 紐約證券交易所美國證券交易所 |

多倫多證券交易所 |

倫敦證券交易所 |

用複選標記表示註冊人(1)是否在過去12個月內(或註冊人被要求提交此類報告的較短時間內)提交了1934年《證券交易法》第13條或15(D)節要求提交的所有報告,以及(2)在過去90天內是否符合此類提交要求。是 ☒ No ☐

用複選標記表示註冊人是否在過去12個月內(或在註冊人被要求提交此類文件的較短時間內)以電子方式提交了根據S-T規則第405條(本章232.405節)要求提交的每個交互數據文件。

是 ☒ No ☐

用複選標記表示註冊人是大型加速申報公司、加速申報公司、非加速申報公司、較小的報告公司或新興成長型公司。請參閲《交易法》規則12b-2中的大型加速申報公司、加速申報公司、較小報告公司和新興成長型公司的定義。

| | | | | | | | | | | |

| 大型加速文件服務器 | ☐ | 加速文件管理器 | ☒ |

| 非加速文件服務器 | ☐ | 規模較小的報告公司 | ☐ |

| | 新興成長型公司 | ☐ |

如果是一家新興的成長型公司,用複選標記表示註冊人是否已選擇不使用延長的過渡期來遵守根據《交易所法》第13(A)節提供的任何新的或修訂的財務會計準則。☐

用複選標記表示登記人是否為空殼公司(如該法第12b-2條所界定)。是☐不是 ☒

2022年10月31日,368,898,619 註冊人的普通股發行了,面值為0.001美元。

Gran Tiera Energy Inc.

Form 10-Q季度報告

截至2022年9月30日的季度

目錄

| | | | | | | | |

| | | 頁面 |

| 第一部分 | 財務信息 | |

| 第1項。 | 財務報表 | 3 |

| 第二項。 | 管理層對財務狀況和經營成果的探討與分析 | 16 |

| 第三項。 | 關於市場風險的定量和定性披露 | 34 |

| 第四項。 | 控制和程序 | 34 |

| | |

| 第II部 | 其他信息 | |

| 第1項。 | 法律訴訟 | 35 |

| 第1A項。 | 風險因素 | 35 |

| | |

| 第二項。 | 未登記的股權證券銷售和收益的使用 | 35 |

| 第六項。 | 陳列品 | 36 |

| 簽名 | 37 |

| |

有關前瞻性陳述的警示性語言

這份Form 10-Q季度報告包括根據修訂後的1933年證券法第27A條(“證券法”)和修訂後的1934年證券交易法第21E條(“交易法”)作出的前瞻性陳述。除本季度報告10-Q表中包含的有關我們的財務狀況、準備金的估計數量和淨現值、業務戰略、我們管理層對未來運營的計劃和目標、契約遵守情況、資本支出計劃和資本計劃或支出變化的好處、我們的流動性、冠狀病毒(新冠肺炎)大流行的影響的所有陳述外,以及前面、後面有或以其他方式包括“相信”、“預期”、“預期”、“打算”、“估計”、“項目”等詞語的所有陳述,“目標”、“目標”、“計劃”、“預算”、“目標”、“可能”、“應該”或類似的表述或這些表述的變體均為前瞻性表述。我們不能保證前瞻性陳述所依據的假設將被證明是正確的,或者即使正確,幹預情況也不會出現導致實際結果與預期不同的情況。由於前瞻性陳述受風險和不確定因素的影響,實際結果可能與前瞻性陳述所表達或暗示的結果大不相同。有許多風險、不確定因素和其他重要因素可能導致我們的實際結果與前瞻性陳述大不相同,包括但不限於,我們的業務位於南美洲,遊擊隊活動、罷工可能會出現意想不到的問題。, 當地封鎖或抗議;可能出現影響我們產品生產、運輸或銷售的技術困難和運營困難;當地運營的其他中斷;全球衞生事件(包括正在進行的新冠肺炎大流行);影響石油和天然氣的需求、供應、價格、差價或其他市場條件的全球和區域變化,包括通貨膨脹和全球健康危機、俄羅斯入侵烏克蘭,或由於實施或取消原油生產配額或歐佩克可能採取的其他行動,例如歐佩克最近決定減產和其他產油國以及由此產生的公司或第三方對這些變化採取的行動造成的變化;商品價格的變化,包括這些價格相對於歷史或未來預期水平的波動或下降;當前全球經濟和信貸狀況對油價和石油消費的影響可能超過我們目前的預期的風險,這可能導致我們的戰略和資本支出計劃進一步修改;石油和天然氣的價格和市場不可預測和不穩定;對衝的影響;任何特定油田的生產能力的準確性;地理、政治和天氣條件可能影響我們產品的生產、運輸或銷售;我們執行其業務計劃並實現當前舉措的預期效益的能力;在開發目前擁有的資產方面可能出現意外延誤和困難的風險;在經濟可行的基礎上更換儲量和生產以及開發和管理儲量的能力;測試和生產結果以及地震數據的準確性, 定價和成本估算(包括大宗商品定價和匯率);計劃勘探活動的風險概況;向下鑽井的影響;注水和多階段壓裂刺激作業的影響;交付中斷的程度和影響、設備性能和成本;第三方的行動;及時收到監管部門或其他所需的對我們經營活動的批准;勘探鑽探未能導致商業油井;由於鑽井設備和人員有限而導致的意外延誤;我們普通股或債券的交易價格波動或下跌;這些風險包括:我們無法從政府計劃中獲得預期收益的風險,包括政府退税;我們獲得新的信貸協議並遵守其信貸協議和契約中的財務契約並根據任何信貸協議進行借款的能力;以及我們在本10-Q表格季度報告中第II部分第1A項“風險因素”、在我們提交給美國證券交易委員會的2021年年度報告(“2021年表格10-K年度報告”)中以及在我們提交給美國證券交易委員會(“美國證券交易委員會”)的其他文件中列出的那些因素。新冠肺炎疫情的史無前例的性質以及全球經濟和石油天然氣行業的波動性,包括病例死灰復燃、可能的變異和政府反應的不可預測性,使得前瞻性表述的準確性更加難以預測。本文中包含的信息是截至美國證券交易委員會提交給美國證券交易委員會的本季度報告10-Q表格的日期提供的,除非聯邦證券法另有要求,否則我們不承擔任何義務或承諾公開發布對本季度報告的任何更新或修訂或撤回, 本季度報告中包含的任何前瞻性表述應反映我們對此的預期的任何變化,或任何前瞻性表述所依據的事件、條件或情況的任何變化。

石油和天然氣術語詞彙

在本文件中,下列縮寫具有以下含義:

| | | | | |

| Bbl | 槍管 |

| 波普 | 每天的石油桶 |

| NAR | 特許權使用費後淨額 |

銷售量是指根據庫存變化調整後的生產淨現值。我們的石油和天然氣儲量報告為淨資產收益率。我們的生產也報告為淨資產收益率,除非另有特別説明,稱為“未支付特許權使用費前的工作利益生產”。

第一部分-財務信息

第1項。財務報表

Gran Tiera Energy Inc.

簡明合併業務報表(未經審計)

(千美元,不包括每股和每股金額) | | | | | | | | | | | | | | | | | | | | | | | |

| 截至9月30日的三個月, | | 截至9月30日的9個月, |

| | 2022 | | 2021 | | 2022 | | 2021 |

石油銷售(附註7) | $ | 168,397 | | | $ | 135,319 | | | $ | 548,751 | | | $ | 327,435 | |

| | | | | | | | |

| 費用 | | | | | | | |

| 運營中 | 41,837 | | | 38,448 | | | 116,266 | | | 95,366 | |

| 交通運輸 | 2,417 | | | 3,130 | | | 7,764 | | | 8,731 | |

| 耗盡、折舊和增值 | 45,320 | | | 38,055 | | | 128,499 | | | 98,300 | |

一般事務及行政事務(注10) | 8,114 | | | 6,497 | | | 30,286 | | | 25,991 | |

| 匯兑損失 | 1,489 | | | 2,650 | | | 486 | | | 15,824 | |

衍生工具損失(附註10) | — | | | 2,603 | | | 26,611 | | | 47,540 | |

| 其他金融工具收益 | — | | | (13,634) | | | — | | | (12,425) | |

回購優先債券的收益 (注5) | (2,598) | | | — | | | (2,598) | | | — | |

利息支出(附註5) | 11,421 | | | 13,608 | | | 35,743 | | | 41,355 | |

| | 108,000 | | | 91,357 | | | 343,057 | | | 320,682 | |

| | | | | | | |

| | | | | | | |

| 所得税前收入 | 60,397 | | | 43,962 | | | 205,694 | | | 6,753 | |

| | | | | | | |

| 所得税支出(回收) | | | | | | | |

當前(注8) | 16,820 | | | — | | | 63,072 | | | (14) | |

延期(注8) | 4,914 | | | 8,955 | | | 36,868 | | | 26,809 | |

| 21,734 | | | 8,955 | | | 99,940 | | | 26,795 | |

| 淨收益和綜合收益(虧損) | $ | 38,663 | | | $ | 35,007 | | | $ | 105,754 | | | $ | (20,042) | |

| | | | | | | |

| 每股淨收益(虧損) | | | | | | | |

| | | | | | | |

| -基本 | $ | 0.11 | | | $ | 0.10 | | | $ | 0.29 | | | $ | (0.05) | |

| -稀釋 | $ | 0.10 | | | $ | 0.10 | | | $ | 0.28 | | | $ | (0.05) | |

加權平均流通股-基本情況(附註6) | 367,305,426 | | | 366,992,802 | | | 367,754,192 | | | 366,985,646 | |

加權平均已發行股份-攤薄(注6) | 371,310,738 | | | 367,740,722 | | | 372,387,904 | | | 366,985,646 | |

(見簡明綜合財務報表附註)

Gran Tiera Energy Inc.

簡明綜合資產負債表(未經審計)

(千美元,不包括每股和每股金額)

| | | | | | | | | | | |

| | 截至2022年9月30日 | | 截至2021年12月31日 |

| | | |

| 資產 | | | |

| 流動資產 | | | |

現金及現金等價物(附註11) | $ | 118,173 | | | $ | 26,109 | |

受限現金和現金等價物(附註11) | 1,142 | | | 392 | |

| 應收賬款 | 10,694 | | | 13,185 | |

| 庫存 | 18,704 | | | 14,526 | |

應收税金(附註3) | 52 | | | 45,506 | |

其他流動資產(附註10) | 12,035 | | | 2,083 | |

| 流動資產總額 | 160,800 | | | 101,801 | |

| | | |

| 石油和天然氣屬性 | | | |

| 證明瞭 | 933,343 | | | 859,580 | |

| 未經證實 | 111,531 | | | 131,865 | |

| 石油和天然氣總屬性 | 1,044,874 | | | 991,445 | |

| 其他資本資產 | 11,143 | | | 4,352 | |

物業、廠房及設備合計(附註4) | 1,056,017 | | | 995,797 | |

| | | |

| 其他長期資產 | | | |

| 遞延税項資產 | 17,713 | | | 61,494 | |

應收税金(附註3) | 25,952 | | | 17,522 | |

其他長期資產(附註10) | 17,873 | | | 12,497 | |

| 其他長期資產總額 | 61,538 | | | 91,513 | |

| 總資產 | $ | 1,278,355 | | | $ | 1,189,111 | |

| | | |

| 負債和股東權益 | | | |

| 流動負債 | | | |

| 應付賬款和應計負債 | $ | 181,017 | | | $ | 148,694 | |

長期債務的當期部分(附註5) | — | | | 66,987 | |

| 衍生品 | — | | | 2,976 | |

應繳税款(附註3) | 25,888 | | | 6,620 | |

其他(附註6及10) | 15,381 | | | 2,710 | |

| 流動負債總額 | 222,286 | | | 227,987 | |

| | | |

| 長期負債 | | | |

長期債務(附註5及10) | 575,684 | | | 587,404 | |

| | | |

| 資產報廢債務 | 58,657 | | | 54,525 | |

股權補償賠償責任(附註6及10) | 17,826 | | | 13,718 | |

| | | |

| 其他長期負債 | 7,302 | | | 3,397 | |

| 長期負債總額 | 659,469 | | | 659,044 | |

| | | |

或有事項(附註9) | | | |

| | | |

| 股東權益 | | | |

普通股(附註6)(368,882,887和367,144,500已發行的股票,358,149,185和367,144,500已發行普通股,面值$0.001每股,分別於2022年9月30日和2021年12月31日) | 10,272 | | | 10,270 | |

| 額外實收資本 | 1,290,711 | | | 1,287,582 | |

庫存股(附註6) | (14,365) | | | — | |

| 赤字 | (890,018) | | | (995,772) | |

| 股東權益總額 | 396,600 | | | 302,080 | |

| 總負債與股東權益 | $ | 1,278,355 | | | $ | 1,189,111 | |

(見簡明綜合財務報表附註)

Gran Tiera Energy Inc.

簡明合併現金流量表(未經審計)

(以千美元計)

| | | | | | | | | | | |

| | 截至9月30日的9個月, |

| | 2022 | | 2021 |

| 經營活動 | | | |

| 淨收益(虧損) | $ | 105,754 | | | $ | (20,042) | |

| 將淨收益(虧損)調整為經營活動提供的現金淨額: | | | |

| 耗盡、折舊和增值 | 128,499 | | | 98,300 | |

| 遞延税費 | 36,868 | | | 26,809 | |

基於股票的薪酬支出(附註6) | 6,376 | | | 6,597 | |

債務發行成本攤銷(附註5) | 2,769 | | | 2,682 | |

| 未實現匯兑損失 | 6,138 | | | 16,945 | |

回購優先債券的收益

(注5) | (2,598) | | | — | |

| 衍生工具損失 | 26,611 | | | 47,540 | |

| 衍生工具的現金結算 | (26,611) | | | (45,041) | |

| 其他金融工具收益 | — | | | (12,425) | |

| | | |

| 資產報廢債務的現金結算 | (1,673) | | | (483) | |

| 非現金租賃費用 | 2,009 | | | 1,222 | |

| 租賃費 | (1,134) | | | (1,239) | |

經營活動資產和負債淨變動(附註11) | 72,838 | | | 17,956 | |

| 經營活動提供的淨現金 | 355,846 | | | 138,821 | |

| | | |

| 投資活動 | | | |

| 物業、廠房和設備的附加費 | (163,717) | | | (109,650) | |

| 出售投資的收益,扣除交易成本 | — | | | 14,632 | |

非現金投資營運資金變動(附註11) | 3,255 | | | 709 | |

| 用於投資活動的現金淨額 | (160,462) | | | (94,309) | |

| | | |

| 融資活動 | | | |

| | | |

償還債務(附註5) | (67,623) | | | (40,125) | |

購回優先債券(附註5) | (17,274) | | | — | |

| 回購普通股(附註6) | (14,365) | | | — | |

| 普通股發行收益,扣除發行成本 | 2 | | | — | |

| 行使股票期權所得收益 | 1,292 | | | 19 | |

| 租賃費 | (1,991) | | | (1,269) | |

| 用於融資活動的現金淨額 | (99,959) | | | (41,375) | |

| | | |

| 現金、現金等價物和限制性現金及現金等價物的匯兑損失 | (1,996) | | | (528) | |

| | | |

| 現金、現金等價物及限制性現金和現金等價物淨增 | 93,429 | | | 2,609 | |

現金、現金等價物以及受限現金和現金等價物, 期初(附註11) | 31,404 | | | 17,523 | |

現金、現金等價物以及受限現金和現金等價物, 期末(附註11) | $ | 124,833 | | | $ | 20,132 | |

| | | |

補充現金流量披露(附註11) | | | |

(見簡明綜合財務報表附註)

Gran Tiera Energy Inc.

簡明股東權益綜合報表(未經審計)

(以千美元計)

| | | | | | | | | | | | | | | | | | | | | | | |

| | 截至9月30日的三個月, | | 截至9月30日的9個月, |

| | 2022 | | 2021 | | 2022 | | 2021 |

| 股本 | | | | | | | |

| 期初餘額 | $ | 10,272 | | | $ | 10,270 | | | $ | 10,270 | | | $ | 10,270 | |

發行普通股(附註6) | — | | | — | | | 2 | | | — | |

| 期末餘額 | 10,272 | | | 10,270 | | | 10,272 | | | 10,270 | |

| | | | | | | |

| 額外實收資本 | | | | | | | |

| 期初餘額 | 1,290,075 | | | 1,286,235 | | | 1,287,582 | | | 1,285,018 | |

| | | | | | | |

| 股票期權的行使 | 9 | | | 10 | | | 1,292 | | | 18 | |

| | | | | | | |

股票薪酬(附註6) | 627 | | | 648 | | | 1,837 | | | 1,857 | |

| 期末餘額 | 1,290,711 | | | 1,286,893 | | | 1,290,711 | | | 1,286,893 | |

| | | | | | | |

| 庫存股 | | | | | | | |

| 期初餘額 | — | | | — | | | — | | | — | |

購買庫藏股(附註6) | (14,365) | | | — | | | (14,365) | | | — | |

| 期末餘額 | (14,365) | | | — | | | (14,365) | | | — | |

| | | | | | | |

| 赤字 | | | | | | | |

| 期初餘額 | $ | (928,681) | | | $ | (1,093,303) | | | $ | (995,772) | | | $ | (1,038,254) | |

| 淨收益(虧損) | 38,663 | | | 35,007 | | | 105,754 | | | (20,042) | |

| 期末餘額 | (890,018) | | | (1,058,296) | | | (890,018) | | | (1,058,296) | |

| | | | | | | |

| 股東權益總額 | 396,600 | | | 238,867 | | | 396,600 | | | 238,867 | |

(見簡明綜合財務報表附註)

Gran Tiera Energy Inc.

簡明合併財務報表附註(未經審計)

(除非另有説明,否則以美元表示)

1. 業務説明

Gran Tiera Energy Inc.是特拉華州的一家公司(“公司”或“Gran Tiera”),是一家專注於國際石油和天然氣勘探和生產的上市公司,目前資產位於哥倫比亞和厄瓜多爾。

2. 重大會計政策

該等中期未經審核簡明綜合財務報表乃根據美國公認會計原則(“GAAP”)編制。本報告提供的信息反映了管理層認為為公平列報中期業績所必需的所有正常經常性調整。

年度綜合財務報表附註披露規定提供中期未經審計簡明綜合財務報表所需的額外披露。因此,這些未經審計的中期簡明綜合財務報表應與公司截至2021年12月31日及截至2021年12月31日的年度的綜合財務報表一起閲讀,這些綜合財務報表包括在公司2021年年度報告Form 10-K中。

本公司的重要會計政策載於綜合財務報表附註2,載於本公司2021年年報Form 10-K,並與該等中期未經審計簡明綜合財務報表所遵循的政策相同。自這些中期未經審計的簡明綜合財務報表發佈之日起,該公司已對所有後續事件進行了評估。

3. 應收和應付税金

下表顯示了應收和應付税款的細目,包括增值税(“增值税”)和所得税:

| | | | | | | | | | | |

| (以千美元計) | 截至2022年9月30日 | | 截至2021年12月31日 |

| 應收税金 | | | |

| 當前 | | | |

| 應收增值税 | $ | 52 | | | $ | 21,918 | |

| 應收所得税 | — | | | 23,588 | |

| $ | 52 | | | $ | 45,506 | |

| 長期的 | | | |

| 應收所得税 | $ | 25,952 | | | $ | 17,522 | |

| | | |

| 應繳税金 | | | |

| 當前 | | | |

| 應繳增值税 | $ | 6,425 | | | $ | 6,620 | |

| 應付所得税 | 19,463 | | | — | |

| $ | 25,888 | | | $ | 6,620 | |

| | | |

| 應收税金總額扣除應付税金後的淨額 | $ | 116 | | | $ | 56,408 | |

| | | |

下表顯示了以下確定期間的增值税和所得税應收款的變動情況:

| | | | | | | | | | | | | | | | | |

| (以千美元計) | 增值税應收(應付) | | 應收所得税 | | 應收税金淨額合計 |

截至2021年12月31日的餘額 | $ | 15,298 | | | $ | 41,110 | | | $ | 56,408 | |

| 通過政府直接退款收取 | (376) | | | (99) | | | (475) | |

| 通過銷售合同收款 | (124,655) | | | — | | | (124,655) | |

已繳納的税款(1) | 103,537 | | | 29,881 | | | 133,418 | |

| 當期税費 | — | | | (63,072) | | | (63,072) | |

| 匯兑損失 | (177) | | | (1,331) | | | (1,508) | |

餘額,截至2022年9月30日 | $ | (6,373) | | | $ | 6,489 | | | $ | 116 | |

(1)增值税是對某些商品和服務支付的,在哥倫比亞按以下税率徵收19%

4. 物業、廠房及設備

| | | | | | | | | | | |

| (以千美元計) | 截至2022年9月30日 | | 截至2021年12月31日 |

| 石油和天然氣性質 | | | |

| 證明瞭 | $ | 4,500,932 | | | $ | 4,302,473 | |

| 未經證實 | 111,531 | | | 131,865 | |

| | 4,612,463 | | | 4,434,338 | |

其他(1) | 44,550 | | | 34,943 | |

| 4,657,013 | | | 4,469,281 | |

| 累計損耗、折舊和減值 | (3,600,996) | | | (3,473,484) | |

| $ | 1,056,017 | | | $ | 995,797 | |

(1)“其他”類別包括#美元的經營權和融資租賃使用權資產。22.4百萬美元,賬面淨值為$9.9截至2022年9月30日(2021年12月31日-$13.9百萬美元,賬面淨值為$3.9百萬)。

在截至2022年9月30日和2021年9月30日的三個月和九個月內,公司沒有上限測試減值損失。該公司平均使用布倫特壓榨機冰價:$94.85及$60.12分別用於9月30日、2022年和2021年的上限測試計算。

5. 債務和債務發行成本

截至2022年9月30日和2021年12月31日,該公司的債務如下:

| | | | | | | | | | | |

| (以千美元計) | 截至2022年9月30日 | | 截至2021年12月31日 |

| 當前 | | | |

| 循環信貸安排 | $ | — | | | $ | 67,500 | |

| 未攤銷債務發行成本 | — | | | (513) | |

| $ | — | | | $ | 66,987 | |

| | | |

| 長期的 | | | |

6.25優先債券,2025年2月到期 | $ | 279,909 | | | $ | 300,000 | |

7.75優先債券,2027年5月到期 | 300,000 | | | 300,000 | |

| | | |

| 未攤銷債務發行成本 | (11,572) | | | (14,030) | |

| 568,337 | | | 585,970 | |

長期租賃義務(1) | 7,347 | | | 1,434 | |

| $ | 575,684 | | | $ | 587,404 | |

| $ | 575,684 | | | $ | 654,391 | |

(1) 租賃債務的當期部分已計入公司資產負債表上的應付帳款和應計負債,總額為#美元。2.6截至2022年9月30日(2021年12月31日-$3.3百萬)。

於截至2022年9月30日止三個月內,本公司終止其先前的循環信貸安排協議,並與全球大宗商品行業的市場貸款人訂立新的信貸安排協議。該信貸安排的借款基數最高可達#美元。150百萬美元,連同$100作為2022年9月30日提供的初始承諾的100萬美元,還可以選擇額外的$50經本公司及貸款人雙方同意,金額為百萬元。信貸安排的利息基於紐約聯邦儲備銀行公佈的有擔保隔夜融資利率加上信貸保證金6.0%,信用調整後的利差為0.26%。信貸安排項下的未支取款項計息為2.1每年%,基於可用金額。該信貸安排以公司在哥倫比亞的資產和經濟權利為擔保。它的最終到期日為2024年8月15日,如果滿足某些條件,該日期可能會延長至2025年2月18日。提款的有效期限為6個月,自信貸安排之日起算。截至2022年9月30日,信貸安排仍未動用。

根據信貸安排的條款,該公司須遵守下列財務契約:

i.全球覆蓋率至少為150%是使用截至最終到期日的公司綜合未來現金流量的淨現值計算的,折現日期為10在每個報告期內,信貸安排的未償還金額比未償還金額高出%。本公司綜合未來現金流量的淨現值須以80目前洲際交易所布倫特遠期原油期貨價格的%。

二、提前還款人壽保險比例至少150使用從開始日期到最終到期日根據商業合同交付的商品的估計合計價值計算的百分比80目前洲際交易所布倫特原油遠期合約的%,並根據質量和運輸折扣對信貸安排上的未償還金額進行調整,包括支付給貸款人的利息和所有其他成本。

i.公司預計現金來源超過預計現金使用量至少多一倍的流動資金比率1.15每季度計入一年合併未來現金流的次數。未來現金流包括預期的運營現金流、預期較少的資本支出和某些其他調整。本公約中使用的商品定價假設必須是90預計未來現金流的現行布倫特遠期條帶的%。

截至2022年9月30日,公司遵守了上述所有公約。

於截至2022年9月30日止三個月內,本公司於公開市場回購20.1百萬美元6.25現金代價為$的高級票據百分比17.3百萬美元,包括應付利息#美元0.1百萬美元。回購的結果是一美元。2.6百萬美元的收益,其中包括註銷遞延融資費用#美元0.3百萬美元。重新購買的6.25截至2022年9月30日,優先票據未註銷,由公司作為國債持有。

利息支出

下表列出了隨附的未經審計的中期簡明綜合經營報表中確認的利息支出總額:

| | | | | | | | | | | | | | | | | | | | |

| 截至9月30日的三個月, | | 截至9月30日的9個月, |

| (以千美元計) | 2022 | | 2021 | | 2022 | 2021 |

| 合同利息和其他融資費用 | $ | 10,670 | | | $ | 12,701 | | | $ | 32,974 | | $ | 38,673 | |

| 債務發行成本攤銷 | 751 | | | 907 | | | 2,769 | | 2,682 | |

| $ | 11,421 | | | $ | 13,608 | | | $ | 35,743 | | $ | 41,355 | |

6. 股本

| | | | | |

| 普通股股份 |

| 於2021年12月31日發行及發行的股份 | 367,144,500 | |

| 行使認股權而發行的股份 | 1,738,387 | |

| 於2022年9月30日發行的股票 | 368,882,887 | |

| 庫存股 | (10,733,702) | |

| 於2022年9月30日發行及發行的股份 | 358,149,185 | |

於截至2022年9月30日止三個月內,本公司透過多倫多證券交易所(“多倫多證券交易所”)的設施及加拿大的合資格另類交易平臺實施股份回購計劃(“2022計劃”)。根據2022年計劃,該公司能夠以現行市場價格購買36,033,969普通股,相當於大約10截至2022年8月22日普通股已發行和已發行股份的百分比。2022年計劃將於2023年8月31日或更早到期,如果10已達到最大份額百分比。回購取決於股票供應情況、當時的市場狀況、公司股票的交易價格、公司的財務業績和其他條件。

在截至2022年9月30日的三個月和九個月內,公司回購了10,733,702加權平均價為$$的股票1.34每股。回購的股份由本公司持有,並於2022年9月30日記錄為庫存股。

股權薪酬獎

下表提供了有關p的信息績效庫存單位(“PSU”)、遞延股份單位(“DSU”)和截至2022年9月30日的九個月的股票期權活動:

| | | | | | | | | | | | | | | | | |

| PSU | DSU | | 股票期權 |

| 已發行股份單位數 | 已發行股份單位數 | | 未償還股票期權數量 | 加權平均行權價/股票期權(元) |

| 平衡,2021年12月31日 | 30,365,196 | | 5,710,764 | | | 17,848,722 | | 1.20 | |

| 授與 | 6,841,907 | | 683,233 | | | 2,814,947 | | 1.40 | |

| 已鍛鍊 | (4,396,646) | | — | | | (1,738,387) | | 0.74 | |

| 被沒收 | (1,282,224) | | — | | | (264,858) | | 1.24 | |

| 過期 | — | | — | | | (1,322,620) | | 2.78 | |

| 平衡,2022年9月30日 | 31,528,233 | | 6,393,997 | | | 17,337,804 | | 1.16 | |

截至2022年9月30日的三個月和九個月,0.2百萬美元的基於股票的薪酬回收和6.4以股票為基礎的薪酬支出分別為百萬美元。截至2021年9月30日的三個月和九個月,1.1百萬美元和美元6.6以股票為基礎的薪酬支出分別為百萬美元。

截至2022年9月30日,16.4百萬美元(2021年12月31日-$11.81百萬美元)與未歸屬的PSU和股票期權有關的未確認補償費用,預計將在#年加權平均期內確認1.6好幾年了。在截至2022年9月30日的九個月內,公司支付了$2.42021年12月31日歸屬的PSU(截至2021年9月30日的9個月-$0.62020年12月31日歸屬的PSU為100萬)。

每股淨收益(虧損)

每股基本淨收益(虧損)的計算方法是將普通股股東應佔淨收益(虧損)除以每個期間發行和發行的普通股的加權平均股數。

每股攤薄淨收入採用庫存股方法計算,以股份為基礎的補償安排。庫存股辦法假定,行使以股份為基礎的補償安排所獲得的任何收益將用於按期間的平均市場價格購買普通股。然後,根據行使股份補償安排而發行的股份數量與從相關收益中回購的股份數量之間的差額,調整加權平均股份數量。反攤薄股份指的是不計入每股攤薄收益或虧損的潛在攤薄證券,因為它們的影響將是反攤薄的。

加權平均未償還股份

| | | | | | | | | | | | | | | | | |

| | 截至9月30日的三個月, | | 截至9月30日的9個月, |

| | 2022 | 2021 | | 2022 | 2021 |

| 已發行普通股加權平均數 | 367,305,426 | | 366,992,802 | | | 367,754,192 | | 366,985,646 | |

| 根據股票期權可發行的股份 | 11,330,144 | | 1,574,305 | | | 12,024,315 | | — | |

| 假定從股票期權收益中購買的股票 | (7,324,832) | | (826,385) | | | (7,390,603) | | — | |

| 稀釋後已發行普通股的加權平均數 | 371,310,738 | | 367,740,722 | | | 372,387,904 | | 366,985,646 | |

截至2022年9月30日的三個月和九個月,6,161,672和5,863,881期權,分別為截至2021年9月30日的三個月和九個月-16,362,882按加權平均數計算的每股攤薄收益(虧損),由於期權是反攤薄的,因此不包括在內。

7. 石油銷售

該公司的收入來自石油銷售,其價格反映了買方在裝運時在指定銷售點收到的混合價格,或根據合同相對於ICE布倫特原油的定義,並根據瓦斯科尼亞或卡斯蒂利亞原油差價、質量和每月運輸折扣進行調整。截至2022年9月30日的三個月和九個月,100%(截至2021年9月30日的三個月和九個月-100%)的收入來自石油銷售。在截至2022年9月30日的三個月和九個月內,質量和運輸折扣14%和13洲際交易所布倫特原油平均價格的百分比(截至2021年9月30日的三個月和九個月-16%和15%)。

在截至2022年9月30日的三個月內,公司的產品主要銷售給哥倫比亞的一個主要客户(截至2021年9月30日的三個月-兩個月,相當於63%和25佔總銷售量的%)。在截至2022年9月30日的9個月內,該公司的產品主要銷往哥倫比亞的兩個主要客户,其中71%和29佔總銷售額的百分比(截至2021年9月30日的9個月-2,佔68%和24佔總銷售量的%)。

截至2022年9月30日,應收賬款包括零與2022年9月生產相關的應計銷售收入(2021年12月31日-零與2021年12月的生產相關)。

8. 税費

該公司的實際税率為49% 對於截至2022年9月30日的九個月,與397%在比較期2021。當期所得税支出為#美元。63.1百萬美元截至2022年9月30日的9個月,相比之下,同期的小幅復甦2021,主要是由於應納税所得額增加。

的遞延所得税支出截至2022年9月30日的9個月在哥倫比亞,主要是因為税收折舊高於會計折舊,並利用税收損失來抵消應税收入。年度比較期間的遞延所得税費用2021這也是因為税收折舊比會計折舊更高,並在哥倫比亞使用税收損失來抵消應税收入。

對於截至2022年9月30日的9個月的實際税率之間的差異49%以及35% 哥倫比亞税率的主要原因是外國税的影響增加、估值津貼增加、哥倫比亞境內不可抵扣的第三方特許權使用費、其他永久性差異和不可抵扣的股票補償,但這些影響被外幣換算減少部分抵消。

在截至2021年9月30日的9個月中,397%以及31%哥倫比亞的税率主要是由於衍生工具損失和融資成本、外幣換算調整和股票補償的不可抵扣。但估值免税額和非應課税部分(50%)的未實現收益。

9. 或有事件

法律訴訟

Gran Tiera有一些訴訟和索賠待決,包括與國家碳氫化合物管理局(ANH)就高價份額特許權使用費的計算產生的糾紛。雖然這些訴訟和糾紛的結果不能確切地預測,但Gran Tiera相信這些問題的解決不會對公司的綜合財務狀況、經營業績或現金流產生實質性的不利影響。Gran Tiera在發生成本或成為可能和可確定的成本時記錄成本。

信用證和其他信貸支持

截至2022年9月30日,公司已提供信用證和其他信貸支持共計#美元。109.8百萬美元(2021年12月31日-$103.0作為勘探合同和其他資本或業務要求中所載哥倫比亞和厄瓜多爾工作承諾擔保的擔保。

10. 金融工具與公允價值計量

金融工具

金融工具最初按公允價值入賬,公允價值定義為在計量日出售資產或支付給市場參與者以清償負債的價格。對於按公允價值計量的金融工具,公認會計原則建立了公允價值層次結構,對用於計量公允價值的估值技術的投入進行優先排序。此層次結構由三個主要級別組成:

•第1級--代表相同資產和負債在活躍市場上的報價的投入

•第2級--第1級內可直接或間接觀察到的資產和負債的報價以外的投入

•第3級--資產和負債的不可觀察的投入

於2022年9月30日,本公司於資產負債表確認的金融工具包括現金及現金等價物、限制性現金及現金等價物、應收賬款、其他長期資產、應付賬款及應計負債、其他短期應付賬款、長期債務、資產報廢債務、長期股權補償報酬負債及其他長期負債。本公司使用基於現有信息的適當估值技術來計量資產和負債的公允價值。

公允價值計量

下表列出了該公司截至2022年9月30日和2021年12月31日的金融工具的公允價值計量:

| | | | | | | | | | | |

| 截至2022年9月30日 | | 截至2021年12月31日 |

| (以千美元計) | | | |

| 1級 | | | |

| 資產 | | | |

預付權益遠期(2) | $ | 7,398 | | | $ | — | |

預付股本遠期- 長期(1) | 12,339 | | | 7,578 | |

| $ | 19,737 | | | $ | 7,578 | |

| | | |

| 負債 | | | |

DSU責任--長期責任(3) | $ | 7,736 | | | $ | 4,346 | |

6.25高級附註百分比 | 230,925 | | | 273,672 | |

7.75高級附註百分比 | 234,000 | | 271,500 | |

| $ | 472,661 | | | $ | 549,518 | |

| 2級 | | | |

| 資產 | | | |

衍生資產(2) | $ | — | | | 219 | |

受限現金和現金等價物--長期(1) | 5,518 | | | 4,903 | |

| $ | 5,518 | | | $ | 5,122 | |

| 負債 | | | |

| 衍生負債 | $ | — | | | $ | 2,976 | |

| 循環信貸安排 | — | | | 66,987 | |

PSU負債-當前(4) | 13,657 | | 2,710 |

PSU責任-長期(3) | 10,089 | | | 9,372 | |

| $ | 23,746 | | | $ | 82,045 | |

| | | |

| 3級 | | | |

| 負債 | | | |

資產報廢債務--流動(4) | $ | 1,724 | | | $ | — | |

| 資產報廢債務--長期 | 58,657 | | | 54,525 | |

| $ | 60,381 | | | $ | 54,525 | |

(1)遠期限制性現金和預付權益的長期部分計入公司資產負債表中的其他長期資產

(2) 計入公司資產負債表中的其他流動資產

(3) 長期配股和配股負債計入公司資產負債表的長期股權補償獎勵負債

(4) PSU負債和資產報廢債務的當前部分計入公司資產負債表上的其他短期負債

由於該等票據的短期到期日,現金及現金等價物、流動受限現金及現金等價物、應收賬款、應付賬款及應計負債的公允價值與其賬面值相若。

長期受限現金和現金等價物的公允價值接近其賬面價值,因為利率是可變的,反映了市場利率。

預付權益遠期(PEF)

為了減少本公司普通股在已發行的PSU和DSU上的交易價格變化的風險,本公司簽訂了PEF。在期限結束時,交易對手將向公司支付相當於按估值日公司普通股價格計算的股份名義金額的金額。本公司有權增加或減少PEF的名義金額或提前終止協議。截至2022年9月30日,公司的PEF名義金額為16百萬股,公允價值為$19.7百萬(截至2021年12月31日-10百萬股,公允價值為$7.6百萬)。在截至2022年9月30日的三個月和九個月內,公司錄得2.6百萬美元和美元5.3分別從PEF的一般費用和行政費用中獲得百萬美元的收益(3和9

截至2021年9月30日的月份--美元0.6百萬美元和美元0.7分別獲得百萬美元收益)。PEF資產的公允價值是使用公司在每個報告期結束時在活躍市場上的報價來估計的。

DSU責任

在每個報告期結束時,根據公司在活躍市場所報的股票價格來估計債務單位負債的公允價值。

PSU責任

PSU負債的公允價值是根據使用公司股價和PSU業績係數等投入的定價模型估計的。

高級附註

於2022年9月30日未按公允價值記錄的金融工具為高級票據(附註5)。

在2022年9月30日,6.25高級票據百分比和7.75高級備註百分比為 $275.5百萬美元和美元292.9分別為本金總額減去未攤銷債務發行成本,公允價值為#美元。230.9百萬美元和美元234.0百萬,分別進行了分析。

受限現金--長期

長期受限現金和現金等價物的公允價值接近其賬面價值,因為利率是可變的,反映了市場利率。由於其他金融工具的到期日較短,其公允價值與其賬面價值大致相同。

資產報廢債務

該公司的非經常性公允價值計量包括資產報廢債務。資產報廢債務的公允價值是參考為滿足報廢債務所需的預期未來現金流出而計量的,該現金流出按本公司經信貸調整的無風險利率貼現。用於計算此類負債的重要的3級數據包括將發生的成本估計、公司經信貸調整的無風險利率、通貨膨脹率和估計的放棄日期。隨着時間的推移,增值費用被確認為折現負債增加到其預期結算價值,而資產報廢成本則在相關資產的估計生產年限內攤銷。

11. 補充現金流信息

下表提供了現金和現金等價物以及限制性現金和現金等價物的對賬,在未經審計的中期簡明合併現金流量表中顯示為這些數額的總和:

| | | | | | | | | | | | | | | | | |

| (以千美元計) | 截至9月30日, | | 截至12月31日, |

| 2022 | 2021 | | 2021 | 2020 |

| 現金和現金等價物 | $ | 118,173 | | $ | 16,208 | | | $ | 26,109 | | $ | 13,687 | |

| 受限現金和現金等價物--流動 | 1,142 | | 392 | | | 392 | | 427 | |

受限現金和現金等價物- 長期 (1) | 5,518 | | 3,532 | | | 4,903 | | 3,409 | |

| $ | 124,833 | | $ | 20,132 | | | $ | 31,404 | | $ | 17,523 | |

(1) 計入公司資產負債表中的其他長期資產

業務活動的資產和負債淨變動如下:

| | | | | | | | | | | |

| 截至9月30日的9個月, |

| (以千美元計) | 2022 | | 2021 |

| 應收賬款和其他長期資產 | $ | 2,811 | | | $ | (18,582) | |

| 衍生品 | (16,594) | | | (2,427) | |

| 庫存 | (3,252) | | | (2,920) | |

| 預付費用 | (2,773) | | | 42 | |

| 應付賬款、應計賬款和其他長期負債 | 37,862 | | | 14,417 | |

| 應收和應付税款 | 54,784 | | | 27,426 | |

| 經營活動的資產和負債淨變動 | $ | 72,838 | | | $ | 17,956 | |

截至2022年9月30日的9個月的非現金投資營運資本的變化包括應付賬款和應計負債增加#美元。3.7百萬美元,應收賬款增加#美元0.4百萬美元(截至2021年9月30日的9個月,應付賬款和應計負債增加#美元0.6百萬美元,應收賬款減少#美元0.1百萬)。

下表提供了補充現金流披露:

| | | | | | | | | | | |

| 截至9月30日的9個月, |

| (以千美元計) | 2022 | | 2021 |

| 繳納所得税的現金 | $ | 29,881 | | | $ | 20,433 | |

| 支付利息的現金 | $ | 31,455 | | | $ | 37,259 | |

| | | |

| 非現金投資活動: | | | |

| 與財產、廠房和設備有關的負債淨額,期末 | $ | 33,397 | | | $ | 29,420 | |

第二項。管理層對財務狀況和經營成果的探討與分析

以下有關本公司財務狀況和經營成果的討論應與本季度報告10-Q表第一部分第1項所載的“財務報表”以及本公司2021年年度報告10-K表第二部分第7項和第8項中分別包含的“財務報表和補充數據”和“管理層對財務狀況和經營成果的討論和分析”一併閲讀。請參閲本季度報告開頭有關前瞻性陳述的識別和相關風險的警示語言,以及本季度報告第II部分第1A項“風險因素”以及我們2021年年報第I部分第1A項“風險因素”中所描述的風險因素。

財務和運營亮點

2022年第三季度的主要要點

•2022年第三季度的淨收益為3870萬美元,或每股基本收益和每股稀釋後收益為0.11美元,而2021年第三季度的淨收益為3500萬美元,或每股基本收益和稀釋後收益為0.10美元

•2022年第三季度的所得税前收入為6040萬美元,而2021年第三季度的所得税前收入為4400萬美元

•於2022年第三季度,我們以1,730萬美元的現金代價回購了2,010萬美元的6.25%優先債券,並以每股1.34美元的加權平均價回購了10,733,702股普通股

•來自運營的資金流動(2)與2021年第三季度相比增長36%,至9370萬美元,比2022年第二季度下降10%

•在第三季度,該公司產生了3670萬美元的自由現金流(2)。在截至2022年9月30日的9個月中,公司產生了1.21億美元的自由現金流(2)。自由現金流部分用於回購優先票據和普通股

•2022年第三季度的NAR產量為23,472桶,與2021年第三季度的23,372桶和2022年第二季度的23,215桶相當

•2022年第三季度的銷售量為23,516 BOPD,與2021年第三季度的23,833 BOPD相當,比2022年第二季度的22,847高3%

•石油銷售額為1.684億美元,與2021年第三季度的1.353億美元相比增長了24%,這是布倫特原油價格上漲33%的結果,但質量和運輸折扣增加了16%。與2022年第二季度的2.058億美元相比,石油銷售額下降了18%,原因是布倫特原油價格下降了13%,質量和運輸折扣提高了3%。

•運營費用為4,180萬美元,比2021年第三季度的3,840萬美元高出9%,原因是修井增加,以及環境和社區援助增加導致提升成本上升,以及社會封鎖導致Suroriente區塊合作伙伴的回收減少。運營費用比2022年第二季度的3950萬美元增加了6%,主要是由於本季度的修井活動增加

•與2021年第三季度相比,運輸費用下降了23%。2021年第三季度,由於維護黑斑羚航站樓,採用了替代運輸路線,每個桶的運輸成本較高。與2022年第二季度相比,由於使用了替代運輸路線,運輸費用下降了4%,這導致本季度的運輸成本較低

•運營淨額回扣(2) 與2021年第三季度的9370萬美元相比,增長了32%,達到1.241億美元;與2022年第二季度的1.638億美元相比,下降了24%

•調整後的EBITDA(2)與2021年第三季度的8180萬美元相比,增長了48%,達到1.212億美元,與2022年第二季度的1.401億美元相比,下降了13%。過去12個月調整後的EBITDA為4.623億美元,導致淨債務(2)調整後的EBITDA(2)是1.0倍。

•2022年第三季度的質量和運輸折扣增至每桶13.37美元,而2021年第三季度為每桶11.51美元,2022年第二季度為每桶13.00美元

•與2021年第三季度相比,股票補償前的一般和行政費用(“G&A”)增加了52%,原因是本季度特別項目和租賃債務的成本增加。與2022年第二季度相比,股權薪酬前的G&A費用增加了6%,即每桶0.06美元,主要是由於優化項目的成本

•由於Acordionero油田的鑽探計劃以及哥倫比亞和厄瓜多爾的探井,2022年第三季度的資本增加為5700萬美元,比2021年第三季度增加64%,比2022年第二季度減少13%

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| (除非另有説明,否則以千美元計) | 截至9月30日的三個月, | | 截至6月30日的三個月, | | 截至9月30日的9個月, |

| | 2022 | 2021 | 更改百分比 | | 2022 | | 2022 | 2021 | 更改百分比 |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| 日均成交量(BOPD) | | | | | | | | | |

| 已整合 | | | | | | | | | |

| 未計入特許權使用費的工作利益(“WI”)生產 | 30,391 | | 28,957 | | 5 | | | 30,607 | | | 30,123 | | 25,501 | | 18 | |

| 版税 | (6,919) | | (5,585) | | 24 | | | (7,392) | | | (6,948) | | (4,531) | | 53 | |

| 生產NAR | 23,472 | | 23,372 | | — | | | 23,215 | | | 23,175 | | 20,970 | | 11 | |

| 庫存的減少(增加) | 44 | | 461 | | (90) | | | (368) | | | (141) | | (105) | | (34) | |

銷售額(1) | 23,516 | | 23,833 | | (1) | | | 22,847 | | | 23,034 | | 20,865 | | 10 | |

| | | | | | | | | |

| 淨收益(虧損) | $ | 38,663 | | $ | 35,007 | | 10 | | | $ | 52,972 | | | $ | 105,754 | | $ | (20,042) | | 628 | |

| | | | | | | | | |

| 運營淨額回款 | | | | | | | | | |

| 石油銷售 | $ | 168,397 | | $ | 135,319 | | 24 | | | $ | 205,785 | | | $ | 548,751 | | $ | 327,435 | | 68 | |

| 運營費用 | (41,837) | | (38,448) | | 9 | | | (39,494) | | | (116,266) | | (95,366) | | 22 | |

| | | | | | | | | |

| 交通費 | (2,417) | | (3,130) | | (23) | | | (2,513) | | | (7,764) | | (8,731) | | (11) | |

運營淨額回款(2) | $ | 124,143 | | $ | 93,741 | | 32 | | | $ | 163,778 | | | $ | 424,721 | | $ | 223,338 | | 90 | |

| | | | | | | | | |

| 股權薪酬前的併購費用 | $ | 8,284 | | $ | 5,444 | | 52 | | | $ | 7,847 | | | $ | 23,910 | | $ | 19,394 | | 23 | |

| 基於股票的薪酬(回收)費用 | (170) | | 1,053 | | (116) | | | 1,989 | | | 6,376 | | 6,597 | | (3) | |

| 併購費用,包括基於股票的薪酬 | $ | 8,114 | | $ | 6,497 | | 25 | | | $ | 9,836 | | | $ | 30,286 | | $ | 25,991 | | 17 | |

| | | | | | | | | |

調整後的EBITDA(2) | $ | 121,236 | | $ | 81,804 | | 48 | | | $ | 140,113 | | | $ | 380,727 | | $ | 160,007 | | 138 | |

| | | | | | | | | |

來自運營的資金流動(2) | $ | 93,746 | | $ | 69,103 | | 36 | | | $ | 103,625 | | | $ | 284,681 | | $ | 121,348 | | 135 | |

| | | | | | | | | |

| 資本支出 | $ | 57,035 | | $ | 34,839 | | 64 | | | $ | 65,199 | | | $ | 163,717 | | $ | 109,650 | | 49 | |

(1) 銷售量是指根據庫存變化調整後的生產淨現值。

(2) 非GAAP衡量標準

營業淨額、淨債務、EBITDA、調整後的EBITDA、運營資金流和自由現金流是非GAAP指標,在GAAP中沒有規定的任何標準化含義。管理層將這些衡量標準視為財務業績衡量標準。告誡投資者,這些指標不應被解釋為石油銷售、淨收益(虧損)或根據公認會計原則確定的其他財務業績指標的替代指標。我們計算這些指標的方法可能與其他公司不同,因此可能無法與其他公司使用的類似指標進行比較。在披露每一項非公認會計準則財務計量之前,應先披露相應的公認會計準則計量,以免暗示應更多地強調非公認會計準則計量。

如圖所示,營業淨收入的定義是石油銷售減去營業和運輸費用。管理層認為,經營淨值是管理層和投資者分析財務業績的有用補充指標,並在考慮其他收入和支出之前提供了我們主要業務活動產生的結果的指示。上表提供了從石油銷售到業務淨回扣的對賬。

截至2022年9月30日的淨債務為4.617億美元,使用6.25%優先債券和7.75%優先債券的總和計算,不包括5.799億美元的遞延融資費,減去1.182億美元的現金和現金等價物。

列示的EBITDA定義為經損耗、折舊及增值(“DD&A”)開支、利息開支及所得税開支調整後的淨收益或虧損。列示的經調整EBITDA定義為經非現金租賃支出、租賃付款、未實現匯兑損益、基於股票的補償支出或收回、未實現衍生工具損益、回購優先票據收益、其他金融工具損益及其他虧損調整後的EBITDA。管理層在考慮非現金項目如何影響收入之前,使用這一補充指標來分析我們的主要業務活動產生的業績和收入,並認為這一財務指標是投資者分析我們的業績和財務結果的有用的補充信息。從淨收益(虧損)到EBITDA和調整後EBITDA的對賬如下:

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至9月30日的三個月, | | 截至6月30日的三個月, | | 截至9月30日的9個月, | | 截至9月30日的12個月滾動, |

| (以千美元計) | 2022 | 2021 | | 2022 | | 2022 | 2021 | | 2022 |

| 淨收益(虧損) | $ | 38,663 | | $ | 35,007 | | | $ | 52,972 | | | $ | 105,754 | | $ | (20,042) | | | $ | 168,278 | |

| 將淨收益(虧損)與EBITDA和調整後的EBITDA進行調整 | | | | | | | | | |

| DD&A費用 | 45,320 | | 38,055 | | | 42,216 | | | 128,499 | | 98,300 | | | 170,073 | |

| 利息支出 | 11,421 | | 13,608 | | | 12,194 | | | 35,743 | | 41,355 | | | 48,769 | |

| 所得税費用 | 21,734 | | 8,955 | | | 38,666 | | | 99,940 | | 26,795 | | | 53,799 | |

| 息税折舊攤銷前利潤(非公認會計準則) | $ | 117,138 | | $ | 95,625 | | | $ | 146,048 | | | $ | 369,936 | | $ | 146,408 | | | $ | 440,919 | |

| 非現金租賃費用 | 851 | | 408 | | | 747 | | | 2,009 | | 1,222 | | | 2,454 | |

| 租賃費 | (402) | | (384) | | | (388) | | | (1,134) | | (1,239) | | | (1,516) | |

| 未實現匯兑損失 | 6,636 | | 3,465 | | | 4,341 | | | 6,138 | | 16,945 | | | 11,072 | |

| 基於股票的薪酬(恢復)費用 | (170) | | 1,053 | | | 1,989 | | | 6,376 | | 6,597 | | | 8,175 | |

| 未實現衍生工具(收益)損失 | (219) | | (4,729) | | | (12,624) | | | — | | 2,499 | | | (12,088) | |

| 回購優先債券的收益 | (2,598) | | — | | | — | | | (2,598) | | — | | | (2,598) | |

| 其他金融工具(收益)損失 | — | | (13,634) | | | — | | | — | | (12,425) | | | 15,794 | |

| 其他損失 | — | | — | | | — | | | — | | — | | | 44 | |

| 調整後的EBITDA(非GAAP) | $ | 121,236 | | $ | 81,804 | | | $ | 140,113 | | | $ | 380,727 | | $ | 160,007 | | | $ | 462,256 | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

營運資金流量定義為經DD&A開支、遞延税項開支或收回、股票補償開支或收回、債務發行成本攤銷、非現金租賃開支、租賃付款、未實現匯兑損益、衍生工具損益、衍生工具現金結算、高級票據回購收益及其他金融工具損益調整後的淨收益或虧損。管理層在考慮非現金項目如何影響收入之前,使用這一財務指標來分析我們的主要業務活動產生的業績和收入,並相信這一財務指標也是投資者分析業績和我們的財務結果的有用的補充信息。自由現金流的定義是資金流減去資本支出。管理層使用這一財務指標來分析我們的主要業務活動在資本要求後產生的現金流,並認為這一財務指標也是投資者分析業績和我們的財務結果的有用補充信息。從淨收益(虧損)到業務資金流和自由現金流的對賬如下:

| | | | | | | | | | | | | | | | | | | | | | | |

| | 截至9月30日的三個月, | | 截至6月30日的三個月, | | 截至9月30日的9個月, |

| (以千美元計) | 2022 | 2021 | | 2022 | | 2022 | 2021 |

| 淨收益(虧損) | $ | 38,663 | | $ | 35,007 | | | $ | 52,972 | | | $ | 105,754 | | $ | (20,042) | |

| 對淨收益(虧損)與業務資金流進行調整 | | | | | | | |

| DD&A費用 | 45,320 | | 38,055 | | | 42,216 | | | 128,499 | | 98,300 | |

| 遞延税費 | 4,914 | | 8,955 | | | 13,241 | | | 36,868 | | 26,809 | |

| 基於股票的薪酬(恢復)費用 | (170) | | 1,053 | | | 1,989 | | | 6,376 | | 6,597 | |

| 債務發行成本攤銷 | 751 | | 907 | | | 1,131 | | | 2,769 | | 2,682 | |

| 非現金租賃費用 | 851 | | 408 | | | 747 | | | 2,009 | | 1,222 | |

| 租賃費 | (402) | | (384) | | | (388) | | | (1,134) | | (1,239) | |

| 未實現匯兑損失 | 6,636 | | 3,465 | | | 4,341 | | | 6,138 | | 16,945 | |

| 衍生工具損失 | — | | 2,603 | | | 5,172 | | | 26,611 | | 47,540 | |

| 衍生工具的現金結算 | (219) | | (7,332) | | | (17,796) | | | (26,611) | | (45,041) | |

| 回購優先債券的收益 | (2,598) | | — | | | — | | | (2,598) | | — | |

| 其他金融工具收益 | — | | (13,634) | | | — | | | — | | (12,425) | |

| 運營資金流(非公認會計準則) | $ | 93,746 | | $ | 69,103 | | | $ | 103,625 | | | $ | 284,681 | | $ | 121,348 | |

| 資本支出 | $ | 57,035 | | $ | 34,839 | | | $ | 65,199 | | | $ | 163,717 | | $ | 109,650 | |

| 自由現金流(非公認會計準則) | $ | 36,711 | | $ | 34,264 | | | $ | 38,426 | | | $ | 120,964 | | $ | 11,698 | |

| | | | | | | |

| | | | | | | |

額外的運營結果

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 截至9月30日的三個月, | | 截至6月30日的三個月, | | 截至9月30日的9個月, |

| (以千美元計) | 2022 | 2021 | 更改百分比 | | 2022 | | 2022 | 2021 | 更改百分比 |

| 石油銷售 | $ | 168,397 | | $ | 135,319 | | 24 | | | $ | 205,785 | | | $ | 548,751 | | $ | 327,435 | | 68 | |

| 運營費用 | 41,837 | | 38,448 | | 9 | | | 39,494 | | | 116,266 | | 95,366 | | 22 | |

| | | | | | | | | |

| 交通費 | 2,417 | | 3,130 | | (23) | | | 2,513 | | | 7,764 | | 8,731 | | (11) | |

運營淨額回扣(1) | 124,143 | | 93,741 | | 32 | | | 163,778 | | | 424,721 | | 223,338 | | 90 | |

| | | | | | | | | |

| | | | | | | | | |

| DD&A費用 | 45,320 | | 38,055 | | 19 | | | 42,216 | | | 128,499 | | 98,300 | | 31 | |

| 股權薪酬前的併購費用 | 8,284 | | 5,444 | | 52 | | | 7,847 | | | 23,910 | | 19,394 | | 23 | |

| 基於股票的薪酬(回收)費用 | (170) | | 1,053 | | (116) | | | 1,989 | | | 6,376 | | 6,597 | | (3) | |

| 匯兑損失 | 1,489 | | 2,650 | | (44) | | | 2,722 | | | 486 | | 15,824 | | (97) | |

| 衍生工具損失 | — | | 2,603 | | (100) | | | 5,172 | | | 26,611 | | 47,540 | | (44) | |

| 其他金融工具收益 | — | | (13,634) | | (100) | | | — | | | — | | (12,425) | | (100) | |

| 回購優先債券的收益 | (2,598) | | — | | 100 | | | — | | | (2,598) | | — | | 100 | |

| 利息支出 | 11,421 | | 13,608 | | (16) | | | 12,194 | | | 35,743 | | 41,355 | | (14) | |

| 63,746 | | 49,779 | | 28 | | | 72,140 | | | 219,027 | | 216,585 | | 1 | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| 所得税前收入 | 60,397 | | 43,962 | | 37 | | | 91,638 | | | 205,694 | | 6,753 | | 2946 | |

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| | | | | | | | | |

| 當期所得税支出(回收) | 16,820 | | — | | 100 | | | 25,425 | | | 63,072 | | (14) | | 450,614 | |

| 遞延所得税費用 | 4,914 | | 8,955 | | (45) | | | 13,241 | | | 36,868 | | 26,809 | | 38 | |

| 21,734 | | 8,955 | | 143 | | | 38,666 | | | 99,940 | | 26,795 | | 273 | |

| 淨收益(虧損) | $ | 38,663 | | $ | 35,007 | | 10 | | | $ | 52,972 | | | $ | 105,754 | | $ | (20,042) | | 628 | |

| | | | | | | | | |

| 銷售量(NAR) | | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| 總銷售量,BOPD | 23,516 | | 23,833 | | (1) | | | 22,847 | | | 23,034 | | 20,865 | | 10 | |

| | | | | | | | | |

| 每桶布倫特原油價格 | $ | 97.70 | | $ | 73.23 | | 33 | | | $ | 111.98 | | | $ | 102.48 | | $ | 67.97 | | 51 | |

| | | | | | | | | |

| 每桶銷售量的綜合運營結果NAR | | | | | | | | | |

| 石油銷售 | $ | 77.84 | | $ | 61.72 | | 26 | | | $ | 98.98 | | | $ | 87.27 | | $ | 57.48 | | 52 | |

| 運營費用 | 19.34 | | 17.53 | | 10 | | | 19.00 | | | 18.49 | | 16.74 | | 10 | |

| 交通費 | 1.12 | | 1.43 | | (22) | | | 1.21 | | | 1.23 | | 1.53 | | (20) | |

運營淨額回扣(1) | 57.38 | | 42.76 | | 34 | | | 78.77 | | | 67.55 | | 39.21 | | 72 | |

| | | | | | | | | |

| | | | | | | | | |

| DD&A費用 | 20.95 | | 17.36 | | 21 | | | 20.31 | | | 20.43 | | 17.26 | | 18 | |

| 股權薪酬前的併購費用 | 3.83 | | 2.48 | | 54 | | | 3.77 | | | 3.80 | | 3.40 | | 12 | |

| 基於股票的薪酬(回收)費用 | (0.08) | | 0.48 | | (117) | | | 0.96 | | | 1.01 | | 1.16 | | (13) | |

| 匯兑損失 | 0.69 | | 1.21 | | (43) | | | 1.31 | | | 0.08 | | 2.78 | | (97) | |

| 衍生工具損失 | — | | 1.19 | | (100) | | | 2.49 | | | 4.23 | | 8.35 | | (49) | |

| 其他金融工具收益 | — | | (6.22) | | (100) | | | — | | | — | | (2.18) | | (100) | |

| 回購優先債券的收益 | (1.20) | | — | | 100 | | | — | | | (0.41) | | — | | 100 | |

| 利息支出 | 5.28 | | 6.21 | | (15) | | | 5.87 | | | 5.68 | | 7.26 | | (22) | |

| 29.47 | | 22.71 | | 30 | | | 34.71 | | | 34.82 | | 38.03 | | (8) | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| 所得税前收入 | 27.91 | | 20.05 | | 39 | | | 44.06 | | | 32.73 | | 1.18 | | 2,674 | |

| | | | | | | | | |

| 當期所得税支出(回收) | 7.77 | | — | | 100 | | | 12.23 | | | 10.03 | | — | | 100 | |

| 遞延所得税費用 | 2.27 | | 4.08 | | (44) | | | 6.37 | | | 5.86 | | 4.71 | | 24 | |

| 10.04 | | 4.08 | | 146 | | | 18.60 | | | 15.89 | | 4.71 | | 237 | |

| 淨收益(虧損) | $ | 17.87 | | $ | 15.97 | | 12 | | | $ | 25.46 | | | $ | 16.84 | | $ | (3.53) | | (577) | |

(1) 營業淨值是一種非公認會計原則的衡量標準,在公認會計原則下沒有規定的任何標準化含義。有關這一衡量標準的定義,請參閲“財務和業務要點--非公認會計準則衡量標準”。

石油產銷量,BOPD

| | | | | | | | | | | | | | | | | | | | | | | |

| 截至9月30日的三個月, | | 截至6月30日的三個月, | | 截至9月30日的9個月, |

| 2022 | 2021 | | 2022 | | 2022 | 2021 |

| 日均成交量(BOPD) | | | | | | | |

| 特許權使用費前的Wi生產 | 30,391 | | 28,957 | | | 30,607 | | | 30,123 | | 25,501 | |

| 版税 | (6,919) | | (5,585) | | | (7,392) | | | (6,948) | | (4,531) | |

| 生產NAR | 23,472 | | 23,372 | | | 23,215 | | | 23,175 | | 20,970 | |

| 庫存的減少(增加) | 44 | | 461 | | | (368) | | | (141) | | (105) | |

| 銷售額 | 23,516 | | 23,833 | | | 22,847 | | | 23,034 | | 20,865 | |

| | | | | | | |

| 特許權使用費,特許權使用費前作業指導書產量的百分比 | 23 | % | 19 | % | | 24 | % | | 23 | % | 18 | % |

產油量NAR 截至9月30日的三個月,2022年與2021年同期一致。由於Acordionero和Costayaco油田的鑽探和修井活動取得成功,截至2022年9月30日的9個月的石油產量淨值比2021年同期增長了11%。石油產量NAR與上一季度持平。

版税與2021年同期相比,截至2022年9月30日的三個月和九個月的產量百分比增加到23%,與基準油價的上漲和哥倫比亞對價格敏感的特許權使用費制度相稱。與上一季度相比,特許權使用費佔產量的百分比保持不變。

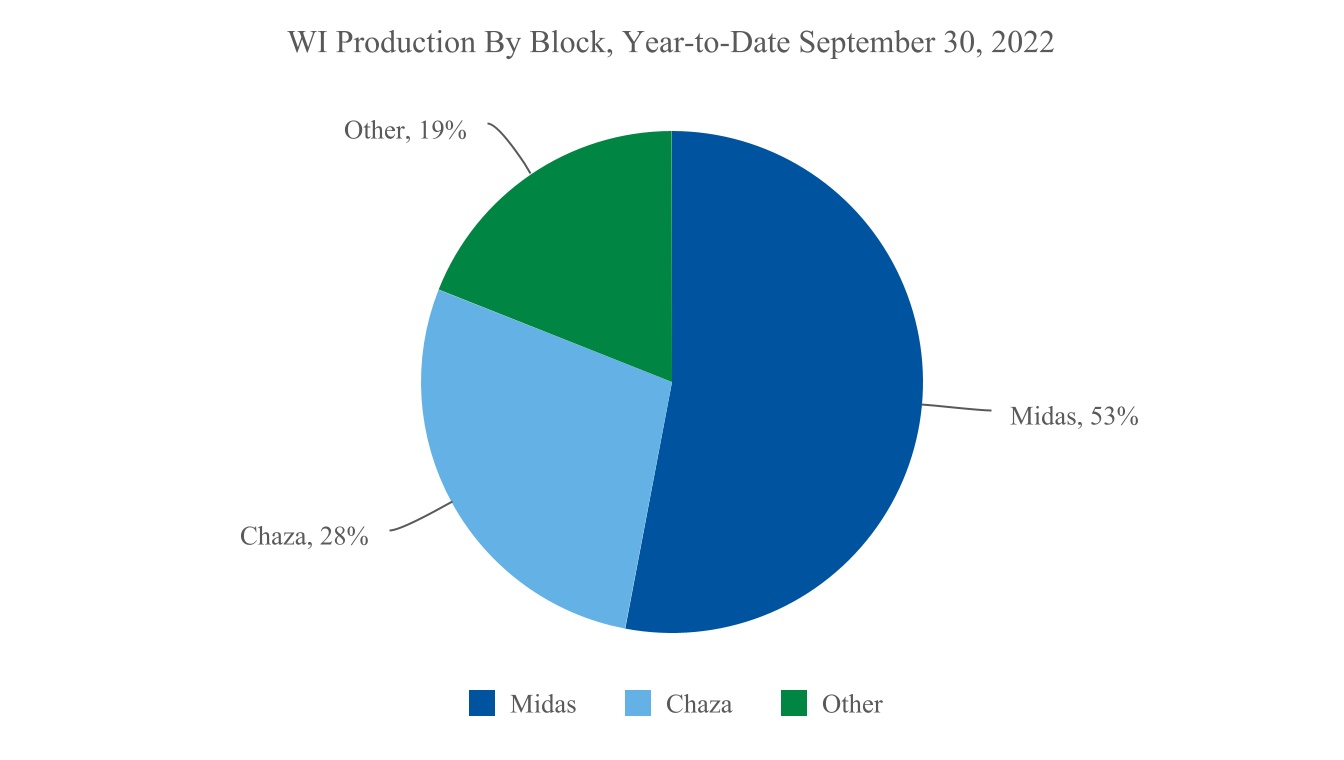

Midas區塊包括Acordionero、Chuira和Ayombero油田,Chaza區塊包括Costayaco和Moqueta油田。

運營淨額回款

| | | | | | | | | | | | | | | | | | | | | | | |

| 截至9月30日的三個月, | | 截至6月30日的三個月, | | 截至9月30日的9個月, |

| (以千美元計) | 2022 | 2021 | | 2022 | | 2022 | 2021 |

| | | | | | | |

| 石油銷售 | $ | 168,397 | | $ | 135,319 | | | $ | 205,785 | | | $ | 548,751 | | $ | 327,435 | |

| 交通費 | (2,417) | | (3,130) | | | (2,513) | | | (7,764) | | (8,731) | |

| 165,980 | | 132,189 | | | 203,272 | | | 540,987 | | 318,704 | |

| 運營費用 | (41,837) | | (38,448) | | | (39,494) | | | (116,266) | | (95,366) | |

運營淨額回款(1) | $ | 124,143 | | $ | 93,741 | | | $ | 163,778 | | | $ | 424,721 | | $ | 223,338 | |

| | | | | | | |

| (每桶美元銷售量NAR) | | | | | | | |

| 布倫特原油 | $ | 97.70 | | $ | 73.23 | | | $ | 111.98 | | | $ | 102.48 | | $ | 67.97 | |

| 一個月遠期布倫特原油(“M+1”)調整 | (6.49) | | — | | | — | | | (2.23) | | — | |

| 質量和運輸折扣 | (13.37) | | (11.51) | | | (13.00) | | | (12.98) | | (10.49) | |

| 平均實現價格 | 77.84 | | 61.72 | | | 98.98 | | | 87.27 | | 57.48 | |

| 交通費 | (1.12) | | (1.43) | | | (1.21) | | | (1.23) | | (1.53) | |

| 運輸費用平均實現價格淨額 | 76.72 | | 60.29 | | | 97.77 | | | 86.04 | | 55.95 | |

| 運營費用 | (19.34) | | (17.53) | | | (19.00) | | | (18.49) | | (16.74) | |

運營淨額回款(1) | $ | 57.38 | | $ | 42.76 | | | $ | 78.77 | | | $ | 67.55 | | $ | 39.21 | |

(1) 營業淨值是一種非公認會計原則的衡量標準,在公認會計原則下沒有規定的任何標準化含義。有關這一衡量標準的定義,請參閲“財務和業務要點--非公認會計準則衡量標準”。

石油銷售截至2022年9月30日止三個月,由於布倫特原油價格上漲33%,與2021年同期相比增長24%,達到1.684億美元,但被質量和運輸折扣以及M+1布倫特原油調整(定義見下文)16%的增長部分抵消。卡斯蒂利亞差價從2021年同期的每桶6.51美元增加到9.15美元,瓦斯科尼亞差價從2021年同期的4.02美元減少到3.77美元。在截至2022年9月30日的三個月內,我們簽訂了新的營銷安排,從交貨月份的布倫特原油月平均價格(“M定價”)改為交貨月份之後的布倫特原油月平均價格(“M+1布倫特原油價格”)。該公司的收入受到負面影響,因為布倫特原油月平均價格在整個季度都有所下降。

截至2022年9月30日止九個月,由於布倫特原油價格上漲51%和銷售量增加10%,石油銷售額較2021年同期增長68%至5.488億美元,但因質量和運輸折扣以及M+1布倫特原油調整增加24%而部分抵消。卡斯蒂利亞和瓦斯科尼亞的差價分別從2021年同期的每桶4.50美元和2.65美元增加到7.89美元和4.17美元。

與上一季度相比,石油銷售額下降了18%,主要原因是布倫特原油價格下降13%,質量和運輸折扣增加3%,以及M+1布倫特原油價格調整。

下表顯示了與上一季度和2021年同期相比,截至2022年9月30日的三個月和九個月實現價格和銷售量的變化對我們石油銷售的影響:

| | | | | | | | | | | | | | | | | |

| (以千美元計) | 2022年第三季度與2022年第二季度 | | 2022年第三季度與2021年第三季度 | | 截至2022年9月30日的9個月與截至2021年9月30日的9個月 |

| 比較期間的石油銷售量 | $ | 205,785 | | | $ | 135,319 | | | $ | 327,435 | |

| 實現銷售提價效果 | (45,744) | | | 34,873 | | | 187,280 | |

| 銷售量增加效應 | 8,356 | | | (1,795) | | | 34,036 | |

| 截至2022年9月30日的三個月和九個月的石油銷售 | $ | 168,397 | | | $ | 168,397 | | | $ | 548,751 | |

與2021年同期相比,截至2022年9月30日的三個月和九個月的平均實現價格分別上漲了26%和52%,這與基準油價的上漲相稱,但被更高的差價和我們銷售中使用的M+1布倫特原油定價所抵消。

與上一季度相比,平均實現價格下降21%,原因是基準油價下降、卡斯蒂利亞差價上升以及M+1布倫特原油定價的使用,但Vasconia差價的下降部分抵消了這一降幅。

運營費用s截至2022年9月30日的三個月,與2021年同期相比,每桶增加了9%,達到4180萬美元,或每桶增加了1.81美元,達到每桶19.34美元,主要原因是修井增加了0.68美元,提升成本增加了1.12美元,主要是由於環境和社區援助增加,以及Suroriente區塊的社會封鎖導致合作伙伴的回收減少。

與2021年同期相比,截至2022年9月30日的9個月的運營費用增加了22%,達到1.163億美元,或每桶增加1.75美元,達到每桶18.49美元,主要原因是修井增加了每桶0.58美元,提升成本增加了1.16美元,這是由於所有主要油田的產量增加和注水導致發電和化學成本上升。

與上一季度相比,運營費用增加了6%,即每桶0.34美元,比上一季度的3950萬美元或每桶19.00美元增加了6%,這主要是因為本季度的修井活動增加。

我們有通過多條管道和卡車運輸路線出售石油的選擇。每種方案對實際銷售價格和運輸費用的影響是不同的。下表顯示了截至2022年9月30日、2021年9月30日和2021年9月30日的三個月和九個月以及上一季度,我們使用每個選項在哥倫比亞銷售的石油數量的百分比:

| | | | | | | | | | | | | | | | | | | | | | | | |

| 截至9月30日的三個月, | | 截至6月30日的三個月, | | 截至9月30日的9個月, | |

| 2022 | 2021 | | 2022 | | 2022 | 2021 | |

| 通過管道運輸的流量 | — | % | 9 | % | | — | % | | — | % | 6 | % | |

| 井口銷售量 | 47 | % | 42 | % | | 48 | % | | 47 | % | 55 | % | |

| 通過卡車運輸到銷售點的數量 | 53 | % | 49 | % | | 52 | % | | 53 | % | 39 | % | |

| 100 | % | 100 | % | | 100 | % | | 100 | % | 100 | % | |

通過管道或卡車運輸的貨物可以獲得更高的實現價格,但會產生更高的運輸費用。相反,在井口出售的數量會產生相反的效果,即較低的實現價格,但被較低的運輸費用所抵消。

交通費截至2022年9月30日的三個月和九個月,與2021年同期相比,分別下降了23%和11%,至240萬美元和780萬美元。與2021年同期相比,截至2022年9月30日的三個月和九個月的每桶運輸費用分別下降了22%和20%,至1.12美元和1.23美元。與2021年同期相比,每桶運輸費用減少是因為改變了每桶運輸費用較低的運輸路線。2021年第三季度,由於維護英帕拉碼頭,採用了替代運輸路線,每桶的運輸成本較高。

在截至2022年9月30日的三個月裏,與上一季度的250萬美元相比,運輸費用下降了4%。在每桶基礎上,由於使用了替代運輸路線,運輸費用從上一季度的1.21美元下降了7%,這導致本季度每桶的運輸成本較低。

DD&A費用

| | | | | | | | | | | | | | | | | | | | | | | | | |

| 截至9月30日的三個月, | | 截至6月30日的三個月, | | 截至9月30日的9個月, | | |

| 2022 | 2021 | | 2022 | | 2022 | 2021 | | |

| DD&A費用,數千美元 | $ | 45,320 | | $ | 38,055 | | | $ | 42,216 | | | $ | 128,499 | | $ | 98,300 | | | |

| DD&A費用,每桶美元 | 20.95 | | 17.36 | | | 20.31 | | | 20.43 | | 17.26 | | | |

與2021年同期相比,截至2022年9月30日的三個月和九個月的DD&A費用增加19%和31%,或每桶增加3.59美元和3.17美元,原因是產量增加和可耗盡基礎成本上升。

在截至2022年9月30日的三個月中,由於本季度可耗盡基礎的成本增加,DD&A費用比上一季度增加了7%,即每桶0.64美元。

併購費用

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| 截至9月30日的三個月, | | 截至6月30日的三個月, | | 截至9月30日的9個月, |

| (以千美元計) | 2022 | 2021 | 更改百分比 | | 2022 | | 2022 | 2021 | | | 更改百分比 |

| 股權薪酬前的併購費用 | $ | 8,284 | | $ | 5,444 | | 52 | | | $ | 7,847 | | | $ | 23,910 | | $ | 19,394 | | | | 23 | |

| 基於股票的薪酬(回收)費用 | (170) | | 1,053 | | (116) | | | 1,989 | | | 6,376 | | 6,597 | | | | (3) | |

| 併購費用,包括基於股票的薪酬 | $ | 8,114 | | $ | 6,497 | | 25 | | | $ | 9,836 | | | $ | 30,286 | | $ | 25,991 | | | | 17 | |

| (每桶美元銷售量NAR) | | | | | | | | | | | |

| 股權薪酬前的併購費用 | $ | 3.83 | | $ | 2.48 | | 54 | | | $ | 3.77 | | | $ | 3.80 | | $ | 3.40 | | | | 12 | |

| 基於股票的薪酬(回收)費用 | (0.08) | | 0.48 | | (117) | | | 0.96 | | | 1.01 | | 1.16 | | | | (13) | |

| 併購費用,包括基於股票的薪酬 | $ | 3.75 | | $ | 2.96 | | 27 | | | $ | 4.73 | | | $ | 4.81 | | $ | 4.56 | | | | 5 | |

在截至2022年9月30日的三個月和九個月,基於股票的薪酬前的G&A費用分別增長了52%,達到830萬美元和23%,達到2390萬美元,這主要是因為與2021年同期相比,優化項目和租賃義務的成本更高。以每桶計算,基於股票薪酬前的G&A費用每桶分別增加1.35美元和0.40美元至每桶3.83美元和3.80美元,原因與上文所述相同。

與上一季度相比,基於股票的薪酬前的G&A費用增加了7%,即每桶增加0.06美元,主要是因為優化項目的成本增加。

由於與2021年同期相比,股價上漲,截至2022年9月30日的三個月和九個月的股票薪酬後的G&A費用分別增加了25%和17%,或每桶0.79美元和0.25美元。

與上一季度相比,股票薪酬後的G&A費用下降了18%,即每桶減少0.98美元,這是由於2022年第三季度股價下跌導致股票薪酬下降所致。

外匯損益

截至2022年9月30日的三個月和九個月,我們的外匯虧損分別為150萬美元和50萬美元,而2021年同期分別為270萬美元和1580萬美元。應收賬款、應收税金、遞延所得税、應付賬款和預付股本遠期(“PEF”)被視為貨幣項目,需要在每個資產負債表日從當地貨幣轉換為美元本位幣。這一折算是這兩個時期外匯損益的主要來源。

下表列出了截至2022年9月30日和2021年9月30日的三個月和九個月美元對哥倫比亞比索和加元的變動情況:

| | | | | | | | | | | | | | | | | |

| 截至9月30日的三個月, | | 截至9月30日的9個月, |

| 2022 | 2021 | | 2022 | 2021 |

| 美元對哥倫比亞比索的匯率變化 | 增強了 | 增強了 | | 增強了 | 增強了 |

| 10% | 2% | | 14% | 12% |

| 美元兑加元匯率的變化 | 增強了 | 增強了 | | 增強了 | 增強了 |

| 6% | 3% | | 8% | —% |

所得税費用

| | | | | | | | | | | | | | | | | |

| 截至9月30日的三個月, | | 截至9月30日的9個月, |

| (以千美元計) | 2022 | 2021 | | 2022 | 2021 |

| 所得税前收入 | $ | 60,397 | | $ | 43,962 | | | $ | 205,694 | | $ | 6,753 | |

| | | | | |

| 當期所得税支出(回收) | $ | 16,820 | | $ | — | | | $ | 63,072 | | $ | (14) | |

| 遞延所得税費用 | 4,914 | | 8,955 | | | 36,868 | | 26,809 | |

| 所得税總支出 | $ | 21,734 | | $ | 8,955 | | | $ | 99,940 | | $ | 26,795 | |

| | | | | |

| 實際税率 | 36 | % | 20 | % | | 49 | % | 397 | % |

| | | | | |

| | | | | |

截至2022年9月30日的9個月,當前所得税支出為6,310萬美元,而2021年同期略有回升,這主要是由於應税收入的增加。截至2022年9月30日的9個月的遞延所得税支出也是税收折舊高於會計折舊以及利用税收損失抵消哥倫比亞應税收入的結果。2021年比較期間的遞延所得税支出是由於税收折舊超過會計折舊,以及利用税收損失來抵消哥倫比亞的應税收入造成的。

截至2022年9月30日的9個月,49%的實際税率與哥倫比亞35%的税率之間的差異主要是由於與高級票據相關的2660萬美元的對衝損失和3570萬美元的融資成本,以及1110萬美元的公司成本,這些成本是在沒有確認税收優惠的司法管轄區產生的,但被1250萬美元的免税外匯收益部分抵消。

截至2021年9月30日的九個月,397%的有效税率與哥倫比亞31%的税率之間的差異主要是由於衍生工具損失和融資成本的不可抵扣、外幣換算調整和基於股票的補償。這部分被估值準備金的減少和PetroTal Corp.股票未實現收益的非應税部分(50%)所抵消。

運營淨收入和資金流(非公認會計準則衡量標準)

| | | | | | | | | | | | | | | | | | | | |

| (以千美元計) | 2022年第三季度與2022年第二季度 | 更改百分比 | 2022年第三季度與2021年第三季度 | 更改百分比 | 截至2022年9月30日的9個月與截至2021年9月30日的9個月 | 更改百分比 |

| 比較期間的淨收益(虧損) | $ | 52,972 | | | $ | 35,007 | | | $ | (20,042) | | |

| 增加(減少)由於: | | | | | | |

| 銷售價格 | (45,744) | | | 34,873 | | | 187,280 | | |

| 銷售量 | 8,356 | | | (1,795) | | | 34,036 | | |

| 費用: | | | | | | |

| 運營中 | (2,343) | | | (3,389) | | | (20,900) | | |

| 交通運輸 | 96 | | | 713 | | | 967 | | |

| 現金併購 | (437) | | | (2,840) | | | (4,516) | | |

| 租賃付款淨額 | 90 | | | 425 | | | 892 | | |

| | | | | | |

| 扣除債務發行成本攤銷後的淨利息 | 393 | | | 2,031 | | | 5,699 | | |

| 已實現外匯 | 3,528 | | | 4,332 | | | 4,531 | | |

| 衍生工具的現金結算 | 17,577 | | | 7,113 | | | 18,430 | | |

| 現行税種 | 8,605 | | | (16,820) | | | (63,086) | | |

| | | | | | |

| | | | | | |

營運資金流淨變化(1)從比較期間開始 | (9,879) | | | 24,643 | | | 163,333 | | |

| 費用: | | | | | | |

| 耗盡、折舊和增值 | (3,104) | | | (7,265) | | | (30,199) | | |

| | | | | | |

| | | | | | |

| 遞延税金 | 8,327 | | | 4,041 | | | (10,059) | | |

| 債務發行成本攤銷 | 380 | | | 156 | | | (87) | | |

| 基於股票的薪酬 | 2,159 | | | 1,223 | | | 221 | | |

| 衍生工具損益,扣除衍生工具結算後的淨額 | (12,405) | | | (4,510) | | | 2,499 | | |

| 回購優先債券的收益 | 2,598 | | | 2,598 | | | 2,598 | | |

| 其他金融工具收益 | — | | | (13,634) | | | (12,425) | | |

| 未實現外匯 | (2,295) | | | (3,171) | | | 10,807 | | |

| | | | | | |

| 租賃付款淨額 | (90) | | | (425) | | | (892) | | |

| 淨收益(虧損)淨變動 | (14,309) | | | 3,656 | | | 125,796 | | |

| 本期淨收入 | $ | 38,663 | | (27)% | $ | 38,663 | | (10)% | $ | 105,754 | | 628% |

(1)運營資金流是一種非GAAP衡量標準,在GAAP中沒有規定的任何標準化含義。請參閲“財務和業務要點--非公認會計準則衡量標準”,瞭解該衡量標準的定義和對賬。

截至2022年9月30日的三個月的資本支出為5700萬美元:

| | | | | |

| (百萬美元) | |

| 哥倫比亞: | |

| 探索 | $ | 16.9 | |

| 發展: | |

| 鑽井和完井 | 12.7 | |

| 設施 | 6.2 | |

| 其他 | 8.3 | |

| 44.1 | |

| 企業和厄瓜多爾 | 12.9 | |

| $ | 57.0 | |

在截至2022年9月30日的三個月內,我們開始在哥倫比亞和厄瓜多爾鑽探以下油井:

| | | | | |

| 井數(毛數和淨數) |

| 哥倫比亞 | |

| 探索 | 2.0 | |

| 發展 | 3.0 | |

| 服務 | 2.0 | |

| 7.0 | |

| 厄瓜多爾 | |

| 探索 | 1.0 | |

| 8.0 | |

我們發現了三口探井、三口開發井和兩口注水井,其中五口在Midas區塊,一口在Chaza區塊,一口在Alea-1848A區塊,一口在厄瓜多爾的Chanangue區塊。截至2022年9月30日,在本季度鑽探的油井中,有5口已經完成,3口正在進行中。

流動性與資本資源

| | | | | | | | | | | | | | | | | |

| | 截至 |

| (以千美元計) | 2022年9月30日 | | 更改百分比 | | 2021年12月31日 |

| 現金和現金等價物 | $ | 118,173 | | | 353 | | | $ | 26,109 | |

| | | | | |

| | | | | |

| | | | | |

| 信貸安排 | $ | — | | | (100) | | | $ | 67,500 | |

| | | | | |

| 6.25%高級債券 | $ | 279,909 | | | (7) | | | $ | 300,000 | |

| | | | | |

| 7.75%高級債券 | $ | 300,000 | | | — | | | $ | 300,000 | |

| | | | | |

| | | | | |

我們相信,考慮到當前的油價趨勢和產量水平,我們的資本資源,包括手頭現金、運營產生的現金和信貸安排下的可用借款,將為我們提供足夠的流動性,以實現我們的戰略目標和未來12個月計劃的資本計劃。我們也可以通過資本市場為我們的高級債券進行融資或再融資。根據我們的投資政策,可用現金餘額存放在我們的主要現金管理銀行,或投資於美國或加拿大政府支持的聯邦、省或州政府支持的證券或其他具有高信用評級和短期流動性的貨幣市場工具。我們相信,我們目前的財務狀況為我們提供了應對內部增長機會和通過收購獲得的機會的靈活性。我們打算不時尋求增長機會和收購,這可能需要大量

我們可能需要資金,位於我們目前業務之外的盆地或國家,涉及合資企業,或與我們目前的資產和業務相比規模相當大。

在截至2022年9月30日的三個月內,我們終止了之前的循環信貸安排協議,並與全球大宗商品行業的一家市場貸款人簽訂了新的信貸安排協議。該信貸安排的借款基礎高達1.5億美元,其中1億美元在2022年9月30日隨時可用,如果貸款人和我們相互同意,還可以選擇額外借款5000萬美元。這項信貸安排的利息基於紐約聯邦儲備銀行公佈的無風險利率加上6.0%的保證金和0.26%的信貸調整利差。信貸安排項下的未支取金額根據可用金額按2.1%的年利率計息。信貸安排以我們哥倫比亞的資產和經濟權利為擔保。它的最終到期日為2024年8月15日,如果滿足某些條件,該日期可能會延長至2025年2月18日。提款的有效期限為6個月,自信貸安排之日起算。截至2022年9月30日,信貸安排仍未動用。

根據信貸安排的條款,我們必須遵守以下財務契約:

i.本公司截至最終到期日的綜合未來現金流量的淨現值,以每一報告期的信貸安排未償還金額折現10%計算,覆蓋率至少為150%。本公司綜合未來現金流的淨現值須以現行洲際交易所布倫特遠期分帶的80%為基礎。

二、至少150%的預付款壽命覆蓋比率,使用根據商業合同從開始日期到最終到期日將交付的商品的估計總價值計算,基於當前ICE布倫特遠期合約的80%,經質量和運輸折扣相對於信貸安排未償還金額進行調整,包括支付給貸款人的利息和所有其他成本。

三、一年合併未來現金流所包括的每個季度期間,公司預計現金來源超過預計現金使用量至少1.15倍的流動性比率。未來現金流量包括預期的運營現金流量、預期較少的資本支出和某些其他調整。對於預測的未來現金流,本公約中使用的大宗商品定價假設必須是當前布倫特原油期貨價格的90%。

截至2022年9月30日,我們遵守了上述所有公約。

截至2022年9月30日,我們有2.799億美元的本金總額6.25%的優先債券將於2025年到期,本金總額7.75%的優先債券將於2027年到期,本金總額3.00億美元的優先債券將於2027年到期。

於截至二零二二年九月三十日止三個月內,我們於公開市場以現金代價1,730萬元回購2,010萬元6.25釐高級債券,包括應付利息10萬元,回購收益260萬元,當中包括撇銷遞延融資費30萬元。回購的6.25%優先債券並未取消,於2022年9月30日由我們以國債形式持有。

在截至2022年9月30日的三個月內,我們通過多倫多證券交易所(“多倫多證券交易所”)的設施和加拿大的合格另類交易平臺實施了股份回購計劃(“2022計劃”)。根據2022年計劃,我們能夠以現行市場價格購買最多36,033,969股普通股,約佔截至2022年8月22日普通股已發行和已發行股票的10%。2022年計劃將於2023年8月31日到期,如果達到10%的最高份額,則將更早到期。回購取決於當時的市場條件、我們普通股的交易價格、我們的財務表現和其他條件。

在截至2022年9月30日的三個月和九個月內,我們以加權平均價每股1.34美元回購了10,733,702股股票。回購的股份由我們持有,並於2022年9月30日記錄為庫存股。

現金流

下表列出了本報告所列期間現金和現金等價物的主要來源和用途:

| | | | | | | | |

| 截至9月30日的9個月, |

| (以千美元計) | 2022 | 2021 |

| 現金和現金等價物的來源: | | |

| 淨收益(虧損) | $ | 105,754 | | $ | (20,042) | |

調整以將淨虧損與調整後的EBITDA進行核對(1) 而資金來自於運營(1) | | |

| DD&A費用 | 128,499 | | 98,300 | |

| 利息支出 | 35,743 | | 41,355 | |

| 所得税費用 | 99,940 | | 26,795 | |

| | |

| 非現金租賃費用 | 2,009 | | 1,222 | |

| 租賃費 | (1,134) | | (1,239) | |

| 未實現匯兑損失 | 6,138 | | 16,945 | |

| 基於股票的薪酬費用 | 6,376 | | 6,597 | |

| 未實現衍生工具損失 | — | | 2,499 | |

| 回購優先債券的收益 | (2,598) | | — | |

| 其他金融工具收益 | — | | (12,425) | |

調整後的EBITDA(1) | 380,727 | | 160,007 | |

| 當期所得税(費用)回收 | (63,072) | | 14 | |

| 合同利息和其他融資費用 | (32,974) | | (38,673) | |

來自運營的資金流動(1) | 284,681 | | 121,348 | |

| 行使股票期權所得收益 | 1,292 | | 19 | |

| 普通股發行收益,扣除發行成本 | 2 | | — | |

| 出售投資所得收益,扣除交易成本 | — | | 14,632 | |

| 經營活動的資產和負債淨變動 | 72,838 | | 17,956 | |

| 非現金投資營運資金的變動 | 3,255 | | 709 | |

| 362,068 | | 154,664 | |

| | |

| 現金和現金等價物的使用: | | |

| 物業、廠房和設備的附加費 | (163,717) | | (109,650) | |

| 償還債務 | (67,623) | | (40,125) | |

| 普通股回購 | (14,365) | | — | |

| 回購優先債券 | (17,274) | | — | |

| | |

| | |

| 清償資產報廢債務 | (1,673) | | (483) | |

| 租賃費 | (1,991) | | (1,269) | |

| 現金、現金等價物和限制性現金及現金等價物的匯兑損失 | (1,996) | | (528) | |

| (268,639) | | (152,055) | |

| 現金和現金等價物以及限制性現金和現金等價物淨增 | $ | 93,429 | | $ | 2,609 | |

(1)調整後的EBITDA和運營資金流是一種非GAAP衡量標準,在GAAP中沒有規定的任何標準化含義。請參閲“財務和業務要點--非公認會計準則衡量標準”,瞭解該衡量標準的定義和對賬。

我們經營活動的現金流變化的主要來源之一是油價的波動。銷售量的變化以及與運營和償債相關的成本也會影響現金流。我們經營活動的現金流也受到外幣匯率變化的影響。在截至2022年9月30日的9個月中,資金來自

營運較二零二一年同期增長135%,主要是由於布倫特原油價格大幅上升及產量增加所致,但有關增幅因卡斯蒂利亞與瓦斯科尼亞差價上升、M+1布倫特原油調整、營運開支增加及衍生工具現金結算而被部分抵銷。

關鍵會計政策和估算

我們的關鍵會計政策和估計在我們的2021年年度報告的Form 10-K中的第7項中披露,自該文件提交以來沒有重大變化。

第三項。關於市場風險的定量和定性披露

商品價格風險

我們的主要市場風險與油價有關。石油價格波動和不可預測,受到對世界供需失衡的擔憂和許多其他我們無法控制的市場因素的影響。我們的收入來自ICE Brent的石油銷售,根據質量差異進行了調整。

外幣風險

外匯風險是我們公司的一個因素,但在一定程度上會因我們所在國家的支出和收入的性質而得到改善。我們的報告貨幣是美元,我們100%的收入與經質量差異調整後的布倫特原油的美元價格有關。我們100%的收入是以美元計價的,我們的大部分資本支出是以美元計價或以美元價格為基礎的。哥倫比亞的大部分所得税和增值税、運營和併購費用都是以當地貨幣計算的。我們在加拿大的總部發生的某些G&A費用以加元計價。雖然我們只在南美運營,但我們的大部分收購支出都是以美元計價和支付的。

此外,匯兑損益主要源於美元對哥倫比亞比索的波動,這是由於我們的活期和遞延納税負債,即以哥倫比亞外國業務的當地貨幣計價的貨幣負債。因此,匯兑損益必須根據兑換成美元功能貨幣來計算。

利率風險

利率風險是指未來現金流因市場利率變化而波動的風險。我們的循環信貸安排存在利率波動的風險,它承受着浮動利率。截至2022年9月30日,我們在信貸安排下的未償還餘額為零(2021年12月31日-6750萬美元)。

第四項。控制和程序

披露控制和程序

我們已經建立了披露控制和程序(如1934年證券交易法或交易法下的規則13a-15(E)和15d-15(E)所定義的)。我們的披露控制和程序旨在提供合理的保證,確保Gran Tiera根據交易所法案提交或提交的報告中要求披露的信息在美國證券交易委員會規則和表格中指定的時間段內被記錄、處理、彙總和報告,並且此類信息經過積累並傳達給管理層,包括我們的首席執行官和首席財務官,以便及時做出有關必要披露的決定。我們的管理層在首席執行官和首席財務官的參與下,根據交易所法案規則13a-15(B)的要求,評估了截至本報告所述期間結束時我們的披露控制程序和程序的設計和運作的有效性。基於這一評估,我們的首席執行官和首席財務官得出結論,自2022年9月30日起,Gran Tiera的披露控制和程序是有效的。

財務報告內部控制的變化

在截至2022年9月30日的季度內,我們對財務報告的內部控制沒有發生任何變化,這些變化已經或合理地可能對我們的財務報告內部控制產生重大影響。

第II部分--其他資料

第1項。法律訴訟

有關本公司於截至2021年12月31日止年度的Form 10-K年度報告中先前報告事項的任何重大發展,以及自提交該報告以來所產生的任何重大事項,請參閲本季度報告第1部分Form 10-Q第1項簡明綜合財務報表(未經審核)附註9,以供參考。

第1A項。風險因素

影響我們的業務和經營結果的因素很多,其中許多因素是我們無法控制的。除了本季度報告Form 10-Q中的信息,包括第一部分第2項“管理層對財務狀況和經營結果的討論和分析”,您還應仔細閲讀和考慮截至2021年12月31日的Form 10-K年度報告第I部分第1A項“風險因素”中的因素。這些風險因素可能會對我們的業務、財務狀況和經營結果產生重大影響。當前大流行的史無前例的性質以及世界經濟和石油和天然氣行業的波動可能會使我們更難確定我們的業務、運營結果和財務狀況的所有風險以及已確定的風險的最終影響。

第二項股權證券的未經登記的銷售和收益的使用

發行人購買股票證券

| | | | | | | | | | | | | | | | | |

| (a)

購買的股份總數 | (b)

每股平均支付價格 (1) | (C)作為公開宣佈的計劃或方案的一部分購買的股份總數 | (d)

根據計劃或計劃可購買的最大股票數量 | |

| 2022年9月1日至30日 | 10,733,702 | | $ | 1.34 | | 10,733,702 | | 25,300,267 | | (2) |

| 總計 | 10,733,702 | | $ | 1.34 | | 10,733,702 | | 25,300,267 | | |

(1) 包括支付給經紀人回購普通股的佣金。

(2) 2022年8月29日,我們宣佈,我們打算從2022年9月1日至2023年8月31日,通過多倫多證券交易所的設施和加拿大合格的另類交易平臺實施股票回購計劃(“2022計劃”)。我們將能夠以當前市場價格購買最多36,033,969股普通股供註銷,相當於截至2022年8月22日我們已發行和已發行普通股的約10%。

第六項。陳列品

| | | | | | | | | | | |

| 證物編號: | 描述 | | 參考 |

| | | |

| 3.1 | 公司註冊證書。 | | 通過引用附件3.3併入2016年11月4日提交給美國證券交易委員會的當前報告中的8-K表(美國證券交易委員會檔案號001-34018)。 |

| | | |

| 3.2 | Gran Tiera Energy Inc.的章程。 | | 通過引用附件3.4併入2016年11月4日提交給美國證券交易委員會的當前報告中的8-K表(美國證券交易委員會檔案號001-34018)。 |

| | | |

| 3.3 | 2018年7月9日的退休證明 | | 引用附件3.1併入2018年7月9日提交給美國證券交易委員會的當前8-K表報告(美國證券交易委員會檔案號001-34018)。 |

| | | |

| 3.4 | Gran Tiera Energy Inc.章程第1號修正案 | | 通過引用附件3.1併入當前

8月4日提交給美國證券交易委員會的Form 8-K報告,

2021 (SEC File No. 001-34018). |

| | | |

| 10.1 | 信貸協議,日期為2022年8月18日,由Gran Tiera Energy Inc.、Gran Tiera Energy哥倫比亞有限責任公司、Gran Tiera哥倫比亞公司和Trafigura Pte Ltd.作為貸款人簽署 | | 通過引用附件10.1併入2022年8月23日提交給美國證券交易委員會的當前報告中的8-K表(美國證券交易委員會文件第001-34018號)。 |

| | | |

| 31.1 | 根據2002年《薩班斯-奧克斯利法案》第302條通過的第13a-14(A)/15d-14(A)條規定的特等執行幹事證書 | | 現提交本局。 |

| | | |

| 31.2 | 根據2002年《薩班斯-奧克斯利法案》第302條通過的第13a-14(A)/15d-14(A)條規定的首席財務幹事證書 | | 現提交本局。 |

| | | |

| 32.1 | 根據2002年《薩班斯-奧克斯利法案》第906條通過的《美國法典》第18編第1350條對首席執行官和首席財務官的認證 | | 隨信提供。 |

101.INS XBRL實例文檔-實例文檔不顯示在交互數據文件中,因為它的XBRL標記嵌入在內聯XBRL文檔中

101.SCH內聯XBRL分類擴展架構文檔

101.CAL內聯XBRL分類擴展計算鏈接庫文檔

101.DEF內聯XBRL分類擴展定義Linkbase文檔

101.LAB內聯XBRL分類擴展標籤Linkbase文檔

101.PRE內聯XBRL分類擴展演示文稿Linkbase文檔

104.Gran Tiera Energy Inc.截至2022年9月30日的季度10-Q表格的封面以內聯XBRL格式(包括在附件101中)。

簽名

根據1934年《證券交易法》的要求,註冊人已正式促使本報告由正式授權的簽署人代表其簽署。

Gran Tiera Energy Inc.

| | | | | | | | |

日期:2022年11月1日 | | /s/Gary S.Guidry |

| | | 作者:Gary S.Guidry |

| | | 總裁與首席執行官 |

| | | (首席行政主任) |

| | | | | | | | |

日期:2022年11月1日 | | /s/Ryan Ellson |

| | | 作者:瑞安·埃爾森 |

| | 常務副總裁兼首席財務官 |

| | | (首席財務會計官) |