2022年第三季度收益報告2022年11月2日

1995年私人證券訴訟改革法前瞻性陳述的安全港本陳述包含基於當前預期的前瞻性陳述,涉及許多風險和不確定因素。這些前瞻性陳述是根據“1995年私人證券訴訟改革法”的安全港條款作出的。關於這些前瞻性陳述以及可能影響它們的風險因素的討論將在本演示文稿的末尾進行。除法律要求外,公司不承擔更新本演示文稿中的任何前瞻性陳述的義務。2.

ACI提供關鍵任務支付解決方案我們將全球業務與本地業務相結合,推動支付和商務的實時數字化轉型。我們成熟、安全和可擴展的軟件解決方案使領先的公司、金融技術公司、金融顛覆者和商家能夠:處理和管理數字支付,支持全商務支付呈現和處理賬單支付管理欺詐和風險ACI Worldwide是關鍵任務實時支付軟件的全球領先者。3.

三支柱戰略我們的組織和運營非常注重增長:·採用更簡單、更扁平化和更靈活的組織結構·建立強大、同類最佳的銷售引擎·減少業務領導者和客户之間的分層我們正在將投資集中在最大的增長機會上,並通過以下方式繼續加快支付的數字化轉型:·增加對實時支付、全球商家、國際市場和下一代的投資,實時支付平臺我們繼續通過以下方式建立我們成功的併購歷史:·通過與我們的重點領域和適合增長的整體戰略保持一致的收購和資產剝離來推動無機價值創造-專注於增長階梯-改變價值創造4

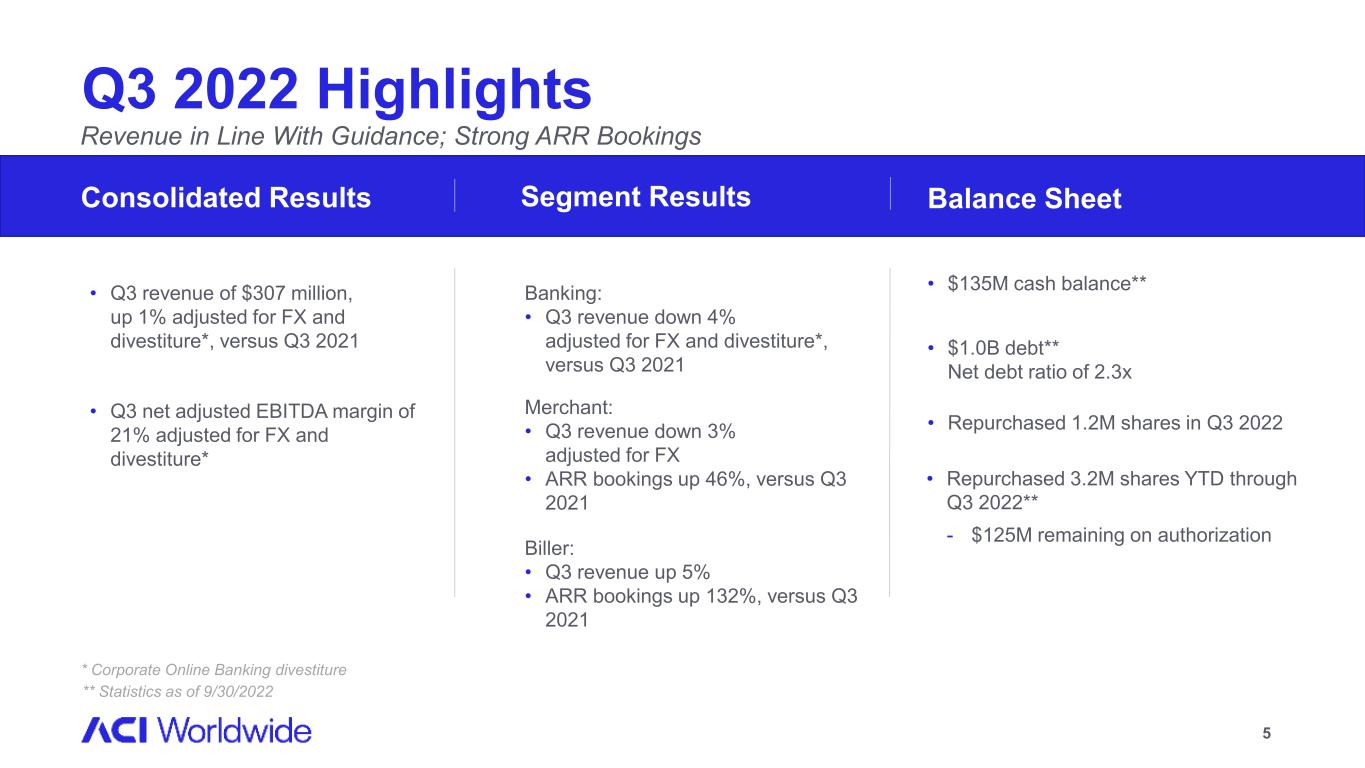

2022年第三季度亮點綜合業績部門業績資產負債表*企業網上銀行資產剝離·第三季度收入3.07億美元,經外匯和資產剝離調整後增長1%,與2021年第三季度相比增長1%·第三季度經外匯和資產剝離調整後的EBITDA淨利潤率為21%*銀行業:·第三季度收入經外匯和資產剝離調整後下降4%*,與2021年第三季度相比商户:·第三季度收入經外匯和資產剝離調整後下降3%·ARR預訂量增長46%,與2021年第三季度相比:·第三季度收入增長5%·ARR預訂量增長132%,對比2021年第三季度·1.35億美元現金餘額**·10億美元債務**淨債務比率2.3倍·2022年第三季度回購120萬股票收入與指引一致;強勁的ARR預訂量5·回購了320萬股股票,截至2022年第三季度**-授權剩餘1.25億美元**截至2022年9月30日的統計數據

·按不變貨幣計算,收入增長預計在中位數至個位數之間·調整後的EBITDA預計在3.65億美元至3.8億美元之間·EBITDA已根據外匯波動以及通脹壓力的影響進行了調整,僅限於Biller部門收入EBITDA 2022指南6·經外匯波動調整後,我們的全年收入預計在13.9億美元至14.05億美元之間,重申了按不變貨幣計算的中位數收入增長

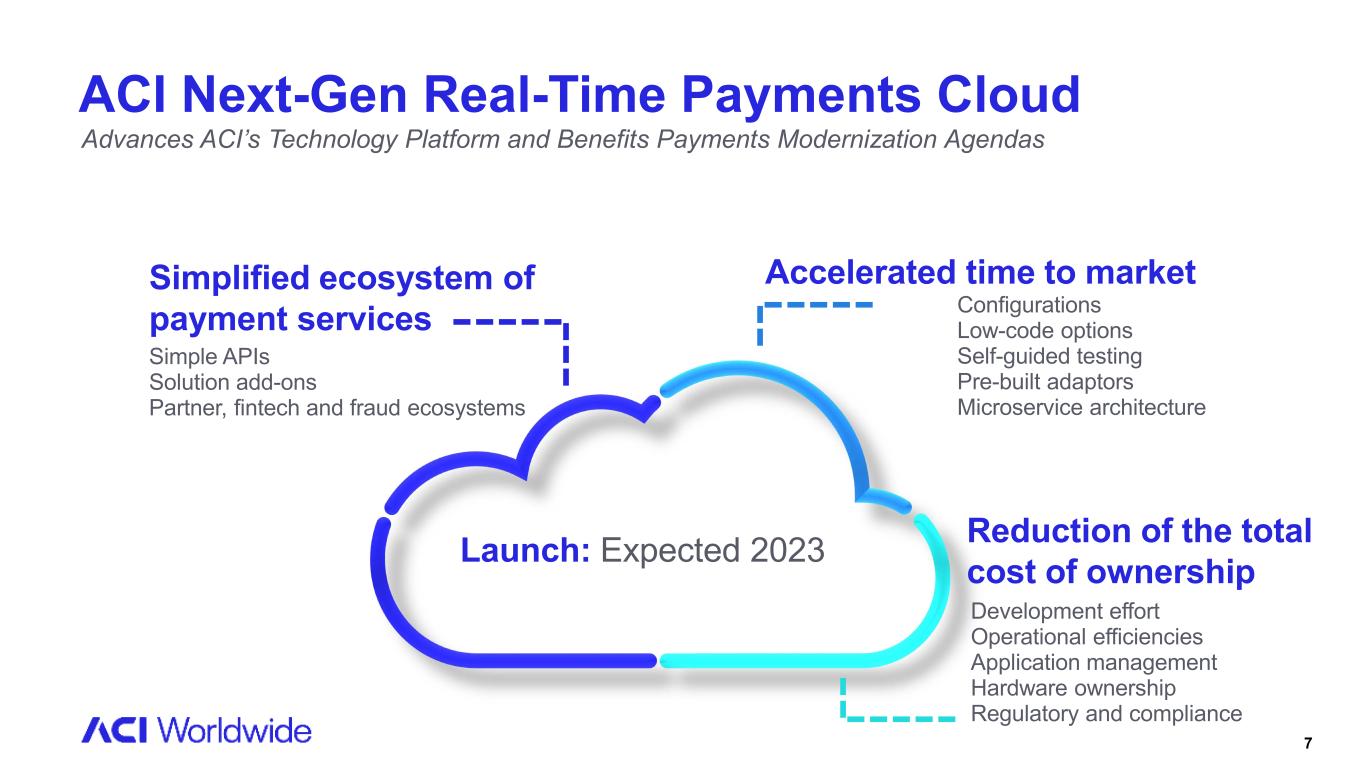

ACI下一代實時支付雲推進了ACI的技術平臺和收益支付現代化議程簡化了支付服務生態系統簡單API解決方案附加組件合作伙伴金融科技和欺詐生態系統加快了上市時間配置低碼選項自助測試預置適配器微服務體系結構降低總擁有成本開發工作運營效率應用程序管理硬件所有權監管和合規性發布:預計2023年7

2022年第三季度:認可領先的行業研究公司和獎項認可ACI的解決方案領導力最具創新性的防欺詐解決方案年度零售創新獎ACI®Smart Engage™8商家支付生態系統獎金融科技&Payments

經常性收入(百萬)2022年2021年2021年SaaS和PaaS費用$195.5$191.5$597.1$583.5維護費49.2 53.5 151.1 159.1經常性收入$244.7$245.0$748.2$742.6

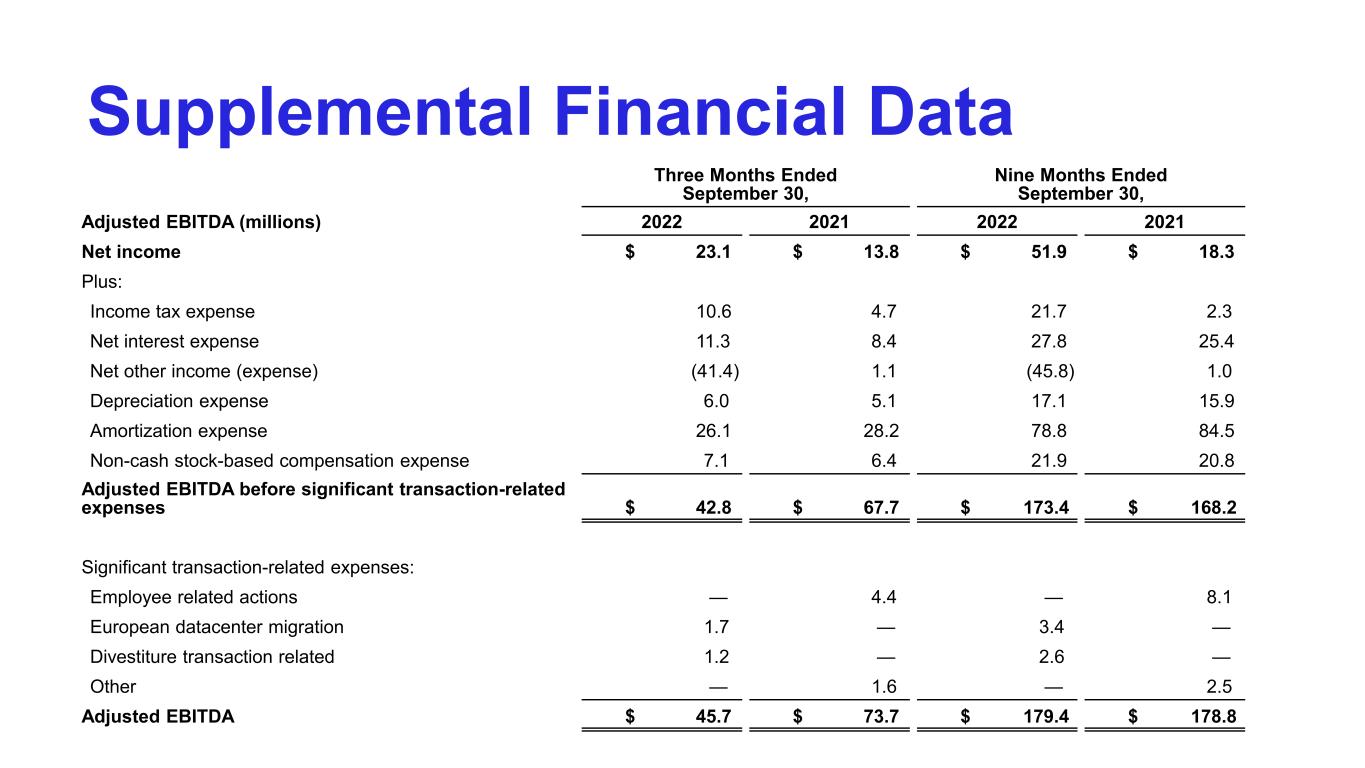

補充財務數據截至9月30日的三個月,截至9月30日的九個月,調整後的EBITDA(百萬)2022 2021 2022 2021淨收益$23.1$13.8$51.9$18.3加上:所得税支出10.6 4.7 21.7 2.3淨利息支出11.3 8.4 27.8 25.4淨其他收入(支出)(41.4)1.1(45.8)1.0折舊支出6.0 5.1 17.1 15.9攤銷費用26.1 28.2 78.8 84.5非現金股票薪酬支出7.1 6.4 21.9 20.8重大交易相關支出前的調整後EBITDA$42.8$67.7$173.4$168.2重大交易相關支出:員工相關行動-4.4-8.1歐洲數據中心遷移1.7-3.4-剝離交易相關1.2-2.6-其他-1.6-2.5調整後EBITDA$45.7$73.7$179.4$178.8

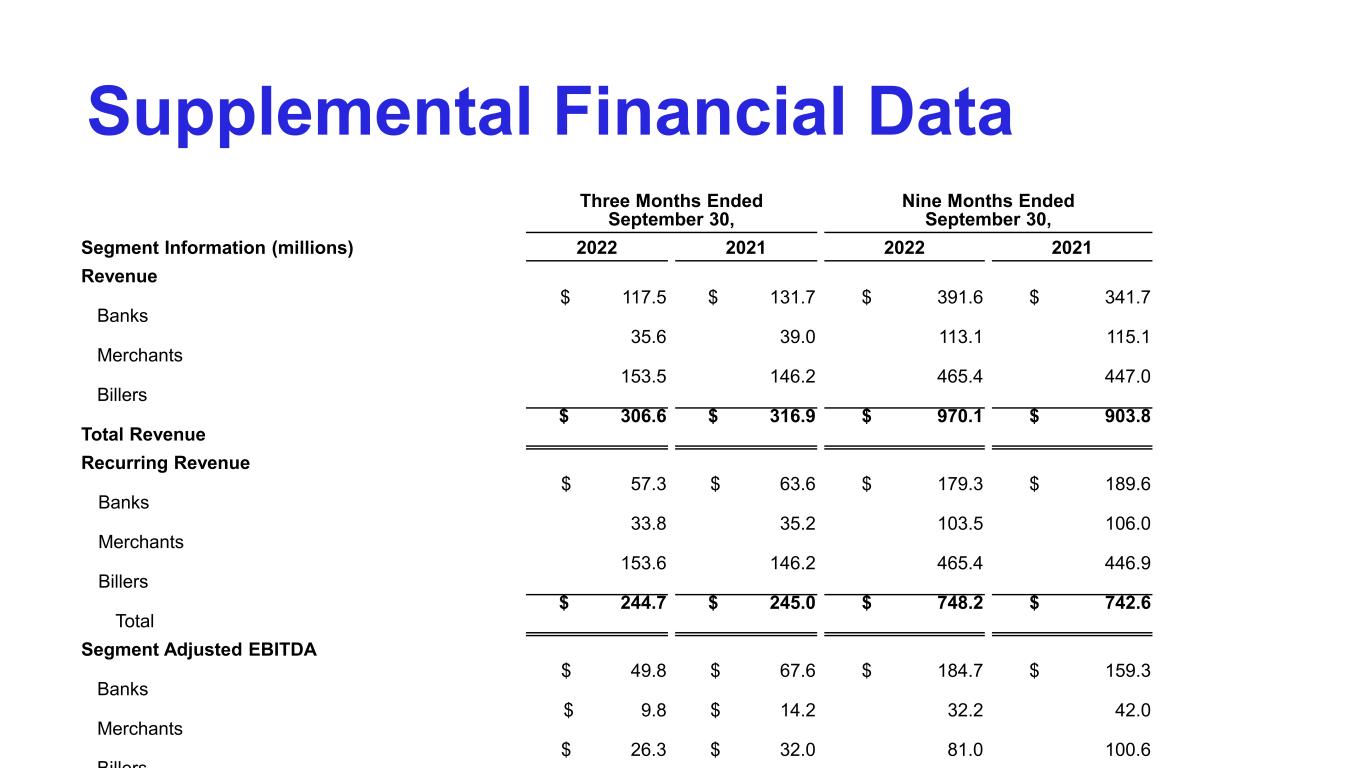

Three Months Ended September 30, Nine Months Ended September 30, Segment Information (millions) 2022 2021 2022 2021 Revenue Banks $ 117.5 $ 131.7 $ 391.6 $ 341.7 Merchants 35.6 39.0 113.1 115.1 Billers 153.5 146.2 465.4 447.0 Total Revenue $ 306.6 $ 316.9 $ 970.1 $ 903.8 Recurring Revenue Banks $ 57.3 $ 63.6 $ 179.3 $ 189.6 Merchants 33.8 35.2 103.5 106.0 Billers 153.6 146.2 465.4 446.9 Total $ 244.7 $ 245.0 $ 748.2 $ 742.6 Segment Adjusted EBITDA Banks $ 49.8 $ 67.6 $ 184.7 $ 159.3 Merchants $ 9.8 $ 14.2 32.2 42.0 Billers $ 26.3 $ 32.0 81.0 100.6 Supplemental Financial Data

截至9月30日的三個月非現金和重大交易相關項目的每股收益影響(百萬美元),2022年2021年每股收益影響以百萬美元為單位(税後淨額)以百萬美元為單位(税後淨額)GAAP淨收入$0.20$23.1$0.12$13.8調整後用於:資產剝離收益(0.26)(29.2)--重大交易相關支出0.02 2.2 0.04 4.5與收購相關的無形資產攤銷0.06 6.7 0.06 7.0與收購相關的軟件攤銷0.04 4.5 0.05 6.0非現金股票--基本薪酬0.05 5.4 0.04 4.8調整總額(0.09)(10.4)0.19 22.3經非現金和重大交易相關項目調整的稀釋每股收益$0.11$12.7$0.31$36.1補充財務數據截至9月30日的9個月,2022年2021年每股收益影響以百萬美元(税後淨額)為單位每股收益影響以百萬美元(税後淨額)為單位GAAP淨收入$0.45$51.9$0.15$18.3調整後用於:資產剝離收益(0.25)(29.2)--重大交易相關支出0.04 4.7 0.07 8.0與收購相關的無形資產攤銷0.18 20.6 0.18 21.1

為了補充我們在GAAP基礎上公佈的財務結果,我們使用了表格中顯示的非GAAP衡量標準,其中不包括重大交易相關費用,以及其他重要的非現金支出,如折舊、攤銷和非現金薪酬,我們認為這些費用有助於瞭解我們過去的財務業績和未來的業績。這些非GAAP財務指標的列報應與我們的GAAP結果一起考慮,不應單獨考慮或替代根據GAAP編制和列報的財務信息。管理層一般通過依賴可比的GAAP財務衡量標準來補償非GAAP財務衡量標準的使用限制,並僅在根據GAAP公佈的結果之外和與之結合的情況下才向投資者提供非GAAP財務衡量標準的對賬。我們認為,這些非GAAP財務指標反映了另一種看待我們業務的各個方面的方法,當與我們的GAAP結果一起看待時,可以更全面地瞭解影響我們業務的因素和趨勢。某些非公認會計準則衡量標準包括:·調整後的EBITDA:淨收益(虧損)加上所得税支出(收益)、淨利息收入(支出)、淨其他收入(支出)、折舊、攤銷和非現金薪酬,以及與交易相關的重大支出。調整後的EBITDA應考慮作為淨收益(虧損)的補充,而不是替代。·調整後的淨EBITDA利潤率:調整後的EBITDA除以收入除以直通交換收入。調整後的淨EBITDA利潤率應考慮作為補充,而不是替代, 淨收益(虧損)·根據非現金和重大交易相關項目調整的稀釋每股收益:稀釋每股收益加上税收影響重大交易相關項目、收購的無形資產和軟件的攤銷以及基於非現金的股票薪酬。經非現金和重大交易相關項目調整後的稀釋每股收益應作為稀釋每股收益的補充,而不是替代稀釋每股收益。·經常性收入:來自軟件即服務以及平臺服務費和維護費的收入。經常性收入應被視為總收入的補充,而不是替代。·ARR:預計將從本季度簽署的新客户、新應用程序和附加銷售預訂合同中產生年度經常性收入。非公認會計準則財務指標

本演示文稿包含基於當前預期的前瞻性陳述,涉及許多風險和不確定性。一般而言,前瞻性陳述不嚴格地與歷史或當前事實相關,可能包括“相信”、“將”、“預期”、“預期”、“打算”等詞彙或短語,以及具有類似影響的詞彙或短語。這些前瞻性陳述是根據“1995年私人證券訴訟改革法”的安全港條款作出的。本演示文稿中的前瞻性陳述包括但不限於關於我們的三大支柱戰略、我們的下一代實時支付雲的預期推出和影響以及我們對2022年全年收入和調整後EBITDA的預期的陳述。所有上述前瞻性陳述都明確受到我們提交給美國證券交易委員會的文件中討論的風險因素的限制。這些因素包括但不限於:競爭加劇、我們的Universal Payments戰略取得成功、對我們產品的需求、金融服務業的整合和失敗、客户不願轉向新供應商、未能獲得客户合同的續訂或以優惠條款獲得此類續訂、客户項目延遲或取消或項目完成估計不準確、我們的產品和服務的複雜性以及它們可能包含隱藏缺陷或遭受安全漏洞或病毒的風險、我們的產品是否符合適用的法律、政府法規和行業標準、我們是否遵守隱私法規。我們保護客户信息免受安全漏洞或攻擊的能力,我們充分保護我們的知識產權的能力,對某些支付融資方式產生的信貸或運營風險的敞口, 我們的信息技術和通信系統的業務中斷或故障,我們的海外軟件開發活動,國際經營的風險,包括貨幣匯率的波動,未知的税收負債,全球經濟的不利變化,我們無法控制的世界範圍內的事件,未能吸引和留住關鍵人員,訴訟,未來的收購,戰略合作伙伴關係和投資,收購Speedpay並從收購中獲得好處,我們的商譽或無形資產的減值,我們債務協議中的限制和其他金融契約,我們現有的債務水平,LIBOR基準利率的替換,管理層積壓估計的準確性、面臨未知税負的風險、我們收入和收益的週期性以及前瞻性陳述