BlueLinx Q3 2022 Results November 2, 2022

2022年第三季度業績|2安全港聲明本演示文稿包含前瞻性陳述。前瞻性表述包括但不限於預測、預測、指示或暗示未來結果、業績、流動性水平或成就的任何表述,可能包含“相信”、“預期”、“預期”、“估計”、“打算”、“項目”、“計劃”、“將會”、“可能會繼續”、“可能結果”或類似含義的詞語或短語。本演示文稿中的前瞻性陳述包括:我們對公司長期增長戰略的信心;我們在供應鏈約束和木材大宗商品價格波動的情況下利用資本的能力;我們利用供應商主導的價格上漲和我們的增值服務的能力;我們的重點領域和管理舉措;對建築材料的需求前景以及對新住宅建設、維修和改造活動以及對現有和新住宅的持續投資的預期;我們對長期價值創造的定位;我們創造盈利增長的努力和能力;我們增加特種產品類別淨銷售額的能力;我們從特殊產品的銷售中產生利潤和現金的能力;我們的多年資本配置計劃;我們管理木質商品波動的能力;我們在執行和生產率方面的改進;我們努力和保持紀律嚴明的資本結構和資本配置策略的能力;我們保持強勁資產負債表的能力;我們專注於運營改善計劃和商業卓越的能力;資本市場的限制、波動或中斷或其他影響股票回購金額和時機的因素;公司是否會繼續,以及回購股票的時間, 任何公開市場回購。本報告中的前瞻性陳述是基於我們管理層作出的估計和假設,儘管我們認為這些估計和假設是合理的,但本質上是不確定的。前瞻性表述涉及風險和不確定因素,可能導致我們的業務、戰略或實際結果與前瞻性表述大不相同。這些風險和不確定性包括我們在提交給證券交易委員會的文件中更詳細地討論的那些風險和不確定性。我們在一個不斷變化的環境中運營,在這個環境中,新的風險可能會不時出現。管理層無法預測所有這些風險,也無法評估任何因素或因素組合可能在多大程度上導致我們的業務、戰略或實際結果與前瞻性陳述中包含的結果大不相同。可能導致這些差異的因素除其他外包括:定價和產品成本變化;產品銷售量;競爭;我們分銷產品的供需變化;我們經營的行業的週期性;房地產市場狀況;競爭對手、供應商和客户之間的整合;非中介化風險;產品或關鍵供應商和製造商的損失;我們對某些產品的國際供應商和製造商的依賴;潛在的收購以及此類收購的整合和完成;業務中斷;相對於我們的銷售量或我們生產的產品的價格的有效庫存管理;信息技術安全風險和業務中斷風險;吸引、訓練的能力, 在控制相關勞動力成本的同時留住高素質的合作伙伴和其他關鍵人員;與我們的業務和我們分銷的產品相關的產品責任和其他索賠和法律程序的風險敞口;自然災害、災難、火災、戰爭或其他意外事件;我們的戰略的成功實施;我們的工會員工加薪或停工;聯邦、州、地方和其他法規規定的成本;與聯邦、州和地方環保法相關的合規成本;新冠肺炎大流行和其他傳染性疾病的爆發及其對我們行業的潛在影響;我們的經營業績的波動;我們的負債水平和產生額外債務以滿足未來需求的能力;管理我們負債的工具的契約限制了我們管理層在經營業務時的自由裁量權;某些負債下的可變利率風險;我們已經完成了某些銷售回租交易,以及由此產生的長期不可取消租賃,其中許多是或將是融資租賃;我們租賃了許多配送中心的事實, 即使我們關閉租賃的分銷中心,我們仍將根據這些租賃承擔義務;無法籌集必要的資金,為所需的高級擔保票據回購提供資金;債務評級下調或撤回;我們的產品組合發生變化;石油價格上漲;股東行動主義;基於實際損失經驗,與保險相關的可扣除/保留準備金的變化;我們遞延税項資產價值可能受損的可能性;我們預期的年度有效税率的變化;我們養老金計劃精算假設的變化;與我們參與多僱主養老金計劃相關的成本和負債可能增加;我們的現金流和資本資源可能不足以償還我們現有或未來的債務的風險;由於股價波動而可能成為證券集體訴訟對象的可能性;維權股東的活動;限制我們支付普通股股息能力的負債條款;以及會計原則的變化或解釋。鑑於這些風險和不確定性,我們提醒您不要過度依賴前瞻性陳述。我們明確表示不承擔任何因新信息、未來事件或其他原因而更新或修改任何前瞻性陳述的義務。, 除法律另有規定外。非公認會計準則財務衡量標準。BlueLinx根據公認會計準則報告其財務業績。該公司還認為,與單獨使用報告的GAAP結果相比,介紹某些非GAAP指標可能對投資者有用,並可能提供對影響業務的因素和趨勢的更全面的瞭解。本文中使用的任何非GAAP衡量標準都與本文或本新聞稿所附財務表格中最直接可比的GAAP衡量標準相一致。該公司告誡説,非GAAP措施應被考慮作為對公司報告的GAAP結果的補充,但不能作為替代。非實質性的舍入差異。幻燈片、新聞稿和以前發佈的演示文稿之間可能存在非實質性的舍入調整和差異。本發言和在本次電話會議期間所作的相關發言是相互關聯的,旨在一併介紹和理解。

2022年第三季度業績|3開場白德懷特·吉布森、總裁兼首席執行官

2022年第三季度業績|4全新的藍色/執行摘要注:有關所有非公認會計準則衡量指標的對賬信息,請參見附錄▪淨銷售額為36億美元/同比增長9%▪調整後的EBITDA為4.15億美元/同比增長18%▪調整後的EBITDA為1億美元▪產生了1.43億美元的運營現金-2022年第三季度▪專業產品銷售額創歷史新高,同比增長13%,佔▪於10月3日收購範德梅爾的銷售額的68%和毛利潤的80%。2022年▪以6700萬美元回購了9%的流通股,回購了6600萬美元▪在截至9月的資本支出中投資了1900萬美元▪2022年第三季度末的淨槓桿率0.7倍▪5.76億美元的流動資金-創歷史新高的▪手頭現金2.29億美元+3.46億美元的左輪手槍能力✓提供了強勁的年初至今業績✓穩健的第三季度業績以創紀錄的現金產生為重點✓仍然專注於專業產品增長✓執行的戰略資本分配行動✓進一步加強了我們的財務狀況

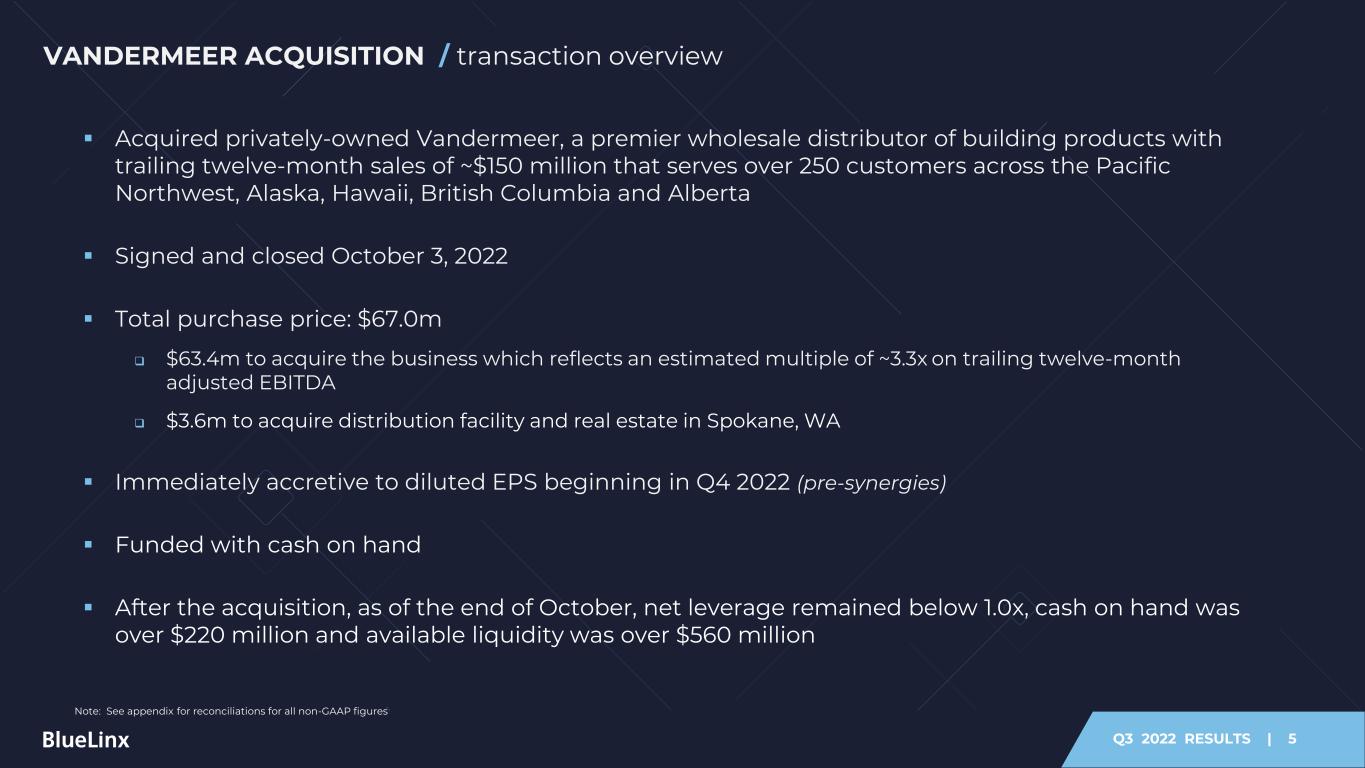

2022年第三季度業績|5▪收購了私人所有的Vandermeer,後者是一家領先的建築產品批發分銷商,往績12個月的銷售額約為1.5億美元,為太平洋西北部、阿拉斯加、夏威夷、不列顛哥倫比亞省和艾伯塔省的250多家客户提供服務2022年10月3日▪簽署並完成交易2022年10月3日▪收購總價:6700萬美元❑$6,340萬收購該業務,反映出往績12個月調整後EBITDA❑的估計倍數約3.3倍▪$360萬收購華盛頓州斯波坎的分銷設施和房地產從2022年第四季度開始,▪(協同效應前)▪用手頭現金提供資金立即增加稀釋後每股收益截至10月底,淨槓桿率保持在1.0倍以下,手頭現金超過2.2億美元,可用流動資金超過5.6億美元。注:所有非GAAP數據的對賬見附錄

2022年第三季度業績|6▪符合特色產品戰略▪在太平洋西北部建立了有意義的增長平臺:❑在華盛頓州增加了三個分銷分支機構❑提供西雅圖和波特蘭(美國前15家MSA中的兩家)的直接訪問❑BlueLinx現在擁有從海岸到海岸的覆蓋範圍,並服務於所有50個州▪增加了關鍵特色產品類別的市場滲透率:❑Siding❑工程木材▪加強了戰略供應商關係▪提高了通過國民賬户加速增長的能力Vandermeer收購/戰略理論注:John Burns房地產諮詢公司預測的最高增長MSA

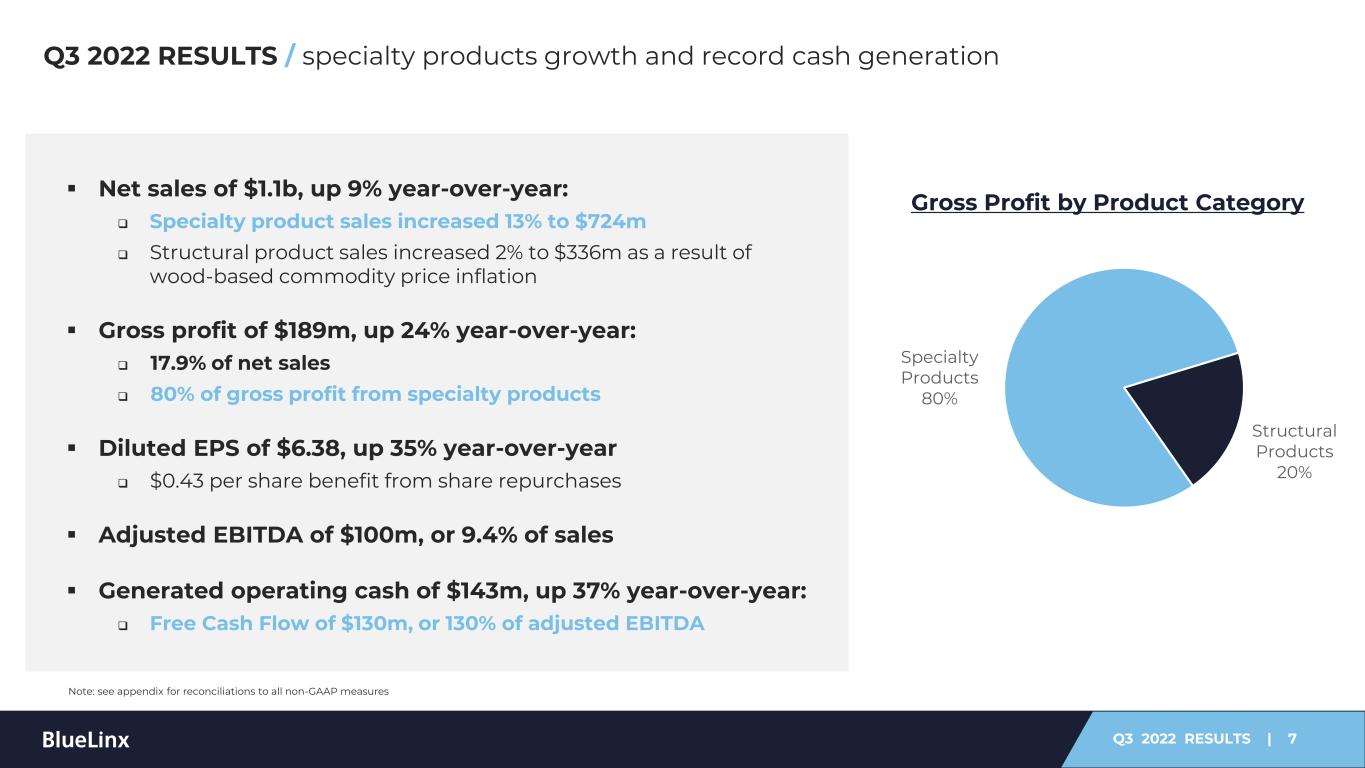

2022年第三季度業績|2022年第三季度業績/特種產品增長和創紀錄的現金產生▪淨銷售額為11億美元,同比增長9%:❑特種產品銷售額增長13%,達到7.24億美元❑結構性產品銷售額增長2%,達到3.36億美元,原因是木質大宗商品價格上漲▪毛利潤1.89億美元,同比增長24%:❑淨銷售額的17.9%❑特種產品毛利潤的80%▪稀釋後每股收益6.38億美元,股票回購帶來的收益每股0.43美元❑調整後的EBITDA為1億美元,或銷售額的9.4%▪產生了1.43億美元的營業現金,同比增長37%:▪自由現金流為1.3億美元,或調整後EBITDA專業產品的130%結構產品80%按產品類別劃分的毛利注意:有關所有非❑衡量標準的對賬,請參閲附錄

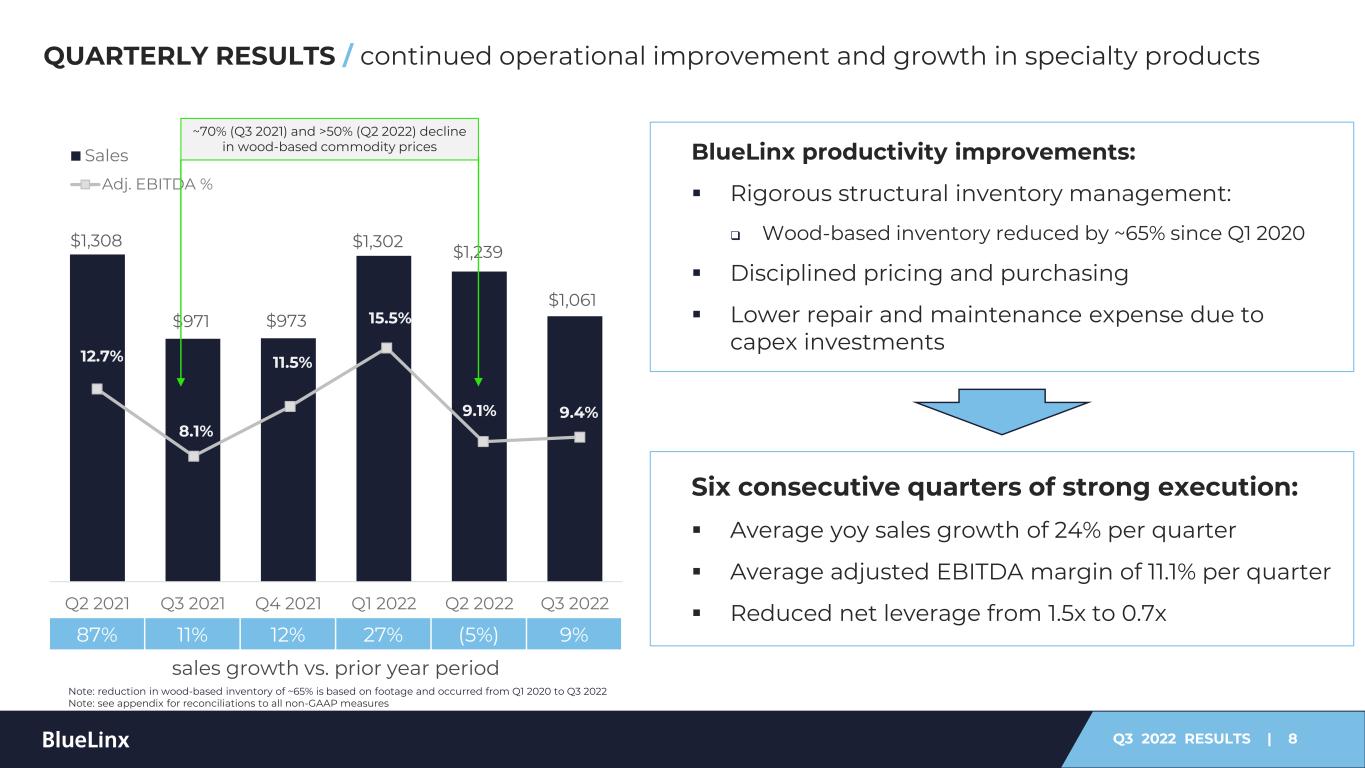

2022年第三季度業績|8$1,308$971$973$1,302$1,239$1,061 Q2 2021 Q3 2021 Q4 2021 Q1 2022 Q2 2022 Q3 2022銷售額12.7%8.1%11.5%15.5%9.1%9.4%調整EBITDA%季度業績/持續運營改善和特種產品BlueLinx生產率的增長:▪嚴格的結構性庫存管理:❑基於木材的庫存自2020年第一季度以來減少了約65%▪有紀律的定價和採購▪由於資本支出投資降低了維修和維護費用87%11%12%27%(5%)9%的銷售同比增長注:木材庫存減少約65%是根據記錄,發生在2020年第一季度至2022年第三季度注:有關所有非公認會計準則衡量標準的對賬,請參閲附錄連續六個季度的強勁執行:▪每季度平均同比增長24%▪調整後的EBITDA利潤率為每季度11.1%▪將淨槓桿率從1.5x降至0.7x~70%(2021年第三季度)和>50%(2022年第二季度)木質商品價格下降

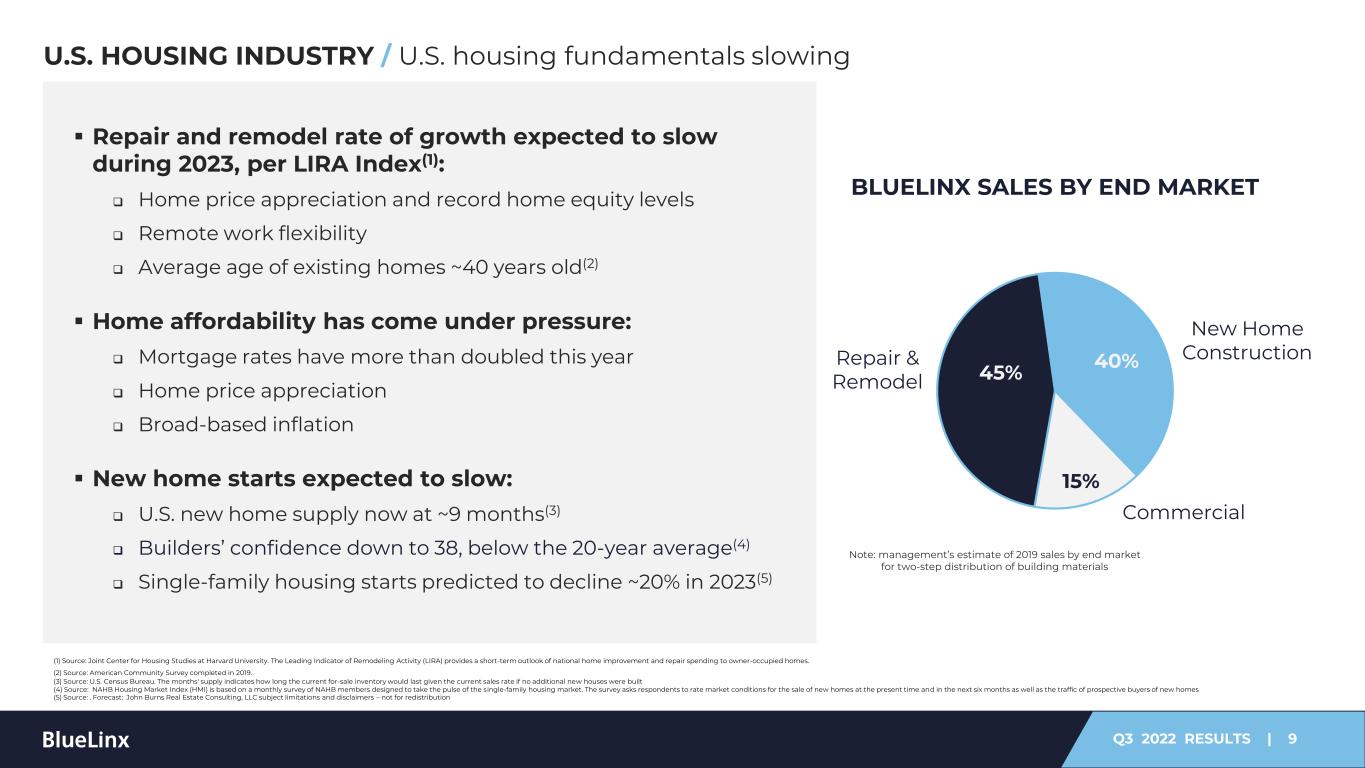

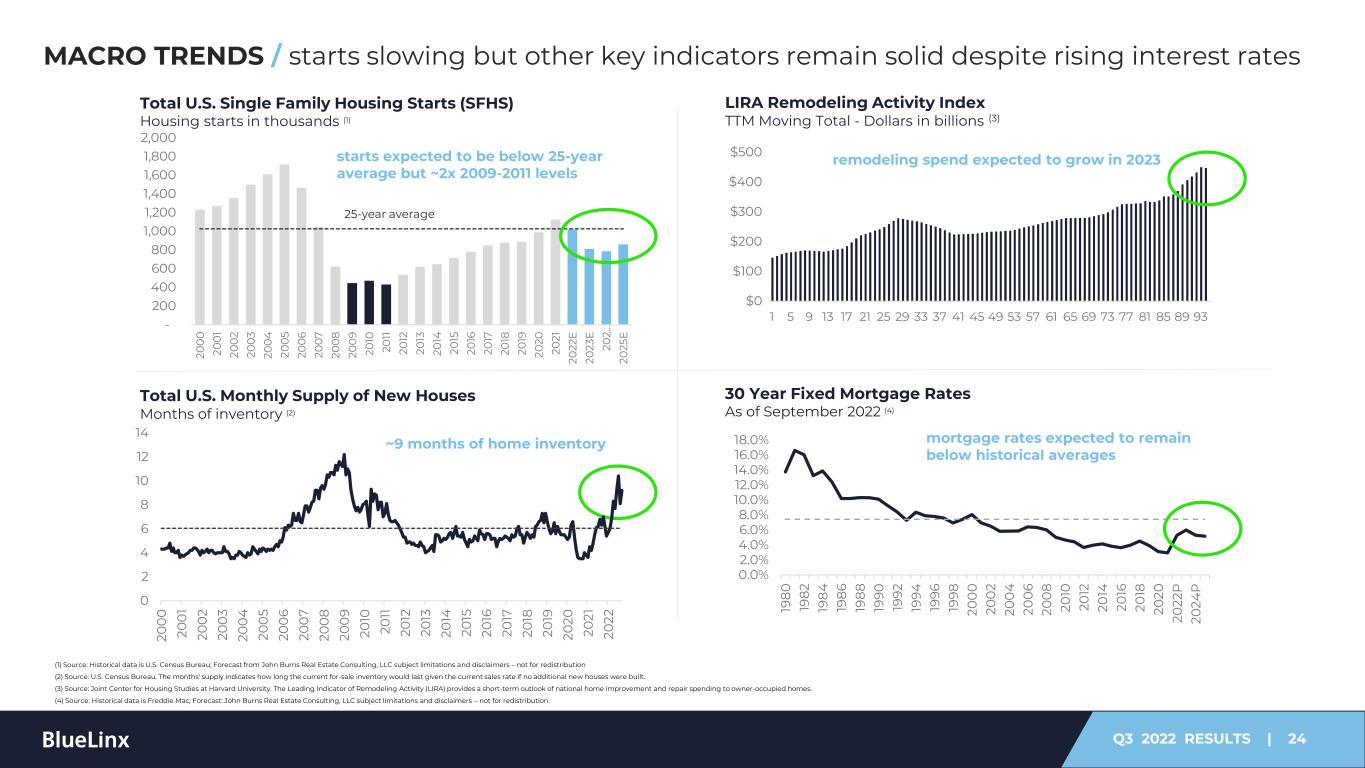

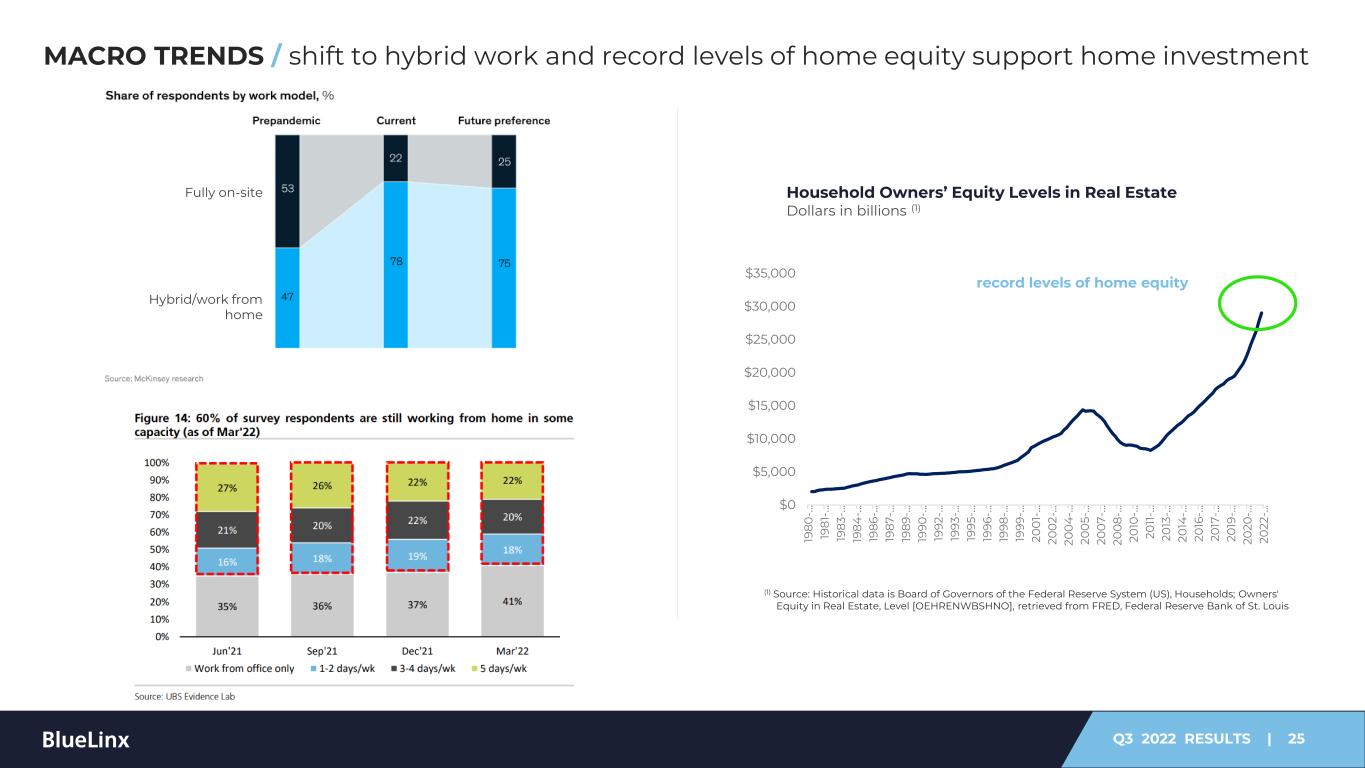

2022年第三季度業績|9▪維修和改造增長率預計將在2023年放緩,每里拉指數(1):❑房價上漲和創紀錄的房屋淨值水平❑遠程工作靈活性❑現有房屋的平均年限約40年(2)▪房屋可負擔性面臨壓力:❑抵押貸款利率今年翻了一番以上❑房價上漲❑基於廣泛的通脹▪新房開工預計將放緩:❑美國新房供應量目前為~9個月(3)❑建築商的信心降至38,低於20年來的平均水平(4)2023年❑獨棟住宅開工數預計將下降約20%(5)美國住房行業/美國住房基本面放緩BLUELINX按終端市場劃分的銷售放緩45%40%15%新屋建設維修和改造商業註釋:管理層對2019年按最終市場劃分的建材兩步分銷銷售的估計(1)來源:哈佛大學聯合住房研究中心。改建活動領先指標(里拉)提供了全國房屋改善和業主自住房屋維修支出的短期前景。(2)資料來源:2019年完成的美國社區調查。(3)資料來源:美國人口普查局。這幾個月的供應量表明,如果不再建造更多的新房,在當前銷售率的情況下,當前待售庫存將持續多長時間(4)來源:NAHB住房市場指數(HMI)基於對NAHB成員的月度調查,旨在掌握獨棟住宅市場的脈搏。調查要求受訪者對當前和未來六個月的新房銷售市場狀況以及潛在買家的新房客流量進行評級(5)。預測:John Burns房地產諮詢公司,LLC主題限制和免責聲明-不用於重新分配

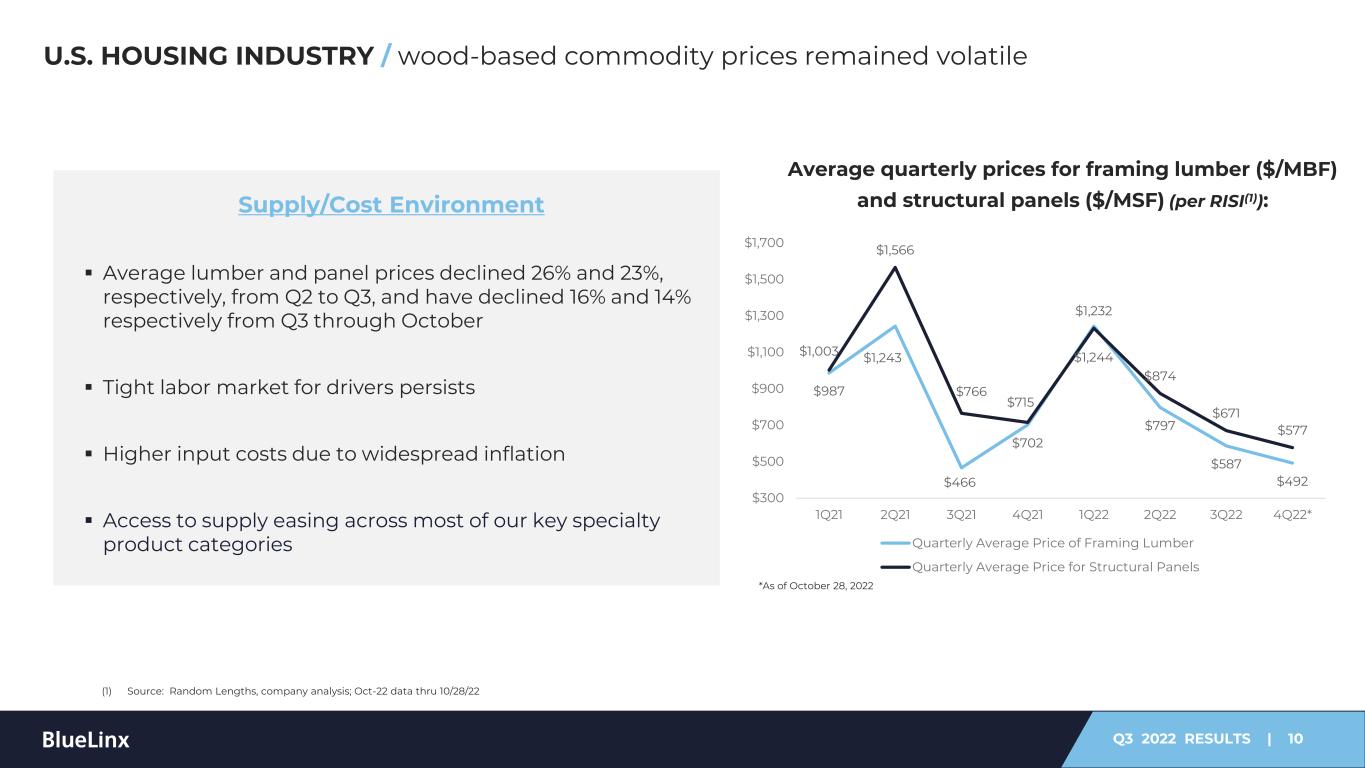

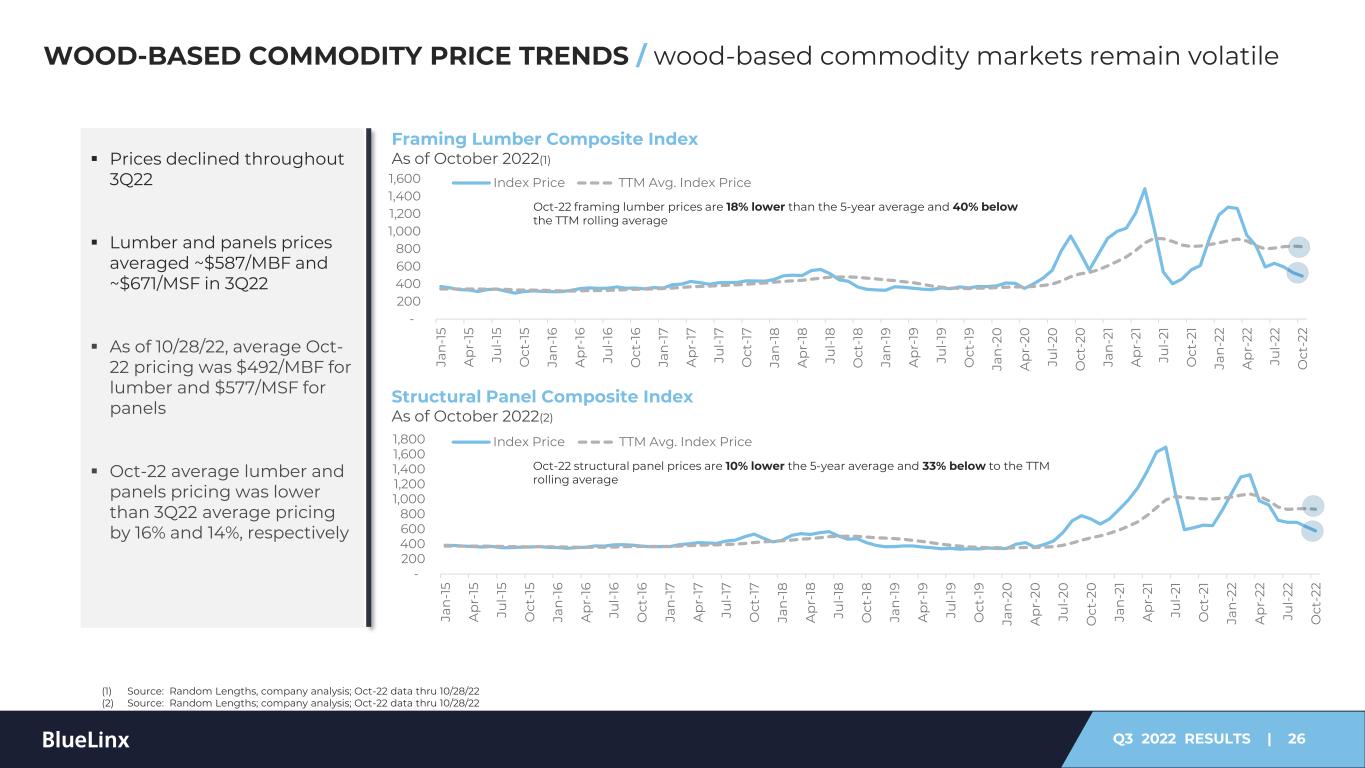

2022年第三季度業績|10*截至2022年10月28日供應/成本環境▪平均木材和板材價格從第二季度到第三季度分別下降26%和23%,從第三季度到10月份,分別下降了16%和14%▪司機勞動力市場緊張,由於普遍的通脹,▪更高的投入成本▪獲得供應的機會在我們的大多數關鍵特種產品類別中有所緩解,框架木材(美元/msf)和結構板(美元/msf)的平均季度價格($/msf)(Per RISI(1)):美國房地產業/木基商品價格保持波動(1)來源:隨機長度,公司分析;截至10月22日10月28日的數據$987$1,243$466$702$1,244$797$587$492$1,003$1,566$766$715$1,232$874$671$577$300$500$900$1,100$1,300$1,500$1,700 1Q21 2Q21 3Q21 1Q22 2Q22 3Q22 4Q22*建築板材的季度平均價格

2022年第三季度業績|11財務回顧首席財務官凱利·詹森

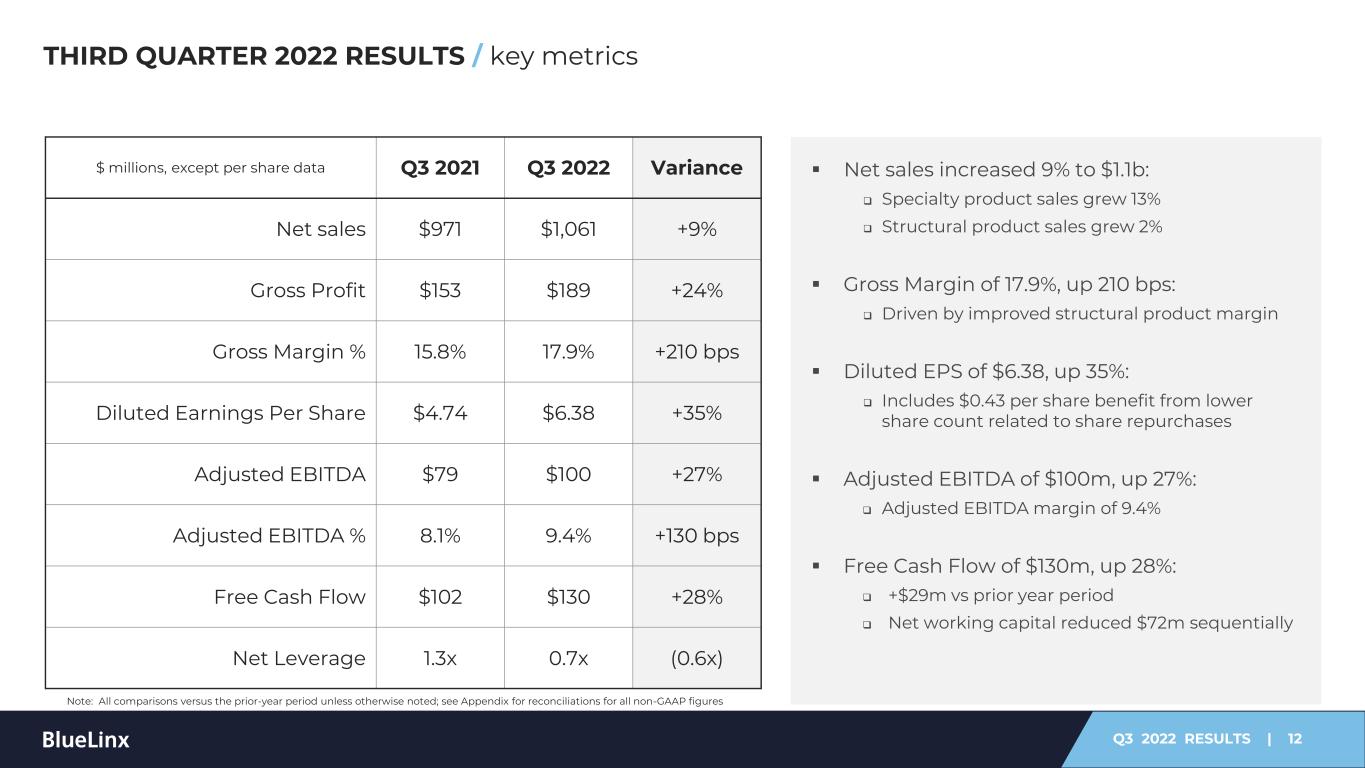

2022年第三季度業績|12年▪淨銷售額增長9%,至11億美元:❑特種產品銷售額增長13%❑結構性產品銷售額增長2%▪毛利率17.9%,增長210個基點:❑在結構性產品利潤率改善的推動下▪稀釋後每股收益6.38美元,增長35%:❑包括每股0.43美元,受益於與股票回購相關的股份數量減少▪調整後EBITDA為1億美元,增長27%:❑調整後的EBITDA利潤率為9.4%▪自由現金流為1.3億美元,增長28%:❑+2900萬美元與上年同期相比❑淨營運資本環比減少7200萬美元注:除非另有説明,否則所有與上年同期的比較;除每股數據2021年第三季度2021年第三季度差異淨銷售額$971$1061+9%毛利潤$153$189+24%毛利率%15.8%17.9%+210個基點稀釋每股收益$4.74$6.38+35%調整後EBITDA$79$100+27%調整後EBITDA%8.1%9.4%+130個基點自由現金流$102$130+28%淨槓桿率1.3 x 0.7x(0.6x)2022年第三季度業績/關鍵指標

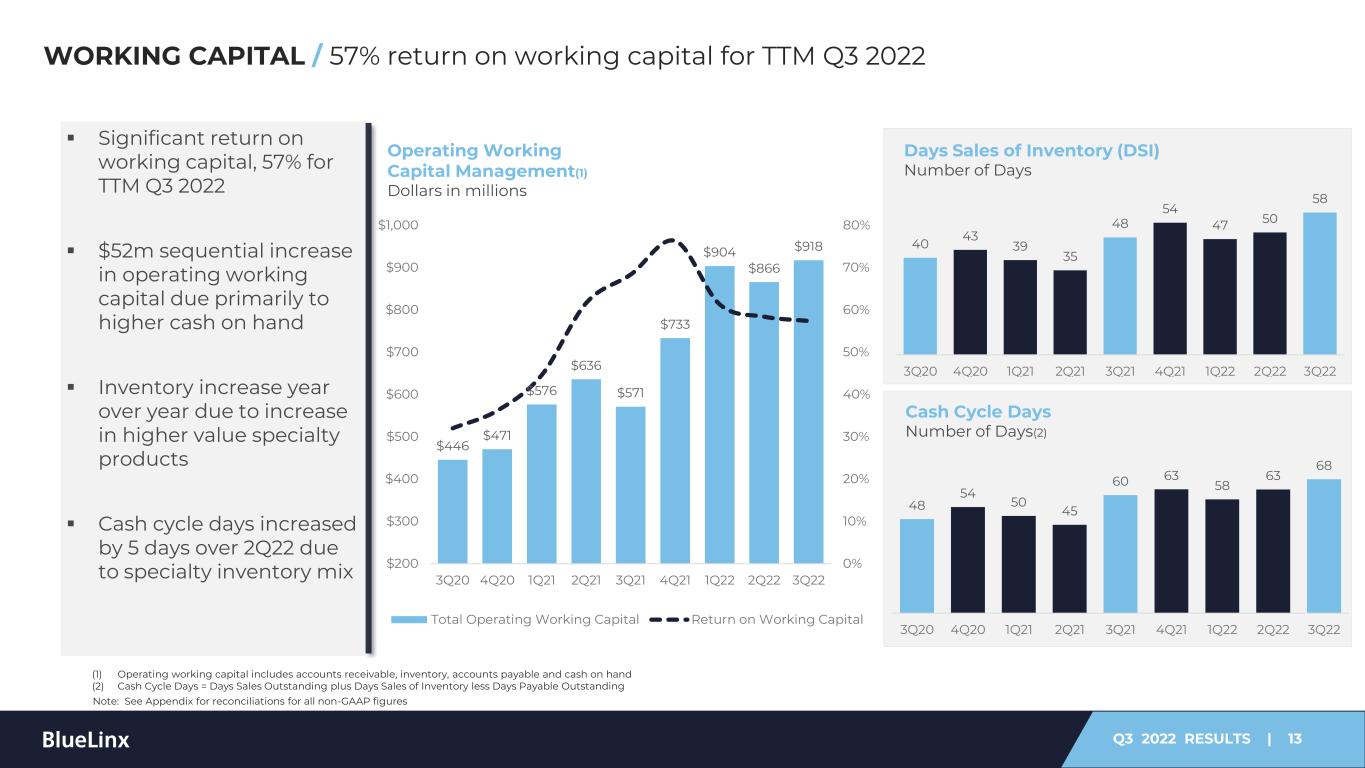

2022年第三季度業績|13天庫存銷售營運資本管理天數(1)現金週期天數(以百萬美元為單位)(2)▪顯著營運資本回報率,57%TTM 2022年第三季度▪$5200萬營運營運資本環比增加主要原因是手頭現金增加▪庫存同比增加由於較高價值的特殊產品增加由於特殊庫存組合▪現金週期天數比22年第二季度增加5天注:請參閲附錄以核對所有非公認會計準則數字(1)營運營運資本包括應收賬款、庫存、應付帳款和手頭現金(2)現金週期天數=銷售未清償天數加存貨銷售減去應付未清償營運資金天數/57%TTM Q3 2022 48 54 50 45 60 63 58 63 68 3Q20 4Q20 1Q21 2Q21 3Q21 4Q21 1Q22 2Q22 3Q22 40 43 39 35 48 54 54 50 58 3Q20 4Q20 1Q21 2Q21 3Q22 3Q22$446$471$576$636$571$733$904$866$918 0%10%20%30%40%50%60%70%80%$200$300$400$600$800$1,000 3Q20 4Q20 1Q21 2Q21 3Q22 3Q22$4Q21營運資金回報合計

2022年第三季度業績|14$496$499$563$675$641$641$768$788$724 17.4%17.4%19.3%24.4%23.0%21.9%24.0%22.9%3Q20 4Q20 1Q21 2Q21 3Q21 4Q21 1Q22 2Q22(百萬美元)GM Rate淨銷售額▪淨銷售額增長13%,或8300萬美元:▪銷售增長受戰略定價行動的推動▪銷量相對持平▪毛利潤為1.51億美元,增長3%:▪紀律,基於價值的定價▪毛利率20.9%,下降210個基點:▪由於供應緊張的緩解,主要是木工第三季度同比分析特色產品2022年第三季度業績/銷售額增長13%,毛利潤增長3%

2022年第三季度業績|15(百萬美元)$375$367$462$633$330$331$534$452$336 19.6%10.2%15.5%13.6%1.7%16.1%20.0%4.7%11.3%3Q20 1Q21 2Q21 3Q21 3Q21 1Q22 2Q22 GM Rate淨銷售額▪淨銷售額增長2%,或700萬美元:▪反映出商品框架木材的平均定價同比上升:❑木材均價增長26%▪銷量小幅上升▪毛利潤3800萬美元,增長574%:▪在管理結構性庫存和優化盈利能力方面繼續改善▪毛利率為11.3%,增長960個基點:▪反映了庫存管理的持續改善和商品框架木材價格的上漲第三季度同比分析結構性產品2022年第三季度業績/銷售額增長700萬美元,利潤增長3200萬美元

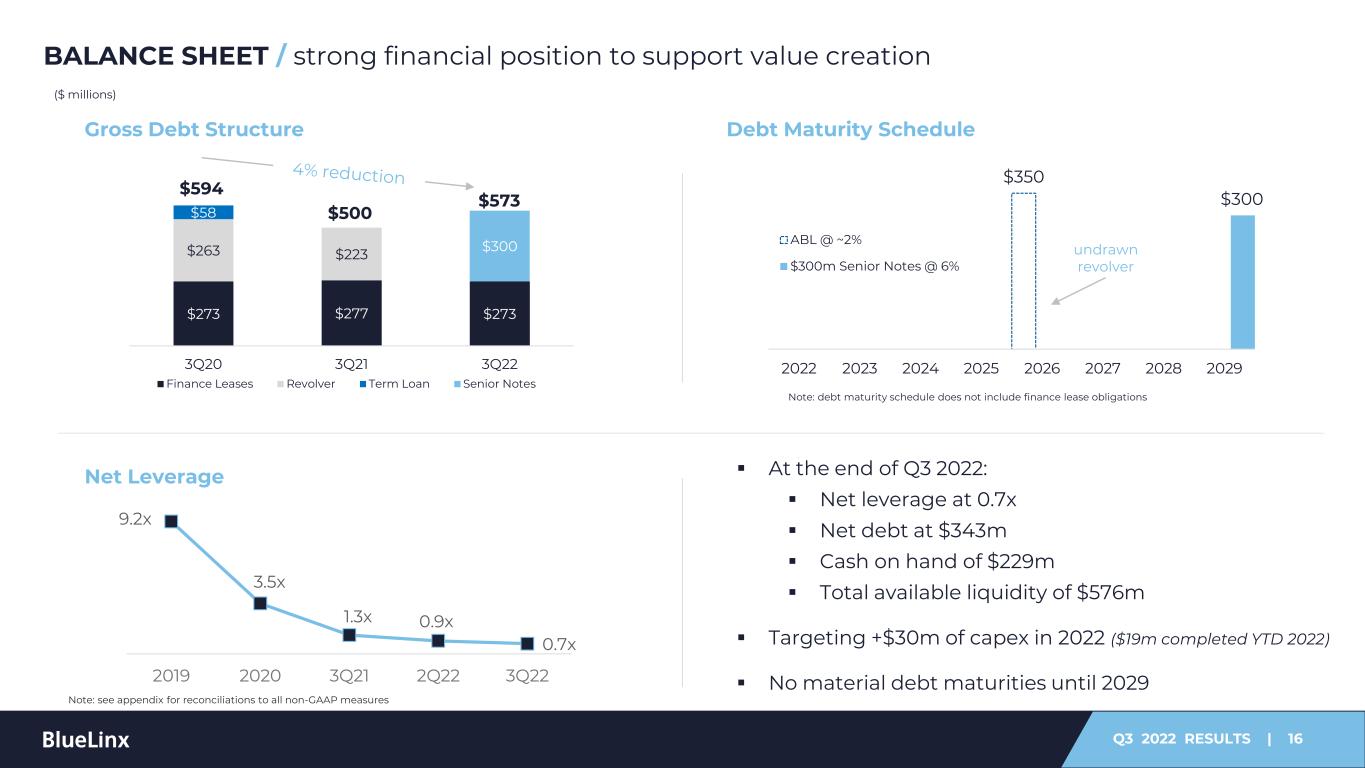

2022年第三季度業績|16資產負債表/強大的財務狀況以支持價值創造注:有關所有非公認會計準則衡量標準的對賬信息,請參閲附錄2022年第三季度末的▪:▪淨槓桿率為0.7倍▪淨債務為3.43億美元▪手頭現金為2.29億美元▪總可用流動資金為5.76億美元▪目標+2022年資本支出為3000萬美元(2022年完成1900萬美元)▪在2029年之前沒有重大債務到期日$273$277$263$223$58$300 3Q20 3Q21 3Q22融資租賃轉換定期貸款高級票據$594(百萬美元)$500$573總債務結構$350$300 2022 2023 2026 2028 2029ABL@~2%$3億優先票據@6%未提取的左輪手槍債務到期表注:債務到期表不包括融資租賃債務9.2x 3.5x 1.3x 0.9x 0.7x 2019 2020 3Q21 2Q22 3Q22淨槓桿率

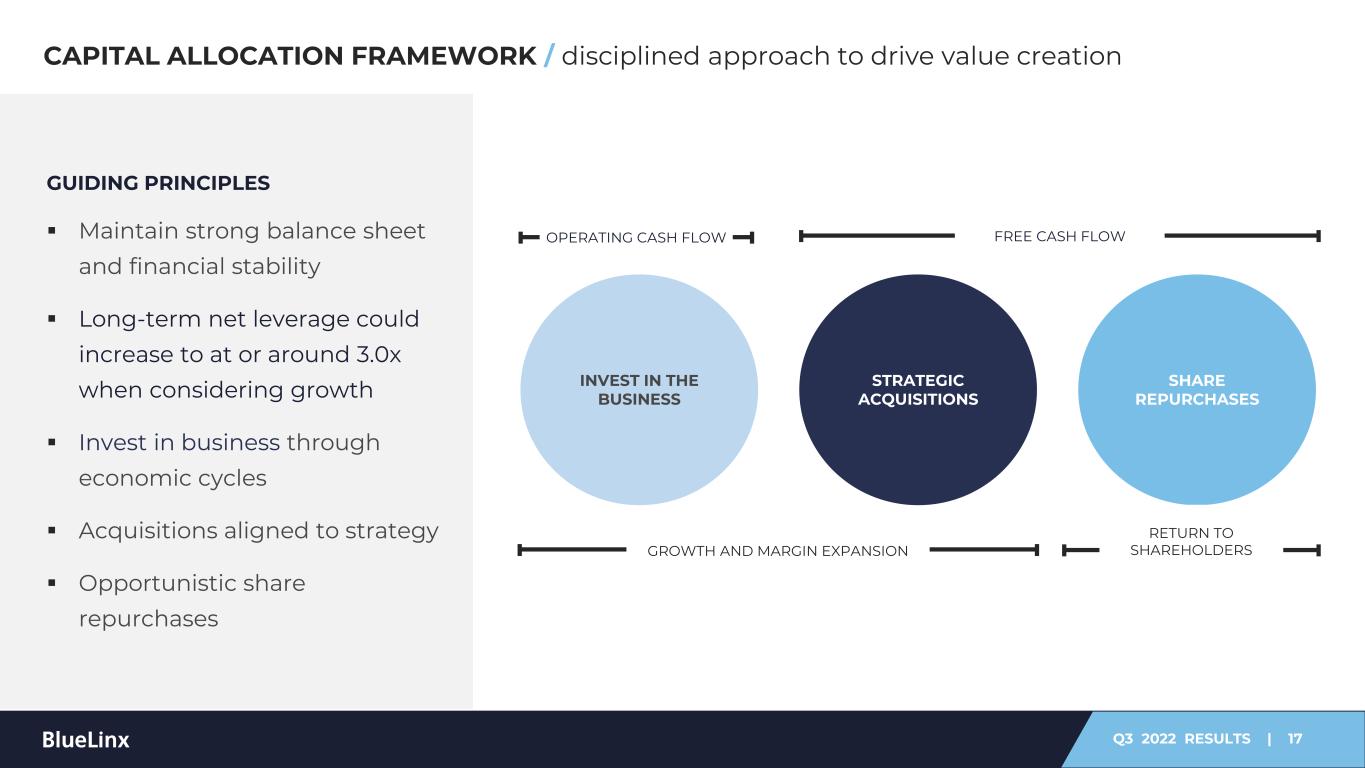

2022年第三季度業績|17投資於業務戰略收購股票回購運營現金流指導原則▪保持強勁的資產負債表和財務穩定▪長期淨槓桿可能會增加到3.0倍左右當考慮到增長▪通過經濟週期投資於業務▪收購與戰略一致▪機會性股票回購自由現金流回報分享和擴大資本分配框架/紀律嚴明的方法以推動價值創造

2022年第三季度業績|18執行摘要德懷特·吉布森、總裁和首席執行官

2022年第三季度業績|19 BlueLinx:全新的藍色令客户高興,精英執行,性能驅動1 2 3誘人的市場BlueLinx處於有利地位,能夠實現增長▪>400億美元的目標市場▪5%+長期增長率▪碎片化競爭▪優化生產力▪注入能力▪推動業績來源:預計2021年和市場增長複合年增長率基於原則諮詢公司,有限責任公司▪~10%的市場份額▪與最佳客户一起增長▪強勁的財務狀況全新的藍色/a引人注目的投資

2022年第三季度業績|20全新的藍色/北美卓越建築產品分銷商加速增長與我們最好的客户和我們最好的專業產品加速增長優化生產力通過配送中心的優化和採購的卓越推動績效建立卓越的團隊,創造基於績效的文化通過盈利增長和有紀律的資本分配創造價值北美卓越的建築產品分銷商

2022年第3季度業績|21▪通過2022年前9個月,我們實現了強勁的業績:✓淨銷售額為36億美元,同比增長9%調整後的EBITDA為4.15億美元,同比增長18%✓運營現金為2.46億美元,同比增長約2倍✓密切關注美國房地產業和更廣泛的經濟環境;準備成功駕馭需求放緩的環境▪專注於加快特種產品的增長,優化生產率和推動世界級業績全新的藍色/執行摘要注:有關與所有非公認會計準則的協調,請參閲附錄

2022年第三季度業績|22附錄

2022年第3季度業績|23 BlueLinx根據GAAP報告其財務業績。該公司還認為,與單獨使用報告的GAAP結果相比,介紹某些非GAAP指標可能對投資者有用,並可能提供對影響業務的因素和趨勢的更全面的瞭解。本文中使用的任何非GAAP衡量標準都與本文或本新聞稿所附財務表格中最直接可比的GAAP衡量標準相一致。該公司告誡説,非GAAP措施應被考慮作為對公司報告的GAAP結果的補充,但不能作為替代。調整後的EBITDA和調整後的EBITDA利潤率。BlueLinx將調整後的EBITDA定義為等於淨收益(虧損)加上利息支出和所有與利息支出相關的項目、所得税、折舊和攤銷,並根據某些非現金項目和其他特殊項目進一步調整,包括基於股票的薪酬補償支出、與我們的併購活動相關的法律、諮詢和專業費用相關的一次性費用、物業銷售的收益或損失、房地產遞延收益的攤銷以及與我們的重組活動相關的支出,如遣散費,以及其他重大和/或一次性的、非經常性的、非經營性項目公司列報調整後的EBITDA是因為它是管理層用來評估經營業績的主要衡量標準。管理層認為,這一指標有助於加強投資者對企業財務業績和現金流的整體瞭解。管理層還認為,調整後的EBITDA有助於突出經營趨勢。調整後的EBITDA經常被證券分析師、投資者和其他感興趣的人用來評估公司, 其中許多公司在報告業績時提出了調整後的EBITDA衡量標準。我們通過將適用期間的調整後EBITDA除以適用期間的淨銷售額來確定調整後EBITDA利潤率,有時稱為調整後EBITDA佔淨銷售額的百分比。我們認為,這一比率對投資者是有用的,因為它更清楚地定義了收益的質量和將銷售轉化為盈利的運營效率。我們的調整後EBITDA和調整後EBITDA利潤率不是根據公認會計原則作出的陳述,也不打算從根據公認會計原則確定的那些衡量標準中展示我們財務狀況的更好指標。由於計算方法的不同,本文使用的調整後EBITDA和調整後EBITDA利潤率與其他公司的其他類似標題標題不一定具有可比性。這些非GAAP衡量標準在本新聞稿後面的“非GAAP衡量標準對賬”表中進行了對賬。自由現金流。BlueLinx將自由現金流定義為經營活動提供的淨現金減去總資本支出。自由現金流是管理層用來評估我們的財務業績的一種衡量標準,我們相信它對投資者是有用的,因為它將公司的運營現金流與用於繼續和改善業務運營的資本聯繫起來。特別是,自由現金流表明資本支出後產生的現金數量,這些現金可用於投資於我們的業務,加強我們的資產負債表。, 以及償還我們的債務。自由現金流不代表可用於可自由支配支出的剩餘現金流,因為可能有其他非可自由支配支出未從計量中扣除。自由現金流不是根據公認會計原則提出的列報,也不打算提供比根據公認會計原則確定的財務狀況更好的衡量標準。由於計算方法的不同,這裏使用的自由現金流不一定與其他公司的其他類似標題的標題相比較。此非GAAP衡量標準在本新聞稿後面的“非GAAP衡量標準的對賬”表中進行了調整。淨債務和淨槓桿率。BlueLinx將淨債務計算為其短期和長期債務總額,包括我們的定期貸款和循環信貸安排下的未償還餘額以及融資租賃下的債務總額減去現金和現金等價物。我們相信淨債務對投資者是有用的,因為我們的管理層審查我們的淨債務,作為其整體流動性、財務靈活性、資本結構和槓桿管理的一部分,而債權人和信用分析師監測我們的淨債務,作為他們對我們業務評估的一部分。我們通過將淨債務除以12個月調整後的EBITDA來確定總體淨槓桿率。我們相信,這一比率對投資者是有用的,因為它是我們履行未來財務義務的能力的指標。此外,該比率也是投資者和債權人經常使用的衡量標準。我們的淨債務和整體淨槓桿率不是根據公認會計原則作出的陳述,也不打算根據根據公認會計原則確定的衡量標準和比率來反映我們的財務狀況。此外,我們的淨債務和整體淨槓桿率,如本文所用, 由於計算方法的不同,不一定與其他公司的其他類似標題的標題相比較。這一非公認會計準則計量在本演示文稿後面的“非公認會計準則計量對賬”表中進行了核對。非GAAP衡量標準

2022年第三季度結果|24宏觀趨勢/開始放緩,但其他關鍵指標保持堅挺,儘管利率上升美國獨棟房屋開工總數(SFHS)房屋開工(以千計)25年平均$0$100$200$300$400$500 1 9 13 17 21 29 33 37 41 45 49 53 57 61 69 73 77 81 85 89 93里拉重塑活動指數TTM移動總金額-以十億美元為單位(3)美國新房月供應量(2)截至2022年9月的30年固定抵押貸款利率(4)00%2.0%4.0%6.0%8.0%10.0%12.0%14.0%16.0%18.0%19 8 019 8 2 19 8 4 19 8 6 19 8 8 19 90 19 92 19 94 19 96 19 98 20 0 20 20 20 0 4 20 0 6 20 20 20 10 20 12 20 14 16 20 20 20 22 P 20 24 P(1)來源:美國人口普查局;來自John Burns房地產諮詢公司的預測,LLC主題限制和免責聲明-不用於重新分配(2)來源:美國人口普查局。這幾個月的供應量表明,如果不再新建房屋,考慮到當前的銷售率,當前待售庫存將持續多長時間。(3)資料來源:哈佛大學住房研究聯合中心。改建活動領先指標(里拉)提供了全國房屋改善和業主自住房屋維修支出的短期前景。(4)來源:歷史數據為Freddie Mac;預測:John Burns Real Estate Consulting,LLC主題限制和免責聲明-不用於重新分配。預計2023年的改建支出增長抵押貸款利率預計將保持在低於歷史平均水平0 2 4 6 8 10 12 14 20 0 20 0 1 20 0 2 20 0 3 20 0 4 20 0 5 20 0 6 20 0 7 20 0 8 20 0 9 20 10 10 11 12 20 13 20 14 20 15 20 16 17 20 18 20 19 20 20 20 21 20 22~9個月房屋庫存-200 400 800 1,000 1,200 1,400 1,800 2, 000 20 0 0 20 0 1 20 0 2 20 0 3 20 0 4 20 0 5 20 0 6 20 0 7 20 0 8 20 0 9 20 10 10 11 20 12 20 13 20 14 20 15 20 16 20 17 20 18 20 19 20 20 20 21 22 E 20 23 E 20 2…2025E開局預計將低於25年平均水平,但約為2009-2011年水平的2倍

Q3 2022 RESULTS | 25 MACRO TRENDS / shift to hybrid work and record levels of home equity support home investment $0 $5,000 $10,000 $15,000 $20,000 $25,000 $30,000 $35,000 19 8 0 -… 19 8 1- … 19 8 3- … 19 8 4 -… 19 8 6- … 19 8 7- … 19 8 9- … 19 90 -… 19 92 -… 19 93 -… 19 95 -… 19 96 -… 19 98 -… 19 99 -… 20 0 1- … 20 0 2- … 20 0 4 -… 20 0 5- … 20 0 7- … 20 0 8 -… 20 10 -… 20 11 -… 20 13 -… 20 14 -… 20 16 -… 20 17 -… 20 19 -… 20 20 -… 20 22 -… Household Owners’ Equity Levels in Real Estate Dollars in billions (1) (1) Source: Historical data is Board of Governors of the Federal Reserve System (US), Households; Owners' Equity in Real Estate, Level [OEHRENWBSHNO],檢索自弗雷德,聖路易斯聯邦儲備銀行混合銀行/在家工作完全現場房屋淨值創紀錄水平

2022年第三季度業績|截至2022年10月的26個框架木材綜合指數(1)截至2022年10月的結構板綜合指數(2)▪價格在整個22年第三季度下降▪木材和麪板的平均價格在22年3季度▪截至10/28/22年10月28日,10月22日的平均定價為492美元/MBF,板材的平均定價為577美元/msf▪10月至22日木材和麪板的平均定價分別比第三季度的平均定價低16%和14%,分別為200 400 600 800 1,200 1,400 1,600 Jan-1 5 A p r-15 Ju l-15 O ct-1 5 Jan-1 6 A p r-16 Ju l-16 O ct-1 6 Jan-1 7 A p r-17 Ju l-17 O ct-1 7 Jan-1 8 A p r-18 Ju l-18 O ct-1 8 Jan-1 9 A p r-19 Ju l-19 O ct-1 9 Ja n-2 0 A p r-20 Ju l-20 O ct-2 0 Jan-2 1 A p r-21 Ju l-21 O ct-2 1 Jan n-2 A p r-22 Ju l-22 O ct-2 2指數價格TTM平均值指數價格-200 400 600 800 1,200 1,400 1,600 1,800 Jan-1 5 A p r-15 Ju l-15 O ct-1 5 Jan-1 6 A p r-16 Ju l-16 O ct-1 6 Jan-1 7 A p r-17 Ju l-17 O ct-1 7 Jan-1 8 A p r-18 Ju l-18 O ct-1 8 Jan-1 9 A p r-19 Ju l-19 O ct-1 9 Jan n-2 0 A p r-20 JuL-20 O ct-2 0 Jan n-2 1 A p r-21 Ju l-21 O ct-2 1 Jan n-2 2 A p r-22 Ju l-22 O ct-2 2指數價格TTM平均值指數價格10月22日框架木材價格比5年平均價格低18%,比TTM滾動平均價格低40%10月22日結構板價格比5年平均價格低10%,比TTM滾動平均價格低33%(1)來源:隨機長度,公司分析;10月22日至10月28日的數據(2)來源:隨機長度;公司分析;10月22日至10月28日的數據木材商品價格趨勢/木材商品市場仍然波動

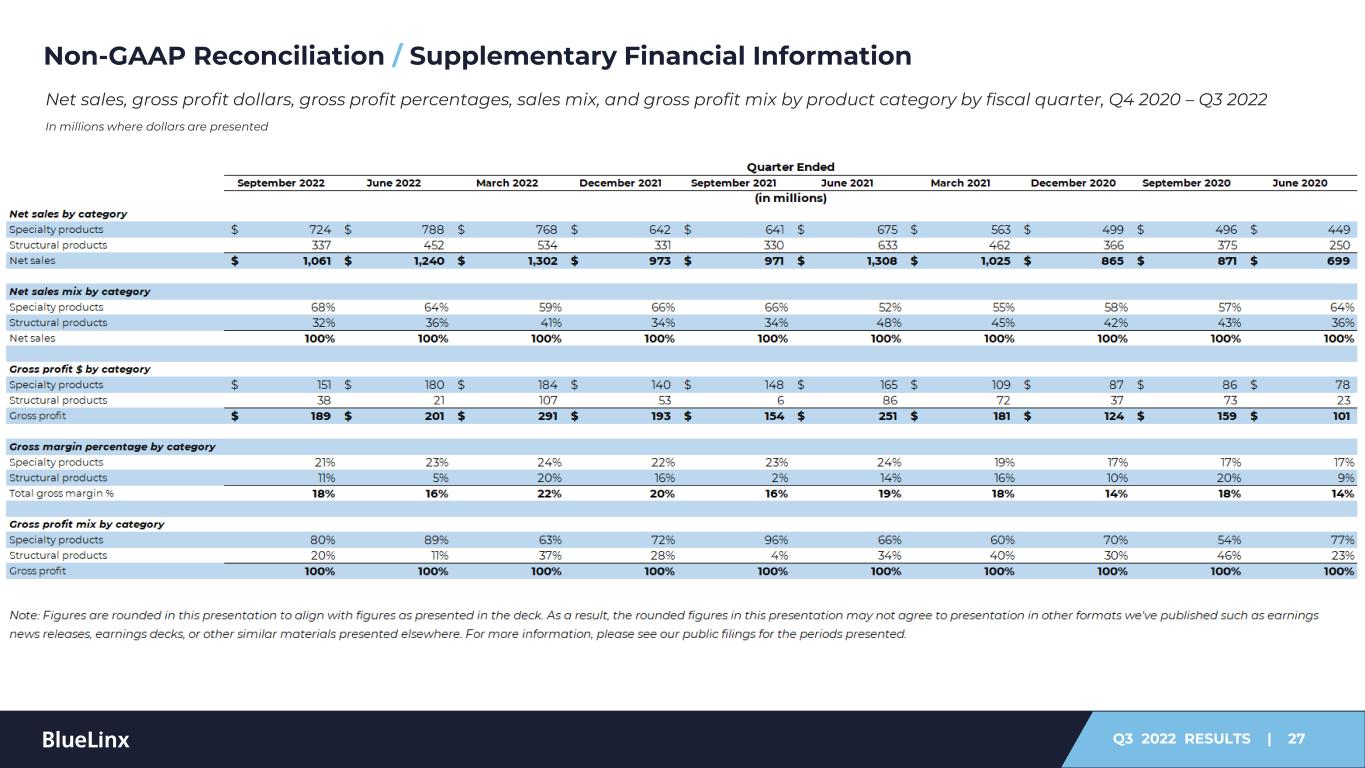

2022年第三季度業績|27 2020年第四季度至2022年第三季度按產品類別分列的非GAAP調節/補充財務信息淨銷售額、毛利潤(美元)、毛利潤百分比、銷售組合和毛利潤組合(百萬美元)

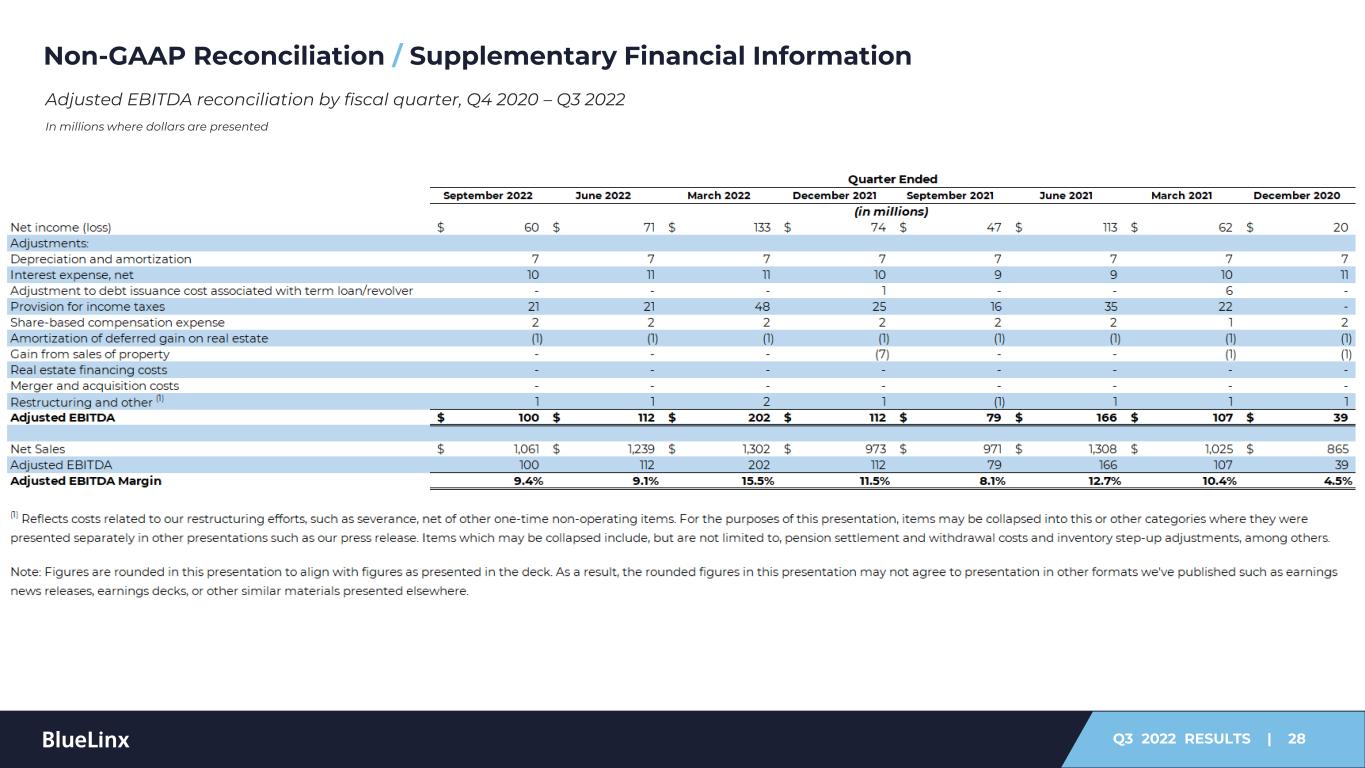

2022年第3季度業績|2020年第4季度-2022年第3季度按財季列出的28個非GAAP對賬/補充財務信息調整後的EBITDA對賬(以百萬美元計)

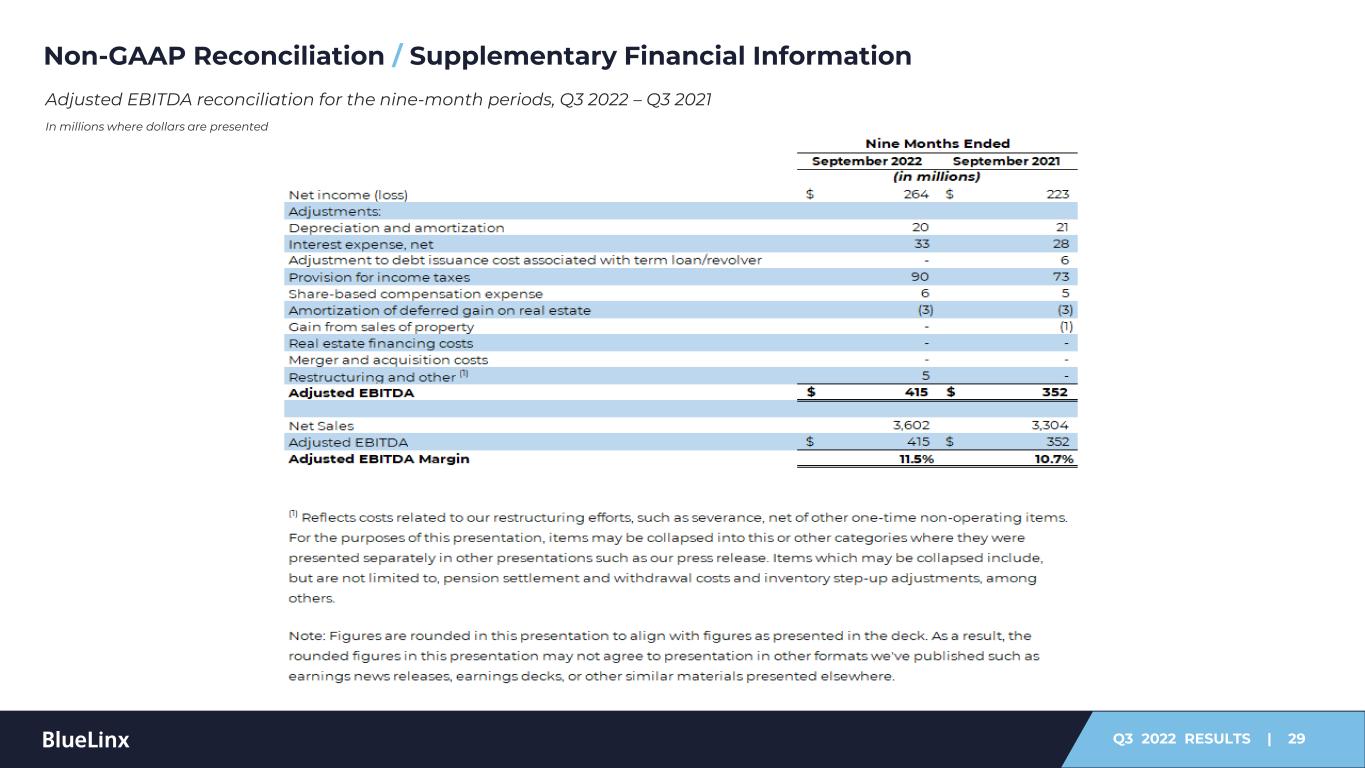

2022年第3季度業績|29 2022年第3季度至2021年第3季度9個月期間的非GAAP調節/補充財務信息調整EBITDA調節(以百萬美元為單位)

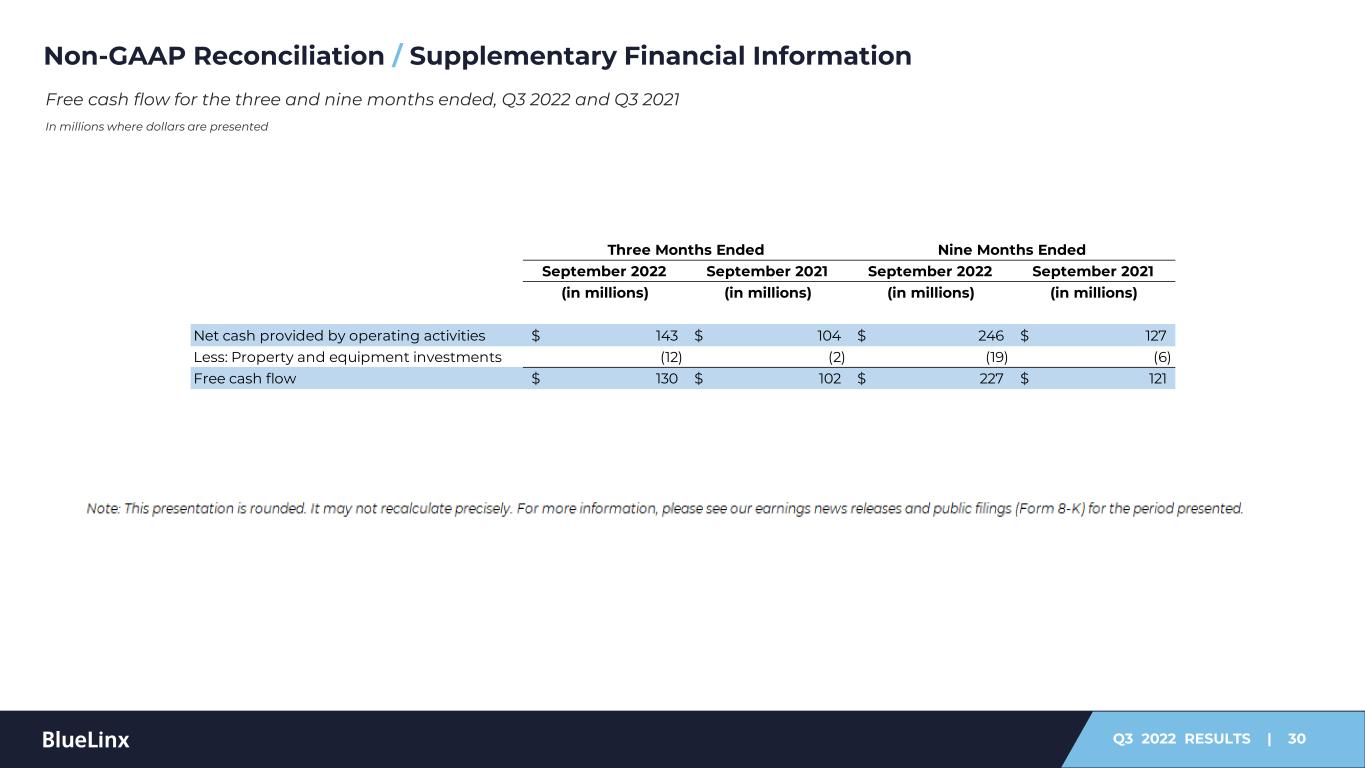

Q3 2022 RESULTS | 30 Non-GAAP Reconciliation / Supplementary Financial Information Free cash flow for the three and nine months ended, Q3 2022 and Q3 2021 In millions where dollars are presented September 2022 September 2021 September 2022 September 2021 (in millions) (in millions) (in millions) (in millions) Net cash provided by operating activities 143$ 104$ 246$ 127$ Less: Property and equipment investments (12) (2) (19) (6) Free cash flow 130$ 102$ 227$ 121$ Three Months Ended Nine Months Ended

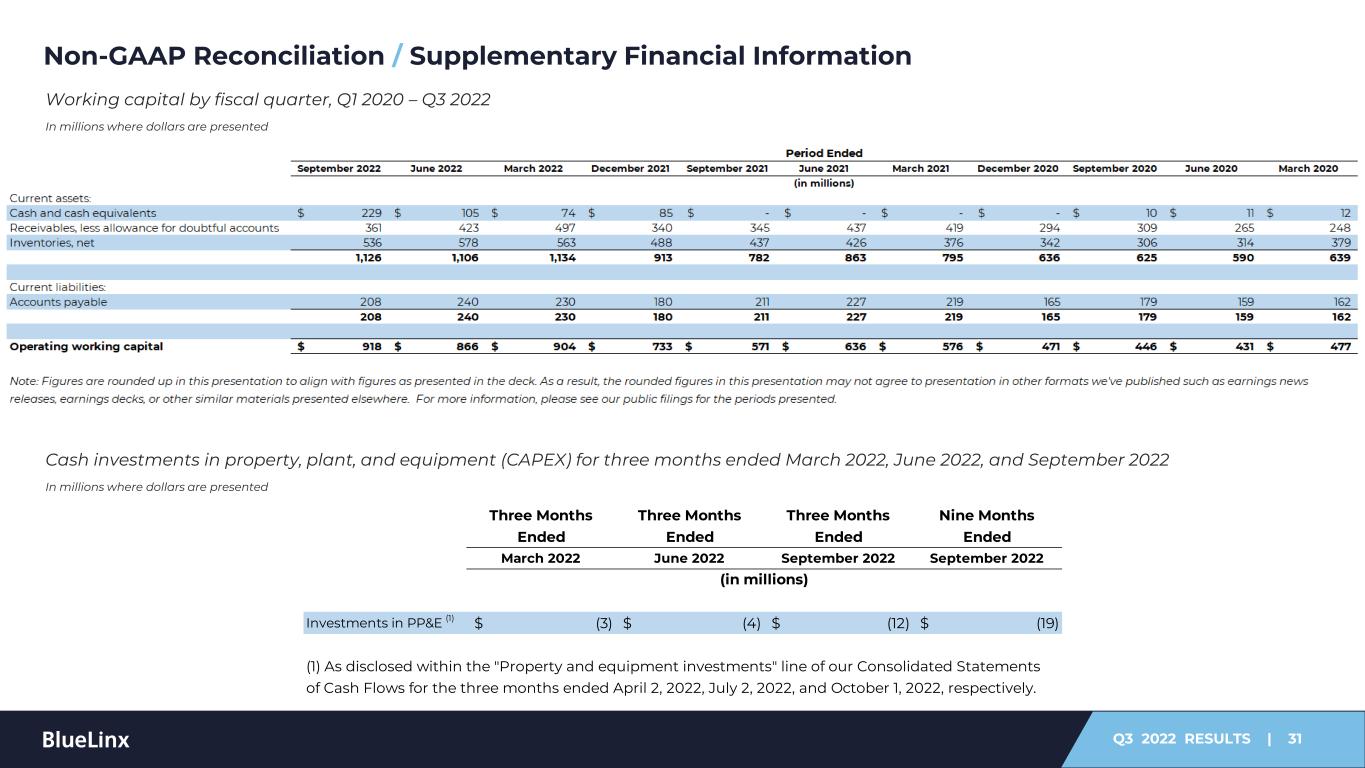

2022年第3季度業績|截至2022年3月、2022年6月、2020年第1季度-2022年第3季度(以百萬美元計)截至2022年3月的三個月的非GAAP調節/補充財務信息營運資本(以百萬美元計)和2022年9月(百萬美元)截至2022年6月截至2022年3月的9個月2022年9月2022年9月PP&E的投資(1)(3)$(4)$(12)$(19)$(以百萬為單位)(1)在我們截至4月2日的三個月合併現金流量表中的“財產和設備投資”項內,2022年7月2日和2022年10月1日。

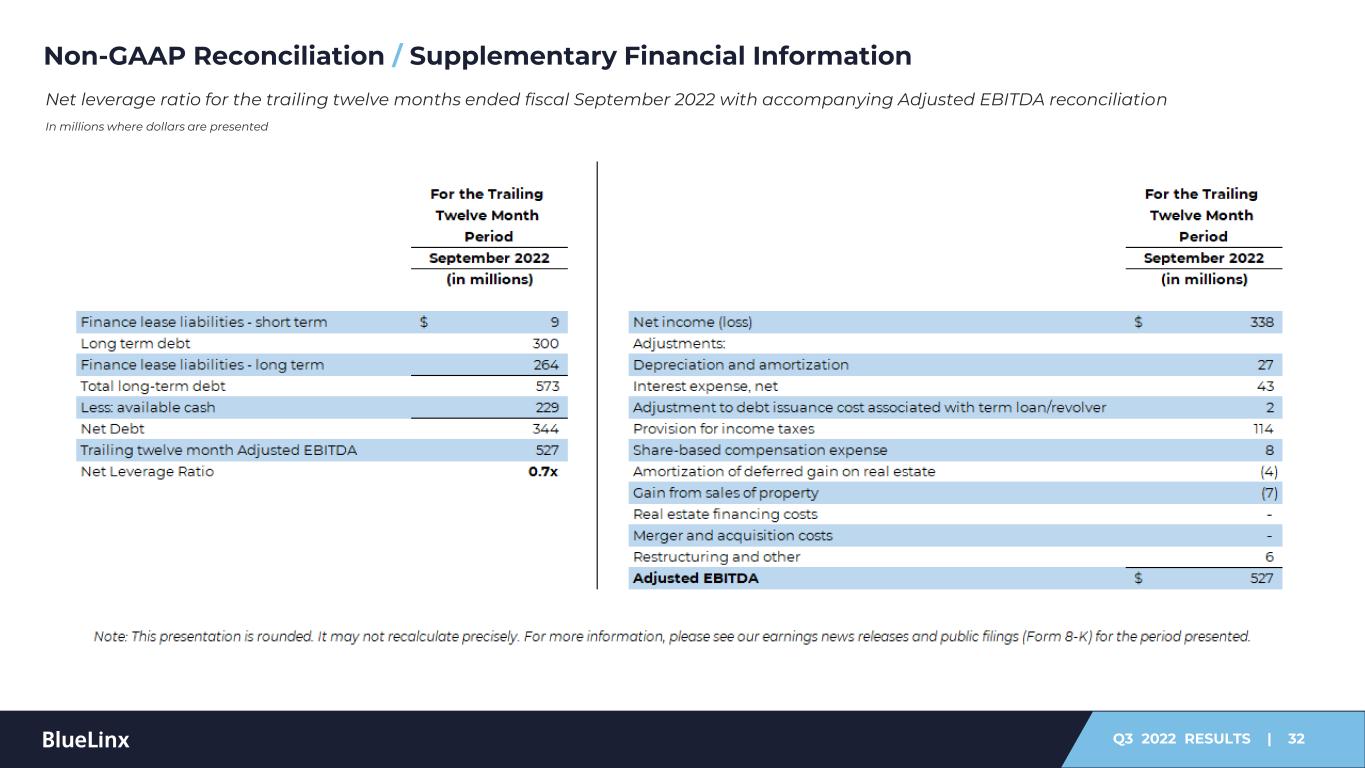

2022年第三季度業績|32截至2022財年9月的過去12個月的非GAAP調節/補充財務信息淨槓桿率,以及伴隨的調整後EBITDA調節(以百萬美元為單位)

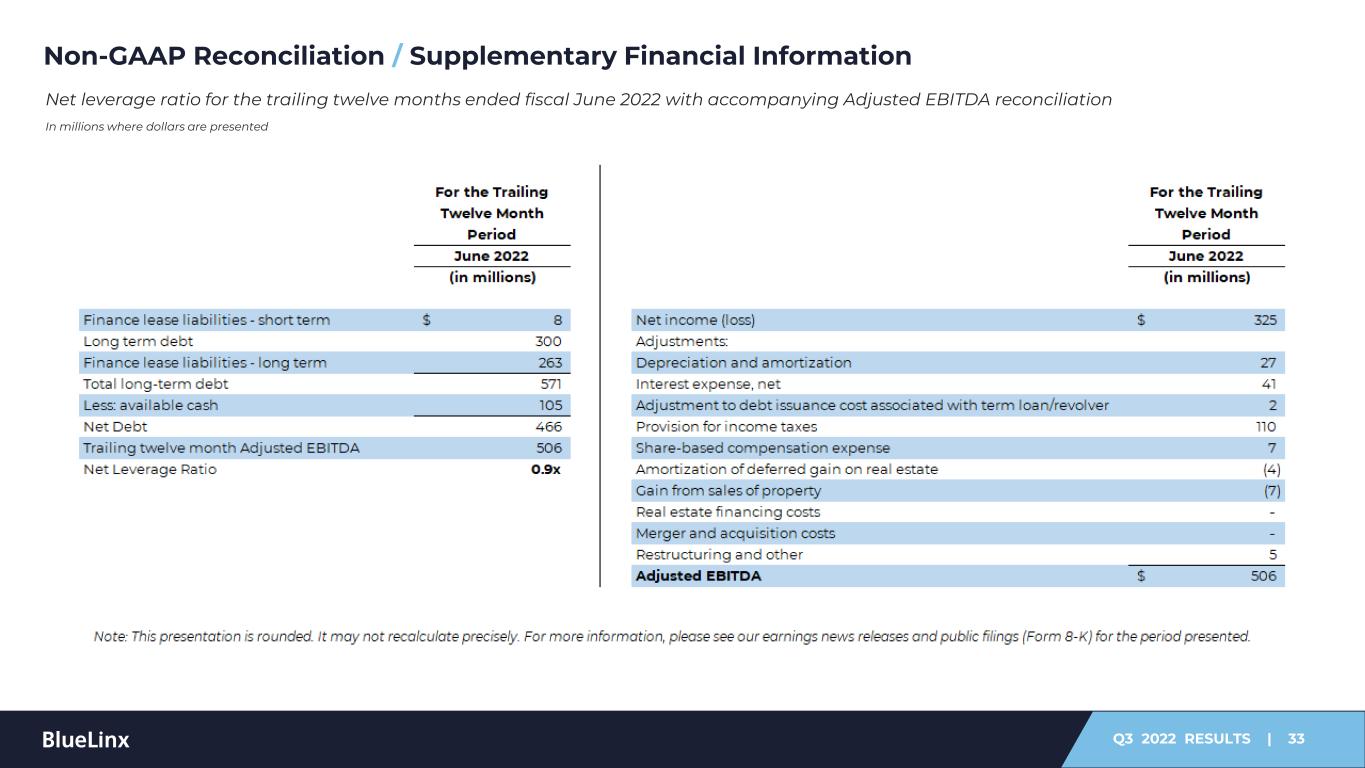

2022年第三季度業績|33截至2022財年6月的過去12個月的非GAAP調節/補充財務信息淨槓桿率,以及伴隨的調整後EBITDA調節(以百萬美元為單位)

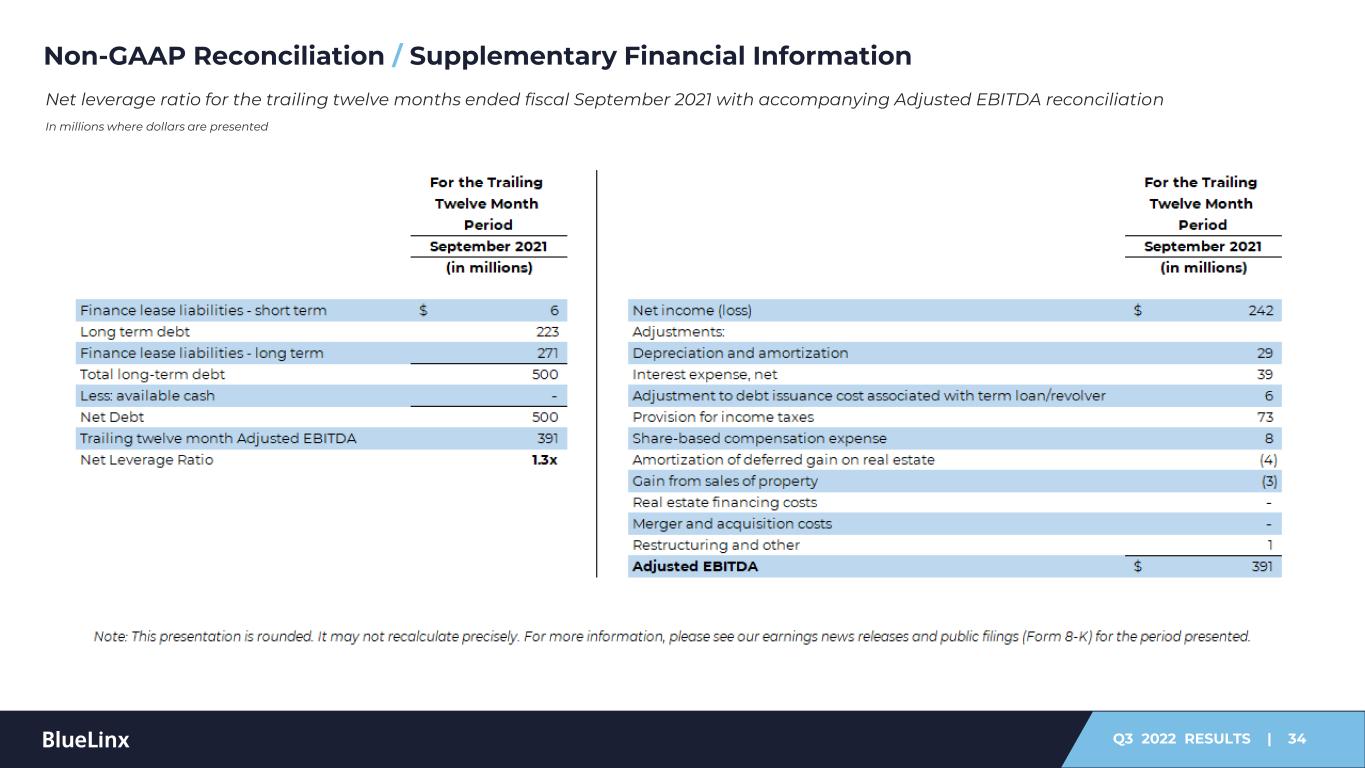

2022年第三季度業績|34截至2021財年9月的過去12個月的非GAAP對賬/補充財務信息淨槓桿率,以及調整後的EBITDA對賬(以百萬美元計)

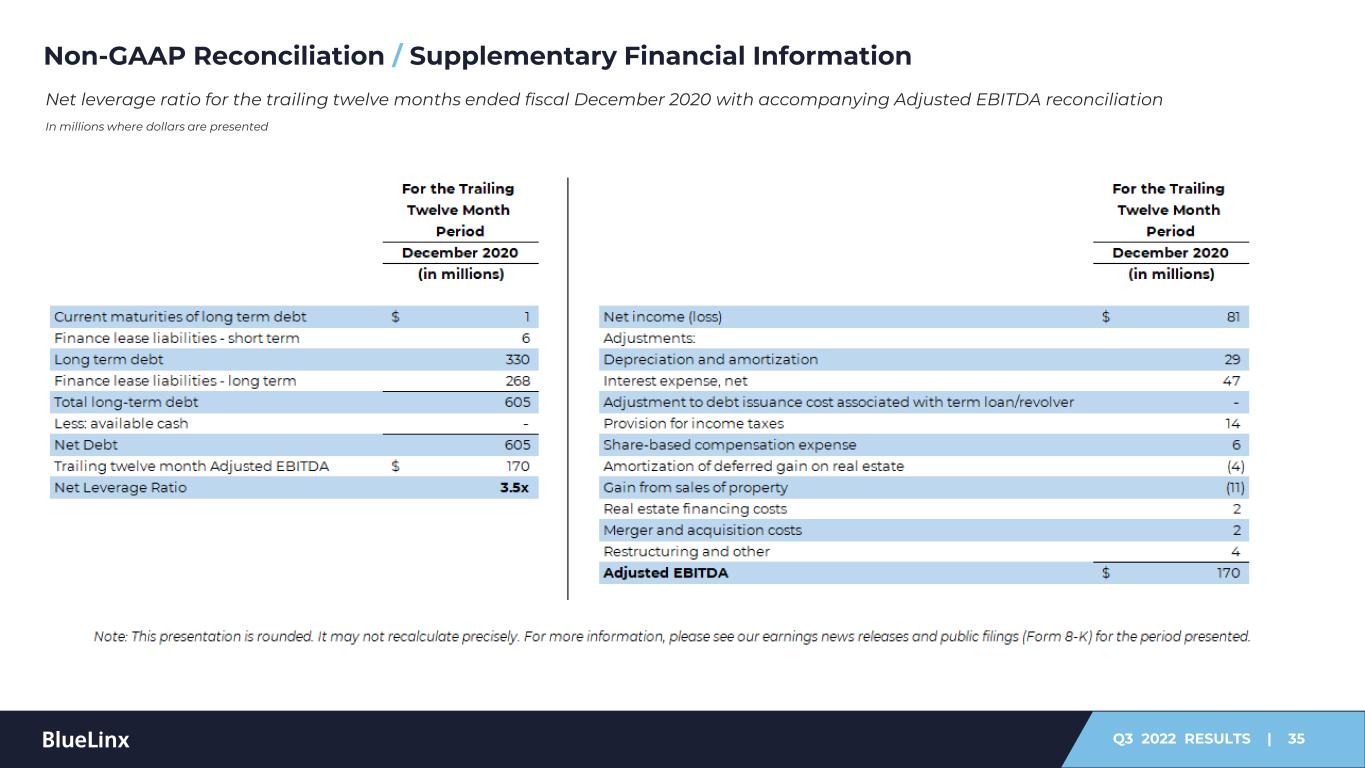

2022年第三季度業績|35截至2020財年12月的過去12個月的非GAAP調節/補充財務信息淨槓桿率,以及伴隨的調整後EBITDA調節(以百萬美元為單位)

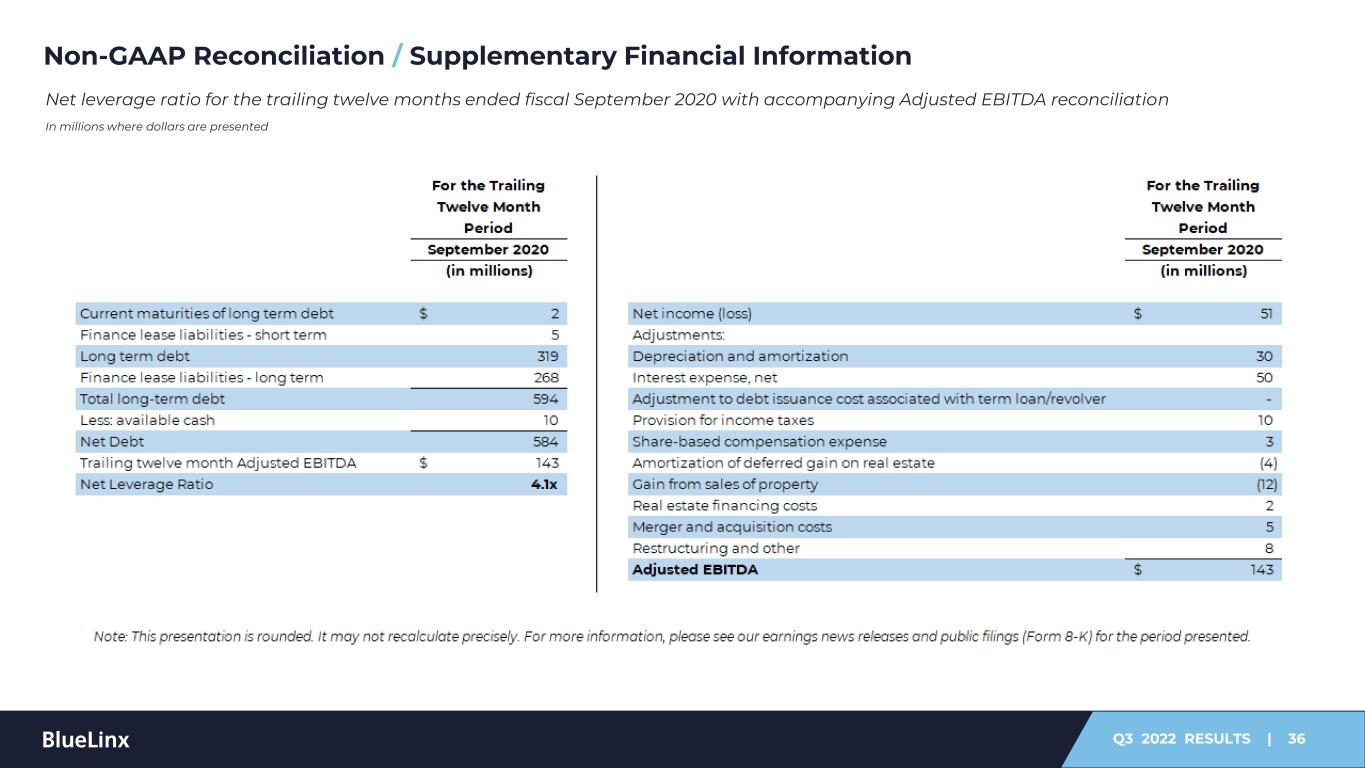

2022年第三季度業績|36截至2020財年9月的過去12個月的非GAAP對賬/補充財務信息淨槓桿率,以及相應的調整後EBITDA對賬(以百萬美元計)

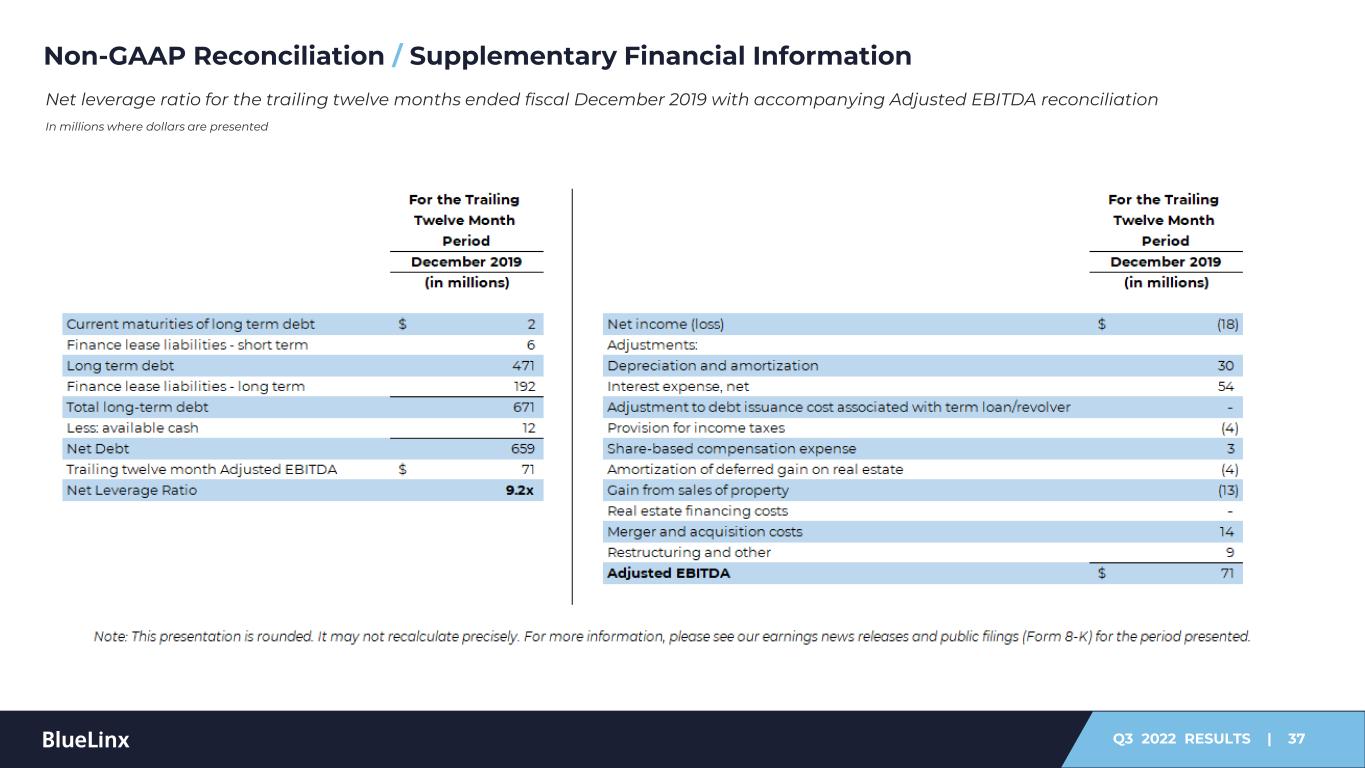

2022年第三季度業績|37截至2019財年12月的過去12個月的非GAAP對賬/補充財務信息淨槓桿率,以及相應的調整後EBITDA對賬(以百萬美元計)

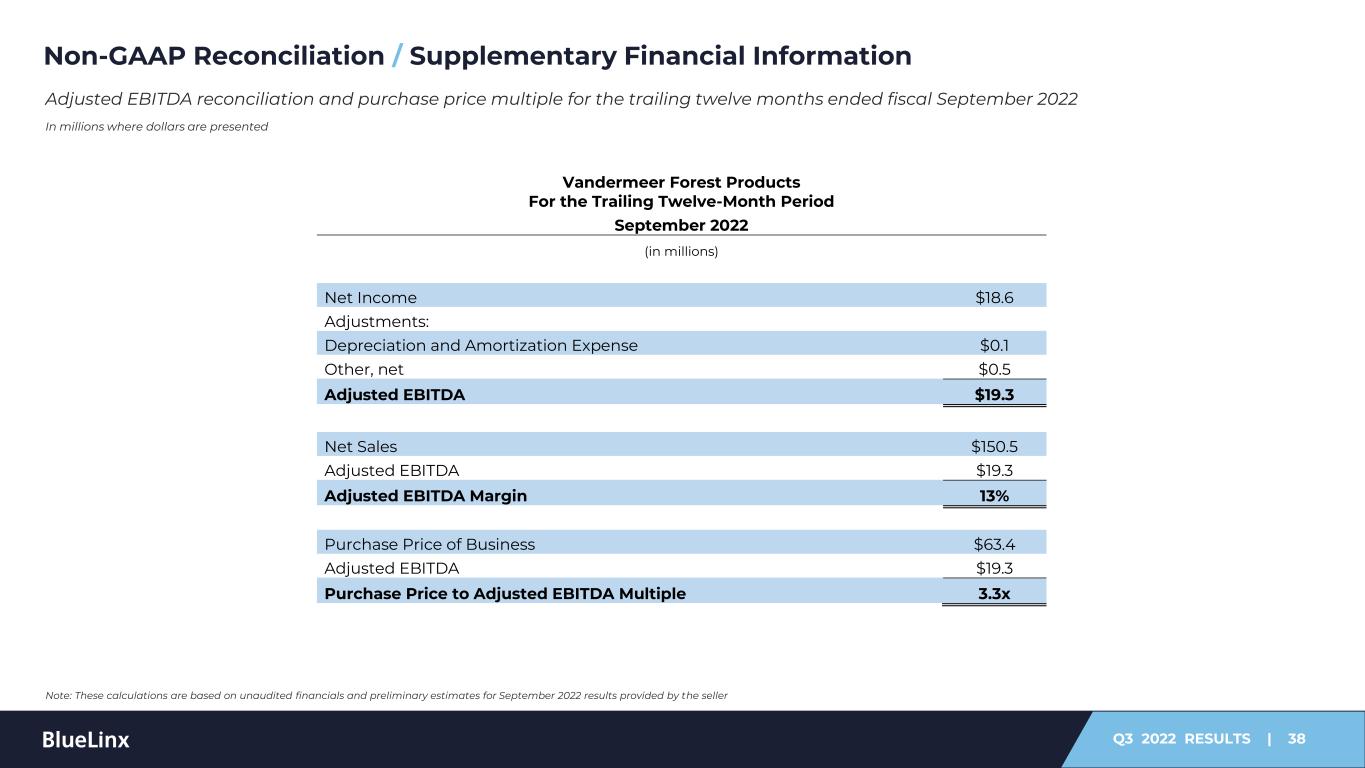

2022年第三季度業績|38非GAAP對賬/補充財務信息注:這些計算基於賣方Vandermeer Forest Products提供的2022年9月未經審計的財務狀況和初步估計,2022年9月的12個月期間(單位:百萬美元)淨收益18.6美元調整:折舊和攤銷費用$0.1其他,淨額$0.5調整後EBITDA$19.3淨銷售額$150.5調整後EBITDA$19.3調整後EBITDA利潤率13%業務收購價$63.4調整後EBITDA$19.3收購價與調整後EBITDA倍數3.3倍調整後EBITDA對賬和收購價倍數(以百萬美元計)