現金來源與流動性

該信託基金自成立以來任何時候都沒有現金餘額。當在數字資產市場出售比特幣、附帶權利和/或IR虛擬貨幣以支付額外的信託費用時,贊助商努力出售支付費用所需的確切數量的比特幣、附帶權利和/或IR虛擬貨幣,以便將信託持有的比特幣以外的資產降至最低。因此,發起人預計信託基金將不會記錄其業務的任何現金流,並且在每個報告期結束時其現金結餘將為零。此外,信託並不是任何

失衡

板材排列。作為對保薦人費用的交換,保薦人同意承擔信託基金產生的大部分費用。因此,在本季度報告所涵蓋的期間,信託基金的唯一普通費用是贊助商的費用。信託並不知悉任何可能導致其流動資金需求發生重大變化的趨勢、需求、條件或事件。

選定的運行數據

截至3月31日的三個月, |

||||||||

2022 |

2021 |

|||||||

| (所有比特幣餘額四捨五入為最接近的整個比特幣)比特幣: |

||||||||

| 期初餘額 |

644,810 | 607,039 | ||||||

| 造物 |

— | 50,739 | ||||||

| 保薦費,關聯方 |

(3,172 | ) | (3,178 | ) | ||||

| |

|

|

|

|||||

| 期末餘額 |

641,638 | 654,600 | ||||||

| 應計但未支付的贊助商費用,關聯方 |

— | — | ||||||

| |

|

|

|

|||||

| 期末淨餘額 |

641,638 | 654,600 | ||||||

| |

|

|

|

|||||

| 股份數量: |

||||||||

| 期初餘額 |

692,370,100 | 638,906,600 | ||||||

| 造物 |

— | 53,463,500 | ||||||

| |

|

|

|

|||||

| 期末餘額 |

692,370,100 | 692,370,100 | ||||||

| |

|

|

|

|||||

截至3月31日, |

||||||||

2022 |

2021 |

|||||||

| 比特幣在主板市場的價格(1) |

$ | 45,595.55 | $ | 58,601.27 | ||||

| |

|

|

|

|||||

| 每股資產淨值(2) |

$ | 42.25 | $ | 55.40 | ||||

| |

|

|

|

|||||

| 指數價格(3) |

$ | 45,625.48 | $ | 58,592.37 | ||||

| |

|

|

|

|||||

| 每股數字資產持有量(3) |

$ | 42.28 | $ | 55.40 | ||||

| |

|

|

|

|||||

| (1) | 該信託基金在2022年3月31日和2021年3月31日對主要市場進行了評估,並確定主要市場為Coinbase Pro。 |

| (2) | 截至2022年3月31日和2021年3月31日,每股資產淨值是根據Coinbase Pro提供的價格計算的,比特幣的公允價值基於Coinbase Pro提供的價格,Coinbase Pro是信託目前認為其主要市場的數字資產交易所,截至估值日紐約時間下午4點。 |

| (3) | 該信託基金的每股數字資產持有量是從紐約時間截至估值日下午4點的指數所代表的指數價格中得出。該信託基金的每股數字資產持有量是使用 非公認會計原則 從多個數字資產交易所得出價格的方法。見信託年報中的“項目1.業務-比特幣產業和市場概覽-比特幣價值-指數和指數價格”10-K 瞭解信託公司每股數字資產持有量的説明。截至2022年和2021年3月31日,用於計算指數價格的數字資產交易所是Coinbase Pro、Bitstamp、Kraken和LMAX Digital。 |

出於會計目的,該信託反映了創作以及在收到創建通知之日與該等創作有關的應收比特幣,但在收到所需數量的比特幣之前,不會發行股票。目前,信託基金不接受股東的贖回請求。在獲得美國證券交易委員會的監管批准和保薦人自行決定批准的情況下,信託未來可以實施贖回計劃。截至本季度報告之日,信託基金尚未尋求此類救濟。

16

目錄表

截至2022年3月31日,根據指數價格(非公認會計準則方法),信託基金的淨期末餘額為29,275,033,757美元。截至2022年3月31日,根據主要市場(Coinbase Pro),該信託基金的總市值為29,255,829,536美元。

截至2021年3月31日,根據指數價格(非公認會計準則方法),信託基金有淨期末餘額,總價值為38,354,572,883美元。截至2021年3月31日,根據主要市場(Coinbase Pro),該信託基金的總市值為38,360,398,824美元。

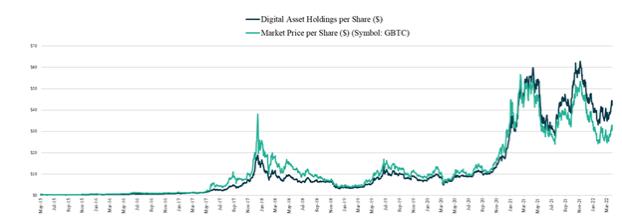

歷史數字資產持有量與比特幣價格

由於比特幣價格的變動將直接影響股票價格,投資者應該瞭解比特幣價格最近的變動。然而,投資者也應該意識到,比特幣價格過去的走勢並不是未來走勢的指標。移動可能受到各種因素的影響,包括但不限於政府監管、服務提供商遭遇的安全漏洞以及世界各地的政治和經濟不確定性。

下圖顯示了從2013年9月25日至2022年3月31日,信託的每股數字資產持有量(根據2018年1月26日之前的股票拆分進行調整)相對於指數價格和信託每股資產淨值(根據2018年1月26日之前的股票拆分進行調整)的變動情況:

17

目錄表