附件99.1

投資者演示文稿2021年12月

第2頁機密|第2頁免責聲明不得全部或部分發布、出版或分發,進入或來自聯合國法律FUL的任何司法管轄區。本演示文稿僅供參考,並不是任何司法管轄區的證券要約。本演示文稿僅供接受者受益和內部使用,僅作為Disc USS ION的初步基礎。本演示文稿旨在幫助感興趣的各方就MCAP收購公司(“MCAP”)和AdTheorent,Inc.(“公司”或“A\T”)之間的潛在業務合併和相關交易(“建議的業務合併”)進行自己的評估,而不是出於其他目的。本演示文稿嚴格保密,未經AdTheorent事先書面授權,不得全部或部分複製、總結或披露。本免責聲明和嚴格保密要求在不影響您承擔的任何其他保密義務的情況下適用。接受本演示即表示您同意受本演示文稿的約束並遵守本演示文稿中包含的限制。通過接受和/或閲讀本演示文稿,收件人同意並向公司承諾,不會也將導致其董事、高級管理人員、員工、代表、顧問和顧問(“代表”)不披露與公司有關的任何類型的信息,並應並應促使其代表將本演示文稿連同任何副本退還給公司。, 如果有人要求的話。本報告並不聲稱是全面的或包羅萬象的,它完全是指示性的,僅供參考。它並不聲稱包含對AdTheorent或提議的業務合併進行全面分析所需的所有信息。其無意構成任何投資決定或有關建議業務合併的任何其他決定的任何基礎。本報告基於未經獨立核實和可能未經審計的信息。本文中包含的任何ES時間和預測都涉及主觀判斷和分析的重要元素,這些判斷和分析可能是正確的,也可能是不正確的。在法律允許的最大範圍內,MCAP和AdTheore NT或其各自的子公司、股東、關聯公司、代表、合作伙伴、董事、高級管理人員、員工、顧問或代理人將不會對本文所含信息和數據的真實性、來源、有效性、準確性或完整性提供任何明示或默示的保證或擔保,也不會對由此引起的損害、損失或費用(包括但不限於任何直接或後果性的NTI損失或利潤損失)承擔任何責任,也不會對由此產生的損害、損失或費用(包括但不限於任何直接或後果性的NTI損失或利潤損失)承擔任何責任。依賴其中包含的信息,或依賴與之相關或以其他方式引起的與之相關的意見。因此,在本演示文稿日期之後發生的掛起和事件可能會影響本演示文稿中包含的信息、數據和/或結論的有效性,MCAP和AdTheorent不承擔更新和/或修改其演示文稿或其所基於的信息和數據的義務。您不應將本演示文稿中的任何信息視為法律、會計、投資、商業, 税務或會計建議或推薦。您應諮詢您自己的律師、會計師、商業顧問和税務顧問,以獲得有關本演示文稿中提出的任何擬議交易的法律、投資、商業和税務建議。前瞻性陳述本陳述中含有聯邦證券法規定的有關擬議業務合併的某些前瞻性陳述,包括有關交易的好處、交易的預期時機、AdTheorent公司提供的服務及其經營的市場以及AdTheoret公司預計的未來結果的陳述。這些前瞻性陳述通常由“相信”、“項目”、“預期”、“預期”、“估計”、“打算”、“戰略”、“未來”、“機會”、“計劃”、“可能”、“應該”、“將會繼續”、“可能會有結果”以及類似的表達方式來識別。前瞻性陳述涉及基於當前預期和假設的對未來事件的預測、預測和其他陳述,因此會受到風險和不確定性的影響。許多因素可能會導致未來的實際事件與本演示文稿中的前瞻性陳述大不相同,包括但不限於:(1)可能導致擬議中的企業合併終止的任何事件、變化或其他情況的發生;(2)可能對MCAP、AdTheorent提起的任何法律訴訟的結果。, 合併後的合併公司或其他人在宣佈擬議的企業合併及其任何最終協議後;(3)由於未能獲得MCAP股東的批准、無法獲得完成擬議的企業合併的融資或滿足其他完成合並的其他條件而無法完成擬議的企業合併;(4)因適用法律、法規或作為獲得監管部門批准擬議的企業合併的條件而可能需要或適合的擬議的企業合併的擬議結構的變更;(4)可能需要或適當的變更擬議的企業合併的結構,或作為獲得監管部門批准擬議的企業合併的條件而提出的變更;(4)合併後的公司或其他人無法完成擬議的企業合併;(3)未能獲得MCAP股東的批准、無法獲得完成擬議的企業合併的融資或滿足其他完成合並的其他條件;(5)完成擬議業務合併後達到證券交易所上市標準的能力;(6)擬議業務合併因宣佈和彙總擬議業務合併而擾亂MCAP或AdTheorent當前計劃和運營的風險;(7)確認擬議業務合併的預期效益的能力,這可能受到競爭等因素的影響,其中包括合併公司實現盈利增長和管理增長、維持與客户和供應商的關係以及保留其管理和管理的能力。(九)適用法律、法規的變更,遲遲未能取得完成擬合併企業所需的監管批准;(十)MCAP、Adtheo ren t或合併後的公司可能受到其他經濟、業務的不利影響, 這些風險和/或不確定性因素包括:(11)新冠肺炎對AdTheorent的業務和/或雙方完成支持的業務合併的能力的影響;(12)AdTheorent對費用和盈利的估計,以及有關股東贖回、收購價和其他調整的基本假設;(13)在MCAP於2月份進行首次公開募股(IPO)的最終招股説明書中題為“風險因素”和“有關前瞻性陳述的告誡”一節中闡述的其他風險和不確定性聯繫。上述因素列表並不詳盡。您應仔細考慮上述因素以及在MCAP提交給美國證券交易委員會(“美國證券交易委員會”)的Form S-1、Form 10-Q季度報告和其他文件中的“風險因素”部分描述的其他風險和不確定因素,以及下文討論的Form S-4註冊聲明和委託書/招股説明書中描述的其他風險和不確定因素。這些文件確定和處理了可能導致實際事件和結果與前瞻性陳述中包含的大不相同的其他重要風險和不確定因素。前瞻性陳述僅在其發表之日起發表。告誡讀者不要過度依賴前瞻性陳述,AdTheorent和MCAP不承擔任何義務,也不打算更新或修改這些前瞻性陳述,無論是由於新信息、未來事件或其他原因。AdTheorent和MCAP都不能保證AdTheorent或MCAP將實現其預期。

第3頁機密|第3頁免責聲明更多信息及其去處MCAP已向美國證券交易委員會提交了一份S-4表格註冊聲明,其中包括MCAP的委託書和招股説明書。M-S-4於2021年12月3日被美國證券交易委員會宣佈生效。最終委託書/招股説明書將於2021年11月4日發送給所有MCAP股東,也就是為對擬議的商業公司和註冊説明書中可能描述的其他事項進行投票的創紀錄日期。MCAP和AdTheorent還將提交有關擬議中的與美國證券交易委員會業務合併的其他文件。在做出任何投票決定之前,MCAP的投資者和證券持有人被敦促仔細閲讀與擬議的企業合併相關的完整註冊説明書、委託書/招股説明書和所有其他已提交或將提交給美國證券交易委員會的相關文件,以及對這些文件的任何修改或補充,因為它們將包含有關擬議交易的重要信息。投資者和證券持有人將能夠免費獲得註冊聲明、委託書/招股説明書以及MCAP或Adtheorent向美國證券交易委員會提交或將提交給美國證券交易委員會的所有其他相關文件的副本,網址為www.sec.go v。此外,MCAP提交的文件可從MCAP網站免費獲取,或通過書面請求向MCAP免費獲取,地址為芝加哥南瓦克路311號Suite6400,Chicago,伊利諾伊州60606和Adore NT公司提交的文件可以從Adtheorent公司的網站(網址:https://www.adtheorent.com/)免費獲得,也可以通過書面請求向Adtheorent公司(地址:紐約州哈德遜街330號)免費獲取。, 紐約10013。徵集MCAP和AdTheorent的參與者及其各自的董事和高級管理人員可能被視為MCAP股東與擬議的業務合併相關的委託書的參與者。關於MCAP的董事和高管以及他們對MCAP證券的所有權的信息在MCAP提交給證券交易所的文件中列出,其中包括MCAP於2021年2月25日首次公開發行股票的最終招股説明書。有關可能被視為擬議交易參與者的那些人和其他人的利益的附加信息,可以通過閲讀有關擬議交易的委託書/招股説明書(如果有)來獲得。行業和市場數據本演示文稿由AdTheorent和MCAP準備,包括AdTheorent和MCAP認為可靠的市場數據和其他統計信息,包括獨立的行業出版物、政府出版物或其他已出版的獨立來源。一些數據也是基於對AdTh Eor Eent或MCAP的善意估計,在每種情況下,這些估計都是從其對內部來源以及上述獨立來源的審查中得出的。雖然AdTheorent和MCAP認為這些來源是可靠的,但AdTheorent和MCAP沒有獨立核實信息,不能保證其準確性和完整性。財務信息;非GAAP財務衡量本演示文稿中包含的歷史財務信息和數據未經審計,基於法定帳目草案,不符合S-X條例,並接受PCAOB審計。因此,此類信息和數據可能不包括在, 可在提交給美國證券交易委員會的最終註冊説明書和其中包含的最終委託書/招股説明書中進行調整或以不同的方式表述。本報告中包含的一些財務信息和數據,如EBITDA、調整後的EBITDA、EBITDA利潤率和調整後的EBITDA利潤率沒有按照美國公認會計原則(GAAP)編制。EBITDA被定義為持續經營的税後虧損、所得税抵免、財務收入、財務成本、折舊、攤銷、基於股份的支付費用和特殊項目前的虧損。EBITDA利潤率定義為EBITDA除以收入。有關調整後EBITDA與EBITDA的詳細對賬,請參閲本演示文稿中的附錄。AdTheorent公司認為,這些非GAAP財務結果衡量標準向管理層和投資者提供了有關AdTheorent公司財務狀況和經營結果的某些財務和業務趨勢的有用信息。AdTheorent的管理團隊將這些非GAAP指標用於趨勢分析以及預算和規劃目的。AdTheorent和MCAP認為,這些非GAAP財務指標的使用為投資者提供了一個額外的工具,用於將AdTheorent的財務狀況和經營結果與其他類似公司進行比較,其中許多公司向投資者提供了類似的非GAAP財務指標。然而,其他公司可能會以不同的方式計算他們的非GAAP衡量標準。, 因此,本演示文稿中的非GAAP指標不能直接與其他公司的同名指標進行比較。管理層不會孤立地考慮這些非GAAP措施,也不會將其作為根據GAAP確定的財務措施的替代措施。這些非GAAP財務衡量標準的主要侷限性是,它們排除了GAAP要求在ADTH EOR財務報表中記錄的重大支出和收入。此外,它們受到固有的限制,因為它們反映了管理層在確定這些非公認會計準則財務措施時對哪些費用和收入被排除和包括在內的判斷。本報告中的非GAAP財務指標與最直接可比的GAAP財務指標的協調不包括在內,因為如果沒有不合理的努力,AdTheorent無法以合理的確定性預測用於計算這些非GAAP財務指標的非GAAP調整的金額或時間。本演示文稿不構成出售或交換任何歐洲貨幣的要約,或徵求購買或交換任何歐洲貨幣的要約,也不得在任何司法管轄區的證券法律規定的註冊或資格之前,在任何司法管轄區出售此類要約、出售或交換為非法的證券。預測的使用本演示文稿中的任何財務信息(特別是預測)都是基於一些假設,這些假設本身就會受到重大不確定性和意外事件的影響,其中許多都不在AdTheorent和MCAP的控制範圍之內。雖然這樣的信息和預測必然是投機性的, AdTheorent和M CAP認為,未來財務信息的準備涉及越來越高的不確定性,預測從準備之日延伸到更遠的地方。預測結果背後的假設和估計本質上是不確定的,可能會受到各種重大商業、經濟和競爭風險和不確定性的影響,這些風險和不確定性可能導致實際結果與計劃中包含的結果大不相同。所有關於AdTheorent和MCAP、建議的交易或其他事項的後續書面和口頭前瞻性聲明,歸因於AdTheorent和MCAP或代表他們行事的任何人,均符合上述警告性聲明的全部內容。商標本演示文稿包含AdTheorent、MCAP和其他公司的商標、服務標誌、商標名和版權,這些都是它們各自所有者的財產。

第4頁機密|第4頁今日演講者MCAP Acquisition Corp.特德·科尼格首席執行官、董事兼董事會主席吉姆·勞森、首席執行官兼董事會成員比爾·託德、首席營收官查克·喬丹、首席財務官齊亞·烏丁、首席財務官、註冊會計師--富蘭克林街道股權合夥公司聯席總裁馬克·索洛維、聯席總裁安德魯·安德森、首席技術官

第5頁機密|第5頁MCAP-對AdTheorent行業專業知識的增長承諾催化劑領先的投資平臺·自2016年12月H.I.G.Growth投資以來,門羅一直是現任貸款機構·此外,門羅在AdTheorent擁有少數股權共同投資頭寸,約佔完全稀釋後所有權的2.5%·門羅資本從2004年成立到2021年3月31日,已向330家軟件、科技和商業服務公司投資超過61億美元2021年·門羅資本的投資專業人士從2004年門羅資本成立到2021年3月31日,已經投資了超過1450筆貸款和相關投資,總金額為215億美元。來源:截至2021年4月7日的CapitalIQ數據。(1)過去的表現並不預示着未來的成功。(2)基於截至2020年12月31日的19億美元的完全稀釋電動汽車。雷橋I 2018年6月$258 mm首次公開募股2019年7月納斯達克:RPAY$653 mm EV>自IPO 2收購ThunderBridge II 2019年8月以來電動汽車增長200%2019年8月納斯達克:THBR$3.45mmIPO宣佈2021年6月納斯達克:INDI Successful SPAC聯合發起人1精選投資

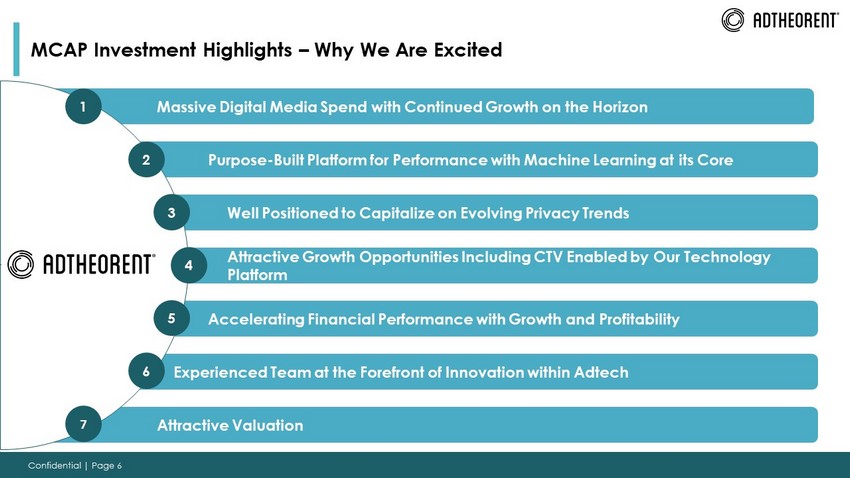

第6頁機密|第6頁有吸引力的估值MCAP投資亮點-為什麼我們為在Horizon專門構建的性能平臺上持續增長而感到興奮以機器學習為核心充分利用不斷髮展的隱私趨勢有吸引力的增長機會,包括由我們的技術平臺支持的CTV加速財務業績與增長和盈利能力在Adtech 2 6 5 3 4 1 7中處於創新前沿的經驗豐富的團隊

第7頁機密|第7頁公司概述

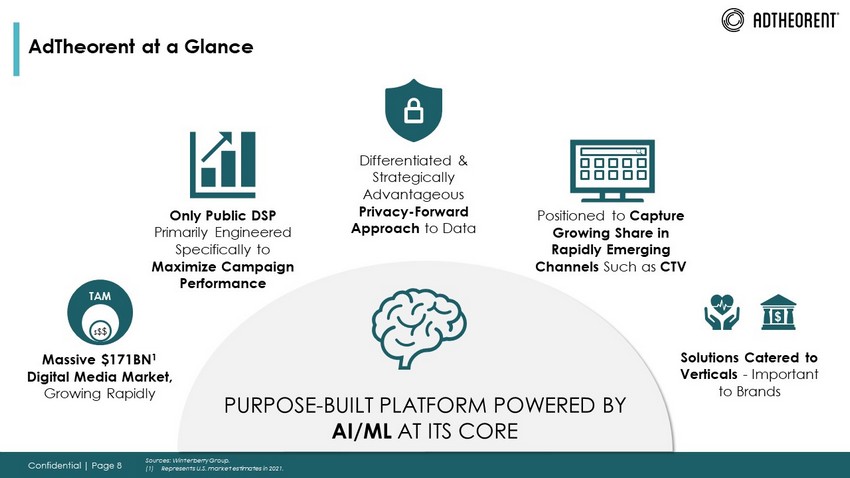

第8頁機密|第8頁AdTheorent概覽差異化和具有戰略優勢的隱私-轉發數據方法由AI/ML為核心構建的平臺,其核心定位是在快速新興的渠道(如CTV TAM$$MANGAL$1710億美元數字媒體市場)奪取日益增長的份額,只有公共DSP主要為最大限度地提高競選業績而設計,增長迅速來源:温特莓集團(Winterberry Group)。(1)代表2021年美國市場預估。迎合垂直市場的解決方案-對品牌很重要

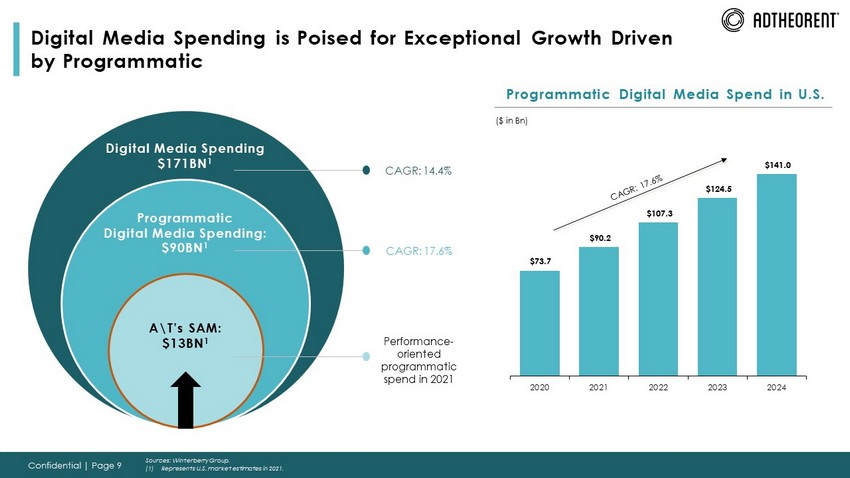

第9頁機密|第9頁數字媒體支出在計劃的推動下有望實現超乎尋常的增長來源:温特伯裏集團(Winterberry Group)。(1)代表2021年美國市場預估。數字媒體支出1,710億美元1節目數字媒體支出:900億美元1美國電話公司的SAM:130億美元1節目數字媒體支出2021年年均增長率:17.6%複合年均增長率:14.4%$73.7$90.2$107.3$124.5$141.0 2020年2021年2022年2023年2024年(以Bn為單位)

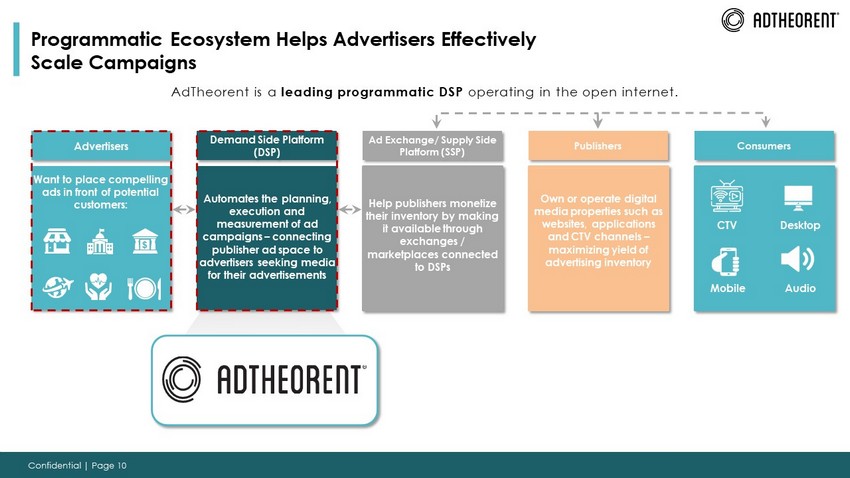

第10頁機密|第10頁希望將引人入勝的美國存托股份放在潛在客户面前:程序化的生態系統幫助廣告商有效地擴展活動DMP廣告商需求方平臺廣告交換/供應方平臺出版商消費者移動桌面有線電視音頻自動化廣告活動的規劃、執行和衡量-將出版商的廣告空間連接到為其廣告尋找媒體的廣告商幫助出版商通過連接到DSP的交易所/市場獲得庫存貨幣化擁有或運營網站、應用程序和有線電視等數字媒體資產

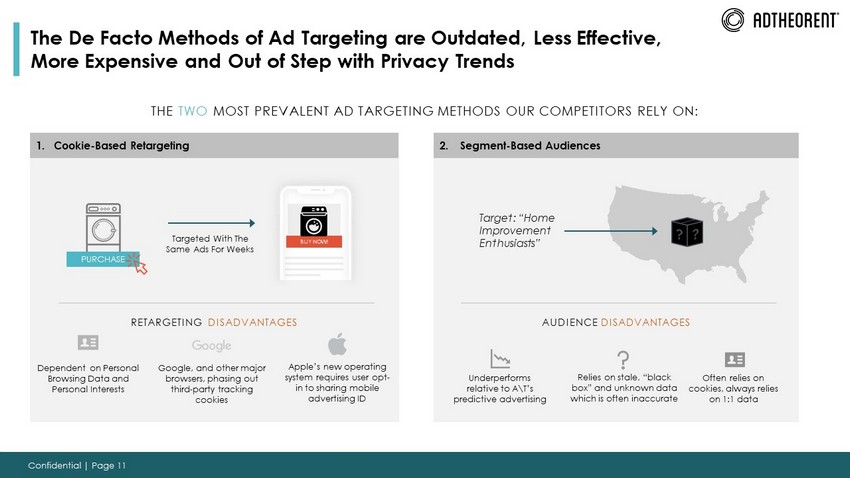

第11頁機密|第11頁2.基於細分市場的受眾我們的競爭對手依賴的兩種最流行的廣告定位方法:1.基於Cookie的重定向定位缺點取決於個人瀏覽數據和個人興趣立即購買!瞄準同一美國存托股份數週,逐步淘汰第三方跟蹤cookie蘋果的新操作系統要求用户選擇加入分享移動廣告ID相對於A\T的預測性廣告表現不佳往往不準確的未知數據依賴於cookie,總是依賴1:1的數據目標:“家裝愛好者”受眾購買事實上的廣告定向方法已經過時,效率較低,成本更高,而且與隱私趨勢脱節

第12頁機密|第12頁以機器學習為核心,AdTheorent的平臺為廣告商和營銷者提供現實世界的價值。是一個用於廣告宣傳的機器學習平臺AdTheorent的能力使其能夠找到最有可能完成客户所需行為(包括在線銷售/行動、真實世界訪問和銷售提升)的消費者,使其成為唯一專門為推動客户KPI衡量的業績而構建的公共DSP。世界頂級品牌的績效優先程序化營銷平臺

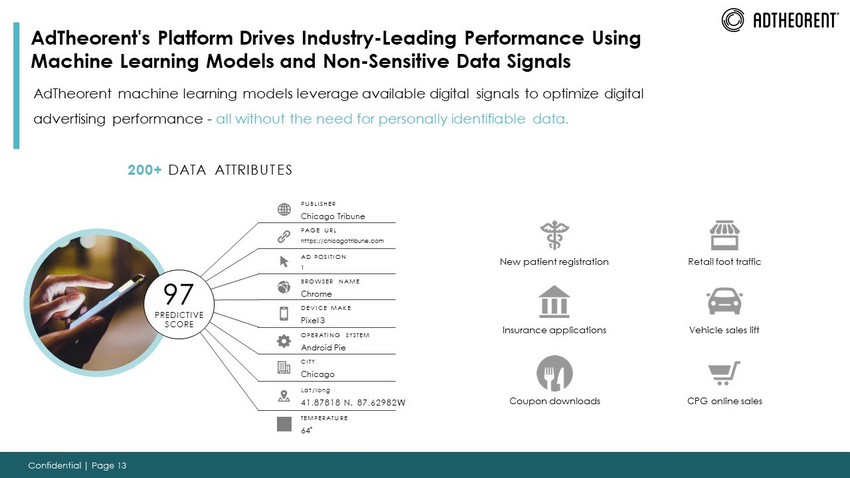

第13頁機密|第13頁AdTheorent的平臺使用機器學習模型和非敏感數據信號推動行業領先的性能AdTheorent機器學習模型利用可用的數字信號優化數字廣告性能-所有這些都不需要個人身份數據。廣告位置1發佈者芝加哥論壇報頁面網址https://chicagotribune.com瀏覽器名稱Chrome Device Make Pixel3操作系統安卓派城芝加哥緯度/經度41.87818 N,87.62982W温度64°97預測分數新患者登記保險申請優惠券下載零售步行交通車輛銷售提升CPG在線銷售200+數據屬性

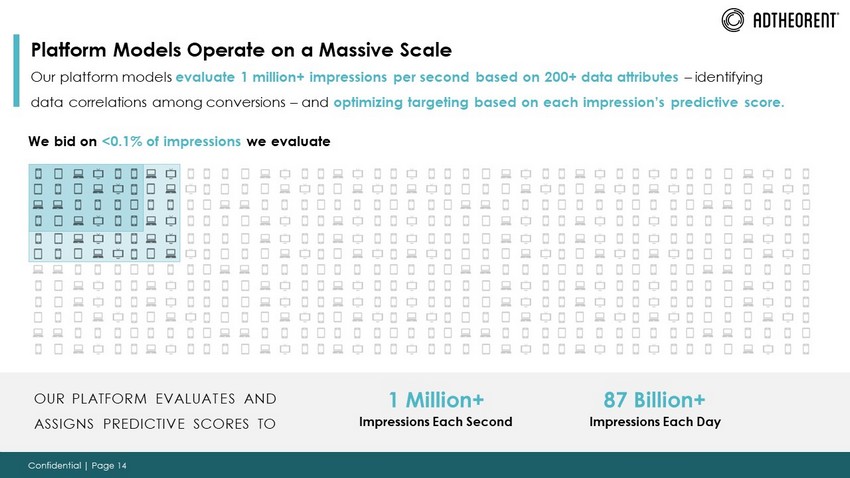

第14頁機密|第14頁平臺模型大規模運行我們的平臺模型基於200多個數據屬性每秒評估100萬次以上的印象-識別轉換之間的數據關聯-並根據每個印象的預測得分優化目標。我們的平臺每天每秒評估印象併為印象分配預測分數100萬+870億+我們競標

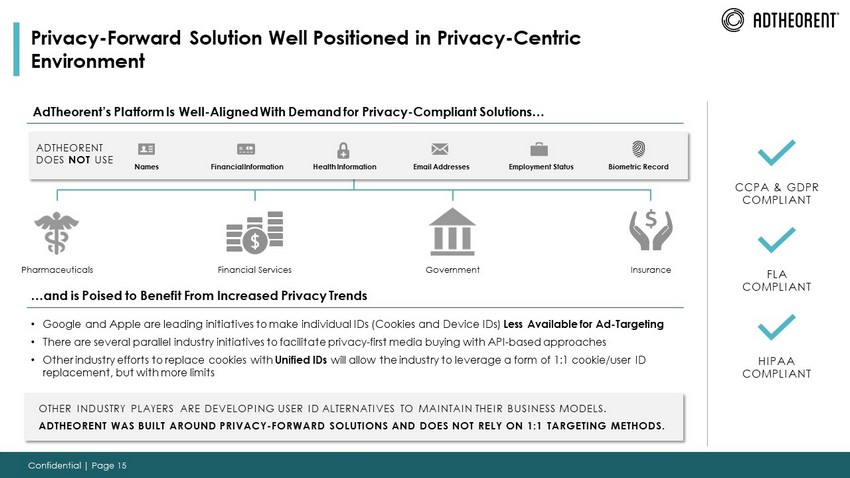

第15頁機密|第15頁AdTheorent不使用姓名財務信息健康信息生物特徵記錄就業狀態電子郵件地址AdTheorent的平臺與隱私合規解決方案…的需求非常一致…谷歌和蘋果正在帶頭降低個人ID(Cookie和設備ID)用於廣告投放的可能性·有幾個平行的行業計劃,以基於API的方法促進隱私優先的媒體購買·其他行業努力將Cookie替換為統一ID,這將允許該行業利用1:1 Cookie/用户ID替換的形式,但由於限制更多,其他行業參與者正在開發用户ID替代方案,以維持其業務模式。AdTheorent是圍繞隱私轉發解決方案構建的,不依賴1:1定位方法。HIPAA合規CCPA和GDPR合規FLA合規隱私轉發解決方案在以隱私為中心的環境中定位良好製藥保險政府金融服務

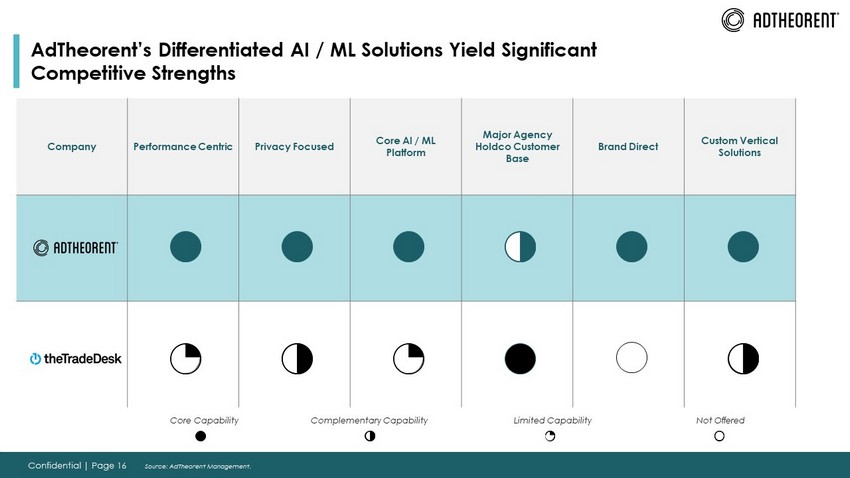

第16頁機密|第16頁以公司績效為中心的隱私聚焦核心AI/ML平臺主要機構Holdco客户羣品牌直接定製垂直解決方案AdTheorent的差異化AI/ML解決方案產生顯著的競爭優勢核心能力互補能力有限能力未提供來源:AdTheorent Management。

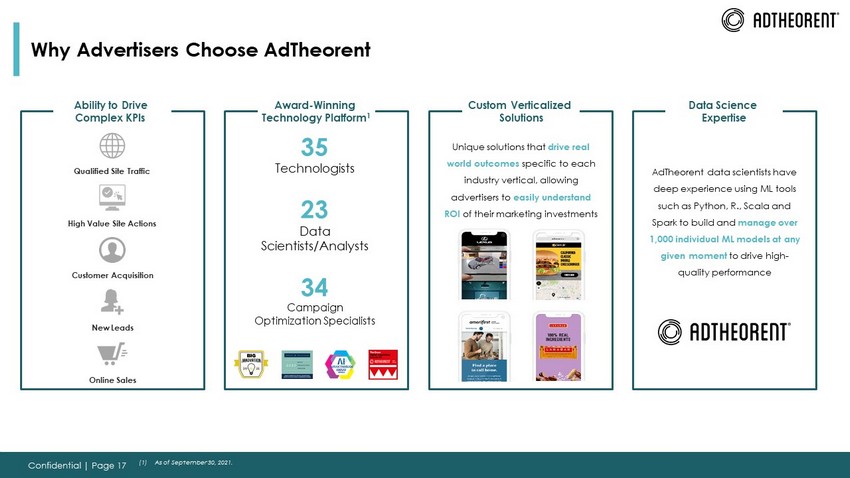

第17頁機密|第17頁為什麼廣告商選擇AdTheorent高價值站點操作新的銷售線索合格的站點流量客户獲取能力推動複雜的KPI獲獎技術平臺1定製垂直解決方案數據科學專業知識35名技術專家23名數據科學家/分析師34名活動優化專家AdTheorent數據科學家擁有豐富的經驗使用Python、R.、Scala和Spark等ML工具隨時構建和管理超過1,000個單獨的ML模型,以推動高質量的性能獨特的解決方案推動每個行業垂直領域特定的現實世界結果

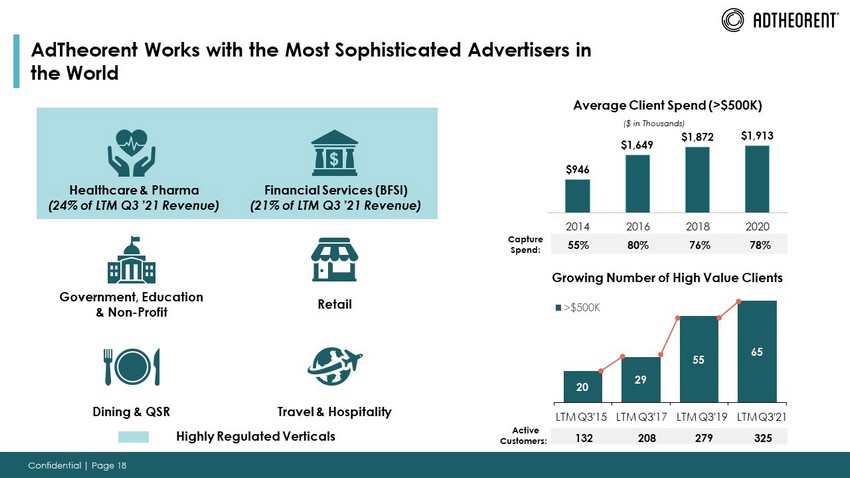

第18頁機密|第18頁AdTheorent與世界醫療保健和製藥(佔LTM Q3‘21收入的24%)旅遊和酒店餐飲以及QSR零售政府的最老練的廣告商合作,教育和非營利金融服務(BFSI)(佔LTM Q3‘21收入的21%)平均客户支出(>50萬美元)(以千為單位)高價值客户數量不斷增加高度監管的垂直客户20 29 55 65 LTM Q 3’15 LTM Q 3‘17 LTM Q 3’19 LTM Q 3‘21>$5 000 K活躍客户:1 32 208 2 79 325$946$1,649$1,872$1,913 2014 2018 2020捕獲支出:

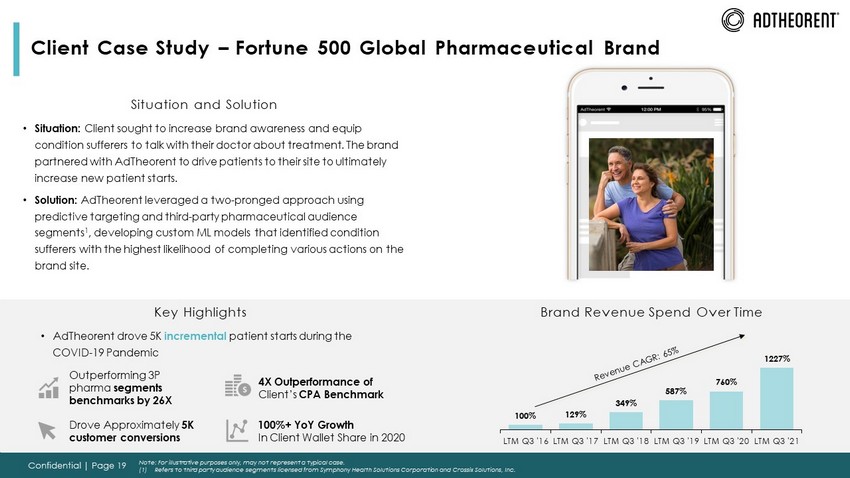

第19頁機密|第19頁客户案例研究-財富500強全球醫藥品牌情況和解決方案·情況:客户尋求提高品牌知名度,並使病情患者有能力與醫生討論治療問題。該品牌與AdTheorent合作,將患者吸引到他們的網站,最終增加新患者的起點。·解決方案:AdTheorent採用雙管齊下的方法,使用預測性目標定位和第三方製藥受眾細分1,開發定製的ML模型,以識別在品牌網站上完成各種操作的可能性最高的疾病患者。主要亮點·AdTheorent推動了5K名增量患者在新冠肺炎大流行期間開始接受治療,表現是客户註冊會計師基準的4倍,超過3P製藥部門基準的26倍100%+2020年客户錢包份額的同比增長推動了大約5K客户轉化率100%129%349%587%760%1227%LTM Q3‘16 LTM Q3’17 LTM Q3‘18 LTM Q3’19 LTM Q3‘20 LTM Q3’21品牌收入支出隨着時間的推移,推動了大約5K客户轉換率100%129%349%587%760%1227%LTM Q3‘16 LTM Q3’17 LTM Q3‘18 LTM Q3’19 LTM Q3‘20 LTM Q3’21

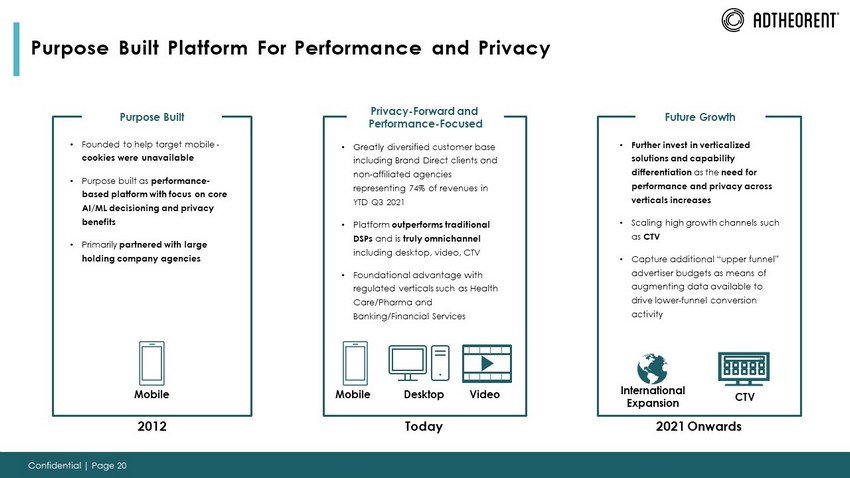

第20頁機密|第20頁專為性能和隱私隱私打造的平臺--前瞻性和以性能為重點的平臺·專為幫助定位移動cookie而打造·專為關注核心AI/ML決策和隱私利益而打造的基於性能的平臺·主要與大型控股公司合作,實現未來增長·2021年第三季度收入的74%由Brand Direct客户和非附屬機構組成,客户基礎極為多樣化·平臺性能優於傳統DSP,是真正的全方位平臺,包括臺式機、視頻CTV·憑藉醫療保健/醫藥和銀行/金融服務等受監管的垂直市場的基礎優勢·隨着垂直市場對性能和隱私需求的增加,進一步投資於垂直解決方案和功能差異化·擴展高增長渠道,如CTV·獲取額外的“上漏斗”廣告商預算,作為增加可用於推動下漏斗轉換活動的數據的手段CTV桌面視頻移動2012和2021年後的國際擴展

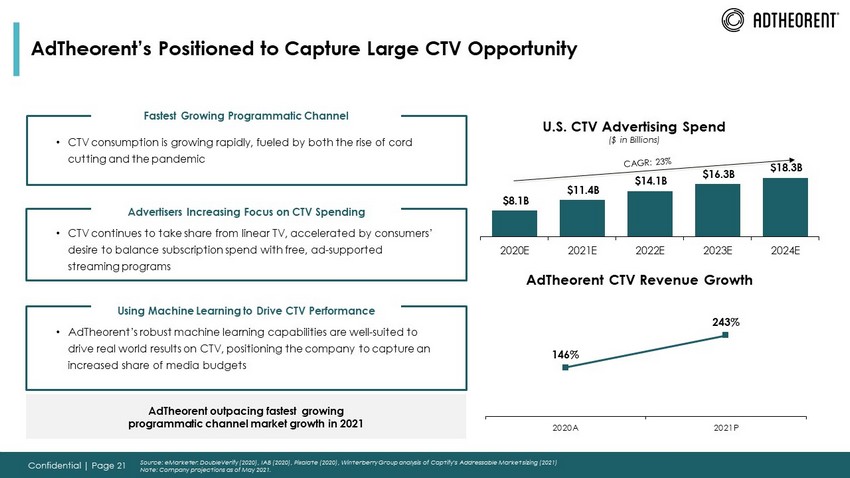

第21頁機密|第21頁Adtheorent的定位是抓住CTV大機遇146%243%2020A 2021P Adtheorent CTV收入增長81億美元11.4億美元141億美元163億美元183億美元2020E 2021E 2022E 2023E 2024E美國CTV廣告支出(以十億美元為單位)來源:eMarketerDoubleVerify(2020),IAB(2020),Pixalate(2020),Winterberry Group對Captify潛在市場規模的分析(2021年)注:截至2021年5月的公司預測。增長最快的節目頻道·有線電視消費正在迅速增長,這得益於有線電視的興起和大流行的廣告商對有線電視支出的日益關注·有線電視繼續從線性電視中奪取份額,這是因為消費者希望平衡訂閲支出和免費的廣告支持的流媒體節目,使用機器學習來推動有線電視的性能·AdTheorent強大的機器學習能力非常適合推動CTV的現實世界結果,使公司定位於獲得更大的媒體預算份額AdTheorent將在2021年超過增長最快的節目渠道市場增長

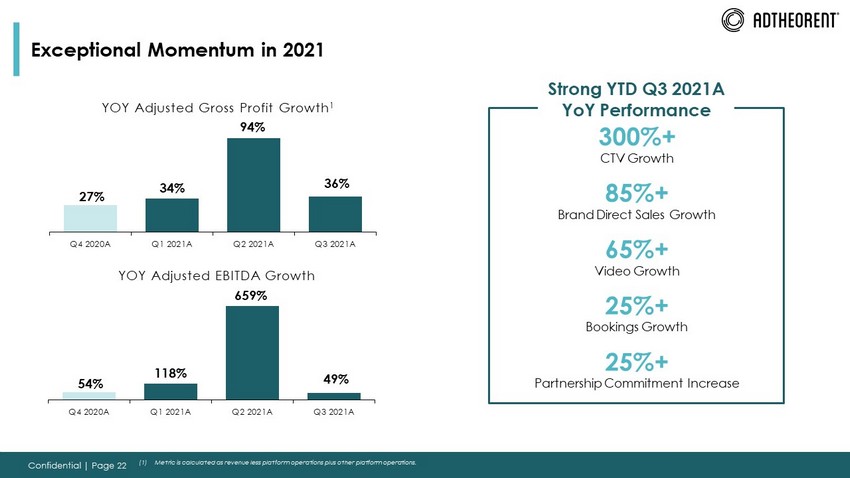

第22頁機密|第22頁2021年非同尋常的增長勢頭25%+合作伙伴承諾在2021年第三季度同比增長85%+品牌直銷增長25%+預訂量增長300%+有線電視增長65%+視頻增長(1)指標計算為減去收入的平臺運營加上其他平臺運營。同比調整毛利增長1同比調整EBITDA增長54%118%659%49%Q4 2020A Q1 2021A Q2 2021A Q3 2021A 27%34%94%36%Q4 2020A Q1 2021A Q2 2021A Q3 2021A

第23頁機密|第23頁增長戰略

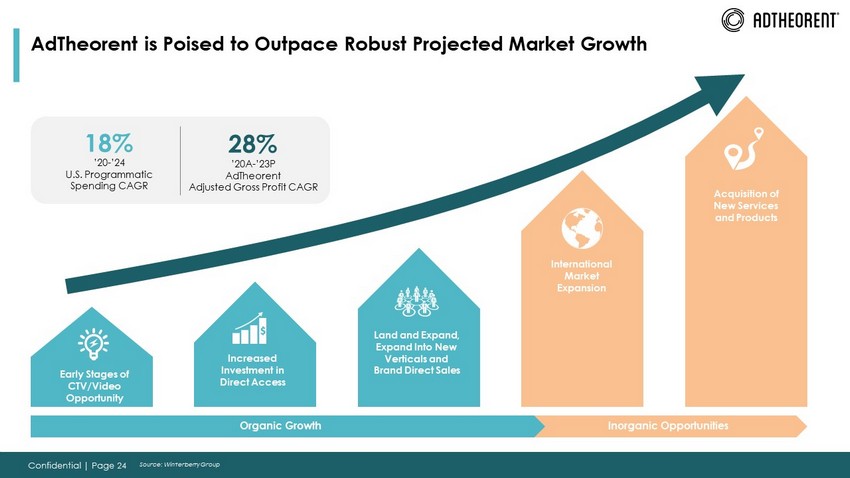

第24頁機密|第24頁有機機會有機增長有線電視/視頻機會初期增加了對直達土地的投資和擴張,擴展到新的垂直市場和品牌直銷國際市場擴張收購新的服務和產品AdTheorent準備超過強勁的預期市場增長18%‘20-’24美國計劃支出複合年增長率28%‘20A-’23P Adtheorent調整後的毛利潤複合年增長率來源:Winterberry Group

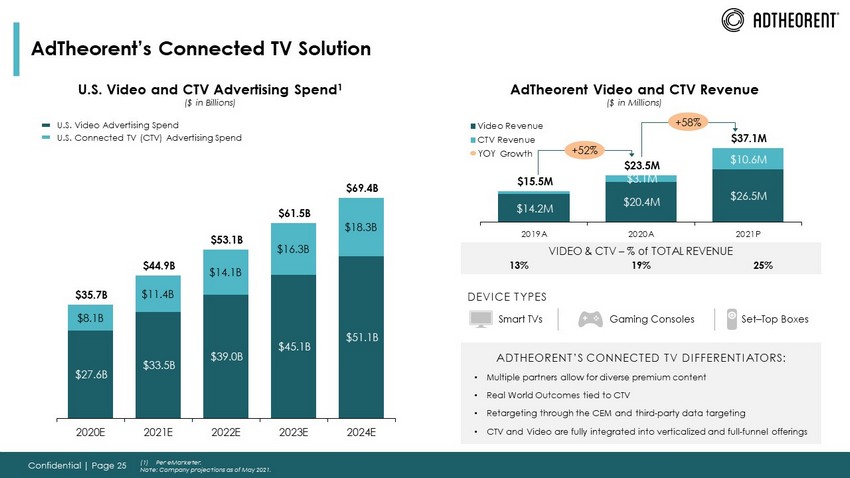

第25頁機密|第25頁AdTheorent的互聯電視解決方案$1420萬$2040萬$2650萬$310萬$1060萬$1550萬$2350萬$3710萬2019A 2020A 2021P視頻收入CTV收入(百萬美元)$276B$335億$39.0B$451億$511B$81B$11.4B$141億美國互聯電視(CTV)廣告支出美國視頻廣告支出視頻和CTV佔總收入的%25%13%19%+52%+58%AdTheorent的互聯電視與眾不同之處:·通過CEM和第三方數據定位進行重新定位·多個合作伙伴允許多樣化的優質內容·與CTV捆綁在一起的現實世界結果·CTV和視頻完全集成到垂直和全漏斗產品設備類型遊戲機機頂盒智能電視同比增長(1)注:截至2021年5月的公司預測。

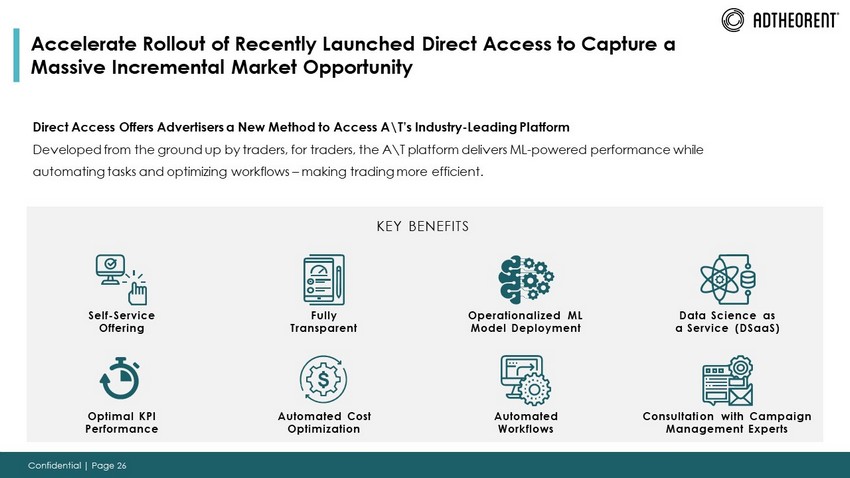

第26頁機密|第26頁直接訪問為廣告商提供了一種訪問由交易員從頭開發的A\T行業領先平臺的新方法。對於交易員來説,A\T平臺提供基於ML的性能,同時自動化任務和優化工作流程-提高交易效率。加快推出最近推出的Direct Access,以抓住巨大的增量市場商機關鍵優勢自助服務提供完全透明的操作ML模型部署數據科學即服務(DSaaS)最佳KPI性能自動化成本優化自動化工作流諮詢活動管理專家

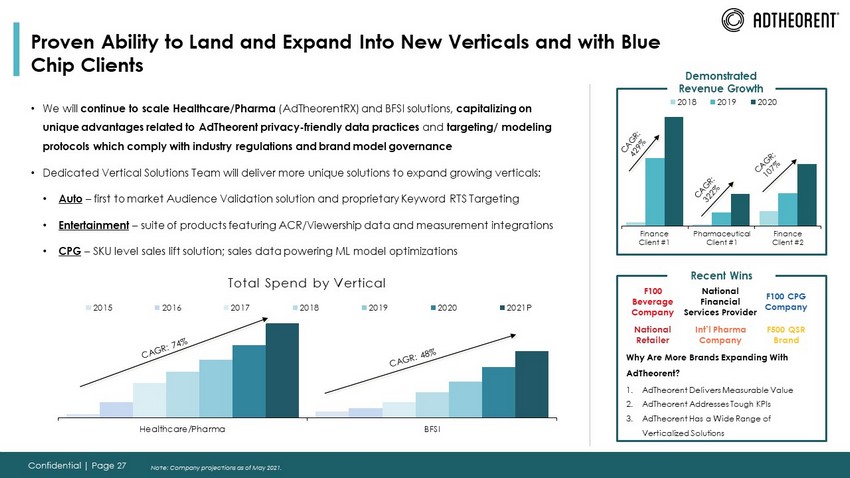

第27頁機密|第27頁已證明有能力登陸和擴展新的垂直市場,並與藍籌客户Healthcare/Pharma BFSI 2015 2016 2017 2018 2019 2020 2021P·我們將繼續擴展Healthcare/Pharma(AdTheorentRX)和BFSI解決方案,利用與AdTheorent隱私友好型數據實踐和符合行業法規和品牌模式治理的目標/建模協議相關的獨特優勢·專門的垂直解決方案團隊將提供更多獨特的解決方案來擴展不斷增長的垂直市場銷售數據推動ML模型優化為什麼更多的品牌通過AdTheorent進行擴張?1.AdTheorent提供可衡量的價值2.AdTheorent解決了棘手的KPI問題3.AdTheorent擁有廣泛的垂直解決方案最近獲得的勝利證明瞭收入增長2018 2019年2020年財務客户排名第一金融客户排名第二製藥客户排名第一垂直F100飲料公司全國金融服務提供商F100 CPG公司國際製藥公司全國零售商F500 QSR品牌注:公司

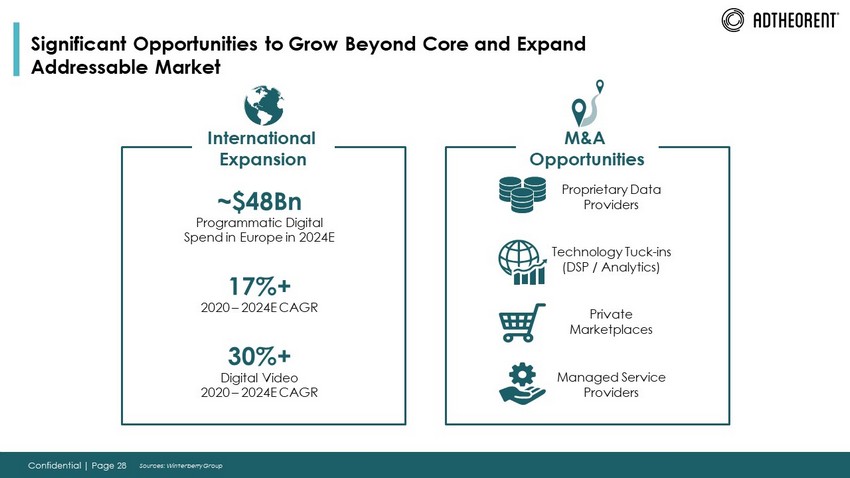

第28頁機密|第28頁國際擴張併購機會~2024年歐洲480億美元程序性數字支出17%+2020-2024E CAGR 30%+數字視頻2020-2024E CAGR專有數據提供商技術插件(DSP/分析)私有市場託管服務提供商超越核心和擴展潛在市場的重要機遇來源:Winterberry Group

第29頁機密|第29頁財務概述

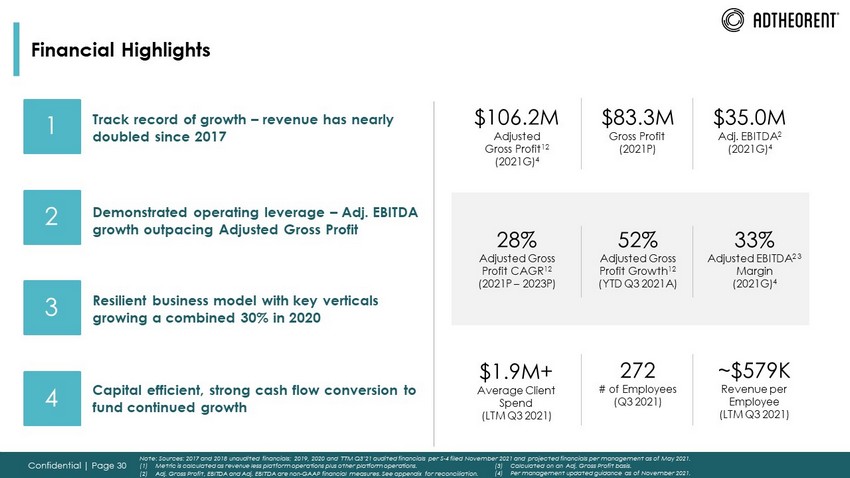

第30頁機密|第30頁財務亮點1 2 3 4增長記錄-自2017年以來收入幾乎翻了一番,證明瞭運營槓桿-調整後的EBITDA增長超過了調整後的毛利潤彈性業務模式,關鍵垂直市場在2020年總共增長了30%資本效率,強勁的現金流轉換為資金持續增長28%調整後毛利CAGR 12(2021P-2023P)52%調整後毛利增長12(YTD Q3 2021A)190萬美元+平均客户支出(LTM第三季度2021年)272員工數量(2021年第三季度)1.062億美元調整後毛利潤12(2021G)4美元8330萬毛利潤(2021P)3500萬美元調整後EBITDA 2(2021P)2019年、2020年和TTM Q3‘21根據S-4提交的經審計的財務報告於2021年11月提交,並拒絕了截至2021年5月的每個管理層的財務報告。(1)指標的計算方式是收入減去平臺運營加上其他平臺運營。(2)調整毛利、EBITDA和調整EBITDA是非GAAP財務指標。對賬見附錄。(3)按調整毛利計算。(4)截至2021年11月,根據管理層更新的指導意見。

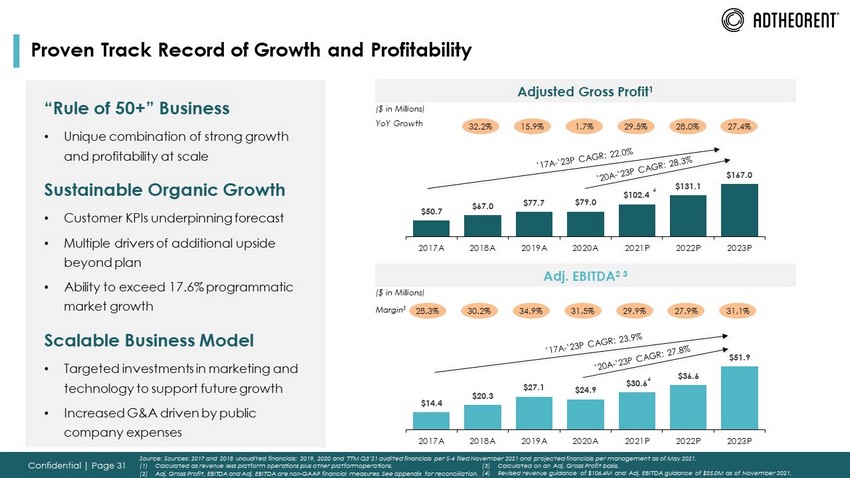

第31頁機密|第31頁增長和盈利調整後毛利潤1$50.7$67.0$77.7$79.0$102.4$131.1$167.0 2017A 2018A 2019A 2020A 2021P 2022P 2023P(百萬美元)調整EBITDA 2 3(百萬美元)“50+”業務規則·規模強勁增長和盈利能力的獨特組合可擴展業務模式·針對營銷和技術的投資,以支持未來增長·增加G&.9 2017A 2018A 2019A 2020A 2021P 2022P 2023P 32.2%15.9%1.7%29.5%28.0%27.4%28.3%30.2%34.9%31.5%29.9%27.9%31.1%同比增長利潤率3可持續有機增長·客户KPI支撐預測·超出計劃的額外上行的多重驅動因素·能力超過17.6%程序性市場增長來源:來源:2017年和2018年未經審計的財務數據;2019年、2020年和TTM Q3‘21根據S-4提交的經審計的財務報告於2021年11月提交,並預計截至2021年5月每個管理層的財務報告。(1)按收入減去平臺運營加上其他平臺運營計算。(2)調整毛利、EBITDA和調整EBITDA是非GAAP財務指標。對賬見附錄。(3)按調整毛利計算。(4)截至2021年11月,修訂後的收入指引為1.064億美元,調整後的EBITDA指引為3500萬美元。4 4

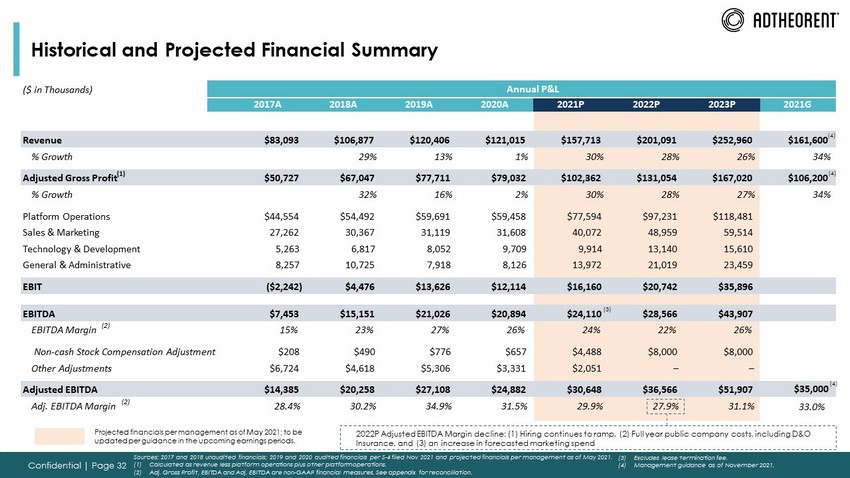

第32頁機密|第32頁(千美元)年度損益表2017A 2018A 2019A 2020A 2021P 2022P 2023P 2021G收入$83,093$106,877$120,406$121,015$157,713$201,091$252,960$161,600%增長29%13%1%30%28%26%34%調整後毛利潤(1)$50,727$67,047美元)$4,476$13,626$12,114$16,160$20,742$35,896 EBITDA$7,453$15,151$21,026$20,894$24,110$28,566$43,907 EBITDA利潤率(2)15%23%27%26%24%22%26%非現金股票薪酬調整$208$490$776$657$4,488$8,000$8,000其他調整$6,724$4,6182019年和2020年根據S-4提交的經審計的財務報表於2021年11月提交,並預計截至2021年5月的財務業績管理。(1)按收入減去平臺運營加上其他平臺運營計算。(2)調整毛利、EBITDA和調整EBITDA是非GAAP財務指標。對賬見附錄。2022P調整後的EBITDA利潤率下降:(1)招聘繼續增長,(2)上市公司全年成本,包括D&O保險,以及(3)截至2021年5月,每個管理層的預測營銷支出增加,預計財務狀況;將在未來的財報期根據指導進行更新。(3)不包括租賃終止費。(四)截至2021年11月的管理指導意見。(3)(4)35,000元(4)(4)33.0%

第33頁機密|第33頁交易概述

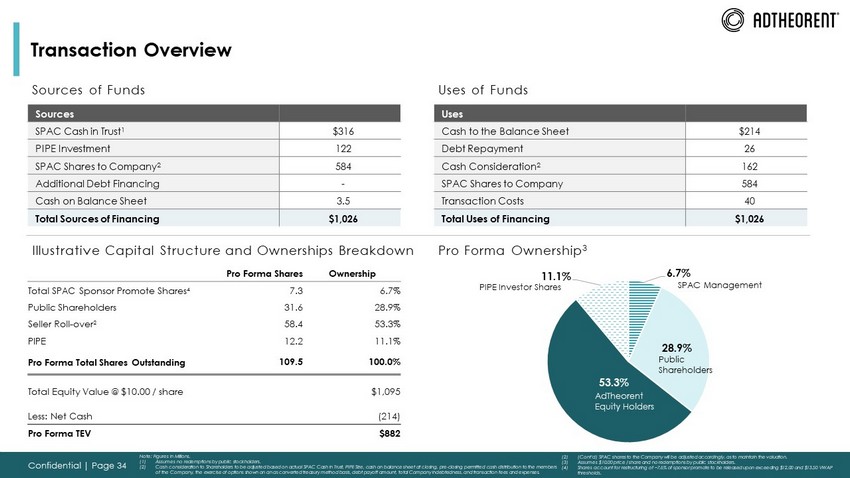

第34頁機密|第34頁交易概述注:以百萬為單位的數字。(1)假設沒有公眾股東的贖回。(2)將根據實際SPAC信託現金、管道規模、資產負債表上的現金、收盤前允許向本公司成員分配的現金、按轉換金庫法顯示的期權的行使、債務償還金額、公司EBT收益總額以及交易手續費和支出來調整對股東的現金對價。(2)根據實際SPAC信託現金、管道規模、資產負債表上的現金、收盤前允許向本公司成員分配的現金分配、債務償還金額、公司總收益以及交易費用和支出,對股東的現金對價進行調整。資金來源SPAC信託現金1$316管道投資122 SPAC股票給公司2584額外債務融資-資產負債表上現金3.5總融資來源$1026資金使用現金到資產負債表214美元償還債務26現金對價2 162 SPAC股票給公司584交易成本40融資總額$1026(2)(續)SPAC股票給公司將進行相應調整,以維持估值。(3)假設每股價格為10.00美元,公眾股東不贖回。(4)當超過12.00美元和13.50美元的VWAP門檻時,股票佔重組保薦人的~7.6%。預計持股總數SPAC保薦人推廣股份4 7.3 6.7%公眾股東31.6 28.9%賣方展期258.4 53.3%PIPE 12.2 11.1%未償還股份總數109.5 100.0%總股本@$10.00/股$1,095減少:淨現金(214)PARM TEV$882説明性資本結構和所有權分類PIPMA所有權3 6.7%28.9%53.3%11.1%SPAC管理層輔助股權持有者公眾股東PIPE投資者股份

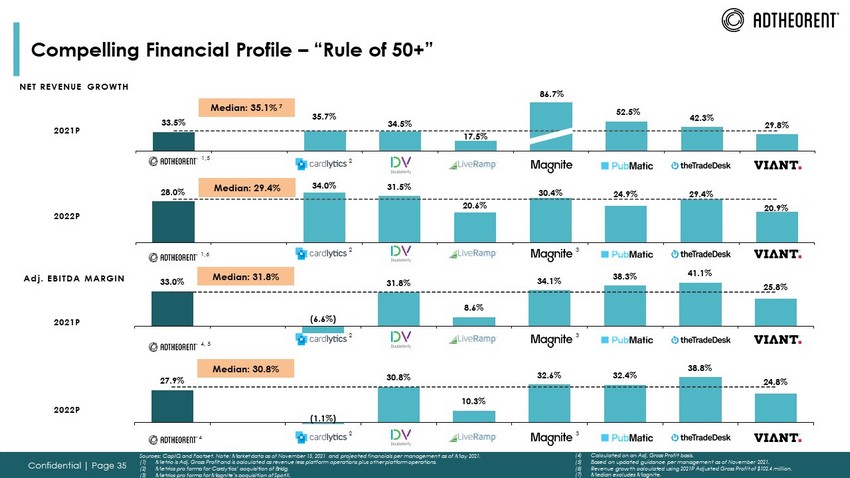

第35頁機密|第35頁27.9%(1.1%)30.8%10.3%32.6%32.4%38.8%24.8%Adtheorent Cardlytics Inc.DoubleVerify Hold Inc.-Redh LiveRamp Holdings Inc.Magnite Inc.Pubma Inc.Trade Desk Inc.Viant Technology Inc.28.0%34.0%31.5%20.6%30.4%24.9%29.4%20.9%Adtheorent Cardlytics Inc.DoubleVerify Hold Inc.-Redh LiveRamp Holdings.7%34.5%17.5%52.5%42.3%29.8%AdTheorent Cardlytics Inc.DoubleVerify Hold Inc.-Redh LiveRamp Holdings Inc.Magnite Inc.Pubma Inc.貿易台Inc.Viant Technology Inc.86.7%33.0%(6.6%)31.8%8.6%341%38.3%41.1%25.8%AdTheorent Cardlytics Inc.DoubleVerify Hold Inc.-Redh LiveRamp Holdings Inc.Magnite Inc.Pubma Inc.Trade Desk Inc.Vibma Inc.:35.1%7 2021P中位數:29.4%2022P調整EBITDA利潤率中位數:31.8%中位數:30.8%2021P 2022P來源:CapIQ和FactSet。注:截至2021年11月15日的市場數據和截至2021年5月的每個管理層的預計財務數據。(1)指標為調整毛利,計算方法為收入減去平臺運營加上其他平臺運營。(2)Cardytics收購Bridg的指標形式。(3)Magnite收購SpotX的指標形式。1,5 4,5 1,6(3)(4)按調整毛利計算(5)基於截至2021年11月的最新管理層指導。(6)收入增長,使用2021P調整後毛利潤計算,為1.024億美元。(7)中位數不包括磁鐵礦。4 2 3 2 3 2 3 2

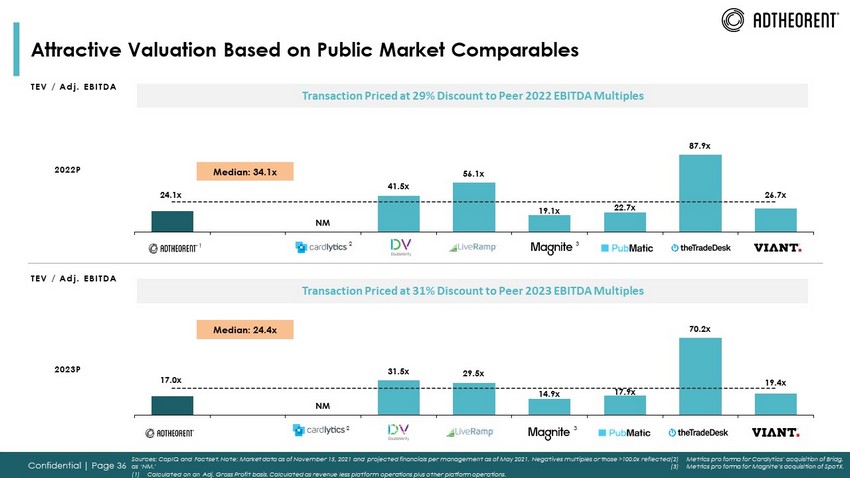

第36頁機密|第36頁24.1x NM 41.5x 56.1x 19.1x 22.7x 87.9x 26.7x Adtheorent Cardlytics Inc DoubleVerify Hold Inc-Redh LiveRamp Holdings Inc Pubma Inc Magnite Inc Trade Desk Inc Viant Technology Inc基於公開市場可比TEV/Adj.EBITDA 2022P TEV/Adj.EBITDA 2022P中值:24.4x 2023P來源:CapIQ和FactSp注:截至2021年11月15日的市場數據和截至2021年5月的每個管理層的預計財務數據。負的倍數或大於100.0x的倍數反映為‘NM。’(1)以調整毛利為基礎計算。計算方法為收入減去平臺運營加上其他平臺運營。1 3 2交易價格比Peer 2022 EBITDA倍數有29%的折扣(2)Cardlytics收購Bridg的指標形式。(3)Magnite收購SpotX的指標形式。中值:34.1x 3 2交易定價比Peer 2023有31%的折扣EBITDA倍數17.0x NM 31.5x 29.5x 14.9x 17.9x 70.2x 19.4x Adtheorent Cardlytics Inc DoubleVerify Hold Inc-Redh LiveRamp Holdings Inc Pubma Inc Magnite Inc Trade Desk Inc Viant Technology Inc.

第37頁機密|第37頁附錄

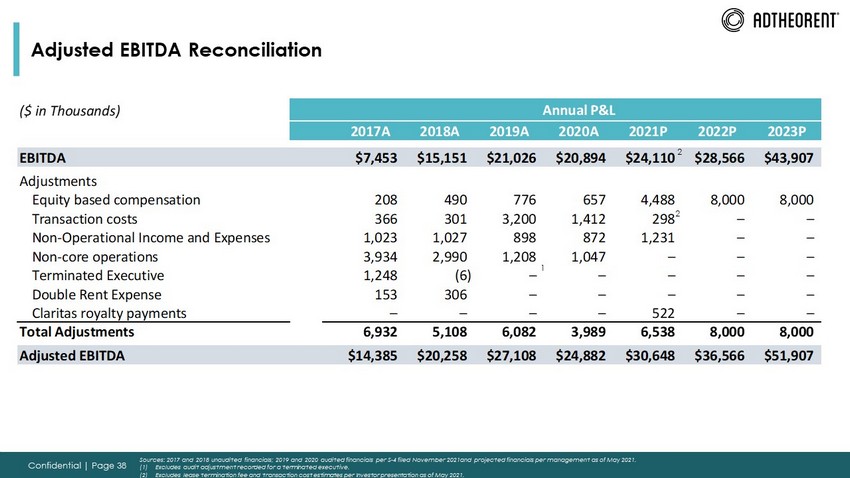

第38頁機密|第38頁(千美元)年度損益表2017A 2018A 2019A 2020A 2021P 2022P 2023P EBITDA$7,453$15,151$21,026$20,894$24,110$28,566$43,907調整股權薪酬208 490 776 657 4,488 8,000交易成本366 301 3,200 1,412 298-營業外收入和支出1,023 1,027 898 872-調整總額6,932 5,108 6,082 3,989 6,538,000 8,000調整後EBITDA$14,385$20,258$27,108$24,882$30,648$36,566$51,907調整後EBITDA對賬來源:2017年和2018年未經審計財務;2019年和2020年根據S-4審計的財務報告於2021年11月提交,並拒絕了截至2021年5月的每管理財務報告。(1)不包括為離職高管記錄的審計調整。(2)不包括截至2021年5月的租賃終止費和每次投資者提交的交易成本估計。1 2 2

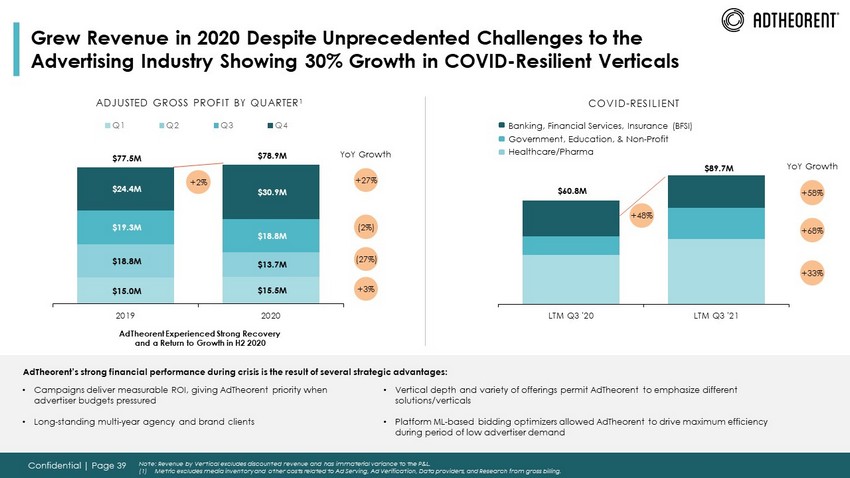

第39頁機密|第39頁2020年收入增長,儘管廣告業面臨前所未有的挑戰,顯示具有COVID彈性的垂直市場增長了30%注:按垂直行業計算的收入不包括折扣收入,對損益有非實質性差異。(1)指標e不包括媒體庫存和與廣告服務、廣告驗證、數據提供商和研究相關的其他成本,從總賬單中計算。(1)指標e不包括與廣告服務、廣告驗證、數據提供商和研究相關的媒體庫存和其他成本。6080萬美元LTM第三季度‘20 LTM第三季度21美元1500萬美元1550萬美元1880萬美元1370萬美元1930萬美元1880萬美元2440萬美元3090萬美元7750萬美元7890萬2019年第一季度第二季度第三季度調整後毛利潤截至第一季度+2%+3%(27%)(2%)+27%AdTheorent經歷了強勁復甦,並在2020年下半年恢復增長,同比增長COVID-Resilient+48%在廣告商預算受到壓力時給予AdTheorent優先權AdTheorent在危機期間的強勁財務表現是幾個戰略優勢的結果:·長期的多年代理和品牌客户·垂直深度和多樣化的產品使AdTheorent能夠強調不同的解決方案/垂直市場·基於ML的平臺競價優化器使AdTheorent能夠在廣告商需求較低的8970萬美元期間實現最大效率

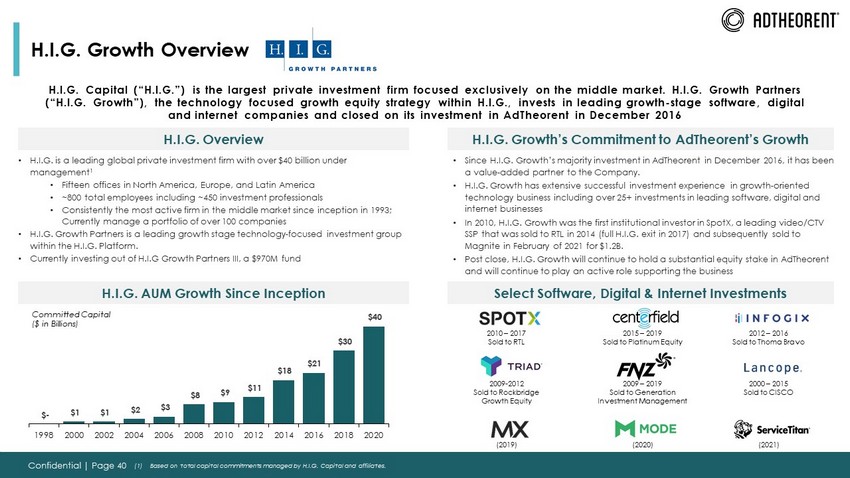

第40頁機密|第40頁H.I.G.增長概述·H.I.G.Growth對AdTheorent增長的承諾·H.I.G.是一家領先的全球私人投資公司,管理着超過400億美元的資產1·在北美、歐洲和拉丁美洲設有15個辦事處·約800名員工,其中包括約450名投資專業人士·HIG Growth Partners自1993年成立以來一直是中端市場最活躍的公司;目前管理着100多家公司的投資組合·H.I.G.Growth Partners是H.I.G.平臺內領先的成長期技術投資集團。·目前投資的是H.I.G.Growth Partners III,這是一隻9.7億美元的H.I.G.概述資本基金(簡稱H.I.G.Capital)。是最大的專注於中端市場的私人投資公司。H.I.G.Growth Part NER(“H.I.G.Growth”)是H.I.G.內部專注於技術的成長型股票策略,投資於領先的成長期軟件、數字和互聯網公司,並於2016年12月結束了對AdTheorent的投資。自2016年12月H.I.G.Growth對AdTheorent進行多數投資以來,它一直是公司的增值合作伙伴。·H.I.G.Growth在以增長為導向的技術業務上擁有豐富的成功投資經驗,包括對領先的軟件、數字和互聯網企業的超過25筆投資·2010年,H.I.G.Growth是SpotX的第一個機構投資者,SpotX是一家領先的視頻/CTV SSP,於2014年被出售給RTL(2017年完全退出),隨後於2021年2月以12億美元的價格出售給Magnite。·交易結束後,H.I.G.Growth將繼續持有AdTheorent的大量股權,並將繼續發揮積極作用,支持精選軟件業務, 數字和互聯網投資公司H.I.G.AUM Growth自2015-2019年出售給白金股權2010-2017出售給RTL 2012-2016出售給Thoma Bravo 2009-2012出售給Rockbridge Growth Equity 2009-2019年出售給世代投資管理2000-2015出售給思科(2019)(2020)(2021)$-$1$1$2$3$8$9$11$18$21$30$40 1998 2000 2002 2004 2006 2008 2010 2012 2014 2016 2018 2020承諾資本(美元

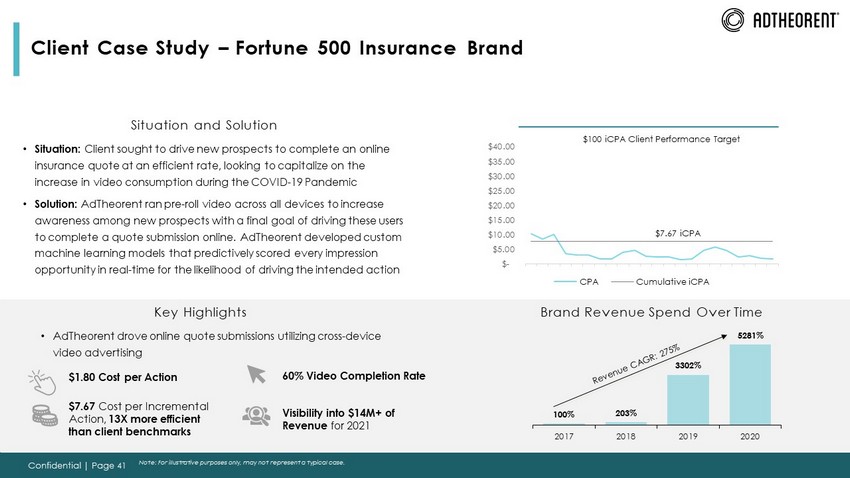

第41頁機密|41頁100%203%3302%5281%2017 2018 2019年2020年客户案例研究-財富500強保險品牌情況和解決方案·情況:客户尋求推動新的潛在客户高效完成在線保險報價,希望利用新冠肺炎大流行期間視頻消費的增長·解決方案:AdTheorent在所有設備上播放預滾動視頻,以提高新潛在客户的認知度,最終目標是推動這些用户在線完成報價提交。AdTheorent開發了自定義機器學習模型,可預測地實時獲取每個印象機會,瞭解推動預期行動的可能性關鍵要點·AdTheorent利用跨設備視頻廣告推動在線報價提交隨着時間的推移,每個增量行動的成本為7.67美元,效率是客户基準的13倍60%的視頻完成率可見性達到2021年的1400萬美元以上的收入1.80美元每次行動的成本7.67 ICPA$-5.00$10.00$15.00$20.00$25.00美元30.00美元的視頻完成率可見性達到1400萬美元以上的收入$1.80每次行動的成本$7.67 ICPA$-5.00$10.00$15.00$20.00$25.00$30.00註冊會計師累計ICPA

第42頁機密|第42頁長期領導團隊吉姆·勞森,首席執行官兼董事會成員吉姆·勞森(在A\T工作9年)安德魯·安德森,首席技術官(在A\T工作9年)比爾·託德,首席營收官(在A\T工作2年)查克·喬丹,首席財務官(在A\T工作6年)Indir Avdial,首席信息安全官(在A\T工作2年)媒體運營高級副總裁Jason han(在A\T工作8年)Calynn KririnS副總裁,收益和數據戰略(在A\T工作6年)Kurt Roocke,S副總裁,客户成功(在A\T工作9年)

第43頁機密|第43頁風險因素·與AdTheorent業務相關的風險,包括:·AdTheorent的成功和收入增長取決於其營銷努力、維護其品牌的能力、增加新客户、新產品和服務的推出和營銷、有效地教育和培訓其現有客户以及提高其客户對其平臺和服務的使用率。·如果AdTheorent未能在其產品和平臺上創新並做出正確的投資決策,它可能無法吸引和留住客户,其收入和運營結果可能會下降。·AdTheorent依賴於關鍵客户,這些客户的流失可能會損害其業務、運營業績和財務狀況。·AdTheorent面臨與支付相關的風險,如果其客户不付款或對發票提出異議,其業務、運營結果和財務狀況可能會受到不利影響·AdTheorent的收入可能會下降,如果其獲得廣告庫存的機會減少或增長,其增長可能會受到阻礙。·AdTheorent允許其客户和供應商在其平臺上使用應用程序編程接口(API),這可能會導致停機或安全漏洞,並對其業務、運營業績和財務狀況產生負面影響。·如果AdTheorent對數據或非專有技術的訪問受到限制,包括通過第三方託管和傳輸服務,其平臺和服務的有效性將會降低,這可能會損害其運營業績和財務狀況。·AdTheorent未能達到內容和庫存標準,未能提供客户和庫存供應商信賴的服務,這可能會損害其品牌和聲譽,並對其業務產生負面影響, 經營業績和財務狀況。·與數據隱私相關的風險,包括:·與信息收集、使用和處理相關的立法、司法、法規或文化環境的變化可能會限制AdTheorent收集、使用和處理數據的能力。·AdTheorent的業務或運營其平臺的能力可能會受到科技行業變化的影響,這些變化是通過成立科技公司或政府監管來實現的。·與AdTheorent的知識產權和技術相關的風險,包括:·AdTheorent的內部信息技術系統可能出現故障或遭遇安全漏洞、數據丟失或泄露以及其他中斷。·與政府監管相關的風險,包括:·AdTheorent的業務受到廣泛的法律和法規的約束,其中許多正在演變,不遵守這些法律和法規可能會損害其業務、財務狀況和運營結果。·與AdTheorent業務相關的一般風險因素·AdTheorent參與的市場競爭激烈且分散。·如果不能有效地管理Adtheorent的增長,可能會導致其業務受損,並對其業務、運營業績和財務狀況產生不利影響。·廣告活動的季節性波動可能會對AdTheorent的收入、現金流和運營成本產生實質性影響。·未來的收購、戰略投資或聯盟可能會擾亂AdTheorent的業務,損害其業務、運營業績和財務狀況。·AdTheorent可能會在其業務運營中利用大量債務,其現金流和運營結果可能會受到要求支付的任何債務或相關利息以及任何債務融資的其他風險的不利影響。

第44頁機密|第44頁風險因素(續)·與AdTheorent普通股所有權相關的風險,包括:·AdTheorent普通股的市場價格可能波動或下跌,您可能無法以或高於購買此類股票的價格轉售您的股票。·在企業合併後,內部人士將繼續對我們公司擁有相當大的控制權,這可能會限制你影響關鍵決策的結果,包括控制權的變更。·與MCAP和業務合併相關的風險,包括:·不能保證合併後公司的普通股將獲準在納斯達克或任何其他交易所上市,也不能保證合併後公司能夠遵守納斯達克或任何其他交易所的繼續上市標準。·企業合併完成後,合併後的公司可能被要求減記或註銷,或者合併後的公司可能受到重組、減值或其他費用的影響。·如果業務合併的收益沒有達到投資者或證券分析師的預期,MCA P的證券的市場價格可能會下降,或者在交易結束後,合併後公司的證券的市場價格可能會下降。·合併後的公司將符合證券法規定的“新興成長型公司”和“較小報告公司”的資格。·本文中包含的未經審計的預計財務信息可能不能反映合併後公司的實際財務狀況或經營結果。·MCAP可能無法在要求的時間段內完成初始業務合併, 在這種情況下,它將停止除清盤目的外的所有業務,並將贖回公開發行的股票並進行清算。·企業合併後,MCAP股東的所有權和投票權將減少,對管理層的影響也將減少。·MCAP沒有指定的最大贖回閾值。