展品99.6

|

|

Sprott實體銀牌信託

|

|

|

|

|

|

|

|

|

|

|

|

向單位持有人報告 |

|

|

2019年12月31日 |

|

|

|

|

|

|

|

|

|

|

|

|

目錄

展品99.6

|

|

Sprott實體銀牌信託

|

|

|

|

|

|

|

|

|

|

|

|

向單位持有人報告 |

|

|

2019年12月31日 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

目錄

|

目錄 |

|

基金業績管理報告 |

3 |

|

|

|

|

財務報表 |

8 |

基金業績管理報告是對投資基金財務報表進行補充和補充的分析説明。本報告包含財務摘要,但不包含投資基金的完整財務報表。財務報表副本已單獨包括在提交給單位持有人的報告中。您還可以根據您的要求免費獲取財務報表副本,方法是:致電1-866-299-9906,訪問我們的網站www.sprotPhyicalsilvertrust.com或SEDAR(www.sedar.com),或寫信給我們:Sprott Asset Management LP,Royal Bank Plaza,South Tower,200 Bay Street,Suite 2600,P.O.Box 26,Toronto,Ontario M5J 2J1。

2

圓錐體表格

圓錐體表格

|

Sprott實體銀牌信託 |

2019年12月31日 |

基金業績管理報告(美元)

投資目標和策略

Sprott實物白銀信託(以下簡稱“信託”)是根據加拿大安大略省法律成立的封閉式共同基金信託,旨在將其幾乎所有資產投資並持有實物銀條。該信託基金旨在為有興趣持有實物銀條的投資者提供安全、方便和交易所交易的投資選擇,而不會帶來直接投資實物銀條的典型不便。該信託基金打算通過主要投資於長期持有的無擔保、全額分配的實物銀條來實現其目標,不對銀價的短期變化進行投機。

該信託基金的單位在紐約證券交易所(“NYSE”)Arca和多倫多證券交易所(“TSX”)上市,代碼分別為“PSLV”和“PSLV.U”。

風險

該信託基金的投資風險在該信託基金日期為2020年3月30日的年度信息表格中有詳細説明。自成立以來,信託基金沒有發生影響整體風險水平的實質性變化。投資信託基金的主要風險是白銀價格、基金單位的資產淨值和/或市場價格、實物銀條的購買、運輸、保險和儲存、信託基金的負債以及基金單位的贖回。

運營結果

截至2019年12月31日的年度,實物白銀的未實現收益為1.369億美元,而2018年同期的未實現虧損為7620萬美元。

在截至2019年12月31日的一年中,信託發行了12,967,706個單位,總收益為8,370萬美元。在此期間,信託基金贖回了1,191,051個單位的銀條,贖回了200個單位的現金。

截至2019年12月31日,信託的淨資產價值為10.773億美元,即每單位6.64美元,而截至2018年12月31日,該信託的淨資產價值為8.749億美元,每單位5.82美元。截至2019年12月31日,該信託基金持有60,223,809盎司實物銀條,而2018年12月31日為56,251,280盎司。截至2019年12月31日,白銀現貨價格為每盎司17.85美元,而截至2018年12月31日的價格為每盎司15.50美元。與截至2019年12月31日的年度現貨黃金回報率(9.1%)相比,該信託基金的回報率為14.1%。

該信託於2019年12月31日的單位資產淨值為6.64美元,而截至2018年12月31日的單位資產淨值為5.82美元。2019年12月31日,這些單位在紐約證交所Arca和多倫多證交所的收盤價分別為6.54美元和6.60美元,而2018年12月31日紐約證交所Arca和多倫多證交所的收盤價分別為5.59美元和5.48美元。這兩個交易所的單位都是以美元計價的。在截至2019年12月31日的一年中,信託基金的單位在紐約證券交易所Arca的交易平均折價約為資產淨值的2.3%。

3

圓錐體表格

圓錐體表格

|

Sprott實體銀牌信託 |

2019年12月31日 |

最近的發展

2016年6月24日,信託與Cantor Fitzgerald&Co.簽訂了一項銷售協議,根據該協議,信託可以根據提交給美國證券交易委員會(SEC)的註冊聲明和招股説明書附錄,在紐約證交所Arca或美國任何其他現有交易市場上通過“按市場發售”計劃(“ATM計劃”)提供和出售信託單位,或向或通過美國的做市商提供和出售信託單位並與加拿大每個省和地區的每個證券委員會或類似的監管機構合作。2020年1月29日,對Virtu America LLC進行了修改,使其成為銷售協議的額外代理。銷售協議沒有進一步的實質性變化。在截至2019年12月31日的一年中,信託通過自動取款機計劃售出了12,967,706台,而上一季度為2,108,070台。

運營費用

信託自行支付運營費用,包括但不限於審計、法律、託管費、單位持有人報告費用、一般和行政費用、向適用證券監管機構和證券交易所支付的備案和上市費用、實物白銀的倉儲費、與信託持續披露公開申報要求和投資者關係相關的費用,以及與信託獨立審查委員會的實施和持續運作相關的任何費用。截至2019年12月31日的年度運營費用為1,632,067美元(不包括適用的加拿大税收),而2018年同期為1,580,367美元。截至2019年12月31日的一年,按年率計算,運營費用佔同期平均淨資產的0.19%,而2018年同期為0.18%。

關聯方交易

管理費

信託向Sprott Asset Management LP經理支付每月管理費,相當於信託淨資產價值0.45%的1/12(根據信託的信託協議確定),外加任何適用的加拿大税。管理費按日計算,按月計提,每月最後一天拖欠。在截至2019年12月31日的一年中,信託產生的管理費為4,197,501美元(不包括適用的加拿大税款),而2018年同期為4,027,753美元。

4

圓錐體表格

圓錐體表格

|

Sprott實體銀牌信託 |

2019年12月31日 |

財務亮點

下表顯示了有關該信託的選定關鍵財務信息,旨在幫助您瞭解該信託在所示年份的財務表現。

每單位淨資產1

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

十二月三十一號, |

|

十二月三十一號, |

|

十二月三十一號, |

|

十二月三十一號, |

|

十二月三十一號, |

|

|

|

|

2019 |

|

2018 |

|

2017 |

|

2016 |

|

2015 |

|

|

|

|

$ |

|

$ |

|

$ |

|

$ |

|

$ |

|

|

年初每單位淨資產 |

|

5.82 |

|

6.40 |

|

6.06 |

|

5.33 |

|

6.09 |

|

|

操作增加(減少)2: |

|

|

|

|

|

|

|

|

|

|

|

|

總收入 |

|

– |

|

– |

|

– |

|

– |

|

– |

|

|

總費用 |

|

(0.04) |

|

(0.04) |

|

(0.04) |

|

(0.04) |

|

(0.05) |

|

|

本年度已實現虧損 |

|

(0.03) |

|

(0.04) |

|

(0.01) |

|

(0.02) |

|

(0.03) |

|

|

全年未實現損益 |

|

0.89 |

|

(0.50) |

|

0.39 |

|

0.67 |

|

(0.68) |

|

|

運營合計增加(減少) |

|

0.82 |

|

(0.58) |

|

0.34 |

|

0.62 |

|

(0.76) |

|

|

年終單位淨資產 |

|

6.64 |

|

5.82 |

|

6.40 |

|

6.06 |

|

5.33 |

|

|

1. |

此信息來源於信託的財務報表。 |

|

2. |

單位淨資產是根據相關時間的實際未償還單位數計算的。運營業務的增加/減少是根據所示期間內未完成的加權平均數計算的。此表不是單位淨資產期初至期末的對賬。 |

比率和補充數據

|

|

|

十二月三十一號, |

|

十二月三十一號, |

|

十二月三十一號, |

|

十二月三十一號, |

|

十二月三十一號, |

|

|

|

|

2019 |

|

2018 |

|

2017 |

|

2016 |

|

2015 |

|

|

總資產淨值(000)1 |

|

$1,077,253 |

|

$874,946 |

|

$957,091 |

|

$888,534 |

|

$678,584 |

|

|

未完成的單位數量1 |

|

162,213,311 |

|

150,436,856 |

|

149,618,786 |

|

146,724,023 |

|

127,331,218 |

|

|

管理費用比率2 |

|

0.67% |

|

0.68% |

|

0.69% |

|

0.70% |

|

0.75% |

|

|

交易費用比率3 |

|

零 |

|

零 |

|

零 |

|

零 |

|

零 |

|

|

投資組合週轉率4 |

|

0.73% |

|

0.85% |

|

0.17% |

|

0.29% |

|

零 |

|

|

單位資產淨值 |

|

$6.64 |

|

$5.82 |

|

$6.40 |

|

$6.06 |

|

$5.33 |

|

|

收盤價-紐約證交所Arca |

|

$6.54 |

|

$5.59 |

|

$6.34 |

|

$6.08 |

|

$5.27 |

|

|

收盤價-多倫多證交所 |

|

$6.60 |

|

$5.48 |

|

$6.35 |

|

$6.10 |

|

$5.29 |

|

|

1. |

此信息是在顯示的日期提供的(如果適用)。 |

|

2. |

管理費用比率(“MER”)基於所述期間的總費用(包括適用的加拿大税費,不包括佣金和其他投資組合交易成本),並以該期間內日均資產淨值的年化百分比表示。 |

|

3. |

交易費用比率代表總佣金和其他投資組合交易成本,以所示期間內日均資產淨值的年化百分比表示。由於沒有與實物黃金交易相關的直接交易成本,交易費用比率為零。 |

|

4. |

該信託的投資組合週轉率表明該信託的投資組合顧問交易其投資組合的活躍程度。100%的投資組合週轉率相當於信託公司在一年中買入和出售其投資組合中的所有證券一次。信託基金在一年內的投資組合週轉率越高,投資者在一年內獲得應税資本收益的機會就越大。高離職率與信託業績之間沒有必然的關係。 |

5

圓錐體表格

圓錐體表格

|

Sprott實體銀牌信託 |

2019年12月31日 |

過去業績

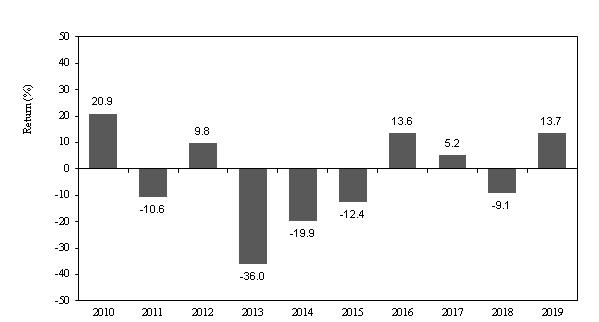

所示回報率是包括單位價值變化在內的歷史總回報率,並假設將所有分配再投資於信託的其他單位。這些退税不考慮銷售、贖回、分銷或任何單位持有人應支付的可選費用或所得税,因為這些費用或所得税可能會減少退税。請注意,過去的表現並不代表未來的表現。所有回報率均根據信託單位的資產淨值計算。

逐年退貨

下面的條形圖顯示了信託單位在所示年份的表現。該圖表以百分比的形式顯示了在每個期間的第一天進行的投資在每個期間的最後一天會增長或減少的金額。

投資組合摘要

截至2019年12月31日

|

|

|

|

|

|

|

|

|

|

|

% |

|

|

|

|

|

|

公允價值 |

|

|

|

公平 |

|

淨資產 |

|

|

|

|

|

|

每盎司 |

|

成本 |

|

值 |

|

值 |

|

|

|

|

盎司 |

|

$ |

|

$ |

|

$ |

|

% |

|

6

圓錐體表格

圓錐體表格

|

Sprott實體銀牌信託 |

2019年12月31日 |

|

實物銀條 |

|

60,223,809 |

|

17.85 |

|

1,530,635,742 |

|

1,075,133,513 |

|

99.8 |

|

|

現金 |

|

|

|

|

|

|

|

2,512,977 |

|

0.2 |

|

|

其他淨負債 |

|

|

|

|

|

|

|

(392,992) |

|

– |

|

|

總資產淨值 |

|

|

|

|

|

|

|

1,077,253,498 |

|

100.0 |

|

此投資組合摘要可能會因信託正在進行的投資組合交易而發生變化。

7

圓錐體表格

圓錐體表格

|

Sprott實體銀牌信託 |

2019年12月31日 |

Sprott實體銀牌信託

年度財務報表

2019年12月31日

8

目錄

第2頁

管理層對財務信息的責任

Sprott Asset Management LP是Sprott實物銀牌信託(“信託”)的“經理”,負責該信託財務報表的完整性、一致性、客觀性和可靠性。已採用國際財務報告準則,管理層已行使其判斷,並在適當的情況下做出了最佳估計。

經理維護的內部控制程序和支持程序為財務記錄的完整性和準確性提供了合理的保證。這些支持程序包括對信託的估值代理RBC Investor Services的監督。

管理層使用特雷德韋委員會贊助組織委員會發布的內部控制-綜合框架(2013)中的框架,評估了截至2019年12月31日財務報告內部控制的有效性。根據這項評估,管理層得出結論,截至2019年12月31日,經理對財務報告的內部控制是有效的。

由信託經理任命的獨立審計師畢馬威有限責任公司(KPMG LLP)除了審計信託截至2019年12月31日的財務報表外,還審計了截至2019年12月31日的信託財務報告內部控制的有效性。他們的報告表達了毫無保留的意見,可以在財務報表的第9至12頁找到。畢馬威有限責任公司可以完全自由地接觸信託基金經理,並定期與其會面,討論他們的審計和由此產生的問題,例如他們可能對財務報告的公正性和內部控制的充分性提出的意見。

凱文·希伯特

導演

2020年3月30日

9

目錄

|

|

畢馬威會計師事務所 |

|

|

|

特許專業會計師 |

|

|

|

阿德萊德灣中心 |

電話:(416)777-8500 |

|

|

333灣街套房4600 |

傳真:(416)777-8818 |

|

|

多倫多,M5H2S5 |

互聯網:www.kpmg.ca |

|

|

加拿大 |

|

獨立註冊會計師事務所報告

致Sprott Asset Management LP、Sprott Physical Silver Trust的受託人和單位持有人

關於財務報表的意見

我們審計了Sprott Physical Silver Trust(該信託)截至2019年12月31日和2018年12月31日的隨附財務狀況表、截至2019年12月31日和2018年12月31日各年度的相關全面收益(虧損)表、權益變動表和現金流量表以及相關附註(統稱財務報表)。我們認為,財務報表在所有重要方面都公平地反映了信託截至2019年12月31日和2018年12月31日的財務狀況,以及截至2019年12月31日和2018年12月31日的每一年度的運營結果和現金流,符合國際會計準則理事會發布的國際財務報告準則。

我們還根據美國上市公司會計監督委員會(PCAOB)的標準,根據特雷德韋委員會贊助組織委員會發布的《內部控制-綜合框架(2013)》中確立的標準,對信託截至2019年12月31日的財務報告內部控制進行了審計,我們於2020年3月30日發佈的報告對信託財務報告內部控制的有效性發表了無保留意見。

意見基礎

這些財務報表由信託管理層負責。我們的責任是根據我們的審計對這些財務報表發表意見。我們是一家在PCAOB註冊的公共會計師事務所,根據美國聯邦證券法以及美國證券交易委員會(Securities And Exchange Commission)和PCAOB的適用規則和規定,我們必須與信託基金保持獨立。

我們按照PCAOB的標準進行審核。這些準則要求我們計劃和執行審計,以獲得關於財務報表是否沒有重大錯報的合理保證,無論是由於錯誤還是欺詐。我們的審計包括執行評估財務報表重大錯報風險的程序,無論是由於錯誤還是欺詐,以及執行應對這些風險的程序。這些程序包括在測試的基礎上審查關於財務報表中的金額和披露的證據。我們的審計還包括評估管理層使用的會計原則和作出的重大估計,以及評估財務報表的整體列報。我們相信,我們的審計為我們的觀點提供了合理的基礎。

重要審計事項

以下所傳達的關鍵審計事項是指在對已傳達或要求傳達給經理的財務報表進行當期審計時產生的事項,且:(1)涉及對合並財務報表具有重大意義的賬目或披露;(2)涉及我們特別具有挑戰性、主觀性或複雜性的判斷。關鍵審計事項的溝通不會以任何方式改變我們對財務報表(作為整體)的意見,我們也不會通過溝通下面的關鍵審計事項,就關鍵審計事項或與其相關的賬目或披露提供單獨的意見。

評估實物金條的存在

|

|

畢馬威有限責任合夥公司是一家加拿大有限責任合夥企業,是一家會員事務所 畢馬威獨立會員事務所網絡 畢馬威國際合作社(“畢馬威國際”),一家瑞士實體。 畢馬威加拿大公司為畢馬威有限責任公司提供服務。 |

|

10

目錄

第2頁

如財務報表附註1、3及6所述,於2019年12月31日,信託持有的實物白銀的公允價值為1,075,133,513美元。該信託基金主要投資於長期持有的無擔保、全額分配的實物銀條。該信託擁有倫敦金銀市場協會(LBMA)定義的“優質送貨酒吧”。實物黃金於2019年12月31日由第三方託管人(託管人)持有。

我們認為評估實物金條的存在是一項重要的審計事項。審計人員需要主觀判斷,以評估評估實物金條存在的證據的範圍和性質。

我們為解決這一關鍵審計問題而執行的主要程序包括以下內容。我們對信託的實物金條流程進行了某些內部控制,包括與a)實物金條交易審批有關的控制;b)由Sprott Asset Management LP(管理人)在信託和託管人記錄之間進行的定期實物金條對賬;以及c)年度實物金條計數。我們對一年中的實物黃金交易樣本進行了測試,方法是檢查審批情況,並與相關文件進行比較。我們參加並觀察了基金經理在託管人所在地對信託實物銀條進行的年度實物清點。我們對所有實物金條進行了實物清點,並根據LBMA的定義,對精煉廠名稱、金條純度和金條重量等精選金條進行了檢查。我們還獲得了經理的實物金條計數結果,並將其與信託基金的記錄進行了核對。於2019年12月31日,我們從實物金條託管人那裏獲得了一份直接的外部確認,並將確認中的總盎司與信託記錄的盎司進行了比較。我們還檢查了經理在2019年12月31日執行的實物金條對賬,並將總盎司與信託和託管人的記錄進行了比較。

.

.

註冊專業會計師、註冊會計師

自2016年以來,我們一直擔任信託的審計師。

加拿大多倫多

2020年3月30日

11

目錄

|

Sprott實體銀牌信託 |

|

獨立註冊會計師事務所報告

致Sprott Asset Management LP、Sprott Physical Silver Trust的受託人和單位持有人

財務報告內部控制之我見

我們根據特雷德韋委員會贊助組織委員會發布的內部控制-綜合框架(2013)中確立的標準,對截至2019年12月31日的Sprott Physical Silver Trust(該信託)的財務報告進行了內部控制審計。我們認為,根據特雷德韋委員會贊助組織委員會發布的內部控制-綜合框架(2013)中確立的標準,截至2019年12月31日,信託在所有實質性方面都保持了對財務報告的有效內部控制。

我們還按照美國上市公司會計監督委員會(PCAOB)的標準審計了信託截至2019年12月31日和2018年12月31日的財務狀況表、截至2019年12月31日和2018年12月31日的相關綜合收益(虧損)表、權益變動表和現金流量表,以及相關附註(統稱為財務報表),我們於2020年3月30日的報告對這些財務報表表達了無保留意見。

意見基礎

信託管理層負責保持對財務報告的有效內部控制,並對財務報告內部控制的有效性進行評估,包括在隨附的管理層財務信息責任中。我們的責任是根據我們的審計對信託公司財務報告的內部控制發表意見。我們是一家在PCAOB註冊的公共會計師事務所,根據美國聯邦證券法以及美國證券交易委員會(Securities And Exchange Commission)和PCAOB的適用規則和規定,我們必須與信託基金保持獨立。

我們按照PCAOB的標準進行審核。這些標準要求我們計劃和執行審計,以獲得合理的保證,以確定財務報告的有效內部控制是否在所有重要方面都保持了有效。我們對財務報告內部控制的審計包括瞭解財務報告內部控制,評估存在重大缺陷的風險,以及根據評估的風險測試和評估內部控制的設計和運作有效性。我們的審計還包括在這種情況下執行我們認為必要的其他程序。我們相信,我們的審計為我們的意見提供了合理的基礎。

財務報告內部控制的定義和侷限性

公司財務報告內部控制是指根據公認會計原則,對財務報告的可靠性和對外財務報表的編制提供合理保證的過程。公司財務報告的內部控制包括下列政策和程序:(1)保持合理詳細、準確和公平地反映公司資產的交易和處置的記錄;(2)提供合理的保證,保證交易被記錄為必要的,以便按照公認的會計原則編制財務報表,並且公司的收支只有按照公司管理層和董事的授權才能進行;(2)提供合理的保證,以便於根據公認的會計原則編制財務報表,以及公司的收入和支出僅根據公司管理層和董事的授權進行;(2)提供合理的保證,以記錄必要的交易,以便按照公認的會計原則編制財務報表,並確保公司的收入和支出僅根據公司管理層和董事的授權進行;(3)提供合理保證,防止或及時發現可能對財務報表產生重大影響的未經授權收購、使用或處置公司資產。

由於其固有的侷限性,財務報告內部控制可能無法防止或檢測錯誤陳述。此外,對未來期間進行任何有效性評估的預測都有可能會因為條件的變化而導致控制措施不足,或者政策或程序的遵守程度可能會惡化。

|

|

畢馬威有限責任合夥公司是一家加拿大有限責任合夥企業,是一家會員事務所 畢馬威獨立會員事務所網絡 畢馬威國際合作社(“畢馬威國際”),一家瑞士實體。 畢馬威加拿大公司為畢馬威有限責任公司提供服務。 |

|

12

目錄

|

Sprott實體銀牌信託 |

註冊專業會計師、註冊會計師

加拿大多倫多

2020年3月30日

13

目錄

|

Sprott實體銀牌信託 |

|||

綜合收益表(虧損)

(美元,單位金額除外)

|

|

用於 |

|

用於 |

|

|

|

年終 |

|

年終 |

|

|

|

2019年12月31日 |

|

2018年12月31日 |

|

|

|

$ |

|

$ |

|

|

收入 |

|

|

|

|

|

贖回和出售銀條的已實現淨虧損 |

(4,536,914) |

|

(5,400,608) |

|

|

白銀未實現損益變動 |

136,938,140 |

|

(76,160,284) |

|

|

|

132,401,226 |

|

(81,560,892) |

|

|

|

|

|

|

|

|

費用 |

|

|

|

|

|

管理費(附註8) |

4,197,501 |

|

4,027,753 |

|

|

金條儲存費 |

1,199,085 |

|

1,248,391 |

|

|

銷售税 |

349,914 |

|

355,916 |

|

|

上市和監管備案費用 |

147,639 |

|

157,874 |

|

|

單位持有人報告成本 |

113,234 |

|

50,751 |

|

|

管理費 |

109,495 |

|

98,821 |

|

|

律師費 |

87,130 |

|

77,839 |

|

|

託管費 |

11,714 |

|

19,746 |

|

|

審計費 |

72,026 |

|

45,992 |

|

|

託管費 |

3,770 |

|

4,187 |

|

|

獨立審查委員會費用 |

11,045 |

|

8,466 |

|

|

淨匯兑損失 |

347 |

|

356 |

|

|

|

6,302,900 |

|

6,096,092 |

|

|

|

|

|

|

|

|

淨收益(虧損)和綜合收益(虧損) |

126,098,326 |

|

(87,656,984) |

|

|

加權平均單位數 |

153,800,647 |

|

150,405,589 |

|

|

|

|

|

|

|

|

單位運營的總股本增加(減少) |

0.82 |

|

(0.58) |

|

附註是這些財務報表的組成部分。

14

目錄

|

Sprott實體銀牌信託 |

|||

財務狀況表

(美元)

|

|

|

截至 |

|

截至 |

|

|

|

|

2019年12月31日 |

|

2018年12月31日 |

|

|

|

|

$ |

|

$ |

|

|

資產 |

|

|

|

|

|

|

流動資產 |

|

|

|

|

|

|

現金 |

|

2,512,977 |

|

3,798,412 |

|

|

銀條 |

|

1,075,133,513 |

|

871,613,584 |

|

|

預付資產 |

|

72,198 |

|

72,198 |

|

|

總資產 |

|

1,077,718,688 |

|

875,484,194 |

|

|

|

|

|

|

|

|

|

負債 |

|

|

|

|

|

|

流動負債 |

|

|

|

|

|

|

應付賬款 |

|

465,190 |

|

538,595 |

|

|

總負債 |

|

465,190 |

|

538,595 |

|

|

|

|

|

|

|

|

|

股權 |

|

|

|

|

|

|

單位持有人資本 |

|

1,666,251,251 |

|

1,594,445,778 |

|

|

單位保費和準備金 |

|

67,197 |

|

67,142 |

|

|

留存收益(虧損) |

|

(521,574,854) |

|

(652,728,619) |

|

|

承銷佣金和發行費用 |

|

(67,490,096) |

|

(66,838,702) |

|

|

總股本(附註7) |

|

1,077,253,498 |

|

874,945,599 |

|

|

|

|

|

|

|

|

|

負債和權益合計 |

|

1,077,718,688 |

|

875,484,194 |

|

|

|

|

|

|

|

|

|

單位總股本 |

|

6.64 |

|

5.82 |

|

附註是這些財務報表的組成部分。

代表Sprott Asset Management LP經理,

其普通合夥人Sprott Asset Management GP Inc.:

|

凱文·希伯特 |

約翰·錢帕裏亞 |

|

|

導演 |

導演 |

15

目錄

|

Sprott實體銀牌信託 |

|||

權益變動表

(美元,單位金額除外)

截至2019年12月31日和2018年12月31日的年度

|

|

|

|

|

|

|

|

|

承保 |

|

個單位 |

|

|

|

|

|

|

數量 |

|

|

|

|

|

佣金 |

|

保費 |

|

|

|

|

|

|

個單位 |

|

單位持有人‘ |

|

保留 |

|

和問題 |

|

和 |

|

|

|

|

|

|

未完成 |

|

資本 |

|

收入 |

|

費用 |

|

儲量 |

|

總股本 |

|

|

|

|

$ |

|

$ |

|

$ |

|

$ |

|

$ |

|

$ |

|

|

截至2018年1月1日的餘額 |

|

149,618,786 |

|

1,593,850,376 |

|

(570,219,256) |

|

(66,607,082) |

|

67,142 |

|

957,091,180 |

|

|

單位發行收益(附註7) |

|

2,108,070 |

|

13,495,524 |

|

– |

|

– |

|

– |

|

13,495,524 |

|

|

單位贖回成本(附註7) |

|

(1,290,000) |

|

(12,900,122) |

|

5,147,621 |

|

– |

|

– |

|

(7,752,501) |

|

|

本年度淨收入 |

|

– |

|

– |

|

(87,656,984) |

|

– |

|

– |

|

(87,656,984) |

|

|

承銷佣金和發行費用 |

|

– |

|

– |

|

– |

|

(231,620) |

|

– |

|

(231,620) |

|

|

截至2018年12月31日的餘額 |

|

150,436,856 |

|

1,594,445,778 |

|

(652,728,619) |

|

(66,838,702) |

|

67,142 |

|

874,945,599 |

|

|

截至2019年1月1日的餘額 |

|

150,436,856 |

|

1,594,445,778 |

|

(652,728,619) |

|

(66,838,702) |

|

67,142 |

|

874,945,599 |

|

|

單位發行收益(附註7) |

|

12,967,706 |

|

83,717,983 |

|

– |

|

– |

|

– |

|

83,717,983 |

|

|

單位贖回成本(附註7) |

|

(1,191,251) |

|

(11,912,510) |

|

5,055,439 |

|

– |

|

55 |

|

(6,857,016) |

|

|

本年度淨收入 |

|

– |

|

– |

|

126,098,326 |

|

– |

|

– |

|

126,098,326 |

|

|

承銷佣金和發行費用 |

|

– |

|

– |

|

– |

|

(651,394) |

|

– |

|

(651,394) |

|

|

截至2019年12月31日的餘額 |

|

162,213,311 |

|

1,666,251,251 |

|

(521,574,854) |

|

(67,490,096) |

|

67,197 |

|

1,077,253,498 |

|

附註是這些財務報表的組成部分。

16

目錄

|

Sprott實體銀牌信託 |

|||

現金流量表

(美元)

|

|

|

截至本年度 |

|

截至本年度 |

|

|

|

|

2019年12月31日 |

|

2018年12月31日 |

|

|

|

|

$ |

|

$ |

|

|

經營活動的現金流 |

|

|

|

|

|

|

本年度淨收益(虧損) |

|

126,098,326 |

|

(87,656,984) |

|

|

調整以將本年度的淨收入與經營活動的淨現金進行調整 |

|

|

|

|

|

|

贖回和出售黃金的已實現淨虧損 |

|

4,536,914 |

|

5,400,608 |

|

|

白銀未實現虧損變動 |

(136,938,140) |

76,160,284 |

|||

|

營業資產和負債淨變動 |

|

|

|

|

|

|

預付資產減少 |

|

– |

|

149,442 |

|

|

應付帳款增加(減少) |

|

(73,405) |

|

325,073 |

|

|

經營活動使用的淨現金 |

|

(6,376,305) |

|

(5,621,577) |

|

|

|

|

|

|

|

|

|

投資活動產生的現金流 |

|

|

|

|

|

|

購買黃金 |

|

(77,968,605) |

|

(7,501,519) |

|

|

金條銷售 |

|

25,102 |

|

1,169,773 |

|

|

用於投資活動的淨現金 |

|

(77,943,503) |

|

(6,331,746) |

|

|

|

|

|

|

|

|

|

融資活動的現金流 |

|

|

|

|

|

|

單位發行收益(附註7) |

|

83,717,983 |

|

13,495,524 |

|

|

單位贖回付款(附註7) |

|

(32,216) |

|

(7,717) |

|

|

承銷佣金和發行費用 |

|

(651,394) |

|

(231,620) |

|

|

融資活動提供的淨現金 |

|

83,034,373 |

|

13,256,187 |

|

|

年內現金淨增(減) |

|

(1,285,435) |

|

1,302,864 |

|

|

年初現金 |

|

3,798,412 |

|

2,495,548 |

|

|

年終現金 |

|

2,512,977 |

|

3,798,412 |

|

附註是這些財務報表的組成部分。

17

目錄

|

Sprott Physical Bullion Trust |

|

(美元)

財務風險管理(附註6)

投資目標

該信託的投資目標是為有興趣持有實物銀條的投資者提供安全、方便和交易所交易的投資選擇,而不會帶來直接投資實物銀條的典型不便。該信託投資並打算繼續主要投資於長期持有的無擔保、已足額分配的實物銀條,並不投機白銀價格的短期變化。信託只會購買並期望只擁有倫敦金銀市場協會(LBMA)定義的“優質送貨棒”,購買的每一根送貨棒都會根據LBMA的來源進行核實。

此處討論與信託相關的重大風險。風險和風險管理的一般信息在通用説明的註釋6中進行了説明。

公允價值計量

截至2019年12月31日和2018年12月31日的年度黃金持有量對賬如下:

|

|

|

|

2019年12月31日 |

|

2018年12月31日 |

|

|

|

|

|

$ |

|

$ |

|

|

年初餘額 |

|

|

871,613,584 |

|

954,587,514 |

|

|

購買 |

|

|

77,968,605 |

|

7,501,519 |

|

|

銷售額 |

|

|

(25,102) |

|

(1,169,773) |

|

|

實物金條贖回 |

|

|

(6,824,800) |

|

(7,744,784) |

|

|

實物金條銷售和贖回已實現虧損 |

|

|

(4,536,914) |

|

(5,400,608) |

|

|

未實現損益變動 |

|

|

136,938,140 |

|

(76,160,284) |

|

|

年終餘額 |

|

|

1,075,133,513 |

|

871,613,584 |

|

實物黃金的已實現收益(虧損)既包括實物黃金銷售的已實現收益(虧損),也包括實物黃金單位持有人贖回時的已實現收益(虧損)。

市場風險

a)其他價格風險

在所有其他變量保持不變的情況下,如果白銀市值增加1%,股本和綜合收益總額將增加約1080萬美元(2018年12月31日:870萬美元);反之,如果白銀價值下降1%,股本和綜合收益總額將減少相同數額。

b)貨幣風險

截至2019年12月31日,信託負債中約有352,000美元(2018年12月31日:490,000美元)以加元計價。因此,加元和美元匯率每變動1%,都不會對信託基金產生實質性影響。

18

目錄

|

Sprott Physical Bullion Trust |

|

集中風險

信託的風險集中在實物白銀上,截至2019年12月31日,其價值佔總股本的99.8%(截至2018年12月31日為99.6%)。

管理費(附註8)

信託每月向基金經理支付管理費,相當於信託淨資產價值(根據信託協議確定)的0.45%的1/12,外加任何適用的加拿大税,按日計算和累算,每月在每月最後一天拖欠。

税損結轉

截至2019年12月31日的納税年度,信託可用於納税的資本虧損為4,246,495美元(2018年:3,780,633美元)。

關聯方披露(附註8)

在報告期內,除上述管理費外,信託與其關聯方之間沒有任何其他交易。

後續活動

新冠肺炎(CoronaVirus)引發的經濟氣候變化可能會對信託未來的經營業績和財務狀況產生影響。這些更改的影響在本報告發布之日無法確定。

19

目錄

|

|

|

1.信託組織

Sprott Physical Gold Trust、Sprott Physical Silver Trust、Sprott Physical Platinum and Palladium Trust和Sprott Physical Gold and Silver Trust(統稱為“信託”和“信託”)均為根據信託協議根據加拿大安大略省法律設立的封閉式共同基金信託。Sprott Asset Management LP(“管理人”)擔任信託基金的管理人。加拿大皇家銀行投資者服務信託公司(RBC Investor Services Trust)是根據加拿大法律成立的一家信託公司,擔任信託基金的受託人。加拿大皇家銀行投資者服務信託公司(RBC Investor Services Trust)還代表信託基金擔任實物金條以外的信託基金資產的託管人。加拿大皇家造幣廠代表信託公司為信託公司擁有的實物金條擔任託管人。信託公司的註冊辦事處位於加拿大安大略省多倫多灣街200號皇家銀行廣場南塔2600室,郵編:M5J 2J1。

信託有權發行不限數量的可贖回、可轉讓信託單位(“單位”)。所有已發行單位均無面值,已全額支付,並在紐約證券交易所Arca(“NYSE Arca”)和多倫多證券交易所(“TSX”)上市和交易。各信託基金的成立日期和交易代碼如下:

|

|

|

信任協議日期 |

|

首次公開募股日期 |

|

紐約證交所Arca和多倫多證交所符號 |

|

Sprott實體黃金信託 |

2009年8月28日,自2009年12月7日起修訂和重述,以及自2010年2月1日起進一步修訂和重述 |

2014年3月3日 |

PHYS,PHY.U |

|||

|

Sprott實體銀牌信託 |

2010年6月30日,自2010年10月1日起修訂和重述 |

2014年10月28日 |

PSLV,PHS.U |

|||

|

Sprott實體白金和鈀金信託 |

2011年12月23日,自2012年6月6日起修訂和重述 |

2016年12月19日 |

SPPP,PPT.U |

|||

|

Sprott實物金銀信託 |

2017年10月26日 |

2018年1月16日 |

CEF,CEF.U |

每個信託的財務報表均為截至2019年12月31日的年度財務報表。這些財務報表由經理於2020年3月30日授權發佈。

2.準備依據

這些財務報表是按照國際會計準則理事會(“IASB”)發佈的國際財務報告準則(“IFRS”)編制的,其中包括經理作出的可能影響報告期內報告的資產、負債、收入、費用和報告的淨資產變動額的估計和假設。實際結果可能與這些估計值不同。

財務報表是按照歷史成本慣例在持續經營的基礎上編制的,但實物黃金和通過損益以公允價值持有的金融資產和金融負債除外,這些資產和金融負債是按公允價值計量的。

除非另有説明,否則財務報表以美元表示,所有值均四捨五入為最接近的美元。

3.重要會計政策摘要

以下是信託遵循的重要會計政策摘要:

目錄

實物金條

實物黃金的投資按參考公佈價格確定的公允價值計量,未實現和已實現損益根據國際會計準則40投資財產公允價值模型在收益中記錄,因為國際會計準則40是最相關的應用標準。實物黃金的投資交易在買入或賣出指令執行後的第二個營業日入賬。持股已實現和未實現損益按平均成本計算。

其他資產和負債

其他資產和負債在初始確認時按公允價值確認。其他資產,如經紀人到期和其他應收賬款,被歸類為貸款和應收賬款,並按攤銷成本計量。其他金融負債按攤餘成本計量。

所得税

在每個課税年度,信託公司將對該年度的應税收入繳納所得税,包括已實現的應税資本利得淨額。然而,信託公司打算在每個財政年度結束時將其應税收入分配給單位持有人,因此信託公司本身不會有任何所得税負擔。

本位幣和演示幣種

每個信託的功能貨幣和演示貨幣都是美元。對每一家信託公司的業績進行評估,並以美元管理其流動性。因此,美元被認為是最能真實反映基礎交易、事件和條件的經濟影響的貨幣。

新標準發佈

IFRS 16,租賃(“IFRS 16”):IFRS 16由國際會計準則理事會於2016年1月發佈,從2019年1月1日或之後的年度期間生效。“國際財務報告準則”第16號確立了確認、計量、列報和披露租賃的原則。該準則引入了單一承租人會計模式,通常要求在資產負債表內確認大多數租賃資產,而不是在財務報表附註中確認表外資產。向國際財務報告準則第16號過渡並未導致信託公司的財務報表發生任何實質性變化。

除非另有説明,否則年度經審計財務報表中描述的所有其他會計政策、判斷和估計均適用於這些財務報表。

4.關鍵會計估算和判斷

編制財務報表要求管理層在應用其會計政策時運用判斷力,並對未來做出估計和假設。下面討論信託在編制財務報表時做出的最重要的會計判斷和估計:

估算不確定性

出於税務目的,信託通常將出售黃金的收益視為資本利得,而不是收入,因為信託打算成為黃金的長期被動持有者,通常僅出於滿足贖回和支付費用的目的處置其持有的黃金。然而,加拿大税務局表示,共同基金信託因大宗商品交易而產生的收益(或虧損)一般應在税收上視為普通收入,而不是資本利得,儘管在每種特定情況下的處理仍是一個事實問題,有待考慮所有情況來確定。

21

目錄

信託基於編制財務報表時可用的參數進行假設和估計。然而,現有情況和對未來發展的假設可能會因市場變化或信託無法控制的情況而發生變化。這些更改在發生時會反映在假設中。

5.公允價值計量

信託公司使用三級層次結構作為框架,根據用於評估其投資的投入來披露公允價值。公允價值層次結構具有以下級別:

1級信託在計量日有能力獲得的相同、不受限制的資產或負債在活躍市場的未調整報價;

二級不活躍的報價,或者基本上在整個資產或負債期限內可以(直接或間接)觀察到的投入;以及

3級價格、投入或複雜的建模技術對公允價值計量既重要又不可觀察(很少或根本沒有市場活動的支持)。

實物金條按公允價值計量。所有金條的公允價值計量都在層次結構的第一級,並基於公佈的價格報價。所有公允價值計量都是重複的。由於現金、應收賬款和應付賬款的短期性質,其賬面價值接近其公允價值。

6.財務風險、管理和目標

信託管理風險的目標是創造和保護單位持有人價值。風險是信託公司活動固有的,但它是通過持續的識別、衡量和監控過程進行管理的,受風險限制和其他控制。這些信託公司都有投資指導方針,其中規定了它們的總體業務戰略、對風險的容忍度以及它們的總體風險管理理念,如每個信託公司的發售文件中所述。信託基金經理負責識別和控制風險。信託公司面臨由其持有的黃金產生的市場風險(包括價格風險、利率風險和貨幣風險)、信用風險、流動性風險和集中度風險。基金經理只主動管理信託基金的某些風險,因為信託基金是被動的投資工具。與信託相關的重大風險將在下面討論。具體風險披露請參考各信託的財務報表附註-信託具體信息。

價格風險

價格風險源於每個信託公司的投資(幾乎全部由黃金組成)的市場價格變化可能會導致此類投資的公允價值發生變化。

利率風險

利率風險源於利率變化可能會影響金融工具的價值。信託公司不會對其利率風險敞口進行對衝,因為這種風險微乎其微。

貨幣風險

匯率風險源於外幣價格的變化可能會導致賬面價值的變化。每一家信託公司的資產基本上都是黃金投資,以美元計價。信託基金的一些費用是用加元支付的。因此,信託公司面臨貨幣風險,因為它們以加元計價的負債價值將因匯率變化而波動。然而,該等負債大多屬短期性質,與信託的淨資產相比並不重大,因此外匯風險敞口有限。信託不參與貨幣對衝交易。

22

目錄

信用風險

信用風險源於交易對手在到期時無法履行其義務的可能性。信託基金在訂立和結算金銀交易時,主要會招致信用風險。每個信託公司的政策是隻與信譽良好的交易對手進行交易。基金經理通過審查信託交易對手(如金條交易商)的財務報表、監管公告和新聞稿,密切監控其信譽。這些信託基金尋求通過只與信譽較高的金條交易商進行交易,將與未結算金條交易相關的信用風險降至最低。違約風險被認為是最小的,因為購買金條只在託管人收到金條後付款。

流動性風險

流動性風險被定義為信託在履行與金融負債和贖回相關的義務方面遇到困難的風險。流動性風險的產生是因為信託公司可能被要求比預期更早地償還債務。這些信託基金還需要定期贖回現金和金條。信託公司管理其在被要求贖回單位時的義務和總體流動性風險,只允許每月贖回,這需要提前15天通知信託公司。每家信託的流動性風險都很小,因為它的主要投資是在高流動性市場交易的實物金條。信託公司的所有財務負債,包括應付經紀人、應付帳款和應付管理費,到期日都不到三個月。

集中風險

每個信託的風險都集中在貴金屬的實物金條上。

7.單位持有人大寫字母

信託有權發行一個或多個類別和系列的無限數量的可贖回、可轉讓信託單位。信託基金的資本由已發行、可贖回、可轉讓的信託單位代表。有關信託資本的量化信息在其權益變動表中提供。根據每個信託基金的信託協議,基金單位持有人可以選擇按月贖回實物金條或現金。以實物黃金贖回的單位將有權在處理贖回請求的月份的最後一個營業日獲得相當於贖回單位資產淨值(“資產淨值”)100%的贖回價格。贖回實物金條的單位持有人將負責與贖回有關的開支及適用的交付費用,包括處理贖回通知、為正在贖回的單位交付實物金條及適用的黃金存放進出費用。以現金贖回的單位將有權獲得相當於以下兩者中較小者的95%的贖回價格:(I)在紐約證券交易所Arca交易的單位的成交量加權平均交易價格,或(如果紐約證券交易所Arca已停牌,則在處理贖回請求的月份的最後五個工作日在多倫多證交所交易);(Ii)贖回單位在美國東部標準時間下午4點的資產淨值,以其中較小者為準

當單位被贖回和註銷,而該單位的成本高於或低於其陳述價值或分配價值時,單位持有人的資本將減少相當於該單位陳述價值或分配價值的金額。贖回價格與單位聲明或分配的價值之間的差額根據贖回的分配部分分配到單位溢價和儲備賬户(相當於如上所述贖回現金的單位贖回價格降低5%)和留存收益賬户。

信託單位在財務狀況報表中被歸類為權益,因為信託單位符合國際會計準則32,金融工具:列報(“國際會計準則32”)中歸類為權益的標準。

23

目錄

資產淨值

資產淨值定義為信託的淨資產(總資產的公允價值減去總負債的公允價值,不包括未償還單位(如果有)代表的所有負債),使用實物金條的價值根據公認的定價服務提供的當日收盤價計算。

資本管理

由於能夠發行、回購和轉售信託單位,因此在財務狀況表中由單位持有人的資本表示的信託資本可能會因對信託的贖回和認購需求而有所不同。這些信託不受外部強加的資本要求的約束,除了信託協議中包括的可贖回單位外,對發行、回購或轉售可贖回單位沒有法律限制。信託不得發行額外的單位,但以下情況除外:(I)在緊接該發行定價確定之前或之後,信託收到的每單位淨收益不低於最近計算的資產淨值的100%,或(Ii)通過與收入分配相關的單位分配。

每個信託基金的資本管理目標是:

|

· |

將信託的幾乎所有資產投資和持有為實物金條;以及 |

|

· |

保持充足的流動資金以滿足每個信託的費用,並在出現贖回請求時滿足這些要求。 |

請參閲“財務風險、管理和目標”(注6),瞭解信託在管理其資本時採用的政策和程序。

8.關聯方披露

管理費

信託每月向基金經理支付管理費,管理費按日計算並累加,每月最後一天支付欠款。管理費對每個信託都是獨一無二的,需要繳納適用税。

9.獨立審查委員會(“IRC”)

根據國家文書81-107,投資基金獨立審查委員會(“NI 81-107”),基金經理為其管理的多隻基金(包括信託基金)設立了獨立審查委員會。IRC的任務是考慮基金經理在管理某些基金(包括信託基金)時所面臨的利益衝突,並就此向基金經理提供建議。IRC由三個人組成,每個人都獨立於基金經理和基金經理管理的所有基金,包括信託基金。每個接受IRC監督的基金都要支付IRC成員費用的一部分,以及與IRC運作相關的其他費用。根據NI 81-107的要求,IRC每年向接受其活動監督的基金的單位持有人報告。

10.人員

信託在此期間沒有僱用任何人員,因為他們的事務由經理和/或受託人(視情況而定)的人員管理。

24

目錄

|

|

|

企業信息

總公司

Sprott實體銀牌信託

南塔皇家銀行廣場

灣街200號

郵政信箱26號2600套房

安大略省多倫多M5J 2J1

電話:(416)203-2310

免費電話:(877)403-2310

郵箱:ir@sprott.com

審核員

畢馬威有限責任公司

阿德萊德灣中心

灣街333號

套房4600

安大略省多倫多M5H 2S5

法律顧問

Baker&McKenzie LLP

Brookfield Place

惠靈頓海灣大廈

灣街181號,2100套房

加拿大安大略省多倫多M5J 2T3

Seward&Kissel LLP

K街西北901號8樓

華盛頓特區20001