2024年5月31日に証券取引委員会に提出されたAS

登録番号333-279154

全米

証券取引委員会

ワシントンD.C. 20549

フォームS-1への修正第2号

1933年証券法に基づく登録声明書

AGRIFORCE GROWING SYSTEMS LTD.

(登録会社の正式な名前を登記事項に指定されたものと同じく)

ブリティッシュコロンビア州

(設立または組織の)州または他の管轄区域

該当なし。

I.R.S.雇用者識別番号

3420

(主要標準産業分類コードの番号)

| カナダのバンクーバー市 | V5Z 1C6 | |

| (主要経営事務所の住所) | (郵便番号) |

(604)757-0952

(電話番号)

ジョリー・カーン弁護士

イースト49丁目12号階階11階階

ニューヨーク、NY 10017

(516)217-6379(代理人のエリアコードを含む)

(主要な事務所の住所、郵便番号、電話番号(地域コードを含む)を含む登録者の住所)

サービスエージェントの電話番号

複写:

ジョリー・カーン弁護士

イースト49丁目12号11階

ニューヨーク、NY 10017

電話:(516)217-6379

ファックス:(866)705-3071

この登録声明の有効日以降、不定期に公開されることが予定されている販売の開始日:

このFormで登録されている有価証券が、配当再投資計画に基づいてのみ提供されている場合は、下記のボックスをチェックしてください:☐

この書式に登録されている証券のうち、配当または利子再投資計画に関連して提供される証券を除き、Rule 415に基づいて遅延または連続的に提供される証券がある場合は、次のボックスにチェックしてください:☒

この書式が有効な登録声明の同じオファリングの早期有効登録声明の証券法登録声明番号を記載する場合は、以下をチェックしてください:☐

このフォームが有効な登録声明の同じ募集のためのルール462(c)に基づく後発修正である場合は、次のボックスをチェックして、同じ募集のための以前の有効な登録声明の有価証券法登録声明番号をリストしてください。 ☐

このフォームがI.D.一般記載欄に基づく登録声明またはその後の有効成立修正であって、有価証券法462(e)ルールに基づいて委員会に提出されることによって効力を持つ登録声明である場合は、次のボックスをチェックしてください。 ☐

このフォームが、I.D.一般記載欄に基づいて提出され、有価証券法413(b)ルールに基づく追加の有価証券または追加の有価証券クラスの登録を行うための後発成立修正である場合は、次のボックスをチェックしてください。 ☐

申請者が大型加速ファイラー、加速ファイラー、非加速ファイラー、小規模報告会社、または新興成長企業かどうかは、チェックマークで示してください。大型加速ファイラー、加速ファイラー、小規模報告会社、および新興成長企業がどのようなものかは、取引所法のRule 12b-2で定義されています。

| 大型加速ファイラー ☐ | 加速フィラー ☐ | 非加速フィラー ☒ | 小規模報告会社 ☒ | 新興成長企業 ☒ |

新興成長企業である場合、セクション13(a)で提供される新しいまたは改訂された財務会計基準の遵守についての延長移行期間を使用しないように選択したかどうかを示すチェックマークを入れてください。 ☒

本登録声明について、登録者は、証券法第8(a)に従って有効となるまで、日付を必要とする場合には、その登録声明を改訂して、登録者がその登録声明をその後セキュリティアクトのセクション8(a)に従って有効になることを明示する改訂を提出するまで、その有効な日付を遅らせるために必要な日付について修正する。または、その登録声明が、当局が当該セクション8(a)に基づいて、その日付に有効となると判断した日に、効力を持つようになるまで、適当な日に効力を持つようになるまで、その有効な日付を遅らせるために必要な日付について修正する。

発行者は、セキュリティ法第8条に従って本登録声明を有効にすることを明示的に述べたさらなる修正を提出するまで、その効力のある日付まで、その効力の遅延を必要とする日付または日付の間に本登録声明を修正します。前項または証券取引委員会(「委員会」)が定める日付まで、この登録声明は効力を持ちません。

この目論見書の情報は不完全であり、変更される可能性があります。証券取引委員会が当社の登録声明を有効にするまで、これらの証券を販売することはできません。この目論見書は、これらの証券を売却するオファーを行うものではなく、販売が許可されていない州でこれらの証券を買うオファーを募集するものではありません。

| 暫定目論見書 | 記載中 | 2024年5月31日付 |

AGRIFORCE GROWING SYSTEMS株式会社

普通株式

本目論見書は、本目論見書に記載された売出株式について、特定の期間中にスーペリアグループオブカンパニーズによって時折提供および売却が行われるものであり、当該売出株式の販売者は、本目論見書に特定される売出し株式の最大総数(当社普通株式について最大35,778,875株)を含む売出し株式を上場・流通させることができます。当社は、本募集において当社の普通株式を売却することはなく、売出株式の売却からの収益を受け取ることはありません。売出株式の売却収益は売出株式の売主がすべて受け取ります。しかし、当社は、本目論見書で提供される当社の普通株式の登録に関して、費用を負担することになります。売出株主は、市場価格または交渉価格で公開または非公開の取引を通じてこれらの株式を売却することができます。売買のタイミングおよび金額は、売出株主の単独の裁量に委ねられます。当該証券の販売に参加した売出し株主、あらゆるアンダーライター、ディーラー、または代理人は売出し代金の利益を利得として得たとも、アンダーライティング割引および手数料として得たとも見なされる可能性があります。売出し株主が本目論見書に基づいて提供された証券すべてまたは一部を売却することを保証するものではありません。株式の配布方法に関する可能性のある詳細については、本目論見書の44ページから始まる「配布計画」の節を参照してください。

当社の普通株式は、ナスダック・キャピタル・マーケットのAGRIというシンボルで上場されており、当社のAシリーズのワラントは、ナスダック・キャピタル・マーケットのAGRIというシンボルで上場されています。2024年5月30日現在、ナスダック・キャピタル・マーケットでの当社の普通株式の最終報告売却価格は、1株あたり$0.12でした。

当社の証券のいずれかに投資する前に、「Where You Can Find More Information」の見出しの下に記載されている追加情報とともに、注意深く本目論見書を読んでください。追加情報は以下から入手できます米国証券取引委員会またはどの州の証券委員会も、これらの証券が承認されていないか、真実または完全な情報であるかを判断していません。それ以外の表明は犯罪行為です。

本目論見書の日付は2024年1月26日です。リスクファクター当社の証券への投資に関連して考慮すべき情報については、この目論見書のページ14から始まる「」のセクションを参照してください。

米国証券取引委員会および州の証券委員会がこれらの証券を承認または不承認、またはこの目論見書が真実であることを認定したということはありません。これに反する表明は犯罪行為であります。

この目論見書の日付は、2024年 日付です。

目次

| ページ | |

| 目論見書概要 | 1 |

| ビジネス | 1 |

| リスクファクター | 14 |

| 将来を見据えた表明に関する注意書き | 14 |

| 資金調達の利用 | 28 |

| 当社の普通株式の市場と関連する株主事項 | 28 |

| 配当ポリシー | 28 |

| 役員、取締役、および企業統治 | |

| 重役報酬 | 35 |

| 特定の受益所有者およびマネジメントの保有証券 | 35 |

| 特定関係及び関係取引 | 36 |

| 有価証券の説明 | 41 |

| 売出し株主テーブル | 43 |

| 配布計画 | 44 |

| 法的問題 | 46 |

| 専門家 | 46 |

| 追加情報の入手方法 | 46 |

| 参照による結合 | 46 |

当社および売出し株主は、SECに提出された本書面または無料ライティング目論見書に記載されていない情報を提供すること、またはその他 の代表者を選任していない。その他の者から提供された当社および売出し株主に関連する情報の信頼性に関して、当社および売出し株主は責任を負いません。本書面は、こ の提供にあたり合法である場合に限り、ここで公開された普通株式のみを販売するものです。本書面に含まれる情報は、現時点での情報に基づくものであり、本書面 または当社の普通株式の売却の配信時間に関係なく、その日付限りの情報です。アメリカ国外の投資家の場合:当社または売出し株主は、アメリカ国外でこの提供の意 図された証券申込を行うために必要な行為以外のアクションは行っていない。本書面を手に入れたアメリカ国外の方は、当社の普通株式の提供に関する制限事項を知り、 本書面の配布範囲に注意を払ってください。

本書面に関する当社、当該証券、または本書面で述べられている事項について、当社が認可した本書面または当社が承認した任意の無料ライティング目論見書に記載されている情報および表現を除き、本書面に関する他の情報または表現が提供またはなされた場合、当該情報または表現は当社によって認可されたものと見なされず、依拠されることはできません。

アメリカ国外の投資家の場合:当社またはアンダーライターは、アメリカ国外でこの提供の意図された証券申込を行うために必要なアクション以外のアクションは行っていません。この提供に関連するおよび本書面の配布に関連する制限についてご注意いただき、当該情報を知るようお願いいたします。

本業種および当社が活動する市場に関する情報、当社の一般的な期待、市場地位、市場機会、および市場シェアに関する本書面に含まれる情報は、当社自身の管理推計および調査、および業界および一般的な出版物および調査、サマリー、および第三者によって行われた調査に基づくものであり、特に示されていない限り、当社自身の管理推計は公表されている情報、当社が保有する業界知識、およびそのような情報および知識に基づく仮定によって導かれます。当社の管理推計は独立したソースによって検証されておらず、当社は第三者の情報を独立して検証していません。さらに、当社および当社の業界の将来のパフォーマンスに関する仮定と推定は、多くの不確定性とリスクがあるため、必ずしも現実には確実であるわけではありません。これらの理由および"リスクファクター"に記載されているその他の要因により、当社の将来のパフォーマンスが推定と異なることがあります。リスクファクターこれらおよび他のファクターにより、当社の将来のパフォーマンスが当社の仮定や見積もりと異なる可能性があります。 「」のセクションを参照してください。将来を見据えた表明に関する注意書き。

| I |

概要

このサマリーは、この目論見書から選択された情報をハイライトし、あなたが投資判断を行うために考慮すべきすべての情報を含んでいません。あなたは、適用される目論見書の補足と関連するフリーライティング目論見書、および関連するフリーライティング目論見書の「リスク要因」の見出しの下に記載されている当社の証券に投資するリスクを含め、補足と参照される文書の類似する見出しの下に含まれるリスクを慎重に読まなければなりません。また、当社の財務諸表を含め、この目論見書に参照される情報と、当該目論見書の構成要素である登録声明の付属書を慎重に読む必要があります。

この目論見書における「AgriFORCE™」、「当社」、「私たち」、「我々」、「弊社」の用語は、文脈によって異なる場合を除き、AgriFORCE Growing Systems, Ltd.およびその完全子会社を指します。

このサマリーは、この目論見書から選択された情報をハイライトし、あなたが投資判断を行うために考慮すべきすべての情報を含んでいません。あなたは、補足と関連するフリーライティング目論見書、および目論見書補足で議論されている当社の証券への投資に関するリスクを含め、慎重にこの目論見書全体を読む必要があります。

この目論見書における「AgriFORCE」、「当社」、「私たち」、「我々」、「弊社」の用語は、文脈によって異なる場合を除き、AgriFORCE Growing Systems, Ltd.およびその完全子会社を指します。

再販目論見書

売主株主による公開される普通株式は、デベンチャーの換金とワラントの行使によって発行される株式であり、ただし、以下を参照してください。売主株主が時間の経過とともに株式を再販売することを許可するために、普通株式の株式を登録しています。会社は、この提供から受益はありません。

当社のビジネス

概要

AgriFORCE ™ は、2017年12月22日にBritish Columbia Business Corporations Act の規定に基づき発行された社団法人規約によって設立された民間企業です。会社の登記および記録事務所の住所は、カナダ、Vancouver、BC、525 West 8の800番地です。thAgriFORCE™は農業産業への改善のために知的財産資産を開発および活用することを主な焦点にする「Ag-Tech」企業です。当社は、農業産業に関するプロプライエタリIPを解決策に使用することにより、この目標を最適なものと考えており、また、当社がすでに所有しているテクノロジーを強化するための新しいIPの開発に取り組み、Ag-Techスペースでの当社のフットプリントを拡大し、ESGに影響を与える他の領域にも進出することが望ましいと考えています。

当社のビジネス

AgriFORCE™は、農業産業に専念し、当社の知的財産資産を活用して改善策を開発し、利用することを主眼に置く「Ag-Tech」企業です。当社は、農業産業における当社の独自のIPを活用し、農業産業の解決策としてのプロプライエタリIPを利用することが、この目標を最も達成する方法であると信じています。また、当社は、既に保有している技術を強化するだけでなく、当社のAg-Techスペースにおける足跡を拡大するための新規テクノロジーの開発にも注力しています。これらのテクノロジーは、ESGに影響を与える他の領域に拡張することもできます。

AgriFORCE™ Solutions 部門は、当社のFORCEGH+™ ソリューションを含む、制御環境農業(CEA)装置を通じて現代の農業を変革することに取り組んでいます。当社は、FinTechシステムの開発および実装に人工知能とブロックチェーンを適応し、商業農家に対して機能を提供するためのビジネス計画の修正を続けており、Hydroxyl清浄室システムの商品化に取り組んでいます。

AgriFORCE™ソリューション部門は、FORCEGH+™ソリューションを含む、当社の制御環境農業(CEA)機器を通じて、現代農業を変革することに専念しています。当社は、フィンテックシステムを開発および実装するために人工知能とブロックチェーンを継続的に改変し、商業農家にそのシステムを提供することを目指しています。また、当社は、Hydroxyl清掃室システムの商業化を進め、さまざまな加工施設において病原菌、カビ、疾患の拡散を大幅に減らすことができます。

| 1 |

UN(THINK)™ Foods

会社は、2021年9月10日にアイダホ州ボイシに拠点を置く私的な企業であるManna Nutritional Group、LLC(「Manna」)から知的財産(「IP」)を購入しました。IPには、低デンプン、低糖、高タンパク質、ファイバー豊富なベーキングフロアを天然処理および変換するための付与特許、および天然甘味料ジュースの生産が含まれます。

当社のControlled Enzymatic Reaction & Endothermic Saccharification with Managed Natural Germination (「CERES-MNG」)特許付きプロセスにより、標準のベーキングフロアに比べて食物繊維、栄養素およびタンパク質が遥かに高く、炭水化物およびカロリーは遥かに低く、すべて自然なフロアを開発および製造することができます。

2023年12月31日の年間報告期間中、当社は自社IPを利用した最初の製品であるUN(THINK) Awakened Flour™フロアの商品化に向けてマイルストーンを達成しました。当社の管理陣は、製造の品質管理および安全プロトコルを定義およびテストし、カナダのパートナーとの協力で多数の多トンサイズの発芽穀物バッチを製造、製粉プロセスを微調整し、生産プロセスを縮尺化しました。米国のパートナーの資格を取得し、地域の顧客の成長を支援し、物流コストを削減する追加の生産ハブを確立するために、追加の投資なしで。さらに、契約運送会社と2つの倉庫をカナダと米国に設置し、当社の商業チームは価格設定を定義し、米国およびカナダのベーカリーおよびベイクドグッズ会社にアプローチし、新しいフロアを彼らの製造オペレーションおよびイノベーションパイプラインに統合するために新しいフロアをテストしています。期間中、直接消費者販売チャネルの確立を支援するために、オンライン販売のロジスティックスおよび広告資料が開発され、ビジネスツービジネスチャネルのセールスが活性化されると直後に開始されます。

当社は、消費者テストの準備が整っているパンケーキミックスのラインを含むいくつかの完成品プロトタイプを開発しています。

小麦および粉末市場

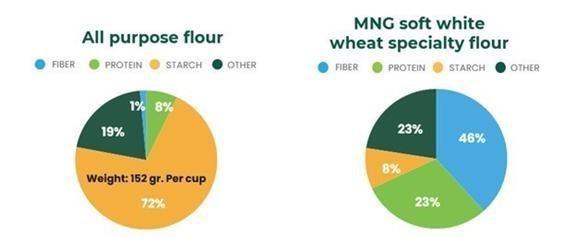

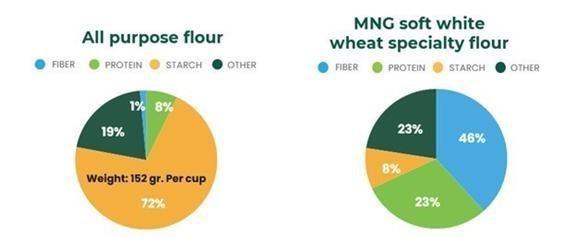

現代の食事は、自然な繊維、タンパク質、栄養素が少なく、極めて高い糖質、糖分およびカロリーを含む高度に加工された食品を消費することにより、心臓疾患、がん、糖尿病および肥満などの健康リスクの一因になるとされています。これらの「からの栄養素」は、糖質の波長を生み出すことで過剰な食欲を引き起こす可能性があります。例えば、一般的なベーキングフロアは、天然の食物繊維(〜2-3%)、平均的なタンパク質(〜9%)、および非常に高いデンプン(〜75%)含有量が低いです。(4)これらのマクロ栄養素に関する検査結果に基づいて標準のオールプロポーズフルールと比較した場合、全粉はそれらについてわずかに良い結果を示します。4(5).

1.タンパク質、繊維、およびでんぷん含有量の結果は、全粉との比較で、国家認定の独立した研究所の結果に基づいています。

5. https://www.soupersage.com/compare-nutrition/flour-vs-whole-wheat-flour

| 2 |

一方で、食物繊維含有量が高い食品は、満足感を与え、食欲を抑制し、代謝を上昇させるのに役立ちます。体重減少、コレステロール低下、がん、心臓疾患および糖尿病のリスク低下にも役立つことが示されています。(6)食物繊維が多い食品の利点は、飢えを満たし、食欲を抑制し、代謝を高めるのに役立ちます。また、体重減少、コレステロール低下、およびがん、心臓疾患、糖尿病のリスクを低下させ、健康上の利点があることが示されています。(7).

UN(THINK)™ Foods IP の利点

私たちのControlled Enzymatic Reaction & Endothermic Saccharification with Managed Natural Germination (「CERES-MNG」)特許付きプロセスは、すべて天然のフロアを開発および製造することができるために必要な多くの食物繊維、栄養素およびタンパク質を含有させることができる。

CERES-MNG ソフト白小麦を原料としたベーキング用粉は、通常のオールパーパス粉よりも40倍の食物繊維、3倍のタンパク質、75%減の濃縮糖質を含みます。(8).

出典: Eurofins Food Chemistry Testing Madison, Incによる独立分析、2022年2月

CERES-MNG特許は、現代の、古代の、伝統的な穀物、種子、豆類、管根菜類から新しい製品を開発するのに役立ちます。

(6) https://my.clevelandclinic.org/health/articles/14400-improving-your-health-with-fiber

(7) https://www.health.harvard.edu/blog/fiber-full-eating-for-better-health-and-lower-cholesterol-2019062416819

(8) 国家認定独立研究所でのタンパク質、食物繊維、およびデンプン含有量の結果に基づく、標準的なオールパーパス粉と比較した結果に基づく。

| 3 |

AgriFORCE™が、UN(THINK)™フーズブランドの下で、CERES-MNG特許プロセスから商品化する製品:

| - | 高タンパク、高食物繊維、低炭水化物の現代、伝統的、古代の穀物粉(パン、焼き菓子、パスタ、生地、スナックに使用するため) | |

| - | プロテイン粉末およびプロテイン添加剤 | |

| - | 高タンパク、高食物繊維、低炭水化物シリアルとスナック | |

| - | 高タンパク、高食物繊維、低炭水化物のオート麦ベースの乳製品代替品 | |

| - | 香りがよく、ラベルがきれいな、高タンパク質、高食物繊維、低炭水化物の栄養バー | |

| - | 高タンパク、高食物繊維、低炭水化物の栄養ジュース | |

| - | 液体および粉末状の甘味料 | |

| - | 高タンパク、高食物繊維、低炭水化物のペットフードとスナック |

これらの製品を3つの主要な販売チャンネルで商品化する予定です:

| - | ブランド化された原材料(B2B) | |

| - | 消費者向けブランド製品(B2BおよびB2C) |

UN(THINK)™フーズIPからプレミアムな専門製品を成功裏に商品化し、カテゴリの小さいシェアを獲得することは、AgriFORCE™にとって注目すべきビジネスチャンスです。

| パンとベーカリー(2) | 全粒小麦粉(1) | パルス 小麦粉(3) | 乳製品の代替品 | シリアル バー(4) | 総計 | |||||||||||||||||||

| ターゲットカテゴリーのグローバル市場規模 | $ | 235B | $ | 72B | $ | 19B | $ | 23B | $ | 23B | ||||||||||||||

| 潜在的な市場シェア | 0.1 | % | 0.2 | % | 1 | % | 0.01 | % | 0.01 | % | ||||||||||||||

| AgriFORCE™の潜在的な純収益 | $ | 200M | $ | 140M | $ | 190M | $ | 20M | $ | 20M | $ | 560M | ||||||||||||

ソース: Future Market Insightsレポート、2022年6月(2)、2022年10月(1)、2023年1月(3)、2022年10月(4),

| 4 |

UN(THINK)™パワーウィートフラワーを製造するため、新しい発芽全粒穀物小麦粉を開発するための当社の特許取得プロセスを使用しています。この新しい覚醒した穀物™小麦粉は、ハードホワイト小麦とハードレッド小麦の3種類があり、パン用、ベーカリー用の柔らかいホワイト小麦があります。通常のオールパーパスフラワーに比べて、5倍以上の食物繊維、2倍以上のタンパク質、23%少ない純炭水化物を提供します(出典:Eurofins Food Chemistry Madison, Inc、2022年12月)。

成長プラン

AgriFORCE™の有機的成長計画は、製品の商業化を4つの異なるフェーズで積極的に確立し、展開することです。

フェーズ1(完了):

| ● | 製品およびプロセスのテストと検証。(完了しました) | |

| ● | 米国および国際特許の申請。(完了しました) | |

| ● | UN(THINK)™食品ブランドの創造。(完了しました) | |

| ● | 覚醒した穀物™製品ラインの運用、商業設定の資格確認。(完了しました) |

フェーズ2:

| ● | ビジネス・ツー・ビジネス(「B2B」)チャネルでUN(THINK)™覚醒した小麦粉ライト発芽小麦粉製品ラインを立ち上げる。(completed))完成 | |

| ● | 小麦穀物粉の製品の背後に仕上げ品の範囲を開発し、パルス/レグメ、米ベースのプロテインフラワーの特許を取得し、ビーカー、スナック、プラントベースのプロテインプロダクトメーカー用の材料としてビジネスを推進する。) | |

| ● | 保健機関に焦点を当てた大学、非営利団体、市民団体との関係を発展させ、特許取得フラワーが栄養成分に及ぼす影響の研究を行う。) | |

| ● | 未処理の粉に関する特許を研究するには、大学、非営利団体、および健康に焦点を当てた市民団体との関係を構築します。 |

小麦穀物粉の製品の背後に仕上げ品の範囲を開発し、パルス/レグメ、米ベースのプロテインフラワーの特許を取得し、ビーカー、スナック、プラントベースのプロテインプロダクトメーカー用の材料としてビジネスを推進する。)

| ● | 小麦粉の範囲を超えた完成品の開発、豆/豆類および米ベースのタンパク質粉の特許取得プロセスの資格を取得します。 | |

| ● | 保健機関に焦点を当てた大学、非営利団体、市民団体との関係を発展させ、特許取得フラワーが栄養成分に及ぼす影響の研究を行う。) | |

| ● | パートナーシップおよびライセンスを通じて製造基盤を開発する。 |

フェーズ4:

| ● | アメリカ/カナダに製品ライン拡大します。 | |

| ● | その他の地域にビジネスを拡大し、グローバルで展開する。 |

AgriFORCE Solutions

私たちは、最先端のテクノロジーを導入して、農業を強化・近代化する方法を理解しています。

伝統的な農業は、屋外、温室、屋内の3つの基本的な方法があります。 私たちは、人工知能(「AI」)やブロックチェーンを含む現代の技術を取り入れ、21世紀にとっては低い技術業界をもたらします。 このアプローチにより、これまで農業企業が入手できなかったような分野、たとえばビジネスのための高度なフィンテックや、農家のための高度な知識が提供されるようになりました。これらの技術は、世界的な調達や、食品生産者と消費者を効率的にマッチングするのにも適用できます。日当社のビジネスモデルは、財務能力を強化するための高度なフィンテックや農家に対して先進的なインテリジェンスをより簡単に提供することを可能にするため、産業の進化に合わせて変化しています。これらの技術は、世界的な調達と食品生産者と消費者を効率的にマッチングするためにも適用できます。

当社の知的財産は、ほぼすべての制御環境農業システムに問題となっている過剰な水分喪失と高エネルギー消費を解決するために特許取得された独自のエンジニアリング施設の設計と自動化された栽培システムを組み合わせています。FORCEGH+は、特許を取得した清潔で密閉された自己完結型のマイクロ環境を提供し、自然光を最大限に活用した上に、補足のLED照明を提供します。人間の介入を最小限に抑え、AI光学技術を通じて優れた品質管理を提供するように設計されています。さらに、環境への影響を大幅に削減し、水の節約に貢献し、1日あたりの収穫量と収量を向上させることが目的です。

| 5 |

Ag-Techセクターは、資本市場によって深刻なサポート不足に悩まされており、当社は、この産業へのソリューションを提供し、革新を牽引する企業をグローバルに取得する機会を見ています。潜在的なターゲットとの強力なエンゲージメントは、当社がそれぞれのビジネス要素に従事し、専門知識の各領域を活用してビジネスの足跡を拡大する大規模な統合型Ag-Techソリューションプロバイダーの一部になることを望む私たちの信念を確認しています。

当社は、独自の特許施設設計技術および水耕栽培ベースの自動化された栽培システムを使用し、既存の植物ベースの医薬品、栄養補助食品、および高付加価値作物市場において技術を開発し、ライセンス供与を継続する予定です。FORCEGH+施設は、ほとんどの環境条件で作物を生産し、作物の収量を可能な限り遺伝子のフルポテンシャルに近づけることができます。また、殺虫剤、殺菌剤、および/または放射線照射の使用を大幅に削減します。当社は、果物や野菜に関するソリューションの開発を継続しており、現在の構造を新しい垂直成長技術と統合することに焦点を当てています。

ビジネス 計画

同社は、Hydroxylのデバイスのフルラインアップを展開し、水耕栽培や食品製造のUS市場に商用化を開始する予定です。同社は、EMEA地域に独占的な流通契約を確立して同社の製品を販売し、ラテンアメリカやアジアの流通ネットワークを拡大する予定です。同社はまた、Hydroxylクリーンルームシステムの商品化を進め、世界中の加工施設での病原体、カビ、疾患の広がりを大幅に低減するためのソリューションを開発しています。

同社は、特許を取得済みのFORCEGH+構造体および関連技術をジョイントベンチャーやライセンス利用する機会を探っており、FORCEGH+技術を極地、熱帯、砂漠の環境でも利用することを研究しています。同社は、独自の特許取得施設設計および水耕栽培に基づく自動栽培システムを使用して、植物ベースの医薬品、栄養補助食品、および高価値作物市場の既存の農家に技術を開発し、ライセンス供与することを継続する予定です。

同社は、ブロックチェーンソリューションの開発とこれらのソリューションのFintechシステムへの実装を進め、商業農家におけるクイックで低コストの取引を可能にする機会を探っています。

同社は、特許を取得済みのFORCEGH+構造体および関連技術をジョイントベンチャーやライセンス利用する機会を探り、極地、熱帯、砂漠の環境におけるFORCEGH+技術、ビジネス農家向けの人工知能とブロックチェーンによるFinTechシステムの開発および実装、およびHydroxylクリーンルームシステムの商品化を進めています。

AgriFORCE Clean Solutions

同社のソリューション部門は、FORCEGH+技術とRCSクリーンルームシステムの商品化を担当しています。同社はまた、商業農家向けのFinTechシステムの開発と実装にブロックチェーンの統合を進めることを目的としています。

| 6 |

同社は、CEAおよび食品製造業界におけるRadical Clean Solutions、Inc.(「RCS」)の専有ハイドロキシル発生装置の世界的なライセンスを持っています。 RCSテクノロジーは、多数の業界バーティカルに焦点を当てた特許出願中の「スマートハイドロキシル発生システム」であり、主要な病原菌、ウイルス、カビ、揮発性有機化合物(VOC)、アレルゲンなどを99.99%以上排除することが証明されています。(8).

同社は、2023年10月1日に、RCSの14%の出資を取得する規定の契約に署名しました。

同社は、2023年末にRCSデバイスの販売から初期収益を上げました。同社は、メキシコの空調および暖房ソリューションの主要な販売代理店と排他的な販売契約を締結し、メキシコの地域の温室および食品製造施設のためのAgriFORCE/RCSの水素発生装置を製品代金の購入注文に基づいて2013年10月に最初に納入しました。

同社は、Desico商業化社を通じてメキシコ市場に販売を拡大し続けます。メキシコの鶏肉産業に販売したことに基づき、同社はClean Systemソリューションの流通を、他のラテンアメリカ市場や米国にも拡大しています。

(8) フロリダゲインズビルのBCIラボ、2022年2月 および 様々な研究機関の研究

ビジネス 計画

2024

| ● | 当社の独占ディストリビューターを通じてメキシコ市場に導入を継続する | |

| ● | EMEA地域の独占ディストリビューション契約を特定して設立する | |

| ● | 東s市場でのHydroxylデバイスの商業化を開始する:CEAおよび食品製造業界 | |

| ● | Hydroxylデバイスのフルラインアップを発売:ダクトHVACユニット、ポータブルインダストリアルQuadProユニット、小部屋壁掛けユニット |

2025

| ● | ラテンアメリカとアジアに配布ネットワークを拡大する |

合併および買収(「M&A」)

会社は、すでに所有している知的財産の周囲で進めている事業計画に沿って進行中である場合に、適切な規模の増価M&A機会を評価する予定です。 任意のM&A提案は、会社のリソースの割り当ての面で機能するサイズとスケールでなければならない。

当社は、M&A活動を、ESGの足跡を増やすことができるAg-Techスペースに焦点を当て、その活動を集中させることを意図しています。この再フォーカスされたM&A戦略により、当社の既存資産を強化するための適切な人員と経済資源を割り当て、シナジスティックな機会に焦点を再度当てることができます。

このリフォーカスされたM&A戦略の結果、以下の過去に検討された買収機会は、もはや会社によって検討されていません。

Delphy Groep BV 買収

| ● | 2022年2月10日、同社はDelphyというオランダのAg-Techコンサルティング会社を現金と株式の組み合わせで2350万ユーロで買収するための確定的な株式購入契約(「Delphy契約」)に署名しました。 | |

| ● | 2023年5月25日、各当事者は、極めて正当なデューデリジェンス、歴史的および予測される財務情報の評価、減価償却リスクの可能性、および現在の市場状況を評価した後、株式の購入契約を相互に解消しました。 |

Deroose Plants NV 締結予定の敬意の手紙

| ● | 2022年2月23日、同社はDeroose Plants NV(「Deroose」)と敬意の手紙を締結しました。 | |

| ● | Deroose敬意の手紙は、標準的なデューデリジェンスの完了と定義的な購入契約への入り口が前提条件であった。 | |

| ● | 同社はこの買収機会を追求していません。 |

| 7 |

Stronghold Land Acquisition

| ● | 2022年8月30日、同社はStronghold Power Systems, Inc.(「Stronghold」)と購入契約(「PSA」)を締結し、カリフォルニアのCoachellaで約34エーカーの土地を購入することになりました。 | |

| ● | 2023年3月31日現在、発行された予備資金ワラントは取消され、Strongholdに解約通知が提出されたため、ワラントは無効となりました。 | |

| ● | 2023年10月12日、StrongholdからPSAに関連する契約違反の訴訟がカリフォルニア州スーペリア・コートに提起され、同社は財務諸表に既に記載されているもの以外の責任を否定し、同社に対する提起された請求に強く反論します。 |

Berry People LLCの拘束力のある意思表示書

| ● | 同社は、2023年1月24日に、Berry People LLC(「Berry People」)を取得する拘束力のある意思表示書(「BP LOI」)に署名したと発表しました。 | |

| ● | 同社はこの買収機会を追求していません。 |

企業の構造

以下は、すべての機能を実行する、現在は次の完全子会社を持つ会社です - AgriFORCE Investmentsは、会社の米国投資を保有しています。 West Pender Holdingsは不動産資産を保有し、West Pender Managementは管理会社です。 AGI IPは、米国での会社の知的財産を保有しています。 un(Think) Food Companyは米国で食品製品の製造を行い、un(Think) Food Company Canada Ltd.はカナダで食品製品を製造しています。

| 子会社名 | 設立の管轄区域 | 設立日 | ||

| AgriFORCE Investments Inc. (米国) 2019年4月9日 | デラウェア | West Pender Holdings, Inc. 2018年9月1日 | ||

| AGI IP Co. 2020年3月5日 | デラウェア | West Pender Management Co. 2019年7月9日 | ||

| un(Think) Food Company 2022年6月20日 | ネバダ州 | un(Think) Food Company Canada Ltd.* 2019年12月4日 | ||

| West Pender Consulting Company* | ネバダ州 | 2019年7月9日 | ||

| un(Think) Food Company | ネバダ州 | 2022年6月20日 | ||

| un(Think)フードカンパニーカナダ株式会社** | ブリティッシュコロンビア州 | 2019年12月4日 | ||

| AgriFORCEヨーロッパBV*** | ベルギー | 2023年3月29日 | ||

| AgriFORCEベルギーBV*** | ベルギー | 2023年3月29日 | ||

| GrowForce BV*** | ベルギー | 2023年6月19日 | ||

| AgriFORCE(バルバドス)株式会社*** | バルバドス | 2022年10月14日 |

| * | West Pender Consulting Companyは、2022年8月1日にWest Pender Management Co.から名称を変更しました。 |

| ** | un(Think)食品会社カナダ株式会社は、2022年8月19日にDaybreak AG Systems Ltd.から名称を変更しました。 |

| *** | エンティティは解散されました。 |

概要 三年間の歴史。

設立日(2017年12月22日)から本報告書提出日まで、会社は主に初期の組織形成、経営陣の編成、IPの設計および 特許権の保護の適切な申請および初期の事業実施の初期段階を経て、事業計画の実行に向けて重要な初めての操作を実施した。2023年12月31日までの三年間における重要なマイルストーンは、次のとおりです。

| ● | 2022年2月18日、同社は、99.99%以上の病原菌、 ウイルス、カビ、揮発性有機化合物およびアレルゲンを除去するスマート水酸化生成システムからなる特許出願 中の製品ラインを開発したニューヨークの企業であるRadical Clean Solutions Ltd.(「Radical」)とのライセンス契約を締結し、それをCEAおよび食品製造業界で専有的に商業化することができるようになります。このライセンスは、AgriFORCE™に永久的に権限を与えます。また、CEA用途における共同特許所有権も付与されます。 | |

| ● | 2022年5月18日、同社はManna Nutritional Group(Manna)の食品加工知的財産を取得しました。 | |

| ● | 2023年1月3日、グレイン、パルス、根菜を自然に変換して、低澱粉、低糖、 高たんぱく、ファイバー豊富なベーキング小麦粉になり、自然な甘味料ジュースまで生産するプロセスを含む Manna特許が、米国特許庁に承認され、タイトルが同社に移転しました。 | |

| ● | 2023年10月18日、同社は初の水酸化生成デバイスを出荷しました。 |

| 8 |

調達

2022年6月30日、同社は一定の認定投資家(「債券投資家」)との証券購入契約を締結し、償還期日が2024年12月31日のコンバーチブル社債(「ファーストトランシェ社債」)の購入総額が1,402万5,000ドルとなるようにしました。社債は、一株当たり111.00ドルで普通株式に転換できるものでした。コンバーチブル債権投資家は、33,000万ドルの追加元本額まで、各5,000万ドルの追加分割を購入する権利を有していました。また、債券投資家は、ストライク価格が122.10ドルで、償還期日が2025年12月31日である82,129のワラントを受け取りました(「ファーストトランシェ社債ワラント」)。債券ワラントと社債は、それぞれ自己資本の発行価格が低下した場合に転換およびストライク価格が下方調整されるダウン・ラウンド規定があります。

2023年1月17日、債券投資家は、総額5,076,923ドルの追加分割(「セカンドトランシェ社債」)を購入し、53,226のワラント(「セカンドトランシェ社債ワラント」)を受け取りました。追加分割の発行により、ファーストトランシェ社債およびファーストトランシェ社債ワラントの行使価格は62.00ドルに調整されました。

2023年6月20日、同社は非公募発行を通じて、250,000ドルの対価で20,000の普通株式と20,000のワラントを20,000人に発行しました。

2023年12月31日までの年間、同社はATM契約に基づいて、124,652株の普通株式を現金で発行し、純収益が939,695ドルでした。発行は、第一、第二、第三トランシェ社債、第一、第二、第三トランシェ社債ワラントの行使価格が5.50ドルに下方調整されるダウン・ラウンド規定を発動しました。

2023年10月18日、債券投資家は、1,375万ドルのコンバーチブル社債(「セカンドトランシェ社債」)の追加分割を購入し、620,230のワラント(「セカンドトランシェ社債ワラント」)を受け取りました。追加分割の発行により、第一、第二トランシェ社債、第一、第二トランシェ社債ワラントの行使価格は2.62ドルに、第三トランシェ社債、第三トランシェ社債ワラントの行使価格は0.90ドルにそれぞれ下方調整されました。

2023年11月30日、債券投資家は、2,750万ドルのコンバーチブル社債(「セカンドトランシェ社債」)の追加分割を購入し、1,986,112のワラント(「フォーストランシェ社債ワラント」)を受け取りました。追加分割の発行により、第一、第二、第三トランシェ社債、第一、第二、第三トランシェ社債ワラントの行使価格は0.90ドルにそれぞれ下方調整されました。

2024年2月21日、コンバーチブル債権投資家は、1,100,000ドルのコンバーチブル社債(「ファーストトランシェ社債」、以下「ファースト〜フォーストランシェ社債」と総称)の第五追加分割を購入し、3,341,122のワラント(「ファーストトランシェ社債ワラント」、以下「ファースト〜フォーストランシェ社債ワラント」と総称)を受け取りました。第五追加分割の発行により、ダウン・ラウンド規定に基づき、ファーストトランシェ社債〜フォーストトランシェ社債およびファースト〜フォーストトランシェ社債ワラントの行使価格が0.214ドルに下方調整されました。

2024年4月11日、投資家は、550,000ドルのコンバーチブル社債(「シックストランシェ社債」)の追加分割を購入し、2,193,253のワラント(「シックストランシェワラント」)を受け取りました。コンバーチブル債権とワラントは、それぞれ、0.163ドルの転換価格および0.18ドルの行使価格で発行されました。追加分割の発行により、第一〜第五トランシェ社債及び第一〜第六トランシェ社債ワラントの行使価格は0.163ドルに下方調整されました。

2024年5月22日、投資家は、833,000ドルのコンバーチブル社債(「セブンスランシェ社債」)の追加分割を購入し、5,414,500のワラント(「セブンスランシェワラント」)を受け取りました。コンバーチブル債権とワラントは、それぞれ、0.10ドルの転換価格と、0.11ドルの行使価格で発行されました。追加分割の発行により、第一〜第六トランシェ社債及び第一〜第六トランシェ社債ワラントの行使価格は0.10ドルに下方調整されました。

ファーストトランシェ社債、セカンドトランシェ社債、第三、四、五、および六トランシェ社債(以下「社債」)には、利率があり、最初の12か月間は5%、その後は6%、それ以降は年8%の利率がかかります。元本の返済は、各々の社債につき25回の均等分割で行われます。最初のトランシェ社債の場合、返済期間は2022年9月1日から始まり、セカンドトランシェ社債の場合は2023年7月1日から始まり、第三トランシェ社債は2024年1月1日から、第四トランシェ社債は2024年5月1日から、第五トランシェ社債は2024年8月1日から、第六トランシェ社債は2024年10月1日から、第七トランシェ社債は2024年11月1日から始まります。債券は、会社が利用可能な現金と同等の金額を支払うことで、9か月間延長することができます。階18ヶ月後、年利8%で、元本の25等分割で元本が返済されます。

上記のすべての資金調達は、1933年修正法第4(a)(2)条に基づく登録免除の非公募発行取引で発行されました。

知的財産

業種の慣行に従い、会社は契約上の規定と、カナダ、米国、およびその他の事業を行う管轄区域の商標法、著作権法、および商標法の組み合わせにより、その専有製品、テクノロジー、および競争上の優位性を保護しています。会社は、従業員や第三者との機密保持契約、譲渡契約、ライセンス契約も締結しており、知的財産の利用とアクセスを制限しています。

| 9 |

特許

| 特許出願番号 | 出願日 | 有効期限 | タイトル | ケース status |

国 | |||||

| 2001/2096 | 2020年8月26日 | 2040年8月26日 | 自動栽培システム | 保留中 | バルバドス | |||||

| 3151492 | 2020年8月26日 | 2040年8月26日 | 自動栽培システム | 保留中 | カナダ | |||||

| 202080073940.7 | 2020年8月26日 | 自動栽培システム | 保留中 | 中国 | ||||||

| 20858811.1 | 2020年8月26日 | 2040年8月26日 | 自動栽培システム | 保留中 | 欧州特許庁 | |||||

| TT/A/2022/00024 | 2020年8月26日 | 自動栽培システム | 中止(p) | トリニダード・トバゴ | ||||||

| 11528859 | 2020年8月26日 | 2040年8月26日 | 自動栽培システム | 登録される数 | アメリカ | |||||

| 17/983109 | 2022年11月8日 | 自動栽培システム | 申請は許可されました | アメリカ | ||||||

| PCT/CA2023/051251 | 2023年9月21日 | クローンから花のモデルを使用した植物の育成のためのプロセスとシステム | 保留中 | 特許協力条約 | ||||||

| 2018215090 | 2018年1月31日 | 2038年1月31日 | 高繊維、高タンパク質、低炭水化物粉とパワージュース、及びその製造方法 | 申請は許可されました | 豪州 | |||||

| 3051860 | 2018年1月31日 | 2038年1月31日 | 高繊維、高タンパク質、低炭水化物粉とパワージュース、及びその製造方法 | 保留中 | カナダ | |||||

| 18747157.8 | 2018年1月31日 | 高繊維、高タンパク質、低炭水化物粉とパワージュース、及びその製造方法 | 保留中 | 欧州特許庁 | ||||||

| 201917032603 | 2018年1月31日 | 高繊維、高タンパク質、低炭水化物粉とパワージュース、及びその製造方法 | 保留中 | インド | ||||||

| 755792 | 2018年1月31日 | 2038年1月31日 | 高繊維、高タンパク質、低炭水化物粉とパワージュース、及びその製造方法 | 保留中 | ニュージーランド | |||||

| 11540538 | 2018年1月31日 | 2038年1月31日 | 高繊維、高タンパク質、低炭水化物粉末、甘味液体、甘味料、シリアル、およびそれらの製造方法 | 登録される数 | アメリカ | |||||

| 17/963690 | 2022年10月11日 | 高繊維、高タンパク質、低炭水化物粉末、甘味液体、甘味料、シリアル、およびそれらの製造方法 | 申請が提出されました | アメリカ | ||||||

| 2001/2057 | 06-Mar-2020 | 06-Mar-2040 | 植物の成長用の構造 | 保留中 | バルバドス | |||||

| 3132672 | 06-Mar-2020 | 06-Mar-2040 | 植物の成長用の構造 | 承諾されました | カナダ | |||||

| CN202080033944.2 | 06-Mar-2020 | 植物の成長用の構造 | 保留中 | 中国 | ||||||

| 2020年3月6日 | 06-Mar-2020 | 06-Mar-2040 | 植物の成長用の構造 | 保留中 | 欧州特許庁 | |||||

| TT/A/2021/00093 | 06-Mar-2020 | 植物の成長用の構造 | 中止(p) | トリニダード・トバゴ | ||||||

| 11582918 | 06-Mar-2020 | 06-Mar-2040 | 植物の成長用の構造 | 登録される数 | アメリカ | |||||

| 18/096417 | 12-Jan-2023 | 植物の成長用の構造 | 申請は許可されました | アメリカ |

| 10 |

商標

| 申請 # | 出願日 | 有効期限 | タイトル | ケース status |

国 | |||||

| 1997835 | 26-Nov-2019 | AGRIFORCE | 調査中 | カナダ | ||||||

| 018243244 | 2020年5月22日 | AGRIFORCE | 登録される数 | 欧州知的財産庁 | ||||||

| UK00918243244 | 2020年5月22日 | AGRIFORCE | 登録される数 | イギリス | ||||||

| 88/930218 | 2020年5月22日 | AGRIFORCE | 中止された | アメリカ | ||||||

| 2044675 | 2020年8月7日 | FORCEFILM | TM申請が提出されました | カナダ | ||||||

| 018389838 | 2021年2月4日 | FORCEFILM | 登録される数 | 欧州知的財産庁 | ||||||

| 90/124842 | 2020年8月19日 | FORCEFILM | 中止された | アメリカ | ||||||

| 2127781 | 2021年8月18日 | 考え得ない | TM申請が提出されました | カナダ | ||||||

| 018572674 | 2021年10月06日 | 考え得ない | 申請が提出されました | 欧州知的財産庁 | ||||||

| 1669126 | 2022年02月18日 | 考え得ない | 保留中 | マドリード議定書(商標) | ||||||

| 90/897689 | 2021年08月23日 | 考え得ない | 休止 | アメリカ | ||||||

| 2196090 | 2022年07月06日 | C2F | TM申請が提出されました | カナダ | ||||||

| 97/495313 | 2022年07月08日 | C2F | 中止された | アメリカ | ||||||

| 2198964 | 20-Jul-2022 | AWAKENED GRAINS | TM申請が提出されました | カナダ | ||||||

| 97/527128 | 29-Jul-2022 | AWAKENED GRAINS | 中止された | アメリカ | ||||||

| 2207782 | 02-Sep-2022 | FORCEGH+ | 承認されました | カナダ | ||||||

| 97/605026 | 23-Sep-2022 | FORCEGH+ | 中止された | アメリカ | ||||||

| 2243222 | 02-Mar-2023 | AWAKENED FLOUR | TM申請が提出されました | カナダ | ||||||

| 1752858 | 01-Sep-2023 | AWAKENED FLOUR | 登録される数 | マドリード議定書(商標) | ||||||

| 97/824500 | 2023年3月6日 | AWAKENED FLOUR | 中止された | アメリカ | ||||||

| TMA1175334 | 2019年1月24日 | PLANET LOVE | 登録される数 | カナダ | ||||||

| UK00801504091 | 2019年7月24日 | PLANET LOVE | 登録される数 | イギリス | ||||||

| 1504091 | 2019年7月24日 | PLANET LOVE | 登録される数 | マドリード議定書(商標) | ||||||

| 6197554 | 2019年7月24日 | PLANET LOVE | 登録される数 | アメリカ | ||||||

| UK00801494234 | 2019年8月30日 | CANIVATE | 登録される数 | イギリス | ||||||

| 1494234 | 2019年8月30日 | CANIVATE | 登録される数 | マドリード議定書(商標) | ||||||

| 6191972 | 2019年8月30日 | CANIVATE | 登録される数 | アメリカ | ||||||

| UK00801494231 | 2019年8月30日 | THE CANIVATE WAY | 登録される数 | イギリス | ||||||

| 1494231 | 2019年8月30日 | THE CANIVATE WAY | 登録される数 | マドリード議定書(商標) | ||||||

| 6182017 | 2019年8月30日 | THE CANIVATE WAY | 登録される数 | アメリカ |

競合 比較と差別化

ソリューション

同社は、専有の施設設計および自動栽培システム、同社の育成ハウスの性能を最適化するために設計された操作プロセスのシステムを提供する直接的な競合他社はいないと考えています。より広範な視野に立つと、競争環境には温室販売業者、農業システム提供業者、自動栽培システム提供業者、システム/ソリューションコンサルタントが含まれます。

| 11 |

同社は、競合優位性に注目して、劇的に改善された結果を提供するために世界で最も技術的に進んだ屋内農業システムの開発に取り組んできたと考えています。新しい知的財産を創造することにより、また、試験済みの既存の農業技術およびバイオテクノロジーのソリューションを利用することにより、同社は、統合されたユニークな建築デザイン、インテリジェント自動化、および先進的な栽培プロセスを提供し、それぞれの指定作物品種に最適化された正確に制御された栽培環境を作り出すことができます。これらの精密なエコシステムにより、同社は、最もクリーンで、環境に優しく、最も風味豊かな製品、および医療グレードの植物ベースの栄養補助食品および医薬品(フィトファーマキューティカル)を、一貫して生産することができます。

同社は、ラディカルクリーンソリューションのライセンスと所有権により、世界でもっとも効果的で安全な精製ソリューションの一つを所有していると考えています。同社は競合相手がいると認識していますが、ラディカルクリーンソリューションの品質の高さにより、同社の顧客には非常に効果的であることが証明されています。

ブランド

当社の特許技術は、穀物、豆、根菜を自然に処理し、低澱粉、低糖、高タンパク質の繊維豊富なベーキング粉製品に変換します。同社は、多様な垂直市場で消費者の食生活を変革するための製品の範囲を開発しています。

当社のUN(THINK)™パワーフラワーは、通常のオールパーパスフラワーに比べて、40倍の繊維、3倍のタンパク質、75%のネット炭水化物含有量が少ないです。8.

(8)全国認定の独立研究所からのタンパク質、繊維、デンプン含有量の数字に基づいて、一般的なオールパーパスフラワーに比べて。

最近の動向

経営の再構築

同社は、2023年7月18日に経営の再構築を発表しました。Ingo Mueller氏がCEOおよび取締役会議長の職から退き、Richard Wong氏が暫定的にCEOに任命され、David Welch氏とJohn Meekison氏がそれぞれ取締役会議長に就任しました。Ingo Mueller氏は、2023年9月27日の株主会議に出席し、当選せず取締役としての職務を終了しました。同年11月10日、David Welch氏が取締役会議長に任命されました。現在、同社は常勤のCEOを任命するための選択肢を評価しています。

2024年1月25日、AgriFORCE Solutionsの社長であるTroy McClellanは辞表を提出し、同日、同社は彼の辞職を受理し、彼の雇用契約に記載された第7.3条に基づいて直ちに効力を発揮すると見なしました。この条項は、同社がMcClellan氏の通知期間(2024年3月31日まで)を短縮し、辞意を早期化することを許可するものです。

2024年2月10日、リチャード・ウォンは、会社の財務および会計に焦点を当てるため、以前の役割であるチーフファイナンシャルオフィサーの役割に復帰しました。同日付で、ジョリー・カーンはエグゼクティブ・ターンアラウンド・コンサルタントに任命され、会社のオペレーショナル成長および拡大の取り組みを支援するための役割を果たします。ジョリー・カーンは、同社の取締役会の会長であるデヴィッド・ウェルチに報告し、彼は常勤の最高経営責任者が任命されるまで、エグゼクティブ・チェアマンとして行動します。

2024年2月19日、Margaret Honeyは他の興味に注力するため、同社の取締役を辞任しました。この辞任は、同社との意見の不一致に基づくものではありません。

| 12 |

社員

2024年5月31日現在、同社には従業員が7人、コンサルタント/契約者が3人います。同社は、計画された活動を支援するために追加の従業員を採用する予定です。

操作

同社の主要な運営活動は、アイダホ州(米国)とサスカトゥーン(カナダ)にあります。同社の本社は、カナダのバンクーバーにあります。

新興成長企業としてのステータス

2012年4月5日、2012年のビジネススタートアップ促進法(JOBS法)が制定されました。 JOBS法の107条は、「新興成長企業」が、民間企業にも適用される新しいまたは改訂された会計基準の適用を遅延させるためのセキュリティ法第7(a)(2)(B)項の延長移行期間を活用できることを規定しています。 言い換えると、「新興成長企業」は、特定の会計基準の採用を、それらの基準が民間企業にも適用される日付が開始されるまで遅延させることができます。私たちはこの延長期間の活用を不可逆に選択し、その結果、私たちは新しいまたは改訂された会計基準を民間企業に適用する日付にそれらの基準を採用します。

JOBS法の規定に基づいて、当社は、その他の免除措置および報告要件の削減の利点を評価しています。特定の条件に準拠すると、新興成長企業として、当社は内部統制システムに関する監査人の証言報告書の提供(Sarbanes-Oxley法の第404(b)条に基づく)および監査ファームの強制ローテーションに関する公共会計監督委員会(PCAOB)によって採用される可能性がある要件の順守を免除することを意図しています。また、監査人による報告の補完として提供される監査人ディスカッション・アンド・アナリシス(監査報告書の追加情報)に関する要件の順守も免除する予定です。当社は、このオファリングの終了後の当社の利益を第1段階の財務年度の最終日まで保持し、第2段階の補助金を含む1億ドル以上の債務を発行した場合または企業価値が非関係者に保有された収益証券の市場価値が2回連続2四半期末に7億ドルを超える場合、または1934年証券取引法の第12b-2条に定義される「大規模な加速提出者」と判断された場合、またはこのオファリングのクロージングから5周年を迎えた当社の財務年度の最終日まで、新興成長企業の地位を維持します。

企業情報

AgriFORCE™ Growing Systems Ltd.は、2017年12月22日にBritish Columbia法に基づく組合せの定款書によって非公開会社として設立されました。社は現在、主要事務所としてVancouver, B.C.の2233 Colombia Street、Suite 300を借りています。社は、オフィスが良好な状態にあり、現在の運営要件を満たしていると考えています。2018年2月13日、同社は、1146470 B.C. LtdからCanivate Growing Systems Ltdに改名しました。2019年11月22日、同社はCanivate Growing Systems Ltd.からAgriFORCE™ Growing Systems Ltd.に再度改名しました。

| このプロスペクタスに基づいて売出される当社の普通株式による売却について、当社は一切受け取得しません。「売却代金の使途」および「売出し株式所有者」をご覧ください。 | 当社はこのオファリングにおいて普通株式を販売せず、売り出し株式の売却から得られる資金を受け取りません。売り出し株主が販売する普通株式のすべての収益は、売り出し株主に支払われます。 | |

| 配当ポリシー | 当社は、当社の資本株に対して現金配当を宣言または支払ったことはありません。当社は、ビジネスの開発および拡大のために利用可能な資金および将来の収益をすべて保持することを現在の方針としており、将来の見通しにおいて現金配当を宣言または支払うことはないと予測しています。「配当ポリシー」を参照してください。 | |

| リスクファクター | 当社のクラスA普通株式の株式を投資する前に、リスクファクターおよび当社のビジネスに関連するその他の情報を含むこの目論見書の「リスクファクター」セクションを詳細にお読みいただくことをお勧めします。 | |

| 市場シンボルおよび取引 | 当社の普通株式は、Nasdaq Capital Marketに「AGRI」というシンボルで上場し、シリーズA社債ワラントは「AGRIW」というシンボルで上場しています。 |

| 13 |

リスクファクター

当社の証券に投資することには高いリスクが伴います。投資を決定する前に、適用可能な目論見書補足書およびこの目論見書に取り込まれた文書、特に最も近い連続した第二四半期が終了した日付のものである最近の年次報告書10-Kおよび提出された各四半期報告書10-Qおよび現行報告書8-Kで、修正・補足・代替される可能性のあるものも含め、「リスクファクター」の見出しに記載されたリスクを慎重に検討する必要があります。

フォワードルッキングステートメントに関する注意書き

この目論見書には将来に関する発言が含まれています。このような発言には、当社の市場、戦略、競争環境、開発計画(買収および拡大を含む)、資金調達、収益、業務、および法令遵守に関する、当社の期待、希望、信念、または意図を含みます。将来に関する発言には特定のリスクや不確実性があり、実際の結果がそのような発言で論じられている内容とは異なる場合があります。こうした将来に関する発言は、情報提供日現在において当社が入手可能な情報に基づいて、情報提供日現在に開示されたと推定されるものです。当社は、どのような将来に関する発言に対しても更新する必要はなく、これらの発言が含まれるこの文書の全体に関して、事前に開示されたリスクファクターやその他のリスクが含まれています。市場データは、当社が内部調査、独立した業界公報、および他の一般に公開されている情報を調査した結果に基づく、管理が善良な推定に基づくものです。

当社の普通株式に投資することは高いリスクを伴います。「リスクファクター」セクションを詳細にお読みいただくことにより、当社のビジネスおよび当社の普通株式に投資することに関連するその他のリスクや、当社の普通株式に投資することを決定する前に慎重に考慮すべき他の情報について説明しています。

全セクター 今後の展望に関する声明は、この目論見書の日付に基づくものであり、法律の定めに応じて更新または修正したりすることはありません。そして、これらの先見的な声明に過度に依存することは避けるべきです。本目論見書で行っている先見的な声明のうち、当社の計画、意図、期待が合理的であると信じていますが、これらの計画、意図または期待が実現する保証を与えることはできません。当社の実際の業績が、この目論見書の「リスクファクター」やその他の部分に記載されている重要な要因によって、我々の期待と大きく異なる場合があります。これらの注意書きがない限り、当社または当社の代理人に帰属されるすべての先行的な声明には、これらの注意書きが適用されます。

ビジネスに関連するリスク

当社は、わずかな稼働履歴、損失の履歴を持ち、収益性の確保を保証することはできません。

当社は現在、わずかな収益しか持っておらず、収益を生み出す事業の顕著な履歴を持っていません。当社はCEA FORCEGH+™施設の設計および開発、取得、水酸基発生装置の販売および開発、UN(THINK)™食品のIP、製品ベースの前進、収益を生み出す可能性のある買収先との取引に関与しています。当社はこれらの事業計画に多大な投資を行っていますが、FORCEGH+™施設は現在まで建設されておらず、UN(THINK)™からの収益は生み出しておらず、収益を生む会社の買収も行っていません。当社の事業計画の商業的または運用的な実質性は証明されていません。事業から生み出された収益が、その収益が発生した場合に、運営を維持するのに十分であり、収益を実現するのに十分ではない場合もありますが、これを保証するものではありません。

| 14 |

当社のFORCEGH+™施設が意図どおりに運用されることを保証するものではありません。

当社の事業の最初の段階は、最初のFORCEGH+を構築、導入、ライセンスすることです。したがって、この事業計画のこの部分は、次のリスクにさらされています。

| ● | ラボの建設および運用コストが想定より高くなる可能性があります。 | |

| ● | 現存する栽培事業でラボを展開することを希望するオフテイクパートナーが、ラボを展開することを断念する可能性があります。 | |

| ● | 施設が高い生産量、低い作物損失、および低い運営コストの予定された利益を提供するとは限りません。 | |

| ● | 会社がグローハウスを完全に開発できない場合、またはそれが意図した通りに機能しない場合、会社がビジネス目標のいずれかを実現できなくなる可能性があり、収益性を達成することができません。 | |

| ● | グローハウスの建設コストが想定より高く、会社が顧客に請求するリース料、ライセンス料、およびサービス料を増額しても、これらの高い費用を回収することができない場合があります。 | |

| ● | グローハウスの運営コストが想定より高くなる可能性があります。 |

UN(THINK)™が意図どおりに機能することを保証するものではありません。

当社のUN(THINK)™に関しては、販売先や消費者への販売までの段階にあります。したがって、この事業計画のこの部分は、次のリスクにさらされています。

| ● | B2Bセールスにおいて、計画された売上高を達成できない可能性があります。 | |

| ● | 当社の生産パートナーが、予定された生産量または規模を提供できるとは限りません。 | |

| ● | 共同製造からの製品の品質が十分でない可能性があります。 | |

| ● | 共同製造からのコストが予想以上に高くなる可能性があります。 | |

| ● | 製品への需要が予想より低い可能性があります。 | |

| ● | 製品の価格が潜在的な購入者を妨げ、生産コストをカバーしない可能性があります。 | |

| ● | ブランドは十分な出来高をもたらさない可能性があります。 |

水酸化生成システムが意図通りに動作することを保証するものではありません。

アグリFORCEクリーンソリューションの販売を開発・拡大するための当社の計画は、まだ初期段階にあります。また、当社の水酸化製品の売上はまだ目立ったものではありません。したがって、当社のビジネス計画のこの部分は、次のような相当なリスクにさらされています。

| ● | 共同製造からの製品の品質が十分でない可能性があります。 | |

| ● | 共同製造からのコストが予想以上に高くなる可能性があります。 | |

| ● | 製品への需要が予想より低い可能性があります。 | |

| ● | 製品の価格が潜在的な購入者を妨げ、生産コストをカバーしない可能性があります。 | |

| ● | ブランドは十分な出来高をもたらさない可能性があります。 | |

| ● | 共同製造からの製品の品質が十分でない可能性があります。 |

M&Aによる予想される恩恵やシナジーを得られない場合があり、かかる責任や統合コストを負担することになるかもしれません。

当社が提案した事業は、以前は当社から独立して運営されていました。当社の提案する企業の統合は、財務的・運用的利益、および業務上のシナジーを生み出すことを目的としており、これらの利益をどの程度かついて実現できるかについては保証することはできません。また、社員文化の衝突、システム統合、規制の遵守などの要因によって、統合が困難で予想以上に時間がかかる場合があります。企業買収の提案が統合に伴う困難が当社のビジネスに重大な悪影響を及ぼす可能性があります。

外国為替のレートの変動により、損失が発生する可能性があります。

当社は、運営費用の一部をカナダドルで負担しており、今後は他の外国通貨で運営費用を負担することが予想されます。当社の国際事業の財務結果は、現地の機能通貨から米ドルに翻訳されたものであるため、為替レートの変動の影響を受けます。米ドルが外国の機能通貨に対して下落すると、当社の米国外の収益が増加し、運営結果が改善します。逆に、米ドルが外国の機能通貨に対して強くなると、当社の収益および運営結果は影響を受けます。当社はこれまで外国為替ヘッジに参加した経験がなく、外国為替レートリスクをヘッジすることを決定した場合、経験不足、不合理な費用、または流動性のない市場が原因で効果的にヘッジすることができない場合があります。

| 15 |

さらに資金調達が必要であり、必要に応じて追加の資金調達が可能かどうかは保証されていません。

当社はビジネス計画を実行するために相当な追加資本が必要であり、追加の資金調達が必要になります。追加資金調達は、株式および/または債務ファイナンスを通じて行い、現在の株主のポジションを希薄にする可能性があります。しかし、必要な場合に有利な条件で追加資金調達が可能であることや、そもそも資金調達が可能であることは、当社の小規模な資産ベースおよび現在の収益不足で考えると、保証されていません。当社の実際の財務状況および事業成績は、当社の経営陣の期待とは異なる可能性があります。

2023年12月31日の事業年度には、当社はキャッシュフローがマイナスでした。

当社は、2023年12月31日の年次決算時点で、営業活動からの現金流出のマイナスを計上しました。将来の期間において、当社が現金流出額を抑制するためには、現金準備金の一部を割り当てる必要がある場合があります。当社は、株式または債務証券の発行を通じた追加の資金調達が必要になる場合もあります。営業活動からの現金流を生むことができるかどうか、必要な時に追加の資本やその他の資金調達が可能かどうか、またその資金調達が当社にとって有利な条件で行われるかどうか、保証することはできません。当社の実際の財務状況と業績は、当社の経営陣の期待と大きく異なる場合があります。

当社の実際の財務状況および事業成績は、当社の経営陣の期待とは異なる可能性があります。

当社の実際の財務状況や事業成績は、当社の経営陣の予想と異なる場合があります。当社の収益、当期純利益、キャッシュフローを見積もるためのプロセスは、適切な仮定と見積もりを決定するための判断を必要とします。これらの見積もりおよび仮定は、追加情報が得られ、追加分析が行われるにつれて修正される可能性があります。さらに、計画に使用された仮定が正確でない場合があるほか、他の要因が当社の財務状態や事業成績に影響を与える可能性があります。その結果、当社の収益、当期純利益、キャッシュフローは、当社の予測収益、当期純利益、キャッシュフローと異なる可能性があります。

当社は、インフラ関連、成長、規制遵守、および運用に関連する重要な継続的なコストおよび義務を負担することが予想されます。

当社は計画的な投資に関連する重大な継続的なコストおよび義務を負うことが予想されます。これらのコストが想定以上であったり、当社が収益を上げたり、追加の資金調達を行えなかった場合、これらの営業費用は当社の業績、財務状況、およびキャッシュフローに重大な悪影響を与える可能性があります。さらに、将来的な規制の変更、より厳格な法令遵守、またはその他の予期せぬ出来事が、当社のビジネス、業績および財務状況に著しい影響を及ぼす可能性があります。当社は十分な収益を回収し、初期資本投資を回収することができない場合があります。将来的に予期しない経費、困難、複雑さ及び遅延、およびその他の予測不可能な出来事により、当社は大幅な損失を被る可能性があります。当社が収益性を達成し、維持することができない場合、当社証券の市場価格が大幅に低下する可能性があります。

| 16 |

当社がアメリカ合衆国からカナダまたはその他の地域に投資するための資金を出金または配当できることを保証するものではありません。

もし当社の投資、収益、連邦法、規則およびその他の関連法令に違反する場合、当社のそのような取引は犯罪の収益と見なされる可能性があります。これにより、当社が配当金を宣言または支払うこと、その他の配当を行うこと、およびその後にカナダまたはその他の地域に資金を送金する能力が制限されるか、または危険にさらされる可能性があります。

当社が成長と運営を効果的に管理できない場合、当社のビジネスに重大な不利益が生じる可能性があります。

当社がビジネスプランを計画通りに実施する場合、短期間に急速な成長と発展を経験する可能性があります。この成長の管理には、当社の財務および管理コントロール、および管理情報システムの継続的な開発、コストの厳密な制御、資格のある管理人材の雇用と新しい人材のトレーニングが必要です。当社は、成長と拡大を管理するためにアウトソースリソースを活用し、追加の人員を雇用する予定です。当社が成長と発展を効果的に管理できない場合、当社のビジネスおよび株式の価値に重大な不利益が生じる可能性があります。

他の施設から顕著な競争力があります。

カリフォルニア州の多くのビジネスが、一般的に農業生産者に商業スペースをリースし、類似の顧客に追加の製品とサービスを提供しており、当社が現在および将来の競合他社と競争できることを保証することはできません。当社に直面する競争圧力は、当社のビジネス、業績および財務状況に重大な不利益を与える可能性があります。

他の栄養食品会社から顕著な競争力があります。

他の栄養食品会社から重大な競争力があります。競合他社の多くは、業界で確立されたブランド、より豊富な経験と能力、より大きな履行インフラ、はるかに多くのマーケティングおよびその他の財政的リソース、およびより大きな顧客基盤を有していることがあります。これらの要因は、競合他社がより大きな純売上および利益を上げることができる可能性があるためです。当社に直面する重要な競争力は、当社のビジネス、業績および財務状況に重大な不利益を与える可能性があります。

当社の知的財産を保護することができない場合、当社のビジネスに不利益が生じる可能性があります。

第三者によって、営業秘密およびその他の知的財産権が挑戦されたり、無効にされたり、横領されたり、回避される可能性があります。現在、当社の知的財産は、事業、製品、および技術開発に関連する、仮規定特許、特許出願、商標、商標出願、およびノウハウを含んでいます。当社は適切な措置を講じる予定であり、例えば追加の特許申請などを行います。追加の特許が受理されること、また、受理された場合でも、現在申請中の出願に含まれているすべての請求項目を含めることができる保証はありません。新しい特許が受理された場合でも、それらの新しい特許および当社の既存の特許は、可能な侵害から保護する必要があります。競争力を持って競争するためには、当社の技術とビジネスに関する独自の立場を開発し、維持する必要があります。知的財産権に関して直面する主なリスクおよび不確実性は、次のとおりです。

| ● | 仮保護措置によって、完全特許が付与されることはなく、当社が提出した任意の完全特許出願が発行されない可能性があります。 | |

| ● | 干渉手続きの対象となる場合があります。 | |

| ● | 当社が応募した特許に対して、他の企業が自社の知的財産権を侵害すると主張する可能性があります。 | |

| ● | 米国および外国の商標反対手続が適用される可能性があります。 |

| 17 |

| ● | 当社が発行された特許に対して有意な保護を提供できない場合があります。 | |

| ● | 当社が特許可能な他の専有技術を開発できない場合があります。 | |

| ● | 他の企業が、当社にライセンスされたまたは発行された特許を無効、未履行または侵害していないと主張する可能性があります。 | |

| ● | 他の企業が、当社がライセンスまたは開発した技術と似たか、または代替技術を独自に開発する可能性があります。 | |

| ● | 他の企業が、当社がライセンスまたは開発した技術を回避する可能性があります。 | |

| ● | 私たちに出された特許は期限切れになる可能性があり、競合他社がその特許に含まれる技術を利用して自社製品を商品化する可能性があります。 | |

| ● | 特許の権利確立は複雑で不確実で高価であることがあります。 |

当社のビジネスの一部を商業化できなくなる可能性のある特許が、他の人々によって取得されることも考えられます。そのため、商業化のためのライセンス契約を許可された場合、ライセンス契約の対象となる特許の所有権を保持する義務を維持することによって、当社の権利が保護されますが、当社がそれを維持できない可能性があります。さらに、従業員やコンサルタント、アドバイザー、コラボレーターとのワークフォーハイヤーや知的財産譲渡、機密保持契約などで、未承認の使用、開示された秘密保持情報、他の独自情報を意図的に守る努力が必要です。特許請求の範囲および強度は、真の正確性が保証されたものではありません。我々自身の特許権の強度は、特許によって提供される保護の幅と範囲、および当社の特許の有効性に依存します。

無形資産の負債帳簿価額の減損が、私たちの財務状況および業績に否定的な影響を与える可能性があります。

私たちの無形資産残高は、発芽全粒穀物小麦粉を開発する方法に関する私たちの特許のプロセスで構成されています。私たちは、市場価値が持続的に低下した場合、競争が増加した場合、予期しない市場シェア喪失が発生した場合、規制や業界の変更による見込み以上の上昇する入力コストなどの場合、業務の重要な部分を売却、意外なビジネスの中断、業績の大幅な減少、または業界での重要な不利な変化が発生した場合に、減損を評価するために、毎年またはより頻繁に資産評価を行います。私たちは、評価された公正価値と帳簿価額を比較して、減損資産の損失を公正価値と帳簿価額の差に基づいて記録します。

2023年の第4四半期には決定的な事象や要因はありませんでしたが、複数の要因の総合的な考慮から、当社の無形資産の公正価値が帳簿価額を下回る可能性があると判断しました。これらの要因には、(i)2023年に当社の株価が持続的に低下し、市場資本化額が純資産評価額を下回ったこと、(ii)経済状況による2023年の資金調達の不足、(iii)我々のUN(THINK) Flourの販売の開始の遅れが含まれます。当社の無形資産の減損は、当社のビジネス、運営結果、および財務状況に重大な影響を与える可能性があります。

私たちは知的財産訴訟のリスクがある業界で事業を行っています。私たちに対する侵害の主張は、私たちのビジネスを害する可能性があります。

私たちの成功は、他人が保有する知的所有権権利を侵害しないことと、知的所有権侵害の主張を重要な財政支出や不利な影響を及ぼさないよう解決することに一部依存しています。知的所有権を所有する参加者は、自分たちの権利を強く主張する可能性があります。時間のかかる複雑な知的所有権訴訟のコストを支持する能力があるより多くのリソースを持つ競合他社が存在する可能性があります。さらに、特許権利の専有権を強制的に行使する特許所有会社が私たちを対象にすることがあります。私たちが特許または他の知的所有権権利を侵害するという主張が正当であろうとなかろうと、このような主張は時間がかかり、評価や防御に費用がかかり、次のようなことが起こる可能性があります。(i)将来のクライアントとの関係が損なわれる、(ii)製品の提供に遅れや中止が発生する、(iii)運営管理の注意と資源が分散する、(iv)プラットフォームに対する技術変更が必要になり、大幅な費用がかかる、(v)著しく重大な負債を負うことになる、(vi)事業活動の一部または全部を停止する必要があることになる。また、金銭的な損害(3倍になる場合がある)のほか、クライアントに対する損害が発生する場合があります。特許またはその他の知的所有権権利を所有者からライセンスを取得することなしに、私たちの製品の一部またはすべてを開発、商品化、または継続的に提供することができない場合があります。

| ● | 将来のクライアントとの関係が損なわれる可能性があります。 | |

| ● | 製品の提供に遅れや中止が発生する可能性があります。 | |

| ● | 運営管理の注意と資源が分散する可能性があります。 | |

| ● | プラットフォームに対する技術変更が必要になり、大幅な費用がかかる可能性があります。 | |

| ● | 著しく重大な負債を負う可能性があります。 | |

| ● | 事業活動の一部または全部を停止する必要があることがあります。 |

| 18 |

金銭的な損害(3倍になる場合がある)のほか、製品の一部またはすべてを開発、商品化、または継続的に提供することができない場合があります。

私たちは限られた海外の知的財産権を持っており、世界中で知的財産権を保護することができない可能性があります。

当社は、米国以外での知的財産権に関する権利を制限されています。世界中のすべての国でデバイスに関する特許を出願、審査、および防御することは、費用がかかりすぎるため、アメリカ合衆国以外のいくつかの国では、当社の知的財産権はアメリカ合衆国よりも広範でないことがあります。また、一部の外国法律は、アメリカ合衆国の法律と同様に、知的財産権を同様に保護していません。したがって、当社は、米国以外のすべての国で当社の発明を行使する第三者を防止したり、米国やその他の管轄区域で当社の発明を使用したり、販売することを防止することはできない場合があります。競合他社の製品が当社の発明を使用して独自の製品を開発する可能性があり、その製品を当社による特許を取得していない国に輸出する可能性があります。

多くの企業は、海外での知的財産の保護や防御において、重大な問題に直面しています。特に、中国やその他の発展途上国など、一部の国の法的システムは、特許、取引秘密、および他の知的所有権の執行を好みません。これにより、特許侵害を防止したり、私たちの独占的な権利を侵害する競合製品の販売を防止することが困難になる可能性があります。これまで、私たちはこれらの外国の管轄区域で発行された特許を強制していません。外国の管轄区域で特許権を強制する手続きは、莫大な費用がかかり、私たちの業務の他の側面からの努力と注意をそらし、私たちの特許が無効になるか、狭く解釈される可能性があり、また、私たちの特許が発行されないため、第三者が私たちに対する請求を主張することがあるかもしれません。私たちが提起する任意の訴訟で勝訴するとは限りませんし、課された損害賠償またはその他の救済措置が、商業的に有意義であるとは限りません。特許対象の要件は、特定の国、特に発展途上国で異なる場合があります。欧州およびインドを含む一部の国では、強制ライセンス法があり、特許権者が、第三者にライセンスを与えることを強制されることがあります。これらの国では、特許が侵害された場合、または私たちまたは私たちのライセンサーが、特定の第三者にライセンスを与えるよう強制された場合、限定された救済策しかない場合があり、これはそれらの特許の価値を大幅に低下させる可能性があります。そのため、私たちが開発またはライセンスする知的財産から、重要な商業的利点を得るために必要な世界中の知的財産権の施行努力が不十分である可能性があります。

特許を取得または防御できない場合、私たちのビジネスに重大な悪影響を及ぼす可能性があります。

私たちの特許の範囲は非常に不確実であり、複雑な法的および事実問題が含まれます。そのため、私たちの特許または第三者の特許に基づいて許可または執行される可能性がある請求の幅を予測することはできません。

結果として、所有およびライセンスされた特許が無効であり、技術の商業活動全体にわたる特許や商標秘密保護を得ることができない場合があります。できない場合の程度によっては、当社のビジネスに重大な損害を与える可能性があります。

当社は特定の製品の特許を申請し、引き続き申請する予定です。このような申請により、特許の発行が行われない場合があり、現在保有している特許および発行予定の特許が競合他社から十分な保護を提供できない可能性があります。さらに、当社にライセンスされた特許が攻撃される可能性があります。その場合、このような特許による優位な競争位置が失われる可能性があります。優位な位置を確保できない場合、ジェネリック製品の販売による競合の対象となる可能性があります。特許を受け取れなかったり、保護できなかったり、特許が切れると、当社の事業および運営に不利な影響を与える可能性があります。

| 19 |

当社に発行またはライセンスされた特許は、他の企業の製品やプロセスによって侵害される可能性があります。侵害者に対して特許権を行使するための費用は大きく、現在当社にはそのような訴訟を資金提供するための財務リソースがありません。また、こうした訴訟が長期化した場合、時間的余裕がなくなり、当社の通常の運営に支障をきたすこともあります。特許訴訟およびその他の訴訟に巻きこまれる可能性があります。当社の特許訴訟にかかる費用は、解決された場合でも膨大なものになる可能性があります。当社の多くの競合他社よりも、そうした訴訟に対して不当に強固な財務リソースを有している場合があります。訴訟費用に関連する時間的要件は、我々の通常の運営に影響を与える可能性があります。

特許がない取引の秘密、改良、機密ノウハウおよび継続的な技術革新は当社の科学的および商業的成功に重要です。当社は取引の秘密法に頼り、パートナー、共同研究者、従業員、およびコンサルタントとの機密保持契約の利用を通じて、その所有情報を保護しようとしますが、これらの措置は商業情報の開示を効果的に防止するとは限りません。また、他者が独立して同じまたは類似した情報を開発するか、アクセスを取得することもあります。

国際知的財産権の保護は特に不確実であり、海外の審判手続きに関与する場合、多額の支出や経営資源を費やす必要があるかもしれません。

米国外の特許およびその他の知的財産法は不確実であり、多くの国で定期的に見直しや改定が行われています。さらに、一部の外国の法律は、米国の法律と同じ程度に知的財産権を保護しない場合があります。例えば、一部の国ではビジネス方法やプロセスに関する特許請求を認めていません。さらに、海外特許または競合他社の外国特許の有効性を判断するために審判手続きに参加する必要がある場合があり、それにより多額の費用や取り組みの分散、顧客の信頼性の低下が生じる可能性があります。

当社が他社の所有する特許または取引の秘密を侵害していると判断された場合、製品開発努力を中止または変更したり、製品の開発または販売を続けるためにライセンスを取得し、損害賠償金を支払う必要がある場合があります。

当社のプロセスおよび潜在的な製品は、競合他社、大学、その他の者の特許または取引の秘密の所有権を侵害する可能性があります。当社の業界が拡大し、より多くの特許が発行されるにつれて、当社のプロセスおよび潜在的な製品が他者の特許または取引の秘密を侵害することがあるため、このようなリスクが増加する可能性があります。これらの他の人物は、製品やプロセスの製造および販売の差し止めを求めて訴訟を起こす可能性があります。いずれにしても、このような訴訟が成功すれば、損害賠償の責任だけでなく、製品またはプロセスに対する製造および販売の差し止めを求める法的措置を受ける可能性があります。必要なライセンスが利用可能かどうかはわからない場合があり、裁判の結果は不確実であるためです。訴訟やその他の手続きに関与する場合、これらは当社の財務資源のかなりの部分と人員の努力を消費する可能性があります。

当社は取引の秘密を保護するために機密保持契約を頼りとしています。これらの契約が当社の従業員やその他の関係者によって破られた場合、当社の取引の秘密が競合他社に知られる可能性があります。

当社は機密保持契約を通じて保護を求めている取引の秘密に頼っています。これらの契約が違反された場合、競合他社が当社の取引の秘密を入手し、当社に対して競争上の優位性を得る可能性があります。競合他社に対する手段がない場合があり、取り組める手段があったとしても、ビジネスを保護するのに十分なものであるとは限りません。また、その他の人物による当社の知的財産権の侵害を防止するためにリソースを費やさなければならない場合があります。

| 20 |

当社の事業見通しおよび管理を判断するためには、限られた運営履歴しかないため、問題があります。

当社は2017年に設立され、事業を開始しました。したがって、当社の事業および見通しを評価するための限られた運営履歴しか持たない状況であります。将来の期間の運営結果は多数の不確実性にさらされており、利益を達成または維持することを保証することはできません。当社の見通しは、新しく急速に発展する市場において事業を展開する企業が抱えるリスクを考慮する必要があります。将来の運営結果は、アフィリエイト数を増やすこと、モチベーションの高い優秀な人材を吸引および維持すること、短期クレジットラインを確立すること、新製品を開発および販売すること、コストを制御すること、および一般経済状況に依存することになります。これらのリスクのいずれかを成功裏に対処できるとは保証できません。

当社は、継続して事業を継続できない可能性があります。

当社は設立以来大規模な営業損失を計上しており、将来的にも大幅な営業損失を計上することが予想されており、決して黒字化しないことがあります。財務諸表に記載されているように、2023年12月31日時点で当社の累積赤字は約4450万ドル、純損失は約1170万ドル、2023年の営業活動からの純現金流出額は約650万ドルでした。財務諸表は、事業の通常の運営において資産を実現し、債務を償還することを前提としています。財務諸表には、不確定性が生じる可能性があるあらゆる資産の回収性および分類、およびこの不確定性の結果から生じる負債の金額と分類に関する調整は含まれていません。当社は、現在開発途中の技術を販売するためのマーケティング承認を取得することができ、その後、その技術を開発・商品化することができる場合がありますが、それまでの期間において追加の損失が発生することが予想されます。そのため、当社は、事業を運営し、この技術を開発・商品化するために、追加の資金調達が必要となる可能性があるため、全く黒字化しないことが懸念されます。

当社の管理チームは、規制遵守に多大な時間を費やす必要があり、その結果、日常的なビジネス管理から注意をそらす可能性があります。

当社の管理チームは、上級管理職から多大な注意を必要とし、会社の公的な規制遵守のすべての分野において経験を有していない可能性があります。管理チームは、適用可能な管轄区域の公的な会社規制遵守および税金規制遵守について、適切な場合には外部リソースから援助を求めるでしょう。

当社は訴訟の対象になる可能性があります。その場合、当社の評判、ビジネス、運営結果、および財務状況に重大な不利益をもたらす可能性があります。

当社は訴訟または規制行動の被告として名指しされる可能性があります。また、当社は、普通の業務過程で生じるまたは予期される責任、雇用責任、およびビジネス損失請求など、保険でカバーされていない損失を被る可能性があります。このような損失は、当社のビジネス、運営結果、販売、キャッシュフロー、または財務状況に重大な不利益をもたらす可能性があります。

当社が主要な人材を獲得および維持することができない場合、競争力を持つことができなくなる可能性があります。

企業の成功は、同社の最高経営責任者や技術専門家を含むキー・マネジメントを引き付け、維持するための能力に依存し続けています。同社は、特定のターゲット分野で要求されるスキルや経験を持つ適格な人材を引き続き採用することで、管理とテクノロジーの専門知識を向上させる試みをします。社員を定着させることができなかったり、追加の工学および技術サポートリソースを引き付けることができなかったりすると、同社のビジネス、業績、売上高、キャッシュフロー、または財務状態に重大な悪影響を与える可能性があります。適格な人材が不足し、キーとなる人員が欠落すると、同社の財務状況、ビジネスの業績に悪影響が出る可能性があり、また知的財産を開発し市場に投入する能力も制限される可能性があります。同社のシニア・マネジメントや主要従業員のいずれかが失われると、同社のビジネス計画と戦略を実行する能力に著しい悪影響を与える可能性があり、同社が適切な代替品を適時・適切に見つけることができない可能性があります。同社は、同社社員に対する主要人物生命保険契約を締結していません。

| 21 |

企業の初期のターゲット市場の規模を正確に特定することは困難であり、投資家は市場データの正確性に関して自分自身の見積もりに依存することになります。

高い成長性を持つ作物技術は早期段階であり、それに関する限定された情報しかなく、投資家が当社に投資するかどうかを判断するための比較可能な会社に関する情報が少ない、もしくは全くないため、当社がプロジェクトするような市場規模が十分に大きいかどうかは、投資家自身の見積もりに依存する必要があります。当社の見積もりが正確であることは保証されておらず、市場規模が十分に大きくないため、当社の財務結果に影響を与える可能性があります。当社は、市場調査を定期的に実施し、その方向性に基づいて業務を進めています。

同社の業界は急速に成長・統合が進んでおり、主要な関係を失い競争が激化する可能性があります。

農業業界およびその中のさまざまな垂直分野は急速に成長・変化を遂げており、競合他社の増加、統合および戦略的な関係の形成をもたらしています。買収その他の統合取引は、戦略的パートナーを失うこと、あるいは競合者に買収または関係を持つことがある場合は同社の顧客、収益、市場シェアを失うこと、または新たなあるいは追加の競合脅威に対処するためにより大きなリソースを費やす必要があるため、同社に損害を与える可能性があります。同業他社が市場に参入し、ますます洗練されることで、同社の業界内での競争が激化する可能性があり、同社の収益性に悪影響を与える可能性があります。

同社は、情報技術システムに依存し、損害を被るサイバー攻撃の対象となる可能性があります。

同社の業務は、自社とサプライヤーがネットワーク、設備、情報技術システム、およびソフトウェアを様々な脅威から守る能力に一部依存しています。ケーブル断線、物理的なプラントの損傷、自然災害、意図的な損傷、消火器、電力喪失、ハッキング、コンピューターウイルス、破壊行為および窃盗などです。同社の業務は、ネットワーク、設備、ITシステムおよびソフトウェアの定期的なメンテナンス、アップグレード、および交換、および障害のリスクを緩和するための予防的な費用にもよって依存しています。これらのどれかまたは他の事象が、情報システムの障害、遅延、および/または資本費用の増加を引き起こす可能性があります。情報システムまたは情報システムのコンポーネントのいずれかの障害は、その失敗の性質に応じて、同社の評判と業績に不利な影響を与える可能性があります。

当社はこれまでにサイバー攻撃や他の情報セキュリティ侵害による重要な損失を被ったことはありませんが、将来にわたって、そうした損失を被る可能性があります。それらに対する当社のリスクおよび被曝度は、これらの脅威の進化のために完全に軽減することはできません。そのため、サイバーセキュリティおよびシステム、コンピュータ、ソフトウェア、データ、ネットワークを攻撃、破損、または非認証のアクセスから保護するためのコントロール、プロセス、および実践の開発と強化はリスクです。サイバー脅威が進化し続けるに連れて、当社は引き続き保護措置を修正または強化するための追加のリソースを費やす必要があるかもしれない、または安全保障の脆弱性を調査し、修正する必要があるかもしれない。

| 22 |

同社の取締役や管理職が利潤を追求して活動している場合、利益相反が生じる可能性があります。

同社の取締役および役員の一部は、対立する事業戦略または事業との競合関係を防ぐことを制限するアンチサーベント協定に拘束されることが期待されますが、同社の取締役および役員の一部は、事業活動の範囲内で幅広く事業に携わっているため、さまざまな利益相反が発生する可能性があります。さらに、取締役および役員は、自分たちの外部ビジネスに時間を費やすことができますが、そのような活動が同社の業務および事業に重大または不利益な影響を与えない限りです。場合によっては、取締役および役員は、これらのビジネス活動に関連する受託責任を負っており、同社の事業と業務に時間を費やす能力が妨げられ、その事業と業務に不利益な影響を与える可能性があります。これらのビジネス活動は、同社の取締役および役員の時間と注意を大幅に必要とする場合があります。

さらに、同社は、その役員や取締役が対応している者、企業、機関または同社が取引を行っている者、企業、機関、または類似の投資を求めている者、企業、機関が競合し、あるいは衝突する取引に巻き込まれる可能性があります。これらの人々の利益は同社の利益と競合する可能性があります。場合によっては、これらの人々は、利用可能な投資機会をめぐって同社と競合することがあります。利益相反が生じた場合、適用法に提供される手続きおよび救済措置の対象になります。特に、同社の取締役会の会議で利益相反が生じた場合、そのような参加または条件の承認のための投票から利益相反のある取締役は棄権することがあります。適用法に基づき、同社の取締役は、誠実に、善良をもって、および同社の最善の利益に則って行動することが求められます。

同社が利用可能な資金をどのように使用するかによって、期待される結果または収益が得られるかどうかは保証されません。これは、同社のビジネスおよび財務状態に影響を与える可能性があります。

同社は、利用可能な資金の特定の使用用途を確実に指定することはできません。同社の経営陣には、収益の具体的な意図に関する限定的な情報を持って、利用可能な資金の適用に関する裁量権があります。したがって、株式保有者は、管理の判断に依存しなければならず、すべての利用可能な資金の使用に関する管理の特定の意図に関するわずかな情報しか持っていません。同社の経営陣は、同社の株主が望むと思えない方法で、利用可能な資金の一部または全部を消費する場合があります。経営者がこれらの資金を効果的に利用しない場合、同社のビジネスに損害を与える可能性があります。そのような資金の使用が保留されている場合、同社は、収益を生み出さないか、その価値を下げるような方法で、利用可能な資金を投資することがあります。

同社の定款、規約、および特定のカナダ法律には、議決権を持つ者による支配権の変更を遅らせるまたは妨げる可能性のある規定が含まれています。

同社の規約には、取締役の株主総会での選挙の候補者を指名するための一定の予告手続きを定める規定など、複数の規定が含まれているため、潜在的な買収提案を阻止すること、支配権の変更を遅らせること、および一定の投資家が支払いたいと思う金額を制限する可能性があります。

取引所Investment Canada Actは、既存のカナダ企業の「支配権」(特定の取引に従うカナダ投資法。「支配権」の定義(特定の取引に従うカナダ投資法。))を非カナダ人(「特定の取引に従うカナダ投資法。」)が取得した場合、革新、科学、および経済発展省に対して事前申請を提出するか、通知を行う必要があります。審査対象の取引は、所定の財務のしきい値を超える場合に行われます。革新、科学、および経済発展大臣が、該当の買収がカナダにとって良好な利益になる可能性があると判断した場合、革新、科学、および経済発展省は一般に審査対象の取引の実施を禁止します。国家安全保障に関する規制は、特定の取引に従うカナダ投資法。その他、カナダ人以外による広範囲の投資について、カナダ人以外によるこのような投資が「国家安全保障に損害を与える可能性がある」と認定されることがある場合、連邦政府は自主判断で審査することがあります。 国家安全保障上の審査は連邦政府の裁量によって前または後に発生する場合があります。

| 23 |

さらに、カナダの競争法によって、当社の普通株式を取得および保有する能力に制限が課せられる場合があります。 この法律により、当社の支配権または重要な利益に対する直接または間接的な取得、および株式の取得を通じた支配権または重大な利益に対する設立のどちらでも、競争委員会の審査を受けることができます。 この法律は、競争が実質的に防止されるか、または競争が実質的に阻害される可能性がある場合、カナダの競争審議会に対して、この種の取得を1年間質問する権限を競争委員長に付与しています。 この法律により、(i)その人物(およびその関係者)がすべての未処分株式のうちの20%以上を保有する場合、(ii)一定の財務的閾値が超過された場合、および(iii)例外が適用されない場合、債務者は当社の普通株式を取得する意向がある場合は、カナダの競争局に通知を提出する必要があります。 (その人物とその関係者)がすでにすべての未処分株式のうちの20%以上を保有している場合、(i)追加の株式の取得がその人物の保有を50%以上にもたらした場合、(ii)一定の財務基準が超過され、(iii)例外が適用されない場合、通知を提出する必要があります。 通知が必要な場合、法律は、適用可能な法定期間の経過まで、取得の完了を禁止します。 しかしながら、競争委員長が除去されるか、競争委員長が取得を質問する意図がないことを示す書面通知を提供した場合、期間を延長することができます。 競争法の観点から、通知可能な取引の競合審査にかかる競争委員長の審査には、法定期間以上の時間がかかる場合があります。(カナダの)競争法による制限を含む。この法律は、Commissioner of Competitionに、私たちに対する支配権獲得または設立、直接的または間接的に、株式によって審査することを許可しています。この法律は、特定の財務的閾値が超過された場合、競争を実質的に防止または制限する可能性があると見なされることを根拠に外国人または外国企業による当社の支配権獲得に関して、Commissioner of Competitionが1年以内にチャレンジすることを可能にします。

当社は、カナダのブリティッシュコロンビア州法に従って運営され、米国の法人法とは異なる場合があります。.

当社は、ブリティッシュコロンビア州ビジネス法(「BC法」)に基づき設立されており、株主の権利に影響を与える可能性があります。BC法と米国のデラウェア州一般法人法(「DGCL」)との間の主な違いは、特定の企業取引の投票閾値に関することと、BC法には株主が1年以内に特別な会合を要求できるということがあります。DGCLにはそのような権利はありません。私たちは、ブリティッシュコロンビア州企業法によって設立されています。米国の管轄法による会社とは異なり、BC法(「BC法」)および他の関連法は、株主の権利に影響を与える可能性があり、また我々の憲章文書と共に、優越的な特許権、代理人争い、あるいは他の手段による我々の会社の支配権を取得することを遅らせ、延期、または阻止するために効果がある可能性があります。BC法とDGCL(デラウェア州一般会社法)との間の主要な実質的な相違点である、株主の特別決議によって66 2/3%の承認を得ることが一般的な株式取引(合併および合同など)の場合、あるいは(適用される場合)、DGCLでは通常過半数の票が必要であるが、BC法では、5%以上の普通株式を所有する者は普通株主総会を招集できる権利があり、DGCLではそのような権利は存在しない。我々が外国法によって支配されているため、投資家が我々の会社と普通株式に興味を失うかどうかは予測できません。

私たちの普通株式の所有に関するリスク

公開企業に関する新しい法律、規制、および公開開示基準は、公開企業にとって不確実性をもたらす場合があります。これにより、法的および財務のコンプライアンスコストが上昇し、一部の活動がより時間がかかるようになります。

これらの法律、規制、および基準は、多くの場合、特定性に欠けるため、異なる解釈を受ける可能性があり、時間が経つにつれて進化することができ、開示とガバナンスの実践に関連する曖昧さによって、定期的な不確実性が生じる可能性があります。新しい法律、規制、および基準に準拠するための努力が、規制当局または統治機関が意図する活動から異なる場合、私たちは法的手続きを起こされる可能性があり、ビジネスが否定的に影響を受ける可能性があります。

これらの規則と規制のもとで公開企業として、役員および取締役の責任保険料が高騰する可能性があるため、私たちは新しい法律、規制、および基準に適合するための努力が不足すると、かなり高い費用を負担する可能性があります。また、これらの要因により、私たちは特に監査委員会および報酬委員会のメンバーを資格を持ち、保有および維持することがより困難になる可能性があります。

| 24 |

私たちの普通株式およびシリーズAワラントの市場価格は変動し、あなたが普通株式およびシリーズAワラントを獲得する価格以上に獲得できない可能性があります。

私たちの普通株式およびシリーズAワラントの市場価格は、次のような要因に対する変動が激しく、広範な可能性があります。

| ● | 実際または予想される四半期または年間の業績の変動。 | |

| ● | 財務および運用の見積もりまたは予測の変更。 | |

| ● | 一般的に市場での条件。 | |

| ● | 当社と同様の企業の経済的パフォーマンスまたは市場評価の変更。 | |

| ● | 米国またはその他の場所での一般的な経済または政治状況。 | |

| ● | 当社の製品またはサービスの開発の遅延。 | |

| ● | 規制要件の遵守の不履行; | |

| ● | 製品やサービスの商業的導入とマーケティング及び販売の不能; | |

| ● | 知的財産権に関する開発や紛争; | |

| ● | 私たちまたは競合企業の技術革新; | |

| ● | 当社の支出に影響を及ぼす業種全般、経済全般的条件; | |

| ● | 同種類の会社の市場評価の変動; | |

| ● | 当社または競合企業が重要な契約、買収、戦略的パートナーシップ、合弁事業、資本の確約、新技術や特許を発表すると、共同発表する場合; | |

| ● | 私たちの普通株式またはその他の証券(発行中のワラントまたは転換可能証券を行使する権利を含む、あるいは特定の契約上の権利に基づいて発行される場合がある)の将来の販売などの企業取引がある場合。 | |

| ● | 当社の財務成績における期首期末の変動; | |

| ● | 当社の普通株式の低いまたは高い取引量は、さまざまな要因により、当社の融資条件の条件を含め、多数の要因によるものです。 |

加えて、上場期待日までに重要な研究、開発、または商品化のマイルストーンまたは結果を達成できなかった場合、わずかなマージンであっても、私たちの普通株式の市場価格に重大な影響が出る可能性があります。また、予想される重要な情報の発表に近づくにつれて、およびそのような情報を発表するにつれて、私たちは私たちの普通株式の価格が特に変動することを予想し、否定的な結果は私たちの普通株式およびシリーズAワラントの価格に重大な負の影響を与えることになります。

さらに、近年、株式市場全体で価格と取引高の極端な変動がありました。これらの広範な市場の変動は、その運営業績とは無関係の理由で、多くの企業が発行する証券の市場価格に重大な影響を与えました。これらの広範な市場の変動は、私たちの株価に不利な影響を与える可能性がありますが、私たちの業績を考慮しても、株式とシリーズAワラントの市場価格は変動することになり、私たちの普通株式およびシリーズAワラントの市場価格のレベルについては保証されません。

一部の場合には、企業の証券市場における価格の変動が数か月続き、株主はしばしば、訴訟を提起することがあります。このような訴訟が提起される場合、管理対象の注目や資源の重大なコストになり、当社の事業運営や評判に重大な悪影響を与える可能性があります。

| 25 |

適用可能な法律上の「新興企業」として、当社は、より成熟した企業の株主に利用可能な情報や権利がない場合があります。

JOBS法で定義される「新興企業」として存続する限り、当社は次のような他の新興企業では適用されないさまざまな報告要件において特定の免除を選択しました。

| ● | Sarbanes-Oxley法第404条の会計監査証言の遵守を求められていないこと; | |

| ● | 2年間の監査済み財務諸表、必要な未監査の四半期財務諸表とともに、対応する「経営陣による財務状況と事業状況に関する論議」開示を減らします; | |

| ● | 定期報告書、委任状、および登録声明に関する重役報酬に関する開示義務の低減; | |

| ● | 新しいまたは改訂された財務会計基準に対応するための時間の延長を利用すること;および | |

| ● | 実施前に承認されていないゴールデンパラシュート支払いおよび株主承認の非拘束的諮問投票の要件からの免除。 |

今後「新興企業グロース法」の対象から外れるまで、この報告免除を活用する予定です。「新興企業グロース法」による規制緩和のため、成熟した企業の株主に利用可能な情報や権利を持たないまま、我々の株主は残されることになります。我々がこれらの免除を頼りにしている場合、株式投資家が私たちの普通株式よりも魅力的でなくなるかどうかを予測することはできません。株式投資家の中には、その結果として我々の普通株式が魅力的でないと考える者がいると、普通株式の取引市場が低迷し、株価がより変動する可能性があります。

私たちはまた、証券取引所法第12b-2条で定められた「小型報告会社」であり、小型報告会社用に用意された一定の縮小開示要件に従うことを選択しました。

「新興企業グロース法」に従う新しいまたは改訂された会計基準を遵守するための拡張された移行期間を利用することを選択したため、当社の財務諸表は、公開企業の有効期日に準拠する会社と比較して、比較可能ではありません。

当社は、ジョブズ法第102(b)(1)条の下で、新しいまたは改訂された会計基準を遵守する拡張された移行期間を利用することを選択しました。この選択により、当社の財務諸表は、公開企業の有効期日と異なる有効期日を持つ新しいまたは改訂された会計基準の採用を遅らせることができます。この結果、当社の財務諸表は、公開企業の有効期日に従う会社と比較して比較できない場合があり、その公開企業よりも修正された開示が少なくまたは多く含まれている場合があります。当社の財務諸表が公開企業の有効期日に従う会社と比較できないため、投資家は、他の公開企業と比較して当社の事業、業績、または見通しを評価したり比較したりすることが難しく、当社の普通株式の価値と流動性に負の影響を及ぼす可能性があります。

FINRAの販売プラクティス要件は、当社の普通株式の買いと売りに制限を課す可能性があり、株価を押し下げる可能性があります。

金融業界規制機構(FINRA)の規制により、投資家向けに投資が適切かどうかを推奨する前に、ブローカー・ディーラーは合理的な根拠があると判断しなければなりません。非制度化のお客様に冒険的で低価格の証券を推奨する前に、ブローカー・ディーラーは、その他の財務状況、税務状況、および投資目的に関する情報を取得するために合理的な努力をする必要があります。これらの規制の解釈によると、FINRAは、そのような冒険的で低価格の証券が少なくともいくつかの顧客にとって適切ではないと考えています。したがって、FINRAの要件により、ブローカー・ディーラーがお客様に株式を購入することを推奨することが困難になり、これはあなたが株式を買ったり売ったりする能力を制限する可能性があり、私たちの株式の市場に悪影響を与え、私たちの株価を抑圧する可能性があります。

| 26 |

もし調査アナリストが私たちのビジネスについての調査を公開しない場合、または不利なコメントを出した場合、あるいは私たちの普通株式またはシリーズAワラントの格付けが引き下げられた場合、私たちの証券価格と取引量は低下する可能性があります。

私たちの証券の取引市場は、研究アナリストが私たちや私たちのビジネスについて出版する調査とレポートに一部依存する可能性があります。十分な調査カバレッジを維持することができない場合、あるいは私たちをカバーしているアナリストのうちの1人以上が私たちの株を引き下げたり、私たちのビジネスについて不正確または不利な調査を公開した場合、私たちの普通株式およびシリーズAワラントの価格が低下する可能性があります。私たちのビジネスをカバーする調査アナリストのうち、1人以上が私たちのビジネスをカバーすることを止めたり、私たちに関するレポートを定期的に発行しなかった場合、私たちの証券の需要が低下し、私たちの普通株式およびシリーズAワラントの価格、または取引量が低下する可能性があります。

私たちは帳簿価額または普通株式の相対権利を希釈する追加の株式証券を発行するか、他の取引を行う可能性があり、これは私たちの普通株式およびシリーズAワラントの市場価格に不利な影響を与える可能性があります。

私たちの取締役会は、追加の普通株式または他の証券の発行によって追加の資本を調達する必要があると判断する場合があります。これ以外の場合を除き、私たちは、普通株式、転換可能な証券、または普通株式を受け取る権利を示す証券を含む、追加の一般株式を発行することに制限を受けません。将来のオファリングにおける証券発行の決定は、市場条件および当社が制御できない他の要因に依存するため、将来のオファリングの額、タイミング、または性質、またはオファリングが実施される価格を予測または見積もることはできません。追加の株式発行は、既存の株主の保有割合を希釈する可能性があり、私たちの普通株式およびシリーズAワラントの市場価格を下げる可能性があるため、予断を許しません。私たちの証券の所有者には優先資格またはその他の保護がなく、新しい投資家には、当時の当社証券の保有者と比較して優れた権利、特典、および特典がある場合があります。加えて、私たちが債務または優先株式のオファリングを行うことによって追加の資本を調達した場合、当社の清算にあたって、債務証券および優先株式証券の保有者、およびその他の借入人は、当社の普通株式の保有者よりも優先的に利用可能な資産の分配を受ける可能性があります。

私たちのシリーズAワラントへの投資は投機的であり、あなたの投資が失われる可能性があります。

シリーズAワラントは、投票権や配当を受け取る権利などの株式所有者の権利を保有者に与えるものではなく、一定期間内に一定価格で私たちの普通株式を取得する権利を単に表しています。具体的には、発行日以降、シリーズAワラントの保有者は、私たちの普通株式を取得する権利を行使し、株式1株につき300ドルの行使価格で行使することができます(6ドルの行使価格で50ワラントを行使して普通株式1株を受け取る)。発行から3年以内に行使されなかった場合、未行使のシリーズAワラントは期限切れとなり、これ以上価値を持ちません。さらに、シリーズAワラントの市場価値は不確定であり、シリーズAワラントの市場価値が初期価格と等しくなるか、それを上回るかどうかを保証するものではありません。私たちの普通株式の市場価格がいつかシリーズAワラントの行使価格と等しくなるか、上回るかどうかを保証することはできません。そのため、シリーズAワラントの保有者がシリーズAワラントを行使することがいつか利益を生むということは保証されません。

私たちのシリーズAワラントには、有価証券の申立てが連邦裁判所でのみ提出できるという規定が含まれています。

シリーズAワラントの11条は、関連部分で次のように述べています。「本公司は、(上記の1833年証券法および1934年証券取引法の規定に該当する請求を除いて)マンハッタン区ニューヨーク市にある州および連邦裁判所の排他的管轄権を非撤回的に認める」と。そして、1933年の有価証券法または1934年の有価証券取引法に基づくシリーズAワラントに関するクレームは連邦裁判所で行わなければならないのに対し、その他のクレームは連邦裁判所または州裁判所で提起できます。連邦裁判所での手続きは州裁判所での手続きに比べて費用が高い場合があるため、この規定は、証券法に関するクレームを減らしたり、投資家が好ましい管轄区域でクレームを提起する能力を制限する可能性があります。この規定は要件が満たされているため、実施可能であると考えられますが、上記のような状況によって訴訟を激減させる可能性があります。

私たちは現在、当社の普通株式について配当を支払う意向はありませんし、そのため、あなたの投資元本を回収するためには、当社の普通株式の価格が上昇することに依存することになります。

当社の普通株式についてキャッシュ・ダイビデンドを宣言または支払ったことがなく、今後も foreseeable futureでキャッシュ・ダイビデンドを支払う予定はありません。したがって、投資家は、価格の上昇による売却のみを通じて、将来の投資利益を実現するために頼る必要があり、それが起こらず、投資利益の実現方法は存在しない可能性があります。

| 27 |

純収益の使用

当社は、この調査で普通株式を売却しておらず、また、売却株式による当社普通株式の価格を受け取っているわけではありません。売却株式の収益は、ぜんぶ売却株式所有者のものです。ただし、この調査で普通株式を登録することに伴う費用が発生します。

当社普通株式の市場および関連株主に関する事項

市場情報

私たちの普通株式は現在、Nasdaq Capital Marketの「AGRI」というシンボルで引用されています。私たちの普通株式の取引は、一貫した取引量がなく、市場価格は変動しています。

2024年5月31日にNasdaq Capital Marketに報告された私たちの普通株式の終値は、株1株あたり0.12ドルでした。

発行済有価証券数及び所有者名簿

2024年5月31日には、私たちの普通株式の株主記録数は約5467人で、発行済みおよび未払いのAGRI株式です。

当社は、会社が純利益を上げるまでは、普通株式株主に現金を配当するつもりはありません。現在、将来の収益を当社の事業拡大や一般的な企業目的のために保有するつもりです。当社は、将来現金を配当するかどうかは保証できず、当社の配当ポリシーは、当社の業績、財務状況、資金調達の必要性、投資機会、当社の役員会の裁量に任せられており、予告なく変更される可能性があります。

当社は普通株式に現金配当を行ったことがなく、優先株式の普通株式には普通株式の配当を支払いました。ただし、優先株式はIPO後に撤回され、優先株式は未発行となっています。今後の事業拡大や成長を支援するためにも、当社は資金や将来の収益を運営やビジネスの成長・発展の資金として保有し続けることを予定しており、今後当社が普通株式に現金配当を行うことは想定されていません。今後、当社の普通株式に対して現金配当を行うかどうかは、当社の経営状況、業績、資本要件および当社の取締役会が関連する要因と考える他の要因に基づき、当社の取締役会の裁量によるものとなることがあります。また、将来の債務もしくは信用調達の条件によっては、当社が配当を支払うことを妨げる場合があります。

株式報酬計画に関する情報

同社は2018年12月12日に株式オプション計画(「オプション計画」といいます)を採択し、修正を経て、報酬委員会(「報酬委員会」といいます)が会社の取締役、役員、従業員およびコンサルタントに対して譲受可能でないオプションを付与するためにオプションプランに変更を勧告することがあるときは、自己の裁量によって、その措置を講じることができます。 取締役会は勧告を査定し、変更を承認します。 この届出の日付現在、同社は61,712件のオプションを発行しており、将来の発行に利用できるオプションは6,388,738件です。 オプションプランは、同社の株主によって2019年6月10日に承認されました。

次の表は、2023年12月31日時点で当社の計画に基づいて抱えているオプションに関する情報です。

| 計画カテゴリ | 普通株式の数 発行される証券 発行される 行使時 の 未払いの株式 オプション | 加重平均 平均的に 行使価格 の 未払いの株式 オプション | 普通株式の数 証券 残存 利用可能 未来 発行 | |||||||||

| 証券保有者によって承認された株式報酬計画 | 76,114 | $ | 41.75 | 2,181,280 | ||||||||

| セキュリティの批准を受けていない株式報酬計画 | - | - | - | |||||||||

| 総計 | 76,114 | $ | 41.75 | 2,181,280 | ||||||||

| 28 |

企業の構造

以下は、すべての機能を実行する、現在は次の完全子会社を持つ会社です - AgriFORCE Investmentsは、会社の米国投資を保有しています。 West Pender Holdingsは不動産資産を保有し、West Pender Managementは管理会社です。 AGI IPは、米国での会社の知的財産を保有しています。 un(Think) Food Companyは米国で食品製品の製造を行い、un(Think) Food Company Canada Ltd.はカナダで食品製品を製造しています。

| 子会社名 | 設立の管轄区域 | 設立日 | ||

| AgriFORCE Investments Inc. (米国) 2019年4月9日 | デラウェア | West Pender Holdings, Inc. 2018年9月1日 | ||

| AGI IP Co. 2020年3月5日 | デラウェア | West Pender Management Co. 2019年7月9日 | ||

| un(Think) Food Company 2022年6月20日 | ネバダ州 | un(Think) Food Company Canada Ltd.* 2019年12月4日 | ||

| 2022年12月31日満期のコンバーチブル社債(「社債」)14,025,000ドルの購入に関して、同社は一定の認定投資家(「コンバーチブル社債投資家」)とのセキュリティ購入契約を2022年6月30日に締結しました。社債の利率は、最初の12か月間は5%、その後の12か月間は6%、その後は年8%です。元本返済は、25回の均等な月々の分割払いで行われ、2022年9月1日に開始されました。社債は、会社が未払いの元本残高に対して18ヶ月の期限を自由に延長できるように、会社の選択により6ヶ月間延長することができます。延長するためには、未払いの元本残高の6ヶ月分の利息額を支払う必要があります。 | ネバダ州 | 2019年7月9日 | ||

| アン[シンク]フードカンパニー | ネバダ州 | 2022年6月20日 | ||

| アン[シンク]フードカンパニー・カナダ株式会社 | ブリティッシュコロンビア州 | 2019年12月4日 |

| * | 2022年度中に、un(Think) Food Company Canada Ltd.はDaybreak AG Systems Ltd.から名前を変更しました。 |

最近の債務資金調達

2022年6月30日、当社は認定投資家の一部(「転換社債投資家」と呼ばれる)とセキュリティ購入契約を締結し、2024年12月31日到着の転換社債(「社債」と呼ばれる)の購入を行いました。社債の利率は最初の12か月で5%、その後の12か月で6%、その後は年8%です。元本返済は25か月ごとに行われ、2022年9月1日に開始されました。当社は、18年末時点の未払い元本額に対して6か月分の利息に相当する金額を支払うことで、社債を6か月間延長することができます。階年次利率8%で、債務不履行条項のディベンチャー契約がある。 ディベンチャーは、株式普通株式111.00ドルで転換可能です。 コンバーチブル債券投資家は、3,300万ドルの追加原資として最大500万ドルずつの追加トランチを購入する権利があります。 さらに、コンバーチブル債券投資家は、2025年12月31日に期限切れとなる権利行使価格122.10ドルの82,128のワラントを受け取りました(「ディベンチャーワラント」)。 ディベンチャーワラントとディベンチャーには、同社が低価格で株式を発行した場合、転換価格と権利行使価格が下方に調整されるダウンラウンド規定があります。

2023年1月17日、コンバーチブル債券投資家は、5,076,923ドルの追加トランチを購入しました。 コンバーチブル債券とワラントの行使価格は、62.00ドルです。 追加トランチの発行により、ディベンチャーとディベンチャーワラントの行使価格が62.00ドルに調整されました。

パイオニアは、2023年10月17日に2,750,000ドルの追加ディベンチャーとワラントを購入することを通知しました。新しいディベンチャーとワラントの行使価格は、Nasdaq公式の2023年10月16日の終値である2.62ドルに設定され、すべての既存の債券とワラントの転換価格は2.62ドルに設定されました。フロア価格は0.52ドルに設定されています。

パイオニアは、2023年11月30日に2,750,000ドルの追加債券とワラントを購入することを通知しました。2022年6月30日有価証券購入契約の規定に基づき、新しい債券の転換価格と新しいワラントの行使価格は、その後、Nasdaq公式の2023年11月29日の終値に基づいて自動的に0.90ドルにリセットされ、すべての既存の債券とワラントの転換価格は0.90ドルに設定されました。フロア価格は0.18ドルに設定されています。

2024年2月21日、コンバーチブル債券投資家は、1,100,000ドルの追加転換社債(「第5トランチ社債」)を購入し、3,341,122枚のワラント(「第5トランチ社債のワラント」)を受け取りました。第5トランチ社債とディベンチャーワラントは、0.214ドルの行使価格で発行され、2027年8月21日に期限切れとなります。追加トランチの発行により、ディベンチャーの第1、第2、第3、第4トランチとディベンチャーワラントの第1、第2、第3、第4トランチの行使価格が0.214ドルに調整されます。

2024年4月11日、投資家は、550,000ドルの追加転換社債(「第6トランチ社債」)を購入し、2,193,253枚のワラント(「第6トランチワラント」)を受け取りました。コンバーチブル債券とワラントは、それぞれ0.163ドル、0.18ドルの転換/行使価格で発行されました。追加トランチの発行により、ディベンチャーの第1、第2、第3、第4、第5トランチと第1、第2、第3、第4、第5トランチ社債の行使価格が0.163ドルに調整されます。

2024年5月22日、投資家は、833,000ドルの追加転換社債(「第7トランチ社債」)を購入し、5,414,500枚のワラント(「第7トランチワラント」)を受け取りました。コンバーチブル債券とワラントは、それぞれ0.10ドル、0.11ドルの転換/行使価格で発行されました。追加トランチの発行により、第1、第2、第3、第4、第5および第6トランチディベンチャーと第1、第2、第3、第4、第5および第6トランチワラントの行使価格が0.10ドルに調整されます。

第1、第2、第3、第4、第5、第6、第7トランチ社債(「社債」)は、最初の12か月間5%の利率、続く12か月間6%の利率、その後は年8%の利率を持ちます。元本の償還は25回の均等分割で行われます。これらの償還は、第1トランチ社債は2022年9月1日、第2トランチ社債は2023年7月1日、第3トランチ社債は2024年1月1日、第4トランチ社債は2024年5月1日、第5トランチ社債は2024年8月1日、第6トランチ社債は2024年10月1日、第7トランチ社債は2024年11月1日に開始されます。 社債は、残高に対して利息の9か月分を支払うことにより、同社の選択により9か月間延長することができます。階月次

知的財産

当社の知的財産権は、ビジネスにとって重要です。当社は、事業を行っているカナダ、アメリカ合衆国、他の管轄区域において、契約条項、取り扱い秘密、著作権、商標法を組み合わせて、独自の製品、技術、競争上の優位性を保護しています。また、従業員や第三者との機密保持契約、譲渡契約、ライセンス契約も締結しており、知的財産に対するアクセスや使用を制限しています。

| 29 |

特許出願

| 特許出願番号 | 出願日 | 有効期限 | タイトル | 事件状況 | 国 | |||||

| 2001/2096 | 2020年8月26日 | 2040年8月26日 | 自動栽培システム | 保留中 | バルバドス | |||||

| 3151492 | 2020年8月26日 | 2040年8月26日 | 自動栽培システム | 保留中 | カナダ | |||||

| 202080073940.7 | 2020年8月26日 | 自動栽培システム | 保留中 | 中国 | ||||||

| 20858811.1 | 2020年8月26日 | 2040年8月26日 | 自動栽培システム | 保留中 | 欧州特許庁 | |||||

| TT/A/2022/00024 | 2020年8月26日 | 自動栽培システム | 放棄された (p) | トリニダード およびトバゴ | ||||||

| 11528859 | 2020年8月26日 | 2040年8月26日 | 自動栽培システム | 登録される数 | 報告する者ごとに所有している株式数 | |||||

| 17/983109 | 2022年11月8日 | 自動栽培システム | 保留中 | 報告する者ごとに所有している株式数 | ||||||

| PCT/CA2023/051251 | 2023年9月21日 | クローンから花への模型を用いた植物の栽培のための方法およびシステム | 保留中 | 特許協力条約 | ||||||

| 2018215090 | 2018年1月31日 | 2038年1月31日 | 高繊維、高タンパク、低炭水化物粉末及びパワージュース、ならびにそれらの製造方法 | 保留中 | 豪州 | |||||

| 3051860 | 2018年1月31日 | 2038年1月31日 | 高繊維、高タンパク、低炭水化物粉末及びパワージュース、ならびにそれらの製造方法 | 保留中 | カナダ | |||||

| 18747157.8 | 2018年1月31日 | 高繊維、高タンパク、低炭水化物粉末及びパワージュース、ならびにそれらの製造方法 | 保留中 | 欧州特許庁 | ||||||

| 201917032603 | 2018年1月31日 | 高繊維、高タンパク、低炭水化物粉末及びパワージュース、ならびにそれらの製造方法 | 保留中 | インド | ||||||

| 755792 | 2018年1月31日 | 2038年1月31日 | 高繊維、高タンパク、低炭水化物粉末及びパワージュース、ならびにそれらの製造方法 | 保留中 | ニュージーランド | |||||

| 11540538 | 2018年1月31日 | 2038年1月31日 | 高繊維、高タンパク、低炭水化物粉末、甘味液、甘味料、シリアル、およびそれらの製造方法 | 登録される数 | 報告する者ごとに所有している株式数 | |||||

| 17/963690 | 2022年10月11日 | 高繊維、高タンパク、低炭水化物粉末、甘味液、甘味料、シリアル、およびそれらの製造方法 | 申請 提出済み | 報告する者ごとに所有している株式数 | ||||||

| 2001/2057 | 06-Mar-2020 | 06-Mar-2040 | 植物の栽培のための構造物 | 保留中 | バルバドス | |||||

| 3132672 | 06-Mar-2020 | 06-Mar-2040 | 構造

の成長のための 植物のための構造 |

承諾されました | カナダ | |||||

| CN202080033944.2 | 06-Mar-2020 | 構造

の成長のための 植物のための構造 |

保留中 | 中国 | ||||||

| 2020年3月6日 | 06-Mar-2020 | 06-Mar-2040 | 構造

の成長のための 植物のための構造 |

保留中 | 欧州特許庁 | |||||

| TT/A/2021/00093 | 06-Mar-2020 | 構造

の成長のための 植物のための構造 |

放棄された (p) | トリニダード およびトバゴ | ||||||

| 11582918 | 06-Mar-2020 | 06-Mar-2040 | 植物のための 構造 | 登録される数 | 報告する者ごとに所有している株式数 | |||||

| 18/096417 | 12-Jan-2023 | 植物のための 構造 | 申請 許可済み | 報告する者ごとに所有している株式数 |

| 30 |

商標

| 申請 # | 出願日 | 有効期限 | タイトル | 事件状況 | 国 | |||||

| 1997835 | 26-Nov-2019 | AGRIFORCE | 審査中 中 | カナダ | ||||||

| 018243244 | 2020年5月22日 | AGRIFORCE | 登録される数 | 欧州 知的財産庁 | ||||||

| UK00918243244 | 2020年5月22日 | AGRIFORCE | 登録される数 | イギリス | ||||||

| 88/930218 | 2020年5月22日 | AGRIFORCE | 中止された | 報告する者ごとに所有している株式数 | ||||||

| 2044675 | 2020年8月7日 | FORCEFILM | TM 申請が提出されました | カナダ | ||||||

| 018389838 | 2021年2月4日 | FORCEFILM | 登録される数 | 欧州 知的財産庁 | ||||||

| 90/124842 | 2020年8月19日 | FORCEFILM | 中止された | 報告する者ごとに所有している株式数 | ||||||

| 2127781 | 2021年8月18日 | 考え得ない | TM 申請が提出されました | カナダ | ||||||

| 018572674 | 2021年10月06日 | 考え得ない | 申請 提出済み | 欧州 知的財産庁 | ||||||

| 1669126 | 2022年02月18日 | 考え得ない | 保留中 | マドリード議定書(TM) | ||||||

| 90/897689 | 2021年08月23日 | 考え得ない | 中止 | 報告する者ごとに所有している株式数 | ||||||

| 2196090 | 2022年07月06日 | C2F | TM 申請が提出されました | カナダ | ||||||

| 97/495313 | 2022年07月08日 | C2F | 中止された | 報告する者ごとに所有している株式数 | ||||||

| 2198964 | 20-Jul-2022 | AWAKENED GRAINS | TM 申請が提出されました | カナダ | ||||||

| 97/527128 | 29-Jul-2022 | AWAKENED GRAINS | 中止された | 報告する者ごとに所有している株式数 | ||||||

| 2207782 | 02-Sep-2022 | FORCEGH+ | TM 申請が提出されました | カナダ | ||||||

| 97/605026 | 23-Sep-2022 | FORCEGH+ | 中止された | 報告する者ごとに所有している株式数 | ||||||

| 2243222 | 02-Mar-2023 | AWAKENED FLOUR | TM 申請が提出されました | カナダ | ||||||

| 1752858 | 01-Sep-2023 | AWAKENED FLOUR | 登録される数 | マドリード議定書(TM) | ||||||

| 97/824500 | 2023年3月6日 | AWAKENED FLOUR | 中止された | 報告する者ごとに所有している株式数 | ||||||

| TMA1175334 | 2019年1月24日 | PLANET LOVE | 登録される数 | カナダ | ||||||

| UK00801504091 | 2019年7月24日 | PLANET LOVE | 登録される数 | イギリス | ||||||

| 1504091 | 2019年7月24日 | PLANET LOVE | 登録される数 | マドリード議定書(TM) | ||||||

| 6197554 | 2019年7月24日 | PLANET LOVE | 登録される数 | 報告する者ごとに所有している株式数 | ||||||

| UK00801494234 | 2019年8月30日 | CANIVATE | 登録される数 | イギリス | ||||||

| 1494234 | 2019年8月30日 | CANIVATE | 登録される数 | マドリード議定書(TM) | ||||||

| 6191972 | 2019年8月30日 | CANIVATE | 登録される数 | 報告する者ごとに所有している株式数 | ||||||

| UK00801494231 | 2019年8月30日 | THE CANIVATE WAY | 登録される数 | イギリス | ||||||

| 1494231 | 2019年8月30日 | THE CANIVATE WAY | 登録される数 | マドリード議定書(TM) | ||||||

| 6182017 | 2019年8月30日 | THE CANIVATE WAY | 登録される数 | 報告する者ごとに所有している株式数 |

| 31 |

操作

同社の主な業務活動は、米国のカリフォルニア州とカナダのサスカトゥーンにあります。同社の本社は、カナダのバンクーバーにあります。

物件の概要

当社は、主たるオフィスとしてカナダブリティッシュコロンビア州バンクーバー800−525ウェスト8thアベニューのオフィススペースをリースしている。当社はオフィスが良好な状態にあり、現在の業務要件を満たしていると考えている。

訴訟

『ノート17.調達と請求』で詳述されている法的手続きおよび請求に従事しています。訴訟および請求の結果を確実に予測することはできませんが、この年次報告書提出日時点で、不利に解決された場合、我々のビジネスに重大な悪影響を及ぼすとは合理的に想定されません。どちらにせよ、訴訟は、防衛や和解費用、経営資源の分散などの理由から我々に悪影響を及ぼす可能性があります。

| 32 |

コーポレート・ガバナンス

当社の事業および運営は、取締役会の指導の下で管理されています。

任期

取締役は次回の年次株主総会までおよびその後の後継者が選出され、かつ任命されるまで務める。役員は、当社が代替えされるまで務めるよう任命される。

取締役の独立性

私たちはNASDAQ株式市場の「独立」の定義を使用して、この判断を下します。私たちはまだNASDAQに上場しておらず、NASDAQのルールは私たちに適用されるのは上場するまでではありません。NASDAQの上場ルール5605(a)(2)には、「役員または社員である本社の従業員以外の人物が『独立した役員』である」と規定されています。NASDAQのルールによれば、役員は次の場合には独立したとは考えられないとされています。

| ● | 取締役が当社の従業員である場合、または過去3年間に当社の従業員であった場合。 | |

| ● | 取締役または取締役の家族が、独立判断の前の3年間のいずれかの期間に当社から報酬を受け取った場合、12か月間にわたる期間において、その報酬が12万ドルを超える場合(当社の取締役会または取締役会委員会の役員または役員会委員会の報酬を含む場合を除く)。 | |

| ● | 取締役の家族が当社の役員である場合、または過去3年間に当社の役員であった場合。 | |

| ● | 取締役または取締役の家族が、現在の会計年度または過去3会計年度に当社に対して支払われた金額が、支払い対象者の当該年度の総収益の5%または20万ドル以上である、またはそのような支払いを受けたり、支払ったりした事業体のパートナー、支配株主、幹部従業員である場合(特定の除外を含む)。 | |

| ● | 取締役または取締役の家族が、現在の会計年度または過去3会計年度に、当社の役員のうちのいずれかがその他の財団の報酬委員会の委員を務めていた管理組織の幹部従業員として雇われている場合。 | |

| ● | 取締役または取締役の家族が、当社の外部監査人の現在のパートナーである場合、または過去3年間に当社の外部監査人のパートナーまたは従業員であった場合には、監査を行うことはできません。 |

NASDQの取締役の独立性に関する3つの規則の下では、取締役は独立とは見なされません。(a)NASDAQルール5605(a)(2)(A)は、取締役がその企業の役員または従業員でもある場合は、独立とは見なされないことを規定します。 (b)NASDAQ Rule 5605(a)(2)(B)は、取締役が独立性の決定の前の12か月間の任意の期間に1,20,000ドルを超える当社からの報酬を受け取った場合は、独立とは見なされないことを規定します。 (c)NASDAQルール5605(a)(2)(D)は、取締役が、当社が現在または過去3決算年度のいずれかで、受益者の当該年度の連結純収益の5%または20万ドルを超える資産またはサービスを提供した組織のパートナーであるか、支配株主であるか、組織の役員である場合、独立とは見なされないことを規定します。このような定義の下で、当社には独立した取締役が6人います。

家族関係

当社の取締役および役員には、家族関係はありません。

取締役会の委員会

当社の取締役会は、監査委員会、報酬委員会、および選挙およびガバナンス委員会、または選挙委員会の3つの常任委員会を設置しています。 当社の取締役会は、各委員会について書面の憲章を採択しました。憲章のコピーは当社のWebサイトで入手できます。 取締役会は、時間が経つにつれて、必要または適切と判断する場合に、他の委員会を設置することができます。

| 33 |

監査委員会

当社の監査委員会は、少なくとも3人の個人で構成され、各々が独立した取締役であり、中にはRegulation S-KのItem 407(d)(5)(ii)で定義される「監査委員会財務専門家」の1人がいることとなっています。現在、当社の監査委員会は、Richard Levychin、John Meekison、およびElaine Goldwaterで構成され、独立しており、Mr. Levychinは当社の財務専門家です。

当社の監査委員会は、企業の会計、財務報告の実践、および財務諸表の監査を監督します。この目的のため、監査委員会には規約(年次レビュー)があり、いくつかの機能があります。監査委員会は次の機能を行います。

| ● | 独立監査人の独立性と業績を評価し、その独立監査人を委託する。 | |

| ● | 年次監査、四半期レビュー、税務およびその他の監査関連サービスの計画および料金を承認し、独立監査人による監査以外のサービスについて事前に承認する。 | |

| ● | 独立監査人の独立性および法律によって必要とされる当社のエンゲージメントチームのパートナーのローテーションを監視する。 | |

| ● | 私たちの将来のフォーム10-Kに含まれる財務諸表を確認し、四半期報告書10-Qに含まれる財務諸表を確認し、年次監査と四半期財務諸表のレビューの結果を管理部門および独立した監査人と共にレビューする。 | |

| ● | 取締役会の公認の内部会計統制および企業ガバナンス機能のすべての側面を監督する。 |

報酬委員会

当社の報酬委員会は、少なくとも3人の個人で構成され、各個人は独立した取締役でなければならない。現在、当社の報酬委員会には、独立したデイビッド・ウェルチ(議長)、エイミー・グリフィス、およびマーガレット・ハニーが所属している。

報酬委員会は、当社の経営陣および従業員の報酬体制をレビューまたは推奨し、会社の給付および保険プランなどの問題のレビューや承認における取締役会を支援する。報酬委員会には任務を達成するために必要な報酬コンサルタントまたはその他の顧問を費用負担で直接雇用する権限がある。

報酬委員会は、従業員、重役、および取締役の報酬額や形式を決定する責任を果たすために必要と判断した報酬コンサルタントまたは他の顧問を、当社費用で直接雇用する権限を持つ。

指名および企業統治委員会

当社の指名および企業ガバナンス委員会は、少なくとも3人の個人で構成され、各個人は独立した取締役でなければならない。現在、当委員会のメンバーには、独立したエイミー・グリフィス(議長)、エレイン・ゴールドウォーター、およびマーガレット・ハニーが所属している。

NC&G委員会は、当社の企業ガバナンス方針をレビューし、検討のために取締役会に提案する可能性のある取締役候補を提案する責任を負っています。この委員会はまた、当社の役員ポジションの雇用を管理する権限も持っています。NC&G委員会には、年次で見直される憲章があります。

| 34 |

第11項。役員報酬

| 名前 & 主要ポジション | 年 | 給料 | ボーナス | シェアベースの賞与c | オプションベースの賞与 | その他の報酬 | 総報酬 | ||||||||||||||||||||

| リチャード・S・ウォン | 2023 | 264,041 | - | 179,004 | 42,148 | 1,793 | 486,986 | ||||||||||||||||||||

| 最高財務責任者 | 2022 | 295,216 | 134,696 | a | 86,456 | 28,831 | 1,741 | 546,940 | |||||||||||||||||||

| マウロ ペネラ | 2023 | 259,317 | - | 158,105 | 25,544 | 1,793 | 444,759 | ||||||||||||||||||||

| AgriFORCE™ ブランドのCMO兼社長 | 2022 | 268,962 | - | 115,269 | 45,593 | 1,741 | 431,565 | ||||||||||||||||||||

| トロイT.マクレラン | 2023 | 231,755 | - | 74,091 | - | 1,656 | 307,502 | ||||||||||||||||||||

| 元建設プレジデント | 2022 | 246,732 | 69,162 | b | 76,846 円 | 30,132 | 1,741 | 424,613 円 | |||||||||||||||||||

| インゴ・ミュラー | 2023 | 289,025 円 | - | 86,744 円 | - | - | 375,769 円 | ||||||||||||||||||||

| 元最高経営責任者 | 2022 | 392,464 円 | 375,718 円 | 359,881 円 | 6,866 円 | 1,741 | 売上高 1,136,670 円。 ボーナスは株式で 101,022 円、現金で 33,674 円支払われました。 | ||||||||||||||||||||

| (a) | ボーナスは株式で 69,162 円支払われました。 |

| (b) | 一部の株式報酬は所得税から差し引かれた額で発行されました。当社は発行日に株式を買い戻して、適切な政府収益事務局に所得税として納付しました。 |

| (c) | 項目 12.ある特定の恩恵提供者及び管理者並びに関連する株主事項に関するセキュリティ所有 |

次の表は、2024年5月6日現在、私たちが把握している普通株式の有価証券利益所有者並びに

以下の表は、2024年5月31日現在の当社普通株式の恩恵を受ける所有者についての情報を、次のとおり示します。

| ● | 実質的に5%以上の持分について、私たちが認知している各個人; |

| ● | 各役員及び取締役ごとに |

| ● | 全役員および取締役団体として |

| 普通株式 | オプション 権利獲得済み 60日以内に 2024年5月31日 | warrants | 総計 | 所有する株式の割合 | ||||||||||||||||

| 取締役および役員: | ||||||||||||||||||||

| ジョリー・カーン | 126,646 | - | - | 126,646 | 0.2 | % | ||||||||||||||

| リチャード・ウォン | 37,602 | 21,053 | - | 58,655 | 0.1 | % | ||||||||||||||

| マウロ・ペネッラ | 61,055 | 13,495 | - | 74,550 | 0.1 | % | ||||||||||||||

| ジョン・ミーキソン | 865 | 4,251 | - | 5,116 | 0.0 | % | ||||||||||||||

| デイビッド・ウェルチ | 1,049 | 4,239 | - | 5,288 | 0.0 | % | ||||||||||||||

| エイミー・グリフィス | - | 3,719 | - | 3,719 | 0.0 | % | ||||||||||||||

| リチャード・レバイキン | - | 3,719 | - | 3,719 | 0.0 | % | ||||||||||||||

| エレイン・ゴールドウォーター | - | - | - | - | - | % | ||||||||||||||

| インゴ・ミュラー(元CEO兼会長) | 3,954 | - | - | 3,954 | 0.0 | % | ||||||||||||||

| トロイ・マクレラン(元設計・建設部門社長) | 28,159 | - | - | 28,159 | 0.0 | % | ||||||||||||||

| マーガレット・ハニー(元ディレクター) | - | - | - | - | - | % | ||||||||||||||

| 全役員および取締役(11人) | 259,330 | 50,476 | - | 309,806 | 0.4 | % | ||||||||||||||

| 5%以上の有益所有者 | ||||||||||||||||||||

| - | - | - | - | - | - | |||||||||||||||

| 35 |

項目 13.一定の関係および関連取引、およびディレクター独立性

当社は、当社のポリシーに関する規定の下、私共および「関係者」(たとえば、取締役、役員、5%以上の株式の保有者、保有する株式の数量にかかわらず)が、$120,000を超える金額が関わる取引、取り決めまたは関係(または同様の取引、取決めまたは関係の一連)に参加する取引、取決めまたは関係について、関係者取引ポリシーを策定し、その関係者取引の識別、審査、検討、監督を定めたものがあります。私達のポリシーのみを目的として、必要な開示の目的ではないとすると、$120,000を下回る場合であっても、関係者が関与するすべての関係者取引を含みます。時点で、私たちは、推薦・取締役候補者選考委員会に3人の独立した取締役を任命しています。結果として、我々のチーフ・ファイナンシャル・オフィサーであるリチャード・ウォンは、提案された関係者取引について、推薦・取締役候補者選考委員会に情報を提供する必要があります。ポリシーにより、取引が関係者取引として特定された場合、ウォン氏は、同取引が確定した後、当社の推薦・取締役候補者選考委員会に関連する取引について情報を提供する必要があります。提出する資料には、関係する情報の記載や、関係者の直接・間接的な利益、当社の特典および可能な代替取引の有無などが含まれます。予め関係者取引を特定するために、我々は、役員、取締役、および特定の重要な株主から提供された情報に依拠しています。関係者取引を検討する際に、推薦・取締役候補者選考委員会は、関連する利用可能な事実および状況を考慮に入れますが、これに限定されません:

当社に対して従業員、コンサルタントまたは役員として提供されたサービスに対する報酬に関する取引は、当社に関係するアプローチではなく、当社の関係者取引ポリシーでは関係者取引と見なされません。関係者とは、5%以上の株式を保有する取締役、役員、またはその直接の家族を含む、当社の一般株主のいずれかであり、それらの人物が所有または支配するいかなるエンティティも含まれます。

現在、私たちは、推薦・取締役候補者選考委員会に3名の独立した取締役を任命しています。その結果、当社のチーフ・ファイナンシャル・オフィサー、リチャード・ウォンは、提案された関係者取引に関する情報を推薦・取締役候補者選考委員会に提出する必要があります。ポリシーにより、取引が関係者取引として特定された場合、ウォン氏は、当該取引に関する情報を提供する責任があります。当該情報には、物事の根本的な事実、関係者の直接・間接的な利益、当社への収益、および代替取引が可能かどうかが含まれます。予め関係者取引を特定するために、我々は、当社の役員、取締役、および特定の重要な株主から情報を収集しています。関係者取引を検討する際に、推薦・取締役候補者選考委員会は、可能な代替取引があるかどうか、当社のビジネスにおいて通常の取引であるかどうか、当事者が誰から提起したかなど、関連する利用可能な事実および状況を考慮に入れます:

| ● | 当社のビジネスの通常の範囲内で行われた取引かどうか; | |

| ● | 関係者取引は、当社または関係者から提起されたかどうか; | |

| ● | 関係者との取引が、当社以外の第三者との間で取り決められた場合と同等以上の条件であったかどうか; | |

| ● | 関係者との取引の目的、および当社が関係者取引から得られる恩恵について考慮します。 | |

| ● | 関係者取引に関連する金額の概算ドル価値、特に関連する者と関連する場合、 | |

| ● | 関連する取引当事者の関心事、および | |

| ● | 特定の取引の状況を考慮して投資家にとって重要な事項である、関連取引または関連人物に関するその他の情報。 |

その後、提出された取引について提言を行い、主管委員会は、取引が承認されるかどうか、および承認される場合は、どのような条件下で承認されるかを判断する。提案された取引に取締役が利害関係を持っている場合、当該取締役は、審議と承認から外れなければならない。

以下に記載されている以外に、私たちはどのような関連会社との取引もしていません。

2023年12月31日現在、役員および取締役が所有する会社に対して、サービスおよび経費について、合計で57,561ドル(2022年12月31日現在32,500ドル)が支払われています。これらの未払額は、支払調整および未払費用に含まれています。

2023年および2022年には、米国の総合顧問弁護士事務所Enso Law(取締役が経営に関与する会社)に、法的サービスに対して、それぞれ11,984ドルおよび79,457ドルが発生しています。10-Kフォームに記載されています。

| 名前 | 年齢 | ポジション | 就任以来 | |||

| デイビッド ウェルチ | 42 | エグゼクティブチェアマン、ディレクター、報酬委員会委員、M&A委員会メンバー | 2017年12月 | |||

| ウィリアム・J・ミーキソン | 60 | ディレクター、監査委員会、報酬委員会、M&A委員会委員長 | 2019年6月 | |||

| リチャード レビチン | 65 | ディレクター、監査委員会委員長、M&A委員会メンバー | 7月 2021年 | |||

| エイミー グリフィス | 52 | ディレクター、ガバナンス委員会委員長および報酬委員会メンバー | 7月 2021年 | |||

| エレイン ゴールドウォーター | 53 | 監査委員会メンバーおよびガバナンス委員会メンバーのディレクター | 2023年10月 | |||

| ナスダックは適時提出の詳細を指定していることに注意してください(「SEC」)。 | 59 | エグゼクティブコンサルタント | 2024年2月 | |||

| リチャード S.ウォン | 58 | 最高財務責任者および暫定最高経営責任者 | 2018年10月 | |||

| マウロ ペネラ | 58 | 最高マーケティング責任者およびAgriFORCE™ブランド部門社長 | 7月 2021年 | |||

| マーガレット ハニー | 67 | 元役員 | 2023年10月 | |||

| Ingo W. Mueller* | 59 | 元議長、元役員および元最高経営責任者 | 2017年12月 | |||

| トロイ T.マクレラン | 62 | 元社長、AgriFORCE™ソリューション | 2018年2月 |

取締役は次回の定時株主総会まで、または後任者が選出および適任に就任するまで務めます。役員は1年間務め、株主総会の後に開催される取締役会で後任者が選出および適任に就任するまで務めます。

デビッド ウェルチ、取締役会議長、取締役、報酬委員会委員、M&A委員会委員

ウェルチ氏は、知的財産および規制法律会社のエンソー・ロウにおける共同設立者です。彼は、訴訟、知的財産、政府規制のアドバイザリー、そして防衛分野において、アメリカ、カナダ、メキシコの企業クライアントを代表する広範な経験を持っています。ウェルチ氏は、連邦裁判所、カリフォルニア州裁判所、および米国特許商標庁とTTABの前で、農業および食品サービススペースの認知度の高いビジネスを代表してきました。ウェルチ氏はまた、カリフォルニア最高裁判所と米国第9巡回区控訴裁判所で、憲法問題に関する主張をし、各社に対する米国法の適用に関する憲法問題において議論しています。ウェルチ氏は、国際貿易に特化したロヨラ・ロー・スクールで法学士号を取得し、知的財産と規制法の業務において、Top 40 under 40としてデイリージャーナルから、国立法学ジャーナル知的財産トレイルブレーザー、および2013年から2023年までスーパーローイヤーを受賞しました。ビジネスベンチャーでは、ウェルチ氏は、持続可能で再生可能な農業プラクティスに焦点を当てた登録養殖業者および農夫です。国際知的財産、農業およびビジネスにおける長年の経験により、取締役として適任であると考えます。

| 36 |

William John Meekison、取締役、監査委員会、およびM&A委員会の議長

ミーキソン氏はキャリアのチーフファイナンシャルオフィサーであり、元投資銀行家です。彼は過去15年間、民間企業および公的企業の経営幹部およびチーフファイナンシャルオフィサーの役割を果たし、現在はEmobilityセクターのテクノロジー企業であるExro Technologies Inc.のCFO(2017年10月以降)として務めています。現在はTelo Genomics Corp.(2018年7月以降)とAdven Inc.(2021年4月以降)の取締役会にも参加しています。Exro Technologies Inc.およびその他のCFO役職でのポジションにつく前に、ミーキソン氏はコーポレートファイナンスに15年間携わり、ヘイウッド証券株式会社を含む北米のテクノロジー企業に対して株式資本調達に焦点を当てていました。ミーキソン氏はブリティッシュコロンビア大学で学士号を取得し、公認会計士、プロフェッショナルロジスティシャン、および認定投資マネージャーの称号を持っています。ミーキソン氏は、全米企業取締役協会のメンバーであるNACD.DCの認証を持っているため、取締役としての役割を果たすのに適任です。

Richard Levychin、監査委員会の議長、M&A委員会のメンバー

Richard Levychin、CPA、CGMAは、Galleros Robinsonの商業監査と保証業務のパートナーであり、民間および上場企業の両方を対象としています。2018年10月にこの職に就く前に、RichardはPCAOB認定独立登録会計事務所であるKBL、LLPのマネージングパートナー(1994年以降)でした。レビチン氏は、メディア、エンターテイメント、不動産、製造業、非営利団体、テクノロジー、小売、テクノロジー、およびプロフェッショナルサービスを含むさまざまな業界で、非公開および公開エンティティと一緒に仕事をする25年以上の会計、監査、事業アドバイザリーサービスおよび税務の経験があります。彼の経験には、SECファイリング、新規公開株式、および規制機関とのコンプライアンスの専門知識も含まれます。ビジネスアドバイザーとして、彼はビジネスと財務の目標を特定および定義し、それらの確立された目標を達成するために必要な持続的なパーソナルアテンションを提供します。レビチン氏は、PCAOB認定独立登録会計事務所のマネージングパートナーとしての数十年の経験、SECファイリングと新規公開株式の数十年の専門知識を持っているため、当社の取締役に適任です。

Amy Griffith、ガバナンス委員会の議長および報酬委員会のメンバー

グリフィス氏は現在、McCain Foods - North AmericaのHead, Government Relations & External Affairsを務めています。彼女は、北アメリカ(“NA”)のパブリックアフェアーズ戦略を担当し、アメリカとカナダの政策立案者に対してMcCainを代表して戦略的なリーダーシップと指導を提供しています。彼女は、外部コミュニケーションとステークホルダーの管理をリードしています。以前は、コカ・コーラ社の北米オペレーティングユニットのグループディレクターであり、この役割で、カナダと米国北東部のパブリックアフェアーズ、政府関係、持続可能性、およびコミュニケーションを監督していました。以前は、ウェルズ・ファーゴの州政府および地方自治体関係シニアバイスプレジデントでした。彼女は、2019年にウェルズ・ファーゴの政府関係および公共政策チームに募集されました。グリフィス氏は、この役割で、自分の地域でウェルズ・ファーゴの立法および政治的なアジェンダを主導し、州および地方自治体の政策立案者やコミュニティのステークホルダーとの関係を管理しました。2008年から2019年まで、グリフィス氏はTIAAの16州の政府関係を指導し、10年以上にわたり政府関係に従事しています。その前は、宇宙航空、ハイテク、教育、私企業、公共セクターで働き、地方、州、国レベルの多数の高級な政治キャンペーンを管理してきました。グリフィス氏は地域の活動に積極的に取り組んでおり、The Baldwin School Golf Outingの共同議長を務め、女子アスレチックプログラムの資金調達を行っています。彼女は、Gwynedd-Mercy Collegeを卒業し、歴史の学位を取得しています。グリフィス氏は、政府関係、政策立案者、および規制機関に関する重要な経験を持ち、また、民間および公共セクターの企業に長年にわたり取り組んでいるため、取締役として適任です。

Elaine Goldwater、監査委員会のメンバー、およびガバナンス委員会のメンバー

エレイン・ゴールドウォーターは、バイオ医薬品産業のエグゼクティブです。彼女は、Recordati Rare DiseasesのSenior Director of Marketing,Endocrinologyです。Recordati Rare Diseases の前には Merck に在籍していました。エレインは、競争の激しい医薬品業界で複雑なグローバルマーケティング戦略を創造し、立ち上げた20年以上の経験を持ち、判断力のある意思決定を導く才能、戦略的計画と戦略的操作をリードする才能、高価値製品ポートフォリオ全体での2桁の成長と変革を提供しています。彼女の専門知識には、前臨床/早期開発段階からの製品ライフサイクルに関する深い知識を含み、保護期間切れ(LOE)、ラインエクステンション、および後期のライフサイクル製品も扱います。さらに、エレインの国内外オペレーションのマスタリーは、市場原型の構築、ベストプラクティスの共有、および収益性のある戦略および実行モデルの構築を背景に活用されています。彼女は、協力的なクロスファンクショナルプロセスを介してエンドtoエンドの商業戦略の作成と実行を推進し、ブランド上のパフォーマンスを超える成果を生み出し、純売上高を増やし、患者アクセスを確保するために奉仕しています。

Jolie Kahn、エグゼクティブコンサルタント

Jolie Kahnは、企業金融と企業および証券法の広範なバックグラウンドを持っています。彼女は2002年以来Jolie Kahn, Esq.の所有者です。カーン氏は、公期間ファイリングおよび財務諸表の準備に関する広範な業務を含む、企業金融のさまざまな役割も務めてきました。また、複雑な取引についての企業やヘッジファンドと協力して、数百万ドルの債務および株式ファイナンス、合併および買収の構造化と交渉を行うこともあります。カーン氏は、企業金融、合併および買収、逆さ合併、および一般的な企業、銀行、および不動産問題の法律分野で法律実務を行ってきました。彼女は、投資家として公開企業に投資している公的および私的企業、ヘッジファンド、およびその他の機関投資家を代表しています。カーン氏は、コーネル大学で学士号、ベンジャミン・N・カルドゾーSchool of LawでJ.D. magna cum laudeを取得しています。

リチャード・ウォン、最高財務責任者

黄氏は、同社でフルタイムで勤務しており、消費財業界、農業、製造業、林業などにおいて、スタートアップ企業や公開企業で25年以上の経験を持っています。2020年12月31日現在、LOTOのYouthukesithが発行した株式オプション証券の申し込み可能な株式数は10,715株で、行使価格は1株あたり$0.50であり、2025年3月4日に満期を迎えます。2018年に同社に参加するまで、彼はFirst Choice Capital Advisorsのパートナーであり、2016年からはLighthouse Advisors Ltd.のパートナーでした。黄氏は、 Emerald Harvest Co.、Dan-D Foods、LtdのCFOを務め、SUGOI Performance Apparelの財務ディレクターおよびCFOを務めたこともあり、Canfor、Canadian Pacificなどのフォーチュン1000企業でもポジションを務めています。黄氏は、1999年以来、公認会計士の資格を保持しています。また、英国コロンビア工科大学でテクノロジーと財務管理のディプロマを取得しています。地域を含む国内外の多くの企業やプロジェクトの融資に関与してきた黄氏は、同社の知的財産、ビジネスモデル、および資金調達の開発に責任を持っていました。2023年7月18日、同社は経営層を再編成すると発表しました。Ingo MuellerはCEOおよび取締役会の議長の職を離れました。

| 37 |

Mauro Pennella、最高マーケティング責任者およびAgriFORCE ™ Brands の社長

ペネラ氏は、消費者製品のベテランであり、消費者包装品業界で30年以上の経験を持っています。2018年5月から2021年1月まで、彼はカナダの多国籍冷凍食品会社であるMcCain Foodsのチーフグロース&サステナビリティオフィサーを務めていました。この役割で、グローバルマーケティング、セールス、研究開発(R&D)、および持続可能性に責任を持ちました。2014年10月から2018年4月まで、ペネラ氏は、パーソナルケア製品会社のCombe IncorporatedのInternational Divisionの社長を務め、国際部門、研究開発、および内部広告代理店を監督しました。そこでは、彼はCombe Incorporatedの執行委員会のメンバーでもあり、世界中に100人以上の従業員を抱える8つの子会社を監督するP&Lを担当しました。その前は、ペネラ氏はConagraのLamb Weston部門のリテールおよびインターナショナルビジネスをリードし、DiageoとProcter&Gambleでキャリアを積み重ねました。ペネラ氏は、Audencia(プレミアヨーロッパビジネススクール)でビジネスの修士号を取得しており、オハイオ州立大学フィッシャー経営大学院でマーケティングとファイナンスのMABAを取得しています。

Ingo Wilhelm Mueller - 元会長、元取締役、元最高経営責任者

ミュラー氏は、過去25年間にわたって企業やプロジェクトの資金調達に関わってきたファイナンスおよびアドバイザリービジネスに関わっています。ミュラー氏は同社の創設者であり、CEOを務め、同社の知的財産、ビジネスモデル、資金調達の開発に責任を持っていました。同社は2023年7月18日、経営層を再編成すると発表しました。Ingo MuellerはCEOおよび取締役会の議長の職を離れました。

Troy McClellan, AgriFORCE™ Solutions前社長

マクレラン氏は、長年にわたり革新的な設計技術および建設技術に注力してきました。マクレラン氏は、モンタナ州立大学で建築の修士号を取得した登録建築家です。

2024年1月25日、AgriFORCE Solutionsの社長であるTroy McClellan氏は、同社に辞表を提出しました。同社はその辞表を受理し、同氏の雇用契約書のセクション7.3に基づき、同氏の通知期間(2024年3月31日まで)を免除し、辞任日を速やかに認めました。

コーポレート・ガバナンス

当社の事業および運営は、取締役会の指導の下で管理されています。

取締役の独立性

私たちはNASDAQ株式市場の「独立」の定義を使用して、この判断を下します。私たちはまだNASDAQに上場しておらず、NASDAQのルールは私たちに適用されるのは上場するまでではありません。NASDAQの上場ルール5605(a)(2)には、「役員または社員である本社の従業員以外の人物が『独立した役員』である」と規定されています。NASDAQのルールによれば、役員は次の場合には独立したとは考えられないとされています。

| ● | 取締役が当社の従業員である場合、または過去3年間に当社の従業員であった場合。 | |

| ● | 取締役または取締役の家族が、独立判断の前の3年間のいずれかの期間に当社から報酬を受け取った場合、12か月間にわたる期間において、その報酬が12万ドルを超える場合(当社の取締役会または取締役会委員会の役員または役員会委員会の報酬を含む場合を除く)。 | |

| ● | 取締役の家族が当社の役員である場合、または過去3年間に当社の役員であった場合。 | |

| ● | 取締役または取締役の家族が、現在の会計年度または過去3会計年度に当社に対して支払われた金額が、支払い対象者の当該年度の総収益の5%または20万ドル以上である、またはそのような支払いを受けたり、支払ったりした事業体のパートナー、支配株主、幹部従業員である場合(特定の除外を含む)。 | |

| ● | 取締役または取締役の家族が、現在の会計年度または過去3会計年度に、当社の役員のうちのいずれかがその他の財団の報酬委員会の委員を務めていた管理組織の幹部従業員として雇われている場合。 | |

| ● | 取締役または取締役の家族が、当社の外部監査人の現在のパートナーである場合、または過去3年間に当社の外部監査人のパートナーまたは従業員であった場合には、監査を行うことはできません。 |

| 38 |

NASDAQの取締役の独立ルールの下、取締役は、(a) NASDAQルール5605(a)(2)(A)、取締役は、取締役会の役員または従業員である場合には独立していないと見なされます。、(b) NASDAQルール5605(a)(2)(B)、取締役は、独立の判断がなされる前の3年間で当社から12か月間にわたって12万ドルを超える報酬を受け取った場合には、独立していないと見なされます。また、(c) NASDAQルール5605(a)(2)(D)では、取締役は、当社が,当該年度の収集した総収益の5%以上または20万ドル以上で当該収入または支出に関わっている組織のパートナー、支配株主または幹部従業員である場合、独立していないと見なされます。このような定義の下、当社には4人の独立した取締役がいます。

家族関係

当社の取締役および役員には、家族関係はありません。

取締役会の委員会

当社の取締役会は、監査委員会、報酬委員会、および取締役候補者推薦・ガバナンス委員会または任命委員会の3つの常設委員会を設置しています。当社の取締役会は、それぞれの委員会のために書面による規約を採択しています。規約のコピーは当社のウェブサイトで入手できます。必要かつ適切と思われる場合は、取締役会は他の委員会を設置することができます。

監査委員会

当社の監査委員会は、最低3人の役員がメンバーであり、うち1人はRegulation S-KのItem 407(d)(5)(ii)に定義される「監査委員会の財務専門家」であることが必要です。現在、当社の会計監査委員会は独立したRichard Levychin(委員長)、John Meekison、Elaine Goldwater、および当社の財務専門家であるLevychin氏で構成されています。

当社の監査委員会は、企業の会計、財務報告の実践、および財務諸表の監査を監督します。この目的のため、監査委員会には規約(年次レビュー)があり、いくつかの機能があります。監査委員会は次の機能を行います。