KeyCorp 2024年第1四半期収益レビュー 2024年4月18日クリス・ゴーマン会長兼最高経営責任者クラーク・カヤット最高財務責任者

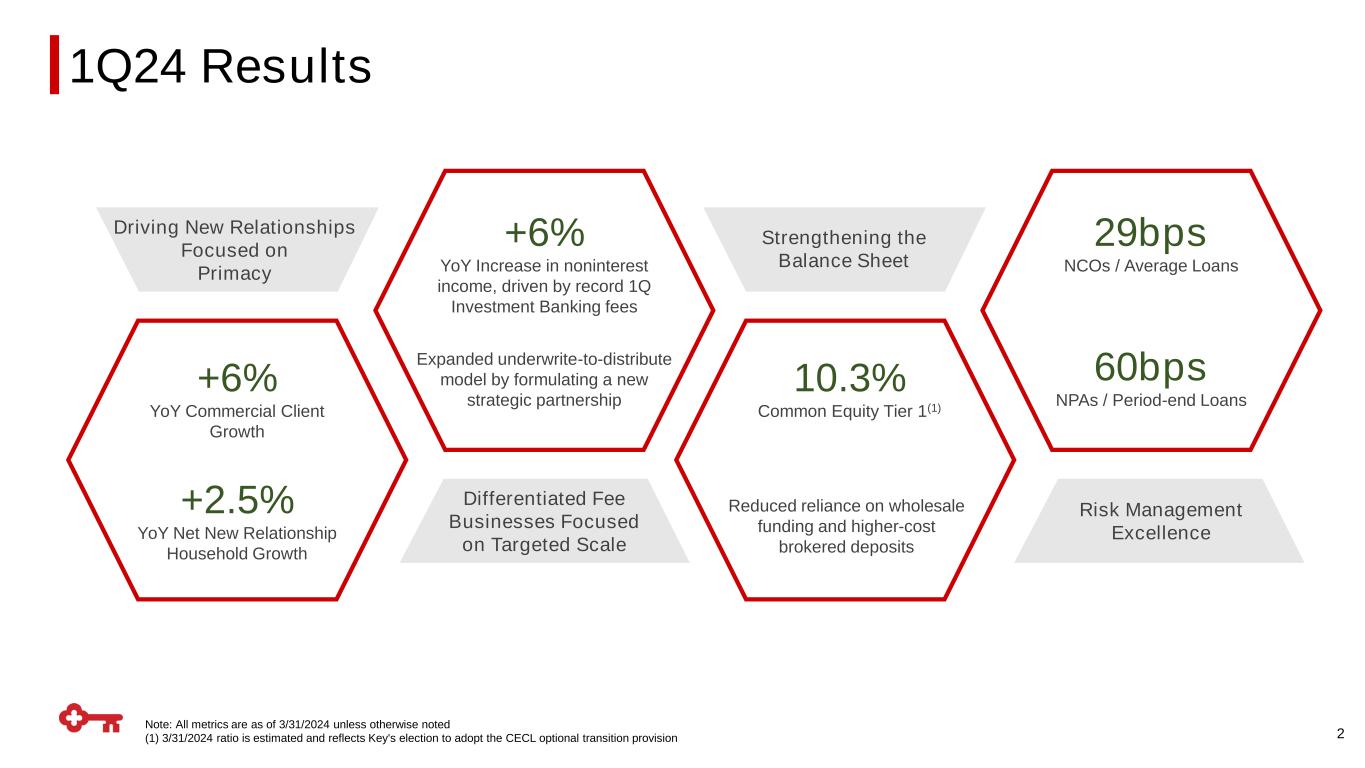

2 注:すべての指標は、特に断りのない限り、2024年3月31日現在のものです。(1)2024年3月31日現在の比率は、KeyがCECLオプション移行条項を採用することを選択したことを反映しています ✓ Blackstoneとのパートナーシップによる引受から分配までのプラットフォームの強化 +前年比6%コマーシャル・クライアントの成長ターゲットを絞った規模に焦点を当てた差別化された手数料ビジネス 10.3% 普通株式ティア1(1)+前年比6%無利子増加記録的な第1四半期の投資銀行手数料に牽引された収益、貸借対照表の強化ホールセール資金への依存度の低下と高コストな仲介預金 29bps NCO/平均貸付リスク管理エクセレンス新しい戦略的パートナーシップの構築による引受から分配までのモデルの拡大 +2.5%、24年第1四半期の純新規関係家計の成長 24年第1四半期の結果 60bpsの不良債権/期末ローン

財務レビュー

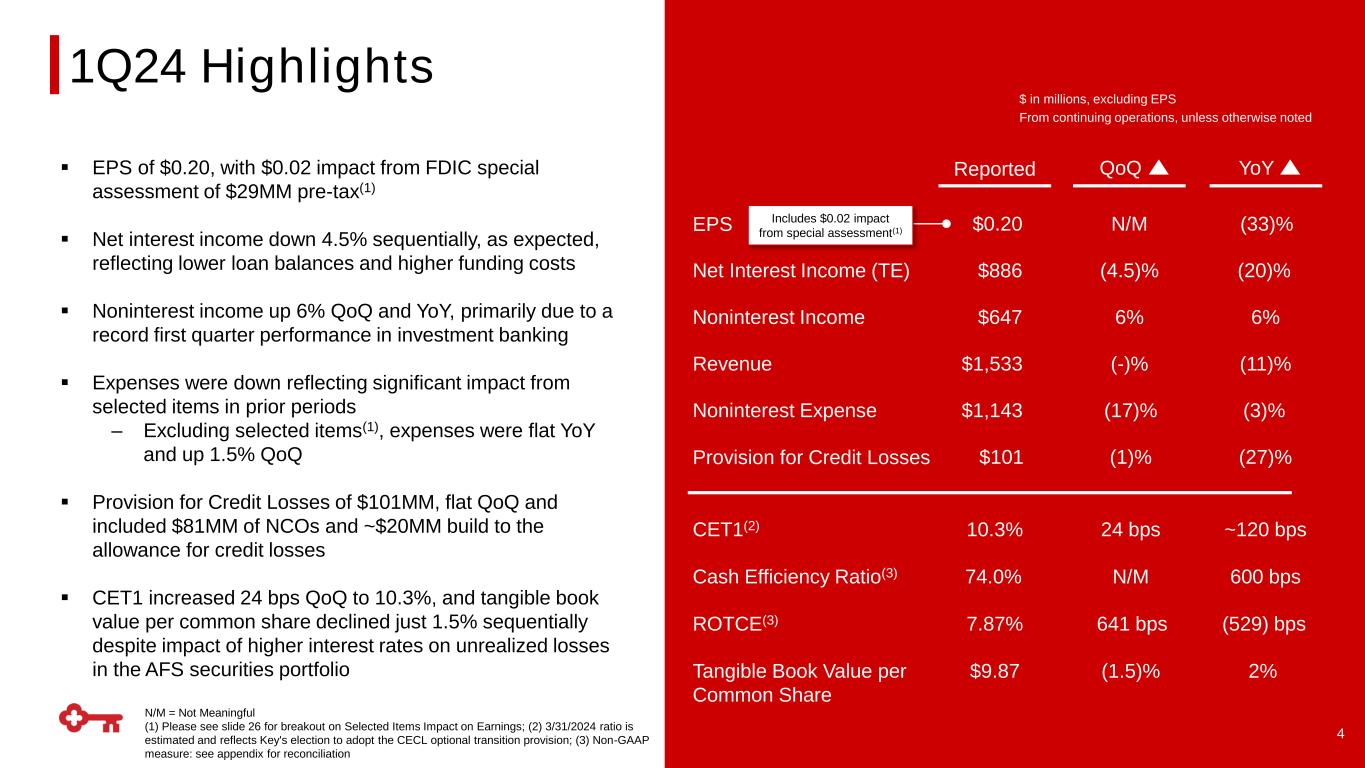

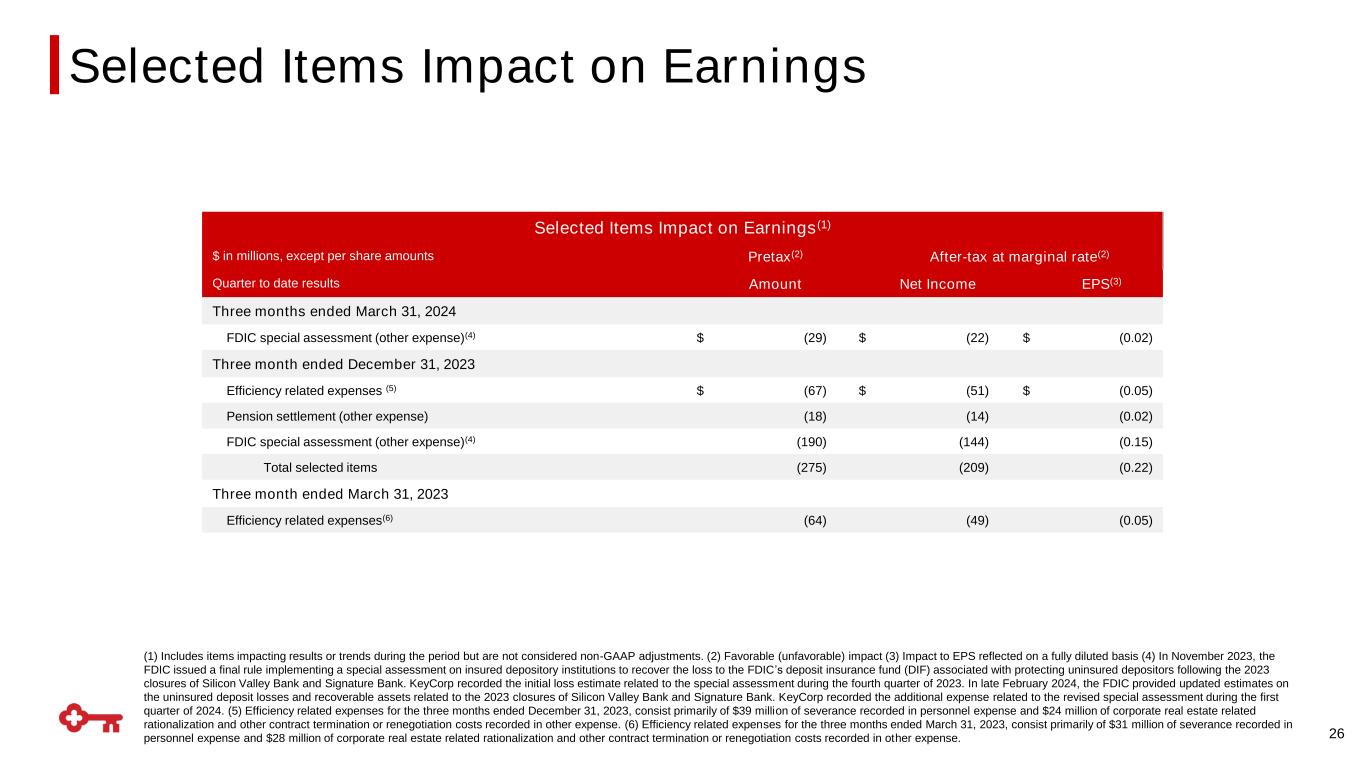

4 報告されたQoQ ▪ EPSは0.20ドル、FDICの税引前2,900万ドルの特別評価による影響は0.02ドルでした (1) ▪ 純利息収入は、ローン残高の減少と資金調達コストの増加を反映して、予想通り連続で4.5%減少しました ▪ 無利子収益は、主に投資銀行業における記録的な第1四半期の業績により、前四半期および前年比で6%増加しました ▪ 経費は、前期の特定の項目からの大幅な影響を反映して減少しました選択した項目(1)、経費は前年比横ばいで前四半期比1.5%増加 ▪ 信用損失引当金は1億1百万ドル、前四半期比は横ばい、8,100万ドルの下士官と約20ドルを含む信用損失引当金のMMビルド ▪ CET1は、AFS証券ポートフォリオの未実現損失に対する金利上昇の影響にもかかわらず、前四半期比24bps増加して10.3%になり、普通株式1株あたりの有形簿価は、前四半期比24bps増加して10.3%となり、AFS証券ポートフォリオの未実現損失に対する金利上昇の影響にもかかわらず、前四半期比でわずか1.5%減少しました。純利息収入(TE)886ドル(4.5)%(20)%(20%)無利子収入(647)6%収益 $$ 1,533 (-)% (11)% 無利子費用 1,143 (17)% (3)% 信用損失引当金 $101 (1)% (27)% CET1 (2) 10.3% 24 bps ~120 bps (百万円)、特に明記されていない限り、継続事業からのEPSを除く N/M =意味がありません (1) 特定の項目の収益への影響の内訳については、スライド26を参照してください。(2) 2024年3月3日の比率は推定値であり、CECLのオプション移行条項を採用するというKeyの選択を反映しています。(3) 非GAAP指標:調整の付録を参照してください普通株式1株あたりの有形簿価9.87(1.5)2%現金効率率(3)74.0%N/M 600 bps ROTCE(3) 7.87% 641 bps (529) bps (529) bpsには、特別評価による0.02ドルの影響が含まれています (1) 24年第1四半期のハイライト

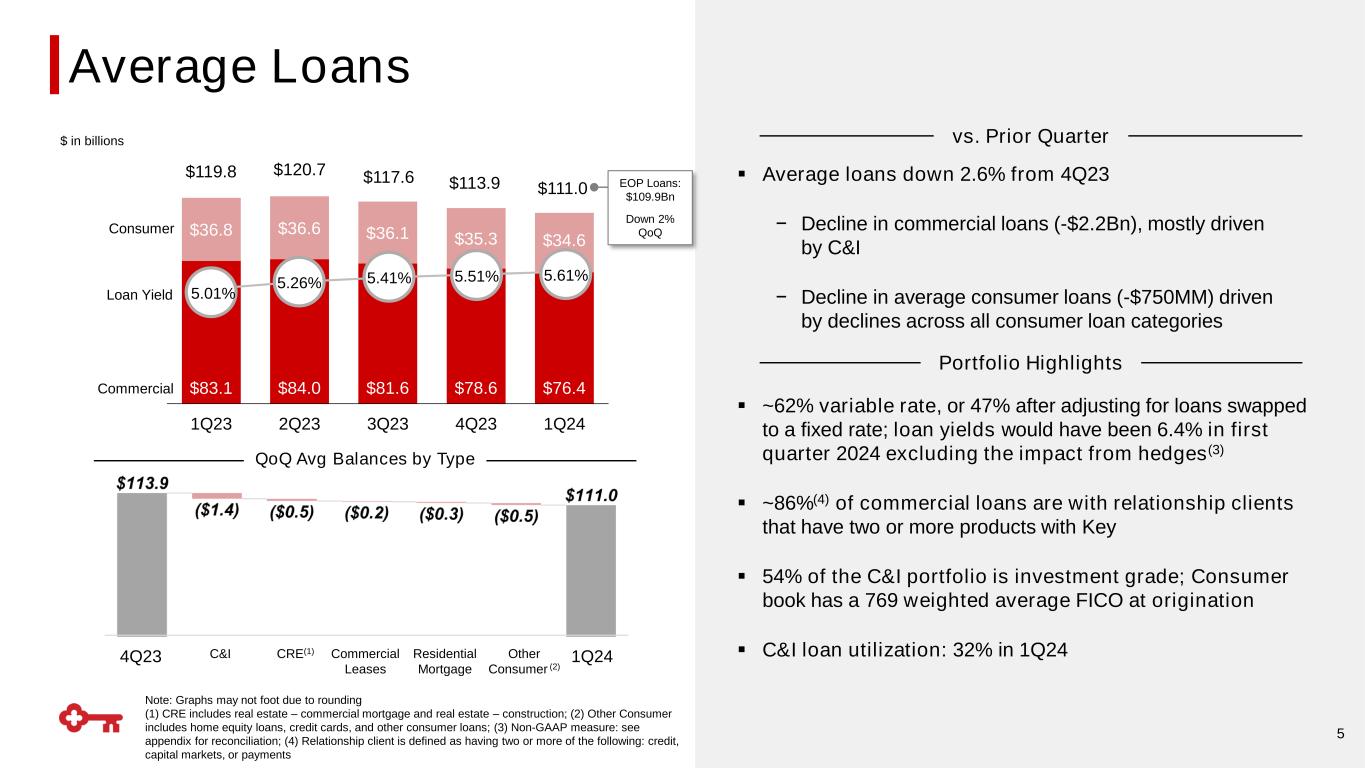

83.1ドル 84.0ドル 81.6ドル 78.6ドル 76.4ドル36.6ドル36.1ドル35.3ドル 34.6 1.00% 1Q23 3Q23 4Q23 4Q23 4Q23 4Q23 4Q23 1Q24 5 ▪ 平均ローンは、23年第4四半期から2.6%減少 − 主にC&Iに牽引される商業ローンの減少(-22億ドル)− 下落による平均消費者ローンの減少(-7億5000万ドル)すべての消費者ローンカテゴリーと前四半期のポートフォリオのハイライト消費者向け商業ローンの利回り119.8ドル 120.7ドル 113.9ドル 113.9ドル 111.0ドル(数十億ドル)▪ 〜変動金利の 62%、つまり固定金利にスワップされたローンの調整後の 47%。影響を除くと、2024年第1四半期のローン利回りは6.4%でしたヘッジから (3) ▪ ~ 86% (4) の商業ローンは、キー付きの2つ以上の商品を持つリレーションシップ・クライアント向けです ▪ C&Iポートフォリオの 54% が投資適格です。コンシューマーブックには、開始時の加重平均FICOが769件あります ▪ C&Iローンの利用率:24年第1四半期のタイプ別の平均残高 5.01% 5.26% 5.51% 5.61% EOPローン:1099億ドル (前四半期比 2% 減) C&I商業リース 4Q23 1Q24その他の消費者 (2) CRE (1) 住宅ローン注:四捨五入によりグラフがずれない場合があります (1) CREには不動産 — 商業用住宅ローンと不動産 — 建設; (2) その他の消費者が含まれますホームエクイティローン、クレジットカード、その他の消費者ローンが含まれます。(3)非GAAP指標:調整については付録を参照してください。(4)リレーションシップクライアントとは、信用、資本市場、または支払い平均貸付金のうち2つ以上を持っていると定義されます

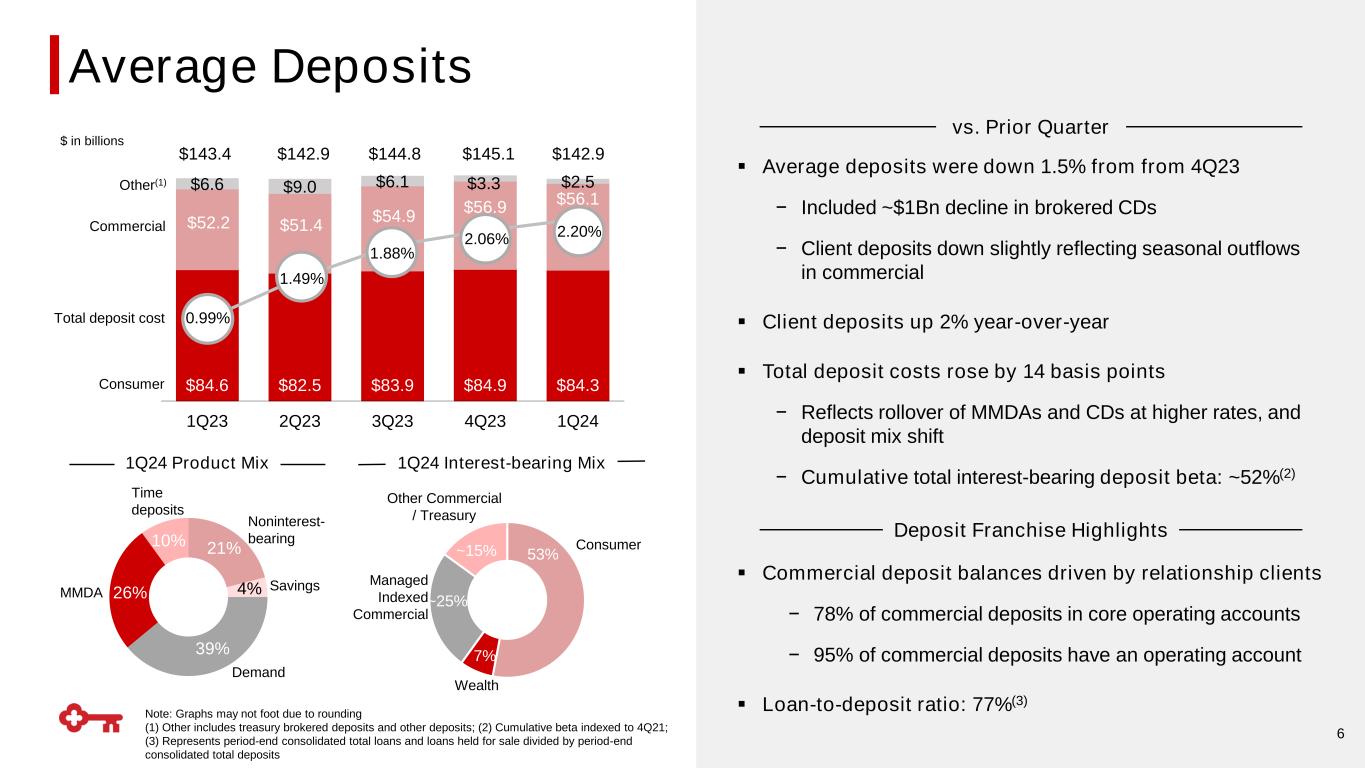

前四半期の預金フランチャイズのハイライト 6 ▪ 平均預金は第4四半期から23年第4四半期から1.5%減少しました-仲介CDの約10億ドルの減少を含めて-顧客預金は商業への季節的流出を反映してわずかに減少しました ▪ 顧客預金総額は前年比2%増加 ▪ 預金総額は14ベーシスポイント増加しました-より高い金利でのMMDAとCDのロールオーバーと預金ミックスシフトを反映しています-有利子預金ベータの累積総額:〜52% (2) ▪ リレーションシップ・クライアントによる商業預金残高-コア・オペレーティング口座の商業預金の 78%-商業預金の 95%預金には営業口座があります ▪ ローンと預金の比率:77%(3)消費者その他(1)コマーシャル 84.6 ドル 82.5 $83.9 $84.9 $84.9 $84.9 $84.3 $52.2 $51.4 $54.9 $56.9 $56.9 $6.6 $9.0 $6.1 $3.3 $2.5 1Q23 2Q23 3Q23 1Q24 $144.8$143.4 $142.9 $142.9 $145.1 0.99% $142.9 総預金費用24Q24製品ミックス定期預金貯蓄無利子需要 39% 21% 26% 4% 24年第1四半期の有利子混合消費者 21% 10億ドル 1.49% 1.88% 2.06% 2.20% 10% MMDA その他の商業/財務省が管理するインデックス付き商業資産 53% 7% ~ 25% ~ 15% 注意:四捨五入によりグラフがずれない場合があります (1) その他財務省仲介預金およびその他の預金を含みます。(2)2021年第4四半期に連動した累積ベータ版、(3)期末連結貸付金および売却目的で保有されているローンの合計額を、期末連結預金総額平均預金額で割ったものです

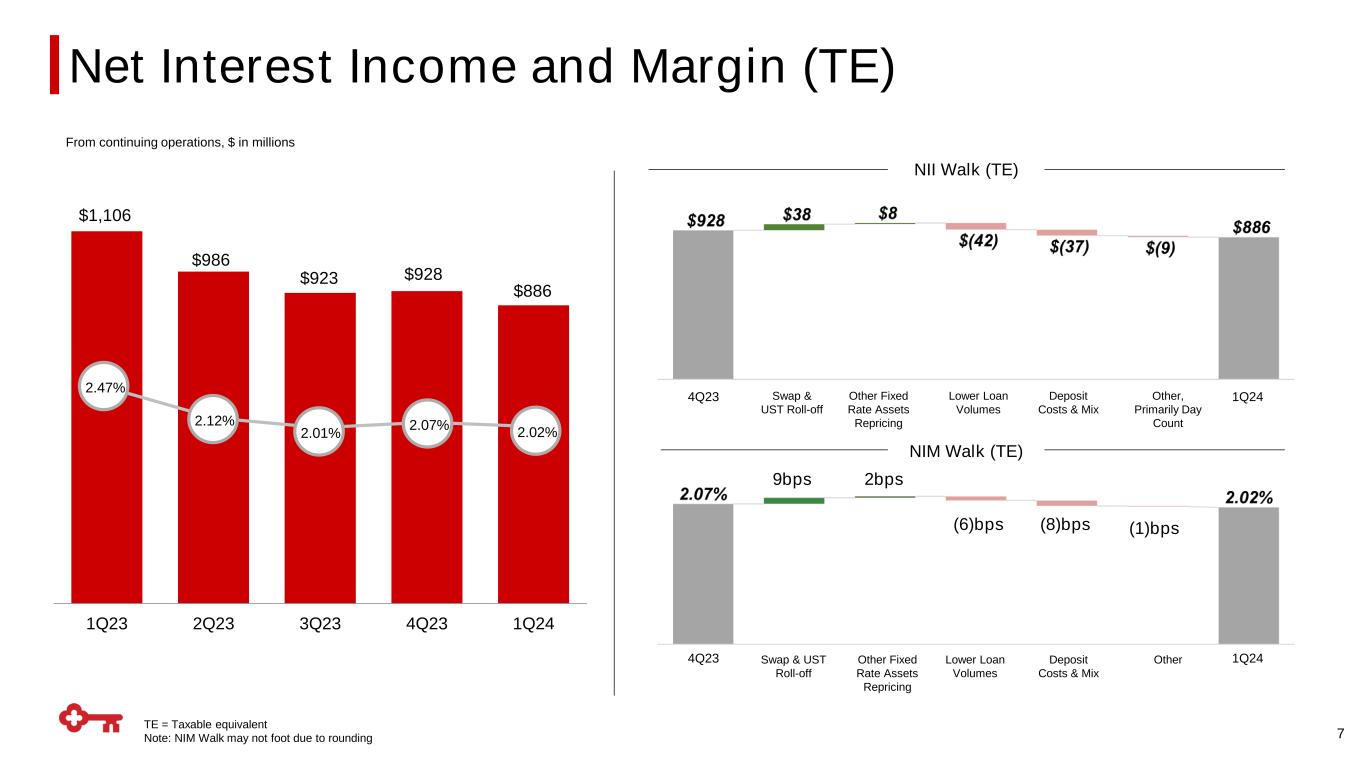

TE = 課税対象等価物注:7 1Q23 2Q23 3Q23 4Q23 4Q23 1Q24 $1,106 $923 $886 NII Walk (TE) NIM Walk (TE) 2.12% $986 $928 2.47% 2.01% 2.07% 2.02% スワップ&USTロールオフローン金額の引き下げ預金費用とミックスその他 4Q23 1Q24 スワップとUSTロールオフその他の固定金利資産の価格改定預金費用とミックスその他、主に日数 4Q23 1Q24 9bps 純利息収入とマージン(TE)その他の固定金利資産継続事業からの価格改定、百万米ドル融資量の減少 2bps(6)bps(8)bps(1)bps(1)bps

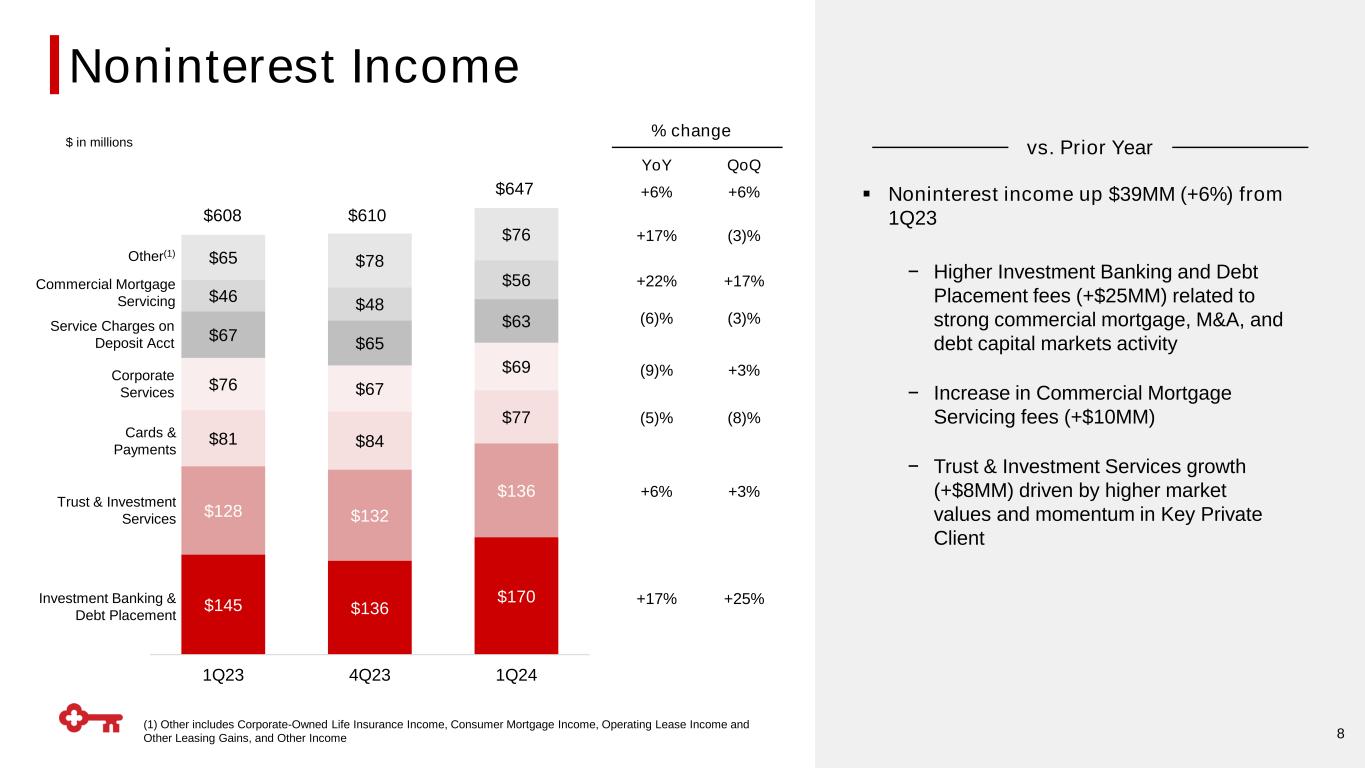

145ドル 136ドル 170ドル 128ドル 136ドル 81ドル 84ドル77ドル 67ドル 67ドル 65ドル 63ドル 46ドル 48ドル 56ドル65ドル 78ドル 76 1Q23 4Q23 1Q24 QoQ 8 $608% 前年比 +22% (6)% (9)% +17% (5)% +6% +17% (3)% 前年度の610ドルに対して +3% (3)% (8)% +3% +25% +6% +6% (百万ドル) 投資銀行・債権配置信託・投資サービスカード・決済その他 (1) 預金口座の商業用住宅ローンサービスの法人サービス料 ▪ 無利子収入 23年第1四半期から3,900万ドル (+ 6%) 増加 − 強力な商業用住宅に関連する投資銀行業務および債務配置手数料 (+2,500万ドル) の増加合併、M&A、そして債券資本市場活動 − 商業用住宅ローンサービス手数料の増加(+ 1,000万ドル)− 主要な個人顧客の市場価値の上昇と勢いに牽引された信託および投資サービスの成長(+ 800万ドル)(1)その他には、企業所有の生命保険収入、消費者住宅ローン収入、オペレーティングリース収入およびその他のリース利益、およびその他の収入無利子収入

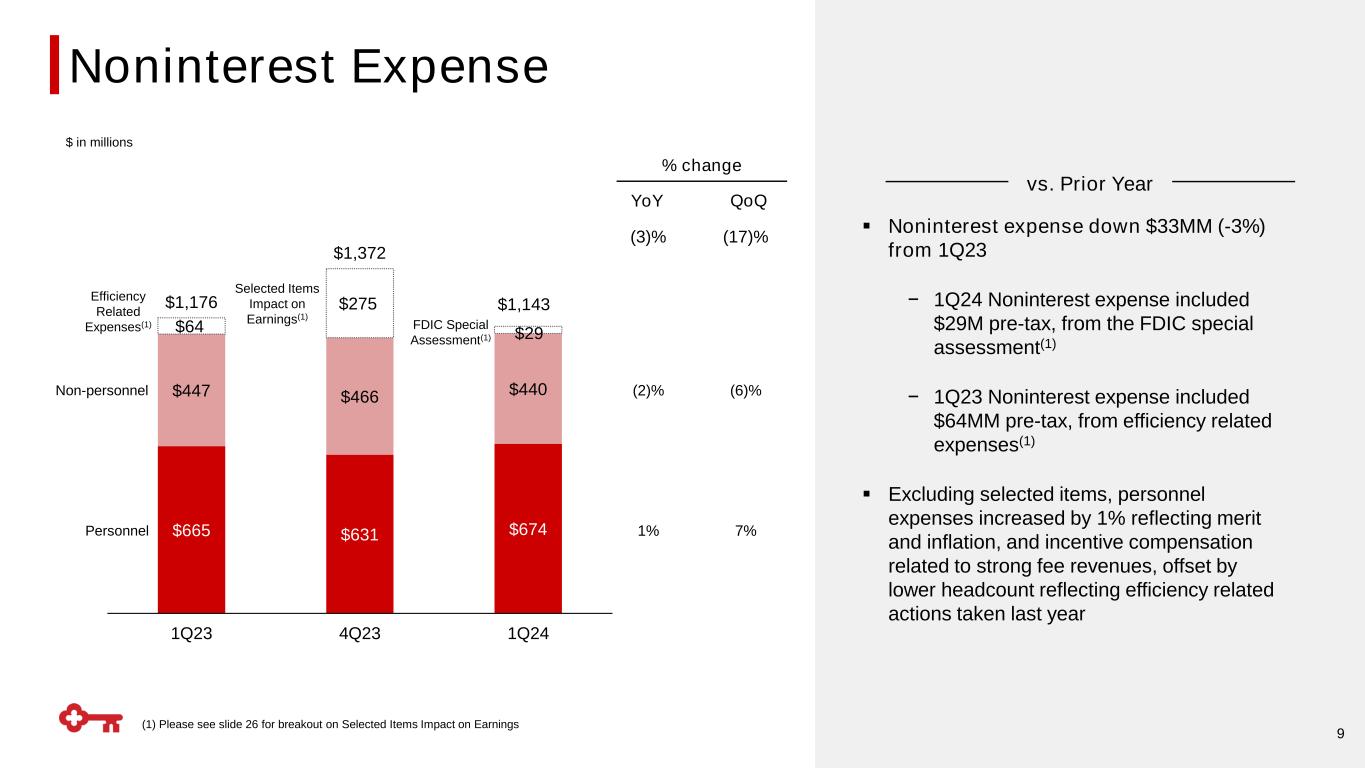

9 $665 $631 $674 $447 $466 $440 $64 275 $29 1,176 $1,372 1Q23 4Q23 1Q24 人事非担当者が選択した項目収益への影響 (1) 対前年度対前四半期比変化率 (2)% 1% (6)% 7% (3)% (17)% ▪ 無利子支出は3,300万ドル (-3%) 減少しました 23年第1四半期から24四半期までの無利子費用には、税引前2,900万ドルが含まれていました。FDICの特別査定から (1)-23第1四半期の無利子費用には、効率関連費用からの税引前6,400万ドルが含まれていました。(1) ▪ 一部の項目を除くと、人件費はメリットとインフレを反映して 1% 増加しました。また、好調な手数料収入に関連するインセンティブ報酬もあります。昨年実施された効率関連の措置(百万ドル)を反映した人員削減による相殺(1,143ドル)(1)選択した項目の内訳については、スライド26を参照してください。収益への影響(FDIC特別評価)(1)効率関連費用(1)無利子経費

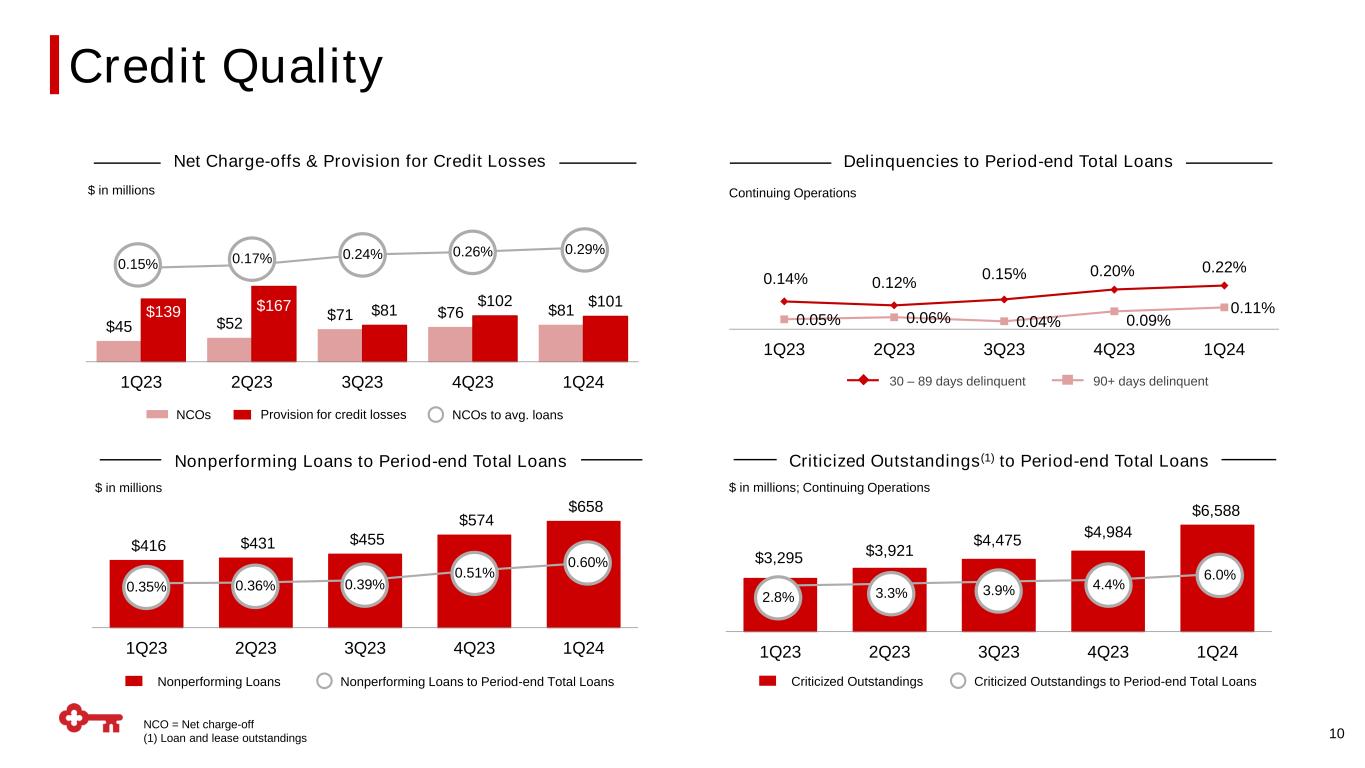

0.14% 0.12% 0.15% 0.20% 0.22% 0.04% 0.09% 0.09% 0.11% 1Q23 3Q23 4Q23 1Q24 NCO = 純チャージオフ (1) ローンおよびリースの未払い額 10ドル 3,295ドル 3,921ドル 4,475ドル 4,984ドル 6,588 1Q23 2Q23 4Q23 4Q23 4Q23 23 1Q24 30 — 89日延滞 90日以上延滞した純チャージオフおよび期末ローン総額に対する信用損失引当金 (1) から期末貸付総額に対する批判対象未払い残高 (1)、期末貸付償却額総額に対する未払い残高 2.8% 3.3% 3.4% 6.0% $45 $52 $71 $76 139ドル 167ドル 81ドル 102ドル101ドル1Q23 2Q23 3Q23 4Q23 1Q24 NCO平均ローンに対する信用損失引当金 0.15% 0.17% 0.24% 0.26% 0.29% $416 431 $455 $574 658 1Q23 2Q23 3Q23 3Q23 4Q23 1Q24 1Q24 不良債権期末までの総貸付金 $ 期末総貸付金不良債権 0.35% 0.36% 0.39% 0.51% 0.60% 信用品質継続業務

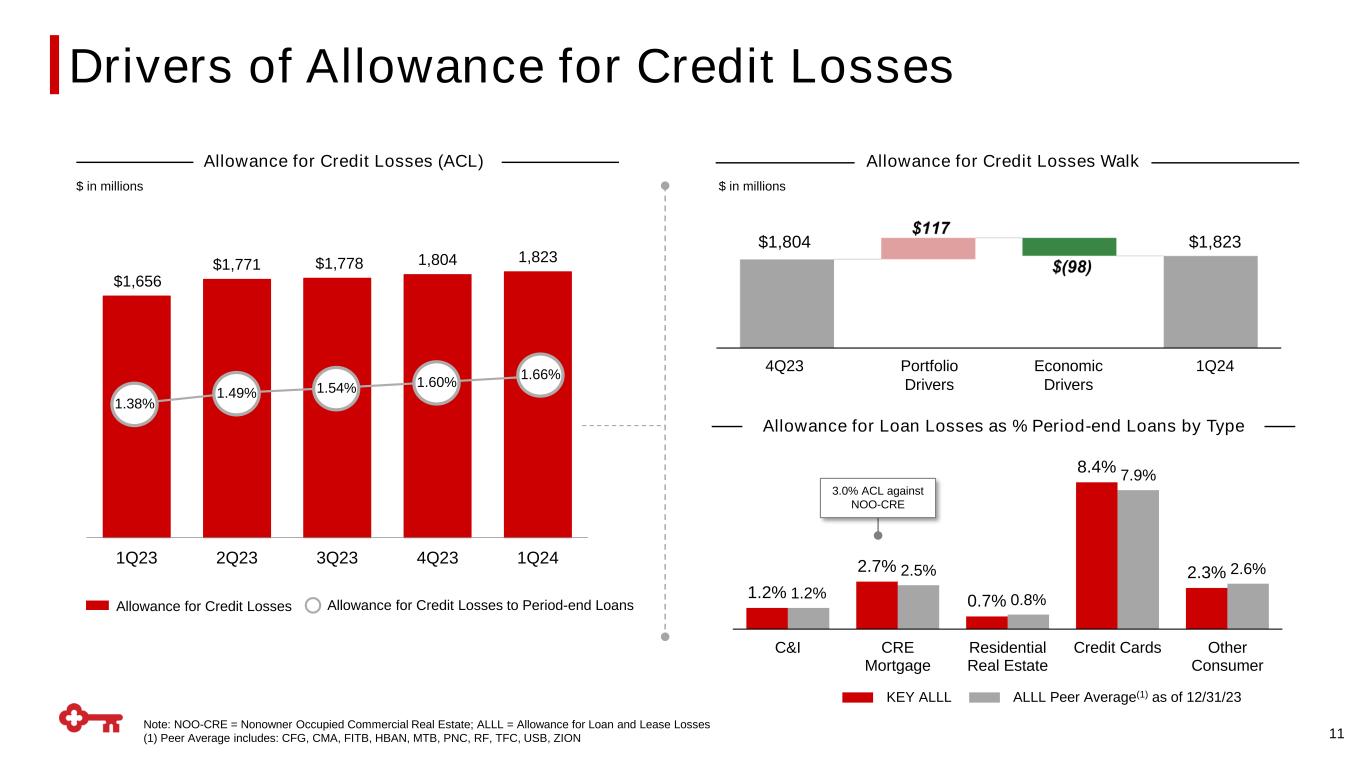

1.2% 2.7% 0.7% 8.4% 2.3% 1.2% 2.5% 0.8% 7.9% 2.6% C&I CRE住宅用不動産クレジットカードその他の消費者すべて23年12月31日現在のその他の消費者すべて同等平均値 (1) すべて1,656ドル 1,771ドル 1,7781,804 1,823 1Q23 3Q23 4Q23 1Q24 11ポートフォリオドライバー経済ドライバー信用損失引当金ウォーク4Q23 $1,804 $1,823 1Q24 期末ローンへの信用損失引当金 (百万ドル) 信用損失引当金 (ACL) 1.38% 1.49% 1.54% 1.60% 1.66% 種類別の期末ローンの割合 (百万単位) 3.0% NOO-CREに対して 3.0% ACL信用損失引当金の原動力注:NOO-CRE = 非所有者が占有している商業用不動産; ALL = ローンおよびリース損失引当金 (1) 同業他社の平均には、CFG、CMA、FITB、HBAN、MTB、PNC、RF、TFC、USB、ZIONが含まれます

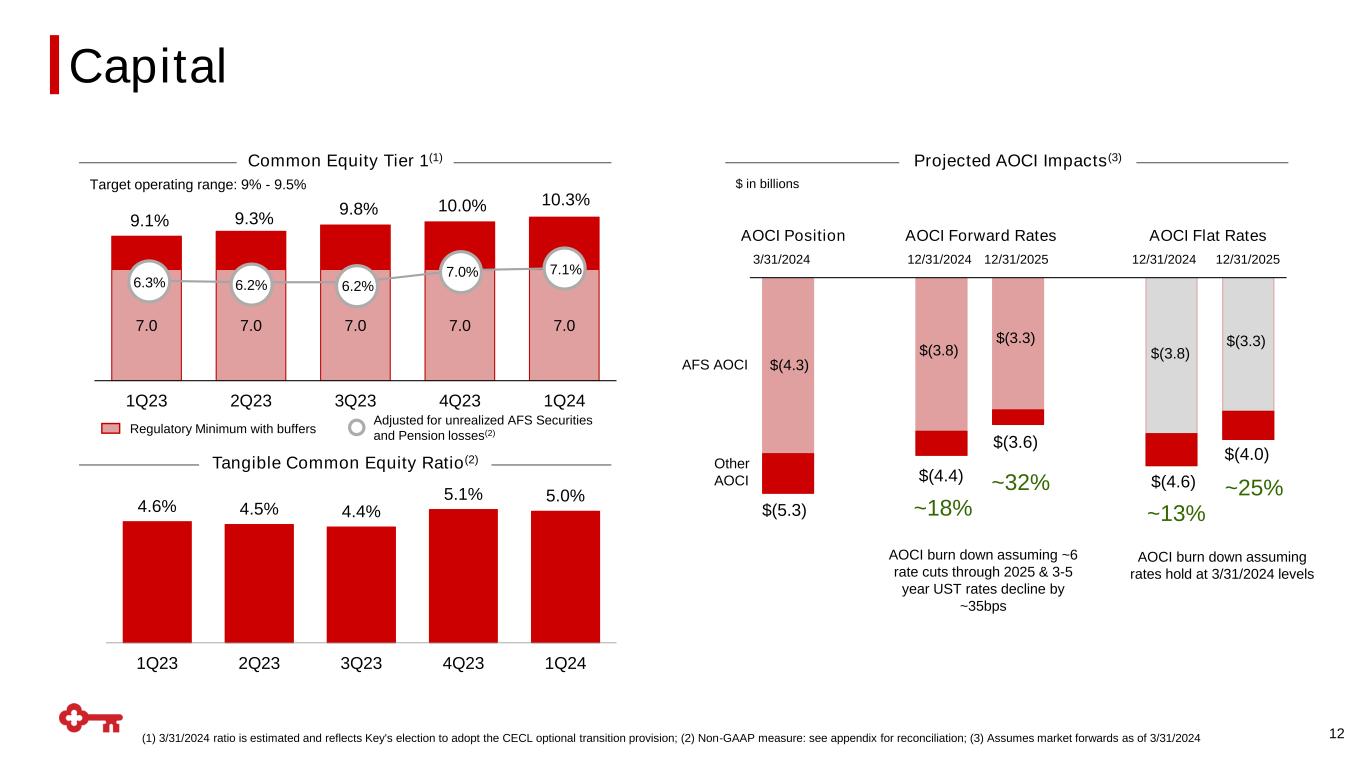

AFS AOCI 7.0 7.0 7.0 7.0 7.0 1Q23 4Q23 1Q23 12億ドル (5.3) ドル (4.4) ドル (4.6) ~ 18% ~ 32% ドル (3.6) ドル (4.0) AOCIフォワードレート 2024 12/31/2025 AOCIフラットレート 12/31/2024 12/31/2024 /31/2025 AOCIポジション 2024年3月3日 ~ 13% ~ 25% AOCIバーンダウン 2025年までに約6回、3〜5年でUST金利が約35bps低下すると仮定した場合のAOCIバーンダウン有形普通株式比率 (2) 普通株式ティア1 (1) 予測AOCIの影響 (3) 4.6% 4.5% 4.4% 5.1% 5.1% 5.0% 1Q23 2Q23 3Q23 4Q23 1Q24 バッファ付きの規制上の最小値 9.1% 9.3% 9.8% 10.0% ターゲット営業範囲:9%-9.5%(3.8)$(3.3)$(3.8)$(3.3)10.3%未実現AFS証券および年金損失調整後(2)$(4.3)その他のAOCI 6.3% 6.2% 6.2% 7.0%(1)3/31/2024年比率は推定されており、CECLのオプション移行条項を採用するというKeyの選択を反映しています。(2)非GAAP指標:調整については付録を参照してください。(3)2024年3月31日現在のマーケットフォワードを想定しています(資本金)

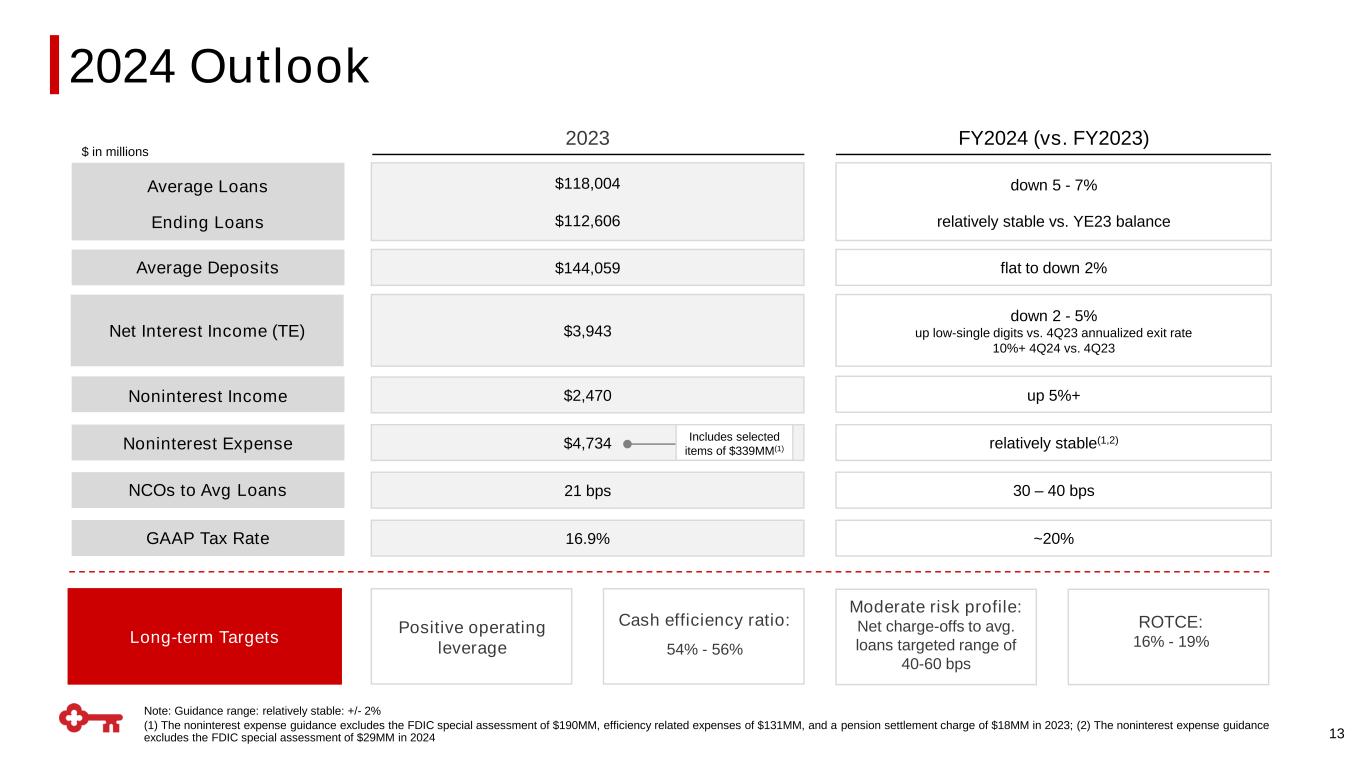

2024年度(2023年度比)2023 13年度:ガイダンス範囲:比較的安定:+/-2%(1)無利子経費ガイダンスには、2023年のFDIC特別査定額1億9000万ドル、効率関連費用1億3,100万ドル、および1800万ドルの年金決済費用は含まれていません。(2)無利子経費ガイダンスには、2024年の2,900万ドルのFDIC特別査定額118,004ドルは含まれていません 112,606 貸付期貸付金の平均無利子収入 NCOから平均貸付金までのGAAP税率は、23年度の残高に対して5〜7%低下長期目標144,059ドル3,943ドルプラスの営業レバレッジ現金効率比:54%〜56%中程度のリスクプロファイル:40〜60bpsの平均ローンに対する純チャージオフ目標範囲 ROTCE:16%〜19%が横ばいで2%下落、23年第4四半期の年間出口率から2~5%下落 10%+24四半期対第4四半期から23年第4四半期比5%上昇 5%+比較的安定(1,2)30〜40bps 平均預金額2,470ドル4,73421bps 16.9%〜20%(百万ドル)2024年の見通し純利息収入(TE)には、3億3900万ドルの特定の項目が含まれます(1)

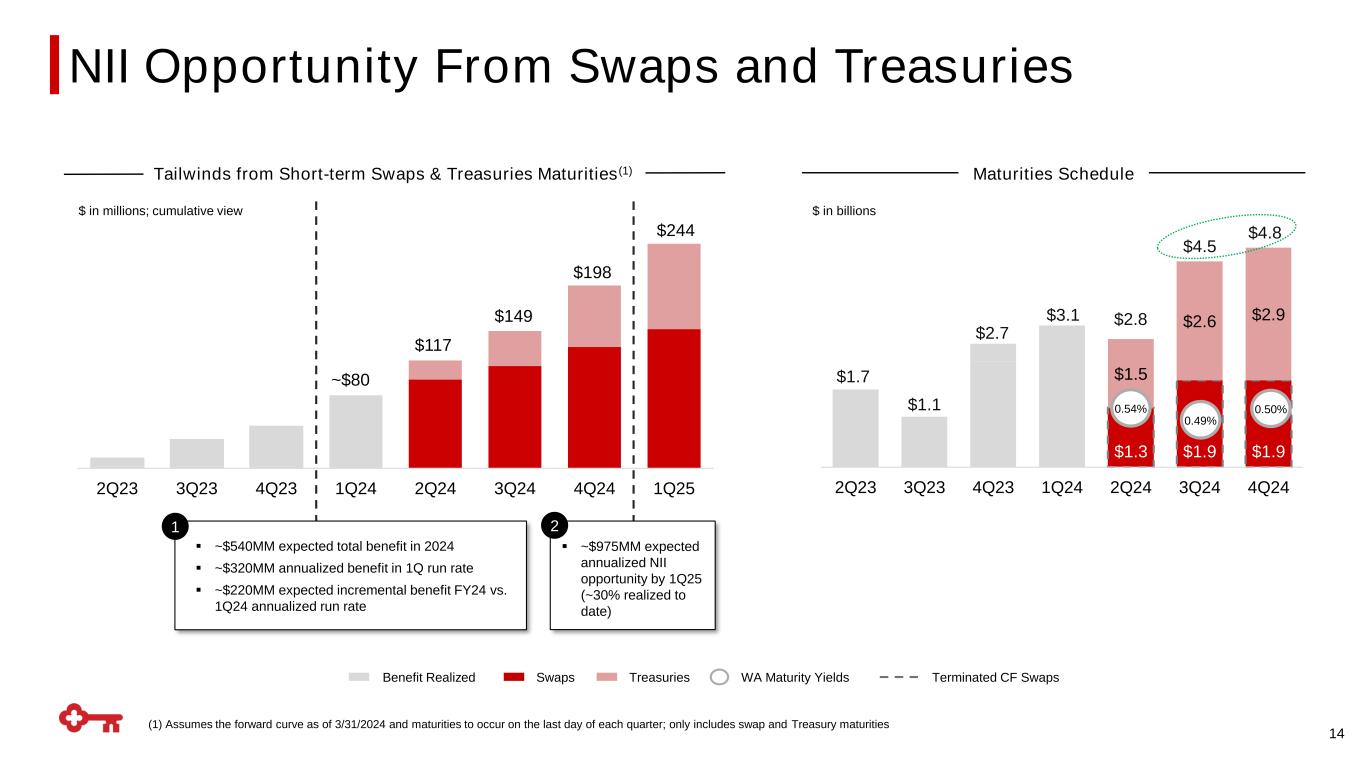

1.3ドル 1.9ドル 1.9ドル 1.5ドル2.6 $2.9 2Q23 3Q23 1Q24 2Q24 3Q24 4Q24 2Q24 2Q24 2Q24 (1) 2024年3月31日現在のフォワードカーブと各四半期の最終日に満期が発生することを前提としています。スワップと財務省の満期のみが含まれます。スワップと財務省の満期のみが含まれます。14国債スワップ 3.1ドル 2.8ドル4.5ドル 4.8ドル4.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル4.8ドル2.8ドル1.7ドル1.1ドルの利益実現西オーストラリア州の満期利回りは数十億ドル ▪ 2024年の予想総利益は約5億4000万ドル ▪ 第1四半期のランレートでの年間利益は約3億2000万ドル ▪ 24年第1四半期の年間ランレートと比較して約2億2000万ドルの増加利益 1 短期スワップおよび国債満期からの追い風(1)満期スケジュール 2Q23 3Q23 4Q231Q24 2Q24 3Q24 4Q24 1Q25 $117 $149 $198 $244 0.54% 0.49% 0.50% (百万ドル); 累積ビューCFスワップが終了しました ▪ 約9億7500万ドルの年間NIIオポチュニティが25年第1四半期までに約9億7500万ドル(現在までに実現されているのは約30%)2~80ドルのNIIオポチュニティをスワップとトレジャリーから得ます

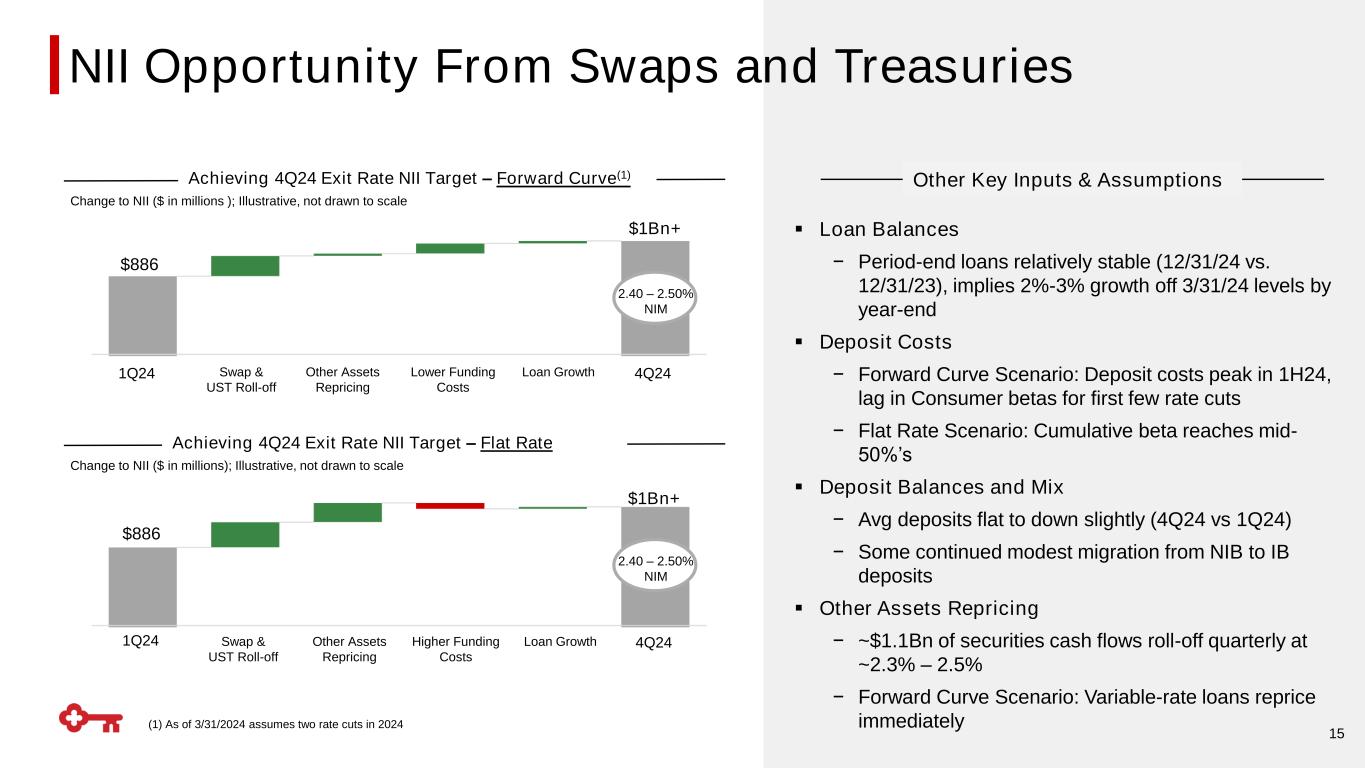

15 ▪ ローン残高 − 期末ローンは比較的安定しており(24年12月31日対23年12月31日)、年末までに24年3月3日の水準から2%〜3%の増加を示唆しています ▪ 預金コスト − フォワードカーブシナリオ:預金コストは24年上半期にピークに達し、最初の数回の利下げでは消費者ベータに遅れをとる − フラットレートシナリオ:累積ベータは50%半ばに達する ▪ 預金残高と混合平均預金は横ばいやや下落へ(24年第4四半期対第1四半期)− NIBからIB預金への緩やかな移行が続いている ▪ その他の資産価格改定 − 約11億ドルの証券キャッシュフローは、四半期ごとに約2.3%〜2.5%でロールオフされます。フォワードカーブのシナリオ:変動金利ローンの価格を即時に再設定スワップとUSTロールオフその他の資産の価格改定資金調達コストを下げるローンの増加 4Q24 4Q24 ローンの成長 NII目標の達成 — フォワードカーブ (1) NIIへの変更 (百万ドル); 実例、縮尺どおりに描かれていません。4Q24出口率NII目標を実現するその他の重要なインプットと前提条件 — NIIへの定額変更 (百万ドル); 例示的, NIIへの一律金利変更 (百万ドル); 例示的, 886ドル10億ドル+ 886ドル10億ドル以上のスワップとUSTロールオフその他の資産の価格再設定資金調達コストの上昇第4四半期24四半期24四半期ローンの伸び2.40 — 2.50% NIM 2.40 — 2.50% NIM (1) 2024年3月31日現在、2回の利下げを想定しています2024年のNIIスワップと国債からの機会

付録

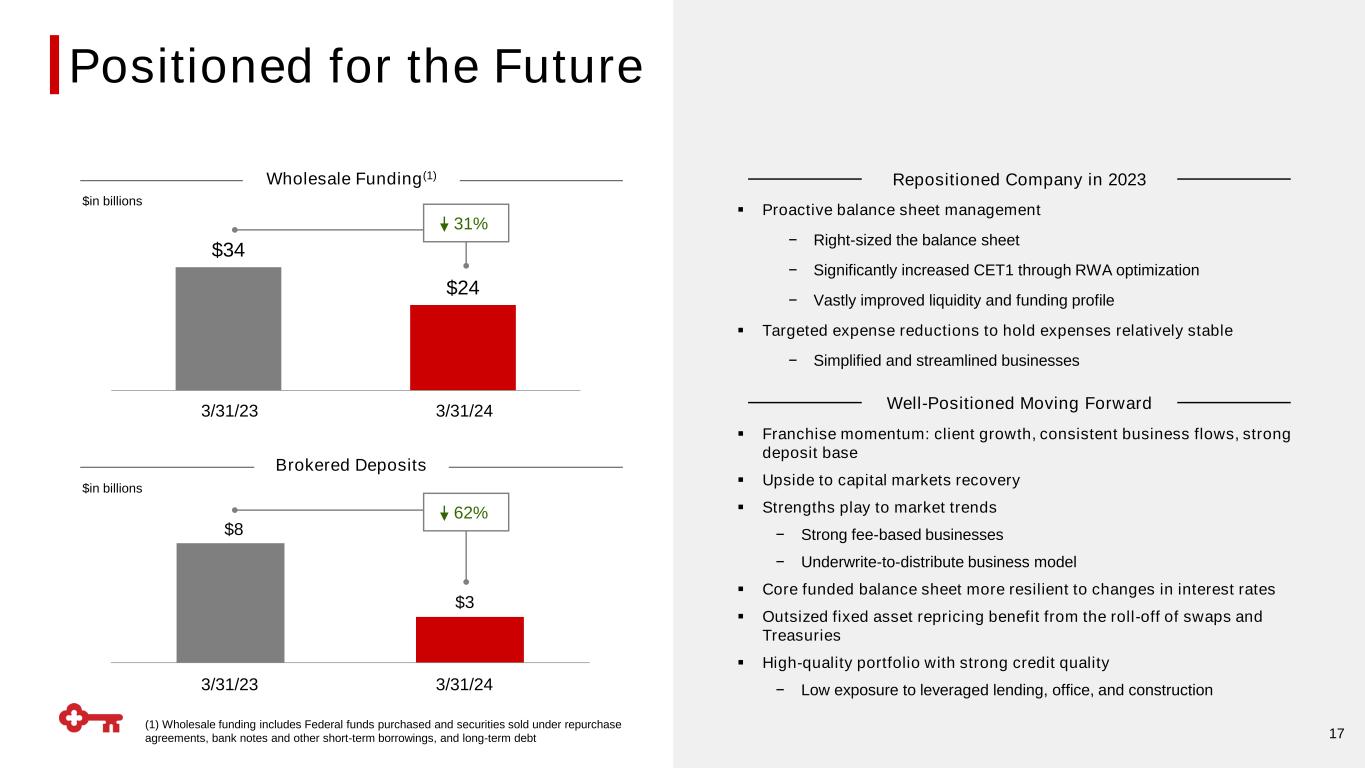

預金仲介業 ▪ 積極的な貸借対照表管理 − 貸借対照表の適正規模 − RWAの最適化によるCET1の大幅な増加 − 流動性と資金調達プロファイルの大幅な向上 ▪ 経費を比較的安定させるための目標を絞った経費削減 − 事業の簡素化と合理化 17 ▪ フランチャイズの勢い:顧客の成長、一貫したビジネスフロー、堅調な預金基盤 ▪ 資本市場の回復への好調 ▪ 市場動向に生かされる強み − 強力な手数料ベースのビジネス − アンダーライト・トゥ・ディストリビューション事業モデル ▪ コアファンドの貸借対照表はより回復力がありますから金利の変化 ▪ 固定資産の大規模な価格改定は、スワップと国債のロールオフによるメリット ▪ 信用の質の高い、質の高いポートフォリオ-2023年にレバレッジド・レンディング、オフィス、建設業へのエクスポージャーが低い-2023年に再配置された企業。好調なポジショニング。34ドル24 45016 45382 1Q23 1Q24 1Q23 1Q24 31% 3/31/23 3/31/24 ホールセール資金調達 (1) 62% (1) 卸売資金には、買戻し契約に基づいて購入した連邦資金と売却した証券、紙幣やその他の短期借入金、および将来に備えて用意された長期債務が含まれます数十億ドル、数十億ドル、83ドル

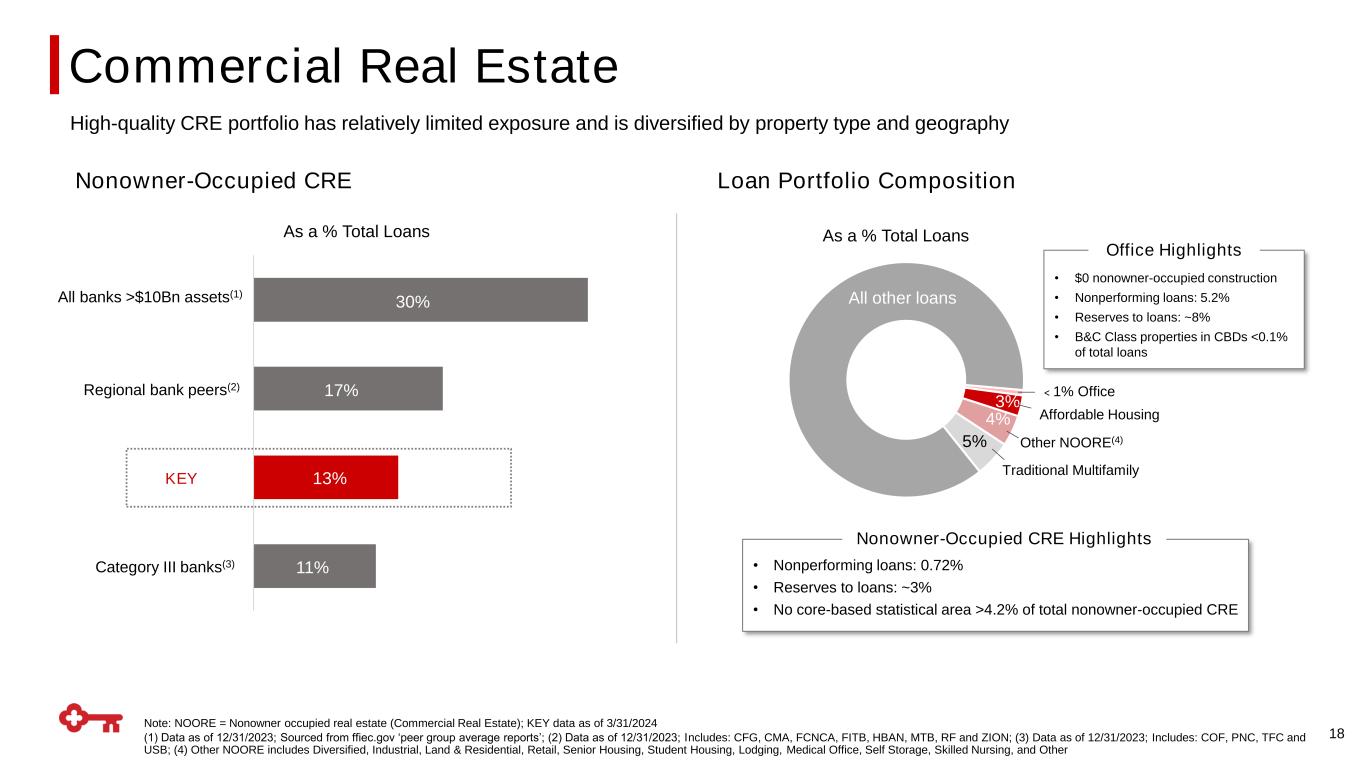

1% オフィス 3% 4% 5% 100億ドルの資産 13% 注意:NOORE = 非所有者占有不動産 (商業用不動産); 1) 2024年3月31日現在の主要データ (1) 2023年12月31日現在のデータ; ffiec.govの「ピアグループ平均レポート」から引用; (2) 2023年12月31日現在のデータ; 内容:CFG、CMA、FCNCA、FITB、HBAN、MTB、RF、ZION、(3)2023年12月31日現在のデータ。内容:COF、PNC、TFC、USB。(4)その他のNOOREには、多角化、工業、土地住宅、小売、シニア住宅、学生住宅、宿泊施設、医療事務所、セルフストレージ、熟練看護、その他18のカテゴリーIII銀行(3)主要地域銀行同業他社 (2) 全銀行100億ドルを超える資産 (1) 貸付総額の割合 (%) 貸付総額 • 0ドルの非所有者占有建設 • 不良債権:5.2% • 貸付準備金:~ 8% • CBDにあるB&Cクラスの物件非所有者占有CREオフィス全体の4.2% 非所有者占有CREオフィスのハイライト非所有者占有CREハイライト手頃な価格の住宅その他 NOORE (4) 伝統的な集合住宅の高品質ポートフォリオのエクスポージャーは比較的限られており、物件の種類や地域によって分散されています。30% 17% 11% 商業用不動産

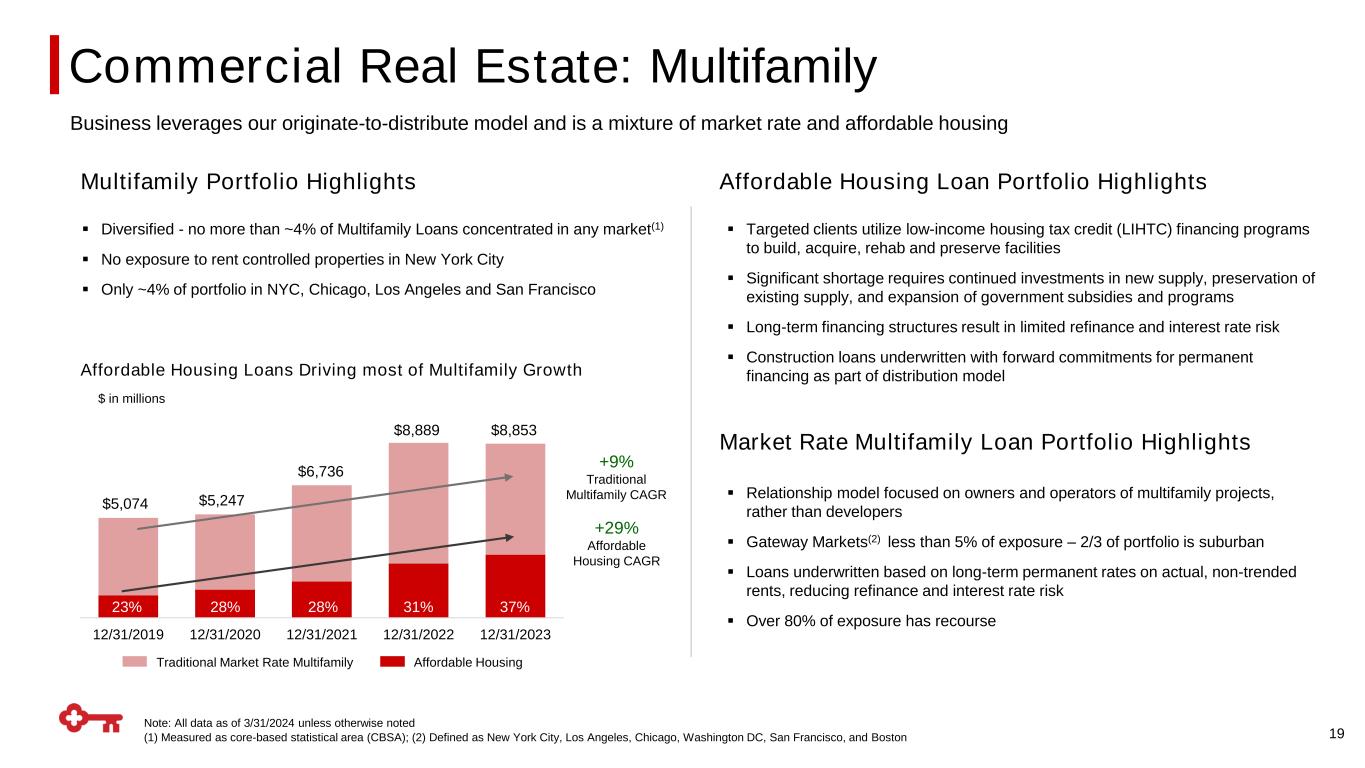

19 集合住宅ポートフォリオのハイライト手ごろな価格の住宅ローンポートフォリオのハイライト ▪ 対象となる顧客は、施設の建設、取得、リハビリ、保全に低所得者向け住宅税額控除(LIHTC)融資プログラムを利用しています ▪ 大幅な不足には、新たな供給への継続的な投資、既存の供給の維持、政府の補助金とプログラムの拡大が必要です ▪ 長期的な資金調達構造のため、借り換えや金利リスクは限られています ▪ 流通モデルの一環として、恒久的な資金調達のためのフォワードコミットメントで引き受けられる建設ローン 12/31/2019 12/31/2020 12/31/2021 12/31/2023 ▪ 分散型-どの市場にも集中している集合住宅ローンの約4%以下(1)▪ ニューヨーク市の家賃管理物件へのエクスポージャーなし ▪ ニューヨーク、シカゴ、ロサンゼルス、サンフランシスコのポートフォリオのわずか4%で、集合住宅の成長の大部分を牽引している手頃な価格の住宅ローン 5,074ドル 5,247ドル 6,736ドル 8,888ドル 9ドル8,853ドル従来の市場レート多世帯手ごろな価格の住宅 23% 28% 28% 31% 37% +29% 手頃な価格の住宅CAGR +9%従来の集合住宅のCAGR(百万単位)注:特に明記されていない限り、すべてのデータは2024年3月31日現在のものです(1)コアベースの統計地域(CBSA)として測定されます。(2)ニューヨーク市、ロサンゼルス、シカゴ、ワシントンDC、サンフランシスコ、ボストンの市場レートと定義されています。集合住宅ローンポートフォリオのハイライト ▪ 開発者ではなく集合住宅プロジェクトのオーナーと運営者に焦点を当てたリレーションシップモデル ▪ ゲートウェイマーケット(2)エクスポージャーの5%未満、ポートフォリオの2/3は郊外 ▪ トレンドのない実際の家賃の長期恒久金利に基づいて引き受けられるローン、借り換えと金利リスクの軽減 ▪ エクスポージャーの80%以上が頼りです。ビジネスは私たちが本来持っているものを活用しています。流通モデルで、市場価格と手ごろな価格の住宅を組み合わせたものです。商業用不動産:マルチファミリー

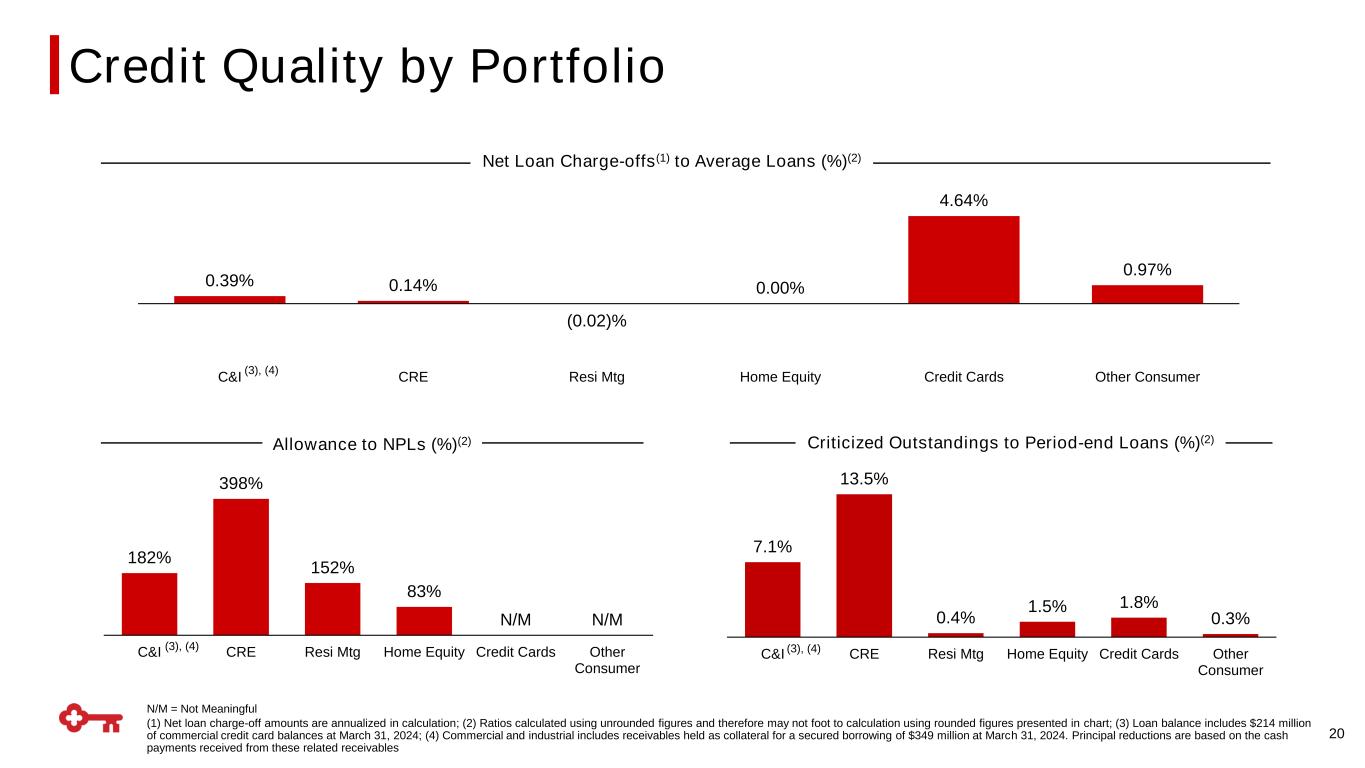

0.39% 0.14% (0.02)% 0.00% 4.64% 0.97% C&I CRE Resi Mtgホームエクイティクレジットカードその他の消費者20件の純ローンチャージオフ(1)から平均貸付金(%)(2)不良債権への引当金(%)(2)期末ローンに対する批判的な未払金(%)(2)182% 398% 152% 83% N/M N/M C&I CRE Resi Mtgホーム・エクイティ・クレジットカードその他の消費者 7.1% 13.5% 0.4% 1.5% 1.8% C&I CRE Resi Mtgホーム・エクイティ・クレジットカードポートフォリオ別のその他の消費者クレジットの質 (3)、(4) (3)、(4) (3)、(4) (3)、(4) N/M = 意味がない (1) 純ローンのチャージオフ額は年換算で計算されています。(2) 比率が計算されています丸められていないものを使う数値であるため、グラフに示されている四捨五入された数値を使用した計算には当てはまらない場合があります。(3)ローン残高には、2024年3月31日現在の2億1,400万ドルの商用クレジットカード残高が含まれます。(4)商業および産業には、2024年3月31日時点で3億4900万ドルの担保付き借入金の担保として保有されている売掛金が含まれます。元本減額は、これらの関連売掛金から受け取った現金支払いに基づいています

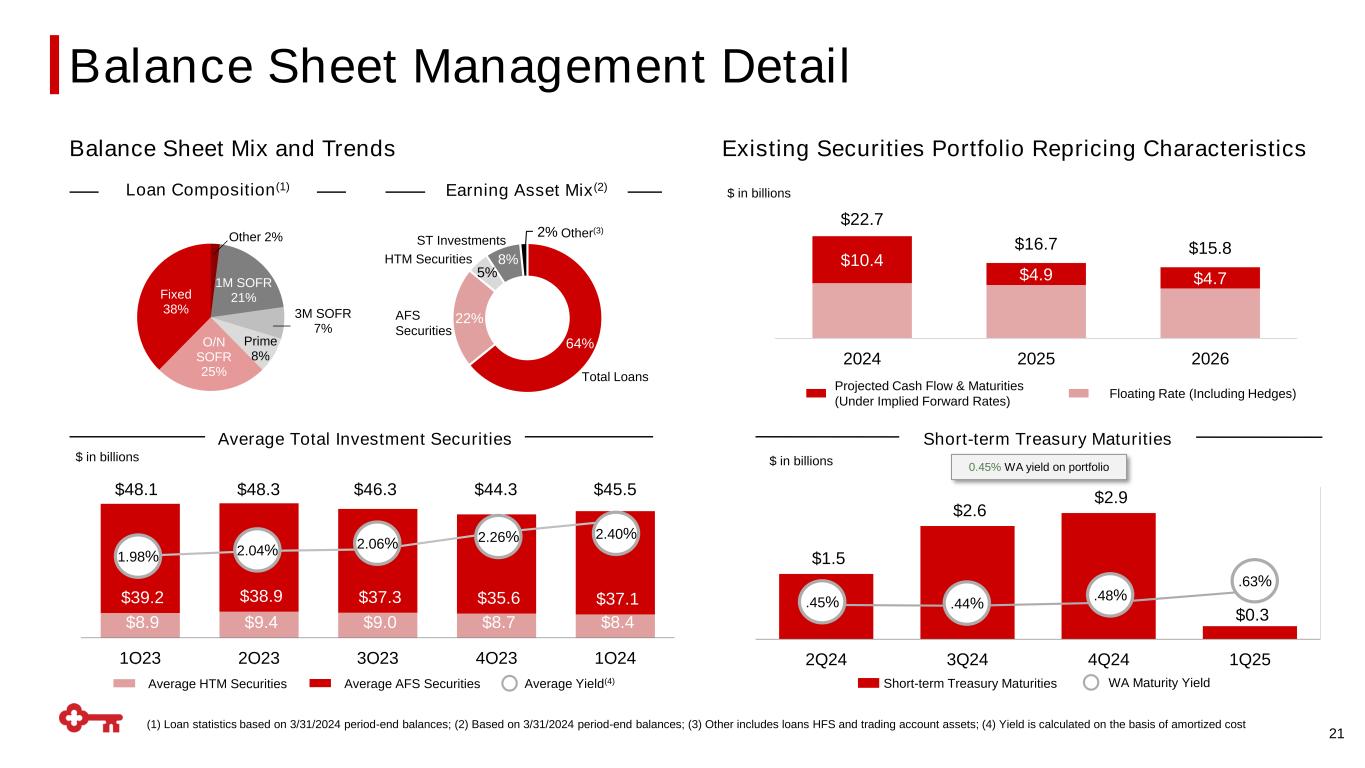

1.5ドル2.6ドル 2.9ドル 0.3 2Q24 3Q24 3Q25 プライム 8% 1M SOFR 21% 3M SOFR 7% O/N SOFR 25% 固定 38% その他 2% ローン構成 (1) 収益資産構成 (2) 64% 22% 5% 8% 2% 総ローンAFS証券その他 (3) 8.9 ドル 9.0 ドル 8.7 ドル 8.4 ドル 8.4 ドル 39.2 $38.2 $38.2 9 $37.3 $35.6 $37.1 1Q23 2Q23 1Q24 AFS証券の平均利回り (4) HTM証券の平均10億ドル (10億単位) 平均投資有価証券貸借対照表の構成と傾向 48.1ドル 46.3ドル 44.3ドル (1) 2024年3月31日の期末残高に基づくローン統計; (2) 2024年3月31日の期末残高に基づいています。(3) その他にはHFSローンが含まれますと取引口座資産。(4)利回りは償却費予測キャッシュフローと満期(暗黙のフォワード金利の下で)変動金利(ヘッジを含む)に基づいて計算されます。既存の証券ポートフォリオの価格改定特性(10億ドル)0.45% ポートフォリオの利回り(10億単位)短期国債満期 WA満期利回り短期国債満期 21 1.98% 2.04% 2.06% 2.26%。45%。% .44% .48% .63% 貸借対照表管理の詳細 10.4 $4.9 $4.7 $22.7 $16.7 $15.8 2024 2025 2026 2.40% $45.5$48.3 ST Investments HTM証券

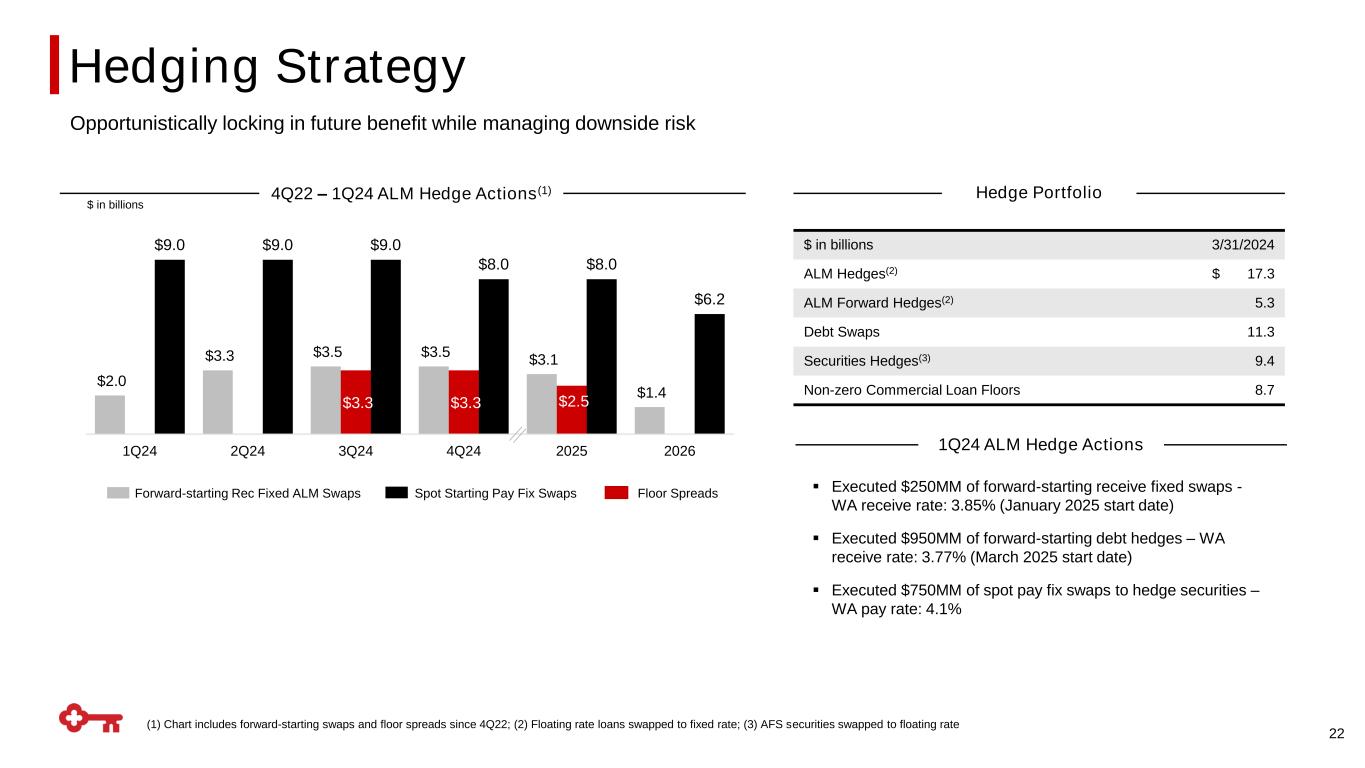

ヘッジ戦略 $2.0 $3.3 $3.5 $3.1 $1.4 $3.3 $3.3 $2.5 $9.0 $9.0 $8.0 $8.0 $6.2 1Q24 2Q24 3Q24 3Q24 2025 2026 数十億ドルフォワードスタートレック固定ALMスワップフロアスプレッドスポット開始ペイスワップ $数十億単位 ALMヘッジ (2) 17.3ドルのALMフォワードヘッジ (2) 5.3 デットスワップ 11.3 証券ヘッジ (3) 9.4 非ゼロ商業ローンフロア 8.7 4Q22 — 1Q24 ALMヘッジアクション (1) ▪ 2億5000万ドルのフォワードスタート・レシーブ固定スワップを実行しました-WA受領レート:3.85% (2025年1月の開始日) ▪ 9億5千万ドルのフォワード・スタート・デット・ヘッジを実施 — WAは受け取るレート:3.77%(2025年3月の開始日)▪ ヘッジ証券に7億5000万ドルの現物ペイフィックススワップを実施 — WAペイレート:4.1% 22 ダウンサイド・リスクを管理しながら将来の利益を機会的に固定する(1)チャートには22年第4四半期以降のフォワード・スタート・スワップとフロア・スプレッドが含まれています。(2)固定金利にスワップされた変動金利ローン、(3)変動金利ヘッジにスワップされたAFS証券ポートフォリオ 1Q24 ALM ヘッジアクション

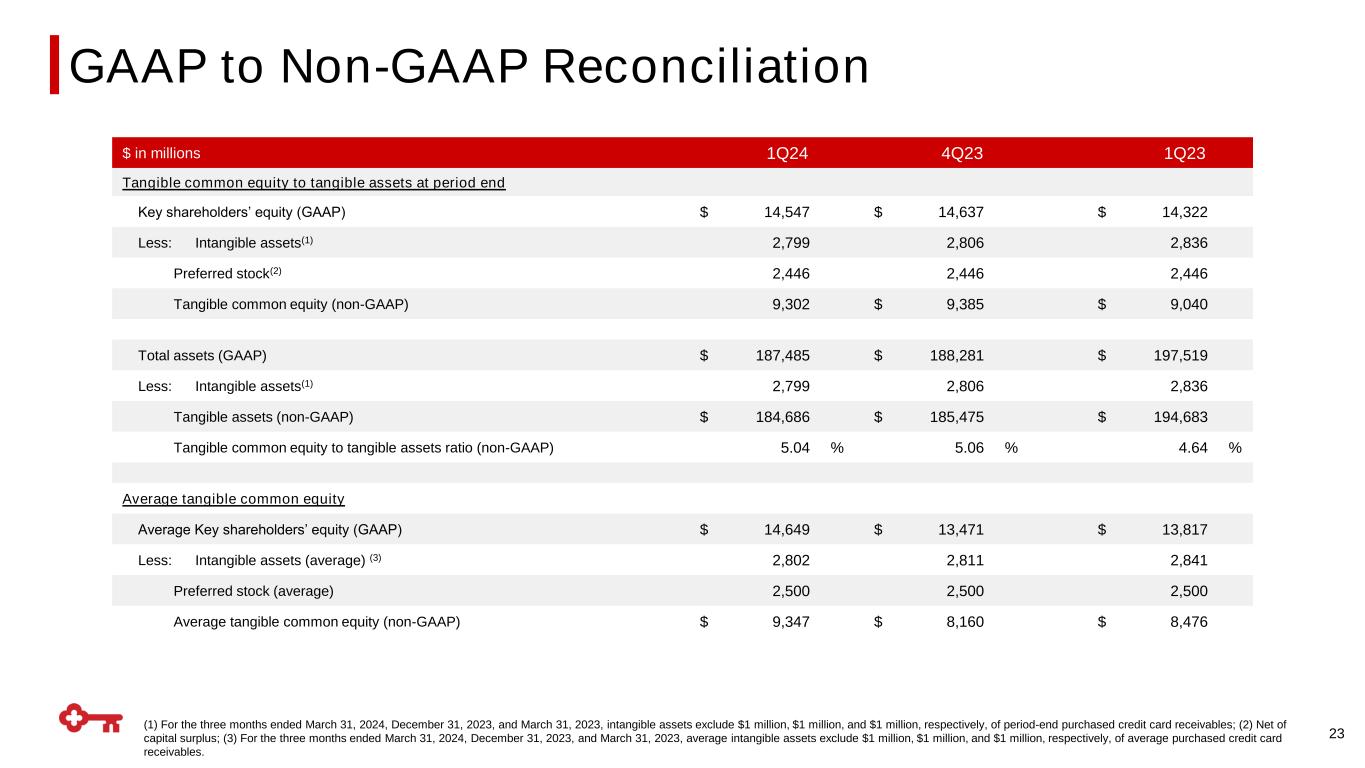

GAAPから非GAAPへの調整 (1) 2024年3月31日、2023年12月31日、および2023年3月31日に終了した3か月間、無形資産には、期末に購入したクレジットカード売掛金からそれぞれ100万ドル、100万ドル、100万ドルは含まれていません。(2) 資本剰余金を差し引いたもの。(3) 2024年3月31日に終了した3か月間、12月31日に終了した3か月間、2023年と2023年3月31日の平均無形資産には、それぞれ平均購入クレジットカード売掛金から100万ドル、100万ドル、100万ドルは含まれていません。百万ドル(百万円)1Q24 4Q23 1Q23 1Q23 有形普通株式から有形資産へ期末時点で主要株主資本(GAAP)14,547ドル 14,637ドル14,322ドル減少:無形資産(1)2,799 2,806 2,806 2,836優先株式(2)2,446 2,446 2,446 2,446 有形普通株式(非GAAP)9,302ドル 9,385ドル総資産(GAAP)187,485ドル総資産(GAAP)187,485ドルです 188,281ドル197,519ドル減少:無形資産 (1) 2,799 2,806 2,836 有形資産 (非GAAP) ドル 184,686 ドル 185,475 ドル 194,683 有形普通株式と有形資産の比率 (非GAAP) 5.04% 5.06% 4.64% 平均有形普通株式平均主要株主資本 (GAAP) 14,649ドル 13,471ドル 13,817ドル少ない:無形資産(平均) (3) 2,802 2,811 2,841優先株 (平均) 2,500 2,500 2,500 平均有形普通株式 (非GAAP) 9,347ドル 8,160ドル 8,476ドル

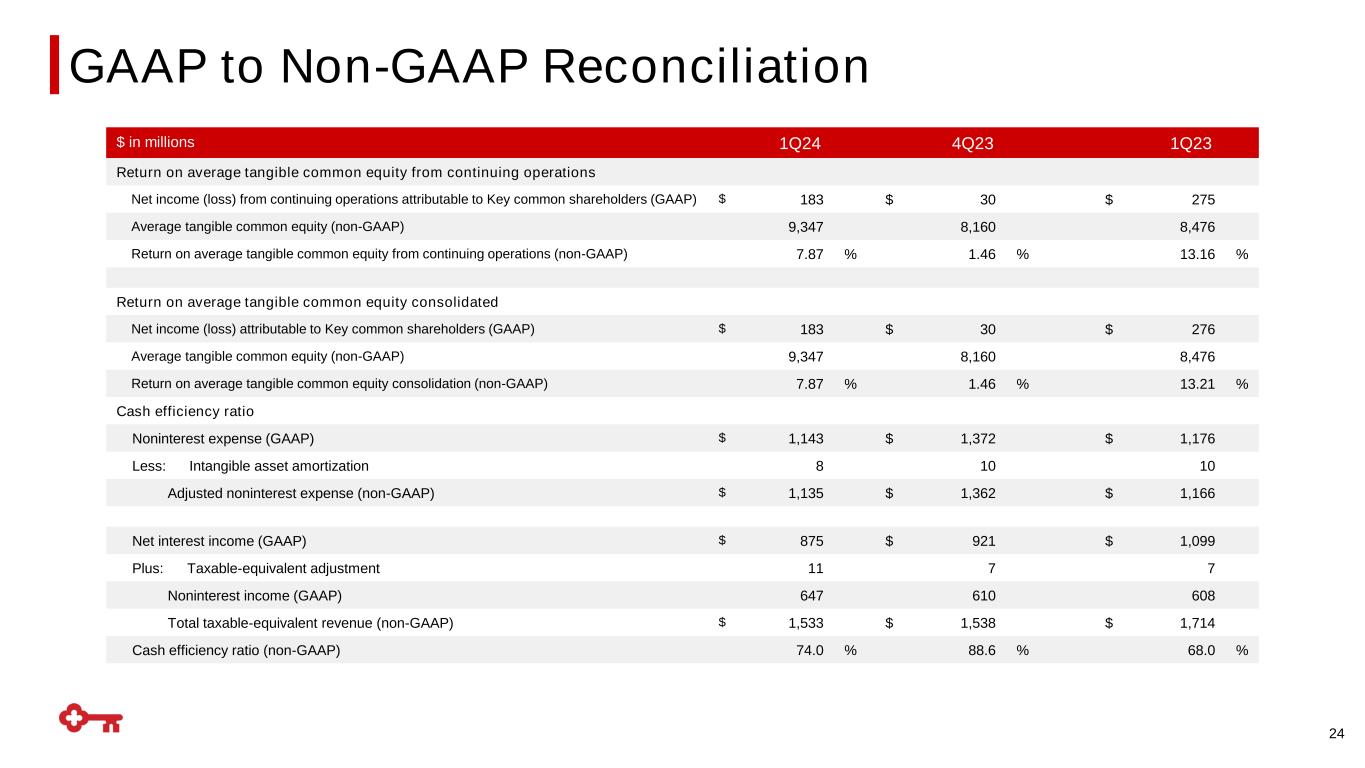

GAAPから非GAAPへの調整 24ドル 1Q24 4Q23 1Q23 継続事業からの平均有形普通株式収益率(GAAP)主要普通株主に帰属する継続事業からの純利益(損失)(GAAP)183ドル 30ドル 275ドル平均有形普通株式(非GAAP)9,347 8,160 8,476 継続事業からの平均有形普通株式収益率(非GAAP)7.87% 1.46% 13.16% 平均有形普通株式収益率連結主要普通株主に帰属する純利益(損失)(GAAP)183$ 30$ 276 平均有形普通株式(非GAAP)9,347 8,160 8,476 平均有形普通株式連結収益率(非GAAP)7.87% 1.46% 13.21% 現金効率性比率無利子費用(GAAP)1,143ドル 1,372ドル 1,176ドル:無形資産の償却 8 10 10 10 調整後無利子費用(非GAAP)1,135ドル 1,362ドル純額利息収入(GAAP)875ドル 921ドル1,099プラス:課税対象等価調整 11 7 7 無利子収入(GAAP)647 610 608 課税対象総収益(非GAAP)1,533ドル 1,538ドル 1,714ドル現金効率率(非GAAP)74.0% 88.6 % 68.0%

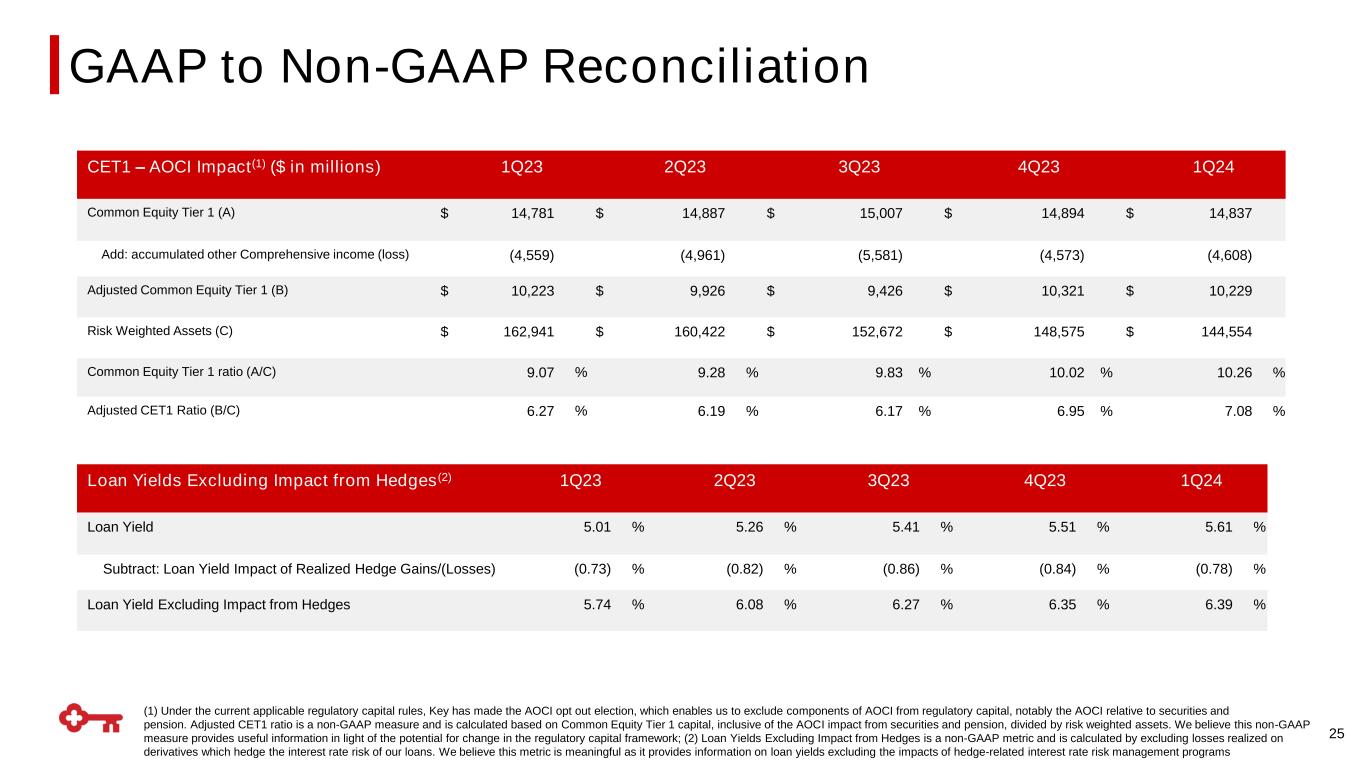

GAAPから非GAAPへの調整 25 CET1 — AOCIの影響 (1) (百万ドル) 1Q23 2Q23 3Q23 4Q23 1Q24 普通株式ティア1 (A) 14,781ドル 14,887ドル 15,007ドル 14,894ドル 14,837 加算:その他の包括利益 (損失) (4,559) (4,961) (5,581) (4,573) (4,608) 調整後普通株式ティア1 (B) $10,223 $9,926ドル 9,426ドル 10,321ドル 10,321ドル 10,229リスク加重資産 (C) $162,941$160,422ドル 152,672ドル 148,575ドル144,554普通株式ティア1比率 (A/C) 9.07% 9.28% 9.83% 10.02% 10.26% 調整後の CET1 比率 (B/C) 6.27% 6.19% 6.17% 6.95% 7.08% (1) 現在よりは適用される規制資本規則に基づき、KeyはAOCIのオプトアウト選択を行いました。これにより、AOCIの構成要素、特に証券と年金に関連するAOCIを規制資本から除外することができます。調整後のCET1比率は非GAAP指標であり、証券と年金によるAOCIの影響を含め、普通株式のティア1資本をリスク加重資産で割って計算されます。この非GAAP指標は、規制資本の枠組みが変わる可能性があることを踏まえて有用な情報を提供すると考えています。(2) ヘッジによる影響を除いたローン利回りは非GAAP指標であり、ローンの金利リスクをヘッジするデリバティブで発生した損失を除いて計算されます。この指標は、ヘッジ関連の金利リスク管理プログラムの影響を除いたローン利回りに関する情報を提供するので、意味があると思います。ヘッジの影響を除いたローン利回り (2) 1Q23 2Q23 3Q23 4Q23 1Q24 ローン利回り 5.01% 5.26% 5.41% 5.51% 5.61% 減算:実現ヘッジ利益 (損失) によるローン利回りの影響/ (損失) (0.73) (0.82)% (0.86)% (0.84)% (0.78)% ヘッジの影響を除いたローン利回り 5.74% 6.08% 6.27% 6.35% 6.39%

(1) 期間中の業績や傾向に影響を与えるが、非GAAP調整とは見なされない項目を含みます。(2) 有利な (不利な) 影響 (3) 完全希薄化後のEPSへの影響 (4) 2023年11月、FDICは、以下の無保険預金者の保護に関連するFDICの預金保険基金(DIF)への損失を回収するために、被保険預金取扱機関に特別査定を実施する最終規則を発表しましたシリコンバレー銀行とシグネチャー・バンクバンクの2023年の閉鎖。KeyCorpは、2023年の第4四半期に特別査定に関連する最初の損失見積もりを記録しました。2024年2月下旬、FDICは、シリコンバレー銀行とシグネチャー・バンクバンクの2023年の閉鎖に関連する無保険預金損失と回収可能資産に関する最新の見積もりを発表しました。KeyCorpは、2024年の第1四半期に改訂された特別査定に関連する追加費用を記録しました。(5)2023年12月31日に終了した3か月間の効率関連費用は、主に人件費として計上された3,900万ドルの退職金と、その他の費用に記録された2,400万ドルの企業不動産関連の合理化およびその他の契約解除または再交渉費用で構成されています。(6)2023年3月31日に終了した3か月間の効率関連費用、主に人件費として計上された3,100万ドルの退職金で構成され、2800万ドルの企業不動産関連の合理化およびその他の契約解除または再交渉費用は、その他の費用として計上されます。26項目の収益への影響(1)収益への影響(1)1株あたりの金額を除く数百万ドル(数百万ドル)税引前(2)限界税引後(2)四半期累計の結果額純利益 EPS(3)2024年3月31日に終了した3か月間 FDIC特別査定(その他の費用)(4)$(29)(22) $ (0.02) 2023年12月31日に終了した3か月間の効率化関連費用 (5) $ (67) $ (51) $ (0.05) 年金決済 (その他の費用) (18) (14) (0.02) FDICスペシャル査定(その他の費用)(4)(190)(144)(0.15)選択した項目の合計数(275)(209)(0.22)2023年3月31日に終了した3か月間の効率関連費用(6)(64)(49)(0.05)選択した項目収益への影響

このコミュニケーションには、1995年の民間証券訴訟改革法の意味における将来の見通しに関する記述が含まれています。これには、KeyCorpの将来の財務または事業の業績または状況に対する期待または予測が含まれますが、これらに限定されません。将来の見通しに関する記述は通常、「信じる」、「求める」、「期待する」、「期待」、「意図」、「目標」、「見積もり」、「継続」、「ポジション」、「計画」、「予測」、「プロジェクト」、「予測」、「予測」、「予測」、「予測」、「予測」、「予測」、「予測」、「可能性」、「可能性」、「戦略」などの言葉で識別されます。」「機会」、「トレンド」。「仮定する」、「する」、「する」、「すべき」、「できる」、「かもしれない」などの将来の条件動詞、またはそのような単語のバリエーションや類似の表現による。これらの将来の見通しに関する記述は、リスクと不確実性を伴う仮定に基づいており、さまざまな重要な要因(その一部はKeyCorpの管理が及ばない)に基づいて変更される可能性があります。実際の結果は、現在の予測とは大きく異なる場合があります。実際の結果は、2023年12月31日に終了した年度のKeyCorpのForm 10-K年次報告書およびその後のKeyCorpの証券取引委員会(「SEC」)への提出書類の「将来の見通しに関する記述」および「リスク要因」に記載されている要因の結果として、明示または暗示されているものと大きく異なる場合があります。このような将来の見通しに関する記述は、作成された日付の時点でのみ述べられており、その日以降の出来事や状況を反映したり、予期しない出来事の発生を反映したりするために、将来の見通しに関する記述を更新する義務は負いません。KeyCorpに関する追加情報については、www.key.com/irで入手できるSECファイリングを参照してください。この文書には、Keyの経営成績や財政状態を理解するのに役立つと経営陣が考えているGAAP財務指標と非GAAP財務指標が含まれています。非GAAP財務指標を使用する場合、比較可能なGAAP財務指標、および比較可能なGAAP財務指標との調整は、このプレゼンテーションの付録、財務補足、またはこのプレゼンテーションに関連するプレスリリースに記載されています。これらはすべてKeyのWebサイト(www.key.com/ir)にあります。特定のリターン、利回り、業績比率、または四半期ごとの成長率は「年換算」ベースで表示されます。これは、基礎となる業績傾向を通年または前年比と比較してよりよく見分けるための分析と意思決定の目的で行われます。非課税の収益資産からの収入は、この収入が連邦法定税率で課税された場合に支払われるはずの税金と同等の金額だけ増加します。この調整により、すべての収益資産、特に非課税の地方証券、および特定のリース資産が共通の基準となり、結果を同業他社の業績と比較しやすくなります。特定の収入または費用の項目は、普通株式1株あたりで表される場合があります。これは、そのような項目の影響を除いた総連結1株当たり利益のパフォーマンスの根底にある傾向をよりよく見分けるための分析と意思決定の目的で行われます。特定の収益または費用項目の影響を個別に開示する場合、税引き後の金額は限界税率を使用して計算され、これが1株当たり利益相当額の計算に使用されます。GAAP:一般に認められている会計原則 27の将来の見通しに関する記述と追加情報