ルール424(b)(5)に基づく提出

登録番号333-260618

|

目論見書補足 2024年3月12日付の目論見書補足の追補書 |

(2021年11月12日付の目論見書に基づく)

オルト・アライアンス社

$2,000,000換金可能約束手形

換金可能約束手形の換金により発行される最大5,920,420株の普通株式

この目論見書の補足は、(i)$2,000,000の換金可能約束手形(以下、「手形」といいます)の主要額額面と(ii)手形の換金により発行される最大5,920,420株の普通株式の販売に関連する2024年3月12日付の補足目論見書に代わるものです。

2024年3月11日、私たちは2つの機関投資家(以下、「投資家」といいます)との約定(以下、「購入契約」といいます)を締結し、手形を発行し、販売することで、2024年3月12日付の補足目論見書に基づく直接登録公開により、手形を発行し、販売します。手形は、投資家の選択により、株式に換算され(以下、「換算株式」といいます)、換算価格は株1株あたり0.35ドルです。

手形の換金により、換算株式の発行に対して私たちは受け取りませんでした。

2024年3月12日の補足目論見書の日付から2024年4月15日までの間に、(i)私たちは手形の主要額額面の合計2,000,000ドルを投資家に販売し、(ii)投資家は手形の換金により株式に換算することはありませんでした。2024年4月16日より、私たちは2024年3月12日付の補足目論見書に基づいて提供される換算株式の将来的な発行をすべて停止しました。

米国証券取引委員会またはどの州の証券委員会も、これらの証券を承認または非承認しておらず、この目論見書補足またはそれに関連する目論見書が真実か完全であるかを決定していません。これに反する表明は犯罪行為です。

この目論見書補足の日付は2024年4月16日です。

$350,000,000

普通株式

優先株式

債券・債務証券

warrants

権利証書

ユニット

私たちは、最初の公開価格を合計3.5億ドルを超えない範囲で、普通株式、優先株式、債券・債務証券、ウォーラント、権利またはユニットの任意の組み合わせを、一つまたは複数のオファリングで、時折提供および販売することができます。優先株式、債券・債務証券、ウォーラント、権利、およびユニットは、私たちの普通株式または優先株式またはその他の証券に換算、行使、または交換することができます。

特定のクラスまたはシリーズの証券を販売するたびに、当社は、この目論見書の補足書で提供される証券の特定の条件を提供します。目論見書補足書は、この目論見書の情報を追加、更新、または変更する場合があります。証券に投資する前に、この目論見書、目論見書補足書、および参照または参照される文書を注意深くお読みください。

当社の証券を提供または販売するためには、提供される証券に関連する目論見書補足書が添付されている場合を除き、この目論見書を使用することはできません。

私たちの普通株式は現在、NYSE Americanのシンボル「DPW」で取引されています。2021年10月22日、私たちの普通株式の最後の報告された売却価格は2.29ドルでした。

これらの証券は、直接私たちによって、時折指定された販売代理店またはエージェントを介して、アンダーライターまたは販売代理店を介して、またはこれらの方法のいずれかの組み合わせによって、連続または遅延させた方法で販売することができます。「販売計画」を参照してください。私たちは、私たちの証券の特定の提供に関して販売計画を目論見書補足書で記載することもあります。当社が株式、アンダーライター、または販売代理店を販売する場合、私たちは目論見書補足書で、エージェント、アンダーライター、または販売代理店がどのように関与し、私たちとの取り決めの性質を開示します。これといった証券の販売に関与する場合、私たちは目論見書補足書でその名前と契約の性質を開示します。当社がそのような販売から期待する純収益も、目論見書補足書に含まれます。

当社の普通株式への投資には高いリスクが伴います。当社の2020年12月31日に終了した年次報告書および証券取引委員会に提出された定期報告書および現在の報告書の「リスクファクター」の見出しに記載されているリスクおよび不確実性をよく確認してください。私たちは、「リスクファクター」の見出しの下に目論見書補足書で追加のリスクファクターを含めることもあります。投資を決定する前に、この目論見書と該当する目論見書補足書を注意深くお読みください。

米国証券取引委員会(the Securities and Exchange Commission)又は州の証券委員会は、当該証券に承認または非承認をしたわけではありません。また、本目論見書の妥当性または正確性についても審査を行っていません。これらの証明を行ったとしても、これらの証明は犯罪行為に該当するとされます。

この目論見書は、2021年11月12日付です。

目次

|

ページ | ||

| この目論見書について | 1 | |

| 見通しに関する声明 | 1 | |

| FLCXは技術企業であり、教育、医療、消費者、ビジネスなど全セクターに向けて、直接エネルギーシステムの利点を提供します。 | 2 | |

| リスクファクター | 10 | |

| 資金調達の利用 | 35 | |

| 提供できる証券 | 35 | |

| 資本株の説明 | 36 | |

| 債務証券の説明 | 36 | |

| warrants | 45 | |

| 権利の説明 | 47 | |

| 単元の説明 | 47 | |

| 配布計画 | 48 | |

| 法的問題 | 50 | |

| 専門家 | 50 | |

| より多くの情報を見つけることができる場所 | 50 | |

| 参照に関する文書の組み込み | 51 |

| i |

本目論見書について

この目論見書は、証券取引委員会(「委員会」)に対して「棚」登録手続きを使用して提出した登録声明書の一部です。この棚登録制度の下で、当社は、この目論見書に記載された証券のいずれかの組み合わせを、総初期公開価格が3億5000万ドルを超える一つまたは複数の募集で時期を問わず売却することができます。この目論見書には、当社が提供する証券の一般的な説明が含まれます。証券を提供するたびに、私たちは証券の特定の金額、価格、および条件を説明する目論見書補足書を提供します。目論見書補足書は、この目論見書に含まれる情報を追加、更新、または変更する場合があります。 「Where You Can Find More Information」のキャプションの下で説明される追加情報と一緒に、この目論見書と目論見書補足書の両方を注意深く読む必要があります。

この目論見書には、委員会に提出した登録声明書に記載されているすべての情報が含まれているわけではありません。この目論見書、特に「リスクファクター」の項目を含む部分、および添付の目論見書補足書と、 「Where You Can Find More Information」の見出しの下に説明されている追加情報を一緒に注意深く読む必要があります。

この目論見書は、時期を問わず、この目論見書の情報を追加、更新、または変更する目的で、定期的に補足される可能性があります。この目論見書に含まれる記載事項は、その目論見書補足書がその記載事項を変更または取り替えた場合、当該目論見書補足書がその記載事項を変更または取り替えた限り、当該補足書によって修正または置換されたものと見なされます。修正された内容は、修正された限りの部分として、この目論見書の一部を構成すると見なされ、置換された発言は、この目論見書の一部を構成しないと見なされます。この目論見書、関連する目論見書補足書、または関連するフリーライティング目論見書に記載または参照されている情報のみに依存する必要があります。私たちは、他の人が異なる情報を提供するように承認しておらず、不一致のある情報に依存すべきではありません。この目論見書、関連目論見書補足書、または関連するフリーライティング目論見書に含まれる情報、及び参照されているSECに提出した情報は、それらの書類の正面の日付のみが正確であることを前提としています。当該書類の配布または販売時期に関係なく。私たちのビジネス、財務状況、業績および見通しがその日付以降変化している可能性があります。

この目論見書に関連して、私たち、または主幹事証券会社は、私たち、この目論見書で提供される証券、またはこの目論見書で議論される事項について他の情報または表明を提供するために承認された何らかの行為を行っていません。ただし、この目論見書に記載されている情報と表明が含まれるもの以外の情報は、私たちによって承認されたと見なすことはできません。

この目論見書には、ここで説明されている一部の書類の概要が含まれていますが、完全な情報については、実際の書類を参照してください。要約はすべて実際の書類によって修正されます。ここで参照されている書類のいくつかのコピーは、当該目論見書が一部を構成する登録声明書として添付され、または参照されるようになっており、以下の「詳細についてはどこで情報を見つけることができますか」と説明されているように、これらの書類のコピーが入手可能です。

米国外の投資家の場合:私たちまたはアンダーライターは、米国以外の地域でこのオファリングまたはこの目論見書の所持または配布を許可するための行為を実行していません。米国以外のオファリングおよびこの目論見書の配布に関する制限については、自己の責任で調べ、観察する必要があります。

それ以外の場合、または文脈によって別の指定がない限り、「AGH」、「会社」、「我々」、「私たち」または「当社」という用語は、デラウェア州の法人であるAult Global Holdings、Inc.及びその子会社を指します。

将来に向けた声明に関する開示

この目論見書、およびそれに参照されている書類には、1933年の証券法および1934年の証券取引法の安全な港を作成するための規定に基づいて、将来の行事および私たちの将来の結果に関する前向きな声明が含まれています。歴史的事実以外のすべての記載事項は、前向きな声明と見なされる可能性があります。これらの声明は、私たちの期待、信念、予測、意図、および将来の戦略に基づいており、「期待する」、「予想する」、「意図する」、「信じる」または類似の言葉で示されます。さらに、私たちの将来の財務パフォーマンスの予測、私たちの予測成長、当社のビジネスのトレンド、および将来のイベントや状況の特徴を参照するすべての記載事項は、前向きな記載事項である可能性があります。これらの前向きな記載事項は予測不可能なリスク、不確実性、および前向きな声明と対照的な仮定によって左右され、上記の「リスクファクター」およびこの目論見書の他の場所で識別されたものを含みます。したがって、実際の結果は、前向きな記載事項に示されているものと異なる場合があります。この目論見書に含まれるすべての前向きな記載事項は、当社がこの目論見書の記載日に入手可能な情報に基づいており、ここに限定されず、記載日のみ有効であり、今後の行事または事象に関する我々の評価に基づくものであるというわけではありません。

| 1 |

「前向きな記載事項」およびそれらの推定値および仮定を、いつでも、またはどの理由でも更新する意図はありません。特に、次のような要因が当社が提示した前向きな記載事項と実際の結果との間に違いが生じる可能性があります。

| • | 今後も継続する営業および純損失; |

| • | 事業計画を実現するために当社が追加の資本を必要とすること; |

| • | COVID-19の影響; |

| • | 当社および当社の代理工メーカーが、適時に電子部品を調達するために依存すること; |

| • | 電源ソリューションの競争能力に主要な焦点を当てる当社の戦略的焦点の可能性の低下; |

| • | カスタムデザイン製品の一部の開発パートナーに依存すること; |

| • | 私たちの古い製品の販売が当社の収益の多くを占めていること; |

| • | 当社のカスタム製品開発の努力が、顧客のニーズに応える製品につながらない可能性があること、またはそのような顧客が新しい製品を受け入れないこと; |

| • | 主要な人材を引きつけ、維持、および動機付けることに依存すること; |

| • | 少数の主要な顧客に依存すること; |

| • | 電子機器業種への依存度 |

| • | 当社が販売する製品の一部を製造するために第三者の下請け製造業者に対する依存度; |

| • | 市場における競争の激化、価格の下落、製品の陳腐化による減少した収益性; |

| • | OEM関係やその他の販売ルートを確立、維持、拡大する能力; |

| • | 製品に必要な主要部品を調達できない、過剰に購入する、間違った在庫を購入することによるリスク; |

| • | 四半期ごとの営業成績の変動; |

| • | 国際的な販売への依存度と、そのような国際的な販売と事業に対する政府の規制制限の影響; |

| • | SECへの最新の提出書類に含まれるリスク要因(但し、限定されない)を含みます。全ての提出書類は当社のウェブサイト「www.aultglobal.com」からも入手できます。 |

企業について

この概要は当社の目論見書の他の部分に含まれる情報をハイライトしたものです。概要であるため、投資決定を行うにあたって考慮すべきすべての情報が含まれているわけではありません。当社の証券に投資する前に、「Risk Factors」の見出しの下に記載された情報を含め、当社の目論見書全体を注意深く読んでください。

会社概要

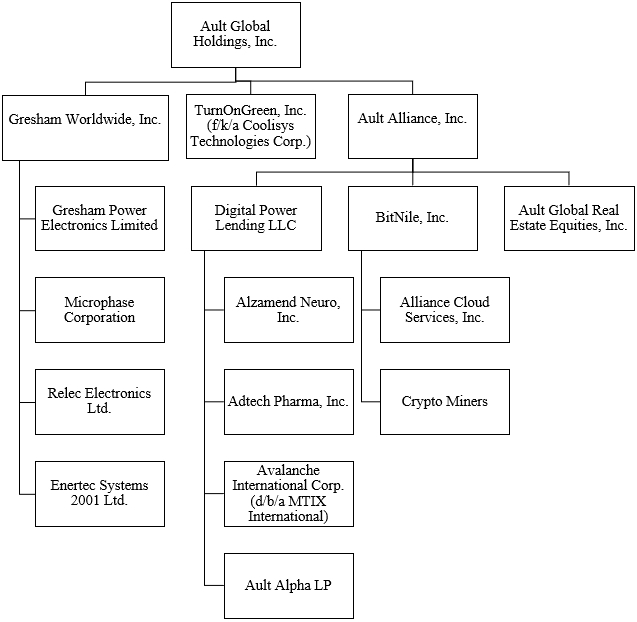

デラウェア州の株式会社「Ault Global Holdings, Inc.」(以前は「DPW Holdings」)は、2017年9月に設立されました。当社は、商用及び防衛ソリューション、商業貸付、データセンター運営、暗号通貨採掘及び高度なテキスタイル技術を含む、様々な事業に従事する子会社を所有する多角持株会社です。直接及び間接に完全を保有する子会社には、Gresham Worldwide, Inc.(「GWW」)、TurnOnGreen, Corp.(以前は「Coolisys Technologies Corp.」、「TOGI」)、Digital Power Corporation、Gresham Power Electronics Ltd.(「Gresham Power」)、Enertec Systems 2001 Ltd(「Enertec」)、Relec Electronics Ltd.(「Relec」)、Digital Power Lending, LLC(「DP Lending」)、Ault Alliance, Inc.(「Ault Alliance」)、Tansocial LLC(「Tansocial」)があります。また、当社はMicrophase Corporation(「Microphase」)の支配的地位を保有し、Ault AllianceはAlliance Cloud Services, LLC(「ACS」)、Avalanche International Corp.(「Avalanche」)の支配的地位を保有しています。

| 2 |

Ault Global Holdingsの設立者はTodd Ault III氏であり、同氏が執行役員会長を務め、William B. Horne氏が最高経営責任者兼副会長、Henry Nisser氏が社長・総括法律顧問を務めています。彼らが執行役員会を構成し、持株会社の日々の業務を管理しています。当社の長期的な目標は、株主当たりの内在価値を最大化することです。当社の主要な投資や資本配分の決定は、Ault氏と執行役員会によって行われます。当社には、次の3つの報告セグメントがあります:

| ・ | GWW – Microphase、Enertec、Gresham Power、Relecによる防衛ソリューションの運営、 |

| ・ | TOGI – Digital Power Corporation及びEV充電ソリューションによる商用電子ソリューションの運営、 |

| ・ | Ault Alliance – DP Lendingを通じた商業貸付、ACSを通じたデータセンター運営、Avalancheを通じたテキスタイル処理、Tansocialを通じたデジタルマーケティング、デジタル学習及び暗号通貨採掘事業 |

我々は、通常は子会社を通じて営業活動を行っている持株会社として存在しています。我々は投資会社として投資することを主な事業としないように活動しており、投資会社法(1940年改正版、以下「投資会社法」という。)において投資会社と見なされないように活動しています。一般に、これは、当社が主要な事業として証券に投資することをせず、全資産の40%以上が投資会社法で定義される投資証券に投資されることがないことを意味し、同法により、我々の子会社DP Lendingなどは、貸付と産業銀行業務を行うことから投資会社の定義から除外されています。我々はまたAvalancheという会社にも莫大な投資を行っており、この会社はMTIX Internationalとして事業を行っています。

当社は当初、医療、軍事、通信、産業市場向けに高品質でカスタマイズ可能な柔軟なパワーシステムソリューションを設計、開発、製造、販売するソリューション駆動型の組織でした。買収を通じた成長を積極的に追求する一方、当社は、商業、医療、軍事・防衛市場を中心に、密度が高く、効率が高く、厳しい環境に対応した製品を求める顧客が需要を持つ市場に注力し続ける予定です。

Gresham Power Electronics(以前はDigital Power Limited)を通じて、当社はヨーロッパに拠点を持っており、英国ソールズベリーに拠点を置いています。Gresham Powerは、主にヨーロッパ市場向けの電力製品やシステムソリューションを設計、製造、販売しており、電力変換、電力分配装置、DC/AC(直流/交流)インバーター、UPS(無停電電源装置)製品などが含まれています。当社のヨーロッパ防衛事業は、海軍の電力配信製品分野に特化しています。

2016年11月30日、当社は子会社であるDP Lendingを設立しました。DP Lendingは、アメリカ合衆国全土の企業に対して商業ローンを提供し、事業の成長に必要な運転資本を提供しています。ローンの期間は6か月から3年までであり、DP Lendingが行ったまたは設定したローンはカリフォルニア金融法のライセンス(Lic.no. 60 DBO77905)に基づいて行われます。

2017年6月2日、当社はMicrophase Corporation(「Microphase」)の発行済株式の56.4%を取得しました。Microphaseは、軍事、航空宇宙、通信産業に世界クラスの無線周波数(「RF」)およびマイクロ波フィルター、デュプレクサ、マルチプレクサ、検出器、スイッチフィルタ、インテグレーテッドアセンブリ、検出器対数ビデオアンプリファイア(「DLVA」)を提供するデザインから製造までの一貫したOEM業界のリーダーです。Microphaseはコネチカット州シェルトンに本社を置いています。

2020年1月7日、当社は完全子会社のCoolisys Technologies Corp.(「Coolisys」)を設立しました。Coolisysは、欧州市場を主にGresham Powerが担当する、医療、軍事、通信産業向けのカスタマイズ可能な柔軟なパワーシステムソリューションを提供する既存の事業を展開しています。2021年8月、CoolisysはCoolisys Technologies Corp.からTurnOnGreen, Inc.に社名を変更しました。2021年4月、CoolisysはNevada CorporationとしてTOG Technologies(当初はTurnOnGreen, Inc.の名前で設立)を設立しました。TOG Technologiesは、住宅、商業、超高速充電製品のポートフォリオ、充実した充電管理ソフトウェア、ネットワークサービスを提供する柔軟性の高い拡張可能なEV充電ソリューションを提供することを目的としています。

2017年9月1日、クールイシスの子会社であるDigital Power Corporation(デラウェア州の会社)は、カリフォルニア州の有限責任会社であるPower-Plus Technical Distributors, LLCの全出資会員権を取得しました。Power-Plusは、価値ある電源ソリューション、UPSシステム、ファン、フィルター、ラインコードおよび他の電力関連部品の産業用販売代理店です。現在の事業に加えて、Power-Plusは、弊社の柔軟な電力システムソリューションの総合的なセールス組織として機能しています。

| 3 |

2017年12月31日、デラウェア州のCoolisys Technologies, Inc.(CTI)は、デラウェア州のMicronet Enertec Technologies, Inc.(MICT)、イスラエルの100%子会社であるEnertec Management Ltd.(EML)およびEMLの100%子会社であるイスラエルのEnertec Systems 2001 Ltd.(Enertec)と株式購入契約を締結しました。契約に基づき、CTIはEnertecを取得しました。 Enertecは、イスラエルで最大の軍事市場向け専門電子システムメーカーです。 2018年5月23日、CTIはEnertecの買収を完了しました。

2018年1月、弊社は完全子会社であるSuper Crypto Mining, Inc.を設立し、2019年1月18日にDigital Farms, Inc.(DFI)に名称変更しました。DFIは、私たち自身のアカウントのためにトップ3の暗号通貨をマイニングすることを目的とした、新たに設立された暗号通貨ビジネスを運営するために設立されました。これらの暗号通貨には、ビットコイン、ライトコイン、およびイーサリアムが含まれます。DFIのオペレーションは2020年第1四半期に中止されました。

2018年5月23日、DP Lendingは、 I. AM, Inc.(“I. AM”)、David J. Krause、Deborah J. Krauseと証券購入契約を締結してクローズしました。証券購入契約に基づき、I. AMは、DP Lendingに対して1,715,330ドルの未払い元本に基づく981株の普通株式を販売しました。クローズ時に、I. AMの発行済み普通株式の98.1%を代表します。 I. AMは、DP Lendingとのローンおよびセキュリティ契約に基づき、DP Lendingに対して1,715,330ドルの未払い元本がありました。購入契約には、I.AMがローン契約に従ってDP Lendingに未払いローンを返済するにつれて、DP LendingがDavid J. Krauseに普通株式をプロラタに移管することが規定されており、最大471株までです。 I. AMのオペレーションは2020年第1四半期に中止されました。

Gresham Worldwide, Inc.は、2018年11月21日にデラウェア州の法律に基づいてDPW Technologies Group, Inc.として設立され、2019年12月6日に名称変更を実施しました。

2020年11月30日、私たちはイギリスのウェアハムに拠点を置く非公開企業であるRelecを取得しました。この取引は、私たちが追加の内容に基づき4,000,000ドルを支払い、Relecの将来の財務パフォーマンスに基づく追加可変現金払いを約665,000ドル支払う株式購入の形式で構成されていました。 Relecの買収により、私たちは英国および欧州の産業および交通市場における存在感が向上し、高品質な電力変換およびディスプレイ製品の提供を含む製品ポートフォリオを大幅に拡大しました。 Relecは、AC-DC電源、DC-DCコンバータ、ディスプレイ、EMCフィルタを専門としています。

2021年1月29日、弊社の完全子会社であるAlliance Cloud Services, LLCが、米国南部ミシガン州にある34.5エーカーの敷地にある617,000平方フィートの省エネ施設を3,991,497ドルの購入価格で取得しました。 この購入価格は、当社が自己の運転資本を使用して支払いました。

企業情報

私たちは1969年にカリフォルニアで設立され、2017年にデラウェア州に再設立されたデラウェア州の企業です。私たちは、11411 Southern Highlands Parkway、Suite 240、Las Vegas、NV 89141に拠点を置いています。電話番号は(949)444-5464、ウェブサイトアドレスはwww.aultglobal.comです。

最近のイベントと developments

私たちの企業構造

2021年1月19日、当社はDPW Holdings, Inc.からAult Global Holdings, Inc.に商号変更しました。名前の変更は、2021年1月7日に締結した親子更改短縮合併によって実現されました。この合併またはその結果として、当社の有価証券保有者の権利は影響を受けていません。当社の普通株式は引き続きNYSE Americanで“ DPW ”のシンボルで引用されています。先にDPWグループの商号が記載された株式証書は引き続き有効です。新しい商号を反映した証書は、旧証書が当社の譲受人に交換または譲渡される際に発行されます。商号変更と同時に、ミルトン・オルト3世がエグゼクティブ・チェアマンに任命され、ウィリアム・ホーンが最高経営責任者に任命され、取締役会の副議長のままです。また、ヘンリー・ニサーが社長に任命され、ゼネラルカウンセルはいままで通りです。

2019年10月から2021年8月まで、AGHと直接または間接的に所有する子会社の間で、一連の取引に基づいて企業構造を再編成しました。再編成の目的は、各子会社の主要な収益を構成する製品およびサービスによって事業を整理することでした。これらの取引の結果、私たちのスムーズな企業構造は以下のとおりです。

| 4 |

2021年6月11日、株主のDelaware法人であるAult Company, Inc.(以下「A&C」といいます)と証券購入契約を締結しました。契約の条件に基づき、A&Cは私たちの普通株式1,000,000株を購入する権利を有し、総購入価格は2,990,000ドルで、株価は1株あたり2.99ドルで、2021年6月10日の株価の終値よりも0.05ドル高かった。

2021年5月12日、私たちは8%転換社債(2020年2月5日付)の主幹400,000ドルを換金したことにより、共通株式275,862株をA&Cに発行しました。

2020年2月10日、私たちはEsousa Holdings、LLC(以下「Esousa」といいます)とマスター交換契約(以下「マスター交換契約」といいます)を締結し、同意しました。 Esousaは、別々の取引によって私たちが以前Dominion Capital、LLC(コネチカットの有限責任会社)に発行したいくつかの約束手形の21,384,150ドル相当(または未払い利息)を取得した(Dominion Note)およびCanadian Special Opportunity Fund, LP(Canadian Special Opportunity Fund)( Dominion Noteとともに、「Esousa Purchased Notes」と呼びます)( Esousa Purchased Notes以外のCSOF Note)を取得した。 Esousaは、当社の事業上の資本の追加株主(「エスゾーサ購入ノート」と「追加ノート」の総称または「ノート」)を購入することに同意しました。交換契約に基づき、Esousaは、上記ノートのうち最大約7,700万ドルの与信残高を証明するものを、当社の普通株式(「エクスチェンジシェア」)に交換する単独の権利を有しています。 Esousaに合計8,332,904株の企業株式を発行しました。

| 5 |

2020年6月26日、私たちは制度投資家に対して、無担保12%短期約束手形800,000ドルの総元本と、361,991株の普通株式を2.43ドルの株価で購入する17か月の権利を与える契約を結びました。 それぞれの株式を $2.43で買いとることができます。

2020年8月から2020年11月まで、私たちはEsousaと関係者から5,450,000ドルのローンを受け取り、1年半前後の短期無担保約束手形と、1株当たり平均2.28ドルの行使価格での、合計3,850,220株の普通株式を購入するワラントを発行することに同意しました。

2020年10月2日、私たちはAscendiant Capital Markets, LLCとの「アット・ザ・マーケットエミッションセールス契約(「セールス契約」と呼ぶ)」を締結しました。このセールス契約により、「アット・ザ・マーケット・オファリング(「2020年ATMオファリング」と呼ばれる)」を通じて、相当額に達するまで、普通株式を時折売却することが可能です。2020年12月1日、私たちはSCCに対して、セールス契約に基づいて、2020年ATMオファリングで前回売却された普通株式を含め、合計4,000万ドルで売却されることが可能な普通株式の数量を増やす目論見書の補足を提出しました。有効な「shelf」登録声明書(フォームS-3)と、それに基づく基本目論見書(登録番号333-222132)が2018年1月11日に発効したことに基づき、2020年ATMオファリングからの普通株式の発行と販売が行われました。2020年12月31日までに、私たちは2020年ATMオファリングから、12,582,000株の普通株式を売却し、総受益額は39,978,350ドルでした。2020年ATMオファリングは2020年12月31日に終了しました。

2021年1月22日、私たちはAscendiant Capital Markets, LLCと「アット・ザ・マーケットエミッションセールス契約(2021年Sales Agreement)」を締結しました。その後、2021年2月17日と3月5日に修正した。このセールス契約に基づき、販売エージェントを通じて、プロスペクタス補足書で提供される普通株式を売却することが可能であり、売却価格は最大2億ドルに達することができます。このプロスペクタスは2021年2月16日と3月5日の双方の修正後で、販売会社によって提供されました。本目論見の日付時点で、私たちは販売代理店を通じて、総額1億6,870万9204ドル相当の普通株式の38,171,760株を売却しました。

2021年3月9日、子会社のDP Lendingは、Alzamend Neuro, Inc.との証券購入契約を締結し、特定のマイルストーンが達成された場合、Alzamendの普通株式とウォランツを合わせて1,000万ドルを投資することに同意しました。私たちは、証券購入契約締結時に4,000,000ドルを出資し、 AlzamendがAL001というリチウム系イオンコクリスタルセラピーに関連するU.S. Food and Drug Administrationによる調査開始申請とアルツハイマー病に関連する軽度、中等度の認知障害および重度の認知障害に関連する人間の第1a相臨床試験に関連する特定のマイルストーンを達成した場合に残りの資金を出資することに同意しました。本目論見の日付時点で、私たちは証券購入契約に基づいて総額6,000,000ドルを出資しています。証券購入契約に基づき、AlzamendはDPLに対して、1株当たり1.50ドルで最大6,666,667株の普通株式を売却すること、および1株当たり3.00ドルの行使価格で3,333,334株のアルザメンドの普通株式を取得するためのワラントを発行することに同意しました。第三者の評価報告書を受領した後、この取引は当社の独立取締役会によって承認されました。

2021年6月15日、Alzamendは、1株当たり5.00ドルでの初期公開販売を完了しました。DP Lendingは、この初期公開販売でAlzamendの普通株式2,000,000株を10,000,000ドル相当で購入しました。「ALZN」というティッカーシンボルでナスダックキャピタルマーケットに上場しています。

2021年7月28日、Alzamendは、アルツハイマー病に関連する軽度、中等度、重度の認知障害に苦しむ患者に対して、リチウム系イオンコクリスタル口腔セラピーであるAL001について、U.S. Food and Drug Administrationの「Study May Proceed」の承認を受けました。

2020年10月26日、私たちは保有する抵当権の残高すべて、約500万ドルを株式に転換して、純資産を改善しました。

2020年11月2日、I.AM,Inc.は、米国中央地区のカリフォルニア州サンタアナ地区の米国破産裁判所に、第7章破産の自発的申請を行いました。

派生訴訟の和解

2020年2月24日、私たちは、以前に開示された代理訴訟の和解について、決定的な和解合意(「和解合意」と呼ぶ)を締結しました。それは、DPW Holdings, Inc.を正式な被告とし、アメリカ合衆国中央地区の地方裁判所に提訴されたEthan Young and Greg Young, Derivatively on Behalf of Nominal Defendant, DPW Holdings, Inc. v. Milton C. Ault, III, Amos Kohn, William B. Horne, Jeff Bentz, Mordechai Rosenberg, Robert O. Smith, Kristine Ault and DPW Holdings, Inc.の原告によるものです。以前に明らかにしたとおり、改正訴状は、以前に担保として提出された取り引きに基づく信託義務違反と不当な利益主張など違反行為を主張しています。これにより、企業や役員などが名義上の被告として提訴された訴訟について訴訟を起こすことができます。」訴訟の審査、DPW Holdings, Inc.は、違反行為を行わず、連邦または州の証券法その他の法律違反を行わなかったと常に考え、その考え方を維持しています。以前に提供された取引についての違反行為の主張は根拠がありません。 2020年4月15日、裁判所は派生訴訟の和解の仮承認について動議を承認する決定書を出しました。2020年7月16日、裁判所は、2021年7月31日に取締役会に在籍したALHと元取締役の派生訴訟対象者に対する完全な和解動議を承認する決定書(「最終決定書」と呼ぶ)を出しました。2020年7月16日、裁判所は最終決定書に基づいて判決を下しました。

| 6 |

合意の最終仮決定書に基づき、取締役会は、企業のガバナンス方針を確実に守るために、企業ガバナンス方針を採択および/または改定し、口頭および/または書面による報告を行うことを含む法令および規制順守を確実にするために、特定の法人ガバナンスポリシーに厳密に準拠することを含む、特定の企業ガバナンスポリシーおよび事業エンティティ管理方針(「改革」)を採択および/または改定することが要求されます。これらの改革は、業務、財務、および薬事規制のスピードおよび効果遵守および協調を確実にするために、薬事規制、会計基準、リスク管理、および企業財務の分野で数多くの政策と手順を確立します。これらの改革は、有権者に価値を提供し、市場価値を向上させることを目的としています。

決定的な和解合意に基づき、当社の役員および取締役の責任保険によって支払われる弁護士費用を60万ドルで支払います。この和解合意には違法行為を認めるものは含まれていません。当社は常に、違法行為には手を染めていないと考えてきましたし、証券法その他の連邦または州の法律違反も行っていないと継続的に考えています。

持株会社として、私たちのビジネス戦略は、株主の価値を向上させることを目的としています。この戦略の下、私たちは、既存の子会社およびパートナー企業を運営・財政的に支援することに焦点を当て、収益化の機会を追求し、株主に返される価値を最大化することを目的としています。公開オファリング、個々のパートナー企業の売却、二次市場取引での特定またはすべてのパートナー企業の利益の売却、またはこれらの組み合わせなど、追加価値を提供する機会を検討する予定です。私たちは、債務義務および運転資本ニーズを満たした後、株主に価値を戻すことを予定しています。

2020年10月7日、私たちは、私たちの取締役会を結成しました。取締役会は、当社の重要なニーズを対処するための毎日のフォーラムを提供し、幹部機関に取引の承認を提供します。その結果、CFOとSenior Vice President of Financeに、Chief Executive Officerから2週間に1回伝えられる取引があります。

当社の現在のビジネス戦略は、持株会社として、株主の価値を向上させることを目的としています。この戦略の下、私たちは、既存の子会社およびパートナー企業を運営・財政的にサポートすることに焦点を当て、収益化の機会を追求し、株主に返される価値を最大化することを目的としています。

私たちのビジネス戦略は、株主価値を向上させることを目的としています。この戦略の下、私たちは、既存の子会社およびパートナー企業を運営・財政的に支援することに焦点を当て、収益化の機会を追求し、株主に返される価値を最大化することを目的としています。

派生訴訟の和解

2020年2月24日、私たちは、以前に開示された代理訴訟の和解について、決定的な和解合意(「和解合意」と呼ぶ)を締結しました。それは、DPW Holdings, Inc.を正式な被告とし、アメリカ合衆国中央地区の地方裁判所に提訴されたEthan Young and Greg Young, Derivatively on Behalf of Nominal Defendant, DPW Holdings, Inc. v. Milton C. Ault, III, Amos Kohn, William B. Horne, Jeff Bentz, Mordechai Rosenberg, Robert O. Smith, Kristine Ault and DPW Holdings, Inc.の原告によるものです。以前に明らかにしたとおり、改正訴状は、以前に担保として提出された取り引きに基づく信託義務違反と不当な利益主張など違反行為を主張しています。

時々、私たちは探究する企業に関心を持つ会社と議論を行っています。これは、問い合わせへの応答として、または我々が展開するプロセスの一部として行われます。私たちは、子会社やパートナー企業のさらなる成長と発展が異なる所有構造によって最もサポートされると信じる範囲内で、または株主のために最適であると思われる場合、子会社またはパートナー企業における私たちのポジションの一部または全体を売却することを試みます。これらの売却は、株式や資産の非公開交渉による売却、合併、買収、子会社またはパートナー企業の証券の公開募集、および公開取引のあるパートナー企業の証券に対する取引を含む場合があります。私たちの計画には、子会社またはパートナー企業を公開して、権利付与や指定株式調達プログラムを通じて、株式を一般向けに配布することも含みます。これらと同等のプログラムや、ある種の子会社またはパートナー企業の権益を二次市場取引で売却することなど、株主価値を最大化するためのイニシアチブを引き続き検討していきます。

当社の執行役員会は、子会社DP Lendingの引受委員会として行動し、すべての融資取引を承認します。彼らのビジネスモデルにより、DP Lendingは、借り手が支払う手数料と各ローンから生じる利子によって収益を生み出します。DP Lendingは、市場可能証券の投資の評価益と、DP Lendingに発行される可換株式ノートまたはワラントの基になる普通株式のいずれかからも収入を生み出すことができます。

| 7 |

持株会社として、当社のビジネス戦略は株主価値の向上を目指して設計されています。この戦略の下、私たちは既存の子会社とパートナー企業を管理し、貨幣化の機会を追求し、株主に返される価値を最大化することを目的としています。私たちは、公開募集、個別のパートナー企業の売却、二次市場取引での一部またはすべてのパートナー企業の権益の売却、またはそれらの組み合わせ、および株主価値を最大化するためのその他の機会を含め、イニシアチブを検討しています。私たちは、負債償還および運転資本ニーズを満たした後に株主価値を返却することを予想しています。

私たちは最近、防衛/宇宙航空、工業、通信、医療、テキスタイルなどの業界の成長を促進するために、資本と関連する専門知識を提供してきました。私たちは、子会社に資本を提供するだけでなく、私たちが株式を所有しているか、積極的にかかわっているパートナー企業にも資本を提供して、理事会代表と管理支援を通じて開発を促進しています。

コロナウイルスの当社への影響

2020年3月16日、新型コロナウイルスの拡散を抑えるため、サンディエゴ郡保健局は、すべてのレストランがダイニングサービスを終了しなければならない命令を出しました。サンディエゴ郡保健局による一時的な閉鎖と、暗号通貨マイニングとレストランビジネスの悪化するビジネス状況の結果として、経営陣はこれらのビジネスを中止することが最善策であるとの結論に達しました。私たちはデジタルファームズの運営を停止していますが、資産と運営がまだ放棄されていないため、これらの資産は中止された事業として提示する要件をまだ満たしていません。しかし、経営陣は、レストラン運営の永久閉鎖が中止事業として提示する基準を満たしていると判断しました。

2020年3月、世界保健機関は新型コロナウイルス(COVID-19)の発生をパンデミックと宣言し続け、米国と世界中に広がり続けています。当社はCOVID-19の発生と関連するビジネスおよび旅行制限、行動の変化、従業員への影響を監視し、そのオペレーション、資金状況、在庫、サプライチェーン、顧客の購買傾向、顧客の支払い、産業全般、および従業員への影響に加え、財務状態にも影響を与えるかもしれない不確かな影響の大きさと期間は、このプロスペクタスの日付時点では不確定です。

しかしながら、当社のビジネスはCOVID-19の発生によって混乱し、大きな悪影響を受けました。当社は事業運営とシステムのサポート、COVID-19の影響が当社の結果および財務状態に与える影響、およびファーンシェア業界全般または特定のセクターにおけるビジネスセンチメントの低下を引き起こす可能性を引き続き評価していますが、この分析がCOVID-19の拡散やその結果、株価の下落を免れることができるという保証はありません。

当社のオペレーションは、カリフォルニア州アラメダ郡、カリフォルニア州オレンジ郡、CTのフェアフィールド郡、英国、イスラエルにあり、当社の上級経営陣はシアトル、WAおよびニューヨーク、NYに勤務しています。私たちは、従業員のリスクを最小限に抑えるために地元の保健当局の勧告に従い、一時的にオフィスを閉鎖し、従業員に出来る限りリモートで働かせるようにしてきましたが、これは従業員の効率を損なうこともあるということです。カリフォルニアと英国は最近、第二次の自宅待機命令および封鎖を再開しました。詳細については、「リスクファクター - 新型コロナウイルスの発生によるビジネスの混乱とそれに伴うリスクに直面しています...」を参照してください。

当社のビジネスに影響を与えるリスク

当社のビジネスは、当社の会社に投資する前に考慮すべき多くのリスクおよび不確実性にさらされています。これらのリスクは、このプロスペクタスの「リスクファクター」というセクションでより詳細に説明されています。以下は、当社の会社に投資をすることを検討した際に投機的またはリスキーになる主要な要因です。

| • | 当社のビジネスプランを推進するために、当社は追加の資本調達が必要になります。 |

| • | COVID-19の発生によるビジネスの混乱および関連するリスクに直面しており、これらは当社のビジネスおよび業績に重大な影響を与える可能性があり、また資金調達の能力を制限する可能性があります。 |

| • | 私たちは進化しつつあるビジネスモデルを持っており、ビジネスの複雑さが増しています。 |

| • | 私たちは「DPW Holdings、Inc.」として現在知られている調査において、コミッションから命令およびサブポーナを受け取りましたが、その結果は不明です。 |

| • | 私たちが追加の買収を行った場合、ビジネスを混乱させるか、負の影響を与える可能性があります。 |

| • | 私たちの成長戦略は、著しいリスク要因に直面しています。 |

| 8 |

| • | 私たちが重視しているのは上級経営陣によって行われています。上級経営陣の一員が喪失する場合、当社の株価が下落する可能性があります。 |

| • | 当社の業界における急速な技術変化、業界全体の標準の進化に応じた適時かつ費用対効果の高い対応が行われない場合、当社のビジネス、財務状況、および業績に大幅な悪影響を与える可能性があります。 |

| • | 私たちは、多くの場合、収益の大半を提供する主要な顧客に依存しており、これらの顧客のいずれかが失われた場合、または彼らが私たちから購入した製品の数量が大幅に減少した場合、収益および当期純利益が著しく減少する可能性があります。 |

| • | NYSE Americanの継続的なリスティング要件を引き続き満たさない場合、当社の普通株式はNYSE Americanから上場廃止される可能性があります。 |

| • | 当社の普通株式の株価は変動しやすいです。 |

募集案内

この目論見書で説明する当社が提供可能な債務証券と株式証券の組み合わせを一度または複数回にわたり、それぞれ時価条件に基づいて総発行価格が$ 350,000,000を超えない価格および条件で提供する場合があります。本書には、当社が提供できる有価証券の概要が記載されています。本書の下で、有価証券のタイプまたはシリーズを提供するたびに、有価証券の具体的な数量、価格、およびその他の重要な条件を記載した目論見書補足書を提供します。

目論見書補足書では、本書または本書に取り込まれたドキュメントに含まれる情報を追加、更新、または変更する場合があります。ただし、目論見書補足書は、本書に設定された条件を根本的に変更することはなく、その効力発生時に本書に登録および記載されていない証券を提供することはありません。

| 9 |

リスクファクター

当社の証券への投資は、投機的であり、高いリスクを伴います。これらのリスクのいずれかにより当社の事業、財務状況、または業績が不利に影響を受ける可能性があります。投資を決定する前に、以下で説明されるリスクと当社がSECに提出し、本書に取り込まれた報告書に記載されたリスクをよく考慮する必要があります。当社が直面するリスクおよび不確実性は、当社が直面するすべてのリスクおよび不確実性ではありません。現在私たちが知っているまたは現在私たちが重要でないと評価している追加のリスクおよび不確実性も当社の運営に影響を与える可能性があります。過去の財務パフォーマンスは将来のパフォーマンスの信頼できる指標ではない場合があり、将来の期間での結果または傾向を予測するために過去の傾向を使用するべきではありません。これらのリスクのいずれかが実際に発生した場合、当社の事業、事業展望、財務状況、または業績に重大な損害を与える可能性があります。このことは、当社の普通株式の取引価格の低下を引き起こし、投資の一部または全部が失われる可能性があります。また、「将来を見据えた声明に関する開示」という上記のセクションをもよくお読みください。

当社に関連するリスク

私たちは過去に年次の運営損失と純損失を計上しており、今後も計上される可能性があります。

私たちは過去に年次の運営損失と純損失を計上してきました。2020年と2019年の期末時点で、それぞれ6,033,473ドルと24,697,918ドルの運営赤字、32,728,629ドルと32,913,412ドルの純赤字がありました。2020年12月31日と2019年12月31日時点で、それぞれ12,466,673ドルの運転資本と19,150,075ドルの運転資本不足がありました。2021年6月30日までの6か月間には、47,025,000ドルの運営収入と44,215,000ドルの当期純利益がありました。2021年6月30日時点で、当社は127,863,000ドルの運転資本を有しています。当社が運用フローから十分な現金流を生み出す適切な収益水準を維持するために必要な追加の資金調達や、私募、公的募集、銀行融資を介した資金調達などが収益水準を維持するため必要です。内部と私募、公的募集、銀行融資から生み出した資金に加えて、不十分な場合、追加の運転資本を調達する必要があります。追加の資金調達が実現する保証はなく、実現した場合でも、資金調達が必要な段階で、必要数量で、または有利な条件で提供される保証がありません。

年次損失が発生した場合は、事業開発イニシアチブを続け、運転資本要件をサポートするために追加の資本を調達する必要があります。ただし、追加の資本を調達できない場合、運用を縮小し、コストを削減するために追加の対策を講じる必要があります。これには、労働力を削減すること、外部コンサルタントを排除すること、法律費用を削減することが含まれ、オペレーションを維持し、義務を履行するために十分な現金を節約する必要があります。

当社は自社のビジネス戦略の推進を目的として、事業を継続させるために追加の資本を調達する必要があります。

当社が利益を上げるまで、ビジネス戦略の推進を目的として事業を継続するために、追加の資本調達が必要になる場合があります。提案される資金調達には、普通株式の株式、優先株式の株式、普通株式または優先株式の株式の購入権、債務証券、前記の証券の組み合わせで構成される単位、戦略的開発パートナーからの株式投資、もしくはそれらのいずれかの組み合わせが含まれる可能性があります。追加の株式発行に関しては、株主のオーナーシップの面からも財務上も希釈が起こる可能性があり、その財務上の希釈は、その資金調達の規模に基づいて重要な影響を及ぼす可能性があります。また、必要な量、良好な条件で必要な時期に資金調達が可能である保証はありません。

COVID-19の持続的な影響から生じるビジネスの混乱とそれに関連するリスクに直面しており、それが当社のビジネスおよび業績に重大な悪影響を及ぼす可能性があり、資金調達の能力を抑制する可能性があります。

COVID-19の発生により、当社のビジネスは混乱し、実質的に不利な影響を受けました。影響を受けた地域の政府によって実施された措置の結果、業務や学校を、当該地域での検疫のために中止せざるを得なくなり、多くの人々がそれらの地域で自宅から働かざるを得ずなっています。中国から他の国々へCOVID-19が拡散した結果、世界保健機関事務局長は、国際的に重要な公衆衛生上の問題であると認定し、国際保健規則(2005年)の緊急委員会の勧告に基づいてます。これに対して、米国疾病予防管理センターは、2020年2月25日にCOVID-19の米国への拡散が想定される旨の警告を発しました。 COVID-19が世界的に蔓延する中、国際株式市場は現在、米国、イスラエル、英国経済の減速、2020年1月以降の国際旅行レベルの低下、COVID-19の影響が特に国際船運業界において人的資源の不足に影響を与えたことによる不確実性を反映しています。当社は継続的にビジネス運営とシステムのサポートを評価しており、COVID-19の影響が当社の業績および財務状況に与える影響を評価しています。ただし、COVID-19の拡散またはその影響、特に業界全体または特定の業界におけるビジネスセンチメントの低下が完全または一部の影響を回避するために分析されることを保証することはできません。

当社のオペレーションは、ラスベガス、NV、オレンジ郡、CA、アラメダ郡、CA、フェアフィールド郡、CT、英国、イスラエルにあり、上級管理職の一部がSeattle、WAとNew York、NYに働いています。また、当社の独立監査人のオフィスがある場所でもあります。過去数週間で、従業員の露出リスクを最小限に抑えるために、当局の推奨に従って、一時的にオフィスを閉鎖し、必要に応じて社員をリモートで働かせるようになりました。これにより、効率に悪影響が及んでいます。

| 10 |

ビジネスユニットのアップデートは以下のとおりです。

| • | 当社の本社はラスベガス、NVにあります。ラスベガスのスタッフのほとんどはもはやリモートで働いておらず、必要に応じて社員がリモートで働くことがあります。本社のスタッフは、安全なリモートアクセスシステムと技術インフラストラクチャをテストし、リモートスタッフで運営を維持できる十分な内部通信システムがあると考えています。 |

| • | 米国カリフォルニア州オレンジ郡に当社の財務部門があります。オレンジ郡のほとんどのスタッフは、リモート勤務しなくなりましたが、いくつかの従業員は必要に応じて、またはオレンジ郡保健局(http://www.ochealthinfo.com/phs/about/epidasmt/epi/dip/prevention/novel_coronavirus)の入居および社会的距離命令によって必要とされる場合に限り、時々リモート勤務をします。財務スタッフは、セキュアなリモートアクセスシステムと技術インフラをテストし、従業員の労働条件を調整するために十分な内部コミュニケーションシステムを持つことができ、リモートスタッフでの業務を維持できると考えています。 |

| • | TurnOnGreen(以前はCoolisys Technologies Corp.)は、現在、通常通り稼働しています。ただし、社会的距離を保つために、一部の従業員はリモート勤務しています。 |

| • | Microphaseは、コネティカット州の生産施設を運営しています。2020年3月、国防総省は、防衛産業基盤として、Microphaseを「重要な」作業の必要条件として指定しました。COVID-19パンデミックの影響を最小限に抑えるために、Microphaseは、施設へのアクセスを制限し、消毒を強化し、社会的距離を取るように促し、フェイスカバーを義務付けるプロトコルを実施しました。同社は、必要最小限に旅行し、他の人との接触に限りを設けるよう従業員に要請しました。マネジメントを含め、すべての従業員は、可能であればリモートで作業します。COVID-19に陽性反応を示した人と接触した可能性のある従業員は、隔離され、労働復帰前に陰性証明書の提出が必要です。これらのプロトコルに厳密に従うことにより、Microphaseは、10ヶ月間にわたって破綻することなく運営することができました。 |

2020年12月、従業員5名がCOVID-19に感染しました。Microphaseは、すべての従業員がCOVID-19の検査を受けるために生産施設を1週間閉鎖し、徹底的にクリーニングしました。アセンブリワーカーに比例してアウトブレイクが影響したため、アセンブリオペレーションは引き続き閉鎖され、アセンブリワーカー全員が少なくとも2回の陰性検査を受けるまで3週間閉鎖されました。従業員は徐々に12月末に復帰して、2021年1月半ばにはフル稼働に戻りました。

生産オペレーションの中断は、発注の完了を延期し、出荷を遅らせ、2020年12月の予測の売上高が大幅に減少し、2021年1月と2021年2月の売上高には、持続的であるが部分的にしか影響を与えていません。生産の中断により、従業員に支払いを行えず、出荷の遅延により売上高が減少しました。

Microphaseは、社会的距離、フェイスカバー、高度な消毒をするためにCDCのガイドラインに従い、従業員を安全かつ健康に保っています。Microphaseは、施設へのアクセスを厳密に制限し、従業員全員が他の人との接触を最小限に抑えるよう勧めています。COVID-19のレベルが周囲のコミュニティで高い場合、可能な限り自宅で作業できるよう、Microphaseの従業員全員に対し、在宅勤務を義務付けています。ただし、一部の従業員は、他の人に近い距離で働く必要がある場合があります。マネジメントは、防衛産業基盤の一環として「重要なインフラストラクチャ産業」として正式に指定された「重要な従業員」として、米国の州および連邦当局と協力して、従業員すべてを優先的にワクチン接種するよう取り組んでいます。一部の従業員はすでにワクチン接種を受けています。Microphaseは、その従業員を保護し、オペレーションに最小限の影響を与えるCOVID-19政策を実施しています。さらに、Microphaseはすべての従業員にワクチン接種または週次の陰性検査提出を義務付け、接種済みの人にのみ施設へのアクセスを制限しています。

| • | Gresham Powerは、2020年中旬から2020年6月までは、イギリスのソールズベリーの施設の生産オペレーションを一時停止し、その後、2020年11月に再開しました。現在のロックダウンにもかかわらず、生産オペレーションは、軍事オペレーションに必要な重要な製品のオーダーを完了するために再開されています。ただし、エンジニア、バックオフィスのスタッフ、およびマネジメントは、パンデミック期間中はできるだけ自宅で勤務し、現在でも同様です。パンデミックは、時々生産を妨げ、契約アクションやその他のお客様の意思決定が遅れ、2020年の実現した収益は減少しました。Gresham Powerは、COVID-19ポリシーを実施しています。すべての従業員は、施設に入る前に週次の陰性検査を提供する必要があります。 |

| 11 |

| • | 製造または組み立て設備を運営していないRelecは、英国のロックダウンにもかかわらず、営業に重要な支障は発生していません。在宅勤務ができる従業員はすべて在宅勤務をしています。製品の移動やシステムのアクセスをする必要がある他の従業員は、フェイスカバー、社会的距離、消毒に関する厳格な規定の下で引き続き勤務しています。オーダーの一部が延期され、年々の売上高がわずかに減少したことがRelecの業務に影響を与えています。現在、Relecは、2021年第3四半期にビジネスが回復し、安定した成長傾向に戻ることを予想していますが、パンデミックがこの見通しに影響を与える可能性があります。Relecは、COVID-19ポリシーを実施しています。 |

| • | イスラエル政府は、国家安全に影響を与える重要なプロジェクトのために生産オペレーションを維持するため、Enertecをパンデミックに関連するロックダウン命令から免除しました。Enertecの従業員の約50%がリモートで働いています。Enertecは、消毒費用の増加、個人保護具の費用、バーチャルオペレーションの増加、社会的距離を促進するための措置、COVID-19の拡散を回避するためのその他の予防策に関連する追加のコストを負担しています。パンデミックは、Enertecのお客様やサプライチェーンパートナーに影響を与え、発注処理、材料と部品の配信、サービス注文の完了の遅れなどにつながりました。Enertecのビジネスにおける主な影響は、顧客の意思決定と発注の延期から生じました。今後、需要喚起のためにオーダーが増えることを期待し、2021年に大幅な成長を再開することを予想しています。Enertecは、COVID-19ポリシーを実施しています。すべての従業員は、ワクチン接種または週次の陰性検査提出を義務付けられ、施設へのアクセスはワクチン接種者にのみ制限されます。 |

COVID-19の影響、およびその影響が我々のオペレーションと財務パフォーマンスに及ぼす影響の範囲は、現在は正確に予測できないため、国内外の進行状況に大きく左右されます。そのため、2021年の指導を中止しました。我々は状況を厳密に監視し、状況によってビジネスの更新を提供し、管理陣がそのような情報について信頼性があり、実質的に情報提供性があると判断した場合に、ビジネスに関する指導を再開します。

COVID 19パンデミックからの影響の期間と程度は、現在予測できない将来の発展に依存するため、ウイルスまたはその変異株の重症度と伝播率、封じ込め策の程度と有効性、およびこれらとその他の要因が従業員、顧客、パートナー、およびベンダーに与える影響に影響を与える可能性があります。これらのイベントの影響に効果的に対応することができない場合、我々のビジネスは損なわれる可能性があります。

我々のビジネスモデルは進化しており、ビジネスが複雑になっています。

過去には、当社は追加のサービスおよび製品オファリングタイプを追加したり、場合によってはそれらのオファリングを修正または中止したりしています。今後も、さまざまな種類の製品やサービスを提供し続ける予定ですが、それらのうちどれが成功するかはわかりません。時折、製品ミックスに関連するビジネスモデルの側面を修正することもあります。これらまたはその他の修正が成功するかどうかはわかりません。ビジネスへの追加および修正は、当社のマネジメント、人材、オペレーション、システム、技術性能、財務リソース、および内部財務管理および報告機能に大きな負担をかけ、複雑さを増加させました。ブランドへのダメージなど、マーケットでうまく受け入れられなかった場合は、当社の評判やブランドに影響を与える可能性があります。これらのいずれかの出来事が起こると、当社のビジネスに重大な悪影響を与える可能性があります。

我々は、子会社に一定程度の独立性を与えており、子会社の統合に失敗すると、当社の財務状態に悪影響を与える可能性があります。

我々は、意思決定の独立性を子会社およびその重役に与えています。一方、この独立性はすべてのレベルでの所有感を高めるかもしれませんが、オペレーションやマネジメントの統合の困難を増大させ、管理統合の困難を増大させる可能性があります。子会社を成功裏に管理できない場合、オペレーション上の困難が生じ、当社のビジネスに悪影響を与える可能性があります。

新規の買収を円滑に統合できない場合、当社のビジネスに悪影響を与える可能性があります。当社のオペレーションは広く分散されています。

当社の買収戦略は、様々なリスクの対象となっています。2017年6月2日、当社はMicrophaseにて過半数の利益を取得し、2018年5月23日にはEnertec Systems 2001 Ltd.(「Enertec」)を取得しました。また、2020年11月30日にGresham Worldwideは、株主からRelec Electronics Ltd.を取得しました。当社の戦略とビジネス計画は、Microphase、Enertec、および当社が取得したその他のエンティティーの業務を、成功裏に統合する能力に依存しています。さらに、当社はラスベガスに拠点を置いていますが、財務部門はニューポートビーチにあり、Microphaseの業務はコネチカット州シェルトンに、Enertecの業務はイスラエルカルミエルに、Gresham Powerの業務はイングランドソールズベリーにあります。これらの遠隔地と、将来的に関与する可能性のあるその他の地域が資源および管理時間を圧迫する可能性があります。さらに、これらのすべての業務および人員を迅速かつ適切に統合しない場合、当社の結合ビジネスおよび当社が目指す目標および戦略を達成する能力に悪影響を与える可能性があります。当社が現在運営している分野でシナジーを実現する保証はなく、すべての業務およびキーとなる人員を安定的に保持できるかどうかも保証はできません。これらの人員のいずれかを失った場合は、適切な交代要員を適時に、または全く見つけることができない場合があり、当社の財務状況および業績に重大な悪影響を及ぼす可能性があります。

| 12 |

当社は、シニアマネジメントに非常に依存しており、シニアマネジメントの一員が失われると、当社の株価に影響を与える可能性があります。

当社が執行役員のMilton C. Ault III、最高経営責任者のWilliam B. Horne、社長兼総顧問のHenry Nisser、およびオルタナティブインベストメントのエグゼクティブバイスプレジデントおよびAult Allianceの社長兼程度の主要な従業員であるChristopher Wuのサービスを失った場合、適切な代替措置を適時に見つけることができないため、当社のビジネスに影響を与える可能性があります。当社の既存の業務および今後の開発は、これらの個人および一定の主要な従業員のパフォーマンスおよび活発な参加に大きく依存しています。Messrs. Ault、Horne、Nisser、Wu氏と雇用契約を締結していますが、今後、当社はこれらの個人のサービスを維持できる保証はありません。これらの人員のいずれかが失われた場合、適切な代替措置を適時に見つけることができない場合があるため、当社の財務状況および業績に重大な悪影響を及ぼす可能性があります。

当社は、高度に熟練した人材と当社の執行役員の継続的な尽力に依存しており、熟練した人材を確保、動機付け、雇用できない場合、当社のビジネスが深刻な混乱に陥る可能性があります。

当社の実績は、高度に熟練した個人の才能、知識、スキル、ノウハウ、努力によって大きく左右されるため、特に当社の執行役員であるMilton C.Ault IIIが持つ専門知識に依存しています。彼の不在が起こった場合、当社のプロジェクトおよびビジネスの開発および実装に重大かつ不利な影響を与える可能性があります。当社の将来的な成功は、当社の組織のすべての分野の熟練した人材を識別、雇用、開発、動機付け、および保持し続ける能力に大きく依存しています。当社がいずれかの執行役員を現職に置けず、または現在の職務に継続的にやる気を失った場合、当社はそれらを適切に交代することができない場合があります。したがって、当社のビジネスは深刻な混乱に陥る可能性があり、新しい役員を募集し続けるために、追加の費用が発生する可能性があります。また、当社のいずれかの重役が競合他社に入社したり、競合会社を設立したりした場合、当社はいくつかの顧客を失う可能性があります。

当社は、誤って投資会社として分類される可能性があります。

当社は、証券の投資、再投資、または取引に従事しておらず、これらの活動に従事しているとは見なされません。ただし、投資会社法により、当社の投資証券の価値が、政府証券と現金項目を除いた合算ベースで当社の総資産の40%以上であると見なされる場合、当社は投資会社と見なされる可能性があります。

当社の貸付子会社であるDigital Power Lending, LLC(「DP Lending」)は、カリフォルニア州ファイナンスレンディングライセンス#60DBO-77905の下で運営されています。1940年の投資会社法によると、DP Lendingのような小規模融資、インダストリアルバンキング、またはその他の類似する事業にほぼ全てのビジネスが集中している会社は、投資会社の定義から除外されます。

当社は、ビットコインの採掘を開始し、その出力はSECが証券と見なすと示唆している暗号通貨です。私たちが所有するデジタル資産が現金を除いた当社の総資産の40%を超える場合、私たちは誤って投資会社となります。誤って投資会社にならないように、投資会社法の除外の1つを利用できる場合、投資会社法のルール3a-2に基づく1年間の猶予期間が与えられます。私たちは、当社が所有する投資証券の保有額を総資産の40%未満に保つための方針を策定し、当社のキャッシュで資産を取得する、投資証券を清算する、またはSECからno-actionレターを取得することが含まれるかもしれません。しかし、3a-2ルールは、1回につき3年間しか使用できず、これ以上の除外が当社に利用可能でない場合、私たちは誤って投資会社の規定に40%制限を設ける必要があります。これにより、当社の収益にとって有益な投資や事業参加を諦める必要があります。いずれにせよ、私たちは証券の投資および取引に従事しているビジネスに従事するつもりはなく、投資会社として分類されることもないようにしています。

投資会社法によると、100人以上の株主を持つか、米国で公開取引を行っており、主に証券の投資、再投資、または取引に従事していると見なされている米国の企業は、投資会社法の規制の対象となります。何らかの形で、私たちの資産の大部分が主に支配している子会社および私たちが主に制御している会社の利益に起因するものでなければ、投資会社法の定義に該当する可能性があり、投資会社法に従い登録して規制を受ける必要があるかもしれません。

投資会社法に基づく投資会社の分類には、SECの登録が必要です。投資会社が登録を怠ると、ほとんどの事業を停止する必要があり、契約は無効になります。登録は時間がかかり、制限が厳しく、当社の運営の再構築を必要とし、登録された投資会社として行うことができるビジネスの種類が非常に制限される可能性があります。さらに、管理、運営、関係者との取引、ポートフォリオ構成に関する重大な規制および投資会社法制度の下で報告書を提出する必要があり、そのコストは私たちが重大な追加費用を負担することになり、登録が必要であるにもかかわらず登録しなかった場合、私たちの運営にとって重大かつ不利な影響を及ぼす可能性があります。

| 13 |

投資会社法の下で投資会社と見なされた場合、当社のビジネス戦略を成功裏に実行することはできません。

100人以上の株主をもち、または米国で公開取引を行っていて、証券の投資、再投資、または取引に主に従事しているか、そのように見なされている米国企業は、投資会社法の規制の対象となります。大部分が制御下にある子会社および私たちが主に制御している会社の利益に起因しない限り、私たちは登録して投資会社法の規制を受け、投資会社と見なされる場合があります。私たちが所有するその他の子会社のいずれかを所有していると見なされた場合、分類および投資会社としての規制を回避することは困難である場合があります。

投資会社として見なされて登録する必要がある場合、投資会社法に基づく実質的な要件に遵守する必要があります。これには、債務の制限、資本構成の制限、関連会社の利益取得に関する制限、関連会社との取引の禁止、特定の投資に関する制限、または報告、記録保持、投票、プロキシ開示、その他のルールおよび規制に準拠する必要があります。投資会社法の規則に従わなければならない場合、当社のビジネス戦略を成功裏に実行することはできず、ビットコインおよびその他の資産を維持したい場合には、投資に対する制限が課せられる可能性があります。 こうした方法で売却、購入、または保持することができなくなる可能性があります。 ビジネス戦略を成功裏に実行することができない可能性があります。

当社の資産の証券化には、様々なリスクがあります。

新しい投資のために現金を生み出すために、私たちは資産を証券化することができます。私たちは、「証券化」という用語を使用して、会社(「原資料者」とも呼ばれる)が収益を生む資産を単一目的の破産手続きから離れた子会社に移転し、「特別目的エンティティ」または「SPE」とも呼ばれる、こうした資産を保有することを目的として設立された会社に譲渡する資産について記述しています。 SPEは、こうした資産によって担保付けられたノートを発行することができます。SPEは、銀行、非銀行金融機関、その他の投資家を含め、資本市場でノートを公開、または非公開で発行することができます。ノートには単一のクラスがある場合と、複数のクラスがある場合があります。最上位のクラスはクレジットリスクが低く、最下位のクラスはSPEの株式とほぼ同等の信用リスクを有する場合があります。

多くの債務証券化取引における重要な側面は、SPEに対する資産の売却および/または寄付が、会計目的のために真の売却および/または寄付として扱われることであり、起業家の破産に基づく公平な原則に基づいて、審査裁判所がSPEを起業家の事業と合併しないことです。全体として、債務証券化は、SPEで抵当権を担保する資産を分離し、原資料者の信用リスクおよび破産リスクに影響を受けないSPEに確実に保有させることで、ノート購入者へのリスクの低減を目指しています。この認識されたリスクの低減の結果、債務証券化取引は、伝統的な担保付き融資取引に比べて、起業者にとって低い総レバレッジコストを実現することがよくあります。

上記の説明に従って、ローンを証券化するために、私たちは、完全子会社を設立し、そのような子会社に資産プールを寄付することができます。SPEは、そのようなプールからの完全なローンまたは権益を含むもので資金提供される場合があり、そのようなローンは評価される場合も評価されない場合もあります。その後、SPEは、私たちの債権者にアクセスできない収益を生み出す資産のプールに投資するよう求めることができる購入者に対して、そのノートを売却します。私たちは、SPEの全てまたは一部の株式を保有します。私たちのポートフォリオの一部を正常に証券化することができない場合、または担保を付加したおよび非担保借り入れを通じて私たちのポートフォリオを活動することができない場合、私たちはビジネスを成長させ、ビジネス戦略を完全に実行することができなくなり、もし収益があればそれが減少する可能性があります。ただし、私たちのポートフォリオの一部を正常に証券化することができた場合、私たちは、SPEに残る私たちの株式に対する損失リスクにさらされ、残るポートフォリオにより大きなリスクにさらされる可能性があります。成功した証券化は、私たちのビジネス活動を制限する財務および運用上の規約を課す可能性があり、追加のローンと投資を調達する能力を妨げる可能性のある制限を含めることができます。投資会社法は、いかなる証券化の構造に対する制限を課す可能性があります。

私たちが保有するSPEの権益がある場合、それは他の発行済み権利に優先しています。したがって、SPEが発行したすべての現金利子およびその他の必要な支払いをすることによってのみ、私たちはそのような利益に現金分配を受け取ることができます。さらに、私たちのサブオーディネートの権益は、SPEの担保債権者のすべて、既知または不明の担保債権者のすべて、および、発行されたシニアの権益の保有者を含む、優先権を持つ債権者全体の背後に位置し、担保がつかないことが多いです。したがって、クレジット市場の状況のために、または債務不履行の結果として、SPEの資産ポートフォリオの価値が低下した場合、私たちが保有するサブオーディネート権益の価値が低下する可能性があります。証券化は、私たちが賃貸する場合と同じリスクを伴いますが、証券化における私たちのリスクは私たちが保有するサブオーディネート権益の金額に限定されていますが、私たちが直接借入または債務発行を行う場合、私たちは全額を担保しなければいけないリスクにさらされています。

| 14 |

私たちは、貸付オフバランスシート、シンジケートローンなどの証券化技術を利用した取引にも参加することがあります。 たとえば、私たちが保証を提供したり、担保権を持った上でSPEに資産を売却することがある場合、その資産は私たちのバランスシートに残ることになります。私たちは、SECと協議して、バランスシート、負債、および事業の運営により正確な反映を生み出すために、合併が行われる場合もあります。これらの構造では、リスクは他の債務証券化取引と基本的に同じですが、資産は、執筆者が記述する限定的な資産に投資する制限について説明されているように、当社の資産として残ります。また、SPEが引き受けたレバレッジは、当社のシニア証券の発行制限に対する負担として扱われます。

私たちは、当社の純利益損失を先に持ち越すことができない可能性があります。

2020年12月31日時点で、セクション382の制限を考慮に入れた上で、私たちは連邦所得税目的で約18,568,667ドルの連邦純オペレーティング損失(「NOLs」)を持っていました。2020年3月27日に成立した「コロナウイルス援助、救済、および経済安定化法」により、2018年以降の課税年度に発生したNOLは5年間持ち越すことができ、無期限に前方に持ち越すことができるようになりました。また、80%の課税所得制限が一時的に解除され、NOLは純課税所得を完全に相殺することができるようになりました。しかしながら、私たちがこれらの持ち越しを適用できる収益およびキャピタルゲインを持つかどうかは分かりません。さらに、当社の普通株式の所有権の変更の結果、内部税収法第382条に基づいて、私たちの連邦NOLsの使用に制限が課せられる場合があります。多くの場合、州のNOLsにも同様の制限が課せられます。そのため、私たちの大幅なNOLsは私たちにとって価値がない可能性があります。

関連する関係者取引に関連するリスク

当社と関係者の一部および各主任著者の間に利益相反が生じる場合があり、その場合に解決されない可能性があります。より重要なことには、一部の関連会社および各主任著者とその各取締役および役員の間に利益相反が生じる場合があり、その場合に解決されない可能性があります。これらのリスクは、関連する関係者に関連する関連する関係者に設定されます。

Ault&Company

Ault&Companyとの私たちの関係は、私たちが資金を調達するのを困難にすることに加えて、特定の利益相反にもさらされる可能性があります。

この目論見書の日付時点で、Milton C. Aultが最高経営責任者であるAult&Companyは、1)1,658,916株の普通株式、2)現在行使可能なわら印を裏付ける94株の普通株式、3)我々との2021年6月11日に締結された証券購入契約に基づく買付け可能な普通株式100万株、4)我々と関連する新しく設立されたヘッジファンドであるAult Alphaが保有する265万株の普通株式、5)Philou Venturesが保有する3,408株の普通株式、6)Philou Venturesが保有する現在行使可能なワラントで裏付けられた2,232株の普通株式、および7)Philou Venturesが保有するシリーズB優先株式125,000株に転換可能な2,232株の普通株式から構成される、5,316,882株の普通株式を有益に所有していました。 Ault&Companyと当社との緊密な関係があるため、追加の証券購入契約をAult&Companyと締結する可能性が十分にあります。

Ault&Companyと、私たちとの密接な関係があるため、Ault&Companyと追加の証券購入契約を締結できる可能性が十分にあります。

Philouが私たちを融資することに頼っていたため、PhilouまたはAult&Companyが将来私たちを支援しない可能性があります。ただし、Messrs.Ault、Horne、およびNisserは、彼らがAult&Companyと当社の取締役会の両方にサービスを提供しているため、彼らが当社への投資がAult&Companyの利益にとって良くないと判断した場合、私たちは他のソースからの資金調達を迫られ、同等に有利な条件を提供する可能性のあるソースが必ずしも提供されない可能性があります。

私たちとAult&Companyとの間のその他の利益相反は、商業的または戦略的機会またはイニシアチブに関連する場合があります。支配株主であるM. Aultは、Ault&Companyの事業と当社に関連する利益相反を解決しない可能性があります。たとえば、Ault&Companyが現在他のエンティティに融資を提供する機会を追求することは保証されていません。さらに、当社がAult&Company以外の代替資金源を探索する能力は、Ault氏の当社に対するビジョンによって制限されており、彼は、彼が所有するエンティティ以外からの資金調達を希望しない場合があります。

| 15 |

Alzamend Neuro, Inc。

当社とAlzamendの関係は、特定の利益相反にさらされる可能性があります。

2020年8月、アルザメンドは当社と証券購入契約を締結し、アルザメンドの変換社債を総元本50,000ドル、5年間のワラントを発行することで、一般株式の16,667株を購入することを売却することになりました。変換社債は年利8%であり、発行日から6か月後に元本と未払いの利息を含めて支払われます。変換社債の元本と利息は、1株あたり1.50ドルの価格でアルザメンドの普通株式に換算できます。ワラントの行使価格は、1株あたり3.00ドルです。

2020年12月、当社はアルザメンドに短期前貸しを1,000,000ドル提供しました。

2021年3月、アルザメンドは、当社の完全子会社であるDP Lendingと証券購入契約を締結し、1株当たり1.50ドルの価格で合計6,666,667株のアルザメンド株式をDP Lendingに売却することに同意しました。購入契約は、段階的に行われるとされています。2021年3月9日に、DP Lendingは、4,000,000ドルを支払いました。先に支払われた金額からは、180万ドルの進歩金及び私たちが持っていた総額50,000ドルコンバーチブル社債の取り消し料金が差し引かれています。これにより、2,666,667株のアルザメンド株式がDP Lendingに売却されました。購入契約の規定に従い、DP Lendingは、(i) Phase Ia臨床試験の承認後に133万3333株のアルザメンド普通株式を200万ドルで購入し、(ii) これらのPhase Ia臨床試験の完了時に266万6667株のアルザメンド神経株式を400万ドルで購入します。また、アルザメンドは、DP Lendingに対して、購入契約の下で購入されたアルザメンド株式の50%に相当するアルザメンド神経株式の株式購入権を行使することに同意しました。行使価格は株あたり3.00ドルです。最後に、アルザメンドは、最終分割の4,000,000ドルの支払い日から18か月間、DP Lendingが同じ条件で追加で10,000,000ドルを投資する権利を有することに同意しましたが、追加の10,000,000ドルに対して特定のマイルストーンは当社の目論見書の発表日においてまだ決定されていません。

アルザメンドは2021年6月15日にIPOを実施し、DP LendingはIPO株式の2,000,000株を購入しました。

ホーン氏とニッセル氏はアルザメンド神経と当社の取締役会にそれぞれサービスを提供しているため、利益相反の状況に直面する可能性があります。アルザメンドのIPOに関連して、オルト氏は取締役の1人として辞任しましたが、現在、アルザメンドのコンサルタントの1人として限定的な範囲で関与しています。

Avalanche International Corp.

当社は、関係会社であるAvalancheに多額の資金を貸し出しており、返済能力には大きな疑問があり、妥当な手段があった場合でも、Avalancheの普通株式に転換することが株主の最良の利益になるとは限りません。

2017年9月6日、当社はAvalancheと「AVLPローン契約」と呼ばれる契約を締結し、Avalancheに対するノンリボルビングクレジットファシリティを提供します。AVLPローン契約は最近、総額2,000万ドルに増加し、2023年12月31日まで延長されました。このクレジットファシリティの下で発行された新しい社債(「新しい社債」)により、現在のところ、Avalancheは私たちに約16百万ドルを負っています。

2020年12月31日時点で、当社はAVLPローン契約に基づき、11,269,136ドルの資金をアバランチに提供しました。ノンリボルビングクレジットファシリティに付随して発行されたワラントは、通常の株式分割、株式配当、結合または同様のイベントに対応して、0.50ドルの行使価格で、5年間で最大22,538,272株のアバランチの普通株式を購入する権利を私たちに付与します。ワラントは現金またはキャッシュレスで行使できます。

Avalancheは、2019年4月初めに第三者から2,750,000ドルの資金を受け取ったものの、この資金のうち、2,676,220ドルが私たちに支払われるべき未払い債権を支払うために使用され、AVLPローン契約に基づくAvalancheの債務の返済には一部も使われていません。

2021年10月12日、オルト・アルファは第三者ノートの保持者に債務と延滞金を払い、(i) 原資3,600,000ドルのAAノートをアバランチから受け取り、償還日は2022年1月8日です。(ii)アバランチが以前に発行したワラントを取得し、0.85ドルの行使価格でアバランチの普通株式1,617,647株を購入する権利を付与されました。

アルタ・アルファは、Avalancheが自己の事業において重要な純利益を生み出すか、または別の資金調達元から追加の資金を受け取る場合でも、AAノートを迅速に返済することは困難であるという疑問があります。その際、Avalancheによる自己の株式発行以外の資金調達が行われたとしても、それは当社の関連会社であるオルト・アルファに対する債務額の増加にしかならず、その一部に加わることがあることになります。オルト・アルファは、AAノートをAAノートよりも長期の期間を持つコンバーチブルノートに交換する交渉を行う予定であると予想しています。弊社の執行委員会のメンバーは全員オルト・アルファに関与しています。

| 16 |

現在、アバランチの普通株式には市場がありません。したがって、私たちはアバランチに所持する債務をアバランチの普通株式に転換しようと考えても、その株式を私たちによる私人取引に限定するしか方法がありません。アバランチはSECへの申請を現在行っておらず、当社やオルト・アルファがアバランチに提供した新しいノートやその他の貸付契約の金利を報告する必要はありません。

結果的に、アバランチが将来的に返済する手段を持たなくなる場合や、当社がアバランチ投資を回収できなかった場合には、当社の財務状況と将来の見通しに重大な悪影響を及ぼすことになります。アバランチに私たちまたはオルト・アルファが行った貸付によって支払いが担保付けされていたことは元々、岩盤の上に設置されていたものです。現在、私たちは第3の優先権を持っていますが、第3者からノートが償還された場合、私たちの優先権は第2に戻ります。

元々、Avalancheへの貸付はすべてAvalancheの資産に対する質権によって担保付けられていました。現在、私たちは第2位の優先度の利害関係を持っていますが、第3位に戻る可能性があります。

元々、当社がアバランチに行った貸付は、すべてのアバランチの資産に対する質権で担保が付けられていました。アバランチがMTIXとの交換契約を締結した際、MTIXの以前のオーナーがMTIXの資産すべてに優先権を持ち、私たちの利益は第2位に低下し、価値は大幅に減少しました。アバランチが上記の第三者ノートを発行した際には、第三者がすべての資産、MTIXを含む、アバランチのアセットに対する第一位の優先担保権を与えられ、私たちとMTIXの先行権がサブオーディネーションを許可したことになります。上記のように、オルト・アルファは第三者ノートの債務を支払い、私たちの優先順位は第2位に戻りました。オルト・アルファはまだ、自己の利益のために、アバランチに第一位の優先配当権を与えることが必要かどうかを決定していません。その場合、MTIXの以前のオーナーと私たちは、優先順位を下げなければなりません。

私たちのセキュリティ利益は2番目、あるいはさらに3番目に低下してしまったため、Avalancheの資産を利用してその債務不履行を相殺することはできません。また、1つ、あるいはおそらく2つのセキュリティ利益が解消されるまで、私たちは何らかの方法でAvalancheの債務不履行に対する手段を持ちません。私たちはAvalancheがこれらの債権者に返済すると予想しておらず、現時点ではありえないと判断しています。したがって、Avalancheが債務不履行に陥れば、私たちの業績、財務状況、将来の見通しに重大な悪影響を与えることになります。

Milton C. Ault, IIIとWilliam Horneは、エグゼクティブ・チェアマン、最高経営責任者、および当社の役員の2人であり、準掌握株主のPhilouもAvalancheの役員です。

Milton C. Ault, IIIとWilliam Horneは、エグゼクティブ・チェアマン、最高経営責任者、および当社の役員の2人であり、準掌握株主のPhilouは、超優先株式を保有することでAvalancheを支配しています。したがって、商業上または戦略上の機会やイニシアチブに関連する私たちとAvalancheの間の競合を除いても、私たちとAvalancheとの間にはいくつかの利益相反が生じる可能性があります。例えば、Ault氏とHorne氏は、私たちの企業の取締役だけでなく、Avalancheの取締役でもあるため、私たちとAvalancheの双方に義務を果たすためにどのように判断するかが難しい可能性があり、私たちにとって不利な結果になる可能性があります。さらに、Ault氏がAult&Companyを通じてPhilouを支配していることは、Ault氏とHorne氏が両社の取締役を務めるというリスクを増大させるだけでなく、Ault氏が両社の重要な意思決定要員であることに由来するリスクをも増大させます。

私たちのビジネスと業界に関連するリスク-概要

当社のビジネスでは技術が急速に変化し、新しい技術を予測できない場合、当社の製品の品質、タイムリネス、競争力に影響を与える可能性があります。

私たちの業界における急速な技術の進歩には、リリース時に競争力のある製品を作るために、私たちの製品が利用すべき技術や配信プラットフォームを数年前から見通す必要があります。そのため、私たちは通常、達成したい技術開発目標の範囲から製品開発を開始しますが、これらの目標を達成できない場合があり、競合他社が私たちよりもそれらをより迅速に達成できる場合があります。このどちらの場合も、私たちの製品は競合製品に比べて技術的に劣っているか、消費者に見劣りするか、またはその両方の可能性があります。当社が製品開発のスケジュール内に技術目標を達成できない場合は、これらの技術目標を達成するまで製品のリリースを延期する必要があり、売上高が減少したり、開発費用が増加したりする可能性があります。また、私たちは開発費用を増やすことで新しい技術を加速することもできますが、これにより開発費用が増加し、当社の業績や財務状況に悪影響を与える可能性があります。

| 17 |

私たちは自分たちの電子部品を適時調達するために、代理工メーカーに依存しています。

グローバル経済のため、多くの原材料の供給業者は生産能力を低下させ、生産ラインを停止し、場合によってはその事業を停止しています。その結果、特定の電子部品や鉱物資源の供給不足が発生し、製造リードタイムと製造コストが増加する可能性があります。私たちの一部の製品をサポートするための材料が利用できなくなった場合、クロス材料を検索する必要があり、さらに悪い場合は、現在利用可能な材料をサポートするために製品の一部を再設計する必要があります。そのような再設計の努力には、規制当局や安全当局の再提出が必要な場合があり、さらなる製造の遅れを引き起こす可能性があります。私たちはこのような問題にさらされるリスクを制限するための措置を講じていますが、私たちの市場の多くにおける動的なビジネス環境は、導入された解決策を試される可能性があり、今後も問題が再発する可能性があります。

また、私たちのいくつかの製品はアジアに拠点を置くサブコントラクターおよび代理工メーカーによって製造、組み立て、およびテストされています。これらのサードパーティーの多くと関係を持ってきましたが、これらの関係が将来どのようになるか、転換があり得るかどうか、管理の変更、財務的な可用性、製造需要または能力、またはその他の要因等によって変化する可能性があります。

カスタム電源ソリューションのコンピテンシーに焦点を当てた戦略と同時に、これらのコスト削減計画が効果的ではない場合、または競争力を制限する場合があります。

カスタム電源ソリューションに戦略的に焦点を当てているため、私たちは大量のリソースを顧客の要件に合わせて各製品に割り当て、各製品を顧客の要件に基づくユニークなソリューションとして開発および製造することが必要です。これらの顧客の製品要件を満たせなかった場合、製品品質基準への適合や納期遅延が発生する可能性があり、当社の製品が市場で競合製品に技術的に劣ったり、消費者にとってそれほど魅力的ではなかったりする可能性があります。また、市場環境の変化や顧客の戦略変更によって、これらの顧客の一人または複数の顧客が、私たちからの購入を継続するかどうかに影響を与えることがあります。重要なカスタム電源ソリューション顧客のいずれかを失うと、私たちの売上高、ビジネス、財務状況が重大に損なわれる可能性があります。

私たちは、効率を向上し、コストを削減する一連のイニシアチブを実施することに依存しています。これらのアクションによりコストが削減されると信じていますが、必要な運用効率を達成するためのものではない可能性があり、また、私たちが予期するようにビジネスを改善するためには十分ではない場合があります。そのような場合には、人員を含むコスト削減イニシアチブをさらに実施する必要がある場合があり、その場合、退職金などの費用を計上するため、四半期の収益や収益性に悪影響を与える可能性があります。また、このような措置が、私たちの人材プールを減らしたり、製品やサービスの改善を減速させたり、顧客に対応することを困難にしたり、ソリューションの需要が増加した場合に製品の生産を迅速に増やすことを制限したり、主要な人材を雇用し、維持することを制限することによって、私たちのビジネスに長期的な悪影響を与える可能性があります。これらの事情により、私たちの収益が本来の水準よりも低くなる可能性があります。

私たちはわずかな主要顧客に多くの収益を依存しており、これらの顧客の喪失または彼らが購入する製品の数量の実質的な減少は、私たちの収益および当期純利益を大幅に減少させる可能性があります。

私たちの現在の主要なOEMおよびその他の顧客から、多額の収益を得ています。これらの主要なOEM顧客がオーダーを減らしたり、キャンセルしたりする場合、私たちの収益および当期純利益は大幅に減少する可能性があります。さらに、これらの顧客の一部が新しいネットワーク要素に対する資本支出の逸脱に向けた動きを行ったり、彼らの中に購入する製品の数量を削減する傾向が見られたりすると、私たちのビジネスおよび業績に重大な悪影響を与える可能性があります。これらの主要な顧客の一人または複数の顧客の財務状態が悪化した場合、または彼らがこれらまたはその他の要因によって投資資金を調達するのが困難であった場合、私たちの売上高は著しく減少する可能性があります。私たちは電子機器業界に依存しており、その業界の経済状況が当社に影響を与える可能性があります。

私たちの既存のほとんどの顧客は、技術的変化、時代遅れ、および需要の大幅な変動の影響を受ける製品を製造する電子機器業界にいます。この業界は、激しい競合と変動性によって特徴付けられています。この業界のOEMは、製品の性能向上と価格低減を求めています。OEMは、私たちのようなサプライヤーに対しても、品質向上と価格低減を求めます。このような要求は、私たちが特定の市場で競争することができなかったり、当社の粗利を維持できなかったりする可能性があるため、私たちのビジネスに悪影響を与える可能性があります。

| 18 |

一部の当社製品の製造、組み立て、およびテストに、サブコントラクターに頼る必要があり、そのため、製品出荷の遅れや製品品質の低下といったリスクがあります。

私たちは重要な製造施設を所有していないため、弊社の電源製品を製造するために限られた数の下請けメーカーに依存しなければなりません。このような下請けメーカーに依存することには、製造コスト、納期、部品の信頼性および品質、不利な為替取引の変動、そして製造原料の多くにおける持続的なインフレ圧力が含まれ、製造業で使用される多くの原材料の中で鍵となる製造部材の不足に遭遇した場合や、製造能力の低下による製造遅延、下請メーカーが原材料を調達できない場合、主要な組み立て下請業者の喪失、新たな下請メーカーへの移行に伴う困難、またはその他の要因によって配色や出荷の遅延、キャンセル、または再予定が発生し、売上高の損失、コスト増加、注文または出荷の遅延またはキャンセルが起こる可能性があり、いずれも弊社のビジネスに重大な影響を及ぼす可能性があります。

私たちは、カスタムデザイン製品の一部の開発に関し、開発者パートナーに依存しております。

私たちは多数の開発者パートナーにカスタムデザイン製品の一部をアウトソーシングすることを決定しました。このビジネス構造は、カスタムデザインの量が内製能力を拡大することが正当化されるまで維持されます。顧客の仕様要件と完全に一致しない不完全な製品設計がある場合、カスタムデザイン製品のボリューム製造段階への移行の可能性に影響が及ぶ可能性があります。ボリューム生産には高いボリュームのカスタム製品生産に依存する売上目標が必要です。さらに、設計パートナーが顧客の承認を得るために設計された製品の高品質なプロトタイプを提供できる能力に依存しています。

私たちは、競合他社との激しい競争、価格の下落、製品陳腐化に直面しており、それらが利益率を低下させる可能性があります。

私たちは、一般的に激しい競争が存在する業界で運営しています。私たちは市場における競争の主要な基準が製品ラインの幅、製品の品質、提供業者の安定性、信頼性、評判、およびコストであると考えています。競合他社が市場シェアを維持または拡大するためにに量に応じた割引、価格下落、技術改良による製品陳腐化は当然ながら業界全体に起こります。製品陳腐化によって、売れ残った在庫が増加し、売却不能になることがあり、その際には、私たちの利益率が低下する可能性があります。同様に、価格下落は、売上高と粗利益率を低下させることにより、私たちの利益率を低下させる可能性があります。実際、私たちは、販売する製品のほとんどについて、過去数年間にわたって価格下落を見ており、今後もさらに価格下落が予想されます。

私たちの将来的な成績は、製造代理店OEMの関係とその他の関係を確立、維持、拡大することに依存しています。

私たちは、国内および国際的なOEM関係や、メーカー代理店や流通業者などのその他の流通チャネルを通じて製品をマーケティングや販売しています。私たちの将来的な成績は、OEM、メーカー代理店、及び流通業者との関係を確立、維持、拡大することに依存しています。ただし、私たちがこのようなOEMおよび他の取引関係を締結した第三者が、契約上の義務を果たさない、または私たちとのビジネスを中止または削減し、自分たちのパフォーマンス目標を達成できない場合、私たちの製品に対する顧客の需要に影響を与えることがあり、私たちの売上高に悪影響を与える可能性があります。

私たちは、製品の必要な鍵部品を調達できない場合があります。または、必要以上の在庫を購入したり、間違った在庫を購入したりすることがあります。

電源業界および電子業界全体は、ビジネスサイクルの影響を受ける可能性があります。成長期や製品の高需要期には、私たちは顧客のニーズを満たすための適切な在庫の供給を確保できない場合があります。さらに、成長期には、私たちのサプライヤーも高い需要を経験するため、必要な部材およびその他の材料の適切なレベルを確保できない場合があります。お客様の製品を製造するための十分な部材を確保できない場合、私たちの売上高および運営成績に悪影響を及ぼす可能性があります。私たちは、特定の鍵部品の在庫レベルを増やすことでこのリスクを緩和することができますが、在庫レベルを増やすことで、予測が現実化しない場合や、お客様のエンドマーケットに影響を与えるマイナス要因がある場合に、余剰品や陳腐品の潜在的なリスクを高める可能性があります。また、必要以上の在庫を購入したり、間違った在庫を購入した場合、私たちは追加の在庫引当金を記録するか、在庫を償却する必要がある場合があり、それが私たちの粗利益率および運営成績に重大な悪影響を及ぼす可能性があります。

| 19 |

私たちは、売上高の重要な部分が過去の製品によるものであるため、これらの販売が減少する可能性があります。

私たちの売上高の比較的大きな部分は、過去の製品に起因しています。これらの製品が将来にわたって引き続き私たちの売上高の意義のある割合を占めることが予想されますが、これらの販売は減少しています。過去の製品の将来の価格を予測することはできませんが、これらの製品の価格が特定の市場において引き続き大幅に低下する可能性があると予想しています。したがって、売上高を維持または増やすためには、顧客基盤を拡大すること、これらの製品の単位販売数を増やすこと、さらに、カスタムデザインや付加価値の高い製品などの新製品を成功裏に開発、導入、販売することに依存することになります。私たちは、顧客基盤を拡大し、既存の製品の単位販売数を増やすこと、および新製品を開発、導入、販売することができる保証をすることはできません。

私たちは、国際販売に関連する政府規制上の制限に対する対応能力に制限があります。

私たちの製品の一部は、米国国務省によって解釈、執行、および管理される国際兵器貿易規制(“ITAR”)の対象となっています。ITAR規制により、軍事システムに特に設計、修正、構成、または適応された特定の製品だけでなく、関連する技術データや防衛サービス、および外国生産も制限されます。ITAR規制および規則に対する必要な輸出、輸入、または貿易ライセンスを取得する際の遅延が発生した場合、私たちのビジネス、財務状況、および運営成績に重大な影響を与える可能性があります。さらに、米国および他の国の輸出および輸入法が変更され、追加の輸出または輸入ライセンスを取得する必要がある場合、または現在審査中の輸出または輸入ライセンスの取得に遅れが生じた場合、重大な出荷遅延を引き起こす可能性があり、そのような遅延があまりにも大きい場合、注文がキャンセルされる可能性があります。将来的に米国または他の国が私たちの国際販売または外国子会社に課す制限または料金がある場合、それらは私たちのビジネス、財務状況、および/または運営成績に重大な影響を及ぼす可能性があります。さらに、私たちは、外国軍事援助プログラム(“FMF”)に規定されていた米国の外国軍事援助プログラム(“FMF”)に従えて、イスラエル国防省との契約を締結することがありました。今後のこのような販売もこの規制の対象となります。ITARまたはFMFのルールに違反した場合、私たちの財務状況および/または運営成績に重大な不良影響を及ぼす可能性があります。

私たちは、多くの部品や製品を国際的な活動に依存して調達しています。

私たちは、外国メーカーから主要部品の大多数を購入し、商業製品の大多数を米国以外の場所にある下請け業者に組み立て、パッケージ化、テストしてもらっています。これらの活動は、貿易障壁やその他の制限、貿易政策の変更、政府規制、為替取引の変動、知的財産の保護の低下、戦争およびその他の軍事活動、テロ活動、社会、政治、または経済環境の変化、他の生産または出荷に関する遅延などの国際ビジネス活動の不確定要素に影響される可能性があります。これらが私たちのビジネス、財務状況、および運営成績に対して重要な影響を与える可能性があります。

私たちの売上高の一部は、国際的な販売に依存しています。

北アメリカ以外のお客様への販売は、2020年および2019年の純売上高の52%および56.9%を占め、国際販売が売上高の重要な部分を引き続き占めることが予想されます。国際販売も、上記で説明した国際ビジネス活動のリスク、および一般的に支払いサイクルが長く、売掛債権を回収するのがより困難で、通貨の制限があるため、国際販売は労力がかかるものとなる可能性があります。また、私たちの全国的な顧客、販売代理店、および流通業者をサポートする私たちの完全子会社であるGresham Powerは、ローカル規制の対象になるため、国際販売にも影響を与えることがあります。国際販売は、米国および他の国の輸出法令の制限も対象となります。

顧客の特定の製品の品質、認証、ネットワーク要件を満たせない場合、私たちのビジネスには深刻な影響が及ぶ可能性があります。

当社の顧客は、品質、性能、信頼性などの厳しい基準を満たす製品を求めています。ときには、そのような基準を満たすことに苦労することもあります。製品の品質、性能、信頼性に関連して、過去には欠陥や故障が発生し、将来にも発生する可能性があります。また、顧客からは、特定のネットワーク構成でこれらの製品を動作させるために、製品に特定の変更を加えるよう要求されることがあります。これらの欠陥や故障を修正できない場合、または必要な製品の変更を実施できない場合、失われた売上高、在庫の廃棄を含むコストの増加、保証費用や顧客サポートに関連するコスト、注文や出荷の遅延、キャンセル、スケジュール変更、製品の返品や割引などが発生し、当社のビジネスに悪影響を与える可能性があります。

当社の一部のビジネスは、米国政府の調達法律や規制の対象となっています。

当社は、連邦政府契約の締結、運営、履行に関連する特定の法律や規制に遵守する必要があります。これらの法律や規制は、当社がサブコントラクターとして行うビジネスを含めて、当社が連邦政府契約で事業を行う方法に影響を与えます。これらの法律や規制に準拠するためには、追加のコストがかかる場合があり、準拠しない場合、罰金や違約金などが課せられる可能性があります。

| 20 |

当社のビジネスおよび業界に関連するリスク - Microphase

Microphaseは過去に損失を出し、今後も四半期または年次ベースでの利益は不確定です。これにより、当社のビジネスおよび当社の企業価値に不利な影響が及ぶ可能性があります。

過去の財務年度において、Microphaseはわずかな利益を出しましたが、その前の3つの財務年度においては、主要な防衛請負業者への製品販売量の低下のために損失を被りました。これは米国議会による防衛予算の総体的な削減および予算支出の自動化(シアトリゼーション)の部分的な結果でもあります。2008年の金融危機以来、Microphaseは製品の生産に必要な資本が不足しており、そのような製品の注文を完了するために部品を購入するための前払いができないことがありました。Microphaseは、それが必要とする部品を納入業者から受け取ることができず、顧客に製品を納品することが遅れ、また、その結果得られる収益および顧客からのキャッシュ収入が遅れる可能性があります。Microphaseが注文の納品に遅れを生じさせた後、顧客が次の注文をMicrophaseに対して出さなくなることがあり、ビジネスが失われる可能性があります。Microphaseが現在のまたは将来の財務年度において赤字を計上しないことを保証するものではありません。

Microphaseの将来の収益性は、それを超える多数の要因に依存しています。これらの要因には、例えば以下のような要因が含まれます。

| • | 当社の製品やサービスの需要の変化。 |

| • | 主要な顧客や契約の喪失。 |

| • | 競合製品の導入。 |

| • | 新しい製品、サービス、製品の改良に対する市場受け入れの失敗。 |

| • | 新製品、サービスおよび製品の改良を導入、開発、市場投入することに成功するために必要な成功可能性、およびコスト。 |

さらに、Microphaseは、証券の取引市場が存在しない状況で報告企業として法的、会計、その他の費用を負担しています。これらの支出のため、Microphaseは今後利益を上げるためには収益を増やし維持する必要があります。

Microphaseの現在の売上高の大部分は、米国政府およびその同盟国の主要な防衛請負業者からのものであり、これらの関係を失うこと、米国政府の資金の削減、または米国政府の支出優先順位や入札手続きの変更が当社のビジネス、財務状態、業績およびキャッシュフローに悪影響を与える可能性があります。

Microphaseは、ロッキードマーチン、レイセオン、BAE Systems、SAABなど、米国軍事およびその同盟国の主要な防衛請負業者に製品を販売しています。2020年度および2019年度の売上高の一部は、これらの請負業者または直接的に米国政府に販売されたものであり、それぞれ50.7%および51.5%に相当します。したがって、これらの主要な防衛請負業者または米国政府との関係の深刻な混乱や悪化は、当社の収益を実質的に減少させる可能性があります。2020年12月31日までの1年間にMicrophaseに対して10%を超える売上高をもたらした顧客は、BAE Systems、Boeing/Argonist、Inc.、DFAS Columbus Center、Raytheon Company、Sierra Nevada Corporationの5社でした。 2019年12月31日までの1年間にMicrophaseに対して10%を超える売上高をもたらした顧客は、BAE SystemsとDFAS Columbus Centerの2社でした。Microphaseの競合他社は、同じ主要な防衛請負業者および米国政府とのビジネス関係を拡大し続けており、今後もこれを継続します。米国政府は別の請負業者を選択する可能性があります。Microphaseは、主に競争入札によってビジネスを獲得することを期待しています。Microphaseは、競合他社と比較して、多くの分野でより広範でまたは専門的なエンジニアリング、製造、マーケティング能力を持つ競合他社に対抗することができず、多くの分野で競争入札での契約獲得に継続的に成功する可能性がありません。

| 21 |

さらに、Microphaseは、他の政策ニーズとの競合があります。有限なリソースと予算配分の変化により、米国政府の予算と予算決定による影響を受けます。米国政府の予算と予算決定は不確定で、予測することが困難であり、自動的な米国政府予算支出削減と買い物に代替案がある可能性があります。米国防予算が最近増加しましたが、COVID-19の経済的な被害を軽減するために連邦政府が行った最近の支出を考慮すると、将来にわたって増加が維持されるという保証はありません。U.S.政府支出の優先順位が変わったり、非調達支出が増加したりする場合、またはU.S.政府支出全体が削減される場合、Microphaseの将来のビジネスに重大な影響を与える可能性があります。

Microphaseの米国政府契約は、完了する前にいつでも連邦政府によって終了される可能性があり、その場合、予期しない売上高の損失やMicrophaseの受注残高の低下が発生する可能性があります。

Microphaseの米国政府契約の条件により、アメリカ政府は単独で以下を実行できます。

| • | 既存の契約を終了または変更する。 |

| • | 部分的な解約により既存契約の価値を減らす。 |

| • | 政府の支払いオフィスによるマイクロフェーズの請求書の支払いの延期。 |

連邦政府は、マイクロフェーズまたはその主契約者が契約条項の下で履行しなかった場合、または連邦政府の裁量で、その契約のいずれかを終了または変更できます。マイクロフェーズのデフォルトに起因する終了は、責任を負うことになり、将来の連邦政府の契約やサブ契約への競争力に対する重大な逆効果をもたらす可能性があります。また、連邦政府またはその主契約者がマイクロフェーズの契約を終了または重大に変更する場合、またはいかなるオプションも行使されない場合、そのような契約から生み出される売上の置き換えに失敗した場合、売上高が低下し、マイクロフェーズのビジネス、業績、財務状況に重大な影響をもたらす可能性があります。2020年12月31日時点のマイクロフェーズのバックログは約550万ドルです。マイクロフェーズのバックログは、契約が変更または終了された場合に不利に影響を受ける可能性があります。

マイクロフェーズの軍事関連製品は輸出規制の対象であり、これらの規制に遵守することは費用がかかるかもしれません。

マイクロフェーズは、多くの軍事またはその他の政府関連アプリケーションを持つ製品の外国注文を受ける前に、輸出ライセンスを取得する必要があります。米国の輸出管理法は、国家安全保障や外交政策の理由、不足している製品の国内の保管を保証するため、また、ある目的地国のセキュリティのために、これらの製品の技術輸出を制御します。したがって、輸出ライセンスが必要な製品の外国売上は、これらの一般的な政策に従う必要があります。これらの規制に遵守することは費用がかかるため、これらの規制は変更される可能性があり、そのような規制に遵守するために技術を改善したり、費用を負担する必要があるかもしれません。

マイクロフェーズは主要な国防請負業者に発行された米国政府の契約に依存しており、これらの契約はしばしば一部しか資金提供されず、直ちに終了され、厳しく規制され、監査されます。これらの契約のいずれかが終了された場合、または資金提供が行われなかった場合、あるいは1つ以上の契約で負の監査結果が出た場合、それはマイクロフェーズのビジネスに悪影響をもたらす可能性があります。

米国政府が発行するモジュール請負業者に対して、マイクロフェーズがサブ請負業者として参加するために、そのモジュールに関連する多数の個々の契約やサブ契約が発行される可能性があります。米国政府プログラムの資金提供は議会の承認を受けます。多年契約は、主要な調達に関連して承認および割り当てられる場合がありますが、議会は一般的に予算年度単位で資金を拠出します。調達資金は通常、1年から3年にわたって債務を負うために利用可能です。したがって、プログラムは通常、最初は一部の資金しか受け取らず、さらなる拠出を議会が承認するときだけ下します。マイクロフェーズがサブ請負業者である主要な国防請負業者に関する米国政府プログラムの資金提供が終了した場合、当該プログラムに帰属する予想される将来の収益の損失が生じ、そのオペレーションに悪影響を与える可能性があります。さらに、マイクロフェーズがサブ請負業者として参加しているプログラムが終了した場合、または追加の資金を確保できなかった場合、収益が失われ、ビジネス全体のコストが上昇する可能性があります。

| 22 |

一般に、米国政府の契約は、米国政府の代表による監査の対象となります。そのような監査により、マイクロフェーズの契約費用が調整される場合があります。特定の契約に適切に割り当てられた費用が、返済されない場合があります。ミクロフェーズは最終監査後に実現すると予想して契約収益を記録していますが、将来の監査および調整の成果はわからないため、マイクロフェーズは収益または利益を重大に減少することが求められる場合があります。負の監査結果は契約の終了、利益の喪失、支払いの停止、罰金、米国政府との契約またはサブ請負業者との契約の停止または追放などを引き起こす可能性があります。

さらに、米国政府の契約には、通知なしに米国政府が利便性のために全体または一部を終了できる規定が含まれています。このような状況で、米国政府との主要な国防請負業者の間で行われた契約の一部またはすべてが終了される可能性があります。また、マイクロフェーズは、米国政府の契約から派生する収益またはバックログの損失を相殺するために、新しい契約を調達できるとは保証できません。マイクロフェーズの収益の相当部分が、米国政府の契約のパフォーマンスと支払に依存しているため、1つ以上の大規模な契約が失われた場合、ビジネス、財務状況、業績、および現金余裕に深刻な悪影響を与える可能性があります。

また、マイクロフェーズの政府事業は、特定の入札規則およびその他の要件に準拠する必要があります。これらの要件は米国政府契約で一般的ではありますが、その実施に伴う費用が増加することがあります。さらに、これらの要件は将来増加する可能性があり、その結果、マイクロフェーズのマージンが減少する可能性があります。その結果、ビジネス、財務状況、業績、および現金余裕に悪影響を与える可能性があります。これらの規制および要件に違反すると、罰金、賠償金、返金、または補償金、または米国政府の契約またはサブ請負業者からの一定期間の停止または追放が発生する可能性があります。追放の原因の一つは、調達の透明性、輸出管理、米国政府のセキュリティ規制、雇用に関する法律および規制、環境保全、コストの適正な記録、海外の腐敗行為に違反することです。これらの行為によって米国政府の契約または関係が終了した場合、マイクロフェーズのオペレーションに悪影響を与え、将来の米国政府の契約の立場および資格に悪影響を与える可能性があります。

マイクロフェーズのビジネスは、サイバーセキュリティの脅威やその他のセキュリティの脅威や混乱の影響を受ける可能性があります。

米国政府の国防請負業者として、マイクロフェーズは情報技術インフラへの脅威、プロプライエタリまたは機密情報へのアクセスを試みること、物理的なセキュリティへの脅威、および国内テロイベントの脅威にさらされています。マイクロフェーズの情報技術ネットワークと関連システムは、ビジネスの運営に不可欠であり、日常的な運営を成功させるために必要不可欠です。マイクロフェーズは、特定のお客様や第三者のための情報技術システムにも関与しており、一般的に同様のセキュリティの脅威にさらされています。特に、サイバーセキュリティの脅威は、コンピュータウイルス、情報へのアクセスを試みること、サービスの拒否などの電子セキュリティ侵害を含む限定されない可能性があります。マイクロフェーズは、適切な対策と管理策を実施し、熟練した情報技術リソースに投資して、脅威を適切に特定し、潜在的なリスクを軽減すると考えていますが、ミッションクリティカルシステムの中断、機密情報の不正リリース、またはデータの不正な改竄などを防止するために十分な措置が講じられる保証はありません。セキュリティ侵害または他の重大な混乱によって、以下のことが発生する可能性があります。

| • | これらのネットワークおよびシステムが適切に機能せず、そのため自らの業務または一部のお客様の業務が妨げられること。 |

| • | マイクロフェーズまたはそのお客様の貴重な情報、取引秘密を盗まれたり、競合他社の利益のために使用されたりすること。あるいは傷害目的または損失を招く目的で使用されたりすること。 |

| • | 国家安全保障および他の機密政府機能を危険にさらすこと。 |

| • | これらのネットワークおよびシステムの適切な機能を維持するために、企業のマネジメントが多大な注意を払わなければならなく、その結果損失が発生すること。 |

| • | 契約違反、損害賠償請求、罰金、または契約の終了に対するクレジット、あるいは懲罰的または三倍の損害賠償の要求を招くこと。 |

| • | 顧客(特に米国政府の機関)および一般の評判が損なわれること。 |

これらすべてが、マイクロフェーズのビジネス、財務状況、業績、および現金余裕に悪影響を与える可能性があります。

| 23 |

マイクロフェーズは、コストオーバーランやインフレの大幅な増加の場合、損失を被る可能性がある固定価格の契約に参入しています。

Microphaseは、コスト削減の恩恵を受けながら、潜在的なコストオーバーランのリスクにさらされる、いくつかの固定価格契約を抱えています。特に、従業員固定価格契約において、Microphaseは全てのコスト負担を引き受けます。もし最初の見積もりが不正確であった場合、Microphaseはこれらの契約で損をする可能性があります。米国政府の契約では、プロジェクトの完了、またはある状況においては、アソシエーションの置き換えのために、別のプロバイダーによる全コストの支払いに対し、Microphaseが責任を負うことができるため、Microphaseは潜在的な大きな損失にさらされることがあります。これらの契約の多くが新しい技術やアプリケーションを含むため、技術的な問題、原材料価格の変動、サプライヤーの問題、コストオーバーランなどの予期せぬ事象が発生すると、契約価格がMicrophaseにとってより不利になる、あるいは利益を上げなくなることがあります。U.S. また、他の国々でもインフレが著しく増加することがあります。インフレ率が著しく上昇すると、これらの契約の収益性に大きな悪影響を及ぼす可能性があります。また、Microphaseが契約期限または仕様を満たせない場合、Microphaseはより不利な条件で契約を再交渉する必要があり、罰金または違約金を支払わざるを得なくなる場合があり、顧客が契約解除の権利を行使した場合、大幅な損失を被る可能性があります。さらに、一部の契約にはコスト管理と監査権に関する規定が含まれているため、Microphaseがそれらの契約で指定された条件を満たせない場合、Microphaseは完全なメリットを享受できなくなる可能性があります。Microphaseの業績は契約からの収益最大化能力に依存しています。コストオーバーランは存在する場合、業績に悪影響を与える可能性があります。

ビジネスおよび業種に関連するリスク - エナーセック

イスラエルにおける潜在的な政治、経済、軍事的不安定状態は、当社の業務に悪影響を与える可能性があります。

Enertecのオペレーティング施設は、イスラエルにあります。そのため、イスラエルの政治、経済、安全保障状況は、直接エナーセックのオペレーションに影響を与えます。1948年のイスラエル建国以来、数多くの武力衝突がイスラエルとそのアラブ諸国との間で起きています。敵意、度合い、強度の違いにより、イスラエルは安全保障と経済的な問題に直面しています。2000年10月以来、イスラエルとパレスチナのアラブ人との間で敵意が増し、平和プロセスに悪影響を与え、イスラエルとアラブ諸国の関係にも悪影響を与えました。このような継続的な敵意は、エナーセックが製品やソリューションを販売できる地理的市場を制限する可能性があります。また、イスラエルを巡る経済的、政治的問題に対するアラブ連盟のメンバーやイスラエルとビジネスを行っている企業の対象となっています。さまざまなアラブ国とパレスチナ自治政府との間で協議が行われ、様々な宣言が行われていますが、これらの問題がどのように解決されるかを予測することはできません。戦争やテロ行為は、イスラエル経済への重大な打撃をもたらし、外国やローカルの投資レベルを低下させることがあります。

また、イスラエルを拠点とする企業やイスラエルとビジネスを行う企業は、イスラエルの誕生以来、アラブ連盟のメンバーや主にイスラム教徒の国々による経済的なボイコットの対象となっています。イスラエルは、一定のアラブ諸国やパレスチナ自治政府といくつかの協定を締結していますが、中東の経済問題や政治問題を解決するための努力に関連するさまざまな声明が行われていますが、これらの問題がどのようにまたはどの程度解決されるかは予測できません。

さらに、当社の役員や従業員の中には、Israel Defense Forcesに年1回の予備役招集義務があり、いつでも現役の軍務に召集されることがあります。また、陸軍に入隊したすべてのイスラエル男性市民は、最高40〜49歳まで(軍隊での勤務の性質による)予備役の義務を負っています。

エナーセックは、その従業員によって開発された知的財産権の大部分を所有しています。イスラエル特許法(法律No.5727-1967)によると、イスラエルの従業員は、当社のために開発した知的財産に対して、明示的に権利を放棄しない限り、当社に報酬を請求することができます。将来の従業員との協定により、彼らが自分たちの雇用または婚姻のスコープで創造した発明物が独占的に当社所有であることに同意するといったことができなかった場合、エナーセックは報酬を要求する請求に直面する可能性があります。このような請求の結果、エナーセックは現在および過去の従業員に対して追加の報酬またはロイヤリティを支払わされることになる可能性があり、またそのような請求に対して訴訟を行った場合、その事業に悪影響を及ぼす可能性があります。

当社の普通株式の所有および将来の公開に関連するリスク

| 24 |

NYSE Americanの継続的なリスティング要件を引き続き満たさない場合、当社の普通株式はNYSE Americanから廃止される可能性があります。

当社の普通株式のNYSE American上場は、NYSE Americanの継続的なリスティング要件に準拠したことによるものです。現在、当社は全ての要件に適合していますが、将来的に一つまたは複数の要件に適合しない可能性があります。

NYSE Americanのリスティング要件に違反することになった場合、当社の普通株式はNYSE Americanから廃止される可能性があります。当社の普通株式がNYSE American上で取引されなくなった場合、取引量および株価が低下し、資本調達にさらに困難を生じることがあります。さらに、NYSE Americanからの廃止により、パートナー、貸金業者、サプライヤー、従業員の信頼を失う可能性があり、また、当社が締結した債務契約およびその他の契約のいくつかのデフォルトを引き起こすこともあります。最後に、株式を発行することと証券を販売することが困難になることがあります。

将来の株式公開により、株主権益が希釈される可能性があります。追加の資本調達を行うためには、将来当社の普通株式または株式に変換可能または交換可能な他の資産の追加発行を検討することがあります。この場合、この募集で支払われた株価とは異なる価格で追加の株式または有価証券を発行することがあり、今後の募集で、現在の株主に優先的な権利を持つ株式または有価証券を発行することがあります。将来の取引で追加の普通株式または、普通株式に変換または交換可能な証券を発行する場合、発行価格はこの募集での投資家が支払った株価よりも高くも低くもなる可能性があります。

将来の資本調達により、株主権益が希釈される可能性があります。

将来の資本調達のために、将来、普通株式または普通株式に変換または交換可能な他の証券を、この募集で支払われた株価と異なる価格で発行することがあります。さらに、この募集で投資家が支払った株価よりも低い株価で、別の募集で株式または有価証券を発行する場合があります。また、将来の株式取引で、発行価格はこの新規募集での投資家が支払った株価よりも高くも低くもなる可能性があります。

当社の普通株式価格は変動する可能性があります。

当社の普通株式はNYSE Americanに上場されています。過去には、当社の取引価格は、当社のオペレーションやビジネスの見通しとはあまり関係のない多くの要因によって大きく変動しました。過去1年間、2021年10月22日まで、当社の株価は、Nasdaq.comの記録によると、1株当たり1.49ドルから1株当たり7.19ドルの間で取引されています。また、2018年第1四半期には、Nasdaq.comによると、当社の普通株式は1株あたり2,880ドルで取引されています。2021年10月22日には、当社の普通株式は2.29ドルで取引されました。株式市場は、一般的に、重要な価格および出来高の変動を経験しています。当社の普通株式価格は、当社のオペレーションのパフォーマンスや見通しとは関係のない市場変動に影響を受ける可能性があります。増加する変動性と低迷する経済状況が相まって、当社の普通株式価格に打撃を与える可能性があります。以下の要因、それらの多くは我々の力に及ばないものである可能性があります、我々の株価に影響を及ぼす可能性があります:成長戦略の状況、新しい製品の開発、今後の資本調達の可能性、技術的または競争的開発の発表。

一般的に、株式市場は、大きな価格変動と出来高変動を経験してきました。当社の株価も、我々のオペレーションやビジネスの見通しとはあまり関係のない多くの要因によって大きく影響を受ける可能性があります。低迷する経済状況と相まって、当社の株価に悪影響を与える可能性があると思われます。

| ・ | 当社の成長戦略の状況、今後の資本調達に関連する問題 |

| ・ | 技術や競争の展開に関する発表 |

| ・ | 追加の資本調達の発表または期待 |

| ・ | 新製品や改良された製品をタイムリーにマーケットする能力; |

| ・ | ビジネスに影響を与える法律や規制の変更; |

| ・ | 自社に関わるまたは巻き込まれた訴訟の開始; |

| ・ | 我々、お客様、または競合他社に影響を与える規制上の動向; |

| ・ | 我々や競合他社に対する特許や他の知的財産権の訴訟の発表、または特許や他の知的財産権の執行可能性に関する更新情報; |

| ・ | 実在するまたは予想される四半期の財務結果の波動、または私たちに類似すると見なされている企業の四半期の財務結果; |

| ・ | 市場の我々の業績に関する期待の変化; |

| ・ | 特定の期間内に証券アナリストまたは投資家の期待に満たない業績; |

| ・ | 当社競合他社の経済的業績や市場評価の変化; |

| ・ | 役員の就任または退任; |

| 25 |

| ・ | 当社、役員、または他の株主による普通株式の売却または販売と認識されること; |

| ・ | シェアの取引量の一貫性に帰することができる株価とボリュームの変動; |

| ・ | 新型コロナウイルス感染症の持続的な影響を含む、アメリカや世界の金融市場全体の経済的、業界的、政治的、市場的状況および全体的な波動; |

また、証券市場は時々、特定の企業の業績とは関係のない大きな価格やボリュームの波動を経験しています。これらの要因のいずれかが私たちの普通株式のボリュームと取引価格に大きな急激な変更をもたらし、株主に大きな損失を与える可能性があります。過去には、ある企業の証券価格の波動の後、株主はしばしば証券集団訴訟を提起してきました。私たちが訴訟またはその他の証券訴訟に関与した場合、これは、私たちのシニアマネジメントの注意をそらし、私たちに重大な費用を負わせ、不利な判決が出た場合でも、ビジネス、財務状態、業績および見通しに重大な影響を与える可能性があります。

私たちの普通株式価格の変動が証券訴訟につながる可能性があります。

一般に、株式市場は大きな価格とボリュームの波動が経験され続けており、我々の普通株式の市場価格が私たちの業績や見通しとは無関係の同様の市場変動の影響を受け続ける可能性があります。この増加した波動は、萎んだ経済状態に加えて、私たちの普通株式の市場価格に鎮圧的な影響を与え続けることがあります。

また、証券市場は時々、特定の企業の業績とは関係のない大きな価格やボリュームの波動を経験しています。これらの要因のいずれかが私たちの普通株式のボリュームと取引価格に大きな急激な変更をもたらし、株主に大きな損失を与える可能性があります。過去には、ある企業の証券価格の波動の後、株主はしばしば証券集団訴訟を提起してきました。私たちが訴訟またはその他の証券訴訟に関与した場合、これは、私たちのシニアマネジメントの注意をそらし、私たちに重大な費用を負わせ、不利な判決が出た場合でも、ビジネス、財務状態、業績および見通しに重大な影響を与える可能性があります。

当社には多数の優先株式、オプション、ワラント、および普通株式が発行されているため、価格に影響する可能性があります。

数多くの融資を受けたため、当社は優先株式、ワラント、およびオプションにより、発行可能株式の数が増えています。これらの変換価格と行使価格は、普通株式1株あたり0.88ドルから2,000ドルまでの範囲に及びます。この目論見書の日付時点で、優先株式、ワラント、オプション、および普通株式に関する発行済み株式数は、それぞれ2,232株、165,000株、5,936,454株、および4,760,919株です。マーケット価格よりも低い価格で優先株式、オプション、ワラント、および普通株式によって発行された普通株式の発行は、このような株式が発行されるまで、私たちの普通株式の市場価格の上昇を制限する効果を持つ可能性があります。

当社の経営陣やその他の人々に、投票権を与えることができるB類の普通株式を発行した場合、他の株主は当社の取締役を選ぶことができず、普通株式の保有者は経営陣に対してほとんど影響力を持ちません。

現在、Bクラス普通株式は発行されておらず、しかしながら、われわれの公告文によれば、2,500万株のBクラス普通株式の発行が認められています。Bクラス普通株式1株につき、投票権10票が付与されます。但し、取締員の選出において前回投票の累積投票は認められません。73条分則に基づき、1名以上の投資家が取締員の選出方法における多数決の権限を50%以上取得しました場合、その投資家は取締役会の力を掌握しますが他の株主は取締員の選出権を失います。Bクラス普通株式の超過的投票権により、Bクラス普通株式を取得したわれわれの経営陣や第三者は投票権を掌握し、他の株主は取締役を選挙する事が出来ず経営の意思決定に影響を及ぼす事が出来ません。われわれは、NYSEアメリカまたはその他の全国証券取引所に上場しているため、Bクラス普通株式を発行することは、該当する取引所での上場維持に影響を及ぼしかねないため、ほとんどないと思われます。しかしながら、欧米証券取引所から上場廃止させられた場合、普通株式Aの取引量がおおむね25日間の取引量コマース部門の最後の営業日の平均値に相当し、Bクラス普通株式を発行することができる制限はなくなります。

| 26 |

一般的なリスクファクター

われわれには限定された経営履歴しかありませんので、将来的な事業計画の評価や歴史的なパフォーマンスに基づいた判断が困難です。

我々の重役たちは、知識や経験の程度は異なるものの、現在のビジネスを始めたのは最近であり、われわれの現在の形式では、非常に限定的な運営履歴があるため、歴史的な作業に基づいてビジネスを評価するのは困難です。その結果、歴史的な結果に依存して将来の結果を予測することは困難であり、特に弊社に関連しない多くの分野では、全く参考になりません。 したがって、歴史的な運営の全てに頼ることは、実現する結果を代表するものではないかもしれず、 弊社の将来の売上高、製品コスト、または経費の増減を予測するのに影響される可能性があります。歴史的なデータが不正確で予算の決定力の低下が起こった場合、利益が低下するか、損失を被る可能性があり、株価が下落するおそれがあります。

さらなる買収を行う場合、当社のビジネスに悪影響を与える可能性があります。

メリファーズ、エナテック、リレック、工場を超えて、時期を問わず何らかの買収を計画しています。 買収を行う場合、買収した会社の人員や運営を当社のものに統合することが困難になる可能性があります。加えて、買収したビジネスの主要メンバーが当社のものになるとは限らないため、その影響は非常に大きくなります。 明確な目標がなくとも、当社の核心ビジネスに拡張が生じることを予測することは出来ません。買収の交渉は、われわれのビジネスを妨げたり、われわれの管理や社員の注意を、われわれの経費を増加させたりといったことになる可能性があります。上述のリスクに加えて、買収にはいくつかの固有のリスクが伴います。その例を挙げると、次のようなことがあります。

| ・ | リレックのシニアマネジメント及び将来的に買収する企業の管理職がその統合が完成する前に会社を辞める可能性があります。 |

| ・ | 買収された製品、サービス、または運営の統合が困難である可能性があります。 |

| ・ | 新しい社員や経営陣を、われわれ自身の文化にマッチするように統合することが困難になり、効率的に運営し、一貫して高品質の商品およびサービスを提供することに同時に集中する必要があります。 |

| ・ | 買収事業の進行中のビジネスの混乱や、われわれの経営陣および買収事業の経営陣が気を引かれ、われわれの経費が増大し、負の影響を与える可能性があります。 |

| ・ | 顧客との関係を移行する際に問題が発生しやすいです。 |

| ・ | 合併企業を管理することに関する複雑性があります。 |

| ・ | 買収された権利または製品を当社の既存のビジネスに統合することが困難である可能性があります。 |

| ・ | 買収事業またはビジネスの超過またはアイドル施設の処分に困難が発生する場合があり、その施設を維持する必要があります。 |

| ・ | 統一された標準、管理、手順、およびポリシーを維持することは困難です。 |

| ・ | 新しい管理職員が統合された結果、従業員や顧客との関係に影響を及ぼす可能性があります。 |

| ・ | 製品を新規顧客および既存の顧客にクロスマーケティングすることにより、追加の販売増や顧客拡大を達成することができない可能性があります。 |

| ・ | 買収事業に関連する政府規制の影響があります。 |

| ・ | 買収されたビジネスまたは製品ラインに関連する潜在的な未知の負債があり、事業に対する訴訟防御、自社製品のリツール、再配置または修正に多額の出費が必要になる場合があります。 |

| 27 |

これらのリスクや買収に関連する問題を解決することができない場合、われわれのビジネスには深刻な影響が出る可能性があり、われわれの買収事業中に発生する多数特定できない問題は、われわれのビジネスを混乱させ、われわれの管理職員、社員を、われわれの経費を増大させ、業績に悪影響を与える可能性があります。

当社の成長戦略に合わせた適切な買収対象を選定し、買収を完了することが出来ない場合があります。また、対象を見つけた場合でも、完全な期待通りの利益を得ることができず、会社、財務状態、業績などに悪影響を与える可能性があります。

買収による売上高増大は、成長戦略の鍵要素の1つである。適切な買収候補を特定することは、困難で、時間がかかり、コストがかかるため、適切な候補を特定できない場合や、適切なタイミングで、コスト効率的に、または全く実行できない場合があります。

将来の買収において、現金を支払ったり、債務を負担したり、株式を発行したりする必要があります。そのため、当社の財務状況または普通株式の市場価格に悪影響を及ぼすことがあります。買収のための株式の販売または発行は株主に希釈を引き起こす可能性があります。債務の負担により固定的な義務が増大し、債務証書に含まれる規約やその他の制限により、ビジネスを運営する柔軟性を制限する可能性があります。

さらに、我々は完了した買収から予想される利益を実現できないかもしれません。一部の買収対象はビジネスが成熟しておらず、効率が悪く損失を出している場合があります。また、適切な買収候補と考える小規模な防衛請負業者は、以前のオーナーに特別に依存しており、買収後にそのオーナーのサービスが失われることで、ビジネスに悪影響を与える可能性があります。そのため、買収後に取得したビジネスが計画通りに発展しなかった場合、または目指したコスト効率や損失減少が達成できなかった場合、私たちは投資に失敗する可能性があります。

過去の買収に必要な上、同様の将来的な取引においても、重要なマネジメント努力と支出が必要でした。買収が成功するかどうかに関係なく、交渉がビジネスを妨げ、マネジメント・キー・エンプロイーや従業員の関心をそらしたり、費用がかかったりすることがあります。

拡大作戦の成功は保証されていません。

当社は、規模と範囲が大幅に拡大し、追加の人員を採用することにより、営業費用が著しく増加しました。営業費用は今後も増加すると予想されます。ビジネスの管理に重要なマネジメント、財務、その他のリソースを要求する場合があります。事業の見込みにもかかわらず、内部管理システムを大幅に拡大し、さまざまなシステム、手順、制御の実装と改善が遅れた場合、財務状態、営業成績、および事業内容のすべてに重大な影響を与える可能性があります。これらの領域を展開し、効率的な方法でシステム、手順、制御を実装および改善しないと、好ましくない事業や財務状態に影響する可能性があります。また、当社のマーケティング、販売、製造、顧客サポートの取り組みの拡大が成功するかまたは将来の任意の期間で追加の売上高や利益を生み出すかどうかは保証できません。このような営業費用の増加と想定される将来の成長に対処する能力は、収益レベルを予測することが困難なことに加え、営業成績の著しい変動を引き起こす場合があります。

生産能力を拡大できない場合、重大な遅れ、品質問題、コスト増加、ビジネスチャンスの損失となる可能性があり、製品の利益率や収益性が悪化する場合もあります。

将来の成長戦略の一環として、製品需要の増加に応じて生産能力を増強することが重要です。製品増産のためのプロジェクトは、建設予定表や予算の範囲内で実施されるとは限りません。製品のアップグレードを実施する際、品質管理に問題が発生する可能性があります。これらのプロジェクトに重大な遅延が生じた場合、もしくはプロジェクトの実施に伴って著しい費用増加や品質問題が発生した場合、当社は製品を市場に投入することに大幅な遅れが生じる可能性があり、事業に悪影響を与え、売上高、収益、及び利用可能な現金が減少する場合があります。

| 28 |

財務報告に関する内部統制システムを確立し、維持することができなければ、財務結果を正確に報告できず、不正を防止できなくなることがあります。正確でタイムリーな財務報告を提供できない場合、私たちの評判に悪影響を与え、普通株式の取引価格に不利な影響を及ぼす可能性があります。

信頼性の高い財務報告を提供し、不正を防止するためには、内部統制が不可欠です。信頼性の高い財務報告を提供できず、不正を防止できない場合、内部統制が効果的に存在する場合と比較して、ビジネスを効果的に運営できなくなり、投資家からの信頼も損なわれる可能性があります。そのため、当社の小規模さや、現在の内部統制上の問題が、財務状態、業績、及び資本調達に不利益を与える場合があります。当社のマネジメント、主要役員、財務役員を含むマネジメントの監督の下で、最近の報告期間の終わり時点で、当社のディスクロージャー・コントロールと手続きの効果的な設計と運用の有効性の評価を実施しました。これに基づき、当社の主要役員と財務役員は、本レポートで説明されている重大な欠陥があるため、合理的な保証レベルで当社のディスクロージャー・コントロールと手順が効果的でなかったと結論づけました。

重大な欠陥とは、内部統制上の欠陥または欠陥の組み合わせを指し、公共会計監査検査機構(PCAOB)監査基準第5号に定義されています。これにより、当社の年次または四半期の財務諸表の重大な誤りが適時に防止または検出されない可能性があります。マネジメントは以下の重大な欠陥を特定し、2020年12月31日時点で、当社の財務報告の内部統制が合理的な保証レベルで効果的でなかったことを結論づけた。

会計業務に十分なリソースがないため、財務報告に関連する情報、特に公正価値の見積もりに関する情報を集め、分析、適切にレビューすることができません。また、当社の規模と性質から、すべての対立する義務を分離することが常に可能であり、経済的に実行可能であるわけではありません。ただし、可能な限り、取引の開始、資産の管理、および取引の記録は、別々の個人によって行われる必要があります。マネジメントは、ディスクロージャー・コントロールおよび手順の評価中に、義務を分離できなかったことが原因で発生したコントロール上の欠陥が重大な欠陥であったと結論づけました。

マネジメントは、当社のコントロール環境および財務報告の内部統制を強化するための措置を、取締役会の入力、監督、およびサポートと調整して特定しました。

2020年8月19日、ホーン氏は当社の最高財務責任者を辞任し、後に最高経営責任者に任命されました。また、2018年10月1日以降、当社の最高会計責任者として務めていたクレーガン氏が、ホーン氏の後任として当社の最高財務責任者に就任しました。2018年1月に、当社は財務会計アドバイザリーファームのサービスを利用しました。2019年1月、当社はシニア・バイス・プレジデント・オブ・ファイナンスを雇用しました。2019年5月、当社はエグゼクティブ・バイス・プレジデントおよびゼネラル・カウンセルを雇用しました。後に、彼は当社の大統領兼ゼネラル・カウンセルとなりました。最後に、2021年1月に、当社はレポーティングのディレクターを雇用しました。これらの個人には、内部統制を拡大し、複雑な財務問題の追加レビューを提供し、財務報告に協力するよう求められました。2019年10月7日、当社はエグゼクティブ委員会を設立しました。現在、エグゼクティブ委員会は、エグゼクティブ・チェアマン、最高経営責任者、および大統領で構成されています。エグゼクティブ委員会は、当社の重要なニーズを対応するための日々のミーティングを行い、ビジネスに対するフォーラムを提供し、当社の最高財務責任者およびシニア・バイス・プレジデント・オブ・ファイナンスに、最高経営責任者が2週間ごとに伝える取引を承認する方法を提供します。また、最高経営責任者は、当社のすべての重要な取引をレビューし、各子会社の財務パフォーマンスをレビューします。2020年12月16日、監査委員会の議長と協議したうえで、当社は、サーバンス・オクスリー法第404条の順守の監査について、会計士事務所を雇用し、内部コントロールプロセスの改善機会を特定しました。これらの変更により、当社の内部プロセスが改善され、簡素化され、コントロールが強化された一方で、これらの改善措置が効果的に運営されるための期間は十分ではありませんでした。さらに、当社が内部会計部門を拡大し続けるにつれて、監査委員会の議長は、以下の作業を実行することになります。

| ・ | 政策や手順の文書化、コントロールの監視を支援し、 |

| ・ | 通常の業務とは異なるすべての予想される取引をレビューし、会計に関する問題を早期に特定し、当社の財務諸表に適切な開示が行われるように支援します。 |

私たちは現在、内部プロセスを改善し、強化されたコントロールを実施することで、財務報告の内部コントロールに関する重要な弱点を改善し、開示コントロールと手順の無効化を是正するために取り組んでいます。信頼できる期間にわたって実施された制御が実施されるまで、この重要な弱点は是正されていないと見なされます。

| 29 |

会計コントロールおよび手順が回避されたり、目的を果たせない場合、当社のビジネスに深刻な影響を与える可能性があります。

私たちは、各財政四半期の終わりに開示コントロールおよび手順を評価し、内部統制に関する規制当局のルールに準拠するために、財務報告に関する内部統制を年次で見直し、評価しています。内部財務報告の統制には、その固有の制限があるため、誤謬を防止または検出することができない場合があります。また、将来の評価の効果についての予測は、条件の変化によって制御が不十分になる可能性があるか、ポリシーまたは手順の遵守度が低下する可能性があることにリスクがあります。内部財務報告の効果的な統制維持に失敗するか、経営陣が適切な内部統制の適正性を適時に評価しない場合、規制当局から制裁を受け、当社の評判が低下する可能性があります。

当社は、価格の変動を含む重大な競争に直面しています。

当社の製品市場は競争環境であり、価格に敏感です。多くの競合他社には、重要な財政、運営、販売およびマーケティングのリソースがあり、研究開発の経験を有し、より低価格を提供して競合しています。競合他社が当社の製品と競合する新しい技術を開発することもあります。競合他社が当社の製品とサービスに対して、より低コストかつより優れた技術または費用対効果の高い代替品を提供する場合、当社のビジネスに深刻な影響が出る可能性があります。

当社の製品の一部の市場は、価格に敏感なため、特定の競争リスクにさらされています。競合他社は、過去に特定の製品の価格を下げることで競合しました。再び同様の行動を行った場合、当社が価格を下げる必要がある可能性があります。これにより、営業収入が減少し、損失が増加する可能性があります。われわれが価格競争を予測し、対応しない場合、売上高に影響を与え、損失を悪化させることがあります。

多くの競合他社は、私たちのような企業よりもより大きく、資金力やその他のリソースに優れています。

当社の製品は、競合する者が生産する同様の製品と競合する可能性があります。競合する者が、よく知られ、成功した企業が提供しているマーケティング、販売、流通、その他のリソースを使用して、競合の製品を宣伝して展開することがあります。競合する者は、新しい製品を新市場により早く導入することができます。競合する者が、U.S.市場への参入が直接的に私たちと競合し、競合する製品の販売促進のために魅力的なマーケティング・ツールを提供した場合、私たちの製品に対抗する製品を販売する可能性があります。

当社の成長戦略は重要なリスクにさらされています。

当社の買収を通じた成長戦略には、重要なリスクがあります。私たちが買収の対象として特定したいくつかの企業は、発展途上のビジネスであったり、業務上の無駄があったり、損失を被ったりする可能性があります。そのため、これらの企業のビジネスが計画どおりに開発されない場合、または見込まれるコスト効率が達成できない場合は、当社の投資を失う可能性があります。

さらに、当社の成長計画を実行するために、潜在的な投資先を調査するために追加のスタッフやコンサルタントを採用し、計画を実施するために多大なインフラストラクチャーとコストが増大しました。費用増加に対して収益を生み出す新しい企業をすばやく見つけることができない場合、当社は引き続き損失を被ることになります。当社の製品開発と投資が、支出増加の対応策として十分な収益を生み出す可能性があることを保証することはできません。

当社のビジネスと業務は急速に成長しています。成長を効果的に管理しない場合、当社のビジネスと業績に損害を与える可能性があります。

当社は、過去に急速な成長があり、今後も急速な成長が続く可能性があります。これには、当社の経営、運用、財政インフラストラクチャーに大きな負荷がかかりました。成長を効果的に管理するためには、当社は、さらに運用、財務管理および報告システムと手順を改善しなければなりません。これらのシステム改善は、多額の資本支出と管理リソースを必要とする場合があります。これらの改善を実現できない場合、当社の成長を管理し、財務状況を悪化させる可能性があります。

| 30 |

当社の業績は四半期毎に異なる可能性があります。

当社の業績は、過去に四半期毎の変動の対象となっており、今後も変動が続き、大小が増大することが予想されます。当社製品の需要は、顧客の予算が取り残された資本予算に影響を受けるという多くの要因によって左右されます。顧客が技術投資を減らすまたは延期する場合、当社の売上と利益が減少する可能性があります。この状況下では、顧客には財政上の困難が生じ、事業を停止し、当社の製品およびプロフェッショナルサービスの購入のために予算を削減または削除する可能性があります。これにより、売上のサイクルが長くなり、購入決定の遅延、支払いおよび回収の遅延が発生する可能性があります。さらに、情報技術セクターの資本支出の一般的な不確実性および資本支出の一般的な減少は、顧客の購入要件および私たちが提供する市場に出展する購入者の変更を予測することが困難になるため、当社のビジネスに影響を及ぼす可能性があります。また、当社のビジネスに影響を与える多くの要因が存在しています。

米国の税およびその他の法律や規制が変更されると、ビジネスに不利な影響を与える可能性があります。

米国政府は、国際的事業から実際に課税される収益が米国税率よりも低い場合があり、国際事業から実際に得た利益を削減する可能性がある、法律、規制または公式な解釈を改訂することで、当社のビジネスに重大な不利益をもたらすことがあります。海外に拡大して、非米国収益に対する税率が大幅に増加した場合、当社の有効税率が高くなり、利益が減少する可能性があります。このような増加が米国企業として起こる場合、これらの変更は、競合他社が低い地域税率に従う必要がある場合には非競合他社に不利な立場におかれる可能性があります。

経済、ビジネスおよび業界環境の変化により、当社の販売および収益性に影響を与える可能性があります。

米国または海外の経済環境が悪化すると、顧客または潜在顧客が技術投資を減らすか延期する可能性があります。技術投資の減少または延期は、当社の売上と利益性を減少させる可能性があります。この環境下では、当社の顧客が財政上の困難に直面すると、事業を停止し、当社の製品およびプロフェッショナルサービスの購入のために予算を削減または削除する可能性があります。これは、売上サイクルの延長、購入決定、支払および回収の遅延を引き起こし、下降圧力にもつながり、売上と利益性を低下させる可能性があります。加えて、情報技術セクターの購入要件や私たちが提供する市場に出展する購入者の変更を予測することは困難であるため、一般的な経済不確実性や情勢によって、当社の業績に影響を与える可能性があります。当社のビジネスに影響を及ぼす多くの他の要因があります。

| ・ | 新しいテクノロジーや製品、サービスの導入および市場認知が導入された場合、販売および収益性に影響を与える可能性があります。 |

| ・ | 新しい競合他社や競争の新しい形態 |

| ・ | 顧客注文の規模とタイミング(小売物理的製品の場合)の規模とタイミング |

| ・ | 顧客の資本支出の規模とタイミング |

| ・ | 顧客やサプライヤの信用力に不利な変化 |

| ・ | 私たちまたは競合他社による価格政策の変更または新商品・新サービスの導入の変更 |

| ・ | 顧客またはサプライヤとの契約条件の変更 |

| ・ | サプライヤからの製品の入手性によって |

| ・ | 製品コストの変動と販売される商品の構成の違いによって |

これらの傾向や要因が私たちのビジネス、利益率、財務状況に不利に影響し、戦略的目標の達成能力を減らす可能性があります。

当社の製品販売は、当社が顧客の専有要件を満たす能力に依存しています。

私たちは、売上高の大部分に対して比較的狭い範囲の製品に依存しています。私たちの製品をマーケティングする成功は、顧客による持続的な受け入れに依存しています。場合によっては、顧客は自社の専有要件を製品に要求することがあります。そのような要件を満たすことができない場合、またはそのような要件の変更を予測し、適応することができない場合、私たちのビジネスに重大な被害が発生する可能性があります。

| 31 |

私たちの製品販売は、業界全体の規格の進化や新技術の開発、顧客による新技術の受け入れ、競合他社による製品への競合や需要低下など、急速な技術変化に対応する能力に依存しています。

急速な技術変化、業界標準の進化を含む競合が当社の製品を陳腐化させる可能性があります。当社の製品を代替する新しい技術を顧客が採用した場合、私たちの製品の売上高は不利に影響を受ける可能性があります。このような競争は、当社の製品に対する価格圧力を高め、そのような製品から得られる収益に不利に影響を与える可能性があります。

当社のこれまでの知的財産情報とテクノロジーを保護することの限られた能力は、私たちの競争力に不利な影響を与える可能性があります。また、当社の製品が他者の知的財産権を侵害する可能性があり、そのような侵害に対する請求が発生し、その結果、費用がかかる可能性があります。

当社の製品の多くは、完全または部分的に私たちの所有する専有技術で構成されています。私たちは、著作権、営業秘密法、契約上の義務の組み合わせを用いて技術を保護しようとしますが、これらの保護は、私たちの知的財産の不正な盗用を防止するために十分ではありません。また、外国の一部の国の法律は、アメリカ合衆国の法律と同じ程度に私たちの独自の権利を保護していません。私たちの製品で使用する技術の専有権を第三者から侵害された場合、私たちは訴訟を起こす必要がありますが、これには費用がかかり、私たちのビジネスの発展に資源が向けられます。私たちの製品で使用する技術の専有権を成功裏に主張し、その権利を防衛することができない場合、私たちの将来の結果に不利な影響を与える可能性があります。

当社の製品開発の過程で既知の第三者の専有権を侵害しようとすることを回避しようとしても、ビジネスの通常の過程で時折、侵害のための法的手続きや請求に対する対象になる可能性があります。第三者の専有権の侵害に関連するクレーム、たとえ認められなくても、コストのかかる訴訟、経営陣の注意とリソースの分散、製品の再設計または販売の中止が必要な場合や利益に不利なロイヤリティまたはライセンス契約を結ぶ必要がある場合があります。また、請求を行う当事者は、アメリカ国内または海外で当社の製品を販売することを防止できる差止命令を得ることができる場合があります。

当社が欠陥を含む製品を出荷した場合、当社の製品の市場受け入れや評判が損なわれ、お客様はその損害を当社から回収する可能性があります。

当社の製品は複雑で、広範なテストにもかかわらず、出荷された後に初めて顧客のネットワークにインストールされたり、製品の機能や新バージョンがリリースされたりすると、欠陥や未検出のエラーや障害が含まれる場合があります。このような欠陥、エラー、または障害が発生した場合、私たちの製品の市場での受け入れが失敗する可能性があり、私たちの評判や顧客との関係が損なわれ、当社やお客様に重大なコストが発生する可能性があります。また、製品の使用から発生する、私たちの管理下外または管理下内の欠陥、エラー、またはその他の潜在的な問題が、当社の製品に関する製品の責任や訴訟、および当社やお客様に財政的またはその他の損失が発生することがあります。当社は製品責任保険を維持していますが、十分ではない場合があります。

当社の情報技術インフラが効果的に稼働しない場合、当社のビジネスに不利に影響する可能性があります。

当社は、ビジネス目標を達成するために情報技術インフラに重大な依存をしています。このインフラに問題が発生した場合、その結果生じる混乱は、注文の記録や処理、適時な製造および出荷、または通常通りにビジネスを運営することを妨げる可能性があります。このような事態は、私たちの顧客や収益を失う原因となる場合があり、私たちはかなりの費用を負担することが必要になるかもしれません。

普通株式の所有者の権利は、一定の条件で優先株式の発行によって損なわれる可能性があります。

弊社の定款により、取締役会は新シリーズの優先株式を創設する権利を持っています。このため、株主の承認を得ることなく、優先株式を発行し、議決権、配当、換金、清算その他の権利を有することができます。優先株式は1株に対して1以上の議決権を有する権利を持つことがあり、実質的に統制権を握っている場合に、買収を阻止、遅延または不可能にするための手段として使用される可能性があります。買収試みに対する影響は、当社の普通株式の価格に不利に作用する可能性があります。優先株式の発行の意思は現時点でなく、将来的に発行する可能性があります。

| 32 |

公開企業として、公開企業でない場合には十分な体制を整えることにより達成できる要件が多くあり、経営資源が相当に割かれる場合があります。加えて、公開企業としての要件が引き起こす管理責任に対処するのに、資源と時間が奪われる可能性があり、経営陣にとっても豊富な経験と活動が必要です。

私たちは、交換法および2002年のサーベンズオックス法の報告要件に定められた報告要件の対象となっています。交換法には、事業活動と財務状況に関する年次、四半期および現在の報告を提出することが含まれます。サーベンズ・オックス法には、有効な情報開示の管理および内部監査報告に対する内部コントロールを維持することが含まれます。例えば、同法のセクション404により、財務報告のための内部コントロール構造と手順の効果を管理することが求められます。セクション404の遵守は、内部資源を妨げ、多大な時間と労力を要するものです。セクション404に従わなければ、または将来的に、経営陣が将来的に、当社の財務報告に対する内部コントロールがセクション404の定義に従って有効でないと判断した場合、当社は株式市場監督局、米国証券取引委員会、またはその他の規制当局から制裁を受ける可能性があります。さらに、投資家の当社に対する認識が低下する可能性があり、これは当社の普通株式の市場価格の低下を引き起こす可能性があります。内部コントロールの不備がある場合、当社の業績に重大な悪影響を及ぼす可能性があり、当社の信頼性が低下する可能性があります。これらの変更を効果的かつ効率的に実施できない場合、事業、財務報告または財務結果に悪影響を及ぼし、独立監査人から内部統制に関する逆意見を受ける可能性があります。公開企業としての義務を履行するために、公会計および情報開示の経験を持つ多くの追加の従業員を雇用する必要があります。これは、特にセクション404を完全に守ることができるようになり、監査人の証言の要件が高まる場合は費用が増大する可能性があります。このような義務を全うするために、当社の経営陣およびその他の担当者は、新しい規制的義務に多大な時間を費やす必要があり、他の業務上の懸念から注意を逸らす可能性があります。

会計コントロールおよびプロセスに関するサーベンズ・オックス法の規則に違反した場合、または内部コントロールおよび会計手順に重大な不備があることが判明した場合、当社の株価は大幅に下落する可能性があり、資本調達が困難になる可能性があります。

内部コントロールおよび会計手順に関するサーベンズ・オックス法に基づく規則に違反した場合、または内部コントロールおよび会計手順に重大な不備があることが判明した場合、当社の株価は大幅に下落する可能性があり、資本調達が困難になる可能性があります。サーベンズ・オックス法のセクション404には、財務報告に対する当社の内部コントロール構造の効果に関する年次の管理評価が必要です。重大な不備や重大な欠陥が発見された場合、または内部コントロールの適切性をサーベンズ・オックス法のセクション404に従って維持できなかった場合、会計監査人以外の当社が有効な内部コントロールを持ち続けていると結論付けることができなくなる可能性があります。さらに、信頼できる財務報告を提供し、財務詐欺を防止するためには、有効な内部コントロールが必要です。当社が信頼できる財務報告を提供できなかった場合、または詐欺を防止できなかった場合、当社の事業および業績に悪影響を及ぼす可能性があり、投資家は報告された当社の財務情報に対する信頼を失う可能性があり、当社の普通株式の取引価格が大幅に低下する可能性があります。

証券または業界アナリストが、当社のビジネスについて調査、分析、報告を行わない場合、または株式の推奨内容を不利に変更した場合、当社の株価および取引量は下落する可能性があります。

当社の普通株式の取引市場は、業界または証券アナリストが当社または当社のビジネスについて発行する調査および報告に影響を受けます。現在、業界および金融アナリストによる当社の研究報告のカバー率は限られています。私たちが報道を増やしても、私たちの株をカバーしている1人または複数のアナリストが株の格下げをすれば、当社の株価は下落する可能性が高いです。こうしたアナリストの1人または複数人が当社に対する報道を停止するか、当社に関する定期的な報告を公開しない場合、当社は財務市場での可視性を失い、当社の株価または取引量が低下する可能性があります。

当社の取締役、役員および従業員に対する金銭的責任を放棄することができる法的特典や、当社の取締役、役員および従業員に対する補償権や義務が存在することにより、当社は膨大な支出を余儀なくされ、当社の取締役、役員および従業員に対する訴訟を妨げる可能性があります。

当社の定款には、支配者に対する監督義務の違反について、当社および株主に対する取締役の個人的責任を取り除くことを認める規定が含まれています。また、当社の役員との将来の雇用契約の下で契約的な補償義務を負う場合があります。上記の補償義務は、取締役や役員に対する和解金や損害賠償金の費用を支払うことを必要とする場合があり、回収できない場合があります。こうした規定とそれに伴う費用は、福利厚生、株主会社に対する損害賠償請求の提起を防止することがありますが、これらの措置によって、取締役や役員に対して提起されたホールダーによる代理訴訟の提起を防止することがあります。これらの訴訟は、成功すれば当社と株主の両者に利益をもたらす可能性があります。

| 33 |

当社の普通株式に配当金を支払う予定はありません。したがって、株主は投資価値の増加に依存する必要があります。

私たちは、当社の普通株式に対して現金配当を宣言または支払ったことがなく、将来的にもそうすることはない見込みです。配当の宣言は、当社の取締役の裁量権によって左右され、業績、財務状況、将来の見通しおよび取締役が重要だと判断する他の要因によって左右されます。投資家が当社からの配当所得を必要としている場合、当社への投資に依存することはできません。あなたの投資の成功は、市場価格の将来の上昇に完全に依存することになるため、不確実で予測できないものとなります。当社の普通株式が価値上昇する保証はありません。

| 34 |

資金使途

適用の科目によって表示されるように、この目的のために提供された証券の純収益は、流動資本、設備投資、研究開発費、規制関連費用、臨床試験費用、新技術や投資の取得に使用されます。また、未来における支払い、リファイナンス、償還または買戻しのための負債や資本株式に充当する場合があります。

本プロスペクタスを使用して提供された有価証券の販売から得られた収益の予定用途は、当該提供に関連するプロスペクタスの補足資料に記載されます。これらの収益の正確な金額および時期は、私たちの資金需要と他の資金の入手可能性およびコストに依存します。

提供可能な証券

本プロスペクタスに含まれる証券の説明および適用プロスペクタス補足には、提供される証券のすべての重要事項が要約されています。当該証券の特定の条項については、当該プロスペクタス補足に記載されます。当社が当該プロスペクタス補足に示した場合、当該証券の条項は以下に要約した条項と異なる可能性があります。また、当該証券に関する米国連邦所得税に関する重要事項や、証券の上場市場など、関連する場合にはプロスペクタス補足に情報が記載されます。

1つまたは複数の提示で、私たちは時折、販売します。

| • | 当社の普通株式の株式数; |

| • | 当社が優先株式を発行の場合の株式数; |

| • | 債券・債務証券; |

| • | 当社の普通株式または優先株式のウォランツ; |

| • | 当社の普通株式購入の権利;及び/または |

| • |

| • | これらに代表されるすべての証券を含むユニット。 |

当社が提供する証券の条件は、販売時に決定いたします。当社は、本目論見書に記載された証券に対して、普通株式またはその他の証券に交換可能な証券または転換可能な証券を発行することがあります。当該証券が提供される場合は、販売および提供の条件について説明する本目論見書の補完書類が証券取引委員会に提出されます。

| 35 |

資本株式の説明

本要約は完全ではなく、会社の設立証明書、会社規約、およびデラウェア州一般企業法の規定にも全面的に言及しております。

当社は、1株当たりの帳簿価額が$0.001の500,000,000株のAクラス普通株式および25,000,000株のBクラス普通株式を発行する権限を有します。 本目論見書の日付現在、66,899,396株のAクラスの普通株式が発行済みであり、Bクラスの普通株式は発行済みではありません。 発行済の当社の普通株式は、有効に発行され、完全に支払済みで、未払い金がないものとします。本書においては、「普通株式」という言葉は、他に示される場合を除き、Aクラスの普通株式にのみ適用されます。本書において、「普通株式」または「株式」という表現は、Aクラスの普通株式およびBクラスの普通株式の両方を指すものとします。当社は、1株当たりの帳簿価額が$0.001の25,000,000株の優先株式を発行する権限を有します。当社が発行する優先株式の中で、1,000,000株がAシリーズ転換可能優先株式、500,000株がBシリーズ転換可能優先株式、2,500株がCシリーズ転換可能優先株式に指定されています。本目論見書の日付現在、7,040株のAシリーズ転換可能優先株式が発行済みであり、125,000株のBシリーズ転換可能優先株式およびCシリーズ転換可能優先株式は発行されていません。当社のAクラスの普通株式の保有者は、議決権行使時においてそれぞれの株式につき1票を有します。当社のBクラスの普通株式の保有者は、議決権行使時においてそれぞれの株式につき10票を有します。 当社の普通株式の保有者は、累積投票権を有しません。そのため、取締役の選任に関する議決権を行使する議決権を有する当社の普通株式の過半数を有する保有者は、全ての取締役を選任することができます。 当社の普通株式の発行済み株式の過半数を占める保有者が、議決権を行使するために、出席または委任状によって代表される場合には、株式の資本金の発行済み株式の過半数を占める株主が出席することが必要となります。当社の株式のうち、流通株式の過半数を占める発行済み株式の過半数が投票することにより、清算、合併、または設立証明書の修正等の重要な会社変更を行うためには、発行済み株式の過半数を占める保有者の投票が必要とされます。 当社の普通株式の保有者は、法的に利用可能な資金から当社の取締役会が裁量で配当金を分配する権利を有しています。当社が清算、解散または清算手続きを行う場合には、未払いの債務の支払い後、および優先株式がある場合にはその優先株式の支払い後に残留するすべての資産に、各株式に応じた割合で参加する権利を持つことができます。当社の普通株式には、新株取得権、優先的な株式の購入権、および転換権はありません。また、当社の普通株式には、償還規定は適用されません。

普通株式

当社のAクラスの普通株式の保有者は、株主投票において、1株につき1票の権利を有します。当社のBクラスの普通株式の保有者は、株主投票において、1株につき10票の権利を有します。当社の普通株式の保有者は、種類に関係なく、累積投票権を有しません。そのため、取締役の選任に関する議決権を行使する議決権を有する当社の普通株式の過半数を有する保有者は、全ての取締役を選任することができます。 当社の普通株式の発行済み株式の過半数を占める保有者が、議決権を行使するために、出席または委任状によって代表される場合には、株式の資本金の発行済み株式の過半数を占める株主が出席することが必要となります。また、清算、合併、または設立証明書の修正等の重要な投票には、当社の普通株式の発行済み株式の過半数を占める保有者の投票が必要とされます。

当社の普通株式の保有者は、法的に利用可能な資金から、当社の取締役会が裁量で配当金を分配する権利を有しています。当社が清算、解散または清算手続きを行う場合には、未払いの債務の支払い後、および優先株式がある場合にはその優先株式の支払い後に残留するすべての資産に、各株式に応じた割合で参加する権利を持つことができます。

優先株式

優先株式はシリーズ毎に発行され、その投票権限は完全であるか、限定されるか、またはない場合があり、上場するシリーズの指定、優先権、および相対的な参加、任意、またはその他の特別な権利、およびそのシリーズの参加、制限または規制に対して、時期を問わず取締役会によって採択される決議で述べられた内容に従うこととします。取締役会には、デラウェア州法が現在または将来認める範囲のいかなる措置も講じ、各シリーズの投票権、指定、優先事項、権利、および規定、および各シリーズの参加、制限、または規制の資格、制限、または規制を決定および設定する権限が明示的に付与されます。当社の優先株式の発行済み株式のうち、25,000,000株までは特別の承認を必要とすることなく発行することができます。ただし、これらの承認は、適用法令または証券取引所または自動転記システムの規則により必要とされる場合があります。現在、NYSEアメリカは、発行済みの株式数が、普通株式の数、または投票証券の数が少なくとも20%増加することがある場合を含め、多数の場合において承認を求めています。

当社の普通株式の譲渡代理店および登録機関は、Computershareであり、所在地は8742 Lucent Blvd. #225, Highlands Ranch, CO 80129です。

譲渡代理人兼株式登録機関

本目論見書では、「債券・債務証券」という言葉は、AGHが時期を問わず発行することができる債務不履行、ノート、債券およびその他の債務の証拠です。この目論見書によって提供される債券・債務証券は、優先債務証券または副債務証券のいずれかとなります。優先債務証券は、「上位契約書」の下で発行され、副債務証券は「副債務契約書」の下で発行されます。 本目論見書では、上位契約書および副債務契約書をあわせて「契約書」と称する場合があります。

債券・債務証券の説明

上位債務証券とは、AGHの他の債務の上位および無担保の債務証券です。副債務証券は、AGHの現在および将来の上位債務に対して支払い上の権利が制限され、優先的ではありません。上位債務証券は「上位契約書」の下で発行され、副債務証券は「副債務契約書」の下で発行されます。 本目論見書では、上位契約書および副債務契約書をあわせて「契約書」と称する場合があります。

| 36 |

債務証券の記述および記載内容に関する本目論見書または補足書類の中の一部は、上記契約書の一部であると考えられます。当社は、債務証券の契約書のすべての規定を含む書類を有価証券取引委員会に提出しています。本目論見書または補足書類に記載された契約書の規定および記述事項は、要約であり、完全ではなく、またその契約書の終わり方に応じて変更されることがあります。

概要

債務証券はAGHの不断の債務の直接無担保債務証券となります。 上位債務証券は、AGHの他の上位および無担保債務と同等の地位にあります。副債務証券は、AGHの現在および将来の上位債務に対して支払い上の権利が制限され、優先的ではありません。そのため、AGHの株主は、債務証券の支払いに当たり、その株式の優先権を失うことがあります。

主に持株会社であるAGHは、子会社の資産配当に参加する権利を有する場合でも、当該子会社の債権者の前位に置かれることになります。そのため、AGHの債務は、現存するおよび将来の子会社の債務および負債に対して構造的に後位に付されることとなります。そのため、債務証券の保有者は、支払いのため、AGHの資産にのみ注目する必要があります。

インデンチャーには、AGHが発行できる債務証券の総元本金額が制限されておらず、AGHは同じまたは異なる債務証券のシリーズを時期を問わずに発行することができます。これらの債務証券は、割引価格または額面で発行され、同一または複数の満期日と共に発行される場合があります。AGHは発行時点で未決済の債務証券の保有者の同意を得ることなく、特定のシリーズの追加債務証券を発行することができます。そのような追加債務証券は、該当するインデンチャーによる一つの債務証券シリーズと、その他のすべての未決済の債務証券シリーズを構成します。インデンチャーは、当社がその他の債務を負う能力を制限することはありません(以下、「制限する規約」を参照)。

各プロスペクタスには、提供される債務証券の特定のシリーズに関連する条件が記載されます。これらの条件には、以下のいずれかまたはすべてが含まれます。

| • | 債務証券のタイトル、サブオーディネーション債務証券または上位債務証券かどうか。 |

| • | そのような債務証券の総元本金額の制限。 |

| • | そのような債務証券をAGHが販売する価格。 |

| • | そのような債務証券の満期日または満期日。 |

| • | そのような債務証券が持つ定率または変動金利、または定められた場合は、その利率を決定する方法。 |

| • | そのような利息が発生する日、またはその日付を決定する方法。 |

| • | 利息支払い期間を延長する権利、およびそのような利息支払い期間をいつまで延長できるか、その最大連続期間を 含め、そのような延期期間の期間。 |

| • | そのような債務証券の元本(およびプレミアム(ある場合)または利息)の支払い額を、通貨、商品、株式指数、 その他の指数のうち1つまたは複数を参照して決定するかどうか、およびそのような支払い額を決定する方法。 |

| • | AGHがそのような債務証券に対して利息を支払う日および利息支払い日における利息を支払うための正規のレコード日。 |

| • | 債務証券が担保付きかどうか。 |

| • | そのような債務証券の元本(およびプレミアム(ある場合)および利息)が支払われる場所。 |

| • | そのような債務証券の任意償還規定に基づき、AGHが、部分的にまたは全部を任意償還することができる期間 および価格、およびそのような規定のその他の条項および条件。 |

| 37 |

| • | 弊社が、アナログ/シンクイングファンド、または債務証券の保有者の権利の選択により、間期的に支払いをしながら、 そのような債務証券を償還、返済または購入する義務がある場合、そのような債務証券を全額または部分的に、 当該義務に従って、償還、返済または購入することになる期間、価格、その他の義務の条件。 |

| • | そのような債務証券が発行される債券の金額、$1,000以外の金額とその倍数である場合。 |

| • | 借入債務の事象が起こった場合、その債務証券の満期日を加速する際にAGHが支払わなければならない当初の原資の部分または決定方法。 |

| • | そのような債務証券の元本(およびプレミアム、ある場合、または利息、ある場合)を支払う通貨または通貨単位が米国ドルでない場合。 |

| • | 指定された事象が発生した場合に、そのような債務証券の保有者に特別な権利を付与する規定。 |

| • | 任意のデフォルト事象または該当するインデンチャーに含まれる規約と一致しているかどうかにかかわらず、そのような債務証券の 対象シリーズのデフォルト事象またはAGHの契約に対する削除、修正、追加。 |

| • | 債券・債務証券に関連する抵当欠陥解消事項と契約抵当欠陥解消事項の規定(以下に説明します)が適用されるかどうか。 |

| • | 以下に要約された優先順位付けに関する規定または異なる優先順位付けに関する規定がこれらの債券・債務証券に適用されるかどうか。 |

| • | 債券・債務証券をAGHの普通株式、優先株式、その他の証券または財産に転換または交換できる場合の条項。 |

| • | これらの債券・債務証券のうち、グローバル形式で発行されるものがある場合、グローバル債券を証明書化された債券に交換するための条件。 |