アメリカ合衆国

証券取引委員会

ワシントンDC20549

フォームS-1

1933証券法に基づく

1933年証券法に基づく。

シンジン・インク

(設立状況に記載された登録者名)

| デラウェア | 7371 | 46-2007094 | ||

| (登録者の名称の翻訳) |

(主な標準産業分類コード番号) 1425 Ohlendorf Road |

(I.R.S. 雇用主識別番号) |

1015 O'Brien Dr.

CA 94025、メンロパーク

(650)924-5905

(登録者の主たる執行事務所の住所(郵便番号を含む)および電話番号、市外局番を含む)

登録者の主要な経営幹部室、市外局番を含む)

リオル・タル

最高経営責任者

1015 O'Brien Dr.

CA 94025、メンロパーク

(650)924-9505

(名称、住所、郵便番号、電話番号を含む)

(サービス担当者の地域コードを含む)代理人の

コピー先:

|

グレゴリー・シチェンツィア 弁護士 マーセル・S・バルコム 弁護士 シチェンツィア・ロス・フェレンス・カーメル法律事務所 アベニュー・オブ・ジ・アメリカズ 1185、31st 階 ニューヨーク、ニューヨーク10036 電話:(212)930-9700 |

アンソニー・W・バッシュ 弁護士 アレクサンダー・W・パウエル 弁護士 ベンミン・Zhang。 弁護士 Kaufman&Canoles、P.C。 1021 E. Cary St. リッチモンド、バージニア23219 電話:(804)771-5700 |

この登録声明が発効した後、可能な限り速やかに

(公開販売の開始予定日のおおよその日付)

証券法第1933号に基づくルール415に従って遅延または継続的に公開される予定の証券がこのフォームで登録されている場合は、以下のボックスにチェックしてください。 ☒

このフォームが証券法第462(b)条に基づく募集のために追加の証券を登録するために提出された場合は、以下のボックスにチェックして同じ募集の早期有効登録声明の証券法登録声明番号をリスト化してください。 ☐

この書類が証券法462(c)に基づく事後効力修正書類である場合は、次のボックスを確認し、同じ募集に対する以前の効力のある登録声明の証券法の登録番号をリストアップしてください。☐

このフォームが証券法第462(d)条に基づく投稿効力修正で提出された場合は、以下のボックスにチェックして、同じ募集の早期有効登録声明の証券法登録声明番号をリスト化してください。 ☐

登録対象者が大幅に加速したニュース配信者、加速度のついたニュース配信者、非加速度の報告書、小規模報告書、新興成長企業であるかどうかをチェックマークで示してください。取引所法の規則12b-2の「大幅加速報告書」、「加速報告書」、「小規模報告書」、「新興成長企業」という用語の定義を参照してください。

| 大型加速ファイラー | ☐ | 加速ファイラー | ☐ | |

| 非加速ファイラー | ☒ | レポート義務のある中小企業 | ☒ | |

| 新興成長企業 | ☒ |

新興成長企業である場合は、「証券法第7(a)(2)(B)条に基づいて提供されるすべての新しいまたは改訂された財務会計基準への適合のための拡張移行期間を利用しないことを選択した場合は、以下のチェックマークを付けてください。 ☐

登録対象者は、セキュリティアクト第8章に従って、この登録声明をさらに修正して、この登録声明が1933年の証券法第8(a)章に従ってその後効力を持つことを特に指定するまで、該当する日または日を遅らせるようにすることができます。または証券取引委員会が第8条(a)に従って指定するその日に効力を持つことができます。

この予備目論見書に記載されている情報は完全ではなく、変更される可能性があります。証券取引委員会に提出された登録声明が効力を持つまで、これらの証券は販売されてはいけません。この予備目論見書は、これらの証券を売却するオファーをしたり、許可されていない州や他の管轄区でこれらの証券を購入するオファーを行ったりするものではありません。

| 仮の目論見書 | 記載中 | 発行日 2024年4月12日 |

最大52,015,605株の普通株式

最大52,015,605株の普通株式を購入するプレファンドワラント

プレファンドワラントの下にある最大52,015,605株の普通株式

弊社は、NASDAQキャピタル市場またはNASDAQにおける最新の報告売買価格に基づく公定公開価格で、株式金額相当額800万ドルの弊社普通株式、1株あたり減額)。

また、当社は本オファリングにおいて、購入者が、このオファリングで購入した普通株式により有効に所有することにより、パージャー、その関連会社、および一定の関連当事者を含み、最大4.99%(または購入者の選択により、9.99%)の当社発行済普通株式のうち、このオファリング後すぐに。これに代わって、当社は、1株あたり0.00001ドルの価格で行使できるようになるプレファンドワラントを購入するプレファンドワラントを提供しています。当社が販売するプレファンドワラントの1つにつき、当社が提供する普通株式の株式数は1対1で減少します。

本目論見書に従って、ここに提供されるプレファンドワラントの行使によって発行される普通株式を提供しています。

当社の普通株式はNASDAQキャピタル市場(「NASDAQ」)(シンボル「CYN」)に上場しています。2024年4月9日における当社の普通株式の最新の報告売買価格は、1株あたり0.1538ドルでした。この予備目論見書に従って提供されるプレファンドワラントは、任意の全国的な証券取引所またはその他の国家的に認められた取引システムにリストされることはありません。

当社の普通株式または希望満期担保済証券の最終公開価格は、当社の過去と将来の見通し、当社が活動する業種、過去及び現在の業績、当社の経営陣の以前の経験、このオファリングの時点での証券市場の総合的な状況など、多くの要因に基づいて当社とアンダーライターの間で交渉により決定されます。

当社は、アンダーライターであるAegis Capital Corp.に、オファリングのクロージング日から45日間行使できるオプションを許可し、普通株式の上限の15%を表す追加の普通株式と/または希望満期担保済証券を取得することができます。

当社の証券に投資することには高いリスクが伴います。当社の証券に投資する前に、第7ページから開始される「リスクファクター」を読んで考慮すべき要因について確認してください。

米国証券取引委員会または各州の証券委員会は、これらの証券の承認または否認、およびこの説明書の適切さまたは正確性について承認または否認していません。それと相反する表現は違法行為です。

| 株あたり | 希望満期担保済証券による 証券 | 総計 | ||||||||||

| 公開募集価格 | $ | $ | ||||||||||

| アンダーライターの割引および手数料(1) $8.2 | $ | $ | ||||||||||

| 費用を控除した後、私たちに収益が渡されます。(2) | $ | $ | ||||||||||

| (1) $8.2 | アンダーライターの一部の費用は含まれていません。「アンダーライティング」で追加情報をご覧ください。 |

| (2) | 希望満期担保済証券の行使を反映しない売上高金額。 |

当社の普通株式および希望満期担保済証券の引き渡しは、2024年 日前後に行われる予定です。

唯一のアンダーライター

AEGIS CAPITAL CORP.

この説明書の日付は2024年 日です。

目次

| 本目論見書について | ii |

| 目論見書要約 | 1 |

| 公開 | 6 |

| リスクファクター | 7 |

| 将来の見通しに関する注意事項 | 10 |

| 資金使途 | 11 |

| 資本金構成 | 11 |

| 資本株式の説明 | 12 |

| アンダーライティング | 18 |

| 法的問題 | 21 |

| 専門家 | 21 |

| 参照により取り込まれた情報 | 22 |

| 詳細な情報の入手先 | 22 |

当社の証券に投資決定をする前に、この説明書に記載された情報と、「参考に取り込まれた情報」および「どこでより多くの情報を見つけることができるか」の見出しの下で説明された追加情報のみを信頼すべきです。当社またはアンダーライターは、この説明書に記載された情報を補完または異なる情報を提供するために権限を有する者を認証していません。誰かが異なるまたは相反する情報を提供した場合、それに依存するべきではありません。他の人が提供する他の情報の信頼性について保証することはできません。当社またはアンダーライターは、提供者が許可されていない場所または許可されていない人に証券を売るオファーをしておらず、証券を購入するオファーを求めていません。この説明書に記載された情報は、この説明書表紙の日付のみ正確であり、当社がこのオファリングに関連して提供する無料の書面で提供される情報は、該当する無料の書面の日付のみ正確です。私たちのビジネス、財務状況、業績および展望は、それらの日付以降に変更されている可能性があります。

i

本目論見書について

この説明書に重要な情報を組み込んでいます。「どこでより多くの情報を見つけることができるか」の説明に従って、無料で参照した情報を入手できます。当社の証券に投資する前に、「参考に取り込まれた情報」の下で説明されている追加情報を慎重に読んで決定してください。

当社またはAegisは、説明書に記載された情報とは異なるまたは矛盾する情報を提供するように認証した者は存在しないことに注意してください。それ以外の人から提供される他の情報の信頼性については責任を負いません。当社によって参照または組み込まれた情報は、それぞれの証書の配信時点のみ正確であると考えてください。当社のビジネス、財務状況、業績および展望は、それらの日付以降に変更されている可能性があります。

参照または本説明書で提供された情報には、内部の推定値や調査、第三者によって行われた業界の出版物、研究、調査が含まれます。業界の出版物、調査、調査は、一般的に信頼できる情報源から入手したものであると記載されています。当社の内部調査は信頼性があると私たちは信じていますが、当社の市場や業界の定義を、独立した情報源によって検証されたわけではありません。

本説明書に参照される書類の一部である、当社が締結する契約の中において、当社が行った表明、保証、および契約は、当該契約を締結した当事者、場合によっては当該契約を締結した当事者間のリスクを配分することを目的にしたものであって、あなたに対する表明、保証、または契約として解釈されるべきではありません。さらに、このような表明、保証、または契約は、それらが作成された時点で正確であった場合にのみ有効です。したがって、このような表明、保証、および契約は、当社の現在の状況を正確に表しているとは信じられず、依存するべきではありません。

当社は、許可された場所でのみ普通株式を売り出し、オファーまたは販売が認められているところだけで普通株式の購入オファーを募集しています。この説明説は、一定の管轄区域でのみ普通株式オファーと販売が制限される可能性があります。米国外の方でこの説明書を手に入れた場合、米国外での普通株式オファーおよび販売に関連する制限について確認し、これに関する規制を遵守する必要があります。この説明書は、米国外において、この説明書によって提供される証券のオファーまたは購入オファーを、許可されていない場所または証券を提供することが許可されていない人に対して行うために使用することはできません。CYNGN Inc.およびその関連会社は、文脈が別のことを示していない限り、「Cyngn」、「当社」、「私たち」、「私たちの」などと呼ばれます。

CYNGN Inc.および子会社を含む会社は、「Cyngn」、「the Company」、「we」、「us」および「our」と記載されています。

本目論見書には、CYNGN株式会社及び子会社の商標、商号、サービスマーク及びサービス名が含まれるか、又は参照されることがあります。

ii

目論見書要約

この概要は、この目論見書の他の箇所又は参照文書から抜粋された情報の一部を強調しており、私たちの証券に投資をする前に考慮するべき全ての情報を含んでいるわけではありません。本目論見書全体を、特に「リスク要因」、財務諸表及び関連する注釈書、他の文書をこの目論見書に参照される情報を注意深く読んでから、本目論見書で説明されている募集に参加するか否かを決定してください。

概要1

私たちは、自律走行型車両(AV)テクノロジー企業であり、自律型産業車両の利用途に重点を置いて取り組んでいます。私たちは、今日存在する多大な業界課題に対処するために、自律型産業車両の採用を可能にするために技術革新が必要だと信じています。これらの課題には、労働力不足、高い労働コスト、労働安全性などが含まれます。

私たちは、Original Equipment Manufacturers(OEM)によって製造された車両に、DriveModと呼ばれるフルスタック自律運転ソフトウェアを統合し、既存の車両を改造するか、車両組み立てに直接統合することで、自動運転車にするためのエンタープライズ自律運転スイート(EAS)を設計しています。私たちは、フルドライバーとしてのセンサや部品との互換性を持たせ、独自のAVソフトウェアを統合して工業用の自動運転車を生産することを目指しています。

自律運転技術には、車両やアプリケーションに関係なく、共通の技術的ビルディングブロックがあります。これらのビルディングブロックを活用することで、DriveModは、スムーズなハードウェア/ソフトウェアの統合によって新しい車両に自律性を提供することができるよう設計されています。これらのビルディングブロックを活用するアプローチにより、DriveModが新しい車両や新しい運用設計領域に拡大できるようになりました。つまり、どの用途でも、私たちの技術を使用して自律的に移動することができるほぼすべての工業用車両があります。

私たちのアプローチには、いくつかの主要なバリュープロポジションがあります。

| 1. | 既存のメーカーによって製造された産業用車両に自律機能を提供し、顧客によって信頼されています。 |

| 2.2024会計年度のデロイト・トウシュ有限責任パートナーシップを独立登録公認会計士として承認すること。 | 自律運転車両とデータの相乗効果を最大限に生かして、顧客価値を継続的に生み出す。 |

| 3. | 多様な車両フリートに対して一貫した自律運転車両操作とユーザーインターフェイスを開発します。 |

| 4. | 既存の業界関係者のコアコンピタンスを補完し、人工知能(AI)、機械学習(ML)、クラウド/コネクタビティ、センサフュージョン、ハイデフィニションマッピング、リアルタイムの動的パスプランニング及び意思決定などの先端技術を紹介しています。 |

私たちが車両メーカーとしての市場の位置づけに注力していることで、すでに売り上げ、流通、サービス/メンテナンスチャネルを確立している既存のサプライヤーとシナジーが生まれると考えています。これらの市場で産業用例を中心に、既存のOEMと提携することで、収益を生み出す機会をより迅速に見つけ出して取り組むことができると考えています。

私たちの長期的なビジョンは、EASが企業に新しい車両を採用し、新しい展開先で自律フリートを拡大するのに最小限の余分な費用でユニバーサル自律運転ソリューションになることです。私たちは、すでにプロトタイプやコンセプト実証プロジェクトの一部として、定期的の搬送車やスタンド式床洗浄機から14席のシャトルバスや電気フォークリフトまで、10以上の異なる車両形態にDriveModソフトウェアを展開しており、AVのビルディングブロックの拡張性を証明しています。

| 1 | 目論見書の事業説明に含まれる文字の一部は、10-Kから引用したものです。このS-1は、10-Kを参照しています。 |

1

私たちの最近の進捗状況は、OEMパートナーやエンドカスタマーとのEASの検証に貢献しています。また、私たちは製品を拡大し、革新的な技術開発を推進し続けています。DriveMod Stockchaserは、品質の高い革製品とファブリックケア製品の専門メーカーである米国コンチネンタル社のパートナーカスタマーから始まり、2023年初めに商業的に利用可能になりました。また、BYDとMotrecとのOEMパートナーシップを通じ、DriveModフォークリフトやDriveMod牽引車を発売し、車両タイプポートフォリオのフリートを拡大しています。

私たちは、Araucoなどの主要なグローバル顧客との有料プロジェクトを確保しました。Global 500やFortune 100などの有力なブランドからも追加プロジェクトがあります。2023年には、16の新しい米国特許が取得され、合計19の特許が取得されました。

私たちの製品

EASは、3つの補完的なカテゴリーで構成されるテクノロジーとツールのスイートであり、DriveMod、Cyngn Insight、Cyngn Evolveの3つがあります。

DriveMod: インダストリアル自律運転システム

私たちは、自律運転車両産業で広く使用されている様々なセンサー、コンピュータハードウェアのコンポーネントと互換性のあるモジュラーソフトウェア製品であるDriveModを開発しました。業界をリードするテクノロジープロバイダーのセンサーやコンポーネントと組み合わせた私たちのソフトウェアは、エンドツーエンドの要件をカバーして、最先端の技術を活用した自動運転車両を実現します。DriveModのモジュール性により、自律運転技術は車両プラットフォーム、屋内外の環境、サポートするアプリケーションに対して互換性があります。DriveModは既存の車両資産に改造することも、メーカーパートナーの車両に統合することもでき、エボリューション的またはレボリューショナリーなAV採用戦略に応じて、顧客にとって容易な選択肢を提供することができます。

DriveModソフトウェアスタックのコアである車両に依存しない設計により、異なる車両に配備できます。 ドライブモッドキット特定のターゲット車両上でDriveModソフトウェアを操作するためのAVハードウェアシステムであるDriveModキットは、プロトタイピングや製品化後に、AVハードウェアおよびソフトウェアのインテグレーションを規模拡大した車両に合わせ、ドライブモッドキットを提供しています。 Columbia StockchasersのためのDriveMod Kitは商業的にリリースされ、規模の拡大に利用できます。その後、電動フォークリフトなどのEASプラットフォーム上の新しい車両の商業リリースをサポートするため、DriveModキットのさまざまなインスタンスを作成することが期待されています。

2

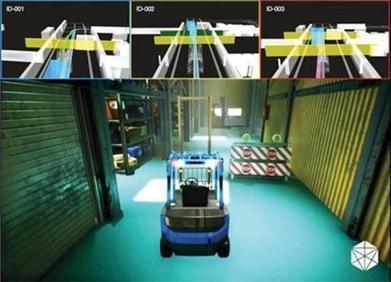

図1:Cyngnの自律走行車両技術(DriveMod)の概要

DriveModの柔軟性は、製造およびサービスパートナーのネットワークとの組み合わせによって、自働技術の異なる段階での顧客をサポートすることができます。これにより、顧客はビジネスの変革に合わせて産業用自動化展開の複雑さと範囲を拡大することができ、完全な自律性への移行中に引き続き収益を上げることができます。 EASは、OTAソフトウェアのアップグレード、アドホックなカスタマーサポート、使用状況と操作の規模に基づく柔軟な消費を提供し、従来の車両自動化および産業ロボット投資の商業的および技術的負担を軽減することで、産業用AVは市場に普及することができ、Industry 4.0および5.0技術を採用するのが困難な中小企業にも到達することができます。

Cyngn Insight:Intelligent制御センター

Cyngn Insightは、AVフリートを管理し、ビジネスインサイトを抽出するための顧客向けツールスイートです。解析のダッシュボードでは、システムの状態、車両テレメトリ、および性能メトリクスに関するデータが表示されます。また、Cyngn Insightには、必要に応じて自動、マニュアル、およびリモート操作を切り替えるツールも提供されています。この柔軟性により、顧客は、システムの自働能力を自社の運用環境に合わせて利用することができます。顧客は、自社のビジネスニーズに基づいて、DriveModで動力を供給された車両を自働的に操作する時間と、人間のオペレータによる手動またはリモート操作を行う時間を選択することができます。これらの機能とツールを組み合わせると、Cyngn Insightのインテリジェント制御センターを構成できるため、どこからでも柔軟なフリート管理が可能になります。

Cyngn Insightのツールスイートには、様々なデータストリームを集約する設定可能なクラウドダッシュボードが含まれており、サイト、フリート、車両、モジュール、およびコンポーネントの複数のレベルでデータを収集することができます。オープンループ車両操作中にデータを収集できるため、車両は手動で操作することができます。これにより、新しいAVリリースのテストおよび検証のための現実世界およびシミュレートされたデータを利用し、予防保守、運用改善、従業員によるデジタルトランスフォーメーションなどにデータを利用することができます。

Cyngn Evolve:データ最適化ツール

Cyngn Evolveは、AVとデータの関係を支える内部ツールスイートであり、貴重な新しいAVデータから得られる肯定的なネットワーク効果を強化するためのプロプライエタリデータツールを提供します。 Cyngn Evolveおよびそのデータパイプラインは、AI / MLのトレーニングおよび展開を容易にし、データセットを管理し、実世界とシミュレートされたデータを使用して新しいDriveModリリースをテストおよび確認するためのドライビングシミュレーションおよびグレーディングをサポートします。

3

図2:Cyngnの「AnyDrive」シミュレーションは、Cyngn Evolveツールチェーンの一部です。 シミュレーション環境は物理世界のデジタル版を作成します。 これにより、顧客データセットを活用し、新しいAV機能をリリースする前にテストおよび検証を行うことができます。

AV技術の専門知識が世界的に成熟するにつれて、Cyngn Evolveの洗練されたAV中心のツールを収益化する機会があるかもしれません。現在、私たちは、AV開発が専門家の小さなグループに限定されていると考えています。したがって、Cyngn Evolveは現在、自動運転および産業用AVを前進させるために使用する内部のEASツールです。

知的財産ポートフォリオ 当社が自律型産業用車両市場での影響と成長を推進する能力は、当社の製品および技術に関連する知的財産権およびその他の財産権を取得、維持、および保護する能力に大きく依存しています。これを実現するために、特許、商標、著作権、および取引秘密と、従業員および第三者の非開示契約、ライセンス、およびその他の契約上の義務を組み合わせて使用しています。知的財産およびその他の資産の保護に加えて、当社の成功は、第三者、顧客、およびパートナーの知的財産および財産権を侵害、横領、またはその他違反することなく、当社の技術を開発し、運用することにも依存します。

当社のソフトウェアスタックには、知覚、マッピング&ローカリゼーション、判断、計画、制御など、30以上のサブシステムがあります。2024年2月29日現在、米国で19件の特許が付与され、6件の特許申請が保留中であり、20件の国際特許申請があり、将来的に当社の技術に関する追加の特許申請を行うことが期待されています。

会社は、2013年2月1日に設立され、Cyanogen、Inc.またはCyanogenという名前でデラウェア州に設立されました。同社は、モバイルデバイスとテレコムスペースから産業用および商業用自律運転に製品の焦点と商業的方向を転換することを決定したため、2016年にLior Talを2016年6月に副社長として採用し、チーフオペレーティングオフィサーとして参画しました。 歴史的なスタートアップ企業の経験豊富な役員であり、加入前にSnaptuを共同設立し、後にFacebook(現在はMeta Platforms, Inc.として知られている)に買収された、またActimize、DiskSites、Odigoでリーダーシップを務めた。これらの企業も後に買収されました。タル氏は2016年10月に最高経営責任者に昇進し、現在、会長兼最高経営責任者を務めています。 2017年5月、同社はCYNGN Inc.に名称を変更しました。

当社の企業情報

当社の本店所在地は、1015 O’Brien Dr.、Menlo Park、CA 94025であり、電話番号は(650)924-5905です。 当社の企業ウェブサイトは

4

2016年、同社の経営陣及び取締役会は、Lior Tal氏をCOOとして迎え、モバイルデバイス及び通信業界から産業用・商業用自動運転に注力することを決定しました。Tal氏は、スタートアップ企業のベテランであり、当社に加入する前に、Snaptuを共同設立し、後にFacebook(現在のMeta Platforms, Inc.)に買収された。また、Actimize、DiskSites、Odigoの各社でも、様々な指導のポジションを務め、これらの会社も後に買収された。Tal氏は2016年10月にCEOに昇格し、現在もCEO兼取締役会議長として活躍しています。2017年5月に、当社はCYNGN Inc.に社名変更しました。

入手可能情報

当社の主な事業所の住所は、カリフォルニア州メンロパークにあります。電話番号は(650)924-5905です。当社の企業ウェブサイトは、以下のアドレスでご覧いただけます: https://cyngn.com (このウェブサイトのアドレスは機能しないことが意図されています (このウェブサイトのアドレスはハイパーリンクとして機能することは意図されておらず、当社のウェブサイトに含まれる情報は本目論見書の一部ではありません)情報については、ウェブサイトのAパートに相当するものであり、本目論見書に直接含まれるものではなく、投資の判断に関連して依存すべきではありません。当社は、当社の年次、四半期、および現行の報告書および修正がある場合は、そのような材料を電子的にファイルし、またはSECに提供した後、合理的な期間内にhttps://investors.cyngn.com/で無料で提供しています。当社は、投資家に重要な開示をすることがあります。投資家関係のセクションに掲載することにより、ウェブサイト。

当社の普通株式は、NASDAQの“CYN”のシンボルで引用されています。当社は、年次、四半期報告書、および現在の報告書、委任状声明書、その他の情報を米国証券取引委員会(SEC)に提出し、1934年修正証券取引法(修正証券取引法)に準拠しています。これらの報告は、SECのウェブサイトhttp://www.sec.govで一般に公開されています。

5

公開

| 提供される証券 | 普通株式52,015,605株またはプリファンドウォランツで購入できる普通株式の合計52,015,605株について。また、プリファンドウォランツの行使により発行される当社の普通株式も登録しています。 | |

| 当社が提供するプリファンドウォランツ | 当社は、このオファリングで普通株式の購入により、購入者がその関連会社および特定の関連当事者と合わせて4.99%(または購入者の選択により9.99%)を超えるような場合、普通株式の代わりにプリファンドウォランツを提供しています。当社の普通株式52015605株に相当する株式の購入価格は、このオファリングで一般に公開されている株式1株あたりの価格から$0.00001を引いたものであり、プリファンドウォランツの行使価格は1株あたり$0.00001です。プリファンドウォランツはすぐに行使でき、プリファンドウォランツが全面的に行使されるまでいつでも行使できます。このオファリングは、このオファリングで売られたプリファンドウォランツの行使により発行される普通株式に関連するものでもあります。当社が販売するプリファンドウォランツ1つにつき、当社が提供する普通株式の数は1対1で減少します。 | |

| オファリング前に発行済みの普通株式 | 89,325,727株の普通株式。 | |

| この発行後に発行済みの普通株式6,423,861株(シリーズC普通株式ワラントとプレイスメント・エージェント・ワラントのすべてが行使された場合)。 | 141,341,332株の普通株式。 | |

| オーバーアロットメントオプション | アンダーライターは、オファリングで売られた普通株式および/またはプリファンドウォランツの総株式数の15%までの追加の普通株式を45日間のオプションで購入できます。 | |

| このプロスペクタスに基づいて売出される当社の普通株式による売却について、当社は一切受け取得しません。「売却代金の使途」および「売出し株式所有者」をご覧ください。 |

当社は、このオファリングの純収益は、想定されるアッサムドの公開価格(株式1株あたり$0.1538)で、プリファンドウォランツの販売がない場合に約$7.2百万(アンダーライターがオーバーアロットメントオプションを行使した場合は約$8.3百万)であると見積もっています。当社が支払う見積もられるアンダーライティング割引と手数料、および当社が支払う見積もられるオファリングコストを控除した金額です。

当社は、このオファリングの純収益を、運転資本を含めた一般企業目的に使用する予定です。『資金使途』を参照してください。 | |

| リスクファクター | 当社の証券投資には高度なリスクが伴います。当社の普通株式に投資する前に、慎重に検討すべき要因については、本目論見書の「リスクファクター」を参照してください。 | |

| ナスダックのシンボル | 当社の普通株式は、NASDAQの“CYN”のシンボルで上場しています。 |

それ以外に指定されていない限り、本目論見書のすべての情報は、このオファリングで公開価格1株当たり$0.1538ですべての株式が販売され、プリファンドウォランツは販売されないものと仮定しています。前後に発行済みの普通株式の数は、2024年4月9日時点で発行された89,325,727株を基にしています。本目論見書全体で使用されている4月9日2024年時点の普通株式の数は、次のものを除きます。

| ● | 評価額が1株あたり$1.02の上場株式オプションの行使により発行される普通株式の17,117,399株。 |

| ● | 重み平均行使価格$0.00の制限株価単位の割当株式により発行される普通株式の160,992株。 |

| ● | 2021年株式インセンティブプランの下で将来発行される予定の普通株式の8,547,134株。 |

| ● | 1株あたりの加重平均行使価格が$2.82の普通株式を購入するためのワラントを行使した場合に発行される、通常株式7,236,776株。 |

6

リスクファクター

私たちの証券に投資することには多大なリスクが伴います。私たちの証券に投資する前に、以下に示すリスクと目論見書に記載または組み込まれたその他の情報、特に以下に説明するリスクと不確実性を慎重に考慮する必要があります。私たちの最新のForm 10-Kに記載された“Risk Factors”の見出し下とQuarterly Report on Form 10-Qに記載されたものを含む。これらのリスク要因は、後続の最新の年次報告書Form 10-Kまたは四半期報告書Form 10-Qで修正または補充される場合があります。そうしたリスクの結果、私たちのビジネス、財務状況、業績、将来の見通しに不利な影響を与える可能性があります。そのような場合、私たちの普通株式の市場価格が下落し、投資額の一部または全部を失うことがあります。

オファリングと証券所有に関連するリスク

当社経営陣は、十分な資金調達ができない場合、将来事業を継続することに関して重大な疑義があると結論づけています。2023年および2022年の期末にそれぞれ$22.8百万および$19.2百万の純損失が発生しました。2023年12月31日時点で、現金3.6百万ドルを保有しています。運営および財務活動からのキャッシュフローの予測と現在保有している現金および短期投資のバランスに基づき、経営陣は、持続可能な運営に十分な資金がないと判断しています。企業が次の1年間としても継続することができない場合、当社は運営に関する支払い義務および関連するコミットメントを果たすことができなくなる可能性があります。当社の連結財務諸表には、企業が経営継続の競争力を保てなくなった場合に生じる資産と負債の回収可能性および分類に対する可能性のある将来の影響を反映するための調整は含まれていません。

当社のビジネス、財務状況、業績、将来の見通しは、このようなリスクの結果不利な影響を受ける可能性があります。そのような場合、当社の普通株式の市場価格が下落し、投資額の一部または全部を失うことがあります。

当社の経営陣がビジネス計画を成功裏に実行する能力、つまり、収入を増やしながら、運営コストおよび費用をコントロールし、正の運営キャッシュフローを生み出し、外部資金調達の手段である正の財務キャッシュフローを得る能力は、当社が経営継続を維持するために不可欠です。

現在、当社は製品販売からほとんど収益を上げていません。したがって、継続的な運営のために、主に株式および/または債務の資金調達に頼ることを予定しています。追加の資金調達を行うことができるかどうかは、製品開発活動の成功と、当社の価値または見通しに影響を与えるその他のイベントまたは状況、および金融、経済、市場の状況に関する要因、つまり、多くの場合当社のコントロールを超える要因に依存することになります。必要に応じて、十分な資金が利用可能であることを保証することはできません。新しい資本を調達することに成功したとしても、投資家から課せられる資本調達の制限のため、またはその他の理由のため、当社が調達できる資本の量を制限される可能性があります。たとえば、有効な登録声明書Form S-3を利用して資金を調達しようとする場合、Form S-3のInstruction I.B.6に規定された制限が適用され、事前12ヵ月間のI.B.6に基づく販売量を差し引いた限度額が設定されます。そのため、経営陣は、これらの計画が企業が経営継続を確保するための疑義を解消しないと結論づけました。

当社が流動性立場を改善することができない場合、当社の製品候補の開発または商品化を著しく遅らせ、当社の株主に対する投資損失を招く価格で当社を第三者に売却することを追求するか、破産を申し立てたり、事業を完全に中止することになる可能性があります。これらのイベントのいずれかが発生した場合、当社のビジネス、業績、見通しに重大な悪影響を及ぼす可能性があります。

7

プレファンド・ワラントはいかなる取引所でも上場されず、引用されません。

このオファリングで提供されるプレファンド・ワラントに対する確立された公開取引市場はなく、市場が発展することはないと予想しています。さらに、当社は、ナスダックを含む、国民的有名な取引システムにプレファンド・ワラントを上場する意向はありません。市場が活発でない場合、プレファンド・ワラントの流動性は限られます。

このオファリングで購入されたプレファンド・ワラントの所有者は、プレファンド・ワラントを行使して当社の普通株式を取得するまで、株主としての権利を行使することはできません。

プレファンド・ワラントに関して別途規定されていない限り、プレファンド・ワラントの所有者は、プレファンド・ワラントに基づく当社の普通株式を取得するまで、その普通株式に関する権利はありません。プレファンド・ワラントを行使した後、所有者は、行使日の後に記録日が発生した問題に関してのみ、当社の普通株式の所有者としての権利を行使することができます。

プレファンド・ワラントはリスキーです。

ここで提供されるプレファンド・ワラントは、株主としての権利、すなわち投票権や配当を受け取る権利など、当社の普通株式の所有権の権利を保有するものではなく、単に固定価格で株式を取得する権利を示すものです。発行日からは、プレファンド・ワラントの所有者は、そのワラントの行使に基づいて発行される普通株式を固定価格0.0001ドルで取得することができます。さらに、このオファリング後、プレファンド・ワラントの市場価値は不確定であり、プレファンド・ワラントの市場価値が公開価格と等しくなるか、または超えることを保証するものではありません。

私たちは、The NASDAQ Capital Marketの1.00ドルの最低入札価格の要件に準拠していません。この基準に準拠していない場合、デリストリングの結果、当社の普通株式の市場価格と流動性が悪影響を受ける可能性があります。

当社の普通株式は現在、NASDAQ Capital Marketのシンボル「CYN」で取引されています。The NASDAQ Capital Marketの継続的なリスト基準を満たせない場合、当社の普通株式はThe NASDAQ Capital Marketからデリストリングされます。これらの継続的なリスト基準には、1.00ドル未満の最低終値などの具体的な基準が列挙されています。2023年8月24日、The NASDAQ Stock Marketから、NASDAQ Marketplace Listing Rule 5550(a)(2)に基づく連続した10営業日の終値が2月20日、2024年までに1.00ドル以上であることを証明する必要があるという手紙を受け取りました。2024年2月21日、Nasdaqは、当社に対して、Nasdaq Capital Marketでの上場を継続させるための追加の180日間の延長を認めました。2024年8月19日までにNasdaqの$1最低入札価格要件に準拠することが求められました。

最低入札価格ルールに準拠することを意図していますが、当社がこのルールまたはThe NASDAQ Capital Marketの他のリスト要件を継続して満たすことができるとは限りません。これらの要件を満たすことができない場合、別のデリストーリング通知を受け取ることになります。当社の普通株式がThe NASDAQ Capital Marketからデリストリングされた場合、当社の普通株式の取引は、OTC Marketsなどの未上場証券用の電子掲示板、またはピンクシートなどのオーバーザカウンター市場で行われる可能性があります。このような上場市場の低下は、当社の普通株式の市場における市場メークに影響を与え、当社の証券の購入または売却に影響を与える可能性があります。

8

当社の経営陣は、このオファリングの純収益の使用に関して広範な裁量を持ちます。

当社は現在、このオファリングの下で当社の証券の売却から得られた純収益を含む一般的な企業目的、作業資本を含む、使用することを意図しています。これらの目的のうち、特定の金額を予約または割り当てておらず、純収益の使用方法を確実に指定することはできません(「使用目的」を参照)。したがって、当社の経営陣には、純収益を適用する広範な裁量を有しており、純収益の適切な使用を評価する機会はありません。当社は、当社の運営結果や時価総額を増やさない企業目的に純収益を使用する可能性があります。

当社の普通株式の将来の売買は、株価を低下させ、既存の株主を希薄化する可能性があります。

私たちは将来、追加の普通株式を公開販売または非公開の販売で売却することがあります。今後の普通株式の発行の規模や条件、また今後の普通株式の売却・発行が当社の普通株式の市場価格に与える影響は予測できません。大量の普通株式の売却や、そのような売却が起こりうる可能性があるとの見方は、当社の普通株式の時価に不利な影響を与える可能性があります。また、これらの売却は既存の株主にとって希釈的な影響を与える可能性があります。

私たちは過去に現金配当を行なったことがなく、今後も配当を行なう予定はありません。投資のリターンは当社の普通株式の価値に限定される可能性があり、その価値は減少する可能性があります。

私たちは普通株式に現金配当を支払ったことがなく、将来も配当を支払う予定はありません。2023年9月29日に、当社の取締役会は普通株式の発行済み株式に対して10%の一時特別配当を宣言し、記録日である2023年10月23日に保有者に支払われました。当社の普通株式の配当支払いは、当社の収益、財務状況、およびその時点で私たちが関連性があると考えるその他のビジネスおよび経済的要因に依存します。配当を支払わない場合、当社の普通株式の価値が低くなる可能性があります。なぜなら、あなたの投資のリターンは当社の株価が上昇する場合にのみ実現するからです。

9

前向きな見通しに関する注意書き

当本目論見書およびSECに提出された書類において、事実に基づかないすべての記述は「フォワードルッキングステートメント」とみなされるべきです。これらの記述には、同法の「セーフハーバー」規定に基づく、当社の将来の業績、成果、または成果が含まれます。フォワードルッキングステートメントには、直接本目論見書に記載されるものや、SECに提出された他の書類から引用されるものが含まれます。これらの記述には、将来の財務および事業成績、当社の計画、目的、期待する事業、製品、およびサービスに関する記述、および事実に基づかない記述が含まれます。これらのフォワードルッキングステートメントは、当社経営陣の現在の信念と期待に基づくものであり、重大なビジネス、経済、および競争上の不確実性および不測の事態に直面する可能性があります。これらのフォワードルッキングステイトメントは一般に、予測することが困難である、当社のコントロールを超える多くの事柄に依存しています。 さらに、これらのフォワードルッキングステートメントは、将来の事業戦略や判断に関する仮定に基づいており、変更される可能性があります。これらのフォワードルッキングステートメントで予想される結果は、実際の結果と異なる場合があります。

10

資金使途

私たちは、私たちが提供する証券の純収益が、私たちが支払う見込みの手数料および費用を差し引いた後、約720万ドル(アンダーライターがオーバーアロットメントオプションを完全に行使した場合は約830万ドル)であると見積もっています。私たちは、これらの提供で得た純収益を、事業運営のための一般的な資金、資本に充てる予定です。

本目論見書の作成時点(差し引いた見込みの手数料および費用)の当社の純受益の特定の使用目的を確定することはできません。したがって、当社の経営陣はこれらの純受益の使用のタイミングおよび方法について幅広い裁量を持っています。

資本金構成

次の表は、2023年12月31日現在の私たちの現金および資本構成を、以下のように示しています。

| ● | 実績に基づく。 | |

| ● | 調整後。この募集で私たちが売却する普通株式5,20,15,605株を想定し、1株あたり0.1538ドルの想定公開価格で、当社に支払われる手数料、手数料およびその他の見積もられる費用を引いた額を想定しています。 |

この表は、“経営陣による財務状況と業績に関する分析”、2023年12月31日年度の財務諸表(有価証券報告書の10-Kフォームに記載)、および関連する注記とともに、本目論見書に組み込まれるSECに提出された書類で読むべきです。

| 実績 | 調整後 | |||||||

| 現金 | $ | 3,591,623 | $ | 10,755,442 | ||||

| 負債合計 | $ | 2,398,167 | $ | 2,398,167 | ||||

| 株主資本: | ||||||||

| 優先株式10,000,000株を承認。株式のパーバリュー$0.00001。発行済み株式数0株。 | $ | - | $ | - | ||||

| 普通株式2億株を承認。株式のパーバリュー$0.00001。発行済み株式数64,773,756株(実績)、116,789,361株(調整後)。 | $ | 648 | $ | 1,168 | ||||

| 資本剰余金 | $ | 170,652,160 | $ | 177,835,459 | ||||

| 累積欠損 | $ | (160,017,619 | ) | $ | (160,017,619 | ) | ||

| 純資産合計 | $ | 10,635,189 | $ | 17,819,008 | ||||

上記に示すように、この提供を実行した直後に発行予定の株式数は、2023年12月31日時点で発行済みの64,773,756株を基にしており、以下を除外しています。

| ● | 1株あたりの加重平均行使価格が1.04ドルの、未行使の株式オプションにより発行される普通株式17,503,253株; |

| ● | 1株あたりの加重平均行使価格が0.00ドルの、制限株式付与により発行される普通株式177,294株; |

| ● | 2021年の株式報酬プランの下で将来発行するために留保した普通株式661,280株;および |

| ● | 1株あたりの加重平均行使価格が2.82ドルの、普通株式購入用ワラントの行使によって発行される普通株式7,236,776株。 |

11

資本株式の説明

当社は、普通株式の株式価値が0.00001ドルであり、優先株の株式価値が0.00001ドルである株式を合計1億株および1,000万株発行することができるようになっています。

当社の資本ストックおよび定款の一部規定の要約は次の通りです。当社の定款および定款、およびデラウェア州法律の規定は、以下の一般情報よりも詳細ですので、実際の規定だけに依存するべきです。これらの文書を読みたい場合は、以下に記載されているように、SECに提出された文書を確認してください。以下の要約は、適用法の規定によって修正されることもあります。

普通株式

当社の定款、修正および再公表版(「定款」)は、0.00001ドルの株式価値を持つ最大2億株の普通株式を発行することができます。弊社一般株式の保有者は、投票権行使のための保有株すべてについて1株につき1票の投票権を有します。普通株式の保有者には、福利厚生の投票権または購入または申し込み権はありません。その他の株式またはその他の証券についての優先権、変換権または買い戻し権はありません。当社のすべての普通株式は、取締役会によって宣言されたとき、法的に利用可能な収益源から等しく配当を受け取る権利があります。

当社の取締役会は、株式発行権限の範囲を超えないように、適切と判断した条件と引換えに追加の普通株式を発行することができます。

私たちの清算または解散の場合、すべての普通株式の保有者は、株主に分配可能な弊社資産を等しく分け合う権利を有しています。ただし、普通株式の保有者の権利、特典および特別な優先権は、発行されている優先株または将来発行される優先株の保有者の権利に従属し、不利に影響を受ける可能性があります。

この提供で発行される、あらかじめ資金調達されたワラント

あらかじめ資金調達されたワラントの一部の規定および条件の要約は不完全であり、この目論見書の一部である登録声明書の添付書類であるあらかじめ資金調達されたワラントの形式に記載されている条項に従うことが必要です。将来の投資家は、あらかじめ資金調達されたワラントの形式を慎重に調べ、あらかじめ資金調達されたワラントの規約の全体的な説明を完全に把握する必要があります。

概要

「あらかじめ資金調達された」という用語は、この提供で発行されるあらかじめ資金調達されたワラントの購入価格が、あらかじめ資金調達されたワラントの完全な行使価格とほぼ同じであり、わずかな残存行使価格であることを示しています。あらかじめ資金調達されたワラントの目的は、この提供を完了した後、保有制限を超えることができない投資家に、この提供をした後、保有している株式数が4.99%を超える株式数にならないように、あらかじめ資金調達されたワラントを受け取ることで、この会社に資金を投資する機会を提供することです。その上、あらかじめ資金調達されたワラントの行使により、残留行使価格である名目価格で後日株式の購入オプションを行使する権利を与えます。

フォーム

あらかじめ資金調達されたワラントは、投資家ごとに個別のワラント契約として発行されます。あらかじめ資金調達されたワラントの規定および条件についての完全な説明については、この目論見書の一部である登録声明書の添付書類であるあらかじめ資金調達されたワラントの形式を確認してください。

12

行使可能性

あらかじめ資金調達されたワラントは、発行後すぐに行使することができます。あらかじめ資金調達されたワラントは、発行日からいつでも、全額の支払いとともに、オプションの総株式数を購入するために、我々に正式に執行通知を提出することで、総額または一部を選択して行使することができます(簡易行使の場合を除く)。1人の保有者(およびその関連会社)は、この提供を完了した後、現金化されるストックが9.99%未満であることを除き、あらかじめ資金調達されたワラントのいかなる部分も行使することはできません。ただし、保有者から当社への少なくとも61日前通知があった場合、保有者は、あらかじめ資金調達されたワラントを行使した後、代金の4.99%(または保有者の選択により、9.99%)を超える、当該発行後すぐに発行されるすべての普通株式の所有量を増やすことができます。その後のパーセンテージ所有権は、あらかじめ資金調達されたワラントの規定に従って決定されます。

期間と行使価格

あらかじめ資金調達されたワラントの行使により、購入可能な当社の普通株式1株あたりの行使価格は0.00001ドルであり、あらかじめ資金調達されたワラントは直ちに行使可能であり、あらかじめ資金調達されたワラントが全額行使されるまでいつでも行使することができます。

キャッシュレス行使

Pre-funded Warrantsの発行後、当社に支払う予定の現金支払いではなく、Pre-funded Warrantsに記載された公式に従って決定された普通株式の純数値のみを受け取ることができます。 なんらかの逆述にもかかわらず、有効な登録声明を持っていなかったり維持していなかったりする場合、Pre-funded Warrantsを保有者に現金で精算する必要がある状況はありません。

譲渡可能性

適用法に従い、Pre-funded Warrantsは、転換譲渡証書と適切な譲渡手続書が一緒に当社に引き渡された場合、保有者の選択により販売、売却、譲渡、または譲渡できます。

取引所のリスト入り

Pre-funded Warrantsの標準的な取引市場はありません。当社は、Pre-funded WarrantsをNasdaq Capital Marketやその他の全国的な証券取引所やその他の全国的に認められている取引システムに掲載する予定はありません。

株式固有トランザクション

Pre-funded Warrantsが有効な間、(1) 当社が存続する場合でも、他の法人と合併するか、合併すること、(2) 当社または主要な子会社の資産のすべてまたは実質的にすべてを売却、リース、ライセンス、譲渡、譲受、譲渡または処分するかどうか、(3) 当社の一般株主がその他の証券、現金または資産との交換のために自分たちの株式を売却、提示または交換することが許可される発行募集オファー、入札募集または交換募集(当社または他の個人またはエンティティによって完了される)が、当社の一般株主の50%以上の株主によって受け入れられた場合、(4)当社が他の人物またはエンティティと証券購入契約またはその他の業務結合を締結して、他の人物またはエンティティが当社の発行済普通株式の50%以上を取得する場合、または(5)当社が普通株式を再分類または再資本化するか、民事上の交換で普通株式が他の証券、現金、または資産に転換される場合、またはそれぞれ、「基本的な取引」と呼ばれる場合、その後のPre-funded Warrantsの行使に関して、当該Pre-funded Warrantsを行使できる保有者は、当該基本的取引の発生により行使可能だった場合に受け取ることができる同じ量および種類の証券、現金、または資産を受け取る権利があります。前述のものに加えて、基本的なトランザクションにかかる追加の考慮事項が支払われます。

13

株主としての権利

Pre-funded Warrantsの保有者は、当該Pre-funded Warrantsを行使するまで、当社の普通株式の所有権によってのみ、またPre-funded Warrantsで別に規定されている場合を除き、保有者の特権や権利、例えば議決権を持たないことに注意してください。

優先株式

当社の設立証明書は、$0.00001の割合で最大10,000,000株の優先株式を発行することを認めています。株主決議なしに、当社の取締役会は優先株式を発行し、当該優先株式の指図、数、権利、優先権、特権、制限、配当権、転換権、買い戻し条件、優先決済条件などを定めることができます。 可能性のある未来の金融契約または買収取引において、委任された株式の条件を設定するために、取締役会の権限や、優先株式を発行する当社の能力が、投資家に柔軟性を提供すると考えています。発行済優先株式の存在は、普通株式の議決権を減少させ、当該保有者への清算分配額を減少させる可能性があります。発行済み優先株式の存在は、当社の経営体制についての変更を遅らせ、阻止、または妨げる可能性があることにも注意してください。

未決済のワラント

2024年4月9日時点で、加重平均行使価格が1株あたり$2.82で、加重平均残存期間が5年の7,236,776件の未解決のワラントがありました。

オプション権限

2024年4月9日時点で、加重平均行使価格が1株あたり$1.02で、加重平均残存契約年期が7.1年の17,117,399件の未解決のオプションがありました。

制限付き株式ユニット(RSU)

2024年4月9日時点で、160,992の未解決のRSUがあります。

登録権限

私たちは2014年12月24日に署名された第二改定株主の権利契約の当事者です。当社の公開初期の登録声明に関連する効力発生後180日以降については、第二修正株主の権利契約に記載されている登録可能証券の保有者は、証券法の規定に従った自社株式を登録する権利を有します。これらの権利は、第二修正株主権利契約の条件の下で提供されるもので、登録要求権、短期フォーム登録権、ピギーバック登録権を含みます。 仲介手数料や販売手数料を含む、主導された登録のすべての料金、費用、および費用は、当社が負担し、登録される株式の保有者が負担します。ただし、弁護士費用の一部は当社が負担します。

当社の公開初期の登録声明に関連する効力発効後180日以降、未解決の証券の保有者の少なくとも過半数は、特定の規定された条件と例外を受け入れることができます。このような登録要求は、未解決の取引証券の少なくとも40%をカバーする必要があります。

14

当社がFormControl S-3で登録声明を提出する資格がある場合、未解決の取引証券の少なくとも30%を保有する保有者が、予想される合計募集価格が販売手数料を控除した$1000万以上の当該保有者の登録可能証券に関して、FormS-3用の登録声明の提出を準備し、提出するように書面で要求できます。 一定の規定された条件と例外を除き、これらの登録権利は、引受人が一定の事情下で提供する株式の数を制限する権利を有することに注意してくださいが、当社の取締役の権限に影響を与える可能性もあります。

弊社がキャッシュだけで自社証券を証券法の下で公募する場合、会社の登録証券の保有者は、特定の例外を除いて、自社証券に含める権利があります。これらの登録権利は、規定された条件や制限に従います。 この登録権利は、引受人の出資額の30%を下回らないよう許可されます。

当社の証券の登録声明において、当社の責任での宣言の不備に起因する場合、弊社は自社の保有証券の権利者を保護するために、第2退行修正スタンバイシンディケーション契約の一般的な相互保証規定を含みます。一方、弊社は、弊社に起因する一定の事項の不備について、証券の権利者による保証が必要です。

第二改定の株主権利契約により付与された登録権利は、当社の第2改定証券取引所でのデビュー、すべての保有者の所有株式に関する制限なしに、全株を販売できるようになるWild Ruleが適用可能になる時期、および本契約完了後の5周年日のいずれか早い時期に終了します。

2023年5月31日、第2改定株主権利契約当事者が保有する7,721,781株の普通株式が含まれているFormS-3で登録声明を提出しました。

反買収策。

設立証明書および社内規則規定

当社の改正された証券申請書と改正された社内規約には、以下のような、敵対的な買収を妨げる、または管理チームの支配権の変更を遅らせたり防止したりする可能性のある数多くの規定が含まれます:

分類された役員会。当社の第5次改正証券申請書と改正された社内規約により、役員会は3つのクラスに分類され、各クラスの役員は3年間任期を務めます。さらに、役員は理由がある場合にしか役員会から解任されず、当社すべての普通株式の合計投票数のうち2/3の承認によってのみ解任されます。クラス分けされた取締役会の多数派を交代させることは、株主にとってより困難で時間がかかるため、第三者は当社を対象とした公開買付の提案を控える可能性があります。

超多数決の承認。当社の改正された社内規約は、当社の社内規約を改正するには我々の普通株式の合計投票数のうち2/3の承認が必要です。これにより、特定の規定を削除または変更することをより困難にする効果があります。

株主提案及び取締役候補者の予告要件。当社の改正された社内規約には、当社株主が株主総会に事業を提案し、あるいは株主総会で監査役に立候補するために必要な予告手続きが定められています。当社の改正された社内規約には、株主通知の形式と内容に関する一定の要件が指定されることもあります。これらの規定により、当社の株主は当社の株主総会で事項を発言したり、株主総会で理事に対して指名することができなくなる可能性があります。

15

指定のない優先株式の発行。当社の取締役会は、当社の普通株式の有識者が時期によって指定する議決権を含む、それぞれ異なる権利と優先権を持つ最大10,000,000株の欠番の優先株式を議決なしに発行することができます。未発行の株式が存在する場合、当社の取締役会は、合併、公開買付、プロキシ争い、その他の手法による当社の支配力を奪う試みをより困難にしたり、または挫折させたりすることができます。

未発行株式の発行。当社の未発行普通株式は、改正された証券申請書に従い、当社の優先株式に対するある程度の保護措置を除いて、株主承認なしに将来の発行に利用することができます。当社は、追加株の公開発行により、追加の資本調達、企業取得の促進、株主に対する配当など、様々な企業目的にこれらの追加株式を利用することができます。未発行かつ未予約の普通株式が存在することにより、取締役会は、現在の経営陣に友好的な人に株式を発行することができ、経営の継続性を保護することができます。また、当社が未発行で予約のない追加の普通株式を発行すれば、これらの発行は当社の既存の普通株式の投票権力と分配権利を希釈化することになります。

デラウェア州法

弊社はDGCLの203条の規定に従って経営されています。一般的に、203条は、興味のある株主が銘柄を取得した日から3年間、その株主と公開企業が「事業結合」に参加することを禁じています(ただし、その後に取締役会が事業結合を承認し、株主総会で承認された場合は除く)。

| ● | 事業結合または取引は、銘柄を取得する前に取締役会が承認したものでした。 |

| ● | 取締役会が承認した取引の場合、当該取引の実施時点で銘柄を取得した株主が選挙権の85%またはそれ以上を所有しており、取締役及び従業員株式計画の対象になっていない従業員参加型の株式プランの株式を除外した場合に限り、事業結合が可能です。 |

| ● | その他、銘柄を取得する前またはその後に取締役会によって承認され、年次または特別の株主総会で少なくとも2/3の株主の支持によって承認された場合に可能で、興味のある株主が保有していない発行済み株式の少数派の反対について承認された場合に限り、事業結合が可能です。 |

一般的に、203条は、合併、資産売却その他の取引を含む「事業結合」と、関連機関と準拠する株主の15%以上、または最近3年間にその株主が所有していた、公式銘柄の15%以上の者を、「興味のある株主」と定義します。これらの規定により、当社の体制変更を遅らせたり、先送りにしたり、防止したりする可能性があります。

管轄裁判所の選択

当社の改正された証券申請書は、当社が書面で同意しない限り、デラウェア州シャンセリー裁判所が弊社の代理で起こされた任意の訴訟手続きにかかる排他的な管轄裁判所であることを定めています。また、当社の取締役、役員、従業員による義務違反を主張する訴訟、あるいは当社、役員、役員、そして従業員に対するDDCLの規定、改正された証券申請書、改正された社内規約のいずれかに基づくクレームを主張する訴訟、または内部事項原則によって規制される当社、取締役、そして役員または従業員に対するいかなる請求書も、排他的な管轄裁判所としてデラウェア州シャンセリー裁判所が適用されます。ただし、私たちが書面で代替フォーラムの選択を許可しない限り、米国連邦地方裁判所は、証券法に基づく根拠のある主張についてのみ排他的な管轄権を有します。

16

さらに、私たちが書面で代替フォーラムの選択を許可しない場合、米国連邦地方裁判所は、証券法に基づく原因を主張する苦情の解決のための排他的なフォーラムとなります。証券法22条は、証券法またはその下に規定される規則によって作成された義務または責任を執行するために提起されたすべての請求上で、連邦裁判所と州裁判所の両方に連邦管轄権があるにもかかわらず、私たちはこの規定が証券法の元本に基づく請求を主張する任意の苦情に適用されることを意図しています。他の企業の証券申請書における同様のフォーラム選択規定の執行性について、法的手続きで問題があることがあり、当社の証券申請書におけるこの種類の規定が適用外または執行不能であると判断されることがあります。

責任制限及び賠償の免責

当社の設立証明書は、DGCLによって許可された限度内で、取締役の責任を制限しています。DGCLは、取締役が、取締役としての義務違反による金銭的損害について個人的に責任を負わないように規定しています。

当社の改正による会則により、法的に許容される範囲で、取締役および役員を最大限に補償することを規定しており、従業員およびその他の代理人を補償することができます。また、当社の会則には、取締役または役員が訴訟や手続きの最終決定前に負担した費用を前貸しすることが義務付けられています。

当社の改正による会則は、DGCLの規定に従い、当社に対する任務に関連した現在または予想される法的問題の防衛または管理によって費やされた責任およびその他の費用を保証することができるように、このような問題で善意で行動し、合理的に自分が当社のために最善であると信じた方法で行動したことが判明した場合に限り、当該者に対して保証を提供することを可能とする規定を含んでいます。1933年改正証券法または証券法の下で生じる責任に対する保証として債務保証が許可されるという点では、証券取引委員会の意見によると、このような債務保証は証券法で表明される公共の政策に反するため、執行不能であるとされています。

当社の会則の責任制限および補償規定により、株主が取締役の法定義務違反について訴訟を提起することが抑制される可能性があります。それにより、株主が当社や株主に利益をもたらす可能性のある派生訴訟が起こることが少なくなる可能性があります。これらの保証規定に基づく取締役および役員に対する和解や損害賠償費用を支払う場合、当社の業績および財政状態に悪影響を及ぼす可能性があります。

現時点では、当社の取締役または役員に対して補償が必要または許可されている訴訟または手続きは存在せず、補償請求が発生する可能性のある脅威的な訴訟または手続きについても把握していません。

株式譲渡・名義変更機関

当社の普通株式の株式譲渡・名義変更機関は、Continental Stock Transfer & Trust Companyです。当社の株主は、info@actionstocktransfer.comまで開示請求を行うことができます。

17

アンダーライティング

Aegisは、このオファリングに関連して当社の独占的なアンダーライターとして契約することに同意しました。証券登録声明書の付属書として提出されたアンダーライティング契約の条件に従い、アンダーライターは、公開オファリング価格からアンダーライティング手数料および手数料の割引額を控除した金額で、以下の数の普通株式と前払いワラントを購入することに同意しています:

| アンダーライター |

保有する株式数 株式 |

保有する株式数 前払いワラント | ||

| Aegis Capital Corp.(エイジス・キャピタル・コーポレーション) |

アンダーライティング契約により、アンダーライターが普通株式および前払いワラントの購入義務を負うため、当社がアンダーライターに提供した表明および保証が正確であること、当社の事業または金融市場に重大な変更がないこと、アンダーライターが通常の手順に従って引き渡される文書を受領することが条件の一部であることが明記されています。

| ● | 当社がアンダーライターに対して行った表明および保証が正確であること; |

| ● | 当社の事業または金融市場に重要な変更がないこと;および |

| ● | 通常の手続に従って提供される文書をアンダーライターに提供することである。 |

アンダーライターは、本プロスペクタス(オーバーアロットメントオプションによってカバーされない場合)で提供される普通株式および前払いワラントの全株式を購入することに同意しています。

アンダーライターは、普通株式および前払いワラントの株式を、各条件に従って提供し、注文の全体または一部を拒否することができます。アンダーライターは、本プロスペクタス・スプリメント表紙に記載されている普通株式および前払いワラントの公開オファリング価格で一般の投資家に直接提供することを提案しています。また、アンダーライターはこのような価格で一部の普通株式を他の証券業者に提供することができます。普通株式が一般に販売されるためにリリースされた後、アンダーライターは、オファリング価格およびその他の販売条件をいつでも変更することができます。

オーバーオールメントオプションをアンダーライターに付与しています。

アンダーライターにはオーバーアロットメントオプションが付与されています。このオプションは、オファリングの終了後45日以内に行使できるため、アンダーライターは、オファリングで販売された普通株式(すなわち、このオファリングで販売された普通株式または前払いワラントの最大15%に相当する、追加の普通株式および前払いワラントを購入する権利)を取得して、割り当て超過分をカバーすることができるようになります。追加普通株式購入に係る一株あたりの購入価格は、公開オファリング価格からアンダーライティング手数料を控除した金額となります。また、アンダーライターは、株式価格を変更することができます。アンダーライターが追加の普通株式を購入した場合、アンダーライターは、本プロスペクタスに記載されている条件と同様の条件で、追加の普通株式を提供することになります。

アンダーライティング手数料および経費

以下の表は、アイジスに支払う株式ごとのアンダーライティング手数料および総アンダーライティング手数料を示しています。これらの金額は、アンダーライターが追加証券の行使なしおよび完全行使の両方を前提として表示されています。

18

アンダーライターの割引と費用

このオファリングに関連して、当社はAegisを独占的なアンダーライターおよびブックランニングマネージャーとして指名しました。 登録声明の一部として提出されたアンダーライティング契約書の条項に従い、当社は、アンダーライターに売却することに同意し、アンダーライターは、公開募集価格から下落したアンダーライト割引および手数料を差し引いた後に、以下の株式数とPre-funded Warrantsを購入することに同意しました。株式:

| 1株の普通株式当たり | 上限付き引受手形ごと | オーバーアロットメントなしの合計 | オーバーアロットメント込みの合計 | |||||||||||||

| 公開募集価格 | $ | $ | $ | $ | ||||||||||||

| アンダーライティング・ディスカウントおよび手数料(7.0%)(1) $8.2 | $ | $ | $ | $ | ||||||||||||

| 当社の前に、費用を控除した収益 | $ | $ | $ | $ | ||||||||||||

| (1) $8.2 | 当社は、オファリングに関連する責任ある費用、ロードショー、デューデリジェンス、および法的費用を含む、最大で75,000ドルのアンダーライターの費用を支払うことに同意しました。 当社は、アンダーライターの手数料および費用を除く、このオファリングに対して支払われる総費用を、約[]ドルと見積もっています。 |

安定化

米国証券取引委員会の規制Mに従い、アンダーライターは、ショートセールや、ショートポジションによって生じたポジションをカバーするための購入など、当社の普通株式の価格を安定化、維持、または影響を及ぼすアクティビティに従事することができます。安定化型取引、シンジケートカバリング取引、ペナルティビッド、パッシブマーケットメイキングが含まれます。

| ● | ショートポジションには、アンダーライターによる普通株式の売却数が、彼らが購入することに義務付けられている株式数を上回る場合があります。これにより、シンジケート短期偏向ポジションが生成されます。ショートポジションには、カバーされたショートポジションまたはネイキッドショートポジションがあります。カバーされたショートポジションでは、アンダーライターによる売却株式数が、追加株式購入オプションを行使することで購入できる株式数を上回らないように設定されています。ネイキッドショートポジションでは、その数がオプションを行使して購入できる株式数を超える場合があります。アンダーライターは、追加の株式購入オプションを行使するか、オープンマーケットで株式を購入することにより、任意のショートポジションを決済することができます。 |

| ● | 安定化取引を行うと、安定化入札が特定の最大価格を超えない限り、基礎となる証券を購入するための入札が許可されます。 |

| ● | シンジケートカバリング取引には、シンジケート短期偏向ポジションをカバーするために、配布後の我々の普通株式のオープンマーケットでの購入が含まれます。短期ポジションを決済するための株式のソースを決定する際には、アンダーライターは、オプションで追加株式購入することができる株式数で購入できる株式の価格に比べて購入可能な株式の価格など、他の事象も考慮します。アンダーライターがオプションで購入可能な株式数を超える数の株式を売却してネイキッドショートポジションを作成した場合、オープンマーケットで株式を購入することによりのみ、そのポジションを決済することができます。下落圧力がある可能性がある場合に、アンダーライターがオファリングで購入する投資家に悪影響を及ぼすことができます。 |

19

| ● | ペナルティビドを行うと、シンジケートメンバーが最初に売却した普通株式を、シンジケートの代表が安定化またはシンジケートカバリング取引で購入した場合、シンジケートメンバーから販売手数料を回収することができます。 |

| ● | パッシブマーケットメイキングでは、当社の普通株式において、アンダーライターや見込みアンダーライターとなる市場メーカーが、制限がある場合、安定化入札が行われるまで、入札または購入を行うことができます。 |

これらの活動には、当社の普通株式の市場価格の上昇または維持、または市場価格の下落を防止または遅らせる効果があることがあります。これらの取引はNASDAQまたはその他の市場で行われ、開始された場合でも、いつでも中止することができます。

我々またはアンダーライターは、上記の取引が当社の普通株式の市場価格に与える影響の方向または大きさについて、いかなる表明または予測も行いません。さらに、Aegisがこれらの安定化取引を行うこと、または開始された取引が通知なしに中止されることを保証するものではありません。

上場

当社の普通株式は、トレードシンボル”CYN”でNASDAQキャピタルマーケットに上場されていますが、Pre-funded Warrantsの上場は予定されておらず、他の証券取引所または取引市場にも上場されません。

ロックアップ契約

ロックアップ契約に基づき、当社の重役および役員は、限定的な例外を除き、我々の普通株式のいずれかの株式を直接または間接的に売却、担保、またはその他の手段で譲渡または処分することはできません。また、彼らは、私たちの普通株式の所有権の経済的利益またはリスクのいずれかの部分を転送するスワップやその他の派生商品取引を行うことはできません。 我々の普通株式または普通株式に転換可能であるか、または交換可能な、他の証券を登録するための登録声明(含むその修正)を提出する権利を行使する要求を行うことはできません。90日間、当社のオファリングの終了日から始まります。ただし、会社の役員および役員によるRule 10b5-1販売計画の下での取引またはRule 10b5-1販売計画への取引または修正は、ロックアップの対象外です。

証券発行停止

さらに、オファリングの終了日から90日間、アンダーライターの事前の書面による承諾なしに、当社の株式または当社の株式に転換可能な証券、権利行使可能な証券、引換証券、またはこれらの証券への直接または間接的な提供、販売、発行、譲渡、または処分、(a) に対して、(b) 当社の株式または当社の株式に転換可能な証券、権利行使可能な証券のオファリングに関する証券取引委員会への登録声明書を提出する(または提出を任せる)こと、または(c) (a)または(b)の行動を実施する意向を示す合意書、または案内を公表しないことを禁止します。(ここで言及されている全ての事項は、「スタンドスティル」と呼ばれています。)この90日間経過まで、公開市場でそのような証券が売買可能でない限り、以下の事項はスタンドスティルによって禁止されません。(i)株式報酬プランの採用、株式報酬プランに従った賞与または株式の付与、Form S-8による登録声明書の提出、および(ii)買収または戦略的関係における株式証券の発行、およびその他のことを含む株式証券の売却。ただし、このオファリングで売却される普通株式のATM販売契約に基づくVirtu Americas LLC と当社との間の契約(またはその修正)による普通株式の売却は、当該売却が実施された場合、公開株式売出し価格の10%超でなされる場合、スタンドスティルは適用されません。

自由裁量口座

アンダーライターは、裁量権が及ぶアカウントへの証券の販売を確認する意向はありません。

パッシブマーケットメイキング

このオファリングに関連して、証券取引委員会の規則103に従って、当社の普通株式をナスダック証券取引所でパッシブマーケットメイキング取引に従事する場合があります。この取引は、当社の普通株式の提供または売却が開始される前の期間から、配布が完了するまで続けることができます。

20

弁償

証券法に基づくアンダーライターの責任、およびアンダーライターと当社の株式公開契約に記載された保証違反から生じる責任を含む特定の責任に対して、当社はアンダーライターに対して補償することに同意し、または当社がこれらの責任に対して支払いに貢献することに同意します。

電子配布

この目論見書は、アンダーライターまたはその関連会社が維持するウェブサイトまたはオンラインサービスで電子形式で提供される場合があります。この目論見書以外の、アンダーライターのウェブサイト上の情報や、アンダーライターが維持する他のウェブサイトに含まれる情報は、この目論見書またはこの目論見書を構成する登録声明書の一部ではなく、当社またはアンダーライターによって承認/支持されておらず、投資家によって依拠されるべきではありません。

譲渡代理人兼株式登録機関

Continental Stock Transfer and Trust Companyは、当社の普通株式の譲渡及び登録代行を務めます。

その他の活動および関係

アンダーライターおよびその関連会社は、証券取引、商業銀行業務、投資銀行業務、投資顧問業務、投資管理業務、投資調査、自主投資、取引ファシリテーション業務を含む、様々な業務に従事する完全な金融機関です。アンダーライターおよびその関連会社は、当社または当社の関連会社に対して、定数の手数料および費用を受け取ることがあります。過去に実施したり、将来的に実施することがあります。当然ですが、これらの業務は、当社や当社の関連会社によって発行された、または発行される可能性がある、証券や金融商品(銀行ローンを含む)を保有する場合があります。アンダーライターおよびその関連会社は当社との貸借関係を持っている場合、従来のリスク管理方針に従って、当社へのクレジットリスクをヘッジするための取引を定期的に行っています。アンダーライターおよびその関連会社は、このようなリスクを、債務不履行スワップの購入または当社の証券または関連会社の証券に対するショートポジションの作成を通じてヘッジすることができます。このようなショートポジションは、当社でオファリングされる普通株式の未来の取引価格に悪影響を与える可能性があります。アンダーライターおよびその関連会社は、このような証券または金融商品に関する独立した投資推奨、市場情報、取引アイデアを伝達したり、独立した調査視点を発表することがあります。 また、常にそのような証券および金融商品に対する長期/短期ポジションを保有し、またはクライアントに保有することを勧めることがあります。

アンダーライターやその関連会社は、それぞれのビジネス活動の中で、幅広い投資を行い、債務証券や株式証券(または関連するデリバティブ証券)および金融商品(銀行ローンを含む)を積極的に取引しています。また、自己または顧客の口座のための金融商品(銀行ローンを含む)に参加したり、これらの商品を取引したりすることがあります。また、アンダーライターまたはその関連会社が当社との貸借関係を持っている場合、従来のリスク管理方針に従って、当社へのクレジットリスクをヘッジするための取引を定期的に行っています。アンダーライターやその関連会社は、このようなリスクを、債務不履行スワップを購入するか、当社の証券または関連会社の証券に対するショートポジションを作成することでヘッジすることがあります。このようなショートポジションは、当社でオファリングされる普通株式の未来の取引価格に悪影響を与える可能性があります。アンダーライターやその関連会社は、このような証券または金融商品について独立した投資推奨、市場情報、取引アイデアをコミュニケーションしたり、または独立した調査視点を発表したりすることがあります。また、常にそのような証券と金融商品に対する長期/短期ポジションを保有し、クライアントに保有することを勧めることがあります。

アンダーライターは、2018年12月12日に終了したベストエフォートのオファリングの唯一のアンダーライターであり、2022年4月29日に終了した配置の設置エージェントとしてサービスを提供しました。

上記はアンダーライター契約の全ての条項と条件を示す完全な声明となるものではありませんが、本目論見書の一部である記載されたサイト「さらに詳しい情報の提供先」を参照してください。

米国外でのオファリングの制限

米国以外では、当社またはアンダーライターによって、この目論見書による証券の公開販売が許可された行動はありません。この目論見書による証券の提供または販売に関連した、この目論見書またはその他の広告の配布や公表も、該当する管轄区域の適用法規に適合する結果となる場合を除き、いかなる管轄区域でも許可されていません。この目論見書を入手された方は、この目論見書の公開販売に関する規制について情報を取得し、このような制限を遵守するようお勧めします。この目論見書は、米国を除くどの管轄区域でも、n{{}}このような証券の公開販売を行うために行動が必要である場合を除き、売却または仲介することはできません。

法的問題

当社は、米国連邦証券法およびニューヨーク州法に関する特定の法的事項に関して、ニューヨーク州ニューヨークのSichenzia Ross Ference Carmel LLPによって代表されています。プリファンドウォレントの法的執行可能性については、Sichenzia Ross Ference Carmel LLPによって当社のために判定されます。一方、アンダーライターは、本オファリングに関するRichmond, VAのKaufman & Canoles, P.Cによって代表されています。

専門家

当社の決算報告書の概略

21

参照により取り込まれた情報

米国証券取引委員会は、当社が彼らに提出した情報を「参照登録」できるようにしています。「参照登録」により、私たちはそれらの他の文書を参照することで、重要な情報を開示することができます。参照登録により、私たちは重要な情報を開示することができます。参照登録された情報は、この目論見書の重要な部分であり、SECに後日提出される情報が自動的にこの情報を更新および置き換えるためのものです。私たちはSECに対して、この目論見書に基づく証券に関するForm S-1の登録声明書を提出しました。この目論見書は、SECによって許可されたように、登録声明書に含まれる一部の情報を省略しました。重要な情報に関する詳細については登録声明書、登録声明書に添付された展示およびスケジュール、および参照登録された情報を参照してください。本目論見書に記載されている文書の規定について説明した声明は、必ずしも完全ではなく、各声明は、その参照のすべての面で資格を持つものと解釈されます。登録声明書またはその添付ファイル、展示書類を含む、すべてまたは一部のコピーは、「さらに詳しい情報の提供先」の下にリストされたSECの事務所で税率を支払うことにより入手できます。この目論見書に参照登録されている文書は、次のとおりです。

| ● | 2023年12月31日と2022年12月31日の当社の連結貸借対照表、同じ期間内の当社の連結損益計算書、株主資本、および現金フローに関する情報が、マーカムLLP、独立登録公認会計士事務所によって監査されました。彼らの報告には、会社が事業を継続する能力に関する説明的段落が含まれています。この報告書により、当社は会計及び監査において専門家であることが明らかとなりました。 | |

| ● | 2024年2月21日に登録されたフォーム8-K | |

| ● | 米国証券取引所の12(b)条項に基づく当社の普通株式を登録するForm 8-Aで記載された当社の普通株式の詳細 |

この目論見書において、証券取引所法の第13(a)、13(c)、14および15(d)条に基づく証券取引所提出書類の全セクター(ただし、その他に記載されている場合を除く)は、本提供の終了または完了までに当社がSECに提出する書類によって後日提出され、ここに参照および取り込まれ、これによって更新され、これによって参照または取り込まれた情報が更新または取り消されます。しかし、フォーム8-KのItem 2.02またはItem 7.01に従って提供された現在の報告書を除き、この目論見書に付随する情報を含むもののみが含まれ、そう示されていない限り、そのような情報にはエグゼンプションがあります。

次の住所に電話または郵送でCyngn Inc. Corporate Secretary, 1015 O’Brien Dr., Menlo Park, CA 94025, 電話番号(650) 924-5905)宛に、これらの提出書類のコピーを無償でリクエストすることができます。

詳細な情報の入手先

当社は、本説明書で提供される証券に関して、証券法の規定に基づくForm S-1でSECに登録用書類を提出しました。本説明書は、登録用書類に記載されている全ての情報や、それに付随する展示またはスケジュールを含んでいるわけではなく、本説明書が提供される証券に関する更なる情報を得るには、登録用書類およびそれに付随する展示およびスケジュールについて参照してください。本説明書に記載された契約またはその他の書類に関する記述は必ずしも完全でなく、該当の契約または書類全体に参照してすべての条項について修飾されます。SECは、SECと電子提出を行う登録者に関する報告書、プロキシおよび情報提供書類およびその他の情報を含むウェブサイト(http://www.sec.gov)を維持しています。

当社は証券取引所法の報告要件に従い、年次報告書、四半期報告書、現在の報告書、プロキシ資料などをSECに提出しています。SECのウェブサイトで当社のSEC報告書(登録用書類を含む)をインターネット上で閲覧することができます。. 当社は、http://www.cyngn.comのウェブサイトを運営しており、SECに電子提出された後、可能な限り速やかにこれらの資料に無償でアクセスできます。当社のウェブサイトに含まれる情報は、この目論見書の一部ではありません。この提出書類のコピーを無償でリクエストすることもできます。ただし、その場合は1015 O’Brien Dr.、Menlo Park、CA 94025、電話番号(650)924-5905まで書面または電話でリクエストしてください。http://www.cyngn.com可能な限り速やかに、これらの資料に無料でアクセスできるウェブサイトがあります。ただし、当社ウェブサイトに含まれる情報は、本説明書の一部ではありません。また、この提出書類のコピーを無料で請求することもできます。ただし、その場合は、1015 O’Brien Dr.、Menlo Park、CA 94025、電話番号(650)924-5905まで書面または電話でリクエストしてください。

22

目論見書

普通株式の最大52,015,605株

普通株式の最大52,015,605株を購入するための譲渡可能なウォラントの資金援助

普通株式の最大52,015,605株を保証するウォラントの譲渡可能な権利

唯一のアンダーライター

AEGIS CAPITAL CORP.

第2部

目論見書に必要な情報はありません

発行および分配費用のその他の経費

以下の表は、登録される普通株式の販売に関連して当社が負担するすべての費用および経費(アンダーライターの手数料を除く)を示しています。登録手数料以外の金額はすべて見積もりです。

| 支払い済みまたは 支払われるべき金額 | ||||

| SEC登録手数料 | $ | 1,181 | ||

| 法律費用と経費 | $ | 225,000 | ||

| 会計費用と経費 | $ | 20,000 | ||

| その他の費用および経費 | $ | 10,000 | ||

| 総計 | $ | 256,181 | ||

取締役および役員の免責および保障

保証契約

2021年10月29日に、取締役会は各取締役および役員と免責契約を締結しました(「D&O免責契約」といいます)。D&O免責契約では、企業法人は、デラウェア州法および会社の修正された定款に従って、それぞれの取締役、役員および重要な従業員が、企業の取締役、役員としての地位によって引き起こされたその取締役または役員の全ての費用と損害に対して最大限の保護を提供します。さらに、D&O免責契約では、デラウェア州法の最大限の範囲で、会社は各取締役、役員および重要な従業員に対して、彼らが取締役、役員または重要な従業員としての地位に関連して発生する法的手続きにかかる、彼らの全ての費用を引き受けることを約束します。

役員および取締役の責任制限および免責

当社の設立登記簿は、修正および再編集され、「デラウェア州一般会社法(“DGCL”)」が許容する限度において理事の責任限度を制限しています。DGCLでは、会社の理事が役務に関する責任違反の金銭的損害について個人的に責任を負うことはありません。

当社の社則では、法律が許容する限り、理事および役員を最大限に保障し、従業員やその他の代理人を保障するものとしています。また、社則では、理事または役員が訴訟または訴訟の最終決定前に費やした費用を前払いすることが義務付けられています。

DGCLの規定に準じた当社の社則には、当社に奉仕する過程で予想される訴訟問題を防御または管理することによって生じた責任やその他の費用に対して、誠実に行動し、当社の最善の利益に合理的に信じた方法で行動したと判断された場合、当該人物を免責することができる規定が含まれています。1933年改正証券法(“証券法”)に基づく責任に起因する責任保険による免責が認められる範囲では、証券法上許容される場合があるとされていますが、証券取引委員会の考えを受けると、そのような免責は証券法における公の政策に反するものとされ、不法であるとされています。

II-1

当社の社則における責任制限および免責規定は、株主が理事の法的責任を違反した場合に訴訟を起こすことを抑制する可能性があります。これは、理事および役員に対する派生的訴訟の可能性も減少させる可能性がありますが、成功すれば当社と株主に利益をもたらす可能性があるアクションに対しても減少させる可能性があります。これらの免責規定に基づき、当社が理事および役員に対する和解および損害賠償の費用を支払っている場合、当社の業績および財務状況に悪影響を与える可能性があります。

現在、当社の理事または役員に関する保証が必要または許可される訴訟または手続きはなく、保証請求となる恐れのある脅威となる訴訟または手続きに関しても把握していません。

15項。未登録の証券の最近の販売

本登録声明書の提出の3年前に、発行会社は以下の証券を未登録で販売しました。

2022年4月28日、いくつかの機関投資家および認定投資家との証券購入契約に基づき、当社は(i)普通株式3,790,322株、(ii)普通株式購入権を最大2,661,291株保有する準前置式株式購入権、および(iii)普通株式購入権を最大6,451,613株保有する普通株式購入権の合計において、当社に約2,000万米ドルの総資金を提供しました。1株の普通株式および1株の普通株式購入権の組み合わせ購入価格は3.10ドルであり、1株の普通株式購入権を購入する準前置式株式購入権および1株の普通株式購入権の組み合わせ購入価格は3.099ドルでした。

上記の取引に関して、当社は、一般に公開されない取引に対する証券法の第4(a)(2)条による登録免除を信託しました。

II-2

16項。展示と財務諸表スケジュール。

(a)展示。

| 展示 番号 |

説明 | |

| 1.1* | アンダーライティング契約書の形式 | |

| 3.1 | 記録番号333-259278の証券登録声明書の修正に添付された当社の第4回修正および再編集された設立登記簿、2021年10月15日にSECに提出されました。 | |

| 3.2 | 記録番号333-259278の証券登録声明書の修正に添付された当社の第4回修正および再編集された設立登記簿の修正、2021年10月15日にSECに提出されました。 | |

| 3.3 | 記録番号333-259278の証券登録声明書の修正に添付された当社の第4回修正および再編集された設立登記簿の第2の修正、2021年10月15日にSECに提出されました。 | |

| 3.4 | 記録番号333-259278の証券登録声明書の修正に添付された当社の第4回修正および再編集された設立登記簿の第3の修正、2021年10月15日にSECに提出されました。 | |

| 3.5 | 記録番号333-259278の証券登録声明書の修正に添付された当社の第4回修正および再編集された設立登記簿の第4の修正、2021年10月15日にSECに提出されました。 | |

| 3.6 | 登録番号10-Qに添付された当社の基準報告書の第6項、2021年11月19日にSECに提出されました。 | |

| 3.7 | 記録番号333-259278の証券登録声明書の修正に添付された当社の修正および再編集された規約、2021年10月15日にSECに提出されました。 | |

| Dシリーズ変換可能償還優先株式の指定証明書 (フォーム8-Kに登録された会社の現在のレポートにExhibit 3.2に参照のために取り込まれた、SECへの報告日付2022年12月2日) | レジストラントの第5回修正および再編集された設立登記事項に関する修正、記録番号333-275530の証券登録声明書の修正に添付され、2023年11月28日にSECに提出されました。 | |

| 4.1 | レジストラント証券の説明(2021年12月31日終了の10-K年次報告書に添付されたExhibit 4.1としてファイルされました。) | |

| 5.1* | Sichenzia Ross Ference Carmel LLPの意見 | |

| 10.1 | 会社とBen LandenのOffer Letterは、2019年9月18日付けであり、会社のForm S-1(番号333-259278)の修正に付随するExhibit 10.2に参照され、2021年10月15日にSECに提出されました。 | |

| 10.2 | 会社とDonald AlvarezのOffer Letterは、2021年5月28日付けであり、会社のForm S-1(No. 333-259278)の修正に付随するExhibit 10.3に参照され、2021年10月15日にSECに提出されました。 | |

| 10.3 | 2013年の株式報酬計画は、会社のForm S-1(番号333-259278)の修正に付随するExhibit 10.4に参照され、2021年10月15日にSECに提出されました。 | |

| 10.4 | 2021年の報酬計画は、会社のForm S-1(No. 333-259278)の修正に付随するExhibit 10.5に参照され、2021年10月15日にSECに提出されました。 | |

| 10.5 | 2021年の株式報酬計画の修正は、会社のForm S-8に参照されるExhibit 4.2に参照され、2024年1月31日にSECに提出されました。 | |

| 10.6 | 第2回修正された投資家権利協定は、2014年12月24日付けであり、会社のForm S-1(番号333-259278)の修正に付随するExhibit 10.6に参照され、2021年10月15日にSECに提出されました。 | |

| 10.7 | 登録者と各取締役および役員との間で締結される保険契約書の形式は、Exhibit 10.7に参照され、2021年10月15日にSECに提出されました。 | |

| 10.8 | Cyngn Inc.とLior Talとの雇用契約は、2022年1月1日付けであり、会社のForm 8-Kに付随するExhibit 10.1に言及されています。2022年1月6日にSECに提出されました。 | |

| 10.9 | 2022年4月27日付の委託状は、会社のForm 8-Kに付随するExhibit 10.1に言及されています。2022年4月29日にSECに提出されました。 |

II-3

| 10.10 | 証券購入契約書の形式は、会社のForm 8-Kに付随するExhibit 10.2に参照され、2022年4月29日にSECに提出されました。 | |

| 10.11 | ワランティの形式は、会社のForm 8-Kに付随するExhibit 10.3に参照され、2022年4月29日にSECに提出されました。 | |

| 10.12 | 登録権利契約書の形式は、会社のForm 8-Kに付随するExhibit 10.4に参照され、2022年4月29日にSECに提出されました。 | |

| 10.13 | プリファンドウォランティの形式は、会社のForm 8-Kに付随するExhibit 10.5に参照され、2022年4月29日にSECに提出されました。 | |

| 10.14 | 会社とVirtu Americas LLCの間のATM販売契約は、2023年5月31日付けであり、会社のForm S-3に付随するExhibit 1.2に参照され、2023年5月31日にSECに提出されました。 | |

| 10.15 | 会社とAegis Capital Corp.の間の配置エージェント契約の形式は、会社のForm S-1(No. 333-275530)に付随するExhibit 10.14に参照され、2023年11月28日にSECに提出されました。 | |

| 第10.16条 | プリファンドウォランティの形式は、会社のForm S-1(No. 333-275530)に付随するExhibit 10.15に参照され、2023年11月28日にSECに提出されました。 | |

| 第10.17条 | 解雇手当および統制転換契約書の形式は、会社のForm 10-Kに付随するExhibit 10.17に参照され、2024年3月7日にSECに提出されました。 | |

| 10.18* | 並べ替えられたワランティの形式 | |

| 21.1 | サブシディアリー一覧 Registrantのサブシディアリー一覧は、2024年3月7日にSECに提出された同社の10-Kフォームに付随する展示21.1に照らし て参照されることとなります。 | |

| 23.1 | Marcum LLPの同意書(今回別添え) | |

| 23.2* | Sichenzia Ross Ference Carmel LLPの同意書(展示5.1に含まれる) | |

| 24.1 | 委任状(署名ページに記載) | |

| 97 | シンジン・インク.クローバックポリシー Cyngn Inc.クローバックポリシーは、2024年3月7日にSECに提出された同社の10-Kフォームに付随する 展示97により参照されることとなります。 | |

| 107 | 申請手数料表(今回別添え) |

| * | 改正により提出されます |

II-4

(b) 財務諸表のスケジュール

上記に記載されていないスケジュールは、そこに記載される情報が該当しない場合や、財務諸表やその注釈に示されている 場合は省かれています。

Item 17. Undertakings 申請者は、証券法に基づき、登録声明書に基づく申請者の年次報告書の各提出(要件第13条(a)、またはセクション15(d)に基 づくもの、また、適用される場合は、証券取引法第15(d)に基づく従業員福利厚生計画の年次報告書の各提出)は、その中で 提供される証券に関する責任について、新規の登録声明書と見なされ、その時点でそのような証券の公正かつ正当な申し出と 見なされるものとします。

申請者は、以下の通りに確約します。

証券法に基づき、登録声明書から生じる責任を決定するために、この登録声明書に含まれていない情報(ルール430Aに基づいて 省かれ、証券法の規則424(b)(1)または(4)または497(h)に基づいて提出されたプロスペクトの形式に含まれていたもの)は、 効力が取得された時点で、この登録声明書の一部であるものと見なされます。

| 1. | 証券法上の責任を決定するために、プロスペクトの形式が本登録声明書の一部となる後続の有効な修正登録声明書は、 その提供時にその証券の申し出に関する最初の公正であるとみなされ、その時点でそのような証券の初めての実質 的な申し出とみなされます。 |

| 2.2024会計年度のデロイト・トウシュ有限責任パートナーシップを独立登録公認会計士として承認すること。 | 証券法上の責任を決定するために、プロスペクトを含む後続の修正登録声明書の各提出は、それに申し出られた証券の 申し出に関する新規の登録声明書であるとみなされ、その時点でそのような証券の初めての実質的な申し出と 見なされます。 |

証券法上の責任に基づく取り決めについて、申請者の役員、取締役および支配人に対して責任の免除が許可される場合、それらの規定に従 うことが可能である場合、またはそれ以外の場合、証券取引法により、SECの見解によると、そのような責任の免除 は証券法における公共政策に反するものであり、したがって、強制されることができないものであると申し出がありま す。申請者の業務に関係する上記のいかなる責任に関しても(ただし、訴訟、訴訟または訴訟に対する、証券法上の責 任を達成するため、ディレクター、オフィサー、または申請者の支配人が支払ったまたは支払った費用を含む)申し出られ る責任の免除に関しては、支配法律に従った問題解決で決着したとの強制力のある判例によって決定されます。

II-5

署名

1933年証券法の要件に従い、申請者は、2024年4月12日、カリフォルニア州メンローパークにおいて、代表者の承認 を得て、本登録声明書に署名するように正当に求められました。

| シンジン・インク. | ||

| 署名: | /s/ Lior Tal | |

| 名前: | Lior Tal | |

| 職名: | 最高経営責任者 | |

| (主要経営責任者) | ||

委任状

この文書に署名された各個人は、以下に署名した人、Lior TalおよびDonald Alvarezを真正かつ合法的な代理人および代理人として、彼/彼女/それぞれに対して、完全な代理権を備え、任意のことを行使する権利を与えます。この登録声明のすべての改正(登録が有効になるのと同時に有効になるRule 462(b)により提出される)、登録されたものをカバーする同じオファリングの登録声明を署名し、この登録声明の後に登録されたすべての改正、付帯品および関連するすべての書類を証券取引委員会に提出し、代理人および代理人に、それらが必要とするすべての行為および事項を行うための完全な権限を付与します。同じように、彼らが人としてできることに対して、フルインテントおよび目的のために、代理人および代理人としての真正かつ合法的な役員として充実した力を与え、ここで、彼らの代理人および代理人またはその代理人または代理人の代理人が合法的に行うことを合法的に行うことを承諾します。

証券法1933年の要件に従い、この登録声明は、以下の人物がそれぞれの地位および指定された日付に署名したことを示しています。

| 署名 | タイトル | デート | ||

| /s/ Lior Tal | 最高経営責任者、会長、および取締役 | 2024年4月12日 | ||

| Lior Tal | ||||

| /s/ Donald Alvarez | チーフ・フィナンシャル・オフィサーおよびディレクター | 2024年4月12日 | ||

| Donald Alvarez | ||||

| /s/ Karen Macleod | 取締役 | 2024年4月12日 | ||

| Karen Macleod | ||||

| /s/ Colleen Cunningham | 取締役 | 2024年4月12日 | ||

| Colleen Cunningham | ||||

| /s/ James McDonnell | 取締役 | 2024年4月12日 | ||

| James McDonnell |

II-6