Fbc-202312310000910073虚像2023会計年度P 3 YHttp://Fasb.org/us-GAAP/2023#その他の資産Http://Fasb.org/us-GAAP/2023#その他の資産Http://Fasb.org/us-GAAP/2023#その他の資産Http://Fasb.org/us-GAAP/2023#その他の資産Http://Fasb.org/us-GAAP/2023#その他の資産Http://Fasb.org/us-GAAP/2023#その他負債Http://Fasb.org/us-GAAP/2023#その他負債Http://Fasb.org/us-GAAP/2023#MortgageServicingRightsMSRImpairmentRecoveryHttp://Fasb.org/us-GAAP/2023#MortgageServicingRightsMSRImpairmentRecoveryP 1 Y0.025Http://Fasb.org/us-GAAP/2023#NonInterestIncome00009100732023-01-012023-12-310000910073アメリカ-アメリカ公認会計基準:普通株式メンバー2023-01-012023-12-310000910073FBC:BifurcatedOptionNotesUnitSecuritiesMember2023-01-012023-12-310000910073FBC:DepositarySharesEach A 140 thInterestInAshareOfFixedToFloatingRateSeriesAN非累積性PerpetualPferredStockMemberを表す2023-01-012023-12-3100009100732023-06-30ISO 4217:ドル00009100732024-03-04Xbrli:共有00009100732023-12-3100009100732022-12-31ISO 4217:ドルXbrli:共有00009100732022-01-012022-12-3100009100732021-01-012021-12-310000910073SRT:最大メンバ数2021-01-012021-12-310000910073アメリカ-公認会計基準:第一選択株式メンバー2022-12-310000910073アメリカ-アメリカ公認会計基準:普通株式メンバー2022-12-310000910073US-GAAP:AdditionalPaidInCapitalMembers2022-12-310000910073アメリカ-公認会計基準:前払いメンバーを保留2022-12-310000910073米国-公認会計基準:財務省株式公開金メンバー2022-12-310000910073アメリカ公認会計原則:他の総合収入メンバーを累計2022-12-310000910073アメリカ-アメリカ公認会計基準:普通株式メンバー2023-01-012023-12-310000910073US-GAAP:AdditionalPaidInCapitalMembers2023-01-012023-12-310000910073米国-公認会計基準:財務省株式公開金メンバー2023-01-012023-12-310000910073アメリカ-公認会計基準:前払いメンバーを保留2023-01-012023-12-310000910073アメリカ-公認会計基準:第一選択株式メンバー2023-12-310000910073アメリカ-アメリカ公認会計基準:普通株式メンバー2023-12-310000910073US-GAAP:AdditionalPaidInCapitalMembers2023-12-310000910073アメリカ-公認会計基準:前払いメンバーを保留2023-12-310000910073米国-公認会計基準:財務省株式公開金メンバー2023-12-310000910073アメリカ公認会計原則:他の総合収入メンバーを累計2023-12-3100009100732021-12-310000910073アメリカ-公認会計基準:第一選択株式メンバー2021-12-310000910073アメリカ-アメリカ公認会計基準:普通株式メンバー2021-12-310000910073US-GAAP:AdditionalPaidInCapitalMembers2021-12-310000910073アメリカ-公認会計基準:前払いメンバーを保留2021-12-310000910073米国-公認会計基準:財務省株式公開金メンバー2021-12-310000910073アメリカ公認会計原則:他の総合収入メンバーを累計2021-12-310000910073アメリカ-アメリカ公認会計基準:普通株式メンバー2022-01-012022-12-310000910073US-GAAP:AdditionalPaidInCapitalMembers2022-01-012022-12-310000910073米国-公認会計基準:財務省株式公開金メンバー2022-01-012022-12-310000910073アメリカ-公認会計基準:前払いメンバーを保留2022-01-012022-12-3100009100732020-12-310000910073アメリカ-公認会計基準:第一選択株式メンバー2020-12-310000910073アメリカ-アメリカ公認会計基準:普通株式メンバー2020-12-310000910073US-GAAP:AdditionalPaidInCapitalMembers2020-12-310000910073アメリカ-公認会計基準:前払いメンバーを保留2020-12-310000910073米国-公認会計基準:財務省株式公開金メンバー2020-12-310000910073アメリカ公認会計原則:他の総合収入メンバーを累計2020-12-310000910073US-GAAP:AdditionalPaidInCapitalMembers2021-01-012021-12-310000910073米国-公認会計基準:財務省株式公開金メンバー2021-01-012021-12-310000910073アメリカ-公認会計基準:前払いメンバーを保留2021-01-012021-12-310000910073米国-GAAP:制限株式単位RSUメンバー2023-01-012023-12-310000910073米国-GAAP:制限株式単位RSUメンバー2022-01-012022-12-310000910073米国-GAAP:制限株式単位RSUメンバー2021-01-012021-12-310000910073FBC:FlagstarBancorpMember2023-01-012023-12-3100009100731993-11-230000910073米国-GAAP:IPOメンバー1993-11-23FBC:支店FBC:州FBC:発起人FBC:組織0000910073アメリカ公認会計基準:資金を提供していない融資委員会のメンバー2023-12-310000910073アメリカ公認会計基準:資金を提供していない融資委員会のメンバー2022-12-31Xbrli:純0000910073アメリカ-アメリカ公認会計基準:会員2023-12-310000910073FBC:家具固定と設備構築改善メンバーSRT:最小メンバ数2023-12-310000910073FBC:家具固定と設備構築改善メンバーSRT:最大メンバ数2023-12-310000910073アメリカ-GAAP:BuildingMembers2023-12-310000910073FBC:家具固定と設備構築改善メンバー2023-12-310000910073アメリカ-公認会計基準:リース改善メンバー2023-12-310000910073FBC:ATMMembers2023-12-310000910073STPR:ニューヨークFBC:サインブリッジ銀行のメンバー2023-03-200000910073STPR:CAFBC:サインブリッジ銀行のメンバー2023-03-200000910073STPR:NCFBC:サインブリッジ銀行のメンバー2023-03-200000910073STPR:CTFBC:サインブリッジ銀行のメンバー2023-03-200000910073STPR:NVFBC:サインブリッジ銀行のメンバー2023-03-200000910073FBC:サインブリッジ銀行のメンバー2023-03-312023-03-310000910073FBC:サインブリッジ銀行のメンバー2023-03-200000910073FBC:サインブリッジ銀行のメンバー2023-03-202023-03-200000910073SRT:シーン先に報告されたメンバFBC:サインブリッジ銀行のメンバー2023-03-202023-03-200000910073SRT:メンバの再調整FBC:サインブリッジ銀行のメンバー2023-03-202023-03-200000910073SRT:シーン先に報告されたメンバFBC:サインブリッジ銀行のメンバー2023-03-200000910073FBC:商業·工業ローンのメンバーSRT:シーン先に報告されたメンバFBC:サインブリッジ銀行のメンバー2023-03-200000910073FBC:商業·工業ローンのメンバーFBC:サインブリッジ銀行のメンバー2023-03-202023-03-200000910073FBC:商業·工業ローンのメンバーFBC:サインブリッジ銀行のメンバー2023-03-200000910073アメリカ-GAAP:商業不動産のメンバーSRT:シーン先に報告されたメンバFBC:サインブリッジ銀行のメンバー2023-03-200000910073アメリカ-GAAP:商業不動産のメンバーFBC:サインブリッジ銀行のメンバー2023-03-202023-03-200000910073アメリカ-GAAP:商業不動産のメンバーFBC:サインブリッジ銀行のメンバー2023-03-200000910073アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSRT:シーン先に報告されたメンバFBC:サインブリッジ銀行のメンバー2023-03-200000910073アメリカ-GAAP:消費者ポートフォリオの細分化メンバーFBC:サインブリッジ銀行のメンバー2023-03-202023-03-200000910073アメリカ-GAAP:消費者ポートフォリオの細分化メンバーFBC:サインブリッジ銀行のメンバー2023-03-200000910073SRT:メンバの再調整FBC:サインブリッジ銀行のメンバー2023-03-200000910073米国-GAAP:コア·リポジトリのメンバーFBC:サインブリッジ銀行のメンバー2023-03-202023-03-200000910073FBC:FlagstarBancorpMember2022-12-012022-12-010000910073FBC:FlagstarBancorpMemberSTPR:入力2022-12-01FBC:ローン0000910073FBC:FlagstarBancorpMember2022-12-01FBC:各州0000910073FBC:FlagstarBancorpMemberFBC:OneToFourFamily IncludingInterestRateLocksMember2022-12-010000910073FBC:FlagstarBancorpMemberFBC:商業·工業ローンのメンバー2022-12-010000910073アメリカ-GAAP:商業不動産のメンバーFBC:FlagstarBancorpMember2022-12-010000910073FBC:FlagstarBancorpMemberアメリカ-GAAP:消費者ポートフォリオの細分化メンバー2022-12-010000910073FBC:FlagstarBancorpMember2022-12-3100009100732022-12-012022-12-010000910073FBC:FlagstarBancorpMember2022-01-012022-12-310000910073FBC:FlagstarBancorpMember2021-01-012021-12-310000910073米国-GAAP:累計純未現金投資GainLossMembers米国-米国公認会計原則:他の総合収入を累積メンバーに再分類する2023-01-012023-12-310000910073米国-米国公認会計原則:他の総合収入を累積メンバーに再分類するアメリカ-GAAP:累積GainLossNetCashFlowHedgeParentMember2023-01-012023-12-310000910073US-GAAP:累計定義されたBenefitPlans調整NetPriorServiceCostCreditMember米国-米国公認会計原則:他の総合収入を累積メンバーに再分類する2023-01-012023-12-310000910073US-GAAP:累計定義された収益計画調整純額未償却赤字メンバー米国-米国公認会計原則:他の総合収入を累積メンバーに再分類する2023-01-012023-12-310000910073米国-GAAP:累積定義された福祉計画調整メンバー米国-米国公認会計原則:他の総合収入を累積メンバーに再分類する2023-01-012023-12-310000910073米国-米国公認会計原則:他の総合収入を累積メンバーに再分類する2023-01-012023-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバー2023-12-310000910073アメリカ-公認会計基準:担保担保ローン解約メンバー2023-12-310000910073アメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-12-310000910073米国-公認会計基準:担保融資認可証券メンバー2023-12-310000910073アメリカ-公認会計基準:アメリカ証券メンバー2023-12-310000910073アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバー2023-12-310000910073米国-公認会計基準:資産認可証券メンバー2023-12-310000910073米国-公認会計基準:市政債券メンバー2023-12-310000910073米国-公認会計基準:社債証券メンバー2023-12-310000910073FBC:外国メモメンバー2023-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目2023-12-310000910073アメリカ公認会計基準:債務証券メンバー2023-12-310000910073FBC:担保担保証券や他の証券メンバー2023-12-310000910073米国-公認会計基準:共同基金メンバー2023-12-310000910073米国-公認会計基準:株式証券メンバー2023-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバー2022-12-310000910073アメリカ-公認会計基準:担保担保ローン解約メンバー2022-12-310000910073アメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2022-12-310000910073米国-公認会計基準:担保融資認可証券メンバー2022-12-310000910073アメリカ-公認会計基準:アメリカ証券メンバー2022-12-310000910073アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバー2022-12-310000910073米国-公認会計基準:資産認可証券メンバー2022-12-310000910073米国-公認会計基準:市政債券メンバー2022-12-310000910073米国-公認会計基準:社債証券メンバー2022-12-310000910073FBC:外国メモメンバー2022-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目2022-12-310000910073アメリカ公認会計基準:債務証券メンバー2022-12-310000910073FBC:担保担保証券や他の証券メンバー2022-12-310000910073米国-公認会計基準:共同基金メンバー2022-12-310000910073米国-公認会計基準:株式証券メンバー2022-12-310000910073SRT:ニューヨーク連邦住宅ローン銀行メンバー2023-12-310000910073SRT:連邦住宅ローン銀行インディアナポリスメンバー2023-12-310000910073SRT:ニューヨーク連邦住宅ローン銀行メンバー2022-12-310000910073SRT:連邦住宅ローン銀行インディアナポリスメンバー2022-12-3100009100732023-10-012023-12-310000910073アメリカ-公認会計基準:アメリカ政府メンバー2023-12-310000910073アメリカ-公認会計原則:アメリカ州と政治細分化メンバー2023-12-310000910073アメリカ公認会計基準:その他の債務証券メンバー2023-12-310000910073アメリカ公認会計基準:債務証券メンバーアメリカ-公認会計基準:アメリカ証券メンバー2023-12-310000910073アメリカ公認会計基準:債務証券メンバーアメリカ-公認会計基準:アメリカ政府メンバー2023-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバーアメリカ公認会計基準:債務証券メンバー2023-12-310000910073アメリカ公認会計基準:債務証券メンバーFBC:PrivateLabelCMOs Members2023-12-310000910073アメリカ公認会計基準:債務証券メンバーアメリカ-公認会計基準:担保担保ローン解約メンバー2023-12-310000910073アメリカ公認会計基準:債務証券メンバー米国-公認会計基準:資産認可証券メンバー2023-12-310000910073米国-公認会計基準:市政債券メンバーアメリカ公認会計基準:債務証券メンバー2023-12-310000910073米国-公認会計基準:社債証券メンバーアメリカ公認会計基準:債務証券メンバー2023-12-310000910073FBC:外国メモメンバーアメリカ公認会計基準:債務証券メンバー2023-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目アメリカ公認会計基準:債務証券メンバー2023-12-310000910073アメリカ公認会計基準:債務証券メンバーアメリカ-公認会計基準:アメリカ証券メンバー2022-12-310000910073アメリカ公認会計基準:債務証券メンバーアメリカ-公認会計基準:アメリカ政府メンバー2022-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバーアメリカ公認会計基準:債務証券メンバー2022-12-310000910073アメリカ公認会計基準:債務証券メンバーアメリカ-公認会計基準:担保担保ローン解約メンバー2022-12-310000910073アメリカ公認会計基準:債務証券メンバー米国-公認会計基準:資産認可証券メンバー2022-12-310000910073米国-公認会計基準:市政債券メンバーアメリカ公認会計基準:債務証券メンバー2022-12-310000910073米国-公認会計基準:社債証券メンバーアメリカ公認会計基準:債務証券メンバー2022-12-310000910073FBC:外国メモメンバーアメリカ公認会計基準:債務証券メンバー2022-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目アメリカ公認会計基準:債務証券メンバー2022-12-310000910073アメリカ-公認会計基準:債務担保許可メンバー2023-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目2023-12-310000910073米国-公認会計基準:資産認可証券メンバー2023-12-310000910073米国-公認会計基準:社債証券メンバー2023-12-310000910073アメリカ-公認会計基準:アメリカ政府機関債務証券メンバー2023-12-310000910073米国-公認会計基準:担保融資認可証券メンバー2023-12-310000910073米国-公認会計基準:共同基金メンバー2023-12-310000910073米国-公認会計基準:市政債券メンバー2023-12-310000910073FBC:外国メモメンバー2023-12-310000910073アメリカ-公認会計基準:債務担保許可メンバー2022-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目2022-12-31FBC:安全0000910073米国-公認会計基準:資産認可証券メンバー2022-12-310000910073米国-公認会計基準:社債証券メンバー2022-12-310000910073アメリカ-公認会計基準:アメリカ政府機関債務証券メンバー2022-12-310000910073米国-公認会計基準:担保融資認可証券メンバー2022-12-310000910073米国-公認会計基準:共同基金メンバー2022-12-310000910073米国-公認会計基準:市政債券メンバー2022-12-310000910073米国-公認会計基準:社債証券メンバーFBC:署名銀行のメンバー2023-03-120000910073米国-公認会計基準:社債証券メンバーFBC:署名銀行のメンバー2023-03-122023-03-120000910073FBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073FBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2022-12-310000910073FBC:OneToFourFamily IncludingInterestRateLocksMemberFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073FBC:OneToFourFamily IncludingInterestRateLocksMemberFBC:MortgageLoansHeldForInvestmentsメンバー2022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバー2022-12-310000910073FBC:商業·工業ローンのメンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:商業·工業ローンのメンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:リース融資融資メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:リース融資融資メンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:商業·工業ローン·リース融資メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:商業·工業ローン·リース融資メンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:他の融資委員会のメンバーはFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:他の融資委員会のメンバーはFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:他の融資委員会のメンバーは2023-12-310000910073FBC:他の融資委員会のメンバーは2022-12-310000910073FBC:特殊融資融資とリースメンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:特殊融資融資とリースメンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:財務資産30日から89日までのメンバー2023-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073FBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー米国-公認会計基準:財務資産未過去メンバー2023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:財務資産30日から89日までのメンバーFBC:商業不動産ローンのメンバー2023-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー米国-公認会計基準:財務資産未過去メンバー2023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMemberFBC:財務資産30日から89日までのメンバー2023-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember米国-公認会計基準:財務資産未過去メンバー2023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:財務資産30日から89日までのメンバーFBC:開発·建設融資を買収するメンバー2023-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバー米国-公認会計基準:財務資産未過去メンバーFBC:開発·建設融資を買収するメンバー2023-12-310000910073FBC:商業·工業ローン·リース融資メンバーFBC:財務資産30日から89日までのメンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:商業·工業ローン·リース融資メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:商業·工業ローン·リース融資メンバーFBC:OtherLoansHeldForInvestmentMember米国-公認会計基準:財務資産未過去メンバー2023-12-310000910073FBC:他の融資委員会のメンバーはFBC:財務資産30日から89日までのメンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:他の融資委員会のメンバーはFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:他の融資委員会のメンバーはFBC:OtherLoansHeldForInvestmentMember米国-公認会計基準:財務資産未過去メンバー2023-12-310000910073FBC:財務資産30日から89日までのメンバー2023-12-310000910073米国-公認会計基準:財務資産過去のメンバー2023-12-310000910073米国-公認会計基準:財務資産未過去メンバー2023-12-310000910073FBC:マルチホームローンメンバー米国-公認会計基準:財務資産未過去メンバー2023-12-310000910073FBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:財務資産30日から89日までのメンバー2022-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2022-12-310000910073FBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー米国-公認会計基準:財務資産未過去メンバー2022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:財務資産30日から89日までのメンバーFBC:商業不動産ローンのメンバー2022-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー米国-公認会計基準:財務資産未過去メンバー2022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMemberFBC:財務資産30日から89日までのメンバー2022-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember米国-公認会計基準:財務資産未過去メンバー2022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:財務資産30日から89日までのメンバーFBC:開発·建設融資を買収するメンバー2022-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバー米国-公認会計基準:財務資産未過去メンバーFBC:開発·建設融資を買収するメンバー2022-12-310000910073FBC:商業·工業ローン·リース融資メンバーFBC:財務資産30日から89日までのメンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:商業·工業ローン·リース融資メンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:商業·工業ローン·リース融資メンバーFBC:OtherLoansHeldForInvestmentMember米国-公認会計基準:財務資産未過去メンバー2022-12-310000910073FBC:他の融資委員会のメンバーはFBC:財務資産30日から89日までのメンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073米国-公認会計基準:財務資産過去のメンバーFBC:他の融資委員会のメンバーはFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:他の融資委員会のメンバーはFBC:OtherLoansHeldForInvestmentMember米国-公認会計基準:財務資産未過去メンバー2022-12-310000910073FBC:財務資産30日から89日までのメンバー2022-12-310000910073米国-公認会計基準:財務資産過去のメンバー2022-12-310000910073米国-公認会計基準:財務資産未過去メンバー2022-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2023-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:商業·工業ローン·リース融資メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:他の融資委員会のメンバーはFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:マルチホームローンメンバーアメリカ-公認会計基準:特別メンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073アメリカ-公認会計基準:特別メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-12-310000910073アメリカ-公認会計基準:特別メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-12-310000910073アメリカ-公認会計基準:特別メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2023-12-310000910073アメリカ-公認会計基準:特別メンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073FBC:商業·工業ローン·リース融資メンバーアメリカ-公認会計基準:特別メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:他の融資委員会のメンバーはアメリカ-公認会計基準:特別メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073アメリカ-公認会計基準:特別メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:マルチホームローンメンバー米国-GAAP:基準を満たしていないメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2023-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:商業·工業ローン·リース融資メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:他の融資委員会のメンバーは米国-GAAP:基準を満たしていないメンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:マルチホームローンメンバーアメリカ公認会計基準:二重メンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073アメリカ公認会計基準:二重メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-12-310000910073アメリカ公認会計基準:二重メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-12-310000910073アメリカ公認会計基準:二重メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2023-12-310000910073アメリカ公認会計基準:二重メンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073FBC:商業·工業ローン·リース融資メンバーアメリカ公認会計基準:二重メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:他の融資委員会のメンバーはアメリカ公認会計基準:二重メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073アメリカ公認会計基準:二重メンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:OtherLoansHeldForInvestmentMember2023-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2022-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2022-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2022-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2022-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:MortgageLoansHeldForInvestmentsメンバー2022-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:商業·工業ローン·リース融資メンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:他の融資委員会のメンバーはFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073アメリカ-アメリカ公認会計基準:メンバーを通じてFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:マルチホームローンメンバーアメリカ-公認会計基準:特別メンバーFBC:MortgageLoansHeldForInvestmentsメンバー2022-12-310000910073アメリカ-公認会計基準:特別メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2022-12-310000910073アメリカ-公認会計基準:特別メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2022-12-310000910073アメリカ-公認会計基準:特別メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2022-12-310000910073アメリカ-公認会計基準:特別メンバーFBC:MortgageLoansHeldForInvestmentsメンバー2022-12-310000910073FBC:商業·工業ローン·リース融資メンバーアメリカ-公認会計基準:特別メンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:他の融資委員会のメンバーはアメリカ-公認会計基準:特別メンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073アメリカ-公認会計基準:特別メンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:マルチホームローンメンバー米国-GAAP:基準を満たしていないメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2022-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2022-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2022-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2022-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2022-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:商業·工業ローン·リース融資メンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:他の融資委員会のメンバーは米国-GAAP:基準を満たしていないメンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073米国-GAAP:基準を満たしていないメンバーFBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:OtherLoansHeldForInvestmentMember2022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバー2023-01-012023-12-310000910073FBC:OtherLoansHeldForInvestmentMember2023-01-012023-12-310000910073FBC:マルチホームローンメンバーアメリカ-公認会計基準:資産担保資産担保メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:RealPropertyCollateralMember2023-12-310000910073FBC:マルチホームローンメンバーアメリカ-公認会計基準:資産担保資産担保メンバーFBC:他の経絡メンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-12-310000910073アメリカ-公認会計基準:資産担保資産担保メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバーFBC:RealPropertyCollateralMember2023-12-310000910073アメリカ-公認会計基準:資産担保資産担保メンバーFBC:他の経絡メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-12-310000910073アメリカ-公認会計基準:資産担保資産担保メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMemberFBC:RealPropertyCollateralMember2023-12-310000910073アメリカ-公認会計基準:資産担保資産担保メンバーFBC:他の経絡メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-12-310000910073アメリカ-公認会計基準:資産担保資産担保メンバーFBC:商業·工業ローンのメンバーFBC:RealPropertyCollateralMemberFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073アメリカ-公認会計基準:資産担保資産担保メンバーFBC:他の経絡メンバーFBC:商業·工業ローンのメンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073アメリカ-公認会計基準:資産担保資産担保メンバーFBC:RealPropertyCollateralMember2023-12-310000910073アメリカ-公認会計基準:資産担保資産担保メンバーFBC:他の経絡メンバー2023-12-310000910073FBC:役人と役員のメンバー2023-12-310000910073FBC:役人と役員のメンバー2022-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-01-012023-12-310000910073FBC:マルチホームローンメンバー米国-公認会計基準:拡張されたマッチングメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-01-012023-12-310000910073FBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバーUS-GAAP:ExtendedMaturityAndInterestRateReductionMembers2023-01-012023-12-310000910073FBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-01-012023-12-310000910073米国-公認会計基準:拡張されたマッチングメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-01-012023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーUS-GAAP:ExtendedMaturityAndInterestRateReductionMembersFBC:商業不動産ローンのメンバー2023-01-012023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-01-012023-12-310000910073米国-公認会計基準:拡張されたマッチングメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-01-012023-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMemberUS-GAAP:ExtendedMaturityAndInterestRateReductionMembers2023-01-012023-12-310000910073FBC:OneToFourFamily IncludingInterestRateLocksMemberFBC:MortgageLoansHeldForInvestmentsメンバー2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:商業·工業ローンのメンバーFBC:OtherLoansHeldForInvestmentMember2023-01-012023-12-310000910073米国-公認会計基準:拡張されたマッチングメンバーFBC:商業·工業ローンのメンバーFBC:OtherLoansHeldForInvestmentMember2023-01-012023-12-310000910073FBC:商業·工業ローンのメンバーUS-GAAP:ExtendedMaturityAndInterestRateReductionMembersFBC:OtherLoansHeldForInvestmentMember2023-01-012023-12-310000910073FBC:商業·工業ローンのメンバーFBC:OtherLoansHeldForInvestmentMember2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:他の融資委員会のメンバーはFBC:OtherLoansHeldForInvestmentMember2023-01-012023-12-310000910073FBC:他の融資委員会のメンバーは米国-公認会計基準:拡張されたマッチングメンバーFBC:OtherLoansHeldForInvestmentMember2023-01-012023-12-310000910073FBC:他の融資委員会のメンバーはUS-GAAP:ExtendedMaturityAndInterestRateReductionMembersFBC:OtherLoansHeldForInvestmentMember2023-01-012023-12-310000910073FBC:他の融資委員会のメンバーはFBC:OtherLoansHeldForInvestmentMember2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバー2023-01-012023-12-310000910073米国-公認会計基準:拡張されたマッチングメンバー2023-01-012023-12-310000910073US-GAAP:ExtendedMaturityAndInterestRateReductionMembers2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーSRT:最小メンバ数FBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバーSRT:最大メンバ数2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーSRT:最小メンバ数FBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:MortgageLoansHeldForInvestmentsメンバーSRT:最大メンバ数FBC:商業不動産ローンのメンバー2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーSRT:最小メンバ数FBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMemberSRT:最大メンバ数2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーSRT:最小メンバ数FBC:商業·工業ローンのメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:商業·工業ローンのメンバーFBC:MortgageLoansHeldForInvestmentsメンバーSRT:最大メンバ数2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:商業·工業ローンのメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーSRT:最小メンバ数FBC:他の融資委員会のメンバーはFBC:MortgageLoansHeldForInvestmentsメンバー2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:他の融資委員会のメンバーはFBC:MortgageLoansHeldForInvestmentsメンバーSRT:最大メンバ数2023-01-012023-12-310000910073米国-公認会計基準:契約金利減少率メンバーFBC:他の融資委員会のメンバーはFBC:MortgageLoansHeldForInvestmentsメンバー2023-01-012023-12-310000910073米国-公認会計基準:拡張されたマッチングメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-01-012023-12-310000910073FBC:OneToFourFamily IncludingInterestRateLocksMemberUS-GAAP:ExtendedMaturityAndInterestRateReductionMembers2023-01-012023-12-310000910073アメリカ-GAAP:財務売掛金が90日以上の期限切れメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2023-12-310000910073アメリカ-GAAP:財務売掛金が90日以上の期限切れメンバーFBC:MortgageLoansHeldForInvestmentsメンバーFBC:OneToFourFamily IncludingInterestRateLocksMember2023-12-310000910073FBC:商業·工業ローンのメンバーFBC:OtherLoansHeldForInvestmentMember米国-公認会計基準:財務資産未過去メンバー2023-12-310000910073FBC:商業·工業ローンのメンバーFBC:財務資産30日から89日までのメンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073アメリカ-GAAP:財務売掛金が90日以上の期限切れメンバーFBC:商業·工業ローンのメンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073FBC:他の融資委員会のメンバーはアメリカ-GAAP:財務売掛金が90日以上の期限切れメンバーFBC:OtherLoansHeldForInvestmentMember2023-12-310000910073アメリカ-GAAP:財務売掛金が90日以上の期限切れメンバー2023-12-310000910073FBC:マルチホームローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバー2022-01-012022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:商業不動産ローンのメンバー2022-01-012022-12-310000910073FBC:商業·工業ローンのメンバーFBC:OtherLoansHeldForInvestmentMember2022-01-012022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバー2021-12-310000910073FBC:OtherLoansHeldForInvestmentMember2021-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバー2022-01-012022-12-310000910073FBC:OtherLoansHeldForInvestmentMember2022-01-012022-12-310000910073FBC:MortgageLoansHeldForInvestmentsメンバーFBC:開発·建設融資を買収するメンバー2023-01-012023-12-310000910073FBC:OneToFourFamily IncludingInterestRateLocksMemberFBC:MortgageLoansHeldForInvestmentsメンバー2022-01-012022-12-310000910073SRT:最小メンバ数2023-12-310000910073SRT:最大メンバ数2023-12-310000910073アメリカ公認会計基準:FirstMortgageMember2022-12-310000910073アメリカ公認会計基準:FirstMortgageMember2023-01-012023-12-310000910073アメリカ公認会計基準:FirstMortgageMember2023-12-310000910073アメリカ公認会計基準:FirstMortgageMember2022-01-012022-12-310000910073FBC:NetLoanAdministration収益メンバーアメリカ公認会計基準:FirstMortgageMember2023-01-012023-12-310000910073FBC:NetLoanAdministration収益メンバーアメリカ公認会計基準:FirstMortgageMember2022-01-012022-12-310000910073FBC:FDICServicedLoansMemberFBC:NetLoanAdministration収益メンバー2023-01-012023-12-31FBC:単位0000910073アメリカ公認会計基準:可変利益実体は主要な利益メンバーではない2023-01-012023-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-12-310000910073SRT:シーン先に報告されたメンバ2023-12-310000910073アメリカ-公認会計基準:連邦住宅ローン銀行融資メンバー2023-12-310000910073アメリカ-公認会計基準:連邦住宅ローン銀行融資メンバー2022-12-310000910073アメリカ-公認会計基準:連邦準備銀行上級メンバー2023-12-310000910073アメリカ-公認会計基準:連邦準備銀行上級メンバー2022-12-310000910073FBC:FederalHomeLoanBanBankAdvancesAndFederalReserve BankFundingMember2023-12-310000910073FBC:FederalHomeLoanBanBankAdvancesAndFederalReserve BankFundingMember2022-12-310000910073米国-公認会計基準:初級または従属債務メンバー2023-12-310000910073米国-公認会計基準:初級または従属債務メンバー2022-12-310000910073米国-公認会計基準:従属債務メンバー2023-12-310000910073米国-公認会計基準:従属債務メンバー2022-12-310000910073アメリカ-公認会計基準:連邦準備銀行上級メンバー2021-12-310000910073SRT:シーン先に報告されたメンバ2022-12-310000910073FBC:ニューヨークコミュニティキャピタル信託VBONUSE単位のメンバー2023-12-310000910073FBC:ニューヨークコミュニティCapitalTrustXのメンバー2023-12-310000910073FBC:PennFedCapitalTrustIIIメンバー2023-12-310000910073FBC:ニューヨークコミュニティキャピタル信託XIMembers2023-12-310000910073FBC:FlagstarStatutoryTrustメンバー2023-12-310000910073FBC:FlagstarStatutoryTrustIIIメンバー2023-12-310000910073FBC:FlagstarStatutoryTrustIVメンバー2023-12-310000910073FBC:FlagstarStatutoryTrustVMembers2023-12-310000910073FBC:FlagstarStatutoryTrustVIMembers2023-12-310000910073FBC:FlagstarStatutoryTrustVIIMembers2023-12-310000910073FBC:FlagstarStatutoryTrustVIIIメンバー2023-12-310000910073FBC:FlagstarStatutoryTrustIXMember2023-12-310000910073FBC:FlagstarStatutoryTrustXMember2023-12-310000910073FBC:BONUSEユニットメンバー2002-11-0400009100732002-11-0400009100732002-11-042002-11-0400009100732007-11-042007-11-040000910073FBC:BONUSEユニットメンバー2023-12-310000910073FBC:2028年に部下の注意事項が満期になります米国-公認会計基準:従属債務メンバー2023-12-310000910073FBC:SecuredOvernightFinancingRateSOFRメンバーFBC:2030年の付属注意事項の期限米国-公認会計基準:従属債務メンバー2023-12-310000910073FBC:2030年の付属注意事項の期限米国-公認会計基準:従属債務メンバー2023-12-310000910073FBC:2028年に部下の注意事項が満期になりますFBC:SecuredOvernightFinancingRateSOFRメンバー米国-公認会計基準:従属債務メンバー2023-01-012023-12-310000910073米国-公認会計基準:制限された株式メンバー2023-01-012023-12-310000910073SRT:最小メンバ数FBC:制限株と制限株式単位メンバー2023-01-012023-12-310000910073SRT:最大メンバ数FBC:制限株と制限株式単位メンバー2023-01-012023-12-310000910073FBC:制限株と制限株式単位メンバー2023-01-012023-12-310000910073FBC:制限株と制限株式単位メンバー2022-01-012022-12-310000910073FBC:制限株と制限株式単位メンバー2021-01-012021-12-310000910073米国-公認会計基準:制限された株式メンバー2022-12-310000910073米国-公認会計基準:制限された株式メンバー2023-12-310000910073アメリカ公認会計基準:パフォーマンス共有メンバー2022-12-310000910073アメリカ公認会計基準:パフォーマンス共有メンバー2023-01-012023-12-310000910073アメリカ公認会計基準:パフォーマンス共有メンバー2023-12-310000910073アメリカ公認会計基準:パフォーマンス共有メンバー2022-01-012022-12-310000910073アメリカ公認会計基準:パフォーマンス共有メンバー2021-01-012021-12-310000910073US-GAAP:InterestRateSwapMember2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:キャッシュフローヘッジメンバーFBC:InterestRateSwapsFHLBAdvancesMember2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:キャッシュフローヘッジメンバーアメリカ公認会計基準:その他の資産メンバーFBC:InterestRateSwapsFHLBAdvancesMember2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:キャッシュフローヘッジメンバーアメリカ公認会計基準:その他の責任メンバーFBC:InterestRateSwapsFHLBAdvancesMember2023-12-310000910073アメリカ公認会計基準:キャッシュフローヘッジメンバーUS-GAAP:DesignatedAsHedgingInstrumentMember2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:キャッシュフローヘッジメンバーアメリカ公認会計基準:その他の資産メンバー2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:キャッシュフローヘッジメンバーアメリカ公認会計基準:その他の責任メンバー2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberFBC:InterestRateSwapOnMultiFamilyLoansHeldForInvestmentMemberアメリカ公認会計基準:公正価値ヘッジメンバー2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:その他の資産メンバーFBC:InterestRateSwapOnMultiFamilyLoansHeldForInvestmentMemberアメリカ公認会計基準:公正価値ヘッジメンバー2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:その他の責任メンバーFBC:InterestRateSwapOnMultiFamilyLoansHeldForInvestmentMemberアメリカ公認会計基準:公正価値ヘッジメンバー2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の資産メンバー米国-公認会計基準:担保融資認可証券その他のメンバー2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の責任メンバー米国-公認会計基準:担保融資認可証券その他のメンバー2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の資産メンバーUS-GAAP:InterestRateLockCommentsMembers2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の責任メンバーUS-GAAP:InterestRateLockCommentsMembers2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の資産メンバーFBC:InterestRateSwapandSwaptionsメンバー2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の責任メンバーFBC:InterestRateSwapandSwaptionsメンバー2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の資産メンバー2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の責任メンバー2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の責任メンバーアメリカ-公認会計基準:将来のメンバー2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の資産メンバーアメリカ-公認会計基準:将来のメンバー2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:キャッシュフローヘッジメンバーFBC:InterestRateSwapsFHLBAdvancesMember2022-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:キャッシュフローヘッジメンバーアメリカ公認会計基準:その他の資産メンバーFBC:InterestRateSwapsFHLBAdvancesMember2022-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:キャッシュフローヘッジメンバーアメリカ公認会計基準:その他の責任メンバーFBC:InterestRateSwapsFHLBAdvancesMember2022-12-310000910073アメリカ公認会計基準:キャッシュフローヘッジメンバーUS-GAAP:DesignatedAsHedgingInstrumentMember2022-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:キャッシュフローヘッジメンバーアメリカ公認会計基準:その他の資産メンバー2022-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ公認会計基準:キャッシュフローヘッジメンバーアメリカ公認会計基準:その他の責任メンバー2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の資産メンバーアメリカ-公認会計基準:将来のメンバー2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の責任メンバーアメリカ-公認会計基準:将来のメンバー2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の資産メンバー米国-公認会計基準:担保融資認可証券その他のメンバー2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の責任メンバー米国-公認会計基準:担保融資認可証券その他のメンバー2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の資産メンバーUS-GAAP:InterestRateLockCommentsMembers2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の責任メンバーUS-GAAP:InterestRateLockCommentsMembers2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の資産メンバーFBC:InterestRateSwapandSwaptionsメンバー2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の責任メンバーFBC:InterestRateSwapandSwaptionsメンバー2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の資産メンバー2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ公認会計基準:その他の責任メンバー2022-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberFBC:InterestRateSwapsFHLBAdvancesMember2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberFBC:InterestRateSwapOnMultiFamilyLoansHeldForInvestmentMember2023-12-310000910073米国-公認会計基準:非指定メンバー米国-公認会計基準:担保融資認可証券その他のメンバー2023-12-310000910073米国-公認会計基準:非指定メンバーUS-GAAP:InterestRateSwaptionMember2023-12-310000910073米国-公認会計基準:非指定メンバー2023-12-310000910073米国-公認会計基準:非指定メンバーアメリカ-公認会計基準:将来のメンバー2023-12-310000910073US-GAAP:InterestRateSwapMember米国-公認会計基準:非指定メンバー2023-12-310000910073US-GAAP:DesignatedAsHedgingInstrumentMemberFBC:InterestRateSwapsFHLBAdvancesMember2022-12-310000910073米国-公認会計基準:非指定メンバー米国-公認会計基準:担保融資認可証券その他のメンバー2022-12-310000910073米国-公認会計基準:非指定メンバーUS-GAAP:InterestRateSwaptionMember2022-12-310000910073米国-公認会計基準:非指定メンバーアメリカ-公認会計基準:将来のメンバー2022-12-310000910073米国-公認会計基準:非指定メンバー2022-12-310000910073US-GAAP:InterestRateSwapMember米国-公認会計基準:非指定メンバー2022-12-310000910073FBC:SwapFHLBMember2023-01-012023-12-310000910073FBC:SwapFHLBMember2022-01-012022-12-310000910073FBC:SwapFHLBMember2021-01-012021-12-310000910073FBC:MortgageServicingRightsMSRエラー回復メンバアメリカ-公認会計基準:将来のメンバー2023-01-012023-12-310000910073FBC:MortgageServicingRightsMSRエラー回復メンバアメリカ-公認会計基準:将来のメンバー2022-01-012022-12-310000910073FBC:MortgageServicingRightsMSRエラー回復メンバFBC:InterestRateSwapandSwaptionsメンバー2023-01-012023-12-310000910073FBC:MortgageServicingRightsMSRエラー回復メンバFBC:InterestRateSwapandSwaptionsメンバー2022-01-012022-12-310000910073FBC:MortgageServicingRightsMSRエラー回復メンバ米国-公認会計基準:担保融資認可証券その他のメンバー2023-01-012023-12-310000910073FBC:MortgageServicingRightsMSRエラー回復メンバ米国-公認会計基準:担保融資認可証券その他のメンバー2022-01-012022-12-310000910073FBC:レートロック委員会とUSReasuryFuturesMemberFBC:GainLossOnSaleOfFinancingReceivableMember2023-01-012023-12-310000910073FBC:レートロック委員会とUSReasuryFuturesMemberFBC:GainLossOnSaleOfFinancingReceivableMember2022-01-012022-12-310000910073FBC:前転委員会のメンバーFBC:非関心収入その他運営収入メンバー2023-01-012023-12-310000910073FBC:前転委員会のメンバーFBC:非関心収入その他運営収入メンバー2022-01-012022-12-310000910073US-GAAP:InterestRateSwapMemberFBC:非関心収入その他運営収入メンバー2023-01-012023-12-310000910073US-GAAP:InterestRateSwapMemberFBC:非関心収入その他運営収入メンバー2022-01-012022-12-310000910073米国-GAAP:コア·リポジトリのメンバー2023-12-310000910073米国-GAAP:コア·リポジトリのメンバー2022-12-310000910073アメリカ公認会計基準:その他無形資産メンバー2023-12-310000910073アメリカ公認会計基準:その他無形資産メンバー2022-12-310000910073米国-GAAP:コア·リポジトリのメンバー2023-01-012023-12-310000910073アメリカ公認会計基準:その他無形資産メンバー2023-01-012023-12-310000910073SRT:ParentCompany Member2023-12-310000910073SRT:ParentCompany Member2022-12-310000910073SRT:補欠メンバ2023-12-310000910073SRT:補欠メンバ2022-12-310000910073FBC:FixedToFloatingRateSeriesAN非累積量PerpetualPferredStockMember2017-03-172017-03-170000910073FBC:FixedToFloatingRateSeriesAN非累積量PerpetualPferredStockMember2017-03-1700009100732018-10-230000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保担保ローン解約メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保担保ローン解約メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保担保ローン解約メンバー2023-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保担保ローン解約メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-12-310000910073米国-公認会計基準:担保融資認可証券メンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:担保融資認可証券メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:担保融資認可証券メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:担保融資認可証券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:アメリカ証券メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:アメリカ証券メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:アメリカ証券メンバー2023-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:アメリカ証券メンバー2023-12-310000910073アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:資産認可証券メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:資産認可証券メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:資産認可証券メンバー2023-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:資産認可証券メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバー米国-公認会計基準:市政債券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:市政債券メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:市政債券メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:市政債券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:社債証券メンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:社債証券メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:社債証券メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:社債証券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:外国メモメンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:外国メモメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:外国メモメンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:外国メモメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目アメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ公認会計基準:債務証券メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ公認会計基準:債務証券メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ公認会計基準:債務証券メンバー2023-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ公認会計基準:債務証券メンバー2023-12-310000910073FBC:担保担保証券や他の証券メンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:担保担保証券や他の証券メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:担保担保証券や他の証券メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:担保担保証券や他の証券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:共同基金メンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:共同基金メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:共同基金メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073米国-公認会計基準:共同基金メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:株式証券メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:株式証券メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:株式証券メンバー2023-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:株式証券メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:住宅担保ローンメンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーFBC:MortgageLoansHeldForInvestmentsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:住宅担保ローンメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーFBC:MortgageLoansHeldForInvestmentsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:住宅担保ローンメンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーFBC:MortgageLoansHeldForInvestmentsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:住宅担保ローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するFBC:開発·建設融資を買収するメンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するFBC:開発·建設融資を買収するメンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するFBC:開発·建設融資を買収するメンバー2023-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定するFBC:開発·建設融資を買収するメンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーFBC:商業·工業ローンのメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:商業·工業ローンのメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:商業·工業ローンのメンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:商業·工業ローンのメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーFBC:InterestRateSwapandSwaptionsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:InterestRateSwapandSwaptionsメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーFBC:InterestRateSwapandSwaptionsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:InterestRateSwapandSwaptionsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-公認会計基準:将来のメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:将来のメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:将来のメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:将来のメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーUS-GAAP:InterestRateLockCommentsMembersアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073US-GAAP:InterestRateLockCommentsMembersアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーUS-GAAP:InterestRateLockCommentsMembersアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073US-GAAP:InterestRateLockCommentsMembersアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:担保融資認可証券その他のメンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:担保融資認可証券その他のメンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:担保融資認可証券その他のメンバー2023-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:担保融資認可証券その他のメンバー2023-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保担保ローン解約メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保担保ローン解約メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保担保ローン解約メンバー2022-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保担保ローン解約メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2022-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2022-12-310000910073米国-公認会計基準:担保融資認可証券メンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:担保融資認可証券メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:担保融資認可証券メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:担保融資認可証券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:アメリカ証券メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:アメリカ証券メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:アメリカ証券メンバー2022-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:アメリカ証券メンバー2022-12-310000910073アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:資産認可証券メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:資産認可証券メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:資産認可証券メンバー2022-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:資産認可証券メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバー米国-公認会計基準:市政債券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:市政債券メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:市政債券メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:市政債券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:社債証券メンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:社債証券メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:社債証券メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:社債証券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073FBC:外国メモメンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073FBC:外国メモメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073FBC:外国メモメンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073FBC:外国メモメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国公認会計基準:Corporationはセキュリティメンバーに注目アメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ公認会計基準:債務証券メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ公認会計基準:債務証券メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ公認会計基準:債務証券メンバー2022-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ公認会計基準:債務証券メンバー2022-12-310000910073FBC:担保担保証券や他の証券メンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073FBC:担保担保証券や他の証券メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073FBC:担保担保証券や他の証券メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073FBC:担保担保証券や他の証券メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:共同基金メンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:共同基金メンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:共同基金メンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073米国-公認会計基準:共同基金メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:株式証券メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:株式証券メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:株式証券メンバー2022-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:株式証券メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:住宅担保ローンメンバーアメリカ-公認会計基準:公正価値入力レベル1メンバーFBC:MortgageLoansHeldForInvestmentsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:住宅担保ローンメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーFBC:MortgageLoansHeldForInvestmentsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:住宅担保ローンメンバーアメリカ-公認会計基準:公正価値投入レベル3メンバーFBC:MortgageLoansHeldForInvestmentsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:住宅担保ローンメンバーFBC:MortgageLoansHeldForInvestmentsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーFBC:InterestRateSwapandSwaptionsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073FBC:InterestRateSwapandSwaptionsメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーFBC:InterestRateSwapandSwaptionsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073FBC:InterestRateSwapandSwaptionsメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-公認会計基準:将来のメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:将来のメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:将来のメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:将来のメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーUS-GAAP:InterestRateLockCommentsMembersアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073US-GAAP:InterestRateLockCommentsMembersアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーUS-GAAP:InterestRateLockCommentsMembersアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073US-GAAP:InterestRateLockCommentsMembersアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:担保融資認可証券その他のメンバー2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:担保融資認可証券その他のメンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:担保融資認可証券その他のメンバー2022-12-310000910073アメリカ-GAAP:公正価値は再帰的メンバーを測定する米国-公認会計基準:担保融資認可証券その他のメンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーFBC:担保融資サービス権利メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーFBC:担保融資サービス権利メンバー2023-01-012023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーFBC:担保融資サービス権利メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-01-012023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-12-310000910073US-GAAP:InterestRateLockCommentsMembersアメリカ-公認会計基準:公正価値投入レベル3メンバー2022-12-310000910073US-GAAP:InterestRateLockCommentsMembersアメリカ-公認会計基準:公正価値投入レベル3メンバー2023-01-012023-12-310000910073US-GAAP:InterestRateLockCommentsMembersアメリカ-公認会計基準:公正価値投入レベル3メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバー2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバー2023-01-012023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバー2023-12-310000910073SRT:最小メンバ数アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:入力オプションのメンバー数を測定するアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-31FBC:定数_デフォルト_料率_1件あたりのローン0000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:入力オプションのメンバー数を測定するSRT:最大メンバ数アメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073SRT:重み平均メンバアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:入力オプションのメンバー数を測定するアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073SRT:最小メンバ数アメリカ-公認会計基準:公正価値投入レベル3メンバー米国-公認会計基準:持続的前払い料率の入力を測定するメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバー米国-公認会計基準:持続的前払い料率の入力を測定するメンバーSRT:最大メンバ数アメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073SRT:重み平均メンバアメリカ-公認会計基準:公正価値投入レベル3メンバー米国-公認会計基準:持続的前払い料率の入力を測定するメンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:WeightedAverageCostto Service PerLoanMemberSRT:最小メンバ数アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:WeightedAverageCostto Service PerLoanMemberアメリカ-公認会計基準:公正価値投入レベル3メンバーSRT:最大メンバ数アメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073FBC:WeightedAverageCostto Service PerLoanMemberSRT:重み平均メンバアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073SRT:最小メンバ数アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:デフォルト比率を測定入力メンバーアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーSRT:最大メンバ数アメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:デフォルト比率を測定入力メンバーアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-12-310000910073SRT:最小メンバ数US-GAAP:入力期待タームメンバーの測定アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-12-310000910073US-GAAP:入力期待タームメンバーの測定アメリカ-公認会計基準:公正価値投入レベル3メンバーSRT:最大メンバ数アメリカ-GAAP:公正価値は再帰的メンバーを測定するアメリカ-公認会計基準:担保融資認可証券は民間企業から発行されるメンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーUS-GAAP:InterestRateLockCommentsMembersUS-GAAP:InterestRateLockCommentsMembersアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーUS-GAAP:InterestRateLockCommentsMembersFBC:入力原点を測定してメンバーを引っ張るアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310000910073US-GAAP:公正価値測定非日常的なメンバーアメリカ-公認会計基準:公正価値入力レベル1メンバー2023-12-310000910073US-GAAP:公正価値測定非日常的なメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバー2023-12-310000910073US-GAAP:公正価値測定非日常的なメンバーアメリカ-公認会計基準:公正価値投入レベル3メンバー2023-12-310000910073US-GAAP:公正価値測定非日常的なメンバー2023-12-310000910073US-GAAP:公正価値測定非日常的なメンバーアメリカ-公認会計基準:公正価値入力レベル1メンバー2022-12-310000910073US-GAAP:公正価値測定非日常的なメンバーアメリカ-公認会計基準:公正価値入力レベル2メンバー2022-12-310000910073US-GAAP:公正価値測定非日常的なメンバーアメリカ-公認会計基準:公正価値投入レベル3メンバー2022-12-310000910073US-GAAP:公正価値測定非日常的なメンバー2022-12-310000910073アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバー2023-12-310000910073US-GAAP:EstimateOfFairValueFairValueDisclosureMember2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーUS-GAAP:EstimateOfFairValueFairValueDisclosureMember2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーUS-GAAP:EstimateOfFairValueFairValueDisclosureMember2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーUS-GAAP:EstimateOfFairValueFairValueDisclosureMember2023-12-310000910073アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバー2022-12-310000910073US-GAAP:EstimateOfFairValueFairValueDisclosureMember2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーUS-GAAP:EstimateOfFairValueFairValueDisclosureMember2022-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーUS-GAAP:EstimateOfFairValueFairValueDisclosureMember2022-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーUS-GAAP:EstimateOfFairValueFairValueDisclosureMember2022-12-310000910073US-GAAP:入力期待タームメンバーの測定2023-12-310000910073FBC:LoansHeldForSaleMemberFBC:非対応ローンメンバー2023-12-310000910073FBC:非対応ローンメンバー2023-12-310000910073FBC:LoansHeldForSaleMemberアメリカ公認会計基準:財務売掛金履行メンバー2023-12-310000910073アメリカ公認会計基準:財務売掛金履行メンバー2023-12-310000910073FBC:LoansHeldForSaleMember2023-12-310000910073FBC:LoansHeldForSaleMemberアメリカ公認会計基準:財務売掛金履行メンバー2022-12-310000910073アメリカ公認会計基準:財務売掛金履行メンバー2022-12-310000910073FBC:LoansHeldForSaleMember2022-12-310000910073アメリカ-公認会計基準:資産担保資産担保メンバー2023-12-310000910073アメリカ-公認会計基準:資産担保資産担保メンバー2022-12-310000910073FBC:MultiFamilyAndCommercial cialRealEState Member2023-12-310000910073FBC:MultiFamilyAndCommercial cialRealEState Member2022-12-310000910073FBC:OneToFourFamily IncludingInterestRateLocksMember2023-12-310000910073FBC:OneToFourFamily IncludingInterestRateLocksMember2022-12-310000910073FBC:AcquisitionDevelopmentAndConstructionMember2023-12-310000910073FBC:AcquisitionDevelopmentAndConstructionMember2022-12-310000910073FBC:倉庫ローン委員会のメンバー2023-12-310000910073FBC:倉庫ローン委員会のメンバー2022-12-310000910073FBC:他の融資委員会のメンバーは2023-12-310000910073FBC:他の融資委員会のメンバーは2022-12-310000910073アメリカ公認会計基準:資金を提供していない融資委員会のメンバー2023-12-310000910073アメリカ公認会計基準:資金を提供していない融資委員会のメンバー2022-12-310000910073US-GAAP:財務独立書簡OfCreditMember2023-12-310000910073アメリカ公認会計基準:業績保証メンバー2023-12-310000910073FBC:ビジネスレターOfCreditMember2023-12-310000910073アメリカ-公認会計基準:年金計画定義の福祉メンバー2022-12-310000910073アメリカ-公認会計基準:年金計画定義の福祉メンバー2021-12-310000910073アメリカ-公認会計基準:年金計画定義の福祉メンバー2023-01-012023-12-310000910073アメリカ-公認会計基準:年金計画定義の福祉メンバー2022-01-012022-12-310000910073アメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:年金計画定義の福祉メンバー2021-01-012021-12-310000910073SRT:最小メンバ数アメリカ-GAAP:DefinedBenefitPlanEquitySecuritiesUsLargeCapMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-GAAP:DefinedBenefitPlanEquitySecuritiesUsLargeCapMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-GAAP:DefinedBenefitPlanEquitySecuritiesUsLargeCapMemberSRT:最大メンバ数アメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073SRT:最小メンバ数米国-GAAP:DefinedBenefitPlanEquitySecuritiesUsMidCapMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesUsMidCapMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073SRT:最大メンバ数米国-GAAP:DefinedBenefitPlanEquitySecuritiesUsMidCapMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073SRT:最小メンバ数米国-GAAP:DefinedBenefitPlanEquitySecuritiesUsSmallCapMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesUsSmallCapMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesUsSmallCapMemberSRT:最大メンバ数アメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073SRT:最小メンバ数米国-GAAP:DefinedBenefitPlanEquitySecuritiesNon UsMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesNon UsMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesNon UsMemberSRT:最大メンバ数アメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073SRT:最小メンバ数米国-GAAP:DefinedBenefitPlanEquitySecuritiesMembersアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesMembersアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesMembersSRT:最大メンバ数アメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073SRT:最小メンバ数FBC:DefinedBenefitPlanFixedIncomeAndCashEquivalentsMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanFixedIncomeAndCashEquivalentsMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanFixedIncomeAndCashEquivalentsMemberSRT:最大メンバ数アメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:年金計画定義の福祉メンバーFBC:DefinedBenefitPlanEquityLargeCapValueMember2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバーFBC:DefinedBenefitPlanEquityLargeCapValueMember2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバーFBC:DefinedBenefitPlanEquityLargeCapValueMember2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバーFBC:DefinedBenefitPlanEquityLargeCapValueMember2023-12-310000910073アメリカ-公認会計基準:年金計画定義の福祉メンバーFBC:DefinedBenefitPlanEquityLargeCapGrowthMember2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバーFBC:DefinedBenefitPlanEquityLargeCapGrowthMember2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバーFBC:DefinedBenefitPlanEquityLargeCapGrowthMember2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバーFBC:DefinedBenefitPlanEquityLargeCapGrowthMember2023-12-310000910073FBC:DefinedBenefitPlanEquityLargeCapCoreMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityLargeCapCoreMemberアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityLargeCapCoreMemberアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityLargeCapCoreMemberアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityMidCapCoreMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityMidCapCoreMemberアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityMidCapCoreMemberアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityMidCapCoreMemberアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquitySmallCapCoreMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーFBC:DefinedBenefitPlanEquitySmallCapCoreMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーFBC:DefinedBenefitPlanEquitySmallCapCoreMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーFBC:DefinedBenefitPlanEquitySmallCapCoreMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityNonUSGrowthMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーFBC:DefinedBenefitPlanEquityNonUSGrowthMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityNonUSGrowthMemberアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーFBC:DefinedBenefitPlanEquityNonUSGrowthMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityNonUSValueMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityNonUSValueMemberアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityNonUSValueMemberアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanEquityNonUSValueMemberアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanFixedIncomeIntermediateCorePlusMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanFixedIncomeIntermediateCorePlusMemberアメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanFixedIncomeIntermediateCorePlusMemberアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanFixedIncomeIntermediateCorePlusMemberアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesCommonStockMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバー米国-GAAP:DefinedBenefitPlanEquitySecuritiesCommonStockMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesCommonStockMemberアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバー米国-GAAP:DefinedBenefitPlanEquitySecuritiesCommonStockMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanCollectiveTrustEquitySecuritiesLargeCapValueMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーFBC:DefinedBenefitPlanCollectiveTrustEquitySecuritiesLargeCapValueMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanCollectiveTrustEquitySecuritiesLargeCapValueMemberアメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073FBC:DefinedBenefitPlanCollectiveTrustEquitySecuritiesLargeCapValueMemberアメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:年金計画定義の福祉メンバーUS-GAAP:DefinedBenefitPlanCashand CashEquivalentsMembers2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバーUS-GAAP:DefinedBenefitPlanCashand CashEquivalentsMembers2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバーUS-GAAP:DefinedBenefitPlanCashand CashEquivalentsMembers2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバーUS-GAAP:DefinedBenefitPlanCashand CashEquivalentsMembers2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073SRT:最小メンバ数FBC:DefinedBenefitPlanEquityLargeCapValueMember2023-12-310000910073SRT:最大メンバ数FBC:DefinedBenefitPlanEquityLargeCapValueMember2023-12-310000910073FBC:DefinedBenefitPlanEquityNonUSValueMember2023-12-310000910073米国-GAAP:固定収益投資メンバー2023-12-310000910073FBC:FourthFundsTargetsInvestmentsメンバー2023-12-310000910073アメリカ-GAAP:抵当ローン認可証券はアメリカ政府スポンジ企業から発行されたメンバー2023-12-310000910073SRT:最小メンバ数FBC:DefinedBenefitPlanCollectiveTrustEquitySecuritiesLargeCapValueMember2023-12-310000910073FBC:DefinedBenefitPlanCollectiveTrustEquitySecuritiesLargeCapValueMemberSRT:最大メンバ数2023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesMembersアメリカ-公認会計基準:年金計画定義の福祉メンバー2022-12-310000910073US-GAAP:定義されたBenefitPlanDebtSecurityMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-12-310000910073US-GAAP:定義されたBenefitPlanDebtSecurityMemberアメリカ-公認会計基準:年金計画定義の福祉メンバー2022-12-310000910073アメリカ-公認会計基準:年金計画定義の福祉メンバーUS-GAAP:DefinedBenefitPlanCashand CashEquivalentsMembers2022-12-310000910073SRT:最小メンバ数米国-GAAP:DefinedBenefitPlanEquitySecuritiesMembersアメリカ-公認会計基準:年金計画定義の福祉メンバー2023-01-012023-12-310000910073米国-GAAP:DefinedBenefitPlanEquitySecuritiesMembersSRT:最大メンバ数アメリカ-公認会計基準:年金計画定義の福祉メンバー2023-01-012023-12-310000910073SRT:最小メンバ数アメリカ-公認会計基準:年金計画定義の福祉メンバーFBC:DefinedBenefitPlanFixedIncomeSecuritiesMember2023-01-012023-12-310000910073SRT:最大メンバ数アメリカ-公認会計基準:年金計画定義の福祉メンバーFBC:DefinedBenefitPlanFixedIncomeSecuritiesMember2023-01-012023-12-310000910073SRT:最小メンバ数アメリカ-公認会計基準:年金計画定義の福祉メンバー2023-01-012023-12-310000910073SRT:最大メンバ数アメリカ-公認会計基準:年金計画定義の福祉メンバー2023-01-012023-12-310000910073アメリカ-公認会計基準:就職後退職福祉メンバー2022-12-310000910073アメリカ-公認会計基準:就職後退職福祉メンバー2021-12-310000910073アメリカ-公認会計基準:就職後退職福祉メンバー2023-01-012023-12-310000910073アメリカ-公認会計基準:就職後退職福祉メンバー2022-01-012022-12-310000910073アメリカ-公認会計基準:就職後退職福祉メンバー2023-12-310000910073アメリカ-GAAP:他の事後福祉計画で定義された福祉メンバー2023-12-310000910073アメリカ-GAAP:他の事後福祉計画で定義された福祉メンバー2022-12-310000910073SRT:シーン予測メンバアメリカ-GAAP:他の事後福祉計画で定義された福祉メンバー2024-01-012024-12-310000910073アメリカ-GAAP:他の事後福祉計画で定義された福祉メンバー2022-01-012022-12-310000910073アメリカ-GAAP:他の事後福祉計画で定義された福祉メンバー2023-01-012023-12-310000910073アメリカ-公認会計基準:就職後退職福祉メンバー2021-01-012021-12-310000910073SRT:ParentCompany Member2023-01-012023-12-310000910073SRT:ParentCompany Member2022-01-012022-12-310000910073SRT:ParentCompany Member2021-01-012021-12-310000910073SRT:ParentCompany Member2021-12-310000910073SRT:ParentCompany Member2020-12-310000910073SRT:シーン予測メンバアメリカ公認会計基準:副次的事件メンバー2024-02-082024-03-310000910073アメリカ公認会計基準:副次的事件メンバーFBC:EquityCapitalRaiseMember2024-03-072024-03-070000910073アメリカ公認会計基準:副次的事件メンバーFBC:EquityCapitalRaiseMember2024-03-070000910073アメリカ公認会計基準:副次的事件メンバーFBC:SeriesB非累積変換可能な第一選択ストレージメンバFBC:EquityCapitalRaiseMember2024-03-072024-03-070000910073アメリカ公認会計基準:副次的事件メンバーFBC:SeriesB非累積変換可能な第一選択ストレージメンバFBC:EquityCapitalRaiseMember2024-03-070000910073アメリカ公認会計基準:副次的事件メンバーFBC:SeriesCNon CumulativeConvertiblePferredStockMemberFBC:EquityCapitalRaiseMember2024-03-072024-03-070000910073アメリカ公認会計基準:副次的事件メンバーFBC:SeriesCNon CumulativeConvertiblePferredStockMemberFBC:EquityCapitalRaiseMember2024-03-070000910073アメリカ公認会計基準:副次的事件メンバー2024-03-07 アメリカです

アメリカ証券取引委員会

ワシントンD.C.,20549

表:10-K

(マーク1)

| | | | | |

| ☒ | 1934年“証券取引法”第13又は15(D)節に提出された本財政年度までの年次報告十二月三十一日, 2023 |

あるいは…。

| | | | | |

| ☐ | 1934年証券取引法第13又は15(D)節に提出された移行報告書 |

依頼書類番号:001-16577

ニューヨークコミュニティ銀行Inc.

(登録者の正確な氏名はその定款に記載)

| | | | | | | | | | | | | | |

| デラウェア州 | | 06-1377322 |

| (登録設立又は組織の国又はその他の管轄区域) | | (国際税務局雇用主身分証明書番号) |

| | | | |

| ダフィー通り102番地 | ヒクスビルは | ニューヨークです | | 11801 |

| (主にオフィスアドレスを実行) | | (郵便番号) |

登録者の電話番号は市外局番を含んでいます(516) 683-4100

同法第12条(B)に基づいて登録された株式:

| | | | | | | | | | | | | | |

| クラスごとのタイトル | | 取引記号 | | 登録された各取引所の名称 |

| 普通株は、1株当たり0.01ドルです | | NYCB | | ニューヨーク証券取引所 |

分岐オプション手形単位証券SM | | NYCB PU | | ニューヨーク証券取引所 |

| 預託株式は、1株当たり固定金利から変動金利Aシリーズ非累積永久優先株までの1/40資本に相当します | | NYCB PA | | ニューヨーク証券取引所 |

登録者が証券法規則第405条で定義されている有名な経験豊富な発行者であるかどうかをチェックマークで示す。 “はい”“いいえ”違います。 ☒

登録者がこの法第13節または第15節(D)節に基づいて報告を提出する必要がないかどうかを再選択マークで示す。 *はい、違います違います。 ☒

再選択マークは、登録者が(1)過去12ヶ月以内(または登録者がそのような報告の提出を要求されたより短い期間)に、1934年の証券取引法第13条または15(D)節に提出されたすべての報告書を提出したかどうか、および(2)過去90日以内にそのような提出要件に適合しているかどうかを示す はい、そうです違います。 ☒

再選択マークは、登録者が過去12ヶ月以内(または登録者がそのような文書の提出を要求されたより短い時間以内)に、S−T規則405条(本章232.405節)に従って提出を要求した各相互作用データファイルを電子的に提出したか否かを示す はい、そうです***

登録者が大型加速申告会社,加速申告会社,非加速申告会社,小さな報告会社,あるいは新興成長型会社であることを再選択マークで示す。取引法第12 b-2条の規則における“大型加速申告会社”、“加速申告会社”、“小報告会社”、“新興成長型会社”の定義を参照されたい

| | | | | | | | | | | | | | | | | | | | | | | |

| 大型加速ファイルサーバ | ☒ | | ファイルマネージャの更新を加速しました | ☐ | | 規模の小さい中国報告会社です | ☐ |

| 非加速ファイルマネージャ: | ☐ | | 新興成長型会社 | ☐ | | | |

新興成長型企業であれば、登録者が延長された移行期間を使用しないことを選択したか否かを再選択マークで示し、取引所法第13(A)節に提供された任意の新たまたは改正された財務会計基準を遵守する。 ☐.

登録者が報告書を提出したかどうかを再選択マークで示し、その経営陣が“サバンズ-オクスリ法案”(“米国連邦法典”第15編、第7262(B)節)第404(B)条に基づいてその財務報告の内部統制の有効性を評価したことを証明する。この評価は、その監査報告書を作成または発行する公認会計士事務所によって行われる。 ☒

証券が同法第12(B)条に基づいて登録されている場合は,LINGに含まれる登録者の財務諸表が以前に発表された財務諸表に対する誤りの訂正を反映しているか否かを,再選択マークで表示する☐

これらのエラーのより真ん中に登録者の任意の実行者が関連回復中に第240.10 D−1(B)条に従って受信されたインセンティブベースの補償に従って回復分析を行う必要があるかどうかを再選択マークで示す☐

登録者が空殻会社であるか否かをチェックマークで示す(同法第12 b-2条で定義される)。登録者は空殻会社であり、会社は空殻会社ではない☒

2023年6月30日現在、登録者が発行した普通株の総時価はs $8.01000億ドル含まれていない10,040,722 登録者が所有する役員と上級管理者が保有する株式。この数字は登録者普通株の2023年6月30日の終値に基づいている1株11.24ドルニューヨーク証券取引所によると

2024年3月11日現在、登録者の発行済み普通株式数は797,921,126株式です

引用で編入された書類

2024年5月17日に開催される年次株主総会の最終委託書の一部を引用して第3部に盛り込む。

ニューヨークコミュニティBancorp,Inc.

表格10-K

本財政年度末まで2023年12月31日

カタログ

| | | | | | | | |

| | |

| |

語彙と略語 | 4 |

前向きな言語に関する警告声明 | 8 |

| | |

| 第I部 | |

| 第1項。 | 商売人 | 11 |

第1 A項。 | リスク要因 | 27 |

| 項目1 B。 | 未解決従業員意見 | 44 |

プロジェクト1 C。 | ネットワーク·セキュリティ | 44 |

| 第二項です。 | 特性 | 46 |

| 第三項です。 | 法律手続き | 46 |

| 第四項です。 | 炭鉱安全情報開示 | 47 |

| | |

| 第II部 | |

| 五番目です。 | 登録者普通株権益、関連株主事項及び発行者が購入する市場 | 48 |

| 第6項。 | 保留されている | 50 |

| 第七項。 | 経営陣の財務状況と経営成果の検討と分析 | 50 |

| プロジェクト7 A。 | 市場リスクの定量的·定性的開示について | 76 |

| 第八項です。 | 財務諸表と補足データ | 78 |

| 第9項。 | 会計·財務開示面の変更と会計士との相違 | 151 |

| プロジェクト9 Aです。 | 制御とプログラム | 151 |

| プロジェクト9 B。 | その他の情報 | 153 |

| プロジェクト9 Cです。 | 検査妨害に関する外国司法管区の開示 | 153 |

| | |

| 第III部 | |

| 第10項。 | 登録者の役員、行政者、会社管理 | 154 |

| 第十一項。 | 役員報酬 | 154 |

| 第十二項。 | ある実益所有者の担保所有権及び経営陣及び株主に関する事項 | 154 |

| 十三項。 | 特定の関係や関連取引、取締役の独立性 | 154 |

| 14項です。 | 主な会計費用とサービス | 154 |

| | |

| 第IV部 | |

| 第十五項。 | 展示品、財務諸表付表 | 155 |

| 第十六項。 | 表格10-Kの概要 | 157 |

| | |

| | |

| | |

| | |

| | |

| | |

| | |

| |

略語と頭文字略語語彙

以下の略語および略語リストは、読者の参考になり、合併財務諸表および付記を含む報告全体で使用することができます

| | | | | | | | | | | | | | | | | | | | |

| 用語.用語 | | 定義する | | 用語.用語 | | 定義する |

| ACL | | 信用損失準備 | | FHLB-NY | | ニューヨーク連邦住宅ローン銀行 |

| ADC.ADC | | 買収·開発·建設融資 | | 連邦公開市場委員会 | | 連邦公開市場委員会 |

| アメリカのアルミ会社は | | 資産·負債管理委員会 | | FRB | | 連邦準備委員会 |

| AOCL | | その他の総合損失を累計する | | FRB-NY | | ニューヨーク連邦準備銀行 |

| ASC | | 会計準則編集 | | 全従業員 | | フルタイム従業員に相当します |

| ASU | | 会計基準が更新される | | 会計原則を公認する | | アメリカは会計原則を公認している |

| Baas | | 銀行即サービス | | ゲルバ | | “グラム·リッチ·ブレリー法案” |

| ボリー | | 銀行所有の生命保険 | | GNMA | | 政府全国抵当ローン協会 |

| BP.BP | | 基点(S) | | GSE | | 政府が支持する企業 |

BTFP | | 銀行定期融資計画 | | HELOC | | 家屋純資産信用限度額 |

| C&I | | 商業·工業ローン | | HELOAN | | 家屋の正味借款 |

| CDディスク | | 預金証書 | | HPI | | 住宅価格指数 |

| CECL | | 当面の予想信用損失 | | LGG | | 政府保証のある融資 |

| CFPB | | 消費者金融保護局 | | LHFS | | 販売待ちのローンを持つ |

| Cmos | | 抵当担保債券 | | ロンドン銀行の同業借り換え金利 | | ロンドン銀行間同業借り換え金利 |

| CMT | | 固定期限国庫券利率 | | LTV | | 住宅ローン成数 |

| 消費者物価指数 | | 消費者物価指数 | | MBS.MBS | | 担保融資支援証券 |

| 心肺蘇生 | | 定前払率 | | MSR | | 抵当ローン返済権 |

| CRA | | “コミュニティ再投資法案” | | ニム | | 純利息差 |

| クレイ | | 商業地所ローン | | いいえ | | 純営業損失 |

| 差異 | | 預金保険基金 | | NPAS | | 不良資産 |

| DFA | | “ドッド·フランクウォール街改革と消費者保護法” | | 不良ローン | | 不良ローン |

| DSCR | | 債務超過カバー | | 正味現在価値 | | ポートフォリオ純価値 |

| 仕事がしやすい | | 普通株1株当たり収益 | | ニュー交所 | | ニューヨーク証券取引所 |

| ERM | | 企業リスク管理 | | OCC | | 貨幣監理署 |

| 従業員持株計画 | | 従業員持株計画 | | オレオ | | 所有している他の不動産 |

| イブ | | リスク持分の経済的価値 | | PAA | | 仕入会計調整 |

| 連邦抵当協会 | | 連邦全国担保融資協会 | | 公益広告 | | 業績に基づく限定株式単位 |

| FASB | | 財務会計基準委員会 | | ROU | | 使用権資産 |

| “外国直接投資法案” | | 連邦預金保険法 | | RSA | | 制限株式賞 |

| FDIC | アメリカ連邦預金保険会社 | | SBA | | 小企業管理局 |

| FHA | | 連邦住宅管理局 | | サイン | | ニュージャージー州Signature Bridge Bank |

| FHFA | | 連邦住宅金融局 | | アメリカ証券取引委員会 | | アメリカ証券取引委員会 |

| FHLB | | 連邦住宅ローン銀行 | | 軟性 | | 担保付き隔夜融資金利 |

| 家屋の美しさ | | 連邦住宅ローン担保会社 | | TDR | | 問題債務再編 |

語彙表

安物買い収益

購入資産の公正価値は、負担する負債と価格に対する公正価値の金額を超える。

基点

この文書では、ある財務指標に発生した同比変化は基点単位で報告されている。各基点は1%%または0.01%に等しい

普通株1株当たりの帳簿価値

普通株の1株当たりの帳簿価値は普通株の1株当たり流通株が占めるべき普通株の権益金額であり、その計算方法は末の総株主権益から優先株を減算し、更に当日流通株の数量で割る

仲買預金

預金仲介人によって直接または間接的に得られた資金を指し、その後、銀行の1つまたは複数の預金口座に入金する

押し売りする

貸出金損失のために準備された融資残高を指す

商業地所ローン

投資家が所有し、主に商業目的で賃貸された創収財産によって担保されるか、または所有者が自己居住する商業目的のための建物によって担保される担保融資。私たちのポートフォリオにおけるCREローンは、通常、オフィスビル、小売ショッピングセンター、複数のテナントがある軽工業センターまたは混合用途物件を担保としています

資金コスト

有利子負債に関する支払利息は、通常、利子支出と一定期間内の有利子負債平均残高との比率として表される

CRE濃縮率

複数世帯、非所有者が自住する中国の地価ローンおよび買収、開発と建設(“ADC”)ローンの総和をリスクに基づく資本総額で割ることを指す

債務超過カバー

DSCRは、借り手がローンを返済する能力の指標として、通常、借り手が1年間に利用可能なキャッシュフローが、その期間に借りられた年間利息および元金支払いの割合を測定する

導関数

スワップ、オプション、および先物契約を含む幅広い金融商品を定義するための用語であって、その価値は、基礎金利、価格または指数(例えば、金利、外貨、大口商品、または株式または債券のような他の金融商品の価格)に基づいてまたは派生する

効率比

純利息収入と非利息収入の和の百分率で総営業費用を計量する

商誉

買収された会社の資産の買い取り価格と公正価値との差額を指し、負担する負債を差し引く。営業権は、貸借対照表に資産として反映され、少なくとも毎年減価テストを行うか、またはトリガイベントが発見されたときにテストを行う

政府が支持する企業

特定の目標借入部門への信用供給を向上させ、家庭金融を含むクレジットコストを低減することを目的とした米国議会により作成された一連の金融サービス会社をいう。これらの政府支援企業には、連邦国家担保協会(“房利美”)、連邦住宅ローン担保会社(“不動産美”)、連邦住宅ローン銀行(“連邦住宅ローン銀行”)が含まれるが、これらに限定されない

GSE義務

GSE担保融資に関連する証券(証明書や担保債券を含む)とGSE債券を指す

金利感度

資産稼ぎの利息と支払われた負債利息が市場金利変動によって変化する可能性を指す

利益が悪い

平均有利子資産の収益と平均有利子負債コストとの差額

住宅ローン成数

基礎財産の評価価値の割合を占めるローン残高を測定する

複数戸のローン

4つ以上のユニットの賃貸または共同アパートによって保証される担保ローン

純利子収入

ローンと証券による利息収入と預金と借入資金による利息支出との差額

純利息差

平均可処分利息資産に占める純利息収入の割合を測る

非権責発生制ローン

ローンが90日以上期限を過ぎた場合、または私たちがローン契約の契約条項に従ってすべての満期金額を回収することを望まなくなったため、減価とみなされる場合、ローンは通常“非課税”ローンに分類される。ローンが非権利責任発生制状態にある場合、私たちは計算すべき利息を停止し、以前計算すべき利息は返送され、利息収入から差し引かれる。ローンが流れていて、私たちが融資が完全に回収できるという合理的な保証を持っている時、ローンは通常計算された状態に戻される

不良債権と資産

不良ローンには、非課税ローンと、期限が90日以上過ぎても利息を計算しているローンが含まれています。不良資産には不良債権、OREO、そして他の回収された資産が含まれる

オレオと他の回収された資産は

会社が所有している担保償還権や違約を失って得られた不動産も含まれる。回収された資産は似ているが、それらは不動産関連の資産ではない

賃貸料規制マンション

ニューヨーク市では、私たちの複数の家庭ローンを保証する大多数の不動産がある都市では、賃貸料安定法により、あるビルのアパートがテナントから受け取る可能性のある賃貸料金額が制限されている。賃貸料が安定したアパートは、通常、1947年2月から1974年1月までの間に建てられた6つ以上のユニットを有する建物に位置する。適用される法規により,賃貸料規制マンションの方が負担して居住できることが多いため,経済的に困難な時期には,このような賃貸料規制マンションが多数を占める建物に空きが生じる可能性は低い

不良債務調整

条項が修正され、譲歩を招き、借り手が財務的困難に直面している融資。

借金を卸売りする

銀行がFHLBの信用限度額(S)に基づいて抽出した前金、FHLBSとFHLBSと各種ブローカーの買い戻しプロトコル、及び購入した連邦資金を指す

歩留まり

生息資産に関する利子収入は,通常,利子収入と一定期間内の生息資産平均残高の比率と表される

本Form 10-K年次報告書については、“私たち”、“会社”という言葉は、ニューヨークコミュニティ銀行とその合併子会社Flagstar Bank,N.A.(以下、“銀行”と略す)を指すために用いられる

前向きな言語に関する警告声明

ニューヨークコミュニティ銀行会社および私たちの権限官が提出した多くの書面および口頭通信と同様に、本報告書には、改正された1933年証券法第27 A節および改正された1934年証券取引法第21 E節の意味に適合する、我々の予想される業績および戦略に関するいくつかの前向きな陳述が含まれている可能性がある。我々はこのような展望性陳述を“1995年個人証券訴訟改革法”の展望性陳述に関する安全港条項に組み入れ、上述した安全港条項の目的のために本声明に盛り込むつもりである

前向きな陳述は、いくつかの仮定に基づいて、会社の未来の計画、戦略、および予想を記述し、一般に、“予想”、“信じる”、“推定”、“予想”、“計画”、“計画”、“プロジェクト”、“求める”、“努力”、“試みる”または未来または条件動詞を使用して、“将”、“将”、“すべき”、“すべき”、“可能”、“可能”または同様の表現で識別される。私たちはこれらの展望的陳述に反映された私たちの計画、意図、そして期待が合理的だと信じているが、私たちはこれらの計画、意図、そして期待が必ず実現または実現されることを保証することはできない

我々が計画や戦略の結果や実際の効果を予測する能力は本質的に不確実である.そのため、実際の結果、業績或いは成果は本報告に掲載された展望性陳述予想、表現或いは示唆の内容と大きく異なる可能性がある

多くの要素は、実際の状況、事件、または結果が私たちの展望的陳述に記載されているものと大きく異なる可能性があり、その中の多くの要素は私たちがコントロールできない。これらの要素にはこれらに限定されない

•全体的な経済状況は、より高いインフレ率とその影響を含み、全国的にも、私たちと私たちの顧客がそれぞれの業務を展開している部分またはすべての地域でも、

•証券市場不動産市場銀行業の状況

•不動産価値の変化は、私たちのポートフォリオで融資を受けた資産の質に影響を与える可能性がある

•金利の変化、これは私たちの純収入、事前返済罰金収入、その他の将来のキャッシュフロー、あるいは私たちの投資証券を含む私たちの資産の市場価値に影響を与える可能性があります

•私たちのローンや証券ポートフォリオの品質や構成が変化しています

•資本管理政策の変化は、企業合併、配当、株式買い戻しなどを含む

•商業不動産と商業不動産ローンの集中に対する監督管理を強化する

•金融機関や非金融機関間の競争圧力の変化

•預金の流れと卸売ローンの配置の変化

•私たちがサービスしている市場の預金、ローン、投資製品、その他の金融サービスに対する需要の変化

•私たちは、変化する環境の中で、新しいビジネスラインと競争力のある製品またはサービスをタイムリーに開発し、お客様にそのような製品やサービスを受け入れます

•私たちは株主と規制機関の任意の合併取引、資本調達取引、会社再編、または私たちが提出する可能性のある他の重大な取引の承認をタイムリーに得ることができる

•私たちが入手可能な任意の資産、負債、顧客、システム、および管理者を私たちの業務に統合する能力、および予想される時間枠内で関連する相乗効果およびコスト節約を達成する能力、ならびにFlagstar Bancorp,Inc.の最近の買収およびSignature Bridge Bankのいくつかの資産および負債の購入および負担に関する能力を含むことに成功した

•私たちが記録した資産推定公正価値変化または連邦預金保険会社との最終決済は、Signature Bridge Bankのいくつかの資産および負債の購入、仮説、および持続サービスに関連している

•Flagstar Bancorp,Inc.の最近の買収およびSignature Bridge Bankのいくつかの資産および負債の購入および負担を含む、私たちが買収、買収、または目標買収した会社の未知または負債の潜在的リスクの開放

•新しい情報技術システムやプラットフォームに効果的に投資する能力

•報告、資本圧力テスト、流動性リスク管理を含む厳格な規制枠組みと慎重な基準ほど、これは私たちがクラスIVの銀行組織に移行した結果であり、私たちはこれらの強化基準に適合した政策、計画、そしてシステムを制定する費用を生成する

•関連会計と監督管理要求の下で未来の信用損失準備要求の変化;

•将来の配当金を支払う能力は、配当金を支払うために必要な任意の規制承認または任意の他の理由を含む

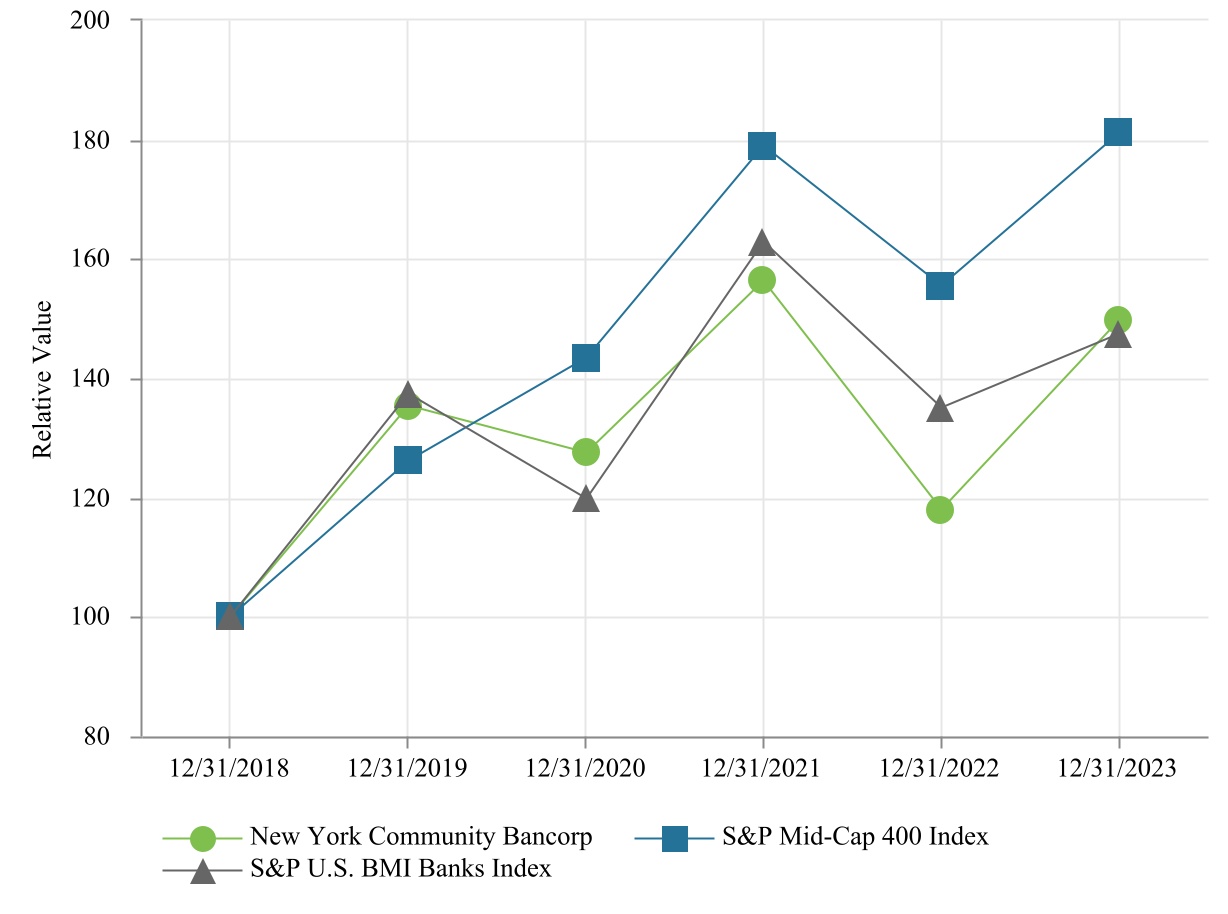

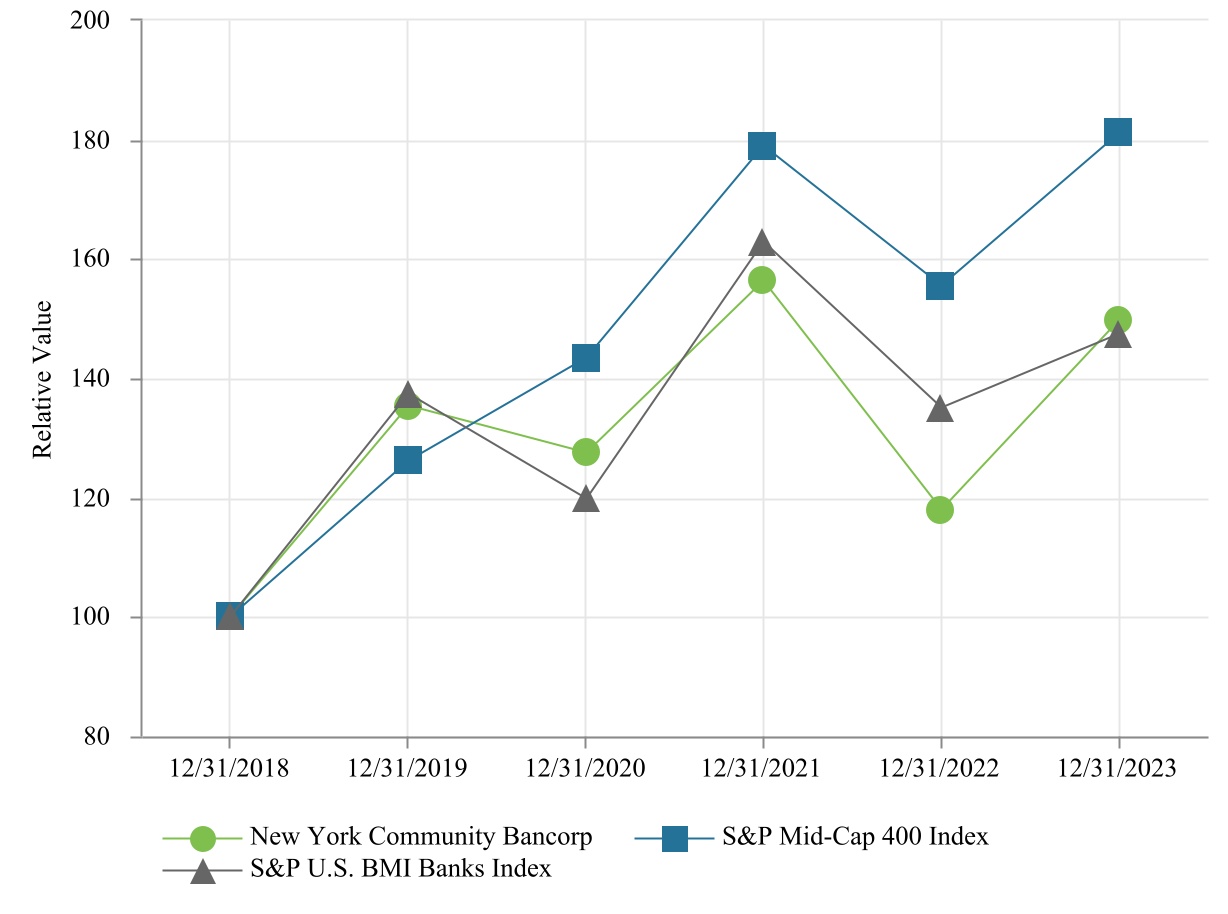

•重要なメンバーと合格した取締役会のメンバーを採用して維持する能力がある