SLM-20231231誤り2023会計年度0001032033P 1 MP 1 M@ww.salliemae.com/20231231#資産無体化資産Http://Fasb.org/us-GAAP/2023#GainLossOnDeriativeInstrumentsNetPreTaxHttp://Fasb.org/us-GAAP/2023#GainLossOnDeriativeInstrumentsNetPreTaxHttp://Fasb.org/us-GAAP/2023#GainLossOnDeriativeInstrumentsNetPreTax0.03Http://Fasb.org/us-GAAP/2023#その他の資産Http://Fasb.org/us-GAAP/2023#その他の資産Http://Fasb.org/us-GAAP/2023#その他負債Http://Fasb.org/us-GAAP/2023#その他負債0.050.05P 3 YP 4 Y00010320332023-01-012023-12-310001032033SLM:CommonStockParValue 20 PerShareMember2023-01-012023-12-310001032033SLM:浮動比率非累積第一選択株式シリーズBParValue 20 PerShareMember2023-01-012023-12-3100010320332023-06-30ISO 4217:ドル00010320332024-01-31Xbrli:共有00010320332023-12-3100010320332022-12-31ISO 4217:ドルXbrli:共有00010320332022-01-012022-12-3100010320332021-01-012021-12-310001032033アメリカ-公認会計基準:第一選択株式メンバー2020-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバー2020-12-310001032033米国-公認会計基準:財務省株式公開金メンバー2020-12-310001032033US-GAAP:AdditionalPaidInCapitalMembers2020-12-310001032033アメリカ公認会計原則:他の総合収入メンバーを累計2020-12-310001032033アメリカ-公認会計基準:前払いメンバーを保留2020-12-3100010320332020-12-310001032033アメリカ-公認会計基準:前払いメンバーを保留2021-01-012021-12-310001032033アメリカ公認会計原則:他の総合収入メンバーを累計2021-01-012021-12-310001032033アメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2021-01-012021-12-310001032033アメリカ-公認会計基準:前払いメンバーを保留アメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2021-01-012021-12-310001032033US-GAAP:AdditionalPaidInCapitalMembers2021-01-012021-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバー2021-01-012021-12-310001032033米国-公認会計基準:財務省株式公開金メンバー2021-01-012021-12-310001032033アメリカ-公認会計基準:第一選択株式メンバー2021-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバー2021-12-310001032033米国-公認会計基準:財務省株式公開金メンバー2021-12-310001032033US-GAAP:AdditionalPaidInCapitalMembers2021-12-310001032033アメリカ公認会計原則:他の総合収入メンバーを累計2021-12-310001032033アメリカ-公認会計基準:前払いメンバーを保留2021-12-3100010320332021-12-310001032033アメリカ-公認会計基準:前払いメンバーを保留2022-01-012022-12-310001032033アメリカ公認会計原則:他の総合収入メンバーを累計2022-01-012022-12-310001032033アメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2022-01-012022-12-310001032033アメリカ-公認会計基準:前払いメンバーを保留アメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2022-01-012022-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバー2022-01-012022-12-310001032033US-GAAP:AdditionalPaidInCapitalMembers2022-01-012022-12-310001032033米国-公認会計基準:財務省株式公開金メンバー2022-01-012022-12-310001032033アメリカ-公認会計基準:第一選択株式メンバー2022-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバー2022-12-310001032033米国-公認会計基準:財務省株式公開金メンバー2022-12-310001032033US-GAAP:AdditionalPaidInCapitalMembers2022-12-310001032033アメリカ公認会計原則:他の総合収入メンバーを累計2022-12-310001032033アメリカ-公認会計基準:前払いメンバーを保留2022-12-310001032033アメリカ-公認会計基準:前払いメンバーを保留2023-01-012023-12-310001032033アメリカ公認会計原則:他の総合収入メンバーを累計2023-01-012023-12-310001032033アメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2023-01-012023-12-310001032033アメリカ-公認会計基準:前払いメンバーを保留アメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2023-01-012023-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバー2023-01-012023-12-310001032033US-GAAP:AdditionalPaidInCapitalMembers2023-01-012023-12-310001032033米国-公認会計基準:財務省株式公開金メンバー2023-01-012023-12-310001032033アメリカ-公認会計基準:第一選択株式メンバー2023-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバー2023-12-310001032033米国-公認会計基準:財務省株式公開金メンバー2023-12-310001032033US-GAAP:AdditionalPaidInCapitalMembers2023-12-310001032033アメリカ公認会計原則:他の総合収入メンバーを累計2023-12-310001032033アメリカ-公認会計基準:前払いメンバーを保留2023-12-310001032033アメリカ-GAAP:担保証券メンバー2023-01-012023-12-310001032033アメリカ-GAAP:担保証券メンバー2022-01-012022-12-310001032033アメリカ-GAAP:担保証券メンバー2021-01-012021-12-310001032033アメリカ公認会計基準:非安全債務メンバー2023-01-012023-12-310001032033アメリカ公認会計基準:非安全債務メンバー2022-01-012022-12-310001032033アメリカ公認会計基準:非安全債務メンバー2021-01-012021-12-31Xbrli:純0001032033アメリカ公認会計基準:クレジットカード会員2023-01-012023-12-310001032033SLM:NitroCollegeMember2022-03-040001032033SLM:SchollyIncMember2023-07-210001032033SLM:SchollyIncMember2023-07-212023-09-300001032033SLM:SchollyIncMember2023-07-212023-07-210001032033取引所:XCME2023-12-310001032033SLM:ロンドン清算所のメンバー2023-12-310001032033取引所:XCME2023-01-012023-12-310001032033SLM:ロンドン清算所のメンバー2023-01-012023-12-310001032033SRT:関連エンティティメンバ2014-04-300001032033SRT:関連エンティティメンバ2023-12-310001032033米国-公認会計基準:担保融資認可証券メンバー2023-12-310001032033SLM:ユタ州HousingCorporation債券メンバー2023-12-310001032033アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバー2023-12-310001032033アメリカ公認会計基準:その他の債務証券メンバー2023-12-310001032033米国-公認会計基準:担保融資認可証券メンバー2022-12-310001032033SLM:ユタ州HousingCorporation債券メンバー2022-12-310001032033アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバー2022-12-310001032033アメリカ公認会計基準:その他の債務証券メンバー2022-12-310001032033米国-公認会計基準:担保融資認可証券メンバー2023-12-310001032033SLM:ユタ州HousingCorporation債券メンバー2023-12-310001032033アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバー2023-12-310001032033アメリカ公認会計基準:その他の債務証券メンバー2023-12-310001032033米国-公認会計基準:担保融資認可証券メンバー2022-12-310001032033SLM:ユタ州HousingCorporation債券メンバー2022-12-310001032033アメリカ-公認会計基準:アメリカ政府スポンジ企業債務証券メンバー2022-12-310001032033アメリカ公認会計基準:その他の債務証券メンバー2022-12-31SLM:安全0001032033SLM:成熟2024年メンバー2023-12-310001032033SLM:成熟度2025年2023-12-310001032033SLM:成熟期2026年2023-12-310001032033SLM:成熟度2027年2023-12-310001032033SLM:成熟度2038メンバ2023-12-310001032033SLM:成熟2039年メンバー2023-12-310001032033SLM:成熟度20422023-12-310001032033SLM:成熟度2043メンバ2023-12-310001032033SLM:成熟度2044メンバ2023-12-310001032033SLM:成熟2045年2023-12-310001032033SLM:成熟2046メンバー2023-12-310001032033SLM:成熟度2047年2023-12-310001032033SLM:成熟度2048メンバー2023-12-310001032033SLM:成熟2049年2023-12-310001032033SLM:成熟2050年2023-12-310001032033SLM:成熟度20512023-12-310001032033SLM:成熟度2052メンバ2023-12-310001032033SLM:成熟度2053メンバ2023-12-310001032033SLM:成熟度2054メンバ2023-12-310001032033SLM:成熟度2055メンバー2023-12-310001032033SLM:成熟度2056メンバ2023-12-310001032033SLM:成熟度2058メンバー2023-12-310001032033米国-公認会計基準:株式証券メンバー2023-03-3100010320332021-04-012021-06-3000010320332022-10-012022-12-310001032033SLM:クレジットカードのメンバー2023-04-012023-06-3000010320332006-07-0100010320332006-06-3000010320331993-09-300001032033SLM:個人教育ローンのメンバー米国-公認会計基準:固定収入利子率メンバー2023-12-310001032033SLM:個人教育ローンのメンバー米国-公認会計基準:固定収入利子率メンバー2022-12-310001032033SLM:個人教育ローンのメンバーアメリカ公認会計基準:可変収入利子率メンバー2023-12-310001032033SLM:個人教育ローンのメンバーアメリカ公認会計基準:可変収入利子率メンバー2022-12-310001032033SLM:個人教育ローンのメンバー2023-12-310001032033SLM:個人教育ローンのメンバー2022-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2023-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2022-12-310001032033SLM:個人教育ローンのメンバー2023-01-012023-12-310001032033SLM:個人教育ローンのメンバー2022-01-012022-12-310001032033SLM:個人教育ローンのメンバー2021-01-012021-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2023-01-012023-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2022-01-012022-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2021-01-012021-12-310001032033SLM:クレジットカードのメンバー2023-01-012023-12-310001032033SLM:クレジットカードのメンバー2022-01-012022-12-310001032033SLM:クレジットカードのメンバー2021-01-012021-12-31SLM:支払い0001032033SRT:最小メンバ数2023-01-012023-12-310001032033SRT:最大メンバ数2023-01-012023-12-310001032033SRT:最小メンバ数2023-12-310001032033SRT:最大メンバ数2023-12-310001032033STPR:CA2023-12-310001032033STPR:CA2022-12-310001032033STPR:ニューヨーク2023-12-310001032033STPR:ニューヨーク2022-12-310001032033STPR:ページ2023-12-310001032033STPR:ページ2022-12-310001032033STPR:TX2023-12-310001032033STPR:ニュージャージー州2022-12-310001032033STPR:ニュージャージー州2023-12-310001032033STPR:TX2022-12-310001032033STPR:FL2023-12-310001032033STPR:FL2022-12-3100010320332022-01-012022-09-300001032033SLM:クレジットカードのメンバー2022-01-012022-09-300001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2022-12-310001032033SLM:個人教育ローンのメンバー2022-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2023-01-012023-12-310001032033SLM:個人教育ローンのメンバー2023-01-012023-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2023-12-310001032033SLM:個人教育ローンのメンバー2023-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2021-12-310001032033SLM:個人教育ローンのメンバー2021-12-310001032033SLM:クレジットカードのメンバー2021-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2022-01-012022-12-310001032033SLM:個人教育ローンのメンバー2022-01-012022-12-310001032033SLM:クレジットカードのメンバー2022-01-012022-12-310001032033SLM:クレジットカードのメンバー2022-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2020-12-310001032033SLM:個人教育ローンのメンバー2020-12-310001032033SLM:クレジットカードのメンバー2020-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2021-01-012021-12-310001032033SLM:個人教育ローンのメンバー2021-01-012021-12-310001032033SLM:クレジットカードのメンバー2021-01-012021-12-310001032033SLM:個人教育ローンのメンバーアメリカ-公認会計基準:InterestRateBelowMarketReductionMember2023-10-012023-12-310001032033SLM:InterestRateReductionAndTermExtensionMemberSLM:個人教育ローンのメンバー2023-10-012023-12-310001032033アメリカ-公認会計基準:InterestRateBelowMarketReductionMember2023-10-012023-12-310001032033SLM:InterestRateReductionAndTermExtensionMember2023-10-012023-12-310001032033SLM:個人教育ローンのメンバーアメリカ-公認会計基準:InterestRateBelowMarketReductionMember2023-01-012023-12-310001032033SLM:InterestRateReductionAndTermExtensionMemberSLM:個人教育ローンのメンバー2022-10-012022-12-310001032033アメリカ-公認会計基準:InterestRateBelowMarketReductionMember2023-01-012023-12-310001032033SLM:InterestRateReductionAndTermExtensionMember2022-10-012022-12-310001032033SLM:個人教育ローンのメンバーSRT:最大メンバ数アメリカ-公認会計基準:InterestRateBelowMarketReductionMember2023-01-012023-12-310001032033SLM:個人教育ローンのメンバーSRT:最小メンバ数アメリカ-公認会計基準:InterestRateBelowMarketReductionMember2023-01-012023-12-310001032033SLM:InterestRateReductionAndTermExtensionMemberSLM:個人教育ローンのメンバー2023-01-012023-12-310001032033SLM:InterestRateReductionAndTermExtensionMemberSLM:個人教育ローンのメンバーSRT:最大メンバ数2023-01-012023-12-310001032033SLM:InterestRateReductionAndTermExtensionMemberSLM:個人教育ローンのメンバーSRT:最小メンバ数2023-01-012023-12-310001032033SLM:個人教育ローンのメンバーSRT:最大メンバ数アメリカ-公認会計基準:InterestRateBelowMarketReductionMember2022-01-012022-12-310001032033SLM:個人教育ローンのメンバーSRT:最小メンバ数アメリカ-公認会計基準:InterestRateBelowMarketReductionMember2022-01-012022-12-310001032033SLM:InterestRateReductionAndTermExtensionMemberSLM:個人教育ローンのメンバー2022-01-012022-12-310001032033SLM:InterestRateReductionAndTermExtensionMemberSLM:個人教育ローンのメンバーSRT:最大メンバ数2022-01-012022-12-310001032033SLM:InterestRateReductionAndTermExtensionMemberSLM:個人教育ローンのメンバーSRT:最小メンバ数2022-01-012022-12-310001032033SLM:個人教育ローンのメンバーSLM:財務資産が60日以上経過したメンバー2023-01-012023-12-310001032033SLM:個人教育ローンのメンバーSLM:財務資産が60日以上経過したメンバー2022-01-012022-12-310001032033SLM:財務資産が60日以上経過したメンバー2023-01-012023-12-310001032033SLM:財務資産が60日以上経過したメンバー2022-01-012022-12-310001032033SLM:InterestRateReductionAndTermExtensionMember2023-01-012023-12-310001032033SLM:InterestRateReductionAndTermExtensionMember2022-01-012022-12-310001032033アメリカ-公認会計基準:InterestRateBelowMarketReductionMember2022-01-012022-12-310001032033SLM:LoansInSchool GraceDefermentMembersSLM:個人教育ローンのメンバー2023-01-012023-12-310001032033米国-公認会計基準:財務資産未過去メンバーSLM:個人教育ローンのメンバー2023-01-012023-12-310001032033アメリカ公認会計基準:財務売掛金30~59日の期限切れメンバーSLM:個人教育ローンのメンバー2023-01-012023-12-310001032033SLM:個人教育ローンのメンバーアメリカ-GAAP:財務売掛金60~89日の期限切れメンバー2023-01-012023-12-310001032033SLM:個人教育ローンのメンバーアメリカ-GAAP:財務売掛金が90日以上の期限切れメンバー2023-01-012023-12-310001032033SLM:LoansInSchool GraceDefermentMembers2023-01-012023-12-310001032033米国-公認会計基準:財務資産未過去メンバー2023-01-012023-12-310001032033アメリカ公認会計基準:財務売掛金30~59日の期限切れメンバー2023-01-012023-12-310001032033アメリカ-GAAP:財務売掛金60~89日の期限切れメンバー2023-01-012023-12-310001032033アメリカ-GAAP:財務売掛金が90日以上の期限切れメンバー2023-01-012023-12-310001032033SLM:LoansInSchool GraceDefermentMembersSLM:個人教育ローンのメンバー2022-01-012022-12-310001032033米国-公認会計基準:財務資産未過去メンバーSLM:個人教育ローンのメンバー2022-01-012022-12-310001032033アメリカ公認会計基準:財務売掛金30~59日の期限切れメンバーSLM:個人教育ローンのメンバー2022-01-012022-12-310001032033SLM:個人教育ローンのメンバーアメリカ-GAAP:財務売掛金60~89日の期限切れメンバー2022-01-012022-12-310001032033SLM:個人教育ローンのメンバーアメリカ-GAAP:財務売掛金が90日以上の期限切れメンバー2022-01-012022-12-310001032033SLM:LoansInSchool GraceDefermentMembers2022-01-012022-12-310001032033米国-公認会計基準:財務資産未過去メンバー2022-01-012022-12-310001032033アメリカ公認会計基準:財務売掛金30~59日の期限切れメンバー2022-01-012022-12-310001032033アメリカ-GAAP:財務売掛金60~89日の期限切れメンバー2022-01-012022-12-310001032033アメリカ-GAAP:財務売掛金が90日以上の期限切れメンバー2022-01-012022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:パートナーとアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:共同署名者なしメンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ公認会計基準:学生ローンメンバーSLM:共同署名者のメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:キャンパス小説のメンバーSLM:FICOスコアが670人未満アメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:キャンパス小説のメンバーSLM:FICOスコア670699メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033SLM:FICOスコア700749メンバーアメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:キャンパス小説のメンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:キャンパス小説のメンバーSLM:FICOスコア750名以上アメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:キャンパス小説のメンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:学校FICO更新金額メンバーSLM:FICOスコアが670人未満アメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:学校FICO更新金額メンバーSLM:FICOスコア670699メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033SLM:FICOスコア700749メンバーアメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:学校FICO更新金額メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:学校FICO更新金額メンバーSLM:FICOスコア750名以上アメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:学校FICO更新金額メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:SeasoningBasedon MonthlyScheduledPayments 1から12 PaymentsメンバーSLM:償還メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:SeasoningBasedOn MonthlyScheduledPayments 13歳から20歳まで4歳PaymentsメンバーSLM:償還メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:償還メンバーSLM:SeasoningBasedOnMonthlyScheduledPaymentsDueFrom TwentyFiveToThirtySixPayments Membersアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:償還メンバーSLM:SeasoningBasedOn MonthlyScheduledPayments DueFromThirtySeven to FortyEightPayments Membersからアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:SeasoningBasedon MonthlyScheduledPayments(毎月計画支払い)DueFrom More ThanFortyEightPayments MembersSLM:償還メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:SeasoningBasedOnMonthlyScheduledPaymentsDueFromNotYetInRepaymentMembersSLM:償還メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:償還メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ公認会計基準:学生ローンメンバー2023-01-012023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:パートナーとアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:共同署名者なしメンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ公認会計基準:学生ローンメンバーSLM:共同署名者のメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:キャンパス小説のメンバーSLM:FICOスコアが670人未満アメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:キャンパス小説のメンバーSLM:FICOスコア670699メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033SLM:FICOスコア700749メンバーアメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:キャンパス小説のメンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:キャンパス小説のメンバーSLM:FICOスコア750名以上アメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:キャンパス小説のメンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:学校FICO更新金額メンバーSLM:FICOスコアが670人未満アメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:学校FICO更新金額メンバーSLM:FICOスコア670699メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033SLM:FICOスコア700749メンバーアメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:学校FICO更新金額メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:学校FICO更新金額メンバーSLM:FICOスコア750名以上アメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:学校FICO更新金額メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:SeasoningBasedon MonthlyScheduledPayments 1から12 PaymentsメンバーSLM:償還メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:SeasoningBasedOn MonthlyScheduledPayments 13歳から20歳まで4歳PaymentsメンバーSLM:償還メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:償還メンバーSLM:SeasoningBasedOnMonthlyScheduledPaymentsDueFrom TwentyFiveToThirtySixPayments Membersアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:償還メンバーSLM:SeasoningBasedOn MonthlyScheduledPayments DueFromThirtySeven to FortyEightPayments Membersからアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:SeasoningBasedon MonthlyScheduledPayments(毎月計画支払い)DueFrom More ThanFortyEightPayments MembersSLM:償還メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:SeasoningBasedOnMonthlyScheduledPaymentsDueFromNotYetInRepaymentMembersSLM:償還メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:償還メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ公認会計基準:学生ローンメンバー2022-01-012022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:LoansInSchool GraceDefermentMembersアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:LoansInForbelanceMembersアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバー米国-公認会計基準:財務資産未過去メンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ公認会計基準:財務売掛金30~59日の期限切れメンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ-GAAP:財務売掛金60~89日の期限切れメンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ-GAAP:財務売掛金が90日以上の期限切れメンバーアメリカ公認会計基準:学生ローンメンバー2023-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:LoansInSchool GraceDefermentMembersアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:LoansInForbelanceMembersアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバー米国-公認会計基準:財務資産未過去メンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ公認会計基準:財務売掛金30~59日の期限切れメンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ-GAAP:財務売掛金60~89日の期限切れメンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ-GAAP:財務売掛金が90日以上の期限切れメンバーアメリカ公認会計基準:学生ローンメンバー2022-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:LoansInSchool GraceDefermentMembersアメリカ公認会計基準:学生ローンメンバー2021-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーSLM:LoansInForbelanceMembersアメリカ公認会計基準:学生ローンメンバー2021-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバー米国-公認会計基準:財務資産未過去メンバーアメリカ公認会計基準:学生ローンメンバー2021-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ公認会計基準:財務売掛金30~59日の期限切れメンバーアメリカ公認会計基準:学生ローンメンバー2021-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ-GAAP:財務売掛金60~89日の期限切れメンバーアメリカ公認会計基準:学生ローンメンバー2021-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ-GAAP:財務売掛金が90日以上の期限切れメンバーアメリカ公認会計基準:学生ローンメンバー2021-12-310001032033アメリカ-GAAP:消費者ポートフォリオの細分化メンバーアメリカ公認会計基準:学生ローンメンバー2021-12-310001032033アメリカ-公認会計基準:土地と土地改善メンバー2023-12-310001032033アメリカ-公認会計基準:土地と土地改善メンバー2022-12-310001032033US-GAAP:改善メンバーの構築と構築2023-12-310001032033US-GAAP:改善メンバーの構築と構築2022-12-310001032033アメリカ-GAAP:家具と固定機器のメンバー2023-12-310001032033アメリカ-GAAP:家具と固定機器のメンバー2022-12-310001032033米国-GAAP:ソフトウェアとソフトウェア開発コストメンバー2023-12-310001032033米国-GAAP:ソフトウェアとソフトウェア開発コストメンバー2022-12-310001032033米国-公認会計原則:商標と貿易名メンバーSLM:NitroCollegeMember2023-10-012023-12-310001032033米国-公認会計原則:商標と貿易名メンバー2023-12-310001032033米国-公認会計原則:商標と貿易名メンバー2022-12-310001032033US-GAAP:クライアント関係メンバ2023-12-310001032033US-GAAP:クライアント関係メンバ2022-12-310001032033米国-GAAP:技術的権利の発達したメンバー2023-12-310001032033米国-GAAP:技術的権利の発達したメンバー2022-12-310001032033SLM:パートナー関係のメンバー2023-12-310001032033SLM:パートナー関係のメンバー2022-12-310001032033SLM:NitroCollegeMember2023-01-012023-12-310001032033SLM:SchollyIncMember2023-01-012023-12-310001032033SLM:SchollyIncMember米国-公認会計原則:商標と貿易名メンバー2023-12-310001032033SLM:SchollyIncMemberUS-GAAP:クライアント関係メンバ2023-12-310001032033SLM:SchollyIncMember米国-GAAP:技術的権利の発達したメンバー2023-12-310001032033米国-公認会計原則:商標と貿易名メンバーSLM:NitroCollegeMember2023-12-012023-12-310001032033アメリカ公認会計基準:非安全債務メンバー2023-12-310001032033アメリカ公認会計基準:非安全債務メンバー2022-12-310001032033SLM:個人教育ローン証券化メンバー米国-GAAP:SecuredDebtメンバー米国-公認会計基準:固定収入利子率メンバー2023-12-310001032033SLM:個人教育ローン証券化メンバー米国-GAAP:SecuredDebtメンバー米国-公認会計基準:固定収入利子率メンバー2022-12-310001032033アメリカ公認会計基準:可変収入利子率メンバーSLM:個人教育ローン証券化メンバー米国-GAAP:SecuredDebtメンバー2023-12-310001032033アメリカ公認会計基準:可変収入利子率メンバーSLM:個人教育ローン証券化メンバー米国-GAAP:SecuredDebtメンバー2022-12-310001032033米国-GAAP:SecuredDebtメンバーSLM:個人教育ローン証券化メンバー2023-12-310001032033米国-GAAP:SecuredDebtメンバーSLM:個人教育ローン証券化メンバー2022-12-310001032033SLM:ABCP借入メンバー米国-GAAP:SecuredDebtメンバー2023-12-310001032033SLM:ABCP借入メンバー米国-GAAP:SecuredDebtメンバー2022-12-310001032033米国-GAAP:SecuredDebtメンバー2023-12-310001032033米国-GAAP:SecuredDebtメンバー2022-12-310001032033SLM:ABCP借入メンバー米国-GAAP:SecuredDebtメンバー2023-05-160001032033SLM:ABCP借入メンバー米国-GAAP:SecuredDebtメンバー2022-12-310001032033SLM:ABCP借入メンバー米国-GAAP:SecuredDebtメンバー2023-12-310001032033SLM:ABCP借入メンバー米国-GAAP:SecuredDebtメンバー2023-01-012023-12-310001032033SLM:浮動レート借入率メンバ米国-GAAP:SecuredDebtメンバー2023-12-310001032033SLM:浮動レート借入率メンバ米国-GAAP:SecuredDebtメンバー2022-12-310001032033SLM:浮動レート借入率メンバ米国-GAAP:SecuredDebtメンバー2023-01-012023-12-310001032033SLM:浮動レート借入率メンバ米国-GAAP:SecuredDebtメンバー2022-01-012022-12-310001032033SLM:高齢者不安全注意日2025年10月29日アメリカ公認会計基準:非安全債務メンバー2020-10-290001032033SLM:高齢者不安全注意日2025年10月29日アメリカ公認会計基準:非安全債務メンバー2023-12-310001032033SLM:高齢者が安全でないNotesDue 11月22026年アメリカ公認会計基準:非安全債務メンバー2021-11-010001032033SLM:高齢者が安全でないNotesDue 11月22026年アメリカ公認会計基準:非安全債務メンバー2021-11-012021-11-010001032033SLM:高齢者が安全でないNotesDue 11月22026年アメリカ公認会計基準:非安全債務メンバー2023-12-310001032033SLM:SMBプライベート教育ローン2023メンバー2023-03-150001032033SLM:SMBプライベート教育ローン2023メンバー2023-03-152023-03-150001032033SLM:SMBプライベート教育ローン2023メンバーUS-GAAP:SecuredOvernightFinancingRateSofrOvernightIndexSwapRateRateメンバー2023-03-152023-03-150001032033SLM:SMBプライベート教育ローン2023メンバー2023-12-310001032033SLM:SMBプライベート教育ローン2023メンバー2023-08-160001032033SLM:SMBプライベート教育ローン2023メンバー2023-08-162023-08-160001032033SLM:SMBプライベート教育ローン2023メンバーUS-GAAP:SecuredOvernightFinancingRateSofrOvernightIndexSwapRateRateメンバー2023-08-162023-08-160001032033SLM:SMBプライベート教育ローン2023メンバー2023-12-310001032033SLM:SMBプライベート教育ローン2022メンバー2022-08-090001032033SLM:SMBプライベート教育ローン2022メンバー2022-08-092022-08-090001032033US-GAAP:SecuredOvernightFinancingRateSofrOvernightIndexSwapRateRateメンバーSLM:SMBプライベート教育ローン2022メンバー2022-08-092022-08-090001032033SLM:SMBプライベート教育ローン2022メンバー2022-12-310001032033SLM:ABS取引メンバー2021-12-310001032033SLM:個人教育ローンのメンバー2023-12-310001032033SLM:浮動レート借入率メンバ2023-12-310001032033SLM:浮動レート借入率メンバ2023-01-012023-12-310001032033SLM:浮動レート借入率メンバ2022-12-310001032033SLM:浮動レート借入率メンバ2022-01-012022-12-310001032033SLM:固定借入率メンバー2023-12-310001032033SLM:固定借入率メンバー2023-01-012023-12-310001032033SLM:固定借入率メンバー2022-12-310001032033SLM:固定借入率メンバー2022-01-012022-12-310001032033SLM:ブローカー預金メンバー2023-12-310001032033SLM:安全借款メンバー2023-12-310001032033SLM:SMBプライベート教育ローン2022メンバー2022-08-310001032033US-GAAP:SecuredOvernightFinancingRateSofrOvernightIndexSwapRateRateメンバーSLM:SMBプライベート教育ローン2022メンバー2022-08-310001032033SLM:SMBプライベート教育ローン2022メンバー2022-08-012022-08-310001032033SLM:SMBプライベート教育ローン2023メンバー2023-03-310001032033SLM:SMBプライベート教育ローン2023メンバーUS-GAAP:SecuredOvernightFinancingRateSofrOvernightIndexSwapRateRateメンバー2023-03-310001032033SLM:SMBプライベート教育ローン2023メンバー2023-03-012023-03-310001032033SLM:SMBプライベート教育ローン2023メンバー2023-08-310001032033SLM:SMBプライベート教育ローン2023メンバーUS-GAAP:SecuredOvernightFinancingRateSofrOvernightIndexSwapRateRateメンバー2023-08-310001032033SLM:SMBプライベート教育ローン2023メンバー2023-08-012023-08-310001032033SLM:2021年の個人教育ローンの証券化2023-12-310001032033SLM:2022年の個人教育ローンの証券化2023-12-310001032033SLM:個人教育ローン証券化メンバーアメリカ-公認会計基準:可変利益実体の主要利益メンバー2023-12-310001032033SLM:ABCP借入メンバーアメリカ-公認会計基準:可変利益実体の主要利益メンバー2023-12-310001032033アメリカ-公認会計基準:可変利益実体の主要利益メンバー2023-12-310001032033SLM:個人教育ローン証券化メンバーアメリカ-公認会計基準:可変利益実体の主要利益メンバー2022-12-310001032033SLM:ABCP借入メンバーアメリカ-公認会計基準:可変利益実体の主要利益メンバー2022-12-310001032033アメリカ-公認会計基準:可変利益実体の主要利益メンバー2022-12-310001032033SLM:SMBプライベート教育ローン2023 Bメンバーアメリカ公認会計基準:学生ローンメンバー2023-05-242023-05-240001032033SLM:SMBプライベート教育ローン2023 Bメンバー2023-01-012023-12-310001032033SLM:SMBプライベート教育ローン2023メンバーアメリカ公認会計基準:学生ローンメンバー2023-05-242023-05-240001032033SLM:SMBプライベート教育ローン2023メンバー2023-01-012023-12-310001032033SLM:A 2022 AMメンバーアメリカ公認会計基準:学生ローンメンバー2022-03-162022-03-160001032033SLM:A 2022 AMメンバー2022-03-162022-03-16Utr:レート0001032033SLM:A 2022 Bメンバアメリカ公認会計基準:学生ローンメンバー2022-05-272022-05-270001032033SLM:A 2022 Bメンバ2022-05-272022-05-270001032033SLM:A 2022メンバーアメリカ公認会計基準:学生ローンメンバー2022-10-192022-10-190001032033SLM:A 2022メンバー2022-05-272022-05-270001032033SLM:個人教育ローン証券化メンバーアメリカ公認会計基準:可変利益実体は主要な利益メンバーではない2023-12-310001032033SLM:個人教育ローン証券化メンバーアメリカ公認会計基準:可変利益実体は主要な利益メンバーではない2022-12-31SLM:取引相手0001032033アメリカ公認会計基準:キャッシュフローヘッジメンバーUS-GAAP:DesignatedAsHedgingInstrumentMemberUS-GAAP:InterestRateSwapMember2023-12-310001032033アメリカ公認会計基準:キャッシュフローヘッジメンバーUS-GAAP:DesignatedAsHedgingInstrumentMemberUS-GAAP:InterestRateSwapMember2022-12-310001032033アメリカ公認会計基準:公正価値ヘッジメンバーUS-GAAP:DesignatedAsHedgingInstrumentMemberUS-GAAP:InterestRateSwapMember2023-12-310001032033アメリカ公認会計基準:公正価値ヘッジメンバーUS-GAAP:DesignatedAsHedgingInstrumentMemberUS-GAAP:InterestRateSwapMember2022-12-310001032033米国-公認会計基準:非指定メンバーUS-GAAP:InterestRateSwapMember2023-12-310001032033米国-公認会計基準:非指定メンバーUS-GAAP:InterestRateSwapMember2022-12-310001032033US-GAAP:InterestRateSwapMember2023-12-310001032033US-GAAP:InterestRateSwapMember2022-12-310001032033アメリカ公認会計基準:キャッシュフローヘッジメンバーUS-GAAP:DesignatedAsHedgingInstrumentMember2023-12-310001032033アメリカ公認会計基準:キャッシュフローヘッジメンバーUS-GAAP:DesignatedAsHedgingInstrumentMember2022-12-310001032033アメリカ公認会計基準:公正価値ヘッジメンバーUS-GAAP:DesignatedAsHedgingInstrumentMember2023-12-310001032033アメリカ公認会計基準:公正価値ヘッジメンバーUS-GAAP:DesignatedAsHedgingInstrumentMember2022-12-310001032033米国-公認会計基準:非指定メンバー2023-12-310001032033米国-公認会計基準:非指定メンバー2022-12-310001032033アメリカ-公認会計基準:預金側メンバー2023-12-310001032033アメリカ-公認会計基準:預金側メンバー2022-12-310001032033US-GAAP:DesignatedAsHedgingInstrumentMember2023-01-012023-12-310001032033US-GAAP:DesignatedAsHedgingInstrumentMember2022-01-012022-12-310001032033US-GAAP:DesignatedAsHedgingInstrumentMember2021-01-012021-12-310001032033米国-米国公認会計原則:他の総合収入を累積メンバーに再分類するUS-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ-GAAP:累積GainLossNetCashFlowHedgeParentMember2023-01-012023-12-310001032033米国-米国公認会計原則:他の総合収入を累積メンバーに再分類するUS-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ-GAAP:累積GainLossNetCashFlowHedgeParentMember2022-01-012022-12-310001032033米国-米国公認会計原則:他の総合収入を累積メンバーに再分類するUS-GAAP:DesignatedAsHedgingInstrumentMemberアメリカ-GAAP:累積GainLossNetCashFlowHedgeParentMember2021-01-012021-12-310001032033米国-公認会計基準:非指定メンバー2023-01-012023-12-310001032033米国-公認会計基準:非指定メンバー2022-01-012022-12-310001032033米国-公認会計基準:非指定メンバー2021-01-012021-12-310001032033アメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2023-12-310001032033アメリカ-アメリカ公認会計基準:シリーズBPferredStockMemberSLM:ロンドン銀行間同業借り換え金利LIBOR 1メンバー2023-01-012023-12-310001032033SLM:SecuredOvernightFinancingRateSOFRメンバアメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2023-01-012023-12-310001032033SLM:3ヶ月間LIBORメンバーアメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2023-01-012023-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバー2023-12-310001032033SLM:A 2020共有返却計画メンバー2020-01-220001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2020共有返却計画メンバー2020-03-102020-03-100001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2020共有返却計画メンバー2020-03-112020-03-110001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2020共有返却計画メンバー2021-01-282021-01-280001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2020共有返却計画メンバー2020-03-112021-01-280001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2020共有返却計画メンバー2021-01-012021-03-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2021共有リコール計画メンバー2021-01-270001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2021共有リコール計画メンバー2021-10-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2021共有リコール計画メンバー2021-10-200001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2021共有リコール計画メンバー2021-01-012021-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2021共有リコール計画メンバー2022-01-012022-03-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2022共有返品計画メンバー2022-01-260001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2022共有返品計画メンバー2023-01-012023-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2022共有返品計画メンバー2022-01-012022-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2022共有返品計画メンバー2020-03-112021-01-280001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:A 2022共有返品計画メンバー2023-12-310001032033アメリカ公認会計基準:副次的事件メンバー2024-01-240001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:入札見積メンバ2021-02-020001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:入札見積メンバ2021-03-162021-03-1600010320332021-03-162021-03-160001032033アメリカ-アメリカ公認会計基準:普通株式メンバーSLM:入札見積メンバ2023-01-012023-12-310001032033SLM:入札見積メンバUS-GAAP:AdditionalPaidInCapitalMembers2023-01-012023-12-310001032033SLM:ルール10 b 51取引計画メンバーアメリカ-アメリカ公認会計基準:普通株式メンバー2023-01-012023-12-310001032033SLM:ルール10 b 51取引計画メンバーアメリカ-アメリカ公認会計基準:普通株式メンバー2022-01-012022-12-310001032033SLM:ルール10 b 51取引計画メンバーアメリカ-アメリカ公認会計基準:普通株式メンバー2021-01-012021-12-310001032033SLM:A 2022共有返品計画メンバー2022-12-310001032033SLM:A 2021共有リストア計画加速調達メンバ2021-01-012021-12-310001032033アメリカ-アメリカ公認会計基準:普通株式メンバー2023-12-29SLM:NumOfCompensationPlan0001032033SLM:A 2021 Omnibus IncentivePlanMember2023-12-310001032033SLM:EmployeStockPurche ePlanMember2023-12-310001032033米国-公認会計基準:制限された株式メンバー2023-01-012023-12-310001032033米国-公認会計基準:制限された株式メンバー2022-12-310001032033米国-公認会計基準:制限された株式メンバー2023-12-310001032033米国-公認会計基準:制限された株式メンバー2022-01-012022-12-310001032033米国-公認会計基準:制限された株式メンバー2021-01-012021-12-310001032033米国-GAAP:制限株式単位RSUメンバー2023-01-012023-12-310001032033SLM:PerformanceVestingStockOptionsMember2023-01-012023-12-310001032033SLM:制限された株式単位および業績株式単位のメンバー2022-12-310001032033SLM:制限された株式単位および業績株式単位のメンバー2023-01-012023-12-310001032033SLM:制限された株式単位および業績株式単位のメンバー2023-12-310001032033SLM:制限された株式単位および業績株式単位のメンバー2022-01-012022-12-310001032033SLM:制限された株式単位および業績株式単位のメンバー2021-01-012021-12-310001032033SLM:EmployeStockPurche ePlanMember2023-01-012023-12-310001032033SLM:EmployeStockPurche ePlanMember2022-01-012022-12-310001032033SLM:EmployeStockPurche ePlanMember2021-01-012021-12-310001032033アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310001032033アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310001032033アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310001032033アメリカ-GAAP:公正価値は再帰的メンバーを測定する2023-12-310001032033アメリカ-公認会計基準:公正価値入力レベル1メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310001032033アメリカ-公認会計基準:公正価値入力レベル2メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310001032033アメリカ-公認会計基準:公正価値投入レベル3メンバーアメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310001032033アメリカ-GAAP:公正価値は再帰的メンバーを測定する2022-12-310001032033US-GAAP:EstimateOfFairValueFairValueDisclosureMemberSLM:個人教育ローンのメンバー2023-12-310001032033アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバーSLM:個人教育ローンのメンバー2023-12-310001032033SLM:個人教育ローンのメンバー2023-12-310001032033US-GAAP:EstimateOfFairValueFairValueDisclosureMemberSLM:個人教育ローンのメンバー2022-12-310001032033アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバーSLM:個人教育ローンのメンバー2022-12-310001032033SLM:個人教育ローンのメンバー2022-12-310001032033US-GAAP:EstimateOfFairValueFairValueDisclosureMemberアメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2023-12-310001032033アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバーアメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2023-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2023-12-310001032033US-GAAP:EstimateOfFairValueFairValueDisclosureMemberアメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2022-12-310001032033アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバーアメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2022-12-310001032033アメリカ-公認会計基準:連邦家庭教育ローンプロジェクト融資保証ローンメンバー2022-12-310001032033US-GAAP:EstimateOfFairValueFairValueDisclosureMember2023-12-310001032033アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバー2023-12-310001032033US-GAAP:EstimateOfFairValueFairValueDisclosureMember2022-12-310001032033アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバー2022-12-310001032033US-GAAP:EstimateOfFairValueFairValueDisclosureMemberSLM:MoneyMarketandSavingsAccountメンバー2023-12-310001032033アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバーSLM:MoneyMarketandSavingsAccountメンバー2023-12-310001032033SLM:MoneyMarketandSavingsAccountメンバー2023-12-310001032033US-GAAP:EstimateOfFairValueFairValueDisclosureMemberSLM:MoneyMarketandSavingsAccountメンバー2022-12-310001032033アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバーSLM:MoneyMarketandSavingsAccountメンバー2022-12-310001032033SLM:MoneyMarketandSavingsAccountメンバー2022-12-310001032033US-GAAP:EstimateOfFairValueFairValueDisclosureMemberアメリカ公認会計基準:預金メンバー資格認証2023-12-310001032033アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバーアメリカ公認会計基準:預金メンバー資格認証2023-12-310001032033アメリカ公認会計基準:預金メンバー資格認証2023-12-310001032033US-GAAP:EstimateOfFairValueFairValueDisclosureMemberアメリカ公認会計基準:預金メンバー資格認証2022-12-310001032033アメリカ-アメリカ公認会計基準:横ばい報告金額公正価値開示メンバーアメリカ公認会計基準:預金メンバー資格認証2022-12-310001032033アメリカ公認会計基準:預金メンバー資格認証2022-12-310001032033アメリカ-公認会計基準:公正価値投入レベル3メンバー2023-12-310001032033アメリカ-公認会計基準:公正価値投入レベル3メンバー2022-12-310001032033SLM:債務証券取引メンバー2023-01-012023-12-310001032033SLM:債務証券取引メンバー2022-01-012022-12-310001032033アメリカ公認会計基準:転換可能債務証券メンバー2022-12-310001032033アメリカ公認会計基準:転換可能債務証券メンバー2023-01-012023-12-310001032033アメリカ公認会計基準:転換可能債務証券メンバー2022-01-012022-12-310001032033SLM:測定入力CPRRateMemberSRT:最小メンバ数2023-12-310001032033SRT:最大メンバ数SLM:測定入力CPRRateMember2023-12-310001032033SLM:測定入力CPRRateMemberSRT:重み平均メンバ2023-12-310001032033アメリカ-公認会計基準:デフォルト比率を測定入力メンバーSRT:最小メンバ数2022-12-310001032033アメリカ-公認会計基準:デフォルト比率を測定入力メンバーSRT:最大メンバ数2022-12-310001032033アメリカ-公認会計基準:デフォルト比率を測定入力メンバーSRT:重み平均メンバ2022-12-3100010320332014-04-300001032033米国-GAAP:会計基準更新201613メンバー2020-01-012020-01-010001032033米国-GAAP:会計基準更新201613メンバー2020-01-010001032033SLM:累積有効期限採用調整フェーズ残余メンバー2021-12-310001032033SRT:累計調整有効期限調整メンバ2022-12-310001032033SRT:累計調整有効期限調整メンバ2023-12-310001032033SLM:累積有効期限採用調整フェーズ残余メンバー2023-12-3100010320332023-01-012023-03-310001032033SLM:SallieMae 401 kSavingsPlanMembers2023-01-012023-12-310001032033SLM:SallieMae 401 kSavingsPlanMembers2022-01-012022-12-310001032033SLM:SallieMae 401 kSavingsPlanMembers2021-01-012021-12-310001032033SRT:ParentCompany Member2023-12-310001032033SRT:ParentCompany Member2022-12-310001032033SRT:ParentCompany Memberアメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2023-12-310001032033SRT:ParentCompany Memberアメリカ-アメリカ公認会計基準:シリーズBPferredStockMember2022-12-310001032033SRT:ParentCompany Member2023-01-012023-12-310001032033SRT:ParentCompany Member2022-01-012022-12-310001032033SRT:ParentCompany Member2021-01-012021-12-310001032033SRT:ParentCompany Member2021-12-310001032033SRT:ParentCompany Member2020-12-3100010320332023-04-012023-06-3000010320332023-07-012023-09-3000010320332023-10-012023-12-3100010320332022-01-012022-03-3100010320332022-04-012022-06-3000010320332022-07-012022-09-300001032033SLM:個人教育ローンのメンバーアメリカ公認会計基準:副次的事件メンバー2024-02-012024-02-01

アメリカです

アメリカ証券取引委員会

ワシントンD.C.,20549

表:10-K

(マーク1)

☑ 証券取引所条例第13条又は15条に基づいて提出された年報

1934年法令

本財政年度末まで十二月三十一日, 2023

あるいは…

☐ 証券取引所条例第13条又は15条に基づいて提出された移行報告

1934年法令

日本から日本への過渡期には、日本から日本へ

手数料書類番号001-13251

SLM社講演する

(登録者の正確な氏名はその定款に記載)

| | | | | | | | | | | |

| デラウェア州 | | 52-2013874 |

(明またはその他の司法管轄権

会社や組織) | | (税務署の雇用主

識別番号) |

| | | |

| 大陸大通り300号 | ニューアーク | デラウェア州 | 19713 |

| (主にオフィスアドレスを実行) | | (郵便番号) |

(302) 451-0200

(登録者の電話番号、市外局番を含む)

(前氏名、前住所、前財政年度、前回報告以来変化があれば)

同法第12条(B)に基づいて登録された証券: | | | | | | | | |

| クラスごとのタイトル | 取引コード | 登録された各取引所の名称 |

| 普通株は、一株当たり0.20ドルの価値があります | SLM | ナスダック世界ベスト市場 |

| 変動金利非累積優先株、Bシリーズ、1株当たり額面0.20ドル | SLMBP | ナスダック世界ベスト市場 |

同法第12条(G)により登録された証券:なし

登録者が証券法第405条規則で定義されている有名な経験豊富な発行者であるかどうかをチェックマークで示すはい、そうです ☑ *番号 ☐

登録者がこの法第13又は15(D)節に基づいて報告書を提出する必要がない場合は,複選マークで示してください ☐ 違います。 ☑

再選択マークは、登録者が、(1)過去12ヶ月以内(または登録者がそのような報告書の提出を要求された短い期間内)、(1)1934年“証券取引法”第13または15(D)節に提出されたすべての報告書を提出したかどうか、および(2)過去90日以内にこのような提出要求を遵守してきたかどうかを示すはい、そうです****

再選択マークは、登録者が過去12ヶ月以内(または登録者がそのような文書の提出を要求されたより短い時間以内)に、S−Tルール405条に従って提出された各相互作用データファイルを電子的に提出したか否かを示す。 はい、そうです ☑ いいえ、いいえ、違います ☐

登録者が大型加速申告会社,加速申告会社,非加速申告会社,小さな報告会社,あるいは新興成長型会社であることを再選択マークで示す。取引法第12 b-2条の規則における“大型加速申告会社”、“加速申告会社”、“小報告会社”、“新興成長型会社”の定義を参照されたい。(1つを選択):

| | | | | | | | | | | | | | | | | |

| 大型加速ファイルサーバ | ☑ | | | 加速ファイルマネージャ | ☐ |

| 非加速ファイルマネージャ | ☐ | (規模の小さい財務報告会社があるかどうかはチェックしないでください) | 規模の小さい新聞報道会社 | ☐ |

| 新興成長型会社 | ☐ | | | | |

新興成長型企業であれば、登録者が延長された移行期間を使用しないことを選択したか否かを再選択マークで示し、取引所法第13(A)節に提供された任意の新たまたは改正された財務会計基準を遵守する。*☐

登録者が報告書を提出したかどうかを再選択マークで示し、その経営陣が“サバンズ-オキシリー法案”(“米国連邦法典”第15編、第7262(B)節)第404(B)条に基づいて財務報告の内部統制の有効性を評価したことを証明する。この評価は、その監査報告書を作成または発行する公認会計士事務所によって行われる. ☑

証券が同法第12条(B)に基づいて登録されている場合は,登録者が届出中の財務諸表が以前に発表された財務諸表の誤り訂正を反映しているか否かを示す☐

これらのエラーのより真ん中に登録者の任意の実行者が関連回復中に第240.10 D−1(B)条に従って受信されたインセンティブベースの補償に従って回復分析を行う必要があるかどうかを再選択マークで示す

登録者が空殻会社であるか否かをチェックマークで示す(取引法規則第12 b-2条で定義されている)☐ *☑

2023年6月30日現在,登録者の非関連会社が保有する投票権のある普通株の総時価は$である3.7億ドル(ナスダック世界ベスト市場報告に基づく1株16.32ドルの終値)。

2024年1月31日までに220,349,715普通株式の株式を発行しました

引用で編入された書類

委託書の登録者2024年株主総会に関連する部分は、本年度報告の表格10−Kの第3部に引用的に組み込まれている。

監査役の名前:ピマウェイ会計士事務所*監査役の場所:*バージニア州マクレーン*監査役事務所ID:*185

SLM社

カタログ

| | | | | | | | |

| | ページ番号 |

| | |

| 前向き声明と警告的声明 | 1 |

| 利用可能な情報 | 2 |

| 第1部: | | |

| 第1項。 | 業務.業務 | 3 |

| 第1 A項。 | リスク要因 | 21 |

| 項目1 B。 | 未解決従業員意見 | 39 |

| プロジェクト1 C。 | ネットワーク·セキュリティ | 40 |

| 第二項です。 | 属性 | 41 |

| 第三項です。 | 法律訴訟 | 42 |

| 第四項です | 炭鉱安全情報開示 | 42 |

| 第二部です。 | | |

| 五番目です。 | 登録者普通株市場、関連株主事項及び発行者による株式証券の購入 | 43 |

| 第六項です。 | 選定された財務データ | 46 |

| 第七項。 | 経営陣の財務状況と経営成果の検討と分析 | 47 |

| サリー·メイに対する新冠肺炎の影響 | 47 |

| 重要な財務措置 | 47 |

| 戦略的要務 | 49 |

| 経営成果 | 51 |

| 財務状況 | 56 |

| 流動性と資本資源 | 73 |

| 重要な会計政策と試算 | 82 |

| リスク管理 | 87 |

| 第七A項。 | 市場リスクの定量的·定性的開示について | 91 |

| 第八項です。 | 財務諸表と補足データ | 94 |

| 第九項です。 | 会計と財務情報開示の変更と相違 | 94 |

| 第9条。 | 制御とプログラム | 94 |

| プロジェクト9 B。 | その他の情報 | 94 |

| 第三部です。 | | |

| 第10項。 | 役員·幹部と会社の管理 | 95 |

| 第十一項。 | 役員報酬 | 95 |

| 第十二項。 | 特定の実益所有者の担保所有権及び経営陣及び関連株主の事項 | 95 |

| 十三項。 | 特定の関係や関連取引、取締役の独立性 | 95 |

| 14項です。 | 最高料金とサービス | 95 |

| 第四部です。 | | |

| 第十五項。 | 展示·財務諸表明細書 | 96 |

前向きと警告的陳述

別の説明または文意がまた言及されていることを除いて、本年度報告におけるすべての“私たち”、“Sallie Mae”、“SLM”および“会社”への言及は、SLM社およびその子会社を指す。

このForm 10-K年次報告書は、本報告日までの経営陣の現在の予想に基づく“前向き”陳述および情報を含む。非歴史的事実の陳述は、私たちの信念、意見または期待に関する陳述、および未来の事件に仮定または依存する陳述を含み、すべて前向きな陳述である。これは、新冠肺炎または任意の他の流行病の将来の発展をめぐる陳述を含むが、これらに限定されない:新冠肺炎または任意の他の流行病の会社業務に対する潜在的な影響、経営結果、財務状況および/またはキャッシュフローに関する陳述;将来の普通株に対する四半期現金配当金の期待と能力は、私たちの取締役会の決定に依存し、私たちの収益、財務状況および要求、業務状況、資本分配決定および他の要素、リスクおよび不確定性の評価に基づいている;会社2024年の指導;同社の3年間のビジョン展望;会社の融資と株の買い戻しの期待と能力;会社の起源、純販売、非利息支出、収益、貸借対照表の状況および他の指標の予測、会計基準の変化に関連する任意の推定、および信用管理慣行の変化の影響に関連する任意の推定は、シミュレーションまたは他の行動観察の結果を含む。展望性陳述はリスク、不確定要素、仮説とその他の要素の影響を受け、これらの要素は実際の結果とこれらの展望性陳述に反映された結果とは大きく異なる可能性がある。これらの要因には、他にも、項目1 Aに列挙されたリスクおよび不確定要因が含まれる。“リスク要因”および本年度報告Form 10-Kおよびその後米国証券取引委員会(“米国証券取引委員会”)に提出された文書の他の部分;流行病およびその他の公衆衛生危機が社会、商業および立法/規制に及ぼす影響、融資コストの増加、流動性制限、法律法規遵守に関連するコスト増加、消費者保護、銀行および他の法律を遵守できなかった;会計基準の変化および重大な会計推定における関連変化の影響、私たちの信用損失準備の測定および関連支出費用に関する任意の変化;私たちが参加した任意の重大な訴訟におけるいかなる不利な結果;我々の第三者へのリスク開放に関する信用リスクには,我々のデリバティブ取引の取引相手,教育融資条項や教育信用市場の変化(新法律や既存法律の施行による変化を含む)が含まれている。他の事項に加えて、私たちは、私たちの融資コストと利用可能性の変化、私たちの信用格付けの低下、ネットワークセキュリティイベント、ネットワーク攻撃、および第三者サプライヤーの故障を含む当社のオペレーティングシステムまたはインフラの他の故障または破壊、私たちの名声が損なわれていること、コスト削減計画の成功に失敗したこと、およびこのような計画が私たちの業務に与える悪影響、教育融資需要の変化、融資者、教育機関、学生およびその家庭の融資選好の変化、学生ローン業務および金融機関に関する法律法規の変化、などの要素の影響を受ける可能性があります。銀行規則と法規の変化、資本要求の増加、銀行と他の消費貸手からの競争の激化、顧客の信頼、関連通貨市場ツールと私たちの利益資産と私たちの融資計画との間の金利関係、私たちが持っているローンの前払い金利、全体的な経済状況の変化と私たちが任意の買収を成功させる能力、および他の戦略的措置を含む一般的な金利環境の変化。私たちの連結財務諸表を作成するには、将来のイベントの推定および仮説を含むいくつかの推定および仮説を作成することも要求されます。このような推定または仮定は正しくないことが証明されるかもしれない。本年度報告にForm 10−K形式で含まれるすべての前向き陳述は,これらの警告的陳述によって制限され,本報告の発表日からのみ行われる。私たちはこのような内容を更新したり修正したりするためのいかなる義務も負わない-陳述は実際の結果や私たちが予想していた変化と一致することを期待する

利用可能な情報

私たちのサイトの住所はwww.salliemae.comです。私たちの年間報告書(Form 10-K)、四半期報告書(Form 10-Q)、および現在の報告書(Form 8-K)のコピー、およびこれらの報告書の任意の修正、依頼書、および任意の重要な投資家陳述は、米国証券取引委員会に電子的に提出された後、またはそれに提供された後、合理的で実行可能な範囲内でできるだけ早く私たちのサイトを通じて無料で取得することができます。米国証券取引委員会には、このような提出または提出された報告書および他の情報がすべて含まれているウェブサイトwww.sec.govがある。また、我々の取締役会管理基準、商業行動基準(当社の最高経営責任者、最高財務官および最高会計官に適用される道徳基準を含む)および取締役会の各委員会の管理規約のコピーは、当社のサイトで無料で入手することができ、要求に応じて印刷して、任意の株主に請求することもできます。私たちは、私たちのウェブサイトでこれらの情報を公開することによって、私たちのビジネス行動基準(私たちの最高経営責任者、財務責任者、または最高会計責任者に適用される範囲内)の任意の修正または免除を開示する予定です。我々のサイトに含まれたり参照されたりする情報は,本Form 10-K年次報告に引用的に組み込まれることはなく,本年度報告の一部を構成していない.

第1部:

プロジェクト1.ビジネス

わが社の使命

SLM社は、一般にSallie Maeと呼ばれ、高等教育分野で最も重要な金融ブランドである。教育ソリューション会社として、私たちの使命は学生が彼ら独特の旅を始める時に自信を高めることです。私たちは学生と家庭が高等教育を通過し、高等教育が終わったらすぐにナビゲーションすることを支援している。著者らは無料ツール、資源、奨学金と責任ある融資選択を提供することによって、大学計画の流れを簡略化し、高等教育の進出と完成を促進した

私たちは、どんな形の教育も成功の基礎であり、機会のイコライザであり、経済流動性への公認の道でもあると信じている。高等教育は生涯賃金を増加させ、経済の流れを可能にする。例えば、米国労働·統計局からのデータによると、学士号を持つ人は高校卒業証書を持っている人より68%多いことが明らかになった。1高度な学位を持っている人たちは高校の卒業証書を持っている人よりももっと稼いでいる。1この影響は多世代であり、親が大学教育を受けた子供は、親が大学に行ったことのない学生よりも学士号を取得する可能性があるからだ。ほとんどの人は、私たちの社会のすべてのメンバーが高等教育を受ける機会がある時、私たちの社会は繁栄し、経済的により包括的になるということに同意するだろう。2教育は一人の未来への変革的な投資を代表し、それは我が国の次世代看護師、教師、エンジニア、ビジネスリーダーなどを生み出している

私たちの歴史

Sallie Maeの名称は50年以上存在しているが、今日Sallie Maeの名義で運営されている会社SLM Corporationは2013年末に設立され、その完全子会社であるSallie Mae Bankを含め、2005年に設立された実業銀行(以下、“銀行”)である。2014年4月30日、教育ローン管理、サービス、資産回収、合併融資業務に従事する別の上場企業、現在はNavient Corporation(“Navient”)から合法的に分離された(“分割”)Navientは分割前に生成されたすべての資産および負債を保持しているが、分割に関連する分離および分配プロトコル(“分離および分配プロトコル”)によって我々によって保持されている資産および負債は除外されていることを明らかにする。私たちは個人銀行業務であり、分割及び流通協定によって明確に保留されている資産又は負債を除いて、分割前に発生したいかなる資産又は負債も保持していない。剥離前に存在する会社を“剥離前のSLM”と呼ぶことがある

私たちの主な執行事務所はデラウェア州ニューアーク大陸大通り三百号にあります。郵便番号:一七七三です。また、デラウェア州ニューカッスル、ユタ州ソルトレイクシティ、インディアナ州インディアナポリス、マサチューセッツ州ニュートン、バージニア州スターリングに事務所を設置しています。私たちの電話番号は(302)-451-0200です

______________________

1 “2022年には教育が見返りをもたらすだろう“職業の将来展望アメリカ労働統計局2023年5月です

2 Https://research.collegeboard.org/トレンド/教育-Payers

私たちの業務

私たちの業務は戦略的重要事項に集中し、私たちの持続的な成功のための基礎を築いた。私たちの重点は、私たちの核心的な個人学生ローン業務の収益性と成長を最大化し、私たちのブランドと魅力的な顧客基盤の力を利用して最適化することです。さらに、私たちは学生ローンとSallie Maeに関する外部叙事のためにより良い情報を提供することを求め続けている。また、株主価値を創出するために、厳格で予測可能な資本分配とリターン計画を維持するために努力しています。私たちは使命志向の文化を推進し、Sallie Maeを偉大な職場にし続けることに集中している。私たちはまた、私たちのリスクとコンプライアンス機能を強化し、私たちのリスク管理の枠組みを強化し、強化し、企業全体のリスクを評価し、監視していきます

私立教育ローン

私たちの主な業務は質の高い私立教育ローンを開始して提供することだ。“個人教育ローン”は、学生または彼らの家庭に提供される教育ローンであり、これらのローンは、どの州または連邦政府によっても提供されるものでもなく、どの州または連邦政府によって保証されているわけでもない。連邦預金保険会社(“FDIC”)が保証する一連の預金製品も提供しています。私たちがサービスしている家族は他のどんな個人的な学資機関よりも多い。私たちは2023年に約64億ドルの個人教育ローンを開始し、2022年12月31日までの1年より7%増加した。2023年12月31日現在、私たちは198億ドルの私立教育ローンを投資、純額、返済していません。

私たちの私立教育ローンは主に高等教育コストと家庭収入と貯蓄、奨学金と助成金、連邦財政援助による資金との差を埋めるために使われています。また、民間教育ローンを連邦教育ローン製品のような代替案としており、私たちの金利は競争力があると考えています

私たちの主な個人教育ローン製品はSmart Option学生ローンであり、在学支払い機能を強調し、より短い期間を生成し、顧客の総財務費用を低減することができる。顧客は通常、融資を行う際に3種類のSmart Option返済タイプのうちの1つを選択する。最初の2つのオプションは利息と固定支払のみのオプションで、学生在学期間とその後の猶予期間内に月賦で支払う必要があり、世銀が2023年に開始した個人教育ローンの約半分を占める。第三の返済選択は、学生在学中と学校を出た後の猶予期間内に返済を必要としない、より伝統的な繰延個人教育ローン製品である。(Smart Option学生ローンの猶予期間は、通常、借り手が学校を出てから6ヶ月だが、一部の大学院生ローンについては36ヶ月に及ぶ。)より低い純利息および固定支払いオプションの金利は、顧客がこれらのオプションを選択することを奨励し、従来の繰延オプションローンと比較して、顧客が総ローンコストを低減するのに役立つ。私たちの約半分の顧客が在学中の返済オプションを選択している。学校期間中の支払いは顧客が時間通りに定期的に返済することに慣れているのに役立ちます。私たちは変動金利ローンと固定金利ローンを提供する。

私たちはまた特定の大学院生学習プロジェクトに6種類のローン製品を提供する。これらのローンには、Sallie Mae法学部ローン、Sallie Mae MBAローン、Sallie Mae医療専門大学院ローン、Sallie Mae医学部ローン、Sallie Mae歯科学校ローン、Sallie Mae大学院ローンが含まれています。これらの製品は,医学生の猶予期間を延長するなど,大学院生の特定のニーズを満たすために設計されている。

私たちは私たちの個人教育ローン製品の条項を定期的に検討して更新する。個人学資ローンの所持者として、私たちは顧客のすべての信用リスクを担っています。私たちはカスタマイズ信用採点基準に基づく保証と定価、合格した連署者を追加することでこのリスクを管理します。2023年12月31日までの1年間に発行された私立教育ローンについては、元の承認時の平均FICOスコア(署名者や借り手を代表する高い信用スコア)が748点であり、約87.5%が連署であった。また、弁護士が学習ローンや宿泊·移転ローン以外のすべてのローンについて、私たちが始めた私立教育ローンの必要性と金額(学校入学コストを超えた不要な借金を防止するための)を学校に証明することを求め、ローン収益を高等教育機関に直接支払い、学生の教育費に融資収益を直接利用することを確保している。

私たちのマーケティング戦略の核心は、オフィスを援助し、オンラインと直接学生や家庭にマーケティングすることで、キャンパス内で私たちの製品を普及させることです。私たちと約2,100の高等教育機関のキャンパスワークは,我々の関係管理チームが積極的に管理しており,業界最大のチームであり,経済援助オフィスの信頼できる資源となっている

私たちのローンは高信用品質で、私たちのほとんどの顧客は彼らの支払いを管理して大きな成功を収めました。返済中の個人教育ローンには、顧客が利息又は定期的に支払うのみを支払うローンと、任意の適用の猶予期間後に全額元金及び利息返済状態に入るローンとが含まれる。2023年12月31日現在、3.9%の個人教育ローン(投資保有)が30日以上延滞しており、プライベート教育ローン(投資保有)の2.1%が返済·容認ローンである。2023年、私立教育ローンの純償却が平均返済に占める割合は2.44%だった。

サリー·マイ銀行

この銀行はユタ州金融機関部(UDFI)、連邦預金保険会社(FDIC)と消費者金融保護局(CFPB)によって監督され、高収益貯蓄口座、通貨市場口座と預金証券(CDS)などの伝統的な貯蓄製品を提供し、個人教育ローンを開始し、融資組合を管理し、以前に存在した連邦家庭教育ローン計画(FFELP Loans)に従って保証または保証されたローンも含まれている。同行の総資産は2023年12月31日現在、198億ドルの個人教育ローン(投資のために保有)、純額5.34億ドルのFFELPローン(投資のために保有)、総預金219億ドルを含む291億ドル。

私たちは預金資金を獲得し、競争力のある預金金利を提供することができ、これは私たちの個人教育融資源を維持し、他の業務目標を達成するために必要になるだろう。私たちがこのような資金を得る能力は、銀行の資本レベルと他の適用規制要求に対する遵守状況にある程度依存する。本文書を提出する際には、通常、定款や規模に類似したFDIC保険銀行に通常適用される制限を除いて、預金資金または我々が提供する金利を得る能力に規制制限はない。2023年、私たちは長期資産支援証券(ABS)市場に個人教育ローンプールを担保に、11億ドルの定期融資を調達することで、多様な融資基盤を維持した。これにより、2023年12月31日までのABS未返済資金総額は42億ドルに達し、私たちがポートフォリオに持っている個人教育ローン総額の21%を占めている。私たちは市場条件が許可された場合にABS融資を継続する予定です。これは私たちが預金資金に過度に依存しないように、私たちの資産とよりよく一致するのに役立つ。

サリミ銀行の詳細については、“監督·監督”と題された“規制”の小節を参照されたい。

スマート豚

私たちのSmartyPig製品は無料で、連邦預金保険会社の保険の目標ベースのオンライン貯蓄口座で、消費者が長期的かつ短期的な目標のために貯蓄するのを助ける。それの等級金利は貯蓄を増加させる消費者たちに補償される。2023年12月31日現在、私たちは3.29億ドルのSmartyPig預金を持っている

クレジットカード

2023年5月、私たちは私たちのクレジットカードローン組合(“クレジットカード”)を第三者に売却した。この取引は売却処理を行う資格があり、決算日に我々の貸借対照表から融資残高を削除した。私たちは2023年第2四半期に販売関連の400万ドルの損失を記録した

私たちの貸借理念は

Sallie Maeは責任あるローンに力を入れ、学生と家庭に以下の3つのステップ法に従って高等教育費を支払うことを提案することで、責任あるローンを奨励する

あなたが返済する必要のないお金から始めます。奨学金、奨学金、アルバイトを最大限に利用することで貯蓄と収入を補充する

連邦学資ローンを探索する。連邦学生援助無料申請(FAFSA)を記入することで連邦学生ローンの選択を探る。

責任感のある個人学生ローンを考える。既存の資源と高等教育の余剰費用の間のギャップを埋める。

顧客の最大の利益は最も重要であり、私たちの責任ある融資理念に欠かせない部分だ。我々は財務責任を奨励し、良好な信用の確立を強調し、顧客が債務を管理·除去するのに役立つ柔軟な返済条件を提供する。私たちはまた製品に顧客の保護を埋め込みました。希望者が必要な授業料だけを借りることを確保するために、学校と積極的に接触し、私立教育ローンを支払う前に学校認証を受けることを求めています(弁護士学習ローンや宿泊·移転ローンは除く)。申請者が彼らの融資およびその条項を理解するのを助けるために、申請者の金利、金利が固定されているか可変であるか、および利用可能な返済オプションの下での融資総コストを説明するために、複数のカスタマイズされた開示を提供する。私たちの私立教育ローンは一般的に、(I)ローン手数料の免除と事前返済罰金なし、(Ii)自動車貸し出しで登録し、月ごとに返済する学生は減利割引を受けることができる、(Iii)顧客の信用状況の監視を助けるために四半期FICO信用スコアを無料で得ることができる、(Iv)返済オプションを選択することができる、(V)変動金利または固定金利を選択できる、および(Vi)学生借り手が死亡または永久障害の場合にローンを免除する、という特徴を持つ

どうやって学生や家庭が民間教育ローンを返すのを助けますか

私たちの個人教育ローンの顧客の約半分は在学中の返済オプションを選択している。学校での支払いにより、顧客は良好な返済モデルを構築することを学び、彼らの総融資コストを低減し、卒業時の債務を削減した。私たちは顧客が在学中に毎月彼らに通信を送って、毎月返済する予定がなくても、いつでも知らせて、学校を出た時の借金を減らすことを奨励します。

学校から労働者大軍に移行する顧客の一部は、財務的に元金と利息を全額支払う能力があるため、より多くの時間を要するかもしれない。Sallie Maeは、借主が追加の返済柔軟性を得るのを支援するための階層的返済期間計画(GRP)を作成し、条件に適合した顧客が12ヶ月以内に元金および利息を全額支払うのではなく、指定された時間範囲でGRPに参加することを選択することを前提とした利息のみを支払うことを可能にした。GRPへの参加を選択した期間は,借主猶予期間が満了する6カ月前から,猶予期間満了後12カ月まで延長された。この計画の下で、12ヶ月の利息は借り手の猶予期間が満了するか、その計画を選択したときにのみ支払いを開始し、両者は遅い者を基準とする。

私たちの経験は、学校から全額元本と利息返済への成功的な移行は、財務計画の策定と実行に関連していることを教えてくれた。顧客ローン元金と利息返済期間が近づくにつれて、Sallie Maeは彼らと接触し、移行期間の予想をコミュニケーションさせた。また、SallieMae.comは、融資をどのように組織し、毎月の予算を策定し、返済義務を理解するかに関する教育内容をお客様に提供しています。提供された例は、支払いをどのように適用し、分配するか、および返済計画の計算利息が顧客の融資コストにどのように影響するかを説明するのに役立ちます。同サイトは、“軍人民事救済法”(“SCRA”)に基づいて軍人に福祉を提供することに関する重要な情報も提供している。

学生借款者が卒業した後,署名者にローンの免除を申請することができる.12元金と利息を支払い、学生借り手が独自にローン返済の責任を負う能力があることを証明した後、このオプションを使用することができます。連署人が死亡した場合、学生借り手は自動的に同じ条項で融資上の唯一の人として継続する。

顧客の口座が滞納した場合、私たちの催促チームは顧客および/または署名者と協力して、彼らが継続的に支払いを行う能力を理解するだろう。お客様に財政難がある場合は、お客様および/または署名者と協力して、毎月の返済義務を減らすための任意の代替スケジュールを決定します。これらの措置は、返済スケジュールの延長、一時的な利下げ、場合によっては永久的な利下げ、および適切な場合には、短期的な困難の容認を含むことができる。これらの手配は顧客の個人的な状況と支払い能力に適している。私たちが忍耐を与える時、私たちは顧客の忍耐が彼らのローン残高に影響を与えることを提案する。第2部、第7項を参照。“経営陣の財務状況と経営結果の議論と分析-財務状況-信用損失準備-民間教育ローン徴収ツールとしての容認と金利調整の使用”は、私たちの信用管理アプローチに関するより多くの情報を理解するために使用される

顧客サービス

私たちは私たちのすべての私立教育ローンのために開始、サービス、徴収活動を実行し、専門の代表が軍事福祉を受ける資格がある軍事人員の顧客を含む様々な需要のある顧客を支援する。当行や当行付属会社は、本行が発行するすべての私立教育ローンに対するサービスを保持しており、これらのローンは保有、販売、証券化にかかわらず期待されている。

ここ数年間、私たちは融資顧客と相互作用する能力についていくつかの改善を行いました

•お客様を中心とした機能を持つ統合プラットフォームは、セルフサービスを許可し、私たちのサービスや代行エージェントをサポートすることで、私たちの流れを簡略化し、効率を向上させます

•アプリケーションは、顧客サービスに関連するクエリをサポートするオンラインチャット機能;

•スマートフォンを介してアクセス可能なモバイルアプリケーション;および

•私たちの出荷、サービス、コレクション機能の改善が必要な分野に関するフィードバックを得るために、顧客調査を拡大します。

取引先が成功した

私たちは、私たちを信頼できるコンサルタントやパートナーと見なしている家族のニーズを最適に満たすために、私たちの業務を調整し続けます。私たちは顧客の成功に大きな努力をした。全顧客のうち、約96%の返済ローンが良好な状態であり、平均的には、毎年違約している融資は3%未満である。

2022年、我々はEpic研究教育サービス有限会社の資産を買収し、同社の業務名はニトロ学院(Nitro College)である。Nitroは、学生と家庭がどのように大学の授業料を責任を持って支払い、卒業後に彼らの経済的責任を管理するかを評価するための資源を提供する

Nitroの買収は、将来の戦略的成長機会を強化し、私たちのデジタルマーケティング能力を拡大し、顧客アカウントを得るコストを低減し、より広範な教育ソリューション提供者になるプロセスを加速させ、学生が完成し、直ちに高等教育を受けるのを助ける。2024年には、関連するNitroブランドをSallieとSallie Maeブランドとプラットフォームに移行する予定です

2023年には、学生、彼らの家族、他の人にカスタマイズされた高等教育奨学金推薦サイトおよびモバイルアプリケーション検索製品、奨学金提供者に提供される関連サービスを含む奨学金発表およびサービスプラットフォームの業務に従事するScholly,Inc.(“Scholly”)のいくつかのキー資産の買収を完了した。Scholly Assetsの参加は、高等教育の旅を成功させるために必要な自信を学生に提供することを支援してくれた

民間学資ローン市場成長の主な駆動力

私立教育ローン市場の規模は主に3つの要素に基づいている:大学の学生募集レベル、大学への費用、及び連邦政府が大学教育費を支払う可獲得性。学生や彼らの家族が支払うことができる大学費や、奨学金や機関助成金の可用性も重要である。教育コストの増加速度が家庭収入、貯蓄、連邦ローン、奨学金の合計を超えていれば、より多くの学生や家庭が個人教育ローンに依存することが予想される。学生募集レベルや大学費用が低下したり、連邦教育ローン、助成金または補助金や奨学金の可獲得性が著しく増加したりすれば、私立教育ローンの需要が減少する可能性がある

私たちは主に公立と私立非営利四年制学位授与機関の学生に注目しています。私たちは2年制の営利学校に通う学生たちにローンを提供しています。二年制プロジェクトのコストが低いため、連邦助成金とローンプロジェクトは通常これらの学生の資金需要を満たすのに十分である。私たちの2023年の私立教育ローンのうち、約16%または9.97億ドルが営利学校に通う学生のために提供されています。私たちが事業を続けている営利学校は主に職業訓練と医療分野に集中しています。私たちは、営利学校に通って授業を終えた学生は、公立や私立非営利4年制学位授与機関に通って卒業した学生と同様に、同様の返済表現を支援したいと考えています

私たちの競争相手1民間教育ローン市場には、公民金融グループやPNC銀行などの大手銀行や、ソフィー科技会社や学院大通りなど、規模の小さい専門金融会社や、教育金融委員会のメンバーが含まれている。私たちの競争は私たちの製品、オリジナル能力、価格、そして顧客サービスに基づいている。

学生募集

私たちは今後数年間の学生募集数が比較的安定していると予想している

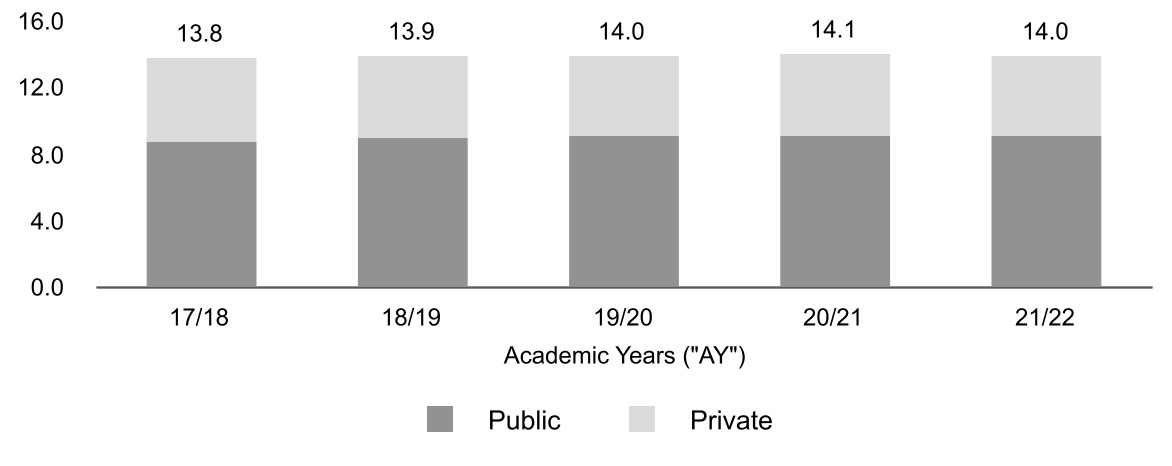

4年制学位授与機関の学生募集数2

(単位:百万)

•米国教育部の予測によると、2022年から2031年まで、4年制学位授与機関の学生募集人数は相対的に横ばいになる見通しだ。2

______________________

1出典Enterval LLC 2023年第3四半期プライベート学生ローン報告、2023年11月。Wwwv.enterval.com

2資料源:アメリカ教育部、国家教育統計センター、学位授与機関の入学人数予測モデルは、2031年まで。これらは私たちが得ることができるこのような情報の最新の源だ

学費

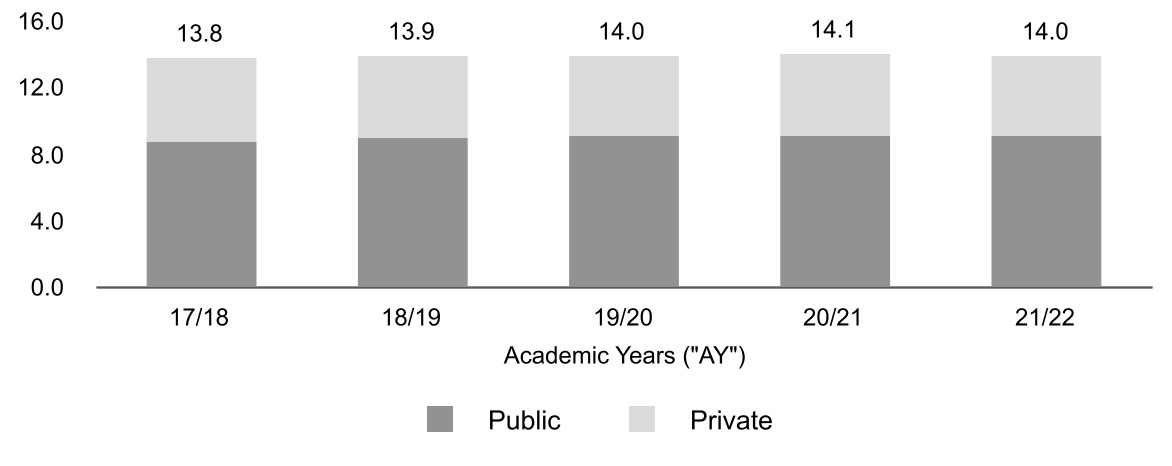

•2019−2020年から2023−2024年まで、4年制公立·私立非営利機関が発表した平均雑費(食事·宿泊を除く)は、それぞれ1.9%と3.0%の複合年間成長率で増加している。2021-2022年と2022-2023年の間、公立と私立の4年制非営利機関が発表した平均雑費はそれぞれ2.2%と4.9%増加し、2022-2023年と2023-2024年はそれぞれ2.5%と4.0%増加した。3

雑費を公表する3

(実際の金額はドル)

3資料源:アメリカ大学理事会--2023年大学定価傾向。©2023年、大学理事会。Www.collegeboard.org米国の大学理事会は毎年そのデータを繰り返しており、これは以前に報告された結果が異なる可能性がある。

資金源

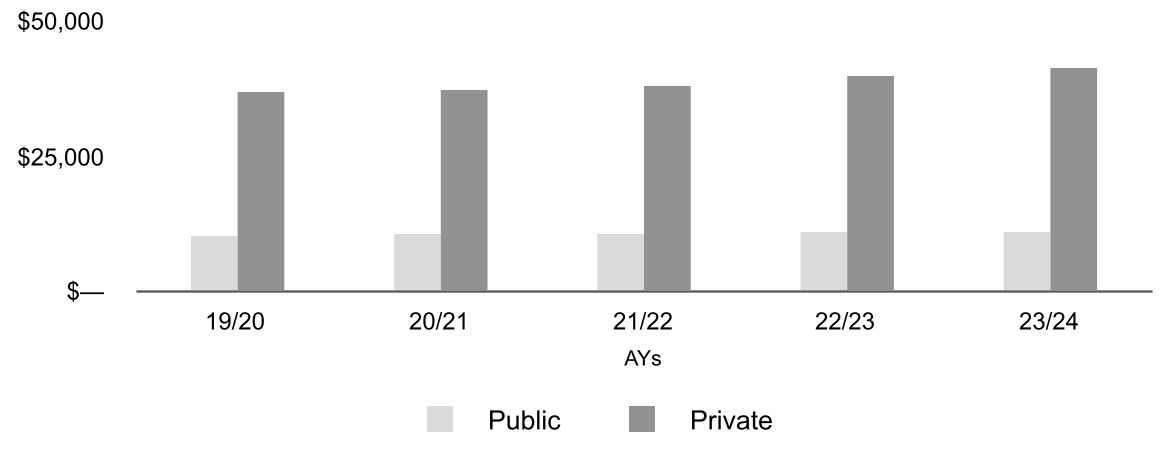

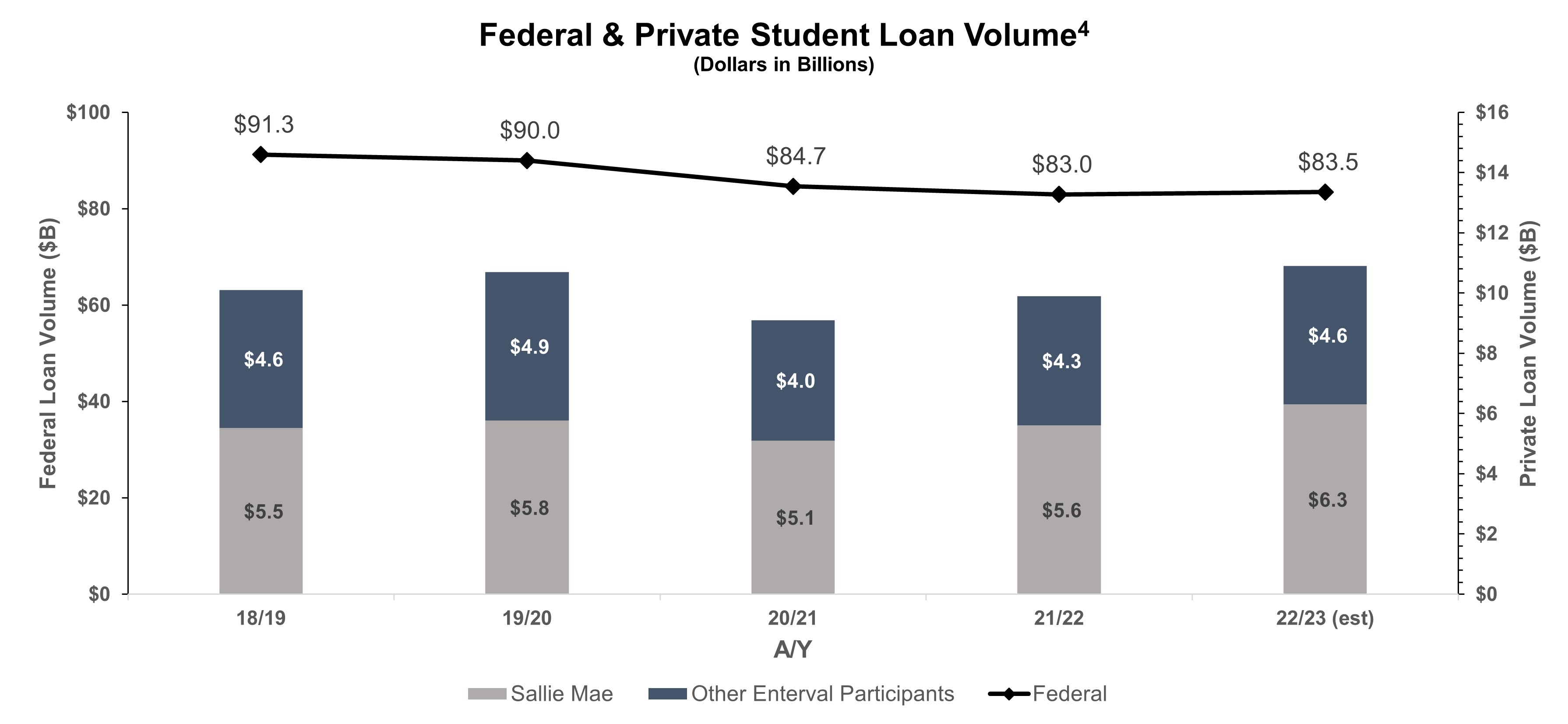

2022-2023年の個人教育ローンの発行額は110億ドルと推定され、2021-2022年より10億ドル増加した。4

_______

4資料源:大学理事会-2023年学生援助傾向2022年大学理事会。Www.collegeboard.org娯楽有限責任会社です。Wwww.enterval.com。資金源は連邦と個人学生ローンデータを含む現在のドルで計算される。2023年私立教育ローン市場動向と大学理事会−2023年学生援助傾向2023年データと企業報告。個人教育ローン市場規模に関する他の出所も存在し、市場規模を異なる方法で引用する可能性がある。米国の大学理事会は毎年そのデータを繰り返しており、これは以前に報告された結果が異なる可能性がある。我々は公開的に入手可能な市場推定源に依存しており,我々の業務の表現を比較するためにより適切な基盤を提供していると考えられるからである

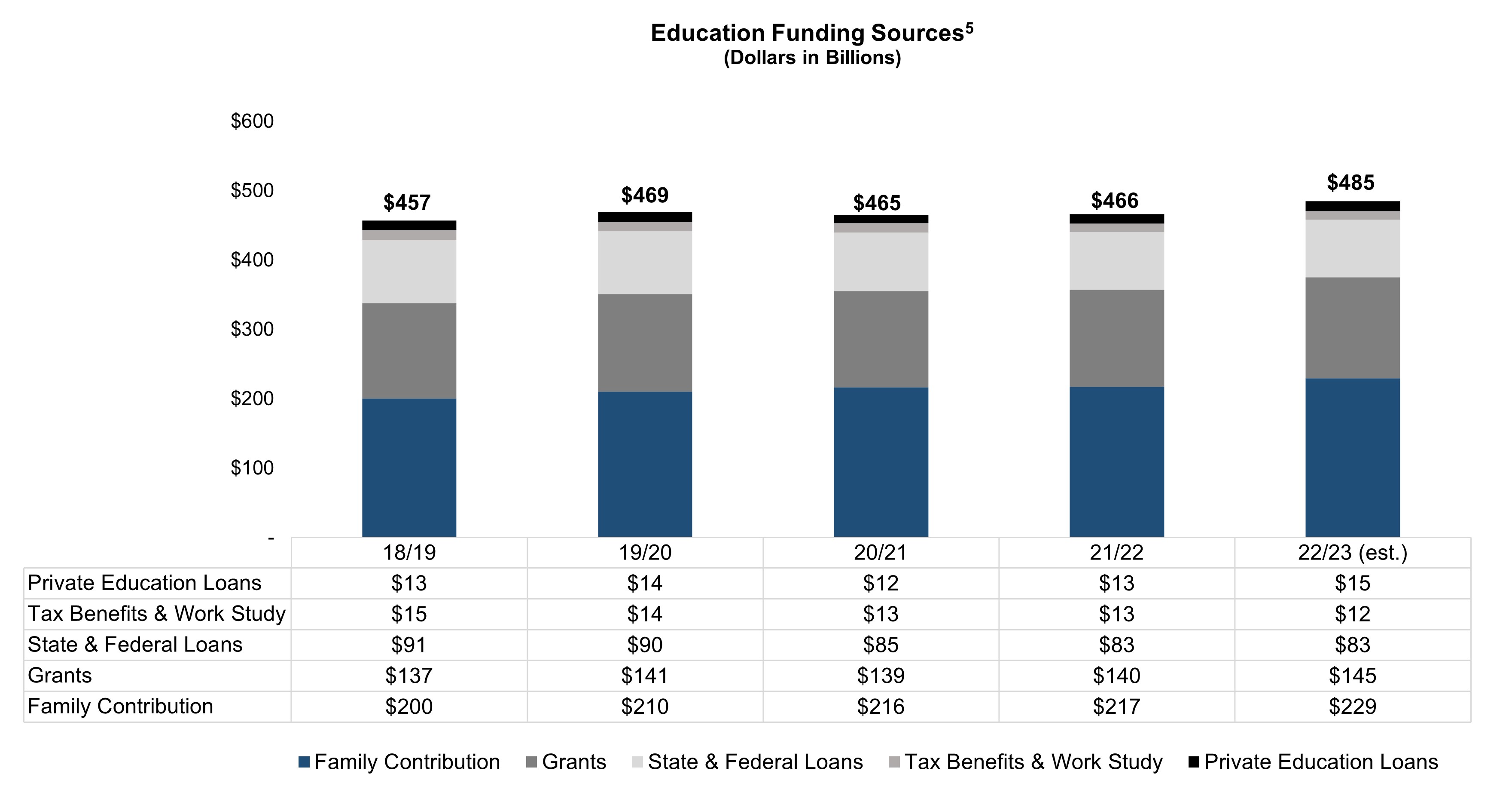

•2022-2023年の高等教育への総支出は4850億ドルで、2018-2019年の4570億ドルを上回ると予想される。2022-2023年、個人教育ローンは前年同期比200万ドル増加し、推定150億ドルに達し、高等教育総支出の3.1%を占めた。他の資金源の増加がない場合、総支出の適度な増加は、個人教育ローンの著しい増加を招くことができる。5

•2018-2023年の間、総支出の増加は主に家庭からの寄付を増やすことで吸収される。もし家庭の財政状況が改善され続けるなら、私たちはこの傾向が続くと予想する

_________________________ | | |

5資料源:Sallie Maeが卒業生と学部生のために全日制に相当する教育費を決定し、各学校の推定1人当たりの入学総費用を乗じて、中学後の教育総支出を試算した。この過程では,米国教育部,国家教育統計センター,“2030年までの教育統計要約”(NCES 2023,2023年10月),総合高等教育データシステム(IPEDS),大学理事会である大学定価傾向と学生援助2023年からの情報を利用した。©2023大学理事会、www.collegeboard.org、および会社分析。これらのデータ点の他のソースも公開されており,我々が計算した推定とは異なる可能性がある.NCES,IPEDS,大学理事会は毎年彼らのデータを再記述しており,これは以前の報告書の違いを招く可能性がある。また、会社の分析中の数字を再計算し、すべての出勤コストをインフレ調整されていないドルに標準化した。これが履歴データに与える影響はわずかだ。 |

監督と監督

概要

私たちは様々な連邦、州、そして地方当局の広範囲な規制、検討、そして監督を受けている。私たちと私たちの子会社に適用される法律と規制のもっと重要な側面は次のように説明される。これらの記述は、適用される法規、立法、法規、および政策の全文を参考に限定され、これらの法規、法規、および政策は修正され、連邦、州、および地方機関によって解釈され適用される可能性がある。

2010年には米国の金融サービス業の規制を改革·強化するために“ドッド·フランクウォール街改革·消費者保護法案”(略称“ドッド·フランク法案”)が可決された。それは金融機関と金融市場の他の参加者たちの接近と監視を規範化するための全面的な規定を含んでいる。それは、資本と流動性の要求を増加させ、レバレッジを制限し、規制権力を強化することを含む、米国金融サービス業のほぼすべての方面の厳格な監督、追加の要求と監督を要求する。それは数年以内に施行される多くの規制を発表する必要がある

また、各州は直接に学資ローン貸主とサービス業者の行為とやり方を直接監督することにますます興味を持っている。いくつかの州はすでに立法を公布し、州政府内に専門機関を設立し、これらの州内で運営する学資ローンの発行とサービス業界を監督し、そして助学ローンの融資者とサービス業者のやり方に最低基準を設定した。これは過去と比較して大きな変化である。過去、各州は通常、学資ローンの発行やサービス業界に特化した法律や法規を発表していなかった

消費者保護法律法規

私たちの開始、サービス、最初の当事者は預金活動を受け取り、私たちは連邦と州消費者保護、プライバシー、関連法律法規の制約を受けさせます。私たちのビジネスに適用されるいくつかのより重要な法律は

•不公平、詐欺、または乱用または慣行を管理する様々な州と連邦法律

•学資ローン貸主とサービス業者の行為とやり方に具体的な強制基準と要求を加える各種の国家法律法規

•連邦真の融資法とZ法規は、消費者借り手に信用条項を開示することを管理する

•公正信用報告法及び消費者報告機関への情報の使用及び提供を管理する第5条条例;

•平等信用機会法および条例Bは、債権者がクレジットを発行する際に、人種、宗教、および他の禁止されている要因に基づいて差別することを禁止する

•兵役開始前に発生したすべての債務(教育ローンを含む)に適用され、費用を含む可能性のある利息金額を制限するSCRA

•貯蓄法およびDD条例は、消費者預金口座に関連するいくつかの情報の開示を要求する

•連邦準備システム理事会(“連邦準備委員会”)が発表した消費者への預金資金の提供に関する“迅速資金獲得可能法案”、“21世紀小切手清算法案”、“CC条例”

•“金融プライバシー権法案”は、消費者金融記録の守秘義務を規定し、連邦政府の要求を遵守し、金融記録を呼び出す手続きを規定している

•電子資金送金法および条例Eは、自動振込およびそれに関連する消費者権利を管理する

•顧客に連絡するために使用可能な通信方法を管理する電話消費者保護法

•金融機関が非付属第三者に消費者に関する非公開情報を開示する能力を規範化する“グラム·リーチ·ブレリー法案”と、

•カリフォルニア州消費者プライバシー法と“カリフォルニアプライバシー権法案”は、カリフォルニア州住民の個人情報の透明性と開示義務を規定している

消費者金融保護局

CFPBは、連邦消費者金融保護法下の法規を公布し、民間教育ローン業界の規制を提供し、金融機関のコンプライアンス状況を審査することを含む、これらの法律を直接または間接的に施行することができる幅広い権力を持っている。罰金を徴収し、違反した場合に消費者に賠償を命じ、消費者金融教育に従事し、消費者の苦情を追跡し、データを請求し、サービスが不足している消費者やコミュニティへの金融サービスの提供を促進する権利がある。それは、法規を発表することによって、または最初に法規を発表することなく、その法執行権力を使用することによって、不公平、詐欺、または乱用および慣行を防止する権利がある。CFPBは金融サービス会社、特に法執行行動を積極的に監督、審査、実行し、罰金を科し、いくつかの大手銀行機関の顧客に多額の返金を要求してきた。CFPBは世銀の主要な消費者コンプライアンス監督機関であり、コンプライアンス審査権と主要消費者保護執行権を持っている。UDFIとFDICは依然として世銀の財務実力の慎重な監督管理機関である。

CFPB内のプライベート教育ローンオンブズマンは,私的教育ローンに関する質問を非公式に解決しようとする権利がある。この過程で決定された傾向や問題を私立教育ローン監察官が毎年国会に報告することが法律で求められている。FPBは引き続き学資ローン業界に積極的に注目し、私立教育ローン市場と学資ローンサービスに関する多くの措置を展開した。2020年2月初め、CFPBは米国教育部と了解覚書を締結し、学生ローン借り手により良いサービスを提供する。協定によれば、これらの機関は、借り手の苦情情報を共有し、四半期毎に会議を開催し、受信した苦情の性質及び苦情解決に関する既存情報等を検討する

サリメ銀行の規制

この銀行は2005年に設立され、ユタ州の工業銀行であり、FDIC、UDFIとCFPBの監督管理を受けている。“銀行持株会社法”によると、私たちは銀行持ち株会社ではないため、銀行持ち株会社に適用される連邦法規の制約を受けない。しかし、私たちと私たちの非銀行子会社は機関関連者として規制され、監督されている。以下では,我々,本行,我々の他の非銀行子会社に適用される銀行規制枠組みのいくつかの要素について議論する.

一般情報

この銀行は現在、FDICとUDFIの慎重な監督と審査、およびCFPBの消費者コンプライアンス監督と審査を受けている。多くの他の連邦や州の法律や法規は銀行業務のほとんどの面を管理しており,ある程度,我々の業務や我々の機関関連側である非銀行子会社の業務も管理している.

連邦と州規制機関の行動は

連邦および州の被保険預金機関に関する安全かつ穏健な法律および法規によると、銀行が十分な資本または他の資源が不足していると判断した場合、または安全で穏健な銀行のやり方に適合していないと考えられる他の方法で動作する場合、UDFIおよびFDICは銀行のいくつかの行動を強制または制限する権利がある。この許可によれば、銀行監督機関は、取締役会決議、了解覚書、書面合意、および同意または停止令を含む非公式または正式な監督協定の締結を銀行に要求することができ、これらの合意に基づいて、銀行は、言及された懸念を解決し、特定の行動を回避するために、決定された修正行動を要求されるであろう。

監督管理機関の法執行権力

銀行の“機関関連側”として、我々、我々の非銀行子会社及び我々の経営陣、従業員、代理人、独立請負業者及びコンサルタントは、法律、法規又は政府機関の書面命令に違反すれば、民事及び刑事罰を受ける可能性がある。違反は、要求がタイムリーに提出されなかった報告、虚偽または誤った情報を提出すること、または不正確な報告を提出することを含む可能性がある。このような違反行為に対する民事処罰は1日100万ドルに達する可能性があり、一部の金融機関犯罪に対する刑事罰には20年の禁固が含まれる可能性がある。監督管理機関は柔軟に機関と機関の関連側に対して法執行行動をとることができ、連邦預金保険会社は預金保険を終了する権利がある。銀行機関によって発行された停止および停止および同様の命令は、他に加えて、強制原状回復、償還、賠償、または損失からの保証を含む違反またはやり方による任意の損害を是正するための平権行動を要求する可能性がある。金融機関はまた、その成長を制限し、特定の資産を処分し、合意または契約を撤回し、または適切と思われる他の行動を命令することができる。違反が故意または無謀である場合、連邦銀行監督機関はまた、保険のある預金機関から取締役や幹部を除名することができる(またはその業界に入ることを禁止する)。

二零一四年五月、本行はCFPBの民事調査要求(“CID”)を受け取り、CFPB独立調査の一部として、顧客苦情、費用及び課金評価に関連し、分割前Navientの付属会社が分割前の期間内に学生ローン及び関連するSLM入金を返済することに関連している(“CFPB調査”)。要求された範囲内で、世銀はCFPBと十分に協力してきた。CIDとCFPB調査がカバーするタイムフレームワークや,Navientとそのサービス子会社が剥離前に行うやり方やプログラムへの関心から,Navientはこれらの調査への対応を指導する.したがって、私たちはこの調査の持続時間や最終結果を推定するための何の根拠もない。

2017年1月18日、CFPBはペンシルベニア州連邦裁判所に提訴し、Navientおよびその子会社Navient Solutions,Inc.およびPioneer Credit Recovery,Inc.を告発した。起訴状は、これらのNavientエンティティがその歴史的債務返済および債務回収慣行に欺瞞的なやり方があることを告発した。SLM、世銀、またはその現在のどの子会社も訴訟当事者として指名されておらず、いかなる不当な行為も告発されていない。CFPBの起訴状によると,Navientは“分離と分配プロトコル”によってこれらの責任を担っているという。

分割および流通協定の条項、および分割の構造に基づいて想定されるように、Navientは、分割前にSLMを行う前の銀行のすべての活動によって生じる可能性のあるすべてのクレーム、訴訟、損害、損失または費用を賠償する法的義務があるが、分割前の消費者銀行業務の展開に関連するいくつかの債務を除いて、これらの債務は銀行が具体的に負担する(しかも銀行はNavientを賠償する義務がある)。Navientは、これまでに開示された調査事項と現在解決されている多州訴訟と関連している分離·分配協定に基づく賠償義務を認めている。しかしながら、Navientは、銀行が上述した訴訟において別居および分配協定および/または双方の間の単独融資サービス協定に基づいて生じるいくつかの潜在的責任を賠償する責任がある可能性があると銀行に通知し、訴訟に関連する賠償義務および持続的な法的費用の返済をさらに延期することを提案する。銀行はナヴィットの立場に同意せず、ナヴィットには、議論のある分割前SLM行動によって生じた銀行のすべての債務を迅速に賠償する責任があることをナヴィットに繰り返した。

安全と健康基準

“連邦預金保険法”は連邦銀行監督機構、例えば連邦預金保険会社に要求し、法規或いは指導を通じて、すべての保証された預金機関、例えば銀行のために、内部制御、情報システムと監査システム、融資文書、信用保証、金利リスク開放と資産品質に関する運営と管理標準を規定する。これらの機関はまた、収益と株式推定の基準と、報酬、費用、福祉の基準を規定しなければならない。連邦銀行規制機関は、資本が損なわれる前に保険のある預金機関の問題を発見し、解決するために、規制と機関間指導を通じてこれらの必要な基準を実施した。これらの規定によれば、規制機関が銀行がいかなる規定の基準にも達していないと判断した場合、監督管理機関は、このような安全かつ穏健なコンプライアンス計画の提出と審査の最終期限と一致するように、許容可能なコンプライアンス計画を提出するように銀行に要求することができる。

配当と株式買い戻し計画

銀行が配当金を支払う能力はユタ州の法律と連邦預金保険会社の規定にかかっている。一般的に、ユタ州工業銀行の法律法規とFDIC法規によると、配当金を支払った後、銀行の資本と黒字が損なわれない場合、銀行は監督部門の承認を必要とすることなく、その純利益から配当金を支払うことができる。必要であれば、当社は、本明細書で説明したように、任意の発表された配当金および他の支払いを銀行の配当金に依存して支払い、株式買い戻しを完了する

取締役会が発表した場合、会社は取締役会の適宜決定権に基づいて発行された変動金利非累積優先株Bシリーズ(“Bシリーズ優先株”)について四半期現金配当金を支払う。2019年1月、会社は新しい政策を開始し、2019年第1四半期から普通株に対して四半期現金配当金を定期的に支払い、取締役会は普通株買い戻し計画を承認した

普通株式配当声明は会社の取締役会の決定と裁量決定権にかかっている。当社はいつでもその普通株式利回り政策を変更することができます。

2019年1月23日の株式買い戻し計画(“2019年株式買い戻し計画”)は公告日から発効し、2021年1月22日に満期となり、当社がその普通株株式を随時買い戻すことを許可し、買い戻し総価格は2億ドル以下となる。我々は,2019年株式買い戻し計画下のすべての能力を利用して,2019年12月31日までの年度で1700万株の普通株を1.67億ドルで買い戻し,2020年12月31日までの年度で300万株の普通株を3300万ドルで買い戻した

2020年1月22日の株式買い戻し計画(“2020年株式買い戻し計画”)は公告日から発効し、2022年1月21日に満期となり、当社が普通株株式を随時買い戻すことを許可し、買い戻し総価格は6億ドル以下となる。

2020年株式買い戻し計画の認可に基づき、2020年3月10日に第三者金融機関と株式買い戻し加速協定(ASR)を締結し、この合意に基づき、普通株と長期合意を5.25億ドル前払いしました。2020年3月11日、第三者金融機関が約4500万株を交付してくれた。長期プロトコルに従って吾等に交付される普通株式の最終実際の総数量は、規則10 b−18の出来高加重平均価格、すなわち、我々の普通株のASR中のナスダック全世界精選市場の通常取引期間内の取引価格に基づく。これらの取引は持分取引に計上され、株を受け取ったときに在庫株に計上され、その際に加重平均普通株は1株当たりの基本収益と希釈後の収益が直ちに減少することを計算した。2021年1月26日にASRを完成させ、2021年1月28日の最終決算時に1300万株を追加獲得しました。全体的に、私たちはASRに基づいて1株9.01ドルの平均価格で5800万株を買い戻した。より多くの情報を知るためには、連結財務諸表付記14、“株主権益”を参照してください

2020年の株式買い戻し計画によると、2021年3月31日までの3カ月間、7500万ドルで400万株の普通株を追加的に買い戻した。私たちは2020年の株式買い戻し計画の下でのすべての能力を利用した

2021年1月27日、会社は公告日から発効し、2023年1月26日に満期となる別の株式買い戻し計画(“2021年株式買い戻し計画”)を発表し、会社が時々普通株式を買い戻すことを許可していたが、買い戻し総価格は12億5千万ドル以下だった

2021年2月2日、2021年株式買い戻し計画の支援の下、我々が発行した普通株の総価格が10億ドルに達する普通株を購入し、1株当たり額面0.20ドルの“改正オランダオークション”入札要約(“入札要約”)を開始することを発表した。入札要約によると、1株16.50ドルで2850万株を買い戻した。今回の株式購入は2021年3月16日に決済され、総コストは約4.72億ドルで、入札要約に関する費用と支出が含まれている。私たちは入札要約に関する2850万株をキャンセルした

2021年10月、私たちの取締役会は、2021年の株式買い戻し計画に基づいて買い戻すことができる普通株金額を2.5億ドル増加させることを承認し、2023年1月26日に満期になります。これには2021年1月27日に発表された12億5千万ドルの権限は含まれておらず、2021年の株式買い戻し計画の認可総額は15億ドルだ。合計15億ドルの2021年株式買い戻し計画認可では、2021年12月31日までの1年間に、1株18.07ドルの平均価格で8110万株の普通株を買い戻し、14.6億ドルを買い戻した。(これらの金額には、上記入札要約に従って買い戻した株式が含まれています。)2022年3月31日までの3ヶ月間、2021年の株式買い戻し計画に基づいて3800万ドルで200万株の普通株を買い戻した。私たちは2021年の株式買い戻し計画の下でのすべての能力を利用した

2022年1月26日、発表日から発効し、2024年1月25日に満期となり、時々普通株を買い戻すことを許可し、総額12億5千万ドル以下の買い戻しを可能にする別の株式買い戻し計画(“2022年株式買い戻し計画”)を発表した。2022年株式買い戻し計画によると、2022年12月31日までの年間で、1株平均17.52ドルで3,820万株の普通株を買い戻し、価格は6.69億ドルであり、2023年12月31日までの年度には、1株平均価格15.64ドルで2230万株の普通株を買い戻し、価格は3.49億ドルであった。2023年12月31日現在、2022年株式買い戻し計画によると、余剰生産能力は2.36億ドル。2022年株式買い戻し計画の条項によると、2022年1月25日に使用されていないいかなる容量も2024年1月25日に満期となる。

2024年1月24日、2024年1月26日に発効し、2026年2月6日に満了する新たな株式買い戻し計画(“2024年株式買い戻し計画”)を発表し、時々普通株を買い戻すことを許可し、総価格は6.5億ドル以下となった。

2024年の株式買い戻し計画によると、買い戻しは時々様々な方法で行うことができ、公開市場買い戻し、ルール10 b 5-1取引計画による買い戻し、大口購入の交渉、株式買い戻し計画の加速、カプセル買収またはその他の類似取引を含む。いかなる買い戻しの時間や数量も市場状況の影響を受けることになり、会社が2024年の株式買い戻し計画の上限まで買い戻す保証はない、あるいは全く保証されない

当社は必要に応じて当社に配当金を支払い、当社がそのBシリーズ優先株と普通株について任意の発表された配当金を支払うことができ、当社が株式買い戻し計画に基づいて行う任意の普通株買い戻しを完了することを期待しています。同行はそれぞれ2023年12月31日、2022年12月31日、2021年12月31日までの年間配当金をそれぞれ5.5億ドル、7億ドル、14億ドルと発表し、得られた資金は主に株式買い戻し計画と株式配当に用いられている

資本要求を監督する

この銀行はFDICとUDFIが管理する様々な規制資本要求の制約を受けている。最低資本要求を満たしていないと規制機関が何らかの強制的で追加的な適宜行動をとる可能性があり、これらの行動をとれば、私たちの業務、運営結果、財務状況に実質的な悪影響を及ぼす可能性がある。FDICがバーゼルIII資本フレームワークを実施する法規(“アメリカバーゼルIII”)と迅速に是正行動をとる規制枠組みによると、銀行は特定の資本基準を満たさなければならず、これらの基準はその資産、負債、および規制会計慣行に基づいて計算されたいくつかの表外項目の数量化測定に関する。銀行の資本額とその迅速な是正行動の枠組み下での分類も、監督管理機関の資本構成、リスク重みとその他の要素に対する定性的な判断に依存する。

米国バーゼル協定IIIによると、同行は以下の最低資本比率を遵守しなければならない:普通株一級リスク資本比率は4.5%、一級ベンチャー資本比率は6.0%、総リスク資本比率は8.0%、一級レバレッジ率は4.0%である。しかも、この銀行は普通株式一次資本保護緩衝剤が2.5%を超えるという制約を受けている。緩衝を維持できなかったことは、配当金の支払いや役員への自由支配可能なボーナスの支払いなど、銀行の資本分配能力が制限される。緩衝を含め、銀行は米国バーゼルプロトコルIIIによって、普通株一級リスク資本比率が7.0%より大きく、一級リスク資本比率が8.5%より大きく、総リスク資本比率が10.5%より大きいという制限を回避するために、以下の資本比率を維持しなければならない。

被保険預金機関の迅速な是正行動枠組みによると、“資本充足”の要求に符合するためには、この行は普通株一級リスク自己資本充足率を少なくとも6.5%、一級リスク自己資本充足率が少なくとも8.0%、総リスク資本充足率が少なくとも10.0%、一級レバレッジ率が少なくとも5.0%を維持しなければならない。

2023年7月、連邦銀行機関は、米国バーゼルIII規制資本要求の重大な変化を実施するための規則を提出した。規制資本要求の提案改正は、一般に、合併資産総額が1,000億ドル以上の銀行組織または大量の取引活動に従事する銀行組織に適用される方針および方法を改正または導入する。したがって、提案された規則は銀行の資本要求や資本比率の計算に影響を与えない

連邦預金保険会社と他の連邦銀行機構が発表した規定によると、2020日に例年に現在の予想信用損失会計基準(“CECL”)を採用した銀行組織は、銀行を含み、2年延期することを選択することができ、その後、次の3年以内に段階的に発生した損失方法に対するCECL監督管理資本への影響を実施することができる。世銀はこのオプションを使用することを選択した。そのため、銀行がCECLを採用したため、2020年1月1日に記録された過渡調整が監督管理資本に与える影響、及びCECLの銀行信用損失準備、留保収益と平均総合併資産に対する持続的な影響の25%は、すべて監督管理資本目的報告(総称して“調整後の移行金額”と呼ぶ)であり、2022年1月1日までの2年間に延期された。2022年1月1日には、調整後の移行額の25%が資本目的の規制に段階的に使用される。2023年1月1日には、調整後の移行金額の25%が資本目的の監督管理に段階的に使用される。2024年1月1日と2025年1月1日には、調整後の移行額は引き続き毎年25%のペースで資本用途の監督管理に段階的に使用され、段階的に導入された金額は毎年年初に監督管理資本に計上される。銀行の2020年1月1日のCECL移行金額は私たちの信用損失を11億ドル増加させ、私たちの資金承諾のない表外開放の負債を代表して1.16億ドル増加し、私たちの繰延税資産は3.06億ドル増加し、累積効果調整により留保収益は9.53億ドル減少した。この過渡調整には,使用するモデルにおける任意の制限を解決するために,必要に応じて我々のCECL手当の品質調整が含まれている

2023年12月31日現在、資本監督管理目的のために延期され、段階的に実施されている調整後移行金額は以下の通り

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 調整後の過渡量 | | 今年度までの段階的受取額 | | 今年度までの段階的受取額 | | 調整後の残りの移行額は段階的に実施されます |

| (千ドル) | | 2021年12月31日 | | 2022年12月31日 | | 2023年12月31日 | | 2023年12月31日 |

| | | | | | | | |

| 利益を残す | | $ | 836,351 | | | $ | (209,088) | | | $ | (209,088) | | | $ | 418,175 | |

| 信用損失準備 | | 1,038,145 | | | (259,536) | | | (259,536) | | | 519,073 | |

| 未調達資金に対する引受金の負債 | | 104,377 | | | (26,094) | | | (26,094) | | | 52,189 | |

| 繰延税金資産 | | 306,171 | | | (76,542) | | | (76,542) | | | 153,087 | |

圧力テスト要求

テレス·フランク法によると、この行は現在、ストレステストの要求に制約されていない。しかし、監督管理の指導の下で、世銀は依然として年間資本圧力テストを行い、その結果をその審査のために慎重な監督機関であるFDICとUDFIに提出する。本行も四半期流動資金圧力テストを行い、その流動資金源の異なる圧力状況下での十分性を評価し、テスト結果を取締役会に提供する。このような結果は世銀慎重監督機関の要求に応じて提出された

預金保険および評価税

当行の預金はFDICが管理する預金保険基金(“DIF”)が適用される法定限度額で保険に加入しており、この基金の資金は主に保険加入銀行の四半期評価に由来している。保険銀行の

評価の計算方法は,評価比率に評価基数を乗じたものである.銀行の審査基数と審査比率は四半期ごとに確定する

世界銀行の現在の保険評価基数はその平均総合総資産から評価期間内の平均有形権益を引いたものである。銀行の評価率は、監督評価の結果、銀行の資本比率と財務状況、銀行の預金保険基金構成に対するリスクを含む一連の要素を使用して連邦預金保険会社によって決定される。保険加入銀行の評価金利も、場合によっては大量のブローカー預金を保有することや、特定のタイプの債務を発行または保有することを含むいくつかの要因に応じて調整される。

預金.預金

仲買預金については、被保険預金機関は、連邦預金保険会社の承認なしにこのような預金を受け入れ、継続したり、延長したりするために、迅速な是正行動の枠組みの下で十分な資本を持たなければならない。資本が十分な保険のある預金機関はFDICの免除を受けなければ、期限を延長したり、期限を延長したりすることができる。資本金が不足している保険預金機関は一般的に受け入れ、更新あるいは展示期間ブローカー預金を受け入れてはならない。銀行預金のより多い状況については、第2部第7項を参照されたい。“経営陣の財務状況と経営結果の議論と分析--重要な財務指標である資金源”

監督試験

世銀は現在定期的に世銀監督管理機関の現場検査を受け、一連の法律と監督管理コンプライアンス責任を遵守する状況を検査している。審査を行う規制機関は、被審査機関の帳簿や記録に制限されることなく接触することができる。試験の結果は秘密です。試験費用は被試験機関が必要か適切と判断した場合に応じて評価することができる

力の源泉

テレス·フランク法によると、私たちは銀行の財務力の源として要求され、法定の要求なしに銀行の資源を支持することを約束された。私の行は本行の任意のローンを貸して、預金者に支払う権利と当行のいくつかの他の債務において、本行に属することになります。

“コミュニティ再投資法案”

“コミュニティ再投資法案”(以下、“コミュニティ再投資法案”)は、機関の安全かつ穏健な運営と一致するように、地域コミュニティ(中低所得コミュニティを含む)の信用需要を満たすための連邦預金保険会社評価銀行の記録を要求する。これらの評価は,支店や施設の合併,買収,開設の申請を評価する際に考慮されている。これらの基準を十分に満たさなければ、世銀に追加的な要求と制限をもたらす可能性がある。その銀行はCRAの評価を受けて優れている

プライバシー法

“グラム-リーチ-ブレリー法案”(Gramm-Leach-Bliley Act、略称GLBA)の要求によると、連邦銀行監督機関は法規を通過し、銀行と他の金融機関が非関連第三者に消費者に関する非公開情報を開示することを制限している。金融機関は、顧客の機密情報を収集して保護する政策を消費者に開示することを要求されている。顧客は通常、金融機関が非関連第三者と非公開の個人情報を共有することを阻止することができるが、いくつかの例外がある。金融機関は、一般に、電話マーケティング、ダイレクトメールマーケティング、または他のマーケティングのために、任意の非関連第三者に特定の消費者またはアカウント情報を開示してはならない。プライバシー規制はまた、マーケティング目的で付属会社間で情報を共有することを制限し、消費者報告機関への利用や情報提供を管理する。連邦と州銀行機関は消費者情報の安全と機密性を維持する基準を規定し、銀行はこれらの基準を遵守し、セキュリティホールが発生した時に消費者に通知するいくつかの連邦と州法律或いは基準を遵守しなければならない。また、ますます複雑かつ厳格なデータプライバシーとデータセキュリティ法律、商業と個人データを保護するために制定された規制基準を遵守しなければならない。これらの法律は、会社に個人データの処理に追加的な義務を課し、そのデータが保存され、共有されている人に特定のプライバシー権を提供する。このような法律と規制基準を守らないいかなる行為も、私たちを法律と名声の危険に直面させるかもしれない。例えば

カリフォルニアでは2020年1月1日に施行されるカリフォルニア消費者プライバシー法(CCPA)とカリフォルニアプライバシー権法案(CPRA)が採択され,後者はCCPAに基づいて拡張され,2023年1月1日の施行後,あるカリフォルニア住民の個人情報の処理について追加のコンプライアンス義務が導入された。CCPAとCCRAはカリフォルニアで業務を展開し、一定の収入またはデータ収集のハードルを達成する営利企業に適用される。CCPAおよびCCRAは、GLBAに従って収集、処理、販売、または開示に適した情報の免除を含むいくつかの免除を含む。しかしながら、カリフォルニア法は、GLBA免除範囲外のいくつかのデータに適用するために、個人情報の定義を拡大する。さらに、他の多くの州では、個人情報の収集、記憶、処理、使用、開示、送信、セキュリティ、および他の処理に関連する州レベルのデータプライバシーおよびセキュリティ法律法規が制定されているか、または制定されている。特定の個人情報を濫用または保護できないことは、データプライバシー法律法規、政府エンティティまたは他の人が当社を提訴し、当社の名声と信頼を損なう可能性があり、当社の業務、財務状況、および運営結果にマイナスの影響を与える可能性があります。米国の他の州が類似した法律を採用している場合、あるいは全面的な連邦データプライバシー法が公布された場合、これらの要求を満たすために大量の追加資源がかかる可能性があり、会社が直面する全体的なリスクは徐々に増加していく可能性があり、具体的にはどのような法律のカバー範囲と適用状況に依存する。

学資ローン貸主とサービス事業者に対する国家の監督管理

ある州では、学資ローン貸手とサービス業者の行動を規範化する法律が当銀行の開始とサービス慣行に適用され、影響を与える可能性がある。これらの州の法律の内容はそれぞれ異なるが、これらの州内で運営されている学資ローン産業を監督するために、州当局の許可と監督、および専門の学資ローン監察官事務室を設立することが一般的である。これらの法律はまた、支払い処理、顧客通信、顧客問い合わせおよび苦情の処理、融資返済選択に関する情報、借り手口座記録の閲覧、障害申請および借り手要求の処理、連署人の融資からの除名要求、および債務回復などの要求を含むことができる。このような法律には、通常、国家規制機関による違反の疑いのある強制執行条項と、消費者に屈した個人訴訟が含まれていることに注目されたい

規制の他の源

私たちの業務の多くの他の側面は連邦と州の規制と行政によって監視されている。以下、その中のいくつかの最も重要な要素について説明する。

デリバティブに対する規制

テレス·フランク法第7章は、多くの金利交換を含むすべての標準化デリバティブに、取引相手のリスクを低減するために中央仲介機関に提出して清算しなければならない。我々が使用している2つの中央仲介機関は,シカゴ商品取引所(“シカゴ商品取引所”)とロンドン決済所(“ロンドン決済所”)である.シカゴ商品取引所とロンドン商品取引所で清算されたデリバティブのすべての変動保証金支払いは法律和解として入金しなければなりません。2023年12月31日現在、我々のデリバティブ契約は名目でシカゴ商品取引所で18億ドル、ロンドン証券取引所で1億ドル決済された。2023年12月31日現在、シカゴ商品取引所とロンドン商品取引所で決済されたデリバティブ契約は、それぞれ19億ドルの名義デリバティブ契約総額の92.6%と7.4%を占めている。私たちのリスク開放は、収益の頭寸のデリバティブ契約の価値を持ち、持っている任意の担保を引いて、掲示された担保を加えることに限られています。純負リスク開放が存在する場合,取引相手に対するリスク開放はゼロであると考えられる

信用リスク留保

テレス·フランクリスク保持ルールは通常、Sallie MaeのようなABSの発起人に要求され、ABS取引において少なくとも5%の証券化された資産信用リスクの経済的利益を保持する。2016年から、ドッド·フランクリスク保留ルールである2016年5月に完成した証券化取引を早くから採用してきた。私たちの2016-A取引および貸借対照表上の後続証券化については、私たちは、証券化取引において発行されたすべてのABS資本の公正価値の少なくとも5%を占める残りの証明書からなる“合格レベルの余剰資本”を保持するドッド·フランクリスク保持ルールを遵守し、この残りの証明書は、譲渡日に決定される。資産負債表外とみなされる任意の証券化、証券化構造での融資販売取引を含む任意の場合、ドッド·フランクリスク保持ルールを遵守し、任意のこのような取引で発行された各種類のABS資本のうち5%の資本からなる“合格垂直権益”を保持(必要な期限内)に保持する

将来の貸借対照表外証券化についても、ドッド·フランクリスク保留規則を遵守し、(必要な期間内に)単一の権益を保持し、受託者が発行信託発行の各利息について支払うべき金額の5%を獲得する権利を有することができる

反マネーロンダリング、アメリカ愛国者法案、アメリカ経済制裁

2001年の“米国愛国者法”(“米国愛国者法”)は“銀行秘密法”を改正し、重大な新しいコンプライアンスと職務調査義務を規定し、新たな犯罪と処罰を創造し、米国の域外管轄権を拡大することで、米国の反マネーロンダリング法と条例の範囲を大幅に拡大した。米財務省は“米国愛国者法案”の様々な要求を世銀などの金融機関に適用する法規を発表し、場合によってはいくつかの法規を提出している。これらの条例は、金融機関がマネーロンダリングやテロリスト融資活動を発見、予防、報告し、その顧客の身分を確認するために、適切な内部政策、手続き、制御を維持する義務があると規定している。また、米国法は一般に、米国人が米国務省が指定したテロ支援国とのビジネスを禁止したり、大きく制限したりしている。米国の法律によると、米国の他の経済制裁を受けている国にも同様の禁止や制限があり、これらの制裁は米国財務省外国資産制御弁公室または他の機関によって実施されている。私たちは、アメリカ人に適用される米国の関連法律や法規を遵守することを確保するための政策と手続きを維持している。

ウォルク規則

2013年12月、米国銀行機関、米国証券取引委員会、米国商品先物取引委員会は、ドッド·フランク法案におけるウォルク規則条項を実施するための最終規則を発表した。規則は、受託機関およびその付属機関が自営取引に従事することを禁止し、特定の個人基金に投資、賛助するか、または特定の個人基金と一定の財務関係を確立することを禁止する。これらの禁止は、例えば、保存管機関およびその付属機関が特定の条件および制限の下でリスク緩和ヘッジおよび流動性管理取引を行うことを可能にする重要な排除および免除を受ける。ウォルク規則は私たちの現在の業務や私たちの子会社の業務に大きな影響を与えません。ウォルク規則で禁止されている業務に実質的に従事していないからです。

人的資本資源と人材開発

公正で包容的で、価値観に基づいて使命を志向する文化は、この文化が約束を励まし、業績を推進することができると信じています。私たちの人的資本戦略は、彼らが私たちの使命を実践しているので、チームメンバーの誘致、発展、エンパワーメント、承認と奨励に集中している

2023年12月31日現在,約1,740人のチームメンバーがおり,すべて米国に位置している。私たちは敬業の従業員チームがもっと革新的で生産性と収益性のある会社をもたらすと信じている。したがって、私たちは文化調査を通じて従業員の尊敬度を測定する。これらの文化調査は、チームメンバーをすくすくと成長させ、自分の仕事を十分に発揮するための環境を作るための洞察力を提供している

私たちは、思想、考え、懸念を表現することを安全にし、異なる背景と観点を連結し、抱きしめて、私たちの使命を推進し、推進するために、多様な包容文化である相互信頼を奨励し、強化する環境を作るために努力している。私たちは多様で包括的な職員チームがもっと効果的な会社をもたらすことができると信じている。

私たちは、私たちの業務の前進を促進するために、可能な限り良い人材を引き付け、激励し、維持することができるように、全面的な報酬プランを提供することに集中している。私たちは市場競争力のある給料を支払うと信じています。私たちの福祉プログラムは、会社の401(K)計画への貢献、私たちのチームメンバーとその家族に提供する教育援助、柔軟な仕事の手配、その他の全面的な健康と福祉計画を含みます

私たちは学習や人材開発に多くの投資を行い、チームメンバーに必要なツールや資源を提供し、彼らの成功を支援し、会社の業績を推進している。

私たちのチームのメンバーはSallie Mae従業員ボランティア計画とSallie Mae従業員のペアプレゼント計画を通じて彼らの生活と仕事のコミュニティに参加する。2023年、私たちのチームメンバーは私たちのコミュニティ参加計画を通じて約3700時間寄付した。私たちはまた彼らと彼らのコミュニティの興味と要求を支援するために、チームメンバーに一致したプレゼントを提供する

第1 A項。リスク要因

リスク要因の概要

以下は,我々の証券投資にリスクを持たせる要因の概要である.この結論は私たちが直面しているすべての危険を解決していない。我々の株式に対する投資決定を行う前に、本リスク要因要約でまとめられたリスクおよび我々が直面している他のリスクのより多くの議論を以下に見つけることができ、これらの議論は、本10-K表の他の情報と、米国証券取引委員会に提出された他の文書と一緒に慎重に考慮すべきである

•私たちの製品は主に高等教育ローン製品とネット預金製品に集中しています。これらの製品の集中度と競争環境は、私たちの財務状況に悪影響を及ぼす可能性のあるリスクに直面させます。

•消費者が教育費を獲得する他の融資方法や他の要因は、個人教育ローンの需要を減少させたり、個人教育ローンを保持する能力に悪影響を与えたりする可能性があり、これは私たちに実質的な悪影響を及ぼす可能性がある

•既存の私立教育ローンの合併や再融資は、私たちの業務、財務状況、経営業績および/またはキャッシュフローに重大な悪影響を及ぼす可能性がある。

•私たちのローン、特に私立教育ローンの違約は、私たちの業務、財務状況、経営業績及び/又はキャッシュフローに悪影響を及ぼす可能性があります。

•私たちの信用損失準備金は実際の損失を補うのに十分ではないかもしれません。私たちは私たちの準備金を大幅に増加させる必要があるかもしれません。これは私たちの資本、財務状況、および/または経営業績に悪影響を及ぼすかもしれません。

•私たちは借り手以外の第三者の信用を受けており、これらの第三者のリスクの開放は私たちの業務、財務状況、経営結果および/またはキャッシュフローに悪影響を及ぼす可能性がある

•金利レベルまたは金利変化は、私たちの運営結果、財務状況、規制資本および/または流動性に悪影響を及ぼす可能性があります。

•私たちの利益資産の金利と期限の特徴は、私たちの融資手配の金利と期限の特徴と完全に一致していません。私たちはまた返済と事前返済の危険に直面している。これらは不確実性を増加させ、私たちの業務、財務状況、運営結果、および/またはキャッシュフローに悪影響を及ぼす可能性がある。

•私たちはデリバティブを使用して金利感受性を管理し、私たちを信用と市場リスクに直面させ、これは私たちの収益に実質的な悪影響を及ぼすかもしれない。

•ロンドン銀行の同業借り換え金利の中止は私たちの業務と財務業績に悪影響を及ぼす可能性があります。

•事業目標を達成する能力は、時々許可を得ることが可能な任意の株式買い戻し計画に資金を提供する能力を支援するために、預金を取得する能力、資産証券化によって資金を得る能力、および時々許可を得ることが可能な任意の株式買い戻し計画に資金を提供する能力に大きく依存する。もし私たちの流動性を効果的に管理できなければ、私たちに実質的な悪影響を及ぼすかもしれない。

•証券化または個人教育ローンの構築および促進、証券化信託の管理、または証券化または売却のための融資のサービスを提供する際には、取引先に責任を負う可能性がある。もしこのような負債が大きければ、私たちの業務と財政状況に悪影響を及ぼすかもしれない。

•金融サービス業の不利な発展および/または最近続いている動揺は、私たちの財務状況や経営業績に悪影響を及ぼす可能性がある。

•本行は各種の監督管理資本の要求を遵守しなければならず、最低資本要求を達成できなかったことは、監督管理機関がある強制的な行動を取ることを引き起こす可能性があり、そして追加の適宜な行動をとる可能性があり、これらの行動を取ると、私たちに重大な不利な影響を与える可能性がある。

•私たちが監督指導の下でシミュレーションした周期的な圧力シナリオの不利な結果は、私たちの業務に悪影響を及ぼす可能性があり、私たちに悪影響を及ぼす可能性のある規制行動につながるかもしれない

•会計基準の変更、または経営陣が総合財務諸表を作成する際の不正確な見積もりや仮定は、私たちに悪影響を及ぼす可能性があります。

•私たちは高度に規制された環境で運営し、私たちが運営する法律や法規を管理したり、これらの法律や法規の変化を管理したり、私たちがこれらの法律や法規を守らないことは、私たちに悪影響を及ぼすかもしれません。

•消費者保護、プライバシー、データ保護、またはネットワークセキュリティの法律および要件を遵守しないことは、集団訴訟を含む民事および刑事罰または訴訟を受け、私たちの業務に重大な悪影響を及ぼす可能性があります。

•モデルリスクやデータガバナンスリスクを含むリスクを管理する枠組みは、私たちの損失リスクを効果的に下げることができない可能性があり、フレームワークが無効であれば、私たちに実質的な悪影響を及ぼす可能性がある。

•連邦や州政府または様々な政治候補の提案、特に学資ローン産業に影響を与える提案は、特に私たちを政治的リスクに直面させ、私たちに実質的な悪影響を及ぼす可能性がある。

•私たちは環境、社会、管理問題、または他の分野や事件によって生じるリスクを含む名声リスクに直面しており、これらのリスクは私たちのブランドを傷つけ、私たちに実質的な悪影響を及ぼす可能性がある。

•私たちのオペレーティングシステムやインフラに故障や深刻な中断が発生したり、変化に適応できなかったりすると、私たちの業務を混乱させ、重大な損失をもたらし、規制行動や訴訟を招き、あるいは私たちの名声を損なう可能性があります。

•もし私たちが技術の急速な変化についていけなければ、私たちは市場シェアを失うかもしれない。

•私たちは安全な情報技術に依存しており、これらのシステムや第三者サプライヤーのシステムが破壊されれば、私たちに深刻な負の影響を与え、重大な財務、法律、名声のリスクを招く可能性がある。

•私たちの大量の運営と顧客サービス、および私たちの情報技術インフラの重要なコンポーネントは、第三者に大きく依存しており、これらの第三者のうちの1つがセキュリティまたはサービスレベルに違反したり、法律に違反したりすると、私たちの業務を混乱させる可能性があります。

•私たちは、巨額の法的費用と和解や損害賠償をもたらす可能性のある訴訟や監督や監督行動に関連する運営リスクに直面する可能性がある。

•我々は、財務報告および開示制御の内部統制および他の内部統制が無効になる可能性があり、これは、私たちの財務状況および/または運営結果に大きな悪影響を及ぼす可能性がある。

•当社の業務運営および第三者サプライヤーの業務運営は、予測不可能な悲劇的な事件の悪影響を受ける可能性があります。

•新しいビジネスラインと私たちが買収に成功する能力は大きなリスクに直面しています。

•Navientの賠償義務のため、私たちはその信頼に関連した多くのリスクを持っている

•私たちの優先株保有者は私たちの普通株主より優先的な権利を持っている。

•私たちは銀行から配当金を獲得し、配当金を支払い、普通株を買い戻し、会社の債務を支払う能力が制限される可能性がある。

•もし私たちが熟練した従業員を引き付け、維持し、激励することができなければ、私たちの業務は否定的な影響を受けるかもしれない。

リスク要因

私たちは多くのリスクと不確実性に直面しており、いずれの1つまたは複数のリスクおよび不確実性は、私たちの業務、財務状況(資本および流動性を含む)、運営結果、キャッシュフロー、および/または株価に実質的な悪影響を及ぼす可能性がある。本節では、これらのリスクおよび不確実性のいくつかを説明しますが、私たちは他のリスクや不確実性の悪影響を受ける可能性がありますが、これらのリスクや不確実性(I)は現在知られていませんが、(Ii)私たちは認識できていない、あるいは(Iii)私たちは現在どうでもいいと思っています。私たちの株に投資決定を下す前に、これらのリスク要因と、アメリカ証券取引委員会に提出された10-Kフォームや他の文書の他の情報をよく考慮すべきです

リスクを集中する

私たちの製品は主に高等教育ローン製品とネット預金製品に集中しています。これらの製品の集中度と競争環境は、私たちの財務状況に悪影響を及ぼす可能性のあるリスクに直面させます。

2023年12月31日現在、個人教育ローンは私たちの総資産の約72%を占め、私たちの総資産の84%を占め、現金と現金等価物は含まれていない。このような集中がもたらすリスクは、個人教育ローン市場、教育ローン市場全体、または経済環境全体における任意の中断、位置ずれ、重大な不利な立法または法規の変化、または他の負のイベントまたは傾向、インフレおよび上昇または高金利環境または米国の景気後退を含む、いずれも、私たちの業務、財務状況、および運営結果に比例しない悪影響を及ぼす可能性があることである。私たちは私立教育ローン市場で様々な参加者からの競争に直面している。私たちは銀行や他の消費ローン機関と競争しており、その中の多くの機関は強力な消費者ブランド認知度、より多くの財務資源、およびより多様な資産の組み合わせを持っており、これはそれらを製品および提供の面でより競争力を持たせることができ、特に不確定または挑戦的な経済時期にある。私たちはまた金融科学技術(“金融科学技術”)会社と競争しており、その中の多くの会社のリターンハードルはより伝統的な消費ローン機関より低い。市場ローンサイトの利用は学生ローン部門でますます人気を集めている。このような市場チャネルは私たちのより伝統的な融資ルートを侵食し、私たちが個人教育ローンを開始するコストを増加させるかもしれない。また、様々な融資機関やNavientを含む他の競争相手がそのEarest子会社を介して個人教育ローン市場に参入または再参入することにより、競争が激化することが予想される。私たちの競争は私たちのブランド製品、革新能力、そして顧客サービスに基づいている。もし私たちの競争相手がより積極的またはより効果的に競争すれば、私たちは市場シェアを失う可能性があり、および/または私たちの既存の融資は統合または再融資リスクの影響を受ける可能性がある。

民間業界参加者からの競争以外に、連邦政府は連邦直接学生ローン計画(“DSLP”)を通じて私たちの個人教育ローン製品に対して重大な競争を構成した。学生とその家庭は、利用可能な資金(家庭貯蓄、奨学金、助成金、連邦と州ローンを含む)と高等教育コストとの差を補うために、私立教育ローンに依存するため、政府が開始または保証するローンの獲得性と条項は私立教育ローンの需要に影響を与える。連邦政府は現在、どの学生が獲得できる連邦融資金額に年度と合計制限を設定し、学生資格の基準を決定している。保護者や大学院生は、Parent PlusやGraduate Plusプロジェクトなど、他のプロジェクトを通じて追加的な連邦教育融資を受けることができ、教育コストと学生が獲得した他の経済援助金額との差額を除いて、総額制限はない。これらの連邦教育ローン計画は、通常、米国議会が1965年の“高等教育法”(HEA)に基づいてプロジェクトに資金を提供する権限に基づいて調整される。HEAの再許可は現在米国議会の承認を待っている。再認可、および一般学生ローン借り手に減免措置を提供することにより、学生ローン計画を変更するための立法ツールを提供することができる。私立教育ローン市場および私たちの業務に影響を与える可能性のある要素は、連邦教育ローン限度額および/または支払い要求の変化、プライベートローン再融資計画、またはプライベート教育ローン免除を含む。どんな立法の他の部分もまた私たちの業務と財政状況に否定的な影響を及ぼすかもしれない。“-政治/名声リスク”を参照

私たちのオンライン預金製品もまた激しい競争に直面している。私たちは主に名声、金利、私たちの預金製品に関する情報の可用性に基づいて競争する予定だ。私たちの競争相手は、多くの人が私たちよりも多くの財力またはより低いコストを持っていて、新しい預金を誘致し、既存の預金を維持する上で、例えば、より競争力のあるレートを提供することによって、広告により多くの資源を投入したり、より効果的なマーケティング形態に従事したりすることができるかもしれない。例えば,我々の新しい預金者買収マーケティング部分は,検索エンジンや銀行預金情報集約器に依存し,有機ランキングや有料検索広告を介して大量のトラフィックを我々のサイトに誘導する.私たちの銀行の競争相手の有料検索活動、例えばクリックで有料マーケティングをすると、彼らのサイトが私たちよりも高い検索結果を得る可能性があります

私たちが預金者を買収するコストが大幅に増加した。さらに、検索エンジンおよび預金情報集約器の方法および業務実践の変化は、我々の新規預金の増加または既存の顧客保持率の低下をもたらす可能性がある。預金に対する競争の激化は私たちの資金コストの増加を招く可能性があり、これは私たちのローン定価と純利息差にマイナスの影響を与えるかもしれない。また“-流動性リスク”を見る

消費者が教育コストを獲得する他の融資方法および他の要因は、個人教育ローンの需要を減少させるか、または個人教育ローンを保持する能力に悪影響を及ぼす可能性があり、これは、私たちの業務、財務状況、経営業績および/またはキャッシュフローに大きな悪影響を及ぼす可能性がある。

家庭や学生借り手が利用可能な資金と高等教育コストとの差を補うために他のツールを使用すれば、私立教育ローンへの需要が弱まる可能性がある。これらの車には

•住宅純価値ローンまたは家庭は、その教育費を支払うために使用できる他の借金;

•将来の授業料コストを補うために、学生が今日の料金率で授業料を支払うことを可能にする授業料前払い計画

•第529条計画は、学費前払い計画と大学貯蓄計画を含み、家族が税金優遇に基づいて資金を節約することを可能にする

•教育IRAは、現在はCoverdell教育貯蓄口座と呼ばれており、保有者は毎年教育貯蓄のために支払うことができる

•DSLPのような政府教育ローン計画と

•学院や大学からの直接融資と、学校が提供し、民間会社が便利な収入共有協定を提供する。

また、個人教育ローンの発行量を増加させ、計画レベルに資産を保持する能力がマイナスの影響を受ける可能性がある

•アメリカの人口傾向は大学の年齢人口の減少を招いた

•高等教育の需要低下(これは、米国の雇用旺盛な時期および/または雇用主が従業員に大学の学位を要求するより少ない時期に発生する可能性がある)

•高等教育の就学コストが低下しました

•消費者は高等教育のための方向性貯蓄を増加させ

•市場流動性の増加、他の融資手段の獲得可能性、家庭収入の改善、消費者自信の増強、および/または様々な他の要素により、私たちの私立教育ローンの早期返済額は増加または加速した

•マクロ経済要因(高失業率を含むが、これらに限定されない)は、融資申請者または借り手が私たちの信用基準または信用償還義務を達成できない

•大衆は高等教育コストの増加にもっと広範な抵抗を持っている

•新たな連邦·州教育支出に関する提案は以下の“政治·名声リスク”で記述され、より広範な吸引力や勢いを得ている

既存の私立教育ローンの合併や再融資は、私たちの業務、財務状況、経営業績および/またはキャッシュフローに重大な悪影響を及ぼす可能性がある。

私たちは、私たちの個人教育ローン製品の設計は、厳格な保証を強調し、信用できる連結者と変動あるいは固定された金利を強調して、持続可能で競争力のあるローン製品を創出すると信じている。しかし、私たちの既存のポートフォリオ金利よりも低い金利で増加した私立教育合併融資-プライベートソース(金融技術会社を含む)からも他のソースからも-私たちの既存の私立教育ローンの前払率を上昇させる可能性があり、持続的かつ長期的に存在すれば、私たちの業務、財務状況、経営業績、および/またはキャッシュフローに大きな悪影響を及ぼす可能性がある。合併または再融資製品を提供する融資者の数が増加し続ける可能性があり、既存の融資の合併または再融資に連邦融資を提供するための提案立法を促進するために、競争および立法または規制改革の結果となる可能性がある。

信用リスク

私たちのローン、特に私立教育ローンの違約は、私たちの業務、財務状況、経営業績及び/又はキャッシュフローに悪影響を及ぼす可能性があります。

私たちは私たちの個人教育ローンのすべての信用リスクを負担し、これは無担保ローンだ。これらのローンの違約率が予想よりはるかに高い場合、または予想よりも速い場合、私たちの業務、財務状況、運営結果、および/またはキャッシュフローは不利な影響を受ける可能性がある。違約率は私たちのローン組合の未来の潜在的な信用表現の重要な指標である。多くの要素は借り手の延滞状況に影響を与え、経済状況(インフレ、金利上昇或いは高金利、及び景気後退環境を含む)、金利、個人状況と困難の変化、リスク特徴、例えば学校タイプ、ローン状況、融資経験、保証基準、連名署名者の存在、信用管理やり方の時々の変化、融資保証基準の時々の変化、立法、監督管理と操作面の変化、サービスと催促人員の挑戦、及び私たちが遭遇する可能性のある他の操作挑戦を含むが、これらに限定されない。連邦政府は2023年に連邦学生ローン借り手に対する支払い停止計画(新冠肺炎大流行期間中にスタート)、バイデン政府がある借り手連邦学生ローン債務を免除する努力は無効または失敗、および予測できない事件や傾向を停止した

上昇する失業率と在学中の借り手が卒業できないことは2つの最も重要なマクロ経済要素であり、それらは融資延滞、違約とローン修正を増加させるか、あるいは他の方法で私たちの既存の教育ローンの組み合わせの表現にマイナス影響を与える可能性があり、これらの要素は借り手と連署者が信用義務を返済しにくく、あるいは私たちの信用基準を達成することができない可能性があるからである。金利が上昇すると、これらの要因の影響が金利上昇や高金利環境で激化し、可変金利ローンの支払が増加する可能性がある。第2部、第7項を参照。“経営陣の財務状況と経営結果の議論と分析-財務状況-信用損失準備-民間教育ローン徴収ツールとしての使用容認と金利調整”は、信用管理慣行の変化などの項目が融資延滞や違約の時間とレベルにどのように影響するかを検討している。私たちの保証プロセスの一部として、私たちは、出願人および第三者が提供する情報に大きく依存する。このような情報が故意に誤報されたり、誤報されたり、不正確であり、取引完了前に発見されなかったり、情報を収集した後に変化したりする場合、より大きな信用リスクに直面する可能性がある。より高い信用関連損失とより弱い信用品質は私たちの業務、財務状況と運営結果にマイナス影響を与え、融資選択を制限し、これは私たちの流動性状況に不利な影響を与える可能性もある。2023年12月31日現在、私たちのプライベート教育ローン(投資のために保有する)の違約率(30日以上のローン)が個人教育ローン(投資保有)の返済に占める割合は3.90%である

私たちの信用損失準備金は実際の損失を補うのに十分ではないかもしれません。私たちは私たちの準備金を大幅に増加させる必要があるかもしれません。これは私たちの資本、財務状況、および/または経営業績に悪影響を及ぼすかもしれません。

私たちは資産残契約期間内のすべての現在予想されている信用損失の推定値に基づいて、私たちの信用損失準備金を測定することを要求された。CECL標準は信用損失を確認する方式に重大な変化が発生し、著者らの財務状況、経営業績と資本レベルに実質的な影響を与えた。私たちの信用損失に対する評価は本質的に主観的であり、それは重大な推定を必要とし、重大な変化が発生する可能性があるからである。予想信用損失の測定は歴史情報、現在の条件及び合理的かつ支持可能な予測に基づいて、融資期限内の予想損失を推定する。(“損失が発生した”モデルとは大きく異なり,CECLを採用する前に有効であり,損失が発生する可能性が高いまで確認を遅延させる).我々のモデルは、様々な経済条件下での歴史的損失経験を考慮し、一定期間(“合理的かつ支援可能な期間”)の未来経済予測に基づいて予想される将来損失を推定するという点で、予測された経済要因を直ちに長期的な歴史的損失条件に戻す。各種の要素のため、違約率は予想より高い可能性があり、著者らのモデルは未来の融資損失表現を正確に見積もることができない可能性がある。CECL推定を計算する際に用いるモデルには,将来の経済状況の予測,経済予測の重み,早期返済速度と回収率がある。もしこれらの予測が不正確であることが証明された場合、あるいは私たちのモデル設計が不適切であれば、私たちの信用損失準備金は未来の損失を補うのに十分ではないかもしれません。これは私たちの財務状況、運営結果、資本レベルにマイナスの影響を与えるかもしれません。また,CECL項で記録された損失額は上記の投入に非常に敏感である。したがって、これらの投入の変化は必要な調達金額を著しく変更する可能性があり、これは私たちの財務業績や資本レベルに悪影響を及ぼす可能性がある。また、監督管理機関は、私たちが計算準備の際に使用する方法とモデルを含む、私たちの信用損失準備を定期的に審査することができます

私たちの経営陣とは違う判断に基づいて追加支出を増やしたり、追加的な輸出を確認したりすることを主張します。これらの判断の違いが大きければ、私たちの免税額は大幅に増加し、私たちの純収入と資本が大幅に減少する可能性がある。第2部、第7項を参照。“経営陣の財務状況と経営成果の議論と分析--重要な会計政策と推定--信用損失準備”は、私たちの信用損失準備に関するより多くの詳細を理解するために.

私たちは借り手以外の第三者の信用を受けており、これらの第三者のリスクの開放は私たちの業務、財務状況、経営結果および/またはキャッシュフローに悪影響を及ぼす可能性がある

私たちはまた、様々な融資、証券化、投資、デリバティブ取引相手を含む第三者の信用に支配されている。私たちの全体的な取引相手のリスクは第2部7項でもっと十分に議論されている。“経営陣の財務状況と経営結果に対する討論と分析--流動性と資本資源--取引相手リスク開放。”もし私たちの取引相手がその義務を履行できない場合、あるいは私たちの取引相手がその義務を履行する能力が損なわれたり、不確定であれば、私たちの取引相手の義務または私たちのいかなる取引相手またはその証券への投資も減少する可能性があり、これは私たちの業務、財務状況、経営業績および/またはキャッシュフローに重大な悪影響を及ぼす可能性がある。

金利リスク

金利レベルまたは金利変化は、私たちの運営結果、財務状況、規制資本および/または流動性に悪影響を及ぼす可能性があります。

私たちは純利息収入、すなわち資産(ローンや投資など)を稼ぐ利息収入と預金と借金の利息支出との差額に強く依存している。純利息収入は市場金利の著しい影響を受け、市場金利はまた政府機関の通貨と財政政策、全体経済状況、資本市場状況、政治と監督管理環境、企業と消費者感情、競争圧力及び未来への期待の影響を受ける。私たちはいくつかの政策やイベントの悪影響を受ける可能性があり、これらの政策またはイベントは収益率曲線を平坦または反転させ(すなわち、長期金利と短期金利との間の差)、私たちの収益資産の金利を私たちの預金と借入金金利に近く圧縮し、市場金利の変動性を増加させたり、異なる金利指数間の利差を変化させたりする。金利水準の変化は、例えば、私たちの個人教育ローンの需要を減少させたり、早期返済速度を向上させたり、借り手や他の取引相手の延滞や違約を増加させたり、私たちの資産価値を低下させたり、私たちの負債を増加させたりするなど、他の悪影響をもたらす可能性もあります。その中の多くの悪影響はインフレと金利上昇の環境で発生する可能性がある。これらの悪影響は、私たちの業務、私たちの規制資本と流動性の状況、私たちの個人教育ローンおよび他の資産の信用表現、返済救済を求める借り手の数、私たちの運営業績と財務状況、および/または私たちのキャッシュフローに大きな悪影響を及ぼす可能性があります。市場金利の水準と変動、そしてこのようなリスクと不確定要素は、私たちがコントロールできるものではない

私たちの利益資産の金利と満期日の特徴は、私たちの融資手配の金利と満期日の特徴と完全に一致していません。これは私たちの純利息収入レベルにマイナスの影響を与える可能性があります。私たちはまた、返済や早期返済リスクに直面しており、金利リスクを管理する際の不確実性を増加させ、私たちの業務、財務状況、運営結果、および/またはキャッシュフローに悪影響を及ぼす可能性があります。

純利息収入は私たちのローン組合によるキャッシュフローの主な源です。私たちの個人教育ローンとFFELPローンの利息は固定金利か、短期変動金利か、これらのローンの返済期間は相対的に長いです。ABS融資は私たちの教育ローンの期待満期日を密接に反映し、固定と可変金利融資の組み合わせを提供する。預金には固定金利もあれば、変動金利もあり、平均期限は通常、私たちの総合ローン組合せの予想期限より短いです

私たちの融資グループの異なる金利と期限の特徴とこれらのグループに資金を提供する負債は私たちの純利息収入を変動させます。ある金利環境下では、このようなミスマッチは、私たちの純利息差(ポートフォリオが稼いだ利息収益から利息負債の金利を差し引く)および純利息収入を低下させる可能性がある。資産と負債の金利と期限の特徴のミスマッチを積極的に監視·管理し、必要に応じてデリバティブ取引を使用して過大な再定価や返済リスクを回避しているが、このようなすべてのリスクをヘッジすることはできない。資産、負債、関連するヘッジデリバティブ契約の再定価指数は通常高く相関しているが、

このような歴史的に高い関連性が資本市場の混乱や他の私たちがコントロールできない要素によって破壊されない保証はない。この場合、私たちの収益は実質的な悪影響を受けるかもしれない。

私立教育ローン返済や早期返済金利の変化に関するリスクの影響も受けており、金利リスクを管理する際に不確実性が増加する可能性があります。合併と再融資は前払率を向上させるのに役立つ。さらに、雇用水準、賃金、家庭収入、その他の融資源、および政府の学生ローン借り手への支援や一部の連邦学生ローン借り手への猶予は、事前返済額が予想以上に増加する可能性もあり、これは私たちの金利と再価格設定リスク、および私たちの財務状況および運営結果に悪影響を及ぼす可能性がある。

私たちはデリバティブを使用して金利感受性を管理し、私たちを信用と市場リスクに直面させ、これは私たちの収益に実質的な悪影響を及ぼすかもしれない。

我々は全体的な金利戦略を維持し、デリバティブを利用して金利変動の経済的影響を減少させる。金利変動に対応するために有効なヘッジ策を策定することは複雑であり,どの戦略もこれらの変動に関するリスクを完全に回避することはできない。例えば、私たちの教育ローンの組み合わせはまだ早期返済のリスクに直面しており、これは彼らの対沖不足や過剰を招く可能性があり、これは大きな損失を招く可能性がある。また、私たちのいくつかの金利リスク管理活動は私たちを時価建ての損失に直面させており、金利の変動方式が関連デリバティブ契約を締結した場合の期待とは大きく異なる

私たちがデリバティブを使用することはまた私たちを市場リスクと信用リスクに直面させる。市場リスクとは、金利と市場流動性の変化による財務損失の可能性である。私たちは経済的に資産と負債の間の金利リスクをヘッジするためのいくつかの金利スワップであり、ヘッジ会計処理の条件を満たしていない。そのため、会計ヘッジ値に適合しないスワップ取引の公正価値変動は、“市価建て”と呼ばれ、私たちの損益表に計上された。これらのデリバティブの公正価値の低下は、私たちが公表した収益に実質的な悪影響を及ぼす可能性がある。また、“-私たちは借り手以外の第三者の信用を受けており、これらの第三者のリスクの開放は、私たちの業務、財務状況、経営結果、および/またはキャッシュフローに悪影響を及ぼす可能性がある”と述べている

ロンドン銀行の同業借り換え金利の中止は私たちの業務と財務業績に悪影響を及ぼす可能性があります。

ロンドン銀行間の同業借り換え金利(LIBOR)を規制する英国金融市場行動監視局(UKFCA)とLIBOR管理人ICE Benchmark Administration Limitedが発表した後、1週間と2カ月期のドルLIBORと他の通貨のすべての期限は2021年12月31日以降に発表を停止した。残りのドル設定は2023年6月30日以降に発表を停止します

別の基準金利委員会(“ARRC”)は、銀行と複数の非銀行機関を含む市場参加者からなる組織である。同委員会は、ロンドン銀行の同業借り換え金利の代替参考金利を決定することを目的として、米国連邦準備委員会とニューヨーク連邦準備銀行によって2014年に開催された。2017年、ARRCは隔夜融資金利(SOFR)を担保して提案したドルLIBOR代替案が決定し、SOFRは隔夜の米国債買い戻し協議取引に基づく金利である