エキシビション 99.2

ヴルーム 2023年第3四半期の収益 2023年11月7日

免責事項将来の見通しに関する記述このプレゼンテーションには、1995年の民間証券訴訟改革法の意味における将来の見通しに関する記述が含まれています。このプレゼンテーションに含まれる、歴史的事実に関係のない記述はすべて、将来の見通しに関する記述と見なす必要があります。これには、取引プロセスとカスタマーサービス体験の改善、内部営業力の増強と最適化、老朽化した車両の販売、単位あたりの変動費(物流コストやマーケティングコストなどの変動費の改善など)、長期ロードマップとコスト削減イニシアチブの実行と期待される利益に関する記述が含まれますが、これらに限定されません。固定費を削減し、ユナイテッド・オート・クレジット・コーポレーションをキャプティブ・ファイナンス事業に統合・発展させる継続的な能力など、事業戦略と計画に対する期待と、ユニット・エコノミクスの改善能力や調整後EBITDAや流動性を含む2023年通年の見通しなど、将来の業績と財政状態のために成長に戻る意向を減らします。これらの記述は、経営陣の現在の仮定に基づいており、約束でも保証でもありませんが、既知および未知のリスク、不確実性、および当社の実際の結果、業績、または成果が、将来の見通しに関する記述によって明示または暗示される将来の結果、業績、または成果と大きく異なる原因となる可能性のあるその他の重要な要因が含まれています。実際の業績がこのプレゼンテーションの将来の見通しに関する記述と大きく異なる原因となる可能性のある要因については、2022年12月31日に終了した年度の年次報告書の「リスク要因」という見出しの下で特定されているリスクと不確実性を参照してください。2023年9月30日に終了した四半期のフォーム10-Qの四半期報告書で更新されています。各報告書は、当社の投資家向け広報Webサイト(ir.vroom.com)とWebサイトで入手できます。証券取引委員会のウェブサイト、www.sec.gov。すべての将来の見通しに関する記述は、このプレゼンテーションの日付の時点での私たちの信念と仮定のみを反映しています。私たちは、将来の出来事や状況を反映するために将来の見通しに関する記述を更新する義務を負いません。業界および市場情報このプレゼンテーションには、一般的な観察、期待、市場での地位、市場機会、市場規模など、当社が事業を展開する業界および市場に関する情報が含まれる場合、そのような情報は、独立した業界アナリストや出版物から公開されている情報、および会社独自の見積もりを含む、当社が事業を展開する市場における経営陣の知識と経験に基づいています。私たちの見積もりは、第三者の情報源と内部調査に基づいています。これは合理的であると当社は考えていますが、本質的に不確実で不正確です。したがって、そのような市場や業界の情報に過度に依存しないように注意してください。財務表示と非GAAP財務指標の使用このプレゼンテーションに含まれる特定の金額、パーセンテージ、その他の数値は、四捨五入調整の対象となっています。このプレゼンテーションに記載されているその他の金額は、四捨五入により合計されない場合があります。このプレゼンテーションには、米国の一般に認められた会計原則(「GAAP」)に従って計算されていない特定の補足財務指標が含まれています。これらの非GAAP指標は、GAAPに従って作成された財務実績指標に追加されるものであり、それに代わるものでも優れたものでもありません。これらの非GAAP財務指標は、米国会計基準に従って決定された当社の経営成績に関連する金額のすべてを反映していないという点で、分析ツールとしての限界があります。これらの制限があるため、これらの非GAAP財務指標は、米国会計基準に従って提示された他の営業および財務業績指標とともに検討する必要があります。すべての非GAAP財務指標を、このプレゼンテーションの付録にある最も直接的に比較可能な米国GAAP財務指標と照合しました。

私たちは2022年の目標と戦略的イニシアチブに焦点を当てています。私たちは、顧客体験の向上、プロセスの改善、負債の削減を実現しました。2023年には、成長を再開し、老朽化した在庫を通じて販売し、単位あたりの変動費を改善し、固定費を引き続き削減し、貸借対照表項目を現金に転換する予定です。3つの主要な目標 4つの焦点を絞った戦略的イニシアチブ 4つの焦点を絞った取引マシンを構築します。1十分に機能している取引マシンを構築します。単位経済性と成長を優先します 2 ユニットあたりのコストの改善地域運営の構築モデル3 流動性の最大化:収益性の高いビジネスモデルを構築するために期待される4つの戦略的イニシアチブ(3 V)を提供するキャプティブファイナンスを構築します

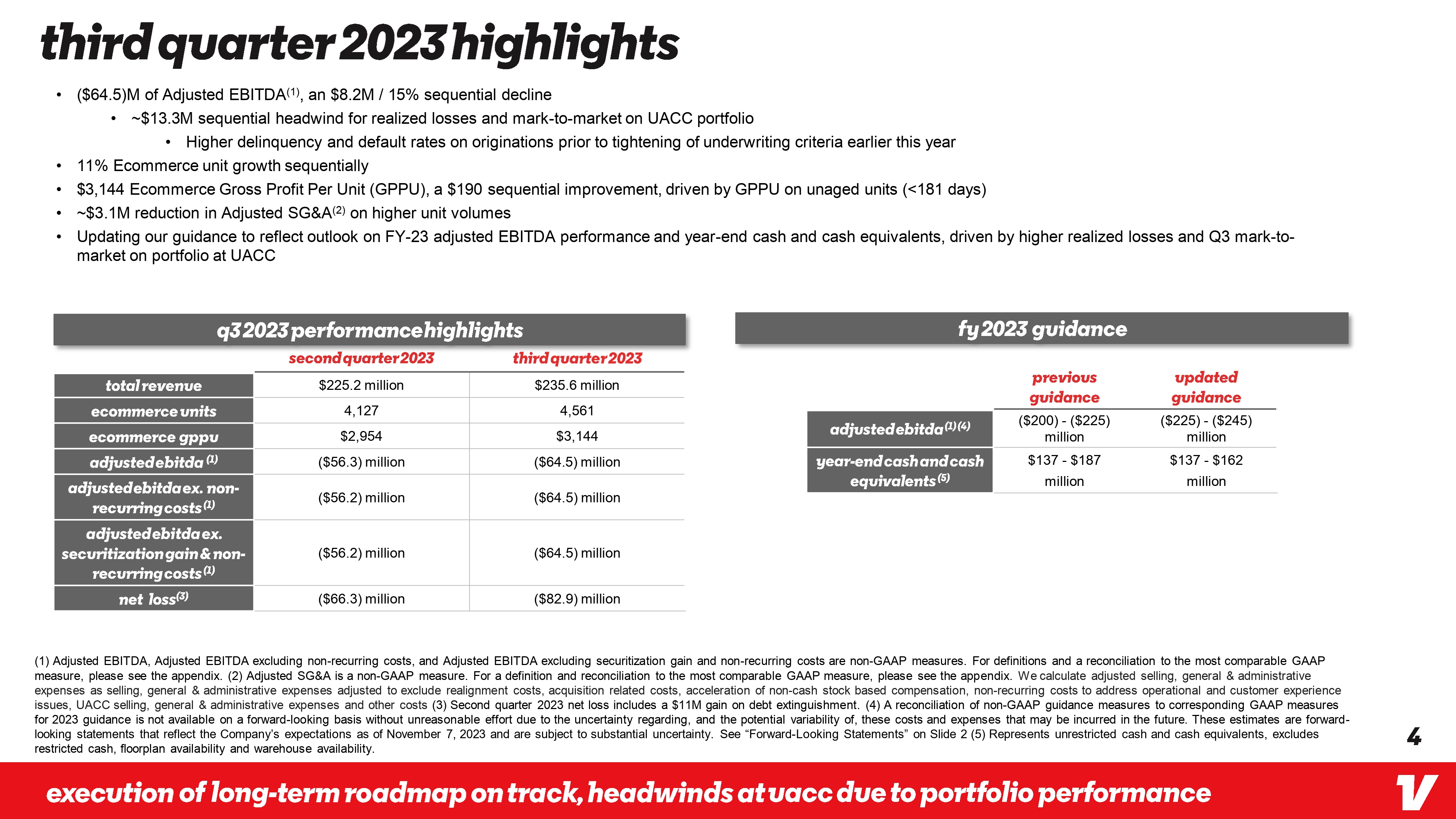

2023年第3四半期のハイライトは(6,450万ドル)、調整後EBITDA(1)、820万ドル/ 15%の連続減少、UACCポートフォリオの実現損失と時価総額による約1,330万ドルの連続的な逆風です。今年初めに引受基準が厳しくなる前は、オリジネーションの延滞率とデフォルト率が高まっています。eコマースユニットは1ユニットあたり3,144ドル連続で増加しました(GPPU)は、経年劣化していないユニットのGPPUによって推進され、190ドル連続で改善されました(

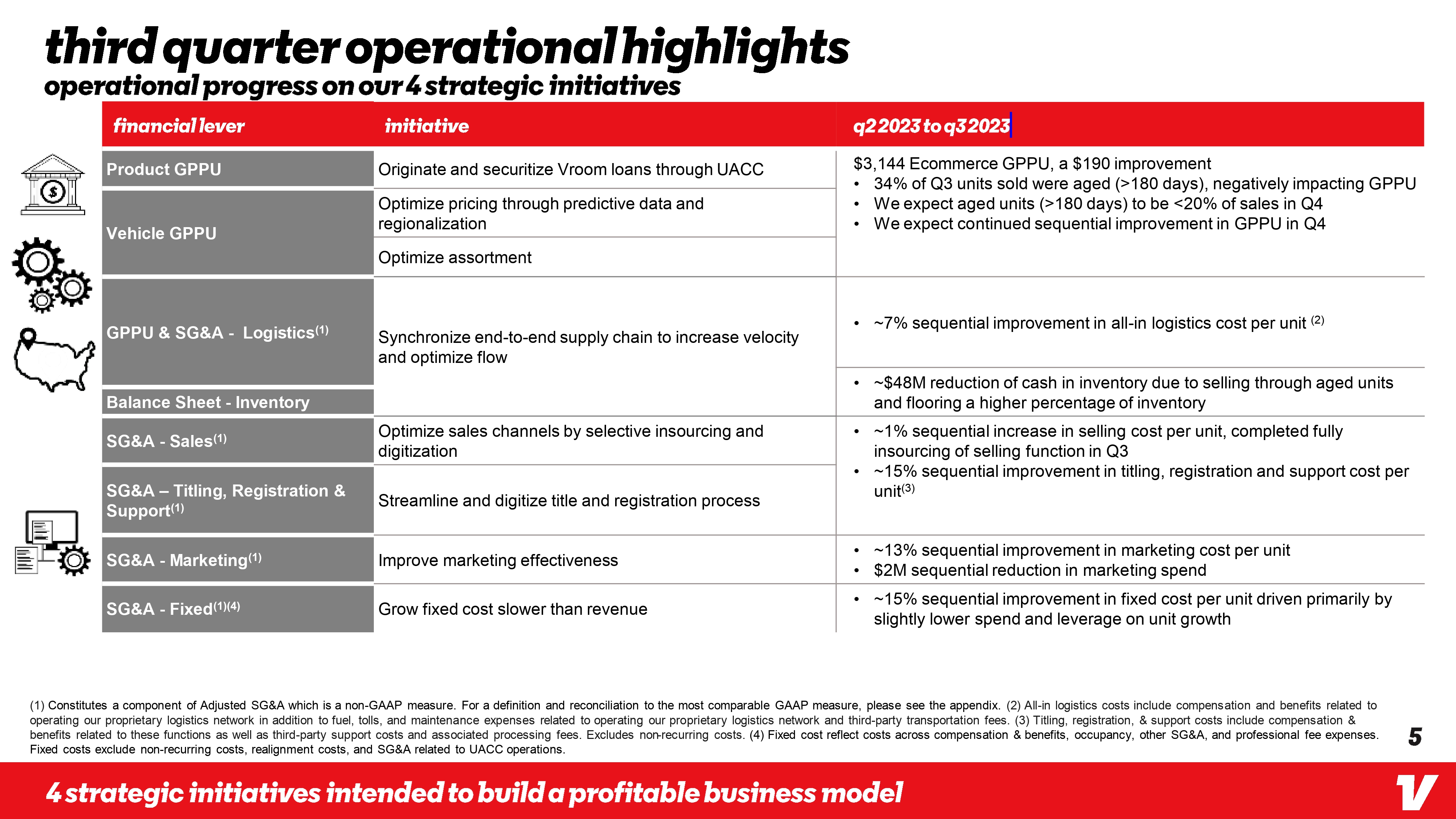

第3四半期の営業状況は、4つの戦略的イニシアチブ(財務上の要となる製品)の運用上の進捗状況を示します。22023年第2四半期から第3四半期にかけて3,144ドルの電子商取引(GPPU)、190ドルの改善:車両GPPU、UACCによるVroomローンの創出と証券化。第3四半期の販売台数の34%が経年劣化(180日以上)し、GPPUに悪影響予測データと地域化による価格設定の最適化品揃えの最適化が期待されます期限切れのユニット(180日以上)は

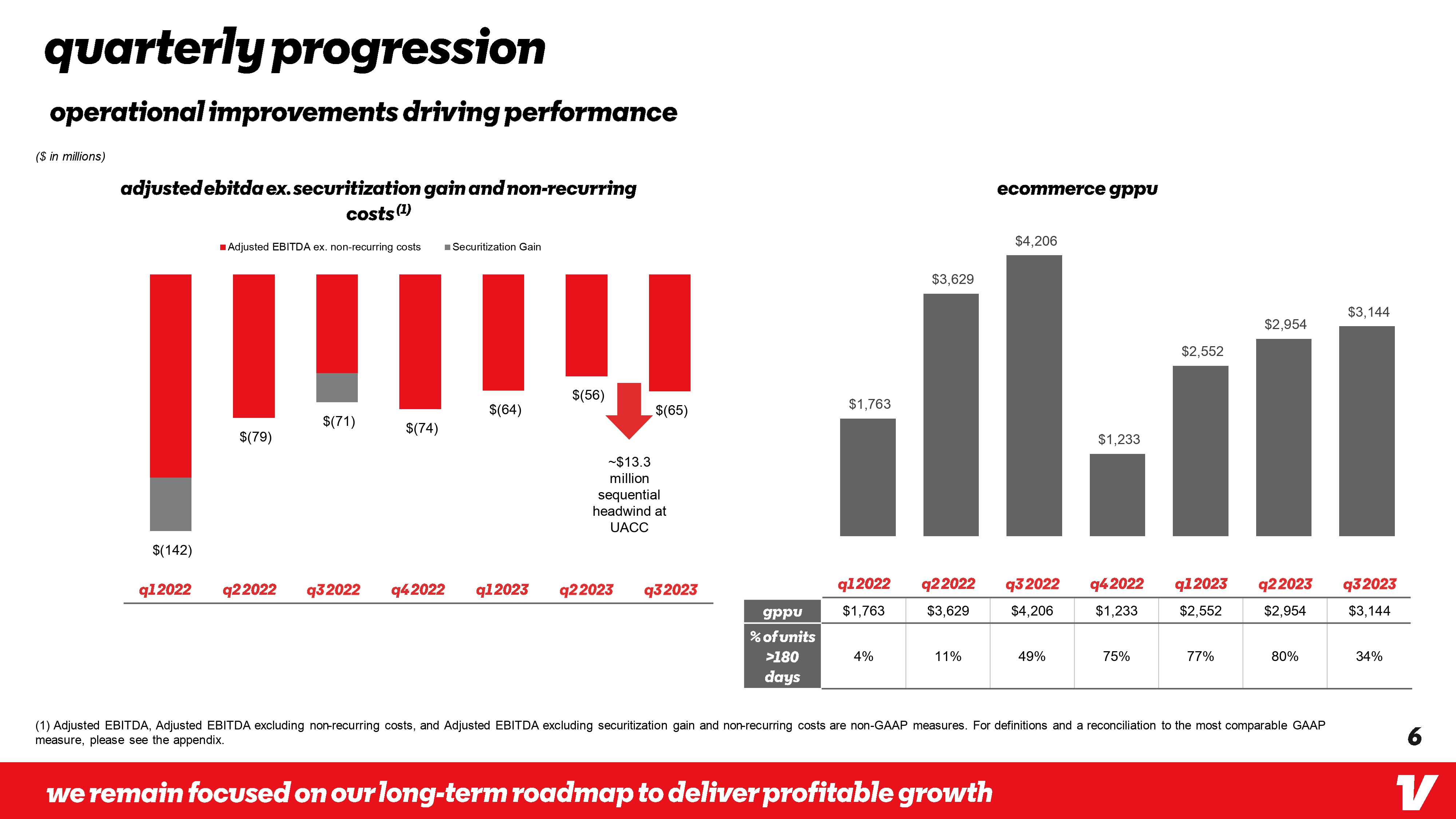

業績を牽引する四半期ごとの業務改善(百万ドル)調整後EBITDA(証券化利益と非経常費用)(1)■調整後EBITDA(非経常費用)証券化利益 3,629ドル eコマースグループ 4,206ドル(56)1,763ドル(64)ドル(65)ドル(71)ドル(74)1,233ドル(79)UACCでの約1,330万ドルの連続向かい風 3,144ドル 2,954ドル 2,552ドル (142) 2022年第3四半期2022年第3四半期2022年第4四半期12023 q32023 gppu 2022年第1四半期180日以上のユニット数 1,763ドル 2022年第2四半期3,629ドル 4,206 q42022 q12023 q12023 q22023ドル 1,233ドル 2,552ドル 2,954ドル q32023 ドル 3,144 4% 11% 49% 75% 77% 80% 34% (1)調整後EBITDA、非経常費用を除く調整後EBITDA、および証券化利益と非経常費用を除いた調整後EBITDAは非GAAP指標です。最も匹敵するGAAP指標の定義と調整については、付録を参照してください。私たちは、収益性の高い成長を実現するための長期ロードマップに引き続き注力しています。

vroom 2023年第3四半期の財務アップデート

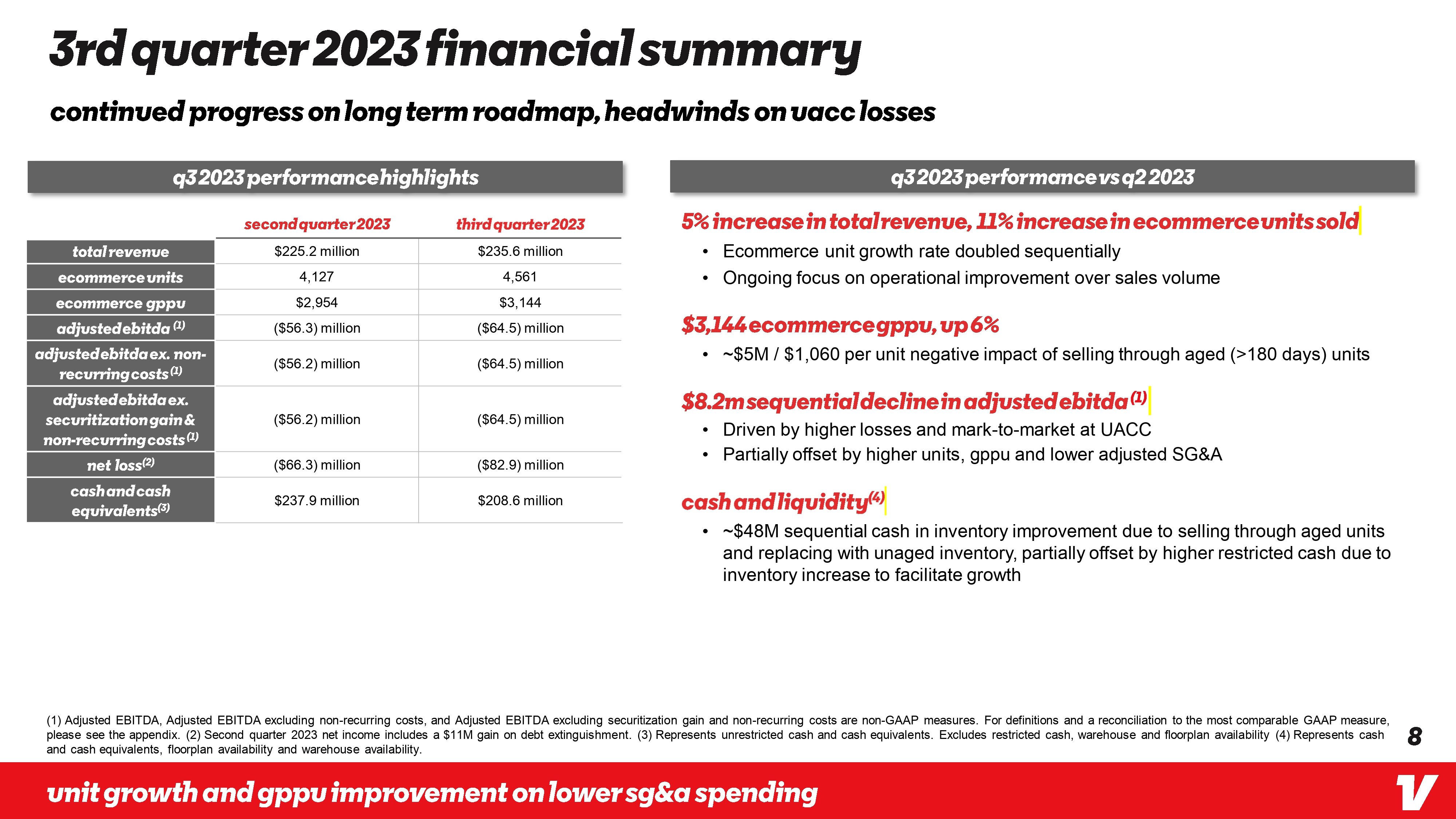

2023年第3四半期の財務概要長期ロードマップの継続的な進展、UACC損失の逆風、第3四半期業績のハイライト総収益、eコマースユニット、GPPU、調整後EBITDA(1)2023年第2四半期の2億3560万ドル、2023年第3四半期の業績は3,2023年第2四半期に対して3,144万ドル(6,450ドル)、総収益は11,150%増加、eコマースユニットの販売台数の増加電子商取引ユニットの増加率は前四半期比で倍増しました販売量3,144ドルを上回るeコマース/gppu、ユニットあたり6%〜500ドル/1,060ドルに対して、業務の改善に継続的に注力しています経年劣化した(180日以上)ユニットでの販売は、4,127億2,954万ドル(5,630ドル)調整後EBITDA例:非経常費用(1)(5,620万ドル)(5,620万ドル)(6,450万ドル)(証券化利益)および(5,620万ドル)百万の非経常費用(1)損失の増加とUACCの純損失による時価総額 (2) (6,630万ドル) (8,290万ドル) 2億3,790万ドル現金および現金同等物 (3) 820万ドル調整後EBITDAの連続減少 (1) ユニット数、GPPUの増加、調整後の販管費および流動性の減少によって一部相殺されました (4) 約4,800万ドルの連続在庫現金老朽化したユニットによる販売と経年劣化していない在庫への置き換えによる改善は、成長を促進するための在庫増加による制限付現金の増加によって一部相殺されました(1)調整後EBITDA、非経常費用を除く調整後EBITDA、および証券化利益と非経常費用を除いた調整後EBITDAは非GAAP指標です。最も比較可能なGAAP指標の定義と調整については、付録を参照してください。(2) 2023年第2四半期の純利益には、債務消滅による1,100万ドルの利益が含まれます。(3) 無制限の現金および現金同等物を表します。制限付きの現金、倉庫、フロアプランの可用性を除きます(4)現金および現金同等物、フロアプランの可用性、および倉庫の可用性を表します。販管費の削減によるユニットの増加とGPPUの改善(8V)

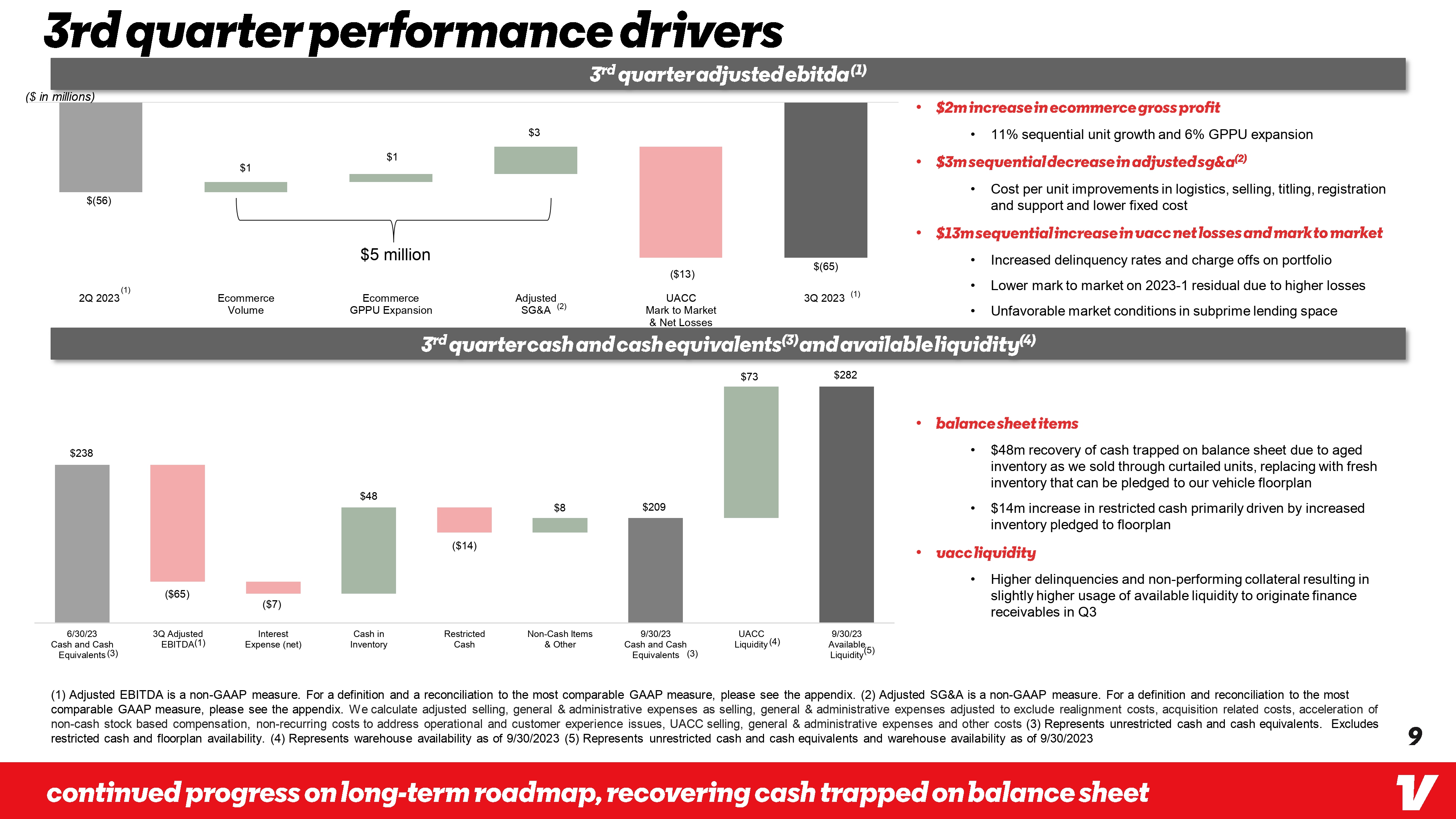

第3四半期の業績要因(百万ドル)第3四半期の調整後EBITDA(1)eコマースの総利益の200万ドルの増加 3ドル1ドル(56)2023年第2四半期500万ドル(1)eコマースの量、eコマース、GPPUの拡大、調整後のSG&A(2)(13ドル)UACCの時価総額および純損失(65)2023年第3四半期(1)11%連続損失ユニットの増加と6%のGPPUの拡大、調整後のSG&Aの300万ドルの連続減少(2)物流、販売、タイトル設定、登録、サポートにおけるユニットあたりのコストの改善と固定費の削減、uacc純損失の連続的な増加と時価総額延滞率の増加ポートフォリオのチャージオフ損失の増加による2023-1年の残存物の市場へのマークの低下、サブプライム貸付分野の不利な市況、第3四半期の現金および現金同等物(3)および利用可能な流動性(「)238ドル(48ドル)(14ドル)8ドル 209ドル(73ドル)282ドル(65ドル)(7ドル)(7ドル)(7ドル)現金および現金第3四半期の調整後EBITDA(1)利息費用(純額)在庫の現金制限付現金非現金項目およびその他 9月30日 UACC 23年9月30日 UACC(3)現金および現金同等物(3)流動性(4)利用可能性、流動性(5)貸借対照表項目(5)貸借対照表に閉じ込められた4800万ドルの在庫の回収削減されたユニットを販売し、車両のフロアプランに差し込むことができる新たな在庫に置き換えたとき、主にフロアプランの空室に差し入れられた在庫の増加により、制限付き現金が1400万ドル増加しました。延滞と不良担保の増加により、第3四半期(1)の金融売掛金の創出に利用可能な流動性の使用量がわずかに増加したため、調整後EBITDAは非GAAP指標です。最も比較可能なGAAP指標の定義と調整については、付録を参照してください。(2) 調整後の販管費は非GAAP指標です。最も匹敵するGAAP指標の定義と調整については、付録を参照してください。調整後の販売、一般管理費は、再編費用、買収関連費用、非現金株式報酬の促進、運営上および顧客体験上の問題に対処するための非経常費用、UACC販売、一般管理費、およびその他の費用を除外するように調整された販売、一般管理費として計算されます(3)無制限の現金および現金同等物を表します。制限付き現金およびフロアプランの在庫状況を除きます。(4) 2023年9月30日現在の倉庫の可用性を表します。(5) 2023年9月30日現在の無制限の現金および現金同等物および倉庫の可用性を表します。貸借対照表に閉じ込められた現金の回収、9V

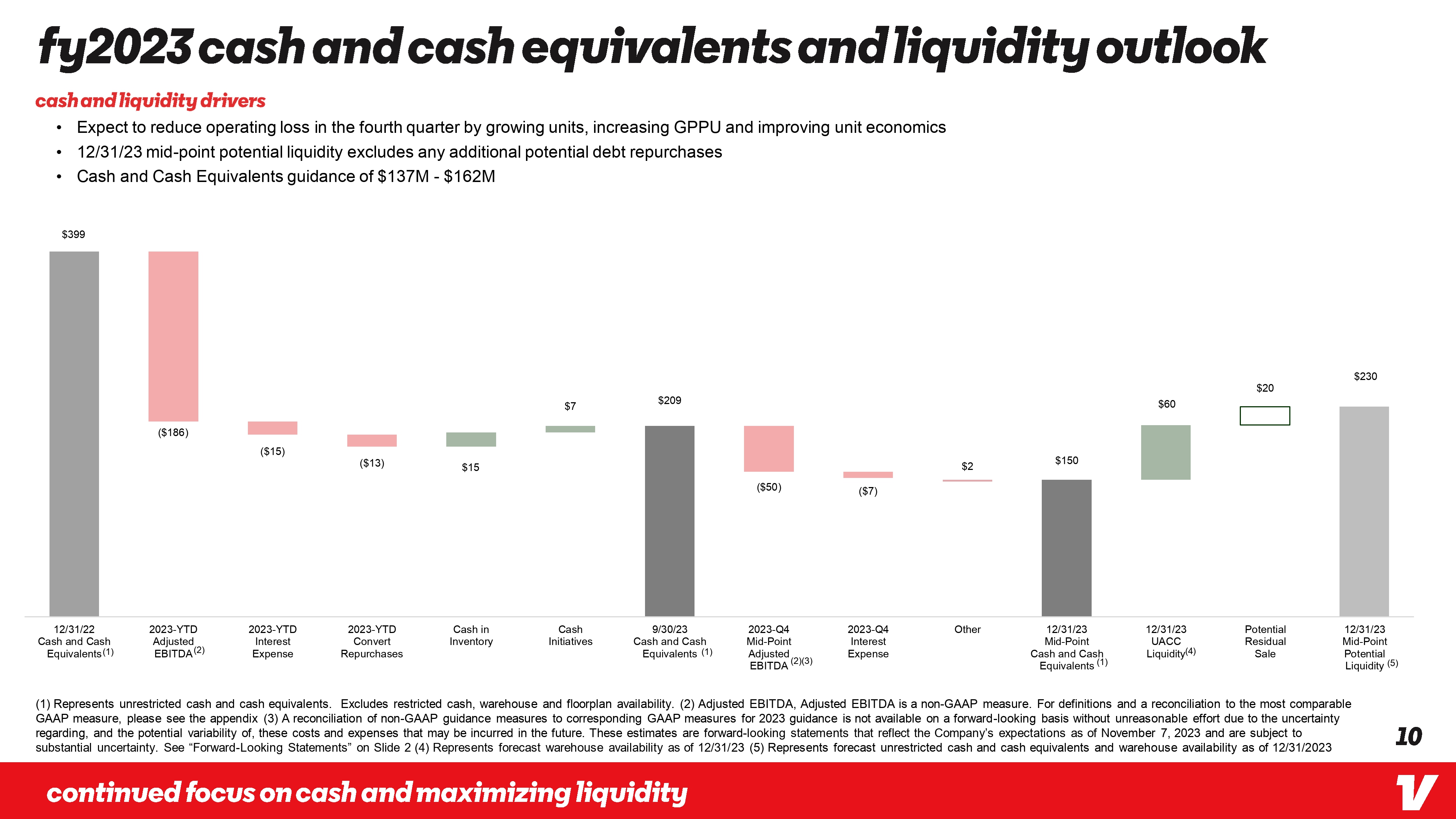

2023年度の現金および現金同等物と流動性の見通し現金と流動性の要因ユニットの増加、GPPUの増加、および単位経済性の改善により、第4四半期の営業損失が減少すると予想されます。·23年12月31日の中間点潜在流動性には、追加の潜在的な債務買い戻しは含まれていません。現金および現金同等物の予想は、1億3700万ドルから1億6200万ドル 399ドル(186ドル)(15ドル)(13ドル)15ドル 209ドル 2ドル32ドル (50ドル) (7ドル) 150ドル230ドル20ドル60ドル12/31/22 現金および現金同等物 (1) 2023年初頭の調整後EBITDA (2) 2023年初頭の利息支出2023年初頭買戻し現金を在庫現金に換算イニシアチブ 23年9月30日現金および現金同等物 (1) 2023-Q4 中間点調整後EBITDA (2) (3) 2023-Q4 支払利息その他 12/31/23 ミッドポイント現金および現金同等物 (1) 12/31/23 UACC の潜在的な残留流動性 (4) 23/12/31/23 販売中時点の潜在流動性 (5) (1) は無制限の現金および現金を表します同等物。制限付き現金、倉庫、フロアプランの在庫状況を除きます。(2) 調整後EBITDA、調整後EBITDAは非GAAP指標です。最も比較可能なGAAP指標の定義と調整については、付録(3)を参照してください。非GAAPガイダンス指標と2023年のガイダンスの対応するGAAP指標との調整は、将来発生する可能性のあるこれらの費用と費用に関する不確実性と潜在的な変動性のため、不合理な努力なしには将来の見通しに基づいて実現できません。これらの見積もりは、2023年11月7日現在の当社の予想を反映した将来の見通しに関する記述であり、かなりの不確実性の影響を受けます。スライド2の「将来の見通しに関する記述」を参照してください(4)は、23年12月31日現在の予測倉庫可用性を表しています(5)2023年12月31日現在の無制限の現金および現金同等物および倉庫の可用性の予測を表します。現金への継続的な注力と流動性の最大化(10 V)

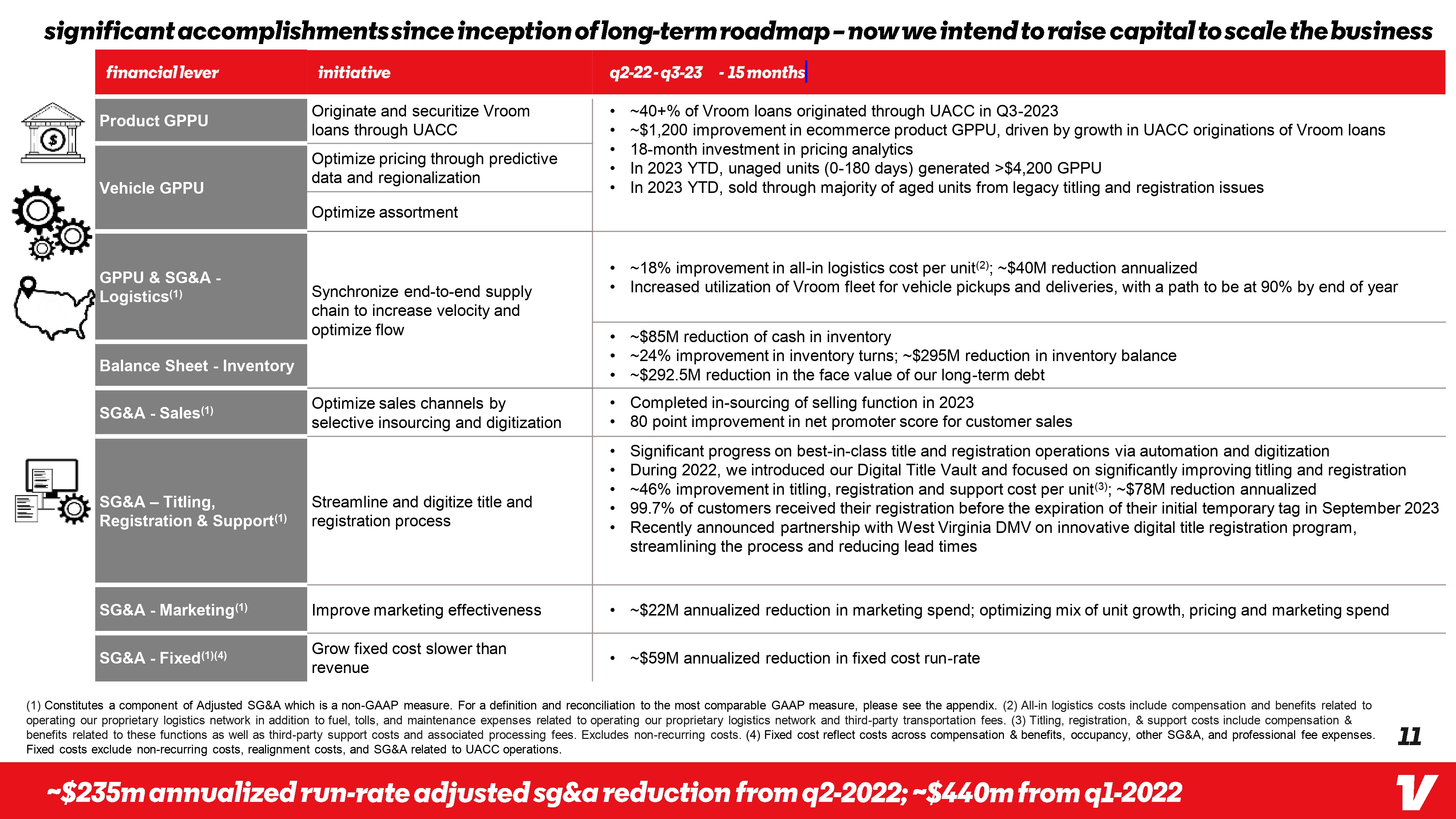

長期ロードマップの開始以来の重要な成果-現在、私たちはビジネスの財務レバレッジ製品を拡大するために資金を調達するつもりです GPPUビークル GPPUイニシアチブ UACCによるVroomローンの創出と証券化予測データと地域化による価格設定の最適化 q2-22-q3-23の品揃えの最適化 -15か月 ~ 2023年第3四半期にUACCを通じて開始されたVroomローンの40%以上〜1,200ドルの改善 VroomローンのUACCオリジネーションの増加に牽引されたeコマース製品GPPU、価格分析への18か月の投資 2023年年初頭には、未熟なユニット(0〜180日)生み出されたGPPUは4,200ドル以上 2023年には、従来のタイトル設定と登録の問題で老朽化したユニットの大部分を通じて販売されました GPPUとSG&A-ロジスティクス(1)貸借対照表-在庫販管管理-販売(1)販管管理、登録、サポート(1)エンドツーエンドのサプライチェーンを同期して、スピードを高め、フローを最適化します。調達とデジタル化を選択的に行うことによる販売チャネルの最適化合理化とデジタル化 ZEタイトルと登録プロセス〜ユニットあたりの総合物流コストを18%改善(2); 年間約4,000万ドルの削減車両用のVroom車両の利用率の増加集荷と配送、年末までに90%になる見込みです。在庫の現金が8500万ドル削減され、在庫回転率が24%向上。在庫残高が約2億9,500万ドル削減長期負債の額面価値の削減2023年に販売機能のインソーシングが完了顧客販売のネットプロモータースコアが80ポイント向上・自動化とデジタル化によるクラス最高のタイトルおよび登録業務の大幅な進展 2022年に、私たちはデジタルタイトル保管庫を導入し、タイトル設定の大幅な改善に注力し、登録〜ユニットあたりのタイトル設定、登録、サポートコストを46%改善(3); 年間約7,800万ドルの削減 2023年9月に最初の仮タグの有効期限が切れる前に登録を受けた顧客の99.7%が最近、革新的なデジタルタイトル登録プログラムでウェストバージニア州DMVと提携し、プロセスを合理化し、リードタイムを短縮しました。SG&A-マーケティング(1)販売管理-固定(1)(4)マーケティング効果の向上固定費の増加収益よりも低い。マーケティング支出の年間約2200万ドルの削減、ユニット成長の組み合わせの最適化、価格設定とマーケティング支出の固定費ランレートの年間約5900万ドルの削減(1)は、非GAAP指標である調整後販売管理費の構成要素です。最も匹敵するGAAP指標の定義と調整については、付録を参照してください。(2) 総合物流費用には、独自の物流ネットワークの運営に関連する燃料、通行料、維持費、第三者の輸送費に加えて、当社独自の物流ネットワークの運営に関連する報酬と福利厚生が含まれます。(3) タイトル作成、登録、およびサポートの費用には、これらの機能に関連する報酬と福利厚生、ならびに第三者のサポート費用と関連費用が含まれます。処理手数料。経常外費用は除きます。(4) 固定費には、報酬と福利厚生、入居費、その他の販管費、専門家費用などの費用が反映されます。固定費には、非経常費用、再編費用、およびUACC業務に関連する販管費は含まれていません。2022年第2四半期からの年間ランレート調整後の販管費削減額は約2億3500万ドル、2022年第1四半期から最大4億4,000万ドル 11 V

新郎の付録

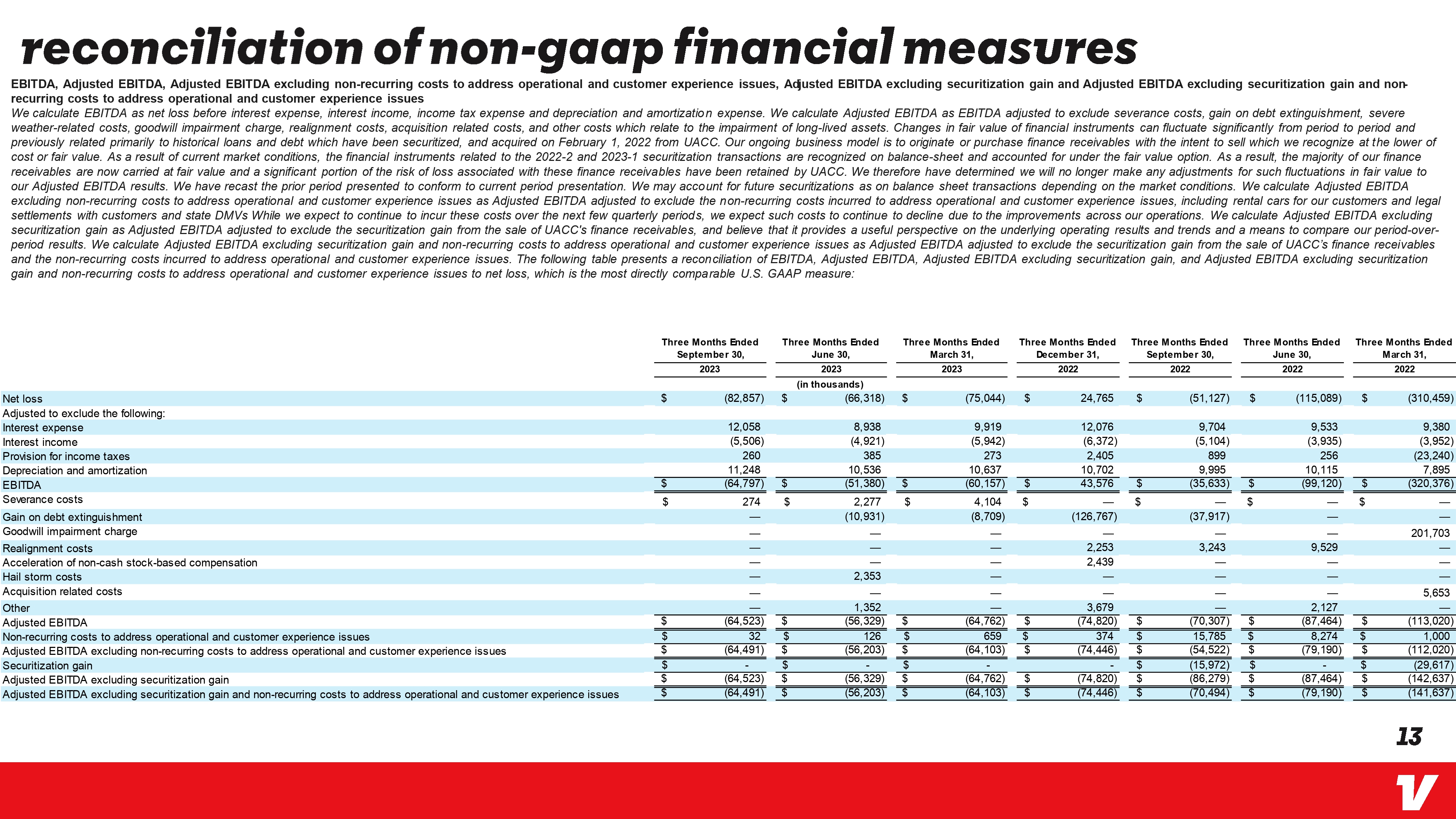

非GAAP財務指標の調整 EBITDA、調整後EBITDA、運用上および顧客体験上の問題に対処するための非経常費用を除く調整後EBITDA、証券化利益を除く調整後EBITDA、および運用上および顧客体験上の問題に対処するための証券化利益と非経常費用を除く調整後EBITDAです。EBITDAは、利息費用、利息収入、所得税費用、減価償却および減価償却を差し引く前の純損失として計算します。法人化費用。調整後EBITDAは、退職金、債務消滅益、悪天候関連費用、のれん減損費用、再編費用、買収関連費用、および長期資産の減損に関連するその他の費用を除外するように調整されたEBITDAとして計算します。金融商品の公正価値の変動は、期間ごとに大きく変動する可能性があり、以前は主に証券化され、2022年2月1日にUACCから買収された過去のローンと負債に関連していました。私たちの継続的なビジネスモデルは、私たちが認識しているものをより低いコストまたは公正価値で売却する目的で金融売掛金を作成または購入することです。現在の市況の結果として、2022-2年と2023-1年の証券化取引に関連する金融商品は貸借対照表で認識され、公正価値オプションに基づいて計上されています。その結果、現在、当社の金融売掛金の大部分は公正価値で保有されており、これらの金融売掛金に関連する損失リスクのかなりの部分がUACCによって留保されています。したがって、調整後EBITDAの結果に対して、このような公正価値の変動に対してこれ以上調整を行わないことを決定しました。現在の期間の表示に合わせて、提示された前の期間をキャストし直しました。市場の状況によっては、将来の証券化を貸借対照表取引のように計上する場合があります。運用上および顧客体験上の問題に対処するために、非経常費用を除いた調整後EBITDAを、お客様のレンタカー、顧客および州のDMVとの法的和解など、運用上および顧客体験上の問題に対処するために発生した非経常費用を除外するように調整後EBITDAとして計算しています。これらの費用は、今後数四半期にわたって発生し続けると予想していますが、事業全体の改善により、このような費用は引き続き減少すると予想しています。証券化利益を除いた調整後EBITDAは、UACCの金融売掛金の売却による証券化利益を除外するように調整後EBITDAとして計算します。これにより、基礎となる経営成績と傾向に関する有用な視点が得られ、前期比の結果を比較する手段になると考えています。運用上および顧客体験上の問題に対処するために、証券化利益と非経常費用を除いた調整後EBITDAを、UACCの金融売掛金の売却による証券化利益と、運用上および顧客体験上の問題に対処するために発生した非経常費用を除外するように調整後EBITDAとして計算します。次の表は、EBITDA、調整後EBITDA、証券化利益を除く調整後EBITDA、および運用上および顧客体験上の問題に対処するための調整後EBITDAを、最も直接的に比較可能な米国GAAP指標である純損失に調整したものです。利息支出利息収入所得税減価償却引当金 EBITDA、退職費用債務消滅利益、のれん減損費用再編費用非債務の加速現金、株式ベースの報酬ヘイルストーム費用買収関連費用その他の調整後EBITDA 運用上および顧客体験上の問題に対処するための非経常費用運用上および顧客体験上の問題に対処するための非経常費用を除く調整後EBITDA(運用上および顧客体験上の問題に対処するための証券化利益を除く)調整後EBITDA、9月30日に終了した3か月、6月30日に終了した3か月、3か月 3月31日に終了した月、終了した3か月間12月31日、9月30日に終了した3か月、6月30日までの3か月、2023年に終了した3か月 2023年 2022年 2022年 2022年3月31日 (千単位) (82,857) ドル (66,318) ドル (75,044) ドル 24,765 (51,127) (115,089) ドル (310,459) 12,058 8,938 (5,506) (4,921)) 9,919 (5,942) 12,076 9,704 (6,372) (5,104) 260 385 273 2,405 899 9,533 (3,935) 256 9,380 (3,952) (23,240) 11,248 10,536ドル (64,797) $ (51,380) $ 274ドル 2,277ドル (10,931) 10,637 (60,157) 4,104 (8,709) 10,702 9,995 ドル 43,576ドル ― (35,633) ドル 10,115 (99,120) 7,895ドル (320,376) (126,767) (37,917) 2,253 3,243 201,703 9,529 2,439 2,353 5,653 1,352 3,679 AAAA (64,523) $ (56,329) $ (64,762) (74,820) $ (70,307) $32$ 126$ 659ドル 374ドル 15,785ドル 2,127 (87,464) $ 8,274ドル (113,020) 1,000 (64,491)) $ (56,203) $ (64,103) (74,446) $ (54,522) $ (79,190) $ (112,020) $ (15,972) $ (29,617) (64,523) $ (64,491) $ (56,329) $ (64,762) $ (74,820) $ (86,820) $,279) $ (56,203) $ (64,103) $ (74,446) $ (70,494) $ AA (87,464) $ (79,190) (142,637) (141,637) 13 V

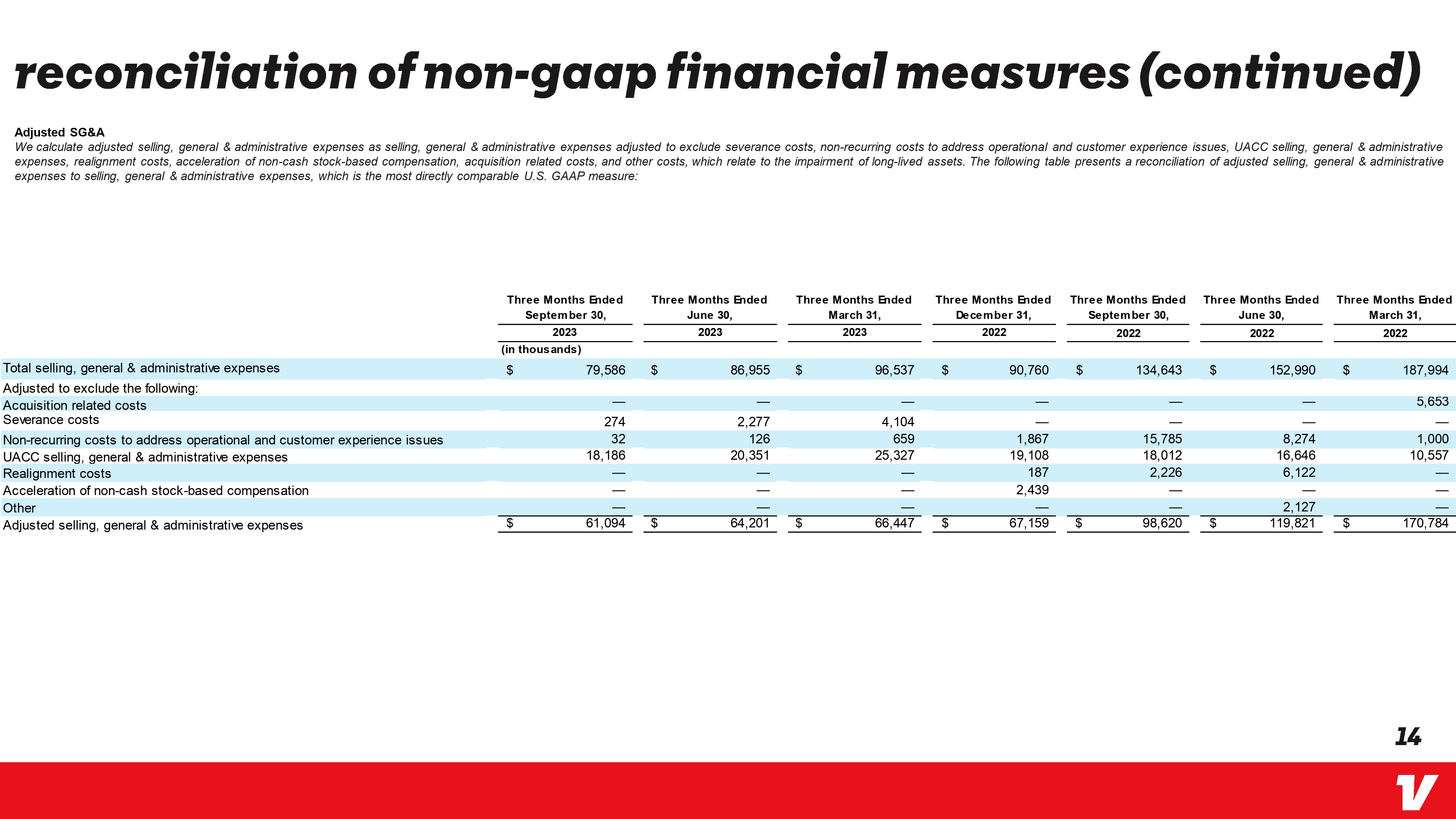

非GAAP財務指標の調整(続き)調整後の販売費、一般管理費は、退職金、運営上および顧客体験上の問題に対処するための非経常費用、UACCの販売、一般管理費、再編費、非現金株式ベースの報酬の促進、買収関連費用、および長期にわたる減損に関連するその他の費用を除外するように調整された販売、一般管理費として計算します。資産。次の表は、調整後の販売費、一般管理費を、最も直接的に比較可能な米国GAAP指標:販売費、一般管理費との調整を示しています。販売費、一般管理費の合計以下を除外して調整しました。買収関連費用、運用上および顧客体験上の問題に対処するための非経常費用 UACC(販売、一般管理費)再編費用株式ベースの報酬の加速その他の調整後販売、一般、一般 & 行政経費 9月30日に終了した3か月、6月30日までの3か月、2023年12月31日に終了した3か月 2023 2023 2022年 2022年9月30日に終了した3か月、2022年3月31日に終了した3か月(千単位)79,586ドル 86,955ドル 96,537ドル GA 90,760 134,643 GA 152,990ドル 187,994 5,653 4 32 18,186 2,277 126 20,351 4,104 659 25,327 1,867 15,785 8,274 1,000 19,108 18,012 16,646 10,557 2,226 6,122 2,439 2,127$ 61,094$ 64,201$ 66,447$ 67,159$ 98,620ドル 119,821$ 170,784 V 14

ありがとうございます 15 V