KKR & Co.Inc. は、2023年11月7日に2023年第3四半期の財務結果を報告します

i 電話会議 KKRの決算について話し合う電話会議が、2023年11月7日午前10時(東部標準時)に開催されます。電話会議には、+1 (877) 407-0312 (米国の発信者) または+1 (201) 389-0899 (米国以外の発信者) をダイヤルしてアクセスできます。パスコードは不要です。また、電話会議はインターネットで生中継され、KKRのウェブサイト https://ir.kkr.com/events-プレゼンテーション/のインベスターセンターセクションからアクセスできます。ライブ放送のリプレイは、ライブ放送が終了してから約1時間後にKKRのウェブサイトでご覧いただけます。KKRについて KKRは、オルタナティブ資産管理、資本市場、保険ソリューションを提供する世界有数の投資会社です。KKRは、忍耐強く統制のとれた投資アプローチに従い、世界有数の人材を雇用し、ポートフォリオ企業やコミュニティの成長を支援することで、魅力的な投資収益を生み出すことを目指しています。KKRは、プライベートエクイティ、クレジット、実物資産に投資する投資ファンドを後援し、ヘッジファンドを管理する戦略的パートナーを持っています。KKRの保険子会社は、グローバル・アトランティック・ファイナンシャル・グループの管理下で、退職保険、生命保険、再保険商品を提供しています。KKRの投資に関する言及には、スポンサーファンドや保険子会社の活動が含まれる場合があります。KKR & Co. についての追加情報についてはInc.(NYSE: KKR)の場合は、KKRのウェブサイト(www.kkr.com)をご覧ください。グローバル・アトランティック・ファイナンシャル・グループの詳細については、グローバル・アトランティック・ファイナンシャル・グループのウェブサイト(www.globalatlantic.com)をご覧ください。ニューヨーク、2023年11月7日 — KKRアンドカンパニーInc.(NYSE: KKR)は本日、2023年第3四半期の業績を報告しました。KKRが2023年第3四半期の決算を発表。ジョセフ・Y・ベイとスコット・C・ナットール共同最高経営責任者当社の業績は、当社の事業の持続性、多様性、成長を示しています。私たちは、すべての事業と地域で資本を調達し、配分しています。私たちには、業績が良く、収益化の機会を提供している成熟したグローバルポートフォリオがあります。そして、私たちには成長するための方法が複数あり、2024年以降を見据えた真の勢いと楽観的な見方につながっています。

ii 法的開示このプレゼンテーションはKKR&Co. が作成しました。Inc. は、KKR&Co. の事業、運営、財務結果の評価に関連して、一般株主向けの情報提供のみを目的としています。Inc. とその子会社(総称して「KKR」)。これには、2021年2月1日現在のグローバル・アトランティック・ファイナンシャル・グループLLCとその子会社(総称して「グローバル・アトランティック」)が含まれます。このプレゼンテーションは、KKRアンドカンパニーの証券の購入または売却の申し出、または購入または売却の申し出を勧誘するものではなく、またそのように解釈されることもありません。Inc. このプレゼンテーションは、KKR&Co. が書面で合意した場合を除き、全部または一部をウェブサイトで配布、参照、引用、またはリンクすることはできません。Inc. このプレゼンテーションに含まれる記述は、それに関連して別の時期が明記されていない限り、このプレゼンテーションの日付時点で作成されたものです(四半期末現在の財務数値を除く)。いつでもこのプレゼンテーションにアクセスしても、その日以降にこのプレゼンテーションに記載されている事実に変化がなかったという含意は生じません。このプレゼンテーションには、KKRが管理する投資ファンド、ビークル、口座、グローバル・アトランティックが管理する保険会社など、KKRに関する特定の将来の見通しに関する記述が含まれています。将来の見通しに関する記述は、歴史的事実ではない事項に関する期待、推定、信念、予測、将来の計画と戦略、予想される出来事や傾向、および同様の表現に関するものです。これらの将来の見通しに関する記述は、「展望」、「信じる」、「考える」、「期待する」、「可能性」、「継続する」、「できる」、「すべき」、「求める」、「近似する」、「意図する」、「計画する」、「見積もる」、「予測する」、「可視化」などの言葉で識別できます。歴史的または事実上の問題に厳密に関係しない、他の比較可能な言葉やその他の声明。これらの将来の見通しに関する記述は、KKRの信念、仮定、期待に基づいていますが、これらの信念、仮定、期待は、考えられる多くの出来事や要因の結果として変化する可能性があり、そのすべてがKKRに知られていない、またはKKRが制御できるわけではありません。さまざまなリスクと不確実性により、実際の出来事や結果は、そのような将来の見通しに関する記述に反映または想定されているものと大きく異なる場合があります。過去の実績は将来の結果を保証するものではありません。すべての将来の見通しに関する記述は、このプレゼンテーションの日付の時点でのみ述べられています。KKRは、法律で義務付けられている場合を除き、このプレゼンテーションの日付以降に発生した状況または出来事を反映するために将来の見通しに関する記述を更新する義務を負いません。将来の業績の予測と見積もりに関する仮定やリスクなど、将来の見通しに関する記述に関するその他の重要な情報については、付録を参照してください。このプレゼンテーションには、税引き後の分配可能利益(またはDE)、手数料関連収益(またはFRE)、簿価など、特定の非GAAP指標が含まれています。これらの非GAAP指標は、米国会計基準に従って作成された財務および経営成績の指標に追加されるものであり、それに代わるものではありません。これらの非GAAP指標を提供することは、投資家がKKRの事業全体の業績を評価するのに役立つと考えていますが、投資家による当社の財務結果の分析にとって重要なすべての項目が含まれているとは限りません。ここに記載されている非GAAP指標に関するその他の重要な情報、および非GAAP指標と同等のGAAP指標との調整については、付録を参照してください。その他の重要な情報については、付録を参照してください。さらに、KKRに影響を与える要因に関する情報。これには、KKR&Coの証券の購入または売却を決定する際に考慮すべきリスクの説明が含まれます。Inc. は、KKR & Co. で見つけることができます。2023年2月27日にSECに提出された、2022年12月31日に終了した会計年度のフォーム10-Kに関するInc. の年次報告書、およびSECに提出されたその他の提出書類は、www.sec.govで入手できます。時々、私たちは重要な情報を配布するチャネルとして私たちのウェブサイトを使用するかもしれません。KKRに関する財務情報やその他の重要な情報は、www.kkr.comに定期的に掲載され、アクセス可能です。グローバル・アトランティックに関する財務情報やその他の重要な情報は、www.globalatlantic.comに定期的に掲載され、アクセス可能です。これらのウェブサイト上の情報は、ここに参照されているものではなく、このプレゼンテーションの一部でもありません。連絡先 KKRレポート 2023年第3四半期の決算投資家向け広報活動クレイグ・ラーソン電話:+1 (877) 610-4910 米国/+1 (212) 230-9410 investor-relations@kkr.com メディアクリスティ・ハラー電話:+1 (212) 750-8300 media@kkr.com

KKR & Co.Inc. の第3四半期収益

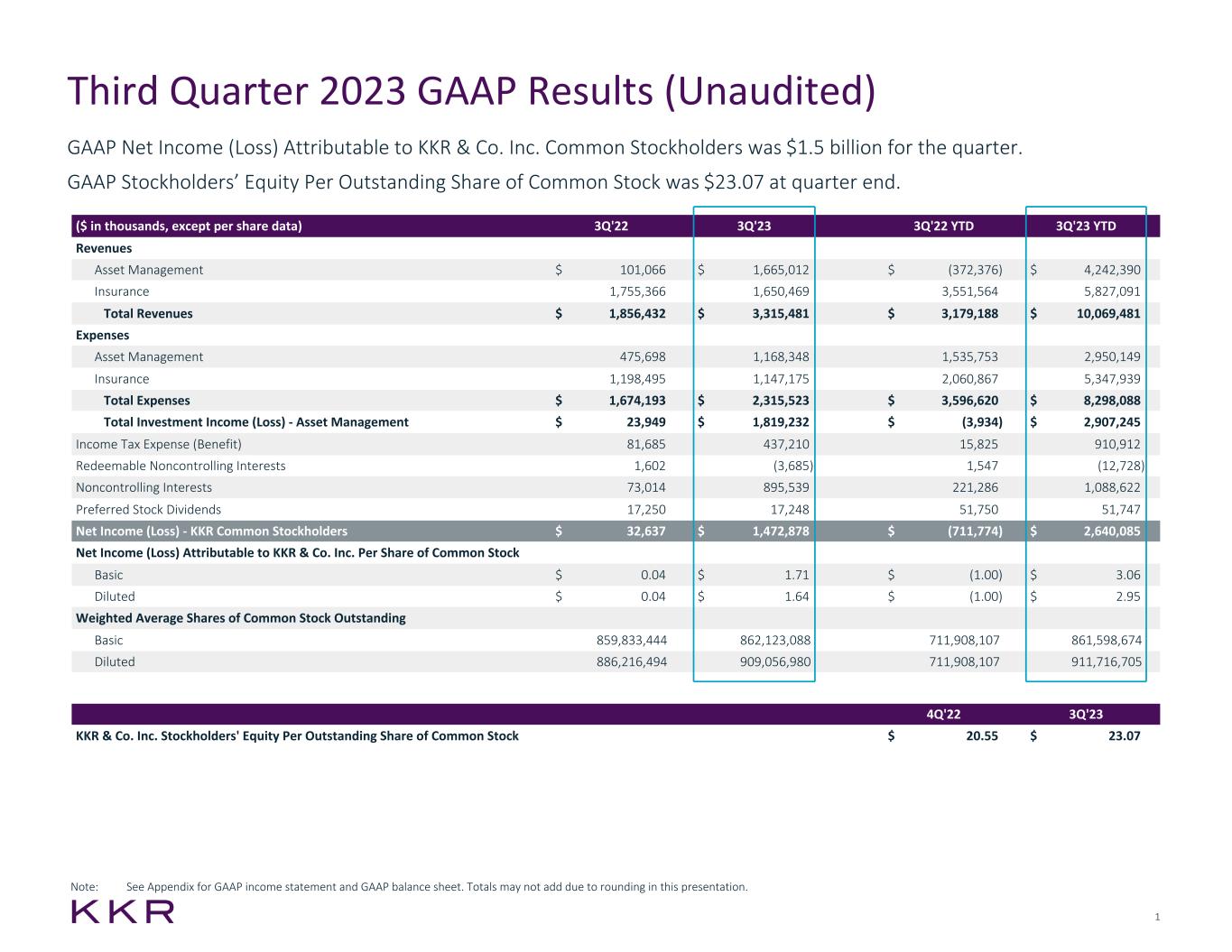

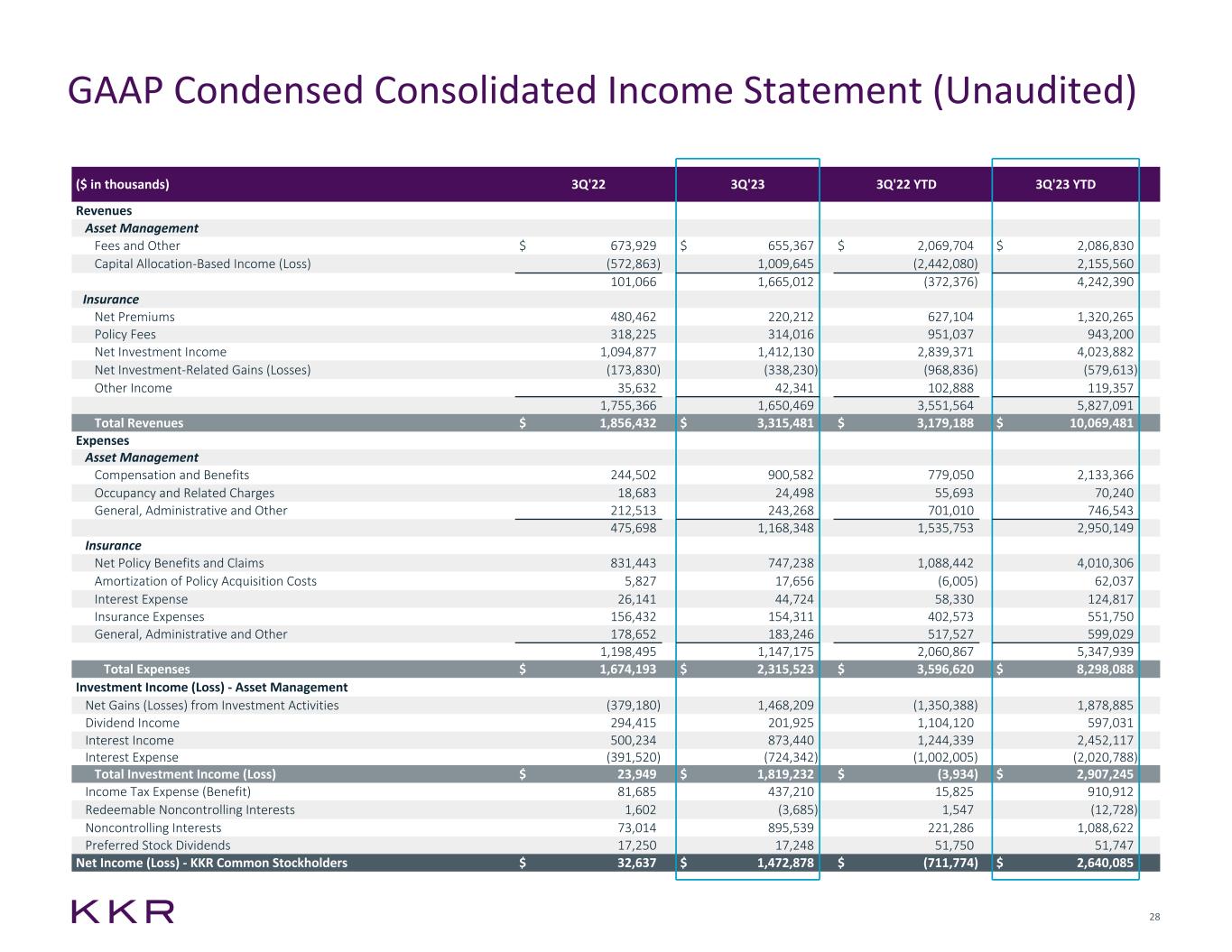

1 2023年第3四半期のGAAP結果(未監査)KKRアンドカンパニーに帰属するGAAP純利益(損失)Inc.の当四半期の普通株主は15億ドルでした。四半期末の普通株式の発行済み株式1株あたりのGAAP株主資本は23.07ドルでした。(千ドル、1株あたりのデータを除く)23年第3四半期第3四半期第3四半期の収益資産管理 101,066ドル 1,665,012ドル(372,376)ドル 4,242,390ドル、保険 1,755,366 1,650,469 3,551,564 5,64 5,64 827,091総収入 1,856,432ドル 3,315,481ドル 3,179,188ドル 10,069,481経費資産管理 475,698 1,168,348 1,535,753 2,950,149 保険 1,198,495 1,147,175 2,060,867 5,347,939総経費 1,674,193ドル 2,315,523ドル 3,596,523ドル 620 ドル 8,298,088 総投資収入(損失)-資産経営陣23,949ドル 1,819,232ドル (3,934) ドル 2,907,245所得税費用 (給付) 81,685 437,210 15,825 910,912 償還可能な非支配持分 1,602 (3,685) 1,547 (12,728) 非支配持分 73,014 895,539 221,286 1,088,622株優先配当 DS 17,250 17,248 51,750 51,747純利益(損失)-KKRの普通株主 32,637ドル 1,472,878ドル(711,774)ドル 2,640,085ドル KKRアンドカンパニーに帰属する純利益(損失)株式会社普通株式1株当たりベーシックドル 0.04ドル 1.71ドル (1.00) $ 3.06希薄化後0.04ドル 1.64ドル (1.00) $ 2.95加重平均発行済普通株式数 859,833,444 862,123,088 711,908,107 861,598,674希薄化後 886,216,494 909,056,980 711,908,107 911,716,707 5 4Q'22 3Q'23 KKR & Co.Inc. 普通株式の発行済み株式1株あたりの株主資本 $20.55 $ 23.07注:GAAP損益計算書とGAAP貸借対照表については付録を参照してください。このプレゼンテーションの四捨五入により、合計が足されない場合があります。

2 Capital Metrics 2023年第3四半期のハイライト • 当四半期の手数料関連収益(「FRE」)は5億5,800万ドル(調整後1株あたり0.63ドル)で、前年同期比3%増加 • FREはLTMの23億ドル(調整後1株あたり2.55ドル)で、前年比2%増加しました •税引き後の分配可能利益(「DE」)は7億8000万ドル(1株あたり0.88ドル)当四半期、前年同期比7%減 •DEはLTMで30億ドル(調整後1株あたり3.37ドル)で、前年同期比26%減少しました •調整後1株あたりの簿価(「BVPS」)は四半期末の29.68ドルで、調整後1株あたりの純現金1株あたり22.02ドルと総投資額が含まれます •以下の資産経営陣(「AUM」)は5,280億ドル、前年比6%増加 • 手数料を支払う運用資産(「FPAUM」)は4,240億ドルで、前年比7%増加 • 未払いのコミットメント990億ドル • 当四半期の新規資本調達 140億ドル、LTMでの540億ドル • 当四半期の資本投資額は90億ドル、LTMには440億ドル、定期配当当四半期には、普通株式1株あたり0.165ドルが申告されました。注:調整後株式とは、調整後の株式を指します。GAAPの調整、純現金と総投資額に関する巻末注、およびその他の重要な情報については付録を参照してください。普通株式の基準日と支払日については、26ページを参照してください。企業財務対策

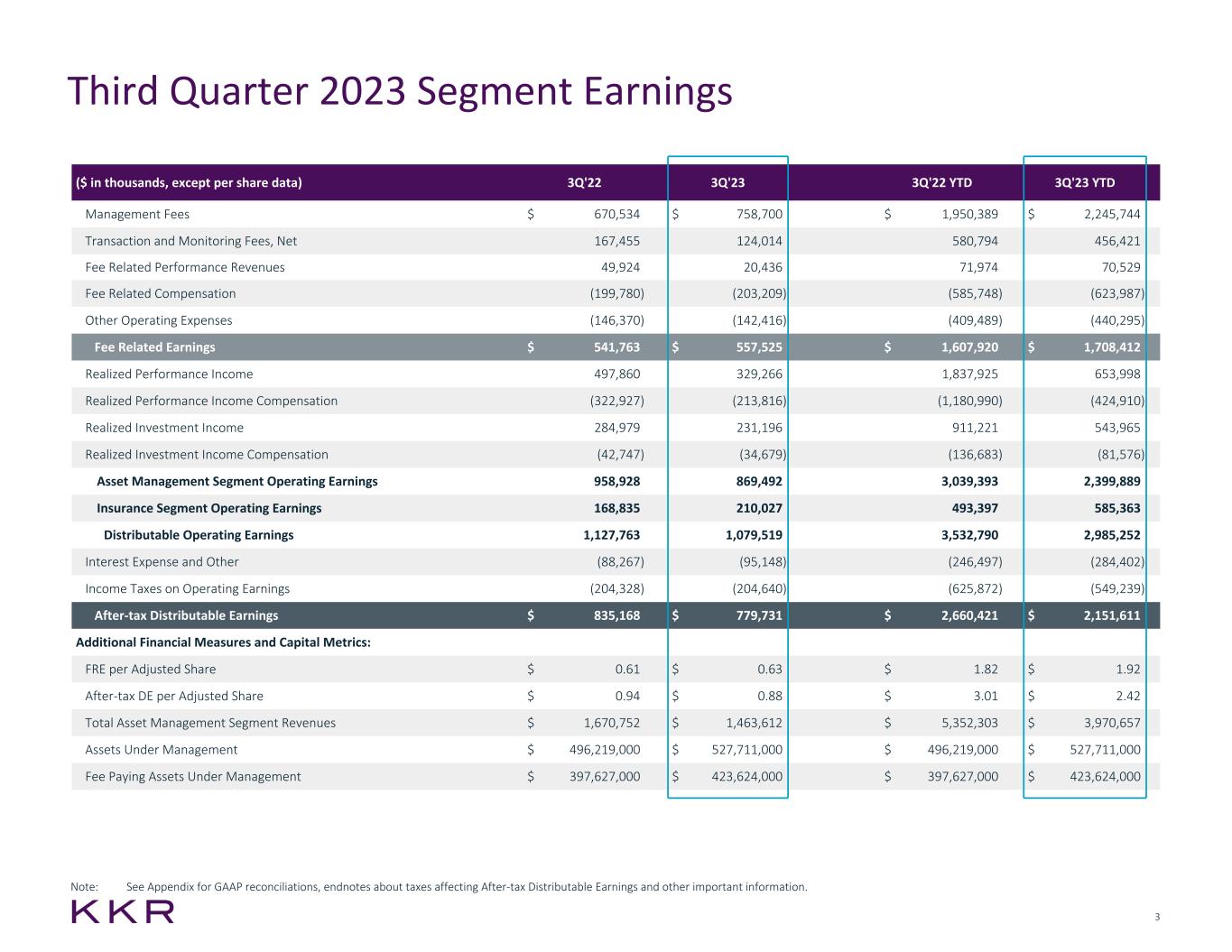

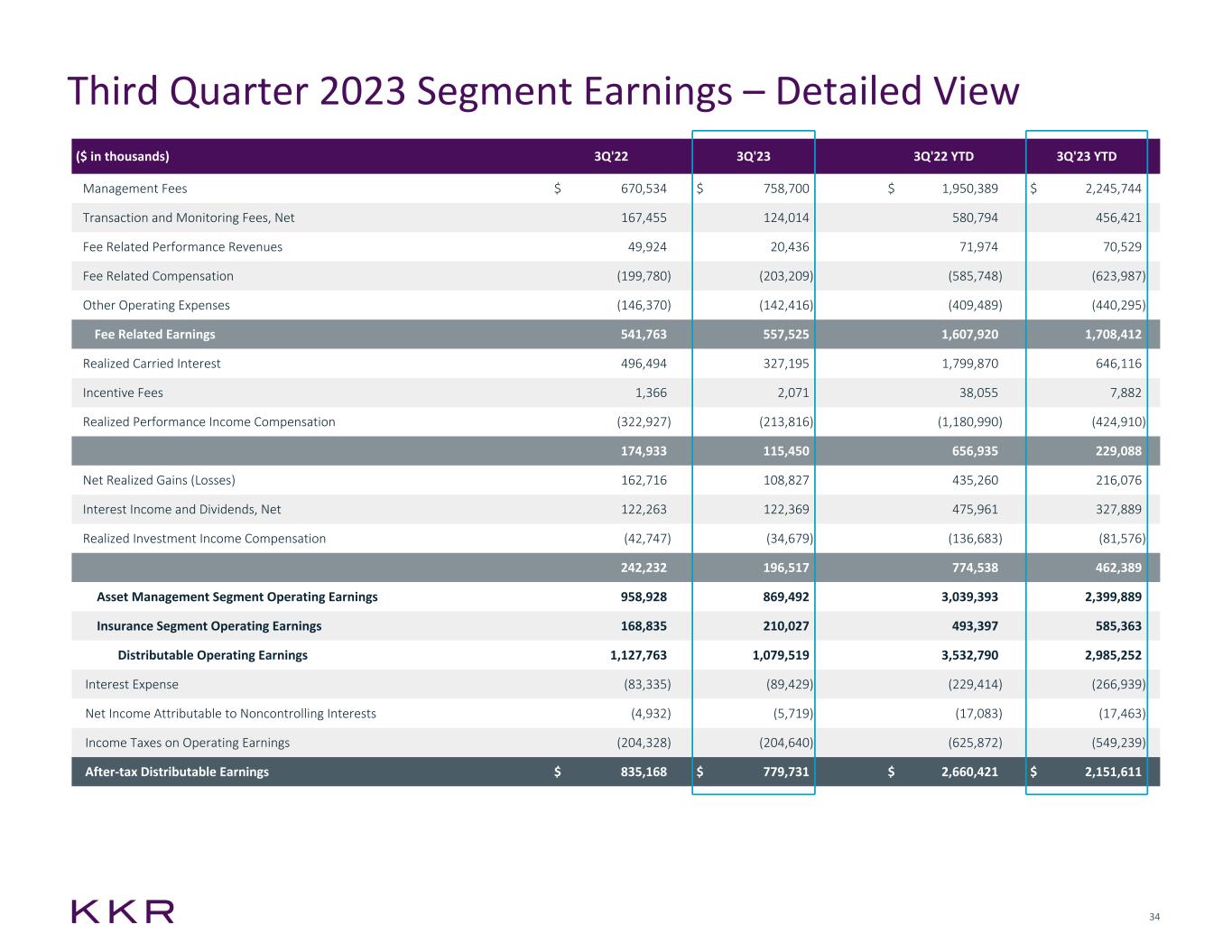

3 2023年第3四半期のセグメント利益(千ドル、1株あたりのデータを除く)2022年第3四半期の年初来第3四半期の管理手数料 670,534ドル 758,700ドル 1,950,389ドル 2,245,744ドルの取引および監視手数料、純167,455,014 580,794 456,421 手数料関連の業績収益 49,924 20,436ドル 71,974 70,529手数料関連報酬 (199,780) (203,209) (585,748) (623,987) その他の営業費用 (146,370) (142,416) (409,489) (440,295) 手数料関連収益 541,763ドル 557,525ドル 1,607,920ドル 1,708,412実現業績収益 497,860 329,266 1,837,925 653,998 実現しました業績所得報酬(322,927)(213,816)(1,180,990)(424,910)実現投資収益 284,979 231,196 911,221 543,965実現投資収益報酬(42,747)(34,679)(136,683)(81,576)資産管理セグメント営業利益 958,928 869,492 3,039,992 393 2,399,889 保険セグメント営業利益 168,835 210,027 493,397 585,363 分配可能な営業利益 1,127,763 1,079,519 3,532,790 2,985,252 利息費用およびその他 (88,267) (95,148) (246,497) (284,402) 営業利益に対する所得税 (204,328) (204,328) 640) (625,872) (549,239)税引き後の分配可能利益 835,168ドル 779,731ドル 2,660,421ドル 2,151,611ドル追加の財務指標と資本指標:調整後1株あたりのFRE 0.61ドル 0.63ドル 1.82ドル 1.92調整後1株あたりの税引後DE0.94ドル 0.88ドル 3.01ドル 2.42資産管理セグメントの総収益 1,670,752ドル 1,463,612ドル 5,352,303ドル 3,970,657 管理資産 496,219,000ドル 527,711,000ドル 496,219,000ドル 527,711,000ドル手数料支払い管理資産 397,627,000ドル 423,624,000ドル 397,627,000ドル 423,624,000注:GAAP調整については付録、税金に関する巻末注を参照してください税引き後の分配可能収益およびその他の重要な情報に影響を与えます。

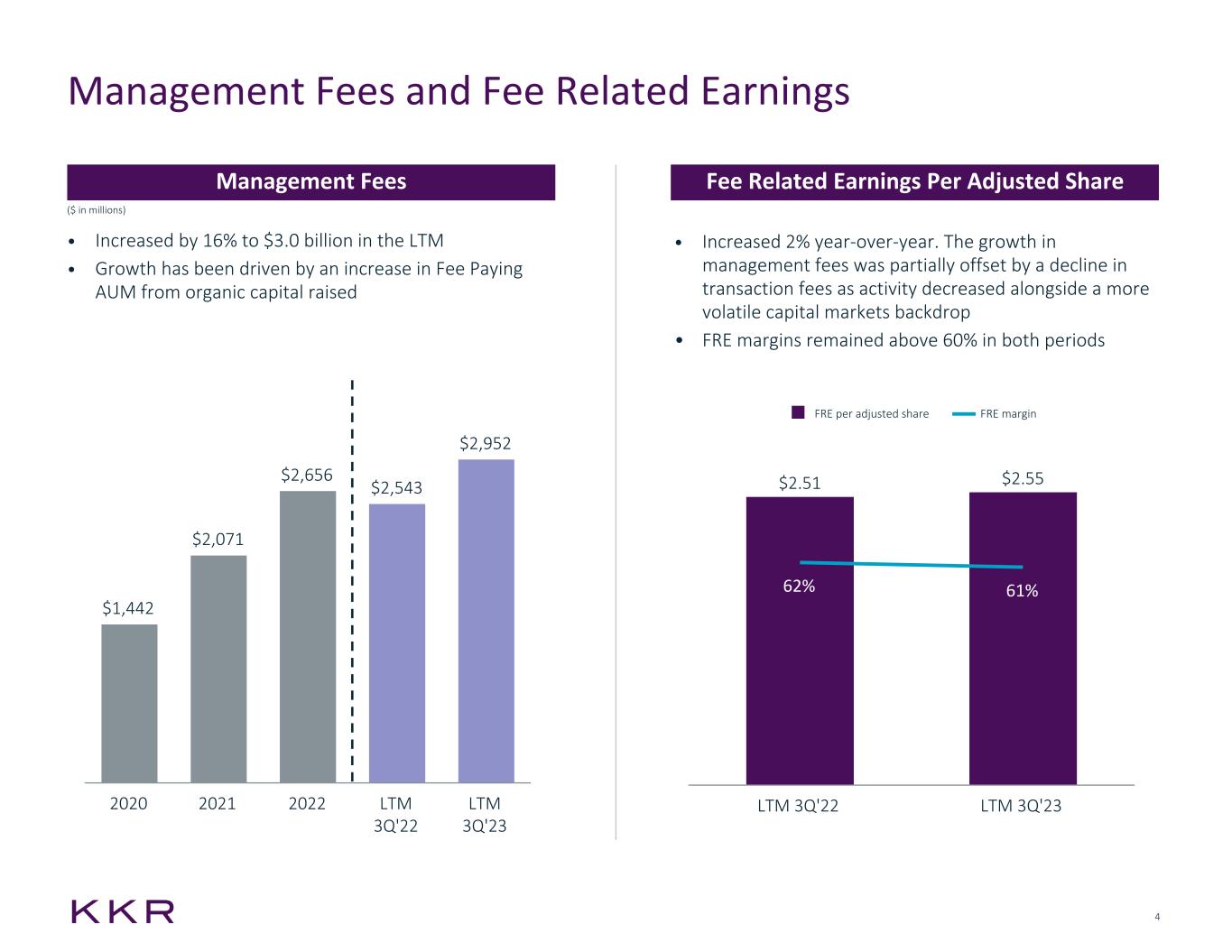

4 管理費と手数料関連の収益管理費調整後1株当たりの手数料関連収益 • 期間限定で16%増加して30億ドルに • 成長は、有機的資本調達による手数料支払いAUMの増加によって牽引されました • 前年比2%増加しました。管理費の増加は、より不安定な資本市場を背景に活動が減少したことによる取引手数料の減少によって部分的に相殺されました。• FREマージンは両期間で60%を超えました(百万ドル)2.51ドル 2.55 62% 61% 調整後1株あたりFRE マージン LTM 3Q'23 ドル 1,442ドル 2,071ドル 2,656ドル2,543ドル 2020 2021 2022年LTM 3Q'22 LTM 3Q'23

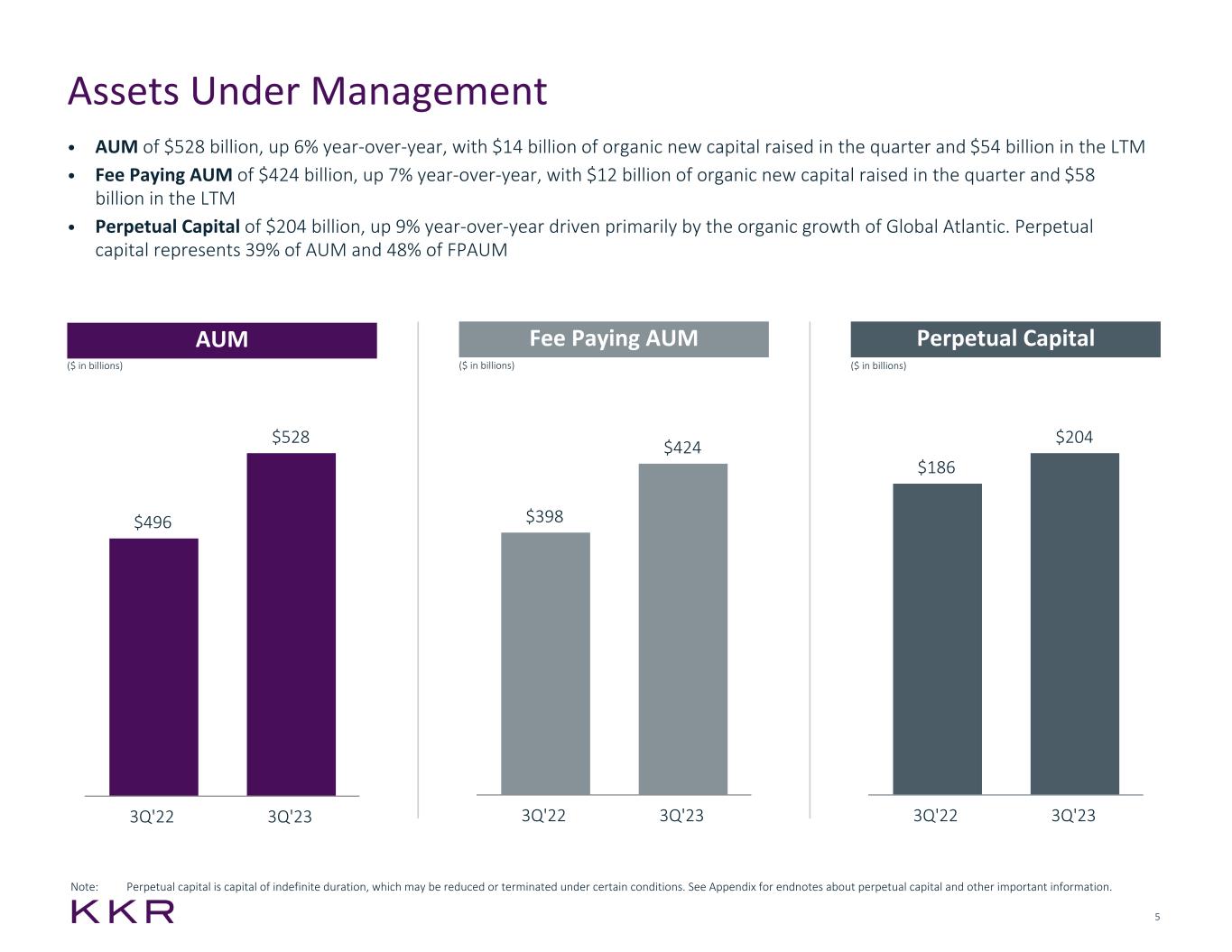

5つの運用資産 • AUMは5,280億ドル、前年同期比6%増、当四半期は140億ドル、LTMは540億ドル • 手数料支払いAUMは4,240億ドル、前年同期比7%増、四半期には120億ドルの有機新規資本が調達、LTMは580億ドル、永久資本は2,040億ドルで、主に前年比9%増加グローバル・アトランティックの有機的成長によって。永久資本はAUMの39%、FPAUM AUM手数料の48%を占めます。AUMの支払いAUMの永続資本(10億ドル)(10億ドル)(10億ドル)(10億ドル)496ドル 528 3Q'23 3Q'23 $398 $424 3Q'23 $186 $204 3Q'22 3Q'23注:永久資本は存続期間の無期限の資本。特定の条件下で減額または終了される場合があります。永久資本およびその他の重要な情報に関する巻末注については、付録を参照してください。

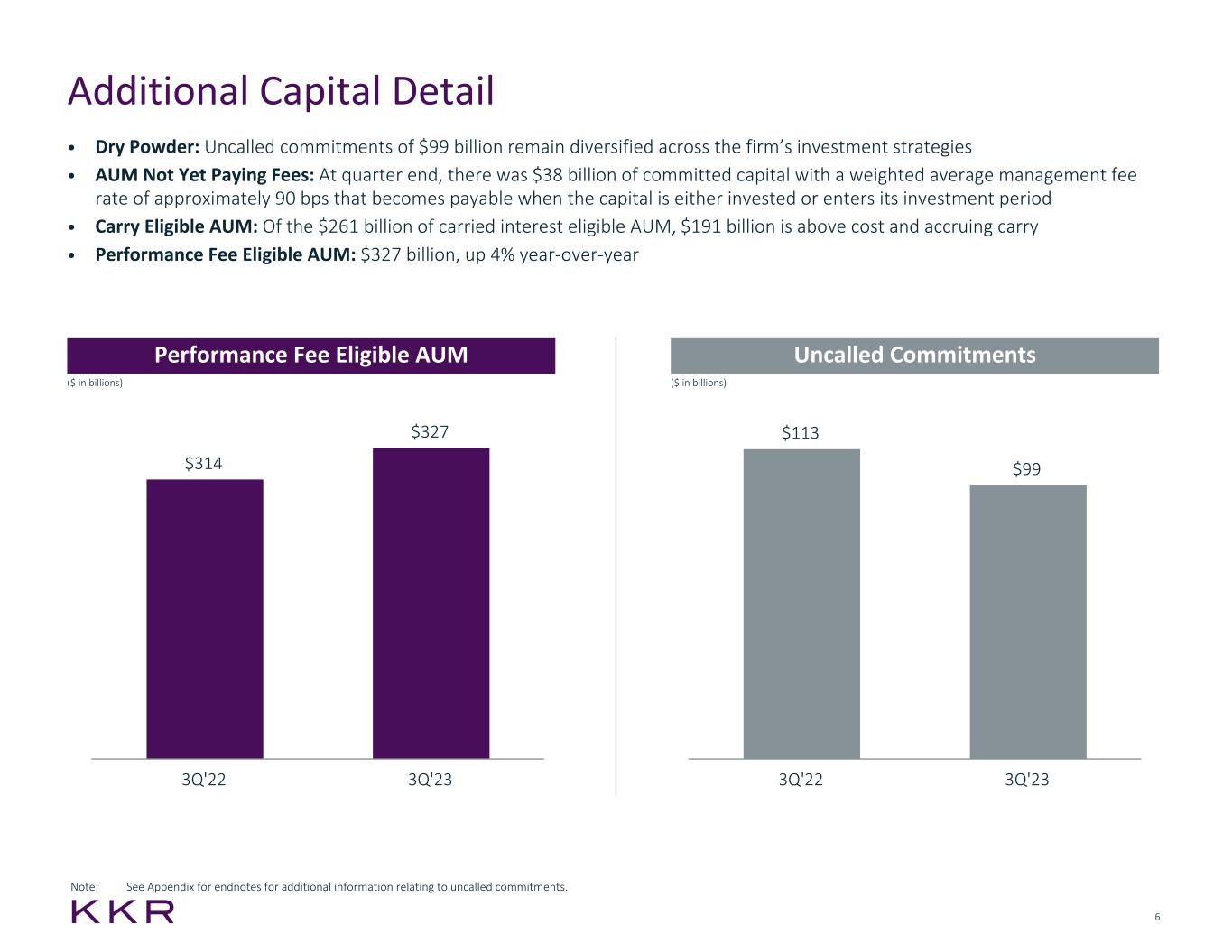

6つの追加資本の詳細 • ドライパウダー:990億ドルの未払いのコミットメントは、引き続き会社の投資戦略に分散されています。• AUM未払いの手数料:四半期末には、380億ドルのコミットメント資本があり、加重平均管理手数料率は約90 bpsで、資本が投資されたとき、または投資期間に入ったときに支払可能になります。キャリー適格AUM:繰越利息適格AUM:2610億ドルの繰越利息適格AUMのうち、19ドル 10億がコストを上回り、キャリーが発生しています • パフォーマンスフィーの対象となるAUM:327億ドル、前年比4%増加パフォーマンス手数料の対象となるAUM未払いのコミットメント(10億ドル)(10億ドル)$314 $327 3Q'22 3Q'23 $113 $99 3Q'22 3Q'23 注意:未払いのコミットメントに関する追加情報については、巻末注の付録を参照してください。

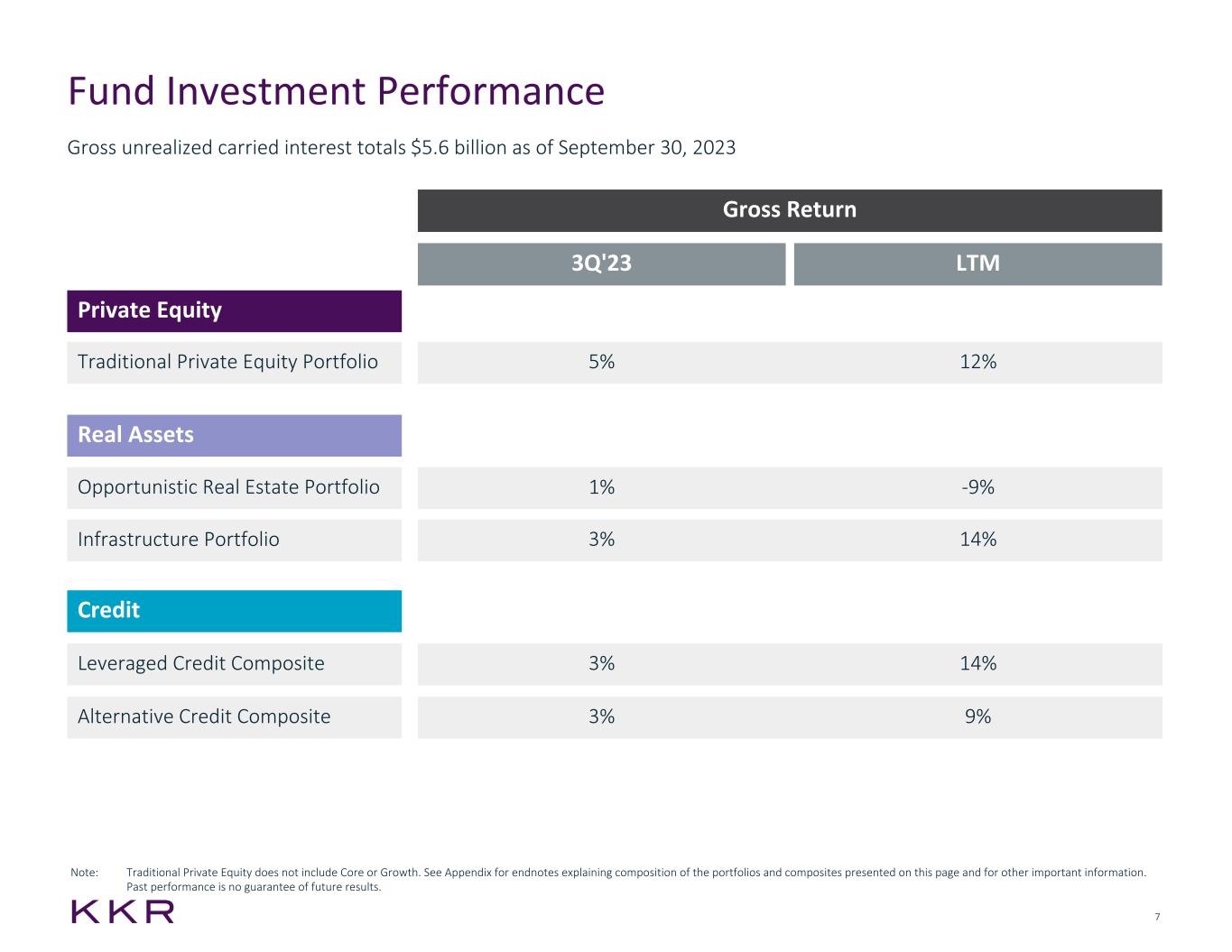

7 2023年9月30日現在の未実現繰越利息総額は56億ドルファンド投資実績プライベートエクイティ実物資産オポチュニスティック不動産ポートフォリオインフラポートフォリオクレジットオルタナティブクレジットコンポジットトラディショナルプライベートエクイティポートフォリオレバレッジドクレジットコンポジット 3Q'23 14% LTM グロスリターン 3% 12% 5% 3% -9% 1% 14% 注意:従来のプライベートエクイティにはコアやグロースは含まれていません。このページに掲載されているポートフォリオとコンポジットの構成を説明する巻末注やその他の重要な情報については、付録を参照してください。過去の実績は将来の結果を保証するものではありません。

セグメント詳細

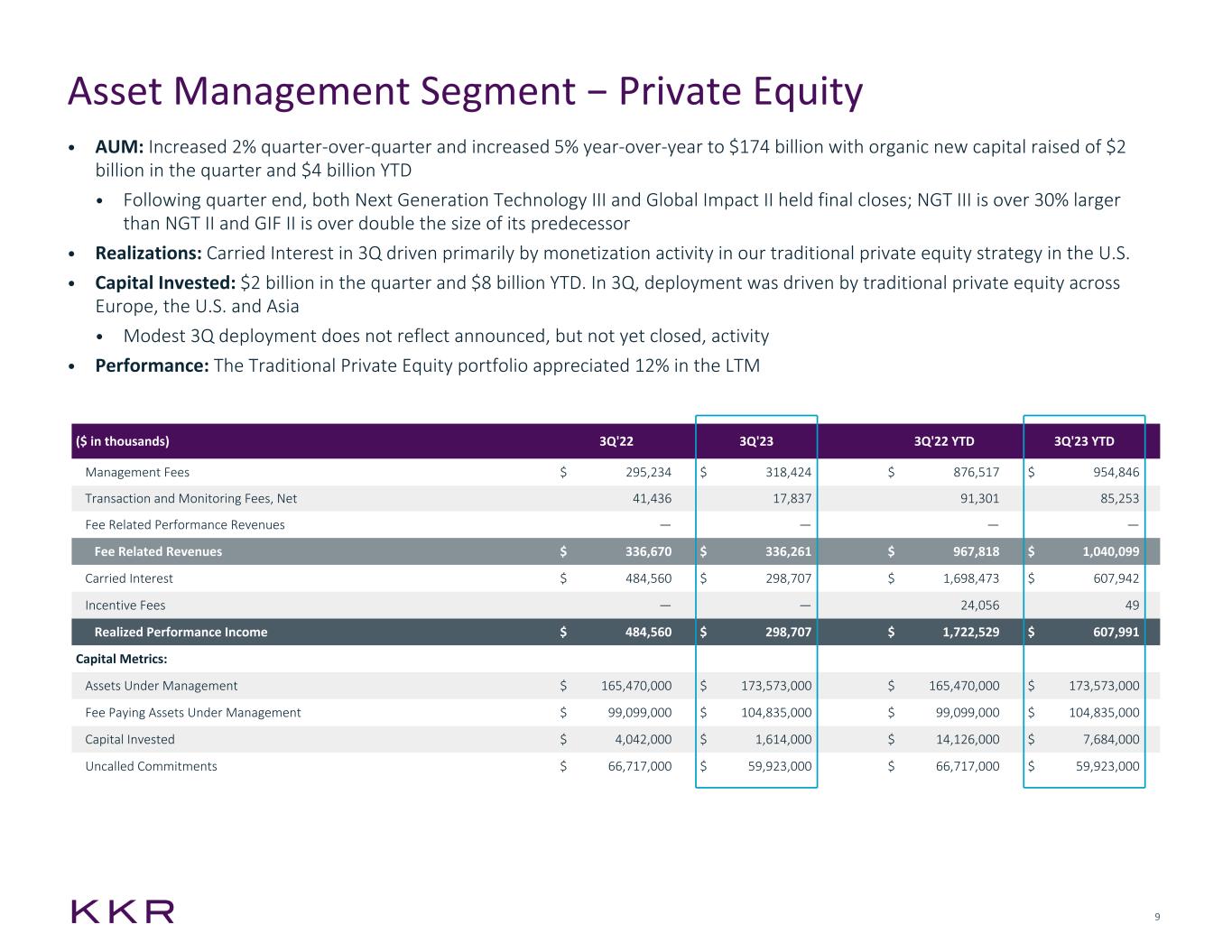

9つの資産管理セグメント − プライベート・エクイティ • AUM:四半期に20億ドル、年初来で40億ドルの有機的新規資本が調達され、前四半期比で2%増加し、前年同期比で5%増加して1,740億ドルになりました。• 四半期末以降、次世代テクノロジーIIIとグローバルインパクトIIの両方が最終決算を行いました。NGT IIはNGT IIより30%以上大きく、GIF IIは前作の2倍以上の規模です。• 実現:第3四半期の持ち越し利息は、主に米国における従来のプライベートエクイティ戦略における収益化活動によるものです。• 投資した資本金:2ドル四半期に10億ドル、年初来で80億ドル。第3四半期には、ヨーロッパ、米国、アジアにおける従来のプライベートエクイティによって展開が推進されました。• 第3四半期の控えめな展開は、発表されているがまだ完了していない活動を反映していません。•パフォーマンス:従来のプライベートエクイティポートフォリオは、LTM(千ドル)で12%増加しました。3Q'23 3Q'22 YTD 3Q'23年第3四半期の管理費は295,234ドル 318,424ドル 876,517ドル 954,846件の取引および監視手数料、純額41,436 17,837 91,301 85,253件の手数料関連の業績収益 — — — — 手数料関連収益 336,670ドル 336,261ドル 967,818ドル 1,040,099持ち越利息 484,560ドル 298,707ドル 1,698,473 ドル 607,942 インセンティブ手数料 — — 24,056 49 実現業績収入 484,560ドル 298,707ドル 1,722,529ドル 607,991資本指標:管理資産 165,470,000ドル 173,573,000ドル 165,470,000ドル 173,573,000ドル 173,573,000ドル手数料支払い管理資産 99,099,000ドル 104,835,000ドル 99,099,000ドル 4,835,000資本投資額 4,042,000ドル 1,614,000ドル 14,126,000ドル 7,684,000ドル 66,717,000ドル 59,923,000ドル 66,717,000ドル 59,923,000ドル 66,717,000ドル 59,923,000ドル

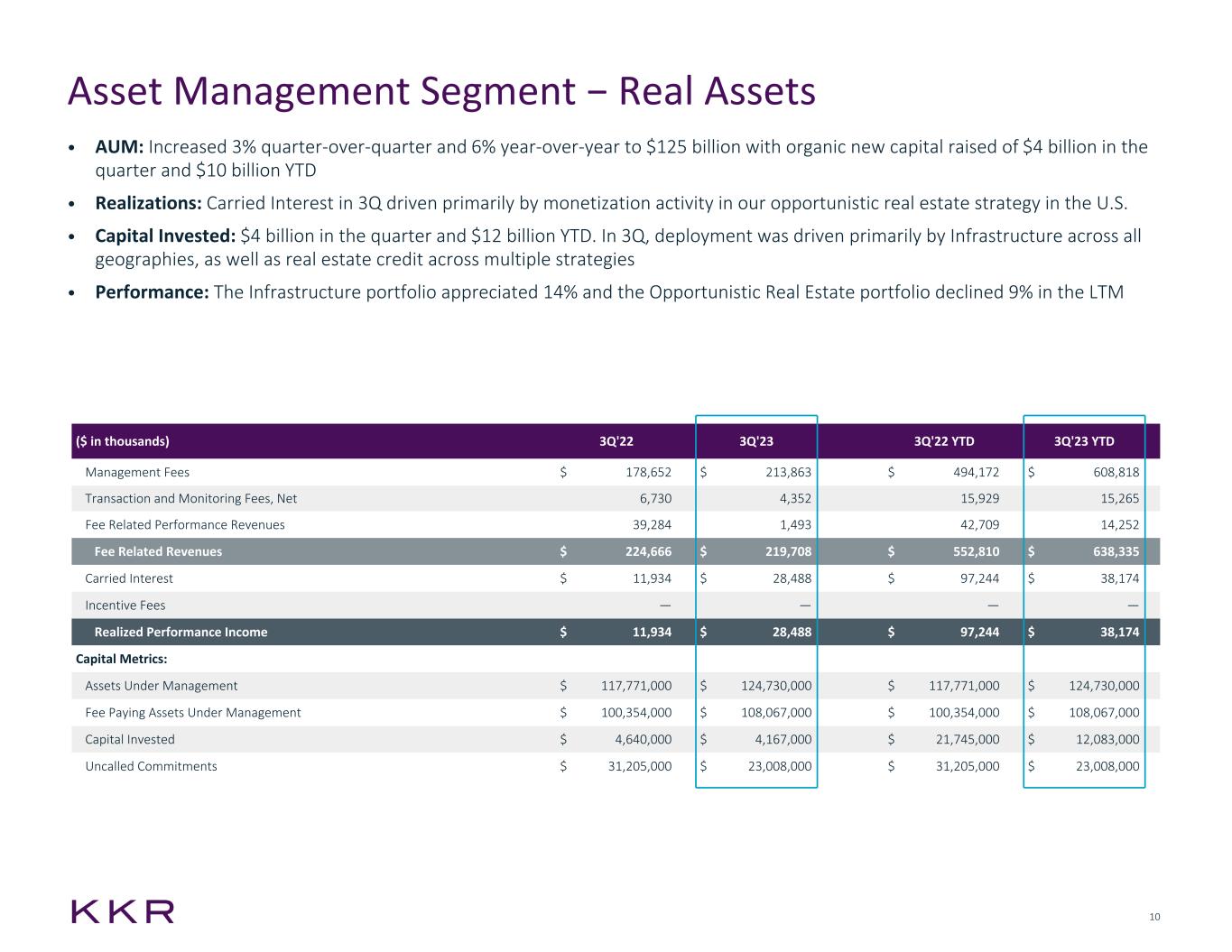

10資産管理セグメント-実物資産 • AUM:四半期に40億ドル、年初来で100億ドルの有機的新規資本が調達され、前四半期比で3%、前年比6%増の1,250億ドルになりました。• 実現:第3四半期の繰越利息は、主に米国における日和見的不動産戦略における収益化活動によるものです。•投資した資本金:四半期に40億ドル、年初来で120億ドル。第3四半期の展開は、主にすべての地域のインフラストラクチャと、複数の戦略にわたる不動産クレジットによって推進されました。• 業績:インフラポートフォリオは14%増加し、オポチュニスティック不動産ポートフォリオはLTM(千ドル)で9%減少しました(千ドル)、3Q'22 YTD 3Q'23年第3四半期の管理費は178,652ドル 213,863ドル 49,172ドル 608,472ドル 818取引および監視手数料、純額6,7304,352 15,929 15,265手数料関連の業績収益 39,284 1,493 42,709 14,252 手数料関連収益 224,666ドル 219,708ドル 552,810ドル 638,335ユーロ繰越利息11,934ドル 28,488ドル 97,244ドル 38,174ドルのインセンティブ手数料 — — — 実現業績収入 11,934ドル 28,488ドル 97,244ドル 38,174資本指標:管理資産 117,771,000ドル 124,730,000ドル 117,771,000ドル 124,730,000ドル手数料支払い管理資産 100,354,000ドル 108,067,000ドル 100,067,000ドル 100,067,000ドル 100,067,000ドル 354,000ドル 108,067,000ドルの資本投資額 4,640,000ドル 4,167,000ドル 21,745,000ドル 12,083,000 未払いのコミットメント 31,205,000ドル 23,008,000ドル 31,205,000ドル 23,008,000ドル

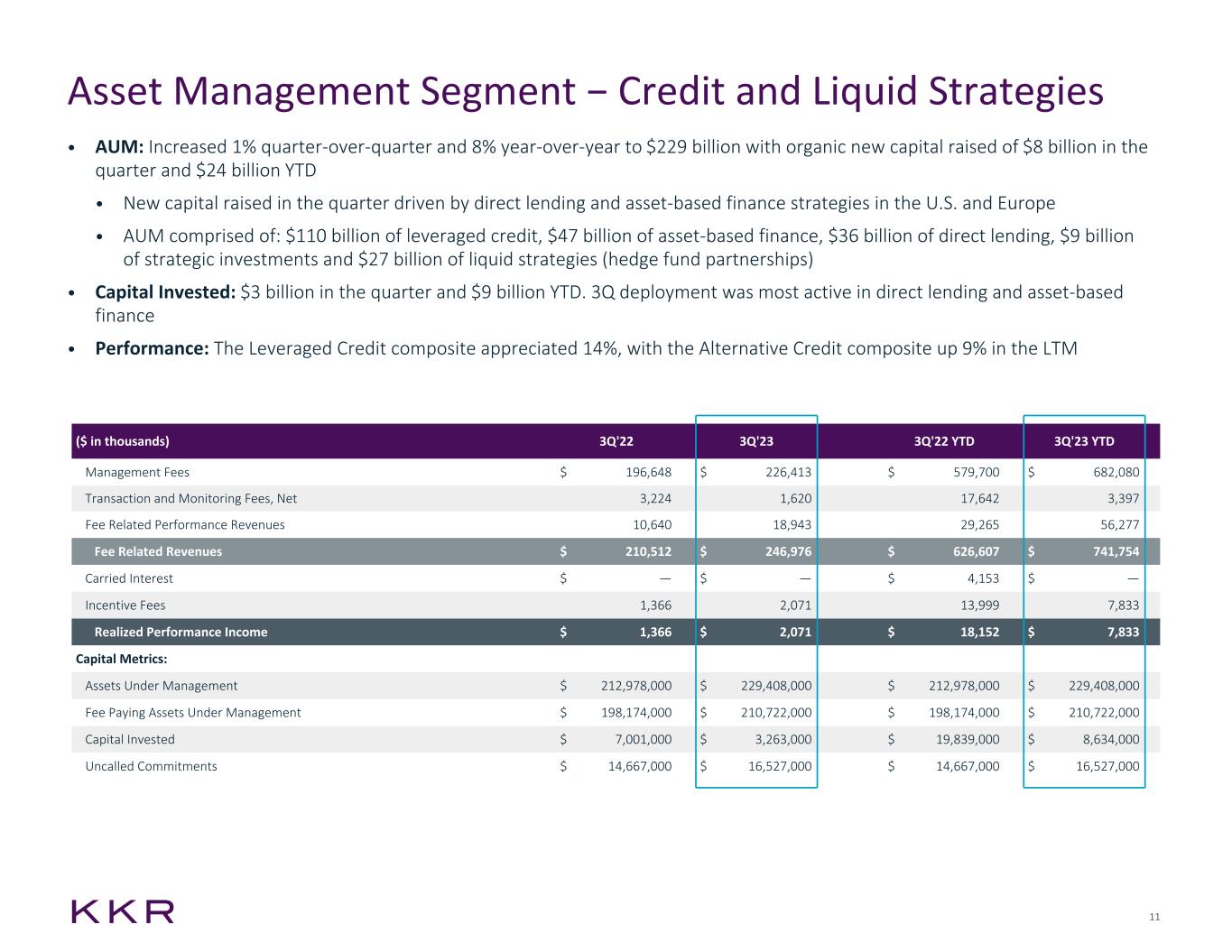

11 • AUM:四半期比で1%、前年比8%増の2,290億ドルで、有機的な新規資本が四半期に80億ドル、年初来で240億ドルが調達されました。• 米国とヨーロッパにおける直接貸付と資産ベースの財務戦略により、当四半期に新規資本が調達されました。AUMは、1,100億ドルのレバレッジド・クレジット、470億ドルの資産ベースの金融、360億ドルの直接貸付で構成されています。90億ドルの戦略的投資と270億ドルの流動戦略(ヘッジファンドパートナーシップ)• 投資資本:当四半期に30億ドル、年初来で90億ドル。第3四半期展開は、直接貸付と資産ベースの金融で最も活発でした • 実績:レバレッジド・クレジット・コンポジットは14%上昇し、オルタナティブ・クレジット・コンポジットはLTM(千ドル)で3Q'23年第3四半期に9%上昇しました。23年第3四半期の管理手数料(196,648ドル)226,413ドル、579,700ドル 682,080取引および監視手数料、純額3,224 1,620ドル 17,642 3,397 手数料関連の業績収益 10,640 18,943 29,265 56,277 手数料関連収益 210,512ドル 246,976ドル 626,607ドル 741,754持ち越し利息 $ — $ — 4,153ドル — インセンティブ手数料 1,366 2,071 13,999 7,833を実現しました業績収入 1,366ドル 2,071ドル 18,152ドル 7,833資本指標:管理資産 212,978,000ドル 229,408,000ドル 212,978,000ドル 229,408,000ドル 229,408,000ドル手数料支払い管理資産 198,174,000ドル 210,722,000ドル 210,722,000ドル 210,722,000ドル 210,722,000ドル資本投資額7,001,000ドル 3,263,000ドル 19,839,000ドル 8,634,000ドルいわゆるコミットメント 14,667,000ドル 16,527,000ドル 14,667,000ドル 16,527,000ドル資産管理セグメント-クレジットおよび流動性戦略

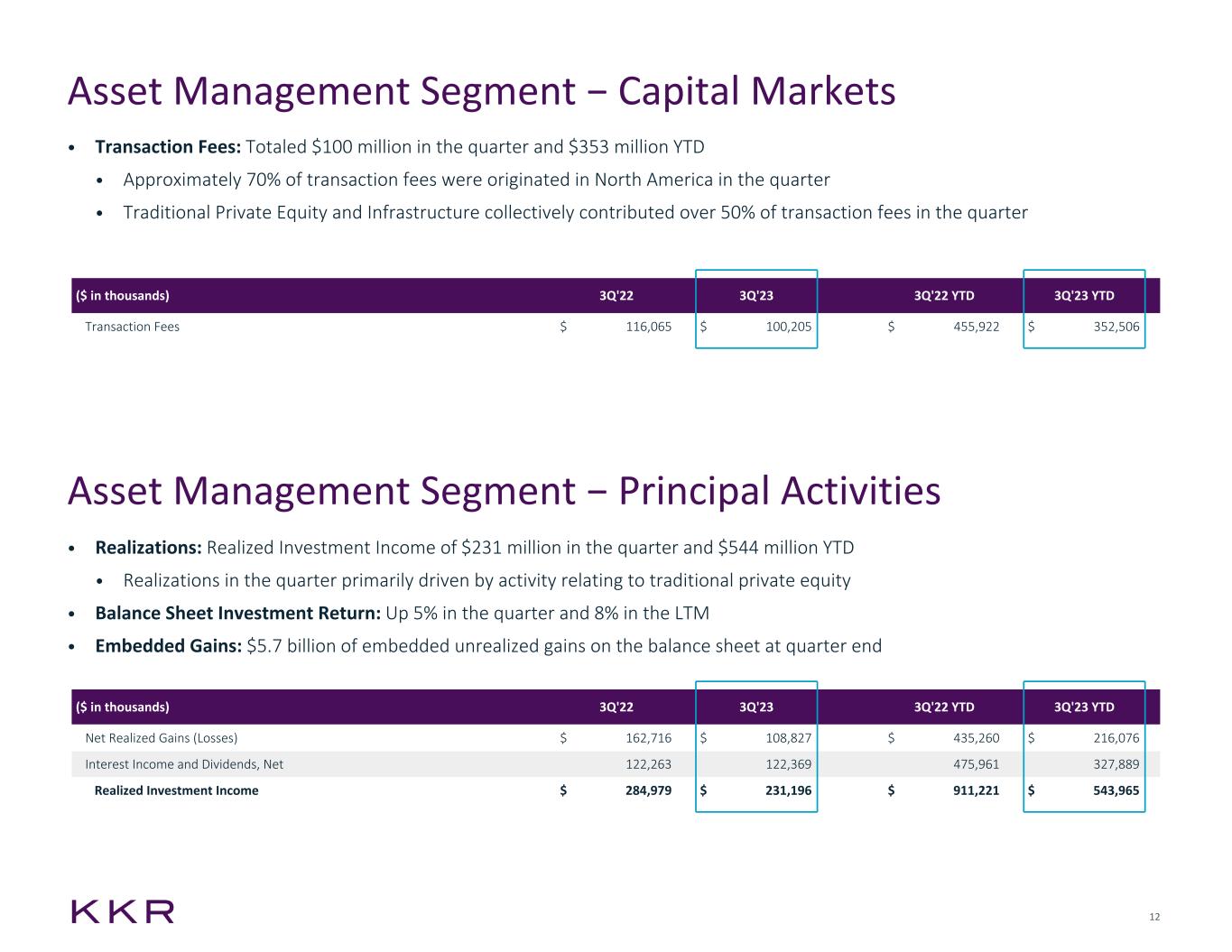

12 • 取引手数料:当四半期に合計1億ドル、年初来で3億5300万ドル • 取引手数料の約70%が当四半期に北米で発生しました • 従来のプライベートエクイティとインフラは、当四半期の取引手数料の合計50%以上を占めました-資本市場 • 実現:当四半期の実現投資収益は2億3,100万ドル、年初来では5億4,400万ドル• 当四半期の実現は、主に従来型に関連する活動によってもたらされましたプライベートエクイティ • 貸借対照表の投資収益率:5%増加四半期および期間限定で8% • 埋め込み利益:四半期末の資産管理セグメントの貸借対照表に57億ドルの埋め込み未実現利益 − 主要活動(千ドル)23年第3四半期第3四半期の取引手数料 116,065ドル 100,205ドル 455,922ドル 352,506ドル(千ドル)3Q'22 3Q'23 3Q'23 22年第2四半期の23年第3四半期の純実現利益(損失)ドル 162,716ドル 108,827ドル 435,260ドル 216,076ドル、利息収入と配当、純122,263 122,369 475,961 327,889実現投資収入 284,979ドル 231,196ドル 911,221ドル 543,965ドル

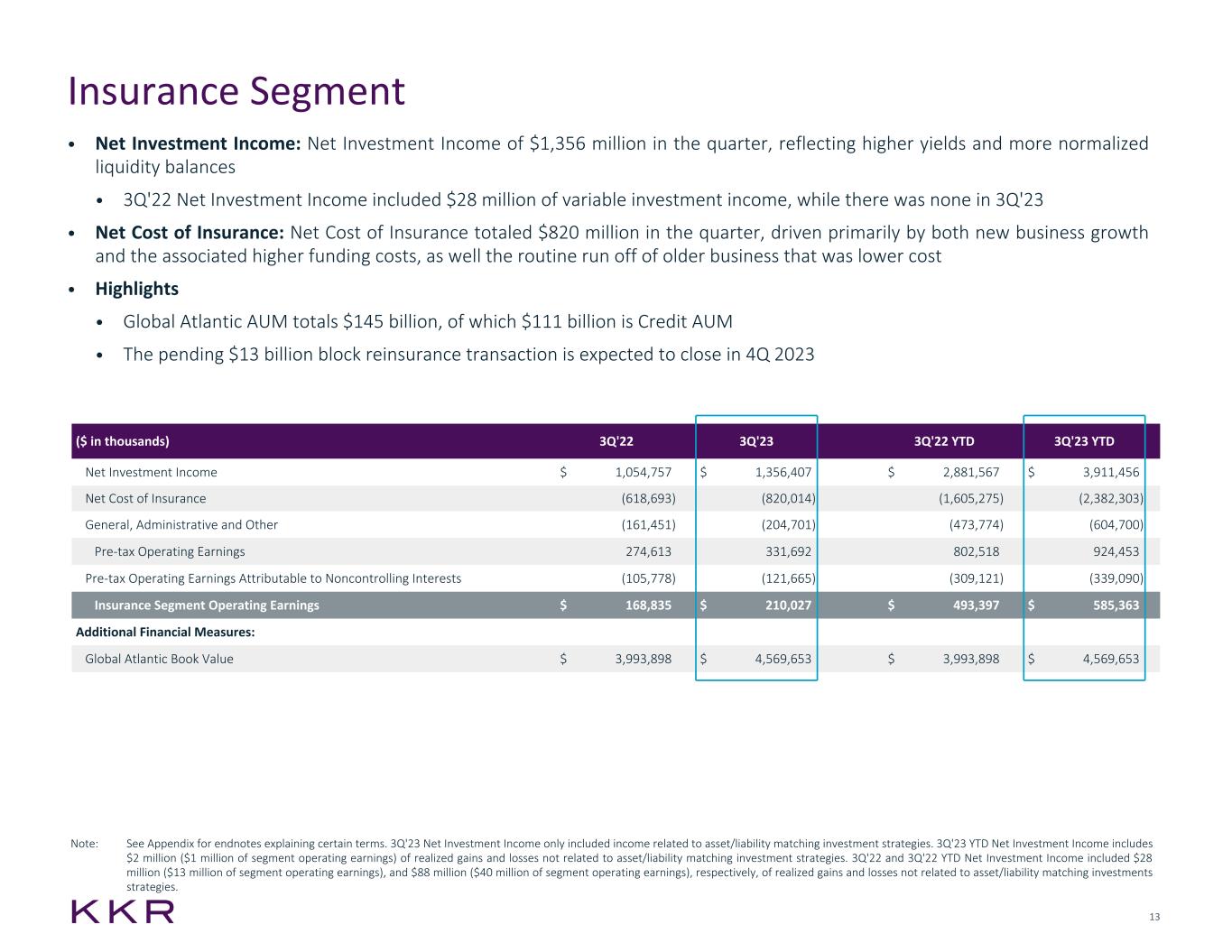

13 保険セグメント • 純投資収益:利回りの上昇と流動性残高の正常化を反映して、当四半期の純投資収益は13億5600万ドルでした • 22年第3四半期の純投資収益には2,800万ドルの変動投資収益が含まれていましたが、23年第3四半期にはありませんでした • 純保険費用:保険の純費用は、主に新規事業の成長とそれに伴う資金調達コストの増加の両方により、当四半期の純投資収益は合計8億2,000万ドルでした。、また、コストを削減した古いビジネスの日常的な流行 •ハイライト •世界の大西洋のAUMは合計1450億ドルです。そのうち1110億ドルはクレジットAUM • 保留中の130億ドルのブロック再保険取引は、2023年第4四半期(千ドル)23年第3四半期第3四半期に完了すると予想されています。22年第3四半期第3四半期の純投資収益 1,054,757ドル 1,356,407ドル 2,881,567ドル 3,911,456ドル(保険の純費用(618,693)(820,0693)14) (1,605,275) (2,382,303) 一般、管理およびその他 (161,451) (204,701) (473,774) (604,700) 税引前営業利益 274,613 331,692 802,518 924,453 非支配持分に帰属する税引前営業利益 (105,778) (121,665) (309,121) (339,121) 090) 保険セグメント営業利益 168,835ドル 210,027ドル 493,397ドル 585,363その他の財務指標:グローバル・アトランティックの簿価 3,993,898ドル 4,569,653ドル 3,993,898ドル 4,569,653ドル注:特定の用語を説明する巻末注については付録を参照してください。23年第3四半期の純投資収益には、資産/負債マッチング投資戦略に関連する収益のみが含まれていました。23年第3四半期純投資収益には、資産/負債マッチング投資戦略とは関係のない200万ドル(セグメント営業利益の100万ドル)の実現損益が含まれます。22年第3四半期と22年第3四半期の純投資収益にはドルが含まれていました資産/負債マッチング投資戦略とは関係のない実現損益は、それぞれ2,800万ドル(セグメント営業利益1,300万ドル)と8,800万ドル(セグメント営業利益4,000万ドル)です。

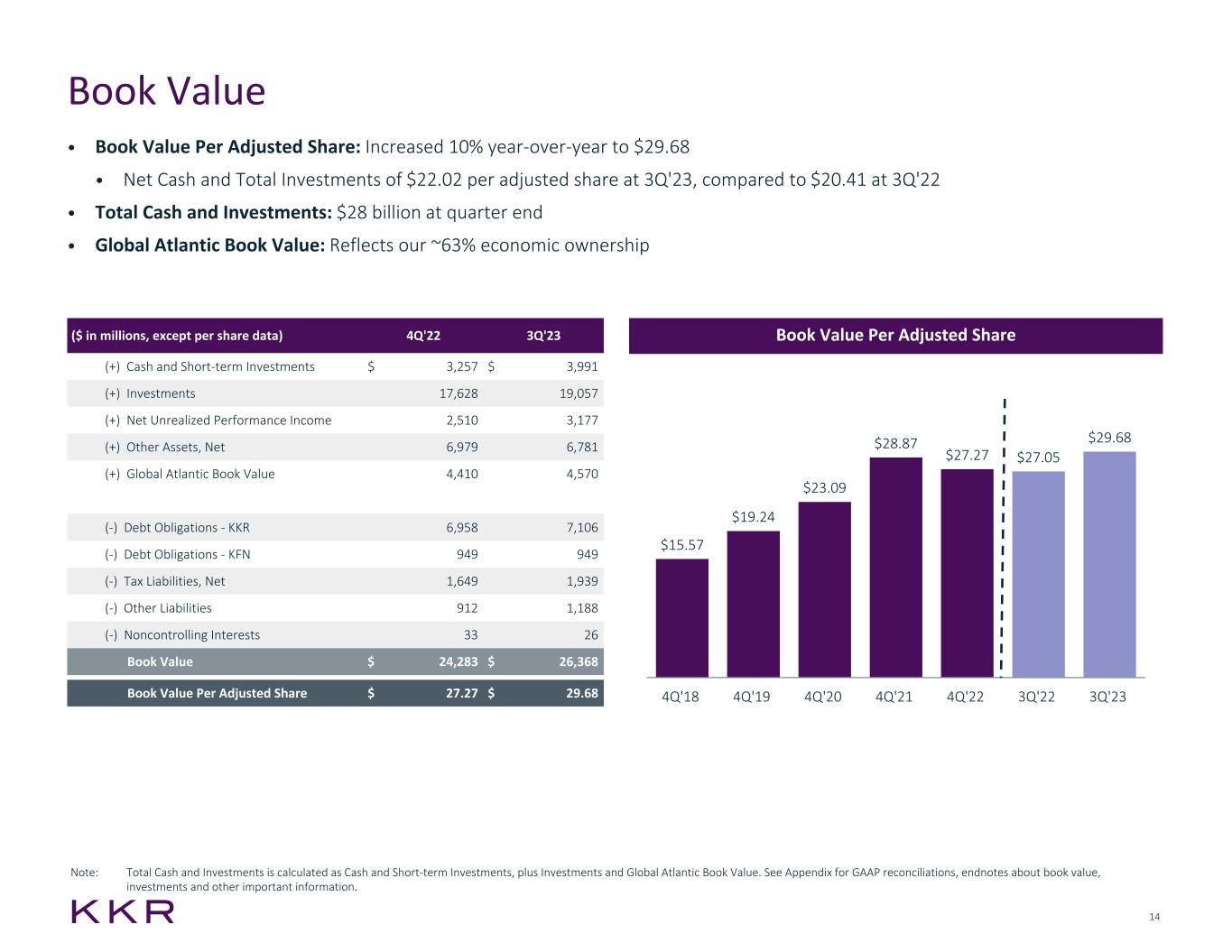

14 • 調整後1株あたりの簿価:前年同期比10%増の29.68ドル• 22年第3四半期の20.41ドルに対し、23年第3四半期の調整後1株あたりの純現金および総投資額は22.02ドル • 現金と投資の合計:四半期末で280億ドル •グローバル・アトランティック・ブックバリュー:当社の約63%の経済的所有権を反映しています。調整後1株あたりの簿価額15.57ドル 19.24ドル23.09ドル 28.87ドル 27.27ドル 27.05 $29.68 4Q'18 4Q'19 4Q'21 4Q'22 3Q'23 3Q'23(百万ドル、1株当たりのデータを除く)4Q'22 3Q'23(+)現金および短期投資 3,257ドル 3,991ドル(+)投資 17,628 19,057(+)純未実現業績収益 2,510 3,177 (+) その他の資産、純6,979 6,781 (+) グローバル・アトランティック簿価4,410 4,570 (-) 債務-債務-韓国クローネ 6,958 7,106 (-) 負債-KFN 949 949 (-) 納税負債、純1,649 1,939 (-) その他の負債 912 1,188 (-) 非支配持分 33 26 簿価24,283ドル 26,368ドル調整後1株あたりの簿価27.27ドル 29.68ドル注:現金と投資の合計は、現金と短期投資に投資とグローバル・アトランティックの簿価を加えたものとして計算されます。GAAP調整、簿価、投資、その他の重要な情報に関する巻末注については付録を参照してください。

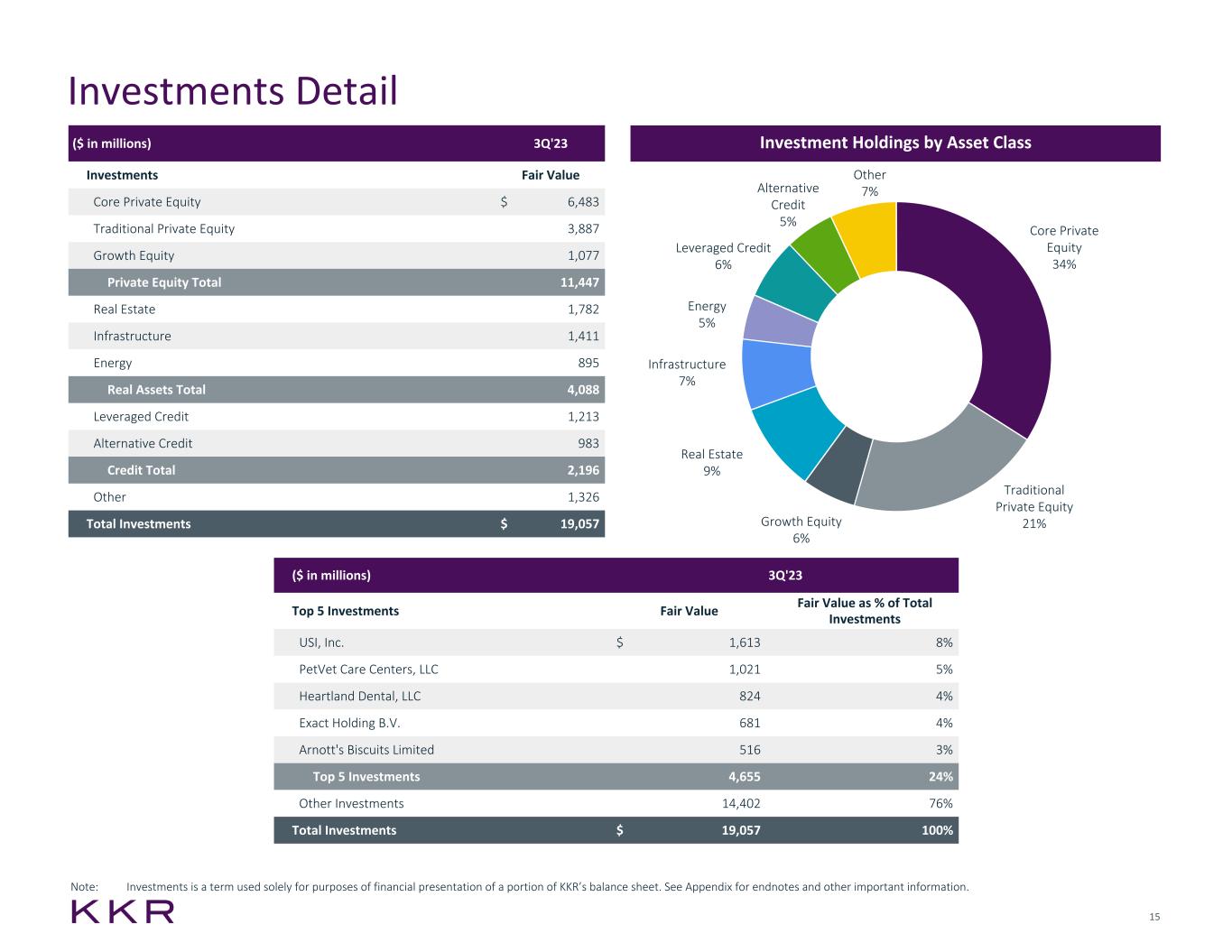

資産クラス別の15件の投資持株(百万ドル)3Q'23投資公正価値コアプライベートエクイティ 6,483ドル従来のプライベートエクイティ 3,887成長株1,077プライベートエクイティ合計11,447不動産 1,782件のインフラストラクチャ 1,411件のエネルギー 895件の実物資産合計4,088件のレバレッジド・クレジット 1,213件のオルタナティブ・クレジット 983クレジット合計2,196件その他の1,326件の投資総額19,057ドル(百万ドル)3Q'3 23 上位5件の投資公正価値公正価値の投資額に対する公正価値の割合 USI, Inc. 1,613ドル 8% PetVet Care Centers, LLC 1,021 5% ハートランドデンタル, LLC 824 4% Exact Holding B.V. 681 4%アーノッツ・ビスケット・リミテッド 516 3% トップ5投資 4,655 24% その他の投資 14,402 76% 総投資 $19,057 100% 投資詳細その他 7% 従来のプライベートエクイティ 21% 成長株式 6% 不動産 9% インフラ 7% エネルギー 5% レバレッジクレジット 6% オルタナティブクレジット 5% コアプライベートエクイティ 34% 注:投資とは、KKRの貸借対照表の一部の財務表示のみを目的として使用される用語です。巻末注やその他の重要な情報については、付録を参照してください。

資本の詳細

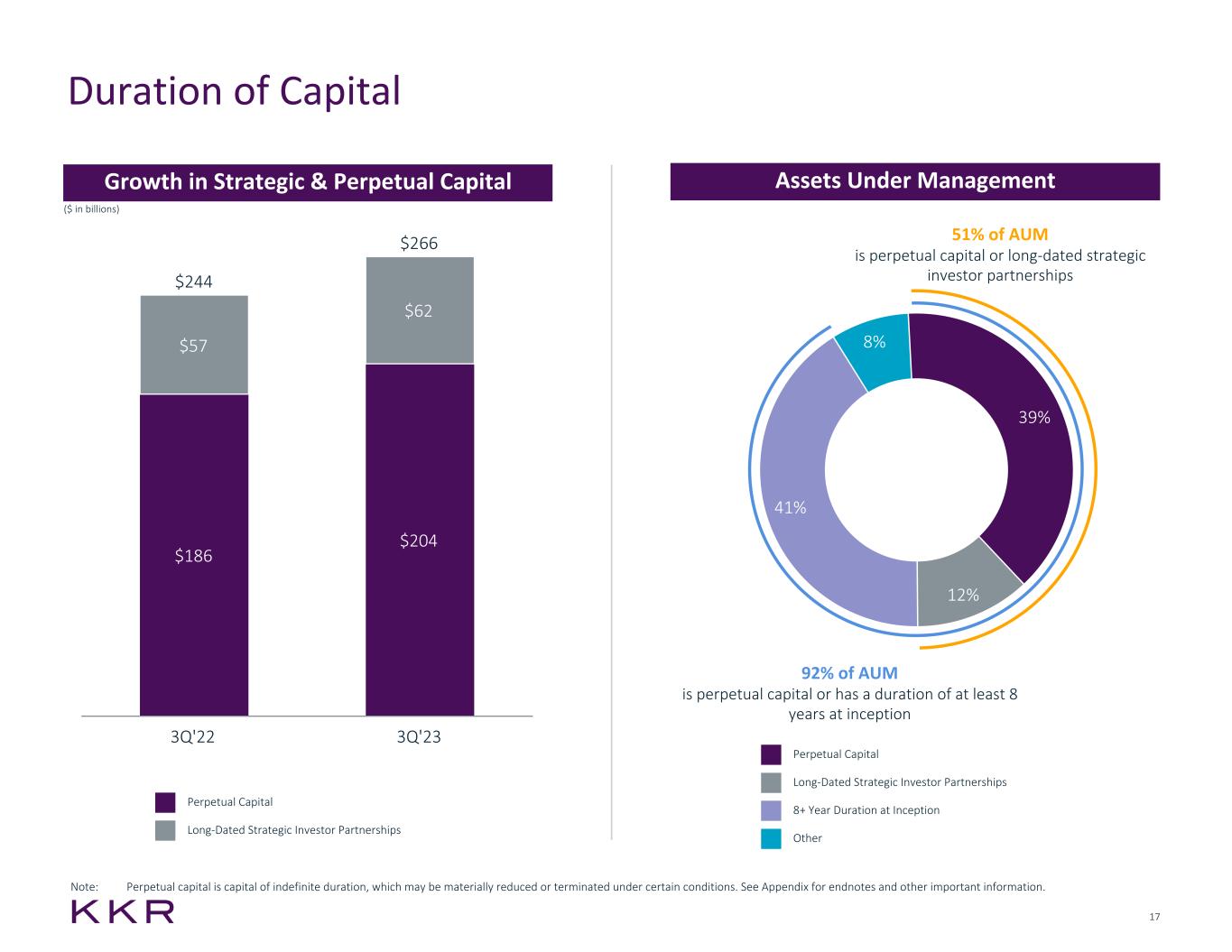

17 運用中の戦略的資本資産および永久資本資産の資本増加期間永続的資本長期戦略的投資家向けパートナーシップ永続的資本長期戦略的投資家向けパートナーシップ 8年以上開始時その他 (10億ドル) 244 ドル 266 ドル 186 ドル 204 ドル 57ドル 62 3Q'22 3Q'23 AUMの92%は永久資本または少なくとも8年の存続期間があります設立 AUMの51%は永続資本または長期の戦略的投資家パートナーシップ 8% 39% 12% 41%注:永久資本は無期限の資本であり、大幅に減額される可能性があります。特定の条件下で終了しました。巻末注やその他の重要な情報については、付録を参照してください。

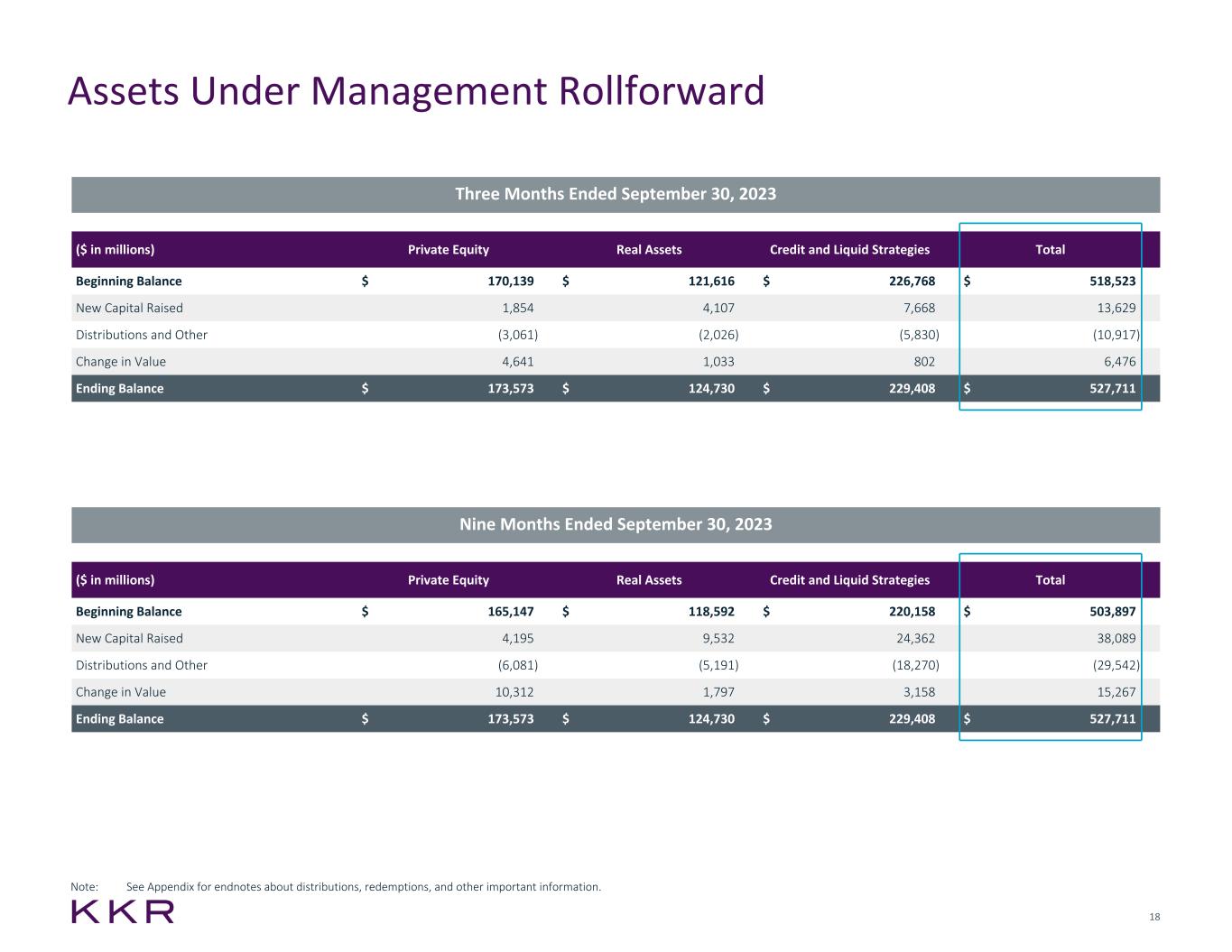

18件の運用資産のロールフォワード 2023年9月30日に終了した9か月間(百万ドル)プライベートエクイティ実物資産クレジットおよび流動戦略期首残高の合計 165,147ドル 118,592ドル 220,158ドル 503,897ドルの新規資本調達 4,195 9,532 24,362 38,089の分配およびその他(6,081)(5,191)(18,270)(29,542)の変化価値 10,312 1,797 3,158 15,267 期末残高 173,573ドル 124,730ドル 229,408ドル 527,711ドル(百万ドル)プライベートエクイティ実物資産クレジットおよび流動戦略期首残高総額 170,139ドル 121,616ドル 226,768ドル 518,523新規資本調達 1,854 4,107 7,668 13,629配布物およびその他 (3,061) (2,026) (5,830) (10,917) 価値の変化 4,641 1,033 802 6,476期末残高 173,573ドル 124,730ドル 229,408ドル 527,7112023年9月30日に終了した3か月間。注意:2023年9月30日に終了した3か月間の配布に関する巻末注については、付録を参照してください。希望、およびその他の重要な情報。

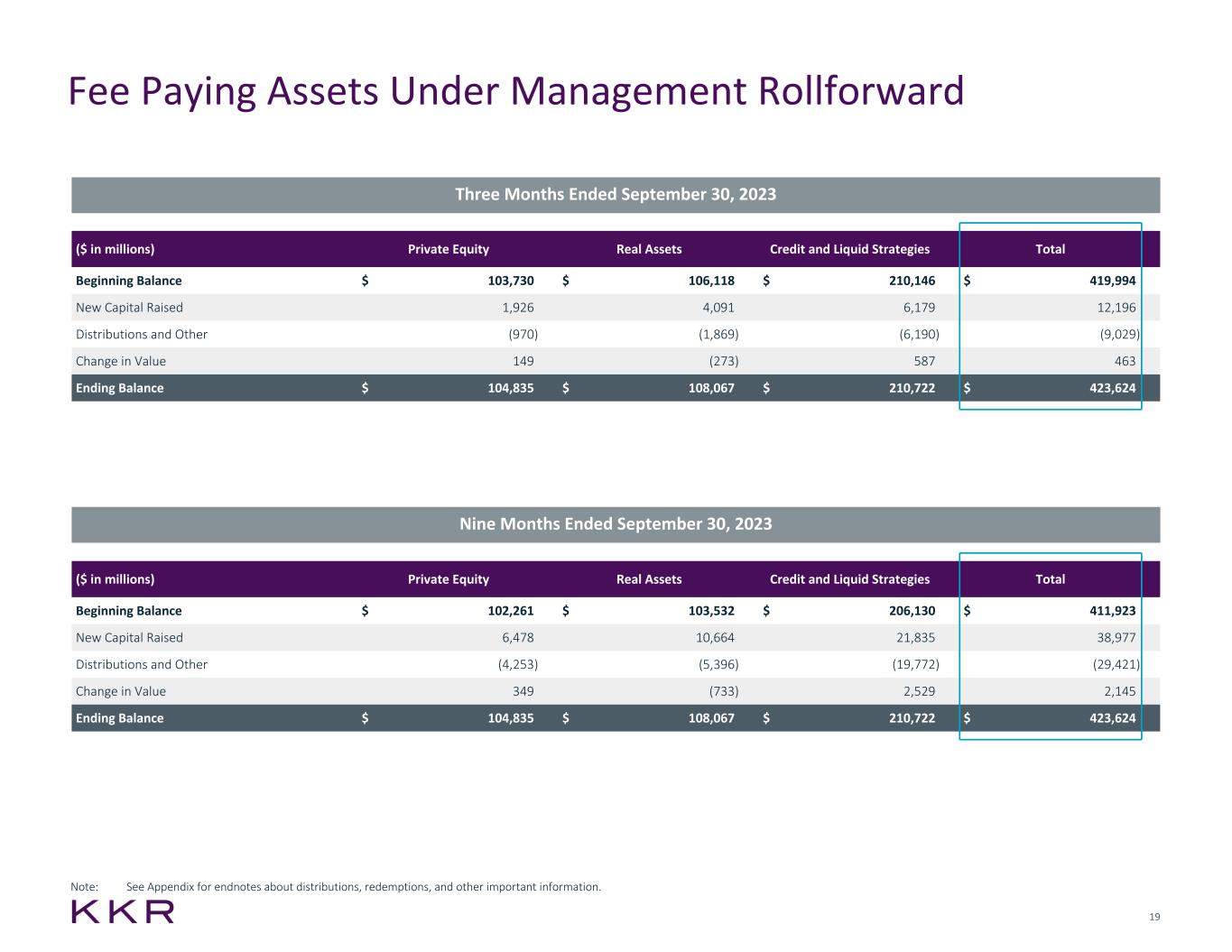

19 手数料支払い運用資産のロールフォワード(百万ドル)プライベートエクイティ実物資産クレジットおよび流動戦略期首残高の合計 103,730ドル 106,118ドル 210,146ドル 419,994ドルの新規資本調達 1,926 4,091 6,179 12,196の分配およびその他(970)(1,869)(6,190)(9,029)価値の変化 149(273)587 463終了残高 104,835ドル 108,067ドル 210,722ドル 423,624ドル(百万ドル)プライベートエクイティ実物資産クレジットおよび流動戦略期首残高総額 102,261ドル 103,532ドル 206,130ドル 411,923新規資本調達 6,478 10,664 21,835 38,977の配分およびその他(4,253)(5,396)(19,772)(29,421)価値の変化 349(733)2,529 2,145ドル期末残高 104,835ドル 108,067ドル 210,722ドル 423,624ドル 2023年9月30日に終了した3か月間注意:配布、償還に関する巻末注については付録を参照してください、およびその他の重要な情報。

補足情報

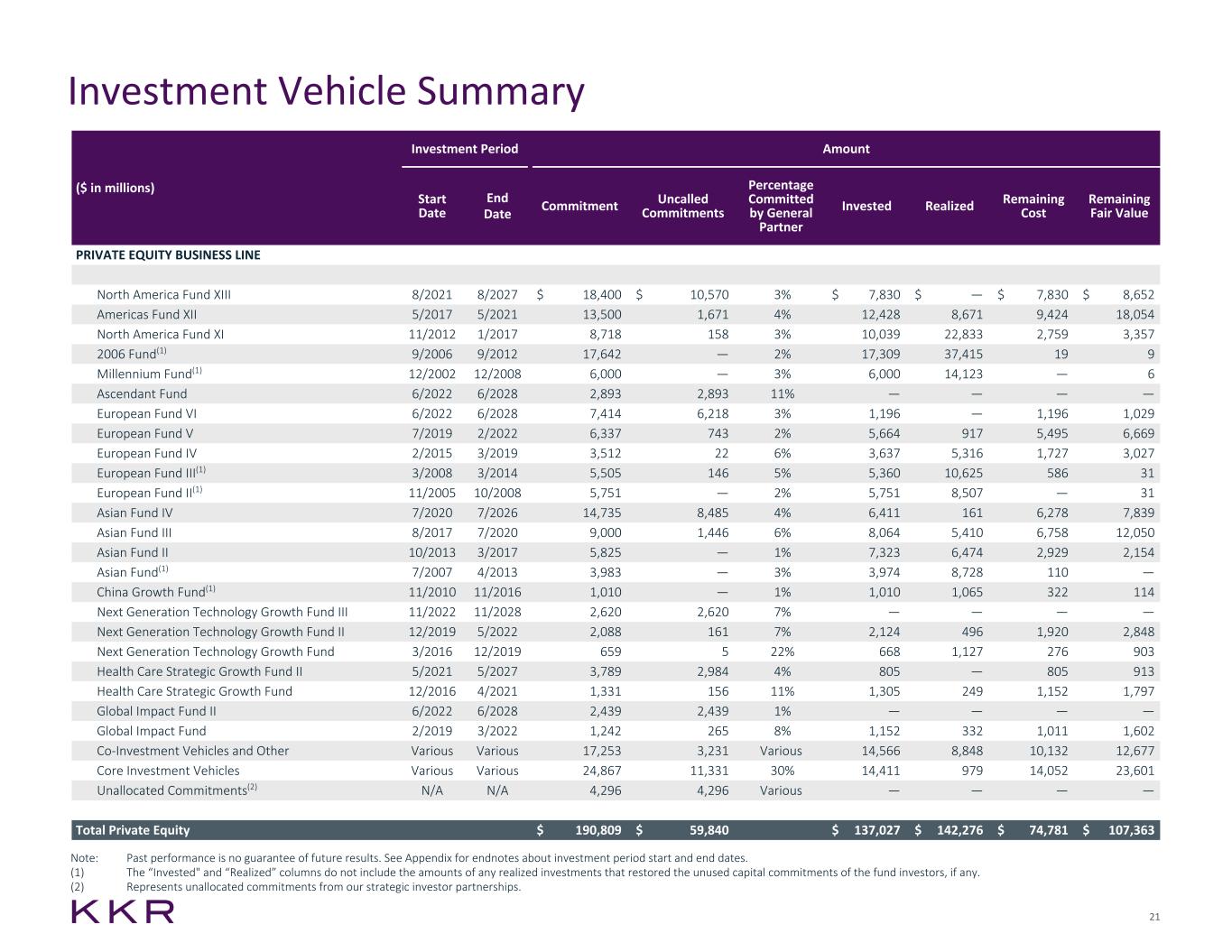

21 投資手段の概要(千ドル)21年第4四半期 22年度 21年度の純投資収入 1,352,187ドル 1,230,677ドル 3,329,570ドル 4,112,244ドル(490,115)(751,332)(1,566,681)(2,415,996)一般、管理およびその他(162,085)(164,985)23) (500,410) (637,718) 税引前保険営業利益 699,987 314,422 1,262,479 1,058,530所得税 (135,947) (45,817) (199,095) (171,744) 非支配持分に帰属する純利益 (217,263) (103,464) (410,833) (341,582)) 保険セグメントの営業利益 346,777ドル 165,141ドル 652,551ドル 545ドル,204件の追加財務措置:グローバル・アトランティックの簿価 3,372,498ドル 3,929,710ドル 3,372,498ドル 3,929,710(百万ドル)投資期間開始日終了日コミットメントジェネラルパートナーがコミットしたコミットメント実現残存費用公正価値プライベート・エクイティビジネスライン北米ファンドXIII 2021年8月2027日 18,400ドル 10,5703% $ 7,830ドル — 7,830ドル 8,652 アメリカズファンド XII 2017 5 月 2021 年 5 月 13,500 1,671 4% 12,428 8,671 9,424 18,054 北米ファンド XI 2012 11/2017 1 8,718 158 3% 10,039 22,833 2,759 3,357 2006ファンド (1) 2006 年 9 月 2012 年 9 月 17,642 — 2% 17,309 37,415 19 9 ミレニアムファンド (1) 2002 12/2008 6,000 14,123 — 6 アセンダントファンド 2022 6/2028 2,893 2,893 11% — — — — 欧州基金 VI 6/2022 6/2028 7,414 6,218 3% 1,196 — 1,196 1,029 ヨーロッパファンド V 7/2019 2/2022 6,337 743 2% 5,664 917 5,495 6,669 欧州ファンド IV 2/2015 3/2019 3,512 22 6% 3,637 5,316 1,727 3,027 欧州ファンド III (1) 2008 3/2014 5,505 146 5% 5,360 10,625 586 31 欧州ファンド II (1) 2005 11/2008 5/2008 5,751 — 2% 5,751 8,507 — 31 アジアファンド IV 2020 年 7 月 2026 日 14,735 8,485 4% 6,411 161 6,278 7,839 アジア人ファンド III 2017 年 8 月 2020 年 7 月 9,000 1,446 6% 8,064 5,410 6,758 12,050 アジアファンド II 2013 年 10 月 2017 年 3 月 5,825 — 1% 7,323 6,474 2,929 2,154 アジアファンド (1) 2007 年 7 月 2007 年 4 月 3,983 — 3% 3,974 8,728 110 — 中国成長基金 (1) 2010 11/2016 11/2016 1,010 — 1% 1,065 322 114 次世代技術成長基金 III 2022年11月 2028 2,620 2,620 7% — — — 次世代技術成長基金II 2019 12/2022 2,088 161 7% 2,124 496 1,920 2,848 次世代技術成長基金 2016年 12/2019 659 5 22% 668 1,127 276 903 ヘルスケア戦略的成長基金 II 2021 5/2027 3,789 2,9844% 805 — 805 913 ヘルスケア戦略的成長基金 2016 年 12 月 2021 年 4 月 1,331 156 11% 1,305 249 1,152 1,797 グローバルインパクトファンド II 6/2022 6/2028 2,439 2,439 1% — — — — — グローバルインパクトファンド 2/2019 3/2022 1,242 265 8% 1,152 332 1,011 1,602共同投資ビークルおよびその他のさまざまな17,253 3,231 14,566 8,848 10,132 12,677コア投資手段各種 24,867 11,331 30% 14,411 979 14,052 23,601 未配分コミットメント (2) N/A 4,296 4,296 いろいろ — — — — プライベート・エクイティ総額 190,809 ドル 59,840ドル 137,027$ 142,276ドル 74,781ドル 107,781ドル ,363 注:過去パフォーマンスは将来の結果を保証するものではありません。投資期間の開始日と終了日に関する巻末注については、付録を参照してください。(1)「投資済み」と「実現済み」の列には、ファンド投資家の未使用の資本コミットメントを回復した実現投資の金額は含まれていません。(2)当社の戦略的投資家パートナーシップからの未配分のコミットメントを表します。

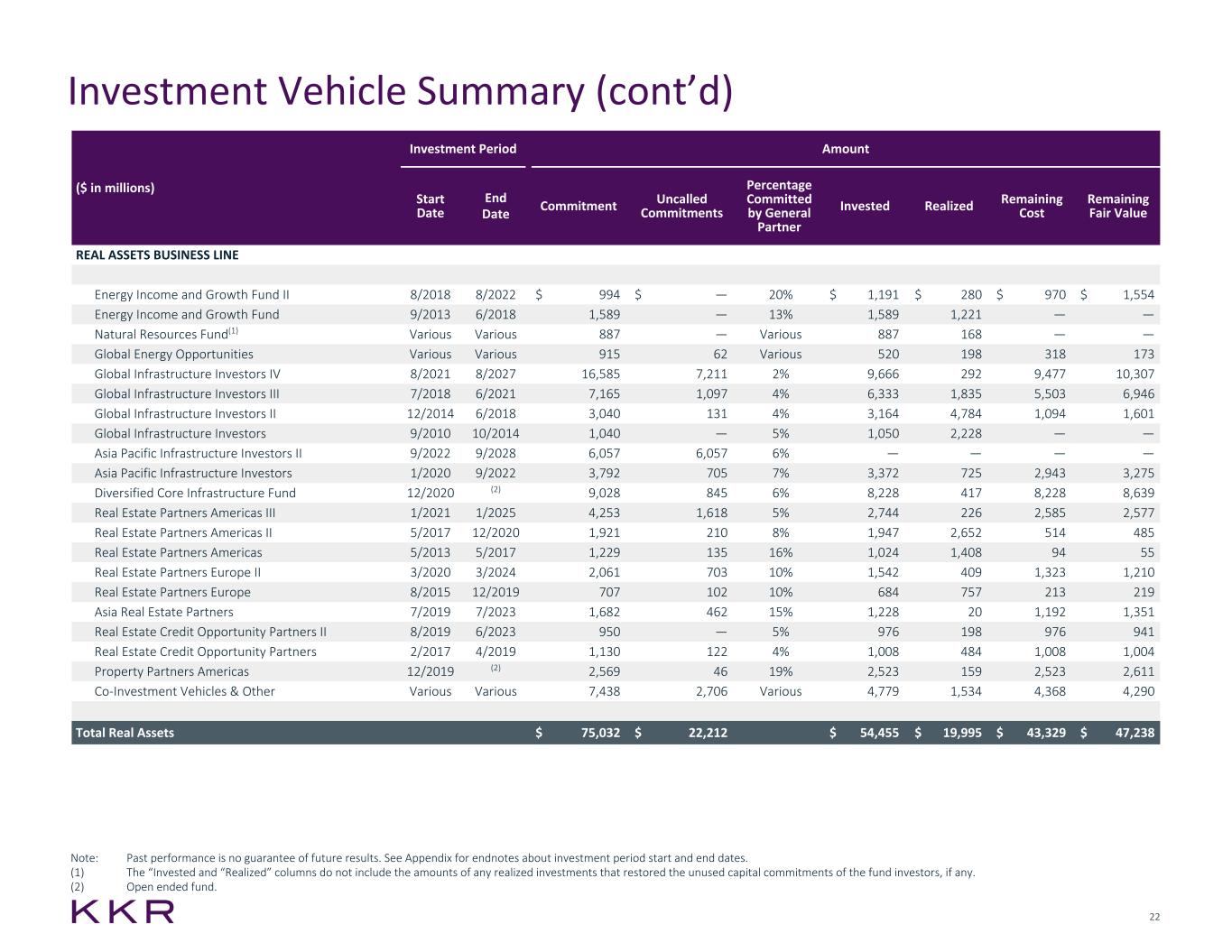

22 投資手段の概要(続き)注:過去の実績は将来の結果を保証するものではありません。投資期間の開始日と終了日に関する巻末注については、付録を参照してください。(1)「投資済み」列と「実現済み」列には、ファンド投資家の未使用の資本コミットメントを回復した実現投資の金額は含まれていません。(2)オープンエンド型ファンド。(百万ドル)投資期間開始日終了日コミットメント呼ばれていないコミットメントジェネラルパートナーがコミットした実物資産ビジネスラインエネルギー収入、成長基金 II 2018 年 8 月 2022 年 8 月 994 ドル — 20% ドル 1,191ドル 280ドル 970ドル 1,554ドルエネルギー収入と成長基金 2013年6月9日 1,589 — 13% 1,589 1,221 — — 天然資源基金 (1) いろいろ 887 — いろいろ 887 168 — — 世界のエネルギー機会いろいろ 915 62 いろいろ 520 198 318 173 グローバルインフラ投資家 IV 2021 8/2027 16,585 7,211 2% 9,666 292 9,477 10,307 グローバル・インフラストラクチャー投資家 III 7/2018 6/2021 7,165 1,097 4% 6,333 1,835 5,503 6,946 グローバルインフラ投資家 II 2014 12/2018 3,040 131 4% 3,164 4,784 1,094 1,601 グローバルインフラ投資家 2010 10/2014 1,040 — 5% 1,050 2,228 — — アジア太平洋インフラ投資家 II 2022年9月2028日 6,057 6,057 6% — — — — アジア太平洋インフラ投資家 1/2020 2022年9月 3,792 705 7% 3,372 725 2,943 3,275 分散型コア・インフラストラクチャー・ファンド 2020年12月 (2) 9,028 845 6% 8,228 417 8,228 8,639 不動産パートナーアメリカズ III 2021 1/2025 4,253 1,618 5% 2,744 6 2,585 2,577 不動産パートナーアメリカ II 2017 年 12 月 2020 年 5 月 1,921 210 8% 1,947 2,652 514 485 不動産パートナーアメリカ 2013 5/2017 1,229 135 16% 1,024 1,408 94 55 不動産パートナーヨーロッパ II 3/2024 2,061 703 10% 1,542 409 1,323 1,210 不動産パートナーヨーロッパ 2015 年 8 月 2019 年 12月 707 102 10% 684 757 213 219 アジア不動産パートナー 2019 7/2023 1,682 462 15% 1,228 20 1,192 1,351 不動産信用機会パートナー II 8/2019 6/2023 950 — 5% 976 198 976 941 不動産信用機会パートナー 2/2017 4/2019 1,130 122 4% 1,008 1,004 不動産パートナー南北アメリカ 2019年12月 (2) 2,569 46 19% 2,523 2,611 共同投資車両およびその他さまざまなもの 7,438 2,706 いろいろ 4,779 1,534 4,368 4,290 総実物資産 75,032ドル 22,212ドル 54,455ドル 19,995ドル 43,329ドル 47,238ドル

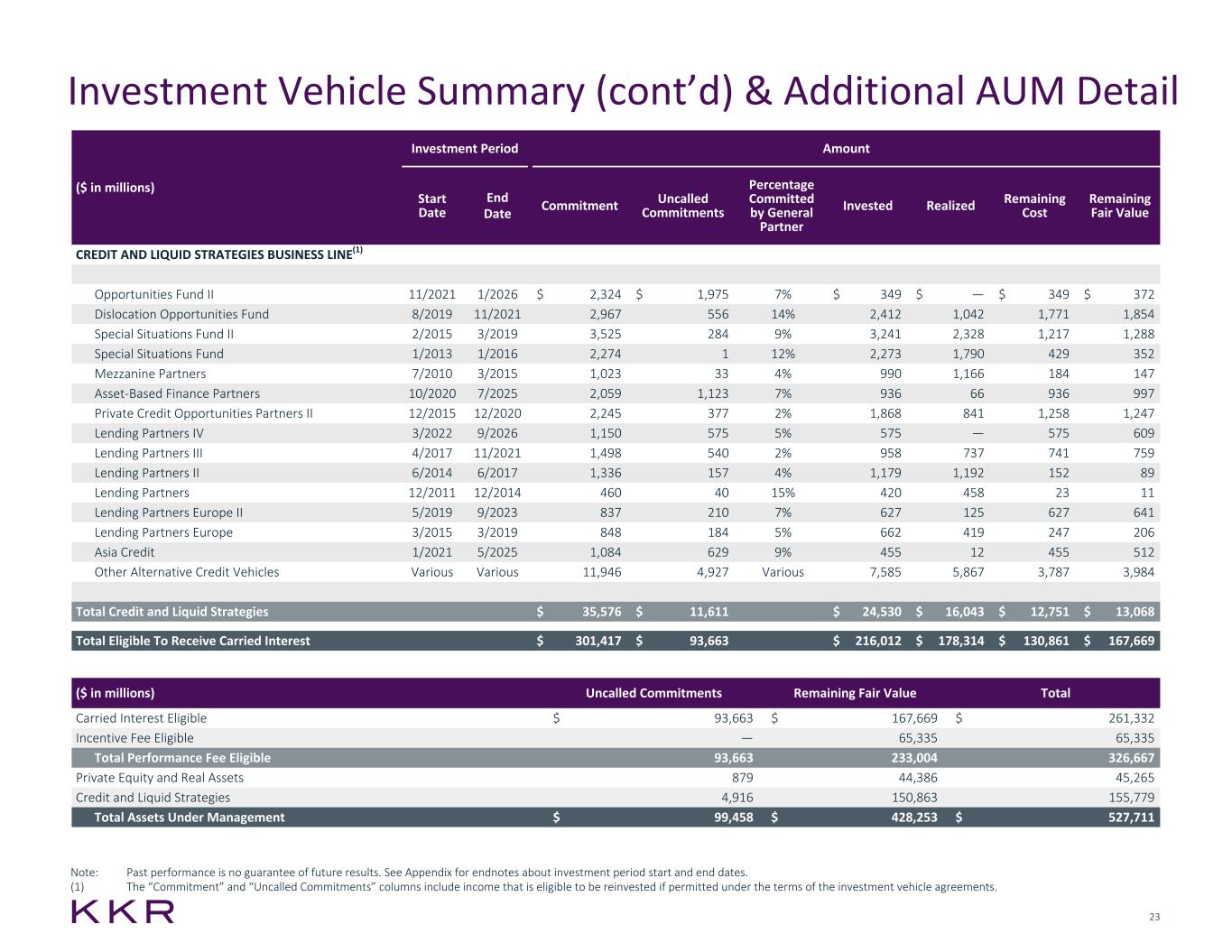

23 投資手段の概要(続き)と追加のAUMの詳細(百万ドル)未払いのコミットメント残りの公正価値対象となる持ち越し利息の合計 93,663 ドル 167,669 ドル 261,332 インセンティブ手数料対象 — 65,335 65,335 パフォーマンス手数料の合計 93,663 233,004 326,667 プライベートエクイティと実資産 879 44,386 45,265 クレジットおよび流動性戦略 4,265 916 150,863 155,779運用資産総額 99,458ドル 428,253ドル 527,711ドル(百万ドル)投資期間金額開始日終了日コミットメント未依頼コミットメントゼネラルパートナーがコミットした割合投資された実現残存コスト残存公正価値クレジットおよび流動性戦略ビジネスライン(1)機会ファンドII 2021年 11月 2026日 2,324ドル 1,975 7%ドル 349ドル — 349ドル 372ドル 372ドルディスロケーション機会基金 2019年8月 26日 2,967 556 14% 2,412 1,042 1,771 1,854 特別状況ファンドII 2015 3/2019 3,525 284 9% 3,241 2,328 1,228 1,228 17 1,288 特別状況基金 2013 年 1 月 2016 年 1 日 2,274 1 12% 2,273 1,790 429 352 メザニンパートナー 2010 3/2015 1,023 33 4% 990 1,166 184 147 資産ベースのファイナンスパートナー 2020 年 7 月 2025 2,059 1,123 7% 936 66 936 997 プライベートクレジットオポチュニティ・パートナーズ II 2015 12/2020 2,245 377 2% 1,868 841 1,258 1,247 レンディングパートナー IV 2022 3/2026 1,150 575 575 609 レンディングパートナー III 2017 11/2021 1,498 540 2% 958 737 737 741 759 レンディングパートナー II 6/2017 1,336 157 4% 1,179 1,192 152 89 融資 2011年12月 2014年 12月 460 40 15% 420 458 23 11 レンディングパートナーズヨーロッパ II 2019 9/2023 837 210 7% 627 125 627 641 レンディングパートナーヨーロッパ 3/2015 3/2019 848 184 5% 662 419 247 206 アジアクレジット 1/2021 5/2025 1,084 629 9% 455 12 その他の代替クレジット手段各種 11,9464,927 さまざまな 7,585 5,867 3,787 3,984 クレジットおよび流動性戦略の合計 35,576 ドル 11,611ドル 24,530ドル 16,043 ドル 12,751ドル 13,068 持ち越し利息を受け取る資格のある総額 301,417ドル 93,663ドル 216,012ドル 178,314ドル 130,861ドル 167,669注:過去の実績は保証されません将来の結果の。投資期間の開始日と終了日に関する巻末注については、付録を参照してください。(1)「コミットメント」と「未払いのコミットメント」の列には、投資ビークル契約の条件で許可されている場合に再投資の対象となる収入が含まれています。

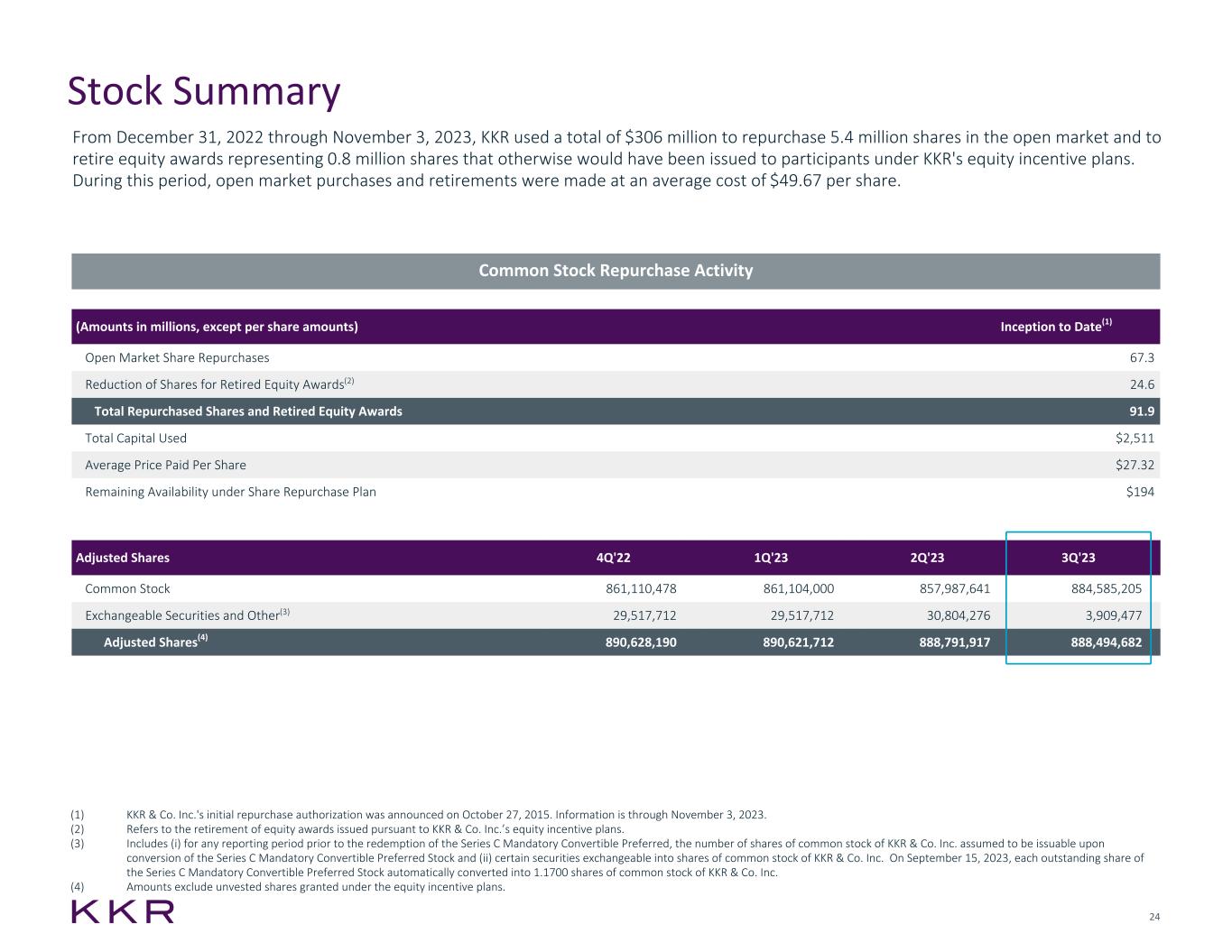

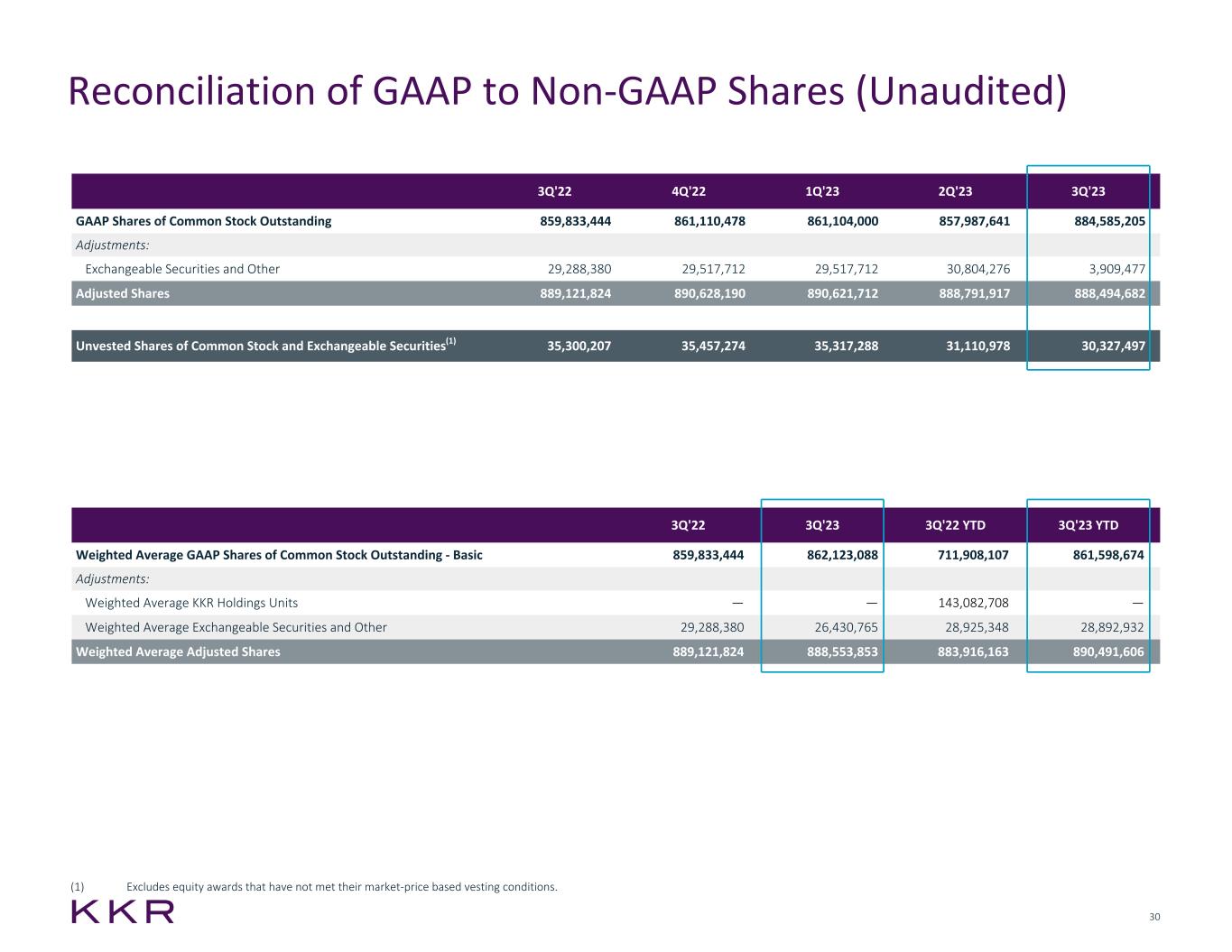

24 株式の概要 2022年12月31日から2023年11月3日まで、KKRは合計3億600万ドルを使って、公開市場で540万株を買い戻し、そうでなければKKRの株式インセンティブプランに基づいて参加者に発行されていたであろう80万株に相当する株式報奨を廃止しました。この期間中、公開市場での購入と売却は1株あたり平均49.67ドルで行われました。普通株式買戻し活動(1株あたりの金額を除く百万単位)開始日までの期間(1)公開市場での株式の買い戻し 67.3 退職株式報奨のための株式の削減(2)24.6 買戻し株式と退社株式報奨の合計 91.9 総使用資本金2,511ドル1株あたりの平均支払価格 27.32ドル株式買戻し計画に基づく残りの可用性194ドル調整後株式4Q'22 1Q'23 2Q'23 3Q'23 3Q'23 3Q'23 3Q'23 23 普通株式 861,110,478 861,104,000 857,987,641 884,585,205 交換可能証券およびその他 (3) 29,517,712 29,517,712 30,804,276 3,909,477 調整後株式 (4) 890,628,190 890,621,712 888,791,917 888,494,682 (1) KKR & Co.株式会社。'の最初の買戻し承認は2015年10月27日に発表されました。情報は2023年11月3日までのものです。(2) KKRアンドカンパニーに従って発行された株式報奨の償却を指します。Inc. の株式インセンティブプラン。(3)シリーズC強制転換優先の償還前の任意の報告期間について、KKR&Coの普通株式数を(i)含みます。Inc. は、シリーズCの強制転換優先株式および(ii)KKR&Coの普通株式に交換可能な特定の証券の転換時に発行可能であるものとみなされます。Inc. 2023年9月15日、シリーズCの強制転換優先株式の発行済み株式1株につき、KKR&Coの普通株式1.1700株に自動的に転換されました。Inc. (4) 金額には、株式インセンティブプランに基づいて付与された未確定株式は含まれていません。

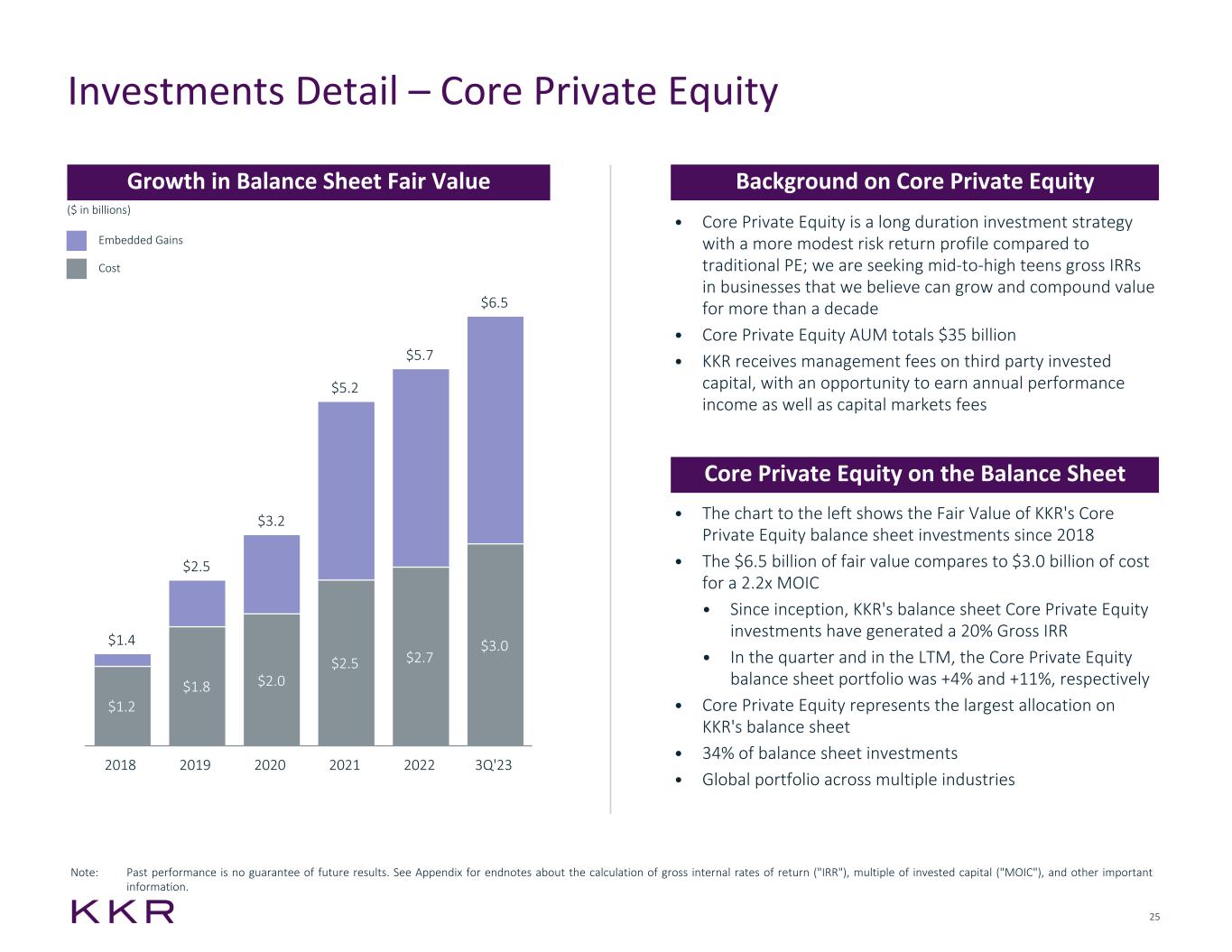

25件の投資の詳細 — 貸借対照表におけるコア・プライベート・エクイティの公正価値の成長(貸借対照表のコア・プライベート・エクイティ)• コア・プライベート・エクイティは、従来のPEと比較してリスク・リターンプロファイルが控えめな長期投資戦略です。私たちは、10年以上にわたって成長し、複合価値を発揮できると考えられる事業における10代半ばから高期の総IRRを求めています • コア・プライベート・エクイティのAUMは合計350億ドル • KKR 第三者の投資資本の管理費を受け取り、年収の機会があります業績収益と資本市場手数料 • 左のグラフは、2018年以降のKKRのコアプライベートエクイティ貸借対照表投資の公正価値を示しています • 公正価値65億ドルに対し、2.2倍のMOICのコストは30億ドルです。• KKRの貸借対照表のコアプライベートエクイティ投資は 20% の総IRRを生み出しています。• 当四半期および期間限定で、コア・プライベート・エクイティの貸借対照表ポートフォリオはそれぞれ +4% と +11% • コア・プライベート・エクイティはKKRの貸借対照表における最大の配分です • 貸借対照表の 34%投資 • 複数の業界にわたるグローバルポートフォリオ組み込み利益コスト 1.2ドル 1.8ドル 2.0ドル 2.5ドル 2.5ドル 2.5ドル 5.2ドル 5.7ドル 6.5ドル 2018 2019 2020 2021 2022 3Q'23 注意:過去の業績は将来の結果を保証するものではありません。内部総収益率(「IRR」)、投資資本の倍数(「MOIC」)、およびその他の重要な情報の計算に関する巻末注については、付録を参照してください。

26 配当普通株式の将来の配当金の申告と支払いは、KKR&Co. の取締役会の裁量に委ねられます。Inc. は、KKRの将来の財務実績や取締役会が関連するとみなすその他の考慮事項を含むさまざまな要因に基づいて、KKR&Coの条件に基づいています。株式会社。'法人設立証明書と適用法。将来の配当が意図したとおりに、またはまったく行われないという保証も、普通株式の特定の配当方針が維持されるという保証もありません。普通株式 KKRアンドカンパニーの普通株式1株あたり0.165ドルの配当。Inc. は2023年第3四半期の設立が宣言されました。これは、2023年11月17日の営業終了時点で普通株式の登録保有者に2023年12月1日に支払われます。シリーズC強制転換優先株式 2023年9月15日、シリーズC強制転換優先株式の発行済み株式1株は、自動的に当社の普通株式1.1700株に転換されます。配当およびその他の企業情報

付録

28 GAAP要約連結損益計算書(未監査)(千ドル)3Q'23 3Q'23年第3四半期の年初来第3四半期の収益、資産管理手数料およびその他の673,929ドル 655,367ドル 2,069,704ドル 2,086,830ドル資本配分ベースの利益(損失)(572,863)1,009,645(2,442,080)) 2,155,560 101,066 1,665,012 (372,376) 4,242,390 保険純保険料 480,462 220,212 627,104 1,320,265 保険料 318,225 314,016 951,037 943,200 純投資収益 1,094,412,130 2,839,371 4,023,882 純投資関連の利益 (損失) (172,552 3,830) (338,230) (968,836) (579,613) その他の収入 35,632 42,341 102,888 119,357 1,755,366 1,650,469 3,551,564 5,827,091 総収入 1,856,432 ドル 3,315,481 ドル 3,179,188 ドル 10,069,481 経費資産管理報酬と福利厚生 244,502 900,582 779,050 2,133,366 入居および関連費用 18,683 24,498 55,693 70,240 一般、管理およびその他 212,513 243,268 701,010 746,543 475,698 1,168,348 1,535,753 2,950,149 保険ネットポリシー給付と請求 831,443 747,238 1,088,442 4,010,306 保険契約取得費用の償却 5,827 17,656 (6,005)) 62,037 支払利息 26,141 44,724 58,330 124,817保険費用 156,432 154,311 402,573 551,750 一般、管理およびその他 178,652 183,246 517,527 599,029 1,198,495 1,147,175 2,060,867 5,347,939 総経費 1,674,193 ドル 2,315,523ドル 3,596,620ドル 8,298,088 投資収入(損失)-資産管理ネット投資活動による利益(損失)(379,180) 1,468,209 (1,350,388) 1,878,885 配当収入 294,415 201,925 1,104,120 597,031 利息収入 500,234 873,440 1,244,339 2,452,117 支払利息 (391,520) (724,342) (1,002,005) (2,020,75) 88) 総投資収入(損失)23,949ドル 1,819,232ドル (3,934) 2,907,245ドル所得税費用 (給付) 81,685 437,210 15,825 910,912 償還可能な非支配持分 1,602 (3,685) 1,547 (12,728) 非支配持分 73,014 895,539 221,286 1,088,622優先株配当 17,250 17,248 51,750 51,71,750 47 純利益(損失)-KKRの普通株主 32,637ドル 1,472,878ドル(711,774)2,640,085ドル

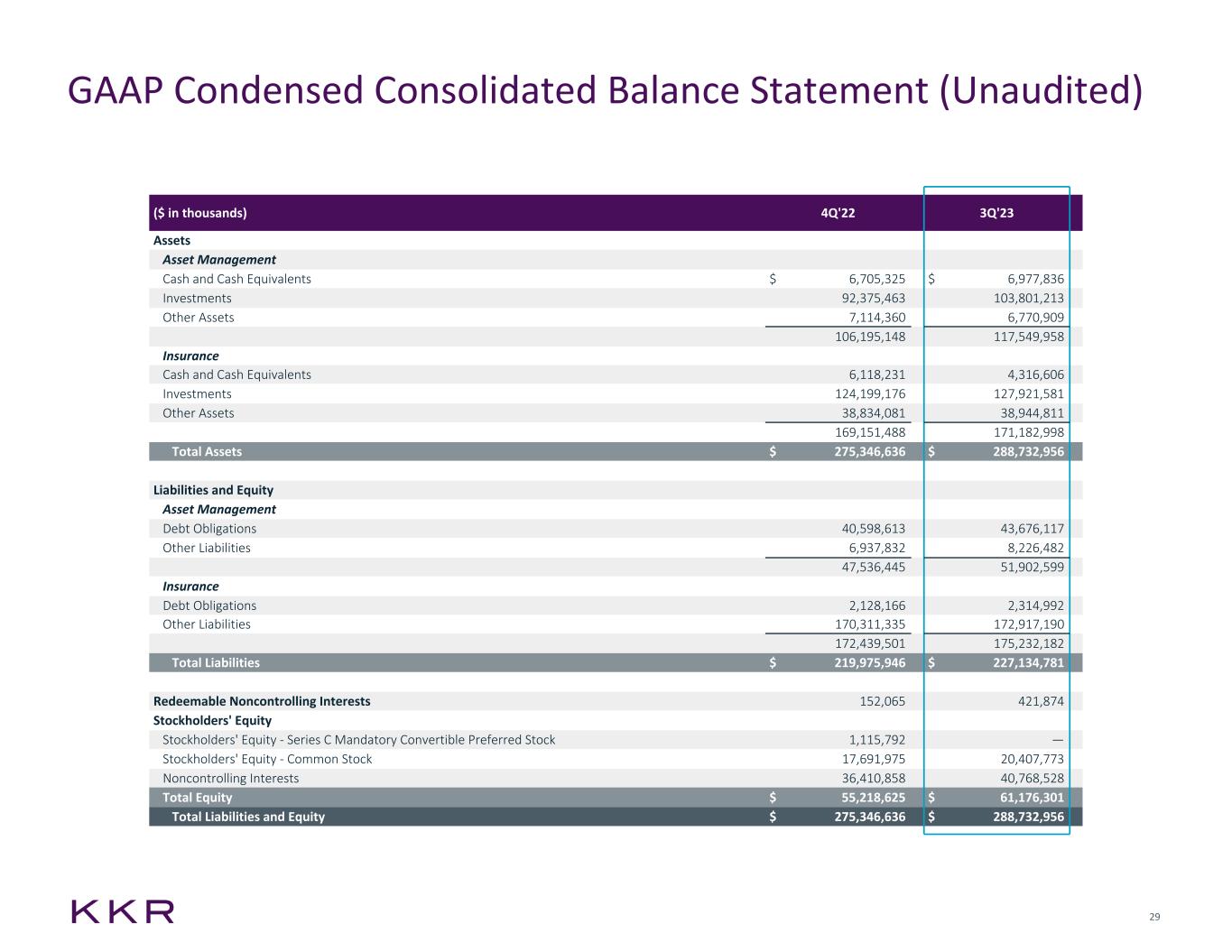

29 GAAP要約連結貸借対照表(未監査)(千ドル)4Q'22 3Q'23資産管理現金および現金同等物 6,705,325ドル 6,977,836投資 92,375,463 103,801,213その他の資産 7,114,360 6,770,909 106,195,148 117,549,958 保険現金および現金同等物 6,118,233 1 4,316,606 投資 124,199,176 127,921,581 その他の資産 38,834,081 38,944,811 169,151,488 171,182,998 総資産 275,346,636ドル 288,732,956 負債および株式資産管理負債 40,598,613 43,676,117 その他の負債 6,937,832 8,228 6,482 47,536,445 51,902,599件の保険負債 2,128,166 2,314,992 その他の負債 170,311,335 172,917,190 172,439,501 175,232,182 総負債219,975,946ドル 227,134,781償還可能な非支配持分 152,065 421,874 株主資本-シリーズ C 強制転換優先株式 1,115,792 — 株主資本 — 普通株式 17,691,975 20,407,773 非支配持分 36,410,858 40,768,528総資本55,218,625ドル 61,176,301負債と資本総額 275,346,636ドル 288,732,956ドル

30 GAAPと非GAAP株の調整(未監査)3Q'23 3Q'23年3Q'22年第3四半期第3四半期発行済普通株式の加重平均GAAP株式-基本859,833,444 862,123,088 711,908,107 861,598,674調整:加重平均KKRホールディングス単位 — — 143,082,708 — 加重平均交換易証券その他 29,288,380 26,430,765 28,925,348 28,892,932 加重平均調整株式 889,121,824 888,553,853 883,916,163 890,491,606 3Q'22 3Q'22 1Q'23 2Q'23 3Q'23 3Q'23 GAAP発行済普通株式 861,110,478 861,104,000 857,987,641 884,585,205件の調整:交換可能証券およびその他の29,288,380 29,517,712 29,517,712 30,804,276 3,909,477調整済株式 889,121,824 890,628,190 890,621,712 888,791,917 888,494,682 普通株式および交換可能証券の既得株式 (1) 35,300,207 35,45,45,7,274 35,317,288 31,110,978 30,327,497 (1) 市場価格に基づく権利確定条件を満たしていない株式報奨は除きます。

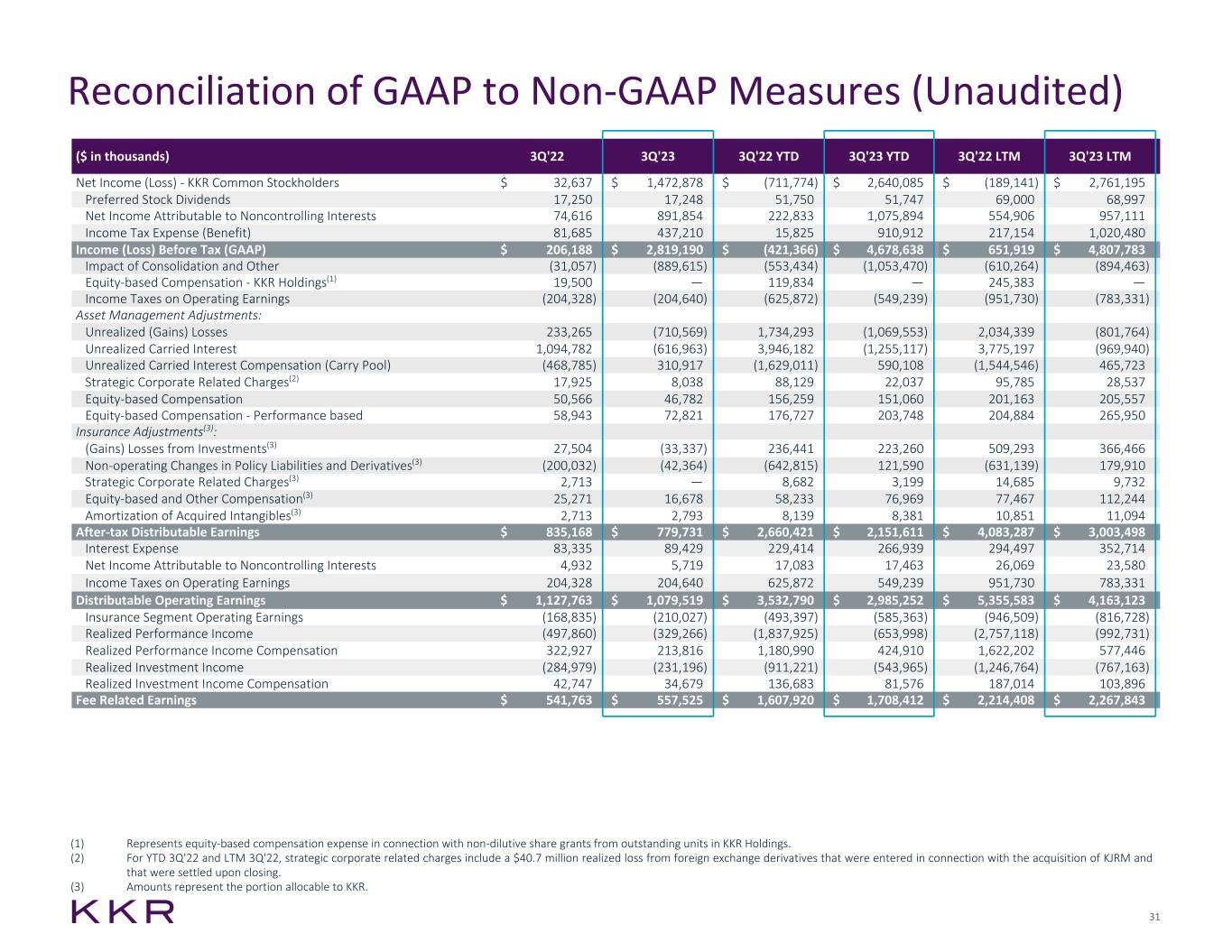

31 GAAPと非GAAP指標の調整(未監査)(千ドル)3Q'23 3Q'23年第3四半期第3四半期第3四半期第3四半期 LTM 3Q'23 LTM純利益(損失)-KKRの普通株主は32,637ドル 1,472,878ドル(711,774)ドル 2,640,085ドル(18985ドル)2,761,195ドル優先株配当 17,250 17,248 51,750 51,747 69,000 68,997 非支配持分に帰属する純利益 74,616 891,854 222,833 1,075,894 554,906 957,111 所得税費用 (給付) 81,685 437,210 15,825 910,02012 217,154 1,02012 ,480ドル税引前利益(損失)(GAAP)(GAAP)206,188ドル 2,819,190ドル(421,366ドル)4,678,638ドル 651ドル,919ドル 4,807,783ドル連結およびその他の影響 (31,057) (889,615) (553,434) (1,053,470) (610,264) (894,463) 株式ベースの報酬-KKRホールディングス (1) 19,500 — 119,834 — 245,383 — 営業利益に対する所得税 (204,328) (204,640) (625,640) ,872) (549,239) (951,730) (783,331) 資産管理調整:未実現 (利益) 損失 233,265 (710,569) 1,734,293 (1,069,553) 2,034,339 (801,764) 未実現持ち越利息 1,094,782 (616,963) 3,946,182 (1,255,117) 3,777 5,197(969,940)未実現繰越利息報酬(キャリープール)(468,785)310,917(1,629,011)590,108 (1,544,546) 465,723戦略的企業関連費用 (2) 17,925 8,038 88,129 22,037 95,785 28,537 株式ベースの報酬 50,566 46,782 156,259 151,060 201,163 205,557 株式ベースの報酬-業績ベース 58,943 72,821 176,727 203,748 204,888 4 265,950件の保険調整 (3): (利益) 投資による損失 (3) 27,504 (33,337) 236,441 223,260 509,293 366,466 保険負債およびデリバティブの営業外変更 (3) (200,032) (42,364) (642,815) 121,590件 (631,139) 179,910件の戦略的企業関連費用 (3) 2,713 — 8,682 3,199 14,685 9,732株式ベースおよびその他の報酬 (3) 25,271 16,678 58,233 76,969 77,467 112,244 取得した無形資産の償却 (3) 2,713 2,793 8,139 8,381 10,851 11,094税引き後の分配可能収益 835,168ドル 779,731ドル 2,660,421ドル 2,151,611ドル 4,083,287ドル 3,003,498ドル支払利息 83,335 89,429 229,414 266,939 294,497 352,714非支配持分に帰属する純利益 4,932 5,719 17,083 17,463 26,069 23,580営業利益に対する所得税 204,328 204,640 625,872 549,239 951,730 783,3,331 分配可能な営業利益 1,127,763ドル 1,079,519ドル 3,532,790ドル2,985,252ドル 5,355,583ドル 4,163,123保険セグメントの営業利益(168,835)(210,027)(493,397)(585,363)(946,509)(816,728)実現業績収益(497,860)(329,266)(1,837,925)(653,998)(2,757,118)(992,757,118)731) 実現業績所得報酬 322,927 213,816 1,180,990 424,910 1,622,202 577,446 実現投資収益 (284,979) (231,196) (911,221) (543,965) (1,246,764) (767,163) 実現投資収益補償 42,747 34,679 136,683 81,576 187,014 103,896ドルの手数料関連収益 541,763ドル 557,525ドル 1,607,920ドル 1,708,412ドル 2,214,408ドル 2,267,843 (1) KKRホールディングスの発行済みユニットからの希薄化防止株式付与に関連する株式ベースの報酬費用を表します。(2) 22年第3四半期および第3四半期には、戦略的企業関連費用には、KJRMの買収に関連して締結時に決済された外国為替デリバティブによる4,070万ドルの実現損失が含まれます。(3) 金額は配分された部分を表します。KKRにも対応しています。

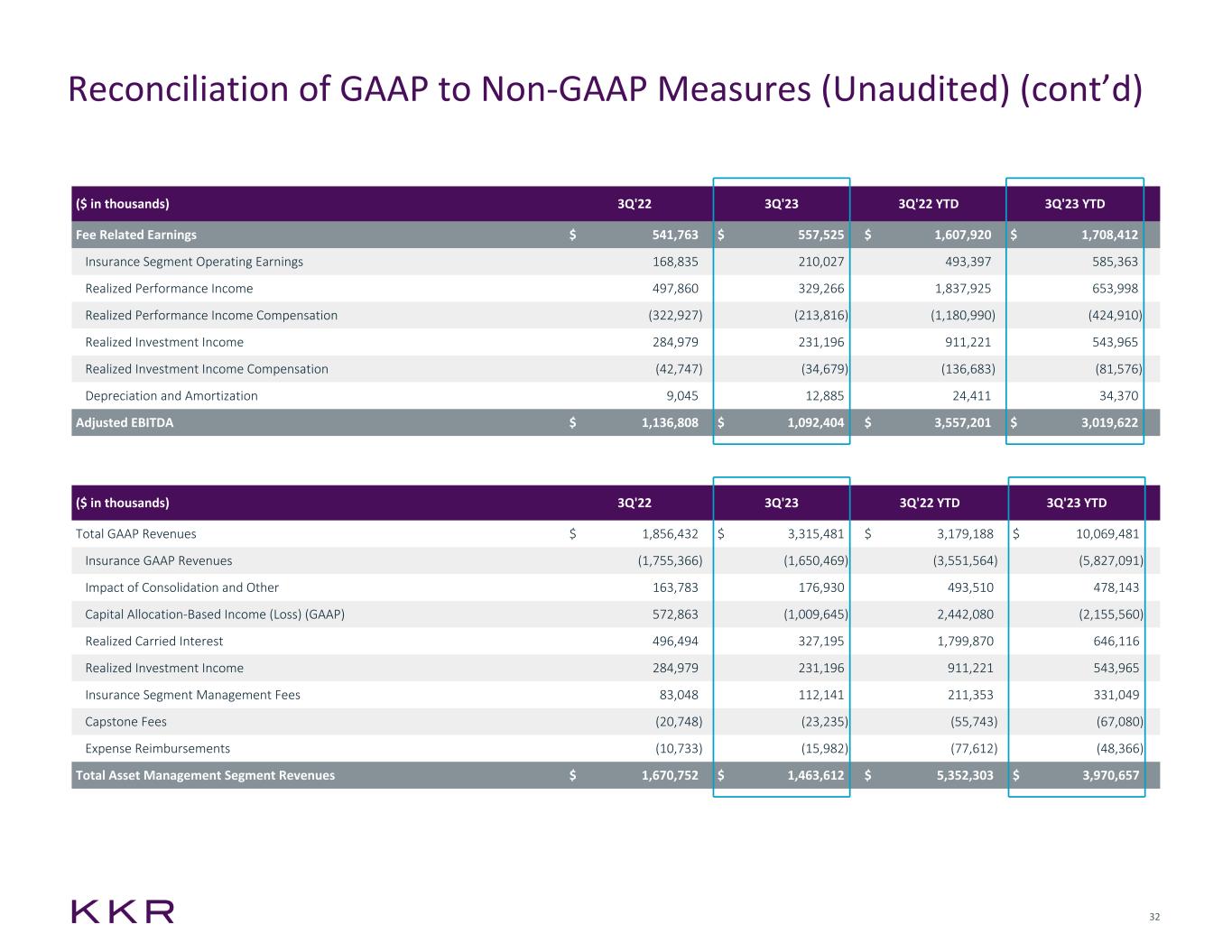

32 GAAPと非GAAP指標の調整(未監査)(続き)(千ドル)3Q'23 3Q'23 3Q'22 年第3四半期第3四半期の手数料関連収益 541,763ドル 557,525ドル 1,607,920ドル 1,708,412ドル保険セグメント営業利益 168,835 210,027 493,397 585,363実現しました業績収入 497,860 329,266 1,837,925 653,998 実現業績所得報酬 (322,927) (213,816) (1,180,990) (424,910) 実現投資収入 284,979 231,196 911,221 543,965実現投資収益報酬 (42,747) (34,679) (136,683) (81,51,579) 76) 減価償却費と償却 9,045 12,885 24,411 34,370 調整後EBITDA $1,136,808 ドル 1,092,404$ 3,557,201 ドル 3,019,622(千ドル)3Q'22 3Q'23 年初頭第3四半期の総GAAP収益 1,856,432ドル 3,315,481ドル 3,179,188ドル 10,069,488ドル 1 保険会計基準収益(1,755,366)(1,650,469)(3,551,564)(5,827,091)連結およびその他の影響 163,783 176,930 493,510 478,143 資本配分ベースの利益(損失)(GAAP)572,863(1,009,645)2,442,080(2,155,560)実現利息 496,494 327,195 1,799,870 646,116 実現投資収入 284,979 231,196 911,221 543,965 保険セグメント管理費 83,048 112,141 211,353 331,049 キャップストーン手数料 (20,748) (23,235) (55,743) (67,080) 経費償還 (10,733) (15,982) (77,612) (48,366) 資産管理セグメントの総収益 1,670,752ドル 1,463,612ドル 5,352ドル 2,303 ドル 3,970,657

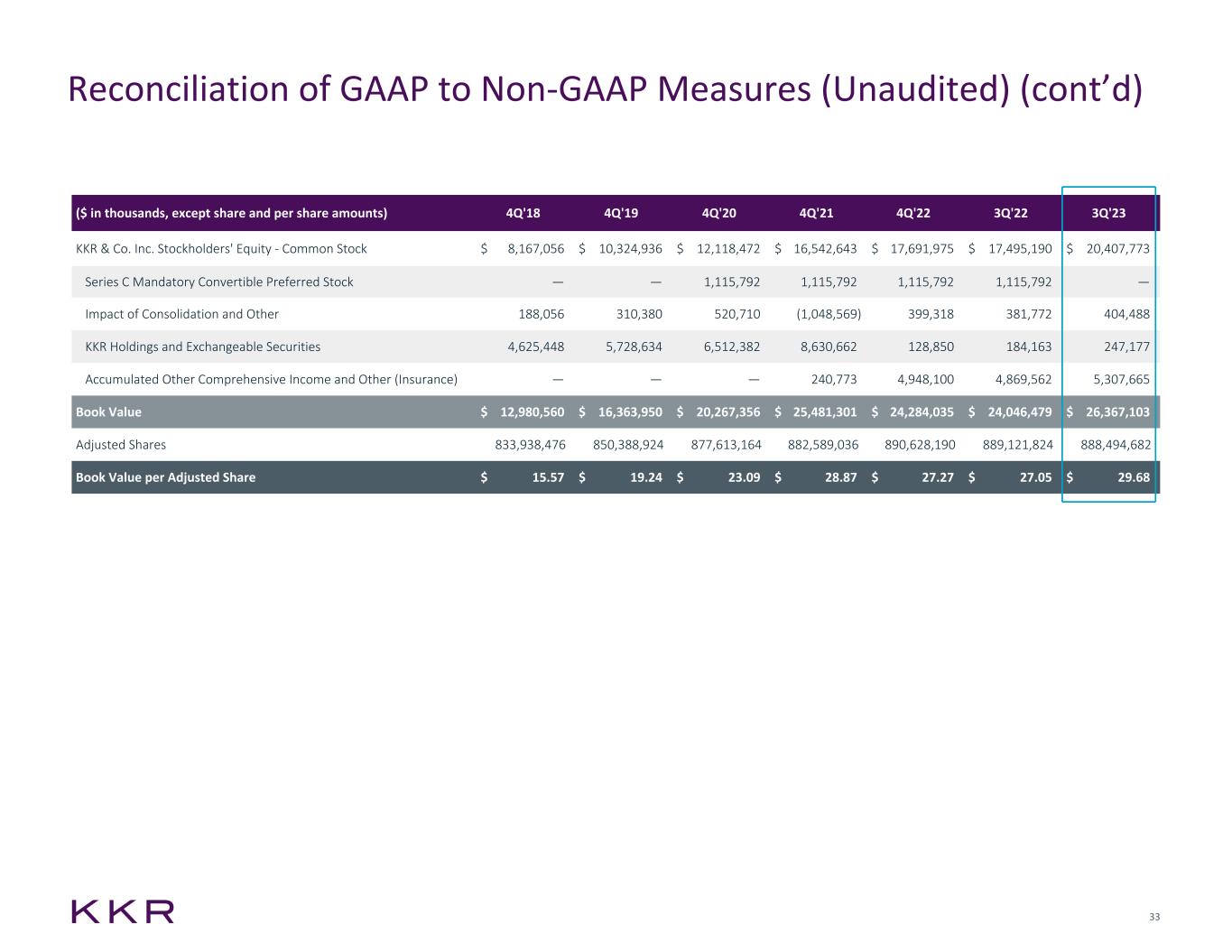

33 GAAPと非GAAP指標の調整(未監査)(続き)(千ドル、1株当たり金額を除く)4Q'18 4Q'19 4Q'20 4Q'21 4Q'22 3Q'22 3Q'23 KKR&Co.株式会社株主資本-普通株式 8,167,056ドル 10,324,936ドル 12,118,472ドル 16,542,643ドル 17,691,975ドル 17,495,190 ドル 20,407,773シリーズC 強制転換優先株式 — — 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,792 1,115,79188,056 310,380 520,710 (1,048,569) 399,318 381,772 404,488 KKRホールディングスと交換可能な証券 4,625,448 5,728,634 6,512,382 8,630,662 128,850 184,163 247,177 その他の包括利益およびその他 (保険) — — — 240,773 4,948,100 4,869,869,869,869562 5,307,665ドル簿価12,980,560ドル 16,363,950ドル 20,267,356 ドル 25,481,301$ 24,284,035$ 24,046,479$ 26,367,103 調整後株式 833,938,476 850,388,924 877,613,164 882,589,036 890,628,190 889,121,824 888,494,682 調整後1株あたりの簿価 15.57 ドル 19.24ドル 23.09ドル 28.87$ 27.27 27.05 ドル 29.68

34 2023年第3四半期のセグメント収益 — 詳細表示(千ドル)23年第3四半期 3Q'23年第3四半期の管理手数料 670,534ドル 758,700ドル 1,950,389ドル 2,245,744取引および監視手数料、純167,455 124,014 580,794 456,421 手数料関連の業績収益 49,924 20,436 71,421 974 70,529手数料関連報酬 (199,780) (203,209) (585,748) (623,987) その他の営業費用 (146,370) (142,416) (409,489) (440,295) 手数料関連収益 541,763 557,525 1,607,920 1,708,412 実現持ち越利息 496,494 327,195 1,7995 ,870 646,116 インセンティブ手数料 1,366 2,071 38,055 7,882 実現業績所得報酬 (322,927) (213,816) (1,180,990) (424,910) 174,933 115,450 656,935 229,088 純実現利益 (損失) 162,716 108,827 435,260 216,076 利息収入と配当、純122,263 122,369 475,961 327,369 889 実現投資収益報酬 (42,747) (34,679) (136,683) (81,576) 242,232 196,517 774,538 462,389 資産管理セグメント営業利益 958,928 869,492 3,039,393 2,399,889 保険セグメント営業利益 168,835 210,027 493,397 585,363 分配可能な営業利益 1,127,763 1,079,519 3,532,790 2,985,252 利息支出 (83,335) (89,429) (229,414) (266,939) 非支配持分に帰属する純利益 (4,932) (5,719) (17,083) (17,463) 営業利益に対する所得税 (204,328) (204,640) (625,872) (549,239) その後-税分配可能収入 835,168ドル 779,731ドル 2,660,421ドル 2,151,611ドル

35 すべてのページへの注記 • このプレゼンテーションのすべての数値は、特に明記されていない限り、2023年9月30日現在のものです。2ページ目の注記 — 2023年第3四半期のハイライト • 純現金と総投資額は、現金と短期投資から負債(KKRとKFN)を差し引き、投資とグローバル・アトランティックの簿価を加えたものとして計算されます。「投資」という用語については、15ページの巻末注を参照してください。3ページ目の注記 — 2023年第3四半期のセグメント収益 • 23年第3四半期と22年第3四半期の株式ベースの報酬による税制上の優遇措置は、それぞれ1,220万ドルと1,830万ドルで、23年第3四半期と22年第3四半期の年初来はそれぞれ3,640万ドルと4,600万ドルでした。これを税引き後の分配可能利益に含めることで、この指標は23年第3四半期と22年第3四半期の両方で2%、23年第3四半期と22年第3四半期の年初来でともに2%増加しました。5ページ目の注記 — 運用資産 • 永久資本とは、運用資産のうち、期間が無期限で、投資の実現時に投資した資本を投資家に返還するという所定の要件がない構成要素を指します。永久資本には、登録ファンド、特定の未登録ファンド、上場企業、保険会社のAUMが含まれ、従来のプライベートエクイティファンド、同様の構造の投資ファンド、ヘッジファンドパートナーシップは含まれません。投資家は、当社のAUMのこの構成要素を例外なく恒久的なものと見なすべきではありません。大幅な削減や解約の対象となる可能性があるからです。永久資本は、投資家、顧客、保険契約者による評価額の変更、出金、または支払い(投資家のファンド投資の償還、定期配当、保険契約および再保険契約に基づく支払い義務を含む)による大幅な削減の対象となります。また、顧客によるKKRとの投資管理契約の解約、または更新の不履行によっても大幅に削減されます。6ページの注記 — その他の資本の詳細 • KKRの投資ファンドに対するアンコール・コミットメントの一部には、プライベート・エクイティ、リアル・アセット、クレジット・アンド・リキッド・ストラテジーの各事業部門へのそれぞれ58億ドル、19億ドル、9億ドルが含まれています。7ページ注記 — ファンド投資実績 • 従来のプライベートエクイティポートフォリオとは、KKRのすべてのプライベートエクイティフラッグシップファンドが保有する投資ポートフォリオを指します。このポートフォリオには、KKRのグロースエクイティ(グローバルインパクトを含む)ファンドやコア投資からの投資は含まれていません。• オポチュニスティック不動産ポートフォリオとは、KKRの主力製品であるオポチュニスティック不動産エクイティファンドが保有する投資ポートフォリオを指します。このポートフォリオには、KKRのコアプラス不動産ファンドや不動産クレジットファンドからの投資は含まれていません。重要な情報-巻末注 • インフラポートフォリオとは、KKRの主力企業であるコアファンドが保有する投資ポートフォリオとインフラエクイティファンドが保有する投資ポートフォリオを指します。このポートフォリオには、KKRの中核インフラファンドであるKKRDiversified Core Infrastructureからの投資は含まれていません。• レバレッジド・クレジット・コンポジットとは、KKRの担保付ローン債務と、レバレッジド・ローン、高利回り債券、オポチュニスティック・クレジットなどの米国および欧州のレバレッジド・クレジット戦略で作られた特定の投資ポートフォリオを組み合わせたものです。• オルタナティブ・クレジット・コンポジットとは、ダイレクトを含む、KKRのプライベート・クレジット戦略で作成された特定の投資ポートフォリオの複合を指します。融資(当社の事業開発を含む)会社)、資産ベースの金融、ジュニアキャピタル、およびストラテジック・インベストメンツ・グループ(「SIG」)戦略において。清算中または廃止された戦略における資金および個別に管理された口座は除外されます。• 当社のキャリーペイディング資金のリストについては、21ページから23ページの「投資手段の概要」を参照してください。過去の業績と投資収益率に関する「重要な情報-その他の法的開示」も参照してください。13ページ目の注記 — 保険セグメント • 純投資収益は、KKRに支払われた投資管理手数料を含め、投資関連費用を差し引いた投資資産から得られる収入を表します。• 保険の純費用は、機関および個々の商品への資金提供の純費用(貸付または発生した利息、発生した利益、関連する保険費用、保険料、手数料、その他の収入を差し引いたもの)を表します。14ページの注記 — 簿価 • KKRはグローバル・アトランティックの63.3%を所有しています。•(i)40%と43%をキャリープールに割り当てる資金によって得られる未実現繰越利息の65%と、(ii)主要活動事業部門の未実現利益の15%(いずれの場合も上記の範囲の中間点)を支払ったと仮定すると、2023年9月30日現在の帳簿価額は次のようになります。当日に報告された調整後1株あたりの簿価29.68ドルに対し、調整後1株あたり約1.75ドル減少しました。• 15ページの巻末注を参照してください「投資」という用語に関する情報。

36 15ページへの注記 — 投資の詳細 • 投資とは、KKRの貸借対照表の一部の財務上の表示のみを目的として使用される用語で、KKRの資産管理、ブローカーディーラー、およびKKRの投資ファンドやグローバル・アトランティック保険会社のゼネラル・パートナー持分を含むその他の事業を運営する子会社の過半数の所有権が含まれます。提示される投資は、主にKKRの資産管理部門が保有する公正価値で測定された資産であり、とりわけ、グローバル・アトランティックとマーシャル・ウェースが保有する基礎投資は含まれていません。• プライベート・エクイティには、KKRのプライベート・エクイティ・ファンド、KKRが後援するプライベート・エクイティ・ファンドとの共同投資、およびその他の日和見的投資が含まれます。コア、グロース、エネルギー、不動産、インフラ、レバレッジドクレジット、オルタナティブクレジットなど、他の資産クラスへの株式投資も同様です。• 上位5件の投資には、2023年9月30日現在の公正価値に基づく上位5つの投資が含まれます。上位5件の投資には、(i)シンジケートされることが予想される投資、(ii)新たな資金調達に関連して移転される予定の投資、(iii)1つ以上の第三者が所有し、投資を目的として設立されたファンドおよびその他の事業体への投資、および(iv)担保付ローン債務またはレバレッジ付きマルチアセット投資手段を通じて保有される可能性のある投資の部分(ある場合)は含まれていません。したがって、この上位5つの投資のリストを、KKRの貸借対照表の資産クラスのエクスポージャーに関する情報として、15ページの「資産クラス別の投資保有量」円グラフの代わりとして使用すべきではありません。このリストの投資は、投資の資金調達に関連して発生した資金や車両レベルの負債(ある場合)を差し引くものではありません。公正価値の数値には、該当する場合、基礎となる投資においてKKRが保有する共同投資とリミテッドパートナーおよび/またはゼネラルパートナーの持分が含まれます。17ページの注記 — 資本期間 •「永久資本」という用語については、5ページの巻末注を参照してください。• 表の「その他」には、主にヘッジファンドのパートナーシップと特定のレバレッジド・クレジットファンドが含まれます。18ページの注記 — 運用資産のロールフォワード • 2023年9月30日に終了した3か月間、分配金およびその他の資産には、ファンド投資家による実物資産の8,200万ドルの償還と、ファンド投資家によるクレジットおよび流動性戦略における13億3,200万ドルの償還が含まれます。• 2023年9月30日に終了した9か月間、分配金およびその他には、ファンド投資家による実物資産への2億4000万ドルの償還とドルが含まれます。クレジットおよびリキッド戦略におけるファンド投資家による50億6500万の償還。重要な情報 − 巻末注(続き)19ページの注記 — 運用中の手数料支払い資産のロールフォワード • 2023年9月30日に終了した3か月間、分配金およびその他の資産には、ファンド投資家による8200万ドルの実物資産の償還と、ファンド投資家によるクレジットおよび流動性戦略における13億3,200万ドルの償還が含まれます。• 2023年9月30日に終了した9か月間、分配金およびその他には手数料の純変動が含まれます。特定の実物資産ファンドの基盤は3億7,500万ドル、ファンド投資家による実物資産の償還額は2億4000万ドル、50億6500万ドルはクレジットおよびリキッド戦略におけるファンド投資家による償還。21ページから23ページの注記 — 投資手段の概要 • 開始日は、ファンドの管理文書で定義されているファンドの投資期間の開始日を表し、管理費が発生し始める日と同じでもなくてもかまいません。• 終了日は、ファンドの管理文書で定義されているファンドの投資期間の終了を表し、通常は管理費が発生しなくなる日ではありません。最初にコミットされた資本に基づいて管理手数料を請求するファンドの場合、終了日は通常、投資資本に基づいて管理手数料の計算が開始される日またはそれ以降になり、一部のファンドではより低いレートを使用して計算されるようになる場合があります。• この表には、投資ファンドではない投資手段が含まれています。投資および投資手段という用語は、財務上の説明のみを目的として使用される用語です。25ページの注記 — 投資の詳細-コア・プライベート・エクイティ • 特に明記されていない限り、投資資本の総倍数(「MOIC」)は、ファンドの投資によって生み出される総価値を絶対値で測定します。各MOICは、ファンドの投資の実現価値と未実現価値の合計を合計し、ファンドが投資した資本の総額で割ることによって計算されます。このような金額は、実現および未実現の繰越利息の配分、または該当する管理費または組織費の支払いには影響しません。• 特に明記されていない限り、内部収益率(「IRR」)は、保有期間(多くの場合、投資がまだ終了しておらず、保有期間の終了日がまだわかっていない場合を含む)におけるファンドの投資によって生み出される年間複合収益の合計を測定します。その結果、正確な保有期間がわかった後に計算された投資の将来の最終IRRは、投資が終了する前に表示されるIRRと、おそらく大きく異なる場合があります。「総IRR」は、繰越利息の配分、および該当する管理費および組織費の支払いを有効にする前に計算されます。

37 重要な情報-非GAAPおよびその他の指標非GAAPおよびセグメント指標それに続く主要な非GAAPおよびその他の営業および業績指標は、経営陣がKKRの事業の業績を評価するだけでなく、運営上および資源配分の決定を行う際にも使用します。これらには、米国の一般に認められた会計原則(「GAAP」)に従わない方法論を使用して計算および提示される特定の財務指標が含まれます。税引き後の分配可能利益(「DE」)、分配可能な営業利益、手数料関連収益(「FRE」)、資産管理セグメントの総収益、簿価を含むこれらの非GAAP指標は、KKRアンドカンパニー間の収益(損失)の配分を実施する前に提示されます。Inc. およびKKR&Coの普通株式に交換可能な特定の証券の保有者Inc. などはKKR事業全体を代表しています。さらに、これらの非GAAP指標は、KKRが管理する投資ファンドと担保付金融機関(「CFE」)の統合に影響を与えることなく提示されています。これらの非GAAP指標をGAAPベースの業績を補足的に提供することは、株主がKKRの事業全体の業績を評価する上で役立つと考えています。これらの非GAAP指標は、GAAPに従って計算された財務指標の代わりと見なすべきではありません。これらの非GAAP指標と、GAAPに従って計算され提示された最も直接的に比較可能な財務指標との調整(該当する場合)は、この付録の「GAAP指標と非GAAP指標の調整」セクションに含まれています。また、これらの非GAAP財務指標は他の投資運用会社が行った計算と異なる場合があり、その結果、他の投資運用会社が提示する同様のタイトルの財務指標と直接比較できない場合があることを読者に警告します。• 税引後分配可能収益は、KKRが報告したセグメント業績から導き出されたKKRの収益の非GAAP業績指標です。税引き後の分配可能収益は、KKRの事業運営の実績を評価し、株主への分配または事業への再投資に利用できる可能性のある収益を測定するために使用されます。税引き後の分配利益は、分配可能な営業利益から利息支出、非支配持分に帰属する純利益、および営業利益に対する所得税を差し引いたものに等しくなります。シリーズCの強制転換優先株式配当は、税引き後の分配可能利益から除外されました(この優先株式がまだ発行されていた期間)。これは、調整後株式1株あたりの税引き後の分配可能利益の計算に使用される調整済み株式の定義は、シリーズCの必須転換優先株式のすべての株式がKKR&Coの普通株式に転換されたことを前提としているためです。Inc. 営業利益に対する所得税は、(i) 税引前資産管理の分配可能利益がすべてKKRアンドカンパニーに割り当てられた場合に支払われる所得税の金額を表します。Inc. で、同じ実効税率で課税されます。これは、すべての証券がKKR&Coの普通株式に交換可能であることを前提としています。Inc. が交換され、(ii)保険セグメントの営業利益に対する所得税額も交換されました。保険セグメントの営業利益に対する所得税は、営業外調整に関連する税金費用または利益の影響を排除するために調整された現在の税金費用または税引前利益に対する利益の合計です。営業利益に対する所得税には、株式ベースの報酬から生じる税控除のメリットが含まれます。これにより、期間中の営業所得税が減額されます。株式ベースの報酬費用は、(i)従業員に付与される株式報奨の費用は、株主への分配や事業への再投資に利用できる可能性のある収益には寄与しないと考えており、(ii)この費用を除くと、KKRの報告指標は、KKRの業界の他の上場企業が提示する対応する指標との比較が容易になり、投資家の能力が向上すると考えているため、税引き後の分配可能収益から除外されます。KKRの業績を他の企業と比較します。株式ベースの報酬からの税控除を営業利益に対する所得税から除外した場合、その期間中に実際に支払われた、または支払われるべき所得税額は少なくても、KKRの税引き後の分配可能利益は低くなり、KKRの実効税率は高く見えます。KKRは、報告された期間の株式ベースの報酬からの税控除額と、それをその期間の税引き後の分配可能収益に含めることの効果を個別に開示します。KKRは、KKRの株主への分配またはKKRの事業への再投資が見込まれる、または利用可能になる予定の純実現利益をより正確に反映するために、税引き後の分配可能利益を計算する際にこれらの調整を行います。ただし、税引き後の分配可能利益は、期間ごとの固定額であるKKRの配当方針に基づく実際の配当を表すものではなく、計算にも使用されません。また、税引き後の分配可能収益は、KKRの流動性の尺度と見なすべきではありません。• 簿価はKKRの純資産の非GAAPベースの業績指標であり、経営陣が主にKKRの純資産の未実現価値を評価する際に使用されます。(i) KKRの投資ファンドの投資家に配分された純資産およびその他の非支配持分を除いた基準で提示された資産保有者、(ii)には、KKR&Coの普通株式に交換可能な特定の証券に起因する純資産が含まれます。Inc.、および(iii)には、グローバル・アトランティックの純資産のKKRの所有権が含まれます。この指標は、KKRの投資ファンドの投資家やその他の非支配的利害関係者に配分された純資産を除いたKKRの純資産に関するさらなる洞察を提供するため、株主にとって有用であると考えています。KKRの簿価には、GAAPに基づいて計算されたKKRの税金資産と負債の純影響が含まれます。シリーズC強制転換優先株式は簿価に含まれています。これは、調整後株式1株あたりの簿価の計算に使用される調整済み株式の定義は、シリーズC必須転換優先株式のすべての株式が、償還前にKKR&Coの普通株式に転換されていることを前提としているためです。Inc. グローバル・アトランティックの簿価を計算し、グローバル・アトランティックの業界で他の上場企業が提示している対応する指標との比較性を高めるため、グローバル・アトランティックの簿価には、(i)その他の包括利益の累積と(ii)再保険残高および関連資産の公正価値の累積変動額(所得税を差し引いたもの)は含まれていません。

38 非GAAPおよびセグメント指標(続き)• 分配可能な営業利益は、KKRがKKRの事業から生じたものではない、またはKKRの事業に直接関係しないと考えられる項目を考慮せずに、当社の業績を補足する指標となるため、株主にとって有用であるとKKRが考える非GAAP業績指標です。分配可能な営業利益には、(i)株式ベースの報酬費用、(ii)取得した無形資産の償却、(iii)戦略的企業関連費用、および(iv)非経常項目(ある場合)は含まれません。戦略的企業関連費用は企業活動から発生し、主に(i)減損、(ii)戦略的買収による取引コスト、および(iii)KKRが所有および占有している不動産の減価償却で構成されます。経営陣が各セグメントの結果を評価する際にそれらの取引を考慮する場合、セグメント間の取引はセグメント結果から除外されません。これらの取引には、(i)グローバル・アトランティック保険会社の投資顧問としてKKRが稼いだ管理手数料、(ii)1つ以上のKKR子会社がグローバル・アトランティックの保険子会社から借り入れる場合の貸付契約に基づく利息収入と費用が含まれます。セグメント間の取引は、各セグメントによって記録されます。この文書には、独立した条件が含まれており、該当する規制要件に準拠しています。分配可能な営業利益は、KKRの資産管理部門と保険部門の営業利益を表します。• 資産管理セグメントの営業利益は、運営上の意思決定と資産管理セグメントの業績評価に使用されるセグメントの収益性指標であり、(i)手数料関連収益、(ii)実現業績収入、(iii)実現業績報酬、(iv)実現投資収益、および(v)実現投資収益報酬で構成されています。資産管理セグメントの営業利益には、(i)投資の未実現利益(損失)、(ii)未実現持ち越利息、および(iii)関連する未実現持ち越利息報酬(キャリープールなど)の影響は含まれていません。KKRが投資ファンド、ビークル、口座(グローバルアトランティック保険会社を含む)のアドバイザー、マネージャー、スポンサーとして稼いだ管理手数料は、資産管理セグメントの営業利益に含まれます。• 保険セグメントの営業利益は、経営上の意思決定を行い、保険セグメントの業績を評価するために使用されるセグメントの収益性指標です。この指標は所得税控除前に提示され、(i)純投資収入、(ii)保険純費用、(iii)一般管理費、およびその他の費用、および(iv)非支配持分に帰属する純利益で構成されます。保険セグメントの営業利益を導き出すために行われた営業外調整には、(i)資産/負債マッチング投資戦略に関連する実現利益(損失)と未実現投資利益(損失)を含む投資利益(損失)、および(ii)(a)市場リスク給付および関連する給付金の支払いで測定されるその他の政策負債の公正価値の変動を含む保険負債およびデリバティブの営業外変動(b)の影響は含まれていません。) 保証給付に起因する手数料、(c) 管理に使用されるデリバティブ保険負債に関連するリスク、および(d)支払い年金の契約発行時の損失。重要な情報 − 非GAAPおよびその他の指標(続き)保険セグメントの営業利益には、(i)資産/負債マッチング投資戦略とは関係のない実現損益、および(ii)グローバル・アトランティック保険会社の投資顧問であるKKRが稼いだ投資管理費用が含まれます。• 手数料関連収益(「FRE」)は、資産管理セグメントが収益に基づいて測定および受領した利益からの利益の創出を評価するために使用される業績指標です。定期的に行われ、将来の実現には依存しませんイベント。KKRは、この指標がKKRの手数料創出資産管理や資本市場事業、その他の経常収益源の収益性についてのさらなる洞察を提供するため、株主にとって有用であると考えています。FREは、(i) 保険セグメントが資産管理セグメントに支払う手数料と特定の保険共同投資手段によって支払われる手数料を含む管理手数料、(ii) 取引手数料および監視手数料、純額および (iii) 手数料関連の業績収益から、(x) 手数料関連の報酬、および (y) その他の営業費用を差し引いたものです。• 手数料関連の業績収益とは、特定のAUMからのインセンティブ手数料のうち、期間が無期限でかつ実現した部分のことです。は、投資した資本を実現したときに投資家に返還するという即時の要件ではありません投資。手数料関連の業績収益は、(i)当社の投資ファンド、ビークル、口座から定期的に受け取る業績報酬であり、(ii)投資ファンド、ビークル、または口座が保有する投資を含む実現イベントに依存しないものです。• 手数料関連報酬とは、(i)管理手数料、(ii)取引手数料および監視手数料、純額、および(iii)手数料関連の業績から支払われる株式ベースの報酬を除く報酬費用を指します。収益。• その他の営業費用は、(i) 入居率と関連費用と(ii)その他の営業費用。• 資産管理セグメントの総収益は、資産管理セグメントの実現収益(未実現繰越利息および投資の未実現純利益(損失)を除く)を表す業績指標であり、(i)管理手数料、(ii)取引および監視手数料、純額、(iii)手数料関連の業績収益、(iv)実現業績収入、および(v)実現投資収益の合計です。KKRは、この業績指標は、KKRの資産管理部門によって生み出された実現収益に関するさらなる洞察を提供するため、株主にとって有用であると考えています。

39 その他の条件と資本指標 • 調整後株式はKKR&Coの普通株式を表します。GAAPに基づく発行済み株式会社は、(i)シリーズCの強制転換優先株式の償還前の任意の報告期間において、調整後株式にはKKR&Coの普通株式数が含まれるように調整されています。Inc. は、シリーズCの強制転換優先株式および(ii)KKR&Coの普通株式に交換可能な特定の証券の転換時に発行可能であるものとみなされます。Inc. 加重平均調整後株式は、調整後1株あたりの税引き後の分配可能利益の計算に使用され、調整後株式は調整後株式1株あたりの簿価の計算に使用されます。• 管理資産(「AUM」)は、KKRが管理費または業績収入(現在または将来の事象)、ゼネラルパートナー資本、および管理、助言、またはスポンサーされている資産を受け取る権利がある、KKRが管理、助言、または後援されている資産を表します。私たちの戦略的BDCパートナーシップと、KKRが保有するヘッジファンドやその他のマネージャーによって所有権の利益。この措置は、KKRとそのヘッジファンドおよびその他の運用会社の資金調達活動、および投資ファンドやその他のマネージドまたはスポンサーキャピタルの全体的な活動に関するさらなる洞察を提供するため、株主にとって有用であると考えています。KKRは、任意の日付におけるAUMの金額を、(i)KKRの投資ファンドと特定の共同投資ビークルの投資の公正価値、(ii)KKRが現在管理費または業績収入を得ていない未払いの資本コミットメントを含む、これらのファンドからの未払いの資本コミットメント、(iii)グローバルアトランティック保険会社の資産価値、(iv)未払いのCLOの額面の合計として計算します。S; (v) KKRが所有権を保有するヘッジファンドおよびその他の運用会社のAUMのKKRの比例配分部分。(vi) すべてKKRの戦略的BDCパートナーシップのAUM、(vii)米国以外の特定の不動産投資信託の投資資産の取得費用、および(viii)KKRが管理または後援するその他の資産の価値。ヘッジファンドやその他の運用会社のAUMの比例配分は、KKRのそのような事業体の所有持分に、その事業体のそれぞれのAUMを掛けたものに基づいて計算されます。KKRのAUMの定義は、(i)資本がこの定義に含まれる投資ファンド、ビークル、口座、またはその他の事業体の管理文書に記載されているAUMの定義に基づいていません。(ii)KKRが投資顧問として機能しない資産も含まれ、(iii)規制上の定義に従って計算されていません。• 投資資本は、(i)によって投資された資本の総額です。KKRの投資ファンドとグローバル・アトランティック保険会社、(ii) 共同投資としてのKKRの主要活動事業分野、すべて、KKRの投資ファンド、および(iii)KKRのキャピタルマーケット事業部門が実施するシンジケーション取引に関連するKKRの主要活動事業ライン(存在する場合)と並んで。投資された資本は、一定期間のKKRの投資活動の尺度として使用されます。この措置は、KKRの事業分野全体にわたる資本配分の指標となるため、株主にとって有用であると考えています。重要な情報-非GAAPおよびその他の指標(続き)投資された資本には、該当する場合、クレジットファシリティなどの投資資金調達の取り決めを使用して行われた投資が含まれます。投資された資本には、(i)特定のレバレッジド・クレジット戦略への投資、(ii)KKRの投資ファンドとの共同投資ではないKKRの主要活動事業部門によって投資された資本、および(iii)KKRのキャピタル・マーケッツ事業部門によるシンジケーション取引に関連して投資されていないKKRの主要活動事業部門によって投資された資本は含まれません。KKRの資本市場事業部門がKKRの投資ファンドまたは主要活動事業部門以外の第三者にシンジケートする資本は、投資対象に含まれません。• 手数料支払いAUM(「FPAUM」)は、KKRが管理費を受け取る資格のあるAUMのみを表します。この指標は、KKRが管理費を稼ぐための資本基盤に関するさらなる洞察を提供するため、株主にとって有用であると考えています。FPAUMは、KKRとそのヘッジファンドおよびBDCパートナーシップ管理手数料の計算に使用される個々の手数料ベースの合計であり、次の点でAUMとは異なります。(i) KKRが管理手数料を受け取る資格がない資産とコミットメント(例えば、業績収入のみを受け取る資格がある、または現在管理手数料を受け取る資格がない資産やコミットメント)。)と(ii)主にプライベートエクイティファンドの特定の資産は、資本コミットメントに基づいて反映され、投資資本は公正価値とは対照的です。なぜなら、手数料は基礎となる投資の公正価値の変化によって影響を受けないからです。• 召喚されないコミットメントとは、KKRの投資ファンドとキャリーペイ型の共同投資手段が将来の投資資金を調達するためにパートナーから受け取った未積立資本コミットメントの総額であり、未払いのコミットメントの金額は、当社から資本が呼び出されるまで、投資ファンドのサブスクリプションファシリティに基づく借入を使用して投資された資本によって減額されませんファンド投資家。この措置は、KKRの投資ファンドが利用できる資本の量に関するさらなる洞察を提供し、将来の投資を行うために有料の共同投資手段を備えているため、株主にとって有用であると考えています。ファンドレベルの投資融資契約を使用して完了した投資、または当社が約束したが報告日時点で資金がない投資については、未払いのコミットメントは減額されません。

4.0 ウェブサイト KKRは、重要な企業情報の配信経路としてそのウェブサイトを使用することがあります。KKRに関する財務情報やその他の重要な情報は、KKR&Coの投資家センターに定期的に掲載され、アクセスできます。株式会社 https://ir.kkr.com/。また、ウェブサイトのインベスターセンターの「メールアラート」エリアにメールアドレスを登録することで、KKRに関するメールアラートやその他の情報を自動的に受け取ることができます。KKRエンティティ KKR&Co. 以外の特定のKKRエンティティについての議論Inc. は、KKR組織内でのそのような団体の役割と、KKR&Coの事業、運営、財務結果への貢献を示すためにのみ提供されています。Inc. KKRの各事業体は、独自の財務、契約、法的義務を負います。このプレゼンテーションのいかなる内容も、KKRまたはその代表者による税務、会計、財務、投資、保険、規制、法律、またはその他の助言の提供を構成することを意図したものではなく、またそれらを構成するものでもありません。上記を制限することなく、このプレゼンテーションは、改正された1940年の投資顧問法の目的の「広告」、またはKKR事業体による証券、サービス、製品(投資アドバイス、投資ファンド、車両または口座、資本を含むがこれらに限定されない)の購入または販売の申し出、または購入または販売の申し出の勧誘ではありません。市場、サービス、またはあらゆる保険商品((i)スポンサー、助言、または管理される投資ファンド、ビークル、または口座を含むがこれらに限定されないコールバーグ・クラビス・ロバーツ・アンド・カンパニーによる(または投資アドバイス)L.P.、KKRクレジット・アドバイザーズ(米国)LLC、KKRクレジット・アドバイザーズ(アイルランド)またはその他の子会社、(ii)KKRキャピタル・マーケッツLLC(「KCM」)または米国外のKCM関連会社による資本市場サービス、または(iii)アコーディア生命保険会社、連邦年金および生命保険が提供する保険商品またはその他の保険関連機関保険会社、先見の明の生命保険会社、グローバル・アトランティック・リリミテッド、または任意のグローバル・アトランティック保険会社。過去の実績と投資収益過去の実績は将来の結果を保証するものではありません。ファンドまたは戦略、およびそのようなファンドまたは戦略によって行われた投資に関する情報は、そのようなファンド、戦略、または投資の過去の実績を含め、KKRの投資経験、およびそのようなファンドまたは戦略に関してKKRが過去に使用したプロセスと戦略を説明するためにのみ提供されています。重要な情報-その他の法的開示 KKRの過去の投資に関する業績情報は、ファンドや戦略の将来の成果、またはKKRの将来の業績を示すことを意図したものではありません。特定のファンドや戦略も比較的新しく、限られた過去の業績は、長期間にわたって経験する結果を示すものではないかもしれません。KKR法人(KKRの投資ファンド、車両または口座、KKRの貸借対照表、グローバルアトランティック保険会社を含む)が、このプレゼンテーションに記載されている結果と同等の結果を達成すること、またはKKR法人が現在、過去、または将来に行った投資が利益を生むこと、またはKKR事業体がこのプレゼンテーションに関連して提示されたものと同様の投資機会を見つけるという保証はありません。現在の未実現投資の実際の実現価値は、とりわけ、投資の価値と処分時の市況、関連する取引コスト、および売却のタイミングと方法に依存しますが、これらはすべて、現在の未実現評価の基礎となる仮定や状況とは異なる場合があります。したがって、未実現投資の実際の実現価値は、ここに示されている値と大きく異なる場合があります。見積もりと仮定目標、目標、仮説または推定結果、予測、およびその他の比較可能なフレーズや概念は、本質的に架空のものであり、説明や情報提供のみを目的として表示されています。特に明記されていない限り、この情報は将来の出来事を予測または予測することを目的としたものではなく、ここに提示された特定の仮定を使用して計算された仮想的な推定値を示すことを目的としています。実際の結果を反映したものではなく、大きく異なる可能性があります。一部の情報は説明を目的として作成されており、具体化されていない場合があります。仮定が合理的であること、または目標、目標、目標、仮説、または推定結果の計算に使用されたすべての仮定が述べられている、または十分に検討されていることについて、いかなる表明または保証も行われません。前提条件の変更は、提示された目標、目標、仮説、または推定結果に重大な影響を与える可能性があります。目標、目標、仮説、または推定された結果または予測が実現しない場合があります。

41 将来の見通しに関する記述このプレゼンテーションには、KKRが管理する投資ファンド、ビークル、口座、グローバル・アトランティックが管理する保険会社など、KKRに関する特定の将来の見通しに関する記述が含まれています。これらの将来の見通しに関する記述は、「展望」、「信じる」、「考える」、「期待する」、「可能性」、「継続する」、「できる」、「すべき」、「求める」、「推定」、「予測」、「予測」、「予測」、「可視化」などの言葉で識別できます。歴史的または事実上の問題に厳密に関係しない、他の比較可能な言葉やその他の声明。将来の見通しに関する記述は、歴史的事実ではない事項に関する期待、見積もり、信念、予測、将来の計画と戦略、予想される出来事や傾向、および同様の表現に関するものです。将来の四半期における配当の申告と支払い、KKRアンドカンパニーの普通株式の買戻しの時期、方法、金額に関する記述が含まれますが、これらに限定されません。Inc.; 優先株式の償還のタイミング、方法、価格設定、手数料関連収益、税引き後の分配可能利益、簿価、資産管理(および保険)セグメントの営業利益、分配可能な営業利益、およびその他の指標と業績指標に関する将来の期待。KKRのAUMを増やし、資本を投入して、現在実現されていない投資収益を実現する能力、およびそのような事象が発生する可能性のある期間; KKRの買収した会社の運営と投資を管理する能力。何らかの影響KKRの経営成績に基づく買収、Global AtlanticやKJRMを含む買収、再編、戦略的パートナーシップによる拡大と成長の機会、その他の相乗効果、新しいファンド、投資手段、製品の発売が当社の事業に与えるタイミングと予想される影響、中核となるプライベートエクイティ投資が長期間にわたって増加する収益を生み出す能力、再編契約で検討されている特定の取引のタイミングと完了 2021年10月8日、KKRアンドカンパニーによって。Inc. に基づき、両当事者は一連の統合取引を実施して、多くの変革的な構造およびガバナンスの変更を実施することに合意しました。その中には、2022年5月31日に完了したものもあれば、将来完了するものもあります。2022年5月31日、KKRアンドカンパニーはInc. は、組織再編契約で検討されていた合併取引を完了しました。これらの将来の見通しに関する記述は、KKR(グローバル・アトランティックとKJRMを含む)の信念、仮定、期待に基づいており、現在入手可能なすべての情報を考慮に入れています。これらの信念、仮定、期待は、考えられる多くの出来事や要因の結果として変化する可能性があり、そのすべてがKKRに知られているわけではなく、KKRが制御できるわけでもありません。変化が生じた場合、KKRの事業、財政状態、流動性、および経営成績(配当、株式買戻し、税金資産、税金負債、AUM、FPAUM、税引後分配可能収益、投資資本、未払約金、現金および短期投資、手数料関連収益、調整後EBITDA、簿価、負債水準、KKR&Coの普通株式の発行済み株式を含むがこれらに限定されない)Inc. と資本構成は、将来の見通しに関する記述で表明されているものと大きく異なる場合があります。重要な情報 − その他の法的開示(続き)とりわけ、次の要因により、実際の結果が将来の見通しに関する記述と異なる可能性があります:買収から予想される利益を予想される期間内に実現しなかったこと、予期せぬ負債または統合費用、およびそれに関連するその他の買収費用と時期、買収による経営の混乱またはその他のKKR内のリソースの転用主要従業員の買収からの維持、維持能力買収後のビジネス関係、パンデミックが米国と世界経済に与える影響、パンデミックに対する政府の対応、資本市場のボラティリティ、買収、戦略的パートナーシップ、その他の取引から期待される相乗効果を実現する能力を含むビジネス戦略のメリットや変更、資本の利用可能性、条件、配分、有能な人材の確保と維持にかかる費用、資産の変化管理または保険業界、金利、信用スプレッド、為替レート、または一般経済、投資の不振と資金調達能力の低下、適用法の遵守、KKRの連結子会社の変更、KKRによる買収企業の管理、グローバル・アトランティックの保険契約者の行動の変化、グローバル・アトランティックの保険契約者行動の変化、グローバル・アトランティックの保険契約のサービスの中断、事業における見積もりの使用とリスク管理、訴訟の結果および該当する場合は規制事項。KKRの競争の程度と性質そして、生命保険や年金などの長期契約の新しい会計基準の最近の施行など、会計基準の変更。これらの記述には、この付録に記載されているものや、KKRアンドカンパニーの「リスク要因」というタイトルのセクションで説明されているものを含め、多くのリスク、不確実性、仮定が伴います。Inc. の2022年12月31日に終了した年度のフォーム10-Kの年次報告書は、2023年2月27日にSECに提出されました。このような要素は、SECへの定期提出書類で随時更新される可能性があるため、SECのウェブサイト(www.sec.gov)でアクセスできます。これらの要素はすべてを網羅するものではなく、このプレゼンテーションおよびKKRがSECに提出した書類に含まれている他の注意事項と併せて読んでください。すべての将来の見通しに関する記述は、このプレゼンテーションの日付の時点でのみ述べられています。KKRは、法律で義務付けられている場合を除き、そのような記述が行われた日以降に発生した状況または出来事を反映するために、将来の見通しに関する記述を更新する義務を負いません。