第四十四条第二項第三号に基づいて提出する

第333-267983号ファイル

目論見書

トンボエネルギーホールディングスです。

から21,512,027株の普通株に増加

本募集説明書は、売却株主Chardan Capital Markets LLC(“CCM”または“売却株主”)が時々提出する最大21,512,027株の普通株の潜在要約および転売に関し、1株当たり額面0.0001ドル(“普通株”)である。

本募集説明書に係る普通株式には、吾等とCCMが2022年10月7日に締結した設立株式融資(“Chef Equity Finance”)の購入合意(“購入協定”)に基づいて発行されたか、又はCCMに発行される可能性のある株式を含む。

私たちは本募集説明書の下のどの証券も発売しませんし、株を売却した株主 の株売却から何の収益も得ません。しかし、吾らは、本募集説明書に属する登録声明が発効日を宣言し、購入契約の他の条件を満たした後、購入プロトコルに基づいてCCMに株式を売却することを適宜決定することができ、総収益は最大1.5億ドルに達する。

CCM は1933年に改正された“証券法”(“証券法”)第2(A)(11)節で指摘された“引受業者”である。参照してください“コック株融資“と”分配計画(利益相反)“ は、本入札明細書に従って登録された普通株をCCMがどのように販売するかに関するより多くの情報と、CCMに補償を支払う説明 とを含む。

CCM は、本入札明細書に記載されている普通株式を、様々な異なる方法および異なる価格で販売することができる。CCMが本入札説明書に従って転売株式のために支払う価格は、販売時間に依存し、我々の普通株の取引価格 に応じて変動する。CCMが購入する必要がある普通株の数は、利益所有権制限を含む購入プロトコルのいくつかの によって制限されているが、購入プロトコルによれば、CCMに売却できる普通株の数は、このような売却時の私たちの公衆流通株のかなりの割合を占める可能性がある。したがって、CCMは、本募集説明書に従って私たちの普通株を転売する株は、私たちの普通株の取引価格に大きなマイナス影響を与える可能性がある。参照してください“コック株融資“もっと情報を知りなさい。

さらに、いくつかの第三者がいくつかの普通株式を発行および転売し、および/または企業合併前または企業合併に関連して発行された引受証を登録する単独の登録声明を提出した。これらの第三者には、CNTQのスポンサー、私たちの上級管理職メンバー、そして私たちの定期融資機関が含まれています。このような第三方向公開市場でこのような株を売却することは、私たちの普通株の取引価格にも大きなマイナス影響を与える可能性がある。

私たちは、本募集説明書に関連する株式登録に関連するすべての費用を負担することに同意しました。 CCMは、引受業者、販売仲介人、または取引業者マネージャー(ある場合)が、私たちの普通株を売却することによる割引、手数料、および費用を支払いまたは負担します。

私たちの普通株は現在ナスダック全世界市場(“ナスダック”)に上場しており、コードは“DFLI” であり、著者らの公開株式証は現在ナスダック資本市場に上場しており、コードは“DFLIW”である。2023年9月18日まで、私たちの普通株式と引受権証の終値はそれぞれ1.77ドルと0.15ドルです。

適用された連邦証券法により,我々 は“新興成長型会社”であり,低下した上場企業報告要求 を遵守する。

我々の証券への投資は、本目論見9ページ目からの“リスク要因”の一部で述べたリスクに関するものである。

米国証券取引委員会またはどの国の証券委員会も、本募集説明書に従って発行された証券を承認していないか、または承認していないし、本募集説明書が真実であるか、または完全であるかどうかも決定されていない。どんな反対の陳述も刑事犯罪だ。

本募集説明書の日付は2023年9月27日です。

カタログ表

| 紹介性説明 | 1 |

| 常用用語 | 2 |

| 前向き陳述に関する警告説明 | 4 |

| 募集説明書の概要 | 5 |

| 供物 | 8 |

| リスク要因 | 9 |

| 収益の使用 | 35 |

| 薄めにする | 36 |

| 市場価格と配当情報 | 37 |

| 商売人 | 38 |

| 経営陣の財務状況と経営成果の検討と分析 | 61 |

| 管理する | 75 |

| 役員と役員の報酬 | 81 |

| 関係者と取引しています | 88 |

| 証券説明書 | 92 |

| 特定の実益所有者と経営陣の保証所有権 | 98 |

| 株を売る株主 | 100 |

| アメリカ連邦所得税の非アメリカ保有者への考慮 | 101 |

| コック権益施設 | 104 |

| 分配計画(利益相反) | 107 |

| 法律事務 | 109 |

| 専門家 | 109 |

| そこでもっと多くの情報を見つけることができます | 109 |

| 財務諸表索引 | F-1 |

あなたはこの目論見書に含まれている情報だけに依存しなければなりません。本入札明細書に含まれる情報 とは異なる情報を提供することは誰にも許可されていません。本募集説明書の日付は、本募集説明書の表紙に記載されている日付である。本入札明細書に含まれる情報が、その日付以外のどの日付でも正確であると仮定するべきではありません。

米国以外の投資家について:私たちは米国以外のどの司法管轄区域でも本募集説明書を発行または発行することを可能にする措置を取っていません。あなたはあなた自身に教えて、今回の発行と配布本の説明書に関連するいかなる制限も守らなければなりません。

| i |

紹介性備考

2022年10月7日(“締め切り”及び“締め切り”)、デラウェア州会社Chardan NeXTech Acquisition 2 Corp.(“CNTQ”)及びネバダ州会社及びCNTQが新たに設立した完全資本付属会社Bronco Merge Sub,Inc.(“合併付属会社”)は業務合併協定(定義は以下参照)の条項に従って先に公表された業務合併を完了する(定義は以下に参照)。

締め切り:(I)CNTQは“トンボエネルギーホールディングス”に改称。合併付属会社(“トンボ”または“当社”); (Ii)合併付属会社はネバダ州の会社トンボエネルギー会社(“レガシートンボ”)と合併し,Legacyは当社の直接全額付属会社(“合併”)として存続(“合併”);および(Iii)業務合併協議締結側 はこれにより予定される他の取引を完了した。2023年3月31日、トンボはネバダ州の法律に従って転換によって再登録された。

| 1 |

常用用語

文意が別に指摘されている以外、本募集説明書で言及されている“トンボ”、“当社”及び任意の関連用語はトンボエネルギー持株有限会社及びその合併付属会社を指す。

“10ドル株式承認証”とは、成約時に定期融資について1株10.00ドルの初期行使価格 で1,600,000株の普通株を購入する引受権証を意味する。

“$10株式承認株式”とは,$10株式承認証を行使した後に発行された457,142株の普通株を意味する。

“利益br}所有権制限”とは、購入契約項の下でCCMが任意の普通株を購入または買収する義務がない制限を意味し、CCMおよびその関連会社が当時実益所有していた他のすべての普通株株式(取引法第13(D)節およびその公布された規則13 d-3に従って計算される)と合計したとき、CCMおよびその関連会社は、9.9%を超える発行された投票権または普通株株式を所有することになる。

“企業合併”とは、“企業合併協定”に規定されている合併その他の取引を意味する。

“業務合併協定”とは、CNTQ、連結子会社とトンボの間で2022年5月15日、 改訂、2022年7月12日に改訂された合併協定と計画を指す。

“CCM” はチャールダン資本市場有限責任会社、ニューヨーク有限責任会社を指す。

“定款” は本募集説明書の日付に有効なトンボ会社定款を指す。

“終了” とは企業合併の終了である.

“CNTQ” はデラウェア州のChardan NeXTech Acquisition 2 Corp.を指し、同社はすでに“トンボエネルギーホールディングス”と改名した。閉幕に関連した状況で。

“CNTQ 普通株”とは、業務合併が完了する前に、CNTQ普通株、1株当たり額面0.0001ドル、 を指し、業務合併が完了した後、トンボの普通株を指し、1株当たり額面0.001ドルである。

“CNTQ IPO”とは、CNTQの初公募株のことで、締め切りは2021年8月13日。

トンボとはトンボエネルギーホールディングスのことで、ネバダ州の会社です。

“割増株式”とは、ある財務指標或いは取引価格指標に達し、他の条件を満たす場合、成約時に伝統的なトンボ株主に最大40,000,000株の会社普通株 を増発することができることを意味する。

方正株式会社とは,発起人,CNTQ取締役およびCNTQ管理チーム関連会社が保有するCNTQ普通株である.

トンボとはトンボエネルギー会社のことで、合併後に生き残った会社を含むネバダ州の会社です。ここで言及されたトンボは、合理的に適用される範囲内の伝統的なトンボを含む子会社を含むだろう。

“合併” は,業務合併協定の条項により,SubとLegacy Dragon Flyを合併し,Legacy Dragon Flyは存続する法団およびCNTQ(取引完了時にトンボEnergy Holdings Corp.)と改称する全資付属会社である.

合併とはネバダ州のBronco Merge Sub,Inc.のことです

| 2 |

“NRS” はネバダ州の改正法令を意味する。

“Penny 株式承認証”は2,593,056株の普通株を初歩的に買収する引受権証であり、行使価格は1株当たり0.01ドル であり、定期ローンと関係がある。

“私募株式承認証”とは、CNTQ初公募株が終了すると同時に、1株11.50ドルの行使価格で保証人の関連会社に発行される私募方式で普通株を買収する権利証である。

“公開株式公開証”とは、1株当たり11.50ドルの取引価格で普通株を買収する権利証であり、CNTE IPO単位の一部として販売される(CNTE IPOで購入されたものであっても、その後公開市場で購入されたものであっても)。

スポンサー“br”とは、デラウェア州有限責任会社、CCM付属会社Chardan NeXTech Investments 2 LLCを指す。

“定期融資”とは、成約時に達成された7,500万ドルの元金総額を優先的に保証する定期融資手配のことである。

“取引” は,合併,および“企業合併プロトコル”が想定する他の取引を指す.

信託br口座“とは、CNTE IPOによって得られたお金を保有するCNTQ信託口座を意味する。

“株式承認証” はトンボの公開株式証、私募株式承認証とペンス株式承認証を指す。

“株式承認証”とは、デラウェア州のChardan NeXTech 2株式証持ち株有限責任会社を指す。

| 3 |

前向き陳述に関する警告的説明

本募集説明書に含まれるいくつかの 陳述は、1995年米国民間証券訴訟改革法、1933年証券法第27 A条(改正された)及び1934年証券取引法第21 E条(改正された)の“安全港”条項の意味を満たす“展望性陳述”を構成する可能性がある。さらに、任意の潜在的 仮説を含む任意の潜在的 仮説を含む未来のイベントまたは状況の予測、予測、または他の特徴を言及する任意の陳述は、前向き陳述である。前向き表現は、将来のイベントまたは傾向を予測または指示することができ、または歴史的イベントの表現ではなく、“推定”、“計画”、“プロジェクト”、“予測”、“意図”、“予想”、“信じ”、“求める”、“目標”、“意図”または他の同様の表現を使用することによって識別することができる。本募集説明書の読者に注意すると、これらの展望的陳述はリスクと不確実性の影響を受け、その大部分のリスクと不確実性は予測が困難であり、多くのリスクと不確定性は私たちの制御範囲内ではなく、これは実際の結果が期待結果と大きく異なる可能性がある。これらの展望的陳述には、 に限定されないが、財務および業績指標の推定および予測、市場機会および市場シェアの予測、私たちの製品およびサービスの潜在的利益および顧客への商業的魅力、私たちのマーケティングおよび拡張戦略の潜在的成功 ,我々が設計賞を獲得する潜在的な潜在的利益、および業務 の組み合わせの潜在的なメリット(株主価値を含む)が含まれる。これらの陳述は、本明細書において を決定するか否かにかかわらず、様々な仮定に基づいており、実績の予測ではなく、我々の経営陣の現在の予想に基づいている。これらの前向きな陳述は説明のためにのみ使用され、使用することは意図されておらず、事実または確率の保証、保証、予測、または決定的陳述としていかなる投資家によっても使用されてはならない。実際のイベントや状況は や予測が困難であり,仮説とは異なる.これらの展望的陳述は、多くのリスクと不確定要素の影響を受ける

多くの重要な要素は、実際の結果が私たちが発表した任意の前向き声明で表現された結果と大きく異なる可能性がある。これらの要素にはこれらに限定されない

| ● | 我々の は,我々の最近の業務統合(本稿で定義するような)の期待収益の能力が,以下の要因の影響を受ける可能性があることを確認した | |

| ● | 私たちは目標市場浸透率を向上させることに成功しました | |

| ● | 私たちが狙っているbrアドレス可能な市場は期待していたほど成長しなかった | |

| ● | 私たちの高度な管理チームのメンバーや他の重要な人員の損失 | |

| ● | 中国のサプライヤーを含むキーサプライヤーとのいかなる関係も失う; | |

| ● | 主要顧客との関係を失うこと | |

| ● | 特許や他の知的財産権を保護する能力は | |

| ● | 固体電池の最適化に成功しなかったか、または商業的に実行可能な固体電池をタイムリーにまたは生産できなかったか、または大規模化した大規模生産に失敗した | |

| ● | 適用される法律または法規 ; | |

| ● | 私たちの普通株がナスダック世界市場に上場する能力と、私たちの権利証(本稿で定義するように)がナスダック資本市場に上場する能力を維持します | |

| ● | 私たちは他の経済、商業、および/または競争要因(経済減速またはインフレ圧力を含む)の悪影響を受ける可能性がある | |

| ● | 私たちの株式計画によると、私たちは期待された数量の普通株を予想価格で売ることができます | |

| ● | 発生する可能性のあるイベントや状況により、2023年7月にKeystoneが製品に対する需要が弱まり、その後のコスト低減への関心から、Keystoneが2023年7月に下した決定を含むKeystoneとの製品の需要低下とその後のコスト低減への関心から、Keystoneは我々のストレージ解決策を標準機器としてインストールするのではなく、これらの解決策をオプションとしてディーラーや消費者に再提供することができない | |

| ● | 私たちは追加資本を集めて私たちの運営に資金を提供する能力 | |

| ● | 将来の製品販売から収入を創出する能力と利益を達成し維持する能力 | |

| ● | 費用、資本需要、現金使用、および追加融資需要の予測と推定の正確性 | |

| ● | 私たちの競争相手や業界に関する発展 ; | |

| ● | 私たちは、ターゲット顧客を引き付け、将来の注文に備えてこれらの顧客を維持することに成功した | |

| ● | 私たちのリン酸鉄リチウム電池は2つのサプライヤーに依存し、電池管理システムは1つのサプライヤーに依存している | |

| ● | 私たち は現在単一製造施設に依存している。 |

上記の は、本明細書に含まれる前向き陳述がカバーする可能性のある事項の詳細なリストを表すものではなく、私たちが直面している私たちの実際の結果が、このような前向き陳述で予想される結果とは異なるリスク要因をもたらす可能性があることを表すものではありません。 参照してください“リスク要因私たちの業務と財政的表現に悪影響を及ぼす可能性のある追加的なリスク。

すべての 展望性陳述は本警告通知の明確な制限を受けている。いかなる前向き陳述にも過度に依存しないように注意し、これらの前向き陳述は、本登録声明が発表された日からのみ発表される。私たちには義務がありません 新しい情報、未来のイベント、または他の理由でも、いかなる前向きな陳述を更新、修正、または訂正するために、いかなる義務も負わないことを明確に示します。私たちは私たちの期待、信念、そして予測を誠実に表現し、それらが合理的な基礎を持っていると信じている。しかし、私たちの期待、信念、または予測が達成または達成されるか、または達成されることを保証することはできません。

| 4 |

募集説明書概要

この 要約は、この募集説明書中の精選情報を重点的に紹介しており、あなたへの投資決定 が非常に重要なすべての情報は含まれていません。本要約は、本募集説明書の詳細な情報に完全に含まれています。 私たちの証券に関する投資決定を下す前に、本募集説明書の全文をよく読まなければなりません“リスク要因は” “経営陣の財務状況と経営成果の議論と分析” また、本募集明細書の他の部分の財務諸表。

会社

我々は無毒深循環リチウムイオン電池のメーカーであり、鉛酸電池の代わりに多くの異なる貯蔵応用と端末市場で、br}レジャー車(“RV”)、船舶と離網住宅業界を含み、現在破壊的固体電池技術を開発している。我々の目標は,技術を開発し,世界の一人ひとりに環境に影響を与えるエネルギー貯蔵ソリューションを提供することである。私たちのリチウムイオン電池の革新的な設計は現代の顧客の需要に非常に適しており、これらの顧客は消費電子製品、相互接続設備、スマート家電に依存しているため、どこにいても、持続的で信頼できる電力供給が必要であると信じている。

私たちは2020年以降、266,000個を超える電池を販売した。著者らは現在“Battle Born”(“Battle Born”)と“トンボEnergy”(“トンボEnergy”)ブランドの中で一連の電池を提供し、各ブランドは異なるサイズ、電力と容量を持ち、7種類の異なるモデルから構成され、その中の4種類は加熱オプションを持っている。私たちは主に消費者(“DTC”)に“Battle Born”ブランド電池を販売し、原始設備メーカー(“OEM”)にトンボエネルギーブランド電池を販売する。

我々は現在,我々の厳しい品質基準を満たし,我々と長期的な協力関係を構築した限られた数のサプライヤー から,我々の電池に設置されたリン酸鉄リチウム電池を厳選して調達している。

我々の電池製品を補完するために、交流発電機が現在電池を供給している間に過度な圧力 を受けず、現在の納入が車載電池パックの動作制限範囲内に維持されていることを保証するために、我々独自のWakespeed Offshoreブランド(“Wakespeed”) 交流発電機調整製品を提供する。自分の部品以外に、私たちも電池システム部品のディーラーです。これらの製品には,Victron Energy,Progative Dynamic,REDARK,Rich Solar,Sterling Powerなどのブランドからの充電器,インバータ,モニタ,コントローラ,太陽電池パネル,その他のシステム部品が含まれている.

我々の従来のリン酸鉄リチウム(“LFP”)電池に加えて,我々は現在次世代LFP固体電池を開発している。設立以来,独自の電池製造プロセスや固体電池技術を開発しており,特許を発行し,適切な場合に特許を出願している。固体リチウムイオン技術は液体電解液の使用を解消し,リチウムイオン電池による余熱や可燃性の問題を解決した。著者らの乾式堆積技術は固体電池の独特な競争優勢を強調し、それは製造過程中の有毒溶媒に対する需要を完全に代替し、化学的に知られていない電池を迅速かつ拡張可能に生産することを可能にした。また、私たちの内部の電池生産は私たちのサプライチェーンを簡略化し、電池を電池に垂直に統合し、私たちの生産コストを下げることができます。

私たちの主な実行事務室の郵送先は1190商標Dr.#108、ネバダ州リノ市、郵便番号は89521で、私たちの電話番号は(775)622-3448です。

私たちの詳細については、タイトルを参照してください“業務.業務“と”経営陣の財務状況と経営結果の検討と分析 ”

新興成長型会社

我々 は証券法第2(A)節で定義された“新興成長型会社”であり,2012年のJumpStart Our Business 創業法案(“雇用法案”)により改正された。したがって、“新興成長型企業”ではない他の上場企業に適用される様々な報告要件のいくつかの免除を利用する資格がありますが、これらに限定されるものではありませんが、“2002年サバンズ-オキシリー法案”(“サバンズ-オキシリー法案”)404条の監査師認証要件を遵守する必要はありません。私たちの定期報告や依頼書では、役員報酬に関する開示義務の削減や、役員報酬の非拘束性相談投票の免除、株主brの承認までに承認されていない任意の金パラシュート給与の要求を免除します。もし一部の投資家が私たちの証券の吸引力が低下していることを発見すれば、私たちの証券の取引市場はそんなに活発ではないかもしれません。私たちの証券の価格はもっと変動するかもしれません。

| 5 |

私たちは、(1)財政年度の最終日(A)2026年12月31日まで、(B)私たちの年間総収入は少なくとも12.35億ドル、または(C)私たちは大型加速申告会社とみなされるまで、(A)2026年12月31日まで、非付属会社が保有する私たちの普通株の時価は7億ドルを超えることを意味する。(2)我々が前3年のbr期間に10億ドルを超える転換不可能債券を発行した日.本稿で言及した“新興成長型会社”は、“雇用法案”に関する意味と同じであるべきである。

小さな報告会社

また, 我々はS−K条例第10(F)(1)項で定義された“小さな報告会社”である。小さな報告会社は、監査された財務諸表を2年間しか提供しないことを含むいくつかの減少した開示義務を利用する可能性がある。当社は、本年度の最終日まで、(I)前会計年度6月30日まで、非関連会社が保有する私たちの普通株の時価が2.5億ドルを超えるか、または(Ii)完成したbr年度において、私たちの年収が1億ドルを超え、前会計年度6月30日現在、非関連会社が保有する私たちの普通株の時価が7億ドルを超える。

リスク 要因の概要

あなたは、私たちの普通株式または株式承認証への投資を決定する前に、本入札説明書に含まれるすべての情報を考慮しなければなりません。 あなたは特に考慮すべきです“リスク要因“9ページ目から始めます。このようなリスクには以下のリスクが含まれていますが、これらに限定されません

この製品に関するリスク

| ● | 購入プロトコルによりCCMに売却される普通株の実数や,これらの売却による実毛収入は予測できない.また,シェフ権益br施設での全利用可能金額は使用できない可能性がある。 | |

| ● | CCMへの私たちの普通株の発行と売却は、私たちの普通株の他の保有者の株式を希釈し、CCMが買収した私たちの普通株の株式売却やこのような売却が発生する可能性があり、私たちの普通株の株価下落を招く可能性がある。 | |

| ● | 異なる時間にCCMから普通株を購入する投資家 は異なる価格を支払う可能性がある。 |

我々の既存のリチウムイオン電池の運営に関するリスク

| ● | 私たちの業務と未来の成長は顧客の需要と成功にかかっている。 | |

| ● | 私たちは競争の激しい業界で運営しています。我々が新市場のために新たなLFP電池製品を開発して新市場に参入することと,競争構造の変化に伴い,競争レベルが増加することが予想され,我々の競争相手の性質は変化する. | |

| ● | 私たちの新しいLFP電池端末市場への中長期戦略は成功しないかもしれません。私たちの成功は、私たちがこれらの新市場のために新製品の開発と製造に成功し、顧客を獲得する能力と、私たちの運営と生産能力(私たちが直ちに固体電池を製造する能力を含む)にある程度依存します。 | |

| ● | 私たち は現在2つのサプライヤーに私たちのLFPバッテリを提供して、1つのサプライヤーが私たちのバッテリ管理システムを製造しています。 これらの主要サプライヤーのいかなる運営中断も私たちの業務と運営結果に悪影響を及ぼす可能性があります。 | |

| ● | 私たち は現在、単一の製造施設に依存し続けている可能性がある。もし私たちの施設がどんな理由でも運転できない場合、あるいは私たちの自動化と拡張計画が期待される効果がなければ、私たちの製品を生産する能力はマイナスの影響を受ける可能性があります。 |

我々の固体技術開発に関するリスク

| ● | 我々 は固体電池の開発と製造を試みる際に大きな工学的課題に直面しており,これらの努力は が遅れたり失敗したりする可能性があり,我々の業務に悪影響を及ぼす可能性がある。 |

| 6 |

| ● | 我々 は固体電池技術開発の継続的な研究や開発に大量の投資を予定しているが,固体電池の生産に関するコストを十分に抑えることができない可能性がある。 | |

| ● | もし私たちの固体電池が期待された性能を達成できなければ、固体電池をさらに開発、マーケティング、販売する能力が損なわれる可能性がある。 |

知的財産権に関するリスク

| ● | 私たちは私たちの知的財産権の組み合わせに深刻に依存している。もし私たちが私たちの知的財産権を保護できなければ、私たちの業務と競争地位は損なわれるだろう。 | |

| ● | 私たちは知的財産権侵害クレームに対して自分を弁護する必要があるかもしれません。これは非常に時間がかかるかもしれません。そして私たち に巨額のコストが発生する可能性があります。 |

一般リスク因子

| ● | ロシア-ウクライナ紛争を含む世界経済状況の不確実性は、消費者支出を減少させ、私たちのサプライチェーンを混乱させる可能性があり、これは私たちの運営結果に負の影響を与える可能性がある。 | |

| ● | 私たちが1人以上の高度管理チームのメンバー、他の重要な人員、またはより多くの合格者を引き付けることができなかったことは、私たちの業務および予想される成長レベルを達成する能力に悪影響を及ぼす可能性がある。 | |

| ● | もし私たちが私たちの成長を効率的に管理できなければ、私たちは私たちの業務計画を実行し、高いレベルの顧客サービスを維持したり、競争挑戦に十分に対応できないかもしれません。 |

私たちの財務状況と資本要求に関連するリスク

| ● | 私たちの業務は資本集約型業務であり、私たちは魅力的な条項で追加資本を調達できないかもしれません(もしあれば)。私たちが発生したどんなさらなる債務も私たちの未来の運営柔軟性を制限するかもしれない。 | |

| ● | もし私たちのローン契約における財務契約を守らなければ、私たちの融資契約に基づいて支払い速度を加速させることができるかもしれません これは私たちの債務結果や財務状況に実質的な悪影響を与え、持続的な経営企業としての私たちの能力に大きな疑いを引き起こします。 | |

| ● | 私たちの未返済債務および将来の任意の債務に加えられる制限brは、私たちが業務を運営し、私たちの将来の運営または資本需要に資金を提供する能力、または成長を実現するために必要な買収や他の業務活動に従事する能力を制限するかもしれない。 |

私たちの普通株式所有権に関するリスク

| ● | 将来の債務証券や株式証券の発行は私たちに悪影響を及ぼす可能性があり、既存の株主の権益を希釈する可能性がある。 | |

| ● | 私たちはあなたの承認なしに普通株または他の株式証券を増発する可能性があります。これはあなたの所有権の権益を希釈し、あなたの株式の市場価格を下げる可能性があります。 |

| 7 |

製品

| 発行人 | トンボエネルギーホールディングスです。 |

| CCMが売却株主として提供する証券 | 購入契約により、時々CCMに販売することができる普通株は最大で21,512,027株までである。調達プロトコル項でのすべての販売は私たち が自分で決定します。

コック株式融資によってCCMに発行·販売される普通株の実際の数量は、コック株式融資によってCCMに販売された普通株の当時の市場価格によって異なる。2023年9月18日現在,CCMとの購入合意により98,500株が発行されており,純収益総額は670,593ドルである。 |

| 発売条項 | CCMは、本入札明細書に従って登録された任意の普通株をいつおよびどのように処理するかを決定する。 |

| 収益の使用 | 我々 は,CCMが今回の発行で普通株を売却した収益から何の収益も得ない.購入契約により、我々は時々CCMへの株式売却から1.5億ドルに上る総収益を得ることができる。しかし、我々が受け取った実際の収益は、売却された普通株数および普通株の売却価格に依存する1.5億ドル(CCM割引を差し引く前)に満たない可能性がある。我々がCCMから得た任意の収益は,未償還債務の全部または一部を返済し,運営資金や一般会社用途に使用する予定である.また,上記の用途に先立って,CCMへの普通株売却の純収益を米国政府の短期·中期利息債務,投資レベル手形,預金または直接または担保債務に投資する予定である。参照してください“収益の使用“ より多くの情報を知る. |

| 利益の衝突 | CCMは保証人の付属会社であり、金融業界規制機関(FINRA)のメンバーであり、今回の発行で普通株転売の執行マネージャーを務める予定だ。FINRA規則5121によれば、CCMが普通株を転売するすべての収益を受信することは、“利益衝突”をもたらす。したがって,CCMの転売はFINRAルール5121に従って行われる.通常株式がFINRAルール5121によって定義されている“真の公開市場”がない範囲では、合格した独立販売業者は、登録宣言の準備に参加し、登録宣言に対して通常の“職務調査”基準を実行する。LifeSci Capital,LLCは今回発行された合格独立引受業者を担当することに同意し,100,000ドルの前払い費用を獲得し,購入契約締結日から1年で合意終了までの四半期費用は25,000ドル,あるいは合計最高300,000ドルである。Br}FINRA規則5121によると、顧客の事前書面承認を経ず、CCMは自由裁量権を行使するいかなる口座にも普通株を転売することを確認しない。参照してください“分配計画(利益衝突)−利益衝突 .” |

| ナスダック株コード | 私たちの普通株は現在ナスダックに看板を掲げて取引しています。コードは“DFLI”です。 |

| リスク要因 | ここで提供される証券 のどの投資も投機的であり,高度なリスクに関連する.この目論見書の“リスク要因”および他の部分に記載されている情報をよく考慮しなければなりません。 |

私たちが別の説明や文脈で別の要求がある限り、以上の情報は、2023年9月18日まで、私たちの普通株の発行、私たちの普通株の購入の承認証またはオプションに影響を与えない、またはその日後に株式承認証またはオプション を行使し、含まれていない

| ● | 4000万株の利益株 | |

| ● | 1,501,386株普通株式(“私募株式承認証”)は、最初にCNTE IPO時に私募株式募集方式で発行された私募株式承認証を行使する際に発行することができる | |

| ● | 9,422,519株式普通株式(“公共株式承認証”)は、CNTI IPO単位の一部として売却された公共株式証明書を行使する際に発行することができる | |

| ● | 593,056株普通株(“ペンス株式承認証”)は、現在、定期融資の一部として発行されたペンス株式承認証を行使する際に発行することができる | |

| ● | 11,131,900株普通株式(“投資家株式承認証”)は、現在、2023年6月S-1発行の一部として発行された投資家権証brを行使する際に発行することができる | |

| ● | 570,250株普通株式(“引受業者株式承認証”)は、現在、2023年6月にS-1として発行された部分 として発行された引受業者承認株式証(以下のように定義する)を行使する際に発行することができる | |

| ● | 3,443,099株式普通株式発行オプション;および | |

| ● | 180,000株の普通株は、発行された限定株式単位(“RSU”)の基礎となる。 |

| 8 |

リスク要因

私たちの証券に投資することはリスクと関連がある。本募集説明書に含まれる他の情報のほかに、以下のリスク要因を考慮して、以下のようなリスク要因を考慮しなければなりません“前向き陳述の注意事項について。“ タイトルを参照してください“そこでもっと多くの情報を見つけることができます” この目論見書にあります。これらのリスク要素は網羅的ではなく、私たちは投資家が私たちの業務、財務状況と将来性について自分の調査を行うことを奨励します。私たちは他のリスクと不確実性に直面する可能性があり、これらのリスクと不確実性は私たちが現在知らないこと、あるいは私たちが現在どうでもいいと思っていることであり、これはまた私たちの業務や財務状況を損なう可能性がある。以下の議論は、財務諸表および財務諸表の付記とともに読まなければならない。

シェフのリスクについて

我々が購入プロトコルによりCCMに売却する普通株の実株式数(あれば) やこれらの売却による実毛収入は予測できない.また、私たちはCHEFER 株式融資項目のすべての金額を使用できないかもしれない。

コックの株式融資に関連して締結した購入契約に基づいて、私たちは時々私たちの選択権 に基づいてCCMがコックの株式融資期限内に指定された最大数量の普通株を購入するように指示する権利があり、最高購入総価格 は1.5億ドルである。参照してください“コック株融資“購入契約およびシェフ株式融資に関するより多くの情報は、104ページを参照されたい。購入プロトコルによると、私たちは通常、CCMに任意の普通株を売却する時間と 金額を制御する権利がある。私たちが購入プロトコルに従ってCCMに普通株を売却する時間と金額は、私たちが時々自分で決定し、市場状況および購入プロトコルに記載されている条項、条件、および制限を含む様々な要素に依存するだろう(CCMの株式購入義務に対するいくつかのbr制限を含み、1日の取引量および利益を得るbr}所有権制限を含む)。コックの株式手配によると、私たちは最終的にCCMに私たちが販売できるすべて、部分あるいは全部の普通株を販売することを決定することができます。当時の市場流動性によると、CCMのこれらの株の転売は私たちの普通株の公開取引価格を低下させる可能性がある。

CCMは,コックの株式融資によってCCMに売却された普通株に支払う1株当たりの購入価格(ある場合)を選択することが可能であるため,購入プロトコルによる1回の購入に応じて適用されるbr}期間中に我々の普通株の出来高加重平均価格(VWAP)が変動するため,いずれの売却前にも,購入プロトコルに基づいてCCMに売却される普通株数を予測することはできず,CCMがこのような 株に支払う1株あたりの買収価格を予測することはできない.あるいは,CCMによる購入プロトコルによるこれらの購入から得られる総報酬(あれば)を得る.

CCMが支払う1株当たりの購入価格の変動により、購入プロトコルに従ってCCMに発行されると予想されていたbr株の数を超えて発行·販売する必要がある可能性があり、購入プロトコルでの最高総購入価格1.5億ドルに相当する総収益を得ることができ、これは私たちの普通株の保有者に追加的な重大な希釈をもたらす可能性がある。CCMが最終的に提供する普通株式の数は、ある場合、コックの株式融資に基づいてCCMに最終的に売却される普通株の数に依存する。

“購入契約”によると、CCMがこの合意に従って義務を履行するすべての条件が満たされるまで、CCMに我々の普通株を売却することは開始できず、本募集説明書に属する本登録宣言の有効性および必要なFINRA承認を含む。 CCMには義務がない(ただし、その選択によれば、選択)一定数の普通株を購入し、購入した金額 が以下の少なくとも1つに等しい普通株式数を超える場合:(A)CCMおよびその関連会社の実益が9.9%を超える発行済み投票権または普通株の株式数を有することになる(取引法第13(D)条およびその公布の規則13 d-3に基づいて計算)。(B)適用購入日(定義購入プロトコル参照)の購入総価格が3,000,000ドルを超える株式数,または(C)購入日にVWAPに計上された普通株式総数20%に相当する 株式数 をもたらす.他の資金源がない場合、私たちはコックの株式融資メカニズムの下で利用可能な金額の一部または全部を得ることができず、これは私たちの業務に重大な悪影響を及ぼす可能性がある。

| 9 |

CCM はCNTQスポンサーの付属会社である.参照してください“売却株主CCM 及びその付属会社の我々普通株の実益所有権に関するより多くの情報は、100ページ目を参照されたい。上記実益所有権制限に鑑み、保険者は同意し、保険者及びその関連会社が実益所有とみなされ、又は保険者及びその関連会社が実益所有が7.5%を超える普通株を有するとみなされた場合には、私募株式権証を行使することができない。

CCMへの私たちの普通株の発行と売却は、私たちの普通株の他の保有者の株式を希釈し、CCMが買収した私たちの普通株の株式を売却したり、このような売却が発生する可能性があると考えられ、私たちの普通株の価格を下落させる可能性がある。

購入契約により、CCMに売却される可能性のある株式の購入価格は、私たちの普通株の価格によって変動します。 当時の市場流動性によると、このような株を売却することは、私たちの普通株の取引価格を低下させる可能性があります。

もし であり、私たちがCCMに株式を売却する場合、CCMが株式を買収した後、CCMはいつでもすべて、一部または全部の株式を転売することができ、あるいは購入契約の条項と証券法の遵守状況に応じて随時転売または随時転売することができる。したがって,我々の普通株をCCMに売却することは,我々の普通株を持つ他の保有者の利益を大幅に希釈する可能性がある.さらに、私たちの大量の普通株をCCMまたは予想のこのような売却に売却することは、将来的に他の時間に私たちが販売を達成したいかもしれない価格で株式または株式関連証券を売却することを難しくするかもしれない。

私たちの普通株のいくつかの株式の売却または転売を登録または転売する義務があり、および/または業務と合併して発行された引受権証 は、このような売却が発生する可能性があると考えると、私たちの普通株の取引価格の下落を招く可能性があります。

本募集説明書による登録がコック権益に基づいてCCMに発行および販売される普通株式を手配するほか、様々な登録権協定に基づいて、いくつかの第3方向のある第三者が業務合併前または業務合併に関連して発行された普通株式および/または株式承認証 を発行し、転売する1つまたは複数の単独登録 宣言を提出して保持する必要がある。これらの第三者には,CNTQのスポンサー,我々の上級管理職メンバー,他の歴史あるLegacyトンボ大株主,我々の定期融資貸手がある(定義は本稿参照).2023年9月18日現在、公開市場に登録転売された株は、私たちが発行した普通株の大部分を占めている。当該等の独立登録声明が発効すると、本登録声明を含め、当該等の独立登録声明に基づいて株式を売却する株主は、当該等の株式を公開市場に売却する時間、定価及び比率を決定し、このような売却は、我々の普通株の取引価格に大きなマイナス影響を与える可能性がある。転売権を有するいくつかの投資家/貸手は、CNTQ IPO発行価格よりも低い価格で株式および/または株式承認証を購入したので、このような別個の登録声明に基づいて、Brを動力販売する可能性がある。したがって,このような登録声明に基づいて株式を売却する株主 は,その株を売却する際に取引価格に基づく正のリターン率を得る可能性があるが,公共証券保有者がその株式を購入する価格と取引価格に差があるため,公共証券保有者が購入した証券は類似した収益率を得られない可能性がある.このような登録声明に基づいて売却された株主は、潜在的な転売のために大量の普通株が登録されていることを考慮すると、当該株主が株式を売却したり、大量の普通株を保有している株主が株式を意図的に売却していると市場が考えており、我々の普通株市場価格の変動性を増加させる可能性があり、私たちの証券の取引価格がCNTQ IPO発行価格を超えることを阻止し、私たちの証券の取引価格がさらなる の下落を招く可能性がある。また,本募集説明書によると,転売および/または公開市場への発行が可能な21,512,027株 は,2023年9月18日現在発行されている普通株の約37%を占めている.このような株の公開市場でのどの売却も、私たち普通株の取引価格に大きなマイナス影響を与える可能性があります。CCMに対する販売価格は通常、我々普通株の現在の取引価格 を下回ることになり、これはこの影響 を悪化させる可能性がある。私たちの普通株の取引価格が回復していない場合、またはさらなる下落を経験した場合、購入合意に従ってCCMに普通株 を売却することは、それほど魅力的ではない資本源である可能性があり、および/または、私たちの普通株の取引価格がより高い場合に達成可能なbr金利で資本を調達することを許可しない可能性がある。私たちの管理チームは、あなたが同意しないかもしれない方法で、または有意なリターンが生じない可能性がある方法で投資するか、または購入プロトコルに従って普通株を売却して得られた収益を使用するかもしれません。

| 10 |

我々のbr管理層は,購入プロトコルにより株式をCCMに売却して得られた収益の使用に広範な裁量権を持っている( があれば).我々は,購入プロトコルに基づいてCCMに株式を売却して得られた純額(あれば)を運営資金 および一般会社用途として利用する予定である.投資決定の一部として、あなたはこのような収益が適切に使用されているかどうかを評価する機会がないだろう。購入契約に基づいてCCMに株式を売却して得られた金(あれば)は,我々の経営業績を増加させたり,我々の普通株価値を向上させたりすることなくbr社の目的に用いることができる.

異なる時間にCCMから普通株を購入する投資家 は異なる価格を支払う可能性がある。

購入プロトコルにより,CCMへの株式売却時間,価格,数量は,我々がCCMに株式を売却する時間,価格,数量を選択することによって異なる.もし私たちが購入プロトコルに従って普通株をCCMに売却することを選択した場合、CCMがそのような普通株を買収した後、CCMはいつでも、あるいは時々異なる価格ですべてを転売し、部分的にまたは売却しないことを自分で決定することができる。 そのため、異なる時間にCCMから株を購入した投資家は、これらの株に異なる価格を支払う可能性がある。 私たちは購入プロトコルやその他の理由によって将来CCMに株を売却するため、投資家は今回の発行でCCMから購入した株式価値が低下する可能性がある。

我々の既存のリチウムイオン電池の運営に関するリスク

私たちの業務と将来の成長は私たちのOEMと似たような顧客の需要と成功にかかっている。

私たちの製品への需要は、元の設備メーカーの販売を含み、最終的には私たちの現在の端末市場の消費者(主に車、船舶、離網住宅のオーナー)に依存する。これらの市場の表現と成長は、マクロ経済状況、消費者支出、旅行制限、燃料コストとエネルギー需要(グリーンエネルギーの使用傾向の増加を含む)を含む多くの要素の影響を受けている。これらの変数の増加や減少は私たちの製品需要に大きな影響を及ぼすかもしれない。もし私たちが需要を正確に予測できなければ、私たちは顧客の需要を満たすことができず、潜在的な販売損失を招く可能性があります。 あるいは私たちは過剰な製品を生産する可能性があり、私たちの生産施設での在庫増加と生産能力の過剰を招き、それによって私たちの単位生産コストを増加させ、私たちの運営利益率を下げます。

私たちはますます多くの収入を得て、車の原始設備メーカーからの販売を続けると予想されている。私たちの車OEM販売は調達注文に基づいていて、明確な収入約束がなく、この状況は続くかもしれないと予想しています。たとえば, は,我々が北米最大のトレーラーハウスメーカーKeystone RV Companyと締結した“供給契約”(本稿で定義)に基づき,Keystoneは我々の記憶解決策をそのある製品のディーラーや消費者オプションとしてディーラーや消費者に提供することに同意している.しかし、 このスケジュールは予想されるメリットをもたらさない可能性があり、確定的な調達約束がないため、販売は調達注文に基づいて継続され、このスケジュールは更新されない可能性がある。また、2022年7月には、将来的に雷神と北米で双方が合意した独占販売協定を含む雷神工業(“雷神”)の戦略投資に同意した。雷神は我々が予想する自動車OEM電池販売増加の重要な貢献者となることが予想されるが、この手配は将来的に北米の他の大型車OEMとその関連ブランドとの取引を排除する可能性があり、あるいは私たちと電池を供給することが許可される可能性のある自動車OEMとの関係に負の影響を与える可能性がある。Keystoneは2023年7月、その製品に対する需要が疲弊し、その後のコスト削減への関心から、Keystoneは我々のストレージ解決策を標準機器としてインストールするのではなく、これらの解決策を新たにオプションとしてディーラおよび消費者に提供することを通知した。Keystoneは異なる解決策や競争相手には向いていませんが、この戦略的変化は2023年の残り時間で私たちの収入に大きな制限を与えることが予想されます。 将来のRV OEM総売上の増加は予想通りに実現されないかもしれませんし、あるいは全く実現できないかもしれません。私たちは目標販売レベル を実現できないかもしれません。未来の自動車OEM販売は、これらのOEM生産と販売の車の数(サプライチェーンの中断や労働力の制限によって私たちのOEM顧客の運営を乱す事件を含む様々な事件の影響を受ける可能性がある)を含む多くのリスクと不確定性の影響を受ける;私たちのOEM顧客はどの程度私たちの電池を彼らの車製品ラインに組み込む/設計し、私たちの供給スケジュールを更新する;車の所有者はどの程度、最初にその車を購入するか、あるいは販売後市場で私たちの電池を購入することを選択するか。私たちは引き続き発展する業界標準と顧客の規格と好みに合った信頼性かつ経済的な電池の開発と発売に成功することができます。私たちがこれらのリスクに十分に対応できなかったことは、販売損失を招く可能性があり、これは私たちの業務、財務状況、運営結果に大きな悪影響を及ぼす可能性があります。

| 11 |

また、私たちの短期的な成長は、私たちが現在運営している端末市場の持続的な成長にある程度かかっている。2025年までに、車、船舶、離網住宅の潜在的な市場総額は120億ドルに達すると予想されているにもかかわらず、これらの市場は予想通りに成長しないかもしれないし、全く成長しないかもしれないし、これらの市場で既存の顧客を維持し、または新しい顧客を誘致することができないかもしれない。私たちはこれらの成長している市場における私たちのシェアを維持したり拡大したりすることができず、私たちの業務、財務状況、運営結果に大きな悪影響を及ぼす可能性があります。

私たち は未来にターゲット顧客を引き付けることに成功し、これらの顧客を意味のある注文に変換することができないかもしれません。

私たちの成功と、売上と収益運営の能力を増加させることは、ターゲット顧客を識別し、これらの顧客を意味のある注文に変換する能力と、既存の顧客関係を発展させ続ける能力に依存します。我々は、我々の端末市場を浸透させ、一連の顧客に接触するための多管理の販売およびマーケティング戦略を策定しているが、この戦略は、ターゲット顧客に効率的に接触したり、注文に変換したり、他の市場に拡張したりすることができない可能性がある。最近では、より多くの資源といくつかの重要な車OEM発展関係にも投入されており、これらの関係をカスタマイズ設計および/または長期契約手配における協力に変換することを目標としている。しかし,Keystoneは2023年7月に,その製品に対する需要が疲弊していることと,その後コスト低減を重視しているため,Keystoneは我々の記憶解決策を標準機器として実装するのではなく,これらの解決策を新たにオプションとしてディーラや消費者に提供することを通知した。Keystoneは異なる解決策 や競争相手には向いていないが、この戦略的変化は2023年の残りの時間で私たちの収入に実質的な制限を与えることが予想される。 私たちはこれらの関係を意味のある注文や更新に変換することができない可能性があり、これには 他のターゲット顧客を誘致するために追加のコストと管理リソースが必要になるかもしれない。

顧客が私たちに製品を提供してくれるbr}の市場シェアの喪失、顧客の要求の減少または遅延、生産に影響を与える供給および/または製造問題、名声 の損害、または持続的な値下げを含む、私たちの未来または既存の顧客に対する売上は、私たちがコントロールできない理由で減少する可能性があります。また、顧客を誘致し、転化するためには、現在と将来の顧客のニーズを満たすバッテリを開発し続けなければなりません。私たちは、上記のいずれも、私たちの業務、財務状況、および運営結果に重大な悪影響を及ぼす可能性があります。

私たちは競争の激しい業界で運営しています。我々が新市場のために新たなLFP電池製品を開発して新市場に参入することと,競争構造の変化に伴い,競争レベルが増加することが予想され,我々の競争相手の性質は変化する.これらの競争的なbrとその他の要素は私たちの製品の潜在的な販売損失、平均販売価格、収益力を低下させる可能性があります。

私たち は伝統的な鉛酸電池メーカーとリチウムイオン電池メーカーと競争しています。後者は主に彼らの製品 や部品を輸入したり、個人ブランドで製品を製造したりします。私たちが引き続き新市場を開拓し、新製品を開発し、固体電池の生産に移行することに伴い、私たちはより多くの会社との競争に直面する。これらの会社には、固体電池の生産に集中している会社、垂直集積エネルギー会社、他の技術に集中しているエネルギー貯蔵会社が含まれています。私たちは、既存の鉛酸電池の代わりに、私たちの主な競争優位性は、私たちがより軽く、より安全で、より高性能で、よりコスト効果があり、寿命の長い電池を生産することだと考えています。我々の入市戦略、成熟したブランド、成熟した信頼性及び原始設備メーカーと最終消費者との関係は、(I)他の電池メーカーと効率的に競争することができ、(Ii)新しい潜在市場を開拓する上で有利な地位にあると信じている。しかし、OEM販売は通常、低い平均販売価格と関連するbr利益率を招き、これは全体的な利益率の低下を招き、私たちの成長に影響を与え、あるいは価格を上げることを要求する可能性がある。したがって,我々の業界の急速な発展の性質を考慮すると,我々はこの競争優位を保つことができない可能性がある.

私たちの現在の競争相手は持っていて、未来の競争相手は私たちよりも多くの資源を持っているかもしれない。我々の競争相手は,その現在と未来の技術を開発するために,より多くの 資源を投入することができるかもしれない.これらの競争相手はまた、より多くのリソース を販売およびマーケティング作業に投入することができ、彼らが顧客によりよく接触することができ、彼らの間または第三者との間に協力または戦略的関係 を確立することができ、これは、彼らの競争地位をさらに強化することができるかもしれない。また,外国メーカーは米国メーカーよりもはるかに低いコストで労働力を雇用し,彼らの輸出能力を拡大し,我々の主要端末市場でのbrマーケティングの存在を増加させることができるかもしれない。既存と潜在的なライバルは、代替電池技術の開発に引き続き努力し、より理想的で魅力的な機能を持つ新製品を発売することが予想される。これらの新技術と製品は私たちの製品よりも早く発売され、より大きな市場受容度を得ることができるかもしれない。固体電池技術(特にエネルギー貯蔵応用)の開発に先行していると信じているが,新たな競争相手が出現する可能性があり,固体電池技術の代替方法が開発される可能性があり,ライバルは電気自動車(“EV”)のような他の応用に適した固体電池技術 を我々の目標市場に販売することを求める可能性がある。

| 12 |

他の競争要因および他の要因は、販売機会の喪失、平均販売価格、および製品全体の収益力の低下を招く可能性があります。これらの要素には、急速に発展する技術、業界基準、経済状況、および最終顧客選好が含まれています。私たちはこれらの要素が発生した時にそれを調整したり解決したりすることができず、私たちの業務、財務状況、運営結果に重大な悪影響を及ぼす可能性があります。

私たちの新しいLFP電池端末市場への中長期戦略は成功しないかもしれません。私たちの成功は私たちがこれらの新しい市場のために新製品を開発と製造することに成功し、これらの新しい市場で顧客を獲得し、私たちの運営と生産能力を拡大することに成功しました(私たちが直ちに固体電池を製造する能力を含む)。

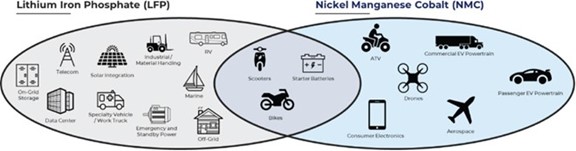

私たちの将来の成功は私たちがより多くの端末市場に拡張できるかどうかにある程度かかっており、これは私たちのLFP電池の機会だと思います。これらの市場は、太陽エネルギー集積工業、専用および作業車両、材料運搬、鉄道と緊急、およびbr中期予備電力、およびより長期的なデータセンター、電気通信と分散電力網貯蔵を含む。私たちがこれらの市場に拡張する能力は、これらの市場の持続的な成長を含む一連の要素に依存し、私たちの製品供給(より長期的に私たちの固体電池に結合した電池を含む)と製造能力を拡張するのに十分な資本があるかどうかは、これらの市場の顧客の需要と選好に適応した製品を開発し、私たちは顧客の需要を満たすために私たちの製造能力を拡張することに成功し、私たちはこれらの市場における潜在的な顧客の能力を識別し、転化し、これらの努力を協力するために合格者を誘致し、維持する能力である。私たちは資源と管理時間を投入してこれらの新しい市場を理解するつもりですが、私たちはこれらの市場における顧客と消費者の人口統計データ、選好、購入習慣を理解し、正確に予測することは困難に直面する可能性があります。もし私たちが予想通りに私たちの成長戦略を実行できなければ、私たちの販売増加は既存製品と既存端末市場の成長に限られ、これは私たちの業務、財務状況、運営結果に実質的な悪影響を及ぼす可能性がある。

また、私たちの業務の成長を効果的に管理して売上の増加に合わせることができなければ、意外な費用が発生する可能性があり、 は顧客の要求を満たすことができず、私たちの業務、財務状況、運営結果に大きな悪影響を与える可能性があります。私たちの成長戦略の重要な構成要素は、予想される増加していく製品の需要を満たすために、私たちの製造販売能力を拡大し、自動化し、私たちの固体電池の大規模化生産に適応することです。私たちは、私たちの自動接着剤応用システムを実施するために必要な部品と、私たちの固体電池の試験生産ラインを得る上で供給遅延に直面して、将来私たちは部品不足に直面し続ける可能性があり、これは私たちが時間通りにあるいは完全に成長戦略を実現するこれらの方面の能力にマイナスの影響を与えるかもしれない。私たちの拡張と自動化作業のコストは予想よりも高い可能性があり、私たちは予想された費用効果を実現できないかもしれません。これは私たちの業務、財務状況、運営結果に実質的な悪影響を及ぼす可能性があります。私たちはまた、エンジニア、販売およびマーケティング担当者、顧客支援者、および管理者を含む多くのスキルのある従業員を引き付け、訓練し、維持しなければなりません。これらの人員の可用性は制限される可能性があります。br}が私たちの成長を効果的に管理できなければ、開発と運営における私たちの過度な投資や投資不足を招く可能性があります。私たちのインフラ、システム、または制御上の弱点を招きます。操作ミス、財務損失、生産性損失、またはビジネスチャンスを招く可能性があります。Brは、従業員の流失および余剰従業員の生産性の低下をもたらし、いずれも、私たちの業務、財務状況、および運営結果に大きな悪影響を及ぼす可能性があります。

私たち は現在2つのサプライヤーに私たちのLFPバッテリを提供して、1つのサプライヤーが私たちのバッテリ管理システムを製造しています。 これらの主要サプライヤーのいかなる運営中断も私たちの業務と運営結果に悪影響を及ぼす可能性があります。

私たちは現在、中国にある2つの厳選された電池メーカーと同じ中国にあるサプライヤーに頼って独自の電池管理システムを生産しており、将来的にはこれらのサプライヤーに頼っていきたいと考えています。

| 13 |

限られた数の重要な第三者サプライヤーへの依存は、LFP電池の生産を維持するために必要な十分な 供給を確保する上で挑戦とリスクに直面している。在庫と納期を慎重に管理していますが、サプライチェーンの遅延や中断に遭遇する可能性があり、および/または現在のサプライヤーは、必要な数量、必要な仕様、品質レベル、または魅力的な価格でLFPバッテリまたはバッテリ管理システムを提供し続けていない可能性があります。これまで、私たちと中国ベースのLFP電池サプライヤーとの密接な協力関係 は、購入注文量を増加させ(関連するロットベースの割引を享受する資格がある)、必要な需要前に電池を注文して受信することができ、インフレ、為替変動、アメリカ政府が私たちの電池輸入に関税を課すことによって増加した供給関連コスト を緩和または相殺し、潜在的な出荷遅延を回避することを助けることに現れている。有利な条項でこれらのサプライヤーと商業協定を締結したり維持したりすることができない場合、またはこれらのサプライヤーのいずれかが意外な遅延、中断または停止、または他の困難に遭遇して、私たちの要求を満たすために製品または材料の供給を増加させることができない場合、私たちの製造運営と顧客配送は深刻な影響を受け、br}は違約金を招き、私たちの顧客関係を損なう可能性があります。私たちは私たちの需要を満たすための代替供給者を見つけることができると信じているが、私たちは合理的な時間内にあるいは商業的に合理的な条項で十分な代替供給を見つけることができないかもしれない。

さらに、これらの第三者サプライヤーへの依存は、追加のリスクをもたらすだろう

| ● | 第三者サプライヤーは規制要件を遵守することができない、できない、または遵守したくない | |

| ● | 第三者仕入先は供給契約に違反する | |

| ● | 私たちのビジネス秘密とノウハウを含めて、私たちの固有の情報を流用したり、漏洩したりします | |

| ● | 第三者サプライヤーは、他の人(私たちの競争相手を含む)との関係、および第三者サプライヤーが契約義務を十分に履行できず、代替スケジュールを達成する必要がある可能性があり、これは、利用できない、望ましい、またはコスト効果がある可能性がある;および | |

| ● | 第三者仕入先がbrを終了したり、契約を更新しない時間は、コストが高い場合や不便な場合があります。 |

私たちのLFP電池の将来の需要を正確に見積もることができないかもしれませんが、私たちの生産需要 が追加のコストや遅延を招く可能性があります。

我々は、予想される需要の前に コンポーネントを予約することによって、約9ヶ月のLFPバッテリ供給および6ヶ月間の他のすべてのキーコンポーネント供給を維持することを求めている。しかし、私たちの業務や顧客製品の需要は傾向や要因の影響を受けており、これらの傾向や要因はコントロールできない可能性があります。したがって、私たちは需要を作る能力が内在的な不確実性の影響を受けると予測する。サプライヤーが注文した材料とコンポーネントの納期 は大きく異なる可能性があり、特定のサプライヤー、契約条項、各コンポーネントの所与の時間における需要などの要素に依存します。もし私たちが十分な数の製品コンポーネントをタイムリーに注文できなければ、私たちのバッテリはお客様への配送を遅延させる可能性があり、これは私たちの業務、財務状況、運営結果を損なうことになります。

私たちの納期を満たすために、私たちは通常私たちの需要の見積もり、私たちの過去のこのような顧客との取引、経済状況 とその他の関連要素に基づいて、私たちの生産レベルと時間、調達、施設要求、人員需要、その他の資源要求について重要な決定をします。移動が遅い在庫を監視していますが、お客様の需要が大幅に低下すれば、過剰な在庫がある可能性があり、利益のない販売やログアウトにつながる可能性があります。任意の不足 を補うために短時間で補充材料を加速することは、コスト増加と注文遅延を招き、それによって利益を低下させ、私たちの名声に負の影響を与える可能性がある。いずれの場合も、私たちの運営結果は異なる時期に変動するだろう。

また、私たちのいくつかの競争相手は、サプライヤーと長期的な協力関係にある可能性があり、これは、インフレを含む競争力のあるコンポーネントの価格設定優位性を提供し、インフレを含む原材料コスト変動のリスクを減少させる可能性がある。したがって、私たちは未来に市場駆動の価格下圧力に直面する可能性があり、これは私たちの製品を生産するために必要な部品のコストに反するかもしれません。特に2022年の間に、私たちはインフレによる材料コストの上昇を経験し、私たちは製品価格を上げることでインフレを部分的に緩和し、慎重なやり方だと思います。私たちの顧客はこれをよく見ていないかもしれませんし、コストをさらに削減し、/または製品価格を下げることを期待しています。私たちは低いbr価格を相殺するために販売量を増やすことができないかもしれません(低い価格を実施することを選択すれば)、販売価格や利益率の高い新製品や強化製品を開発することができず、私たちのbrコストを競争力を維持するレベルに下げることもできません。私たちは上記のいずれも私たちの収益性にマイナスの影響を与える可能性があり、私たちの業務、財務状況、運営結果は最終的に重大な悪影響を受ける可能性があります。

| 14 |

私たち は現在、単一の製造施設に依存し続けている可能性がある。もし私たちの施設がどんな理由でも運転できない場合や、私たちの自動化や拡張計画が期待される効果がなければ、私たちの製品を生産する能力は負の影響を受ける可能性があります。

私たちのすべての電池組み立ては現在ネバダ州リノにある99,000平方フィートの本部と製造工場で行われています。私たちは現在3本のLFP電池生産ラインを運営していて、お客様の需要を満たすのに十分です。もし1本または2本の生産ラインがいつでも運行できない場合、私たちは注文の一方的な遅延に直面し、これは需要を満たすことを阻止することができ、あるいは資本支出を含む計画外コストを発生させる必要があるかもしれない。

私たちの施設は、地震、洪水、火災および停電、公共事業および交通インフラの中断、戦争またはテロ行為、または公衆衛生危機を含む、自然災害または人為的災害によって破損または実行できない可能性があり、これらは、私たちの製品をより長い時間で生産することを困難または不可能にする可能性がある。私たちの製品や在庫を生産することができず、もし私たちの製造施設が短時間で稼働できなければ、コスト増加を招き、私たちの名声を損ない、顧客を失ったり、私たちの業務、財務状況または運営結果に実質的な悪影響を与える可能性があります。私たちは財産損失と業務中断保険を維持していますが、この保険は私たちのすべての潜在的損失 をカバーするのに十分ではない可能性があり、受け入れ可能な条項で継続して提供できない可能性があります。

次の数年間、既存のLFP電池生産ラインの他の面を自動化し、必要に応じて追加のLFP電池生産ラインを増加させ、私たちの固体電池のための試験生産ラインを建設·運営する予定であり、これらはすべて私たちの製造施設の生産能力を最大限に向上させることを目的としている。私たちの自動化と拡張計画は遅延に遭遇し、余分なコストが発生したり、私たちの既存の生産ラインに中断をもたらしたりする可能性があります。例えば、私たちの自動化接着剤アプリケーションシステムを実施するために必要な部品を得ることや、私たちの固体電池試験生産ラインの供給遅延に遭遇し、将来的には部品不足に直面する可能性があります。私たちの拡張と自動化目標を達成することに成功したコストは、私たちが予想していたよりも高いかもしれませんが、私たちは予想された費用効果を達成できないかもしれません。これは、私たちの業務、財務状況、および運営結果に大きな悪影響を及ぼす可能性があります。また、私たちは通常お客様に製品を渡す責任がありますが、私たちは自分の配送チームを維持し、この機能を第三者にアウトソーシングしません。トラック輸送能力のいかなる不足、そのコストの任意の増加、またはショッキング金属加工システムの任意の他の中断は、私たちが製品をタイムリーに配送する能力を制限するか、または根本的に である可能性がある。

リチウムイオン電池の発火や煙と火炎の発生が観察され、これは私たちの名声と業務に負の影響を与える可能性がある。

我々のLFP電池はリチウムイオン電池の正極材料としてLFPを用いた。その熱安定性と化学的安定性により、LFP電池は本質的に他の電池技術よりも安全であり、またLFP電池は異なる化学成分を用いた鉛酸電池またはリチウムイオン電池よりも燃えやすい。しかしながら、ごく少数の場合、リチウムイオン電池は、煙および火炎を放出することによって、それに含まれるエネルギーを迅速に放出し、近傍の材料および他のリチウムイオン電池に点火することができる。この欠陥のある結果は、私たちを訴訟、製品のリコール、または再設計作業に直面させる可能性があり、これらはすべて時間がかかり、コストが高くなるであろう。さらに、リチウムイオン電池の適切性または安全性に対する公衆の否定的な見方、または将来リチウムイオン電池に関連する任意の事件(例えば、車両または他の火災)は、このような事件が私たちの製品に関連しなくても、私たちの業務および名声を深刻に損なう可能性がある。

電池の絶え間ない供給を容易にするために、私たちは私たちの工場に大量のリチウムイオン電池を貯蔵した。電池処理に関する強化セキュリティプログラムを実施しているが,どのような処理が不適切であるか,他のセキュリティ問題や電池関連の火災も我々の運営を乱す可能性がある.また、どんな事故も、私たちの製造工場でも、私たちの電池を使用しても、重大な生産中断、遅延、あるいは人身傷害や財産損失による重大な損失クレームを招く可能性があります。このような破損やダメージは、マイナスの宣伝と潜在的な製品リコールをもたらす可能性があり、これは私たちのブランド、業務、財務状況、および運営結果に重大な悪影響を及ぼす可能性がある。

| 15 |

私たちのbrは製品責任クレームの影響を受ける可能性があり、もし私たちがこのようなクレームの弁護や保険加入に成功できなければ、私たちの財務状況と流動性を損なう可能性があります。

製品 責任クレームは、私たちの製品に根拠がない、または関連していないクレームであっても、私たちのブランドが負の宣伝または損害を受ける可能性があり、パートナーおよび最終顧客の需要を減少させ、私たちの業務、財務状況、および運営結果に実質的な悪影響を及ぼす可能性がある。もし私たちの製品にどんな欠陥があったら、私たちは損害賠償と法的クレームの責任を負うだろう。また,製品リコールも含めてこのような問題を是正するために巨額のコストが発生する可能性がある.もし私たちの製品が予想通りに運行されていない場合、私たちは固有のクレームリスク に直面します。私たちはまた、私たちの製品が車両(車と海船を含む)に取り付けられる可能性があり、これらの車両は衝突事故が発生する可能性があり、あるいは予想通りに実行できない可能性があり、それによって死亡、人身傷害、または財産損失を招く可能性があるから、クレームリスクに直面しています。責任クレームは訴訟を招く可能性があり、訴訟の発生はコストが高く、時間がかかり、集中力を分散する可能性があり、そして私たちの業務、財務状況と運営結果に重大な不利な影響を与える可能性がある。

将来、任意の製品に欠陥があることが証明された場合、または当時適用された安全基準に適合していない場合、私たちは自発的または非自発的にリコールを開始する可能性がある。このようなリコールは、巨額の費用および管理職の注意力および他の資源の移転に関連する可能性があり、これはターゲット端末市場における私たちのブランドイメージを損なう可能性があり、私たちの業務、財務状況、およびbr}運営結果に大きな悪影響を与える可能性がある。

もし私たちの製品責任に対するクレームが成功すれば、私たちは多額の賠償金を支払う必要があるかもしれません。私たちは製品責任保険を維持していますが、私たちが保険を受けている保険は十分ではないかもしれません。あるいはすべての場合に適用されないかもしれません。また、私たちまたは私たちの競争相手に対する製品責任クレームは、私たちの製品と業務に大量の負の宣伝を与える可能性があり、私たちのブランド、業務、財務状況、および運営結果に重大な悪影響を及ぼす可能性があります。

我々 は現在複雑かつ技術的に複雑なソフトウェアとハードウェアに依存しており,将来の製品の発売に伴い,ソフトウェアやハードウェアへの依存が増加することが予想される.これらの複雑な技術に固有のリスクを管理できない場合や,システムにおける技術的制約を解決したり緩和することができなければ,我々の業務は悪影響を受ける可能性がある.

我々の各バッテリは、第三者によって製造されたソフトウェアおよびハードウェア に依存する当社独自のバッテリ管理システムを含み、これは複雑で技術的である。さらに、我々が最近2023年第1四半期に発売したバッテリ通信システムトンボIntelligenceは、第三者ソフトウェアおよびハードウェアを使用してデータを記憶、検索、処理、および管理する。これらのシステムで使用されるソフトウェアおよびハードウェアは、エラー、エラー、脆弱性、または欠陥を含む可能性があるため、検出および/または管理が困難である可能性がある。私たちが製品で発見したどんな問題も可能な限り効果的かつ迅速に解決しようとしていますが、このような 努力は間に合わないかもしれません。生産を阻害したり、お客様を満足させることができないかもしれません。もし私たちが私たちが使用しているソフトウェアとハードウェアのミス、エラー、脆弱性、欠陥を防止したり、効果的に救済することができなければ、私たちは私たちのブランド、お客様の流失、収入損失または損害賠償責任を損なう可能性があります。これらはすべて私たちの業務、財務状況、そしてbr}運営結果に悪影響を及ぼす可能性があります。

我々の固体技術開発に関するリスク

我々 は固体電池の開発と製造を試みる際に大きな工学的課題に直面しており,これらの努力は が延期されたり失敗したりする可能性があり,消費者支出を減少させ,我々の業務に悪影響を与える可能性がある。

我々の固体電池開発は現在も行われており,我々が製造した固体電池を含むLFP電池を商業化販売する目標を達成できないか,まったく実現できない可能性がある。私たちは固体電池の設計、製造、発売に遅延があり、大規模化生産の面で遅延に遭遇する可能性がある。

開発と工学的挑戦は私たちの固体電池の生産を延期または阻止するかもしれない。これらの困難は、 の導電性と電力の向上、循環能力と電力結果の最大化、コストの低減、および関連する大規模生産製造プロセス の開発である の現在および将来の固体電池の化学的または物理的構造を最適化する努力に現れる可能性がある。もし私たちが開発と工程の挑戦を克服できなければ、私たちの固体電池の努力は失敗するかもしれない。

| 16 |

我々が現在購入しているのは,我々のLFP電池に組み込まれた電池セルであり,電池セルを製造した経験がない。我々のLFP電池に集積するために、我々の固体電池を経済的に効率的かつ迅速に大規模化して製造するために、既存のbr噴霧粉末堆積装置および他の商業的に利用可能な装置を用いて改装して、独自の乾燥噴霧堆積 および他の技術およびプロセスを利用する予定である。我々の施設、既存の製造装置、およびLFP電池製造プロセス(例えば、乾燥スプレープロセスに適合するように乾燥チャンバを設計する)を調整してbr固体電池を製造する際に、遅延または追加のコストに遭遇する可能性がある。我々が期待している固体電池の開発と量産を実現したとしても、固体電池のコスト、サイクルおよび動力結果、または他の技術または性能特徴が我々の目標に達しなければ、我々の業務および運営結果は実質的な悪影響を受ける可能性がある。

我々 は固体電池技術開発の継続的な研究と開発に大量の投資を行う予定であるが,我々 は固体電池の生産に関するコストを十分に抑えることができない可能性がある。

私たちは大量の資金を必要として、固体電池の研究開発活動、試験ラインの建設と私たちの製造能力を拡大して、固体電池の大規模な生産に適応する。私たちはまだ固体電池 を量産していません。従来のリチウムイオン電池と比較して、これらの電池を大規模に生産するコストメリットは、成熟した電池、電池材料、セラミック製造プロセスにおいて、私たちがまだ実現していない生産能力、電力と消耗品の使用率、生産量、自動化比率を実現することが要求されると予想されます。私たちは期待された費用効果を実現できず、顧客に魅力的なコストで固体電池を提供することができないかもしれません。もし私たちが固体電池とサービスを経済的に効率的に設計、製造、マーケティング、販売、流通できなければ、私たちの利益率、収益性、見通しは大きな悪影響を受けるでしょう。

もし私たちの固体電池が予想通りに動作しなければ、固体電池をさらに開発、マーケティング、販売する能力が損なわれる可能性がある。

私たちのbr}固体電池は設計と製造に欠陥がある可能性があり、予想通りに動作できない可能性があり、あるいは 修理、リコール、設計変更が必要になる可能性があります。我々の固体電池は,固体電池設計と同様の方式で,単独または を組み合わせて使用していないコンポーネントを統合することで,特に の大規模生産時に欠陥や誤りを招く可能性がある。我々の固体LFP電池が固体LFP電池に統合され、潜在的な消費者に販売されるまで、固体電池のいかなる欠陥も検出および修復できない可能性がある。もし私たちの固体電池が予想された性能に達していない場合、私たちは顧客を失ったり、納品の延期、注文の終了、製品のリコールの開始を余儀なくされる可能性があります。これらはすべて私たちの販売およびブランドに悪影響を与え、私たちの業務、財務状況、および運営結果に実質的な悪影響を与える可能性があります。

我々の は、固体電池を量産するために、他の大規模商業アプリケーションで使用される機器に依存することが予想され、これらの機械は、私たちの独自技術とbrプロセスに組み込まれ、生産、運営性能、コストを拡大する上で大きなリスクと不確実性に直面することになる。

私たちは他の大規模な商業アプリケーションで使用されている機械に依存して私たちの固体電池を量産したい。そのためには、デバイス供給者と密接に協力して、私たちの独自の固体 技術とプロセスを効率的に統合して、固体電池を生産するために必要なデバイスを作成するために、この機械を改善する必要があります。この統合作業は大きな不確実性とリスクに関連し、固体電池の生産の遅延を拡大したり、追加コストをもたらしたりする可能性がある。

このような 機器は時々意外な故障が発生する可能性があり,運転を再開するためにはメンテナンスや備品が必要であるが,これらは必要な場合には使用できない可能性がある.意外な故障は私たちの生産設備の予想運行効率、及びそれに関連する予想費用効果に著しく影響する可能性がある。さらに、この機械は固体電池の製造および組み立てに使用されていないため、このbr装置のメンテナンスと維持に関連する運転性能およびコストは予測が困難である可能性があり、サプライヤーが私たちが受け入れられる価格で私たちの製品を適時に渡すことができなかった必要な部品、環境被害リスク、および任意の必要な救済措置のコスト、および機械に存在する損傷または欠陥を含む可能性がある。

| 17 |

私たちの製造設備の操作問題は労働者の人身傷害或いは死亡、生産設備の紛失或いはbr}製造施設の損傷を招く可能性があり、これは金銭損失、遅延と生産の意外な変動を招く可能性がある。さらに、私たちは行政罰金、増加した保険費用、または潜在的な法的責任に直面するかもしれない。これらの運営問題のいずれも、私たちの業務、財務状況、および運営結果に実質的な悪影響を及ぼす可能性がある。

サプライチェーンと第三者サプライヤーに関するリスク{br

私たち は私たちの製品のサプライヤーに関するリスクに直面している。

私たちが販売している製品は国内と国際サプライヤーからのコンポーネントや他の投入物に依存しています。私たちはサプライヤーとの長期関係に依存していますが、このようなサプライヤーと重要な長期契約は締結されていません。私たちの将来の成功は、既存のサプライヤー関係を維持し、および/または新しい関係を開発する能力に大きく依存するだろう。このような依存は私たちの各種製品の供給不足と早期供給のリスクに直面させ、原因は政治、経済、社会、健康或いは環境条件、輸送遅延或いは流通に影響する法律と法規の変化を含む。私たちのサプライヤーは減産を余儀なくされる可能性があり、ビジネスを閉鎖したり、破産保護を申請したりすることで、市場ニーズを満たすことが困難になり、私たちの業務に実質的な悪影響を及ぼす可能性があります。

私たちはこのような第三者サプライヤーを慎重に選択しているが、私たちは彼らの行動や製品の生産を統制していない。これらの第三者 による任意の問題またはその製品または従業員に関連する問題は、顧客または政府からの苦情、プロバイダが提供する通信サービスの障害または他の中断、プロバイダが現在またはそれ以上のトラフィックを処理できないこと、およびネットワーク攻撃 またはサプライヤーのセキュリティホールを含むことができ、私たちを訴訟に直面させ、私たちの顧客に製品およびサービスを提供する能力に悪影響を与え、私たちの運営結果および財務状況に重大な悪影響を与える可能性がある。

私たちは外国メーカーの様々な製品に依存しており、これらの製品は私たちが販売している製品に組み込まれている。また、私たち国内の多くのサプライヤー は海外から製品の一部を購入しました。輸入業者として、私たちの業務は通常、国内外の政府法規、経済中断、世界的あるいは地域的な衛生疫病、出荷遅延、輸送能力とコスト、通貨為替レート、および私たちがそれから製品を購入する国の政治的または経済的条件の変化など、国際業務の展開に関連するリスクの影響を受ける。このような要因が特定の国で業務を展開することが望ましくなくなったり非現実的になったりした場合、または米国が将来私たちの製品の輸入に追加の割当量、関税、関税、税金または他の費用または制限を適用した場合、私たちの財務状況や経営業績は実質的な悪影響を受ける可能性がある。

米国の政治構造は、米国と他国との貿易に影響する税収や貿易政策、関税や法規に不確実性がある。私たちの商品の一部はアメリカ以外のメーカーから来ていて、主にアジアにあります。税収政策や貿易関係の重大な発展は、輸入品への減税や輸入製品への関税を許可しない場合、我々の業務、経営結果、財務状況に実質的な悪影響を及ぼす可能性がある。

私たちの商品は中国を含む海外メーカーに依存しています。また、私たちが国内で購入した商品の一部は海外で製造されています。私たちの業務は、中国から輸入された特定の消費財に現在または潜在的な関税を課す米国の影響を含む、国際貿易に関連するリスクの実質的な悪影響を受ける可能性がある。

私たちはアメリカ以外のメーカーから一部の商品を調達して、主にアジアで、私たちの多くの国内サプライヤー はグローバルサプライチェーンを持っています。米国はすでに中国から米国に輸入されたいくつかの製品に関税をかけており、追加関税を提起する可能性がある。輸入品に関税をかけると売上げと利益が減少する可能性があります。現在の米国政府の指導の下で、税収や貿易政策、関税や貿易関係がどのように変化する可能性があるかは不明であり、これは私たちの業務、経営業績、有効所得税税率、流動性、純収入に悪影響を及ぼす可能性がある。

| 18 |

また、米国の追加関税により中国が米国の輸出製品に関税を課すことになり、他の国も関税を課す可能性がある。これによる貿易戦争は世界貿易と世界経済に重大な悪影響を及ぼす可能性がある。

私たちは引き続き、サプライチェーン、コスト、売上、収益性に及ぼす効果的かつ潜在的な関税の影響を評価し、サプライヤーとの交渉と代替源の選択を含む任意の負の影響を軽減する戦略を評価します。現在および潜在的関税の範囲および持続時間の不確実性、および米国または他の国が追加貿易行動をとる可能性 を考慮すると、私たちの業務、運営結果、および財務状況への影響は不確定であるが、重大である可能性がある。したがって、私たちはこのような関税や他の貿易行動の影響を軽減するために実施された任意の戦略が全部または部分的に成功するという保証はない。もし私たちのサプライチェーン、コスト、売上または収益力が関税または他の貿易行動の負の影響を受ける場合、私たちの業務、財務状況、および運営結果は実質的な悪影響を受ける可能性がある。

在庫のタイムリーな受信に重大な中断が発生した場合、販売に悪影響を与えたり、輸送コストを増加させたりする可能性があり、これは私たちの利益を低下させます。

私たちは、第三者物流提供者を含む当社の流通および輸送ネットワークに依存して、サプライヤーを介して私たちの流通施設に配達し、その後、様々な輸送方法(海運、航空便、鉄道、トラック輸送を含む)を介して流通施設または直接出荷サプライヤーから私たちの店または顧客にタイムリーで経済的に効率的な貨物を提供します。このプロセスに関連する任意の中断、意外な費用、または運営障害は、私たちの運営に悪影響を及ぼす可能性があります。例えば、予想外の納品遅延(天気、燃料不足、停止、世界的または地域衛生疫病、サプライヤーの製品不足または他の原因による遅延を含む)または輸送コストの増加(燃料コストの増加または海外出荷輸送力の低下を含む)は、日々増加する顧客ニーズを満たすのに十分な製品を提供する能力を著しく低下させる可能性がある。また、運輸業界の労働力不足や停止、あるいは国内·国際輸送インフラの長期中断により、納品遅延や中断が生じ、我々の業務に悪影響を及ぼす可能性がある。また、私たちの配送施設の1つの火災、竜巻、または他の災害は、私たちの商品を適時に受信し、処理し、私たちの店に輸送する仕事を乱す可能性があり、これは私たちの業務に悪影響を与える可能性があります。十分な備蓄量および代替サプライヤーが利用可能であると信じているが、予期しない需要、生産または流通の問題、供給の財務または他の困難、悪天候または他の経済的条件(合格したbr運転手および配送センターチームのメンバーの利用可能性を含む)による製品の受信または供給不足または中断により、製品の利用可能性、品質およびコスト、および私たちの運営の結果に悪影響を及ぼす可能性がある。

私たちの知的財産権に関するリスク

私たち は私たちの知的財産権の組み合わせに大きく依存している。もし私たちが私たちの知的財産権を保護できなければ、私たちの業務とbr}競争の地位は損なわれるだろう。

私たちは私たちの知的財産権の不正使用を阻止できないかもしれません。これは私たちの業務と競争地位を損なう可能性があります。私たちbrは、米国および他の管轄地域の特許、著作権、商標、および商業秘密法によって提供される知的財産権保護の組み合わせに依存して、私たちの独自技術の権利を確立、維持、実行します。また、従業員やコンサルタントと秘密協定や発明譲渡協定を締結し、業務パートナーや他の第三者と秘密保護協定を締結することで、知的財産権を保護することを求めています。私たちは私たちの固有の権利を保護しようと努力しているにもかかわらず、第三者は私たちの知的財産権を複製または他の方法で取得して使用しようと努力するかもしれない。私たちの知的財産権の不正使用を監視することは非常に難しく、コストが高く、私たちが取ったか、許可されていない使用を防止するステップは十分ではないかもしれない。私たちが取ったいかなる法執行措置も、訴訟を含めて、時間がかかり、費用がかかる可能性があり、管理層の注意を分散させる可能性があり、これは私たちの業務、運営結果、財務状況を損なう可能性がある。

| 19 |

さらに、ある司法管轄区域の既存の知的財産権法および契約救済措置によって提供される保護は、私たちの知的財産権の組み合わせを保護するために必要な保護よりも低い可能性がある。世界各地の知的財産権法は大きく異なる。多くの国の法律はアメリカの法律のように知的財産権を保護していない。したがって、私たちの知的財産権はアメリカ国外ではそれほど強くないかもしれないし、実行も容易ではないかもしれませんが、アメリカ以外で私たちの知的財産権、技術、および他の独自の権利が不正に使用されないように保護する努力は、より高価で困難になる可能性があります。また、私たちは商業的に関連する司法管轄区でいくつかの知的財産権を申請し、獲得したが、私たちはすべての可能な司法管轄区で私たちの知的財産権の保護を求めていません。br}私たちの知的財産権を十分に保護できなかったことは、競争相手が私たちの知的財産権を利用して、製造、使用、輸入、開発、開発、販売、あるいは販売することにつながる可能性があり、これは私たちの競争優位を失い、私たちの収入を減少させる可能性があり、これは私たちの業務、将来性、財務状況、経営業績に悪影響を及ぼすかもしれません。

私たち は知的財産権侵害クレームに対して自分を弁護する必要があるかもしれません。これは非常に時間がかかるかもしれません。そして私たちに巨額のコストが発生する可能性があります。

会社、br}組織または個人は、私たちの現在と未来の競争相手を含み、知的財産権を持っているか、または獲得する可能性があり、これは私たちの製造、製造、使用、輸入、開発、開発、販売、または販売を阻止、制限、または妨害し、私たちの業務運営をより困難にする可能性がある。私たちは時々知的財産権者から問い合わせを受け、私たちが彼らの権利を侵害しているかどうか、および/または裁判所が私たちの知的財産権を侵害していないと宣言することを求めるかもしれない。電池、電池材料、封入粉末、電池材料の噴射堆積および交流発電機調整器を含むが、これらに限定されないが、そのような権利の侵害、または他の方法で自己の権利を主張し、許可を求める訴訟を提起することができるが、我々の技術に関連する知的財産権を有するエンティティ。例えば、第三者が所有する特許および特許出願は、噴射堆積プロセスに関するプレコーティング原料材料の操作自由(FTO)問題を提起する可能性があり、具体的には、使用される最終材料選択に依存し、我々が所有する特許出願は、彼らの特許および関心のある特許出願よりも早いにもかかわらず、我々の特許出願は、無効な地位の基礎となる可能性がある。しかしながら、 裁判所は、関連特許および特許出願を無効にするために、私たちの特許出願に同意しないかもしれない。このような訴訟またはクレームは、有効または成功か否かにかかわらず、巨額のコストおよび資源移転を招き、我々の管理層の注意を引き起こす可能性がある。さらに、第三者の知的財産権を侵害していると判断された場合、以下の1つまたは複数の操作を実行するように要求される可能性があります

| ● | 知的財産権侵害を含む製品の使用、製造、製造、販売、販売、開発、開発または輸入を停止する | |

| ● | 実質損害賠償金を支払う; | |

| ● | 知的財産権を侵害された所有者から許可を得ることができ、その許可は合理的な条項では得られないか、または全く得られない可能性がある | |

| ● | 私たちのプロセスや製品を再設計します。これは悪い製品やプロセスを招くかもしれません。 |

もし私たちに対する侵害クレームが成功し、私たちが侵害された知的財産権の許可を得られなかったか、あるいは侵害された知的財産権を中心に設計できなかった場合、私たちの業務、将来性、経営業績、財務状況は重大な悪影響を受ける可能性がある。

私たちの現在および未来の特許出願は、発行された特許を生成しないかもしれないし、または私たちの特許権は、論争、回避、無効、または範囲が限られている可能性があり、いずれも、私たちと類似した製品の商業開発を行う能力に他人が実質的に悪影響を及ぼすことを阻止する可能性がある。

私たちの現在および未来の特許出願は、発行された特許を生成しない可能性があり、これは、他の人が私たちと類似した製品または技術の商業開発を阻止する能力に実質的な悪影響を及ぼす可能性がある。特許出願の結果は、複雑な法律および事実の問題に関連しており、許容される特許請求の範囲の広さは不確定である。したがって、私たちが提出した特許出願が特許の発行をもたらすか、または私たちが現在発行している特許と、将来私たちに発行される可能性のある任意の特許 が、私たちのビジネスプロセス、システム、および製品をカバーする保護を提供するか、または が同様の製品または技術を有する競争相手に対して保護を提供するとは確信できない。我々が開発·開発している我々の技術の分野には,他の人が所有する既存技術特許や未解決特許出願および既存技術非特許文献が多く存在し,必要な分野で必要な保護範囲を得る能力を排除している可能性がある.潜在的な従来技術の問題に加えて、我々の任意の既存特許、係属中の特許出願、または将来発行される特許または特許出願は、その無効または強制実行不可能によって疑問視される可能性がある。また,海外で提出された特許出願は,米国とは異なる法律,規則,プログラムによって制約されているため,発行された米国特許に関連する外国特許出願が発表されるとは決定できない.

| 20 |

もし私たちが現在または未来の特許出願に成功して特許を取得した場合でも、私たちの現在または未来の特許が将来競争、回避、無効、または範囲制限を受けるかどうかは不確実である。任意の発行された特許によって付与された権利は、有意な保護または競争優位性を提供してくれない可能性があり、一部の外国によって提供される特許法執行効率は、米国のbrよりも明らかに低い。さらに、私たちの現在または将来の特許下の権利要件はまだ十分ではなく、他の会社が私たちと類似したまたは類似した結果を達成する技術を開発するのを阻止するのに十分ではないかもしれない。他の人たちの知的財産権はまた私たちの現在または未来の特許を許可して利用することを阻止するかもしれない。さらに、現在または将来の特許は他人によって侵害または設計される可能性があり、他の人は、許可または設計が必要な特許を取得する可能性があり、いずれもコストを増加させ、br}が私たちの業務、見通し、財務状況、および経営業績に悪影響を及ぼす可能性がある。

一般リスク因子

ロシア-ウクライナ紛争を含む世界経済状況の不確実性は、消費者支出を減少させ、私たちのサプライチェーン を乱す可能性があり、これは私たちの運営結果に負の影響を与える可能性がある。

私たちの運営業績は私たちの主要端末市場の世界全体の経済状況に直接影響を受けます。世界経済状況の不確実性 は大幅な変動を招く可能性があり、これは、顧客支出を減少させ、顧客が私たちの製品に支払うことができるか、または支払うことができる価格によって私たちの業務に影響を与える可能性があり、さらに私たちの販売にマイナス影響を与え、私たちの業務の財務状況と運営結果に大きな悪影響を与える可能性がある。

世界のマクロ経済環境は、新冠肺炎や他の流行病や流行病の復活、世界経済市場の不安定、米国の増加した貿易関税と他国との貿易紛争、グローバル信用市場の不安定、サプライチェーンの弱さ、英国のEU離脱による地政学的環境の不安定、ロシアのウクライナ侵入や他の政治的緊張、および外国政府債務に対する懸念を受ける可能性がある。これらの挑戦は、現地経済と世界金融市場の不確定かつ不安定をもたらし続ける可能性がある。

ロシア−ウクライナ紛争による制裁により,米国の天然ガス価格はより不安定になっており,場合によっては価格が過去最高水準に上昇している。価格の上昇は車の移動が減少する可能性があり、最終的に私たちの車の電池の販売にマイナスの影響を与える可能性があります。ロシア-ウクライナ紛争のさらなるアップグレードおよびその後の米国および/または他の国の反応は、さらなる制裁または他の制限的な行動を含み、私たちのサプライチェーン、パートナー、または顧客に悪影響を及ぼす可能性もある。ウクライナ情勢の程度と持続時間、それによる制裁と将来の市場混乱は予測不可能だが、重大かもしれない。ロシアの軍事行動または他の行動(ネットワーク攻撃およびスパイ活動を含む)、またはそれによって生じるこのような活動に対する実際および脅威反応、ボイコットまたは消費者または購入者選好の変化、制裁、関税またはネットワーク攻撃による任意のこのような干渉は、世界経済に影響を与え、大口商品価格に悪影響を及ぼす可能性がある。

最近,シリコンバレー銀行(SVB)と署名銀行(Signature Bank)の閉鎖と連邦預金保険会社(FDIC)での接収は特定銀行とより広範な金融機関の流動性リスクと懸念を引き起こしている。財政部、FRBとFDICは共同で声明を発表したにもかかわらず、系統的なリスク例外によると、SVBとSignature Bankの預金者は彼らの資金を使用することができ、標準FDIC保険限度額を超える預金者であっても、特定の金融機関あるいはより広範な金融サービス業の将来の不利な発展は市場全体の流動性不足を招く可能性があり、 は会社が短期運営資金需要を獲得する能力を弱化させ、追加の市場と経済不確定性をもたらす可能性がある。将来の信用や金融市場の不安定さや経済状況への自信悪化が起こらない保証はない。

| 21 |

また, 我々のコンポーネントのコストは製品コストの重要な要素の1つである.私たちのコンポーネント価格の上昇は、私たちのサプライヤー選択が増加したコストを私たちに転嫁すれば、生産コストの増加を招き、これは私たちの利益率の低下を招き、私たちの業務財務状況と運営結果に実質的な悪影響を及ぼす可能性があることを含む。歴史的に、私たちは用品の在庫を慎重に管理し、6ヶ月から1年前に注文し、購入注文量を増加させて、顧客への価格を上げるのではなく、数量に基づく割引を得ることで、コスト増加を相殺します。しかし、私たちは時々価格を上げるかもしれません。これは材料価格の上昇の影響を相殺するのに十分ではないかもしれません。もし顧客が私たちの製品の価格設定が競争力がないと思ったら、顧客の流失を招く可能性があります。さらに、もし私たちがサプライヤーとの値上げ交渉に長い時間をかけて要求された場合、私たちは、私たちの製品および/または成長戦略の様々な側面を実施するために必要なコンポーネントの受信をさらに延期するかもしれない。

私たちが1人以上の高度管理チームのメンバー、他の重要な人員、またはより多くの合格者を引き付けることができなかったことは、私たちの業務および予想される成長レベルを達成する能力に悪影響を及ぼす可能性がある。

私たちの最高経営責任者Denis Pharesと他の高度な技術と管理者の人材とサービスに高度に依存しています。彼らは私たちの幹部を含めて、彼らが代替されることは難しいです。Phares博士や他のキーパーソンを失うと、私たちの業務を混乱させ、私たちの運営結果を損なう可能性があり、私たちは業務を発展させるために必要な上級指導部を誘致し、維持することに成功できないかもしれません。

私たちの未来の成功はまた私たちが他の重要な従業員と合格者を引き付ける能力にかかっていて、もし私たちが彼らのサービスを失ったら、私たちの運営は深刻に中断するかもしれません。私たちの知名度が高くなるにつれて、競争相手や他社が私たちの人員の採用を求めるリスクも大きくなってきています。これらの人員を誘致、統合、訓練、激励、維持することができなければ、業務の発展と戦略を実行する能力に影響を与える可能性がある。

私たちのウェブサイト、システム、および私たちが維持しているデータは、故意の中断、セキュリティイベント、または法律、法規、またはデータ処理に関連する他の義務違反の疑いの影響を受ける可能性があり、これらは責任を招き、私たちの名声および将来の販売に悪影響を及ぼす可能性があります。

我々 は,情報セキュリティと我々のシステムのセキュリティと完全性の維持,およびこれらのシステム上で格納または処理されるデータの面で大きな課題に直面することを予想している.技術の進歩、およびハッカー技術、専門知識および資源レベルの向上は、我々のシステムまたは我々の業務における機密情報、個人情報、および他のデータを保護するためのセキュリティ対策を危険にさらしたり破壊したりする可能性がある。

当社のバッテリの可用性と有効性、および私たちの業務および運営を展開する能力は、情報技術および通信システムの継続的な動作 に依存し、その中のいくつかは、まだ開発されていないか、または他の方法で使用能力を獲得しています。我々の業務で使用しているシステム (第三者データセンタや第三者が提供する他の情報技術システムを含む)は,現在も将来も破損や中断しやすい.このようなシステムはまた、非技術的問題(従業員、サービスプロバイダ、または他の人の意図的または意図的な行為または不注意を含む)によって、侵入、破壊、および意図的な破壊行為、および中断およびセキュリティイベントによって引き起こされる可能性がある。私たちの業務で使用されているいくつかのシステムは完全に冗長ではありません。私たちの災害復旧計画は起こりうるすべての状況を考慮することができません。我々のトラフィックで使用される任意のデータセンタまたは他のシステム の任意のデータセキュリティイベントまたは他の中断は、私たちのサービスを長時間中断させる可能性がある。

もし私たちが私たちの成長を効率的に管理できなければ、私たちの業務計画を実行し、高いレベルの顧客サービスを維持したり、競争挑戦に十分に対応できないかもしれません。

私たちbrは業務の著しい成長を経験しており、私たちの将来の成功は、業務が拡張し続けている状況で業務を管理する能力にある程度依存しています。私たちは私たちの製造能力を拡大し、隣接する潜在市場 と私たちの固体電池の研究開発を探索するための専門的な資源がある。効率的な管理を行わなければ,このような成長は我々の運営インフラ,管理システム,情報技術システムの過度な拡張を招く可能性がある.内部統制と手続きはこのような成長を支持するのに十分ではないかもしれない。私たちの業務の成長を十分に管理できないことは、私たちのブランドに損害を与えたり、私たちの業務、財務状況、運営結果に大きな悪影響を及ぼす可能性があります。

| 22 |

私たち は将来買収によって私たちの業務を拡張する可能性があり、将来のどの買収も付加価値をもたらさない可能性があり、私たちの業務に負の影響を与える可能性があります。

私たちの成長戦略の一部として、私たちは将来、私たちの業務 を補完するために、業務、新技術、サービス、その他の資産に投資することができます。我々は,これらの活動の期待報酬を実現できない場合や,そのような報酬を実現する際に遅延や効率低下 に遭遇する可能性がある.さらに、買収、投資、または業務関係は、私たちの持続的な運営の中断、管理層の気晴らし、追加の負債、および増加費用を含む予測不可能な経営困難および支出をもたらす可能性があり、いずれも、私たちの業務、財務状況、および運営結果に悪影響を及ぼす可能性があります。私たちがこれらの買収と投資を行う能力は、私たちの現在と未来の債務条項によって制限される可能性があり、これらの投資を支払うために、手元の現金brを使用して、追加の債務を生成したり、株式証券を発行したりする可能性があり、どれも私たちの財務状況や私たちの株の価値に影響を与え、私たちの株主の希釈につながる可能性があります。追加の債務は固定債務の増加を招き、私たちが契約や他の制限を受けて、私たちの業務管理能力を阻害する可能性もあります。

我々の運営は様々な環境,健康,安全ルールに制約されており,これらのルールは規制機関の審査を受け,我々のコストを増加させる可能性がある.

私たちの運営は環境、健康と安全規則、法律と法規の制約を受けて、私たちの運営の発展と拡張に伴い、私たちは他の法規の制約を受ける可能性があります。このような環境法律法規を遵守することは巨大な資本、運営、そして他のコストを生むだろう。私たちは、これらの要求に適合し、私たちの製造施設に関連する危険物質の放出責任を回避するために、私たちが制定した政策と計画が合理的な設計と実施を経ていると信じているが、私たちは新しいまたはより厳しいコンプライアンス義務に直面する可能性があり、これは巨額のコストをもたらす可能性がある。

私たちのbrは反腐敗、反賄賂、反マネーロンダリング、金融と経済制裁および類似の法律の制約を受けており、このような法律を遵守しないことは、私たちが行政、民事と刑事罰金と処罰、付随的な結果、救済措置、そして法的費用を受ける可能性があり、これらはすべて私たちの業務、運営結果、財務状況、名声に悪影響を及ぼす可能性がある。

我々が展開または将来展開する可能性のある各司法管轄区域 は、米国の“反海外腐敗法” (“反海外腐敗法”)を含む反腐敗、反賄賂、反マネーロンダリング、金融と経済制裁および類似の法律法規の制約を受けている。“海外腐敗防止法”は、公的決定または業務の獲得または保留、または他の方法で優遇待遇を得ることを目的として、腐敗した方法で“外国人官僚”に提供、承諾、許可、または任意の価値のあるものを提供する代理人を含む、私たちおよび私たちを代表する官僚、役員、従業員、および商業パートナーを禁止する。“反海外腐敗法”はまた、資産取引や処置を正確に反映した帳簿、記録、勘定を作成·保存し、適切な内部会計制御制度を維持することを求めている。これらの法律または法規に違反することは、私たちの業務、運営結果、財務状況、名声に悪影響を及ぼす可能性があります。私たちは、これらの規定を遵守する政策や手続きが不十分である可能性を確保することを目的としており、私たちの役員、高度管理者、従業員、代表、コンサルタント、代理、業務パートナーが不適切な行為をする可能性があり、これに責任を負うかもしれません。

反腐敗、反賄賂、反マネーロンダリングまたは金融と経済制裁法律を遵守しないと、私たちは告発者の苦情、不利なメディア報道、調査と厳しい行政、民事と刑事制裁、付随的結果、br救済措置、法律費用を受ける可能性があり、これらはすべて私たちの名声、業務、財務状況、運営結果に実質的な悪影響を及ぼす可能性がある。

私たちは時々法的訴訟や商業または契約紛争に巻き込まれる可能性があり、これは私たちの収益性と総合的な財務状況に悪影響を及ぼすかもしれない。

私たちbrは時々重大で私たちの名声を損なう可能性のある法的手続きと商業または契約紛争に巻き込まれるかもしれない。これらのクレームは、通常、保証クレームおよび顧客およびサプライヤーとの他の紛争、知的財産権問題、人身傷害クレーム、環境問題、税務問題、および雇用問題を含むが、商業または契約紛争を含むが、通常の業務プロセスで発生する。これらの事項に代表される結果や最終的な財務リスク(あれば)を予測することは困難であり,どのようなリスクも実質的である可能性がある。結果にかかわらず、弁護と和解コスト、管理資源の移転、その他の要因により、法的手続きは私たちに悪影響を及ぼす可能性がある。

| 23 |

環境、br}社会、そして統治問題は私たちに追加的なコストをもたらすかもしれない。

いくつかの立法機関、政府機関、および上場取引所はすでに許可または提案されており、他の機関は将来的にさらに許可され、いくつかの環境、社会および管理(ESG)情報を開示または履行する可能性がある。例えば、米国証券取引委員会(Securities And Exchange Commission)は、いくつかの気候に関する情報の開示を要求するいくつかの規則を提出した。さらに、私たちの企業責任イニシアティブまたは目標が株主、潜在的投資家、立法者、上場取引所または他の利害関係者の基準または期待に適合していない場合、名声被害に直面する可能性があります。ESG関連法律、取引所政策、または利害関係者の期待に従わないことは、私たちの株式価値および関連資本コストに重大な悪影響を与え、将来の成長に資金を提供する能力を制限し、または調査および訴訟の増加をもたらす可能性がある。

上場企業関連リスク

上場企業として、私たちは著しく増加した費用と行政負担に直面しており、これは私たちの業務、財務状況、経営業績に悪影響を及ぼす可能性があります。

上場企業として、私たちは法律、会計、行政、その他のコストや費用の増加に直面していますが、これは私たちが個人会社としては起きていませんが、私たちが“新興成長型会社”でなくなった後、これらの費用はもっと増えるかもしれません。サバンズ-オキシリー法は、404節の要求と、その後に米国証券取引委員会によって実施された規則、2010年のドッド-フランクウォール街改革と消費者保護法とその公布と公布される規則、米国上場企業会計監督委員会(“PCAOB”)と証券取引所およびナスダックの上場基準を含み、上場企業に追加の報告とその他の義務を課している。上場企業の要求を遵守することはコストを増加させ、ある活動をより時間をかけることになる。これらの 要求の多くの要求は,以前に完了していない活動を実行することを要求する.例えば、新しい取締役会 委員会が作成され、新しい保険証書が締結され、新しい内部制御と開示制御および プログラムが採用された。また、米国証券取引委員会報告書の要求に関連した費用が発生し続けている。さらに、これらの要求を遵守する上で何らかの問題(例えば、経営陣または我々の独立公認会計士事務所が財務報告の内部統制において他の重大な弱点を発見した場合)が発見された場合、これらの問題を是正する追加コストが生じる可能性があり、これらの問題の存在は、私たちの名声や投資家の見方に悪影響を与える可能性があり、取締役および上級管理職責任保険を得るコストが高くなる可能性がある。私たちの上場企業の身分に関するリスクbrは、私たちが合格した人を引き付けたり維持したりすることをより難しくして、私たちの取締役会に参加したり、幹部を務めたりする可能性があります。また、上場企業としては、株主急進主義の影響を受ける可能性があり、これは巨額のコストを招き、経営陣の注意を分散させ、現在予想できない方法で業務を運営する方法に影響を与える可能性がある。本登録説明書および上場企業が要求する届出文書に情報が開示されるため、我々の業務および財務状況はより明らかになり、これは、競合他社および他の第三者を含む脅威または実際の訴訟を引き起こす可能性がある。もしこのようなクレームが成功すれば、私たちの業務および運営結果は大きな悪影響を受ける可能性があります。たとえクレームが訴訟を招いたり、私たちに有利な方法で解決されなくても、これらのクレームおよびこれらのクレームを解決するのに要する時間およびリソースは、私たちの管理層のリソースを移動させ、私たちの業務および運営結果に悪影響を及ぼす可能性があります。これらの規則および条例で規定されている追加報告および他の義務は、法律および財務コンプライアンスコストと関連する法律、会計、および行政活動のコストを増加させるだろう。これらの増加したコストは、業務の拡大と戦略目標の実現に利用できる大量の資金を移転する必要があるだろう。株主や第三者の宣伝努力 はまた、ガバナンスや報告要求のより多くの変化を促す可能性があり、コストをさらに増加させる可能性がある。

私たちの管理チームが上場企業を管理する経験は限られています。

我々の管理チームの多くのメンバーは,上場会社を管理していないこと,上場会社投資家とのインタラクション,上場会社に関する複雑化している法律を遵守している経験に限られている.私たちの管理チームが上場会社を運営する経験は限られています。私たちの管理チームは彼らの新しい役割と義務を成功的にまたは効果的に管理できないかもしれない。

我々が上場企業に転換した後、連邦証券法 及び証券アナリストと投資家の持続的な審査に基づいて、私たちは重大な監督監督と報告義務を負わなければならない。これらの新しい義務と構成要素は、私たちの上級管理層が大量の関心を与える必要があり、彼らの私たちの業務の日常管理に対する関心を分散させる可能性があり、これは私たちの業務、財務状況、経営業績に不利な影響を与える可能性がある。

前殻会社として、従来の初公募株(IPO)を求める会社に比べていくつかの劣勢に直面している。

北制御 は特殊な目的買収会社(“SPAC”)であり、アメリカ証券取引委員会規則下の空殻会社である。空殻会社 は非空殻運営会社よりもっと厳しい監督管理を受けており、連邦証券法 により、その活動は著しい追加制限に直面している。業務合併のため、私たちはもう幽霊会社ではない。しかし、米国証券取引委員会規則によると、前シェル社は引き続き劣勢に直面しており、(A)シェル会社でなくなった後、 が表10に要求した情報に相当する情報を提出してから、少なくとも1年後にS-3テーブルを使用することができ、(B)シェル会社でなくなった後、“有名 経験豊富な発行者”になる資格がなく、3年以内に有効な登録説明書を自動的に提出することができない。 (C)空殻会社でなくなってから3年以内に、証券法に基づいて提出されたいくつかの登録声明に引用方式で情報を格納することができない、(D)資格に適合する企業が合併して少なくとも3年後に多くの自由に書かれた目論見書を使用することができる、(E)表10が要求する情報に相当する情報が提出されてから60日後まで、S-8表を用いて何らかの補償計画や手配に関する発行株を登録することができない、Br}(F)株主は、表10に要求される情報に相当する情報を提出し、現在の公共情報を提供してから少なくとも1年後に、ルール144に依存して証券を転売することができ、(G)幽霊会社でなくなってから3年以内に、証券法に従って関連通信を提供するためのいくつかの安全港を提供することができず、br}報告および企業合併に関連するいくつかの通信を研究するためのものを含む。私たちは、これらの欠点が私たちと私たちの株主が証券を発行することを難しく、コストをより高くし、より大きなリスクと遅延をもたらすと予想している。これらの挑戦は、私たちの証券を前殻会社ではない会社よりも魅力的にし、私たちの相対的な資金コストを向上させるかもしれない。

業務は特別な目的で買収会社と合併しているため、規制義務が私たちに与える影響は他の上場会社とは異なる可能性がある。

私たち は、空間会社CNTQとの業務統合を完了することで上場企業になりました。業務合併の結果、それから考慮された取引として、我々の規制義務は、他の上場企業とは異なる影響を与え続ける可能性がある。例えば、米国証券取引委員会や他の規制機関は、追加的な指導意見を発表したり、我々のようにSPACと業務合併を完了した会社のさらなる監督審査を行ったりする可能性がある。このような管理され、変化し続ける可能性のある規制環境は、経営陣の業務運営への関心を分散させ、必要に応じて追加資本を調達する能力に悪影響を与えたり、普通株価格に悪影響を与えたりする可能性がある。

| 24 |

私たちの財務状況と資本要求に関連するリスク

私たちの業務は資本集約型業務であり、私たちは魅力的な条項で追加資本を調達できないかもしれません(もしあれば)。私たちが発生したどんなさらなる債務も私たちの未来の運営柔軟性を制限するかもしれない。

2023年6月30日まで、私たちの現金総額は3300万ドルです。2023年6月30日と2022年6月30日の四半期までの純損失はそれぞれ1170万ドル と150万ドルで、2023年6月30日までの累計赤字は約3390万ドルだった。私たちは、私たちの主要な流動性源、持続コスト(例えば、私たちの固体電池に関する研究および開発)、私たちの施設の拡張、新しい戦略投資と一緒に資金を提供するために、株式、株式または債務証券を発行することによって、または金融機関から信用を得ることを含むより多くの資金を調達する必要があるだろう。私たちは が必要な時に魅力的な条項で追加資本を得るかどうかを確認することができず、これは株主の権益を希釈する可能性がある。もし私たちが株式または転換可能な債券または他の株式リンク証券を発行することで追加資金を調達する場合、私たちの既存のbr株主は深刻な希釈に遭遇する可能性がある。発行された任意の持分証券は、普通株式株主に優先する権利、優遇または特権を規定することができる。もし私たちが債務証券を発行することで資金を調達すれば、これらの債務証券は普通株株主よりも高い権利、優遇、特権を持つだろう。私たちはコックの株式融資と定期融資(本明細書で定義したように)を使用して追加資本を提供するつもりです。しかしながら、市場条件およびシェフの株式融資および定期融資を管理するプロトコル に含まれるいくつかの制限は、このような合意に従って資本を得る能力を制限する可能性がある。

追加債務は、以下のように私たちの運営柔軟性を制限することを含む、私たちのビジネスに悪影響を及ぼす可能性があります

| ● | 他の借金の支払いを困難にしています | |

| ● | 他の資金源からの借金のコストを増加させ | |

| ● | 将来的に運営資金、資本支出、投資、買収、債務超過要求またはその他の目的のために任意の必要な融資を行う際に優遇条項を得ることを困難にする | |

| ● | 買収や資産剥離や同様の取引を制限しています | |

| ● | 他の目的で利用可能なキャッシュフローを減少させるために、キャッシュフローの大部分を運営サービスおよび債務返済に使用することが求められている | |

| ● | レバレッジ率の低い競争相手に比べて劣勢に置かれています | |

| ● | 業務の変化を計画して対応するための私たちの柔軟性を制限する。 |

もし私たちのローン契約における財務契約を守らなければ、私たちの融資契約に基づいて支払い速度を加速させることができるかもしれません これは私たちの債務結果や財務状況に重大な悪影響を与え、持続的な経営企業としての私たちの能力に対する大きな疑いを引き起こします。

2023年6月30日までの四半期では、純損益は1,170万ドルで、運営キャッシュフローはマイナスだった。2023年6月30日現在、私たちは約3300万ドルの現金と3060万ドルの運営資本を持っている。私たちが利益と正のキャッシュフローを達成する能力は、私たちの収入を増加させ、支出をコントロールし、私たちの未返済債務協定における財務契約を遵守する能力を維持することにかかっている。

定期融資協定によると、最高優先レバレッジ率の維持、最低流動資金、弾性固定費用カバー率、最高資本支出を含むいくつかの財務契約を遵守する義務がある。2023年3月29日、私たちは、2023年3月31日までの四半期内に定期融資項目の固定料金カバー率と最高優先レバー率要求の最低現金要求 を満たすことができなかったので、私たちの行政エージェント(本明細書で定義するように)および定期融資融資者からbr免除を受けた。私たちは次の12ヶ月以内にこの条約を履行できないかもしれない。もし私たちがローン協定における財務契約を守れなければ、定期ローン機関は定期ローンの満期日を加速させる権利がある。これらのことは,私たちの持続経営企業としての持続的な経営能力を大きく疑わせている。したがって、私たちの独立公認会計士事務所は、2022年の連結財務諸表に関する報告書に、この不確実性について説明段落を含んでいます。

| 25 |

さらに、私たちは追加の債務および/または株式融資を調達し、私たちの運営および戦略計画に資金を提供し、私たちの財務契約を満たす必要があるかもしれない。私たちは従来、株式および/または債務融資を発行することで追加資本を調達することができ、私たちはChef株式融資メカニズムを使用し、必要に応じて追加資本を調達するつもりだ。しかし、私たちは私たちが追加的なbr株を調達し、支出をコントロールしたり、収入を増加させ、定期ローンでの財務契約を守ることができるという保証はありません。もしこのような融資が得られない場合、またはそのような融資の条項が私たちが予想していたよりも望ましくない場合、私たちは、潜在的な買収機会を探さないこと、冗長性をなくすこと、または私たちの生産施設の拡張を減らすことを含む、私たちの資本や運営支出を減らすための行動を余儀なくされる可能性があり、これは、私たちの業務、運営結果、財務状況、および見通しに悪影響を及ぼす可能性がある。また、将来の債務や株式融資は、私たちの普通株の市場価格を含めて私たちに悪影響を及ぼす可能性があり、現在の株主を希釈することができる。さらに、私たちが将来発行する任意の変換可能な証券または交換可能な証券および優先株は、私たちの普通株よりも安い権利、優遇、および特権を持っている可能性があります。追加融資がない場合、私たちがこれらの条約を履行できない場合、私たちは定期融資機関と協力して、未来のいかなる違約行為も是正する予定です。しかし、私たちがこれをしなければならないという保証はない。

私たちの持続的な経営能力に対する深刻な疑いは、私たちの普通株と引受権証の1株当たり価格に重大な悪影響を及ぼすかもしれません。私たちは融資を受けることがもっと難しいかもしれません。また,契約義務を履行する能力が懸念されているため,継続的な経営企業であることができない可能性があると考えられ,追加資金の調達や業務を運営する能力を阻害する可能性がある。もし私たちが経営を続けることができなければ、私たちは私たちの資産を清算することを余儀なくされるかもしれません。私たちが清算や解散で受け取った資産の価値は、私たちの財務諸表に反映された価値よりも大きく低いかもしれません。

私たちの未返済債務および任意の将来の債務にかかる制限brは、私たちの事業を運営し、私たちの将来の運営または資本需要に資金を提供したり、成長を実現するために必要な買収や他の業務活動に従事する能力を制限するかもしれません。

私たちの負債を管理するbr協定は私たちが特定の種類の取引に従事することを制限する。このような制限的な条約は私たちの能力を制限している

| ● | 余分な債務が発生する | |

| ● | を設定するか、または財産権負担または留置権を発生させる; | |

| ● | 合併、買収、清算、解散または処分に従事する | |

| ● | 資産を売却、譲渡、またはその他の方法で処分すること | |

| ● | 私たちの株に配当金および分配を支払うか、購入、償還、失敗、または他の方法で買収または超過退職する |

私たちの債務を管理する協定によると、私たちはまた、調整後のEBITDAの最低レベル、最低流動資金、最高資本支出レベル、最低固定費用カバー率の維持を含むいくつかの財務契約の制約を受けている。私たちは私たちがこのような条約を守り続けることができるという保証がない、あるいは、もし私たちがこれをできなかったら、私たちは適用された貸主(S)から免除を受け、および/またはこの条約を修正することができるだろう。私たちがすべての適用された条約を遵守していても、私たちの業務行為の制限は、融資、合併、買収、投資、および私たちの業務に有利になる可能性のある他の会社の機会を制限する能力を含む、私たちの業務に悪影響を及ぼす可能性があります。

私たちの既存または未来の債務を管理する合意に違反することは、違約事件を引き起こす可能性があり、違約を治癒または免除しなければ、私たちの債務加速を引き起こす可能性があり、私たちが将来生じる可能性のある任意の他のbr債務の加速または違約をもたらす可能性があり、これは、私たちの業務、財務状況、および運営結果に実質的な悪影響を及ぼす可能性がある。もし私たちの既存または未来の信用手配に何か違約が発生した場合、適用される貸金人は、借入金承諾を終了し、すべての借金および未返済ローン、および未払い利息、ならびに任意の費用および他の債務の即時満期および支払いを宣言することができる。しかも、私たちの債務は私たちの知的財産権上の保証権益などを保証する。私たちの信用協定の下で違約事件が発生している間、適用される貸金人は、信用手配下での私たちの義務を構成する担保を構成する任意の資産に対して、brを介して停止手続きを開始することを含む、信用協定下でのその権利および救済措置を行使することができる。

| 26 |

私たちは財務報告書の内部統制の重大な欠陥を発見した。これらの重大な弱点は、運営結果や財務状況を正確かつタイムリーに報告する能力に悪影響を与え続ける可能性がある。

我々の経営陣は、米国公認会計原則(“米国公認会計原則”) に基づいて、財務報告の信頼性と外部財務諸表の作成に合理的なbr保証を提供することを目的とした十分な財務報告内部統制の確立と維持を担当している。 は上場企業として、四半期ごとに内部統制の有効性を評価し、このような評価によって発見された内部統制における任意の変化および重大な弱点を開示しなければならない。重大な欠陥は財務報告内部統制の欠陥や欠陥の組み合わせであるため、我々の年度や中期財務諸表の重大なミス報告はタイムリーな防止や発見が得られない可能性が高い。

本登録明細書の他の部分で述べたように、我々の経営陣は、(I)適切な知識、経験、トレーニングレベルを有する会計および財務報告リソース数の不足、(Ii)財務報告の内部統制に影響を与えるリスク識別および評価に力がないこと、および(Iii)内部制御構成要素が存在して機能するかどうかの評価および決定が無効であることを発見した。これらの重大な弱点のため、我々の経営陣は、2022年12月31日まで、財務報告の内部統制に対して無効であると結論した。

私たち はこのような重大な欠陥を補うための計画を立てている。2021年には、企業資源計画システムを実施し、新たな首席財務官を招聘した。2022年には、包括的な“サバンズ-オキシリー法案”のコンプライアンス計画の実施を開始し、他の適切な救済措置を決定し続ける。しかし,救済計画が完全に実施され,適用された制御措置が十分な時間で完全に動作しており,新たに実施·増強された制御措置が有効に動作しているまで,重大な弱点が救済されたとは考えられないとテストにより結論した。現在,このような努力の成否を予測することはできず,将来の救済努力の評価結果も予測できない。我々の努力 は財務報告内部統制におけるこれらの重大な弱点を修復できない可能性があり,将来より多くの重大な弱点 を発見することを阻止できない可能性がある。財務報告を実施し、有効な内部統制を維持することができないことは、私たちの連結財務諸表にミスが発生する可能性があり、私たちの連結財務諸表の再記述を招く可能性があり、報告義務を履行できない可能性があり、いずれも投資家の私たちに対する信頼を低下させ、私たちのbr権益価値を低下させる可能性がある。さらに、無効な内部統制は、私たちをより大きな財務報告詐欺や資産が流用されるリスクに直面させ、さらにナスダックから撤退させたり、他の規制調査と民事または刑事制裁を受けたりする可能性がある。

上場企業として、“サバンズ-オキシリー法案”第404(A)節によると、経営陣が米国証券取引委員会に提出された各10-K表年次報告書のために財務報告の内部統制の有効性に関する報告書を提出しなければならない。この評価には、財務報告書の内部統制で発見された私たちの経営陣の重大な弱点を開示する必要がある。将来的に私たちが“新興成長型会社”に分類されなくなれば、 であり、私たちは加速申告会社であり、サバンズ-オキシリー法案第404(B)節によれば、私たちの独立公認会計士事務所もまた、米国証券取引委員会に提出された各Form 10-K年次報告書において、財務報告に対する内部統制の有効性を証明することを要求されるであろう。私たちは四半期ごとに財務報告書の内部統制に関する大きな変化を開示するように要求されるだろう。もし“サバンズ-オキシリー法案”を遵守しない場合、私たちは米国証券取引委員会、ナスダック、または他の規制機関の制裁または調査を受ける可能性があり、これは追加的な財務と管理資源を必要とするだろう。

私たちがナスダックの持続的な上場基準を遵守できる保証はありません。

私たちの普通株と公募権証は現在それぞれナスダック世界市場とナスダック資本市場に上場しています。私たちがナスダックの持続的な上場基準を遵守できる保証はありません。もしナスダックが上場基準に達していないため、私たちの普通株をその取引所で退市した場合、私たちの株主は重大な不利な結果に直面する可能性があります

| ● | 私たちの証券の市場オファーは限られています |

| 27 |

| ● | 証券の流動性を低下させました | |

| ● | 私たちの普通株が“細価格株”であると判定された場合、これは、このような証券を取引するブローカーに、より厳しいルールを遵守することを要求し、私たちの証券の価値に悪影響を及ぼす可能性があり、および/または、二次取引市場における私たちの証券の取引活動を減少させる可能性がある | |

| ● | ニュースとアナリストの報道の数は限られている | |

| ● | A 将来的に追加証券を発行したり、追加融資を受ける能力が低下します。 |

購入契約により、私たちの普通株のすべての残りの売れ残り株式を売却できない可能性があります。また、もし私たちが購入プロトコルに従ってほとんどの利用可能な普通株式許可株を発行した場合、私たちは株主の承認を得ない限り、私たちの会社定款を修正して、普通株の許可株式数を増加させるために、将来の融資取引や戦略取引、株式奨励、または他のbr取引または合意のために追加の株式を発行することができません。

私たちの会社規約によると、私たちは現在170,000,000株の法定普通株を持っています。2023年9月18日現在,(I)58,880,812株発行普通株,(Ii)3,443,099株発行株式オプション行使により発行可能な普通株,(Iii)1,501,386株プライベート株式証行使により発行可能な普通株,(Iv)9,422,519株公共株式証行使により発行可能な普通株,(V)593,056株承認権行使時に発行可能な普通株,(Vi)11,131,900株投資家株式承認時に発行可能な普通株 ;(Vii)570,250株は、引受業者の引受権証を行使する際に発行可能な普通株式、(Viii)将来発行のための40,000,000株の普通株式、および(Ix)4,434,916株が将来発行可能な普通株であり、2022年計画およびESPPによる奨励として、180,000株が発行済株式証を行使する際に発行可能な普通株を含む。したがって、2023年9月18日現在、私たちは約40,022,062株の許可された普通株が使用可能であり、将来の発行のために予約されていない。

発行可能なライセンス株式の数が限られているため、株主の承認を得ずに、株主の承認を得て当社の定款を修正して、発行された株式の数を増加させるために、将来の他の融資取引または戦略取引において、私たちの普通株の残りの未販売株式を提供して売却することができない可能性があります。例えば、本募集説明書で提供された150,000,000ドルの全株式を普通株で2023年9月18日の終値で1株1.77ドルで発行するには、株主の承認を得て、私たちの普通株の許可株式数を増加させ、その価格で発行可能なすべての普通株を発行する必要があります。もし私たちが将来、許可株式数を増加させるために株主承認を求める必要があると判断した場合、これは、コックの株式融資と私たちの将来の融資、協力、共同または他の戦略取引の遅延を招く可能性があり、および/または を求めると、株主の承認を得ることができない可能性があり、これらの事件は私たちの業務と 財務状況に重大な悪影響を及ぼす可能性がある。また、私たちの普通株がナスダック世界市場に上場しているため、私たちはナスダック株式市場規則に制約されており、この規則は場合によっては株主の承認を得ずに株式を発行する能力を制限する可能性がある。

将来的に私たちの未返済証券を転売することは、私たちの業務が良好であっても、私たちの証券の市場価格を大幅に低下させる可能性があります。

私たち は21,512,027株の普通株を登録しており、本募集説明書に基づいてCCMに発行して販売し、コックの株式融資と関連している。コックの株式手配によって転売および/または公開市場に発行可能な21,512,027株は、2023年9月18日までに発行された普通株の約37%を占めている。このような株の公開市場での売却はいずれも私たちの普通株の取引価格に大きなマイナス影響を与える可能性がある。CCMに対する販売価格は通常、当時の我々普通株の現在の取引価格を下回ることになり、この事実はこの影響を悪化させる可能性がある。私たちの普通株の取引価格 が回復していない場合、またはこれ以上下落していない場合、購入合意に従ってCCMに普通株を売却することは、より吸引力の低い資本源である可能性があり、および/または、私たちの普通株取引価格がより高い場合に達成可能な金利で資本を調達することを許可しない可能性がある。

私たちはまた登録声明を提出し、いくつかの証券保有者が公開市場で販売および/または発行する可能性のある47,428,544株の転売を登録した。2023年9月18日現在、公開市場に登録転売された株は、私たちが発行した普通株の約58,880,812株を占めている。登録声明によると株を売却する証券保有者は、公開市場にその株を売却する時間、定価、金利を決定し、このような売却は私たちの普通株の取引価格に大きなマイナス影響を与える可能性がある。CNTQ IPO発行価格よりも低い価格で株式および/または株式承認証を購入したので、このような登録声明に基づいて転売権を有するいくつかの投資家/融資者は、売却の動機を有する可能性がある。したがって,このような登録声明に基づいて売却された証券保有者の販売は,その株式売却時の取引価格に基づく正の収益率を得ることが可能であるにもかかわらず,公共証券保有者がその株式を購入する価格と取引価格の違いにより,公共証券保有者は類似した 収益率を体験しない可能性がある.このような登録声明に基づいて売却された証券保有者が大量の普通株を登録して潜在的に転売することを考慮すると,このような証券保有者が株を売却したり,市場で大量の株を持っていると考えられる証券保有者が株を意図的に売却したりすることは,我々の普通株の市場価格の変動性を増加させる可能性があり,我々の証券の取引価格がCNTQ IPO発行価格を超えることを阻止する可能性があり,我々の証券の取引価格がさらに下落する可能性がある.

私たちの普通株式所有権に関するリスク

証券や業界アナリストが私たちに関する研究や報告書を発表したり、否定的な報告書を発表しない場合、私たちの株価や取引量は低下する可能性があります。

私たちの普通株の取引市場は、証券や業界アナリストが発表した私たちの研究と報告にある程度依存するだろう。私たちはこのアナリストたちに何の統制権も持っていないだろう。もし私たちの財務業績がアナリストの期待に達していない場合、あるいは私たちの1人以上のアナリストが私たちの普通株格付けを引き下げたり、彼らの観点を変えたりすることを報道すれば、私たちの株価は下落するかもしれない。もしこれらのアナリストのうちの1つ以上が私たちの報告書を停止したり、私たちに関する報告書を定期的に発表できなかった場合、私たちは金融市場での可視度を失う可能性があり、これは私たちの株価や取引量を低下させる可能性がある。

もし私たちが投資家、株主、あるいは証券アナリストの期待に達しなければ、私たちの証券の市場価格は下落するかもしれない。しかも、私たちの証券価格の変動はあなたの投資損失の全部または一部を招くかもしれません。

私たちの普通株の取引価格は大幅に変動する可能性があり、現在の価格を下回るかもしれません。私たちのような上場規模の小さい会社にとって、状況は特にそうかもしれない。私たちの証券の活発な市場が発展して継続すれば、私たちの証券の取引価格は変動し、広範な変動の影響を受ける可能性がある。私たちの普通株の取引価格は多くの要素に依存しており、 は本文書に記載されている要素を含む“リスク要因“一部では、その多くは私たちがコントロールできないもので、私たちの運営実績とは関係がないかもしれません。このような変動はあなたが私たちの普通株へのすべてまたは部分的な投資を失うことになるかもしれない。以下に列挙するいかなる要因も、あなたが私たちの証券の投資に重大な悪影響を及ぼす可能性があり、私たちの証券の取引価格はあなたが支払う価格よりも大幅に低いかもしれません。この場合、私たち証券の取引価格は回復できない可能性があり、 はさらに下落する可能性があります。

| 28 |

私たちの証券取引価格に影響を与える要素は、以下を含むかもしれません

| ● | 私たちの四半期財務業績または私たちと類似していると考えられる会社の四半期財務業績の実際または予想変動 ; | |

| ● | 私たちの経営業績に対する市場の期待を変える | |

| ● | 私たちのニュース原稿、他の公開公告、およびアメリカ証券取引委員会に提出された文書に対する大衆の反応 | |

| ● | ジャーナリズムや投資界の推測 ; | |

| ● | 私たちの業務、競争相手の業務、または全体的な競争構造の実際または予想される発展 | |

| ● | イノベーションや私たちや競争相手が開発した新製品 | |

| ● | 製造、供給、または流通遅延または不足; | |

| ● | 任意のメーカー、サプライヤー、ライセンス者、将来のパートナー、または他の戦略パートナーとの関係を任意の 変更します | |

| ● | Brの経営業績は、特定の期間における証券アナリストまたは投資家の予想を達成できなかった | |

| ● | 証券アナリストは、私たちまたは市場全体の財務推定と提案に対する変化 ; | |

| ● | 投資家は私たちに相当する他社の経営業績と株価表現を考えている | |

| ● | 我々の業務に影響を与える法律法規の変化 ; | |

| ● | 私たちの訴訟を開始したり参加したりします | |

| ● | 将来の証券発行や追加債務のような私たちの資本構造の変化 | |

| ● | 公開販売可能な普通株式数; | |

| ● | 取締役会や経営陣が大きく変動しています | |

| ● | 私たちの取締役、上級管理者、または大株主は、私たちの普通株を大量に売却したり、このような売却が発生する可能性があると考えています | |

| ● | 景気後退、金利、“貿易戦”、流行病(例えば、新冠肺炎)や戦争またはテロ行為(ロシアとウクライナの衝突を含む)のような一般的な経済的および政治的状況。 |

私たちの経営業績にかかわらず、広範な市場と業界要素は私たちの証券の市場価格に実質的な損害を与える可能性があります。株式市場とナスダックは極端な価格と出来高変動を経験しており、これらの変動は影響を受けた会社の経営業績に関係がないか比例しないことが多い。これらの株と私たちの証券の取引価格や推定値は予測できないかもしれません。 投資家が私たちと類似していると思う他社の株については、投資家が市場に自信を失った場合、私たちの業務、将来性、財務状況、あるいは運営結果にかかわらず、私たちの株価を押し下げる可能性があります。広範な市場と業界要素は、全世界の疫病の影響、及び不況或いは金利変化などの一般経済、政治と市場状況を含み、私たちの実際の運営実績にかかわらず、私たちの普通株の市場価格に深刻な影響を与える可能性がある。私たちの証券の市場価格の下落は、私たちが追加証券を発行する能力や、私たちが将来追加融資を得る能力にも悪影響を及ぼすかもしれない。

| 29 |

また,従来,全体の市場や特定会社の証券の市場価格が変動するにつれて, これらの会社は証券集団訴訟を起こすことが多かった.私たちにこのような訴訟を提起すれば、巨額のコストを招き、私たちの経営陣の注意と資源を移す可能性がある。このような訴訟におけるいかなる不利な裁決またはそのような実際または脅威の訴訟を終わらせるために支払われる任意の金額は、私たちに巨額のお金を支払うことを要求する可能性があります。また、私たちの前身のCNTQはSPACである。SPACは米国証券取引委員会からの監督と審査を含む、より厳格な監督·審査を受けている。業務合併または他の側面に関連する政府または規制調査または調査は、私たちの業務に重大な悪影響を与え、私たちの名声に悪影響を及ぼす可能性があります。

私たちの証券の活発な取引市場は一貫して株主に十分な流動性を提供しないかもしれない。

私たちの普通株の活発な取引市場が続くことを保証することはできません。したがって、私たちはどんな取引市場の流動性、必要な時に普通株を売ることができますか、またはあなたの株式が入手可能な価格を保証することはできません。

流通権証を行使して私たちの普通株を買収することは、将来公開市場で転売する資格のある株式数 を増加させ、私たちの株主持分の希釈につながる。

流通権証を行使して私たちの普通株を買収することは、将来公開市場で転売する資格のある株式数 を増加させ、私たちの株主持分の希釈につながる。2023年9月18日まで、(I)9,422,519株の普通株は1株11.50ドルの行使価格で発行できる;(Ii)1,501,386株の普通株は1株11.50ドルの行使価格で発行できる;(Iii)593,056株普通株は発行されたペンス株式証を行使する時に発行でき、行使価格は1株当たり0.01ドルである;(Iv)11,131,900株普通株は発行された投資家株式証を行使する時に発行でき、行使価格は1株2.00ドルである。および(V)570,250株の普通株は、1株2.50ドルの使用価格 で引受業者承認株式証を行使して発行することができる。10ドルの引受権証はすべて行使され、返済されていない。

また、普通株1株当たり10.00ドル以下の後続株式売却または分配については、ペンス株式証は価格に基づく逆希釈保護を有しているが、2022年10月7日(企業合併終了日)までの転換や未償還証券交換時の発行、企業合併終了日発効の合意による発行、従業員福祉計画や類似手配による発行、合弁企業での発行は含まれていない。任意の公開募集手配或いはその他の非融資性取引及び発行によって。 は吾などの任意の株式発行の性質及び価格に基づいて、この等株式証を行使するために発行された株式数 を増加させることができ、この等承認持分証の行使価格も下げることができる。ペンス株式証の条項によると、販売価格が5.00ドル(株式分割、組合せなどによって適切に調整されている)を超える場合、購入契約項のいずれかの総収益が1.5億ドルに達する株式の売却(またはその任意の代替)を調整することはない。br保険者は同意しており、保険者およびその任意の関連会社が実益所有とみなされている場合は、プライベート株式権証を行使してはならず、そうでなければ保険者およびそのなどの関連会社が実益所有とみなされることになる。私たちの普通株の7.5%を超えている。投資家株式証の条項によると、もしいくつかの基本取引が発生すれば、投資家株式証所有者はその投資家引受権証のブラック·スコアーズ価値を受け取る権利があり(投資家株式承認証の定義を参照)、投資家株式証に記載されている公式に従って計算し、現金或いはこのような基本取引中に普通株式所有者に提出し、支払うのと同じタイプ或いは形式の代価で支払う。

私たちのbrの経営業績は大きく変動する可能性があり、これは私たちの未来の経営業績を予測しにくくし、私たちの経営業績が予想を下回ったり、私たちが提供する可能性のあるいかなる指導を招く可能性があります。

私たちの四半期と年度の経営業績は大きく変動する可能性があり、これは未来の経営業績を予測することが困難になります。 これらの変動は様々な要素による可能性があり、その多くは制御できませんが、これらに限定されません

| ● | 私たちはターゲット顧客を引き付け、将来的にこれらの顧客を有意義な注文に変換することができます | |

| ● | 私たちはLFP電池サプライヤー2社とサプライヤー1社に依存してバッテリ管理システムを製造しています |

| 30 |

| ● | 私たちの電池潜在市場の規模と成長、これらの市場にサービスを提供する能力 | |

| ● | 固体電池の開発と生産の試みに挑戦した | |

| ● | どんな製品の需要水準にも大きな違いがあるかもしれない | |

| ● | 将来の会計公告または会計政策の変更; | |

| ● | 国と地方のマクロ経済状況 | |

| ● | 私たちの業界の競争構造の他のどんな変化も、私たちの競争相手やパートナー間の統合を含む。 |

これらの要因の累積影響は、私たちの四半期と年度の運営業績が大幅に変動し、予測できない可能性があります。 そのため、私たちの運営業績を期ごとに比較することは意味がないかもしれません。投資家は私たちの未来の業績の指標としてその過去の業績に依存してはいけない。

このような変動性および予測不可能性はまた、業界または財務アナリストまたは投資家の任意の時期に対する期待を満たすことができない可能性がある。もし私たちの収入や経営業績がアナリストや投資家の予想よりも低い場合、または私たちが市場に提供するいかなる予測よりも低い場合、または私たちが市場に提供する予測がアナリストや投資家の予想よりも低い場合、私たちの普通株の価格は大幅に低下する可能性がある。それが提供される可能性のある以前に公開された任意の収入または収益案内に達したとしても、このような株価下落が生じる可能性がある。

法律、法規、またはルールの変更は、任意の法律、法規またはルールを遵守しないことが、私たちの業務、投資、および経営結果に悪影響を及ぼす可能性があります。

私たちbrは国、地域と地方政府、そしてナスダックによって制定された法律、法規、規則の制約を受けている。特に、私たちはいくつかのアメリカ証券取引委員会、ナスダック、および他の法律または法規の要件を遵守するように要求されている。適用される法律、法規、そして規則を遵守して監督することは困難で、時間がかかり、コストが高いかもしれない。これらの法律、法規または規則およびその解釈および適用も時々変化する可能性があり、これらの変化は、私たちの業務、投資、および運営結果に重大な悪影響を及ぼす可能性があります。また、解釈や適用の適用法律、法規または規則を守らないと、私たちの業務や運営結果に大きな悪影響を及ぼす可能性があります。

私たちのbr会社規約ほぼすべての株主訴訟事項の独占裁判所として特定裁判所を指定することは、我々の株主 が私たちまたは私たちの取締役、上級管理者、または従業員と紛争する有利なフォーラムを獲得する能力を制限する可能性がある。

私たちの会社規約は、私たちが書面で代替裁判所を選択することに同意しない限り、法律が適用される最大範囲内で、ネバダ州ワショー県第二司法地域裁判所は、任意またはすべてのbr民事、行政または調査または任意のクレームまたは反クレームを主張するbr訴訟、訴訟または訴訟の唯一の独占的かつ裁判所である:(A)私たちの名義または権利または代表で私たちを代表してbrを提出し、(B)私たちのいかなる取締役、幹部、従業員または代理人に違反して私たちまたは私たちの株主の任意の受託責任に対してクレームを提出する;(C)国税法第78章又は第92 A章又は当社定款又は当社定款のいずれかの規定に基づいてクレームを提起又は主張すること,(D)当社定款又は当社定款の有効性を解釈、適用、実行又は決定すること、又は(E)内部事務原則によって管轄されるクレームを主張する。裁判所条項を選択することは、私たちまたは私たちの役員、役員、または他の従業員とのトラブルに有利であると考える株主の請求能力を司法裁判所で提出することを制限する可能性があり、これは、私たちおよび私たちの役員、役員、および他の従業員に対するこのような訴訟を阻止することができるかもしれません。br}または、裁判所が私たちの定款に含まれる裁判所条項の選択が適用されないことやbr}が訴訟で強制的に実行できないことを発見した場合、他の司法管轄区域でのこのような訴訟の解決に関連する追加費用が生じる可能性があり、これは私たちの業務、財務状況、運営結果に悪影響を及ぼす可能性があります。

| 31 |

私たちの会社規約はまた、私たちが書面で代替裁判所を選択することに同意しない限り、アメリカ連邦地域裁判所は、証券法に基づいて提起された任意の訴因を解決する独占裁判所でなければならないと規定している。この条項は、司法裁判所において、私たちの取締役、上級管理者、または他の従業員とのトラブルのクレームに有利であると考える能力を司法裁判所で提出することを制限し、私たちの役員、上級管理者、および他の従業員に対する訴訟を阻止する可能性があります。さらに、株主がこれらのクレームを提起するコストが増加する可能性があり、排他的な裁判所条項は、投資家が司法裁判所に有利と思うクレームを提出する能力を阻止または制限する可能性がある。

私たちのbr会社規約Brの別の会社が私たちを買収することを阻止し、私たちの株主が私たちの経営陣を交換または更迭しようとするのを阻止するかもしれない。

我々の定款と我々の定款における条項 は、株主がプレミアムな取引を獲得する可能性があることを含む、合併、買収または株主が有利と思う他の制御権変更を阻止、延期または阻止する可能性がある。これらの条項はまた、投資家が将来私たちの普通株株に支払うことを望むかもしれない価格を制限し、私たちの普通株の市場価格を下げる可能性がある。また、これらの規定は、株主が我々の取締役会メンバーを交換することを困難にし、それによって、株主 が現在の管理職を交換または罷免しようとすることを挫折または阻止する可能性がある。私たちの取締役会は責任を持ってチームのメンバーを管理するように命じているので、これらの規定は逆に私たちの株主が私たちの管理チームの既存のメンバーを交換するいかなる試みにも影響を与える可能性があります。これらの規定は、他の事項以外にも規定されている

| ● | 私たちの取締役会は3つのレベルに分かれており、各レベルの任期は3年交錯しており、これは株主が取締役会の多数のメンバーを交換する能力を遅らせる可能性がある | |

| ● | 私たちのbr取締役会は取締役会の規模拡大と取締役を選挙する独占権を持っていて、取締役会の拡大や取締役の辞任、死亡、罷免による穴を埋めることができなくなり、私たちの取締役会の空きを埋めることができません | |

| ● | 私たちの株主は書面の同意の下で行動してはいけません。これは株主に年次または特別株主会議で行動を取らせます | |

| ● | 取締役会の多数のメンバーだけが株主特別会議を開催することができ、取締役の罷免を含む我々の株主の提案や行動能力を強制的に考慮することを遅らせる可能性がある | |

| ● | 我々の定款は取締役選挙での累積投票を禁止しており、これは小株主が取締役候補者を選挙する能力を制限している | |

| ● | 当社の取締役会は、株主の承認なしに当社の定款のいくつかの条項を変更することができます | |

| ● | 取締役会選挙で投票する権利を有する当社の普通株式の少なくとも66%および3分の2(662/3%)の持株者(Br)は、当社の定款の通過、修正、変更または廃止、または当社の定款における取締役選挙および罷免に関する規定に合致しないいかなる条項も承認、修正、変更、変更または廃止しなければならない | |

| ● | 株主は、私たちの取締役会選挙に参加した個人を指名するために、または株主総会で行動可能な事項を提出するために、事前に通知および補足開示を行わなければならない。これは、潜在的な買収者がエージェントが自分の取締役リストを選挙することを阻止または阻止するか、または他の方法で私たちの普通株に対する投票制御権を獲得しようと試みることができる | |

| ● | 我々の取締役会は、優先株を発行し、株主の承認を必要とせず、優先株や投票権を含むこれらの株式の条項を決定する権利を有しており、これは、敵意の買収者の所有権を著しく希釈するために使用される可能性がある。 |

| 32 |

私たちbrは新興成長型会社であり、新興成長型会社のみに適用される減少の報告や開示要求の決定を遵守することは、私たちの普通株の投資家に対する吸引力を低下させる可能性がある。

“雇用法案”の定義によると、私たちは新興成長型会社です。新興成長型企業であり続ける限り、他の上場企業に適用されるが“新興成長型企業”には適用されない様々な報告要件の免除を利用することを選択することができる

| ● | サバンズ·オクスリ法第404条の規定によると、独立公認会計士事務所による財務報告の内部統制は不要である | |

| ● | 私たちの定期報告書と10-K表年次報告書の役員報酬に関する開示義務を削減し、 | |

| ● | 役員報酬と株主承認前に承認されなかったいかなる黄金パラシュート支払いについても拘束力のない諮問投票の要求を免除する。 |

したがって、株主は彼らが重要だと思ういくつかの情報を得ることができないかもしれない。次のような状況が発生すると、私たちの新興成長型企業としての地位は直ちに終了します

| ● | 財政年度の最終日、私たちの年収は少なくとも12.35億ドル | |

| ● | 私たちは“大型加速申請者”になる資格があり、非付属会社は少なくとも7.0億ドルの株式証券を持っている | |

| ● | 3年間で10億ドル以上の転換不可能な債務証券を発行しました | |

| ● | 私たちの初公募5周年後に終わった財政年度の最終日。 |

雇用法案によると、新興成長型企業は、これらの基準 が民間企業に適用されるまで、新たな会計基準の採用や改正を延期することもできる。私たちはこの延長された過渡期を利用することを選択するかもしれませんので、私たちの財務諸表は似たような状況の上場企業と比較できないかもしれません。

新興成長型企業が提供するいかなる免除に依存するかを選択すれば、投資家が私たちの普通株吸引力の低下を発見するかどうかを予測することはできない。もし一部の投資家がこれらの免除に依存して私たちの普通株の吸引力が低下していることを発見すれば、私たちの普通株はそんなに活発ではない取引市場があるかもしれません。私たちの普通株の市場価格はもっと変動し、低下するかもしれません。

もし私たちが財務報告に対して有効な開示制御と内部制御システムを維持できなければ、私たちが適時かつ正確な財務諸表を作成したり、適用法規を遵守する能力が損なわれる可能性があり、これは投資家の信頼に悪影響を与え、私たちの普通株の市場価格に影響を与える可能性がある。

上場企業として、私たちは財務報告に対して効果的な開示制御と手続きと内部統制を維持することを含む“サバンズ-オキシリー法案”の要求を守らなければならない。参照してください“私たちは財務報告書の内部統制の重大な欠陥を発見した。これらの重大な弱点は、運営結果と財務状況を正確かつタイムリーに報告する能力に引き続き悪影響を及ぼす可能性がある“我々は、米国証券取引委員会に提出された報告で開示を要求した情報が、米国証券取引委員会規則および表が指定された期間内に記録、処理、集約および報告されることを確実にし、取引法に基づいて報告書に開示された情報が蓄積され、私たちの主要幹部および財務担当者を含むことを確実にするために、私たちの開示制御および他の手続きを策定し、改善している。

| 33 |

私たち は財政報告書の内部統制を改善し続けなければならない。私たちは、私たちの財務報告の内部統制の有効性を正式に評価することを要求されます 一旦、私たちが新興成長型会社でなくなったら、私たちの独立公認会計士事務所が発行した財務報告の内部統制に関するbr}認証報告を含むことを要求されます。規定された時間内にこれらの要求の適合性を達成するために、私たちは、高価で挑戦的な財務報告に対する私たちの内部 制御を記録して評価するためのプロセスに参加する。この点では、外部コンサルタントを招聘し、財務報告の内部統制に対する十分性を評価して記録するために、外部コンサルタントを招聘し、詳細な作業計画を採用することが可能であり、テストによって制御がファイルのように機能しているかどうかを検証し、持続報告 および財務報告内部制御改善プロセスを実施する必要がある。私たちは規定された時間内に結論を出すことができないかもしれない、すなわち、私たちは財務報告書の内部統制に有効であり、“サバンズ-オキシリー法案”404条の要求に適合している。さらに、私たちのテストまたは私たちの独立公認会計士事務所のその後のテストは、財務報告の内部統制における私たちの他の欠陥を明らかにするかもしれません。これらの欠陥は実質的な弱点と考えられています。

1つまたは複数の重大な弱点を決定することを含む、有効な開示制御および手順および財務報告の内部制御を実施および維持することができなかった場合、投資家は、私たちの財務諸表および報告の正確性および完全性に自信を失う可能性があり、これは、私たちの普通株の市場価格に悪影響を及ぼす可能性がある。さらに、私たちはナスダック、アメリカ証券取引委員会、および他の規制機関の制裁または調査を受けるかもしれない。

予見できないbrの有効税率の変化や私たちの収入や他の納税申告書の審査による不利な結果は、私たちの財務状況や経営業績に悪影響を及ぼす可能性があります。

私たちのbrはアメリカで所得税を納めます。私たちの納税義務は異なる管轄区での費用の分配に依存します。私たちの将来の実際の税率は変動したり、複数の要因の悪影響を受ける可能性があります

| ● | 私たちの繰延税金資産と負債の推定値の変化 | |

| ● | Brの任意の税金推定免税額の発行時間と金額を予想する | |

| ● | 税収株報酬の影響; | |

| ● | 会社間再編に関する費用 ; | |

| ● | 税金の法律、法規、またはその解釈を修正する;または | |

| ● | 私たちの法定税率が低い司法管轄区の予想未来収益を下回って、私たちの法定税率が高い司法管轄区の予想未来収益 より高い |

また、税務機関は私たちの所得税、販売税、そして他の取引税を監査するかもしれない。これらの監査の結果 は私たちの財務状況や運営結果に悪影響を及ぼす可能性があります。

| 34 |

収益を使用する

我々 は,CCMが今回の発行で普通株を売却したいかなる収益からも何の収益も得ない.購入プロトコルの有効期間内に,購入プロトコルによりCCMに普通株式を売却する総収益は1.5億ドルに達すると予想され,購入プロトコルに基づいて権利はあるが他の予想費用と支出前にすべての普通株式をCCMに売却する義務はないと仮定する.私たちが販売する普通株は、本募集説明書が提供するすべての普通株よりも少ない可能性があり、この場合、私たちの純発行収益はもっと少ないかもしれません。購入契約により、私たちの普通株を売却する義務はありませんので、現在私たちに提供される実際の総発売金額と収益(あれば) を決定することはできません。より多くの情報については、本募集説明書の他の部分の“流通計画”を参照してください。

我々 は,購入プロトコルに従ってCCMの純収益を我々の未償還債務の全部または一部の償還に利用し,運営資金や一般会社用途に利用する予定である.

私たちが実際に支出した金額と時間は多くの要素に依存するだろう“リスク要因“ は、本募集説明書および任意の添付の入札説明書補足資料、および私たちの業務で使用される現金金額に記載されている。 が純収益を他の目的に用いることが必要または望ましいことが分かるかもしれないが,純収益を適用するうえで広範な裁量権 を持つことになる.上記の用途の前に、CCMへの普通株売却の純収益を、米国政府の短期·中期金利債務、投資レベル手形、預金または直接債務または保証債務に投資する予定だ。

| 35 |

薄めにする

購入契約に基づいて私たちの普通株をCCMに売却することは私たちの株主に希釈影響を与えるだろう。また,CCMに株式を売却する権利を行使する場合,我々の株価が低いほど,購入合意によりCCMに発行されなければならない普通株が多くなり,1.5億ドルまでの総収益を得ることができ,既存株主はより大きな希釈に直面するであろう.

CCMが本入札説明書に従って転売株式のために支払う価格は、販売時間に依存し、我々普通株の取引価格 に応じて変動する。

2023年6月30日まで、私たちは58,504,541株の普通株を発行しました。この総数は含まれていません

| ● | 4000万株の利益株 | |

| ● | 1,501,386株の私募株式権証; | |

| ● | 9,422,529株公募株式権証; | |

| ● | 593,056株ペンス株式証明書 | |

| ● | 11,405,000株の投資家引受権証; | |

| ● | 570,250株引受業者は株式権証明書を承認した | |

| ● | 3,443,099株の発行済みオプション;および | |

| ● | 18万株のRSUの基礎株式が発行された。 |

上記の規定により株式を増発した範囲で、今回発行した私たちの株を購入した投資家は を経験してさらに希釈します。また、ペンス株式承認証には価格に基づく逆希釈条項が含まれている。我々が発行する任意の株式の性質や価格に応じて、当該等承認株式証を行使する際に発行可能な株式数が増加する可能性がある。また,市場状況や戦略的考慮により, が他の製品で他の証券を提供する可能性がある.我々がこのような証券を発行する程度では,投資家はさらに希釈される可能性がある.

| 36 |

市場価格と配当情報

市場情報

私たちの普通株は現在ナスダックで取引されています。コードは“DFLI”、私たちの公募権証は現在ナスダック資本市場に看板を掲げています。取引コードは“DFLIW”です。2023年9月18日まで、私たちの普通株式と引受権証の終値はそれぞれ1.77ドルと0.15ドルです。2023年9月18日までに、103名の普通株式所有者と35名の公開株式証所有者がある。

配当政策

私たちのbrは現在、すべての利用可能な資金と任意の未来の収益を維持し、私たちの業務の成長と発展に資金を提供するつもりです。私たちは私たちの株について何の現金配当金も発表したり支払ったりしたことがない。予測可能な未来に、私たちは株主に現金配当金を支払うつもりはない。投資家は現金配当金を得ることを期待して私たちの普通株を購入してはいけない。

将来配当を発表する任意の決定は私たちの取締役会が適宜決定し、私たちの財務状況、br}経営業績、資本要求、一般業務状況及び私たちの取締役会が関連すると思われる他の要素に依存するだろう。

| 37 |

商売人

別の説明または文脈で別の説明がない限り、本登録声明で言及されているすべての“トンボ”、“br}”会社“、”私たち“、”私たち“または”私たち“は、トンボエネルギーホールディングスおよびその子会社を意味する。

概要

著者らの は無毒深循環リチウムイオン電池のメーカーであり、鉛酸電池の代わりに多くの異なる貯蔵応用と端末市場で、br車、海洋船舶、太陽エネルギーと離網業界を含み、現在破壊性固体電池技術 を開発している。私たちの目標は技術を開発し、世界のすべての人に環境に影響を与えるエネルギー貯蔵ソリューションを提供することです。私たちのリチウムイオン電池の革新的な設計は、消費電子製品、相互接続設備、スマート家電に依存する現代の顧客の需要に非常に適しており、これらの設備は場所を問わず信頼できる電力を必要としていると信じています。

鉛酸電池などの既存製品と比較して,我々の深循環LFP電池は多くの利点を提供している。LFP電池は毒性がなく、環境に優しく、希少或いは論争のある金属に依存せず、極めて費用効果のある貯蔵解決方案である。LFP電池 は、ニッケルやコバルトではなく、リチウムイオン電池の正極材料としてリン酸鉄リチウムを用いる。LFP電池のエネルギー密度は低いが,それらの方がサイクル寿命が長く,容量損失率が低い。その熱安定性と化学的安定性により,LFP電池も本質的に硫化物ガスよりも安全であり,これは我々のLFP電池が代替製品よりも燃えにくいことを意味する。我々の独自の固体電池技術の開発に伴い,多くの他社が開発しているリチウムイオン 技術と比較して,LFPの使用は顕著な利点を提供し続け,これらの会社はその化学成分に不安定な成分(例えば硫化物 ガラス,これらのガラスは化学的に不安定であり,空気中に曝露すると硫化水素を形成する)を加えていると信じている。

私たちは電池製品に対して二ブランド戦略、トンボエネルギーとBattle Bornを採用しています。Batch Bornブランド製品は主に消費者に直接販売され、トンボエネルギーブランドは主にOEMに販売されている。しかし、Battle Bornがますます人気とブランド認可を受けるにつれ、これらの電池は私たちのOEM顧客の間でますます人気を集めている。我々のチームが行った広範な研究と最適化に基づいて,独自の電池管理システムと低温に対する内部電池加熱機能を含む一連の製品を開発し,最近では独自の電池通信システム も開発した。私たちは現在少数の厳選されたサプライヤーから私たちの電池に統合されたLFP電池を調達して、これらのサプライヤー は私たちの厳しい品質標準を満たすことができて、私たちはこれらのサプライヤーと長期的な協力関係を構築しました。

私たちは2020年以降、266,000個を超える電池を販売した。2023年6月30日と2022年6月30日までの四半期に、それぞれ20,966枚と21,651個の電池を販売し、純売上高はそれぞれ1,930万ドルと2,160万ドルだった。時間の経過とともに,車応用電池の直接消費者向け販売の増加,関連するDTC販売による船舶と離網貯蔵市場 ,車OEMへの電池販売,流通業者への販売の増加,および電池システムの転売部品 の組合せにより総売上を増加させた。我々の車OEM顧客には現在Keystoneが含まれており,供給協定(潜在的な年間更新)に基づいて我々の貯蔵解決策をそのある製品のディーラーや消費者の選択肢としている;Thorは,我々の業務に戦略的投資を行っており,今後双方が合意した2年間(毎年継続する可能性がある)北米独占流通協定,Airstream,REVを締結し,我々の製品の採用率をさらに増加させるために他の車OEMと交渉している。

私たちは現在一連の電池を提供して、私たちの“Battle Born”と“トンボ”ブランドをカバーして、各ブランドは異なるサイズ、電力と容量があり、7つの異なる モデルから構成されており、その中の4つは加熱オプションを持っている。私たちの電池製品を補充するために、私たちはまだ電池システム部品のディーラーです。これらの製品には、勝創エネルギー、進歩動力、Magnum Energy、Sterling Powerなどのブランドからの充電器、インバータ、モニタ、コントローラ、その他のシステム部品が含まれています。Thomason Jones Company,LLC(“Thomason Jones”)および他の当事者と2022年4月22日に締結した資産購入契約に基づき,Thomason JonesのWakespeed を含む資産を買収し,我々が販売しているシステムに我々自身の交流発電機レギュレータを加えることができるようにした。

| 38 |

私たちのバッテリーパックはアメリカ内部で設計されて組み立てられています。2021年4月、ネバダ州リノに99,000平方フィートの新工場を開設し、生産能力を向上させ、既存の顧客への売上を増加させ、新市場に進出することができるようにした。私たちの工場は私たちの現在の電池に簡略化された、一部の自主的な生産プロセスを提供して、モジュール組み立てと電池組み立てを含み、生産ラインの数量を拡大して、増加した生産量と近い将来に発売しようとしている追加の電池モジュールを処理することができます。必要に応じて生産能力を拡大し続ける予定であり,既存の生産施設が完全に利用されると,5億ドルを超える製造販売能力が許容されると予想される。

私たちのbrは現在3つの主要な消費端末市場に集中しています:車、船舶、オフラインストレージ、中長期的には、いくつかの新しい市場に拡張する予定です。私たちの現在の市場で、私たちの目標は既存の鉛酸電池を代替することだ。私たちの電池は主に消費者に持続的で効率的な電源を提供し、車、船舶あるいはネット離れ住宅内の家電製品、消費電子製品、その他のスマート設備に使用されており、いくつかの小さい船舶を除いて、推進には使用されていない。私たちの電池は動力システムに関係なく、内燃機関車両や電気自動車で運転することができる。

私たちが試されてきた販売とマーケティング戦略は、私たちの現在の端末市場に効率的に浸透することができます。我々は様々な方法を用いて消費者LFP電池のメリットを教育し,現在ターゲット端末市場で見つかっている従来の鉛電池よりもなぜ良い投資をしているのかを教育している。私たちはまた、ターゲット市場のコンテンツクリエイターと協力して、消費者と私たちの製品のメリットを共有する幅広いソーシャルメディアプログラムを持っています。最後に、私たちは各種の業界の制作に参加して、車の集客とテレビ番組の特別テーマの報道を含み、そしてスポンサーの業界活動、例えばバスマストクラシック戦、車ラリーと船展などに参加します。

我々の伝統的なLFP電池に加えて、創業者で最高経営責任者が率いる経験豊富な研究開発チーム は現在、次世代LFP固体電池を開発している。設立以来、独自の固体電池技術や製造プロセスを開発し、適切な場合に特許および出願中の特許を発行してきた。br}固体リチウムイオン技術は、液体電解液の使用を除去し、リチウムイオン電池による余熱や可燃性の問題を解決してきた。著者らの乾式堆積技術は固体電池の独特な競争優勢 を強調し、この技術は製造過程中の有毒溶媒に対する需要を完全に代替し、グラファイトやシリコンのような挿入陽極を有する固体電池を迅速かつ拡張可能に生産することを可能にした。他の多くの固体技術会社 は,より密度の高いリチウム金属負極に集中しており,この負極は電池内部に氷状樹枝結晶を形成することが多く,負極の循環能力に乏しい。私たちの設計はより安全で効率的な電池を可能にし、私たちはこれがエネルギー貯蔵市場の重要な利点になると信じている。また、私たちの内部で生産された固体電池は、私たちのサプライチェーンを簡略化し、電池を電池に垂直に統合することができ、私たちの生産コストを下げることができます。

企業、組織、個人がますますクリーンエネルギー使用とエネルギー貯蔵の改善を求めていることに伴い、私たちは我々の目標、すなわち革新技術を開発し、全世界の誰もがクリーンエネルギーを獲得し、負担できるようにする有利な地位にあると信じている。私たちは引き続き私たちの核心的な能力、すなわち革新的な技術を提供し、私たちのブランドの組み合わせを拡大し、負担できる持続可能で入手可能なエネルギーを提供し続け、これらすべてがアメリカで設計され、製造されている。

業界 背景

数十年間、鉛酸電池は世界の電力とエネルギー市場の主導者であった。1970年代中期に吸収式ガラス繊維マット(“AGM”)鉛酸電池が導入されて以来,鉛酸電池技術の技術進歩は制限されてきた。現在市場で使用されている既存の鉛酸電池と比較して、LFP電池は多くの利点を持っている

| ● | 環境保護、社会に責任があり、より安全だ。回収や適切な処理が得られていない鉛酸電池は極めて高い毒性を有し,有毒地下水や鉛の蓄積を招き,人間にも環境にも影響を与える可能性がある。EcoMena の研究により、単一の鉛酸電池が都市固体廃棄物収集システムに誤って処分され、25トンの都市固体廃棄物を汚染し、鉛含有量が高いため、有機資源の回収を阻害する可能性があることが分かった。リチウムイオン電池、特にLFP電池は、有毒元素を含まず、鉛酸電池により安全な環境保護代替案を提供する。LFP電池もその化学成分の一部としてコバルトのような議論のある元素に依存しない。リチウムイオン電池は鉛酸電池に比べて“放気”や有毒ガスの排出を心配する必要がないため,我々のLFP電池を設置または充電する際には,必要な換気や放気に関する火災リスクを考慮する必要がない。 |

| 39 |

| ● | 寿命がもっと長い リチウムイオン電池は鉛電池よりもライフサイクルが長い。LFP電池は3000から5000回循環(すなわち, 放電と充電)することができ,80%の容量フラグを達成することができる。対照的に,鉛酸電池は分解が速く,300−500回サイクルで元の容量の50%を達成できた。我々は第三者検証の内部研究を経て, 典型的なAGM鉛酸電池と我々のLFP電池を1日1回循環させると,AGM電池と我々のLFP電池の寿命はそれぞれ1.98年と19.18年であり,その後80%の放電深さ(すなわち,この寿命内の電池の総容量に対して80%の電池が 放電される)を達成することを示した。多くの貯蔵応用において、リチウムイオン電池の寿命はプロジェクトの寿命を超え、維持要求は非常に限られているが、鉛酸電池の多くの応用における使用寿命は1年から2年である。 | |

| ● | 電源と性能です新技術の発展と人々の電気使用の増加に伴い、電池給電と性能の重要性もますます高まっている。リチウムイオン電池は、鉛電池と比較して、より高い電圧で放電し、より小さい物理空間およびより軽い重量を使用しながら、放電周期全体(すなわち100%放電まで)でより安定して放電することができる。また、鉛酸電池とは異なり、リチウムイオン電池は、電池に取り返しのつかない被害を与えることなく、50%以下の容量で放電することができる。リチウムイオン電池は、標準鉛酸電池の5分の1の重量で同じエネルギー容量を提供する。リチウムイオン電池もより確実かつ効率的であり,特に寒い温度では通年全天候使用が許可されている。 | |

| ● | 充電中です。 鉛酸電池は市場で最初の充電可能電池である。しかし、エネルギー密度(即ち質量体積貯蔵のエネルギー)と充放電比の新しい進展により、リチウムイオン電池の現在の表現は伝統的な鉛酸電池より明らかに優れている。現在,LFP電池の充電速度は鉛酸電池の5倍であり,次世代リチウムイオン電池の充電速度はより速いと予想されている。適切な電池管理システムがあれば、リチウムイオン電池を低温で充電することができ、これは鉛酸電池ではできないので、2~3倍の電力を提供することができる。 | |

| ● | メンテナンスフリーです。 LFP電池は鉛酸電池と比較してメンテナンスフリーオプションの利点を提供している。電流および充電率を調整するための電池管理システムがない鉛酸電池とは異なり、我々のすべてのLFP電池パックは、電流を調整し、温度、短絡、および冷充電保護を提供する独自の電池管理システムを含む。私たちのLFP電池も洗浄や灌水を必要としないため、今日の鉛酸電池で定期的にメンテナンスする必要はありません。私たちのLFP電池は通常、既存の鉛電池を交換するために設計されており、物理的には既存の鉛酸電池のためのラックに適していますが、私たちのbr電池はどこにも設置でき、換気を必要としません。 |

終了 市場

現在の市場

我々が依頼したFrost&Sullivan報告(“Frost&Sullivan”)によると,2025年までに我々の現在の3つの端末市場の総潜在市場(“TAM”) は約120億ドルと見積もられている。

| ● | レジャー用車です自動車市場の成長はLFP蓄電池の需要を引き続き推進することが予想される。自動車業界協会(RVIA)の2022年年次報告によると、22%の車の買い手年齢は18歳から34歳の間だ。また、調査では3分の1近くの回答者(31%)が初めて車を所有しており、これは過去10年間の住宅車業界の増加を顕著に示している。顧客が全天候型の車生活方式を採用するにつれ、車内部がより近代的になり、より多くの電気製品や電子製品が設置されているため、信頼できる電源の需要が増加している。RVIAとThor Industriesのデータによると、2012年から2022年までの北米車出荷量の10年複合年間成長率(CAGR)は5.6%と見積もられている。より大きな電力と内装に電力を供給するエネルギー貯蔵能力の需要は、LFP電池の使用の転換を推進している。現在の鉛酸蓄電池は重く,占有空間が大きく,電力放電効率が低く,換気が必要である。我々の製品はこれらのすべての問題 を解決し、より短い充電時間を可能にし、重量は標準鉛酸電池の5分の1であり、信頼性と一致した電源 を提供し、メンテナンスを必要としない。我々の伝統的な市場の重点は電動車(すなわち運転可能な車)であるが、OEM はすでに電池をトレーラー(すなわち別の車が駆動する車が必要)に導入し始めており、これはLFP車市場で絶えず増加する細分化市場を創造している。RVIAの“2021年車市場報告”によると,2021年に出荷された車卸売量の約91%が牽引式車であり,LFP電池にとって重要な成長機会となっている。 |

| 40 |

| ● | 海兵隊の船です。ボートが北米で流行するにつれ,信頼性の高い不燃性のエネルギー貯蔵システムへの需要も明らかになってきている。2020年のレジャーボート統計と2020年の国家レジャーボート安全調査によると、2018年には8400万人を超えるアメリカ人が何らかの形のボート活動に参加し、2020年までに水面上の船の総数は1180万隻を超え、その93%が動力船である。私たちは2025年までに海船市場が約80億ドルに増加すると信じている。自動車市場と同様に、顧客は技術的により先進的になり、彼らの船舶により多くの電子機器を追加し、さらにLFP電池のようなより大きく、信頼性の高いエネルギー貯蔵の需要を推進した。埠頭法規brを引き締めることもより多くの船の電動寄港モーターに対する需要を推進し、安全への関心を増加させたが、LFP電池はこの問題を解決するのに非常に適している。 | |

| ● | 離網住宅多くの人が離網住宅に移行しており,個人や政府が彼らの炭素の足跡をより多く意識するにつれ,離網住宅のための再生可能エネルギーへの移行がますます人気を集めている。ブルームバーグ社のデータによると、世界の太陽エネルギー設備容量は引き続き増加し、世界の太陽光発電設備容量は2020年の144ギガワットから2030年の334ギガワットに増加すると予測されている。太陽エネルギー工業協会(“SEIA”)のデータによると、2021年には太陽電池装置の約11%が昼間に発生する過剰なエネルギーを効率的に貯蔵するための電池システムが設置されている。しかし、2025年までには、電池システムをサポートする新しい表裏太陽システムの数は29%以上に増加すると予想されている。 LFP電池は、再生可能エネルギーの採用の中で最も弱い部分、すなわち持続的で信頼性があり、効率的なエネルギー蓄積が不足していることを解決することができ、この貯蔵は現在市場の代替エネルギー貯蔵スキームよりも安全である。このようなクリーンエネルギーへの転換がより顕著になり,コスト効果があるに伴い,LFP電池市場はほとんど開発されていないオフグリッド市場に浸透することができる。 |

アドレス指定可能な隣接市場

従来の鉛酸電池の代替品としてLFPや他のリチウムイオン電池への移行に伴い,我々のbrアドレス可能市場は巨大な成長潜在力を持つ分野である。これらの中長期市場の成熟に伴い,我々 は我々の固体技術を展開し,開発が完了すると同時に,既存の鉛酸 技術をさらに代替し続ける予定である。Frost&Sullivanのデータによると、2025年までに私たちのTAMは850億ドルに達すると推定されている。

| ● | 工業 /資材運搬/作業トラック。工業車両市場には、作業トラック、資材運搬、倉庫設備、コンパクト建築設備が含まれている。工業車両の自動化度の向上や車載ツールの増加に伴い,耐久性,信頼性,環境保全のエネルギー需要も大きくなってきている。電子商取引の持続的な増加 は倉庫や自動化設備への需要を増加させている。物資運搬設備メーカーのハイスター·エール物資運搬会社のデータによると、2021年、世界のクレーントラックの単位市場販売台数は約230万台で、その大部分は従来の鉛酸電池が動力を提供し、LFP電池に大きな改装機会を提供している。 | |

| ● | 専門車両 台Mordor Intelligenceのデータによると,2019年現在,米国の特殊車両市場 の約40%は医療車両からなり,約30%は法執行と公共安全車両からなる。ベビーブーム世代の継続高齢化に伴い、緊急車両市場 は絶えず増加し、これらの緊急車両における電化設備と設備に対する需要も増加している。私たちのLFP電池は鉛酸電池よりも信頼性の高い電源とより長いライフサイクルを提供するので、この市場を占領するのに非常に適している。さらに、LFPバッテリは、バッテリシステムの性能を犠牲にすることなく、より多くのツールを緊急車両に格納することができるように、より安全で軽量かつモジュール化されている。 |

| 41 |

| ● | 緊急 と待機電源です。信頼できる緊急電源およびバックアップ電源の需要は、住宅、商業、および工業用途の有効な電力貯蔵の需要を引き続き推進することが予想される。エネルギー省のデータによると,米国の停電による損失は年間1500億ドルと推定されており,無停電電源への需要が増加している。危険と非危険環境の中で信頼できる緊急と予備電力の需要が存在し、特に既存の電力網サービスの時間が切れたり、効率が低下したりする地域(高ピーク電力使用量、電力網と関連設備の老化或いは悪天候とその他の環境要素を含む)。LFP電池は,電力網に関連する間欠的かつ非効率的な相殺が可能であり,電力網安定の提供に寄与する。重要なことは,LFP電池は化石燃料予備発電機の使用を代替または減少させることにより,これらの利点をクリーン,信頼性,安全な方法で実現していることである。 | |