アメリカです

アメリカ証券取引委員会

ワシントンD.C.,20549

表

|

|

1934年証券取引法第13条又は15条に基づいて提出された年次報告 |

本財政年度末まで

あるいは…。

|

|

1934年証券取引法第13条又は15(D)条に基づいて提出された#年からの移行期の移行報告 至れり尽くせり |

手数料書類番号

(登録者の正確な氏名はその定款に記載)

|

|

|

||

|

(明またはその他の司法管轄権 |

(税務署の雇用主 |

||

|

会社や組織) |

識別番号) |

||

|

|

|

||

|

|

(郵便番号) |

||

|

(主にオフィスアドレスを実行) |

登録者の電話番号は市外局番を含んでいます

同法第12条(B)に基づいて登録された証券:

|

クラスごとのタイトル |

取引コード |

登録された各取引所の名称 |

|

|

|

|

同法第12条(G)により登録された証券:なし

登録者が証券法規則405で定義されている経験豊富な発行者である場合は、再選択マークで示してください。

登録者が当該法第13条又は第15条(D)に従って報告書を提出する必要がないか否かを、再選択マークで示す。

Yes ☐

再選択マークは、登録者が(1)過去12ヶ月以内(または登録者がそのような報告の提出を要求されたより短い期間)に、1934年の証券取引法第13条または15(D)節に提出されたすべての報告書を提出したかどうか、および(2)過去90日以内にそのような提出要件に適合しているかどうかを示す。

再選択マークは、登録者が過去12ヶ月以内(または登録者がそのような文書の提出を要求されたより短い時間以内)に、S−T規則405条(本章232.405節)に従って提出を要求した各相互作用データファイルを電子的に提出したか否かを示す。

登録者が大型加速申告会社,加速申告会社,非加速申告会社,小さな報告会社,あるいは新興成長型会社であることを再選択マークで示す。取引法第12 b-2条の規則における“大型加速申告会社”、“加速申告会社”、“非加速申告会社”、“小申告会社”、“新興成長型会社”の定義を参照されたい。

|

|

加速ファイルサーバ☐ |

非加速ファイルサーバ☐ |

規模の小さい報告会社 |

新興成長型会社 |

新興成長型企業であれば、登録者が延長された移行期間を使用しないことを選択したか否かを再選択マークで示し、取引所法第13(A)節に提供された任意の新たまたは改正された財務会計基準を遵守する

登録者が報告書を提出したかどうかを再選択マークで示し、その経営陣が“サバンズ-オクスリ法案”(“米国連邦法典”第15編、第7262(B)節)第404(B)条に基づいてその財務報告の内部統制の有効性を評価したことを証明する。この評価は、その監査報告書を作成または発行する公認会計士事務所によって行われる

証券が同法第12条(B)に基づいて登録されている場合は,登録者の財務諸表が以前に発表された財務諸表の誤り訂正を反映しているか否かを示すチェックマークを適用する

これらのエラーのより真ん中に登録者の任意の実行者が関連回復中に第240.10 D−1(B)条に従って受信されたインセンティブベースの補償に従って回復分析を行う必要があるかどうかを再選択マークで示す

登録者が空殻会社であるか否かをチェックマークで示す(取引法第12 b-2条で定義されている)。

はい、そうです

2022年6月30日現在、非関連会社が保有する登録者額面0.01ドルの普通株のうち、82,346,856株の総時価は1ドルである

2023年2月21日現在、登録者普通株の流通株数は

引用で編入された書類

本10−K表の第III部には、2023年4月27日に開催される株主総会の通知及び依頼書の一部が参照されて組み込まれる。

J.B.ハント運輸サービス会社

表格10-K

2022年12月31日までの財政年度

カタログ表

| ページ | ||

|

第1部 |

||

|

第1項。 |

業務.業務 |

2 |

|

第1 A項。 |

リスク要因 |

8 |

|

項目1 B。 |

未解決従業員意見 |

12 |

|

第二項です。 |

属性 |

12 |

|

第三項です。 |

法律訴訟 |

12 |

|

第四項です。 |

炭鉱安全情報開示 |

12 |

|

第II部 |

||

|

五番目です。 |

登録者普通株市場、関連株主事項及び発行者による株式証券の購入 |

13 |

|

第六項です。 |

[保留されている] |

14 |

|

第七項。 |

経営陣の財務状況と経営成果の検討と分析 |

15 |

|

第七A項。 |

市場リスクの定量的·定性的開示について |

25 |

|

第八項です。 |

財務諸表と補足データ |

25 |

|

第九項です。 |

会計と財務情報開示の変更と相違 |

26 |

|

第9条。 |

制御とプログラム |

26 |

|

プロジェクト9 B。 |

その他の情報 |

26 |

|

プロジェクト9 Cです。 |

検査妨害に関する外国司法管区の開示 |

26 |

|

第三部 |

||

|

第10項。 |

役員·幹部と会社の管理 |

27 |

|

第十一項。 |

役員報酬 |

27 |

|

第十二項。 |

特定の実益所有者の担保所有権及び経営陣及び関連株主の事項 |

27 |

|

十三項。 |

特定の関係や関連取引、取締役の独立性 |

27 |

|

14項です。 |

最高料金とサービス |

27 |

|

第4部 |

||

|

第十五項。 |

展示·財務諸表明細書 |

28 |

|

サイン |

31 |

|

前向きに陳述する

本報告は、参照によって組み込まれた文書と、米国証券取引委員会(米国証券取引委員会)に定期的に提出された他の文書とを含み、含まれていると考えられる“前向きに述べる。”このような陳述は、将来の事件又は経営の予測に関連しており、改正された1933年証券法第27 A条及び改正後1934年の証券取引法第21 E条の規定に適合している。このような言葉を使うと“五月” “計画は、” “考えてみてください” “予想した” “信じています” “考えています” “続けて、” “予想されています” “プロジェクトは” “目標は、” “戦略的には” “未来は、” “予測してみると” “探しています” “推定すると、” “可能性が高い” “いいですよ” “そうでしょう” “そうでしょうか”似たような表現と、私たちが他の表現を使用するかもしれないにもかかわらず、それらを識別する展望的な陳述だと思うべきだ。展望性陳述は本質的に不確定であり、リスクの影響を受けて、慎重に見なければならない。このような陳述は既存の情報に対する私たちの信念や解釈に基づいている。株主と潜在投資家に注意して、多くの要素のため、実際の結果と未来の事件はこれらの前向きな陳述とは大きく異なる可能性がある。私たちの制御範囲内ではなく、将来の経営業績に実質的な影響を与える可能性のある要素および事件は、一般的な経済および商業状況、新型コロナウイルス(新冠肺炎)の大流行の影響による可能性のある業務または運営中断、ウイルスの将来の任意の急増または爆発、および政府が大流行に対する行動、競争と競争率の変動、マルチ接続またはトラック輸送業の輸送力過剰、1つ以上の主要顧客を失うこと、ディーゼルのコストと利用可能性、特定の鉄道との関係を妨害または終了すること、鉄道サービスの遅延、アメリカの港湾活動の中断;合格運転手、配達者、独立請負業者、および第三者運送業者の能力を誘致し、維持する;キー従業員の保留、保険コストと利用可能性、訴訟とクレーム費用、独立請負業者が従業員であることを決定する;新しいまたは異なる環境または他の法律と法規;動揺した金融信用市場または金利、テロまたは行動、戦争行為、悪天候条件、情報システムの中断または故障、ついていけない 私たちの情報技術プラットフォームの技術進歩に影響を与え 業務中断または業務買収の悪影響、新収入設備のコスト増加および獲得可能性の増加、輸入収入設備評価に対する関税増加または調達中断、旧設備価値の低下、および収入設備メーカーが保証された設備割引価値協定に従って職責を履行する能力。

あなたは上に列挙された要素以外に、私たちの運営と財政に影響を及ぼすかもしれない多くの重要な要素があるということを理解しなければならない。私たちがアメリカ証券取引委員会に提出した文書で述べたように、私たちの経営業績はこれらや他のリスク要因や事件によって変動する可能性があります。私たちの将来の結果が展望的陳述に含まれる推定または予測とは異なるいくつかの重要な要素を以下のように記述する可能性がある“リスク要因”第1 A項にある。私たちはそれがどんな理由でも達成されないということを認識すれば、私たちはどんな前向きな陳述を更新する義務も負わない。

第1部

プロジェクト1.ビジネス

概要

私たちは北米最大の陸路輸送、配達と物流会社の一つです。J.B.Hunt Transport Services,Inc.は上場持株会社であり、私たちの完全子会社を通じて、アメリカ大陸、カナダとメキシコの各種の顧客と消費者に広範で信頼できる輸送、ブローカーと配達サービスを提供する。文脈に別の説明があるほか,“我々”,“当社”と“JBHT”はJ.B.Hunt Transport Services,Inc.とその合併子会社である.私たちは1961年8月10日にアーカンソー州に設立され、1983年に初めて株式を公開して以来、上場企業となっている。私たちが提供するサービスには、全車コンテナ貨物の輸送が含まれています。私たちは会社がコントロールしている収入設備と会社の運転手、独立請負業者、または第三者運送者を使用して直接輸送します。私たちは大部分の北米の主要な鉄道輸送会社と手配して、貨物箱あるいは牽引機で貨物を輸送しますが、私たちは大部分の集荷と輸送サービスを提供します。個別の顧客のニーズを満たすためにカスタマイズされた貨物輸送、収入設備、労働力、システム、配信サービスも提供されており、通常は長期契約に関連している。これらの配置は、一般に、複数の送迎、貨物輸送、専用設備、および貨物輸送ネットワーク設計を含むことができる専用サービスと呼ばれる。また、私たちはアメリカ大陸に広がる交差埠頭と他の配達システムの場所のネットワークを通じて、お客様にローカルと宅配サービスを提供したり、手配したりします。一般的には最終マイル配送サービスと呼ばれています。数千社の信頼できる第三者事業者を使って, 私たちはまた包括的な貨物取扱と物流サービスを提供する。乾式トラック、満載作業のほか、これらの関係のない外部キャリアが平板、冷蔵、ゼロ担(LTL)と他の専門設備、運転手、サービスを提供するように手配した。また,会社が所有する電力ユニットと契約を締結する電力ユニットを組み合わせた方式を利用して,従来の道路全体輸送サービスを提供している。私たちの顧客は、多くのフォーチュン500社を含み、極めて多様な業務を持っている。その多くはJ.B.Hunt 360°によってサービスを提供しており、これはキャリアとキャリアのためのより良いサプライチェーンアクセス、可視性、および透明性を提供するオンラインプラットフォームです。

私たちの既存のビジネスラインと第三者を通じて提供される包括的な物流サービスを利用して、多様なサービスを提供することができると信じています。私たちは5つの報告部門を用いて、これらのサービスの運営結果を報告します:マルチ接続、専用契約サービス、総合輸送力解決策、最終マイレージサービス、トラック輸送サービスです。私たちの業務は通常8月から11月初めまでの貨物輸送量が少し高いです。また,我々の他の細分化市場に比べて,分散制御システムやフレキシブル製造システムは季節変化の影響が小さい。

私たちの業務は新冠肺炎の全世界的な疫病の影響を受けた。我々は2020年第1四半期から新冠肺炎対応活動を展開し、これには可能な限り遠隔作業、健康と安全政策の拡大、施設の改造、安保カバー範囲の拡大、個人防護装備と用品の調達と配布が必要である。また、私たちは従業員に増額有給休暇を提供し、彼らが新冠肺炎ワクチンを接種した時の欠勤による経済損失を補うことを支援した。地域医療機関とも協力し,適用された地域ガイドラインやプログラムに基づいて従業員とその家族にワクチン接種援助を提供している。2022年4月、私たちは可能な場合に遠隔作業の要求をキャンセルし、以前遠隔作業していた従業員が本社パークと北米全体の他のすべての地方場所に戻るようにしました。我々は,新たな変種の影響を含むCOVIDに関する外部および内部データの検討と分析を継続している.私たちは私たちの従業員の持続的な表現を喜んでいます。特に私たちの運転手は疫病の間に私たちの顧客に一貫したサービスを提供しました。

私たちのもっと一般的な情報については、jbHunt.comにアクセスしてください。私たちのウェブサイトでは、当社の年間報告書Form 10-K、Form 10-Q四半期報告、Form 8-K現在の報告、および1934年証券取引法第13(A)または15(D)節に従ってこれらの資料を電子的に米国証券取引委員会に提出または提出した後、合理的で実行可能な範囲でこれらの報告書のすべての改正をできるだけ早く行うことを含む多くの報告およびその他の情報を無料で提供します。私たちのウェブサイトにはまた、会社管理基準、私たちの道徳基準、私たちの告発者政策、取締役会委員会規約、その他の会社政策が含まれています。我々のサイト上の情報は、本年度報告書Form 10-Kの一部とみなされるべきでもなく、米国証券取引委員会に提出された他の任意の文書にも組み込まれてはならない。

私たちの使命と戦略は

私たちの使命:北米で最も効率的な交通ネットワークを作ることです

私たちは主要顧客と長期関係を構築し、サプライチェーン管理をその戦略の構成要素としている。私たちは力を合わせて、超過コスト、付加価値、機能を企業の延長として努力する。我々の戦略は、顧客価値や業界をリードするサービスの配信を中心に、統合されたマルチモード手法を利用して能力指向のソリューションを提供することに基づいています。私たちは私たちの独特な経営戦略が顧客に価値を増加させ、私たちの利益と株主のリターンを増加させることができると信じている。

我々は、追加資本投資の機会と、経営陣の資源がどこに集中すべきかを分析し、顧客により多くのメリットを提供する。このような行動は逆に私たちの株主にますます多くの見返りをもたらすはずだ。

私たちの顧客はコストと温室効果ガス排出を低減するための省エネルギー輸送ソリューションをますます求めている。わが社の使命は、北米で最も効率的な輸送ネットワークを構築し、私たちのすべての業務部門の顧客にこの2つのサービスを提供することに集中することです。私たちは近代的なチームを維持することで燃料効率を最大限に向上させ、私たちのマルチ接続サービスを通じて貨物をトラックから鉄道に転換し、技術を導入して無駄をなくすことでサプライチェーンの貨物流を最適化し、この目標を実現しようとしている。しかも、私たちは代替燃料自動車の使用をテストして探索し続けている。航空機チームの燃料効率の向上と温室効果ガス排出削減への取り組みが行われている。私たちは環境保護局SmartWay交通パートナーであり,過去12年間,我々は毎年環境保護局SmartWay卓越賞を受賞していることを誇りに思っている。

いつものように、私たちは引き続き私たちの企業文化に安全に溶け込み、可能な限り安全に私たちのすべての運営を行うように努力します。

細分化市場を運営する

分部情報は、私たちの総合財務諸表の付記13にも含まれています。

JBI細分化市場

私たちのJBI部門の輸送サービスは北米の大多数の主要な鉄道会社との手配を利用して、アメリカ大陸、カナダとメキシコの顧客に多式接続貨物ソリューションを提供します。我々のJBI部門は1989年に運営を開始し,現在のBNSF鉄道会社(BNSF)と独自のパートナー関係を形成しており,業界の分水嶺事件であり,共同サービス環境において主要鉄道とトラック輸送会社を連携させた最初の合意でもある。次の数年間、JBIは他のI級鉄道会社と複数の合意に達した。JBIはこれらの鉄道輸送者のマルチモーダルサービスを利用して,その設備の鉄道坂道間の基礎線路輸送を実現している。出荷と目的地の荷受·納入サービス(牽引)はわが社が所有するトラクタが大部分のマルチ接続貨物を処理し,経済的に有利な場合には第三者トラクターを使用する。私たち自身の輸送サービスを提供することにより、コスト競争力のあるシームレスに協調した連携軌道および牽引運動をお客様に提供することができます。

JBIは全システムで115,150台の会社が所有するトレーラー設備を運営している。この船団は主に53フィートの高さの立方体コンテナからなり,マルチモーダルを利用した二重経済性と優れた乗車品質を目指している。私たちは自分のシャーシを持って維持するチームで、95,553台で構成されています。コンテナとシャーシの独特なデザインはペアしかできません。運営競争優位を作っていると思います。JBIはまた、6081台の会社が所有するトラクターと7972人の会社の運転手からなるチームを管理し、615台の独立請負業者トラックと契約を締結している。JBIの従業員総数は2022年12月31日現在9,229人である。2022年のJBI部門の収入は70.2億ドル。

分散制御システムネットワークセグメント

分散制御システムの重点は,プライベート艦隊の改装と補給と専用設備の作成である。私たちは様々な輸送ネットワークを支援するサプライチェーンソリューションの設計、開発、実行に集中しています。私たちの顧客との契約は長期的で、3年から10年まで様々で、平均約5年です。私たちの契約の定価は通常コストプラス手配に関連しています。設備利用率にかかわらず、固定コストは回収されますが、投資の資本と持続時間に応じてカスタマイズされます。

同部門は2022年12月31日現在、会社所有のトラック12,328台、顧客所有のトラック570台、独立請負業者トラック1台を運営している。分散制御システムは,23,354台の自有トレーラー設備と4,968台のクライアント自有トレーラーも運営している.分散制御システム部門は2022年12月31日現在、13,887人の運転手を含む16,334人を雇用している。2022年の分散制御システム収入は33.8億ドル。

ICS網セグメント

ICSは数千社の第三者事業者との関係と他の細分化市場での自社設備との統合を通じて、顧客に伝統的な貨物輸送ブローカーと輸送物流ソリューションを提供する。J.B.Huntブランド,システム,ネットワークを利用することにより,平板,冷蔵,宅配,LTLおよび各種乾式トラックとマルチモーダルソリューションを提供することで,より広範なサービスを提供する。また、J.B.Hunt 360を介してオンラインマルチ接続市場を提供し、キャリアとキャリアが正しい貨物を正しいキャリアと最適なパターンに一致させるのを支援します。ICSはまた、その輸送機能をアウトソーシングしたい顧客に単一ソースの物流管理を提供し、私たちの成熟したサプライチェーン技術と設計専門知識を利用して効率を向上させる。ICSは,複数の遠隔営業所や支店,および顧客と直接接触する現場物流者を運営している.

2022年12月31日現在,ICS部門には984人の従業員がおり,利用可能な第三者事業者は約156,400社である。2022年のICSの収入は23.9億ドル。

JBT細分化市場

この分野で提供されているサービスは,満載のドライバン貨物であり,道路や高速道路上を走行するトラクタやトレーラーを利用している。日本電信通信はまた、J.B.Hunt 360プラットフォームのアクセス容量を利用し、お客様に効率的なトレーラーソリューションを提供するJ.B.Hunt 360ボックス計画を介してサービスを提供しています。私たちは普通埠頭や運送人の指定された場所で荷物を受け取り、直接荷物を荷受人の場所に輸送します。私たちは会社のすべてのトラクターと従業員の運転手を使用して、あるいは私たちのトレーラーで貨物を輸送する独立請負業者または第三者運送者に同意します。

JBT部門は2022年12月31日現在,会社所有のトラクター620台,会社所有のトレーラー14,718台を運営しており,1055人を雇用しており,そのうち626人が運転手である。2022年12月31日現在,我々は2,098人の独立請負業者がJBT部門で運営している.2022年のJBTの収入は10.8億ドル。

FMS細分化市場

FMSは埠頭と他の配信システムのネットワーク位置を跨ぐ全国ネットワークを介して顧客に最後の1マイルの配信サービスを提供し、アメリカ大陸人口の98%がネットワーク位置150マイル以内に住んでいる。FMSは、資産と非資産(ブローカー)の大型かつ膨大な配信·インストールサービス、および小売共有配送サービスを同時に提供しています。FMSと顧客との契約は1年から5年まで様々で,平均約3年である。

同部門は2022年12月31日現在、会社所有のトラック1,506台、顧客所有のトラック303台、独立請負業者トラック20台を運営している。FMSは自有トレーラー設備1,297台と顧客自有トレーラー316台を運営している。FMS部門は2022年12月31日現在、運転手1,926人と配達·材料アシスタント607人を含む3768人を雇用している。2022年のFMSの収入は9.8億ドル。

マーケティングと運営

私たちは一般商品、特殊消費財、家電製品、森林と紙製品、食品と飲料、建材、石鹸と化粧品、自動車部品、農産物、電子製品と化学品を含む様々な貨物を輸送あるいは手配します。私たちの顧客グループは多くの富500社を含む。私たちは多様な輸送サービスを提供し、荷主のサプライチェーン物流需要を満たしています。

私たちは通常全国販売とマーケティングネットワークを通じて私たちが提供するすべてのサービスをマーケティングします。販売サイクルの長さ、複雑さ、専門性のため、分散制御システムおよびフレキシブル製造システムにおいて特定の販売者を使用する。J.B.Hunt 360は、当社の販売チームに加えて、技術によって駆動される一連のソリューションの即時アクセスをお客様およびオペレータに提供しています。このプラットフォームを通じて、各種規模の企業は見積もりと出荷を予約し、分析を見て貨物輸送状況を知ることができる。私たちの典型的な手配によると、お客様にすべてのサービスの費用を受け取って、すべての第三者に彼らが提供する輸送サービス部分の費用を支払います。

人的資本資源

一般情報

182,000件を超える輸送設備が運営されているにもかかわらず、私たちの最大の資産と競争相手と区別される要素の一つは私たちのサービス志向の従業員です。J.B.Huntは、従業員のための支援と安全な作業環境を提供することに力を入れており、ここでは多様化と革新的なアイデアを育成し、顧客の問題解決と付加価値サービスを提供することができる。私たちの従業員を除いて、私たちの顧客、サプライヤー、そして私たちがいるコミュニティもまた違う背景と同じような異なる興味と情熱を持っている。J.B.ハントは最大限の努力を尽くして会社の価値観を反映した取り組みを支援し、これらの取り組みはその利害関係者に認められている。

2022年12月31日までに、24,411人の会社の運転手、10,795人の事務員、1,324人の保守技術者、621人の配達と材料アシスタントを含む37,151人の従業員を持っています。私たちはまた2,734社の独立請負業者と手配を達成して、私たちのトレーラー設備で貨物を輸送します。私たちの職員たちの中には労働組合によって代表される人もおらず、集団交渉協定によって保護されている人もいない。

会社の業務を管理する際、管理層は各種の人的資本措置と目標に重点を置き、人員の発展、吸引と維持の問題を解決することを目的としている。これらの措置には、競争的報酬および福祉、有給休暇、従業員退職計画、ボーナスおよびその他の奨励的報酬計画、現代機器と支援、リーダーシップ開発および授業料援助、および以下に述べる内容が含まれる。

多様性と包括性

私たちは、適格で多様で包容的な職場が、従業員、顧客、サプライヤー、コミュニティを代表する幅広い思想、価値観、信念に役立つと信じています。2017年には、企業全体をカバーし、様々な背景からの従業員が成功し、耳を傾けることができる包括的な文化や環境を創出するための多様性と包括的なイニシアティブを策定しました。従業員の会社における期待役に特定された既定の基準と法規の要求に基づいて、全国範囲で従業員の評価と採用を行う。

また、私たちの従業員資源グループ(ERG)、包括的オフィス、包括的理事会が共同で努力し、私たちの包括的な文化を推進しています。同社の6つのERGは従業員の職業発展、業務改善、コミュニティ参加、ネットワークに機会を提供する。私たちのERGsは女性、ラテン系、退役軍人、LGBTQIA+、アフリカ系アメリカ人、アジア系アメリカ人と太平洋島民を代表する団体から構成され、労働力内部の同志の友情を促進し、そして似たような興味を持つ従業員が有意義な仕事関係を構築することを許可し、職業流動を可能にした。私たちの包容オフィスは私たちの従業員チームの部門であり、私たちの包容戦略と仕事はここに集中して、私たちの使命を実現し、すべての従業員に歓迎、重視、尊重、安全、傾聴を感じさせる包容的な文化を創造します。私たちの包括理事会は2022年に設立され、私たちの組織から15人の異なる身分の高級指導者たちで構成されている。彼らは私たち従業員の代弁者であり、彼らは依然として非凡な従業員体験を創造し、私たちの業務を推進する重要な構成要素であることを確実にすることに熱中している。

従業員の安全と健康

従業員の健康と福祉は私たちの第一の任務であり、私たちは引き続き私たちの企業文化に安全に溶け込み、可能な限り安全に私たちのすべての操作を行うように努力するからです。J.B.Huntの従業員は、特定の仕事に対する安全訓練計画に定期的に参加している。また,J.B.Huntの百万マイル安全運転と認可賞計画も無事故運転に取り組む運転手を表彰·奨励した。1996年に開始されて以来、この計画は4600人以上の運転手に3500万ドルを超える報酬を提供した。

質の高い医療を得ることもこの優先順位の重要な構成要素であると信じており,従業員とその家族が受ける介護の質の向上に焦点を当てた計画を策定している。有給休暇はこの重点のもう一つの重要な構成要素であり、同社はすべての適用法律に適合した福祉計画を提供する。

2022年4月、我々はオフィス復帰計画を成功的に実施し、本部園区と北米のすべての他の地方地点で新冠肺炎に対する安全対応活動を終了した。我々の新冠肺炎の安全対応措置は可能な限り遠隔作業を要求し、健康と安全政策を拡大し、施設を改造し、安全カバー範囲を拡大し、個人防護装備と用品を購入と配布することを含む。また、私たちは従業員に増額有給休暇を提供し、彼らが新冠肺炎ワクチンを接種した時の欠勤による経済損失を補うことを支援した。地域医療機関とも協力し,適用された地域ガイドラインやプログラムに基づいて従業員とその家族にワクチン接種援助を提供している。私たちの業務性質と大部分の従業員は運転手と他の非オフィス員であるため、私たちの従業員総数のうち遠隔勤務できる従業員は25%未満ですが、私たちは依然として従業員、サプライヤー、顧客の安全に力を入れながら、顧客のニーズを満たし続けていきます。

税務設備

私たちのJBI部分は独特に設計された高立方体コンテナとシャーシを使用して、それらは互いにペアリングすることができて、コンテナが列車の車内で二重に積層できるように分けることができます。我々の集散制御システムトレーラーの構成は顧客の具体的な要求に応じて変化し,乾式トラック,平板,温度制御,カーテンサイドトラック,ダンプトレーラーが含まれる可能性がある。我々のICS部門は主に第三者事業者のトラクターとトレーラー設備を使用している。我々のFMS部門は主に第三者輸送者を介して直接トラックや類似設備を使用しているが,JBT部門は主に53フィートの乾式トラックトレーラーを運営している。

2022年12月31日現在,わが社が所有するトラクタとトラックチームは20,535台である。また、私たちは2734人の独立請負業者がいて、彼らは自分でトラクターを操作しますが、私たちのトレーラー設備で貨物を輸送します。私たちはできるだけ多くのチームで標準化されたトラクター、特に私たちのJBIとJBTチームで使用します。クライアントの好みや実際の業務応用により,我々の集散制御システムチームはきわめて多様である.私たちは比較的新しい営業設備を使用することで、より良い顧客サービスを提供し、良質な運転手を誘致し、燃料効率を高め、メンテナンス費用を下げることができると信じている。2022年12月31日までの共同トラクターチームの平均車齢は2.6年であったのに対し,我々のコンテナの平均車齢は8.3年,トレーラーの平均車齢は6.3年であった。私たちは地域埠頭施設の設備の定期的な修理と予防的なメンテナンスを行っている。

競争と産業

私たちが経営している貨物市場はしばしば高度分散と競争の激しい市場と呼ばれている。我々のJBI部門は,他のマルチモーダルマーケティング会社,他の鉄道を利用して一部の輸送サービスを提供する満載輸送会社,いくつかの鉄道をある程度直接利用する会社と競争している。私たちの集散制御システムと可撓性製造システム部門が提供する多元化サービスは顧客からの個人船団、他の個人船団のアウトソーシング会社、設備レンタル会社、地元と地域の配達サービス提供者、およびいくつかのトラック運送業者の競争を誘致した。我々のICS部門はトラック業界の支離滅裂な性質を利用して,他の非資産型物流会社や貨物仲買人や満載輸送業者と競争している。私たちJBT細分化市場の満載貨物競争には数千社の運送業者が含まれており、その多くは小さい。地域ベースで規模の小さい航空会社と競争していますが、限られた数の会社だけが全国のすべての市場の競争を代表しています。

私たちは主に価格、定時集荷と配達サービス、設備能力の可用性とタイプ、物流サービスの運送業者の可用性の面で他の輸送サービス会社と競争しています。

監督管理

タクシー運送業者として、私たちの運営はアメリカ運輸省(DOT)と連邦自動車運送業者安全管理局(FMCSA)の監督管理を受けており、ある業務も州規則の制約を受けている。交通部は定期的に審査と監査を行い、私たちが連邦安全要求に符合することを保証し、特定の事故とその他の情報を交通部に報告する。私たちがカナダとメキシコに出入りする業務はこのような国によって規制されている。また,米国環境保護局や職業安全·健康管理局など,国,州,地方政府から様々な要求を受けている。

我々は,危険材料の処理,地下燃料貯蔵タンクおよび豪雨水の排出と保持に関連した様々な環境法律法規に制約されている。このような法律と規制は私たちが適用する業務に関連するコスト、リスク、そして責任を増加させる。私たちはまた気候変動公共政策に関連した既存と未来の可能な法律法規に支配されている。現在の規制要求がより厳しくなったり、気候変動に関連した新しい環境法律法規が導入されたりすれば、大量の資金を投入したり、特定の活動を放棄したりすることが要求される可能性がある。

私たちは引き続きFMCSAと他の規制機関の行動を監視し、すべての提案された規則を評価して、それらが私たちの業務に与える影響を決定します。

第1 A項。リスク要因

これまでに本10−K表で概説した前向き記述に関する要因やリスクおよび不確実性に関する他のコメントに加えて、我々の業務を評価する際には、以下のリスク要因を慎重に考慮すべきである。このようなどんなリスクも、私たちの業務、財務状況、または財務業績に重大な悪影響を及ぼす可能性がある。

私たちの業界に関わるリスクは

私たちの業務は経済状況、顧客の商業周期、季節的な要素の著しい影響を受けている。

私たちの業務は私たちの顧客の貨物需要に依存しており、これは経済状況や他の彼らの業務に影響を与える要素によって深刻な影響を受ける可能性がある。衰退した経済周期と顧客ビジネス周期の低迷、特に私たちが大量の顧客を持つ細分化された市場や業界では、私たちの顧客が輸送サービスを必要とする貨物輸送量を大幅に減少させ、業界の輸送力の過剰を招き、私たちのサービスが獲得できる料率に圧力をかける可能性がある。不利な経済状況はまた私たちに不良債権損失準備金の増加を要求するかもしれない。しかも、私たちの経営結果は季節的な要素の影響を受けるかもしれない。顧客は冬の休み後に出荷量を減らす傾向があり、私たちの運営費用は冬には高くなりがちです。主に天気が寒いため、空き時間の増加とメンテナンスコストの増加により燃料消費が増加します。このような要素のいずれも私たちの財務状況と経営結果に重大な悪影響を及ぼす可能性がある。

私たちの業務は国家あるいは国際衛生大流行が一般経済状況および私たちの顧客と第三者サプライヤーとサービスプロバイダの運営に与える影響を受けています。

我々の業務は感染症の広範囲の発生の影響を受ける可能性があり,主に最近発生した新冠肺炎ウイルスである。新冠肺炎の流行の影響は、私たちの顧客の貨物輸送活動を妨害したり制限したりし続ける可能性があり、私たちの業務はこれらの活動に依存している。また,新冠肺炎による不利な経済状況にも不良債権損失準備金の増加が求められる可能性がある。さらに、新冠肺炎関連社会および経済中断の持続的または回復は、私たちの第三者が購入した輸送業者のサービスが制限されていること、運転手および他の重要な従業員の可用性が低下していること、収入設備調達中断、米国港制限、マルチ接続またはトラック輸送業界の輸送力の過剰または値下げ、サプライヤーが活動を継続できないこと、または金融信用市場が動揺していることを含む、私たちの運営に悪影響を及ぼす可能性のある他のイベントをもたらす可能性がある。新冠肺炎疫病の発生と未来のいかなる再発も全体の経済と商業状況にどの程度影響するかは高度に不確定で予測できない;しかし、これらの要素のいずれも私たちの財務状況と運営業績に重大な不利な影響を与える可能性がある。

極端または異常な気象条件は、私たちの運営を乱し、貨物輸送量に影響を与え、私たちのコストを増加させる可能性があり、これらはすべて私たちの業務業績に実質的な悪影響を及ぼす可能性がある。

雪のような特定の天気条件は私たちの行動を混乱させるかもしれない。私たちの業務コストは、ドラッグや他の修理活動のコストなど、冬によく発生します。ハリケーンや洪水などの自然災害もまた貨物輸送量に影響を与え、私たちのコストを増加させるだろう。

私たちの業務は気候変動に対応する立法と規制措置を含む様々な環境法律法規によって制約されている。環境要求を遵守することは巨額の支出を招く可能性があり,これらの規定に違反すると巨額の罰金や処罰を招く可能性がある。

我々は,危険材料の処理,地下燃料貯蔵タンクおよび豪雨水の排出と保持に関連した様々な環境法律法規に制約されている。我々は工業団地で運営しており、トラック埠頭や他の工業活動が存在する場所、及び地下水又は他の形態の環境汚染が発生している場所である。私たちの業務は燃料流出や漏れ、環境破壊、危険廃棄物処理などのリスクに関するものだ。私たちはまた私たちのいくつかの施設でバルク燃料貯蔵と燃料島を維持する。漏洩やその他の危険物質に関連する事故が発生した場合、または適用される法律または法規に違反していることが発見された場合、私たちの業務や経営業績に実質的な悪影響を及ぼす可能性があります。もし私たちが適用された環境法規を守らなければ、私たちは巨額の罰金や処罰を受け、民事と刑事責任を負うかもしれない。

私たちはまた気候変動公共政策に関連した既存と未来の可能な法律法規に支配されている。現在の規制要件がより厳しくなったり、気候変動に関連した新たな環境法律法規が発表されたりすれば、巨額の支出や何らかの活動の放棄が要求される可能性があり、これは私たちの業務や経営業績に実質的な悪影響を及ぼす可能性がある。

私たちの業務運営は第三者に依存している

私たちのJBI業務部門は鉄道を利用してその輸送サービスを実行しています。これらのサービスの大部分は鉄道会社との契約関係に基づいて提供される。私たちは多くの一級鉄道会社と合意していますが、私たちの業務の大部分はBNSFとノーフォーク南方鉄道で行われています。これらの鉄道が提供する輸送サービスは近年のものであり,将来的には契約分岐,労働力の中断や不足,他の鉄道網の効率低下の影響を受ける可能性がある.そのうちの1つまたは複数の鉄道との関係、使用能力または提供される全体のサービスレベルが大きく変化し、私たちの業務や経営業績に重大な悪影響を及ぼす可能性がある。しかも、私たちが渡した貨物の一部は寄港を通じてアメリカに輸入され、これらの港は労働組合の契約によって制限されている。このような港のいずれかの港の停止や他の中断は私たちの業務に実質的な悪影響を及ぼす可能性がある。

私たちは定期的に各運営部門で新しい収入設備を購入して、トラック、シャーシ、トレーラー設備を含めて、私たちのチームを拡大し、老朽化した設備を交換します。新冠肺炎の流行が発生して以来、設備メーカーは停止、サプライチェーンの中断と高需要による生産と納品遅延を経験し、これらはすべて私たちが新しい設備の注文を受けた可用性、コストと時間に影響を与えた。新収入設備供給の持続的または将来的な遅延、またはそのような設備コストのさらなる増加は、生産性を低下させ、維持費用および資本支出を増加させ、事業を拡大する能力を制限するため、当社の業務および収益性に重大な悪影響を及ぼす可能性がある。

私たちはまた独立請負業者と第三者運送業者を利用して私たちのサービスを完成させる。これらの第三者は類似した規制要求を受けており、これは彼らの運営により大きな影響を与え、彼らを輸送業から撤退させる可能性がある。これらの第三者が私たちのトレーラー設備を使用して負荷を達成できる以外に、私たちは収入設備やこれらの負荷を運ぶ運転手を持っていません。信頼できる第三者請負業者や独立請負業者を得ることができないことは、私たちの運営実績や業務成長に実質的な悪影響を及ぼす可能性があります。

燃料コストの急速な変化は私たちの定期的な財政業績に影響を及ぼすかもしれない。

燃料コストは大きく変動する可能性がある。私たちはほとんどの顧客と燃料サーチャージ収入計画を持っています。これは歴史的に高い燃料コストの大部分を回収することができます。このようなプログラムの多くは毎週燃料コストに応じて自動的に調整される。しかし、私たちの燃料コストの変化と顧客から燃料サーチャージを受け取る時間との間には時間的な差がある可能性がある。また、燃料価格が上昇して完全に回収できない場合、私たちのエンジンが寒さや暖かい天気の中で空転状態にあることと、顧客から受け取ることができない空負荷やルート外マイル数が原因で追加コストが発生します。燃料コストの急速な上昇や燃料不足は、我々の運営または将来の収益性に実質的な悪影響を及ぼす可能性がある。2022年12月31日現在、燃料価格変動への開放を減らすためのデリバティブ金融商品はない。

保険とクレーム費用は私たちの収入を著しく減らすかもしれない。

私たちの未来の保険とクレーム費用は過去の水準を超えるかもしれないし、これは私たちの収入を減らすかもしれない。私たちは私たちの保険カバー範囲を超える自動車責任クレームの数と深刻度の大幅な増加を経験し、私たちの最近のいくつかの時期の経営業績に悪影響を与えている。もし私たちの自己保険のクレーム数や深刻さが引き続き増加すれば、私たちの経営業績はさらに悪影響を受ける可能性があります。私たちはすでに2023年の保険証書を制定しました。その条項は2022年の人身傷害、財産損失、労災賠償と貨物損失或いは破損の条項と基本的に同じです。私たちが購入した保険金額は私たちが加入した金額を超えています。もしこれらの費用が増加し、私たちは増加した費用をもっと高い運賃で相殺することができなければ、私たちの収入は実質的な悪影響を受けるかもしれない。

私たちは、規制された業界で運営されており、既存または将来の法規を遵守する直接的·間接的なコストが増加したり、法規違反の責任が増加したりして、私たちの業務に大きな悪影響を及ぼす可能性があります。

交通部、FMCSAと各種の州機関は私たちの業務に対して広範な権力を行使し、一般的に事務を管理し、機動運送人サービス、設備運営、安全と財務報告を許可することを含む。私たちは定期的に交通部の監査を受けて、私たちが様々な安全、サービス時間、その他の規制を遵守することを保証します。もし私たちが規定違反を発見されたら、交通部は私たちの運営を制限したり、他の方法で影響を及ぼすかもしれない。私たちは適用される法律、規則、または法規を守らず、実際的であっても主張しても、費用、和解、判決を含む罰金、処罰、または潜在的な訴訟責任に直面させる可能性がある。さらに、これらの機関は、いつでも新しい法律、規則または条例を制定したり、既存の条例を解釈修正したりすることができる。新しい法律、規則、または法規を遵守することは、労働力と設備生産性を大きく損なう可能性があり、私たちのコストを増加させ、あるいはいくつかのサービスを提供する能力に影響を与える可能性がある。

運転手と配達員を引き付けることと維持することの困難は私たちの収益力と成長能力に影響を及ぼすかもしれない。

必要な従業員の質と数量を引き付けることができなければ、従業員の報酬プランを大幅に向上させ、営業設備をアイドルにし、これらの設備を完全に処分したり、よりコストの高い第三者事業者に依存したりすることが要求される可能性があり、これは私たちの成長と収益力に悪影響を及ぼす可能性がある。さらに、私たちの成長は、私たちが輸送サービスを提供することに依存できない第三者事業者に制限されるかもしれない。

私たちは競争が激しく、非常に分散された産業で運営されている。多くの要素は私たちが現在の収益性を維持し、他の航空会社やプライベートチームと競争する能力を弱めるかもしれません。

私たちは他の多くの異なる規模の輸送サービス提供者と競争し、LTLキャリアや鉄道会社とも競争しており、その中のいくつかの会社は私たちよりも多くの設備とより多くの資本資源を持っている。また、私たちの競争相手の中には、定期的に運賃を下げて業務を獲得し、特に経済成長率が低下している時期には、運賃を維持または向上させたり、利益率を維持したりする能力を制限することができます。

使用するキャリア数を減らすために、顧客は、認可された輸送サービスプロバイダとしていわゆる“コアキャリア”をしばしば選択し、場合によっては選択されない可能性がある。多くの顧客は定期的に複数の運送業者からの入札を受け入れて、彼らの輸送需要を満たすことができ、この過程は運賃を低くしたり、いくつかの業務を競争相手に奪われたりする可能性がある。また、個人チームを経営して自分の貨物を輸送する顧客は、業務を拡大することを決定し、私たちのサービスへの需要を減らすことができるかもしれない。

私たちの業務に関わるリスク

私たちの収入の大部分はいくつかの主要顧客から来ており、そのうちの1つ以上の顧客の損失は私たちの業務に実質的な悪影響を及ぼす可能性があります。

2022年12月31日までのカレンダー年度では、私たちのトップ10の顧客(収入ベース)が私たちの収入の約38%を占めています。2022年12月31日までの1年間、1人の顧客の収入は私たちの総収入の約14%を占めている。私たちのJBI、ICS、JBT部門は通常顧客と長期契約をしていません。我々の分散制御システムおよびFMS部門は、長期書面契約に関連する可能性があるが、これらの契約にはキャンセル条項が含まれている可能性があり、既存の顧客が私たちのサービスを継続して使用するか、または同じレベルを維持し続けることは保証されない。私たちの一人以上の主要顧客が私たちのサービスを減少または終了することは、私たちの業務と経営業績に重大な悪影響を及ぼす可能性があります。

独立請負業者が従業員であることを確認することは、私たちに様々な責任と追加費用を負担させるかもしれない

連邦と州立法および税務および他の規制機関は、輸送サービス産業の独立請負業者は従業員であり、独立請負業者ではないと断言しようとしている。このような立法の一例は最近カリフォルニア州で施行されたが、この法律に対する法的挑戦は未解決のままだ。独立請負業者の地位を支持する解釈が変わらない保証はなく、他の連邦や州立法が公布されない保証もなく、異なる当局が独立請負業者を従業員に再分類する立場を成功的に主張しない保証もない。もし私たちの独立請負業者が私たちの従業員として決定されれば、この決意は様々な連邦と州の税収、労働者補償、失業救済金、労働者、雇用と侵害法の下での私たちのリスクの開放と、従業員福祉に対する私たちの潜在的な責任を大幅に増加させるかもしれない。また、このような変更は遡及適用可能であり、もしそうであれば、それまでの期間を補償するために追加の金額を支払う必要があるかもしれません。上記のいずれの増加したコストも私たちの業務や経営業績に悪影響を及ぼすだろう。

私たちは訴訟請求の影響を受けるかもしれないし、これは巨額の支出を招くかもしれない。

私たちの業務性質によると、人身傷害クレーム、車両衝突および事故、賃金および工数違反、支払いすべきでない集団訴訟、商業および契約紛争、貨物損失、財産損失クレームなど、連邦および州労働者および雇用法違反の疑いのある行為など、様々な訴訟に直面する可能性がある。私たちは十分なレベルで保険を購入していると思いますが、将来の訴訟は私たちの保険範囲を超えたり、保険範囲内ではないかもしれません。我々は適用された会計基準に基づいて訴訟の利点と弱点、勝訴の可能性及び可能な損失範囲を評価し、訴訟事項の計上に備えている。私たちは重大な訴訟請求で自分自身を弁護することができず、これは私たちの財務業績に実質的な悪影響を及ぼすかもしれない。

私たちは私たちの情報技術システムに大きく依存していますが、その中の中断、故障、セキュリティホール、あるいは技術進歩についていけない歩みは私たちの業務に重大な悪影響を及ぼす可能性があります。

私たちは業務のすべての分野で情報技術に依存して、顧客の注文を開始、追跡、完了し、財務と非財務データを処理し、内部と外部報告の運営結果を作成し、運営効率と成長を実現します。J.B.Hunt 360オンライン貨物輸送マッチングプラットフォームのMarketplaceの開発にも大量の投資を行い、このプラットフォームを通じて、ますます多くの収入を創出してきた。私たちの各情報技術システムは、デバイスまたはネットワーク障害、ソフトウェアのアップグレードまたは交換失敗、ユーザエラー、停電、自然災害、ネットワーク攻撃、データ盗難または乱用、テロ、コンピュータウイルス、ハッカー、または他のセキュリティホールを含む様々な干渉の影響を受ける可能性があります。我々の情報技術システムがセキュリティ破壊や他の妨害を受けることを防ぐために最善を尽くしているにもかかわらず,今後このような状況に遭遇する可能性がある.我々は技術安全計画や災害復旧計画の確立と維持を通じてこれらのリスクへの曝露を減少させているが,これらの緩和活動は十分ではないかもしれない。当社の情報技術システムの重大な中断、故障、またはセキュリティホールは、運営中断、機密情報の損失、外部報告の遅延またはエラー、法的クレーム、または私たちのビジネス名声の損害を含む当社の業務に重大な悪影響を及ぼす可能性があります。私たちはまた、技術の進歩についていけない状況に直面し、私たちの情報技術プラットフォームが時代遅れになったり、私たちの競争相手が私たちよりも効果的な関連サービスを開発したりする可能性があります。

買収や業務合併は私たちの運営を混乱させたり、私たちの収益に大きな悪影響を及ぼす可能性があります。

私たちのFMS部門の成長の大部分は戦略買収から来ており、私たちの将来のFMS成長戦略および可能な他の運営部門は1つ以上の事業の買収に関連しているかもしれない。私たちは買収された会社の資産、人員、運営を私たち自身と統合することは難しいかもしれない。買収や業務統合に成功するかどうかにかかわらず、交渉は私たちが行っている業務を混乱させ、経営陣や従業員の注意を分散させ、私たちの運営コストを増加させる可能性があります。買収および業務合併は、買収された会社および業務を統合することの困難を含むが、これらに限定されない多くの固有のリスクを伴う;私たちが行っている業務の潜在的中断と、私たちの経営陣または買収された会社の管理層の気晴らし、制御、手続き、および政策の維持における困難;任意の新しい管理者の統合は、従業員やパートナーとの関係を損なう可能性があり、より多くの場所や従業員を管理できない可能性があり、予想される効率、相乗効果、コスト節約、または買収業務に関連する任意の政府法規の影響を実現できないかもしれない。

FMSや他の部門の買収や業務合併に関連するこれらのリスクや他の問題をうまく解決できなければ、私たちの業務は実質的な影響を受ける可能性があり、その多くは現在確定できない。

項目1 B。未解決従業員意見

ない。

項目2.財産

私たちの会社はアーカンソー州ロアールに本部を置いています。しかも、私たちはロアールで行政支援と倉庫のための建物を所有したりレンタルしたりする。また、米国各地に52の他の重要施設を所有またはレンタルしており、これらの施設では、私たちの設備をメンテナンスし、大口の燃料を提供し、人員を雇って運営を支援しています。これらの施設の規模は2エーカーから39エーカーまで様々である。私たちのすべての業務部門はこのような施設を使用している。さらに、FMSドッキングおよび他の配信システムネットワークには129個のレンタルまたは所有の施設があり、私たちのICS部門には複数のレンタルまたは所有の遠隔販売オフィスまたは支店がある。また、顧客の業務ニーズを支援するために、全国各地に複数の小型施設、オフィス、駐車場を所有またはレンタルしています。

アメリカ各地の主要施設の概要は以下の通りです

|

タイプ |

栽培面積 |

修理店/ 桟橋をまたぐ施設 (平方フィート) |

事務スペース (平方フィート) |

|||||||||

|

施設のメンテナンスと支援 |

563 | 935,000 | 198,000 | |||||||||

|

船着場と交付システム施設 |

82 | 4,567,000 | 140,000 | |||||||||

|

会社本部団地アーカンソー州ロアール |

130 | - | 707,000 | |||||||||

|

支店販売所 |

- | - | 50,000 | |||||||||

|

その他の施設、オフィス、駐車場 |

555 | 995,000 | 266,000 | |||||||||

項目3.法的手続き

法律手続に関する開示については、当社の連結財務諸表における付記9、承諾額及び又は有事項を参照されたい。

プロジェクト4.鉱山安全開示

適用されません。

第II部

項目5.登録者の市場’普通株、関連株主事項、発行者による株式証券の購入

我々の普通株はナスダック全世界精選市場(JBHT.N:相場)で取引され、コードは“JBHT”である。2022年12月31日現在、我々は最大10億株の普通株の発行を許可され、1億671億株を発行した。2022年12月31日と2021年12月31日までに、それぞれ1.037億株と1.051億株の流通株がある。2023年2月21日、私たちは967人の普通株主がいます。

配当政策

私たちの配当政策は取締役会の審査と修正を受け、支払いは私たちの財務状況、流動性、収益、資本要求、および取締役会が関連する任意の他の要素に依存すると考えられるかもしれない。2023年1月19日、四半期現金配当金を1株当たり0.40ドルから0.42ドルに増加させ、2023年2月24日に2023年2月10日に登録された株主に支払うことを発表した。私たちは現在四半期ごとに現金配当金を支払い続けるつもりです。しかし、未来に配当金が送られるという保証はない。

株式証券を購入する

2020年1月22日、私たちの取締役会は5億ドルまでの普通株を購入することを許可した。2022年7月20日、私たちの取締役会は5億ドルまでの私たちの普通株の追加購入を許可しました。これらの株の買い戻し計画は満期日がない。2022年12月31日まで、これらの許可計画によると、私たちは私たちの普通株を購入するために5.511億ドルを持っている。2022年12月31日までの3ヶ月間、私たちは私たちの普通株を購入しなかった。

株式表現グラフ

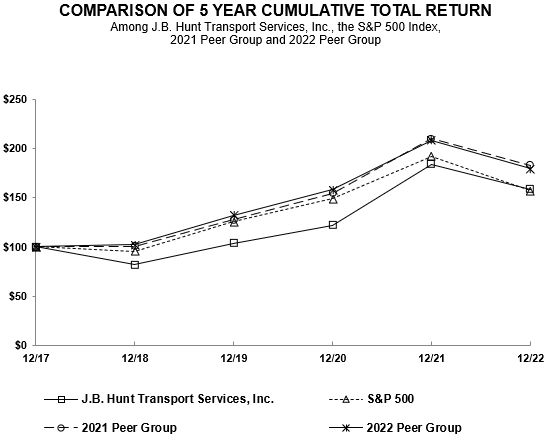

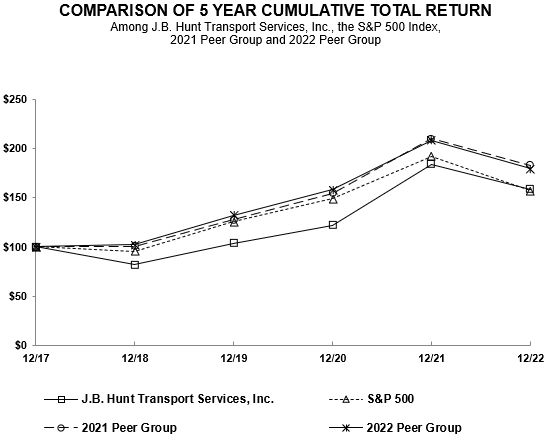

以下の図は、我々の普通株主の5年間累積総リターンを標準プール500指数と2つのカスタマイズ同行グループの累積総リターンと比較したものである。“2021 Peer Group”と表記された同クラスグループは,C.H.Robinson Worldwide Inc.,CSX Corporation,Expekers International of Washington Inc.,Hub Group Inc.,Knight-Swift Transportation Holdings Inc.,ノーフォーク南方社,Old Dominion Freight Line Inc.,Republic Services Inc.,Ryder System Inc.,Schneider National Inc.,Stericycle Inc.,Waste Inc.およびXPO,Inc.を“2022 Peer Group”と表記する同クラスグループはH.14社からなる.ノーフォーク南方社、Old Dominion Freight Line Inc.,Republic Services Inc.,Ryder System Inc.,Schneider National Inc.,Stericycle Inc.,Union Pacific Corporation,Waste Management Inc.およびXPO,Inc.である。この図は、2017年12月31日に私たちの普通株式、指数および各同行グループ(配当金の再投資を含む)に対する投資価値が100ドルであり、2022年12月31日まで追跡されていると仮定している。この図に含まれる株価表現は,必ずしも未来の株価表現を示唆しているとは限らない.

|

十二月三十一日までの年度 |

||||||||||||||||||||||||

|

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|||||||||||||||||||

|

J.B.ハント運輸サービス会社 |

$ | 100.00 | $ | 81.59 | $ | 103.43 | $ | 122.15 | $ | 183.99 | $ | 158.36 | ||||||||||||

|

S&P 500 |

100.00 | 95.62 | 125.72 | 148.85 | 191.58 | 156.89 | ||||||||||||||||||

|

2021同レベルグループ |

100.00 | 100.83 | 127.45 | 154.02 | 210.17 | 182.35 | ||||||||||||||||||

|

2022対等グループ |

100.00 | 102.30 | 131.78 | 157.84 | 208.60 | 179.30 | ||||||||||||||||||

第六項です[保留されている]

プロジェクト7.管理’財務状況と経営成果の検討と分析

以下の経営結果および財務状況に関する議論は、当社の財務諸表および項目8に関連する付記とともに読まなければなりません。この議論には前向きな陳述が含まれています。どうぞご覧ください“前向きに陳述する”そして“リスク要因”このような陳述に関連するプロジェクト、不確実性、仮説、そして危険について議論するために。

重要な会計政策と試算

アメリカ公認会計原則に基づいて私たちの財務諸表を作成し、総合財務諸表と付記中の報告金額に影響を与える推定と仮定をすることを要求します。したがって、資産、負債、収入、費用、および負債に関する開示された報告金額は、これらの推定の影響を受ける。我々は,歴史的経験,第三者相談,特定の場合に合理的と考えられる他の方法を用いて,これらの見積り数を評価し続けている.しかし、実際の結果は私たちの推定とは大きく違うかもしれない。これらの見積もりの改訂が我々の業務、財務状況又は経営結果に及ぼすいかなる影響も、改訂を引き起こした事実が知られている会計期間中に確認される。私たちの重要な会計政策と推定は、財務諸表を作成する際に、より重要な判断と推定を要求する政策と推定であり、以下を含むと考えられる

労働者補償と意外費用

私たちは従業員の怪我、車両衝突、事故と貨物破損に関する保険の一部の費用を購入します。いくつかの保険計画には、各クレームに適用される自己保険(免責額)レベルが含まれている。私たちは悲劇的な請求コストに対する私たちの開放を制限する包括的な政策を持っています。その中には、特定の保証超過請求の特定の保証層特定の累積補償限度額が含まれている可能性があります。私たちは自己所有とレンタルされた税金設備の損失と損傷に対して基本的に自己保険をかけた。

自己保険金額は測定日、保険期限日、クレームタイプによって変化します。2020年から2022年まで、私たちは事故ごとに500,000ドルの自己保険を加入し、人身傷害と財産損失の保証超過クレームを受けた保証層の特定、まとめ補償限度額の制約を受けた。私たちはほとんどの州の労働者たちの請求に全額保険を提供した。私たちはすでに2023年の保険証書を制定しました。その条項は2022年の人身傷害、財産損失、労災賠償と貨物損失或いは破損の条項と基本的に同じです。

私たちのすべての自己保証クレームに対するクレーム対応政策は、私たちのクレームの性質と深刻さの分析及び第三者クレーム管理人が提供した分析、及び法律、経済及び規制要素に基づいて、事故発生時に負債を確認する。私たちの安全と賠償者は直接保険会社の代表と協力して、毎回の賠償の見積もりコストを絶えず更新します。クレームの性質、時間、程度に関するより多くの情報が利用可能になるにつれて、クレームの最終コストは時間とともに発展する。そこで、我々は精算方法を用いて現在のクレーム情報を開発し、私たちの最終的な人身傷害と財産損失クレーム責任の推定を得る。この過程は、予想損失率、我々の歴史的クレーム経験に基づく損失発展係数、クレーム頻度および深刻度、および契約保険料調整係数(適用される場合)を使用することに関する。そうする際には、記録された負債は、将来のクレーム増加を考慮し、発生したが報告されていないクレームに準備金を提供する。私たちは私たちの推定損失を割引しません。2022年12月31日現在、請求の対象金額は約4.27億ドルと推定されている。クレーム金額や和解金額が大幅に増加し、私たちの保証層の特定の累積支払限度額を超えると、今後の間のクレームの推定負債が大幅に増加する可能性があります。また、保険請求自己保険レベルを超える支払い予想が精算された売掛金も記録しています。2022年12月31日現在、我々は3.74億ドルの予想超過クレーム、他の保険預金、前払い保険料の精算金額を記録した。

税務設備

私たちは私たちの業務に関連する大量のトラクター、トラック、コンテナ、シャーシ、トレーラーを経営しています。この装置は、レンタルプロトコルに従って購入または取得することができる。また、私たちは短期レンタル手配に基づいて、各第三者に税務設備を借りることができるかもしれない。購入した収益設備は、予想耐用年数内に直線減価法で減価償却され、残価または減価償却価値を推定する。私たちは定期的に収益設備の使用寿命と残値を検討し、私たちの長期資産の減価を評価します。2022年12月31日まで、私たちは私たちの資産にどんな減価があるかまだ確定していない。

私たちは私たちの主要なトラクターサプライヤーといくつかの新しい設備の残存価値あるいは古い交換で合意した。私たちはすでにこれらの割引価値と他の運営情報を利用して、予想される年間距離数のように、減価償却費用を計算しました。

収入確認

私たちは、約束されたサービスの実現をコントロールし、主に約束を履行するサービスを担当しているので、毛収入に基づいて顧客から受け取った金額を記録します。したがって、私たちは取引で依頼人を務めている。私たちは私たちの顧客に領収書を発行して、私たちは定価で自由裁量権を維持します。しかも、私たちは顧客の貨物輸送要求を満たすために第三者輸送業者を選択する責任がある。

我々は,報告期間ごとの相対輸送時間と他の履行義務に基づいて顧客契約からの収入を確認し,関連費用は発生したことを確認した。したがって、顧客に支払われる総収入の一部は、報告期間終了時に完了した出荷および履行義務のパーセンテージに基づいて各報告期間内に確認される。

私たちの貿易売掛金には不良債権を引いて用意された売掛金が含まれています。売掛金は、貨物の納入やサービス提供時にお客様に発行された金額で入金されます。不良債権準備は、関連する売掛金の年限に基づいて計算し、歴史経験、顧客請求書と売掛金に関連する任意の既知の傾向又は不確定性、現在の経済状況及び合理的かつ支持可能な経済予測に基づいて、それぞれが売掛金を生成する業務部門に基づく独立リスクプールに適用される。私たちの手当が十分かどうかは四半期ごとに検討される。

所得税

私たちは負債法で所得税を計算します。私たちの繰延税金資産と負債とは、私たちが今後数年で減税または課税収入を生み出すことになる関連税金支出または利益を私たちの損益表に記録したプロジェクトのことです。繰延税項の発生は、項目が我々の総合財務諸表で確認された時間と、それらが我々の納税申告書で確認した時間とに時間差がある結果である。私たちは、繰延税金資産が将来の課税所得額から回収される可能性や、一時的な時間差の逆転を評価する。ある程度,回復がより達成可能な敷居に達していないと考え,推定手当を確立した。私たちが推定された免税額を確立する範囲で、私たちは費用を所得税の一部として準備する。

複雑な税法やいくつかの税収に関連する事項や私たちの所得税への影響を決定して評価する際には、重要な判断力が必要である。所得税を計算する準備の一部として、私たちは税務頭寸の技術的優位性に基づいて、私たちの税収頭寸のメリットが少なくとも監査後に維持される可能性があるかどうかを評価する。監査後に継続する可能性があまりない税務頭寸については、最大金額の利益を計算しなければなりませんが、私たちの総合財務諸表で続く可能性はあまりありません。このような対策項目は見積りと判断が要求されるため,実際の結果はこれらの見積り値と大きく異なる可能性がある.しかも、私たちは検討して解決するのに数年かかるかもしれないプロジェクトの特定事項を作成した。私たちの現在または税金を議論するために、私たちの連結財務諸表の付記6、所得税を参照してください。

行動の結果

次の表は,総合収益表の項目が営業収入に占める割合と,これらの項目が前年に比べて増加または減少した割合を示している。

|

パーセント 営業収入 |

百分率変化 数年の間に |

|||||||||||||||||||

|

2022 |

2021 |

2020 |

2022 vs. 2021 |

2021 vs. 2020 |

||||||||||||||||

|

営業収入 |

100.0 |

% |

100.0 |

% |

100.0 |

% |

21.7 |

% |

26.3 |

% |

||||||||||

|

運営費用: |

||||||||||||||||||||

|

レンタル料と購入した交通機関 |

49.9 | 53.0 | 51.4 | 14.6 | 30.2 | |||||||||||||||

|

賃金·賃金·従業員福祉 |

22.8 | 22.7 | 24.4 | 22.1 | 17.6 | |||||||||||||||

|

燃油税と燃油税 |

6.3 | 4.4 | 3.7 | 75.6 | 48.4 | |||||||||||||||

|

減価償却および償却 |

4.4 | 4.6 | 5.5 | 15.7 | 5.6 | |||||||||||||||

|

運営用品と費用 |

3.4 | 3.0 | 3.5 | 36.1 | 10.5 | |||||||||||||||

|

保険とクレーム |

2.1 | 1.4 | 1.4 | 92.7 | 22.7 | |||||||||||||||

|

資産処分後の一般と行政費用を差し引く |

1.4 | 1.5 | 1.8 | 10.1 | 8.6 | |||||||||||||||

|

営業税と営業許可証 |

0.5 | 0.5 | 0.6 | 14.8 | 9.4 | |||||||||||||||

|

通信と公共事業 |

0.2 | 0.3 | 0.3 | 5.3 | 4.0 | |||||||||||||||

|

総運営費 |

91.0 | 91.4 | 92.6 | 21.2 | 24.6 | |||||||||||||||

|

営業収入 |

9.0 | 8.6 | 7.4 | 27.4 | 46.6 | |||||||||||||||

|

純利息支出 |

0.4 | 0.4 | 0.5 | 9.7 | (2.8 |

) |

||||||||||||||

|

所得税前収益 |

8.6 | 8.2 | 6.9 | 28.2 | 50.1 | |||||||||||||||

|

所得税 |

2.1 | 1.9 | 1.6 | 30.6 | 49.4 | |||||||||||||||

|

純収益 |

6.5 |

% |

6.3 |

% |

5.3 |

% |

27.4 |

% |

50.3 |

% |

||||||||||

2022年は2021年と比較して

総合営業収入

我々の総合併運営収入は2022年に21.7%増加し148.1億ドルに達したが,2021年は121.7億ドルであった。この増加は主にJBIとJBTの単位積載量収入の増加と積載量の増加,分散制御システム内の生産トラックやチーム生産性の平均収入の増加,および主に業務買収によるFMS収入の増加によるものであるが,ICS負荷量の低下部分はこの増加を相殺している。2022年の燃油サーチャージ収入は94.2%増の24.3億ドルだったが、2021年は12億5千万ドルだった。燃料サーチャージ収入をこの2年間から除外すれば、2022年の収入は2021年より13.4%増加した。

合併運営費

我々の2022年の総合運営費は2021年より21.2%増加し,収入は同21.7%,2022年の運営比率は91.0%,2021年は91.4%であった。

賃貸料および購入輸送コストが2022年に14.6%上昇したのは,主にJBI部門内の鉄道運送業者の調達輸送コストの増加と,JBTの増加による第三者トラック輸送業者の使用であったが,ICS負荷量の低下により部分的に相殺された。2022年の賃金、賃金、従業員福祉コストは2021年より22.1%増加した。2021年と比較して,この増加は主に運転手賃金やオフィス員給与の増加および従業員数の増加および団体医療費の増加によるものである。

2021年と比較して、2022年の燃油税と燃油税の支出は75.6%増加し、主な原因は2022年の燃料価格の上昇と道路走行距離の増加だ。私たちはほとんどの顧客と燃料サーチャージ計画を持っている。これらのスキームは、一般に、国、地域、または地方燃料価格変化に基づく特定の計算に関する。これらの計画は燃料コストの週1回の変化を解決する可能性があるが,多くの計画も特定の1ガロンあたりの走行距離係数を反映しており,燃料コストの最小変化が燃料付加費収入の変化を引き起こすことが求められている。そのため,いくつかの項目は燃料コストの変化とこのような変化が収入に反映されるのに時間が遅れている。これらの計画により,燃料コストが急速に上昇した場合には,この遅れが営業収入に悪影響を与え,燃料コストが急速に低下した場合には,この遅れが営業収入に積極的な影響を与えている。燃料サーチャージ収入額または報告期間内の燃料サーチャージ収入の変動を燃料および燃料税支出または燃料支出期間の変動と比較することは意味がない。燃料コストの大部分が鉄道、鉄道輸送会社および他の第三者に支払われたお金に含まれているからである。これらの支払いは外国購入交通費に分類される。

2022年の減価償却および償却費用の15.7%増加は、主に新しい分散制御システムの長期顧客契約に関連する設備の購入、当社のJBIおよびJBT部門で後続設備の増加、FMS内での買収業務によって増加した無形資産の償却費用によるものである。

2021年と比較して2022年の運営用品や費用は36.1%増加し,主な原因は設備メンテナンスコストの上昇であり,設備保有時間が長く,タイヤ料金が増加し,通行料料金が増加したことと,2021年に比べて旅行や娯楽費用が増加したためである。2022年の保険とクレーム費用の増加は、主に毎回のクレームコストの増加、保険保険料の支出の増加、および9400万ドルの費用を含む、2022年に保険カバー層の特定のまとめによって制限されたクレームのための追加の意外傷害クレーム準備金のためのものだ。2021年と比較して一般·行政費用が10.1%増加したのは,主に建物賃貸料の上昇,ソフトウェア購読費用の増加,専門サービス費用の増加および不良債権費用の増加によるものであるが,売却や処分資産の純収益増加分はこの増加を相殺している。2022年に資産を売却または処分した純収益は2540万ドルだったが、2021年の資産売却または処分の純損失は550万ドルだった。

2021年に比べて2022年の純利息支出が9.7%増加したのは、私たちの債務実質金利が上昇したためだ。2022年の所得税支出は30.6%増加し、主な原因は2022年の課税収入の増加だ。我々の有効所得税税率は2022年に24.4%,2021年に23.9%である。

細分化市場

2022年には5つの業務部門を運営しました私たちの連結財務諸表の付記は各業務の運営状況を説明している。次の表は部門別に財務と運営データをまとめました

|

部門別営業収入 |

||||||||||||

|

12月31日までの年度(単位:百万) |

||||||||||||

|

2022 |

2021 |

2020 |

||||||||||

|

JBI |

$ | 7,022 | $ | 5,454 | $ | 4,675 | ||||||

|

集散制御システム |

3,378 | 2,578 | 2,196 | |||||||||

|

ICS |

2,386 | 2,538 | 1,658 | |||||||||

|

JBT |

1,082 | 796 | 463 | |||||||||

|

FMS |

980 | 842 | 689 | |||||||||

|

部門総収入 |

14,848 | 12,208 | 9,681 | |||||||||

|

部門間相殺 |

(34 |

) |

(40 |

) |

(44 |

) |

||||||

|

合計する |

$ | 14,814 | $ | 12,168 | $ | 9,637 | ||||||

|

部門別営業収入 |

||||||||||||

|

12月31日までの年度(単位:百万) |

||||||||||||

|

2022 |

2021 |

2020 |

||||||||||

|

JBI |

$ | 800 | $ | 603 | $ | 428 | ||||||

|

集散制御システム |

345 | 304 | 314 | |||||||||

|

ICS |

59 | 46 | (45 | ) | ||||||||

|

JBT |

93 | 65 | 17 | |||||||||

|

FMS |

35 | 28 | (1 | ) | ||||||||

|

合計する |

$ | 1,332 | $ | 1,046 | $ | 713 | ||||||

細分化市場別の運営データ

|

十二月三十一日までの年度 |

||||||||||||

|

2022 |

2021 |

2020 |

||||||||||

|

JBI |

||||||||||||

|

負荷量 |

2,068,278 | 1,984,834 | 2,019,391 | |||||||||

|

平均輸送長(マイル) |

1,665 | 1,684 | 1,690 | |||||||||

|

負荷ごとに収入する |

$ | 3,395 | $ | 2,748 | $ | 2,315 | ||||||

|

期間中のトラクターの平均レベル(1) |

6,601 | 5,904 | 5,530 | |||||||||

|

“1998年トラクター(期末)公告” |

6,696 | 6,194 | 5,663 | |||||||||

|

尾引き設備(期末) |

115,150 | 104,973 | 98,689 | |||||||||

|

トレーラー設備の平均有効使用率 |

107,319 | 98,798 | 90,514 | |||||||||

|

集散制御システム |

||||||||||||

|

負荷量 |

4,406,527 | 4,020,308 | 3,676,212 | |||||||||

|

平均輸送長(マイル) |

165 | 161 | 160 | |||||||||

|

1台当たりの毎週の収入は(2) |

$ | 5,225 | $ | 4,719 | $ | 4,373 | ||||||

|

この期間の平均トラック数は(3) |

12,564 | 10,628 | 9,743 | |||||||||

|

トラック(期末) |

12,899 | 11,689 | 9,911 | |||||||||

|

尾引き設備(期末) |

28,322 | 28,822 | 27,290 | |||||||||

|

ICS |

||||||||||||

|

負荷量 |

1,231,334 | 1,326,979 | 1,265,897 | |||||||||

|

負荷ごとに収入する |

$ | 1,938 | $ | 1,912 | $ | 1,310 | ||||||

|

毛利率 |

14.7 |

% |

11.8 |

% |

9.9 |

% |

||||||

|

従業員数(期末) |

984 | 975 | 1,011 | |||||||||

|

第三者運送業者のおおよその数量(期末) |

156,400 | 136,400 | 100,200 | |||||||||

|

J.B.Hunt 360収入の市場(百万ドル) |

$ | 1,521.1 | $ | 1,583.8 | $ | 1,142.2 | ||||||

|

JBT |

||||||||||||

|

負荷量 |

500,407 | 445,812 | 406,550 | |||||||||

|

期間内平均トレーラー数 |

12,798 | 9,299 | 7,866 | |||||||||

|

負荷ごとに収入する |

$ | 2,163 | $ | 1,785 | $ | 1,138 | ||||||

|

平均輸送長 |

520 | 482 | 420 | |||||||||

|

“1998年トラクター(期末)公告” |

||||||||||||

|

会社所有 |

620 | 734 | 798 | |||||||||

|

独立請負者 |

2,098 | 1,501 | 971 | |||||||||

|

トラクターの総数 |

2,718 | 2,235 | 1,769 | |||||||||

|

予告編(期末) |

14,718 | 11,172 | 8,567 | |||||||||

|

FMS |

||||||||||||

|

寄港駅 |

5,432,627 | 6,413,680 | 5,771,533 | |||||||||

|

この期間の平均トラック数は(3) |

1,814 | 1,520 | 1,405 | |||||||||

|

(1) |

会社の所有者や独立請負業者のトラクターも含めて |

|

(2) |

使用加重営業日 |

|

(3) |

会社所有、独立請負業者、顧客所有のトラックも含まれています |

JBI細分化市場

JBI部門の収入は2021年の54.5億ドルから2022年の70.2億ドルに増加し,29%に増加した。収入の増加は主に貨物組合の変化、顧客料率の変化、コスト回収努力と燃料サーチャージ収入および積載量の4%増加により、1ロットあたりの収入が24%増加した。2021年に比べて東部ネットワーク負荷量は9%増加し,大陸横断負荷量は1%増加した。2021年と比較して、燃料サーチャージを含まない積載当たり収入は15%増加した。

JBI部門の運営収入は2021年の6.03億ドルから2022年の8億ドルに増加した。この増加は主に今年度の販売設備の収入増加と純収益の増加によるものであるが、鉄道や第三者輸送費用の増加、運転手の吸引と維持コストの増加、非運転手の賃金と賃金の増加、設備に関する費用の増加、保険とクレーム費用の増加、鉄道や港湾ネットワークの効率低下、顧客滞在設備によるコスト増加によって部分的に相殺される。また、JBIは2022年に3300万ドルの費用を発生させ、この部分の追加死傷請求準備金に使用した。

分散制御システムネットワークセグメント

2022年、分散制御システム部門の収入は31%増加し、2021年の25.8億ドルから33.8億ドルに増加した。生産性は,トラック1台あたりの週収入と定義され,2021年に比べて11%向上した。燃料サーチャージ収入を含まない生産性は2021年より4%増加した。生産性の向上は主に契約指数で計算される料率が増加するが,口座開設設備生産性の低下により部分的に相殺される。顧客保持率は98%以上を維持している。

我々の分散制御システム部門の運営収入は2021年の3.04億ドルから2022年の3.45億ドルに増加した。2021年と比較して、2022年の設備販売によるより高い収入およびより多くの純収益は、運転手および非運転手の賃金、福祉および採用コストの増加、設備関連の費用の増加、新たな長期顧客契約の実行に関連するコストの増加、保険およびクレーム費用の増加、および不良債権費用の増加によって部分的に相殺される。さらに、分散制御システムは、2022年に2700万ドルの費用を発生させ、この部分の追加死傷請求準備金のために使用される。

ICS網セグメント

2022年、ICS部門の収入は2021年の25.4億ドルから23.9億ドルに低下し、減少幅は6%だった。2021年に比べて総輸送量が7%低下したが,1ロットあたりの収入が1%増加したのは,主に2021年に比べてトラック業務における契約顧客率が高いことと,顧客貨物輸送組合が変化したためである。2022年には,契約業務が総負荷量の56%を占め,総収入の51%を占めるが,2021年には契約業務が総負荷量の51%を占め,総収入の39%を占める。

我々ICS部門の運営収入は2021年の4600万ドルから2022年の5900万ドルに増加した。営業収入の増加は主に毛金利の上昇によるものであるが、一部は人員コストの上昇、技術支出の増加、保険とクレーム費用の増加及び2022年の不良債権支出の増加によって相殺される。また、ICSは2022年にこの部分の追加死傷請求準備金に2200万ドルの費用を発生させた。今年度の毛金利は昨年の11.8%から14.7%に増加した。2022年には約15.2億ドルのICS収入がJ.B.Hunt 360のMarketplaceで実行されたが,2021年には15.8億ドルであった.2021年に比べてICSの事業者基数は15%増加した。

JBT細分化市場

2022年、JBT部門の収入は36%増加し、2021年の7.96億ドルから11億ドルに増加した。燃料サーチャージを含まず、2022年の収入が2021年より28%増加したのは、主に積載量が12%増加したためで、2021年に比べて燃料サーチャージを含まない収入が14%増加した。2022年のキャリア数の増加は、主にJ.B.Hunt 360 boxの持続的な拡張によるもので、同社はJ.B.Hunt 360プラットフォームを使用して、私たちの輸送ネットワークのお客様に空投トレーラー容量にアクセスします。JBTは2022年末までに14,718台のトレーラーと2,718台のトラクタを運営しているが,2021年末にはそれぞれ11,172台と2,235台である。

私たちJBT部門の運営収入は2021年の6500万ドルから2022年の9300万ドルに増加しました。営業収入の増加は主に今年度の貨物数量と1貨物あたりの収入増加によるものであるが,この部分は調達輸送費用の増加,設備関連費用の増加,人員コストの増加,保険とクレーム費用の増加,J.B.Hunt 360箱の拡大に関する技術支出の増加によって相殺されている。また、JBTは2022年に700万ドルの費用が発生し、この部分の追加死傷請求準備金に使用されている。

FMS細分化市場

FMS部門の収入は2021年の8.42億ドルから2022年の9.8億ドルに増加し,16%に増加したが,これは主に複数の新しい顧客契約が実施されたことと,2022年にZenith Freight Lines,LLC(Zenith)が買収されたためである。収入の増加は、いくつかの口座の収入品質を改善しようとする内部努力の影響と、サプライチェーンに関連する金融管理システムがサービスする一次市場への貨物の制限によって部分的に相殺される。

我々FMS部門の運営収入は2021年の2800万ドルから2022年の3500万ドルに増加した。営業収入増加の主な原因は収入増加であるが,人員給与,賃金·福祉費用の増加,設備関連費用の増加,保険·クレーム費用の増加,運転手募集費用の増加,技術費の増加,新たな長期契約業務に関する実施費用部分で相殺されている。また、FMSは2022年にこの部分の追加死傷請求準備金に500万ドルの費用を発生させ、2021年には純クレーム決済と負債減少による900万ドルの合計福祉を含む。

2021年は2020年と比較して

総合営業収入

2021年、私たちの総運営収入は26.3%増加し、121.7億ドルに達したが、2020年は96.4億ドルだった。この増加は,主にICSとJBT収入の増加,JBIの負荷あたり収入の増加,生産トラックや分散制御システム内のチーム生産性の平均収入の増加,FMS停止点と各停止点の収入増加によるものである。2021年には燃料サーチャージ収入が65.5%増加して12億5千万ドルに達したが、2020年には7.57億ドルとなった。燃料サーチャージ収入をこの2年度から除外すれば、2021年の収入は2020年より22.9%増加した。

合併運営費

我々の2021年の総合運営費は2020年比24.6%増加し,収入は前年比26.3%,2021年の運営比率は91.4%であったのに対し,2020年は92.6%であった。

賃貸料と購入の輸送コストが2021年に30.2%増加したのは,主にJBIとICSの第三者鉄道やトラック購入輸送率の上昇,ICS負荷量の増加,およびJBTとFMSが2021年に第三者トラック輸送業者の使用を増加させたためである。2021年の賃金、賃金、従業員福祉コストは2020年より17.6%増加した。この増加は,主に適格運転手の供給が逼迫して運転手の報酬やオフィス員の報酬が増加しているためであり,2020年に比べて従業員数の増加や奨励的報酬の増加が続くと予想される。

2020年と比較して、2021年の燃油税と燃油税の支出は48.4%増加し、主な原因は2021年の燃料価格の上昇と道路走行距離の増加だ。2021年の減価償却と償却費用の増加は、主に新しい分散制御システムの長期顧客契約に関連する設備調達、JBI内部トラクタ設備と計画回転の増加、JBTトレーラー数の増加、情報技術資本投資の増加によるものである。

2020年と比較して,2021年の運営用品と支出は10.5%増加し,主な原因は設備メンテナンスコストの上昇,タイヤ支出の増加,通行料支出の増加,出張や娯楽支出の増加および天気に関するトレーラーコストの上昇であるが,2020年に比べて運営用品や建築メンテナンスコストの低下部分がこの増加を相殺している。2021年の保険とクレーム費用の増加は22.7%であり、主に事故数と深刻性の増加と保険料支出の増加によるものであるが、一部はFMS部門のクレーム純決済による320万ドルの収益によって相殺されている。2020年に比べて一般·管理費が8.6%増加したのは,主に広告コストの増加,技術支出の増加,運転手募集費用の増加によるものであるが,FMS部門の減少や負債による570万ドルの収益部分はこの増加を相殺している。また、2021年の資産売却や処分の純損失は550万ドルだったのに対し、2020年の純損失は440万ドルだった。

2020年に比べて2021年の純利息支出が2.8%低下したのは、私たちの債務実質金利が低いためである。2021年の所得税支出は49.4%増加し、主な原因は2021年の課税収入の増加だ。私たちの有効所得税率は2021年に23.9%、2020年に24.0%です。

JBI細分化市場

JBI部門の収入は2020年の46.8億ドルから2021年の54.5億ドルに増加し,17%に増加した。収入の増加は主に貨物ごとの収入が19%増加したためであり、これは運賃組合せ変化、顧客料率の変化、コスト回収努力と燃料サーチャージ収入の組み合わせであるが、積載量の2%低下によって部分的に相殺される。2020年に比べて東部ネットワーク負荷量は1%増加し,大陸横断負荷量は3%低下した。2020年と比較して、燃料サーチャージを含まない1負荷当たり収入は14%増加した。

JBI部門の営業収入は2020年の4.28億ドルから2021年の6.03億ドルに増加した。2020年と比較して、持続的な鉄道および顧客流動性の挑戦、より高い鉄道および第三者輸送費用、より高い運転手賃金および採用コスト、より高い非運転者賃金、賃金およびインセンティブ報酬、およびより高い設備コストによるネットワーク効率の低下は、負荷当たりの収入増加のメリットを部分的に相殺している。

分散制御システムネットワークセグメント

2021年、分散制御システム部門の収入は17%増加し、2020年の22億ドルから25.8億ドルに増加した。生産性は,トラック1台あたりの毎週の収入と定義され,2020年に比べて8%増加した。燃料サーチャージ収入を含まない生産性は2020年より5%増加した。生産性の向上は主に契約の指数付け価格エスカレータや未分配の遊休設備の減少によるものであるが,起動口座で期待される生産性の低下や適格運転手の供給逼迫とCOVIDに関する労働力の中断による未分配トラック増加分は相殺される。顧客保持率は98%以上を維持している。

我々の分散制御システム部門の運営収入は2020年の3.14億ドルから2021年の3.04億ドルに低下した。本年度の高い収入は,運転手給与や求人コストの増加,非運転者賃金,賃金と奨励的報酬の増加,傷害保険やクレーム費用の増加,グループ医療福祉の増加,および新たな長期顧客契約の実行に関する追加費用によって相殺される。

ICS網セグメント

2021年、ICS部門の収入は53%増加し、2020年の16.6億ドルから25.4億ドルに増加した。2020年と比較して貨物1ロットあたりの収入が46%増加したのは,主にトラック業務におけるスポットや契約顧客料率が高いことと,2020年に比べて顧客貨物組合が変化したためである。2020年に比べて総輸送量は5%増加し、そのうちトラック輸送量は13%増加した。2021年には契約業務が総負荷量の51%を占め,総収入の39%を占めているが,2020年には契約業務が総負荷量の60%を占め,総収入の43%を占めている。

2021年のICS部門の営業収入は4600万ドルだったが、2020年の営業損失は4500万ドルだった。営業収入の増加は主に収入増加と毛金利上昇によるものであるが、一部はより高い人員激励給与と技術コスト増加によって相殺されている。今年度の毛金利は昨年の9.9%から11.8%に増加した。2021年には約15.8億ドルのICS収入がJ.B.Hunt 360のMarketplaceによって実行されたが,2020年には11.4億ドルであった.2020年に比べてICSの事業者基数は36%増加した。

JBT細分化市場

2021年、JBT部門の収入は72%増加し、2020年の4.63億ドルから7.96億ドルに増加した。燃料サーチャージを含まず、2021年の収入が2020年に比べて70%増加したのは、主に積載量が10%増加し、2020年に比べて燃料サーチャージを含まない収入が55%増加したためだ。2021年のキャリア数の増加は、主にJ.B.Hunt 360 boxの持続的な拡張によるものであり、同社はJ.B.Hunt 360プラットフォームを使用して、当社の輸送ネットワーク内のお客様に空投トレーラー容量にアクセスします。JBTは2021年末までに11,172台のトレーラーと2,235台のトラクタを運営しているが,2020年末にはそれぞれ8,567台と1,769台である。

JBT部門の2021年の営業収入は6500万ドルだったが、2020年は1700万ドルだった。運営収入の増加は主に2021年の間の積載数量と積載当たりの収入の増加によるものであるが、これらの増加は購入輸送費用の増加、運転手の吸引と維持のコスト上昇、非運転手の給料、給料と報酬の増加、およびJ.B.Hunt 360 boxの持続的な拡張に関連するトレーラーネットワークと技術のさらなる投資による追加コストは部分的に相殺される。

FMS細分化市場

フレキシブル製造システム部門の収入は2020年の6.89億ドルから2021年の8.42億ドルに増加し,22%に増加したが,これは主に本年度と2020年に実施された複数の顧客契約の増加により,新冠肺炎の流行によりいくつかの顧客地点の運営を一時停止したためである。2020年に比べて2021年には停車駅数が11%増加したのに対し、生産性(1停車駅あたりの収入と定義)は10%増加した。生産性の向上は,主に資産業務と軽資産業務との業務組み合わせが変化し,より高い料率が実施されたためである。

FMS部門の2021年の運営収入は2800万ドルだったが、2020年の運営損失は100万ドルだった。営業収入増加の主な原因は収入増加、減少または有負債による570万ドルの収益、クレーム純決済による320万ドルの収益だ。これらのプロジェクトは、新しい長期契約業務に関連するより高い実施コスト、より高い第三者契約キャリアコスト、サプライチェーンの中断による製品供給に関連するいくつかの顧客数の減少、および人員賃金、賃金および報酬報酬の増加によって部分的に相殺される。

流動資金と資本資源

収益増加と一般運営資本活動のスケジュールにより、2022年の経営活動が提供する純現金総額は17.8億ドル、2021年は12.2億ドルとなる。

2022年、投資活動のための純現金総額は15.5億ドルだったが、2021年は8.77億ドルだった。増加の要因は,設備調達が増加し,売却設備の収益と2022年に完成した業務買収を差し引くことである。

2022年の融資活動のための純現金は5億3千万ドルだったが、2021年は3.05億ドルだった。この増加は主に購入した在庫株の増加、支払いの配当金の増加、および長期債務の返済によるものだが、2022年の循環信用限度額の純収益部分はこの増加を相殺した。

私たちの配当政策は取締役会の審査と修正を受け、支払いは私たちの財務状況、流動性、収益、資本要求、および取締役会が関連すると考えている他の要素に依存します。私たちは2020年に1株0.27ドルの四半期配当金を支払い、2021年第1四半期に1株0.28ドルの四半期配当金を支払い、2021年最後の3四半期に1株0.30ドルの四半期配当金を支払い、2022年に1株0.40ドルの四半期配当金を支払った。2023年1月19日、四半期現金配当金を1株当たり0.40ドルから0.42ドルに増加させ、2023年2月24日に2023年2月10日に登録された株主に支払うことを発表した。私たちは現在四半期ごとに現金配当金を支払い続けるつもりです。しかし、未来に配当金が送られるという保証はない。

流動性

私たちの資本に対する需要は、通常、私たちの成長と古い設備の交換、定期業務買収を支援するために、コンテナとシャーシ、トラック、トラクター、トレーラーの購入に由来しています。私たちはしばしば市場と全体の経済状況に応じて設備交換や他の資本支出の一部を加速または延期することができる。しかし、生産に影響を与えるサプライチェーンの課題により、現在の発注設備のタイムリーな納入に関する課題が引き続き存在することが予想される。近年、私たちは運営によって発生した現金、循環信用限度額、長期債務発行によって資金を獲得している。私たちはまた定期的に運営レンタルを利用して営業設備を買収します。

私たちは、私たちの流動資産、運営によって生成された現金と循環信用限度額が予測可能な未来に私たちの運営と資本需要に十分な資金を提供すると信じている。2022年9月、私たちは2018年9月25日の7億5千万ドルの優先信用手配を新しい信用スケジュールで置き換え、この計画は、複数の銀行との信用合意によって支持されている循環クレジット限度額と約束定期ローンを通じて最大15億ドルを借り入れることを許可した。循環信用限度額の許可は、2027年9月に満了した5年間で最大10億ドルを借り入れ、循環信用限度額の総承諾額を最大3億ドル増加させることを許可し、満期日を2回1年延長することを要請します。約束された定期融資は、2022年9月27日から9カ月以内に最大5億ドルの追加借款を許可し、資金を獲得すれば2025年9月に満期になる。本プロトコルでの適用金利は、担保隔夜融資金利(SOFR)または基本金利(具体的な借入金タイプに応じて)に基づいており、適用保証金やその他の費用が適用されます。2022年12月31日まで、私たちの現金残高は5190万ドル、循環信用限度額の未返済残高は3.175億ドル、平均金利は5.32%で、私たちの優先信用手配の下で未返済の定期ローン残高はありません。

私たちは、貨物市場全体の低下のリスクと、私たちの顧客の流動性と支払い能力を含む、現在の経済状況および合理的かつ支援可能な経済予測が運営キャッシュフローに与える可能性のある影響を評価し続ける。私たちは定期的に運営資金を監視し、私たちの顧客、サプライヤー、サービスプロバイダと頻繁なコミュニケーションを維持しています。私たちのコスト構造の大部分は可変だ。購入した輸送費用は私たちの総コストの半分以上を占め、負荷量と密接に関連している。私たちの二番目の大きなコスト項目は賃金と賃金であり、その中の最大の部分は運転手の給料であり、その中には大きな可変構成要素が含まれている。

私たちの優先手形は二つの異なる発行方法を含む。最初の債券は2.5億ドルの3.85%優先債券で、2024年3月に満期となり、2014年3月に発行された。これらの手形項目での利息支払いは2014年9月から始まり、半年ごとに支払われ、期間は毎年3月と9月となる。2つ目は7億ドル、金利3.875の優先債券で、2026年3月に満期、2019年3月に発行される。これらの手形項目での利息支払いは2019年9月から、半年ごとに支給され、期間は毎年3月と9月となる。私たちは手形契約に規定された償還価格によって手形の一部または全部を償還することができます。私たちの3.5億ドルの3.30%の優先手形は2022年8月に満期になる。すべての未返済残高は満期時に全額支払います。

私たちの資金調達計画は私たちが特定の契約と財政比率を維持することを要求する。2022年12月31日まで、私たちはすべての条約と財政比率を遵守した。

私たちは現在、2023年から2024年までの間に、販売或いは古い交換収益を差し引いた後、総支出は約23.7億ドルであり、主にトラクター、コンテナ、シャーシと他のトレーラー設備の購入に用いられている。2022年12月31日まで、私たちは他の表外予定がありません。

第七A項。市場リスクの定量的·定性的開示について

金利リスクは、短期金利の短期的な不利益増加が未返済変動金利債務に及ぼす財務的影響を測定することで定量化することができる。私たちの長期債務総額は固定金利と変動金利を含む。私たちの優先手形の固定金利は3.85%から3.875%まで様々だ。これらの固定金利ツールは、市場金利の変化が将来の利息支出に与える影響を減少させる。私たちの循環信用限度額には変動金利があり、金利はSOFRまたは基本金利に基づいており、具体的な借入金タイプに依存し、適用される保証金やその他の費用を加える。2022年12月31日現在、私たちの循環信用限度額での平均金利は5.32%です。私たちの収益はこのような短期変動金利の変化の影響を受けるだろう。私たちの現在の借金水準では、私たちの適用金利が1ポイント増加するごとに、年間税引き前収益は320万ドル減少します。2022年には、当時返済されていなかった3億5千万ドルの3.30%固定金利優先手形を効率的に変動金利に変換する金利交換協定に合意した。本スワップ協定によると、適用金利はロンドン銀行の同業解体に既定の保証金を加える。これらの優先手形は2022年8月に満期になり、関連金利交換は終了する。私たちは現在私たちの金利リスクを管理するためにどんなヘッジツールも利用していない。

私たちは海外で業務を展開していますが、国際業務は私たちの総合財務状況、経営結果、あるいはキャッシュフローにとって重要ではありません。また、外貨取引損益は、2022年12月31日までの年間経営業績にとって重要ではありません。したがって、私たちは現在、外貨為替レート変動が私たちの将来のコストや私たちが外国投資から獲得した将来のキャッシュフローに与える影響によって、重大な外貨為替リスクの影響を受けることはありません。これまで、私たちは外貨為替レートの不利な変動の影響をヘッジするために、外貨長期外貨契約や他の派生金融商品を締結していません。

全世界の石油生産量レベル、季節性、天気とその他の市場要素の変化により、ディーゼル油の価格と獲得性は変動の影響を受ける。歴史的に、私たちは燃料サーチャージの形で顧客から燃料価格の大部分を回収することができる。将来燃料価格の変動がどの程度続くかは予測できず,燃料価格上昇の影響を相殺するために燃料サーチャージをどの程度徴収できるかは予測できない。2022年12月31日現在、燃料価格変動への開放を減らすためのデリバティブ金融商品はない。

項目8.財務諸表と補足データ

合併財務諸表、連結財務諸表、及び本プロジェクトで指定された独立公認会計士事務所の合併財務諸表、連結財務諸表付記及び関連報告書は、本報告第15項に次の記事を含む

財務報告の内部統制に関する経営陣の報告

独立公認会計士事務所報告

2022年と2021年12月31日までの連結貸借対照表

2022年,2021年と2020年12月31日までの連結収益表

2022年,2021年および2020年12月31日までの株主権益総合報告書

2022年12月31日現在、2021年12月31日と2020年12月31日までの連結現金フロー表

連結財務諸表付記

項目9.会計·財務開示面の変化と会計士との相違

ない。

第9条。制御とプログラム

制御とプログラムを開示する

私たちは、1934年の証券取引法に基づいて提出または提出された報告書で開示を要求した情報が、委員会規則および表で指定された期間にわたって記録、処理、集計、報告され、これらの情報が蓄積され、開示を要求する決定をタイムリーに行うために、我々の経営陣に伝達されることを確実にするために、制御および手続きを維持する。本報告で述べた期間が終了するまで、私たちの経営陣(私たちの最高経営責任者とCEOを含む)の監督と参加の下で、私たちの開示制御と手続き(改正された1934年の証券取引法第13 a-15(E)および15 d-15(E)条で定義されたような)の設計と運営の有効性を評価した。この評価に基づき、我々の最高経営責任者と最高財務責任者は、2022年12月31日から有効であると結論した。

サバンズ-オキシリー法第302条の要求によると、当社の最高経営責任者および最高財務責任者の証明は、本報告書の添付ファイル31.1および31.2としてアーカイブされています。

財務報告の内部統制に関する経営陣の報告

財務報告の内部統制に関する経営陣の報告書は、本報告書(第15項以降)に含まれ、参照によって本報告に組み込まれる。

2022年12月31日現在、財務報告の内部統制の有効性は、普華永道会計士事務所が監査しており、同社は独立公認会計士事務所であり、当社の総合財務諸表も監査している。Pricewaterhouse Coopers LLPの財務報告内部統制に関する報告はここに含まれる(以下第15項)。

財務報告の内部統制の変化

2022年12月31日までの第4四半期には、財務報告の内部統制に何の変化もなく、財務報告の内部統制に大きな影響を与えたり、大きな影響を与えたりする可能性が高い。

プロジェクト9 B。その他の情報

ない。

プロジェクト9 Cです。検査妨害に関する外国司法管区の開示

ない。

第三部

プロジェクト10.役員、役員、および企業管理

第10項に必要な資料を2023年4月27日に開催される株主総会の通告及び依頼書に組み入れて参考とする。

プロジェクト11.役員報酬

現在、第11項に必要な資料を2023年4月27日に開催される株主総会の通告及び依頼書に組み入れて参考とする。

プロジェクト12.特定の実益所有者の保証所有権及び管理職及び株主に関する事項

以下に述べる以外に、第12項に必要な資料は、2023年4月27日に開催される株主総会の通告及び依頼書から引用される。

株式補償計画に基づいて発行された証券

次の表は、2022年12月31日までに、発行会社の株式証券の報酬計画に関する情報をまとめたものである。

|

計画種別(1) |

量 証券はしなければならない 発表日: 演習をする 卓越した オプション、株式権証、 権利があります |

重み付けの- 平均運動量 値段 卓越した 選択肢は、 株式権証明書と 権利.権利 |

証券数量 利用可能な時間を保つ 以下の条項により将来発行される 持分補償 図は(含まれない) 反映された証券 (A)欄) |

|||||||||

|

(A) |

(B) |

(C) |

||||||||||

|

証券保有者が承認した持分補償計画 |

1,542,366 | $ | - (2) | 4,233,978 | ||||||||

|

(1) |

私たちは証券所有者の承認されていない株式補償計画を持っていない。 |

|

(2) |

現在、私たちの株式補償計画の下で、制限された株式単位だけが返済されていない。帰属時には、制限株単位と我々の普通株とが1対1で決済されるため、行使価格は含まれていない。 |

項目13.特定の関係および関連取引、および取締役の独立性

第13項に要求される資料は、2023年4月27日に開催される株主周年総会の通告及び依頼書から引用される。

プロジェクト14.主な課金とサービス

ここで、2023年4月27日に開催される株主総会の通告及び依頼書に14項目の必要資料を組み入れて参考とする。

第4部

プロジェクト15.証拠品、財務諸表の添付表

|

(A) |

財務諸表、財務諸表明細書、証拠品: |

|

(1) |

財務諸表 |

上記第8項に掲げる財務諸表は、本年度報告の一部として提出される。

|

(2) |

財務諸表明細書 |

付表2--推定値と適合口座(百万)

|

疑問のある人への猶予 口座とその他 年度売掛金 終わりました |

残高は 始まったのは 年.年 |

料金は… 費用.費用 |

核販売は 純額 回復する |

残高は 年末.年末 |

||||||||||||

|

2020年12月31日 |

$ | $ | $ | ( |

) | $ | ||||||||||

|

2021年12月31日 |

( |

) | ||||||||||||||

|

2022年12月31日 |

( |

) | ||||||||||||||

上記付表は貿易売掛金やその他の売掛金に関する手当を報告している。

他のすべてのスケジュールは省略されているが、それらが適用されないからか、私たちの連結財務諸表または付記に必要な情報が含まれているからだ。

|

(3) |

陳列品 |

|

展示品 |

||

|

番号をつける |

説明する |

|

|

3.1 |

1988年5月19日に改訂·再改訂されたJ.B.Hunt Transport Services,Inc.社定款(同社が2005年4月29日に提出した2005年3月31日までの10−Q表四半期報告書の添付ファイル3.1から引用) |

|

|

3.2 |

J.B.Hunt Transport Services,Inc.2021年10月21日に第2回改正および再改訂された定款(同社が2021年10月27日に提出した8−K表の現在の報告書から引用する添付ファイル3.1) |

|

|

3.3 |

2022年7月20日改正及び再改訂の第2次別例J.B.Hunt Transport Services,Inc.の修正案第1号(会社2022年7月26日に提出された現在の8-K表報告書の添付ファイル3.1から引用することにより) |

|

|

3.4 |

J.B.Hunt Transport Services,Inc.2023年1月19日に改正および再改訂された附例の第2号修正案(2023年1月24日に提出された会社の現在の8-K表報告書を引用する添付ファイル3.1) |

|

|

4.1 |

J.B.Hunt Transport Services,Inc.エクイティ説明 |

|

|

4.2 |

契約(当社が2010年9月14日に提出したS-3 ASRフォーム登録説明書(第333-169365号ファイル)添付ファイル4.1参照) |

|

|

4.3 |

第3補足契約(会社が2014年3月6日に提出した8-Kフォームの現在の報告添付ファイル4.4参照) |

|

|

4.4 |

キト、日付は2019年3月1日です(当社が2019年3月1日に提出した8-Kフォームの現在報告書の添付ファイル4.1を参照することにより) |

|

|

4.5 |

第1補足契約は、日付は2019年3月1日(会社から2019年3月1日に提出された現在の8-K表報告書の添付ファイル4.2を引用することにより) |

|

|

10.1 |

第3回改訂·再起動の管理インセンティブ計画(社が2017年3月9日に提出した付表14 Aに関する最終依頼書の付録Aから引用) |

|

|

10.2 |

J.B.Hunt Transport Services,Inc.第3回改正·再改訂された管理インセンティブ計画の修正案(2019年4月22日に提出された会社の現在の報告書から引用することにより8−K表の添付ファイル10.2) |

|

|

10.3 |

2022年に指定された役員との給与スケジュールの概要(当社が2022年1月24日に提出した8-K表の添付ファイル99.1を参照して組み込む) |

|

|

10.4 |

2023年の指定された役員報酬スケジュールの概要(2023年1月24日に提出された会社の現在の8-K表の添付ファイル99.1参照) |

|

|

10.5 |

信用協定および関連文書の改訂および再署名(2022年10月3日に提出された会社の現在の8-Kレポートの添付ファイル10.1参照) |

|

|

21.1 |

J.B.ハント運輸サービス会社の子会社 |

|

|

22.1 |

J.B.Hunt Transport Services,Inc.保証人子会社リスト |

|

|

23.1 |

普華永道有限責任会社は同意した |

|

|

23.2 |

安永法律事務所が同意した |

|

|

24.1 |

J.B.Hunt Transport Services,Inc.取締役会メンバーの授権書 |

|

31.1 |

ルール13 a-14(A)/15 d-14(A)認証 | |

|

31.2 |

ルール13 a-14(A)/15 d-14(A)認証 |

|

|

32.1 |

第1350節認証 |

|

101.INS |

XBRLインスタンスドキュメントを連結する |

|

|

101.書院 |

イントラネットXBRL分類拡張アーキテクチャ文書 |

|

|

101.カール |

インラインXBRL分類拡張計算リンクライブラリ文書 |

|

|

101.def |

インラインXBRL分類拡張Linkbase文書を定義する |

|

|

101.介護会 |

XBRL分類拡張ラベルLinkbase文書を連結する |

|

|

101.Pre |

インラインXBRL分類拡張プレゼンテーションLinkbaseドキュメント |

|

|

104 |

表紙対話データファイル(添付ファイル101に含まれるイントラネットXBRLのフォーマット)。 |

サイン

1934年の証券取引法第13または15(D)節の要求によると、登録者は、本報告が2023年2月24日にアーカンソー州ロアール市で正式に許可された次の署名者によって代表されて署名することを正式に促した。

|

J.B.ハント運輸サービス会社 |

|||

|

|

(登録者) |

||

|

差出人: |

ジョン·N·ロバーツ |

||

|

|

ジョン·N·ロバーツIII |

||

|

|

最高経営責任者 |

||

1934年の証券取引法の要求によると、本報告は2023年2月24日に以下の者が登録者を代表して指定された身分で署名された。

|

ジョン·N·ロバーツ |

最高経営責任者 |

||

|

ジョン·N·ロバーツIII |

取締役会のメンバー |

||

|

|

(首席行政主任) | ||

|

/s/ジョン·クロ |

最高財務官は |

||

|

ジョン·クロ |

総裁常務副社長 |

||

|

|

(首席財務会計官) | ||

|

* |

取締役会議長 |

||

|

カーク·トンプソン |

|||

|

* |

取締役会のメンバー |

||

|

ジェームズ·L·ロボ |

(独立して先頭に立つ取締役) | ||

|

* |

取締役会のメンバー |

||

|

ダグラス·G·ダンカン |

|||

|

* |

取締役会のメンバー |

||

|

フランシスカ·M·エドワソン |

|||

|

* |

取締役会のメンバー |

||

|

ウェイン·カリソン |

|||

|

* |

取締役会のメンバー |

||

|

サリー·S·ガザヴィ |

|||

|

* |

取締役会のメンバー |

||

|

ゲイリー·C·ジョージ |

|||

|

* |

取締役会のメンバー |

||

|

ジョン·B·ヒル,III |

|||

|

* |

取締役会のメンバー |

||

|

J.ブライアン·ハントJr. |

|||

|

* |

取締役会のメンバー |

||

|

ゲイルは金事件を訴えた |

|

*は |

ジョン·N·ロバーツ |

|

|

|

ジョン·N·ロバーツIII |

|

| 事実代理人として,同封に基づいて提出された授権書 | ||

総合財務情報索引

| ページ | |

|

財務報告の内部統制に関する経営陣の報告 |

33 |

|

独立公認会計士事務所レポート(PCAOB ID番号) |

34 |

|

前独立公認会計士事務所報告(PCAOB ID番号) |

36 |

|

2022年と2021年12月31日までの連結貸借対照表 |

37 |

|

2022年,2021年と2020年12月31日までの連結収益表 |

38 |

|

2022年,2021年および2020年12月31日までの株主権益総合報告書 |

39 |

|

2022年12月31日現在、2021年12月31日と2020年12月31日までの連結現金フロー表 |

40 |

|

連結財務諸表付記 |

41 |

財務報告の内部統制に関する経営陣の報告

我々は、1934年の証券取引法第13 a-15(F)条の規定に基づいて、財務報告に対する十分な内部統制を確立·維持する責任がある。我々の財務報告の内部統制は、公認会計原則に基づいて財務報告の信頼性及び外部目的の財務諸表作成のための合理的な保証を提供するために、当社のCEO及び最高財務官又は類似の機能を実行する者によって設計又は監督され、会社の取締役会、管理層及び他の人員によって実施される。その固有の限界のため、財務報告書の内部統制は誤った陳述を防止したり発見できない可能性がある。また,将来的にどのような有効性評価を行うかの予測は,条件の変化により制御不足のリスクが生じる可能性があり,あるいは政策やプログラムの遵守度が悪化する可能性がある.私たちは2022年12月31日までの財務報告書の内部統制に対する私たちの有効性を評価した。この評価には,トレデビル委員会後援組織委員会(COSO)が“内部統制である総合枠組み(2013年枠組み)”で提案した基準を用いた。我々の評価によると、我々の経営陣は、2022年12月31日現在、財務報告に対する内部統制がこれらの基準に基づいて有効であると結論している。

2022年12月31日現在、財務報告の内部統制の有効性は、普華永道会計士事務所(Pricewaterhouse Coopers LLP)が監査しており、この会計士事務所も総合財務諸表を監査している。本稿には,普華永道会計士事務所の財務報告内部統制に関する報告が含まれている。

|

ジョン·N·ロバーツ |

/s/ジョン·クロ |

||

|

ジョン·N·ロバーツIII |

ジョン·クロ |

||

|

最高経営責任者 |

最高財務官は |

||

|

(首席行政主任) |

総裁常務副社長 |

||

|

|

(首席財務会計官) |

独立公認会計士事務所報告

J.B.Hunt Transport Services,Inc.取締役会と株主へ

財務諸表と財務報告の内部統制に関するいくつかの見方

本監査人は、J.B.Hunt Transport Services,Inc.及びその付属会社(“貴社”)の2022年12月31日及び2021年12月31日に記載された総合貸借対照表、及び2022年12月31日までの2年度の各年度に関する総合収益表、株主権益表及びキャッシュフロー表を審査し、第15(A)(2)項(総称して“総合財務諸表”と総称する)項の下で2022年12月31日までの2年間の各年度の関連付記及び推定及び適合資格(総称して“総合財務諸表”)を含む。テレデビル委員会(COSO)協賛組織委員会が発表した“内部統制-総合枠組み(2013)”で確立された基準に基づき、2022年12月31日までの財務報告内部統制を監査した。

上記の総合財務諸表は、米国公認の会計原則に従って、当社の2022年12月31日および2021年12月31日までの財務状況、および2022年12月31日までの各年度の経営実績およびキャッシュフローを各重大な面で公平に反映していると考えられる。また、COSOが発表した“内部統制-総合枠組み(2013)”で確立された基準によると、2022年12月31日現在、会社はすべての実質的な面で財務報告に対して有効な内部統制を維持していると考えられる。

意見の基礎

当社の経営陣は、これらの総合財務諸表の作成、財務報告の有効な内部統制の維持、財務報告の内部統制の有効性の評価を担当しており、添付の管理層財務報告内部統制報告に含まれている。私たちの責任は、私たちの監査に基づいて、会社の合併財務諸表と会社が財務報告の内部統制に対して意見を述べることです。私たちは米国上場企業会計監督委員会(PCAOB)に登録されている公共会計士事務所であり、米国連邦証券法および米国証券取引委員会とPCAOBの適用規則と法規に基づいて、会社と独立しなければならない。

私たちはPCAOBの基準に従って監査を行っている。これらの基準は、連結財務諸表に重大なミスがないかどうか、エラーによるものであっても詐欺であっても、すべての重大な点で財務報告に対する有効な内部統制が維持されているかどうかを決定するために、合理的な保証を得るために監査を計画し、実行することを要求する。

我々の連結財務諸表の監査には、連結財務諸表の重大な誤報リスクを評価するプログラム、エラーによるものであっても詐欺であっても、これらのリスクに対応するプログラムを実行することが含まれる。これらの手続きは、連結財務諸表中の金額および開示に関する証拠をテストに基づいて検討することを含む。我々の監査には、経営陣が使用する会計原則の評価と重大な見積もり、合併財務諸表の全体列報の評価も含まれています。我々の財務報告の内部統制の監査には、財務報告の内部統制を理解すること、重大な弱点があるリスクを評価すること、評価されたリスクテストに基づいて内部統制の設計と運営有効性を評価することが含まれる。私たちの監査はまた、私たちがこのような状況で必要だと思う他の手続きを実行することを含む。私たちは私たちの監査が私たちの意見に合理的な基礎を提供すると信じている。

財務報告の内部統制の定義と限界

会社の財務報告に対する内部統制は、公認された会計原則に基づいて、財務報告の信頼性と外部目的の財務諸表の作成に合理的な保証を提供することを目的としたプログラムである。会社の財務報告に対する内部統制は、(1)合理的で詳細かつ正確かつ公平に会社の資産を反映した取引および処分の記録を維持することに関連している、(2)公認された会計原則に従って財務諸表を作成するために取引が必要とされている合理的な保証を提供し、会社の収入および支出は会社の経営陣および取締役の許可のみに基づいて行われる、という政策と手続きを含む。および(Iii)財務諸表に重大な影響を与える可能性のある不正買収、使用または処分会社の資産を防止またはタイムリーに発見することについて合理的な保証を提供する。

その固有の限界のため、財務報告書の内部統制は誤った陳述を防止したり発見できない可能性がある。また,将来的にどのような有効性評価を行うかの予測は,条件の変化により制御不足のリスクが生じる可能性があり,あるいは政策やプログラムの遵守度が悪化する可能性がある.

重要な監査事項

以下に述べる重要な監査事項は、監査委員会に監査委員会に伝達または要求を伝達することを指し、(I)総合財務諸表に対して重大な意義を有する勘定または開示に関連し、(Ii)私たちが特に挑戦的、主観的または複雑な判断を有する当期総合財務諸表監査によって生じる事項に関するものである。重要監査事項の伝達は、総合財務諸表に対する私たちの全体的な意見をいかなる方法でも変えることはなく、以下の重要な監査事項を伝達することによって、重要な監査事項又はそれに関連する勘定又は開示について個別の意見を提供することもない。

人身傷害と財産損失請求請求項目

総合財務諸表別注2で述べたように、当社は基本的に自己保証及びリース収益設備の損失及び破損を自己保証します。2022年12月31日現在、会社の自己保険請求残高は4.27億ドルであり、その大部分のクレームは人身傷害と財産損失と関係がある。当社は、クレームの性質と深刻性の分析、及び第三者クレーム管理人が提供する分析、及び法律、経済及び規制要因に基づいて、事件発生時に責任を確認する。管理層は精算方法を用いて現在のクレーム情報を作成し、最終的な人身傷害と財産損失クレーム責任を推定し、その中には予想損失率、歴史クレーム経験に基づく損失発展係数及びクレーム頻度と深刻度を含む。

私たちは人身傷害と財産損失請求に関連する手続きを実行することが重要な監査事項であることを確定する主な考慮要素は、(I)管理層が請求請求の推定を作成する際の重大な判断、(Ii)監査人が管理層と予想損失率、歴史的クレーム経験に基づく損失発展要素及びクレーム頻度と重症度に関する重大な仮定を実行する際の高度な判断、主観性と努力、及び(Iii)監査仕事は専門技能と知識を持つ専門家の使用に関連している。

この問題を処理することは、統合財務諸表に対する私たちの全体的な意見を形成するための実行手順および評価監査証拠に関するものである。これらのプログラムは、予想損失率、歴史的クレーム経験に基づく損失発展係数及びクレーム頻度と重症度の制御を含む、管理者の人身傷害と財産損失請求請求過程に関連する制御措置の有効性をテストすることを含む。これらのプログラムには,他にも,(1)テスト管理部門がクレーム評価カウントを作成すべきプログラム,(2)精算方法の妥当性を評価する,(3)人身傷害と財産損失クレームのための推定計数のための基礎データの完全性と正確性をテストする,(4)管理部門が推定数を計算する際に使用する予想損失率,損失発展要因,クレーム頻度と深刻性に関する重大な仮定の合理性を評価することが含まれる.専門技能と知識を持つ専門家は,(1)会社のクレーム対応過程の妥当性,(2)精算方法の妥当性,および(3)見積り作成に用いる期待損失率,損失発展要因,クレーム頻度,重症度の合理性の評価に協力して用いられている.

/s/

2023年2月24日

2021年以来、私たちは会社の監査役を務めてきた。

独立公認会計士事務所報告

J.B.Hunt Transport Services,Inc.の株主と取締役会へ

財務諸表のいくつかの見方

当社は、添付J.B.Hunt Transport Services,Inc.(当社)を2020年12月31日までの年度の総合収益、株主権益及びキャッシュフロー表、及び財務諸表に関する付記(“総合財務諸表”と総称する)を監査している。総合財務諸表は,当社の2020年12月31日までの年度の経営結果とそのキャッシュフローをすべての重要な面で公平に反映しており,米国公認会計原則に適合していると考えられる。

意見の基礎

これらの財務諸表は会社の経営陣が責任を負う。私たちの責任は私たちの監査に基づいて会社の財務諸表に意見を発表することです。私たちはPCAOBに登録されている公共会計士事務所で、アメリカ連邦証券法およびアメリカ証券取引委員会とPCAOBの適用規則と法規に基づいて、私たちは会社と独立しなければなりません。

私たちはPCAOBの基準に従って監査を行っている。これらの基準は、財務諸表に重大な誤報がないかどうかに関する合理的な保証を得るために、エラーによるものであっても不正であっても、監査を計画し、実行することを要求する。我々の監査には、財務諸表の重大な誤報リスクを評価するプログラム、エラーによるものであれ詐欺であっても、これらのリスクに対応するプログラムを実行することが含まれています。これらの手続きは、財務諸表中の金額および開示に関連する証拠をテストに基づいて検討することを含む。我々の監査には、経営陣が使用する会計原則の評価と重大な見積もり、財務諸表の全体列報を評価することも含まれています。私たちは私たちの監査が私たちの観点に合理的な基礎を提供すると信じている。

/s/

私たちは2005年から2021年まで当社の監査役を務めました。

2021年2月22日

J.B.ハント運輸サービス会社

合併貸借対照表

2022年12月31日と2021年12月31日

(単位:千、共有データを除く)

|

2022 |

2021 |

|||||||

| 資産 | ||||||||

| 流動資産: | ||||||||

|

現金と現金等価物 |

$ | $ | ||||||

|

売掛金純額 |

||||||||

|

その他売掛金 |

||||||||

|

棚卸しをする |

||||||||

|

前払い費用と他の流動資産 |

||||||||

|

流動資産総額 |

||||||||

|

コストで計算されています |

||||||||

|

収入·サービス装置 |

||||||||

|

土地 |

||||||||

|

構造と改善 |

||||||||

|

ソフトウェア、オフィス設備、家具 |

||||||||

|

総資産と設備 |

||||||||

|

減価償却累計を差し引く |

||||||||

|

純資産と設備 |

||||||||

|

商誉 |

||||||||

|

その他無形資産、純額 |

||||||||

|

その他の資産 |

||||||||

|

総資産 |

$ | $ | ||||||

|

負債と株主権益 |

||||||||

| 流動負債: | ||||||||

|

長期債務の当期部分 |

$ | $ | ||||||

|

売掛金 |

||||||||

|

クレーム請求項目 |

||||||||

|

給料と賃金税を計算すべきだ |

||||||||

|

その他の課税費用 |

||||||||

|

流動負債総額 |

||||||||

|

長期債務 |

||||||||

|

その他長期負債 |

||||||||

|

所得税を繰延する |

||||||||

|

総負債 |

||||||||

|

引受金及び又は有事項(付記10) |

||||||||

|

株主権益: |

||||||||

|

優先株、$ |

||||||||

|

普通株、$額面価値 |

||||||||

|

追加実収資本 |

||||||||

|

利益を残す |

||||||||

|

在庫株は,コストで計算する |

( |

) | ( |

) | ||||

|

株主権益総額 |

||||||||

|

総負債と株主権益 |

$ | $ | ||||||

連結財務諸表付記を参照してください。

J.B.ハント運輸サービス会社

合併損益表

2022年、2021年、2020年12月31日までの年度

(千単位で、1株当たりを除く)

|

2022 |

2021 |

2020 |

||||||||||

|

営業収入には、燃料サーチャージ収入は含まれていません |

$ | $ | $ | |||||||||

|

燃料サーチャージ収入 |

||||||||||||

|

総営業収入 |

||||||||||||

| 運営費用: | ||||||||||||

|

レンタル料と購入した交通機関 |

||||||||||||

|

賃金·賃金·従業員福祉 |

||||||||||||

|

燃油税と燃油税 |

||||||||||||

|

減価償却および償却 |

||||||||||||

|

運営用品と費用 |

||||||||||||

|

保険とクレーム |

||||||||||||

|

資産処分後の一般と行政費用を差し引く |

||||||||||||

|

営業税と営業許可証 |

||||||||||||

|

通信と公共事業 |

||||||||||||

|

総運営費 |

||||||||||||

|

営業収入 |

||||||||||||

|

利子収入 |

||||||||||||

|

利子支出 |

||||||||||||

|

所得税前収益 |

||||||||||||

|

所得税 |

||||||||||||

|

純収益 |

$ | $ | $ | |||||||||

|

加重平均基本流通株 |

||||||||||||

|

基本1株当たりの収益 |

$ | $ | $ | |||||||||

|

加重平均希釈後発行済み株式 |

||||||||||||

|

希釈して1株当たり収益する |

$ | $ | $ | |||||||||

連結財務諸表付記を参照してください。

J.B.ハント運輸サービス会社

株主権益合併報告書

2022年、2021年、2020年12月31日までの年度

(千単位で、1株当たりを除く)

|

その他の内容 |

||||||||||||||||||||

|

ごく普通である |

支払い済み |

保留する |

財務局 |

株主の |

||||||||||||||||

|

在庫品 |

資本 |

収益.収益 |

在庫品 |

権益 |

||||||||||||||||

|

2019年12月31日の残高 |

$ | $ | $ | $ | ( |

) | $ | |||||||||||||

| 総合収入: | ||||||||||||||||||||

|

純収益 |

||||||||||||||||||||

|

発表と支払いの現金配当金($ |

( |

) | ( |

) | ||||||||||||||||

|

在庫株を購入する |

( |

) | ( |

) | ||||||||||||||||

|

株式ベースの報酬 |

||||||||||||||||||||

|

制限株式発行、賃金税その他の理由で買い戻した株を差し引く |

( |

) | ( |

) | ( |

) | ||||||||||||||

|

2020年12月31日の残高 |

$ | $ | $ | $ | ( |

) | $ | |||||||||||||

|

総合収入: |

||||||||||||||||||||

|

純収益 |

||||||||||||||||||||

|

発表と支払いの現金配当金($ |

( |

) | ( |

) | ||||||||||||||||

|

在庫株を購入する |

( |

) | ( |

) | ||||||||||||||||

|

株式ベースの報酬 |

||||||||||||||||||||

|

制限株式発行、賃金税その他の理由で買い戻した株を差し引く |

( |

) | ( |

) | ( |

) | ||||||||||||||

|

2021年12月31日の残高 |

$ | $ | $ | $ | ( |

) | $ | |||||||||||||

|

総合収入: |

||||||||||||||||||||

|

純収益 |

||||||||||||||||||||

|

発表と支払いの現金配当金($ |

( |

) | ( |

) | ||||||||||||||||

|

在庫株を購入する |

( |

) | ( |

) | ||||||||||||||||

|

株式ベースの報酬 |

||||||||||||||||||||

|

制限株式発行、賃金税その他の理由で買い戻した株を差し引く |

( |

) | ( |

) | ( |

) | ||||||||||||||

|

2022年12月31日の残高 |

$ | $ | $ | $ | ( |

) | $ | |||||||||||||

連結財務諸表付記を参照してください。

J.B.ハント運輸サービス会社

統合現金フロー表

2022年、2021年、2020年12月31日までの年度

(単位:千)

|

2022 |

2021 |

2020 |

||||||||||

| 経営活動のキャッシュフロー: | ||||||||||||

|

純収益 |

$ | $ | $ | |||||||||

| 純収益と経営活動が提供する現金純額を調整する | ||||||||||||

|

減価償却および償却 |

||||||||||||

|

非現金レンタル費用 |

||||||||||||

|

株式ベースの報酬 |

||||||||||||

|

(収益)/販売収入機器およびその他の機器の損失 |

( |

) | ||||||||||

|

所得税を繰延する |

( |

) | ||||||||||

| 経営性資産と負債変動状況: | ||||||||||||

|

売掛金 |

( |

) | ( |

) | ( |

) | ||||||

|

所得税の課税または支払 |

( |

) | ( |

) | ||||||||

|

その他流動資産 |

( |

) | ( |

) | ( |

) | ||||||

|

売掛金 |

( |

) | ( |

) | ||||||||

|

クレーム請求項目 |

( |

) | ||||||||||

|

給与明細その他の課税費用を計算しなければならない |

( |

) | ( |

) | ||||||||

|

経営活動が提供する現金純額 |

||||||||||||

| 投資活動によるキャッシュフロー: | ||||||||||||

|

物件と設備の追加料金 |

( |

) | ( |

) | ( |

) | ||||||

|

設備を売却して得た収益 |

||||||||||||

|

業務買収 |

( |

) | ( |

) | ||||||||

|

その他資産の変動 |

( |

) | ||||||||||

|

投資活動のための現金純額 |

( |

) | ( |

) | ( |

) | ||||||

| 資金調達活動のキャッシュフロー: | ||||||||||||

|

長期債務を償還する |

( |

) | ||||||||||

|

循環信用限度額からの収益とその他 |

||||||||||||

|

循環信用限度額とその他の支払い |

( |

) | ( |

) | ||||||||

|

在庫株を購入する |

( |

) | ( |

) | ( |

) | ||||||

|

賃金税その他買い戻し用株 |

( |

) | ( |

) | ( |

) | ||||||

|

支払済み配当金 |

( |

) | ( |

) | ( |

) | ||||||

|

融資活動のための現金純額 |

( |

) | ( |

) | ( |

) | ||||||

|

現金と現金等価物純額(減少)/増加 |

( |

) | ||||||||||

|

年初現金および現金等価物 |

||||||||||||

|

年末現金および現金等価物 |

$ | $ | $ | |||||||||

| キャッシュフロー情報の追加開示: | ||||||||||||

| 年内に支払う現金: | ||||||||||||

|

利子 |

$ | $ | $ | |||||||||

|

所得税 |

$ | $ | $ | |||||||||

| 非現金投資活動 | ||||||||||||

|

受信設備の課税項目 |

$ | $ | $ | |||||||||

連結財務諸表付記を参照してください。

連結財務諸表付記

|

1. |

業務.業務 |

J.B.ハント輸送サービス会社は北米最大の水陸輸送と配達サービス会社の一つである。私たちは経営している異なるが互いに補完的な細分化された業務を提供し、幅広い一般的かつカスタマイズされた貨物輸送および物流サービスを顧客に提供します。私たちは、貨物の受託者から荷受人への実際の輸送から収入、カスタマイズ労働力、配送サービスを生成し、他人に輸送サービスを提供または手配することで物流提供者として機能する。文脈に別の説明があるほか,“私たち”,“私たち”,“JBHT”はJ.B.Hunt Transport Services,Inc.とその合併子会社である.

|

2. |

重要会計政策の概要 |

|

十二月三十一日までの年度 |

||||||||||||

|

2022 |

2021 |

2020 |

||||||||||

|

加重平均流通株-基本 |

||||||||||||

|

普通株等価物の影響 |

||||||||||||

|

加重平均流通株-希釈 |

||||||||||||

|

3. |

融資手配 |

我々の現在の融資手配によると、未償却割引、未償却債務発行コストと公正価値交換後の未返済借金を差し引くと、以下の内容が含まれる(百万計)

|

十二月三十一日 |

||||||||

|

2022 |

2021 |

|||||||

|

高度な信用手配 |

$ | $ | ||||||

|

高級ノート |

||||||||

|

長期債務の少ない流動部分は |

( |

) |

||||||

|

長期債務総額 |

$ | $ | ||||||

2022年12月31日以降の長期債務満期総額は以下の通り

高度な信用手配

2022年9月27日、ドルを交換しました

高級付記

私たちの優先手形は二つの異なる発行方法を含む。1つ目は$

私たちの資金調達計画は私たちが特定の契約と財政比率を維持することを要求する。2022年12月31日まで、私たちはすべての条約と財政比率を遵守した。

|

4. |

株本 |

私たちは優先株と普通株の種類を持っている。2022年12月31日または2021年12月31日まで、流通株優先株はありません。普通株式保有者は取締役会の発表時に配当金を得る権利があり、提出株主が議決したすべての事項を1株1票とする権利がある。2023年1月19日、四半期現金配当金を1ドルから1ドルに増加することを発表しました

|

5. |

株式ベースの報酬 |

我々は、管理インセンティブ計画(“計画”)を維持管理し、株式ベースの各種財務方法を提供し、普通株式又は普通株式等価物の株式で我々のキー従業員を補償する。改訂された計画によると、私たちは時々制限株式単位、業績株単位、制限株式、非法定株式オプションを利用して、私たちの従業員と取締役を補償します。私たちは現在制限と業績共有機関を使用している。

我々の限定的な株式単位には異なる帰属スケジュールがあります通常の範囲から

我々の業績共有単位は時間の経過に応じて付与されている(一般

従業員が帰属時に受信した普通株式を返還することを許可し、帰属制限株式単位及び業績株式単位による源泉徴収義務を履行する。

私たちは現行の株式支払いに基づく会計基準に基づいて、私たちの制限的な株式単位と業績株式単位を会計計算します。これらの基準は、私たちの総合財務諸表において、付与日とこれらの奨励の公正価値に基づいて、従業員に株式を支払うすべてのコストを確認することを要求します。このコストは、報酬と引き換えに従業員にサービスを提供することが要求されている間に確認されるが、業績共有単位のために決定された業績指標を満たす必要がある。報告期間ごとに業績条件を達成する可能性のある業績シェア単位の数を見積もり、任意の必要な調整を今期の累積コスト調整と記す。株式ベースの給与支出は、私たちの総合収益表に賃金、賃金、従業員福祉、および従業員の他の給与支出を計上します。次の表は,シェアに基づく報酬計画費用の構成要素(千単位)をまとめたものである

|

十二月三十一日までの年度 |

||||||||||||

|

2022 |

2021 |

2020 |

||||||||||

| 限定株単位 | ||||||||||||

|

税引前補償費用 |

$ | $ | $ | |||||||||

|

税収割引 |

||||||||||||

|

株の販売制限単位,税引き後純額 |

$ | $ | $ | |||||||||

| 業績シェア単位 | ||||||||||||

|

税引前補償費用 |

$ | $ | $ | |||||||||

|

税収割引 |

||||||||||||

|

業績株奨励、税収控除後の純額 |

$ | $ | $ | |||||||||

我々の限定株単位と業績株単位の概要は以下の通りである

|

限定株単位 |

量 株 |

重みをつける 平均補助金 期日公正価値 |

||||||

|

2019年12月31日に帰属していない |

$ | |||||||

|

授与する |

||||||||

|

既得 |

( |

) | ||||||

|

没収される |

( |

) | ||||||

|

2020年12月31日に帰属していません |

$ | |||||||

|

授与する |

||||||||

|

既得 |

( |

) | ||||||

|

没収される |

( |

) | ||||||

|

2021年12月31日に帰属していません |

$ | |||||||

|

授与する |

||||||||

|

既得 |

( |

) | ||||||

|

没収される |

( |

) | ||||||

|

2022年12月31日に帰属していない |

$ | |||||||

|

業績シェア単位 |

量 株 |

重みをつける 平均補助金 期日公正価値 |

||||||

|

2019年12月31日に帰属していない |

$ | |||||||

|

授与する |

||||||||

|

既得 |

( |

) | ||||||

|

没収される |

( |

) | ||||||

|

2020年12月31日に帰属していません |

$ | |||||||

|

授与する |

||||||||

|

既得 |

( |

) | ||||||

|

没収される |

||||||||

|

2021年12月31日に帰属していません |

$ | |||||||

|

授与する |

||||||||

|

既得 |

( |

) | ||||||

|

没収される |

||||||||

|

2022年12月31日に帰属していない |

$ | |||||||

2022年12月31日に1ドルがあります

2022年、2021年及び2020年12月31日までの年間における帰属制限株及び業績株単位の内在価値合計は

|

6. |

所得税 |

所得税前の収益に起因することができる所得税料金には(千計)

|

十二月三十一日までの年度 |

||||||||||||

|

2022 |

2021 |

2020 |

||||||||||

|

現在: |

||||||||||||

|

連邦制 |

$ | $ | $ | |||||||||

|

州と地方 |

||||||||||||

|

延期: |

||||||||||||

|

連邦制 |

( |

) | ||||||||||

|

州と地方 |

( |

) | ||||||||||

| ( |

) | |||||||||||

|

税金/(収益)合計 |

$ | $ | $ | |||||||||

所得税前収益による所得税費用と法定連邦所得税税率を用いて計算される金額とは異なる

|

十二月三十一日までの年度 |

||||||||||||

|

2022 |

2021 |

2020 |

||||||||||

|

連邦法定税率で徴収される所得税 |

$ | $ | $ | |||||||||

|

連邦の影響を差し引いた州税 |

||||||||||||

|

株補償の利益 |

( |

) |

( |

) |

( |

) |

||||||

|

199/研究開発単位 |

( |

) |

||||||||||

|

差し引くことのできない飲食と娯楽 |

||||||||||||

|

連邦福祉を差し引いた有効州税率の変化 |

( |

) |

||||||||||

|

その他、純額 |

||||||||||||

|

税金総額 |

$ | $ | $ | |||||||||

課税所得税は#ドルです

|

十二月三十一日 |

||||||||

|

2022 |

2021 |

|||||||

|

繰延税金資産: |

||||||||

|

保険請求項目 |

$ | $ | ||||||

|

不良債権準備 |

||||||||

|

報酬報酬計 |

||||||||

|

CARE法案は賃金税の納付を延期する |

||||||||

|

繰延補償課税項目 |

||||||||

|

州の連邦福祉不確定な税収状況 |

||||||||

|

賃貸負債 |

||||||||

|

国家NOL繰り越し |

||||||||

|

他にも |

||||||||

|

繰延税項目の総資産総額 |

||||||||

|

推定免税額 |

( |

) |

( |

) |

||||

|

繰延税金資産総額から推定免税額を差し引く |

||||||||

|

繰延税金負債: |

||||||||

|

工場や設備は,主に減価償却の違いによるものだ |

||||||||

|

前払い許可証と保険は、主に所得税の目的からの費用です |

||||||||

|

賃貸使用権資産 |

||||||||

|

繰延税金負債総額 |

||||||||

|

繰延税金純負債 |

$ | $ | ||||||

所得税の不確実性に関する会計基準は、確認と計量基準を規定しており、私たちが取った税務頭寸のメリットが税務監査で維持される可能性が高いかどうかを評価することを求めています。総合貸借対照表における他の長期負債の構成要素である税収割引が確認されていない残高を以下のように調整した(百万単位)

|

十二月三十一日 |

||||||||||||

|

2022 |

2021 |

2020 |

||||||||||

|

期初残高 |

$ | $ | $ | |||||||||

|

本年度に関連する納税状況に基づいて計算される増加額 |

||||||||||||

|

前年の納税状況に応じて増加/(減少) |

||||||||||||

|

和解によって減少した |

( |

) |

( |

) |

( |

) |

||||||

|

適用される訴訟の時効が失効して減少する |

( |

) |

( |

) |

( |

) |

||||||

|

期末残高 |

$ | $ | $ | |||||||||

2022年12月31日と2021年12月31日まで、私たちは全部で

2019年以降の納税年度は連邦税務管轄区の審査を受ける必要があるが、2012年以降の納税年度は州司法管轄区の審査を受ける必要がある。

|

7. |

従業員福祉計画 |

401(K)オプションを含む固定払込従業員退職計画を維持し、このオプションによると、すべての従業員が参加する資格があります。私たちは従業員の支払いの特定の割合と一致するが、いくつかの制限を受けている。2022年、2021年、2020年12月31日までの年間で、この計画への寄付金は

私たちは条件を満たした従業員が給与の一部を延期することを可能にする制限されていない繰延給与計画を持っている。本計画に基づいて繰延される補償は、計画参加者が選択した投資の収益又は損失に計上される。各参加者はすべての繰延報酬と収益を完全に享受しているが、実際に従業員に分配される前に、これらの金額は一般債権者からクレームされている。参加者は、55歳、サービス15年、または障害後、繰延金を一度に受け取るか、2年から25年以内にシーズン分割払いをすることを選択することができます。この計画によると私たちの総負債は$です

|

8. |

公正価値計量 |

公正な価値に応じて恒常的に計量された資産と負債

私たちの資産と負債は、公正な価値で計量され、同じまたは比較可能な資産および負債に関する市場取引によって生じる価格および他の関連情報を考慮した推定技術に基づいている。この等推定方法は、直接または間接的に観察可能な市場オファー(第1レベル)または投入(アクティブ市場オファーを除く)に基づく。以下は、公平な価値に応じて経常的に計量された資産と負債(単位:百万)である

|

資産/(負債) てんびん |

||||||||||||

|

十二月三十一日 |

||||||||||||

|

2022 |

2021 |

入力レベル |

||||||||||

|

貿易投資 |

$ | $ | 1 | |||||||||

|

金利が入れ替わる |

$ | $ | 2 | |||||||||

|

優先手形、未償却割引と債務発行コストを差し引いた純額 |

$ | $ | ( |

) | 2 | |||||||

取引性投資の公正価値は市場法(第1級)を採用して計量し、市場オファーを反映する。金利交換と対応する優先手形の公正価値は、関連する金利曲線投入を含む収益法(第2級)を用いて計量される。私たちの総合貸借対照表では、取引投資は他の資産に分類される。金利交換·優先手形は、2021年12月31日現在、我々の総合貸借対照表において前払い費用および長期債務の他および流動部分に分類される。優先手形は2022年8月に満期になり、関連金利交換は終了する。

金融商品

私たちの高度な信用手配と公正な価値で日常的に計量されていない残りの優先手形の額面は$です

これらの手形の納期が短いため、他のすべての手形は2022年、2022年、2021年12月31日の帳簿価値はその公正価値に近い。

|

9. |

引受金とその他の事項 |

2022年12月31日までの未返済約束は

2022年の間、私たちはいくつかの経営協定と自己保険手配の下での履行保証として金融予備信用状を発行しました。もし私たちが合意や他の手配で私たちの約束を履行しなければならないなら、私たちはこのような保証を履行しなければならない。違約の場合、将来の支払い義務の未割引最高額は約$です

州使用税監査の結果、私たちは私たちに不足している金額を評価され、私たちは積極的に控訴している。私たちはこのような監査項目で推定された可能性のあるリスクの負債を記録し、この問題の解決を待っている。

私たちは車両衝突と事故に関する一部の費用のために保険を購入します。これらの保険証書は、各クレームに適用される自己保険(控除可能な)保証レベルと、保証超過クレームのいくつかの保証層固有の集約補償限度額とを含む。私たちのクレームは時々その中のいくつかの既存の保証層の総補償限度額を超えます。2022年12月31日までの年間で

私たちはまた正常な経営による他のクレームと係属中の訴訟を扱っている。現在の事実の理解と場合によっては外部弁護士の意見に基づいて、これらのクレームおよび係属中訴訟の解決は、私たちの財務状況、運営結果、または流動資金に大きな悪影響を与えないと信じています。

|

10. |

賃貸借証書 |

2022年12月31日まで、私たちは経営賃貸手配の下でまだ各種の債務があり、主にレンタルメンテナンスと支援施設、埠頭と交付システム施設、オフィス空間、駐車場と設備と関係がある。その多くは、現在のレンタル期限の後まで契約を更新および延長することを自分で決定するか、またはレンタル期限の前に合意を終了する1つまたは複数のオプションを含む。私たちがこれらのオプションを行使することを合理的に決定した時、これらのオプションは私たちの経営賃貸、使用権、資産、および負債の計算に計上されるだろう。私たちの賃貸義務には通常賃貸物件購入の選択権は含まれておらず、残存価値保証や重大な制限的契約も含まれていません。初期期間が12ヶ月を超える経営リースは、割引負債および対応する使用権資産として、以下(百万単位)を含む総合貸借対照表に計上される

|

資産/(負債) てんびん |

||||||||

|

十二月三十一日 |

||||||||

|

2022 |

2021 |

|||||||

|

使用権資産 |

$ | $ | ||||||

|

賃貸負債、流動 |

$ | ( |

) | $ | ( |

) | ||

|

長期賃貸負債 |

$ | ( |

) | $ | ( |

) | ||

使用権資産は私たちの総合貸借対照表で他の資産に分類される。経営賃貸負債は、当期は他の計上費用に分類されるが、経営賃貸負債は、総合貸借対照表中の他の長期負債に長期的に分類される。

2022年12月31日および2021年12月31日までの未返済経営賃貸債務の加重平均残存賃貸期間は

|

2023 |

$ | |||

|

2024 |

||||

|

2025 |

||||

|

2026 |

||||

|

2027 |

||||

|

その後… |

||||

|

賃貸支払総額 |

||||

|

より少ない興味 |

( |

) | ||

|

賃貸負債現在価値 |

$ |

2022年,2021年,2020年12月31日までの年間で,賃貸負債を計上して計量した金額に支払う現金は#ドルである

|

11. |

買収する |

2022年1月31日、Bassett家具工業会社の完全子会社Zenith Freight Lines,LLC(Zenith)のほぼすべての資産と、特定の指定された債務を負担する資産購入契約を締結し、慣例的な成約条件に適合した。取引は2022年2月28日に発効し、買収価格は1ドル

|

考慮事項 |

$ | |||

|

売掛金 |

||||

|

その他流動資産 |

||||

|

財産と設備 |

||||

|

その他の資産 |

||||

|

使用権資産 |

||||

|

無形資産 |

||||

|

売掛金と売掛金 |

( |

) | ||

|

賃貸負債 |

( |

) | ||

|

商誉 |

$ |

2022年9月14日、吾らは購入協定を締結し、Alterri配送センター有限責任会社の実質全資産及びいくつかの指定負債を買収し、慣例成約条件に基づいて関連実体(Alterri)のすべての不動産及びその他の資産を買収した。取引の完了は2022年9月14日に発効し、購入価格と総対価格は現金で支払われる

|

考慮事項 |

$ | |||

|

売掛金 |

||||

|

財産と設備 |

||||

|

使用権資産 |

||||

|

無形資産 |

||||

|

賃貸負債 |

( |

) | ||

|

商誉 |

$ |

|

12. |

商業権その他無形資産 |

総商は$と呼ばれている

|

加重平均 |

||||||||||||

|

十二月三十一日 |

償却する |

|||||||||||

|

2022 |

2021 |

期間 |

||||||||||

| 限られた無形資産: | ||||||||||||

|

取引先関係 |

$ | $ | ||||||||||

|

競業禁止協定 |

||||||||||||

|

商号 |

||||||||||||

|

完全に限られた寿命の無形資産 |

||||||||||||

|

累計償却が少ない |

( |

) | ( |

) | ||||||||

|

無形資産総額,純額を識別することができる |

$ | $ | ||||||||||

私たちの有限寿命の無形資産は

無形資産償却費用は、2022年、2021年、2020年12月31日までの年間で

|

13. |

市場情報を細分化する |