2022年第2四半期収益回顧連合銀行株式会社2022年7月28日展示99.2

前向き陳述連合銀行株式有限公司(“連合”)及びその管理層が行った陳述及び陳述は、1933年証券法第27 A節及び1934年証券取引法第21 E節に該当する前向き陳述を含む。これらの展望性陳述は“1995年個人証券訴訟改革法”の展望性陳述に関する安全港条項を組み込むことを目的としている。これらの展望的陳述は、(I)ユナイテッド航空の計画、目標、期待および意図、および本プレスリリースに含まれる他の非歴史的事実の陳述、(Ii)新冠肺炎疫病の影響、およびこれらに限定されない。(Iii)は、“予想”、“予想”、“意図”、“計画”、“信じる”、“求める”、“推定”、“目標”、“項目”、または一般に前向き陳述の類似の意味を識別するために使用される語で識別される他の 陳述である。これらの展望性陳述はユナイテッド航空の現在の信念と予想管理に基づいており、固有に重大な業務、経済と競争の不確定性と意外な事件の影響を受けており、その中の多くはユナイテッド航空がコントロールできるものではない。また,これらの前向き陳述は,将来の業務戦略や意思決定に関する仮定の影響を受け,これらの戦略や意思決定が変化する可能性がある.存在する可能性のある不確実性のため、実際の結果は、これらの前向き陳述で議論されている予想結果と大きく異なる可能性がある。他の要素を除いて、以下の要素は実際の結果が期待結果或いは展望性陳述で表現された他の期待と大きく異なることを招く可能性がある:(1)新冠肺炎の大流行がユナイテッド航空及びその同僚の持続時間、範囲と影響に対する不確定性, 連携してコミュニティに奉仕し,国内と世界経済に奉仕する,(2)FRBの金利政策を含む米国の財政·通貨政策の不確定性,(3)グローバル資本と信用市場の変動と中断,(4)金利,証券市場と通貨供給の変動,(5)インフレ率上昇と成長減速,(6)LIBOR改革,(7)FRB、連邦預金保険会社およびCFPBに関連する法規および解釈、(8)小切手または貯蓄口座預金レベルの変化がユナイテッド航空の融資コストおよび純利息差に及ぼす影響、(9)将来の融資および債務証券信用損失の準備、(10)不良資産の変化、(11)競争、および(12)立法または規制要件の変化を含む、政府行動、審査、改革、法規および解釈の性質、範囲、タイミングおよび結果。実際の結果が前向き陳述に記載された結果と大きく異なる可能性がある他の要因 は、ユナイテッド航空が米国証券取引委員会に提出した報告(例えば、Form 10−K年間報告、Form 10−Q四半期報告、およびForm 8−K現在の報告)、および米国証券取引委員会ウェブサイト(www.sec.gov)上で提供されている を参照してください。ユナイテッド航空は、このような要素は排他的ではないと警告した。ユナイテッド航空又はそれを代表する者に関するすべての後続の書面及び口頭前向き声明は、上記警告性声明の全体的な要求に明確に適合している。ユナイテッド航空は、前向き陳述発表後に発生した状況やイベント を反映するために、いかなる前向き陳述を更新する義務も負わない。重要な情報

純収入9,560万ドル を実現し、希釈後の1株当たり収益は0.71ドル、平均資産収益率は1.32%、平均株式収益率は8.33%であった。平均有形株収益率14.23%達成期末年化融資14.8%(購買力平価ローンを除く)純利益差(FTE)2.99%から3.38%(連絡四半期)1株当たり0.36ドルの四半期配当金は3.8%に相当する収益率(最近の価格による)資産品質は良好に維持され、不良資産減少10.0%は四半期 の強力な費用制御につながり、効率比率は54.61%資本状況は穏健で、流動性は良好な買い戻しを維持している22年度第2四半期1,548,761株、出来高は5,340万ドル。付録を参照。

関連四半期(LQ)の純収入は9560万ドルだったが、22年第1四半期は8170万ドル、希釈後の1株当たり収益は0.71ドルだったのに対し、22年第1四半期は0.60ドルだった。純利息収入が2,340万ドル増加したのは、主に市場金利の上昇が収益資産の利息収入を増加させたことと、ポートフォリオがより利益の高い資産に移行したためである。また、買収ローンのローンは130万ドル増加したが、購買力平価ローン手数料収入は542000ドル減少した。22年第2四半期の支出は180万ドルだったが、22年第1四半期は340万ドルだった。非利息収入が240万ドル減少したのは、主に担保銀行業務からの収入が680万ドル減少したためだ。主に死亡弔慰金が確認されたため,BOLI収入は190万ドル増加し,この低下を部分的に相殺した。非利息支出が200万ドル増加したのは、主にいくつかの一般的な運営費用が増加し、66.2万ドルの無資金ローン約束準備金支出の増加を含む。 収益概要

パフォーマンス比率*GAAP測定基準ではありません。 は付録を参照されたい。強力な収益性と費用統制能力

報告書の純利益差は2.99%から3.38%LQに増加した。関連四半期の純利息収入(FTE)が2,340万ドル増加したのは、主に市場金利の上昇による利益資産の利息収入の増加と、ポートフォリオがより利益の高い資産に移行したためだ。A+100ベーシスポイント金利衝撃シナリオの1年目はNIIの約0.2%増加が予想され、2年目はNIIの約3.1%増加が予測された(暗黙的長期金利を用いた基本的な予測と比較)。6月30日/22日現在、約1%の融資総額が金利下限を下回っている。22年6月30日現在、PPP費用(コスト控除)を償却していない残り総額は270万ドル。2022年度の残り時間の予定調達会計ローンの増分は560万ドル、2023年度は1110万ドルと推定されている。純利息収入と利益率

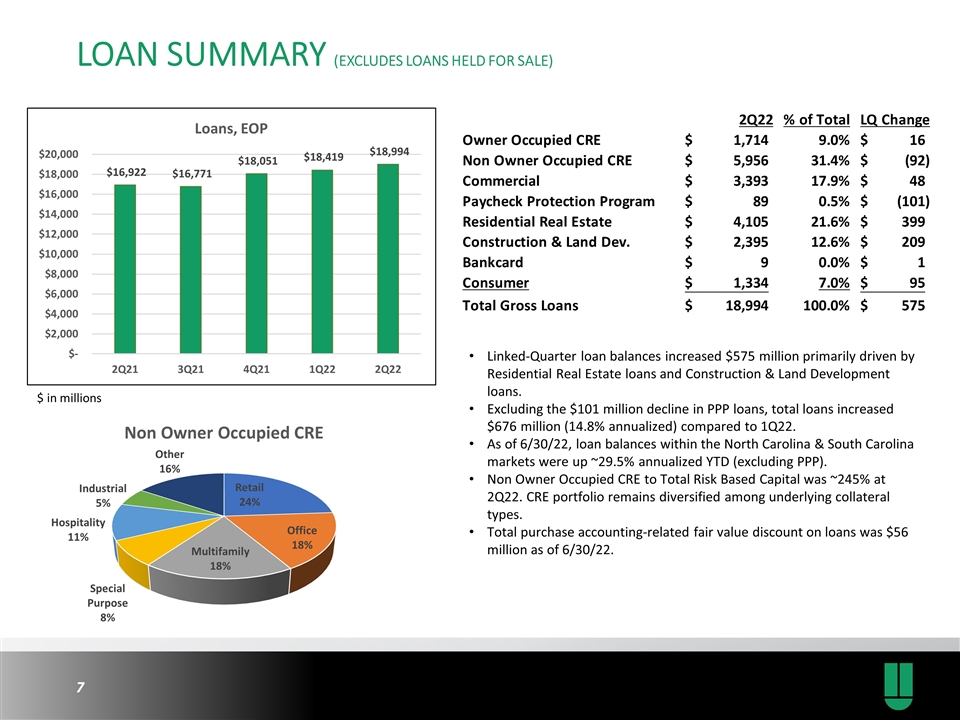

関連四半期のローン残高は5.75億ドル増加し、主に住宅不動産ローンと建設と土地開発ローンの推進を受けている。購買力平価ローンを除いて1.01億ドル低下し、融資総額は第22四半期より6.76億ドル増加した(年率14.8%)。2012年6月30日現在、ノースカロライナ州とサウスカロライナ州市場の融資残高は年率計算で約29.5%(購買力平価を除く)増加している。22年第2四半期に、非所有者が占有したCREが総リスク基礎資本に占める割合は約245%であった。CREポートフォリオは基礎担保タイプにおいて多様化 を維持している。2012年6月30日現在、購入会計に関する融資公正価値割引総額は5600万ドルである。ローン要約(保有している販売待ちローンを含まない)(百万ドル)

期末残高(2000)3/31/22 6/30/22非課税ローン$34,093$28,386 90日超過ローン$15,179$16,443組換え融資$30,582$25,504不良債権総額$79,854$70,333他の不動産所有のドル13,641$13,847不良資産総額$93,495$84,180 不良資産ローン/0.430%0.37%年化純償却/平均ローン(0.02)%(0.02)%(0.02)%ローンとリース損失準備(ALLL)$214,594$213,729純収入純額 1.17%1.13%信用損失計上(ACL)*$251,273$256,308 ACL/ローンを差し引くと,控除純額1.37%1.35%は22年第1四半期と比較して930万ドル,あるいは10.0%減少した。ACLが500万LQ増加したのは,主に融資に関する承諾準備金が590万ドル増加したためである。購買力平価ローンは上記比率に含まれている(2012年3月31日は1.9億ドル、2012年6月30日は8900万ドル)。クレジット品質*ACLは、すべてのローンとローン関連のコミットメント準備金からなります

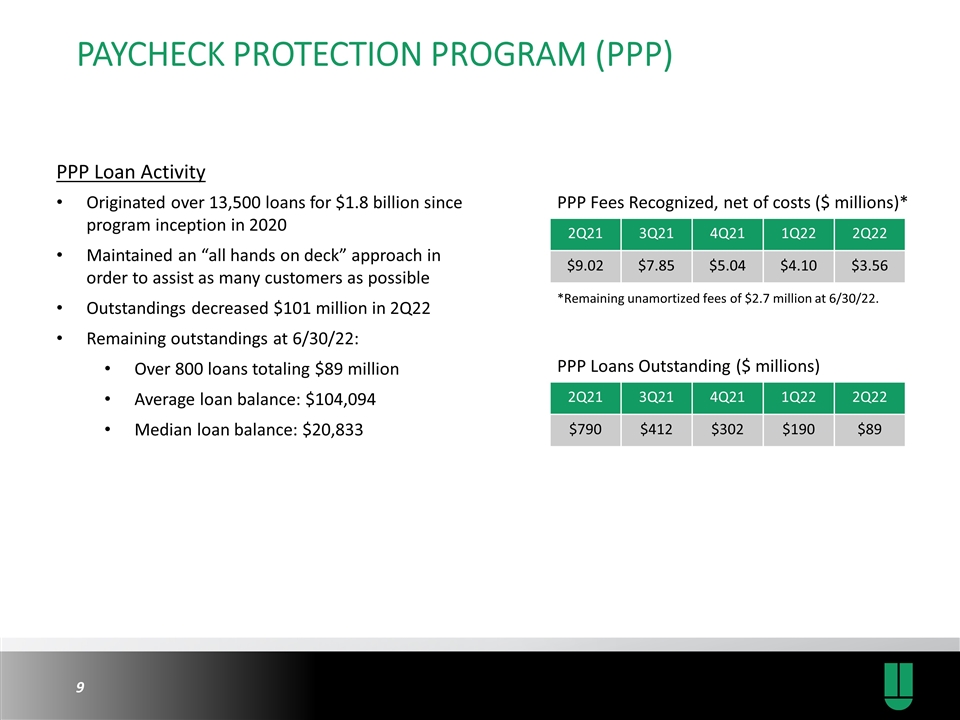

PPP融資活動は2020年の計画開始以来、13,500件を超えるローンを発行し、18億ドルを超え、できるだけ多くの顧客を助けるために“全員参加”方式を維持した。22年6月30日現在、PPPローン残高は1.01億ドル減少した:800件を超え、合計8,900万ドルの平均ローン残高:104,094ドルローン残高中央値:20,833ドルのPPP費用が確認された。コストを差し引いた純額(百万ドル)*2 Q 21 3 Q 21 4 Q 21 1 Q 22 2 Q 22$9.02$7.85$5.04$4.10$3.56*2012年6月30日までの未償却費用は270万ドルです。 未償還PPPローン(百万ドル)2 Q 21 3 Q 21 4 Q 21 1 Q 22 2 Q 22$790$302$302$190$89給与保障計画(PPP)

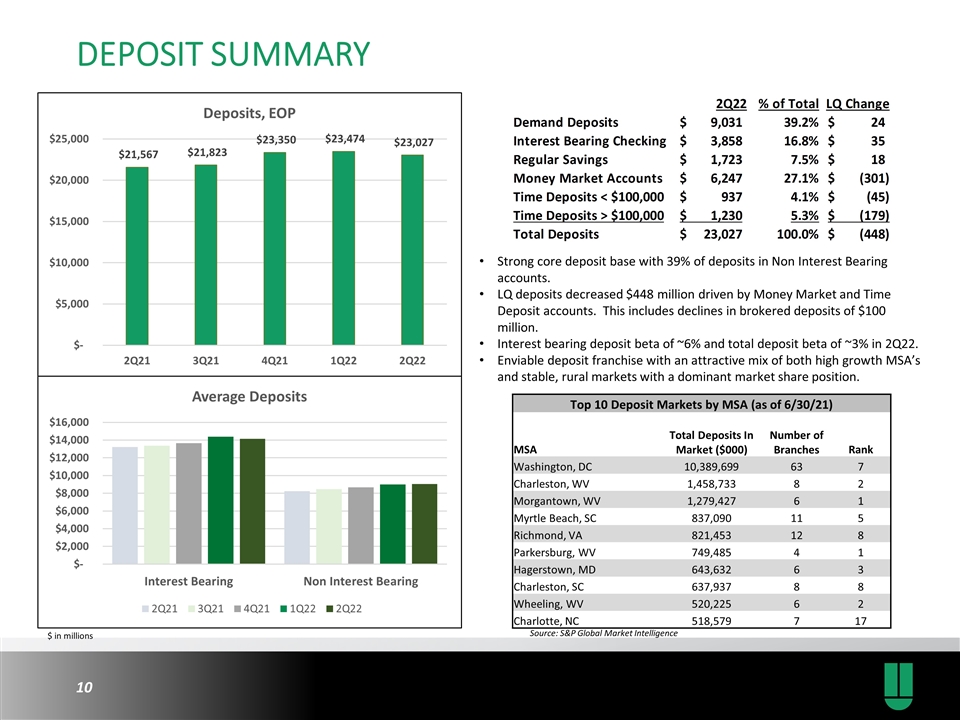

強力な核心預金ベースで、39%の預金が無利子口座に位置している。通貨市場と定期預金口座の推進により、LQ預金は4.48億ドル減少した。これにはブローカー預金が1億ドル減少することが含まれる。22年第2四半期の利上げ預金ベータ係数は~6%、総預金ベータ係数は~3%だった。うらやましい預金フランチャイズ権は、高成長のMSAもあれば、主導市場シェアを占める安定した農村市場の魅力的な組み合わせもある。MSAランキング上位10位の預金市場(2019年6月30日現在)MSA市場預金総額($000) 支店数ワシントンD.C.10,389,699 63 7チャールストン,WV 1,458,733 8 2モルガンタウン,WV 1,279,427 6 1メテルビーチ,SC 837,090 11 5リッチモンド,VA 821,453 12 8 Parkersburg,WV 749,485 4 1 Hagerstown MD,643,632 6 3 Charleston,SC 637,937 8 8霊,WV 520,225 lot 7,579,579

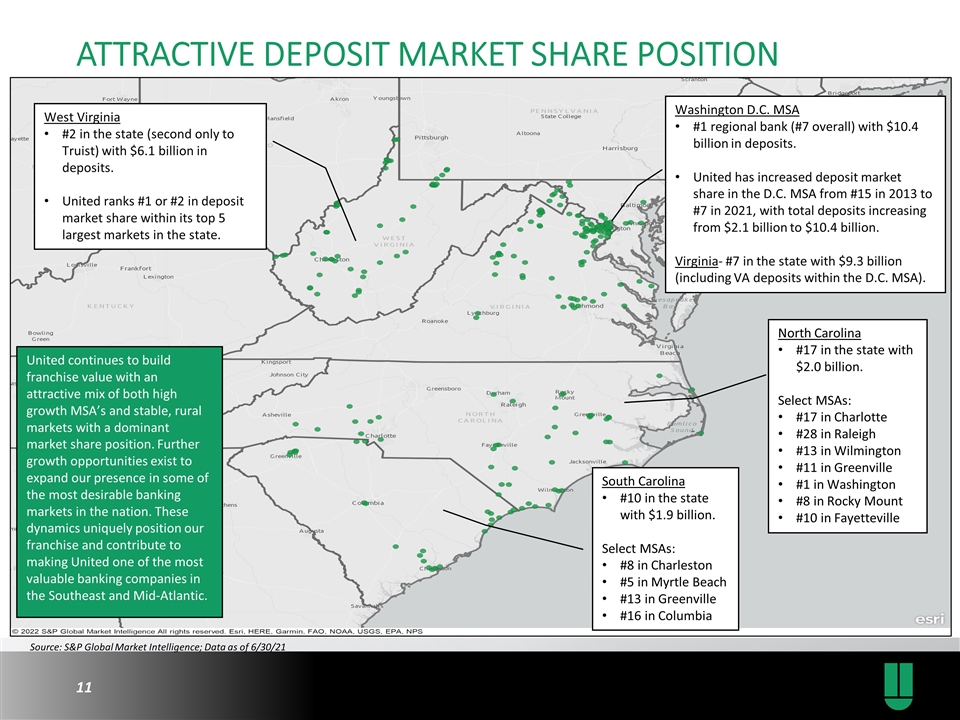

ウェストバージニア州は61億ドルの預金で同州2位(Truistに次ぐ)となっている。同州最大の5市場のうち、ユナイテッド航空の預金市場シェアは1位または2位だった。ユナイテッド航空は引き続き高成長のMSAと主導的な市場シェアを持つ安定した農村市場の魅力的な組み合わせを通じてフランチャイズ価値を確立した。全国で最も憧れの銀行市場での業務を拡大するためのさらなる成長機会もある。これらの動態は独特に私たちの特許経営権を定位し、連合銀行を東南と大西洋中部の最も価値のある銀行会社の一つにした。ワシントンD.C.MSA 1位の地域銀行(全体で7位)、預金総額は104億ドル。ユナイテッド航空はワシントンD.C.MSAの預金市場シェアを2013年の15位から2021年の7位に増加し、総預金は21億ドルから104億ドルに増加した。バージニア州-93億ドルの収入で同州で7位(ワシントンD.C.MSA内の退役軍人事務部預金を含む)。ノースカロライナ州は20億ドルの収入で17位にランクインした。MSA:#17 シャーロット#28、ローリー#13、ウィルミントン#11、グリーンビル#1、ワシントン州#8、ロッキー山#10、サウスカロライナ州フェイエトビル#10で、州は19億ドルである。ベストMSA:#8チャールストン#5マーテルビーチで#13グリーンビル#16コロンビアの魅力的な預金市場シェア位置源:スタンダードグローバル市場情報;21年6月30日までのデータ

期末比率/価値 3/31/22 6/30/22**普通株一級資本比率13.0%12.7%一次資本比率13.0%12.7%総リスク資本比率15.1%14.8%14.4%10.5%総株式と総資産の比15.7%15.6%*有形株式と有形資産の比(非公認会計基準) 9.8%9.6%1株当たりの帳簿価値$33.77$33.34*1株当たり有形帳簿価値株式(非公認会計基準)$19.72$19.14資本比率は、監督管理機関の“資本充足”水準よりも著しく高く、すべての内部資本目標を上回っている。ユナイテッド航空は22四半期に5,340万ドルで1,548,761株の普通株を買い戻し、22四半期には2,500万ドルで710,785株の普通株を買い戻した。2012年6月30日現在、承認された計画によると、買い戻し可能な株式数は4,371,239株。*GAAP 測定基準ではありません。付録を参照。**規制比率は、収益の発表日までの推定値です。自己資本比率と1株当たりのデータ

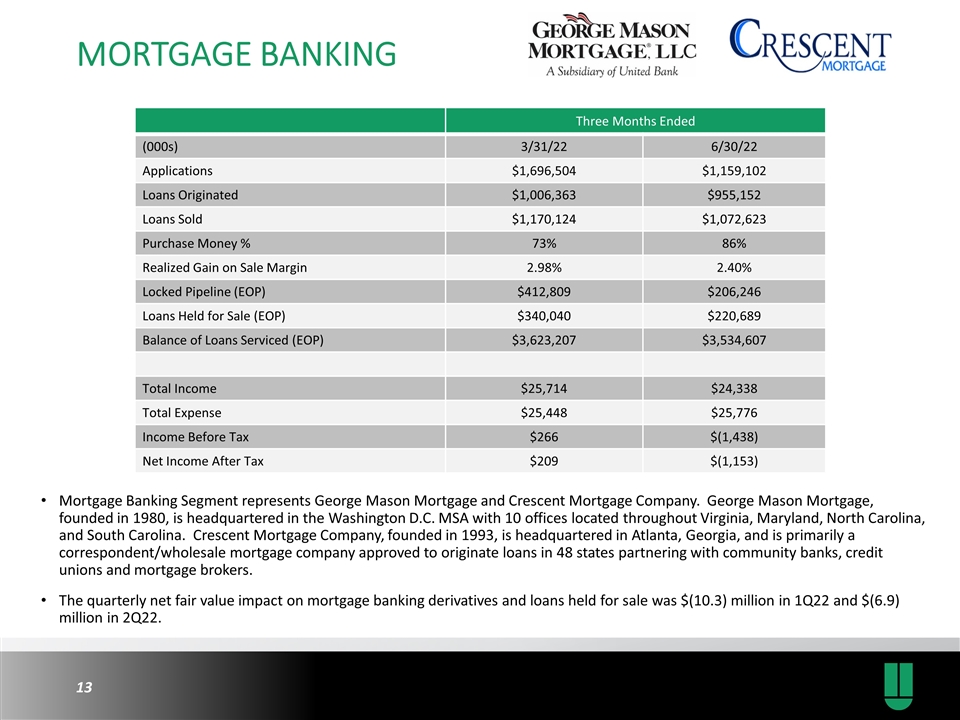

現在(2000)3/31/22 6/30/22申請$1,696,504$1,159,102は、ローン$1,006,363$955,152ローン販売$1,170,124$1,072,623購入資金%73%86%販売保証金2.98%2.40%ロックパイプ(EOP)$412,809$206,246販売待ちローン(EOP)$340,040$220,689返済済みローン残高(EOP)$3,623,207$3,534,607総収入$25,714$24,338総支出部分$25,448$776ドル(純税後153$M 153)。George Mortgageは1980年に設立され,ワシントンD.C.MSAに本部を置き,バージニア州,メリーランド州,ノースカロライナ州,サウスカロライナ州に10の事務所を設置している。新月担保ローン会社は1993年に設立され、本部はジョージア州アトランタに設置され、主に48州で融資を開始することを許可された代理/卸売担保ローン会社であり、コミュニティ銀行、信用協同組合と抵当ローン仲介人と協力している。四半期公正価値純資産が担保ローン銀行派生商品と販売待ちローンに与える影響は22年第1四半期に1030万ドル、22年第2四半期に690万ドルであった。抵当ローン銀行業務

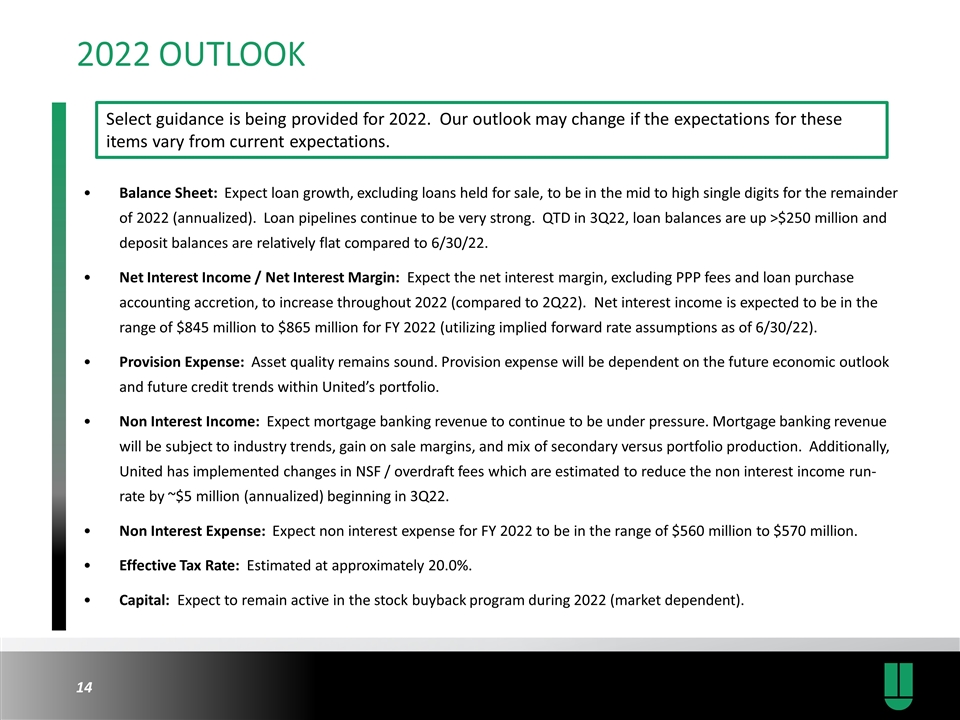

2022年の精選指導 を提供している。このようなプロジェクトに対する予想が現在の予想と異なる場合、私たちの見通しは変化するかもしれない。貸借対照表:2022年の余剰時間(年率換算)の融資増加(保有する売却ローンを除く)が中央値になると予想される。br}融資ルートは引き続き非常に強い。QTDは22年第3四半期にローン残高が>2.5億ドル増加し、預金残高は22年6月30日に比べて相対的に横ばいとなった。純利息収入/純利息差:購買力平価費用やローン購入会計増額を含まない純利息差は2022年通年で増加すると予想される(22年第2四半期と比較)。2022年度の純利息収入は8.45億ドルから8.65億ドルの間になると予想される(22年6月30日現在の暗黙的長期金利仮定を利用)。準備費用:資産品質は良好に維持されている。支出費用は連合航空ポートフォリオにおける将来の経済見通しと将来の信用傾向に依存するだろう。非利息収入:担保ローン銀行収入は引き続き圧力に直面すると予想される。担保ローン銀行の収入は業界傾向、販売利益率収益及び二級市場とポートフォリオ生産組合の影響を受ける。また,ユナイテッドはNSF/透過費の変化を実施しており,22年第3四半期から非 利息収入稼働率は約500万ドル減少すると予想される(年率計算)。非利息支出:2022年度の非利息支出は5.6億~5.7億ドルと予想される。実税率:約20.0%と見積もられている。資本: は2022年(市場依存)株式買い戻し計画で活躍すると予想される。2022年展望

優れたフランチャイズ権長期成長の見通しbr現在の収入機会配当率は3.8%(最近の価格による)低リスクイメージを有する高業績銀行経験豊富な管理チームは、検証された実行記録内部人員/従業員の高いレベルbrの48年連続の配当増加は、ユナイテッド航空の強力な収益性、穏健な資産品質と穏健な資本管理が非常に長い間魅力的な推定値を有しており、現在の市場収益率は14.4倍である(2022年の街頭で一般的に予想されている2.61ドル/ブルームバーグに基づく)投資論文論文

付録

(dollars in thousands) 6/30/2021 9/30/2021 12/31/2021 3/31/2022 6/30/2022 (1) Return on Average Tangible Equity (A) Net Income (GAAP) $94,836 $92,152 $73,852 $81,664 $95,613 (B) Number of Days in the Quarter 91 92 92 90 91 Average Total Shareholders' Equity (GAAP) $4,378,898 $4,440,107 $4,551,634 $4,759,780 $4,606,186 Less: Average Total Intangibles (1,834,920) (1,833,449) (1,856,141) (1,911,125) (1,911,705) (C) Average Tangible Equity (non-GAAP) $2,543,978 $2,606,658 $2,695,493 $2,848,655 $2,694,481 Formula: [(A) / (B)]*365(またはうるう年366)(C)非GAAPプロジェクトの平均有形権益収益率(Non-GAAP)14.95%9.58%14.03%10.87%11.63%14.23%

(千ドル単位) 3/31/2022 6/30/2022(2)有形資産と有形資産の比(GAAP)$29,365,511$28,777,896:総無形資産(GAAP)(1,912,278)(1,910,544)有形資産(非GAAP)$27,453,233 $26,867,352ドル総株主権益(GAAP)$4,595,140$4,487,050:総無形資産(GAAP)(1,912,278)(1,910,544)有形資産(GAAP)$2,676,862$862,562$GAAP)9.8%9.6%(3)1株当たり有形帳簿価値:総株主権益(GAAP)$4,595,140$4,487,050減少:総無形資産(GAAP) (1,912,278)(1,910,544)有形株式(非GAAP)$2,682,862$2,576,506?EOP未償還株式(在庫株を差し引く)136,068,439 134,580,646非GAAP項目の有形帳簿価値(非GAAP)$19.72$19.14