カタログ表

KINS科技集団有限公司です。

KINS株主特別総会が2022年に開催される通知

デラウェア州会社KINS技術グループ有限公司(略称“KINS”)の株主特別会議(以下、“KINS特別会議”と略す)が2022年にサンフランシスコ時間に開催されることをお知らせします。新冠肺炎の流行に鑑み,KINS株主やコミュニティの健康を守るために,KINS特別会議は音声ネットワーク中継による完全仮想株主会議となる。あなたの制御番号をアクセスして入力することでKINS特別会議に参加することができます。具体的な説明は添付の依頼書/募集説明書を参照してください。

以下の目的で、KINS特別会議にご出席いただきたいと思います

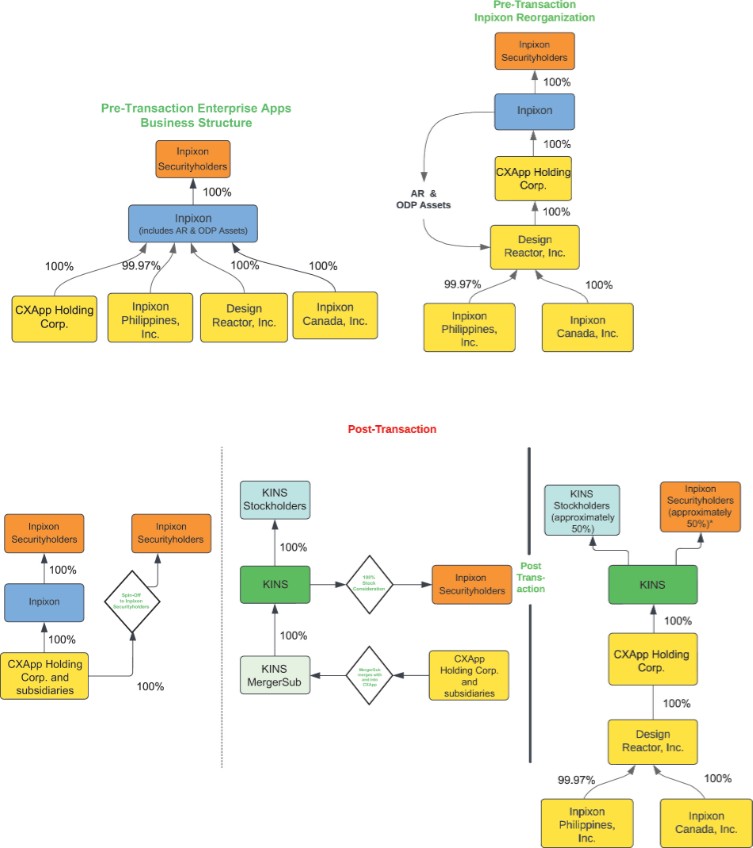

| 1. | 推奨1企業合併推奨-審議及び採決は、KINS、KINS傘下のデラウェア州会社及び全資付属会社KINS Merger Sub Inc.(“合併子会社”)、ネバダ州会社(“InPixon”)及びデラウェア州会社(“CXApp”)のCXApp Holding Corp.(“CXApp”)が提出した2022年9月25日(時々改訂及び/又は再記述可能であり、“合併プロトコル”と呼ばれる)の合併プロトコル及び計画の提案に基づいて、合併子会社はCXAppと合併してCXAppに組み込む。CXAppは,既存会社およびKINSとそれが行う予定の取引の完全子会社(総称して“合併”と呼ぶ)である。統合が完了したKINSは、本稿では“新しいCXApp”と呼ばれる。本委託書/募集説明書には、合併協議書の写しを添付する添付ファイルA(“企業合併案”); |

| 2. | 提案2:約章改訂提案-現行の有効な改訂及び再記載された登録証明書(“既存約章”)の代わりに、改正及び再記載された合弁会社登録証明書(“提案の約章”)を審議及び採決し、承認された場合は、合併発効時に発効する(提案の約章の写しを本委託書/募集定款に添付した後、内容は添付ファイルC)は、本依頼書/募集説明書(“憲章修正案提案”)にさらに説明されている |

| 3. | アドバイス3(A)-(D):改訂アドバイスの問い合わせ-審議は、重要なコーポレートガバナンス規定について株主がそれぞれの意見を提出する機会があるように、米国証券取引委員会(“米国証券取引委員会”)の指導意見に基づいて個別に提出され、株主が重要なコーポレートガバナンス規定についてそれぞれの意見を提出する機会があるように、拘束力のない相談に基づいて憲章中のあるガバナンス提案の提案を承認して採決する |

| (a) | 第3(A)号勧告:改訂勧告A-新しいCXAppの名前が“CXApp Inc.”であることを、憲章の条項の承認と提案によって規定します |

| (b) | 第3(B)号勧告:改訂勧告B-KINの法定株式数は,(A)200,000,000株のKIN A系普通株,20,000,000株のKIN B系普通株(その株式をすべて合併に関するA系普通株に変換)および2,000,000株のKIN優先株から,(B)200,000,000株の新CXApp A系普通株(“新CXApp A系普通株”),10,000,000株の新CXApp C系普通株(“新CXApp C類普通株”)および2,000,000株の新CXApp優先株に変更した |

| (c) | 第3(C)号勧告:改訂勧告C-取締役会を3種類の取締役に分類し、合併後の会社取締役会の規模を最大5(5)名の取締役に変更することを規定している |

i