|

目論見書 |

第四十四条第二項第三号に基づいて提出する |

|

|

登録番号333-265206 |

牛角ホールディングスです。

801 S.Pointe Drive、スイートTH-1

フロリダ州マイアミビーチ33139

Bull Horn Holdings Corp.の株主へ:

我々はBull Horn Holdings Corp.(“Bull Horn”)取締役会を代表して、Bull Hornの全資付属会社とCoeptis Treateutics,Inc.(“Coeptis”)が提案した合併(“業務合併”)に関する委託書/募集説明書を同封し、Bull Horn、Coeptisおよび他の一部の当事者が2022年4月18日に発効した合意および合併計画(“合併協定”は時々改訂または補充する可能性がある)。Bull Hornは,業務合併が終了する(“閉鎖”)前に,登録地を英領バージン諸島からデラウェア州(“馴化”)に変更することにより馴化し,閉鎖時にその名称を“Coeptis Treateutics Holdings,Inc.”に変更することを提案している。Coeptis Treateutics Holdings,Inc.とBull Hornは業務統合後,本稿では総称して“会社”と呼ぶ

業務合併及び本文で述べたその他の事項について、午前10時に開催された牛角株主特別総会(“株主総会”)に出席させていただきます。東部時間、2022年10月26日。2022年9月1日の終値時にBull Horn普通株を持つ株主のみが、株主総会とその任意の休会と延期と投票に出席する権利がある。

株主総会は完全に仮想的な株主総会となり,ネットワーク中継で行われる.以下のサイトにアクセスして株主総会にオンラインで出席し、株主総会期間中に投票することができます:https://www.cstproxy.com/Bulkhornse/sme 2022。私たちは、(I)私たちの株主とBull Hornに便利なアクセスチャネルを提供し、コストを節約するために、仮想株主総会技術を利用して、(Ii)疾病制御·予防センターとアメリカ証券取引委員会(SEC)の新冠肺炎による指導に基づいて、社交距離を促進することを喜んでいる。仮想会議形式では、世界のどこからでも株主総会に参加することができます。

Bull Hornは空白小切手会社であり、2018年11月27日に英領バージン諸島商業会社として登録設立され、登録設立の目的は、合併、株式交換、株式再編または合併、資産または株式買収、契約手配またはその他の同様の業務合併取引を行うことである。牛角の単位、普通株、権証はナスダック資本市場(“ナスダック”)で取引され、コードはそれぞれ“BHSEU”、“BHSE”、“BHSEW”である。2022年9月28日、雄牛角単位、普通株と権利証の終値はそれぞれ10.19ドル、10.17ドル、0.033ドルだった。業務合併が終了すると、これらの単位は普通株式と引受権証に分類され、これらの単位はナスダックで取引されなくなる。業務合併が完了した後、雄牛角はすでに会社の普通株と株式承認証をナスダックに上場することを申請し、上場コードはそれぞれ“COEP”と“COEPW”である。

株主総会では,Bull Hornの株主は,(I)馴化提案,(Ii)企業合併提案,(Iii)2022年株式インセンティブ計画提案,(Iv)憲章改正案提案,(V)役員選挙提案,および(Vi)休会提案(総称して“提案”と呼ぶ)について以下の提案に投票することを要求される.

Bull Hornの取締役会は、Bull Hornの株主投票が彼らに提出された各提案を支持することを全会一致で提案した。

Bull HornとCoeptisが業務統合を完了する義務は,合併プロトコルに規定されているいくつかの条件に制限され,添付の依頼書/募集説明書で概説されている。Bull HornとCoeptis,株主総会および合併プロトコルが行う取引に関するより多くの情報は,添付の依頼書/募集説明書に掲載されている。特に、Bull Horn取締役会提案に関する提案を考えた場合、Bull Hornの取締役および役員は、業務統合において、Bull Horn株主としてのあなたとは異なる利益を持っているか、またはBull Horn株主としての利益以外の利益を持っているか、またはあなたの利益と衝突する可能性があることを覚えておいてください。例えば、牛角の発起人は、牛角を清算するのではなく、業務合併の完了から利益を得ることになり、取引が牛角の株主に不利であっても業務合併を完了させるインセンティブを受けることができる。添付されている依頼書/募集説明書全文を読むことをお勧めします。40ページから“リスク要因”と題する章を含めています

あなたの投票は非常に重要です。 業務合併を完了する条件として、当該等の提案投票を行う権利のあるBull Horn普通株過半数の投票権保有者が株主総会に出席し、その等の提案投票に賛成票を投じる必要がある。

私は取締役会を代表してあなたの支持に感謝し、私たちは業務合併の成功を期待しています。

|

とても誠実にあなたのものです |

||

|

/s/Robert Striar |

||

|

ロバート·ストリアール |

||

|

最高経営責任者 |

||

|

牛角ホールディングスです。 |

_____________________

証券取引委員会または任意の州証券委員会は、添付された委託書/募集説明書に従って発行された証券を承認していないか、または添付されている委託書/募集説明書が正確または完全であることを決定する。どんな反対の陳述も刑事犯罪だ。

添付されている依頼書/募集説明書の日付は2022年9月30日であり,2022年10月3日頃にBull Horn Holdings Corp.の株主に初めて郵送される。

カタログ表

牛角ホールディングスです。

801 S.Pointe Drive、スイートTH-1

フロリダ州マイアミビーチ33139

株主特別総会に関する通知

2022年10月26日に開催されます

雄牛角ホールディングスの株主へ:

英領バージン諸島商業会社Bull Holdings Corp.(“Bull Horn”)の株主特別総会(“株主総会”)が午前10:00に開催されることが通知された。東部時間、2022年10月26日。株主総会は完全に仮想的な株主総会となり,ネットワーク中継で行われる.Https://www.cstproxy.com/Bullhornse/sme 2022オンラインで株主総会に出席し、株主総会期間中に投票することができます。あなたをオンラインで株主総会に出席させていただきます。総会は以下の目的で開催されます

(1)帰化提案(A)2004年“英領バージン諸島商業会社法”第184節、または“会社法”とそれぞれ改正された“デラウェア州一般会社法”の適用条項に基づき、Bull Hornの住所を英領バージン諸島以外の英領バージン諸島に法律登録された商業会社に変更し、デラウェア州に進出してデラウェア州法律に基づいて登録された会社となる提案。(B)帰化発効時に本委託書に添付されている会社登録証明書及び附例は、英領バージン諸島会社事務登録所に現在登録されているBull Hornによって改正され再記載されている組織定款大綱及び定款細則(“現行憲章”)として、添付ファイルB(“仮憲章”)として、現在帰化により終了又は他の方法で適用されていない条項を削除又は改訂し、大多数の株主が書面で同意して行動することを規定する。(C)英領バージン諸島への転出継続の通知を会社法第184節に基づいて英領バージン諸島会社事務登録所に提出し、(D)デラウェア州国務秘書に仮憲章を提出し、この憲章に基づき、英領バージン諸島から帰化し、デラウェア州会社として継続する。私たちはこの提案を“馴化提案”と呼ぶ

(2)業務合併提案-Bull Horn,BH Merger Sub Inc.,BH Merger Sub Inc.,Bull Horn傘下およびBull Horn全資付属会社(“合併付属会社”)およびCoeptis Treeutics,Inc.(“Coeptis”)の間で締結され、2022年4月18日に発効する合併協定および計画(時々改訂または補完された“合併協定”)と、合併合意が予想される取引を含む合併合意(総称して“業務合併”と呼ぶ)を考慮および採決する。合併協議によると,Merge SubはCoeptisと合併してCoeptisに組み込まれ,Coeptisは引き続き業務合併の存続実体としてBull Hornの完全子会社となり,詳細は添付の委託書/目論見書を参照されたい。業務合併後,Coeptis治療ホールディングスとBull Hornは総称して“会社”と呼ばれる可能性がある。私たちはこの提案を“企業合併提案”と呼ぶ

(三)2022年株式激励計画提案--会社の2022年株式激励計画を審議可決する。私たちはこの提案を“2022年株式インセンティブ計画提案”と呼ぶ

(4)定款改訂提案-審議及び採決7(7)項の独立提案を承認及び採択し、改訂及び再予約された会社登録証明書(“改訂及び再予約された会社登録証明書”)及び改訂及び再予約された附例(改訂及び再予約された附例)(改訂及び再予約された会社登録証明書の写しを添付ファイルCとして本代表委任声明/招株定款に添付する)、及び改訂及び再予約された附例(改訂及び重訂附例の写しを添付ファイルDとする)は、牛角仮約章との次の重大な差異を反映する

4(A)仮憲章改正案を審議し、採決し、雄牛角取締役会を1つの取締役クラスとして復号する。

カタログ表

4(B)仮憲章改正案を審議し、法律規定の制限を適用した場合、当時取締役選挙で投票する権利を有する株式の少なくとも過半数の投票権を有する保有者が、理由がある場合又は理由がない場合に取締役を罷免することができる改正案について採決する。

4(C)アメリカ合衆国の連邦地域裁判所が、改正された1933年の証券法に基づいて提出された訴因を解決する任意の訴えを解決する独占的フォーラムであることを規定する仮憲章の修正案を審議して採決する一方、デラウェア州裁判所は特定の株主訴訟の独占フォーラムとなる。

4(D)仮憲章の改正案を審議し、改正案について採決を行い、付例と改訂及び再改訂された会社登録証明書は“香港政府本部定款”に基づいて改正することができることを規定する。

4(E)仮憲章の改正を審議及び議決して、当社の提案付例が実質的に類似した補償及び立て替え支出の権利を規定するため、当社の高級職員及び取締役の代償及び立て替え支出に係る条文を削除する。

4(F)仮憲章の改正および再記述を審議および議決し、(I)企業合併後の会社名を“Bull Horn Holdings Corp.”から“Bull Horn Holdings Corp.”に変更することを含み、仮憲章の置換に関連する他のすべての変更を行うことを含む、仮憲章の改正および再改正された会社登録証明書および附例を企業合併の一部として変更することを許可する。(Ii)企業合併完了後に適用されなくなる企業合併前に株式権利を変更するために特別な投票が必要な条項を含む暫定憲章において空白小切手会社にのみ適用される各条項を削除する。

私たちはこのような提案を憲章修正案提案と呼ぶ

(5)取締役選挙提言-取締役7名の取締役会入り提案を審議·採決し、有効日は、現地化と業務合併を完了した日から2023年の株主周年総会まで、それぞれの後継者が選出され資格を持つまでである。私たちはこの提案を“役員選挙提案”と呼ぶ

(6)株主総会議長が株主総会を1つ以上の後の日に延期することを要求する勧告を審議し、採決することは、必要に応じて、Bull Hornが株主総会で1つまたは複数の提案を承認する必要があるか、または適切であると判断した場合に、さらなる募集および投票を可能にすることができる。この案を“休会案”と呼び、帰化案、企業合併案、2022年株式激励計画案、憲章改正案、役員選挙案とともに“案”と呼ぶ

これらの提案は、添付された依頼書声明/募集説明書に記載されており、投票前に全文を読むことを奨励します。2022年9月1日(“記録日”)の市収時にBull Horn普通株記録を持つ所有者のみが株主総会通知を得る権利があり、株主総会及びその任意の継続又は延期会議で投票及びポイント票を投票する権利がある。

熟慮の結果、牛角取締役会は株主投票が“馴化案”、“企業合併案”、“2022年株式激励計画案”、“憲章修正案”、“役員選挙案に基づいて各取締役が有名人に選ばれる”及び“休会案”を支持することを一致して提案した。

馴化案、業務合併案、2022年株式激励計画案、役員選挙案と憲章改正案のそれぞれは互いに依存しており、許可を得なければ雄牛角に業務合併を完成させることができない。すべての提案は投票権のあるBull Hornの多くの普通株式保有者の承認を得なければならず、これらの普通株は株主総会に出席して投票しなければならない。

カタログ表

牛角全株主を仮想株主総会に招待します。しかし、株主総会での代表権を確保するために、添付の依頼書に日付を明記、署名、明記し、提供された予め住所が書かれた支払郵便封筒に早急に入れて返送していただきたいと思います。雄牛角普通株の株主であれば、株主総会で直接投票することもできます。あなたの株式がブローカーまたは銀行の口座によって所有されている場合、または有名人が保有している場合は、マネージャー、銀行、または有名人がどのように投票するかを指示しなければなりません。または、直接株主総会に出席して自ら投票することを希望する場合は、マネージャー、銀行、または有名人から依頼書を取得しなければなりません。馴化提案、業務合併提案、2022年株式激励計画提案、憲章改正案提案または役員選挙提案のいずれかが株主総会で公牛角株主が要求する承認を得られなければ、業務合併は完成できない。

株主総会への出席を予定しているか否かにかかわらず、添付されている依頼書/目論見書(および添付の依頼書/入札説明書に含まれる任意の文書)をよく読むことを促します。添付されている依頼書/募集説明書の“リスク要因”と題する部分に特に注意してください。

あなたがいくら株式を持っていても、あなたの投票は重要だ。株主総会への出席を予定しているか否かにかかわらず、添付の依頼書に署名と日付を明記し、提供された封筒にできるだけ早く返送してください。あなたの株式が“ストリート名”や保証金口座や同様の口座で保有されている場合は、実益所有株式に関連する投票が正確に計算されることを確実にするために、仲介人に連絡しなければなりません。

ご参加ありがとうございます。私たちはあなたの継続的な支持を期待しています。

|

取締役会の命令によると |

||

|

/s/Robert Striar |

||

|

ロバート·ストリアール |

||

|

最高経営責任者 |

2022年9月30日

もしあなたが依頼書を返却した場合、あなたがどのように投票したいのか説明されていません。あなたの株はすべての提案に賛成票を投じるでしょう。あなたはあなたが提案に賛成票または反対票を投じても、あなたが記録日に株式を保有しているかどうかにかかわらず、または記録日後にあなたの株式を買収するために、あなたの請求項Bull Hornを行使して、あなたの株式を償還して、信託口座に保有している資金の一部を比例的に償還することができます。償還権を行使するためには、少なくとも株主総会が開催される前の2営業日にBull Hornの譲渡エージェントに株式を提出しなければなりません。譲渡エージェントに株式証明書を渡したり、信託会社のアクセス信託(“DWAC”)システムを使用して株式を電子的に渡して株を償還することができます。業務合併が完了していなければ、これらの入札した株は現金を償還されず、適用された株主に返却される。Street Nameの株を持っている場合は、仲介人や銀行の口座担当者にあなたの口座から株式を抽出して、償還権を行使するように指示する必要があります。より具体的な説明は“株主総会-償還権”の節を参照されたい。

カタログ表

カタログ

|

ページ |

||

|

常用用語 |

三、三、 |

|

|

市場と業界データ |

第七章 |

|

|

前向き陳述に関する警告説明 |

VIII |

|

|

依頼書/募集説明書の概要 |

1 |

|

|

質疑応答 |

13 |

|

|

牛角歴史財務データ精選 |

26 |

|

|

Coeptis歴史財務データ精選 |

27 |

|

|

監査を受けていない備考は簡明合併財務情報 |

28 |

|

|

1株当たり情報を比較することができる |

39 |

|

|

リスク要因 |

40 |

|

|

株主総会 |

68 |

|

|

提案1:現地化提案 |

77 |

|

|

提案2:企業合併提案 |

91 |

|

|

提案3:2022年株式インセンティブ計画提案 |

120 |

|

|

提案4:憲章改正案提案 |

126 |

|

|

提案4(A):憲章改正案提案 |

133 |

|

|

提案4(B):憲章改正案提案 |

134 |

|

|

提案4(C):憲章改正案提案 |

135 |

|

|

提案4(D):憲章改正案提案 |

136 |

|

|

提案4(E):憲章改正案提案 |

137 |

|

|

提案4(F):憲章改正案提案 |

138 |

|

|

提案5:役員選挙提案 |

140 |

|

|

提案6:休会提案 |

142 |

|

|

牛角に関する情報 |

143 |

|

|

牛角の役員、役員、役員報酬と会社管理 |

144 |

|

|

牛角社の財務状況及び経営業績の管理層の検討と分析 |

149 |

|

|

Coeptis‘s、Bull Horn’s、会社証券記述 |

154 |

|

|

証券市場価格と配当金 |

174 |

|

|

証券の実益所有権 |

175 |

|

|

関係者と取引しています |

177 |

|

|

Coeptisに関する情報 |

180 |

|

|

Coeptisの財務状況および経営成果の経営陣の検討と分析 |

185 |

|

|

Coeptisの執行役員と役員 |

191 |

|

|

Coeptisの役員報酬 |

192 |

|

|

Coeptisの主要株主 |

194 |

|

|

企業合併後の会社管理 |

195 |

|

|

証券法による転売会社証券の制限 |

200 |

|

|

評価権 |

201 |

|

|

他の株主通信 |

201 |

|

|

法律事務 |

201 |

|

|

専門家 |

201 |

|

|

株主に書類を渡す |

201 |

|

|

譲渡代理と登録員 |

202 |

|

|

建議書を提出する |

202 |

|

|

未来の株主提案 |

202 |

i

カタログ表

|

ページ |

||

|

そこでもっと多くの情報を見つけることができます |

202 |

|

|

財務諸表索引 |

F-1 |

|

|

添付ファイルA--統合プロトコルと計画 |

A-1 |

|

|

添付ファイルB-雄牛角持株会社登録臨時証明書 |

B-1 |

|

|

添付ファイルC-修正され再登録されたCoeptis治療会社登録証明書 |

C-1 |

|

|

添付ファイルD-Coeptis治療ホールディングスが改訂と再制定した付例 |

D-1 |

|

|

付属E-Coeptis治療持株会社2022年持分インセンティブ計画 |

E-1 |

|

|

添付ファイルF--評価権 |

F-1 |

|

|

添付ファイルG-Vantage Point Advisors,Inc.の意見 |

G-1 |

|

|

添付ファイルH-株主代行カードのフォーマット |

H-1 |

II

カタログ表

常用用語

定義する

別の説明や文意が別に言及されているほか、用語“私たち”、“牛角”とは、牛角ホールディングス(同社は帰化前に英領バージン諸島法律に基づいて設立された商業会社であり、その後はデラウェア州法律登録により設立された会社を指す)。

本文書では:

“2022年株式激励計画提案”とは、株主総会で会社の2022年株式激励計画を審議可決する提案をいう。

“延期提案”とは、Bull Hornが株主総会で1つまたは複数の提案を承認する必要があるか、または適切な時間が必要であると判断した場合に、依頼書のさらなる募集および採決を可能にするために、株主総会議長が必要なときに株主総会を1つまたは複数の日付に延期することを要求する株主総会が審議される提案を意味する。

“改訂及び再署名された会社登録証明書”とは、企業合併後に発効することが予定されている会社登録証明書を意味し、その写しは、添付ファイルCとして本委託書/募集説明書の後に添付される。

“Bull Horn”とは、Bull Horn Holdings Corp.(帰化前は英領バージン諸島の法律に基づいて登録された商業会社であり、帰化後はデラウェア州法律に基づいて登録された会社である)。

“牛角取締役会”とは、牛角の取締役会を意味する。

“雄牛角株式”とは、雄牛角が馴化される前の普通株のことで、額面がない。

“企業合併”とは、合併合意が予想される取引を意味する。

“企業合併提案”とは、株主総会で企業合併を承認する提案を審議することをいう。

“定款”とは,企業合併後に発効しようとする会社定款であり,そのフォーマットは添付ファイルDとして本委託書/募集説明書の後に添付される。

“定款改訂提案”とは、株主総会が審議の承認及び改訂及び再作成を行う会社登録証明書を通過する7つの独立した提案を意味し、その写しが添付ファイルCとして本委託書/募集説明書に添付された後、提案された定款の写しが添付ファイルDとして本委託書/募集説明書の後に添付される。

“結案”とは、企業合併の結審を意味する。

“税法”は改正された1986年の国内税法を指す。

“Coeptis”とはCoeptis治療会社、デラウェア州の会社を指す。

“Coeptis普通株”とはCoeptisの普通株であり、1株当たり0.0001ドルの価値がある。

“Coeptis株式承認証”とはCoeptis株式承認証であり、1株当たり平均2.67ドルの行権価格で最大464.25万株のCoeptis普通株を買収することを指す。

“Coeptis優先株”とはCoeptisの優先株であり、1株当たり0.0001ドルの価値がある。

会社法とは、改正された英領バージン諸島2004年の商業会社法を意味する。

“会社”とは、Bull Hornがデラウェア州の会社として、企業合併後に英領バージン諸島以外で経営を継続することを指す。合併完了後、Bull Horn社は“Coeptis Treateutics Holdings,Inc.”と改称する

三、三、

カタログ表

“会社普通株”とは、企業合併が完了した後、雄牛角の普通株を指し、1株当たり0.0001ドルの価値がある。

“会社取締役会”とは、企業合併が完了した後の会社取締役会を指す。

“現行定款”とは、Bull Hornが改訂と再記述された改訂された組織定款の大綱と定款細則を指し、現在英領バージン諸島会社事務登録所によって登録されている。

DGCL“とは、改正されたデラウェア州会社法を意味する。

“役員選挙提案”とは,株主総会で審議される7人の役員の入社取締役会に関する提案であり,2023年に年次株主総会が開催されるまで,それぞれの後継者が正式に選挙され資格を持つまでである。

“馴化”とは,Bull Hornを英領バージン諸島以外の地域で引き続きデラウェア州に導入し,それぞれ会社法184条およびDGCL適用条文に基づいてデラウェア州の法団となり,Bull Hornの普通株は会社法およびDGCLの適用条文によってデラウェア州法団の普通株となり,これらの馴化を実現するために必要なすべての事項および必要または付属の変更を含み,DGCLと一致する暫定憲章(添付ファイルB参照)の採択,BHornの名称および登録事務所の変更を含む。

“帰化案”とは,株主総会で帰化案を審議可決することをいう。

DWAC“とは、預託信託会社の信託システムへのアクセス金を意味する。

“取引法”は改正された1934年の米国証券取引法を指す。

“方正株式”とは,発起人が保有する1,875,000株が現在発行されている雄牛角普通株を意味する。

“公認会計原則”とは、米国公認の会計原則を意味する。

“帝国資本”とは、帝国資本有限責任会社を指し、今回のIPOの引受業者を代表する。

“インサイダー協定”は、雄牛角と発起人の書簡協定を指し、期日は2020年10月29日。

“仮憲章”とは,添付の委託書/募集説明書に添付されている会社登録証明書及び定款を意味し,添付ファイルBとして,帰化発効時に採用される。

初公開とは、公開牛角が米国証券取引委員会が2020年10月29日に発効を発表したS-1表登録声明(文書第333-248940号)に基づいてその単位を初めて公開することである。

合併協定“において使用される”重大な悪影響“とは、任意の特定の個人にとって、(A)その人およびその付属会社の業務、資産、負債、経営結果または状況(財務または他の態様)に重大な悪影響を及ぼす任意の事実、イベント、発生、変化または影響、または(A)その人およびその付属会社の業務、資産、負債、経営結果または状況(財務または他の側面)に重大な悪影響を及ぼすことを合理的に予想する能力、または(B)その人またはその任意の付属会社が、合併協定またはその所属または拘束力のある付属文書によって予期される取引をタイムリーに完了する能力、または合併合意項の下での義務を履行する能力を意味する。すべての場合、特定の慣行の例外によって制限される。

“組織覚書と定款”とは、Bull Hornが現在改訂·再記述している組織覚書と定款を指し、その後修正される可能性がある。

“合併”とは、合併合意の条項や東華ホールディングスの適用条文に基づいて、合併付属会社がCoeptisおよびCoeptisに合併した法定合併を指し、Coeptisは引き続き存続実体として当社の付属会社となる。

四

カタログ表

“合併協定”とは、Bull Horn、Merge SubおよびCoeptis Treateutics,Inc.によって署名され、2022年4月18日に発効する合併協定および計画を意味し、この協定および計画は時々修正および補充することができる。合併プロトコルのコピーは、添付ファイルAとして本依頼書/目論見書の後に添付される。

“連結子会社”とは、デラウェア州の会社であり、Bull Hornの完全子会社でもあるBH連結子会社を意味する。

ナスダックとは“ナスダック”資本市場を意味する。

合併協定の条項によると、“外部期日”とは、2022年11月3日を意味する。

“方向性増発”とは、初公開発行と同時に完成した方向性増発、即ち雄牛角が保険者に増発承認株式証と帝国増発承認株式証を発行することである。

“私募株式承認証”は保証人帝国及びI-Bankers証券会社(“I”)に販売された3,750,000件の株式承認証を指摘した-銀行家“)とNorthland Securities,Inc.(”Northland“)と私募を行う.

“提言”は、総称して(I)帰化提案、(Ii)企業合併提案、(Iii)2022年株式インセンティブ計画提案、(Iv)取締役選挙提案、(V)憲章改正案提案、および(Vi)休会勧告(例えば提出)と呼ばれる。

公衆株主“とは、IPOで販売されているBull Horn普通株の所有者(IPOで購入されたか、その後公開市場で購入されたかにかかわらず)を意味する。

“公開株式”とは、雄牛角がIPOで販売する普通株(IPOで購入されたものであっても、その後公開市場で購入されたものであっても)。

公開株式証明書“とは、IPOで販売されているBull Horn承認株式証(IPOで購入されたものであっても、その後公開市場で購入されたものであっても)。

“スポンサー”とは、牛角ホールディングス有限公司、デラウェア州の有限責任会社のこと。

“記録日”とは、2022年9月1日を意味する。

“償還”とは、公開発行された株を償還価格で償還することをいう。

“償還価格”とは、組織定款大綱や定款に基づいて信託口座に入金された総金額の比例部分に相当する金額(株式分割、株式配当、合併、資本再編などにより取引終了後に公平に調整される)。償還価格はBull Hornの現行有効な組織定款大綱と定款に基づいて、業務合併完了の2日前に計算される。

“償還権”とは、Bull Hornの公衆株主が、組織定款の大綱と定款及び本委託書/募集説明書に規定されている手続に基づいて、公開発行された株式を現金に償還することを要求する権利を有するものである。

“サバンズ-オックススリー法案は2002年に改正されたサバンズ-オキシリー法案を指す。

“米国証券取引委員会”は米国証券取引委員会をいう。

“株主総会”とは,午前10:00に開催されるBull Horn社の株主特別総会である。アメリカ東部時間2022年10月26日、そのいかなる休会や延期も。

“証券法”とは、改正された1933年の証券法を指す。

“取引”とは、合併、帰化、合併プロトコルが考慮した他の取引を意味する。

“譲渡代理”とは、大陸株式譲渡信託会社をいう。

v

カタログ表

“信託口座”とは、初公募株および私募株式売却証の純収益を持ち、それによって稼いだ利息とともに、納税および支払償還のための金額を差し引くBull Hornの信託口座を意味する。

単位“とは、Bull Horn普通株と株式承認証を含む、初めて公開発売(超過配給選択権を含む)によって販売される単位を意味する。

Vantage Point“とは、Vantage Point Advisors,Inc.,独立した商業評価会社を意味する。

株式承認契約“とは、Bull HornとBull Hornの未発行株式証を管理する譲渡エージェントとの間で2020年10月29日に締結された引受権証契約を意味する。

シェア計算と所有権パーセント

“監査されていない形態の簡明な総合財務情報”および“証券の実益所有権”と題する章に含まれる別の説明がない限り、本委託書/募集説明書には、企業合併後の会社株主の株式計算および持株率については説明のみが目的であり、以下のように仮定されている(以下のいくつかの資本化用語は、本委託書/募集説明書の他の場所で定義されている)

1.公衆株主は企業合併終了に関する償還権を行使しておらず、合併終了までの信託口座残高は約3310万ドルである。“株主総会-償還権”というタイトルの章を参照してください

2.(I)牛角権証所有者なし業務合併後も発行されていない牛角権証(7,500,000件の公開株式証及び3,750,000件の私募株式証を含む)、及び(Ii)Coeptis承認持分証所持者が任意のCoeptis承認持分証(業務合併後に1,552,676株会社普通株を買収することができると仮定する)を行使し、この等株式証は業務合併後も発行されない。

3.Coeptis株主に発行した合併後の会社普通株総数は約17,123,288株であった。

4.合併後の雄牛角株主が保持する会社の普通株式総数は、5,116,414株である。

5.Bull Hornが6ヶ月の完全な延期を利用して、業務合併が終了したとき、償還価格は1株当たり約10.22ドルとなると仮定する。

VI

カタログ表

市場と業界データ

本委託書/目論見書に含まれるCoeptis競争に関する市場や業界の情報は,その市場地位,市場機会や市場規模に対する一般的な期待を含み,様々な第三者源からの情報,Coeptisがこれらの源に基づく仮定およびCoeptisのそのサービスや解決策に対する市場知識に基づいている。本明細書で提供される任意の推定は、多くの仮定および制限に関するものであり、このような情報を過度に重視しないでください。サード·パーティ·メッセージ·ソースは、一般に、そのようなメッセージソースに記載されている情報は、信頼できると考えられるメッセージソースから取得されるが、これらの情報の正確性または完全性を保証することはできないことを指摘している。上記の規定にもかかわらず、本依頼書/目論見書で提供される情報に責任を負う。Coeptisが経営する業界は高度な不確実性とリスクに直面している。したがって、本依頼書/募集説明書で提供される推定および市場および業界情報は、本委託書/募集説明書に“リスク要因−Coeptisの業務および業界に関連するリスク”と題する節に記載されている要因、および本委託書/募集説明書の他の部分に記載されている要因を含む様々な要因によって変化する可能性がある。

第七章

カタログ表

前向き陳述に関する警告説明

本委託書/目論見書には前向き陳述が含まれている。これらの展望性陳述は未来の財務業績に対する期待、業務戦略或いは私たちの業務に対する期待、及びBull HornとCoeptisが業務合併を完成するタイミングと能力に関連する。具体的には、前向きな陳述は、以下の態様に関連する陳述を含むことができる

• 企業合併の効果

• 企業合併後の会社の将来の財務業績

• 拡張計画と機会を実施するタイミング、期待収益と能力;

• 他の陳述の前、後、または“可能”、“すべき”、“将”、“推定”、“計画”、“計画”、“予測”、“予定”、“予想”、“予想”、“信じる”、“求める”、“目標”または同様の表現を含む他の陳述。

これらの展望的陳述は、本委員会委託書/募集説明書の発表日までに得られる情報及びBull HornとCoeptis管理層の現在の期待、予測と仮定に基づいて、多くの判断、既知と未知のリスク、不確定要素とその他の要素に関連し、その中の多くはBull Horn、Coeptis及びそのそれぞれの取締役、高級管理者と付属会社の制御範囲内にない。したがって、前向き陳述は、Bull Hornの任意の後続日を表す観点とみなされてはならない。Bull Hornは、新しい情報、未来のイベント、本宣言日後に明らかになる不正確または他の理由のために、適用された証券法がそうすることを要求しない限り、それらの作成されたイベントまたは状況を反映するために、本明細書に含まれる任意の前向きな陳述を更新、追加、または他の方法で修正する義務を負わない。

あなたはこのような前向きな陳述に過度に依存してあなたの投票方法を決定したり、あなたの株式または株式承認証に投票してはいけません。多くの既知および未知のリスクおよび不確実性のため、我々の実際の結果または表現は、これらの前向き陳述において明示的または示唆された結果または表現とは大きく異なる可能性がある。実際の結果につながる可能性のあるいくつかの要因は

• 企業合併を延期したり、合併プロトコルの終了を招く可能性のあるイベント、変更、またはその他の場合が発生します

• 提案された企業合併と予定されている取引を発表した後、CoeptisまたはBull Hornに対して提起された任意の法的訴訟の結果、

• 雄牛角株主の承認を得ることができなかったこと、または信託口座に十分な現金を保持することができなかったこと、または合併契約内の他の条件を満たしていないことを含む業務統合を完了することができない

• 最近の新冠肺炎疫病による不確定性のため、業務合併を完成できない

• 事業合併後にナスダックに上場した会社の証券を維持することはできません

• 業務合併の予想収益の能力を確認し、これらの収益は、競争および会社が利益増加および管理成長を達成する能力の影響を受ける可能性がある

• 企業合併に関連するコスト

• Coeptis経営の市場の変化

• Bull HornまたはCoeptisは、他の経済、商業および/または競争要因の悪影響を受ける可能性がある

• 企業合併は企業合併の公告と完備によってCoeptisの現行計画と経営を乱すリスクがある

VIII

カタログ表

• 買収の決定と実行を含むCoeptisの成長戦略を実行することはできない

• 効率的な内部統制を策定し維持することはできません

• 現行の法律法規を遵守し、法律法規を適用する任意の変化のコスト

• 戦争とテロを含む地理的行動による業務中断

• 私たちが予想していた成長を管理することは困難で、そうでなければ、私たちは全く成長しないかもしれない

• 私たちの業務計画を推進するために必要な第三者関係を獲得し、維持することができなかった

• 計画通りに運営を継続するために必要な資金を得ることができなかったのは、全くなくても、有利な条件であっても、

• 知的財産権請求のコストを保護して抗弁すること

• 既存の高度な管理チームと科学コンサルタント、および合格した科学、技術と商業者を誘致し、維持することができなかった

• 本委託書/募集説明書で指摘されている他のリスク及び不確定要因は、“リスク要因”の一部に列挙されたリスク及び不確定要因を含む

IX

カタログ表

依頼書/募集説明書の概要

本要約では、本依頼書/募集説明書における情報の一部を重点的に紹介しているが、重要である可能性のあるすべての情報は含まれていない。企業合併提案を含む株主総会で審議される提案をよりよく理解するために、会議に出席する予定であるか否かにかかわらず、40ページ目から“リスク要因”と題する部分を含む本依頼書/目論見説明書(添付ファイルを含む)をよく読むことを促す。また、“どこでより多くの情報を見つけることができるか”というタイトルの節を参照してください

企業合併の各方面

雄牛の角

Bull Hornは、Bull Hornが2018年11月27日に英領バージン諸島商業会社として登録され、株式交換、株式再編および合併、1つまたは複数のビジネスまたはエンティティの全部またはほぼすべての資産の購入、それとの契約締結、または任意の他の同様のビジネス組み合わせに従事することを目的とした空白小切手会社として登録されている。Bull Hornは2018年12月および2019年1月に合計2,156,250株の普通株(“方正株式”)を保証人に売却し、総購入価格は25,000ドル、または1株当たり約0.012ドルであった。

2020年11月3日、雄牛角は750万単位の初公募株(IPO)を完成させた。各単位は1株の普通株と1株の株式承認証を含み、各株式権証の所有者は1株11.50ドルの価格で1株の普通株の半分を購入する権利がある。これらの単位は単位当たり10.00ドルで販売され、Bull Hornに7500万ドルの毛収入をもたらした。

初の公募終了と同時に,Bull Hornは株式承認証1部あたり1.00ドルの私募方式でBull Hornの保証人,デラウェア州有限責任会社(“保険者”)Imperial Capital,LLCへの合計3,750,000件の引受権証(“私募株式承認証”),Imperial Capital,LLC,IPO引受業者の代表I-Bankers Securities,Inc.(“i”)を完成させた-銀行家“)とNorthland Securities,Inc.(”Northland“)は,3,750,000ドルの総報酬を生成する.2020年12月10日、引受業者はBull Hornに通知し、彼らは超過配給選択権を行使しないため、保証人は281,250株の方正株をBull Hornに無料で返却し、これらの普通株はログアウトされた。2020年12月10日から、保証人と引受業者の間の合意に基づいて、引受業者は保証人に合計375,000件の私募株式証明書を割り当てた。

合計75,750,000ドル(初公募で得られた金72,000,000ドルおよび私募株式証の売却により得られた金3,750,000ドルを含む)が大陸株式譲渡信託会社(“譲渡代理”)が受託者としてノースカロライナ州モルガン·スタンレーに設置された米国信託口座(“信託口座”)に入金された。

Bull Hornの管理チームは最高経営責任者Robert StriarとChristopher Caliseが率いる(2人ともBull Hornの取締役)。雄牛角は2022年11月3日までに予備業務合併を完了しなければならず、この日は2022年4月26日に開催される特別株主総会で雄牛角株主の承認を得た。2022年4月27日、Bull Hornは英領バージン諸島会社事務登録所に改訂と再記述の覚書と定款の写しを提出し、同日発効した。特別会議に関連して、4,258,586株の公衆株式を保有する株主は、その株式を償還して、信託口座内の資金を比例的に償還する権利を行使する。そのため、償還直後に信託口座から約4,300万ドル(約1株当たり10.10ドル)を引き出してこれらの所持者を支払い、2022年6月30日現在も信託口座には約3,300万ドルが残っている。償還後、Bull Hornは3,241,414株の発行済み公開株を有し、保証人はBull Horn 66,667ドル(またはまだ発行されていない公開株1株当たり約0.02ドル)を毎月貸して、Bull Hornの終了日を2022年5月3日から2022年11月3日に延長し、信託口座に入金することに同意した。最初の業務合併が2022年11月3日までに完了しなかった場合、雄牛角の存在は終了し、雄牛角は信託口座内のすべての金額を分配する。

Bull Hornの主な実行オフィスはフロリダ州マイアミビーチTH-1房S.Pointe Drive 801 S.Pointe Drive,Suite TH-1,郵便番号:33139,電話番号は(3056713341)である.

1

カタログ表

合併子

Merge Subはデラウェア州の会社であり、雄牛角社の完全子会社でもあり、2022年4月14日に設立された。合併では,合併子会社はCoeptisと合併してCoeptisに組み込まれ,Coeptisはまだ存在する実体であり,当社の完全子会社となる。

Merge Subの主な実行事務所はフロリダ州マイアミビーチTH-1房S.Pointe Drive 801 S.Pointe Drive,Suite TH-1,郵便番号:33139,電話番号は(3056713341)である.

小頭皮膚炎

将軍。Coeptisは1996年にコロラド州に登録設立され,名称はNelxマーケティング会社,次いでMind 2 Market,Inc.(1996年),次いでHealth Partnership,Inc.(2005年),次いでNaeroDynamic,Inc.(2008年)と改称された。2020年1月、Coeptis社はデラウェア州に移転し、当時の社名をNDYN合併会社に変更した。2020年2月、NDYN合併会社はDGCL第251(G)条に基づいて持株会社を再編し、これに関連してVinings Holdings,Inc.と改称した。2021年7月12日から社名はさらに“Coeptis治療会社”に変更された

2021年の合併取引。2021年2月12日、Coeptisの完全子会社Coeptis Acquisition Sub,Inc.(“買収会社”)はデラウェア州のCoeptis製薬会社(“Coeptis PharmPharmticals”)と合併(“2021年合併”)、Coeptis製薬会社は2021年合併後の生き残った会社とした。2021年の合併の結果,CoeptisはCoeptis PharmPharmticalsの業務を買収し,Coeptis PharmPharmticalsは現在Coeptisの完全子会社として既存の業務運営を継続している。

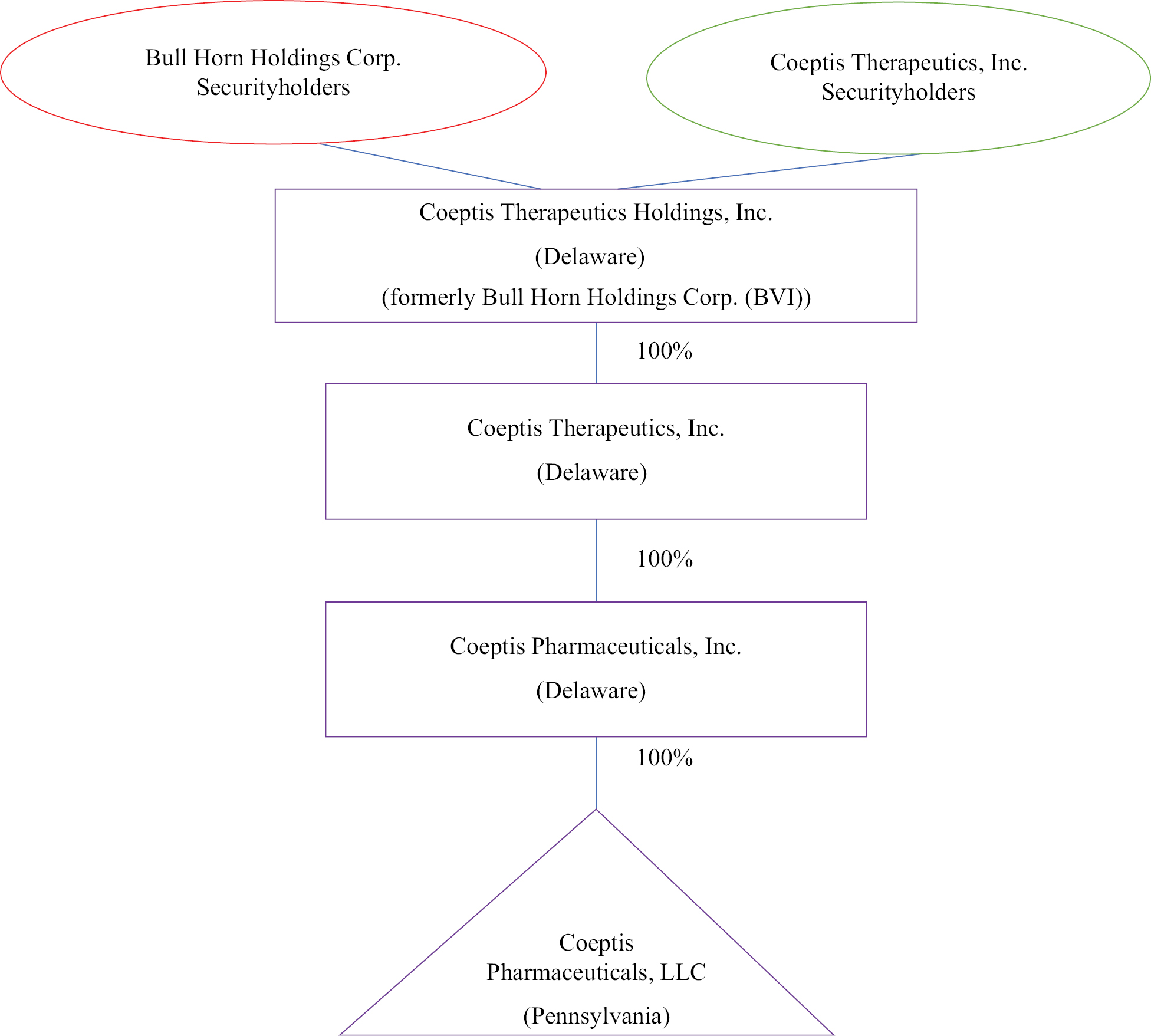

Coeptisの子会社について。Coeptisの完全子会社Coeptis PharmPharmticalsは2018年11月に設立され、その唯一の子会社Coeptis PharmPharmticals LLCは2017年7月に設立された。Coeptisの子会社を通じて,医薬品や技術の開発および/または買収に注力しており,これらの製品や技術は現在の治療法を改善し,患者の結果を改善することができる。

Coeptisの現在の業務モデルは,その既存の製品の組合せをさらに発展させることを中心に設計されている。Coeptisは,異なる開発段階で新しい治療法を持つ会社や,患者に薬物を提供する技術を改善する会社との協力機会を模索している。Coeptisは最適な戦略関係を求めており,この関係には,許可内プロトコル,許可外プロトコル,共同開発スケジュール,自動免疫疾患や腫瘍学などの新たなエキサイティングな治療分野における他の戦略的パートナーシップが含まれている可能性がある。

Coeptis社の主な執行事務所はペンシルバニア州ウェックスフォード420室ブラッドフォード路105号にあり、郵便番号:15090、電話番号は(724934-6467)。

株主総会に提出しようとする提案

現地化提案

Bull Horn計画は、“会社法”第184節とDGCLの適用条項に基づき、引き続き英領バージン諸島以外で英領バージン諸島の法律に基づいて登録された会社と、デラウェア州の法律に基づいて登録された会社としてデラウェア州に再登録する予定である。馴化に関しては、Bull Hornは、馴化のためにもはや有効ではない、または適用されなくなった現行憲章のいくつかの条項を一時憲章によって置換または削除し、それをデラウェア州国務秘書に提出するであろう。すべての株主がその条項をより完全に説明するために臨時定款の全文を読むことを奨励する。

2

カタログ表

仮憲章は公牛角普通株の既存の権利を保持するだけでなく、既存の憲章の既存の条項(既存の憲章第23条および閉鎖前に修正または制限または改正によって制限されない条項を含む)が既存の憲章で複製または実質的に複製されることに注意しなければならない。“提案1:帰化提案”と題する部分を読んでください

企業合併建議書

Bull HornとCoeptisは,統合プロトコルの条項による業務統合に同意している.合併協定に記載されている条項によると、帰化が完了した後、帰化が完了した後、条件が満たされるか免除された後、合併付属会社はCoeptisと合併してCoeptisに編入され、Coeptisは引き続き存続実体として当社の全額付属会社となる。

合併協定

合併協定によると、その中に記載されている条項と条件を満たす下で、(I)が完成する前に、Bull Hornは法定再馴化(“馴化”)を通じて英領バージン諸島からデラウェア州に移転し、および(Ii)合併合意が期待する取引(“完了”)を完了した後、合併付属会社はCoeptisと合併およびCoeptisに合併し、Coeptis(“合併”に編入し、馴化および合併合意が予想される他の取引とともに、“取引”と呼ばれる)。Coeptisは合併で生き残った会社やBull Hornの完全子会社(馴化後)として継続している。

合併前に、Coeptis優先株のすべての流通株はCoeptis組織文書(“優先株取引所”)における適用割合に従ってその優先株を転換または交換し、Coeptis普通株と交換する。

合併では、(I)合併発効時刻直前に発行·発行されたすべてのCoeptis普通株(デラウェア州法律により任意の適用される異なる政見者の権利を有する株式を適切に行使するものを除く)であるが、優先証券取引所が発効した後、一部合併対価格を獲得する権利に変換される(以下のように定義する)。(Ii)Coeptis株式を買収するいくつかの発行および発行された株式承認証(“指定株式承認証”)は、Bull Hornが負担し、Bull Horn普通株の引受権証に変換され、その価格及び株式数は、Coeptis普通株株式から合併対価に変換されて公平に調整される(1部当たり“仮設定権証”)。(Iii)Coeptisのいくつかの未償還株式交換可能債務(“Coeptis交換可能債務”)は、Bull Hornが負担し、Bull Hornの普通株(“株式交換可能債務を仮定する”)および(Iv)Coeptisまたはその付属会社の株式証券を転換または買収する他の未償還証券は終了する。終了時には、雄牛角社は“Coeptis治療持株会社”と改称される。

3

カタログ表

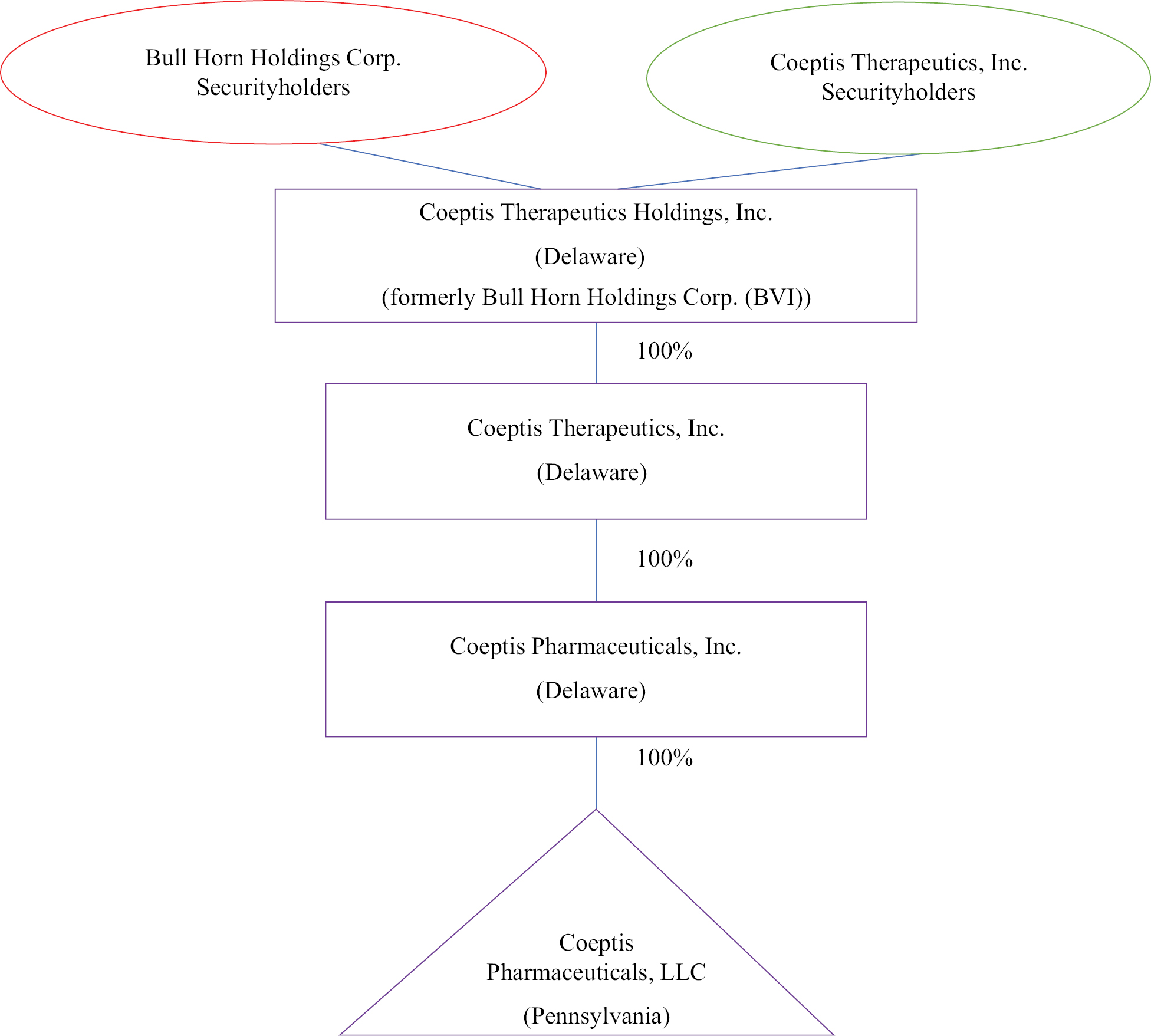

組織構造

以下のグラフは,Bull HornとCoeptisの現在の組織構造の簡略化されたバージョンをそれぞれ描いている.

4

カタログ表

次の図は、ビジネス統合が完了した後の当社の組織構造の簡略化されたバージョンを示しています。

合併合意条項の概要と企業合併提案条項に関するその他の情報は,“提案2:企業合併提案”の節を参照されたい.

2022年株式インセンティブ計画提案

Bull Hornは、取引終了後に発効し、取引終了後に会社が将来的に使用する2022年の株式インセンティブ計画を株主に承認することを提案している。2022年持分インセンティブ計画の要約は、本委託書/募集説明書のタイトル“提案3:2022年株式インセンティブ計画提案”の部分に掲載され、2022年持分インセンティブ計画の完全コピーは、添付ファイルEとして本ファイルに添付される。

5

カタログ表

約章で提案を改訂する

Bull Hornは、その株主承認と、本委託書/募集説明書の後に添付された添付ファイルCとして添付された以下の7(7)項の単独の提案により、改訂および再発行された会社登録証明書を承認および再発行することを提案し、添付ファイルDとして本委託書/募集説明書の後に添付される

• 提案4(A):仮憲章改正案を審議·採決し、雄牛角取締役会を一種の取締役に復号する。

• 提案4(B):臨時憲章の改正案を審議·採決し、当該改正案は、法律規定の適用制限の下で、取締役が当時取締役選挙で投票する権利を有する株式の少なくとも多数の投票権の保有者が理由がある場合又は理由がない場合に罷免することができることを規定している。

• 提案4(C):アメリカ合衆国の連邦地域裁判所が証券法に基づいて提出された任意の訴因を解決する独占的なフォーラムであることを規定する暫定憲章の修正案を審議·採決し、デラウェア州裁判所はある株主訴訟の独占フォーラムとなる。

• 提案4(D):臨時約章の改正を審議·採決し、付例と改正及び再改正された会社登録証明書は“香港政府本部条例”に従ってのみ改正できることを規定する。

• 提案4(E):会社が提案した定款は、会社が提案した定款が実質的に同様の賠償及び立て替え費用の権利を規定するので、会社上級管理者及び取締役の賠償及び立て替え費用に関する条項を削除するために、臨時憲章の修正案を審議及び採決する。

• 提案4(F):仮憲章の改正および再記述を審議·採決し、(I)企業合併後の会社名を“Bull Horn Holdings Corp.”から“Bull Horn Holdings Corp.”に変更することを含む企業合併の一部として、仮憲章を改正および再改訂された会社登録証明書および別例に置き換えることを許可する。(Ii)企業合併完了後に適用されなくなる企業合併前に株式権利を変更するために特別な投票が必要な条項を含む暫定憲章において空白小切手会社にのみ適用される各条項を削除する。

定款改訂提案は、本委託書/募集説明書のタイトルに“提案4:定款改訂提案”の節に掲載されている。

役員選挙案

Bull Hornは、業務合併完了後に7人の取締役を取締役会に選出し、2023年の年次株主総会まで発効し、それぞれの後継者が正式に選挙され、合格する前に株主を承認することを提案している。これについては、取締役選挙勧告に基づいて委任された7人の取締役が、改正および再改訂された会社登録証明書および当社の附例の条項に基づいて発効し、デラウェア州まで継続されることに注意されたい。取締役選挙アドバイス要約は、本依頼書/募集説明書の“提言5:取締役選挙アドバイス”の節に掲載されている。

休会提案

休会提案が可決された場合、Bull Horn取締役会が株主総会を1つ以上の遅い日に延期することを許可し、必要に応じて、Bull Hornが株主総会で1つまたは複数の提案を承認する必要があるかまたは適切であると判断した場合に、依頼書のさらなる募集および採決を可能にする。休会勧告要約は、本依頼書/募集説明書“提案6:休会勧告”と題した節に掲載されています。

6

カタログ表

株主総会

株主総会の日付、時間、場所

株主総会は午前10時に開催される予定だ。米国東部時間2022年10月26日に、またはこの会議が延期可能な他の日時、および場所で、提案を審議および採決するための仮想会議として使用される。特別会議中にインターネット中継で出席、投票、質問を提出することができます。生放送アドレスはhttps://www.cstproxy.com/Bullhornse/sme 2022です。

期日を記録する

Bull Hornは、2022年9月1日の終値を、株主総会通知を得て出席して投票する権利があるBull Horn株主を決定する記録的な日付としている。当日収市時までに発行され投票権がある普通株は5,116,414株である。株主総会では、各株式は1票の投票権を有する。

インサイダー書簡プロトコルによると,発起人が持つ1,875,000株の方正株は企業合併提案に賛成票を投じる。

代理募集

株主総会に関する依頼書は,電話,ファクシミリ,郵送,インターネットまたは直接仮想方式で募集することができる.Bull HornはすでにAdvantage Proxyを招聘し、Inc.は代理人の募集に協力した。株主に委託書が付与されている場合は,株主総会の前に依頼書を撤回すれば,それは依然として自ら投票することができる。株主はまた、日付の遅い依頼書を提出することによって、“株主総会--あなたの依頼書の撤回;投票権の変更”の節で述べたように、その投票を変更することができる

定足数と所要票

株主総会を開くには十分な定足数が必要だ。代表は、記録日が発行され、発行された普通株式の50%以上のBull Horn株主が自ら或いは代表を委任して出席し、株主総会で審議される提案投票について、株主総会の定足数を構成する権利がある。

馴化提案、業務合併提案、2022年株式激励計画提案、取締役選挙提案及び憲章改訂提案中のすべての項目は互いに依存しており、必ず承認を得なければ、雄牛角は合併協議が期待する業務合併を完成することができる。馴化提案,企業合併提案,2022年株式激励計画提案,役員選挙提案,憲章改正案提案のいずれも株主総会に出席して投票した多数の牛角株式保有者が賛成票を投じる必要がある。

企業合併後の会社管理

業務合併完了後、会社役員と上級管理職は以下のようになる

|

名前.名前 |

年ごろ |

ポスト |

||

|

デイヴィッド·マイハック |

53 |

会長兼最高経営責任者 |

||

|

ダニエル·イェラス |

39 |

取締役運営副総裁 |

||

|

クリスチャン·ヒイ |

55 |

首席財務官兼秘書 |

||

|

クリストファー·カリス |

49 |

役員.取締役 |

||

|

タラ·マリア·デ·シルバ |

54 |

独立役員 |

||

|

フィリップ·ドシャン |

60 |

独立役員 |

||

|

クリストファー·コクラン |

53 |

独立役員 |

||

|

ジーン·サギンダー |

68 |

独立役員 |

業務合併完了後の取締役及び上級管理者の詳細については、“業務合併後の会社管理”を参照されたい

7

カタログ表

所期会計処理

これらの取引は公認会計原則に従って資本再編成として入金されるだろう。したがって,これらの取引はCoeptisがBull Hornで成約日までの純資産で株式を発行し,資本再編を伴うとみなされる。Bull Hornの純資産は歴史的コストで記載され、営業権や他の無形資産は記録されない。

監督管理審査

業務合併及び合併協定で行われる取引は、いかなる追加規制規定又は承認の制約も受けないが、(I)現地化を完了するために必要な書類を英領バージン諸島及びデラウェア州に提出すること、及び(Ii)Bull Hornに適用される報告要件及び証券法及び取引法の要求に基づいて、本委託書/入札説明書の一部としての登録声明の提出及びBull Hornの株主への本委託書/入札説明書の伝播を要求する要求を除く文書を米国証券取引委員会に提出する。

償還権

公衆株主は、Bull Hornに株式を償還させることを求めることができ、彼らが企業合併や他の提案に賛成しても反対しても、記録日にBull Horn普通株を持っていても、記録日後にこれらの株を買収してもよい。説明を容易にするため、2022年9月27日の信託口座の約3330万ドルの資金によると、1株あたりの償還価格は約10.26ドルと見積もられている。企業合併が完了した場合にのみ、その株式を償還することを正式に提出した公衆株主のみが、その時点で現金形式で当該等の株式に入金された総金額の比例部分を比例して受け取る権利がある。業務合併が完了していない場合は、償還はキャンセルされ、入札株式は状況に応じて関連公衆株主に返金される。2022年10月24日またはそれ以前(株主総会の2(2)営業日前)にBull Horn普通株を持っている公衆株主は、彼または彼女の株を償還し、その時点で信託口座に入金された総金額を比例して全額償還し、その時点で満期になったが納付されていない税金を差し引く権利がある。現金と引き換えに株を償還する場合は、“株主総会-償還権利”の節を参照されたい。

評価権

企業合併が完了すれば,企業合併に賛成票を投じなかったCoeptis株主は,DGCL第262条(“第262条”)に基づいて評価権を有する権利があり,彼らが第262条に規定する条件を遵守することを前提としている。このような権利に関するより多くの情報は、DGCL 262節の規定(添付ファイルFとして本文書に添付されている)および“株主総会-評価権利”の節を参照されたい。“会社法”や他の企業合併提案や他の提案に関する条項によると,Bull Hornの株主には評価権がない.

企業合併における発起人·役員·上級管理者の利益

Bull Horn取締役会が提案を承認する提案に賛成票を投じたことを考慮すると、Bull Hornの取締役および上級管理者が業務統合において所有する利益は、あなたの株主としての利益とは異なる可能性があるか、またはあなたの株主としての利益と衝突する可能性があり、Bull Hornを清算するのではなく、株主にあまり有利でない業務統合を完了する可能性があることを覚えておくべきである。これらの利益には

• 雄牛角公司首席財務官兼取締役チーフ財務官クリストファー·カリスは、取引終了後に会社取締役会メンバーに任命される。取締役の一員として、カリスは将来、会社の取締役会が取締役に支払うことを決定した任意の現金費用、株式オプション、株式奨励を得るかもしれない

8

カタログ表

• Bull Hornが初期業務統合を完了しない限り、Bull Hornの上級管理者、取締役、および保険者は、信託口座に入金されていない利用可能な収益金額を超える自己負担費用の補償を受けないであろう(2022年6月30日現在、Bull Hornの上級管理者および取締役はいずれも自己払い費用は発生していないが、このような費用は業務統合が完了する前に発生する可能性がある)

• 初公募の条件として、インサイダー契約により、保証人が所有する1,875,000株方正株式はロックされなければならない。これにより、ある限られた例外を除いて、(I)Bull Hornの初期業務合併日後6ヶ月または(Ii)Bull Hornの普通株終値が1株12.50ドル(株式分割、株式配当、株式配当を経て)1株当たり12.50ドル以上になるまで、譲渡、譲渡または売却方正50%の株式に同意する。雄牛角の最初の業務合併後の任意の30取引日内の任意の20取引日内の任意の20取引日以内に、初期業務合併が完了した日から6ヶ月まで、残りの50%の創始者株式を譲渡、譲渡または売却してはならず、またはいずれの場合も、初期業務合併後、公牛角がその後の清算、合併、株式交換またはその他の同様の取引を完了した場合、すべての雄牛角株主がその普通株を現金、証券または他の財産に交換する権利がある場合は、譲渡、譲渡または販売を行うことができない

• 保証人はその1,875,000株の方正株に合計25,000ドルを支払い、これらの証券の業務合併時の価値は大幅に向上する。2022年6月30日のナスダックにおける1株10.08ドルの売却価格によると、このような株の総時価は1890万ドルである

• 保証人は合計2,625,000元で2,625,000件の私募株式証明書を購入し、1部の株式承認証の価格は1.00ドルであり、この株式証は初公開募集と同時に完成し、初歩的な業務合併が完了していなければ、株式承認証は一文の価値もないことになる。2022年6月30日のナスダックにおける株式承認証1部あたり0.038ドルの最終販売価格によると、このような私募株式証の総時価は99,750ドルである

• 保証人は、株主投票によって提案された初期業務合併を承認することによって、その創始者の株式を償還しないことに同意した

• Bull Hornの終了日を2022年5月3日から2022年11月3日に延長することについて、発起人はBull Horn 66,667ドル(またはまだ発行されていない1株当たり約0.02ドル)を毎月貸し、合計最大40万ドルを信託口座に入金することに同意した

• スポンサーは、企業合併が完了して初めて返済できる50万ドルの運営資金ローンをBull Hornに提供することに同意した

• Bull Hornが2022年11月3日までに初歩的な業務合併を完了できなかった場合、私募株式証を売却する収益の一部はBull Horn公衆株主への清算分配に含まれ、私募株式証は満期になり、Bull Hornは保証人がBull Hornの終了日の延長に関する融資を返済できない可能性がある

• Bull Hornが要求された期間内に初期業務統合を完了できない場合に含まれる信託口座が清算された場合、発信者は、プロバイダがBull Hornに提供するサービスまたはBull Hornに販売された製品またはBull Hornと取引合意を議論した潜在的なターゲット企業に任意のクレームを提起し、発信者はBull Hornに責任を負い、信託口座中の金額を1株当たり10.10ドル以下にある程度低下させることに同意する。第三者が信託口座に入る権利を放棄するすべてのクレームおよびBull HornによるBull Horn IPO引受業者への賠償による特定の債務(証券法下の負債を含む)に対する任意のクレームに署名しない限り。

2022年6月30日現在、保険者およびその付属会社は、18,999,750ドルの証券投資、375,001ドルの未返済融資を含む初期業務合併の完了に依存する19,374,751ドルのリスクがある。2022年6月30日現在、スポンサーまたはその付属会社は未精算の自己払い費用を有していない

9

カタログ表

アメリカ連邦所得税への帰化の実質的な影響

以下の“提案1:現地化提案--現地化の雄牛角株主に対する重大な米国連邦所得税結果”という節で議論されているように、現地化はこの規則第368(A)(L)(F)節で指摘された免税再構成を構成する。しかし、“規則”第368(A)節の規定を直接指導していないため、業務が活発でなく、雄牛角などの投資型資産のみの会社の法定転換にどのように適用されるかは、一定の不確実性がある。馴化がこの条件を満たしていると仮定すると、米国の雄牛角株式を保有する株主(本章で述べたように)は“規則”第367(B)条を遵守するので、:

• 雄牛角株を保有する米国の保有者は、その公正な時価が馴化の日に50,000ドル未満であり、雄牛角の10%以上の株式を実際かつ建設的に(投票または価値によって)所有していなければ、いかなる収益や損失も確認されず、雄牛角の収益の一部を収入に計上することも要求されない

• 公正時価50,000ドル以上のBull Horn株を保有しているが,馴化の日にBull Horn総合併投票権または総価値10%未満のBull Horn株式を所有(実際には建設的に)所有している米国所有者は,通常,馴化によりBull Horn株式を自社(デラウェア州1社)の株式に交換する収益を確認する(ただし損失は含まれていない)。収益を確認する別の選択として、これらの米国所有者は、いくつかの他の要求を満たすことを前提として、所有しているBull Horn株に起因することができる“すべての収益および利益金額”(財務省法規1.367(B)-2(D)節で定義されるような)を含む選択を提出することができる。雄牛角は馴化の日に顕著な累積収益や利益はないと予想されている

• 公正時価50,000ドル以上のBull Horn株を持つ米国の株主は、馴化された日にBull Horn総投票権または総価値の10%以上を有し、一般に収益にそのBull Horn株を含む“全収益と利益金額”(財務省法規1.367(B)-2(D)節参照)を有し、何らかの他の要求を満たすことを前提としている。雄牛角は馴化の日に顕著な累積収益と利益がないと予想される。

また、基準第368(A)条の規定に基づいて、当該帰化が再編の条件を満たしていても、米国牛角株式の米国所有者は、“外国受動投資会社”又はPFICの帰化規則に基づいて、保有する牛角株式をデラウェア州会社の普通株と交換する際に収益(ただし非損失)を確認することができ、この収益は、帰化過程で受信したデラウェア州会社普通株の公平な市場価値及び米国所有者が対応する牛角株式と交換するために提出した該当する牛角株の調整後の税額に相当する。このように確認された任意のこのような収益は、一般収入に適用される税率で課税され、利息費用が徴収される。この場合、米国所有者がデラウェア州社の普通株で受信した馴化関連普通株の総税ベースは、馴化中に渡されたBull Horn株の総税ベースと同じでなければならず、PFIC規則によれば、米国所有者の収入に含まれるいかなる金額も増加すべきである。馴化が米国所有者にPFIC規則を適用する可能性のあるより包括的な議論については,“提案1:馴化提案−牛角株主に対する馴化の実質的な米国連邦所得税結果−米国所有者−PFIC考慮要因”と題する節の議論を参照されたい

企業合併に関連する公衆株主が償還権を行使する税収結果についての説明は,“提案1:馴化提案−牛角株主への馴化−米国所有者−その株を現金に変換する米国保有者を選択する米国連邦所得税の重大な結果”と“提案1:馴化提案−牛角株主の実質的な米国連邦所得税結果を馴化する−非”の章を参照されたい-U.S.所有者-非所有者の税務結果-U.S.所有する雄牛角株を現金に変換する所有者を選択する

10

カタログ表

企業合併が米国連邦所得税に及ぼす重大な影響

Bull HornとCoeptisのいずれも業務統合を指針368(A)節で示した再編と見なす予定である.全体的に言えば、“提案2:企業合併--企業合併の重大なアメリカ連邦所得税結果”の節で提出された制限と制限に基づいて、合併が“準則”第368(A)条で指す“再編”を満たしていれば、Coeptis普通株の米国保有者(以下のように定義する)の重大な税収結果は以下のとおりである

• Coeptis株主は、合併によってCoeptis普通株をBull Horn普通株に交換した場合の損益を確認すべきではなく、Bull Horn普通株の断片的な株式の代わりに受け取った現金がなければ、以下のようになる

• Coeptis株主は、Bull Horn普通株式の代わりに断片的な株式の現金がその断片的な株式の基礎を超えるか、または下回る場合の損益を確認しなければならない

• Coeptis株主が合併で受け取ったBull Horn普通株の総税ベースは、株主が合併中に提出したCoeptis普通株の総税ベースから、現金を受け取った断片的な株に割り当てることができる任意の税金ベースの金額を差し引くことに等しい

• Coeptis株主が合併で受け取った牛角普通株の保有期間は,交換として提出されたCoeptis普通株の保有期間を含むべきである。

本依頼書/目論見書に含まれる登録説明書の提出については,Ellenoff Grossman&Schole LLP(以下,“EGS”と略す)が“提案2:企業合併の重大な米国連邦所得税結果”の節でEllenoff Grossman&Schole LLPを構成する意見を述べる。意見を発表する時、大弁護士は本委託書/募集定款及び合併協議に掲載されている業務合併に関する陳述と事実は各方面で真実かつ正確であり、しかも業務合併は本委託書/募集定款及び合併合意によって完成すると仮定した。弁護士の意見もまた、Bull Horn、CoeptisとMerge Subが弁護士に提供する税務代表書簡の中で事実事項について提出したいくつかの陳述とチェーノの真実性と正確性を仮定している。また,弁護士の税務意見は意見発表日から施行される法律に基づいており,その日と業務合併の日の間に適用法律は変わらないと仮定している。これらの仮定のいずれかが不正確である場合、合併の税金結果は、本委託書/目論見書に記載されているものとは異なる可能性がある。

税務問題は非常に複雑で、特定のCoeptis株主に対する業務合併の税務結果はその株主の状況に依存する。したがって、連邦、州、現地、非米国所得税法および他の税法の適用性と影響を含む業務合併があなたの税収結果を全面的に理解するために、あなたの税務コンサルタントに相談することを強くお勧めします。

雄牛角株主への推薦

Bull Horn取締役会は,いずれの提案もBull Hornとその株主に対して公平であり,その利益に最も合致すると一致している.取締役会は株主に一致して提案した

• 馴化提案に“賛成”を投票した

• 企業合併提案に賛成票を投じる

• 2022年株式インセンティブ計画の提案に賛成票を投じた

• 憲章改正案のすべての提案に賛成票を投じる

• 役員選挙の提案によると、各取締役の有名人の選挙に“賛成”票を投じ、

• 株主総会で休会提案を提出した場合は、賛成票を投じてください。

11

カタログ表

1人以上のBull Horn取締役の任意の財務および個人的利益の存在は、取締役が株主に提案を支持することを提案することを決定する際に、彼または彼女または彼らがBull Hornおよびその株主に最も有利であると思うものと、彼または彼女または彼らが彼または彼女または彼ら自身に最も有利であると思うものとの間に利益衝突を生じる可能性がある。このような利益と潜在的利益衝突のさらなる議論については,本依頼書/目論見書に“提案2:企業合併提案であるBull Hornの取締役と上級管理者および他の人の企業合併における利益”と題する節を参照されたい。

企業合併後の株主株と会社株株主権利の比較

合併の結果、Coeptis普通株とCoeptis優先株の株式保有者は当社の普通株の保有者となり、彼らの権利はデラウェア州法(および会社が改正と再発行を提案した会社登録証明書や定款(Coeptis改訂と重述した会社登録証明書やCoeptis附例ではなく)の制約を受ける)。合併後,前Coeptis株主は会社株主としてCoeptis株主とは異なる権利を持つ可能性がある。

“Coeptis‘,Bull Horn’s,and Company‘s Securities--企業合併後のCoeptis株と会社株式保有者の権利比較”の節を参照されたい

Coeptis株主総会

米国証券取引委員会が発効を宣言したS-4表登録声明(本依頼書/目論見書はその一部)の後、Coeptisは、合併協定および合併協定の各付属文書の許可、承認および同意のために、株主対面仮想会議を開催し、合併協定、業務合併および関連取引を承認するために、合併協定とその付属文書(“Coeptis株主承認を要求”)を完了する。必要なCoeptis株主承認にはCoeptis株の保有者が賛成票を投じ,Coeptisの権利投票を代表するすべての発行済み株に代表される投票権の多数が必要である。

リスク要因

本依頼書/募集説明書で提案されている提案を評価する際には、添付ファイルを含む本依頼書/募集説明書をよく読み、特に40ページ目から“リスク要因”と題する節で議論されている要因を考慮しなければならない

12

カタログ表

質疑応答

Q.どうして私はこの依頼書を受け取りましたか/募集説明書?

回答:株主総会に関する依頼書/目論見書を受け取りました。Bull Hornは株主総会を開催し,以下に述べる提案を審議·採決する.あなたたちの投票は重要です。私たちはあなたがこの依頼書/募集説明書を慎重に検討した後、できるだけ早く投票することを奨励します。

Bull Hornの株主は、Bull Hornの登録地を英領バージン諸島から英領バージン諸島の法律に基づいて登録された商業会社として継続することによって、デラウェア州がデラウェア州の法律に基づいて登録された会社となることを考慮して投票することを要求され、投票を行う。Bull Hornは、デラウェア州国務秘書に会社帰化証明書および臨時憲章を提出し、英領バージン諸島会社登録処長にログアウト申請を提出することによって帰化を実現し、Bull Hornのすべての未償還証券は、本委託書/募集説明書により詳細に記載されているように、会社の未償還証券に変換される。当社が仮定款を提案した表は、添付ファイルBとして本依頼書/募集説明書に添付されています。“提案1:導入提案”の節を参照してください

Bull Hornの株主は,合併プロトコルとそれによって想定される統合を承認するために業務統合提案を考慮して採決することも要求されている.合併協定では,他の事項を除いて,Bull Hornの完全子会社Merge SubはCoeptisと合併してCoeptisに組み込まれ,Coeptisは引き続き既存の実体として当社の子会社となることが規定されている。合併協定及び組織定款の大綱及び組織定款の細則に基づいて、合併協定及び行う予定の取引は株主の承認を得なければならない。合併プロトコルのコピーが添付ファイルAとして本依頼書/目論見書に添付された後,Bull Hornはその株主に全文を読むことを奨励する.“提案2:企業合併提案”の節を参照

雄牛角の株主はまた、2022年株式激励計画による2022年株式激励計画提案の検討と投票を要求されている。その中で、2022年株式激励計画は業務合併完了後に発効し、会社が肝心な従業員、取締役、顧問、一部の会社にサービスを提供する他の個人の能力を維持し、長期的な株主価値に集中することを奨励することを目的としている。“提案3:2022年株式インセンティブ計画提案”の節を参照。2022年株式インセンティブ計画のコピーは、添付ファイルEとして本依頼書/募集説明書に添付された後、Bull Hornは、その株主がその計画の全文を読むことを奨励する。

Bull Hornの株主はまた、改正および再発行された会社登録証明書および定款を承認し、再発行するために、憲章改正案の各提案を考慮して採決することを要求されている。改訂·再改訂された会社登録証明書および別例の主な規定および理由の概要については、“提言4:憲章改訂勧告”の節を参照されたい。改訂及び改訂された会社登録証明書の写しは添付ファイルCとして本委託書/募集定款に添付された後、細則写しは添付ファイルDとして本委託書/募集説明書の後に添付される。

牛角の株主は、7人の取締役を取締役会に選出し、現地化と業務合併が完了してから発効し、2023年の株主総会まで、それぞれの後継者が正式な選挙と合格を得るまで、取締役選挙提案を検討して投票することも求められている。これについては、取締役選挙勧告に基づいて委任された7人の取締役が、改正および再改訂された会社登録証明書および当社の附例の条項に基づいて発効し、デラウェア州まで継続されることに注意されたい。“提案5:役員選挙案”の一節を参照

13

カタログ表

Bull Hornの株主はまた、Bull Hornが株主総会を1つ以上の遅い日に延期する休会提案を考慮および採決することを要求されており、Bull Hornは、必要またはより適切な時間に株主総会で1つまたは複数の提案を承認する必要があると判断することを前提として、必要に応じて依頼書のさらなる募集および採決を許可することを含む。“提案6:休会提案”と題する章を参照

代表は、記録日が発行され、発行された普通株式の50%以上のBull Horn株主が自ら或いは代表を委任して出席し、株主総会で審議される提案投票について、株主総会の定足数を構成する権利がある。

あなたたちの投票は重要です。私たちはあなたがこの依頼書/募集説明書を慎重に検討した後、できるだけ早く投票することを奨励します。

Q:株主総会の投票の議題は何ですか?

答え:株主総会では,Bull Hornの株主から以下の提案への投票が要求された

• 帰化提案

• 企業合併案

• 2022年株式インセンティブ計画提案;

• 憲章改正案のすべての提案

• 役員選挙案のすべての有名人が

• もし提案したら、休会して提案します。

Q:この提案はお互いを条件にしていますか?

答え:馴化案、業務合併案、役員選挙案、憲章改正案、2022年株式激励計画案のそれぞれは相互に依存しており、各提案は承認されなければならず、雄牛角は合併協定で想定される業務統合を完成させることができる。すべての提案は出席して株主総会で投票したBull Hornの多数の株式保有者の承認を得なければならない。

Q.なぜ雄牛角は馴化を提案するのですか?

答え:Bull Horn取締役会は、Bull Hornの現地化は、当社が業務合併後に当社が外国会社として米国で運営業務を展開する際に当社が何らかの税金を徴収することを避けることができるように、Bull Hornの最適な利益に合致すると考えている。また、Bull Horn取締役会は、デラウェア州が会社法の公認機関を提供し、会社の上級管理者や取締役のコーポレート·ガバナンスを促進するとしている。デラウェア州は良い法律と規制環境を維持している。数年来、デラウェア州は会社がそこに登録することを奨励する政策に従い、そしてこの政策を推進するために、全面的、現代的かつ柔軟な会社法を採択し、これらの法律は絶えず変化する業務需要を満たすために定期的に更新と改正される。そのため、多くの大企業は最初にデラウェア州を登録地として選択し、その後、Bull Hornが提案したプログラムと同様の方法でデラウェア州に再登録した。デラウェア州はこの州で会社を設立することを奨励する長期政策のため、この州は会社設立州として人気があり、デラウェア州裁判所は会社の問題を処理する方面でかなり多くの専門知識を発展させ、そして大量の判例法を制定してDGCLを解釈し、デラウェア州会社に関する公共政策を制定した。DGCLはいくつかの重要な裁判所判決で解釈され、解釈され続けることが予想され、これらの裁決は会社の会社の法務により大きな予測可能性を提供するかもしれない。馴化に関しては、Bull Hornは閉鎖前にデラウェア州国務長官に臨時憲章を提出する, この条は,次のような理由で本憲章の終了または適用されない規定を修正して削除する

14

カタログ表

Bull Hornの株主は業務統合においてBull Horn株主と同じまたは実質的に同じ権利を有しているが,暫定憲章もBull Hornの大多数の株主が書面で同意して行動することを許可することが条件である.

牛角株主が帰化提案、企業合併提案、憲章改訂提案、役員選挙提案及び合併協定が帰化前に全面的に発効することを承認しない限り、帰化は発生しない。

Q. 馴化は何に関連していますか?

答え:馴化は英領バージン諸島とデラウェア州にBull Hornにいくつかの書類を提出することを要求する。帰化が発効した時点で、Bull Hornは英領バージン諸島の法律に基づいて設立された会社ではなく、業務合併については引き続きデラウェア州の会社となる。現在の憲章は臨時憲章によって代替され、あなたの株主としての権利はもはや英領バージン諸島の法律によって管轄されず、デラウェア州法律によって管轄されるだろう。

Q:馴化はどのように私の雄牛角の安全性に影響を与えますか?

答え:帰化規定により、Bull Horn株主側がさらなる行動をとる必要がない場合、Bull Hornの1株当たり発行済み普通株は自社普通株に変換され、Bull Hornの1株当たり未発行株式権証は自社発行済株式証に変換される。帰化後に普通株と引受権証を代表する証明書を交換する必要はありませんが、当社は、あなたの牛角株式または株式承認証明書を適用数の会社普通株または株式承認証に交換することを要求し、帰化後に発行されるすべての証券証明書は、当社証券を代表する証明書となります。

Q.企業合併に関連した現在の定款はどのような変化がありますか?

答え:馴化に関しては、Bull Hornは、取引終了前にデラウェア州国務長官に仮憲章を提出し、現在の憲章において馴化によって終了または他の方法で適用されなくなった条項を修正して削除し、Bull Hornの株主に業務合併に関連する同じまたは実質的に同じ権利を提供する。しかし、暫定憲章は、Bull Hornの株主が、Bull Horn普通株発行および発行済み株を持つ多数の株主の書面同意の下で行動することができることを規定するであろう。これは現在の憲章では許されない。改正および再署名された憲章は、終了日から発効し、(1)Bull Hornの名称をCoeptis Treateutics Holdings,Inc.(2)仮憲章において閉鎖後に終了または他の方法で適用されない条項を削除または修正すること、および(3)仮憲章において閉鎖後に適用される新しい条項を追加することを規定する。現行の憲章と暫定憲章と暫定憲章および改訂·再改訂された憲章との違いに関する要約は,“提案1:帰化提案”と“提案4:憲章修正案”と題する章を参照されたい

Q:牛角株を馴化したアメリカの保有者はアメリカ連邦所得税にどのような実質的な影響を与えますか?

答え:アメリカ連邦所得税について言えば、現地化は同法第368(A)節の意味での再編に符合すべきである。しかし、“規則”第368(A)節の規定を直接指導していないため、業務が活発でなく、雄牛角などの投資型資産のみの会社の法定転換にどのように適用されるかは、一定の不確実性がある。馴化が第368(A)条に示す組換えに適合する場合、米国雄牛角株式所有者は、この規則第367(B)条に制限される

• 公正な時価が50,000ドル未満の雄牛角株の米国所有者は、馴化の日に雄牛角の10%以上の株式(投票または価値によって)を実際かつ建設的に所有していなければ、収益や損失は確認されず、雄牛角収益の任意の部分を収入に計上することも要求されない

15

カタログ表

• 公正時価50,000ドル以上のBull Horn株を保有しているが,馴化の日にBull Horn総合併投票権または総価値10%未満のBull Horn株式を所有(実際には建設的に)所有している米国所有者は,通常,馴化によりBull Horn株式を自社(デラウェア州1社)の株式に交換する収益を確認する(ただし損失は含まれていない)。収益を確認する別の選択として、これらの米国所有者は、いくつかの他の要求を満たすことを前提として、所有しているBull Horn株に起因することができる“すべての収益および利益金額”(財務省法規1.367(B)-2(D)節で定義されるような)を含む選択を提出することができる。雄牛角は馴化の日に顕著な累積収益や利益はないと予想されている

• 米国が保有するBull Horn株の公平な時価が50,000ドル以上であり、馴化された日(実際には建設的に)Bull Horn総投票権または総価値の10%以上を有する場合、一般に、何らかの他の要求を満たすことを前提として、収入にそのBull Horn株を含む“すべての収益および利益金額”(財務省法規1.367(B)-2(D)節参照)が要求される。雄牛角は馴化の日に顕著な累積収益と利益がないと予想される。

また,馴化が組換えの条件を満たしていても,“受動外国投資会社”や“PFIC”の株式を持つ米国所有者に適用される特殊なルールにより,馴化は“提案1:馴化提案−公牛角株主である米国保有者−PFICに考慮した重大な米国連邦所得税結果”に述べられているように,馴化は米国公牛角株式保有者の課税事件である可能性がある。Bull Hornは,成立以来PFICとされてきたとしている。馴化が第368(A)条に規定する再編資格を満たしていない場合、米国牛角株式所有者は一般に牛角株式の損益を確認し、金額は馴化中に受け取った該当会社の普通株の公平時価と米国所有者が提出した牛角株式の調整税基との差額に等しい(あれば)。米国連邦所得税に対する馴化の重大な影響についてのより完全な議論は、“提案1:馴化提案--牛角株主に対する馴化の重大な米国連邦所得税結果”の節の議論を参照されたい

Q. アメリカ連邦所得税は償還権を行使するアメリカの保有者にどのような実質的な影響を与えますか?

答え:償還権を行使することを選択した米国の保有者は、一般に、Bull Horn株を償還して受け取った現金金額と、その等の米国所有者の当該Bull Horn株における調整税ベースとの差額に相当する資本収益や損失を確認し、この差額は通常、そのようなBull Horn株のコストに等しい。初公募でBull Horn株を購入した米国人所有者は、一般に、その単位の一部に属するBull Horn株のうち、そのような単位購入価格がBull Horn株に割り当てられた部分に等しい税基を持つ(このような分配は、Bull Horn株と株式承認証当時の相対的に公平な市価に基づく)。しかし、場合によっては、これらの米国所有者に支払われた現金は、米国連邦所得税目的の配当収入とみなされる。また、米国連邦所得税については、雄牛角はPFICとみなされるべきであるため、このような米国所有者は、“提案1:馴化提案-馴化による雄牛角株主への重大な米国連邦所得税結果-米国所有者-PFIC考慮”に記載されているように、PFICに適用される特殊な規則によって制約される可能性がある。償還権の行使を選択した米国の保有者に対する米国連邦所得税のより完全な議論については、“提案1:馴化提案-雄牛角株主への重大な米国連邦所得税結果の馴化-米国所有者-その雄牛角株を現金に変換する米国所有者を選択する税収結果”という節の議論を参照されたい

Q. Bull Hornはなぜ業務統合を提案するのですか?

答え:Bull Hornを設立する目的は、合併、株式交換、株式再編または合併、資産または株式買収、契約手配または他の同様の業務合併取引を行うことである。Bull Hornが成立して以来、Bull Horn取締役会はこのような取引を実現するために適切な候補者を探してきた。Coeptisの審査では,Bull Horn取締役会は業務合併に関する様々な積極的かつ消極的な要因を考慮している。熟慮の末、雄牛角取締役会は、この業務合併が極めて魅力的な業務合併の機会を提供すると認定した

16

カタログ表

Bull Horn取締役会は,その審査と考慮により,Coeptisとの業務合併が株主価値を増加させる機会を提供していると考えている。しかし、業務統合の期待的な利益が達成されることは保証されない。合併協定及び組織定款の大綱及び細則によると、業務合併は株主の許可を得なければならず、ナスダック上場規則第5635(A)及び(D)条の規定に適合しなければならない。

Q.企業合併は何が起こるのでしょうか?

答え:業務合併は一連の取引からなり、これらの取引により、(I)Bull Hornは馴化および(Ii)合併Subは馴化後にCoeptisと合併してCoeptisに組み込まれ、Coeptisは引き続き存在する実体および当社の付属会社となる。帰化及び合併が完了した後、1株当たりの牛角発行及び発行済み普通株は当社の普通株となり、1株当たり牛角普通株を購入した既発行及び発行済株式証は同等数の自社普通株を購入する引受権証となる。

Q.Coeptisを買収した株主はどのような形の価格を獲得しますか雄牛角のCoeptis?

答え:合併完了後、合併協議により、Coeptisの株主はその既存のCoeptis普通株とCoeptis社普通株の優先株としての代価を共同で獲得する。しかしながら、合併対価には、株式承認証または許可債務(以下の定義を参照)を指定するいかなる占有価値も含まれない。

“常用用語である株式計算と所有権パーセンテージ”の節で提出された仮定によると、合併後にCoeptis株主に発行できる普通株の総数は約17,123,288株であり、Coeptis株主に合計約77%の会社普通株をCoeptis証券と交換する権利がある。

会社普通株の各株は、所有者に清算に関する投票権、配当金および株式分配を受ける権利、および会社に関連する他の株主権利を提供する。

Q:雄牛角がCoeptisを買収したため、Coeptis証券の保有者はどのような代価を得ますか?

A.Coeptis証券保有者が取引終了時にBull Hornから受信した合併対価格の合計価値は(“合併対価格”)(I)175,000,000ドルから(または正であれば)(Ii)Coeptisの取引直前の未償還債務金額(以下に述べる許可債務を含まない)に等しくなり,取引直前の現金純額を差し引いて(Iii)Coeptisの取引終了までの未償還取引費用と取引ボーナス金額を差し引く。合併対価は(A)Coeptis株主については、新たに発行されたBull Horn普通株のみで支払い、1株当たりBull Horn普通株の推定値は1株当たりBull Horn普通株の償還または転換価格(“償還価格”)であり、Bull Hornが改訂及び再記述された組織定款大綱及びBull Horn初公開公募募集規約(“償還終了”)の規定により、その公衆株主はBull Hornの初期業務合併に関連する株式を償還又は転換し、及び(B)指定株式権証の保有者については、仮定Bull Hornの引受証により仮定した引受権証とする.Coeptis株主に渡すことができる合併対価は優先証券取引所で発効し、仮説株式権証の占有値を差し引いて比例的に分配され、仮説株式証となる指定株式証のように受信市の直前に純行権基準で行使される。

Coeptisの株式交換可能債務は、(I)Coeptisの合併合意日のいくつかの他の未返済債務(Coeptis交換可能債務のこの日の未返済債務総額約390万ドル)と、(Ii)Coeptisが合併協定に署名して取引完了までの間に発生するいくつかの他の債務が許可されており、Coeptis証券保有者に対応する合併コスト(Coeptis持ち株可能債務およびそれなどの他の債務、“債務許可”)に影響を与えない。

“提案2:企業合併提案--合併協議--合併対価格”の節を参照

17

カタログ表

Q.業務合併が完了した後、現在の雄牛角株主とCoeptis株主は直ちに会社のどのような持分を保有しますか?

A.業務合併完了後(Bull Horn株主が業務合併完了時にその普通株に対して償還権を行使すること、および“常用用語-株式計算および所有権率”の節で説明した他の仮定を仮定すると)、Coeptisの証券保有者は、会社の発行済み普通株の約77%を所有すると予想されているが、現在、Bull Horn株の所有者は約23%の会社が普通株を発行していると予想されている。

Bull Hornのいずれかの株主が償還権を行使すれば、Bull Horn株の現所有者が保有している会社の発行済み普通株の割合は減少し、Coeptis証券保有者が保有する会社の発行済み普通株の割合は増加し、この2つの場合、Bull Horn株が償還されていない場合に保有する割合と比較して増加する。

上記のすべての相対的パーセンテージは、説明の目的のためにのみ使用され、“一般的な用語−シェア計算および所有権パーセンテージ”というタイトルの節で説明されたいくつかの仮定に基づく

1つまたは複数の仮定が正しくないことが証明された場合、実際の利益所有権パーセントは、本委託書/入札説明書に記載されている予期、信じ、推定、予想、または意図された場合とは大きく異なる可能性がある。

IPOの一部として、Bull Hornの公衆株主は10.00ドルでUnitsを購入し、業務合併に関連する株を償還しないことを選択すれば、希釈を経験する可能性がある。引受手数料の費用は償還しないことを選択した株主が負担します。

次の表は業務合併後の会社の異なる所有権レベルを説明します

|

違います |

|

10% |

|

25% |

|

50% |

|

極大値 |

|

||||||||||||||||

|

Coeptis株主 |

17,123,288 |

76.99 |

% |

17,123,288 |

78.13 |

% |

17,123,288 |

79.91 |

% |

17,123,288 |

83.05 |

% |

17,123,288 |

87.20 |

% |

||||||||||

|

雄牛角公株主 |

3,241,414 |

14.58 |

% |

2,917,273 |

13.31 |

% |

2,431,061 |

11.34 |

% |

1,620,707 |

7.86 |

% |

643,389 |

3.30 |

% |

||||||||||

|

スポンサー方正株 |

1,875,000 |

8.43 |

% |

1,875,000 |

8.56 |

% |

1,875,000 |

8.75 |

% |

1,875,000 |

9.09 |

% |

1,875,000 |

9.50 |

% |

||||||||||

|

普通株式総株 |

22,239,702 |

100 |

% |

21,915,561 |

100 |

% |

21,429,349 |

100 |

% |

20,618,995 |

100 |

% |

19,641,677 |

100 |

% |

||||||||||

____________

(1)業務統合終了時に発行および発行された実株式によって負担される所有権を代表する.回収後株式承認証(7,500,000件の公開株式証明書、3,750,000件の私募株式承認証および推定された1,552,676株関連Coeptis株式証を含む)または交換可能債務が回収後に会社普通株に行使または変換される場合(転換許可債務に含まれる交換可能債務後に発行可能な仮説100,334株を含む)があれば、すべての割合が償却される。

償還回数があるにもかかわらず、IPOに関する500,000ドルの繰延引受手数料は変わらず、業務合併が完了した後にのみ引受業者に発行される。したがって、償還がなければ、繰延引受手数料は信託口座の残り現金の1.5%に相当し、10%の償還がなければ、繰延引受手数料は1.7%に等しく、25%償還の場合、繰延引受販売手数料は2.0%に等しく、50%償還の場合、繰延引受手数料は3.0%に等しく、最大償還の場合、繰延引受販売手数料は7.6%に等しい。

上記の情報に含まれる仮定のより多くの情報は、“最大償還”を含むが、これらに限定されるものではなく、“一般用語−株式計算および所有権率”、“監査されていない形式の簡明な合併財務情報”および“提案2:業務合併提案-合併合意-合併対価格”と題する章を参照されたい

18

カタログ表

Q.雄牛角取締役会は第三に-パーティーだ企業合併を継続するかどうかを決定する際に、評価や意見を公正に判断しますか?

答え:そうです。雄牛角取締役会はVantage Pointから公正な意見を得た。Vantage Pointが雄牛角取締役会に発表した意見の説明については、“提案2:業務合併提案-Vantage Pointの意見”を参照されたい

Q.企業合併が完了した後、信託口座に入金する資金はどのように処理しますか?

答え:業務合併が完了した後、信託口座内の資金は、償還権を行使する公衆株式所有者の支払いに使用され、償還後、一部の資金は、Bull Hornの引受業者への繰延IPO引受料の支払い、および会社およびその付属会社の運営資金および会社およびその付属会社の一般企業用途を含む業務合併に関連する取引費用の支払いに使用される。このような資金は、当社およびその付属会社の債務および何らかの他の負債を減少させるためにも使用することができる。2022年6月30日現在、信託口座に保有する現金と有価証券は約3300万ドル。Bull Hornが2022年11月3日までに業務統合を完了できない場合、これらの資金は、事業合併または公開株の償還以前の者の前に解放される(ただし、信託口座に保有されている金額で稼いだ利息は、任意の特許経営権または所得税および最高50,000ドルの清算費用を支払うために、必要に応じて事前に解放される可能性がある)。

Q.もし大多数の大衆株主が合併提案に賛成して彼らの償還権を行使したら何が起こるだろうか?

答え:公衆株主は、企業合併を支持する投票を行い、依然として彼らの償還権を行使することができ、Bull Horn(Coeptisのいかなる資産や負債も考慮しない)が、このようなすべての償還を支払った後、取引終了直前に少なくとも5,000,001ドルの有形資産純資産を有することを前提とする。信託口座の利用可能資金や公衆株主の数が公衆株主の償還により大幅に減少しても、業務統合が完了する可能性がある。償還の場合に業務合併が完了すれば、当社の公衆株式と公衆株主が減少し、当社証券の取引市場の流動性が低下する可能性があり、当社は全国的な証券取引所の最低上場基準を達成できない可能性がある。また,業務合併後,信託口座に会社の運営資金用途に利用可能な資金は,会社の将来の運営を支援するのに不十分である可能性があり,会社がCoeptisの債務を減少させたり,その成長戦略を実行したりすることができない可能性がある。

Q.企業合併を完了するにはどのような条件を満たさなければなりませんか?

答え:合併協定の当事者が放棄し、法律の規定の適用を受けない限り、業務合併の完了は、合併協定に記載されている複数の条件の規定を受けなければならず、本委託書/募集説明書に予想される株主の承認を受けることを含む。業務統合が完了する前に満たさなければならないまたは放棄しなければならない条件の概要については,“提案2:業務統合提案-統合プロトコル-完了条件”というタイトルの部分を参照されたい

Q.あなたは業務合併がいつ完了すると予想していますか?

答え:現在、業務合併は2022年第4四半期に完成する見通しだ。この時間は,株主総会で提出される提案の承認状況などに依存する.しかしながら、株主総会が休会提案を通過した場合、Bull Hornは、Bull Hornが必要または適切であると合理的に決定された場合に、依頼書のさらなる募集および採決を可能にするために、株主総会を1つまたは複数の遅い日に延期することを選択する場合、会議を延期することができる。

Q.Bull Hornは業務合併についてどんな融資計画を達成しますか?

答え:いいえ、Bull Hornは現在、業務合併についていかなる融資手配も達成しない予定です。Bull Hornは(必要ではないが)投資家と個人投資Bull Hornについて合意することができる。

19

カタログ表

Q.Bull Hornはなぜ2022年株式インセンティブ計画を提案するのですか?

答え:2022年株式激励計画の目的は、会社が条件に合った従業員、取締役と顧問に現金と株式激励奨励を提供し、これらの個人を誘致、維持と奨励し、彼らと会社の株主との利益互恵を強化することである。より多くの情報を知るためには、“提案3:2022年株式インセンティブ計画提案”の節を参照されたい

Q.Bull Hornはなぜ憲章改正案を提案したのですか?

答え:Bull Hornは、(1)Bull Hornの名称をCoeptis Treateutics Holdings,Inc.(2)臨時憲章において業務合併終了後に終了または他の方法で適用されない条項を削除すること、および(3)業務統合帰化および終了後に適用される改訂·再起動を採用する会社登録証明書および定款を採用する憲章改正案を提案している。会社登録証明書と改訂および再改訂された付例の主な条文および採択理由の概要については、“提案4:約章改訂提案”と題する節を参照されたい

Q.牛角はなぜ役員の選挙提案をしたのですか。

答え:合併合意により、Bull HornとCoeptisは業務合併完了後の初期会社取締役会を7人の個人で構成することに同意した。Coeptisが指定したデビッド·マイハック、Daniel·イェラス、フィリップ·ドシャン、クリストファー·コクラン、ジーン·サルキン、Bull Hornが指定したクリストファー·カリスとタラ·マリア·デシルバが業務合併完了後に取締役を務め、合併条項は2023年の年次総会満了時に発効する。役員選挙提案を提出するのは合併協定を実行するために会社取締役会を設立する要求です。これについては、取締役選挙勧告に基づいて委任された7人の取締役が、改正および再改訂された会社登録証明書および当社の附例の条項に基づいて発効し、デラウェア州まで継続されることに注意されたい。

Q.Bull Hornはなぜ休会を提案するのですか?

答え:Bull Hornは、Bull Hornが株主総会で1つ以上の提案を承認する必要があると判断したことを前提として、必要な場合にさらに募集および投票依頼書を含む1つまたは複数の遅い日付に株主総会を延期することを可能にする休会提案を行った。

Q.株主総会はいつどこで開催されますか?

株主総会は午前10時に開催される予定だ。東部時間、2022年10月26日、仮想会議として。2022年9月1日の終値時にBull Horn普通株を持つ株主のみが、株主総会とその任意の休会と延期と投票に出席する権利がある。会議中にインターネットで会議、投票、質問提出に出席することができます。サイトはhttps://www.cstproxy.com/Bullhornse/sme 2022です。

Q.誰が株主総会で投票する権利がありますか?

答え:雄牛角は2022年9月1日を記録的な日付にした。日付の終値を記録する際にBull Hornの株主であれば、株主総会前の事項に投票する権利があります。しかし,株主は自ら出席しなければならないか,あるいは代表が株主総会に出席しなければならず,その株式を投票することができる.

Q.どうやって投票すればいいですか。

答え:あなたが株式の記録保持者なら、株主総会で雄牛角株に投票できる2つの方法があります

あなたは添付された代理カードに署名して返送することで投票することができます。 もしあなたがエージェントカードで投票すれば、あなたの“エージェント”は、その名前がエージェントカードにリストされ、あなたのエージェントカード上の指示に従って投票します。もしあなたが署名して代理カードに戻った場合、しかしあなたの株をどのように投票するかは説明されていません。あなたの株はBull Horn取締役会の提案に従って投票して、馴化提案、企業合併を支援します

20

カタログ表

提言は、2022年株式インセンティブ計画提言、各憲章改正案提案、各取締役が著名人に選出された取締役選挙勧告及び休会勧告(提出された場合)に基づいて提案される。株主総会で投票された後に受け取った投票数は計算されないだろう。

あなたは仮想的に株主総会に出席して直接投票することができる。 12ビットの制御番号を使用して会議ポータルサイトにログインして会議に参加することができます。ログイン後、あなたは質問および/または投票することができます。

あなたの株式が“ストリート名”や保証金口座や同様の口座で保有されている場合は、実益所有株式に関連する投票が正確に計算されることを確実にするために、仲介人に連絡しなければなりません。もしあなたが株主総会に仮想的に出席し、自ら投票し、あなたの株が“街頭名義”で保有されていることを望む場合、あなたはあなたのマネージャー、銀行、または代理人から合法的な代表を得なければならない。これはBull Hornがブローカー、銀行、または指名者があなたの株に投票していないことを保証する唯一の方法です。

Q.もし私が私のBull Horn株に投票しなかったら、もし私が棄権したら?

答え:馴化提案、企業合併提案、2022年株式激励計画提案、憲章改正案提案、役員選挙提案、休会提案が承認されれば、記録日までに出席して株主総会で投票した多数の発行された牛角株の賛成票を得る必要がある。棄権票と中間者反対票は定足数を決定するために出席したと考えられているが、投票された票とはみなされない。したがって,閣下が提案に棄権すれば,定足数を決定すれば,閣下の保有するBull Horn株式は出席とみなされる(組織規約大綱や定款の細則に基づいてこのように出席する)が,投票された票には計上されない。

Q.企業合併を達成するためには、どのような提案を採択しなければなりませんか?

答え:“帰化案”、“企業合併案”、“2022年株式激励計画案”、“憲章修正案”と“役員”選挙案が承認されない限り、企業合併は完成しない。Bull Hornが2022年11月3日までに業務統合を完了しなかった場合、Bull Hornは、Bull Hornが提出し、株主の承認を得て延期されない限り、その信託口座に保有している資金をその公衆株主に返却することを要求される。

Q.雄牛角取締役会はどうやって私にこの提案に投票することを提案しますか?

答え:雄牛角取締役会は一致して提案し、提案に投票する権利がある雄牛角株主投票は以下の通りである

• 帰化提案を承認するための“使用”

• 企業合併案を承認するための“使用”

• “2022年株式インセンティブ計画提案の承認に関する意見”;

• 憲章改正案を承認するためのすべての提案;

• “承認”は“取締役”選挙の提案に基づいて各取締役が有名人に選出されることを承認するために使用され、

• “使用”は休会提案を承認する(提出されたら);

Q.チケットはいくら持っていますか。

答え:株主総会の記録日には、Bull Horn株主が保有するBull Horn普通株1株当たり1票の投票権がある。

Q.スポンサーと公牛角の幹部と役員はどのようにこの提案に賛成票を投じますか?

答え:記録日までに、保険者は保有側正株1,875,000株を記録し、発行済みと発行済み牛角株式の36.6%を占めた。インサイダー契約によると、保証人はその普通株式(方正株式を含む)に賛成票を投じることに同意した。スポンサー?スポンサー

21

カタログ表

一方、Bull Hornの高級管理者および取締役は公開市場初公開期間またはその後、Bull Hornの普通株を買収していない。しかしながら、保証人またはBull Hornは、販売後市場の高級管理者および取締役が記録日前にBull Horn普通株を購入する任意の後続購入は、これらの株式がこれらの提案に賛成票を投じるので、これらの提案をより承認する可能性が高いであろう。

Q.発起人と雄牛角の高級管理者と取締役とその財務顧問は業務合併においてどのような利益がありますか?

答え:Bull Horn取締役会が企業合併を支持する提案を投票することを考える場合、公衆株主は、株主としての利益のほかに、発起人、Bull Hornの取締役と上級管理者とその財務顧問の企業合併における利益がBull Hornの他の株主の利益と異なる、あるいはBull Hornの他の株主の利益とは異なることを認識すべきである。Bull Hornの取締役は,業務統合の評価やBull Horn株主に業務統合の承認を推薦する際に,他の事項に加えて,これらの利益を意識して考慮している.さらに、発起人のメンバーまたは雄牛角の現在の上級管理者または取締役の利益は、あなたの利益とは異なる場合があり、またはあなたの利益と衝突して、Bull Hornを清算するのではなく、あまり有利でないビジネス統合を完了するように奨励するかもしれません。大衆株主は企業合併を承認するかどうかを決定する際にこのような利益を考慮しなければならない。これらの利益には

• Bull Hornが初期業務統合を完了しない限り、保険者、Bull Hornの上級管理者、取締役は、信託口座に入金されていない利用可能な収益金額を超える自己払い費用の精算を受けることはない(2022年6月30日現在、Bull Hornの上級管理者も取締役も自己払い費用は発生していない)

• インサイダー合意によると、初公募の条件として、保証人が所有する1,875,000株方正株式はロックされなければならない。これにより、ある限られた例外を除いて、(I)Bull Hornの初期業務合併日後6ヶ月または(Ii)Bull Hornの普通株終値が1株12.50ドル以上となるまで、(I)Bull Hornの初期業務合併日から6ヶ月以内に(Ii)Bull Hornの普通株終値が1株12.50ドル以上となるまで、譲渡、譲渡または売却することに同意する。雄牛角の最初の業務合併後の任意の30取引日内の任意の20取引日内の任意の20取引日以内に、初期業務合併が完了した日から6ヶ月まで、残りの50%の創始者株式を譲渡、譲渡または売却してはならず、またはいずれの場合も、初期業務合併後、公牛角がその後の清算、合併、株式交換またはその他の同様の取引を完了した場合、すべての雄牛角株主がその普通株を現金、証券または他の財産に交換する権利がある場合は、譲渡、譲渡または販売を行うことができない

• 実際、Bull Hornの保有者は1,875,000株の普通株を持っており、これらの普通株は最初にBull Hornの初公募株の前に買収され、総購入価格は25,000ドルであったが、Bull Hornの役員と高級管理者は彼らが保証人の所有権権益を通じてこのような普通株で金銭的利益を持っていた。2022年6月30日のナスダックにおける1株10.08ドルの価格で計算すると、このような株の総時価は1890万ドルである。また,保証人は2,625,000件の私募株式承認証で合計2,625,000ドルを支払い,株式承認証1部あたりの価格は1ドルであった.2022年6月30日のナスダックにおける株式証1個当たり0.038ドルの最終販売価格によると、このような私募株式証の総時価は99750ドルである。Bull Hornが2022年11月3日までに業務統合または別の初期業務統合を完了していない場合、Bull Hornを清算する必要があり、方正株式は信託口座の任意の償還または清算に参加する権利がないので、これらの株式は一文の価値もないであろう。Bull Hornの保証人が普通株に支払う購入価格は、Bull Hornの初公募株で販売されている単位価格と比較して差があることから、保険者、その連属会社、Bull Hornの取締役と高級管理者は、保険者における所有権権益により当該普通株に金銭的利益を有しており、会社普通株の取引価格がBull Horn初公募株でその単位に支払う初期価格を下回っていても、業務合併完了後の公衆株主のリターン率が負であり、彼らの投資は正のリターン率を得ることが可能である。また、保険者は、普通株および私募株式証への投資を含むその全投資を回収することができる, 終値後も会社普通株の取引価格は1株0.83ドルと低かった。他にも“リスク要因”と

22

カタログ表

馴化と業務統合-あなたの利益を考慮することなく、またはCoeptisがBull Hornの初期業務統合に適しているかどうかを決定する際に、Bull Hornの幹部と取締役の利益衝突があると考えることができ、または業務統合を支持または承認することに影響を与える可能性がある“

• 発起人は、提案された初期業務合併を承認する株主投票に関連する任意の創始者株を償還しないことに同意した

• Bull Hornの終了日が2022年5月3日から2022年11月3日に延長されたことについて、保険者はBull Horn 66,667ドル(またはまだ発行されていない公開株1株当たり約0.02ドル)を毎月貸与することに同意し、合計400,000ドルまでで信託口座に入金する

• 発起人は、企業合併が完了して初めて返済できる50万ドルの運営資金ローンをBull Hornに提供することに同意した

• もしBull Hornが2022年11月3日までに初歩的な業務合併を完了できなかった場合、私募株式証を売却する一部の収益はBull Horn公衆株主への清算分配に含まれ、私募株式証の満期は一文の価値もなく、Bull Hornは保証人がBull Hornの終了日の延長に関する融資を返済できない可能性がある

• Bull Hornが要求された期間内に初期業務統合を完了できない場合に含まれる信託口座が清算された場合、発信者は、プロバイダがBull Hornに提供するサービスまたはBull Hornに販売された製品またはBull Hornと取引合意を議論した潜在的なターゲット企業に任意のクレームを提起し、発信者はBull Hornに責任を負い、信託口座中の金額を1株当たり10.10ドル以下にある程度低下させることに同意する。第三者が、信託口座に入るための任意およびすべての権利を求める任意のクレームを放棄し、Bull HornによるBull Horn IPO引受業者への賠償に基づいて、特定の債務(証券法下の負債を含む)に対する任意のクレームに署名しない限り、

• 実際,Bull HornとIPO販売業者が締結したパケット販売プロトコルによると,Bull Hornが予備業務統合を完了した場合には,信託口座に合計2,250,000ドルを支払い,Bull Hornと引受業者が2022年5月4日に締結した通信契約により,業務合併完了時に2,250,000ドルではなく引受業者に合計500,000ドルを支払うことになる.したがって、各IPO引受業者は、業務合併が完了していない場合、IPO引受業者は、繰延引受料500,000ドルを受信しない(または別の初期業務合併が完了した場合、2,250,000ドル)ので、完了した業務合併において権益を有する

• Northlandは、業務合併に関連する潜在的融資総純収益の1.5%を得る権利があり、(I)Northlandによって決定された投資家に関連する予備または長期購入または同様の合意に関連して購入された株式の数および(Ii)1株当たり10.10ドルの積の3.5%の相談料を得る権利がある

• Bull Horn首席財務官兼取締役チーフ財務官クリストファー·カリスが取締役会が期待している有名人であることから、提案された業務合併が完了した後、カリス氏は将来、会社取締役会が取締役に支払うことを決定した任意の現金費用、株式オプション、または株式奨励を得ることになる。

2022年6月30日現在、保険者およびその付属会社は、18,999,750ドルの証券投資、375,001ドルの未返済融資を含む初期業務合併の完了に依存する19,374,751ドルのリスクがある。2022年6月30日現在、スポンサーまたはその付属会社は未精算の自己払い費用を有していない。これらの利益は、Bull Hornの役員たちが彼らの提案、すなわちあなたが業務統合を承認することに賛成票を投じたことに影響を与える可能性があります。

Q.私は私のBull Horn株に償還権がありますか?

答え:“組織定款大綱”23.5節によると、企業合併が完了する前に、Bull Hornはすべての公衆株主に企業合併完了時にその株式を償還する機会を提供するが、いくつかの制限を受けなければならず、現金は同値である

23

カタログ表

しかし、Bull Hornは当該等の株式を償還することができず、当該等の償還は、Bull Hornの業務合併完了時の有形資産純資産額(取引所法案に基づいて決定される)が5,000,001ドル未満になることが条件である。

公衆株主は、株式の償還を求めることができ、彼らが企業合併に賛成するか反対するかにかかわらず、記録日にBull Horn普通株を持っているかどうかにかかわらず、あるいは日付を記録した後に株式を取得することができる。償還は“組織覚書と定款”および英領バージン諸島法律に基づいて行われる。2022年10月24日(株主総会の2営業日前)又は以前にBull Horn普通株を保有していた公衆株主は、企業合併が完了したときに、当時信託口座に入金された総金額に比例してその株式を償還し、その時点で納付すべきであったがまだ支払われていなかったいかなる税金を差し引く権利があるが、当該等の公衆株主は、以下に述べる組織定款の大綱及び定款細則に記載されている当該株式の償還に関する手続を遵守しなければならないことが条件である。しかしながら、信託口座に保有されている収益は、償還権を行使する公衆株主のクレームよりも優先的に制約される可能性があり、これらの保持者が企業合併提案に賛成または反対票を投じても、これらの保持者が記録日にBull Horn普通株の所有者であるか否かにかかわらず、これらの保持者は、記録日にBull Horn普通株の所有者であるか否かに制限される可能性がある。したがって、この場合、このようなクレームにより、信託口座の1株当たりの割り当ては、当初予想されていたものよりも少なくなる可能性がある。大衆株主は企業合併が完了した時にのみ、これらの株の現金を得る権利がある。

Q.発起人、Bull Hornの取締役、高級管理者、コンサルタント、あるいはそれらの関連会社は企業合併に関する株式を購入することができますか?

答え:保証人とBull Hornの取締役、上級管理者、コンサルタントまたはその関連会社は、企業合併が終了する前または後に個人的に協議した取引や、もともと償還権を行使するBull Horn株主から購入することを含む公開市場でBull Hornの株を購入することができる。しかし、保険者、取締役及び高級職員は現在、このような取引に参与する承諾或いは計画がなく、本委託書/募集説明書の日付にもかかわらず、いかなる取引についてもいかなる条項或いは条件を締結していない。Bull Hornがこのような取引に従事している場合、そのような購入は、そのような株式販売者に開示されていないいかなる重大な非公開情報を保有するかによって制限され、そのような購入が取引所法案下の法規Mによって禁止されている場合、そのような購入は行われないであろう。記録日以降のどのような購入にも、売却株主がBull Horn株の記録保持者であるにもかかわらず、その実益所有者ではなく、その償還権を行使しないことに同意する契約確認が含まれる。保証人またはBull Hornの取締役、上級管理者またはコンサルタントまたはその関連会社が、その償還権を行使することを選択した公衆株主から個人的に協議した取引方法で株式を購入した場合、その株を売却した株主は、以前に償還された株式の選択を撤回することを要求される。このような私的協議の購入は、当時信託口座に入金されていた総金額の1株当たりの割合部分を超える買収価格で行われる可能性がある。

インサイダー契約によると、保証人は、初回公募期間または後に業務合併を完了して購入した創設者株式および任意の公衆株式の償還権を放棄することに同意しており、いかなる代価も徴収しない。しかしながら、保険者または雄牛角の取締役、高級管理者およびそれらの関連会社が、最初の公募株式またはその後に公開株式(または本委託書/募集説明書の日付後に公開株式を取得した)を取得した場合、雄牛角が2022年11月3日までに業務統合を完了できなかった場合、彼らは、これらの公開株式に関連する分配を信託口座から清算する権利がある。

Q.私が償還できる株の数量に制限はありますか?

答え:すべての公衆株主と、それに一致するか、または“団体”(取引法第13(D)(3)節で定義されているように)として行動する任意の付属会社または任意の他の者は、15%以上の公衆株式について償還権を求めることに制限される。したがって、公衆株主または“グループ”が保有する任意の株式が15%の上限を超えると、Bull Hornによって償還されることはない。持株比率が15%未満の公衆株主は、保有している全公衆株を現金に償還することができる。

24

カタログ表

Q.私はどうやって私の償還権を行使しますか?

答え:あなたが公衆株主であり、あなたの株式を償還したい場合は、アメリカ東部時間2022年10月24日午後5:00まで(株主総会の2営業日前)にBull Hornの譲渡エージェントに書面請求を提出しなければなりません。Bull Hornは本節の末尾に記載された住所で現金で株式を償還し、(Ii)預託信託会社のDWACシステムを使用して、あなたの株式(ある場合)と他の償還表を実物または電子的にBull Hornの譲渡エージェントに渡す必要があります。

公衆株主が償還要求を出すと、株主総会で企業合併提案を採決する前に少なくとも2営業日前に撤回することができる。また、Bull Hornの譲渡エージェントに株を渡して償還し、株主総会までに償還を選択しないことを決定した場合、Bull Hornの譲渡エージェントに株の返却を要求することができます(実物または電子方式で)。このような要求は、この部分の末尾にリストされた電話番号またはアドレスを介してBull Hornの転送エージェントに連絡することができます。

訂正または変更のいずれかの償還権書面要求は、株主総会で企業合併提案を投票する前の2営業日前にBull Hornの秘書が受領しなければならない。所有者の株式が株主総会投票前の少なくとも2(2)営業日に実物または電子的に名義変更エージェントに送付されていない限り、償還要求は履行されない。

償還権の行使を求め,実物証明書の交付を選択した公衆株主は,譲渡エージェントから実物証明書を取得するのに十分な時間を割り当て,十分な時間を割り当てて渡すべきである.Bull Hornは,株主は一般に少なくとも2週間割り当てて譲渡エージェントからオブジェクト証明書を取得すべきであると理解している.しかし,Bull Hornはこの過程に対して何の制御権もなく,2週間以上かかる可能性がある.街頭名義で株を持っている株主は、彼らの銀行、仲介人、または他の指定者と協調しなければならず、電子的に株式を認証したり、交付したりすることができる。この入札プロセスは、株式を認証したり、DWACシステムを介して株式を配信する行為と関連するコストがある。譲渡エージェントは通常,入札仲介人に象徴的な費用を受け取り,この費用を償還株主に転嫁するかどうかを仲介人が決定する.業務合併が完了していない場合、株主が株式を返却する追加コストにつながる可能性がある。

公衆株主が上述したように適切に償還を要求する場合、業務合併が完了した場合、Bull Hornは、現金と交換するために償還された株を償還する。関連金は業務合併が完了した後に即時に支払います。もしあなたが償還権を行使した場合、あなたはあなたのBull Horn株と現金を交換し、業務合併後にこれらの株を所有しなくなります。

もしあなたが大衆株主であり、あなたの償還権を行使した場合、あなたが持っている可能性のあるいかなる牛権証の行使や損失にもつながりません。Bull Horn株を償還した後、あなたのBull Horn株式承認証は引き続き有効で、業務統合が完了した後に行使することができます。

公開株式を償還しようとする場合、本依頼書/募集説明書に記載されているように、株主総会の前に(実物または電子的に)あなたの株式をBull Hornの譲渡エージェントに渡す必要があります。あなたの位置を認証したり、株式を渡すことについてご質問がありましたら、ご連絡ください

大陸株式譲渡信託会社

道富銀行1号、30階

ニューヨーク、ニューヨーク10004

マーク·ジンキンは

メール:mzimkin@Continental alstock.com

Q.もし業務合併が完了しなかったら、何が起こりますか?

答え:公衆株主が償還すべき株式を承認したが、企業合併がまだ完了していない場合、償還は廃止され、引受した株式は状況に応じて関連公衆株主に返還される。“雄牛角会社の組織覚書と定款”によると、現在、その初期業務合併を完了する最終期限は2022年11月3日である。

25

カタログ表

牛角歴史財務データ精選

厳選された2022年6月30日までの四半期と2021年12月31日までの年度の歴史簡明損益表データ、および精選された2022年6月30日現在と2021年12月31日までの歴史簡明貸借対照表データは、本委託書/募集説明書の他の部分に含まれるBull Hornの財務諸表に由来している

以下に列挙される歴史的結果は、必ずしも未来の任意の時期の予想結果を表すとは限らない。以下の精選された情報および本委託書/募集説明書の他の部分に含まれる“雄牛角会社の財務状況および経営業績に対する管理職の議論および分析”および雄牛角社の歴史財務諸表および付記をよく読まなければならない。

損益表データシート

(千単位で1株当たりおよび1株当たりのデータは含まれていない)

|

損益表データ: |

6か月 |

|

||||||

|

収入.収入 |

$ |

— |

|

$ |

— |

|

||

|

運営損失 |

|

(1,273 |

) |

|

(681 |

) |

||

|

利子収入 |

|

56 |

|

|

8 |

|

||

|

株式証負債の公正価値変動を認める |

|

4,197 |

|

|

15,903 |

|

||

|

本票を転換して価値変動を公正に許容することができる |

|

(1 |

) |

|

— |

|

||

|

純収入 |

|

2,979 |

|

|

15,230 |

|

||

|

1株当たりの基本と希釈後の純収益は,普通株は償還する必要があるかもしれない |

|

0.38 |

|

|

1.62 |

|

||

|

加重平均流通株、基本普通株、希釈普通株 |

|

5,962,177 |

|

|

7,500,000 |

|

||

|

基本と希釈後の1株当たり純損失は普通株を償還してはいけない |

|

0.38 |

|

|

1.62 |

|

||

|

加重平均流通株-基本普通株と希釈後に普通株を償還できない |

|

1,875,000 |

|

|

1,875,000 |

|

||

貸借対照表データレポート:

(千単位で1株当たりおよび1株当たりのデータは含まれていない)

|

貸借対照表データ: |

自分から |

2021年12月31日まで |

||||||

|

流動資産総額 |

$ |

123 |

|

$ |

413 |

|

||

|

信託口座 |

|

32,989 |

|

|

75,759 |

|

||

|

総資産 |

|

33,112 |

|

|

76,172 |

|

||

|

総負債 |

|

4,102 |

|

|

7,187 |

|

||

|

償還が必要な普通株価値 |

|

32,989 |

|

|

75,759 |

|

||

|

株主が損失する |

|

(3,979 |

) |

|

(6,774 |

) |

||

26

カタログ表

Coeptis歴史財務データ精選

2022年6月30日までの3ヶ月、2022年6月30日までの6ヶ月と2021年12月31日までの年度の選定された歴史総合経営報告書データ、および以下に提供する2022年6月30日および2021年12月31日までのCoeptisの選定された歴史総合貸借対照表データは、いずれも本委託書/募集説明書に他の部分に含まれるCoeptisの総合財務諸表から抜粋したものである。

以下に列挙される歴史的結果は、必ずしも未来の任意の時期の予想結果を表すとは限らない。以下の精選情報および本依頼書/目論見書の他の部分に含まれる“Coeptisの財務状況と経営結果に対する管理職の検討と分析”およびCoeptisの歴史総合財務諸表と付記をよく読むべきである。

損益表データシート

|

損益表データ: |

3か月 |

6か月 |

現在までの年度 |

||||||||

|

収入.収入 |

|

$ |

— |

|

$ |

75,000 |

|

||||

|

運営損失 |

(9,812,854 |

) |

|

(25,583,988 |

) |

|

(14,233,066 |

) |

|||

|

利子支出 |

63,826 |

|

|

119,644 |

|

|

187,133 |

|

|||

|

純収益(赤字) |

(9,802,837 |

) |

|

(28,982,530 |

) |

|

(13,449,280 |

) |

|||

|

加重平均普通株式発行済み |

38,657,490 |

|

|

38,042,870 |

|

|

32,400,101 |

|

|||

|

1株当たりの基本損失と完全に希釈した1株当たりの損失 |

(0.25 |

) |

|

(0.76 |

) |

|

(0.42 |

) |

|||

貸借対照表データレポート:

|

貸借対照表データ: |

自分から |

自分から |

||||

|

流動資産総額 |

$ |

2,378,295 |

$ |

2,179,558 |

||

|

総資産 |

|

6,523,645 |

|

6,765,576 |

||

|

総負債 |

|

4,462,611 |

|

4,414,942 |

||

|

株主権益総額 |

|

2,061,034 |

|

2,350,634 |

||

|

総負債と株主権益 |

|

6,523,645 |

|

6,765,576 |

||

27

カタログ表

監査を受けていない備考は簡明合併財務情報

序言:序言

以下は審査準備を経ずに簡明総合財務資料はS-X規例第11条(最終規則第33-10786号発表“買収及び処分業務に関する財務開示改訂”改訂)に基づいて作成され、そしてBull Horn及びCoeptisの歴史財務資料を総合して、業務合併及び合併協議の所期のその他の事項を実施する。

2022年6月30日までの未審査予備試験濃縮合併貸借対照表は予備試験に基づいてCoeptisの歴史未審査貸借対照表とBull Hornの歴史未審査貸借対照表を合併し、業務合併と関連取引がすでに2022年6月30日に完成したように。

2022年6月30日までの6ヶ月間の未監査の備考簡明総合経営報告書は、Coeptis社の2022年6月30日までの6ヶ月の歴史未監査の簡明経営報告書と雄牛角社の2022年6月30日までの6ヶ月の歴史未監査の簡明経営報告書を組み合わせた。2021年12月31日までの12ヶ月間にCoeptisが2021年12月31日までの歴史的監査済み経営報告書とBull Horn 2021年12月31日までの歴史的に監査された経営報告書を統合した。二零二二年六月三十日までの六ヶ月と二零二一年十二月三十一日までの年度の未審査備考簡明総合経営報告書は備考基準に記載されており、業務合併及び関連取引が二零二一年一月一日に完了したようなものである。

審査されていない備考簡明総合財務資料は説明に供するだけであり、必ずしも業務合併と関連取引が指示された日に発生した場合に取得する財務状況と経営業績を示すとは限らない。そのほか、審査を受けていない簡明総合財務資料は当社の未来の財務状況と経営業績を予測するのに役に立たない可能性がある。様々な要因により、実際の財務状況や経営結果は、本稿に反映される予想金額と大きく異なる可能性がある。審査準備を経ていない調整代表管理層は無審査準備試験の簡明総合財務資料の日付によって得られた資料に基づいて推定し、そして追加資料の獲得と分析に伴い変動する。この情報は、以下と一緒に読まなければならない

• (A)雄牛角2021年12月31日まで及び2021年12月31日までの年度監査済み履歴財務諸表及び(B)2022年6月30日まで及び6月30日までの6ヶ月間の未監査簡明財務諸表

• (A)Coeptis 2021年12月31日まで及び2020年12月31日までの年度の歴史監査総合財務諸表及び(B)Coeptis 2022年6月30日まで及び6月30日までの6ヶ月間の歴史未監査簡明総合財務諸表

• 本委託書/目論見書のその他の部分のタイトルは、“株式会社の財務状況及び経営業績に対する管理層の検討及び分析”、“管理層の公牛角会社の財務状況及び経営業績の検討及び分析”及びその他の財務情報;

• 本依頼書/募集説明書に含まれるBull HornおよびCoeptisに関する他の情報は、合併プロトコルおよび“アドバイス2:業務合併アドバイス”の節でのいくつかの条項の記述を含む

業務合併説明

2022年4月18日、雄牛角は合併子会社とCoeptisと合併協定を締結した。合併協定によると、その中に記載されている条項や条件の規定の下で、(I)合併が完了する前に、Bull Hornは法定再帰化により英領バージン諸島からデラウェア州に移転し、(Ii)が合併完了後、合併付属会社はCoeptisと合併およびCoeptisに合併し、Coeptisは合併中に存在する法団およびBull Hornの全額付属会社(帰化後)として引き続き存在する。

28

カタログ表

Coeptis証券保有者が取引終了時にBull Hornから受信した合併対価格の合計価値は(I)175,000,000ドルから(または正であれば)(Ii)Coeptisの取引直前の未償還債務金額(以下に述べる許可債務を含まない)を減算し,取引直前の現金純額を差し引く,(Iii)Coeptisの取引終了までの未償還取引費用と取引ボーナス金額を差し引く。合併対価は(A)Coeptis株主について、新たに発行されたBull Horn普通株のみで支払い、1株当たりBull Horn普通株はBull Hornがその改訂及び再記述された組織定款大綱及び細則及びBull Hornの初公開発売目論見書の規定に基づいて償還或いはBull Hornの予備業務合併に関連する公衆株主を転換して1株当たりBull Horn普通株を償還或いは転換する際の1株当たり価格支払い、及び(B)指定持分証の保有者については、Bull Hornは当該等の持分証を株式承認証と仮定する。Coeptis株主に渡すことができる合併対価は優先証券取引所で発効し、仮説株式権証の占有値を差し引いて比例的に分配され、仮説株式証となる指定株式証のように受信市の直前に純行権基準で行使される。

Coeptis転換可能債務は、(I)Coeptisの合併協議日のいくつかの他の未返済債務(Coeptis転換可能債務のこの日の未返済債務総額約390万ドル)と(Ii)Coeptisが合併協定に署名して取引完了までの間に発生するいくつかの他の債務を許可され、Coeptis証券保有者に対する合併コストに影響を与えない。

合併完了後、合併合意により、Coeptisの株主は、その既存のCoeptis普通株とCoeptis社普通株の優先株としての代価を共同で獲得する。しかしながら、合併対価には、(I)株式交換可能債務を転換する際に発行される可能性のある100,334株の株式が占めるべき100,334株の株式を株式1,552,676株(平均取引価格6.96ドル)を購入すると仮定するか、または(Ii)が株式交換可能債務を転換する際に発行される可能性がある100,334株の株式が占めるべきいかなる価値も含まれていない。Coeptisの他のすべての権益ツールは業務合併完了前にログアウトまたは行使される。“常用用語である株式計算と所有権パーセンテージ”の節で提出された仮定によると、合併後にCoeptis株主に発行できる普通株の総数は約17,123,288株であり、Coeptis株主に合計約77%の会社普通株をCoeptis証券と交換する権利がある。

企業合併に関するより多くの情報は、“提案2:企業合併提案”の節を参照されたい。合併プロトコルのコピーは,添付の依頼書/募集説明書に添付されている添付ファイルAとして添付される.

会計処理

これらの取引は公認会計原則に従って資本再編成として入金されるだろう。したがって,これらの取引はCoeptisがBull Hornで成約日までの純資産で株式を発行し,資本再編を伴うとみなされる。Bull Hornの純資産は歴史的コストで記載され、営業権や他の無形資産は記録されない。

以下の事実と状況の評価によると、Coeptisは会計購入者として決定されている

• Coeptisの株主は、償還と最大償還の2つの場合、会社で最大の投票権を持つ

• 会社の取締役会には7人のメンバーがおり、Coeptisは会社の取締役会の多数のメンバーを指定する権利がある

• Coeptisの上級管理職は会社の高級管理者である

• Coeptisの業務には会社の持続的な運営が含まれる

• 実質的な業務と従業員の基礎について言えば、Coeptisは大きな実体である。

29

カタログ表

形式的なプレゼンテーションの基礎

Bull Hornは、取引の財務面の分析を支援するために、以下の精選された監査されていない形態の簡明な総合財務情報を提供します。

以下では、Coeptisの2022年6月30日までの未審査歴史簡明総合貸借対照表と2022年6月30日までの未審査牛角歴史簡明貸借対照表を精選し、取引を発効させ、この日に完成したように、無審査予備試験簡明総合貸借対照表を精選する。

以下に精選した2022年6月30日までの6ヶ月間の未審査備考簡明総合経営報告書は、Coeptis現在2022年6月30日までの6ヶ月の未審査歴史簡明総合経営報告書及びBull Horn現在2022年6月30日までの6ヶ月の審査簡明経営報告書を総合しており、このような取引を発効させ、このような取引が2021年1月1日、すなわち最も早い期間開始日に発生したようである。

以下に精選した2021年12月31日までの未審査備考簡明総合経営報告書は、Coeptis現在の2021年12月31日までの年度の審査履歴総合運営報告書とBull Horn 2021年12月31日までの年度の審査運営報告書を統合し、このような取引を発効させ、このような取引が最も早い期間に開始された2021年1月1日に発生したようになる。

選定された未監査の備考簡明合併財務情報は、Bull Hornの普通株を現金に償還する2つの代替レベルを仮定して作成された

• シーン1-償還しないと仮定:本プレゼンテーションでは、2022年4月26日に開催される株主特別会議に関連して償還された4,258,586株の雄牛角普通株を考慮し、業務合併が完了した後、追加の雄牛角株主がその普通株に対して償還権を行使しないと仮定し、

• シーン2-最大償還を仮定する:本プレゼンテーションでは、追加償還2,598,025株雄牛角普通株を仮定し、信託口座における現金シェアを比例的に償還する。本項では、Bull Horn株主が業務合併を完了した後、1株当たり約10.22ドルの償還価格で、最大2,598,025株の普通株に対して償還権を行使すると仮定する。最高償還金額は、合併協定に違反しない条件又は現行憲章の規定の下で償還可能な雄牛角公開株式の最高数に反映され、この規定は、償還株主に金を支払った後、雄牛角が雄牛角の最低有形資産純価が5,000,001ドル未満である場合、雄牛角は公開株式を償還することができないことを規定している。方案2は方案1に記載されたすべての調整を含み、最大償還の影響を反映するために他の調整を提案する。Bull Hornの株主が2,598,025株を超える普通株の最高額を償還しようとすると、合併協定とその現行定款の条件に違反し、Bull Hornは業務合併を行わない。

取引会計調整は、買収、処分又は買収業務への影響を登録者が監査した歴史財務諸表と結びつける他の取引適用に必要な会計のみを反映する。選定された審査準備を経ずに簡明合併財務諸表に掲載された調整はすでに識別と提出され、取引完了後に当社を正確に理解するために必要な関連資料を提供する。

審査されていない備考簡明総合財務資料は説明に供するだけであり、必ずしも業務合併と関連取引が指示された日に発生した場合に取得する財務状況と経営業績を示すとは限らない。そのほか、審査を受けていない簡明総合財務資料は当社の未来の財務状況と経営業績を予測するのに役に立たない可能性がある。様々な要因により、実際の財務状況や経営結果は、本稿に反映される予想金額と大きく異なる可能性がある。未監査の専門家

30

カタログ表

備考調整とは、管理層が審査準備なしに合併財務資料の日付を簡略化して得た資料に基づいて推定し、追加資料の獲得と分析に伴い変動することを指す。この情報は、以下と一緒に読まなければならない

• (A)雄牛角2021年12月31日まで及び2021年12月31日までの年度監査済み履歴財務諸表及び(B)2022年6月30日まで及び6月30日までの6ヶ月間の未監査簡明財務諸表

• (A)Coeptis 2021年12月31日まで及び2021年12月31日現在の歴史経監査総合財務諸表及び(B)2022年6月30日まで及び6月30日までの6ヶ月間のCoeptis歴史未監査簡明総合財務諸表

• 本委託書/目論見書のその他の部分のタイトルは、“株式会社の財務状況及び経営業績に対する管理層の検討及び分析”、“管理層の公牛角会社の財務状況及び経営業績の検討及び分析”及びその他の財務情報;

• 本依頼書/募集説明書に記載されているBull HornとCoeptisに関する他の資料は、合併プロトコルおよび“提案2:業務合併提案-合併プロトコル”の節に記載されているいくつかの条項の記述を含む

選択した審査備考を経ずに簡明総合財務資料は参考に供するだけである。もし二つの会社がずっと合併していたら、財務結果が違うかもしれない。御社は審査されていない予備試験の簡明な総合財務資料の選定に依存して、両社がずっと合併すれば得られる歴史的業績や当社が経験する未来の業績を示すべきではありません。

31

カタログ表

監査されていない簡明合併備考貸借対照表

2022年6月30日まで

(単位:千)

|

小頭皮膚炎 |

拡声器 |

取引記録 |

形式的には |

その他の内容 |

形式的には |

|||||||||||||||||||||||

|

資産 |

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

流動資産: |

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

現金と現金等価物 |

$ |

2,378 |

|

$ |

84 |

|

$ |

32,989 |

|

(1) |

$ |

32,069 |

|

$ |

(26,441 |

) |

(3) |

$ |

5,628 |

|

||||||||

|

|

|

|

|

|

(7,200 |

) |

(4) |

|

|

|

|

|

|

|||||||||||||||

|

|

|

|

|

|

133 |

|

(7) |

|

|

|

|

|

|

|||||||||||||||

|

|

|

|

|

|

(133 |

) |

(7) |

|

|

|

|

|

|

|||||||||||||||

|

|

|

|

|

|

(374 |

) |

(8) |

|

|

|

|

|

|

|||||||||||||||

|

|

|

|

|

|

4,192 |

|

(9) |

|

|

|

|

|

|

|||||||||||||||

|

前払い費用と他の流動資産 |

|

— |

|

|

39 |

|

|

250 |

|

(4) |

|

289 |

|

|

— |

|

|

289 |

|

|||||||||

|

流動資産総額 |

|

2,378 |

|

|

123 |

|

|

29,857 |

|

|

32,358 |

|

|

(26,441 |

) |

|

5,917 |

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||||||||

|

財産·工場·設備 |

|

13 |

|

|

— |

|

|

— |

|

|

13 |

|

|

— |

|

|

13 |

|

||||||||||

|

共同開発オプション |

|

4,054 |

|

|

|

|

|

|

4,054 |

|

|

— |

|

|

4,054 |

|

||||||||||||

|

使用権資産,累計償却純額 |

|

78 |

|

|

|

|

|

|

78 |

|

|

— |

|

|

78 |

|

||||||||||||

|

信託口座への投資 |

|

— |

|

|

32,989 |

|

|

(32,989 |

) |

(1) |

|

— |

|

|

— |

|

|

— |

|

|||||||||

|

総資産 |

$ |

6,523 |

|

$ |

33,112 |

|

$ |

(3,132 |

) |

$ |

36,503 |

|

$ |

(26,441 |

) |

$ |

10,062 |

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||||||||

|

負債と株主権益 |

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

流動負債 |

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

売掛金 |

$ |

268 |

|

$ |

949 |

|

$ |

(949 |

) |

(4) |

$ |

268 |

|

$ |

— |

|

$ |

268 |

|

|||||||||

|

費用を計算する |

|

306 |

|

|

— |

|

|

— |

|

|

306 |

|

|

— |

|

|

306 |

|

||||||||||

|

転換可能なチケット |

|

|

|

|

|

133 |

|

(7) |

|

|

|

|

|

|

||||||||||||||

|

|

|

|

|

|

(133 |

) |

(7) |

|

|

|

|

|

|

|||||||||||||||

|

当期手形 |

|

3,663 |

|

|

— |

|

|

— |

|

|

3,663 |

|

|

— |

|

|

3,663 |

|

||||||||||

|

使用権責任、今期部分 |

|

19 |

|

|

— |

|

|

— |

|

|

19 |

|

|

— |

|

|

19 |

|

||||||||||

|

その他負債 |

|

— |

|

|

— |

|

|

— |

|

|

— |

|

|

— |

|

|

— |

|

||||||||||

|

流動負債総額 |

|

4,256 |

|

|

949 |

|

|

(949 |

) |

|

4,256 |

|

|

— |

|

|

4,256 |

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||||||||

|

支払手形 |

|

150 |

|

|

|

|

|

|

150 |

|

|

— |

|

|

150 |

|

||||||||||||

|

使用権責任、非流動部分 |

|

56 |

|

|

|

|

|

|

56 |

|

|

— |

|

|

56 |

|

||||||||||||

|

株式証法的責任 |

|

— |

|

|

600 |

|

|

— |

|

(6) |

|

600 |

|

|

— |

|

|

600 |

|

|||||||||

|

転換可能な手形 |

|

|

|

103 |

|

|

(103 |

) |

(8) |

|

|

|

|

|

|

|||||||||||||

|

関連方立て替え金 |

|

|

|

200 |

|

|

(200 |

) |

(8) |

|

|

|

|

|

|

|||||||||||||

|

繰延引受料に対処する |

|

— |

|

|

2,250 |

|

|

(2,250 |

) |

(4) |

|

— |

|

|

— |

|

|

— |

|

|||||||||

|

総負債 |

|

4,462 |

|

|

4,102 |

|

|

(3,502 |

) |

|

5,062 |

|

|

— |

|

|

5,062 |

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||||||||

|

償還可能な普通株 |

|

— |

|

|

32,989 |

|

|

(32,989 |

) |

(3) |

|

— |

|

|

— |

|

|

— |

|

|||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||||||||

|

株主権益 |

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

普通株 |

|

4 |

|

|

— |

|

|

— |

|

|

2 |

|

|

— |

|

|

2 |

|

||||||||||

|

|

|

|

|

|

(4 |

) |

(5) |

|

|

|

— |

|

|

— |

|

|||||||||||||

|

|

|

|

|

|

2 |

|

(5) |

|

|

|

— |

|

|

— |

|

|||||||||||||

|

|

|

|

|

|

— |

|

|

|

|

— |

|

|

— |

|

||||||||||||||

|

追加実収資本 |

|

58,587 |

|

|

71 |

|

|

32,989 |

|

(3) |

|

91,723 |

|

|

(26,441 |

) |

(3) |

|

65,282 |

|

||||||||

|

|

|

|

|

|

(58,587 |

) |

(5) |

|

|

|

|

|

— |

|

||||||||||||||

|

|

|

|

|

|

54,517 |

|

(5) |

|

|

|

— |

|

|

— |

|

|||||||||||||

|

|

|

|

|

|

4,192 |

|

(9) |

|

|

|

|

|

|

|||||||||||||||

|

|

|

|

|

|

(71 |

) |

|

|

|

|

|

|

||||||||||||||||

|

|

|

|

|

|

25 |

|

(5) |

|

|

|

— |

|

|

— |

|

|||||||||||||

|

在庫株 |

|

3 |

|

|

|

|

(3 |

) |

(5) |

|

|

|

|

|

— |

|

||||||||||||

|

B類普通株 |

|

— |

|

|

25 |

|

|

(25 |

) |

(5) |

|

— |

|

|

— |

|

|

— |

|

|||||||||

|

赤字を累計する |

|

(56,533 |

) |

|

(4,075 |

) |

|

(3,751 |

) |

(5) |

|

(60,284 |

) |

|

— |

|

|

(60,284 |

) |

|||||||||

|

|

|

|

|

|

|

|

4,075 |

|

(5) |

|

— |

|

|

— |

|

|

— |

|

||||||||||

|

株主権益総額 |

|

2,061 |

|

|

(3,979 |

) |

|

33,359 |

|

|

31,441 |

|

|

(26,441 |

) |

|

5,000 |

|

||||||||||

|

総負債と株主権益 |

$ |

6,523 |

|

$ |

33,112 |

|

$ |

(3,132 |

) |

$ |

36,503 |

|

$ |

(26,441 |

) |

$ |

10,062 |

|

||||||||||

32

カタログ表

監査を受けていない簡明合併備考業務表

2022年6月30日までの6ヶ月間

(千単位で1株当たりおよび1株当たりのデータは含まれていない)

|

小頭皮膚炎 |

拡声器 |

取引記録 |

形式的には |

その他の内容 |

形式的には |

|||||||||||||||||||||||

|

同前の商品 |

$ |

— |

|

$ |

— |

|

$ |

— |

|

$ |

— |

|

$ |

— |

|

$ |

— |

|

||||||||||

|

問い合わせサービス |

|

— |

|

|

— |

|

|

— |

|

|

— |

|

|

— |

|

|

— |

|

||||||||||

|

売上高 |

|

— |

|

|

— |

|

|

— |

|

|

|

|

|

|

|

|

|

|

||||||||||

|

毛利 |

|

— |

|

|

— |

|

|

— |

|

|

— |

|

|

— |

|

|

— |

|

||||||||||