第 2 页,共 31 页目录页内容提要 3 公司信息 5 合并资产负债表 7 合并运营报表 8 运营资金和调整后运营资金 9 合并同店物业表现 10 NOI 详情 11 债务摘要和债务指标 12 债务到期、组合和对冲工具 13 债务契约合规性 14 现有投资组合摘要 15 按地点划分的办公物业占用情况详情 17 15 最大的写字楼租户 18 工作室物业和服务 19 办公租赁活动 20即将到期的办公室租约摘要 21 未开始、已回填和即将到期的办公室租约——未来八季度 22 在建和未来发展管道中 24 合并和未合并企业 25 定义 26 非公认会计准则对账 29 哈德逊太平洋地产公司在本文中被称为 “公司”、“哈德森太平洋”、“HPP”、“我们” 或 “我们的”。本补充信息包含经修订的1933年《证券法》第27A条和经修订的1934年《证券交易法》第21E条所指的前瞻性陈述。未来事件和实际业绩,无论是财务业绩还是其他业绩,都可能与前瞻性陈述中讨论的结果存在重大差异。您不应依赖前瞻性陈述作为对未来事件的预测。前瞻性陈述涉及许多风险和不确定性,可能会对未来的预期业绩产生重大影响,因此,此类结果可能与我们在任何前瞻性陈述中表达的结果存在重大差异。这些风险和不确定性包括但不限于:目标市场的不利经济或房地产发展;总体经济状况;租户违约、提前终止或不续约;利率波动和运营成本增加;我们未能获得必要的外部融资、维持投资等级评级或遵守融资安排下的契约;我们未能产生足够的现金流来偿还未偿债务和维持股息支付;保险金额缺乏或不足;租金下降或空置率上升;难以确定要收购或处置的房产和完成收购或处置;我们未能成功运营收购的房产和业务;我们未能保持房地产投资信托基金的地位;关键人员的流失;与恶劣天气条件和自然灾害相关的环境不确定性和风险;金融市场和外币波动;与收购相关的总体风险,包括转移管理层对持续业务运营的关注以及对客户、租户、贷款人、经营业绩和业务的影响;无法成功整合收购的房产、实现收购的预期收益或利用价值创造机会;税法的变化以及这些变化如何适用的不确定性;房地产和分区法的变化以及不动产税率的提高;以及其他普遍影响房地产行业的因素。这些因素并非详尽无遗。有关哈德森太平洋业务及其证券投资的重要风险的讨论,包括可能导致实际业绩和事件与前瞻性信息中提及的业绩和事件存在重大差异的风险,请参阅公司10-k表年度报告中 “风险因素” 标题下的讨论以及我们向美国证券交易委员会(SEC)提交的文件中描述的其他风险。请注意,此处包含的信息仅代表截至本文发布之日,Hudson Pacific没有义务更新任何前瞻性信息,无论是由于新信息、未来事件还是其他原因。本补充信息还包括非公认会计准则财务指标,并附有我们认为根据公认会计原则计算和列报的最直接可比的财务指标。此外,本补充信息中还提供了最直接可比的GAAP和非GAAP财务指标之间差异的量化对账。这些非公认会计准则财务指标的定义,以及HPP在其中某些指标中的份额的定义,可以在本补充信息的定义部分中找到。

第3页,共31页内容提要截至2024年6月30日的三个月 “第二季度签署了超过500,000平方英尺的办公租约,我们继续在今年良好的开局基础上再接再厉。尽管仍然充满挑战,但我们的西海岸写字楼市场状况正在逐步改善。哈德逊太平洋董事长兼首席执行官维克多·科尔曼表示,鉴于第二季度是我们自2022年以来的最高活动,而且我们的租赁渠道仍然良好,我们相信,在今年余下的时间里,我们的稳健租赁执行将继续下去。“就我们的工作室而言,经过18个月的罢工和谈判,最近批准的Teamsters合同为增加制作活动扫清了道路。但是,行业动态非常不稳定,因此,我们在工作室运营的时间和方向方面仍然缺乏知名度。重要的是,我们不要求制作恢复到之前的峰值水平,这样我们的工作室业务就可以开始贡献有意义的价值,部分原因是过去几年我们的模式得到了精简,但这需要时间。最后,从资产负债表的角度来看,持续的去杠杆化仍然是当务之急,我们要到2025年底才有债务到期。”截至未经审计的三个月,以千计,股票数据除外 6/30/24 6/30/23 运营亮点办公室在职百分比占用 78.7% 85.2% 在职百分比 87.0% 87.0% 已执行租约(平方英尺)539,531 403,231% GAAP 租金变动 2.6% (3.8)% 现金租金变动 (13.3)% (8.1)% 加权平均租赁期限(月)10% 77.8 48.1 每平方英尺净有效租金 56.78 美元 44.08 工作室在用阶段百分比已租用 78.1% 95.7% 在职总租金 76.1% 86.5% 财务摘要总收入 218,000 美元 245,168 美元净亏损归因于普通股股东美元(47,027)美元(36,163)摊薄后每股净亏损美元(0.33)美元(0.26)FFO(不包括指定项目)——摊薄(1)0.17美元每股普通股/单位0.24美元 FFO——摊薄(1)0.16美元 0.29美元普通股/单位AFFO——摊薄(1)0.17美元 0.22 美元 O 派息率 (1) 31.0% 58.8% GAAP 同店净资产净值增长 (2) (13.2)% (3.2)% 现金同店净资产净值增长 (2) (11.8)% 4.7% 加权平均普通股/已发行单位——摊薄 145,657 143,428 资产负债表亮点 HPP 的债务份额、净值/HPP 在未折现账面价值中所占份额 (2) 3% 7.3% 38.7% HPP的债务份额、经净/现金调整后的息税折旧摊销前利润率(2)10.3倍8.7倍加权平均到期年份——HPP的有担保和无抵押债务份额 3.2 3.8 无抵押循环信贷额度未动用容量 628,000 美元 472,000 美元非限制性现金及现金等价物 78,458 美元 109,220 美元注:第26-28页上常用术语的定义。(1) 净亏损与FFO和AFFO的对账见第9页。(2) 非公认会计准则对账见第29-31页。

第31页第4页内容提要(续)截至2024年6月30日的三个月与2023年第二季度相比的财务业绩 • 总收入为2.180亿美元,而2.452亿美元,主要是由于资产出售和两次租户迁出,一次在1455市场,另一次在日落拉斯帕尔马斯影城,均被工作室辅助收入的改善部分抵消 • 归属于普通股股东的净亏损为4,700万美元,摊薄后每股亏损0.33美元净亏损3,620万美元,摊薄每股亏损0.26美元,主要归因于影响收入的项目,并被折旧和利息支出的减少部分抵消了•不包括特定项目的FFO为2,450万美元,摊薄每股收益0.17美元,相比之下为3,450万美元,摊薄每股收益0.24美元,主要归因于影响收入的项目,以及分配给非控股权益的FFO减少。特定项目包括交易相关收益10万美元,摊薄每股收益0.00美元;以及130万美元的一次性衍生品公允价值调整,合摊薄每股0.01美元。上一年度的特定项目包括250万美元的交易相关收益,摊薄每股收益0.02美元;前期财产税偿还额150万美元,摊薄每股0.01美元;递延所得税资产注销费用350万美元,摊薄每股0.02美元;债务清偿收益(扣除税款)720万美元,摊薄后每股0.05美元。• FFO为2330万美元,摊薄每股收益0.16美元,而摊薄每股收益为4,220万美元,摊薄每股收益0.29美元 • AFFO为2,420万美元,摊薄每股收益0.17美元,而摊薄每股收益为3,110万美元,合0.22美元摊薄后的每股收益主要归因于影响FFO的项目,非现金收入调整的减少和经常性资本支出的减少在一定程度上有所改善 • 同店现金净投资为1.052亿美元,而1.193亿美元,主要受1455市场和日落拉斯帕尔马斯影城租赁公司的两次租户迁移所推动 • 执行了82份总面积为539,531平方英尺的新租约和续订租约,其中大量租约包括:157,000平方英尺的新租约在旧金山市和县的1455市场租约,期限为21年 ◦ 48,000 平方英尺在渡轮大厦与一家金融服务公司续订租约,期限约为6年 • GAAP租金较之前的水平增长了2.6%,现金租金下降了13.3%,现金租金的变化主要是由上述1455 Market的新租约造成的。如果不包括在内,GAAP和现金租金分别增长了8.0%和0.9% •在本季度末,在职办公投资组合的占用率为78.7%,租赁率为80.0%,而今年第一季度分别为79.0%和80.5%,这一变化主要是由于已知Concourse的单一租户空置了•在过去的12个月中,在职工作室投资组合的平均租赁率为76.1%,相关的34个舞台租赁率为78.1%,而今年第一季度分别为76.9%和79.4%,这一变化是由于上述租户造成的截至2024年6月30日,在日落拉斯帕尔马斯资产负债表上移出 • 7.065亿美元的总流动性包括7,850万美元的非限制性现金和现金等价物以及6.28亿美元的无抵押循环信贷额度下的未动用产能 • 1,340万美元和1.831亿美元,按HPP的份额计算为670万美元和4,680万美元,由Sunset Glenoaks Studios和Sunset担保的未动用建设贷款产能 Pier 94 Studios分别•HPP的净负债占HPP未折现账面价值份额的比例为37.3%,固定债务占92.2%或上限且在2025年11月之前没有到期日股息 • 公司董事会宣布并支付了普通股每股0.05美元的股息,以及其4.750%的C系列累计优先股每股0.296875美元的股息注:常用术语的定义见第26-28页。

第 5 页,共 31 页企业信息执行管理层:Victor J. Coleman 首席执行官兼董事长 Mark Lammas 总裁丽莎·布雷利首席人事官 Harout Diramerian 首席财务官 Drew b. Gordon 首席投资官 Kay L. Tidwell 执行副总裁、总法律顾问兼首席风险官哈德逊太平洋地产(纽约证券交易所代码:HPP)是一家房地产投资信托基金,为全球震中充满活力的科技和媒体租户提供这些协同效应、融合和长期增长产业。Hudson Pacific以独特而高门槛的技术和媒体为重点,利用了提供全方位服务的端到端价值创造平台,该平台是通过深厚的战略关系和利基专业知识建立的,涵盖识别、收购、改造和开发物业成为世界一流的便利化、协作和可持续的办公和工作室空间。安迪·瓦图拉首席运营官克里斯托弗·巴顿开发和资本投资执行副总裁劳拉·坎贝尔投资者关系和营销执行副总裁加里·汉塞尔南加州办公室运营执行副总裁史蒂芬·贾菲商业事务执行副总裁肖恩·麦加里北加州办公室运营执行副总裁戴尔·希莫达财务执行副总裁 Arthur X. Suazo 租赁执行副总裁 Chuck We 执行副总裁 Chuck We 加拿大西北地区办事处执行副总裁运营克里斯蒂·豪伯格执行副总裁兼首席企业包容官(已退休)、华纳媒体总裁兼首席执行官Mark D. Linehan、Wynmark Company联合创始人兼董事长(已退休)、黑石房地产债务策略创始人兼合伙人、默沙东合伙人兼董事长兼高级顾问、BdT和MSD Partners国际制作总裁(已退休)、索尼影视电视台Victor J. Colemany董事长兼董事长安德里亚·科勒曼董事长哈德逊太平洋地产公司董事会、首席执行官西奥多R. Antenucci Catellus Development Corporation 总裁兼首席官 Ebs Burnough House Media 董事总经理、Ebs Burnough Solutions Internations International 总裁兼创始人 Jonathan m. Glaser 管理成员 Jonathan m. Glaser JMG 资本管理有限责任公司管理成员 Robert L. Harris II 执行主席(已退休)Acacia Rese

第 6 页,共 31 页企业信息(续)BMO 资本市场 John Kim(212)885-4115 美银证券卡米尔·邦内尔(416)369-2140 BTIG 汤姆·凯瑟伍德(212)738-6140 花旗集团环球市场迈克尔·格里芬(212)816-5871 高盛凯特琳·伯罗斯(212)902-4736 丰业银行尼古拉斯·尤利科(212)225-6904 布什理查德·安德森(212)931-7001 富国银行证券布莱恩·赫克(443)263-6529 沃尔夫研究安德鲁·罗西瓦奇(646)582-9250 惠誉评级彼得·西西里亚诺(646)582-4760 穆迪投资者服务公司兰吉尼·文卡特森(212)553-3828 标准普尔的汉娜·格雷(646)784-0134 股票研究报道:绿街顾问迪伦·布尔津斯基(949)640-8780 杰富瑞集团彼得·阿布拉莫维茨(212)336-7241 瑞穗证券维克拉姆·马尔霍特拉(212)282-3827 摩根士丹利罗纳德·卡姆德姆(212)296-8319 派珀·桑德勒公司亚历山大·戈德法布(212)466-7937 评级机构:公司联系人:公司总部加利福尼亚州洛杉矶威尔希尔大道11601号九楼 90025 (310) 445-5700 网站 www.hudsonpacificproperties.com 投资者关系执行副总裁劳拉·坎贝尔投资者关系和市场营销 (310) 622-1702

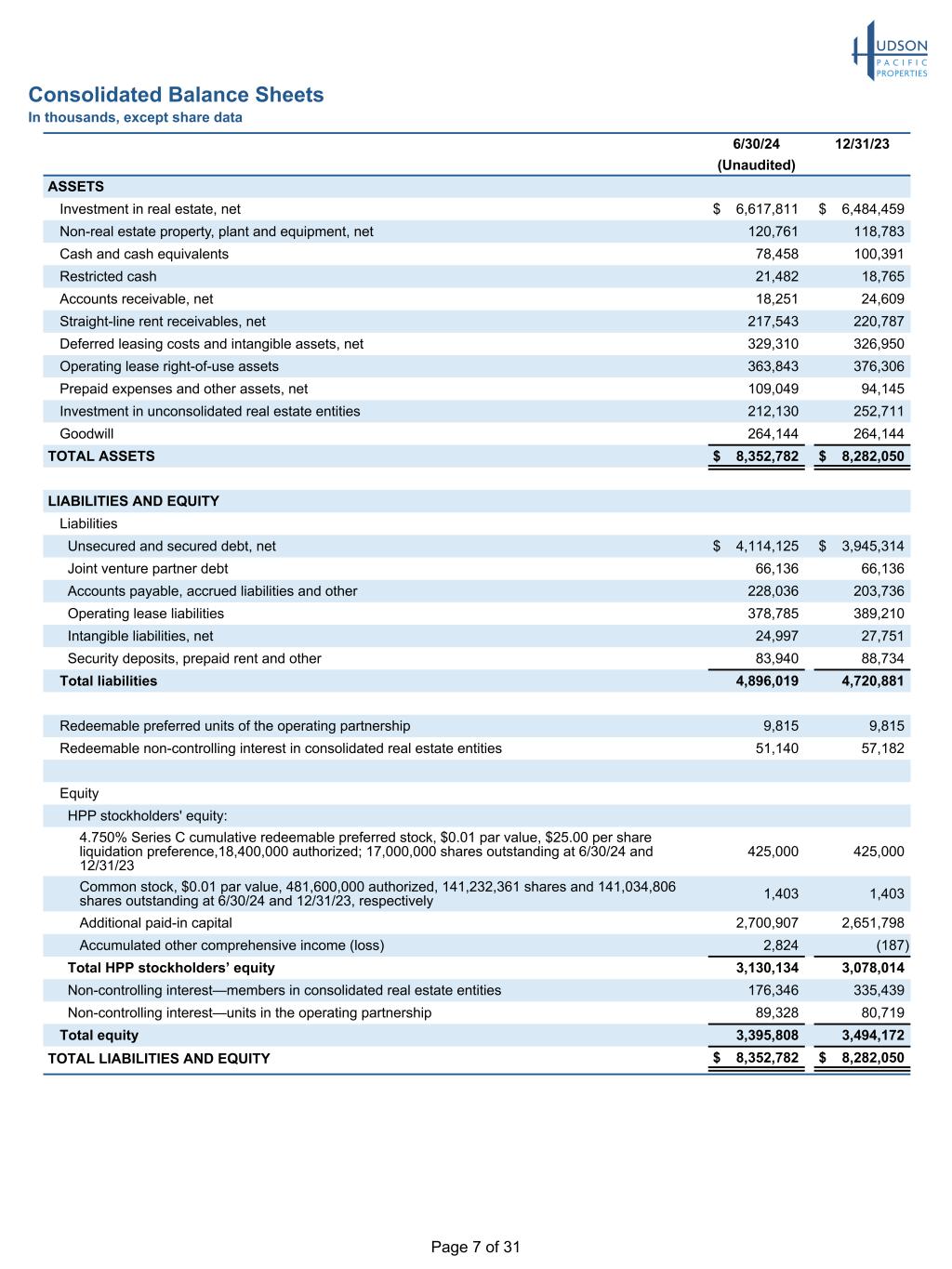

第31页第7页合并资产负债表以千计,股票数据除外 6,30/24 12/31/23(未经审计)资产投资,净额6,617,811美元 6,484,459美元非房地产财产、厂房和设备,净额120,761 118,783 现金及现金等价物 78,458 100,391 限制性现金 21,482 18,765 应收账款,净额 18,251 24,609 直线租金应收账款,净额 217,543 220,787 递延租赁成本和无形资产,净额 329,310 326,950 营业租赁使用权资产 363,843 376,306 预付费用和其他资产,净额 109,049 94,145对未合并房地产实体的投资 212,130 252,711 商誉 264,144 264,144 总资产 8,352,782 美元 8,282,050 美元负债和权益负债无抵押和有担保债务,净额 4,114,125 美元 3,945,314 合资伙伴债务 66,136 应付账款、应计负债和其他 228,036 203,736 运营租赁负债 378,736 85 389,210 无形负债,净额 24,997 27,751 保证金、预付租金和其他 83,940 88,734 总负债 4,896,019 4,720,881 运营合伙企业的可赎回优先单位 9,815 9,815 合并房地产实体的可赎回非控股权益 51,140 57,182 股HPP股东权益:4.750% C系列累计可赎回优先股,面值0.01美元,每股清算优先股25.00美元,18,400,000美元已授权;截至24年6月30日和23年12月31日的已发行17,000,000股425,000股普通股,面值0.01美元,已授权481,600,000股,141,232,361股以及截至24年6月30日和23年12月31日的已发行141,034,806股股票,分别为1,403 1,403股额外实收资本 2,700,907 2,651,798 累计其他综合资本收益(亏损)2,824(187)HPP股东权益总额 3,130,134 3,078,014 非控股权益(合并房地产实体成员 176,346 335,439 非控股权益)运营合伙企业中的单位 89,328 80,719 总权益 3,395,808 3,494,172 总负债和权益 8,352,782 美元 8,282,050 美元

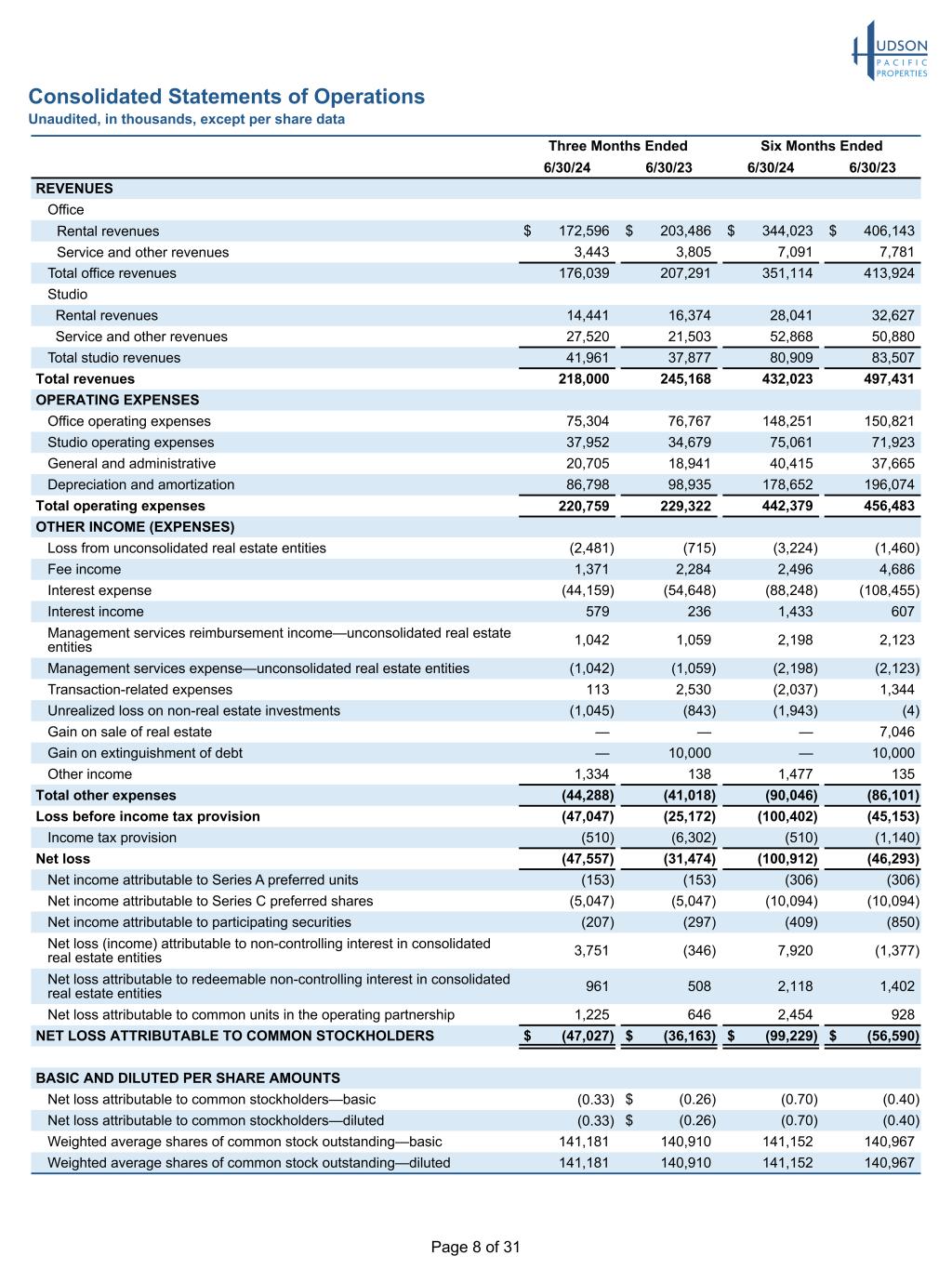

第31页的第8页未经审计的合并运营报表,以千计,每股数据除外,截至6月30日24年6月30日的六个月6月30日24年6月30日收入办公室租金收入172,596美元 203,486美元 344,023 美元 406,143 美元服务和其他收入 3,443 3,805 7,091 7,781 总办公收入 176,291 351,114 413,924 Studio 租金收入 14,441 16,374 28,041 32,627 服务和其他收入 27,520 21,503 52,868 50,880 工作室总收入 41,961 37,877 80,909 83,507 总收入 218,000 245,168 432,023 497,431 运营费用办公室运营费用 75,304 76,767 148,251 150,821 工作室运营费用 37,952 34,679 75,061 71,923 一般和行政费用 20,705 18,941 40,415 37,665 折旧和摊销 86,798 98,935 178,652 196,074 总运营费用 220,759 229,322 442,379 456,483 其他收入(费用)未合并房地产实体的亏损 (2,481) (715) (3,224) (1,460) 费用收入 1,371 2,284 2,496 4,686 利息支出 (44,159) (54,648) (88,248) (108,455) 利息收入 579 236 1,433 607 管理服务报销收入——未合并的实际收入房地产实体 1,042 1,059 2,198 2,123 管理服务费用——未合并的房地产实体 (1,042) (1,059) (2,198) (2,123) 交易相关费用 113 2,530 (2,037) 1,344 非房地产投资的未实现亏损 (1,045) (843) (1,943) (4) 出售房地产的收益 — — 7,046 清算后的收益债务 — 10,000 — 10,000 其他收入 1,334 138 1,477 135 其他支出总额 (44,288) (41,018) (90,046) (86,101) (47,047) (25,172) (100,402) (45,153) 所得税准备金 (510) (6,302) (510) (1,140) 净亏损 (47,557) (31,474) (100,912) (46,293) 归属于A系列优先股的净收益 (153) (153) (306) (306) (306) 归属于C系列优先股的净收益 (5,047) (5,047) (10,094) (10,094) (10,094) (10,094) 归属于参与证券的净收益 (207) (297) (409) (850) 净亏损 (收益)归属于合并房地产实体的非控股权益 3,751 (346) 7,920 (1,377) 归属于合并房地产实体可赎回非控股权益的净亏损 961 508 2,118 1,402 归属于运营中普通单位的净亏损合伙企业 1,225 646 2,454 928 归属于普通股股东的净亏损美元 (47,027) 美元 (36,163) 美元 (99,229) 美元 (56,590) 基本和摊薄后每股亏损金额归属于普通股股东的净亏损——基本 (0.33) 美元 (0.26) (0.26) 美元 (0.26)) (0.70) (0.40) 已发行普通股的加权平均值——基本的 141,181 140,910 141,152 140,967 的已发行普通股的加权平均值 141,181 140,910 141,152 140,967 141,152 140,967

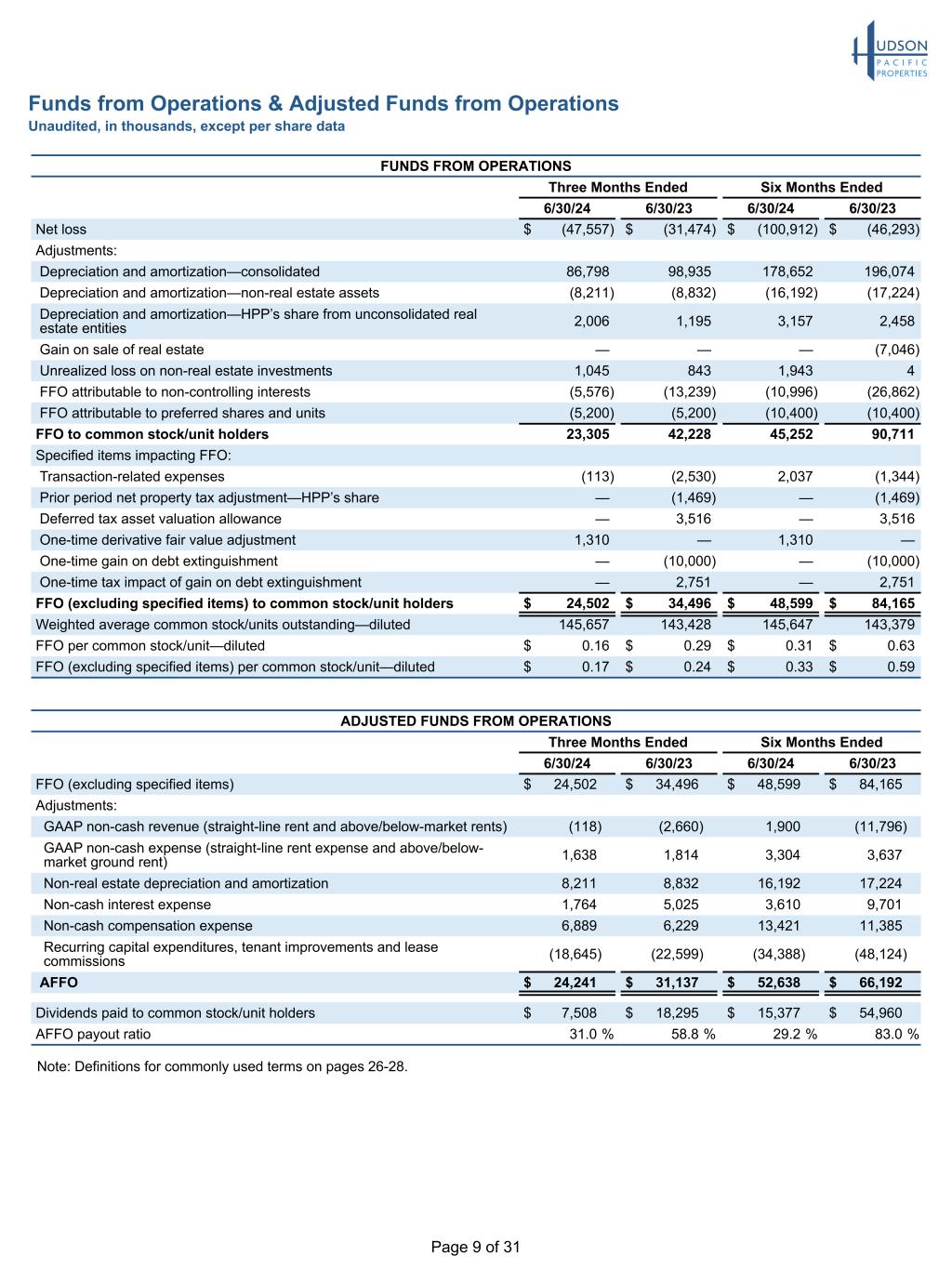

31笔运营资金中的第9页未经审计,以千计,每股数据除外,运营资金截至6月30日23日6月30日6月23日6月30日6月24日6月30日23日6月23日止三个月净亏损美元 (47,557) 美元 (31,474) 美元 (100,912) 美元 (46,293) 调整:折旧和摊销——合并 86,798 98,935 178,652 196,52 美元 074 折旧和摊销——非房地产资产 (8,211) (8,832) (16,192) (17,224) 折旧和摊销——HPP在未合并房地产实体中的份额 2,006 1,195 3,157 2,458 房地产出售收益 — —— (7,046) 非房地产投资的未实现亏损 1,045 843 1,943 4 归属于非控股权益的 FFO (5,576) (13,239) (10,996) (26,862) 归属于优先股和单位 (5,200) (5,200) (10,400) (10,400) FFO 归属于普通股/单位持有人 23,305 42,228 45,252 90,711 影响FFO的特定项目:交易相关费用(113)(2,530)2,037(1,344)上期净财产税调整——HPP的份额—(1,469)—(1,469)递延所得税资产估值补贴— 3,516 — 3,516 一次性衍生品公允价值调整 1,310 — 1,310— 债务清偿的一次性收益 —(10,000)—(10,000)普通股/单位持有人债务清偿收益的一次性税收影响— 2,751 — 2,751 FFO(不包括指定项目)24,502 美元 34,496 美元 48,599 美元 84,165 加权平均未偿普通股/单位——摊薄后每股145,647 145,647 143,379 FFO 普通股/单位——摊薄后每股普通股/单位0.16美元0.29美元0.31美元(不包括指定项目)——摊薄后为0.17美元 0.24美元 0.33美元0.59美元注:常用术语的定义见第26-28页。调整后的运营资金截至6月30日止六个月的三个月 6/30/23 6/30/24 6/30/23 FFO(不包括指定项目)24,502 美元 34,496 美元 48,599 美元 84,165 美元调整:GAAP 非现金收入(直线租金和高于/低于市场的租金)(118) (2,660) 1,900 (11,796) GAAP 非现金支出(直线租金)(直线租金)(2,660) 1,900 (11,796) GAAP 非现金支出(直线租金)及以上/低于市场地租)1,638 1,814 3,304 3,637 非房地产折旧和摊销 8,211 8,832 16,192 17,224 非现金利息支出 1,764 5,025 3,610 9,701 非现金薪酬支出 6,889 6,229 13,421 11,385经常性资本支出、租户改善和租赁佣金 (18,645) (22,599) (34,388) (48,124) AFFO $24,241 美元 31,137 美元 52,638 美元 66,192 美元 66,192 支付给普通股/单位持有人的股息 7,508 美元 18,295 美元 15,377 美元 54,960 美元 AFFO 派息率 31.0% 58.8% 29.2% 83.0%

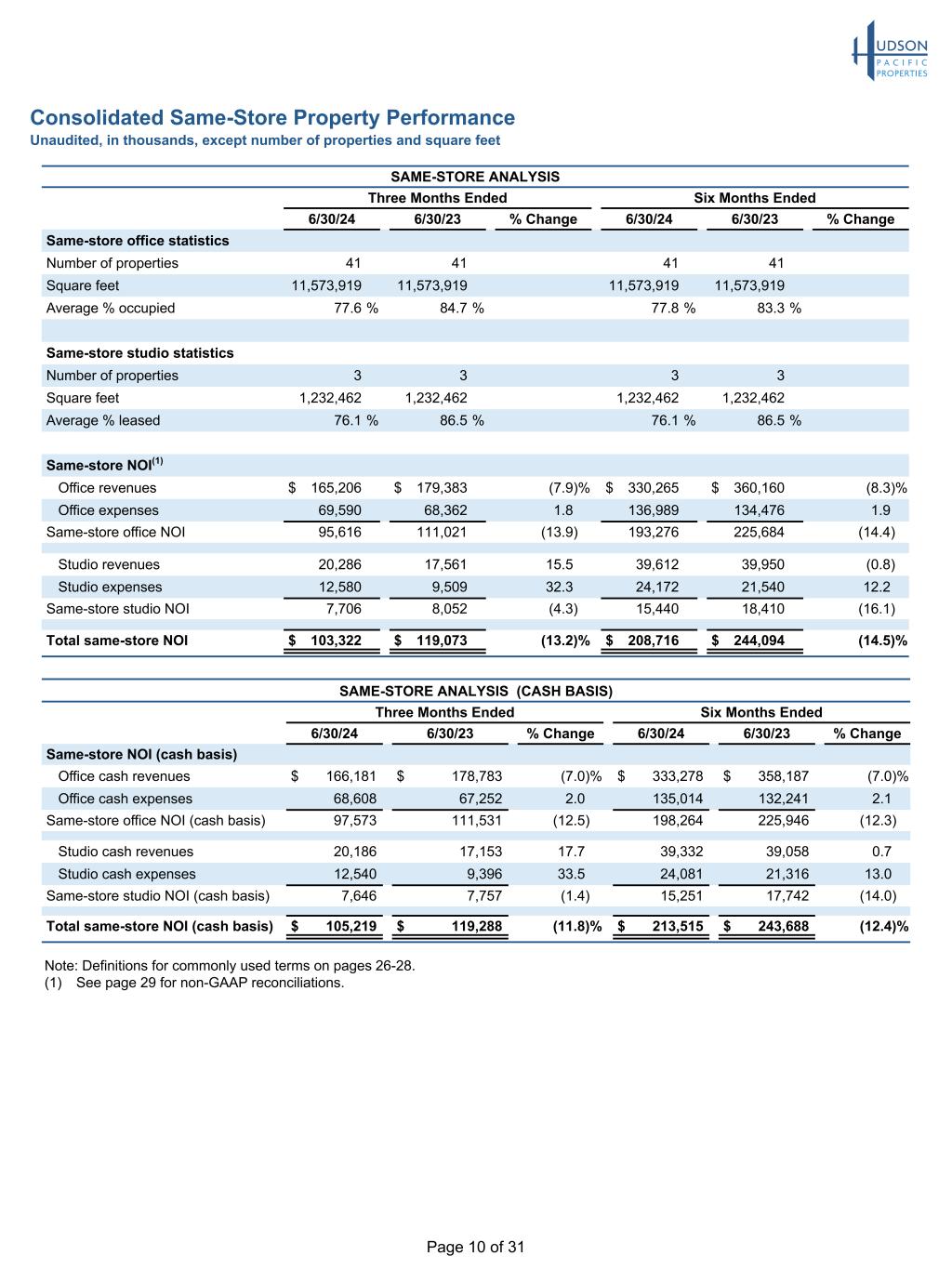

第 31 页第 10 页未经审计的合并同店财产业绩,以千计,但不包括房产数量和平方英尺同店分析 6 月 30 日 6 月 30/23% 变化 6/30/24 6/30/23% 变动同店办公室统计数据房产数量 41 41 41 41 平方英尺 11,573,919 11,573,919 11,573,919 11,573,919 平均占用百分比 77.6% 84.7% 7.8% 83.3% 同店工作室统计数据房产数量 3 3 3 3 平方英尺 1,232,462 1,232,462 1,232,462 1,232,462 1,232,462 平均租赁百分比 76.1% 86.5% 76.1% 86.5% 同店净资产净值 (1)) 办公收入 165,206 美元 179,383 美元 (7.9)% 330,265 美元 360,160 (8.3)% 办公费用 69,590 68,362 1.8 136,989 134,476 1.9 同店办公室净营收 95,616 111,021 (13.9) 193,276 225,684 (14.4) 工作室收入 20,286 17,561 15.5 39,612 950 (0.8) 工作室开支 12,580 9,509 32.3 24,172 21,540 12.2 同店工作室 NOI 7,706 8,052 (4.3) 15,440 18,410 (16.1) 总同店净投资美元 103,322 美元 119,073 美元 (13.2)% 208,716 美元 244,094 美元 (14.5)% 同店分析(现金基础)三截至6月30日止六个月的月份 6/30/23% 变动 6/30/24 6/30/23% 变动相同-门店 NOI(现金基础)办公现金收入 166,181 美元 178,783 美元 (7.0)% 333,278 美元 358,187 (7.0)% 办公现金支出 68,608 67,252 2.0 135,014 135,014 132,241 2.1 同店办公室 NOI(现金基础)97,573 111,531 (12.5) 198,264 225,946 (12.3) Studio 现金收入 20,186 17,153 17.7 39,332 39,058 0.7 工作室现金支出 12,540 9,396 33.5 24,081 21,316 13.0 同店工作室 NOI(现金基础)7,646 7,757 (1.4) 15,251 17,742 (14.0) 总同店净收入(现金基础)105,219 美元 119,288 (11.8)% 213,55 美元 15 美元 243,688 (12.4)% 注意:常用术语的定义第 26-28 页。(1) 非公认会计准则对账见第 29 页。

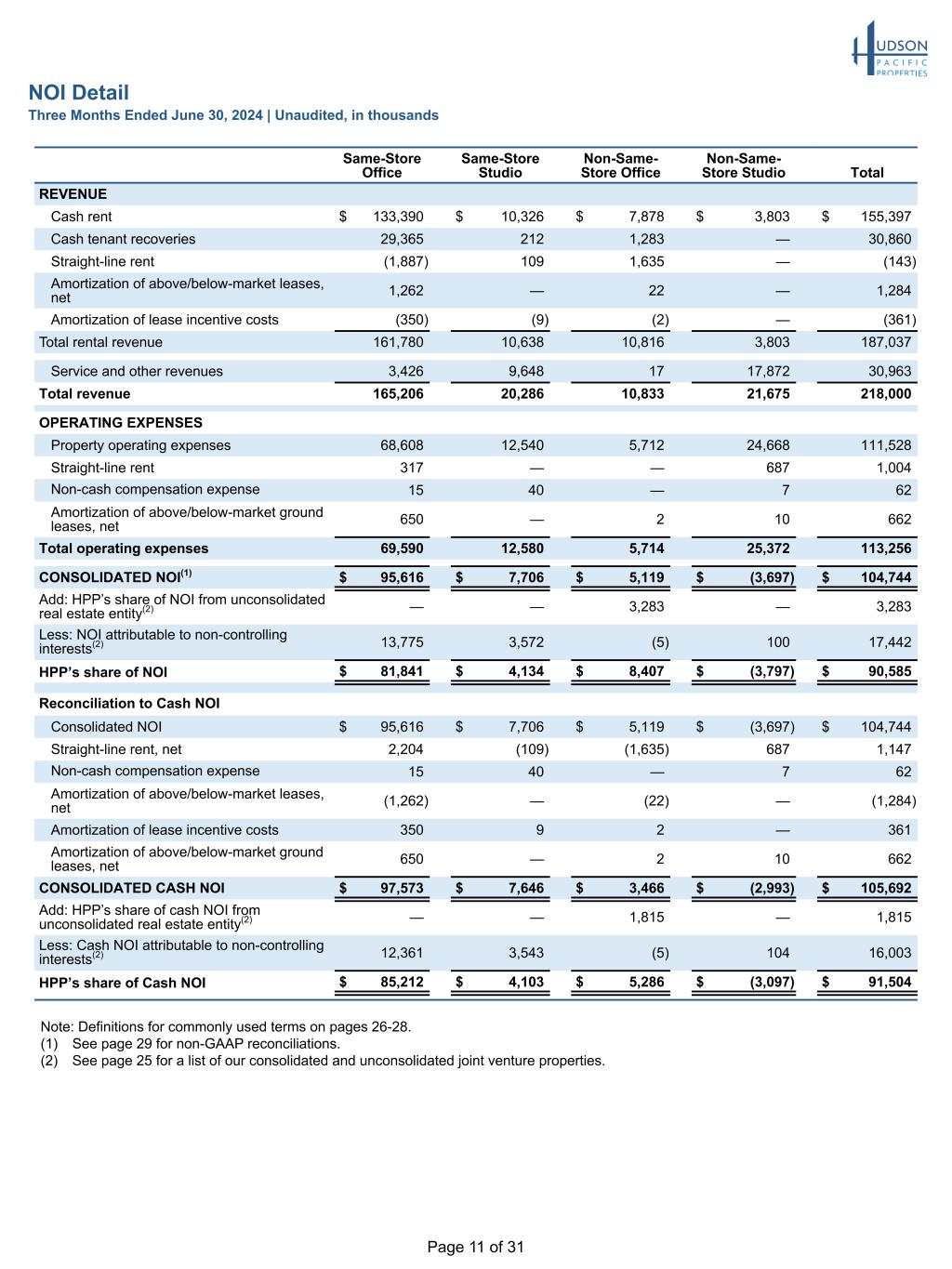

第 11 页,共 31 页 NOI 详情截至2024年6月30日的三个月 | 未经审计,以千计的同店办公室同店工作室非同店办公室非同店工作室总收入现金租金 133,390 美元 10,326 美元 7,878 美元 3,803 美元 155,397 美元现金租户回收29,365 212 1,283 — 30,860 直线租金 (1,887) 109 1,635 — (143) 高于/低于市场水平的租赁的净额 1,262 — 22 — 1,284 租赁激励成本摊销 (350) (9) (2) — (361) 总租金收入 161,780 10,638 10,816 3,803 187,037 187,037 服务和其他收入 3,426 9,648 17 17,872 30,963总收入 165,206 20,286 10,833 21,675 218,000 营业费用物业运营费用 68,608 12,540 5,712 24,668 111,528 直线租金 317 — — 687 1,004 非现金薪酬支出 15 40 — 7 62 高于/低于市场的地面租赁摊销,净额 650 — 2 10 662 总营业费用 69,590 12,580 5,714 25,372 113,256 合并净资产净值 (1) 95,616美元 7,706美元 5,119美元 (3,697) 美元104,744美元添加:HPP在未合并房地产实体净投资中所占份额 (2) — — 3,283 — 3,283 减:归属于非控股权益的NOI (2) 13,775 3,572 (5) 100 17,442 HPP 在 NOI 中的份额 81,841 美元 4,134 美元 8,407 美元 (3,797) 美元 90,585 美元 NOI 合并净资产净值为 95,616 美元 7,706 美元 5,119 美元 (3,697) 美元 104,744 美元直线租金,净额 2,204 (109) (1,635) 687 1,147 非现金薪酬支出 15 40 — 7 62 高于/低于市场水平的地面租赁净额(1,262)—(22)—(1,284)租赁激励成本摊销 350 9 2 — 361 市场以上/低于市场的地面租赁摊销,净650 — 2 10 662合并现金净资产净值97,573美元 7,646美元(2,993美元)105,692美元添加:HPP的现金份额NOI 我来自未合并的真实货币房地产实体 (2) — — 1,815 — 1,815 减:归属于非控股权益的现金净投资回报 (2) 12,361 3,543 (5) 104 16,003 HPP的现金净资产净值份额 85,212 美元 4,103 美元 5,286 美元 (3,097) 91,504 美元注意:常用术语的定义见第 26-28 页。(1) 非公认会计准则见第 29 页对账。(2)我们的合并和未合并合资财产清单见第25页。

截至2024年6月30日的第31页债务摘要和债务指标 | 未经审计,以千计的债务摘要未偿余额HPP的股票申报利率到期日(1)无抵押债务 b 系列票据 259,000 美元 259,000 美元 4.69% 12/16/25 年 D 系列票据 150,000 150,000 3.98% 7/6/26 无抵押循环信贷额度 (2) 272,000 272,000 SOFR + 1.15% 至 1.60% 12/21/26 3.95% 已注册优先票据 400,000 400,000 3.95% 11/1/27 C系列票据 56,000 56,000 4.79% 12/16/27 5.95% 注册优先票据 350,000 350,000 5.95% 2/15/28 4.65% 注册优先票据 500,000500,000 4.65% 4/1/29 3.25% 注册优先票据 400,000 400,000 3.25% 1/15/30 无抵押债务总额 2,387,000 2,387,000 有担保债务元素洛杉矶 168,000 168,000 4.59% 11/6/25 1918 年第 314,300 172,865 SOFR + 1.40% 12/18/25 好莱坞媒体投资组合 1,100,000 561,000 SOFR + 1.10% 8/9/26 收购的好莱坞媒体投资组合债务 (30,233) (30,233) SOFR + 2.11% 8/9/26 好莱坞媒体投资组合,净额 1,069,767 530,767 Sunset Glenoaks Studios (2) 87,201 43,601 SOFR + 3.10% 1/9/27 Hill7 101,000 55,550 3.38% 11/6/28 有担保债务总额 1,740,268 970,783 总无抵押债务和有担保债务 4,127,268 美元 3,357,783 美元合并合资伙伴债务 66,136 美元 — 4.50% 10/9/32 未合并债务 Bentall Center (2) 467,418 93,484 CORRA + 2.30% 7/1/27 Sunset Pier 94 Studios (2) 100 26 SOFR + 4.75% 9/9/28 未合并债务总额 467,518 美元 93,510 美元注:常用术语的定义第 26-28 页。(1) 到期日包括延期权的影响。(2) 截至2024年6月30日,我们的无抵押循环信贷额度的未动用容量为6.28亿美元,本塔尔中心贷款的未动用容量为320万美元,我们的未动用容量为670万美元Sunset Glenoaks Studios贷款和我们的Sunset Pier 94 Studios贷款4,680万美元(金额按HPP的份额计算)。(3)非公认会计准则对账见第30-31页。债务指标无抵押和有担保债务总额4,127,268美元减去:合并现金及现金等价物(78,458)合并债务,净额4,048,810美元减去:合伙人在合并无抵押和有担保债务中的份额(769,486)添加:HPP在未合并房地产实体债务中所占份额93,510添加:合作伙伴在合并现金和现金等价物中的份额 24,337 减去:HPP在未合并房地产实体现金及现金等价物中所占的份额(3,150)HPP的债务份额,净额为3,394,021美元,净额/HPP在未折现账面价值中所占份额(3)37.3%合并债务,按选定比率计算的净/现金调整后息税折旧摊销前利润率 (3) 10.4倍HPP的债务份额,Net/HPP按选定比率计算的现金调整后息税折旧摊销前利润份额 (3) 10.3倍

31 页第 13 页债务到期日、组合和对冲工具 (1) 未经审计,以千计债务构成加权平均总债务实际利率百分比到期年份 HPP 在有担保和无抵押债务中的份额无抵押的 2,387,000 69.2% 4.7% 3.6 有担保1,064,293 30.8 4.9 2.1 总计 3,451,293 100.0% 4.8% 3.2 HPP 在固定、上限和浮动利率债务中的份额固定 (2) 3,135,666 90.9% 4.6% 3.2 上限 43,601 1.3 7.6 2.5 浮动 272,026 7.9 6.7 2.4 合计 3,451,293 100.0% 4.8% 3.2 GAAP 有效利率 4.9% 债务到期日程表 259,000 美元422,000 美元 456,000 美元 350,000 美元 400,000 美元— 340,865 美元 530,767 美元 137,085 美元 55,576 美元 2024 2026 2027 2028 2030 年 + 0 万美元 200,000 美元 400,000 美元 600,000 美元 800,000 美元 1200,000 美元注:第 26-28 页中常用术语的定义。(1) 反映了HPP根据合同在本金摊销和到期日中所占份额到期日,包括延期选项的影响,不包括未摊销的递延融资成本、贷款折扣/保费和合并合资伙伴的债务。(2) 固定利率债务包括受以下影响的债务利率互换。对冲工具标的债务工具 HPP 名义金额生效日到期日行权/掉期利率标的指数利率互换 1918 年第八次利率为 172,865 美元 2/1/23 10/18/25 3.75% SOFR 好莱坞媒体投资组合,净值 351,186 美元 8/15/23 6/15/26 3.31% SOFR Bentall Center 93,484 11/1/23 7/1/27 4.36% CORRA 好莱坞媒体投资组合 180,000 美元 2/9/24 8/9/26 4.36% 13% SOFR 利率上限为 Sunset Glenoaks Studios 50,300 美元 8/15/22 1/9/25 4.50% SOFR

第 14 页,共 31 页债务契约合规 (1) 契约实际业绩无抵押循环信贷额度和定期贷款总负债占总资产价值 (2) ≤ 65% 48.1% 无担保负债占未抵押资产价值 (2) ≤ 65% 42.6% 调整后息税折旧摊销前利润占固定费用 ≥ 1.5x 1.7x ≤ 45% 21.0% 无担保负债占无担保利息支出 ≥ 2.0% x 私募配售(b、C 和 D 系列票据)总负债占总资产价值 ≤ 65% 51.9% 无抵押债务占未抵押资产价值 ≤ 65% 52.1% 调整后息税折旧摊销前利润占固定费用的比例 ≥ 1.5 倍 1.7 倍有担保负债占总资产价值 ≤ 45% 22.6% 无担保净利息支出 ≥ 2.0x 2.4 倍无抵押注册优先票据债务占总资产 ≤ 60% 44.2% 无抵押债务总额≥ 150% 240.9% 可用于偿债的合并收益占年度还本付息费用 ≥ 1.5x 1.7x 有担保债务占总资产 45% ≤ 19.2% (1)) 契约和实际业绩反映了最新修订和重述的适用于无担保的信贷协议或契约中最严格的条款和定义根据我们截至2024年6月30日的财务业绩注册了优先票据,当时的运营合作伙伴关系符合规定。(2) 根据2023年第四季度无抵押循环信贷额度修正案的规定,总杠杆率和无抵押杠杆率门槛已从60%延长至65%,直至2024年12月31日(或直到修改私募契约计算以反映最近对信贷额度契约的调整),如果更快的话)。

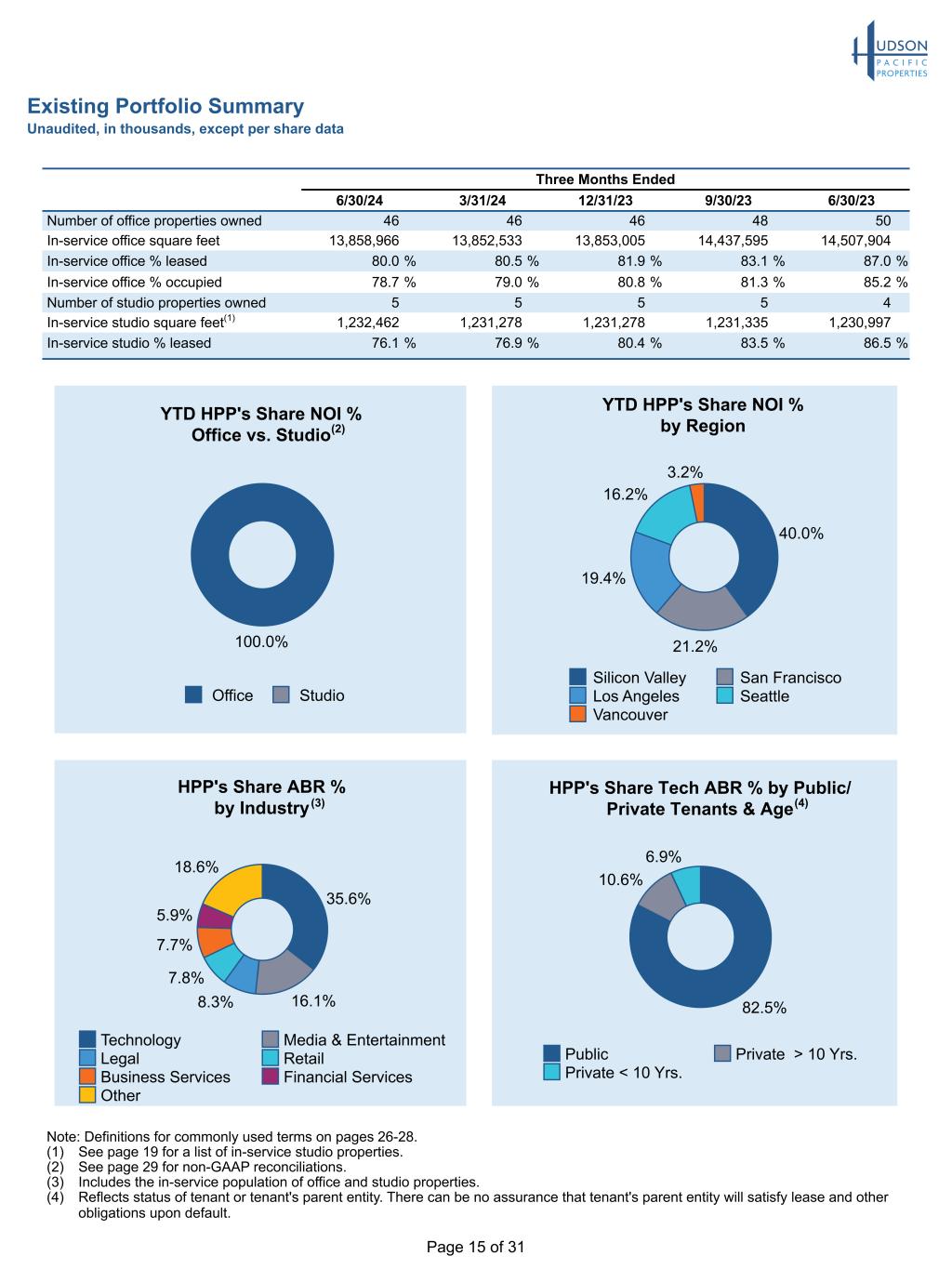

31 页第 15 页未经审计的现有投资组合摘要,以千计,每股数据除外,截至6月30日 24 年 3 月 31 日 23 年 9 月 30/23 年 6 月 30/23 日 23 年 6 月 30/23 日拥有的办公物业数量 46 46 48 50 在职办公面积英尺 13,852,533 13,853,005 14,507,904 14,507,904 在职办公空间百分比已租用 80.0% 80.5% 80.5% 1.9% 83.1% 87.0% 在职办公空间占用 78.7% 79.0% 80.8% 81.3% 85.2% 拥有的工作室物业数量 5 5 5 4 在职工作室平方英尺 (1) 1,232,462 1,231,278 1,231,278 1,231,335 1,230,997 在职工作室百分比已租用 76.1%76.9% 80.4% 83.5% 86.5% HPP的份额按行业划分的ABR% 35.6% 16.1% 8.3% 7.8% 5.9% 18.6% 科技媒体和娱乐法律零售商业服务金融服务其他年初至今 HPP 的份额 NOI% 按地区划分 40.0% 21.2% 19.4% 16.2% 3.2% 硅谷旧金山洛杉矶西雅图温哥华 HPP 的股票技术 ABR% 按公共/私人租户和年龄划分 82.5% 10.6% 6.9% 公共私募股权超过10年私人

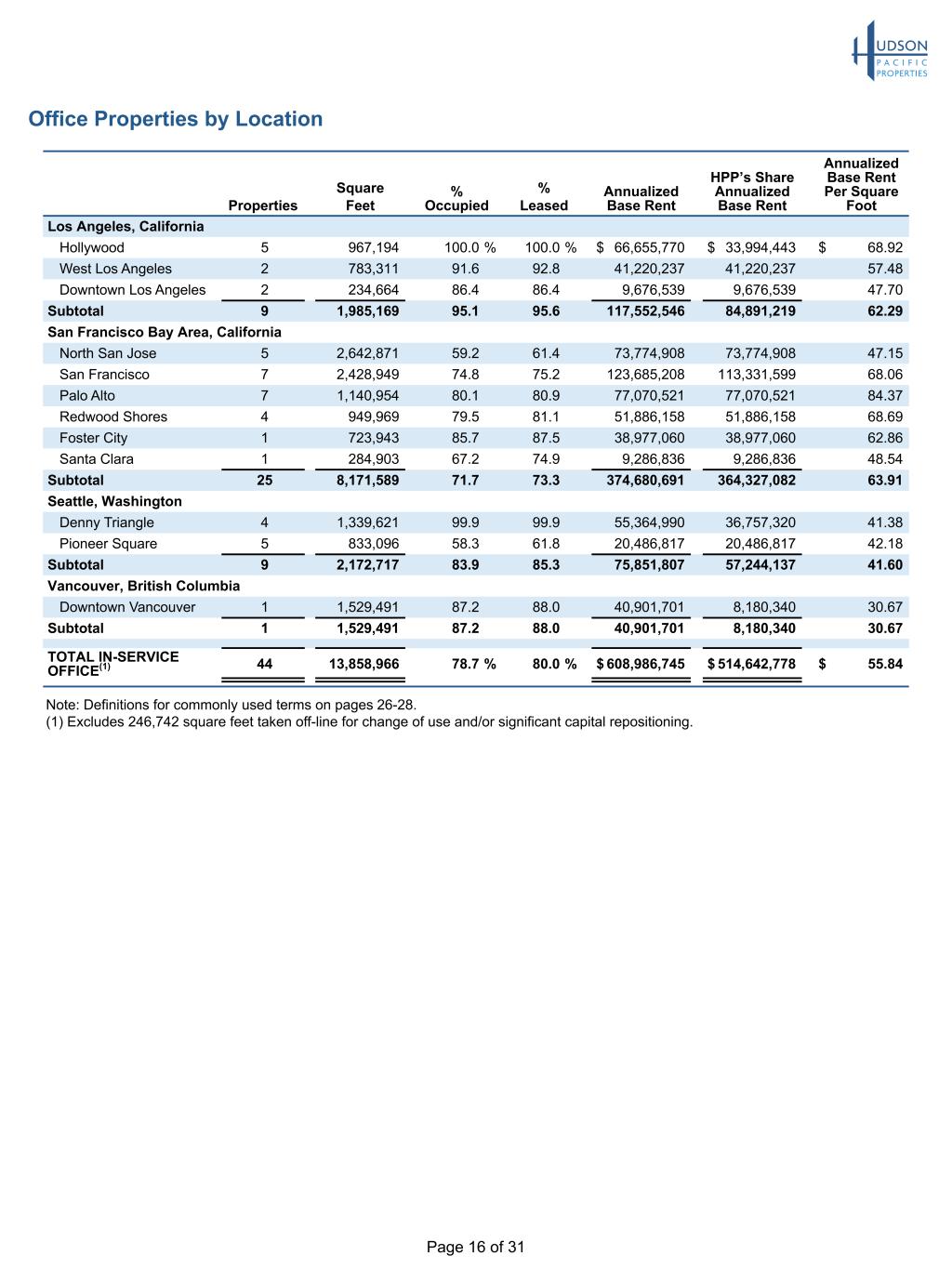

按地点划分的31处办公物业中的第16页注:第26-28页上常用术语的定义。(1)不包括因变更用途和/或重大资本重新定位而离线使用的246,742平方英尺。物业平方英尺占用百分比租赁年化基本租金 HPP 的份额年化基本租金每平方英尺年化基本租金加利福尼亚州洛杉矶好莱坞 5 967,194 100.0% 100.0% 66,655,770 美元 33,994,443 美元 68.92 美元 68.92 西洛杉矶 2 783,311 91.6 92.8 41,220,237 41,220,237 57.48 洛杉矶市中心 2 234,664 86.4 86.4 9,676,539 9,676,539 47.70 小计 9 1,985,169 95.1 95.6 117,552,546 84,891,219 62.29 加利福尼亚州旧金山湾区北圣何塞 5 2,642,871 59.2 61.4 73,774,908 73,774,908 47.15 旧金山 7 2,428,949 74.8 123,685,208113,331,599 68.06 帕洛阿尔托 7 1,140,954 80.1 80.9 77,070,521 77,070,521 84.37 红木海岸 4 949,969 79.5 81.1 51,886,158 51,886,158 68.69 福斯特城 1 723,943 85.7 87.5 38,977,060 62.86 圣塔克拉拉 1 4,903 67.2 74.9 9,286,836 9,286,836 48.54 小计 25 8,171,589 71.7 73.3 374,680,691 364,327,082 63.91 西雅图,华盛顿丹尼三角 4 1,339,621 99.9 99.9 55,364,990 36,757,320 41.38 先锋广场 5 833,096 58.3 61.8 20,486,96 817 20,486,817 42.18 小计 9 2,172,717 83.9 85.3 75,851,807 57,244,137 41.60 不列颠哥伦比亚省温哥华市中心温哥华 1 1,529,491 87.2 88.0 40,901,701 8,180,340 30.67 小计 1 1,529,491 87.2 88.0 40,901,701 8,180,340 30.67 总在职办公室 (1) 44 13,858,966 78.7% 80.0% 608,986,745 美元 514,642,778 美元 55.84 美元

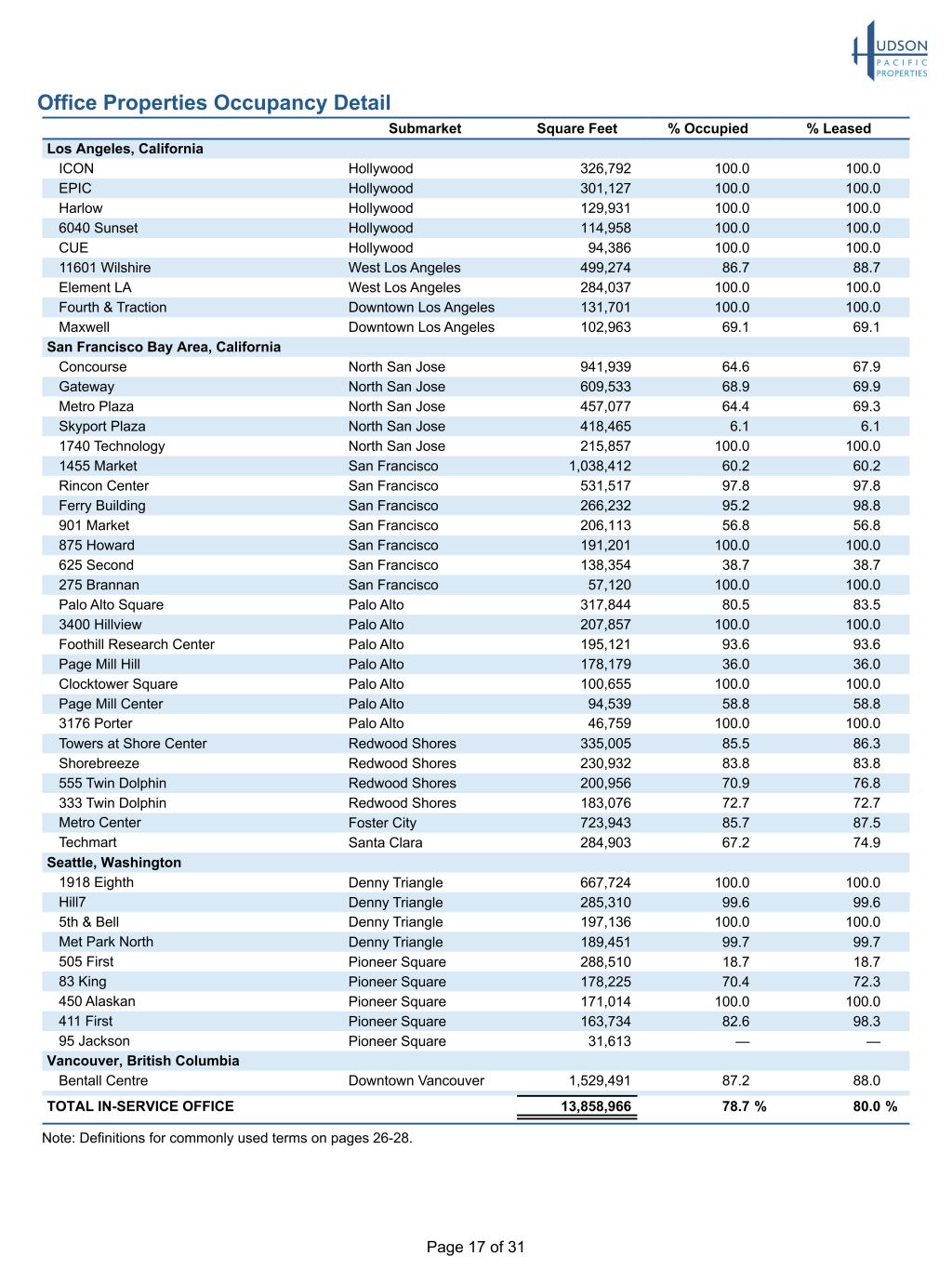

31 处办公物业中的第 17 页占用率详情子市场占地面积百分比已租赁加利福尼亚州洛杉矶 ICON Hollywood 326,792 100.0 100.0 EPIC Hollywood 301,127 100.0 100.0 100.0 100.0 100.0 100.0 Hallywood 129,931 100.0 100.0 100.0 Hollywood 129,931 100.0 100.0 100.0 Hallywood 129,931 100.0 100.0 100.0 Alement LA West 129,931 100.0 100.0 88.7 ELEMENT LA West Angeles 284,037 100.0 100.0 Fourth & Traction 洛杉矶市中心 131,701 100.0 100.0 Maxwell 洛杉矶市中心 102,963 69.1 69.1 加利福尼亚州旧金山湾区大厅北圣何塞 941,93964.6 67.9 Gateway North San Jose 609,533 68.9 69.9 北圣何塞地铁广场 457,077 64.4 69.3 Skyport Plaza North San Jose 418,465 6.1 1740 Technology North San Jose 215,857 100.0 1455 旧金山市场 1,038,412 60.2 60.2 林康中心旧金山 531,517 97.8 97.8 97.8 渡轮大楼旧金山 267.8 267.8 6,232 95.2 98.8 901 旧金山市场 206,113 56.8 56.8 875 霍华德·旧金山 191,201 100.0 625 Second San Francisco 138,354 38.7 38.7 275 Brannan San Francisco 57,120 100.0 100.0 帕洛阿尔托广场帕洛阿尔托 317,844 80.5 83.5 3400 Hillview PaloAlto 207,857 100.0 100.0 山麓研究中心帕洛阿尔托 195,121 93.6 93.6 Page Mill Hill Palo Alto 178,179 36.0 36.0 Clocktower Square 帕洛阿尔托 100,655 100.0 100.0 帕洛阿尔托 94,539 58.8 3176 波特帕洛阿尔托 46,759 100.0 100.0 塔楼红木海岸 335,005 85.5 85.5 6.3 Shorebreeze Redwood Shores 230,932 83.8 83.8 555 Twin Dolphin Redwood Shores 200,956 70.9 76.8 333 Twin Dolphin Redwood Shores 183,076 72.7 72.7 福斯特城 723,943 85.7 87.5 Techmart 圣克拉拉 284,903 67.2 74.9 华盛顿州西雅图市 1918 年第八名丹尼三角 667,724 100.0 100.0 Hill7 丹尼三角 285,310 99.6 99.6 5th & Bell Denny Triangle 197,136 100.0 100.0 Met Park North Denny Triangle 189,451 99.7 505 第一先锋广场 288,510 18.7 18.7 83 国王先锋广场 178,225 70.4 72.3 450 阿拉斯加先锋广场 171,014 100.0 100.0 411 第一先锋广场 288,510 18.7 18.7 83 83 国王先锋广场 178,225 70.4 72.3 450 阿拉斯加先锋广场 171,014 100.0 34 82.6 98.3 95 Jackson Pioneer Square 31,613 — — 不列颠哥伦比亚省温哥华本特尔中心温哥华市中心 1,529,491 87.2 88.0 总在职办公室 13,858,966 78.7% 80.0% 注意:第26-28页上常用术语的定义。

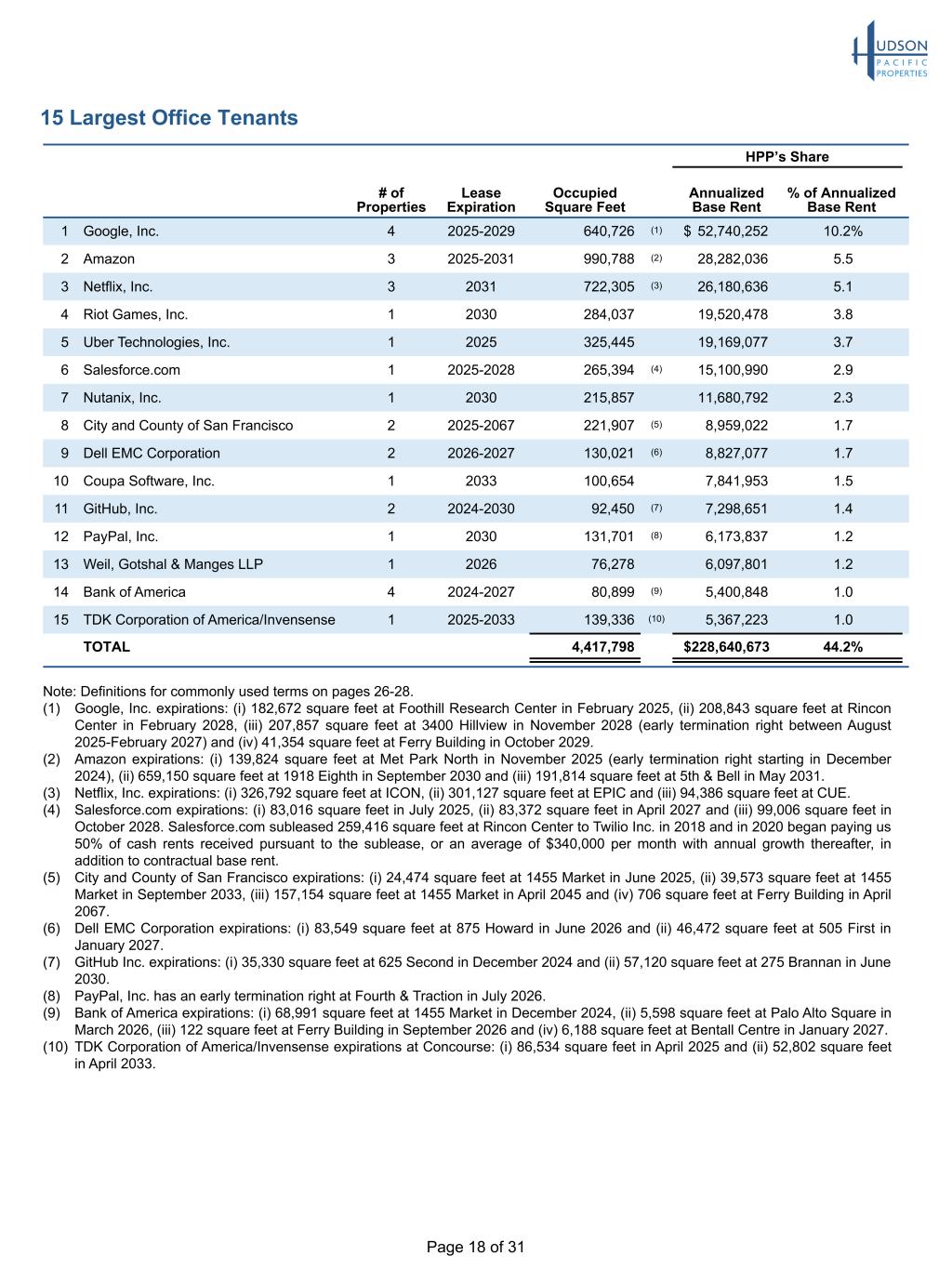

第 18 页,共 31 页注意:第 26-28 页上常用术语的定义。(1) 谷歌公司的到期时间:(i) 2025 年 2 月山麓研究中心的 182,672 平方英尺,(ii) 2028 年 2 月林康中心的 208,843 平方英尺,(iii) 2028 年 11 月在 3400 Hillview 的 207,857 平方英尺(在 2025 年 8 月至 2027 年 2 月期间提前终止)以及 (iv) 2029 年 10 月渡轮大楼面积 41,354 平方英尺。(2) 亚马逊的到期时间:(i) 2025 年 11 月大都会公园北部 139,824 平方英尺(从 2024 年 12 月开始提前终止),(ii) 659,150 平方英尺英尺,2030 年 9 月为第八名,(iii) 2031 年 5 月在 5th & Bell 为 191,814 平方英尺。(3) Netflix, Inc. 的到期时间:(i) ICON 为 326,792 平方英尺,(ii) EPIC 为 301,127 平方英尺,(iii) CUE 为 94,386 平方英尺。(4) Salesforce.com 到期时间:(i) 2025 年 7 月 83,016 平方英尺,(ii)2027年4月为83,372平方英尺,(iii)2028年10月为99,006平方英尺。Salesforce.com于2018年将林康中心的259,416平方英尺转租给了Twilio Inc.,并于2020年开始向我们支付根据转租获得的现金租金的50%,或平均每月34万美元,此后每年增长。(5)旧金山市和县的到期时间:(i)2025年6月1455市场24,474平方英尺,(ii)39,9,000 2033年9月1455市场占地573平方英尺,(iii)2045年4月1455市场占地157,154平方英尺,(iv)2067年4月渡轮大厦706平方英尺。(6)戴尔EMC公司到期:(i)2026年6月霍华德875平方英尺的83,549平方英尺,(ii)2027年1月首次505平方英尺的46,472平方英尺。(7)GitHub Inc.的到期时间:(i)2024年12月在625秒时为35,330平方英尺;(ii)2030年6月275布兰南的57,120平方英尺。(8)PayPal, Inc.在Firsth & Inc.拥有提前终止权 2026 年 7 月的牵引力。(9) 美国银行到期:(i) 2024 年 12 月 1455 市场 68,991 平方英尺,(ii) 2026 年 3 月帕洛阿尔托广场的 5,598 平方英尺,(iii) 2026 年 9 月渡轮大厦 122 平方英尺,(iv) 6,188 平方英尺2027 年 1 月在 Bentall 中心停留了英尺。(10) TdK Corporation/Invensense 在大厅的到期时间:(i) 2025 年 4 月为 86,534 平方英尺,(ii) 2033 年 4 月为 52,802 平方英尺。HPP的房产租赁到期份额占平方英尺年化基本租金占年化基本租金的百分比 1 谷歌公司 4 2025-2029 640,726 (1) 52,740,252 美元 10.2% 2 亚马逊 3 2025-2031 990,788 (2) 28,282,036 5.5 5.5 3 Netflix, Inc. 3 2031 722,305 (3) 26,180,636 5.1 4 Riot Games,. 1 2030 284,037 19,520,478 3.8 5 Uber Technologies, Inc. 1 2025 325,445 19,169,077 3.7 6 Salesforce.com 1 2025-2028 265,394 (4) 15,100,990 2.9 7 Nutanix, Inc. 1 2030 215,857 11,680,792 2.3 8 旧金山市和县 2 2025-2067 221,907 (5) 8,959,022 1.7 9 戴尔 EMCCorporation 2 2026-2027 130,021 (6) 8,827,077 1.7 10 Coupa Software, Inc. 1 2033 100,654 7,841,953 1.5 11 GitHub, Inc. 2 2024-2030 92,450 (7) 7,298,651 1.4 12 PayPal, Inc. 1 2030 131,701 (8) 6,173,837 1.2 13 Weil, Gotshal & Manges LLP 1 2022 6 76,278 6,097,801 1.2 14 美国银行 4 2024-2027 80,899 (9) 5,400,848 1.0 15 TdK 美国公司/Invensense 1 2025-2033 139,336 (10) 5,367,223 1.0 总计 4,417,798 美元 228,640,673 44.2% 15 最大的办公室租户

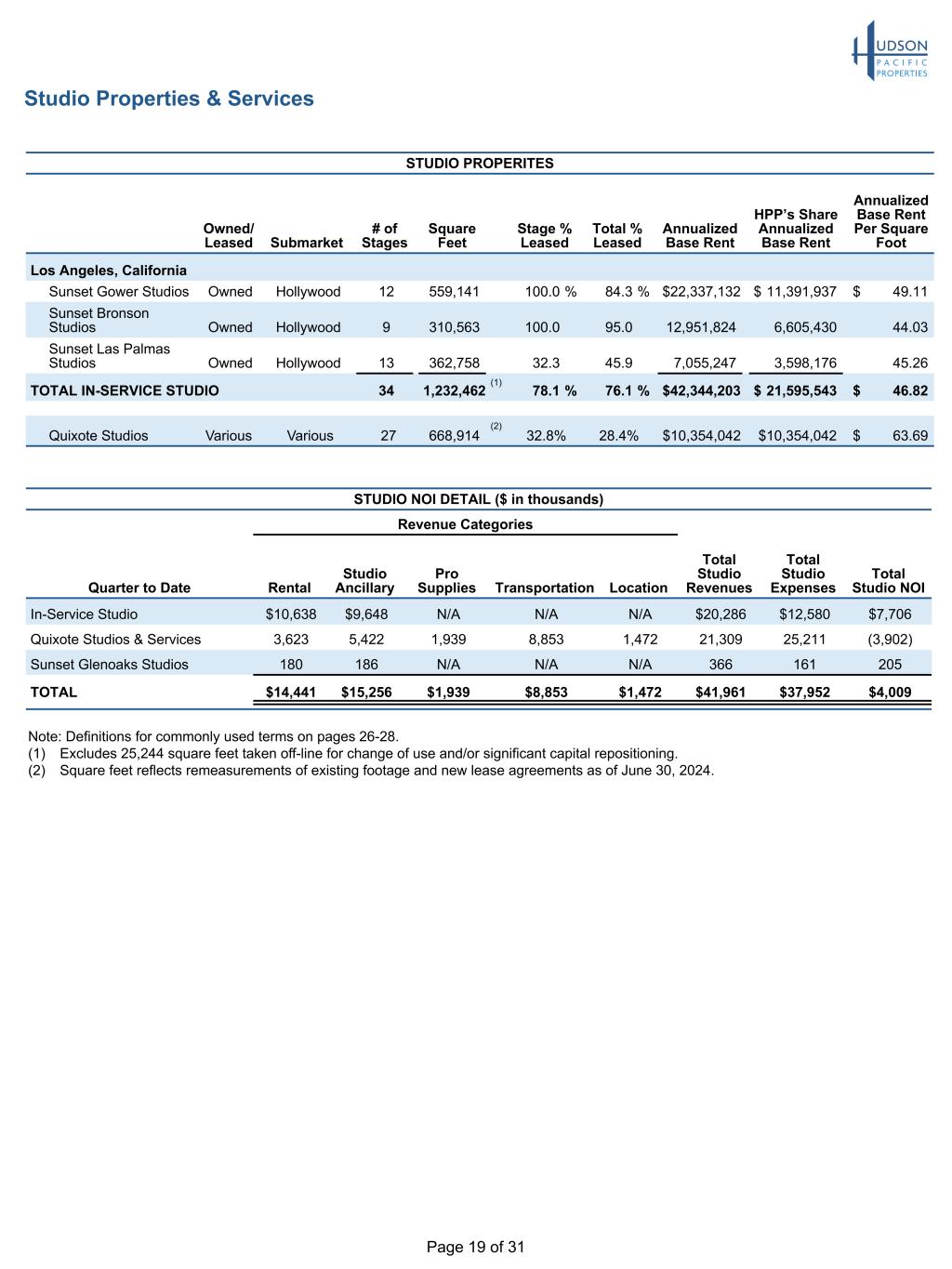

第 19 页,共 31 页注意:第 26-28 页上常用术语的定义。(1) 不包括因变更用途和/或重大资本重新定位而下线的 25,244 平方英尺。(2) 平方英尺反映了截至2024年6月30日对现有面积和新租赁协议的重新测量。STUDIO PROPERITES 自有/租赁的子市场舞台数量占地面积百分比租赁总额百分比租赁年化基本租金 HPP 的份额年化基本租金每平方英尺洛杉矶 Sunset Gower Studios 旗下好莱坞 12 559,141 100.0% 84.3% 22,337,132 美元 11,391,937 美元 49.11 日落布朗森影城旗下好莱坞 9 310,50.0 100.0 95.0 12,951,824 6,605,430 44.03 日落拉斯帕尔马斯影城旗下好莱坞 13 362,758 32.3 45.9 7,055,247 3,598,176 45.26 总在职工作室 34 1,232,462 (1) 78.1% 42,344,203 美元 21,595,543 美元 46 美元。82 Quixote Studios 各种各样 27 668,914 (2) 32.8% 28.4% $10,354,042 $10,354,042 美元 63.69 美元 63.69 工作室地产和服务工作室 NOI 详情(千美元)收入类别本季度迄今为止收入工作室总收入工作室支出总额 10,638 美元不适用 20,286 美元不适用 12,548 美元 80 美元 7,706 美元 Quixote Studios & Services 3,623 5,422 1,939 8,853 1,472 21,309 25,211 (3,902) Sunset Glenoaks Studios 180 186 N/A N/A 366 161 205 合计 14,441 美元 15,256 1,939 美元 1,472 41,961 美元37,952 $4,009

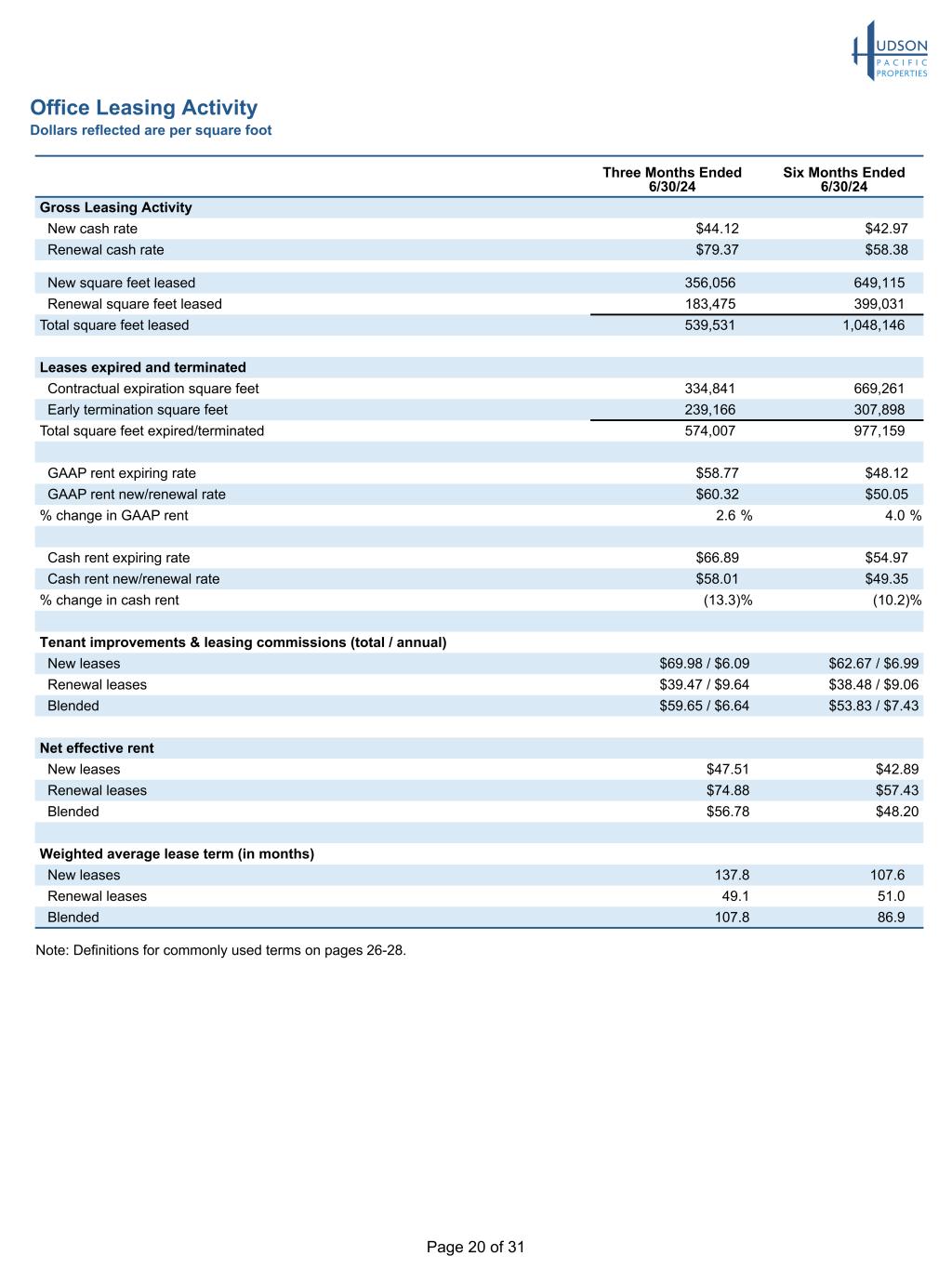

31页中的第20页办公室租赁活动所反映的每平方英尺美元截至24年6月30日的三个月(截至24年6月30日的六个月)总租赁活动新现金利率44.12 42.97美元续订现金利率 79.37 58.38 美元租赁新平方英尺 356,056 649,115 平方英尺租赁总面积 183,475 399,031 租赁到期和合同终止的到期平方英尺 334,841 669,261 提前终止平方英尺 239,166 307,898 已过期/终止的总平方英尺 574,007 977,159 GAAP 租金到期率 58.77 48.12 GAAP 新租金/续订率 60.32 50.05% GAAP 租金变动 2.6% 4.0% 现金租金到期率 66.89 美元 54.97 美元现金租金新/续订率 58.01 美元 49.35% 现金租金变动 (13.3)% (10.2)% 租户改善和租赁佣金(总额/每年)新租约 69.98 美元/6.09 美元 62.67 美元/6.99 美元续订租约 39.47 美元/9.64 美元 38.64 美元 48 美元/9.06 美元混合 59.65 美元/6.64 美元 53.83 美元/7.43 美元净有效租金 47.51 美元 42.89 美元续订租约 74.88 美元 57.43 美元混合 56.78 美元 48.20 加权平均租赁期限(以月计)新租约 137.8 107.6 续订租约 49.1 51.0 混合 107.8 86.9 注意:常用术语的定义见第 26-28 页。

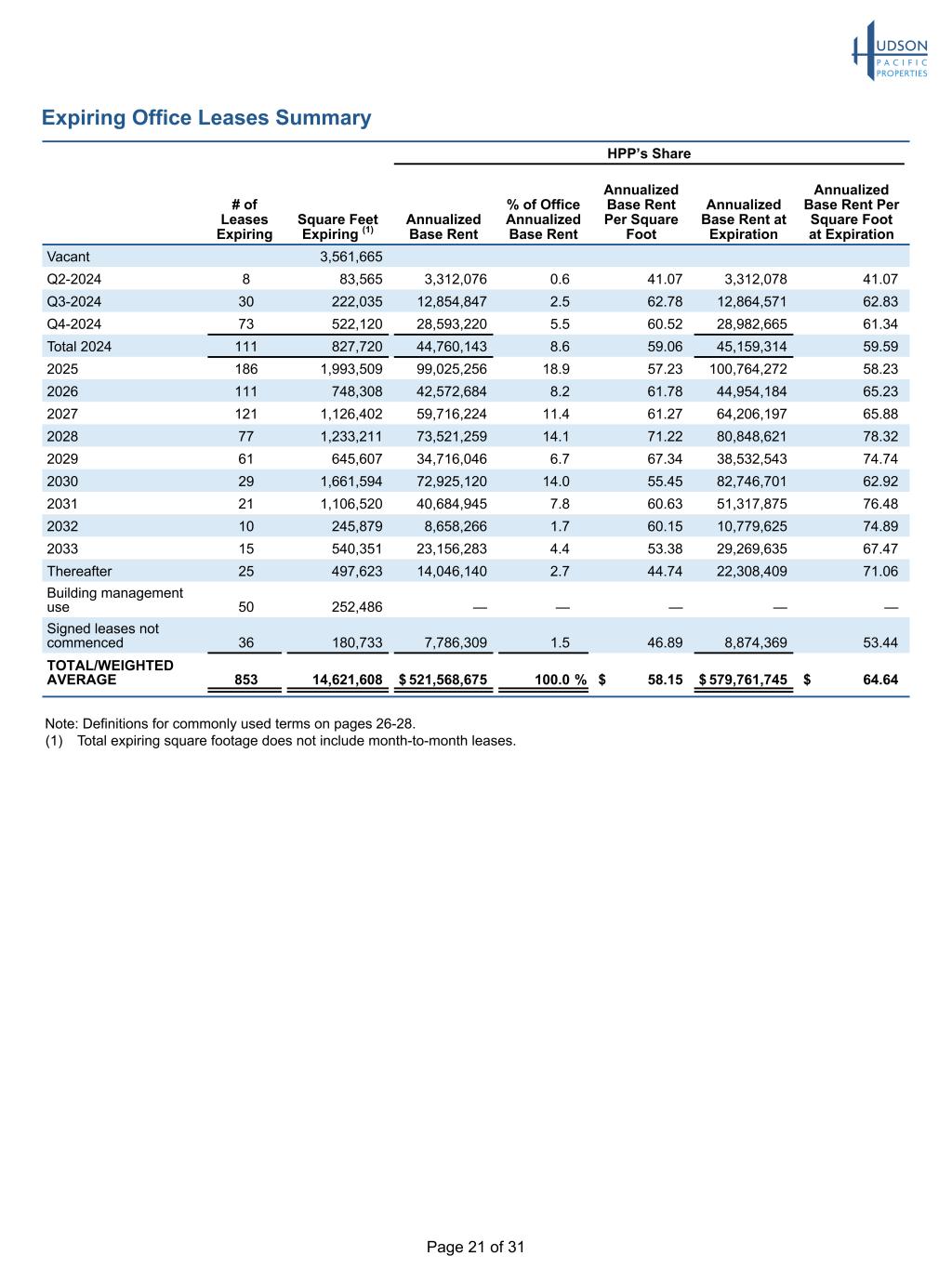

第 31 页(共 31 页)即将到期的办公租约摘要 HPP 即将到期的租约份额 (1) 年化基本租金占办公室年化基本租金的百分比每平方英尺的年化基本租金到期时每平方英尺的年化基本租金空置3,561,665 Q2-2024 8 83,565 3,312,076 0.6 41.07 3,312,078 41.07 Q3-2024 30 222,07 41.07 30 222,07 035 12,854,847 2.5 62.78 12,864,571 62.83 Q4-2024 73 522,120 28,593,220 5.5 60.52 28,982,665 61.34 合计 2024 111 827,720 44,760,143 8.6 59.06 45,159,314 59.59 2025 18.9,993,509 99,025,256 18.9 57.23 100,764,272 58.23 2026 111 748,308 42,572,684 8.2 61.78 44,954,184 65.23 2027 121 1,126,402 59,716,224 11.4 61.27 64,206,197 65.88 2028 77 1,233,211 73,521,259 14.1 71.22 80,848,621 78.32 2029 61 645,607 38.7 4,716,046 6.7 67.34 38,532,543 74.74 2030 29 1,661,594 72,925,120 14.0 55.45 82,746,701 62.92 2031 21 1,106,520 40,684,945 7.8 60.63 51,317,875 76.48 2032 10 245,879 8,658,266 1.7 60.15 10,779,625 74.89 2033 15 540,351 23,156,283 4.4 53.38 29,269,635 67.47 其后 25 497,623 14,046,140 2.7 44.74 22,308,409 71.06 建筑物管理用途 50 252,486 — — — — — 已签署租赁尚未开始 36 180,733 7,786,309 1.5 46.89 8,874,369 53.44 总面积/加权平均值 853 14,621,608 美元 521,568,675 100.0% 58.15 美元 579,761,745 美元 64.64 美元注意:第 26-28 页常用术语的定义。(1) 即将到期的总平方英尺不包括逐月租约。

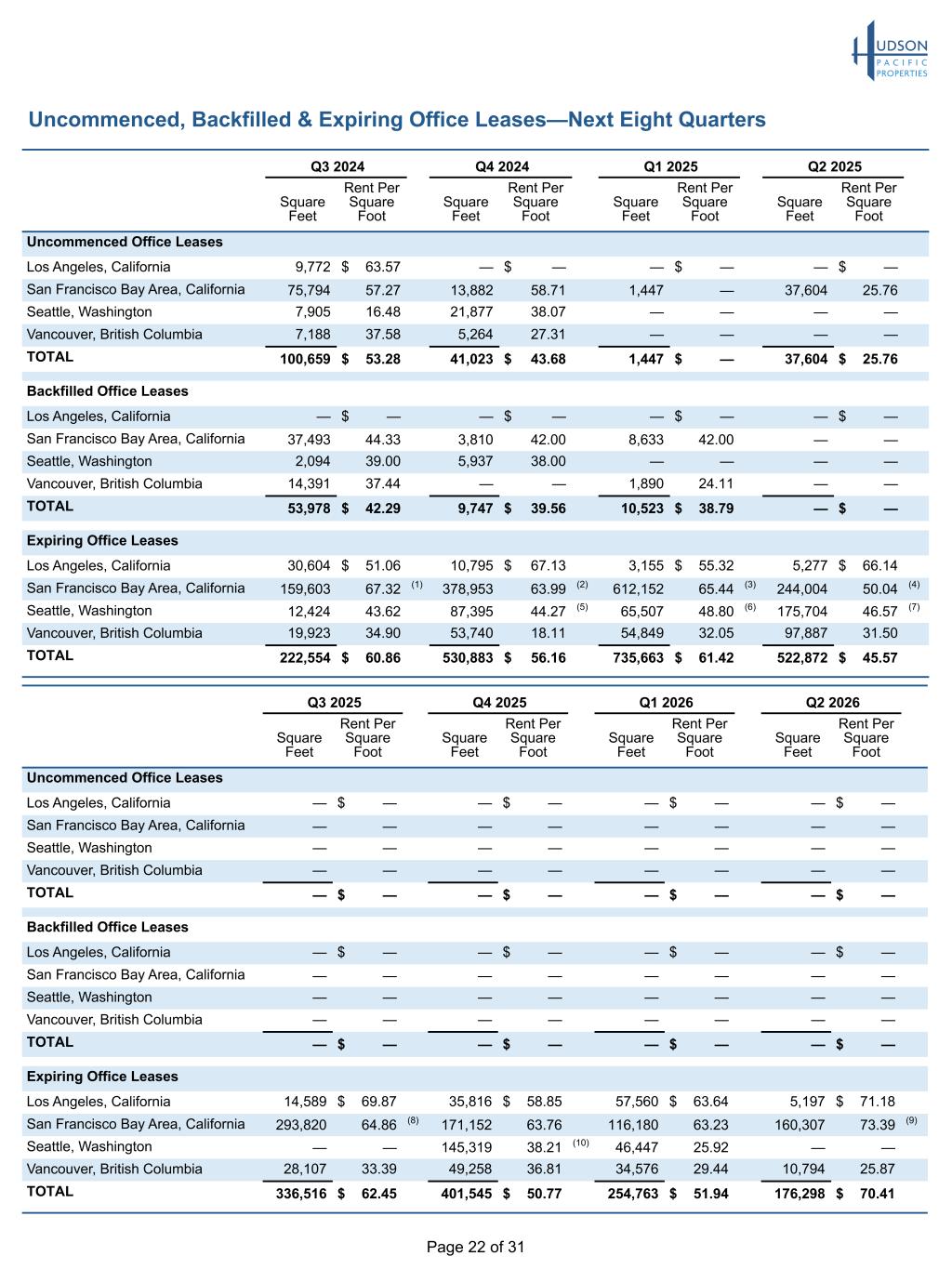

第 22 页,共 31 页未开始、已回填和即将到期的办公室租约 — 未来八个季度 2024 年第四季度 2025 年第二季度每平方英尺租金每平方英尺租金每平方英尺租金每平方英尺租金每平方英尺租金每平方英尺租金未开启的办公室租赁加利福尼亚州洛杉矶 9,772 美元 — — 美元 — — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — 加利福尼亚州旧金山湾区 75,794 57.27 13,88,27 2 58.71 1,447 — 37,604 25.76 华盛顿州西雅图 7,905 16.48 21,877 38.07 — — — — 不列颠哥伦比亚省温哥华 7,188 37.58 5,264 27.31 — — — — 总计 100,659 美元 53.28 41,023 美元 43.68 1,447 美元 —37,604 美元 25.76 回填式办公租约加利福尼亚州洛杉矶 — 美元 — — — $ — — $ — — 加州旧金山湾区 37,493 44.33 3,810 42.00 8,633 42.00 — — 华盛顿州西雅图 2,094 39.00 39.00 5,937 38.00 — — — 不列颠哥伦比亚省温哥华 14,391 37.44 — — 总计 1,890 24.11 — 53,978 美元 42.29 9,747 美元 39.56 美元 10,523 美元 38.79 美元 —— 即将到期的办公租约加利福尼亚州洛杉矶 30,604 美元 51.06 10,795 美元 67.13 3,155 美元 55.32 5,277 美元 66.14 加利福尼亚州旧金山湾区 159,603 67.32 (1) 378,953 63.99 (2) 612,152 65.99 (2) 612,152 65.14 美元 44 (3) 244,004 50.04 (4) 华盛顿州西雅图 12,424 43.62 87,395 44.27 (5) 65,507 48.80 (6) 175,704 46.57 (7) 不列颠哥伦比亚省温哥华 19,923 34.90 53,740 18.11 54,849 32.05 97,887 31.50 总计 222,554 美元 60.86 530,883 美元 56.16 735,663 美元 61.42 522,872 美元 2025 年第三季度第四季度 45.57 美元 2026 年第一季度 2026 年第二季度每平方英尺租金每平方英尺租金每平方英尺租金每平方英尺租金未开业的办公室租赁加利福尼亚州洛杉矶 — — — 美元 — — — 美元 — — — — — 加利福尼亚州旧金山湾区 — — — — — — — — — — — — — 不列颠哥伦比亚省温哥华 — — —— — — — — 总计 — $ — — $ — — $ — — $ — — — — $ — — — $ — — $ — — $ — — $ — — — 总计 — — 加利福尼亚州旧金山湾区 — — — — — — 华盛顿州西雅图 — — — — — — — — — — 不列颠哥伦比亚省温哥华 — — — — — — — — 总计 — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — — $ — $ — — $ — $ — — $ — — $ — $ — — $ — $ — $ — — $ — $ — $ — $ — $ — 加利福尼亚州安吉利斯 14,589 美元 69.87 35,816 美元 58.85 57,560 美元 63.64 5197 美元 71.18 加利福尼亚州旧金山湾区 293,820 64.86 (8) 171,152 63.76 116,180 63.23 160,307 73.39 (9) 华盛顿州西雅图 — — 145,319 38.21 (10) 46,447 25.92 — 温哥华,不列颠哥伦比亚省 28,107 33.39 49,258 36.81 34,576 29.44 10,794 25.87 总计 336,516 美元 62.45 401,545 美元 50.77 254,763 美元 51.94 176,298 美元 70.41

第 23 页,共 31 页未开始、已回填和即将到期的办公室租约——接下来的八个季度(续)注:第 26-28 页的常用术语定义。(1)包括 DoorDash, Inc.,2024 年 8 月,市场面积 50,821 平方英尺。(2) 包括位于 1455 的美国银行 2024 年 12 月市场 68,991 平方英尺。(3) 包括优步科技公司,市场价格为 325,55 2025 年 2 月,位于山麓研究中心的谷歌公司占地 182,672 平方英尺。(4) 包括位于大厅的 TdK 美国公司/Invensense,占地 86,534 平方英尺2025 年 4 月的英尺。(5) 包括 RealSelf, Inc.,2024 年 12 月占地 83 King,面积 74,700 平方英尺。(6) 包括 2025 年 2 月位于 Hill7 的 54,336 平方英尺的 WeWork Companies Inc.。(7) 包括 2025 年 5 月位于希尔7 的 112,222 平方英尺的 HBO Code Labs, Inc.。9) 包括位于霍华德875号的戴尔EMC公司,2026年6月占地83,549平方英尺。(10) 包括2025年11月位于北大都会公园的亚马逊,占地139,824平方英尺。

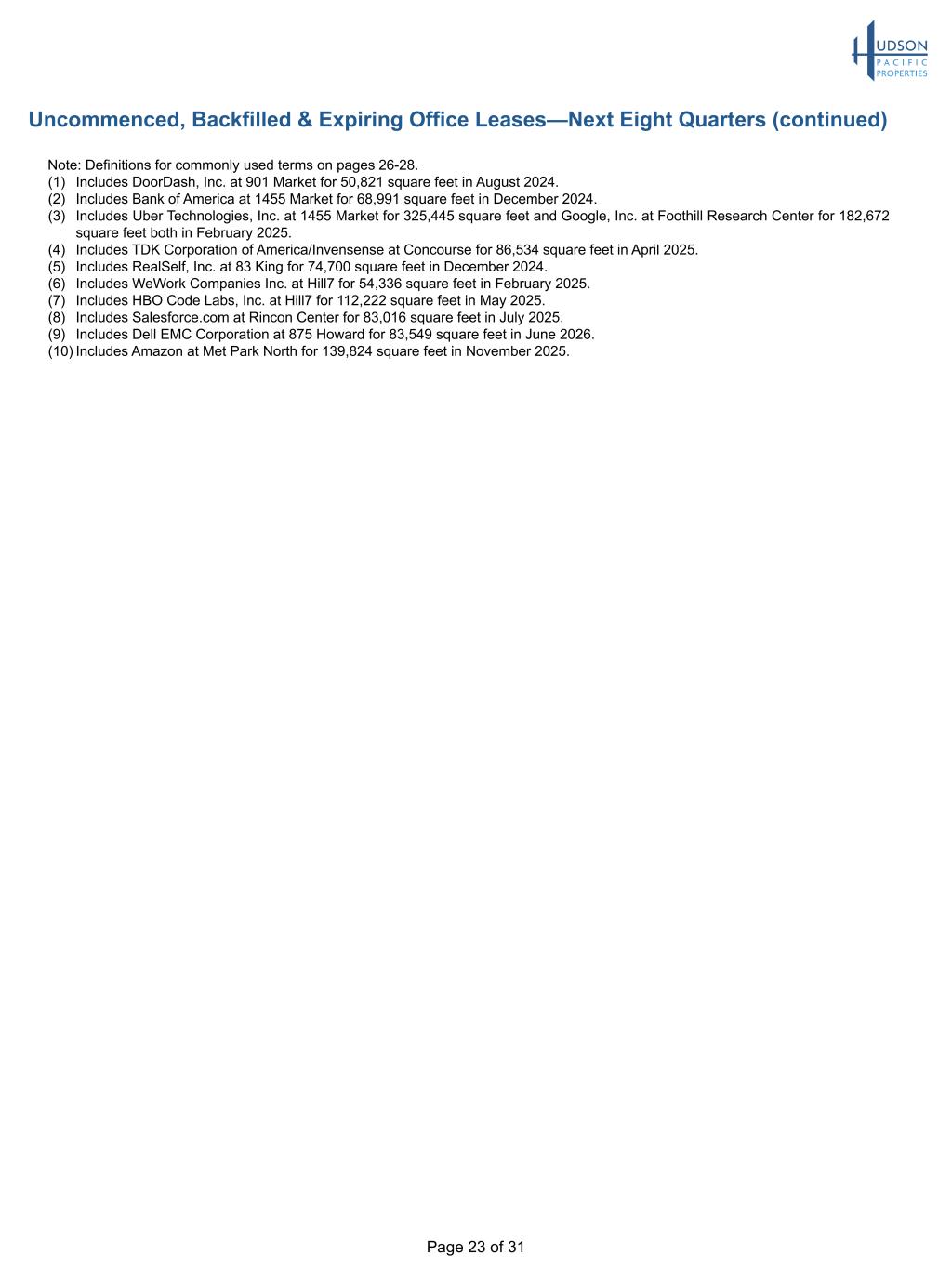

第 24 页,共 31 页正在进行中 (1) 未经审计,以千计,平方英尺除外。注:第 26-28 页中常用术语的定义。(1) 代表合并和未合并合资企业的 100% 份额。有关HPP在合资物业中的份额,请参阅第25页。(2)基于建筑许可证或等效物业的签发。(3)根据收到的临时居住证或等效物。(4)包括价值4,170万美元的Sunset Pier 94 Studios的土地和购置成本。(5)对于工作室物业,租赁百分比反映截至本报告所述期间的过去12个月的平均租赁百分比。Sunset Pier 94 Studios和Sunset Glenoaks Studios的租赁百分比将在竣工一年后公布。(6)包括日落拉斯帕尔马斯工作室的土地和购置成本——开发费用为2,080万澳元,日落沃尔瑟姆十字工作室为1.64亿美元。(7)尚待获得开发约500套住宅单元的资格。在建开发中子市场开始日期 (2) 预计完工日期 (3) 预计稳定日期截至24年6月30日的预计平方英尺百分比租赁项目成本 (4) 估计的项目总成本 (4) 预计稳定收益率纽约、纽约日落码头 94 工作室 (5) 曼哈顿 Q3-2023 Q4-2025 Q3-2026 232,000 —% 115,490 美元 305,000 美元-325,000 美元 7.7%-8.2% 未来开发管道总计 232,000 美元 115,490 美元类型子市场截至 24 年 6 月 30 日的估计平方英尺项目成本 (6) 加利福尼亚州洛杉矶 Sunset Las Palmas Studios—开发工作室好莱坞 617,581 美元 28,736 美元 28,736 美元 Sunset Gower Studios—开发办公室/工作室好莱坞 478,845 美元 7,889 美元——开发住宅好莱坞 33 套/19,816 美元 — Element LA—西洛杉矶开发办公室 500,000 美元 — 10900-10950 华盛顿 (7) 住宅西洛杉矶 N/A $688 不列颠哥伦比亚省温哥华市区伯拉德交易所 450,000 美元 7,323 美元大伦敦英国 Sunset Waltham Cross Studios Studio Broxbourne 1,167,347 美元 278,718 美元总计 3,233,589 美元 323,354 美元最近完成的子市场完成日期预计稳定日期预计平方英尺占用百分比已租赁加利福尼亚州洛杉矶 Sunset Glenoaks Studios (5) 太阳谷 Q2-2024 Q3-2024 241,000 N/A 华盛顿州西雅图 1000 Denny Triangle Q2-2024 Q2-2026 546,000 0.5% 0.6% 总计 787,000

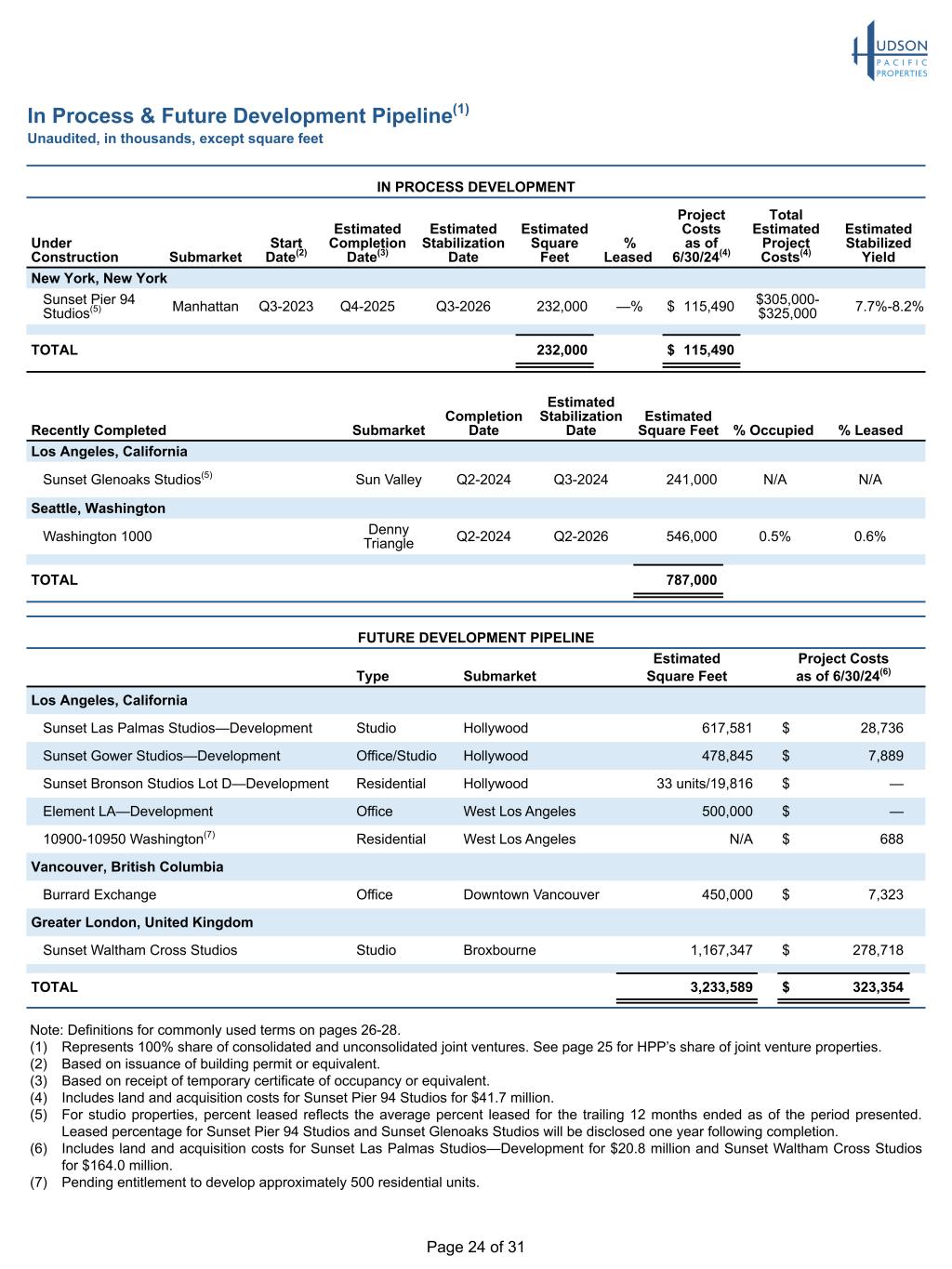

第 25 页,共 31 页合并和未合并风险投资合伙人子市场平方英尺 (1) HPP 所有权百分比合并风险投资加州洛杉矶 (2) Sunset Gower Studios Blackstone Hollywood 1,044,636 51.0% 日落拉斯帕尔马斯影城黑石好莱坞 998,934 51.0% 日落布朗森影城黑石好莱坞 330,379 51.0% 日落格伦诺克斯影城黑石好莱坞 241,000 50.0% ICON黑石好莱坞 326,734 51.0% 日落布朗森影城黑石好莱坞 330,379 51.0% ICON黑石好莱坞 326,70.0% 92 51.0% EPIC 黑石好莱坞 301,127 51.0% 哈洛·黑石好莱坞 129,931 51.0% 6040 日落黑石好莱坞 114,958 51.0% 6040 日落黑石好莱坞 114,958 51.0% CUE 黑石好莱坞 94,386 51.0% 加利福尼亚州旧金山渡轮大楼安联旧金山 266,232 55.0% 华盛顿州西雅图 1918 年第八 CPPiB 丹尼三角 667,724 55.0% Hill7 CPPib 丹尼三角 285,310 55.0% 未合并风险投资纽约日落码头 94 影城黑石/沃尔纳多曼哈顿 232,000 25.6% 不列颠哥伦比亚省温哥华本特尔中心 (Bentall Center) (3) Blackstone 温哥华市中心 1,979,491 20.0% 英国大伦敦日落沃尔瑟姆十字工作室 (3) Blackstone Broxbourne 1,167,347 35.0% (1) 包括估计值可开发平方英尺。(2) 除Sunset Glenoaks Studios外,与黑石集团共同拥有的洛杉矶房产统称为好莱坞媒体投资组合。(3) 本文件中的美元金额使用截至2024年6月30日的适用外币汇率以美元显示。

第31页定义中的第26页调整后的息税折旧摊销前利润:调整后的息税折旧摊销前折旧摊销前是指扣除利息、所得税、折旧和摊销前的净收益(亏损),在未合并房地产实体的利息和折旧份额之前,经过进一步调整以消除某些非现金项目和我们认为不代表我们持续业绩的项目的影响。我们认为,调整后的息税折旧摊销前利润是有用的,因为它允许投资者和管理层以有意义和一致的方式评估和比较我们在不同时期的表现,此外还有公认的标准财务衡量标准。调整后的息税折旧摊销前利润不是衡量公认会计原则下财务业绩的指标,不应被视为普通股股东应占收益的替代方案,也不得作为经营业绩指标或根据公认会计原则得出的任何业绩衡量标准。我们对调整后息税折旧摊销前利润的计算可能与其他公司使用的计算方法不同,因此,可比性可能受到限制。调整后的运营资金(“AFFO”):我们认为非公认会计准则财务指标是衡量我们业绩的有用补充指标。我们在计算AFFO(不包括特定项目)中的非现金薪酬支出份额和递延融资成本摊销,减去与HPP在租户改善和租赁佣金中所占份额相关的经常性资本支出(不包括使用按比例结算收到的金额资助的出资或收购房产的先前存在的债务),并消除HPP在直线租金中所占份额、租赁收购成本摊销的净影响,市场上和低于市场价格的无形租赁的摊销资产和负债、市场以上和低于市场的地面租赁无形资产和负债的摊销以及贷款折扣/溢价的摊销。AFFO不代表该期间的现金流量。我们认为,与其他房地产投资信托基金相比,AFFO为投资界提供了有关我们与其他房地产投资信托基金相比财务状况的有用信息,因为AFFO是其他房地产投资信托基金广泛使用的衡量标准。但是,其他房地产投资信托基金可能使用不同的方法来计算AFFO,因此,我们的AFFO可能无法与其他房地产投资信托基金相提并论。年化基本租金(“ABR”):对于办公物业,计算方法是(i)截至2024年6月30日的已开始租约(不包括租户报销)下的现金基础租金乘以(ii)12。截至2024年6月30日,按每平方英尺计算,ABR除以已开始租约的平方英尺。对于所有到期年份,ABR的计算方法是(i)截至2024年6月30日已开始租赁的到期时的现金基础租金除以(ii)已开始租赁的平方英尺。计算未开始租赁的每平方英尺的ABR时,无论是在到期时还是到期时,采用的方法都是相同的。租金数据不考虑取消选项。在适用的情况下,租金使用截至2024年6月30日的外币汇率转换为美元。对于工作室物业,ABR反映了截至2024年6月30日的12个月的实际基本租金,不包括租户报销。每租赁平方英尺的ABR计算方法为(i)年基本租金除以(ii)截至2024年6月30日的租赁平方英尺。平均占用百分比:对于同店办公物业,表示截至2024年6月30日的三个月中的平均入住百分比。对于同店工作室物业,代表截至2024年6月30日的12个月的平均租赁百分比。回填的办公室租约:定义为与2024年6月30日当天或之前签订的占用空间有关的新租约,但生效日期在2024年6月30日之后,以及接下来的八个季度内。现金租金增长:与同一空间中即将到期的现金租金相比,新租和续租的初始现金租金保持稳定。只有在过去 12 个月内租赁了相同空间的情况下,才包括新的租约。不包括以百分比租金代替基本租金的租户。合并债务:合并的无抵押和有担保债务。合并负债,净额:与合并债务类似,减去合并现金和现金等价物。合并无抵押和有担保债务:不包括合资伙伴债务、未摊销的递延融资成本以及与我们注册优先债务相关的未摊销贷款折扣/溢价。包括与Hill7、好莱坞媒体投资组合和1918年第八合资企业相关的全部债务。摊薄后的股份:代表截至季度末根据我们的2022年和2023年绩效股票单位(“PSU”)计划可发行的股票和单位总数的估计,根据会计准则编纂(“ASC”)260(每股收益)计算,这些计划截至该期末的预计奖励潜力。有效利率:与负债相关的利率,根据每年 360 天计算的实际使用天数。自2024年6月30日起,带有浮动利率组成部分的债务反映了SOFR或CDOR,除非此类债务受互换规定的利率高于上限利率,在这种情况下,利率将根据互换利率或上限利率计算(如适用)。第 13 页详细介绍了我们的利率对冲工具。我们可以选择做出不可撤销的选择,根据我们的信用评级或指定的基准利率加上适用的利润率来调整利率。截至2024年6月30日,尚未举行过这样的选举。

第27页,共31页定义(续)估计的稳定收益率:计算方法是在项目稳定和初始租金优惠(如果有)到期后估算的NOI和我们在房地产上的投资的商数,其中不包括杠杆的影响。随着时间的推移,与开发和重建项目相关的现金租金预计将增加,平均现金收益率预计将高于估计的初始稳定收益率。我们对现金收益率和竣工总成本的估计代表了我们目前的估计,如果预期收益率或成本发生重大变化,则可能会在项目完成后或更早地更新。我们告诫不要过分依赖估计的稳定收益率,这些收益完全基于我们的估计,使用开发过程中可用的数据。由于各种因素,实现稳定入住率所需的总投资金额可能与我们的估计有很大差异。我们无法保证实际稳定的收益率将与本文规定的估计稳定收益率一致。估算的项目成本:估计的项目成本不包括根据ASC 835-20-50-1资本化的利息成本、根据ASC 970-360-25资本化的人员成本和根据ASC 970-340资本化的运营费用。估计平方英尺:代表管理层对可租赁平方英尺的估计,可能小于或大于建筑物业主和经理协会 (BOMA) 的可出租面积。由于重新测量或重新租赁,平方英尺可能会随着时间的推移而变化。对于土地物业,平方英尺代表管理层对可开发平方英尺的估计,其中大部分仍有待尚未获得的权利批准。预计稳定日期:基于管理层对稳定入住率的估计(92.0%)。以稳定为目的的占用定义为开始支付现金租金。运营资金(“FFO”):我们根据全国房地产投资信托协会理事会批准的FFO白皮书计算FFO。该白皮书将FFO定义为根据公认会计原则计算的净收益或亏损,不包括折旧房地产销售的损益和与折旧房地产相关的减值减记,加上HPP在房地产相关折旧和摊销中所占的份额,不包括递延融资成本的摊销和非房地产资产的折旧。FFO的计算包括HPP在与租户资助的租户改善相关的递延收入摊销中所占的份额,不包括相关租户改善资产的折旧。我们认为,FFO是一项非公认会计准则财务指标,是衡量我们经营业绩的有用补充指标。将出售经营性房地产资产的损益排除在FFO之外,这使投资者和分析师能够轻松确定构成我们活动核心的资产的经营业绩,并有助于比较不同时期的经营业绩。此外,由于FFO被普遍认为是报告房地产投资信托基金运营的行业标准,因此它便于将经营业绩与其他房地产投资信托基金进行比较。但是,其他房地产投资信托基金可能使用不同的方法来计算FFO,因此,我们的FFO可能无法与所有其他房地产投资信托基金相提并论。根据公认会计原则,房地产资产的历史成本核算中隐含着这样的假设,即房地产资产的价值会随着时间的推移而出现可预见的下降。由于房地产价值历来是随着市场状况而上升或下降的,因此许多行业投资者和分析师认为,仅使用历史成本会计来列报房地产公司的经营业绩是不够的。由于FFO不包括房地产资产的折旧和摊销,因此我们认为,与单独要求的GAAP报告相比,FFO以及所需的GAAP报告可以更全面地衡量我们相对于竞争对手的业绩,也为做出涉及运营、融资和投资活动的决策提供了更合适的依据。我们使用每股FFO来计算某些员工的年度现金奖励。但是,不应将FFO视为衡量我们经营业绩的替代指标,因为它不能反映折旧和摊销成本,也不能反映维持物业经营业绩所需的资本支出和租赁成本水平,这是巨大的经济成本,可能会对我们的经营业绩产生重大影响。GAAP有效利率:与实际利率类似,不同之处在于它包括递延融资成本的摊销和贷款折扣/保费。HPP的份额:非公认会计准则财务指标,根据公认会计原则,以合并后的衡量标准计算,加上我们的运营合作伙伴关系在未合并合资企业衡量指标中的份额(根据运营合伙企业的所有权百分比计算),减去合作伙伴在合并合资企业衡量指标中的份额(根据合作伙伴的所有权百分比计算)。我们认为,介绍HPP在这些指标中的份额可以为投资者提供有关公司财务状况和/或经营业绩的有用信息,因为我们有几家重要的合资企业,在某些情况下,我们对合资企业具有重大影响力,但不控制合资企业。在这种情况下,GAAP要求我们使用权益会计法对合资实体进行核算,我们不会出于财务报告目的进行合并。在其他情况下,尽管我们的合作伙伴拥有大量权益,但GAAP要求我们整合合资企业。HPP的债务份额:与合并债务类似,不同之处在于它包括HPP在未合并合资企业债务中的份额,不包括合伙人在合并合资伙伴债务中的份额。

第31页在售房产中的第28页:自有物业,不包括重新定位、重建、开发和待售物业。工作室开发地产将在项目完成后一年或项目预计稳定日期后的一年中较早者纳入在职投资组合。办公开发物业以入住率为92%或项目预计稳定日期为准,以较早者为准,纳入在售投资组合。净有效租金:加权平均直线年现金租金,扣除年化租户改善和租赁佣金。对三净租金(NNN)和修改后的总基本租金进行了调整,以包括与可比全方位服务基本租金中包含的费用一致的估计年度支出。净营业收入(“NOI”):我们根据持续经营的财产净收益评估业绩。NOI不是衡量经营业绩或经营活动现金流或按公认会计原则衡量的现金流的指标,不应被视为持续经营收入的替代方案,不应被视为我们业绩的指标,也不应将其作为衡量流动性或分配能力的现金流的替代方案。所有公司不得以相同的方式计算 NOI。我们认为NOI是衡量投资者和管理层的有用业绩指标,因为在不同时期进行比较时,NOI反映了与拥有和运营我们的房产直接相关的收入和支出,以及入住率、租金和运营成本趋势对运营的影响,从持续经营的收入中可以看出一个看不见的视角。我们将NOI计算为净收益(亏损),其中不包括公司一般和管理费用、折旧和摊销、减值、房地产销售收益/亏损、利息支出、交易相关费用和其他非营业项目。我们将NOI定义为营业收入(租金收入、其他与物业相关的收入、租户回收和其他营业收入),减去物业层面的运营支出(外部管理费,如果有的话,以及物业层面的一般和管理费用)。按现金计算的NOI经过NOI调整,以排除GAAP要求的直线租金和其他非现金调整的影响。我们认为,现金基础上的NOI作为衡量经营业绩的另一项指标对投资者很有帮助,因为它消除了直线租金和其他对收入和支出的非现金调整。运营伙伴关系:公司通过运营合伙企业哈德逊太平洋地产有限责任公司开展所有业务,并担任其唯一的普通合伙人。截至2024年6月30日,公司拥有运营合伙企业95.2%的所有权权益,包括未归属的限制性单位。未清余额:未偿债务余额包括合伙人在合并实体中的份额,不包括未摊销的递延融资成本和贷款折扣/保费。占用/租赁百分比:对于办公物业,计算方法为(i)截至2024年6月30日已开始租赁的平方英尺除以(ii)总平方英尺,以百分比表示,而租赁百分比包括未开始租约。对于工作室物业,租赁百分比反映了截至2024年6月30日的12个月的平均租赁百分比。项目成本:不包括根据会计准则编纂(“ASC”)835-20-50-1资本化的利息成本、根据ASC 970-360-25资本化的人员成本和根据ASC 970-340资本化的运营费用。同店办公室:截至2024年6月30日的三个月,同店办公定义为截至2023年4月1日我们拥有和包含在稳定办公物业组合中的所有物业,截至2024年6月30日仍拥有并包含在稳定办公物业组合中的所有物业。截至2024年6月30日的六个月中,同店办公定义为截至2023年1月1日我们拥有和包含在稳定办公物业组合中的所有物业,截至2024年6月30日仍拥有和包含在稳定办公物业组合中的所有物业。同店工作室:截至2024年6月30日的三个月,同店工作室定义为截至2023年4月1日我们拥有和包含在稳定工作室投资组合中的所有房产,截至2024年6月30日仍拥有并包含在稳定工作室投资组合中的所有房产。截至2024年6月30日的六个月中,同店工作室定义为截至2023年1月1日我们拥有和包含在稳定工作室投资组合中的所有房产,截至2024年6月30日仍拥有和包含在稳定工作室投资组合中的所有房产。直线租金增长:代表新租和续租的初始直线租金与同一空间中即将到期的租约的直线租金之间的比较。只有在过去 12 个月内租赁了相同空间的情况下,才包括新的租约。不包括以百分比租金代替基本租金的租户。未开始办公租赁:定义为2024年6月30日当天或之前签订的与空置空间有关的新租约,但生效日期在2024年6月30日之后以及接下来的八个季度内。定义(续)

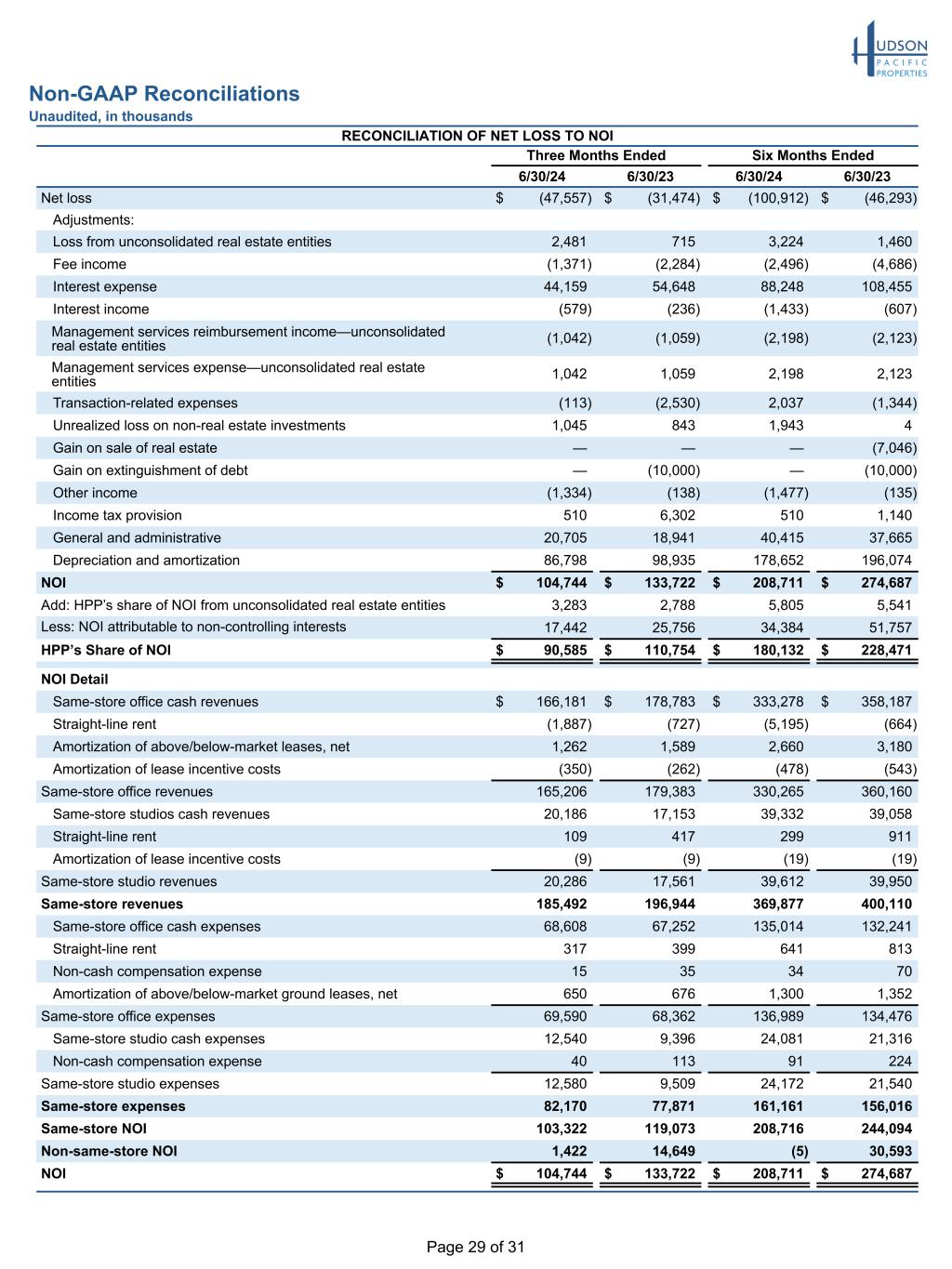

31份非公认会计准则对账中第29页未经审计,以千计截至6月30日止六个月的净亏损与NOI的对账截至24年6月30日6月30日的三个月 6/30/24 6/30/23 净亏损美元 (47,557) 美元 (31,474) 美元 (100,912) 美元 (46,293) 调整:未合并房地产实体的亏损 2,481 715 3,224 1,460 费用收入 (1,371) (2,284) (2,496) (4,686) 利息支出 44,159 54,648 88,248 108,455 利息收入 (579) (236) (1,433) (607) 管理服务报销收入——未合并的房地产实体 (1,042) (1,059) (2,198) (2,123) 管理服务费用—未合并房地产实体 1,042 1,059 2,198 2,123 交易相关费用 (113) (2,530) 2,037 (1,344) 非房地产投资的未实现亏损 1,045 843 1,943 4 出售房地产的收益 — — — (7,046) 清偿债务的收益 — (10,000) — (10,000) 其他收入 (1,334) (138) (1,477) (135) (135)) 所得税准备金 510 6,302 510 1,140 一般和行政 20,705 18,941 40,415 37,665 折旧和摊销 86,798 98,935 178,652 196,074 NOI 美元 104,744 美元 133,722 美元 208,711 美元 274,687 美元添加:HPP在未合并实物净收入中所占份额房地产实体 3,283 2,788 5,805 5,541 减:归属于非控股权益的NOI 17,442 25,756 34,384 51,757 HPP的NOI份额 90,585 美元 110,754 美元 180,132 美元 228,471 美元 NOI 详情同店办公室现金收入 166,181 美元 178,783 美元 333,278 美元 358,187 美元 358,187 美元租金 (1,887) (727) (5,195) (664) 高于/低于市场水平的租赁摊销,净额1,262 1,589 2,660 3,180 租赁激励成本摊销 (350) (262) (478) (543) 同店办公收入 165,206 179,383 330,265 360,160 同店工作室现金收入 20,186 17,153 39,332 39,058 直线-线路租金 109 417 299 911 租赁激励成本摊销 (9) (9) (19) (19) 同店工作室收入 20,286 17,561 39,612 39,950 同店收入 185,492 196,944 369,877 400,110 同店办公现金支出 68,608 67,252 135,014 132,241 直线租金 317 399 641 813 非现金薪酬支出 15 35 34 70 高于/低于市场水平的地面租赁摊销,净额 650 676 1,300 1,352 同店办公费用 69,590 68,362 136,989 134,476 同店工作室现金支出 12,540 9,396 24,081 21,316 非现金补偿费用 40 113 91 224 相同-商店工作室开支 12,580 9,509 24,172 21,540 同店费用 82,170 77,871 161,161 156,016 同店净收入 103,322 119,073 208,716 244,094 244,094 非同店净收入 1,422 14,649 (5) 30,593 美元 104,744 美元 134,722 美元 274,687 美元

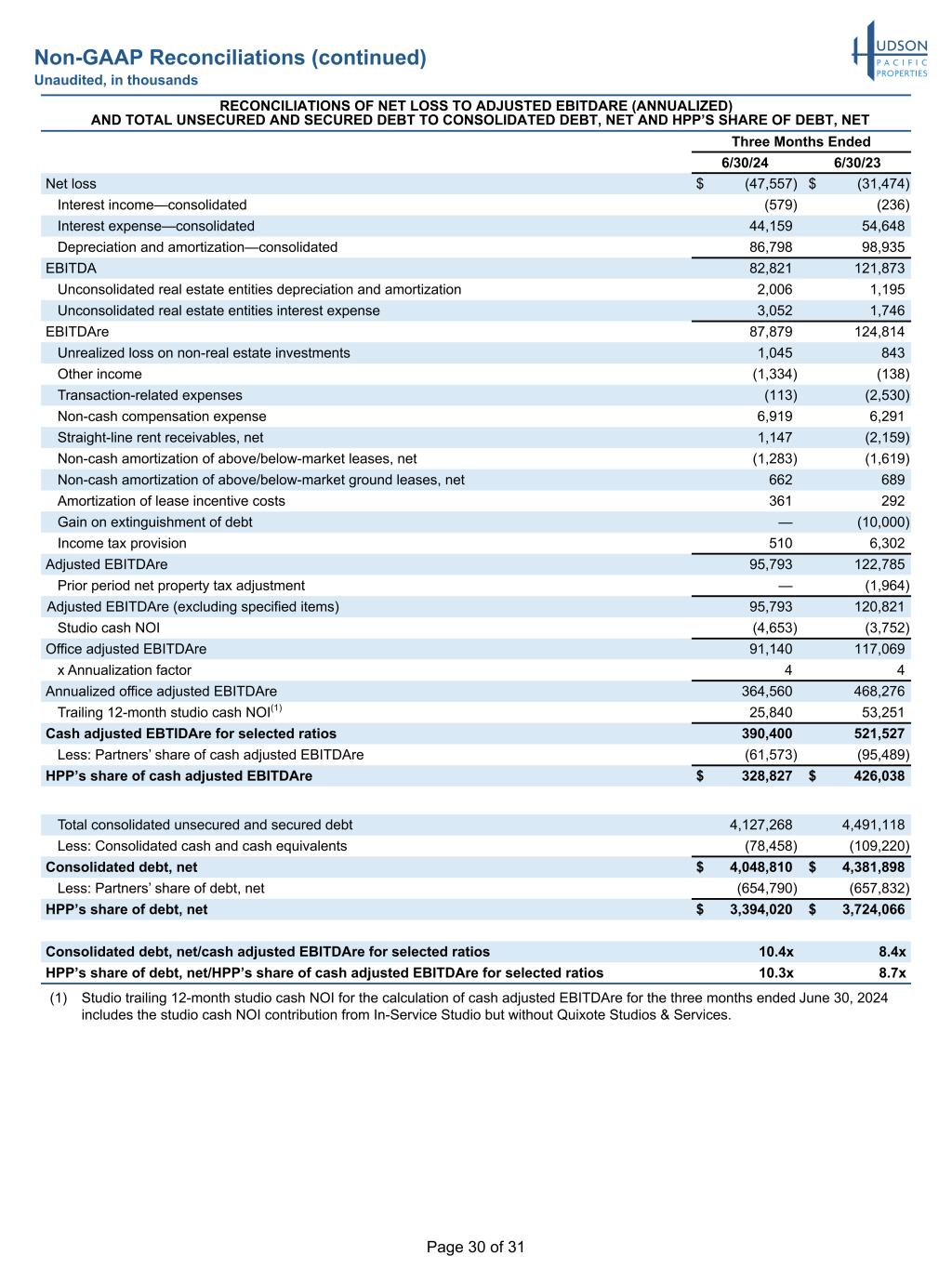

31份非公认会计准则对账表中的第30页(续)未经审计,以千计的净亏损与调整后的息税折旧摊销前利息(按年计算)和无抵押和有担保债务总额与合并债务、净额和HPP的债务份额,截至23年6月30日的净三个月净亏损美元(47,557美元)(31,474)利息收入——合并(579)(236)利息支出— 合并 44,159 54,648 折旧和摊销—合并 86,798 98,935 息税折旧摊销前利润 82,821 121,873 未合并房地产实体折旧和摊销 2,006 1,195 未合并房地产实体利息支出 3,052 1,746 息税折旧摊销前利息 87,879 124,814 非房地产投资未实现亏损 1,045 843 其他收入 (1,334) (138) 交易相关费用 (113) (2,530) 非现金薪酬支出 6,919 6,291 笔直线应收租金,净额 1,147 (2,159) 高于/低于市场租赁的非现金摊销,净额 (1,1,59) 283) (1,619) 高于/低于市场水平的地面租赁的非现金摊销,净额 662 689 租赁激励成本摊销 361 292 清偿债务的收益 — (10,000) 所得税准备金 510 6,302 调整后的息税折旧摊销前利润 95,793122,785 上期净财产税调整 —(1,964)调整后的息税折旧摊销前利润(不包括指定项目)95,793 120,821 工作室现金净净额(4,653)(3,752)办公室调整后的息税折旧摊销前利润 91,140 117,069 x 年化系数 4 4 年化办公室调整后息税折旧摊销前利润 364,560 468,276 过去 12 个月工作室现金净收入 (1) 25,840 53,251 按选定比率计算的现金调整后息税折旧摊销前利率390,400 521,527减去:合作伙伴在现金调整后息税折旧摊销前利润中所占份额(61,573)(95,489)HPP在现金调整后息税折旧摊销前利润中所占份额328,827美元 426,038美元合并无抵押和有担保债务总额4,127,268 4,491,118减去:合并现金及现金等价物(78,458)(109,220)合并债务,净额4,048,810美元 4,381,898美元减去:合作伙伴的债务份额,净额(654,790)(657,832)HPP的债务份额,净额3,394,020美元 3,724,066美元合并债务,选定比率的净/现金息税折旧摊销前利润率为8.4倍 HPP的债务份额、Net/HPP按选定比率计算的现金调整后息税折旧摊销前利润份额的4倍 10.3x 8.7x (1) 工作室过去12个月工作室现金NOI用于计算截至2024年6月30日的三个月的现金调整后息税折旧摊销前利润率包括工作室现金NOI的贡献服务工作室但没有 Quixode 工作室和服务。

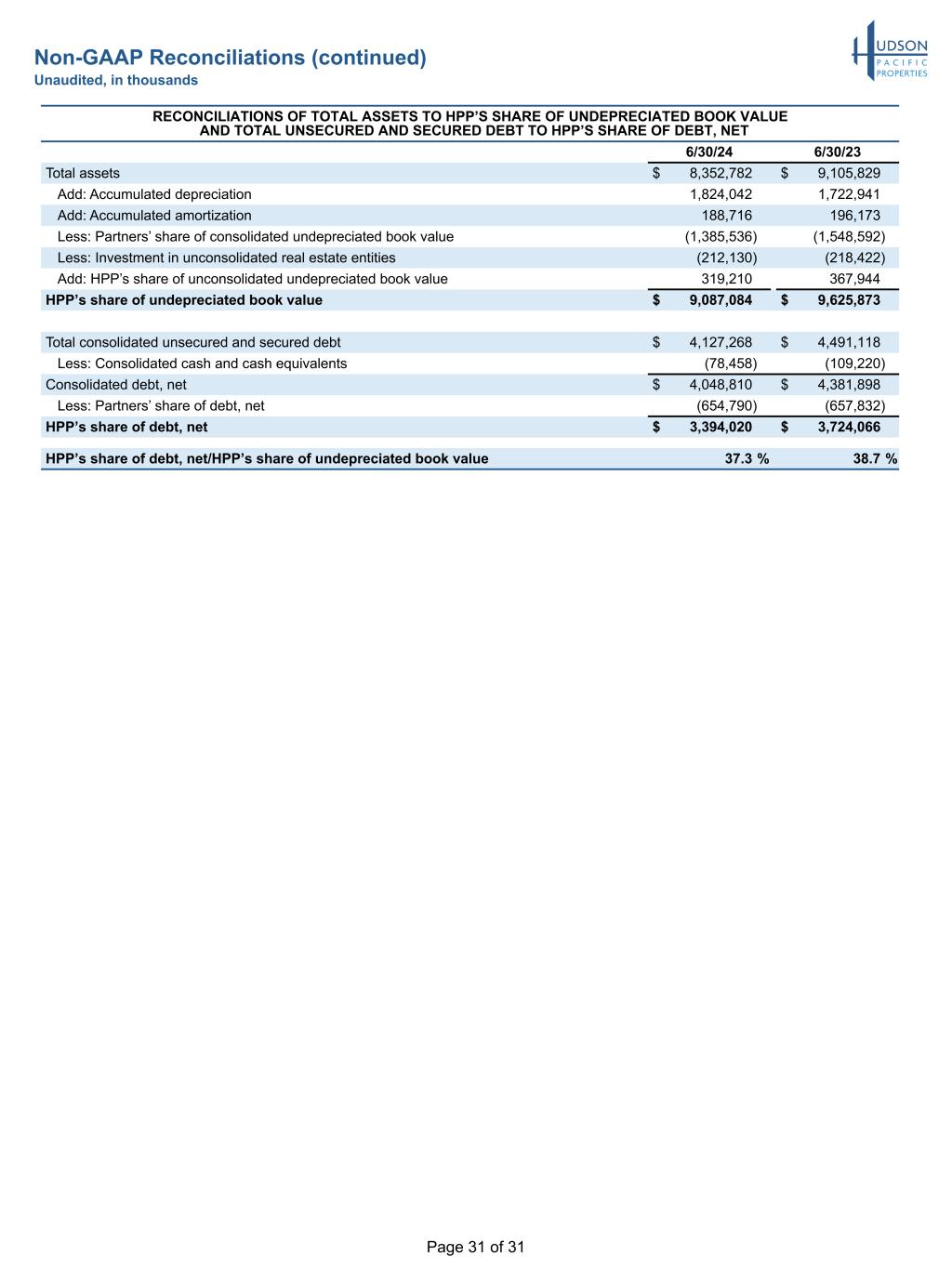

31份非公认会计准则对账表中的第31页(续)未经审计,以千计总资产与HPP的未折旧账面价值份额以及无抵押和有担保债务总额与HPP的债务份额的对账,净资产6月30日24年6月30日23日总资产8,352,782美元 9,105,829美元添加:累计折旧 1,824,042 1,722,941 添加:累计摊销188,722,941 16 196,173 减去:合伙人在合并未折旧账面价值中所占份额(1,385,536)(1,548,592)减去:对未合并房地产实体的投资(212,130)(218,422)添加:HPP在未合并房地产实体中的份额未折现账面价值319,210 367,944 HPP在未折现账面价值中所占份额9,087,084美元 9,625,873美元合并无抵押和有担保债务总额4,127,268美元减去:合并现金及现金等价物(78,458)(109,220)合并债务,净额4,048,810美元 4,381,898美元减去:合伙人的份额债务中,净额(654,790)(657,832)HPP的债务份额,净额为3,394,020美元,HPP的债务份额 3,724,066美元,净额/HPP在未折现账面价值中所占份额 37.3% 38.7%