2024年第二季度投资者展示:推动颠覆性技术。革新未来。

前瞻性声明|免责声明Trinity Capital Inc.(以下简称“公司”)提醒本展示可能包含基于未来事件的当前预期和假设,而非基于历史事实的前瞻性声明。本展示中的前瞻性声明基于本展示发布之日的当前状况,并包括但不限于就我们的财务目标、信念、策略、预期的未来营业收入和现金流、营业费用、投资来源和表现、可用资本以及未来分红和股东回报等方面的声明。尽管我们的管理层认为反映在任何前瞻性声明中的预期是合理的,实际结果可能与该前瞻性声明中所表述的预期不一致。由于其本质所决定,这些前瞻性声明涉及众多假设、不确定因素和风险,包括一般性和具体性风险。存在这样的风险,即这些声明可能无法实现。我们提醒本展示的读者不要对这些前瞻性声明过度依赖,因为许多因素可能会导致公司未来的结果与这些前瞻性声明所描述的结果存在实质性的差异。前瞻性声明可能会受到多种因素的影响,特别是包括利率和股票指数波动、在我们所经营领域的竞争影响以及经济、政治和监管条件变化的因素。投资者在依赖前瞻性声明做出决策时,应仔细考虑上述因素以及其他不确定因素和事件。本展示中讨论的历史结果并不代表未来结果。本展示中披露的信息截至本文发布之日,反映Trinity Capital Inc.对其最近披露的财务业绩的现有评估。在未来向美国证监会报告其财务报表之前,实际财务结果可能会与此处所披露的内容存在差异。本展示中的信息应与Trinity Capital Inc.最近披露的第十四号季报表(Form 10-Q)、年度报告(Form 10-k)或414B1表(Form 424B1)结合使用。我们不承诺更新此处所包含的信息,以反映后续发生或的情况,除非适用的证券法律和法规规定必须这样做。本展示不构成招股说明书,在任何情况下都不应被理解为出售本公司的普通股或其他任何证券的要约或请求,在任何未在此类股份或证券依据相关州或管辖区法律和法规注册或取得资格之前,也不会在这类股份或证券所在的任何州或管辖区出售。本材料中的任何内容都不能被视为对投资于Trinity Capital Inc.发行的任何证券的推荐或法律、会计或税务建议。

公司概述

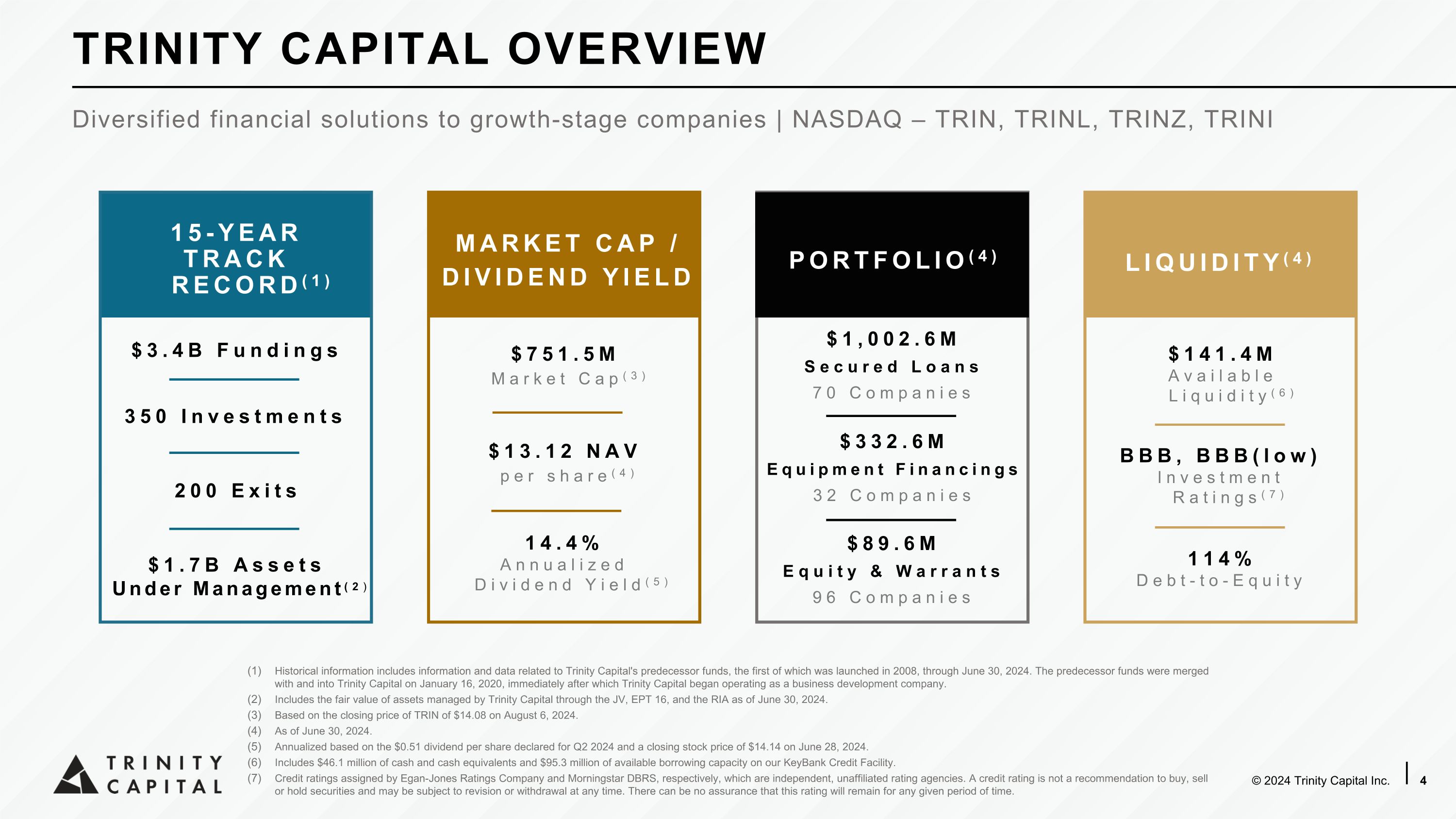

包括截至2024年6月30日Trinity Capital前身基金相关信息和数据。前身基金于2020年1月16日与Trinity Capital合并,随即开始运营成为一家商业发展公司。包括由Trinity Capital通过合资企业、EPt 16和RIA管理的公允价值。基于2024年8月6日TRIN的收盘价$14.08。截至2024年6月30日。基于2024年第二季度每股$0.51的股息和6月28日的收盘股价$14.14计算的年化收益率。包括KeyBank信贷设施的4610万美元现金及现金等价物和9530万美元可用借贷额度。信用评级由独立不隶属于公司的评级机构Egan-Jones Ratings Company和Morningstar DBRS分别提供。信用评级不是买入、卖出或持有证券的推荐,可能随时得到修改或回收。不能保证这种评级将持续存在于任何给定时间段内。TRINITY CAPITAL概览为成长期公司提供多元化的金融解决方案|纳斯达克-TRIN,TRINL,TRINZ,TRINI 15年轨迹记录(1)投资组合(4)流动性(4)350项投资200次退出$17亿管理资产(2)市值/股息收益率 14.4%年化股息收益率(5)$7.515亿市值(3)$13.12每股NAV(4)质押贷款70家公司4310万美元设备融资32家公司996万美元股权&认股权96家公司34亿美元投资141.4万美元可用流动性(6)BBb,BBB(low)投资评级(7)114%负债-所有权

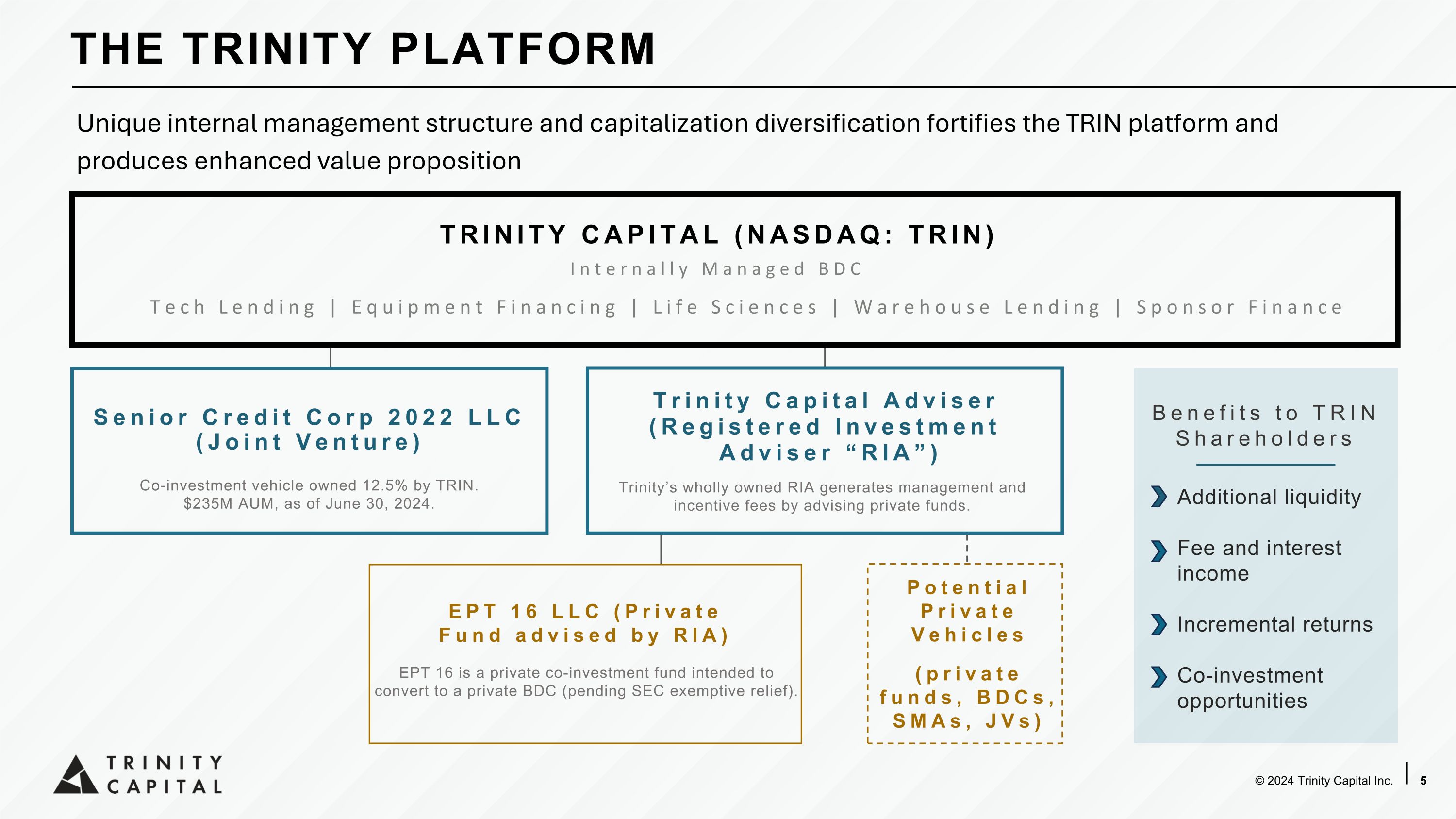

TRINITY PLATFORm独特的内部管理结构和资本多样化巩固了TRIN平台并产生了增强的价值主张额外的流动性费用和利息收入增量回报共投资机会TRINITY CAPITAL(纳斯达克:TRIN)内部管理的BDC科技贷款|设备融资|生命科学|仓库融资|赞助商金融Senior Credit Corp 2022 LLC(合资企业)TRIN拥有12.5%的联合投资车辆。截至2024年6月30日,资产管理规模为2.35亿美元。潜在的私募车辆(私募基金、BDC、SMA、JV)EPt 16 LLC(RIA建议的私募基金)EPt 16是一只旨在转变为私募BDC(待获得美国证监会豁免)的私募共同投资基金。Trinity Capital Adviser(注册投资顾问“RIA”)Trinity的全资拥有的RIA通过为私募基金提供建议性费用和激励性费用产生了管理收益。TRIN股东的益处

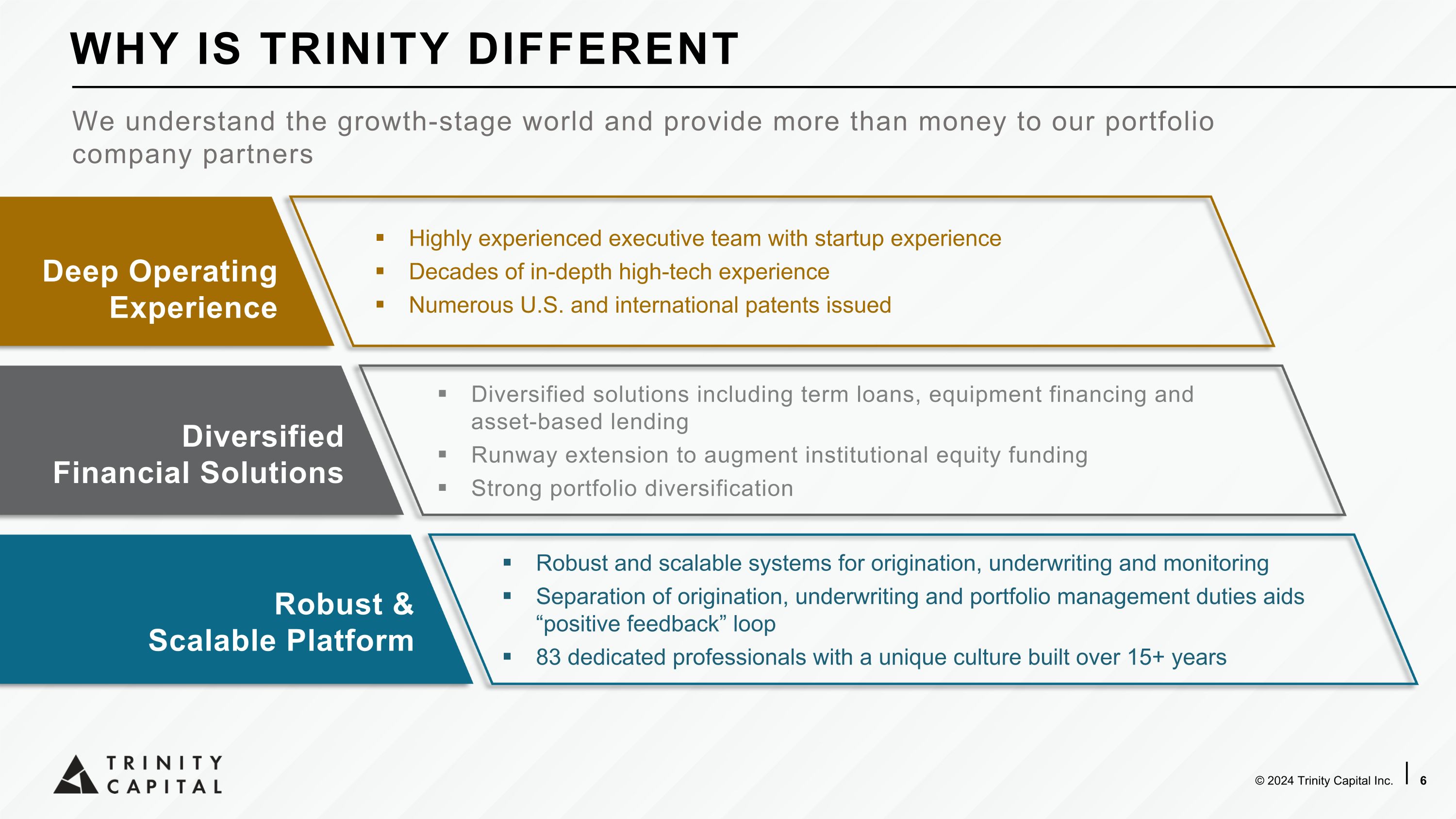

我们理解成长阶段的世界,并为我们的投资组合伙伴提供超越资金的支持深度运营体验经验丰富的高管团队拥有创业经验数十年的深入高科技经验多项美国和国际专利发明健壮可扩展的平台用于起始、承销和监控分离的起始、承销和投资组合管理工作贡献“积极反馈”循环83名专业人员构建了独特的15年文化历程TRINITY DIFFERENt之所以不同的金融解决方案包括期限贷款、设备融资和资产抵押贷款,扩大机构股权融资的生命周期强大的投资组合多样化

我们与银行建立了互惠协议,为客户提供更低的综合融资成本,与大部分VC支持的公司合作的银行关系已经牢固确立。其他主要创投公司分担投资组合。

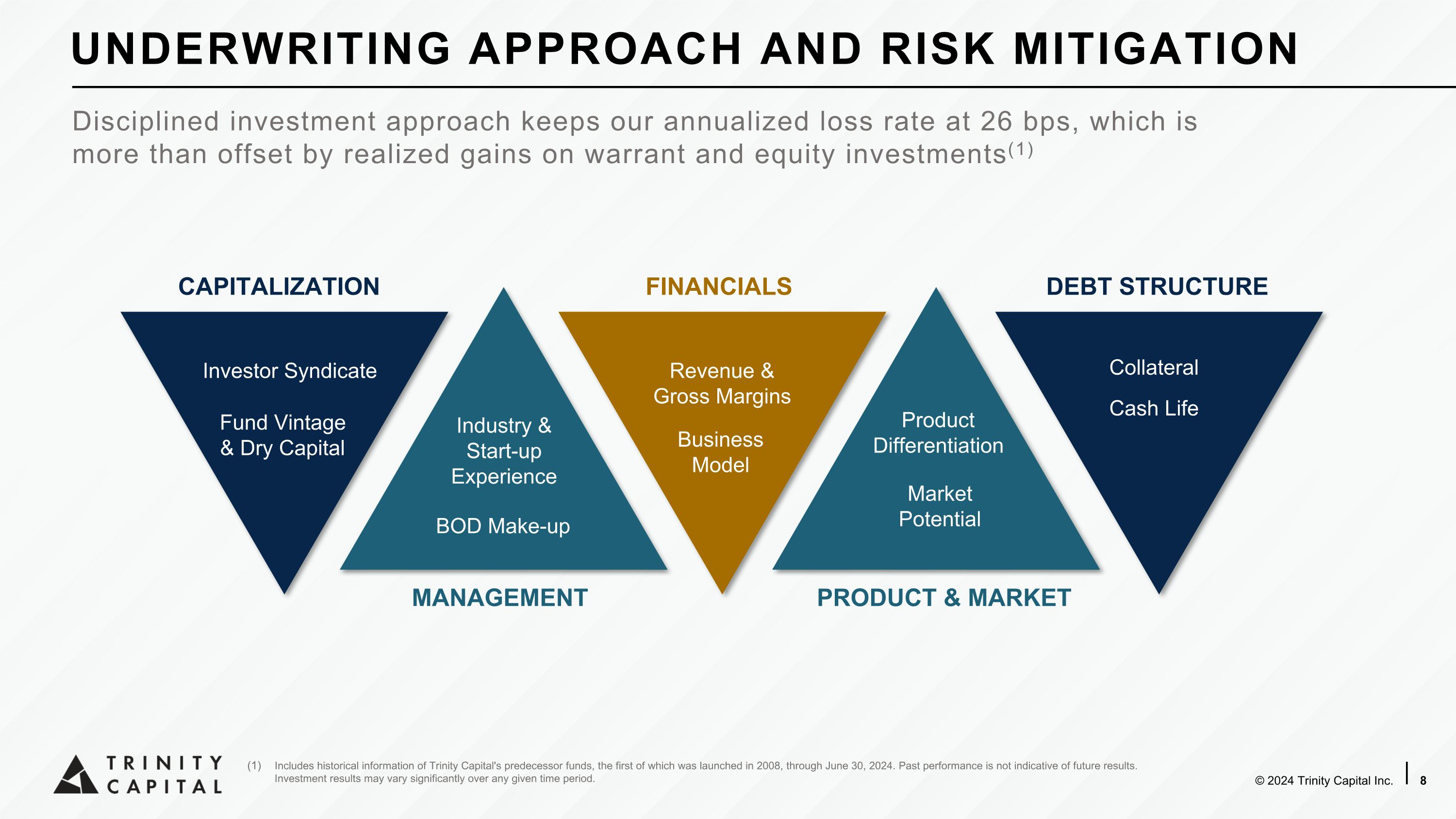

投资者集团营收和毛利润业务模型包括Trinity Capital前身基金的历史信息,其中第一支基金在2008年推出,一直持续到2024年6月30日。过去的表现并不代表未来的结果。投资结果在任何给定的时间段内可能会有很大的变化。财务结构资本化管理产品和市场产品差异化市场潜力行业和创业经验董事会组成老基金和现金资产设定原则

包括所有资产的抵押贷款,包括知识产权。由机构资本支持,公司已经筹集了大量资本。处于成长模式并仍在烧钱的公司。Axiom Space正在开发世界上第一个商业空间站。投资人财产阶级、C5资本、TQS Advisors、Declaration Partners、Boryung Pharma、Aljazira Capital,可用于一般公司用途。Whoop开发了一款可穿戴设备,旨在提供个性化的洞察力,从而提高整体的健身和健康水平。投资者财产阶级、铸造集团、IVP、Two Sigma Ventures,可用于推迟期限。

包括关键任务的硬资产,按需提供,在硬件需求增长时可用。不涉及行业。Athletic Brewing酿造高品质、口感极佳的无酒精手工啤酒。投资者联盟消费者成长、TRb Advisors、Keurig Dr Pepper,用于新啤酒厂的建立,配备装罐生产线和发酵罐。Rocket Lab公司提供发射服务、航天器设计服务、航天器元件、制造和轨道管理解决方案。投资人财产阶级、黑石集团、鹿管理、先锋,用于开发并生产火箭、设备和发射服务、太空器。

财务亮点

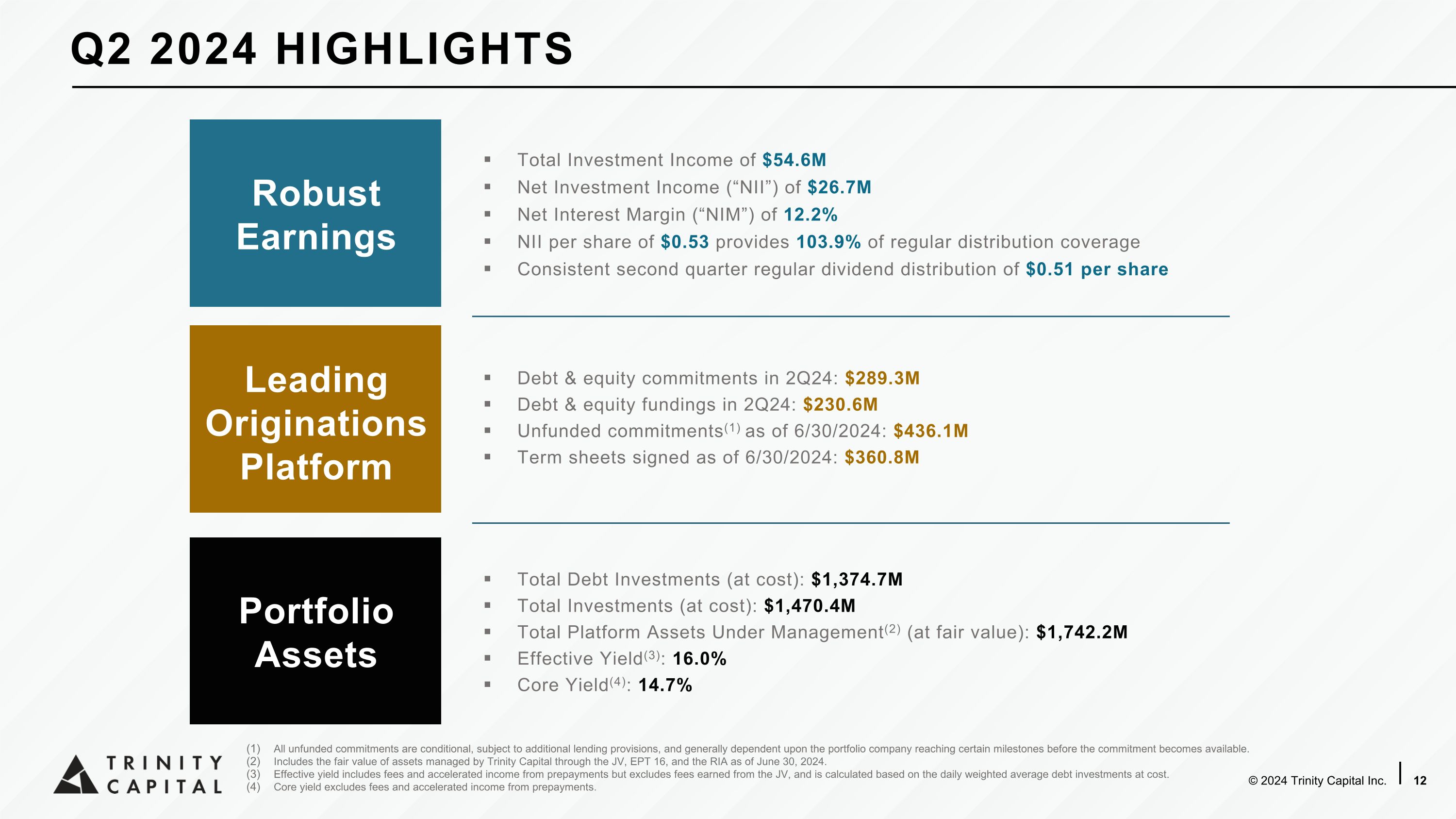

所有未获批准的承诺均有条件,受到额外放贷约定的约束,并且通常取决于有效期前达到某些关键里程碑。包括Trinity Capital通过JV、EPt 16和RIA管理的所有资产的公允价值,截至2024年6月30日。有效收益包括来自预付款和权益投资的费用和加速收入,但不包括来自JV赚取的费用,按照成本计算每天加权平均债务投资。核心收益不包括来自预付款的费用和加速收入。总投资收益为5460万美元,净投资收益(“NII”)为2670万美元,净利息差距(“NIM”)为12.2%,每股NII为0.53美元,提供了103.9%的常规分配覆盖,稳定的第二季度常规股息分配为每股0.51美元。坚实的盈利,总债务投资(原始成本)为1,374,700,000美元,总投资(原始成本)为1,470,400,000美元,总平台资产管理(2)(公允价值)为1,742,200,000美元,有效收益(3)为16.0%,核心收益(4)为14.7%,第二季度债务和股票承诺为2,893万美元,第二季度债务和股票融资为2,306万美元,截至2024年6月30日的未投资承诺为4361万美元,截至2024年6月30日签署的授信协议为3,608万美元,第二季度2024年亮点,领先的发源地平台,投资组合资产。

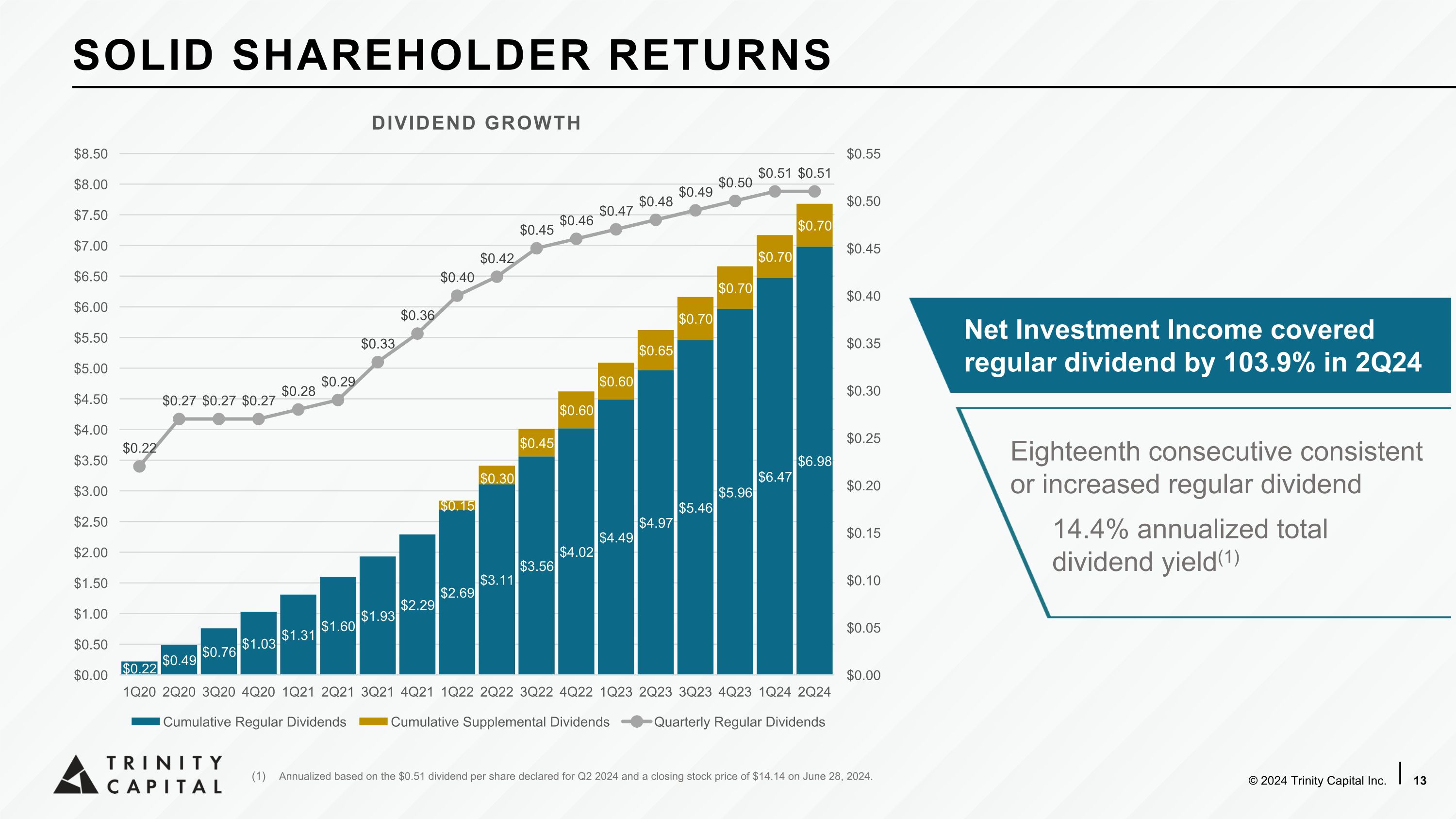

净投资收益在2024年第2季度覆盖常规股息达103.9%,第18个连续一致或增加的常规股息的总股息收益率为14.4%(1)。基于2024年第2季度宣布的每股0.51美元股息和6月28日的收盘股价14.14美元的年化。稳健的股东回报。

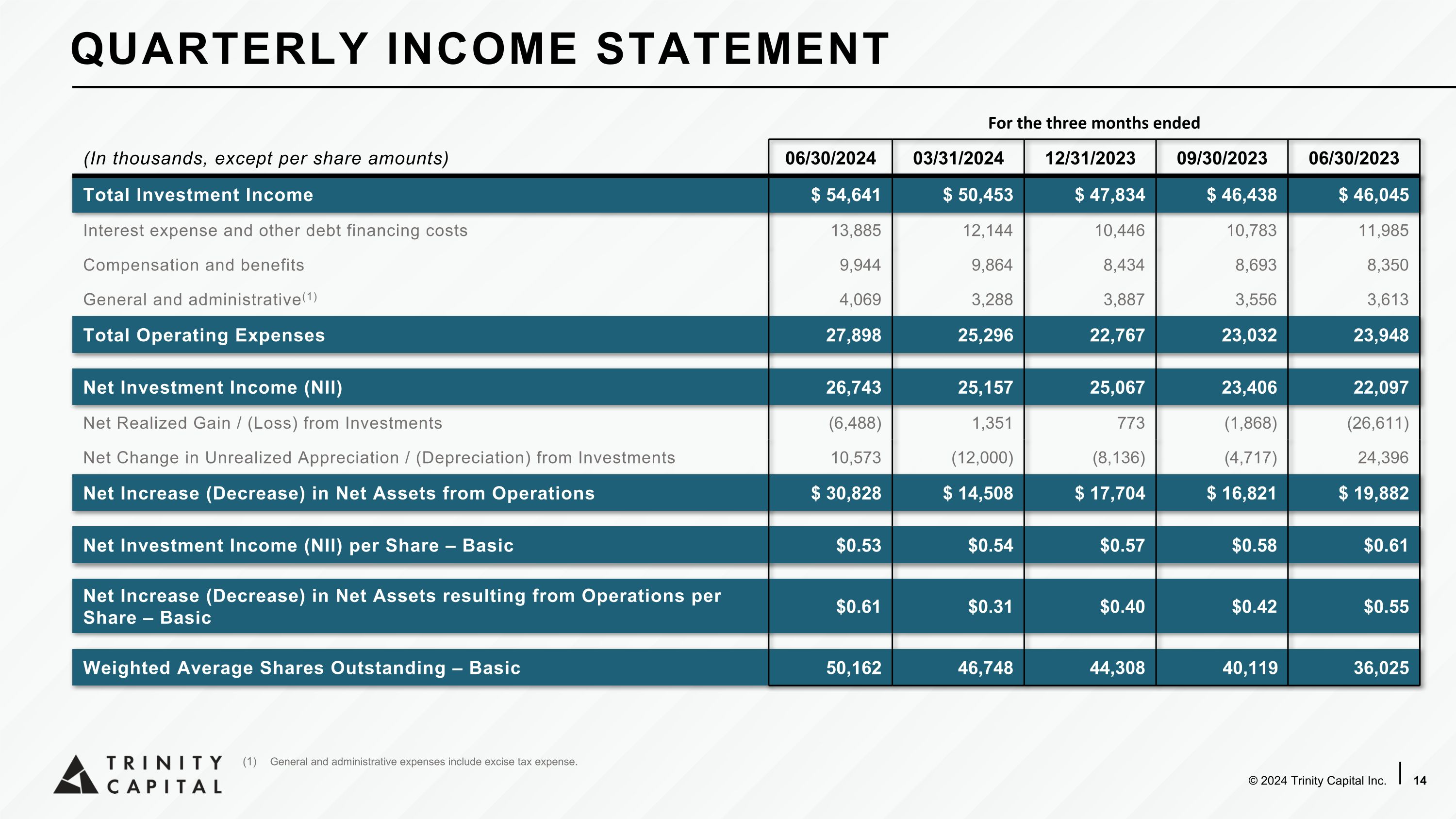

以下为完整的表格:For the three months ended For the three months ended Nine Months Ended September 30(以千元为单位,除每股金额外)06/30/202403/31/202412/31/202309/30/202306/30/2023总投资收益 54641 50453 47834 46438 46045利息费用和其他债务融资成本 13885 12144 10446 10783 11985报酬和福利 9944 9864 8434 8693 8350总营业费用 27898 25296 22767 23032 23948净投资收益(NII) 26743 25157 25067 23406 22097投资收益净实现收益/(损失) (6,488) 1,351 773 (1,868) (26,611)投资收益净未实现升值/(折旧) 10,573 (12,000) (8,136) (4,717) 24,396从经营活动中净增加(减少)的净资产 30828 14508 17704 16821 19882每股净投资收益 -基本 0.53美元0.54美元0.57美元0.58美元0.61美元股权类奖励计划和股权激励计划的影响。(1)每股净资产增加(减少)由基本的0.61美元,0.31美元,0.40美元,0.42美元,0.55美元组成。基本加权平均股份-基本,0.6,2万股,0.4,6,7.48万股,0.4,4,4.60万股,40119股,3 6025股。季度收入声明,一般和行政费用包括消费税费用。

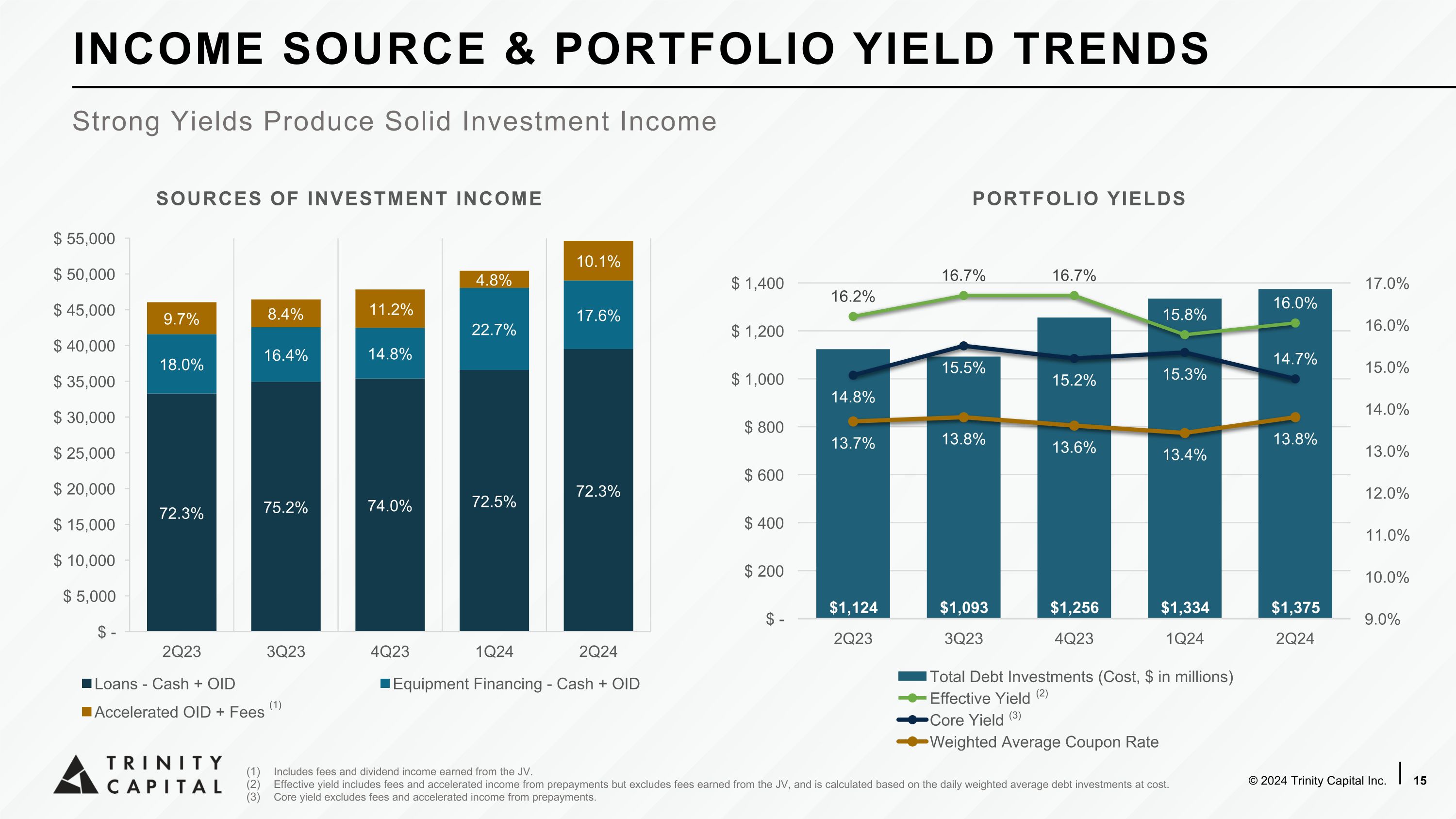

强收益产生良好的投资收益,包括从合资公司获得的费用和股息收入。有效收益包括来自预付款和权益投资的费用和加速收入,但不包括来自合资公司赚取的费用,按照成本计算每天加权平均债务投资。核心收益不包括来自预付款的费用和加速收入。(2)(3)(1)

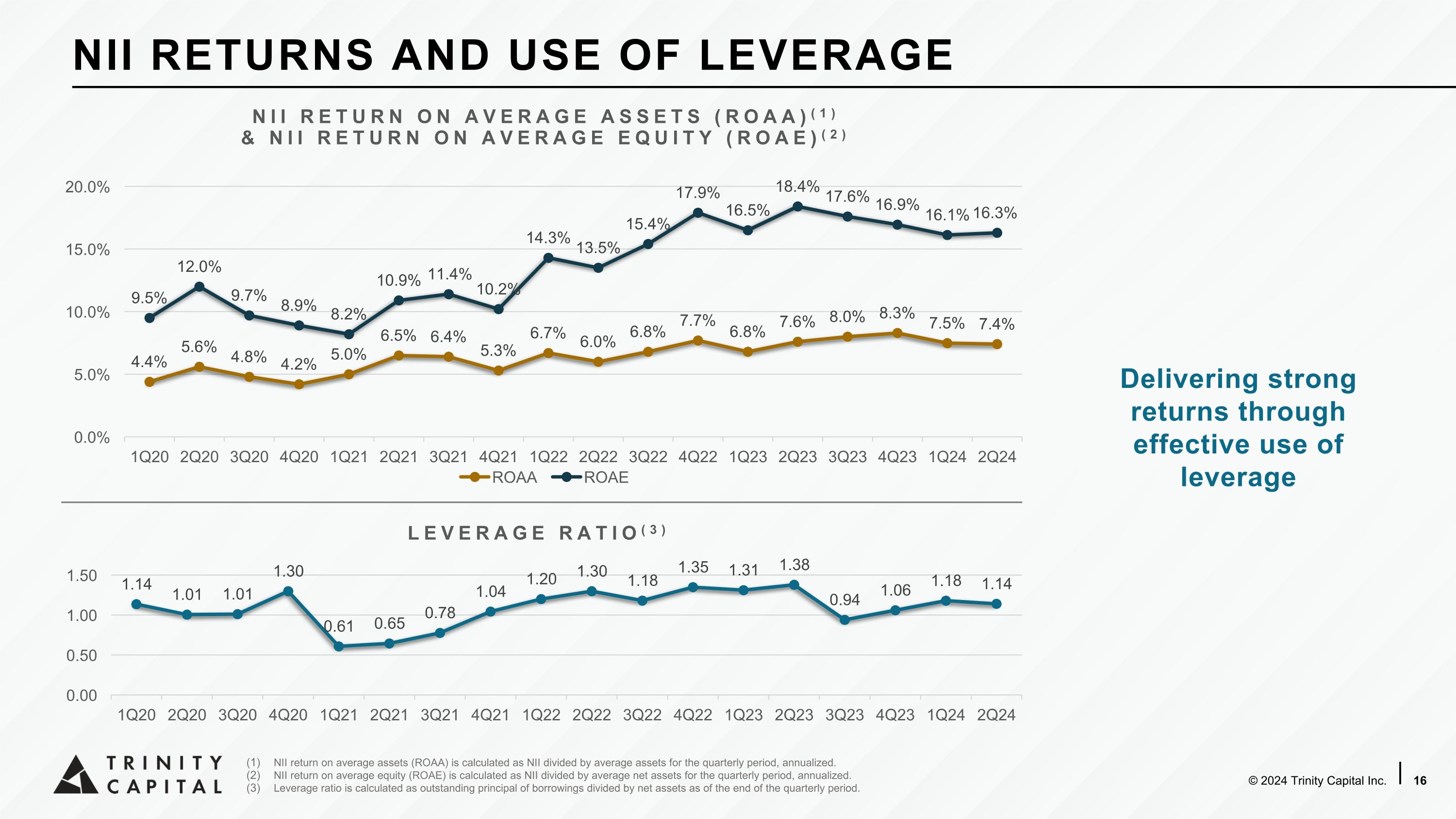

通过有效使用杠杆交付强劲回报,以季度期间的平均资产净负债为分母计算的净投资收益(NII)回报率(ROAA)为NII除以季度期间的平均资产,年化。净投资收益(NII)对平均净资产的回报率(ROAE)是NII除以季度期间的净资产的平均值,年化。杠杆比率是指借款的未偿本金与季度期末净资产的比率。

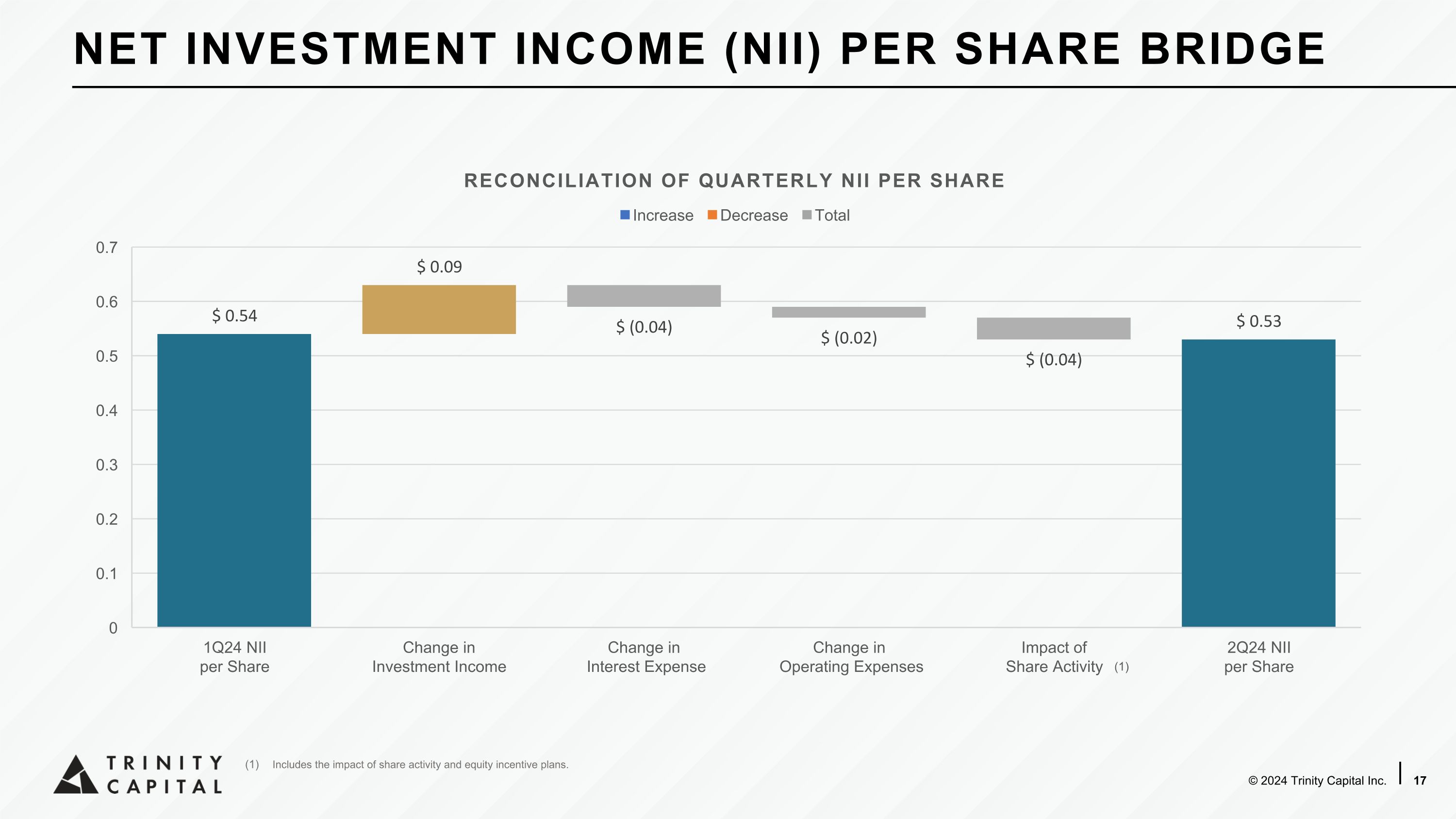

包括股份活动和权益激励计划的影响。(1)

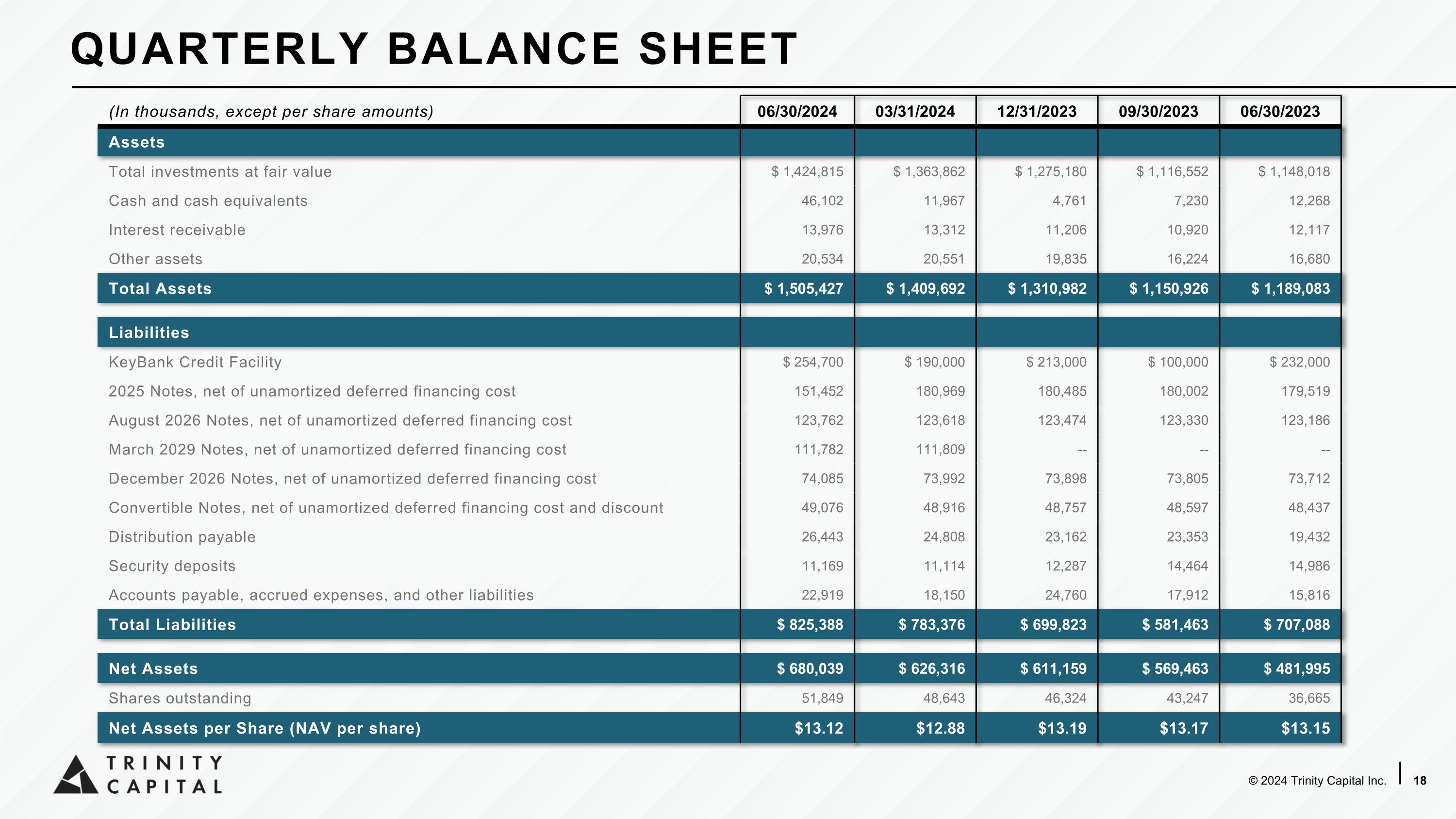

截至9月30日止三个月的财政报表(以千美元为单位,每股金额除外) 06/30/2024 03/31/2024 12/31/2023 09/30/2023 06/30/2023 资产 公允价值计量的总投资 $1,424,815 $1,363,862 $1,275,180 $1,116,552 $1,148,018 现金及现金等价物 46,102 11,967 4,761 7,230 12,268 应收利息 13,976 13,312 11,206 10,920 12,117 其他资产 20,534 20,551 19,835 16,224 16,680 资产总计 $1,505,427 $1,409,692 $1,310,982 $1,150,926 $1,189,083 负债 KeyBank信贷额度 $254,700 $190,000 $213,000 $100,000 $232,000 2025年底票据,扣除未摊销的筹资费用 $151,452 $180,969 $180,485 $180,002 $179,519 2026年8月票据,扣除未摊销的筹资费用 $123,762 $123,618 $123,474 $123,330 $123,186 2029年3月票据,扣除未摊销的筹资费用 $111,782 $111,809 -- -- -- 2026年12月票据,扣除未摊销的筹资费用 $74,085 $73,992 $73,898 $73,805 $73,712 可转换票据,扣除未摊销的筹资费用和折扣 $49,076 $48,916 $48,757 $48,597 $48,437 应付分红款 26,443 24,808 23,162 23,353 19,432 押金 11,169 11,114 12,287 14,464 14,986 应付账款、应计费用及其他负债 22,919 18,150 24,760 17,912 15,816 负债总计 $825,388 $783,376 $699,823 $581,463 $707,088 净资产 $680,039 $626,316 $611,159 $569,463 $481,995 流通股数 51,849 48,643 46,324 43,247 36,665 每股净资产(NAV每股) $13.12 $12.88 $13.19 $13.17 $13.15 季度资产负债表

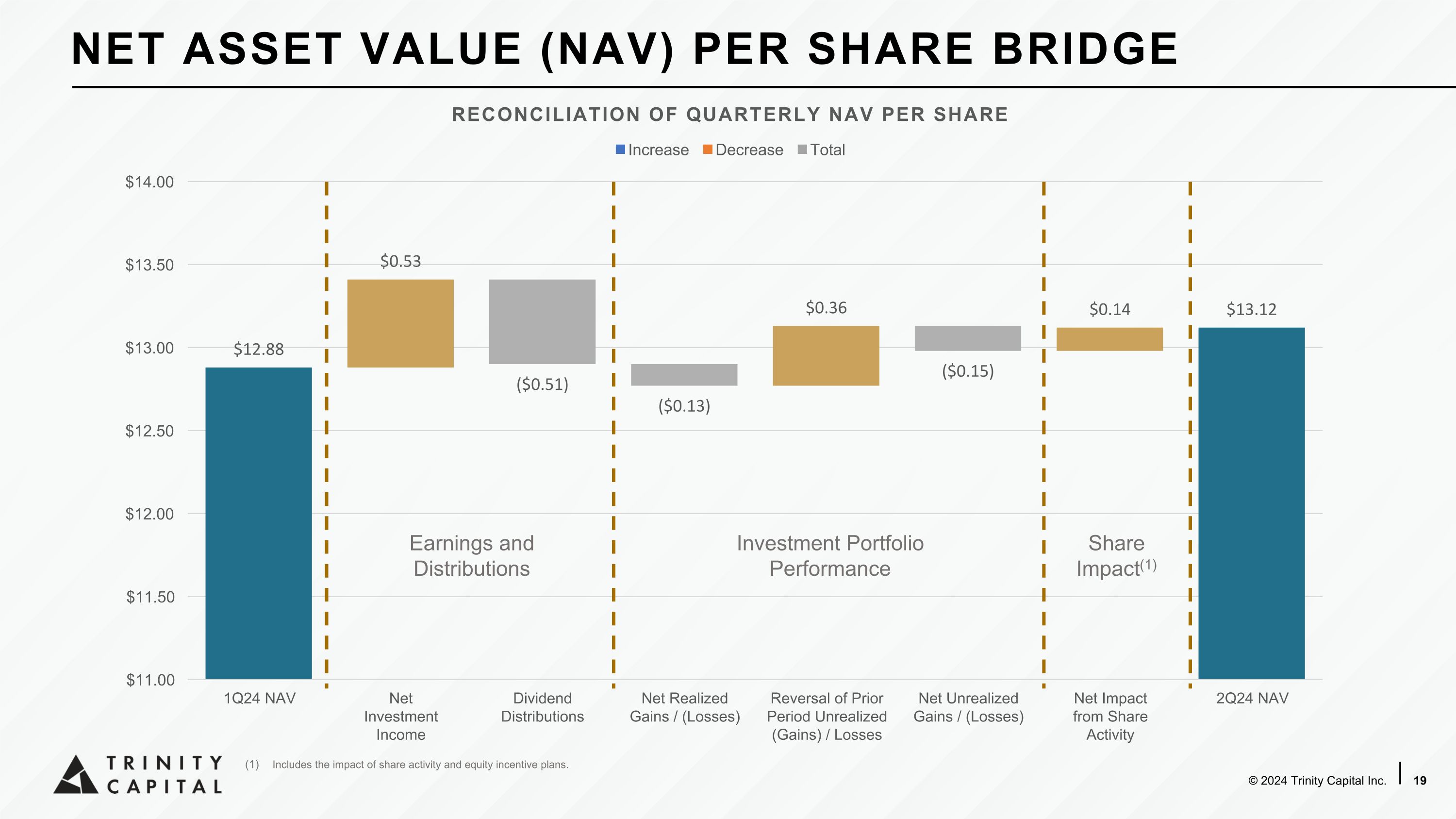

包括股票活动和股权激励计划的影响。每股净资产(NAV)每股桥梁收益和分配投资组合绩效ShareImpact(1)

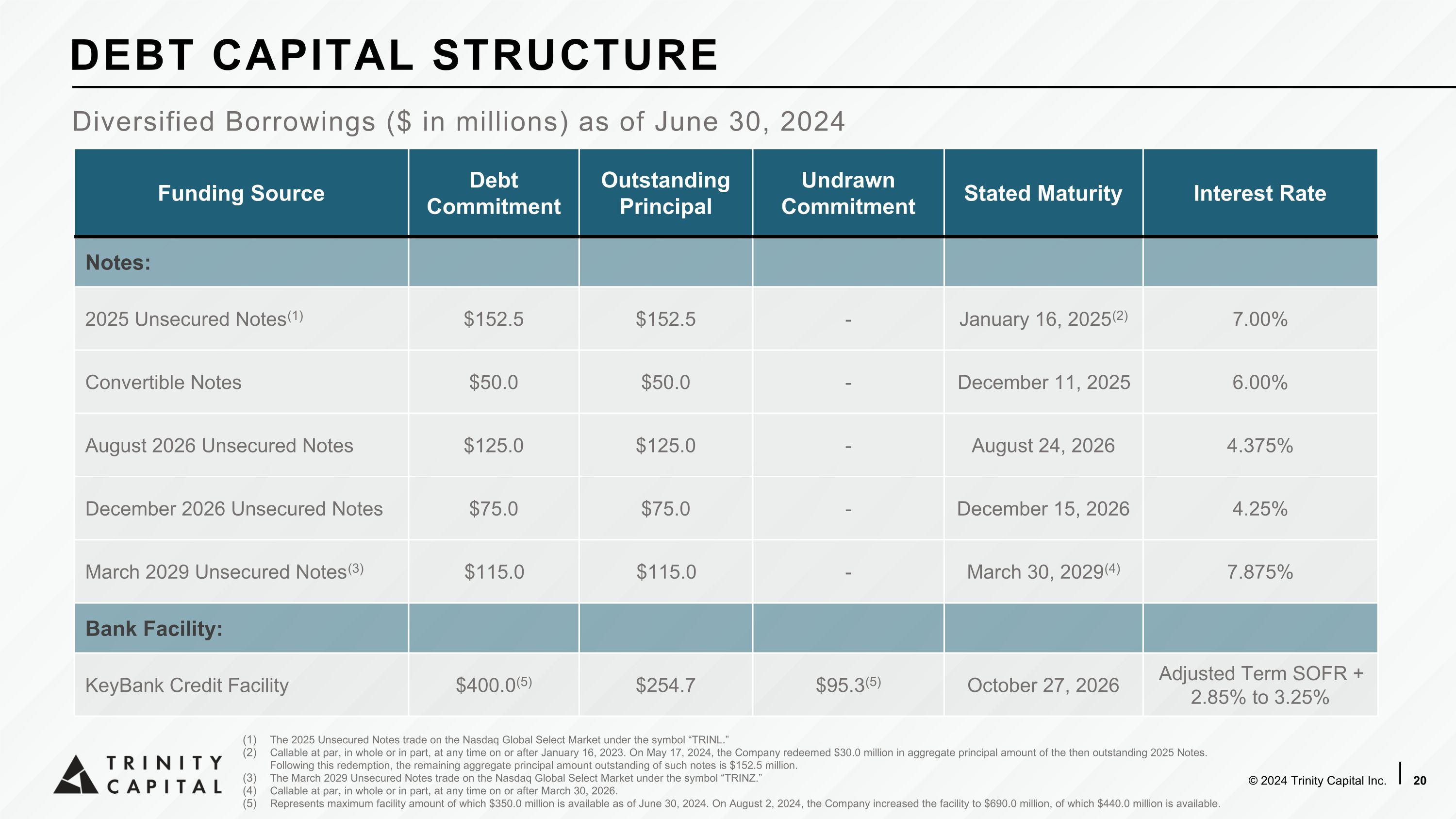

分散借款(以百万美元为单位)截至2024年6月30日的资金来源 债务承诺 未偿还本金 未使用的承诺到期日 利率 说明: 2025年无抵押票据(1) $152.5 $152.5 - 2025年1月16日(2) 7.00% 可转换票据 $50.0 $50.0 - 2025年12月11日 6.00% 2026年8月无抵押票据 $125.0 $125.0 - 2026年8月24日 4.375% 2026年12月无抵押票据 $75.0 $75.0 - 2026年12月15日 4.25% 2029年3月无抵押票据(3) $115.0 $115.0 - 2029年3月30日(4) 7.875% 银行额度(Bank Facility):KeyBank Credit Facility $400.0(5) $254.7 $95.3(5) 2026年10月27日 调整的期限SOFR + 2.85%至3.25% 债务资本结构 2025年无抵押票据在纳斯达克全球精选市场上交易,股票代码为“TRINL”。2023年1月16日或之后的任何时间均可全部或部分按面值赎回。2024年5月17日,公司赎回了全部未偿还的2025年票据中3,000万美元的合计本金。此次赎回后,此类票据的剩余未偿还合计本金为1.525亿美元。2029年3月无抵押票据在纳斯达克全球精选市场上交易,股票代码为“TRINZ”。2026年3月30日或之后的任何时间均可全部或部分按面值赎回。表示截至2024年6月30日,可使用借款金额最高为3,5000万美元。2024年8月2日,公司将该借款额度增加至6,9000万美元,其中4,4000万美元可用。

投资组合亮点

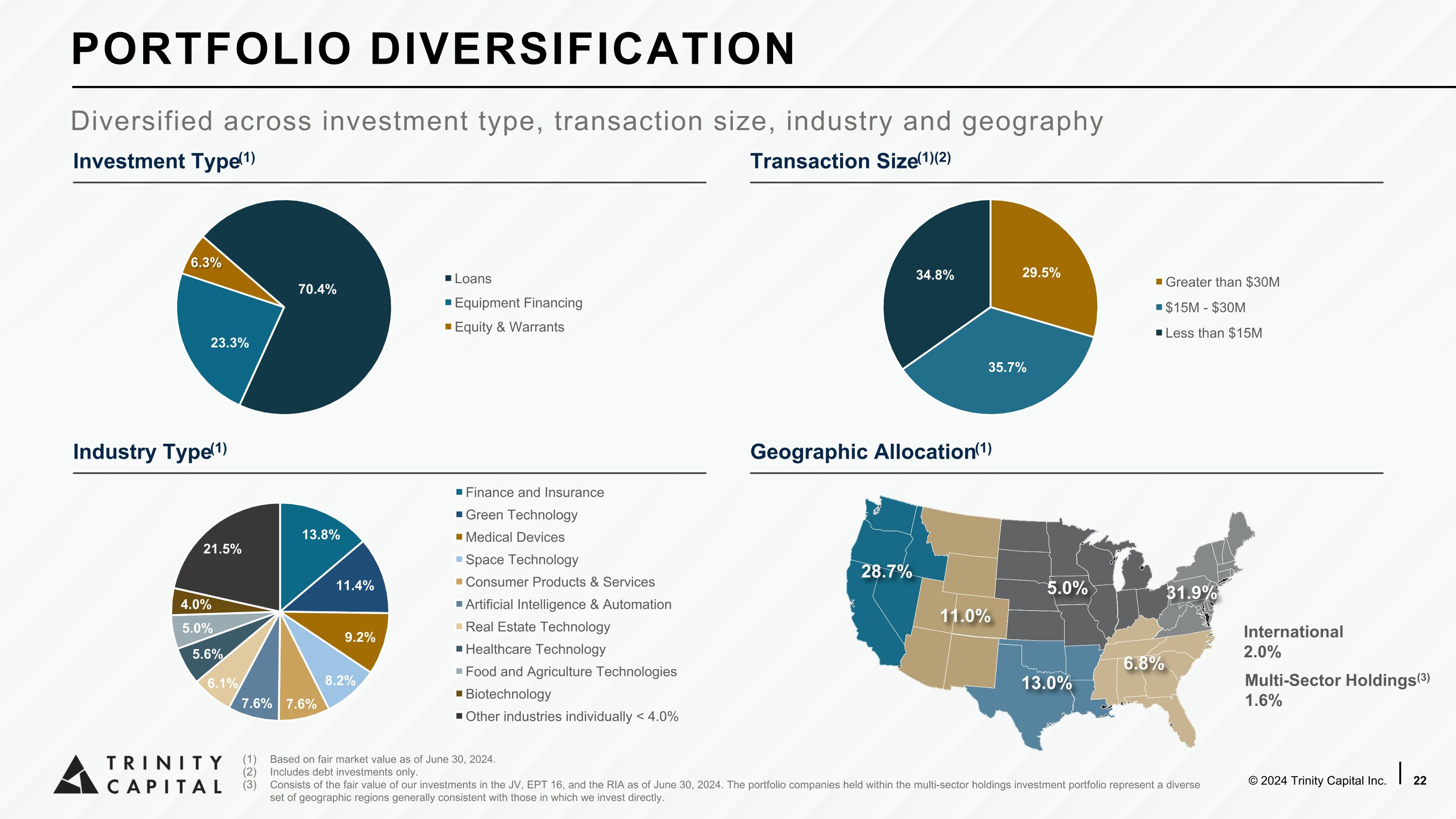

投资组合多样化 根据2024年6月30日的公允市值计算。仅包含债务投资。包括截至2024年6月30日各自持有的JV,Ept 16和RIA的投资公允价值。地理分布广泛的多行业投资组合中的投资组合公司基于我们直接投资的地理区域的多样性集合。 投资类型(1) 交易规模(1)(2) 行业类型(1) 地理分布(1) 国际 2.0% 多行业持有(3) 1.6% 28.7% 11.0% 5.0% 13.0% 6.8% 31.9%

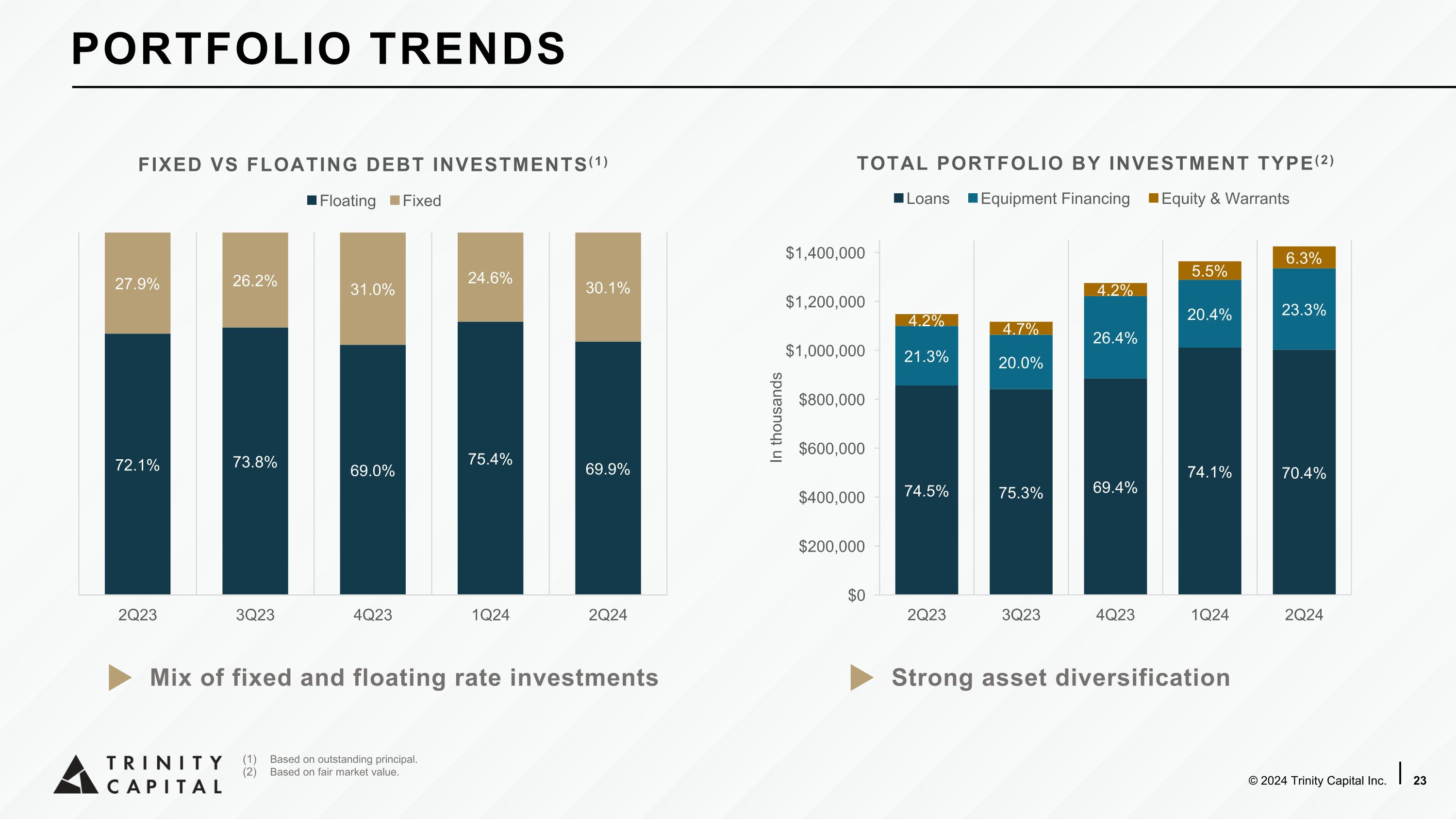

基于未偿还本金。基于公正市值。固定和浮动利率投资组合 具有强大的资产多样化 投资组合趋势

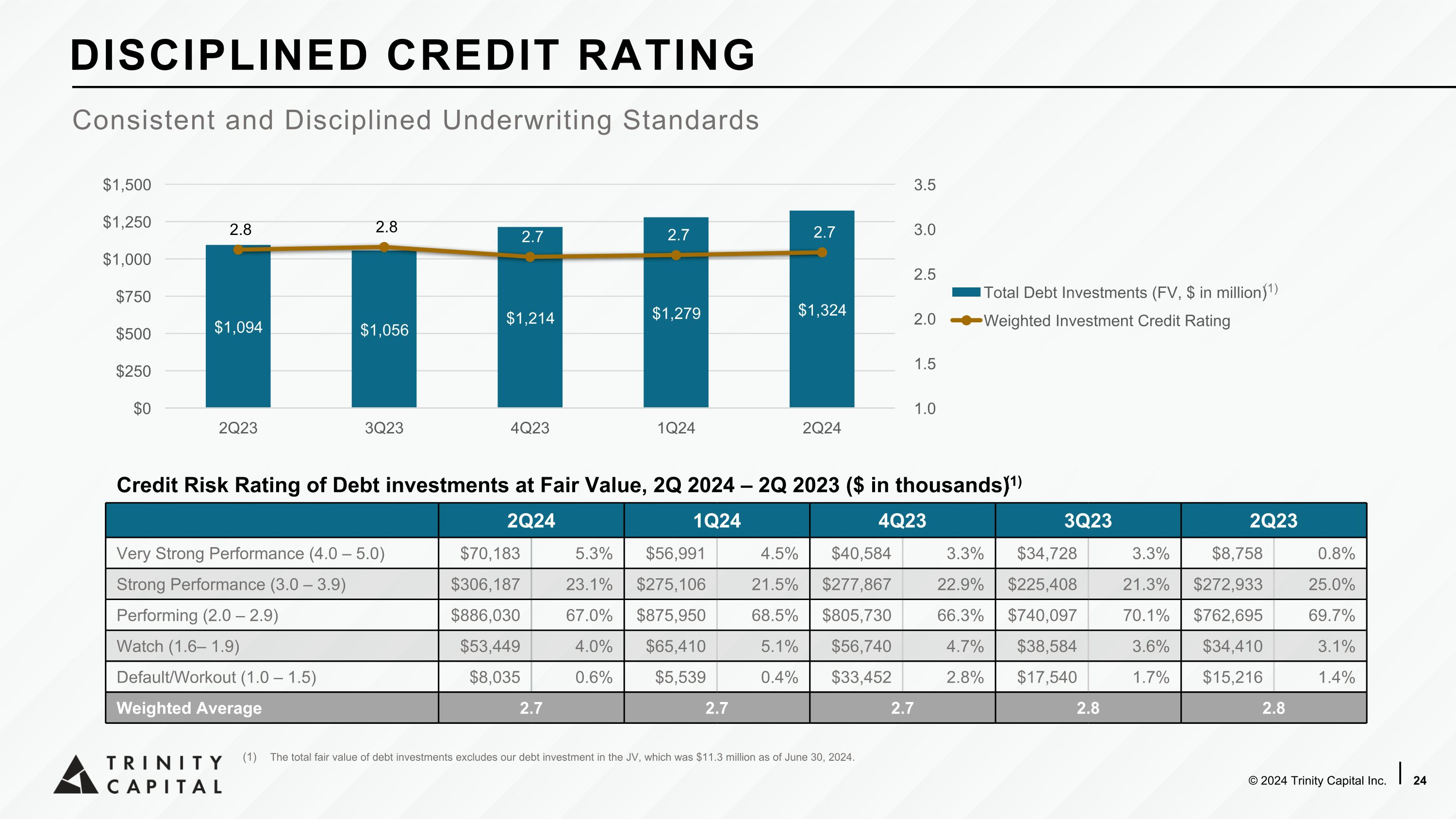

2Q24 1Q24 4Q23 3Q23 2Q23 非常强劲的表现(4.0-5.0) $70,183 5.3% $56,991 4.5% $40,584 3.3% $34,728 3.3% $8,758 0.8% 强劲表现(3.0-3.9) $306,187 23.1% $275,106 21.5% $277,867 22.9% $225,408 21.3% $272,933 25.0% 执行(2.0-2.9) $886,030 67.0% $875,950 68.5% $805,730 66.3% $740,097 70.1% $762,695 69.7% 观察(1.6-1.9) $53,449 4.0% $65,410 5.1% $56,740 4.7% $38,584 3.6% $34,410 3.1% 违约/处置(1.0-1.5) $8,035 0.6% $5,539 0.4% $33,452 2.8% $17,540 1.7% $15,216 1.4% 加权平均值 2.7 2.7 2.7 2.8 2.8 债务投资的公允价值信贷风险评级,2024年第二季度-2023年第二季度(以美元千元为单位)(1)一致和严格的承销标准严格的信用评级 投资组合中的母公司不包括我们在2024年6月30日持有的JV的债务投资,其金额为1130万美元。(1)

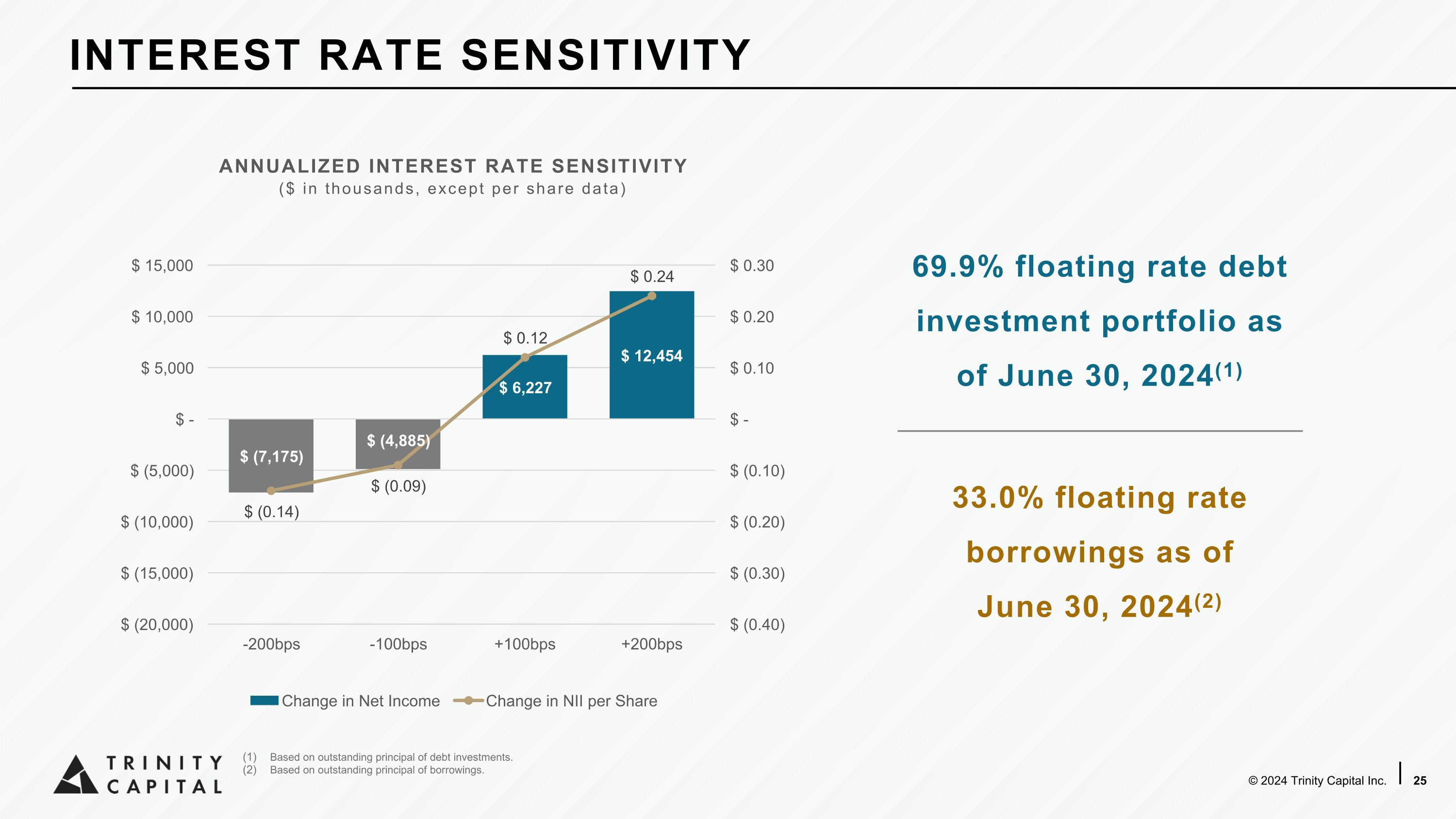

利率敏感度 自2024年6月30日起,浮动利率债务投资组合为69.9%(1) 浮动利率借款额为33.0%(2) 基于债务投资的未偿还本金。基于借款额的未偿还本金。

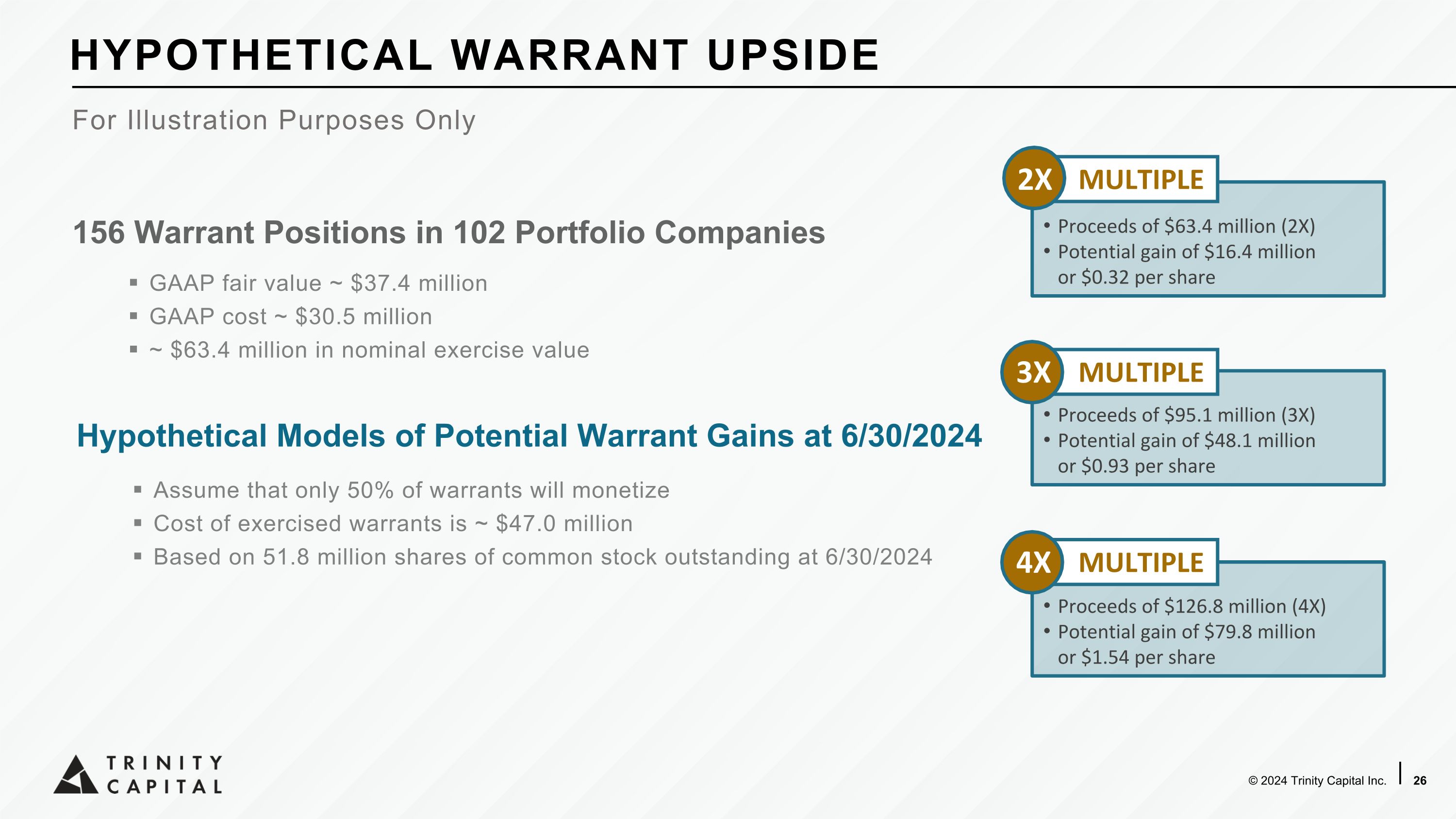

假设性认股权利上涨 销售收入为6340万美元(2倍) 潜在收益为1640万美元或每股0.32美元 销售收入为9510万美元(3倍) 潜在收益为4810万美元或每股0.93美元 销售收入为12680万美元(4倍) 潜在收益为7980万美元或每股1.54美元 102个投资组合公司中的156个认股权利持仓 GAAP公允价值为~ $3740万 GAAP成本为~ $3050万 ~ $6340万的名义行权权益 假设50%的认股权利将实现 行权的成本约为4700万美元 基于2024年6月30日的5180万股普通股。为示例目的而提供

当前和历史投资的精选名单 多样化投资组合

分析师覆盖范围

广泛的行业分析师报道 由八家公司跟踪 保罗·约翰逊(2021年2月23日开始报道) 芬尼安·奥谢(2021年2月23日开始报道) 道格拉斯·哈特(2021年2月23日开始报道) 布赖斯·罗(2022年9月16日开始报道) 凯西·亚历山大(2021年2月23日开始报道) 克里斯托弗·诺兰(2021年2月23日开始报道) 米切尔·潘恩(2021年5月3日开始报道) Trinity Capital由上述分析师跟踪。请注意,这些分析师对Trinity Capital的业绩所作出的任何观点、估计或预测仅代表他们个人的观点,不代表Trinity Capital或其管理层的观点、预测或预测。 Trinity Capital不通过其上述引用或分发暗示其对此类信息、结论或建议的认可或一致性。马特·赫威特(2023年7月5日开始报道)

补充信息

企业发展公司(BDC)受监管的投资公司(RIC) Trinity Capital Inc.是一家在1940年法案下内部管理的BDC,从2020年度纳税期开始已选择被视为RIC联邦所得税目的。 根据1940年投资公司法案(“1940年法案”)受监管。 杠杆限制为约2:1的债务-to-股权投资要求据公允价值计量大多数董事会必须是独立的必须向投资组合公司提供管理帮助必须分配至少90%的可纳税所得额作为股息分配给股东,经董事会批准资产多样化的命令消除公司所得税允许保留资本收益和/或溢价收入法规与结构

32谢谢您,我们期待着我们不断增长的伙伴关系。TRINITYCAP.COM