性能图表

就1934年修订的《证券交易法》第18节(《交易法》)而言,本绩效图表不应被视为征集材料,也不应被视为已向证券交易委员会(美国证券交易委员会)备案,或受该条款下的责任约束,并且不应被视为通过引用而并入我们根据《证券法》或《交易法》提交的任何文件中。

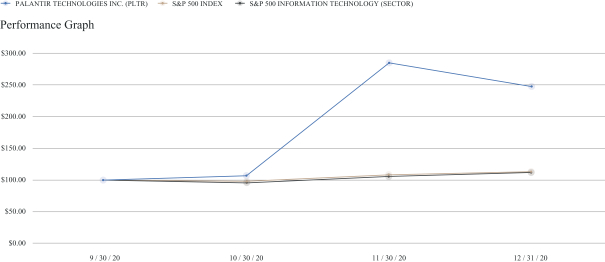

下图比较了自2020年9月30日(我们的A类普通股在纽约证券交易所开始交易之日)以来我们A类普通股向股东提供的累计总回报与同期标准普尔S 500指数和标准普尔S信息技术指数的累计总回报。假设在2020年9月30日市场收盘时对我们的A类普通股和每个指数进行了100美元的投资(包括所有股息的再投资),并对其相对表现进行跟踪,直至2020年12月31日。所显示的回报是基于历史结果,并不是为了暗示未来的表现。

股权证券的未登记销售

没有。

| 项目6.选定 | 财务数据 |

不适用。

项目7.管理层S对财务状况和经营成果的讨论与分析

以下对我们财务状况和经营结果的讨论和分析应与我们的合并财务报表及其附注一起阅读,这些报表包括在本年度报告10-K表的其他部分。本讨论包含基于当前计划、预期和信念的前瞻性陈述,涉及风险和不确定性。我们的实际结果可能与这些前瞻性陈述中预期的大不相同。对于前瞻性陈述的讨论,您应阅读标题为《关于前瞻性陈述的特别说明》的章节;对于可能导致实际结果与以下讨论和分析以及本年度报告10-K表格中包含的前瞻性陈述所描述或暗示的结果大不相同的因素的讨论,您应阅读题为《关于前瞻性陈述的特别说明》的章节。我们的历史结果不一定代表未来任何时期可能预期的结果。

83