2024财年第1季度收益补充说明书 2024年5月 商业展示文件99.2

免责声明Repay Holdings Corporation公司(以下简称“REPAY”或“公司”)需要向证券交易委员会(“SEC”)提交年度、季度和现行报告、代理人声明和其他信息。这些提交文件可以在SEC网站http://www.sec.gov获得,这些文件讨论了可能会影响REPAY的业务、运营结果和财务状况的一些重要风险因素。2019年7月11日,Thunder Bridge Acquisition Ltd.(“Thunder Bridge”)和Hawk Parent Holdings LLC(“Hawk Parent”)完成了他们事先宣布的业务合并,Thunder Bridge收购了Hawk Parent,之后Thunder Bridge更名为Repay Holdings Corporation。前瞻性声明本演示文稿(以下简称“演示文稿”)包含《1995私人证券诉讼改革法案》所规定的“前瞻性声明”。此类声明包括但不限于,有关未来财务和运营结果、REPAY的计划、目标、对未来运营、产品和服务的期望和意图的声明;和其他以“可能导致”、“预计”、“将继续”、“被预期”、“估计”、“相信”、“打算”、“计划”、“投影”、“前景”或具有类似含义的单词来识别的声明。这些前瞻性声明包括但并不局限于REPAY的2024展望和其他财务指导、REPAY产品提供方面的预期需求,包括电子付款选项的进一步实施,以及就REPAY的市场和增长机会发表的声明,以及REPAY的业务战略和管理层的未来运营计划和目标。此类前瞻性声明基于REPAY管理层目前的信仰和期望,并天然受到重大的商业、经济和竞争不确定性和特殊情况的影响,其中许多是难以预测的,一般超出REPAY的控制范围。除了以前在REPAY提交给SEC的报告中揭示的因素外,包括其截至2023年12月31日的10-K年度报告和随后的10-Q表格,以下因素等,可能会导致实际结果和事件的时间与估计结果或其他预期的差异,维持对消费贷款市场、应收账款管理行业、消费者和商业支出、包括影响金融机构的银行倒闭或其他不利事件、通货膨胀压力、普遍经济放缓或衰退的暴露;REPAY竞争的支付处理市场的变化,包括关于其竞争格局、技术进化或监管变化的方面;REPAY针对的垂直市场的变化,包括适用于REPAY客户的法规环境;保留、开发和聘用关键人员的风险;涉及支付生态系统内REPAY关系的风险;风险,REPAY可能无法执行其增长策略,包括确定和执行收购;与数据安全有关的风险;适用于REPAY的会计政策的变化;以及REPAY可能无法保持有效的内部控制。实际结果、性能或成就可能会有所不同,可能对前瞻性声明和这些前瞻性声明所依据的假设产生负面影响。对于这些前瞻性声明,不能保证此处包含的数据在任何程度上反映未来的表现。警告您不要将前瞻性声明作为未来业绩的预测器而过于依赖。这里所说的所有信息仅在此处提供,在REPAY的情况下,此处的日期为此处提供的信息的日期,在非REPAY的情况下,这些信息的日期为提供这些信息的日期,并且REPAY否认有任何意图或义务随着此演示文稿的日期之后发表前瞻性声明。我们行业和终端市场的预测和估计是基于REPAY认为可靠的来源,但不能保证这些预测和估计会全部或部分证明准确。年化、法定计算、预测和估算的数字仅用于说明目的,不是预测,并可能不反映实际结果。行业和市场数据此处包含的信息也包括市场研究公司提供的信息。REPAY及其关联公司以及向REPAY提供信息的任何第三方,例如市场研究公司,均不保证任何信息的准确性、完整性、及时性或可用性。REPAY及其关联公司以及向REPAY提供信息的任何第三方,例如市场研究公司,不负责任何错误或遗漏(无论原因如何)或使用此类内容所导致的结果。REPAY及其关联公司不授予任何明示或暗示的保证,包括但不限于任何适销性或特定目的或用途的保证,并明确否认对与本文所包含的信息的使用相关的直接、间接、附带、优惠、惩罚、特殊或后果性损害、费用、开支、法律费用或损失(包括收入或利润的损失和机会损失)。此演示文稿中包括REPAY管理层用于评估其营业业务、衡量其业绩并做出战略决策的某些非GAAP财务指标。调整后的税息折旧及摊销前收益(Adjusted EBITDA)是一项非GAAP财务指标,代表在添加回其认为不是正常运营支出的某些费用、非现金和/或不重复费用的情况下,扣除税息折旧和摊销前净收益,例如业务转让损失、债务灭失损失、利率对冲终止损失、金融财务买卖协议、重组和其他战略初始成本以及其他不重复费用等。调整后的 EBITDA 利润率是一项非GAAP财务指标,代表调整后的 EBITDA 利润率除以 GAAP 营业收入。调整后的净收益(Adjusted Net Income)是一项非GAAP财务指标,指除了对财务企业战略进行补充外,以回报原本的折旧为前提的净收益。具体而言,是对在收购方面的所有的剔除其出售部分的重复性不合理计算而在保留其他四种重复计算的情况下的净收益进行再次调整。 REPAY认为,调整收购相关的无形资产商誉上摊销的做法有助于补充GAAP财务指标,因为它允许对经营绩效进行更大的比较。尽管管理层将REPAY的调整后的指标中的收购相关无形资产的摊销排除在非GAAP损耗之外,但管理层认为,对于投资者理解:该类无形资产的记录被视为购买会计,并有助于产生收入具有重要作用。“有机营收增长”和“有机毛利润(GP)增长”每个都是一种非GAAP财务指标,表示适用于与比较同一前一个财政年度有关的财政年度的指标百分比变化,不包括任何适用于在比较前一个财政年度或以后的任何财政年度成功交易的收购或剥离的任何增量金额。任何经过“除去政治媒体”或“归一化处理”的财务指标(如归一化生产毛利润增长)都是一种非GAAP财务指标,它度量了定义的增长率,不包括估计的贡献在之前的对应期中与政治媒体客户有关。自由现金流是一种非GAAP财务指标,代表通过用于减去总资本支出的运营活动净现金流量。自由现金流转化比例表示自由现金流除以调整后的 EBITDA。 REPAY认为,本段所引用的非GAAP财务指标为投资者和其他人在理解和评估其营业业务方面提供了有用的信息,方式与管理层相同。但是,这些非GAAP财务指标不是按照GAAP计算的财务指标,不应被视为替代净收入、营业利润或按照GAAP计算的任何其他营业绩效指标。使用这些非GAAP财务指标分析REPAY的业务存在重大局限性,因为计算基于管理层对投资者可能发现重要的事件和情况的性质和分类的主观决定。此外,虽然REPAY所在行业的其他公司可能会报告有相同或类似描述的名称的措辞,但这些非GAAP财务指标可能与REPAY计算其非GAAP财务指标的方式不同,这降低了它们作为比较措施的总体有用性。因为这些局限性,您应该将本段所引用的所有非GAAP财务指标与净收入、营业利润或按GAAP计算的任何其他营业绩效指标以及鲑鱼其他按照GAAP提供的财务结果一起考虑。

1金融更新和展望

我们将继续抓住许多数字支付无摩擦趋势的机会,这是推动我们业务增长的助力,我们将保持持续盈利的增长趋势,并聚焦于推动2024年自由现金流的转化。

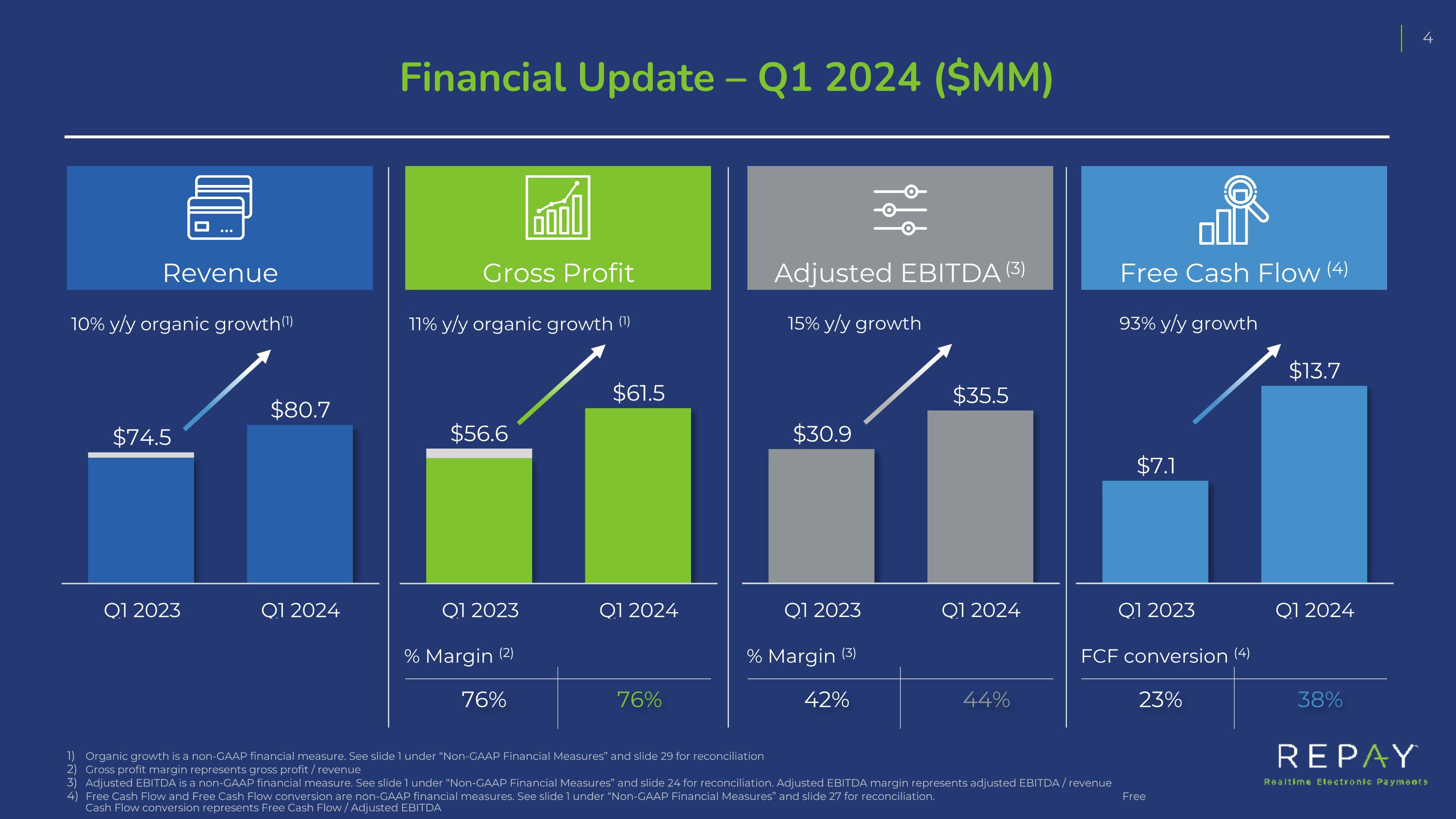

财务更新 - 2024年第一季度($MM) 营业收入 毛利润 经调整税前利润(3) 有机增长是一项非通用会计原则财务指标。请参阅“非通用会计原则财务指标”下的第1张幻灯片和第29张幻灯片以了解调和情况。 毛利润率代表毛利润/营业收入 经调整税前利润是一项非通用会计原则财务指标。请参阅“非通用会计原则财务指标”下的第1张幻灯片和第24张幻灯片以了解调和情况。 经调整税前利润率代表经调整税前利润/营业收入 自由现金流和自由现金流转换是一项非通用会计原则财务指标。请参阅“非通用会计原则财务指标”下的第1张幻灯片和第27张幻灯片以了解调和情况。 自由现金流转换代表自由现金流/经调整税前利润 76% 76% %利润率(2) 42% 44% %利润率(3) 11% y/y有机增长(1) 10% y/y有机增长(1) 15% y/y增长自由现金流(4) 23% 38% FCF转换(4) 93% y/y增长

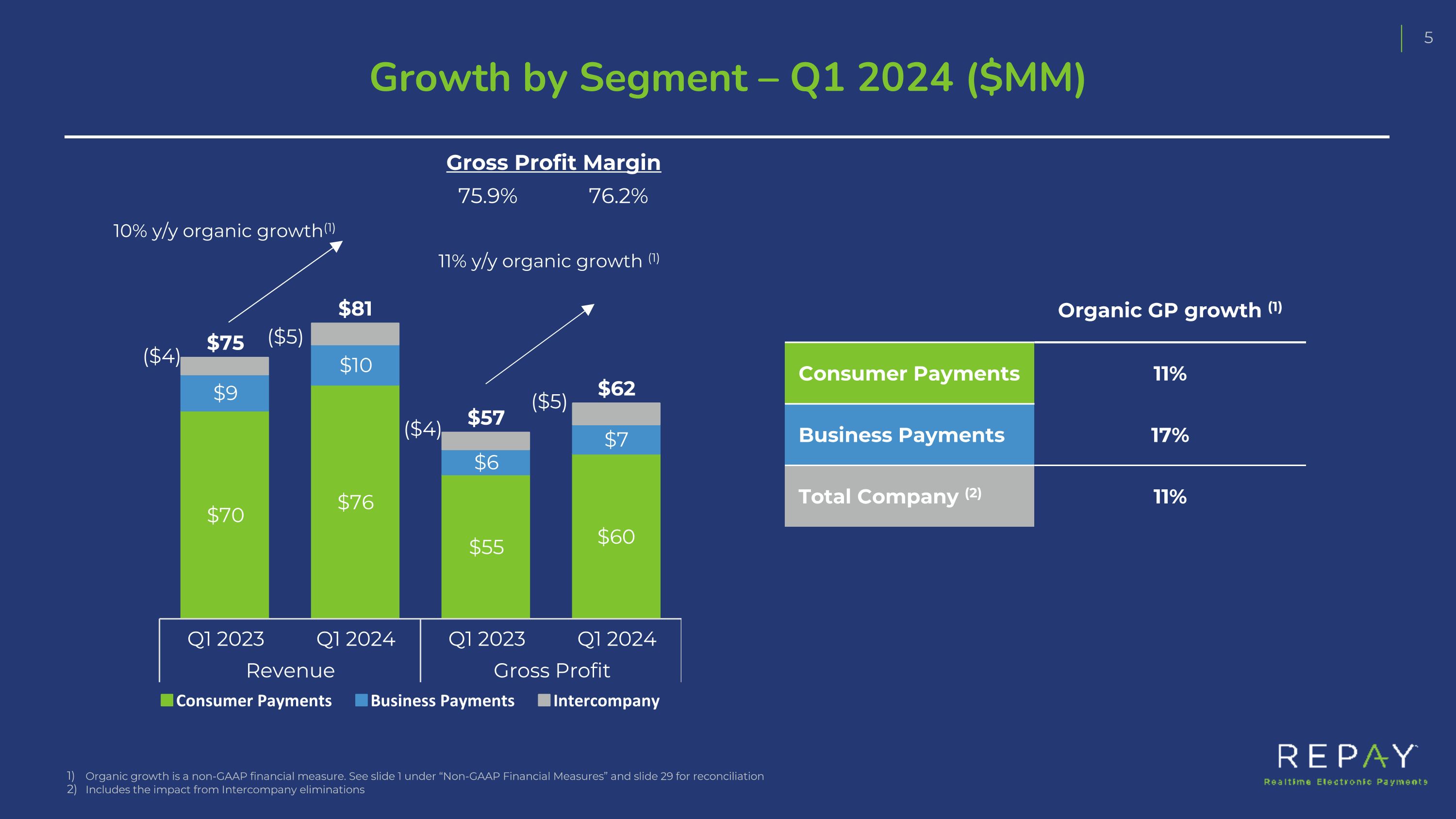

各板块增长情况 - 2024年第一季度($MM) 有机增长是一项非通用会计原则财务指标。请参阅“非通用会计原则财务指标”下的第1张幻灯片和第29张幻灯片以了解调和情况。 包括母公司至子公司交易的影响 毛利润率 75.9% 76.2% 10% y/y有机增长(1) 11% y/y 有机增长(1) 有机毛利润增长(1) 消费支付 11% 企业支付 17% 公司总计(2) 11%

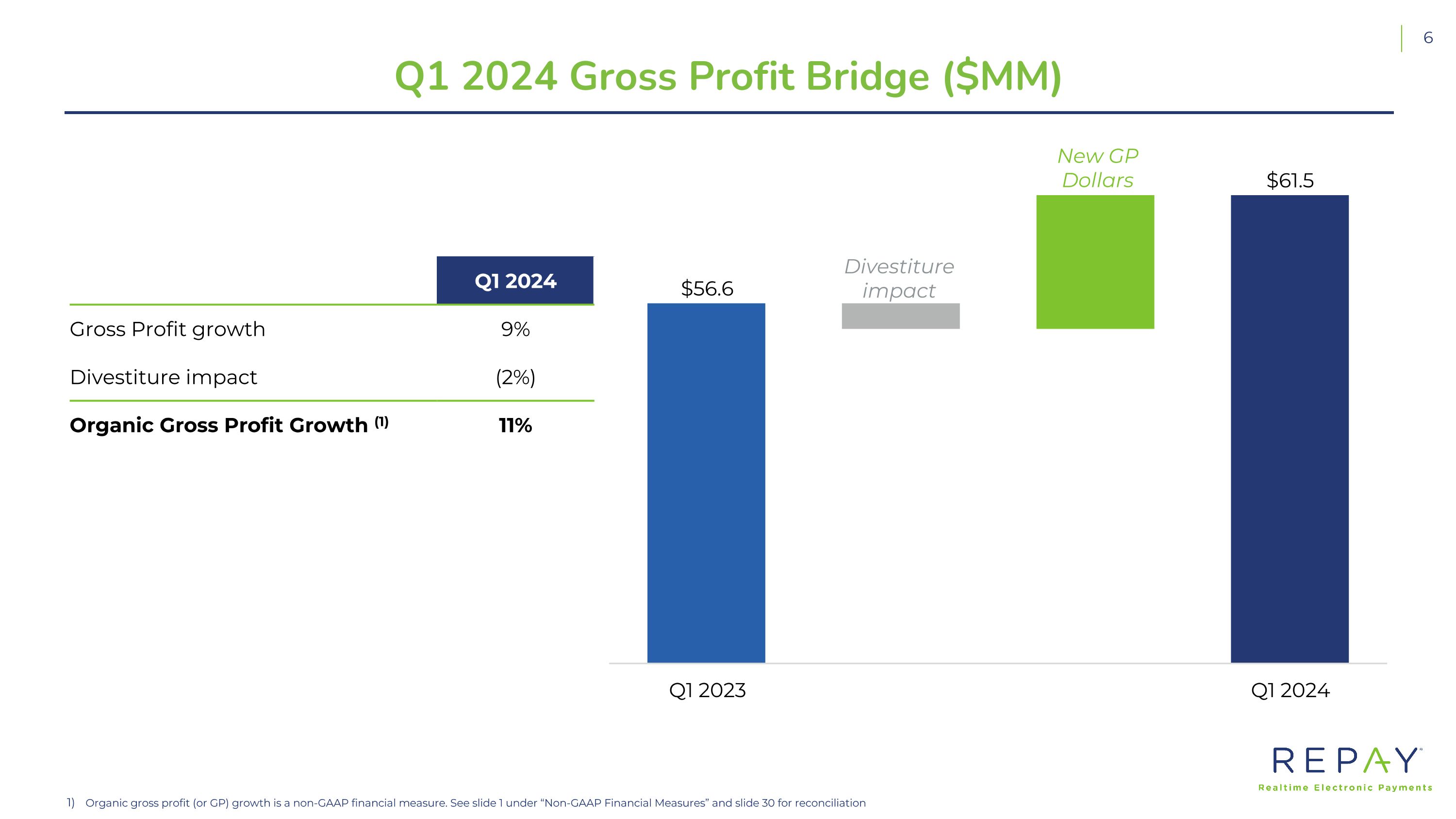

2024年第一季度毛利润桥($MM) 新毛利润 减记影响 2024年第一季度毛利润增长 9% 减记影响(2%) 有机毛利润增长(1) 11% 有机毛利润增长或GP增长是一项非通用会计原则财务指标。请参阅第1张幻灯片下的“非通用会计原则财务指标”以及第30张幻灯片中的调和情况。

消费支付业务结果 - 2024年第一季度($MM) 关键业务要点 汽车贷款、个人贷款、信用社和抵押服务的稳健增长 赢取更多采用更多支付渠道和方式的大型企业客户 非交易量型产品持续强劲增长 执行刷新集成以进一步深入软件合作伙伴关系,提高我们的销售额信心 GP利润率受到处理成本优化和战略计划的薪酬影响 毛利润率 78.1% 78.3% 11% y/y有机增长(1)(按报道) 11% y/y 有机增长(1) 有机增长是一项非通用会计原则财务指标。请参阅“非通用会计原则财务指标”下的第1张幻灯片和第29张幻灯片以了解调和情况。

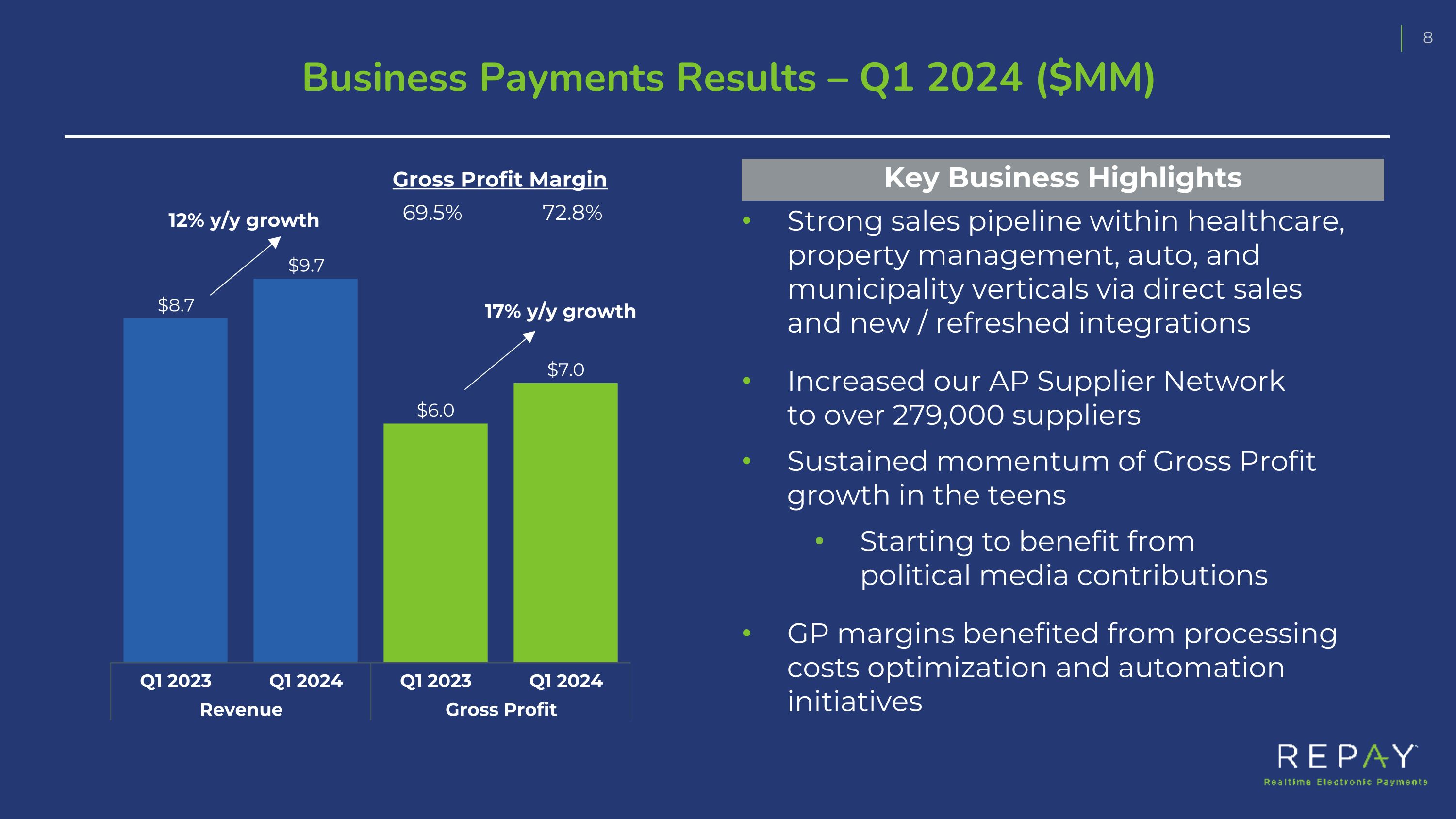

在医疗保健、物业管理、汽车和市政垂直领域中,我们的销售渠道和新/更新的集成活动表现出强劲的势头 我们的AP供应商网络增至超过279,000个供应商 GP增长开始受益于政治媒体贡献 GP利润率受到处理成本优化和自动化计划的薪酬影响 企业支付业务结果 - 2024年第一季度($MM) 关键业务要点 毛利润率 69.5% 72.8% 12% y/y增长 17% y/y增长

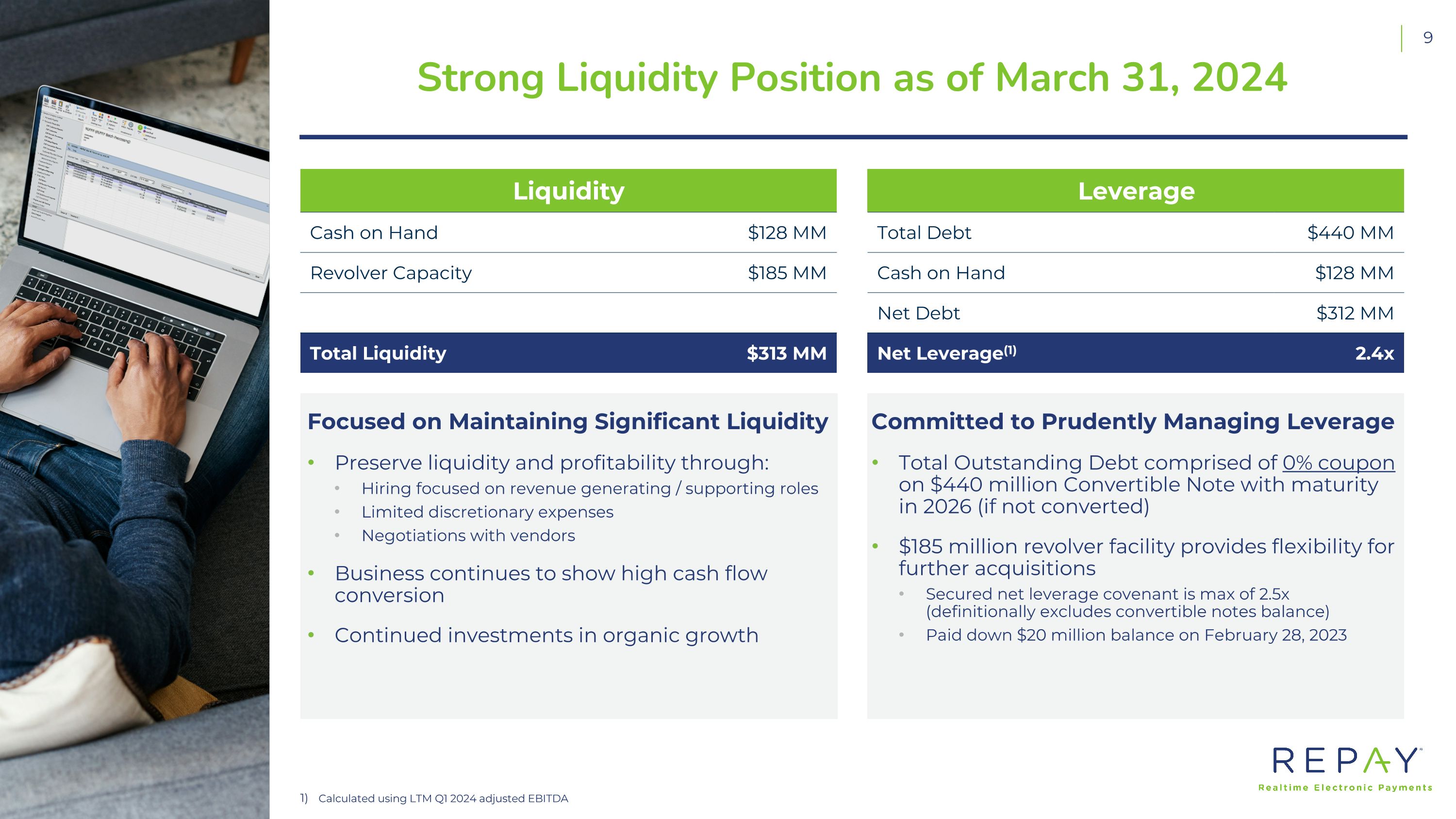

计算基于LTM 2024年第一季度经调整税前利润(EBITDA)。 关注保持大量流动性,并通过以下方式保持流动性和盈利能力: 雇佣重点放在支持收入的或支持角色的雇员上 有限度的自由裁量性费用 与供应商的谈判 业务继续保持高现金流转化 继续投资有机增长 致力于审慎管理负债 总未偿债务包括2026年到期的债券转换率为0%的4.4亿美元可转换债券。1850万美元的循环信贷额度为进一步收购提供了灵活性,该额度可支配的净杠杆契约最多为2.5倍(在定义上排除可转换票据余额)。于2023年2月28日偿还2000万美元余额。流动性 现金余额$128 MM 循环信贷容量$185 MM 总流动性$313 MM 截至2024年3月31日,具有强大的流动性状况

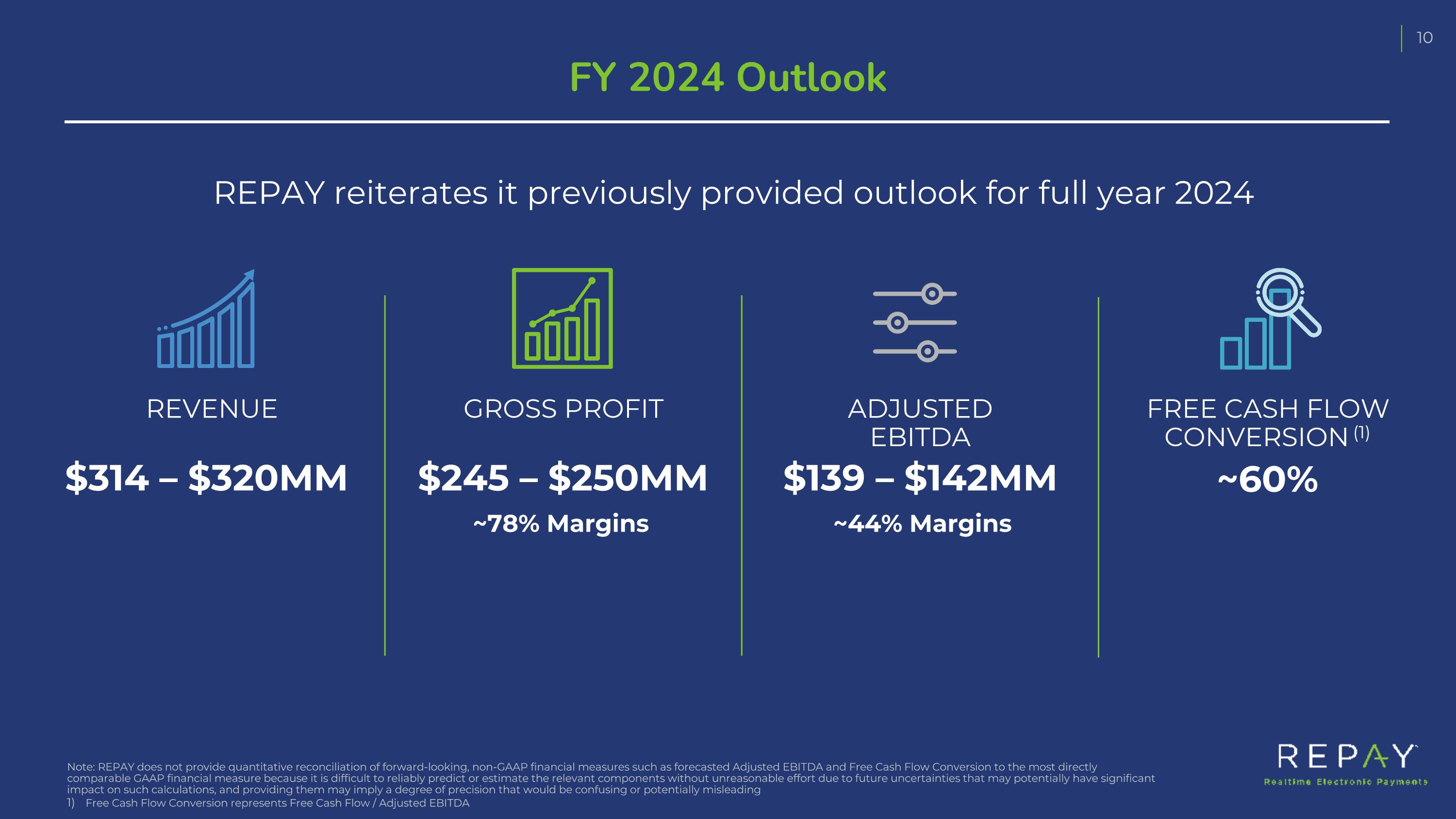

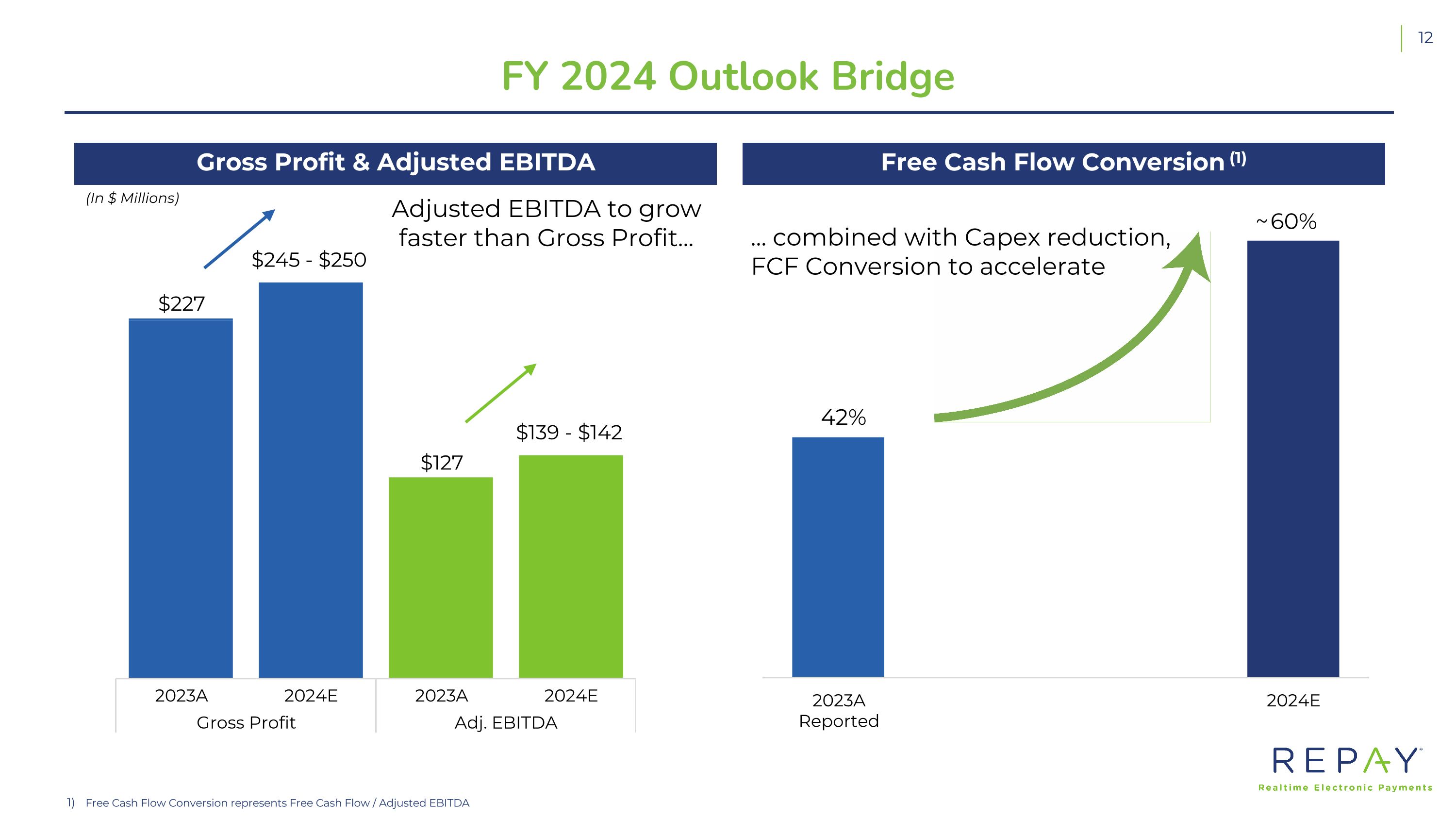

FY 2024展望 营业收入 毛利润 经调整税前利润 自由现金流转化(1) 314-320MM美元 245-250MM美元 139-142MM美元 约60% 注意:REPAY不提供预测的经调整EBITDA和自由现金流转换等前瞻性、非通用会计原则财务指标与最直接相关的通用会计标准财务指标的定量调和,因为在未来不确定因素可能对这些计算产生重大影响,并提供它们可能意味着一定程度的精确度,这可能会引起困惑或潜在的误导。自由现金流转换代表自由现金流/经调整税前利润。REPAY重申了其全年2024年展望的前瞻性。利润率约44%,利润率约78%。

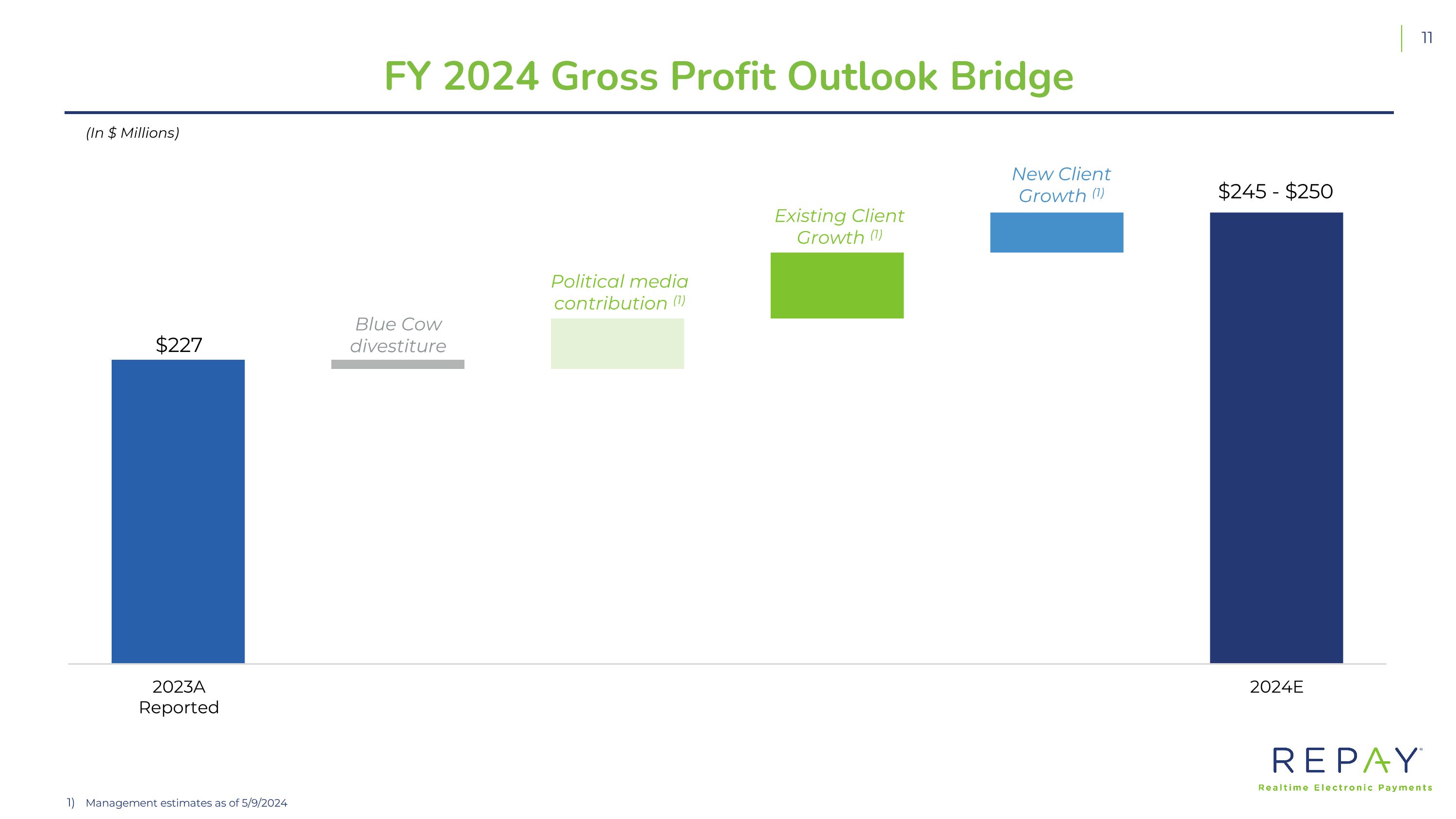

FY2024年毛利润前景展望 Blue Cow摆脱现有客户增长(1)政治媒体贡献(1) $ 245- $ 250 新客户增长(1) 管理估计截至2024年5月9日($百万)

FY 2024年展望桥梁 自由现金流转换代表自由现金流/经调整税前利润。 自由现金流转换(1) 毛利润和经调整EBITDA $ 245- $ 250 $ 139- $ 142 经调整EBITDA增长快于毛利润...(百万美元) ......结合Capex的减少,自由现金流转换加速~

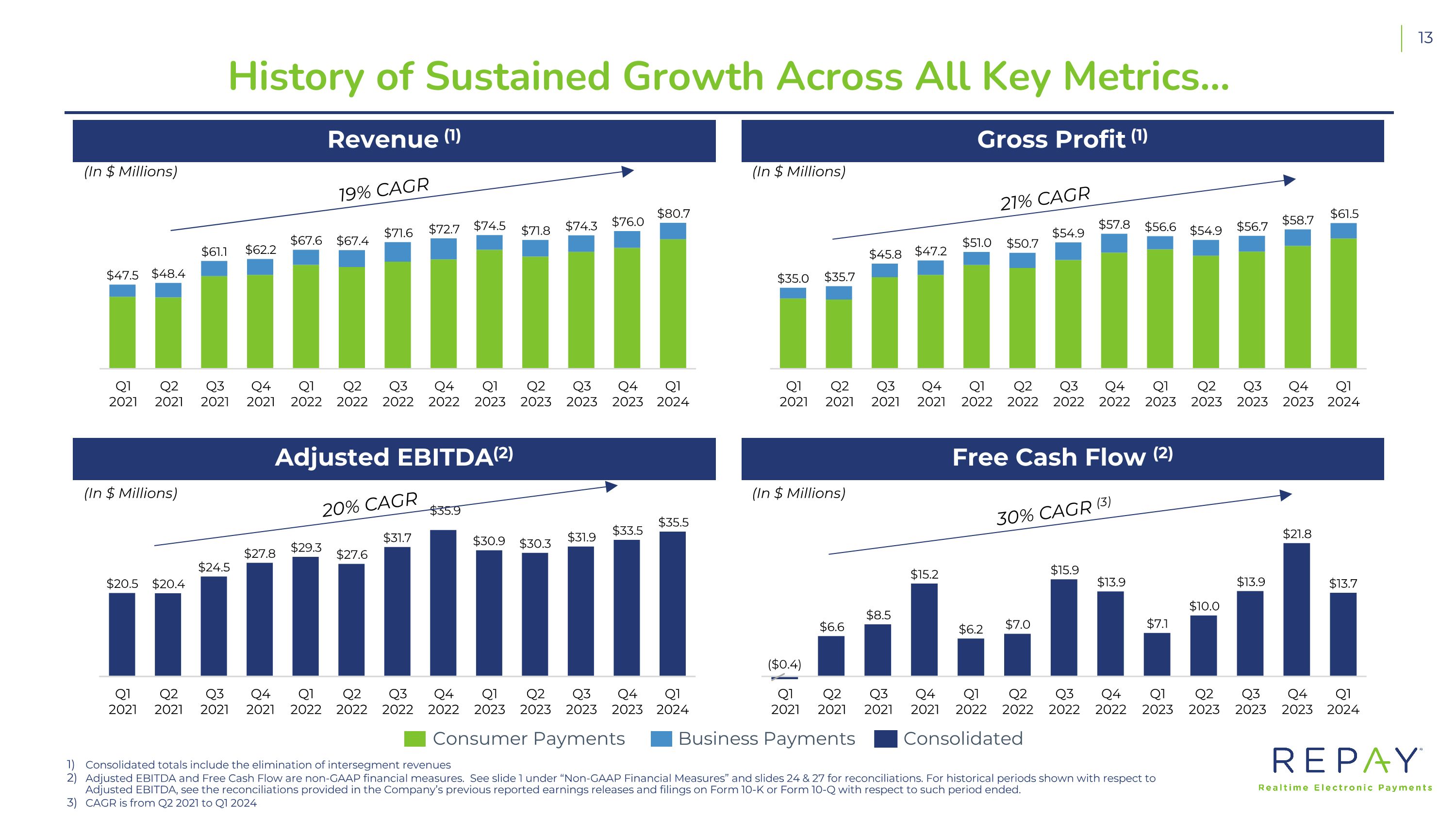

持续增长的历史记录 毛利润(1) 营业收入(1) 自由现金流(2) 经调整税前利润(2) ($ MM) ($ MM) ($ MM) ($ MM) 19%复合年增长率 30%复合年增长率(3) 消费支付 企业支付 合并的 总计包括消除内部部门的收入 经调整EBITDA和自由现金流是一项非通用会计原则财务指标。请参阅第1张幻灯片下的“非通用会计原则财务指标”以及第24和27张幻灯片中的调和情况。针对调整后EBITDA的历史时期,请查看公司以前发布的盈利报告和Form 10-K或Form 10-Q备案并了解相关期间的调停措施。CAGR是从2021年第二季度到2024年第一季度

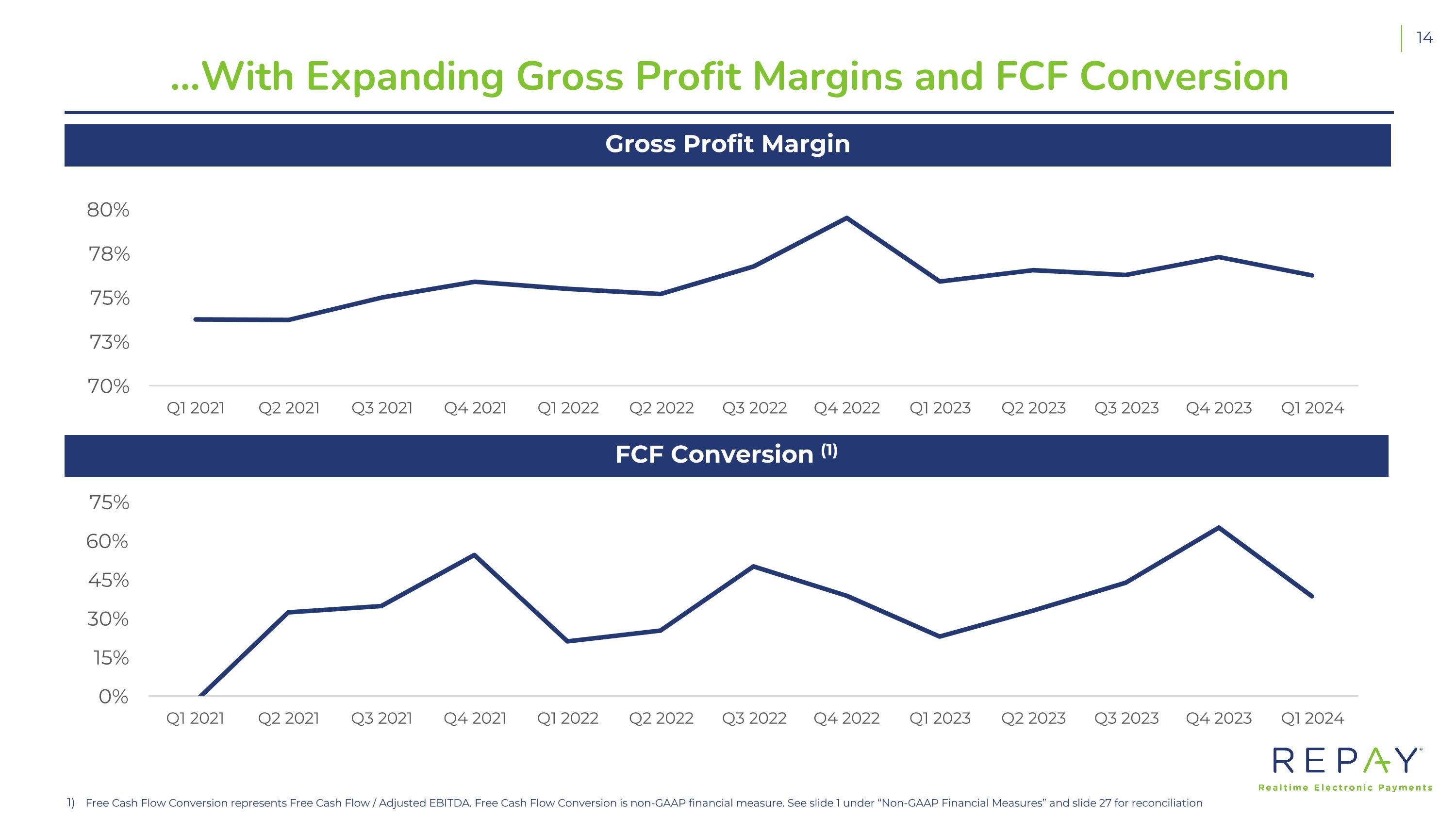

同时扩大毛利润利润率和FCF转换率,自由现金流转换代表自由现金流/经调整税前利润。自由现金流转换是一项非通用会计原则财务指标。请参阅第1张幻灯片下的“非通用会计原则财务指标”以及第27张幻灯片中的调和情况。

2策略和业务更新

通过我们2024年第一季度的表现在现有行业垂直领域获取新客户我们发现多种策略可继续推动增长2024年第一季度的有机毛利润增长达11%执行现有业务拓宽可寻市场和解决方案 REPAY领先的平台及有吸引力的市场机会使其能够构建自身强劲的增长和盈利记录,提升运营效率,扩展使用范围,提高采用率,并进行战略并购未来市场扩张机会消费者支付的大部分增长来自于进一步渗透现有客户基础业务支付的大部分增长来自于获取新客户

通过直销方式在所有行业垂直领域新增客户266个(1),包括:截至2024年3月31日第三方研究和管理预计在2024年3月31日执行增长计划拓宽可寻市场和解决方案ERP和会计软件一体化提供不受垂直领域限制的机会通过战略并购将扩大总地址市值至约5.2万亿美元(2)继续发展现有业务关系并在现有垂直领域和独立软件供应商中添加新的机会资产负债表中的现金余额和循环信贷设施,使公司具备30.3亿美元的充足流动资金(1),以跟踪其资本配置计划,如投资有机增长,平衡净杠杆减少,管理可转换负债,可能进行并购继续在新产品和研发能力上投入思考拓展现有业务消费者支付业务支付业务2024年第一季度结束时有291个信用合作社客户VISA批准加速计划

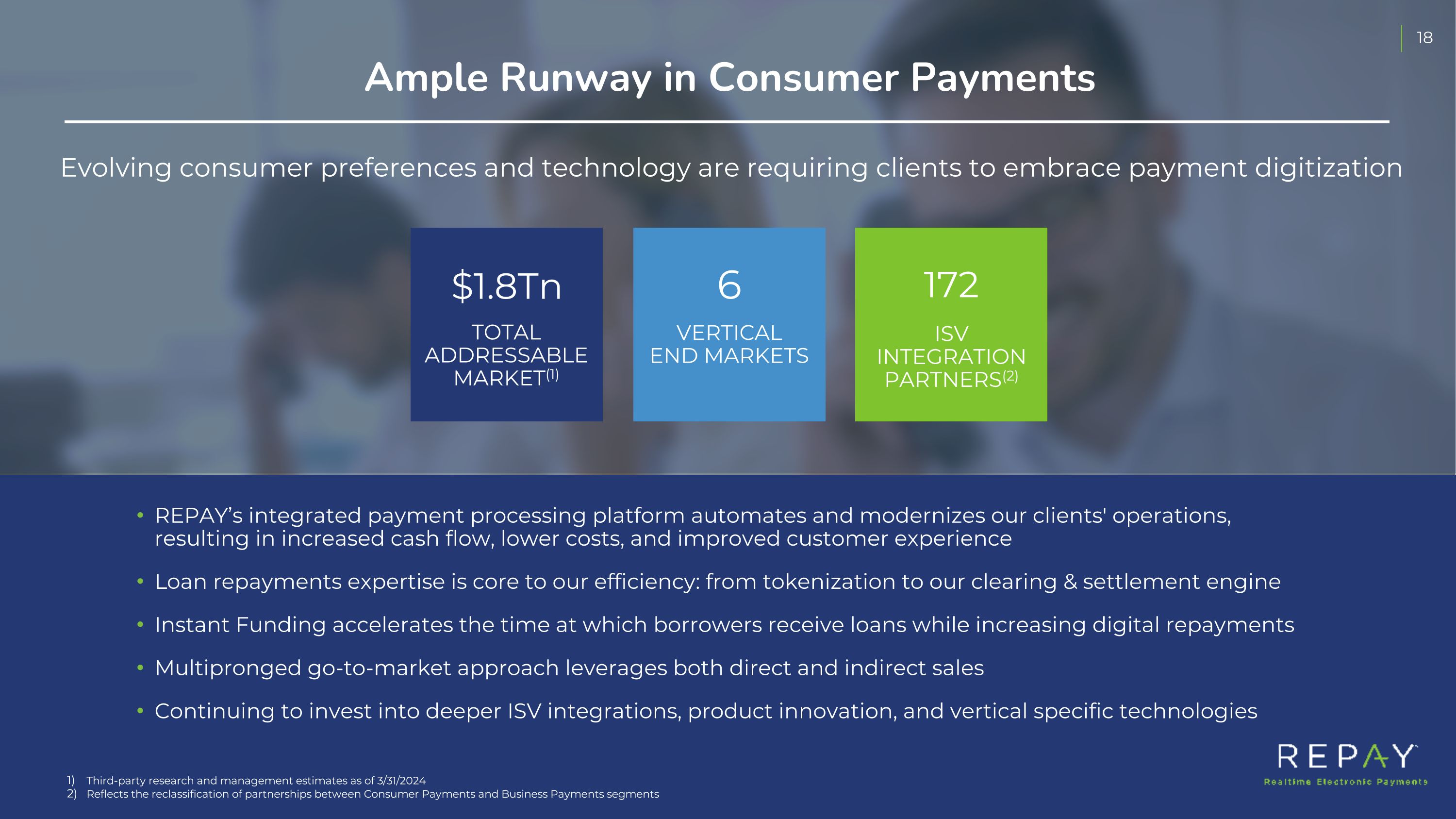

消费者支付业务中有充足的增长空间第三方研究和管理预计在2024年3月31日重分类客户支付和业务支付分部之间的合作伙伴关系消费者偏好和技术的变化要求客户接受支付数字化总可寻市场(1)为1.8万亿美元业务垂直领域结束市场为6个独立软件供应商集成合作伙伴(2)172家REPAY集成支付处理平台自动化和现代化了我们客户的业务,增加了现金流,降低了成本,并提高了客户体验贷款偿付能力作为我们的效率核心:从代币化到我们的结算引擎,瞬时资金加快了借款人获得贷款的时间,同时增加了数字还款利多元化的市场策略既采用直销,也采取间接销售依然投资更深层ISV集成,产品创新和垂直特定技术

面向业务支付,提供跨模式的全通道能力REPAY的行业垂直客户寻求与能够提供不断演进的支付功能和批准解决方案的创新供应商合作信用卡和借记卡处理ACH处理即时融资电子现金新兴的付款方式虚拟终端IVR/电话付款移动应用程序Web门户/在线账单支付托管付款页面pos设备Text Pay付款模式付款渠道代表客户

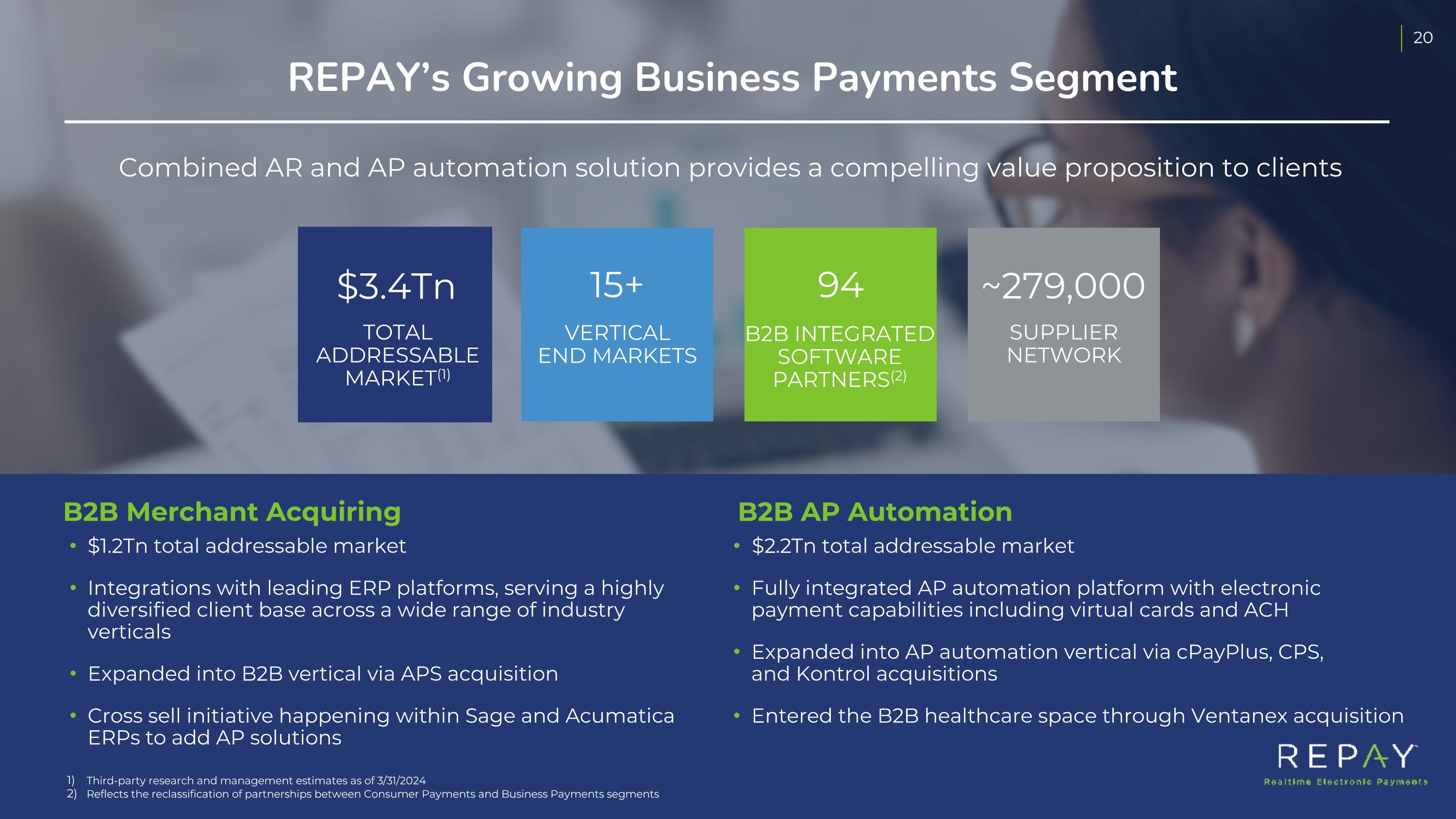

REPAY不断增长的业务支付部门第三方研究和管理的估计值截至2024年3月31日,反映了客户关系、非竞争协议、软件和渠道关系的无形资产,这些资产是通过与Thunder Bridge的商业组合、REPAY对TriSource Solutions、APS Payments、Ventanex、cPayPlus、CPS Payments、BillingTree、Kontrol Payables和Payix的并购所获得的。该调整不包括在业务上正常获得的其他无形资产的摊销,例如资本化内部开发的软件和购买的软件反映了与Blue Cow处置相关的损失反映了与税项回报协议相关的负债公平价值的管理估计变化代表与股权补偿计划相关的报酬支出主要包括(1)在2024年3月31日结束的三个月内,与先前交易有关的专业服务费用,(2)在2023年3月31日结束的三个月内,与处置Blue Cow软件的专业服务费用和其他费用重组业务的费用、与处理服务相关的咨询费用和其他运营改进费用,包括与收购业务相关的重组和整合活动,不属于业务的费用,均在截至2024年3月31日和2023年3月31日结束的三个月内发生对于2024年3月31日结束的三个月,反映了非常规的法律和其他诉讼费用,向与我们人员相关的第三方支付的费用以及特许税和其他非收入类的税。对于2023年3月31日结束的三个月,反映了向与我们人员的显着扩张和某些合作伙伴的一次性支付的第三方支付。

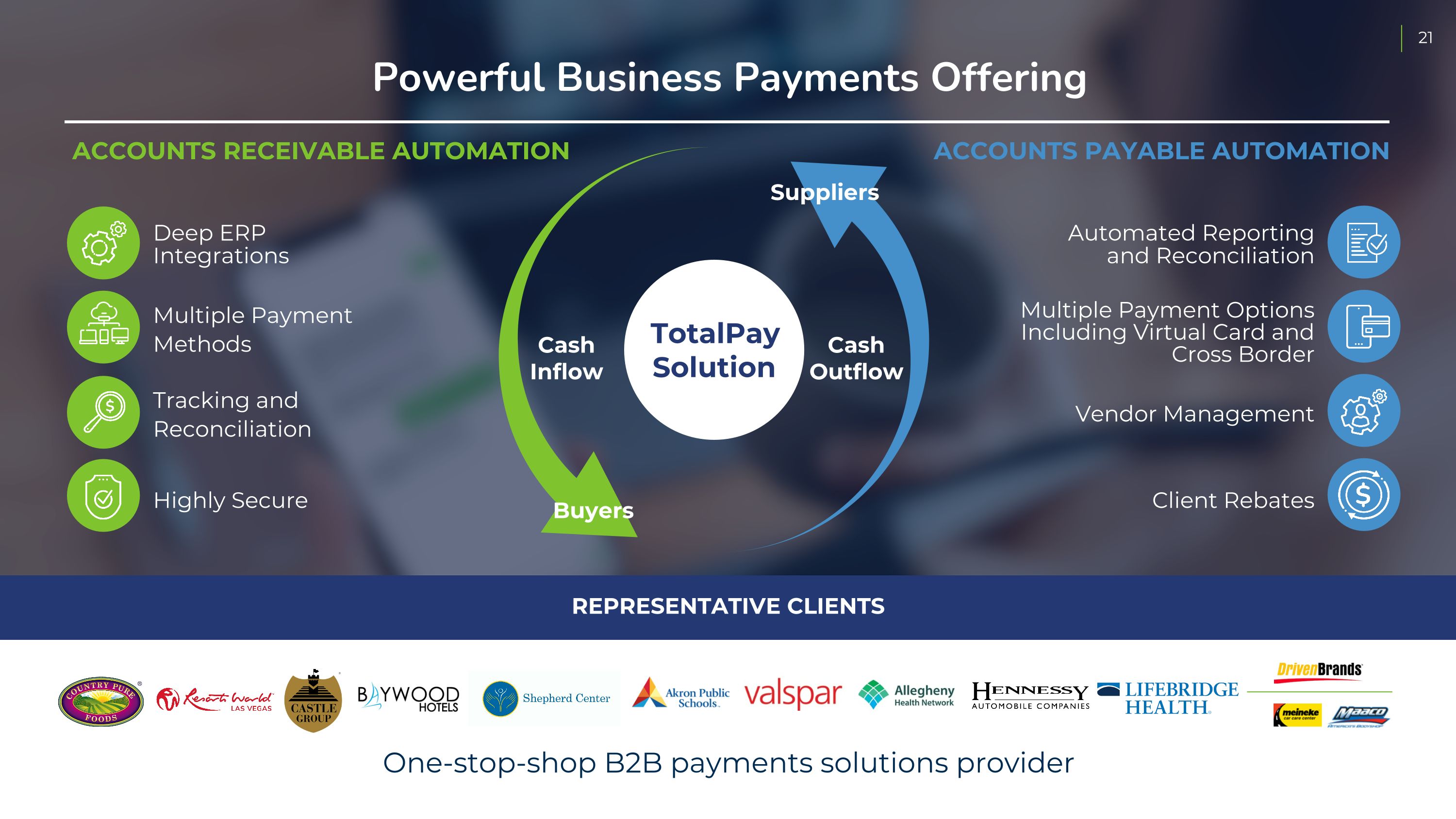

强大的业务支付能力一站式B2B支付解决方案提供商代表客户自动报告和对账多种支付方式,包括虚拟卡和跨境供应商管理客户回扣深层ERP集成多种支付方法跟踪和对账高度安全RECEIVABLE自动化PAYABLE自动化TotalPay解决方案现金流入现金流出买家供应商

附录3

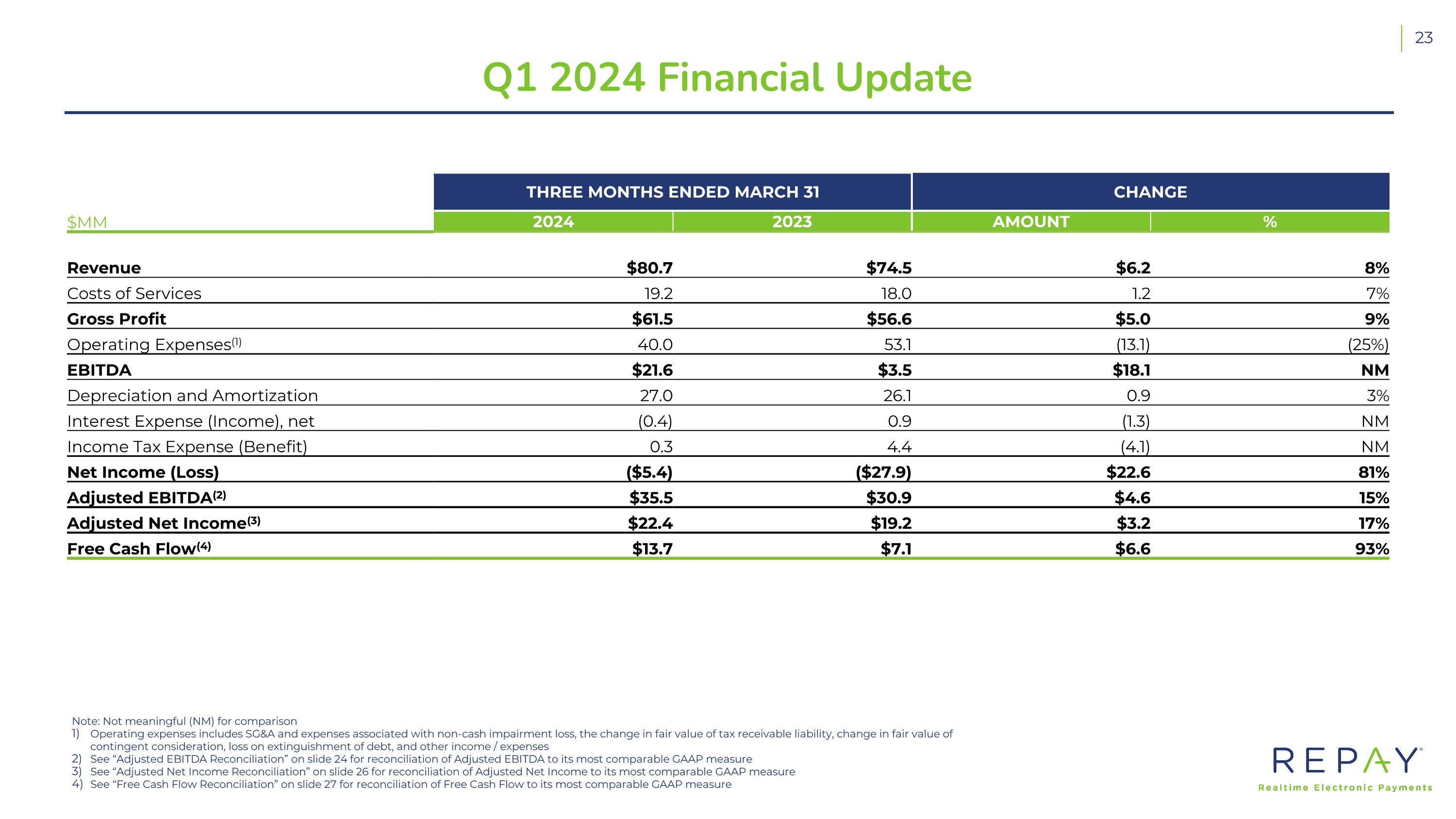

2024年第一季度财务更新注意事项:与比较无意义(SM)的操作费用包括SG&A和与非现金减值亏损、税收应收账款、应收账款的公平价值变化、债务清偿损失和其他收入/费用相关的费用请参见幻灯片24上的“调整后EBITDA调和”以获取调和至最相似GAAP指标的调和情况请参见幻灯片26上的“调整后净收入调和”以获取调和至最相似GAAP指标的调和情况请参见幻灯片27上的“自由现金流调和”以获取调和至最相似GAAP指标的调和情况.三个月期末截至3月31日检查$MM 2024年 2023年 数量%收入$80.7 $74.5 $6.2 8%服务成本19.2 18.0 1.2 7%毛利润$61.5 $56.6 $5.0 9%操作费用(1)40.0 53.1 (13.1) (25%)EBITDA $21.6 $3.5 $18.1 NM折旧和摊销27.0 26.1 0.9 3%利息费用(收入),净值(0.4) 0.9 (1.3) NM所得税费用(收益)0.3 4.4 (4.1) NM净收入(亏损)($5.4) ($27.9) $22.6 81%调整后EBITDA(2) $35.5 $30.9 $4.6 15%调整后净收入(3) $22.4 $19.2 $3.2 17%自由现金流(4) $13.7 $7.1 $6.6 93%

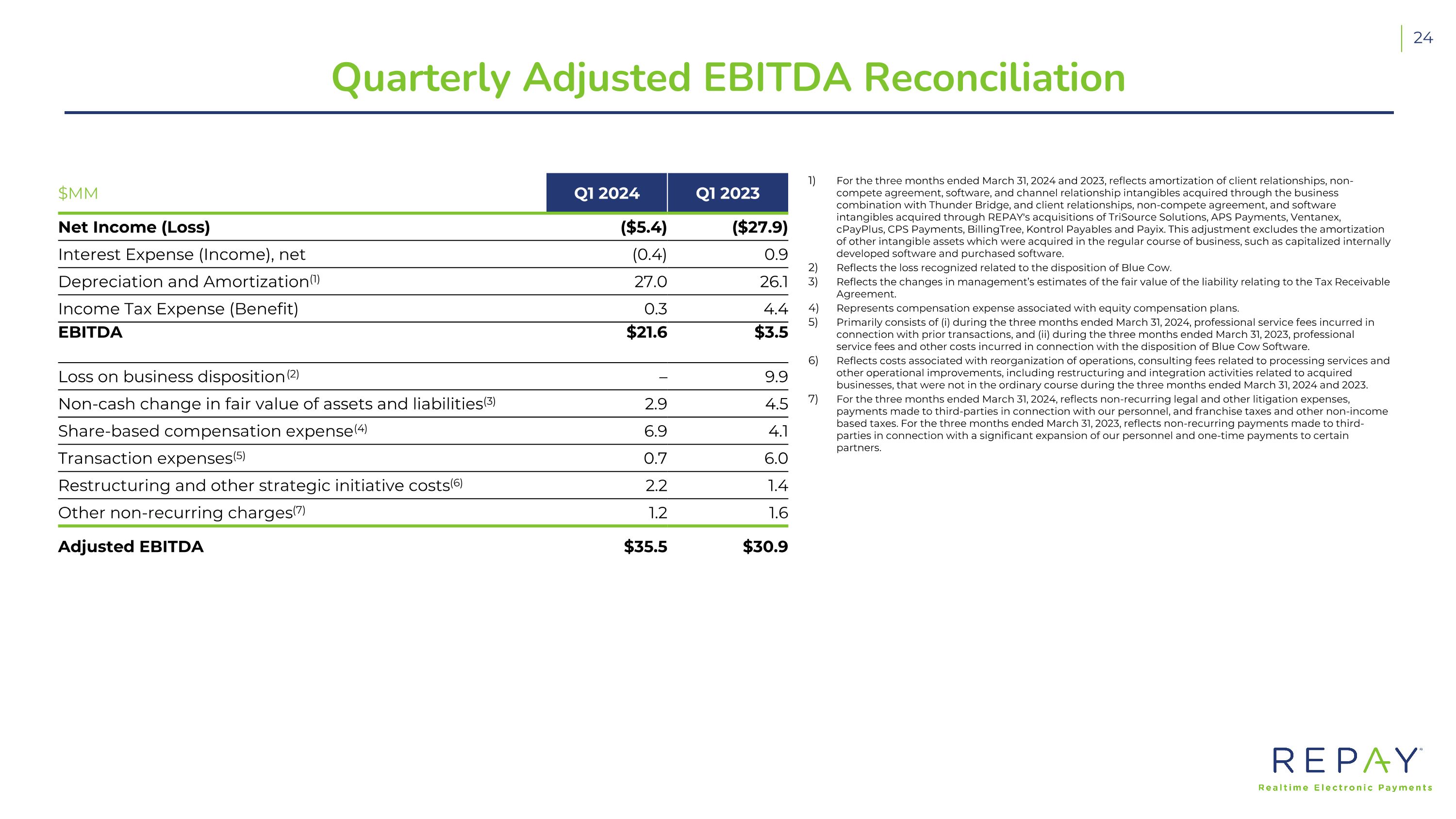

季度调整后EBITDA调和表2024年3月31日和2023年3月31日结束的三个月,反映了通过与Thunder Bridge的业务组合和REPAY对TriSource Solutions、APS Payments、Ventanex、cPayPlus、CPS Payments、BillingTree、Kontrol Payables和Payix的并购获得的客户关系、非竞争协议、软件和渠道关系无形资产以及按照正常业务获得的其他无形资产的摊销。反映了由于对Blue Cow的处置而确认的损失。反映了与税项回报协议相关的负债公平价值的管理估计变化。代表与权益补偿计划相关的补偿费用。主要包括(1)在截至2024年3月31日结束的三个月内,为先前交易而发生的专业服务费用;(2)在截至2023年3月31日结束的三个月内,与Blue Cow Software的处置有关的专业服务费用和其他成本;重组业务的费用、与处理服务相关的咨询费和其他运营改进费用包括与收购公司有关的重组和整合活动不属于业务的费用,在截至2024年3月31日和2023年3月31日结束的三个月内发生。对于2024年3月31日结束的三个月,反映了非常规法律和其他诉讼费用、支付给与我们人员有关的第三方的费用以及特许税和其他非收入类税。对于2023年3月31日结束的三个月,反映了向与我们人员的大规模扩张和某些合作伙伴的一次性支付的第三方支付。$MM Q1 2024 Q1 2023净收入(亏损)($5.4) ($27.9)利息费用(收入),净值(0.4) 0.9折旧和摊销(1)27.0 26.1所得税费用(收益)0.3 4.4EBITDA $21.6 $3.5业务处置损失(2)–9.9资产负债表中的非现金资产和负债的公平价值变化(3)2.9 4.5涉股补偿费用(4)6.9 4.1交易费用(5)0.7 6.0重组和其他战略决策成本(6)2.2 1.4其他非常规费用(7)1.2 1.6调整后EBITDA $35.5 $30.9

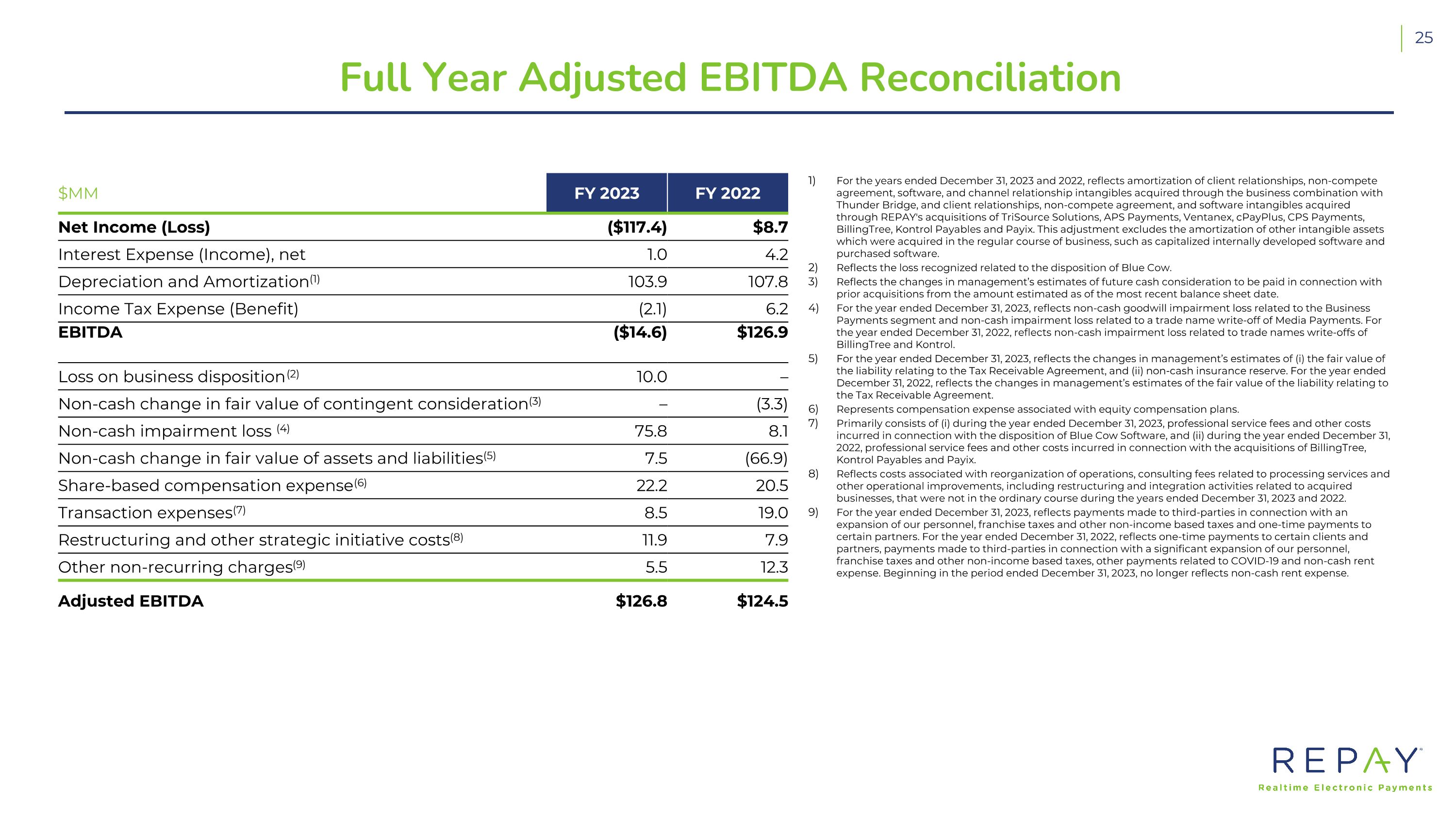

2023年和2022年,全年调整后的息税折旧及摊销(Adjusted EBITDA)包括通过与Thunder Bridge的业务组合收购获得的客户关系、不竞争协议、软件和渠道关系无形资产以及通过REPAY对TriSource Solutions、APS Payments、Ventanex、cPayPlus、CPS Payments、BillingTree、Kontrol Payables和Payix的收购获得的客户关系、不竞争协议和软件无形资产的摊销。此调整不包括以正常业务方式获得的其他无形资产的摊销,例如资本化的内部开发软件和购买的软件。反映了与Blue Cow处置有关的损失。反映了管理层估计未来现金支付的金额与最近资产负债表日期估计数不同的变化。2023年全年,反映了与业务支付业务部门相关的非现金商誉减值损失和与Media Payments的商标注销相关的非现金减值损失。2022年全年,反映了与BillingTree和Kontrol的商标注销相关的非现金减值损失。2023年全年,反映了管理层估计(i)涉及Tax Receivable Agreement的负债的公允价值和(ii)非现金保险准备的变化。2022年全年,反映了管理层估计涉及Tax Receivable Agreement负债的公允价值的变化。代表与股权激励计划相关的补偿费用。主要包括(i)2023年年度在Blue Cow Software处置相关交易中发生的专业服务费和其他成本以及(ii)2022年年度在BillingTree、Kontrol Payables和Payix收购中发生的专业服务费和其他成本。反映了与重组运营相关的成本,与处理服务相关的咨询费用和其他运营改进相关的费用,包括与收购的企业相关的重组和整合活动等非常规业务,这些费用均不属于2023年和2022年的正常业务范畴。2023年,反映了向第三方支付与个人扩展、专营税以及其他非基于收入的税收以及某些合作伙伴的一次性支付。2022年,反映了向某些客户和合作伙伴一次性支付、向第三方支付与公司人员大量扩展相关的支付、专营税以及其他非基于收入的税收、与COVID-19相关的其他支付和非现金租金支出。从截至2023年12月31日的期间开始,不再反映非现金租金支出。$MM FY 2023 FY 2022 净收入(亏损) ($117.4) $8.7 利息费用(收入),净额 1.0 4.2 折旧和摊销(1) 103.9 107.8 所得税费用(利益) (2.1) 6.2 EBITDA ($14.6) $126.9 业务处置亏损(2) 10.0 – 非现金的金额对未来有可能做出体现(3) – (3.3) 非现金的减值损失(4) 75.8 8.1 资产和负债公允价值变化(5) 7.5 (66.9) 股权激励费用(6) 22.2 20.5 交易开支(7) 8.5 19.0 重组和其他战略举措费用(8) 11.9 7.9 其他非经常性费用(9) 5.5 12.3 自由现金流 $126.8 $124.5

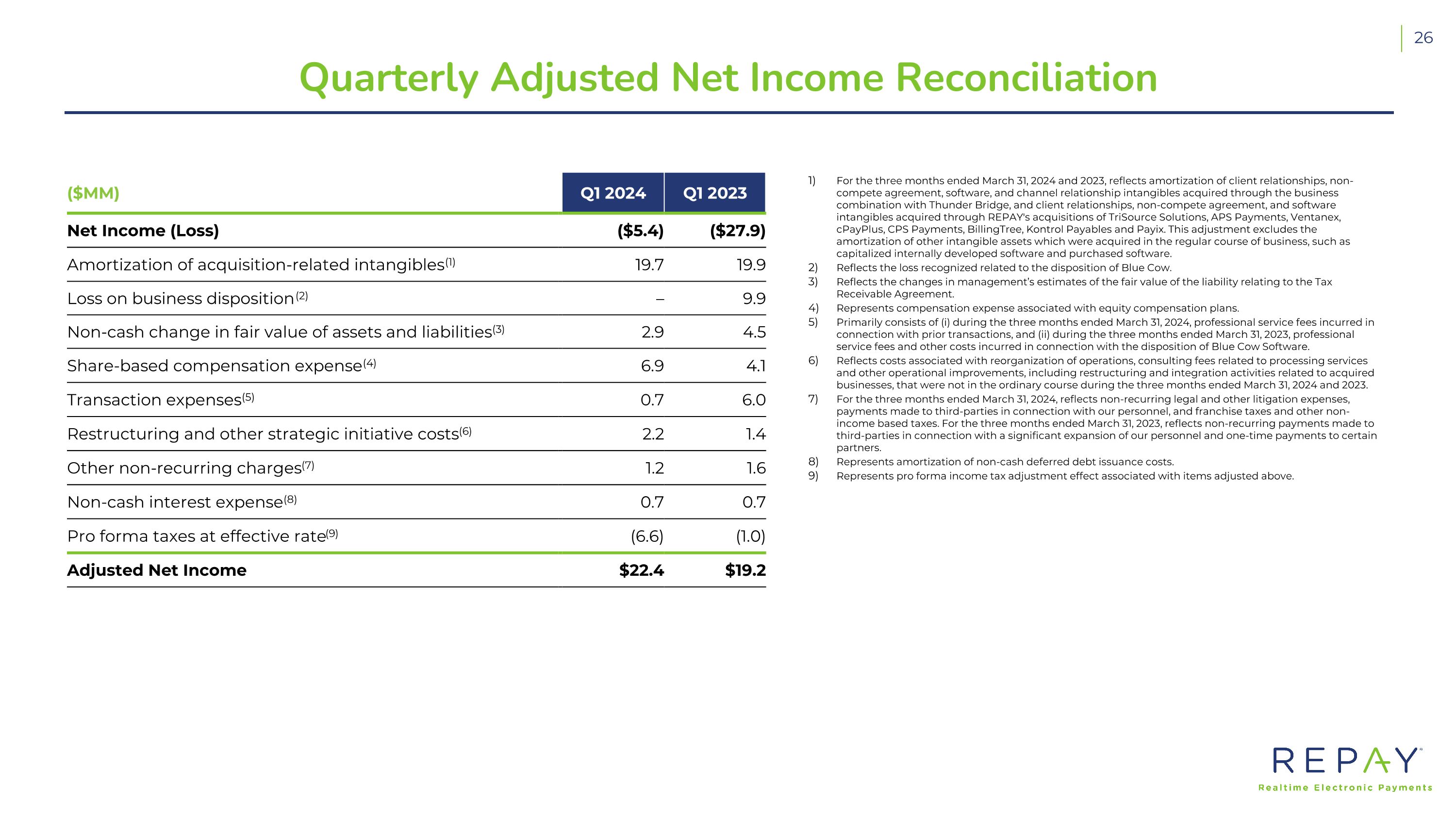

2024年3月31日结束的三个月内,调整后净收入包括通过与Thunder Bridge的业务组合收购获得的客户关系、不竞争协议、软件和渠道关系无形资产以及通过REPAY对TriSource Solutions、APS Payments、Ventanex、cPayPlus、CPS Payments、BillingTree、Kontrol Payables和Payix的收购获得的客户关系、不竞争协议和软件无形资产的摊销。此调整不包括以正常业务方式获得的其他无形资产的摊销,例如资本化的内部开发软件和购买的软件。反映了与Blue Cow处置有关的损失。反映了管理层估计涉及Tax Receivable Agreement负债的公允价值的变化。代表与股权激励计划相关的补偿费用。主要包括(i)2024年3月31日结束的三个月期间,在先前交易中发生的专业服务费用,以及(ii)2023年3月31日结束的三个月期间,在Blue Cow Software处置中发生的专业服务费和其他成本。反映了与重组运营相关的成本,与处理服务相关的咨询费用和其他运营改进相关的费用,包括与收购的企业相关的重组和整合活动等非常规业务,这些费用均不属于2024年3月31日结束的三个月期间和2023年3月31日结束的三个月期间的正常业务范畴。2024年3月31日结束的三个月期间,反映了非经常性法律和其他诉讼费用、向第三方支付与公司人员相关的支付、专营税以及其他非基于收入的税收。2023年3月31日结束的三个月期间,反映了向大量扩展公司人员的第三方支付,以及向某些合作伙伴的一次性支付。代表非现金的延期债务发行成本的摊销。代表与上述调整相关的业绩报告预测的所得税调整效果。($MM) Q1 2024 Q1 2023 净收入(亏损) $(5.4) $(27.9) 收购相关无形资产摊销(1) $19.7 $19.9 业务处置亏损(2) – $9.9 资产和负债公允价值变化(3) $2.9 $4.5 股权激励费用(4) $6.9 $4.1 交易开支(5) $0.7 $6.0 重组和其他战略举措费用(6) $2.2 $1.4 其他非经常性费用(7) $1.2 $1.6 非现金利息费用(8) $0.7 $0.7 调整后净收入 $22.4 $19.2

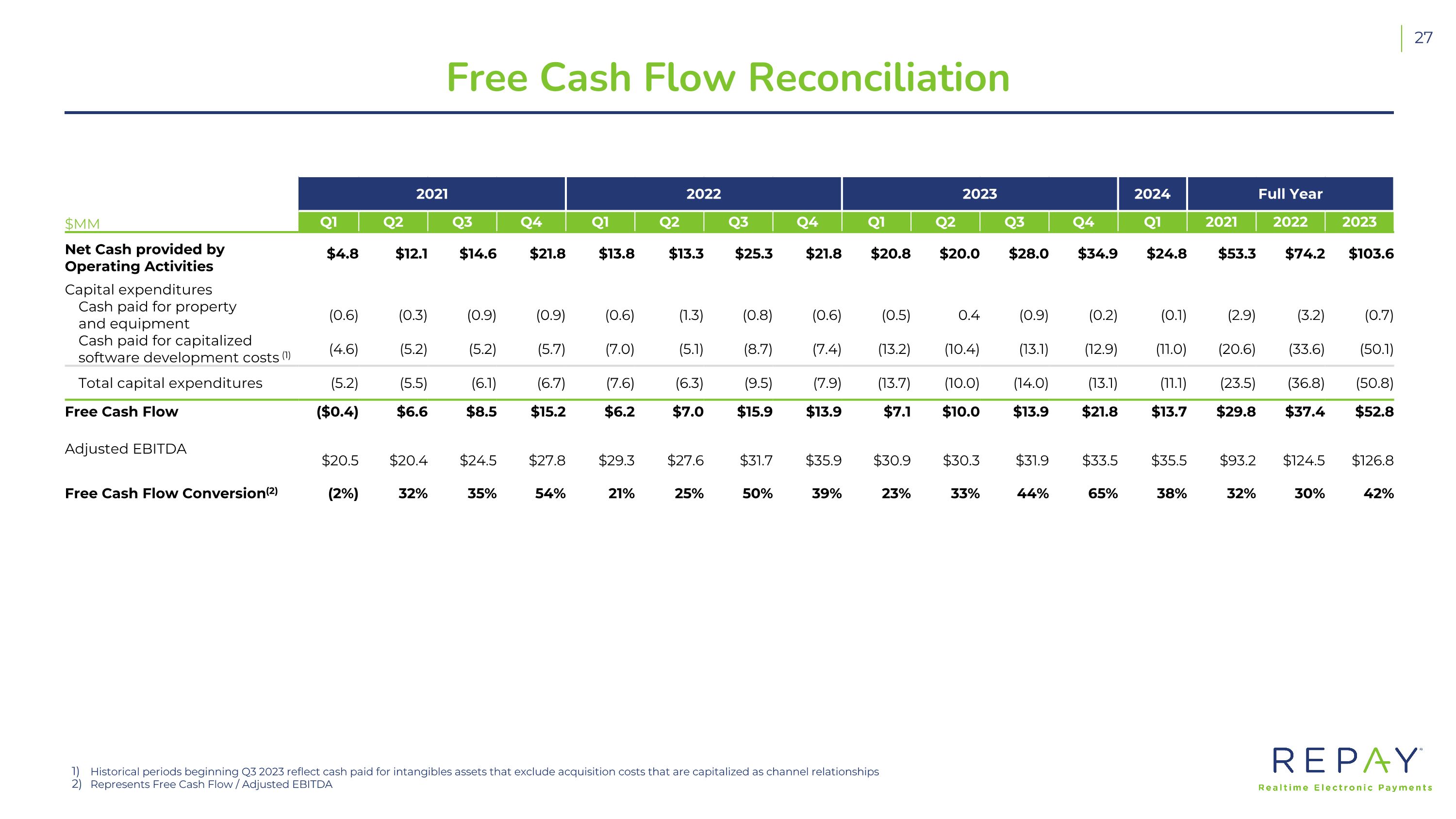

自由现金流调节 2021年 2022年 2023年 2024年 全年 $MM Q1 Q2 Q3 Q4 Q1 Q2 Q3 Q4 Q1 Q2 Q3 Q4 Q1 2021 2022 2023时 支付的净现金流量由营业活动产生 $4.8 $12.1 $14.6 $21.8 $13.8 $13.3 $25.3 $21.8 $20.8 $20.0 $28.0 $34.9 $24.8 $53.3 $74.2 $103.6 资本支出 支付的固定资产和设备 (0.6) (0.3) (0.9) (0.9) (0.6) (1.3) (0.8) (0.6) (0.5) 0.4 (0.9) (0.2) (0.1) (2.9) (3.2) (0.7) 支付资本化的软件开发成本(1) (4.6) (5.2) (5.2) (5.7) (7.0) (5.1) (8.7) (7.4) (13.2) (10.4) (13.1) (12.9) (11.0) (20.6) (33.6) (50.1) 总资本支出 (5.2) (5.5) (6.1) (6.7) (7.6) (6.3) (9.5) (7.9) (13.7) (10.0) (14.0) (13.1) (11.1) (23.5) (36.8) (50.8) 自由现金流 ($0.4) $6.6 $8.5 $15.2 $6.2 $7.0 $15.9 $13.9 $7.1 $10.0 $13.9 $21.8 $13.7 $29.8 $37.4 $52.8 调整后的EBITDA $20.5 $20.4 $24.5 $27.8 $29.3 $27.6 $31.7 $35.9 $30.9 $30.3 $31.9 $33.5 $35.5 $93.2 $124.5 $126.8 自由现金流转换率(2) (2%) 32% 35% 54% 21% 25% 50% 39% 23% 33% 44% 65% 38% 32% 30% 42% 从2023年第三季度起的历史时期反映了支付的无形资产成本,不包括资本化的渠道关系获得成本。代表自由现金流/调整后EBITDA

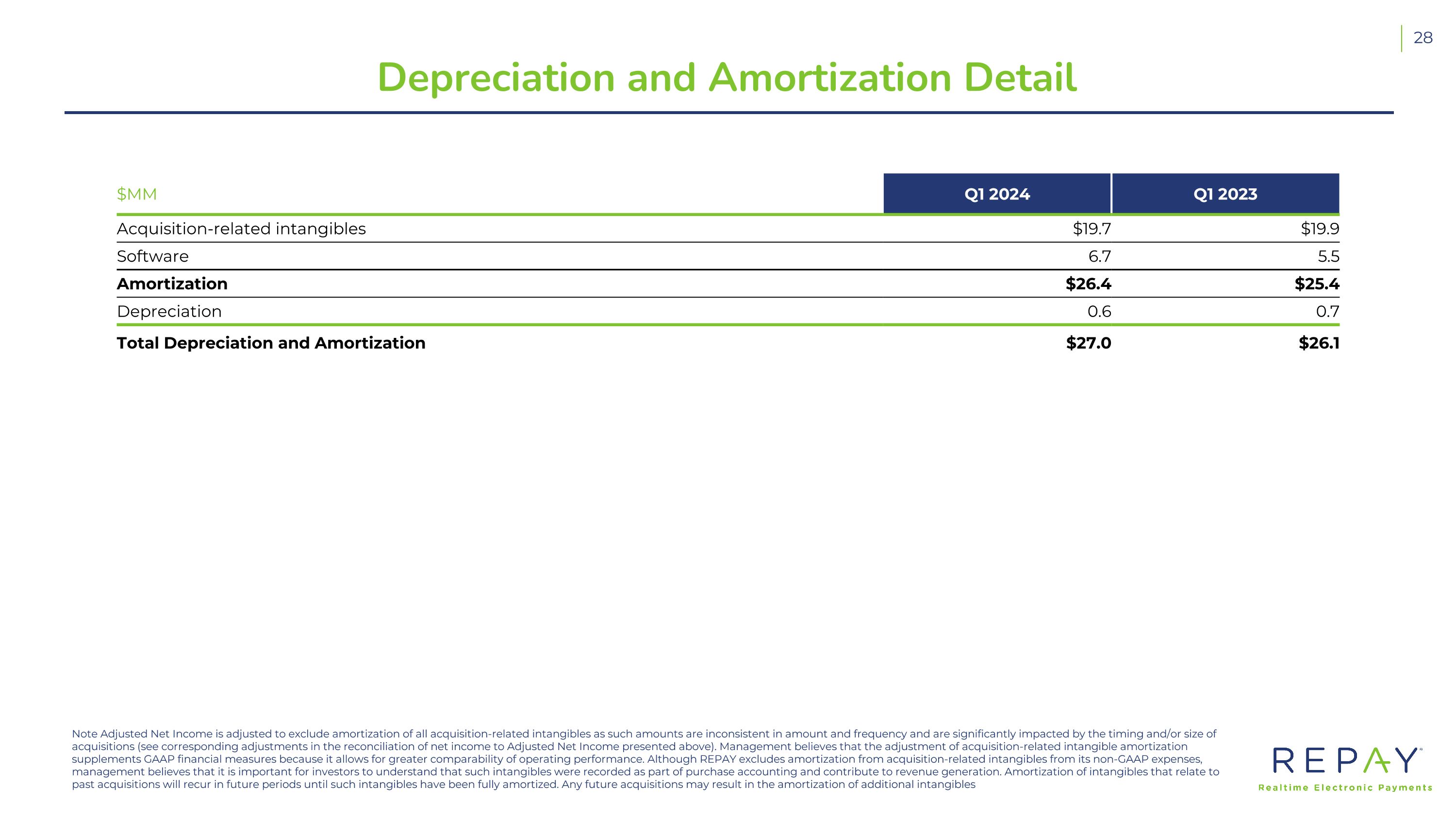

折旧和摊销详情说明调整后的净收入被调整以排除所有收购相关的摊销,因为这些金额在数额和频率上不一致,且受收购的时间和/或规模的重大影响(请参见上面的净收入至调整后净收入的调解)。管理层认为,调整收购相关无形资产的摊销可补充GAAP财务指标,因为它可以增加操作绩效可比性。尽管REPAY将收购相关无形资产的摊销排除在其非GAAP费用之外,但管理层认为,投资者理解这些无形资产是作为购买会计核算的一部分而记录的,并为收入产生做出了贡献,是很重要的。与过去收购相关的无形资产的摊销将在将来的期间内重复,直到这些无形资产完全摊销为止。任何未来的收购可能导致摊销其他无形资产。$MM Q1 2024 Q1 2023 收购相关的无形资产 $19.7 $19.9 软件 6.7 5.5 摊销 $26.4 $25.4 折旧0.6 0.7 折旧和摊销总计 $27.0 $26.1

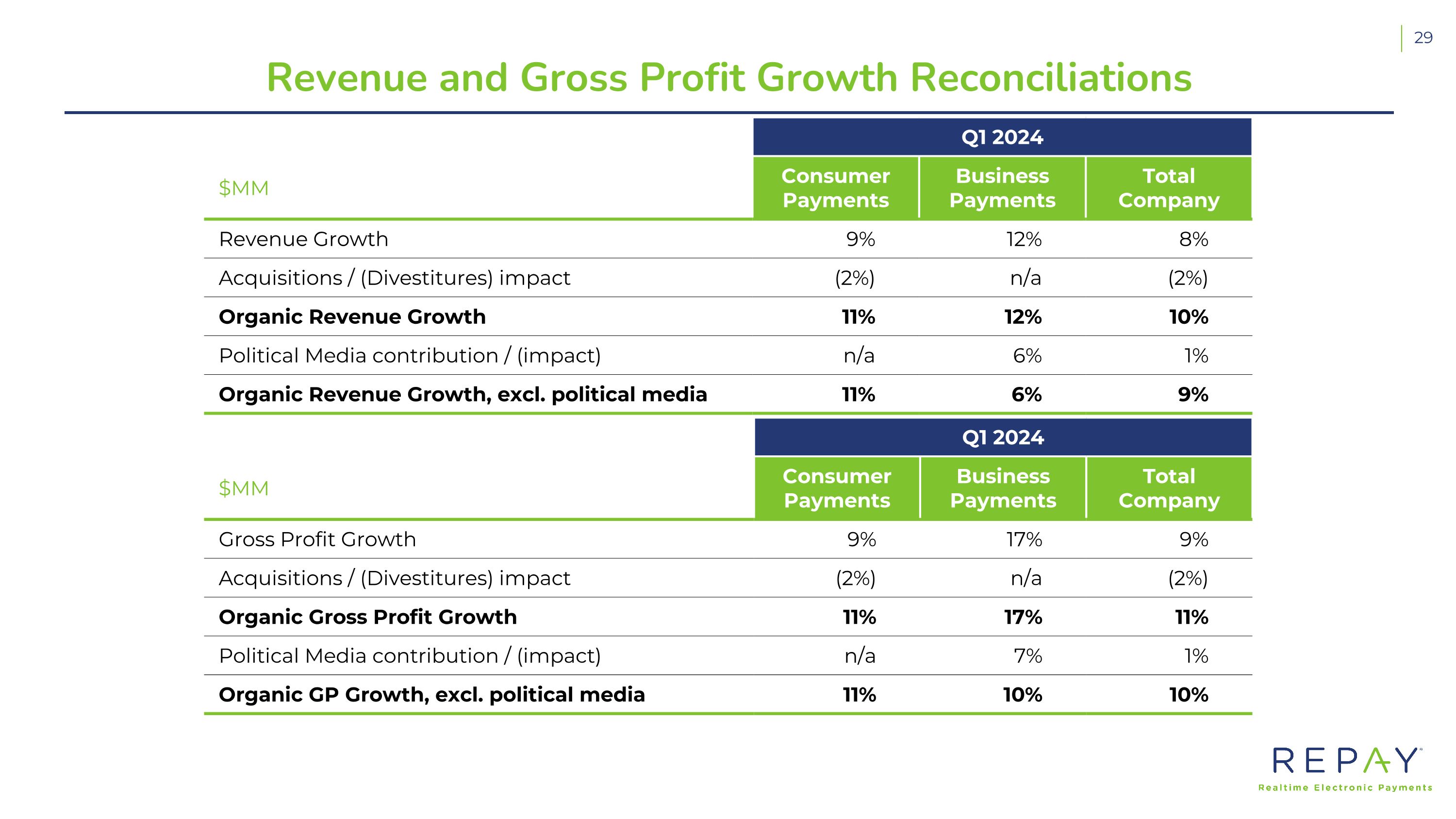

营收和毛利润增长调解Q1 2024 $MM 消费支付 业务支付 公司总收入增长 9% 12% 8% 收购/(出售)影响 (2%) n/a (2%) 有机全集团收入增长 11% 12% 10% 政治媒体贡献/(影响) n/a 6% 1% 除去政治媒体的有机总集团收入增长 11% 6% 9% Q1 2024 $MM 消费支付 业务支付 全公司毛利润增长 9% 17% 9% 收购/(出售)影响 (2%) n/a (2%) 有机总公司毛利润增长 11% 17% 11% 政治媒体贡献/(影响) n/a 7% 1% 除去政治媒体的有机总公司毛利润增长 11% 10% 10%

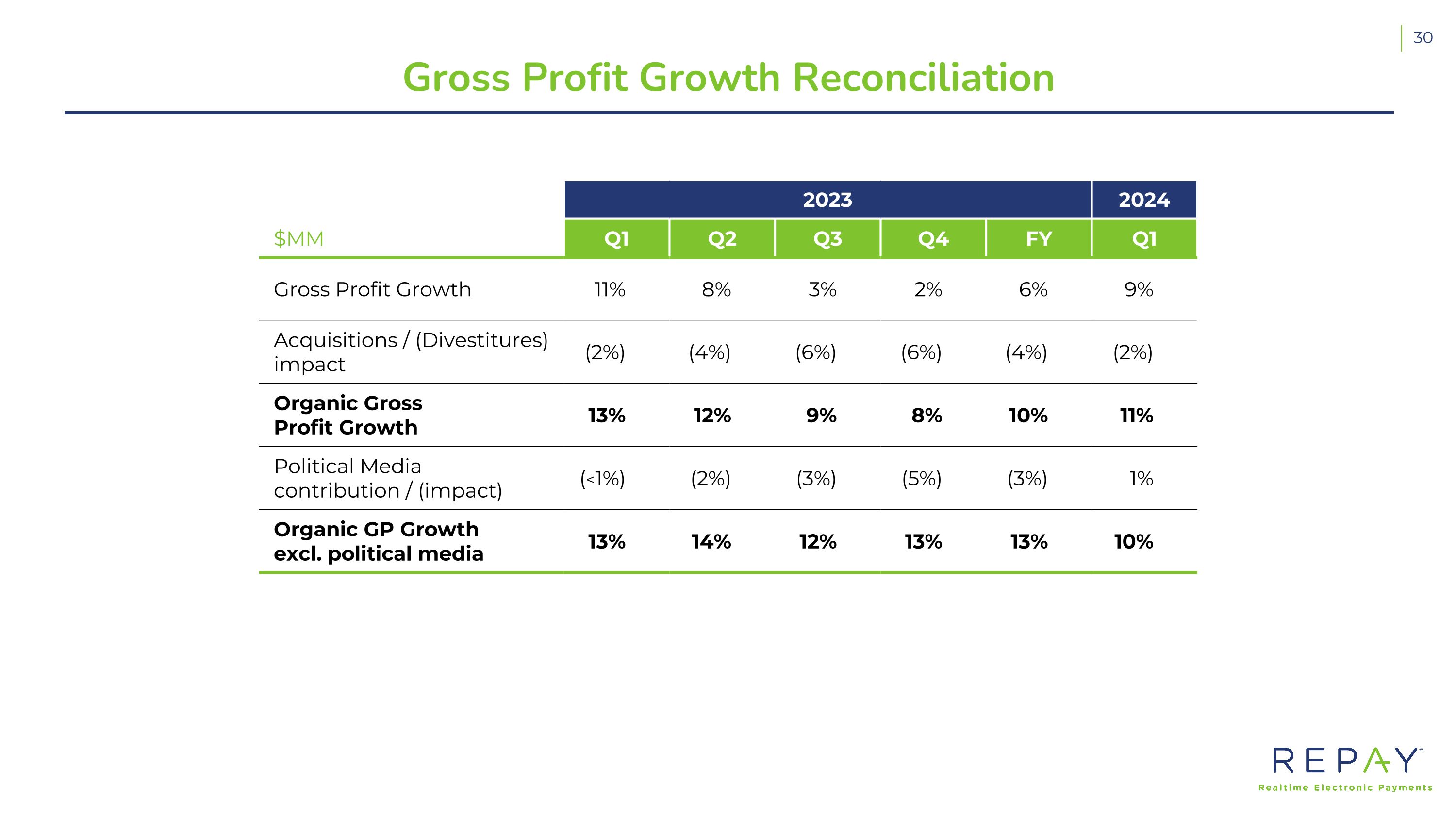

毛利润增长调解 2023年 2024年 $MM Q1 Q2 Q3 Q4 FY Q1 毛利润增长 11% 8% 3% 2% 6% 9% 收购/(出售)影响 (2%) (4%) (6%) (6%) (4%) (2%) 有机毛利润增长 13% 12% 9% 8% 10% 11% 政治媒体贡献/(影响) (

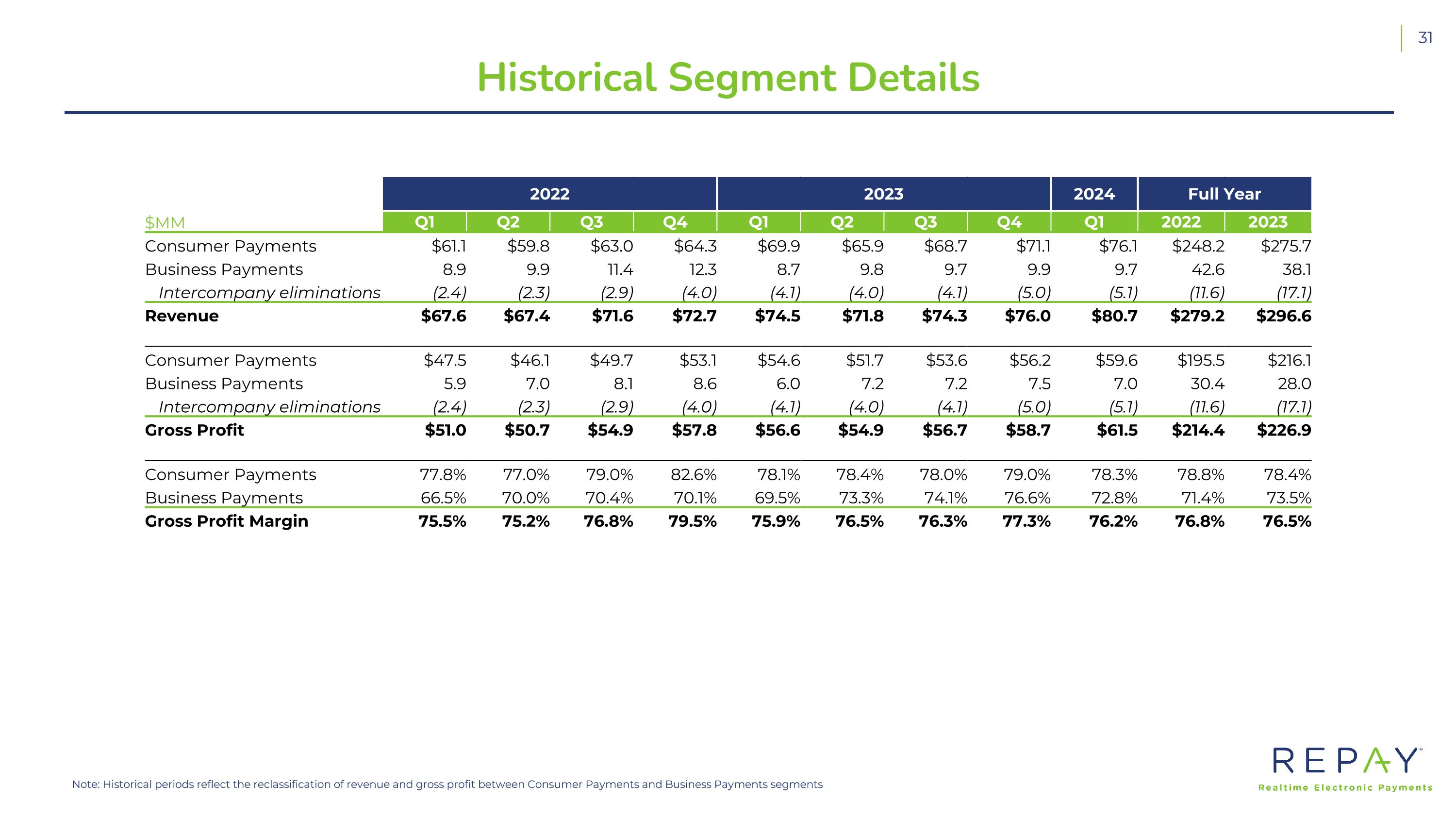

历史细分详情说明:历史期间反映了消费支付和企业支付部门之间收入和毛利润的重新分类2022年2023年2024年全年$MM Q1 Q2 Q3 Q4 Q1 Q2 Q3 Q4 Q1 2022 2023消费支付61.1 59.8 63.0 64.3 69.9 65.9 68.7 71.1 76.1 248.2 275.7企业支付8.9 9.9 11.4 12.3 8.7 9.8 9.7 9.9 9.7 42.6 38.1公司内部消除(2.4) (2.3) (2.9) (4.0) (4.1) (4.0) (4.1) (5.0) (5.1) (11.6) (17.1)收入67.6 67.4 71.6 72.7 74.5 71.8 74.3 76.0 80.7 279.2 296.6消费支付47.5 46.1 49.7 53.1 54.6 51.7 53.6 56.2 59.6 195.5 216.1企业支付5.9 7.0 8.1 8.6 6.0 7.2 7.2 7.5 7.0 30.4 28.0公司内部消除(2.4) (2.3) (2.9) (4.0) (4.1) (4.0) (4.1 ) (5.0) (5.1) (11.6) (17.1)毛利润51.0 50.7 54.9 57.8 56.6 54.9 56.7 58.7 61.5 214.4 226.9消费支付77.8% 77.0% 79.0% 82.6% 78.1% 78.4% 78.0% 79.0% 78.3% 78.8% 78.4%企业支付66.5% 70.0% 70.4% 70.1% 69.5% 73.3% 74.1% 76.6% 72.8% 71.4% 73.5%毛利润率75.5% 75.2% 76.8% 79.5% 75.9% 76.5% 76.3% 77.3% 76.2% 76.8% 76.5%