本招股说明书中的信息不完整,可能会被更改。在提交给美国证券交易委员会的注册声明生效之前,我们不能出售这些证券。本招股说明书不是出售这些证券的要约,也不是在任何不允许要约或出售的州征求购买这些证券的要约。

有待完成

2018年的初步招股说明书

美国存托股份

腾讯音乐娱乐集团

代表A类普通股

这是首次公开发行美国存托股份,或美国存托股份,相当于腾讯音乐娱乐集团的A类普通股。

我们提供美国存托凭证。 [本招股说明书中确定的出售股东将提供额外的美国存托凭证。我们不会收到出售股东出售美国存托凭证的任何收益 。]每股美国存托股份代表我们A类普通股,每股票面价值0.000083美元。

在此次发行之前,美国存托凭证还没有公开市场。目前预计,每股首次公开募股价格 将在美元至美元之间。

在本次发行和保证权利分配完成后,我们的已发行股本将包括A类普通股和B类普通股。将实益拥有我们所有已发行的B类普通股,并将能够在本次发售和保证权利分配完成后立即行使我们已发行和已发行股本总投票权的 %。A类普通股和B类普通股的持有者除投票权和转换权外,享有相同的权利。每股A类普通股有表决权,每股B类普通股有表决权,可转换为一股A类普通股。A类普通股在任何情况下都不能转换为B类普通股。

在完成此产品和保证权利分配之后,我们将成为一家符合[纽约证券交易所] / [纳斯达克全球市场]公司治理规则,因为假设承销商不行使其超额配售选择权,腾讯控股控股有限公司或腾讯控股将实益拥有我们当时已发行普通股总投票权的 %,或如果承销商全面行使其超额配售选择权,将实益拥有我们当时已发行普通股的 %投票权。见主要股东。

我们[已经申请了]在上列出美国存托凭证[纽约证券交易所] / [纳斯达克全球市场]在符号TME下面。

请参阅第19页开始的“风险因素”,了解购买ADS之前应考虑的因素。

美国证券交易委员会或任何其他监管机构均未批准或不批准该等证券或 通过本招股说明书的准确性或充分性。任何与此相反的陈述都是刑事犯罪。

| 每个美国存托股份 | 总计 | |||||||

| 公开发行价 |

美元 | 美元 | ||||||

| 承保折扣和佣金 (1) |

美元 | 美元 | ||||||

| 扣除费用前的收益,付给我们 |

美元 | 美元 | ||||||

| (1) | 有关向承销商支付的赔偿的说明,请参阅承保。 |

承销商有30天的选择权从我们那里额外购买最多 份美国存托凭证[和某些出售股票的股东]以首次公开发行价格减去承销折扣。

承销商预计将于 在纽约以美元付款交付美国存托凭证 ,2018年。

(按字母顺序)

| 美银美林 | 德意志银行证券 | 高盛(亚洲)有限公司 | 摩根大通 | 摩根士丹利 |

本招股章程日期为 ,2018年。

),在腾讯控股视频首播,视频播放量达数十亿次。这些作品有助于巩固我们作为领先在线音乐娱乐平台的品牌。

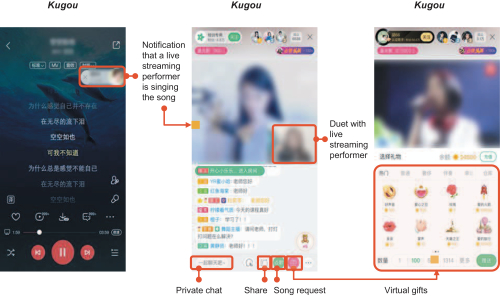

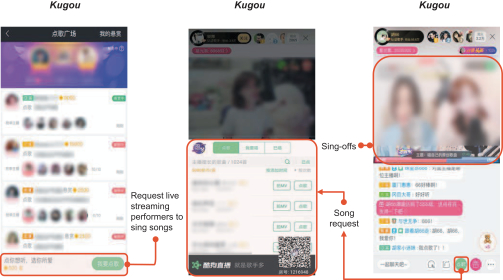

),在腾讯控股视频首播,视频播放量达数十亿次。这些作品有助于巩固我们作为领先在线音乐娱乐平台的品牌。 )。艾达一开始是我们直播平台上的一名天才歌手。几个月后,她发行了她的首张专辑酷狗音乐。从那时起,Ada已经发行了200多首歌曲,获得了无数的音乐奖项。通过在中国各地举办演唱会,她的人气继续增长。自那以后,Ada在2015年10月发布的一首单曲在我们的平台上被播放了超过30亿次。2018年,艾达在我们的平台上主持了一场直播环节,在那里她演唱了她的首张专辑,创下了超过10万的收视率峰值,专辑发布仅一个月就售出了100多万张。她经常超越知名艺人登上榜首

酷狗S在我们的平台上已经积累了430多万粉丝,远远超过了她在其他任何在线平台上的粉丝数量。

)。艾达一开始是我们直播平台上的一名天才歌手。几个月后,她发行了她的首张专辑酷狗音乐。从那时起,Ada已经发行了200多首歌曲,获得了无数的音乐奖项。通过在中国各地举办演唱会,她的人气继续增长。自那以后,Ada在2015年10月发布的一首单曲在我们的平台上被播放了超过30亿次。2018年,艾达在我们的平台上主持了一场直播环节,在那里她演唱了她的首张专辑,创下了超过10万的收视率峰值,专辑发布仅一个月就售出了100多万张。她经常超越知名艺人登上榜首

酷狗S在我们的平台上已经积累了430多万粉丝,远远超过了她在其他任何在线平台上的粉丝数量。 酷狗商标被北京市高级人民法院认定为驰名商标。

酷狗商标被北京市高级人民法院认定为驰名商标。