2024 年第一季度财报电话会议纳斯达克:RCM 2024 年 5 月 8 日附录 99.2

© 2024 R1 RCM, Inc. 版权所有专有机密信息。2 前瞻性陈述本演示文稿包含根据经修订的 1995 年《私人证券诉讼改革法》的安全港条款和经修订的 1934 年《证券交易法》第 21E 条作出的 “前瞻性陈述”。前瞻性陈述通常与未来的事件和关系、计划、未来增长和未来业绩有关,包括但不限于公司按计划完成或整合收购以及实现收购(包括收购Acclara)的预期收益的能力、有关卫生系统及其收入周期运营面临的挑战以及公司解决方案在其中所起作用的陈述、Change Healthcare网络攻击和客户破产对公司的影响、公司的战略举措、公司的资本计划、公司的成本、公司成功实施新技术的能力、公司未来的财务和运营业绩以及公司的流动性。这些陈述通常使用诸如 “预测”、“相信”、“考虑”、“设计”、“估计”、“期望”、“预测”、“目标”、“打算”、“可能”、“展望”、“计划”、“预测”、“项目”、“看见”、“寻找”、“应该”、“目标”、“将” 等词语以及类似的表述或变体或变体或变体或变体来识别这些词的否定词,尽管并非所有前瞻性陈述都包含这些识别词。这些陈述基于各种假设,无论是否在本演示文稿中提出,也基于公司管理层当前的预期,不是对实际业绩的预测。这些前瞻性陈述仅用于说明目的,无意用作担保、保证、预测或明确的事实或概率陈述,也不得由任何投资者依赖这些前瞻性陈述。由于不确定性、风险和情况变化,实际结果和结果可能与这些前瞻性陈述所设想的结果和结果存在重大差异,包括但不限于与以下内容相关的风险和不确定性:(i)战略替代方案审查可能对公司或其股价产生的影响;(ii)战略替代方案审查的结果和时机;(iii)经济衰退和公司无法控制的市场状况,包括高位通货膨胀;(iv) 全球的质量金融市场;(v)公司及时成功实现收购Cloudmed和Acclara的预期收益和潜在协同效应的能力;(vi)公司留住现有客户或获得新客户的能力;(vii)公司收入周期管理产品的市场发展;(viii)潜在客户交货期的可变性;(ix)市场内部竞争;(x)公司信息的泄露或失败安全措施或未经授权访问客户数据;(xi) 延迟或未能成功实施公司的技术或服务,或意想不到的实施成本;(xii)公司全球商业服务中心和第三方运营的数据中心中断或损坏;(xiii)公司股价的波动;(xiv)最近对适用时期财务报表的重报对公司普通股价格、声誉以及与投资者、供应商、客户、员工和其他方的关系的影响;以及 (xv) 该公司的实质性资产债务。公司截至2023年12月31日止年度的10-K表年度报告、10-Q表季度报告以及公司可能向美国证券交易委员会提交的任何其他定期报告中 “风险因素” 标题下包含可能导致实际结果和业绩与前瞻性陈述所设想的重大差异的其他风险和不确定性。上述因素清单并不详尽。截至本文发布之日,此处包含的所有前瞻性陈述均受这些警示性陈述的全部明确限制,涉及许多风险和不确定性,可能导致实际结果与前瞻性陈述中明示或暗示的结果存在重大差异。随后的事件和发展,包括实际业绩或公司假设的变化,可能会导致公司的观点发生变化。除非法律要求,否则公司不承担任何义务,也不打算更新这些前瞻性陈述。提醒您不要过分依赖此类前瞻性陈述。非公认会计准则财务信息本演示文稿中包含的一些财务信息和数据,包括调整后的息税折旧摊销前利润(及相关指标),不是根据美国公认会计原则(“GAAP”)编制的。这些非公认会计准则财务指标的计算方法与其他公司使用的类似标题的指标不同,因此可能无法进行比较。不应孤立地考虑这些非公认会计准则财务指标,也不应将其作为对根据公认会计原则报告的经营业绩的分析的替代品。有关非公认会计准则财务指标与其最直接可比的GAAP财务指标的对账,请参阅本报告末尾的附录。

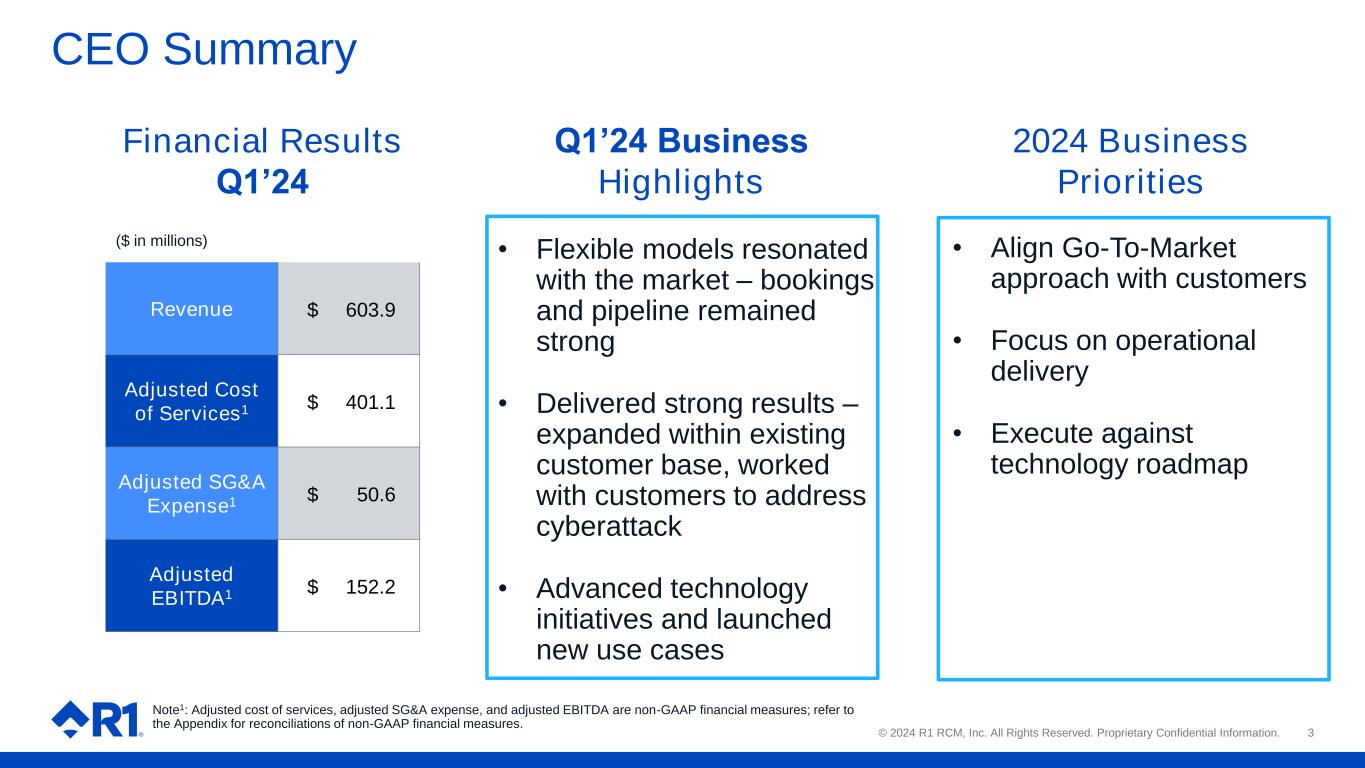

© 2024 R1 RCM, Inc. 版权所有专有机密信息。3 首席执行官摘要 • 使进入市场的方法与客户保持一致 • 专注于运营交付 • 根据技术路线图执行 2024 年第一季度业务优先事项财务业绩 24 年第一季度业务亮点 • 灵活的模式引起市场共鸣——预订量和渠道保持强劲 • 取得强劲业绩——扩大现有客户群,与客户合作应对网络攻击 • 先进技术计划并推出新用例注1:调整后的服务成本、调整后的销售和收购费用以及调整的息税折旧摊销前利润是非公认会计准则财务指标;有关非公认会计准则财务指标的对账,请参阅附录。(百万美元)收入603.9美元调整后的服务成本1 401.1美元调整后的销售和收购费用1 50.6美元调整后的 EBITDA1 152.2 美元

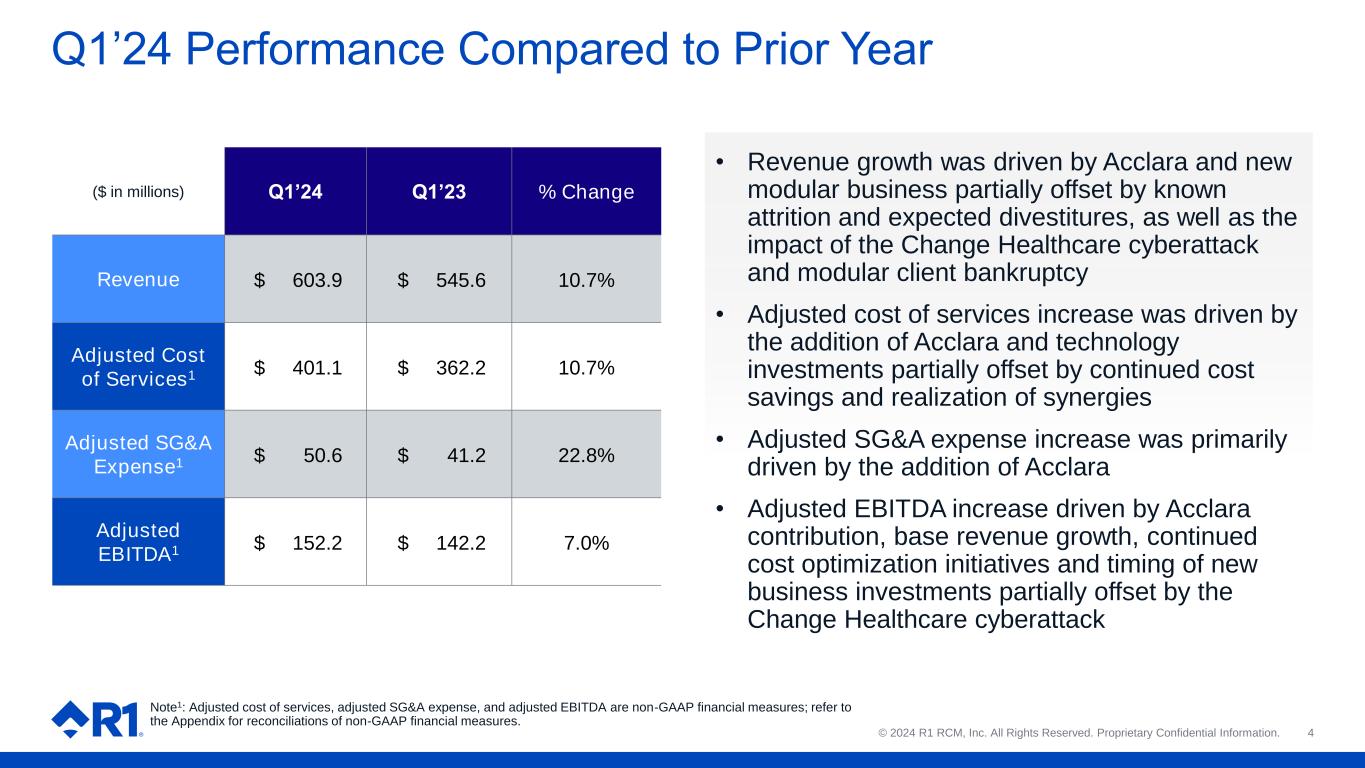

© 2024 R1 RCM, Inc. 版权所有专有机密信息。4 24年第一季度业绩与上一年度比较(百万美元)23年第一季度变动收入603.9美元 545.6美元 10.7% 调整后的服务成本1 401.1 美元 362.2 10.7% 调整后的销售和收购支出1 50.6 美元 41.2 22.8% 调整后 EBITDA1 152.2 美元 142.2% • 收入增长由Acclara推动,新的模块化业务部分被已知的人员流失所抵消预期的资产剥离,以及Change Healthcare网络攻击和模块化客户破产的影响 • 调整后的服务成本增长是由Acclara的加入推动的技术投资被持续的成本节约和协同效应的实现部分抵消 • 调整后的销售和收购支出增长主要是由Acclara的加入所推动的 • 调整后的息税折旧摊销前利润的增长是由Acclara的贡献、基础收入增长、持续的成本优化举措和新业务投资的时机部分抵消的 Note1:调整后的服务成本、调整后的SG&A支出和调整后的息税折旧摊销前利润是非公认会计准则财务指标;对账参见附录非公认会计准则财务措施。

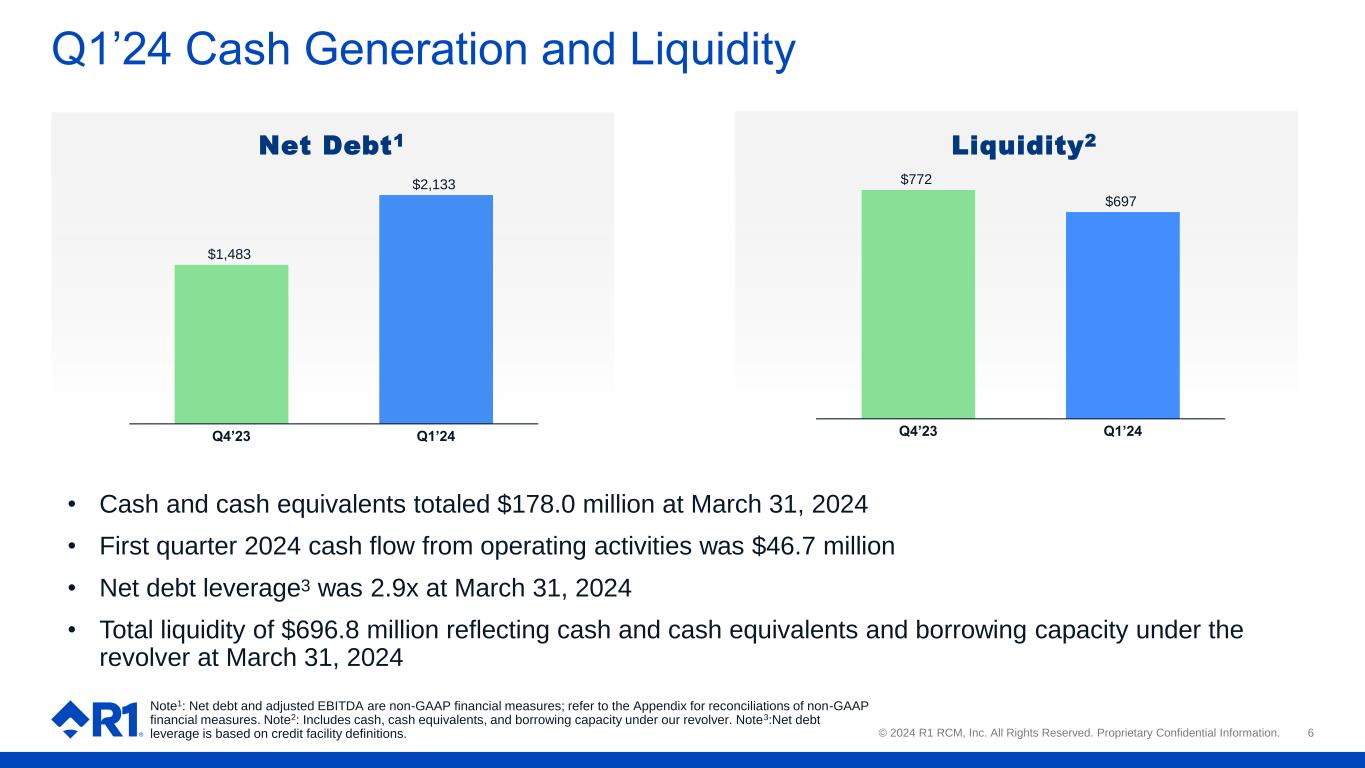

© 2024 R1 RCM, Inc. 版权所有专有机密信息。6 24年第一季度现金产生和流动性净负债1 流动性2 • 截至2024年3月31日,现金及现金等价物总额为1.78亿美元 • 2024年第一季度来自经营活动的现金流为4,670万美元 • 截至2024年3月31日,净负债杠杆率3为2.9倍 • 截至2024年3月31日的总流动性为6.968亿美元,反映了循环基金下的现金和现金等价物以及借贷能力注1:净负债和调整后的息税折旧摊销前利润是非公认会计准则财务指标;有关非公认会计准则财务指标的对账,请参阅附录。注2:包括现金、现金等价物和循环资金下的借款能力。注3:净负债杠杆率基于信贷额度的定义。1,483 美元 2,133 美元 2,133 美元 23 年第一季度 244 年第一季度 772 美元 697 美元

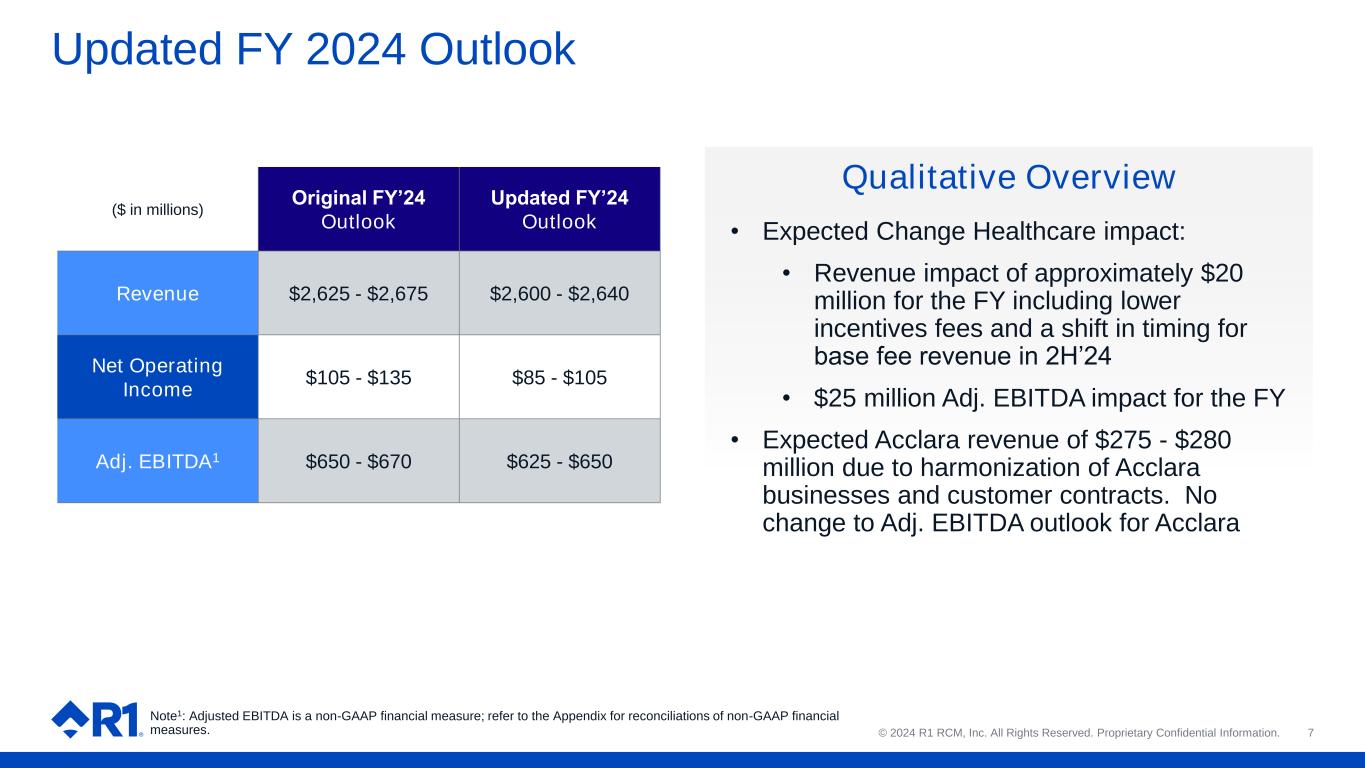

© 2024 R1 RCM, Inc. 版权所有。专有机密信息。7 • 预期变更对医疗保健的影响:• 本财年的收入影响约为2,000万美元,包括较低的激励费和24年下半年基本费用收入时机的改变 • 经调整的本财年息税折旧摊销前利润影响为2,500万美元 • 由于Acclara业务和客户合同的协调,Acclara的收入预计为2.75亿至2.8亿美元。Acclara定性概述调整后的息税折旧摊销前利润展望没有变化 2024财年展望注1:调整后的息税折旧摊销前利润是一项非公认会计准则财务指标;有关非公认会计准则财务指标的对账,请参阅附录。(百万美元)24财年最新展望收入2625美元-2675美元 2,640美元净营业收入105美元-135美元调整后105美元-135美元-105美元 EBITDA1 650美元-670 美元 625 美元-650 美元

© 2024 R1 RCM, Inc. 版权所有。专有机密信息。8种其他展望假设 • 继续假设基本净运营费用同比增长较低的个位数 • 我们对客户流失和设施剥离的假设没有变化 • 模块化收入和其他收入(不包括Acclara)的低两位数增长 • 资本支出约占收入的5% •其他支出约为1.05亿至1.2亿美元,包括Acclara交易和整合相关费用 •利息支出在175美元至180美元之间百万,包括 Acclara 的影响 •折旧和摊销费用为3.3亿至3.5亿美元

附录

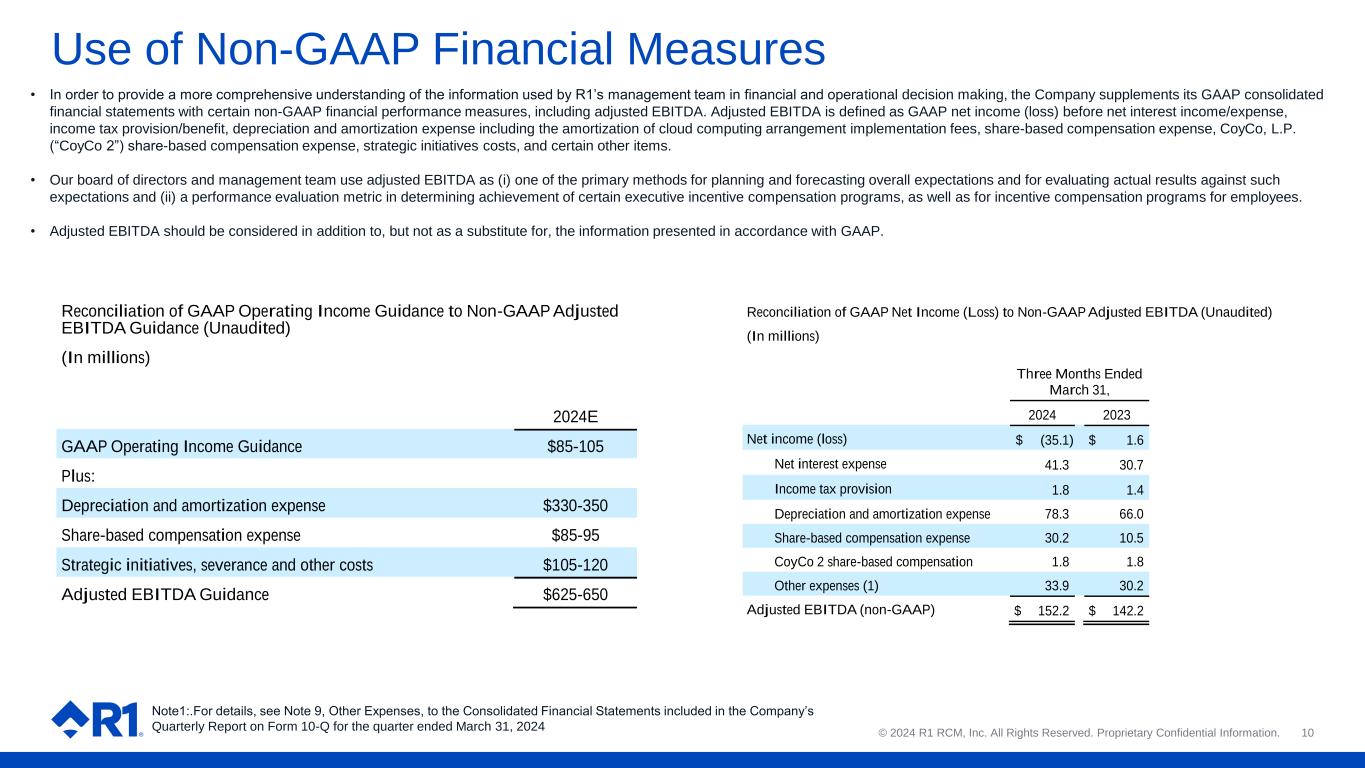

© 2024 R1 RCM, Inc. 版权所有。专有机密信息。10 非公认会计准则财务指标的使用 • 为了更全面地了解R1管理团队在财务和运营决策中使用的信息,公司在GAAP合并财务报表中补充了某些非公认会计准则财务业绩指标,包括调整后的息税折旧摊销前利润。调整后的息税折旧摊销前利润定义为扣除净利息收入/支出、所得税准备金/收益、折旧和摊销费用的GAAP净收益(亏损),包括云计算安排实施费、基于股份的薪酬支出、CoyCo、L.P.(“CoyCo 2”)基于股份的薪酬支出、战略计划成本和某些其他项目的摊销。• 我们的董事会和管理团队将调整后的息税折旧摊销前利润用作(i)规划和预测总体预期以及评估实际结果的主要方法之一与此类预期相比,以及(ii)在确定某些高管激励薪酬计划以及员工激励性薪酬计划的实现情况时采用绩效评估指标。• 除了根据公认会计原则提供的信息外,应考虑调整后的息税折旧摊销前利润,但不能替代这些信息。注1:.详情请参阅公司截至2024年3月31日的季度10-Q表季度报告中包含的合并财务报表附注9 “其他费用” 将GAAP营业收入指导与非公认会计准则调整后的息税折旧摊销前利润指引(未经审计)(以百万计)(以百万计)2024E GAAP营业收入指导85-105美元以上:折旧和摊销费用330-350美元基于股份的薪酬支出85-95美元战略举措、遣散费和遣散费其他成本 105-120 美元调整后息税折旧摊销前利润指导值 625-650 美元GAAP净收益(亏损)对账至非公认会计准则调整后息税折旧摊销前利润(未经审计)(百万美元)截至2024年3月31日的三个月 2023 年净收益(亏损)美元(35.1)1.6 净利息支出 41.3 30.7 所得税准备金 1.8 1.4 折旧和摊销费用 78.3 66.0 基于股份的薪酬支出 30.2 10.5 CoyCo 2 股份薪酬 1.8 1.8 其他费用 (1) 33.9 30.2 调整后息税折旧摊销前利润(非公认会计准则)152.2 美元 142.2

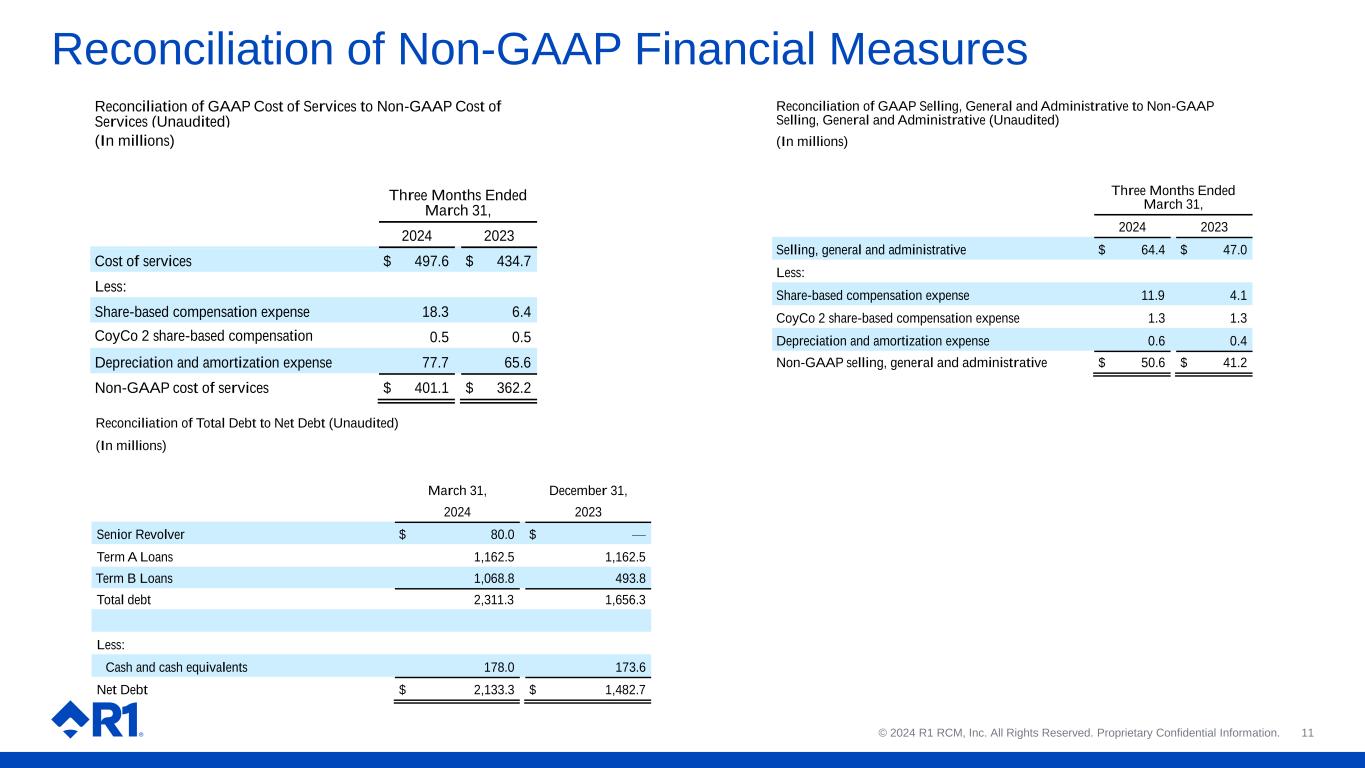

© 2024 R1 RCM, Inc. 版权所有。专有机密信息。11 非公认会计准则财务指标对账公认会计准则服务成本与非公认会计准则服务成本(未经审计)(以百万计)的对账服务成本 497.6 美元 434.7 美元减去:基于股份的薪酬支出 18.3 6.4 CoyCo 2 基于股份的薪酬支出 0.5 0.5 折旧和摊销费用 77.7 65.6 非公认会计准则服务成本对账额 401.1 美元 362.2 美元 GAAP 销售、一般和管理销售到非 GAAP 销售、一般和管理销售(未经审计)(In百万) 截至2024年3月31日的三个月销售、一般和管理费 64.4 美元 47.0 美元减去:基于股份的薪酬支出 11.9 4.1 CoyCo 2 基于股份的薪酬支出 1.3 1.3 折旧和摊销费用 0.6 0.4 非公认会计准则销售、一般和管理费用 50.6 美元 41.2 总债务与净负债的对账(未经审计)(以百万计)2023 年 3 月 31 日,12 月 31 日,高级左轮手枪 80.0 美元 — A 期贷款 1,162.5 1,162.5 B定期贷款 1,068.8 493.8 债务总额 2,311.3 1,656.3 减去:现金及现金等价物 178.0 173.6 净负债 2美元,133.3 美元 1,482.7