执行版本US-DOCS/146702955.5信贷协议第四修正案本信贷协议第四修正案日期为2023年12月20日(本“第四修正案”),由Tutor Perini Corporation、马萨诸塞州一家公司(“借款人”)、本协议的担保方、银行和其他金融机构或实体当事人(构成所需的定期贷款人和每个直接受本第四修正案影响的贷款人)和蒙特利尔银行哈里斯银行(BMO Harris bank N.A.)作为行政代理(以该身份,称为“行政代理”)签署。本第四修正案中未另行定义的大写术语的含义与经本第四修正案修订的信贷协议(“经修订的信贷协议”)中指定的含义相同。鉴于借款人、担保人、若干银行及其他金融机构或实体当事人不时以贷款人身份(“贷款人”及紧接本第四修正案生效前信贷协议项下的定期贷款人、“现有定期贷款人”及该等现有定期贷款人持有的定期贷款、“现有定期贷款”)及L/C发行人不时与行政代理订立该特定信贷协议,日期为2020年8月18日(经日期为2022年10月31日的第一修正案修订,并经第二修正案修订),日期为2023年3月10日,经第三修正案修订,日期为2023年5月2日,并在本协议日期之前进一步修订、重述、修订和重述、补充或以其他方式修改);鉴于借款人已要求按照本修正案附件A的规定修改《信贷协议》;鉴于,签署并交付本第四修正案签字页的每一现有定期贷款人(构成(I)直接受本第四修正案影响的每一定期贷款人和(Ii)所需的定期贷款人)特此同意本第四修正案的条款和条件(已签署并交付本第四修正案签字页的每一此类定期贷款人,即“同意贷款人”);鉴于,每一同意贷款人在此同意将其所有未偿还定期贷款(紧接在第四修正案生效日期之前)重新分类为B部分定期贷款(如下所述),自第四修正案生效日起生效;鉴于本修正案生效后,每一贷款方(统称为“重申方”,以及每一方均为“重申方”)预计将因本第四修正案生效和完成本修正案所计划的交易而获得实质性的直接和间接利益,并同意重申其根据《担保协议》、抵押品文件和其所属的其他贷款文件所承担的义务。因此,考虑到本合同所载的契诺和协议,以及其他良好和有价值的对价,双方特此同意如下:附件10.5

2美国-DOCS\146702955.5信贷协议第一条修正案第1.1节现有信贷协议的修正案。在第四修正案生效日(定义如下),借款人、担保人、同意贷款人和行政代理同意:(A)信贷协议修正案。(I)现对《信贷协议》进行修改,以删除《信贷协议》附件中所列的删节文本(以与以下实例相同的方式表示:删节文本),并增加双下划线文本(以与以下示例相同的方式表示:双下划线文本);(Ii)应在本协议附件附件B所列的信贷协议中增加新的附表1.02(A期/B期定期贷款和适用的百分比);和(Iii)信贷协议附件E(转让和假设的形式)应修改,并以附件C的形式重述;在每种情况下,均须满足以下第二条规定的先决条件。(B)定期贷款。(I)于第四修正案生效日期,每名同意贷款人在紧接第四修正案生效日期之前所有未偿还的现有定期贷款,将根据经修订信贷协议自动重新分类为所有用途的B部分定期贷款,而该等B部分定期贷款应根据经修订信贷协议的条款及条件而未偿还。(Ii)自第四修正案生效之日起(包括该日在内),每名同意的贷款人应成为本第四修正案及经修订信贷协议的一方,并享有经修订信贷协议及其他贷款文件下“贷款人”及“定期贷款人”的所有权利及义务。(Iii)于第四修正案生效日期,任何并非同意贷款人的任何定期贷款人于本修订日期的所有现有定期贷款,将构成经修订信贷协议项下的A部分定期贷款,并将根据经修订信贷协议的条款及条件继续有效及未偿还。

3 US-DOCS/146702955.5(Iv)借款人和行政代理在此同意每个同意的贷款人选择将该定期贷款人的现有定期贷款重新分类为B部分定期贷款。第二条本第四修正案生效的条件如下所述。第2.1节第四修正案生效日期。本第四修正案的效力取决于下列条件的满足(或书面豁免)(该等条件的满足日期在本文中称为“第四修正案生效日期”):(A)行政代理应已收到由(I)每一借款方、(Ii)行政代理、(Iii)直接受第四修正案影响的每一贷款人以及(Iv)构成所需期限贷款人的贷款人正式签署的本第四修正案的副本(或令行政代理满意的书面证据(可包括传真或其他电子传输))。(B)借款人应已支付行政代理的所有费用、补偿和合理且有案可查的费用(包括但不限于在第四修正案生效日期前至少三(3)个工作日开具发票的合理和有文件记录的法律费用和开支),在每种情况下,均应在第四修正案生效日期或之前支付根据信贷协议第11.04节要求支付的金额。(C)借款人应在下午5点或之前向行政代理付款,并在下午5点或之前向行政代理支付签署本第四修正案的签字页的每个同意贷款人的账户。美国东部时间2023年12月18日,同意费(“同意费”)相当于该同意贷款人在第四修正案生效日成为B部分定期贷款的未偿还本金的0.50%。每笔同意费用将以即时可用的美元资金支付,不会因任何其他事项的任何索赔或争议而受到反索赔或抵销,或以其他方式受到影响。(D)没有违约或违约事件发生,并且在第四修正案生效日之前和紧接在本合同项下设想的交易生效之后仍在继续。(E)任何借款方在本第四修正案第三条中以及在贷款文件中或根据贷款文件作出的每项陈述和担保,在第四修正案生效日及截至第四修正案生效日在所有重要方面均属真实和正确,犹如在第四修正案生效日并截至第四修正案生效日一样,但该等陈述和担保指的是较早日期的情况除外,在此情况下,该等陈述和保证在该较早日期在所有重要方面均属真实和正确;但在每种情况下,该重要性限定语均不适用于

4 US-DOCS/146702955.5已通过其文本中的重要性进行限定或修改的任何陈述和保证。(F)行政代理应已收到借款人的负责人代表借款人签署的证明,日期为《第四修正案》生效之日,证明上述(C)和(D)段所述事项。第三条为促使合同其他各方订立本第四修正案,每一贷款方向每一同意的贷款人和行政代理陈述并保证,自第四修正案生效之日起:第3.1节借款人及其每一受限制的子公司(A)均已正式组织或组成,根据其成立或组织所在的司法管辖区的法律有效存在,并在适用的情况下处于良好状态,(B)拥有所有必要的权力和权力,以及所有必要的政府许可证、授权、同意和批准(I)拥有或租赁各自的资产并继续经营各自的业务,以及(Ii)执行、交付和履行本第四修正案下的各自义务,以及(C)在各自的所有权、租赁或运营或各自业务的开展需要此类资格或许可的每个司法管辖区的法律下,具有适当的资格并获得许可和良好的信誉;除非在第(B)(I)或(C)款所述的每一种情况下,否则不能合理地预期不会产生实质性的不利影响;第3.2节每一借款方的执行、交付和履行本第四修正案已得到所有必要的公司或其他组织行动的正式授权,并且不(A)违反此人的任何组织文件的条款;(B)在下列情况下违反或导致违反或产生任何留置权,或要求支付任何款项:(I)该人为当事一方的任何合约义务,或影响该人或其任何受限制附属公司的财产的任何合约义务(为免生疑问,就经修订的信贷协议或任何其他贷款文件支付款项除外)或(Ii)任何政府当局的任何命令、强制令、令状或法令,或该人或其财产须受任何仲裁裁决约束的任何款项;或(C)违反任何法律;第3.3节除已经取得且完全有效的批准、同意、豁免、授权或其他行动外,任何政府当局或任何其他人在执行、交付或履行或强制执行本第四修正案时,不需要或要求任何政府当局或任何其他人采取任何批准、同意、豁免、授权或其他行动;第3.4节本第四修正案已由各借款方正式签署和交付。第四条修正案构成了作为借款方的每一方的法律、有效和具有约束力的义务,可根据其条款对每一借款方强制执行;以及

5 US-DOCS/146702955.5第3.5节未发生任何违约或违约事件,并且在本合同项下预期的交易生效之前和之后的第四修正案生效日继续生效。第四条借款文件的效力,除本办法具体修改或者本合同规定外,所有借款文件继续具有全部效力和效力,并在此予以各方面的批准和确认。除非在此特别修改或在此预期,本第四修正案的执行、交付和效力不应视为放弃任何贷款人或行政代理在任何贷款文件下的任何权利、权力或补救,也不构成对贷款文件的任何规定的放弃,或以任何方式限制、损害或以其他方式影响贷款人或行政代理在贷款文件下的权利和补救。借款人承认并同意,在第四修正案生效之日及之后,就经修订的信贷协议的所有目的而言,该第四修正案应构成贷款文件。于第四项修订生效日期及之后,经修订信贷协议中凡提及“本协议”、“本协议”或类似字眼的信贷协议,以及其他贷款文件中凡提及“信贷协议”、“本协议项下”、“其”或类似词项而提及信贷协议,均指及应为提及经修订信贷协议,而本第四项修订及经修订信贷协议应一并理解及解释为一份单一文书。在类似或不同情况下,本条款不得被视为使借款人有权进一步同意或进一步放弃、修订、修改或以其他方式更改经修订信贷协议或任何其他贷款文件所载的任何条款、条件、义务、契诺或协议。第五条其他5.1节行政代理的执行。行政代理按照同意贷款人(构成所需的定期贷款人和所有直接受第四修正案影响的贷款人)的指示,根据信贷协议第11.01条订立并签署本第四修正案。第5.2节赔偿。借款人特此确认,修订后的信贷协议第3.01节和第11.04节中规定的赔偿和补偿条款将适用于本第四修正案和本修正案中计划进行的交易。第5.3节重申。作为信贷协议一方的每一方重申,经不时修订、重述、补充或以其他方式修改的抵押品文件和其他贷款文件,特此(I)重申(A)其为担保当事人的利益向行政代理授予的每项留置权和(B)其根据信贷协议作出的担保,(Ii)承认并同意抵押品文件中所包含的由贷款方授予的担保权益在第四修正案生效后仍将完全有效。

6 US-DOCS/146702955.5(III)确认、承认和确认其所属贷款文件项下的所有义务和责任,在每一种情况下,在生效本第四修正案后,所有这些义务和责任都是在该贷款文件中规定的,并承认和同意,在每一种情况下,该义务和责任在该第四修正案生效后继续充分有效和有效。本第四修正案中包含的任何内容不得被解释为替代或更新信贷协议或其他贷款文件下的未偿债务,除非在此进行任何程度的修改,否则这些债务应保持完全效力和效力。第5.4节修正案;可分割性。(A)除非借款人、本修正案的出借方和行政代理人签署了书面文件,否则不得修改本第四修正案,也不得放弃本修正案的任何规定,在每种情况下,以经修订的信贷协议要求的范围为限;以及(B)如果本第四修正案的任何条款被认定为非法、无效或不可执行,(A)本第四修正案其余条款的合法性、有效性和可执行性不应因此而受到影响或损害,以及(B)双方应本着善意进行谈判,以其经济效果尽可能接近非法、无效或不可执行条款的有效条款来取代非法、无效或不可执行的条款。某一特定法域的规定无效,不应使该规定在任何其他法域无效或无法执行。第5.5节适用的法律;司法管辖权等(A)本第四修正案、经修订的信贷协议及任何基于本第四修正案、经修订的信贷协议及拟进行的交易而产生或有关的任何索偿、争议、争议或诉讼因由(不论是在合约或侵权或其他方面),均须受纽约州法律管辖,并按纽约州法律解释。(B)服从司法管辖权。在因第四修正案和经修订的信贷协议引起或有关的任何诉讼或法律程序中,或为承认或执行任何判决,本协议的每一方都不可撤销和无条件地将其本身及其财产提交给位于曼哈顿区纽约州的纽约州最高法院和美国纽约南区地区法院的专属管辖权管辖,并同意就任何该等诉讼或法律程序提出的所有索赔均可在该纽约最高法院进行审理和裁决。在适用法律允许的最大范围内,在这样的联邦法院。本协议双方同意,任何此类诉讼或程序的最终判决应为终局性判决,并可在

7美国-DOCS\146702955.5其他司法管辖区对判决提起诉讼或法律规定的任何其他方式。本第四修正案、经修改的信贷协议或任何其他贷款文件中的任何规定,不应影响行政代理、任何贷款人或L/信用证发行人在任何司法管辖区法院对借款人或任何其他贷款方或其财产提起与本第四修正案、经修改的信贷协议或任何其他贷款文件有关的诉讼或程序的任何权利。(C)放弃场地。在适用法律允许的最大限度内,本合同的每一方都不可撤销且无条件地放弃其现在或今后可能对因本第四修正案、经修订的信贷协议或任何其他贷款文件而引起或与之相关的任何诉讼或诉讼在本条(B)款所指的任何法院提起的任何反对意见。本协议各方在适用法律允许的最大限度内,在适用法律允许的最大范围内,不可撤销地放弃在任何此类法院维持此类诉讼或诉讼的不便法庭辩护。(D)法律程序文件的送达。本合同各方不可撤销地同意以修改后的信贷协议第11.02节中规定的方式送达法律程序文件。本第四修正案中的任何内容均不影响本合同任何一方以适用法律允许的任何其他方式送达程序文件的权利。第5.6节放弃陪审团审判。本合同的每一方在适用法律允许的最大范围内,不可撤销地放弃其在任何直接或间接引起或与第四修正案、修改后的信贷协议或任何其他贷款文件或由此预期的交易(无论是基于合同、侵权行为或任何其他理论)引起的任何法律程序中由陪审团进行审判的权利。本协议的每一方(A)证明,没有任何其他人的代表、代理人或代理人明确或以其他方式表示,在发生诉讼的情况下,该其他人不会寻求强制执行前述豁免,(B)承认IT和本协议的其他各方是受本节中相互放弃和证明的引诱而订立第四修正案、经修订的信贷协议和其他贷款文件的。第5.7节标题。本第四修正案中的章节标题仅供参考,不应影响本第四修正案的解释。

8US-DOCS/146702955.5第5.8节对应项。本第四修正案可以执行副本(以及由本合同的不同当事人在不同副本中执行),每个副本应构成一份正本,但当所有副本合并在一起时,应构成单一合同。通过传真或其他电子成像手段(例如“pdf”或“tif”)交付本第四修正案签名页的已签署副本应与手动交付本第四修正案的副本一样有效。“执行”、“执行”、“签署”等词语,以及与本第四修正案和本协议拟进行的交易(包括但不限于修正案或其他承诺的贷款通知、豁免和同意)有关的任何文件中的类似含义,应被视为包括电子签名、在行政代理批准的电子平台上以电子方式匹配转让条款和合同形式、或以电子形式保存记录,每一项均应与手动签署或使用纸质记录系统具有相同的法律效力、有效性或可执行性。视情况而定,在任何适用法律规定的范围内,包括《全球和国家商务联邦电子签名法》、《纽约州电子签名和记录法》或任何其他以《统一电子交易法》为基础的类似州法律。[页面的其余部分故意留空。]

[信贷协议第四修正案的签字页]行政代理人:蒙特利尔银行哈里斯银行N.A.,行政代理人:姓名:约翰·阿姆斯特朗职务:管理董事

[信贷协议第四修正案的签字页]同意贷款人:1199 SEIU Health Care Employees Payment Fund,作为同意贷款人:姓名:Sarka Higgin标题:授权签字人(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意性贷款人:_

[信贷协议第四修正案的签字页]同意贷款人:Allegany Park CLO,Ltd.作为同意贷款人:Blackstone CLO Management LLC,作为抵押品管理人:Blackstone Liquid Credit Strategy LLC,其管理成员:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:AMMC CLO 15,Limited,作为同意贷款人:美国货币管理公司,作为抵押品管理人:姓名:David迈耶标题:高级副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:AMMC CLO 25,Limited,作为同意贷款人由:美国货币管理公司,AS:抵押品管理人:姓名:David迈耶标题:高级副总裁(如果需要第二个签名块)由:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:AMMC CLO xi有限公司作为同意贷款人由:美国货币管理公司,作为抵押品经理由:姓名:David迈耶标题:高级副总裁(如果需要第二个签名块)由:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Arena Short Duration High Year Fund,LP-Series H,作为同意贷款人:姓名:杰米·法纳姆标题:高级董事总经理董事(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Arena Short Duration High Year Fund,L.P.-Series G作为同意贷款人:Arena Capital Advisors LLC,不是以其个人身份,而是仅以Arena Short Duration High Year Fund,LP-Series G的授权代理身份按:姓名:杰米·法纳姆标题:董事高级经理(如果需要第二个签名块)

[信贷协议第四修正案的签字页]同意贷款人:Arena短期高收益基金LP-系列A作为同意贷款人:Arena Capital Advisors LLC,不是以其个人身份,而是仅作为Arena短期高收益基金的授权代理并代表Arena短期高收益基金LP-A系列由:姓名:杰米·法纳姆标题:董事高级经理(如果需要第二个签名块)

[信贷协议第四修正案的签字页]同意贷款人:Arena短期高收益基金,LP-系列B,作为同意贷款人:Arena Capital Advisors LLC,不是以其个人身份,但仅作为Arena短期高收益基金的授权代理,LP-B系列由:姓名:杰米·法纳姆标题:董事高级经理(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:Arena Short Duration High Year Fund,LP-Series C作为同意贷款人:Arena Capital Advisors LLC,不是以其个人身份,而是仅作为Arena短期高收益基金的授权代理,LP-C系列由:姓名:杰米·法纳姆标题:董事高级经理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Arena Short Duration High Year Fund,LP-Series E,作为同意贷款人:Arena Capital Advisors LLC,不是以其个人身份,而是仅以Arena Short Duration High Year Fund,LP-Series E的授权代理身份按:姓名:杰米·法纳姆标题:董事高级经理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Arena短期高收益基金LP-Series F作为同意贷款人:Arena Capital Advisors LLC,不是以其个人身份,而是仅作为Arena短期高收益基金的授权代理并代表Arena短期高收益基金LP-Series F由:姓名:杰米·法纳姆职务:董事高级经理(如果需要第二个签名块)

[信贷协议第四修正案的签字页]同意贷款人:Arena Strategic Income Fund作为同意贷款人:Arena Capital Advisors LLC,不是以个人身份,而是仅作为Arena战略收入基金的授权代理和代表:姓名:杰米·法纳姆职务:高级董事总经理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Arena VII,LLC作为同意贷款人:姓名:杰米·法纳姆头衔:高级董事总经理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:阿瑞斯动态信贷分配基金作为同意贷款人:阿瑞斯资本管理公司II,LLC,其顾问:姓名:乔安妮·汉森·邦尼标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares Global Credit Fund S.C.A.,SICAV-RAIF作为同意贷款人:Ares Capital Management III,作为投资经理by:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares Institution Loan Fund,L.P.作为同意贷款人:Ares Management LLC,其投资经理:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:阿瑞斯L CLO有限公司,作为同意贷款人由:阿瑞斯CLO管理有限责任公司,其资产管理公司:名称:乔安妮·汉森邦尼标题:管理董事(如果需要第二个签名块)由:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:阿瑞斯Li CLO有限公司,作为同意贷款人:阿瑞斯CLO管理有限责任公司作者:姓名:乔安妮·汉森邦尼标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares LII CLO Ltd.,作为同意贷款人:Ares CLO Management LLC,其资产管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares LIII CLO Ltd.作为同意贷款人:Ares CLO Management LLC,其投资组合经理:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意的贷款人:Ares Liv CLO Ltd.,作为同意的贷款人:Ares CLO Management LLC,其资产管理公司:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares Loan Funding II,Ltd.,作为同意贷款人:Ares CLO Management LLC,as Investment Manager by:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares Loan Funding III,Ltd.作为同意贷款人:Ares CLO Management LLC,其投资组合经理:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares LV CLO Ltd.,作为同意贷款人:Ares CLO Management LLC,作为其资产管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares LVI CLO Ltd.,作为同意贷款人:姓名:乔安妮·汉森邦尼标题:管理董事(如果需要第二个签名块)

[信贷协议第四修正案的签字页]同意贷款人:Ares LVIII CLO Ltd.,作为同意贷款人:Ares CLO Management LLC,作为其资产管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意的贷款人:Ares LX CLO Ltd.,作为同意的贷款人:Ares US CLO Management III LLC?A系列,其管理人:ACLOF III GP LLC,其管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块):名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares LXVI CLO Ltd.,作为同意贷款人:Ares CLO Management LLC,作为投资组合经理:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares LXVII CLO Ltd.作为同意贷款人:Ares CLO Management LLC,其投资组合经理:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XL CLO Ltd.,作为同意贷款人由:Ares CLO Management II LLC,其资产管理公司:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XLI CLO Ltd.,作为同意贷款人由:Ares CLO Management II LLC,其资产管理公司:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XLII CLO Ltd.,作为同意贷款人:Ares CLO Management LLC,其资产管理公司:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XLIII CLO Ltd.作为同意贷款人:Ares CLO Management LLC作为其资产管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XLIV CLO Ltd.,作为同意贷款人:Ares CLO Management II LLC,其资产管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XLIX CLO Ltd.,作为同意贷款人:其资产管理公司Ares CLO Management LLC:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XLV CLO Ltd.,作为同意贷款人:Ares CLO Management II LLC,其资产管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XLVI CLO Ltd.,作为同意贷款人:Ares CLO Management LLC,作为其资产管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XLVII CLO Ltd.,作为同意贷款人:Ares CLO Management II LLC,作为资产经理:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XLVIII CLO Ltd.作为同意贷款人:Ares CLO Management II LLC作为其资产管理人:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XXVII CLO,Ltd.,作为同意贷款人由:Ares CLO Management LLC,其资产管理公司:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XXVIIIR CLO Ltd.,作为同意贷款人:Ares CLO Management LLC,其资产管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XXXIIR CLO Ltd,作为同意贷款人:Ares CLO Management LLC,其资产管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XXXIR CLO Ltd.,作为同意贷款人:Ares CLO Management LLC,as Asset Manager by:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XXXIV CLO Ltd.作为同意贷款人由:Ares CLO Management LLC,其资产管理公司:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XXXIX CLO Ltd.,作为同意贷款人由:Ares CLO Management II LLC,其资产管理公司:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XXXVII CLO Ltd.作为同意贷款人:其资产管理公司Ares CLO Management LLC:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XXXVIII CLO Ltd.作为同意贷款人由:Ares CLO Management II LLC,其资产管理公司:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Ares XXXVR CLO Ltd.作为同意贷款人:其资产管理公司Ares CLO Management LLC by:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意的贷款人:蒙特利尔银行(BMO),_

[信贷协议第四修正案的签字页]同意贷款人:Baswood Park CLO,Ltd.作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO 17 Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO 18 Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO IX Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO VIII Ltd.作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO X Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Bartalion CLO xi有限公司,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:彼得·布朗标题:银行债务运营助理(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO XII Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO XIV Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO XIX Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO XV Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO XVI Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO XX Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO XXI Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO XXII Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO XXIII Ltd.,作为同意贷款人由:Brigade Capital Management,LP作为抵押品经理按:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Battalion CLO XXIV Ltd.,作为同意贷款人:名称:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:BCRED MML CLO 2021-1 LLC,作为同意贷款人:Blackstone Private Credit Fund,作为抵押品经理:Blackstone Credit BDC Advisors LLC,作为投资顾问:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Beechwood Park CLO,Ltd.作为同意贷款人:Blackstone CLO Management LLC,作为抵押品管理人:Blackstone Liquid Credit Strategy LLC,其管理成员:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:BJC Health System,作为同意贷款人:Ares Capital Management III LLC,AS Manager by:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Blackstone/GSO Long-Short Credit Income Fund,作为同意贷款人:GSO/Blackstone Debt Funds Management LLC作为投资顾问按:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Blackstone/GSO高级浮动利率定期基金作为同意贷款人由:GSO/Blackstone Debt Funds Management LLC担任投资顾问按:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Blackstone Floating Rate Enhance Income Fund,作为同意贷款人:Blackstone Liquid Credit Strategy LLC,as Investment Manager by:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]放款人: Blackstone/GSO战略信贷基金,作为担保人:GSO / Blackstone Debt Funds Management LLC 作为抵押品经理 作者: Name:zhang cheng 职务:授权签字人 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: BOYCE PARK CLO,LTD. 作为抵押品管理人:Blackstone CLO Management LLC,作为抵押品管理人 作者:Blackstone Liquid Credit Strategies LLC,其管理成员 作者: Name:zhang cheng 职务:授权签字人 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: 布里斯托尔公园CLO有限公司, 作为抵押品管理人:Blackstone Liquid Credit Strategies LLC,作为抵押品管理人 作者: Name:zhang cheng 职务:授权签字人 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: BUMA-UNIVERSAL-FONDS CTA,作为一个代理人:Arena Capital Advisors LLC,不是以其个人身份,而是仅作为BUMA-UNIVERSAL- FONDS CTA的授权代理人并代表BUMA-UNIVERSAL- FONDS CTA 作者: Name:zhang cheng 职务:高级董事总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Burnham Park CLO,Ltd. 作为抵押品管理人:Blackstone Liquid Credit Strategies LLC,作为抵押品管理人 作者: Name:zhang cheng 职务:授权签字人 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Buttermilk Park CLO有限公司, 作为抵押品管理人:Blackstone Liquid Credit Strategies LLC,作为抵押品管理人 作者: Name:zhang cheng 职务:授权签字人 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: 加利福尼亚州教师退休制度,作为一个 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: 凯雷C17 CLO有限公司, 作为一名职业球员, 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: 凯雷全球市场策略CLO 2013-1,有限公司, 作为一名职业球员, 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: 凯雷全球市场策略CLO 2013-3,有限公司, 作为一名职业球员, 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷全球市场战略CLO 2013-4,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷全球市场战略CLO 2014-1,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷全球市场战略CLO 2014-2-R,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷全球市场战略CLO 2014-3-R,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷全球市场战略CLO 2014-4-R,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷全球市场战略CLO 2014-5,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷全球市场战略CLO 2015-1,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷美国CLO 2016-4,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷美国CLO 2017-1,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷美国CLO 2017-2,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷美国CLO 2017-3 Ltd.,作为同意贷款人:名称:劳伦·巴斯马德健标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷美国CLO 2017-4,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷美国CLO 2017-5有限公司,作为同意贷款人:名称:劳伦·巴斯马德健标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:凯雷美国CLO 2018-1,Ltd.,作为同意贷款人:名称:劳伦·巴斯马德建标题:管理董事(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:卡茨基尔公园CLO,有限公司,作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Cayuga Park CLO,Ltd.作为同意贷款人:Blackstone CLO Management LLC,作为抵押品管理人:Blackstone Liquid Credit Strategy LLC,其管理成员:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Challenger Life提名Pty Ltd为CLC Global High Year Credit Trust的受托人,作为同意贷款人:Ares Capital Management III LLC,作为代理和副顾问:姓名:乔安妮·汉森邦尼标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Chenango Park CLO,Ltd.作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Cirrus Funding 2018-1,Ltd.,作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理由:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Crestline Denali CLO XIV,Ltd.作为同意贷款人:Crestline Denali Capital,LLC作为抵押品管理人:姓名:乔安妮·汉森邦尼标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Crestline Denali CLO XV,Ltd.作为同意贷款人:Crestline Denali Capital,LLC作为抵押品管理人:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Crestline Denali CLO XVI,Ltd.,作为同意贷款人:Crestline Denali Capital,LLC,作为抵押品管理人:姓名:乔安妮·汉森邦尼标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Crestline Denali CLO XVII,Ltd.作为同意贷款人:Crestline Denali Capital,L.P.,Crestline Denali CLO XVII,Ltd.抵押品经理作者:姓名:乔安妮·汉森邦尼标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Crown City CLO I,作为同意贷款人按:姓名:Sarka Higgin标题:授权签字人(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Crown City CLO II,作为同意贷款人:姓名:Sarka Higgin标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Crown City CLO III,作为同意贷款人:姓名:Sarka Higgin标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Crown City CLO IV,作为同意贷款人:姓名:Sarka Higgin标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Crown City CLO V,作为同意贷款人:姓名:Sarka Higgin标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:德纳利资本CLO xi作为同意贷款人:Crestline Denali Capital,LLC作为抵押品管理人:姓名:乔安妮·汉森邦尼标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Denali Capital CLO XII,Ltd.作为同意贷款人:Crestline Denali Capital,LLC作为抵押品管理人:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:DeWolf Park CLO,Ltd.,作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:帝亚吉欧养老金信托有限公司,作为同意贷款人:姓名:Sarka Higgin标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Fillmore Park CLO,Ltd.作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Gilbert Park CLO,Ltd.作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意性贷款人:_

[信贷协议第四修正案的签字页]同意贷款人:Greenwood Park CLO Ltd.,作为同意贷款人:GSO/Blackstone Debt Funds Management LLC作为抵押品管理人:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Grippen Park CLO,Ltd.作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Harbor Park CLO,Ltd.,作为同意贷款人:Blackstone Liquid Credit Strategy LLC,AS抵押品经理:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Harriman Park CLO,Ltd.作为同意贷款人:Blackstone CLO Management LLC,作为抵押品管理人:Blackstone Liquid Credit Strategy LLC,其管理成员:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意的贷款人:医院保险公司作为同意的贷款人由:Arena Capital Advisors LLC,不是以其个人身份,而是仅作为医院保险公司的授权代理和代表。由:姓名:杰米·法纳姆头衔:高级经理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:HP High Year,作为同意贷款人:Arena Capital Advisors LLC,不是以个人身份,而是仅作为HP High Year的授权代理和代表:姓名:杰米·法纳姆职位:董事高级董事总经理(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Inka for BeTurn,作为同意贷款人:Arena Capital Advisors LLC,不是以其个人身份,而是仅作为Inka的授权代理,BeTurn By:姓名:杰米·法纳姆头衔:高级董事总经理董事(如果需要第二个签名块)by:Name:Title:

[信贷协议第四修正案的签字页]同意贷款人:JPMC退休计划Brigade Bank Loan,作为同意贷款人:Brigade Capital Management,LP as Investment Manager by:姓名:Peter Brown标题:银行债务运营助理(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意的贷款人:Kolumban Alternative Investments-Loans,作为同意的贷款人:Ares Capital Management II LLC,作为投资经理by:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)by:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Long Point Park CLO Ltd.,作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:纽约州保险基金作为同意贷款人由:Voya Investment Management Co.LLC作为其投资经理按:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Niagara Park CLO,Ltd.作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:和平公园CLO,Ltd.作为同意贷款人:Blackstone CLO Management LLC,作为抵押品管理人:Blackstone Liquid Credit Strategy LLC,其管理成员:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Point au Roche Park CLO,Ltd.作为同意贷款人:Blackstone CLO Management LLC,作为抵押品管理人:Blackstone Liquid Credit Strategy LLC,其管理成员:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Pulsar Funding I,Ltd.,作为Vibrant Capital Partners,Inc.(FKA DFG Investment Advisers,Inc.)同意的贷款人作为投资组合经理:姓名:杰里米·凯悦标题:管理董事(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Reese Park CLO,Ltd.作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:文艺复兴浮动利率收入基金作为同意贷款人:Ares Capital Management II LLC,as Portfolio Sub Advisor by:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Rockland Park CLO,Ltd.,作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:SEI机构投资信托-机会主义收入基金,作为同意贷款人:Ares Management LLC,作为副顾问:姓名:Joanne Hanson Bonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Southwick Park CLO,Ltd.,作为同意贷款人:Blackstone CLO Management LLC,作为抵押品管理人:Blackstone Liquid Credit Strategy LLC,其管理成员:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Stewart Park CLO,Ltd.作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Stichting Pensioenfonds Hoogovens作为同意贷款人:Ares Capital Management III LLC,其资产管理人:姓名:Joanne HansonBonney标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:T&D基金-Arena短期高收益基金作为同意贷款人:Arena Capital Advisors LLC,不是以个人身份,而是仅以T&D基金的授权代理-Arena短期高收益基金:姓名:杰米·法纳姆标题:董事高级经理(如果需要第二个签名块)

[信贷协议第四修正案的签字页]同意贷款人:TCW CLO 2017-1,Ltd.,作为同意贷款人TCW Asset Management Company LLC作为资产管理人:姓名:Gisel Vosoughiazad标题:助理副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:TCW CLO 2018-1,Ltd.,作为同意贷款人TCW Asset Management Company LLC作为资产管理人:姓名:Gisel Vosoughiazad标题:助理副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:TCW CLO 2019-1 AMR,Ltd.作为同意贷款人TCW Asset Management Company LLC作为资产管理人:姓名:Gisel Vosoughiazad标题:助理副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:TCW CLO 2019-2,Ltd.,作为同意贷款人TCW Asset Management Company LLC作为资产管理人:姓名:Gisel Vosoughiazad标题:助理副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:TCW CLO 2020-1,Ltd.作为同意贷款人TCW Asset Management Company LLC作为资产管理人:姓名:Gisel Vosoughiazad标题:助理副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:TCW CLO 2021-1,Ltd.,作为同意贷款人TCW Asset Management Company LLC作为资产管理人:姓名:Gisel Vosoughiazad标题:助理副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:TCW CLO 2021-2,Ltd.作为同意贷款人TCW Asset Management Company LLC作为资产管理人:姓名:Gisel Vosoughiazad标题:助理副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:TCW CLO 2022-1,Ltd.作为同意贷款人:TCW Asset Management Company LLC作为资产管理人:姓名:Gisel Vosoughiazad标题:助理副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:TCW CLO 2023-1,Ltd.,作为同意贷款人:TCW资产管理公司LLC,as Portfolio Manager by:姓名:Gisel Vosoughiazad标题:助理副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:TCW CLO 2023-2,Ltd.作为同意贷款人:姓名:Gisel Vosoughiazad标题:助理副总裁(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:贸发局国保公司作为同意贷款人:Arena Capital Advisors LLC,不是以个人身份,而是仅作为贸发局国保公司的授权代理按:姓名:杰米·法纳姆职称:高级董事总经理董事(如果需要第二个签名块)按:姓名:职称:

[信贷协议第四修正案的签字页]同意贷款人:路易斯安那州教师退休系统by Ares,作为同意贷款人:Ares Capital Management III LLC,其管理人:姓名:汉森·邦尼,乔安妮·标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:加拿大医疗保护协会作为同意贷款人:Ares Capital Management III LLC作者:姓名:乔安妮·汉森邦尼标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意的贷款人:同业保险交易所的医生公司作为同意的贷款人:Arena Capital Advisors LLC,不是以其个人身份,而是仅作为医生公司的授权代理和代表,同业交易所由:姓名:杰米·法纳姆标题:高级经理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Thompson Park CLO,Ltd.作为同意贷款人:Blackstone Liquid Credit Strategy LLC,作为抵押品经理作者:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Tikehau US CLO I Ltd.,作为同意贷款人由:Tikehau Structure Credit Management LLC作为抵押品经理按:姓名:Erika Morris标题:美国CLO负责人(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Tikehau US CLO II Ltd.,作为同意贷款人由:Tikehau Structure Credit Management LLC作为抵押品经理按:姓名:Erika Morris标题:美国CLO负责人(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Tikehau US CLO III Ltd.,作为同意贷款人由:Tikehau Structure Credit Management LLC作为抵押品经理按:姓名:Erika Morris标题:美国CLO负责人(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Tikehau US CLO IV Ltd.,作为同意贷款人由:Tikehau Structure Credit Management LLC作为抵押品经理按:姓名:Erika Morris标题:美国CLO负责人(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:United Healthcare Insurance Company,作为同意贷款人:Blackstone Liquid Credit Advisors I LLC,as Investment Manager by:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:United Healthcare Insurance Company,作为同意贷款人:Blackstone Liquid Credit Advisors I LLC,as Investment Manager by:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 28A CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management II LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 31 CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management III LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 32 CLO,Limited,作为同意贷款人由:其投资顾问MJX Asset Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 33 CLO,Limited,作为同意贷款人由:其投资顾问MJX Asset Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 34 CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management III,LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 35 CLO,Limited,作为同意贷款人由:其投资顾问MJX Asset Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 36 CLO,Limited,作为同意贷款人由:其投资顾问MJX Asset Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 37 CLO,Limited,作为同意贷款人由:其投资顾问MJX Asset Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 38 CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management III LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 39 CLO,Limited,作为同意贷款人由:其投资顾问MJX Asset Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 43 CLO,Limited,作为同意贷款人由:其投资顾问MJX Asset Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 45 CLO,Limited,作为同意贷款人由:其投资顾问MJX Asset Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 46 CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management II LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture 48 CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Holdings II LP按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XIII CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XIX CLO,Limited,作为同意贷款人由:其投资顾问MJX Asset Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XV CLO,Limited,作为同意贷款人由:其投资顾问MJX Asset Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XVIII CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management II LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XXII CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management II LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XXIX CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management II LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XXV CLO,Limited,作为其投资顾问MJX Asset Management LLC的同意贷款人:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XXVI CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XXVII CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management II LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XXVIII CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management II LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Venture XXX CLO,Limited,作为同意贷款人由:其投资顾问MJX Venture Management II LLC按:姓名:Lewis Brown标题:信用分析师(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Vibrant CLO III,Ltd.,作为Vibrant Capital Partners,Inc.(FKA DFG Investment Advisers,Inc.)的同意贷款人作为投资组合经理:姓名:杰里米·凯悦标题:管理董事(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Vibrant CLO IV,Ltd.,作为Vibrant Capital Partners,Inc.(FKA DFG Investment Advisers,Inc.)的同意贷款人作为投资组合经理:姓名:杰里米·凯悦标题:管理董事(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Vibrant CLO IX,Ltd.,作为Vibrant Capital Partners,Inc.(FKA DFG Investment Advisers,Inc.)同意的贷款人作为投资组合经理:姓名:杰里米·凯悦标题:管理董事(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Vibrant CLO VI,Ltd.,作为Vibrant Capital Partners,Inc.(FKA DFG Investment Advisers,Inc.)同意的贷款人作为投资组合经理:姓名:杰里米·凯悦标题:管理董事(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Vibrant CLO VII,Ltd.作为同意贷款人:Vibrant Credit Partners LLC,as Portfolio Manager by:姓名:Jeremy Hyatt标题:管理董事(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Vibrant CLO VIII,Ltd.作为同意贷款人:Vibrant Capital Partners,Inc.(FKA DFG Investment Advisers,Inc.)作为投资组合经理:姓名:杰里米·凯悦标题:管理董事(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]放款人: Vibrant CLO X,Ltd. Vibrant Capital Partners,Inc. (fka DFG投资 Advisers,Inc.)作为抵押品经理 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Vibrant CLO Xi,Ltd. Vibrant Credit Partners LLC作为投资组合经理 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Vibrant CLO XII,Ltd. Vibrant Capital Partners,Inc. (fka DFG投资 Advisers,Inc.)作为投资组合经理 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Vibrant CLO XIII,Ltd., 作者:Vibrant Capital Partners,Inc. (fka DFG Investment Advisers,Inc.)作为抵押品经理 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Vibrant CLO XIV,Ltd. 作者:Vibrant Capital Partners,Inc. (fka DFG Investment Advisers,Inc.)作为抵押品经理 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Vibrant CLO XV,Ltd. Vibrant Capital Partners,Inc. (fka DFG投资 Advisers,Inc.)作为投资组合经理 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Vibrant CLO XVI,Ltd. Vibrant Capital Partners,Inc.作为投资组合经理 作者: Name:zhang cheng 职务:总经理 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2012-4,Ltd., Voya Alternative Asset Management LLC,作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2013-1,Ltd. Voya Alternative Asset Management LLC,作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2013-2,Ltd., Voya Alternative Asset Management LLC,作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2013-3,Ltd. Voya Alternative Asset Management LLC,作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2014-1,Ltd. Voya Alternative Asset Management LLC,作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2014-2,Ltd. Voya Alternative Asset Management LLC,作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2014-4,Ltd. Voya Alternative Asset Management LLC,作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2015-1,Ltd. 投资者:Voya Alternative Asset Management LLC,作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2015-3,Ltd. 作为一个投资者:Voya另类资产管理有限责任公司, 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2016-1,Ltd. 作为一个投资者:Voya另类资产管理有限责任公司, 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2016-2,Ltd. 投资者:Voya Alternative Asset Management LLC,作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2016-3,Ltd. 作为一个投资者:Voya另类资产管理有限责任公司, 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2017-1,Ltd. 作为一个投资者:Voya另类资产管理有限责任公司, 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya CLO 2017-2,Ltd.作为同意贷款人:Voya Alternative Asset Management LLC作为其投资管理人:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya CLO 2017-3,Ltd.作为同意贷款人:Voya Alternative Asset Management LLC作为其投资管理人:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya CLO 2017-4,Ltd.作为同意贷款人:Voya Alternative Asset Management LLC作为其投资管理人:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya CLO 2018-1,Ltd.,作为同意贷款人:Voya Alternative Asset Management LLC,作为其投资组合经理:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya CLO 2018-2,Ltd.作为同意贷款人:Voya Alternative Asset Management LLC作为其投资管理人:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya CLO 2018-3,Ltd.作为同意贷款人:Voya Alternative Asset Management LLC作为其投资管理人:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya CLO 2018-4,Ltd.作为同意贷款人:Voya Alternative Asset Management LLC作为其投资管理人:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya CLO 2019-1,Ltd.,作为同意贷款人:Voya Alternative Asset Management LLC,作为其投资经理by:姓名:Michael Donoghue标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya CLO 2019-2,Ltd.,作为同意贷款人:Voya Alternative Asset Management LLC,作为其投资经理by:姓名:Michael Donoghue标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya CLO 2019-3,Ltd.,作为同意贷款人:Voya Alternative Asset Management LLC,作为其投资经理by:姓名:Michael Donoghue标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2019-4,有限公司, 作为一个投资者:Voya另类资产管理有限责任公司, 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2020-1,Ltd. 作为一个投资者:Voya另类资产管理有限责任公司, 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2020-2,Ltd. 投资者关系:Voya Alternative Asset Management 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2020-3,Ltd. 投资者关系:Voya Alternative Asset Management 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2021-1,Ltd. 投资者关系:Voya Alternative Asset Management 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2021-2,Ltd. 投资者关系:Voya Alternative Asset Management 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2021-3,Ltd. 投资者关系:Voya Alternative Asset Management 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: 通过:Voya Alternative Asset Management LLC 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2022-3,Ltd. 投资者关系:Voya Alternative Asset Management 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]放款人: Voya CLO 2022-4,Ltd., 投资者关系:Voya Alternative Asset Management 作为其投资经理 作者: Name:zhang cheng 职务:副总裁 (if需要第二个签名块)通过: 姓名(N): 标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya Floating Rate Fund作为同意贷款人由:Voya Investment Management Co.LLC作为其投资经理按:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya Investment Trust Co.-Voya Advanced Loan Trust Fund作为同意贷款人:Voya Investment Trust Co.作为其受托人:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Voya Strategic Income Opportunities Fund作为同意贷款人由:Voya Investment Management Co.LLC作为其投资经理按:姓名:迈克尔·多诺霍标题:副总裁(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wehle Park CLO,Ltd.作为同意贷款人:Blackstone CLO Management LLC,作为抵押品管理人:Blackstone Liquid Credit Strategy LLC,其管理成员:姓名:Thomas Iannarone标题:授权签字人(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2015-1,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2016-2,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2017-1,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2017-2,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2017-3,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2018-1,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2018-2,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2018-3,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2019-1,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2020-1,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2020-2,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2021-1,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2021-2,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2021-3,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2022-1,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)by:姓名:Dennis Tley标题:Portfolio Manager(如果需要第二个签名块)by:name:title:

[信贷协议第四修正案的签字页]同意贷款人:Wellfast CLO 2022-2,Ltd.,作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)by:姓名:Dennis Tley标题:Portfolio Manager(如果需要第二个签名块)by:name:title:

[信贷协议第四修正案的签字页]同意贷款人:Wellfleet CLO X,Ltd.作为同意贷款人:Blue Owl Liquid Credit Advisors LLC(FKA Wellfast Credit Partners,LLC)作者:姓名:丹尼斯·塔利标题:投资组合经理(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:惠灵顿广场顾问公司作为IA Clarington浮动利率收入基金的副顾问,作为同意贷款人:名称:Amar Dhanoya标题:总裁(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:惠灵顿广场顾问公司作为IA Clarington美元浮动利率收入基金的副顾问,作为同意贷款人:姓名:Amar Dhanoya标题:总裁(如果需要第二个签名块)作者:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:Wellington Square Advisors Inc.作为KJH高级贷款基金的副顾问,作为同意贷款人:姓名:Amar Dhanoya标题:总裁(如果需要第二个签名块)按:姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:西部联盟银行代表西部联盟银行作为同意贷款人:名称:布伦特·埃奇昆贝标题:副总裁(如果需要第二个签名块)按:名称:标题:

[信贷协议第四修正案的签字页]同意贷款人:西部资产银行贷款(多货币)总基金作为同意贷款人:西部资产管理公司作为投资经理和代理人:姓名:Sarka Higgin标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:作为同意贷款人的西部资产浮动利率高收入基金有限责任公司:西部资产管理公司作为投资经理和代理人:姓名:Sarka Higgin标题:授权签字人(如果需要第二个签名块):姓名:标题:

[信贷协议第四修正案的签字页]同意贷款人:西部资产美国银行贷款(离岸)基金,作为同意贷款人:名称:Sarka Higgin标题:授权签字人(如果需要第二个签名块)按:名称:标题:

US-DOCS/146702955.5附件一份经修订的信贷协议[请参阅附件]

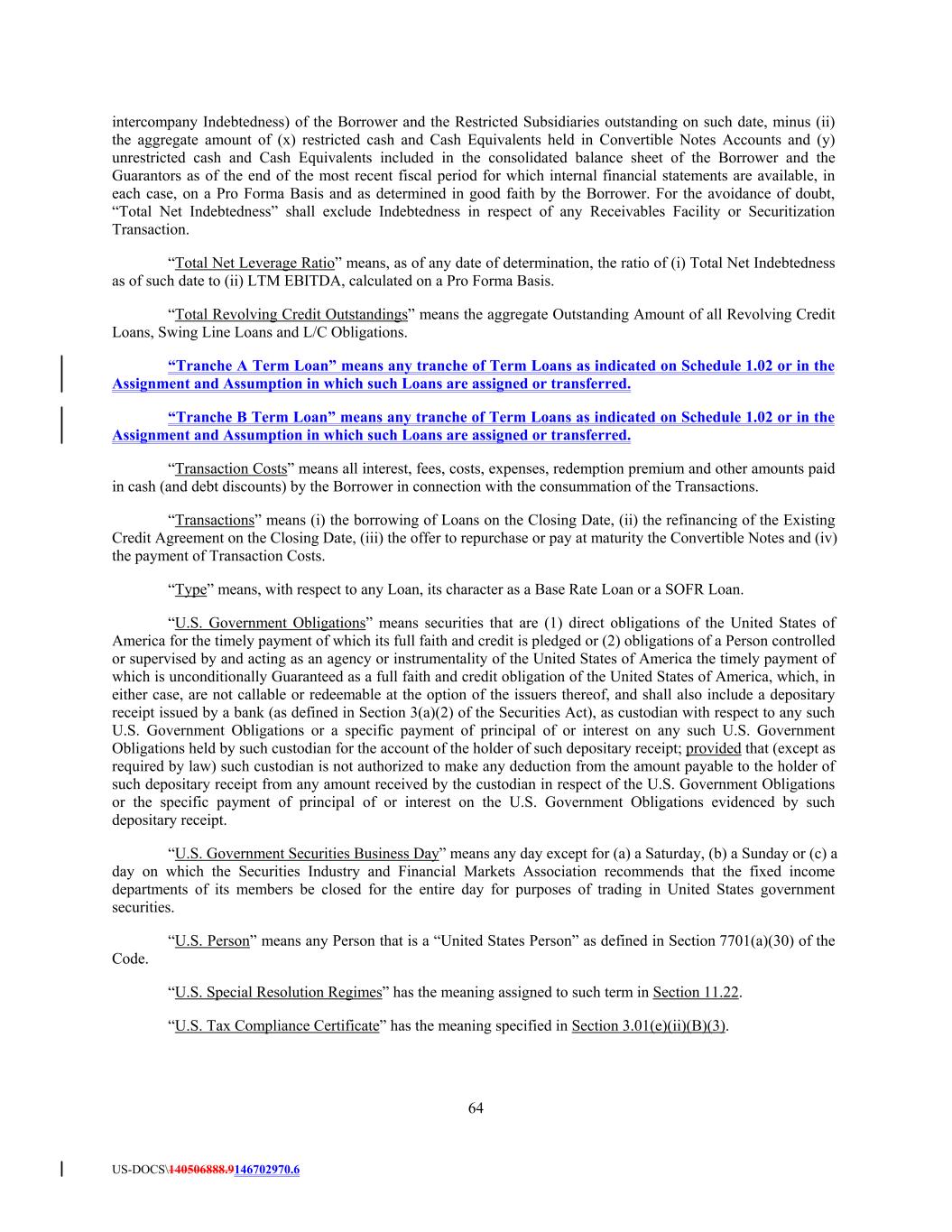

经日期为2022年10月31日的第一修正案、日期为2023年3月10日的第二修正案以及日期为2023年5月2日的第三修正案和日期为2023年12月20日的第四修正案修订的截至2020年8月18日的信贷协议由Tutor Perini Corporation作为借款人,借款人的子公司作为担保人,BMO Harris Bank N.A.作为行政代理,以及高盛银行美国分行、蒙特利尔银行资本市场公司、德意志银行证券公司的其他贷款人。制造商和贸易商信任公司作为联合牵头安排人和联合簿记管理人US-DOCS\140506888.9146702970.6

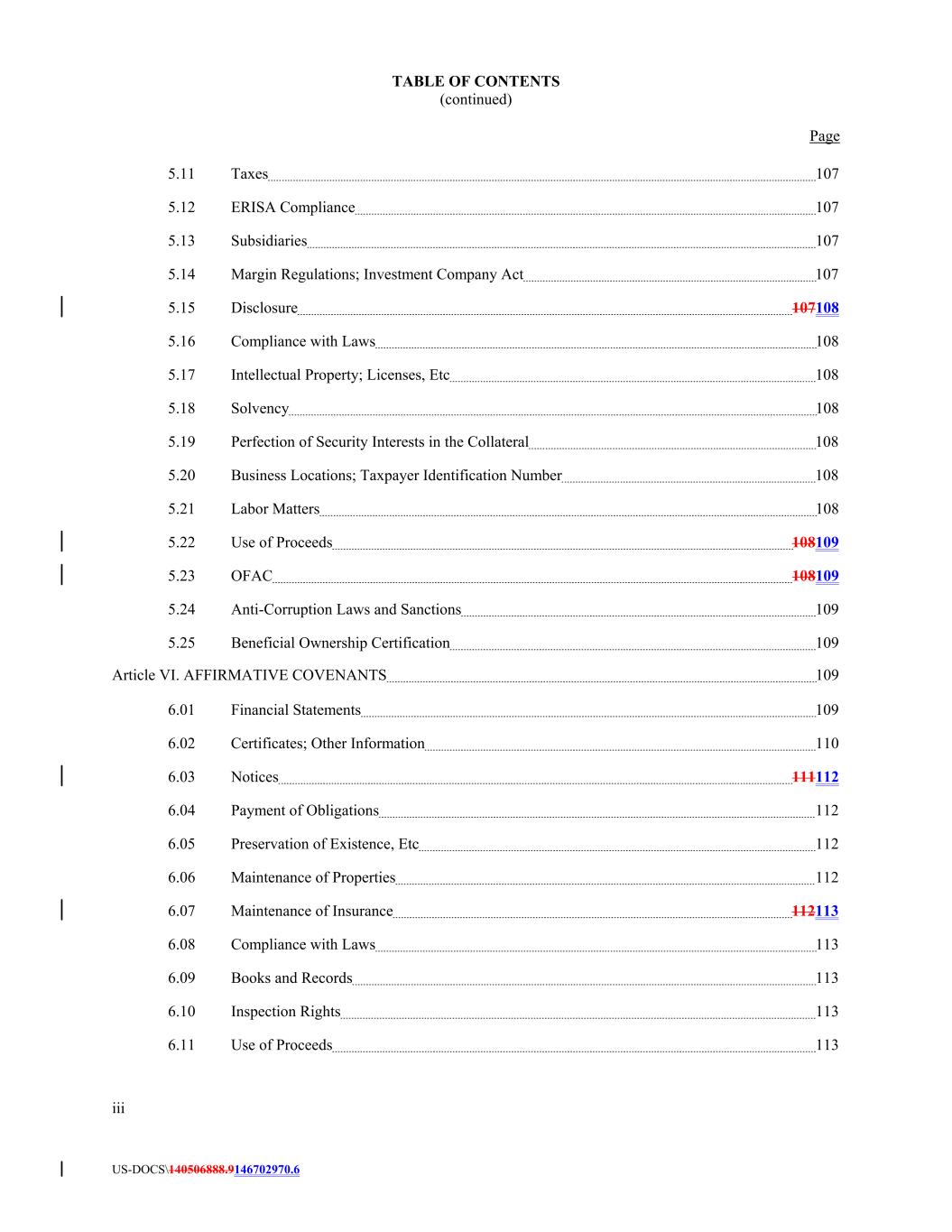

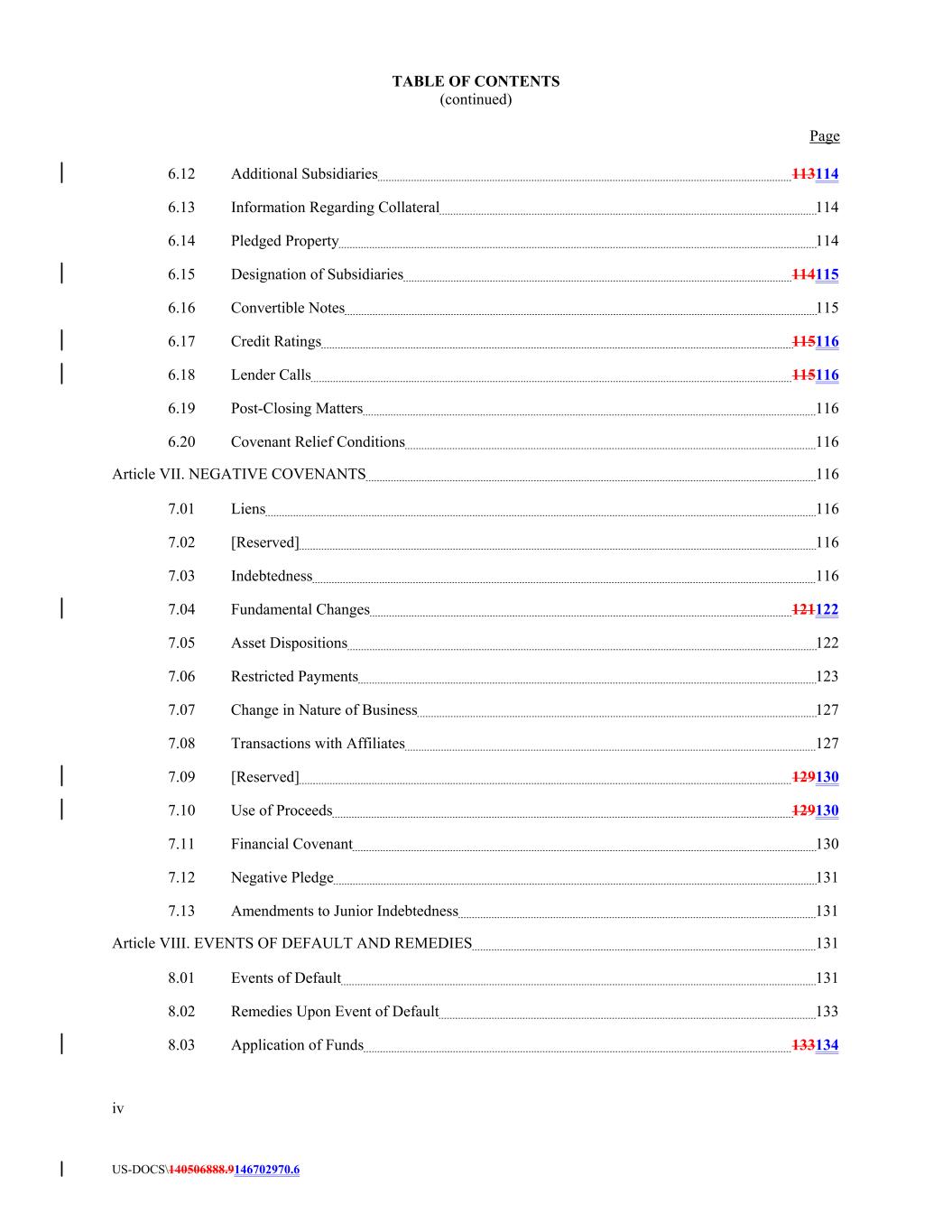

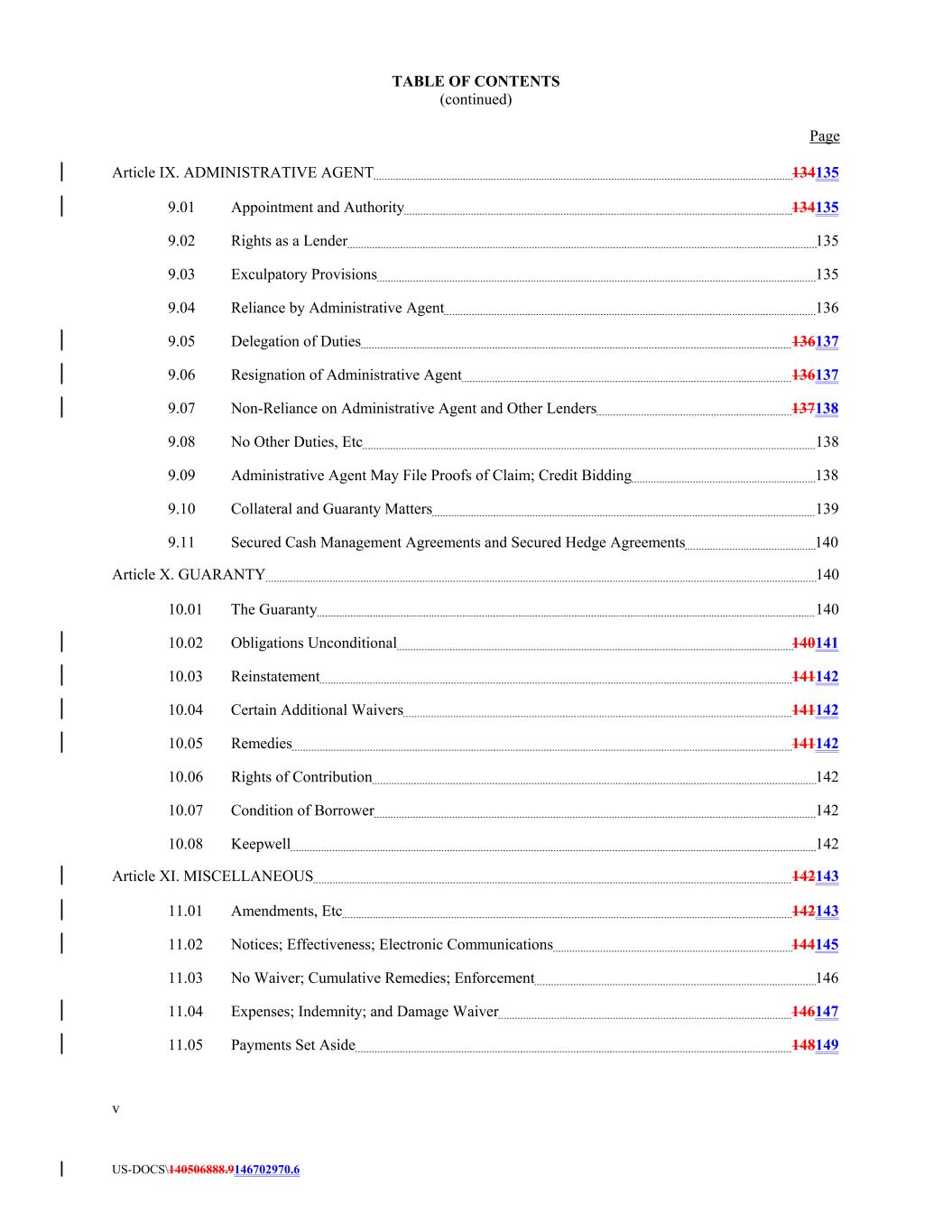

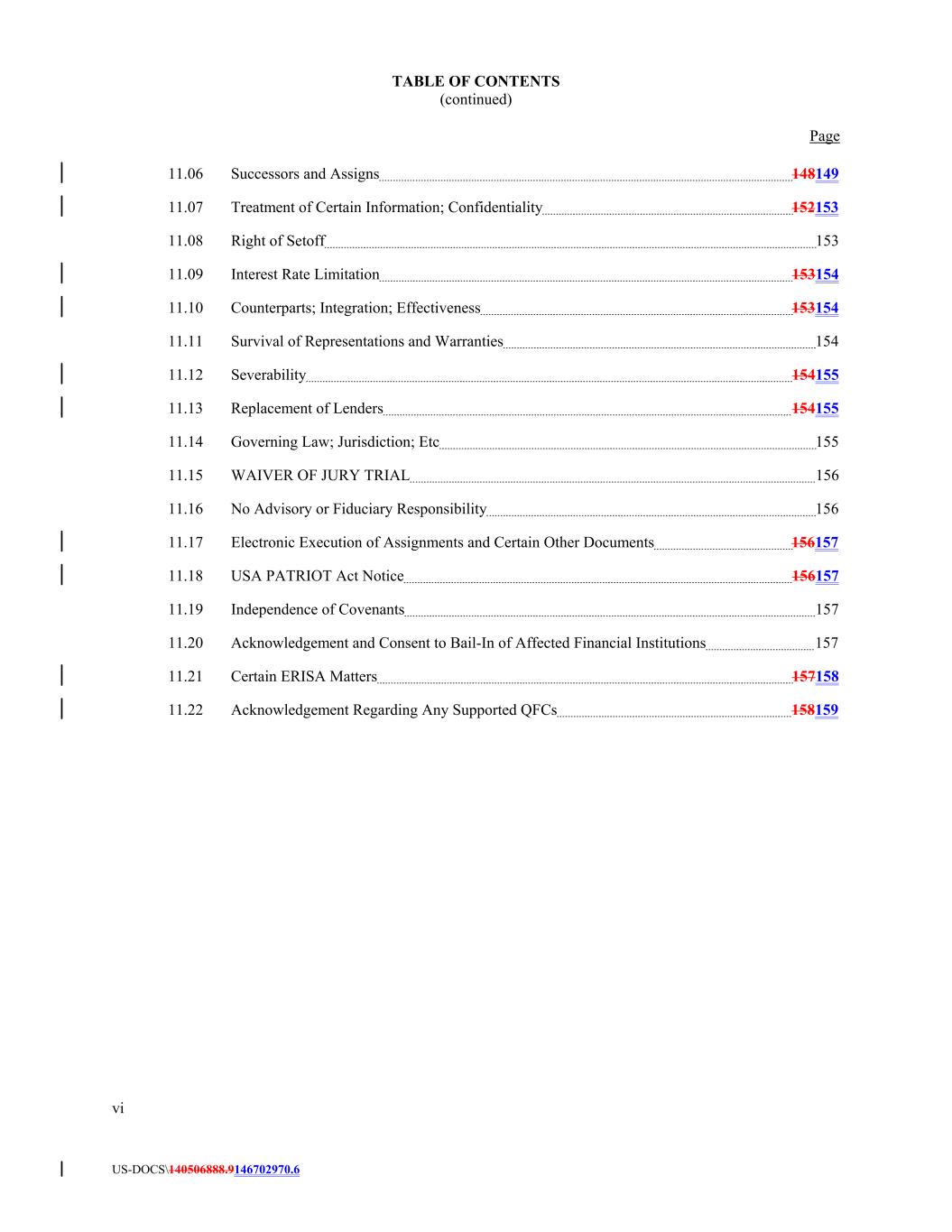

目录第I.条定义和会计术语1 1.01定义术语1 1.02其他解释条款64 1.03会计术语65 1.04舍入65 1.05汇率;货币等价物6566 1.06附加替代货币66 1.07汇率变化66 1.08倍;利率67 1.09信用证金额67 1.10分部67 1.11某些计算和测试67 1.12汇率。68第II条承诺和信贷延期68 2.01贷款68 2.02借款、转换和延续贷款69 2.03信用证70 2.04周转额度贷款77 2.05预付款7980 2.06终止或减少贷款83 2.07偿还贷款83 2.08利息84 2.09费用8485 2.10利息和费用的计算追溯调整适用利率85 2.11一般债务的证据8586 2.12行政代理追回86 2.13贷款人分担付款8788 2.14[已保留]88 I US-DOCS\140506888.9146702970.6

目录(续)第2.15页现金抵押品88 2.16违约贷款人89 2.17增量贷款91 2.18再融资贷款94 2.19基准重置设置。95第III条税收、产量保护和非法9697 3.01税收9697 3.02非法100 3.03无法确定税率。1003.04增加成本;资本要求101 3.05补偿损失102 3.06减轻义务;替换贷款人102 3.07生存102103第四条。信用延期的前提条件102103 4.01初始信用延期的条件102103 4.02所有信用延期的条件105第五条陈述和保证105 5.01的存在、资格和权力105 5.02授权;没有违反105106 5.03政府授权;其他约定106 5.04具有约束力的财务报表;无实质性不利影响106 5.06诉讼106 5.07无违约106107 5.08财产所有权106107 5.09环境合规性107 5.10保险107 II美国-DOCS\140506888.9146702970.6

目录(续)第5.11页税收107 5.12 ERISA合规性107 5.13子公司107 5.14保证金规定;投资公司法107 5.15披露107108 5.16合规性108 5.17知识产权;许可证等108 5.18偿付能力108 5.19抵押品担保权益的完善108 5.20营业地点;纳税人识别号108 5.21劳工事项108 5.22收益的使用108109 5.23 OFAC 108109 5.24反腐败法律和制裁109 5.25受益权证明109第六条肯定契诺109 6.01财务报表109 6.02证书;其他信息110 6.03通知111112 6.04债务的支付112 6.05保全等112 6.06财产维护112 6.07保险112113 6.08遵守法律113 6.09账簿和记录113 6.10检查权113 6.11收益的使用113 III US-DOCS\1406702970.6

目录(续)第6.12页其他附属公司113114 6.13有关抵押品的资料114 6.14质押财产114 6.15指定附属公司114115 6.16可转换票据115 6.17信用评级115116 6.18贷款人致电115116 6.19成交后事宜116 6.20契约救济条件116第七条否定契诺116 7.01留置权116 7.02[已保留]116 7.03负债116 7.04基本变动121122 7.05资产处置122 7.06限制性付款123 7.07业务性质变动127 7.08与关联公司的交易127 7.09[已保留]129130 7.10收益的使用129130 7.11财务公约130 7.12否定承诺131 7.13对次级债务的修订131第八条违约事件和补救131 8.01违约事件131 8.02违约时的补救133 8.03资金申请133134四US-DOCS\140506888.9146702970.6

目录(续)第IX页。行政代理人134135 9.01委任及授权134135 9.02行政代理人作为贷款人的权利135 9.03免责条款135 9.04行政代理人的信赖136 9.05转授职责136137 9.06行政代理人136137 9.07不信赖行政代理人及其他贷款人137138 9.08无其他职责等138 9.09行政代理人可提交申索证明文件;信贷投标138 9.10抵押品及担保事项139 9.11有抵押现金管理协议及有担保对冲协议140第十条担保140 10.01担保140 10.02义务无条件140141 10.03恢复141142 10.04若干额外豁免141142 10.05补救措施141142 10.06出资权142 10.07借款人的条件142 10.08维持良好142条xi。杂项142143 11.01修订,ETC 142143 11.02通知;有效性;电子通讯144145 11.03无豁免;累积补救;强制执行14611.04开支;赔偿;及损害豁免146147 11.05拨备148149 v US-DOCS\140506888.9146702970.6

目录(续)第11.06页继承人和受让人148149 11.07某些信息的处理;机密性152153 11.08抵销权153 11.09利率限制153154 11.10对应方;整合;有效性153154 11.11陈述和担保的存续154 11.12可分割性154155 11.13贷款人的替换154155 11.14适用法律;管辖权;ETC 155 11.15放弃陪审团审判156 11.16没有咨询或受托责任156 11.17转让和某些其他文件的电子执行156157 11.18美国爱国者法案通知156157 11.19契约的独立性157 11.20承认并同意受影响的金融机构的自救157 11.21某些ERISA事项157158 11.22承认任何支持的合格金融机构158159 vi US-DOCS\140506888.9146702970.6

附表1.01不包括财产1.02部分A/B部分定期贷款及适用百分比2.01承诺及适用百分比5.06现有诉讼5.08重大房地产资产5.09环境事宜5.13附属公司5.17知识产权5.20行政总裁办公室所在地、纳税人识别号码等。6.19结算后义务11.02行政代理办公室,通知的某些地址展示形式为A承诺贷款通知B周转额度贷款通知C-1定期票据C-2循环贷方票据D符合证书E转让和假设F加入协议G担保协议H-1-H-4美国税务符合证书I US-DOCS\140506888.9146702970.6

信贷协议本信贷协议(以下简称《协议》)于2020年8月18日签订,经《信贷协议第一修正案》(日期为2022年10月31日)、《信贷协议第二修正案》(日期为2023年3月10日)、《信贷协议第三修正案》(日期为2023年5月2日)和《第四修正案》(日期为2023年12月20日)修订后生效,由Tutor Perini公司、一家马萨诸塞州公司(“借款人”)、本协议不时界定的担保人、本协议的每一贷款人(统称为“贷款人”及个别的“贷款人”)和蒙特利尔银行哈里斯银行(BMO Harris Bank N.A.),作为行政代理、摆动额度贷款人和L/C发行商。摘要:鉴于这些摘要中使用的大写术语应具有本协议第1.01节中该等术语的各自含义;鉴于借款人已请求贷款人设立以借款人为受益人的175,000,000美元循环信贷安排和4.25,000,000美元定期贷款安排;又鉴于在本协议条款和条件的约束下,贷款人、L/C发行人和摆动额度贷款人在各自承诺的范围内,愿意分别以借款人为受益人设立所请求的循环信贷安排(包括信用证分安排和摆动额度分安排)和请求的定期贷款安排。因此,现在,考虑到前提和本协议所载的协议、规定和契诺,双方同意如下:第一条定义和会计术语1.01界定的术语。在本协议中使用的下列术语的含义如下:“2017年契约”是指借款人、借款人的某些子公司作为担保人、作为受托人的全国协会威尔明顿信托公司之间于2017年4月20日签订的特定契约(与截止日期相同,并可根据第7.12节不时进行修订、重述、补充或以其他方式修改)。“2017年优先债券”指根据2017年发行的契约而于2025年到期的本金总额为6.875%的500,000,000美元优先债券。“已获得债务”是指:(1)某人或其任何附属公司在成为受限制附属公司时已存在的债务;(2)与向该人收购资产有关的假设;(3)在该人与借款人或任何受限制附属公司合并或以其他方式合并时,该人并非因该人成为受限制附属公司或该项收购而招致的债务。就前一句第(1)款而言,该人士成为受限制附属公司之日、就前一句第(2)款而言,以及就前一句第(3)款而言,有关合并、合并、合并或其他合并的日期,应被视为已产生已产生的债务。任何人士的“收购”指该人士在单一交易或一系列相关交易中收购(A)另一人的全部或任何主要部分,或另一人的业务或部门,或(B)另一人(合营企业除外)的至少多数有表决权股份,在每种情况下,不论是否涉及与该另一人合并或合并。1 US-DOCS\140506888.9146702970.6

“额外债务”指借款人或任何受限制附属公司在截止日期后发行、招致或担保的一个或多个系列的优先无抵押票据、优先有担保优先留置权或次级留置权票据或次级票据(每种情况均以公开发售、第144A条或其他私募方式发行以代替前述规定(以及为此而发行的任何登记等值票据)、同等优先留置权、初级留置权或无担保贷款或有担保或无担保夹层债务)的债务:(I)除可延展桥梁贷款外,(A)如属与该等债务以同等方式招致的债务,则该债务并未在招致该等额外债务时有效的最后到期日或之前到期,或。(B)如属以初级留置权而招致的债务或无抵押债务,则该债务并未在招致该等额外债务时有效的最迟到期日后91天或之前到期;。(Ii)除可延展过桥贷款就其述明的到期日而言,(A)如属与该等债务以同等方式招致的债务,则其至到期日的加权平均年限相等于或长于当时现有定期贷款至到期日的剩余加权平均年限(在因预付适用的定期贷款而取消摊销的期间内不实施名义摊销)或(B)如属以初级留置权为基础或无抵押的债务,到期加权平均寿命等于或长于当时现有定期贷款的剩余加权平均到期寿命加91天;(Iii)有肯定及否定的契诺(但不包括财务维持契诺)及失责事件(为免生疑问,到期日、费用、折扣、利率、赎回条款及赎回保费除外),而该等契诺如与贷款条款不一致,则在整体上(由借款人合理地厘定)对贷款各方的限制不得实质上较贷款条款为大;(4)没有比第7.11节所述的财务维持契诺更具限制性或更多限制的财务维持契诺,除非(I)贷款以相同条款享有该等财务维持契诺的利益,(Ii)该贷款在未来已获提供财务维持契诺的利益,在此情况下,在该未来日期之后产生的该等额外债务可按相同或较宽松的条款获提供同一财务维持契诺的利益,或(Iii)该等财务维持契诺只在该等额外债务(视何者适用)的最后到期日之后适用,招致的;(V)与其有关的债务不得以对借款人和受限制附属公司的资产(构成抵押品的资产除外)的留置权作担保;。(Vi)受限制附属公司不是该等债务的借款人或担保人,除非该受限制附属公司是贷款方,而贷款方在适用的情况下已预先或实质上同时担保或借入该等债务;。(7)如果这种额外债务是有担保的,则其所有担保应依据在所有重要方面与抵押品文件一致的文件予以给予,并且(A)如果在与债务同等的基础上得到担保,则这种额外债务的管理人应与行政代理人订立债权人之间的同等协议(行政代理人合理满意),或(B)如果以债务的初级基础担保,则代表该额外债务持有人行事的一名代表应已成为第二份债权人间协议或次要协议的当事方,该第二份留置权协议或次要协议令行政代理人合理满意;及(Viii)在不抵触第1.11节的情况下,就与有限条件收购有关的任何额外债务而言,于发行或产生时所有额外债务的本金总额不得超过当时的最高额外债务金额。2 US-DOCS\140506888.9146702970.6

“调整期限SOFR”指,就任何计算而言,年利率等于(A)此类计算的期限SOFR加上(B)期限SOFR调整;但如果如此确定的调整期限SOFR应小于下限,则调整期限SOFR应被视为下限。“行政代理人”是指蒙特利尔银行哈里斯银行(BMO Harris Bank N.A.)在任何贷款文件下作为行政代理人的身份,或任何后续的行政代理人。“行政代理人办公室”是指行政代理人的地址和附表11.02所列的适当帐户,或行政代理人可能不时通知借款人和贷款人的其他地址或帐户。“行政调查问卷”是指行政代理人提供的形式的行政调查问卷。“受影响的金融机构”指(A)任何欧洲经济区金融机构或(B)任何英国金融机构。“任何指定人士的附属公司”指直接或间接控制或受该指定人士的直接或间接共同控制或控制的任何其他人。“总承诺额”指所有贷款人的承诺额。“协议”具有本协议导言段中规定的含义。“替代货币”是指欧元、英镑、日元以及根据第1.06节批准的其他货币(美元除外)中的每一种。“等值替代货币”是指在任何时候,就以美元计价的任何金额而言,由行政代理或L汇票出票人(视属何情况而定)根据以美元购买该替代货币的即期汇率(根据最近的重估日期确定)而确定的适用替代货币的等值金额。“反腐败法”是指任何司法管辖区内不时适用于借款人或其子公司的与贿赂或腐败有关的所有法律、规则和条例。“适用百分比”是指:(A)就任何定期贷款人而言,(A)就任何定期贷款人而言,定期贷款的百分比(小数点后第九位)表示为:(I)在根据定期贷款人的定期承诺为任何定期贷款提供资金之日或该日期之前,该定期贷款人当时的定期承诺,但须按第2.16节的规定进行调整;以及(Ii)此后,该定期贷款在适用类别下的本金金额,以及(B)就循环信贷安排而言,对于任何时间的循环信贷贷款人,指该循环信贷贷款人当时的循环信贷承诺所代表的循环信贷安排的百分比(执行至小数点后第九位),可按第2.16节的规定进行调整。如果每个循环信贷贷款人提供循环信贷贷款的承诺和L/C发行人对L/C信用证延期的义务已根据第8.02节的规定终止,或者如果循环信贷承诺已经到期,则每个循环信贷贷款人关于循环信贷安排的适用百分比应基于该循环信贷贷款人对最近生效的循环信贷安排的适用百分比来确定,从而使任何后续转让生效。每个贷款人对每项贷款的初始适用百分比列于附表2.01中与该贷款人名称相对的位置,或在该贷款人成为本协议当事方所依据的转让和假设中(以适用者为准)。“适用费率”指:3 US-DOCS\140506888.9146702970.6

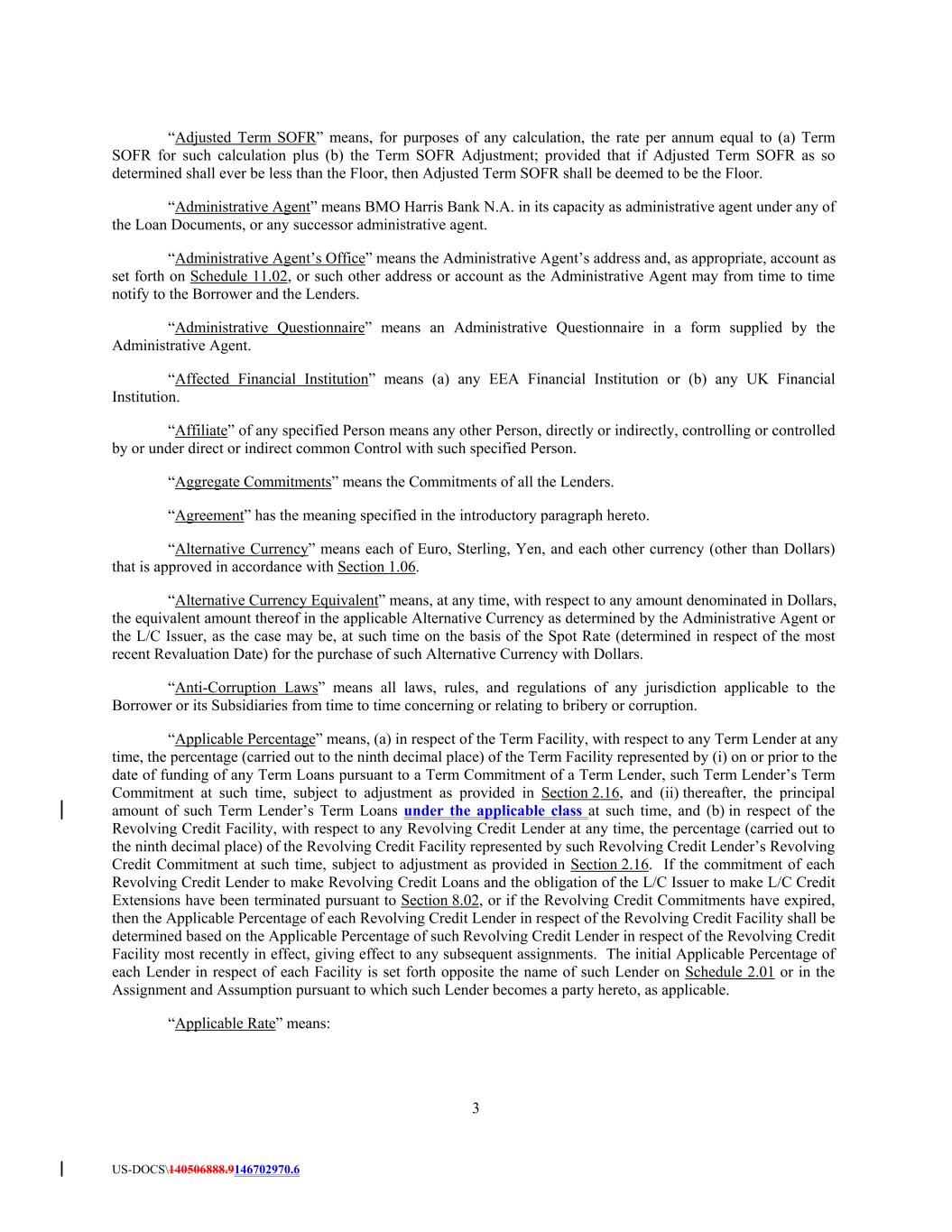

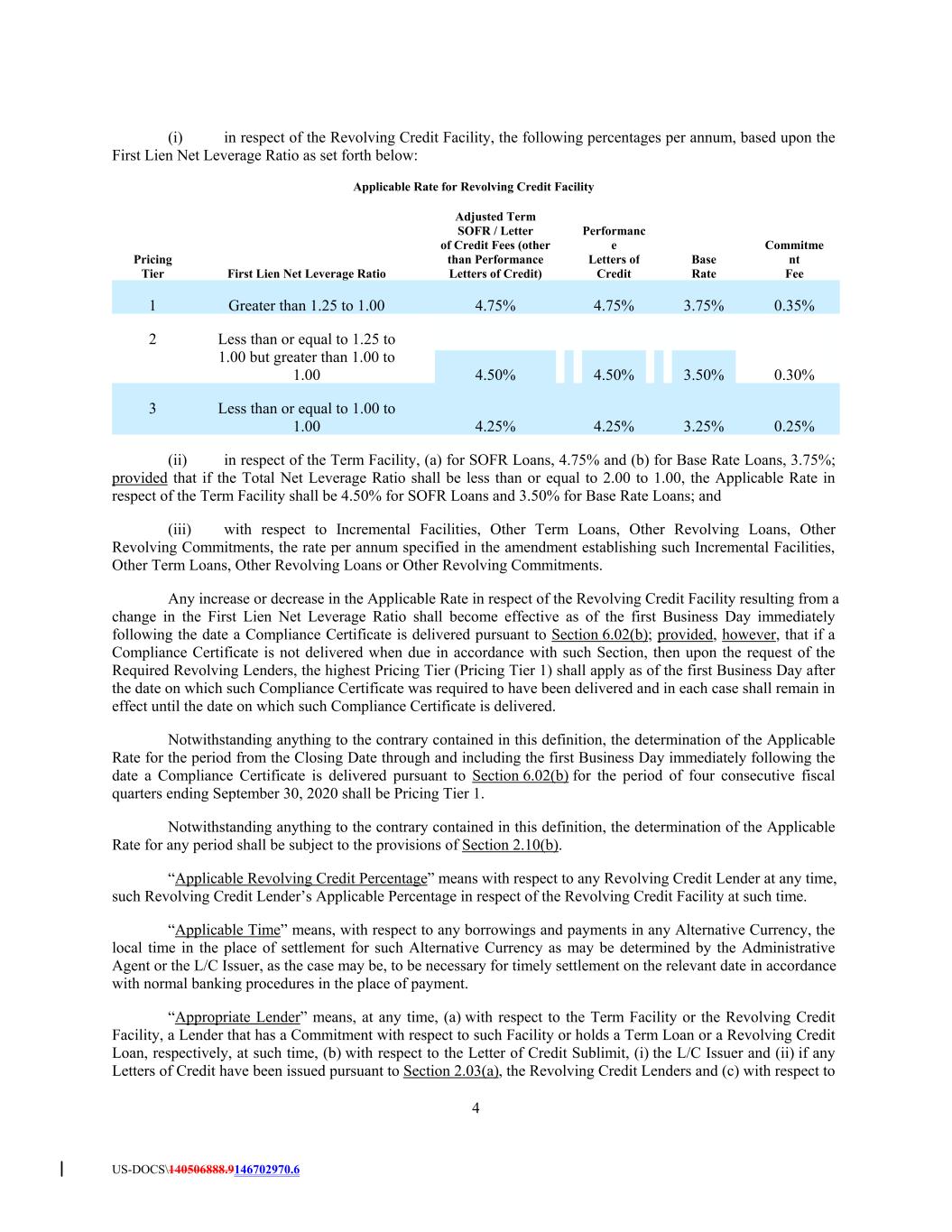

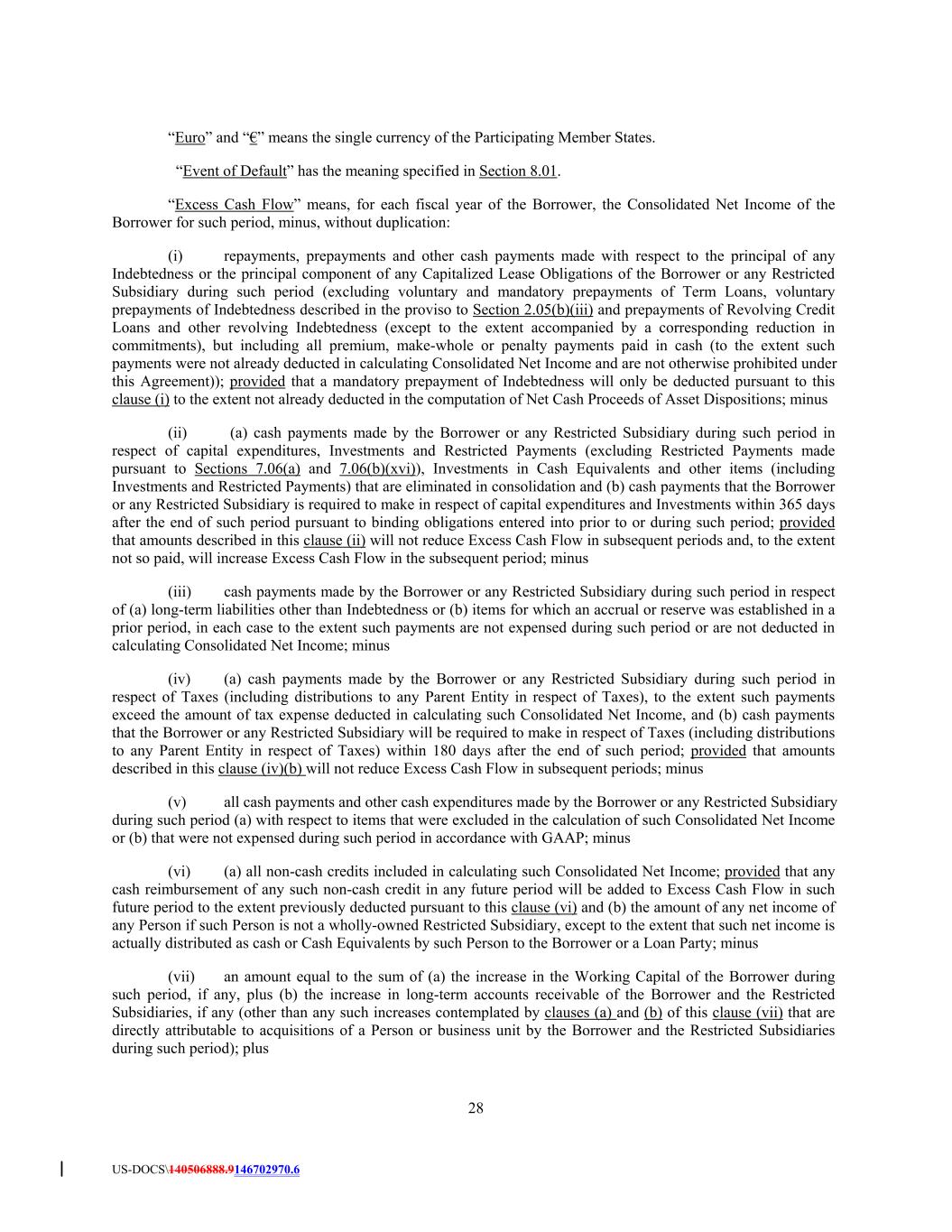

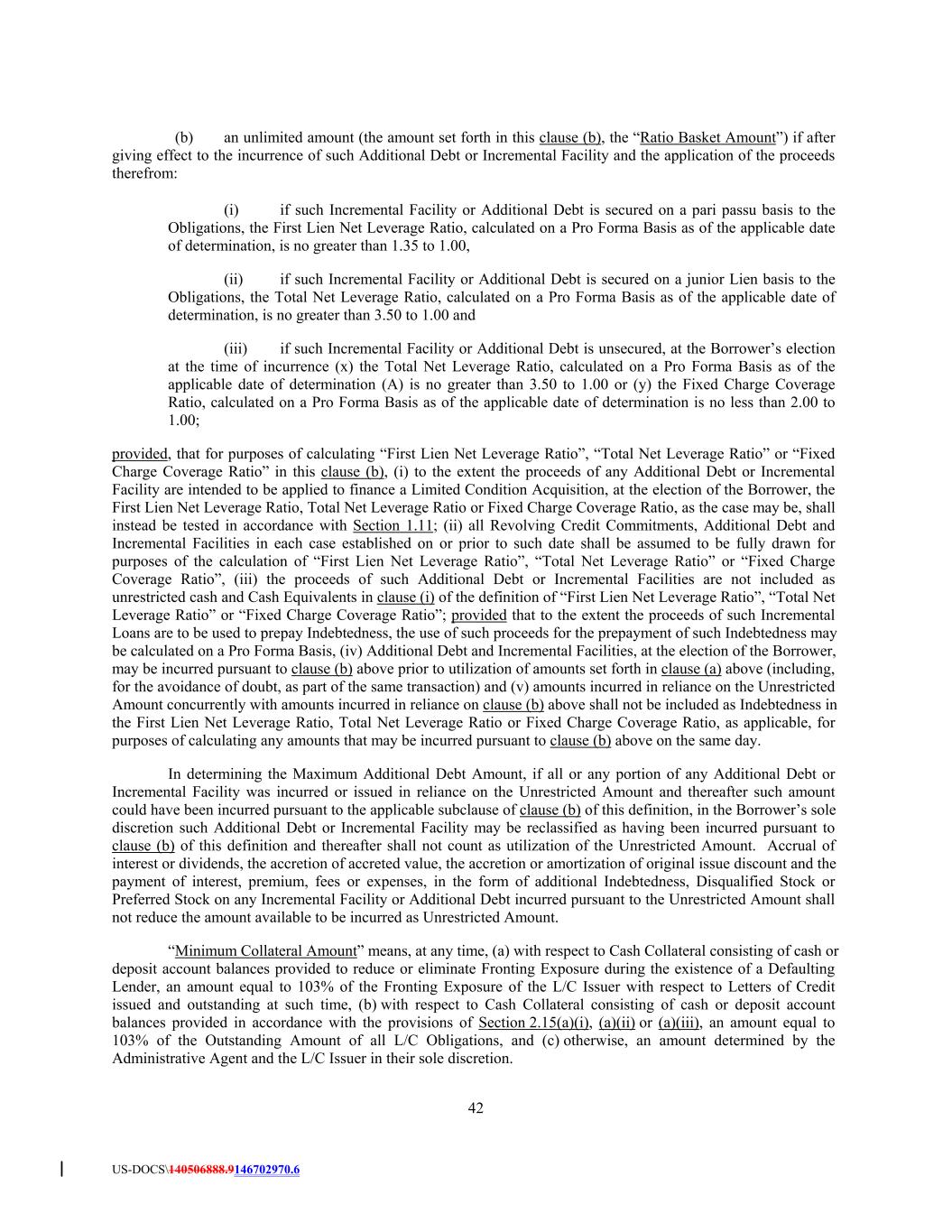

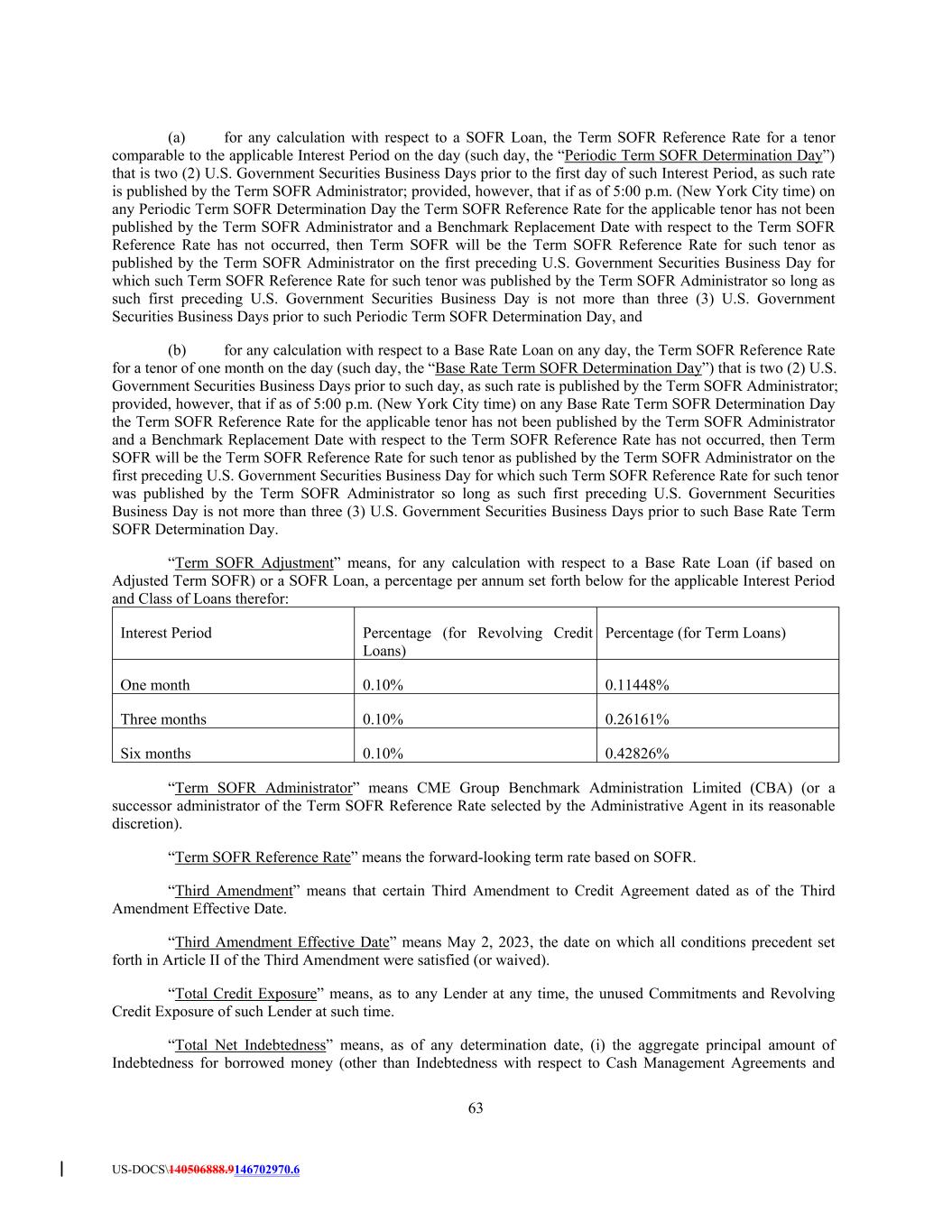

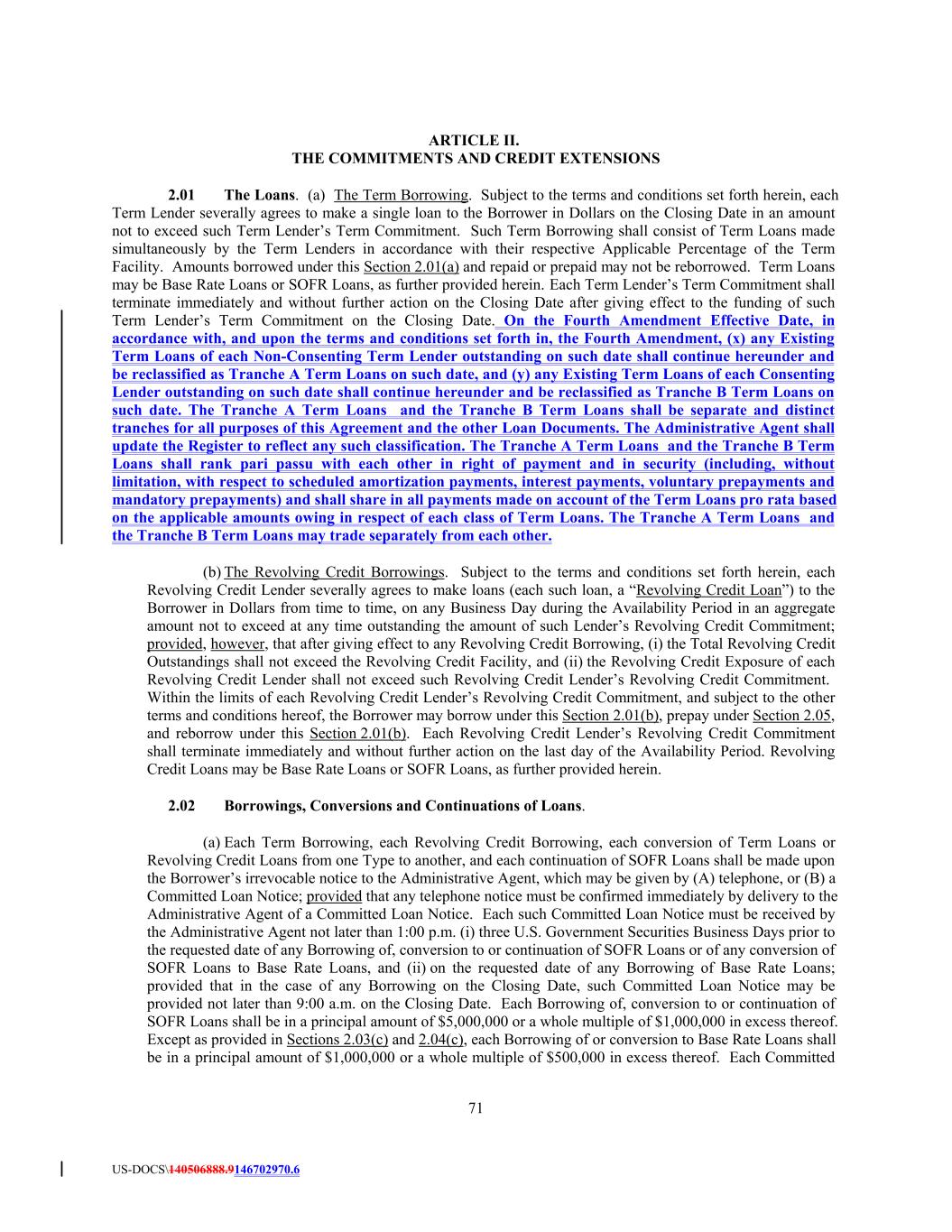

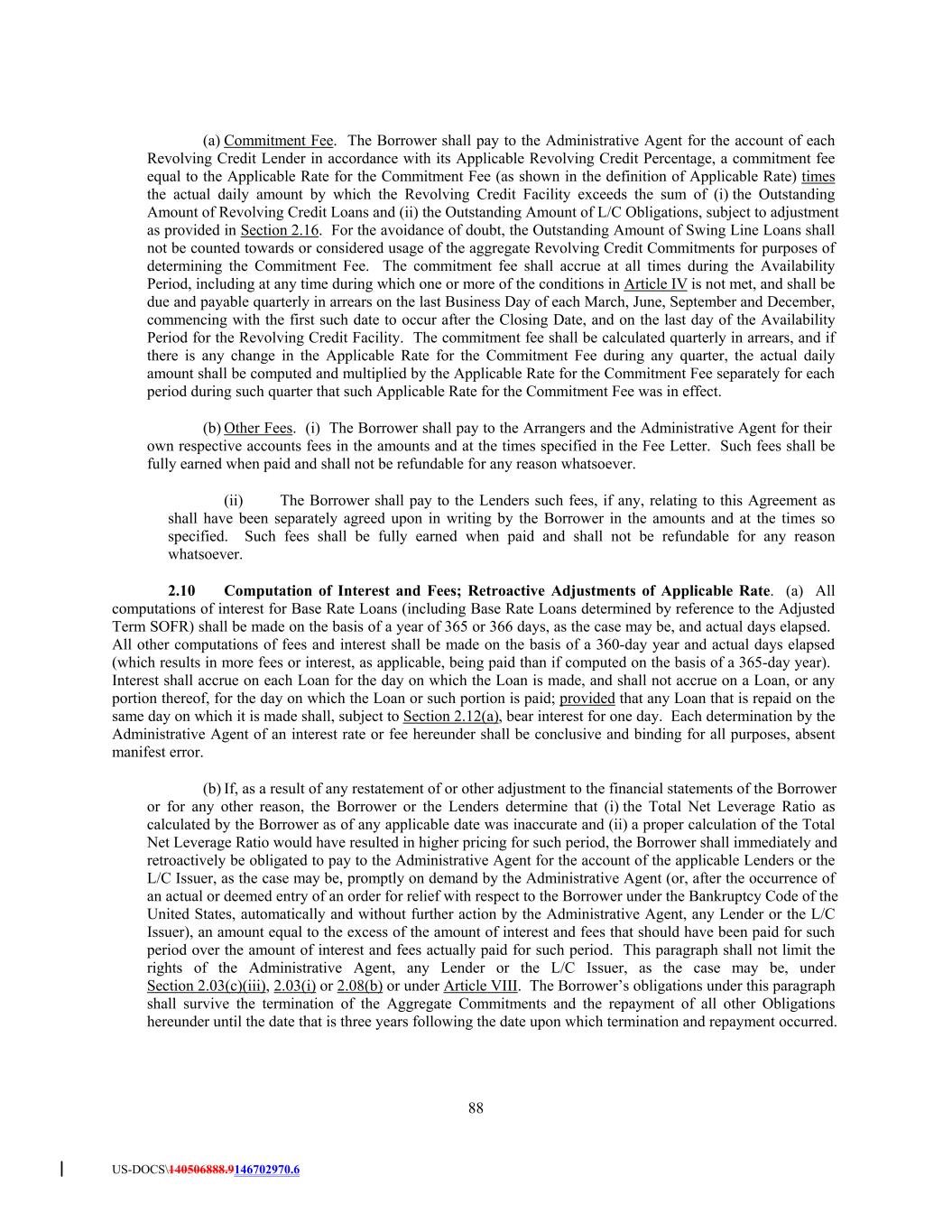

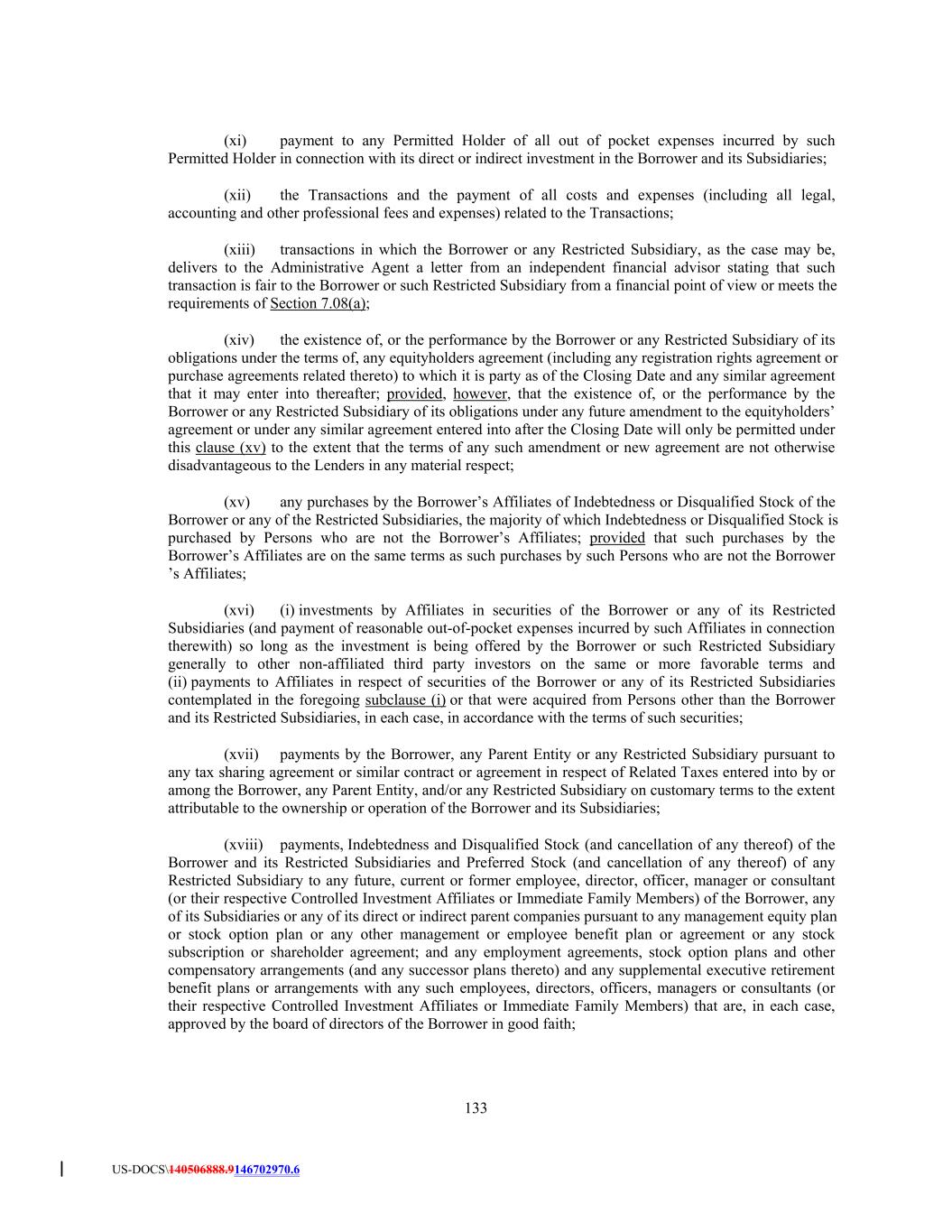

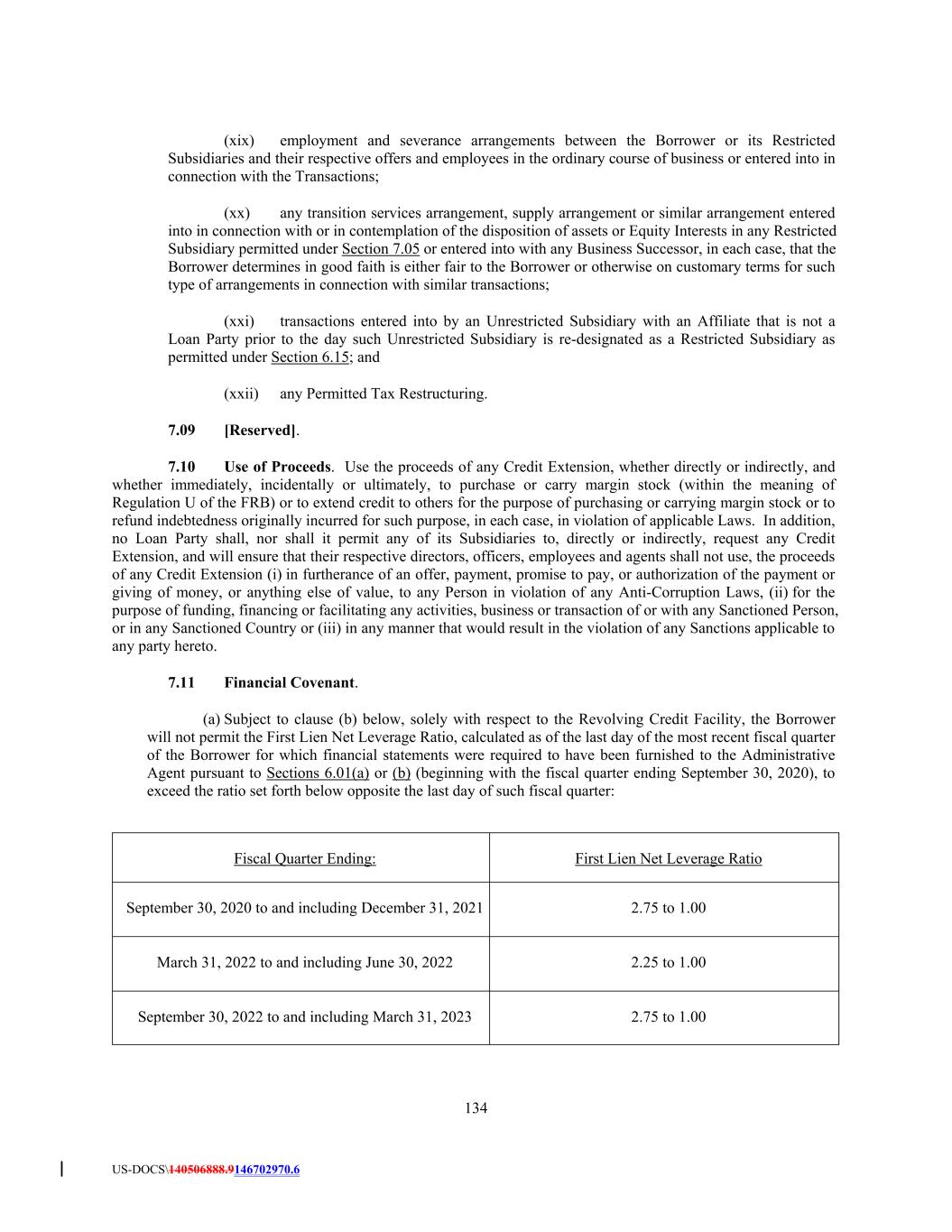

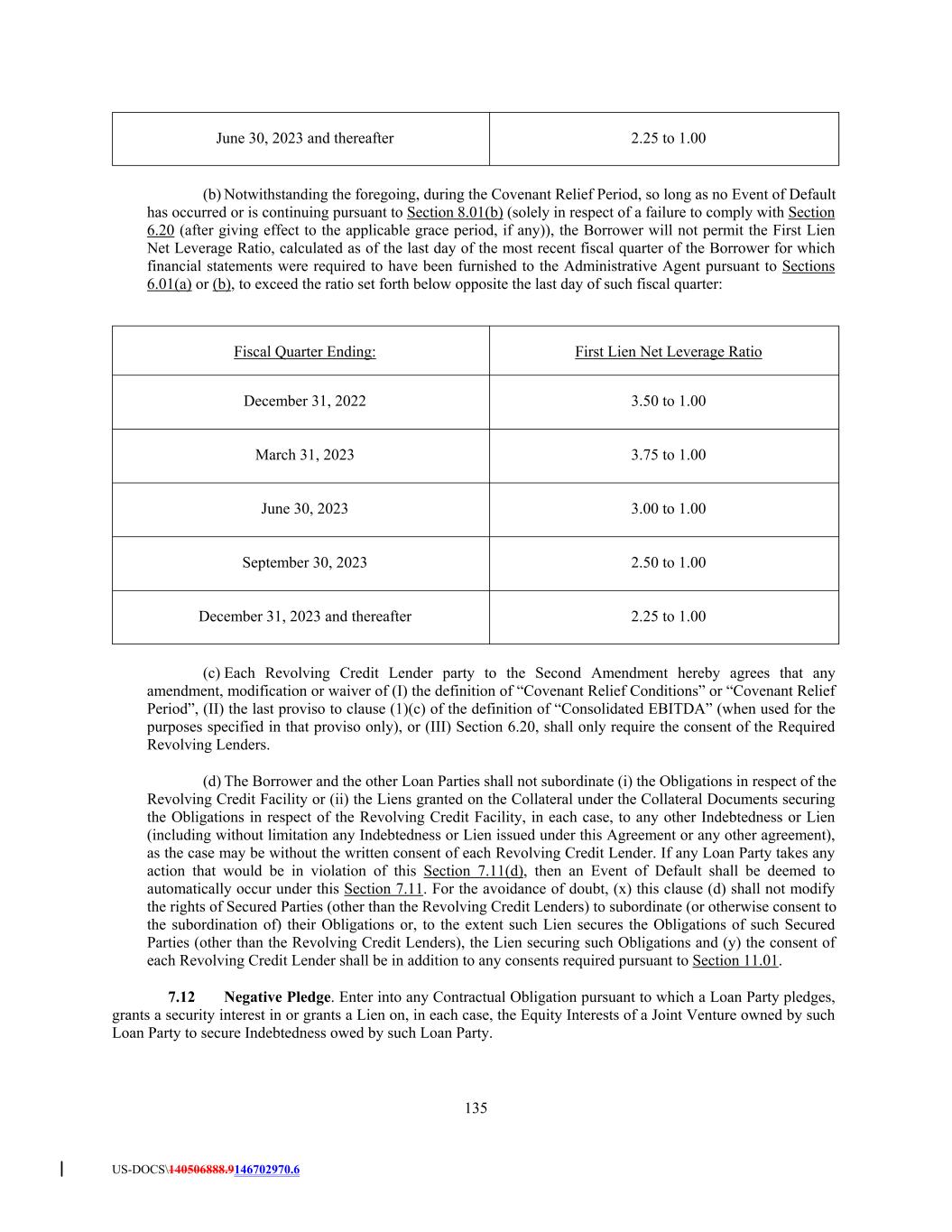

4 US-DOCS\140506888.9146702970.6定价阶梯0.35%基本利率2佣金小于或等于1.25至1.00但大于1.00至1.00适用利率4.50%首次留置权净杠杆率4.50%1 3.50%0.30%大于1.25至1.00的调整期限软/信用证费用(履约信用证除外)3(I)关于循环信贷安排,根据如下规定的第一留置权净杠杆率:小于或等于1.00至1.00 4.75%4.25%4.25%4.75%履约信用证3.25%0.25%3.75%(Ii)就定期贷款而言,(A)对于SOFR贷款,4.75%;(B)对于基本利率贷款,3.75%;但如总净杠杆率应小于或等于2.00至1.00,定期贷款的适用利率应为4.50%(SOFR贷款)和3.50%(基本利率贷款);及(Iii)对于增量贷款、其他定期贷款、其他循环贷款、其他循环承诺、设立该等增量贷款的修正案中规定的年利率、其他定期贷款、其他循环贷款或其他循环承诺。由于第一留置权净杠杆率的变化而导致的循环信贷工具适用利率的任何增加或减少,应自根据第6.02(B)节交付合规证书之日后的第一个营业日起生效;但是,如果合规性证书在按照该条款规定到期时未交付,则应所需循环贷款人的要求,最高定价级别(定价级别1)应自要求交付合规性证书之日后的第一个工作日起适用,并且在每种情况下均保持有效,直至交付该合规性证书之日为止。尽管本定义中包含任何相反的规定,但在截至2020年9月30日的连续四个会计季度期间,根据第6.02(B)节交付合规性证书后的第一个工作日(包括截止日期)的适用费率的确定应为第1级定价。尽管本定义中包含任何相反的规定,但在确定任何期间的适用费率时应遵守第2.10(B)节的规定。“适用循环信贷百分比”指在任何时间就任何循环信贷贷款人而言,该循环信贷贷款人当时就循环信贷安排所适用的百分比。“适用时间”是指,对于以任何替代货币进行的任何借款和付款,由行政代理或L/信用证发票人(视具体情况而定)所确定的替代货币结算地当地时间,以根据付款地的正常银行程序在有关日期及时结算所必需的时间。“适当贷款人”是指,在任何时候,(A)就定期融资或循环信贷融资而言,此时分别对该融资作出承诺或持有定期贷款或循环信贷贷款的贷款人,(B)对于信用证的升华,(1)L/C发行人,以及(2)如果已根据第2.03(A)节出具任何信用证,则为循环信贷贷款人和(C)对于

周转额度子限额,(i)周转额度贷款,以及(ii)如果根据第2.04(a)节有任何周转额度贷款未偿还,则循环信贷放款人。“核准外国银行”具有“现金等价物”定义第(12)条中规定的含义。“核准基金”指由(a)投资者、(b)投资者的关联公司或(c)经营或管理投资者的实体或实体的关联公司经营或管理的任何基金。“投资者”指美国高盛银行、BMO资本市场公司、德意志银行证券公司及Manufacturers and Traders Trust Company,各自以联席牵头承销商及联席账簿管理人身份行事。“资产处置”是指: 财产或资产的自愿出售、转让、移转或其他处置,不论是在单一交易中还是在一系列相关交易中(包括通过售后回租交易)(借款人的股权除外)或其任何受限制子公司(在本定义中均称为“处置”),包括但不限于任何证券化交易或担保贷款;或 发行或出售任何受限制子公司的股权(不包括根据本协议第7.03条发行的受限制子公司的优先股或不合格股票,或根据适用法律要求发行给外国国民的董事合格股票和股票),无论是在单一交易中还是在一系列相关交易中;在每种情况下,不包括: 一贷款方对另一贷款方的处置;(b) 处置现金、现金等价物或投资级证券; 在正常业务过程中或与过去惯例一致或为出售而持有或在正常业务过程中不再使用的存货或其他资产(包括结算资产)的处置;(d) 处置过时、破旧、不经济、损坏或剩余的财产、设备或其他资产,或处置不再具有经济实用性或商业上适宜维持或用于借款人及其受限制子公司业务的财产、设备或其他资产,无论是现在或以后拥有或租赁或收购与收购或使用或有用的经营业务的借款人及其限制附属公司(包括停止强制执行、允许失效、放弃或无效、或停止使用或维护或将任何知识产权置于公共领域,借款人或受限制子公司合理判断认为该等知识产权不再使用或有用,或维护该等知识产权在经济上切实可行,或借款人或任何受限制子公司在其合理的商业判断中确定此类作为或不作为是可取的); 第7.04条允许的交易或构成控制权变更的交易; 限制性子公司向借款人或另一限制性子公司的股权转让,或作为董事会批准的股权激励或补偿计划的一部分或根据该计划进行的股权转让; 在单一交易或一系列相关交易中对股权、财产或资产的任何处置,其公平市场价值(由借款人善意确定)低于5 US-DOCS\140506888.9146702970.6

25,000,000美元;但条件是,本条(G)项下的处置在任何日历年不得超过50,000,000美元;(H)根据第7.06节允许支付的任何限制付款,以及任何允许付款或允许投资,或仅为第7.05(A)(Iii)节的目的而进行的资产出售,其收益用于支付此类限制付款或允许投资;(I)与准许留置权有关的处置;。(J)在正常业务过程中,或与以往的做法一致,或在破产或类似的法律程序中,与妥协、结算或收取有关的应收款的处置,但不包括保理或类似安排;。(K)知识产权、软件或其他一般无形资产的转让、销售、转让、许可或分许可或其他处置,以及其他财产的许可、分许可、租赁或分租,在每一种情况下,在正常业务过程中或按照过去的做法,或根据研究或开发协议,其中协议的对方当事人获得由该协议产生的知识产权或软件的许可;(L)在通常业务运作中对任何不动产或非土地财产的租赁、转让或分租;。(M)就任何财产或其他资产而采取止赎、谴责或任何类似行动;。(N)出售或贴现应收账款或应收票据(不论是否有追索权,并按惯例或商业上合理的条款及为信贷管理目的)出售或贴现在正常业务过程中产生或符合过往惯例的应收账款或票据,或将应收账款转换或交换为应收票据;。(O)不受限制的附属公司或微不足道的附属公司的股权、债务或其他证券的任何处置;。(P)任何受限制附属公司依据与某人(借款人或受限制附属公司除外)达成的协议或向某人(借款人或受限制附属公司除外)作出的任何股权处置,而该受限制附属公司是从该人(借款人或受限制附属公司除外)取得该受限制附属公司,或该受限制附属公司是从该人取得其业务及资产(与该项收购有关而新成立的),作为该项收购的一部分,而在每种情况下均包括就该项出售或收购而作出的全部或部分代价;(Q)(1)以立即购买的类似重置财产的购买价格为基准,对财产进行处置,以换取贷方;(2)将处置财产的收益迅速用于该重置财产的购买价格(实际迅速购买的重置财产);及(3)在《守则》第1031条允许的范围内,对用于类似业务的同类财产进行任何交换(不包括其上的任何靴子);(R)与任何证券化交易或应收账款安排相关的任何证券化资产或应收账款资产的处置或其中的参与,或与按市场条件(由借款人真诚地确定)和在正常业务过程中或与以往惯例一致的与其收款或妥协相关的应收账款的处置;(S)与建造、获取、更换、修理或改善的财产有关的任何融资交易(包括房地产6 US-DOCS-140506888.9146702970.6的任何重建、翻新、翻新和/或开发

借款人或任何受限制子公司在截止日期后进行的资产转让(包括本协议允许的售后回租交易和资产证券化); 在合资企业或类似实体中的投资的处置,按照合资企业协议和类似约束性协议中规定的合资企业各方之间的惯例买卖协议的要求或进行;(u) 放弃或放弃合同权利或解决、解除、放弃或放弃合同、侵权、诉讼或任何种类的其他索赔; 解除现金管理协议或掉期责任项下的任何服务;及(w) 处置非核心资产。如果一笔交易(或其任何部分)符合允许的资产处置标准,并且也是允许的投资或第7.06节允许的投资,借款人自行决定,将有权对此类交易进行划分和分类(或其一部分)作为资产处置和/或一种或多种类型的许可投资或第7.06节允许的投资。“受让人集团”指两个或以上的合资格受让人,他们是另一个或两个或以上由同一投资顾问管理的核准基金的关联公司。“转让和承担”指由受让人和合格受让人签订的转让和承担(经第11.06(b)条要求其同意的任何一方同意),并经行政代理人接受,基本上采用附件E的形式,或任何其他形式(包括通过使用电子平台生成的电子文件)由行政代理批准,将该合格受让人约束为“许可证”。在下文中。“ASU”具有第1.03(d)条中规定的含义。“经审计的财务报表”指借款人及其子公司截至2019年12月31日的会计年度经审计的合并资产负债表,以及借款人及其子公司该会计年度的相关合并收入或经营、股东权益和现金流量报表,包括其附注。“自动延期信用证”具有第2.03(b)(iii)条中规定的含义。“可用期”指,就循环信贷而言,从交割日(包括交割日)起至以下日期(以较早者为准)的期间:(a)循环信贷到期日,(b)根据第2.06条终止循环信贷承诺的日期,及(c)各循环信用证持有人作出循环信用贷款的承诺及信用证开证人作出信用证的义务的终止日期。C根据第8.02节的信用扩展。“可用金额”指截至任何日期,累计确定的不小于零的金额,等于(i)(a)55,000,000美元和(b)LTM EBITDA的15%,两者中的较大者;(二)本期综合净收入的50%(作为一个会计期间处理)从结算日所在的财政季度的第一天起,至该限制性付款日期之前结束的最近一个财政季度结束时,借款人的内部合并财务报表可用(或者,如果合并净收入为赤字,则减去该赤字的100%); 7 US-DOCS\140506888.9146702970.6

(Iii)现金总额的100%,以及财产、资产或有价证券的公平市值,借款人在截止日期后因发行或出售其股权或因与另一人合并或合并而收到的收益,或在截止日期后以其他方式对借款人的股权(除发行不合格股票或指定优先股以外)作出贡献((X)现金收益净额、财产或资产或有价证券除外),这些净现金收益或财产或资产或有价证券是从向受限制附属公司或借款人的任何附属公司发行或出售此类股权所收到的,或借款人或借款人的任何附属公司为其员工的利益而设立的员工持股计划或信托,(Y)现金、财产、资产或有价证券,仅限于根据第7.06(B)(Vi)条和(Z)项(不包括捐款)从此类收益中支付的任何限制性付款,在每种情况下,其用途均为以前未用于可用金额以外的目的;(Iv)借款人或任何受限制附属公司在任何债务结束日期后从借款人或任何受限制附属公司(借款人或借款人的受限制附属公司,或借款人或借款人的任何附属公司为其雇员的利益而设立的雇员持股计划或信托,但以借款人或任何受限制附属公司出资的范围为其雇员的利益而设立的雇员持股计划或信托除外)的发行或出售所收取的现金收益净额总额的100%,以及财产、资产或可出售证券的公平市场价值,已转换或交换为借款人股权的不合格股票或指定优先股(不合格股票或指定优先股除外),加上借款人或任何受限制子公司在转换或交换时收到的任何现金的金额,以及财产、资产或有价证券的公平市场价值,且不得重复;(V)借款人真诚地厘定的现金收受总额的100%,以及借款人真诚厘定的有价证券或其他财产的公平市值,而该等有价证券或其他财产是借款人或其受限制附属公司出售或以其他方式处置(借款人或其受限制附属公司除外)、从借款人或其受限制附属公司购回和赎回该等受限制投资,以及偿还贷款或垫款,以及免除担保,而在每种情况下,该等担保均构成借款人或其受限制附属公司的受限制投资;或(Ii)出售(借款人或受限制附属公司除外)非受限制附属公司的股票或非借款人或受限制附属公司的实体的分派(但构成准许投资的投资额并将增加“准许投资”定义适用条款下的可用额的范围除外),或在截止日期后来自非借款人或受限制附属公司的实体的股息;(Vi)如将非受限制附属公司重新指定为受限制附属公司,或将非受限制附属公司合并、合并或合并为借款人或受限制附属公司,或在截止日期后将非受限制附属公司的全部或实质所有资产转让予借款人或受限制附属公司,则为借款人在将该非受限制附属公司重新指定为受限制附属公司时或在合并时真诚厘定的在该非受限制附属公司的投资(或经转让的资产)的公平市值,资产的合并、合并或转移(在考虑到与如此指定或合并的不受限制的子公司有关的任何债务、合并或合并后的任何债务或与如此转移的资产有关的债务),但构成准许投资的投资额除外;和(Vii)任何减少的收益;减去(Viii)自结算日以来该可用金额的使用。“可用基期”是指,截至任何确定日期,就当时的基准(如适用)而言,(X)如果该基准是定期利率,则该基准(或其组成部分)的任何基期为或8 US-DOCS\140506888.9146702970.6

可用于根据本协议确定一个利息期的长度,或(Y)在其他情况下,根据该基准(或其组成部分)计算的任何利息付款期,该付息期是或可能用于确定根据该基准计算的利息支付的任何频率,在每种情况下,在该日期,并且不包括根据第2.19(D)节从“利息期”的定义中删除的该基准的任何期限,以避免产生疑问。“自救行动”是指适用的决议机构对受影响的金融机构的任何负债行使任何减记和转换权力。“自救立法”是指:(A)就执行欧洲议会和欧盟理事会指令2014/59/EU第55条的任何欧洲经济区成员国而言,欧盟自救立法附表中不时描述的针对该欧洲经济区成员国的实施法律、法规或要求;(B)就英国而言,指英国《2009年联合王国银行法》(经不时修订)和适用于联合王国的任何其他与解决不健全或破产银行有关的法律、法规或规则,投资公司或其他金融机构或其关联公司(通过清算、管理或其他破产程序以外)。“基本利率”是指任何一天的年浮动利率,相当于(A)联邦基金利率加1%的1/2,(B)行政代理不时公开宣布为其“最优惠利率”的该日的有效利率,以及(C)在第三修正案生效日期及之后,适用的调整后期限SOFR(在实施任何适用的“下限”之后),以每日为基础确定的利率,期限为一(1)个月加1%;条件是,如果如此确定的基本利率将低于0.00%,基本利率将被视为0.00%。“最优惠利率”是行政代理根据各种因素设定的利率,包括行政代理的成本和预期收益、一般经济条件和其他因素,并用作某些贷款定价的参考点,这些贷款的定价可能是该公布的利率,也可能高于或低于该公布的利率。在第三修正案生效日及之后,因“最优惠利率”、联邦基金利率或调整后期限SOFR的变化而引起的基本利率的任何变化,应在“最优惠利率”、联邦基金利率或调整后期限SOFR的此类变化的生效日期(视具体情况而定)生效。“基准利率贷款”是指以基准利率计息的贷款。“基本利率术语SOFR确定日”具有“术语SOFR”定义中规定的含义。“基准”最初是指术语SOFR参考汇率;如果关于术语SOFR参考利率或当时的基准发生了基准转换事件,则“基准”是指适用的基准替换,前提是该基准替换已根据第2.19(A)节取代了以前的基准利率。“基准更换”是指,对于任何基准转换事件,行政代理可以就适用的基准更换日期确定以下顺序中所列的第一个备选方案:(A)(I)每日简单SOFR和(Ii)(I)对于任何循环信用贷款,年利率为0.10%;(Ii)对于任何定期贷款,年利率为0.26161%;或(B)(I)由行政代理及借款人选定的替代基准利率,而借款人已充分考虑(A)任何替代基准利率的选择或建议,或有关政府机构厘定该利率的机制,或(B)任何发展中的或当时盛行的市场惯例,以厘定基准利率以取代当时美元银团信贷安排的现行基准,以及(Ii)相关的基准替代调整。如果根据上文(A)或(B)款确定的基准替换将低于下限,则就本协议和其他贷款文件而言,基准替换将被视为下限。9 US-DOCS\140506888.9146702970.6

“基准替换调整”是指,对于以未经调整的基准替换替换当时的基准、利差调整或用于计算或确定此类利差调整的方法(可以是正值、负值或零),由行政代理和借款人选择并适当考虑(A)任何选择或建议的利差调整,或用于计算或确定利差调整的方法,以便由相关政府机构以适用的未经调整的基准替换此类基准,或(B)任何发展中的或当时盛行的确定利差调整的市场惯例;或计算或确定该等利差调整的方法,以在当时以美元计价的银团信贷安排的适用未经调整基准取代该基准。“基准更换日期”是指由管理机构确定的日期和时间,该日期不得迟于与当时的基准有关的下列事件中最早发生的一个:(A)在“基准过渡事件”的定义(A)或(B)条款的情况下,(I)其中提及的公开声明或信息公布的日期和(Ii)该基准的管理人永久或无限期停止提供该基准(或其组成部分)的所有可用承诺人的日期;或(B)在“基准过渡事件”定义第(C)款的情况下,该基准(或用于计算该基准的已公布组成部分)被监管机构确定并宣布该基准(或其组成部分)的管理人不具代表性的第一个日期;但这种非代表性将参照该(C)款所述的最新声明或出版物来确定,即使在该日期继续提供该基准(或其组成部分)的任何可用基准期。为免生疑问,在第(A)或(B)款的情况下,就任何基准而言,当(A)或(B)款所述的适用事件发生时,将被视为已发生“基准更换日期”,该事件涉及该基准的所有当时可用的承租人(或用于计算该基准的已公布组成部分)。“基准过渡事件”是指与当时的基准有关的以下一个或多个事件的发生:(A)由该基准的管理人或代表该基准的管理人(或在计算其时使用的已公布的部分)发表公开声明或发布信息,宣布该管理人已经停止或将永久或无限期地停止提供该基准(或其部分)的所有可用男高音;但在该声明或发布时,没有继任管理人将继续提供该基准(或其该部分)的任何可用男高音;(B)由监管监管人为该基准的管理人(或在计算该基准时使用的已公布的组成部分)、联邦储备委员会、纽约联邦储备银行、对该基准(或该组成部分)的管理人具有管辖权的破产管理人员、对该基准(或该组成部分)的管理人具有管辖权的解决机构、或对该基准(或该组成部分)的管理人具有类似的破产或处置权限的法院或实体所作的公开陈述或资料发布,声明该基准(或其组成部分)的管理人已经停止或将永久或无限期地停止提供该基准(或其组成部分)的所有可用基调;但在该声明或公布时,并无继任管理人将继续提供该基准(或其组成部分)的任何可用基调;或(C)监管机构为该基准(或用于计算该基准的已公布组成部分)的管理人发表的公开声明或发布的信息,宣布该基准(或其组成部分)的所有可用基调不具有代表性,或截至指定的未来日期将不具有代表性。10 US-DOCS\140506888.9146702970.6

为免生疑问,若就任何基准的当时可用年期(或计算基准时使用的已公布部分)发表上述公开声明或公布信息,则视为该基准发生了“基准过渡事件”。 “基准不可用期”是指(a)从基准更换日开始的一段时间(如有),如果在基准更换日,根据第2.19条和(b)条,在基准替代品已替代当时的基准时,没有基准替代品已替代当时的基准,用于本协议项下的所有目的和任何贷款文件项下的所有目的-根据第2.19条,本协议项下和任何贷款文件项下的所有目的的当前基准。“受益所有权证明”是指受益所有权条例要求的关于受益所有权的证明。“受益所有权条例”指31 C.F.R.§ 1010.230。“福利安排”指ERISA第3(3)条所指的雇员福利计划,该计划不是养老金计划或多雇主计划,由借款人或ERISA关联公司维持或以其他方式出资。“福利计划”指(a)“雇员福利计划”(如ERISA中定义)受ERISA标题I的约束,(b)《守则》第4975条所界定并受其规限的“计划”,或(c)其资产包括以下各项的任何人士:(就ERISA第3(42)条而言,或就ERISA第I篇或守则第4975条而言)任何此类“雇员福利计划”或“计划”的资产。“董事会”是指(a)在有限合伙人的情况下,普通合伙人或任何授权行事的委员会,(b)在公司的情况下,该人的董事会或任何授权行事的委员会,(c)在有限责任公司的情况下,(四)董事会成员的姓名或者名称、住所、住所、职务;(五)董事会成员的姓名或者名称、住所、职务、职务;管理委员会或类似的管理机构或任何授权的委员会,负责管理的业务和事务,人.“借款人”具有本合同引言段中规定的含义。“借款人材料”具有第6.02条规定的含义。“借款”是指循环信用借款、周转额度借款或定期借款,视上下文而定。“营业日”指除星期六、星期日或其他商业银行根据行政代理人办公室所在州的法律被授权关闭或实际关闭的日子以外的任何日子,如果该日子与任何SOFR贷款有关,则指同时也是美国政府证券营业日的任何日子。“业务继承人”指(a)借款人的任何前子公司和(b)在截止日期后,与借款人的子公司进行收购、合并或合并的任何人(导致该子公司不再是借款人的子公司),或获得性(在一项交易或一系列交易中)子公司的全部或绝大部分财产和资产或业务或构成业务单位的资产,借款人子公司的业务线或部门。“资本化租赁债务”是指根据公认会计原则,出于财务报告目的,需要分类和核算为资本化租赁的债务。该债务所代表的债务金额将是在作出任何决定时该债务的资本化金额11 US-DOCS\140506888.9146702970.6

按公认会计原则厘定,而其述明的到期日将为该租约于该租约终止前最后一次支付租金或根据该租约应付的任何其他款项的日期,该租约可终止而不受惩罚。“专属自保公司”是指借款人的附属公司,专门为借款人及其子公司和获准被保险人提供自我保险,除附属于该保险公司并为维持公司生存所必需的活动外,不得从事任何其他活动。“现金抵押”系指为L/C发行人或循环额度贷款人(视情况而定)和循环信贷贷款人中的一个或多个以及循环信贷贷款人的利益,将现金或存款抵押或交付给行政代理,作为L/信用证债务、与循环额度贷款有关的债务或循环信贷贷款人为其中任何一项的参与提供资金的义务(视上下文需要而定)的抵押品、现金或存款账户余额,或者,如果行政代理、L/C发行人或循环信贷额度贷款人应自行决定同意其他信用支持,在每一种情况下,都应根据令(A)行政代理和(B)L/信用证出票人或摆动额度贷款人(视情况而定)满意的形式和实质文件。“现金抵押品”应具有与前述相关的含义,并应包括此类现金抵押品和其他信贷支持的收益。“现金等价物”是指:(1)(A)美元、加元、欧元或英镑;或(B)借款人和受限制子公司在正常业务过程中持有的任何其他外币;(2)由美国、加拿大或瑞士政府、欧洲联盟成员国或其任何机构或机构发行或直接和全面担保或担保的证券(只要该国家或该成员国的全部信用和信用被质押以支持该证券),自取得之日起到期日不超过两年;(3)存款证、定期存款、欧洲美元定期存款、隔夜银行存款或银行承兑汇票,而存款证、定期存款、欧洲美元定期存款、隔夜银行存款或银行承兑汇票的到期日自取得之日起计不超过一年,由任何贷款人或任何银行或信托公司发行,而其商业票据被S或穆迪评为至少“A-2”或同等评级的银行或信托公司(或如当时两者均未发行可比评级,(B)(如果该银行或信托公司没有被评级的商业票据),其资本和盈余合计超过1亿美元;(4)第(2)、(3)和(7)款所述标的证券的回购义务;(5)由上述第(3)款所述任何人签发的备用信用证支持的、自收购之日起一年或以下期限的证券;(6)符合上文第(3)款规定的资格的银行(或其母公司)发行的商业票据和浮动或固定利率票据,在其设立日期后一年内到期,或由S或穆迪的评级至少为(A)A-或以上的公司(或穆迪的P-1或更高评级)发行或担保的任何商业票据和浮动或固定利率票据(或如当时两者均未发行可比评级,借款人选择的另一个国家认可的统计评级组织的可比评级)在其创建日期后两年内到期,或(B)S的A-2或更高的评级或穆迪的“P-2”或更高(或者,如果当时两者都没有发布可比评级,则借款人选择的另一个国家认可的统计评级组织的可比评级)在其创建日期后一年内到期,或者在每种情况下,如果没有关于商业票据或固定利率票据的评级,发行人对其长期债务具有同等评级的;(7)S或穆迪评级至少为“P-2”或“A-2”的短期货币市场及类似证券(或,如当时两者均未发出可比评级,则A 12 US-DOCS\140506888.9146702970.6

借款人选择的另一个国家认可的统计评级机构的可比评级),并且在每种情况下,在其创建或收购之日起24个月内到期;(8) 由美利坚合众国、加拿大、瑞士、欧盟任何成员国或其任何政治分支机构、税务机关或公共机构的任何州、省、联邦或领地发行的可随时销售的直接债务,在每种情况下,具有穆迪或标准普尔提供的两个最高评级类别之一(或者,如果当时两者都没有发布可比评级,则由借款人选择的另一个国家认可的统计评级机构的可比评级),自创建或收购之日起不超过两年到期;(9) 由任何外国政府或其任何政治分支机构、税务机关或公共机构发行的可随时销售的直接债务,在每种情况下,具有标准普尔或穆迪可获得的两个最高评级类别之一(或者,如果当时两者都没有发布可比评级,然后是借款人选择的另一个国家认可的统计评级机构的可比评级)自收购日起不超过两年的期限;(10) 自收购之日起平均到期日为12个月或更短的货币市场基金投资,该投资被标普或穆迪评为三个最高评级类别(或者,如果当时两者都没有发布可比评级,则由借款人选择的另一个国家认可的统计评级组织的可比评级); 对于任何外国子公司:(i)该外国子公司设有首席执行官办公室和主要营业地点的国家的国家政府的义务;(二)公司章程规定的公司章程规定或定期存款于任何商业银行,该商业银行根据该外国子公司设有其首席执行官办公室和主要营业地点的国家的法律组建和存在;如果该国是经济合作与发展组织的成员,且其短期商业票据获标准普尔评级至少为“A-2”或同等评级,或获穆迪评级至少为“P-2”或同等评级(任何该等银行为“认可外地银行”),而在每种情况下,到期日由收购日期起计不超过270日;及(iii)在认可外地银行开设的活期存款户口的等值;(12) 由标准普尔评级为“BBB-”或更高或穆迪评级为“Baa 3”或更高的人发行的债务或优先股(或者,如果当时两者都没有发行可比评级,则借款人选择的另一个国家认可的统计评级机构的可比评级),自收购之日起24个月或更短时间内到期;(13) 在美国、加拿大、欧洲联盟成员国或日本发行并有资格在有关中央银行再贴现并由银行承兑的汇票(或任何非物质化的等价物);(14) 投资于货币市场基金,而该等基金是透过在任何符合上文第(3)款所指明资格的银行开设的“扫动”户口的一部分而提供的;(15) 对工业发展收益债券的投资,这些债券(i)“重新设定”利率的频率不低于每季度一次,(ii)有权从与一家已建立的经纪交易商的再销售安排中受益,(iii)由符合上文第(3)款规定的资格的任何银行签发的涵盖本金和应计利息的直接支付信用证支持;(16) (17)在集合基金或投资账户中的投资,包括前述第(15)款所述性质的投资; 现金等价物或类似于上述第(1)至(16)条所述的以美元或任何替代货币计价的工具; 13 US-DOCS\140506888.9146702970.6

(18)任何可随时交易的投资公司、货币市场、增强型高收益基金或其他投资基金的权益,而该投资基金将其资产的90.0%或以上投资于上文第(1)至(17)款所指明类型的工具;及(19)借款人及其附属公司于截止日期所拥有的任何有价证券组合。如果是受限制子公司的任何外国子公司的投资,或在美利坚合众国以外的国家进行的投资,现金等价物还应包括:(A)上文第(1)至(9)款和第(11)至(14)款所述外国债务人的投资类型和期限,投资者或义务人(或该等义务人的母公司)具有该等条款所述评级或来自可比外国评级机构的同等评级的其他短期投资;及(B)外国附属公司根据正常投资惯例在类似第(1)至(14)款及本段所述投资的现金管理投资中使用的其他短期投资。尽管有上述规定,现金等价物应包括以上文第(1)款所述货币以外的货币计价的金额,前提是此类金额应在实际可行的情况下尽快兑换为第(1)款所列任何货币,且无论如何应在收到此类金额后10个工作日内兑换。为免生疑问,根据本定义(上文第(16)款除外)确定为现金等价物的任何项目将被视为本协议下所有目的的现金等价物,无论此类项目在公认会计原则下如何处理。“现金管理协议”是指在不构成信用额度的范围内提供下列任何服务的任何协议(并非违约的隔夜汇票安排除外):自动结算所交易、金库、存管、信用卡或借记卡、购物卡、储值卡、电子转账服务和/或现金管理服务,包括但不限于在正常业务过程中或与以往惯例一致的受控支付服务、透支安排、外汇安排、存款和其他账户和商户服务或其他现金管理安排。“现金管理银行”是指在订立现金管理协议时,作为贷款人或安排人或行政代理人或贷款人、安排人或行政代理人的附属机构,以现金管理协议一方的身份行事的任何人。“氯氟化碳”系指本守则第957条所指的“受控外国公司”的任何附属公司。“法律变更”系指在本协定日期后发生下列任何情况:(A)任何法律、规则、条例或条约的通过或生效,(B)任何政府当局对任何法律、规则、条例或条约或其行政、解释、执行或适用的任何改变,或(C)任何政府当局提出或发布任何请求、规则、准则或指令(不论是否具有法律效力);但即使本协议有任何相反规定,(X)《多德-弗兰克华尔街改革和消费者保护法》及其下的所有要求、规则、指导方针或指令,以及(Y)国际清算银行、巴塞尔银行监管委员会(或任何后续机构或类似机构)或美国监管机构根据《巴塞尔协议III》颁布的所有请求、规则、指导方针或指令,在任何情况下均应被视为“法律变更”,不论其制定、通过或发布的日期如何。“控制权变更”是指:(1)借款人知悉(通过根据交易法第13(D)条提交的报告或任何其他文件、委托书、投票、书面通知或其他方式)除一个或多个许可持有人外,任何相关人士(在交易法第13(D)和14(D)条中使用的术语在成交之日有效),成为借款人总投票权的50.0%以上的“实益拥有人”(根据交易法第13d-3条的定义,在成交之日生效);14 US-DOCS\140506888.9146702970.6

(2)在一项或一系列关连交易中,将借款人及其受限制附属公司的全部或实质全部资产出售、租赁、转让、转易或其他处置(合并、合并、合并或其他业务合并交易除外)予借款人或其任何受限制附属公司或一名或多名核准持有人以外的人士;或(3)根据任何2017年优先票据发生“控制权变更”或类似事件。尽管有上述规定,(X)收购有表决权股票的权利(只要该人没有权利指导有表决权股票的投票)或与收购或处置有表决权股票相关的任何否决权不会导致一方成为“实益所有人,“及(Y)如果(A)紧接该交易后该控股公司的有表决权股份的直接或间接持有人与紧接该交易前我们的有表决权股份持有人实质上相同,或(B)紧接该交易后并无任何人(符合本句规定的控股公司除外)直接或间接成为该控股公司的实益拥有人,或持有该控股公司超过50.0%的有表决权股份,则该交易不会纯粹因为借款人成为该控股公司的直接或间接全资附属公司而被视为涉及控制权的变更。“独联体”系指由借款人持有100%股权的亚利桑那州合营保险公司,其作为专属自保保险公司,从事承保借款人及其子公司和获准被保险人的某些业务风险的业务。“截止日期”是指按照第11.01节的规定,满足或放弃第4.01节中的所有先决条件的日期。“税法”系指经修订的1986年国内税法。“抵押品”是指所有不动产和非土地财产,行政代理为其自身和担保当事人的利益而对其享有的留置权据称是根据抵押品文件的条款授予的。“抵押品文件”是指对担保协议、抵押、知识产权担保协议以及根据本协议条款(包括但不限于第6.14节的条款)可能由任何一方或多方贷款方签署和交付的任何和所有其他担保文件的统称,以及为担保当事人的利益创建或声称创建以行政代理人为受益人的留置权的每一份其他协议、文书或文件。“抵押性外国子公司”的含义与“除外财产”的定义相同。“承付款”系指(一)定期承付款、(二)循环信贷承付款、(三)递增定期承付款、(四)递增循环承付款、(五)其他定期承付款或(六)其他循环承付款。“已承诺贷款通知”是指(A)定期借款、(B)循环信用借款、(C)根据第2.02(A)节将贷款从一种类型转换为另一种类型、或(D)继续进行SOFR贷款的通知,基本上采用附件A的形式或行政代理批准的其他形式,包括行政代理批准的电子平台或电子传输系统上的任何形式(但仅请求将贷款转换为另一类型或继续进行SOFR贷款的已承诺贷款通知不得包含对陈述和保证的重申)。由借款人的一名负责人填写并签署。“商品交易法”系指不时修订的“商品交易法”(“美国联邦法典”第7编第1节及其后)和任何后续法规。15 US-DOCS\140506888.9146702970.6

“符合证书”是指实质上采用附件D形式的证书。“符合变更”是指,在使用或管理术语SOFR或使用、管理、采用或实施任何基准替代时,任何技术、行政或操作变更(包括对“基本利率”的定义、“营业日”的定义、“美国政府证券营业日”的定义、“利息期”的定义或任何类似或类似的定义(或增加“利息期”的概念)、确定利率和支付利息的时间和频率、借款请求或预付款、转换或继续通知的时间和频率的更改,回顾期限的适用性和长度、第3.05节的适用性以及其他技术、行政或操作事项),行政代理人在与借款人协商后决定,可能是适当的,以反映任何此类费率的采用和实施,或允许行政代理人以与市场惯例基本一致的方式使用和管理该费率(或者,如果行政代理人在与借款人协商后决定采用此类市场惯例的任何部分在行政上不可行,或者如果行政代理人确定不存在用于管理任何此类费率的市场惯例,则由行政代理人决定以行政代理人决定的其他管理方式,在与借款人协商的情况下,对于本协议和其他贷款文件的管理是合理必要的)。“关联所得税”是指对净收入(无论其面额如何)征收或计量的其他关联税,或者是特许经营税或分支机构利润税。“同意的贷款人”具有第四修正案中规定的含义。“综合折旧和摊销费用”是指任何人在任何时期的折旧和摊销费用总额,包括(1)无形资产和非现金组织成本、(2)递延融资费用或成本和(3)资本化支出、客户获取成本和奖励付款、转换成本和合同获取成本、因低于面值发行债务而产生的原始发行折扣摊销以及有利或不利租赁资产或负债的摊销。根据公认会计原则及资产负债表上的任何资产减记或资产价值减记,该人士及其受限制附属公司在该期间的综合基础上及以其他方式厘定的减值。“综合EBITDA”就任何人而言,指该人在任何期间的综合净收入:(1)增加(不重复):(A)与任何实际的、建议的或预期的股权发行、准许投资、收购、处置、资本重组或债务产生有关的任何费用、成本、开支或收费(综合折旧和摊销费用除外)(不论是否成功),包括(I)与发售可换股票据、2017年优先票据、本协议、应收账款融资、证券化交易、根据本协议允许产生的任何其他债务和任何证券化费用,以及(Ii)对可转换票据、2017年优先票据、本协议、应收账款融资、证券化交易、任何证券化费用、根据本协议允许产生的任何其他债务或任何股权发行的任何修改、豁免或其他修改,在每种情况下,无论是否完成,在计算综合净收入时扣除(而不是加回)相同的程度;加(B)根据收入、利润、收入或资本的税收规定,包括但不限于联邦、州、省、领地、地方、外国、统一、消费税、财产税、特许经营税和在此期间支付或积累的外国预扣税和类似税,包括与任何税务检查有关的任何罚款和利息(包括但不限于16个US-DOCS/140506888.9146702970.6

此类税费的任何增加,以及与此相关的任何罚款和利息),(不加回)计算综合净收入;加上(c)任何其他非现金费用、减记、开支、损失,非现金判断或结算以及相关的非现金费用或非现金项目减少了该期间的综合净收入,包括任何减值费用或购买会计的影响(不包括任何此类非现金费用、减记或代表项目减记或正常运营的应计费用或储备的项目);但如果任何此类非现金费用、减记或项目代表未来期间现金支出的应计费用或储备,则该未来期间的现金支付应在支付时从合并EBITDA中扣除;进一步规定,为了计算综合EBITDA,当用于计算第一留置权净杠杆率以确定是否符合本协议第7.11条时,以及当用于“适用利率”定义的第(i)条时,(为免生疑问,没有其他章节或定义)(在每种情况下,从截至2023年3月31日的四个财政季度开始),非现金结算导致的总金额增加(为免生疑问,任何其他非现金项目)根据本条款(c)在2023年1月1日及之后产生,减少截至2023年3月31日的财政季度或任何后续财政季度的综合净收入,在任何连续四个季度的期间内不得超过综合EBITDA的15%;加上(d)(i)任何重组费用、准备金、整合成本或其他业务优化费用或成本的金额(包括与执行节约成本举措直接有关的费用)(而不是加回)在计算合并净收入,包括任何一次性成本产生的收购或剥离后,关闭日期,包括,与任何遣散费、留用费、签约奖金、搬迁费、招聘费和其他员工相关成本、未来租赁承诺以及与设施开业、关闭和/或合并以及退出业务线相关的成本有关的费用,以及(ii)与收购相关诉讼及其和解相关的费用、成本和支出;但是,根据本条款(d)的总金额,连同根据“合并净收入”定义第(5)条进行的任何加回,在任何连续四个季度的期间内不得超过合并EBITDA的20%,在预计调整生效之前(连同与“备考基准”定义所载的备考调整一致的调整,该定义应比照适用);此外,为免生疑问,本(d)条不应包括仅因COVID-19导致或仅归因于COVID-19的收入损失的任何加计;加上(e)根据FASB ASC主题810-10-45的应用,包括在归属于非控股权益的合并净收入中的任何净亏损(“专题810”);加上(f)董事会费用、管理、监督、咨询、顾问、再融资、后续交易的金额,咨询费和退出费(包括终止费)以及在此期间向借款人董事会任何成员支付或应计的相关赔偿和费用,在第7.08节允许的范围内,任何许可持有人或许可持有人的任何关联公司;加上(g)需要类似会计处理和应用FASB ASC主题815及相关声明的掉期债务或嵌入式衍生工具的已实现净亏损;加(h)现金收入(或导致现金支出减少的任何净额结算安排)不代表任何时期的综合EBITDA或综合净收入,与该收入相关的现金收益在根据以下第(2)款计算任何以前期间的合并EBITDA时扣除,且不加回;加上17 US-DOCS\140506888.9146702970.6

(i)借款人或受限制子公司根据任何管理层股权计划或股票期权计划或任何其他管理层或员工福利计划或协议、任何离职协议或任何股票认购或股东协议产生的任何成本或费用;加上(j)养恤金或其他离职后福利费用净额,即未确认的先前服务费用、精算损失、包括摊销以往各期产生的此类款项,摊销未确认的净债务,(和损失或成本)存在于首次应用FASB ASC主题715之日,以及任何其他类似性质的项目;加上(k)(i)就证券化交易向证券化子公司出售证券化资产及相关资产的损失或折扣金额,以及(ii)与证券化交易有关的费用;加上(l)与收购或投资有关的盈利及或有代价责任(包括以花红或其他方式入账的责任)及其调整及购买价格调整;加上(m) [已保留](N)该人在该期间的固定费用(包括(X)为对冲利率、货币或商品风险而订立的任何掉期债务或其他衍生工具的净亏损,(Y)银行手续费及(Z)与融资活动有关的担保债券成本,加上根据第(1)款(T)至(Z)款不在“综合利息开支”定义范围内的款额),但在计算综合净收入时扣除(及不加回)该等款项;加上(O)在计算综合净收入时扣除(而没有加回)的该人在该期间的综合折旧和摊销费用;加上(P)由第三方在任何非全资子公司的少数股权所应占的附属收入构成的任何少数股权支出的数额;加上(Q)因外币变动对借款人及其受限制子公司的资产或负债的估值产生影响而产生的已实现汇兑损失;加上(R)支付给借款人或任何母实体的期权持有人的与向该人或其母实体的股权持有人进行任何分配有关或由于向该人或其母实体的股权持有人进行任何分配而支付的费用金额,这些支付是为了补偿这些期权持有人,如同他们在分配时是股权持有人并有权分享,在每种情况下,在本协议允许的范围内;加上(S)下列各项的损失、开支或收费(包括所有费用及开支或收费):(1)因放弃、关闭、处置或停止经营而产生的任何亏损,及(2)善意厘定的因业务处置或资产处置(在正常业务过程中除外)所致的任何亏损;加上(T)在计算有关综合净收入时未将相关亏损计算在内的部分,以及(T)在计算有关综合净收入时,业务中断保单所得收益按有关亏损计算;及18 US-DOCS/140506888.9146702970.6

(2)减去(不重复):(A)非现金收益增加此人在该期间的综合净收入,包括与非现金判断或结算有关的非现金收益,但不包括任何非现金收益,但不包括任何非现金收益,条件是这些收益是对先前任何期间减少综合EBITDA的潜在现金项目的应计项目或准备金的冲销;加上(B)根据第810主题的适用,列入可归因于非控制权益的综合净收入的任何净收入。“综合利息支出”,就任何人而言,指在任何期间内无重复的:(1)该人及其受限制附属公司在该期间的综合利息支出,在计算综合净收入(包括(A)以低于面值的价格发行债务所产生的原始发行折扣或溢价的摊销(与根据信贷协议借入的与交易有关的债务除外)时扣除(且未加回)的范围内)的总和;(B)就信用证或银行承兑汇票而欠下的所有佣金、折扣及其他费用和收费。(C)非现金利息支付(但不包括可归因于任何掉期债务或其他衍生工具根据公认会计原则按市值计价的任何非现金利息支出);。(D)资本化租赁债务的利息部分;及。(E)根据利率互换债务就债务支付的净额(如有),但不包括(S)证券化费用;。(T)与税收有关的罚款和利息;(U)根据任何登记权协议欠下的任何额外利息;(V)债务以外的贴现负债的增加或应计;(W)因对与任何收购有关的购进会计适用而产生的任何债务进行贴现而产生的任何费用;(X)递延融资费、债务发行成本、债务贴现或溢价、终止的套期保值债务和其他佣金的摊销或注销;融资费和支出,以及经调整的包括在内的部分,排除根据任何购物卡或类似计划购买或采购商品或服务而收到的任何退款或类似信用,(Y)任何过渡费、承诺费和其他融资费的任何支出,以及(Z)仅因GAAP下推会计而出现在该人的资产负债表上的该人的任何父母的债务的利息);加上(Ii)该人士及其受限制附属公司在该期间的综合资本化权益,不论是已支付或应累算的;减去(Iii)该期间的利息收入。就本定义而言,资本化租赁债务的利息应视为按该人士根据公认会计准则合理厘定的利率计提,该利率为该资本化租赁债务所隐含的利率。“综合净收入”,就任何人而言,指该人及其受限制附属公司在任何期间的净收益(亏损),该净收入(亏损)是以综合公认会计原则为基础,在优先股股息扣减前在该期间厘定的;但条件是:(1)任何人如不是全资受限制附属公司,则该人的任何净收益(亏损)将计入该综合净收益内,但该期间可归于借款人的任何受限制附属公司在该期间的净收入将计入该综合净收益内;(2)任何人的任何净收入(亏损)(如果该人不是受限制附属公司)(包括根据权益会计法记录在该人身上的投资的任何净收益(亏损)),但借款人在该期间任何该人的净收入中的权益将计入19 US-DOCS/140506888.9146702970.6

净收入最多为实际分配的现金或现金等价物的总额,或(由借款人的管理人员合理确定)在该期间内,该人员可以作为股息或其他分配或投资回报分配给借款人或限制性子公司(如果是向受限制子公司进行股息或其他分配或投资回报,则受下文第(3)款所载的限制的约束);(3)仅为厘定可动用金额的可动用金额,任何受限制附属公司的任何净收入(亏损)(担保人除外)如果该子公司直接或间接受限于该受限制子公司直接或间接支付股息或进行分配的限制,通过执行该受限子公司的章程、特许状或任何协议、文书、判决、法令、命令的条款,适用于该受限子公司或其股东的法规或政府规则或条例(除(a)已豁免或以其他方式解除的限制,(b)根据本协议、2017年优先票据或2017年契约的限制,以及(c)本协议允许的限制外),惟《尚书》云:在此期间,任何该等受限制子公司的净收入中的权益将计入该等综合净收入,直至该受限制子公司在此期间实际分配或本可分配给该受限制子公司的现金或现金等价物的总额。借款人或另一个限制性子公司作为股息或其他分配(如果是向另一个限制性子公司的股息,则受本条所载限制的约束);(4) 任何收益(或损失),以及任何此类收益的相关税收准备金(或任何此类损失的税务影响),在出售或以其他方式处置借款人或任何受限制子公司的任何资产或处置或终止业务时变现,而这些资产或业务在正常业务过程中未被出售或以其他方式处置(五)董事会会议记录; 任何特殊、例外、不寻常或非经常性收益、损失、费用或支出,或与任何重组、裁员或遣散费用或搬迁费用、整合和设施开业费用以及其他业务优化费用和运营改进有关的任何费用、支出或储备(包括与新产品推出有关的费用)、系统开发和建立费用,应计项目或准备金(包括与截止日期后的收购相关的重组和整合成本以及对现有储备的调整),无论是否在合并财务报表中归类为重组费用、签约成本、留用或完成奖金、过渡成本,与关闭/合并设施有关的费用、与战略举措有关的内部费用以及削减或修改养恤金和退休后雇员福利计划(包括任何退休金负债的结算)、合约终止及因上述任何事项而产生的专业及咨询费用;前提是,根据第(5)条规定的此类总额,连同根据“合并EBITDA”定义第(d)条规定的任何加回,在任何连续四个季度的期间内,不得超过合并EBITDA的20%,在该期间的备考调整生效之前(加上与“备考基础”定义中所列备考调整一致的调整,应比照适用);此外,为免生疑问,第(5)条不应包括仅因COVID-19导致或仅归因于COVID-19的任何收入损失的加计;(6) 会计原则变更的累积非现金影响,包括借款人在截止日期后任何时候选择应用IFRS所产生的任何影响; 任何(i)因授予股票、股票期权或其他基于权益的奖励而产生的任何非现金补偿费用或开支,以及与任何养老金负债或其他准备金有关的任何非现金视为融资费用,或任何福利计划义务的重新估值,以及(ii)归因于递延补偿计划或信托的收入(亏损); 20 US-DOCS\140506888.9146702970.6

(8)与提前清偿债务直接相关的所有递延融资成本、支付的保费或发生的其他费用,以及因核销或免除债务而产生的任何净收益(损失);(9)任何掉期债务的任何未实现收益或损失,或在与合格对冲交易有关的收益中确认的任何无效,或就任何掉期义务而言,不符合对冲交易资格的衍生品收益中确认的变化的公允价值;(10)在该期间内或在该期间内就任何收购、投资、资产处置、发行或偿还债务、发行股权、再融资交易或任何债务工具的修订或修改而招致的任何费用及开支(包括任何交易或保留红利或类似的付款),以及在该期间内因任何该等交易而招致的任何费用或非经常性合并成本,不论是否成功(为免生疑问,包括:根据FASB ASC第805号和与FASB ASC第460号相关的损益支出所有交易相关费用的影响);(十一)未实现的外币折算增减或与以该人的本位币以外的货币计价的债务有关的交易损益,包括与重新计量负债有关的未实现外币折算损益(包括与货币兑换风险互换义务产生的净亏损或收益),以及与折算以外币计价的资产和负债有关的任何未实现汇兑损益;(12)与债务有关的任何未实现的外币换算增减或交易收益或损失,包括与债务的货币重新计量有关的收益(包括因货币兑换风险而产生的任何净亏损或收益),或借款人或任何受限制子公司对借款人或任何受限制子公司的其他债务;(13)任何购买会计影响,包括但不限于,由于任何已完成的收购或其任何金额的摊销或注销(包括对正在进行的研究和开发的任何注销),对存货、财产和设备、软件和其他无形资产的调整以及GAAP和相关权威声明要求或允许的以组成部分金额的递延收入(包括此类调整对借款人和受限制子公司的影响);(14)根据GAAP产生的任何商誉或其他无形资产减值费用、注销或减值以及无形资产的摊销;(15)提前清偿或注销债务或掉期债务或其他衍生工具所产生的收入(损失)的税后影响;(16)因按照公认会计原则进行交易而需要建立或调整的应计项目和准备金(包括对现有收益的估计支出的任何调整),或者因采用或修改会计政策而发生的变化;(17)因掉期债务或嵌入衍生品而产生的任何未实现净损益,该债务或嵌入衍生品需要类似的会计处理,并根据FASB ASC主题825和相关声明适用主题815和相关声明或按市值计价的其他金融工具;(18)任何交易成本;和21 US-DOCS/140506888.9146702970.6

(十九) 与历史税收风险调整相关的任何非现金费用、应计费用或储备,以及与税收减免相关的任何递延税项费用或因交易产生的净经营亏损,或与此类项目相关的任何估值准备金的释放。 此外,如果该人士及其受限制子公司的合并净收入中尚未包含此类费用,则尽管上述规定有任何相反规定,合并净收入应包括(i)与本协议允许的任何投资或任何资产出售、转让、转移或其他处置相关的赔偿或其他报销规定所报销的任何费用和收费,或者,只要借款人善意地确定存在合理的证据表明该金额将实际上得到偿还,且仅限于该金额(A)在180天内未被适用付款人书面拒绝,且(B)在该证据日期后365天内实际上得到偿还(扣除在365天内没有偿付的任何数额)及(ii)保险承保的范围(包括营业中断保险)并实际报销,或者,只要借款人已确定有合理证据表明该金额实际上将由保险人偿还,且仅限于该金额为(A)适用的承运人在180天内没有以书面形式拒绝,并且(B)在此类证据之日起365天内实际上得到补偿(扣除任何在365天内没有得到补偿的金额),与责任或伤亡事件或业务中断有关的费用。“合并总资产”指截至任何日期,借款人和受限制子公司的总资产,根据公认会计原则在合并基础上确定,根据确定日期内部可获得的最近月末财务报表确定,并在备考基础上计算。“或有债务”是指,就任何人士而言,该人士以任何方式(无论是直接还是间接)担保任何经营租赁、股息或不构成任何其他人士(“主要债务人”)债务(“主要债务”)的其他债务的任何义务,包括该人士的任何义务,无论是否为或有:(1) 购买任何此类主要债务或构成其直接或间接担保的任何财产;(2) 预付或提供资金:(a) 购买或支付任何该等主要债务;或(b) 维持主要债务人的营运资本或股本,或维持主要债务人的净值或偿付能力;或(3) 购买财产、证券或服务,主要是为了向任何此类主要债务的所有人保证,主要债务人有能力支付此类主要债务,以免遭受损失。“合同义务”,对于任何人而言,指该人发行的任何担保的任何规定,或该人作为一方当事人或该人或其任何财产受其约束的任何协议、文书或其他承诺的任何规定。“控制”是指直接或间接拥有指导或导致指导一个人的管理或政策的权力,无论是通过行使投票权的能力,还是通过合同或其他方式。“控制”和“受控”具有与其相关的含义。“受控投资关联公司”指,就任何人而言,直接或间接控制该人、受该人控制或与该人共同控制的任何其他人,并由该人(或控制该人的任何人)组织,主要用于对借款人和/或其他公司进行直接或间接股权或债务投资。22 US-DOCS\140506888.9146702970.6

“可换股票据”指根据可换股票据契约发行的本金总额为200,000,000元于二零二一年到期的2. 875%可换股优先票据。“可转换票据账户”具有第4.01(a)(xvi)条中规定的含义。“可转换票据契约”指借款人与作为受托人的Wilmington Trust(国家协会)之间于2016年6月15日签订的某些契约(于截止日期生效,并可根据第7.12条不时进行修订、重述、补充或以其他方式修改)。“契约救济条件”是指自第二次修正案生效日期至契约救济期最后一天,应满足以下各项条件:(1)借款人不得,也不得允许任何受限制子公司直接或间接支付或作出第7.06(b)(vi)节规定的任何允许付款,第7.06(b)(ix)(C)节或第7.06(b)(ix)(B)节(但仅限于其定义第(1)(ii)条所述的管理预付款);(二)反现金囤积(一)截至每个会计月终了(从截至2023年3月31日的财政月开始),只要在该财政月结束时有任何未偿还的循环信用贷款和/或信用证借款(或,如果在任何日历周(自截至2023年3月17日的日历周开始)的最后一个营业日下午5:00有任何未偿还的循环信用贷款和/或信用证借款,则在5:00),借款人不得持有借款人和担保人的无限制现金或现金等价物,在根据第2.05条规定支付的任何预付款生效后,超过150,000,000美元(不包括借款人或任何担保人在前两(2)个营业日收到的构成动员付款的任何无限制现金和现金等价物);但是,第2.05条中的通知要求不适用于与第(2)(I)条有关的循环信用贷款的任何预付款;或(II)借款人不得借入任何循环信用贷款,但在该等借款生效后,借款人及担保人的无限制现金或现金等价物立即超过$150,000,000(但不包括借款人或任何担保人在请求借款日期前两(2)个营业日收到的构成动员付款的任何不受限制的现金和现金等价物)。在借款生效后,每一份信贷延期申请应包括一份关于借款人和担保人的无限制现金或现金等价物的证明(但不包括借款人或任何担保人在申请借款日期前两(2)个营业日内收到的构成动员付款的任何无限制现金和现金等价物)。“契约救济期”是指自第二次修订生效日起至行政代理人收到借款人关于截至2023年12月31日的财政年度的合规证书之日止的期间,该证书表明借款人截至2023年12月31日遵守第7.11(a)条。“相关方”具有第11.22条中赋予该术语的含义。“信用证延期”指以下各项:(a)借款和(b)信用证延期。“流动资产”指截至任何日期,(现金等价物或其他现金等价物除外),根据公认会计原则,在借款人和受限制子公司的合并资产负债表中分类为“流动资产”(与基于收入或利润的当期或递延税项有关的金额除外),根据确定日期内部可获得的最近的月末财务报表确定,并按备考基准计算。23 US-DOCS\140506888.9146702970.6

“流动负债”是指截至任何日期,在借款人和受限制子公司的综合资产负债表上按照公认会计原则归类为“流动负债”的所有负债,但不包括:(1)任何负债的当期部分;(2)合并利息支出的应计项目(不包括已到期和未支付的综合利息支出);(3)基于收入或利润的当期或递延税项的应计项目;(4)交易产生的交易成本的应计项目(如有);以及(V)与(A)雇员在结算日之前遣散或终止或(B)奖金、养恤金和其他退休后福利义务有关的任何费用或支出的应计费用;在每种情况下,都是根据截至确定日期的最新月末内部财务报表确定的,并按形式计算。“每日简单SOFR”是指任何一天的SOFR,行政代理根据相关政府机构为确定银团商业贷款的“每日简单SOFR”而选择或建议的该利率的惯例(将包括回顾)建立的惯例;如果行政代理决定任何此类惯例对行政代理来说在行政上是不可行的,则行政代理可在其合理的酌情决定权下制定另一惯例。“债务人救济法”系指美国破产法,以及美国或其他适用司法管辖区不时生效并一般影响债权人权利的所有其他清算、托管、破产、为债权人利益转让、暂停、重新安排、接管、破产、重组或类似的债务人救济法。“递减收益”具有第2.05(B)(Vi)节规定的含义。“违约”是指构成违约事件的任何事件或条件,或在发出任何通知后,经过一段时间,或两者兼而有之,即为违约事件。“违约率”是指(A)对于信用证费用以外的债务使用的利率,等于(1)基本利率加(2)适用于基本利率贷款的适用利率加(3)2%的年利率;但条件是,就SOFR贷款而言,违约利率应等于调整后的期限SOFR加上此类贷款的适用利率加2%的年利率,在每种情况下均应在适用法律允许的最大范围内,以及(B)当用于信用证费用时,利率等于适用利率加2%的年利率。除第2.16(B)款另有规定外,“违约贷款人”是指任何贷款人:(A)未能(I)在本协议规定需要为贷款提供资金之日起的两个工作日内为其全部或任何部分贷款提供资金,除非该贷款人以书面形式通知行政代理和借款人,这种失败是由于该贷款人确定未满足提供资金前的一个或多个条件(每个条件以及任何适用的违约均应在该书面文件中明确指出),或(Ii)向行政代理人、L/信用证发行人付款,回旋额度贷款人或任何其他贷款人在到期之日起两个工作日内必须支付的任何其他款项(包括参与信用证或回旋额度贷款):(B)已书面通知借款人、行政代理或任何L/C发行人或回旋额度贷款人,表示其不打算履行本协议项下的融资义务,或已就此发表公开声明(除非该书面或公开声明与该贷款人为本协议项下贷款提供资金的义务有关,并声明该立场基于该贷款人的决定

资助的先决条件(该先决条件,连同任何适用的违约,应在该书面或公开声明中明确指出)不能满足),(c)在行政代理人或借款人提出书面请求后三个营业日内未能满足,以书面形式向行政代理人和借款人确认,其将遵守本协议项下的预期供资义务,或其认为或更多的融资条件没有得到满足(前提是,根据本条款,(c)在收到行政代理和借款人的书面确认后,该借款人应不再是违约借款人),或(d)拥有或拥有直接或间接母公司,该母公司(i)成为任何债务人救济法下的诉讼主体,(ii)已为其指定了接管人,为债权人利益的保管人、保管人、受托人、管理人、受让人或负责对其业务或资产进行重组或清算的类似人员,包括联邦存款保险公司或以此类身份行事的任何其他州或联邦监管机构,或(iii)成为自救行动的主体;但是,只要政府机构拥有或收购该违约方或其任何直接或间接母公司的任何股权,且该等所有权权益不会导致或提供该等违约,则该违约方不应成为违约方。豁免美国境内法院的司法管辖权,或豁免对其资产的判决或扣押令的执行,或允许该公司(或该政府机构)拒绝、拒绝、否认或否认与该公司签订的任何合同或协议。 行政代理机构根据上述(a)至(d)项中的任何一项或多项条款确定违约方为违约方,以及确定违约方的生效日期,在没有明显错误的情况下,应具有决定性和约束力,这样的人,必定是一个失败者。(根据第2.16(b)节)截至行政代理机构在书面通知中确定的日期,行政代理机构应将该决定通知交付给借款人,信用证开证人、摆动线交易员和其他交易员应在该决定后立即进行。“指定管辖区”指任何国家或地区,只要该国家或地区本身是任何制裁的对象。“指定非现金对价”指公允市场价值(由借款人善意确定)借款人或任何受限制子公司收到的与资产处置相关的非现金对价,根据规定该估值基础的官员证书,该资产处置被指定为指定非现金对价,减去因该指定非现金对价的后续支付、赎回、报废、出售或其他处置而收到的现金或现金等价物的金额。当指定非现金对价的特定项目已按照本协议第7.05条的规定支付、赎回或以其他方式收回或出售或以其他方式处置时,该特定项目将不再被视为未偿还。“指定优先股”指借款人或母公司的优先股(不合格股票除外)为现金发行的(借款人或借款人的子公司,或借款人或任何该等子公司为其雇员的利益而设立的雇员股票所有权计划或信托除外,但以借款人或该等子公司提供的资金为限),且指定为“指定优先股”,其净现金收益不包括在“可用金额”定义的第(iii)条规定的计算中。“不合格股票”是指,对于任何人而言,根据其条款(或根据可转换或可交换的任何证券的条款)或发生任何事件时,该人的任何股权:(1) 到期或根据偿债基金义务或其他方式强制赎回现金或债务;或(2) 已加入或可能加入(根据其条款)于发生若干事件或可按全部或部分股权持有人的选择以其他方式赎回或购回现金或以换取债务时,在各情况下于(a)最后到期日或(b)有未偿还债务之日(以较早者为准);但是,前提条件是:(i)只有到期的股权部分,或25 US-DOCS\140506888.9146702970.6

在该日期之前可强制赎回、可转换或可交换或可由持有人选择赎回的任何股权将被视为不合格股票,且(Ii)仅因为其持有人有权要求借款人在控制权变更或资产出售(无论如何定义或提及)发生时要求借款人回购该股权而构成不合格股票的任何股权不构成不合格股票,前提是任何该等赎回或回购义务须受相关人士遵守本章程第7.06节的约束;然而,如果此类股权发放给借款人的任何未来、现任或前任员工、董事、高级管理人员、经理或顾问(或他们各自的直系亲属)、借款人的任何子公司、任何母实体或借款人或受限制子公司拥有投资的任何其他实体,并被借款人的董事会(或其薪酬委员会)善意地指定为“关联方”,或任何其他有利于当前、尽管借款人或其附属公司的前雇员或未来雇员(或其各自的直系亲属)或任何该等计划向该等雇员(或其各自的直系亲属)出售该等股权,但该等股权不应仅因借款人或其附属公司为履行适用的法定或监管义务而可能需要回购而构成不合格股份。“美元”和“美元”指的是美国的合法货币。任何货币在任何日期的“美元等值”应指(A)该货币的金额(如果该货币是美元)或(B)该货币的金额的等值(如果该货币是美元以外的任何货币),根据行政代理或L/信用证出票人(视情况而定)的即期汇率(截至最近重估日期确定)计算。“国内子公司”是指根据美国或哥伦比亚特区的任何政治分区的法律成立的任何子公司。“欧洲经济区金融机构”是指(A)在任何欧洲经济区成员国设立的、受欧洲经济区决议机构监管的任何信贷机构或投资公司,(B)在欧洲经济区成员国设立的、作为本定义(A)款(A)项所述机构的母公司的任何实体,或(C)在欧洲经济区成员国设立的任何金融机构,该金融机构是本定义(A)或(B)款所述机构的子公司,并受与其母公司的合并监管。“欧洲经济区成员国”是指欧盟、冰岛、列支敦士登和挪威的任何成员国。“欧洲经济区决议机构”是指任何欧洲经济区成员国的任何公共行政当局或任何受托负责欧洲经济区金融机构决议的任何人(包括任何受权人)。“选举担保人”是指借款人可自行决定被指定为贷款方的任何被排除的子公司。“合格受让人”指符合第11.06(B)(Iii)和(V)条规定的受让人要求的任何人(须经第11.06(B)(Iii)条所要求的同意(如有))。“聘书”是指高盛美国银行与借款人之间于2020年7月29日发出的特定聘书(可不时修改、重述、补充或以其他方式修改)。“企业转型事件”指借款人或任何受限制附属公司在任何该等情况下进行的任何合并、收购或投资,而该合并、收购或投资是(A)在紧接该等交易完成前任何贷款文件的条款所不允许的,或(B)在紧接该等交易完成前根据贷款文件的条款(在生效任何修订前)是不会为借款人及其受限制附属公司提供足够的灵活性,以供借款人及其受限制附属公司在该等交易完成后继续及/或扩展其合并业务,并由借款人善意行事而合理地决定的。26 US-DOCS\140506888.9146702970.6

“环境法”是指与污染和环境保护或向环境中释放任何材料(包括与危险物质或废物有关的材料)有关的任何及所有联邦、州、地方、外国和其他适用法规、法律、法规、条例、规则、判决、命令、法令、许可证、特许权、赠款、特许经营权、许可证、协议或政府限制,废气排放和向废物或公共系统的排放。“环境责任”指任何责任,或有或无(包括任何损害赔偿责任、环境补救费用、罚款、处罚或赔偿),借款人、任何其他贷款方或其各自的任何子公司直接或间接由于或基于(a)违反任何环境法,(b)产生、使用、处理、运输、储存,处理或处置任何危险材料,(c)暴露于任何危险材料,(d)释放或威胁释放任何危险材料,或(e)任何合同、协议或其他双方同意的安排,根据这些合同、协议或安排,承担或施加与上述任何情况有关的责任。任何人的“股权”指以下任何及所有股份、购买权、认股权证、期权或存托凭证,或以下任何及所有股份、购买权、认股权证、期权或存托凭证的其他等同物或合伙关系或其他权益(无论如何指定),该人士的股权,包括任何优先股,但不包括可转换为或可交换为该股权的任何债务证券(包括在结算时可以现金、股权或两者结合方式结算的)。“股权发行”指(x)出售借款人的股权(通过发行不合格股票或指定优先股或通过除外出资的方式除外),但在表格S-8上登记的发行除外(或任何后续形式)根据《证券法》或其他司法管辖区的任何类似发行,(y)向借款人的任何子公司发行股权,或(z)对借款人或任何受限制子公司的股权出资(借款人或任何子公司的出资除外,以及通过发行不合格股票或指定优先股或通过除外出资的出资除外)。“ERISA”是指经修订的1974年《雇员退休收入保障法》。“ERISA关联公司”是指ERISA集团的任何成员。“ERISA事件”指(a)与养老金计划有关的应报告事件;(b)借款人或任何ERISA关联公司在其作为主要雇主的计划年度内,从符合ERISA第4063条的养老金计划中退出(如ERISA第4001(a)(2)节所定义)或根据ERISA第4062(e)节被视为撤回的业务停止;(c)借款人或任何ERISA关联公司全部或部分退出多雇主计划,或通知多雇主计划破产;(d)提交意图终止通知,将计划修订视为ERISA第4041条或第4041 A条之下的终止,(e)根据ERISA第4042条构成终止任何退休金计划或多雇主计划或委任受托人管理任何退休金计划或多雇主计划的理由的事件或情况;(f)对借款人或任何ERISA关联公司施加ERISA标题IV项下的任何责任,但ERISA第4007条项下到期但未拖欠的PBGC保费除外;(g)评估或施加守则第4890 H条项下对任何贷款方的任何责任;或(h)确定任何退休金计划处于或预期处于“风险”状态(如《法典》第430条或《ERISA》第303条所定义),或确定任何多雇主计划是,或预期是,根据《法典》第432条或《ERISA》第305条,处于“危急”或“濒危”状态。“ERISA集团”指借款人、任何子公司和受控集团公司的所有成员,以及共同控制下的所有行业或企业(无论是否注册成立),这些行业或企业与借款人或任何子公司一起被视为《守则》第414条规定的单一雇主。“欧盟自救立法附表”指由贷款市场协会(或任何继任者)发布的欧盟自救立法附表,不时生效。27 US-DOCS\140506888.9146702970.6

“欧元”和“欧元”是指参与成员国的单一货币。“违约事件”具有第8.01节规定的含义。“超额现金流”系指借款人每一会计年度在该期间的综合净收入,减去:(1)在该期间就借款人或任何受限制附属公司的任何债务本金或任何资本化租赁债务的主要部分支付的还款、预付款和其他现金付款(不包括第2.05(B)(3)节但书中所述的自愿和强制性预付定期贷款、自愿预付债务、预付循环信用贷款和其他循环债务(除非伴随相应的承诺减少),但包括所有保费,以现金支付的全额或违约金(在计算综合净收入时尚未扣除且在本协定下未被禁止的范围内);但强制性提前偿还的债务,将仅在计算资产处置现金净收益时未扣除的部分,根据本条(I)予以扣除;减去(Ii)(A)借款人或任何受限制附属公司在该期间内就资本开支、投资及限制性付款(不包括根据第7.06(A)及7.06(B)(Xvi)节作出的限制性付款)、现金等价物投资及其他项目(包括投资及限制性付款)而在合并中撇除的现金付款;及(B)借款人或任何受限制附属公司根据在该期间之前或期间订立的具约束力义务,须在上述期间结束后365天内就资本开支及投资支付的现金付款;但本条第(Ii)款所述数额不会减少以后期间的超额现金流量,在没有如此支付的范围内,将增加随后期间的超额现金流量;减去(Iii)借款人或任何受限制附属公司在该期间就(A)债务以外的长期负债或(B)在前一期间已建立应计或储备的项目所支付的现金,但在每种情况下,该等付款在该期间内并未在该期间内支出或在计算综合净收入时未予扣除;减去(Iv)(A)借款人或任何受限制附属公司在该期间内就税款(包括就税款向任何母公司作出的分配)所支付的现金款项,以超过计算该综合净收入时所扣除的税项开支数额为限;及(B)借款人或任何受限制附属公司须在该期间结束后180天内就税款(包括就税款向任何母公司作出的分配)而须支付的现金款项;但本条第(Iv)(B)项所述数额不会减少其后期间的超额现金流量;减去(V)借款人或任何受限制附属公司在下列期间所作的所有现金支付和其他现金支出:(A)在计算综合净收入时不包括在内的项目;或(B)在该期间内未按照公认会计准则支出的项目;减去(Vi)(A)计算该综合净收入时所包括的所有非现金贷方;但如任何人并非全资的受限制附属公司,则任何该等非现金信贷在任何未来期间的任何现金偿还,将计入该未来期间的超额现金流量,但如该人实际上以现金或现金等价物的形式分配给借款人或贷款方,则属例外;及(B)如该人并非全资的受限制附属公司,则该人的任何净收入的数额;减去(Vii)相当于(A)借款人在该期间的营运资金增加(如有的话)加上(B)借款人和受限制附属公司(如有)长期应收账款增加(但本条(Vii)(A)和(B)款所述可直接归因于借款人和受限制附属公司在该期间收购个人或业务单位的任何此类增加除外)之和的数额;加上28 US-DOCS\140506888.9146702970.6