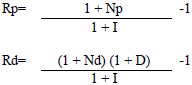

OR公式如下:

OR公式中的变量定义如下:

| • | “CRO”:操作风险的资本要求。 |

| • | “α”: 15%. |

| • | “n”:基于计算月份之前的36个月,IB为正的连续12个月的期限数。N的最大值为3。 |

| • | “IBT”:连续12个月的总收入;条件是这是一个正数,对应于计算月份之前的36个月。 |

总收入的定义是:(A)财务和服务收入扣除财务和服务费用,以及(B)扣除杂项损失后的杂项收益。

上述(A)项和(B)项不包括下列项目:

| (i) | 上一会计年度因建立或注销准备金而产生的费用,以及在上一会计年度核销的本会计年度收回的贷项; |

| (Ii) | 持有其他金融机构或公司股权的损益,如果可以从RPC中扣除的; |

| (Iii) | 非常或非常收益(即因导致收益的非常或非常事件而产生的收益),包括保险追偿收入;以及 |

| (Iv) | 出售分类物种的收益和按公允价值摊销成本计量的收益以及其他整体收益的变动。 |

新的金融机构必须在第一个月遵守OR最低资本要求,相当于为信贷和市场风险确定的总要求的10%,在后一种情况下,为该月最后一天的头寸。从第二个月起至第三十六个月,每月资本需求将相当于在考虑前款所指风险的基础上,根据下列公式确定的直至(包括)计算期间的平均需求的10%:

每个t月:

| • | “CRCT“:信用风险的资本金要求。 |

| • | “RMP,t“:该t月最后一天的市场风险资本金要求。 |

| • | “n”:计算月份之前的月份数,包括这两个月。2D n d 36。 |

从第三十七个月起,每月需求量按OR公式计算。

最低现金储备要求

最低现金准备金要求金融机构保持一部分存款或债务随时可用,而不是分配给贷款交易,并将其列入经修订和补充的中央银行“最低现金规则”。

最低现金要求适用于以比索、外币或政府和公司证券计价的活期和定期存款和其他因金融中介而产生的负债,以及根据不包含允许银行酌情和单方面取消使用此类余额的任何条款的协议下支票账户中任何未使用的预付款余额。

最低现金储备义务不包括:(一)欠中央银行的数额,(二)欠国内金融机构的数额(不包括与资金流入有关的特别存款--第616/2005号法令),(三)欠外国银行(包括其总行、控制国内机构的实体及其分行)的对外贸易融资安排以及与多边开发银行有关的数额,(四)待结算和远期购买的现金购买,(五)待结算的现金销售和远期销售(无论是否涉及回购协议),(六)海外代理银行业务,(7)对待结算的境外汇票和转账的即期义务,但不得超过存款起计的七十二(72)个营业小时期限;(8)对通过债务、预付、信用卡进行的销售和/或购买(Ix)的与企业的即期债务,以及以比索表示的证券债券--负债的即期债务。

60