2023 年第三季度财报 2023 年 10 月 24 日克里斯·卡特赖特,总裁兼首席执行官 Todd Cello,首席财务官附录 99.2

2@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。非公认会计准则财务信息前瞻性陈述本演示文稿包含1995年《私人证券诉讼改革法》所指的前瞻性陈述。这些声明基于TransUnion管理层当前的信念和期望,存在重大风险和不确定性。实际结果可能与前瞻性陈述中描述的结果存在重大差异。可能导致TransUnion实际业绩与前瞻性陈述中描述的业绩存在重大差异的因素包括:宏观经济影响和市场状况变化,包括通货膨胀的影响、衰退风险和行业趋势以及债务、消费信贷和金融服务市场的负面发展;我们提供有竞争力的服务和价格的能力;我们保留或续订与大型或长期客户的现有协议的能力;我们维护数据安全性和完整性的能力;我们的能力及时不间断地提供服务;我们保持数据源访问的能力;政府监管和监管环境的变化;诉讼或监管程序;我们有效管理成本的能力;我们开展业务的美国和国际市场的经济和政治稳定;我们有效发展和维持战略联盟和合资企业的能力;我们及时开发新服务的能力以及市场采用我们新服务的意愿;我们管理和扩展我们的能力运营并跟上快速变化的技术;我们收购业务的能力,成功获得收购融资,及时完成收购,成功整合收购业务,控制整合收购的成本并实现此类收购的预期收益;地缘政治状况,包括乌克兰战争和以色列及周边地区不断演变的冲突;与我们的债务相关的风险,包括我们及时支付本金和利息的能力;以及我们履行债务协议中契约的能力;我们维持流动性的能力;以及其他一次性事件和其他因素,可在TransUnion截至2022年12月31日止年度的10-K表年度报告以及随后向美国证券交易委员会提交并在TransUnion的网站(www.transunion.com/tru)上查阅的10-Q表季度报告或8-K表最新报告中找到在美国证券交易委员会的网站(www.sec.gov)上。TransUnion没有义务公开发布对这些前瞻性陈述进行任何修订的结果,以反映本演示发布之日后可能发生的事件或情况的影响。本投资者演示文稿包括某些非公认会计准则指标,这些指标在演示文稿的附录中有更全面的描述。附录99.1,“TransUnion于2023年10月24日发布的新闻稿,公布截至2023年9月30日的季度业绩”,标题为'非公认会计准则财务指标'”,于2023年10月24日提供给美国证券交易委员会(“SEC”)。这些财务指标应与相关的GAAP财务指标一起进行审查,不得作为GAAP的替代指标列报。我们行业中的其他公司对这些衡量标准的定义或计算方式可能与我们不同,这限制了它们作为比较衡量标准的用处。由于这些限制,不应孤立地考虑这些非公认会计准则财务指标,也不应将其作为根据公认会计原则计算的绩效指标的替代品。这些非公认会计准则财务指标与本演示文稿中每个时期中最直接可比的GAAP财务指标的对账包含在本投资者演示文稿背面的附录中。

3@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。经济前景和财务亮点在不确定的宏观背景下执行2023年第三季度财务业绩 1 2 3 第四季度和2023年全年指引4

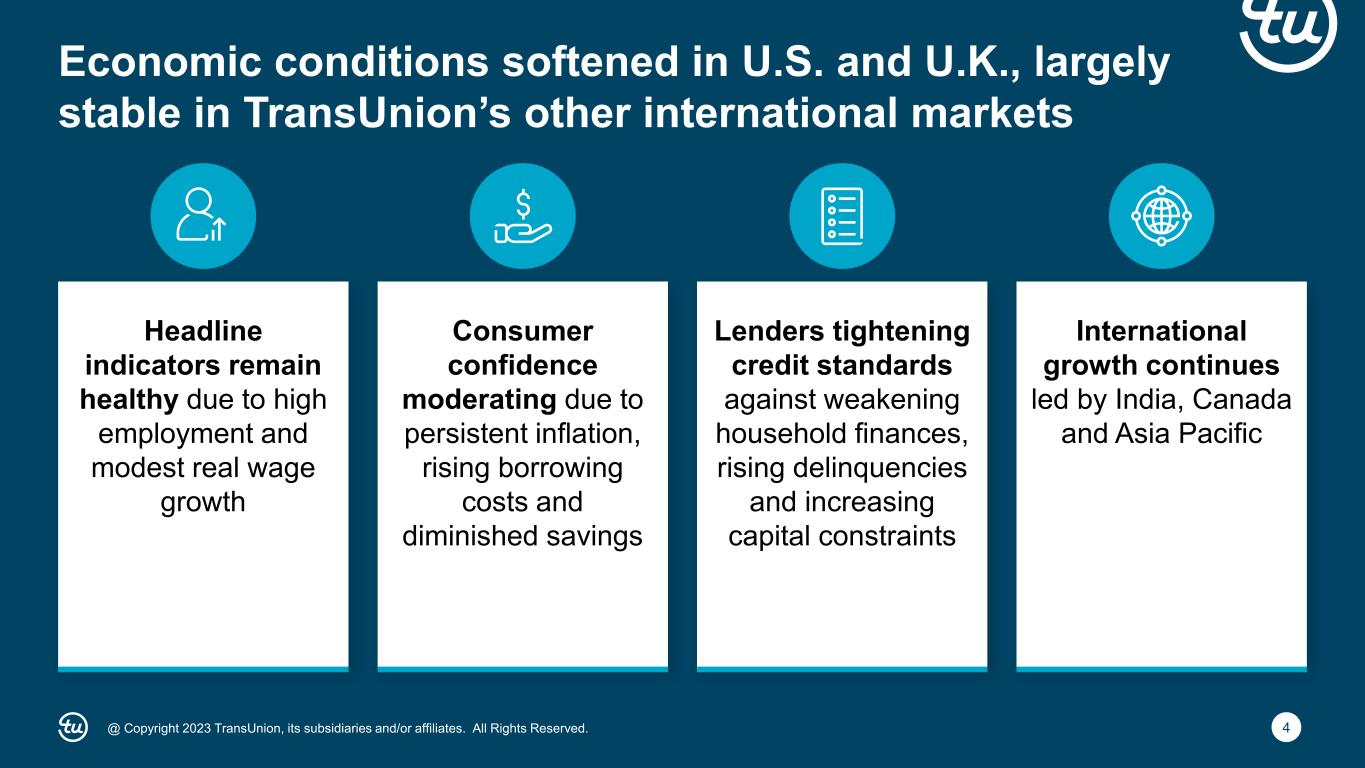

4@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。美国和英国的经济状况疲软,TransUnion的其他国际市场基本稳定。由于就业率高和实际工资的温和增长,主要指标保持健康国际增长在印度、加拿大和亚太地区的带动下,贷款机构收紧信贷标准,以应对家庭财务疲软、拖欠额增加和资本紧缩加剧消费者信心因持续通胀、借贷成本上升和储蓄减少而放缓

5@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。*上面引用的收入增长数据是有机固定货币。2023年第三季度将实现3%的有机收入增长*,不包括美国抵押贷款的2%增长*,其中美国抵押贷款、科技、零售和电子商务、公共部门和媒体连续第10个季度实现两位数的国际收入增长*,其中印度、加拿大和亚太地区预计将预付7500万美元债务或2.25亿美元;FTPB第四季度结算中将增加预付款;FTPB第四季度结算中将增加预付款有关租金审查和安全冻结的案例有关更多信息,请参阅 “非公认会计准则财务信息” 部分在幻灯片2和本投资者演示文稿背面的附录中。

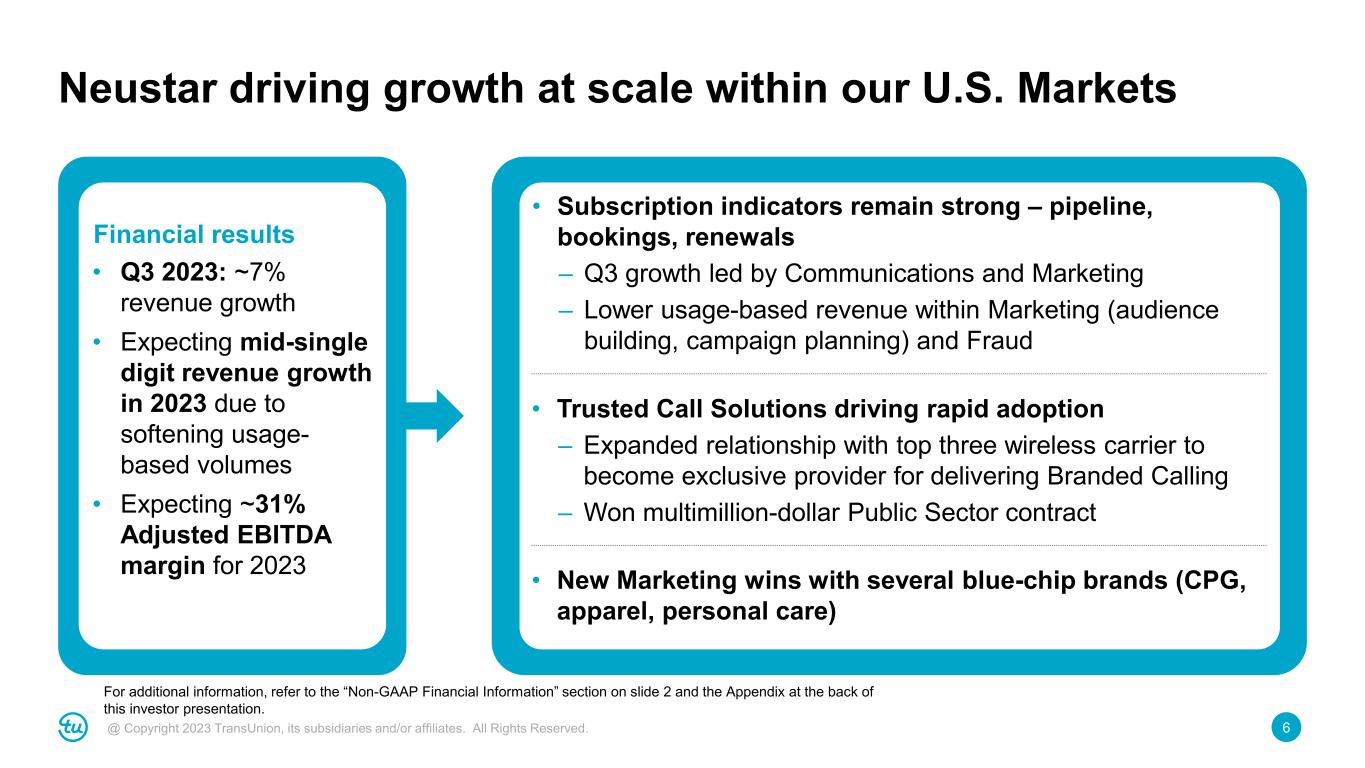

6@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。Neustar推动美国市场大规模增长 • 订阅指标保持强劲——渠道、预订、续订——第三季度增长由传播和营销带动——营销(受众构建、活动策划)和欺诈领域基于使用量的收入降低 • 多个蓝筹品牌(CPG、服装、个人护理)取得新的营销胜利 • 可信通话解决方案推动快速采用——扩大与前三家无线运营商的关系,成为提供品牌通话的独家提供商——数百万韩元美元公共部门合同更多信息,请参阅幻灯片2上的 “非公认会计准则财务信息” 部分以及本投资者演示文稿背面的附录。财务业绩 • 2023年第三季度:收入增长约7% • 由于基于使用量的疲软,预计2023年收入将增长中等个位数•预计2023年调整后的息税折旧摊销前利润率约为31%

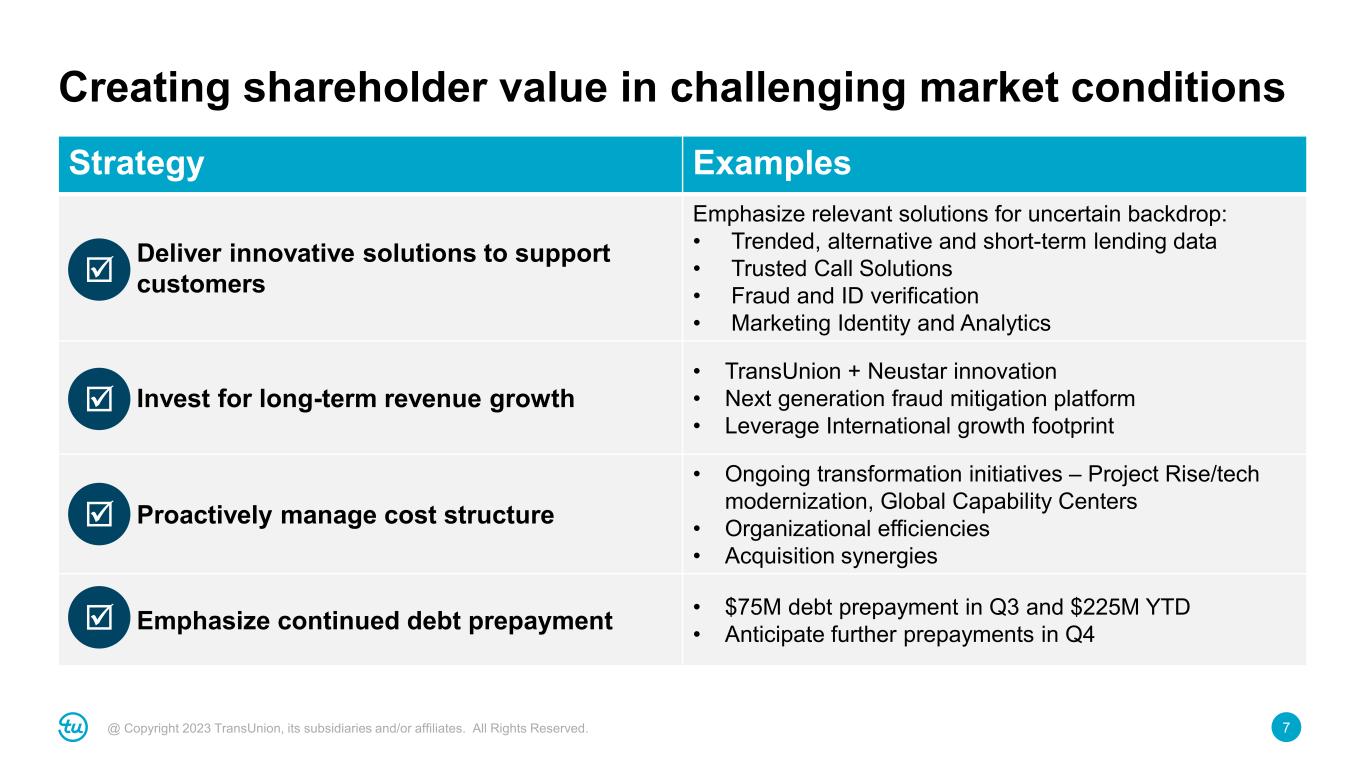

7@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。在充满挑战的市场条件下创造股东价值策略示例提供创新解决方案以支持客户在不确定背景下强调相关解决方案:• 趋势、另类和短期贷款数据 • 可信呼叫解决方案 • 欺诈和身份验证 • 营销身份和分析投资促进长期收入增长 • TransUnion + Neustar 创新 • 下一代欺诈缓解平台 • 利用国际增长足迹积极管理成本结构 • 正在进行的转型计划 — 项目崛起/科技现代化,全球能力中心 • 组织效率 • 收购协同效应强调持续的债务预付 • 第三季度预付7500万美元债务,年初至今2.25亿美元 • 预计第四季度将有更多预付款

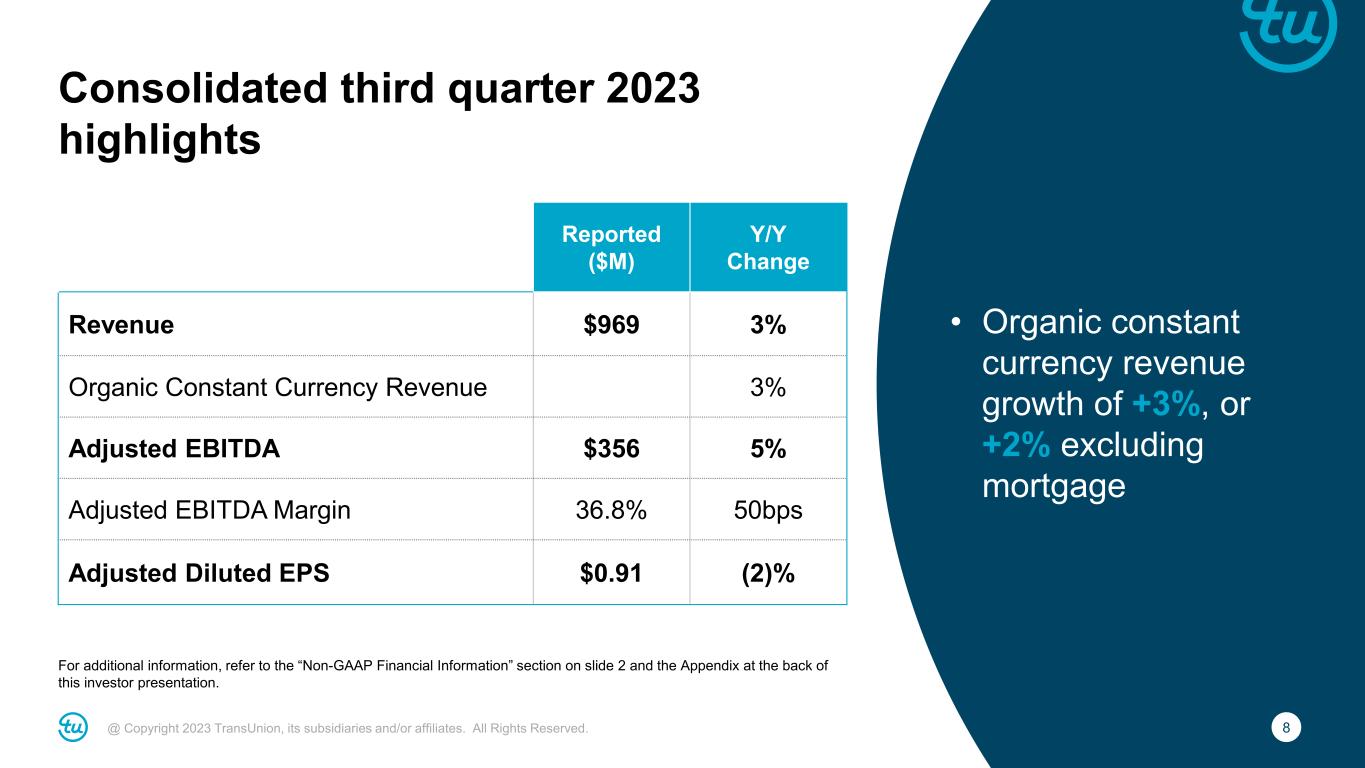

8@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。2023年第三季度合并亮点有关更多信息,请参阅幻灯片2上的 “非公认会计准则财务信息” 部分以及本投资者演示文稿背面的附录。报告(百万美元)同比变动收入969美元 3% 有机固定货币收入 3% 调整后息税折旧摊销前利润率 356 美元 5% 调整后息税折旧摊销前利润率 36.8% 50个基点调整后摊薄后每股收益0.91 (2)% • 有机固定货币收入增长 +3%,不包括抵押贷款,增幅为 +2%

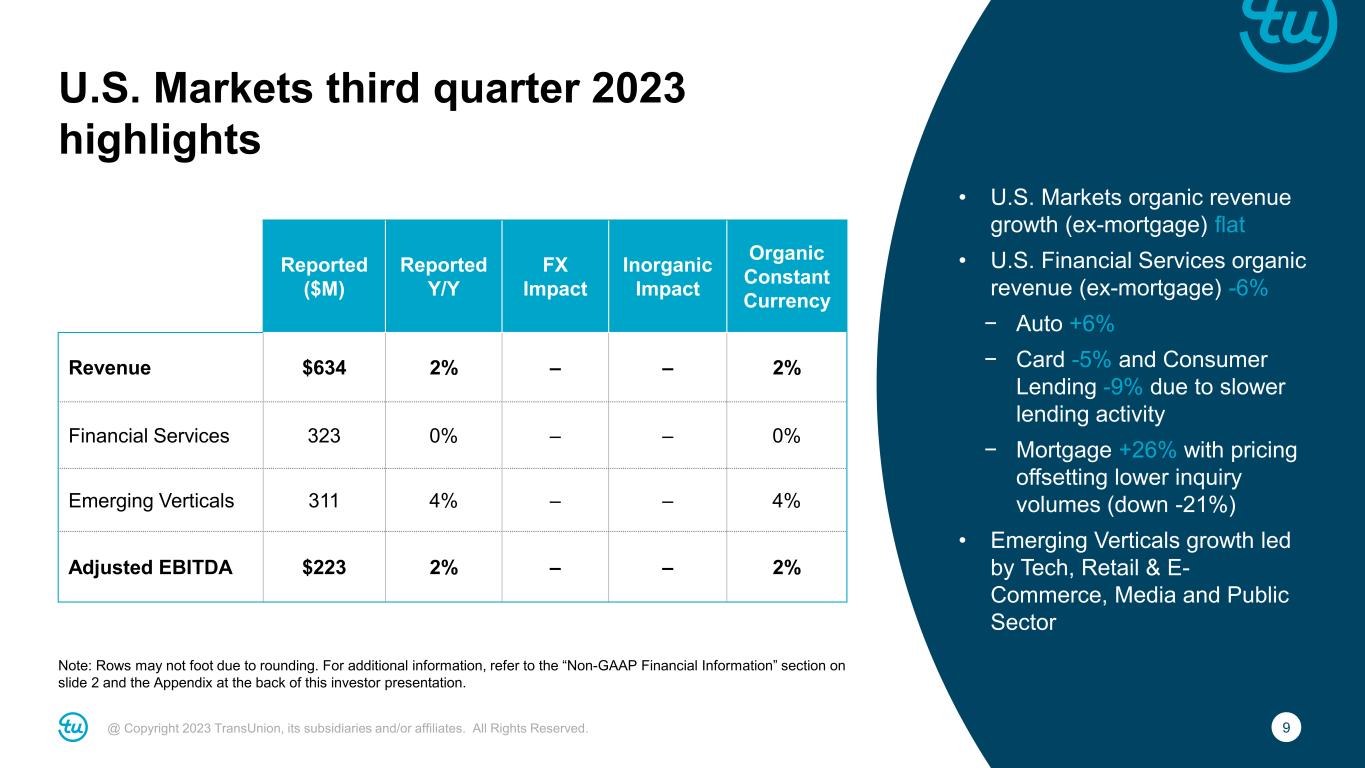

9@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。美国市场2023年第三季度亮点注意:由于四舍五入,行数可能不会下降。有关更多信息,请参阅幻灯片2上的 “非公认会计准则财务信息” 部分以及本投资者演示文稿背面的附录。• 美国市场有机收入增长(不抵押贷款)持平•美国金融服务有机收入(不抵押贷款)-6% − 信用卡-5%,消费者贷款-9%,由于贷款活动放缓,抵押贷款+26%,定价抵消了查询量的减少(下降-21%)•新兴垂直市场增长由科技、零售和电子商务、媒体和公共部门报告(百万美元)牵头,按年公布的外汇影响无机影响有机影响固定货币收入 634 2% — — 2% 金融服务 323 0% — — 0% 新兴垂直行业 311 4% — — 4% 调整后的息税折旧摊销前利润 223 2% — — 2%

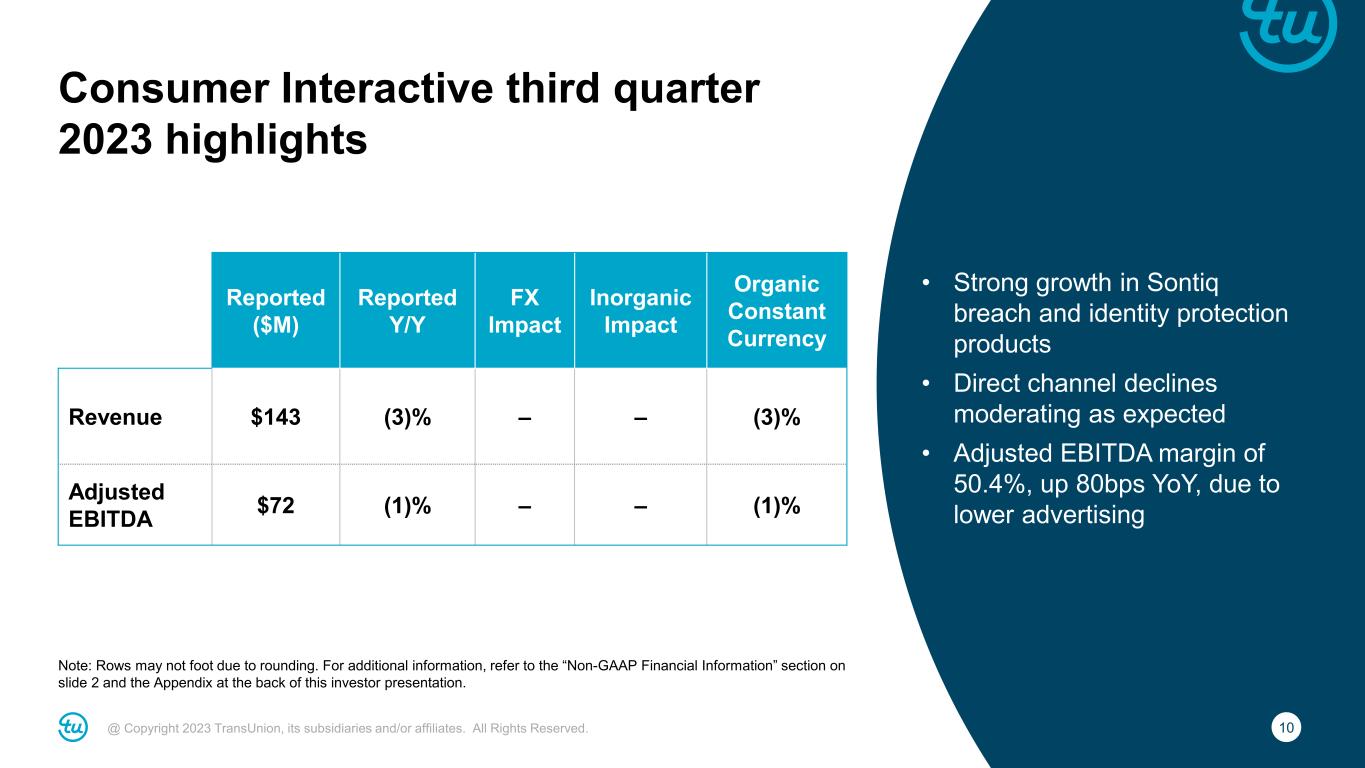

10@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。消费者互动2023年第三季度亮点注意:由于四舍五入,行数可能不足。有关更多信息,请参阅幻灯片2上的 “非公认会计准则财务信息” 部分以及本投资者演示文稿背面的附录。•Sontiq泄露和身份保护产品的强劲增长•直接渠道下降如预期的那样放缓 •调整后的息税折旧摊销前利润率为50.4%,同比增长80个基点,这是由于报告的广告投放(百万美元)同比下降外汇无机影响有机固定货币收入143(3)%— — (3)% 调整后息税折旧摊销前利润 72 (1)% — — (1)%

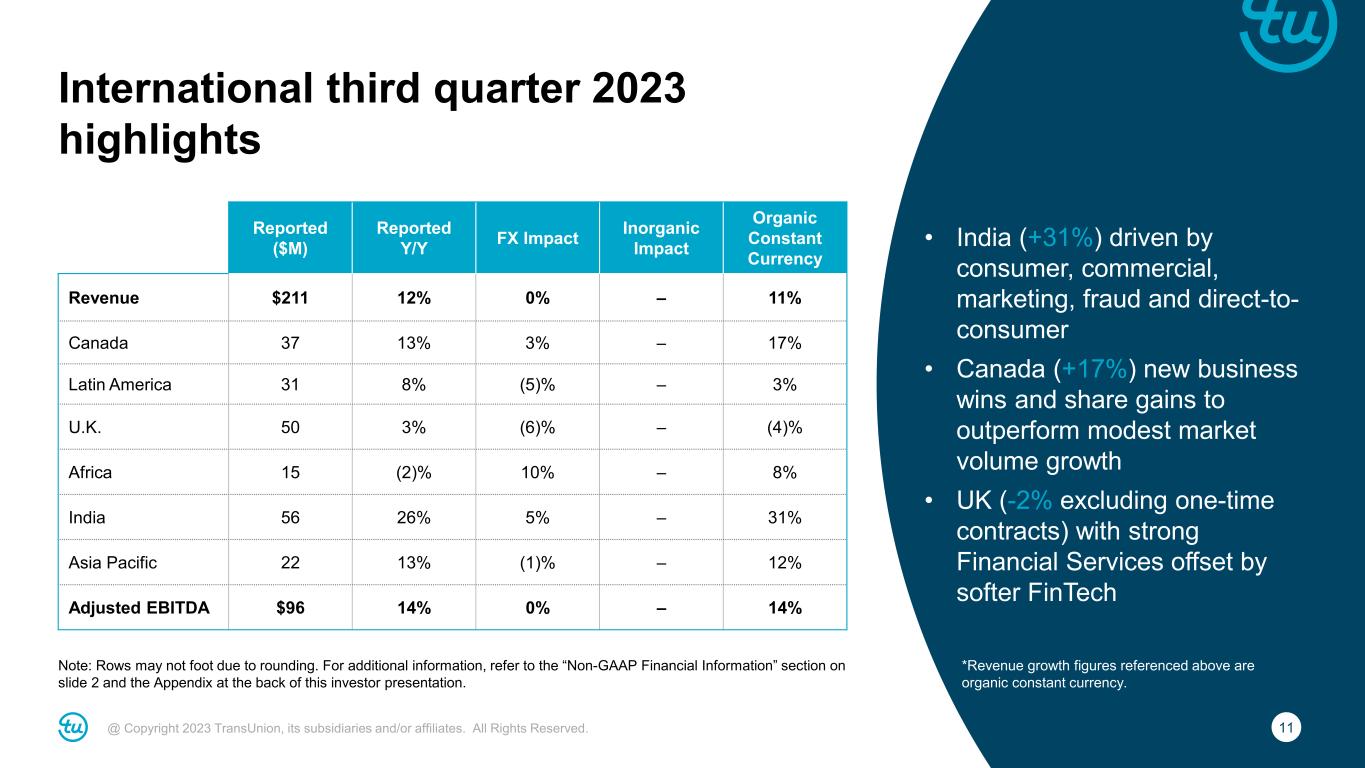

11@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。2023 年第三季度国际赛亮点注意:由于四舍五入,行数可能不足。欲了解更多信息,请参阅幻灯片2上的 “非公认会计准则财务信息” 部分以及本次投资者演示文稿背面的附录。• 印度(+31%)受消费者、商业、营销、欺诈和直接面向消费者的推动 • 加拿大(+17%)新业务获胜和份额增长跑赢了温和的市场交易量增长 • 英国(不包括一次性合同,下跌2%)被疲软的金融科技报告所抵消(百万美元)Y/Y 外汇影响无机影响有机固定货币收入 211 12% 0% — 11% 加拿大 37 13% 3% — 17% 拉丁语美国 31 8% (5)% — 3% — 3% 英国 50 3% (6)% — (4)% 非洲 15 (2)% 10% — 8% 印度 56 26% 5% — 31% 亚太地区 22 13% (1)% — 12% — 12% 调整后息税折旧摊销前利润 96 美元 14% 0% — 14% *上述收入增长数据为有机固定货币。

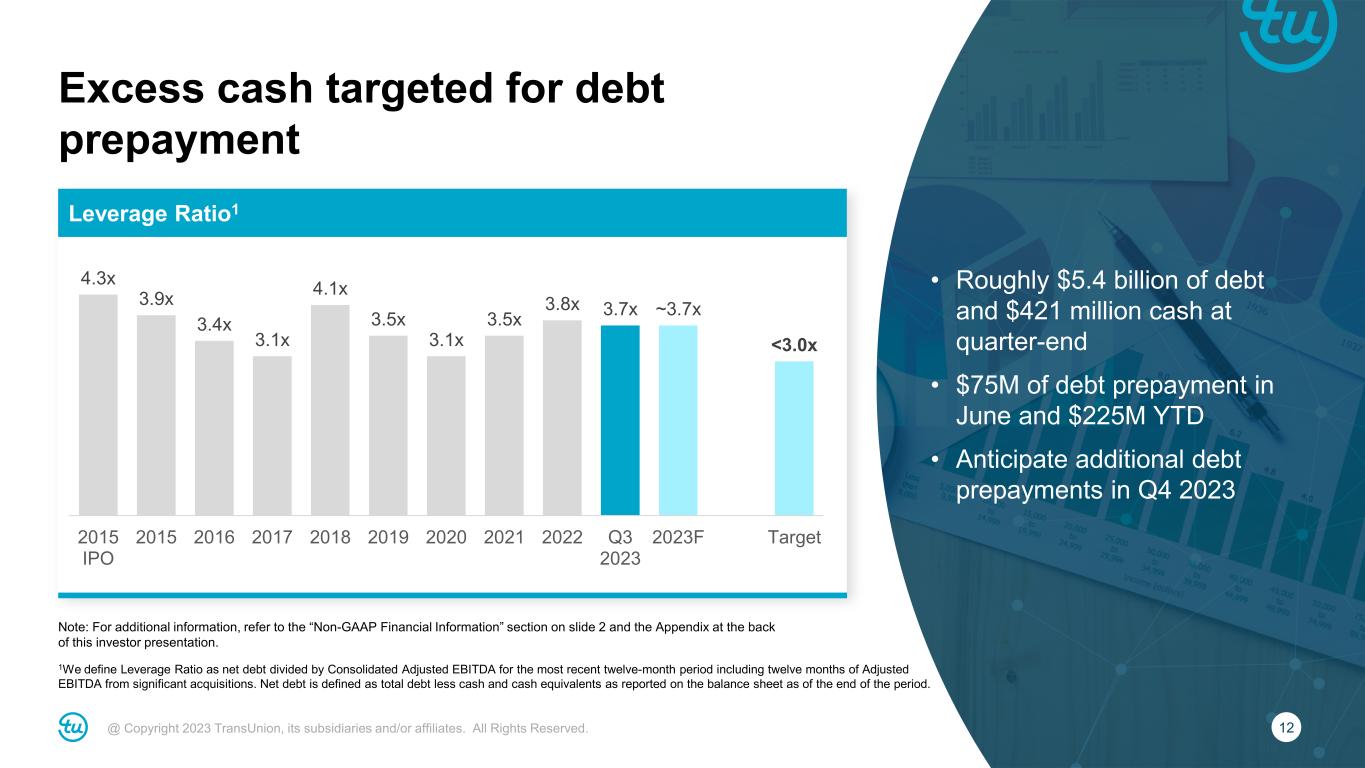

12@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。• 季度末约有54亿美元的债务和4.21亿美元的现金 • 6月份的7500万美元债务预付款,年初至今为2.25亿美元 • 预计2023年第四季度将有额外的债务预付额 1我们将杠杆率定义为最近十二个月期间的净负债除以合并调整后的息税折旧摊销前利润,包括重大收购产生的十二个月调整后息税折旧摊销前利润。净负债定义为截至期末资产负债表上报告的总负债减去现金和现金等价物。注意:有关更多信息,请参阅幻灯片2上的 “非公认会计准则财务信息” 部分以及本投资者演示文稿背面的附录。预付债务的超额现金杠杆率1 4.3x 3.9x 3.4x 3.4x 3.1x 3.1x 4.1x 3.5x 3.5x 3.1x 3.5x 3.5x 3.5x 3.5x 3.8x 3.8x 3.7x ~3.7x

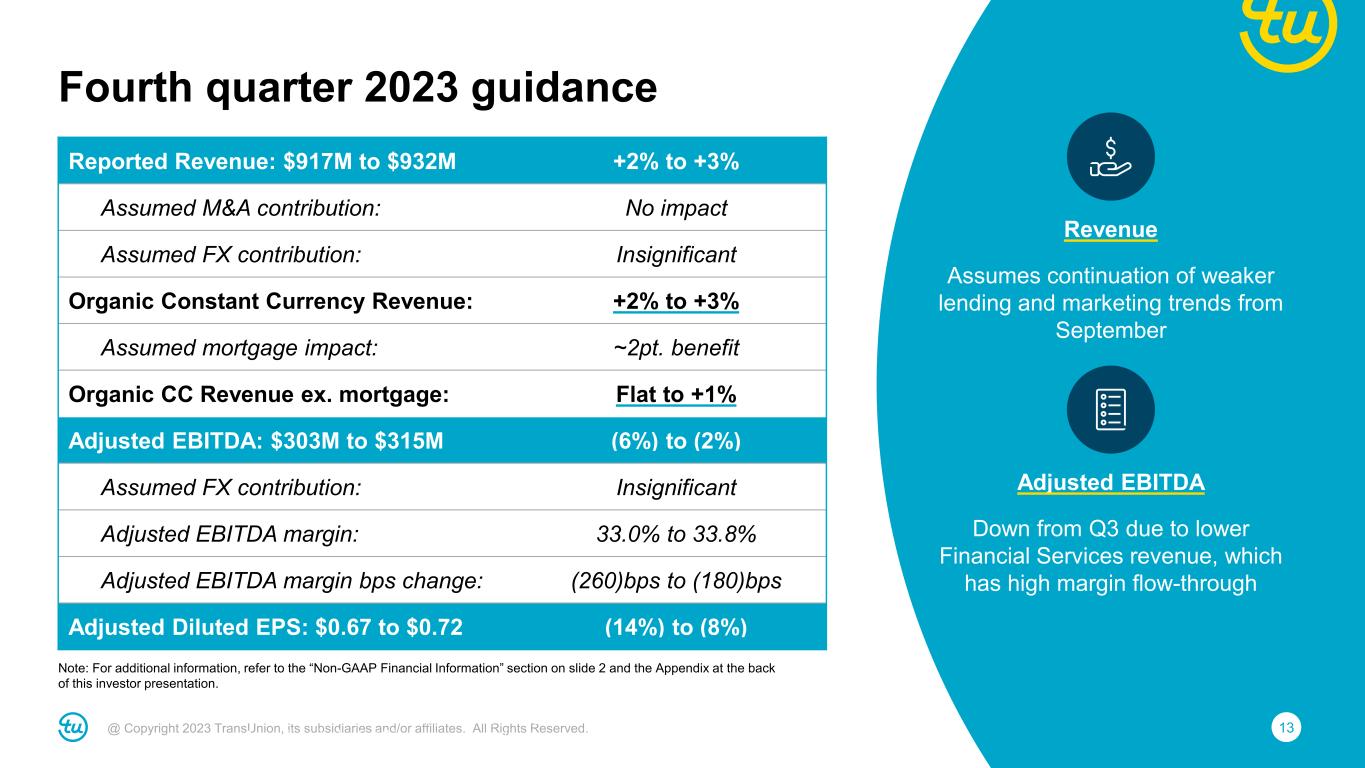

13@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。列报收入:9.17亿美元至9.32亿美元 +2%至+3%假设并购贡献:无影响假设外汇贡献:微不足道的有机固定货币收入:+2%至+3%假设抵押贷款影响:约2pt。收益有机抵押贷款收入:持平至+1%调整后息税折旧摊销前利润:3.03亿美元至3.15亿美元(6%)至(2%)假设外汇贡献:微不足道的调整后息税折旧摊销前利润率:33.0%至33.8% 调整后的息税折旧摊销前利润率基点变化:(260)个基点至(180)个基点调整后的摊薄每股收益:0.67美元至0.72美元(14%)至(8%)注:有关更多信息,请参阅 “非公认会计准则财务信息” 部分幻灯片2和本投资者演示文稿背面的附录。2023年第四季度收入指引假设贷款和营销趋势自9月起持续疲软,调整后的息税折旧摊销前利润低于第三季度,这是由于金融服务收入减少,利润率高。注:有关更多信息,请参阅幻灯片2上的 “非公认会计准则财务信息” 部分以及本投资者演示文稿背面的附录。

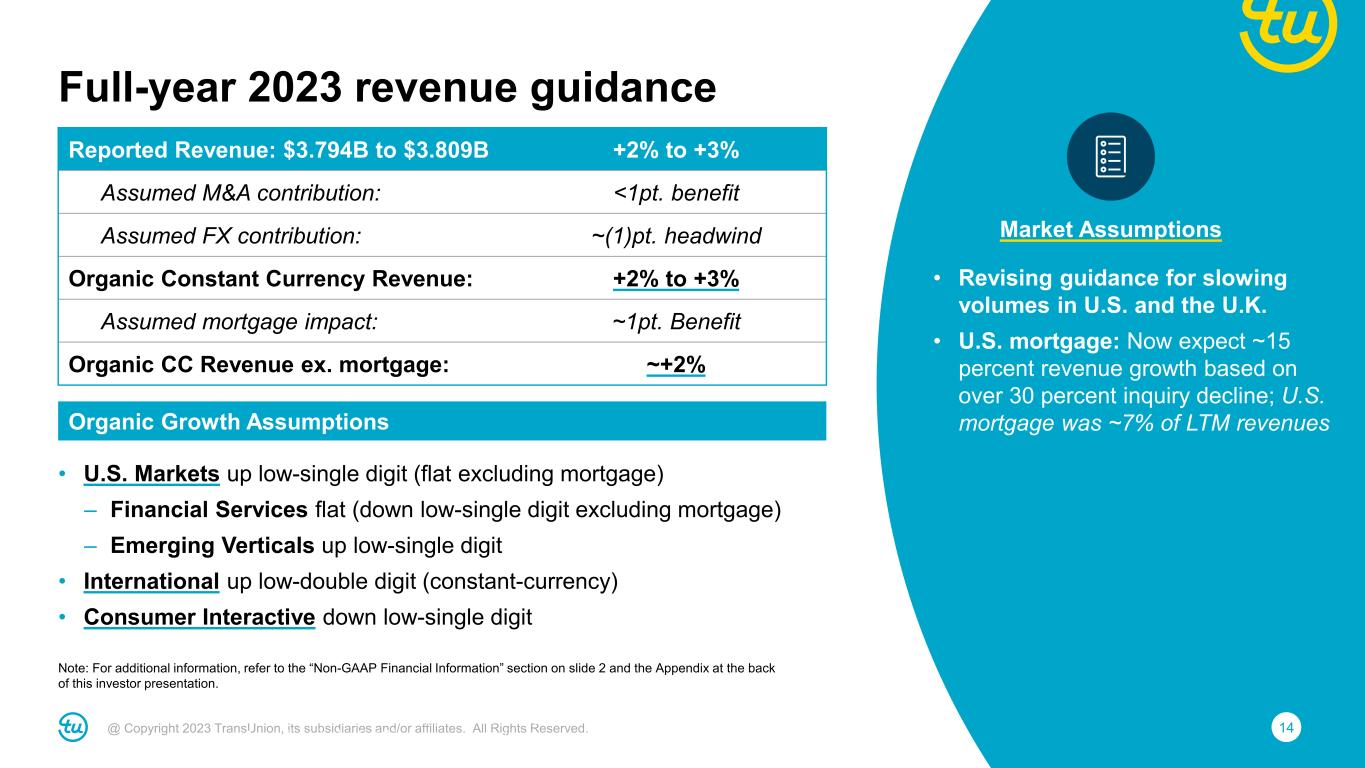

14@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。有机增长假设•修订美国和英国交易量放缓的指导方针•美国抵押贷款:根据调查下降30%以上,现在预计收入增长约15%;美国抵押贷款约占LTM收入的7%注:有关更多信息,请参阅幻灯片2上的 “非公认会计准则财务信息” 部分以及本投资者报告背面的附录。2023 年全年收入指引报告收入:37.94亿美元至38.09亿美元 +2% 至 +3% 假设并购贡献:

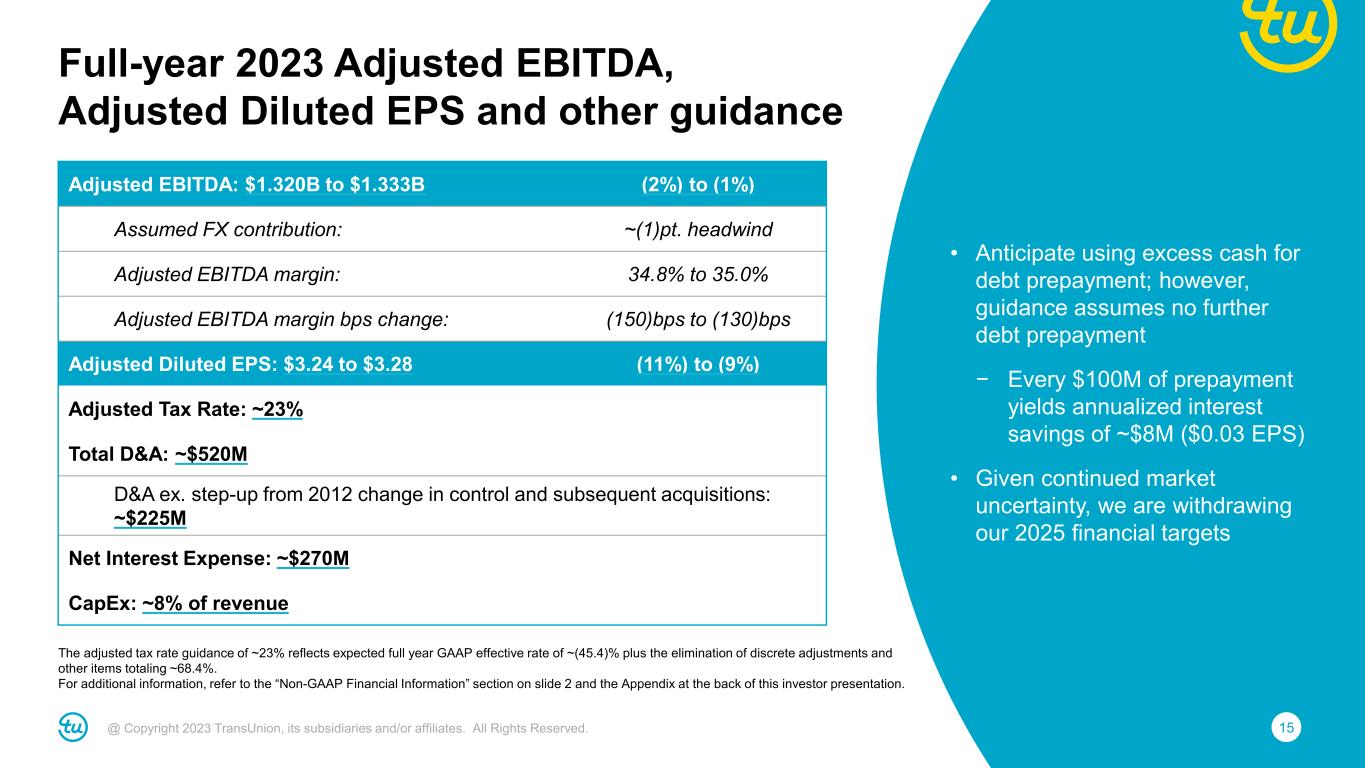

15@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。• 预计将使用多余的现金来预付债务;但是,指导方针假设不再预付债务——每1亿美元的预付款年化利息节省约800万美元(每股收益0.03美元)• 鉴于持续的市场不确定性,我们将撤回2025年的财务目标调整后的约23%的税率指导反映了预计的全年GAAP有效税率约为(45.4)%,加上取消的离散调整和其他项目总额约为68.8% 4%。有关更多信息,请参阅幻灯片2上的 “非公认会计准则财务信息” 部分以及本投资者演示文稿背面的附录。2023年全年调整后的息税折旧摊销前利润、调整后的摊薄每股收益和其他指导调整后的息税折旧摊销前利润:13.20亿美元至13.33亿美元(2%)至(1%)假设外汇贡献:约(1)点不利因素调整后的息税折旧摊销前利润率:34.8%至35.0%调整后的息税折旧摊薄利润率基点变化:(150)个基点至(130)个基点调整后的摊薄每股收益:3.24美元至3.28美元(111美元)%) 至 (9%) 调整后税率:约 23% 总投资与分析:约5.2亿美元并购,不包括自2012年控制权变更和后续收购以来的增加:约2.25亿美元净利息支出:约2.7亿美元资本支出:约占收入的8%

16@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。投资长期收入增长和运营效率尽管第三季度贷款和营销活动疲软,但执行力仍强劲对增长战略、转型计划和商业模式充满信心

17@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。问与答

18@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。附录:非公认会计准则对账

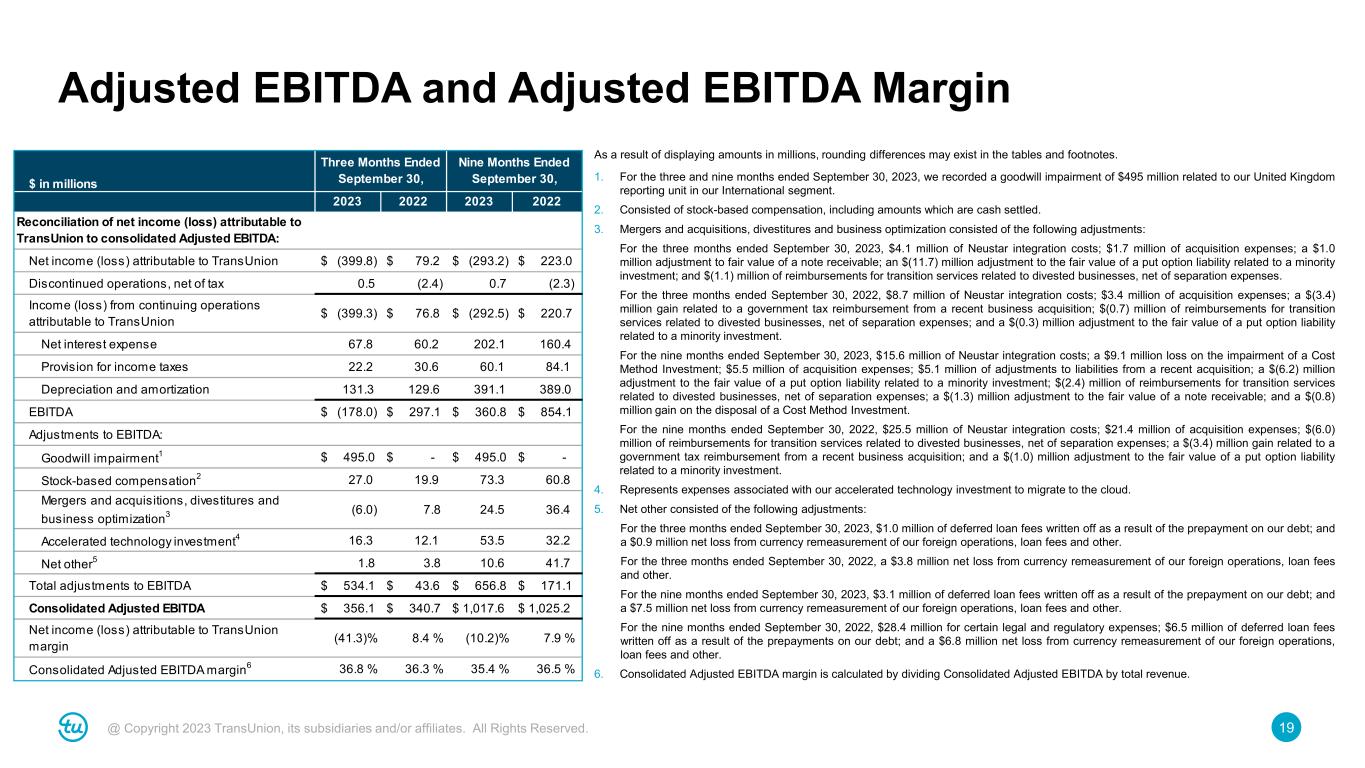

19@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。调整后的息税折旧摊销前利润率和调整后的息税折旧摊销前利润率由于以百万为单位显示金额,表格和脚注中可能存在舍入差异。1.在截至2023年9月30日的三个月和九个月中,我们在国际板块记录了与英国申报部门相关的4.95亿美元的商誉减值。2.由股票薪酬组成,包括以现金结算的金额。3.并购、资产剥离和业务优化包括以下调整:在截至2023年9月30日的三个月中,Neustar整合成本为410万美元;收购费用为170万美元;对应收票据公允价值的100万美元调整;对与少数股权投资相关的看跌期权负债公允价值的调整(1170万美元);与剥离业务相关的过渡服务报销款(110万美元),扣除离职费用。在截至2022年9月30日的三个月中,Neustar整合成本为870万美元;收购费用为340万美元;与最近业务收购的政府税收报销相关的收益(340万美元);扣除离职费用后与剥离业务相关的过渡服务报销(70万美元);以及对与少数股权投资相关的看跌期权负债公允价值的调整(30万美元)。在截至2023年9月30日的九个月中,Neustar整合成本为1,560万美元;成本法投资减值亏损910万美元;收购费用为550万美元;对最近收购的510万美元负债的调整;对与少数股权投资相关的看跌期权负债公允价值的调整(620万美元);扣除离职后的与剥离业务相关的过渡服务报销款(240万美元)支出;对应收票据公允价值的调整(130万美元);以及(0.8美元)出售成本法投资的百万收益。在截至2022年9月30日的九个月中,Neustar整合成本为2550万美元;收购费用为2140万美元;扣除离职费用后的与被剥离业务相关的过渡服务报销(600万美元);与最近业务收购的政府税收报销相关的收益(340万美元);以及对与少数股权投资相关的看跌期权负债公允价值的调整(100万美元)。4代表与我们加速向云迁移的技术投资相关的费用。5.其他净额包括以下调整:在截至2023年9月30日的三个月中,由于预付债务而注销了100万美元的递延贷款费用;以及对国外业务进行货币调整、贷款费用和其他方面的90万美元净亏损。在截至2022年9月30日的三个月中,对我们的国外业务进行货币调整、贷款费用和其他方面的净亏损为380万美元。在截至2023年9月30日的九个月中,由于预付债务,注销了310万美元的递延贷款费用;对国外业务进行货币调整、贷款费用和其他方面的净亏损为750万美元。在截至2022年9月30日的九个月中,2,840万美元的某些法律和监管费用;因预付债务而注销的650万美元延期贷款费用;以及对外国业务进行货币调整、贷款费用和其他方面的净亏损680万美元。6.合并调整后息税折旧摊销前利润率的计算方法是将合并调整后的息税折旧摊销前利润除以总收入。百万美元 2023 年 2023 年归属于环联的净收益(亏损)与合并调整后息税折旧摊销前利润的对账:归属于环联的净收益(亏损)79.2 美元(293.2)美元 223.0 美元,扣除税款 0.5(2.4)0.7(2.3)归属于TransUnion的收入(亏损)美元 (399.3) 76.8 美元 (292.5) 美元 220.7 净利息支出 67.8 60.2 202.1 160.4 所得税准备金 22.2 30.6 60.1 84.1折旧和摊销 131.3 129.6 391.1 389.0 美元(178.0)297.1 美元 360.8 美元 854.1 调整息税折旧摊销前利润:商誉减值1 495.0 美元-495.0 美元-股票薪酬2 27.0 19.9 73.3 60.8 并购、资产剥离和业务优化3 (6.0) 7.8 24.5 36.4 加速技术投资4 16.3 16.3 12.1 53.5 32.2 净其他5 1.8 3.8 10.6 41.7 息税折旧摊销前利润调整总额 534.1 美元 43.6 美元 656.8 美元 171.1 合并调整后息税折旧摊销前利润 356.1 美元 340.7 美元 1,017.6 美元 1,025.2 归属于环联利润率的净收益(亏损)(41.3)% 8.4% (10.2)% 7.9% 合并调整后息税折旧摊销前利润率6 36.8% 36.3% 35.4% 36.5% 36.5% 36.5% 截至2022年9月30日的三个月,截至2022年9月30日的九个月

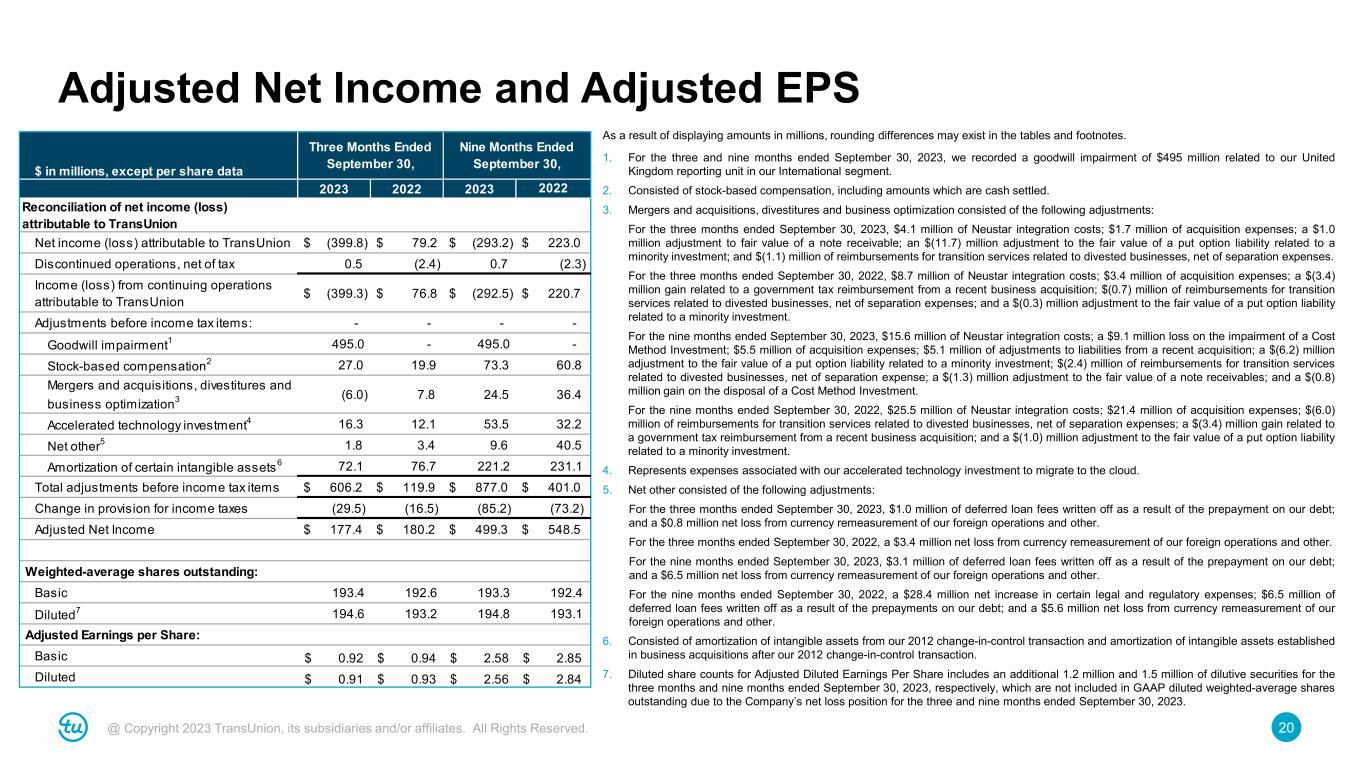

20@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。调整后净收入和调整后每股收益由于显示的金额以百万计,表格和脚注中可能存在舍入差异。1.在截至2023年9月30日的三个月和九个月中,我们在国际板块记录了与英国申报部门相关的4.95亿美元的商誉减值。2.由股票薪酬组成,包括以现金结算的金额。3.并购、资产剥离和业务优化包括以下调整:在截至2023年9月30日的三个月中,Neustar整合成本为410万美元;收购费用为170万美元;对应收票据公允价值的100万美元调整;对与少数股权投资相关的看跌期权负债公允价值的调整(1170万美元);与剥离业务相关的过渡服务报销款(110万美元),扣除离职费用。在截至2022年9月30日的三个月中,Neustar整合成本为870万美元;收购费用为340万美元;与最近业务收购的政府税收报销相关的收益(340万美元);扣除离职费用后与剥离业务相关的过渡服务报销(70万美元);以及对与少数股权投资相关的看跌期权负债公允价值的调整(30万美元)。在截至2023年9月30日的九个月中,Neustar整合成本为1,560万美元;成本法投资减值亏损910万美元;收购费用为550万美元;对最近收购的510万美元负债的调整;对与少数股权投资相关的看跌期权负债公允价值的调整(620万美元);扣除离职后的与剥离业务相关的过渡服务报销款(240万美元)支出;对应收票据公允价值的调整(130万美元);以及(0.8美元)出售成本法投资的百万收益。在截至2022年9月30日的九个月中,Neustar整合成本为2550万美元;收购费用为2140万美元;扣除离职费用后的与被剥离业务相关的过渡服务报销(600万美元);与最近业务收购的政府税收报销相关的收益(340万美元);以及对与少数股权投资相关的看跌期权负债公允价值的调整(100万美元)。4.代表与我们加速向云迁移的技术投资相关的费用。5.净其他包括以下调整:在截至2023年9月30日的三个月中,由于预付债务而注销了100万美元的递延贷款费用;以及对海外业务和其他业务进行货币调整所产生的80万美元净亏损。在截至2022年9月30日的三个月中,对我们的国外业务和其他业务进行货币调整造成的净亏损为340万美元。在截至2023年9月30日的九个月中,由于预付债务而注销了310万美元的递延贷款费用;对我们的国外业务和其他业务进行货币调整所产生的净亏损为650万美元。在截至2022年9月30日的九个月中,某些法律和监管费用净增加2,840万美元;由于预付债务而注销了650万美元的延期贷款费用;对国外业务和其他业务进行货币调整造成的净亏损为560万美元。6.包括我们2012年控制权变更交易中的无形资产的摊销,以及我们在2012年控制权变更交易后在企业收购中建立的无形资产的摊销。7.调整后摊薄后每股收益的摊薄后股票数量分别包括截至2023年9月30日的三个月和九个月中另外的120万和150万股稀释证券,由于公司截至2023年9月30日的三个月和九个月的净亏损状况,这些证券不包含在公认会计准则摊薄后的加权平均已发行股票中。百万美元,2023 2023 年每股数据除外:归属于TransUnion净收益(亏损)的对账归属于TransUnion的收益(亏损)$ (399.8) $79.2$ (293.2) $223.0 已终止的业务,扣除税款 0.5 (2.4) 0.7 (2.3) 归属于环联的持续经营收入(亏损)美元(399.3)76.8 美元(292.5)220.7 所得税项目前的调整:----商誉减值1 495.0-495.0-股票薪酬2 27.0 19.9 73.3 60.8 并购、资产剥离和业务优化3 (6.0)) 7.8 24.5 36.4 加速技术投资4 16.3 12.1 53.5 32.2 其他净额5 1.8 3.4 9.6 40.5 某些无形资产的摊销6 72.1 76.7 221.2 231.1 所得税项目前的调整总额美元606.2 美元 119.9 美元 877.0 美元 401.0 所得税准备金变动 (29.5) (16.5) (85.2) (73.2) 调整后净收入 177.4 美元 180.2 美元 499.3 美元 548.5 加权平均已发行股份:基本 193.4 192.6 193.3 192.4 稀释7 194.6 194.8 193.1 调整后每股收益:基本 0.92 美元 0.94 美元 2.58 美元 2.85 美元稀释 0.91美元 0.93美元 2.56美元 2.84美元截至9月30日的三个月,截至2022年9月30日的九个月

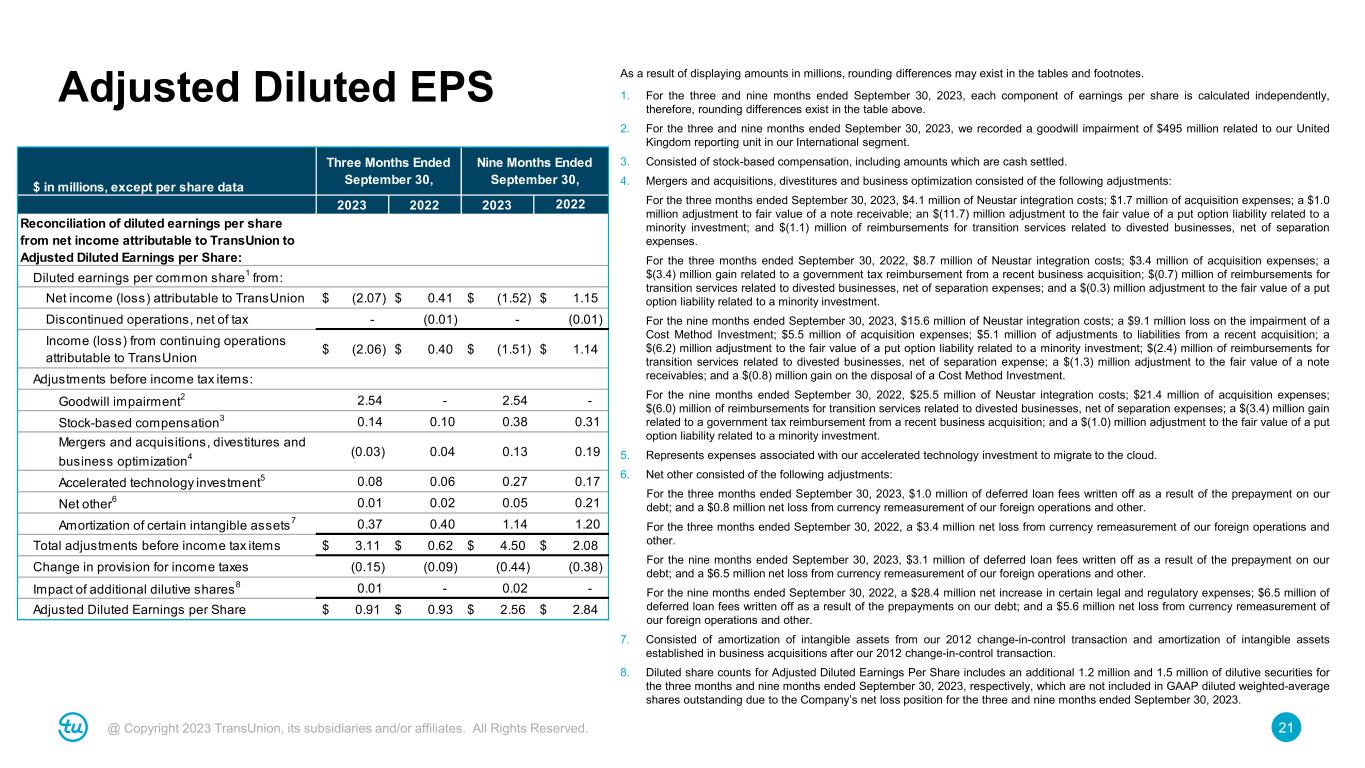

21@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。调整后的摊薄后每股收益由于显示的金额以百万计,因此表格和脚注中可能存在舍入差异。1.在截至2023年9月30日的三个月和九个月中,每股收益的每个组成部分都是独立计算的,因此,上表中存在舍入差异。2.在截至2023年9月30日的三个月和九个月中,我们在国际板块记录了与英国申报部门相关的4.95亿美元的商誉减值。由股票薪酬组成,包括以现金结算的金额。4.并购、资产剥离和业务优化包括以下调整:在截至2023年9月30日的三个月中,Neustar整合成本为410万美元;收购费用为170万美元;对应收票据公允价值的100万美元调整;对与少数股权投资相关的看跌期权负债公允价值的调整(1170万美元);与剥离业务相关的过渡服务报销款(110万美元),扣除离职费用。在截至2022年9月30日的三个月中,Neustar整合成本为870万美元;收购费用为340万美元;与最近业务收购的政府税收报销相关的收益(340万美元);扣除离职费用后与剥离业务相关的过渡服务报销(70万美元);以及对与少数股权投资相关的看跌期权负债公允价值的调整(30万美元)。在截至2023年9月30日的九个月中,Neustar整合成本为1,560万美元;成本法投资减值亏损910万美元;收购费用为550万美元;对最近收购的510万美元负债的调整;对与少数股权投资相关的看跌期权负债公允价值的调整(620万美元);扣除离职后的与剥离业务相关的过渡服务报销款(240万美元)支出;对应收票据公允价值的调整(130万美元);以及(0.8美元)出售成本法投资的百万收益。在截至2022年9月30日的九个月中,Neustar整合成本为2550万美元;收购费用为2140万美元;扣除离职费用后的与被剥离业务相关的过渡服务报销(600万美元);与最近业务收购的政府税收报销相关的收益(340万美元);以及对与少数股权投资相关的看跌期权负债公允价值的调整(100万美元)。5.代表与我们加速向云迁移的技术投资相关的费用。6.净其他包括以下调整:在截至2023年9月30日的三个月中,由于预付债务而注销了100万美元的递延贷款费用;以及对海外业务和其他业务进行货币调整所产生的80万美元净亏损。在截至2022年9月30日的三个月中,对我们的国外业务和其他业务进行货币调整造成的净亏损为340万美元。在截至2023年9月30日的九个月中,由于预付债务而注销了310万美元的递延贷款费用;对我们的国外业务和其他业务进行货币调整所产生的净亏损为650万美元。在截至2022年9月30日的九个月中,某些法律和监管费用净增加2,840万美元;由于预付债务而注销了650万美元的延期贷款费用;对国外业务和其他业务进行货币调整造成的净亏损为560万美元。7.包括我们2012年控制权变更交易中的无形资产的摊销,以及我们在2012年控制权变更交易后在企业收购中建立的无形资产的摊销。8.调整后摊薄后每股收益的摊薄后股票数量分别包括截至2023年9月30日的三个月和九个月中另外的120万和150万股稀释证券,由于公司截至2023年9月30日的三个月和九个月的净亏损状况,这些证券不包含在公认会计准则摊薄后的加权平均已发行股票中。百万美元,2023 2023 年每股数据除外:摊薄后每股收益与应占净收益的对账 TransUnion调整后的摊薄后每股收益:摊薄普通股每股收益1来自:归属于TransUnion的净收益(亏损)$(2.07)$0.41(1.52)$1.15 已停止的业务,扣除税款-(0.01)-(0.01)归属于TransUnion的持续经营收入(亏损)美元(2.06)美元(1.51)美元 1.14 所得税项目前的调整:商誉减值2 2.54-2.54-股票薪酬 3 0.14 0.10 0.38 0.31 并购、资产剥离和业务优化4 (0.03) 0.04 0.13 0.19 加速技术投资5 0.08 0.06 0.27 0.17 净其他6 0.01 0.02 0.05 0.21 摊销某些无形资产7 0.37 0.40 1.14 1.20 扣除所得税项目前的总调整额 3.11 美元 0.62 美元 4.50 美元 2.08 所得税准备金变动 (0.15) (0.09) (0.44) (0.38) 额外摊薄股票的影响8 0.01-0.02-调整后的摊薄后每股收益为 0.91 美元 0.93 美元 2.56 美元 2.84 美元 (截至9月30日的三个月,截至9月30日的三个月) 2022年9月30日

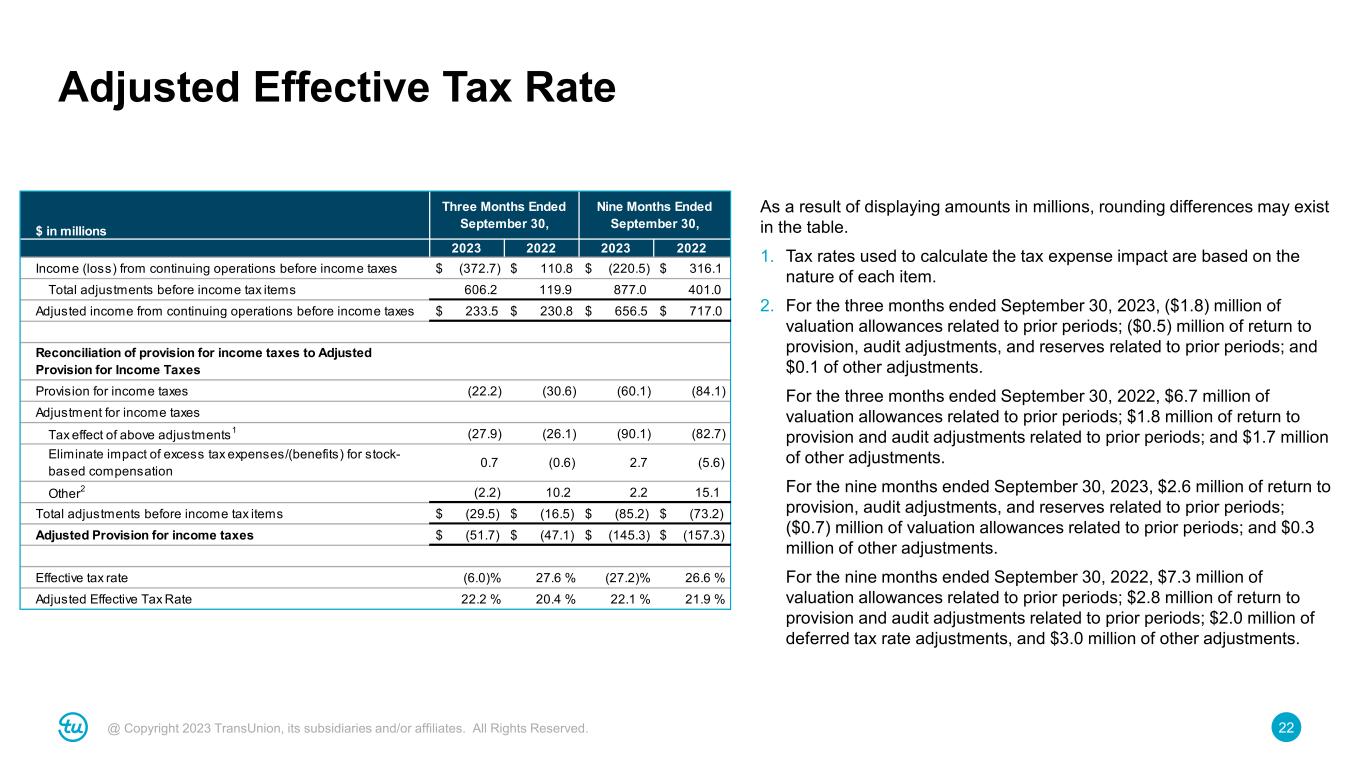

22@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。调整后的有效税率由于以百万为单位显示金额,因此表中可能存在舍入差异。1.用于计算税收支出影响的税率基于每个项目的性质。2.在截至2023年9月30日的三个月中,与前期相关的估值补贴(180万美元);与前期相关的准备金回报率、审计调整和准备金(50万美元);以及0.1美元的其他调整。• 在截至2022年9月30日的三个月,与前期相关的670万美元估值补贴;与前期相关的180万美元准备金回报率和审计调整;以及170万美元的其他调整。• 在截至2023年9月30日的九个月中,260万美元的准备金回报率、审计调整和与前期相关的准备金;与前期相关的估值补贴(70万美元);以及30万美元的其他调整。• 在截至2022年9月30日的九个月中,与前期相关的730万美元估值补贴;与前期相关的280万美元准备金回报率和审计调整;200万美元的递延所得税率调整和300万美元的其他调整。2023 年 2023 年 2023 年收入(亏损)百万美元所得税前持续经营$ (372.7) $110.8$ (220.5) $316.1 总计所得税项目前的调整 606.2 119.9 877.0 401.0 所得税前持续经营业务的调整后收入 233.5 美元 230.8 美元 656.5 美元 717.0 所得税准备金与调整后所得税准备金的对账 (22.2) (30.6) (60.1) (60.1) (84.1) (84.1) 上述调整的税收影响1 (27.9) (26.1) (90.1) (82.7) 消除股票薪酬超额税收支出/(福利)的影响 0.7 (0.6) 2.7 (5.6) 其他2 (2.2) 10.2 2.2 15.1 扣除所得税项目前的总调整额 $ (29.5) $ (16.5)$ (85.2) $ (73.2) 调整后的所得税准备金 $ (51.7) $ (47.1) $ (145.3) $ (157.3)% 27.6% (27.2)% 26.6% 26.6% 26.6% 调整后有效税率 22.2% 20.4% 22.1% 21.9% 截至2022年9月30日的三个月,截至2022年9月30日的九个月

23@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。杠杆率由于以百万为单位显示金额,因此表中可能存在舍入差异。1.在截至2023年9月30日的三个月和九个月中,我们在国际板块记录了与英国申报单位相关的4.95亿美元的商誉减值。2.由股票薪酬组成,包括以现金结算的金额。3.并购、资产剥离和业务优化包括以下调整:2330万美元的Neustar整合成本;1,370万美元的成本方法投资减值亏损;790万美元的收购费用;对与少数股权投资相关的看跌期权负债公允价值的580万美元调整;对最近收购的负债的500万美元调整;与剥离相关的过渡服务补偿(320)万美元企业,扣除离职费用;(130)万美元的调整相当于应收票据的公允价值;以及出售成本法投资的收益(80)万美元。4.代表与我们加速向云迁移的技术投资相关的费用。5.其他净额包括以下调整:对我们的国外业务、贷款费用和其他业务进行货币调整所产生的740万美元净亏损;以及因预付债务而注销的740万美元递延贷款费用。截至2023年9月30日的过去十二个月中百万美元归属于TransUnion的净收益(亏损)与合并调整后息税折旧摊销前利润的对账:归属于TransUnion的净收益(亏损)美元(246.8)已终止业务,扣除税款(14.3)归属于TransUnion的持续经营收入(亏损)美元(261.1) 净利息支出 268.0 所得税准备金 95.9 折旧和摊销 521.2 息税折旧摊销前利润 $623.9 调整息税折旧摊销前利润:商誉减值1 495.0 股票薪酬2 93.6 并购、资产剥离和业务优化3 38.8 加速技术投资4 72.7 其他净额5 14.9 调整后杠杆比率总额715.0 美元 1,338.9 债务总额5,368.5美元减去:现金及现金等价物 420.9 净负债 4,947.7 净负债与归属于TransUnion的净收益(亏损)的比率(20.0)杠杆比率3.7

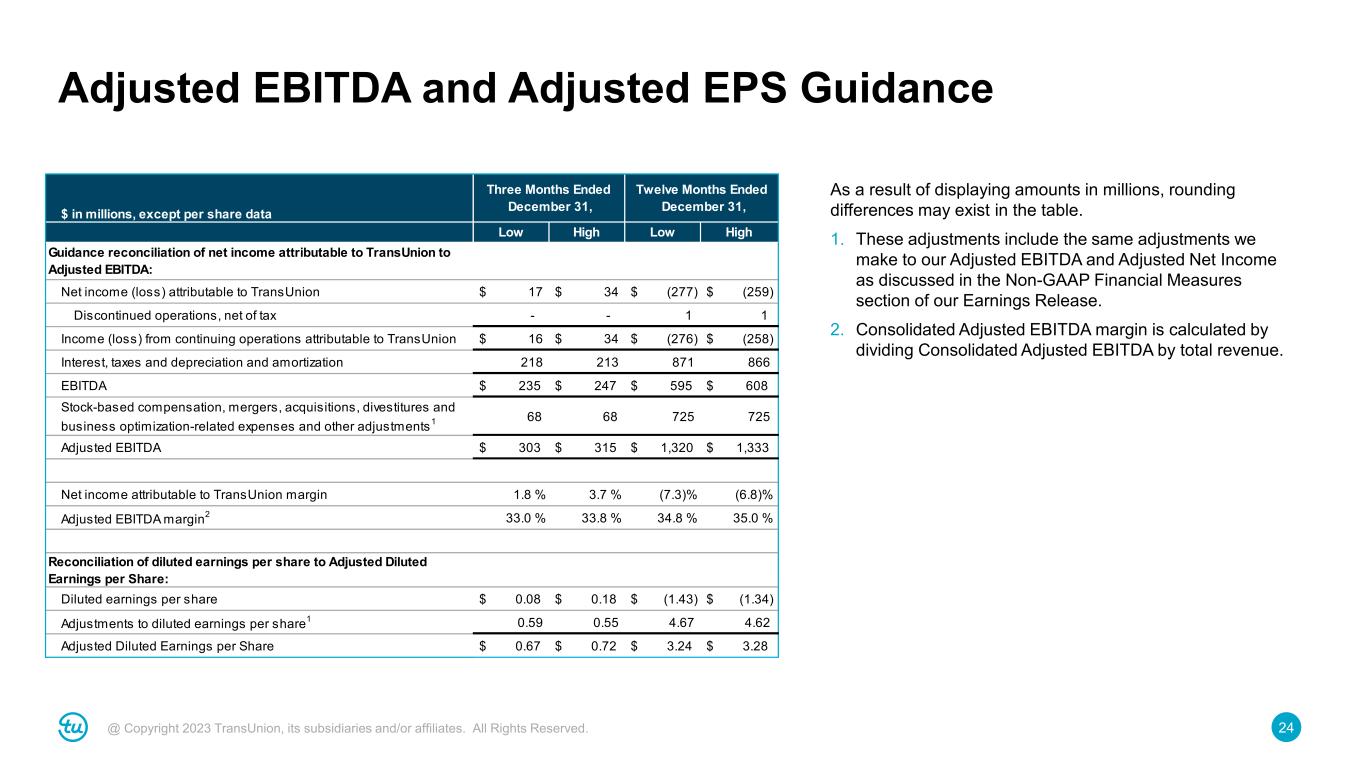

24@ 版权所有 2023 TransUnion 及其子公司和/或关联公司。版权所有。调整后的息税折旧摊销前利润和调整后的每股收益指引由于显示的金额以百万计,因此表中可能存在舍入差异。1.这些调整包括我们对调整后息税折旧摊销前利润和调整后净收益所做的相同调整,如财报的非公认会计准则财务指标部分所述。2.合并调整后息税折旧摊销前利润率的计算方法是将合并调整后的息税折旧摊销前利润除以总收入。百万美元,每股数据除外低高低指导归属于TransUnion的净收益与调整后息税折旧摊销前利润的对账:归属于TransUnion的净收益(亏损)17美元 34 美元(277)美元(259),已终止业务,扣除税款--1 1归属于TransUnion的持续经营收入(亏损)16美元 34美元(259美元)276) 美元 (258) 利息、税收和折旧及摊销 218 213 871 866 息税折旧摊销前利润 235 美元 247 美元 595 美元 608 美元 608 美元基于股票薪酬、合并、收购、资产剥离和业务优化相关费用及其他调整1 68 68 725 725 调整后的息税折旧摊销前利润 303 美元 315 美元 1,320 美元 1,333 归属于环联利润率的净收益 1.8% 3.7% (7.3)% (6.8)% 调整后息税折旧摊销前利润率2 33.0% 34.8% 35.0% 摊薄后每股收益与调整后摊薄后每股收益的对账股份:摊薄后每股收益 0.08 美元 0.18 美元 (1.43) 美元 (1.34) 调整摊薄后每股收益1 0.59 0.55 4.67 4.62 调整后的摊薄后每股收益 0.67 美元 0.72 美元 3.24 美元 3.28 美元截至12月31日的三个月,截至12月31日的十二个月,最高水平