附录 99.2

2024 年 4 月 23 日纳斯达克:RILY 2023 年第四季度补充财务数据

美国 GAAP 与非 GAAP 指标的对账 2023 年第四季度第三季度 2023 年第二季度 2023 年第 1 季度第 4 季度(未经审计,以千美元计)总收入与营业收入对账 342,920 美元 462,312 美元 406,278 美元 432,090 美元 382,092 美元总收入 41,518 10,587 (42,365) (51,568) 58,670 美元收入调整:交易亏损 (收入)和贷款公允价值调整 8,250 6,982 5,817 8,116 8,069 固定收益利差 49,768 17,569 (36,548) (43,452) 66,739 总收入调整美元 2 392,688 美元 479,881 美元 369,730 美元 388,638 美元营业收入 448,831 美元

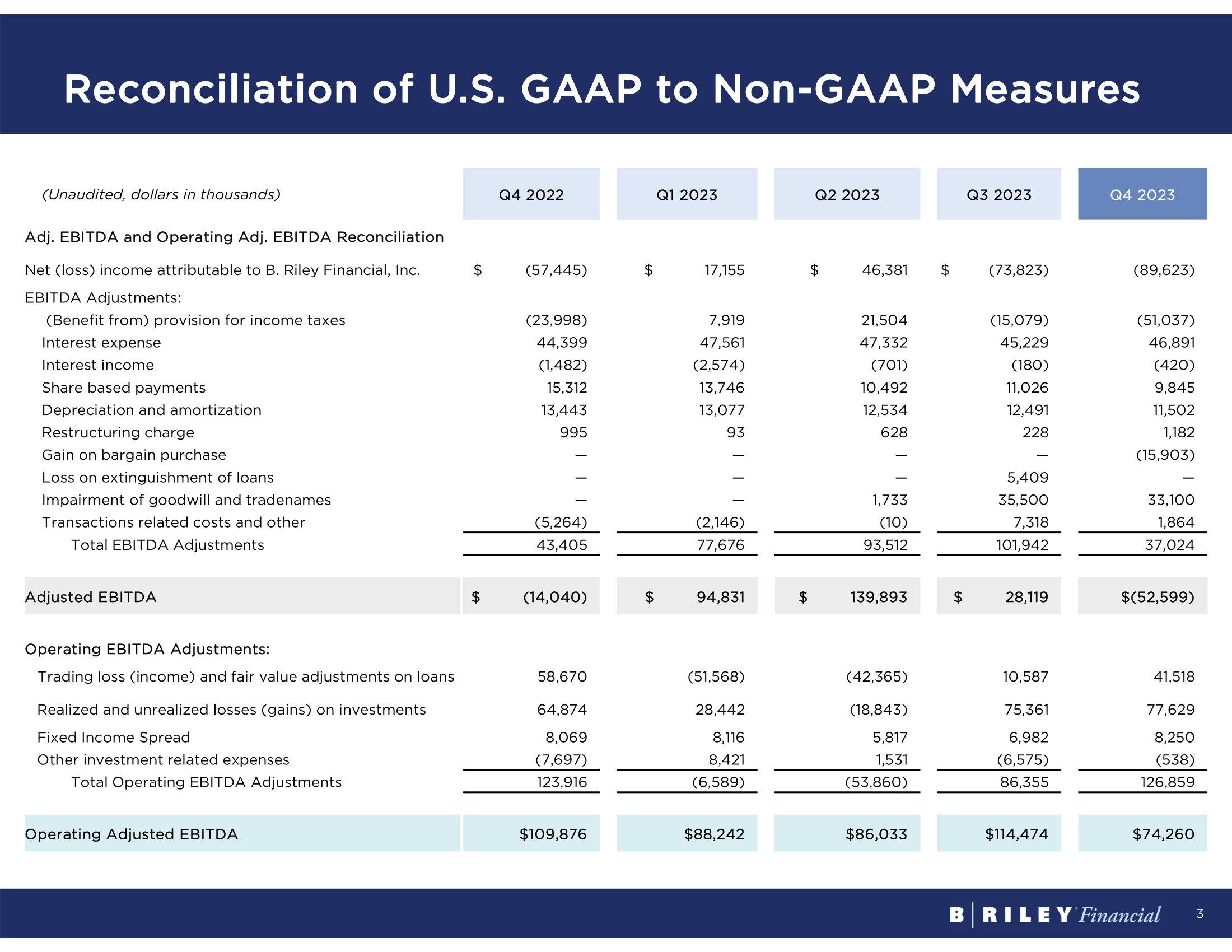

2023年第四季度美国公认会计原则与非公认会计准则指标的对账 2023年第二季度 2023年第一季度2023年第四季度(未经审计,以千美元计)调整后的息税折旧摊销前利润和营业调整后的息税折旧摊销前利润对账(89,623)美元(73,823)美元 46,381 美元 17,155 美元(57,445)归属于B. Riley Financial, Inc. 的净(亏损)收益(51,037)(15,079) 21,504 7,919 (23,998) 息税折旧摊销前利润调整:(受益于)所得税准备金 46,891 45,229 47,332 47,561 44,399 44,399 利息支出 (420) (180) (701) (2,574) (1,482) 利息收入 9,845 11,026 10,492 13,746 15,312 股本付款 11,502 12,491 12,534 13,077 13,443 折旧和摊销 1,182 228 628 93 995 重组费用 (15,903) — — — 讨价还价收购收益 — 5,409 — — — 贷款清偿损失 33,100 35,500 1,733 — — 商誉和商品名称减值 1,864 7,318 (10) (2,146) (5,264) 交易相关成本和其他 37,024 101,942 942 942 3,512 77,676 43,405 息税折旧摊销前利润调整总额美元 (52,599) 美元 28,119 美元 139,893 美元 94,831 美元 (14,040) 调整后的息税折旧摊销前利润营业息税折旧摊销前利润调整:41,518 10,587 (42,365) (51,568) 58,670 贷款交易亏损(收益)和公允价值调整 77,629 75,361(18,843) 28,442 64,874 投资已实现和未实现亏损(收益)8,250 6,982 5,817 8,116 8,069 固定收益利差 (538) (6,575) 1,531 8,421 (7,697) 其他投资相关费用 126,859 86,355 (53,860) (6,589) 123,916 营业息税折旧摊销前利润调整总额74,916美元 260 美元 114,474 美元 86,033 美元 88,242 美元 109,876 美元经营调整后息税折旧摊销前利润 3

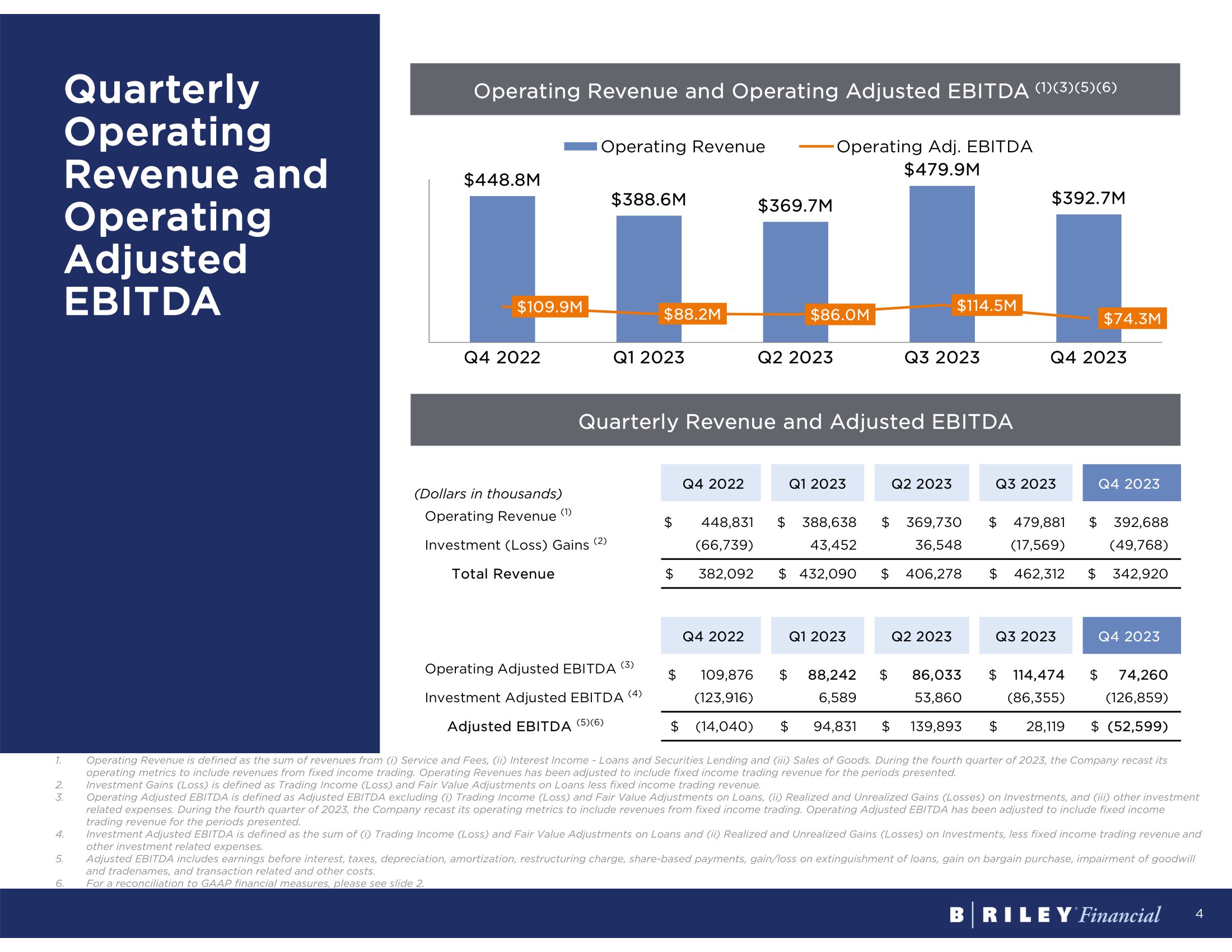

季度营业收入和营业调整后息税折旧摊销前利润营业收入和营业调整后息税折旧摊销前利润 (1) (3) (5) (6) 2023 年第四季度第二季度 2023 年第 1 季度 2023 年第四季度(千美元)营业收入 (1) 投资(亏损)收益 (2) 392,688 美元 (49,768) 美元 479,881 美元 (17,569) 369,730 美元 36,548 美元 36,548 美元 36,548 美元 88,638 43,452 448,831 (66,739) 美元 342,920 美元 462,312 美元 382,092 美元 432,090 美元 406,278 美元 2023 年第三季度总收入 2023 年第二季度 2023 年第一季度 2023 年第四季度 74,260 美元 (126,859) 美元 86,033 美元 114,474 53,860 (86,355) 美元 109,876 美元 88,242 (123,916) 6,589 经营业调整后的息税折旧摊销前利润 (3) 投资调整后息税折旧摊销前利润 (4) 季度收入和调整后息税折旧摊销前利润 1. 2. 3. 4. 5. 6.调整后的息税折旧摊销前利润(5)(6)美元(14,040)94,831美元 139,893美元 28,119美元(52,599美元)营业收入定义为来自(i)服务和费用、(ii)利息收入——贷款和证券贷款以及(iii)商品销售的收入总和。在2023年第四季度,公司重估了其运营指标,将固定收益交易收入包括在内。营业收入已进行调整,以包括所列期间的固定收益交易收入。投资收益(亏损)定义为交易收益(亏损)和贷款公允价值调整减去固定收益交易收入。经营调整后息税折旧摊销前利润定义为调整后的息税折旧摊销前利润,不包括(i)贷款的交易收益(亏损)和公允价值调整,(ii)投资的已实现和未实现收益(亏损),以及(iii)其他投资相关费用。在2023年第四季度,公司重估了其运营指标,将固定收益交易收入包括在内。调整后的营业息税折旧摊销前利润已调整为包括所列期间的固定收益交易收入。投资调整后息税折旧摊销前利润定义为(i)贷款交易收益(亏损)和公允价值调整以及(ii)投资已实现和未实现收益(亏损)减去固定收益交易收入和其他投资相关支出的总和。调整后的息税折旧摊销前利润包括扣除利息、税项、折旧、摊销、重组费用、股份支付、贷款清偿损益、议价收购收益、商誉减值以及交易相关成本和其他成本。有关公认会计准则财务指标的对账,请参阅幻灯片 2。4.488亿美元 3.886亿美元 3.697亿美元 3.927亿美元 1.099亿美元 8,860万美元 8,860万美元 7,430万美元经调整后的息税折旧摊销前利润4.799亿美元 2023年第一季度第二季度2023年第三季度2023年第四季度营业收入 4

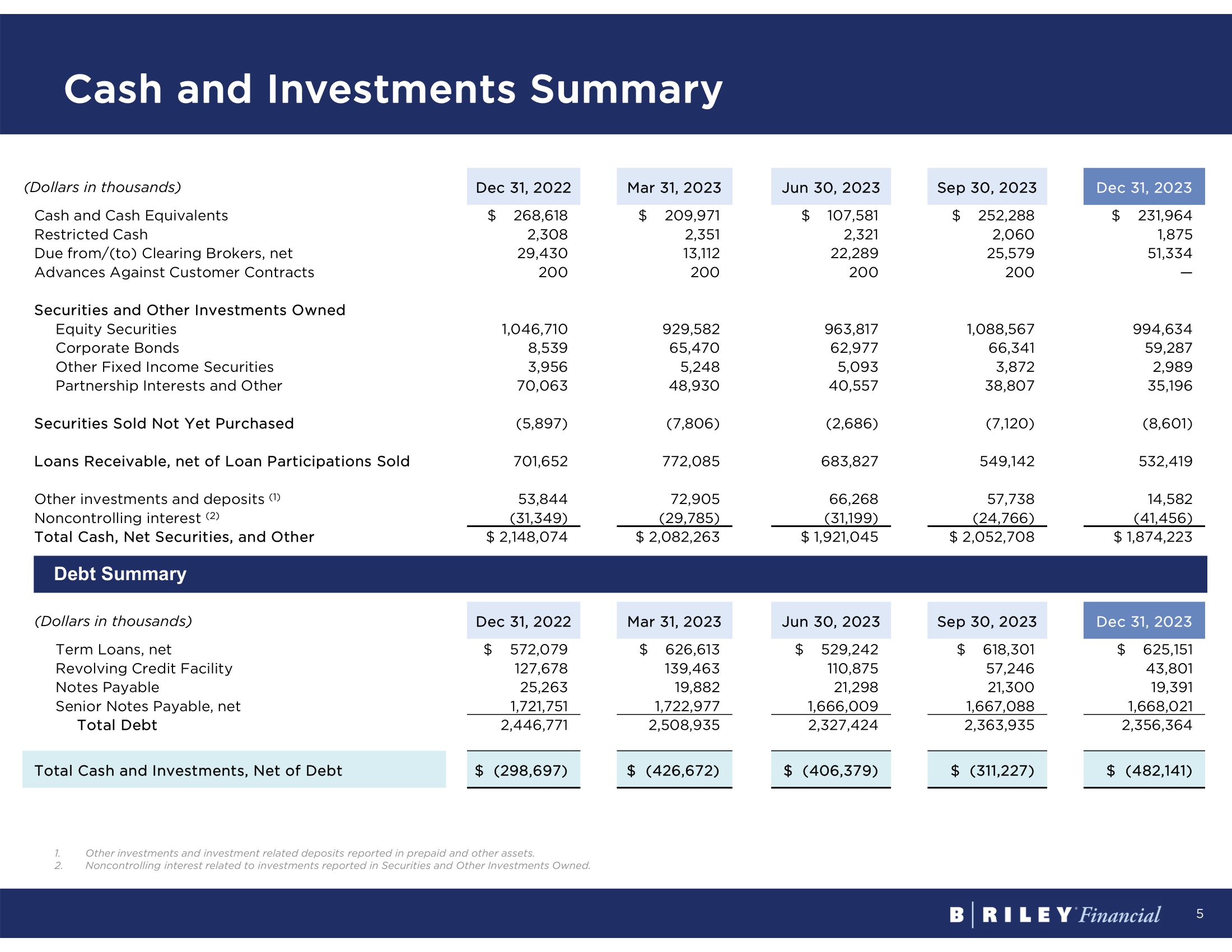

现金和投资摘要 1. 2.以预付资产和其他资产列报的其他投资和投资相关存款。与所拥有证券和其他投资中报告的投资相关的非控股权益。2023 年 12 月 31 日 2023 年 9 月 30 日 2023 年 3 月 31 日 2023 年 12 月 31 日(以千美元计)231,964 美元 252,288 美元 107,581 美元 209,971 美元 268,618 美元 268,618 现金及现金等价物 1,875 2,060 2,321 2,351 2,308 限制性现金 51,334 25,579 22,289 13,112 29,430 来自/ (至) 清算经纪商,净额 — 200 200 200 200 客户合约预付款 994,634 1,088,567 963,817 929,582 1,046,710 证券和其他投资自有股权证券 59,287 66,341 62,977 65,470 8,539 公司债券 2,989 3,093 5,248 3,956 其他固定收益证券 35,196 38,807 48,557,930 70,063 合伙权益及其他 (8,601) (7,120) (2,686) (7,806) (5,897) 已售证券尚未购买 532,419 549,142 683,827 772,085 701,652 701,652 应收贷款,扣除已售出贷款参与额 14,582 57,738 66,268 72,905 53,844 其他投资和存款 (1) (41,456) (24,766) (31,199) (29,785) (31,349) 非控股权益 (2) 1,874,223 美元 2,052,708 美元 1,921,045 美元 2,082,263 美元 2,148,074 总现金、净证券和其他债务摘要 2023 年 12 月 31 日 2023 年 9 月 30 日 2023 年 12 月 30 日 2023 年 12 月 31 日 2023 年 12 月 31 日 2023 年 12 月 31 日 2023 年 12 月 31 日以千计)625,151 美元 618,301 美元529,242 美元 626,613 美元 572,079 美元定期贷款,净额 43,801 57,246 110,875 139,463 127,678 循环信贷额度 19,391 21,298 19,882 25,263 25,263 应付票据 1,667,088 1,666,009 1,722,977 1,721,751 应付优先票据,净额 2,356,751 364 2,363,935 2,327,424 2,508,935 2,446,771 总债务 $ (482,141) $ (311,227) $ (406,379) $ (426,672) $ (298,697) $ (298,697) 总现金和投资,扣除债务 5

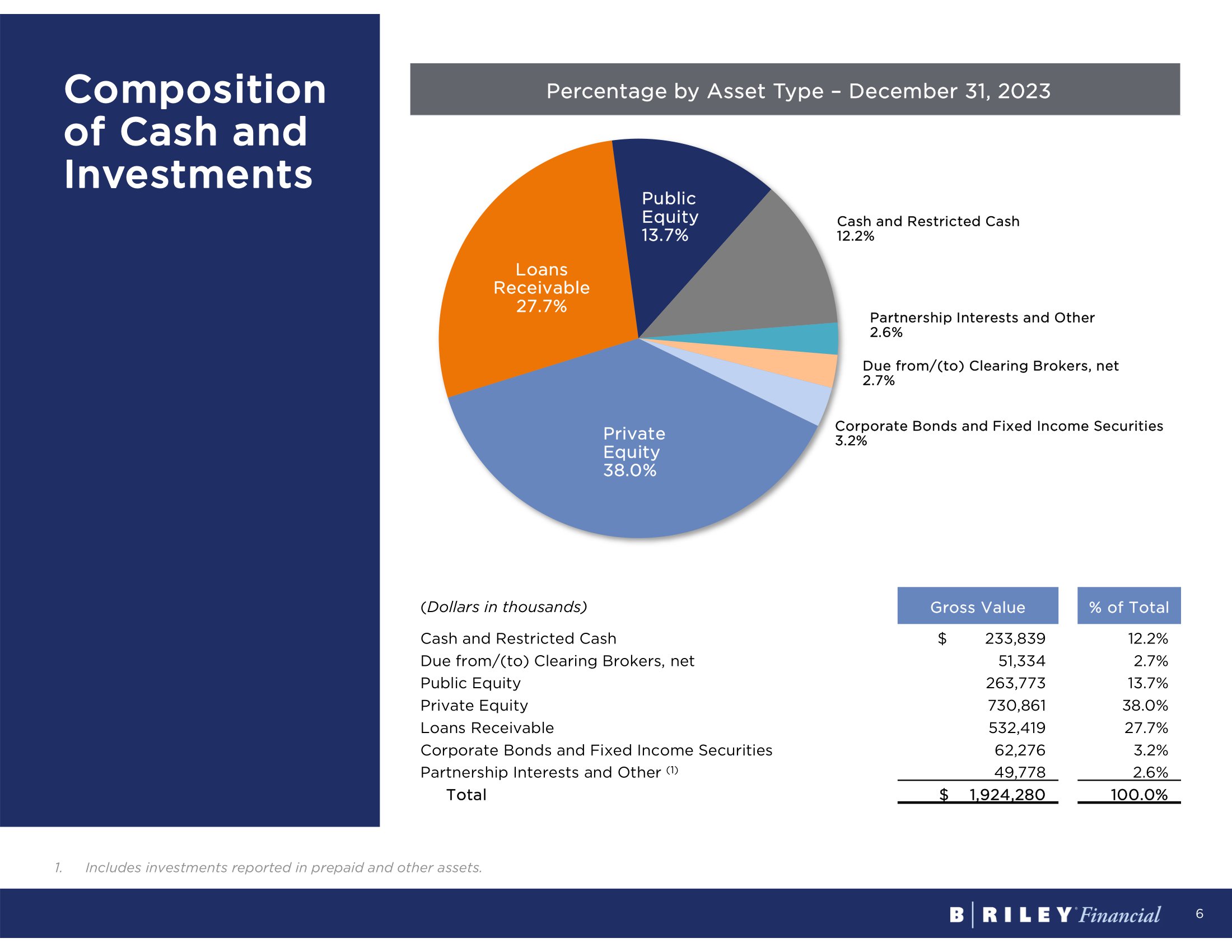

私募股权 38.0% 应收贷款 27.7% 公开股权 13. 7% 现金和限制性现金 12.2% 应付/(给)清算经纪商的合伙权益及其他 2.6% 净额 2.7% 公司债券和固定收益证券 3.2% 按资产类型划分的现金和投资构成百分比 — 2023 年 12 月 31 日 6% 总价值(千美元)12.2% 2.7% 13.7% 27.7% 3.2% 100.0% 233,839美元 51,334 263,773 730,861 532,419 62,276 应收清算经纪商、净公募股权私募股权贷款应收企业的现金和限制性现金债券和固定收益证券合伙权益及其他(1)合计 49,778 美元 1,924,280 美元 1.包括以预付资产和其他资产报告的投资。

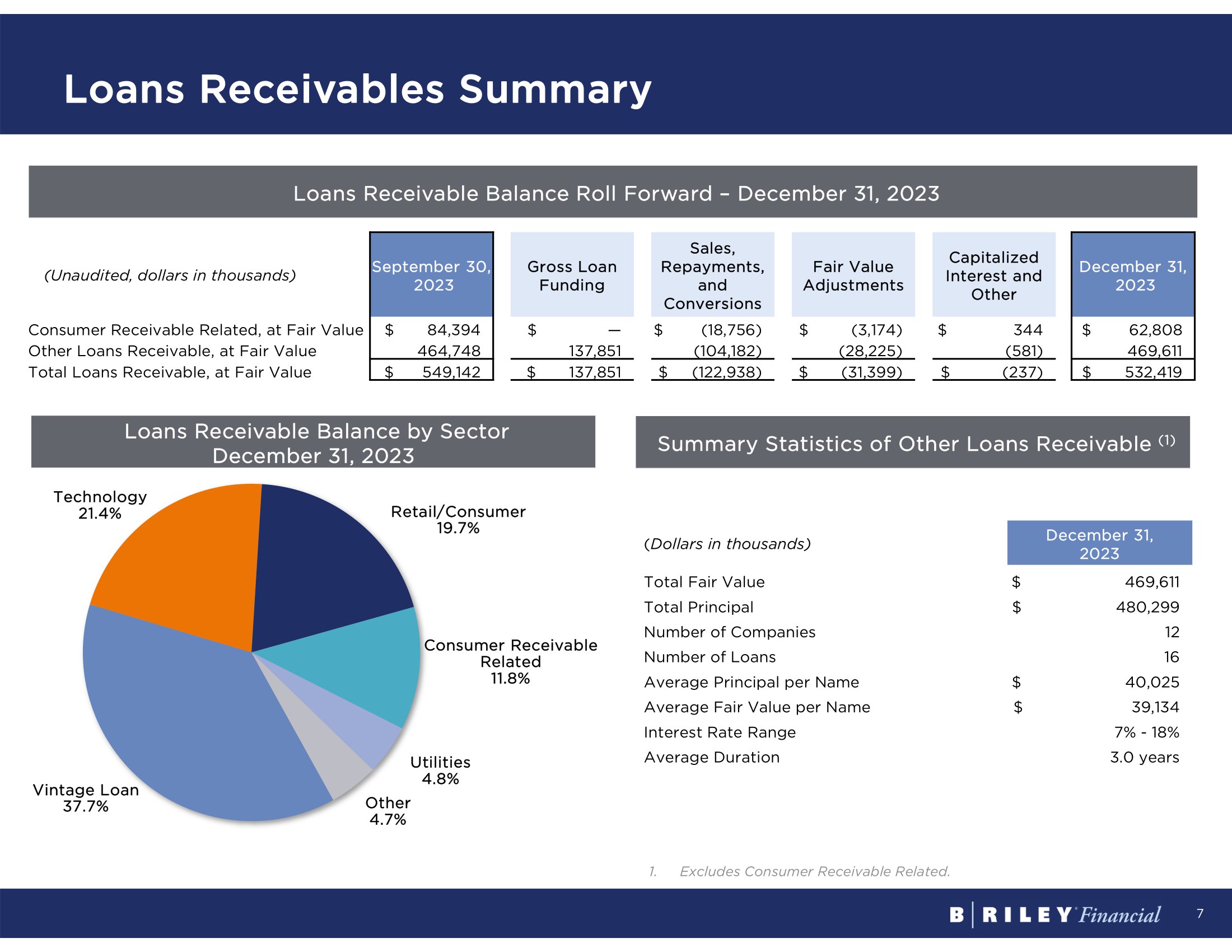

应收贷款汇总应收贷款余额向前滚动 — 2023 年 12 月 31 日 1.不包括与应收消费者相关的应收账款。按行业划分的应收贷款余额 2023 年 12 月 31 日 2023 年 9 月 30 日 84,394 美元 464,748 美元 549,142 美元 2023 年 12 月 31 日 62,808 469,611 美元 532,419 美元资本化利息和其他公允价值调整销售、还款和转换贷款融资总额(未经审计,千美元)344 (581) 美元 (237) 美元 (3,174) (28,225) 美元 (28,225) 美元 (28,225) 美元 (28,225) 美元 (28,225) 美元 (28,225) 美元 (28,225) 美元 (28,225) 美元 (28,225) 美元 (28,225) 美元 (28,225) 美元 31,399) 美元 (18,756) (104,182) 美元 (122,938) 美元 — 137,851 美元 137,851 美元 137,851 美元 137,851 美元按公允价值计算的其他应收贷款,按公允价值计算,应收贷款总额(千美元)469,611美元公允价值 480,299 美元本金总额 12 公司数量 16 笔贷款数量 40,025 美元每个名称的平均本金 39,134 美元每个名称的平均公允价值 7%-18% 利率范围 3.0 年平均期限老式贷款 37.7% 技术 21.4% 零售/消费者 19.7% 与应收消费品相关 11.8% 公用事业 4.8% 其他 4.7% 其他应收贷款汇总统计 (1) 7

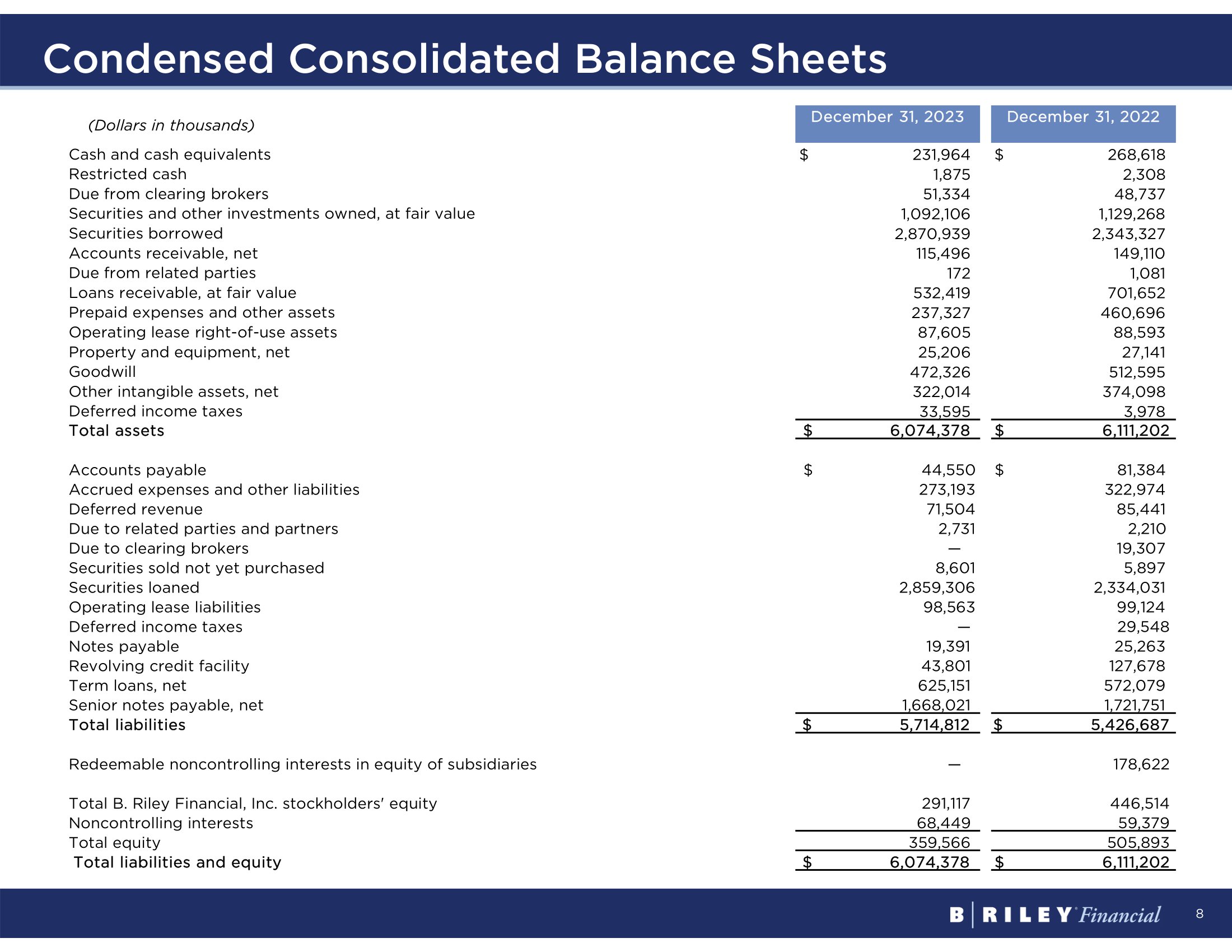

简明合并资产负债表 2022年12月31日2023年12月31日(以千美元计)268,618美元231,964美元现金及现金等价物 2,308 1,875 限制性现金 48,737 51,334 应收账款来自清算经纪商 1,129,268 1,092,106 种证券和其他投资,按公允价值计算2,343,327 2,870,939份证券借入149,110 115,496笔应收账款,净额 1,081 172 关联方应付款 701,652 532,419 按公允价值计算的应收贷款 460,696 237,327 预付费用和其他资产 88,593 87,605 经营租赁使用权资产 27,141 25,206财产和设备,净额 512,595 472,326 商誉 374,098 322,014 其他无形资产,净额 3,978 33,595 美元 6,111,202 美元 6,074,378 总资产 81,384 美元 44,550 应付账款 322,974 273,193 应计费用和其他负债 85,441 71,504 递延收入 2,210 2,731 应计费用及其他负债 85,441 71,504 应计费用2,210 2,731 应计费用和其他负债 85,441 71,504 应计费用2,210 2,731 应计费用和其他负债 85,441 71,504 应计费用2,210 2,7合伙人 19,307 — 应付清算经纪商 5,897 8,601 只已售出尚未购买的证券 2,334,031 2,859,306 证券贷款 99,124 98,563 营业租赁负债 29,548 — 递延所得税 25,263 19,391 应付票据 127,678 43801 循环信贷额度 572,079 625,151 笔定期贷款,净额 1,721,751 1,668,021 应付优先票据,净额 5,426,687 美元 5,714,812 总负债 178,622 — 子公司股权中的可赎回非控股权益 446,514 291,117 B.Riley Financial, Inc. 股东权益 59,379 68,449 非控股权益 505,449 893 359,566 总权益 $6,111,202$ 6,074,378 总负债和权益 8

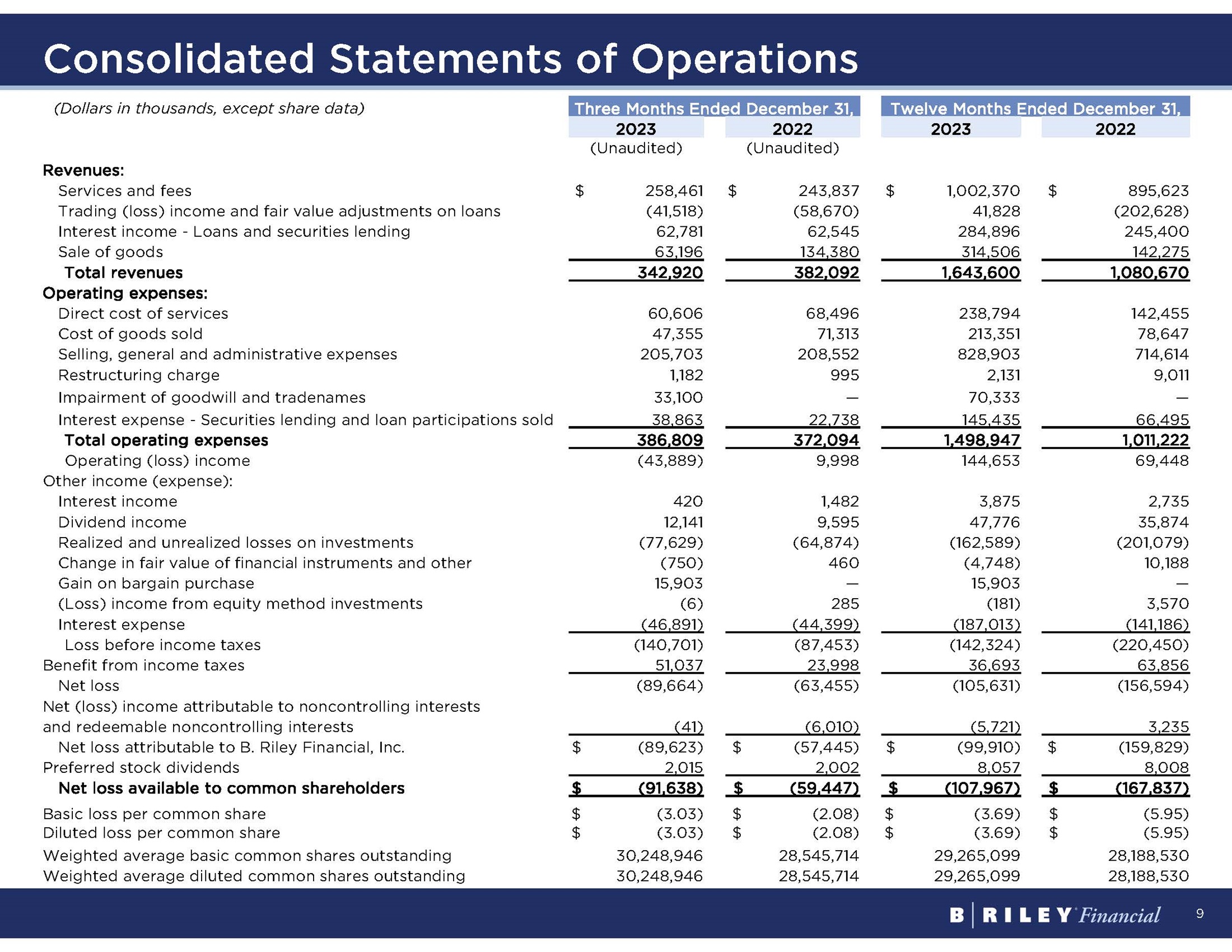

简明合并运营报表截至2022年12月31日的9个月截至2023年12月31日的十二个月(千美元,股票数据除外)(未经审计)(未经审计)收入:895,623美元 1,002,370 美元 243,837 美元 258,461 美元服务和费用(202,628)41,828(58,670)(41,518)交易(亏损)收入和公允价值调整贷款 245,400 284,896 62,545 62,781 利息收入——贷款和证券贷款 142,275 314,506 134,380 63,196 商品销售 1,080,670 1,643,600 382,092 342,920 总收入运营支出:142,455 238,794 68,496 60,606 直接服务成本 78,647 213,351 71,313 47,355 销售成本 714,614 828,903 208,552 205,703 销售、一般和管理费用 9,011 2,131 995 1,182 重组费用 — 70,333 — 33,100 商誉减值和商号 66,495 145,435 22,782 38 38,863 利息支出——已售出1,011,222 1,498,947 372,094 386,809 总运营支出 69,448 144,653 9,998 (43,889) 经营(亏损)收入其他收入(支出):2,735 3,875 1,482 420 利息收入 35,874 47,776 9,595 12,141股息收益 (201,079) (162,589) (64,874) (77,629) 投资的已实现和未实现亏损 10,188 (4,748) 460 (750) 金融工具和其他公允价值的变动 — 15,903 — 15,903 讨价还价收益 3,570 (181) 285 (6) (141,186) (187,86) (187,903) 013) (44,399) (46,891) 利息支出 (220,450) (142,324) (87,453) (140,701) 所得税前亏损 63,856 36,693 23,998 51,037 所得税收益 (156,594) (105,631) (63,455) (89,664) 归属于非净亏损(亏损)收入控股权益 3,235 (5,721) (6,010) (41) 和可赎回的非控股权益 (159,829) 美元 (99,910) 美元 (57,445) 美元 (89,623) 归属于B. Riley Financial, Inc. 的净亏损 8,008 8,057 2,002 2,015 美元优先股股息 (167,837) 美元 (107,967) 美元 (59,447) 美元 (59,447) 美元 (91,638) 普通股股东净亏损美元 (5.95) 美元 (3.69) 美元 (2.08) 美元 (3.03) 美元 (3.03) 美元 (5.95) 美元 (3.69) 美元 (2.08) 美元 (3.03) 每股普通股摊薄亏损 28,188,530 29,265,099 28,545,714 30,248,946 加权平均已发行基本普通股 28,18,946 88,530 29,265,099 28,545,714 30,248,946加权平均摊薄后已发行普通股

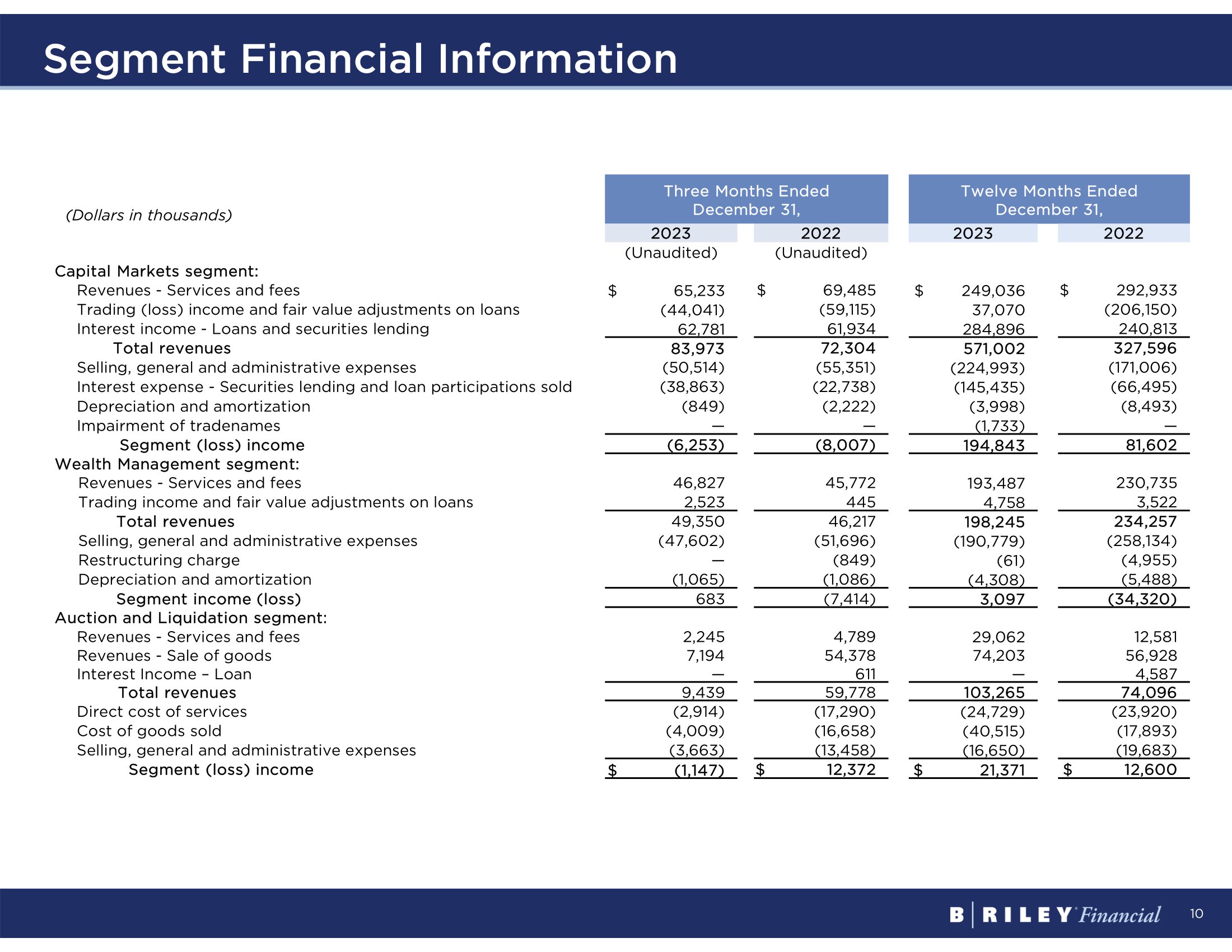

分部财务信息截至2022年12月31日的十二个月截至2023年12月31日的三个月(未经审计)(未经审计)资本市场板块:292,933美元 249,036美元 69,485美元 65,233美元收入-服务和费用(206,150)37,070(59,115)(44,041)贷款交易(亏损)收益和公允价值调整 240,813 284,896 61,934 62,781 利息收入——贷款和证券贷款 327,596 571,002 72,304 83,973 总收入 (171,006) (224,993) (55,351) (50,514) 销售、一般和管理费用 (66,495) (145,435) (22,738) (38,863)利息支出——出售的证券借贷和贷款分成 (8,493) (3,998) (2,222) (849) 折旧和摊销 — (1,733) — 商号减值 — 81,602 194,843 (8,007) 分部(亏损)收益(6,253)财富管理板块:230,735 193,487 45,772 46,827 收入——服务和费用 3,522 4,727 58 445 2,523 贷款的交易收入和公允价值调整 234,257 198,245 46,217 49,350 总收入 (258,134) (190,779) (51,696) (47,602) 销售、一般和管理费用 (4,955) (61) (849) — 重组费用 (5,488) (4,308) (1,086)) (1,065) 折旧和摊销 (34,320) 3,097 (7,414) 683 分部收益(亏损)拍卖和清算分部:12,581 29,062 4,789 2,245 收入-服务和费用 56,928 74,203 54,378 7,194 收入-商品销售 4,587 — 611 — 利息收入 — 贷款 74,096 103,265 59,778 9,439 总计收入 (23,920) (24,729) (17,290) (2,914) 直接服务成本 (17,893) (40,515) (16,658) (4,009) 销售成本 (19,683) (16,650) (13,458) (3,663) 销售、一般和管理费用 12,600 美元 21,371 美元 12,372 美元 (1,172 美元) 47) 分部(亏损)收益 10 (美元(以千计)

分部财务信息(续)截至12月31日的十二个月,截至12月31日的三个月,(千美元)2023 2023(未经审计)(未经审计)财务咨询板块:98,508美元 133,705 美元 25,427 美元 40,123 美元收入-服务和费用 (81,891) (102,930) (20,944) (32,221) 销售、一般和管理费用 (305) (305) (305) 355) (71) (86) 折旧和摊销 16,312 30,420 4,412 7,816 分部收入通信板块:228,129 330,952 85,763 80,429 收入——服务和费用 7,526 6,737 2,181 1,592 收入——出售商品 235,655 337,689 87,944 82,021 总收入 (108,686) (183,993) (44,366) (47,163) 直接服务成本 (8,592) (7,848) (2,493) (1,884) 销售成本 (64,836) (83,642) (23,368) (19,202),一般和管理费用(19,165)(25,941)(6,366)(6,166)折旧和摊销(4,056)(1,540)(146)(1,138)重组费用 30,320 34,725 11,205 6,468 分部收入消费品板块:77,821 233,202 77,821 收入——商品销售 54,046(52,162)(164,635)) (52,162) 销售成本 (41,109) (15,303) (67,229) (15,303)销售、一般和管理费用 (15,197) (2,168) (9,918) (2,168) 折旧和摊销 (2,134) — (68,600) — 商誉和商号减值 (33,100) — (530) — 重组费用 (44) 8,188 (77,710) 8,188 分部(亏损)收入(37,538)114,702 美元 206,702 美元 20,756 美元 20,756 应申报板块的合并经营(亏损)收入 $ (29,971) 11

美国公认会计准则对非公认会计准则财务指标的定义 12 此处提出的某些信息,包括营业收入、调整后的息税折旧摊销前利润、经营调整后息税折旧摊销前利润和投资调整后息税折旧摊销前利润,可能被视为非公认会计准则财务指标。B。Riley Financial认为,这些信息对投资者很有用,因为它为衡量公司的可用资本资源、其业务的经营业绩及其收入和现金流提供了基础,(i)不包括营业收入、交易收入(亏损)和贷款公允价值调整;(ii)不包括调整后的息税折旧摊销前利润、净利息支出、所得税准备金或收益、折旧、摊销、公允价值调整、重组收费、清偿贷款所得收益、讨价还价收益购买、商誉和商品名称减值、股票薪酬和交易及其他费用,(iii)不包括调整后的息税折旧摊销前利润、上述调整后息税折旧摊销前利润的调整,以及扣除固定收益交易收入、已实现和未实现投资收益(亏损)以及其他投资相关费用的贷款的交易收益(亏损)和公允价值调整,以及(iv)包括投资调整后息税折旧摊销前利润,贷款的交易收益(亏损)和公允价值调整,已实现和未实现的收益(扣除固定收益交易收入和其他投资相关支出的投资损失),通常将包含在根据公认会计原则(“GAAP”)计算和列报的最直接可比指标中。此外,公司管理层使用这些非公认会计准则财务指标以及最直接可比的GAAP财务指标来评估公司的经营业绩、资本资源和现金流。不应将非公认会计准则财务指标与根据公认会计原则提供的财务信息分开考虑,也不得将其作为其替代品,而且公司报告的非财务指标可能无法与其他公司报告的类似标题的金额相提并论。

13 欲了解更多信息,请访问 www.brileyfin.com