附录 99.1

2024 年 4 月 18 日

各位股东,

摘要:

•我们在2024年有了一个良好的开端。与23年第一季度相比,我们的收入增长了15%,营业收入增长了54%,营业利润率增长了7个百分点至28%。

•我们预计24财年的收入将增长13%至15%。根据截至24年1月24日的外汇汇率,我们将24财年的营业利润率预测从24%上调至25%。

•为了长期保持健康增长,我们必须继续:

◦通过更多精彩的电视节目和电影、更丰富的游戏和必看的直播节目,提高娱乐的多样性和质量;

◦创新我们的产品和营销——让粉丝可以更轻松地发现、沉浸于和谈论他们喜爱的故事,从而推动粉丝圈和 Netflix 效应;

◦挖掘额外的收入和利润池——尤其是扩大广告规模,使其成为我们在25年及以后的业务中更有意义的贡献者。

•我们建立了一个难以复制的组合,包括强大的名单、卓越的推荐、广泛的覆盖面和强烈的粉丝群,这推动了Netflix的健康参与度。改善这些关键领域是让我们的会员满意并继续发展我们的业务的最佳方式。

我们的摘要结果和第二季度的预测如下。

| | | | | | | | | | | | | | | | | | | | |

| (以百万计,每股数据除外) | Q1'23 | Q2'23 | Q3'23 | Q4'23 | Q1'24 | 24 年第二季度预测 |

| 收入 | $ | 8,162 | | $ | 8,187 | | $ | 8,542 | | $ | 8,833 | | $ | 9,370 | | $ | 9,491 | |

| 同比增长百分比 | 3.7 | % | 2.7 | % | 7.8 | % | 12.5 | % | 14.8 | % | 15.9 | % |

| 营业收入 | $ | 1,714 | | $ | 1,827 | | $ | 1,916 | | $ | 1,496 | | $ | 2,633 | | $ | 2,520 | |

| 营业利润率 | 21.0 | % | 22.3 | % | 22.4 | % | 16.9 | % | 28.1 | % | 26.6 | % |

| 净收入 | $ | 1,305 | | $ | 1,488 | | $ | 1,677 | | $ | 938 | | $ | 2,332 | | $ | 2,063 | |

| 摊薄后每股 | $ | 2.88 | | $ | 3.29 | | $ | 3.73 | | $ | 2.11 | | $ | 5.28 | | $ | 4.68 | |

| | | | | | |

| 全球直播付费会员 | 232.50 | | 238.39 | | 247.15 | | 260.28 | | 269.60 | | |

| 同比增长百分比 | 4.9 | % | 8.0 | % | 10.8 | % | 12.8 | % | 16.0 | % | |

| 全球直播付费净增量 | 1.75 | | 5.89 | | 8.76 | | 13.12 | | 9.33 | | |

| | | | | | |

| 经营活动提供的净现金 | $ | 2,179 | | $ | 1,440 | | $ | 1,992 | | $ | 1,663 | | $ | 2,213 | | |

| 自由现金流 | $ | 2,117 | | $ | 1,339 | | $ | 1,888 | | $ | 1,581 | | $ | 2,137 | | |

| 股票(FD) | 452.4 | | 451.6 | | 450.0 | | 444.3 | | 441.7 | | |

| | | | | | |

|

第一季度业绩

在第一季度,收入同比增长15%,在外汇(F/X)中立的基础上增长18%1,这主要是由会员增长和定价推动的。ARM2同比上涨1%,在外汇中立的基础上涨4%。外汇中性增长与我们报告的增长之间的差异主要是由当地通货膨胀导致的阿根廷价格上涨以及阿根廷比索3相对于美元下降75%的影响所致。收入高于我们的预期,因为有偿净增加额(930万美元对23年第一季度的180万英镑)高于我们的预期。

24年第一季度的营业收入总额为26亿美元(23年第一季度为17亿美元),同比增长54%。这也高于我们的预期,这主要是由于我们的收入高于预期以及内容支出的时机。28%的营业利润率同比增长7个百分点(去年第一季度为21%)。

第一季度的每股收益为5.28美元,去年同期为2.88美元,我们的预测为4.49美元。净收入包括我们欧元计价债务的外汇调整产生的1.31亿美元非现金未实现收益,该收益在 “利息和其他收益” 中记入低于营业收入。

正如我们在上一封信中指出的那样,我们在广告方面的两个优先事项是扩大我们的会员基础和增强我们为广告商提供的能力。我们在第一季度在这两个方面都取得了进展。我们的广告会员人数同比增长了65%(此前在23年第三季度和2023年第四季度均连续增长了近70%),广告市场中超过40%的注册来自我们的广告计划。对于广告商而言,我们将继续专注于衡量解决方案,包括与Kantar和Lucid建立新的合作伙伴关系,以提高品牌知名度和召回率,以及与Nielsen Catalina解决方案建立新的合作伙伴关系,以提高销量,我们正在努力增强我们的销售能力。

预测

提醒一下,我们提供的季度指导是我们在报告时的实际内部预测。我们的主要财务指标是增长收入和盈利能力的营业利润率。我们的目标是维持健康的收入增长,扩大营业利润率并增加自由现金流。

我们预计24年第二季度的收入将增长16%。这相当于在外汇中立的基础上增长21%,这主要是由于阿根廷的价格变动以及当地货币相对于美元的贬值。由于典型的季节性,我们预计,24年第二季度的付费净增量将低于24年第一季度。我们预测,全球ARM将在第二季度在外汇中立的基础上同比增长。

根据244年第一季度末的外汇汇率,我们预计2024年全年收入将健康增长13%至15%。根据截至2024年1月1日的外汇汇率,我们现在预计24财年的营业利润率为25%,高于我们之前预测的24%。正如我们过去指出的那样,尽管我们已经启动了外汇风险管理计划以降低短期波动,但我们不打算进行全面套期保值,这就是我们指导和设法实现外汇中性营业利润率目标的原因。我们的目标是每年增加营业利润率,尽管扩张速度可能每年都有所不同。

__________________________________

1 不包括外汇汇率变动的同比影响以及作为收入实现的套期保值收益/亏损的影响(前期未实现套期保值收益/亏损)。假设外汇汇率与上一年度相应月份的外汇汇率保持不变。

2 ARM(每位会员的平均收入)定义为直播收入除以直播付费会员的平均数量除以该期间的月数。这些数字不包括销售税或增值税。

3 https://www.google.com/finance/quote/ARS-USD?sa=X&ved=2ahUKEwiJzZjyw-iDAxWpM0QIHRqlCooQmY0JegQIHhAv&window=1Y

4 https://fred.stlouisfed.org/graph/fredgraph.png?g=1kdor

付费会员报告

正如我们在之前的信中指出的那样,我们专注于收入和营业利润率作为我们的主要财务指标,而参与度(即花费的时间)是衡量客户满意度的最佳指标。在我们早期,当我们几乎没有收入或利润时,会员增长是我们未来潜力的有力指标。但是现在我们创造了非常可观的利润和自由现金流(FCF)。我们还在开发新的收入来源,例如广告和我们的额外会员功能,因此会员资格只是我们增长的一个组成部分。此外,随着我们的定价和计划从单一级别演变为多个等级,根据国家/地区的不同,每个增量付费会员的业务影响都大不相同。这就是我们在2023年停止提供季度付费会员指南的原因,从明年第一季度的收入开始,我们将停止报告季度会员人数和ARM。

我们将继续提供每季度按地区划分的收入细目以及外汇影响,以补充我们的财务状况。作为指导,我们将在今天已经提供的基础上增加年度收入指导:我们的年度营业利润率和自由现金流预测以及对季度收入、营业收入、净收入和每股收益的预测。当我们跨越主要的订阅者里程碑时,我们还将宣布这些里程碑。

直播的成功始于参与度。当人们观看更多时,他们会停留更长时间(留存率),更频繁地推荐 Netflix(收购),并对我们的服务给予更高的价值。这就是我们不断提供更多参与度信息的原因,首先是我们的每周排名前105位和最受欢迎的排行榜,以及最近我们对Netflix观看次数的半年期报告6(涵盖了我们服务中约99%的视频观看时间)。这比我们的任何竞争对手提供的信息都要多,我们希望随着时间的推移提供更多的信息。

参与度

强劲的参与度始于强劲的阵容。在第一季度,我们推出了各种各样的高性能游戏,涵盖多个流派。在系列中,包括:Griselda*(6,640万次观看7)和 3 Body Problem*(3,970万次观看);《阿凡达:最后的气宗*》(6,380万次观看),另一部成功改编自动画系列的真人秀电视剧;《爱是盲目的》的同类最佳真人秀电视剧6*(2,000万次观看);《美国噩梦中的真实犯罪》*(5,020万次观看);然后支持戴夫·查佩尔:梦想家(1840万次观看)。我们在英国的内容表现出色,有《傻瓜一次》(9,820万次观看)、《绅士*》(6,10万次观看)、《一日游》(3600万次观看)和《瑞奇·热维斯:世界末日》(1270万次观看),《杀手悖论》S1*(1,360万次观看)、《泪之女王》(1420万次观看)和《物理100 S2M》(920万次观看)的韩国也是如此)。我们的La Casa de Papel系列中的柏林S1(5,670万次观看)和来自西班牙的Alpha Males S2*(810万次观看)也表现良好。

在过去四年中,我们的电影第三次使我们成为奥斯卡提名最多的制片厂。J.A. Bayona鼓舞人心的生存故事《雪之社会》以12场胜利横扫西班牙戈亚斯,是二十年来所有电影中最多的一次。这部电影拥有9,850万的观看次数,现在是我们有史以来第二受欢迎的非英语电影,这是我们的电影如何获得好评、获奖并吸引大量观众的一个很好的例子。与米莉·鲍比·布朗合作的Damsel*(1.239亿次观看)、《Lift with Kevin Hart》(1.13亿次观看)和《流行音乐中最伟大的夜晚》(2360万次观看)——一部关于1985年《我们就是世界》制作的纪录片——都是观众的喜爱。

___________________________________

5 https://www.netflix.com/tudum/top10/

6 https://about.netflix.com/en/news/what-we-watched-a-netflix-engagement-report

7 视图的定义为浏览时长除以每个标题的运行时间。观看次数以发布的前 91 天为基础。对于发布时间少于 91 天(用星号表示)的游戏,数据是从发布之日起到 2024 年 4 月 14 日。我们每周都会根据 Netflix Top 10.8 的参与度发布我们的热门影片

8 https://www.netflix.com/tudum/top10/

现在,来自190多个国家的近2.7亿个家庭订阅了Netflix。平均每个家庭有两个人以上,我们的受众人数超过5亿。以前没有一家娱乐公司有过如此规模和雄心壮志的节目。为了满足如此庞大的观众,我们需要许多吸引许多不同口味的精彩故事——我们所说的 “好” 是指我们的会员喜爱的电影、连续剧和游戏(即我们采取以观众为中心的质量方针)。

今天,我们在每个国家的电视收视份额都不到10%。因此,我们有足够的空间来为我们的会员增加价值,并通过扩大我们的范围,包括直播活动(喜剧、体育、竞赛节目、音乐)来增加我们的观看份额。我们对备受期待的杰克·保罗和前重量级冠军迈克·泰森之间的现场拳击比赛9感到非常兴奋,我们相信这将成为今年夏天必看的赛事。我们相信,现场的活动化文化时刻——以及像WWE Raw这样的定期直播节目——将为现有和未来的会员带来真正的增值。

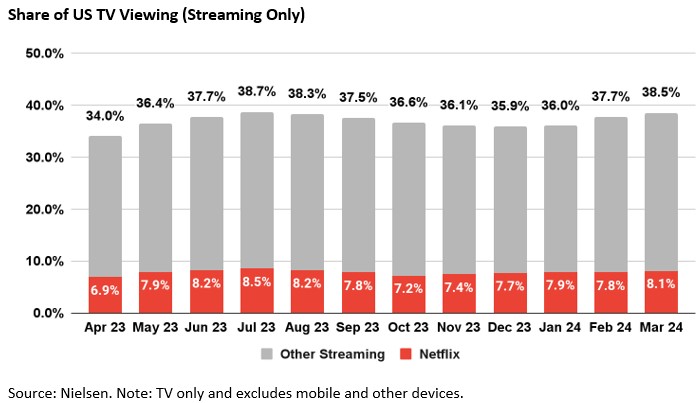

我们节目的多样性和质量,加上我们的覆盖面、推荐和粉丝群,使 Netflix 成为流媒体参与度的领导者。根据尼尔森的每周直播收视率,今年到目前为止,我们在前11周中有8周的直播电影排名第一,在前11周中有9周是排名第一的原创剧集。尽管预计付费共享和消费者有更多选择会带来参与度不利因素,但我们的参与度仍然健康——24年第一季度业主家庭的每个账户浏览时长与去年同期持平。如下尼尔森图表所示,我们在美国电视时间中也保持了非常稳定的份额。展望未来,我们希望继续改善我们的阵容,提高我们的整体参与度。

___________________________________

9 https://www.netflix.com/tudum/articles/jake-paul-vs-mike-tyson-live-release-date-news

产品与营销

强大而持久的参与的根源是粉丝圈。这就是为什么我们的产品和营销都旨在通过帮助会员发现他们的下一个痴迷来激发粉丝圈的原因。我们最直接的促销工具是Netflix本身,它已成为许多寻求娱乐的人的首选。例如,我们的预告片每月在Netflix上产生超过60亿的曝光量,是他们在YouTube上获得的40倍多。在Netflix中,即将上映的节目和电影仅在3月份就获得了超过250亿次的曝光量,这有助于建立对下一步的期待。诸如 “提醒我” 之类的功能可以在影片首播时立即通知会员,这使我们能够将所有兴趣转化为行动。而且,一旦影片发布,我们相信我们的个性化推荐在寻找观众方面比依赖传统娱乐中使用的技巧要有效得多。像《鱿鱼游戏》和《鲁宾》这样的节目,或者像《雪之社》和《巨魔》这样的电影就是这样风靡一时的,吸引的观众比以往任何时候都要多得多。

除了 Netflix,我们还使用创意营销来激发人们的兴趣,激发粉丝圈。我们的努力越来越小,这取决于类型、潜在的受众规模以及我们认为可以引发的对话。尽管有些广告活动可能更多地以事件为导向,或者有大量的付费营销支持,但社交媒体是我们为游戏吸引粉丝的关键部分。我们相信 Netflix 拥有超过 10 亿的粉丝,是全球所有品牌中规模最大、最热情的社交媒体粉丝群之一。仅在 2023 年,我们的社交渠道就产生了超过 1000 亿的自然曝光量。

我们的影响力、推荐和粉丝群的这种难以复制的组合,使得 Netflix 能够以很少有人能比拟的方式将故事推向文化。媒体称其为 Netflix 效应,它塑造了人们搜索的内容(谷歌年度回顾 '2310)和谈论的内容(例如 One Day11)、他们听的音乐(例如 Pop12 中的《最伟大的夜晚》,它让《我们是世界》在 40 年后再次重返排行榜)、他们读的书(例如 3 Body Problem13)、他们访问的国家(例如《巴黎的艾米丽》和 Lupin14)以及他们的方式连衣裙(例如 The Gentlemen15)。

现金流和资本结构

第一季度经营活动产生的净现金为22亿美元,自由现金流16总额为21亿美元(均与23年第一季度持平)。在本季度,我们用手头现金偿还了4亿美元的优先票据,并以20亿美元的价格回购了360万股股票。本季度末,我们的总债务为140亿美元,现金和现金等价物为70亿美元。假设外汇没有实质性波动,现金含量支出高达170亿美元,我们仍预测2024年全年自由现金流约为60亿美元。

在过去的几年中,我们一直保持着稳定的资本配置策略,我们认为这对我们很有帮助:

1. 为我们的业务和新计划提供全额资金;

2. 保持强劲的流动性和健康的资产负债表——总债务和现金余额为10-150亿美元,相当于大约2个月的收入;

3.进行选择性并购以补充我们的有机增长投资;以及

4. 通过股票回购向股东返还多余的资本。

___________________________________

10 https://www.whats-on-netflix.com/news/netflix-dominates-most-searched-tv-shows-list-of-2023/

11 https://www.thesun.co.uk/tv/25830047/netflix-new-series-one-day/

12 https://www.forbes.com/sites/hughmcintyre/2024/02/08/we-are-the-world-returns-to-the-billboard-charts-post-netflix-documentary-debut/?sh=3eac6f073213

13 https://variety.com/2024/shopping/news/three-body-problem-silent-spring-books-buy-online-1235950943/

14 https://www.lemonde.fr/en/france/article/2024/01/18/netflix-s-emily-in-paris-and-lupin-drive-paris-tourism_6443181_7.html

15 https://www.theguardian.com/fashion/2024/mar/31/netflix-the-gentlemen-sales-english-upper-class-fashion

16 定义为(用于)经营活动提供的现金减去财产和设备的购买以及其他资产的变动。

我们正在适度调整资本配置策略,以更好地反映我们的投资等级状况。展望未来,我们将维持与稳健的投资级信用评级一致的财务政策,而不是将总债务和相当于两个月收入的最低现金固定在10-150亿美元上。特别是,我们将通过对业务进行再投资,继续优先考虑盈利增长,保持健康的资产负债表和充足的流动性,并通过股票回购向股东返还多余的现金(超过数十亿美元的最低现金和任何用于选择性并购的现金)。

作为这一演变的一部分,我们将循环信贷额度从10亿美元扩大到30亿美元。随着时间的推移,这将增加我们获得流动性的渠道,并使我们能够提高现金效率。我们还预计将为即将到期的债务进行再融资,由于我们重视资产负债表的灵活性,我们目前没有计划利用杠杆回购股票。

参考

为了便于快速参考,我们过去的投资者信函可以在这里找到17。

__________________________________

17 https://ir.netflix.net/financials/quarterly-earnings/default.aspx

区域细分

| | | | | | | | | | | | | | | | | |

| (单位:百万) | Q1'23 | Q2'23 | Q3'23 | Q4'23 | Q1'24 |

| UCAN 直播: | | | | | |

| 收入 | $ | 3,609 | | $ | 3,599 | | $ | 3,735 | | $ | 3,931 | | $ | 4,224 | |

| 付费会员 | 74.40 | | 75.57 | | 77.32 | | 80.13 | | 82.66 | |

| 付费净增量 | 0.10 | | 1.17 | | 1.75 | | 2.81 | | 2.53 | |

| 每位会员的平均收入 | $ | 16.18 | | $ | 16.00 | | $ | 16.29 | | $ | 16.64 | | $ | 17.30 | |

| 同比增长百分比 | 9 | % | — | % | — | % | 3 | % | 7 | % |

| 外汇中性同比增长百分比 | 9 | % | 1 | % | — | % | 3 | % | 7 | % |

| | | | | |

| 欧洲、中东: | | | | | |

| 收入 | $ | 2,518 | | $ | 2,562 | | $ | 2,693 | | $ | 2,784 | | $ | 2,958 | |

| 付费会员 | 77.37 | | 79.81 | | 83.76 | | 88.81 | | 91.73 | |

| 付费净增量 | 0.64 | | 2.43 | | 3.95 | | 5.05 | | 2.92 | |

每位会员的平均收入 | $ | 10.89 | | $ | 10.87 | | $ | 10.98 | | $ | 10.75 | | $ | 10.92 | |

| 同比增长百分比 | (6) | % | (3) | % | 2 | % | 3 | % | — | % |

| 外汇中性同比增长百分比 | 1 | % | (1) | % | (2) | % | (1) | % | — | % |

| | | | | |

| 拉丁美洲: | | | | | |

| 收入 | $ | 1,070 | | $ | 1,077 | | $ | 1,143 | | $ | 1,156 | | $ | 1,165 | |

| 付费会员 | 41.25 | | 42.47 | | 43.65 | | 46.00 | | 47.72 | |

| 付费净增量 | (0.45) | | 1.22 | | 1.18 | | 2.35 | | 1.72 | |

每位会员的平均收入 | $ | 8.60 | | $ | 8.58 | | $ | 8.85 | | $ | 8.60 | | $ | 8.29 | |

| 同比增长百分比 | 3 | % | (1) | % | 3 | % | 4 | % | (4) | % |

| 外汇中性同比增长百分比 | 8 | % | 8 | % | 8 | % | 16 | % | 16 | % |

| | | | | |

| 亚太地区: | | | | | |

| 收入 | $ | 934 | | $ | 919 | | $ | 948 | | $ | 963 | | $ | 1,023 | |

| 付费会员 | 39.48 | | 40.55 | | 42.43 | | 45.34 | | 47.50 | |

| 付费净增量 | 1.46 | | 1.07 | | 1.88 | | 2.91 | | 2.16 | |

每位会员的平均收入 | $ | 8.03 | | $ | 7.66 | | $ | 7.62 | | $ | 7.31 | | $ | 7.35 | |

| 同比增长百分比 | (13) | % | (13) | % | (9) | % | (5) | % | (8) | % |

| 外汇中性同比增长百分比 | (6) | % | (7) | % | (6) | % | (4) | % | (4) | % |

F/X 中性ARM增长不包括外汇汇率变动的同比影响以及作为收入实现的套期保值收益/亏损的影响(前期未实现套期保值收益/亏损)。假设外汇汇率与上一年度相应月份的外汇汇率保持不变。

F/X 中性营业利润率披露

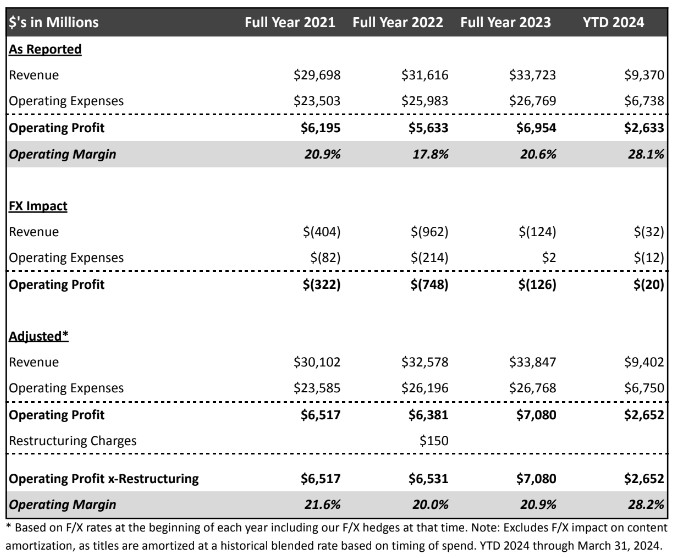

为了提高营业利润率的透明度,我们在每年年初根据外汇汇率披露每个季度的年初至今(YTD)营业利润率。这将使投资者能够看到我们的营业利润率如何与我们的目标(根据当时的外汇利率设定于2024年1月1日)保持一致,前提是外汇年内波动。

2024 年 4 月 18 日财报访谈,太平洋时间下午 1:45

我们的直播视频采访将于太平洋时间今天下午 1:45 在youtube/netflixir18上播出。联席首席执行官格雷格·彼得斯和泰德·萨兰多斯、首席财务官斯彭斯·诺伊曼和财务/投资者关系/企业发展副总裁斯宾塞·王都将在视频中回答卖方分析师提交的问题。

| | | | | |

投资者关系联系人: | 公关联系人: |

王斯宾塞 | 艾米丽·费戈德 |

财务/投资者关系和企业发展副总裁 | 企业传播副总裁 |

408 809-5360 | 323 287-0756 |

__________________________________

18 https://www.youtube.com/netflixir

非公认会计准则指标的使用

这封股东信函及其附件提及了外汇中性收入、调整后的营业利润和利润率以及自由现金流等非公认会计准则财务指标。管理层认为,自由现金流是一项重要的流动性指标,因为它衡量在给定时期内可用于偿还债务、进行战略收购和投资以及某些其他活动(例如股票回购)的现金量。管理层认为,外汇中性收入和调整后的营业利润和利润率使投资者能够将我们的预期业绩与实际业绩进行比较,而不会分别出现同比和同比汇率波动以及重组成本的影响。但是,应将这些非公认会计准则财务指标作为净收益、营业收入(利润)、营业利润率、摊薄后每股收益和(用于)经营活动提供的净现金或根据公认会计原则编制的其他财务指标的补充,而不是替代或优于这些指标。与这些非公认会计准则指标等值的GAAP对账以表格形式包含在所附未经审计的财务报表和上述外汇中性营业利润率披露中。我们无法协调前瞻性的非公认会计准则财务指标,因为如果不进行不合理的努力,我们无法预测对账项目的确切金额或时间,包括财产和设备以及其他资产的变化,以及货币汇率变动的影响。这些项目的可变性可能会对我们未来的GAAP财务业绩产生重大影响。

前瞻性陈述

本股东信函包含联邦证券法所指的某些前瞻性陈述,包括有关我们截至2024年6月30日的财季和截至2024年12月31日的财年的预期业绩;流媒体娱乐的采用和增长;增长战略和展望;市场机会;竞争格局和地位;娱乐产品,包括电视节目、电影、游戏和直播节目;参与度;名单实力;定价和计划策略;广告支持等级及其前景;广告业务;产品和营销战略;收购;外汇汇率的影响;外币汇率套期保值计划;季节性;资本配置策略;现金余额和支出;股票回购;债务再融资;流动性;现金效率;已付净增额;收入和收入增长;ARM、营业收入、营业利润率、净收入、每股收益和自由现金流;以及会员信息和其他数据的未来报告。本信函中的前瞻性陈述受风险和不确定因素的影响,可能导致实际结果和事件有所不同,包括但不限于:我们吸引新成员和留住现有成员的能力;我们的有效竞争能力,包括消费者参与不同娱乐模式的能力;未能改善娱乐产品的种类和质量;采用广告计划和付费共享;直播设备平台的维护和扩展;消费者对我们服务的使用波动;服务中断;生产风险;宏观经济状况和内容发布时间。我们向美国证券交易委员会提交的文件,包括2024年1月26日向美国证券交易委员会(“SEC”)提交的10-K表年度报告,详细讨论了这些风险和不确定性,这些风险和不确定性可能导致实际业绩和事件与此类前瞻性陈述存在重大差异。公司提供内部预测数字。根据上述风险和不确定性以及我们在10-K表年度报告中讨论的风险和不确定性,投资者应预计,实际表现将与这些预测数字有所不同。我们没有义务更新前瞻性陈述以反映本股东信函发布之日之后发生的事件或情况。

Netflix, Inc.

合并运营报表

(未经审计)

(以千计,每股数据除外)

| | | | | | | | | | | | | | | | | | | | | |

| 三个月已结束 | | |

| 3月31日

2024 | | 十二月三十一日

2023 | | 3月31日

2023 | | | | |

| 收入 | $ | 9,370,440 | | | $ | 8,832,825 | | | $ | 8,161,503 | | | | | |

收入成本 | 4,977,073 | | | 5,307,485 | | | 4,803,625 | | | | | |

市场营销 | 654,340 | | | 916,617 | | | 555,362 | | | | | |

技术和开发 | 702,473 | | | 673,341 | | | 687,275 | | | | | |

一般和行政 | 404,020 | | | 439,273 | | | 400,924 | | | | | |

| 营业收入 | 2,632,534 | | | 1,496,109 | | | 1,714,317 | | | | | |

| 其他收入(支出): | | | | | | | | | |

| 利息支出 | (173,314) | | | (175,212) | | | (174,239) | | | | | |

| 利息和其他收入(支出) | 155,359 | | | (172,747) | | | (71,204) | | | | | |

| 所得税前收入 | 2,614,579 | | | 1,148,150 | | | 1,468,874 | | | | | |

| 所得税准备金 | (282,370) | | | (210,312) | | | (163,754) | | | | | |

| 净收入 | $ | 2,332,209 | | | 937,838 | | | $ | 1,305,120 | | | | | |

| 每股收益: | | | | | | | | | |

| 基本 | $ | 5.40 | | | $ | 2.15 | | | $ | 2.93 | | | | | |

| 稀释 | $ | 5.28 | | | $ | 2.11 | | | $ | 2.88 | | | | | |

| 已发行普通股的加权平均股: | | | | | | | | | |

| 基本 | 432,090 | | | 435,923 | | | 445,244 | | | | | |

| 稀释 | 441,654 | | | 444,292 | | | 452,417 | | | | | |

Netflix, Inc.

合并资产负债表

(以千计)

| | | | | | | | | | | | |

| | 截至截至 |

| | 3月31日

2024 | | 十二月三十一日

2023 |

| | (未经审计) | | |

| 资产 | | | | |

| 流动资产: | | | | |

| 现金和现金等价物 | | $ | 7,024,766 | | | $ | 7,116,913 | |

| 短期投资 | | 20,973 | | | 20,973 | |

| 其他流动资产 | | 2,875,574 | | | 2,780,247 | |

| 流动资产总额 | | 9,921,313 | | | 9,918,133 | |

| 内容资产,净额 | | 31,662,100 | | | 31,658,056 | |

| 财产和设备,净额 | | 1,501,168 | | | 1,491,444 | |

| 其他非流动资产 | | 5,743,140 | | | 5,664,359 | |

| 总资产 | | $ | 48,827,721 | | | $ | 48,731,992 | |

| 负债和股东权益 | | | | |

| 流动负债: | | | | |

| 流动内容负债 | | $ | 4,436,021 | | | $ | 4,466,470 | |

| 应付账款 | | 607,348 | | | 747,412 | |

| 应计费用和其他负债 | | 1,977,428 | | | 1,803,960 | |

| 递延收入 | | 1,469,484 | | | 1,442,969 | |

| 短期债务 | | 798,936 | | | 399,844 | |

| 流动负债总额 | | 9,289,217 | | | 8,860,655 | |

| 非流动内容负债 | | 2,370,692 | | | 2,578,173 | |

| 长期债务 | | 13,217,038 | | | 14,143,417 | |

| 其他非流动负债 | | 2,585,364 | | | 2,561,434 | |

| 负债总额 | | 27,462,311 | | | 28,143,679 | |

| 股东权益: | | | | |

| 普通股 | | 5,489,850 | | | 5,145,172 | |

| 按成本计算的库存股 | | (8,934,056) | | | (6,922,200) | |

| 累计其他综合亏损 | | (111,879) | | | (223,945) | |

| 留存收益 | | 24,921,495 | | | 22,589,286 | |

| 股东权益总额 | | 21,365,410 | | | 20,588,313 | |

| 负债和股东权益总额 | | $ | 48,827,721 | | | $ | 48,731,992 | |

| | | | |

| 补充信息 | | | | |

| 直播内容义务总额* | | $ | 24,195,000 | | | $ | 21,713,349 | |

* 流媒体内容债务总额由合并资产负债表中 “流动内容负债” 和 “非流动内容负债” 中包含的内容负债以及因尚未符合确认标准而未反映在合并资产负债表上的债务组成。

Netflix, Inc.

合并现金流量表

(未经审计)

(以千计)

| | | | | | | | | | | | | | | | | | | | | |

| 三个月已结束 | | |

| 3月31日

2024 | | 十二月三十一日

2023 | | 3月31日

2023 | | | | |

| 来自经营活动的现金流: | | | | | | | | | |

| 净收入 | $ | 2,332,209 | | | $ | 937,838 | | | $ | 1,305,120 | | | | | |

| 为使净收入与经营活动提供的净现金保持一致而进行的调整: | | | | | | | | | |

| 新增内容资产 | (3,728,967) | | | (3,529,191) | | | (2,458,666) | | | | | |

| 内容责任的变化 | (189,441) | | | 49,059 | | | (354,791) | | | | | |

| 内容资产摊销 | 3,670,805 | | | 3,754,079 | | | 3,459,984 | | | | | |

| 财产、设备和无形资产的折旧和摊销 | 87,234 | | | 86,567 | | | 90,335 | | | | | |

| 股票薪酬支出 | 76,345 | | | 82,519 | | | 99,099 | | | | | |

| 债务外币调整亏损(收益) | (130,801) | | | 239,371 | | | 80,651 | | | | | |

| 其他非现金物品 | 97,181 | | | 154,896 | | | 120,008 | | | | | |

| 递延所得税 | (107,077) | | | (171,128) | | | (98,782) | | | | | |

| 运营资产和负债的变化: | | | | | | | | | |

| 其他流动资产 | 38,049 | | | (13,198) | | | (88,522) | | | | | |

| 应付账款 | (145,265) | | | 213,228 | | | (89,668) | | | | | |

| 应计费用和其他负债 | 251,782 | | | (194,536) | | | 185,299 | | | | | |

| 递延收入 | 26,515 | | | 137,184 | | | (2,390) | | | | | |

| 其他非流动资产和负债 | (66,047) | | | (83,674) | | | (68,937) | | | | | |

| 经营活动提供的净现金 | 2,212,522 | | | 1,663,014 | | | 2,178,740 | | | | | |

| 来自投资活动的现金流: | | | | | | | | | |

| 购买财产和设备 | (75,714) | | | (81,632) | | | (62,019) | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| 购买短期投资 | — | | | — | | | (201,634) | | | | | |

| 短期投资到期的收益 | — | | | 493,228 | | | — | | | | | |

| 由(用于)投资活动提供的净现金 | (75,714) | | | 411,596 | | | (263,653) | | | | | |

| 来自融资活动的现金流: | | | | | | | | | |

| 偿还债务 | (400,000) | | | — | | | — | | | | | |

| 发行普通股的收益 | 268,881 | | | 51,427 | | | 26,028 | | | | | |

| 回购普通股 | (2,000,000) | | | (2,500,000) | | | (400,101) | | | | | |

| 与股权奖励净股结算相关的已缴税款 | (1,825) | | | — | | | — | | | | | |

| | | | | | | | | |

| 其他筹资活动 | — | | | (3,700) | | | — | | | | | |

| 用于融资活动的净现金 | (2,132,944) | | | (2,452,273) | | | (374,073) | | | | | |

| 汇率变动对现金、现金等价物和限制性现金的影响 | (95,790) | | | 139,342 | | | 26,423 | | | | | |

| 现金、现金等价物和限制性现金的净增加(减少) | (91,926) | | | (238,321) | | | 1,567,437 | | | | | |

| 期初现金、现金等价物和限制性现金 | 7,118,515 | | | 7,356,836 | | | 5,170,582 | | | | | |

| 期末现金、现金等价物和限制性现金 | $ | 7,026,589 | | | $ | 7,118,515 | | | $ | 6,738,019 | | | | | |

|

| | | | | | | | | | | | | | | | | | | | | |

| 三个月已结束 | | |

| 3月31日

2024 | | 十二月三十一日

2023 | | 3月31日

2023 | | | | |

| 非公认会计准则自由现金流对账: | | | | | | | | | |

| 经营活动提供的净现金 | $ | 2,212,522 | | | $ | 1,663,014 | | | $ | 2,178,740 | | | | | |

| 购买财产和设备 | (75,714) | | | (81,632) | | | (62,019) | | | | | |

| | | | | | | | | |

| 非公认会计准则自由现金流 | $ | 2,136,808 | | | $ | 1,581,382 | | | $ | 2,116,721 | | | | | |

Netflix, Inc.

非公认会计准则信息

(未经审计)

(以千计,百分比除外)

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| 正如报道的那样 | | 恒定货币调整 | | 套期保值损失包含在收入中 | | 固定货币收入 | | 报告的变更 | | 持续的货币变化 |

| 截至2024年3月31日的季度报告和固定货币收入增长的非公认会计准则对账: |

| 总收入 | $ | 9,370,440 | | | $ | 259,799 | | | $ | 11,241 | | | $ | 9,641,480 | | | 15 | % | | 18 | % |

| | | | | | | | | | | |

| | | | | | | | | | | |

| | | | | | | | | | | |

| | | | | | | | | | | |