依据第424(B)(5)条提交

注册号:333-267655

招股说明书副刊

(To招股说明书日期为2023年3月6日)

库客音乐

5,000,000美国存托股份

代表5,000,000股A类普通股

根据本招股说明书 补充文件和随附的招股说明书,我们在本次发行中以每股1.00美元的价格直接向某些投资者发行5,000,000股美国存托 股(“ADS”)。每股ADS代表一(1)股A类普通股,每股面值0.001美元(以下简称“普通股”)。有关 更多信息,请参阅随附招股说明书中的“普通股说明”。我们未就此次发行保留经纪人、经销商、承销商或配售代理,因此 不支付任何承销折扣或佣金。我们估计此次发行的总收益约为450万美元。

我们的普通股代表在纽约证券交易所上市的美国存托凭证,代码为“KUKE”。2024年1月25日,我们 美国存托凭证在纽约证券交易所的最后报告销售价格为每股1.04美元。根据非关联公司持有的20,769,290股普通股,非关联公司持有的我们普通股的总市值约为2160万美元(于2024年1月25日发行在外的24,970,625股普通股中),每股价格为1.04美元,基于2024年1月25日我们在纽约证券交易所的ADS收盘价。在截至本招股说明书补充文件日期(包括该日期)的前12个日历 月期间,我们根据一般指示I.B.5发行并出售了总计0美元的证券。因此,我们可能会出售高达500万美元的普通股。

Kuke Music Holding Limited, our ultimate Cayman Islands holding company, is not a Chinese operating company and does not have any substantive operations. We carry out our value-added telecommunications business, internet audio-video program services and certain other businesses in mainland China through our subsidiaries, the variable interest entities (the “VIEs”), and their subsidiaries. We do not have substantive business operations in Hong Kong. PRC laws and regulations restrict and impose conditions on foreign investment in value-added telecommunications services business, internet audio-video program services and certain other businesses. Accordingly, we, through our wholly owned subsidiaries in China (“WFOEs”), entered into a series of contractual arrangements with the VIEs and their respective shareholders. We operate our value-added communications business and internet audio-video program services in China through the VIEs and their subsidiaries. These contractual arrangements enable us to receive substantially all of the economic benefits of the VIEs and have an exclusive option to purchase all or part of the equity interests and assets in the VIEs when and to the extent permitted by PRC law. As a result of our direct ownership in the WFOEs and the contractual arrangements with the VIEs, we are able to receive the economic benefits of the VIEs, be the primary beneficiary of the VIEs for accounting purposes and consolidate the financial results of the VIEs in our consolidated financial statements, to the extent that we have satisfied the conditions for consolidation of the VIEs under the International Financial Reporting Standards (the “IFRS”). Neither we nor our subsidiaries own any equity interests in the VIEs. The VIE structure is used to provide investors with exposure to foreign investment in China-based companies where the PRC laws restrict direct foreign investment in the operating companies. However, our contractual arrangements with the VIEs are not equivalent of an investment in the VIEs. The VIE structure involves unique risks to investors in our securities. These contractual arrangements have not been properly tested in a court of law, and the PRC regulatory authorities could disallow our corporate structure at any time, which could result in a material change in our operations and the value of our securities could decline or become worthless. See “Risk Factors-Risks Related to Our Corporate Structure.” Investors are purchasing equity securities of our ultimate Cayman Islands holding company, rather than equity securities of the VIEs, and investors in our securities may never hold equity interests in the VIEs. 本招股说明书中使用的“我们”、“我们的公司" 或“我们的”指酷客音乐控股有限公司及其子公司,而可变权益实体指北京酷客音乐有限公司,有限公司,北京音乐节文化传播有限公司有限公司及╱或其各自之附属公司(视乎情况而定).

在我们的公司结构下,我们支付股息和偿还任何可能产生的债务和支付运营费用的能力主要取决于我们在中国的子公司支付的股息 。现金在我们组织内的转移方式如下:(1)我们可以通过我们的英属维尔京群岛和香港子公司以额外的出资或股东贷款(视情况而定)向我们的WFOES转移资金;(2)我们在中国的子公司可以向VIE提供贷款,但必须遵守法定的限额和限制;(3)VIE可以向我们在中国的子公司 支付服务费,以支付我们在中国的子公司提供的服务;(4)我们在中国的子公司可以向VIE支付服务费。(5)我们的WFOEs可透过我们的英属维尔京群岛及香港附属公司向我们作出股息或其他分派, 视情况而定;及(6)我们的香港附属公司可向VIE提供贷款,但须受法定的限制及限制。截至本招股说明书发布之日,我们的子公司从未向我们或其各自的控股公司 发放过任何股息或进行过其他分配,我们或我们的任何子公司也从未向美国投资者支付过股息或进行过其他分配。我们目前 打算保留所有未来收益,为VIE和我们的子公司的运营提供资金,并扩大其业务, 我们预计在可预见的未来不会支付任何现金股息。我们在我们、我们的子公司和VIE之间转移现金的能力受到限制,不能保证中国政府不会干预或限制我们、我们的子公司和VIE之间的现金转移 。见“招股说明书摘要-本组织内的现金流动和资产转移” 和“-我们和VIE将现金转出中国的能力的限制。”在2019年、2020年、2021年和2022年,我们的WFOES不根据合同安排向VIE收取任何服务费,并且根据合同安排,我们的WFOEs和VIE之间没有现金流或其他资产转移。2019年,我们为我们的WFOEs提供了30万美元的资金。在2019年、2020年、2021年和2022年,VIE分别从我们的香港子公司NIL获得了960万美元、3320万美元和530万美元的债务融资,从我们的WFOEs获得的债务融资分别为人民币200万元、NIL、NIL和NIL。从2022年7月至2023年12月,VIE 向我们的WFOEs发放了总计人民币1520万元的贷款。截至本招股说明书日期,我们的WFOES对VIE的债务余额约为人民币910万元。2019年6月1日,北京库客音乐与北京百富文化签订租赁协议,根据协议,北京库客音乐将其从第三方租赁的部分办公空间转租给百富文化。 租赁协议于2019年产生的租金总支出为人民币50万元,于2019年12月结算。北京酷客音乐与BMF文化签订2020年另一份租赁协议,对价110万元,截至2022年12月31日,其中60万元 (10万美元)尚未结清。北京库客音乐与北京博美文化签订了另一份2021年租赁协议,对价为人民币120万元,截至2022年12月31日,其中人民币20万元(合3万美元)尚未结清。北京 库客音乐与北京百富文化于2022年以120万元的代价签订了另一份租赁协议,截至2022年12月31日,双方的总金额仍未结清。截至本招股说明书日期,除上述披露外,吾等、吾等附属公司及VIE之间并无任何转让、股息或分派。参见“招股说明书摘要-与VIE相关的财务信息”。我们没有书面政策或程序具体规定如何在我们、我们的子公司和VIE之间转移资金;但是,我们要求任何贷款都必须在临时基础上并根据书面贷款协议进行发放和使用。如果业务中的现金或资产位于内地中国或香港或在内地中国或香港注册的实体,并且可能需要 用于为内地中国或香港以外的业务提供资金,则由于政府干预或对我们、我们子公司或VIE转移现金和资产的能力进行干预或施加限制,这些资金和资产可能无法用于内地中国或香港以外的业务或其他用途。请参阅“招股说明书摘要-本组织内的现金流和资产转移”、“招股说明书摘要-风险和挑战-与我们公司结构相关的风险”和“风险因素-与我们公司结构相关的风险-我们可能依赖我们在中国内地和香港的子公司支付的股息和其他股权分派 为我们可能有的任何现金和融资需求提供资金。如果业务中的现金或资产位于内地中国或香港或在内地中国或香港注册的实体,并可能需要 用于为内地中国或香港以外的业务提供资金,则由于政府干预或对我们、我们子公司或VIE转移现金和资产的能力进行干预或施加限制,可能会对我们的业务能力产生重大不利影响 ,因此这些资金和资产可能无法用于内地中国或香港以外的业务运营或 其他用途。

我们和VIE面临着与总部设在中国并在其拥有重要业务相关的各种法律和运营风险和不确定性。中国政府对总部位于中国的公司(如我们和VIE)开展业务、接受外国投资或在美国或其他外国交易所上市的能力施加重大影响。我们和VIE面临与离岸发行的监管许可和审批、对网络安全和数据隐私的监督以及上市公司会计监督委员会(PCAOB)对我们的审计师的历史缺乏检查相关的风险。中国政府近日启动了一系列监管行动,并在事先没有事先通知的情况下就规范中国在内地的经营活动 发表了多项公开声明,包括打击证券市场违法行为、加强对中国境外上市公司的监管、采取新措施扩大网络安全审查范围、加大反垄断执法力度。2021年12月28日,中国网信办等13个政府部门联合发布了《网络安全审查办法》,自2022年2月15日起施行。《网络安全审查办法》规定,网络平台经营者 拥有至少百万用户个人信息的,拟在境外上市的,需向中国民航局申请网络安全审查。我们目前没有超过100万的用户个人信息,也预计在可预见的未来我们不会收集超过100万用户的个人信息。基于此类信息,我们、我们的 子公司和VIE不受CAC对本招股说明书和适用的招股说明书附录项下的产品进行的网络安全审查。此外,截至本招股说明书日期,吾等、吾等子公司及VIE尚未参与任何中国监管机构发起的有关网络安全审查的 调查,吾等、吾等子公司或VIE亦未收到任何与《网络安全审查办法》下的网络安全审查有关的 查询、通知或制裁。此外,根据适用的中国现行法律、法规及监管规则,吾等、吾等附属公司及VIE根据本招股说明书及适用的招股说明书补编进行的任何证券发行,并不需要获得中国证券监督管理委员会(“中国证监会”)的许可或批准。截至本招股说明书日期,吾等、吾等附属公司及VIE尚未收到任何中国当局发出的任何正式通知,表示吾等、吾等附属公司及VIE提交本招股说明书或本招股说明书及适用招股说明书补编项下的任何建议发售证券须经批准或批准。此外,截至招股说明书发布之日,我们不认为我们在音乐行业处于垄断地位 。总而言之,中国政府最近关于使用可变利益实体以及数据安全或反垄断问题的声明和监管行动,并未影响我们开展业务、接受外国投资、在美国交易所上市或提供额外证券的能力。然而,由于中国政府的这些声明和监管行动最近才公布,官方指导意见和相关实施细则尚未发布,因此不确定任何 修改或新的法律法规将对我们的业务运营、接受外国投资和在美国交易所上市的能力产生什么潜在影响。此类风险可能导致我们和VIE的业务和/或美国存托凭证的价值发生重大变化,或者可能 显著限制或完全阻碍我们向投资者提供美国存托凭证和/或其他证券的能力,并导致此类证券的价值大幅缩水或一文不值。见《风险因素--与中国做生意有关的风险》。我们目前没有也不打算在香港有任何实质性的业务,包括任何与数据相关的业务,我们在香港的子公司目前没有任何业务,预计未来将只负责企业集团内部的资金转移功能,而不在香港扮演任何其他角色。因此,我们不认为我们在香港受到任何严格的监管审查 ,任何与香港的数据安全或反垄断问题有关的监管行动已经或将对我们开展业务、接受外国投资或在外汇上市的能力产生影响 。

2023年2月17日,中国证监会发布《境内企业境外证券发行上市试行管理办法》或《试行办法》,自2023年3月31日起施行。同日,中国证监会在中国证监会官方网站上散发了配套指导规则1号至5号、《关于试行办法的说明》、《关于境内企业境外上市备案管理安排的通知》以及证监会对记者提问的相关答复 。试行办法与《指导规则》和《通知》重申了《管理规定(草案)》和《备案办法(草案)》的基本原则,对境内企业境外证券发行上市的要求基本一致。根据《试行办法》和《指导规则及通知》,境内企业直接或间接在境外进行证券发行上市,应在首次公开发行或上市申请报送后三个工作日内,按照《试行办法》的要求向中国证监会完成备案。自2023年3月31日起,已在境外上市或者 满足下列全部条件的企业,均视为“境外发行人”,不需要立即完成境外上市备案 ,但进行再融资或者涉及其他需要向中国证监会备案的情况时,应按要求完成备案:(I)境外间接发行或上市的申请应于2023年3月31日前经有关 境外监管机构或证券交易所批准(美国证券交易委员会不批准或不批准发行,此 要求解释为美国证券交易委员会声明本次发行生效), (Ii)企业无需重新申请境外相关监管机构或证券交易所的批准,以及(Iii) 此类境外证券发行或上市应于2023年9月30日前完成。自2023年3月31日起,境内企业 已提交有效境外发行上市申请但未获得境外相关监管机构或境外证券交易所批准的,应在境外上市前向中国证监会完成备案。中国公司未来在境外发行和上市的任何证券,包括但不限于后续发行、二次上市、 和私有化交易,均须遵守《试行办法》向中国证监会备案的要求,我们不能向您保证我们能够及时或根本遵守此类备案要求。

如果确定

本次发行或任何未来的发行或上市需要中国证监会或其他中国政府机构的任何批准、备案或其他行政程序,我们不能向您保证我们能够及时获得所需的批准或完成所需的备案或

其他监管程序,或者根本不能。如果我们未能及时获得相关批准或完成备案及其他相关监管程序,我们可能面临中国证监会或其他中国监管机构的制裁,其中可能包括对我们在中国的业务

罚款和处罚,限制我们在中国的经营特权,限制或禁止我们在中国的中国子公司支付或汇款股息,推迟或限制将此次发行所得资金汇回中国,或其他可能对我们的业务、财务状况、经营业绩、声誉和前景产生重大不利影响的行为。以及我们美国存托凭证的交易价格。中国证监会或其他中国监管机构也可以

采取行动,要求或建议我们在结算和交割之前停止我们的发行。

因此,如果投资者在结算和交割之前进行市场交易或其他活动,他们

这样做可能会冒着结算和交割可能无法发生的风险。此外,如果中国证监会或其他监管机构后来颁布了

新规则或解释,要求我们获得他们的批准或完成本次发行所需的备案或其他监管程序,如果建立了获得此类豁免的程序,我们可能无法获得此类批准要求的豁免。有关此类审批要求的任何不确定性或负面宣传都可能对我们的业务、前景、财务状况、声誉和我们的美国存托凭证的交易价格产生实质性的不利影响。见《风险因素-与做生意有关的风险》

。

我们于2022年5月2日向美国证券交易委员会(“美国证券交易委员会”)提交的截至2021年12月31日的财政年度的 Form 20-F年度报告(“2021年Form 20-F”)中包含的我们的财务报表已由安永审计,这是一家位于中国的独立注册公共会计师事务所,是在PCAOB注册的会计师事务所之一,受PCAOB于2021年12月16日发布的认定 无法接受PCAOB的检查或全面调查。2022年6月,美国证券交易委员会(“美国证券交易委员会”)就其实施的“外国公司问责法案”(以下简称“HFCA法案”)在其网站(https://www.sec.gov/hfcaa) following:2021年Form 20-F)上最终将我们列为“证监会指定的发行人”。这种识别可能会增加美国存托凭证的交易和价格波动的不确定性。2022年8月26日,中国证监会、中国财政部和上市公司会计监督管理委员会签署了《关于对内地和香港的中国会计师事务所进行检查和调查的议定书声明》。根据议定书,PCAOB应 有独立裁量权选择任何发行人审计进行检查或调查,并有不受限制的能力向美国证券交易委员会传输信息 。2022年12月15日,PCAOB宣布能够获得对2022年PCAOB注册会计师事务所中国和香港的全面检查和调查,PCAOB董事会撤销了之前关于PCAOB无法检查或调查总部位于内地中国和香港的注册会计师事务所的决定 。然而,PCAOB能否继续令人满意地对总部设在内地和香港的注册会计师事务所中国进行检查存在不确定性,并取决于我们和我们的审计师控制之外的许多因素。PCAOB继续要求完全进入内地中国和香港,并已制定计划 在2023年初及以后恢复定期检查,并继续进行调查并根据需要启动新的调查 。PCAOB表示,如果需要,它将立即采取行动,考虑是否需要根据《HFCA法案》发布新的裁决。安永会计师事务所不再被任命为我们的独立注册会计师事务所,我们任命Yu会计师事务所(“Yu CPA”)为我们的独立注册会计师事务所,自2022年11月17日起生效。我们的现任审计师Yu CPA作为在美国上市公司的审计师和在PCAOB注册的公司, 总部设在纽约,受美国法律的约束,PCAOB根据这些法律进行定期检查 ,以评估其是否符合适用的专业标准。截至本招股说明书日期,Yu CPA不包括在PCAOB于2021年12月发布的确定报告的 名单中。基于上述原因,在提交截至2022年12月31日的年度报告后,我们预计不会被确认为 “经委员会确认的发行人”。2022年12月15日,PCAOB撤销了之前无法全面检查和调查PCAOB注册的会计师事务所的决定。 总部设在内地和香港的中国会计师事务所。因此,在PCAOB发布任何新的决定之前, 没有任何发行人的证券面临根据HFCAA被禁止交易的风险。尽管有上述规定, 如果我们在未来连续两年被美国证券交易委员会认定为“委员会指定的发行人”,其注册会计师事务所被美国上市公司会计准则委员会认定为由于中国的一个或多个主管部门采取的立场而无法完全检查或调查,美国证券交易委员会可能会禁止我们的股票或美国存托凭证在美国国家证券交易所或场外交易市场交易。

投资我们的证券涉及风险。 请参阅本招股说明书中包含的“风险因素”部分、适用的招股说明书附录以及我们在本招股说明书中引用的文档 ,以了解您在投资这些证券之前应考虑的因素。此外,请参阅我们截至2022年12月31日的Form 20-F年度报告中的“风险因素”,该报告已提交给美国证券交易委员会,并通过引用并入本招股说明书附录和随附的招股说明书中。在投资之前,您应仔细考虑这些风险因素以及本招股说明书附录和随附的招股说明书中包含的信息。

我们预计在2024年1月26日左右交付美国存托凭证。

美国证券交易委员会、 或美国证券交易委员会,以及任何国家证券委员会都没有批准或不批准这些证券,也没有确定本招股说明书补编 或随附的基础招股说明书是否真实或完整。任何相反的陈述都是刑事犯罪。

本招股说明书增刊日期为2024年1月25日。

目录

招股说明书副刊

| 页面 | |

| 关于本招股说明书副刊 | S-II |

| 关于前瞻性信息的声明 | S-III |

| 招股说明书补充摘要 | S-1 |

| 供品 | S-2 |

| 风险因素 | S-3 |

| 收益的使用 | S-6 |

| 大写 | S-7 |

| 稀释 | S-8 |

| 配送计划 | S-9 |

| 法律事务 | S-10 |

| 专家 | S-10 |

| 在那里您可以找到更多信息 | S-10 |

| 以引用方式将某些文件成立为法团 | S-11 |

招股说明书

| 关于这份招股说明书 | II |

| 招股说明书摘要 | 1 |

| 以引用方式将文件成立为法团 | 20 |

| 关于前瞻性陈述的特别说明 | 21 |

| 风险因素 | 22 |

| 收益的使用 | 34 |

| 证券说明书 | 35 |

| 股本说明 | 36 |

| 美国存托股份说明 | 48 |

| 优先股的说明 | 56 |

| 债务证券说明 | 57 |

| 手令的说明 | 59 |

| 对单位的描述 | 61 |

| 配送计划 | 62 |

| 课税 | 65 |

| 民事责任的可执行性 | 66 |

| 法律事务 | 67 |

| 专家 | 68 |

| 在那里你可以找到更多关于美国的信息 | 69 |

S-I

关于本招股说明书补充资料

本招股说明书附录和随附的招股说明书日期为2023年3月6日,是我们提交给美国证券交易委员会(SEC)或美国证券交易委员会的F-3表格(文件编号333-267655)登记声明的一部分,该登记程序采用了“搁置”登记程序。在此搁置注册流程下,我们可以 不时以一个或多个产品的形式提供和销售所附招股说明书中所述的证券。

我们在两个单独的文档中向您提供有关本次发售;的信息:(1)本招股说明书附录,其中描述了有关本次发售ADS的具体详细信息;(2)随附的基本招股说明书,它提供了一般信息,其中一些可能不适用于本次 发售。一般来说,当我们提到这份《招股说明书》时,我们指的是这两个文件的组合。如果本 招股说明书附录中的信息与随附的基本招股说明书不一致,您应以本招股说明书补充材料为准。但是,如果其中一个文件中的任何陈述与另一个日期较晚的文件中的陈述不一致--例如,本招股说明书中引用的文件 --日期较晚的文件中的陈述修改或取代较早的陈述 ,因为我们的业务、财务状况、运营结果和前景可能自较早的日期以来发生了变化。我们还注意到,我们在作为任何文件的证物存档的任何协议中作出的陈述、保证和契诺完全是为了该协议各方的利益而作出的,在某些情况下,包括为了在该协议各方之间分担风险,而不应被视为对您的陈述、保证或契诺。此外,此类 陈述、保证或契诺仅在作出之日才是准确的。因此,这种陈述、保证和契约不应被认为是准确地反映了我们当前的事务状态。

您应仅依赖本招股说明书附录、随附的基本招股说明书以及我们可能授权用于本次发售的任何免费编写的招股说明书中包含或通过引用并入的信息 。我们未授权任何其他人向您提供不同的 信息。如果有人向你提供了不同或不一致的信息,你不应该依赖它。您应假定本招股说明书中出现的 信息、通过引用并入本招股说明书中的文件,以及我们可能授权用于本次发售的任何免费编写的招股说明书 中的信息,仅在这些文件的日期是准确的。自这些日期以来,我们的业务、财务状况、运营结果和前景可能发生了变化。在作出投资决定之前,您应完整阅读本招股说明书、通过引用并入本招股说明书的文件,以及我们可能授权在与此次发行相关的 使用的任何免费撰写的招股说明书。您还应阅读并考虑我们在本招股说明书标题为“您可以找到更多信息的地方”和“通过引用并入某些文档”部分中向您推荐的文档 中的信息。

本招股说明书附录、随附的基本招股说明书和我们通过引用合并的文件可能包含和引用基于 独立行业出版物和其他公开信息的某些市场数据或预测。尽管我们相信这些来源是可靠的,但我们不保证这些信息的准确性或完整性,我们也没有核实任何这些数据。此外,这些陈述中的许多都涉及风险和不确定因素,可能会根据各种因素发生变化,包括在本招股说明书附录和随附的基本招股说明书中的“风险因素” 项下讨论的那些,以及通过引用并入本文和其中的文件中类似标题下的陈述。因此,投资者不应过度依赖这些信息。

在本招股说明书中,所提及的“我们”、“本公司”、“本公司”或“本公司”是指库科音乐控股有限公司、开曼群岛豁免公司、其子公司和可变权益实体;凡提及“美元”、“美元”或“美元”,均指美国法定货币;凡提及“中华人民共和国”,均指人民Republic of China;凡提及“人民币”,均指人民Republic of China的法定货币;凡提及“股份”或“普通股”,均指库客音乐的法定普通股,每股票面价值0.001美元。本招股说明书附录和以引用方式并入本招股说明书的信息包括我们或其他公司拥有的商标、服务标记和商品名称。 本招股说明书中包含或以引用方式并入本招股说明书的所有商标、服务标记和商品名称均为其各自所有者的财产。

S-II

关于前瞻性信息的声明

本招股说明书包含涉及风险和不确定因素的“前瞻性陈述”。我们的实际结果可能与前瞻性 陈述中讨论的结果大不相同。本招股说明书中包含的非纯粹历史性陈述属前瞻性陈述,符合1933年《证券法》(经修订)第27A节或《证券法》(经修订)和《1934年证券交易法》第21E节(经修订)或《交易法》的含义。前瞻性陈述通常通过使用以下词语来识别,例如但不限于:“预期”、“相信”、“可以”、“继续”、“可能”、“估计”、“预期”、“打算”、“可能”、“计划”、“计划”、“项目”、“寻求”、“应该”、“ ”战略、“”目标“”、“将会,“将”以及类似的表述或变体旨在识别前瞻性表述。这些陈述基于我们管理层的信念和假设,基于管理层目前可获得的信息 。此类前瞻性声明受风险、不确定因素和其他重要因素的影响,这些风险、不确定性和其他重要因素可能会导致实际结果和某些事件的时间与此类前瞻性声明所明示或暗示的未来结果大不相同。可能导致或促成此类差异的因素包括但不限于以下确定的因素以及在招股说明书标题为“风险因素”的这一节中讨论的因素。此外,截至本招股说明书发布之日,此类前瞻性陈述仅代表 。除法律另有规定外,我们没有义务更新任何前瞻性陈述,以反映此类陈述发布之日之后发生的事件或情况。

请在阅读本招股说明书和通过引用并入本招股说明书的文件时考虑我们的前瞻性陈述 。我们的管理层不可能预测所有风险,也无法评估所有因素对我们业务的影响,或任何因素或因素组合可能导致实际结果与我们可能做出的任何前瞻性陈述中包含的结果大不相同的程度。鉴于这些不确定性,您不应过度依赖这些前瞻性陈述。

您不应假设本招股说明书中包含的信息在本招股说明书日期以外的任何日期是准确的,并且通过引用并入本招股说明书的任何信息在通过引用并入本招股说明书的文件的日期以外的任何日期是准确的。除非法律另有要求,否则我们没有义务公开更新这些前瞻性陈述,或更新实际结果可能与这些前瞻性陈述中预期的结果大不相同的原因 ,即使未来有新信息可用。因此, 您不应认为随着时间的推移,我们的沉默意味着实际事件如此类前瞻性声明中所表达或暗示的那样存在。

如果这些或其他风险或不确定性中的一个或多个成为现实,或者如果我们的基本假设被证明是不正确的,实际结果可能与我们预期的大不相同。可归因于我们或代表我们行事的个人的所有 后续书面和口头前瞻性陈述均由本说明明确限定 。在购买我们的任何普通股之前,您应仔细考虑本招股说明书中所列或提及的所有因素,以及通过引用并入的可能导致实际结果不同的文件。

S-III

招股说明书补充摘要

本摘要重点介绍了有关我们、此产品以及本招股说明书中包含的精选信息的某些信息 本摘要并不完整,不包含您在决定是否投资我们的普通股之前应考虑的所有信息。 为了更全面地了解我们的公司和本次产品,我们鼓励您在作出投资决定之前,阅读和考虑本招股说明书附录和随附的基本招股说明书中更详细的信息,包括“风险因素”部分 以及本招股说明书和随附的基础招股说明书中以引用方式包括或并入的财务报表和相关附注和其他文件或信息。

公司概述

酷可音乐控股有限公司及其子公司和VIE(统称为“我们”、“酷可”或“公司”), 是领先的古典音乐服务平台提供商。我们的业务包括中国的古典音乐授权、订阅和教育 服务。凭借我们丰富的内容库和深厚的音乐教育专业知识,我们也是中国领先的智能音乐学习服务提供商。此外,在2020年2月收购BMF后,我们是中国为数不多的有经验和规模组织大型古典音乐现场活动的公司之一。凭借在音乐行业近23年的经验, 我们致力于让中国更容易接触到古典音乐。

近年来,在古典音乐日益流行、古典音乐内容数字化和政府优惠政策的推动下,中国的古典音乐市场 增长迅速。我们很早就发现了这个重要的市场机会,我们是中国首批古典音乐授权和订阅服务提供商之一。利用我们与世界知名唱片公司和 出版商的长期合作关系,特别是Naxos,以及多年的音乐制作和内容获取努力,我们建立了一个古典音乐内容库,截至2023年6月30日,该库包含超过306万首音乐曲目。其中包括217万多首古典音乐曲目,89万多首爵士音乐、世界音乐、民谣音乐和其他音乐流派的曲目,以及2900多个视频标题,4200多张口头内容专辑和5750多卷乐谱。这些内容跨越41万多名音乐家、2000多种乐器和200多个国家和地区。此外,该公司还新增了包括欧朋公司、演唱会直播、芭蕾舞、纪录片、大师班、国际比赛、直播在内的更多长形式视频 ,以进一步丰富其古典曲库,抓住市场增长机会。

我们的音乐内容主要授权给在线音乐娱乐平台,如腾讯音乐娱乐集团和网易云音乐,以及 商业企业,如影视制作公司、航空公司和智能硬件公司。我们的音乐订阅服务 为用户提供高质量的线上和线下流媒体访问我们的内容库。用户可以通过我们的网站、移动APP和智能音乐设备访问我们的平台。由于我们的百科全书目录特别适合教育和专业用途,多年来我们吸引了大量大学、音乐学院、公共图书馆和个人订阅我们的服务。截至2023年6月30日,我们自成立以来累计拥有860多家机构订户,其中包括500多所大学和音乐学院,330多家公共图书馆,分布在中国的所有省、自治区、直辖市,但西藏除外。

通过我们的授权和订阅服务,我们将高质量的古典音乐带进了更多人的生活,让他们以更便捷、更丰富、更实惠的方式享受古典音乐。然而,我们对古典音乐的热情并不仅限于此。对我们来说,放大古典音乐影响力的一个更根本的方式是通过音乐学习。为此,为了解决中国音乐教育市场服务不足的需求,我们于2015年10月推出了智能音乐学习业务,为学生和学校提供创新、高效的智能音乐学习解决方案。

我们的智能音乐学习解决方案主要包括我们专有的Kuke智能钢琴、Kuke智能音乐教学系统和Kukey课程。我们的Kuke智能音乐教学系统预装在Kuke智能钢琴中,包含一系列全面的古典音乐内容,并在学生练习时提供实时、个性化的反馈。Kukey课程通常是通过我们的Kuke智能钢琴提供的小组入门水平的钢琴课程。从2022年开始,我们开始更多地专注于向中小学销售智能音乐硬件和内容 ,并大幅减少了Kukey课程的提供。

最后,随着中国对古典音乐的欣赏程度的提高,而中国学习古典音乐的渗透率与发达国家相比仍然很低,很长一段时间以来,人们对体验现场古典音乐和学习古典音乐的兴趣一直在增长。为了应对这一不断增长的机会,我们收购了北京音乐节和中国其他有影响力的古典音乐活动的组织者北京音乐基金会。拥有26年历史的北京音乐节在将世界级古典音乐家带到中国身边,为中国观众提供亲自欣赏精湛表演的机会方面发挥了不可或缺的作用。我们相信,我们的LIVE古典音乐活动业务有效地与我们的音乐内容和音乐学习业务产生了协同效应,使我们更好地通过蓬勃发展的以内容为中心的生态系统为我们的客户持续提供差异化的价值主张,涵盖了从丰富内容提供到智能音乐学习服务的整个价值链。

企业信息

我们的主要执行办公室位于北京广电大厦303室。北京市朝阳区建外大街甲14号,人民Republic of China。我们的电话号码是(+86-10)6561-0392。

我们在美国的法律程序服务代理是Cogency Global Inc.,地址:纽约东42街122号,New York,NY,邮编:10168(800)221-0102。我们的网站位于http://www.kuke.com. Information,包含在或可以通过我们的网站访问,我们的网站不是本招股说明书附录的一部分,也不应通过引用并入 本招股说明书附录中。

S-1

供品

| 代表本公司将根据本招股说明书发售的普通股的美国存托凭证: | 5,000,000股美国存托凭证,相当于5,000,000股普通股。 | |

| 紧接本次发行前已发行的普通股: | 24,970,625股普通股。 | |

|

美国存托股份 |

每一股美国存托股份代表一股普通股。

托管机构将持有以您的美国存托凭证为标的的普通股。您将享有我们、美国存托凭证的托管人以及美国存托凭证的所有人和持有人之间的存款协议中规定的权利。

我们预计在可预见的未来不会派发股息。然而,如果我们宣布普通股的股息,托管机构将根据存款协议中规定的条款,在扣除手续费和费用后,分配从我们的普通股收到的现金股息和其他分配。

您可以将您的美国存托凭证交由托管机构注销,以换取普通股。任何取消交易,托管人都会向您收取费用。

未经您同意,我们可以修改或终止存款协议 。如果您在修改存款协议后继续持有您的美国存托凭证,则您同意受修订后的存款协议的约束。

为了更好地理解美国存托凭证的条款,您 应仔细阅读所附招股说明书中的“美国存托股份说明”部分。您还应阅读存款协议,该协议作为与本招股说明书相关的注册说明书的证物。 | |

|

托管人 |

德意志银行信托公司美洲 | |

| 收益的使用: | 我们估计,扣除我们预计应支付的发售费用后,此次发售的净收益约为 $450万。我们目前打算将此次发行的净收益 用于营运资金和一般公司用途。请参阅“收益的使用”。 | |

| 风险因素: | 阁下应阅读本招股说明书增刊及随附的基本招股说明书的“风险因素”一节,以及本招股说明书增刊及随附的基本招股说明书中以参考方式并入的文件,以讨论在决定购买本公司普通股前应考虑的因素。 | |

| 纽约证券交易所 交易代码: | 库克 |

本次发行后将发行的普通股数量 基于2024年1月25日的24,970,625股已发行普通股。

S-2

风险因素

投资我们的普通股或美国存托凭证涉及高度风险,您应该能够承担您的投资的全部损失。在决定是否购买本招股说明书所提供的任何普通股或美国存托凭证之前,您应仔细考虑以下所述的风险以及在本公司截至2022年12月31日的财政年度的最新20-F年度报告、任何后续的20-F年度报告、任何后续的6-K表格文件以及所有其他通过引用包含或合并到本招股说明书附录和所附基本招股说明书中的“风险因素”一节中所述的风险。如果实际发生任何风险,我们的业务、 综合财务状况或运营结果可能会受到不利影响。在这种情况下,我们的普通股或美国存托凭证的交易价格可能会下跌,您可能会损失全部或部分投资。由于不同的因素,包括我们面临的风险,我们的实际结果可能与本招股说明书附录中的前瞻性陈述、附带的基本招股说明书或通过引用并入本招股说明书的文件中预期的 大不相同。

与此次发行相关的风险

我们的管理层将对此次发行所得资金的使用拥有广泛的自由裁量权,可能无法有效使用所得资金。

我们的管理层将在净收益的应用上拥有相当大的自由裁量权 ,作为您投资决策的一部分,您将没有机会评估收益是否得到了适当的使用。所得款项净额(如有)可用于不会改善我们的经营业绩或提升我们普通股或美国存托凭证价值的公司用途。如果我们的管理层未能有效地使用这些资金,可能会对我们的业务产生重大不利影响,导致我们的普通股或美国存托凭证的市场价格下跌,并损害我们产品的商业化 和/或推迟我们候选产品的开发。

如果您在此产品中购买美国存托凭证,您的投资将立即受到 稀释。

我们美国存托凭证的发行价高于美国存托股份的调整后资产净值。因此,如果您在此次发售中购买美国存托凭证,您将为每美国存托股份支付超过我们在此次发售后的调整后每美国存托股份资产净值的价格。有关上述内容的更详细讨论,请参阅下文题为“稀释”的章节 。

我们对未来融资的需求可能会导致发行额外的证券,这将导致投资者的股权被稀释.

我们的现金需求可能与现在 计划的不同,这取决于许多因素,包括未来研发活动的结果。如果我们为我们的候选产品寻求市场批准,我们预计我们的费用将 增加。因此,我们将需要获得与我们的持续运营相关的大量额外资金。任何人都不会对未来的融资做出其他承诺。我们的证券 可能以低于向现有股东提出的每股价格的价格提供给其他投资者,或者按照可能被认为比向当前股东提出的条件更优惠的条款提供给其他投资者。此外,在未来的任何融资中发行证券可能会 稀释投资者的股权,并产生压低我们证券(包括普通股或美国存托凭证)的市场价格的效果。此外,我们可能会不时发行衍生证券,包括期权和/或认股权证,以采购合资格的 人员或出于其他业务原因。发行任何此类衍生证券由我们的董事会自行决定, 可能进一步稀释我们股东的股权。

我们可能会在任何其他发行中以低于投资者在此次发行中支付的每股价格的价格出售普通股或美国存托凭证或其他证券 ,未来购买普通股或美国存托凭证或其他证券的投资者可以享有高于现有股东的权利。我们在未来交易中出售额外普通股或美国存托凭证或其他可转换或可交换为普通股的证券的每股价格 可能高于或低于投资者在此次发行中支付的每股价格。不能保证我们是否有能力获得 额外的融资(如果需要),并且条款被认为对我们有利。如果需要额外资本且无法成功筹集,则我们可能不得不限制当时的运营,和/或可能不得不削减某些(如果不是全部)业务目标和计划。

S-3

我们的美国存托凭证的价格有波动。 过去和未来可能会出现波动,因此,我们美国存托凭证的投资者可能会蒙受巨大损失。

我们的股价过去一直波动,最近波动,未来可能也会波动。股票市场总体上,尤其是中国公司的市场经历了波动,这种波动往往与特定公司的经营业绩无关。由于这种波动, 投资者在投资我们的普通股或美国存托凭证时可能会蒙受损失。我们普通股或美国存托凭证的市场价格可能受到许多因素的影响,包括但不限于以下因素:

| ● | 我们的收入和其他经营业绩的实际或预期波动; |

| ● | 我们可能向公众提供的财务预测、这些预测的任何变化或我们未能满足这些预测; |

| ● | 发起或维持对我们进行报道的证券分析师的行为,跟踪我们公司的任何证券分析师改变财务估计,或我们未能满足这些估计或投资者的期望; |

| ● | 我们或我们的竞争对手宣布重大产品或功能、技术创新、收购、战略合作伙伴关系、合资企业或资本承诺; |

| ● | 整体股票市场的价格和成交量波动,包括整个经济趋势的结果; |

| ● | 威胁或对我们提起诉讼; |

| ● | 法律法规的变化; |

| ● | 我们筹集额外资本的能力或能力以及我们筹集资本的条件; |

| ● | 关键人员的招聘或离职; |

| ● | 本港商业部门的市况; |

| ● | 本公司美国存托凭证的交易量; |

| ● | 我们或我们的股东出售我们的美国存托凭证或普通股; |

| ● | 一般经济、行业和市场状况; |

| ● | 其他事件或因素,包括由此类事件引起的事件或因素,或此类事件的可能性,包括战争、恐怖主义和其他国际冲突、公共卫生问题(包括卫生流行病或新冠肺炎),以及自然灾害(如火灾、飓风、地震、龙卷风或其他不利天气和气候条件),无论在中国或其他地方发生,都可能扰乱我们的运营、扰乱我们供应商的运营或导致政治或经济不稳定;以及 |

| ● | 本“风险因素”一节和“风险因素”一节所描述的其他风险,这些风险包括在本招股说明书附录和随附的基本招股说明书中引用的文件中。 |

这些广泛的市场和行业因素可能会严重 损害我们普通股或美国存托凭证的市场价格,无论我们的经营业绩如何。由于我们的美国存托凭证的价格过去一直波动,不时波动,未来可能也会波动,因此我们普通股或美国存托凭证的投资者可能会遭受重大损失。在过去,在市场波动之后,证券集体诉讼通常会对公司提起 。如果对我们提起此类诉讼,可能会导致巨额成本和转移管理层的注意力和资源,这可能会对我们的业务、财务状况、运营结果和增长前景产生实质性的不利影响。

我们没有计划为我们的 普通股支付股息,如果不出售普通股,您可能无法获得资金。

我们尚未宣布或支付任何普通股现金股息 ,也不预期在可预见的未来支付任何现金股息。我们目前打算 保留任何额外的未来收益,为我们的运营和增长提供资金,因此,我们目前没有计划向 我们的普通股支付现金股息。未来对我们普通股支付现金股息的任何决定将由我们的董事会自行决定,并将取决于我们的收益、财务状况、经营业绩、资本要求、任何合同 限制,以及我们董事会认为相关的其他因素。因此,您可能必须出售部分或全部普通股,才能从您的投资中获得现金。当您出售普通股时,您的投资可能不会获得收益 ,并且可能会损失您的全部投资金额。

S-4

在中国做生意的相关风险

根据中国法律,离岸发行可能需要获得中国证监会或其他中国政府机构的许可和批准,如果需要,我们无法预测我们能否或在多长时间内能够获得此类许可或批准。

由六家中国监管机构 于2006年通过并于2009年修订的《境外投资者并购境内公司条例》(《并购规则》)包括,其中包括要求境外特殊目的载体 为通过收购中国境内企业或资产的方式在境外上市而成立的、由企业或个人控制的 在海外证券交易所上市交易的特殊目的载体的证券,必须获得中国证监会的许可和批准。2006年9月21日,根据《并购重组规则》和其他中国法律,中国证监会在其官方网站上公布了关于批准特殊目的载体证券在境外证券交易所上市交易的相关指导意见,包括申请材料清单。然而,并购规则对离岸特殊目的载体的范围和适用性仍然存在很大的不确定性。我们于2021年1月14日完成首次公开募股。如果后续的任何离岸发行需要中国证监会的许可和批准,或者为了保持我们在美国交易所的离岸上市地位,我们是否可以或需要多长时间才能获得许可或批准,还不确定我们是否可以或需要多长时间才能获得许可或批准,即使我们获得了中国证监会的许可和批准,这种许可和批准也可能被撤销。未能获得或延迟获得中国证监会对我们任何境外发行的许可和批准,或撤销此类许可和批准 ,我们可能会受到中国证监会或其他中国监管机构的制裁,这可能会对我们的业务、财务状况和经营业绩产生重大不利影响。

2021年7月6日,中国政府有关部门发布了《关于依法严厉打击非法证券活动的意见》。这些意见 强调要加强对中国公司境外上市违法违规行为的管理和监管,并提出要采取有效措施,如推进相关监管制度建设,应对中国境外上市公司面临的风险和事件。本意见和即将颁布的任何相关实施细则 可能会使我们在未来受到额外的合规性要求。由于这些意见是最近发布的,官方对此采取行动的指导意见及其解释目前仍不清楚。我们不能保证我们将继续及时或完全遵守这些意见或任何未来实施规则的所有新的监管要求。2021年12月24日,中国证监会发布了《国务院关于境内企业境外发行上市管理的规定(征求意见稿)》和《境内企业境外发行上市备案管理办法(征求意见稿)》(统称《境外上市条例(草案)》),提出建立以备案为基础的新机制,对境内企业境外发行上市行为进行监管。2023年2月17日,中国证监会发布了《境内企业境外证券发行上市试行管理办法》(简称试行办法),自2023年3月31日起施行。同日,中国证监会在中国证监会官方网站上散发了配套指引规则1至5号、试行办法说明、关于境内企业境外上市备案管理安排的通知和中国证监会回答记者提问的相关答案,或将指引 规则和通知统称为指导规则和通知。试行办法与指导规则和通知重申了《管理规定(草案)》和《备案办法(草案)》的基本原则,对境内企业境外证券发行上市提出了基本相同的要求。根据《试行办法》和《指导规则及通知》,境内企业 直接或间接进行境外证券发行上市,应在首次公开发行或上市申请提交后三个工作日内,按照《试行办法》的要求向中国证监会完成备案。自2023年3月31日起,已在境外上市或符合下列全部条件的企业,按 境外发行人认定,不需立即完成境外上市备案,但如进行再融资或涉及其他需要向中国证监会备案的情况,应按要求完成 备案:(I)境外间接发行或上市的申请 应在2023年3月31日前经有关境外监管机构或证券交易所批准(美国证券交易委员会不批准或不批准发行,这一要求被解读为美国证券交易委员会声明(br}注册说明书对本次发行有效),(Ii)企业不需要重新申请相关境外监管机构或证券交易所的批准,以及(Iii)此类境外证券发行或上市应于2023年9月30日前完成 。自2023年3月31日起,已提交有效境外发行上市申请但尚未获得境外相关监管机构或境外证券交易所批准的境内企业,应在境外上市前向中国证监会完成备案。中国公司未来在境外进行的任何证券发行和上市,包括但不限于后续发行、二次上市和非上市交易,将遵守《试行办法》规定的向中国证监会备案的要求,我们不能向您保证我们能够及时或根本遵守此类备案要求。

如果确定 本次发行或任何未来的发行或上市需要中国证监会或其他中国政府机构的任何批准、备案或其他行政程序,我们不能向您保证我们能够及时获得所需的批准或完成所需的备案或 其他监管程序,或者根本不能。如果我们未能及时获得相关批准或完成备案及其他相关监管程序,我们可能面临中国证监会或其他中国监管机构的制裁,其中可能包括对我们在中国的业务 罚款和处罚,限制我们在中国的经营特权,限制或禁止我们在中国的中国子公司支付或汇款股息,推迟或限制将此次发行所得资金汇回中国,或其他可能对我们的业务、财务状况、经营业绩、声誉和前景产生重大不利影响的行为。以及我们美国存托凭证的交易价格。中国证监会或其他中国监管机构也可以 采取行动,要求或建议我们在结算和交割之前停止我们的发行。 因此,如果投资者在结算和交割之前进行市场交易或其他活动,他们 这样做可能会冒着结算和交割可能无法发生的风险。此外,如果中国证监会或其他监管机构后来颁布了 新规则或解释,要求我们获得他们的批准或完成本次发行所需的备案或其他监管程序,如果建立了获得此类豁免的程序,我们可能无法获得此类批准要求的豁免。有关此类审批要求的任何不确定性或负面宣传都可能对我们的业务、前景、财务状况、声誉和我们的美国存托凭证的交易价格产生实质性的不利影响。

2021年12月27日,发改委、商务部联合发布《负面清单(2021年版)》,自2022年1月1日起施行。根据《负面清单》(2021年版),中国境内从事《负面清单》(2021年版)规定的禁止经营业务的公司,寻求境外上市的,应当经政府有关主管部门批准。发行人的境外投资者不得参与公司的经营管理,其持股比例以作必要的变通,遵守境外投资者境内证券投资的有关规定。由于2021年负面清单是相对较新的,这些新要求的解释和实施仍然存在很大的不确定性 ,目前还不清楚像我们这样的上市公司是否会受到这些新要求的约束,以及在多大程度上会受到这些新要求的约束。 如果我们被要求遵守这些要求,而不能及时遵守,我们的业务运营、财务状况和业务前景可能会受到不利和实质性的影响。

S-5

收益的使用

出售我们的美国存托凭证为我们带来的净收益在扣除我们应支付的发售费用后约为450万美元。

我们目前打算将此次发行的净收益用于营运资金和一般企业用途,包括但不限于推进和多样化 公司的产品组合,以及一般和行政费用。我们实际支出的金额和时间将取决于许多因素。因此,我们的管理层将在应用净收益方面拥有广泛的自由裁量权,投资者将 依赖管理层对此次发行净收益的应用做出的判断。

S-6

大写

下表列出了我们的大写字母:

| (a) | 截至2023年6月30日的实际基础上;以及 |

| (b) | 按备考基准计算,扣除吾等应支付的估计发售开支后,于本次发售中按每股1.00美元的发行价发行及出售5,000,000股美国存托凭证,相当于5,000,000股普通股。 |

下表 所列资料应结合本公司经审核及未经审核的财务报表及以引用方式并入本招股说明书附录及随附的招股说明书的附注 一并阅读,并通过参考全文加以限定。

截至2023年6月30日 (单位:千美元) | ||||||||||||

| 实际 | 形式上 | 调整后的备考 | ||||||||||

| (未经审计) | (未经审计) | (未经审计) | ||||||||||

| 现金和现金等价物 | 412 | 4,907 | 4,907 | |||||||||

| 流动资产总额 | 10,942 | 15,437 | 15,437 | |||||||||

| 总资产 | 36,166 | 43,843 | 43,843 | |||||||||

| 流动负债 | 24,945 | 24,945 | 24,945 | |||||||||

| 总负债 | 26,015 | 26,015 | 26,015 | |||||||||

| 股东权益: | 10,151 | 17,828 | 17,828 | |||||||||

| A类普通股,面值0.001美元,授权41,718,902股;已发行和已发行24,970,625股(实际);已发行和已发行29,970,625股(预计);已发行和已发行(预计调整后);以及 | 27 | 35 | 35 | |||||||||

| B类普通股,面值0.001美元,授权8,281,098股;已发行和已发行8,281,098股(实际);已发行和已发行8,281,098股(预计);已发行和已发行股份(预计调整后) | ||||||||||||

| 储量 | 9,607 | 9,607 | 9,607 | |||||||||

| 未赚取的补偿 | ||||||||||||

| 累计其他综合收益(亏损) | ||||||||||||

| 公司应占股东权益总额 | 9,635 | 15,669 | 15,669 | |||||||||

| 非控制性权益 | 516 | 2,159 | 2,159 | |||||||||

| 股东权益总额 | 10,151 | 17,828 | 17,828 | |||||||||

| 负债和权益总额 | 36,166 | 43,843 | 43,843 | |||||||||

S-7

稀释

如果您投资美国存托凭证,您的权益将被稀释,稀释程度为您在此次发售中支付的美国存托股份价格与我们在此次发售后的美国存托股份资产净值之间的差额。 摊薄的原因是,本次发售的每股普通股的发行价大幅高于我们目前已发行股份的现有股东应占的每股账面价值,包括A类普通股和B类普通股(在本节中统称为 “股份”)。

截至2023年6月30日,我们的历史资产净值为10,151,000美元,或每股0.34美元(相当于每股美国存托股份0.34美元)。历史资产净值代表我们的 总合并资产减去我们的总合并负债额。稀释的确定方法是,在本次发行将使我们从此次发行中获得的额外收益生效后,从每股美国存托股份1美元的发行价中减去每股历史净资产值或美国存托股份(视情况而定),并扣除我们应支付的估计发售费用。

在以每股美国存托股份1.00美元的发行价出售本次发行中提供的美国存托凭证后,扣除我们应支付的估计发售费用后,截至2023年6月30日,我们的调整后 资产净值为17,82.8万美元,或每股0.47美元(相当于每股美国存托股份0.47美元)。这意味着对我们的现有股东来说,美国存托股份的净资产价值立即进一步增加0.13美元,对在此次发行中购买美国存托凭证的投资者来说,美国存托股份的净资产价值立即稀释0.53美元。

上述 的流通股数量是根据截至2023年12月31日已发行和已发行的24,970,625股A类普通股和已发行的8,281,098股B类普通股计算的。

如果根据股权激励计划行使任何未偿还期权或 认股权证或发行新的期权,或我们未来发行可转换为普通股或可行使或可交换为普通股的额外普通股或其他证券,参与此次发售的投资者将进一步摊薄 。此外,出于市场状况或战略考虑,我们可能会选择筹集额外资本,甚至如果我们认为我们有足够的资金用于当前或未来的运营计划。如果我们通过出售股权或可转换债务证券来筹集额外资本,这些证券的发行可能会进一步稀释我们股东的权益。

S-8

配送计划

吾等已同意根据吾等与各投资者订立的证券购买协议(“购买协议”),按本招股说明书附录封面所载的发行价,向四名认可投资者(统称“投资者”)出售合共5,000,000股美国存托凭证,相当于5,000,000股普通股。我们目前预计美国存托凭证的出售将于2024年1月26日左右完成,以便向投资者支付5,000,000,000份美国存托凭证。投资者还将被告知其必须 传递美国存托凭证购买价格的日期和方式。美国存托凭证买卖的成交须遵守惯例成交条件。

我们在此次发行中与投资者协商了美国存托凭证的发行价。在确定美国存托凭证的价格时考虑的因素包括我们的美国存托凭证最近的市场价格、本次发行时证券市场的总体状况、我们竞争的行业的历史和前景、我们过去和现在的业务以及我们对未来收入的展望。

上述内容并不是购买协议条款和条件的完整声明。购买协议的表格将作为证据包括在我们将向美国证券交易委员会提交的与此次发行相关的 Form 6-K表格中,并将通过引用并入注册声明 ,本招股说明书附录和随附的招股说明书是注册声明的一部分。请参阅本招股说明书下面标题为“在哪里可以找到更多信息”和“通过引用合并的信息”的部分。

S-9

法律事务

美国存托凭证所代表的A类普通股的有效性 及有关开曼群岛法律的法律事宜将由Conyers Dill&Pearman为我们传递。纽约Pryor Cashman LLP将为我们提供与此次发行相关的某些美国法律事务。

专家

库客音乐于截至2022年12月31日止年度的年报(表20-F)内刊载的酷客音乐控股有限公司的综合财务报表,已由独立注册会计师事务所Yu注册会计师事务所审核,载于其报告内,并于此并入作为参考。该等合并财务报表在此以参考方式并入,以依赖该公司作为会计和审计专家的权威提供的报告为依据。

在那里您可以找到更多信息

此招股说明书是我们向美国证券交易委员会提交的注册声明 的一部分。本招股说明书并不包含注册说明书中所列的所有信息以及注册说明书的附件。有关本公司及根据本招股说明书提供的证券的更多信息,我们 请您参阅注册声明以及作为注册声明的一部分提交的证物和附表。我们或任何承销商、代理商或经销商均未授权任何人向您提供不同的信息。我们不会在任何不允许要约的州出售这些 证券。您不应假设本招股说明书中的信息与本招股说明书首页日期以外的任何日期的 一样准确,无论本招股说明书的交付时间或本招股说明书提供的证券的任何销售 。

我们向美国证券交易委员会提交年度和当前报告以及其他信息 。我们的美国证券交易委员会备案文件可在美国证券交易委员会的网站上向公众查阅,网址为Www.sec.gov。有关我们的更多信息 包含在我们的网站上,Https://www.kuke.com。我们网站上的信息未通过引用并入本招股说明书中。我们在美国证券交易委员会备案后,在合理可行的情况下尽快通过我们的网站提供美国证券交易委员会备案文件 。

S-10

以引用方式并入某些资料

SEC允许我们“通过引用合并” 我们已向其提交的信息,这意味着我们可以通过向您推荐已向SEC提交的文件 来向您披露重要信息。以引用方式纳入的信息被视为本招股说明书和随附的基础 招股说明书的一部分,但被本招股说明书或随附的基础 招股说明书中包含的其他信息取代的任何信息除外。本文件通过引用合并了以下文件,这些文件是我们之前根据 《交易法》向SEC提交的:

| ● | 我们于2023年10月12日向SEC提交的截至2022年12月31日的财政年度20-F表格年度报告; |

| ● | 我们于2023年5月12日、2023年6月13日、2023年6月29日、2023年9月26日和2023年12月27日向SEC提交的6-K表格报告;以及 |

| ● | 日期为2021年1月7日的表格8-A登记声明中所载的普通股描述,文件编号001-39859,以及为更新此类描述而提交的任何其他修订或报告。 |

我们还通过引用将我们在本招股说明书 日期或之后但在本次发行终止之前根据《交易法》第13(a)、13(c)或15(d)节向SEC提交的所有文件纳入本招股说明书 。这些文件包括定期报告,如20-F表上的年度 报告和6-K表上的外国私人发行人报告。作为一家外国私人发行人,我们不受《交易法》第14节规定的代理声明的提供和内容的规则的约束,我们的管理人员、董事和主要股东不受《交易法》第16节的报告和其他规定的约束。

我们将免费向收到本招股说明书及随附的基本招股说明书的每个人( 包括任何受益所有人)提供一份本招股说明书及随附的基本招股说明书中通过引用并入但未与本招股说明书及随附的基本招股说明书一起交付的任何或所有报告或文件的副本。任何请求都可以通过写信或致电 我们的以下地址或电话号码提出:

酷客音乐控股有限公司

建国门外大街甲14号北京广播大厦303室

朝阳区

北京,100022

中华人民共和国

(+86-10) 6561-0392

收件人:首席执行官何宇

本招股章程所载的任何声明或 以引用方式并入或视为以引用方式并入本招股章程的文件所载的任何声明,将被视为已被修改或取代 ,但前提是本招股章程所载的声明或任何随后提交的本招股章程补充文件或视为以引用方式并入本招股章程的文件修改或取代了该声明。

S-11

招股说明书

待完成,日期为 2023年2月10日

酷客音乐控股有限公司

A类普通股

美国存托股份代表的A类普通股

优先股

债务证券

认股权证

单位

我们可不时在一项或多项发售中发售及出售A类普通股,包括以美国存托股份(“ADS”)为代表的A类普通股、优先股、债务证券、认股权证(个别或作为一个或多个其他证券组成的单位),总发行价最高可达100,000,000美元。

根据F-3表格I.B.5的一般指示,在任何12个月期间,只要非关联公司持有的已发行和已发行普通股的总市值保持在75,000,000美元以下,我们在任何12个月期间内都不会以超过A类普通股总市值的公开首次公开发行方式出售此处涵盖的证券 。截至本招股说明书日期,我们非关联公司持有的已发行和已发行A类普通股的总市值约为800万美元,这是根据非关联公司持有的11,907,110股A类普通股以及我们的美国存托凭证在2022年12月14日的收盘价0.67美元计算得出的。在本招股说明书日期之前(包括该日)的12个日历月内,吾等并无根据F-3表格I.B.5一般指示 发售或出售任何证券。

美国存托凭证在纽约证券交易所上市,代码为 “KUKE”。最近一次报告美国存托凭证的销售价格是在2023年2月9日,每美国存托股份0.58美元。

库客音乐,我们开曼群岛的终极控股公司,不是一家中国运营公司,没有任何实质性的业务。我们透过我们的附属公司、可变权益实体(“VIE”)及其附属公司在内地中国开展增值电讯业务、互联网影音节目服务及其他业务。我们在香港没有实质的业务运作。中国法律法规对外商投资增值电信服务业务、互联网音像节目服务等业务进行了限制和附加条件。因此,吾等透过于中国的全资附属公司(“外企”), 与外企及其各自的股东订立一系列合约安排。我们通过VIE及其子公司在中国经营我们的增值通信业务和互联网视听节目服务。这些合同安排使我们能够获得VIE的几乎所有经济利益,并拥有在中国法律允许的范围内购买VIE的全部或部分股权和资产的独家选择权。由于我们直接拥有WFOEs 以及与VIE的合同安排,我们能够获得VIE的经济利益,成为VIE的主要会计受益人,并在我们的综合财务报表中综合VIE的财务结果,直到我们满足VIE根据国际财务报告准则( “IFRS”)合并的条件。我们或我们的子公司均不拥有VIE的任何股权。VIE结构用于向投资者 提供对总部位于中国的公司的外国投资敞口,因为中国法律限制外国对运营公司的直接投资。 然而,我们与VIE的合同安排并不等同于对VIE的投资。VIE结构涉及我们证券投资者面临的独特风险。这些合同安排尚未在法庭上进行适当的测试,中国监管机构可能随时禁止我们的公司结构,这可能会导致我们的业务发生实质性变化,我们证券的价值 可能会下降或变得一文不值。请参阅“风险因素-与我们的公司结构相关的风险”。投资者 正在购买我们最终开曼群岛控股公司的股权证券,而不是VIE的股权证券,而我们证券的投资者 可能永远不会持有VIE的股权。在本招股说明书中,“我们”、“我们”、“我们的 公司”或“我们的”是指库客音乐及其子公司,VIE根据上下文是指北京库客音乐 有限公司、北京音乐节文化传播有限公司和/或其各自的子公司.

在我们的公司结构下,我们支付股息和偿还任何可能产生的债务和支付运营费用的能力主要取决于我们在中国的子公司支付的股息。现金 在我们组织内的转移方式如下:(1)我们可以通过我们的英属维尔京群岛和香港子公司以额外的出资或股东贷款(视情况而定)向我们的WFOES转移资金;(2)我们在中国的子公司可以向VIE提供贷款,但必须遵守法定的限额和限制;(3)VIE可以向我们在中国的子公司支付服务费,以支付我们在中国的子公司提供的服务;(4)VIE在中国的子公司可以向VIE支付手续费。(5)我们的WFOES可以通过我们的英属维尔京群岛和香港的子公司(视情况而定)向我们支付股息或其他分配;以及(6)我们的香港子公司可向VIE提供贷款,但须受法律限制和限制。 截至本招股说明书日期,我们的子公司从未向我们或其各自的控股公司发放任何股息或进行其他分配,我们或我们的任何子公司也从未向美国投资者支付股息或进行其他分配。 我们目前打算保留所有未来收益,为VIE和我们的子公司的运营提供资金,并扩大其业务,我们预计在可预见的未来不会支付任何现金股息。我们在我们、我们的子公司和VIE之间进行现金转移的能力存在限制 ,并且不能保证中国政府不会干预或对我们、我们的子公司和VIE之间的现金转移施加限制。参见《招股说明书摘要-本组织内的现金流和资产转移》和《-对我们和VIE将现金转出中国的能力的限制》。于2019年、2020年及2021年及截至2022年6月30日止六个月内,我们的WFOES并无根据合约安排向VIE收取任何服务费。 根据合约安排,我们的WFOES与VIE之间并无现金流或其他资产转移。2019年,我们为我们的WFOEs提供了30万美元的资金。于2019年、2020年、2021年及截至2022年6月30日止六个月,VIE分别从无香港附属公司获得债务融资,分别为960万美元、3320万美元及330万美元,并分别从WFOEs获得人民币200万元、零、零及零的债务融资。在2022年8月和9月,VIE分别从我们的香港子公司获得了50万美元和20万美元的债务融资。从2022年7月到2023年1月,VIE向我们的WFOEs发放了总计人民币800万元的贷款。截至本招股说明书日期,我们的WFOES对VIE的债务余额约为人民币350万元。2019年6月1日,北京库客音乐与北京百富文化达成租赁协议,北京酷客音乐将其从第三方租赁的部分办公空间转租给百富文化。2019年租赁协议产生的租金费用总额为人民币50万元,已于2019年12月结算。北京库客音乐与北京百富文化签订了另一份2020年租赁协议,租赁对价为人民币110万元,截至2022年6月30日,其中人民币60万元(约合10万美元)尚未结清。北京库客音乐与北京博美文化签订了另一份2021年租赁协议,代价为人民币120万元, 截至2022年6月30日,其中人民币20万元(合3万美元)尚未结清。北京库客音乐与北京百富文化于2022年签订了另一份租赁协议,对价120万元人民币,截至2022年6月30日,总金额仍未结清。截至本招股说明书日期,除上文披露外,我们与我们的子公司及VIE之间并无任何转让、股息或分派。见“招股说明书摘要--与VIE相关的财务信息”。我们没有 书面政策或程序具体规定如何在我们、我们的子公司和VIE之间转移资金;但我们要求任何贷款都必须在临时基础上并根据书面贷款协议进行发放和使用。如果业务中的现金或资产位于内地中国或香港,或在内地中国或香港注册的实体,并且可能需要用于为内地中国或香港以外的业务提供资金,则由于政府干预或对我们、我们的 子公司或VIE转移现金和资产的能力进行干预或施加限制,这些资金和资产可能无法用于内地中国或香港以外的业务或其他用途。请参阅“招股说明书摘要-本组织内的现金流及资产转移”、“招股说明书摘要-风险及挑战-与本公司架构相关的风险” 及“风险因素-与本公司架构相关的风险-我们可能依赖内地及香港子公司支付的股息及其他权益分派 为我们可能有的现金及融资需求提供资金。如果业务中的现金或资产位于内地中国或香港或在内地中国或香港的实体,并且可能需要 用于为内地中国或香港以外的业务提供资金,则由于政府干预或对我们、我们子公司或VIE转移现金和资产的能力进行干预或施加限制,这些资金和资产可能无法用于内地中国或香港以外的业务或其他 用途,这可能会对我们的业务能力产生重大不利影响 。

我们和VIE面临着与总部设在中国并在其拥有重要业务相关的各种法律和运营风险和不确定性。中国政府对总部位于中国的公司(如我们和VIE)开展业务、接受外国投资或在美国或其他外国交易所上市的能力施加重大影响。我们和VIE面临与离岸发行的监管许可和审批、对网络安全和数据隐私的监督以及上市公司会计监督委员会(PCAOB)对我们的审计师的历史缺乏检查相关的风险。中国政府近日启动了一系列监管行动,并在事先没有事先通知的情况下就规范中国在内地的经营活动 发表了多项公开声明,包括打击证券市场违法行为、加强对中国境外上市公司的监管、采取新措施扩大网络安全审查范围、加大反垄断执法力度。2021年12月28日,中国网信办等13个政府部门联合发布了《网络安全审查办法》,自2022年2月15日起施行。《网络安全审查办法》规定,网络平台经营者 拥有至少百万用户个人信息的,拟在境外上市的,需向中国民航局申请网络安全审查。我们目前没有超过100万的用户个人信息,也预计在可预见的未来我们不会收集超过100万用户的个人信息。基于此类信息,我们、我们的 子公司和VIE不受CAC对本招股说明书和适用的招股说明书附录项下的产品进行的网络安全审查。此外,截至本招股说明书日期,吾等、吾等子公司及VIE尚未参与任何中国监管机构发起的有关网络安全审查的 调查,吾等、吾等子公司或VIE亦未收到任何与《网络安全审查办法》下的网络安全审查有关的 查询、通知或制裁。此外,根据适用的中国现行法律、法规及监管规则,吾等、吾等附属公司及VIE根据本招股说明书及适用的招股说明书补编进行的任何证券发行,并不需要获得中国证券监督管理委员会(“中国证监会”)的许可或批准。截至本招股说明书日期,吾等、吾等附属公司及VIE尚未收到任何中国当局发出的任何正式通知,表示吾等、吾等附属公司及VIE提交本招股说明书或本招股说明书及适用招股说明书补编项下的任何建议发售证券须经批准或批准。此外,截至招股说明书之日,我们不认为我们在音乐行业处于垄断地位。 总而言之,中国政府最近关于使用可变利益实体和数据安全或反垄断问题的声明和监管行动,并未影响我们开展业务、接受外国投资、在美国交易所上市或提供额外证券的能力 。然而,由于中国政府的这些声明和监管行动是最近公布的 ,官方指导意见和相关实施细则尚未发布,因此不确定任何修改 或新的法律和法规将对我们的业务运营、接受外国投资和在美国交易所上市的能力产生什么潜在影响。此类 风险可能导致我们和VIE的运营和/或美国存托凭证的价值发生重大变化,或可能显著限制或完全阻碍我们向投资者提供美国存托凭证和/或其他证券的能力,并导致此类证券的价值大幅 缩水或一文不值。见《风险因素--与中国做生意有关的风险》。我们目前没有也没有 计划在香港开展任何实质性业务,包括任何与数据相关的业务,我们在香港的子公司目前没有任何业务,预计未来将只负责企业集团内的资金转移功能,而不在香港扮演任何其他角色。因此,我们不认为我们在香港受到任何严格的监管审查,任何与香港的数据安全或反垄断问题有关的监管行动已经或将会对我们开展业务、接受外国投资或在外汇上市的能力产生影响。

我们于2022年5月2日向美国证券交易委员会(“美国证券交易委员会”)提交的截至2021年12月31日的财政年度的 Form 20-F年度报告(以下简称“2021年Form 20-F”)(以下简称“2021年Form 20-F”)(以下简称“2021年Form 20-F”)中所载的我们的财务报表已由安永会计师事务所审计,该会计师事务所是一家位于中国的独立注册会计师事务所,是在PCAOB于2021年12月16日发布的裁决范围内 无法接受PCAOB检查或 全面调查的注册会计师事务所之一。2022年6月,关于其实施《外国控股公司问责法》(以下简称《HFCA法案》),美国证券交易委员会在其 网站(https://www.sec.gov/hfcaa))上正式将我们列为《委员会指定的发行人》,并提交了2021年20-F表格。这种识别可能会增加美国存托凭证的交易和价格波动的不确定性。2022年8月26日,中国证监会、中国财政部和PCAOB签署了一份 礼宾声明(《议定书》),规范了对内地和香港的审计公司中国 的检查和调查。根据议定书,PCAOB应有独立裁量权选择任何发行人审计进行检查或 调查,并拥有不受约束的能力向美国证券交易委员会传递信息。2022年12月15日,PCAOB宣布, 能够获得对2022年总部设在内地和香港的PCAOB注册会计师事务所 中国的全面检查和调查,PCAOB董事会撤销了之前关于PCAOB无法检查或 调查总部设在内地和香港的注册会计师事务所的决定。然而,PCAOB 能否继续令人满意地对总部设在内地和香港的PCAOB注册会计师事务所进行检查存在不确定性,取决于我们和我们的审计师控制之外的许多因素。PCAOB继续要求在内地中国和香港完全进入,并已制定计划在2023年初及以后恢复 定期检查,并继续进行调查并根据需要启动新的调查 。PCAOB表示,如果需要,它将立即采取行动,考虑是否需要根据《HFCA法案》作出新的裁决。安永会计师事务所未获再度委任为我们的独立注册会计师事务所,我们委任余会计师事务所(“Yu CPA”)为我们的独立注册会计师事务所,自2022年11月17日起生效。我们目前的审计师Yu CPA是一家在美国上市的公司的审计师,也是一家在PCAOB注册的公司,总部设在纽约,受美国法律的约束,根据法律,PCAOB会进行定期检查,以评估其是否符合适用的专业标准。截至本招股说明书发布之日,Yu CPA不包括在PCAOB于2021年12月发布的确定报告名单中。由于上述 原因,我们预计在提交截至2022年12月31日的年度报告后,我们不会被确定为“委员会认定的发行人”。尽管有上述规定,如果未来我们连续两年被美国证券交易委员会认定为“委员会指定的发行人”,其注册会计师事务所被美国上市公司会计准则委员会认定为由于中国的一个或多个主管部门采取的立场而无法全面检查或调查,美国证券交易委员会可能会禁止我们的股票或美国存托凭证在全国证券交易所或美国场外交易市场交易。

投资这些证券涉及风险。请参阅本招股说明书中包含的“风险 因素”部分、适用的招股说明书附录以及我们在本招股说明书中引用的文件 ,以了解您在投资这些证券之前应考虑的因素。

每次我们出售这些证券时,我们都会提供 本招股说明书的补充材料,其中包含有关此次发行的具体信息和所提供证券的条款。本附录还可以 添加、更新或更改本招股说明书中包含的信息。在投资任何此类证券之前,您应仔细阅读本招股说明书和任何招股说明书附录 。

我们可能会不时以固定价格、市场价格或协议价格、承销商、其他购买者、代理商或这些方法的组合,连续或延迟地提供和出售证券。请参阅“分配计划”。如果任何承销商、交易商或代理人 参与任何证券的销售,他们的名称以及 之间或他们之间的任何适用的购买价格、费用、佣金或折扣安排,将在适用的招股说明书附录中列出,或将根据所列信息进行计算。

我们的普通股包括A类普通股和B类普通股。每股A类普通股有权投一票,每股B类普通股有权就本公司股东大会表决的所有事项投十票 。每股B类普通股可由其持有人选择随时转换为一股A类普通股,而A类普通股在任何情况下均不得转换为B类普通股 。于持有人将B类普通股出售、转让、转让或处置 予并非该持有人联营公司的任何人士或实体,或任何B类普通股的最终实益拥有权变更予并非该持有人联营公司的任何个人或实体时,该等B类普通股每股将自动 并立即转换为一股A类普通股。请参阅“股本说明”。

本招股说明书不得用于发售或出售任何证券 ,除非附有招股说明书附录。

美国证券交易委员会和任何州证券委员会都没有批准或不批准这些证券,也没有就本招股说明书中披露的准确性或充分性作出判断。 包括任何招股说明书附录和通过引用并入的文件。任何相反的陈述都是刑事犯罪。

本招股说明书的日期为:2023年

目录

| 关于这份招股说明书 | II |

| 招股说明书摘要 | 1 |

| 以引用方式将文件成立为法团 | 20 |

| 关于前瞻性陈述的特别说明 | 21 |

| 风险因素 | 22 |

| 收益的使用 | 34 |

| 证券说明书 | 35 |

| 股本说明 | 36 |

| 美国存托股份说明 | 48 |

| 优先股的说明 | 56 |

| 债务证券说明 | 57 |

| 手令的说明 | 59 |

| 对单位的描述 | 61 |

| 配送计划 | 62 |

| 课税 | 65 |

| 民事责任的可执行性 | 66 |

| 法律事务 | 67 |

| 专家 | 68 |

| 在那里你可以找到更多关于美国的信息 | 69 |

i

关于这份招股说明书

您应阅读本招股说明书和任何招股说明书补充资料 ,同时阅读标题“此处您可以找到有关我们的更多信息”和“以参考方式并入文件”中所述的其他信息。

在本招股说明书中,除非另有说明或除文意另有所指外,

| ● | “美国存托凭证”是指美国存托股票,每股代表一股A类普通股; | |

| ● | “北京库客音乐”是指VIE之一的北京库客音乐有限公司; | |

| ● | “北京乐成”是指北京乐成未来文化传播有限公司,我们的WFOEs之一; | |

| ● | “BMF”是指北京乐成未来文化传播有限公司及其控股公司和北京音乐节文化传播有限公司; | |

| ● | “BMF文化”指的是VIE之一的北京音乐节文化传播有限公司; | |

| ● | “中国”或“中华人民共和国”是指人民Republic of China,仅就本招股说明书而言,不包括台湾和香港、澳门特别行政区; | |

| ● | “古典音乐”是指产生并植根于西方文化和民族文化传统的艺术音乐;古典音乐区别于流行音乐的特点包括(1)创作过程的复杂性,(2)器乐形式和声乐形式的巧妙运用,(3)具有较高的审美和欣赏价值;在本招股说明书中,“古典音乐”包括传统古典音乐、爵士乐、世界音乐和其他非流行音乐形式; | |

| ● | “库科国际”是指库科 未来国际科技(北京)有限公司,我们的WFOEs之一; | |

| ● | “库客音乐”是指开曼群岛豁免的有限责任公司库客音乐 控股有限公司; | |

| ● | “纳克索斯”是指纳克索斯全球分销有限公司、纳克索斯权利国际有限公司及其附属公司和子公司; | |

| ● | “纳克索斯中国”是指纳克索斯(北京)文化传播有限公司,是本公司的非全资子公司; | |

| ● | “人民币”是指中国的法定货币; | |

| ● | “我们”、“我们”、“我们的公司”或“我们的”是指库客音乐及其子公司; | |

| ● | “美元”、“美元”或“美元”指美国的法定货币。 |

本招股说明书是我们向美国证券交易委员会(“美国证券交易委员会”)提交的F-3表格注册声明的一部分,该声明使用了证券法允许的搁置注册程序 。通过使用搁置登记声明,我们可以在本招股说明书和适用的招股说明书附录允许的范围内,不时在一个或多个产品中连续或延迟出售我们的任何证券。本招股说明书仅为您提供这些证券的概要说明。每次我们出售证券时,我们都会在本招股说明书中提供一份附录 ,其中包含有关所发售证券的具体信息以及此次发售的具体条款。本附录还可以添加、更新或更改本招股说明书中包含的信息。如果本招股说明书中的信息与任何招股说明书附录中的信息 有任何不一致之处,您应以招股说明书附录为准。

您应仅依赖本招股说明书和任何招股说明书附录中包含或通过引用并入的信息。我们未授权任何其他人向您提供不同的 信息。如果有人向你提供了不同或不一致的信息,你不应该依赖它。我们不会在任何不允许要约或出售的司法管辖区 出售证券。除非我们另有说明,否则您应假定本招股说明书和适用的招股说明书附录中的信息在其各自封面上的日期是准确的,任何通过引用并入的信息仅在通过引用并入的文档的日期准确。 我们的业务、财务状况、运营结果和前景可能自该日期以来发生了变化。

II

招股说明书 摘要

下面的 摘要重点介绍了本招股说明书中其他地方包含的或通过引用并入本招股说明书中的信息,并且 并不包含您在做出投资决策时需要考虑的所有信息。我们恳请阁下在作出投资决定前,先细阅本招股说明书(经补充或修订),包括本公司的综合财务报表、综合财务报表附注,以及本招股说明书参考并入本招股说明书的其他资料,该等资料取自我们向美国证券交易委员会提交的其他文件。 投资者应注意,我们最终的开曼群岛控股公司库客音乐并非营运公司,而我们在本招股说明书所述的中国公司的业务主要是透过我们在中国、VIE、 及其附属公司的附属公司进行的。

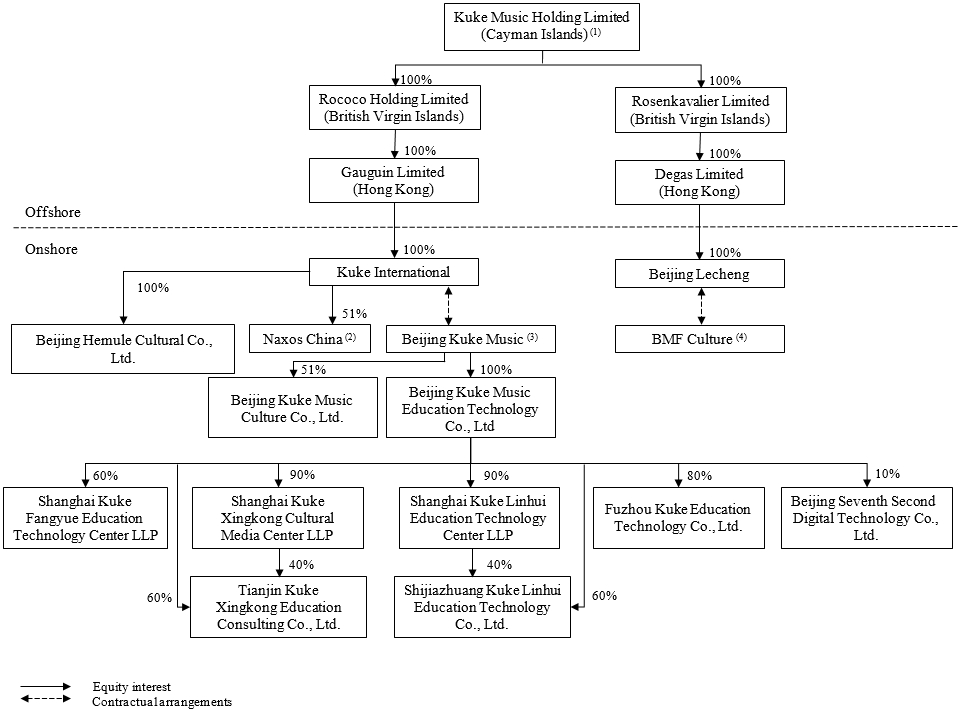

我们与VIE的公司结构和合同安排

库客音乐是我们开曼群岛的最终控股公司,也是投资者购买其权益的实体,它不是一家中国运营公司, 没有任何实质性业务。我们通过我们的子公司、VIE及其子公司在中国开展增值电信业务、互联网视听节目服务 和其他业务。我们在香港没有实质性业务 。我们通过我们的WFOEs与VIE及其各自的 股东签订了一系列合同安排。我们或我们的子公司均不拥有VIE的任何股权。VIE结构用于向投资者提供对总部位于中国的公司的外国投资的风险敞口,而中国法律限制外国对运营公司的直接投资。 然而,我们与VIE的合同安排并不等同于对VIE的投资。VIE结构涉及我们证券投资者面临的独特风险。我们证券的投资者购买的是我们最终开曼群岛控股公司的股权证券,而不是VIE的股权证券,而我们证券的投资者可能永远不会持有VIE的股权。我们的 合同协议可能不等同于VIE的直接所有权,也不如VIE的直接所有权有效。下图说明了我们的公司结构,包括名称、注册地点以及在子公司和VIE中的所有权比例,截至招股说明书日期。

| (1) | 截至本招股说明书发布之日,持有我们已发行和已发行普通股5%或以上的股东,我们称为我们的主要股东,包括Mr.He Yu(直接 和通过Aleeatory Limited和Capriccio Limited),Mr.Xingping Zuo(直接和间接通过Musence Limited)、金建民先生、Mr.Lung Yu(直接和间接通过Superonic Limited)、艾希特有限公司和百万利润国际控股有限公司,分别持有19.7%、14.0%、按折算后基准分别占库客音乐总流通股的11.0%、7.9%、5.5%和5.0%。我们担任库客音乐董事和高管的主要股东包括Mr.He Yu、Mr.Xingping Zuo和Mr.Lung Yu,他们持有19.7%的股份,库客音乐控股有限公司已换股流通股的14.0%和7.9%。与我们无关联的股东,我们 称为公众股东,作为一个集团持有库客音乐已转换后总流通股的约39.6%。 |

| (2) | 纳索斯中国其余49%股权由纳索斯国际(远东)有限公司持有,该公司最终由独立第三方控制。 |

1

| (3) | 于和、左兴平、金建民和昆山迈盾文化产业投资企业(合伙企业)分别持有北京库客音乐35.5%、25.9%、9.0%和8.9%的股权。北京库客音乐剩余的20.7%股权由本公司的其他 实益所有者持有。 |

| (4) | 龙宇、何宇、宁波华清瑞哲投资合伙企业(有限合伙)、天津盛信企业管理咨询合伙企业(有限合伙)、苏州枫桥冀初投资合伙企业(有限合伙)、创业投资合伙企业(有限合伙)和郑途分别持股38.5%、23.1%、 分别持有必和必拓文化15.4%、15.4%、6.2%和1.4%的股权。 |

我们的合同安排

中国现行法律法规对从事增值电信服务、互联网视听节目服务和某些其他业务的公司的外资所有权有一定的限制或禁止。我们是一家在开曼群岛注册成立的公司。我们在中国的子公司库科国际和北京乐成被视为外商投资企业。为遵守上述中国法律和法规,我们目前主要通过基于一系列合同安排的VIE在中国开展业务。这些合同 安排使我们能够获得VIE的几乎所有经济利益,并有权在中国法律允许的范围内购买VIE的全部或部分股权和资产。由于我们直接拥有WFOES和与VIE的合同安排,我们能够获得VIE的经济利益,成为VIE的主要 会计受益人,并在我们的合并财务报表中合并VIE的财务结果, 只要我们满足了VIE根据国际财务报告准则合并的条件。以下是我们每个WFOE、每个VIE及其股东之间目前 有效的合同安排的摘要。

授权书。根据酷客国际与北京库客音乐及其股东签订的 授权书,北京库客音乐的股东无条件且不可撤销地任命酷客国际或酷客国际指定的任何人士为其事实受托人,以行使其作为北京库客音乐股东的所有权利,包括但不限于提议召集和 出席股东大会,执行会议纪要和决议,对所有需要由股东大会讨论和解决的事项行使表决权,处置北京库客音乐的资产。决议解散和清算北京库客音乐,决定转让或以其他方式处置北京库客音乐股东持有的股份,并行使中国法律法规和北京库客音乐公司章程规定的所有其他股东权利 。股东授权书将一直有效,直至酷客国际书面终止或北京库客音乐的股权或全部资产转让给酷客国际或酷客国际指定的任何人士为止。

北京乐成文化及其股东 也就北京乐成文化股东的所有股东权利的行使订立了授权书,其条款与上述授权书基本相同。

股权质押协议。 根据酷客国际与北京库客音乐及其股东订立的股权质押协议,北京库客音乐的股东已质押其各自于北京库客音乐的全部股权,以担保北京库客音乐及其股东履行 独家咨询服务协议、独家知识产权许可协议、独家期权协议及 授权书(连同股权质押协议,即“合作协议”)项下的义务及所提供的陈述、承诺及保证。如果北京库客音乐或其任何股东违反合作协议项下的合同义务,酷客国际作为质权人将有权处置所质押的北京库客音乐股权,并优先获得处置所得的 收益。北京库客音乐及其股东还承诺,未经酷客国际事先书面同意,北京库客音乐的股东不会或允许对质押股权产生任何产权负担。截至本招股说明书发布之日,VIE的股东已完成股权质押登记。

北京乐成、BMF文化及其股东 亦已订立股权质押协议,协议条款与上述股权质押协议基本相似,只是相关合作协议不包括独家知识产权许可协议。

独家咨询服务协议。 根据酷客国际与北京库客音乐签订的独家咨询服务协议,酷客国际拥有为北京库客音乐及其子公司和被投资公司提供全面管理咨询服务的独家权利 。酷客国际有权根据向北京库客音乐提供的服务随时调整服务费。 独家咨询服务协议将保持不可撤销状态,直至双方以书面形式终止协议,或者酷客国际 收购北京库客音乐的全部股权,或者如果北京库客音乐的所有资产已转让给酷客国际指定的任何人。 尽管有上述规定,酷客国际有权随时通过发布30天的书面通知来终止协议,并且酷客国际不对单方面终止协议的任何违约承担责任。

2

北京乐成与BMF文化还 签订了独家咨询服务协议,协议条款与上述独家咨询服务协议基本相似。

独家知识产权 许可协议。根据酷客国际 与北京库客音乐签订的独家知识产权许可协议,酷客国际同意将酷客国际拥有的或由北京库客音乐转让给酷客国际的若干知识产权授权给北京库客音乐。相关知识产权转让完成后,酷客国际将该知识产权免费授权给北京库客音乐。此外, 北京库客音乐同意将其所有知识产权(已转让给酷客国际的知识产权除外) 免费授权给酷客国际。独家知识产权协议的有效期为 十年,并应自动连续续签五年,除非任何一方在协议期限届满前发出 30天的书面通知以终止协议。

独家期权协议。根据酷客国际、北京库客音乐及其股东订立的独家期权协议,北京库客音乐的股东不可撤销地授予酷客国际或由酷客国际指定的任何人士以象征性价格或中国适用法律允许的最低价格从北京库客音乐股东手中购买北京库客音乐的全部或任何部分股权和资产的独家权利。独家期权协议将保持不可撤销状态,直至各方以书面形式终止协议,或酷客国际收购北京库客音乐的所有股权,或如果酷客国际的所有资产已转让给酷客国际指定的任何人。尽管有上述规定,库科国际仍有权在任何时候发出30天的书面通知终止协议,库克国际不对任何 单方面终止协议的违约负责。

北京乐成、必和必拓文化及其股东 亦已订立独家购股权协议,其条款与上文所述的独家购股权协议基本相似。

此外,各VIE的若干股东的配偶(如适用)已签署承诺书(统称为“配偶承诺书”),其中包括:(1)每位股东持有及将持有的相关VIE股份不属于共有财产的范围,及(2)他或她放弃根据任何司法管辖区的适用法律可授予他或她的任何权利或权益,且他或她承诺不会要求该等权利或利益。各VIE的若干股东的配偶(如适用)亦已同意其配偶根据独家购股权协议、独家咨询服务协议、独家知识产权协议(如适用)、股权质押协议及授权书所持有的任何股权的安排。

根据商务金融律师事务所的意见,我们的中国律师:

| ● | 在中国的VIE和我们的WFOEs的所有权结构不违反目前有效的适用的中国法律法规;以及 | |

| ● | 我们的WFOES、VIE及其股东之间的合同安排受中国法律管辖,目前有效,并根据适用的中国现行法律和法规具有约束力 ,不会导致违反任何适用的中国现行法律或法规。 |

然而,我们的中国法律顾问也建议我们,目前和未来中国法律、法规和规则的解释和应用存在很大的不确定性。我们的公司结构受到与VIE的合同安排相关的风险的影响。这些合同 安排没有在法庭上经过适当的测试,中国监管机构可能随时不允许我们的公司结构 ,这可能会导致我们的业务发生重大变化,我们的证券价值可能会下降或变得一文不值。 中国的法律制度不如美国等其他司法管辖区发达,在中国法律下如何解释或执行可变利益实体背景下的合同安排方面,几乎没有先例,也几乎没有正式的指导 。因此,中国法律制度的不确定性可能会限制我们作为开曼群岛控股公司执行这些合同安排的能力 ,这样做可能代价高昂。由于我们的公司结构,我们的开曼群岛控股公司、我们的WFOEs、VIE及其子公司和我们的投资者在解释和适用 中国法律法规方面面临不确定性,包括但不限于对增值电信业务、互联网音频-视频节目业务和某些其他业务的外资所有权的限制,以及合同协议的有效性和执行。

因此,中国监管机构 可能会采取与我们的中国法律顾问意见相反的观点。目前尚不确定是否会通过与可变利益实体结构有关的任何新的中国法律或法规,或者如果通过,它们将规定什么要求。如果中国政府 认为与在中国注册的VIE的合同安排不符合中国对相关行业外商投资的监管限制 ,或者如果该等法规或现有法规的解释在未来发生变化或有不同的解释 ,吾等和VIE可能受到严厉处罚或被迫放弃其在该等业务中的权益。如果我们或任何VIE被发现违反了任何未来的中国法律或法规,或未能获得或保持任何所需的 许可或批准,中国相关监管机构将有广泛的自由裁量权采取行动处理此类违规或失败 。

3

本组织内部的现金流和资产转移

库客音乐是一家控股公司,没有自己的物质业务。我们目前通过我们的WFOEs、VIE及其各自的 子公司开展业务。在我们的公司结构下,我们支付股息和偿还可能产生的任何债务以及支付运营费用的能力主要取决于我们在中国的子公司支付的股息。现金在我们组织内的转移方式如下:(1)我们可以通过我们的英属维尔京群岛和香港子公司将资金转移到我们的WFOES,视情况而定,可以通过额外的 出资或股东贷款;(2)我们在中国的子公司可以向VIE提供贷款, 受法律的限制和限制;(3)VIE可以向我们在中国的子公司支付服务费,因为我们在中国的子公司提供的服务;(4)VIE在中国的子公司可以向VIE支付服务费。(5)我们的WFOEs可透过我们的英属维尔京群岛及香港附属公司向我们作出股息或其他分派, 视情况而定;及(6)我们的香港附属公司可向VIE提供贷款,但须受法定的限制及限制。我们 没有书面政策或程序具体规定如何在我们、我们的子公司和VIE之间转移资金; 但是,我们要求任何贷款都必须在临时基础上并根据书面贷款协议进行发放和使用。如果业务中的现金或资产位于内地中国或香港,或在内地中国或香港注册的实体内,并且可能需要 用于为内地中国或香港以外的业务提供资金,则由于政府干预或对我们或VIE转移现金和资产的能力进行干预或施加限制,这些资金和资产可能无法用于内地中国或香港以外的业务或其他 用途。我们在中国的子公司和其他子公司之间进行现金转移的能力也可能会遇到困难,这主要是由于中国对外汇实施的各种法律法规。

根据独家咨询服务协议,库科国际和北京乐成向VIE提供咨询服务,并有权获得VIE的服务费作为交换。合同安排规定,酷客国际和北京乐成有权根据向北京库客音乐和北京乐成文化提供的服务随时调整服务费 。根据酷客国际与北京库客音乐签订的独家知识产权许可协议,酷客国际同意将酷客国际拥有的或北京库客音乐转让给酷客国际的若干 知识产权授予北京库客音乐,双方均无对价。

于2019年、2020年及2021年及截至2022年6月30日止六个月内,我们的WFOES并无根据合约安排向VIE收取任何服务费,且根据合约安排,我们的WFOES与VIE之间并无现金流或其他资产转移。2019年,我们为我们的WFOEs提供了30万美元的资金。于2019年、2020年、2021年及截至2022年6月30日止六个月,VIE分别从香港子公司获得债务融资,分别为960万美元、3320万美元及330万美元,并分别从我们的WFOEs获得人民币200万元、零、零及零。 于2022年8月及9月,VIE分别从香港子公司获得50万美元及20万美元的债务融资。从2022年7月到2023年1月,VIE向我们的WFOEs发放了总计人民币800万元的贷款。截至本招股说明书日期 ,我们WFOES对VIE的债务余额约为人民币350万元。

2019年6月1日,北京库客音乐与北京百富文化签订租赁协议,根据协议,北京库客音乐将其从第三方租赁的部分办公空间转租给百富文化。 租赁协议于2019年产生的租金总支出为人民币50万元,于2019年12月结算。北京 库客音乐与北京百富文化以110万元人民币的对价签订了2020年的另一份租赁协议,截至2022年6月30日,其中60万元人民币(约合10万美元)尚未结清。北京库客音乐与北京百富文化于2021年签订了另一份租赁协议,对价人民币120万元,截至2022年6月30日,其中人民币20万元(合3万美元)未结清。 北京库客音乐与百富文化于2022年签订另一份租赁协议,对价人民币120万元,截至2022年6月30日,总金额未结清。截至本招股说明书日期,除上文披露的事项外,吾等、吾等子公司及VIE之间并无 任何转让、派息或分派。请参阅“招股说明书摘要-与VIE相关的财务信息”。

对美国投资者的股息分配和税收后果

截至本招股说明书的日期,我们的任何子公司均未向我们或其各自的控股公司 发放任何股息或进行其他分配,我们或我们的任何子公司也从未向美国投资者支付 股息或进行其他分配。我们目前打算保留所有未来收益,为VIE和我们子公司的运营提供资金,并扩大他们的业务。因此,我们预计在可预见的未来不会派发任何现金股息。如果我们打算通过库客音乐进行股息分配,酷客国际和北京乐成将根据中华人民共和国法律法规将股息分别转让给高更有限公司和德加斯有限公司,高更有限公司和德加斯有限公司将分别将股息转让给洛可可控股有限公司和罗森卡瓦利耶有限公司,洛可可控股有限公司和罗森卡瓦利耶有限公司将把股息转让给库客音乐,库客音乐将按照持有股份的比例分别向所有股东分配股息。无论股东是美国投资者还是其他国家或地区的投资者。中国企业所得税法及其实施细则规定,中国实体为征收所得税而向非居民企业支付的股息 应按10%的税率缴纳中国预扣税,但 可通过与中国签订的适用税收条约予以减免。根据内地中国与香港特别行政区关于对所得避免双重征税和逃税的安排,如果香港企业直接持有中国企业至少25%的股份,中国内地企业向香港企业支付股息的预提税率可从10%的标准税率降至5%。根据《国家税务总局关于适用税收协定分红条款有关问题的通知》(《国税总局第81号通知》),香港居民企业要适用减除的预提税率,除其他条件外,必须符合以下条件:(1)必须是公司;(2)必须直接拥有中国居民企业所有者权益总额和有表决权股份的规定比例。(3)在获得分红前的连续12个月内,必须在中国居民企业中直接拥有该规定比例。 国家税务总局于2019年10月颁布了《非居民纳税人享受税收条约待遇管理办法》(《税务总局第35号通告》),并于2020年1月1日起施行。国税局第35号通函规定,非居民企业享受减征的预提税款不需要事先获得相关税务机关的批准。非居民企业及其扣缴义务人可以自行评估,在确认符合规定的享受税收协定优惠标准的情况下,直接适用减除后的扣缴税率,并在办理纳税申报时提交必要的表格和证明文件 ,由有关税务机关进行税后审查。因此,如果高更有限公司和德加有限公司满足SAT第81号通告和其他相关税务规则和法规规定的条件,其从其中国子公司获得的股息可享受5%的预提税率。但是,根据国税局第81号通知和国税局第35号通知,如果有关税务机关认为我们的交易或安排是以享受税收优惠为主要目的的,有关税务机关未来可以调整优惠预提税额。

4

在我们的公司结构下,我们支付股息和偿还任何可能产生的债务和支付运营费用的能力主要取决于我们在中国的子公司支付的股息。根据适用的中国法律和法规,我们在中国的子公司只能从其根据中国会计准则和法规确定的累计利润(如有)中向我们支付股息。此外,我们在中国的子公司必须每年至少提取其累计利润的10%(如果有的话)作为法定公积金,最高可达企业注册资本的50%。法定准备金不得作为现金股息分配 ,除非发生清算。此外,如果我们的子公司未来以自己的名义产生债务,管理债务的工具可能会限制它们向我们支付股息或其他付款的能力。此外,中国税务机关可能 要求我们调整我们目前已有的合同安排下的应纳税所得额,调整方式将对我们的WFOEs向我们支付股息和其他分配的能力产生重大影响。对我们子公司 向我们分配股息的能力或VIE向我们付款的能力的任何限制都可能限制我们满足流动性要求的能力 。

我们和VIE从中国转账的能力限制

如果业务中的现金或资产位于内地中国或香港,或在内地中国或香港注册的实体内,并且可能需要用于为中国或香港以外的业务提供资金,则由于政府干预或政府对我们、我们子公司或VIE转移现金和资产的能力进行干预或施加限制,这些资金和资产可能无法用于内地中国或香港以外的业务或其他用途。

我们在中国的子公司和其他子公司之间的现金转移能力可能会遇到困难,这主要是由于中国对外汇实施的各种法律法规。 我们的大部分收入以人民币计价,外币短缺可能会限制我们支付股息或 其他付款以偿还我们的外币债务(如果有的话)的能力。根据中国现行外汇法规,只要满足某些程序要求,经常项目的支付,包括利润分配、利息支付和贸易相关交易的支出,可以用外币支付,而无需事先获得中国国家外汇管理局的批准 。若将人民币兑换成外币并汇出中国以支付资本开支,例如偿还外币贷款,则须获得有关政府当局的批准。中国政府 可酌情对经常账户交易使用外币施加限制,如果这种情况在 未来发生,我们可能无法向我们的股东支付外币股息。中国政府已经实施了一系列资本管制措施,包括对中国的公司进行海外收购汇出外汇的更严格的审查程序, 股息支付和股东贷款偿还。本公司可能会继续加强其资本管制及派息及其他分派。我们在中国的附属公司可能会受到更严格的审查,并可能限制我们的开曼群岛控股公司使用我们在中国的附属公司的资本的能力,这可能会限制我们满足我们的流动资金要求的能力。

我们的运营需要获得中国当局的许可或批准

我们主要通过我们的子公司、VIE及其在中国的子公司来开展业务。我们在香港没有任何实质性的商业活动。我们和VIE在中国的业务受中国法律法规管辖。于本招股说明书日期,经吾等中国法律顾问确认,吾等、吾等中国附属公司及VIE已从中国政府当局取得或正在续期有关吾等、吾等中国附属公司及VIE经营业务所需的许可及批准,包括(其中包括)互联网内容供应商许可证、广播电视节目制作及经营许可证、在线文化经营许可证、在线出版服务许可证(目前正在续期过程中)及北京酷客音乐持有的在线文化经营许可证。以及BMF文化所持有的必要的商业表演批准和许可。截至本招股说明书日期,吾等、吾等中国子公司及VIE并未被拒绝申请业务营运所需的任何许可或批准。鉴于相关法律法规的解释和实施以及相关政府机构的执法实践存在不确定性,我们、我们的子公司和VIE可能需要在未来获得额外的业务运营许可或批准 。如果我们、我们的子公司或VIE被发现违反了任何现有或未来的中国法律或法规,或者 未能获得或保持任何所需的许可或批准,中国相关监管机构将拥有广泛的酌情权 采取行动处理此类违规或失败。此外,如果我们、我们的子公司和VIE无意中得出了不需要此类许可或批准的结论,或者如果适用的法律、法规或解释发生变化,要求我们、我们的子公司或VIE在未来获得此类许可或批准,则我们、我们的子公司和VIE可能无法 及时或根本无法获得此类必要的许可或批准,即使获得了此类许可或批准也可能被撤销。任何此类情况都可能导致我们、我们的子公司和VIE承担罚款和其他监管、民事或刑事责任, 我们、我们的子公司和VIE可能会被政府主管部门勒令暂停受影响的业务,这将 对我们的业务运营和您的投资价值产生重大不利影响。有关更多详细信息,请参阅本招股说明书中的“风险 因素-与我们的业务和行业相关的风险-我们和VIE的某些内容可能会受到中国政府的反对 ,这可能会使我们和VIE受到处罚和其他监管或行政行动”,以及“风险 因素-与我们的业务和行业相关的风险-未能获得或续签许可或批准或对政府政策、法律或法规的任何变化做出反应可能会影响我们和VIE开展或扩大业务的能力”。

5

向外国投资者发行证券需要获得中国当局的许可或批准

据吾等中国法律顾问表示,考虑到中国现行有效法律、法规及监管规则并无明确条文明确要求采用与吾等类似的合约安排进行发售以取得中国证监会的许可或批准,吾等、吾等附属公司及VIE在根据本招股说明书及适用的招股说明书进行任何证券发售时,无须取得中国证监会的许可或批准 。我们目前没有超过100万的用户个人信息,预计在可预见的未来我们不会收集超过100万用户的个人信息。根据该等资料,吾等中国法律顾问建议,吾等、吾等附属公司及VIE不受CAC就本招股说明书及适用招股说明书补编项下的任何证券发行进行的网络安全审查。吾等的中国法律顾问进一步建议吾等,根据彼等对中国现行有效法律、规则及法规的理解,吾等、吾等附属公司及VIE无需获得任何中国当局(包括中国证监会及中国民航总局)的任何许可或批准,方可根据本招股章程及适用的招股章程补编进行任何证券发售。 截至本招股说明书的日期,吾等并未收到任何中国当局的正式通知 ,表示吾等提交本招股章程或根据本招股章程及适用的招股章程补编拟进行的任何证券发售均须获得批准或批准。然而,我们不能向您保证,包括中国证监会和CAC在内的相关中国政府机构将得出与我们的中国法律顾问相同的结论。如果我们、我们的子公司和VIE无意中得出结论认为不需要此类许可或批准,而中国证监会、CAC或任何其他中国监管机构随后确定我们、我们的子公司或VIE需要向该等政府机构提交文件或获得其许可或批准以维持我们在美国交易所的上市地位,或根据本招股说明书和适用的招股说明书附录发行证券,或者如果中国证监会、CAC或任何其他中国政府机构颁布任何解释或实施要求我们的规则,如果我们的子公司或VIE向中国证监会、CAC或其他政府机构申请或获得中国证监会、CAC或其他政府机构的许可或批准 ,我们、我们的子公司和VIE可能面临对我们的业务、声誉、财务状况、经营结果、前景以及ADS的交易价格产生重大不利影响的不利行动,我们不能向您保证,如果需要,我们、我们的子公司和VIE将能够及时获得任何此类许可或批准,并完全遵守相关的新规则。或者根本就不是。

《追究外国公司责任法案》

我们在2021年Form 20-F中包含的财务报表 已由位于中国的独立注册会计师事务所安永会计师事务所审计,该会计师事务所是在PCAOB注册的会计师事务所之一,受PCAOB于2021年12月16日发布的 无法接受PCAOB彻底检查或调查的确定。2022年6月,结合《高频交易法案》的实施,美国证券交易委员会在其网站(https://www.sec.gov/hfcaa))上最终将我们列为欧盟委员会认定的发行人。这种识别可能会增加美国存托凭证的交易和价格波动的不确定性。2022年8月26日,中国证监会、中国财政部和PCAOB签署了一份礼宾声明(《议定书》),规范了对内地中国和香港的审计公司的检查和调查。根据议定书,PCAOB应拥有独立裁量权选择任何发行人审计进行检查或调查,并拥有不受约束的能力向美国证券交易委员会转移信息。2022年12月15日,PCAOB 宣布,2022年能够获得对总部设在内地中国和香港的PCAOB注册会计师事务所 的全面检查和调查,PCAOB董事会撤销了之前关于PCAOB无法检查或调查总部位于内地中国和香港的完全注册会计师事务所的决定。 然而,PCAOB能否继续对总部设在内地和香港的PCAOB注册会计师事务所中国进行满意的检查存在不确定性,取决于我们之外的多个因素和我们的审计师的控制。PCAOB继续要求完全进入内地中国和香港,并已计划在2023年初及以后恢复定期检查,并继续进行正在进行的调查 并根据需要启动新的调查。PCAOB表示,如果需要,它将立即采取行动,考虑是否需要根据HFCA法案发布新的 决定。安永会计师事务所不再担任我们的独立注册会计师事务所 ,我们任命Yu会计师事务所(“Yu CPA”)为我们的独立注册会计师事务所,自2022年11月17日起生效。我们目前的审计师Yu CPA是在美国上市的公司的审计师,也是在PCAOB注册的公司,总部设在纽约,受美国法律的约束,PCAOB根据这些法律进行定期检查,以评估其是否符合适用的专业标准。截至本招股说明书日期,Yu CPA不包括在PCAOB于2021年12月发布的确定报告名单中。出于上述原因,我们不希望在提交截至2022年12月31日的年度报告后被确定为“委员会确定的发行人” 。尽管有上述规定 ,如果我们在未来连续两年被美国证券交易委员会认定为“委员会认可的发行人”,其注册会计师事务所被美国上市公司会计准则委员会认定为由于中国的一个或多个主管部门的立场而无法全面检查或调查 ,美国证券交易委员会可能禁止我们的股票或美国存托凭证在美国国家证券交易所或场外交易市场交易。

6

与VIE相关的财务信息

下表列出了截至2019年12月31日、2020年和2021年12月31日和2022年6月30日(未经审计)的汇总综合资产负债表数据,以及截至2019年12月31日、2020年和2021年12月31日的年度以及截至2021年6月30日、2021年6月30日和2022年6月30日的六个月(未经审计)的汇总综合收益表和现金流量表 。我们的合并财务报表是根据国际财务报告准则编制和列报的。我们和VIE的历史结果不一定代表未来期间的预期结果 。阁下应一并阅读本公司的综合财务报表及相关附注及2021年Form 20-F中的“第 5.经营及财务回顾及展望”,以及本公司未经审计的合并财务报表及本公司于2022年11月18日随美国证券交易委员会呈交的Form 6-K报表中的相关附注,该等报表已纳入本招股说明书,以供参考。

精选简明综合资产负债表信息

| 截至2022年6月30日 | ||||||||||||||||||||

| 库客音乐 | 其他附属公司 | VIE和 VIE的 个子公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 资产 | ||||||||||||||||||||

| 现金和现金等价物 | 818 | 12,432 | 5,580 | — | 18,830 | |||||||||||||||

| 应收贸易账款 | — | 930 | 143,249 | — | 144,179 | |||||||||||||||

| 预付款、其他应收款和其他资产 | 2,714 | 329 | 36,966 | — | 40,009 | |||||||||||||||

| 关联方应缴款项 | 2,013 | — | 306 | — | 2,319 | |||||||||||||||

| 股东应收账款 | — | — | 100 | — | 100 | |||||||||||||||

| 盘存 | — | — | 9,023 | — | 9,023 | |||||||||||||||

| 流动资产总额 | 5,545 | 13,691 | 195,224 | — | 214,460 | |||||||||||||||

| 财产、厂房和设备 | — | 122 | 51,921 | — | 52,043 | |||||||||||||||

| 无形资产(1) | 1,672 | 2 | 482,943 | (330 | ) | 484,287 | ||||||||||||||

| 使用权资产 | — | — | 9,786 | — | 9,786 | |||||||||||||||

| 商誉 | — | — | 237,225 | — | 237,225 | |||||||||||||||

| 对子公司的投资(2) | 284,000 | — | — | (284,000 | ) | — | ||||||||||||||

| 预付款、其他应收款和其他资产(3) | — | 37,178 | 112,081 | (37,178 | ) | 112,081 | ||||||||||||||

| 递延税项资产 | — | 118 | 10,671 | — | 10,789 | |||||||||||||||

| FVTPL的股权投资 | — | — | 1,000 | — | 1,000 | |||||||||||||||

| 非流动资产总额 | 285,672 | 37,420 | 905,627 | (321,508 | ) | 907,211 | ||||||||||||||

| 来自公司间的到期(4) | 388,563 | 322,210 | 1,851 | (712,624 | ) | — | ||||||||||||||

| 总资产 | 679,780 | 373,321 | 1,102,702 | (1,034,132 | ) | 1,121,671 | ||||||||||||||

| 负债 | ||||||||||||||||||||

| 贸易应付款 | 931 | 4,923 | 45,753 | — | 51,607 | |||||||||||||||

| 其他应付款项及应计费用 | 3,354 | 1,902 | 53,988 | — | 59,244 | |||||||||||||||

| 合同责任 | — | 79 | 14,354 | — | 14,433 | |||||||||||||||

| 欠股东的钱 | — | — | 325 | — | 325 | |||||||||||||||

| 计息贷款和借款 | — | — | 63,556 | — | 63,556 | |||||||||||||||

| 租赁负债 | — | — | 3,718 | — | 3,718 | |||||||||||||||

| 应付所得税 | — | 1,803 | 160 | — | 1,963 | |||||||||||||||

| 流动负债总额 | 4,285 | 8,707 | 181,854 | — | 194,846 | |||||||||||||||

| 合同责任 | — | — | 250 | — | 250 | |||||||||||||||

| 计息贷款和借款 | — | — | 1,734 | — | 1,734 | |||||||||||||||

| 租赁负债 | — | — | 6,129 | — | 6,129 | |||||||||||||||

| 递延税项负债 | — | — | 1,402 | — | 1,402 | |||||||||||||||

| 其他应付款项(3) | — | — | 36,000 | (36,000 | ) | — | ||||||||||||||

| 非流动负债总额 | — | — | 45,515 | (36,000 | ) | 9,515 | ||||||||||||||

| 由于公司间的原因(4) | 607 | 374,722 | 337,295 | (712,624 | ) | — | ||||||||||||||

| 总负债 | 4,892 | 383,429 | 564,664 | (748,624 | ) | 204,361 | ||||||||||||||

| 总净资产/(负债) | 674,888 | (10,108 | ) | 538,038 | (285,508 | ) | 917,310 | |||||||||||||

7

| 截至2021年12月31日 | ||||||||||||||||||||

| 库客音乐 | 其他 子公司 | VIE和 VIE‘ 附属公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 资产 | ||||||||||||||||||||

| 现金和现金等价物 | 38,823 | 11,321 | 8,901 | — | 59,045 | |||||||||||||||

| 应收贸易账款 | — | 743 | 110,361 | — | 111,104 | |||||||||||||||

| 预付款、其他应收款和其他资产 | 545 | 67 | 33,489 | — | 34,101 | |||||||||||||||

| 分租净投资 | — | — | 355 | — | 355 | |||||||||||||||

| 关联方应缴款项 | — | — | 306 | — | 306 | |||||||||||||||

| 股东应收账款 | — | — | 100 | — | 100 | |||||||||||||||

| 盘存 | — | — | 7,307 | — | 7,307 | |||||||||||||||

| 流动资产总额 | 39,368 | 12,131 | 160,819 | — | 212,318 | |||||||||||||||

| 财产、厂房和设备 | — | 159 | 60,284 | — | 60,443 | |||||||||||||||

| 无形资产(1) | — | 4 | 492,737 | (441 | ) | 492,300 | ||||||||||||||

| 使用权资产 | — | — | 3,060 | — | 3,060 | |||||||||||||||

| 商誉 | — | — | 237,225 | — | 237,225 | |||||||||||||||

| 于附属公司之投资(2) | 284,000 | — | — | (284,000 | ) | — | ||||||||||||||

| 预付款、其他应收款和其他资产(3) | — | 37,178 | 95,217 | (37,178 | ) | 95,217 | ||||||||||||||

| 递延税项资产 | — | 2 | 7,734 | — | 7,736 | |||||||||||||||

| FVTPL的股权投资 | — | — | 1,000 | — | 1,000 | |||||||||||||||

| 非流动资产总额 | 284,000 | 37,343 | 897,257 | (321,619 | ) | 896,981 | ||||||||||||||

| 来自公司间的到期(4) | 343,416 | 290,468 | 1,594 | (635,478 | ) | — | ||||||||||||||

| 总资产 | 666,784 | 339,942 | 1,059,670 | (957,097 | ) | 1,109,299 | ||||||||||||||

负债 | ||||||||||||||||||||

| 贸易应付款 | — | 5,468 | 25,046 | — | 30,514 | |||||||||||||||

| 其他应付款和应计项目 | 1,850 | 2,757 | 53,571 | — | 58,178 | |||||||||||||||

| 合同责任 | — | 939 | 22,567 | — | 23,506 | |||||||||||||||

| 欠股东的钱 | — | — | 325 | — | 325 | |||||||||||||||

| 计息贷款和借款 | — | — | 41,493 | — | 41,493 | |||||||||||||||

| 租赁负债 | — | — | 2,486 | — | 2,486 | |||||||||||||||

| 应付所得税 | — | 481 | 2,035 | — | 2,516 | |||||||||||||||

| 流动负债总额 | 1,850 | 9,645 | 147,523 | — | 159,018 | |||||||||||||||

| 合同责任 | — | — | 366 | — | 366 | |||||||||||||||

| 计息贷款和借款 | — | — | 6,046 | — | 6,046 | |||||||||||||||

| 租赁负债 | — | — | 793 | — | 793 | |||||||||||||||

| 递延税项负债 | — | — | 1,417 | — | 1,417 | |||||||||||||||

| 其他应付款项(3) | — | — | 36,000 | (36,000 | ) | — | ||||||||||||||

| 非流动负债总额 | — | — | 44,622 | (36,000 | ) | 8,622 | ||||||||||||||

| 由于公司间的原因(4) | 607 | 330,488 | 304,383 | (635,478 | ) | — | ||||||||||||||

| 总负债 | 2,457 | 340,133 | 496,528 | (671,478 | ) | 167,640 | ||||||||||||||

| 总净资产/(负债) | 664,327 | (191 | ) | 563,142 | (285,619 | ) | 941,659 | |||||||||||||

8

| 截至2020年12月31日 | ||||||||||||||||||||

| 库客音乐 | 其他 子公司 | VIE和 VIE‘ 附属公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 资产 | ||||||||||||||||||||

| 现金和现金等价物 | 1,716 | 16,173 | 7,830 | — | 25,719 | |||||||||||||||

| 应收贸易账款 | — | 5,329 | 176,393 | — | 181,722 | |||||||||||||||

| 预付款、其他应收款和其他资产 | 7,621 | 21 | 20,881 | — | 28,523 | |||||||||||||||

| 分租净投资 | — | — | 211 | — | 211 | |||||||||||||||

| 关联方应缴款项 | 358 | — | 1,405 | — | 1,763 | |||||||||||||||

| 股东应收账款 | — | — | 100 | — | 100 | |||||||||||||||

| 盘存 | — | — | 950 | — | 950 | |||||||||||||||

| 流动资产总额 | 9,695 | 21,523 | 207,770 | — | 238,988 | |||||||||||||||

| 财产、厂房和设备 | — | 186 | 17,949 | — | 18,135 | |||||||||||||||

| 无形资产(1) | — | 8 | 263,754 | (661 | ) | 263,101 | ||||||||||||||

| 使用权资产 | — | — | 14,918 | — | 14,918 | |||||||||||||||

| 商誉 | — | — | 237,225 | — | 237,225 | |||||||||||||||

| 于附属公司之投资(2) | 284,000 | — | — | (284,000 | ) | — | ||||||||||||||

| 预付款、其他应收款和其他资产(3) | — | 37,178 | 95,376 | (37,178 | ) | 95,376 | ||||||||||||||

| 分租净投资 | — | — | 202 | — | 202 | |||||||||||||||

| 递延税项资产 | — | — | 8,917 | — | 8,917 | |||||||||||||||

| 对合资企业的投资 | — | — | 491 | — | 491 | |||||||||||||||

| 非流动资产总额 | 284,000 | 37,372 | 638,832 | (321,839 | ) | 638,365 | ||||||||||||||

| 来自公司间的到期(4) | 127,363 | 75,030 | 1,200 | (203,593 | ) | — | ||||||||||||||

| 总资产 | 421,058 | 133,925 | 847,802 | (525,432 | ) | 877,353 | ||||||||||||||

| 负债 | ||||||||||||||||||||

| 贸易应付款 | — | 7,068 | 20,242 | — | 27,310 | |||||||||||||||

| 其他应付款和应计项目 | 9,196 | 3,613 | 54,312 | — | 67,121 | |||||||||||||||

| 合同责任 | — | 226 | 24,088 | — | 24,314 | |||||||||||||||

| 欠股东的钱 | — | — | 325 | — | 325 | |||||||||||||||

| 计息贷款和借款 | — | — | 60,000 | — | 60,000 | |||||||||||||||

| 租赁负债 | — | — | 7,660 | — | 7,660 | |||||||||||||||

| 应付所得税 | — | 732 | 9,681 | — | 10,413 | |||||||||||||||

| 因关联方的原因 | 7,177 | — | — | — | 7,177 | |||||||||||||||

| 流动负债总额 | 16,373 | 11,639 | 176,308 | — | 204,320 | |||||||||||||||

| 合同责任 | — | 11 | 576 | — | 587 | |||||||||||||||

| 租赁负债 | — | — | 9,830 | — | 9,830 | |||||||||||||||

| 递延税项负债 | — | — | 1,447 | — | 1,447 | |||||||||||||||

| 其他应付款项(3) | — | — | 36,000 | (36,000 | ) | — | ||||||||||||||

| 非流动负债总额 | — | 11 | 47,853 | (36,000 | ) | 11,864 | ||||||||||||||

| 由于公司间的原因(4) | 607 | 116,693 | 86,293 | (203,593 | ) | — | ||||||||||||||

| 总负债 | 16,980 | 128,343 | 310,454 | (239,593 | ) | 216,184 | ||||||||||||||

| 总净资产/(负债) | 404,078 | 5,582 | 537,348 | (285,839 | ) | 661,169 | ||||||||||||||

9

| 截至2019年12月31日 | ||||||||||||||||||||

| 库客音乐 | 其他 子公司 | VIE和 VIE‘ 附属公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 资产 | ||||||||||||||||||||

| 现金和现金等价物 | 14 | 10,973 | 12,023 | — | 23,010 | |||||||||||||||

| 应收贸易账款 | — | 6,841 | 174,284 | — | 181,125 | |||||||||||||||

| 预付款、其他应收款和其他资产 | — | 607 | 14,342 | — | 14,949 | |||||||||||||||

| 分租净投资 | — | — | 1,245 | — | 1,245 | |||||||||||||||

| 关联方应缴款项 | — | 370 | — | — | 370 | |||||||||||||||

| 股东应收账款 | 105 | — | — | — | 105 | |||||||||||||||

| 盘存 | — | — | 1,807 | — | 1,807 | |||||||||||||||

| 流动资产总额 | 119 | 18,791 | 203,701 | — | 222,611 | |||||||||||||||

| 财产、厂房和设备 | — | 273 | 3,846 | — | 4,119 | |||||||||||||||

| 无形资产 | — | 15 | 168,490 | — | 168,505 | |||||||||||||||

| 使用权资产 | — | — | 10,728 | — | 10,728 | |||||||||||||||

| 预付款、其他应收款和其他资产(3) | — | 36,816 | 59,026 | (4,300 | ) | 91,542 | ||||||||||||||

| 分租净投资 | — | — | 2,325 | — | 2,325 | |||||||||||||||

| 递延税项资产 | — | — | 3,796 | — | 3,796 | |||||||||||||||

| 非流动资产总额 | — | 37,104 | 248,211 | (4,300 | ) | 281,015 | ||||||||||||||

| 来自公司间的到期(4) | 58,583 | 11,561 | 572 | (70,716 | ) | — | ||||||||||||||

| 总资产 | 58,702 | 67,456 | 452,484 | (75,016 | ) | 503,626 | ||||||||||||||

| 负债 | ||||||||||||||||||||

| 贸易应付款 | — | 7,428 | 27,269 | — | 34,697 | |||||||||||||||

| 其他应付款和应计项目 | 4,832 | 3,163 | 50,685 | — | 58,680 | |||||||||||||||

| 合同责任 | — | 227 | 15,822 | — | 16,049 | |||||||||||||||

| 计息贷款和借款 | — | — | 55,000 | — | 55,000 | |||||||||||||||

| 租赁负债 | — | — | 5,217 | — | 5,217 | |||||||||||||||

| 应付所得税 | — | 237 | 9,553 | — | 9,790 | |||||||||||||||

流动负债合计 | 4,832 | 11,055 | 163,546 | — | 179,433 | |||||||||||||||

| 合同责任 | — | — | 436 | — | 436 | |||||||||||||||

| 租赁负债 | — | — | 9,496 | — | 9,496 | |||||||||||||||

| 其他应付款项(3) | — | — | 36,000 | (4,300 | ) | 31,700 | ||||||||||||||

| 非流动负债总额 | — | — | 45,932 | (4,300 | ) | 41,632 | ||||||||||||||

| 由于公司间的原因(4) | 607 | 55,977 | 14,132 | (70,716 | ) | — | ||||||||||||||

| 总负债 | 5,439 | 67,032 | 223,610 | (75,016 | ) | 221,065 | ||||||||||||||

| 总净资产/(负债) | 53,263 | 424 | 228,874 | — | 282,561 | |||||||||||||||

| (1) | 它代表着我们公司、其他子公司、VIE及其子公司之间的贸易被取消。 |

| (2) | 它代表取消对其他子公司、VIE及其子公司的投资。 |

| (3) | 非关联公司之间的贷款。 |

| (4) | 它代表着我们公司、其他子公司、VIE及其子公司之间的公司间余额的冲销。 |

10

综合收益信息精选简明合并报表

| 截至2022年6月30日的六个月 | ||||||||||||||||||||

| 库客音乐 | 其他附属公司 | VIE和 VIE的 个子公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 收入 | — | 1,805 | 78,709 | — | 80,514 | |||||||||||||||

| 当期(亏损)/利润和当期总收入 综合(亏损)/收入 | 3,296 | (9,917 | ) | (25,102 | ) | 111 | (31,612 | ) | ||||||||||||

| 截至2021年6月30日的六个月 | ||||||||||||||||||||

| 库客音乐 | 其他 附属公司 | VIE和 VIE的 个子公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 收入 | — | 5,809 | 89,739 | (100 | ) | 95,448 | ||||||||||||||

| 当期(亏损)/利润和当期总收入 综合(亏损)/收入 | (47,785 | ) | 667 | (1,338 | ) | 60 | (48,396 | ) | ||||||||||||

| 截至2021年12月31日止的年度 | ||||||||||||||||||||

| 库客音乐 | 其他 个子公司 | VIE和 VIE‘ 附属公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 收入 | — | 7,317 | 288,789 | (209 | ) | 295,897 | ||||||||||||||

| (亏损)/当年利润和当年综合(亏损)/收入总额 | (79,858 | ) | (5,773 | ) | 25,794 | 220 | (59,617 | ) | ||||||||||||

| 截至2020年12月31日止年度 | ||||||||||||||||||||

| 库客音乐 | 其他 个子公司 | VIE和 VIE‘ 附属公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 收入 | — | 11,425 | 152,164 | (708 | ) | 162,881 | ||||||||||||||

| (亏损)/当年利润和当年综合(亏损)/收入总额 | (43,007 | ) | 5,158 | 24,474 | (1,839 | ) | (15,214 | ) | ||||||||||||

| 截至2019年12月31日止年度 | ||||||||||||||||||||

| 库客音乐 | 其他 个子公司 | VIE和 VIE‘ 附属公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 收入 | — | 12,676 | 133,378 | — | 146,054 | |||||||||||||||

| (亏损)/当年利润和当年综合(亏损)/收入总额 | (2,186 | ) | (334 | ) | 59,282 | — | 56,762 | |||||||||||||

11

精选简明综合现金流信息

| 截至2022年6月30日的6个月 | ||||||||||||||||||||

| 库客音乐 | 其他附属公司 | VIE和 VIE的 附属公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 经营活动产生的(用于)现金流量净额 | (34,259 | ) | 1,102 | (1,305 | ) | 111 | (34,351 | ) | ||||||||||||

| 来自/(用于)投资活动的净现金流量 | (3,746 | ) | 9 | (17,538 | ) | (111 | ) | (21,386 | ) | |||||||||||

| 筹资活动产生/(使用)的现金流量净额 | — | — | 15,522 | — | 15,522 | |||||||||||||||

| 截至2021年6月30日的六个月 | ||||||||||||||||||||

| 库客音乐 | 其他附属公司 | VIE和 VIE的 个子公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 来自/(用于)业务活动的现金流量净额 | (157,652 | ) | (9,473 | ) | 148,646 | 110 | (18,369 | ) | ||||||||||||

| 来自/(用于)投资活动的净现金流量 | 2 | (43 | ) | (159,830 | ) | (110 | ) | (159,981 | ) | |||||||||||

| 融资活动产生的(用于)现金流量净额 | 285,081 | — | 20,832 | — | 305,913 | |||||||||||||||

| 截至2021年12月31日止的年度 | ||||||||||||||||||||

| 库客音乐 | 其他 子公司 | VIE和 VIE‘ 附属公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 经营活动产生的(用于)现金流量净额 | (247,400 | ) | (4,816 | ) | 316,686 | 220 | 64,690 | |||||||||||||

| 来自/(用于)投资活动的净现金流量 | — | (36 | ) | (290,949 | ) | (220 | ) | (291,205 | ) | |||||||||||

| 融资活动产生的(用于)现金流量净额 | 284,507 | — | (24,666 | ) | — | 259,841 | ||||||||||||||

| 截至2020年12月31日止年度 | ||||||||||||||||||||

| 库客音乐 | 其他 个子公司 | VIE和 VIE‘ 附属公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 来自/(用于)业务活动的现金流量净额 | (95,986 | ) | 4,814 | 118,120 | (661 | ) | 26,287 | |||||||||||||

| 来自/(用于)投资活动的净现金流量 | — | 386 | (122,384 | ) | (661 | ) | (121,337 | ) | ||||||||||||

| 融资活动产生的(用于)现金流量净额 | 97,688 | — | 71 | — | 97,759 | |||||||||||||||

| 截至2019年12月31日止年度 | ||||||||||||||||||||

| 库客音乐 | 其他 个子公司 | VIE和 VIE‘ 附属公司 | 消除 调整 | 已整合 总计 | ||||||||||||||||

| (人民币千元) | ||||||||||||||||||||

| 来自/(用于)业务活动的现金流量净额 | (5,043 | ) | (39,803 | ) | 62,234 | — | 17,388 | |||||||||||||

| 来自/(用于)投资活动的净现金流量 | — | 36,749 | (74,057 | ) | — | (37,308 | ) | |||||||||||||

| 融资活动产生的(用于)现金流量净额 | — | (10 | ) | 11,812 | — | 11,802 | ||||||||||||||

12

公司概述

我们与VIE一起是古典音乐服务平台的领先 提供商。我们和VIE在中国的业务包括古典音乐授权、订阅和教育 服务。我们在香港并无实质业务。凭借我们和VIE丰富的内容库 和在音乐教育方面的深厚专业知识,我们与VIE一起也是 中国领先的智能音乐学习服务提供商。此外,在2020年2月收购BMF后,我们与VIE一起成为中国少数几家具备举办大型现场古典音乐活动经验和规模的公司之一。凭借近22年的音乐行业经验, 我们致力于让古典音乐在中国更容易获得。我们的收入历来来自(1)许可 和订阅,(2)智能音乐学习和(3)现场古典音乐活动。于二零一九年、二零二零年及二零二一年以及截至二零二一年及二零二二年六月三十日止六个月,我们的收益分别为人民币146. 1百万元、人民币162. 9百万元、人民币295. 9百万元、人民币95. 4百万元及人民币80. 5百万元(12. 0百万美元)。

我们与VIE一起,是中国最早的古典音乐授权和订阅服务提供商之一。利用我们和VIE与世界知名音乐唱片公司和出版商(尤其是Naxos)的长期关系 ,以及多年的音乐制作和内容获取努力,我们 与VIE一起建立了一个古典音乐内容库,其中包含约290万首音乐曲目, 包括200多万首传统古典音乐曲目和360多首,截至6月30日,共有超过95,000名音乐家,超过2,000种乐器和200多个国家和地区的爵士乐,世界,民谣和其他类型的音乐,以及超过1,000个视频标题,超过470,000个口语内容曲目和超过5,000册乐谱, 2022年。我们和VIE提供的绝大多数内容都是独家授权给我们和VIE的。

我们与VIE一起将音乐内容 主要授权给在线音乐娱乐平台,如腾讯音乐娱乐集团和网易云音乐,以及 商业企业,如电影和电视制作公司、航空公司和智能硬件公司。截至2022年6月30日, 我们与VIE一起向被许可人授权了来自290多家音乐唱片公司的约980,000首古典音乐曲目。我们和 VIE的音乐订阅服务为用户提供对我们和VIE的 内容库的高质量在线和离线流媒体访问。用户可以通过我们和VIE的网站、移动应用程序和智能音乐设备访问我们和VIE的平台。 由于我们和VIE的百科全书目录特别适合教育和专业用途,我们与VIE一起, 多年来吸引了大量大学、音乐学院、公共图书馆和个人订阅我们和VIE的服务。截至2022年6月30日,我们与VIE一起拥有802家机构用户,包括477所大学和音乐学院以及325所公共图书馆,遍布中国所有省,自治区和直辖市,西藏除外。

为满足中国音乐教育市场的 需求,我们与VIE于 2015年10月共同推出智能音乐学习业务,为学生和学校提供创新高效的智能音乐学习解决方案。与传统音乐学习相比, 我们相信,我们和VIE的标准化课程设置和数据分析能力有效地确保了一致的专业 教学质量,拓宽了高质量音乐教育的可及性,并增强了商业模式的可扩展性。 2022年,我们将更加专注于向公立学校销售Kuke智能钢琴和Kuke智能教学系统。

13

我们和VIE的智能音乐学习 解决方案主要包括提供我们和VIE专有的Kuke智能钢琴、Kuke智能音乐教学系统 和Kukey课程。在我们和VIE的智能音乐学习业务的早期阶段,我们和VIE专注于通过经销商向中小学销售 Kuke智能钢琴和Kuke智能音乐教学系统。我们和VIEs的 Kuke智能音乐教学系统预装在Kuke智能钢琴中,包含全面的古典 音乐内容,并在学生练习时提供实时的个性化反馈。自2019年7月起,我们与 VIE一起将智能音乐学习业务的重点转移到与幼儿园合作提供Kukey课程。Kukey 课程通常是通过Kuke智能钢琴提供的小团体初学者钢琴课程。我们与VIE一起在幼儿园免费放置 Kuke智能钢琴,利用幼儿园教师提供我们和VIE的Kukey课程 ,并直接向入学学生收取学费。截至2022年6月30日,我们与VIE一起,在中国264个城市的3,700多所幼儿园中有超过75,000名学生入学,并在这些幼儿园中放置了超过17,730架Kuke智能钢琴。

我们在2020年2月收购了北京音乐基金会,该公司 在中国组织了北京音乐节和其他有影响力的古典音乐活动。拥有23年历史的北京音乐节 为中国带来了世界级的古典音乐家,为中国观众提供了亲临现场欣赏精湛表演的机会,发挥了不可或缺的作用。我们相信,我们和VIE的现场古典音乐活动业务 有效地与我们和VIE的音乐内容和音乐学习业务创造了协同效应,进一步定位了我们和VIE,通过蓬勃发展的以内容为中心的生态系统,持续为我们和VIE的客户提供差异化的价值主张 ,涵盖了从丰富内容提供到智能音乐学习服务的整个价值链。

风险和挑战

投资我们的证券,包括美国存托凭证,需要承担很高的风险。在投资我们的证券之前,您应仔细考虑标题为“风险因素”的 章节中提到的所有风险和不确定因素,以及本招股说明书中的所有其他信息和以引用方式并入本招股说明书的文件,这些信息和文件由我们随后根据修订的1934年证券交易法( “交易法”)提交的文件以及(如果适用)任何随附的招股说明书补充材料或以引用方式并入的文件更新。在标题为“风险因素”一节中描述的一个或多个事件或情况的 单独发生或与其他事件或情况一起发生,可能会对我们的业务、运营结果和财务状况产生不利影响。此类风险包括, 但不限于:

14

与我们的商业和工业有关的风险

与我们和VIE的业务和行业相关的风险和不确定性包括但不限于:

| ● | 我们和VIE可能 无法维护或扩展我们和VIE的内容产品。请参阅2021年Form 20-F中的“项目3.关键信息-D.风险因素-与我们的业务和行业相关的风险 -我们可能无法维持或扩展我们的内容产品”。 | |

| ● | 我们与VIE一起,可能无法有效执行增长战略并管理我们和VIE业务日益复杂的情况,这可能会对我们和VIE的业务、财务业绩和前景产生负面影响。参见2021年Form 20-F中的“项目3.关键信息-D. 风险因素-与我们的业务和行业相关的风险-我们可能无法有效地执行我们的增长战略 并管理我们日益复杂的业务,这可能对我们的业务、财务业绩和前景产生负面影响” 。 | |

| ● | 我们和VIE在智能音乐学习和现场古典音乐活动方面的运营历史有限,因此很难预测我们和VIE未来的业务前景和财务表现。见2021 Form 20-F中的“项目3.关键信息-D.风险因素-与我们的业务和行业相关的风险 -我们在智能音乐学习和现场古典音乐活动方面的运营历史有限 这使得我们很难预测我们未来的业务前景和财务表现”。 | |

| ● | 如果我们和VIE未能控制内容成本,我们和VIE的业务、运营结果和盈利能力将受到实质性和不利的影响 。参见2021年Form 20-F中的“项目3.关键信息-D.风险因素-与我们的业务和行业相关的风险--如果我们不能控制我们的内容成本,我们的业务、经营结果和盈利能力将受到实质性和不利的影响”。 | |

| ● | 如果我们和VIE在吸引和保留许可证持有人和订户方面的 努力不成功,我们和VIE的业务、经营业绩和财务状况可能会受到实质性的不利影响。请参阅2021年Form 20-F中的“项目3.关键信息-D.风险因素-与我们的商业和行业相关的风险 如果我们吸引和留住许可证持有人和用户的努力不成功,我们的业务、经营业绩和财务状况可能会受到重大不利影响”。 | |

| ● | 如果我们和VIE未能吸引和留住智能音乐学习业务的客户或增加他们的支出,我们和VIE的业务、经营业绩和财务状况可能会受到实质性和不利的影响。请参阅2021年Form 20-F中的“项目3.关键信息-D.风险因素-与我们的商业和行业相关的风险 -如果我们不能吸引和留住我们智能音乐学习业务的客户或 增加他们的支出,我们的业务、经营业绩和财务状况可能会受到实质性的不利影响” 。 | |

| ● | 我们的业务、运营业绩和财务状况已经并可能继续受到新冠肺炎疫情的影响。见本招股说明书中的“风险因素-与我们的业务和行业相关的风险 -我们的业务、经营业绩和财务状况已经并可能继续受到新冠肺炎疫情的影响”。 | |

| ● | 我们和VIE提供的某些内容可能会受到中国政府的反对,这可能会使我们和VIE受到处罚和 其他监管或行政措施。见本招股说明书中的“风险因素-与我们的业务和行业相关的风险-我们和VIE提供的某些内容可能会被中国政府反对,这可能会使我们和VIE 受到处罚和其他监管或行政行动”。 | |

| ● | 未能获得或续签许可或批准,或对政府政策、法律或法规的任何变化作出反应,可能会影响我们和VIE开展或扩大业务的能力。请参阅本招股说明书中的“风险 因素-与我们的业务和行业相关的风险-未能获得或续签许可或批准或回应 政府政策、法律或法规的任何变化可能会影响我们和VIE开展或扩大业务的能力” 。 |

15

与我们的公司结构相关的风险

与我们的公司结构相关的风险和不确定性包括但不限于:

| ● | 如果中国政府 发现建立我们和VIE在中国的业务运营架构的协议不符合适用的中国法律法规,或者如果这些法律法规或其解释在未来发生变化,我们和VIE可能会受到严厉的惩罚或被迫放弃我们在该等业务中的权益。请参阅本招股说明书中的“风险 因素-与我们的公司结构相关的风险--如果中国政府发现建立我们在中国的业务运营结构的协议不符合适用的中国法律法规,或者如果这些法律法规或其解释在未来发生变化,我们可能会受到严厉的处罚或被迫放弃我们在这些业务中的权益”。 | |

| ● | 我们在中国的业务依赖于与VIE及其股东的合同 安排,在提供运营控制方面可能不如直接所有权 有效。见2021年Form 20-F中的“项目3.关键信息-D.风险因素-与公司结构相关的风险-我们在中国的运营依赖与我们的VIE及其股东的合同安排,这在提供运营控制方面可能不如直接所有权有效”。 | |

| ● | 《中华人民共和国外商投资法》的解释和实施以及它可能如何影响我们目前的公司结构、公司治理和业务运营的生存能力存在 不确定性。见本招股说明书中的“风险因素-与我们公司结构相关的风险--《中华人民共和国外商投资法》的解释和实施存在不确定性,以及它可能如何影响我们当前公司结构、公司治理和业务运营的生存能力”。 | |

| ● | 我们可能会依靠我们在内地和香港的子公司中国支付的股息和其他股权分配来满足我们可能有的任何现金和融资需求 。如果业务中的现金或资产位于内地中国或香港或在内地中国或香港注册的实体,并且可能需要用于为内地中国或香港以外的业务提供资金,则由于政府干预或对我们、我们子公司或VIE转移现金和资产的能力进行干预或施加 限制,这些资金和资产可能无法 用于内地中国或香港以外的业务或其他用途。 这可能会对我们开展业务的能力产生实质性的不利影响。请参阅“风险因素-与我们的公司结构相关的风险-我们可能依赖我们在内地和香港的子公司支付的股息和其他股权分配 中国为我们可能有的任何现金和融资需求提供资金。如果业务中的现金或资产位于内地 中国或香港或在内地中国或香港注册的实体,并可能需要用于为内地以外的业务提供资金 中国或香港,则由于政府干预或对我们、我们的子公司或VIE转移现金和资产的能力进行干预或施加限制,该资金和资产可能无法用于内地中国或香港以外的业务或其他用途。这可能会对我们在本招股说明书中开展 业务的能力产生重大不利影响。 |

16

在中国做生意的相关风险

与在中国开展业务相关的风险和不确定性包括但不限于:

| ● | 中国和全球经济的严重或长期低迷可能会对我们和VIE的业务、财务状况和经营业绩产生重大和不利的影响。见2021年20-F表格中的“项目3.关键信息-D.风险因素-与在中国做生意有关的风险-A 中国和全球经济的严重或长期低迷可能对我们的业务、财务状况和经营业绩产生重大和不利的影响”。 | |

| ● | 与中国法律制度有关的不确定性以及中国法律法规的变化可能会对我们和VIE产生不利影响。见本招股说明书中的“风险 因素-与在中国做生意有关的风险-有关中国法律制度的不确定因素以及中国的法律法规变化可能对我们产生不利影响”。 | |

| ● | 中国政府可能在任何时候对我们和VIE的运营方式施加重大干预和影响,而我们和VIE所受的规则和法规,包括其执行方式,可能会迅速变化,而不会提前 通知我们、VIE或我们的股东。中国政府的任何此类行动,包括干预或影响我们在中国或VIE的子公司的业务,或对在海外和/或外国投资于中国的发行人进行的任何证券发行施加控制的任何决定,都可能导致我们对我们在中国或VIE的子公司的业务做出实质性改变,可能限制或完全阻碍我们向投资者提供或继续提供证券的能力, 并可能导致此类证券的价值大幅缩水或一文不值。见“风险因素-与中国做生意有关的风险”中国政府可能在任何时候对我们和VIE的运营方式施加重大干预和影响,而我们和VIE所受的规则和法规,包括其执行方式,可能会迅速变化,而无需事先通知我们、VIE或我们的股东。中国政府的任何此类行动,包括干预或影响我们在中国或VIE的子公司的运营,或对在海外进行的任何证券发行和/或对基于中国的发行人的外国投资施加控制的任何决定,都可能导致我们对我们在中国或VIE的子公司的业务做出实质性改变,可能限制或 完全阻碍我们向投资者提供或继续提供证券的能力,并可能导致此类证券的价值在本招股说明书中大幅缩水或一文不值。 | |

| ● | 根据中国法律,离岸发行可能需要 中国证监会或其他中国政府部门的许可和批准,如果需要,我们无法预测 我们能否或在多长时间内能够获得此类许可或批准。请参阅“风险因素-与在中国经商有关的风险-根据中国法律,离岸发行可能需要获得中国证监会或其他中国政府机构的许可和批准,如果需要,我们无法在此 招股说明书中预测 我们是否能够或在多长时间内能够获得此类许可或批准。 | |

| ● | 重大不确定性 在网络安全相关法规的解释和实施以及网络安全审查方面存在 这些可能对我们的业务运营产生的任何影响。请参阅“风险因素-与在中国开展业务相关的风险-重大 网络安全相关法规和网络安全的解释和实施存在不确定性 检讨以及可能对我们的业务营运造成的任何影响”。 |

17

| ● | PCAOB 我过去一直无法检查安永会计师事务所,这是一家位于中国的独立注册会计师事务所 并审计了2021年表格20-F所载的财务报表,有关他们对我们的财务 声明和PCAOB无法对安永进行检查,剥夺了我们的投资者的利益 这样的检查。请参阅“风险因素-与在中国开展业务有关的风险-PCAOB历来 无法检查安永会计师事务所,安永会计师事务所是一家位于中国的独立注册会计师事务所,负责审计我们的财务 2021年表格20-F中所载的声明,有关他们对我们的财务报表所做的审计工作,以及无法 PCAOB对Ernst & Young进行检查,剥夺了我们的投资者从此类检查中获得的利益”, 本招股说明书。 |

| ● | 如果PCAOB无法 检查或全面调查位于中国的审计师,根据HFCA法案,美国存托凭证可能被摘牌 ,并被禁止在场外交易市场交易。美国存托凭证被摘牌或面临被摘牌的威胁,可能会对您的投资价值产生重大不利影响。见“风险因素-与中国经商有关的风险--根据HFCA法案,美国存托凭证可能被摘牌,美国存托凭证和股票被禁止在场外交易市场交易, 如果PCAOB无法检查或全面调查位于中国的审计师。美国存托凭证的退市或其 退市的威胁,可能会对您在本招股说明书中的投资价值产生重大和不利的影响。 |

| ● | 在中国提起诉讼并执行针对我们、我们的管理层或我们的资产的外国判决是困难的。见本招股说明书中的“风险因素--与在中国做生意有关的风险--在中国对我们、我们的管理层或我们的资产提起诉讼和执行外国判决存在困难”。 | |

| ● | 如果香港法律体系更多地融入中国法律体系,我们的香港子公司可能会受到中国政府的更大影响和/或控制。见本招股说明书中的“风险因素-与在中国做生意有关的风险-如果香港法律制度更多地融入中国法律制度,我们的香港子公司可能会受到中国政府的更大影响和/或控制”。 |

与ADSS相关的风险

与美国存托凭证相关的风险和不确定性包括但不限于:

| ● | 美国存托凭证的交易价格可能会波动,这可能会给投资者带来巨大损失。请参阅2021年20-F表格中的“第3项.关键信息-D. 风险因素-与我们的美国存托凭证相关的风险-我们的美国存托凭证的交易价格可能会波动,这可能会给投资者造成重大损失”。 |

| ● | 我们的双层投票结构将限制您影响公司事务的能力,并可能阻止其他人寻求任何控制权变更 我们A类普通股和美国存托凭证的持有者可能认为有益的交易。请参阅2021年Form 20-F中的“项目3.关键信息-D. 风险因素-与我们的美国存托凭证相关的风险--我们的双层投票结构将限制您影响公司事务的能力,并可能阻止其他人进行我们A类普通股持有者和美国存托凭证可能认为有益的任何控制权变更交易”。 |

| ● | 由于我们预计 在可预见的未来不会支付股息,您必须依靠我们的美国存托凭证的价格升值来获得您的投资回报。请参阅2021年Form 20-F中的“项目 3.关键信息-D.风险因素-与我们的美国存托凭证相关的风险--因为我们预计在可预见的 未来不会支付股息,因此您必须依赖我们美国存托凭证的价格升值来获得您的投资回报”。 | |

| ● | 如果我们未能重新遵守纽约证券交易所的最低出价要求,这些美国存托凭证可能会被摘牌。请参阅本招股说明书中的“风险因素--与美国存托凭证相关的风险 --如果我们未能重新遵守纽约证券交易所的最低出价要求,该等美国存托凭证可能会被摘牌”。 |

18

最新发展动态

收到关于纽约证券交易所继续上市标准的通知

2022年9月28日,我们收到纽约证券交易所(“纽约证券交易所”)的一封信,通知我们我们没有遵守纽约证券交易所持续上市标准中适用的价格标准,因为截至2022年9月27日,我们的美国存托凭证在连续30个交易日内的平均收盘价低于每美国存托股份1.00美元。根据纽约证券交易所上市公司手册第802.01C节,我们在收到通知后有六个月(“治疗期”)重新遵守最低股价要求。我们被要求在收到我们打算补救这一缺陷的通知后10个工作日内通知纽约证券交易所,否则将被停牌 和退市程序。如果在治疗期内任何日历月的最后一个交易日,公司的收盘价至少为每美国存托股份1.00美元,并且在截至该月最后一个交易日的30个交易日内,公司的平均收盘价至少为每美国存托股份1.00美元,我们可以在治疗期内的任何时候恢复合规。如果在治疗期届满时,未能达到治疗期最后一个交易日美国存托股份收盘价每股1.00美元,以及截至治疗期最后一个交易日结束的30个交易日内美国存托股份平均收盘价每股1.00美元,纽约证券交易所将启动 停牌和退市程序。

更换核数师

位于中国的独立注册会计师事务所安永不再获委任为我们的独立注册会计师事务所,我们委任总部位于纽约的Yu CPA为我们的独立注册会计师事务所,自2022年11月17日起生效,以审计 并报告我们截至2022年12月31日的年度综合财务报表。有关详细信息,请参阅我们于2022年11月17日随美国证券交易委员会提供的当前表格 6-K,该报告通过引用并入本招股说明书。

截至2022年6月30日的六个月未经审计财务业绩精选

我们列出了精选的截至2022年6月30日的六个月的未经审计的财务业绩,这些业绩是由我们的管理层编制的,并由我们的管理层负责。我们的独立注册会计师事务所Yu CPA尚未审计或审查截至2022年6月30日的六个月的财务业绩 ,因此不对此发表意见或提供任何其他形式的保证。

| ● | 净收入 。截至2022年6月30日的6个月,总净收入为人民币8,050万元(合1,200万美元),而截至2021年6月30日的6个月净收入为人民币9,540万元 。这一下降主要是由于新冠肺炎疫情的不利影响以及我们的私立幼儿园业务的战略性收缩导致客户对音乐许可证的需求减少。 |

| ● | 收入成本。 截至2022年6月30日的六个月,我们的收入成本为人民币5140万元(770万美元),而截至2021年6月30日的六个月的收入成本为4260万美元 。增加的主要原因是特许权使用费的摊销费用增加,以及由于2021年采购的设备和设施数量增加,折旧费用增加。 |

| ● | 毛利。 由于上述原因,截至2022年6月30日止六个月的毛利为人民币2,910万元(430万美元) 而截至2021年6月30日止六个月的毛利为人民币5,290万元。我们的毛利率从截至2021年6月30日的6个月的55.4% 降至截至2022年6月30日的6个月的36.1%。 |

| ● | 运营费用。 截至2022年6月30日止六个月,我们的营运开支,包括销售及分销开支、行政开支、财务资产减值损失、净额及其他营运开支为人民币6,790万元(1,010万美元),而截至2021年6月30日止六个月则为人民币1.089亿元。减少的主要原因是基于股票的薪酬成本下降。 |

| ● | 净亏损。由于上述原因,本公司于截至2022年6月30日止六个月的净亏损为人民币3,160万元(470万美元),而截至2021年6月30日止六个月的净亏损为人民币4,840万元。 |

我们不能向您保证,我们截至2022年6月30日的六个月的未经审计财务报表将指示我们未来 中期或截至2022年12月31日的财政年度的财务结果。此外,我们的实际财务结果可能与此处提供的未经审计的 财务结果不同。这些未经审计的财务报表不应被视为我们根据国际财务报告准则编制和审计的中期或年度财务报表的替代品。

采用2022年员工持股计划

2022年11月16日,我们的董事会批准了股权 激励计划(《2022年员工持股计划》)。根据2022年员工持股计划,可发行或转让的普通股总数上限为1,723,403股。截至本招股说明书日期,我们尚未根据2022年员工持股计划授予任何股份或奖励。

19

以引用方式将文件成立为法团

美国证券交易委员会允许我们通过引用合并我们向他们提交的信息 。这意味着我们可以通过让您查阅这些文件来向您披露重要信息。以引用方式并入的每个文件仅在该文件的日期是最新的,通过引用并入该文件不应产生任何 暗示自其日期以来我们的事务没有变化,或其中包含的信息在其日期之后的任何时间都是最新的。通过引用并入的信息被视为本招股说明书的一部分,应以同样的谨慎态度阅读。当我们通过向美国证券交易委员会提交未来的备案文件来更新通过引用并入的文件中包含的信息时,本招股说明书中通过引用并入的信息将被视为自动更新和取代。 换句话说,如果本招股说明书中包含的信息与通过引用并入本招股说明书的信息之间存在冲突或不一致,您应以后来提交的文件中包含的信息为准。

我们以引用的方式并入下列文件:

| ● | 2021年表格 20-F; | |

| ● | 我们目前的Form 6-K报表于2022年9月26日、11月3日、11月17日和11月18日随美国证券交易委员会提供; | |

| ● | 我们8-A表格中的注册声明 中包含的对证券的描述最初是根据经修订的1934年证券交易法第12节或交易法,以及为更新该描述而提交的所有修正案和报告,于2021年1月7日向美国证券交易委员会提交的(文件编号001-39859);以及 | |

| ● | 对于本招股说明书下的每一次证券发行, 我们随后提交的20-F表格年报和任何表明将以引用方式并入美国证券交易委员会的6-K表格报告 我们在首次向美国证券交易委员会提交注册说明书之日或之后,直至通过本招股说明书终止或完成发售之日起提交或提交给美国证券交易委员会。 |

我们于2022年5月2日提交给美国证券交易委员会的截至2021年12月31日的财年报告包含对我们业务的描述和经审计的合并财务报表,以及独立审计师的报告。综合财务报表是根据国际财务报告准则编制和列报的。

除非通过引用明确并入本招股说明书,否则本招股说明书中的任何内容均不得被视为通过引用并入向美国证券交易委员会提供但未备案的信息。本招股说明书中以引用方式并入的所有文件的副本(这些文件中的证物除外),除非该等证物以引用方式明确并入本招股说明书中,否则将免费提供给收到本招股说明书副本的每个人,包括任何受益所有人,应此人的书面或口头请求向:

三间房南街区96号楼4号楼

朝阳区

北京,100024

中华人民共和国

(+86-10) 6561-0392

您应仅依赖我们通过引用并入的信息或在本招股说明书中提供的信息。我们没有授权任何人向您提供不同的信息。我们不会在任何不允许要约的司法管辖区对这些证券进行任何要约。您不应假设本招股说明书或 任何招股说明书附录中的信息在除该等文件正面日期以外的任何日期都是准确的。

20

关于前瞻性陈述的特别说明

本招股说明书和任何招股说明书附录以及通过引用纳入本文的信息 可能包含涉及风险和不确定性的前瞻性陈述。除 有关历史事实的陈述外,其他所有陈述均为前瞻性陈述。这些前瞻性陈述是根据“1995年美国私人证券诉讼改革法”中的“安全港”条款作出的。这些陈述涉及已知和未知的风险、不确定性 和其他因素,可能导致我们的实际结果、业绩或成就与前瞻性陈述中明示或暗示的结果、业绩或成就大不相同。本招股说明书、任何随附的招股说明书副刊以及通过引用并入本文和其中的文件,特别是题为“风险因素”、“业务”和“管理层对财务状况和经营结果的讨论和分析”等章节,讨论可能对本公司的业务和财务业绩产生不利影响的因素。

您可以通过“可能”、“将会”、“预期”、“预期”、“目标”、“估计”、“打算”、“计划”、“相信”、“很可能”或其他类似的表达方式来识别这些前瞻性陈述。我们的这些前瞻性陈述主要基于我们目前对未来事件和财务趋势的预期和预测,我们认为这些事件和财务趋势可能会影响我们的财务状况、运营结果、业务战略和财务需求。这些前瞻性陈述 包括有关以下方面的陈述:

| ● | 我们的目标和战略; | |

| ● | 我们对我们和VIE的音乐授权和订阅服务、智能音乐学习解决方案以及现场古典音乐活动的需求和市场接受度的预期; | |

| ● | 我们对我们和VIE与许可方和供应商的关系的期望; | |

| ● | 我们和VIE未来的业务发展、财务状况和经营业绩; | |

| ● | 我们和VIE的收入、成本或支出的预期变化; | |

| ● | 我们和VIE行业的增长和变化; | |

| ● | 我们和VIE的竞争格局; | |

| ● | 与我们和VIE行业相关的政府政策和法规;以及 | |

| ● | 中国及全球的一般经济及商业情况。 |

本招股说明书或任何招股说明书 附录中所作的前瞻性陈述,或本文以引用方式并入的信息,仅涉及截至在该文件中作出陈述之日的事件或信息。除美国联邦证券法另有要求外,我们没有义务在作出前瞻性陈述之日起 之后,根据新信息、未来事件或其他原因,公开更新或修改任何前瞻性陈述 ,或反映意外事件的发生。您应完整阅读本招股说明书和任何招股说明书附录,以及通过引用并入本文的 信息以及其中的任何展品,并了解我们未来的实际结果可能与我们预期的大不相同。本招股说明书、招股说明书副刊和通过引用并入本文的文件的其他部分包括可能对我们的业务和财务业绩产生不利影响的其他因素。此外,我们和VIE在不断发展的环境中运营。新的风险因素不时出现,我们和VIE的管理层不可能预测所有风险因素,我们和VIE也无法评估所有因素对我们和VIE业务的影响,或任何因素或因素组合可能导致实际结果与任何前瞻性陈述中包含的结果大不相同的程度。我们通过这些警告性声明来限定我们所有的前瞻性声明。

本招股说明书和任何招股说明书附录以及通过引用并入本文的信息 还可能包含我们从行业出版物 以及政府或第三方市场情报提供商生成的报告中获得的估计、预测和统计数据。虽然我们没有独立核实 数据,但我们相信出版物和报道是可靠的。然而,这些出版物和报告中的统计数据和估计是基于许多假设的,如果市场数据背后的任何一个或多个假设后来被发现是不正确的,实际结果可能与基于这些假设的预测不同。此外,由于中国音乐产业的快速发展性质,对我们业务和财务前景的预测或估计涉及重大风险和不确定性 。您不应过度依赖这些前瞻性陈述。

21

风险因素

投资这些证券涉及风险。在投资于根据本招股说明书发行或出售的任何证券之前,您应仔细考虑在2021年Form 20-F中“第3项.主要信息-D.风险因素”标题下所描述的风险因素和不确定因素,该招股说明书以引用方式并入本招股说明书中,并根据我们随后提交的文件进行更新,如果适用,在任何随附的招股说明书附录或通过引用并入的文件中 。这些风险和不确定性可能会对我们和VIE的业务、经营业绩或财务状况产生重大影响,并导致证券价值下降。您可能会损失全部或部分投资 。

与我们的商业和工业有关的风险

我们的业务、运营结果和财务状况 已经并可能继续受到新冠肺炎疫情的影响。

2020年3月11日,世界卫生组织宣布新冠肺炎疫情为全球大流行。为了遏制新冠肺炎的传播,中国政府采取了一系列措施,包括强制检疫要求、旅行限制、推迟学校和幼儿园开学、恢复营业和禁止公众集会。由于我们的 和VIE的现有客户和潜在客户采取了这些措施和其他预防措施作为回应,我们和VIE的业务运营受到了严重的 中断。例如,由于许多政府附属实体,如公立学校、大学和图书馆,需要进行公开招标程序才能购买音乐订阅服务、Kuke智能钢琴或Kuke智能音乐教学系统,因此它们 无法在关闭期间从我们、VIE或我们和VIE的分销商那里购买,导致机构音乐订阅服务、Kuke智能钢琴和Kuke智能音乐教学系统的销售额 下降。幼儿园的关闭 也使我们和VIE建立新的合作和招收新学生参加Kukey课程变得更加困难, 导致Kukey课程的销售额大幅下降。随着幼儿园和学校重新开学,库基课程、库克智能钢琴或库克智能音乐 教学系统和机构音乐订阅服务的销售自2020年9月以来有所回升,但持续的新冠肺炎疫情对我们和VIE合作幼儿园的影响存在重大不确定性。 此外,由于公共集会限制、旅行禁令以及普通民众对感染新冠肺炎的担忧,我们 和VIE不得不取消许多现场制作。在2020年北京音乐节期间,我们和VIE无法组织如此多的古典音乐现场演出或邀请那么多表演艺术家,导致门票销售和相关赞助费下降。为了争取更广泛的受众和吸引更多赞助商,我们和VIE已经开始播放更多的现场古典音乐表演,这需要在我们和VIE的IT基础设施上进行额外投资,并使我们和VIE承受更高的内容成本 。此外,新冠肺炎疫情还对我们和VIE的许多内容提供商产生了严重的负面影响,导致音乐录制活动和现场古典音乐表演被取消,这给我们和VIE以经济高效的方式维护和 扩展内容提供的能力带来了重大不确定性。

2021年,我们 和VIE的业务运营基本恢复到正常水平。自2022年12月以来,中国各级政府为控制新冠肺炎病毒传播而采取的许多限制性措施已被撤销或取而代之 更灵活的措施 最近中国的新冠肺炎病例有所增加,因此,我们和VIE在2022年12月经历了业务运营的临时中断,许多员工在2022年12月感染了新冠肺炎。 如果未来的新冠肺炎浪潮扰乱中国的正常业务运营,我们和VIE的服务可能面临运营挑战 。我们和VIE可能不得不采取类似的远程工作安排和其他措施,以将这种影响降至最低。

新冠肺炎疫情是否会导致经济长期低迷仍是个未知数。新冠肺炎造成的经济混乱已经并可能继续对消费者在非必需品上的支出水平以及我们和VIE赞助商的广告预算产生不利影响,尤其是那些因新冠肺炎而遇到运营或财务困难或位于受新冠肺炎严重影响的国家和地区的赞助商。由于新冠肺炎疫情导致经济表现和前景恶化,学生在我们和VIE课程上的支出意愿也可能会下降 。例如,我们和VIE的一些订户、被许可人和赞助商受到新冠肺炎的不利影响,没有与我们续签协议。 此外,受新冠肺炎不利影响的订户、被许可人和智能音乐学习服务客户可能需要额外的 时间来向我们和VIE付款,这可能会暂时增加贸易应收账款金额,并对我们的现金流产生负面影响。此外,如果需要,新冠肺炎对全球金融市场造成的波动和破坏可能会对我们进入资本市场的能力产生不利影响。 新冠肺炎疫情带来的潜在低迷和持续时间存在很大的不确定性。所有这些都可能在短期内对我们和VIE的运营结果和财务状况产生重大不利影响。如果疫情持续或升级,我们和VIE的业务运营和财务状况可能会受到进一步的负面影响。围绕新冠肺炎仍然存在很大的不确定性,包括 新冠肺炎的现有和新变体,以及它作为全球大流行的进一步发展,包括 针对新冠肺炎现有和任何新变体的疫苗计划的有效性。

22

我们和VIE提供的某些 内容可能会被中国政府发现有异议,这可能会使我们和VIE受到处罚和其他监管 或行政措施。

As an internet content provider, we and the VIEs are subject to PRC laws and regulations governing internet access and the distribution of music, music videos and other forms of content over the internet. See “Item 4. Information on the Company-B. Business Overview-Regulations-Regulations on Internet information services, Internet culture services, Internet publication services, online audio-visual products and other related value-added telecommunications services” in the 2021 Form 20-F. These laws and regulations prohibit internet content providers and internet publishers from posting on the internet any content that, among other things, violates PRC laws and regulations, impairs the national dignity of China or public interest, or is obscene, superstitious, frightening, gruesome, offensive, fraudulent or defamatory. We and the VIEs have employed content reviewers who are licensed by relevant government agencies to review online content to ensure that the content we and the VIEs offer on our and the VIEs’ platform and license to third parties is compliant with relevant PRC laws and regulations. However, PRC government has wide discretion in interpreting these laws and regulations and may find certain content on our and the VIEs’ platform to be objectionable. In that case, the PRC regulatory authorities may require us and the VIEs to remove or limit the dissemination of such content on our platform. Failure to comply with these requirements may also result in legal and administrative liabilities, government sanctions, monetary penalties, loss of licenses and/or permits or reputational harm, which could materially and adversely affect our business, operating results and financial condition.

未能获得或更新许可 或批准,或未能对政府政策、法律或法规的任何变更做出回应,可能会影响我们和VIE开展 或扩展业务的能力。

中国的互联网、民办教育 和音乐授权行业受到高度监管。根据中国法律法规,我们、我们的子公司和VIE必须 就提供我们和VIE的服务获得各种政府许可或批准。可能会收紧适用的法律 和法规,并可能引入新的法律或法规,以施加额外的政府许可或批准 要求。特别是,在私立教育和音乐许可证的监管要求方面存在不确定性。 例如,根据某些政策,我们和VIE可能需要降低Kukey课程的学费,以便向我们合作幼儿园的学生提供Kukey课程 。如果我们、我们的子公司和VIE未能获得和维护我们业务所需的许可或批准 或对监管环境的变化做出回应,我们、我们的子公司和VIE可能会承担 责任、受到处罚和运营中断,这可能会对我们的业务、经营业绩和财务 状况产生重大不利影响。

23

与我们的公司结构相关的风险

如果中国政府发现建立 我们在中国经营业务的结构的协议不符合适用的中国法律法规,或者如果这些法律法规或其解释在未来发生变化,我们可能会受到严厉的处罚或被迫放弃我们在这些业务中的利益。

中国法律和法规对从事互联网和其他相关业务的公司的外资所有权施加了一定的限制和禁令。特别行政措施外商投资准入(负面清单)(2021年版)(《负面清单(2021年版)》)规定,除电子商务服务、国内多方通信服务、存储转发业务、呼叫中心业务等,以及《外商投资电信企业管理规定(2016年修订本,国务院最近于2022年修订,修订版于5月1日生效, 要求中国增值电信服务提供商的主要外国投资者获得工信部的许可和批准, 工信部在授予许可和批准方面保留相当大的自由裁量权。《负面清单》(2021年版)还禁止外商投资互联网新闻信息服务、互联网出版服务、互联网视听节目服务、互联网文化经营(音乐除外)、面向公众的互联网信息服务(根据中国入世承诺允许的内容除外)。

为确保遵守中国法律和法规,我们的外商投资企业主要根据我们的外商投资企业、外商投资企业和各外商投资企业股东之间的一系列合同安排,主要通过外商投资企业在中国开展业务,从而使我们能够在中国法律允许的范围内,在中国法律允许的范围内,获得外商投资企业的几乎所有经济利益 ,并拥有购买外商投资企业全部或部分股权和资产的独家选择权。由于我们直接拥有WFOES以及与VIE的合同安排,我们能够 获得VIE的经济利益,成为VIE的主要会计受益人,并将VIE的财务 结果合并到我们的合并财务报表中,前提是我们满足了根据IFRS合并VIE的条件。我们的中国法律、商务和金融律师事务所认为,这些合同安排中的每一项目前都是有效的,具有约束力,并可根据其条款强制执行。然而,我们的中国法律顾问已进一步告知我们,当前或未来中国法律和法规的解释和应用存在很大的不确定性,而且中国政府最终可能会采取与我们中国法律顾问的意见相反的观点。

如果我们的WFOES、VIE及其各自股东之间的合同安排被确定为非法或无效,或者如果我们或VIE未能获得或 维持任何所需的许可或批准,则相关的中国监管机构将在处理此类违规或失败时拥有广泛的自由裁量权,包括:

| ● | 吊销该单位的营业执照和/或经营许可证; |

| ● | 限制我们的业务或我们收取收入的权利; |

| ● | 处以罚款、没收我们的WFOES或VIE的收入或施加我们或VIE可能无法 遵守的其他要求; |

| ● | 要求我们重组所有权结构或业务, 包括终止合同安排和注销VIE股东作出的股权质押,这反过来将影响我们整合VIE的能力、从VIE获得经济利益或有效行使我们对VIE的合同权利; |

| ● | 限制或禁止我们使用未来公开募股所得为我们和VIE在中国的业务和运营提供资金;或 |

| ● | 采取其他可能损害我们和VIE业务的监管或执法行动。 |

24

施加任何此类处罚 可能导致我们失去从VIE获得经济利益的权利,并对我们开展业务的能力造成重大不利影响 。此外,如果中国政府当局发现我们的法律架构和合同安排违反中国法律和法规,尚不清楚这些行动将对我们以及我们在综合财务报表中整合VIE的财务结果的能力产生什么影响。如果我们不能以令中国相关监管机构满意的方式重组我们的所有权结构和业务,我们的业务业绩和财务状况可能会受到重大和不利的影响。如果由于上述任何情况或任何其他事件,我们无法对我们子公司或进行我们几乎所有业务的VIE的资产和运营行使 合同权利,我们的 证券可能会贬值或变得一文不值。

关于《中华人民共和国外商投资法》的解释和实施,以及它可能如何影响我们目前的公司结构、公司治理和业务运营的可行性,存在不确定性。

2019年3月15日,全国人民代表大会通过了《外商投资法》,自2020年1月1日起施行,取代了中国现行的三部外商投资法律,即《中外合资经营企业法》、《中外合作经营企业法》和《外商独资企业法》及其实施细则和附属法规。2019年12月,国务院颁布了《外商投资法实施条例》,进一步明确了2020年1月1日起施行的《外商投资法》的相关规定。外商投资法及其实施条例体现了预期的中国监管趋势,即按照国际通行做法理顺其外商投资监管制度,并通过立法努力统一外资和内资投资的公司法律要求。

然而,由于外商投资法及其实施条例较新,其解释和实施仍存在不确定性。 例如,根据外商投资法,“外商投资”是指外国个人、企业或其他主体在内地直接或间接进行的投资活动。虽然它没有明确地将合同安排归类为外国投资的一种形式,但不能保证通过合同安排的外国投资在未来不会被 视为该定义下的一种间接外国投资活动。此外,该定义还有一个包罗万象的条款,包括外国投资者通过法律、行政法规规定的方式或者国务院规定的其他方式进行的投资。《负面清单(2021年版)》规定,中国在内地从事《负面清单》禁止经营业务的境内企业,境外上市须经中华人民共和国有关主管部门审查并征得其同意,境外投资者不得参与该企业的经营管理,且境外投资者在该企业的持股比例,作必要的变通,遵守《中华人民共和国境内证券投资管理规定》的有关规定。负面清单没有进一步详细说明 现有的海外上市企业是否会像我们一样受到这样的要求。此外,根据中国国家发展和改革委员会(“发改委”)于2022年1月18日召开的新闻发布会 ,上述要求不适用于寻求在海外市场间接发行和上市证券的境内企业 。虽然它没有明确地将合同安排归类为一种形式的外国投资,但不能保证通过合同安排进行的外国投资在未来不会被解释为一种间接外国投资活动。在上述任何情况下,我们的合同安排是否会被视为违反中国法律法规对外商投资的市场准入要求将是不确定的。此外,如果未来的法律、行政法规或国务院规定的规定要求公司就现有的合同安排采取进一步行动,我们可能面临很大的不确定性,我们是否能够及时或根本完成此类行动。